Бенефициар и выгодоприобретатель — кто это?

С развитием рынка стали появляться новые участники и стороны бизнеса. Чтобы получать прибыль от различных источников, иметь доступ к делам компаний, но не афишировать свои данные, истинные владельцы бизнеса предпочитают скрываться и работать без привлечения внимания к своей персоне. Они получили свое название – бенефициары, что в переводе с французского означает «прибыль».

В бизнесе сейчас часто прямую выгоду получают не первые лица компаний или номинальные владельцы. Они лишь создают видимость. Все финансовые потоки и сделки регулируются лицами, которые не афишируют себя, а работают на расстоянии. Бенефициары были всегда, но особое внимание к себе привлекли они с развитием оффшоров. В 2012 г. а России заговорили о деоффоризации отечественного бизнеса. Были приняты законодательные акты, которые рекомендовали выявлять реальных владельцев бизнеса. Сейчас все банки, которые работают с расчетными счетами юрлиц, обязаны выявляться бенефициаров для раскрытия легальности бизнеса и исключения вероятности отмывания денег и финансирования терроризма, согласно 115-ФЗ.

Кто такой бенефициар?

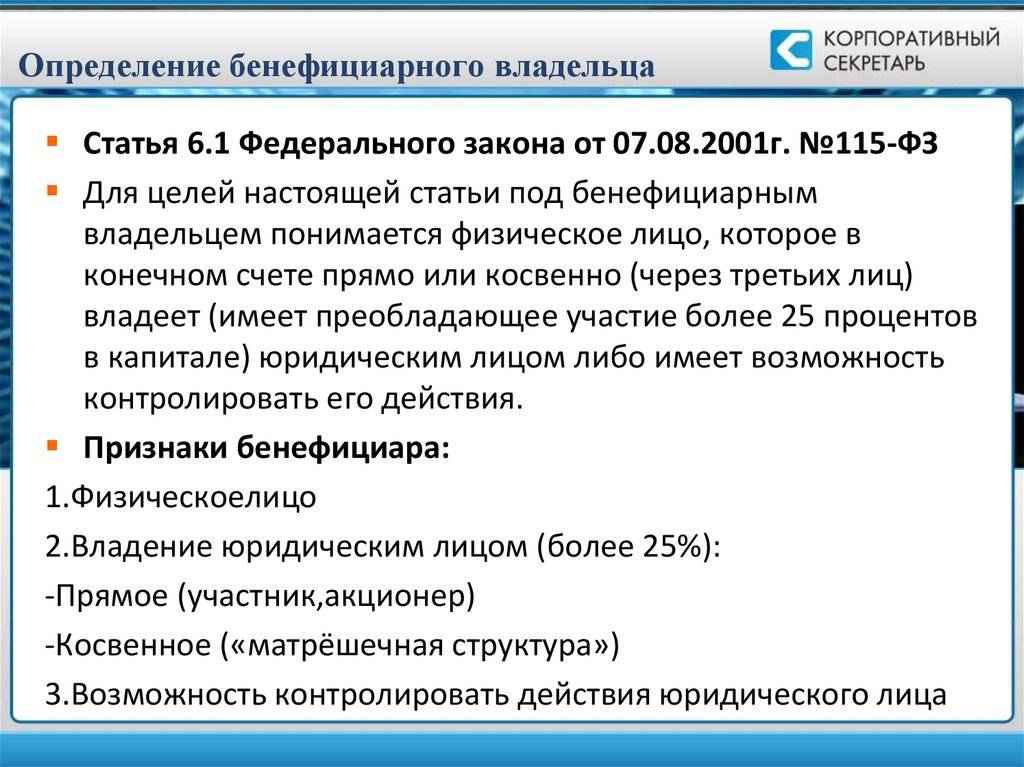

Если пояснить простыми словами, то это лицо, которое управляет компанией, владеет ее имуществом, получает прибыль и ведет контроль над деятельностью. Это реальный хозяин, даже если формально им является иной человек. В 115ФЗ сказано, что бенефициаром является тот, кто имеет долю 25% и более. Это позволяет проводить все контролирующие действия.

Например, фирма А имеет совет директоров, генерального директора и несколько акционеров. Для всех именно они являются управленцами и владельцами бизнеса. Это видимая сторона. С другой стороны, они всего лишь куклы, выполняющие свою работу. Истинный хозяин находится в стороне и управляет этим театром. Он нигде не значится в документах фирмы, но владеет всем. Цепочка звеньев до истинного бенефициара может быть длинной. Каждое звено – формальный учредитель.

Читайте также: Вклады для юридических лиц в ВТБ24

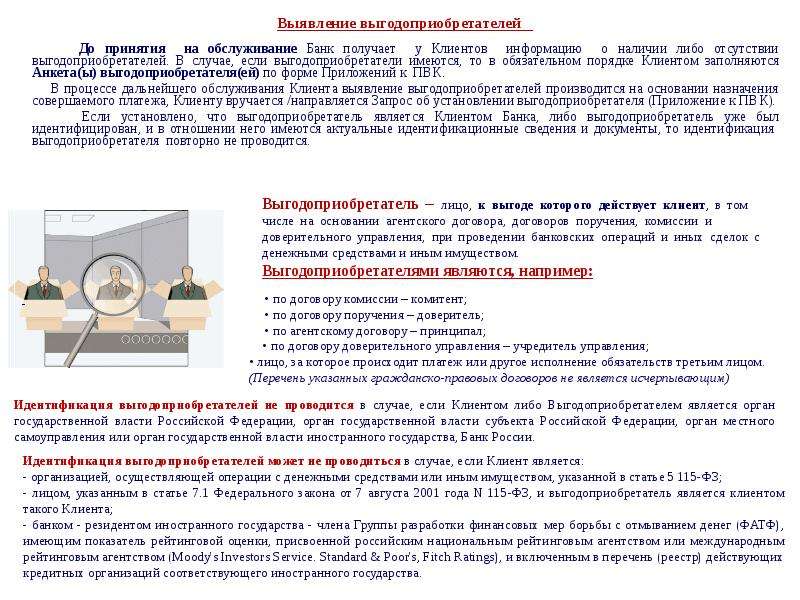

Федеральный закон обязывает банки и иные финансовые учреждения, которые проводят денежные операции, выявлять бенефициаров и фиксировать сведения о них в своих базах. Это связано с необходимостью повысить прозрачность бизнеса и снижения количества подозрительных операций. Бенефициары устанавливаются не только при работе с юрлицами, но и с физлицами.

Это связано с необходимостью повысить прозрачность бизнеса и снижения количества подозрительных операций. Бенефициары устанавливаются не только при работе с юрлицами, но и с физлицами.

Таким образом, бенефициар – это человек, который является реальным собственником бизнеса. Его личность часто скрывается и известна только руководству фирмы. Его конфиденциальность сохраняется через формальную компанию. Отыскать бенефициара можно по счетам, которые использует фирма в банке, перечисляя прибыль. Это может быть даже продавец услуг по аккредитивам.

Как становятся бенефициаром?

Такие вопросы лучше рассматривать в юридическом аспекте. Госсистема препятствует развитию нелегального бизнеса, а также усиливает контроль за финансовыми потоками, которые идут мимо госказны. Для этого был создан закон №115, целью которого является создание ясной картины российских активов и их владельцев. Часто собственников активов считается один человек, а на самом деле имуществом владеет совершенно другой человек, который скрывает свое богатство.

- Доля в компании более 25%. Такая доля дает право на принятие контрольных решений. Этим бенефициар отличается от простых акционеров, которые владеют менее 25% с целью получения дохода.

- Наличие деловой активности лица, заинтересованного в финансовой прибыли компаний. Это может быть страхование, сделки с акциями, участие в совещаниях и пр.

Соответствуя этим критериям, владелец бизнеса\фирмы становится бенефициаром. Одни этого не скрывают, другие предпочитают оставаться в тайне. Компании и филиалы обязаны вести списки бенефициаров. Если госорганы захотят выявить истинного владельца компании, у них не возникает проблем. ГК РФ накладывает ответственность за искажение информации о бенефициарных лицах в виде штрафов до 500 т.р. Проверяющие структуры могут легко вычислить, является ли заявленный руководитель бенефициаром или же управление находится в иных руках. Цепочка бенефициаров особо интересна налоговикам и Росфинмониторингу.

Читайте также: Негосударственный пенсионный фонд — что это и зачем нужен.

Кто такой выгодоприобретатель?

Многие путают выгодоприобретателя и бенефициара. На самом деле это тождественные понятия, но имеющие некоторые отличия. Они оба имеют прибыль от деятельности компании, но у бенефициара есть четверть или более доли собствености, а у выгодоприобретателя эта доля меньше или ее вообще не может быть.

Бенефициар и выгодоприобретатель могут быть в лице одного человека или же совершенно разных. В первом случае выгодоприобретатель имеет доход и контролирует работу компании, а во втором – только получает доход (или его часть) за выполнение своих обязанностей.

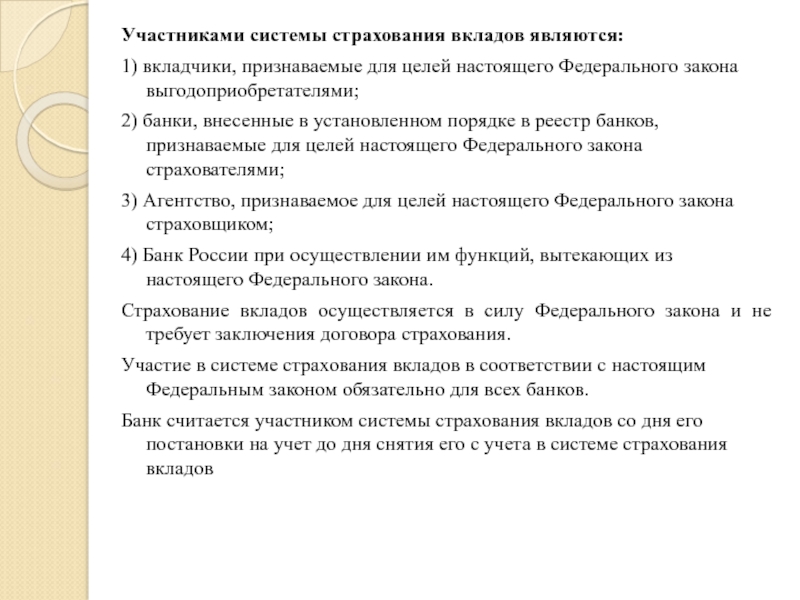

Выгодоприобретатель в банке.

Это лицо, которое получает выгоду при банковских операциях. Например, при открытии вклада выгодоприобретателем является сам клиент. Он принес деньги с целью получения выгоды от их размещения на депозите. Однако, вклад может быть и на третье лицо. Например, отец кладет деньги на имя сына.

Если взять юрлиц, то выгодоприобретателем является получатель в платежных поручениях. Например, компания перечисляет дивиденды на имя г-на Иванова И.И. Г-н Иванов является выгодоприобретателем. Но это не является фактом, что он будет бенефициаром, ведь полученные деньги он может перевести дальше по договору доверительного управления. Тот, кто получит этот доход, и будет бенефициаром.

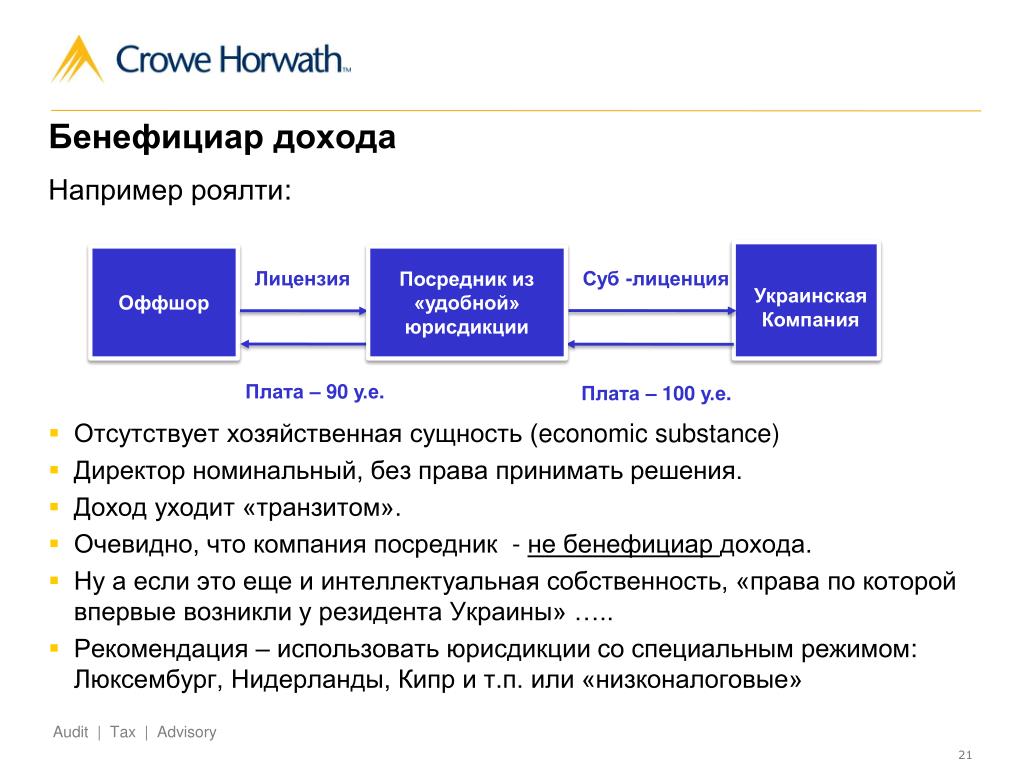

Что такое цепочка бенефициаров?

Это несколько связанных бизнес-звеньев, по которым прибыль доход до реального хозяина. Цепочка может состоять из одного звена, а может и из нескольких. Чем длиннее цепь, тем сомнительнее операции и получаемые доходы. Цепь используется для того, чтобы запутать следы для госорганов, облегчить налогообложение, отмыть нелегальные доходы. По таким цепочкам деньги без проблем переводятся в оффшоры и иных активы.

Читайте также: Стоит ли нести деньги в Сбербанк?

Закон требует раскрывать информацию о конечных бенефициарах.

Пример цепочки: У Иванова есть 60% акций компании «Цветочек», которая, в свою очередь, владеет 80% акциями компании «Листик». Иванов ведет скромную жизнь, ездит на авто среднего класса. Гендиректор «Листика» Сидоров имеет дорогой автомобиль, костюм Prada и 24% акций своей компании. На первый взгляд именно Сидоров будет выглядеть бенефициаром. Но подсчет показывает, что Иванов через свою компанию «Цветочек» контролирует «Листик» почти наполовину (60%*80% = 48%). Именно он будет бенефициаром, а не пафосный Сидоров.

Таким образом, бенефициары сейчас встречаются все чаще. Им может быть любой владелец недвижимости, активов, денежных вложений. Госорганы пытаются контролировать высокопоставленных чиновников и руководителей госкорпораций. Это делается с целью защитить интересы и безопасность обычных людей. Однако, это не сокращает количество сомнительных операций и утечку денег в оффшоры. Через подставные фирмы корпорации выводят деньги в иностранные активы на вполне легальных основаниях, и раскрыть реальных владельцев бывает практически невозможно.

Через подставные фирмы корпорации выводят деньги в иностранные активы на вполне легальных основаниях, и раскрыть реальных владельцев бывает практически невозможно.

В России бенефициары не стараются себя афишировать из-за не совсем законных способах приобретения недвижимости, угрозы личной безопасности, нежелания попадать в поле зрения налоговиков и нежелания нести ответственность за нарушение законов. Наглядным примером является г-н Абрамович. Структуру его бизнеса не в силах проследить даже госорганам.

Запутанные структуры позволяют отвести внимание от бенефициаров, которые создают в оффшорах компании. Местные законы позволяют распоряжаться деньгами и при этом не афишировать себя.

Автор статьи, эксперт по финансам

Привет, я автор этой статьи. Имею высшее образование. Специалист по финансам и банкам. Более 3-х лет работал в коммерческих банках РФ. Пишу про финансы более 5 лет. Всегда в теме по лучшим вкладам и картам. Делаю выгодные вклады и получаю высокий кешбек по картам.

Материалы по теме

Наличие выгодоприобретателя в анкете банка, что значит?

Кто такой выгодоприобретатель юридического лица

В экономической, финансовой и страховой сфере часто можно столкнуться с понятием «выгодоприобретатель» — это кто такой? Рассказываем доступным языком, какие ключевые характеристики отличают выгодоприобретателей, чем они отличаются от бенефициаров, а также кто может выступать в таком качестве.

Значение термина «выгодоприобретатель»

Данный термин используется очень широко в самых разных сферах — экономике, финансах, банковском деле и страховании. Каждая отдельная ситуация несущественно меняет его значение. В русском языке слово «выгодоприобретатель» говорит само за себя: тот, кто приобретает выгоду. Однако, чтобы внести ясность, рассмотрим понятие чуть подробнее.

В широком смысле выгодоприобретателем называют сторону сделки (процесса, соглашения), получающую какие-либо блага или доходы. В более узком смысле — это получатель денежных средств. Синонимами данного понятия выступают пришедшие из французского языка «бенефициар» или «бенефициарий» (о разнице между ними расскажем позже) или созвучный «выгодополучатель».

В более узком смысле — это получатель денежных средств. Синонимами данного понятия выступают пришедшие из французского языка «бенефициар» или «бенефициарий» (о разнице между ними расскажем позже) или созвучный «выгодополучатель».

Говоря простым языком, в настоящее время так принято называть человека или организацию, которые в результате каких-либо обстоятельств (заключения сделки, сдачи имущества в аренду) получают денежные средства (реже — другие блага).

В широком смысле выгодоприобретателем называют сторону сделки, получающую какие-либо блага или доходы.

Кто может выступить в роли выгодополучателей

Распространённость использования термина в разных сферах деятельности объясняет широкий спектр числа тех, кто может быть «получать выгоду» в той или иной ситуации. Кто является выгодоприобретателем? В этом качестве могут выступать физические и юридические лица, получающие доход от сделок, наследства, сдачи имущества в аренду, выплат по страховым договорам.

Самыми распространёнными ситуациями выгодоприобретения являются:

- Сдача имущества, включая ценные бумаги, в доверительное управление, аренду или лизинг. Например, владелец акций передаёт их в пользование брокеру, чтобы получить в итоге максимальные дивиденды. Или владелец торгового оборудования передаёт его другой компании в аренду за вознаграждение.

- Получение выплат по страховому договору.

- Получение вознаграждения от собственности, находящейся в трастовом управлении.

- Для банка выгодоприобретателем является любой человек или организация, получающий платежи на свой счёт по результатам какой-либо сделки.

Российская практика

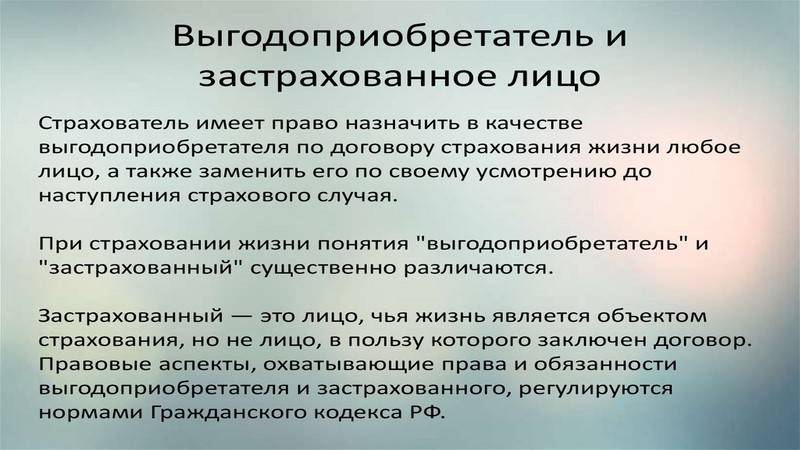

Термин выгодоприобретатель в российском законодательстве встречается не слишком часто. Например, в Гражданском кодексе он касается только сферы страхования (статья 956), при этом конкретного определения термина закон не содержит. Более подробное разъяснение понятия можно найти в законе «Об организации страхового дела в Российской Федерации».

Таким образом, отдельное определение этого термина в российских законодательных актах в настоящее время отсутствует, а применяется он в основном в сфере страхования — так называют сторону, получающую страховую выплату.

Смежные понятия: что значит «бенефициар»

«Выгодоприобретатель» и «бенефициар» — в чём разница? На практике эти понятия чаще всего употребляются как синонимы, хотя в отдельных случаях между ними могут быть отличия. Также важно знать, что один и тот же человек одновременно может являться и бенефициаром и выгодополучателем, а иногда — только последним.

В обоих случаев в этом качестве выступают физические и юридические лица. Их главное сходство состоит в том, что они получают вознаграждение от предоставления своего имущества в пользование по договору аренды, доверительного управления или по иному соглашению.

Среди различий можно назвать:

- В частной собственности бенефициара находится минимум четверть всего имущества, что даёт ему право управлять юридическим лицом, принимать стратегические решения и назначать на руководящие посты.

- В большинстве сделок выгодоприобретатель очевиден, в то время как установить бенефициара не всегда просто.

Конечным бенефициаром или выгодоприобретателем частных компаний всегда является физическое лицо.

Выгодоприобретатели для юридических лиц

В действительности данное понятие иногда используется относительно деятельности обществ с ограниченной ответственностью. Выгодоприобретатель юридического лица — это организация или гражданин, в пользу которого заключаются сделки, выплачиваются финансовые средства и иные вознаграждения. То есть, в большинстве случаев так называют сторону, которая в конечном итоге получает финансовое вознаграждение за работу компании.

Например, очевидными выгодоприобретателями будут владельцы имущества и средств производства, сдаваемых в аренду. Допустим, компания сдаёт оборудование в лизинг. То есть, использовать его будет одна сторона, а получать вознаграждение за это — настоящий собственник.

Также выгодоприобретателем в ООО является его фактический владелец, который получает основной доход от его деятельности. То есть, это не генеральный директор, осуществляющий руководство компанией, а учредитель, имеющий решающее право голоса в решении рабочих вопросов и получающий дивиденды.

То есть, это не генеральный директор, осуществляющий руководство компанией, а учредитель, имеющий решающее право голоса в решении рабочих вопросов и получающий дивиденды.

Приватность конечного бенефициара

Важно знать, что настоящий выгодополучатель юридического лица (его ещё называют «конечный бенефициарий») не всегда указан в учредительных документах. Это происходит по нескольким причинам, большинство из которых связаны с нарушением законов или финансовыми махинациями.

Среди них можно назвать уход от налогов, нарушение запретов на занятие какой-либо деятельностью для осужденных по экономическим преступлениям, нежелание попадать в поле зрения контролирующих органов. Это далеко не полный перечень.

В настоящее время в сфере среднего и крупного бизнеса распространена ситуация, когда компанией владеет не частное лицо, а другая организация. В результате может получиться весьма запутанная схема, внутри которой затруднительно вычислить реальных выгодоприобретателей. Важно помнить, что конечным бенефициаром или выгодоприобретателем частных компаний всегда является физическое лицо.

Важно помнить, что конечным бенефициаром или выгодоприобретателем частных компаний всегда является физическое лицо.

Резюме

Выгодоприобретателем или выгодополучателем называют физических и юридических лиц, получающих вознаграждение в ходе заключения сделок. Для юридических лиц в таком качестве выступают учредители, а также собственники недвижимости и средств производства.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Резюме

Выгодоприобретателем или выгодополучателем называют физических и юридических лиц, получающих вознаграждение в ходе заключения сделок. Для юридических лиц в таком качестве выступают учредители, а также собственники недвижимости и средств производства.

Бенефициар и выгодоприобретатель — кто это?

С развитием рынка стали появляться новые участники и стороны бизнеса. Чтобы получать прибыль от различных источников, иметь доступ к делам компаний, но не афишировать свои данные, истинные владельцы бизнеса предпочитают скрываться и работать без привлечения внимания к своей персоне. Они получили свое название – бенефициары, что в переводе с французского означает «прибыль».

Чтобы получать прибыль от различных источников, иметь доступ к делам компаний, но не афишировать свои данные, истинные владельцы бизнеса предпочитают скрываться и работать без привлечения внимания к своей персоне. Они получили свое название – бенефициары, что в переводе с французского означает «прибыль».

В бизнесе сейчас часто прямую выгоду получают не первые лица компаний или номинальные владельцы. Они лишь создают видимость. Все финансовые потоки и сделки регулируются лицами, которые не афишируют себя, а работают на расстоянии. Бенефициары были всегда, но особое внимание к себе привлекли они с развитием оффшоров. В 2012 г. а России заговорили о деоффоризации отечественного бизнеса. Были приняты законодательные акты, которые рекомендовали выявлять реальных владельцев бизнеса. Сейчас все банки, которые работают с расчетными счетами юрлиц, обязаны выявляться бенефициаров для раскрытия легальности бизнеса и исключения вероятности отмывания денег и финансирования терроризма, согласно 115-ФЗ.

Кто такой бенефициар?

Если пояснить простыми словами, то это лицо, которое управляет компанией, владеет ее имуществом, получает прибыль и ведет контроль над деятельностью. Это реальный хозяин, даже если формально им является иной человек. В 115ФЗ сказано, что бенефициаром является тот, кто имеет долю 25% и более. Это позволяет проводить все контролирующие действия.

Например, фирма А имеет совет директоров, генерального директора и несколько акционеров. Для всех именно они являются управленцами и владельцами бизнеса. Это видимая сторона. С другой стороны, они всего лишь куклы, выполняющие свою работу. Истинный хозяин находится в стороне и управляет этим театром. Он нигде не значится в документах фирмы, но владеет всем. Цепочка звеньев до истинного бенефициара может быть длинной. Каждое звено – формальный учредитель.

Федеральный закон обязывает банки и иные финансовые учреждения, которые проводят денежные операции, выявлять бенефициаров и фиксировать сведения о них в своих базах. Это связано с необходимостью повысить прозрачность бизнеса и снижения количества подозрительных операций. Бенефициары устанавливаются не только при работе с юрлицами, но и с физлицами.

Это связано с необходимостью повысить прозрачность бизнеса и снижения количества подозрительных операций. Бенефициары устанавливаются не только при работе с юрлицами, но и с физлицами.

Таким образом, бенефициар – это человек, который является реальным собственником бизнеса. Его личность часто скрывается и известна только руководству фирмы. Его конфиденциальность сохраняется через формальную компанию. Отыскать бенефициара можно по счетам, которые использует фирма в банке, перечисляя прибыль. Это может быть даже продавец услуг по аккредитивам.

Как становятся бенефициаром?

Такие вопросы лучше рассматривать в юридическом аспекте. Госсистема препятствует развитию нелегального бизнеса, а также усиливает контроль за финансовыми потоками, которые идут мимо госказны. Для этого был создан закон №115, целью которого является создание ясной картины российских активов и их владельцев. Часто собственников активов считается один человек, а на самом деле имуществом владеет совершенно другой человек, который скрывает свое богатство. 115ФЗ определил критерии бенефициаров:

115ФЗ определил критерии бенефициаров:

- Доля в компании более 25%. Такая доля дает право на принятие контрольных решений. Этим бенефициар отличается от простых акционеров, которые владеют менее 25% с целью получения дохода.

- Наличие деловой активности лица, заинтересованного в финансовой прибыли компаний. Это может быть страхование, сделки с акциями, участие в совещаниях и пр.

Соответствуя этим критериям, владелец бизнеса\фирмы становится бенефициаром. Одни этого не скрывают, другие предпочитают оставаться в тайне. Компании и филиалы обязаны вести списки бенефициаров. Если госорганы захотят выявить истинного владельца компании, у них не возникает проблем. ГК РФ накладывает ответственность за искажение информации о бенефициарных лицах в виде штрафов до 500 т.р. Проверяющие структуры могут легко вычислить, является ли заявленный руководитель бенефициаром или же управление находится в иных руках. Цепочка бенефициаров особо интересна налоговикам и Росфинмониторингу.

Кто такой выгодоприобретатель?

Многие путают выгодоприобретателя и бенефициара. На самом деле это тождественные понятия, но имеющие некоторые отличия. Они оба имеют прибыль от деятельности компании, но у бенефициара есть четверть или более доли собствености, а у выгодоприобретателя эта доля меньше или ее вообще не может быть.

Бенефициар и выгодоприобретатель могут быть в лице одного человека или же совершенно разных. В первом случае выгодоприобретатель имеет доход и контролирует работу компании, а во втором – только получает доход (или его часть) за выполнение своих обязанностей.

Выгодоприобретатель в банке.

Это лицо, которое получает выгоду при банковских операциях. Например, при открытии вклада выгодоприобретателем является сам клиент. Он принес деньги с целью получения выгоды от их размещения на депозите. Однако, вклад может быть и на третье лицо. Например, отец кладет деньги на имя сына. Сын в этом случае является выгодоприобретателем, поскольку проценты и по вклады и сам вклад будет получать он.

Если взять юрлиц, то выгодоприобретателем является получатель в платежных поручениях. Например, компания перечисляет дивиденды на имя г-на Иванова И.И. Г-н Иванов является выгодоприобретателем. Но это не является фактом, что он будет бенефициаром, ведь полученные деньги он может перевести дальше по договору доверительного управления. Тот, кто получит этот доход, и будет бенефициаром.

Что такое цепочка бенефициаров?

Это несколько связанных бизнес-звеньев, по которым прибыль доход до реального хозяина. Цепочка может состоять из одного звена, а может и из нескольких. Чем длиннее цепь, тем сомнительнее операции и получаемые доходы. Цепь используется для того, чтобы запутать следы для госорганов, облегчить налогообложение, отмыть нелегальные доходы. По таким цепочкам деньги без проблем переводятся в оффшоры и иных активы.

Закон требует раскрывать информацию о конечных бенефициарах. Найти сведения можно на сайте ИФНС, по выписке из ЕГРЮЛ, в протоколах собраний. Конечным бенефициаром будет конкретный человек.

Пример цепочки: У Иванова есть 60% акций компании «Цветочек», которая, в свою очередь, владеет 80% акциями компании «Листик». Иванов ведет скромную жизнь, ездит на авто среднего класса. Гендиректор «Листика» Сидоров имеет дорогой автомобиль, костюм Prada и 24% акций своей компании. На первый взгляд именно Сидоров будет выглядеть бенефициаром. Но подсчет показывает, что Иванов через свою компанию «Цветочек» контролирует «Листик» почти наполовину (60%*80% = 48%). Именно он будет бенефициаром, а не пафосный Сидоров.

Бенефициарный владелец — субъект, который не имеет определённого, установленного законодательством статуса. Такое понятие применяется в отношении компаний, которые имеют правовые и юридические отношения с учреждениями, работающими в сфере оказания имущественных и финансовых услуг. Список таких организаций предоставляет 5-я статья закона № 115-ФЗ. Бенефициарным собственником может быть как одно лицо, так и группа людей, выступающих прямыми владельцами юрлица или ИП, или имеющими некоторое влияние на принятие решений юрлицом в процессе деятельности. Зачастую это лицо или группа не указывается ни в учредительной документации, ни во внутриорганизационных документах. Но, несмотря на этот факт, именно бенефициарный владелец может являться полным собственником компании, не раскрывая своей личность. Такая деятельность компании с формальным директором или управляющим часто используется для сокрытия доходов и «отмывания» нелегально, незаконным путём полученных средств. Такая ситуация может возникнуть также при желании владельца компании существенно сэкономить на отчислении налоговых платежей, что также представляется правонарушением в отношении государства.

Зачастую это лицо или группа не указывается ни в учредительной документации, ни во внутриорганизационных документах. Но, несмотря на этот факт, именно бенефициарный владелец может являться полным собственником компании, не раскрывая своей личность. Такая деятельность компании с формальным директором или управляющим часто используется для сокрытия доходов и «отмывания» нелегально, незаконным путём полученных средств. Такая ситуация может возникнуть также при желании владельца компании существенно сэкономить на отчислении налоговых платежей, что также представляется правонарушением в отношении государства.

Бенефициарный владелец индивидуального предпринимателя является, по сути, истинным владельцем ИП. Он контролирует деятельность, принимает важные бизнес-решения, получает прибыль и руководит процессом хозяйствования. Но, внесённые в закон 115-ФЗ изменения как раз и направлены на легализацию бизнеса, вывода из тени прибыли. Дополнениями к закону устанавливается обязательная идентификация клиентов всеми организациями, работающими с бизнесменами: банками, страховыми компаниями, кредитным организациям. Им вменяется обязанность «мониторить» клиентов на предмет выявления бенефициарных собственников и сообщать о найденных нарушениях в уполномоченные государственные органы.

Им вменяется обязанность «мониторить» клиентов на предмет выявления бенефициарных собственников и сообщать о найденных нарушениях в уполномоченные государственные органы.

Бенефициарный владелец индивидуального предпринимателя, согласно вышеуказанному закону может иметь минимум 25% от общей суммы имущества как денежного, так и иного. Но владельцем он является через подставных лиц, управляя ими без соответствующих документов. Выявление бенефициарного собственника (выгодоприобретателя) проводится путём анкетирования клиентов и прочих мер. Для полной идентификации лица-клиента предусмотрено заполнение анкеты, раскрывающей такую информацию о предпринимателе:

Дата и место рождения гражданина;

Адрес фактического жительства или пребывания;

Гражданство ИП;

Для иностранных предпринимателей — разрешение к пребыванию на территории России;

Паспортные данные физического лица.

Бенефициарный владелец индивидуального предпринимателя устанавливается согласно действующему законодательству. Но на этом этапе у банковских и прочих учреждениях, проводящих мониторинг клиентов, возникают определённые трудности. Ведь некоторые данные клиентов, в том числе и индивидуальных предпринимателей, попадают под действие закона о защите персональных данных, и раскрываться не могут. Учреждение имеет право запрашивать только ту информацию клиента, которая указана в списке, установленном законом. Для сбора информации о клиенте, используются все поданные им документы. Это может быть анкета, заявления на открытие счёта, письменные уведомления и прочее. Если учреждение не идентифицирует бенефициарного собственника, то им может быть признан сам ИП или юрлицо.

Но на этом этапе у банковских и прочих учреждениях, проводящих мониторинг клиентов, возникают определённые трудности. Ведь некоторые данные клиентов, в том числе и индивидуальных предпринимателей, попадают под действие закона о защите персональных данных, и раскрываться не могут. Учреждение имеет право запрашивать только ту информацию клиента, которая указана в списке, установленном законом. Для сбора информации о клиенте, используются все поданные им документы. Это может быть анкета, заявления на открытие счёта, письменные уведомления и прочее. Если учреждение не идентифицирует бенефициарного собственника, то им может быть признан сам ИП или юрлицо.

Не применяется мониторинг на предмет выявления бенефициарного владельца к следующей категории лиц:

Государственные организации и учреждения;

Местные и муниципальные органы власти;

Внебюджетные фонды, фактическим владельцем которых выступает государство;

Все компании, полноценным владельцем акций которых (более 50%) выступает государство или его представители;

Международные компании, обладающие необходимо для совершения бизнеса правоспособностью;

Эмитенты некоторых ценных бумаг.

В некоторых ситуациях банки и иные организации обрабатывают информацию о клиенте без его уведомления и согласия. Эти ситуации предусмотрены международными соглашениями и договорами либо же нормативными актами России.

Добрый вечер Юлия. выгодоприобретатель это Один из участников страховых отношений, выступающим на стороне страхователя наряду с застрахованным лицом, является выгодоприобретатель

Выгодоприобретатель — одна из ключевых фигур в страховании.

Именно он получает деньги от страховой компании.

Вот почему так важно позаботиться о его грамотном выборе и своевременном назначении.

Кто назначает выгодоприобретателя?

В чью пользу подписывать соглашение с компанией-страховщиком, обычно решает страхователь.

Он же заключает договор и платит за страховку.

Назначить выгодоприобретателя в личном страховании можно только при условии письменного согласия застрахованного.

Если согласия нет, деньги будут выплачены застрахованному или его наследникам.

Например, если жена хочет застраховать жизнь и здоровье мужа и назначить себя выгодоприобретателем в случае его смерти, муж должен письменно одобрить её решение.

В противном случае договор не будет заключён.

Выгодоприобретатель в имущественном страховании обязан предоставить документ, подтверждающий его интерес в сохранении имущества, собственником или хранителем которого он является.

Без такого документа назначенное лицо не сможет получить страховое возмещение.

Например, родственник владельца автомобиля, управляющий им по доверенности, не сможет получить страховую компенсацию, если застрахует автомобиль в свою пользу.

Выплату по этому договору не сможет получить и владелец машины, так как договор заключён в пользу страхователя.

При наступлении страхового случая указанный страховой договор будет признан недействительным.

В некоторых случаях выгодоприобретатель назначается в законодательном порядкеи не может быть изменён.

Неизменным выгодоприобретателем по закону считается:

- лицо, которому был причинён вред, пострадавший (при страховании гражданской ответственности).

Например, владелец машины, разбитой в результате дорожно-транспортного происшествия по вине застрахованного, сбитый пешеход, сосед с нижнего этажа, квартира которого подверглась затоплению из-за прорыва трубы в квартире застрахованного;

Например, владелец машины, разбитой в результате дорожно-транспортного происшествия по вине застрахованного, сбитый пешеход, сосед с нижнего этажа, квартира которого подверглась затоплению из-за прорыва трубы в квартире застрахованного; - лицо, понесшее убытки в результате неисполнения застрахованным договорных обязательств(при страховании ответственности по договору). Например, заказчик партии товара, если застрахованный занимается производством или доставкой;

- сам страхователь (при страховании предпринимательского риска), если он организовал собственный бизнес и застраховал его на определённую сумму;

- собственник или хранитель залога (при страховании залогового имущества).Владелец ипотечной квартиры или банк, в сейфе которого находятся, например, ценные бумаги, принятые на хранение в качестве залога.

То есть тот, кто не заинтересован в наступлении страхового случая.

Важно! Даже если в договоре указан другой выгодоприобретатель, это не будет принято во внимание.

Выгодоприобретатель может быть не указан в договоре

Тогда его правами по закону обладает застрахованное лицо (при личном страховании) или собственник (при страховании имущества).

В случае смерти застрахованного (или собственника имущества) выплату от страховой компании получат его ближайшие родственники.

Не в качестве выгодоприобретателей, а в качестве законных наследников — после вступления в права наследования.Если имеется завещание не в пользу родственников, деньги получат назначенные завещателем наследники.

Добрый день. Меня заинтересовал ваш ответ «Добрый вечер Юлия. выгодоприобретатель это Один из участников страховых отношений, выступающим на ст…» на вопрос http://www.. Можно с вами обсудить этот ответ?

Обсудить с экспертом

Вопросы охраны прав собственности на имущество являлись значимыми для человечества в любые исторические эпохи и при самых различных общественно-политических формациях. Что является наиболее значимым в этих вопросах?

Некоторые общие положения

В определении и регулировании имущественных правоотношений существует ряд основополагающих понятий, на которых основана вся действующая законодательная база и юридическая система. Одним из наиболее значимых терминов является такое понятие, как выгодоприобретатель. Это юридическое или являющееся носителем прав собственности на то или иное имущество и соответствующим образом получающее от такого владения доход. Или получающее прибыль от какой-то операции коммерческого характера. В законодательной и юридической практике существует целый ряд нюансов, так или иначе связанных с этим термином. Попробуем рассмотреть подробнее некоторые из них.

Одним из наиболее значимых терминов является такое понятие, как выгодоприобретатель. Это юридическое или являющееся носителем прав собственности на то или иное имущество и соответствующим образом получающее от такого владения доход. Или получающее прибыль от какой-то операции коммерческого характера. В законодательной и юридической практике существует целый ряд нюансов, так или иначе связанных с этим термином. Попробуем рассмотреть подробнее некоторые из них.

Кого можно отнести к выгодоприобретателям?

Иногда в отечественной юридической практике употребляется такой международный аналог этого термина, как «бенефициар» («бенефициарий»). По своему смыслу он полностью совпадает с понятием «выгодоприобретатель». Это не более чем синоним, исторически восходящий к римскому праву. В российской юридической и экономической практике оба термина встречаются одинаково часто. Кого обычно относят к бенефициарам? Чаще всего выгодоприобретатель — это лицо, получающее доход в виде от своего имущества, переданного в доверительное управление или в пользование другим лицам или организациям. Взаимоотношения с бенефициаром в этом случае у пользователей его собственностью происходят на специально оговоренных условиях.

Взаимоотношения с бенефициаром в этом случае у пользователей его собственностью происходят на специально оговоренных условиях.

Выгодоприобретатель-страхователь

Очень широко также применяется этот термин и в страховании. В сфере страхового бизнеса выгодоприобретатель — это физическое или юридическое лицо, получающее выплаты по договору в соответствии с условиями, прописанными в страховом полисе. Очень распространён этот термин и в наследственном праве. Здесь выгодоприобретатель — это лицо, получающее некие имущественные или финансовые права согласно завещанию или действующему наследственному законодательству. Помимо этого, к бенефициарам также принято относить лиц, которым банковские структуры предоставляют разного рода финансовые преференции.

Законодательное регулирование

В действующем законодательстве соответствующим образом проработаны права и обязанности, которыми располагает бенефициар, независимо от того, является ли он юридическим или физическим лицом. Так, в частности, согласно действующему Гражданскому кодексу Российской Федерации, выгодоприобретатель юридического лица имеет право на получение страховых выплат в случаях, оговоренных в договоре о страховании его имущества, если таковое подверглось ущербу в результате наступления страхового случая. Законодательная база в сфере и финансовых обязательств проработана в настоящее время достаточно подробно, права и обязанности обеих сторон страхового договора прописаны в ней исчерпывающим образом. Кроме Гражданского кодекса страховые отношения регулируются Законом РФ от 27 ноября 1992 года «Об организации в Российской Федерации».

Так, в частности, согласно действующему Гражданскому кодексу Российской Федерации, выгодоприобретатель юридического лица имеет право на получение страховых выплат в случаях, оговоренных в договоре о страховании его имущества, если таковое подверглось ущербу в результате наступления страхового случая. Законодательная база в сфере и финансовых обязательств проработана в настоящее время достаточно подробно, права и обязанности обеих сторон страхового договора прописаны в ней исчерпывающим образом. Кроме Гражданского кодекса страховые отношения регулируются Законом РФ от 27 ноября 1992 года «Об организации в Российской Федерации».

Обязанности и

Страхование своего материального имущества и иного вида собственности даёт её владельцу уверенность в получении финансовой компенсации в оговоренных размерах, если собственности будет нанесён ущерб в результате воздействия на неё природных факторов или каких-либо агрессивных посягательств уголовного характера. Но застрахованный выгодоприобретатель в установленном законом порядке несёт и целый ряд обязанностей перед страховщиком, с которым он заключил соответствующий договор. Первейшей из них является своевременная выплата в полном объёме оговоренных в договоре взносов, или как их ещё нередко называют «страховых премий».

Первейшей из них является своевременная выплата в полном объёме оговоренных в договоре взносов, или как их ещё нередко называют «страховых премий».

Дополнительные обязанности бенефициара

Помимо обязательной выплаты страховых взносов, страхователь-выгодоприобретатель имеет перед страховщиком целый ряд обязательств, что называется, «второго порядка». Но от этого они не становятся менее важными. Исполнение договора при наступлении страхового случая без соблюдения этих обязательств не представляется возможным. Прежде всего к ним следует отнести предоставление страховщику всей документальной базы на объект страхования в полном объёме. Своевременное информирование такового обо всех произошедших изменениях и любых имеющих к делу обстоятельствах. И самое главное, страховщик в обязательном порядке должен быть информирован о наступлении страхового случая в сроки, оговоренные в договоре страхования. Разумеется, выполнить этот пункт бенефициар обязан в той ситуации, если он намерен воспользоваться своим правом на получение причитающейся ему финансовой компенсации в результате наступления страхового случая.

Что заставляет страховщика платить?

При наступлении страхового случая страховщик обязан выполнить, согласно условиям заключённого им договора, все принятые на себя финансовые обязательства перед владельцем пострадавшей собственности. Выплаты эти в определённых случаях могут быть более, чем значительными. Нередки случаи, когда для выполнения своих страховых обязательств страховщику приходится прибегать ко внешним финансовым займам на обременительных для него условиях. Что его заставляет это делать? Дело тут в том, что страхование это, как принято говорить — «игра вдолгую» и «бег на длинную дистанцию». И выиграть здесь может только тот, кто способен выстраивать стратегию развития своего бизнеса на дальнесрочную перспективу. Страховщик, неуклонно выполняющий свои финансовые обязательства, приобретает репутацию. А следовательно, и клиентскую базу, которой обязательно перекроют за определённый период времени все понесённые ним расходы по исполнению его финансовых обязательств.

Некоторые размышления общего характера

История страхового дела насчитывает уже несколько столетий. Появившись впервые в Великобритании в период становления промышленного капитализма и стремительного развития мировой торговли, эта сфера неуклонно разрасталась и совершенствовалась вплоть до наших дней. В чём заключается привлекательность для всех, кто является выгодоприобретателем, заключения договоров о страховании своего материального имущества и других активов? Ведь согласно заключаемому договору, бенефициарам приходится принимать на себя довольно значительные финансовые обязательства. Дело здесь, пожалуй, в том, что владельцам собственности жизненно необходимо чувство уверенности в достигнутых материальных результатах. Ими движет желание стабильности и уверенности в завтрашнем дне. И бенефициары готовы за это платить. Именно это обстоятельство и заставляет их обращаться к страховщикам. Никто другой им не может продать необходимое чувство уверенности и стабильности. В этой сделке равным образом заинтересованы обе стороны. Следует отметить, что успешное развитие страхового бизнеса возможно только в государстве со стабильно развивающейся экономикой и с устойчивой юридической системой.

В этой сделке равным образом заинтересованы обе стороны. Следует отметить, что успешное развитие страхового бизнеса возможно только в государстве со стабильно развивающейся экономикой и с устойчивой юридической системой.

Тема: Банк затребовал анкету выгодоприобретателя

Быстрый переход Банки Вверх

- Навигация

- Кабинет

- Личные сообщения

- Подписки

- Кто на сайте

- Поиск по форуму

- Главная страница форума

- Форум

- Бухгалтерия

- Общая бухгалтерия

- Бухучет и Налогообложение

- Оплата труда и кадровый учет

- Документация и отчетность

- Учет ценных бумаг и валютных операций

- Внешнеэкономическая деятельность

- Внешнеэкономическая деятельность. Таможенный союз

- Алкоголь: лицензирование и декларирование

- Онлайн-ККТ, БСО, эквайринг и кассовые операции

- Отрасли и спецрежимы

- Индивидуальные предприниматели.

Спецрежимы (ЕНВД, УСН, ПСН, ЕСХН)

Спецрежимы (ЕНВД, УСН, ПСН, ЕСХН) - Учет в НКО и жилищном хозяйстве

- Бухгалтерский учет в строительстве

- Бухгалтерский учет в туризме

- Индивидуальные предприниматели.

- Бюджетные, автономные и казенные учреждения

- Бюджетный учет

- Программы для бюджетного учета

- Банки

- МСФО, GAAP, управленческий учет

- Общая бухгалтерия

- Юридический отдел

- Правовая помощь

- Регистрация

- Опыт проверок

- Управление предприятием

- Администрирование и управление на предприятии

- Аутсорсинг

- Автоматизация предприятия

- Программы для ведения бухгалтерского и налогового учета

- Инфо-Бухгалтер

- Другие программы

- 1C

- Электронный документооборот и электронная отчетность

- Прочие средства автоматизации труда бухгалтеров

- Программы для ведения бухгалтерского и налогового учета

- Гильдия клерков

- Взаимоотношения на работе

- Бухгалтерский бизнес

- Обучение

- Биржа труда

- Ищу работу

- Предлагаю работу

- Клуб Клерк.

Ру

Ру- Пятница

- Частные инвестиции

- Политика

- Спорт. Туризм

- Встречи и поздравления

- Авторские форумы

- Интервью

- Простое, как мычание

- Авторский форум Goblin_Gaga

- Бухгалтера можно…

- опусник Гаги

- Интернет-конференции

- Кому я должен — всем прощайте: все о банкротстве физлиц

- Архив Интернет-конференций

- Интернет-конференции

- Обмен электронными документами и сюрпризы от ФНС

- Нарушение прав граждан при трудоустройстве и увольнении

- Новый порядок сдачи отчетности по НДС в электронном формате

- Подготовка годовой финансовой/бухгалтерской отчетности за 2014 год

- Все, что вы хотели спросить у оператора обмена электронными документами

- Как финансовый кризис превратить в окно возможностей?

- НДС: изменения в нормативном регулировании и их реализация в программе «1С:Бухгалтерия 8»

- Обеспечение достоверности результатов инвентаризационных мероприятий

- Защита персональных данных. Применение ЗПК «1С:Предприятие 8.2z»

- Формирование учетной политики компании: возможности сближения с МСФО

- Электронный документооборот на службе бухгалтера

- Учет времени при различных системах оплаты труда в программе «1С:Зарплата и управление персоналом 8»

- Полугодовой отчет по налогу на прибыль: раскроем все секреты

- Межличностные отношения на рабочем месте

- Облачная бухгалтерия 1С. Стоит ли уходить в облако?

- Банковские депозиты: как не потерять и выиграть

- Больничные листы и другие пособия за счет ФСС. Порядок расчета и начисления

- Клерк.Ру: задайте любой вопрос руководству сайта

- Правила расчёта НДС при осуществлении экспортно-импортных операций

- Как сдать отчетность в Пенсионный фонд за 3 квартал 2012 года

- Отчетность в ФСС за 9 месяцев 2012 года

- Подготовка отчетности в ПФР за 2 квартал. Сложные вопросы

- Запуск электронных счетов-фактур в России

- Как снизить затраты на ИТ-оборудование, ПО и ИТ-персонал с использованием облачных мощностей

- Отчетность в ПФР за 1 квартал 2012. Основные изменения

- Налог на прибыль: нюансы заполнения декларации за 2011 год

- Годовая отчетность в ПФР. Актуальные вопросы

- Новое в бухгалтерской отчетности за 2011 год

- Отчетность в ФСС в вопросах и ответах

- Полугодовая отчетность в ПФР в вопросах и ответах

- Расчет пособий по временной нетрудоспособности в 2011 году

- Электронные счета-фактуры и электронные первичные документы

- Формирование бухгалтерской отчетности за 2010 год

- Расчет больничных в 2011 году. Декретные и пособия в переходный период

- Новое в законодательстве о налогах и страховых взносах в 2011 году

- Изменения в финансовой отчетности в 2011 году

- DDoS атаки в России как способ нечестной конкурентной борьбы.

- Банковские продукты для физлиц: кредитование, депозиты, спецпредложения

- Документ в электронной форме — эффективное решение актуальных проблем

- Как найти работу с помощью Клерк.Ру

- Предоставление сведений перс. учета за первое полугодие 2010 года

- Налоговая ответственность: кто и за что отвечает?

- Проверки, взыскание, возврат/зачет налогов и др.вопросы ч.1 НК РФ

- Расчет больн. листов и страховых взносов в свете квартальной отчетности

- Замена ЕСН страховыми взносами и другие нововведения 2010 года

- Ликвидация коммерческих и некоммерческих организаций

- Бухгалтерский и налоговый учет товарно-материальных ценностей

- Обязательная перерегистрация фирм в соответствии с Законом №312-ФЗ

- PR и маркетинг в сфере профессиональных услуг своими силами

- Клерк.Ру: смена дизайна

- Построение личного финансового плана: мечты и реальность

- Подготовка бух. отчетности. Изменения в рос. стандартах учета в 2009 году

- Откаты в сфере продаж: за и против

- Потеря работы в период кризиса. Что делать?

- Все, что вы хотели знать о Клерк.Ру, но стеснялись спросить

- Кредит в кризис: условия и возможности

- Сохранение капитала во время кризиса: стратегии для частных инвесторов

- НДС: вычеты по авансам. Вопросы с ответами и без

- Пресс-конференция Деда Мороза

- Изменения в Налоговый кодекс, вступающие в силу с 2009 года

- Налог на прибыль с учетом последних изменений и разъяснений Минфина

- Российский кризис: угрозы и возможности

- Сетевой бизнес: качественные товары или развод на деньги?

- КАСКО: страховка без секретов

- Выплаты физическим лицам

- Рейдерство. Как защитить собственный бизнес?

- Актуальные вопросы исчисления и возмещения НДС

- Спецрежимы: ЕНВД и УСН. Особенности и сложные вопросы

- Налог на прибыль. Расчет, особенности исчисления, спорные моменты

- Учетная политика для целей бухучета

- Налоговые проверки. Практика применения новых правил

- НДС: порядок расчета

- Аутсорсинг в вопросах и ответах

- Как бухгалтеру выполнить требования Закона «О персональных данных»

- Идеальный архив бухгалтерских документов

- Интернет-конференции

- Служебные форумы

- Архив

- FAQ (Часто задаваемые вопросы)

- FAQ: Часто задаваемые вопросы по бухучету и налогам

- Игры и тренинги

- Тренинг по воспитанию самоуверенности

- ВЭД в условиях суровой действительности

- FAQ (Часто задаваемые вопросы)

- Книга жалоб и предложений

- Дневники

- Архив

Если выгодоприобретатель по КАСКО – банк

Если транспортное средство передаётся в залог банку, он автоматически становится выгодоприобретателем при страховании данного имущества. Этот факт оформляется документально, и собственник (покупатель) машины принимает непосредственное участие в процедуре. Подобные алгоритмы в автостраховании «обкатаны» годами и в целом имеют устоявшуюся схему работы. Тем не менее, ряд её позиций не лишён определённой вариативности. Касается это как оформления взаимоотношений сторон, так и некоторых практических аспектов.

Варианты ситуаций

Как правило, залог автомобиля представляет собой обеспечение исполнения тех или иных финансовых обязательств. Такие случаи можно разделить на два основных направления:

- «Классический» автокредит. Наиболее распространённый инструмент, при котором покупаемый автомобиль сразу попадает под обременение. Денежные средства, выдаваемые банком, носят целевой характер (приобретение транспортного средства).

- Кредит под залог машины. Чаще нецелевой. Обычно используется для снижения процентной ставки по займу. Также применяется при недостаточности (с точки зрения банка) имеющегося обеспечения исполнения обязательств заёмщика.

Интерес банка в подобных ситуациях оформляется отдельным договором залога, закладной (например, в виде приложения к кредитному договору) или иным документальным способом. Чаще всего в этих документах прописывается и обязанность залогодателя (автовладельца) по страхованию своего «железного коня». Там же могут быть указаны основные условия, которые должны содержаться в полисе.

Целевые кредиты на покупку автомобиля сегодня достаточно распространены. Покупатель выступает в роли заёмщика, и он же является залогодателем в части только что приобретённого транспортного средства. Но бывает, что машина является залогом по займам, совершенно не связанным с её приобретением. К таковым, в частности, могут относиться:

- потребительские кредиты физическим лицам;

- кредитование бизнеса (предприятий или индивидуальных предпринимателей).

В данных примерах далеко не всегда заёмщик является собственником авто. Например, предоставить свою машину в качестве обеспечения обязательств получающего кредит может его родственник или друг. Так же руководитель организации волен передать свой личный автомобиль в залог по корпоративному займу. Автовладельцы часто не знают или не задумываются о подобных возможностях. Между тем, использование таковых помогает получить необходимые денежные средства.

Оформление интереса банка

Так или иначе, скорее всего без страхования по КАСКО залогового транспорта не обойтись. При этом на практике встречаются различные формулировки в отношении указания выгодоприобретателя, каждая из которых несёт свою смысловую нагрузку.

Таблица 1. Формулировки в графе «выгодоприобретатель».

таблица скроллится вправо| Кто является выгодоприобретателем (примерная формулировка в договоре страхования) | Смысловая нагрузка формулировки с практической точки зрения |

|---|---|

| Банк. | Не совсем правильный подход. Сумма кредитной задолженности может быть гораздо меньше страховой суммы по полису. Банк не должен претендовать на средства сверх «одолженных». А формально выходит, что он является выгодоприобретателем в части всей страховой стоимости автомобиля. |

| Банк. В части, превышающей задолженность по кредиту — страхователь. | В целом, логично: Банк претендует на сумму, которую ему должны. Недостаток в том, что при повреждениях (не «тотальных») автомобиля выгодоприобретателем всегда будет кредитная организация. Это усложняет алгоритм урегулирования убытков (требуются дополнительные официальные распоряжения банка, для этого необходимы запросы страховщика и т. д.). |

| По рискам тотальной гибели или угона (хищения) — Банк. По риску «ущерб» (повреждения) — страхователь. | Тем самым упрощается урегулирование убытков, поскольку ремонт машины можно осуществлять без каких-либо банковских документов «разрешительного» характера. Но в части крупных убытков банк формально претендует на всю сумму возмещения, которая может быть больше остатка долга. |

| По рискам тотальной гибели или угона (хищения) — Банк в части задолженности по кредитному договору; в остальной части — Страхователь. По риску «ущерб» (повреждения) — страхователь. | Наиболее «громоздкий», но, в то же время, наиболее объективный вариант. Банк претендует лишь на возмещение в пределах кредитной задолженности. А не «тотальные» повреждения можно устранять, не дожидаясь одобрения залогодержателя. |

Надо сказать, что подобная оценка вряд ли справедлива для условий страхования, предполагающих возмещение ущерба по калькуляции. Дело в том, что в этом случае компенсация производится путём выплаты денежных средств. Но при получении соответствующей суммы страхователь может потратить её не на ремонт машины, а на иные нужды. Тем самым снижая стоимость объекта залога (оставляя его повреждённым), что идёт вразрез с интересами банка. Поэтому в таких ситуациях сохранение кредитной организацией своих прав в качестве выгодоприобретателя даже в части небольшого ущерба объективно оправдано. Как правило, выплата при этом всё равно идёт на восстановление транспортного средства (а не в счёт погашения кредита). Но происходит это под контролем залогодержателя.

Кстати, на рынке известны случаи, когда в страховом полисе КАСКО не содержится наименование конкретного банка. Ссылка идёт на выгодоприобретателя, имеющего законное право на получение выплаты, подтверждённое соответствующими документами, коими являются договоры о залоге имущества. По сути, речь идёт об универсальных страховых продуктах, применимых для любых «кредитных» автостраховок. Хотя, нередко подобный формат не устраивает займодателей, опасливо относящихся к такому оформлению взаимоотношений сторон.

Прикладные особенности

Пожалуй, одним из ярких примеров кредитной «адаптации» условий КАСКО является страхование на неполную стоимость «по первому риску». Что необходимо банку от страховщика?

- Полное восстановление машины при повреждениях;

- Погашение задолженности в случае утраты предмета залога.

Последнее условие вполне выполнимо при страховании транспорта на сумму долга. А она может быть в разы меньше стоимости авто. Такой подход существенно удешевляет полис. Это более чем актуально для клиентов банка, которым страховка может казаться навязанной платной услугой в дополнение к кредиту. При этом полная оплата ремонта в рамках установленной страховой суммы осуществляется компенсацией «по первому риску». Данный тип возмещения не предполагает учёт отношения страховой суммы к страховой стоимости имущества, как при пропорциональном страховании.

Порой случается, что в залог займодателю передаётся уже застрахованный автомобиль. Что же в этом случае, оформлять новый полис? Обычно подобных крайностей удаётся избежать. В такой ситуации, скорее всего, возникнет необходимость привести договор в соответствие с требованиями банка:

- изменить выгодоприобретателя;

- скорректировать условия страхования;

- возможно, продлить срок действия страховки.

Оформляются изменения дополнительным соглашением с «текущей» страховой организацией. Как правило, решение перечисленных вопросов происходит в индивидуальном порядке и занимает определённое время. С другой стороны, таким образом можно существенно минимизировать расходы. Исключением здесь является категорическое несоответствие страховщика требованиям залогодержателя в части финансовых показателей или рейтингов . Каждый такой случай должен урегулироваться отдельно с целью максимального соблюдения интересов всех задействованных сторон.

Но не стоит думать, что указание банка в роли выгодоприобретателя «обременяет» страховку на всё время её действия. Данная позиция может быть изменена с согласия кредитной организации.

А его, в свою очередь, несложно получить при погашении предоставленного займа. Обычно данная процедура отработана до автоматизма. Возвращая долг полностью, не стоит пренебрегать возможностью «очистить» КАСКО от лишних «действующих лиц». Здорово, когда страхователь понимает все особенности «банковской» автостраховки. Но ещё лучше, если применять эти знания ему не приходится.

10.3. Выгодоприобретатель наследственного фонда

В соответствии с п. 2 ст. 123.20-3 ГК РФ в качестве выгодоприобретателей наследственного фонда могут выступать любые участники регулируемых гражданским законодательством отношений, за исключением коммерческих организаций. Выгодоприобретатель наследственного фонда имеет право на получение в соответствии с условиями управления наследственным фондом всего или части имущества фонда, а также наделяется законом рядом других прав. В частности, выгодоприобретатель вправе запрашивать и получать у наследственного фонда информацию о деятельности фонда, если это предусмотрено уставом наследственного фонда; требовать проведения аудита деятельности фонда выбранным им аудитором; требовать возмещения убытков, причиненных нарушением условий управления наследственным фондом, если это предусмотрено уставом фонда (п. 4, 5, 6 ст. 123.20-3 ГК РФ). Права выгодоприобретателя наследственного фонда неотчуждаемы, на них не может быть обращено взыскание

по обязательствам выгодоприобретателя. Сделки, совершенные с нарушением этих правил, являются ничтожными (п. 1 ст. 123.20-3 ГК РФ).

Необходимо отметить, что согласно п. 7 ст. 123.20-3 ГК РФ выгодоприобретатель не отвечает по обязательствам наследственного фонда, равно как и фонд не отвечает по обязательствам выгодоприобретателя.

В соответствии с п. 3 ст. 123.20-3 ГК РФ права гражданина-выгодоприобретателя наследственного фонда не переходят по наследству. Права выгодоприобретателя-юридического лица прекращаются в случае его реорганизации, кроме случаев преобразования, если только условиями управления наследственным фондом не предусмотрено прекращение прав такого выгодоприобретателя при его преобразовании. После смерти гражданина-выгодоприобретателя или ликвидации выгодоприобретателя-юридического лица, а также в случае заявленного наследственному фонду в нотариальной форме отказа выгодоприобретателя от права на получение имущества новые выгодоприобретатели определяются в соответствии с условиями управления наследственным фондом, в частности, они могут быть определены путем подназначения.

это третье лицо, в пользу которого заключен гражданско-правовой договор (договор страхования, договор доверительного управления имуществом).Страхование жизни, имущества и титула при ипотеке или кредите

При оформлении ипотеки Банки, как правило, настаивают на оформлении договора комплексного ипотечного страхования. В рамках данного договора происходит финансовая защита жизни, имущества и права собственности заемщика.

Требования к договору страхования Банки выдвигают следующие:

Страховая сумма (максимальный размер выплаты), как правило, должна быть больше суммы кредита на 10 %, а срок страхования должен быть равен сроку кредита. Выгодоприобретателем первой очереди является Банк.

Мы рекомендуем нашим клиентам страховать приобретаемое жилье (дом, квартиру …) на его полную стоимость (стоимость аналогичного жилья на рынке), так, при наступлении страхового случая, вы будете защищены наилучшим образом. Если жилье было застраховано только на сумму ипотечного кредита, а не на полную стоимость, то полученных по страховке средств может не хватить на его восстановление.

Стоимость жизни оценить нельзя! Поэтому здесь можно оставить страховую сумму равной сумме кредита и увеличенной на 10 %. При страховом событии страховая компания возьмет на себя обязательства по погашению ипотечного кредита. Жилье в данном случае переходит в полноправную собственность заемщика или его наследников.

При потере права собственности (к примеру, обнаружился родственник предыдущих владельцев, который претендует на имущество), получателем страховой выплаты будет банк, предоставивший кредит. В данном случае кредитор получит остаток задолженности заемщика, а сам заемщик может получить разницу стоимости жилья и ипотечного кредита, если застраховал его на полную стоимость.

Страховые платежи по ипотечному кредитованию осуществляются один раз в год и рассчитываются в зависимости от остатка задолженности заемщика. Если кредит был погашен досрочно, то вы можете также досрочно расторгнуть и страховой договор. Если досрочное погашение было частичным, то можно обратиться в страховую компанию за перерасчетом страховой премии.

Оформить заявку на страхование ипотеки

Страхование для ипотекинаследники имеют право на выплату остатка страховой суммы по кредиту

Верховный суд РФ поддержал наследников, потребовавших у страховщика остаток страховой суммы, оставшейся после погашения долга банку. Даже если выгодоприобретателем указан банк, наследники как кредиторы имеют право на выплату.

Это следует из определения судебной коллегии по гражданским делам Верховного Суда РФ.В марте 2012 г. потребитель взял 314 тыс. р. в кредит в ПАО «Росбанк» сроком на пять лет. В тот же день был заключен договор страхования от несчастных случаев и болезней, выгодоприобретателем указан «Росбанк». В августе 2016 года должник умер, случай признан страховым. САО «ВСК» осуществило выплату в пользу банка в размере остатка по кредиту (58 тыс. р.) и отказав отцу умершего в выплате остатка страховой суммы по договору (в размере 255 тыс. р.).

Наследник обратился в суд. Решениями Белогорского городского суда Амурской области и Амурского областного суда гражданину было отказано в иске. В решениях указывается, что замена выгодоприобретателя по договору не производилась, следовательно, требование к страховщику может предъявлять лишь банк.

Судебная коллегия по гражданским делам Верховного Суда Российской Федерации не согласилась с данным выводом. Обращается внимание, что следовало решить вопрос о праве банка на получение страхового возмещения в размере, превышающем долг по кредиту. Верховный суд особо отметил довод истца о том, что действия банка по получению только части страхового возмещения свидетельствуют об отказе кредитного учреждения от получения остатка суммы.

Согласно пункту 4 статьи 430 Гражданского кодекса РФ в случае отказа третьего лица от права, им может воспользоваться кредитор (если это не противоречит закону, иным правовым актам и договору), указывается в определении. Данные условия были закреплены и в договоре страхования.

Судебная коллегия по гражданским делам ВС РФ отменила решения нижестоящих судов и вернула дело на новое рассмотрение в суд апелляционной инстанции.

Банк-выгодоприобретатель — как с этим бороться

Поступают вопросы. Отвечаю централизованно.Как известно всем обладателям «кредитных» автомобилей, их надо страховать по КАСКО. При этом по части рисков (обычно по рискам «Хищение» и «Полная гибель» — варианту риска «Ущерб») или даже по всем видам рисков выгодоприобретателем назначается банк, который выдал кредит. И всё бы хорошо, но, как я вижу, владельцы машин-страхователи испытывают затруднения при получении страховых выплат, т.к. СК устраивает длительные «согласования» с банком, прося у него «разрешение» на выплату страхового возмещения владельцу машины.

Начнём с того, кто такой владелец машины и кто такой банк. Банк выдал владельцу машины целевой кредит, а владелец купил на денежные средства, полученные по этому кредиту, машину. Следовательно, владелец машины является должником, а банк — кредитором. Мало того, и что более важно для нас сейчас — банк является залогодержателем, а владелец — залогодателем, ибо машина, купленная на кредитные деньги, является по договору предметом залога. Залогодатель же в силу договора и в силу пункта 1 части 1 ст. 343 ГК РФ обязан за свой счёт «застраховать заложенное имущество в полной его стоимости от рисков утраты и повреждения, а если полная стоимость имущества превышает размер обеспеченного залогом требования, — на сумму не ниже размера требования«. Что это значит — это значит, что машина должна быть застрахована на сумму не ниже остатка невыплаченного кредита.

Таким образом, у банка есть право обязать владельца кредитной машины застраховать её от рисков утраты и повреждения, а у владельца, соответственно, есть обязанность осуществить за свой счёт такое страхование. Это весь объём обязательств нашего должника-залогодателя перед залогодержателем-кредитором в части страхования — имущество должно быть застраховано на сумму не меньше невыплаченного кредита, БОЛЬШЕ НИЧЕГО. Где будет страховать имущество залогодатель, сколько он за это заплатит и т.д. — не дело залогодержателя.

Итак, владелец машины обязан за свой счёт заключить договор имущественного страхования в отношении заложенного имущества (машины), т.е. он, помимо того, что он и владелец, и должник, и залогодатель, ещё становится и страхователем.

В договоре страхования две обязательных стороны — страхователь и страховщик. Однако выгодоприобретателем по договору страхования (т.е. лицом, которое будет получать страховые выплаты) может быть назначено и иное лицо, нежели чем страхователь. При этом это лицо обязательно должно иметь основанный на законе или договоре интерес в сохранении имущества, но это вообще отдельный разговор.

И вот, налицо негативная тенденция — страхователей вынуждают уговорами и угрозами («да так всегда делается…», «да ничего страшного…», «да если Вы не согласитесь — Вам кредит не выдадут…» и т.д.) указывать банк выгодоприобретателем в договоре страхования. При этом иногда банк является выгодоприобретателем по рискам «Хищение ТС» и «Полная гибель», а иногда и вообще по всем рискам.

К чему это приводит, на примере недавних постов сообщников: если наступил страховой случай, даже самый незначительный по объёму ущерба (царапина, вмятина, скол и т.д.), страховщик (т.е. страховая компания) начинает вымораживать мозг страхователю насчёт того, что, мол, выплату надо согласовать с банком, чтобы он разрешил (он же выгодоприобретатель) страховую выплату выдать Вам, страхователю. Такие согласования могут, в зависимости от наглости страховой компании и медлительности банка, занять до нескольких недель. Совершенно понятно, что это мало кого из страхователей устраивает.

Как с этим бороться?

Очень просто. Надо заменить выгодоприобретателя на себя. Только сделать это надо до того, как страховая компания начала согласовывать с банком способ выплаты. Желательно это сделать сразу же после того, как Вы заключили договор страхования.

Как это можно сделать наиболее простым путём, чтобы избавить себя от истерических воплей сотрудников СК — идетё на телеграф, взяв с собой паспорт, и подаёте следующую телеграмму:

В СТРАХОВУЮ КОМПАНИЮ ОАО СТРАХОВЫЕ МОШЕН

Эта телеграмма должна быть заверена, т.е. работник телеграфа, принявший её у Вас, должен посмотреть Ваш паспорт и убедиться, что это именно Вы являетесь Ивановым Иваном Ивановичем, о чём делается специальная пометка в тексте телеграммы. Также необходимо заказать копию этой телеграммы (её текст, заверенный штемпелем и подписью) и ещё заказать уведомление о вручении, которое придёт Вам после её вручения. Это всё стандартные услуги телеграфа.

Таким образом, у Вас будет надлежащее доказательство того, что Вы подали заявление о замене выгодоприобретателя: заверенный текст этого заявления и подтверждение того, что страховая компания это заявление получила.

Теперь немного о том, откуда у Вас такое право — заменить выгодоприобретателя.

В соответствии со ст. 956 ГК РФ «страхователь вправе заменить выгодоприобретателя, названного в договоре страхования, другим лицом, письменно уведомив об этом страховщика«. Это является основным и достаточным подтверждением Вашего права, основанного на законе, на определение выгодоприобретателя по Вашему усмотрению. Это решение Вы вправе принимать самостоятельно, ни с кем не советуясь и ни с кем его не согласовывая. На возможные вопли о том, что Вы должны что-то там с кем-то утрясти, взять у кого-то там какое-то разрешение не обращайте внимания. На визги банка о том, что Вы нарушили договор и что они сейчас с Вас потребуют немедленно вернуть кредит, тоже можно спокойно положить болт, сообщив им, что, если они хотят, то они вправе по данному поводу обратиться в суд — они сразу отвянут, потому что результат судебного разбирательства вполне предсказуем.

Немного о том, что Вы, заменяя выгодоприобретателя, «нарушаете договор» (в договоре кредита-залога вполне может быть положение о том, что должник-залогодатель «обязан» заключить договор страхования в пользу банка-залогодержателя-кредитора, т.е. назначить его выгодоприобретателем). Так вот, в соответствии с частью 1 ст. 422 ГК РФ «договор должен соответствовать обязательным для сторон правилам, установленным законом и иными правовыми актами (императивным нормам), действующим в момент его заключения«. Таким образом, стороны не вправе заключать договор на условиях, противоречащих закону. Закон же прямо устанавливает право страхователя на замену выгодоприобретателя по договору страхования, при этом не обуславливая это право ничем, кроме воли самого страхователя. Поэтому установление в договоре положения, касающегося ограничения права страхователя на замену выгодоприобретателя, противоречит закону и, следовательно, договор в данной части является ничтожным, в соответствии с частью 4 ст. 421, частью 1 ст. 166 и ст. 180 ГК РФ. Тем более, что пользование страхователем-залогодателем своим правом на замену выгодоприобретателя никоим образом не нарушает права кредитора-залогодержателя, ибо, как мы уже выяснили выше, страхователь-залогодатель в полном объёме исполнил свои обязательства по страхованию заложенного имущества — договор страхования заключён, страховая сумма не ниже объёма невыплаченного кредита.

Таким образом, прошу осознать, что владелец «кредитной» машины, застраховавший её по КАСКО, вправе заменить навязанного ему выгодоприобретателя в виде банка на себя любимого, и ничего ему за это не будет, а вопрос с выплатой будет решаться быстрее, т.к. не нужно будет ждать «разрешения» банка.

ЗЫ. Вообще, правовая природа такого «разрешения» мне не вполне понятна. Если банк указан выгодоприобретателем, то СК обязана выплатить деньги (страховую выплату) именно ему, банку. Об этом, собственно, гласит договор страхования. И всякие там «разрешения» банка на выплату денег не ему, а владельцу машины — весьма сомнительны, т.к., по существу, страховая компания и банк, получается, самовольно меняют условия договора страхования, а между тем право выбора выгодоприобретателя принадлежит, как показано выше, только лишь страхователю.

ЗЫ2. Также мне не совсем понятно, когда страховое возмещение «выплачивается» в виде ремонта на СТО. Дело в том, что в соответствии с частью 3 ст. 10 Закона РФ «Об организации страхового дела в РФ» «Страховая выплата» — денежная сумма, установленная федеральным законом

и (или) договором страхования и выплачиваемая страховщиком страхователю, застрахованному лицу, выгодоприобретателю при наступлении страхового случая«. Таким образом, как я считаю, всегда можно потребовать именно деньги вместо «направления на ремонт», поскольку иные формы страхового возмещения противоречат закону.

ЗЫ3. Да, чуть не забыл: «фокус» с заменой выгодоприобретателя не удастся прокрутить, если страховая компания уже начала обсуждать с банком вопрос касательно выплаты ему (банку) страхового возмещения после страхового случая, поэтому лучше всего вообще, заключив договор страхования, получив полис и оплатив страховую премию, в тот же день и подать вышеуказанную телеграмму.

Ну, вроде, всё. Если есть вопросы — готов ответить.

ЗЫ4. Спасибо сообщнику romuald — напомнил ОЧЕНЬ важную вещь.

Министерство финансов издало Письмо от 24 июня 2008 г. N 03-04-06-01/180. Почитать его можно здесь: http://www.subschet.ru/subschet.nsf/docs/F989CE329321418AC32574B8007E6551.html

Краткое содержание: если в договоре страхования выгодоприобретателем указан банк, то страховые выплаты являются доходом страхователя и, соответственно, подлежат налогообложению. И уже дело пошло: http://community.livejournal.com/spb_au

ЗЫ5. Желающим вместо телеграммы послать заявление о замене выгодоприобретателя ценным письмом (указав в описи «Заявление о замене выгодоприобретателя на Иванова И.И.») или же вручить под роспись сотрудникам СК — без проблем, как будет угодно. Это не столь важно.\

© sergey_lyalikov все комментарии в оригинальном посте

Что такое банк-получатель?

Что такое банк-получатель?

Получатель — это человек, которому вы отправляете деньги, также известный как получатель. Бенефициаром может быть физическое или юридическое лицо.

Банк-получатель — это банк, в котором открыт счет, на который вы отправляете деньги. Итак, если вы отправляете деньги своему брату — вашему получателю, — который обслуживает Ситибанк в США, Ситибанк является банком-получателем.

Международные переводы банку-получателю — традиционные и современные альтернативы

Скорее всего, вы узнали о банках-получателях, потому что планируете отправить деньги другу или члену семьи.В этом случае вы также захотите узнать, как безопасно и эффективно производить платеж.

Давайте начнем с примера: отправка 10 000 ринггитов на счет в США через традиционный банк по сравнению с Wise как современной альтернативой.

| Провайдер | Комиссия за перевод | Курсы обмена | Получатель получает |

|---|---|---|---|

| Maybank | MYR10¹ | Курс обмена, установленный Maybank (1MYR = USD0 .231857) ² | 2316,25 долларов США Банки-посредники могут удерживать комиссию при обработке платежа |

| Wise³ | 57,25 малайзийских ринггитов | Реальный обменный курс (1MYR = 0,234329 долларов США) | 2 329,87 долларов США Отправить деньги |

(4 июня 2020 г., 04:49 GMT + 2)

Этот пример показывает, что всегда важно учитывать не только комиссию за перевод, но и предлагаемые курсы обмена.Комиссия Maybank за перевод может выглядеть дешевле, чем Wise, но с учетом обменного курса ваш получатель получит больше, потратив те же 10 000 малайзийских ринггитов.

Также стоит отметить, что при отправке денег через обычный банк могут взиматься другие неожиданные сборы. Эти посреднические сборы взимаются другими банками, участвующими в обработке платежа — подробнее об этом позже.

Wise всегда предлагает реальный обменный курс без какой-либо наценки. Вы можете быть уверены, что оплачиваете только комиссию за перевод и ничего больше.

Отправляйте деньги за границу до 4 раз дешевле, чем в банках🚀

Как через банки осуществляются международные переводы — почему они медленные и дорогие

Традиционный процесс отправки международного платежа часто является сюрпризом для клиентов банка. Это не просто случай, когда ваш банк сообщает банку-получателю, что в пути есть деньги. Вместо этого платеж может пройти через несколько других банков, известных как банки-посредники или банки-корреспонденты, по пути к получателю.

Этот процесс, выполняемый с использованием сети SWIFT, похож на то, как вы потратите деньги на несколько стыковочных рейсов, чтобы добраться до конечного пункта назначения. Это хорошо зарекомендовавший себя и безопасный способ, но не обязательно самый быстрый способ произвести платеж. Это также может стать дорогостоящим, поскольку банки-посредники могут взимать комиссию за ту роль, которую они играют в отправке вашего платежа в правильном направлении. Это может означать, что ваш получатель получит меньше, чем вы ожидаете.

Дешевая и разумная альтернатива: Wise

Прежде чем выбрать способ осуществления международного платежа, ознакомьтесь с несколькими вариантами, чтобы убедиться, что вы получите наиболее выгодную сделку.Хорошее место для начала — Wise.

Wise использует новый подход, который делает международные переводы быстрыми и дешевыми. Вместо того, чтобы передавать ваши деньги через ряд банков-посредников, Wise имеет банковские счета по всему миру. Таким образом, вы платите в свой местный банк здесь, в Малайзии, и интеллектуальная технология, лежащая в основе Wise, затем инициирует платеж с местного банковского счета Wise в стране назначения. Фактически никакие деньги не пересекают границы, а это означает более низкие комиссии и более короткие сроки доставки.

С Wise вы можете отправлять деньги за границу из Малайзии в более чем 70 стран без скрытых комиссий, онлайн и через приложение.Вы также можете получить бесплатный мультивалютный счет, чтобы получать деньги из Великобритании, США, Австралии, Новой Зеландии и любой страны еврозоны, как если бы у вас там был локальный счет.

Для отправки денег с помощью Wise ,

- Зарегистрироваться бесплатно

- Выберите сумму для отправки

- Добавьте банковские реквизиты получателя

- Подтвердите свою личность

- Оплатите перевод банковским переводом или дебетовой / кредитной картой

И все! Вы можете отслеживать свой перевод в своей учетной записи, и получатель также будет уведомлен, когда перевод поступит им.

Присоединяйтесь к более чем 7 миллионам клиентов и получите более дешевый и быстрый способ отправлять деньги за границу. Из Малайзии вы можете отправлять деньги за границу в 4 раза дешевле, чем в банках.

Вот и все. Ответы на все вопросы вашего банка-получателя. Не забудьте взглянуть на несколько альтернатив перед отправкой международного платежа, чтобы убедиться, что вы получите лучшую цену, доступную для вашего перевода. Оцените Wise как отличный современный способ быстро и безопасно перевести деньги в банк получателя — и за небольшую плату.

Источники

- Майбанк | FAQ Иностранный телеграфный перевод

- Maybank Малайзия | Maybank2u

- Мудрый

Эта публикация предназначена только для общих информационных целей и не предназначена для освещения всех аспектов рассматриваемых тем. Он не является советом, на который вам следует полагаться. Вы должны получить консультацию специалиста или специалиста, прежде чем предпринимать или воздерживаться от каких-либо действий на основании содержания данной публикации.Информация в этой публикации не является юридической, налоговой или иной профессиональной консультацией от TransferWise Limited или ее аффилированных лиц. Предыдущие результаты не гарантируют похожий исход. Мы не даем никаких заявлений, гарантий или гарантий, явных или подразумеваемых, что содержание публикации является точным, полным или актуальным.

Расчетные счета и бенефициары

Имя бенефициара — обычная практика при открытии большинства инвестиционных счетов.Но как насчет проверки счетов? Бенефициаром учетной записи, конечно же, является человек, которому вы хотите получить выгоду после своей смерти. Бенефициары могут быть названы для индивидуальных пенсионных счетов (IRA), паевых инвестиционных фондов, аннуитетов и полисов страхования жизни.