Открытие вклада физическим лицом | Срочное оформление в банке ПСБ

Уверенность в финансовом благополучии

В условиях экономической нестабильности не так просто сохранить средства. Инфляция и рост курса валют ведут к повышению цен и отсутствию гарантий стабильного дохода.

Но сегодня можно не просто сберечь свои накопления, но и позволить им приносить дополнительную прибыль. Банковские вклады и накопительные счета помогут вам сохранить денежные средства и обеспечить свое финансовое благополучие в будущем.

Для чего нужны вклады в рублях и валютные депозиты?

Все очень просто — благодаря денежным вкладам ваши деньги работают на вас! А вы можете проводить больше времени с близкими, путешествовать или заниматься любимым делом, если успеете вовремя оформить депозит и позволите вашим сбережениям приносить прибыль.

Если денежных средств недостаточно, чтобы открыть вклад, вы можете оформить накопительный счет, чтобы переводить на него небольшую сумму с каждой покупки или во время пополнения баланса.

Самостоятельно определите процент, который будет списан после расходных операций, и воспользуйтесь одной из банковских услуг для ежедневных накоплений. Открытие счета позволит вам не только накопить капитал, но и поможет защитить сбережения от инфляции.

Начать заботиться о будущем важно уже сегодня. Не стоит откладывать принятие решения, ведь сейчас вам будет гораздо выгоднее воспользоваться специальными условиями.

Как выбрать и открыть банковский вклад?

Чтобы открыть накопительный счет или депозит, стоит учесть несколько факторов:

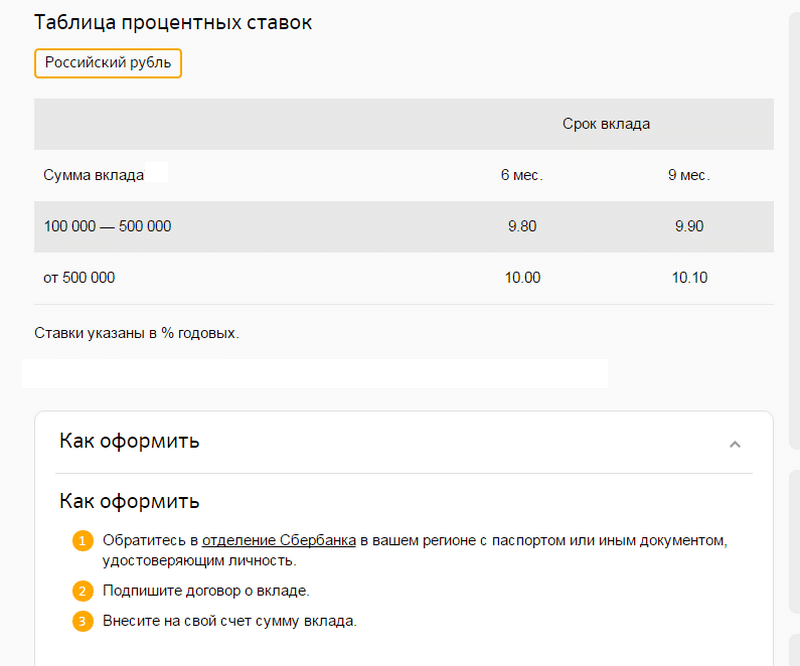

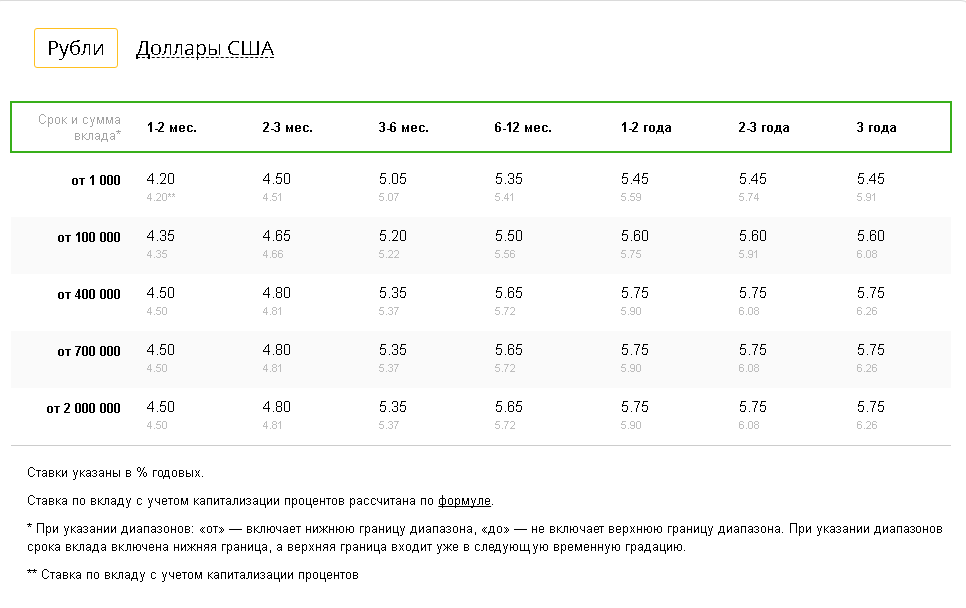

- процентную ставку;

- возможность пополнения и досрочного расторжения;

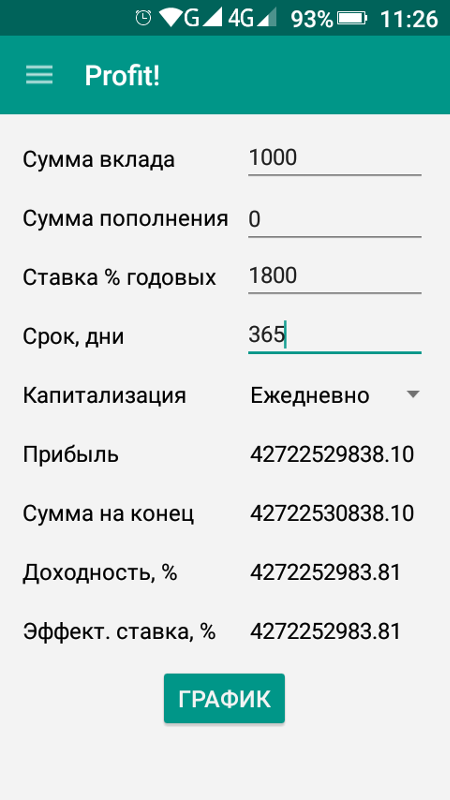

- капитализацию и возможность перечисления процентов на карту;

- срок действия договора.

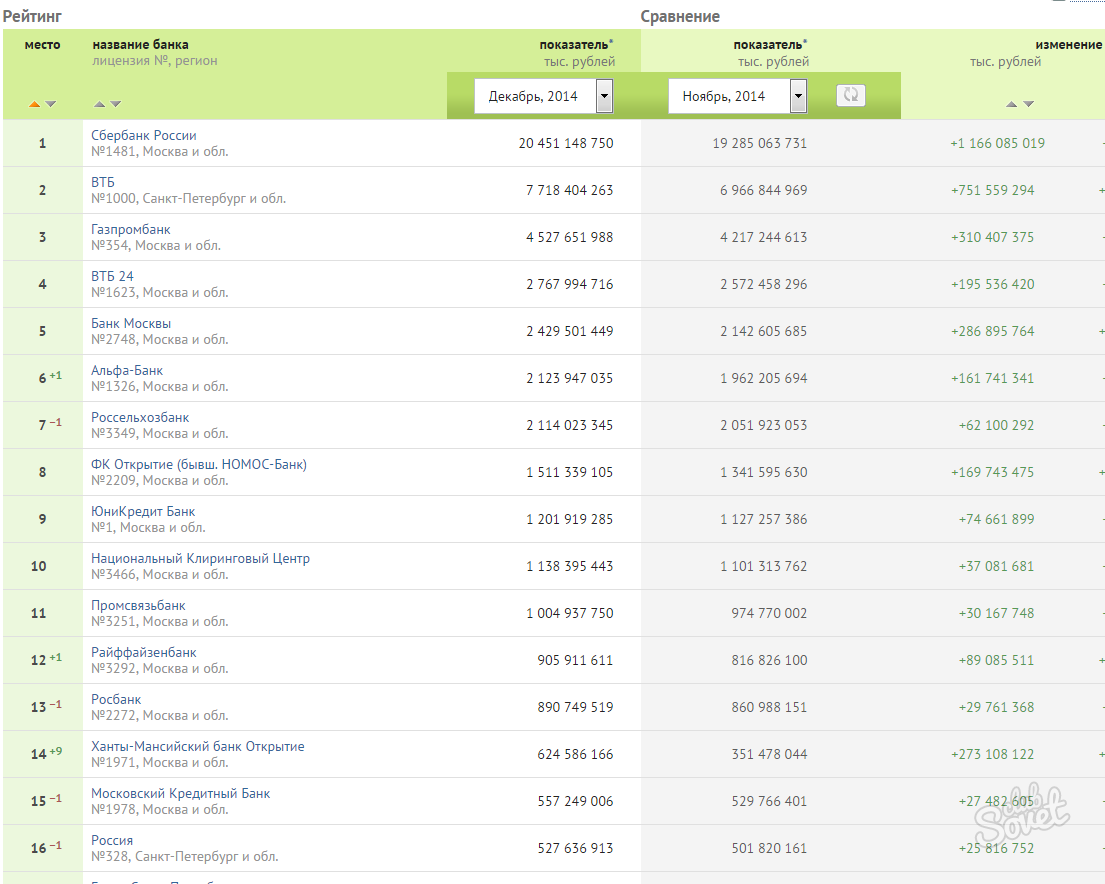

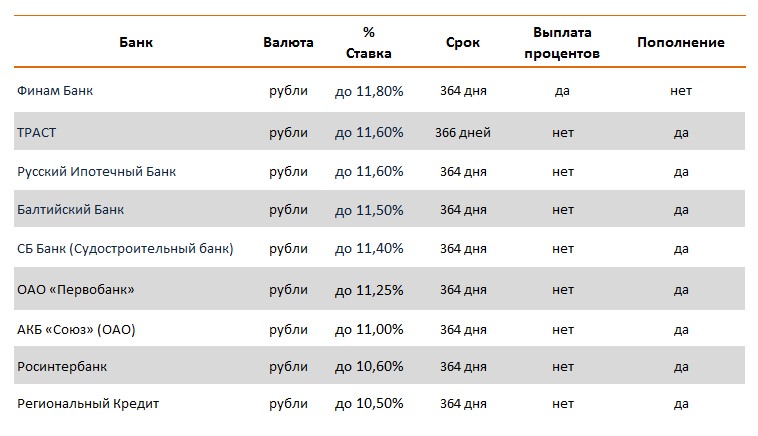

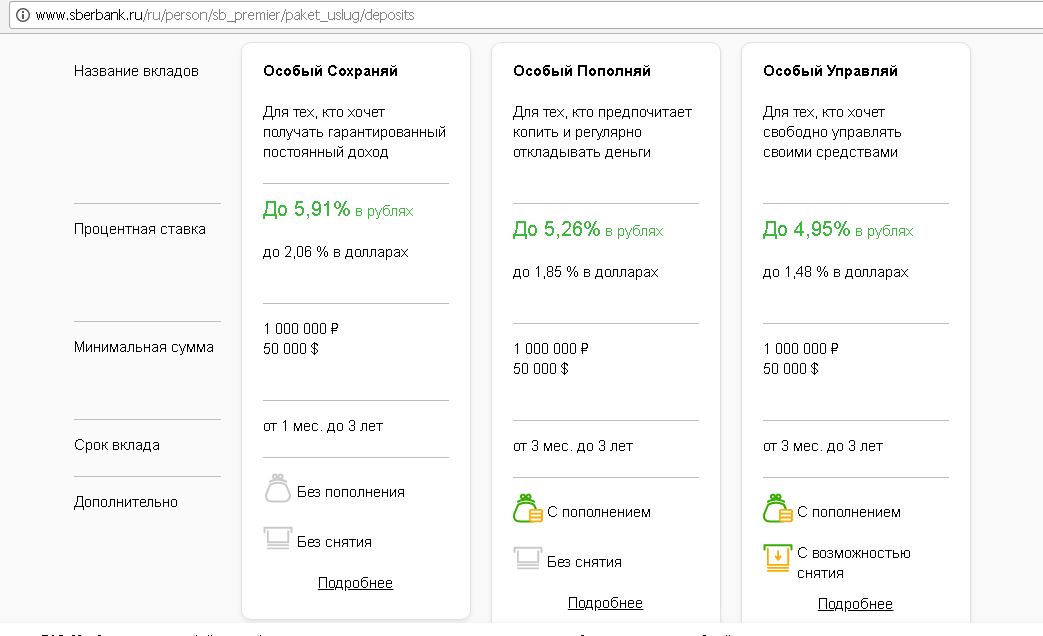

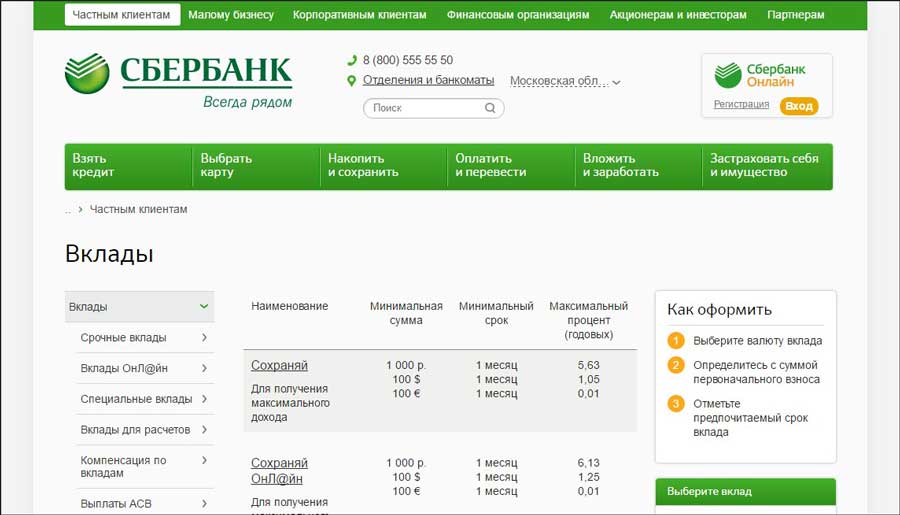

Лучшие банки предлагают клиентам выгодные продукты, но предпочтение стоит отдать тем из них, которые готовы предложить разумные условия, гарантии и удобные условия по сберегательным счетам и депозитам. При этом важно выбрать банк, который позволит вложить сбережения под более высокие проценты, чем в других кредитных учреждениях.

Срочное оформление позволит сэкономить время и начать заботу о будущем прямо сейчас. Чтобы сделать правильный выбор, отдайте предпочтение надежному банку, который дорожит репутацией и каждым вкладчиком, доверившим ему свои сбережения.

Срочные вклады банка ПАО «Промсвязьбанк» станут выгодным решением, способным обеспечить достойный доход и обезопасить ваши накопления.

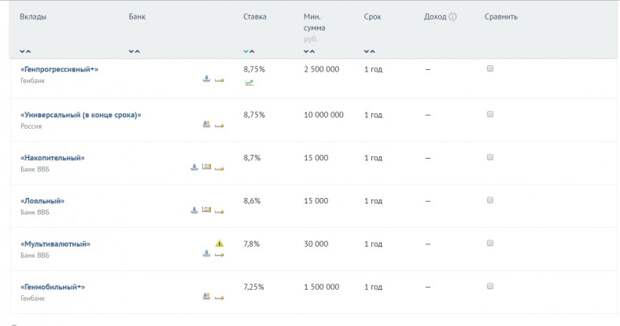

Лучшие вклады на сегодня

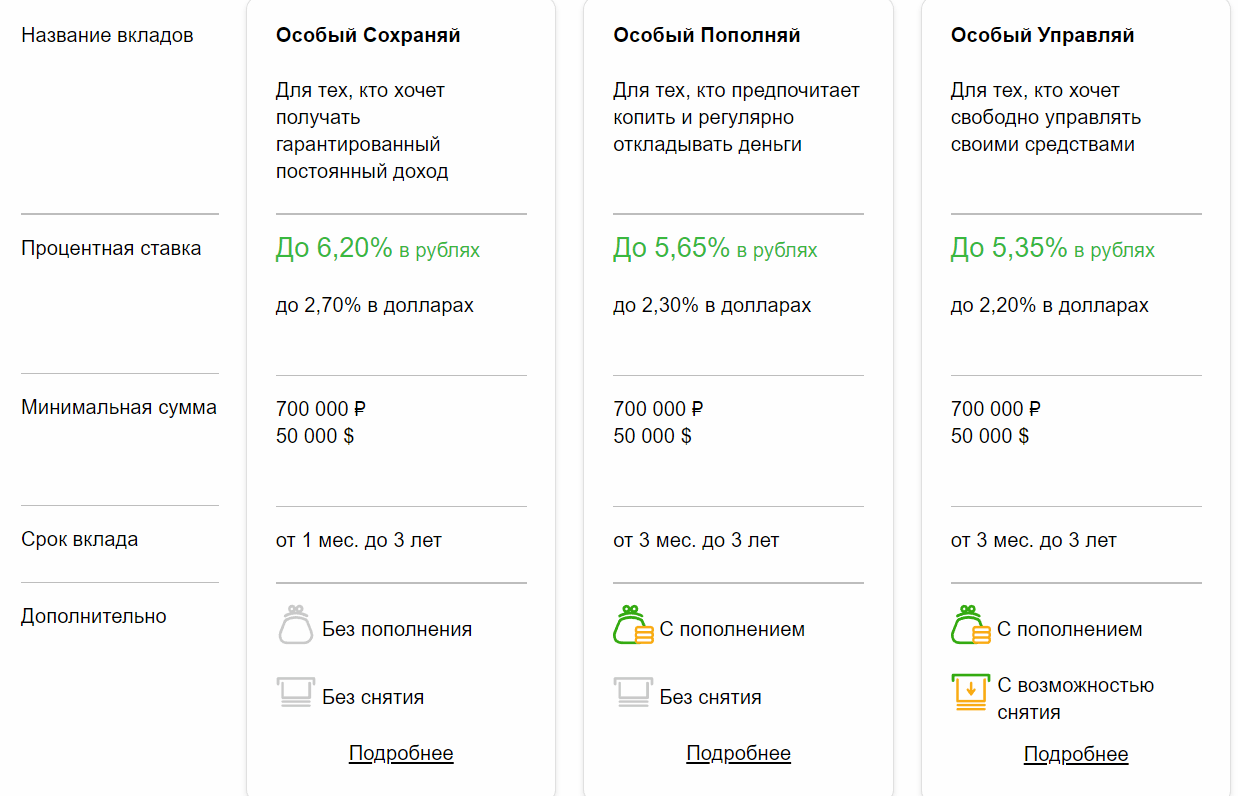

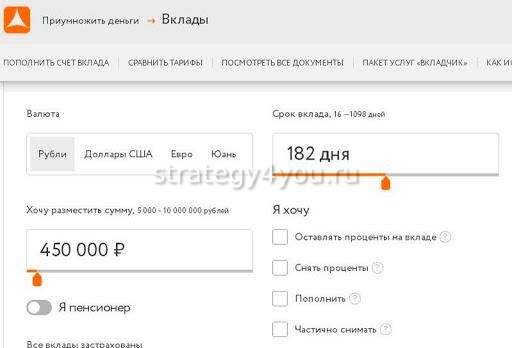

Чтобы открыть накопительный счет или вклад в банке ПАО «Промсвязьбанк», обратитесь в офис или заполните заявку на сайте. Компетентные специалисты расскажут обо всех нюансах банковских продуктов и предложат одно из лучших решений:

- высокие ставки до 8% годовых в рублях;

- повышенные ставки при дистанционном открытии вклада;

- возможность пополнять вклад в удобное время;

- выгодные условия досрочного расторжения.

Вклад можно оформить в рублях или иностранной валюте. Чтобы срочно оформить вклад в банке ПАО «Промсвязьбанк», потребуется паспорт или иной документ, удостоверяющий личность.

Уже сейчас вы можете сделать свою жизнь лучше и воспользоваться услугами, представленными в банке ПАО «Промсвязьбанк». Депозит позволит с уверенностью смотреть в будущее и избежать последствий экономической нестабильности.

Для получения подробной информации позвоните по телефону в Москве или заполните форму обратной связи.

Оформить банковский вклад — физическим лицам

Вклады физических лиц — лучший способ скопить средства на крупную покупку, создать «подушку безопасности» на черный день, уберечь заработанные нелегким трудом деньги от инфляции.

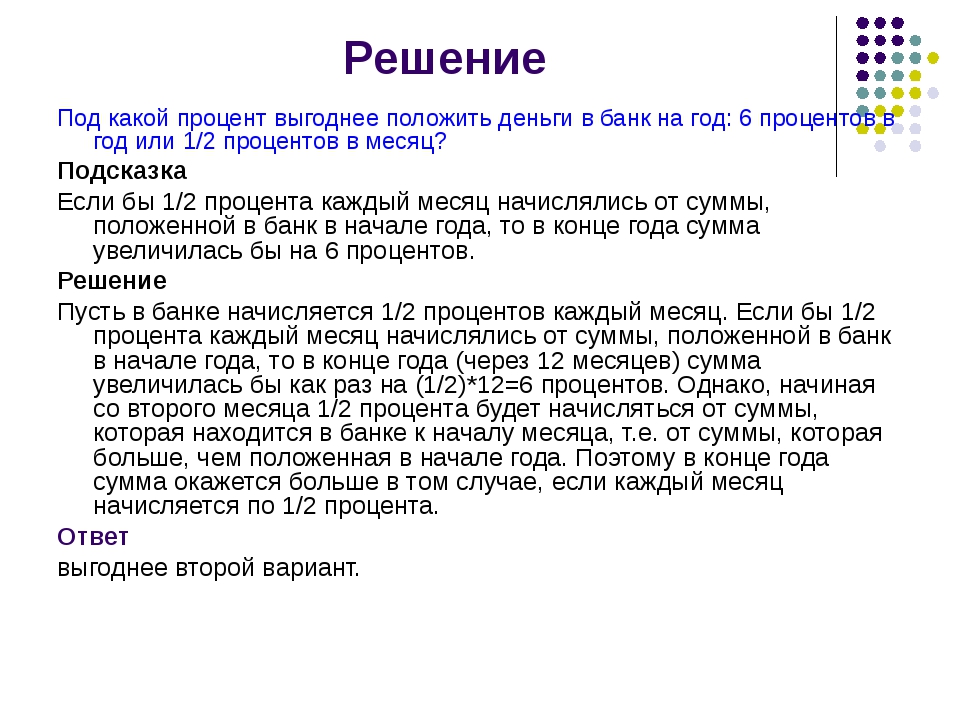

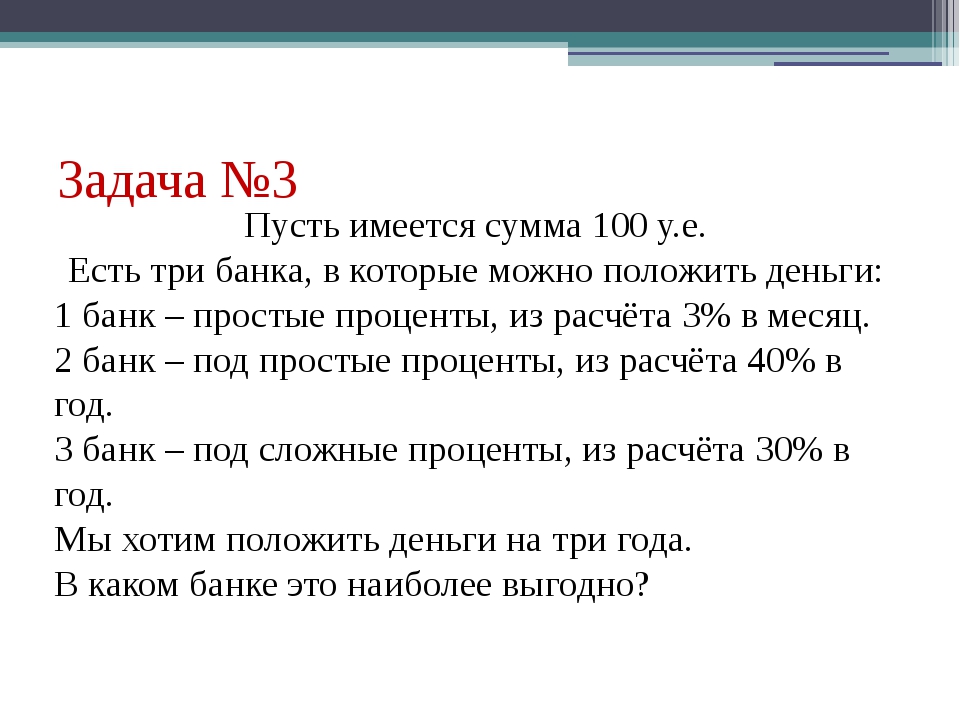

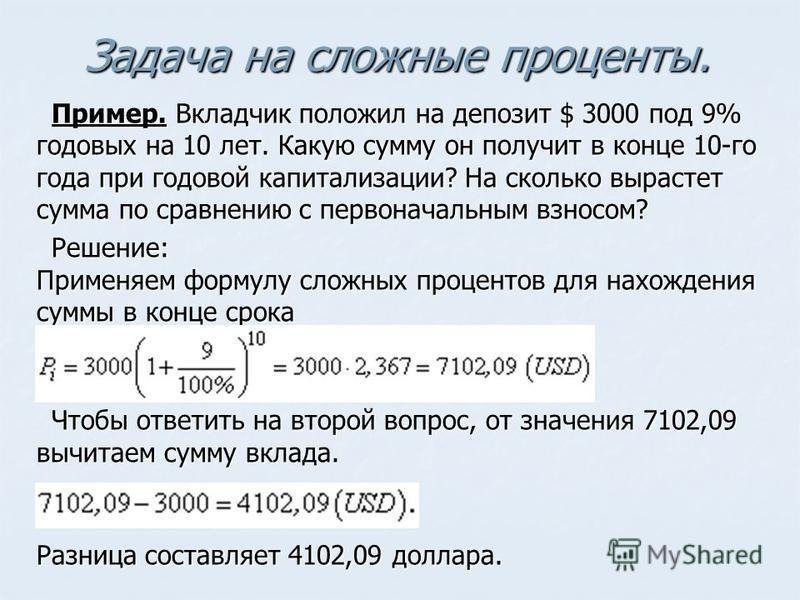

За счет чего каждый, кто решил открыть вклад в банке, надеется приумножить свои сбережения? Ответ прост: за счет банковских процентов. Есть два основных способа начисления процентов. Они зависят от формы вклада и фиксируются в договоре между банком и клиентом. Документ подписывается при вложении физическим лицом денежных средств на счет и определяет условия, на которых вы доверяете банку ваши накопления.

Они зависят от формы вклада и фиксируются в договоре между банком и клиентом. Документ подписывается при вложении физическим лицом денежных средств на счет и определяет условия, на которых вы доверяете банку ваши накопления.

Преимущества хранения денег в ПАО КБ «Восточный»

Прежде, чем открыть вклад в банке, надо внимательно изучить информацию о нем. ПАО КБ «Восточный», более известный как Восточный банк, надежен и безопасен, что подтверждается многими фактами:

- Банк России включил Восточный банк в список организаций, в которых Пенсионный фонд имеет право размещать собранные средства, что означает высший уровень надежности.

- Рейтинговое агентство RAEX присвоило ПАО КБ «Восточный» рейтинг кредитоспособности B++, что подтвердило устойчивость банка и серьезный размер его активов.

- Филиальная сеть Восточного банка покрывает крупные города России, значит, сделать вклад, получить банковские проценты, снять свои средства вы сможете там, где вам удобно.

Основные виды вкладов физических лиц

Банковские денежные вклады можно разделить на две группы: вклад до востребования и срочный вклад. Вклад до востребования — это чековый счет, деньги с которого можно снять в любой момент. По такому вкладу начисляются простые проценты, и они невысоки. Второй вид вклада — срочный. В этом случае человек не может снять со счета деньги до конца срока договора. Эти вклады в рублях имеют наиболее высокую процентную ставку.

Банк не хранит средства вкладчиков в сейфах, он инвестирует их в проекты, деньги работают, и сумма вклада увеличивается в размере. Если вклад денежных средств может быть востребован в любой момент, банк не имеет права осуществлять долгосрочные инвестиции с использованием данных средств. Если же известно, что сумма вклада будет в распоряжении банка год или больше, то деньги уже используются для реализации более прибыльных проектов. Из этой прибыли банк и платит вкладчикам банковские проценты. По этой причине срочные вклады банки предпочитают любым другим.

Как выбрать выгодный вклад в банке

Таким образом, если вы хотите оформить выгодный вклад в банке, выбирайте срочный вклад со сложными процентами. Этот процесс называется капитализацией процентов, он и делает банковские вклады физических лиц такими выгодными. Особенно прибыльными в данном случае оказываются долгосрочные вклады.

Приходите в Восточный банк, наши специалисты помогут вам открыть вклад под проценты, соответствующий вашим целям, оформят документы, и расскажут, как разместить ваши денежные средства максимально выгодно.

|

Название |

Возможно открытие через дистанционные каналы обслуживания |

Выплата процентов |

Срок вклада (дней) |

Валюта и минимальный размер первоначального взноса |

Пополнение вклада |

Расходные операции с сохранением процентной ставки |

Максимальная сумма вклада |

Максимальная ставка по вкладу |

|---|---|---|---|---|---|---|---|---|

|

АКЦИЯ |

В конце срока |

365, 540, 1095 |

RUR 3 000 |

Без ограничений |

RUR до 6,00% |

|||

|

Вклад |

В конце срока |

540 |

RUR 10 000 |

Без ограничений |

RUR до 6,00% |

|||

|

Вклад |

Повышенная ставка! |

По выбору: в конце срока или ежемесячно, на счет или капитализация |

от 91 до 1460 |

RUR 3 000 |

Без ограничений |

RUR до 5,20% |

||

|

Вклад |

Повышенная ставка! |

Ежемесячно: на счет или капитализация |

от 91 до 1095 |

RUR 3 000 |

RUR 10 000 000 |

RUR до 4,30% |

||

|

Вклад «Надежное будущее» |

В конце срока |

180, 395 |

RUR 50 000 |

Без ограничений |

RUR до 5,60% |

|||

|

Вклад |

Ежемесячная капитализация |

от 730 до 1795 |

RUR 3000 |

RUR 10 000 000 |

RUR до 4,20% |

|||

|

Вклад |

Повышенная ставка! |

Ежемесячно: на счет или капитализация |

от 91 до 1095 |

RUR 10 000 |

RUR 10 000 000 |

RUR до 4,20% |

||

|

Вклад |

В конце срока или ежемесячно на счет |

от 91 до 1460 |

RUR 500 |

Без ограничений |

RUR до 5,20% |

|||

|

Вклад |

Ежемесячно: на счет или капитализация |

от 395 до 730 |

RUR 500 |

RUR 2 000 000 |

RUR до 4,50% |

|||

|

Вклад |

Ежемесячная капитализация |

395, 730, 1095 |

RUR 500 |

RUR 10 000 000 |

RUR до 4,50% |

|||

|

НОВЫЙ! «Накопительный счёт |

Ежемесячная капитализация |

Бессрочно |

RUR 0 |

Без ограничений |

RUR 5,00% |

|||

|

«Накопительный счёт |

Ежемесячная капитализация |

Бессрочно |

RUR 0 |

Без ограничений |

RUR 4,20% |

|||

|

«Накопительный счёт |

Ежемесячная капитализация |

Бессрочно |

RUR 0 |

Без ограничений |

RUR 3,80% |

|||

|

Вклад |

Ежеквартально, капитализация |

Без ограничений |

RUR 10 |

Без ограничений |

RUR 0,01% |

выгодные депозиты для физических лиц, онлайн расчет процентных ставок по тарифам 2021 года

В 2021 году финансовые учреждения Республики Крым имеют в продуктовой линейке самые разнообразные вклады:

- в рублях и иностранной валюте;

- краткосрочные и с длительным сроком размещения;

- с возможностью пополнения или снятия средств и без.

В число крупнейших банков по объёму депозитов населения входят:

- Российский Национальный Коммерческий Банк

- Банк Россия

- Генбанк

- Севастопольский Морской Банк

В описании каждого вклада на сайте представлена полная информация о размере процентной ставки, сумме депозита, доступных сроках размещения средств, периодичности выплаты процентов и других важных параметрах. Многие банки предлагают оформить вклад в рублях или иностранной валюте, а также открыть сберегательный счет с возможностью распоряжаться средствами без ограничений.

Среди самых востребованных в Республике Крым депозитов выделяются:

| Название банка | Название продукта | Процентная ставка | Срок вклада |

|---|---|---|---|

| Банк Россия | Надежное будущее | До 5% | От 2 лет |

| Российский Национальный Коммерческий Банк | Доходный Премиум | До 4% | От 4 месяцев |

| Банк Россия | Алые паруса | До 4% | От 2 месяцев |

| Российский Национальный Коммерческий Банк | Доходный | До 4% | От 4 месяцев |

| Российский Национальный Коммерческий Банк | Prime | До 4% | От 4 месяцев |

| Российский Национальный Коммерческий Банк | Доходный пенсионный | До 4% | От 4 месяцев |

| Генбанк | Максимальный доход | До 4% | От 4 месяцев до 6 лет |

При выборе вклада стоит обратить внимание и на такие параметры, как льготная ставка при досрочном расторжении договора и наличие автоматической пролонгации в конце срока размещения денег. Наличие этих опций даёт уверенность в итоговой сумме дохода и экономит время, которое требуется для визита в офис банка для повторного заключения депозитного договора.

Наличие этих опций даёт уверенность в итоговой сумме дохода и экономит время, которое требуется для визита в офис банка для повторного заключения депозитного договора.

Sparkasse введёт плату за хранение депозитов

Держать деньги под матрасом станет выгоднее — во всяком случае, на такую мысль наводят новые правила сберегательных касс Восточной Германии. В ближайшее время ряд отделений Sparkasse планирует ввести так называемый минусовый депозит. То есть клиент будет ещё и доплачивать за услуги хранения вклада.

Впрочем, в администрации финучреждения успокаивают: пока что идея находится на уровне планов, и официального распоряжения нет. Просто банки «не исключают такого развития событий», отмечает Вольфганг Цендер, управляющий директор представительства Sparkasse в Восточной Германии (Ostdeutsche Sparkassenverband) в комментарии Bild.

В то же время, по словам специалиста, рынок становится всё более нестабильным, в том числе в отношении частных мелких клиентов. Поэтому сборы за хранение депозитов стали «всё более нормальными» для банковской сферы, резюмировал Цендер.

Поэтому сборы за хранение депозитов стали «всё более нормальными» для банковской сферы, резюмировал Цендер.

Дело в том, что филиалы Sparkasse уже не так заинтересованы в депозитах клиентов, как раньше. Тем более, что финучреждения сами вынуждены платить 0,5% комиссии за вклады в Европейском центральном банке (ЕЦБ). Отчасти эти траты покрываются за счёт корпоративных клиентов.

Также в числе первых под удар попадают клиенты с большим остатком средств на счету. Более того, такой шаг уже даже попробовало сделать отделение в саксонском Фогтланде (Vogtland). Недавно местное отделение Sparkasse объявило о введении отрицательной процентной ставки в 0,7% для новых клиентов с суммами вкладов свыше 5 000 евро. Правда, вскоре банк отозвал это решение — администрация решила взять тайм – аут и обдумать условия договоров. К тому же сейчас Федеральный суд проверяет подобные операции на законность. Необходимость в этом возникла после истории с иском жителя Гюнцбуpгa (Gunzburg), обнаружившего, что с него без предупреждения начали брать комиссию за снятие средств.

Справка

Ostdeutsche Sparkassenverband представляет государственные сберкассы в Бранденбурге, Мекленбурге – Передней Померании, Саксонии и Саксонии – Анхальт. В общем за 2019 год клиенты разместили на текущих и депозитных счетах около 65,3 млрд евро (на 11% больше, чем в предыдущем году). А сумма депозитов с нормальными процентными ставками составила 14,8 млрд евро.

Foto: Chris Redan / Shutterstock.com

26 февраля 2020 в 13:45

Просмотров: —

Читайте также:

Банковские вклады

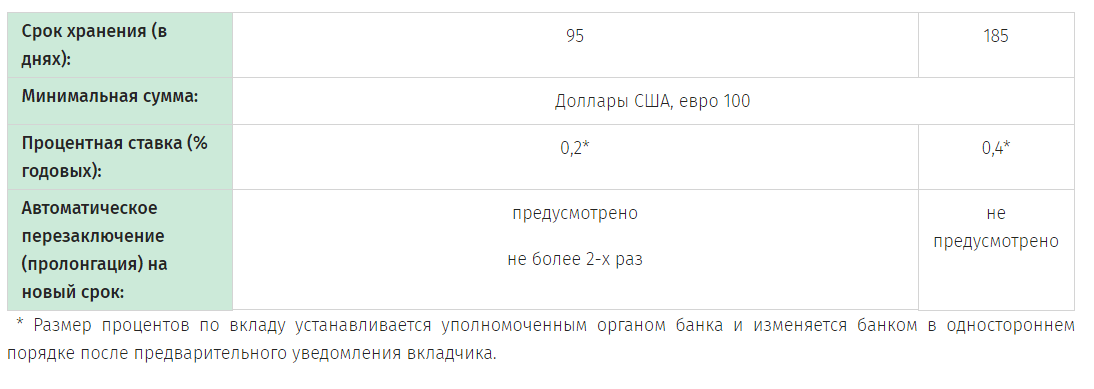

В соответствии с решением Правления Банка (Протокол №136/10-13 от «01» октября 2013г., Протокол № 45/04-14 от 08.04.2014г., Протокол №125/08-14 от 05 августа 2014 г.) со 02 октября 2013 года (п.п. с 1 по 5) , с 10 апреля 2014 года (п. 6), с 11 августа 2014 года (п.3.1), (Протокол №189/10-14 от «28» октября 2014г. ), с 1 ноября 2014 г. (Протокол №82/03-15 от 17 марта 2015 с 24 марта 2015 г.), с 5 сентября 2016 г. (Протокол №343/09-16 от 01 сентября 2016) прекращается автоматическая пролонгация следующих вкладов:

), с 1 ноября 2014 г. (Протокол №82/03-15 от 17 марта 2015 с 24 марта 2015 г.), с 5 сентября 2016 г. (Протокол №343/09-16 от 01 сентября 2016) прекращается автоматическая пролонгация следующих вкладов:

1. Вклад «ФОРА-Рантье Люкс»

2. Вклад «Счастье в подарок»

3. Вклад «ФОРА-Классика Люкс»

4. Вклад «ФОРА-РЕНТА»

5. Вклад «Долгосрочный, выгодный, надежный»

6. Вклад «Новогодний, выгодный, надежный»

7. Вклад «ФОРА-НОВОГОДНИЙ»

8. Вклад «ФОРА-ВЕСЕННИЙ»

9. Вклад «ФОРА-ЛЕТНИЙ»

10. Вклад «ФОРА-ОСЕННИЙ»

11. Вклад «ЗОЛОТОЙ СТАНДАРТ»

12. Вклад «ФОРА-РАНТЬЕ»

13.«Быстро, выгодно, надежно!»

14.«Новогодний, Выгодный, Надежный»

В соответствии с решением Правления Банка (Протокол № 297/08-16 от 02 августа 2016 года) с 05 августа 2016г. прекращен прием и пролонгация срочных банковских вкладов для физических лиц:

прекращен прием и пролонгация срочных банковских вкладов для физических лиц:

1)«КОПИЛКА»,

2)«ФОРА-Мультивалютный»

в рублях РФ, долларах США и евро, действующих в филиале АКБ «ФОРА-БАНК» (АО) в г. Ярославль.

В соответствии с Протоколом № 134/04-17 от 05 апреля 2017 года с «17» апреля 2017 года прекращена пролонгация срочных банковских вкладов для физических лиц

«ФОРА-МУЛЬТИВЫБОР»,

«ФОРА-ПЕНСИОННЫЙ МОСКВА»,

«ФОРА-ПЕНСИОННЫЙ»,

«ФОРА-ПЕНСИОННЫЙ ЛЮКС»,

«ФОРА-ПЕНСИОННЫЙ ПРИКАМЬЕ»,

«ФОРА-СОЦИАЛЬНЫЙ»,

«ФОРА-УНИВЕРСАЛЬНЫЙ ЛЮКС»

для физических лиц в АКБ «ФОРА-БАНК» (АО).

Аннуитетный и дифференцированный платежи: что это такое и в чем разница — Ипотека

Самые актуальные вопрос для заемщика связаны с погашением кредита: сумма и дата платежа, способы оплаты и многое другое.

Платеж по кредиту состоит из основного долга и процентов. Основной долг — это размер кредита. А проценты — это сумма, которую берет банк за пользование кредитом.

Есть два вида платежей — аннуитетный и дифференцированный. Выясняем, что это такое, и чем они отличаются друг от друга.

Аннуитетный платеж

Аннуитетные платежи одинаковы, но соотношение в них основного долга и процентов — разное. Здесь проценты за пользование начисляются на остаток долга, поэтому в начале кредита — процентов больше, основного долга — меньше. А к концу кредита — наоборот.

Однако есть случаи, когда платежи не будут одинаковыми. При выходе на пенсию в период кредита, график рассчитывается «ступенькой». До пенсии платежи считаются из текущего дохода клиента, а после — из минимального уровня пенсии.

Также аннуитетный платеж может измениться при досрочном погашении кредита.

Размер платежа клиент всегда может посмотреть в графике, который менеджер по ипотеке предоставляет на сделке.

Как погасить аннуитетный платеж

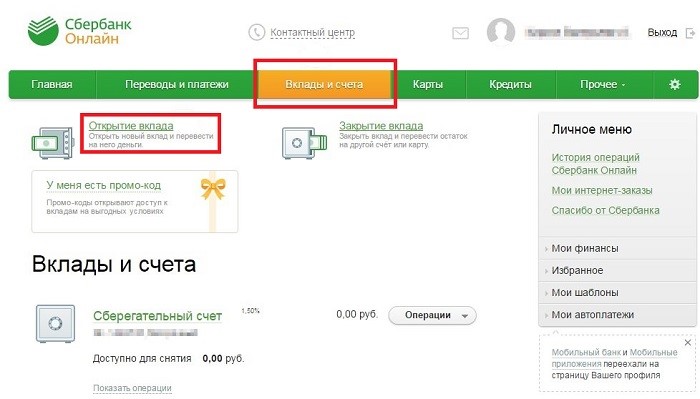

Оплата аннуитетного платежа может только безналичная. Клиент пополняет свой обычный счет, затем деньги, согласно платежному поручению, автоматически поступают на кредитный счет, который называют ссудным.

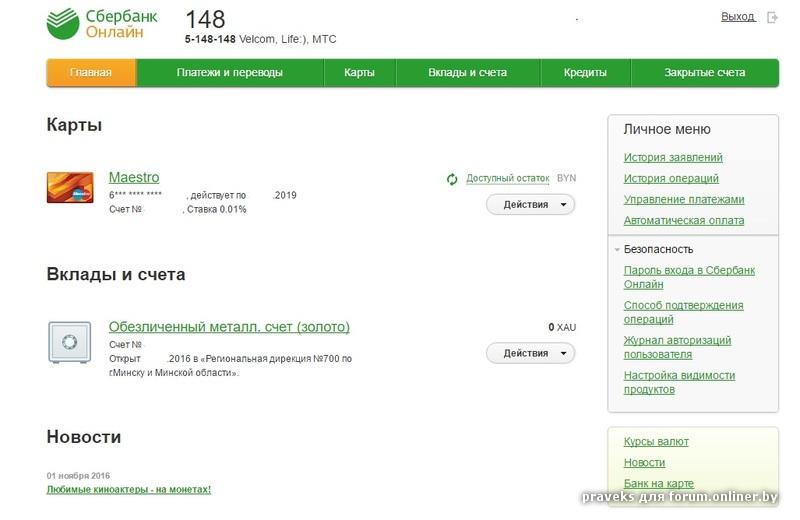

Клиент может оплатить кредит несколькими способами: через «Сбербанк Онлайн» на сайте или в приложении, через банкоматы, терминалы и в офисах Сбербанка в регионе обслуживания кредита. При себе необходимо иметь документ, удостоверяющий личность.

Дата оплаты кредита может совпадать с датой выдачи, а может и отличаться — на усмотрение заемщика. В платежную дату до 21:00 средства должны быть на счету клиента, указанном в поручении. Лучше перевести деньги накануне.

Важно! Если дата платежа выпадает на выходной или праздничный день, то списание произойдет в этот день, если на счету есть деньги. А если их нет, то пополнить счет можно в первый рабочий день после выходных. И это не будет считаться просрочкой.

Дату платежа можно менять, но не чаще 1 раза в год. Для этого надо написать заявление в отделении банка в городе выдачи кредита. При этом дата последнего кредитного платежа не меняется — она всегда будет соответствовать дню предоставления кредита.

Таким же образом можно поменять и счет списания. В новом поручении вам надо указать несколько счетов и очередность списания. Если сумма платежа больше, чем денег на первом счете, остаток спишется со второго, если и на нем не хватит средств — то с третьего и так далее.

Если по каким-то причинам заемщик не может пополнить счет, то можно погасить кредит со счета другого человека. Такой платеж делается разово, поручение на автосписание оформить нельзя. Если кредит в рублях, то счет может быть любого человека, если в валюте — только поручителя.

Дифференцированный платеж

Дифференцированный платеж — это система погашения кредита, при которой заемщик ежемесячно вносит разные суммы, размер которых с каждым разом уменьшается.

При таком платеже ежемесячные платежи становятся меньше, сумма основного долга в платеже всегда будет одной и той же. А вот проценты, начисляемые на остаток основного долга, будут уменьшаться по мере выплаты кредита. Ежемесячная сумма основного долга считается просто — сумма кредита делится на количество платежей.

Здесь нет графика платежей, а есть срочное обязательство, по которому клиент обязуется оплачивать кредит.

Кредиты с дифференцированными платежами выдавались в Сбербанке до 2011 года, а сейчас выдаются только с аннуитетными.

Как погасить дифференцированный платеж

Оплата возможна и наличным, и безналичным способом сразуна ссудный счет. Варианты оплаты такие же, как при аннуитете: через «Сбербанк Онлайн», банкоматы или в офисе банка.

Важно! Погашение кредита не привязано к определенной дате. Клиент должен оплатить кредит не позднее 10 числа месяца, следующего за платежным.

Например, кредит выдан 13 июня 2010 года, соответственно первый платежный месяц — июль, поэтому первый платеж клиент должен осуществить не позднее 10 августа 2010 года.

Сумма платежа здесь меняется ежедневно, т.к. проценты начисляются на остаток по кредиту каждый день. Узнать актуальную сумму можно в дату погашения в офисе банка, в «Сбербанк Онлайн», банкомате и контактном центре.

Сейчас читают

Инструкция: как правильно оформить справку о доходах

Как снять обременение после выплаты ипотеки

Как досрочно погасить ипотеку

Как банки получают прибыль от сберегательных счетов? — Майк Коуди

Как банки получают прибыль от сберегательных счетов?

Как ваш банк получает прибыль от сберегательных счетов? Вы когда-нибудь задумывались, почему банк выплачивает вам проценты за деньги на вашем сберегательном счете? В конце концов, вы ничего не делали, кроме как положили деньги на счет. Проценты начисляются бесплатно без каких-либо усилий с вашей стороны. Почему они это делают? И, что, возможно, более важно, как банк может позволить себе выплачивать проценты?

Прежде чем ответить на вопрос, почему и как открываются сберегательные счета, важно понять, как банки зарабатывают деньги. Наличие прочной базы вкладов на сберегательных счетах критически важно для того, чтобы банк оставался платежеспособным и прибыльным. Банки используют эти деньги для ссуд заемщикам, которые затем выплачивают проценты по своим кредитам. После оплаты различных расходов банки выплачивают деньги по сберегательным вкладам, чтобы привлечь новых вкладчиков и сохранить уже имеющихся.

Наличие прочной базы вкладов на сберегательных счетах критически важно для того, чтобы банк оставался платежеспособным и прибыльным. Банки используют эти деньги для ссуд заемщикам, которые затем выплачивают проценты по своим кредитам. После оплаты различных расходов банки выплачивают деньги по сберегательным вкладам, чтобы привлечь новых вкладчиков и сохранить уже имеющихся.

Разница между деньгами, полученными в качестве процентов по ссудам, любыми операционными расходами, и деньгами, выплаченными в качестве процентов на сберегательные счета, представляет собой прибыль для банков. Например, предположим, что вы вкладываете 1000 фунтов стерлингов на сберегательный счет, на который выплачивается 1% годовых.Выплата процентов за год составляет 10 фунтов стерлингов.

Теперь предположим, что банк дает ссуду вашей компании в размере 1000 фунтов стерлингов под 5% годовых. Банк получит 50 фунтов стерлингов в виде процентного дохода. Теперь предположим, что у банка есть расходы на 30 фунтов стерлингов на оплату труда сотрудников, имущество, страхование и другие расходы. Остается 20 фунтов стерлингов. Они не платят полную сумму в качестве процентов вкладчикам, потому что им нужно оставить часть в качестве прибыли. Это может означать 10 фунтов стерлингов для вас и 10 фунтов прибыли для банка.

Остается 20 фунтов стерлингов. Они не платят полную сумму в качестве процентов вкладчикам, потому что им нужно оставить часть в качестве прибыли. Это может означать 10 фунтов стерлингов для вас и 10 фунтов прибыли для банка.

Банки будут повышать или понижать процентные ставки по сберегательным счетам на основании нескольких факторов.Один из них — это сумма процентов, которые они могли взимать с заемщиков. Другой фактор — это основная процентная ставка в стране, в которой находится банк. Наконец, третий фактор — насколько агрессивно банк хотел бы быть в поисках новых владельцев счетов. Если банк захочет ссудить больше, он может повысить процентные ставки по сберегательным счетам, чтобы привлечь большую базу вкладов.

Насколько безопасны банки?Многие задаются вопросом, безопасны ли их аккаунты.В конце концов, что, если банк ссужает деньги, а заемщик никогда их не возвращает? Разве ваши деньги не могли исчезнуть навсегда?

Наверное, нет. Банки, особенно крупные, диверсифицируют свои риски, кредитуя миллионы заемщиков. Всегда будут заемщики, которые не платят вовремя. Однако банк постарается снизить этот риск, внимательно проанализировав каждую заявку на получение кредита.

Банки, особенно крупные, диверсифицируют свои риски, кредитуя миллионы заемщиков. Всегда будут заемщики, которые не платят вовремя. Однако банк постарается снизить этот риск, внимательно проанализировав каждую заявку на получение кредита.

В некоторых странах также есть правительственные постановления для защиты вкладчиков в случае банкротства банка.В Великобритании защищено до 85000 фунтов стерлингов на одного человека и банка. Таким образом, если у человека было несколько счетов в нескольких банках, все банковские отношения были бы защищены до этого уровня. Временные высокие остатки на счетах до 1 миллиона фунтов стерлингов и до 6 месяцев также могут претендовать на защиту. Страны Европейского Союза предлагают уровень защиты в размере 100 000 евро для каждого клиента и каждого банка.

Банки могут и конкурируют друг с другом за привлечение новых вкладчиков. Стоит регулярно проверять процентные ставки в конкурирующих банках.Вы можете найти банк, который агрессивно ищет новых клиентов и готов платить ставку выше средней.

Финансовый консультант, знакомый с банковскими системами по всему миру, также может помочь вам найти банк, который предлагает конкурентоспособные процентные ставки и обеспечивает соответствующий уровень безопасности и защиты. Ваш финансовый консультант может работать с вами, чтобы не только выбрать лучшие и наиболее подходящие банки, но мы также располагаем хорошими возможностями для изучения всех других доступных вариантов защиты, роста и максимизации сбережений за пределами, как правило, низкопроцентных банков. учетные записи.

О Майке КоудиМайк Коуди, эксперт по эмигрантам из Дубая, всегда готов помочь со всем вышеперечисленным и не только.

Майк — отмеченный наградами тренер по денежным переводам и лидер отрасли в финансовом секторе.

Соответствует стандартам Управления по финансовому регулированию и надзору Великобритании (FCA), член Института дипломированного страхования, член Института управления продажами (FISM), член Института директоров (FIoD), а также высококвалифицированный финансовый специалист. Советник, в котором финансовый советник.

Советник, в котором финансовый советник.

Чтобы узнать, как выбрать хорошего финансового консультанта, загрузите наше бесплатное руководство.

Блог, опубликованный Майком Коди.

Нравится:

Нравится Загрузка …

Связанные7 лучших мест, где можно сэкономить

Деньги, которые считаются сбережениями, часто вкладываются на счет, приносящий проценты, где риск потери депозита очень низок. Хотя вы можете получить больший доход от инвестиций с более высоким риском, таких как акции, идея сбережений заключается в том, чтобы позволить деньгам расти медленно с минимальным риском или без него.Онлайн-банкинг расширил разнообразие и доступность сберегательных счетов. Вот некоторые из различных типов счетов, чтобы вы могли максимально использовать свои сбережения.

Ключевые выводы

- Если вы не получаете проценты по своим сбережениям, ваши сбережения со временем станут меньше из-за инфляции.

- Существует несколько различных типов счетов, из которых вы можете делать сбережения.

- Сравните ставки, прежде чем открывать счет, чтобы обеспечить максимальную экономию.

Сберегательный счет

Банки и кредитные союзы (кооперативное финансовое учреждение, которое создается, принадлежит и управляется его членами — часто сотрудниками определенной компании или членами торговой или трудовой ассоциации) предлагают сберегательные счета. Деньги на сберегательном счете застрахованы Федеральной корпорацией страхования вкладов (FDIC) в пределах определенных лимитов. К сберегательным счетам могут применяться ограничения; например, плата за обслуживание может взиматься, если количество транзакций в месяц превышает разрешенное.

Деньги со сберегательного счета обычно нельзя снять путем выписки чеков, а иногда и в банкомате. Процентные ставки по сберегательным счетам обычно низкие; однако онлайн-банкинг действительно предоставляет сберегательные счета с несколько более высокой доходностью.

Высокодоходные сберегательные счета

Высокодоходные сберегательные счета — это тип сберегательных счетов с защитой FDIC, которые приносят более высокую процентную ставку, чем стандартный сберегательный счет.Причина того, что он зарабатывает больше денег, заключается в том, что обычно требуется больший начальный депозит, а доступ к счету ограничен. Многие банки предлагают этот тип счета уважаемым клиентам, у которых уже есть другие счета в банке. Доступны высокодоходные банковские счета онлайн, но вам нужно будет настроить переводы из другого банка для внесения или снятия средств в онлайн-банке. Стоит научиться находить и открывать эти счета. И не забудьте присмотреться к лучшим высокодоходным сберегательным счетам, чтобы максимально увеличить свои сбережения.

Депозитные сертификаты (CD)

Депозитные сертификаты (CD) доступны в большинстве банков и кредитных союзов. Как и сберегательные счета, компакт-диски застрахованы FDIC, но обычно они предлагают более высокую процентную ставку, особенно с более крупными и более длинными депозитами. Загвоздка с компакт-диском состоит в том, что вам придется хранить деньги на компакт-диске в течение определенного времени; в противном случае будет наложен штраф, например потеря трехмесячного процента.

Загвоздка с компакт-диском состоит в том, что вам придется хранить деньги на компакт-диске в течение определенного времени; в противном случае будет наложен штраф, например потеря трехмесячного процента.

Популярные сроки погашения CD составляют шесть месяцев, один год и пять лет.Любые заработанные проценты могут быть добавлены к CD, если и когда CD созреет и будет продлен. Лестница для компакт-дисков позволяет вам поразмыслить над вашими инвестициями и воспользоваться более высокими процентными ставками. Как и в случае со сберегательными счетами, выбирайте компакт-диски по самым выгодным ценам.

Фонды денежного рынка

Паевой инвестиционный фонд денежного рынка — это тип паевого инвестиционного фонда, который инвестирует только в ценные бумаги с низким уровнем риска. В результате фонды денежного рынка считаются одним из типов фондов с наименьшим риском. Фонды денежного рынка обычно приносят доход, аналогичный краткосрочным процентным ставкам.Фонды денежного рынка не застрахованы FDIC и регулируются Законом об инвестиционных компаниях Комиссии по ценным бумагам и биржам (SEC) 1940 года.

Паевые инвестиционные фонды, брокерские фирмы и многие банки предлагают фонды денежного рынка. Процентные ставки не гарантированы, поэтому небольшое исследование может помочь найти фонд денежного рынка, который имеет хорошую историю.

Депозитные счета денежного рынка

Депозитные счета денежного рынка предлагаются банками и обычно требуют минимального начального депозита и остатка с ограниченным количеством ежемесячных транзакций.В отличие от фондов денежного рынка, депозитные счета денежного рынка застрахованы FDIC. Штрафы могут быть наложены, если не поддерживается требуемый минимальный баланс или если превышено максимальное количество ежемесячных транзакций. Счета обычно предлагают более низкие процентные ставки, чем депозитные сертификаты, но наличные деньги более доступны.

Казначейские векселя и векселя

Государственные векселя или банкноты США, часто называемые казначейскими обязательствами, полностью обеспечены доверием и кредитоспособностью США. S. правительство, что делает их одними из самых безопасных вложений в мире. Казначейские облигации освобождены от государственных и местных налогов и доступны с разным сроком погашения. Купюры продаются со скидкой; когда срок погашения векселя наступит, он будет стоить своей полной номинальной стоимости. Разница между покупной ценой и номинальной стоимостью составляет проценты. Например, банкнота в 1000 долларов может быть куплена за 990 долларов; при наступлении срока погашения он будет стоить полную 1000 долларов.

S. правительство, что делает их одними из самых безопасных вложений в мире. Казначейские облигации освобождены от государственных и местных налогов и доступны с разным сроком погашения. Купюры продаются со скидкой; когда срок погашения векселя наступит, он будет стоить своей полной номинальной стоимости. Разница между покупной ценой и номинальной стоимостью составляет проценты. Например, банкнота в 1000 долларов может быть куплена за 990 долларов; при наступлении срока погашения он будет стоить полную 1000 долларов.

С другой стороны, казначейские облигации выпускаются со сроком погашения два, три, пять, семь и 10 лет и приносят фиксированную процентную ставку каждые шесть месяцев.Помимо процентов, казначейские облигации, приобретенные с дисконтом, могут быть обналичены по номинальной стоимости на момент погашения. И казначейские векселя, и векселя доступны при минимальной покупке на сумму 100 долларов.

Облигации

Облигация — это долговая инвестиция с низким уровнем риска, похожая на долговую расписку, которая выпускается компаниями, муниципалитетами, штатами и правительствами для финансирования проектов. Когда вы покупаете облигацию, вы ссужаете деньги одному из этих лиц (известному как эмитент). В обмен на «ссуду» эмитент облигации выплачивает проценты за весь срок действия облигации и возвращает номинальную стоимость облигации при наступлении срока погашения.Облигации выпускаются на определенный период с фиксированной процентной ставкой.

Когда вы покупаете облигацию, вы ссужаете деньги одному из этих лиц (известному как эмитент). В обмен на «ссуду» эмитент облигации выплачивает проценты за весь срок действия облигации и возвращает номинальную стоимость облигации при наступлении срока погашения.Облигации выпускаются на определенный период с фиксированной процентной ставкой.

Каждый из этих типов облигаций предполагает разную степень риска, а также периоды доходности и погашения. Кроме того, могут применяться штрафы за досрочное снятие средств, могут потребоваться комиссии и, в зависимости от типа облигации, может возникнуть дополнительный риск, как в случае с корпоративными облигациями, когда компания может обанкротиться.

Итог

Экономия позволяет вам скупать деньги, получая при этом скромную прибыль с низким уровнем риска.Из-за большого разнообразия средств сбережения небольшое исследование может иметь большое значение для определения того, какой из них будет работать для вас больше всего. И, поскольку процентные ставки постоянно меняются, важно хорошо поработать, прежде чем вкладывать деньги на конкретный сберегательный счет, чтобы вы могли максимально использовать свои сбережения.

И, поскольку процентные ставки постоянно меняются, важно хорошо поработать, прежде чем вкладывать деньги на конкретный сберегательный счет, чтобы вы могли максимально использовать свои сбережения.

Finance 101: Как банки зарабатывают деньги?

Вы когда-нибудь задумывались, почему ваш текущий счет бесплатный? Очевидно, это не потому, что ваш банк проявляет благотворительность.Крупные банки зарабатывают большие деньги. Деньги, которые приводят к непристойным бонусам на Уолл-стрит, о которых мы так часто слышим. Но банки зарабатывают деньги, даже если они не участвуют в транснациональных инвестиционных сделках Уолл-стрит и в хедж-фондах на миллиард долларов. Старомодный «розничный банкинг» (т. Е. Прием вкладов и выдача ссуд) — это самостоятельный бизнес.

Банкам всегда хватает денег на привлечение новых клиентов; некоторые банки предлагают новым вкладчикам бесплатные чеки, денежные бонусы или плееры iPod (и это лишь некоторые из них).

Это потому, что банки не могут зарабатывать деньги, пока у них нет ваших денег.

Сэкономленная копейка — это копейка поста

Помните те дни, когда ING Direct и другие высокодоходные сберегательные счета предлагали процентную ставку 5% и более? Я как сумасшедший клал деньги на эти счета и думал: «Как банки могли так раздавать деньги?»

Все это связано с фундаментальным способом зарабатывания денег банками: банки используют деньги вкладчиков для выдачи ссуд. Сумма процентов, взимаемых банками по ссудам, превышает сумму процентов, которые они выплачивают клиентам, имеющим сберегательные счета, — а разница составляет прибыль банков.

Например: в настоящее время у вас есть чрезвычайный фонд в размере 10 000 долларов на высокодоходном сберегательном счете, который может выплачивать 1,50% годовых. Банк использует эти деньги для пополнения чьего-либо:

- Ипотека под 5,50% годовых

- Студенческий кредит под 6,65% годовых

- Кредитная карта под 16,99% годовых

Ваш банк мог выплатить вам 150 долларов за год, но он заработал на сотни или тысячи больше процентов по ссудам (что стало возможным благодаря вашим деньгам). Теперь представьте, как этот процесс повторяется с миллионами клиентов банков и с миллиардами долларов.

Теперь представьте, как этот процесс повторяется с миллионами клиентов банков и с миллиардами долларов.

Сборы, пошлины, сборы

Да, банки зарабатывают много денег, взимая с заемщиков проценты, но сборы, которые банки меняют, столь же прибыльны.

- Комиссия за счет. Некоторыми типичными финансовыми продуктами, которые взимают комиссию, являются текущие счета, инвестиционные счета и кредитные карты. Считается, что эти комиссии предназначены для «технического обслуживания», хотя обслуживание этих счетов обходится банкам относительно мало.

- Комиссия за банкомат. Бывают случаи, когда вы не можете найти банкомат своего банка, и вам придется согласиться на другой банкомат, чтобы получить немного наличных. Что ж, это, вероятно, обойдется вам в 3 доллара. Такие ситуации случаются постоянно и просто означают больше денег для банков.

- Штрафы. Банки любят взимать штраф за какие-то неудачи клиентов. Это может быть платеж по кредитной карте, который вы отправили в 17:05.

Это может быть чек, выписанный на сумму, которая на один пенни превышает сумму, имеющуюся на вашем текущем счете.Как бы то ни было, рассчитывайте заплатить штраф за просрочку платежа или пресловутую плату за овердрафт в размере от 25 до 40 долларов. Это отстой для клиентов, но банки в восторге.

Это может быть чек, выписанный на сумму, которая на один пенни превышает сумму, имеющуюся на вашем текущем счете.Как бы то ни было, рассчитывайте заплатить штраф за просрочку платежа или пресловутую плату за овердрафт в размере от 25 до 40 долларов. Это отстой для клиентов, но банки в восторге. - Комиссии. У большинства банков есть инвестиционные подразделения, которые часто функционируют как брокерские конторы с полным спектром услуг. Конечно, их комиссионные за совершение сделок выше, чем у большинства дисконтных брокеров.

- Сборы за подачу заявления. Когда потенциальный заемщик подает заявку на получение ссуды (особенно жилищной ссуды), многие банки взимают комиссию за выдачу ссуды или подачу заявки.И они могут позволить себе включить эту сумму комиссии в основную сумму вашего кредита, что означает, что вы также будете платить проценты по ней! (Так, если ваша комиссия за подачу заявки на получение кредита составляет 100 долларов, и ваш банк применяет ее в виде 30-летней ипотечной ссуды под 5% годовых, вы заплатите 94,40 доллара США в виде процентов только на комиссию в размере 100 долларов).

В последнее время банки принимают много критики из-за повышения процентных ставок и выхода сборов из-под контроля. Предоставление банкам бизнеса может показаться опасным для себя, но, конечно, это все же лучше, чем прятать деньги под матрасом.Однако разберитесь, как работают банки, и вы будете знать, где искать комиссии и как не набивать карманы банков, выплачивая больше процентов, чем вы зарабатываете.

Об авторе: Саймон недавно закончил колледж, живет в Бруклине. Он пишет для веб-сайта, отслеживающего процентные ставки, и ведет свой блог о личных финансах, Realm of Prosperity.

4 способа заработать больше процентов на свои деньги

При получении процентов выбор банковского счета имеет большее значение, чем вы думаете.С правильной учетной записью вы можете зарабатывать больше без дополнительных усилий. Вот четыре способа попасть туда.

Резюме: 4 способа заработать больше процентов

Откройте онлайн-сберегательный счет с высокими процентами.

Перейти на текущий счет с высокой доходностью.

Список здесь.

Посмотрите лучшие текущие счета, сберегательные счета и многое другое на 2021 год. И все это подкреплено массой ботанических исследований.

1.Откройте онлайн-сберегательный счет с высокими процентами

Вам не нужно соглашаться на проценты, которые вы можете получить с обычного сберегательного счета в обычном обычном банке. Многие онлайн-банки предлагают высокодоходные сберегательные счета с хорошими ставками и без ежемесячных комиссий.

Заработок 50 долларов в год: Хранение 10 000 долларов на счете, который приносит 0,50% годовой процентной доходности, которая является процентной ставкой при факторинге сложного процента, может принести вам чуть более 50 долларов за один год. Сравните это с менее чем 10 долларами, которые вы получите на обычном сберегательном счете со средней ставкой 0 по стране.06% APY.

SavingsCash ManagementCDCheckingMoney MarketДепозиты застрахованы FDIC

Сберегательный счет Zynlo Tomorrow

APY0,40% Заработок 0,40% Годовой процентный доход при вводе промокода NERD

Мин. баланс для APY

баланс для APY$ 0,01

Депозиты застрахованы FDIC

One Save

APY1,00% Заработайте 1,00% APY, доступный при сохранении остатков до 5000 долларов США, до 25000 долларов США с соответствующим прямым переводом зарплаты.

Высокодоходный сберегательный счет Comenity Direct

Эти денежные счета объединяют в одном продукте услуги и функции, аналогичные чековым, сберегательным и / или инвестиционным счетам.Счета управления денежными средствами обычно предлагаются небанковскими финансовыми учреждениями.

Эти денежные счета объединяют в одном продукте услуги и функции, аналогичные чековым, сберегательным и / или инвестиционным счетам. Счета управления денежными средствами обычно предлагаются небанковскими финансовыми учреждениями.

CD (депозитный сертификат) — это тип сберегательного счета с фиксированной процентной ставкой и сроком, который обычно имеет более высокие процентные ставки, чем обычные сберегательные счета.

CD (депозитный сертификат) — это тип сберегательного счета с фиксированной процентной ставкой и сроком, который обычно имеет более высокие процентные ставки, чем обычные сберегательные счета.

Текущие счета используются для ежедневного внесения и снятия наличных.

Текущие счета используются для ежедневного внесения и снятия наличных.

Платежи по счетам денежного рынка аналогичны сберегательным счетам и имеют некоторые функции проверки.

Платежи по счетам денежного рынка аналогичны сберегательным счетам и имеют некоторые функции проверки.

2. Переключитесь на высокодоходный текущий счет

Некоторые текущие счета имеют высокие ставки с некоторыми ограничениями.Возможно, вам придется пройти квалификацию, подписавшись на прямой депозит и совершая около десятка транзакций по дебетовой карте в месяц. Но если вы сможете выполнить требования, ваши деньги могут заработать высокую ставку.

3. Создайте лестницу для компакт-дисков

С помощью «лестницы для компакт-дисков» разделите деньги, которые вы откладываете, и поместите их в несколько депозитных сертификатов с разной продолжительностью срока. Таким образом, у вас будет больший доступ к своим деньгам, чем обычно с компакт-дисками, при этом вы воспользуетесь самыми высокими ставками компакт-дисков, которые обычно лучше, чем средняя ставка сберегательного счета.

Например, вместо того, чтобы вкладывать 10 000 долларов в однолетний компакт-диск, который вы продлеваете каждый год, разделите его на пять вложений по 2 000 долларов. Затем откройте однолетний компакт-диск, двухлетний компакт-диск, трехлетний компакт-диск и так далее. Через год, когда созреет ваш первый компакт-диск, вы можете вложить эти первые 2000 долларов в новый пятилетний сертификат. Каждый год по мере созревания каждого компакт-диска вы будете повторять этот процесс.

4. Присоединяйтесь к кредитному союзу

Кредитные союзы имеют несколько более высокие средние ставки по сберегательным продуктам, чем традиционные банки.Например, по данным Национального управления кредитных союзов, кредитные союзы платят в среднем 0,85% по пятилетним CD по состоянию на декабрь 2020 года по сравнению с 0,70% в банках. Свяжитесь с местным кредитным союзом, чтобы узнать ставки, или просмотрите наш список лучших кредитных союзов.

Превзойдите среднюю ставку сберегательного счета

Ставки все еще могут быть не такими высокими, как вам хотелось бы — например, сберегательный счет с 5-процентной процентной ставкой маловероятен — но вы сможете приумножить свои деньги в сейфе. процентный счет, который зарабатывает намного больше среднего.

процентный счет, который зарабатывает намного больше среднего.

Сравните лучшие высокопроцентные счета

Выберите высокодоходный счет, на котором ваши деньги будут работать на вас.

Стратегии для банков по получению прибыли в экономике с низкими процентными ставками | Малый бизнес

Экономика с низкими процентными ставками может быть сложной задачей для банковского сектора. В конце концов, если банки получают прибыль, ссужая деньги, и они не могут взимать столько же за деньги, которые они ссужают, труднее поддерживать тот же уровень прибыльности. Тем не менее, рынки с низкими процентными ставками по-прежнему предоставляют банкам возможности для очень хороших результатов.Эти стратегии открыты как для небольших сообществ, так и для коммерческих банков, а также для крупнейших организаций.

Комиссионные доходы

Вместо того, чтобы зарабатывать деньги за счет займов и ссуд, банки могут использовать комиссионные для увеличения прибыли. Например, банки могут взимать комиссию за овердрафт, когда клиенты пытаются снять со своих счетов деньги, которых у них нет. Одна комиссия за овердрафт в размере 35 долларов в год приносит такой же доход, как и выдача кредита в размере 1000 долларов под 3,5 процента в год. Банки также могут взимать плату за использование банкоматов, плату за обслуживание счета, плату за копирование выписок и практически все, что они могут себе представить.

Одна комиссия за овердрафт в размере 35 долларов в год приносит такой же доход, как и выдача кредита в размере 1000 долларов под 3,5 процента в год. Банки также могут взимать плату за использование банкоматов, плату за обслуживание счета, плату за копирование выписок и практически все, что они могут себе представить.

Источники и оборот

Еще один вариант для банков — это постоянно рециркулировать свои деньги, например, на ипотечном рынке. Вместо того, чтобы предоставлять традиционную 30-летнюю ипотечную ссуду и ограничивать свой доход на длительный период времени, банки могут выдавать и продавать ссуды. Когда банк предоставляет ссуду, он вкладывает часть своего капитала в ссуду по низкой процентной ставке. Однако банк может продать эту ссуду инвестору и, надеюсь, получить прибыль от продажи.Затем у банка есть деньги, которые он может снова ссудить, чтобы он мог продолжать переворачивать средства.

Изменение спреда

Когда ставка, которую может взимать банк, резко падает, это создает для них возможность увеличить свою прибыль, взимая немного больше по сравнению с рынком. Например, если ставка по ипотеке должна повыситься с 8 до 4 процентов, маловероятно, что клиент будет жаловаться или даже заметить, если вместо этого банк снизит свою ставку до 4,25 процента. В конце концов, клиент по-прежнему экономит много денег по сравнению с предыдущими ставками.Это помогает смягчить удар низких ставок и защитить или даже увеличить прибыль банка.

Например, если ставка по ипотеке должна повыситься с 8 до 4 процентов, маловероятно, что клиент будет жаловаться или даже заметить, если вместо этого банк снизит свою ставку до 4,25 процента. В конце концов, клиент по-прежнему экономит много денег по сравнению с предыдущими ставками.Это помогает смягчить удар низких ставок и защитить или даже увеличить прибыль банка.

Ставки не имеют значения

Рынок низких процентных ставок действует в обе стороны. Хотя банки не могут взимать такую плату за ссуды, им также не нужно платить столько за привлечение депозитов. Исторические данные Федеральной резервной системы, сравнивающие основную ставку со ставкой по трехмесячному депозитному сертификату, показывают, что они торгуются в относительно узком диапазоне. В период с 1995 по 2012 год средняя разница между двумя ставками составляла 275 базисных пунктов, а спред варьировался от 212 до 320 базисных пунктов.Когда вы выбираете годы с наибольшим и наименьшим спредами, диапазон сужается до 267–297 базисных пунктов, что составляет чуть более 10 процентов разницы в течение 16 лет из 18-летнего периода.

Для сравнения: в тот же период основная ставка колебалась от 3,25 до 9,25 процента, а ставки CD колебались от 0,28 до 6,46 процента. Другими словами, при изменении ставок прибыль банка, которая складывается из разницы между ставками по депозитам и кредитам, остается примерно одинаковой.

Источники

Биография писателя

Стив Ландер работает писателем с 1996 года и имеет опыт работы в области финансовых услуг, недвижимости и технологий.Его работы публиковались в отраслевых изданиях, таких как «Minnesota Real Estate Journal» и «Minnesota Multi-Housing Association Advocate». Ландер имеет степень бакалавра политических наук Колумбийского университета.

8 низкорисковых способов заработать больше денег

Когда у вас есть деньги, спрятанные на сберегательном счете, вы обычно получаете проценты на остаток на счете. К сожалению, получаемые вами проценты могут не приносить большого дохода. Это особенно актуально во время рецессии, как сейчас, когда U. Центральный банк снижает ставки, чтобы стимулировать увеличение расходов и снизить стоимость заимствования денег.

Центральный банк снижает ставки, чтобы стимулировать увеличение расходов и снизить стоимость заимствования денег.

В некоторых случаях вы заканчиваете тем, что зарабатываете меньше, чем уровень инфляции, а это означает, что сэкономленные вами деньги со временем теряют покупательную способность.

Но есть способы заработать больше на свои деньги. Итак, если у вас есть немного денег, и вы хотите получать более высокую процентную ставку, не принимая слишком большого риска, рассмотрите эти стратегии.

1. Получите банковские бонусы вперед

Многие банки предлагают вводные бонусы для новых клиентов, которые зарегистрировали счет и соответствуют некоторым требованиям.Обычно для получения бонусов на текущий счет требуется, чтобы вы установили регулярные прямые депозиты и совершали минимальное количество транзакций за каждый период выписки.

Для людей, у которых уже отложены некоторые сбережения, бонусы на сберегательный счет могут быть простым способом увеличения вашего заработка. Эти бонусы обычно просят новых клиентов перевести минимальную сумму на счет и оставить ее там в течение определенного периода времени. Короче говоря, вы можете увеличить свой сберегательный баланс, открыв новый счет и пополнив его сбережениями, хранящимися в другом банке.

Эти бонусы обычно просят новых клиентов перевести минимальную сумму на счет и оставить ее там в течение определенного периода времени. Короче говоря, вы можете увеличить свой сберегательный баланс, открыв новый счет и пополнив его сбережениями, хранящимися в другом банке.

Например, вы можете увидеть бонус в размере 400 долларов, если вы переводите 10 000 долларов и поддерживаете этот баланс на счете в течение как минимум трех месяцев. Вы можете довольно быстро рассчитать эффективную процентную ставку для предложения.

Если вы заработаете 400 долларов на балансе в 10 000 долларов за три месяца, вы получите эквивалент 16-процентной годовой прибыли в течение этого начального трехмесячного бонусного периода.

В качестве бонуса вы также будете получать типичные годовые выплаты процентов по счету, пока у вас есть свои сбережения, что еще больше увеличит ваш доход.

Если вы идете этим маршрутом, внимательно прочтите все, что написано мелким шрифтом. Некоторые банки взимают комиссию, если вы не соответствуете определенным требованиям или пытаетесь закрыть счет слишком быстро после его открытия. Некоторые банки могут даже лишить вас вознаграждения, если вы закроете счет вскоре после получения бонуса.

Некоторые банки могут даже лишить вас вознаграждения, если вы закроете счет вскоре после получения бонуса.

2. Рассмотрим депозитные сертификаты

Депозитные сертификаты (CD) предлагают более высокие процентные ставки, чем традиционные сберегательные счета, в обмен на меньшую гибкость при снятии средств.

Когда вы кладете деньги на компакт-диск, вы должны согласиться оставить деньги на счете на определенный период времени, называемый сроком. Например, если вы открываете однолетний компакт-диск, вы должны оставить деньги на счете на целый год. Если вы снимете свой депозит до истечения срока, вам придется заплатить штраф за досрочное снятие.

Одним из преимуществ компакт-дисков является то, что вы фиксируете процентную ставку при открытии компакт-диска. Даже если рыночные ставки упадут, вы продолжите получать ту же ставку. С другой стороны, если ставки вырастут, вы застрянете с более низкой ставкой до тех пор, пока не наступит срок погашения CD.

По истечении срока действия компакт-диска вы можете снять свои деньги или превратить их в новый компакт-диск. Если вы перекатываете остаток на новый компакт-диск, вам придется подождать, пока этот компакт-диск созреет, прежде чем у вас появится еще один шанс сделать вывод без штрафных санкций.

Если вы перекатываете остаток на новый компакт-диск, вам придется подождать, пока этот компакт-диск созреет, прежде чем у вас появится еще один шанс сделать вывод без штрафных санкций.

3. Постройте лестницу для компакт-дисков

В лестницах для компакт-дисков более высокие показатели компакт-дисков сочетаются с некоторой гибкостью сберегательных счетов.

Чтобы построить лестницу компакт-дисков, вам нужно открыть несколько компакт-дисков, каждый из которых созревает по фиксированному графику. Например, вы можете потратить год, открывая двенадцать однолетних компакт-дисков одинакового размера.Если вы открываете однолетний компакт-диск каждый месяц в течение года, срок погашения будет наступать каждый месяц в следующем году.

Это означает, что вы можете получить доступ к части своих сбережений каждый раз, когда один из ваших компакт-дисков созревает. В этом примере вместо того, чтобы хранить все свои деньги на одном одногодичном компакт-диске, вы можете получать доступ к его частям через регулярные ежемесячные интервалы, чтобы избежать необходимости платить штраф за досрочное снятие средств в случае, если вам понадобятся ваши деньги.

Как вы структурируете свою лестницу CD, зависит от того, насколько гибкостью вы готовы пожертвовать ради более высоких процентных ставок и как часто вы хотите иметь доступ к своим средствам.Например, пятилетняя шкала компакт-дисков будет включать в себя покупку пяти разных компакт-дисков с разными условиями: компакт-диск сроком на один год, компакт-диск на два года, компакт-диск на три года, компакт-диск на четыре года и компакт-диск на пять лет. . Когда каждый компакт-диск созреет, вы реинвестируете его в другой пятилетний компакт-диск с более высокой доходностью, но у вас все равно останется один из ваших пяти компакт-дисков с погашением каждый год.

4. Перейти на сберегательный счет с высокой процентной ставкой

Некоторые банки предлагают специальные сберегательные счета с высокой процентной ставкой, которые могут предлагать гораздо более высокие процентные ставки, чем традиционные счета.

Одно из лучших мест для поиска сберегательных счетов с высокими процентами — это онлайн-банки. Онлайн-банки, которые получают выгоду от более низких затрат из-за отсутствия обычных отделений, редко взимают ежемесячную плату и предлагают ставки, которые часто в десять раз выше или выше по сравнению с традиционными банками.

Онлайн-банки, которые получают выгоду от более низких затрат из-за отсутствия обычных отделений, редко взимают ежемесячную плату и предлагают ставки, которые часто в десять раз выше или выше по сравнению с традиционными банками.

Еще одним преимуществом работы с онлайн-банками является то, что они скрывают ваши сбережения от поля зрения и из виду, что может помочь избежать соблазна потратить сбережения.

5. Рассмотрим текущий счет вознаграждений

Некоторые банки начали предлагать текущие счета вознаграждений, которые могут предлагать более высокие процентные ставки, с уловкой. Обычно баланс, на который зарабатывается повышенная ставка, ограничен, и вам нужно перепрыгнуть через некоторые препятствия, чтобы заработать бонусную ставку.

Например, потребительский кредитный союз предлагает процентную ставку до 4,09 процента для остатков до 10 000 долларов. Однако, чтобы заработать по этой ставке, вы должны соответствовать всем следующим требованиям:

- Подпишитесь на электронную выписку

- Совершайте не менее 12 покупок с помощью дебетовой карты в месяц

- Получайте прямые депозиты, мобильные чеки или кредиты ACH на сумму не менее 500 долларов в месяц

- Тратить не менее 1000 долларов в месяц на кредитную карту CCU

Если вы решите использовать счет для проверки вознаграждений, убедитесь, что требования для получения повышенной процентной ставки легко выполняются. В противном случае вы будете получать меньше процентов, чем на стандартном сберегательном счете.

В противном случае вы будете получать меньше процентов, чем на стандартном сберегательном счете.

6. Обратитесь в местный кредитный союз.

Кредитные союзы, в отличие от банков, принадлежат людям или членам, имеющим счета в кредитном союзе. Это означает, что они работают на благо владельцев счетов, а не акционеров.

В некоторых случаях это может означать более низкие комиссии, лучшие льготы по счету и более высокие процентные ставки. Если у вас есть кредитный союз рядом с вами, проверьте предлагаемые им ставки, так как вы можете заключить выгодную сделку.

7. Рассмотрите возможность покупки облигаций.

Если вы не возражаете против небольшого риска или ограничений на снятие средств, вы можете поместить свои деньги в облигации вместо традиционного сберегательного счета.

Покупка облигации похожа на предоставление ссуды компании или правительству, которые ее выпускают. Когда срок погашения облигации наступает, вы получаете обратно свою основную сумму и проценты, которые вы зарабатываете. Вы можете купить сберегательные или казначейские облигации США или облигации, выпущенные крупными компаниями. У каждого из них разные процентные ставки и условия погашения, при этом более рискованные облигации имеют тенденцию предлагать более высокие ставки.Как правило, доходность выше по облигациям с более длительным сроком погашения и корпоративным облигациям с более высоким риском дефолта.

Вы можете купить сберегательные или казначейские облигации США или облигации, выпущенные крупными компаниями. У каждого из них разные процентные ставки и условия погашения, при этом более рискованные облигации имеют тенденцию предлагать более высокие ставки.Как правило, доходность выше по облигациям с более длительным сроком погашения и корпоративным облигациям с более высоким риском дефолта.

Облигации следует помнить о том, что они могут упасть в цене при повышении рыночных ставок. (Цена облигации движется обратно пропорционально ее процентной ставке.) В результате, если вы завершите продажу своей облигации кому-то еще до наступления срока ее погашения, вам, возможно, придется продать ее по меньшей цене, чем вы заплатили. Тем не менее, облигации гораздо менее рискованны, чем акции, что делает их хорошим способом повысить доходность ваших сбережений, при этом принимая на себя немного больше риска.

8. Попробуйте открыть счет денежного рынка

Счета денежного рынка предлагают сочетание функций сберегательных и текущих счетов. Они выплачивают проценты, иногда по более высоким ставкам, чем сберегательные счета, предлагая при этом привилегии на выписку чеков и дебетовые карты, которые вы можете использовать для снятия средств с некоторыми ограничениями.

Они выплачивают проценты, иногда по более высоким ставкам, чем сберегательные счета, предлагая при этом привилегии на выписку чеков и дебетовые карты, которые вы можете использовать для снятия средств с некоторыми ограничениями.

Недостатком счетов денежного рынка является то, что они часто имеют более высокие комиссии и требования к минимальному балансу, чем сберегательные счета. Также нет гарантии, что счет вашего банка на денежном рынке дает более высокую ставку, чем его сберегательный счет.

Что подходит вам?

Каждый из этих вариантов может повысить процент, который вы зарабатываете на сбережениях. Но какой вариант начисления процентов будет правильным, будет зависеть от ваших потребностей, толерантности к риску и усилий, которые вы готовы вложить.

Банковские бонусы, например, могут быть очень прибыльными, но требуют больших усилий и внимания к деталям. Компакт-диски могут иметь более высокие ставки, но вынуждают вас заблокировать свои деньги и взимать плату за досрочное снятие средств. А более высокодоходные облигации подвергают вас риску потерять деньги, если вы продаете их до того, как они наступят, и они стоят меньше, чем вы их купили, из-за волатильности рынка.

А более высокодоходные облигации подвергают вас риску потерять деньги, если вы продаете их до того, как они наступят, и они стоят меньше, чем вы их купили, из-за волатильности рынка.

Найдите время, чтобы подумать, какая из этих стратегий вам подходит.

Итог

Получение процентов — одно из многих преимуществ наличия сберегательного счета, и дополнительный заработок может только помочь вам сохранить или увеличить покупательную способность вашего «птичьего яйца». Эти стратегии не связаны с риском, но могут помочь вам повысить процентный доход.

Зарегистрируйте банковский счет, чтобы анализировать рентабельность инвестиций с помощью наших рекомендуемых калькуляторов.

Подробнее:

Как я могу получить больше процентов от своих денег? 6 простых вариантов

Personal Finance Insider пишет о продуктах, стратегиях и советах, которые помогут вам принимать разумные решения с вашими деньгами.Мы можем получать небольшую комиссию от наших партнеров, таких как American Express, но наши отчеты и рекомендации всегда независимы и объективны.

- Процентные ставки по банковским счетам упали в марте прошлого года, когда ФРС снизила свою ставку почти до нуля.

- Вы можете увеличить доход, открыв высокодоходный счет в банке или кредитном союзе.

- Другие варианты, по которым теперь можно платить больше, чем вы зарабатываете, включают счета денежного рынка и компакт-диски.

- Прочтите больше историй на Personal Finance Insider.

Вы почти ничего не зарабатываете на своих сбережениях прямо сейчас? Если так, то вы не одиноки.

В марте прошлого года ставка ФРС упала почти до нуля в ответ на пандемию COVID-19. И банковские счета быстро отреагировали снижением доходности. По данным FDIC, средняя национальная процентная ставка по сберегательным счетам сейчас составляет печальные 0,07%.

Итак, что вы можете сделать, чтобы заработать больше процентов на свои деньги? Если вам не нужно будет выводить средства в течение нескольких лет, их вложение на фондовый рынок может предложить самый высокий потенциальный доход. Однако волатильность рынка делает большинство инвестиций в акции и фонды слишком рискованными для денег, которые могут вам понадобиться в ближайшее время.

Однако волатильность рынка делает большинство инвестиций в акции и фонды слишком рискованными для денег, которые могут вам понадобиться в ближайшее время.

Если вы ищете безопасное место для хранения денег, которое приносит больше процентов, чем ваш существующий банковский счет, у вас есть варианты. Вот шесть стратегий, которые стоит рассмотреть.

Рекомендуемые кредитные карты наших партнеров Применить сейчас Обычная годовая процентная ставка

15. 99% -22,99% переменная

99% -22,99% переменная

Обычная годовая процентная ставка

15. 99% — 22,99% переменная

99% — 22,99% переменная

Кредитный рейтинг От хорошего к отличному

Применить сейчас Обычная годовая процентная ставка

14. 99% –23,74% переменная годовая процентная ставка

99% –23,74% переменная годовая процентная ставка

Кредитный рейтинг От хорошего к отличному

1.Откройте высокодоходный сберегательный или текущий счет

Если ваш банк платит где-то близко к «средней» процентной ставке сберегательного счета, вы не зарабатываете достаточно. Сегодня многие онлайн-банки и даже некоторые традиционные банки предлагают

высокодоходные сберегательные счета

с урожайностью значительно выше средней.

И многие из этих учетных записей не взимают плату за обслуживание и имеют низкие требования к минимальному балансу.

Некоторые финансовые учреждения даже предлагают высокодоходные текущие счета, которые могут предлагать значительно более высокие процентные ставки, чем обычный сберегательный счет. С участием проверка учетных записей , вам не нужно беспокоиться о ежемесячных лимитах транзакций.

Связанные Лучшие награды на текущих счетах апреля 2021 годаНекоторые из лучших текущих счетов даже предлагают вознаграждения, которые еще больше увеличивают сумму, которую вы можете заработать на свои деньги.

2. Присоединяйтесь к кредитному союзу

В среднем кредитные союзы, как правило, предлагают несколько более высокие процентные ставки, чем банки.

С кредитные союзы принадлежат их участникам, у них также, как правило, более низкие сборы. Чтобы вступить в кредитный союз, вам, как правило, необходимо жить или работать в определенной географической области или работать на определенного работодателя.

3. Воспользуйтесь приветственными бонусами банка

Хотя это не обязательно способ заработать процентов на свои деньги, бонусы на банковский счет — это способ заработать деньги своими деньгами.

Многие банки в настоящее время предлагают денежные бонусы в размере 200 долларов и более для клиентов, открывающих новые текущие счета. Для сравнения: вам понадобится два года, чтобы заработать столько денег в виде процентов на депозитах в размере 10 000 долларов с годовой доходностью 1,50%.

Связанные Лучшие бонусы на банковский счет прямо сейчас Для получения бонуса может потребоваться настроить прямой депозит и / или держать учетную запись открытой в течение определенного количества месяцев. Но это все равно может быть отличным способом увеличить доход, который вы зарабатываете на своих банковских депозитах.

Но это все равно может быть отличным способом увеличить доход, который вы зарабатываете на своих банковских депозитах.

4. Рассмотрим счет денежного рынка

В отличие от фондов денежного рынка , счета денежного рынка депозитные счета, застрахованные FDIC, предлагаемые банками.

Счета денежного рынка похожи на традиционные сберегательные счета тем, что вы не можете делать более шести снятий или выплат со счета в месяц.Но они могут прийти с дебетовой картой и привилегиями выписки чеков.

Что наиболее важно, некоторые банки могут быть готовы предложить более высокие процентные ставки по счету денежного рынка, чем их традиционные сберегательные счета.

5. Постройте лестницу CD

Депозитные сертификаты (CD), предлагаемые банками или кредитными союзами, как правило, предлагают более высокие процентные ставки, чем их сберегательные счета и счета денежного рынка. И эти процентные ставки фиксированы.

И эти процентные ставки фиксированы.

Но в обмен на эти преимущества компакт-диски требуют, чтобы вы держали свои деньги на счете до наступления срока их погашения, который может варьироваться от нескольких месяцев до нескольких лет.А если вы снимаете свои средства раньше срока, с вас обычно взимается штраф за досрочное снятие средств.

Этот недостаток ликвидность может сделать компакт-диски менее привлекательным выбором для вкладчиков. Однако с помощью лестницы компакт-дисков вы делите общую сумму депозита на более мелкие депозиты, которые вкладываются в несколько компакт-дисков с разными сроками погашения.

С лестницей компакт-дисков вы можете воспользоваться преимуществами более высоких ставок, предлагаемых компакт-дисками, без привязки всего вашего сберегательного баланса на несколько лет.Узнайте, как построить себе лестницу для компакт-дисков.

6. Инвестируйте во взаимный фонд денежного рынка

Если вы хотите получить доступ к другим инвестициям с низким уровнем риска, таким как казначейские векселя или облигации, вы можете рассмотреть возможность инвестирования во взаимный фонд денежного рынка. Фонды денежного рынка — это особый тип паевого инвестиционного фонда, который инвестирует только в краткосрочные высоколиквидные ценные бумаги.

Фонды денежного рынка — это особый тип паевого инвестиционного фонда, который инвестирует только в краткосрочные высоколиквидные ценные бумаги.

Поскольку значительная часть этих средств инвестируется в эквиваленты денежных средств, они стремятся поддерживать стоимость чистых активов на уровне 1 доллар на акцию.Но хотя фонды денежного рынка могут иметь низкую волатильность, важно понимать, что они не застрахованы FDIC, как банковские депозитные счета.

Однако их доходность может превышать средний чековый или сберегательный счет. А их ориентация на государственные ценные бумаги может дать налоговые преимущества.

Больше покрытия личных финансов

.

Это может быть чек, выписанный на сумму, которая на один пенни превышает сумму, имеющуюся на вашем текущем счете.Как бы то ни было, рассчитывайте заплатить штраф за просрочку платежа или пресловутую плату за овердрафт в размере от 25 до 40 долларов. Это отстой для клиентов, но банки в восторге.

Это может быть чек, выписанный на сумму, которая на один пенни превышает сумму, имеющуюся на вашем текущем счете.Как бы то ни было, рассчитывайте заплатить штраф за просрочку платежа или пресловутую плату за овердрафт в размере от 25 до 40 долларов. Это отстой для клиентов, но банки в восторге.