Аккредитив при ипотеке, виды аккредитива и его использование в ипотеке

Обеспечение платежей по ипотеке можно сделать более надёжным с помощью разных способов. Один из них – это заключение аккредитива, документально утверждённой сделки между банком и его клиентом. Такое действие даёт дополнительные гарантии при совершении оплат и применяется не только в обеспечении жилищных кредитов, но и при других важных сделках.

Часто оказывается, что отношения между продавцом и потребителем товаров или услуг, в том числе и в деле продажи недвижимости, совершенно не застрахованы на случай неплатежа и прочих форс-мажоров. По этой причине люди и компании, желающие подстраховаться и обеспечить благоприятное течение сделки, обращаются к услуге аккредитива.

Что же такое аккредитив?

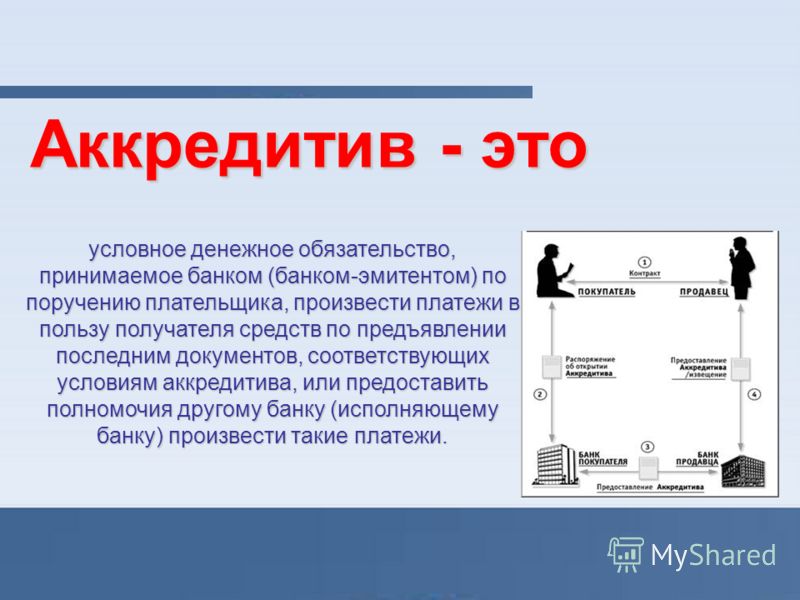

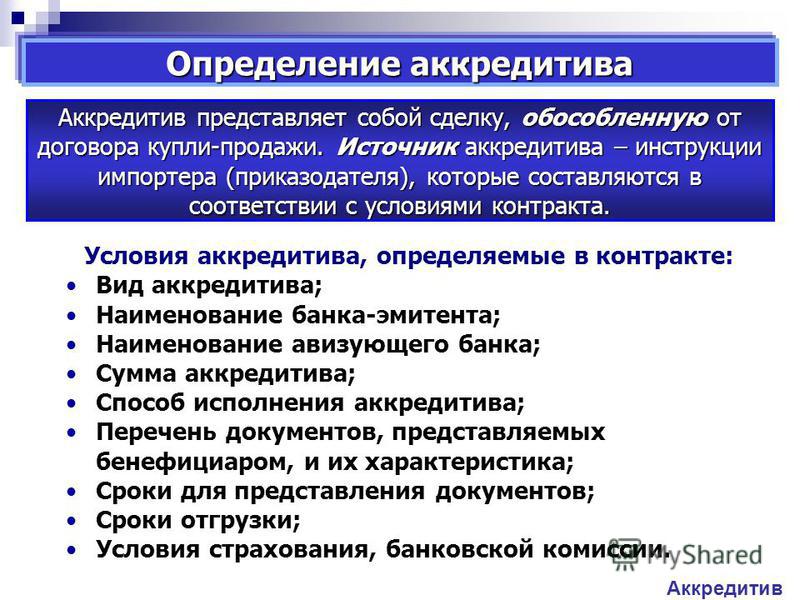

Это условно выраженное финансовое обязательство, принимаемое банком – эмитентом от плательщика (приказодателя). По его условиям зарезервированные плательщиком денежные средства в указанном объёме будут выданы получателю (бенефициару) сразу после предоставления последним утверждённых документов об окончании работ/отгрузке товара/переоформлении недвижимости.

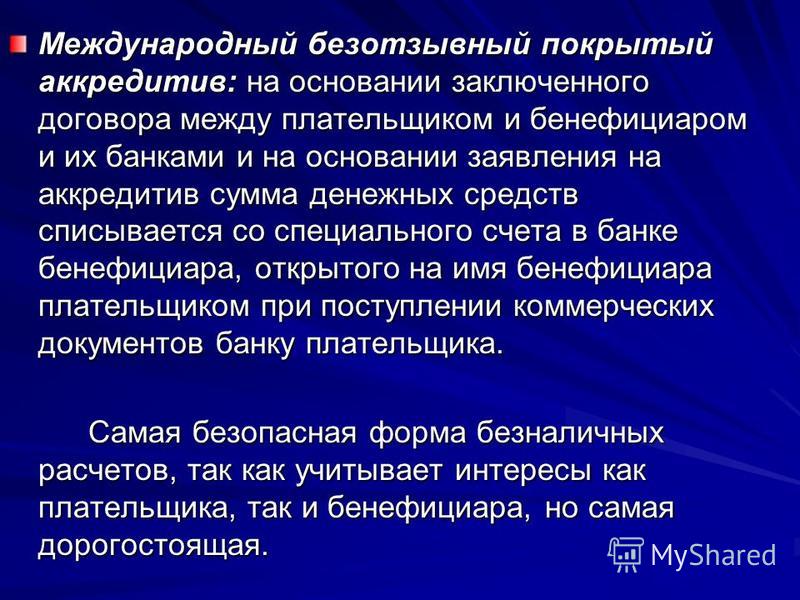

Схема оплаты по аккредитиву может быть задействована везде, где есть отношения продавца и покупателя. На сегодняшний день она считается самой надёжной — ровно настолько, насколько хорошо зарекомендован банк плательщика. Оформляя покупку недвижимости с помощью аккредитива , Вы можете усилить ею условия ипотеки либо самостоятельно заключить с недоверчивым продавцом покрытый безотзывной аккредитив, с помощью которого он получит деньги сразу после оформления договора купли-продажи.

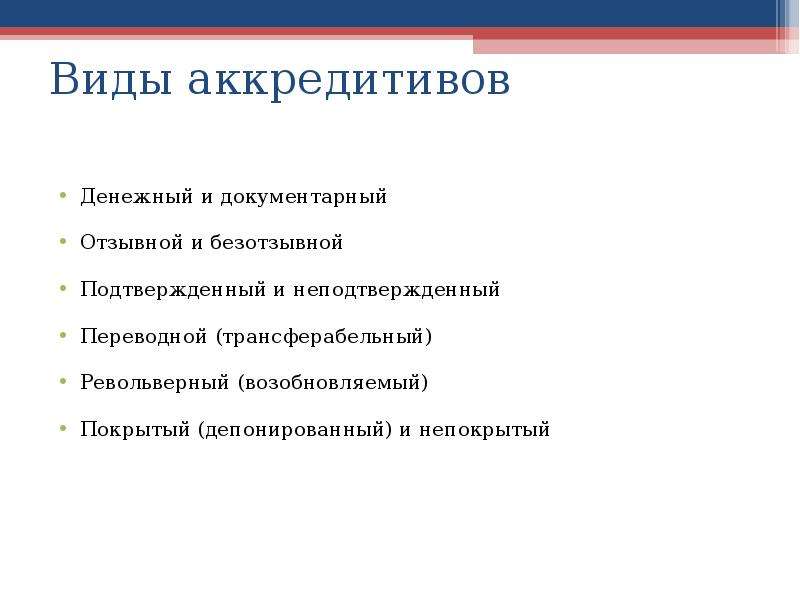

Виды аккредитива

Поскольку денежные отношения между людьми сейчас находятся на крайне рискованной стадии, а случаи мошенничества учащаются с каждым днём, Вам будет полезно узнать о разнообразии видов аккредитивов и о том, в каких случаях они могут пригодиться.

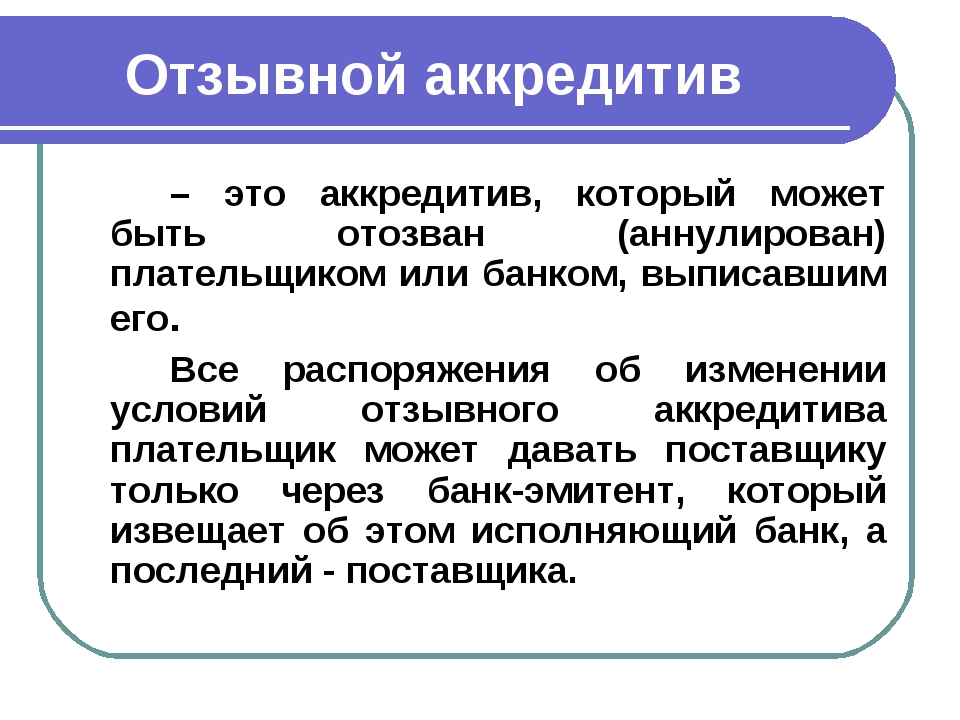

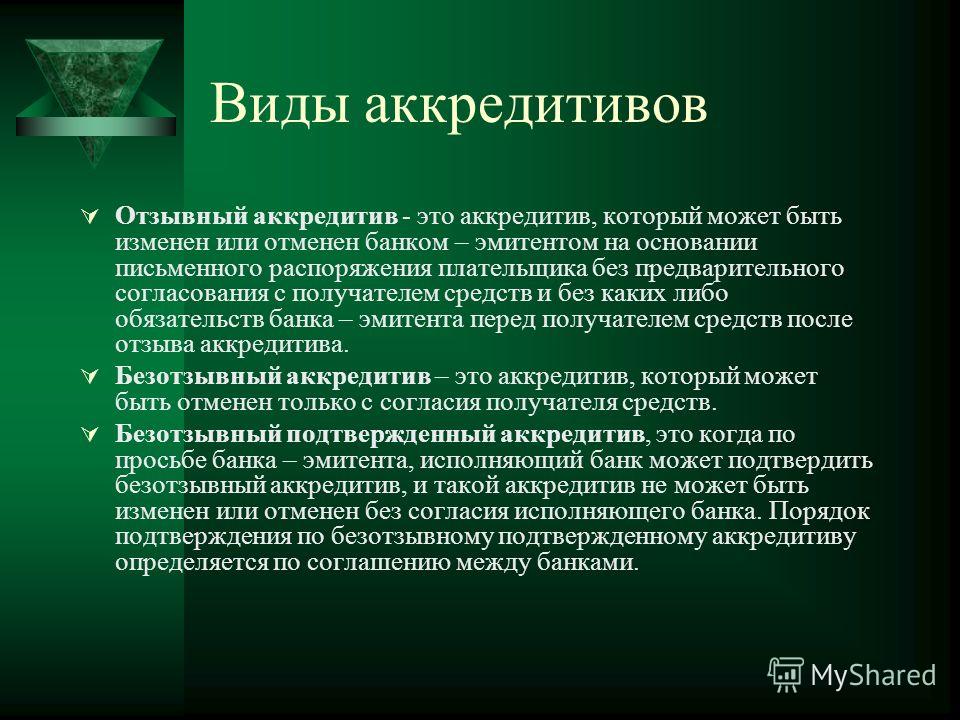

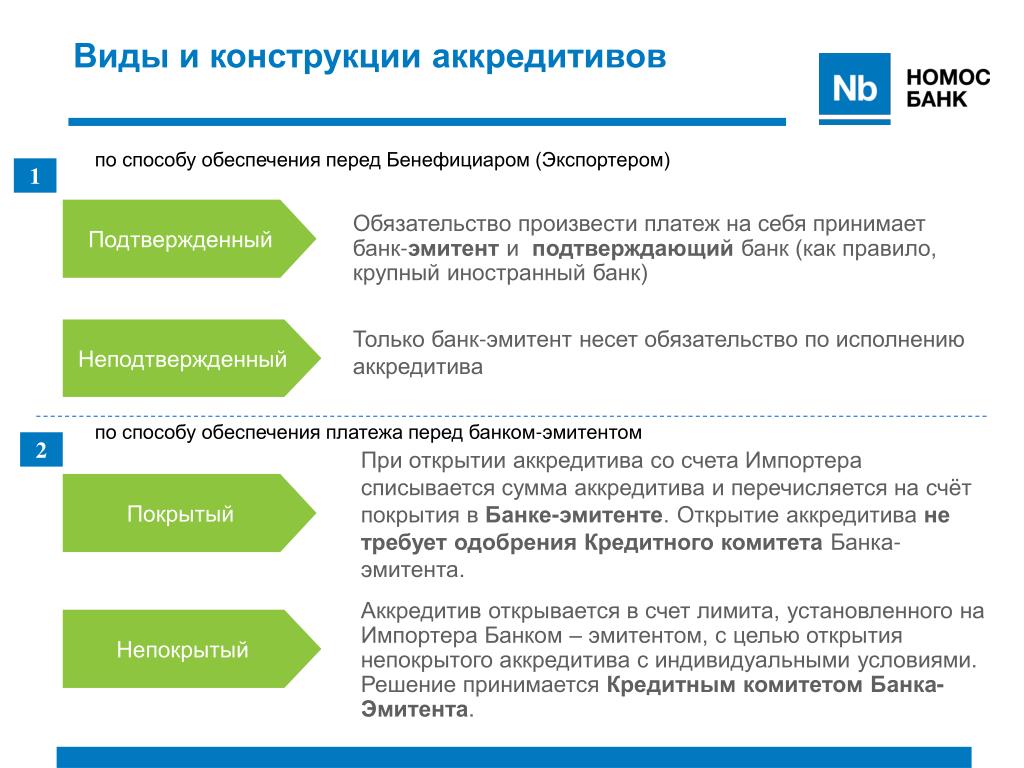

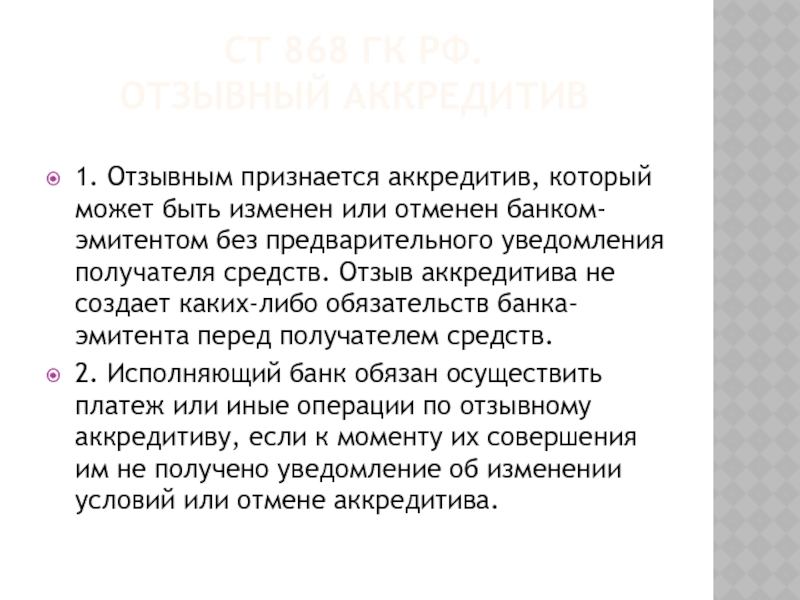

Отзывной аккредитив – может быть аннулирован или отозван банком или самим плательщиком, применяется достаточно редко.

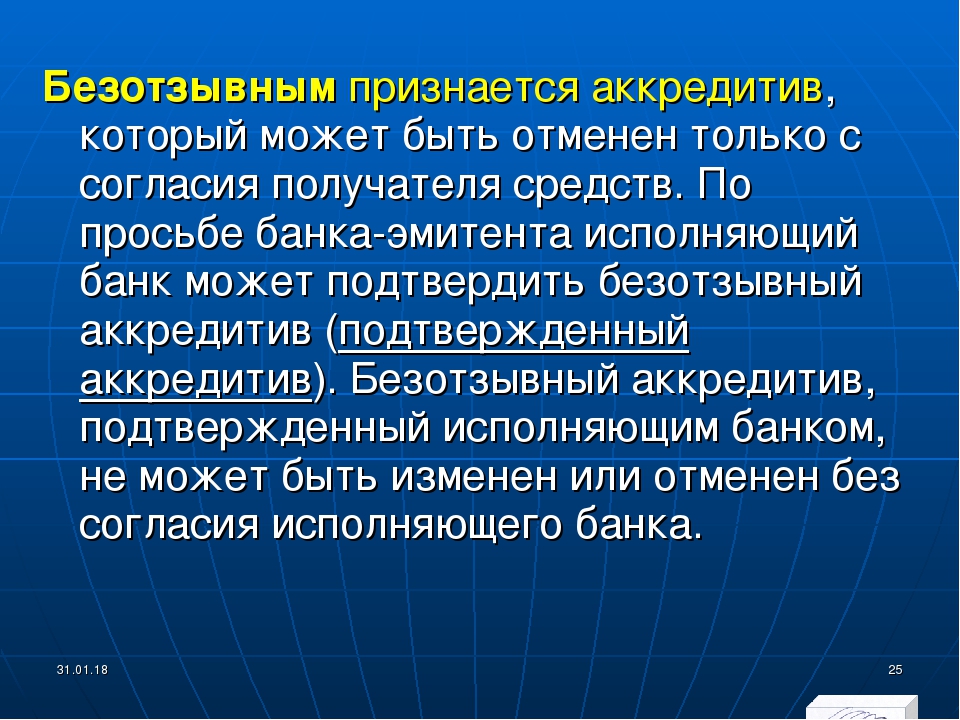

Безотзывной аккредитив – в одностороннем порядке недоступен для аннулирования или отзыва, поэтому является достаточно частым решением рискованных денежных операций.

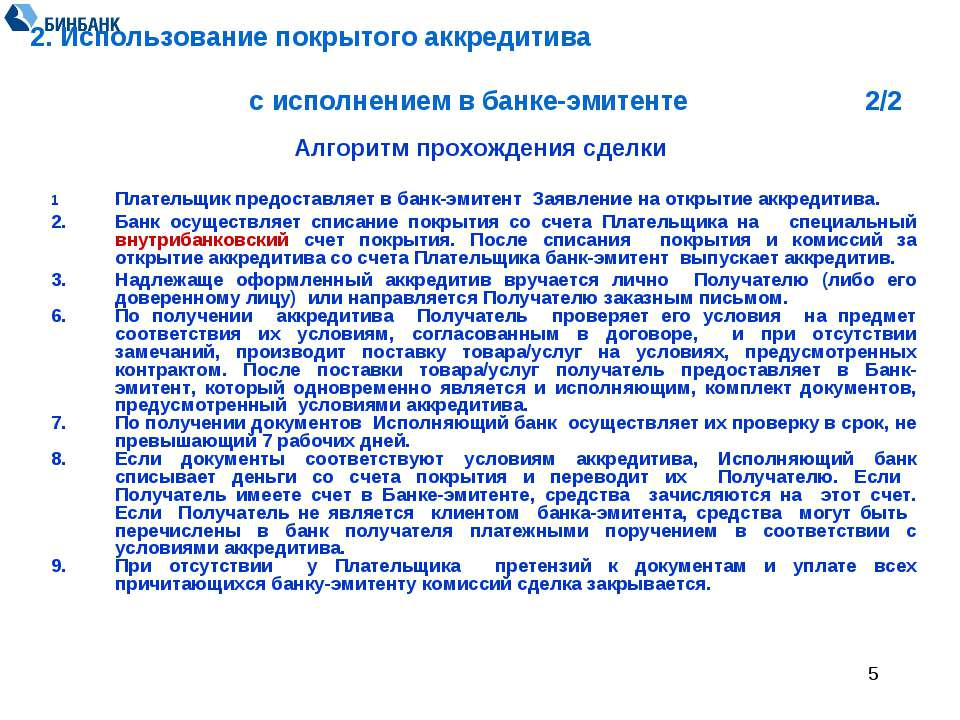

Покрытый аккредитив – в момент оформления такой сделки банк-эмитент сразу же перечисляет исполняющему банку денежные средства плательщика в требуемом размере, однако снятие их получателем будет возможно только по окончании сделки.

Непокрытый аккредитив – при оформлении такого вида договорных отношений банк-эмитент даёт право исполнительному банку списывать по окончании сделки средства плательщика с открытого корреспондентского счёта или решает вопросы оплаты другим образом.

Существует ещё немало разновидностей аккредитивов – револьверный, циркулярный, подтверждённый, с красной оговоркой и возможностью выплаты аванса и т.д. Мы не будем перегружать мозг читателей лишними данными – скажем лишь, что основным достоинством этого вида сделки является его надёжность, а недостатками – медлительный документооборот и лишние траты на оплату банковских услуг.

| Предлагаем вам профессиональную помощь в подборе выгодной ипотечной программы и получении кредита в банке. Свяжитесь с нами любым удобным для вас способом: | ||

| 2) оставив заявку на сайте | 3) по телефону

+7(499) 394-03-36 | |

Читайте также

Учет аккредитивов (проводки). Виды аккредитивов (покрытый, непокрытый)

Организация при взаимодействии с другими юридическими и физическими лицами использует наличные и безналичные денежные средства, которые могут выражаться, как в рублях, так и в иностранной валюте. Помимо этого, для расчетов с контрагентами предприятие может использовать аккредитивы и чеки.

Для их учета в бухгалтерии предусмотрен счет 55 «Специальные счета в банке», который можно разделить на несколько субсчетов.

Понятие

Аккредитив – это денежное обязательство, которое берет на себя банк по поручению компании, оплачивающей аккредитив. При осуществлении торговой сделки для каждого её участника открывается отдельный аккредитив.

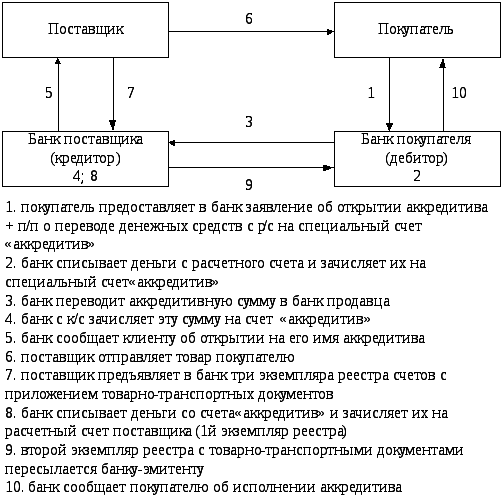

В сделке с участием аккредитива принимают участие: банк-эмитент (банк покупателя, открывший А.) и исполняющий банк (банк-поставщика, который должен получить деньги с А.).

Аккредитив используется как гарантия – страховка, которая позволяет продающей стороне обезопасить себя от неоплаты за поставку вообще или частичной неоплаты отправленного по договору товара, покупающая сторона получает гарантию, что она получит товар за перечисленные деньги. Согласитесь, естественно желание продавца получить деньги за отгруженный товар и не менее естественно желание покупателя заплатить только тогда, когда товар прибыл на склад получателя, то есть по факту поставки. Расчеты с помощью аккредитива – это расчеты с наименьшим риском, особенно когда недостаточно информации о деловом партнере или предоплата затруднительна. Даже если вы думаете, что ваш партнер по сделке надежен, при составлении договоров купли-продажи в пункте «порядок расчетов», лучше указать, что оплата будет осуществлена через аккредитив и какой именно формы.

Согласитесь, естественно желание продавца получить деньги за отгруженный товар и не менее естественно желание покупателя заплатить только тогда, когда товар прибыл на склад получателя, то есть по факту поставки. Расчеты с помощью аккредитива – это расчеты с наименьшим риском, особенно когда недостаточно информации о деловом партнере или предоплата затруднительна. Даже если вы думаете, что ваш партнер по сделке надежен, при составлении договоров купли-продажи в пункте «порядок расчетов», лучше указать, что оплата будет осуществлена через аккредитив и какой именно формы.

Аккредитив может быть закрыт:

- при окончании его срока действия,

- при поступлении заявления поставщика об отказе от аккредитива,

- при его отзыве покупателем.

Недостаток в том, что покупатель, должен заранее изымать из оборота свои средства и резервировать их на счету для оплаты товара.

Классификация

Отзывный – дает возможность банку покупателя по собственному усмотрению, не ставя продавца в известность, на основании письменного распоряжения покупателя изменить условия аккредитива или вообще его аннулировать (причины таких действий могут быть разные).

Безотзывный, напротив, нельзя как-либо изменить без согласия продавца товара.

Безотзывный А. может быть подтвержденным, при этом банк-поставщика по просьбе банка-покупателя его подтверждает. Исполнение аккредитива в данном случае гарантируют оба банка, участвующие в сделке, что, соответственно, повышает надежность соблюдения договора и оплаты поставки товара.

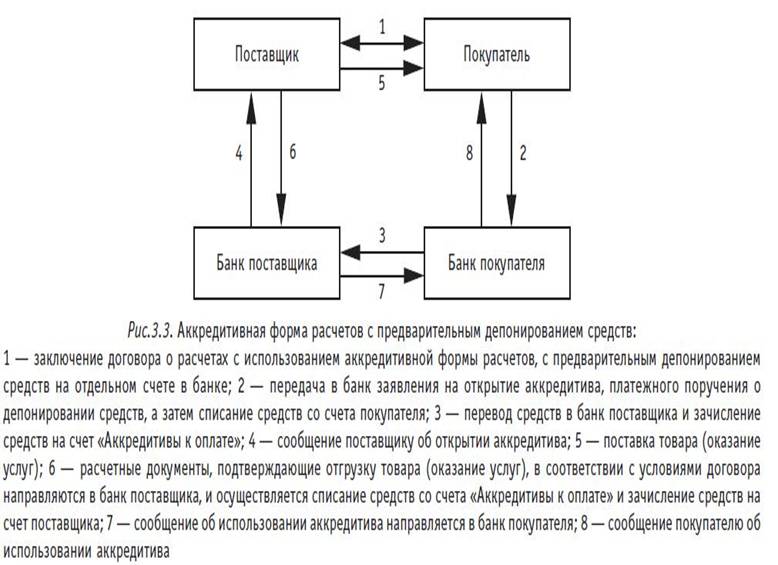

Покрытый

Покупатель товара может открыть в банке покрытый аккредитив (депонированный), при этом банк-покупателя тут же перечисляет деньги со счета покупателя, либо средства, предоставленные ему как кредит для проведения сделки, в банк поставщика товара.

Непокрытый

Если покупатель открыл в своем банке непокрытый аккредитив (гарантированный), то банк поставщика получает право изымать средства в размере суммы аккредитива со счета банка-покупателя. И, конечно же, далее банк-покупателя списывает денежные средства с расчетного счета покупателя.

Если поставки товара осуществляются регулярно, то аккредитив может быть возобновляемым.

Денежный – это именной документ, в котором есть распоряжение банку произвести обладателю документа выдачу определенной суммы в указанные сроки.

Товарный – открывается покупателем товара в банке продавца с обязательством оплаты торговой сделки при предоставлении необходимых документов, подтверждающих отгрузку товара.

Документарный – договор, по которому банк-покупателя обязан на основании указаний клиента перечислить деньги третьему лицу либо, по его указанию, проплатить или акцептировать переводные векселя, выставленные им.

Применение аккредитива при осуществлении договоров поставки, позволяет торгующим сторонам гарантированно обезопасить себя от всевозможных случайностей и неприятностей.

Бухгалтерский учет и проводки

Представим, что мы – организация-покупатель и у нас есть несколько поставщиков. Если мы хотим осуществлять за поставляемый товар оплату аккредитивом, то для каждого поставщика нужно открыть его отдельно.

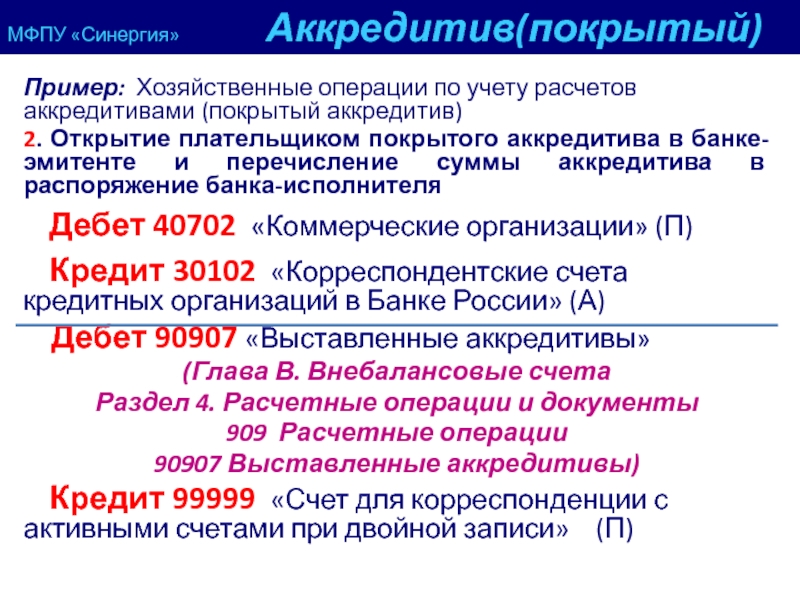

Учет покрытого аккредитива

Вариант первый – открываем покрытый аккредитив, при этом банк списывает с нашего расчетного счета необходимые средства для последующих расчетов с поставщиком. В бухучете необходимо сделать следующую проводку: Д55/1 К51, где счет 55/1 – это первый субсчет 55 счета бухгалтерского учета, который мы открыли для учета аккредитивов.

Деньги, которые сняты банком с расчетного счета, мы использовать не можем – это минус покрытого аккредитива, однако, мы можем быть точно уверены, что оплата за поставку будет осуществлена вовремя.

При оплате поставленного товара средствами акк-ва выполняем следующую проводку: Д60 К55/1.

Если после оплаты поставщику остались средства, то они возвращаются на наш расчетный счет проводкой Д51 К55/1.

Как всегда банку причитается комиссионное вознаграждение за оказанные им услуги, эти расходы можно списать в прочие расходы на счет 91, а можно отнести на увеличение стоимости приобретаемых ценностей: проводки Д91/2 К51 либо Д10 (41, 08) К51.

Проводки:

Учет непокрытого аккредитива

Вариант второй – открываем непокрытый А., при этом наши деньги остаются в обороте, а с поставщиком будет расплачиваться банк, который после этого снимет необходимую сумму с нашего расчетного счета. Если всей нужной суммы там не окажется, то банк будет снимать ее частями по мере поступления средств на расчетный счет.

В этом случае открытие непокрытого А. учитывается на забалансовом счете 009 (по дебету счета 009).

При оплате поставщику за товар выполняется проводка Д60 К51.

При этом сумма акк-ва списывается с кредита счета 009.

Аналогичным образом оплачивается банковская комиссия за акк-в и списывается в расходы или на увеличение стоимости приобретенных ценностей.

Проводки:

Оцените качество статьи. Мы хотим стать лучше для вас:

Непокрытый аккредитив. Безотзывный аккредитив и его основные особенности

Есть несколько видов аккредитивов. Разберемся, какие существуют в международной практике, а какие используются у нас в стране, что они собой представляют и когда открываются.

Разберемся, какие существуют в международной практике, а какие используются у нас в стране, что они собой представляют и когда открываются.

Если компания пытается установить новые взаимоотношения с контрагентом, есть риск потери денежных сумм при подготовке договора с незнакомой фирмой.

Как перестраховаться от неприятностей? Используйте аккредитивы, которые являются формой взаимодействия сторон сделки, что удобна и надежна для предприятий.

Необходимые сведения

Стороны сделки при аккредитиве:

- приказодатели;

- бенефициары – лица, что получают средства;

- банковское учреждение, что является эмитентом;

- исполняющее банковское учреждение;

- авизующие банки.

Рассмотрим основные понятия и правила использования аккредитива.

Основные моменты

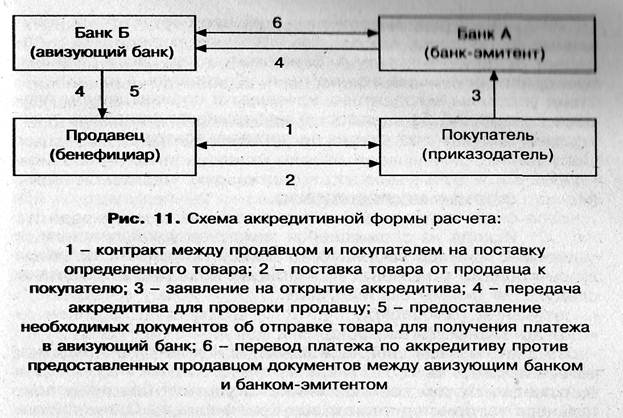

Аккредитив является формой расчетов, когда банки-эмитенты действуют по поручениям плательщиков и обязаны осуществить платеж или дать полномочия иным банкам произвести платеж бенефициарам.

Рассмотрим понятия, с которыми вы столкнетесь при проведении операций с аккредитивом:

| Заявители по аккредитивам | Лица, что обращаются в банковское учреждение с заявлением, в котором излагают просьбу открыть аккредитив |

| Бенефициар | Лицо, в пользу которого создается аккредитивы |

| Банк-эмитент | Банковское учреждение, что открывает аккредитив по заявлению заказчика |

| Авизующим банком | Является банк, что подает извещение бенефициару об открытии такой формы расчета |

| Исполняющим является банк | Что переводит сумму, основываясь на осуществление бенефициарами условия аккредитивов |

| Подтверждающим является банковское учреждение | Что берет не себя обязанность по осуществлению платежа по аккредитиву, что выставляется эмитентами |

Аккредитив – расчетный тип документа, на базе которого банковское учреждение переводит средства получателю.

Последний же должен подать документацию, что будет соответствовать условиям оформленного .

Банк также может передавать полномочия иному банку на осуществление платежа. Составленный аккредитив представляют в нескольких экземплярах, что нужны банкам плательщиков для выполнения требований.

Чтобы получить средства по аккредитивам получатели представляют реестры счетов, документацию на отгрузку и т. д. в обслуживающие банки.

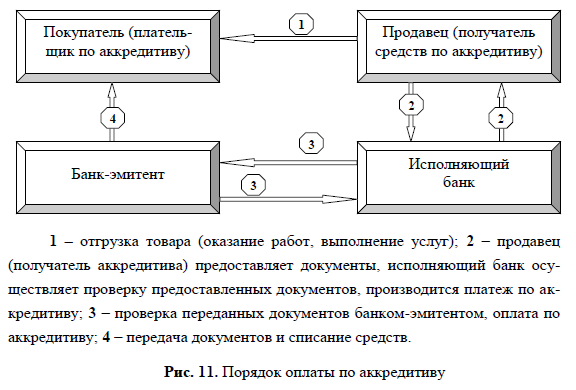

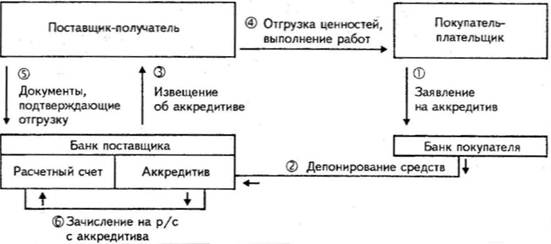

Средства аккредитива переводят на весь период его действия. Схема расчета будет такой:

Непокрытый

Непокрытым или гарантированным является такой вид аккредитива, когда банковским учреждением-эмитентом исполняющему банку представляется право списать денежные суммы со счетов в рамках денег по аккредитиву.

Или отражается в аккредитиве другой метод возмещений денег, выплаченных согласно условиям аккредитива. Правила, в соответствии с которыми списываются (возмещаются) средства, прописываются в соглашении, оформленном между банками.

Схема при расчете будет такова:Порядок возмещения денег по непокрытым аккредитивам определяют в договорах между покупателями и банками-эмитентами.

Отзывный

Банковские учреждения, что выступают эмитентами, имеют право менять или отменять такие аккредитивы, не извещая при этом продавцов (поставщиков). Никакой обязанности у такого банка перед получателями сумм возникать не будет.

Банки, что являются исполняющими, уплачивают суммы по отзывным аккредитивам, если не они не получают извещение о том, что требования аккредитива изменены или он отменяется.

Если в текстах аккредитивов не прописывается иное, они считаются отзывными.

Безотзывный

Аккредитивы не могут быть изменены или отменены, если на это нет согласия получателей денег. Может быть подтвержденным и неподтвержденным.

Второй вид чаще применяется. По такому аккредитиву банком-эмитентом производятся платежи или акцептуются тратты согласно условиям аккредитива.

Подтвержденные больше подойдут экспортеру, так как в таком случае есть гарантия, что обязательство эмитентов будет выполнено.

Подтвержденный

При выражении такой просьбы банком-эмитентом, безотзывные аккредитивы могут быть подтверждены исполняющими банками с принятием обязанностей, что являются дополнительными.

Это возможно по осуществлению оплаты получателям денег при подаче документации, что будет соответствовать требованиям аккредитивов. Такие аккредитивы именуют подтвержденными.

Условия их считаются скорректированными или аккредитивы отменяются при представлении эмитентами письменного согласия от лица исполняющего банка, что подтверждает аккредитив, и поставщика.

Подтвержденные аккредитивы применяются при совершении международной сделки. Они эквивалентны двойному подтверждению.

Ряд продавцов выставляет требование, чтобы аккредитив от имени второго учреждения дал гарантию, что средства являются доступными.

Оригиналы аккредитивов направляются в банк продавцов. Оба банка создают аккредитивы.

Если одно банковское учреждение не в состоянии покрыть стоимость продукции, второй будет компенсировать такие средства продавцам. Заинтересованным лицом в том, чтобы аккредитив был подтвержденным, является бенефициар.

Возникающие нюансы

Есть некоторые особенности, в которых трудно разобраться новичкам. Рассмотрим их.

При международных расчетах

Виды:

Представим в виде таблицы виды аккредитивов при международных расчетах (специальные формы).

| Аккредитивы с красной оговоркой | Когда авизующие и подтверждающие банки авансируют бенефициаров к подаче определенной документации. Применяли при экспорте не переработанного предмета потребления (зерновых культур, резины). Предполагает уплату аванса в пользу продавцов. Имеет особую оговорку |

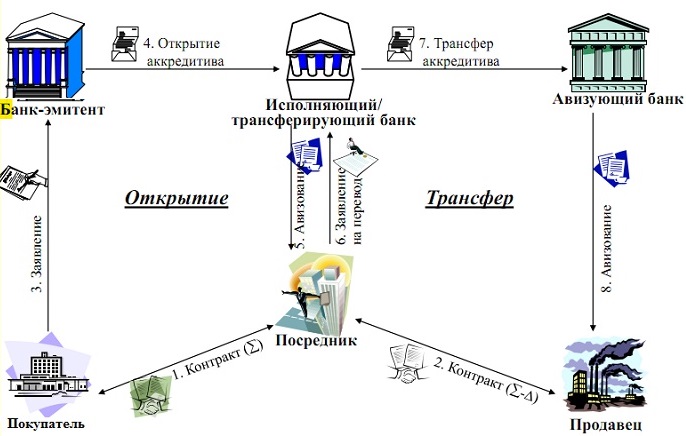

| Трансферабельные аккредитивы | Применяются при посреднической сделке – когда бенефициары являются посредниками в сделках или подрядчиками при наличии субподрядчика. Предполагается передача права по аккредитиву реальным поставщикам товара или субподрядчикам, что высвобождают деньги посредников Предполагается передача права по аккредитиву реальным поставщикам товара или субподрядчикам, что высвобождают деньги посредников |

| Компенсационные аккредитивы | Используют в том же случае. Но условия не предусматривают, что аккредитив стоит считать переводным. Посредником поручается открытие контраккредитива в пользу реальных поставщиков. Открывают 2 аккредитива – основной и дополнительный, которые не связаны между собой, но представляют единые операции |

| Резервный аккредитив (чистый) | Схож с банковской гарантией. Впервые стал применяться в США в качестве инструмента обеспечения гибкого и универсального платежа. Может применяться как документарный аккредитив |

| Револьверные аккредитивы | В автоматической режиме обновляются по мере того, как выполняется на первоначальные средства или по окончании установленного срока, или по мере применения заранее определенных сумм и срока действия. указывают общую сумму, величину одной квоты и количество квот, действие применения квот. Применяют при поставке товара партиями.Может быть: Применяют при поставке товара партиями.Может быть:

|

| Переводной аккредитив | Используется при комплектной , что производится субпоставщиком. Перевод аккредитива осуществляется в полной или частичной мере. Но стоит указать, что перевод возможен только при указании такого типа в договоре. Передаются не только права, но и обязательства должников |

| Покрытые и непокрытые | Определяются по характеру рамбурского соглашения – списываются ли суммы аккредитива со счетов банков-эмитентов. Чаще применяют непокрытые аккредитивы |

| Аккредитив платежами против документации | Применяют для расчета по договору без рассрочек. Платеж производится незамедлительно в банках против документации без тратт бенефициаров |

| Акцептный аккредитив | Производится для финансирования покупателей. При дальнейшем учете это средство, чтобы получить бенефициарами немедленный расчет |

| Компенсационные аккредитивы | Используется тот же принцип, что и при переводном аккредитиве. Отличие – исходные аккредитивы не трансферабельны. Такие формы расчетов часть применяют посредники, когда заявители не желают обеспечивать переводные аккредитивы. В результате возможно увеличение кредитоспособности. Исходные аккредитивы закладываются в обеспечение вторых аккредитивов Отличие – исходные аккредитивы не трансферабельны. Такие формы расчетов часть применяют посредники, когда заявители не желают обеспечивать переводные аккредитивы. В результате возможно увеличение кредитоспособности. Исходные аккредитивы закладываются в обеспечение вторых аккредитивов |

| Переуступка вырученных средств по аккредитивам (цессия) | Осуществление полной или частичной переуступки вырученных сумм посредниками в пользу субпоставщиков. Такая возможность есть у промышленных компаний, что готовы уступить часть вырученных средств по аккредитивам субпоставщикам материала, детали |

Особенности учета различных видов

Какой счет может применяться при учете аккредитива к оплате? Сумма средств по аккредитиву, что создается по поручению покупателя для оплаты продукции продавцу, должна фиксироваться на балансовом счете второго порядка.

В аналитическом учете используют лицевой счет по всем аккредитивам. По кредиту суммы аккредитива, что поступают, указывается в корреспонденции со счетами заказчика.

По дебету прописывают:

Действия по аккредитиву при сделках с нерезидентом учитываются согласно нормам ЦБ РФ .

Используют балансовые счета второго порядка:

При аналитическом учете отражение операций возможно на лицевом счете, что должен открываться по всем банкам, валютам, аккредитивам.

На счете 47409 прописывают:

| Транзитный аккредитив | Что выполняется банковскими учреждениями в соответствии с поручением банка за пределами страны |

| Кредитора | Банковского учреждения иного государства по аккредитиву при вывозе товара, покрывая выплаты (документарный аккредитив, что относится к покрытым) |

| Кредиторов | Заказчиков по аккредитиву при ввозе продукции, покрывая уплату сумм со счета НОСТРО и ЛОРО |

| По аккредитиву при импорте | С покрытиями перечисления при кредите банка иного государства краткосрочных и долгосрочных типов, при кредите коммерческого плана |

По КТ 47409 отражают:

| Размер суммы данной формы расчета при транзите | Что выполняется по поручению банка другого государства, банков в РФ |

| Сумму валюты иной страны | Что зачисляется иностранным банком на счет в банке в РФ НОСТРО |

| Средства, что списывалась на базе распоряжения банка другой страны | Со счета ЛОРО в покрытие аккредитива, что создается |

| Размер средств | По увеличению аккредитива, что создается |

| Деньги на пополнение действующего аккредитива | Что был открыт раньше |

| Величину суммы, что списывалась со счета компании | По поручению соответствующего банка |

По ДТ 47409 указывается:

- сумма перечисления по аккредитиву при транзите, что применяется;

- сумма, что платится заказчику по ввозному и вывозному аккредитиву;

- сумма неиспользованных денег аккредитива, что уплачиваются на счет заказчика.

Аккредитивы, что были представлены ранее, учитываются на внебалансовом сче те:

Оба счета являются активными, лицевой счет ведется на все представленные аккредитивы в отдельности. По ДТ счета прописывают размер суммы аккредитива, что выставлен, со счетом 99999.

По КТ указывается:

- сумма произведенной выплаты с аккредитивов;

- сумма корректив, закрытий и аннулирования со счетом 99999.

Размер средств по гарантии по непокрытому аккредитиву учитывается на внебалансовом пассивном счете 91404. Деньги списываются, когда гарантия оплачена. Сумма непокрытого аккредитива, что поступает, указывается на активном счете 91305.

Применяемые в банковской практике

В России, как показывает банковская практика, применяют:

- покрытый (депонированный) и непокрытый (гарантированный) аккредитив;

- отзывной и безотзывной;

- подтвержденный.

Использование покрытых аккредитивов предполагает, что банком-эмитентом будут уплачены деньги по аккредитиву из средств покупателя. Расчеты производят исполняющими банками из суммы, что уплачиваются банками-эмитентами.

Расчеты производят исполняющими банками из суммы, что уплачиваются банками-эмитентами.

При открытии непокрытых аккредитивов банки-эмитенты не платят средства аккредитива банкам-исполнителям, но последние могут списывать деньги, что представляются бенефициарам согласно условиям аккредитива со счета, созданного в банке-эмитенте.

Применяют такой вид, если банки имеют корреспондентские взаимоотношения. Отзывной аккредитив предполагает сохранение за банками-эмитентами права по изменению или отмене аккредитива, когда не требуется предварительно уведомлять бенефициаров.

Пока аккредитив не отозвано, банком исполняются свои обязанности. При открытии безотзывного аккредитива стоит это отразить в тексте.

При произведении платежей по аккредитивам банки, что действуют по поручениям плательщиков, перечисляет средства получателям.

Основное отличие такой формы расчетов – не перевод средств, а бронирование денег, за счет которых будет производиться расчет с получателями.

Но при использовании аккредитивов стоит определиться с их видом. А какие они могут быть, мы разобрались.

Опасаетесь рисков, связанных с предоплатой по сделке? Желаете подстраховаться как клиент, впервые сотрудничающий с новым поставщиком? Воспользуйтесь преимуществами аккредитива — одного из самых надёжных и выгодных банковских инструментов, используемых при заключении контрактов.

Аккредитивная форма расчётов выгодна как продавцу, так и покупателю. Может с одинаковым успехом использоваться не только при внутрироссийских сделках, но и во внешнеторговых операциях. Сегодня услуги проведения расчётов в форме документарных аккредитивов предоставляются большинством крупных российских банков.

Аккредитив: что это простым языком?

Говоря простыми словами, аккредитивом называется открываемый в банке специальный счёт, на котором можно зарезервировать денежные средства при проведении сделок по продаже товаров или предоставлении услуг (выполнении работ). При полном соблюдении обеими сторонами оговоренных в контракте условий, банк выплачивает необходимую сумму на счёт получателя (бенефициара).

При полном соблюдении обеими сторонами оговоренных в контракте условий, банк выплачивает необходимую сумму на счёт получателя (бенефициара).

Таким образом, банк выступает в роли гаранта и берёт на себя ответственность за совершение выплат. Поставщик на 100% уверен, что товар/услуга будут оплачены, а покупатель знает, что сможет оплатить их вовремя и без задолженности.

Аккредитивная форма

Действует по следующей схеме.

- Стороны заключают контракт, в котором оговариваются условия аккредитивного расчёта.

- Покупатель подаёт в свой банк (эмитент) заявление на открытие аккредитивного счёта и вносит на него необходимую для покрытия сделки сумму (бронирует средства).

- После успешного открытия аккредитива банк-эмитент извещает об этом банк продавца (авизующий банк).

- Авизующий банк уведомляет продавца об открытии аккредитива. Продавец отгружает товар и предоставляет подтверждающие документы в свой банк.

- После проверки документов оплата перечисляется на счёт продавца банком-эмитентом или авизующим банком (в зависимости от условий договора).

Безотзывный аккредитив

Один из основных и часто используемых видов документарных расчётов. В отличие от отзывного аккредитива, подтверждённый или неподтверждённый безотзывный не отзывается и не изменяется ни одной из сторон (включая банк) без предварительного согласия продавца/поставщика. Считается самой надёжной формой аккредитивных расчётов, так как полностью освобождает торгово-денежную сделку от всех возможных рисков, в первую очередь финансовых.

Если в процессе проведения сделки поставщик и покупатель придут к взаимному соглашению, условия безотзывного аккредитива могут быть изменены.

Договор аккредитива

В договоре о проведении сделки, предусматривающей такую форму расчётов, оговаривается и строго фиксируется любая информация, которая впоследствии может быть использована при совершении торгово-денежной операции и оплате по ней:

- наименования поставщика и получателя,

- вид используемой аккредитивной формы (безотзывная/отзывная, покрытая/непокрытая),

- сумма, бронируемая на счету для оплаты сделки,

- сроки действия обязательства,

- размер комиссии,

- порядок оплаты,

- порядок действий в случае не погашения задолженности по аккредитиву,

- права и обязанности всех сторон.

Оплата аккредитивом

Расчёты аккредитивами предусматривают перечисление средств на счёт продавца только в том случае, если все оговоренные контрактом условия были выполнены. В частности, перечисление денег на счёт продавца производится после полной отгрузки товара и предоставления в банк всех требуемых документов. В том случае, если условия договора по аккредитиву были нарушены, плательщик (покупатель) имеет право отказаться от оплаты и вернуть товар поставщику.

Нюанс: аккредитивный счёт открывается покупателем за собственные деньги или с привлечением кредитных средств банка (при наличии права на кредитование).

Открытие аккредитива

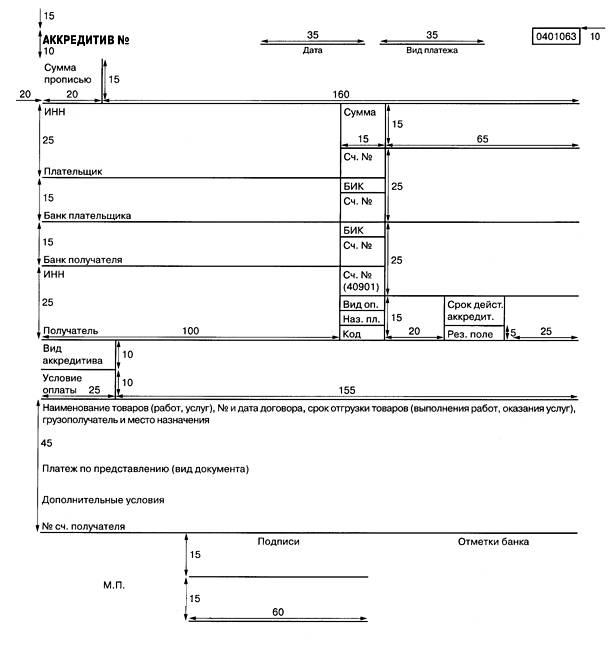

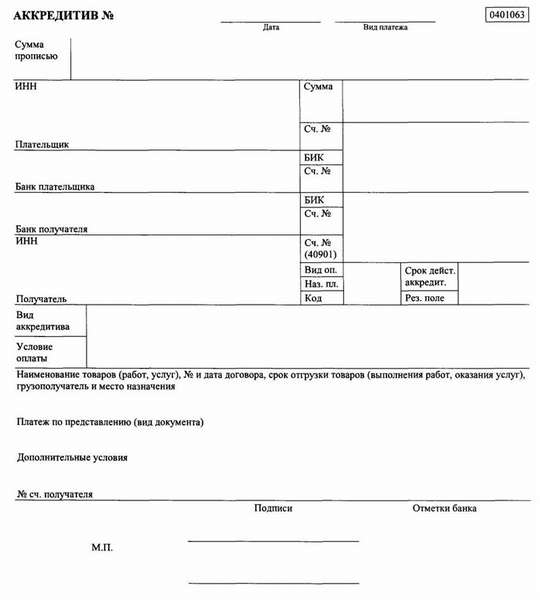

Для открытия аккредитивного счёта в банковскую организацию подаётся письменное заявление в соответствующей форме. В заявлении обозначается:

- номер договора, по которому открывается аккредитив,

- наименование и данные поставщика,

- вид, сроки действия, денежная сумма аккредитива,

- способ его реализации,

- список отгружаемых (предоставляемых) товаров/услуг,

- наименование банка-исполнителя по аккредитивному обязательству,

- перечень документов, которые будут использоваться в качестве основания для выплаты средств поставщику.

Совет Сравни.ру: используйте аккредитивную форму расчётов при необходимости проведения безопасных торгово-денежных сделок с новыми и «проблемными» деловыми партнёрами.

Торговые отношения между партнерами бывают довольно сложные. Всегда существует элемент риска, при отгрузке товара без оплаты или наоборот – оплата без получения товара. Для уменьшения рисков, связанных с такими операциями, а также для облегчения и ускорения расчетов, используют разные инструменты. Один из них – аккредитив.

Аккредитив простыми словами

Под аккредитивом понимают поручение, которое дает плательщик своему банку, для перечисления средств в пользу получателя, при наступлении определенных условий. Такая форма оплаты чаще всего используется в торговле.

Ее основным достоинством является достоверность оплаты со стороны поставщика, а также уверенность со стороны покупателя в том, что продавец выполнит все свои обязательства в полном объеме.

Банковский аккредитив – это форма расчета, которая является безопасной и дает определенные гарантии участникам сделки, что ускоряет процесс отгрузки товара, а затем и оплаты.

Несмотря на определенные неудобства, которые возникают при использовании аккредитива, большинство клиентов, особенно крупных, с удовольствием используют этот способ взаиморасчетов.

Широко применяется аккредитив и при международной торговле или при освоении нового рынка, когда большинство контрагентов являются незнакомыми. В таких случаях работа с незнакомыми покупателями сопряжена с большими рисками, потому важно, чтобы обе стороны имели гарантию исполнения обязательств, а проверяла это третья сторона (банк ).

Основанием для совершения сделки является аккредитив в документарной форме. Чаще всего его используют при расчете с незнакомой фирмой, особенно если речь идет о контракте на большую сумму.

Защита от мошенничества, которую дает аккредитив, высоко цениться. Потому, если предприятие однажды прибегло к такой форме расчета, то в будущем продолжает его постоянно использовать.

Потому, если предприятие однажды прибегло к такой форме расчета, то в будущем продолжает его постоянно использовать.

При заключении сделки с использованием аккредитива берут участия следующие субъекты:

Виды аккредитивов

Существует несколько видов аккредитивов. Каждый из них имеет свою специфику, потому клиенту следует тщательно изучить особенности условий каждого и выбрать для себя подходящий:

- Покрытый аккредитив это форма взаиморасчетов, которая распространена в России. В международных расчетах такая форма не используется. При открытии аккредитива, банк покупателя, перечисляет сумму, оговоренную договором, в пользу банка продавца, который будет производить расчет с получателем. Средства находятся у исполняющего банка на протяжении всего срока действия аккредитива.

- Непокрытый

– при использовании такой формы расчета, банк-эмитент не производит перечисление средств, а дает право банку продавца осуществлять списание средств в сумме аккредитива с корреспондентского счета, который открытый в банке-эмитенте.

В международной практике обычно повсеместно применяется такая форма аккредитивов.

В международной практике обычно повсеместно применяется такая форма аккредитивов. - Отзывной аккредитив – его можно аннулировать, исходя из унифицированных правил и обычаев для документарных аккредитивов. При международных отношениях такую форму не используют.

- Безотзывной аккредитив это тот, который не может быть аннулирован.

- Подтвержденный аккредитив – подразумевает обязательство банка-исполнителя перечислить средства получателю независимо от зачислений средств со стороны банка-эмитента.

- Циркулярный – позволяет получить средства в рамках аккредитива во всех корреспондентах банка, который выпустил аккредитив.

- С красной оговоркой – согласно такой форме расчета, банк-эмитент дает указание банку-исполнителю произвести зачисление на счет получателя части средств до предоставления всех необходимых документов, при условиях, оговоренных договором.

- Револьверный

— аккредитив, открывается на определенную часть платежей и автоматически возобновляется, по мере расчётов за определенную партию продукции.

- Трансферабельный аккредитив — который по распоряжению посредника (1-й бенефициар ) может быть переведен его банком в пользу поставщика (2-й бенефициар ). Первый получатель при такой форме расчета может внести кое-какие изменения в условия аккредитива. Он может сменить сумму, срок поставки, но только в меньшую сторону.

- Резервный аккредитив – выступает гарантией исполнения контракта. Являет собой обязательство банка-эмитента осуществить оплату получателю, при нарушении условий договора со стороны покупателя.

Аккредитивы и другие формы расчетов, видео:

Осуществление расчетов по аккредитиву

При заключении сделки покупки-продажи, оговариваются все условия, в том числе и форма расчетов. Все это излагается в контракте между сторонами. Если партнеры будут использовать аккредитивную форму расчетов, то в договоре необходимо прописать некоторые условия:

- наименование банка, выпускающего аккредитив;

- наименование банка, осуществляющего оплату;

- реквизиты получателя;

- вид аккредитива;

- сумма;

- способы извещения;

- срок действия;

- срок предоставления документов и выполнения требований поставщиков;

- ответственность сторон.

Расчет производится безналичным путем на счет получателя. Ответственность за соблюдения условий договора, правильности и полноты предоставленных документов, несут банки.

Потому они также являются заинтересованной стороной и осуществляют контроль над правильностью осуществления сделки.

Авизование аккредитива

Одним из важных этапов работы с аккредитивными расчетами является авизование аккредитивов.

Процесс авизования является очень ответственным. Правила работы с авизованием четко прописаны существующим законодательством.

Часто банки их нарушают и относятся к этому процессу поверхностно, что чревато серьезными последствиями.

Нередко встречались случаи пересылки аккредитива незащищенными способами, например – почтой, что несет в себе риски.

Также существует вероятность мошеннических операций, это может привести к несанкционированным выплатам по поддельным документам.

Аккредитивы для физических лиц

Аккредитивная форма расчетов используется и при сделках физических лиц. В отличие от субъектов бизнеса, простые люди в своем большинстве не имеют представления о том, что такое аккредитив и как эту форму расчетов можно использовать с выгодой для себя.

В отличие от субъектов бизнеса, простые люди в своем большинстве не имеют представления о том, что такое аккредитив и как эту форму расчетов можно использовать с выгодой для себя.

Сущность аккредитива не меняется – он выступает в качестве гарантии безопасности при расчетах между определенными субъектами. Потому используется в качестве защиты от мошенников, при покупке дорогостоящих товаров, чаще всего недвижимости.

Многие банки предлагают своим клиентам использовать банковскую ячейку для таких операций. В этом случае покупатель вносит в присутствии продавца деньги в ячейку, проверяется сумма, затем производится передача товара.

При поступлении необходимых документов, банк предоставляет возможность продавцу получить средства из ячейки. Эта процедура уменьшает риск мошеннических операций, но является довольно сложной и емкой.

Упрощенной формой этих расчетов является аккредитив. Для использования его при расчетах, необходимо посетить банк, оговорить условия, подписать договор. Но все дальнейшие действия по контролю документов, свидетельствующих о завершении сделки и осуществлении оплаты, производятся непосредственно банками.

Но все дальнейшие действия по контролю документов, свидетельствующих о завершении сделки и осуществлении оплаты, производятся непосредственно банками.

Использование аккредитива, видео:

Аккредитив Сбербанка для физических лиц

Далеко не все банки предоставляют возможность воспользоваться аккредитивом для физических лиц. Сбербанк является лидером по предоставлению услуг населению, через него осуществляется множество сделок, в том числе и касающихся покупки/продажи недвижимости. Именно в таких операциях чаще всего используют аккредитивную форму расчета.

Особенностью сделки по продаже недвижимости является то, что сделка считается состоявшейся, все будет зарегистрировано соответствующим образом. Продавец не хочет этого делать до получения средств.

Для покупателя же возникает риск того, что оплатив покупку недвижимости, он может столкнуться с тем, что продавец не завершит сделку путем регистрации и деньги будут потеряны. В таком случае вернуть их можно попробовать, да и то лишь через суд, что влечет за собой потерю времени, нервов и денег.

Если все участники процесса согласны провести расчет с помощью аккредитива для покупки недвижимости, то покупатель обращается в Сбербанк и заполняет .

В то же время продавец должен открыть счет в банке, который будет являться исполняющим. После завершения всех процедур, продавец обязан предоставить комплект документов, который заранее оговорен в банк получателя.

Он проверяет их, если все соответствует условиям предоставления аккредитива, средства зачисляют получателю.

Взаиморасчет с использование аккредитива для физических лиц решает основной вопрос – гарантирует безопасность для обеих сторон. Но, тем не менее услугу не очень активно используют. Для этого есть несколько причин:

Тем не менее услуга становится все более популярной, несмотря на некоторые недостатки. Это объясняется повышением финансовой образованности граждан. Люди понимают, что за безопасность и комфорт нужно платить и все чаще не экономят на этом.

Итог

Аккредитивы широко используются за рубежом, а также при заключении международных сделок. В России такая форма расчетов тоже набрала популярности и часто используется юридическими лицами и ИП.

В России такая форма расчетов тоже набрала популярности и часто используется юридическими лицами и ИП.

Среди физических лиц услуга пока не очень популярна. Это объясняется сложностью и высокой стоимостью процесса.

При совершении торговых операций, аккредитивные системы расчетов имеют определенные преимущества :

- безопасность операции;

- гарантия выполнения обязательств сторонами;

- процедура оплаты и форс-мажора оговорена должным образом и гарантируется со стороны банков;

- нет необходимости работать с большими суммами наличных;

- ответственность за проверку законности сделки лежит на банке;

- расчет с помощью аккредитива может осуществляться путем предоставления кредита банком.

Вместе с тем есть и недостатки , которые отпугивают клиентов. Их не так много, но они являются существенными:

- высокая стоимость – банки берут за свою работу большую комиссию;

- сложная операция, требующая работы с большим количеством документов.

Клиенты, осуществляющие операциями на крупные суммы, которые несут в себе риски, активно используют именно такую схему взаиморасчета. Гарантия и безопасность выходит на первое место и на этом стараются не экономить.

Банки являются активными участниками процесса. Расчеты с помощью аккредитива являются емкими, потому высокая стоимость банковских услуг вполне оправдана. Ведь финансовые учреждения берут на себя определенную ответственность, ненадлежащее выполнение обязательств может обернуться опасными последствиями.

Аккредитивы для физических лиц также существуют. Их цель, достоинства и недостатки такие же, как и для юридических. Но они не получили такого широкого распространения. Всему виной обычная жадность рядового гражданина, который надеется на «авось», экономя на безопасности.

Результат этого каждый из нас не раз встречал в новостях или газетах, где описывается очередная мошенническая махинация, с помощью которой обманули людей, выманив у них крупные суммы денег.

Потому необходимо заниматься самообразованием. Тот, кто владеет определенной суммой денег и пытается совершить какую-либо операцию – потенциальная жертва аферистов. С каждым днем мошенники выдумывают новые схемы для того, чтобы завладеть чужими деньгами.

Аккредитив является инструментом, который помогает минимизировать риски в торговых операциях, как для предприятий, так и для частных лиц.

Аккредитив (Letter of Credit) — форма расчетов, согласно которой банк (банк-эмитент) по поручению клиента (плательщика) — заявителя аккредитива и в соответствии с его указаниями или от своего имени обязуется провести платеж на условиях, определенных аккредитивом, или поручает другому (исполняющему) банку осуществить этот платеж в пользу получателя денежных средств или определенного им лица — . Происходит от фр. accreditif — доверительный.

Аккредитивы делятся на покрытые и непокрытые , отзывные и безотзывные . В случае открытия покрытого аккредитива при его открытии бронируются денежные средства плательщика на отдельном счете в банке-эмитенте или исполняющем банке. В случае открытия непокрытого аккредитива банк-эмитент гарантирует оплату по аккредитиву при временном отсутствии средств на счете плательщика за счет банковского кредита.

В случае открытия непокрытого аккредитива банк-эмитент гарантирует оплату по аккредитиву при временном отсутствии средств на счете плательщика за счет банковского кредита.

Отзывной аккредитив может быть изменен или аннулирован банком-эмитентом в любое время без предварительного уведомления получателя средств. Отзыв аккредитива не создает обязательств банка-эмитента перед получателем денежных средств.

Исполняющий банк должен осуществить платеж или иные операции по отзывному аккредитиву, если к моменту их совершения им не получено уведомление об изменении условий или аннулировании аккредитива.

Безотзывный аккредитив может быть аннулирован или его условия могут быть изменены только с согласия на это получателя денежных средств.

По просьбе банка-эмитента исполняющий банк может подтвердить безотзывный аккредитив путем принятия дополнительно к обязательству банка-эмитента обязательство произвести платеж в соответствии с условиями аккредитива.

Безотзывный аккредитив, подтвержденный исполняющим банком, не может быть изменен или аннулирован без согласия исполняющего банка.

В современной международной практике действует презумпция безотзывности, то есть принимается безотзывный аккредитив, который может быть изменен только с согласия всех участников.

Различают аккредитивы денежные , резервные и документарные .

Денежные (простые) аккредитивы — выдаются на заранее определенную сумму и сохраняют силу до полного снятия со счета, иногда с обязательным указанием срока его действия. С развитием банковских карточек эти аккредитивы теряют свое значение.

Резервные (чистые) аккредитивы — специальные виды аккредитивов, которые используют для обеспечения платежей в пользу экспортера или его банка. Такие аккредитивы выставляются банком-эмитентом по поручению импортера и обеспечивают осуществление платежа экспортера банком-эмитентом в случае, когда покупатель или не выполняет свои платежные обязательства по контракту, или отказывается осуществить платеж за поставленный товар, или становится неплатежеспособным. При этом банки осуществляют свой платеж против предоставленных экспортером документов о расходах или других специальных документов безусловно. Резервные аккредитивы не покрывают отгрузку товара и используются как вспомогательная гарантия платежа при расчетах в форме инкассо или банковского перевода. Резервные аккредитивы относятся к необеспеченным кредитам, поэтому банки выставляют их по поручению только тех импортеров, которые у них имеют свои счета.

При этом банки осуществляют свой платеж против предоставленных экспортером документов о расходах или других специальных документов безусловно. Резервные аккредитивы не покрывают отгрузку товара и используются как вспомогательная гарантия платежа при расчетах в форме инкассо или банковского перевода. Резервные аккредитивы относятся к необеспеченным кредитам, поэтому банки выставляют их по поручению только тех импортеров, которые у них имеют свои счета.

Документарные аккредитивы — это условные гарантии платежа, которые предоставляет банк бенефициару. Если условия аккредитива о предоставлении соответствующих документов в указанный банк и к определенной дате будут выполнены, платеж состоится. Документарные аккредитивы — это соглашения, отделенные от других контрактов.

Стороны, которые принимают участие:

- заявитель (импортер, приказодатель) — просит свой банк открыть аккредитив в пользу экспортера,

- банк-эмитент — открывает аккредитив и предоставляет условную гарантию;

- в стране экспортера сообщает бенефициару об условиях аккредитива по просьбе банка эмитента;

- — предоставляет дополнительную гарантию по просьбе банка-эмитента;

- бенефициар — экспортер, в пользу которого открыт документарный аккредитив.

Выделяют также такие виды аккредитивов: подтвержденные , неподтвержденные , трансферабельные , револьверные и стенд-бай.

Подтвержденный аккредитив — это дополнительная гарантия платежа со стороны подтверждающего банка, который не является банком-эмитентом и обязуется оплатить документы по аккредитиву, если банк-эмитент откажется осуществлять платеж.

Если политические и экономические риски в стране импортера не застрахованы и только банк импортера полностью отвечает за платеж, аккредитив считается неподтвержденным .

Трансферабельный (переводной) аккредитив дает возможность использования его полностью или частично несколькими лицами, первым бенефициаром (другими бенефициарами). Такой аккредитив может быть переведен, если в нем указано, что он трансферабельный. На момент подачи в банк заявления о трансферации аккредитива первый бенефициар обязан письменно предоставить инструкции банку о своем согласии или отказе в автоматическом авизировании последующих изменений условий аккредитива другому бенефициару. В случае выполнения трансферации банк должен информировать другого бенефициара об инструкциях по изменениям. Если аккредитив переведен в пользу нескольких бенефициаров, отказ от изменения условий одним (несколькими следующими) бенефициаром не отменяет акцепта аккредитива со стороны других последующих бенефициаров. Трансферабельный аккредитив может быть переведен только один раз (по просьбе второго бенефициара в пользу третьего бенефициара). В случае отказа от использования своей доли аккредитива второй бенефициар может снова передать это право первому бенефициару, и это не будет считаться второй трансферацией.

В случае выполнения трансферации банк должен информировать другого бенефициара об инструкциях по изменениям. Если аккредитив переведен в пользу нескольких бенефициаров, отказ от изменения условий одним (несколькими следующими) бенефициаром не отменяет акцепта аккредитива со стороны других последующих бенефициаров. Трансферабельный аккредитив может быть переведен только один раз (по просьбе второго бенефициара в пользу третьего бенефициара). В случае отказа от использования своей доли аккредитива второй бенефициар может снова передать это право первому бенефициару, и это не будет считаться второй трансферацией.

Револьверный (возобновляемый) аккредитив используют для расчетов за постоянные короткие поставки, осуществляемые по графику, предусмотренные контрактом; он может учитывать автоматическое восстановление суммы аккредитива через соответствующие промежутки времени по мере использования или восстановления аккредитива до первоначальной суммы после каждого использования (в аккредитиве должен быть указан срок, когда потребуется квота). При открытии револьверного аккредитива банки указывают сумму квоты, а также сколько раз и в каком лимите будет восстанавливаться аккредитив.

При открытии револьверного аккредитива банки указывают сумму квоты, а также сколько раз и в каком лимите будет восстанавливаться аккредитив.

Для исполнения аккредитива получатель денежных средств представляет в исполняющий банк документы, предусмотренные условиями аккредитива, подтверждающие выполнение всех условий аккредитива. В случае нарушения хотя бы одного из этих условий исполнение аккредитива не производится.

Если исполняющий банк отказывает в принятии документов, которые по внешним признакам не соответствуют условиям аккредитива, он должен немедленно сообщить об этом получателю денежных средств и банку-эмитенту с указанием причин отказа. Если банк-эмитент, получив принятые исполняющим банком документы, считает, что они не соответствуют по внешним признакам условиям аккредитива, он вправе отказаться от их принятия и потребовать от исполняющего банка сумму, уплаченную получателю денежных средств с нарушением условий аккредитива.

В случае необоснованного отказа в выплате или неправильной выплате денежных средств по аккредитиву вследствие нарушения исполняющим банком условий аккредитива исполняющий банк несет ответственность перед банком-эмитентом.

В случае нарушения исполняющим банком условий покрытого аккредитива или подтвержденного им безотзывного аккредитива ответственность перед плательщиком может быть по решению суда возложена на исполняющий банк.

Аккредитив закрывается в случае:

- истечения срока его действия;

- отказа получателя денежных средств от использования аккредитива до истечения срока его действия, если это предусмотрено условиями аккредитива;

- полного или частичного отзыва аккредитива плательщиком, если такой отзыв предусмотрен условиями аккредитива.

О закрытии аккредитива исполняющий банк сообщает банк-эмитент. Одновременно с закрытием аккредитива он немедленно возвращает банку-эмитенту неиспользованную сумму покрытого аккредитива, а банк-эмитент обязан зачислить возвращенные суммы на счет плательщика.

Безотзывный аккредитив — это аккредитив , который не может быть аннулирован или изменён без согласия заинтересованных сторон.Аккредитив по умолчанию считается безотзывным , если в нем не указано иное. Поэтому если в аккредитиве имеется ссылка на Унифицированные правила, но не указан его вид (отзывный или безотзывный), аккредитив следует считать безотзывным.

Поэтому если в аккредитиве имеется ссылка на Унифицированные правила, но не указан его вид (отзывный или безотзывный), аккредитив следует считать безотзывным.

Банк, открывший безотзывной аккредитив по поручению покупателя, обязывается перед лицом, в пользу которого он выставлен, произвести платеж в течение обусловленного срока при предоставлении документов, соответствующих условиям аккредитива.

Виды безотзывных аккредитивов:

1. Подтвержденный — гарантия платежа со стороны другого банка, не банка-эмитента.

Подтвержденный аккредитив подразумевает повышение надежности платежа, так как к ответственности банка, открывшего аккредитив, добавляется ответственность другого банка, его подтверждающего. Банк, подтвердивший аккредитив, принимает на себя обязательство оплачивать документы, соответствующие условиям аккредитива, в случае если банк-эмитент откажется совершить платеж.

Согласно международной практике, подтверждающий банк — это банк, обслуживающий продавца. Для принятия подтверждающим банком подобного обязательства должны быть соблюдены определенные условия:

Для принятия подтверждающим банком подобного обязательства должны быть соблюдены определенные условия:

аккредитив должен быть открыт как безотзывный ; аккредитив должен ясно предусматривать поручение или полномочие банка-эмитента банку-корреспонденту добавить свое подтверждение: «Мы открываем наш безотзывный подтвержденный аккредитив»; аккредитив должен использоваться и оплачиваться в подтвердившем банке ; текст аккредитива должен исключать возможность неправильного толкования и, прежде всего, не должен содержать оговорок, которые позволили бы стороне покупателя воспрепятствовать выполнению условий аккредитива (так называемые стоп-оговорки).

2. Неподтвержденный — безотзывный аккредитив, ответственность за исполнение платежа которого несет только банк-эмитент. Банк со стороны продавца выполняет только посредническую роль.

Особенности расчетов безотзывным аккредитивом

Авизующий банк не может настаивать и не может уполномочить о подтверждении аккредитива кого-либо из участников сделки. Если изначально подтверждение не было предусмотрено условиями аккредитива, то оно вносится так же, как и любые другие изменения условий аккредитива.

Если изначально подтверждение не было предусмотрено условиями аккредитива, то оно вносится так же, как и любые другие изменения условий аккредитива.

Иногда подтверждение не означает, что подтвердивший аккредитив банк принимает на себя все обязательства покупателя (soft confirmation или мягкое подтверждение).

В таких случаях продавцу рекомендуется убедиться, что подтверждение дано однозначно и в том объеме, как это необходимо, например: «Мы настоящим добавляем наше подтверждение к данному документарному аккредитиву и тем самым берем на себя обязательство оплатить Вам всю сумму трат, которые будут представлены Вами в соответствии с условиями аккредитива, если на них будут указаны дата и номер аккредитива, а также сам аккредитив и все поправки к нему».

Продавец может подвергнуть себя риску , когда он соглашается принять аккредитив, который предусматривает в качестве своих условий документы, которые должны выдаваться покупателем или от имени покупателя, например:

На практике продавцу необходимо как можно раньше убедиться в том, что не предусматривается никаких документов кроме тех, выдачу, форму и содержание которых контролирует он сам.

Схема расчетов безотзывными аккредитивами

Схема расчета может быть представлена следующим образом:

Источник: Банковский справочник, www.operbank.ru

Пример

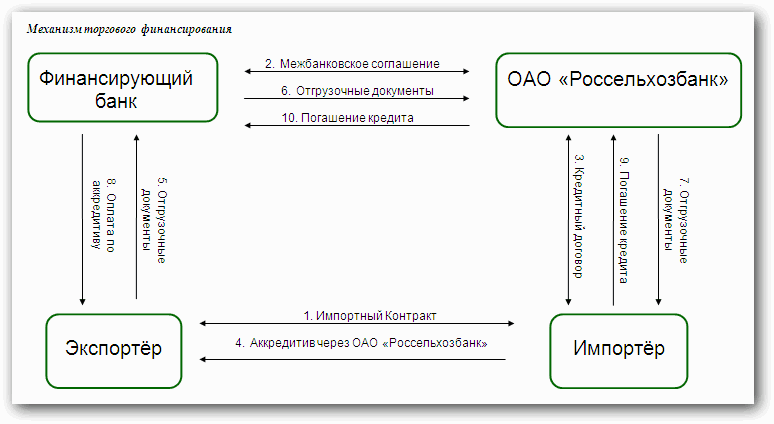

Необходимо закупить оборудование, которое в свою очередь можно приобрести только за рубежом. Выбор поставщика пал на малоизвестную фирму из Румынии. Заключается контракт на поставку.

Этап 1 — заявление на открытие аккредитива от покупателя банку-эмитенту. Уведомление об открытии аккредитива от банка эмитента авизующему банку. Авизование аккредитива продавцу.

Этап 2 — перечисление суммы аккредитива за счет средств покупателя или за счет кредита банка.

Этап 2.1 — при подтвержденном безотзывном аккредитиве в качестве дополнительной гарантии продавец просит подтвердить аккредитив каким-либо третьим банком, имеющим такую рекомендацию, которая устраивала бы продавца. Банк покупателя отправляет деньги в третий банк, который в свою очередь гарантирует продавцу получение денежных средств по договору.

Этап 3 — извещение об открытии аккредитива.

Этап 4 — поставка товара.

Этап 5 — предоставление документов, в соответствии с условиями аккредитива, от продавца авизующему банку. Документы и требования от авизующего банка банку-эмитенту. Документы покупателю.

Этап 6 — дебетование счета покупателя. Перевод средств от банка эмитента-исполняющему банку. Платеж продавцу.

Плюсы безотзывного аккредитива:

дает продавцу высокую степень уверенности в том, что его поставки или услуги будут оплачены, если он выполнит условия аккредитива; твердое обязательство платежа банка-эмитента; оплата осуществляется сразу после предоставления банку документов, которые соответствуют условиям аккредитива; минимизируется торговый риск отказа приема товара или отказа оплаты за полученный товар; в случае недопоставки продукции оплата осуществляется только по поставленному товару.

Аккредитив в международных расчетах

Аккредитив – Letter Of Credit (L/C) – наиболее цивилизованное условие оплаты, получившее широкое распространение в международных расчетах. С точки зрения зашиты интересов обеих сторон, аккредитивные условия оплаты являются идеальными.

В двух словах смысл аккредитивной формы оплаты сводится к следующему: банк покупателя дает гарантию банку поставщика, что он оплатит товар при выполнении всех условий сделки. При этом деньги покупателя остаются зарезервированными в банке до выполнения всех условий поставки товара и предоставления соответствующих документов.

Международные правила аккредитива

Не допустить двойного толкования терминов и условий применения аккредитива поможет ссылка в контракте на «Унифицированные правила и обычаи для документарных аккредитивов» в оригинале на английском языке – Uniform Customs and Practice for Documentary Credits (UCP). На сегодняшний день действует редакция этого документа действующая редакция от 2007 года, №600.

На сегодняшний день действует редакция этого документа действующая редакция от 2007 года, №600.

Виды аккредитива

В зависимости от формы обеспечения по аккредитиву, он может быть покрытым (депонированным) – когда ваш банк перечисляет сумму аккредитива банку покупателя на весь срок и непокрытым (гарантированным). В зависимости от наличия у покупателя возможности, при определенных условиях, в одностороннем порядке отменить сделку (отозвать аккредитив), аккредитив может быть отзывным или безотзывным.

Поскольку в международных расчетах чаще всего используется только одна форма аккредитива – простой покрытый безотзывный документарный аккредитив, мы не будем здесь уделять формам аккредитивов большого внимания. Более подробную информацию вы можете найти в открытых источниках информации или проконсультироваться с банком.

Плюсы аккредитивной формы оплаты.

Выполнение условий сделки

Основные плюсы оплаты аккредитивом понятны – это гарантия соблюдения интересов всех сторон международной сделки: покупатель гарантированно получает деньги и кровно заинтересован в выполнении всех формальностей при поставке товара, прописанных в международном контракте.

Проверка документов

Еще одной положительной стороной условий оплаты в форме аккредитива является то, что вы можете быть уверены в том, что сделка будет проведена в полном соответствии с международным законодательством. Так как контроль со стороны банков при аккредитивной форме оплаты жестко регламентирован, и все документы обязательно проходят проверку на соответствие стандартам их составления, возможность мошенничества и наличия ошибок в документах практически исключены. Следовательно, оформление товара на таможне пройдет более гладко.

Следовательно, оформление товара на таможне пройдет более гладко.

Минусы оплаты в форме аккредитива?

Сложность оформления аккредитива

Прежде всего, в сложности процедур, так как вместо двух сторон международной сделки появляется четыре. Кроме заказчика (при аккредитивной оплате он уже называется Принципал или Приказодатель) и поставщика (Бенефициара, Получателя) в сделке будут участвовать банк заказчика (Банк-эмитент) и банк поставщика (Исполняющий, он же обычно и Подтверждающий банк). Начинающему участнику внешнеэкономической деятельности разобраться в этом не просто.

Требования к документам и срокам

Кроме того, аккредитивная форма оплаты предполагает жесткое соблюдение сроков, требования к документации и усложнению процедуры оформления. Каждое изменение сроков исполнения обязательств со стороны любой участника сделки, обязательно закрепляется документально и подписывается всеми сторонами. Кроме контракта между поставщиком и заказчиком, дополнительный обмен документами происходит внутри банков. Хотя в наше время все это работает в электронном виде и происходит достаточно быстро, тем не менее, это все равно требует времени на контроль и отслеживание этих процедур.

Кроме контракта между поставщиком и заказчиком, дополнительный обмен документами происходит внутри банков. Хотя в наше время все это работает в электронном виде и происходит достаточно быстро, тем не менее, это все равно требует времени на контроль и отслеживание этих процедур.

Стоимость аккредитива

Стоимость оплаты в форме аккредитива является еще одним его минусом. С момента открытия аккредитива, покупатель замораживает собственные деньги на счете в банке, формирует Покрытие аккредитива, или платит за гарантию банка, в случае Непокрытого аккредитива. Кроме того, поставщик не получив денег на закупку материалов для производства будет вынужден привлекать заемные средства, за обслуживание которых в конечном счете придется платить покупателю. Ну и, разумеется, все операции по оформлению аккредитива сопровождаются банковскими комиссиями.

Послесловие

Возможно, прочитав эту статью вам покажется, что аккредитив это очень сложно. Да, отчасти в первый раз это так, но однажды пройдя шаг за шагом всю процедуру, вы поймете насколько это удобная и надежная форма оплаты.

Кроме того вы будете не одиноки – выберите надежный банк и большую часть работы он проделает за вас. У работников любого уважающего себя банка, как правило, есть структура или отдельные специалисты, занимающиеся именно аккредитивом.

И еще одно, работая с иностранным партнером, предложив аккредитивную форму оплаты, вы гарантированно сможете поднять ваш личный престиж, как специалиста и уважение к вашей фирме, так что дерзайте!

Что такое аккредитив? Какие бывают аккредитивы: покрытый и непокрытый.

В статье разберем понятие аккредитив, для чего он нужен, какие проводки при этом отражаются в бухгалтерском учете предприятия. Здесь я постараюсь объяснить, что такое аккредитив простыми словами, понятными каждому начинающему бухгалтеру.

Здесь я постараюсь объяснить, что такое аккредитив простыми словами, понятными каждому начинающему бухгалтеру.

В бухгалтерском учете существует еще один счет для учета денежных средств, это счет 55 “Специальные счета в банке”, на котором ведется учет аккредитивов, расчетов чеками и депозитов.

Что значит аккредитив?

Аккредитив – это специальный счет в банке, на котором можно зарезервировать средства для расчетов с поставщиком. Расчеты по аккредитиву удобны и покупателю, и продавцу. Продавец будет уверен, что его товар или услуги будут оплачены, а покупатель будет знать, что приобретенный им товар он сможет оплатить и не возникнет задолженности перед поставщиком.

Для каждого поставщика нужно открыть аккредитив отдельно. Бухгалтерский учет аккредитивов осуществляется на счете 55 «Специальные счета в банке», на котором открывается специальный субсчет 1.

Виды аккредитивов

[adinserter block=”1″]Покрытый аккредитив, когда деньги списываются с расчетного счета покупателя и депонируются банком для последующих платежей поставщику. При этом выполняется бухгалтерская проводка Д55/1 К51.

При этом выполняется бухгалтерская проводка Д55/1 К51.

Распоряжаться денежными средствами, находящимися в покрытом аккредитиве, покупатель не может, пока не истечет его срок действия. Открытие аккредитива покрытого удобно в том случае, если мы планируем совершить какую-либо покупку в ближайшем будущем и хотим зарезервировать деньги на это, чтобы не потратить их на что-то другое.

Когда средства покрытого аккредитива будут перечислены поставщику в бухгалтерском учете отражается следующая проводка Д60 К55/1.

Если покрытый аккредитив не использован полностью, то остатки возвращаются на расчетный счет, это оформляется проводкой Д51 К55/1.

За свои услуги банк берет комиссионное вознаграждение, в бухгалтерии эти расходы списываются на увеличение стоимости приобретаемых материальных ценностей (Д08 (10, 41) К51) либо учитываются в операционных расходах (Д91/2 К51).

Проводки по учету покрытого аккредитиваДебет | Кредит | Название операции |

55/1 | 51 | Зарезервирована необходимая сумма денег |

60 | 55/1 | Оплата покрытым аккредитивом поставщику |

51 | 55/1 | Возвращены неиспользованные денежные средства покрытого аккредитива |

08, 10, 41, 91/2 | 51 | Удержана банковская комиссия |

Непокрытый аккредитив: банк поставщика списывает денежные средства со счета банка покупателя на сумму открытого аккредитива. Средства самого покупателя остаются в обороте до момента списания денег с корсчета обслуживающего банка.

Средства самого покупателя остаются в обороте до момента списания денег с корсчета обслуживающего банка.

Удобно тем, что деньги находятся в обороте и не нужно их замораживать на какое-то время.

Если денег на расчетном счете покупателя не будет, банк будет забирать их частями по мере поступления денежных средств.

При открытии непокрытого аккредитива, он учитывается на забалансовом счете 009 (Д009). Оплата поставщику необходимой суммы в бухгалтерском учете оформляется проводкой Д60 К51, одновременно списывается та же сумма с 009 (К009).

За обслуживание банк удерживает комиссию, которая относится либо на увеличение приобретаемых ценностей, либо учитывается в составе операционных расходов.

Проводки по учету непокрытого аккредитива [adinserter block=”10″]Дебет | Кредит | Название операции |

009 | Открытие аккредитива непокрытого в банке | |

60 | 51 | Оплата поставщику |

009 | Оплаченная сумма списывается с аккредитива | |

08, 10, 41, 91/2 | 51 | Удержана банковская комиссия |

Кроме указанных выше видов, бывает безотзывный аккредитив и отзывный.

Отзывный: может быть в любой момент аннулирован банком, либо могут быть внесены изменения в его условия без дополнительного уведомления, данный вид используется редко в связи с его недостатками.

Безотзывный: не может быть изменен или аннулирован.

Мы разобрали в статье понятие аккредитива, рассмотрели какие они бывают, их учет в бухгалтерии. В следующей статье рассмотрим, как происходит учет расчетов чеками на 55 «Специальные счета в банке».

Не забудьте подписаться на получение новых статей на почту. Просто укажите свой e-mail и всё!

Что такое аккредитив? Суть и виды аккредитивов. Виды и характеристики документарных аккредитивов, используемые в международной торговой практике

Аккредитив – обязательство банка, предоставляемое по просьбе клиента, заплатить третьему лицу при предоставлении получателем платежа в банк , исполняющий аккредитив, документов, предусмотренных условиями аккредитива. Компанию-клиента, по поручению которой открывается аккредитив, принято называть плательщиком по аккредитиву, или аппликантом. Получатель платежа по аккредитиву называется бенефициаром. При этом обязательство банка является независимым от обязательств сторон по основному договору, предусматривающему аккредитивную форму расчетов между поставщиком и покупателем. Таким образом, банк выступает в качестве гаранта между ними.

Получатель платежа по аккредитиву называется бенефициаром. При этом обязательство банка является независимым от обязательств сторон по основному договору, предусматривающему аккредитивную форму расчетов между поставщиком и покупателем. Таким образом, банк выступает в качестве гаранта между ними.

Предположим, продавец и покупатель заключают сделку. Они имеют дело друг с другом впервые и работать по предоплате или по предпоставке не готовы. Тогда покупатель обращается в банк с заявлением на открытие аккредитива на сумму, причитающуюся продавцу за отгруженный товар. Свидетельством о выполнении договора со стороны продавца могут быть, например, документы об отгрузке товара. Как только предмет сделки передан покупателю либо независимому перевозчику, продавец направляет в исполняющий в соответствии с условиями аккредитива банк предусмотренные документы. Банк покупателя осуществляет платеж по аккредитиву согласно полученным из исполняющего банка инструкциями. Аккредитивные операции предполагают ряд банковских комиссий, оплачиваемых в соответствии с условиями аккредитива. Обычно комиссия за открытие аккредитива оплачивается покупателем.

Обычно комиссия за открытие аккредитива оплачивается покупателем.

Аккредитивы позволяют гарантировать платеж поставщику, при этом, как правило, денежные средства из оборота не отвлекаются.

Аккредитивная форма расчетов используется как во внешней торговле, так и во внутренней. Аккредитивы, используемые в международных расчетах, подчиняются Унифицированным правилам и обычаям для документарных аккредитивов, публикации Международной торговой палаты № 600, в редакции 2007 года (далее — УОП 600).

Аккредитивы, используемые для внутрироссийских расчетов, подчиняются Положению ЦБ РФ №2-П от 3 октября 2002 года, а с 9 июня 2012 года — «Положению о правилах осуществления перевода денежных средств» № 383-П от 19.06.2012 года.

Внутрироссийские аккредитивы можно классифицировать на следующие группы:

Отзывные и безотзывные;

Подтвержденные и неподтвержденные;

Покрытые (депонированные) и гарантированные.

Все аккредитивы, в соответствии с УОП 600, в настоящее время безотзывные. Покрытие в международных аккредитивах используется редко — лишь в случае подтверждения аккредитива, открытого банком-эмитентом, на который подтверждающим банком не установлены лимиты.

Покрытие в международных аккредитивах используется редко — лишь в случае подтверждения аккредитива, открытого банком-эмитентом, на который подтверждающим банком не установлены лимиты.

Подтвержденный аккредитив – такой, по которому иной банк в дополнение к обязательству банка-эмитента берет на себя дополнительное обязательство произвести платеж в пользу бенефициара по предъявлении последним документов, полностью соответствующих условиям аккредитива вне зависимости от того, будут ли ему самому перечислены средства или нет. Если обязательство иного банка отсутствует, то аккредитив является неподтвержденным.

Покрытый (депонированный) — аккредитив, сумма которого в полном объеме переводится на счет покрытия в банке бенефициара за счет средств плательщика либо за счет предоставляемого кредита.

Непокрытый (гарантированный) — аккредитив, при открытии которого банк-эмитент не переводит денежные средства на аккредитивный счет в банк бенефициара, а предоставляет ему право списать требуемую сумму в пределах суммы аккредитива со своего корсчета либо договаривается об оплате другим способом. Обычно крупные банки имеют друг с другом открытые кредитные линии, поэтому в развитых странах фактически все аккредитивы относятся к непокрытым.

Обычно крупные банки имеют друг с другом открытые кредитные линии, поэтому в развитых странах фактически все аккредитивы относятся к непокрытым.

Кроме того, аккредитивы бывают следующих типов.

Аккредитив с красной оговоркой – аккредитив, по которому поставщик получает определенную сумму в виде аванса до того, как предоставлены отгрузочные или иные документы, свидетельствующие об исполнении обязательств. При этом платеж осуществляется против представления бенефициаром документов, предусмотренных условиями аккредитива. Название происходит со времен, когда такая важная оговорка выделялась в документе красными чернилами. Конечно, в наше время практически все аккредитивы выпускаются и подтверждаются в электронном виде.

Револьверный — аккредитив, открываемый на часть суммы платежей и автоматически возобновляемый по мере осуществления расчетов за очередную партию товаров. Открывается при регулярных поставках и платежах.

Переводной (трансферабельный) — аккредитив, предусматривающий возможность перевода части аккредитива в пользу других бенефициаров.

Резервный аккредитив, так называемый stand-by – форма банковской гарантии в виде аккредитива, применяемая там, где банкам запрещено выдавать гарантии (например, в США). Платеж экспортеру осуществляется в случае отказа импортером произвести платеж по контракту и предъявлении в исполняющий банк документов, соответствующих условиям резервного аккредитива. То есть такой аккредитив служит для обеспечения большей безопасности поставщика.

По способу исполнения аккредитивы делятся на аккредитивы с платежом по предъявлении документов (by payment at sight), с отсроченным платежом и с акцептом тратт.

Аккредитивом называют весьма надежный метод, благодаря которому поставщик какой-то услуги либо товара и его получатель могут рассчитаться друг с другом. Такие аккредитивы делятся на несколько разновидностей. Сегодня мы расскажем о том, что представляет собой безотзывной аккредитив и какими особенностями он обладает. Безотзывной аккредитив – это когда невозможна его отмена без согласия на то получателя.

Краткая терминология

Если рассматривать то, как становятся партнерами физические лица, фирмы или физические лица с юридическими лицами, можно задаться таким важным вопросом – как не потерять свои деньги, заключая сделку с новым партнером? Любой компании либо гражданину хочется застраховаться от партнера – мошенника, особенно, если в сделке будут участвовать большие деньги.

Аккредитив защищает сделку

В такой ситуации самый оптимальный вариант – использование рассматриваемой нами формы расчетов. Это весьма комфортная и безопасная расчетная форма. Хотя в нашей стране ею пользуются далеко не все, связано это исключительно с тем, что далеко не каждому известны особенности осуществления этих сделок, их плюсов и минусов. Далее мы расскажем вам о том, что такое аккредитив, и какими нюансами он обладает.

Если говорить простым языком, это расчетная форма, при которой происходит взаимодействие не просто двух сторон (покупателя и продавца), но и финансовых организаций, выступающих в качестве гарантов в момент заключения сделок. Как раз по этой причине сделка и безопасна – обе стороны грамотно защищены от обмана.

Как раз по этой причине сделка и безопасна – обе стороны грамотно защищены от обмана.

Какими бывают аккредитивы

До подписания соглашения важно изучить, в чем заключаются особенности того или иного аккредитива.

Выделяют следующие разновидности:

- Покрытый депонированный безотзывный аккредитив. В этом случае на банк-эмитент накладывается обязанность по зачислению финансов за счет плательщика либо выданного займа. Происходит перевод денег на весь временной интервал действия соглашения.

- Непокрытый (гарантированный) . Кредитным учреждением-эмитентом отдается поручение исполняющей финансовой организации – снимать деньги со счета в рамках действующего соглашения.

- Отзывной. Отзывной аккредитив – это когда у эмитента есть возможность на изменение либо отмену аккредитивов без уведомления поставщика. Стоит отметить следующий момент: какие-либо обязанности у этой финансовой организации перед получателем финансов отсутствуют.

Исполняющими кредитными организациями уплачиваются нужные показатели – если не поступило сигнала о том, что сделка отменена.

Исполняющими кредитными организациями уплачиваются нужные показатели – если не поступило сигнала о том, что сделка отменена. - Безотзывный . Кредитная организация не может изменять или аннулировать форму расчета, если на то не согласна вторая сторона – получатель.

- Безакцептный.

- Документарный.

Какими бывают безотзывные аккредитивы

Стоит сказать о том, что самые известные в России формы расчета – это как раз и есть безотзывные. Их главный плюс именно в том, что их нельзя поменять или аннулировать, если на то не будет согласна принимающая денежные средства сторона. Он в автоматическом порядке переходит в разряд безотзывных тогда, когда в документе не зафиксированы иные сведения.

Финансовое учреждение, открывшее аккредитив, должно осуществить проведение транзакций в сторону поставщика в специально отведенный для этого период времени. Последний прописывается в соглашении в момент предоставления документации.

Выделяют следующие разновидности безотзывного аккредитива:

- Подтверждённый.

- Неподтвержденный.

Теперь про каждый из них более детально.

Схема аккредитива

В первом случае благодаря аккредитиву повышается безопасность платежей, так как ответственность теперь несет не только кредитная организация, открывшая его, но и банковская организация – партнер, которая его подтвердила. Другими словами, он берет на все обязанности по оплате документации и соглашений, если второе кредитное учреждение откажется от проведения транзакций.

Во втором случае ответственна за все кредитная организация – эмитент. Банковская организация продавца занимается исполнением исключительно посреднической роли.

Какими нюансами обладают расчеты подобным образом

У авизующей кредитной организации нет возможности подтвердить форму расчета одной из сторон договора. Если подтверждения нет с самого начала в условиях сделки, оно может быть внесено таким же образом, как и другие дополнения аккредитива.

В такой ситуации будет лучше, если реализатор удостовериться в наличии подтверждения – причем в требуемом размере. Допустим, нужно иметь документ, в котором кредитная организация объявляет о добавлении подтверждения к договору и говорит, что оплатит все расходы и требования по оплате, обозначенной в соглашении суммы.

Но в подобной ситуации принятие продавцом аккредитива – это риск, требующий предоставления следующих документов:

- Сертификатов осмотра.

- Доказательства получения товара. Оно должно быть с росписью покупателя.

- Сертификатов экспедитора о получении товара.

Исходя из положений практики, продавец любой продукции обязан как можно быстрее проверить, не предусмотрена ли формой расчета какая-то другая документация, кроме той, над которой он имеет личный контроль.

Как происходит расчет – что необходимо понимать

Теперь приведем пример и изучим, каким образом осуществляется работа безотзывной формы расчета в жизни. Пример таков: необходимо купить оборудование, реализуемое лишь в западных государствах – допустим, в таком государстве, как Румыния. С фирмой – поставщиком подписывается договор. Следующие действия таковы:

Пример таков: необходимо купить оборудование, реализуемое лишь в западных государствах – допустим, в таком государстве, как Румыния. С фирмой – поставщиком подписывается договор. Следующие действия таковы:

- Пишется заявление, чтобы открыли аккредитив от покупателя услуги к кредитной организации – эмитенту. Сообщение про это направляют авизующему финансовому учреждению.

- Происходит перечисление денег, отраженных в соглашении, на счет получателя (это могут быть его личные накопления либо полученный займ). Если аккредитив подтвержден, продавец пожелает получить гарантии от лица третьей финансовой организации, и направляет деньги именно ей – только это учреждение должно будет предоставить гарантии о выплате средств тому, кто поставляет товар.

- Отправляется извещение о том, что открыт аккредитив. Далее поставляется все необходимое оборудование.

- Направляются документы от продавца финансовому учреждению. Далее происходит их перевод в кредитную организацию, выступающую в роли эмитента.

Последний этап – перечисление на счет покупателя.

Последний этап – перечисление на счет покупателя. - Этап пятый – дебетование покупательского счета. Финансовая организация-эмитент переправляет финансы в исполняющий банк. В конце продавец получает свои деньги.

Аккредитив Сбербанка

Какими преимуществами и недостатками обладает безотзывный аккредитив