Аналитическая компания «Эксперт Бизнес-Решения» публикует обзор «Венчурный рынок России в 2019 году» Поделиться Facebook Twitter VK

Москва, 20 июля 2020 г.

Аналитическая компания «Эксперт Бизнес-Решения» подготовила обзор «Венчурный рынок России в 2019 году». В рамках исследования была составлена собственная база сделок за 2019 год.

Согласно собственной базе сделок за 2019 год инвестиции в венчурные компании, зарегистрированные в России, составили 257,2 млн долларов США, инвестиции в компании с российскими корнями – 895,7 млн долларов США. Объем выходов из российских венчурных компаний за 2019 год составил 2 473,2 млн долларов США, объем выходов из венчурных компаний с российскими корнями – 5 560,4 млн долларов США. Существенно выросший объем выходов из российских венчурных компаний (венчурных компаний, работающих преимущественно в России) позволил России войти в топ-10 венчурных экономик.

В 2019-м увеличились размеры инвестиций по сравнению с предыдущим годом.

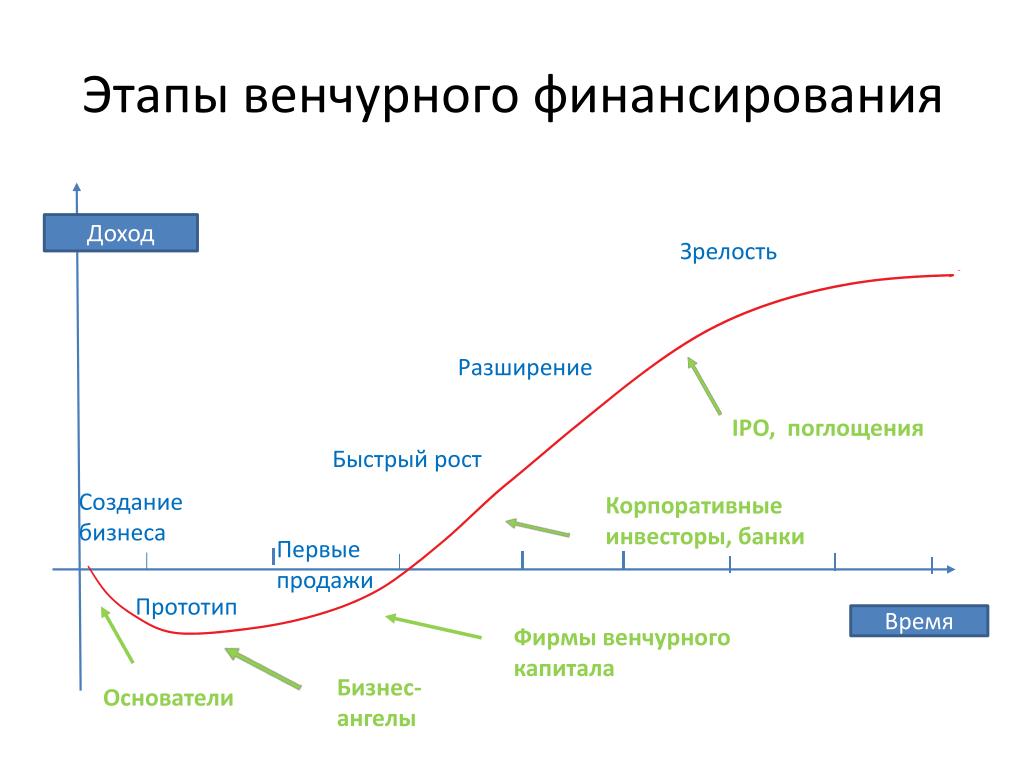

Инвестиции в локальные, начинающие стартапы остались, как и раньше, уделами акселераторов, инвестиций государственных венчурных фондов и других форм поддержки государства (гранты, кредиты и тому подобное). При этом наблюдался рост вложений в венчурные компании на стадиях от посева до экспансии.

На ранних стадиях сократили свою активность акселераторы. Фонд развития интернет-инициатив (ФРИИ) принял решение сократить поддержку новых стартапов и сосредоточиться на стратегических продажах компаний, уже находящихся в портфеле фонда, что неизбежно привело к сокращению количества сделок. Также меньшее количество сделок в 2019 году совершил акселератор Winno.

Также меньшее количество сделок в 2019 году совершил акселератор Winno.

Несмотря на рост инвестиций в венчурный рынок со стороны госкорпораций и госфондов, собственно государственные институты практически не инвестируют в венчуры. Следует отметить активность корпораций, проинвестировавших больше, чем в прошлом году. Среди лидеров по активности Сбербанк, АФК Система, Mail.ru Group, «Лаборатория Касперского». Причем если Сбербанк и АФК Система инвестировали через собственные фонды, то Mail.ru Group и «Лаборатория Касперского» делали это напрямую.

Подробнее – в обзоре «Венчурный рынок России в 2019 году».

«Пандемия изменила правила — мы воспользовались возможностями» Сооснователь фонда рассказал о перспективах рынка венчурных инвестиций: Деловой климат: Экономика: Lenta.ru

Глобальный рынок венчурных инвестиций, несмотря на коронакризис, вырос в минувшем году на четыре процента, преодолев планку в 300 миллиардов долларов.

«Лента.ру: Как изменилась и изменилась ли инвестиционная стратегия вашего фонда за последний год в связи с пандемией коронавируса?

Артем Инютин: Готовиться к кризису и призывать свои проекты иметь по возможности в запасе деньги или поднять их заранее мы начали года за полтора, понимая, что находимся в конце экономического цикла и на пороге очередных американских выборов. Не то, так другое должно было спровоцировать кризис. Пройдя несколько финансовых кризисов в своей жизни, мы, что называется, сгруппировались очень быстро и с началом эпидемии стали более консервативно подходить к оценке компаний и к построению моделей их будущего развития, ввели ограничения и дополнительные фильтры на новые инвестиции, чтобы уменьшить риски. Кроме того, стали уделять больше времени и помогать своим портфельным компаниям, им тяжело пришлось в этом году, как и всем.

Сооснователь и управляющий партнер венчурного фонда TMT Investments Артем Инютин

Сколько сделок у TMT Investments было в прошлом году и насколько они оказались успешными?

Мы провели 17 сделок, 11 из которых были с новыми проектами, а 6 — повторные инвестиции в портфельные компании. Единственный критерий успешности, по которому я могу их оценивать, пока мы еще не вышли из них, — это годовой рост.

В конце прошлого года TMT Investments объявил о продаже своей доли в Pipedrive американской инвестиционной компании Vista Equity Partners. Стоимость сделки составила рекордную для вас сумму 41 миллион долларов. На протяжении семи лет вы были инвесторами. Может быть, имело смысл подождать еще?

Когда мы, будучи первыми институциональными инвесторами, заходили в Pipedrive в 2012 году, компания стоила около 7 миллионов долларов. А продавалась она уже в ранге юникорна по 1,5 миллиарда долларов. Дело в том, что фонд постоянно должен просчитывать текущую стоимость портфеля и прогнозировать его рост на год-два вперед. И зачастую бывает выгоднее переложить средства из хорошего актива, в котором намечается замедление роста, в другой проект, где темпы роста выше. Именно этим мы руководствуемся, когда планируем выход: то есть выгоднее уйти из большого проекта с ростом 30-40 процентов в несколько менее крупных, где рост будет 70-100 процентов в год, чтобы портфель фонда рос быстрее. Тут вопрос не про эмоции, а чистая математика, и фонд, как правило, остается в проекте в границах своего инвестиционного цикла.

Именно этим мы руководствуемся, когда планируем выход: то есть выгоднее уйти из большого проекта с ростом 30-40 процентов в несколько менее крупных, где рост будет 70-100 процентов в год, чтобы портфель фонда рос быстрее. Тут вопрос не про эмоции, а чистая математика, и фонд, как правило, остается в проекте в границах своего инвестиционного цикла.

В конце прошлого года TMT Investments отметил свое десятилетие. Какие портфельные стартапы оказались для вас лучшими за весь период с точки зрения доходности?

Я бы разделил эти проекты на две категории. Первая — это те проекты, из которых мы вышли, в них мы можем посчитать иксы доходности от полученных экзитов: например, облачная CRM Pipedrive — 51X, система проджект-менеджмент Wrike — 23Х. Вторая категория — это проекты, находящиеся в фонде и определяющие рост текущего портфеля: такси-агрегатор Bolt, облачное хранилище Backblaze, автоматизация документов PandaDoc, микросток Depositphotos, система пробников косметики Scentbird и другие.

До недавнего времени вы не инвестировали в медицинские технологии, объясняя это тем, что не вкладываетесь в незнакомый бизнес. Но в прошлом году вы инвестировали в Volumetric Biotechnologies, американский стартап по производству биоматериалов и 3D-биопринтинга. Что произошло?

До прошлого года у нас не было экспертизы в биотеке и медицине, мы их избегали. Мы активно искали высококлассных экспертов в этой области, и теперь они у нас есть. Рынок огромный и будет расти все быстрее. Наша задача — с помощью диверсификации проектов уменьшить свои риски. Недавно мы вошли в один медицинский стартап, английскую компанию Healthy Health, который представляет собой продукт, определяющий онлайн, по гаджетам, состояние человека и дающий возможность страховой компании правильно оценить риск по своему клиенту. Мне очень нравятся такого рода проекты, которые помогут сэкономить деньги огромному количеству больших компаний.

Какие направления инвестиций, о которых вы не думали еще год назад, сейчас вас начали интересовать?

Год назад мы не работали с медицинскими проектами, с online entertainment и только еще начинали присматриваться к онлайн-образованию, в которое мы сейчас много инвестируем; стали активнее смотреть проекты с искусственным интеллектом.

Почему вы предпочитаете зарубежные стартапы российским? Ведь здесь и прекрасные разработчики, и огромный рынок сбыта.

На самом деле мы очень много инвестируем в проекты с российскими корнями, где фаундеры и разработка связаны с Россией. Более того, мое мнение — что российские фаундеры очень талантливые люди, прекрасные бизнесмены и разработчики. Вот только недавно закрыли сделку с Postoplan — это инструмент для работы с соцсетями, для эсэмэмщиков. Просто мы считаем, что интернет — глобальная сеть, и неправильно, когда проект продает свои услуги только в какой-то отдельно взятой стране. Мы призываем свои проекты масштабироваться на несколько стран и рынков. Это выгодно всем: доходы проектов тогда в меньшей степени зависят от региональных кризисов, команда становится интернациональной и имеет больше навыков и знаний. При продаже проекта у него гораздо больше потенциальных покупателей, и цена покупки, естественно, выше. Например, если бы Wrike остался работать только в России, при его продаже надо было бы обивать пороги двух-трех компаний в России типа Mail.

Фото: Orjan F. Ellingvag / Getty Images

Опасаетесь конкуренции со стороны таких гигантов, как Сбербанк, «Ростех» и других уже не госкомпаний, активно внедряющихся в венчурный рынок?

Нет, абсолютно не опасаемся. Так называемые корпоративные фонды есть не только в России, но и на Западе — например, Intel Capital. У них очень своеобразное инвестирование, и, что бы они ни заявляли, в результате они выбирают проекты, которые смогут поглотить для своих нужд. И это разумно. Мы, как правило, с ними редко пересекаемся. Являясь подразделениями гигантов, они зачастую наследуют все их родимые пятна: забюрократизированность, долгое время проведения сделок, требование неоправданно большого количества отчетов. Частные же венчурные фонды гораздо быстрее работают, у них нет заморочек на определенную узкую тематику бизнеса — соответственно, и результаты зачастую гораздо лучше, нет обязательных проектов, важны только конечные денежные результаты.

Частные же венчурные фонды гораздо быстрее работают, у них нет заморочек на определенную узкую тематику бизнеса — соответственно, и результаты зачастую гораздо лучше, нет обязательных проектов, важны только конечные денежные результаты.

На Западе тоже много венчурных гигантов, конкурировать с которыми не легче, чем в России…

Безусловно, венчурный рынок на Западе очень конкурентный — как для проектов, так и для фондов. И первые лет пять своей работы мы сталкивались с ситуацией, когда западный стартап мог предпочесть нам западный фонд. Но, постепенно нарабатывая связи, успешные сделки, профессионализм в экспертной области, мы добились уважения западных коллег, и когда теперь западные фонды зовут нас в свои сделки — это, конечно, приятно. Что касается стиля ведения бизнеса, на мой взгляд, большая часть российских фондов совершенно не уступает западным коллегам, а иногда и превосходит их.

Какая сфера бизнеса сейчас пользуется наибольшей популярностью с точки зрения венчурного инвестора?

Венчурные инвестиции в миллиардных объемах идут в такие инновационные сферы, как софт, устройства/гаджеты, биотек и фарма, роботы, умные здания, создание новых материалов. На мой взгляд, сейчас и в несколько ближайших лет самой популярной венчурной нишей останется софт. В нем меньший инвестиционный цикл и необыкновенная востребованность абсолютно во всех областях экономики. Любое производство, внедряющее инновации и сокращающее затраты, не может обходиться без софта.

На мой взгляд, сейчас и в несколько ближайших лет самой популярной венчурной нишей останется софт. В нем меньший инвестиционный цикл и необыкновенная востребованность абсолютно во всех областях экономики. Любое производство, внедряющее инновации и сокращающее затраты, не может обходиться без софта.

Как изменилась за минувший год доходность международных и российских венчурных фондов?

Тут все очень сильно зависело от тематики инвестирования фонда. Пострадали те фонды, у которых в портфеле был большой процент туристических, рекламных, медийных проектов, по которым сильнее всего ударил кризис. У многих наших коллег, у кого в портфеле были проекты онлайн-обучения, доставки, e-commerce, online-entertainment, цифры доходности не только не упали, но и выросли. TMT Investments, например, показал годовой рост портфеля более 40 процентов только на основе публичных объявленных сделок. В годовом отчете эта цифра будет посчитана точно и, скорее всего, станет еще больше.

Вы могли бы выделить главные события (сделки) прошлого года на венчурном рынке?

Год, несмотря на пандемию и депрессивный второй квартал, выдался очень динамичным, он запомнился привлечением финтеховской компанией Stripe 600 миллионов долларов. Крупнейшим экзитом для фондов, наверное, явилась сделка покупки проджект-менеджера Slack компанией Salesforce за 27,7 миллиарда долларов. Были проведены очень успешные IPO компаний AirBnb, сервиса по доставке еды Doordash и облачного сервиса SnowFlake. В результате IPO и роста клиентской базы компании Zoom ее цена за год поднялась примерно с 10 до 100 миллиардов долларов.

Крупнейшим экзитом для фондов, наверное, явилась сделка покупки проджект-менеджера Slack компанией Salesforce за 27,7 миллиарда долларов. Были проведены очень успешные IPO компаний AirBnb, сервиса по доставке еды Doordash и облачного сервиса SnowFlake. В результате IPO и роста клиентской базы компании Zoom ее цена за год поднялась примерно с 10 до 100 миллиардов долларов.

В России, пожалуй, главным событием и экзитом года стало IPO Ozon на NASDAQ. Оценка компании на IPO составила 6,2 миллиарда долларов! Также хочется отметить покупку картографического сервиса 2ГИС Сбербанком, экзит произошел по оценке 177 миллионов долларов. Еще одним важным событием для России явилось освобождение основателя инвестфонда Baring Vostok Майкла Калви.

Из негативных событий запомнилась отмена IPO китайской компании ANT, дочки AliBaba, и наезд китайского правительства на основателя компании Джека Ма.

Многие эксперты утверждают, что на рынке технологичных компаний зреет очередной пузырь, готовый в любой момент схлопнуться. Что вы думаете по этому поводу? Что ждет рынок технологий в будущем году?

Что вы думаете по этому поводу? Что ждет рынок технологий в будущем году?

Мы наблюдали с вами, как в прошлом году западные страны в рамках политики денежного стимулирования заливали в свои экономики триллионы долларов, значительная часть которых прямиком пошла на фондовый рынок. Сильно выросло количество частных инвесторов, торгующих небольшими суммами. Плюс весь прошлый год из-за удаленной работы многие технологические компании не только не упали, но и увеличили свой рост, что отразилось на успешных IPO: в Соединенных Штатах более чем в 200 IPO было привлечено 89 миллиардов долларов. Избыток денег пошел и на SPAC IPO (процесс слияния открытой компании с деньгами со стартапом). За неполный 2020 год разместилось 162 SPAC IPO на сумму 55 миллиардов долларов против 41 сделки в 2019 году. В Европе тоже наблюдался рост венчурных сделок.

Мы опасаемся сильной корректировки рынка в течение года-двух, после того как закончатся «вертолетные деньги». Но она, на мой взгляд, больше всего затронет слабые технологические компании, а сильные игроки, даже скорректировавшись, продолжат свой рост. Это зависит прежде всего от фундаментальных показателей самих компаний: те же AliBaba, Amazon продолжают хорошо расти, имеют огромные возможности по покупке интересующих их компаний. Таким образом, монопольные позиции интернет-гигантов будут усиливаться и в следующем году. Некоторые компании будут пробовать размещение через прямой листинг, так как в декабре 2020 года SEC одобрила предложение NYSE о введении первичных прямых листингов, что будет быстрее и дешевле для компаний. Думаю, нас ожидает большое количество знаковых IPO: потенциально могут выйти американская Robinhood, китайские Ant и Didi, европейские Transferwise и Blablacar. А вот количество сделок SPAC IPO, скорее всего, уменьшится в следующем году: их денег больше, чем отличных проектов, на которые они претендуют.

Это зависит прежде всего от фундаментальных показателей самих компаний: те же AliBaba, Amazon продолжают хорошо расти, имеют огромные возможности по покупке интересующих их компаний. Таким образом, монопольные позиции интернет-гигантов будут усиливаться и в следующем году. Некоторые компании будут пробовать размещение через прямой листинг, так как в декабре 2020 года SEC одобрила предложение NYSE о введении первичных прямых листингов, что будет быстрее и дешевле для компаний. Думаю, нас ожидает большое количество знаковых IPO: потенциально могут выйти американская Robinhood, китайские Ant и Didi, европейские Transferwise и Blablacar. А вот количество сделок SPAC IPO, скорее всего, уменьшится в следующем году: их денег больше, чем отличных проектов, на которые они претендуют.

Фото: Brooks Kraft LLC / Getty Images

Какие новые тренды вы выделили бы в венчурном рынке?

Венчур всегда отражает те направления, куда будет двигаться человечество в ближайшем будущем, а сейчас это борьба с пандемией и тренд на удаленную работу, личная безопасность человека. Стиль жизни меняется прямо на наших глазах, поэтому еще большими темпами будет расти биотек, технологии бесконтактной доставки, в том числе и с помощью дронов, будет очень сильно развиваться телемедицина — мы сейчас находимся в самом начале пути. Разработки, помогающие удаленному обучению, также будут востребованы. Пандемия изменила многие правила в американском обществе — еще быстрее происходит расслоение, поэтому тренд на кибербезопасность также будет расти.

Стиль жизни меняется прямо на наших глазах, поэтому еще большими темпами будет расти биотек, технологии бесконтактной доставки, в том числе и с помощью дронов, будет очень сильно развиваться телемедицина — мы сейчас находимся в самом начале пути. Разработки, помогающие удаленному обучению, также будут востребованы. Пандемия изменила многие правила в американском обществе — еще быстрее происходит расслоение, поэтому тренд на кибербезопасность также будет расти.

Каким, на ваш взгляд, станет 2021 год для венчурного инвестора? Стоит ли заходить на рынок новым частным или корпоративным инвесторам?

Я оптимист и считаю, что этот год будет успешным для всего венчура в целом. Конкретный процент роста прогнозировать пока трудно из-за волатильности, связанной с эффективным внедрением вакцин и открытием стран. Многое в экономике будет зависеть не только от новой программы Байдена по денежному стимулированию, но и от того, насколько он справится с реальными проблемами роста затрат госэкономики, госдолга, инфляцией, безработицей в среде малого бизнеса. От этого во многом будет и зависеть глубина коррекции на фондовом рынке. Бумирующие сегменты венчурного рынка продолжат свой рост, будем ждать новых громких технологических IPO и выходов на прямой листинг.

От этого во многом будет и зависеть глубина коррекции на фондовом рынке. Бумирующие сегменты венчурного рынка продолжат свой рост, будем ждать новых громких технологических IPO и выходов на прямой листинг.

Что касается российского рынка — с одной стороны, нас может ожидать падение потребительского спроса населения в связи с коронакризисом и некоторое замедление роста доходов IT-проектов; с другой стороны — мы ждем выхода на IPO таких компаний-лидеров в своих сегментах, как Ivi, Wildberries, стартапа электромобилей Arrival, что будет очень позитивно.

На мой взгляд, новым частным и корпоративным инвесторам, безусловно, следует выходить на рынок. Как для работы на фондовом рынке тебе необходим правильный брокер и отличные аналитики, чтобы не прогореть, так и для эффективной работы на венчурном рынке надо иметь правильную математическую и экономическую стратегию, экспертизу и понять, с кем ты будешь соинвестировать. А делать это лучше с профессионалами, имеющими успешный трекшн.

Быстрая доставка новостей — в «Ленте дня» в Telegram

Российский венчурный рынок за год вырос в 1,5 раза

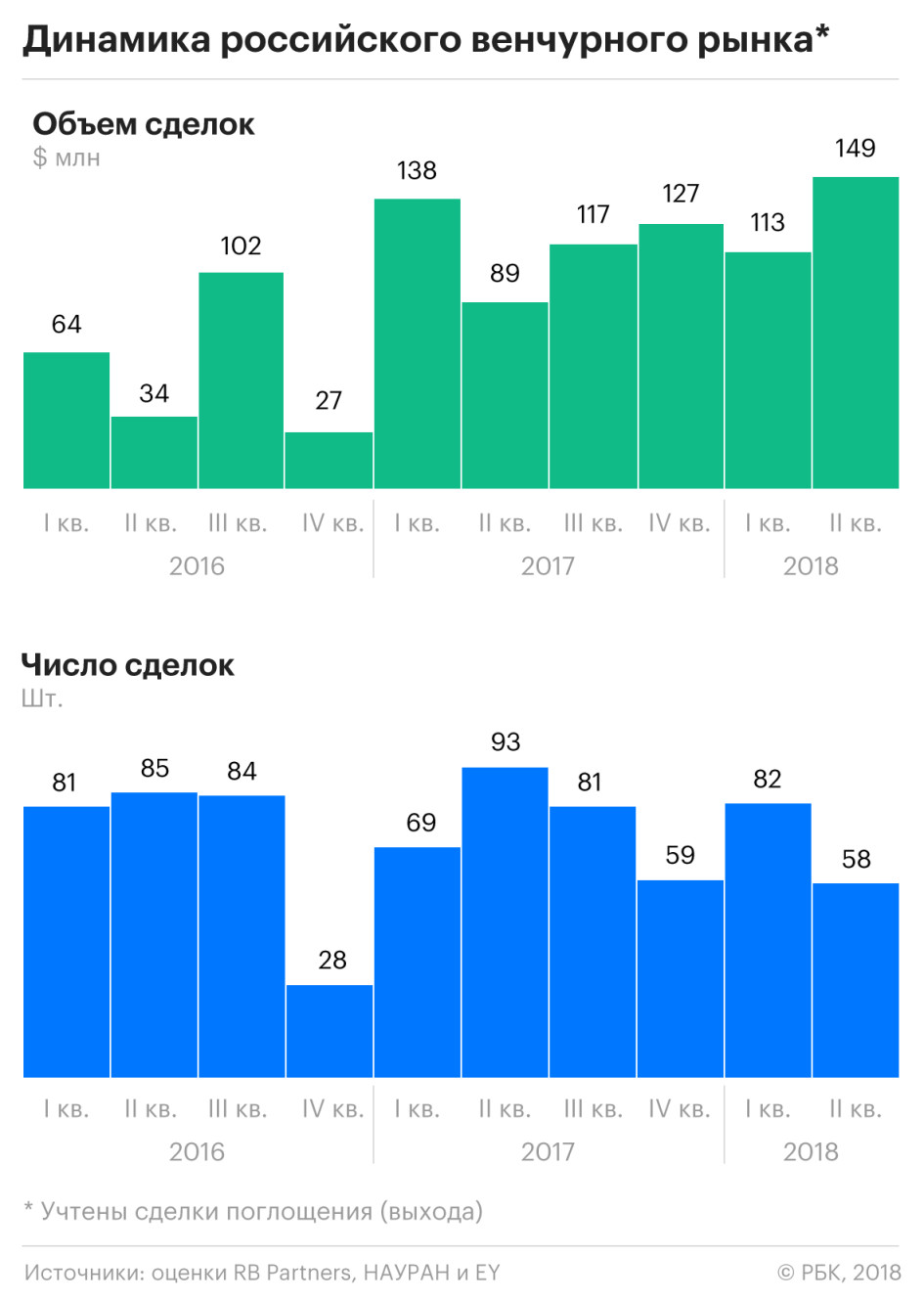

В прошлом году российский венчурный рынок вырос почти на 50% по сравнению с 2018 г.: инвесторы вложили в стартапы $520 млн против $352 млн годом ранее. Это следует из расчетов Российской венчурной компании (РВК). Количество сделок выросло с 684 до 776, количество выходов – с 48 до 82.

В составленный РВК рейтинг вошло 208 инвесторов. Почти половина всех сделок непубличны – венчурный рынок традиционно непрозрачен, многие фонды не раскрывают размер инвестиций, объясняют авторы исследования. В целом венчурные инвесторы предпочитают афишировать не покупки, а успешные выходы из активов, отмечает представитель РВК.

Наиболее активными венчурными инвесторами России в прошлом году стали Фонд развития интернет-инициатив (ФРИИ, 45 сделок на общую сумму $1,3 млн), Altair Seed Fund (38 сделок на $15 млн), Day One Ventures (27 сделок на $7 млн), Starta Ventures (26 сделок на $4 млн) и Runa Capital (20 сделок на $33,9 млн).

Среди наиболее успешных выходов из капитала – продажа 4,2% акций Avito «дочкой» Baring Vostok Geliria Holdings. Покупателями стали структуры южно-африканской Naspers: в общей сложности в прошлом году у нескольких инвесторов они приобрели 29,1% акций Avito за $1,16 млрд. Таким образом, Geliria Holdings могла получить чуть более $161 млн, посчитали «Ведомости».

Еще одной крупной сделкой стала продажа принадлежащей Runa Capital доли в компании Nginx американской компании F5 Networks. Всю Nginx оценили в $670 млн. Размер доли фонда не раскрывался, однако всего на продаже активов Runa Capital заработал в прошлом году $111 млн, говорится в отчете РВК.

Знаковым событием 2019 г. также стало первичное размещение акций HeadHunter на бирже NASDAQ (оценка компании составила более $1 млрд), считает заместитель гендиректора и инвестиционный директор РВК Алексей Басов. Кроме того, он отмечает увеличение доли Baring Vostok и АФК «Система» в Ozon на $50 млн и привлечение Gett $200 млн от Access Industries, Baring Vostok, MCI и Volkswagen Group.

В прошлом году был очень заметен интерес к медтеху – впрочем, достаточно поверхностный, утверждает президент венчурного фонда Sistema VC Дмитрий Филатов. Многие видят потенциал, но не осознают сложность входа на этот рынок, полагает он. Еще одной точкой роста венчурного рынка в прошлом году стал фудтех, включая сервисы доставки еды и проч., говорит Филатов. А вот в сфере искусственного интеллекта стала важна практическая значимость продукта. Если раньше достаточную ценность давала команда, то теперь, чтобы быть интересным инвесторам, искусственный интеллект должен решать какую-то конкретную задачу в конкретной отрасли, отмечает Филатов.

В 2019 г. впервые за долгое время инвесторы сочли привлекательными новые ниши: технологии для энергетики, новые материалы, технологии и решения для производства, киберспорт, знает владелец инвестиционной компании A.Partners Алексей Соловьев. Однако пока не ясно, сохранится ли интерес к этим рынкам, сомневается он.

События первой половины 2020 г. повлияют на экономическую ситуацию во всем мире и, в частности, на сегмент прямых и венчурных инвестиций – эпидемия COVID-19 и другие дестабилизирующие факторы привели многие мировые рынки к волатильности, рассуждает Алексей Басов. Крупный и средний бизнес, который этот кризис переживет, будет стремиться к изменениям и переустройству под новые реалии – у тех, кто поможет бизнесу в этом, появятся точки роста, считает директор по работе с портфельными компаниями ФРИИ Сергей Негодяев.

повлияют на экономическую ситуацию во всем мире и, в частности, на сегмент прямых и венчурных инвестиций – эпидемия COVID-19 и другие дестабилизирующие факторы привели многие мировые рынки к волатильности, рассуждает Алексей Басов. Крупный и средний бизнес, который этот кризис переживет, будет стремиться к изменениям и переустройству под новые реалии – у тех, кто поможет бизнесу в этом, появятся точки роста, считает директор по работе с портфельными компаниями ФРИИ Сергей Негодяев.

В текущих аналитических отчетах за I квартал 2020 г. пока не заметно сильного снижения инвестиционной активности, а по количеству сделок этот период совпадает с результатами первых кварталов 2018 и 2019 гг., отмечает Соловьев. Возможно, сейчас станет заметен рост инвестиций в стартапы начальных стадий, которые не так зависимы от экономических потрясений, не исключает он. Влияние эпидемии может дать знать о себе на венчурном рынке уже в следующем, 2021 г., прогнозирует Соловьев.

Рынок венчурных инвестиций Москвы 2020: итоги коронакризиса и самые привлекательные отрасли

Инновации и стартапы | ПоделитьсяМосква входит в топ-10 городов Европы по объему венчурного капитала. Только за 2020 г. прошли 157 публичных сделок с общим объемом $535,3 млн. 76% от общего объема инвестиций и 56% от общего количества сделок в нашей стране пришлись на столицу. Здесь работают свыше 100 венчурных фондов, большинство из которых вкладывают деньги в инновационные компании на ранних стадиях. О самых инвестируемых отраслях 2020 г. и изменениях в активности различных типов инвесторов — в новом исследовании Агентства инноваций Москвы «Рынок венчурных инвестиций Москвы 2020».

Только за 2020 г. прошли 157 публичных сделок с общим объемом $535,3 млн. 76% от общего объема инвестиций и 56% от общего количества сделок в нашей стране пришлись на столицу. Здесь работают свыше 100 венчурных фондов, большинство из которых вкладывают деньги в инновационные компании на ранних стадиях. О самых инвестируемых отраслях 2020 г. и изменениях в активности различных типов инвесторов — в новом исследовании Агентства инноваций Москвы «Рынок венчурных инвестиций Москвы 2020».

В 2020 г. объем венчурных инвестиций в Москве под влиянием пандемии коронавируса снизился на 11%. При этом количество сделок — наоборот — увеличилось на 23%, в первую очередь, за счет роста инвестиций в стартапы на ранних стадиях — pre-seed (предпосевная стадия) и seed (посевная стадия).

Экономический кризис разделил все отрасли на три группы. В первой из них — индустрии с высокой инвестиционной привлекательностью, в которых количество сделок и объем финансовых вложений значительно выросли. Во второй — сферы бизнеса, к которым инвесторы проявляют осторожный интерес. Объем финансирования в таких отраслях снизился, но количество инвестиций по сравнению с 2019 г. увеличилось на 15-75%. В третью группу вошли отрасли с низкой инвестиционной привлекательностью, в которых в 2020 г. произошло снижение как объемов инвестиций, так и числа сделок.

Во второй — сферы бизнеса, к которым инвесторы проявляют осторожный интерес. Объем финансирования в таких отраслях снизился, но количество инвестиций по сравнению с 2019 г. увеличилось на 15-75%. В третью группу вошли отрасли с низкой инвестиционной привлекательностью, в которых в 2020 г. произошло снижение как объемов инвестиций, так и числа сделок.

На протяжении 5 лет в топ-5 лидеров по объему инвестиций входили электронная торговля (E-commerce), сфера развлечений (Entertainment), здравоохранение (Healthcare), а также транспорт и логистика. В 2020 г. из-за пандемии коронавируса наиболее привлекательными для инвесторов (значительно увеличился как объем, так и количество сделок по сравнению с 2019 г.) стали EdTech и FinTech.

Источник: Агентство инноваций Москвы, 2021

EdTech (технологии в образовании), которая в течение последних четырех лет демонстрировала стабильно высокий рост, в 2020 г. рекордно выросла по объему (+608% к 2019 г.) и количеству сделок (+164%). Больше всего денежных средств инвесторы вложили в образовательные продукты для школьников, сервисы для учителей по созданию интерактивных учебных материалов и управлению учебным процессом, а также сервисы дополнительного профессионального образования.

рекордно выросла по объему (+608% к 2019 г.) и количеству сделок (+164%). Больше всего денежных средств инвесторы вложили в образовательные продукты для школьников, сервисы для учителей по созданию интерактивных учебных материалов и управлению учебным процессом, а также сервисы дополнительного профессионального образования.

FinTech (финансовые технологии) — яркий пример отрасли, инвестиции в которую уменьшались на протяжении 2017-2019 гг., а в 2020 г. резко возросли. Среди FinTech-компаний больше всего денег привлекли стартапы, разрабатывающие решения для кредитования и работы с кредитными задолженностями, а также продукты для индивидуального инвестирования, краудфандинга и управления личными финансами.

За последние 4 года средний чек в сфере Entertainment (технологии в индустрии развлечений) увеличился в 17 раз. При этом его рост в 2020 г. был сильнее, чем в предыдущие периоды. Наибольшим интересом у инвесторов индустрии развлечений пользовались стриминговые платформы. При этом более 90% от общего объема инвестиций в сфере развлечений пришлось на две сделки, входящие в топ-3 крупнейших московских сделок (инвестиции в компании ivi и Start).

При этом более 90% от общего объема инвестиций в сфере развлечений пришлось на две сделки, входящие в топ-3 крупнейших московских сделок (инвестиции в компании ivi и Start).

Кроме того, востребованной среди инвесторов традиционно считается отрасль HealthTech (технологии в здравоохранении). Зрелость этого рынка повысилась: за последние 4 года средний чек удвоился — с $1,1 млн до $2,6 млн. Среди инвесторов лидируют корпорации, которые в 2020 г. вложили почти $14 млн (около 40% от общего объема инвестиций).

В здравоохранении нет явно выраженного инвестиционного фокуса, а объем инвестиций распределился равномерно между сервисами удаленных медицинских консультаций, решениями для мониторинга состояния здоровья, системами поддержки принятия врачебных решений (включающими решения для анализа медицинских изображений с искусственным интеллектом) и генетическими исследованиями, в том числе анализом ДНК.

Изменения в активности различных типов инвесторовВ 2020 г. произошли изменения в активности различных типов инвесторов. Больше денежных средств в стартапы стали вкладывать корпоративные инвесторы, частные фонды и бизнес-ангелы. Государственные фонды и иностранные инвесторы, напротив, сократили объемы финансирования перспективных проектов.

произошли изменения в активности различных типов инвесторов. Больше денежных средств в стартапы стали вкладывать корпоративные инвесторы, частные фонды и бизнес-ангелы. Государственные фонды и иностранные инвесторы, напротив, сократили объемы финансирования перспективных проектов.

Источник: Агентство инноваций Москвы, 2021

Корпоративные инвесторы. Корпорации и корпоративные фонды вложили $258,8 млн (21% пришлось на одну сделку — инвестиции «Альфа-банка» в онлайн-кинотеатр ivi). В структуре инвестиций преобладали прямые сделки с участием корпораций — 39%, доля корпоративных венчурных фондов была существенно ниже — 10%. Высокая активность корпораций связана с ростом запроса на построение корпоративных экосистем из собственных или партнерских продуктов и сервисов, объединенных вокруг одной компании.

Частные фонды. Объем инвестиций частных фондов в 2020 г. составил $187,4 млн. В структуре сделок преобладают стадии seed и раунд А, при этом в прошлом году частные фонды стали чаще инвестировать в компании ранних стадий (seed и pre-seed).

Бизнес-ангелы. Количество сделок с участием бизнес-ангелов увеличилось с 43 в 2019 г. до 57 в 2020 г., а общий объем инвестиций составил $31,7 млн. При этом в структуре инвестиций выросла доля сделок раунда А (треть от общего количества). Сообщество бизнес-ангелов стало более профессиональным и организованным: так, 2 из 11 новых фондов, появившихся в 2020 г., по сути, являются клубами частных инвесторов, объединяющими их инвестиции (Digital Disrupt и S16 Angels Fund).

Государственные фонды. Участие государственных фондов на венчурном рынке снизилось на 27% по объему инвестиций (c $60,3 до $44,3 млн) и на 17% по количеству сделок по сравнению с 2019 г. В первую очередь это было связано закрытием в 2020 г. четырех дочерних фондов РВК, реформой институтов развития и переходом «Роснано», «Сколково», Фонда развития промышленности, Фонда инфраструктурных и образовательных программ и Фонд содействия инновациям под управление ВЭБ, а также передачей РВК под управление РФПИ. Наиболее активными государственными фондами в прошедшем году стали Moscow Seed Fund и РФПИ.

Наиболее активными государственными фондами в прошедшем году стали Moscow Seed Fund и РФПИ.

Иностранные фонды. В 2020 г. объем инвестиций со стороны иностранных фондов упал на 57%. Тем не менее, Москва по-прежнему остается привлекательной для международных инвесторов, доля которых в общем объеме сделок составила 18%.

Акселераторы. Доля акселераторов на венчурном рынке сократилась на 72% по объему инвестиций и на 38% по количеству сделок. При этом нельзя сказать, что акселераторы теряют популярность. Напротив, количество акселерационных программ в Москве растет, но меняется их направленность: итогом акселерации чаще становятся не инвестиции в компанию, а совместный пилот с корпорацией, масштабирование бизнеса или выход на международный рынок.

Источник: Агентство инноваций Москвы, 2021

«Выход» естьВ 2020 г. произошло 14 «выходов» общим объемом $1137 млн. $990 млн приходится на компанию Ozon, которая вышла на IPO в ноябре 2020 г. на Московской бирже и американской NASDAQ.

на Московской бирже и американской NASDAQ.

Источник: Агентство инноваций Москвы, 2021

На протяжении последних нескольких лет сохранялся тренд на увеличение общего количества и среднего чека «выходов». Однако в прошлом году из-за пандемии их количество уменьшилось в 2,8 раза по сравнению с 2019 г.

Большинство «выходов» — это стратегические слияния с более крупными и устойчивыми компаниями. 60% «выходов» пришлись на корпоративных инвесторов, среди которых лидируют «Сбербанк» и Mail.ru Group.

С полной версией исследования «Рынок венчурных инвестиций Москвы 2020» можно ознакомиться по ссылке.

Для всех, кто интересуется инвестициями, Агентство инноваций Москвы в партнерстве с Dsight подготовило удобный инструмент — Venture Guide. Это интерактивная панель, позволяющая самостоятельно выявлять перспективные инвестиционные ниши, искать инвесторов и стартапы, оценивать рынок.

«Данные по венчурному рынку обычно разрозненны, информация о многих сделках так и остается неизвестной. Поэтому мы решили создать платформу, которая помогла бы повысить прозрачность венчурной экосистемы. Venture Guide — это база венчурных инвестиций в московские компании, похожая на Crunchbase, но помимо возможности формирования подборок нужных сделок по нескольким параметрам, можно посмотреть основные цифры в агрегированном и интерактивном формате. На платформе собрана информация о публичных сделках из открытых источников, а также данные от участников сделки — стартапов и венчурных инвесторов», — отметила руководитель Аналитического центра Агентства инноваций Москвы Анна Раевская.

Поэтому мы решили создать платформу, которая помогла бы повысить прозрачность венчурной экосистемы. Venture Guide — это база венчурных инвестиций в московские компании, похожая на Crunchbase, но помимо возможности формирования подборок нужных сделок по нескольким параметрам, можно посмотреть основные цифры в агрегированном и интерактивном формате. На платформе собрана информация о публичных сделках из открытых источников, а также данные от участников сделки — стартапов и венчурных инвесторов», — отметила руководитель Аналитического центра Агентства инноваций Москвы Анна Раевская.

Показателями венчурного рынка столицы и информация о перспективных рыночных и технологических нишах, стартапах и инвесторах на сайте Venture Guide будут обновляться ежемесячно.

Арестован директор Российской венчурной компании. Что такое РВК?

Автор фото, Donat Sorokin/TASS

Суд в Москве отправил под домашний арест гендиректора «Российской венчурной компании» Александра Повалко. РВК — государственный фонд, инвестирующий в инновационные и технологические проекты. Бизнес просил президента Владимира Путина создать другой венчурный фонд.

РВК — государственный фонд, инвестирующий в инновационные и технологические проекты. Бизнес просил президента Владимира Путина создать другой венчурный фонд.

В среду стало известно, что сотрудники правоохранительных органов, в том числе службы экономической безопасности ФСБ, провели обыски в офисе РВК и в доме Повалко. Об этом писал «Коммерсант».

Обыски прошли в рамках дела, возбужденного по факту злоупотребления полномочиями (ч. 2 ст. 201 УК РФ). Эта статья предусматривает наказание до 10 лет лишения свободы. В четверг издание РБК со ссылкой на свои источники сообщило, что Повалко задержан на 48 часов.

В пятницу Гагаринский суд Москвы по ходатайству следствия поместил его под домашний арест до 21 июля, сообщили Би-би-си в пресс-службе суда. В разговоре с Forbes представитель пресс-службы уточнила, что Повалко находится в статусе подозреваемого. По словам адвоката Георгия Антонова, его подзащитный виновным себя не считает.

Повалко входит в совет директоров «Роснано». Глава «Роснано» Анатолий Чубайс поручился в суде за него. Об этом Forbes сообщила пресс-служба госкорпорации. «Я никогда не видел его действий, которые могли бы иметь хотя бы оттенок авантюрности или, тем более, личной корысти», — заявил Чубайс.

Глава «Роснано» Анатолий Чубайс поручился в суде за него. Об этом Forbes сообщила пресс-служба госкорпорации. «Я никогда не видел его действий, которые могли бы иметь хотя бы оттенок авантюрности или, тем более, личной корысти», — заявил Чубайс.

Что такое РВК

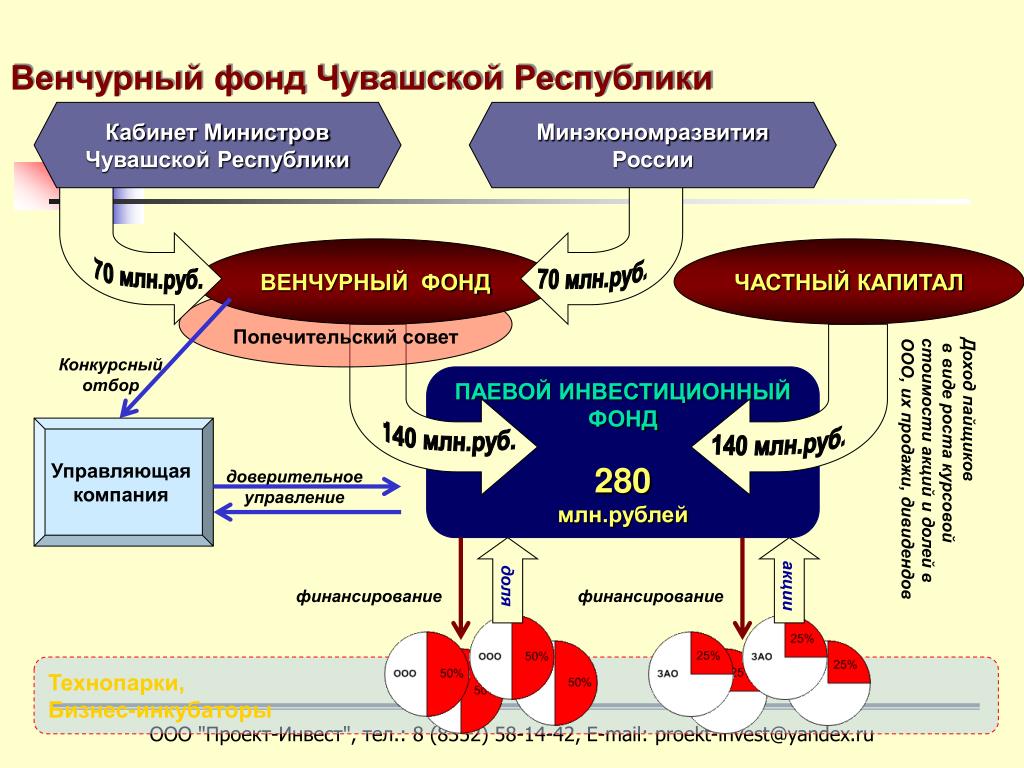

Венчурные инвестиции — инвестиции в новые проекты и стартапы, часто технологические.

РВК считается «фондом фондов», то есть инвестором, который должен давать деньги на другие проекты, в том числе различным фондам и брать на себя часть рисков. Это нужно для инвестиций в высокорисковые проекты или проекты с достаточно длительным срокам окупаемости, на которые у частных инвесторов может быть недостаточно средств.

Президент Путин еще до пандемии и кризиса, с нею связанного, ставил одной из целей на ближайшие годы ускорение экономики, в том числе за счет рост инвестиций. В начале марта проходила встреча Путина с IT-бизнесменами и инвесторами, на которой в том числе обсуждалась возможность создания еще одного нового «фонда фондов».

РВК часто критикуют за «не очень высокую результативность и доходность в каких-то ситуациях», говорил Би-би-си директор финансового центра «Сколково — РЭШ» Олег Шибанов.

Директор дочерних фондов РВК Михаил Федотов в интервью Inc признавал проблемы. Значительная часть инвестиций дочерних фондов оказалась «под списание», то есть РВК придется выйти из этих проектов.

Чубайс же дал Повалко высокую оценку: «Считаю его одним из самых высокопрофессиональных руководителей в инновационной сфере России. По личным качествам его всегда отличают порядочность, взвешенность и продуманность принимаемых решений».

В чем подозревают

Следователи подозревают, что деньги госкомпании могли инвестироваться в личные проекты ее руководства, сообщал «Коммерсант». По его сведениям, пока в деле фигурирует сумма 600 тысяч долларов.

В самой компании сказали «Ведомостям», что следователей интересуют инвестиции, сделанные в 2012-2016 годах еще при прежнем ее руководстве. А неофициальный источник издания пояснил, что в 2017 году новая команда РВК провела внутренний аудит, нашла признаки возможных злоупотреблений и передала результаты проверки в прокуратуру.

А неофициальный источник издания пояснил, что в 2017 году новая команда РВК провела внутренний аудит, нашла признаки возможных злоупотреблений и передала результаты проверки в прокуратуру.

«Мы уверены в полной невиновности Александра Борисовича Повалко», — заявили в РВК после решения суда об аресте их руководителя. Там написали письмо в поддержку главы компании.

До середины 2016 года РВК возглавлял Игорь Агамирзян. Повалко, возглавив РВК, инициировал аудит прошлых сделок, а их итоги компания передала в прокуратуру, сообщил также журнал Forbes.

Ранее были задержаны один бывший сотрудник РВК и еще один человек, их обвиняли в мошенничестве в особо крупном размере. Речь идет об инвестициях РВК в компанию Alion Energy Inc., которая занимается разработкой и строительством солнечных электростанций по всему миру, РВК сама инициировала расследование, сообщало в среду РИА Новости, ссылаясь на свой источник.

По данным агентства, следствие считает, что соучредитель фонда Bright Capital Михаил Чучкевич вступил в сговор с директором департамента инвестиций РВК и предоставил членам совета директоров РВК ложные сведения, а те согласились на инвестиции в Alion Energy Inc. По версии следствия, подозреваемые перевели деньги на счета других подконтрольных фирм.

По версии следствия, подозреваемые перевели деньги на счета других подконтрольных фирм.

В 2018 году Чучкевича, который входил в совет директоров Alion Energy Inc., обвинили в нанесении РВК ущерба на 22,7 млн долларов и арестовали по обвинению в мошенничестве. В марте прошлого года после вмешательства бизнес-омбудсмена Бориса Титова его выпустили из СИЗО под подписку о невыезде.

Представитель РВК подтверждал РБК, что следственные мероприятия касаются реинвестирования части вырученных от продажи Soft Machines Inc. средств в американскую компанию Alion Energy Inc. А собеседник РБК, знакомый с ходом следствия, рассказывал, что дело касается невозврата части займа, который РВК выдала фонду RVC I LP для покупки компании Soft Machines Inc.

RVC I LP — дочерний фонд Российской венчурной компании.

Повалко вменяется то, что руководство структуры не добилось досрочного погашения займа, выданного ее портфельной компании Soft Machines Inc. за несколько лет до вступления Повалко в должность, при этом срок погашения этого займа еще не истек. Об этом в пятницу рассказал РБК адвокат Антонов.

за несколько лет до вступления Повалко в должность, при этом срок погашения этого займа еще не истек. Об этом в пятницу рассказал РБК адвокат Антонов.

Два дня обысков

Журнал Forbes накануне писал, что директор РВК второй день участвует в следственных действиях. Это подтверждали в пресс-службе госкомпании.

«Следственные действия, начатые вчера с обысков в компании, продолжаются, в настоящий момент генеральный директор РВК отвечает на вопросы органов следствия. В фокусе внимания следствия — деятельность фонда RVC I LP, в частности сделка по реинвестированию части вырученных от продажи портфельной компании Soft Machines Inc. средств в другую портфельную компанию — Alion», — подтверждали в пресс-службе РВК.

«Инвестиции осуществлялись с 2012 года с соблюдением корпоративных процедур», — настаивают в компании. Гендиректор Alion Energy Марк Кингсли в разговоре с Forbes также исключил мошенничество в возглавляемой им компании и связал обыски с «внутренней битвой» внутри совета директоров РВК.

«Имя нашей компании несправедливо пачкается в грязи. Держите чертову российскую политику подальше от нашей компании», — сказал он.

Знакомый Повалко говорил Forbes, что тот уже два дня не выходит на связь.

На низком стартапе: число венчурных сделок в России сократилось на 43%

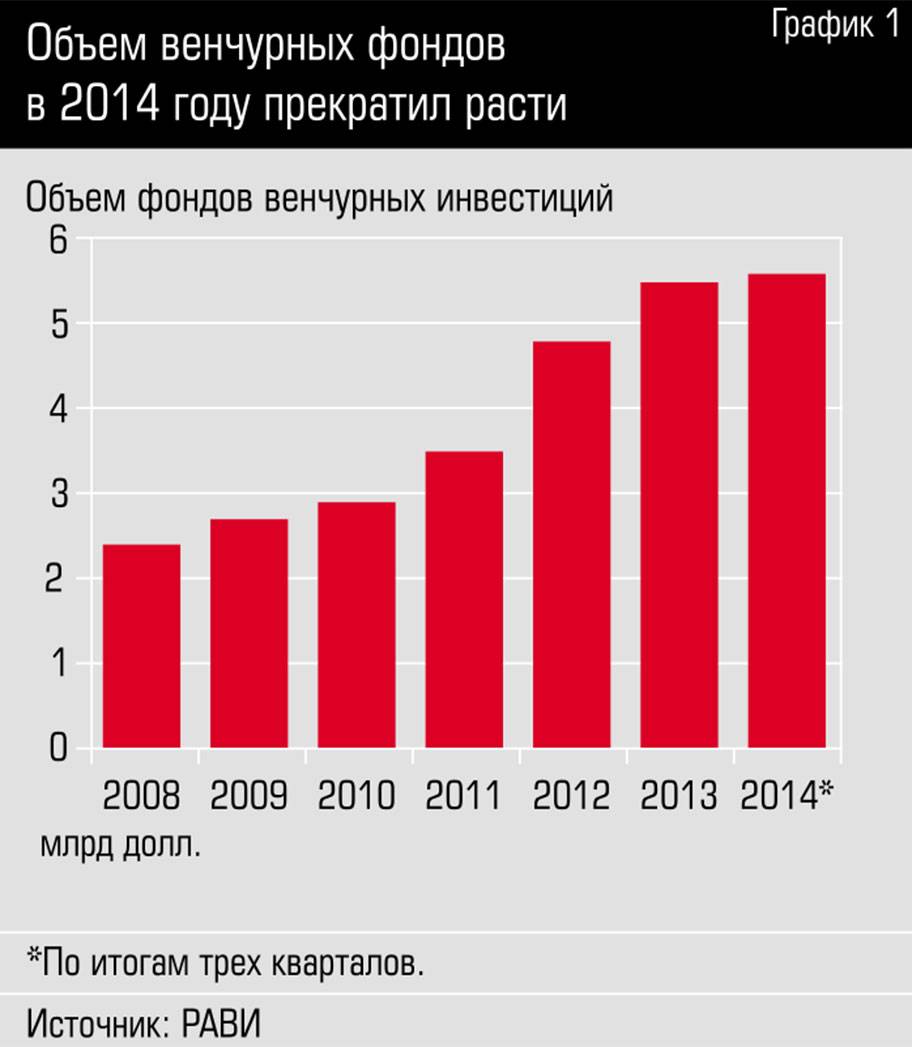

Коронавирус резко снизил активность венчурных инвесторов в России. Количество вложений в стартапы за шесть месяцев 2020-го уменьшилось с 56 до 32, то есть на 43% по сравнению с аналогичным периодом прошлого года.

Об этом «Известиям» сообщили в Российской ассоциации венчурного инвестирования (РАВИ). Объем инвестиций тоже снизился, но менее значительно — на 13%. На фоне кризиса многие фонды предпочли отложить вход в новые активы и сфокусироваться на поддержке существующего портфеля. Вернуть позитивный тренд должна помочь государственная политика в сфере IT, считают в Минэкономразвития. Восстановление до прежних уровней активности займёт минимум год, полагают эксперты.

Сделок меньше, денег тоже

Предварительные оценки работы фондов прямых и венчурных инвестиций показали, что в январе-июне 2020 года число венчурных сделок в России сократилось на 43%, сообщили «Известиям» в РАВИ. По данным организации, за этот период было заключено 32 инвестсоглашения против 56 в первом полугодии 2019-го.

Большая часть — примерно две трети — сделок пришлась на фонды с участием государственного капитала, добавили в РАВИ. Благодаря этому объем инвестиций избежал серьезного сокращения и уменьшился только на 13% (абсолютные цифры в ассоциации оперативно не предоставили). Не произошло и значительного снижения числа продаж портфельных компаний фондами: количество выходов из инвестиций «недобрало» 5% до прошлогодних показателей и составило 21 сделку против 22. В РАВИ такую динамику тоже объясняют вмешательством государства: около половины таких сделок обеспечили фонды с госучастием. Позитивное влияние могла оказать и высокая инвестиционная активность прошлых лет, считают в ассоциации.

— Делать окончательные выводы можно будет лишь по итогам всего 2020-го. Однако уже сейчас ясно, что в целом по году активность венчурных инвесторов будет заметно ниже. Потребуется минимум один-два года, чтобы выйти на значения показателей индустрии, характерные для периода до пандемии COVID-19, — заявили в организации.

Замедление деловой активности на фоне коронавируса по всему миру не могло не оказать влияния и на российский венчурный рынок, признала замглавы Минэкономразвития Оксана Тарасенко.

— Естественно, что во II квартале 2020 года процессы структурирования сделок замедлились, многие фонды предпочли отложить вход в новые активы и сфокусироваться на поддержке существующего портфеля, — пояснила «Известиям» замминистра.

Она добавила, что несколько сегментов рынка — связанных, например, с предоставлением дистанционных услуг — напротив, получили новый импульс для роста. Замглавы Минэкономразвития подчеркнула, что развитие технологического сектора и венчурного финансирования — один из приоритетов государственной политики.

— Мы ожидаем, что инициативы правительства по поддержке технологических компаний позволят в том числе минимизировать последствия пандемии для венчурного рынка и сохранить долгосрочный позитивный тренд, — заявила Оксана Тарасенко.

Ранее власти объявили о введении стимулирующих налоговых послаблений для IT-отрасли, Госдума уже приняла соответствующий документ в третьем чтении. С 1 января 2021 года нововведения снизят налог на прибыль для высокотехнологичных компаний почти в семь раз — с 20% до 3%.

Российская ассоциация венчурного инвестирования — организация, объединяющая ведущих игроков российского рынка прямых и венчурных капиталовложений. Среди ее участников — Фонд содействия инновациям, АО «Роснано» и Российская венчурная компания (АО «РВК»).

Венчурная кухня

Работа со стартапами и путь к первым совместным пилотам действительно стали длиннее из-за эпидемии коронавируса, признал руководитель центра инноваций «Лаборатории Касперского» Виталий Мзоков. По его словам, центр продолжал поиск проектов для сотрудничества даже в период самоизоляции — в дистанционном формате. Увеличение цифровой активности привело к изменению ландшафта киберугроз и росту сектора информационной безопасности, поэтому в ближайшей перспективе будет появляться все больше стартапов именно в этой области, уверен он. Кроме того, с сохранением тренда на удаленную работу будет расти спрос и на сервисы для дистанционного труда — например, программы для совместной работы в распределенных командах и облачные хранилища.

По его словам, центр продолжал поиск проектов для сотрудничества даже в период самоизоляции — в дистанционном формате. Увеличение цифровой активности привело к изменению ландшафта киберугроз и росту сектора информационной безопасности, поэтому в ближайшей перспективе будет появляться все больше стартапов именно в этой области, уверен он. Кроме того, с сохранением тренда на удаленную работу будет расти спрос и на сервисы для дистанционного труда — например, программы для совместной работы в распределенных командах и облачные хранилища.

Во время пандемии инвесторам пришлось поставить на паузу вложения в некоторые направления — например, в туризм, отметил исполнительный директор венчурного сообщества AltaClub Александр Журавлёв. Но несмотря на это, пандемия стала активным периодом, считает он.

В начале года шло активное общение со стартапами, поэтому в скором времени будут анонсированы новые инвестиции, сообщил «Известиям» директор Фонда развития интернет-инициатив Кирилл Варламов. В первую очередь фонд интересуют IT-компании, разрабатывающие новое программное обеспечение и интернет-платформы, а приоритетными областями для вложений считаются образовательные технологии, телемедицина, корпоративное ПО, телекоммуникации, рекламные технологии и интернет вещей, отметил он.

В первую очередь фонд интересуют IT-компании, разрабатывающие новое программное обеспечение и интернет-платформы, а приоритетными областями для вложений считаются образовательные технологии, телемедицина, корпоративное ПО, телекоммуникации, рекламные технологии и интернет вещей, отметил он.

Поводы для оптимизма

Венчурный рынок устойчив к кризисным явлениям: на десятилетнем горизонте любой фонд по несколько раз сталкивается с экономическими коллапсами, заявил инвестиционный директор Российской венчурной компании Алексей Басов. По его словам, в благоприятном положении сегодня оказались долгосрочные инвесторы: полугодовая турбулентность особенно не повлияла на их стратегию.

Извлечь выгоду из пандемии позволяют инвестиции в информационные технологии и медицину — именно эти направления стали самыми популярными во всем мире в последние полгода, добавил эксперт. Причем на IT приходится около 70% вложенных средств, а на фармацевтику — порядка 30%.

Годовое сокращение венчурных инвестиций только в сфере IT в России может составить 32–35%, прогнозирует аналитик «Фридом Финанс» Евгений Миронюк. Он отметил, что оценить объем сжатия всего рынка сложно, потому что многие сделки не афишируются — инвесторы не обязаны сообщать о них. В меньшей степени может просесть сектор сделок с иностранными стартапами: они реализуются на западных рынках, которые испытывают приток инвестицй — например, технологический индекс NASDAQ обновляет исторические максимумы, резюмировал эксперт.

Он отметил, что оценить объем сжатия всего рынка сложно, потому что многие сделки не афишируются — инвесторы не обязаны сообщать о них. В меньшей степени может просесть сектор сделок с иностранными стартапами: они реализуются на западных рынках, которые испытывают приток инвестицй — например, технологический индекс NASDAQ обновляет исторические максимумы, резюмировал эксперт.

Бизнес план по требованиям Фонда посевных инвестиций (ФПИ) Российской венчурной компании (ОАО «РВК») для инновационных проектов

БИЗНЕС – ПЛАН ИННОВАЦИОННОЙ КОМПАНИИ (типовая структура)

- Оглавление

- Резюме проекта

- Описание бизнес – идеи, продукта, услуг

- Описание технологии, организации производства

- Стратегия развития компании

- Потенциал рынка и планируемые рыночные позиции компании

- Календарно-ресурсный план

- План разработки, план производства

- a. Программа производства и реализации продукции

- b.

Оценка объема производимой продукции

Оценка объема производимой продукции - c. Поставки сырья и материалов

- d. Численность и фонд оплаты труда

- e. Стоимость основных производственных фондов

- f. Переменные и условно-постоянные затраты

- g. Обеспечение экологической и технической безопасности

9. Маркетинг-план проекта, конкурентные преимущества, каналы продаж, план ценообразования

10. Финансовый план проекта:

a. Исходные данные, используемые в расчетах

b. Необходимые капиталовложения

c. Прогнозы финансового плана

- i. отчет о движении денежных средств

- ii. баланс

- iii. отчет о прибылях и убытках

d. Показатели, характеризующие эффективность проекта

- i. таблицы прогнозных финансовых показателей

- ii. показателей эффективности инвестиций

e. Анализ чувствительности Финансовые отчёты должны соответствовать международным стандартам финансовой отчетности (МСФО).

11. Структура собственности, условия привлечении инвестиций, условия предоставления инвестиционных траншей

12. Риски проекта и управление рисками

Риски проекта и управление рисками

13. План по персоналу, организационная структура, органы управления

14. Команда

15. Гарантии и заверения

16. Приложения

Бизнес-план может быть составлен в соответствии с «Методическими рекомендациями по оценке эффективности инвестиционных проектов (вторая редакция)», утвержденным Минэкономики РФ, Минфином РФ и Госстроем РФ от 21 июня 1999 г. № ВК 477, а также в соответствии с программой TACIS.

Мы будем рады помочь Вам в решении Ваших задач.

По любым возникающим вопросам и за дополнительной информацией, пожалуйста, обращайтесь.

Это можно сделать одним из способов:

Отправьте Ваши вопросы или информацию о Вашем проекте, заявку на обратный звонок:

Мы можем оказать Вам качественную консультационную и информационную поддержку и сопровождение Вашего проекта (включая разработку конкурсной и проектной документации) при участии в государственных конкурсах на присуждение грантов и субсидий, а также иных видов поддержки. Сотрудники компании «Верное решение» оказывают услуги консультационного сопровождения для предпринимателей, участвующих в этом и других конкурсах, консультируют по финансово-экономическим, правовым вопросам.

Сотрудники компании «Верное решение» оказывают услуги консультационного сопровождения для предпринимателей, участвующих в этом и других конкурсах, консультируют по финансово-экономическим, правовым вопросам.

Ключевые компетенции сотрудников Компании:

- консультационная и информационная поддержка участников государственных конкурсов на соискание государственной поддержки в виде налоговых льгот, грантов и субсидий, иных видов поддержки, сопровождение проекта заявителя в конкурсах Республики Татарстан и России,

- подготовка документации по инновационным проектам,

- разработка концепции развития (стратегии), бизнес-плана, технико-экономического обоснования (ТЭО), меморандума, презентации, паспорта проекта, подготовка пакета документации по проекту,

- проведение исследований рынков (маркетинговых),

- привлечение инвестиций, партнеров в проект, бизнес,

- помощь финансиста, экономиста, юриста, маркетолога.

Список ведущих венчурных инвесторов в Российской Федерации

Этот профиль не может быть изменен

Общее количество организаций, связанных с этим центром

Здесь описывается тип инвестора, которым является данная организация (например, Angel, Fund of Funds, Venture Capital)

Где находится штаб-квартира хаба (например, Япония, Сан-Франциско, Европа)

Алгоритмический рейтинг, присвоенный 100 000 наиболее активных хабов

Общее количество учредителей организаций в хабе

Средняя дата основания организации

Процент организаций в этом хабе, которые были приобретены

Процент организаций, которые стали публичными с IPO

Общее количество коммерческих компаний в этом хабе

Топ 5 типов инвесторов, представленных в этом хабе

Тип организаций последнего раунда финансирования в концентратор (e. грамм. Series A, Seed, Private Equity)

грамм. Series A, Seed, Private Equity)

Среднее значение рейтинга Crunchbase организаций в этом хабе

Название организации: Название организации

Общая сумма финансирования: Общая сумма, привлеченная во всех раундах финансирования

Рейтинг CB (Организация) : Алгоритмический рейтинг, присвоенный 100 000 наиболее активных организаций

Оценка тенденции (30 дней): Движение в рейтинге за последние 30 дней с использованием оценки от -10 до 10

Общее количество раундов финансирования, связанных с этим центром

Всего сумма финансирования, полученная во всех раундах финансирования

Общее количество приобретений, сделанных организациями в хабе

Дата объявления: Дата публичного объявления раунда финансирования

Название организации: Название организации, получившей финансирование

Название транзакции: Авто -генерированное имя транзакции (например,грамм. Angel — Uber)

Собрано денег: Сумма денег, собранных в раунде финансирования

Общее количество инвестиций, сделанных инвесторами в этом хабе

Общее количество сделанных ведущих инвестиций

Дата объявления: Дата объявления инвестиции

Инвестор Имя: Имя инвестора, участвовавшего в Инвестиции

Раунд финансирования: Название раунда финансирования, в котором осуществляется Инвестиция

Среднее количество инвестиций, сделанных инвесторами в этом хабе

Среднее количество потенциальных инвестиций, сделанных инвесторами в этом центре hub

Дата объявления: Дата объявления о приобретении

Имя эквайера: Название организации-покупателя

Имя транзакции: автоматически сгенерированное имя транзакции (например,грамм. WhatsApp, приобретенный Facebook)

WhatsApp, приобретенный Facebook)

Цена: Цена приобретения

Общее количество выходов для инвесторов в этом хабе

Среднее количество выходов для инвесторов в этом хабе

Общее количество компаний в портфелях инвесторов в этом хабе

Количество раундов финансирования: Общее количество раундов финансирования

Общее количество привлеченных средств

Общая сумма финансирования, привлеченного в результате всех сборов средств

Дата объявления: Дата объявления о привлечении средств

Название фонда: Название фонда

Привлеченные деньги: Сумма, привлеченная Фондом

Количество инвесторов: Общее количество инвесторов в раунде финансирования

Общее количество людей, связанных с этим центром

Полное имя: Имя и фамилия лица

Основная организация: Организация, связанная с основной работой человека

Основная должность: Основная должность сотрудника

Звание CB (человек): Al горифмический рейтинг, присвоенный 100 000 наиболее активных людей

Общее количество событий, связанных с этим центром

Имя события: Название события

Местоположение: Место проведения события (например,

). грамм. Япония, Сан-Франциско, Европа, Азия)

грамм. Япония, Сан-Франциско, Европа, Азия)

Дата начала: Дата начала События

Рейтинг CB (Событие): Алгоритмический рейтинг, присвоенный 100 000 самых активных событий

Топ-10 компаний венчурного капитала, инвестирующих в Россию

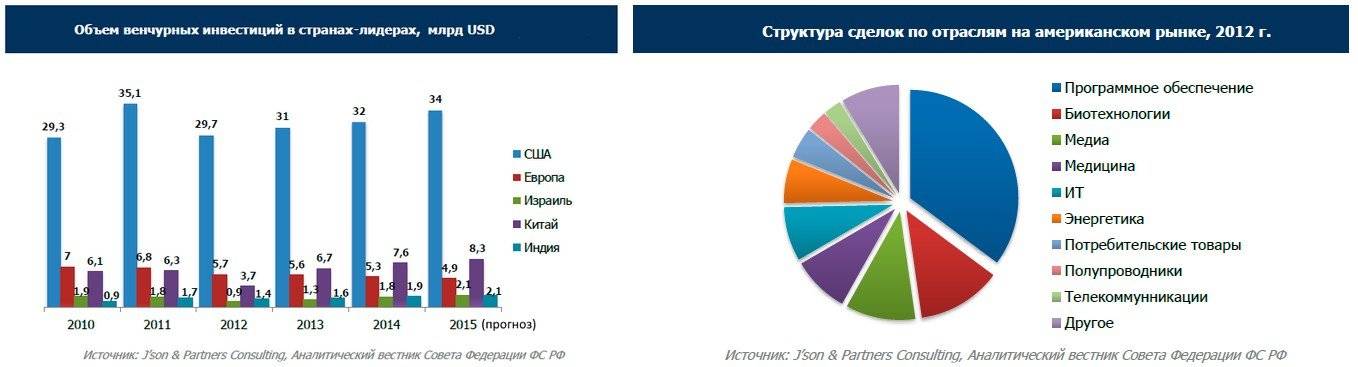

Рост количества пользователей Интернета в России до 60 миллионов пользователей, высокий технический уровень российских инженеров-программистов и солидные предпринимательские навыки местных менеджеров привлекли на рынок большие деньги.По разным оценкам, в 2012 году ожидается инвестирование более 300 миллионов евро (371 миллион долларов) в компании, занимающиеся информационными технологиями, в России. Так кто же открывает свои сундуки, чтобы это произошло?

ABRT

ABRT Venture Fund был основан Андреем Бароновым и Ратмиром Тимашевым (вверху), которые продали Aelita Software компании Quest Software в 2004 году. С тех пор ABRT осуществила более 10 начальных инвестиций в Интернет и проекты программного обеспечения в России. Баронов и Тимашев также объединились для запуска Veeam Software для управления виртуальной инфраструктурой и защиты данных.Компания ABRT, находящаяся в Москве, управляется инвестиционными менеджерами Николаем Митушиным и Андреем Гершфельдом. Г-н Митушин занимается предпринимательским образованием через RIS Ventures. В инвестиционный портфель ABRT входят Acronis, InvisibleCRM, Drimmi, HomeMe и Oktogo.ru.

Баронов и Тимашев также объединились для запуска Veeam Software для управления виртуальной инфраструктурой и защиты данных.Компания ABRT, находящаяся в Москве, управляется инвестиционными менеджерами Николаем Митушиным и Андреем Гершфельдом. Г-н Митушин занимается предпринимательским образованием через RIS Ventures. В инвестиционный портфель ABRT входят Acronis, InvisibleCRM, Drimmi, HomeMe и Oktogo.ru.

BVCP

Baring Vostok Capital Partners (BVCP), вложивший более 1,5 миллиарда долларов в компании в России, был одним из первых спонсоров Яндекса и OZON.ru. В 2000 году BVCP инвестировала в Яндекс, оценив его в 15 миллионов долларов.В 2011 году Яндекс был оценен в рамках IPO на NASDAQ в 8 миллиардов долларов. Возглавляемая Майклом Калви (на фото) и Еленой Ивашенцевой, BVCP недавно инвестировала в «ЭР-Телеком» (Dom.ru) и компанию 1С, ведущего поставщика программного обеспечения в России.

Mangrove Capital Partners

Основанная Марком Тлущем, Жераром Лопесом и Хансом-Юргеном Шмитцем в Люксембурге, Mangrove Capital Partners заработала свое первое состояние, заработав 200 миллионов долларов от инвестиций в Skype на 2 миллиона долларов. Партнеры Mangrove не только делают венчурные инвестиции, но и поддерживают проекты развития на развивающихся рынках через Mangrove Foundation.

Партнеры Mangrove не только делают венчурные инвестиции, но и поддерживают проекты развития на развивающихся рынках через Mangrove Foundation.

Они также активно занимаются спортом: Жерар Лопес — председатель команды Lotus F1, а Марк Ингла — бывший вице-председатель футбольного клуба «Барселона». В 2006 году Mangrove Capital совершила набег на Россию, где намеревалась стать первым институциональным инвестором. Благодаря тому, что российский портфель Mangrove управляется партнером Дэвидом Варокье (см. Выше), его инвестиционная стратегия окупится с большим успехом для таких компаний, как группа электронной коммерции KupiVIP и служба онлайн-бронирования отелей Oktogo.ru.

Intel Capital

Под управлением Игоря Табера (на фото) в России компания Intel Capital поддержала услуги мобильных приложений личного помощника Speaktoit и геосоциального сообщества AlterGeo.В сфере электронной коммерции Intel Capital инвестировала в KupiVIP и Sapato (объединились с OZON. ru). Intel Capital также является инвестором в Rock Flow Dynamics, InfiNet Wireless и DeNovo.

ru). Intel Capital также является инвестором в Rock Flow Dynamics, InfiNet Wireless и DeNovo.

Insight Venture Partners

Компания Insight Venture Partners, штаб-квартира которой находится в Нью-Йорке, инвестировала в Acronis, Parallels и Aelita Software. Insight также недавно приобрела доли в онлайн-торговой площадке B2B-Center и в группе ММВБ, предоставляющей финансовые услуги. Бывший управляющий директор Insight, отвечавший за сделки с Acronis и Aelita, Скотт Максвелл (вверху) основал OpenView Venture Partners в Бостоне.OpenView еще не инвестировал в Россию.

e.ventures

При поддержке немецкой группы Otto Group, e.ventures инвестирует в основном в компании электронной коммерции. Работая в России с 2009 года, e.ventures финансировала местные предприятия с подражательными бизнес-моделями, такими как Darberry (слилась с Groupon) и интернет-магазин обуви Sapato. Московский офис e.ventures управляется Дамианом Доберштейном (на фото), который ранее был соучредителем KupiVIP.

Руна Капитал

Венчурная компания Runa Capital, созданная основателями Parallels и Acronis Сергеем Белоусовым (вверху) и Ильей Зубаревым, а также Дмитрием Чихачевым, инвестирует от 0 долларов.1 миллион и 10 миллионов долларов в интернет-компаниях и компаниях-разработчиках программного обеспечения с глобальными амбициями от начальной стадии до стадии роста. Из 12 портфельных компаний на корпоративном сайте только одна ориентирована исключительно на русскоязычный рынок.Runa сделала заметные инвестиции в Nginx, Jelastic, ThinkGrid и Talkbits. При поддержке европейских частных инвесторов Андреаса Гогера, Ахима Вайса и Олега Чельцова, среди прочих, Runa Capital стремится делать прорывные инвестиции в облачные вычисления и инновационные мобильные приложения.

ru-Net

Основанная Леонидом Богуславским (на фото), ru-Net — один из старейших венчурных инвесторов в российские интернет-компании. Богуславский, как акционер Яндекса и OZON.ru, инвестирует по всему миру. Помимо России, ru-Net инвестировал во Вьетнам, Индию и Турцию. В США он работает как RTP Ventures и управляется Кириллом Шейнкманом.

Помимо России, ru-Net инвестировал во Вьетнам, Индию и Турцию. В США он работает как RTP Ventures и управляется Кириллом Шейнкманом.

С-Групп Венчурс

Под управлением S-Group Capital Management, S-Group Ventures возглавляет Владимир Якушев (вверху).Финансируемая Российской венчурной компанией и S-Group, S-Group Ventures инвестировала в Bisant, Sonda Technologies и Vocord. Competentum, одна из компаний, входящих в его портфель, является ведущим поставщиком программных решений для электронного обучения.

ВТБ Капитал

Венчурный капитал ВТБ Капитал (венчурный бизнес ВТБ Капитал) управляется Айдаром Калиевым (на снимке) и Виктором Белогубом. ВТБ Капитал — инвестиционный бизнес группы ВТБ. Венчурный бизнес ВТБ Капитал инвестировал в AiHit и Mobi.Деньги. Он также является инвестором компании «Русские навигационные технологии» (Автотрекер), которая завершила первое в России IPO с венчурным капиталом.

В 2012 году венчурный бизнес ВТБ Капитал начал инвестировать в интернет-индустрию, включая онлайн-бизнес-инкубатор Fast Lane Ventures, социальную сеть FamilySpace и онлайн-туристическую компанию Oktogo. ru.

ru.

Эта статья впервые появилась на сайте venturevillage.eu.

Статьи по теме :

Блог о финансах— Mint2Save | Список 11 лучших венчурных инвесторов в России

- 3 октября 2020 г. | 1283 Просмотры | Абхинав Мишра,

По всему миру существует множество стартапов с прекрасными идеями, которые, если их масштабировать, могут полностью изменить свою отрасль.Как может расти стартап? Единственный способ расти — это увеличить продажи, и это может произойти только тогда, когда вы охватите больше людей, а это возможно с большими инвестициями. Откуда берется капитал для роста? Поскольку мы говорим об огромном капитале, капитал в основном поступает от людей с очень глубокими карманами. Есть инвесторы, которые любят вкладывать средства в предприятия, которые имеют долгосрочную перспективу роста. Этот капитал известен как венчурный капитал, а инвесторы называются венчурными капиталистами.

Компания венчурного капитала — это компания, которая обеспечивает финансирование нового или растущего бизнеса. Такие компании специализируются на построении финансовых портфелей с высоким уровнем риска. Компания может быть государственной, полугосударственной или частной. Эти фирмы обычно инвестируют в предприятия, которые способны обеспечить доходность выше рыночных процентных ставок.

Как фирмы венчурного капитала зарабатывают деньги?Фирма венчурного капитала инвестирует на ранней стадии стартапа, когда успех вовсе не гарантирован.Важно знать, что не все инвестиции, сделанные венчурной фирмой, приносят прибыль, поскольку они сопряжены с высоким риском.

В обмен на свои инвестиции фирма получает право собственности на компанию. Поскольку стартап находится на начальной стадии, инвестиции, сделанные фирмой, будут эквивалентны владению фирмой. Со временем компания растет, а значит, и капитал фирмы. Например, венчурная компания вложила 1 миллион долларов в стартап (стоимостью 1 миллион долларов) за 40 процентов акций компании.В течение следующих 10 лет компания преуспела и сейчас оценивается в 100 миллионов долларов.

Например, венчурная компания вложила 1 миллион долларов в стартап (стоимостью 1 миллион долларов) за 40 процентов акций компании.В течение следующих 10 лет компания преуспела и сейчас оценивается в 100 миллионов долларов.

Поскольку у фирмы было 40 процентов акций, ее капитал составлял 40 миллионов долларов. Оценка не соответствует реальной наличности, так как же фирма зарабатывает деньги? Это можно сделать двумя способами: он может продать 40% своей доли более крупной компании или продать акции через IPO (первичное публичное размещение акций). В обоих случаях фирма может ликвидироваться. Прочтите о венчурном капитале в сравнении с краудфандингом.

Нужно ли возвращать венчурный капитал? В приведенном выше примере венчурная фирма зарабатывала деньги, потому что стартап мог расти с течением времени.Но не все предприятия, в которые компания инвестирует, растут. Некоторые из них потерпят неудачу, так что в этих случаях, как насчет капитала, который был инвестирован фирмой? Фирма венчурного капитала инвестирует в компанию, а взамен они становятся ее партнерами, тем самым поддерживая компанию в ее росте или крахе. Если компания терпит неудачу, инвестиции исчезают.

Если компания терпит неудачу, инвестиции исчезают.

Если компания растет, то да, венчурные фирмы возвращают капитал (с высокой доходностью), но если компания терпит неудачу, капитал исчезает, и никто не обязан платить за капитал, вложенный фирмой.

Какова средняя доходность венчурного капитала?Согласно подробным исследованиям Cambridge Associates, верхний квартиль венчурных фирм имеет среднегодовую доходность от 15% до 27% за последние 10 лет. Если принять во внимание все венчурные фирмы, около 15 процентов компаний, которые приобретаются или становятся публичными, достигают прибыли более 1000 процентов. 35 процентов компаний достигают доходности ниже 35 процентов, а 15 процентов компаний имеют отрицательную доходность.Наиболее вероятная доходность составляет всего около 20 процентов.

Что такое VC уровня 1? Венчурных инвесторов много, но их можно разделить на 3 категории: уровень 1, уровень 2 и уровень 3.

Уровень 1

В эту категорию попадают 15-20 ведущих фирм, которые инвестируют большие средства в размере 300-500 миллионов долларов в стартапы и имеют в своем портфеле несколько единорогов.

Уровень 2

Следующие 20-25 фирм относятся к этой категории, и у них нет единорогов в их портфеле или их может быть очень мало.

Уровень 3

Все остальные, кроме тех, что входят в две вышеупомянутые категории, относятся к VC Уровня 3.

Вы когда-нибудь задумывались, как работает фонд венчурного капитала?

Какие фирмы венчурного капитала являются ведущими в России?Russian популярен благодаря своим технологическим компаниям, и за последнее десятилетие многие технологические компании провели IPO. За последние 4–5 лет многие стартапы показали потенциал из разных отраслей. В то же время существует множество венчурных фирм с большим капиталом для инвестирования.Если вы находитесь в России и ищете фирму VC, вот фирмы VC, которые должны проверить —

1.

Алмаз Капитал

Алмаз КапиталЭто одна из крупнейших компаний венчурного капитала, специализирующаяся на технологических компаниях, обслуживающих глобальные рынки. С момента своего основания в 2008 году они инвестировали более чем в 30 стартапов. У них также есть инвестиции в Яндекс, крупнейшую технологическую компанию в России. Другие области, в которые они инвестируют, — это Интернет-инфраструктура и услуги, электронная коммерция, а также мобильные и потребительские приложения.

2. Приключения

Это международный фонд капитала с базой в России. В основном они инвестируют в компании FoodTech и HealthTech, а за последние 10 лет они инвестировали в 23 компании. Они инвестируют от 1 до 40 миллионов долларов.

3. Genezis Technology Capital

Фирма инвестирует в Россию, а также в некоторые страны Европы и Азии. Инвестиции начинаются от 300 тысяч долларов и доходят до 2 миллионов долларов. Помимо капитала, компания также оказывает поддержку на высшем уровне со стороны известных наставников со всего мира. Они инвестируют в технологические компании, занимающиеся робототехникой и искусственным интеллектом, онлайн-сервисами, мобильными программными приложениями, облачными решениями и электронным обучением.

Они инвестируют в технологические компании, занимающиеся робототехникой и искусственным интеллектом, онлайн-сервисами, мобильными программными приложениями, облачными решениями и электронным обучением.

4. Руна Кэпитал

Он инвестирует в стартапы программного обеспечения на ранних стадиях. Они вложили средства в более чем 80 компаний в 13 странах, в основном в России. Их внимание сосредоточено на B2B SaaS, Deep Tech, Fintech, Edutech и цифровом здравоохранении.

5. ABRT

Фирма ABRT Venture вкладывает средства на ранних этапах и этапах роста в компании, которые разработали инновационные технологические услуги или продукты и демонстрируют значительное конкурентное преимущество.Создает структуру фондов, операционных и управляющих компаний.

6. Россия Партнерс

Это одна из старейших и крупнейших венчурных компаний в России. Они предоставляют российским компаниям долгосрочный инвестиционный капитал для их расширения с целью увеличения их капитализации и рыночной стоимости. Их целевыми отраслями являются реклама и издательское дело, строительные материалы, медиа и медиа-услуги, потребительские услуги, финансовые услуги и лизинг, потребительские товары и товары для дома, ИТ-услуги, логистика, фармацевтика, недвижимость, розничная торговля и телекоммуникации.

Их целевыми отраслями являются реклама и издательское дело, строительные материалы, медиа и медиа-услуги, потребительские услуги, финансовые услуги и лизинг, потребительские товары и товары для дома, ИТ-услуги, логистика, фармацевтика, недвижимость, розничная торговля и телекоммуникации.

7. IMI.vc

Это специализированная венчурная компания, специализирующаяся только на стартапах в Интернете и на мобильных устройствах. Они инвестировали более чем в 40 предприятий по всему миру.

8. Fastlane Ventures

Они инвестируют в компании на интернет-рынке. Помимо инвестиций в стартапы, они также предоставляют им управленческую и организационную поддержку. На данный момент они инвестировали в 10 интернет-предприятий.

9. Партнеры Softline Venture

Фирма инвестирует в Россию и рынок СНГ, и с момента своего создания в 2008 году она инвестировала более 25 миллионов долларов в 20 различных портфелей.Они инвестируют в компании, занимающиеся кибербезопасностью, облачными вычислениями, Интернетом вещей, большими данными, искусственным интеллектом и пограничными вычислениями. Они инвестируют в посевную стадию, а также в фазу роста компании.

Они инвестируют в посевную стадию, а также в фазу роста компании.

10. Бэринг Восток

Фирма была основана в 1994 году и на сегодняшний день инвестировала 2,8 миллиарда долларов в 80 проектов. Большая часть их инвестиций приходится на такие секторы, как Интернет, СМИ, телекоммуникации, природные ресурсы, финансовые услуги и потребительские товары и услуги.

11. InVenture Partners

Это одна из ведущих инвестиционных фирм, которая помогает предпринимателям начать, а затем развивать прорывной технологический бизнес. Они делают инвестиции в размере 2-10 миллионов долларов, но, как правило, обладают гибкостью в отношении размера инвестиций и могут поддерживать привлекательные бизнес-модели как на самых ранних стадиях своего развития, так и на поздних стадиях.

В чем разница между PE и VC? Private Equity (PE) похож на венчурный капитал (VC) в том смысле, что оба инвестируют в стартапы с целью получения хорошей прибыли. Однако он отличается от VC следующими аспектами:

Однако он отличается от VC следующими аспектами:

Как они инвестируют — В то время как венчурные инвесторы в основном инвестируют через капитал, PE в основном использует сочетание заемных и собственных средств для получения контроля над компанией.

Размер инвестиций — Венчурные инвесторы инвестируют небольшую сумму, обычно от 1 до 10 миллионов долларов, в то время как частные инвесторы инвестируют сотни миллионов или миллиардов в некоторых случаях.

Процент инвестиций — VC приобретает небольшую долю в компании, в то время как PE приобретает контрольный пакет акций компании.

Стадия инвестирования — венчурная компания может инвестировать на любой стадии развития, в то время как частные инвесторы обычно инвестируют в эффективные компании с целью повышения их рентабельности в ближайшие годы.

Подробнее о венчурном капитале и инвестициях в финтех: список лучших венчурных инвестиций в финтех-стартапы

Российский рынок венчурного капитала в 2020 году: ключевые цифры

В 2020 году Райффайзенбанк в России присоединился в качестве партнера к исследованию российского рынка венчурного капитала, проведенному исследовательской компанией DSight. Сбор исчерпывающей базы данных технологических стартапов и поддержание устойчивой профессиональной сети VC и CVC позволяет коллегам DSight точно описывать тенденции каждый год.

Сбор исчерпывающей базы данных технологических стартапов и поддержание устойчивой профессиональной сети VC и CVC позволяет коллегам DSight точно описывать тенденции каждый год.

Несмотря на финансово-экономические последствия COVID-19, рынок венчурного капитала в России активно развивается, и ниже приведены некоторые выдержки. Хотя общий объем сделок снизился на 166 млн долларов по сравнению с 2019 годом, их количество увеличилось на 35. Это свидетельствует как о минимизации рисков инвесторов, с одной стороны, так и о росте деловой активности — с другой.

Прорывы года

OZON выставлен на NASDAQ, британский стартап с российским происхождением Arrival привлекает в июне 100 млн евро от Hyundai и Kia, а онлайн-кинотеатр ivi.ru (23% рынка) привлекает венчурный кредит в размере 50 млн долларов от Альфа-банка в июне.

2020 год также ознаменовался бумом IPO

По всему миру было проведено 1415 IPO на общую сумму 331,3 млрд долларов США в 2020 году. В 2019 году 1040 эмитентов привлекли 199,2 млрд долларов США. Российский рынок не стал исключением из тенденции: 3 IPO в 2020 г. против 1 в 2019 г.Если благоприятная рыночная конъюнктура сохранится, мы ожидаем увеличения количества российских IPO в 2021 году.

В 2019 году 1040 эмитентов привлекли 199,2 млрд долларов США. Российский рынок не стал исключением из тенденции: 3 IPO в 2020 г. против 1 в 2019 г.Если благоприятная рыночная конъюнктура сохранится, мы ожидаем увеличения количества российских IPO в 2021 году.

Рынок электронной коммерции вырос до 2,7 трлн рублей (+ 39%)

За следующие 5 лет вклад пандемии увеличит рынок до 3,3 трлн руб. Наиболее активно развивающийся сегмент — доставка еды (+ 79%). Более того, к 2025 году проникновение электронной коммерции за пределы крупных городов увеличится в пять раз — до 13,5% в малых и средних городах и до 11.7% в сельских поселениях. Еще одна важная тенденция 2020 года — развитие продаж D2C: крупные российские компании стараются взаимодействовать с потенциальными клиентами напрямую, без посредников. Малые и средние предприятия предпочитают использовать торговые площадки, поэтому их количество увеличилось на 14%.

Иностранное участие в сделках увеличивается на треть ( до 24 сделок в год) Однако общий объем инвестиций сократился более чем вдвое и составил 102,9 миллиона долларов. Одна из тенденций — интерес иностранных инвесторов к проектам дистанционного обучения (IntelliBoard, Studyfree, Lectera и Novakid).

Одна из тенденций — интерес иностранных инвесторов к проектам дистанционного обучения (IntelliBoard, Studyfree, Lectera и Novakid).

Приостановлено большинство акселерационных программ, заключено всего 34 сделки

По акселерационным программам было сгенерировано всего 34 сделки, что означает снижение на 60% по сравнению с 2019 годом.

Объем государственного венчурного финансирования снизился всего на 10% до 72 миллионов долларов СШАКоличество транзакций незначительно снизилось с 30 в 2019 году до 28 в 2020 году.Таким образом, стартапы, которым нужна государственная поддержка, могут рассчитывать на нее после июня 2021 года, когда власти будут готовы вернуться к докандемическому уровню инвестиций.

Успех Mail.ru Group: 6 сделок на сумму 92 миллиона долларов

Особый интерес вызвала EdTech, а самой крупной сделкой в отрасли стало приобретение 25% стартапа «Учи.ру», образовательной платформы для изучения школьной программы в развлекательной форме. Помимо «Uchi.ru», Mail Group инвестировала еще в три образовательных стартапа: SkillFactory, Tetrica и Skillbox.