Потребительские кредиты 2021 ТОП 100 лучших кредитов по процентной ставке для физических лиц

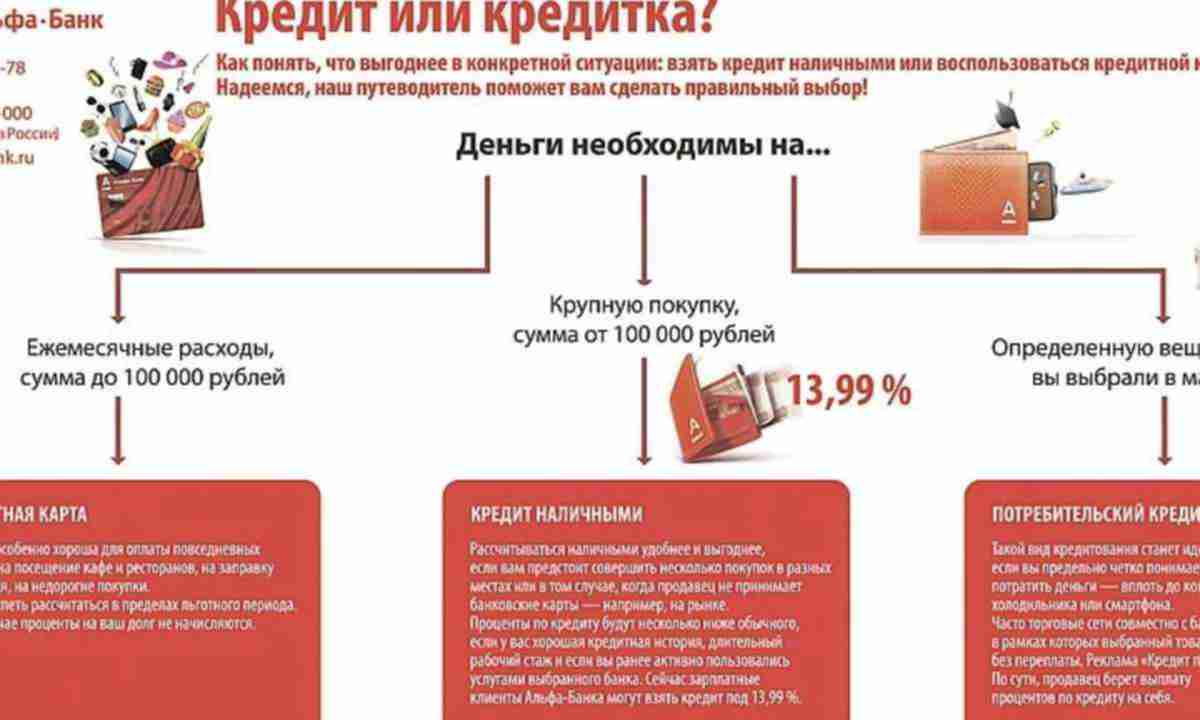

Сегодня на рынке потребитель сталкивается с предложением различных программ кредитования, на что следует обратить внимание?

Как выбрать выгодный кредит?

Потенциальный заемщик должен:

- Учитывать финансовую нагрузку, которая ляжет на его плечи при погашении банковского продукта. Клиенту следует выбрать такое соотношение суммы и срока займа, при котором размер платежа не будет превышать половины его ежемесячного дохода.

- Предварительно ознакомиться с предложениями банков, которые могут предоставить клиенту льготные условия — более низкие ставки для физических лиц. Прежде всего, следует обратить внимание на организации, в которых у клиента обслуживается зарплатная карта, открыт вклад или есть положительная кредитная история.

- Необходимо внимательно изучить все условия выбранной программы.

Погашается только сумма начисленных процентов. В результате проценты дважды начисляются на одну и ту же сумму кредита, что заметно увеличивает итоговый размер переплаты. Банк нередко предлагает заемщику заключить договор личного страхования. Если он согласен застраховать свою жизнь, здоровье, риск потери работы, то клиент может взять заемные средства на более выгодных условиях. Обычно ставки по предложениям с личным страхованием на 1—2 процентных пункта ниже по сравнению с предложениями без страховки.

Какая самая низкая ставка на 20.10.2021?

В каталогах нашего сервиса на сегодня самая низкая ставка от 8% годовых.

Сколько предложений действует на сегодня?

На сайте 1368 кредитов от крупнейших банков России.

Кредиты в Кемерово от 3% на 20.10.2021 | Оформите заявку на кредит в одном из 27 банков Кемерово

Потребительский кредит в Кемерово — это денежные средства, которые выдаются заемщику, желающему приобрести какие-либо товары или услуги. Обычно такой услугой пользуются, когда покупку нужно совершить срочно, а денег на это нет.

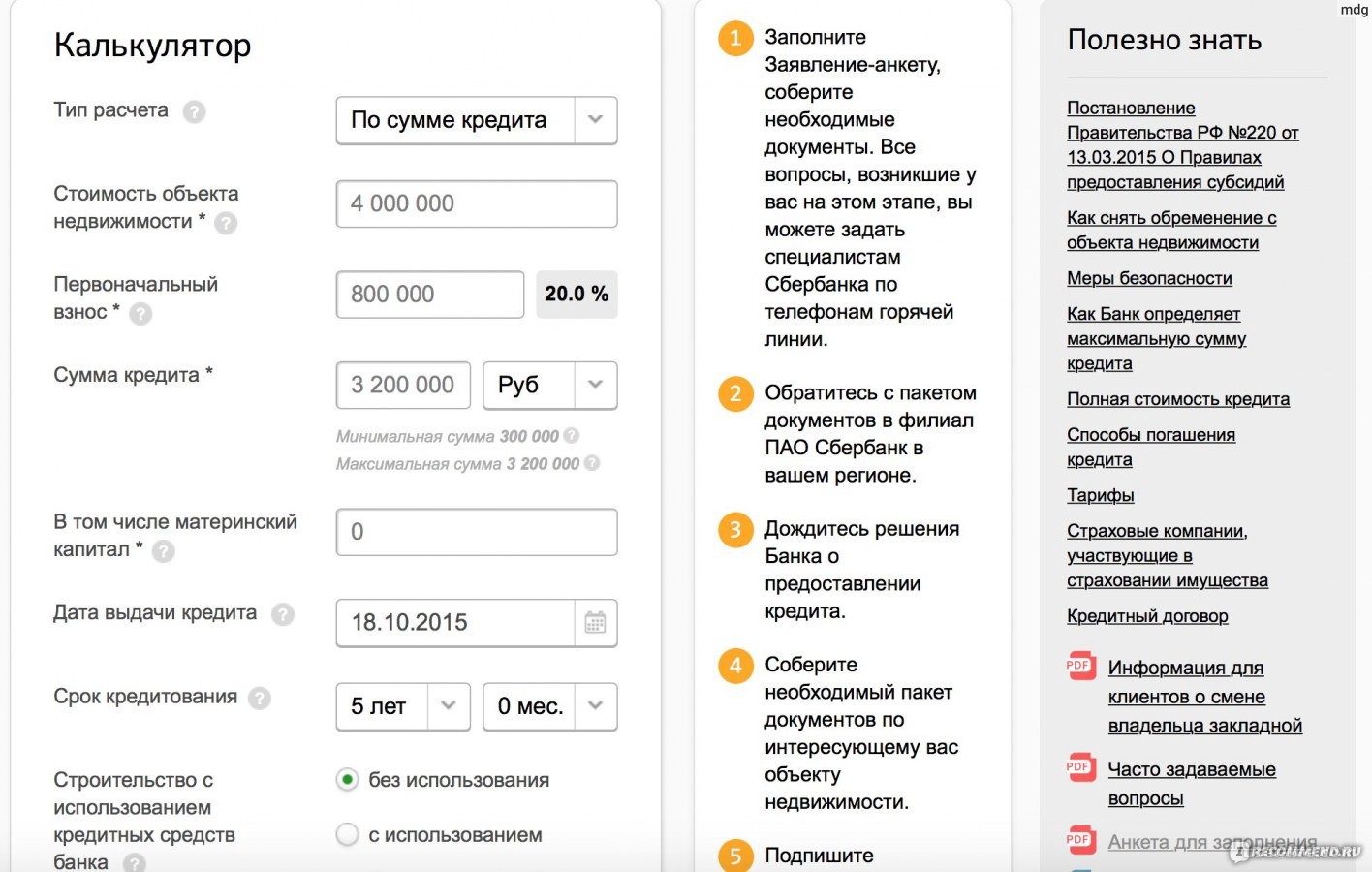

Под каждую цель можно подобрать конкретный продукт. Поможет с этим портал Banki.ru. Пользователь зайдет сюда, откроет страницу с выгодными предложениями Кемерово, сравнит их параметры и остановится на лучшем кредите. Тут же можно рассчитать выгоду, воспользовавшись онлайн-калькулятором.

Какие кредиты доступны потенциальным заемщикам, чей город — Кемерово:

- на неотложные нужды;

- возобновляемые;

- единовременные;

- на недвижимость;

- на платные услуги;

- доверительные;

- для молодых семейств;

- пенсионные;

- под залог материальных ценностей.

Дополнительную помощь в поиске особенно выгодных предложений по кредитам окажет наш специальный сервис — «Мастер подбора кредитов». Клиенты, пользующиеся им, без труда начинают сотрудничество с лучшими кредиторами Кемерово.

Как оформить

Что нужно делать, чтобы взять кредит в Кемерово:

- Определиться со своими целями.

От этого зависит очень многое, например, то, какую из 27 организаций предпочтет соискатель, на каком кредите он остановится и т. д.

От этого зависит очень многое, например, то, какую из 27 организаций предпочтет соискатель, на каком кредите он остановится и т. д. - Выбрать подходящую компанию.

- Подобрать кредитное предложение из 266 актуальных на 20.10.2021 2021 вариантов, ориентируясь на множество факторов (процентная ставка от 3, срок погашения, комиссионные сборы, страховка, возможность досрочного возврата кредита и прочее).

- Подготовить требующуюся документацию.

- Подать заявку на кредит и дождаться ее одобрения.

- Заключить кредитный договор с учреждением. Получить кредит наличными или на банковскую карту.

Шансы на одобрение

Какие меры помогут повысить вероятность одобрения и ускорить выдачу кредита:

- документальное подтверждение любого дохода;

- перевод зарплаты в финансовую организацию, где заемщик планирует брать кредит;

- предоставление залогового имущества;

- привлечение к сделке с оформлением кредита поручителей.

Публикация: 30.11.2018

Изменено: 06.10.2021

В каком банке лучше взять кредит на потребительские нужды

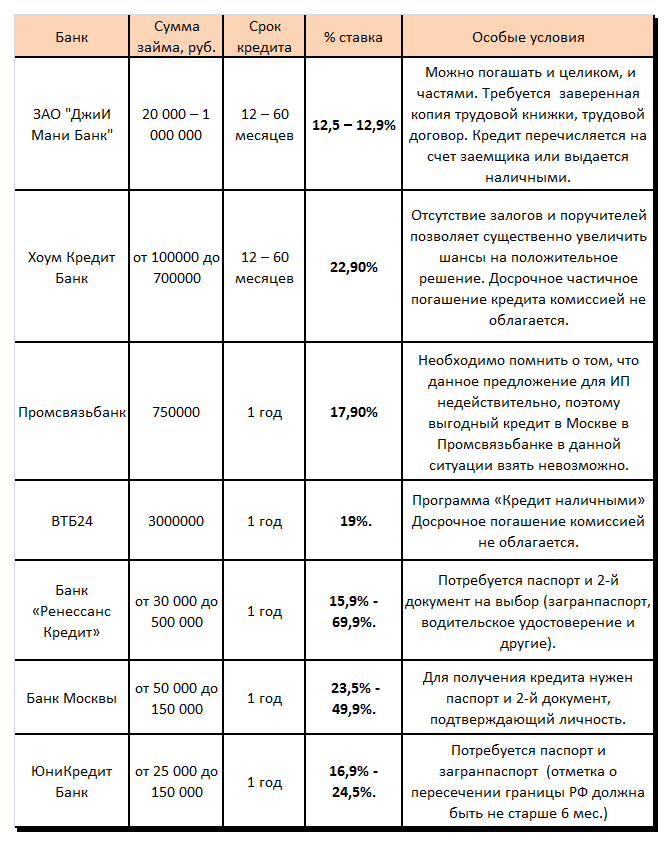

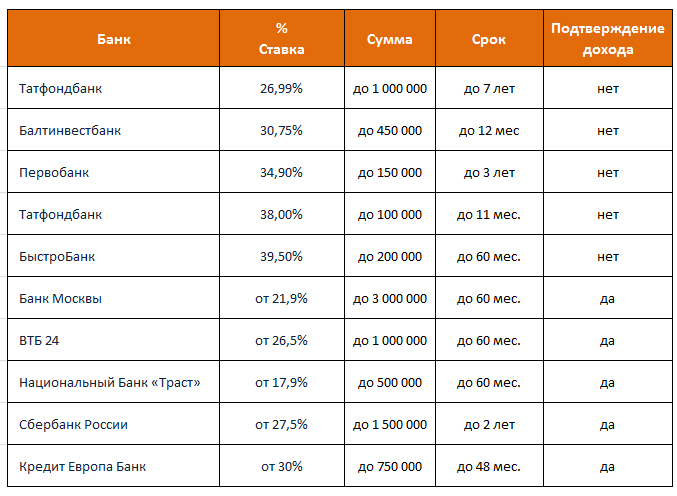

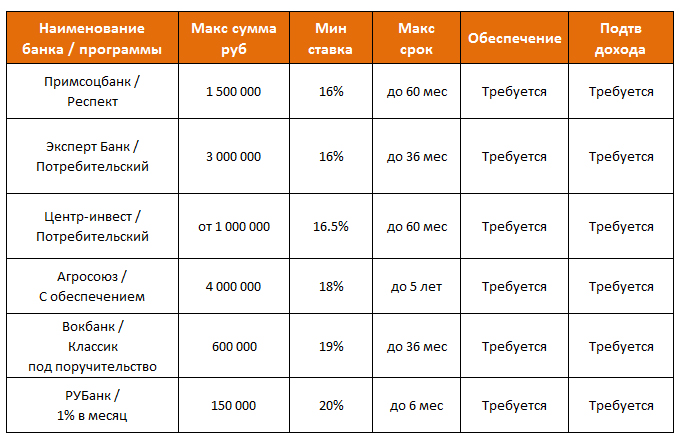

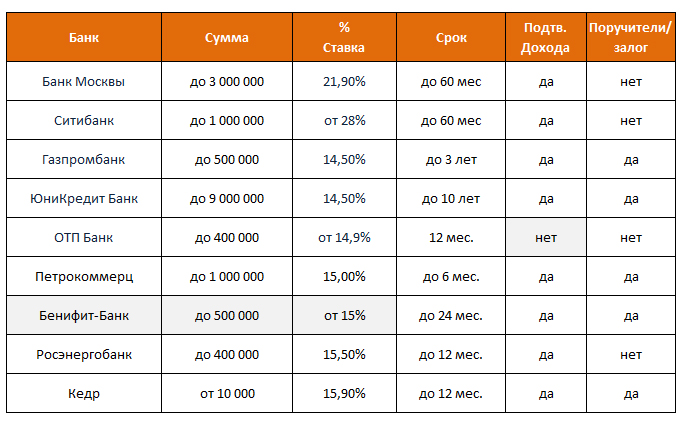

В каком банке выгодней взять потребительский кредит наличными

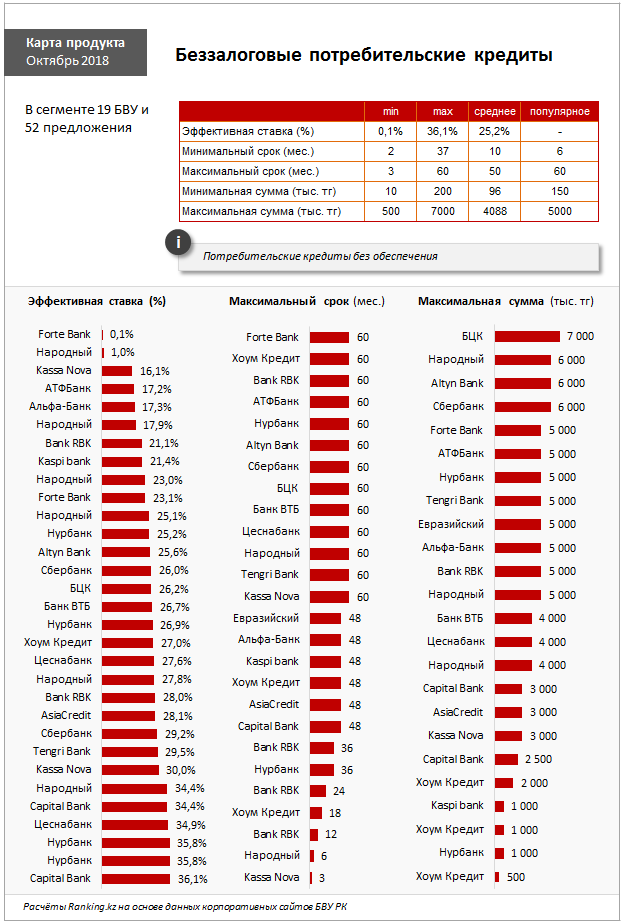

При выборе кредитной организации необходимо обращать внимание на следующие критерии:

- процентная ставка;

- срок кредитования;

- максимальная сумма;

- пакет документов;

- скорость оформления;

- наличие дополнительных возможностей для заемщика.

Чтобы определить, в каком банке лучше взять потребительский кредит, следует сравнить разные предложения и найти оптимальное. Далее подробнее поговорим о критериях, перечисленных выше.

Далее подробнее поговорим о критериях, перечисленных выше.

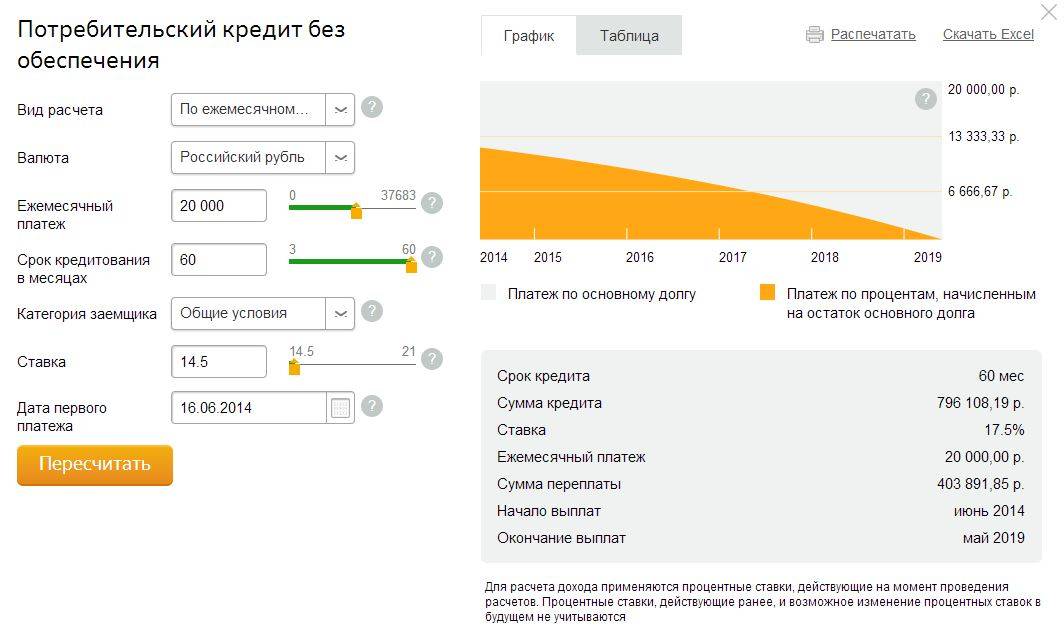

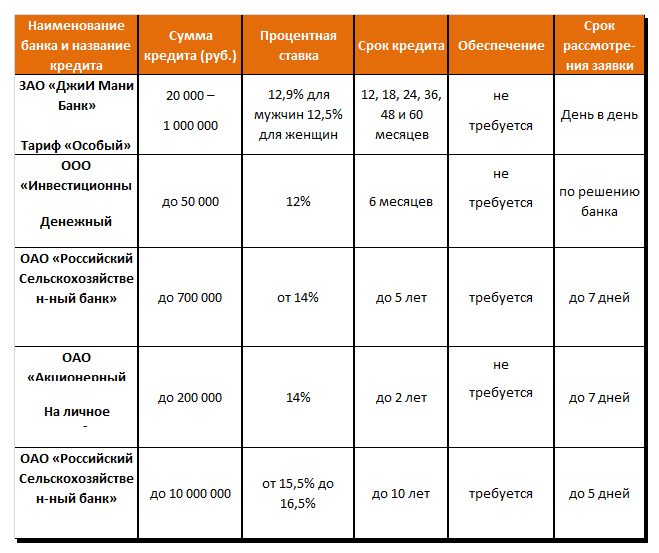

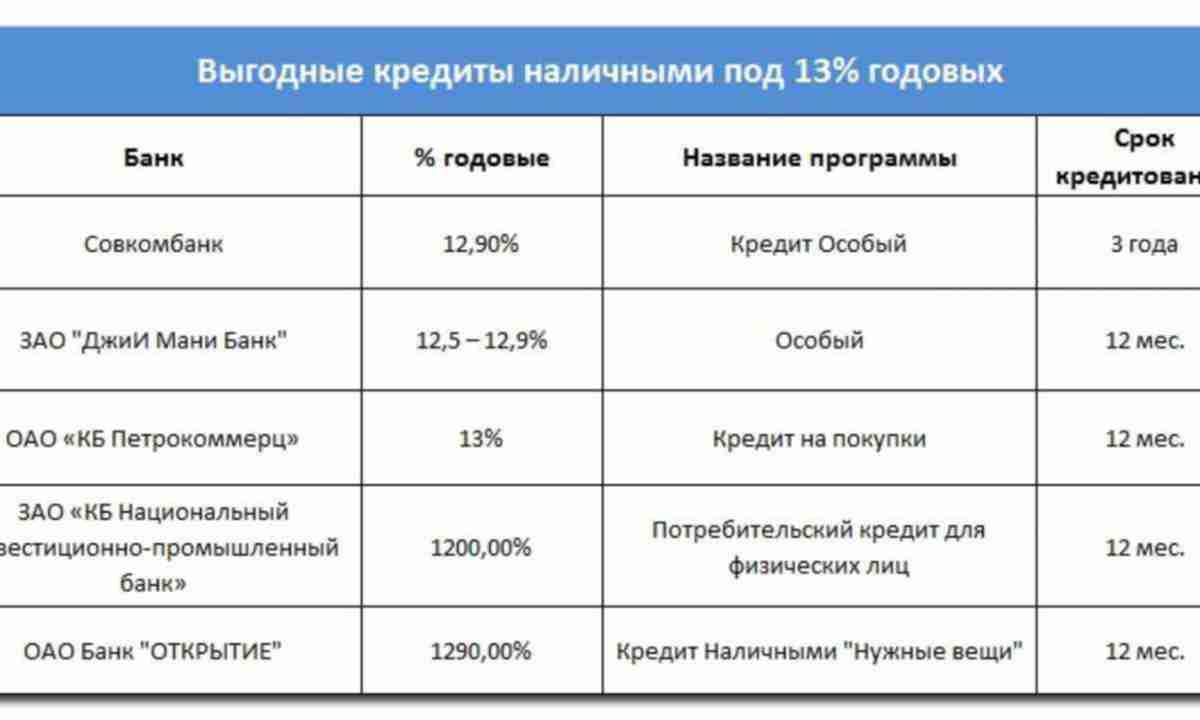

Процентная ставка и срок кредитования

Ставка — самый важный показатель, если заемщик ищет, где выгодно взять кредит на потребительские нужды. Ставка определяет итоговую сумму переплат, и в целом она не сильно различается в разных банках.

Многие кредитные организации предлагают особенно выгодные условия для конкретных категорий заемщиков. Как раз на такие банки и следует обращать внимание в первую очередь. Льготные ставки могут назначаться вкладчикам или постоянным заемщикам. Например, в Банке Русский Стандарт на сниженные ставки могут рассчитывать клиенты с хорошей кредитной историей и сотрудники организаций-партнеров.

Точную ставку можно узнать только после того, как банк рассмотрит заявку. Чтобы определить, где лучше взять потребительский кредит, стоит отправить заявки в разные кредитные организации и принять решение после их рассмотрения.

На итоговую сумму переплат влияет не только ставка, но и срок кредитования. Важно учитывать следующие закономерности:

- чем дольше срок кредитования, тем меньше ежемесячный платеж;

- чем дольше срок кредитования, тем больше заемщик платит банку.

Если клиенту важно переплатить как можно меньше, то максимальный срок кредитования не имеет особого значения. Но в том случае, когда доход не позволяет платить крупную сумму ежемесячно, этот критерий может оказаться решающим. В такой ситуации лучше брать потребительский кредит в банке, который предлагает долгий срок кредитования. В Банке Русский Стандарт он составляет от 12 до 60 месяцев.

Дополнительные услуги

Страхование заемщиков

Помогает погасить кредит в случае потери работы, постоянной утраты трудоспособности, ухода из жизни.

Выбираю дату платежа

Позволяет выбрать дату погашения кредита при оформлении кредита.

Постоянный контроль

Услуга оповещения об операциях и ИНФО m@il позволяют взять кредит и быть в курсе всех изменений по счету.

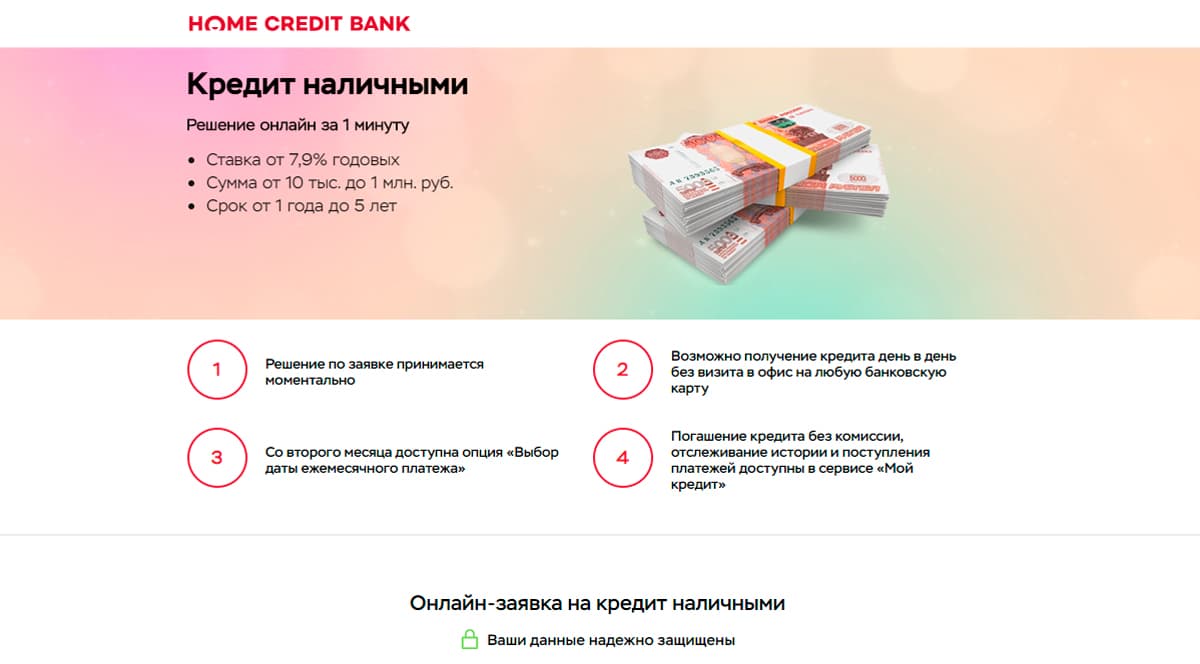

Сумма займа

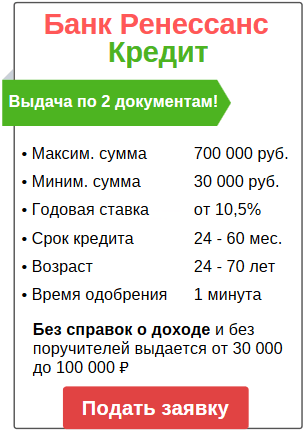

Предложения банков по потребительским кредитам различаются максимальной суммой. Это первый критерий, на который нужно обращать внимание перед подачей заявки. Если заемщику нужно 1 500 000 ₽, а банк выдает только 1 000 000 ₽, то нет смысла тратить время.

В Банке Русский Стандарт максимальная сумма кредита составляет 2 000 000 ₽ для сотрудников компаний, которые заключили с банком договор эквайринга и (или) договор об организации безналичных платежей. Для всех остальных клиентов максимальная сумма займа — 500 000 ₽.

Оформить кредит3 шага к получению потребительского кредита на выгодных условиях

Заявка

Заполните анкету на сайте, по телефону или в ближайшем офисе Банка Русский Стандарт.

Решение

Дождитесь смс или звонка от банка и узнайте о нашем решении.

Наличные

Приходите в офис банка, чтобы подписать кредитный договор и забрать деньги.

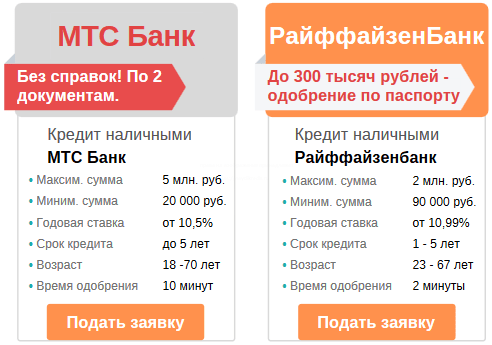

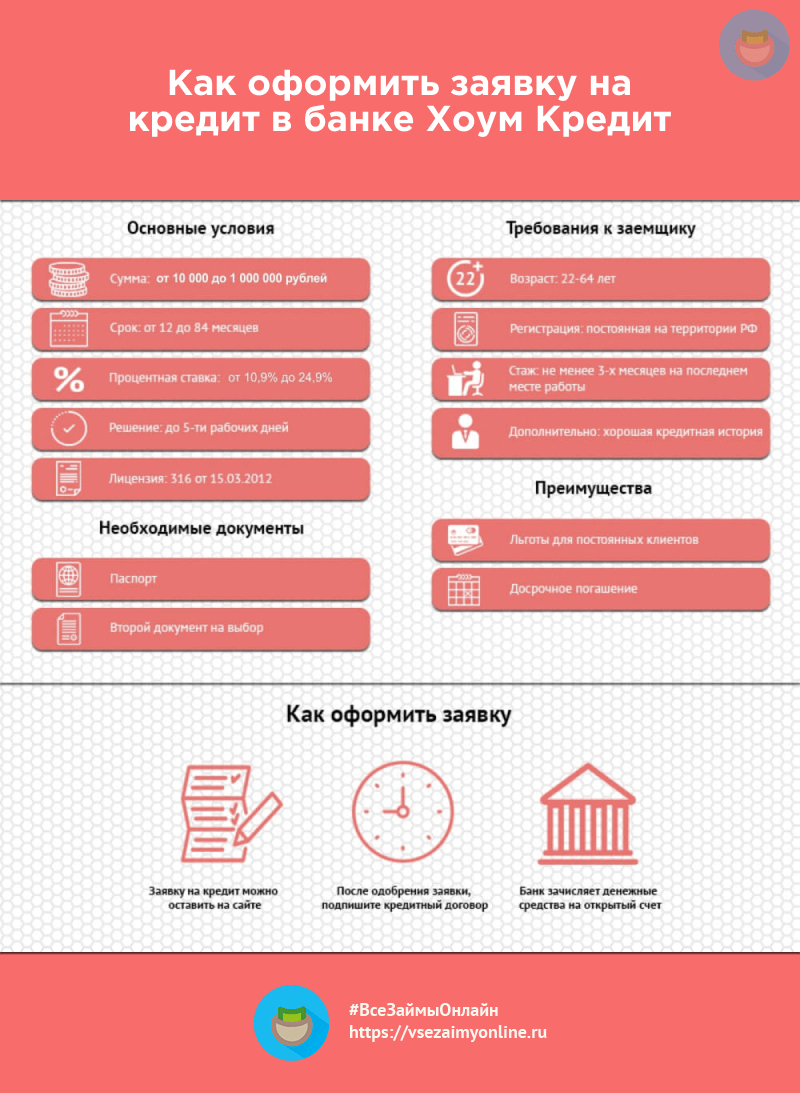

Пакет документов и скорость оформления

Эти два критерия влияют на то, насколько быстро заемщик может получить кредит:

- чем меньше документов, тем быстрее можно подать заявку;

- чем быстрее банк рассмотрит заявку, тем быстрее будет оформлен заем.

Ответ на вопрос, в каком банке выгодней брать потребительский кредит, зависит от того, насколько срочно нужны деньги. Чтобы получить средства уже на следующий день, следует подавать заявки только в те кредитные организации, которые работают оперативно и требуют минимальный пакет документов.

В Банке Русский Стандарт от подачи заявки до получения наличных проходит 1 день. Для оформления нужен только паспорт и второй документ, подтверждающий личность заемщика. Это может быть загранпаспорт, СНИЛС, водительское или пенсионное удостоверение.

Для оформления нужен только паспорт и второй документ, подтверждающий личность заемщика. Это может быть загранпаспорт, СНИЛС, водительское или пенсионное удостоверение.

Дополнительные возможности

К таким возможностям относятся информационная поддержка и другие услуги, которые делают кредит более удобным для заемщика. Клиенты Банка Русский Стандарт получают возможность:

- поменять дату платежа;

- выбрать наиболее удобный срок кредитования уже после того, как банк сформировал свое предложение;

- застраховаться от потери работы и (или) трудоспособности и включить стоимость страхового полиса в общую сумму кредита;

- всегда быть в курсе изменений счета и получать уведомления о предстоящей дате платежа.

Требования к заемщику в Банке Русский Стандарт

-

Российское гражданство.

- Возраст от 23 до 70 лет.

- Отсутствие судимостей.

- Постоянный источник дохода.

- Регистрация в регионе присутствия банка.

Десять советов о том, как правильно брать кредит в банке — Российская газета

После повышения ключевой ставки Центробанком на полтора процента до уровня в 9,5 процента нас ждет неминуемый рост стоимости кредитов. Банки повысят кредитные ставки по всем кредитам и будут выдавать потребительские займы еще более неохотно, чем сейчас. Как не оказаться в долговой кабале при оформлении кредита? Как при этом не дать банку получить на вас сверхприбыль? Какие банки выбирать? Об этом в материале «РГ».

1. В условиях повышенной ключевой ставки гражданам нужно быть особенно бдительными при оформлении новых кредитов. Первое, на что нужно смотреть — это репутация банка и его место на рынке. Беря кредит, вы должны точно понимать, у кого занимаете. Отправляясь в банк или микрофинансовую организацию, проверьте, что это финансовое учреждение официально зарегистрировано в Центробанке (к примеру, на сайте www.cbr.ru). Иначе вы с большой долей вероятности попадете в руки мошенников.

Беря кредит, вы должны точно понимать, у кого занимаете. Отправляясь в банк или микрофинансовую организацию, проверьте, что это финансовое учреждение официально зарегистрировано в Центробанке (к примеру, на сайте www.cbr.ru). Иначе вы с большой долей вероятности попадете в руки мошенников.

2. Второе, на что нужно обратить внимание заемщику, — конкретное содержание кредитного договора, его текст. Подписывая кредитный договор, ни на минуту не забывайте, что ставите подпись под своими обязательствами перед кредитором. За каждую позицию этого документа вы отвечаете перед ним. По закону у вас есть пять дней, чтобы принять решение по договору. Все переговоры с кредитором должны быть зафиксированы только в письменной форме. Во всех взаимоотношениях с кредитором заручайтесь письменными доказательствами своих действий и своей позиции. Помните: вы отстаиваете свои деньги. И если вам придется защищать их в суде, аргумент «в банке мне сказали» не пройдет.

3. Кредитные деньги должны работать на вас и только на вас. Деньги, которые вы берете, придется отдавать. Причем с процентами! Так что кредит должен решить вашу проблему, а не потакать прихоти. Например, образовательный кредит повысит вашу «стоимость» на рынке труда, а ипотечный — даст возможность построить или расширить семью.

Деньги, которые вы берете, придется отдавать. Причем с процентами! Так что кредит должен решить вашу проблему, а не потакать прихоти. Например, образовательный кредит повысит вашу «стоимость» на рынке труда, а ипотечный — даст возможность построить или расширить семью.

4. Также надо понимать, что кредит надо брать только в валюте дохода. Сколько бы вам не внушали мысль о преимуществах «экзотических» кредитов — например, в иностранной валюте — вспомните, что в этом случае банк перекладывает на вас валютные риски. Это особенно актуально при нынешней волатильности курса рубля по отношению к доллару и евро.

5. Сами документы, то есть текст кредитного договора, надо хранить как зеницу ока. Ни по телефону, ни в интернете не сообщайте информацию о своих кредитах и депозитах. Чем лучше вы бережете свои документы от посторонних глаз, тем меньше шансов, что ими воспользуются недобросовестные люди. Кроме того, легкость получения кредитных денег может породить «облегченное» отношение к их возврату. Вы можете забыть о дне, когда надо делать очередной платеж. Но кредитор никогда этого не забудет и не преминет назначить вам штрафные санкции.

Вы можете забыть о дне, когда надо делать очередной платеж. Но кредитор никогда этого не забудет и не преминет назначить вам штрафные санкции.

6. При получении кредита вам могут предложить оформить банковскую карту, на которую вам положат деньги. Банковская карта — безусловно, очень удобное средство платежа. Но бывают случаи, не столь частые, когда с нее исчезают деньги. Один из путей ограничить доступ мошенников к вашим деньгам — установить такой лимит по карте, какой позволит вам не рисковать слишком большой суммой. И следить за телефоном! Если к вашему телефону подключена услуга «мобильный банкинг», следите за телефоном как за банковской картой. Вы готовы передать ее «третьим лицам»? Вот и с телефоном следует поступать также. Если вы долго не пользуетесь SIM-картой, ваш мобильный оператор может передать ее другому лицу, и это лицо вовсе не обязательно окажется порядочным человеком.

7. Не берите кредит в том же банке, где у вас депозит. Иначе может возникнуть неожиданная для вас ситуация: если банк лишится лицензии, вам не выплатят страховку по депозиту, пока не вернете долг по кредиту. Не стройте кредитную «пирамиду». Нельзя брать новый кредит, чтобы расплатиться с прежним. Рано или поздно такая «пирамида» рухнет, и вам из-под обломков не выбраться.

Не стройте кредитную «пирамиду». Нельзя брать новый кредит, чтобы расплатиться с прежним. Рано или поздно такая «пирамида» рухнет, и вам из-под обломков не выбраться.

8. Не обращаться к финансовым «знахарям». «Антиколлекторы», сомнительные «адвокаты» и прочие «решальщики» обещают вам взять на себя все ваши финансовые проблемы, но лишь до тех пор, пока с вас что-то можно получить. Ваши деньги кончатся, а ваши проблемы останутся с вами.

9. Президент Ассоциации российских банков Гарегин Тосунян также советует россиянам обращать внимание на свое финансовое здоровье и четко рассчитывать его параметры. Нужно округлять доходы в сторону уменьшения, а расходы — в сторону увеличения, говорит он. «Нужно исходить из риска уменьшения доходов, нужен деловой пессимизм, нужно объективно оценивать ситуацию на рынке труда, инфляцию, курс рубля», — рассказал он «РГ». Собеседник считает, что банку правильно отдавать 25 процентов своего ежемесячного дохода. Такой заемщик для банков является комфортно-рисковым. Но некоторые банки получают и 30-35 процентов от ежемесячного дохода своих заемщиков.

Но некоторые банки получают и 30-35 процентов от ежемесячного дохода своих заемщиков.

10. По словам доцента факультета финансов и банковского дела РАНХиГС при Президенте РФ Василия Якимкина, физические лица при кредитовании в банках должны обращать внимание на соотношение «дебет-кредит», то есть на соотношение собственных доходов и расходов. Как только эта разница становится меньше нуля, это будет означать финансовое нездоровье. Тогда надо урезать расходы, искать более доходную работу, увеличивать свой заработок, и вообще оптимизировать свои издержки. Василий Якимкин считает, что в месяц российским гражданам комфортнее отдавать кредитору не более 30-40 процентов своего дохода. Но если у граждан доход превышает прожиточный минимум в десятки раз, то банкам можно отдавать и половину зарплаты, поскольку это будет не критично.

| Кредит на все, что хочется! | от 30000 до 3 млн. |

от 4,5% до 10,2% | от 1 мес. до 5 лет | ||

| Кредит «Газомоторное топливо» | от 50000 до 300000 | 9% | от 13 мес. до 3 лет | ||

| Кредит на развитие личного подсобного хозяйства | от 30000 до 1 млн. |

от 11% до 12% | от 13 мес. до 5 лет | ||

| Рефинансирование потребительских кредитов | от 30000 до 3 млн. | от 5,4% до 11,5% | от 13 мес. до 7 лет | ||

| Кредит «Пенсионный» | от 30000 до 3 млн. |

от 6% до 10,5% | от 6 мес. до 7 лет | ||

| Кредит «Потребительский без обеспечения» | от 30000 до 5 млн. | от 7,4% до 11,5% | от 13 мес. до 7 лет | ||

| «Кредит для самозанятых граждан Новые возможности» | от 30000 до 300000 | от 9,5% до 13% | от 13 мес. до 5 лет до 5 лет | ||

| Кредит с гос. поддержкой для жителей села | от 30000 до 250000 | от 3,25% до 15,5% | от 6 мес. до 5 лет | ||

| Нецелевой потребительский кредит под залог недвижимости | от 100000 до 10 млн. | от 9,7% до 11% | от 1 года до 10 лет | ||

| Ипотека с господдержкой для семей с детьми | от 100000 до 12 млн. |

от 4,45% | от 1 года до 30 лет | от 15% | |

| Рефинансирование ипотеки | до 20 млн. | от 7,7% | от 1 года до 30 лет | ||

| Ипотечное жилищное кредитование | от 100000 до 60 млн. |

от 7,5% | от 1 года до 30 лет | от 15% | |

| Военная ипотека для участников НИС, имеющих детей | до 4,4 млн. | 5% | от 3 лет до 27 лет | от 15% | |

| Ипотека для военных | до 3060000 | 8,85% | от 3 лет до 27 лет | от 10% | |

| Ипотека по 2 документам | от 100000 до 4 млн. |

от 8,7% | от 1 года до 25 лет | от 40% | |

| Ипотека с господдержкой | от 100000 до 3 млн. | от 5,3% до 5,8% | от 1 года до 30 лет | от 15% | |

| Целевая ипотека | от 100000 до 20 млн. |

от 9,3% до 11,5% | от 1 года до 30 лет |

Более 60% желающих взять кредит получили отказ от банков :: Финансы :: РБК

«Предупреждения регулятора о рисках перегрева на рынке потребительского кредитования достигли не только ушей, но и сознания банкиров», — замечает старший кредитный эксперт Moody’s Ольга Ульянова. Участники рынка действительно ужесточили требования к заемщикам — как из-за новаций ЦБ, так и из-за собственных опасений, считает она.

Рост закредитованности населения привел к снижению качества входящего клиентского потока, объясняет динамику отказов младший директор по банковским рейтингам «Эксперт РА» Ксения Балясова. По ее словам, банки стараются переориентироваться на группу более проверенных клиентов, но прирост количества таких заемщиков снижается.

Читайте на РБК Pro

Гендиректор ОКБ Артур Александрович связывает поведение банков с их переходом к продажам кредитных продуктов онлайн: доля заявок в интернете росла с начала 2018 года, но к середине 2019-го появились признаки снижения качества кредитных портфелей. «Банки очень активно привлекают заявки среднего и низкого кредитного качества в высокорисковых каналах продаж, одновременно резко ужесточая требования к кредитному качеству во втором полугодии», — отмечает эксперт.

Уровень одобрения кредитных заявок будет снижаться и дальше, а вслед за ним и темп роста новых выдач, считает старший аналитик рейтингового агентства НКР Егор Лопатин. Но рост доли отказов и повышение требований к заемщикам имеют место не во всех банках, говорит директор рейтингов финансовых институтов Национального рейтингового агентства (НРА) Юрий Ногин. По его словам, ужесточение политики больше свойственно для монолайнеров, которые специализируются на рознице. О том, что в их банках уровень одобрения значительно не изменился, РБК сообщили представители ВТБ, «Открытия», РНКБ и Русфинанс Банка («дочка» Росбанка).

Банки стали жестче и без ЦБ

Многие игроки постепенно закручивают гайки для новых клиентов и концентрируются на работе с существующей клиентской базой, признает вице-президент банка «Ренессанс Кредит» Григорий Шабашкевич. Однако он связывает это с ухудшением платежного поведения заемщиков, а не с мерами ЦБ.

ПДН не повлиял на уровень одобрения, отметил директор департамента розничных рисков Промсвязьбанка Евгений Иванов. С ним согласен первый зампред правления Совкомбанка Сергей Хотимский: «На снижение одобрения повлияло само постепенное увеличение кредитной нагрузки потенциальных заемщиков».

Банки продолжат ужесточать условия отбора заемщиков на фоне снижения кредитных ставок в течение всего 2020 года, считает Ульянова из Moody’s. «В конечном итоге года через два, полагаем, осознание насыщения рынка потребительским кредитом придет ко всем игрокам и темпы роста этого сегмента будут более или менее сопоставимы с темпами роста номинальных доходов домохозяйств», — заключает она.

В 2019 году объемы выдачи банковских кредитов населению росли примерно на 20%, весной рост доходил до 23,8% в годовом выражении. Однако к концу года темпы стали снижаться (до 18,6%). Особенно сильно увеличивалась выдача необеспеченных кредитов (максимум на 1 мая — плюс 25,2%). Согласно прогнозу регулятора, в 2020 году рост потребкредитования замедлится до 10% в годовом выражении, а ипотечное кредитование будет расти на 20%.

По данным Росстата, реальные доходы россиян за первые три квартала выросли на 0,8%. Самый сильный рост был зафиксирован в третьем квартале — на 3,3%.

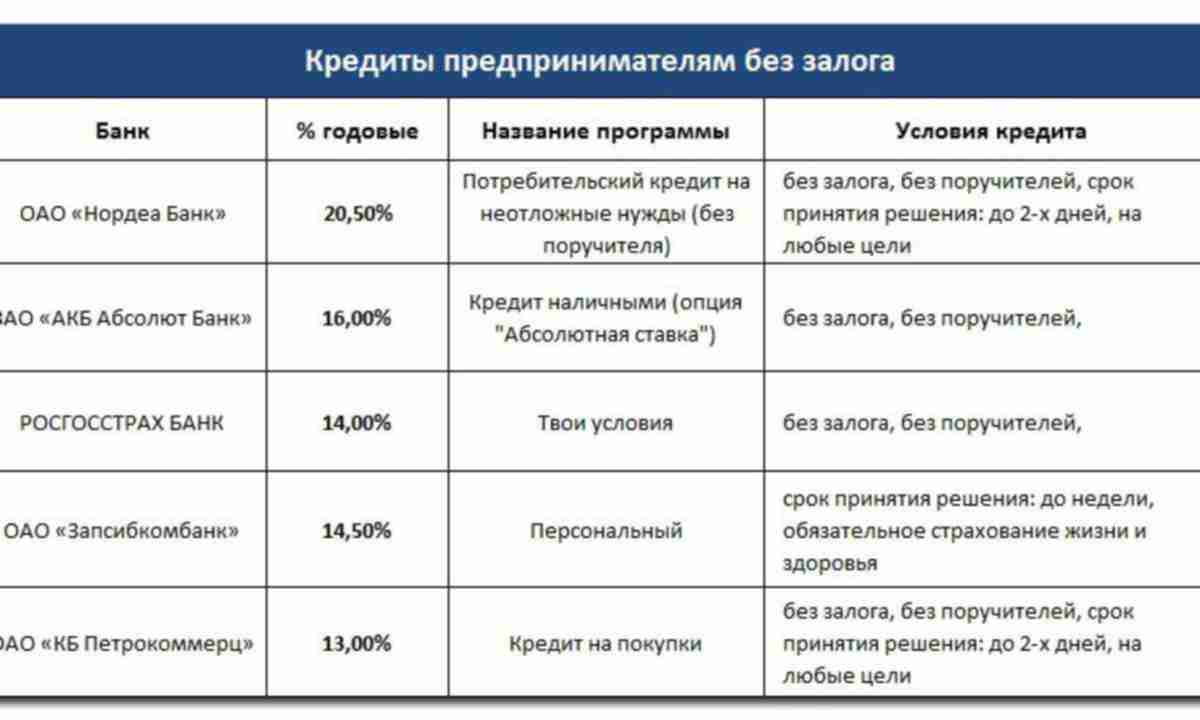

в чём разница между кредитам для юрлиц и частников

Банки, действующие сегодня, лояльно относятся к своим клиентам и стараются предложить потенциальным заемщикам максимально большое количество кредитных предложений. Среди таких кредитных программ часто встречаются предложения для бизнеса. Если хорошо постараться, то можно найти весьма выгодное предложение

Если хорошо постараться, то можно найти весьма выгодное предложение

Оформление и погашение кредита обычно не вызывают сложностей у человека, но у программ заимствования на бизнес имеются свои особенности, часто требуется страховка кредита. Средства, полученные по кредитам на бизнес, заемщик сможет тратить на: обновление основных средств, на пополнение оборотного капитала, на приобретение нематериальных активов, на диверсификацию производства и пр.

Бизнес-кредиты одним заемщикам позволяют открыть дело и наладить его работу, иным расширить уже действующий бизнес, покорить новые рынки. Кредиты на бизнес могут выдаваться как отдельным физическим лицам, так и целым компаниям. У каждого такого займа имеются свои особенности, а потому говорить о таких кредитах следует отдельно.

Кредиты физическим лицам для развития бизнеса

Граждан, которые имеют собственное дело, часто еще называют индивидуальными предпринимателями. Испытывая нехватку денежных средств человек, сможет обратиться к кредитору за получением кредита на бизнес. У индивидуального предпринимателя есть выбор: он может попросить в банке корпоративный кредит на стандартных условиях или воспользоваться предложением для малого бизнеса.

У индивидуального предпринимателя есть выбор: он может попросить в банке корпоративный кредит на стандартных условиях или воспользоваться предложением для малого бизнеса.Лучше обращать внимание на специальные программы кредитования, среди которых можно отыскать бюджетный кредит. Кредиты для бизнеса хороши еще и тем, что при их разработке кредитно-финансовыми организациями учтены все тонкости предпринимательской деятельности. Большое количество предложений от разных кредиторов позволяет каждому человеку подобрать вариант, который покажется ему наиболее удачным решением.

Так, например, когда требуется получить кредит быстро можно воспользоваться программами экспресс-кредитования. Кредиторы разрешают получать на бизнес универсальные кредиты, займы для пополнения оборотных средств, пользоваться овердрафтом. Бюджетный кредит среди таких предложений найти будет сложно, обычно он предоставляется банками уже проверенным предпринимателям.

Размер займа для индивидуального предпринимателя в каждом банке рассчитывается свой. С маленькими суммами выдается кредит без залога. Если запрашиваемая сумма будет большой, кредитор будет требовать обеспечение. Таким обеспечением может становиться поручитель или ценное имущество, все зависит от договоренностей с кредитором.

С маленькими суммами выдается кредит без залога. Если запрашиваемая сумма будет большой, кредитор будет требовать обеспечение. Таким обеспечением может становиться поручитель или ценное имущество, все зависит от договоренностей с кредитором.

Если индивидуальный предприниматель не захочет или же не может расплатиться с долгами по займу перед кредитором, тогда кредитор будут продавать имущество или требовать оплату с поручителя. При больших кредитных суммах обязательной будет страховка кредита. Страховку кредита банк не имеет права навязывать, но если заемщик будет отказываться от подобной траты, то кредитор может отказаться от заключения сделки или предложит менее выгодный кредит.

Потребительский кредит на развитие бизнеса

Для развития бизнеса можно взять потребительский кредит, который, к сожалению, окажется менее удобным и выгодным. Специальные продукты бизнес-кредитования часто предлагают пониженные ставки, к тому же сроки действия подобных программ практически всегда оказываются длительными. Условия погашения долга по специальным бизнес-программам для индивидуальных предпринимателей банки могут рассчитывать с учетом всех особенностей бизнеса. Ярким примером тому могут служить графики, которые разрабатываются для сезонных предприятий.

Условия погашения долга по специальным бизнес-программам для индивидуальных предпринимателей банки могут рассчитывать с учетом всех особенностей бизнеса. Ярким примером тому могут служить графики, которые разрабатываются для сезонных предприятий.Бизнес-кредиты физическим лицам обычно выдаются достаточно быстро. Редко рассмотрение заявки затягивается более чем на одну неделю. Посредством подобных банковских предложений каждый человек сможет построить свое дело, развить новые направления действующего бизнеса, расширить его масштабы.

Есть у зама для физических лиц на бизнес и свои недостатки. Первый из них это переплата. Кроме того, для оформления его потребует огромное количество бумаг, по которым банк-кредитор сможет узнать о хозяйственной деятельности заемщика. Как уже было сказано, ранее крупный кредит требует залог. Размер кредита не будет превышать стоимость представленного залога, а залог часто оценивается вполовину дешевле его реальной рыночной стоимости.

Кредиты юридическим лицам на бизнес

Предприятия, которые относятся к среднему или малому бизнесу, время от времени тоже нуждаются в дополнительных денежных средствах. Для них в финансово-кредитных учреждениях действуют специальные программы корпоративного кредитования.Если компания ответственно подойдет к выбору кредитного продукта, то в результате она сможет получить нужные ресурсы с минимальными переплатами. Для юридических лиц кредитно-финансовыми учреждениями разработаны следующие виды банковского финансирования: коммерческая ипотека, займ на текущую деятельность, лизинг, универсальный кредит, факторинг и инвестиционный кредит.

Коммерческая ипотека во многом походит на обычный кредит для приобретения недвижимости, только на денежные средства банка приобретается недвижимость, нужная для бизнеса. Юридическое лицо в качестве залога по такой ипотеке может использовать уже имеющуюся недвижимость или приобретаемые объекты.

По таким программам страховка кредита является обязательной. Выбирать компанию, где будет проводиться страховка кредита, заемщик может самостоятельно, навязывание страховой компании кредитором считается противозаконным.

Выбирать компанию, где будет проводиться страховка кредита, заемщик может самостоятельно, навязывание страховой компании кредитором считается противозаконным.

Когда юридическому лицу сложно определиться с наиболее подходящим видом кредита, он обычно обращает внимание на универсальный кредит. Найти бюджетный кредит среди таких программ сложно. Обычно они не имеют никаких особых условий и требований и берутся заемщиками для приобретения основных средств или для пополнения оборотного капитала.

Оформить заявку на кредит инвестиционный человек сможет только при наличии грамотно составленного бизнес-плана. Это может быть бизнес-план для построения нового дела, а может быть план для расширения уже действующего бизнеса.

Довольно востребованными в последнее время среди юридических лиц стали лизинг и факторинг. Специалист, прежде чем выбрать вид кредита на бизнес, советует юридическим лицам заняться расчетами размера обязательного платежа и выбирать варианты только с посильными кредитными нагрузками. В таком случае можно будет избежать многих неприятностей. При расчетах необходимо будет учитывать не только основной долг, а также проценты, к ним нужно будет прибавить все банковские комиссии и не забыть про страховку кредита.

В таком случае можно будет избежать многих неприятностей. При расчетах необходимо будет учитывать не только основной долг, а также проценты, к ним нужно будет прибавить все банковские комиссии и не забыть про страховку кредита.

Выгодный кредит для бизнеса

Среди всех программ кредитов для бизнеса иногда можно встретить бюджетный кредит. Такой вариант кредитования является самым желаемых для любого заемщика, так как переплата по нему оказывается минимальной. Особенность такого кредита на бизнес заключается в том, что компании и индивидуальные предприниматели получают необходимые средства на возмездной или возвратной основе.Бюджетный кредит может получить только лицо, бизнес которого является стабильно успешным. Если у банка возникают малейшие подозрения, что заемщик будет вовремя производить погашение кредита, заявка на такой бизнес-кредит получает отказ.

Данный вид кредита на бизнес требует от заемщика предоставления обеспечения. Кредитор может согласиться на банковские гарантии, на поручительство, на оформление некого имущества в залог (в этом случае проводится страховка кредита). Залогом могут быть акции и иные ценные бумаги.

Залогом могут быть акции и иные ценные бумаги.

Стоимость залога при продаже должна полностью покрывать долг заемщика по займу. Всегда заявка на бюджетный кредит получает отказа, если заемщик представляет в качестве обеспечения поручителя с незакрытыми займами. Следует отметить, что средства в долг по такому займу можно будет получить только на определенные цели, причем кредитор будет контролировать их использование.

Как правильно погасить кредит

Современные финансово-кредитные организации обычно разрешают погашение кредита несколькими способами. Иногда сам банк решает, какую схему использовать, в некоторых случаях это самостоятельно может сделать заемщик до подписания соглашения кредита на бизнес. В любом случае выбранная схема обязательно указывается в кредитном соглашении, как страховка кредита, годовой процент и прочие условия.

Итак, погашение кредита для бизнеса лицами физическими и юридическими может проводиться по аннуитетной схеме. Особенность такой схемы заключается в том, что размер платежа каждый месяц оказывается одинаковым. В сумму включаются проценты по займу и часть основного долга.

Особенность такой схемы заключается в том, что размер платежа каждый месяц оказывается одинаковым. В сумму включаются проценты по займу и часть основного долга.

Второй вариант – это погашение кредита по дифференциальной схеме. В этом случае размер платежа каждый месяц оказывается разным. Чтобы заемщик не запутался, кредитор выдает ему с кредитным договором схему выплату долга, где суммы расписаны на каждый месяц в течение всего установленного срока займа.

Есть и такие банки, которые допускают погашение кредита по индивидуальной схеме. Схема эта разрабатывается с учетом пожеланий заемщика. Такой вариант часто принимается для бизнеса, который связан с сезонностью.

Особую нишу на рынке банковского кредитования занимают сегодня инвестиционные кредиты . Как правило, заемщики оформляют подобные кредиты с целью произвести модернизацию уже действующего предприятия или для организации нового производства.

Источник: http://www. bankist.ru/

bankist.ru/

банков США превзошли прогнозы по прибыли из-за восстановления экономики, выгодные сделки

ВАШИНГТОН, 14 октября (Рейтер) — Четыре крупнейших американских потребительских банка опубликовали на этой неделе еще один успешный квартал, поскольку восстанавливающаяся экономика позволила им высвободить больше денежных средств, которые они отложили на борьбу с пандемией убытки, в то время как горячие сделки, долевое финансирование и торговля также увеличили их чистую прибыль.

JPMorgan Chase & Co (JPM.N), Citigroup (CN), Well Fargo & Co (WFC.N) и Bank of America Corp (BAC.N), которые аналитики и экономисты считают лидерами экономики в целом. совокупная прибыль 28 долларов.7 миллиардов за третий квартал, превзойдя оценки аналитиков.

Большая часть этого была вызвана высвобождением средств в сумме 6 миллиардов долларов, которые банки отложили на покрытие убытков по ссудам, вызванных пандемией, которые не материализовались благодаря чрезвычайным правительственным мерам стимулирования, программам помощи и каникулам для погашения ссуд.

С введением вакцинации в стране, позволяющей американцам вернуться к работе и возобновить общение после 19 месяцев закрытия предприятий из-за пандемии и ограничений на поездки, потребительские расходы резко выросли, заявили банки.

Рост кредитов, ключевой показатель, за которым пристально следят аналитики, был неоднозначным по Уолл-стрит. Некоторые кредиторы все еще изо всех сил пытаются увеличить свои кредитные портфели, поскольку потребители и предприятия, наполняемые деньгами от программ государственной помощи, продолжают выплачивать ссуды.

В целом, однако, руководители были осторожно оптимистичны в отношении того, что экономика находится на здоровой траектории, несмотря на некоторые риски на горизонте, включая последнюю волну инфекций COVID-19 и опасения по поводу инфляции.

«Перспективы экономики многообещающие», — заявил в четверг аналитикам исполнительный директор Wells Fargo Чарльз Шарф.

«Финансовое положение потребителей остается сильным, при этом долг на самом низком уровне за 45 лет и долговая нагрузка ниже долгосрочного среднего. Компании также сильны».

У клиентов банка есть наличные, и они хотят их потратить, добавил он, отметив, что медианные остатки на депозитах клиентов остаются выше докандемических уровней.

По данным JPMorgan, совокупные расходы по дебетовым и кредитным картам выросли на 26% по сравнению с аналогичным периодом прошлого года, в то время как ставки по платежам по картам стабилизировались, что способствовало умеренному росту кредитных карт.В Bank of America общие расходы по кредитным и дебетовым картам выросли на 21%.

Расходы на кредитные карты под брендом Citi в США подскочили на 24% по сравнению с прошлым годом, но с таким количеством клиентов, выплачивающих остатки, чистый процентный доход со счетов кредитных карт упал на 3%. Признак того, что тенденция может измениться, чистый процентный доход по картам вырос на 5% по сравнению со вторым кварталом.

Признак того, что тенденция может измениться, чистый процентный доход по картам вырос на 5% по сравнению со вторым кварталом.

«В целом, прибыль по всем направлениям действительно солидная, — сказал Патрик Кейзер, портфельный менеджер Brandywine Global Investment Management.

ФОТОГРАФИИ В ФАЙЛАХ: На этой комбинированной фотографии из файлов Reuters видны признаки банка JP Morgan Chase, Citibank и Wells Fargo & Co. REUTERS / File Photos

Подробнее

«Мы наблюдаем признаки перебоя в росте кредитования [и] оптимизм по поводу сохранения экономической мощи, подтверждение силы потребителя».

«В ОГНЕ»

Огромные рынки капитала за последние шесть месяцев также оказали поддержку крупнейшим кредиторам страны, благодаря легким денежно-кредитным условиям, которые привели к рекордным объемам как слияний и поглощений (M&A), так и первичных публичных размещений, увеличивая комиссии.

Это помогло смягчить спад в торговле с фиксированным доходом в этом году, который в прошлом году был ускорен из-за сильной волатильности рынка.

Гигант инвестиционно-банковской деятельности Morgan Stanley Inc (MS.N) в четверг опроверг прогнозы, сообщив о прибыли в размере 3,58 млрд долларов, что почти на 38% больше по сравнению с аналогичным периодом прошлого года. Во многом это произошло благодаря рекордным 1,27 млрд долларов дохода от консультирования по сделкам. подробнее

«Сам инвестиционный банк и M&A в огне», — сказал Джеймс Горман, исполнительный директор банка, в интервью CNBC после результатов.«У нас есть рост мирового ВВП, огромные бюджетные стимулы, рекордно низкие процентные ставки. Люди хотят совершать сделки».

Кульминационным моментом третьего квартала JPMorgan стало также подразделение корпоративного и инвестиционного банка, где гонорары за консультационные услуги почти утроились из-за сильных слияний и поглощений и андеррайтинга акций. В целом, это подразделение сообщило о росте чистой выручки на 6%.

В целом, это подразделение сообщило о росте чистой выручки на 6%.

В Bank of America выручка подразделения акций выросла на 33% по сравнению с аналогичным периодом прошлого года, что было обусловлено ростом объемов клиентского финансирования и высокими торговыми показателями, в то время как Citigroup сообщила, что выручка от операций на фондовых рынках подскочила на 40%.

Goldman Sachs (GS.N), наиболее успешный участник сделок с Уолл-стрит, завершит сезон отчетности банков в пятницу.

В то время как рынки капитала процветали, рост кредитов оставался неоднородным.

JPMorgan сообщил в среду, что кредиты по всему банку выросли на 5% по сравнению с прошлым годом, в то время как Citi в целом не изменился. Bank of America и Wells Fargo сообщили о снижении роста кредитов в годовом исчислении.

Тем не менее, кредитование Bank of America, похоже, движется в правильном направлении: остаток по кредитам вырос на 21 миллиард долларов по сравнению со вторым кварталом этого года.

«Мы по-прежнему видим, как люди оплачивают свои счета и уменьшают оборот, — сказал Кейзер. «Так что отсутствие роста кредита легко объяснимо».

Написано Мишель Прайс; репортажи Анирбана Сена, Нур Зайнаб Хуссейн, Сохини Поддер, Манья Сайни, Мэтта Скаффема, Дэвида Генри и Элизабет Дилтс Под редакцией Ника Зиемински

Наши стандарты: принципы доверия Thomson Reuters.

Прибыль Bank of America превзошла рост потребительских кредитов, снизив расходы

Света Сингх, Имани Моисе

(Reuters) — В понедельник Bank of America Corp сообщил о квартальной прибыли выше ожиданий аналитиков, став вторым по величине U.Кредитор S. сократил расходы и извлек выгоду из роста кредитов и депозитов на фоне укрепления экономики.

Непроцентные расходы за квартал снизились на 5% по сравнению с прошлым годом, поскольку банк сократил численность персонала и работал над оцифровкой своих розничных операций для снижения накладных расходов.

Выручка выросла в каждом сегменте банка, за исключением глобального банковского обслуживания, где снижение комиссий за инвестиционно-банковские услуги привело к снижению выручки на 2 процента.

Акции банка выросли на 2,4% до 29 долларов.24 часа в утренней торговле.

За время своего почти десятилетнего пребывания в должности генеральный директор Брайан Мойнихан сосредоточился на повышении эффективности разветвленных операций банка. Два года назад он пообещал сократить расходы до 53 миллиардов долларов к концу этого года, и банк подтвердил, что он идет по пути к достижению этой цели и планирует удерживать расходы на этом уровне до 2020 года.

В целом ожидалось, что банки сообщают о повышении комиссии за инвестиционно-банковские услуги в этом году, поскольку более низкие ставки корпоративного налога в США и более благоприятная нормативно-правовая среда стимулируют заключение сделок.

Мойнихан признал во время разговора с аналитиками, что банк отстает от конкурентов, когда дело доходит до заработка за консультационные услуги по слияниям и поглощениям.

«Команда знает, что может работать лучше, и ей это нужно», — сказал он.

Снижение корпоративных налогов помогло увеличить чистую прибыль Bank of America вместе с его аналогами с Уолл-стрит, в то время как повышение процентных ставок Федеральной резервной системы привело к увеличению чистого процентного дохода.

ФОТО ФАЙЛА: Клиент использует банкомат в отделении Bank of America в Бостоне, Массачусетс, США.S., 11 октября 2017 г. REUTERS / Brian Snyder / File Photo

Общий объем кредитов Bank of America увеличился на 2% за квартал, в основном за счет роста его бизнеса в сфере банковского обслуживания потребителей и управления капиталом.

Общий рост кредитов по-прежнему зависел от текущего портфеля потребительских кредитов на недвижимость, в то время как годовой рост в бизнес-сегментах Bank of America составил 5 процентов.

Для сравнения: основные займы JPMorgan Chase & Co, которые не включают потребительские кредиты и займы крупнейшим корпорациям, выросли за квартал на 7 процентов. Общий объем кредитов Citigroup Inc вырос на 5 процентов.

Общий объем кредитов Citigroup Inc вырос на 5 процентов.

Рост кредитов в сочетании с более высокими процентными ставками помогли увеличить чистый процентный доход в течение квартала, но рост процентных ставок также увеличил цену, которую банк платит по своим депозитам.

Банк увеличил ставку, которую он выплачивает по депозитам в своих подразделениях по управлению активами и глобальных банковских подразделениях, сказал финансовый директор Пол Донофрио.

В целом чистая прибыль Bank of America, относящаяся к держателям обыкновенных акций, выросла на 36,3% до 6 долларов.47 миллиардов во втором квартале.

Без учета статей, он заработал 64 цента на акцию по сравнению со средним ожиданием 57 центов на акцию, согласно Thomson Reuters I / B / E / S.

Чистый процентный доход вырос на 6 процентов, поскольку большой объем депозитов и ипотечных ценных бумаг, чувствительных к процентной ставке, помог банку воспользоваться преимуществами четырех повышений процентных ставок за последний год.

Выручка за вычетом процентных расходов упала на 1 процент до 22,76 миллиарда долларов. Выручка за предыдущий квартал года включала прибыль в размере 793 млн долларов до вычета налогов от продажи банка, не имеющего отношения к U.С. Потребительский карточный бизнес. Аналитики ожидали, что выручка составит 22,29 миллиарда долларов.

(Эта версия истории исправляет день недели в первом абзаце)

Репортаж Светы Сингх в Бангалоре и Имани Моисе в Нью-Йорке; Редактирование Мередит Маззилли и Сьюзан Томас

Скачок прибыли Bank of America во 2-м квартале, чему способствовало меньшее количество безнадежных кредитов

НЬЮ-ЙОРК (AP) — Прибыль Bank of America во втором квартале выросла более чем вдвое по сравнению с годом ранее, поскольку гигант потребительского банкинга смог переместить больше кредитов на «хорошую» сторону своего баланса по мере ослабления пандемии.

BofA — последний из крупных банков с Уолл-стрит, сообщивший об увеличении прибыли в этом квартале, в основном благодаря улучшающейся экономике и меньшему количеству заемщиков, просрочивших свои ссуды. Но, как и в других банках, BofA увидел снижение процентных доходов и доходов годом ранее из-за более низких процентных ставок.

Но, как и в других банках, BofA увидел снижение процентных доходов и доходов годом ранее из-за более низких процентных ставок.

Банк из Шарлотты сообщил, что за последние три месяца он заработал 9,22 миллиарда долларов, или 1,03 доллара на акцию. Это больше, чем прибыль в 3,53 миллиарда долларов, или 37 центов на акцию, по сравнению с тем же периодом годом ранее.По данным FactSet, результаты оказались лучше, чем прогнозируемая аналитиками прибыль в размере 77 процентов на акцию.

Прибыль Bank of America увеличилась за счет двух разовых статей. Банк смог высвободить 1,6 миллиарда долларов из своих резервов на покрытие убытков по ссудам, которые он отложил во время пандемии для защиты от дефолтов, а также зарегистрировал единовременный кредит в размере 2 миллиардов долларов, связанный с определенными налогооблагаемыми активами в Великобритании

В то время как Bank of Прибыли Америки выросли по сравнению с прошлым годом, а доходы — нет.Процентный доход упал в квартале до 10,23 млрд долларов с 10,85 млрд долларов годом ранее из-за более низких процентных ставок. Баланс Bank of America в большей степени ориентирован на ценные бумаги с краткосрочным сроком погашения, что означает, что процентный доход банка может больше колебаться при изменении процентных ставок по сравнению с другими банками.

Баланс Bank of America в большей степени ориентирован на ценные бумаги с краткосрочным сроком погашения, что означает, что процентный доход банка может больше колебаться при изменении процентных ставок по сравнению с другими банками.

В банке также наблюдалось снижение доходов от торговых операций, подобное тому, что произошло в JPMorgan Chase и Goldman Sachs. Второй квартал 2020 года был очень волатильным, поскольку трейдеры справились с последствиями пандемии, что дало трейдерам с Уолл-стрит широкие возможности для поиска инвестиций, чтобы получить прибыль от волатильности.Теперь, когда ситуация остыла, эти прибыли уменьшились.

Подразделение банка по международным рынкам, в которое входят его торговые отделения, сообщило о прибыли в размере 908 миллионов долларов за квартал. Это меньше, чем 1,9 миллиарда долларов годом ранее.

Потребительские кредиты увеличивают прибыль банков

В то время как перспективы для крупного бизнеса остаются мрачными, а экономика в целом продолжает разочаровывать, банки переживают один из самых прибыльных периодов в новейшей истории.

Самая главная причина: довольные ссудой потребители доказали свою стойкость в своей способности генерировать комиссионные и процентные доходы для кредиторов.Также движущими факторами прибыли являются благоприятная среда для процентных ставок и снижение кредитного риска, несмотря на слабую экономику.

Сильный бизнес ипотечных и потребительских кредитов способствовал увеличению прибыли в первом квартале нескольких крупнейших потребительских банков страны. Вчера Fifth Third Bancorp и Wells Fargo & Co. заявили, что их прибыль в первом квартале выросла примерно на 10% по сравнению с аналогичным периодом прошлого года. Прибыль Bank One Corp. выросла на 4%, несмотря на то, что он безуспешно делал ставку на краткосрочное повышение процентных ставок.

Больше, чем любая другая отрасль, банки, обслуживающие потребителей, получили прибыль от самых низких процентных ставок за поколение. По словам Джея Бринкманна, вице-президента по исследованиям и экономике Американской ассоциации ипотечных банкиров, потребители взяли в прошлом квартале рекордные 537 миллиардов долларов в виде новых жилищных кредитов, что сделало его самым успешным кварталом для рефинансирования ипотечных кредитов.

«Все дело в процентных ставках, — сказал Эндрю Б. Коллинз, аналитик US Bancorp Piper Jaffray Inc.». «Потребительский банкинг — это реальная область силы, и область сохранения устойчивости — это ипотечное банковское дело.

Объем ипотечного кредитования Fifth Third взлетел на 72% по сравнению с тем же периодом прошлого года, что помогло банку из Цинциннати оправдать ожидания аналитиков в 72 цента по прибыли на акцию.

Wells Fargo, базирующаяся в Сан-Франциско, превзошла прогнозы аналитиков 87 центов на акцию на пенни, в основном из-за 23-процентного увеличения потребительских кредитов.

И хотя чистая процентная маржа Wells Fargo — разница между тем, что он платит за каждый доллар, и тем, что он зарабатывает, когда ссужает его. — сократился в первом квартале, его чистый процентный доход вырос на 7 процентов, потому что его кредиты росли такими быстрыми темпами.Чистый процентный доход Fifth Third вырос за квартал на 9,5% по той же причине. Чистый процентный доход — это самый большой источник дохода банка.

Акции Wells Fargo вчера выросли на 65 центов до 47,45 доллара за акцию, а акции Fifth Third подорожали на 5 центов до 49,99 доллара.

Более низкие процентные ставки также позволили банкам расширить свой потребительский бизнес при сохранении кредитного качества ссудных портфелей. Bank One сообщил, что чистые списания, или процент денег, потерянных по безнадежным кредитам, снизились на 23 процента по потребительским кредитам по сравнению с тем же периодом прошлого года.

Стивен Биггар, аналитик Standard & Poor’s Corp., сказал, что при прочих равных более низкие процентные ставки могут означать, что некоторые потребители, которые в прошлом изо всех сил пытались выплачивать огромные ежемесячные платежи по ссуде, теперь с меньшей вероятностью неплатежеспособны.

Но более низкие процентные ставки и стимулы для рефинансирования ипотечных кредитов действительно имеют один серьезный недостаток — они наносят ущерб бизнесу с кредитными картами.

«Многие люди смогли погасить долг по кредитным картам с более высокими процентами за счет рефинансирования ипотечных кредитов», — сказала Дженнифер А. Томпсон, аналитик Putnam Lovell NBF. «Таким образом, личные балансы фактически улучшились».

Томпсон, аналитик Putnam Lovell NBF. «Таким образом, личные балансы фактически улучшились».

Это означает, что эмитенты кредитных карт борются за меньшее количество клиентов, у которых меньше долгов. А более низкие процентные ставки по долгу, который есть у клиентов, сжимают маржу прибыли кредиторов по кредитным картам.

Например, даже несмотря на то, что рост числа новых счетов и увеличение объема платежей увеличили общий остаток на кредитных картах Bank One на 12 процентов в первом квартале, размер прибыли банка сократился.

Плохая работа подразделения кредитных карт объясняет, почему квартальные доходы Fifth Third и Wells Fargo выросли вдвое больше, чем у Bank One, доход от карт которого обычно составляет одну треть его доходов.

Bank One, однако, получил прибыль от улучшения корпоративных балансов Америки. Доходы его коммерческого банковского подразделения выросли на 50 процентов, так как деньги, которые банк потерял по безнадежным коммерческим кредитам, упали на 50 процентов по сравнению с прошлым годом.

В 2002 году банковские доходы были ограничены банкротствами в телекоммуникационной, энергетической и авиационной отраслях, но в последнем квартале крупных банкротств не было.

Bank One также объяснил свои сильные результаты коммерческой банковской деятельности потоком рефинансирования корпоративного долга, спровоцированного такими же низкими процентными ставками, которые привели к рефинансированию ипотечных кредитов.

Расположенная в Сиэтле компания Washington Mutual Inc., крупнейшая сберегательная и ссудная компания США и один из крупнейших ипотечных кредиторов страны, сообщила о квартальной прибыли в размере 1 миллиарда долларов, или 1,07 доллара на акцию, что на 8 процентов больше, чем годом ранее, из-за 65 процентов. прирост объема жилищных кредитов.

Во вчерашних отчетах о прибылях и убытках банки также стремились подготовить инвесторов к тому, что низкие процентные ставки, поддерживающие их блестящие результаты, скоро вырастут, возможно, к концу года.

Fifth Third заявила, что «не ожидает, что текущая среда с низкими процентными ставками сохранится в долгосрочной перспективе» и что доходы от ипотечных банковских услуг должны упасть, поскольку темпы рефинансирования замедлятся в конце этого года.

Bank One, полагая, что процентные ставки вырастут в краткосрочной перспективе, скорректировал свой инвестиционный портфель. Но процентные ставки остались низкими, и это решение привело к падению выручки на 95 миллионов долларов по сравнению с годом ранее.

Вчера инвесторы наказали чикагский банк.Его акции упали на 1,9% до 36,16 доллара.

Долги по кредитной карте снова растут. На это делают ставки руководители банков

Сантьяга | iStock | Getty Images

Спросите эксперта по потребителям, что произойдет с остатками по кредитам по кредитным картам во время рецессии, и ответ будет не так, что остатки резко сократятся, а американцы избежат волны просрочки платежей по картам.

Но именно это произошло в год пандемии. Благодаря правительственным стимулам и ограниченным расходами на необходимые товары, а не на дополнительные товары, потребители преодолели историю экономического спада, когда дело дошло до задолженности по кредитным картам.

Благодаря правительственным стимулам и ограниченным расходами на необходимые товары, а не на дополнительные товары, потребители преодолели историю экономического спада, когда дело дошло до задолженности по кредитным картам.

« Это была перевернутая кредитная среда», — сказал Стивен Биггар, который работает с финансовыми учреждениями в Argus Research. «Если бы вы сказали мне, что рынок рухнет на 40%, а у нас будет 20% безработица, вы бы также сказали, что уровень просрочек по картам взлетит до небес, особенно для потребителей с более низким уровнем дохода».

Норма сбережений выросла до уровня, невиданного со времен Второй мировой войны, и это заставило потребителей брать наличные, которые у них были, и выплачивать долги — и часто первым видом долга, который они выплачивали, были карты, которые имели один из самых высоких процентных ставок. ставки, в среднем 16%.

По данным Experian, с третьего квартала 2019 года по третий квартал 2020 года остатки на кредитных картах упали на 24%. По данным Американской банковской ассоциации, среди активных держателей кредитных карт прямо перед пандемией 58% имели ежемесячный баланс, богатый процентами пул для эмитентов карт, который в настоящее время упал до рекордно низкого уровня в 53%.

По данным Американской банковской ассоциации, среди активных держателей кредитных карт прямо перед пандемией 58% имели ежемесячный баланс, богатый процентами пул для эмитентов карт, который в настоящее время упал до рекордно низкого уровня в 53%.

«Многие люди добились значительных успехов в выплате долга, и мы бы не подумали об этом в начале пандемии», — сказал Тед Россман, старший отраслевой аналитик CreditCards.com.

Но даже при выплате значительного долга средний баланс на карте все еще превышает 5000 долларов, и есть признаки того, что сюрприз с выплатой может приближаться к отмене.

«Я думаю, мы находимся в самом конце этого», — сказал Биггар. «Как только правительственные стимулы заканчиваются, мы получаем потребителя, который в основном самостоятельно поддерживает свои долговые возможности».

Государственные стимулирующие проверки, которые проводились несколькими партиями, замедляются, хотя налоговые льготы на детей для лиц с более низким уровнем дохода и возмещение налогов по безработице продолжаются. Повышенная безработица уже закончилась во многих штатах и закончится в начале сентября для остальных.

Повышенная безработица уже закончилась во многих штатах и закончится в начале сентября для остальных.

И, самое главное, потребители хотят тратить.

2 триллиона долларов в виде «вынужденных сбережений», готовых к высвобождению

«Есть много денег, много сбережений, и они их не тратят», — Рик Карузо, основатель и генеральный директор компании по недвижимости Caruso & Co. развивает торговые центры и курорты, недавно сообщили CNBC. «Они ходят по магазинам, обедают, ходят в кино и делают это постоянно.2 триллиона долларов «вынужденных сбережений» только начинают раскрываться ».

На данный момент у потребителей все еще есть заемные средства, и осторожные финансовые привычки, сформировавшиеся во время пандемии, остаются очевидными.

Ставки платежей по-прежнему остаются высокими с учетом триллионов наличными и сбережения. Рост кредитования в карточной индустрии снизился на двузначные числа по большинству потребительских активов за последний год, поскольку, по словам Кевина Баркера, старшего аналитика Пайпер Сэндлер, занимающегося вопросами потребительского финансирования, нормы сбережений по-прежнему вдвое превышают норму погашения до -пандемия.

Течение крайне заразного дельта-варианта остается нестандартным и на этой картине, согласно недавним оценкам, ежедневно инфицированным до миллиона американцев. Но есть некоторые признаки того, что приоритет, который потребители уделяли выплате долга во время пандемии, снова начинает уступать место расходам, включая поездки и развлечения, по мере того, как стимулы сворачиваются. «Сейчас есть ощущение, что, возможно, мы ожидаем начала разворота, начальных стадий», — сказал Россман.

Опрос Creditcards.com показал, что 44% людей заявили, что готовы взять в долг во второй половине 2021 года за несущественные покупки, которые в основном связаны с домашними делами, такими как обеды.

Отчет Федеральной резервной системы G.19, касающийся потребительского кредита за май месяц, показал, что остатки на кредитных картах выросли на 11% с апреля по май, что является самым большим скачком за пять лет в годовом исчислении. А 4 августа ФРС сообщила о самом высоком за 14 лет скачке долга домохозяйств во втором квартале. Хотя в основном это связано с рынком жилья и ипотекой, задолженность по кредитным картам растет.

Хотя в основном это связано с рынком жилья и ипотекой, задолженность по кредитным картам растет.

«Либо старые привычки трудно отмирают, либо новые привычки закрепляются, и потребители продолжают говорить:« Давайте выплатим еще больше долгов », — сказал Россман. «Я хочу сказать, что это последнее, как защитник прав потребителей», но он добавил, что история не вселяет в него уверенности.

Историческая модель, которая разыгралась во время Великой рецессии десять лет назад, подтверждает теорию о том, что для уменьшения задолженности по кредитным картам требуется большой кризис, и что он не продлится долго.Согласно данным ФРС Нью-Йорка, остатки по кредитным картам упали на 20% в период с 2007 по 2014 год, но с 2014 по 2019 год они выросли на 41%.

«Дело в том, что на этот раз произойдет то же самое, но гораздо быстрее. Это та область, где потребители не хотят V-образного восстановления», — сказал Россман.

Там, где руководители банков думают об экономике, потребительский долг движется вперед.

«Потребители, их стоимость дома растет, их запасы растут, их доходы растут, их сбережения растут, их уверенность в себе растет.

«Потребители, их стоимость дома растет, их запасы растут, их доходы растут, их сбережения растут, их уверенность в себе растет.На вопрос аналитиков, куда направляются рост кредитов и ставки платежей, главный финансовый директор Wells Fargo Майк Сантомассимо сказал, что активность «действительно возросла», но это не привело к увеличению объемов кредитов, учитывая ставки платежей. «Ставки платежей все еще остаются. действительно высоки, и я думаю, что в конечном итоге они снизятся и нормализуются ».

Эмитенты карт зарабатывают деньги на транзакциях с картами, но кредиты составляют большую часть уравнения. И поскольку процентные ставки по кредитным картам настолько высоки по сравнению с другими кредитами , он играет большую роль в ключевом показателе чистой процентной маржи банка.

С точки зрения потребителя, идея состоит в том, чтобы поддерживать этот импульс. … не поддавайтесь искушению провести шикарный отпуск по кредитной карте.

Платить 16% — неинтересно.

Тед Россман, старший аналитик Creditcards.com

Компании, выпускающие кредитные карты, имеют чистую процентную маржу до 10% по сравнению со средним банковским долгом в 3%, хотя исторически дефолты значительно выше, чем по другим кредитам. И в отличие от других форм долга, средняя ставка, взимаемая с клиента, остается на уровне 16%, даже когда базовые ставки снижаются.

«Диверсифицированные банки сталкиваются с давлением из-за ипотечных кредитов и других продуктов с процентной ставкой, но вы не найдете кредитную карту с процентной ставкой 13%», — сказал Биггар.

На самом деле, в последние годы маржа по картам «ползет вверх», согласно Россману, с базовой ставкой в 3%.

В Bank of America количество непогашенных карт существенно не изменилось, но их остатки примерно на 20 миллиардов долларов меньше. «Люди не изменились», — сказал аналитикам генеральный директор Bank of America Брайан Мойнихан после того, как он заработал. «У них просто есть больше наличных. И поэтому они расплатились со своими кредитными картами, что является их полной ответственностью».

«У них просто есть больше наличных. И поэтому они расплатились со своими кредитными картами, что является их полной ответственностью».

«Когда они смогут выйти и потратить больше денег, что начинает происходить, я думаю, вы увидите, что они будут использовать эти линии, краткосрочные покупки», — сказал Мойнихан аналитикам. «Да, ставка заработной платы выросла, но я не думаю, что это принципиальная разница в поведении. Просто возможность использовать карты для деятельности была ограничена в этом квартале, когда вы, наконец, увидели, что все открылось.Так что посмотрим, куда он пойдет, но хорошая новость заключается в том, что он идет в другом направлении ».

Карточный бизнес в« золотом уголке »

Банкам нужен сильный потребитель и, по сути, серебряная подкладка Феномен выплаты долгов во время пандемии заключался в более сильном кредитном профиле банков с удивительно низким уровнем списаний с карт и избыточными резервами на балансе.

«Пандемия хорошо разыгралась для компаний, выпускающих карты, — сказал Баркер». Убытки, на которые они рассчитывали, не материализовались, и кредитоспособность является основной движущей силой этих акций.«

Убытки, на которые они рассчитывали, не материализовались, и кредитоспособность является основной движущей силой этих акций.«

» Карточные компании находятся в выгодном положении, — добавил Биггар. — Некоторые из этих оценок резко вырастут, когда эти ребята превзойдут квартал на 7,71 доллара против 4,61 доллара, как это сделал Capital One. Это почти больше $ 3 ».

С точки зрения оценки и с учетом уровней резервов, финансовые акции, ориентированные на карты, торгуются по максимальной цене до балансовой стоимости.

« Высокие ставки платежей продолжают способствовать поразительно сильным кредитным результатам. «Ричард Фэйрбэнк, генеральный директор Capital One Financial, который, как и его конкурент Discover Financial, имеет гораздо более сконцентрированный бизнес в сфере карт, чем более диверсифицированные банки Уолл-Стрит, — сказал аналитикам.«На самом деле мы всегда счастливы, когда наши клиенты платят на высоком уровне, и это свидетельствует о здоровом потребителе, и эти высокие ставки оплаты коррелируют с действительно хорошими кредитными результатами, которые мы продолжаем видеть».

Для Capital One объем покупок внутренних карт во втором квартале вырос на 48% по сравнению со вторым кварталом 2020 года, но коэффициент списаний с карт за квартал составил 2,28%, что на 225 базисных пунктов больше по сравнению с прошлым годом.

Изменения в поведении и ускорение использования карт

Для банков текущий уровень финансовой ответственности не обязательно является самым прибыльным.И банки делают ставку на то, что денежная подушка потребителя не будет длиться вечно, и люди возьмут на себя больше долгов, чтобы тратить.

«Это наиболее вероятный следующий этап кредитного цикла», — сказал Баркер. «Мы наблюдаем рост расходов в некоторых категориях на 20%. Сейчас по умолчанию используется историческая модель, а потребитель возвращается к прежней».

Нельзя исключать более серьезный сдвиг в поведении людей в том, как люди относятся к долгам или как они тратят деньги, сказал Баркер, но добавил: «Они хотят тратить и путешествовать определенным образом, и они будут делать это, потому что так оно и есть. они работали долгое время.

они работали долгое время.

Ежемесячные данные показывают снижение ставок платежей, но Fairbank из Capital One не сказал, что это тенденция.

«Было бы естественно, что ставки платежей здесь немного снизятся, а также изменится кредитная метрика. в сторону немного нормализации. Я бы сказал, что мы видели самые ранние признаки того, что это все еще работает на действительно захватывающем уровне », — сказал Фэрбэнк. Он сказал аналитикам, что, хотя время тенденции остается спекулятивным, направление ясное:« На самом деле есть только один путь. чтобы кредит пошел отсюда.»

Циклический образец подразумевает, что люди, у которых есть работа, берут на себя больше долгов, а затем могут потерять работу и иметь больше проблем с выплатой, а уровень кредитных убытков возвращается к норме.

» Я не думаю, что это возвращается По словам Биггара, до уровня потерь потребителей в 2019 году потребитель находится в довольно хорошей форме, — сказал Биггар. — Но на более низких уровнях всегда наблюдается отток. С каждым днем все труднее сводить концы с концами, а инфляция — огромная тема, от цен на автомобили до цен на жилье и цен на продукты питания и бензин.Куда бы вы ни посмотрели, это проблематично для людей с низким уровнем дохода. Ставки по умолчанию снова повышаются ».

С каждым днем все труднее сводить концы с концами, а инфляция — огромная тема, от цен на автомобили до цен на жилье и цен на продукты питания и бензин.Куда бы вы ни посмотрели, это проблематично для людей с низким уровнем дохода. Ставки по умолчанию снова повышаются ».

Одно крупное пандемическое изменение, вероятно, будет постоянным и послужит попутным ветром для карточного бизнеса. Расходы на карты ускорились во время пандемии по сравнению с наличными деньгами и чеками, и хотя это было уже существующая вековая тенденция, как и многие пандемические сдвиги, связанные с технологиями и цифровыми технологиями, ускорилась. Это было выгодно для многих компаний в сфере платежей, от PayPal и Square до Visa и Mastercard и эмитентов карт.

«Помимо циклического аспекта кредитных потерь, мы просто видим огромные возможности в карточках. Многие подростки никогда больше не носят наличные», — сказал Биггар.

Это возможность, но также и та, в которой банки сталкиваются с растущим кругом конкурентов из вселенной финансовых технологий, а также с тенденцией, известной как «покупай сейчас, плати позже» — прямой угрозой статус-кво в сфере карт, которая стояла за приобретением компанией Square Afterpay за 29 миллиардов долларов и, как сообщается, подтолкнула Apple к рассмотрению сделок в сфере BNPL с Affirm и Goldman Sachs, конкурентами Afterpay.

Джейми Даймона спросили об угрозе финансовых технологий и «недостатке воображения» банков с такими тенденциями, как BPNL, и он сказал в отчете JP Morgan о доходах за второй квартал: «Иногда мы опаздываем на день, не хватает доллара, но мы» буду поступать правильно … мы хотели бы немного критически относиться к себе. Я думаю, что когда компании этого не делают, это часть их неудач … И у нас есть действительно справедливая оценка конкуренции. очень большой, и это будет очень сложно. Это не означает, что JPMorgan победит, это просто означает, что наши глаза открыты.«

Риски для агрессивных компаний, выпускающих карты, и для потребителей.

Маркетинг карт и конкуренция становятся все более агрессивными, и такие руководители, как Fairbank из Capital One, готовятся к этому.

« Мы видим, как вокруг нас накаляется конкуренция, особенно в сфере вознаграждений. … вы видите это в маркетинге и в СМИ. Мы видим это в прямых почтовых рассылках. Мы видим это в предложениях вознаграждений и некоторых из них. Конкуренция сейчас велика … но это еще не иррационально », — сказал Фэйрбэнк.

Аналитики говорят, что есть большие возможности в сфере банковских карт и в крупных банках, в то время как они добились значительных успехов в торговле, инвестиционном банкинге и других сферах деятельности в прошлом году — при этом проявляя большую осторожность в отношении карт, учитывая ожидания дефолта — теперь видят рост и более высокая чистая процентная маржа по картам в то время, когда ставки списания исторически низкие и вряд ли увеличатся вдвое или втрое в условиях хорошей экономики, что означает возможность.

«Крупные банки могут быть не такими агрессивными, как карточные компании, такие как Capitol One или Discover, но JP Morgan тоже не заснет на свитче со своим бизнесом кредитных карт.Wells Fargo выходит с другими предложениями. «Это большой пирог, и я думаю, что есть много возможностей для роста», — сказал Биггар.

«Мы явно наблюдаем рост конкуренции, агрессивный подход к учетным записям прямо сейчас, потому что, если вы являетесь кредитором карты, вы смотрите на — потребитель, у которого высокий уровень сбережений, доход выше и он является лучшим кредитным партнером с большей вероятностью вернуть вам деньги », — сказал Баркер. для лучшего роста.»

Ставки делаются как компаниями, производящими карты, так и потребителями в то время, когда многие данные нетипичны, и после беспрецедентного года есть риски с обеих сторон.

Каким образом потребительские расходы нормализуются в ближайшие годы? неизвестно, как и сила экономики и направление ставок, которые могут сбить с толку как банковский сектор, так и потребителей.

Если ставки вырастут слишком быстро, потребитель может быстро вернуться в трудное положение, но у банков есть личная заинтересованность чтобы убедиться, что у потребителей все хорошо, потому что им нужно вернуть эти ссуды.

«Чем дольше это будет продолжаться, тем больше будет конкуренция, которая будет экстраполировать эти тенденции для принятия решений», — сказал Fairbank аналитикам. «И это может подтолкнуть их к более агрессивным предложениям, более интенсивному маркетингу и тому, о чем я беспокоюсь, — ослаблению стандартов андеррайтинга. И в этой конкретной среде мягкое зеркало заднего вида может побудить кредиторов стремиться к росту. И это может усугубить ситуацию. с помощью кредитного моделирования, основанного на данных о потребительском кредите, которые, честно говоря, могут быть уникальными для периода спада и не столь хороши для прогнозирования показателей кредитоспособности с течением времени.«

Это потенциальная проблема для банков и их акционеров, но также и для потребителей.

Настоящая золотая середина и самая прибыльная для эмитентов карт — это если потребители ежемесячно несут долги, когда они платят банки обратно. Все непогашенные остатки не годятся для банков, если им приходится их списывать или если потребители продолжают выплачивать остатки в полном объеме каждый месяц, но если потребители производят минимальные платежи, он предоставляет банкам проценты месяц за месяцем, которые самый выгодный для них способ вернуть деньги.

«Чем дольше вы занимаетесь, тем больше денег они зарабатывают. Если люди тратят свободно и накапливают долги, даже если это не самый разумный поступок для потребителей, это, вероятно, наиболее вероятно», — сказал Россман. «С точки зрения потребителя, идея состоит в том, чтобы сохранить этот импульс. Если вы выплатили долг с 6200 долларов до 5300 долларов, уменьшите его еще ниже; не поддавайтесь искушению провести отпуск на кредитной карте. Нехорошо платить 16%. . »

Это непростое сообщение. «Я хотел бы в последний раз увидеть новообретенную бережливость, но мы видели это в прошлом», — сказал Россман.

Банки скупаются на облигации, но не потому, что хотят

Экономика растет. Предприятия нанимают. Акции стремительно растут. А банки сидят на больших кучах наличных денег.

Если бы только у них было место получше.

Сохраняющиеся проблемы с цепочкой поставок и опасения по поводу того, что дельта-вариант коронавируса снова перевернет экономику, снизили объем заимствований со стороны предприятий. И потребители получают наличные благодаря мерам государственного стимулирования, которые также не берут больших займов.

Таким образом, банкам в основном пришлось инвестировать в один из наименее прибыльных активов: государственный долг.

Ставки по казначейским облигациям по-прежнему близки к исторически низким уровням, но банки покупают государственные долги как никогда раньше. Согласно сообщению, опубликованному в этом месяце аналитиками JPMorgan, во втором квартале 2021 года банки купили казначейских облигаций на рекордную сумму около 150 миллиардов долларов.

Это стратегия, которая почти гарантированно приносит скудную прибыль, и банки не в восторге от этого, говорят аналитики.Но у них нет выбора.

«Компании-производители виджетов производят виджеты, а банки предоставляют ссуды», — сказал Джейсон Голдберг, банковский аналитик Barclays в Нью-Йорке. «Вот что они делают. Это то, что они хотят делать ».

Вкладывая вклады своих клиентов в такие инвестиции, как ссуды или ценные бумаги, такие как казначейские облигации, банки зарабатывают деньги, необходимые для выплаты процентов по этим депозитам и получения прибыли. Когда экономика растет — как сейчас — у банков обычно нет проблем с поиском заемщиков, поскольку потребители совершают крупные покупки, а бизнес расширяется.Эти ссуды обеспечивают лучшую доходность, чем казначейские облигации, которые обычно резервируются на периоды неопределенности, потому что банки принимают более низкую норму прибыли вместо рискованной ссуды.

Объем заимствований на короткое время резко вырос, когда разразилась пандемия, поскольку компании использовали кредитные линии. Но сейчас бурно развивающаяся экономика не вызывает спроса на ссуды, так же как у банков есть много денег для ссуд.

У предприятий либо уже достаточно денег, либо есть другие способы их сбора, либо они не видят причин для рискованного расширения в условиях все еще тлеющей пандемии.И потребители не только избегают новых ссуд, они выплачивают старые, благодаря триллионам долларов, потраченных федеральным правительством на смягчение финансового удара от пандемии.

«Это экономическое расширение произошло в результате значительного сокращения», — сказал Бэйн Румор, аналитик рейтингового агентства Fitch, занимающийся североамериканскими банками. «И, как правило, это было бы, да, повышение спроса со стороны корпораций и со стороны потребителей. А это еще не проявилось.

Слабый спрос на ссуды отражает успех правительства в защите компаний и домашних хозяйств от разорения во время пандемии.

В двух президентских администрациях федеральное правительство приступило к реализации крупной программы заимствований и расходов, чтобы помочь малому бизнесу, крупным корпорациям и домашним хозяйствам пережить наихудшее потрясение. В период с марта 2020 года по май 2021 года Конгресс ассигновал около 4,7 триллиона долларов на такие программы посредством принятия шести законодательных актов по борьбе с коронавирусом, подписанных президентом Дональдом Дж.Трамп и президент Байден.

Большая часть этих денег поступила на банковские счета американских домохозяйств и компаний. К концу мая физическим лицам было отправлено почти 830 миллиардов долларов в виде стимулирующих чеков. Еще примерно 800 миллиардов долларов было отправлено предприятиям в виде таких программ, как Программа защиты зарплаты. По данным Счетной палаты правительства, около 570 миллиардов долларов было потрачено на расширенное и усиленное страхование по безработице.

Сработало. Несмотря на резкий спад, рецессия из-за коронавируса является самой короткой за всю историю наблюдений, длится всего два месяца, и экономика уже более чем восстановила свои потери.

Но для банков этот поток государственных платежей был неоднозначным благом.

Это, несомненно, уберегло их от убытков по ссудам, предоставленным частным лицам и компаниям, которые в противном случае объявили бы дефолт. Но это также привело к гораздо более здоровому сальдо банковских счетов как для корпоративных, так и для потребительских компаний Америки.Депозиты в коммерческой банковской системе выросли почти на 30 процентов с момента накануне пандемии, примерно до 17,3 триллиона долларов.

Чтобы заработать деньги, банки должны реинвестировать те доллары, которые находятся в покое, но это оказывается трудным. Мало того, что у компаний и домохозяйств есть много собственных денег, их желание брать займы ослабло, поскольку вариант Delta усложняет планы повторного открытия.

Неопределенность по поводу открытия офиса, похоже, замедляет спрос на ссуды со стороны застройщиков коммерческой недвижимости, которые обычно являются прибыльным источником ссуд.Другие надежные источники заимствований также снизились: автосалоны, которые берут ссуды для хранения своих лотов, не берут так много займов, потому что затруднения в цепочке поставок сказались на производстве автомобилей.

Банки признали свою борьбу за поиск привлекательных способов размещения своих депозитов.

В прошлом месяце акции Bank of America упали после того, как он сообщил о прибыли, разочаровавшей инвесторов, отчасти из-за более медленного, чем ожидалось, восстановления остатков по кредитам. Отвечая на вопрос аналитиков об одной прибыльной области, в которой сократились остатки по кредитам, — об остатках по кредитным картам с высокими процентными ставками, которые люди не выплачивают каждый месяц, — исполнительный директор Bank of America Брайан Мойнихан объяснил это снижение просто.

«У них просто больше денег», — сказал он. «И поэтому они расплатились по своим кредитным картам, что является для них полной ответственностью».

Это был общий припев. В течение второго квартала Wells Fargo испытала спад в коммерческом кредитовании, объяснив это тем, что у ее клиентов «по-прежнему остается высокий уровень наличности».

Майкл Сантомассимо, финансовый директор Wells Fargo, сказал аналитикам, что в некоторых отраслях есть «зеленые ростки», но в целом «спрос еще не вырос.

И у M&T Bank, кредитора из Буффало с акцентом на Северо-Восточные и Среднеатлантические штаты, в конце квартала было меньше ссуд, так как банк изо всех сил пытался найти выгодные места для размещения денег.

«Клиентские депозиты находятся на рекордно высоком уровне и росли быстрее, чем наша способность размещать их в активах», — сказал аналитикам Даррен Дж. Кинг, главный финансовый директор банка.

Итак, банки обратились к государственным облигациям, процентные ставки по которым были низкими более десяти лет.Когда доходность 10-летних казначейских облигаций в марте и апреле ненадолго выросла примерно до 1,75 процента, банки, жаждущие более высокой доходности, поспешили их покупать — схватка, которая помогает объяснить, почему всплеск процентных ставок длился недолго, говорят аналитики.

Доходность облигаций движется в противоположном направлении по отношению к ценам облигаций, и до тех пор, пока у банков нет лучших альтернатив, они будут продолжать покупать облигации. И это может помочь сдерживать ставки в течение некоторого времени.

«Это одна из причин, по которой ставки остаются ниже», — сказал Геннадий Голдберг, старший аналитик TD Securities в Нью-Йорке, занимающийся рынком государственных облигаций.

Маловероятно, что динамика изменится до тех пор, пока компании и предприниматели не получат более четкого представления о будущих экономических условиях, чему в настоящее время препятствует вариант Delta, затрудняя поток товаров к производителям и возвращение рабочих на работу. предсказывать.

Компании, безусловно, хотели бы инвестировать больше, — сказал г-н Голдберг, аналитик Barclays. «Но, учитывая ограничения в цепочке поставок и, я думаю, трудности с поиском квалифицированных рабочих, они не спешили вкладывать эти деньги в работу.”

Банковский надзор

Банковский надзор

Введение