Ипотека с плохой кредитной историей — где и как взять

Несвоевременные расчеты, просрочка платежей, длительная неуплата – все это отражается в межбанковской системе кредитных историй. Плохая кредитная история, в свою очередь, значительно снижает шанс взять кредит в банке. Особенно ипотечный. Однако даже в такой ситуации банк может пойти на встречу, но только на собственных условиях.

Содержание

Скрыть- Что такое плохая кредитная история?

- Как взять ипотеку с плохой кредитной историей?

- Как повысить шансы на одобрение ипотеки с плохой кредитной историей?

- Какие факторы влияют на одобрение?

- Как можно исправить кредитную историю?

- Альтернативные способы получения ипотеки с плохой кредитной историей

- Первый взнос более 40%

- Хороший доход

- Наличие имущества в собственности

- Другие варианты

- Ипотека с плохой кредитной историей от застройщика

- Военная ипотека с плохой КИ

Что такое плохая кредитная история?

Плохая кредитная история – это записи в БКИ (Бюро кредитных историй), согласно которым клиент недобросовестно относится к своим обязательствам. БКИ в ее современном виде появилась только в 2004 году, однако за прошедшие годы тут уже отметилось огромное количество заемщиков. Некоторые – с положительной стороны, другие – с отрицательной. Чем хуже кредитная история, тем ниже вероятность получить кредит в банке. Любом, а не только в том, где должник просрочил платеж, а в любом другом. БКИ – это межбанковская система и доступ к ней получает любая финансовая организация. Делается это с целью минимизации потенциальных рисков.

БКИ в ее современном виде появилась только в 2004 году, однако за прошедшие годы тут уже отметилось огромное количество заемщиков. Некоторые – с положительной стороны, другие – с отрицательной. Чем хуже кредитная история, тем ниже вероятность получить кредит в банке. Любом, а не только в том, где должник просрочил платеж, а в любом другом. БКИ – это межбанковская система и доступ к ней получает любая финансовая организация. Делается это с целью минимизации потенциальных рисков.

Как взять ипотеку с плохой кредитной историей?

В теории, даже с плохой кредитной историей можно получить кредит. Обычно банк потребует дополнительный залог, несколько поручителей, созаемщиков и страховку. Только тогда, когда все возможные риски, с точки зрения финансовой организации, будут сведены к допустимому минимуму, вопрос о предоставлении ипотеки будет рассмотрен. Но не раньше.

Обращение в банк

Для облегчения дальнейших переговоров, клиенту с негативной кредитной историей следует сразу же, при обращении в банк, объяснить причины предыдущих просрочек и ни в коем случае не пытаться скрывать информацию. В подобной ситуации банк может пойти на встречу, но он никогда не согласится выдать ипотечный кредит тому лицу, которое сознательно и умышленно утаивает информацию о предыдущих проблемах.

В подобной ситуации банк может пойти на встречу, но он никогда не согласится выдать ипотечный кредит тому лицу, которое сознательно и умышленно утаивает информацию о предыдущих проблемах.

Отдельно нужно отметить ситуации с перекредитованием (рефинансированием). Иногда клиенты одного банка по каким-то причинам отказываются выполнять свои обязательства именно в этой организации, но готовы исправно платить в другой. Подобное обычно происходит в тех случаях, когда банк ведет себя некорректно и любым образом обижает человека. Следует помнить, что вне зависимости от отношения сотрудников банка к клиентам, между организацией и должником заключен договор, пунктам которого нужно следовать неукоснительно.

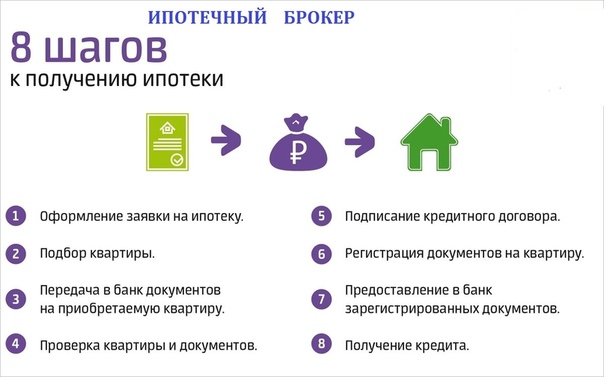

Сама процедура обращения в банк клиента с плохой кредитной историей ничем не отличается от стандартной процедуры. Потребуется заполнить анкету (где и нужно указать о существующих проблемах), предоставить паспорт, справку о заработной плате и другие документы, которые нужны выбранной финансовой организации.

Их перечень может сильно меняться в зависимости от банка, кредитного продукта и/или финансового состояния потенциального заемщика.

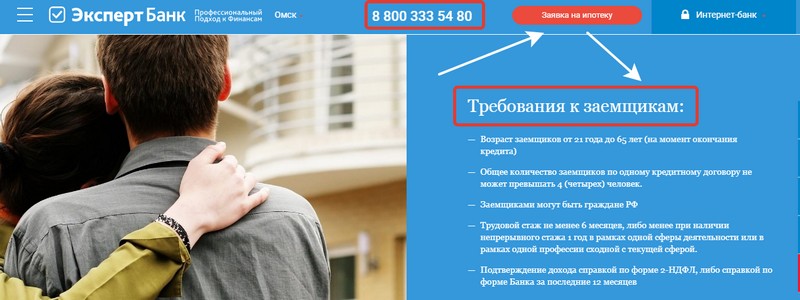

В какие банки лучше обращаться?

С плохой кредитной историей нужно обращаться в любые банки, готовые идти на контакт. Обычно в требованиях к ипотечному продукту не указана обязательная кредитная история, но это чаще всего подразумевается. Тем не менее если потенциальный заемщик знает, что может заинтересовать банк своим предложением (например, готов предоставить залога на сумму в два раза больше кредита), то можно смело идти в любую финансовую организацию. На практике, меньше всего требований к клиенту в следующих банках:

- Тинькофф.

- ОТП банк.

- Ренессанс Кредит банк.

- Восточный Экспресс банк.

- Номос-Банк.

Однако это не значит, что именно тут кредит дадут со 100% гарантией.

Просто шансы несколько выше. До посещения банка нужно подготовиться, собрать весь пакет требуемых документов и, желательно, документы о том, почему именно произошла просрочка (если она произошла по уважительным причинам).

Помощь посреднических компаний

Альтернативой обращения в банк может считаться обращение к посредникам. Обычно это люди или организации, так или иначе связанные с банками и готовые поспособствовать получению кредита. К сожалению, таковых на самом деле меньшинство. Большая часть – обычные мошенники, которые просто хотят выманить у заемщика деньги. Не рекомендуется даже пытаться обращаться в подобные компании, так как риск заплатить «ни за что» очень велик.

Как это работает?

В теории, у посредника есть рычаги давления или влияние на какой-либо банк, благодаря чему он может «выбить» разрешение на кредит. На практике, если потребовать от сотрудников таких компаний детального описания процесса, в ход идет все, начиная от простого обмана (подложные документы) и заканчивая прямыми махинациями и хакерскими атаками. Фактически, все это тоже ложь, так как зачастую, в случае неудачи, мошенники просто разводят руками и говорят что-то вроде «Ну, не получилось». Деньги, естественно, никто возвращать не будет, даже если это было оговорено заранее и есть соответствующий пункт договора.

Как повысить шансы на одобрение ипотеки с плохой кредитной историей?

- Заранее подготовить все документы, которые банк потенциально может потребовать. Чем больше – тем лучше. Смысла делать копии нет, так как обычно в сотрудники кредитного отдела это делают самостоятельно, попутно проверяя подлинность предоставленных бумаг.

- Предоставить подтверждение дохода и копию трудовой книжки, заверенную отделом кадров. Это может стать основным показателем одобрения кредита, так как если у человека есть стабильная работа, то и кредит он сможет оплачивать. Нужно понимать, что лишь в исключительных случаях деньги дадут безработному, да еще и с плохой кредитной историей.

- Предоставить подтверждение наличия источника дополнительного дохода. Как правило, даже если человек где-то подрабатывает, он никак не может это доказать, но банку достаточно и косвенного подтверждения.

- Привести поручителей и/или созаемщиков. У каждого из них также должен быть собран полный пакет документов, в частности, чаще всего требуются паспорт и справка о размере заработной платы.

Если сотрудник банка будет видеть, что поручители есть и они даже уже здесь, готовы к сотрудничеству, это сыграет в плюс.

Если сотрудник банка будет видеть, что поручители есть и они даже уже здесь, готовы к сотрудничеству, это сыграет в плюс. - Предоставить адекватный залог. В случае с плохой кредитной историей, стоимость залогового имущества обычно должна быть выше размера кредита. И чем выше, тем лучше – больше шансов получить кредит.

- Во время обращения в банк нужно выглядеть опрятно, адекватно разговаривать, предоставлять все нужные документы без скандала, соглашаться на условия и не пытаться «качать права». Последнее все равно никогда не работает.

- Если есть свободные средства, их можно положить на депозит в том же банке, в котором планируется открывать кредит. Это также охарактеризует клиента с положительной стороны.

- Быть готовым заплатить за страховку и оценку имущества.

- Не препятствовать специалистам отдела залогов банка в проверке потенциального залога.

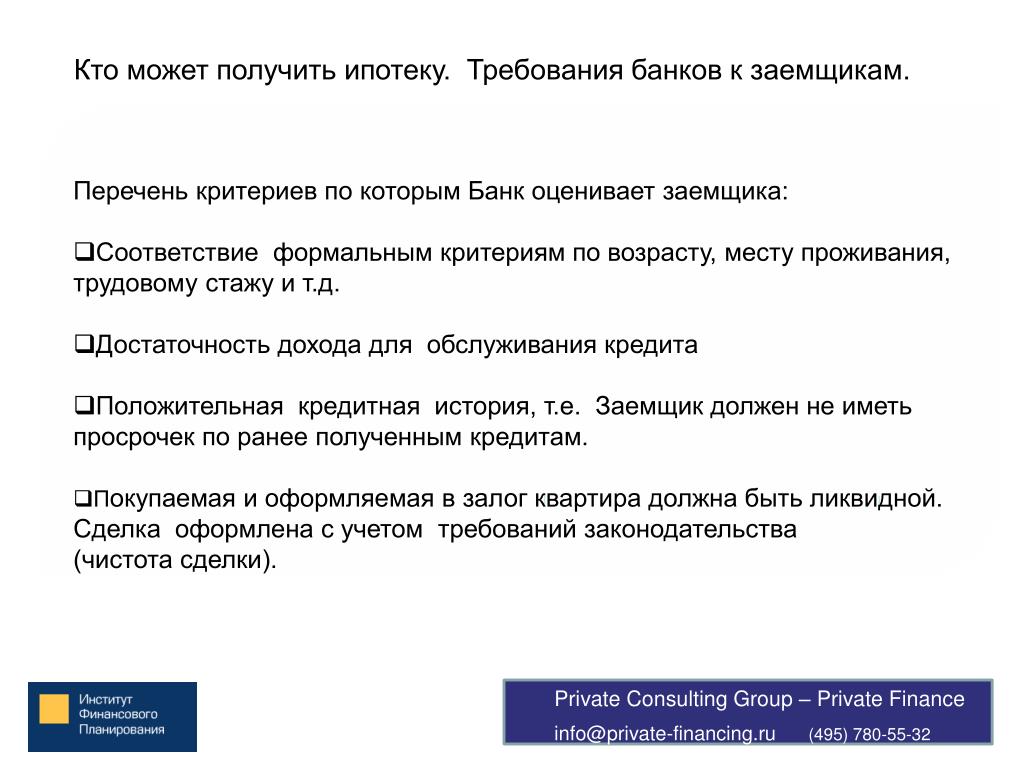

Какие факторы влияют на одобрение?

- Длительный стаж работы на одном месте.

Хотя бы 1 год, но чем больше, тем лучше.

Хотя бы 1 год, но чем больше, тем лучше. - Высокий уровень заработной платы.

- Наличие поручителей.

- Наличие ценного залога.

- Готовность оплачивать страховые платежи.

- Отсутствие не закрытых штрафов или неоплаченных государственных платежей.

- Опрятный внешний вид и адекватное поведение.

Идеальный вариант – если человек с плохой кредитной историей уже брал раньше кредит и выплатил его точно в срок (но не досрочно, это тоже не приветствуется).

Как можно исправить кредитную историю?

Тут есть два варианта. Если кредитная история стало плохой ошибочно (например, человек все выплатил в срок, а банк по каким-то причинам не отметил у себя платежи и занес его в «черный список»), то достаточно обратиться в ту финансовую организацию, которая в этом виновата и «потребовать справедливости». Обычно банки идут на встречу и после непродолжительного уточнения данных вносят изменения в кредитную историю. Но подобное – редкость.

Второй вариант актуален тогда, когда кредитная история заемщика стала плохой по его собственной вине. Исправить записи уже не получится, но можно «искупить». Например, взять кредит на небольшую сумму и выплатить его точно по графику. И чем больше таких «правильных» кредитов будет, тем выше вероятность, что в очередном банке на старые плохие записи никто не обратит внимания. Еще раз напомним, что погашать кредит нужно именно по графику, а не досрочно. То есть, придется потратить время и деньги (проценты), ведь любой кредит, который был закрыт сразу же после получения только насторожи банковского сотрудника.

Альтернативные способы получения ипотеки с плохой кредитной историей

- Кооператив. Достаточно простой и выгодный вариант, при котором на кредитную историю зачастую вообще не смотрят. Но сложный, редко встречающийся и очень рискованный.

- Нецелевой ипотечный кредит. Суть практически идентична с ипотекой, однако деньги можно потратить куда угодно. В данном случае проблемы с плохой кредитной историей остаются актуальным и даже усугубляются.

- Аренда с правом выкупа. Заемщик берет недвижимость в аренду, но помимо арендных платежей (или вместо них), оплачивает стоимость недвижимости до тех пор, пока не будет выплачена вся сумма. Этот способ хорош абсолютно всем, кроме того факта, что найти арендодателя, готового расстаться с приносящей ему доход недвижимостью, да еще и в рассрочку – практически невозможно.

- Лизинг – то же самое, что и аренда с правом выкупа. Отличается, фактически, только названием.

- Оформление займа у работодателя. Достаточно популярный и реальный вариант, при которой человек получает деньги от компании в долг и за их счет уже покупает себе недвижимость. Но заемщик должен быть очень важен для компании и не сможет уволиться до того момента, пока не выплатит весь долг (точнее сможет, но тогда придется погашать всю сумму досрочно, что мало кто может сделать).

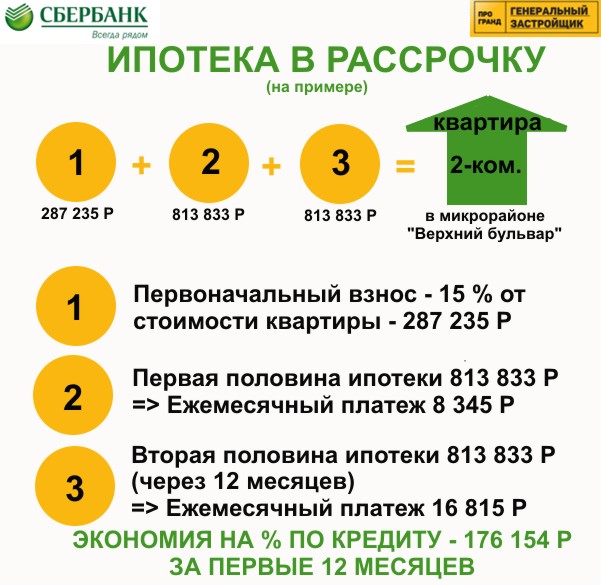

Первый взнос более 40%

Если у потенциального заемщика есть достаточно крупная сумма денег, то он может предложить банку внушительный первоначальный взнос. Как правило, это практически всегда воспринимается в положительном ключе и существенно повышает шансы на получение кредита.

Как правило, это практически всегда воспринимается в положительном ключе и существенно повышает шансы на получение кредита.

Хороший доход

Чем выше официальный доход, тем больше вероятность получить ипотеку. В самом идеальном случае, потенциальный заемщик еще может предоставить подтверждение дополнительного дохода.

И одно дело, если это будет разовое или не слишком регулярное поступление, и совсем другое, если это регулярные выплаты. Например, за использование авторских прав.

Какие документы могут служить подтверждением?

Для подтверждения дохода банк обычно требует справки 2 или 3-НДФЛ. Иногда допускается справка по форме банка. В редких случаях можно предоставить справку по форме работодателя или другие документы об официальном доходе. Точнее, предоставить их можно в любом случае, однако они могут быть приняты как дополнительная прибыль, а не основной доход. Данный элемент лучше уточнять у выбранного банка, так как условия постоянно меняются, как и требования к документам.

Наличие имущества в собственности

В стандартном варианте, при оформлении ипотеки заемщик передает тот же объект недвижимости, который был приобретен в залог. Более того, ипотека сама по себе подразумевает именно залог недвижимости, а не факт ее приобретения. Однако если у человека плохая кредитная история, то вполне возможно, что потребуется дополнительное обеспечение. Таковым может выступить любое ценное имущество, однако на практике, банки крайне неохотно оформляют документы на что-либо кроме недвижимости или транспорта. Иногда еще на оборудование, но это и все.

Следует учитывать, что в банке могут просто уточнить, какое имущество есть в собственности у потенциального заемщика и вовсе не факт, что его придется передавать в залог. Тут суть в том, чтобы у клиента было хоть что-то, что могло бы хоть косвенно подтвердить его финансовый статус.

Другие варианты

Рекомендуется уточнить прямо у кредитного сотрудника, что именно еще может потребоваться банку. Этот вариант подходит, когда других уже не осталось и кредит нужно получить любой ценой. В некоторых случаях кредитный сотрудник, который также, как и клиент заинтересован в выдаче кредита, предлагает дополнительный способ произвести «хорошее впечатление». Если они не противозаконны, то никаких проблем нет, их можно использовать (например, детально расписать расходы).

В некоторых случаях кредитный сотрудник, который также, как и клиент заинтересован в выдаче кредита, предлагает дополнительный способ произвести «хорошее впечатление». Если они не противозаконны, то никаких проблем нет, их можно использовать (например, детально расписать расходы).

Иногда же сотрудники намекают на некоторую «мзду», чего делать не рекомендуется категорически. Зачастую – это еще одна попытка проверить клиента на благонадежность.

Ипотека с плохой кредитной историей от застройщика

Застройщики, как банки, нередко выдают кредит на свои квартиры. Он отличается от стандартных вариантов меньшей процентной ставкой и меньшим сроком. Например, в банке можно взять деньги в долг на 30 лет, а застройщики редко предлагают срок более 10 лет. Тем не менее это может стать отличным выходом. Не все застройщики имеют доступ к БКИ, да и многие не заинтересованы отказывать покупателям. Другое дело, что в случае просрочки никто тоже не будет церемониться: сразу передадут дело коллекторам (хоть это и не слишком законно), а уж те найдут способ вернуть кредит.

Военная ипотека с плохой КИ

Общие принципы получения военной ипотеки с плохой кредитной историей практически ничем не отличаются от обычной ипотеки. Фактически, военная ипотека отличается от стандартной только тем, что часть суммы оплачивает государство. Как следствие, получить такой кредит даже с плохой КИ несколько проще. Но все равно нужны поручители, адекватный залог и нормальный уровень дохода, как и во всех остальных случаях.

Кому банки дают ипотеку на квартиру, а кому отказывают?

Некоторым покупателям жилья, которые обращаются за ипотекой, банки отказывают. Иногда заемщикам трудно понять, почему так произошло. Что могло не устроить банк, если у человека есть работа, доход и даже деньги на первоначальный взнос? Попробуем разобраться.

Перед тем, как выдать кредит, банк тщательно анализирует кандидатуру возможного клиента. Для такой проверки придумали даже особый термин – андеррайтинг. Все секреты этой процедуры в банках не раскрывают, но кое-что о ней известно.

Итак, если вы – потенциальный заемщик, банк прежде всего будет выяснять, насколько вы платежеспособны. Имеют значение уровень дохода, активы, наличие созаемщиков. Обычно в банке руководствуются правилом: на выплату кредита не должно уходить больше 50% общего дохода семьи. Если вы не укладываетесь в эти цифры, в кредите могут отказать. При этом банк оставит за вами право повторно обратиться за ипотекой, если ваш доход повысится.

к сведениюНа отказ банка могут повлиять и личные обстоятельства: допустим, зарплата у вас выше средней, но при этом вы являетесь родителем несовершеннолетних детей, что тоже делает вашу кандидатуру уязвимой в глазах банка. Или у вас на момент обращения за ипотекой есть приличный доход, но профессия редкая или экзотическая, такая работа кажется банку нестабильной – по этой причине тоже могут не пойти навстречу. Не секрет, что в качестве заемщиков предпочитают людей с «земными» профессиями – врачей, учителей, госслужащих и т. п.

Причиной для отказа может стать недостаточный первоначальный взнос. Обычно банки устраивает платеж от 15% от стоимости недвижимости. Но иногда этого бывает недостаточно, особенно если приобретается квартира на вторичном рынке.

Обычно банки устраивает платеж от 15% от стоимости недвижимости. Но иногда этого бывает недостаточно, особенно если приобретается квартира на вторичном рынке.

Даже если проверка на платежеспособность пройдена успешно, вам все равно могут отказать – если банк усомнился в вашей надежности. Чаще всего в этом виновата плохая кредитная история. Существенным минусом являются случаи просрочек по выплатам, но только по этой причине банк не поставит на заемщике крест. А вот если вы когда-то не справились с кредитом, если вашим долгом занимались коллекторы, если вы были уличены в мошенничестве или обмане – скорее всего, ипотеку вам не дадут ни в каком банке.

Кстати, по причине предоставления недостоверной информации в банках отказывают каждому пятому заемщику. Например, вы сообщили в банк о месте своей работы, назвали все контакты. Не исключено, что сотрудники банка будут звонить по указанным вами телефонам и задавать уточняющие вопросы. Если ваши сведения не подтвердятся или на звонки в офисе никто не ответит, это тоже повод для отказа в выдаче ипотеки.

Очень серьезной ошибкой, если не сказать больше, является подделка документов, фальшивые справки или трудовые книжки. Это все наводит на мысли, что заемщик тоже «фальшивый», банк наверняка не станет с таким связываться. Как правило, сложно получить ипотечный кредит и клиентам, у которых была судимость.

В список факторов, которые способны повредить потенциальному ипотечнику, можно еще добавить небольшой стаж, частую смену работы, а также возраст.

Если вам меньше 23 лет и больше 65 лет, получить ипотеку будет труднее, чем остальным заемщикам.

Иногда поводом для отказа может быть даже причина, которая вам покажется несущественной – вы не являетесь клиентом данного банка. То есть, вы никогда не пользовались его услугами, не открывали счета, не брали займы – это тоже может стать поводом для отказа для известного банка, у которого всегда много заявок на ипотеку.

Теперь вы знаете, почему могут отказать в ипотеке.

Поэтому прежде чем обращаться за кредитом:

- устройтесь на постоянную работу,

- тщательно подготовьте все документы,

- изучите программы банков,

- найдите ликвидный объект недвижимости.

- Выясните, какой банк дает ипотеку без первоначального взноса (если у вас нет денег на такой взнос), но лучше постарайтесь накопить хотя бы 15-20% от суммы ипотеки – тогда ваши шансы повысятся. Кстати, в последние годы банки стали гораздо лояльнее к заемщикам и чаще выдают кредиты на покупку жилья.

Так что, пробуйте.

ТОП 5 банков, где быстрее и легче всего получить ипотеку

Любого заемщика, желающего улучшить свои жилищные условия, интересует, в каком банке быстрее всего и легче взять выгодную ипотеку. Мало кто захочет переезжать с одного съемного жилья на другое, копить в течение 20-30 лет на свои квадратные метры.

Кроме того, нужно учитывать рост цен на жилье, в результате чего через несколько лет вы сможете позволить себе намного меньше, чем планировали. Поэтому если у вас уже есть некоторые накопления, имеется стабильная и хорошо оплачиваемая работа, то можно запланировать покупку квартиры в кредит.

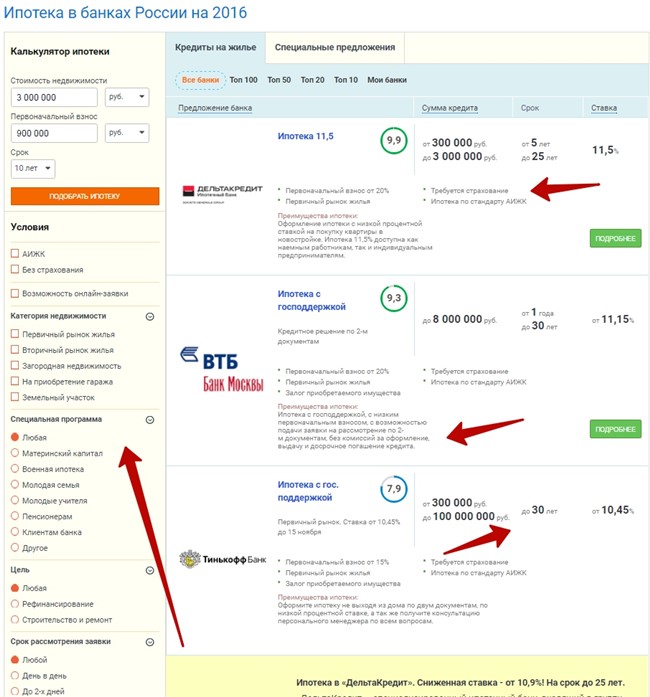

Актуальные предложения

Программы по ипотечному кредитованию постоянно совершенствуются, а потому доступны все большему количеству людей. Так как ипотека – это долгосрочный кредит, то потребителю стоит выбирать только крупные и надежные банки России (ТОП-100 представлен здесь).

Так как ипотека – это долгосрочный кредит, то потребителю стоит выбирать только крупные и надежные банки России (ТОП-100 представлен здесь).

Где выгоднее

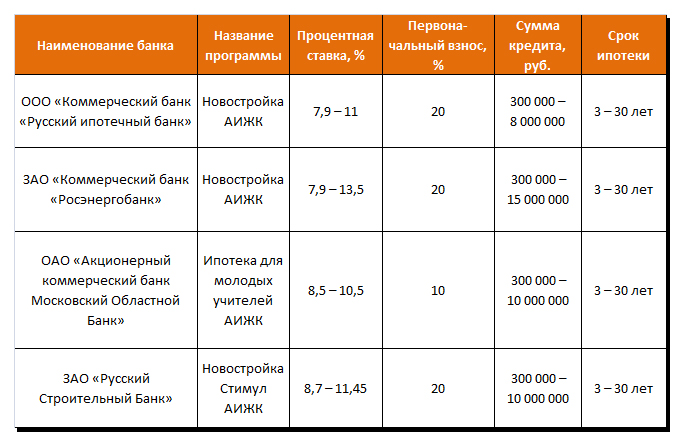

Российские банки предлагают программы со сроком от 1 года до 30 лет. Процентные ставки и первоначальный взнос сильно разнятся от банка к другому.

Каждый вкладывает свое в понятие «выгодный ипотечный кредит». Кто-то планирует досрочно погасить займ, и для него важна минимальная процентная ставка.

В большинстве банков предусмотрена аннуитетная система погашения, подробнее о ней здесь. Нужно понимать, что дифференцированная система куда выгоднее, но ее модно найти лишь в нескольких кредитно-финансовых организациях.

Реальная ставка по займу обычно выше, чем заявлена в рекламе. Имеются в виду различные комиссии, страховки и другие расходы. Поэтому оформляя займ, смотрите не на ставку, а на полную стоимость кредита (указывается в графике платежей, который распечатывается предварительно, еще до подписания договора). Это поможет правильно оценить будущий заем.

Имеются в виду различные комиссии, страховки и другие расходы. Поэтому оформляя займ, смотрите не на ставку, а на полную стоимость кредита (указывается в графике платежей, который распечатывается предварительно, еще до подписания договора). Это поможет правильно оценить будущий заем.

Рассчитать выплаты по оформляемой ссуде вы можете при помощи нашего калькулятора:

Воспользоваться нашим расширенным калькулятором с возможностью построения графика платежей и расчета досрочного погашения вы можете на этой странице.

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

При выборе банка обращайте внимание на следующие моменты

- Минимальный первоначальный взнос. Сегодня лишь несколько кредитных организаций предлагают займы на жилье с первым платежом от 10%, остальные готовы выдать ссуду, если потребитель внесет 20-30%. О том, можно ли оформить ипотеку без внесения собственных средств, читайте по этой ссылке.

Если вы относитесь в определенным категориям населения, то первый взнос за вас погасит государство. К примеру, такой возможностью может воспользоваться молодая семья, военные, семьи с двумя и более детьми, ученые, судьи и т.д.

Если вы относитесь в определенным категориям населения, то первый взнос за вас погасит государство. К примеру, такой возможностью может воспользоваться молодая семья, военные, семьи с двумя и более детьми, ученые, судьи и т.д. - Требования к недвижимости. Описание обычно представлено в программе кредита. Например, не каждый банк выдает ссуды на вторичное жилье.

- Быстрота оформления. Если вас интересует скорость, то нужно иметь в виду, что это будет компенсировано высокими ставками и большим первым взносом. Как правило, большая скорость рассмотрения заявки возможна в том случае, если заявитель является зарплатным клиентом и требуется минимальный пакет документов.

- Величина процентной ставки – самый главный параметр, на который обращают внимание потребители. Не гонитесь за высоким %, так как обычно по таким программам обычно предусмотрены дополнительные платежи. Выбирайте надежные банки со средними процентами.

- Сумма и срок кредитования. Важно, чтобы будущий платеж не превышал 50% от дохода.

О том, какой заработной платы достаточно для жилищного займа, читайте по этой ссылке.

О том, какой заработной платы достаточно для жилищного займа, читайте по этой ссылке. - Страхование. Обычно предлагают несколько видов. Вы должны знать, что обязательным является только страхование недвижимости, а личное – по желанию. При отказе от второго предусмотрены повышенные ставки. О том, как правильно отказаться от страхования, читайте здесь.

ТОП 5 банков для получения легкой и быстрой ипотеки

- Сбербанк

- Альфа-Банк

- Тинькофф

- Совкомбанк

- Росбанк

В этих и других кредитных организациях оформить ипотеку можно быстро и легко. Читайте дополнительно статью, где мы рассматриваем такие предложения.

4 банка, которые с радостью выдают ипотечные кредиты

Если вы хотите узнать, как получить кредит без отказа? Тогда пройдите по этой ссылке. Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту статью. Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда.

Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь.

Читайте также:

Поделитесь информацией с друзьями:

Добавьте свой отзыв или комментарий ниже:

Взять кредит на строительство дома или покупку дачи в Банке ЗЕНИТ

Недвижимость за городом может иметь разное назначение: использоваться для постоянного проживания или только для летнего отдыха. В любом случае есть возможность приобрести такое жилье в кредит.

Кредит на покупку дачи

Для покупки готового жилья за городом можно воспользоваться программой ипотечного кредитования. Однако если стоимость недвижимости небольшая, целесообразно рассмотреть вариант с оформлением потребительского кредита. В случае с ипотекой можно рассчитывать на более выгодную ставку, но не исключено, что потребуется первоначальный взнос и более обширный пакет документов.

Кредит на строительство частного дома

Возведение капитального здания требуется немалых затрат. И проще всего получить крупный кредит на строительство загородного дома, если есть возможность предоставить банку недвижимое или движимое имущество в качестве обеспечения исполнения обязательств по возврату долга.

В качестве залога по кредиту на строительство частного дома можно предоставить транспортное средство сопоставимой стоимости или недвижимое имущество – квартиру, комнату, апартаменты, таунхаус или дуплекс.

Важный нюанс: если оформляете кредит на строительство загородного дома под залог недвижимости, вам необязательно быть ее владельцем. Достаточно, чтобы собственник такой недвижимости согласился стать залогодателем и был готов предоставить обеспечение по кредиту. На практике заемщики чаще всего обращаются к родственникам, которые готовы помочь с оформлением крупного кредита на строительство частного дома.

Как оформить кредит на строительство загородного дома

Для оформления кредита потребуется стандартный пакет документов: удостоверяющие личность, подтверждающие занятость и регулярный доход. Важным требованием является наличие постоянной или временной регистрации заемщика в регионе, где работают офисы банка.

В случаях, когда предоставляется обеспечение по кредиту, на залоговое имущество также оформляются документы. Их перечень зависит от типа имущества. Например, если обеспечением выступает квартира, потребуется подтвердить право собственности на это жилье, оценить его рыночную стоимость.

Выбрать, какой вариант кредита на строительство частного дома подойдет именно вам, можно после консультации в банке. Наши специалисты помогут сделать предварительные расчеты по разным кредитным программам, подробно расскажут об условиях и необходимых документах.

Поделиться с друзьями:

Процент для иностранца: где и как можно оформить ипотеку в Европе

По данным компании Knight Frank, российские инвесторы все чаще покупают жилье в странах со стабильной экономикой — например, в Германии, Швейцарии, Франции и Италии. Популярностью также пользуются Великобритания, Испания и недорогие приморские страны — Болгария и Черногория. Если в планах у покупателя оформить ипотеку, то надо учесть, что условия в разных государствах Европы будут отличаться. Разберемся, кому и на каких условиях европейские банки готовы предоставить кредит.

Популярностью также пользуются Великобритания, Испания и недорогие приморские страны — Болгария и Черногория. Если в планах у покупателя оформить ипотеку, то надо учесть, что условия в разных государствах Европы будут отличаться. Разберемся, кому и на каких условиях европейские банки готовы предоставить кредит.

Прежде чем рассказывать о тонкостях ипотеки, подчеркну: понятие «иностранец» довольно многогранно. Иностранцами могут быть и нерезиденты, которым интересна недвижимость за границей, и резиденты с ВНЖ или ПМЖ. Конечно, ко второй группе европейские банки относятся более лояльно и в большинстве случаев позволяют выгодно оформить ипотеку, поскольку эти люди делают вклад в экономику страны и платят там налоги. А вот нерезидентам приходится сложнее, и условия по ипотеке для них, как правило, жестче, потому что для банка это дополнительный риск.

Кто-то мечтает приобрести недвижимость за границей, чтобы получить ВНЖ. Однако надежды на то, что квартира в Германии автоматически сделает вас резидентом, на самом деле ничем не оправданы.

Реклама на Forbes

Интересно, что иностранцам проще и дешевле получить ипотечный кредит в развитых странах со стабильной экономикой, таких как Германия или Швейцария, но здесь недвижимость существенно дороже, чем, например, в Болгарии, Хорватии или Черногории. В то же время в Болгарии ипотечная ставка значительно выше, в Хорватии ипотеку для нерезидентов предлагает лишь один банк, а в Черногории нерезиденты вообще не могут рассчитывать на ипотеку — для этого необходим статус ВНЖ.

Хорошая новость в том, что в большинстве европейских стран ипотека для россиян-нерезидентов доступна. Инвесторы могут рассматривать как передовые Германию или Швейцарию, так и страны среднего звена вроде Чехии и Польши или приморские государства. Для анализа возьмем пять наиболее популярных (по оценкам Home Real Estate) среди россиян стран — Испанию, Швейцарию, Великобританию, Болгарию и Германию.

Для анализа возьмем пять наиболее популярных (по оценкам Home Real Estate) среди россиян стран — Испанию, Швейцарию, Великобританию, Болгарию и Германию.

Испания

Испания долгое время была одной из самых популярных стран для российских инвесторов. После кризиса спрос немного снизился, но сегодня интерес российских граждан к испанской недвижимости постепенно возвращается.

Ипотека в Испании доступна нерезидентам — правда, если обладатели ПМЖ могут получить в кредит до 80% стоимости недвижимости, то нерезиденты — только 50-70%. А минимальная сумма займа составляет €50 000. Россиянину могут дать ипотеку на 5-25 лет, причем последний платеж должен быть внесен до 65 лет заемщика.

Процентные ставки могут быть фиксированными, плавающими и смешанными. Если остановиться на фиксированной ставке — это более предсказуемо и безопасно, но такая ставка будет превышать плавающие. Популярностью, как правило, пользуются именно плавающие ставки, но здесь никто не застрахован от их роста. Такая ставка зависит от Euribor, средней процентной ставки, по которой европейские банки кредитуют друг друга в евро. Смешанные ставки обезопасят заявителя на первые 2-3 года, когда нужно будет платить фиксированный процент, а далее ставка может колебаться в зависимости от состояния рынка.

Такая ставка зависит от Euribor, средней процентной ставки, по которой европейские банки кредитуют друг друга в евро. Смешанные ставки обезопасят заявителя на первые 2-3 года, когда нужно будет платить фиксированный процент, а далее ставка может колебаться в зависимости от состояния рынка.

В начале 2019 года российские граждане могут рассчитывать на плавающую ставку 4,1-5% годовых или фиксированную — 5,5-7% годовых. Выплаты должны покрывать не более 30-35% дохода заемщика за месяц.

По данным портала Numbeo, квадратный метр в центре испанских городов в среднем стоит €2 862.

Швейцария

С точки зрения размера ставки Швейцария — самая выгодная европейская страна. Резиденты, по прогнозам банка Credit Suisse на 2019 год, могут рассчитывать на ставку от 1,2% годовых. Для иностранцев условия могут быть немного хуже: в зависимости от банка плавающая ставка для нерезидентов может составлять ориентировочно 1,8-3% годовых, а фиксированная — порядка 2-4,5%. Плавающая ставка также зависит от Euribor и может меняться каждые 6 или 12 месяцев.

При выборе недвижимости иностранцы могут рассчитывать на кредит до 50-60% стоимости объекта, причем ипотека выдается на 10 лет. По прошествии этого срока кредит можно продлить, а условия могут стать даже более выгодными. Заемщик обязуется внести последний платеж до своих 67 лет, однако в некоторых случаях этот срок продлевают, если есть дополнительные гарантии.

Несмотря на то что иностранцы достаточно свободно могут оформлять ипотеку в Швейцарии, государство позаботилось о том, чтобы банкам это было выгодно, поэтому минимальная сумма займа составляет примерно €580 000. Это значит, что недвижимость экономкласса приобрести вряд ли получится.

По данным Numbeo, квадратный метр в центре швейцарских городов в среднем стоит €9730.

Великобритания

На протяжении последних двух лет спрос на британскую недвижимость среди россиян сохранялся на достаточно высоком уровне. И конечно, кто-то рассматривает приобретение квартиры в ипотеку.

Средняя ипотечная ставка для нерезидентов варьируется в пределах 3-6% годовых. Плавающая может быть около 3%, а фиксированная — 4,5-6%. Выплаты должны покрывать не более 35-40% дохода заемщика за месяц — чем меньше, тем лучше. При этом срок кредитования может составлять от 5 лет, а далее, как и в Швейцарии, есть возможность продлить его на новых условиях.

Плавающая может быть около 3%, а фиксированная — 4,5-6%. Выплаты должны покрывать не более 35-40% дохода заемщика за месяц — чем меньше, тем лучше. При этом срок кредитования может составлять от 5 лет, а далее, как и в Швейцарии, есть возможность продлить его на новых условиях.

Иностранцы-нерезиденты могут рассчитывать на заем в размере 50-70% стоимости объекта, но здесь также есть дополнительные ограничения. Ипотечные кредиты иностранцам выдают британские и латвийские банки. В британских банках действует правило: заявление должно быть на сумму не менее £1 млн (т. е. порядка €1,5 млн). Таким образом, приобрести недвижимость экономкласса фактически невозможно. Однако теперь с иностранцами стали работать и латвийские банки, и их условия более мягкие. Кредит выдают даже на £500 000 (т. е. €573 000), но ставка будет выше — примерно 5,5-6% годовых.

По оценкам Numbeo, квадратный метр в центре английских городов в среднем стоит €4438.

Реклама на Forbes

Болгария

В прошлом году Болгария стала одним из самых популярных направлений для российских инвесторов. Недвижимость в стране сравнительно недорогая, и дом у моря — достаточно ликвидный объект.

Недвижимость в стране сравнительно недорогая, и дом у моря — достаточно ликвидный объект.

По сравнению с другими европейскими странами оформить ипотеку в Болгарии дорого. Здесь россиянам приходится мириться с высокими ставками: если для граждан страны они равны 3-3,5%, то иностранцам обычно предлагают 7-14% годовых.

Но даже несмотря на такие условия, из-за низкой стоимости объектов россияне продолжают скупать болгарскую недвижимость. Тем более что банки готовы финансировать до 60-70% стоимости объекта, а погасить кредит можно в течение 20 лет. Последний платеж необходимо внести до 60 лет заемщика, если это женщина, или до 65 лет, если это мужчина.

Болгарские банки готовы предоставлять заем в размере до €100 000 — учитывая стоимость недвижимости, этого будет достаточно.

По данным Numbeo, в Болгарии квадратный метр в центре города стоит в среднем €1063.

Реклама на Forbes

Германия

Если иностранец оформляет ипотеку в Германии впервые, банк с большой вероятностью профинансирует не более 50% стоимости недвижимости. А если у вас уже есть квартиры в Германии и тем более вы уже успели погасить хотя бы один ипотечный кредит в этой стране, то можно рассчитывать на финансирование 60-70% стоимости объекта.

А если у вас уже есть квартиры в Германии и тем более вы уже успели погасить хотя бы один ипотечный кредит в этой стране, то можно рассчитывать на финансирование 60-70% стоимости объекта.

Банк, как правило, предоставляет заем на срок от 5 до 30 лет, причем к окончанию срока кредитования заявителю должно быть не более 65 лет. Плавающая ставка в среднем составляет 3-4,5% годовых, а фиксированная может превышать 5% годовых. Выплаты, как и в других странах, должны покрывать не более 35% дохода заемщика за месяц.

Обратите внимание, что ипотеку охотнее всего утверждают состоятельным клиентам на объекты стоимостью от €300 000, и чем дешевле недвижимость, тем сложнее получить кредит.

Квадратный метр в центре немецких городов, как сообщает портал Numbeo, обойдется в €4758.

Доступность ипотеки в Европе

Чтобы ориентироваться было проще, приводим таблицу с ипотечными ставками в странах Европы. Ставки быстро меняются и могут отличаться более чем на 1 процентный пункт в зависимости от банка, поэтому перед покупкой жилья нужно уточнять актуальную информацию у представителей банков или ипотечных брокеров.

Реклама на Forbes

Кстати, ипотечные кредиты нерезидентам из России предлагают не только иностранные банки, но и наш Sberbank Europe AG со штаб-квартирой в Вене. Например, в Австрии или в Чехии можно получить крупный кредит на покупку жилья именно в местном Сбербанке.

Страна | Ставка для нерезидентов | Ставка для резидентов |

|---|---|---|

Австрия | от 3,4% | от 2,5% |

Болгария | от 7% | от 3% |

Великобритания | от 3% | от 2,5% |

Германия | от 3% | от 2% |

Греция | от 4,5% | от 3,5% |

Испания | от 4,1% | от 2,5% |

Италия | от 4,2% | от 2,5% |

Кипр | от 4,5% | от 3,5% |

Латвия | от 4,5% | от 2,9% |

Португалия | от 3,5% | от 2,5% |

Финляндия | от 3,7% | от 1,5% |

Франция | от 2,9% | от 2% |

Чехия | от 3,8% | от 2% |

Швейцария | от 1,8% | от 1,2% |

Что нужно для оформления ипотеки

Список документов довольно стандартный — он мало чем отличается от комплекта, который запрашивают российские банки:

загранпаспорт и его копия;

заполненная анкета с личными данными;

справка НДФЛ за последние 2 года для физических лиц;

отчетность компании — для юридических лиц;

подтверждение наличия средств для первоначального взноса;

документы на приобретаемую недвижимость;

подтверждение независимой оценки стоимости объекта.

Как увеличить свои шансы

Доказать связь со страной

Отметим, что если у заемщика есть какая-то привязка к стране, то получить кредит на покупку жилья ему будет проще. Например, если ипотеку в Великобритании оформляет семейная пара и их ребенок учится в Кембридже, то банк охотнее одобрит кредит.

Иметь хорошую кредитную историю

Если у покупателя есть возможность оформить потребительский кредит в стране, где он покупает недвижимость — важно позаботиться о том, чтобы кредитная история была чистой, прозрачной и привлекательной для банка. И желательно погасить все текущие кредиты, прежде чем запрашивать ипотечный кредит.

Выбирать ликвидные объекты

Когда банк принимает решение о том, выдавать ли кредит на покупку недвижимости, он обращает внимание на то, под какой объект нужны деньги. Если заемщик не сможет погасить кредит, банку придется самостоятельно продавать квартиру, поэтому она должна быть максимально ликвидной.

Реклама на Forbes

Ипотека 10% в Украине 2020: банки, ставки, условия

Ипотека под 10% стала одной из наиболее обсуждаемых тем периода весна — лето 2020 года. Сразу несколько банков предложили рынку свои кредиты на жилье под рекордно низкие процентные ставки. узнало о реальных ставках, условиях и нюансах ипотечных программ в украинских банках.

Ипотека от «Глобус Банк»Банк выдает ипотеку на первичном рынке на срок до 20 лет с первоначальным взносом от 20%. Работает по партнерским программам с 40 застройщиками по более чем 200 ЖК.

Ставки стартуют от 0,01% на первый год, однако все зависит от комплекса и первоначального взноса. Банк не требует дополнительных затрат в виде оценки и страхования заемщика.

Присоединяйтесь к нам в Telegram!Для принятия решения по кредиту нужен минимальный пакет документов: паспорт, идентификационный код и письмо от застройщика о стоимости приобретаемой недвижимости. Если сумма кредита составляет до 800 тыс. грн, документы, подтверждающие финансовое состояние (справка о доходах, декларация), не нужны.

Если сумма кредита составляет до 800 тыс. грн, документы, подтверждающие финансовое состояние (справка о доходах, декларация), не нужны.

Срок кредита: от 1 до 20 лет

Сумма кредита: от 10 тыс. грн до 3 млн грн

Процентные ставки: очень зависят от размера первого взноса и срока. Смотрим на примере кредита для ЖК «Причал-8» в Киеве.

Комиссия банка: 1,9% суммы кредита (одноразово)

Первый взнос: не менее 20%

Дополнительная страховка: предмет ипотеки (квартира)

Досрочное погашение: возможно, штрафные санкции не предусмотрены.

Ипотека от «Правэкс Банк»Банк дает возможность приобрести недвижимость на вторичном рынке либо в только что построенных домах под льготные 10% в гривне. Для отдельных категорий клиентов (медицинские работники, ІТ-специалисты, клиенты «Правэкс Банка»), а также покупателей квартир в ЖК компаний «Интергал-Буд», KAN Development, SAGA Development предусмотрена скидка -0,5% ставки по кредиту, то есть 9,49%.

Срок кредита: от 1 до 20 лет

Сумма кредита: до 4 млн грн

Процентные ставки: 9,99% — фиксированная ставка на первые 5 лет, с 6-го года кредита — плавающая ставка: UIRD12m+3% (размер индекса UIRD12 нужно уточнять на сайте НБУ)

Комиссия банка: 2,99% суммы кредита

Первый взнос: от 40% (есть программы от 30%, но под более высокие ставки по кредиту)

Дополнительная страховка: залог (0,3% суммы)

Досрочное погашение: возможно, штрафные санкции не предусмотрены.

Ипотека от ОщадбанкаЕсть возможность купить квартиру в кредит и по программе Ощадбанка под ставку 10%. Речь о квартирах в уже сданных домах или на вторичном рынке. Есть у банка также основная программа на 20 лет, где действует фиксированная ставка 13,99% при авансе от 20%, а при авансе от 50% — 13,49%.

Что касается программы под 10%, то с ее условиями можно ознакомиться ниже:

Срок кредита: от 1 года до 15 лет

Сумма кредита: до 4 млн грн

Процентные ставки: 9,99% — первые 6 месяцев, начиная с 7-го месяца кредита — 15%

Комиссия банка: 0,99% суммы кредита

Первый взнос: от 20%

Досрочное погашение: возможно, штрафные санкции не предусмотрены.

Получить кредит на жилье с рекордно низкими процентами можно и в Приватбанке. Есть программа для покупки квартиры на первичном рынке, на вторичном рынке, а также недвижимости банка.

Срок кредита: от 1 года до 20 лет

Сумма кредита: до 2 млн грн

Процентные ставки: 9,99% — первый год, начиная со 2-го года кредита — UIRD 12m + 4%

Комиссия банка: 1% суммы кредита

Первый взнос: от 30%

Страхование: 0,5% стоимости недвижимости (страхование ипотеки), 0,5% суммы основной задолженности по кредиту (личное страхование).

Досрочное погашение: возможно, штрафные санкции не предусмотрены.

Ипотека от KredoBankВ случае если вы становитесь клиентом банка и переводите свои доходы в Кредобанк, можно получить скидку 2% по ставке по кредиту и взять ипотеку под 10% на покупку квартиры в новостройке.

Срок кредита: от 1 года до 20 лет

Сумма кредита: до 4 млн грн

Процентные ставки: 1-й год — 10%, 2-й год — 12%, 3-й год — 14%, начиная с 4-го года — UIRD3m + 5%

Комиссия банка: 0%

Первый взнос: от 20%

Страхование: страхование ипотеки и личное страхование.

Досрочное погашение: возможно, штрафные санкции не предусмотрены.

Что нужно, чтобы взять ипотеку в банке?- Ипотеку могут получить граждане Украины в возрасте преимущественно от 21 до 65 лет. В «Правэкс Банке» есть ограничение — от 25 до 65 лет. В Приватбанке — до 60 лет.

- Вы должны быть трудоустроены или быть ФОПом (укр. «фізична особа-підприємець»). Пенсионерам, кстати, тоже готовы выдать кредит в банке.

- Нужно предоставить справку о доходах за последние 6-12 месяцев. Они должны быть достаточными для обслуживания кредита. Их можно рассчитать, понимая сумму и срок, на который вы берете деньги в банке.

- Если вы в официальном браке, обязательно нужно получить согласие и финансовое поручительство мужа/жены.

- Паспорт гражданина Украины.

- Идентификационный код.

- Справка/выписка о доходах за последние 6-12 месяцев.

- Обращение застройщика в банк, в котором будет содержаться информация об объекте кредитования и предмете ипотеки.

1) декларацию о доходах за последние четыре квартала с печатью налоговой;

2) свидетельство о государственной регистрации физического лица-предпринимателя;

3) свидетельство о праве уплаты ЕСВ;

4) выписку из банка о движении средств за последние минимум 6 месяцев.

Что такое

UIRD?Это индикативная ставка украинского индекса ставок по депозитам, которая рассчитывается на основании данных из 20 крупнейших банков страны. Публикуется на официальном сайте Национального банка Украины.

Ошибка в тексте? Выделите её мышкой и нажмите: Ctrl + Enter Cmd + Enter Ctrl + EnterКак трансформируется спрос на IT-услуги со стороны банков?

Об экосистемах: всем ли это нужно?

Строительству экосистем сегодня уделяют много внимания. Это масштабные процессы, которые запускают системообразующие организации. У крупнейших банков есть все ресурсы и для создания таких платформ, и для их продвижения. Но сегодня создание целой IT-экосистемы — это серьезный вызов, потому что процесс будет не только дорогостоящим, но еще и попадет под пристальный контроль регуляторов.

Согласно распоряжению ЦБ, вложения банков в нефинансовые сервисы теперь также четко отслеживаются. Как и в случае с сомнительными операциями, Центральный банк может вмешаться в работу кредитной организации, если затраты на такие разработки выглядят неоправданными.

Кроме того, показатели деятельности крупных игроков говорят о том, что создание экосистем в наше время не слишком выгодно. Поэтому средние и небольшие кредитные организации даже не рассматривают подобный подход и сохраняют традиционную форму работы. Вместо этого банки стремятся формировать платформы для работы с внутренними IT-сервисами, чтобы обеспечить новый уровень обслуживания клиентов.

Александр Рыбаков, старший вице-президент по информационным технологиям Банка «Санкт-Петербург»:

«Построение собственных экосистем требует значительных инвестиций (для России — от нескольких сотен до миллиарда долларов), а также глобального охвата (федеральные компании, глобальные международные компании). И даже в случае наличия данных параметров следует отметить, что экосистемы состоят из конкретных сервисов, находящихся в высококонкурентой среде. Поэтому не для топ-1 и топ-2 федеральных игроков имеет смысл концентрироваться на своих сильных качествах и делать финансовые сервисы и финансовые продукты более качественными, а также строить экосистему партнеров вместо собственной экосистемы, акцентируя внимание на бесшовности, удобстве и выгодности партнерских сервисов в сочетании с банковскими продуктами».

Александр Тараторин, директор по информационным технологиям Росбанка:

«Подобную стратегию выбирает только часть банков. Если говорить про Росбанк, то для нас ключевым приоритетом и фокусом остается гарантия создания для клиентов максимально качественных и удобных финансовых продуктов. Группа Societe Generale в России предоставляет широкую линейку финансовых решений — банковских, страховых, лизинговых, ряд других. Мы также активно развиваем плотное сотрудничество с нашими нефинансовыми партнерами — например, с автодилерами в контексте расширения автокредитования».

Юрий Богданов, директор по инновациям банка “Центр-инвест”

«В сентябре этого года на форуме АБР в Сочи банки разделились на тех, кто за экосистемы и суперприложения, и тех, кто за суперсервисы. Потому что у каждого свой путь к сердцу клиента, у каждого свой суперсервис, благодаря которому он находится на финансовом рынке. Это логичная смена точки зрения, потому что клиент выбирает не по количеству технологий, а по качеству сервиса. Новым же для российского банкинга можно назвать тренд как со стороны финансовых организаций, так и со стороны потребителей выбирать “зеленое”, то есть тот сервис, который построен и действует согласно принципам экологической и социальной ответственности — ESG. Так что добро пожаловать в банк “Центр-инвест” с “зеленым” депозитом, на биржу за нашими “зелеными” облигациями и на сайт банка за первым в мире ESG-балансом».

О консалтинге и цифровой трансформации

Кредитные организации обращаются за консалтингом достаточно часто, так как специалисты с необходимыми компетенциями в сфере цифровой трансформации стоят дорого. Содержать профессионалов подобного уровня в штате просто невыгодно, к тому же специалисты в сфере IT-консалтинга прекрасно справляются с этой задачей на проектной основе. Банки охотно выбирают практику аутсорсинга, чтобы получить необходимые консультации как внешний сервис.

Крупные игроки, безусловно, могут позволить себе высококлассных IT-архитекторов, но даже они обращаются за услугами консалтинга к IT-компаниям. Дело в том, что профессионалы, способные на решение подобных задач, обычно полностью заняты на самых критичных проектах. Для всех остальных вопросов банку проще обратиться в консалтинговую фирму, чем нанимать дополнительно людей с редкой квалификацией.

Александр Рыбаков, старший вице-президент по информационным технологиям Банка «Санкт-Петербург»:

«Банки часто обращаются к внешней экспертизе, даже имея высокий уровень собственной. Это может быть обусловлено необходимостью привлечения ресурса “в моменте”, а также получения более “свежей” рыночной экспертизы, которая у партнеров формируется ввиду работы со множеством контрагентов. Также зачастую возникает потребность в бенчмарке с отраслью для оценки своего уровня развития и в корректировке планов развития».

Александр Тараторин, директор по информационным технологиям Росбанка:

«Консалтинг привносит свежий взгляд, лучшие практики, возможности бенчмаркинга. Если же мы говорим про принципиально новые направления, то консалтинг в первую очередь — это еще и внешняя экспертиза, которой может и не быть у банка. Но мы придерживаемся общей стратегии — постоянно наращивать внутреннюю экспертизу.

Мы используем консалтинговые услугу на старте реализации ключевых трансформационных проектов и программ. После их исполнения мы прорабатываем возможности развития внутренней экспертизы для поддержки внутрибанковской трансформации. Только так мы можем гарантировать и себе, и нашим клиентам стабильность и постоянность тех изменений, которые мы привносим в работу».

О вендорах: импортозамещение в действии

Сегодня в России активно развивается тенденция импортозамещения. Топ-3 российских банка — Сбербанк, ВТБ и Газпромбанк — фактически являются кредитными организациями с государственным участием. Под действием государственных директив они постепенно уходят от продуктов западных вендоров, в частности от Oracle Siebel CRM.

Каждый из финансовых гигантов выбирает свой путь воплощения стратегии импортозамещения. Например, Сбербанк инвестирует в свою внутреннюю разработку и адаптирует открытую СУБД PostgreSQL под свои собственные бизнес-системы.

Если говорить непосредственно про управление взаимоотношениями с клиентами (CRM), то доля внутренней разработки будет еще выше. Почти все крупные банки создают свои собственные решения, и только небольшие кредитные организации предпочитают готовые российские продукты. В числе представленных на рынке CRM-решений, которые подходят для банков, можно отметить отечественные разработки Terrasoft, Elma и AmoCRM. Все они зарегистрированы в реестре российского ПО и могут быть использованы без ограничений в компаниях и организациях с государственным участием.

Александр Рыбаков, старший вице-президент по информационным технологиям Банка «Санкт-Петербург»:

«Oracle остается СУБД для ключевых информационных систем большинства банков. Не ожидаем какого-либо изменения этой ситуации в ближайшие годы, с единой поправкой — на возможные изменения в законодательстве по импортозамещению».

Александр Тараторин, директор по информационным технологиям Росбанка:

«Siebel CRM был и остается лидером среди банковских CRM, сама система активно развивается, о чем можно прочитать в преcс-релизах Oracle, где дорожная карта системы указана далеко за 2030 год. С каждым обновлением Siebel “прирастает” новыми возможностями и технологиями, что дает существенный выбор для развития продуктов на ее базе.

Альтернативы Siebel CRM существовали всегда. Основные из них на рынке банковского обслуживания — это Microsoft Dynamics, Salesforce и SAP CRM. Кроме того, некоторые банки идут по пути создания своих собственных CRM (inhouse development) или берут за основу Open Source решения (например, SugarCRM) и развивают их. Тут дело выбора и подхода».

О трендах: влияние пандемии

2020 год стал отправной точкой для роста спроса на сервисы самообслуживания: он вырос многократно. Одна из причин — диверсификация географии обслуживания. Существует немало кредитных организаций, у которых отделения есть только в Москве или в крупных городах. Клиенты открывали в них вклады, получали кредиты и пользовались дополнительными услугами банков, которые «всегда рядом». Но с наступлением пандемии многие люди уехали из Москвы в другие регионы, где нет ни банкоматов, ни отделений кредитных организаций, ставших привычными. Как следствие все процессы взаимодействия с клиентами неизбежно перешли в онлайн.

В результате банки повернулись лицом к удаленному клиенту и начали развивать сервисы, которые позволяют выполнять большую часть действий без визита в отделение. Этот путь становится действительно комплексным, потому что современные потребители предъявляют высокие требования к приложениям и веб-сервисам. Поэтому для банков стал важен клиентский опыт. Даже самые небольшие кредитные организации стали стараться свести к минимуму процессы заполнения документов, наладить интеграцию с порталом госуслуг, подключить свои мобильные приложения к уже созданным экосистемам и платежным сервисам.

ЦБ РФ также вносит свой вклад в этот процесс. Регулятор стимулирует дистанционную работу и применение интернет-банкинга как для розничных, так и для корпоративных клиентов. Банкам предписывается предусмотреть передачу машиночитаемых доверенностей, использование цифровых подписей, внедрение онлайн-сервисов проверки клиентов. Все это создает большие возможности для развития самообслуживания в финансовой сфере.

Александр Рыбаков, старший вице-президент по информационным технологиям Банка «Санкт-Петербург»:

«Последние три года продолжается развитие микросервисного и cloud native (проектирование и реализация сервисов с учетом возможности запуска в публичном или частном облаке) подхода при реализации решений. Одновременно с этим все чаще на рынке говорят о low-code- и даже no-code-платформах, которые предполагают построение решений с минимальной разработкой. Такие решения призваны существенно сократить time to market и стоимость реализации, а также уменьшить потребность в дефицитных разработчиках. Существенными недостатками подобных решений до сих пор остаются необходимость проработки интеграции с существующим IT-ландшафтом, а также компетенции инженера по настройке бизнес-процессов. Но очевидно, что определенный слой решений рано или поздно перейдет на данный уровень реализации. Также постепенно на первое место выходят вопросы бесперебойности и безопасности цифровых сервисов».

Александр Тараторин, директор по информационным технологиям Росбанка:

«Глобальных изменений немного. Интеграторы чаще стали использовать в стеках решения из открытых источников, модульность, микросервисы. Появились предложения с готовыми платформами для заказчиков, которые включают в себя все необходимое для запуска продукта, инструменты разработки, базы данных, стек для бэка и инструменты тестирования. Наблюдается все более активное внедрение и использование API для максимально быстрых и простых интеграций с партнерами. Многие партнеры предлагают готовые решения с открытым API».

О внутренних IT-сервисах: что внедряют, как и зачем?

Что касается инфраструктурных компонентов, разработка банковского ПО также претерпевает изменения. Сегодня мы наблюдаем переход на agile-методологию и создание продуктовых команд внутри банков. Это стало возможным благодаря растущей зависимости финансовых институтов от технологий. Бизнес теперь лучше понимает, что происходит в IT, а разработчики научились лучше распознавать потребности бизнеса. Это взаимное движение навстречу дает свои результаты.

Многие банки также приступили к внедрению микросервисов, потому что переход на более гибкую модель развития помогает ускорить вывод на рынок новых продуктов. И хотя построение модели DevOps/DevSecOps сделает инфраструктуру более дорогой, новый подход позволяет оперативно создавать современные продукты, действительно востребованные рынком. При грамотном подходе к организации самого процесса разработки в конечном счете DevOps обеспечивает рост доходов кредитной организации.

Все процессы IT-трансформации являются неотъемлемыми составляющими тренда на создание модульных платформ. В таких инфраструктурах каждый блок и каждый модуль четко отвечают за свой функционал и могут быть заменены либо модернизированы, причем без ущерба для оставшейся инфраструктуры.

Таким образом, сегодня наблюдается уход от коробочных решений, которые работают отдельно друг от друга. А необходимость управлять разрозненными IT-компонентами сдерживает технологическое развитие банков, что неприемлемо в современных конкурентных условиях.

Виталий Трепыхалин, директор департамента IT-развития Московского кредитного банка:

«Основным трендом в банковской IT-архитектуре сегодня является минимализм, при этом подходы к ее развитию формируются в трех плоскостях: первая — компетенции, необходимые организации, и кадры на рынке, которые могут эти компетенции реализовать; вторая — архитектурные паттерны конкретной организации; третья — возможность масштабирования. Мы постоянно проводим аудит наших IT-систем, выявляем узкие места и далее работаем по этим трем направлениям».

Александр Тараторин, директор по информационным технологиям Росбанка:

«Для развития бизнеса необходимо оперативно создавать продукты, соответственно и системы банка должны позволять это быстро делать. Поэтому монолитные системы меняются на более гибкие решения с узкой специализацией. Появляются так называемые сервисно-продуктовые слои в архитектуре организаций, которые позволяют отдавать продукты в любые каналы продаж, в том числе партнерам».

О драйверах цифровой трансформации

Часто процесс начинается с приема на работу нового сотрудника, который обладает необходимыми знаниями, навыками и компетенциями. Специалист крупного банка, в котором трансформация уже произошла или происходит, начинает делать то же самое на новом месте работы. Обычно при этом он получает более высокую должность и занимает пост руководителя.

Но одновременно с наймом штатных специалистов банки прибегают к услугам интеграторов, в частности, для создания agile-команд.

Дело в том, что IT — непрофильный актив, который всегда будет рассматриваться сферой для аутсорсинга. А учитывая рост зарплат специалистов по самым востребованным направлениям, самостоятельный хантинг для целого спектра узких специалистов является слишком сложной и затратной задачей для банков. Решить эту проблему можно, запросив дополнительные ресурсы у интегратора, что и делается в большинстве случаев.

В современных кредитных организациях часто можно встретить совмещенные команды, в которых работают специалисты из банка, от интегратора и даже со стороны вендора. Так что многие IT-компании стали все чаще играть роль кадрового агентства, которое способно найти и предоставить нужного специалиста в кратчайшие сроки.

Виталий Трепыхалин, директор департамента IT-развития Московского кредитного банка:

«Чтобы наращивать экспертизу по нашему направлению и восполнять ресурсный гэп, мы создаем в банке атмосферу IT-компании, а не IT-подразделения, внедряем программы развития, создали свою IT-академию, кроме того, используем сорсинговую модель».

Александр Тараторин, директор по информационным технологиям Росбанка:

«В соответствии с корпоративной стратегией мы пересматриваем приоритеты и фокусы для трансформации и строго оцениваем имеющиеся у банка ресурсы. Количество задач и идей всегда превышает возможности для их реализации, поэтому крайне важно при планировании фокусироваться на главном.

Мы последовательно инвестируем в развитие сотрудников и наращивание внутренней экспертизы. Привлекаются внешние эксперты, также активно используются разные формы обмена знаниями внутри Росбанка».

О контактных центрах: переход к омниканальности

Контакт-центр (КЦ) — это непрофильный актив, точно так же, как IT. И банки все чаще обращаются к модели аутсорсинга КЦ, особенно когда речь идет об обзвонах, оповещениях, предложении услуг. Одновременно с этим в отношениях с контакт-центрами наблюдается явное стремление к омниканальности (интеграции разных каналов коммуникаций).

Клиент хочет общаться с банком не только традиционными способами — в отделении или через колл-центр, но также в чатах, приложениях и мессенджерах. При этом нужно, чтобы разговор продолжался при смене канала и информация о предыдущих обращениях была доступна текущему оператору.

Человек может начать оформление кредита в приложении, продолжить на компьютере, а если что-то не вышло, обратиться к оператору. В идеале последний должен продолжить работу с той же точки, на которой остановился клиент.

Клиент способен позвонить на горячую линию и сказать: «Буквально пять минут назад я написал в чат, со мной поговорили, но я решил позвонить и уточнить детали». Чтобы обработать такой запрос, оператор должен иметь доступ к истории взаимодействия с клиентом, и мы, в «Инфосистемы Джет», видим растущий интерес к этой сфере.

По запросам клиентов нашими специалистами был разработан специальный коннектор для CRM-систем и платформы Genesis — одного из популярных решений для контакт-центров. Наш коннектор позволяет операторам работать «в одном окне», не переключаясь между разными системами, и сегодня это решение пользуется большим спросом. За счет подобных интеграций инфраструктура контакт-центра становится частью инфраструктуры банка, появляется возможность перевода звонков или передачи информации от сотрудника банка в аутсорсинговый КЦ, и наоборот.

Другими словами, эта ниша становится перспективной для развития отдельного бизнеса. Малым и средним банкам сегодня нужны одни и те же сервисы, и владельцы контакт-центров могут развиваться сегодня независимо, чтобы предложить более широкий спектр услуг потенциальным заказчикам. Единственная проблема — это соблюдение банковской тайны и корпоративных правил безопасности. Но эти вопросы решаются стандартными техническими средствами.

Виталий Трепыхалин, директор департамента IT-развития Московского кредитного банка:

«Для совершенствования работы контакт-центра мы сегодня работаем с двумя технологиями: внедряем речевую аналитику и проводим цифровизацию клиентского пути. Именно они позволяют снижать нагрузку на контакт-центр, при этом увеличивая лояльность и вовлеченность клиентов».

Александр Тараторин, директор по информационным технологиям Росбанка:

«Контакт-центр — это неотъемлемая часть любого цифрового продукта, поддержка, а точнее, первая линия в эшелонированной схеме поддержки в крупной компании. И здесь основным трендом мы видим фокус на омниканальность и наращивание показателя FCR (First Call Resolution — решение вопроса с первого же звонка)».

О совместимости систем: как избежать «зоопарка»?

При слиянии «зоопарк» образуется неизбежно. До недавнего времени банки строили свою IT-инфраструктуру независимо друг от друга. Кто-то использовал в качестве основы решения Microsoft, другие — Oracle. Некоторые банки вели свои разработки. В результате после слияний получается разношерстная инфраструктура.

Естественно, «зоопарк» мешает нормальной работе организации. Выходов из этой ситуации может быть несколько. Возможно поглощение одной инфраструктуры другой с переносом всех данных в единую систему. Обычно так делают, когда крупный банк поглощает небольшой банк. Но также возможно построение нового IT-ландшафта на базе существующих систем и с новыми компонентами.

Но стоит учитывать, что при объединении банков необходимы миграции и интеграции, а иногда требуются даже изменения бизнес-процессов, выравнивание процедур и правил на уровне объединенной организации. Подобные проблемы не имеют универсальных решений и могут решаться до 10 лет.

Сергей Пегасов, руководитель блока информационных технологий ПСБ:

«У ПСБ значительный опыт присоединения банков — Связь-Банк (2020 год) и Роскосмосбанк (2021 год). Для объединения IT-специалисты банка используют метод интеграции, когда миграция всех данных, активных клиентов и их продуктов проходит единовременно в один день в информационные системы ПСБ. Это позволяет избежать многих проблем, в том числе разнообразия систем и связанных с этим дополнительных затрат на последующее их поддержание.

На рынке также практикуется другой способ миграции, более простой с точки зрения информационных технологий: присоединяемый банк продолжает работать на своих системах, просто подключается как отдельный филиал или набор филиалов к основному банку, и затем идет постепенный переход на единые системы банка. Но этот способ приводит к существенным лишним расходам на этапе подготовки к объединению и на дальнейшее содержание одновременно нескольких IT-инфраструктур до момента их полного объединения, что в итоге приводит к значительному удорожанию и увеличению сроков окупаемости проектов».

Александр Тараторин, директор по информационным технологиям Росбанка:

«Росбанк в данном случае можно приводить как успешный пример. За последние несколько лет прошло сразу два присоединения к Росбанку — банка “ДельтаКредит” и Русфинанс Банка. В настоящий момент все дочерние банковские структуры группы Societe Generale в России объединены в одно юридическое лицо и в один бренд Росбанка. Важно, что подобная трансформация носит не только юридический характер — мы активно создаем единый эффективный IT-ландшафт. Каждое присоединение сопровождается плотной работой команды архитекторов, декомиссией дублирующихся систем и выстраиванием единых сквозных процессов. В настоящий момент Росбанк полноценно функционирует как единая организация».

О проблемах на пути развития IT. Недостаток кадров и трудности миграции

Главная боль — это дефицит ресурсов. Большинство банков находится сегодня в состоянии трансформации, и им нужны дополнительные квалифицированные сотрудники для построения новой платформы.

Еще одна характерная проблема — это переход с импортного программного обеспечения на новое — отечественное или OpenSource. Собственная экспертиза часто бывает недостаточной для перехода на новые решения. Поэтому мы, в «Инфосистемы Джет», часто получаем запросы по организации миграции на OpenSource-продукты с наиболее популярных среди российских банков систем. Это настолько массовое явление, что уже имеет смысл разрабатывать типовые решения для этой проблемы.

Наконец, когда банки сталкиваются с потребностью связать много систем воедино, они также обращаются к интеграторам. IT-компании ведут поставки оборудования, интеграцию, объединение решений в единую платформу. Чтобы заставить работать целый спектр программных и аппаратных решений синхронно, нужна глубокая экспертиза, которую обычно нерентабельно содержать внутри кредитной организации. Поэтому спрос на внешние IT-услуги со стороны банков сохраняется.

Александр Рыбаков, старший вице-президент по информационным технологиям Банка «Санкт-Петербург»:

«Прежде всего консалтинг по выстраиванию процессов, бенчмарк в интересующих областях и ресурсы в формате аутсорсинга или аутстаффинга».

Александр Тараторин, директор по информационным технологиям Росбанка:

«При внедрении новых решений и новых технологий нужен опыт внедрения. Просто наем нужных специалистов в команду не всегда является эффективным решением. Интегратор зачастую имеет опыт нескольких внедрений технологии/ПО в разных организациях и может помочь избежать потери времени при обходе “подводных камней” при внедрениях».

Юрий Богданов, директор по инновациям банка «Центр-инвест»:

«Хорошая практика идти не с болями, а с задачами или просто с работой, с четкими параметрами ее успешного выполнения, пониманием сроков и рыночной стоимости. Тогда все будут удовлетворены итогом сотрудничества. Так, в банке “Центр-инвест” мы поручили вывести на следующий уровень автоматизацию широко распространенного и понятного всем участникам рынка процесса хозяйственного учета в банке нашему давнему клиенту — IT-компании “Гэндальф”. А уникальную систему для приема платежей в МФЦ написали самостоятельно».

Rocket Mortgage от Quicken Loans: NMLS # 3030 в Rocket Mortgage от Quicken Loans | Лучшее для онлайн-опыта | 3,5% Покупатели жилья впервые могут претендовать на 3% -ную скидку по ипотеке в Rocket. | |||

Quicken Loans: NMLS # 3030 | Лучшее для рефинансирования | 580 | 3.5% По обычным займам Quicken предлагает первоначальные платежи от 3%. | ||

Новое американское финансирование: NMLS # 6606 | Лучшее для общего низкого или плохого кредитного рейтинга | 640 | 3,5% Новое американское финансирование работает с программами помощи авансом в 14 программах штатов, включая Калифорнию, Техас, Флориду и Иллинойс. | ||

BNC National Bank: NMLS # 418467 | Лучшее для кредитов FHA | 640 | 3.5% BNC National Bank предлагает обычные кредиты всего на 3% ниже. | ||

Carrington: NMLS # 2600 | Лучшее для общего низкого или плохого кредитного рейтинга | 500 | 3,5% Carrington Mortgage Services предлагает обычные ссуды на 3% по минимальной цене . | Прочитать обзор | |

Сетевой капитал: NMLS # 11712 | Лучшее для поддержки клиентов | 640 | 3.5% Network Capital предлагает обычные ссуды всего на 3% | ||

Homebridge: NMLS # 6521 | Лучшее для поддержки клиентов | 550 | 3.5% Homebridge предлагает обычные ссуды всего на 3% ниже. | Прочитать обзор | |

Mr. Cooper: NMLS # 2119 | Лучшее для рефинансирования | 620 | 3% Mr.Cooper предлагает обычные ссуды всего на 3% меньше. | Прочитать обзор | |

Citibank: NMLS # 412915 | Лучшее для низкого первоначального взноса | N / A | как низкие первоначальные платежи через свою кредитную программу HomeRun. | Прочитать обзор | |

Navy Federal: NMLS # 399807 | Лучшее для низкого первоначального взноса | N / A | 0% Navy Credit Union низкие до 0% по кредитам для семей военнослужащих. | Прочитать обзор |

NBKC: NMLS # 409631 | Лучшее для онлайн-опыта 000 9209 | 3% NBKC предлагает обычные ссуды всего на 3% меньше. | ||

NASB: NMLS # 400039 | Лучшее для новых покупателей жилья в целом | 620 | 3% NASB предлагает обычные ссуды всего на 3%. | |

Новое американское финансирование: NMLS # 6606 | Лучшее для нетрадиционного кредита | 620 | 3% New American Funding работает с программами помощи авансовым платежом в 14 штатах , Техас, Флорида и Иллинойс. | |

Quicken Loans: NMLS # 3030 | Лучшее для онлайн-опыта | 620 | 3% По обычным кредитам Quicken предлагает авансовые платежи от 3%. | |

Chase: NMLS # 399798 | Лучшее для тех, кто впервые покупает жилье | 620 | 3% Chase’s DreaMaker в виде низких ипотечных платежей в виде 3%. | |

Ally Bank: NMLS # 181005 | Лучшее для обычных займов | 620 | 3% Ally предлагает традиционные займы всего на 3%. | |

Alliant: NMLS # 197185 | Лучшее для низких авансовых платежей | Н / Д | 3% Alliant Credit Union предлагает обычные ссуды всего на 3%. | Прочитать обзор |

Bank of America: NMLS # 399802 | Лучшее для программ помощи | 620 | 5% Банк Америки предлагает авансовые платежи % через ипотечную программу «Доступное кредитное решение». | Прочитать обзор |

Navy Federal: NMLS # 399807 | Лучшее для ветеранов | N / A | 0% Флот Федерального союза предлагает низкие авансовые платежи 0% по кредитам для семей военнослужащих. | Прочитать обзор |

SunTrust (Truist): NMLS # 2915 | Лучшее для низких авансовых платежей | 620 | 3% обычных кредитов SunTrust 9000 на 3% ниже. | Прочитать обзор |

Flagstar: NMLS # 417490 | Лучшее для низких авансовых платежей | 620 | 3% 3% обычных авансовых платежей Flagstar предлагает onstar -время покупатели жилья. | Прочитать обзор |

5 лучших ипотечных кредиторов с плохой кредитной историей в октябре 2021 года

Хотя некоторые кредиторы выдают обычные ссуды покупателям жилья с плохой кредитной историей, вы часто получите более доступное финансирование, если получите плохую кредитную ипотеку застрахован государственным учреждением.Эти ипотечные кредиты не только имеют более мягкие требования к кредитам, но и требуют более низких первоначальных взносов, чем большинство обычных ипотечных кредитов.

Существует три основных варианта получения ссуд, обеспеченных государством, которые могут быть доступны заемщикам, ищущим проблемные ипотечные ссуды.

Ссуды FHA

Ссуды FHA выдаются частными кредиторами, но поддерживаются Федеральной жилищной администрацией. Вы можете претендовать на получение одного из них с кредитным рейтингом 580 и первоначальным взносом 3,5% или с рейтингом всего 500 и 10% первоначальным взносом.Не существует требований к минимальному доходу, хотя кредиторы должны определить, имеет ли потенциальный домовладелец достаточный доход для погашения ссуды. Ознакомьтесь с нашим списком лучших кредиторов FHA здесь.

VA Ссуды

VA Ссуды также выдаются частными кредиторами, но на этот раз ссуду гарантирует Департамент по делам ветеранов, а не FHA. VA не требует минимального кредитного рейтинга. Также не требуется первоначального взноса, если дом не оценивается на сумму меньше, чем вы за него платите.Вы действительно должны быть военнослужащим или иметь стаж военной службы, хотя выжившие супруги военнослужащих и женщины также имеют право. Наши лучшие кредиторы для ссуд VA здесь, чтобы вы могли проверить.

Ссуды USDA

Министерство сельского хозяйства США предлагает две программы для потенциальных покупателей жилья. Раздел 502 Прямые ссуды предоставляются USDA напрямую и открыты только для заемщиков с ограниченным доходом, которые покупают недвижимость в сельской местности. USDA также гарантирует ссуды заемщикам с низкими доходами, хотя лимиты дохода выше для этих ссуд, предоставленных частными кредиторами.Для ссуд Министерства сельского хозяйства США не требуется первоначальный взнос, процентные ставки часто ниже, чем с вас взимается по обычной ссуде, и вы можете претендовать даже на несовершенный кредит. Список наших экспертов лучших кредиторов Министерства сельского хозяйства США можно найти здесь.

Как получить ипотеку даже с плохой или плохой кредитной историей

Вопреки распространенному мнению, вы все равно можете получить ипотечный кредит, даже если ваш кредит меньше, чем звездный. Заемщики с плохой кредитной историей часто могут получить ипотечное финансирование с помощью программ, специально разработанных для них.

Не менее важно то, что кредитные баллы не являются постоянными, поэтому с некоторыми финансовыми корректировками вы сможете улучшить свой рейтинг и перейти в более высокий кредитный диапазон, что может означать более низкие затраты по займам, когда вы действительно закрываете свой кредит.

Диапазон кредитного рейтинга

Кредитный рейтинг обычно варьируется от 300 до 850, хотя некоторые системы скоринга для автокредитов и банковских кредитных карт могут расширяться от 250 до 900. Как заемщик, эмпирическое правило: чем выше ваш кредитный рейтинг, тем лучше ваша процентная ставка.

Однако кредитные рейтинги многих заемщиков не находятся в самом высоком диапазоне. Фактически, согласно рейтинговому агентству Experian, средний балл FICO составлял 711 в 2020 году. Вот как кредитные рейтинги распределялись по стране в прошлом году, сообщает Experian:

- Исключительно: 800-850 — 21%

- Очень хорошо: 740-799 — 25%

- Хорошо: 670-739 — 21%

- Удовлетворительно — 580-669 — 17%

- Очень плохо: 300-579 — 16%

Даже заемщики из «удовлетворительного» и «очень плохого» диапазона могут иметь право на получение ипотечного финансирования.Федеральное жилищное управление, а именно, имеет программы жилищного кредитования, разработанные для заемщиков с кредитным рейтингом от 580.

Когда кредитный рейтинг слишком низок, чтобы претендовать на ипотеку?

Не существует порога кредитного рейтинга, который определенно лишит вас права на получение ипотеки, но чем ниже ваш рейтинг, тем сложнее будет найти кредитора для гарантирования вашей ссуды. Кредиторы обычно рассматривают кандидатов с плохой кредитной историей как более склонных к дефолту, а это означает, что кредитор с меньшей вероятностью получит свои деньги обратно плюс проценты.Однако каждый кредитор оценивает заявки на получение кредита по-разному, и некоторые из них будут предоставлять ссуды заемщикам с низким кредитным рейтингом, а другие просто сдадут их.

Как плохой кредит влияет на заявку на жилищный кредит?

Кредиторы проверяют кредитный рейтинг заемщика при принятии решения о том, одобрять ли заявку на ссуду и сколько процентов взимать. Кредиторы также принимают во внимание другие факторы, в том числе отношения кредита к стоимости (LTV) и отношения долга к доходу (DTI), но особенно важны кредитные рейтинги.

При обычной ипотеке самые низкие ставки по ипотеке зарезервированы для заемщиков с отличной кредитной историей. Кредитные баллы в районе 600 и ниже могут затруднить получение кредита, и этим заемщикам обычно приходится платить гораздо более высокую процентную ставку, что означает, что кредит в конечном итоге будет дороже.

Сколько дополнительно будет стоить низкий кредитный рейтинг?

Процентные ставки по новым и рефинансированным ипотечным кредитам достигли рекордно низкого уровня в течение 2020 года. Средняя 30-летняя фиксированная ставка по ипотеке составляла 4.По данным Фредди Мака, 87 процентов в ноябре 2019 года, но к началу 2021 года процентные ставки колебались около 3 процентов.

Однако эти рекордно низкие ставки могут быть недоступны для заемщиков с плохой кредитной историей. Хотя ставки в целом ниже, чем они были год назад, заявители с низким кредитным рейтингом должны ожидать, что заплатят больше, чем заемщики с более сильным кредитным рейтингом.