Что такое трейдинг? Простыми словами о важном!

Трейдинг – что это такое?Каждый современный человек хоть раз слышал о трейдерстве, но мало кто понимает настоящую суть этого занятия. Его часто сравнивают с казино, однако стоит принять во внимание, что успех в профессии вовсе не зависит от удачи. Здесь выигрывает лишь тот, кто умеет грамотно просчитывать вероятность того или иного события.

Человеку необходимо понять, в какую сторону направится цена и как быстро она будет перемещаться. Благодаря современному техническому прогрессу, сегодня трейдер обладает огромным арсеналом инструментов и методов. Анализ становится намного проще, ведь к делу подключаются машины, которые исследуют ситуацию за несколько секунд и выдают готовый результат. При этом нельзя утверждать, что человек полностью лишился своей роли. Он должен правильно программировать робота, отслеживать корректность его работы, исправлять ошибки, вносить поправки в стратегию, а порой и полностью контролировать ситуацию.

Личное видение инвестора и его способность принимать взвешенные решения играют ключевую роль. Имея в запасе многолетний опыт, специалист сможет быстро понять текущую ситуацию и предпринять необходимые меры. На совершение ставки влияют не только экономические графики и новости. Порой трейдеры поддаются эмоциональным порывам, вследствие чего совершают нелогичные и странные поступки. Они стремятся к быстрому обогащению, однако в итоге остаются даже без стартового капитала. Чтобы избежать подобной участи, инвестор должен внимательно следить за собственными порывами и не допускать азарта.

По сути, трейдинг – это процесс совершения операций купли-продажи на международных рынках. Целью торговца становится получение прибыли на разнице цен. Правильно определив направление рыночного движения, человек делает ставку по направлению будущего тренда и получает выгоду от роста или падения котировки.

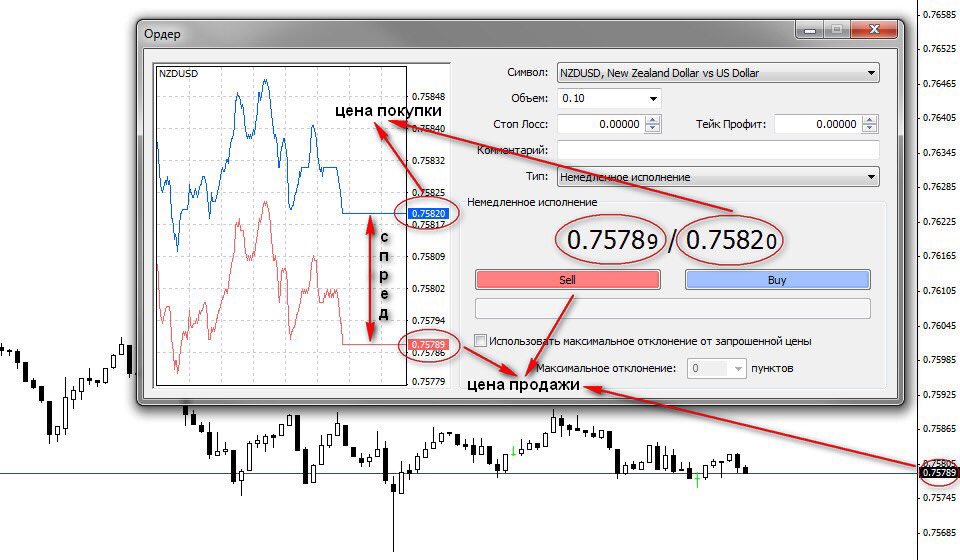

Современные трейдеры работают удаленно. Они пользуются специальной программой – торговым терминалом. Посредством этой разработки человек может покупать или продавать активы всего за несколько кликов. Чтобы приобрести товар, достаточно выбрать его среди перечня и кликнуть на клавишу «Купить». С продажами ситуация аналогична: для совершения сделки достаточно произвести несколько нажатий.

Посредством этой разработки человек может покупать или продавать активы всего за несколько кликов. Чтобы приобрести товар, достаточно выбрать его среди перечня и кликнуть на клавишу «Купить». С продажами ситуация аналогична: для совершения сделки достаточно произвести несколько нажатий.

Если предположение окажется верным и цена действительно направится в указанном направлении, трейдер получит доход в размере разницы стоимостей на начало и конец сделки. К примеру, если на входе в восходящий тренд игрок заплатил за товар $10, а через несколько часов цена поднялась до $12, то его выгода составит $2 на каждую единицу продукта. Таким образом, чем больше человек вкладывает, тем крупнее его заработок в случае верного предвосхищения.

Большая часть трейдинга состоит из следующих действий:

- Подбор торгового актива.

- Просмотр и анализ текущей ситуации.

- Исследование факторов влияния с учетом краткосрочной или долгосрочной динамики цен.

- Выбор тактики, ознакомление с правилами открытия и закрытия сделок.

- Определение уровней фиксации прибыли или убытков.

- Ожидание подходящего тренда и сигнала на вход.

Обучившись каждому из шагов, человек сможет приступить к результативным торгам. Нужно учитывать, что каждое вышеописанное действие выполняет свою роль, а значит – оно имеет важное значение для трейдинга. Некоторые спекулянты пренебрегают выбором тактики или определением стопов, однако такой несерьёзный подход всегда заканчивается поражением. Если читатель вознамерился полноценно зарабатывать посредством торгов на международном рынке, ему стоит подробно изучить систему и лишь после этого выходить на площадку.

Свинг трейдинг (простыми словами) и Примеры

С точки зрения техники торговля предельно проста – трейдер покупает актив дешевле и продает его дороже или наоборот. При этом существует немало торговых тактик, отличающихся подходом к анализу рынка, выбору точки входа и сопровождению позиции.

Свинг трейдинг простыми словами – это одна из самых комфортных методик торговли, она не требует постоянного нахождения у монитора и позволяет брать солидные движения.

Что такое свинг трейдинг?

Понятие свинг трейдинга последнее время на слуху, но возникло оно уже довольно давно. Эту технику еще в 50-х годах XX века описал

Позже его идеи развили Алан Фарлей и Йон Маркман. Сегодня элементы этой торговой тактики использует большинство трейдеров.

Сразу сделаем оговорку, свинг трейдинг – это не конкретная торговая стратегия, а общее название тактики, модели поведения трейдера. Индикаторы, уровни, графические и свечные паттерны – лишь инструменты для определения точки входа в рынок, они подбираются индивидуально.

Термин свинг трейдинг происходит от английского слова «swing» – размах, поворот, колебание. По сути свинг-трейдинг это использование изменения цены для получения прибыли. При этом открытая позиция удерживается в течение непродолжительного периода, в среднем от нескольких часов до двух-трех дней.

Цель этого удержания – достичь наибольшей прибыли при наименьшем количестве сделок.

В качестве глагола «to swing» можно истолковать как «идти мерным шагом» или «успешно совершить сделку». Свинговая торговля требует высокого профессионализма, опыта в финансовых операциях главное – выдержки.

Еще одно значение глагола «to swing» звучит как «быть повешенным», это подразумевает не только получение выгоды, но и большие риски. Если передержать позицию, она может не только не принести прибыли, но и обернуться для трейдера значительными убытками или заморозить средства, остановившись, и лишить трейдера возможности заключить новые, более выгодные сделки.

Почему же свинг-трейдинг (swing trading, торговля на колебаниях) получил такую большую популярность?

Такой стиль торговли, когда вы в течение двух — пяти дней держите позицию, даёт вам возможность «выходить» если «прибыль созрела», и «оставаться в стороне», в случае скачков в динамике цены.

Активные инвесторы используют свинг для ограничения риска на рынке, когда наступают нестабильные времена. Наконец, этот подход привлекателен для многих людей, у которых нет времени, чтобы торговать внутри дня, но которые хотят использовать возможности делать деньги, когда такие возможности появляются.

Свинговая торговля

Свинг – это часть рыночного цикла. Чтобы использовать движение свинга, нужно обладать аналитическим способностями, позволяющими действовать гибко, в зависимости от обстоятельств применять различные тактики. Изучение стратегии занимает время и может показаться довольно сложным, однако потраченное на изучение этой стратегии время окупается многократно.

Арсенал свинг трейдера

Ниже перечислим те инструменты и приемы анализа рынка, применяемые в свинг трейдинге:

Волновой анализ, основоположники опирались на цикличность движения рынка. О том, нужны ли волны современному свинг трейдеру поговорим ниже.

Уровни поддержки и сопротивления. В работу берутся и отбои от уровней при работе в диапазоне, и пробои (этот тип сигналов возникает на продолжении трендового движения).

В работу берутся и отбои от уровней при работе в диапазоне, и пробои (этот тип сигналов возникает на продолжении трендового движения).

Разворотные графические паттерны. Чаще всего формируются двойные вершины, донья, голова и плечи. Этот инструмент учитывается в сочетании с уровнями.

- Каналы;

- Инструменты Фибоначчи;

- Паттерны продолжения тенденции – треугольники, клинья, флаги, прямоугольники.

Объемы – причем нужны реальные объемы, тиковые не всегда адекватно отражают картину происходящего. Если работаете на Forex, объемы берите с СМЕ (Чикагская товарная биржа), при работе с валютными парами ориентируйтесь на соответствующие фьючерсы.

Индикаторы – используются скользящие средние с разными периодами. Алан Фарлей, например, рекомендовал применять 200-периодную МА для идентификации долгосрочного тренда, 2 младшие МА применялись им для определения приоритетного направления движения в средне- и краткосрочной перспективе.

Мультитаймфреймовый анализ. Этот подход ранее вы могли знать как метод 3 экранов (его практикует Элдер, но авторство методики принадлежит не ему). Суть в том, что помимо рабочего таймфрейма рынок анализируется и на старших временных интервалах. За счет этого избегаем входа против основного тренда.

Добавьте к этому жесткий манименеджмент. По любой открывающейся позиции соотношение потенциальной прибыли и убытка должно составлять как минимум 1,5-2,0 к 1,0 (лучше 2,5-3,0 к 1,0).

Нужен ли волновой анализ в свинг трейдинге

Классический волновой анализ предполагает, что рынок делится на трендовую и коррекционную составляющие. В рамках тренда формируется 5 волн, при коррекции – 3. Есть и другие варианты соотношения числа волн, например, 21 и 13, 7 и 5, 7 и 3. В книгах по волновому анализу описана масса конфигураций.

В свинг трейдинге волны не используются для поиска точек входа. Они дают скорее понимание стадии, в которой находится рынок.

На истории разметку выполнять легко, но от таких построений нет особой пользы. Ситуация всегда может сломаться, в этом ключевой недостаток волнового анализа – слишком сильно сказывается фактор субъективизма. Новичкам волны освоить чрезвычайно сложно, это не то, с чего стоит начинать анализ рынков.

В свинг трейдинге можно обойтись без использования волн. Оценить состояние рынка можно, например, с помощью мувингов, положения графика относительно уровней и трендовых линий на старшем таймфрейме.

Трендовые и коррекционные движения

Движение рынка можно представить как череду постоянно сменяющихся трендовых и коррекционных движений. В свинг трейдинге точка интереса трейдера – момент завершения коррекции. Это идеальный момент для входа в рынок с узким стопом и тейк-профитом, превышающим стоп в несколько раз.

При анализе трендовых и коррекционных движений используйте объемы. Это надежный фильтр:

- на тренде объемы растут;

- при затухании очередной трендовой волны объемы падают, график движется скорее по инерции;

- во время коррекции объемы невелики, крупные игроки выжидают момент для входа в рынок;

- при возобновлении тренда растут и объемы.

Если кажется, что на рынке нет направленного движения, поднимитесь на таймфрейм выше. Возможно, в этот момент завершается коррекция на старшем временном интервале.

Вход в рынок и сопровождение позиции в свинг трейдинге

Если точка входа подобрана без ошибок, то в большинстве случаев она закрывается либо по тейк-профиту, либо по стоп-лоссу (это касается и прибыльных позиций, на которых используется трейлинг-стоп). Ручное закрытие – исключение из правил.

Вручную сделки рекомендуют закрывать только если сразу после входа состоялось импульсное движение. Свинг трейдинг – это чаще всего трендовые торговые системы, после импульса возникает откат и шанс войти в рынок по более выгодной цене.

Также вручную сделки закрываются при неправильном прогнозе, если до конца дня позиция не успела выйти в плюс. По мере роста опыта таких сделок в статистике оказывается все меньше.

Что касается сопровождения позиции, то у свинг трейдера нет цели закрыть сделку в первый же час после входа в рынок. Позиция держится открытой по несколько дней, трейдер дает прибыли вырасти.

Позиция держится открытой по несколько дней, трейдер дает прибыли вырасти.

При этом рекомендуется защищать уже полученный профит с помощью ручного либо автоматического трейлинг-стопа. Защитный SL переносится за ценой и размещается под локальными Low (или за High при работе с короткими позициями).

Мани-менеджмент у свинг трейдеров консервативный:

- Риск на сделку устанавливается в диапазоне 1-2%, в зависимости от этого пересчитывается объем позиции;

- Контролируемое нарушение манименеджмента допустимо лишь при особо сильных сигналах. Например, для стандартной сделки по чек-листу требуется 3-4 подтверждения из 6, но если получаем все возможные подтверждения сигнала, объем можно нарастить до 3-4%.

Применяется и частичная фиксация профита. Часть объема закрывается, стоп переносится в безубыток и с этого момента риски нулевые, если сделка и закроется по стопу, то трейдер не теряет ничего.

Работа с уровнями и ценовыми каналами

В свинг трейдинге уровни дают понимание, где график может столкнуться со сложностями при продолжении движения. Ценовые каналы позволяют понять ориентировочный диапазон, в котором будет развиваться движение графика в будущем.

Ценовые каналы позволяют понять ориентировочный диапазон, в котором будет развиваться движение графика в будущем.

Что касается уровней, то в работу берутся 2 вида сигналов:

- Отбой – график подходит к уровню, пытается пробить его, но затем разворачивается;

- Пробой – возникает и при возобновлении тренда (график пробивает последний трендовый экстремум), и при пробое обычных уровней, построенных по старым High, Low. В обоих случаях точка входа формируется на ретесте уровня, после пробоя следует небольшая пауза, график касается пробитой поддержки или сопротивления и движение возобновляется. Не забывайте фильтровать сигналы этого типа объемами – при пробое формируются полнотелые свечи, также при этом растет объем.

При отбое от уровня рекомендуем искать подтверждающие разворотные конструкции. Особенно часто формируются паттерны следующих типов:

- Модель, напоминающая W- или М-образную конструкцию. При отбое от уровня происходит пробой основания паттерна и на его ретесте образуется точка входа;

- Ложный пробой – происходит заброс графика за уровень, но развития это движение не получает.

За этим следует такой же резкий возврат и отмена пробоя. На фондовом рынке это происходит с ГЭПом.

За этим следует такой же резкий возврат и отмена пробоя. На фондовом рынке это происходит с ГЭПом.

Могут формироваться и другие разворотные модели, например, Голова и плечи, бриллиант.

Что касается каналов, то их границы помогают определить глубину грядущей коррекции на трендовых движениях. Каналы строятся вручную (как минимум по 3 точкам), используются и динамические каналы, например, из скользящих средних – мувинги смещаются по вертикали вверх и вниз.

Когда график не может обновить последний трендовый High, Low и выходит за пределы канала можно закрывать сделки. Тренд сменился, ищите новые точки входа.

Примеры работы свинг трейдера

Ниже приведем примеры работы в стиле свинг трейдинга. Поиск точек входа выполняется на разных таймфреймах и разными методами.

Торговля на скользящих средних

Основной анализ выполняется на дневном графике. Используются экспоненциальные скользящие средние с периодами 10 и 30.

Этапы анализа рынка:

- оцениваем положение мувингов.

Если быстрый мувинг находится над медленным, открываются только длинные позиции;

Если быстрый мувинг находится над медленным, открываются только длинные позиции; - нас интересуют завершения коррекционных движений. Зона интереса находится между скользящими средними, полагаем, что тренд возобновится из этой области;

- как только цена закрывается в зоне интереса переходим на младший временной интервал и ищем любой сигнал, указывающий на разворот. В нашем примере искать нужно бычьи сигналы.

На младшем таймфрейме (М5-М15-Н1-Н4) ищем точки входа в Buy любыми удобными способами. Как вариант используем элементы графического анализа:

- коррекцию рассматриваем как небольшой локальный тренд;

- по ходу этого движения формируется серия диапазонов;

- на разворот укажет слом очередного локального диапазона. При закреплении графика за его верхней границей получаем сигнал для покупок;

- еще один аналогичный сигнал получим при пробое трендовой линии, построенной по максимумам коррекционного движения.

Вместо графического анализа можно использовать и другие методы, например, индикаторы.

Безиндикаторный свинг трейдинг

Как и в предыдущем примере работаем с разными временными интервалами. Анализ начинаем с дневного графика:

- выделяем ценовой канал – это ориентир на ближайшие недели;

- находим на нем коррекционные движения, так как работаем в канале, в приоритете сигналы, в которых график оформляет отбой от нижней границы;

- добавляем уровни Фибоначчи для определения точек завершения коррекций. Особый интерес представляют уровни 38,2%, 50,0%, 61,8%.

В момент касания уровня Фибоначчи и отбоя от него переходим на младший временной интервал и ждем формирования разворота:

1. Непосредственно в момент касания графиком уровня Фибоначчи на старшем таймфрейме на М15 происходит формирование разворотного сигнала. После подтверждения разворота получен сигнал на покупку.

2. Во второй ситуации есть 2 сигнала для покупок. Первый получаем, когда график оформляет ложный пробой поддержки на М15 – точка входа сопряжена с повышенным риском. Второй – при закреплении над разворотным паттерном.

Второй – при закреплении над разворотным паттерном.

За счет того, что точки входа в обоих примерах найдены на младшем временном интервале стоп сокращается до минимума.

Мастерство свинг трейдинга

- Объем сделок

Эта стратегия не предполагает использование большого кредитного плеча. Поскольку сделки относительно непродолжительны, позиция трейдера должна выдерживать кратковременные коррекции тренда. Рассчитать размер депозита, который будет оптимальный в каждой конкретной сделке можно по несложной схеме. Так, при волатильности от 100 до 150 пунктов позиция трейдера должна выдерживать движение против нее не менее чем в 50-70 пунктов. Этот параметр и следует учитывать в качестве ордера стоп лосс.

- Точки входа

Точка входа – это момент разворота тренда, появления на рынке новой тенденции. Как правило этот разворот вызывает какая-либо сильная новость. Чтобы предсказать изменение ситуации на рынке требуется постоянный анализ ситуации. Трейдер должен уметь вычислять те новости, которые вызывают продолжительный тренд. Новую сделку стоит осуществлять только при полной уверенности в развороте, в том случае, если величина движения против тренда превышает стандартный размер коррекции.

Трейдер должен уметь вычислять те новости, которые вызывают продолжительный тренд. Новую сделку стоит осуществлять только при полной уверенности в развороте, в том случае, если величина движения против тренда превышает стандартный размер коррекции.

- Продолжительность сделки

Сделки при свинг трейдинге поддерживаются пока продолжают приносить прибыль. Прибыльные позиции лучше не закрывать, полученную прибыль лучше зафиксировать путем выставления тейк профита.

- Закрытие сделок

Закрытие сделки можно осуществлять в ручном режиме или по стопам. Основанием для закрытия сделки можно считать либо уже начавшийся разворот тренда, либо появление новости, которая вызовет противоположное направления движения тренда.

Правила свинг трейдинга

- Для входа на рынок лучше всего предпочесть среднесрочный тренд в начальной стадии роста.

- Правильный вход на рынок характеризуется незамедлительно начавшимся ростом вашей позиции в сторону прибыли.

- Если вы еще не достигли намеченной цели и продолжаете получать прибыль, позицию следует перенести на следующий день.

- Если позиция приносит убытки, закрывать ее лучше при первой возможности, чтобы иметь возможность открыть более выгодную сделку.

- Если вы можете получить прибыль больше, чем вы сами ожидали, забирайте все, что возможно.

- Даже если позиция приносит небольшую прибыль, выходите из нее при первых признаках остановки, чтобы минимизировать риски.

- В том же время – умейте ждать, не закрывайте сделку преждевременно.

Плюсы и минусы свинг-трейдинга

Как известно, идеальных стратегий не существует. Как и любая другая, свинг имеет свои недостатки и преимущества.

Среди главных преимуществ можно выделить следующие:

- Трейдер получает возможность зарабатывать независимо от общего направления рынка. Умение найти правильный тренд, увидеть потенциал прибыли, которую может принести та или иная сделка, своеобразное «чутье» трейдера позволяет зарабатывать при любом раскладе.

- Свинг трейдинг не связан с большими затратами энергии и эмоциональным напряжением.

- В отличие от внутридневных стратегий или скальпинга, стратегия может принести действительно внушительную прибыль.

Говоря о преимуществах, следует остановиться на том, что все они действуют лишь в том случае, когда трейдер обладает умением найти «правильный» тренд и вести «правильную» торговлю. Такая торговля предполагает сочетание интуиции и аналитических способностей, позволяющих понять, что делать в каждый конкретный момент: держать или закрывать позицию, продавать или покупать.

Из недостатков можно выделить:

- В отличие от внутридневной торговли, свинг трейдинг обычно использует более крупные интервалы времени, а значит, и первоначальный объем средств должен быть больше.

- Начинать с нуля при помощи этой стратегии довольно сложно. Свинг трейдинг подразумевает наличие хотя бы минимального опыта, позволяющего определить фазу цикла, в которой находится рынок, пути движения тренда. Без этих навыков трейдер вряд ли сможет рассчитать потенциальные риски и будущую прибыль.

Цели свинг-трейдинга

Как вам известно, торговля на колебаниях – не что иное, как особый стиль торговли. Используя его, вы отрываете самые «лакомые кусочки» от колебаний цены, повышающих акцию в восходящем тренде, или понижающих ее в нисходящем тренде.

В идеале, восходящее, в целом, колебание состоит из нескольких последовательных дневных баров, у каждого из них есть более высокий максимум и, соответственно, более высокий минимум. Череда баров с более низкими максимумами и более низкими минимумами образует нисходящее колебание.

Ваша цель заключается в открытии и, затем, удержании сделки до тех пор, пока движение акции совершается с определённым, будь то положительным или отрицательным, (в случае короткой сделки) моментумом. Когда цена демонстрирует признаки разворота или коррекции, это служит для вас сигналом к закрытию сделки.

Такой стиль торговли используется преимущественно на дневных графиках. Строго говоря, это все, что вам нужно для успешной торговли на колебаниях.

Если, однако, у вас есть доступ к внутридневным графикам (например, 60- или 15-минутным), то вы можете уточнить места своего входа и выхода, улучшить управление риском.

Как узнать, подходит ли вам свинг трейдинг?

Стратегия свинговой торговли, несмотря на все ее преимущества, подходит далеко не каждому. Даже очень талантливый и успешный трейдер может не справиться с этой стратегией и не извлечь из нее ни малейшей выгоды.Свинг трейдинг оптимальная стратегия для тех, кто:

- Достаточно терпелив, чтобы держать сделку в течение нескольких дней.

- Предпочитает зарабатывать не на количестве сделок, а на хороших сетапах совершенных сделок.

- Имеет большие стоп-приказы.

- Сохраняет спокойствие, даже если торги идут не в его пользу.

В то же время свинг-трейдинг категорически не подходит тем, кто:

- Предпочитает активную и быструю торговлю.

- Не отличается терпением и хочет видеть мгновенные результаты своей деятельности.

- Нервничает¸ если торги начинают идти не в его пользу.

- Не может уделить несколько часов ежедневно на анализ рыночной ситуации.

Из всего сказанного можно сделать вывод, что этот тип торговли подойдет не каждому. Однако тем, кто сумеет вникнуть во все ее особенности, готов тратить время и силы на совершенствование своихзнаний и умений, анализировать рынок и его динамику, а также тем, кто обладает высокой интуицией в финансовых вопросах, свинг трейдинг может принести высокий доход и успех на любом рынке.

Что такое спред в трейдинге и его значимость на бирже форекс

Разница в цене различных активов, будь то валюта, акции или драгоценные металлы, является единственным и неповторимым источником заработка на биржах. Именно на колебании цен трейдеры зарабатывают серьёзные деньги, используя различные статистические инструменты и информационные каналы для точного инвестиционного прогнозирования. При этом заработать можно как на повышении, так и на понижении стоимости объекта торговли. В любом случае в таких операциях будет участвовать такое важное понятие как спред (англ. «spread») – разница между лучшей ценой покупки и продажи актива в данный момент.

Начинающим и опытным трейдерам предлагаются оптимальные условия для заключения сделок!

Минимальный спрэд и низкая комиссия – ключевые преимущества брокерской платформы AvaTrade!

Что такое спред простыми словами

Для того, чтобы понять что такое спрэд на бирже, достаточно представить себе любую торговую операцию – например, покупку одежды с дальнейшей перепродажей. Разница между изначально уплаченной ценой и полученными в ходе спекуляции деньгами в обиходе называется прибылью или доходом. Спрэд является аналогом этой разницы, а доход в этом случае получают брокеры.

На валютном рынке сделки совершаются далеко не на всех позициях. Поэтому для оценки конкретных торгов используется понятие спред, которое, по сути, отражает ликвидность данного рынка. Чем больше разница между ценой покупки (ask) и продажи (bid) валюты, тем ниже ликвидность рынка. В том смысле, что продать данную позицию быстро с выгодой будет весьма затруднительно. По аналогии с приведённым примером – если вы слишком высоко «задерёте» цену перепродаваемого пальто, то реализовать этот товар будет достаточно сложно.

Что такое спред в трейдинге

Спрэд на бирже Форекс – это разница в покупке и продаже каждой валюты из валютной пары. По сути, это прямой изначальный убыток трейдера, который должен покрываться в процессе дальнейших торгов.

Приведём пример на популярной паре EUR\USD c текущей котировкой 1.2668/1.2672. Из разницы стоимости этих валют видно, что спрэд в данном случае для одного лота составляет 4 пункта, то есть $40. Поэтому при открытии ордера, например, на 4 лота, ваш «минус» составит $160. Чтобы компенсировать этот убыток необходимо, чтобы котировки валютной пары изменились в вашу пользу, как минимум, на 4 пункта. И только дальнейший прогресс будет приносить вам чистый доход. Поэтому спрэд на бирже Forex иногда сравнивают с неизбежной обязательной комиссией, которая является основным доходом крупных брокерских компаний и частных брокеров.

В отличие от валютных бирж на фондовых рынках всегда устанавливается максимально допустимое значение спрэда, по достижении которого торги завершаются.

Какими бывают спрэды на Форекс

На валютном рынке Forex спред выступает в следующих формах:

- фиксированный сбор, представляющий собой постоянную величину вне зависимости от колебаний курса валют. В некоторых случаях используется расширяемый спред, который может увеличиваться брокером в ручном режиме в зависимости от инвестиционных, экономических и финансовых прогнозов;

- плавающий спред – указывается брокером в пределах нижней границы и может колебаться под влиянием изменения стоимости валют в широком диапазоне в сторону увеличения.

В большинстве случаев на Форексе применяется плавающий спрэд, который в экстренных ситуациях может достигать 50 и более пунктов. Средний диапазон этого параметра при спокойном рынке – от 2-х до 5-ти пунктов.

Какие факторы влияют на величину спреда

- Ликвидность (популярность) валютной пары. В самых востребованных тандемах размер спреда обычно не превышает 3-5 пунктов, а при торговле редкими валютами, например, канадским долларом или шведской кроной этот показатель может достигать 50-ти пунктов и выше.

- Текущая ситуация на рынке, которая в свою очередь зависит от экономических и политических факторов в разных странах и в мировом сообществе в целом. Любая «горячая» новость, способная повлиять на курсы ведущих валют существенно влияет на размер спреда.

- Наличие партнёрских программ, участники которых получают вознаграждение именно за счёт спреда. К слову, стремительный рост партнёрок в этом сегменте способствует увеличению размера этого сбора, который является неизбежной «головной болью» любого трейдера.

Заключение

Учитывая и отлеживая величину спрэда в трейдинге, вы сможете более точно рассчитывать прибыльность каждой сделки. Этот параметр также активно используется для оценки волатильности, которая позволяет делать точные прогнозы о наиболее выгодных ставках. Но самое главное – размер спреда является одним из важных критериев при выборе брокерской компании, на платформе которой вы будете работать на бирже Форекс.

Читайте также:Практика трейдинга

Критерии выбора биржевой стратегии

Одним из самых распространенных мифов о фондовом рынке является убеждение в том, что биржевой торговле необходимо посвящать все свое время или не заниматься ею вообще. Многих людей, заинтересованных в приумножении своих денежных средств путем вложений в акции, останавливает тот факт, что они не могут заниматься биржевой торговлей каждый день, не отвлекаясь ни на что другое. В связи с этим необходимо уделить особое внимание такой важной теме, как стратегии биржевой торговли.

Выбор собственной стратегии биржевой торговли для каждого инвестора начинается с ответов на три вопроса:

- насколько я склонен рисковать?

- сколько времени я готов уделять торговле на бирже?

- на какой срок я намерен инвестировать свои средства?

Склонность к риску

Индивидуальное отношение к риску со стороны инвестора имеет огромное значение при выборе инвестиционной стратегии. Склонность к риску является личностной характеристикой каждого человека, и невозможно дать единый ответ на вопрос «хорошо рисковать или плохо»? Для одних людей возможность получить высокий доход, рискнув всеми доступными средствами (а в ряде случаев – еще и привлечь заемные), является вполне допустимой и оправданной, другие же сочтут такую стратегию совершенно неприемлемой и скорее предпочтут более низкий, но гарантированный уровень дохода. Инвестиционные стратегии разных типов инвесторов будут различаться, однако прежде чем говорить о стратегиях, необходимо выделить и охарактеризовать различные типы инвесторов по склонности к риску.

Агрессивный инвестор готов идти на риск, чтобы максимально приумножить свой капитал. Возможность получить высокий доход значит для него значительно больше, нежели опасения по поводу надежности вложений. Главная цель инвестирования для него – значительное приумножение стартового капитала.

Умеренный инвестор обычно принимает решения об инвестировании на основании вдумчивого и всестороннего анализа рынка. Он готов идти на риск, если этот риск оправдан, но чаще всего – придерживается так называемой «тактики частичного инвестирования», диверсифицируя свой портфель по уровням риска. Его цель – нахождение разумного баланса между сбережением и приумножением.

Консервативный инвестор придает надежности большое значение. Его устроит несколько меньшая доходность, если при этом риск уменьшения первоначальной суммы инвестирования будет минимален. Основная цель его инвестиционной стратегии – сберечь то, что имеет.

Время торговли

Каждый из нас приходит на биржу с различными целями и располагает различным временем. Кто-то собирается сделать биржевую торговлю своим основным занятием – и готов уделять ей все свое время, для кого-то работа с ценными бумагами – источник дополнительного дохода, и большую часть времени он тратит на основную работу, уделяя биржевой торговле внимание лишь изредка.

Вопреки распространенному мнению о том, что эффективно работать на бирже можно лишь «от звонка до звонка», успешным инвестором может стать как первый, так и второй, если грамотно выберет и сформирует собственную стратегию биржевой торговли.

Срок инвестирования

Приходя на фондовый рынок, каждый определяет ориентировочный срок вложения денежных средств в ценные бумаги в зависимости от собственных целей и возможностей. Так кто-то планирует в течение года крупную покупку, кто-то уже в молодости решает вопросы пенсионных накоплений. Кроме личных временных горизонтов, срок инвестирования тесно связан c выбранной стратегией, а точнее со временем на которое открывается позиция.

По времени удержания позиции операции можно разделить на следующие основные типы:

- краткосрочные;

- среднесрочные;

- долгосрочные.

Первая категория операций наиболее популярна среди агрессивных инвесторов (спекулянтов), которых в свою очередь делятся на интрадей-трейдеров, овернайт-спекулянтов, свинг-трейдеров и т.д. Наиболее яркими представителями самой краткосрочной торговли являются итрадей-трейдеры, совершающие множество сделок внутри одного дня, работающих не на спокойных и неспешно торгующихся бумагах, а на акциях, обладающих большой стремительностью, которые легко купить и продать. В конце дня интрадей-трейдер закрывает все свои позиции, т.к. он не принимает на себя риск возможного утреннего гэпа. Как правило, он работает и на собственных, и на заемных средствах, поскольку совершает сделки как на повышение, так и на понижение. Вполне естественно, что биржевая торговля занимает все его свободное время, и, скорее всего, является для него основным видом профессиональной деятельности. В своей работе он опирается, преимущественно, на технический и факторный анализ, при этом анализ графиков он проводит на минимально возможных интервалах (тиковые, 1 минута, 5 минут).

Краткосрочные операции удерживаются до нескольких дней. Дневная волатильность рынка трейдера практически не интересует, и чаще всего стратегия его работы заключается в ежедневном утреннем анализе рыночной ситуации, на основании которого он выбирает бумаги для совершения сделок и определяет уровни для покупки либо продажи выбранного актива. Как правило, такому инвестору достаточно уделять биржевой торговле пару часов ежедневно. Он, так же, как и Дей-трейдер, опирается в первую очередь на технический и факторный анализ, так как фундаментальный анализ оказывает влияния на более длинные интервалы времени, однако при работе анализирует более «длинные» графические интервалы, основанные на часовых и дневных данных.

Среднесрочные операции ограничиваются несколькими месяцами. Как правило, для их открытия анализируются не только графические модели, но и фундаментальные показатели компании. Приняв решение и совершив сделку, среднесрочный инвестор заранее определяет ценовой уровень для закрытия позиции, и в дальнейшем периодически мониторит ситуацию на рынке, чтобы держать руку на пульсе и не пропустить благоприятную ситуацию. Используя технический анализ, он работает с дневными и недельными графиками, и старается быть в курсе новостей и событий, имеющих отношение к фондовому рынку и выбранному эмитенту.

Долгосрочные инвестиции предполагают вложение средств на несколько лет. Основой для инвестиционных решений является фундаментальный анализ, который позволяет определить недооцененные рынком компании, а инвестор рассчитывает на улучшение ее показателей, и, как следствие, увеличении капитализации и роста акций. Приняв решение и совершив сделку, долгосрочный инвестор лишь периодически отслеживает рыночную ситуацию и цены на выбранные активы, не принимая в ежедневной “лихорадке” рынка никакого участия.

Если провести параллели между классификацией инвесторов по склонности к риску и длительностью удержания позиции, то становится очевидным, что агрессивный инвестор, как правило, будет склонен к краткосрочной торговле или торговле внутри дня, умеренный инвестор предпочтет совершать среднесрочные операции, а консервативный инвестор в большинстве случаев будет инвестировать на длительный срок, используя широкий спектр инструментов.

Естественно, все это верно в том случае, если внутренняя склонность к риску у них совпадает с объективными возможностями распоряжаться своим временем по своему усмотрению. В противном случае склонный к риску инвестор вполне может превратиться в долгосрочного консерватора только лишь потому, что возможностей торговать каждый день у него нет, а перспективы, которые открывает перед ним фондовый рынок, тем не менее, очень заманчивы.

Не стоит, однако, поддаваться очевидному заблуждению о том, что чем чаще мы совершаем сделки – тем больший доход можем получить. Доход, который каждый из нас может заработать, торгуя на бирже, зависит от того, насколько грамотно мы определяем точки входа в рынок и выхода из него, а вовсе не от количества совершенных на единицу времени сделок.

Кроме того, понятно, что при любой стратегии рынок может поглотить все свободное время, уделяемое контролю текущих позиций и поиску перспективных акций и выбору удачных моментов для открытия новых позиций, но краткосрочные операции его потребуют от нас, безусловно. И наоборот, короткие горизонты инвестирования, так же заставляют работать только краткосрочно.

К примеру, если инвестор не имеет свободного времени и рассчитывает на долгосрочные инвестиции, а денежные средства, которые он инвестируют, понадобятся ему через полгода на покупку квартиры – говорить о долгосрочном инвестировании в данном случае не стоит.

Итак, принимая решение о выборе инвестиционной стратегии, мы, прежде всего, находим разумный баланс между тремя наиболее важными факторами: нашей личной склонности к риску, свободным временем, которым мы располагаем и «степенью свободы» наших накоплений.

Основные виды стратегий биржевой торговли

Проанализировав комбинации трех наиболее важных факторов, которые мы обсудили в предыдущей части статьи, мы имеем всю необходимую информацию для выбора собственной биржевой стратегии. Из чего же выбирать и как сделать выбор, который приведет к эффективным взаимоотношениям с биржей и позволит достигать тех целей, на который мы изначально рассчитывали?

Активная стратегия (трейдинг)

При выборе данной стратегии инвестор открывает преимущественно краткосрочные и среднесрочные позиции, и может вывести средства из оборота частично или полностью практически в любой момент времени. Причем, активная стратегия предполагает с одной стороны более жесткий контроль текущих рисков, за счет ограничения размера убытков в каждой сделке, но с другой позволяет увеличить прибыль и как следствие риск, используя кредитные возможности брокера.

Рассмотрим особенности и правила данной стратегии. Во-первых, активная стратегия предполагает работу в основном с «голубыми фишками», т.е. с наиболее ликвидными акциями российского фондового рынка. Второй, наиболее важный, фактор – активный инвестор имеет возможность работать с маржинальным плечом. Из этого автоматически следует третье правило – при активной стратегии направление движения рынка инвестора совершенно не интересует, он может с одинаковой эффективностью зарабатывать как на росте, так и на снижении, стоимости бумаг.

Основной инструмент для принятия решений в рамках активной стратегии – технический анализ, а главная задача – правильно определить точки «входа» и «выхода» на интересующем временном интервале.

Как правило, данная стратегия требует от инвестора уделять рынку достаточно внимания. Даже если выбранная тактика торговли подразумевает совершение не более одной сделки в неделю – желательно ежедневно отслеживать общую рыночную ситуацию, быть в курсе новостей, которые могут существенно повлиять на фондовый рынок и в целом держать руку на пульсе, дабы не упустить благоприятный момент для фиксации прибыли.

Необходимо отметить, что, работая в данной стратегии, возможно ограничить риск потерь за счет выставления стоп-приказов, т.е., к примеру, продать при условии снижении цены до определенного уровня.

Инвестиционная (портфельная) стратегия

Главным основанием для выбора данной стратегии является отсутствие времени для совершения сделок и наличие «длинных» инвестиций. Каким бы ни было ваше отношение к риску – если вы не имеете возможность уделять фондовому рынку хотя бы полчаса ежедневно, инвестиционная стратегия будет для вас оптимальным выбором.

Однако, для данной стратегии существует ряд особенностей и ограничений, которые необходимо учитывать при выборе. Во-первых, наилучшим образом инвестиционная стратегия работает при наличии глобального повышательного тренда, т.е. когда на рынке наблюдается устойчивый рост.

Во-вторых, немаловажным фактором является срок инвестирования, т.к. инвестиционные горизонты стратегии варьируются от 1 года и выше. Иными словами, вы должны быть абсолютно уверены, что в течение как минимум года ваши накопления не понадобятся вам на какие-либо другие, не связанные с биржевой торговлей, цели. В противном случае вы имеете шанс в момент вынужденного выхода из рынка закрыть свои позиции не в самой хорошей точке и не получить доход, на который рассчитывали.

Третья особенность инвестиционной стратегии заключается в том, что инвестор не использует маржинальное плечо, а значит – зарабатывает только на росте фондового рынка.

Инвестор уделяет большое внимание оценке инвестиционной привлекательности выбранной компании, наибольшее значение при принятии решений о покупке или продаже для него имеют данные фундаментального анализа. Инструментами технического анализа он пользуется для того, чтобы определить точку открытия и закрытия позиции по уже выбранному инструменту.

В зависимости от отношения к риску в портфель можно включать не только голубые фишки, но и акции мало ликвидных недооцененных рынком компаний. Следует иметь в виду, что данная стратегия предполагает вложения на долгий срок и не требует уделять биржевой торговле много времени. При этом уровень риска подобной стратегии значительно возрастает, т.к. недооцененные рынком акции действительно имеют большой шанс вырасти в цене, однако точно сказать, когда это произойдет – невозможно. Выбирая подобную стратегию управления собственными средствами, следует очень серьезно проанализировать фундаментальные показатели недооцененной компании, а так же быть готовым к длительному периоду ожидания того дня, когда рынок обратит внимание на недооцененную акцию. Правда, и результаты этого ожидания порой впечатляют не меньше, чем результаты самой успешной активной стратегии.

Смешанная стратегия

Классификация стратегий существует на бумаге, однако реальная торговля вносит в них свои коррективы. Часто начинающий инвестор не в силах правильно определить свою личную склонность к риску, нередки случаи, когда невозможно однозначно определиться со сроком инвестирования (к примеру, часть средств может быть инвестирована на длительный срок, а другая часть потребуется в течение года). В таких случаях наиболее эффективным будет скомбинировать различные стратегии в зависимости от конкретных условий каждого отдельно взятого инвестора. Так появляется смешанная стратегия биржевой торговли, включающая в себя черты как активного трейдинга, так и инвестиционной стратегии.

Основные условия эффективности смешанной стратегии таковы:

- Вы готовы уделять биржевой торговле хотя бы несколько часов в неделю;

- Вы четко представляете себе пропорциональное разделение средств в своем портфеле по срокам инвестирования.

Особенностью смешанной стратегии является так называемая диверсификация портфеля по стратегиям. Фактически, портфель инвестора делится на части, одна из которых инвестируется на длительный срок, другая – управляется активно. Здесь можно привести пример, когда часть средств направляется в недооцененные акции второго эшелона, а другая используется для активного трейдинга с голубыми фишками. Пропорции деления зависят от индивидуального решения каждого инвестора, однако на них накладываются стандартные ограничения по срокам инвестирования и по склонности к риску.

Изучив стратегии биржевой торговли, каждый может выбрать для себя оптимальный способ работы на фондовом рынке. Однако не менее важным является понимание того факта, что для эффективной и результативной биржевой торговли нам необходимо всего две вещи: наличие стартового капитала и желание его приумножить. Наличие же большого количества свободного времени при этом не имеет решающего значения – каждый может подобрать для себя оптимальную стратегию, в зависимости от того, каким временем и возможностями он располагает.

Желаем вам успешной торговли по выбранной стратегии!

Как Разработать Приложение Для Трейдинга: Гид От Purrweb

Говорят, что миллениалы не боятся ничего: они родились в начале 1980-х – конце 1990-х и прошли через несколько финансовых кризисов. Для них сберегательный счет в банке – то же самое, что хранить деньги в носке. Поколение Y своими глазами видели, как политические режимы рушились, банки закрывались, деньги обесценивались, а родители, бабушки и дедушки теряли все сбережения. Поэтому молодежь предпочитает вкладывать в акции крупных компаний и стартапов – риски (относительно) меньше, а доход больше. И по статистике, большинство делает это через приложение на телефоне, поэтому разработка мобильных приложений для трейдинга – это хорошая идея.

Даже глобальная пандемия и новый кризис не испугали микроинвесторов. Статистикаhttps://financialpost.com/investing/who-knew-fearless-millennials-are-cashing-in-on-stocks-as-frightened-boomers-cash-out показывает, что в марте количество пользователей инвестиционной платформы Wealthsimple увеличилось на 54%, и большинство зарегистрировавшихся младше 34. Приложение для трейдинга Robinhood сообщило о рекордном количестве депозитов за первый квартал 2020 года, а объем ежедневных торгов вырос на 300% по сравнению с концом 2019 года.

В России молодежь тоже впереди всех – недавно Тинькофф. Инвестиции проанализировали 200 000 пользователей и составили портрет современного розничного инвестора в России. По их данным больше половины акционеров — это молодые люди от 28 до 38 лет, а средний возраст российского инвестора — 35 лет.

Инвестировать в акции – это модно и надежно, поэтому количество трейдеров растет с каждым днем. Существующие приложения не закрывают все потребности масштабной аудитории, поэтому сейчас идеальное время для выхода на рынок новых креативных стартапов.

В этой статье мы раскрываем все карты, как разработать приложение для трейдинга, и не облажаться. Рассказываем, как выбрать ключевые фичи, сколько времени займет разработка и на какой бюджет рассчитывать. Enjoy!

Погодите, а что такое приложение для трейдинга?Трейдинг (от англ. trading – торговля) – любая деятельность, цель которой – получить прибыль. Обычно под трейдингом подразумевают торговлю ценными бумагами, опционами, валютой или криптовалютой на бирже. Стать акционером Apple или Tesla сейчас можно даже через смартфон.

Мобильное приложение для трейдинга – это платформа, на которой пользователи покупают или продают акции и отслеживают динамику биржи в реальном времени, а брокеры (посредники) обеспечивают безопасность купли-продажи и зарабатывают на сделках. Существует два типа торговли: традиционная, когда вы покупаете акции какой-либо компании, и торговля криптовалютой, например, Bitcoin, Ripple, Litecoin и другие.

Не забывайте, что финансы – это серьезная тема, и для запуска приложения для торговли акциями вам необходимо получить лицензию во всех странах, где вы планируете работать. Мы рекомендуем проконсультироваться с юристами, чтобы узнать подробнее о законах того региона, где вы будете запускать платформу.

Хорошо, а что по конкурентам?Скажем честно, приложения для трейдинга – насыщенная сфера, и нужно основательно подготовиться, перед тем, как выходить на рынок. Врагов конкурентов нужно знать в лицо, поэтому мы подготовили краткий гайд по популярным компаниям.

E*Trade

E*Trade считаются отцами-основателями трейдинга в интернете. Компания предлагает два приложения – E*Trade для новичков и Power E*Trade для более продвинутых инвесторов. Платформы работают для Android и iOS, и позволяют пользователям легко управлять своими фондами, получать обновления в реальном времени, составлять отчеты и проверять новости рынка. Главные преимущества E*Trade – возможность выбрать риски (маленькие, средние и большие) и отсутствие комиссии за сделки по акция и EFTs (от англ. exchanged-traded funds – торгуемый на бирже фонд). Вместо этого они взимают с инвесторов плату за контракт, а размер комиссии зависит от того, сколько сделок в месяц вы проводите.

Robinhood

Robinhood – относительно новая компания, которая была основана в 2013 году, спустя 30 лет после появления легендарных E*Trade. Robinhood занимаются торговлей акциями, опционами, ETFs, а также проводят сделки с криптовалютой. Их фишка – это отсутствие комиссии за сделку. Как тогда они зарабатывают деньги, спросите вы? Ищите ответ в следующей главе о стратегиях монетизации.

Компания идет в ногу со временем и активно развивает новые направления. Например, в 2019 году они запустили отдельное приложение Robinhood Snacks с финансовыми новостями и даже собственным подкастом (!), который скачали более 10 миллионов раз в течение первых 9 месяцев.

Stash

Сервис Stash (от англ. – заначка) любят за образовательный контент, простой интерфейс и подробную инструкции по применению, и поэтому же он считается хорошим вариантом для новичков. При регистрации приложение задает пользователям вопросы об их целях и ожиданиях от инвестиций, а затем подбирает риски и персональную стратегию трейдинга. Компания работает с акциями и ETFs, и взимает с пользователей ежемесячную плату от 1 до 9 долларов в зависимости от объема инвестиций.

Как приложения для трейдинга зарабатывают деньги?Утром деньги, вечером стулья. Сначала стратегия монетизации, потом разработка сервиса. Прежде чем думать о том, как разработать приложение для трейдинга и что туда включить, мы рекомендуем определить, как вы можете зарабатывать на нем деньги. Вариантов, как получить прибыль – десятки, но в статье мы остановимся на трёх самых популярных и эффективных:

- Плата за обслуживание. К примеру, Robinhood, который мы уже упоминали, в качестве платы за обслуживание аккаунта взимает процент от количества денег, которое лежит на балансе пользователя.

- Премиум-подписка – это еще один способ заработать, которым пользуется Robinhood. Они предлагают своим пользователям проапгрейдить свою учетную запись до Robinhood Gold. Нужно внести $2000 на баланс, и вы получите доступ к дополнительным акциям и увеличенным часам работы биржи.

- Комиссия за сделку. Некоторые приложения просят заплатить за каждую транзакцию, которую совершает инвестор.

Когда нас спрашивают: «Как разработать приложение для трейдинга?», клиенты обычно имеют в виду начинку – как выбрать ключевые функции для интерфейса? Наш совет – организовать брейншторм с командом и подумать о том, как пользователь будет двигаться по вашему сервису: от момента регистрации до вывода дивидендов. Где он будет нажимать, прокручивать вниз или нуждаться в дополнительной помощи.

Специально для статьи команда Purrweb создала список must-have функций, которые нужны трейдинговому приложению.

Форма регистрации

Людей встречают по одежке, а приложения по форме для регистрации. Если у пользователя возникнут трудности на этом этапе, то он вряд ли будет использовать сервис дальше. Наш главный совет – сделайте страницу минималистичной и понятной. Никто не хочет тратить больше 3 минут, чтобы заполнить все поля с данными.

Помните, что вы работаете с финансовой информацией, поэтому нужно подумать про конфиденциальность и безопасность данных. Например, многие приложения проверяют клиентов на этапе авторизации – для этого они просят войти с помощью социальных сетей или по номеру телефона. Также убедитесь, что вы добавили условия использования приложения, и объясняли клиентам, что их данные в безопасности. Чтобы страница содержала все необходимое и не выглядела перегруженной, опытные UX-дизайнеры вам в помощь.

Onboarding

Onboarding – процесс адаптации в интерфейсе. Проще говорят, нужно объяснить пользователю, как устроено приложение. Если вы сделаете это сразу после регистрации, то пользователи не успеют разозлиться или расстроиться, что они смогут найти определенный раздел. Также, не забудьте добавить кнопку «Пропустить» для тех, кто не в первый раз.

Так рассказывает о себе приложение BCS, над дизайном для которого трудились наша команда

Профиль пользователя

Страница профиля должна содержать всю необходимую информацию о пользователе – имя, фото, регион и языковые настройки приложения.

Dashboard

Dashboard, или панель инструментов – это умные отчеты, которые генерируются в реальном времени. На этой странице пользователь должен видеть свой баланс, акции, которыми он владеет и их стоимость. Да, здесь будет много диаграмм, чисел и графиков, плюс, данные будут постоянно обновляться. Поэтому мы рекомендуем заранее обсудить с UX-дизайнером структуру интерфейса, чтобы ваши клиенты не запутались в дебрях цифр.

Функционал купли-продажи

Самая важная часть сервиса – возможность инвестировать, то есть покупать акции или валюту. Эта функция включает графики с информацией о торгах, которые обновляются в реальном времени, обзор компании, показатели роста и другие элементы, которые помогают пользователям принять решение о покупке.

Оплата

Чтобы продавать и покупать акции, приложению также требуется функционал оплаты.Если вы хотите создать такое же простое и популярное приложение, как Robinhood, мы рекомендуем подключать сертифицированные платежные шлюза для защиты транзакций и пользовательских личных данных.

Аналитика

Результаты мотивируют пользователей инвестировать больше, поэтому важно добавить в приложение страницу с персональной статистикой. Некоторые приложения также генерируют автоматические отчеты раз в неделю или раз в месяц.

В качестве бонуса делимся дополнительным списком nice-to-have функций, которые помогут вашему приложению развиваться:

- Поиск по компаниям;

- Сортировка поисковых запросов и фильтры;

- Лента новостей, чтобы быть в курсе того, что происходит на рынке;

- Push-уведомления при изменении цены на акции.

Если вы думали о том, как разработать приложение для трейдинга и преуспеть, то рассказываем: есть единственная выигрышная стратегия – создать удобный для пользователя сервис. Когда вы работаете с пользовательскими деньгами, нет никакого места двусмысленности – все должно быть ясным и понятным. Чем проще интерфейс, тем больше люди доверяют вам и чаще возвращаются в приложение, чтобы покупать и продавать акции. Вот почему мы рекомендуем смело инвестировать в UX / UI дизайн и заранее проверять портфолио вашего подрядчика. Начните с поиска в Google или посмотрите сайты Dribbble и Behance, чтобы увидеть портфолио разработчика и стиль, в котором он работает.

Мы знаем, что для таких динамичных рынков, как трейдинговые приложения, время разработки имеет решающее значение. Если вы решили вложиться в UX / UI-дизайн и создать сервис с красивым и простым интерфейсом, тогда оставшаяся часть разработки должна быть максимально быстрой.

Хорошие новости! Среднее время создания приложения для трейдинга в Purrweb составляет 6 месяцев. Мы работаем с React Native – JavaScript-фреймворком, который позволяет разрабатывать приложение одновременно для iOS и Android. При таком подходе нет нужды искать 2 команды, которые разработают сервис отдельно для каждой платформы — все это мы закроем на своей стороне. Также, вам не нужно беспокоиться о нативности интерфейса – в React Native есть огромную библиотеку нативных UI-элементов, благодаря которым элементы в приложении свайпаются и прокручиваются также, как и при нативной разработке.

Теперь давайте посчитаем, сколько стоит создать трейдинговое приложение с Purrweb:

Key in your e-mail address to get a full breakdown of the estimation with all details

CloseThank you! You will be contacted soon!

ИтогоНад разработкой приложения для трейдинга будет работать команда из 6 человек. Если судить по похожим проектам, над которыми мы работали, итоговая стоимость сервиса вроде Robinhood, составляет от $75,000 до $85,000 для полного цикла разработки: с готовым прототипом, UI/UX дизайном, iOS и Android версиями, тестированием и так далее.

Чтобы создать успешное инвестиционной сервис, используйте нашу пошаговую инструкцию, как разработать приложение для трейдинга. Первым делом нужно определить свою нишу. Кого вы хотите привлечь в приложение и зачем? Где будете искать свою аудиторию? Затем определите ключевые функции, которые будут необходимы пользователям – можно опираться на наш список must-have и nice-to-have функций. Самый быстрый и простой способ узнать подробности — написать нам напрямую и обсудить конкретные детали будущего проекта. Мы поможем с дизайном интерфейса, который будет простым и понятным для будущих молодых инвесторов.

У вас есть идея для проекта?

XСпособы подачи поручений | Трейдинг на российских биржах

Купить или продать акции удобнее всего через интернет. Для этого на компьютер устанавливается торговая программа, например, QUIK. КИТ Финанс Брокер выдает вам доступ к торговой системе, сертифицированные ключи электронной подписи для обеспечения высокого уровня защиты информации. После этого вам нужен только интернет и средства на инвестиционном счете, чтобы самостоятельно совершать торговые сделки.

Торговая система QUIK может использоваться с любого компьютера, ноутбука, планшета или смартфона, подключенного к интернет.

Интернет-трейдинг — современная технология, позволяющая упростить и ускорить процесс приема заявок от инвесторов на операции с ценными бумагами. Она позволяет вам управлять вашими инвестициями, покупать и продавать ценные бумаги посредством возможностей глобальной информационной сети Интернет.

В общем случае под термином «Интернет- трейдинг» понимается возможность получения удаленного доступа к торгам через интернет посредством специально созданного для этих целей программного обеспечения.

На сегодняшний день в рейтинге российских интернет-систем QUIK признана одной из лучших. Отличительная черта системы — универсальность. Система позволяет торговать всеми финансовыми инструментами на любых торговых площадках.

При подключении к системе с простым и удобным интерфейсом вы получите единый брокерский счет, сможете в режиме онлайн проводить операции и следить за изменениями ваших активов (включая ввод и вывод средств с него). Вы будете контролировать скорость и точность исполнения сделок, видеть текущее состояние заявки, оперативно получать отчетность по всем операциям.

Система интернет-трейдинга для биржевых операций QUIK представляет вам полный комплекс услуг и за счет модификаций и дополнительных приложений может меняться с учетом ваших потребностей.

Посмотреть описание торговых терминалов

Арбитраж в трейдинге на биржах — Примеры и как это работает

С чего начать зарабатывать на арбитраже (arbitrage) между биржами и инструментами – суть арбитражной торговли и сделок, виды и примеры стратегий.

Суть арбитража заключается в получении безрисковой/почти безрисковой прибыли. При классическом трейдинге трейдер прогнозирует поведение актива и в соответствии с этим открывает длинные либо короткие позиции. Арбитражные стратегии в отличие от классического подхода нацелены на получение профита независимо от направления движения графика.

Арбитраж на бирже может приносить доход, но это весьма специфическая торговая тактика, она не подойдет всем без исключения трейдерам. Ниже – подробное объяснение этой методики и обзор ее разновидностей.

Что такое арбитраж простыми словами

Арбитраж простыми словами – это низкорисковая методика торговли, в которой трейдер получает прибыль независимо от направления движения цены. Профит формируется за счет расхождения цен на один и тот же актив на различных торговых площадках. Это лишь один из подвидов этой тактики, в различных модификациях используются производные инструменты (фьючерсы и опционы), а также временной фактор.

Арбитраж (arbitrage) – это всегда сравнительно небольшой доход, в торговле всегда сохраняется прямая зависимость между уровнем риска и доходностью. В этой тактике риск снижается до минимума, что влияет и на размер профита.

Этот подход не является готовой стратегией, это скорее идея, фундамент, на основе которой создаются как ручные, так и автоматизированные торговые системы. Основная сложность при разработке ТС – алгоритм отбора активов для арбитража, автоматизация открытия и закрытия позиций. Рыночные неэффективности обычно быстро исчезают и «ловить» их вручную не всегда возможно.

Суть арбитражной торговли на биржах

Трейдеры нашли способ, как заработать на арбитраже – использовалась идея различия котировок одного и того же актива на разных торговых площадках. Различие может быть обусловлено банальным запаздыванием в получении котировок одним брокером относительно другого. На этой неэффективности можно зарабатывать, компенсируя малый доход большими объемами.

С появлением таких инструментов как фьючерсы и опционы возможности арбитража расширились. Появились модифицированные методики, в которых использовался базовый актив и деривативы на него. Этот подход называют долгосрочным арбитражем, такие стратегии могут торговаться в ручном режиме.

Независимо от выбранного актива и торговых площадок межбиржевой арбитраж сводится к поиску значимого расхождения котировок одного актива либо активов с высокой прямой/обратной корреляцией. Можно ограничиться и одной площадкой, хеджируя позицию по одному активу синтетическим активом по другим. Этот и другие подходы рассмотрены ниже.

Какие активы подходят для арбитража

Не все инструменты подходят под заработок на арбитраже. Для этой методики подойдут:

- Ликвидные акции. Бумаги 2, 3 эшелонов не подходят так как по ним движения могут быть сложнопрогнозируемыми, высока вероятность импульсов. Желательно, чтобы на акции были доступны фьючерсы и опционы, это расширит возможности трейдера. Возможен арбитраж на акциях и депозитарных расписках или акциях и фьючерсах на них.

- Валютные пары. На Форекс эта тактика также работает, причем есть несколько вариантов ее реализации.

- Драгметаллы и инструменты товарного рынка.

- Криптовалюты. Этот тип активов был особенно популярен среди арбитражников на начальном этапе развития индустрии

Для этой методики подойдет любой актив, отвечающий следующим требованиям:

- Достаточная ликвидность и волатильность. На низковолатильных инструментах ниже вероятность возникновения значимого расхождения котировок на разных биржах.

- Доступность на разных биржах.

- Наличие фьючерсов и опционов на актив. Это позволит использовать долгосрочный арбитраж рынка, в котором используется расхождения котировок базового актива и соответствующего дериватива.

Жестких ограничений по отбору активов для этой тактики нет. Обычно ограничиваются самыми ходовыми акциями, криптовалютами, валютными парами из числа мажоров. Подавляющее большинство стратегий автоматизировано.

Временной арбитраж

Простейший вариант реализации этой тактики, с него можно начинать обучение арбитражу. Работа ведется на одной бирже, возможно, на одном активе. Не нужна высокая скорость заключения сделок, работа может вестись вручную.

Для торговли могут использоваться и фьючерсы, и опционы, и простая покупка актива (акций, валюты, криптовалюты). Временным такой тип сделок называют потому, что выгода извлекается из колебания цены базового актива за определенный промежуток времени.

Пример стратегии такого типа – получение профита за счет изменения курса валюты или какого-либо актива с течением времени.

Пространственный арбитраж

Арбитражный трейдинг этого типа несколько сложнее по сравнению с временным. Трейдер получает выгоду из разницы между ценами на один и тот же актив на разных торговых площадках. Работа может вестись и в рамках одной биржи, но тогда к базовому активу, например, акциям компании добавляется фьючерс на эти бумаги. То есть при работе в пределах одной биржи нужны 2 актива с гарантированно высокой корреляцией.

В зависимости от реализации пространственного арбитража выделяют следующие подвиды этой тактики:

- Эквивалентный, второе название спот-фьючерс. В качестве пары инструментов берется базовый актив и фьючерс на него.

- Регуляторный, этот тип сделок используется, например, банками. За счет регуляторного арбитража юрлица получают дополнительное преимущество за счет особенностей регулирования смежных юрисдикций. Например, банки могут создавать аффилированные микрофинансовые учреждения, оценивать клиентов и решать куда направить клиентов в зависимости от уровня риска. Рядовым трейдерам этот стиль торговли недоступен.

- Календарный спред. Предполагается работа с деривативами с разными сроками экспирации. Например, продается более дорогой контракт с дальней экспирацией и покупается фьючерс с более близким истечением. Расчет делается на то, что цены со временем выровняются.

Для наглядности ниже разобран пример эквивалентного пространственного арбитража. Использована пара акции Лукойла и соответствующего фьючерса. Торговля сводится к приобретению или продаже синтетической (искусственной) облигации.

При покупке синтетика трейдер приобретает непосредственно ценные бумаги и продает соответствующий фьючерсный контракт. Это имеет смысл, если фьючерс находится в состоянии контанго, то есть торгуется дороже акций. По мере приближения к экспирации разница в цене сходит на нет. Смысл этой позиции тот же, что и при выдаче денежных средств в кредит с обеспечением займа в виде ценных бумаг.

Продажа синтетической облигации оправдана в случае бэквордации. То есть фьючерс должен торговаться ниже чем стоимость соответствующих акций.

График выше показывает, что совокупный результат по синтетической облигации непостоянен и зависит от изменения стоимости акций и цены фьючерсного контракта. Возможны следующие варианты:

- Акции растут, а фьючерс не меняется. Трейдер получает прибыль за счет продажи ценных бумаг, позиция по фьючерсу закрывается покупкой того же объема.

- Акции и фьючерс падают. Убыток по ценным бумагам компенсируется растущей доходностью фьючерса.

- Можно дождаться экспирации контракта и все равно получить прибыль даже при удорожании фьючерса. Отрицательная вариационная маржа будет сказываться, но итоговый результат скорее всего будет положительным. Этим и полезен арбитраж в трейдинге – риски сильно снижаются и в большинстве возможных вариантов развития ситуации трейдер остается в небольшом плюсе.

Пространственный арбитраж может реализовываться и в виде ручных, и в виде автоматических стратегий.

Процентный арбитраж

Максимально консервативная стратегия работы, предполагает извлечение выгоды из разницы в процентных ставках по разным валютам. Если работать без форвардного покрытия, то арбитражная сделка сопряжена с валютными рисками, форвардное покрытие устраняет этот риск.

Принцип работы:

- Инвестор располагает заемными средствами в евро, ставка за использование займа – 3%.

- На полученные евро приобретаются доллары.

- Купленные доллары кладутся на депозит со ставкой в 2,8%. Одновременно производится продажа долларов.

- Депозит приносит 2,8% за год, форвардный контракт еще 0,4% годовых.

- В результате погашения базового займа чистая доходность составит 0,2%.

В этой схеме используется форвардное покрытие (продажа доллара), что нивелирует валютные риски. Возможна схема и без покрытия, в этом случае валюта просто размещается на банковском депозите, а инвестор рискует потерять часть денег при неблагоприятном изменении курса валют.

Доходность этой схемы невелика, в период низких процентных ставок речь может идти о 0,2-0,4% годовых. Основное преимущество этого стиля торговли – возможность получить практически безрисковый доход.

Торговля спредом

Под спредом понимается разница между ценами. При торговле спредом заработок трейдера зависит не от движения котировок базового актива в определенном направлении, а от сохранения/нарастания разницы между ценами двух инструментов. В роли таких инструментов могут выступать, например, фьючерсы на акции или криптовалюты.

Классический пример работы со спредом – одновременная покупка/продажа фьючерсных контрактов с разной экспирацией. Эта методика называется торговлей календарного спреда, разница в стоимости между контрактами с разной экспирацией.

Ценовая разница, как правило, меняется в определенном диапазоне, если продать более дорогой дальний фьючерс и купить ближний, на изменении спреда между ними можно зарабатывать.

Покупка/продажа спреда – синтетическая позиция, всегда требует как минимум двух сделок:

- Покупка спреда означает лонг по ближнему фьючерсу и шорт по дальнему.

- Продажа – зеркальная позиция, продается контракт с ближней датой истечения, покупается – с дальней экспирацией.

Это неидеальная стратегия, основные риски – возможность формирования ГЭПа, проскальзывание при высокой волатильности. Эта схема подходит и для инструментов фондового рынка.

На рынке Форекс подобная схема также будет работать, но продавать/покупать спред придется по несколько иному принципу. Ниже – пример торговли спреда по паре EURUSD:

- Открывается длинная позиция по EURUSD, объем равен, например, € Эта операция соответствует лонгу по EURUSD. Курс EURUSD равен 1,2134, на эту операцию уходит $121340.

- Далее в схеме следует продажа EURGBP или покупка фунтов за евро – смысл тот же. Курс EURGBP – 0,8875, за €100000 приобретается £88750.

- Следующий этап – шорт по GBPUSD или покупка американского доллара за британские фунты. При курсе 1,3700 покупается $121587,50.

- За доллары покупаются евро, чтобы вернуться к исходной точке. При курсе EURUSD 1,2134 на $121587,50 удается приобрести €100203,97.

Этот валютный арбитраж принес прибыль в размере €203,97. Результат неплох, но такие различия в котировках встречаются не всегда, к тому же прибыль «съедается» спредом при торговле, а также комиссиями. Подобные расхождения на Форексе если и торгуются, то только в автоматическом режиме.

Особенности арбитражных стратегий

К особенностям этой торговой тактики относятся:

- Возможность работы как в пределах одной площадки, так и на 2-3. Арбитраж между биржами активно используется на фондовом рынке. На начальном этапе компьютеризации рынка Форекс использовался межброкерский арбитраж, из-за недостаточной скорости получения котировок наблюдались значимые расхождения цен. К концу нулевых годов 21 века эта методика стала практически нежизнеспособной.

- В стратегиях могут использоваться и инструменты спотового рынка, и фьючерсы/опционы. Между базовым активом и фьючерсом на него всегда сохраняется высокая корреляция, что позволяет реализовывать стратегии этого типа.

- Возможен как агрессивный высокоинтенсивный трейдинг, так и долгосрочная работа с удержанием открытых позиций по несколько недель.

- Для этой методики подходят ликвидные активы, в том числе криптовалюты. Торговля, например, на акциях 2-3 эшелонов – не лучшая идея.

- Можно извлекать выгоду из разности цены одного актива на разных торговых площадках, но можно зарабатывать и за счет изменения цены во времени на одной бирже. Арбитраж – одна из самых гибких торговых методик.

- Возможность построения рыночно-нейтральной стратегии. Это означает, что для получения прибыли не нужно верно прогнозировать поведение графика. Например, при работе с календарным спредом достаточно, чтобы изменялась разница в стоимости контрактов с разной экспирацией.

Арбитраж для новичков кажется слишком сложным, но это обманчивое впечатление. Торговля несколько действительно несколько усложняется, но лишь за счет того, что придется заключать несколько сделок вместо одной.

Автоматический арбитраж

Автоматизация необходима не только для облегчения работы. Окно возможностей для торговли может существовать считанные секунды, трейдер физически не сможет отдать приказы для заключения сделок. Советники – единственная возможность использовать такие возможности для заработка.

Один из сценариев, при котором невозможна ручная работа:

- Отслеживаются котировки Биткоина, например, на Binance.

- Если рост за определенный временной промежуток превышает пороговое значение, то на другой бирже покупается ВТС по более низкой цене. С помощью робота можно купить токены WMX (обеспечены Биткоином) по более низкой цене, если заявки еще не были откорректированы. Вручную работать в таком стиле невозможно.

Есть отдельные сервисы для поиска рыночных неэффективностей, например, на apitrade.pro добавлены все популярные биржи, а торговля ведется в полностью автоматическом режиме. Идея торговли – значимые расхождения котировок криптовалют на разных площадках, иногда это происходит из-за повышенной волатильности крипты. Есть и аналогичные сервисы, предлагающие схожие услуги.

Помимо онлайн-сервисов разрабатываются и отдельные полноценные роботы для торговых терминалов. Для того же QUIK есть боты, способные искать, например, расхождение цен по ряду инструментов, оценивать торговые возможности по индикаторам, учитывать состояние рынка. Чтобы торговля не прекращалась достаточно быть онлайн и держать терминал включенным в часы работы соответствующих бирж.

Преимущества и недостатки арбитражных сделок

К сильным сторонам этого подхода относятся:

- Низкий риск, вероятность получения дохода выше по сравнению с обычной торговлей, когда прогнозируется движение графика. Арбитражные стратегии рыночно нейтральны, то есть получение профита не зависит от направления движения графика.

- Гибкость – тактика подходит под большую часть активов.

- Возможность работать с разными временными горизонтами.

- Не нужно проводить сложный анализ рынка, подбирать точки входа на основании, например, графического или индикаторного анализа.

- Возможность полной автоматизации торговли.

Недостатки также есть:

- Автоматизация торговли не всем под силу. В ручном режиме часть арбитражных систем невозможно реализовать.

- Повышенная сложность по сравнению с обычными торговыми стратегиями. Что касается того, с чего начать зарабатывать на арбитраже, то новичкам лучше оценить этот стиль работы, практикуясь с ручными системами. Для старта подойдет, например, работа с календарным спредом, здесь не нужна сверхвысокая скорость заключения сделок и можно торговать без использования советников.

- Сложно работать с низколиквидными инструментами.

- Из-за малого риска доход незначителен. Нужен солидный капитал для ощутимого заработка в валюте.

Все перечисленные недостатки компенсируются тем, что арбитражные стратегии работают и это доказано практикой. На barclayhedge.com рассчитываются индексы, отображающие эффективность этого стиля торговли, они показывают стабильный рост из года в год, что доказывает жинеспособность этого подхода.

Convertible Arbitrage Index отражает эффективность стандартной арбитражной стратегии. Покупаются конвертируемые облигации одной компании и одновременно продаются акции той же компании.

Статистика показывает, что стратегия работает и дает невысокий, но стабильный доход. Это лучшее доказательство потенциала арбитражного трейдинга.

Заключение

Заработок на арбитраже возможен – это основное, что должен знать трейдер, интересующийся рыночно-нейтральными стратегиями. Профит невелик по сравнению с классическим трейдингом, но минимальный риск делает эту тактику привлекательным методом работы. Некоторые подвиды арбитража стали нежизнеспособными (например, торговля по неэффективности котирования), но другие работают и не утратят актуальности в будущем.

Интересное по теме:Единственный существенный недостаток арбитража – низкий доход. Но это закономерное явление, снижение риска всегда приводит к уменьшению доходности. Основное – то, что эта торговая тактика позволяет зарабатывать с контролируемым риском.

Автор: Андрей Нагорский

Независимый трейдер. «Трейдинг и инвестиции нравятся всем, потому что здесь нет лимитов в возможностях. От Омска до Дублина, от Цюриха до Чикаго, от Москвы до Сан-Франциско — один клик. Это уже кажется нормальным, но на самом деле, это впечатляюще, особенно когда используешь это осознанно.»

Что на самом деле означает «простота в торговле»? —

Везде в Интернете вы можете прочитать, что вам нужно не усложнять , если вы хотите стать профессиональным трейдером. Однако торговать непросто, и вы не можете просто исключить индикаторы, «беспорядок» и все правила из своей торговли, а затем внезапно стать прибыльным.

(Не) вера в простоту может быть очень опасной, если трейдер не помещает ее в правильный контекст. Использование предлога «сохранить простоту» для оправдания торговли без набора фиксированных правил может привести к непоследовательным результатам торговли.Сохранение простоты не должно быть оправданием для ленивых трейдеров, чтобы они не выполняли свою работу.

Следующие 4 этапа являются типичными этапами, которые проходит любой трейдер на своем пути. Знание того, где вы находитесь, может помочь вам избавиться от ложных мыслей и быстрее перейти к следующему шагу.

Запутанное осложнениеКогда начинающие трейдеры начинают, они действительно понятия не имеют, что они на самом деле делают. Как правило, новые трейдеры покупают первую лучшую систему, на которую они наткнулись.Обычно первые системные трейдеры сильно загружены индикаторами, потому что все причудливые линии создают впечатление, что это профессиональный путь.

Новые трейдеры часто считают, что : чем больше инструментов они используют, тем лучше будут торговые сигналы, которые они получат. . Затем они пытаются придумать все правила, основанные на индикаторах, пока не запутаются настолько, что процесс принятия решений становится настоящей болью.

На этом этапе нередко можно увидеть «паралич анализом » из-за всех противоречивых сигналов, которые подают различные индикаторы и инструменты.

Запутанная простотаСледующим шагом на пути трейдера является «освобождение от индикаторов ». Это такая обычная тема, когда трейдеры переходят от полного безумия индикаторов к чистой торговле ценовым действием. На этом этапе вы можете услышать, как трейдеры говорят: « Я наконец-то вижу, что действительно важно, », «Цена — король, а индикаторы отстают от » или « торгуют только тем, что вы видите. ”

Смущенная простота относится к состоянию, в котором трейдеры все еще не знают, что они делают, но считают, что полное изменение ситуации, вероятно, станет лекарством от их проблем.Излишне говорить, что торговля с пустыми графиками не может внезапно превратить проигравшего в прибыльного трейдера.

Системный образ мышления и халатное отношение к риск-менеджменту, управлению капиталом и определению размеров позиции — типичные характеристики на этих ранних стадиях.

Ленивая простотаПосле многих разочарований и долгого времени несовместимых торговых результатов, намеренная и ленивая простота начинает преобладать. Это означает, что трейдеры не совсем понимают, как начать зарабатывать деньги в качестве трейдера; индикаторы не работали, и прайс-экшн тоже не работал — что еще пробовать?