ТОП-9 лучших торговых стратегий на фондовом рынке

Всем привет! Сегодня подробно расскажу про торговые стратегии на фондовом рынке.

Сам факт, что инвесторы долго находятся на бирже, свидетельствует об использовании ими того или иного метода. Без стратегий торговля превращается в хаос, при котором потеря денег — вопрос времени.

Важность торговой стратегии на фондовом рынке

Стратегии торговли и инвестирования делятся на простые и сложные. Самые хитроумные связаны с использованием торговых роботов, открытии 2-х брокерских счетов с взаимной перестраховкой, одновременном вхождении в долгую и короткую позицию. На практике начинающим инвесторам проще остановиться на одном (желательно простом) способе.

Когда он будет освоен и принесет прибыль, можно попробовать торговую стратегию, постепенно развивая навыки. Для начала лучше сосредоточиться на сохранении депо, научившись — не терять, выбрав для этого торговую стратегию с минимальным риском. Упорное следование торговой стратегии приведет к желаемому результату в виде финансовой независимости.

Рынок это не благотворительная организация. Другие сделают все, чтобы выманить ваши деньги, манипулируя на новостях и азарте. Чтобы такого не случилось, нужна последовательность и внутренняя дисциплина инвестора.

Как стратегия отличает спекулянта от инвестора

Инвестируя в фондовый рынок, вы самостоятельно выбираете торговую стратегию, ориентируясь на собственные интересы, размер депо и обстоятельства. По стилю работы принято различать:

- Инвесторов

- Спекулянтов

Инвесторы приобретают ценные бумаги на определенный срок, рассчитывая снять прибыль за счет роста. Их отличает игра в долгую и даже сознательное игнорирование колебаний цены, присущих любому рынку.

Для спекулянта долгосрочная перспектива цены не имеет значения, он заинтересован в прибыли здесь и сейчас. Срок удержания акций после покупки не превышает недели. Львиная доля сделок базируется на техническом анализе.

Классификация спекулянтов

В свою очередь спекулянты отличаются стилем торговли, применяя определенные торговые стратегия.

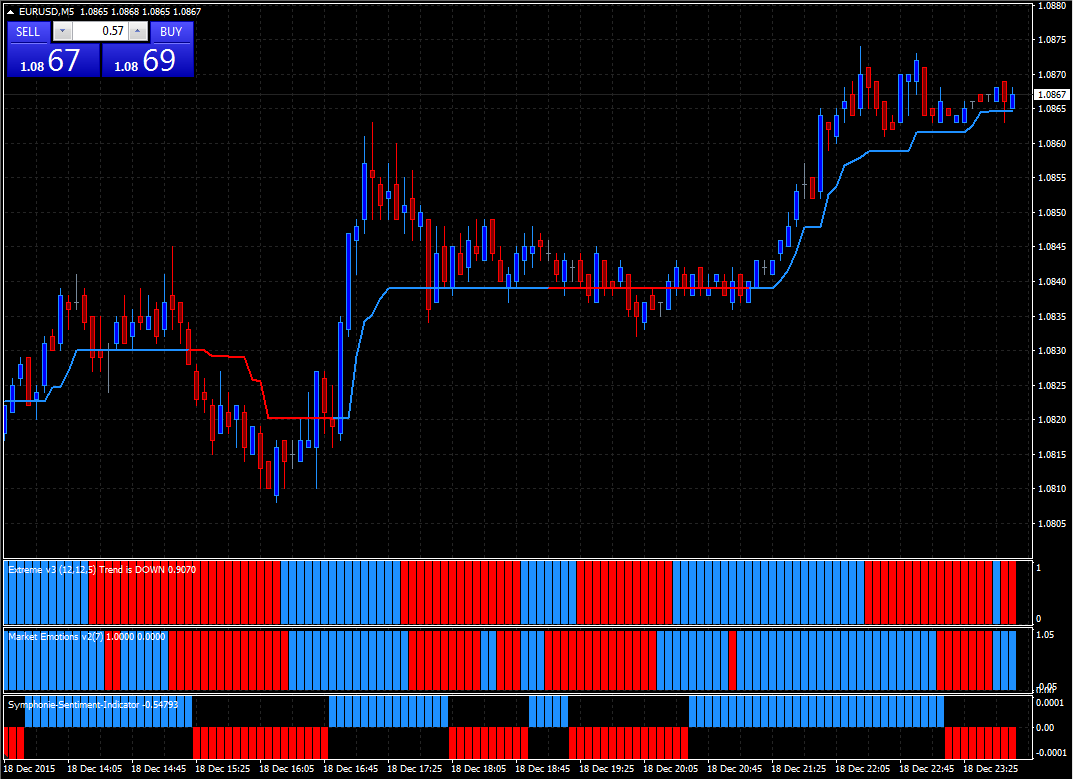

- Скальпинг – торговая стратегия игры на бирже, которая базируется на разнице между ценой покупки и продажи. Скальпер приобретает ценные бумаги по цене спроса и тут же открывает позицию на продажу, указав цену предложения. Обязательным условием торговой стратегии скальпинга является спокойный рынок. Важно, чтобы не было резких скачков вверх или пробоев

- Свинг – торговая стратегия, предполагающая удержание позиции во временном интервале более одного дня. Соответственно, акция приобретается на нижней точке, а продается после того, как цена поднимется. Самыми популярными инструментами торговой стратегии свинга являются ликвидные бумаги, которые быстро обращаются в деньги

- Интрадей. Буквальный перевод торговой стратегии звучит как «внутри дня» и полностью отражает суть торговой стратегии. Спекулянт никогда не переносит позицию на следующий день. Чаще всего для торговли по этой стратегии выбираются волатильные продукты с большими колебаниями, а общая продолжительность сделки нередко составляет несколько минут.

Очень часто интрадей на биржевых торгах оперируют заемными средствами. Они возвращаются кредитору в тот же день, позволяя не выплачивать проценты

Очень часто интрадей на биржевых торгах оперируют заемными средствами. Они возвращаются кредитору в тот же день, позволяя не выплачивать проценты

Классификация инвесторов

Как и спекулянты, инвесторы делятся на несколько категорий.

- Долгосрочный инвестор делает вложения периодом свыше нескольких лет. Обычно это фундаментальный анализ, когда планирование идет с учетом многих факторов, от экономики до политической обстановки. В копилку идет все, грядущие выборы, подъем или спад ВВП страны, выход на новые рынки, цены на нефть, войны. Технический анализ, если и применяется, то идет на месячном или недельном временном интервале

- Среднесрочный инвестор вкладывается на период от нескольких месяцев до года. В основном используется технический анализ. Этот вариант игры на бирже, предполагает денежный бонус в середине или в конце года

- Краткосрочный инвестор открывает позицию на период до нескольких недель, ориентируясь, на дневные и часовые таймфреймы

Предупреждение о Forex и бинарных опционах

Желание быстро сорвать куш и навязчивая реклама приводит на валютный рынок Форекс. Одним из вариантов игры являются бинарные опционы, основанные на принципе «все или ничего». Здесь требуется угадать направление движения той или иной валюты или акции. При верном решении получаете прибыль, при неверном теряете депозит.

По существу бинарные опционы являются разновидностью азартных игр, мало отличаясь от ставок на спорт или рулетки. Это самый верный путь к игровой зависимости.

Разбогатеть на нем могут разве что организаторы, либо опытнейшие трейдеры со звериным чутьем. Но учитывая характер опционов, даже для таких проигрыш становится вопросом времени. Следом идет желание отыграться, кредиты, финансовый крах, потеря всего имущества.

Опционы привлекают отсутствием брокера, маржи, комиссий, спрэда (разброса цены). Все перечисленное напрягает, но это и защита инвестора от потери средств за счет опрометчивых решений.

Виды торговых стратегий на фондовом рынке

Общее количество торговых стратегий не поддается исчислению. Новые схемы придумываются каждый день, а старые совершенствуются. Тем не менее, несколько торговых стратегий инвестирования устоялось уже давно и используется повсеместно, доказав свою эффективность на ММВБ и зарубежных фондовых площадках.

Asset Allocation

Торговая стратегия распределенного портфеля, где активы сегментируются по категориям сроков, рисков, потенциальной прибыли. В частности сюда входят ценные бумаги российских и зарубежных компаний, крупных игроков рынка и малых фирм, государственные облигации, краткосрочные и долгосрочные инструменты.

При грамотном сочетании, своевременном перераспределении и добавлении новых активов это дает постоянный рост общей стоимости портфеля. Используя эту стратегию инвестор отказывается что-либо прогнозировать и покупает не отдельные акции или облигации, а весь рынок, с помощью индексов.

Используя эту стратегию инвестор отказывается что-либо прогнозировать и покупает не отдельные акции или облигации, а весь рынок, с помощью индексов.

Дивидендная стратегия

Производится покупка бумаг с высокими дивидендами, с целью владения ими длительное время и получения этих дивидендов. Сегодня на биржах существует множество компаний, выплачивающих дивиденды в количестве от 1-го до 4-х раз в год.

Стоимостная стратегия

На бирже приобретаются недооцененные акции. Параметр определяется фундаментальным анализом . Например, бумаги продаются по низкой стоимости, но в перспективе у них имеются драйверы роста, рост прибыли предприятия, погашение долгов, индексация. Все это влечет рыночную переоценку и рост.

Торговая стратегия роста

Инвестиции осуществляются в акции компаний фондового рынка с растущей прибылью. Большая часть вкладывается в дальнейшее развитие, за счет чего растет доход и стоимость акций. При этом эмитент сознательно отказывается от дивидендов в пользу реинвестирования средств обратно в бизнес.

Трейдинг

Трейдера характеризует активная позиция на фондовом рынке. Его позиции носят краткосрочный или среднесрочный характер с возможностью быстрого выхода, фиксацией прибыли и контролем рисков.

Зачастую игра ведется на заемные средства. Деньги с процентами возвращаются брокеру, а прибыль, оставшаяся за их вычетом, остается у инвестора. Грубо говоря, инвесторы используют фундаментальный анализ, а трейдеры – технический.

Как выбрать торговую стратегию

Я всегда говорю о том, что выбор торговой стратегии определяется в зависимости от цели и ваших жизненных обстоятельств. Учитывается объем депозита, сроки получения прибыли, на которые ориентируется инвестор, сумма потенциальной доходности, общая занятость.

Учитывается объем депозита, сроки получения прибыли, на которые ориентируется инвестор, сумма потенциальной доходности, общая занятость.

Человек, чей повседневный заработок зависит от игры на фондовой бирже, прибегает к краткосрочным инвестициям и спекуляциям. Трейдер, для которого торговля лишь один из источников дохода и приумножение капитала использует среднесрочные и долгосрочные способы.

Основные стратегии торговли акциями

В торговле ценными бумагами на фондовой бирже существует золотое правило. Оно связано с продажей на оживлениях при медвежьем тренде, когда общая цена идет вниз, и покупкой на спадах при бычьей динамике, когда стоимость растет.

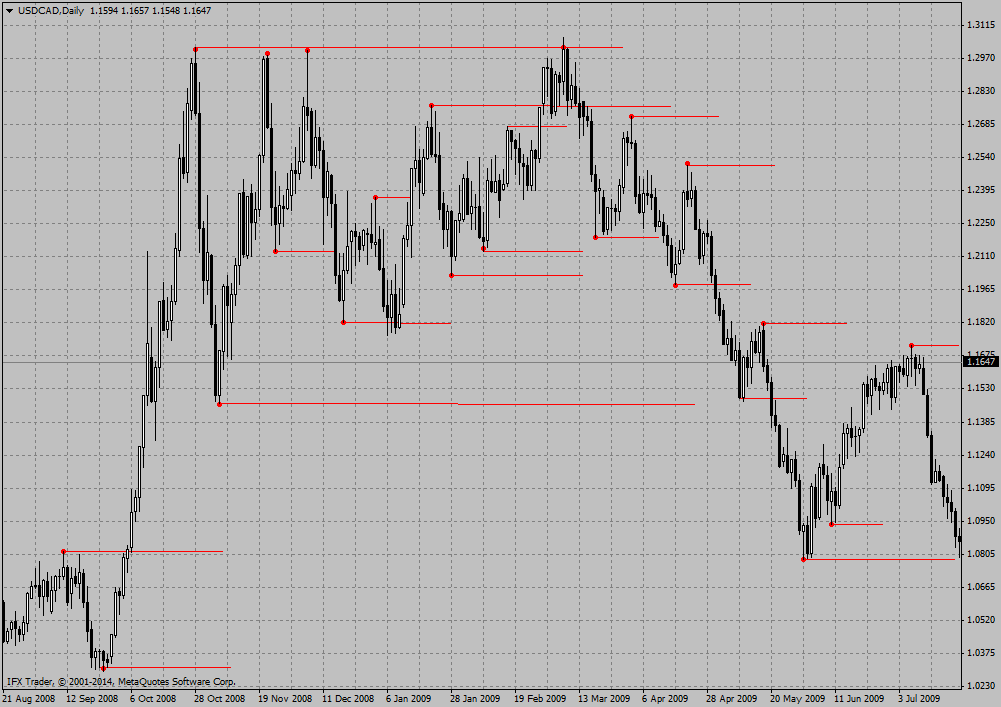

Всегда учитывается временной интервал и ценовые уровни. Это важные с технической и психологической точки зрения линии, где ведется борьба между трейдерами, играющими на повышение и понижение.

Это зоны поддержки и сопротивления, где открывается большинство ордеров на покупку или продажу. На них всегда осуществляется давление, на результатах которого и базируются рабочие торговые стратегии . А теперь давайте детально разберемся в процессе.

А теперь давайте детально разберемся в процессе.

Отбой от ценового уровня поддержки и сопротивления

Определив уровни:

- Support – линия поддержки, нижняя граница цены

- Resistance – линия сопротивления, верхняя граница цены

Трейдер открывает позиции в расчете, что стоимость их не пробьет, отскочив вверх или вниз. Все это выполняется на конкретном тайм-фрейме. У каждого временного интервала есть свои линии. Продажа идет по сигналу выбранного индикатора фондовой площадки.

Пробой ценового уровня

На фондовой площадке линии не меняются, но покупка идет из расчета их пробития. Цена при этом взлетает или падает в исходном коридоре. Если он составлял 10-15%, примерно в этом диапазоне происходит рост или падение. Уровень поддержки становится уровнем сопротивления и наоборот.

Торговая стратегия предполагает одно из двух: закуп чуть выше или непосредственно на линии Resistance, либо покупку ниже уровня Support, в расчете на возвращение исходной стоимости. Характер сделок увеличивает количество отложенных ордеров.

Характер сделок увеличивает количество отложенных ордеров.

Ударный день

Иногда выпадают счастливые дни, когда цена актива на фондовом рынке растет и позицию нужно держать как можно дольше, выжимая из нее все. При таком раскладе проиграть сложно, если только не зайти на максимумах вечером, надеясь на продолжение банкета завтра.

Признаком постоянного роста является отсутствие теней у свечи, а при коррекциях цена либо совсем не касается уровня поддержки, или это происходит очень быстро, с отскоком вверх. Иногда один такой день фондовой площадки способен сделать годовую выручку, а по его завершении остается достать полотенце и, утерев трудовой пот, отправиться праздновать удачу.

Канальная торговая стратегия

Универсальный способ, когда цена на временном графике движется в определенном коридоре, не выбиваясь за его границы. На нижней отметке актив покупается, на верхней отметке продается. Для подстраховки имеет смысл поставить стоп лосс (фондовые площадки дают такую возможность), а на случай пробития верхнего уровня, не торопиться с продажей.

Где и у кого поучиться трейдингу

В инвестировании и торговле на фондовом рынке главное практика. Знания, не подкрепленные делом, не стоят ничего. Подкованный теоретик, прочитавший море литературы, не сможет конкурировать с фондовым трейдером, проработавшем хотя бы месяц.

Чтобы начальный период вашего трейдерства не закончился грустным фиаско, предлагаю на выбор несколько фондовых брокеров для обучения:

| Название | Надежность | Дистанционное обучение |

| Открытие | Высокая. Полученные навыки оттачиваются на демо-счете. Большинство фондовых инструментов бесплатны | Присутствует |

| ВТБ24 | Высокая. Несколько курсов по фондовому рынку, в зависимости от степени подготовки. | Формат видео. В крупных городах проводятся очные семинары по торговле на фондовом рынке |

| АЛОР | Высокая. В ходе торгов инвестор получает удаленную поддержку от брокера | Присутствует |

Заключение о торговых стратегиях

Выбрав торговую стратегию, инвестор отказывается от скоропалительных решений в пользу выверенной линии поведения на фондовом рынке. Новичкам следование торговой стратегии гарантирует стабильное развитие. Это гораздо эффективнее, чем торговать на интуиции или изобретать колесо.

Новичкам следование торговой стратегии гарантирует стабильное развитие. Это гораздо эффективнее, чем торговать на интуиции или изобретать колесо.

Выбор торговой стратегии на фондовом рынке

Современные самостоятельные участники фондового рынка делятся на инвесторов и спекулянтов. Инвесторы резонно полагают, что если грамотно выбрать ценные бумаги и удерживать их достаточно долго, игнорируя неизбежные рыночные колебания, то терпение окупится сторицей.

- Долгосрочный инвестор вкладывает деньги в акции многообещающих компаний на срок от одного года. Такому инвестору необходимо опираться на фундаментальный анализ, учитывать перспективы экономики в целом и даже политическую ситуацию в стране. Для технического анализа ему подходят месячные и недельные графики.

- Среднесрочный инвестор удерживает свои позиции от нескольких месяцев до года. Он работает по дневным и недельным графикам и наряду с техническим тоже использует фундаментальный анализ.

- Краткосрочный инвестор

Пошаговая инструкция для начинающих долгосрочных инвесторов здесь.

Спекулянты отличаются от инвесторов тем, что удерживают акции меньше недели. Их не интересуют балансовые отчеты компаний. Их интересуют движения цены. Решения по совершению сделки они принимают на основе только технического анализа.

- Скальперы используют разницу между ценами покупки и продажи. Купив акции по цене спроса (по биду/bid), скальпер мгновенно выставляет их на продажу по цене предложения (по цене аска или оффера/ask, offer). Скальперы предпочитают спокойные, а не лихорадочно движущиеся бумаги.

- Свинг – трейдеры могут удерживать открытые позиции от нескольких часов до нескольких дней. Прибыль они извлекают из рыночных колебаний и работают как по пятиминутным, так и по часовым графикам.

Они вкладываются не столько в акции, сколько в трейды – определенные движения ликвидной бумаги (ликвидная — быстро обращаемая в деньги акция по цене, близкой к рыночной).

Они вкладываются не столько в акции, сколько в трейды – определенные движения ликвидной бумаги (ликвидная — быстро обращаемая в деньги акция по цене, близкой к рыночной). - Дей-трейдеры торгуют только внутри одного дня. Они никогда не переносят позиции на следующий день (что позволяет не платить за кредит), улавливают колебания длительностью всего в несколько минут и предпочитают бумаги с высокой

Пошаговая инструкция для начинающих трейдеров тут.

Каким вы будете участником фондового рынка – решать только вам. Делая этот выбор, очень важно учитывать свои индивидуальные способности и возможности. Насколько быстро вы принимаете решения.

Как выбрать торговую стратегию

Опираясь на вышеизложенную информацию, свой образ жизни и финансовые цели вы сможете выбрать и свою торговую стратегию. Спекулятивная подойдет тем, кто готов полностью посвятить себя трейдингу. Инвестиционная же стратегия идеальна для тех, кто хочет долгосрочно вложить часть своего капитала в фондовый рынок, чтобы обеспечить доход выше инфляции..jpg) Такая стратегия не требует больших затрат времени, так как подразумевает удержание акций в течение длительного времени (согласно выбранной вами

Такая стратегия не требует больших затрат времени, так как подразумевает удержание акций в течение длительного времени (согласно выбранной вами

Например, инвесторы, работающие по недельным графикам, затрачивают на анализ графиков и принятие решения о сделке всего один час пятничного вечера (или утро понедельника, если угодно). Также существуют инвестиционные планы, согласно которым решения принимаются всего раз в месяц или раз в квартал. Конечно, многое зависит и от размера торгового капитала.

Кстати, опытные спекулянты предпочитают оставаться при этом и инвесторами. Они имеют два торговых счета. Один – для агрессивной торговли, которая несет в себе приличные риски. Второй – инвестиционный, для долгосрочного удержания сильных акций, достойных качественного портфеля. И иногда, глядя на среднегодовую доходность своего инвестиционного счета, они видят, к чему, собственно, должен стремиться счет спекулятивный…

— Есть два рода жульничества, такие зловредные, — говорил Джефф, — что их следовало бы уничтожить законодательной властью.

Это, во-первых, спекуляция Уолл-стрита, а во-вторых — кража со взломом.

— Ну насчет одного из них с вами согласится каждый, — сказал я, смеясь.

— Нет, нет, и кража со взломом тоже подлежит запрещению, — сказал Джефф…

О. Генри, «Кто выше?» 🙂

Курс продолжит статья, которая поможет определить Размер Торгового Капитала

Последовательность всех уроков вы найдете на странице Содержание курса

Стратегия Игры На Бирже Криптовалют

Навигация по странице

Отдельные стратегии технического анализа также предполагают использование массивов аналитических данных без использования графиков. В конечном итоге Ордер на форекс такие показатели как размер капитала, продолжительность ведения торгов и количество проводимых сделок определяются типом выбранной стратегии.

Максимальный риск может быть оправдан только в одном случае — при «разгоне» депозита. При этом на протяжении периода «разгона» депозита даже небольшое неблагоприятное изменение цены влечет за собой серьезные потери, вплоть до потери всего капитала.

Какие Бывают Торговые Стратегии

Далее поговорим о позиционной торговле в подробностях. Вы не можете предсказать, какая стратегия принесет вам наибольший успех или прибыль на форекс.

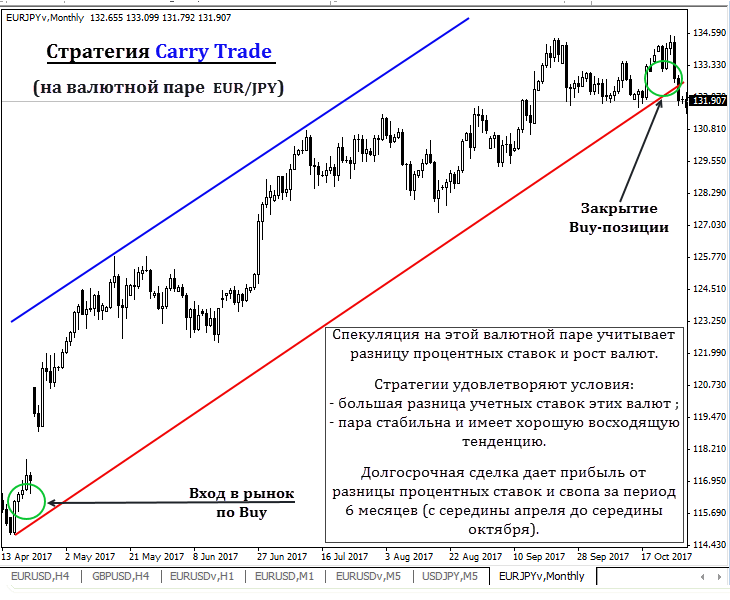

В январе 2021 года объём шортовых сделок по акциям GameStop превысил общий объём акций в обращений (это возможно, так как одну и ту же акцию можно взять взаймы и продать несколько раз). Для этой стратегии, нужно хорошо разбираться в финансовых показателях и уметь предугадывать развитие рыночной конъюнктуры, в которой оперируют компании. Данная продвинутая стратегия Форекс используется ведущими трейдерами, опыт которых позволил эффективного зарабатывать деньги на валютном рынке.

Пять Стратегий Игры На Бирже Ставок Betfair

Диаграмма явно ассиметрична в сторону убытков. Каждый трейдер обычно начинает задумываться о торговых стратегия после потери средств или полного слива депозита. Чаще всего деньги теряют на рынке Форекса, поэтому никому не рекомендую идти туда. Гораздо лучше торговать акциями на фондовом рынке. Российский рынок тесно взаимодействует с сопредельными рынками других стран, в том числе с теми, которые торгуются в дальних часовых поясах (Америка, Азия). Из-за этого на нашем рынке часто может возникать такое явление, как утренний гэп – разрыв между ценой вчерашнего закрытия и сегодняшнего открытия. По этой причине действительно стоит обращать внимание, во-первых, на цену вашей покупки.

Однако, позиционная торговля, безусловно, одна из наиболее потенциально прибыльных стратегий Форекс. Стратегии, в основе которых лежит индикатор SMA, дают хорошее соотношение риск/прибыль. Такую стратегию можно назвать одной из самых популярных стратегий на рынке форекс, конечно, в случае ее эффективного использования.

Суровая Реальность: Как Антиквары, Пенсионеры И Сисадмины Создают Стратегии Торговли На Бирже (и Что Из Этого Выходит)

Удержание убыточной позиции не гарантирует возврата цены к начальному значению и мешает совершать новые перспективные сделки. В подходящий момент вы сможете открыть позицию заново (перезайти в сделку), если прогноз относительно цены останется прежним. Если ваш стиль торговли «свинг-трейдинг», вам также необходимо понимать влияние на цену новостей. Акции AMRN При среднесрочном и долгосрочном инвестировании «подключается» фундаментальный анализ компании и отраслевой анализ. При этом понимание того, что происходит на мировых рынках в целом, не навредит любому трейдеру. Разве что для скальпера такая информация будет совсем бесполезной. Шорты на бирже работают именно так, только вместо соседа — брокер.

Акции AMRN При среднесрочном и долгосрочном инвестировании «подключается» фундаментальный анализ компании и отраслевой анализ. При этом понимание того, что происходит на мировых рынках в целом, не навредит любому трейдеру. Разве что для скальпера такая информация будет совсем бесполезной. Шорты на бирже работают именно так, только вместо соседа — брокер.

Акции крупных организаций, таких как Фейсбук, стоят долларов за штуку. Для того, чтобы избежать усреднения, ряд инвесторов использует теханализ. Он позволяет учесть текущие настроения рынка и войти в сделку по более выгодной цене. В таком случае падение цены ниже определенного уровня говорит трейдеру о том, что он неверно интерпретировал привлекательность бумаг. В этом случае проще зафиксировать убыток, не усугубляя ситуацию усреднением.

Стратегии На Фондовом Рынке

А во-вторых, на мощность бизнеса компании и ее политику относительно инвесторов. Например, выплачивает ли компания дивиденды? И если да, то как долго, и увеличивает ли она их на регулярной основе? А если это акции роста, как, например, Apple, то сколько ресурсов компания выделяет на рост стратегии игры на бирже капитализации? Это обратный выкуп акций, а отсюда вопрос, как дела у компании обстоят с ликвидностью? Я сейчас готовлю статью о том, как оценивать стоимость и перспективы акций роста (ведь у них вечные проблемы с переоценкой). Мы не избавились от налога насовсем, но перенесли его уплату.

Мы не избавились от налога насовсем, но перенесли его уплату.

Ее преимуществом является то, что вам не нужно постоянного уделять ей внимание. Тем не менее, вы сможете закрыть сделку только после тщательного анализа рынка.

Как Начать Торговать На Бирже

В распоряжении брокерских компаний всегда есть невостребованные акции — это бумаги, которыми активно не торгуют. Например, акции крупного акционера, который держит их ради дивидендов, или просто инвестора, выбравшего пассивную стратегию «купил и забыл». Так или иначе, бумаги у брокера есть всегда, и он совершенно законно может одолжить их трейдеру. стратегии игры на бирже Расходы, которые придётся понести — процент за сделку. Как правило, он небольшой и зависит от тарифа. Обратите внимание, что трейдер получает основную прибыль от сделок с результатом 0 – 2,5 %. Плохо то, что нечастые убыточные сделки, не только съедают прибыль, но и приносят убытки всему счету, а в ближайшей перспективе, вообще уничтожают его.

Мы сохранили некоторую сумму на счёте, которую можно инвестировать и с которой можно продолжать получать доходность. “Магия” в том, что своими действиями мы “перенесли” зафиксированную прибыль от сделок в пока ещё незафиксированную курсовую прибыль. Когда в будущем мы будем продавать акции, с которыми производили сейчас сделки, этот “сэкономленный” налог всё равно придётся уплатить. Но как минимум, эти деньги ещё поработают на нас. Как максимум – применим ЛДВ и избежим налога. Итак, у нас с вами теперь достаточно знаний, чтобы понять завязку ситуации с GameStop.

“Магия” в том, что своими действиями мы “перенесли” зафиксированную прибыль от сделок в пока ещё незафиксированную курсовую прибыль. Когда в будущем мы будем продавать акции, с которыми производили сейчас сделки, этот “сэкономленный” налог всё равно придётся уплатить. Но как минимум, эти деньги ещё поработают на нас. Как максимум – применим ЛДВ и избежим налога. Итак, у нас с вами теперь достаточно знаний, чтобы понять завязку ситуации с GameStop.

Беспроигрышная стратегия игры на бирже перестала работать: Рынки: Экономика: Lenta.ru

Наиболее популярная стратегия игры на фондовой бирже, применявшаяся хедж-фондами и долгое время считавшаяся беспроигрышной, перестала работать, пишет Bloomberg. Инвесткомпания Lansdowne Partners вынуждена закрыть свой хедж-фонд из-за убыточности на фоне пандемии коронавируса.

Изначально хедж-фонды задумывались как средство заработка на волатильном (слишком переменчивом) рынке. Их основная стратегия заключается в распределении вложений между покупкой активов в надежде на рост и продажей (открытием коротких позиций) на случай падения.

Такой подход позволяет компенсировать частые колебания котировок: потери в одних позициях возмещаются прибылями в других. Однако в ситуации слишком сильного отклонения в одну из сторон стратегия дает сбой, поскольку убыток по одной из позиций оказывается непозволительно большим.

В обычной ситуации управляющие фондом успевают перекладываться из одних активов в другие и тем самым предотвращать потери. В нынешнем году сделать это было сложнее из-за панических настроений, охвативших многих инвесторов на фоне пандемии коронавируса.

С начала года американский рынок пережил два потрясения. Сначала, в марте, акции крупнейших компаний и главные индексы обрушились, из-за чего 87 процентов хедж-фондов, входящих в индекс Bloomberg, потерпели убытки. Затем рынок начал восстанавливаться, чему способствовали две причины: активная поддержка государства и сохраняющиеся низкие ставки, делающие непривлекательными вложения в облигации.

Материалы по теме

00:03 — 2 июля 2020

В конце весны и начале лета биржевые индексы США демонстрировали уверенный рост, даже несмотря на продолжающуюся пандемию, взрыв безработицы и массовые протесты в защиту прав чернокожих. Аналитики ожидают, что в будущем рост продолжится, а значит сохранится перекос в сторону доходности длинных позиций и убыточности коротких.

Аналитики ожидают, что в будущем рост продолжится, а значит сохранится перекос в сторону доходности длинных позиций и убыточности коротких.

Как частные, так и институциональные инвесторы все больше разочаровываются в хедж-фондах, видя в них не защиту от перепадов рынка, а еще более рискованные по сравнению с обычными инструменты для заработка. Примеру Lansdowne Partners готовится последовать инвесткомпания Sloane Robinson, объявившая о закрытии сразу двух фондов к концу года.

Вместе с тем, инвесторы пока не понимают, чем заменить хедж-фонды с их подходом, который принято было считать проверенным. «Если уж короткие позиции не помогают во время кризиса, то что вообще может помочь?» — задается вопросом основатель namic Beta Investments Эндрю Бир. Нынешнюю ситуацию он описывает как экзистенциальный кризис инвестирования.

Что происходит в России и в мире? Объясняем на нашем YouTube-канале. Подпишись!Торговые стратегии на фондовом рынке

Если сравнить финансовый рынок с дикими джунглями, то любая грамотно разработанная стратегия представляет собой подробный план для успешной охоты. Торговые стратегии, работающие на Форексе – это, как правило, чёткий алгоритм торговли с обозначением условий входа и выхода с рынка. Такие мануальные разработки позволяют минимизировать риски серьёзных потерь с получением максимально возможной прибыли. Одновременно специфические стратегические механизмы помогают нивелировать возможные убытки. Во всех случаях трейдер должен иметь в запасе несколько стратегических планов, используемых в соответствии с текущими объективными условиями.

Торговые стратегии, работающие на Форексе – это, как правило, чёткий алгоритм торговли с обозначением условий входа и выхода с рынка. Такие мануальные разработки позволяют минимизировать риски серьёзных потерь с получением максимально возможной прибыли. Одновременно специфические стратегические механизмы помогают нивелировать возможные убытки. Во всех случаях трейдер должен иметь в запасе несколько стратегических планов, используемых в соответствии с текущими объективными условиями.

Когда речь идёт о торговле валютными парами на бирже Форекс, то участник торгов может выбирать из достаточно большого ассортимента готовых стратегических решений, каждое из которых необходимо скорректировать под конкретные условия предстоящей торговли. Однако, если сделки совершаются с такими активами как индексы, фьючерсы, облигации или сырьевые товары, то для этого применяются две основные стратегии – дневная торговля и свинг-торговля.

- Дневная торговля – это стандартное открытие и закрытие сделок в течение торгового дня с возможностью проведения нескольких параллельных или пересекающихся операций.

Такая стратегия считается потенциально прибыльным, но достаточно рискованным торговым планом. Эта разновидность биржевых контрактов требует серьёзной ответственности и дисциплинированности, так как сделки заключаются в коротком промежутке времени. Именно поэтому постоянный контроль с использованием инструментов для автоматической торговли становится неотъемлемой частью данного механизма. Одновременно от трейдера потребуется следующее:

Такая стратегия считается потенциально прибыльным, но достаточно рискованным торговым планом. Эта разновидность биржевых контрактов требует серьёзной ответственности и дисциплинированности, так как сделки заключаются в коротком промежутке времени. Именно поэтому постоянный контроль с использованием инструментов для автоматической торговли становится неотъемлемой частью данного механизма. Одновременно от трейдера потребуется следующее:- глубокие знания основных принципов торговли с выбранным активом;

- изучение актуальных экономических и финансовых новостей;

- понимание перспективности различных часов торговой сессии для работы с конкретными активами;

- умение управлять рисками, пользоваться графиками и диаграммами, проводить комплексный оперативный анализ;

- грамотный выбор брокерской платформы, предлагающей низкие спреды и доступ к терминалам с опциями автоматической торговли

- Свинг-трейдинг ; это торговые операции, которые могут длиться от нескольких дней до нескольких недель. Традиционно полагается, что серьёзную прибыль можно получить только при сильных колебаниях рынка. Соответственно этот тип стратегий рассчитан на работу с активами, цена которых склонна сильно изменяться в длительном временном промежутке. Краткосрочные колебания в этом случае играют незначительную роль. Цель свинговой стратегии – это выждать благоприятный момент для закрытия сделки с максимально большой маржей.

Дневная торговля предполагает максимально быстрое исполнение ордеров с возможностью оперативного перевода денежных средств в различные валюты.

Большинство трейдеров используют подобные стратегические планы по причине наличия большого количества свободного времени. В этом случае инвестору не нужно привязываться к текущим графикам и отслеживать локальные изменения курса. Главная задача – это вовремя увидеть ценовой прорыв или разворот тренда для продажи или покупки перспективного актива.

Мы подобрали для вас набор самых эффективных торговых стратегий, прочитать о которых вы сможете в наших статьях!

Управление рисками в финансовой отрасли – это процесс выявления, оценки и смягчения рисков потерь. Высокая вероятность ощутимого убытка возникает, когда движение рынка направлено противоположно сделанным прогнозам, отражённым в открытых ордерах. Поняв, как правильно управлять рисками, вы сможете нивелировать, или компенсировать потери в негативных сценариях. В конечном итоге трейдер обретает необходимую уверенность во всех совершаемых операциях.

Высокая вероятность ощутимого убытка возникает, когда движение рынка направлено противоположно сделанным прогнозам, отражённым в открытых ордерах. Поняв, как правильно управлять рисками, вы сможете нивелировать, или компенсировать потери в негативных сценариях. В конечном итоге трейдер обретает необходимую уверенность во всех совершаемых операциях.

Стратегии торговли индексами

В сравнении с валютами и акциями биржевые индексы обладают большей ценовой стабильностью и более плавным движением курса. При этом впечатляющий выбор рыночных индикаторов, которыми можно торговать на биржевых площадках, открывает перспективы успешной диверсификации инвестиционных портфелей. Читайте о торговле индексами и расширяйте свои познания в сфере использования эффективных стратегий!

Количественная торговля – это современная торговая стратегия, предполагающая обработку широкого массива данных с применением методов математического и статистического анализа. Выстраиваемые модели открывают перспективы выявления наиболее перспективных торговых возможностей. В данном случае, чем больше будет обработано данных, тем точнее и эффективнее будет выход на рынок.

Выстраиваемые модели открывают перспективы выявления наиболее перспективных торговых возможностей. В данном случае, чем больше будет обработано данных, тем точнее и эффективнее будет выход на рынок.

Глава 5 Стратегии торговли на бирже. Как заработать на бирже. Просто о сложном

Глава 5

Стратегии торговли на бирже

До недавнего времени о торговле на бирже мало кто знал в нашей стране. Но сегодня данный вид заработка становится все более и более популярным. По сути, торговлей на бирже может заниматься любой человек, располагающий средствами и имеющий доступ в интернет. Принцип торговли на бирже всем понятен. Прибыль получается благодаря разнице между ценой покупки и ценой продажи. То есть нужно купить дешевле, продать дороже. Сложность заключается в умении уловить момент взлета и падения цен и правильно этим воспользоваться, чтобы получить прибыль. Для того, чтобы получать прибыль, а не терпеть убытки следует знать некоторые стратегии торговли на бирже. Правильно выработанная стратегия позволит выбрать правильный момент для осуществления покупки или продажи тех или иных активов и получить максимальную прибыль.

Правильно выработанная стратегия позволит выбрать правильный момент для осуществления покупки или продажи тех или иных активов и получить максимальную прибыль.

5.1. Маржинальная торговля

Маржинальная торговля или так называемые сделки с «плечом» представляет собой операции с активами, предоставленными брокером в кредит. Многие биржевые торговцы используют так называемый маржинальный брокерский счет. То есть, имея небольшую сумму, используемую в качестве залога маржи, можно распоряжаться большими средствами, предоставляемыми брокером. Брокерская услуга или так называемое «плечо» может быть различным: 2 к 1, 100 к 1 и выше. Что это значит? Например, если брокер предоставляет плечо 100 к 1, это говорит о том, что на каждый доллар, который вы имеете на счете в качестве залога можно распоряжаться суммой до 100 долларов, предоставленных в кредит брокерских средств. В большинстве случаев цены на биржевом рынке колеблются в небольших пределах. Маржинальная торговля позволяет получать большую прибыль, имея небольшую сумму собственных средств и играя на незначительном изменении цен. В качестве обеспечения по маржинальному займу могут выступать не только денежные средства, но и ценные бумаги. Поэтому маржинальная торговля позволяет зарабатывать прибыль, как при снижении, так и при повышении цен на рынке. При снижении цен клиент покупает активы по более низким ценам, используя средства, полученные в качестве маржинального займа. Затем продает активы по более высокой цене, получает прибыль за счет разницы и возвращает кредит. Также при повышении цен на активы клиент может взять взаймы ценные бумаги, затем продать их, а позже после снижения цен приобрести эти же ценные бумаги по более низкой цене, тем самым погасив заем. Таким образом, клиент получает прибыль, играя на разнице в цене.

В качестве обеспечения по маржинальному займу могут выступать не только денежные средства, но и ценные бумаги. Поэтому маржинальная торговля позволяет зарабатывать прибыль, как при снижении, так и при повышении цен на рынке. При снижении цен клиент покупает активы по более низким ценам, используя средства, полученные в качестве маржинального займа. Затем продает активы по более высокой цене, получает прибыль за счет разницы и возвращает кредит. Также при повышении цен на активы клиент может взять взаймы ценные бумаги, затем продать их, а позже после снижения цен приобрести эти же ценные бумаги по более низкой цене, тем самым погасив заем. Таким образом, клиент получает прибыль, играя на разнице в цене.

5.2. Доверительное управление

Можно доверить управление вашими средствами и активами профессиональному брокеру. Он будет вести торговлю на бирже от вашего лица, а вы будете платить ему определенный процент от прибыли. Это очень удобный способ торговли для людей, не имеющих времени или возможности целыми днями сидеть в интернете, следя за ситуацией на биржевом рынке. Зачастую доверить торговлю опытному человеку, знающему все премудрости и тонкости ведения торговли на бирже более целесообразно, чем заниматься этим самому. Профессионал обеспечит стабильную прибыль и сведет риски к минимуму.

Зачастую доверить торговлю опытному человеку, знающему все премудрости и тонкости ведения торговли на бирже более целесообразно, чем заниматься этим самому. Профессионал обеспечит стабильную прибыль и сведет риски к минимуму.

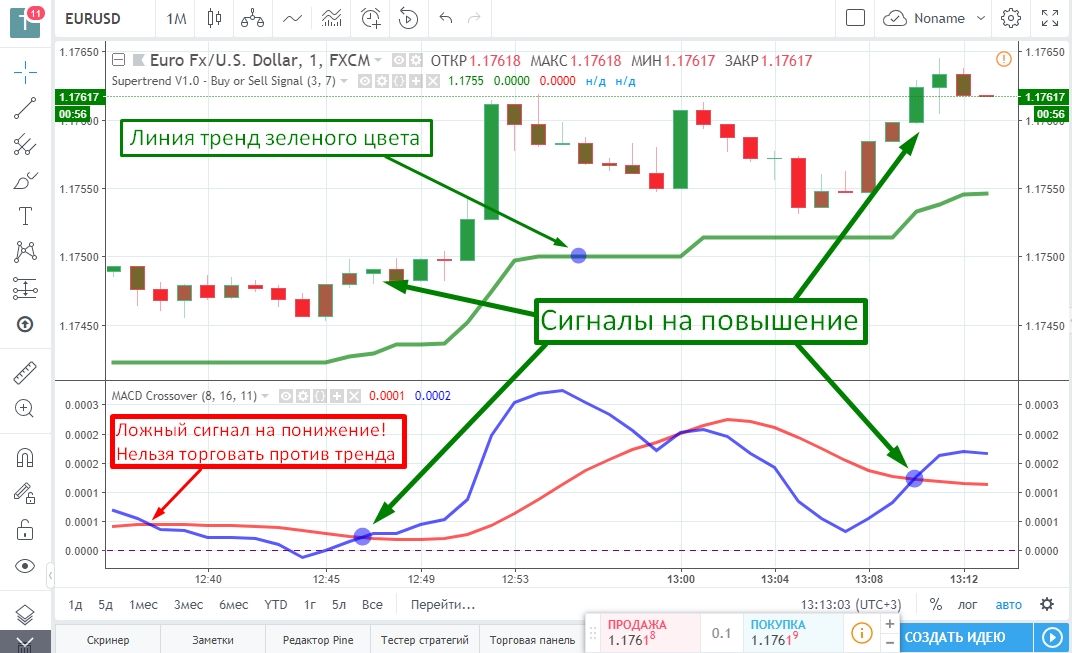

5.3. Технический анализ

Одной из самых эффективных и надежных стратегий торговли на бирже является технический анализ. Что представляет собой технический анализ? По сути, это изучение динамики изменения цен на рынке в прошлом с тем, чтобы спрогнозировать ситуацию на рынке в будущем. Кроме анализа роста и падения цен исследование охватывает также объемы продаж и другие статистические данные. В результате этих исследований выявляются закономерности изменения ситуации на рынке, составляются графики и выводятся математические формулы. На основе чего прогнозируется динамика рынка в будущем. Целесообразность использования стратегии технического анализа вытекает из убеждения, что все цены движутся в определенном направлении и их изменение подчинено определенным тенденциям. Из этого можно предположить, что раз существует какая-то текущая тенденция, подчиненная определенным закономерностям, то, скорее всего она будет и далее развиваться в этом же направлении, пока это направление не изменится на обратное. Также нельзя упускать из виду то, что ситуация на рынке в большой степени зависит от человеческого фактора, то есть от настроения, эмоций, психологического состояния людей. Поэтому технический анализ неразрывно связан с исследованием психологии человека, а также политической и экономической ситуации, которые в свою очередь влияют на настроения. Графические модели цен, составленные на основе исследования рынка за последние сто лет, отображают психологические особенности и настроения, царящие на рынке. И если эта модель действовала ранее, нет причины сомневаться, что она будет работать и в дальнейшем, так как основывается на особенностях психологии человека, которые в принципе остаются неизменными.

Из этого можно предположить, что раз существует какая-то текущая тенденция, подчиненная определенным закономерностям, то, скорее всего она будет и далее развиваться в этом же направлении, пока это направление не изменится на обратное. Также нельзя упускать из виду то, что ситуация на рынке в большой степени зависит от человеческого фактора, то есть от настроения, эмоций, психологического состояния людей. Поэтому технический анализ неразрывно связан с исследованием психологии человека, а также политической и экономической ситуации, которые в свою очередь влияют на настроения. Графические модели цен, составленные на основе исследования рынка за последние сто лет, отображают психологические особенности и настроения, царящие на рынке. И если эта модель действовала ранее, нет причины сомневаться, что она будет работать и в дальнейшем, так как основывается на особенностях психологии человека, которые в принципе остаются неизменными.

5.4. Фундаментальный анализ

Фундаментальный анализ предполагает изучение экономического положения страны, политической ситуации в мире, социальных факторов, на основе чего составляется прогноз динамики цен. Основное отличие фундаментального анализ от технического состоит в том, что технический анализ в основном изучает сами цены и тенденции их изменения, а фундаментальный анализ выявляет причины, влияющие на эти изменения. Фундаментальный анализ исследует процентные ставки Центральных Банков, потребительский спрос, динамику роста внутреннего валового продукта, объемы промышленного производства, уровень инфляции, и другие основные экономические показатели. Основным недостатком фундаментального анализа является его чрезмерная сложность. Существует множество фундаментальных показателей, которые могут влиять на динамику цен на рынке, каждый из этих показателей имеет свои причинно-следственные связи, которые могут противоречить одна другой. Если вы хотите использоваться фундаментальный анализ в стратегии торговли на бирже, лучше сосредоточить внимание на одной или двух парах валют и исследовать все показатели, которые могут влиять на их динамику изменения их курсов.

Основное отличие фундаментального анализ от технического состоит в том, что технический анализ в основном изучает сами цены и тенденции их изменения, а фундаментальный анализ выявляет причины, влияющие на эти изменения. Фундаментальный анализ исследует процентные ставки Центральных Банков, потребительский спрос, динамику роста внутреннего валового продукта, объемы промышленного производства, уровень инфляции, и другие основные экономические показатели. Основным недостатком фундаментального анализа является его чрезмерная сложность. Существует множество фундаментальных показателей, которые могут влиять на динамику цен на рынке, каждый из этих показателей имеет свои причинно-следственные связи, которые могут противоречить одна другой. Если вы хотите использоваться фундаментальный анализ в стратегии торговли на бирже, лучше сосредоточить внимание на одной или двух парах валют и исследовать все показатели, которые могут влиять на их динамику изменения их курсов.

Какую бы стратегию вы для себя ни выбрали, важно, чтобы она была простой и в то же время эффективной. Если вы уже выбрали для себя стратегию и считаете ее наиболее подходящей для вас, не лишним будет протестировать ее на исторических котировках, прежде чем начать использовать ее во время торговли на бирже. Помните, что все стратегии по-своему хороши, но ни одна не даст вам стопроцентной гарантии прибыли и не защитит от рисков.

Если вы уже выбрали для себя стратегию и считаете ее наиболее подходящей для вас, не лишним будет протестировать ее на исторических котировках, прежде чем начать использовать ее во время торговли на бирже. Помните, что все стратегии по-своему хороши, но ни одна не даст вам стопроцентной гарантии прибыли и не защитит от рисков.

Данный текст является ознакомительным фрагментом.

Продолжение на ЛитРесСкальпинг на бирже. Стратегии скальпинга на фондовом рынке.

Всем привет!

Сегодня я расскажу о некоторых эффективных подходах в скальпинге, которые помогут сократить время на торговлю и улучшить вашу результативность. А также расскажу о некоторых эффективных стратегиях скальпинга на фондовом рынке. Я думаю, многим скальперам данная информация может оказаться полезной, поскольку в свободных источниках рассказывают об одних и тех же неэффективных подходах.

Секреты скальпинга на бирже

Для меня первостепенно уделять меньше времени на скальпинг, но при этом показывать более высокие результаты. Я против слишком активной торговли только с использованием стакана. Но об этом чуть позже. Для тех, кто не знает, в чем заключается основная задача скальпера? Ловля небольших движений на рынке в рамках дня. При этом многие считают, что скальпинг – это обязательно совершение огромного количества сделок в день. Есть, конечно, те кто скальпируют очень активно. Но я негативно отношусь к такому подходу. Я считаю важнее качество, а не количество сделок. Несмотря на то что в сделке я могу находиться минут 5-10, у меня может быть 1-2 скальперских сделки в день. А бывает вообще по 2-3 дня без сделок.

Поэтому количество сделок не всегда дает какое-то преимущество и более высокий процент доходности. Зачастую как раз те, кто торгуют более активно, чаще сливаются. Важно находить максимально качественные сделки с хорошим смещением математического ожидания. Торговать слишком активно психологически тяжело. Со временем вам будет хотеться меньше времени посвящать трейдингу. Поэтому даже скальпинг при правильном подходе может отнимать немного времени. Теперь о различных подходах и вариантах в скальпинге, которые помогут сократить время на торговлю и улучшить вашу результативность.

Торговать слишком активно психологически тяжело. Со временем вам будет хотеться меньше времени посвящать трейдингу. Поэтому даже скальпинг при правильном подходе может отнимать немного времени. Теперь о различных подходах и вариантах в скальпинге, которые помогут сократить время на торговлю и улучшить вашу результативность.

Стратегии скальпинга

Задача при любой стратегии и при любом подходе в трейдинге торговать на стороне крупного игрока. Мы всегда должны понимать логику рынка, на этом и будут строится все наши модели. Задача скальпера заработать там, где теряют другие игроки. Теперь к примерам.

Первый вариант, который мне больше всего нравится, это вход на импульсе на съедении плотности. Вообще пробойные варианты входа я считаю более эффективными. Я не люблю вход после сильного отката. Так как глубокий откат на рынке может говорить о фиксации позиций и вероятность последующего импульса заметно снижается. Можно долго просидеть в инструменте, который не будет двигаться. В трейдинге важно чтобы наши деньги работали. Поэтому нужно находить такие точки входа, после которых инструмент с большей вероятностью покажет движение.

В трейдинге важно чтобы наши деньги работали. Поэтому нужно находить такие точки входа, после которых инструмент с большей вероятностью покажет движение.

Но чтобы сократить количество времени, которое мы тратим на торговлю и повысить результативность, лучше это делать в связке с дополнительными условиями. Например, уровнями, как делаю я. Здесь очень важно находить нужные ключевые уровни, при пробое которых действительно будет сильный импульс. Также очень важно понимать общую картину на инструменте и торговать по тренду. Когда есть крупный игрок, который набирает позицию и который в ней находится, вероятность прибыльной сделки будет выше.

Например, произошел пробой, инструмент находится в краткосрочном тренде, бумага в лидерах роста и в ней есть крупный покупатель, что уже хорошо. После резкого выкупа на обьемах, бумага уходит в узкую консолидацию. То есть инструмент не уходит в коррекцию, что подтверждает тот факт, что у крупного игрока сохраняется интерес к данной бумаге. Он не распродает этот актив. И на последующем пробое максимумов можно поискать точку входа на лонг.

Он не распродает этот актив. И на последующем пробое максимумов можно поискать точку входа на лонг.

В идеале уровень должен быть максимально четкий и должен быть крупный объем в стакане. Чем более качественный уровень тем сильнее может быть импульс на пробое за счет сьёма стопов других участников (скрин выше).

Точек входа при таком подходе будет мало, но зато вероятность прибыльны сделок будет очень высокой. И при таком подходе я не использую дополнительного софта, приводов, типа Qscalp. Он просто не нужен. Еще постарайтесь максимально подробно формализовать все условия для входа. Я в своей системе максимально подробно все описываю.

Возможен вариант входа и на отбой от плотности. Но такой вариант мне нравится меньше. Я в редких случаях выполняю такие точки входа. Но в связке с уровнями этот подход будет тоже хорошо работать. Не стоит забывать что часто крупный игрок может набирать позицию за счет ложного пробоя.

На неликвиде в скальпинге можно показывать хорошие проценты. Но здесь важно не торговать все бумаги подряд, а только те на которых есть хорошая активность в текущий момент времени. И более менее адекватный обьем. Лучше от 10-15 миллионов.

Но здесь важно не торговать все бумаги подряд, а только те на которых есть хорошая активность в текущий момент времени. И более менее адекватный обьем. Лучше от 10-15 миллионов.

Мне также нравятся контртрендовые сигналы на вход. Но здесь тоже лучше использовать дополнительные условия. Учитывать ATR (он должен быть превышен), в идеале должен быть сильный уровень и крупный обьем в стакане, на отбой от которого мы и заходим. В своей системе я использую модели на ловлю гепа. Торгую на пред и послеторговом аукционе. Подробнее об этом смотрите видео ниже.

Вообщем есть довольно простые но эффективные варианты зарабатывать в скальпинге на бирже. Отдельно в следующих статьях я еще вернусь к этой теме.

Обо всех тонкостях и секретах я рассказываю в своих видеокурсах и на индивидуальном обучении трейдингу. Также у меня есть бесплатные шикарные курсы по трейдингу. Чтобы их получить необходимо оформить подписку на сайте (кнопка подписки сбоку).

Всем профита! Пока

Когда продавать акции

Большинство инвесторов по своей природе будут открывать длинные позиции (покупать акции). Немногие инвесторы, естественно, будут продавать акции (делать ставки на их снижение), часто потому, что они не знают, что искать. Некоторые инвесторы считают процесс продажи на продажу несколько противоречащим традиционному процессу инвестирования, поскольку многие акции со временем растут в цене. Тем не менее, на коротких продажах можно заработать много денег, и в этой статье мы дадим вам список признаков, которые показывают, когда акция может созреть для падения.

Немногие инвесторы, естественно, будут продавать акции (делать ставки на их снижение), часто потому, что они не знают, что искать. Некоторые инвесторы считают процесс продажи на продажу несколько противоречащим традиционному процессу инвестирования, поскольку многие акции со временем растут в цене. Тем не менее, на коротких продажах можно заработать много денег, и в этой статье мы дадим вам список признаков, которые показывают, когда акция может созреть для падения.

См .: Короткие продажи .

Ключевые выводы

- Короткая продажа акций — инвестирование в акции с расчетом на то, что они упадут, — может напугать инвесторов, которые привыкли к более традиционному подходу к покупке ценных бумаг, которые, как они ожидают, со временем вырастут.

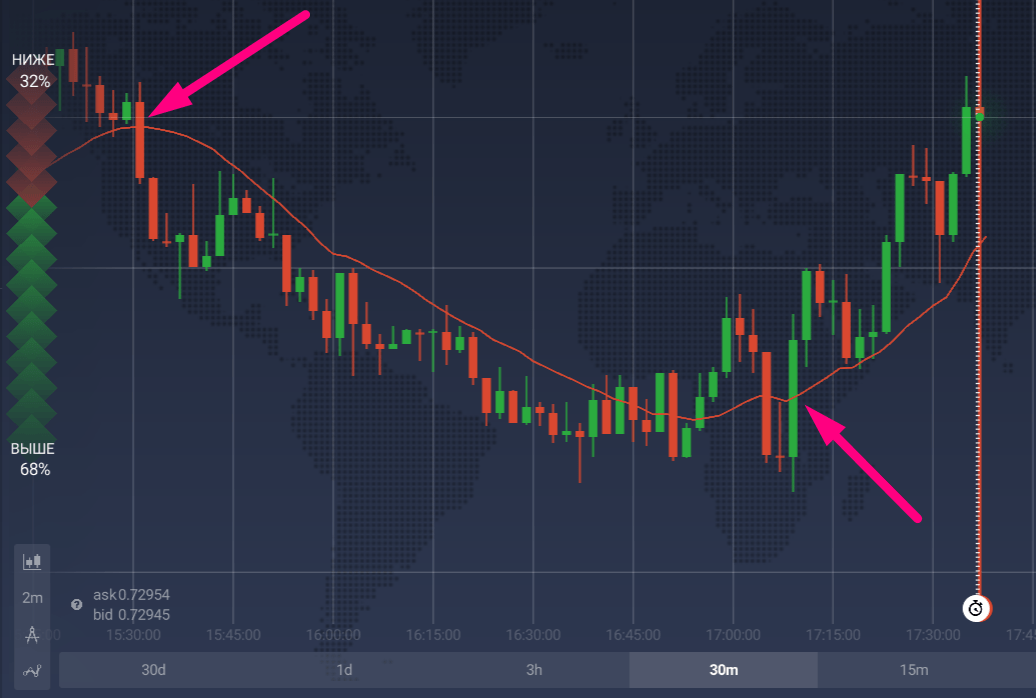

- Существуют технические тенденции, которые отслеживают многие короткие продавцы, в том числе с помощью простой линии тренда или скользящей средней для определения нисходящего тренда или других возможностей воспользоваться колебаниями акций.

- Если компания сообщает о квартальных результатах или дает прогноз прибыли ниже ожиданий, часто наблюдается немедленное снижение акций, поскольку быстро продвигающиеся продавцы открывают короткие позиции по акциям.

- Другие методы, которые могут сказать инвестору, когда пришло время делать короткие позиции, включают отслеживание сезонных факторов, таких как продажа с убытком от налогов, действия инсайдеров, ухудшение фундаментальных показателей и слабость сектора.

Технические тенденции

Взгляните на график акций, которые вы собираетесь продать.Какая общая тенденция? Акции накапливаются или распределяются?

Нередко можно увидеть, что акции, находящиеся в нисходящем тренде, продолжают торговаться по той же схеме в течение длительного периода времени. Многие трейдеры будут использовать различные технические индикаторы, чтобы подтвердить движение вниз, но рисование простой линии тренда может быть всем, что нужно, чтобы дать трейдеру лучшее представление о том, куда направляются инвестиции.

Другие технические индикаторы, такие как скользящая средняя, также могут использоваться для прогнозирования нисходящего тренда.Многие трейдеры будут следить за тем, чтобы цена актива упала ниже основной скользящей средней, чтобы предположить вероятное снижение, потому что акции, которые падают ниже основной скользящей средней, такой как 200-дневная скользящая средняя, обычно продолжают свое снижение.

Оценки уменьшены

Когда компания не дает прогнозов по квартальной прибыли, руководство обычно пытается объяснить инвесторам, что произошло, во время телефонной конференции или пресс-релиза. После этого аналитики Уолл-стрит составляют отчет и распространяют его среди своих брокеров.Этот процесс часто может занимать много времени — иногда часы или дни, — что в хронологии Уолл-стрит кажется вечностью.

Проницательные трейдеры часто стремятся продать акцию где-то между фактическим выпуском и временем, которое требуется аналитику для создания отчета. Имейте в виду, что, когда брокеры получают эти отчеты, они, вероятно, вытеснят своих клиентов с рынка или, по крайней мере, сократят свои позиции.

Имейте в виду, что, когда брокеры получают эти отчеты, они, вероятно, вытеснят своих клиентов с рынка или, по крайней мере, сократят свои позиции.

Продажа без уплаты налогов на горизонте

В четвертом квартале вы заметите, что компании, торгующиеся в нижней части своего 52-недельного торгового диапазона, часто будут торговать еще ниже.Это связано с тем, что физические лица и паевые инвестиционные фонды хотят отразить часть своих убытков до конца года, чтобы получить налоговые льготы. Следовательно, эти типы акций могут стать хорошими кандидатами для трейдеров, стремящихся получить прибыль от снижения к концу года.

Продажи с убытками от уплаты налогов и другие сезонные тенденции в конце года полезны для инвесторов, чтобы отслеживать их, поскольку в определенное время года часто есть возможности для короткой продажи определенных акций.

Инсайдерские продажи

Есть множество причин, по которым инсайдер может продать свои акции. Это может включать в себя покупку дома или просто желание зафиксировать некоторую прибыль. Однако, если некоторые инсайдеры продают акции в больших количествах, это может быть разумным шагом рассматривать это как предвестник грядущих событий. Помните, что руководители прекрасно разбираются в своих компаниях. Используйте эту информацию в своих интересах и соответственно рассчитайте короткие продажи.

Это может включать в себя покупку дома или просто желание зафиксировать некоторую прибыль. Однако, если некоторые инсайдеры продают акции в больших количествах, это может быть разумным шагом рассматривать это как предвестник грядущих событий. Помните, что руководители прекрасно разбираются в своих компаниях. Используйте эту информацию в своих интересах и соответственно рассчитайте короткие продажи.

Для большинства инвесторов короткие продажи должны быть только частью общей стратегии инвестирования и управления капиталом, которая включает управление портфелем, диверсифицированные холдинги, краткосрочные и долгосрочные фонды и ETF, а также другие инвестиции, такие как недвижимость.

Ухудшение основных показателей

Вам не нужно искать компанию, которая находится на грани банкротства, чтобы успешно продать свои акции. Иногда вам нужно увидеть лишь небольшое ухудшение общих фундаментальных показателей компании, чтобы крупные держатели акций, такие как паевые инвестиционные фонды, устали и сбросили акции.

Ищите компании, которые имеют снижающуюся валовую прибыль, недавно снизили прогноз по будущим прибылям, потеряли крупных клиентов, получают чрезмерное количество плохих отзывов в прессе, сталкиваются с сокращением остатков денежных средств или имеют проблемы с бухгалтерским учетом.Другими словами, инвесторы должны всегда знать «теорию тараканов». То есть там, где есть одна (проблема), вероятно, их целая куча больше.

Запасы / Дебиторская задолженность

Это относится к теме ухудшения фундаментальных показателей, но следует подчеркнуть, что увеличение запасов и дебиторской задолженности — два из наиболее очевидных признаков того, что компания идет под гору.

Увеличение количества запасов может быть неплохим делом, если компания недавно выпустила новый продукт и накапливает запасы этого продукта в ожидании его продажи.Однако, если компания демонстрирует значительный скачок товарных запасов без всякой причины, это признак того, что в ее бухгалтерских книгах есть товары, которые устарели и, возможно, не подлежат продаже. Это, в свою очередь, необходимо будет списать, и это окажет негативное влияние на прибыль в будущем.

Это, в свою очередь, необходимо будет списать, и это окажет негативное влияние на прибыль в будущем.

Увеличение дебиторской задолженности — плохой знак, потому что он указывает на то, что компании не получают своевременные платежи от клиентов. Это также снизит прибыль в будущем. Если некоторые из этих долгов в конечном итоге окажутся безнадежными, их в какой-то момент придется списать.

Тенденции спада в секторе

В то время как компания иногда будет противостоять более крупной тенденции, большинство компаний в данном секторе или отрасли торгуются на относительном паритете. Это означает, что проблемы спроса и предложения, с которыми сталкивается одна компания, могут в какой-то момент повлиять на другие. Используйте эту информацию в своих интересах. Телефонные звонки поставщикам и / или клиентам компании. Они могут подтвердить, сталкивается ли компания с теми же проблемами (или возможностями), что и другие игроки в той же отрасли или секторе.

Итог

Инвесторы должны знать не только о том, что короткие продажи дают возможность получить ощутимую прибыль, но также и о том, что сигналы могут предупредить инвестора, когда акция вот-вот упадет. Эти знания сделают вас неизмеримо лучшим инвестором.

Эти знания сделают вас неизмеримо лучшим инвестором.

Определение скальпинга

Что такое скальпинг?

Скальпинг — это торговая стратегия, направленная на получение прибыли от незначительных изменений цены акции. Трейдеры, которые реализуют эту стратегию, совершают от 10 до нескольких сотен сделок за один день, веря, что небольшие колебания цен на акции легче поймать, чем крупные; трейдеры, реализующие эту стратегию, известны как скальперы.Многие небольшие прибыли могут легко превратиться в большие прибыли, если для предотвращения крупных убытков используется строгая стратегия выхода.

Ключевые выводы

- Скальпинг — это торговая стратегия, при которой трейдеры получают прибыль от небольших изменений цены акции.

- Scalping основывается на техническом анализе, таком как графики свечей и MACD, для выполнения.

- Небольшая прибыль, полученная с помощью этой техники, может умножаться при условии, что трейдер постоянно использует стратегию выхода, чтобы уменьшить убытки и получить прибыль.

Основы скальпинга

Скальпинг использует позиции большего размера для меньшего прироста цены за наименьший период времени удержания. Выполняется в течение дня. Основная цель — купить или продать несколько акций по цене спроса или предложения, а затем быстро продать их на несколько центов выше или ниже с целью получения прибыли. Время выдержки может варьироваться от секунд до минут, а в некоторых случаях до нескольких часов. Позиция закрывается до окончания общей торговой сессии рынка, которая может продлиться до 8 р.м. СТАНДАРТНОЕ ВОСТОЧНОЕ ВРЕМЯ.

Характеристики скальпирования

Скальпинг — это быстро развивающееся занятие для ловких трейдеров. Это требует точного времени и исполнения. Скальперы используют покупательную способность дневной торговли, равную четырем к одной марже, чтобы максимизировать прибыль с наибольшим количеством акций в кратчайшие сроки. Это требует сосредоточения внимания на графиках интервалов меньшего периода времени, таких как одноминутные и пятиминутные графики свечей. Обычно используются индикаторы моментума, такие как стохастик, расхождение сходимости скользящих средних (MACD) и индекс относительной силы (RSI).Индикаторы ценового графика, такие как скользящие средние, полосы Боллинджера и точки разворота, используются в качестве ориентиров для уровней поддержки и сопротивления цены.

Обычно используются индикаторы моментума, такие как стохастик, расхождение сходимости скользящих средних (MACD) и индекс относительной силы (RSI).Индикаторы ценового графика, такие как скользящие средние, полосы Боллинджера и точки разворота, используются в качестве ориентиров для уровней поддержки и сопротивления цены.

Скальпинг требует, чтобы баланс счета был больше минимального 25 000 долларов, чтобы избежать нарушения правил дневного трейдера (PDT). Маржа требуется для совершения коротких продаж.

Скальперы покупают дешево и продают дорого, покупают дорого и продают дороже, или короткие короткие и закрывают низкие, или короткие короткие и закрывают более низкие. Они, как правило, используют Уровень 2 и время продаж для направления ордеров наиболее ликвидным маркет-мейкерам и ECN для быстрого исполнения.Выполнение стиля «укажи и щелкни» через окно уровня 2 или заранее запрограммированные горячие клавиши — это самые быстрые методы для максимально быстрого исполнения ордеров. Скальпинг основан исключительно на техническом анализе и краткосрочных колебаниях цен. Из-за широкого использования кредитного плеча скальпинг считается стилем торговли с высоким риском.

Скальпинг основан исключительно на техническом анализе и краткосрочных колебаниях цен. Из-за широкого использования кредитного плеча скальпинг считается стилем торговли с высоким риском.

Некоторые из распространенных ошибок, которые делают скальперы, — это плохое исполнение, плохая стратегия, неиспользование стоп-лоссов, чрезмерное использование заемных средств, поздние входы, поздние выходы и чрезмерная торговля.Скальпинг генерирует высокие комиссии из-за большого количества транзакций. Структура ценообразования комиссионных за акцию выгодна для скальперов, особенно для тех, кто склонен наращивать более мелкие части в позициях и выходить из них.

Психология скальпинга

Скальперы должны быть дисциплинированными и строго придерживаться своего торгового режима. Любое решение, которое необходимо принять, должно быть сделано с уверенностью. Но скальперы также должны быть очень гибкими, потому что рыночные условия очень изменчивы, и если сделка идет не так, как ожидалось, им нужно будет исправить ситуацию как можно быстрее, не неся слишком больших убытков.

Пример скальпирования

Предположим, трейдер использует скальпинг, чтобы получить прибыль от движения цены акции ABC, торгующейся по 10 долларов. Трейдер будет покупать и продавать крупный транш акций ABC, скажем, 50 000, и продавать их во время благоприятных колебаний цен на небольшие суммы. Например, они могут покупать и продавать с шагом в 0,05 доллара, получая небольшую прибыль, которая складывается в конце дня, потому что они совершают покупку и продажу оптом.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Ваши деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Непрерывное образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Торговые курсы

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- г

- ЧАС

- я

- J

- K

- L letter-m»> M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Ваши деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Непрерывное образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Торговые курсы

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- г

- ЧАС

- я

- J

- K

- L letter-m»> M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Ваши деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Непрерывное образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Торговые курсы

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- г

- ЧАС

- я

- J

- K

- L letter-m»> M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

: Эти 6 умных стратегий продажи акций могут помочь вам сохранить то, что вы делаете на рынке.

Одна из ошибок, которые совершают многие трейдеры и инвесторы, заключается в том, что они недостаточно думают о продаже. Для инвесторов старая аксиома — покупать и держать вечно. Эта стратегия «никогда не продавать» прекрасно работает во время длительных бычьих рынков, но может привести к крупным убыткам, когда в конечном итоге наступит медвежий рынок или коррекция.

Чтобы помочь решить некоторые из этих проблем, вот шесть проверенных временем стратегий продаж, которые работают для многих инвесторов и трейдеров.По крайней мере, после покупки акции или ETF подумайте, когда и по какой цене продавать.

1. Купить поздно и продать рано: Большинство инвесторов и трейдеров приучили «покупать дешево и продавать дорого». Хотя это прекрасная цель, реальность торговли и инвестирования такова, что выбрать нужный момент крайне сложно.

Вот противоположная точка зрения: легендарный биржевой спекулянт Бернард Барух, когда его спросили, в чем секрет его успеха, ответил: «Я всегда покупаю слишком поздно и продаю слишком рано.”

Поздняя покупка означает, что вы не пытаетесь получить максимально низкую цену. Вместо этого терпеливо ждите, пока акция докажет, что она выигрывает. Вместо того, чтобы пытаться выжать из сделки все до последнего пенни, продавайте на месте, которое принесет приличную прибыль.

Хотя правило Баруха противоречит почти всему, чему учат о торговле и инвестировании, следование ему помогает уменьшить эмоции — особенно страх и жадность. Чтобы следовать этому методу, вы должны быть готовы упустить потенциальные возможности, чтобы снизить риск.Это также означает желание покупать по более высокой цене, чем у всех остальных, что раздражает тех, кто пытается получить лучшие входные цены.

Чтобы следовать этому методу, вы должны быть готовы упустить потенциальные возможности, чтобы снизить риск.Это также означает желание покупать по более высокой цене, чем у всех остальных, что раздражает тех, кто пытается получить лучшие входные цены.

2. Продавайте постепенно по мере роста или падения: Вместо того, чтобы продавать позицию сразу, с прибылью или убытком, вы можете захотеть «масштабировать» позицию. Например, предположим, что у вас «длинная» покупка 600 акций по цене 25 долларов за акцию. Если он достигнет 27 долларов за акцию, рассмотрите возможность продажи 200 акций. Если акции продолжают расти, продайте еще 200 акций.

Теперь, когда брокерские комиссии бесплатны, нет штрафа за уменьшение числа победителей. Вы также можете масштабировать проигравших, хотя я обнаружил, что, как только вы определили проигравшего, часто лучше продать все сразу и перейти к следующей сделке.

3. После покупки создайте целевые цены или проценты: Один из способов определить, когда продавать, — это создать целевую цену либо по цене, либо в процентах. Например, если вы купили акцию по 25 долларов за акцию, вы можете установить целевую цену в 28 долларов за акцию.

Например, если вы купили акцию по 25 долларов за акцию, вы можете установить целевую цену в 28 долларов за акцию.

Имейте в виду, что вы не просто выбираете целевую цену из воздуха, но и определяете ее на основе фундаментального или технического анализа. Технический анализ, например, с использованием скользящих средних, является более точным и точным методом выбора целевых цен.

Другая идея — выбрать процентную целевую цену, например, продавать, когда акции или ETF поднимаются на 5%. Опять же, полагайтесь на технические индикаторы, чтобы определить соответствующий процент.

Кроме того, если вы не можете поверить, насколько быстро и быстро выросла акция (или другой финансовый продукт), вместо того, чтобы продолжать удерживать еще более высокий балл, воспользуйтесь возможностью продать часть позиции, независимо от того, как небольшой.

Нет ничего хуже для эго и счета трейдера, чем наблюдать, как исчезают огромные прибыли, потому что деньги не были сняты со стола. Пришло время быть дисциплинированным, а это означает, что нужно не только иметь целевые показатели продаж, но и продавать, когда они достигаются.

Пришло время быть дисциплинированным, а это означает, что нужно не только иметь целевые показатели продаж, но и продавать, когда они достигаются.

4. Продавайте проигравших быстро: Вот правило, которому я следую: продавайте победителей медленно, но продавайте проигравших быстро. Не все могут согласиться с этим, но альтернатива рискованна: слишком долго удерживать проигравших, пока большая часть или все ваши достижения не исчезнут.Точно так же, как у вас должны быть целевые значения цены и процента для ваших победителей, сделайте это для проигравших. У всех нас есть надежда, что проигрышная инвестиция, которой мы владеем, чудесным образом воскреснет из пепла и принесет прибыль. В большинстве случаев это принятие желаемого за действительное. Вот почему так важно заранее подготовиться к худшему сценарию.

На собственном опыте я узнал, что как только проигравший определен (на основе технических индикаторов, таких как скользящие средние), продавайте при первой возможности. Это одно правило сэкономило мне бесчисленное количество денег.Посмотри в лицо реальности и признай свою неправоту. Тогда двигайся дальше.

Это одно правило сэкономило мне бесчисленное количество денег.Посмотри в лицо реальности и признай свою неправоту. Тогда двигайся дальше.

Как известно большинству трейдеров, рекомендуется устанавливать моральный или физический стоп-лосс на случай, если вы ошиблись. Как правило, уместна продажа с убытком от 7% до 10%, но не стесняйтесь изменять сумму по своему усмотрению. Главное — не допустить, чтобы небольшая потеря превратилась в огромную.

Ваша интернет-брокерская фирма, вероятно, позволяет вам устанавливать предупреждения или триггеры продажи при достижении определенных цен или процентов.Автоматизация процесса продажи устраняет эмоции и заставляет продавать ценные бумаги.

5. Регулярно фиксируйте прибыль: Хотя это может показаться очевидным, особенно при обсуждении стратегий продаж, не забывайте периодически фиксировать прибыль. Кроме того, важно регулярно проверять и анализировать свой портфель и принимать решения о продажах, например избавляться от проигравших. Если вы получаете огромную прибыль, большую, чем вы когда-либо представляли, было бы разумно зарезервировать часть прибыли и диверсифицировать ее в другие финансовые продукты.

Если вы получаете огромную прибыль, большую, чем вы когда-либо представляли, было бы разумно зарезервировать часть прибыли и диверсифицировать ее в другие финансовые продукты.

6. Составьте список правил или план: Любую из приведенных выше идей, с которой вы согласны, следует превратить в список правил. Другая идея — создать «сценарий продажи» или план, в котором прописаны конкретные инструкции по продаже, например, сокращение позиции, если она вырастет на 10% или более за один день.

Следование письменным правилам помогает уберечь эмоции от принятия решений о продаже. Это также не дает вам «играть на слух» или паниковать во время нестабильных рынков.

Конечно, покупать веселее, чем продавать.Тем не менее, если вы пренебрегаете разработкой и применением стратегии продаж, это огромная ошибка. Хотя ваша конечная цель — получить прибыль, что еще более важно, вы должны предпринять шаги для защиты этих с трудом заработанных доходов. В конце концов, нет ничего более неприятного, чем наблюдать, как огромные достижения превращаются в пыль.

Майкл Синсер (michaelsincere.com) является автором «Understanding Options » и «Understanding Stocks». Его последняя книга «Заработай на торговле опционами: краткосрочные стратегии для начинающих» знакомит новичков с простыми опционными стратегиями.

Подробнее: S&P 500 был бы ниже 1600 без этих трех столпов, и эти поддержки сейчас ослабевают

Плюс: Не слишком оптимистичны по поводу ралли фондового рынка — они потерпели неудачу

15 лучших книг о стратегиях фондового рынка

VЧто означает торговая стратегия?

Торговая стратегия — это фиксированный план получения прибыльной прибыли на рынках.

Это метод покупки и продажи, основанный на заранее разработанных правилах, используемых для формулирования решений о торговле.Для получения максимальной прибыли от этой стратегии фондового рынка необходимы продуманное управление капиталом и тщательное распределение активов. Отсутствие критического мышления делает это невыгодным.

Отсутствие критического мышления делает это невыгодным.

Лучшие книги по стратегиям фондового рынка:

СПИСОК1 — Случайная прогулка по Уолл-стрит | Автор: Бертон Малкиэль,