открытая и закрытая, последствия и причины

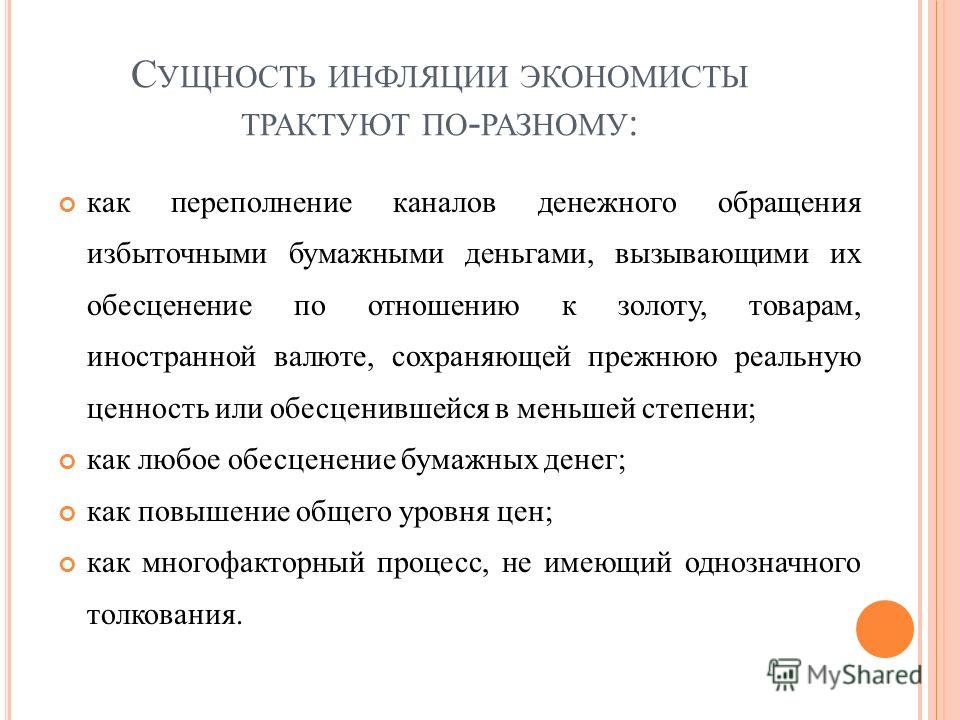

Инфляция (от итальянского «inflatio», что означает «вздутие») — устойчивая тенденция роста общего уровня цен. В этом определении важную роль играют два понятия:

Содержание

Скрыть- Виды и типы инфляции

- Открытая инфляция

- Последствия инфляции

- Причины инфляции

- Скрытая инфляция

- Товарная инфляция

- Экономическая инфляция

- устойчивый рост цен. То есть инфляция является длительным процессом, растянутым во времени, поэтому любые кратковременные скачки цен сюда не относятся;

- общий уровень цен. То есть речь не идет о росте всех цен. Стоимость отдельных групп товаров может оставаться без изменения или вовсе снижаться. Об инфляции можно говорить, если увеличивается общий индекс цен.

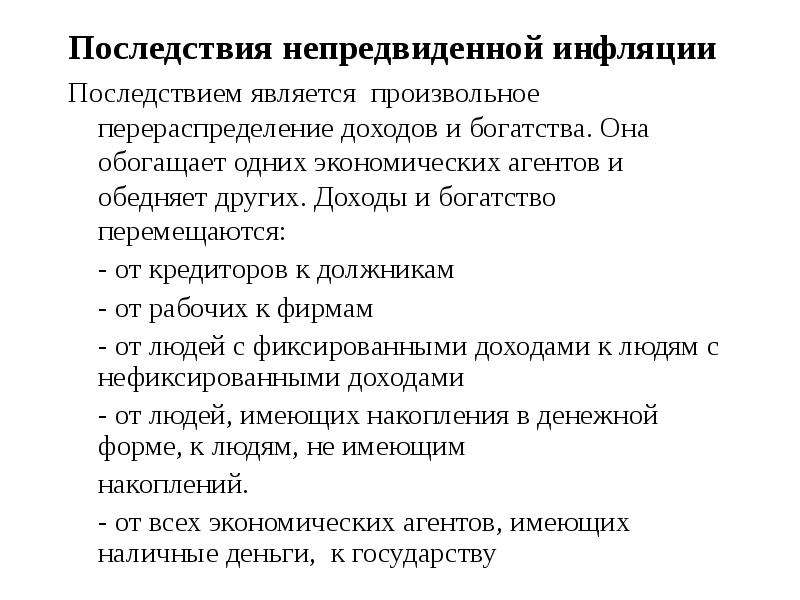

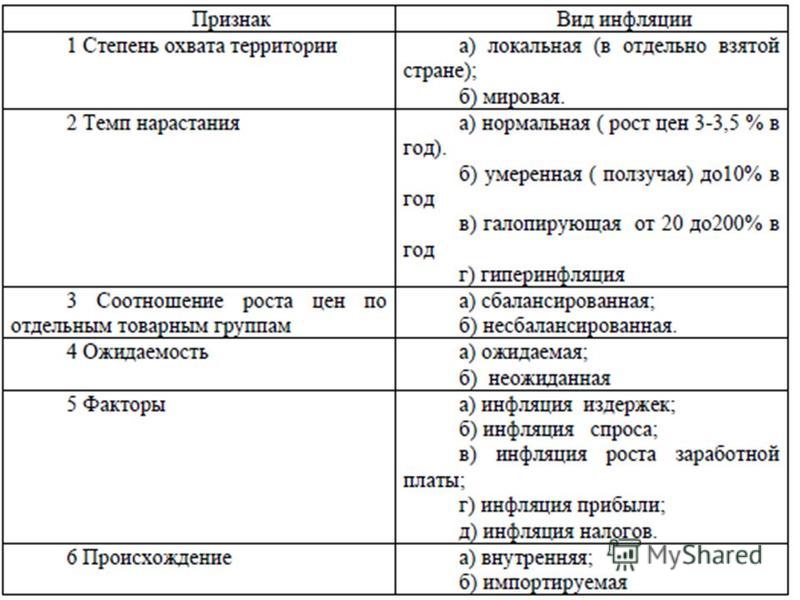

Если говорить о видах инфляции, то выделяют: умеренную, галопирующую, высокую, гипертрофированную формы.

Виды и типы инфляции

В зависимости от критериев можно выделить несколько групп разновидностей инфляции.

Например, если в качестве критерия выбрать темп инфляции, то список будет таков:

- умеренная. Уровень инфляции не более 10%, обычно 3-5% в год. Нормальный уровень для современной экономики;

- галопирующая. Темп такого вида инфляции выражается двузначными числами процентов. Считается серьезной экономической проблемой;

- высокая. Может составлять 200-300% и более. Характерна для развивающихся стран и стран с переходной экономикой;

- гиперинфляция. Может достигать более 1000% в год.

Если в качестве критериев выбрать форму проявления инфляции, то можно выделить такие разновидности, как:

- Открытая. Проявляется в росте цен, который мы явно видим;

- Подавленная. Проявляется в виде дефицита товаров, когда государство устанавливает цены на уровне ниже равновесных рыночных.

Открытая инфляция

Открытая инфляция — одна из разновидностей инфляции, которая проявляется в общем росте цен. Открытая форма не вносит дисбаланса в рыночные механизмы: рост цен на одних рынка нивелируется их снижением на других. Это можно объяснить продолжением работы рыночных механизмов, которые посылают ценовые сигналы в экономику, стимулируют расширение предложения, производства, подталкивают инвестиции.

Это можно объяснить продолжением работы рыночных механизмов, которые посылают ценовые сигналы в экономику, стимулируют расширение предложения, производства, подталкивают инвестиции.

Открытая инфляция — вполне естественное явление в мировой экономике, которое способствует развитию рынков, поэтому бороться с открытой инфляцией нет необходимости, но нужно держать ее под контролем, так как неконтролируемый рост уровня цен способен ослабить экономику.

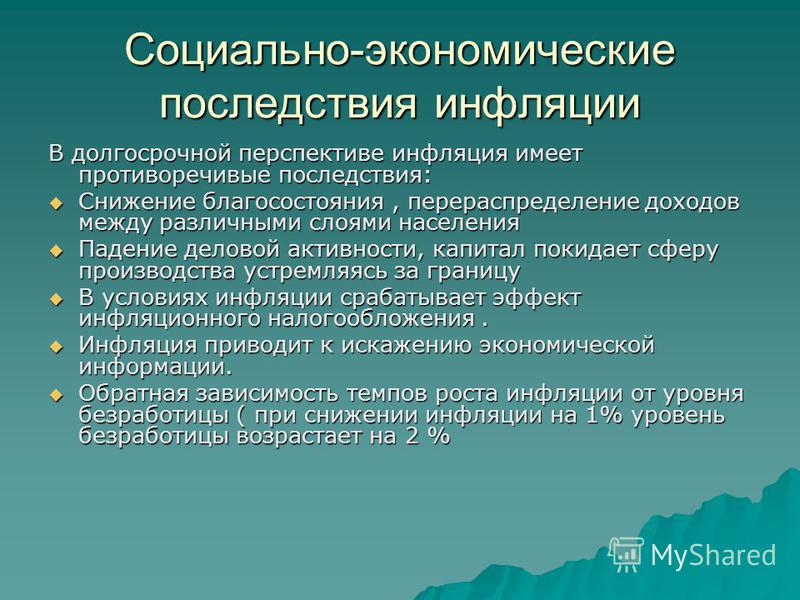

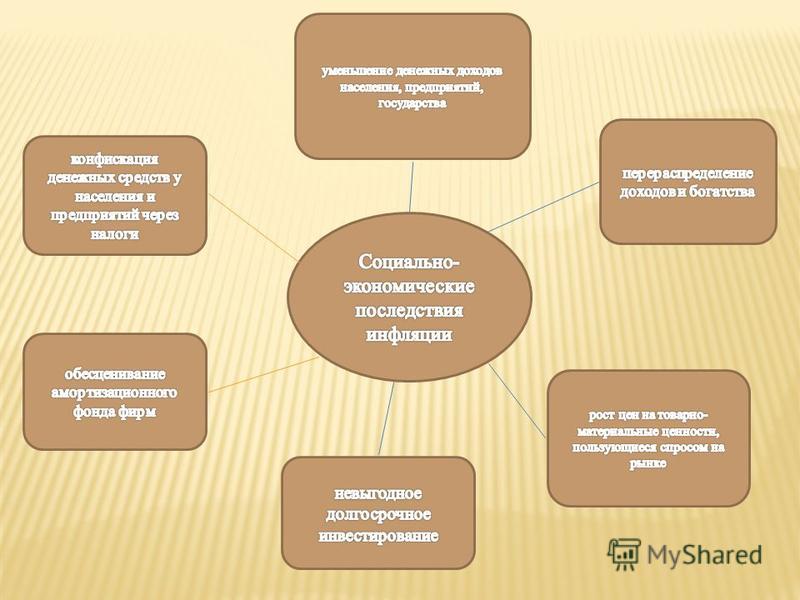

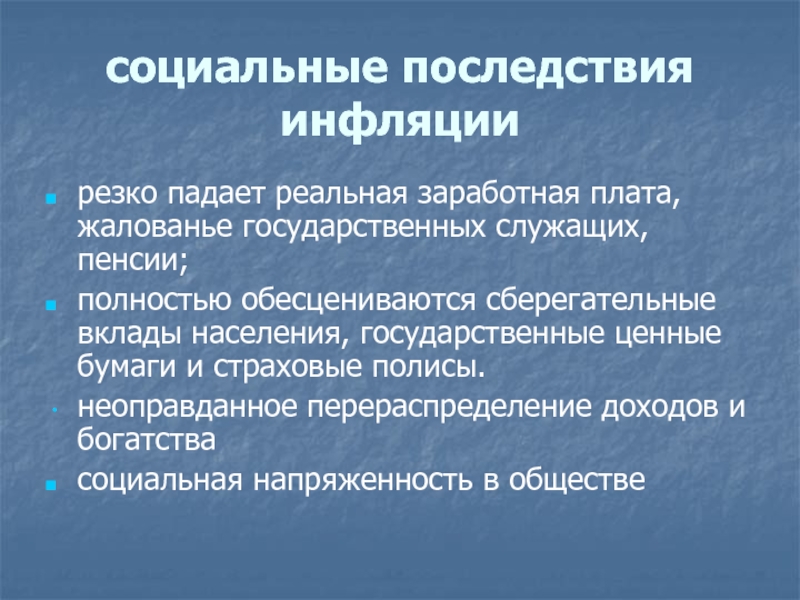

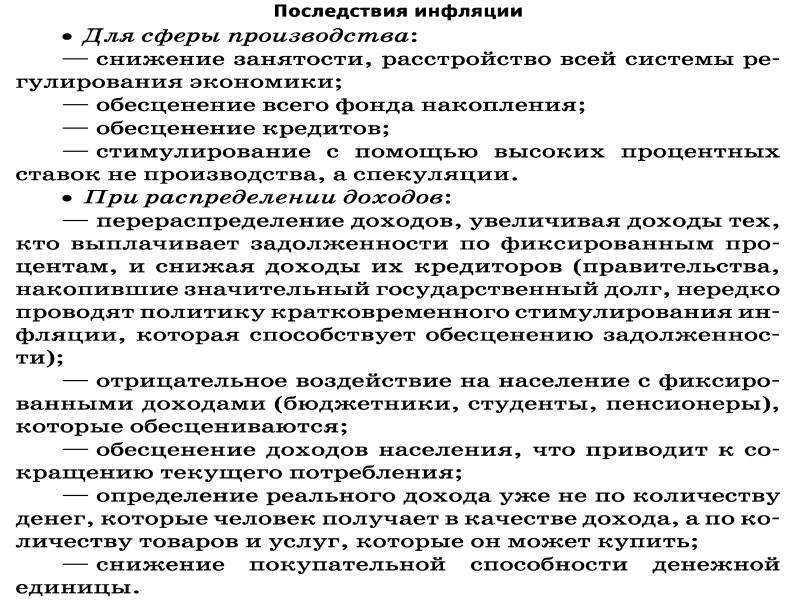

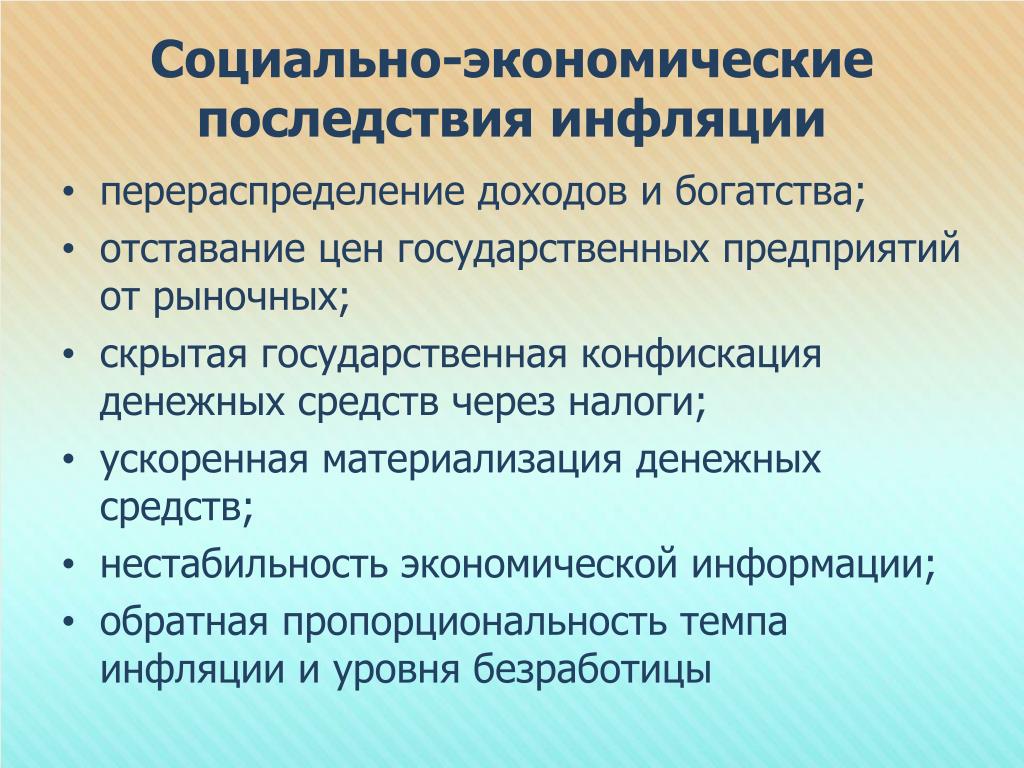

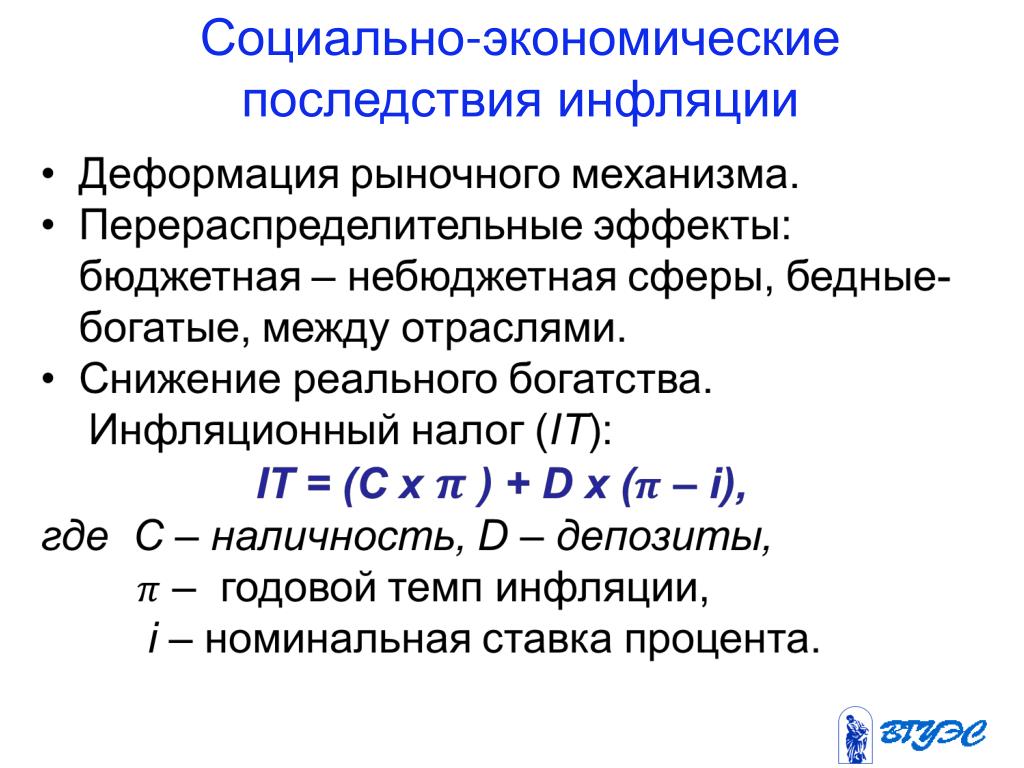

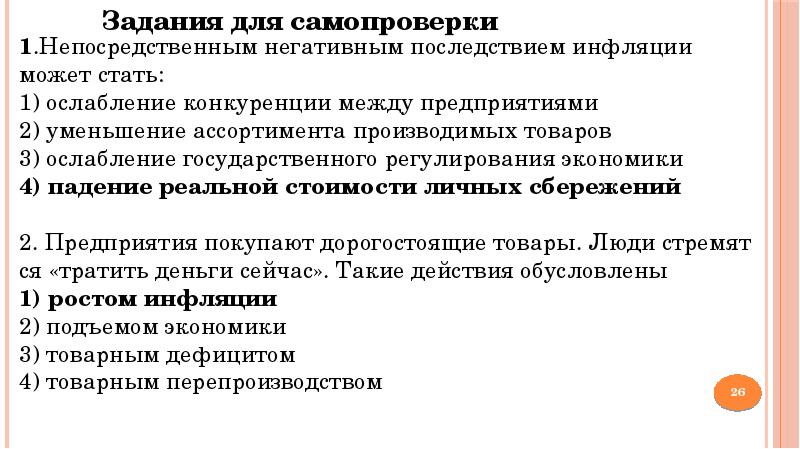

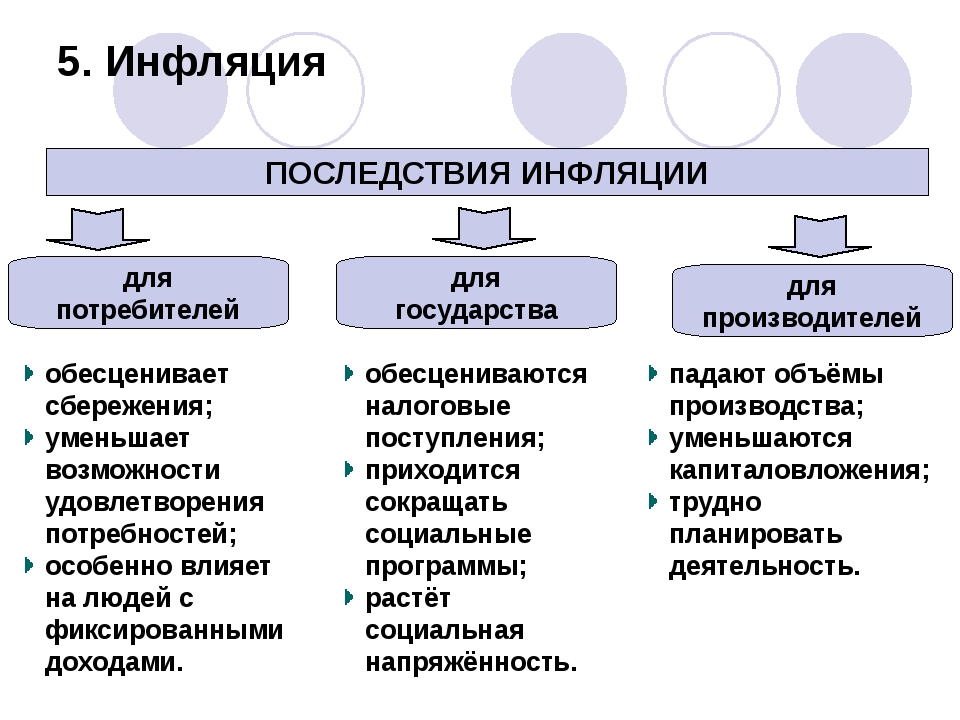

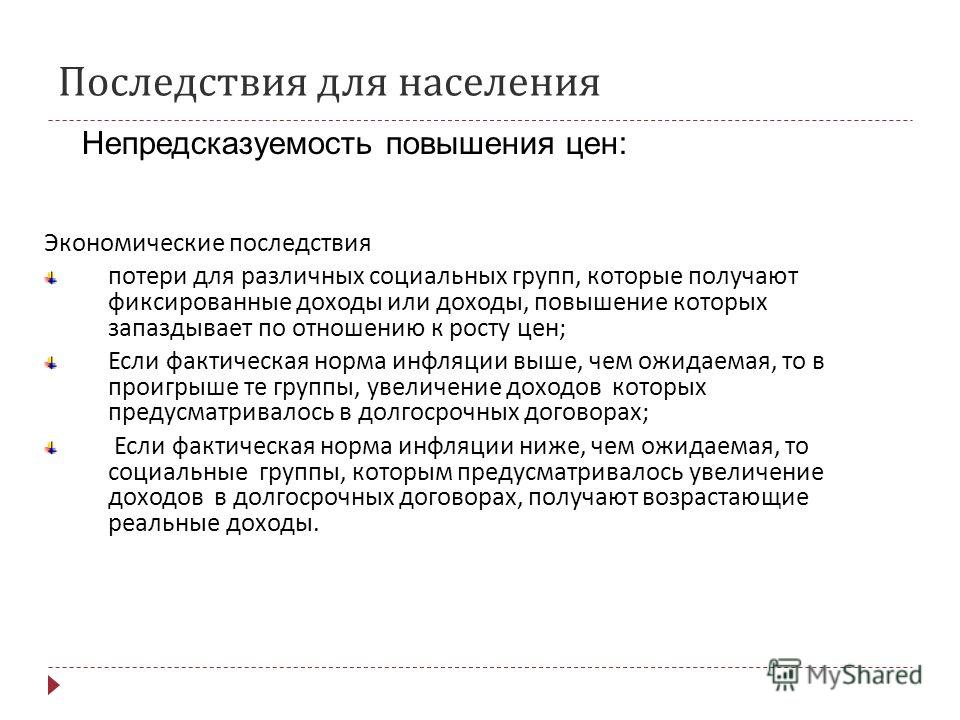

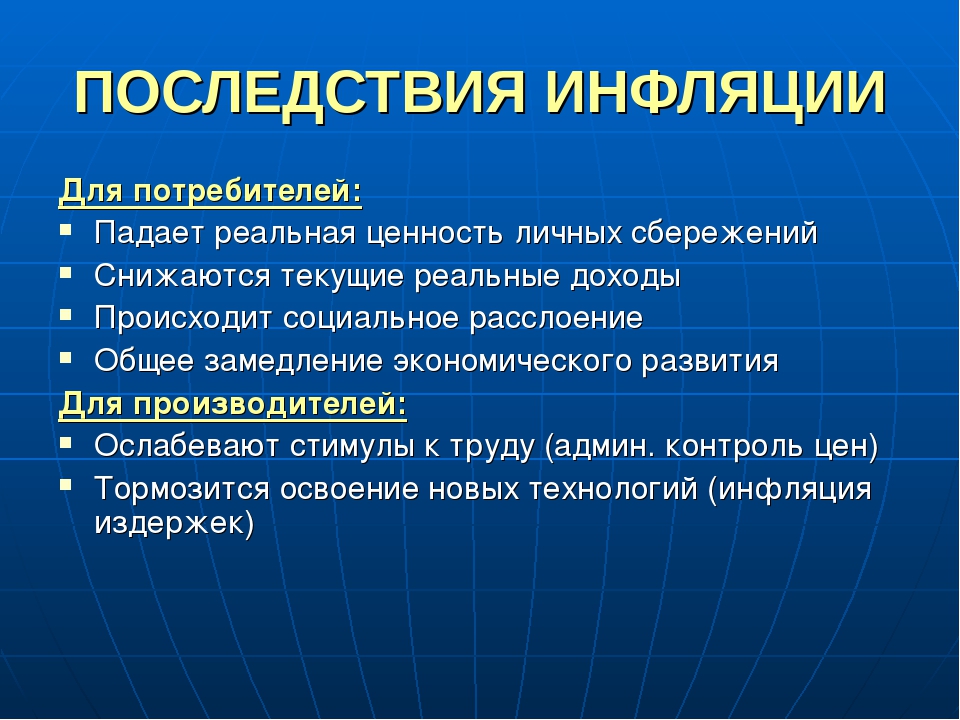

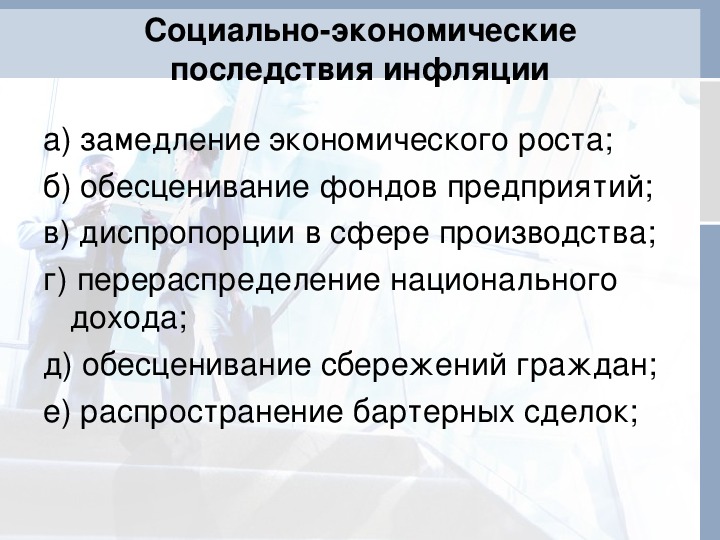

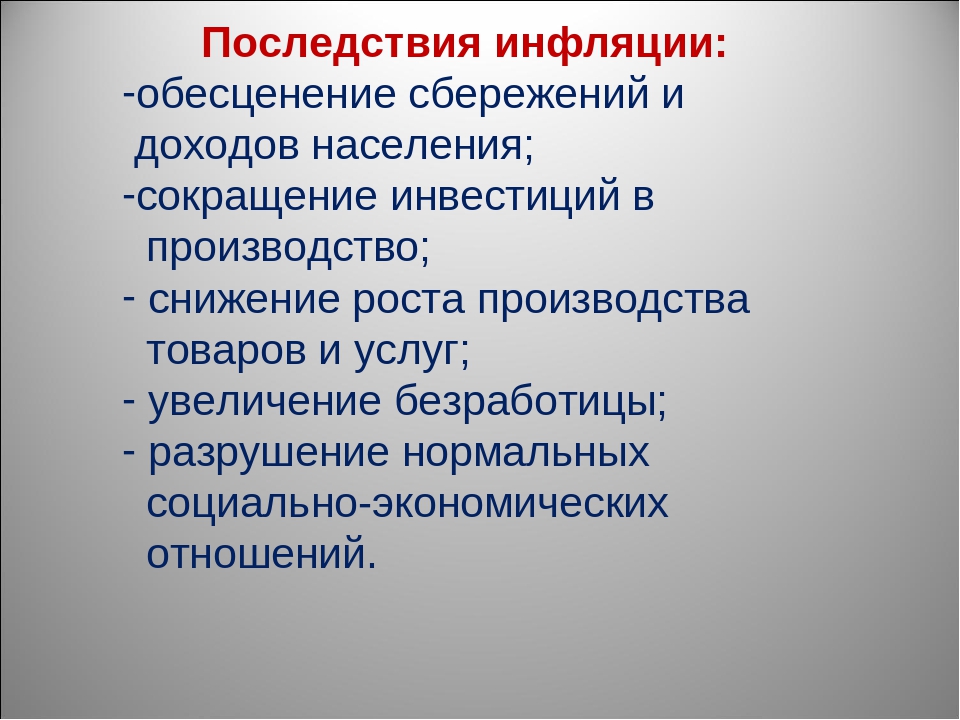

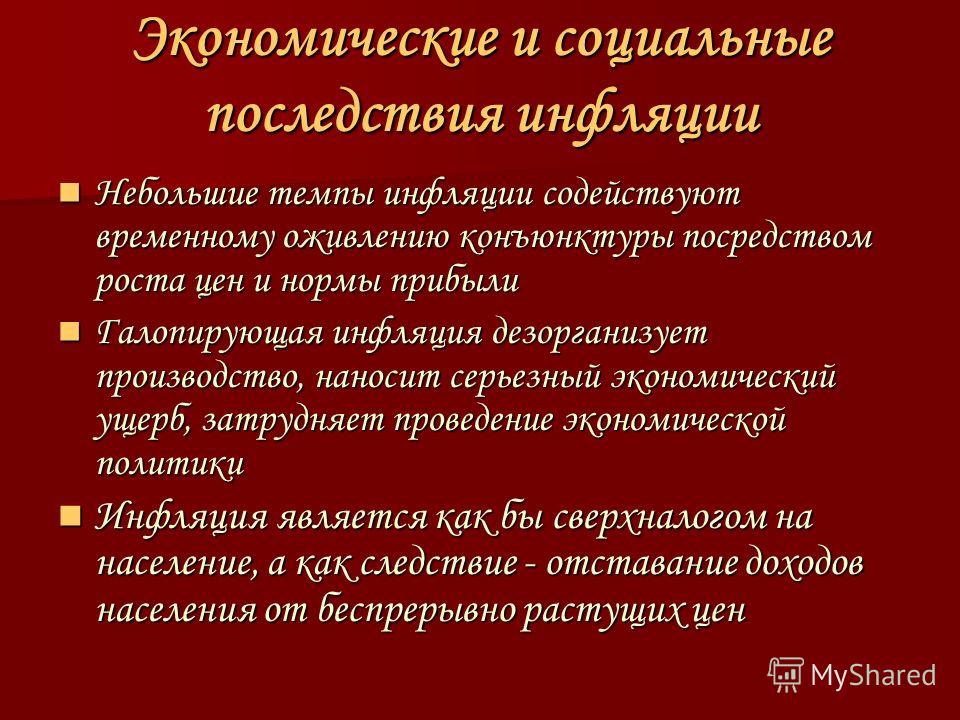

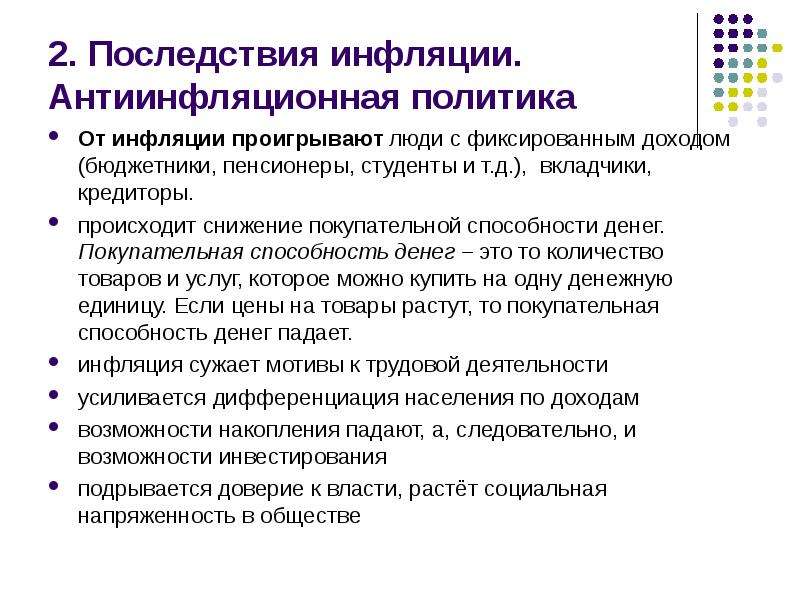

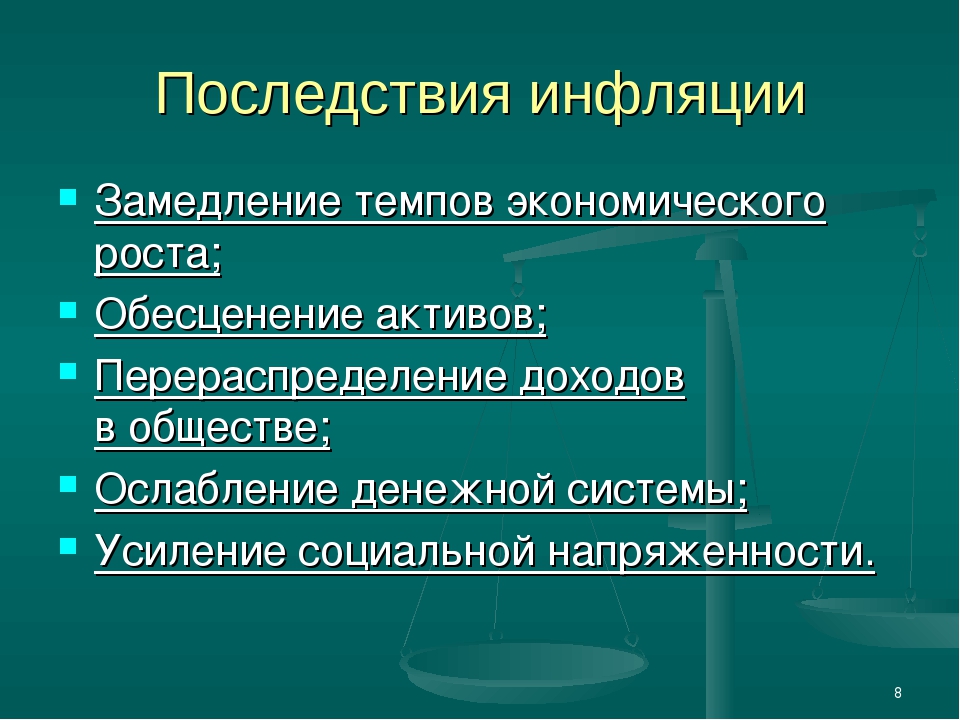

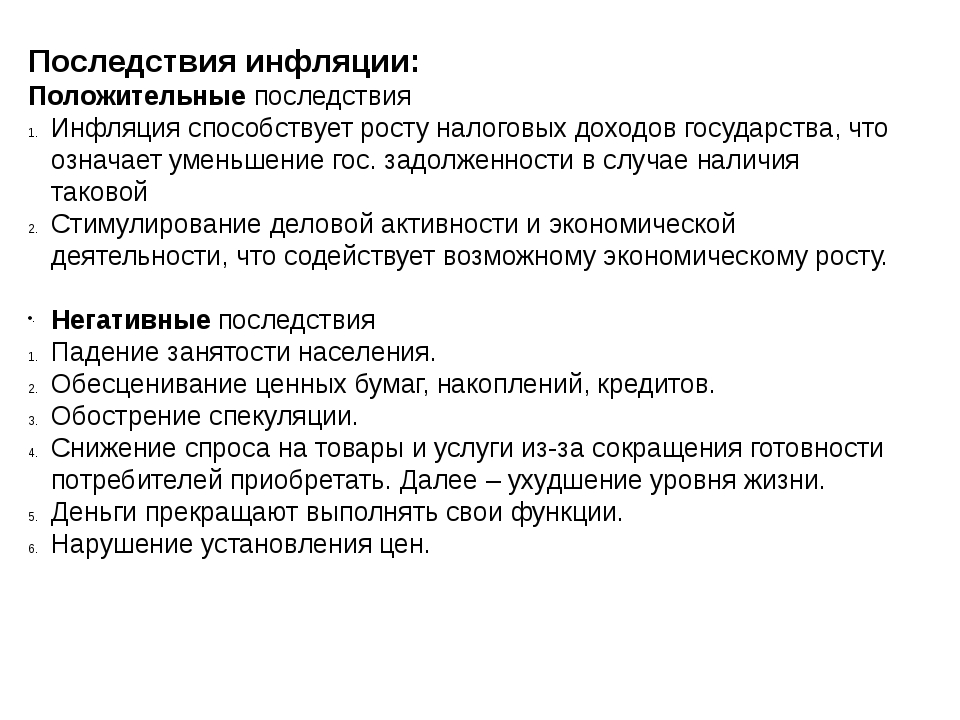

Последствия инфляции

Последствия инфляции проявляются и в экономической, и в социальной сфере.

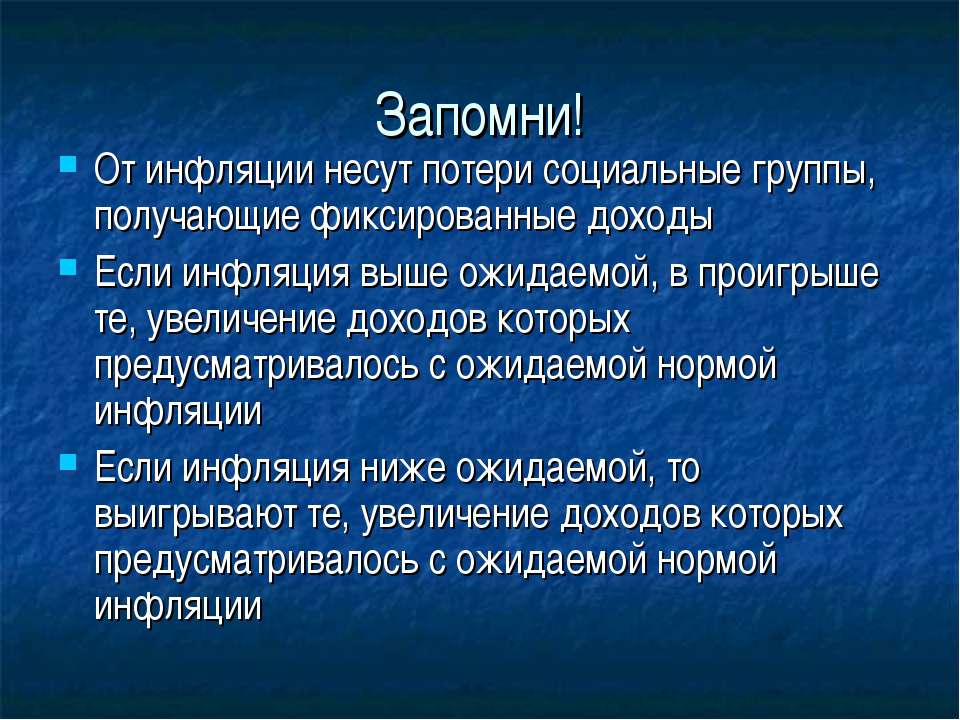

- В условиях инфляции происходит сокращение реальных доходов населения. Особенно сильный «удар» получают люди, имеющие фиксированный доход, так как на одну и ту же сумму с каждым месяцем можно купить все меньше товаров.

- Инфляция приводит к уменьшению реальных накоплений в форме денег, обесценивая личные сбережения.

- Инфляция способствует социальному расслоению.

- В условиях инфляции нередко наблюдается такое явление, как «бегство» от денег, представляющее собой ускоренную материализацию финансов (деньги быстро переводятся в услуги и товары), что, в свою очередь, стимулирует производство и способствует развитию экономики.

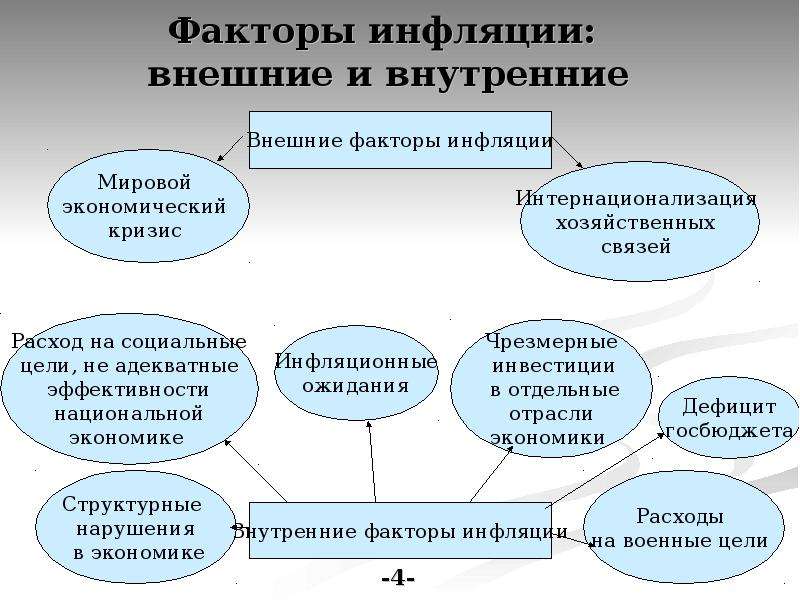

Причины инфляции

Можно выделить две явные причины инфляции:

- увеличение совокупного спроса. В этом случае речь идет об инфляции спроса. Привести к росту совокупного спроса может либо увеличение любой составляющей совокупных расходов, либо увеличение предложения денег. Основная причина такого вида инфляции — увеличение денежной массы;

- сокращение совокупного предложения. Является результатом издержек, что приводит к стагфляции, одновременному росту уровня цен и спаду производства.

Скрытая инфляция

Скрытая инфляция — одна из разновидностей инфляции, при которой цены и доходы населения остаются неизменными, однако наблюдается увеличение денежной массы или производственных издержек. Другими словами, это разрыв между установленными государством и рыночными ценами.

Скрытая инфляция является следствием жесткого контроля рынков со стороны государства. Если государство видит, что рост цен может привести к катастрофическим последствиям, оно подавляет его: но в этом случае речь идет об устранении последствий, а не причин, и зачастую заканчивается дефицитом товаров: производителям просто невыгодно производить, продавать товар по ценам ниже их адекватной стоимости.

Товарная инфляция

В большинстве стран мира товарная инфляция является важнейшим макроэкономическим показателем, который определяет инвестиционный и потребительский спрос, процентные ставки, обменные курсы, многие социальные аспекты, включая качество и стоимость жизни.

Способность государства удерживать инфляцию на оптимальном уровне позволяет говорить об эффективности экономики в стране, о достаточно высокой степени развития механизмов саморегуляции, о динамизме и устойчивости экономической системы. Инфляция на оптимальном уровне (до 10% в год) полезна для экономики страны, так как стимулирует товарно-денежные отношения, производства различных товаров и так далее.

Экономическая инфляция

Экономическая инфляция всегда сопровождается ростом цен, но не всегда рост цен есть форма инфляции. Цены могут вырасти вследствие неурожая, циклических колебаний, энергетического кризиса и так далее.

В качестве причин для инфляционного роста цен можно назвать монополистические гонки цен, покрытие дефицита государственного бюджета с помощью дополнительной эмиссии денег, инфляционные ожидания и так далее.

В мировой экономике для описания уровня инфляции традиционно применяются два параметра: дефлятор валового национального продукта и индекс потребительских цен.

Целевая группа Генерального секретаря по проблеме глобального продовольственного кризиса

Всеобъемлющая рамочная программа действий

Июль 2008 года

B. Целевые показатели и предлагаемые меры

1. Удовлетворение насущных потребностей уязвимых категорий населения

1.4 Регулирование макроэкономических последствий

Для того, чтобы непосредственные меры реагирования в связи с кризисом не привели к более масштабным экономическим последствиям, которые вызовут дальнейшее ухудшение положения малоимущих слоев населения, требуются соответствующие мероприятия макроэкономического регулирования.

Во-первых, резкий рост цен на продовольствие, особенно начиная с середины 2007 года, является важнейшей причиной роста суммарной инфляции, отмечаемой во всех странах мира: согласно подсчетам, именно на рост цен на продовольствие приходится примерно 44% инфляции в мире за 12-месячный период до конца 2007 года, а в Азии этот показатель составил целых 67,5%1. В среднесрочной перспективе цены на продовольствие, по-видимому, останутся на этом более высоком уровне. Любое долгосрочное относительное повышение цен на продовольствие рано или поздно передается потребителям (при этом принимаются меры по смягчению негативных последствий для беднейших домохозяйств), однако нельзя допустить, чтобы нынешний шоковый скачок цен на продовольствие привел к общему росту инфляции или к принятию неоправданных макроэкономических мер реагирования, которые лягут тяжким бременем на малоимущие слои населения и подорвут с таким трудом достигнутую макроэкономическую стабильность.

В среднесрочной перспективе цены на продовольствие, по-видимому, останутся на этом более высоком уровне. Любое долгосрочное относительное повышение цен на продовольствие рано или поздно передается потребителям (при этом принимаются меры по смягчению негативных последствий для беднейших домохозяйств), однако нельзя допустить, чтобы нынешний шоковый скачок цен на продовольствие привел к общему росту инфляции или к принятию неоправданных макроэкономических мер реагирования, которые лягут тяжким бременем на малоимущие слои населения и подорвут с таким трудом достигнутую макроэкономическую стабильность.

Во-вторых, рост стоимости импорта продовольственных товаров для стран, являющихся нетто-импортерами продовольствия, приводит к ухудшению показателей их платежного баланса, который зачастую и так испытывает трудности из-за роста цен на энергоресурсы, при этом в особенно тяжелом положении оказываются страны, у которых небольшие инвалютные резервы или которые не являются экспортерами товаров, на которые также растут цены.

Тематическая вставка:

Инфляция и цены на продовольствие

По данным на конец 2007 года, около 44% инфляции в мире связано с резким ростом цен на продовольствие в течение указанного года. Однако по разным странам и регионам отмечается довольно большой разброс показателей. В Азии на рост цен на продовольствие приходится две трети суммарной инфляции; в странах Африки, Латинской Америки, Ближнего Востока и СНГ — немногим более 40%, в развитых странах — менее 20%.

В 2008 году прогнозируется постепенное снижение цен на продовольствие, это связано с тем, что в 2008–2009 годах ожидаются более высокие урожаи; в 2009 году цены на продовольствие должны стабилизироваться. Прогнозируемое замедление развития глобальной экономики приведет к снижению цен на продовольствие в меньшей степени, чем на другие сырьевые товары, так как цены на продовольствие, как правило, менее зависимы от колебаний циклов деловой активности по сравнению с ценами на другие сырьевые товары.

Происшедшие в последнее время резкие скачки цен на продовольствие (а также на топливо) представляют собой серьезные шоковые воздействия, последствия которых необходимо смикшировать и переложить на потребителей, при этом следует принять специальные меры по смягчению неблагоприятных последствий для беднейших домохозяйств. Кроме того, столь серьезные шоковые воздействия требуют принятия макроэкономических мер реагирования с учетом специфики конкретных стран для обеспечения стабильности. Наиболее актуальная задача макроэкономической политики общемирового масштаба — обеспечить принятие мер к тому, чтобы первичные последствия резкого роста цен на продовольствие и топливо не привели к существенным вторичным последствиям и ускорению инфляции.

Опасности игнорирования растущего инфляционного давления нельзя недооценивать. В последние годы многие развивающиеся страны и страны с формирующейся рыночной экономикой добились немалых успехов в снижении инфляции и повышении темпов экономического развития. Эти успехи стоили немалого труда, и нельзя подвергать их опасности, принимая недостаточные или необоснованные меры макроэкономической политики. Борьба против общего роста инфляции имеет большое значение и для бедных слоев населения, так как они больше всех пострадают от инфляции: рост инфляции действует как налог, взимаемый по убывающей шкале, что приведет к сокращению их доходов и, следовательно, снижению уровня жизни.

В-третьих, как указывалось в предыдущем разделе, многие из неотложных мер политики, призванные ликвидировать чрезвычайные ситуации, связанные с продовольственным кризисом (включая конкретные государственные расходы, например, на целевые программы социальной защиты малоимущих, и меры, приводящие к сокращению доходов государственного бюджета, такие как снижение налогов и тарифов на продовольствие), связаны с неблагоприятными последствиями для государственного бюджета; эти последствия необходимо точно подсчитать, обеспечить их финансирование и учесть при определении параметров макроэкономической политики. Сокращение доходов бюджета и (или) увеличение бюджетных расходов следует учесть в ходе тщательного бюджетного планирования таким образом, чтобы обеспечить равномерное и справедливое распределение дополнительной нагрузки, связанной с необходимыми корректировками.

Необходимо сохранить макроэкономическую стабильность, которой многие развивающиеся страны добились в последние годы, нередко ценой немалых жертв2. Однако речь идет не только о жесткой бюджетной политике; многим странам следует критически пересмотреть все программы расходов и привести суммарные бюджетные расходы и издержки, связанные с предстоящими мерами, в соответствие с имеющимися среднесрочными бюджетами. Правительства должны стремиться обеспечить финансирование необходимых дополнительных расходов с наименьшими потерями для малоимущих слоев населения. Каждая страна должна рассчитать допустимое увеличение бюджетного дефицита и запланировать меры по обеспечению финансирования этого дефицита, при этом уделив особое внимание вопросам долгосрочной бюджетной устойчивости и сохранения государственной задолженности на приемлемом уровне. Чем больше возможностей по привлечению внешнего финансирования, тем большую степень гибкости имеет правительство при принятии неотложных мер. Страны, которые не могут или не желают увеличивать дефицит государственного бюджета, должны предусмотреть в бюджете дополнительные возможности для реализации мер по противодействию росту цен на продовольствие — за счет сокращения второстепенных расходов по другим направлениям или путем принятия мер по увеличению доходов бюджета, включая административные меры или изменения в политике.

Однако речь идет не только о жесткой бюджетной политике; многим странам следует критически пересмотреть все программы расходов и привести суммарные бюджетные расходы и издержки, связанные с предстоящими мерами, в соответствие с имеющимися среднесрочными бюджетами. Правительства должны стремиться обеспечить финансирование необходимых дополнительных расходов с наименьшими потерями для малоимущих слоев населения. Каждая страна должна рассчитать допустимое увеличение бюджетного дефицита и запланировать меры по обеспечению финансирования этого дефицита, при этом уделив особое внимание вопросам долгосрочной бюджетной устойчивости и сохранения государственной задолженности на приемлемом уровне. Чем больше возможностей по привлечению внешнего финансирования, тем большую степень гибкости имеет правительство при принятии неотложных мер. Страны, которые не могут или не желают увеличивать дефицит государственного бюджета, должны предусмотреть в бюджете дополнительные возможности для реализации мер по противодействию росту цен на продовольствие — за счет сокращения второстепенных расходов по другим направлениям или путем принятия мер по увеличению доходов бюджета, включая административные меры или изменения в политике.

Предлагаемые меры:

Регулирование макроэкономических последствий

- Сдерживание базовой (реальной) инфляции и инфляционных ожиданий путем проведения достаточно жесткой кредитно-денежной политики, чтобы не допустить роста общей инфляции под влиянием высоких цен на продовольствие и энергоносители. Национальные центральные банки и кредитно-бюджетные ведомства могут не допустить, чтобы перенос серьезных шоковых воздействий, связанных с высокими ценами на продовольствие (и на энергоносители), привел к стабильному долгосрочному росту инфляции, если будут сдерживать рост базовой инфляции и инфляционных ожиданий путем принятия и неуклонного проведения достаточно жесткой кредитно-денежной политики. Для развивающихся стран это может представлять особые трудности, так как жесткая кредитно-денежная политика может привести к замедлению экономического роста и даже вызвать экономический спад. Однако если допустить рост инфляции в результате проведения либеральной кредитно-денежной политики, последствия будут еще более губительными для перспектив экономического роста и для достигнутых многими развивающимися странами успехов в сокращении масштабов бедности.

- Оценка последствий принимаемых мер для платежного баланса и целесообразности (допустимости) сокращения валютных резервов. Некоторые страны смогут обеспечить финансирование подорожавшего нетто-импорта продовольствия за счет использования валютных резервов — по крайней мере, на первых порах. Это позволит выиграть некоторое время для того, чтобы скорректировать структуру спроса и стимулировать увеличение собственного производства сельхозпродукции. Однако развивающимся странам, являющимся нетто-импортерами продовольствия и не имеющим достаточных валютных резервов, в ситуации, когда стоимость импорта увеличивается, а условия торговли ухудшаются (то есть стоимость единицы импорта растет быстрее, чем стоимость единицы экспорта), потребуется поддержка платежного баланса, либо им придется пойти на риск девальвации национальной валюты, что приведет к дальнейшему росту внутренних цен на продовольствие.

- Мобилизация внешней помощи для финансирования дополнительного импорта продовольствия.

Страны, не располагающие достаточными валютными резервами, должны быстро мобилизовать дополнительные ресурсы для финансирования импорта продовольствия. Это могут быть средства доноров, оказывающих помощь на двусторонней основе, или международных финансовых учреждений, предоставляемые в виде гуманитарных дотаций, увеличения внешней помощи на цели развития, либо прямая поддержка платежного баланса.

Страны, не располагающие достаточными валютными резервами, должны быстро мобилизовать дополнительные ресурсы для финансирования импорта продовольствия. Это могут быть средства доноров, оказывающих помощь на двусторонней основе, или международных финансовых учреждений, предоставляемые в виде гуманитарных дотаций, увеличения внешней помощи на цели развития, либо прямая поддержка платежного баланса. - Поддержание достаточных валютных резервов, в том числе за счет сокращения второстепенных статей государственного импорта и (или) за счет увеличения экспорта после удовлетворения насущных потребностей в импорте продовольствия.

- Определение и комплексная оценка издержек от налоговых мер, принимаемых в связи с ростом цен на продовольствие. По всем принимаемым мерам, включая увеличение государственных расходов на финансирование программ поддержки производителей или потребителей и сокращение налогов и импортных тарифов, необходимо провести точную оценку затрат и издержек и их краткосрочных и среднесрочных последствий.

Правительствам некоторых стран потребуется внешняя помощь в виде поддержки бюджета для финансирования мер по ликвидации кризиса.

Правительствам некоторых стран потребуется внешняя помощь в виде поддержки бюджета для финансирования мер по ликвидации кризиса.

1 IMF, WEO, April 2008. [МВФ. «Перспективы развития мировой экономики», апрель 2008 г.]

2 IMF, «Food and Fuel Prices—Recent Developments, Macroeconomic Impact, and Policy Response,» June 2008. [МВФ. «Цены на продовольствие и на топливо: события последнего времени, макроэкономические последствия и меры политики», июнь 2008 г.]

Содержание Программы действий

404 Not Found

|

© 2006-2007 Министерство образования Оренбургской области

© Дизайн: Ikryannikov’s

Влияние инфляции на экономику и вас

Инфляция означает, что вам придется платить больше за те же товары и услуги. Это может помочь вам в виде инфляции доходов или активов, таких как жилье или акции, если вы владеете активами до роста цен. Но если ваш доход не поспевает за инфляцией, ваша покупательная способность снижается. Со временем инфляция увеличивает стоимость жизни. Если уровень инфляции достаточно высок, это вредит экономике.

Это может помочь вам в виде инфляции доходов или активов, таких как жилье или акции, если вы владеете активами до роста цен. Но если ваш доход не поспевает за инфляцией, ваша покупательная способность снижается. Со временем инфляция увеличивает стоимость жизни. Если уровень инфляции достаточно высок, это вредит экономике.

Эффект зависит от типа инфляции.Например, ходячая инфляция составляет от 3% до 10% в год, что слишком быстро нагревает экономический рост. Люди покупают больше, чем им нужно, чтобы избежать повышения цен завтра. Поставщики не успевают. Что еще более важно, зарплата тоже не может. В результате цены на товары и услуги повседневного спроса недоступны для большинства людей.

Ключевые выводы

- Инфляция поднимает цены, снижая вашу покупательную способность.

- Также снижает стоимость пенсий, сбережений и казначейских обязательств.

- Активы, такие как недвижимость и предметы коллекционирования, обычно не отстают от инфляции.

- Переменные процентные ставки по кредитам увеличиваются в период инфляции.

Инфляция активов

Инфляция не влияет на все одинаково. Например, цены на газ могут удвоиться, в то время как ваш дом теряет ценность. Так произошло во время финансового кризиса 2008 года. Цены на жилье упали на 22%.

Между тем произошла инфляция цен на нефть. В 2008 году они достигли рекордного уровня в 128 долларов за баррель. Поскольку цены на нефть влияют на цены на газ, стоимость газа поднялась выше 3 долларов.50 за галлон в некоторых частях США. Поездка на работу стала еще дороже и даже стала стрессовой, в то время как многие рабочие беспокоились о сохранении своих рабочих мест.

Когда инфляция помогает экономике

Иногда инфляция идет на пользу экономике. Когда инфляция умеренная, у нее есть здоровый побочный эффект. Когда люди начинают ожидать инфляции, они тратят сейчас, а не позже, потому что знают, что в будущем цены будут выше. Потребительские расходы стимулируют экономический рост.

Фактически, Федеральная резервная система устанавливает целевой показатель инфляции. Ему нужен здоровый уровень базовой инфляции на уровне 2%, который нивелирует влияние цен на продукты питания и энергоносители. Центральный банк хочет небольшой инфляции, что также заставляет потребителей полагать, что цены будут продолжать расти.

Влияние на пенсионное планирование

Инфляция может плохо сказаться на вашем пенсионном планировании. Ваша целевая сумма должна продолжать расти, чтобы платить за такое же качество жизни. Другими словами, со временем ваши сбережения будут меньше покупать.

Чтобы подготовиться к инфляции во время выхода на пенсию, откладывайте больше, чем, по вашему мнению, вам понадобится. Также важно как можно скорее начать откладывать, чтобы получить максимальную выгоду от начисления сложных процентов.

Влияние на казначейские облигации

Мониторинг инфляции важен, если вы держите облигации или казначейские билеты. Эти активы с фиксированным доходом ежегодно выплачивают одинаковую сумму. Когда инфляция растет быстрее, чем доходность этих активов, они становятся менее ценными.Люди спешат продать их, еще больше обесценивая их. Когда это происходит, правительство США вынуждено предлагать более высокую доходность казначейских облигаций, чтобы вообще их продать. В результате процентные ставки по большинству ипотечных кредитов повышаются.

Эти активы с фиксированным доходом ежегодно выплачивают одинаковую сумму. Когда инфляция растет быстрее, чем доходность этих активов, они становятся менее ценными.Люди спешат продать их, еще больше обесценивая их. Когда это происходит, правительство США вынуждено предлагать более высокую доходность казначейских облигаций, чтобы вообще их продать. В результате процентные ставки по большинству ипотечных кредитов повышаются.

Более высокие ставки снижают стоимость ваших инвестиций. Они также увеличивают расходы федерального правительства на финансирование долга США. Повышаются проценты по госдолгу. Дополнительные бюджетные расходы необходимо компенсировать сокращением дискреционного бюджета или повышением налогов.В противном случае возникнут дальнейшие дефицитные расходы. Все это сдерживающая фискальная политика, которая замедляет экономический рост, что приводит к снижению уровня жизни.

Когда инфляция катастрофическая

Инфляция, достигающая 50% в месяц, называется гиперинфляцией. Это происходит, когда правительство по сути печатает деньги без учета уровня инфляции. Произошло это в Германии в 1920-х годах и в Зимбабве в 2000-х. Гиперинфляция может привести к экономическому коллапсу США.

Это происходит, когда правительство по сути печатает деньги без учета уровня инфляции. Произошло это в Германии в 1920-х годах и в Зимбабве в 2000-х. Гиперинфляция может привести к экономическому коллапсу США.

Если инфляция когда-нибудь приблизится к гиперинфляции, ваша лучшая защита — купить золото или любую валюту, не привязанную к доллару.

Победители и проигравшие в инфляции

Если у вас есть ипотечный кредит с фиксированной процентной ставкой, вы выиграете от инфляции, потому что размер ваших ежемесячных платежей по ипотеке со временем будет уменьшаться. Ваш платеж может составлять 1500 долларов в месяц в течение 30 лет. Но поскольку стоимость этих 1500 долларов уменьшается за этот 30-летний период, будет казаться, что вы платите меньше.Это при условии, что ваш доход рос вместе с темпами инфляции.

Инвестирование в фондовый рынок — еще один способ извлечь выгоду из инфляции.

Если инфляция увеличивает цену на виджет каждый год, стоимость компании, производящей виджеты, также, вероятно, будет расти каждый год. Таким образом, владение акциями этой компании — хороший способ защитить себя от негативного влияния инфляции.

Таким образом, владение акциями этой компании — хороший способ защитить себя от негативного влияния инфляции.

Однако не всем выгодна инфляция. Любой человек, имеющий долг с переменной процентной ставкой, скорее всего, увидит рост своих минимальных платежей по мере роста инфляции.Чаще всего это происходит с большой задолженностью по кредитной карте, но это также относится и к ипотеке с переменной ставкой.

Инфляция также негативно влияет на тех, кто находится на рынке, чтобы купить дом. Цены на дома, вероятно, будут расти вместе с уровнем инфляции.

Политические последствия старения для инфляции

Чем объясняются различия в темпах инфляции во времени и в разных странах? Общепринятое мнение в литературе по политической экономии подчеркивает роль идей и институтов.Новый доминирующий экономический нарратив убедил политиков в том, что стремление к снижению инфляции — это, по сути, «бесплатный обед»: любой рост занятости, вызванный денежно-кредитной политикой, в долгосрочной перспективе рассосется, а инфляция будет выше. Многие правительства решили делегировать денежно-кредитную политику независимым и консервативным центральным банкам, чтобы гарантировать, что они не будут сопротивляться искушению принять меры, которые приведут к долгосрочному увеличению инфляции с целью получения краткосрочной выгоды. Связав им руки, это обеспечило «доверие» к приверженности правительства снижению инфляции.Страны, в которых работодатели и наемные работники координируют свои переговоры о заработной плате, могли лучше предвидеть, что центральный банк будет наказывать чрезмерные требования по заработной плате, тем самым еще больше сдерживая инфляцию.

Многие правительства решили делегировать денежно-кредитную политику независимым и консервативным центральным банкам, чтобы гарантировать, что они не будут сопротивляться искушению принять меры, которые приведут к долгосрочному увеличению инфляции с целью получения краткосрочной выгоды. Связав им руки, это обеспечило «доверие» к приверженности правительства снижению инфляции.Страны, в которых работодатели и наемные работники координируют свои переговоры о заработной плате, могли лучше предвидеть, что центральный банк будет наказывать чрезмерные требования по заработной плате, тем самым еще больше сдерживая инфляцию.

Несмотря на свою ценность, эти объяснения имеют две проблемы. Эмпирически непонятно, почему страны со схожими доминирующими идеями и институтами должны продолжать демонстрировать разные темпы инфляции. В 1998 году, например, у Греции и Германии были очень похожие уровни независимости центрального банка 0.89 и 0,92 соответственно на основе индекса, описанного в Cukierman, но продемонстрировали кардинально разные темпы инфляции. Теоретически институциональные и идеологические отчеты недооценивают роль интересов. Это удивительно, потому что было показано, что интересы имеют значение в других областях политики, и потому, что институты и идеи должны поддерживаться интересами, чтобы быть жизнеспособными в долгосрочной перспективе.

Теоретически институциональные и идеологические отчеты недооценивают роль интересов. Это удивительно, потому что было показано, что интересы имеют значение в других областях политики, и потому, что институты и идеи должны поддерживаться интересами, чтобы быть жизнеспособными в долгосрочной перспективе.

В этой статье я представляю первую попытку обратить более пристальное внимание на роль интересов видной части электората, пожилых людей.Утверждается, что пожилые люди более не любят инфляцию, чем остальная часть населения, потому что они с большей вероятностью будут безразличны к безработице, но при этом весьма обеспокоены стоимостью своего — часто фиксированного — дохода от пенсий и активов. В свою очередь, политические партии в странах с большей долей пожилых людей с большей вероятностью примут экономически ортодоксальные партийные манифесты, подчеркивающие стабильность цен. В результате в странах с пожилым населением уровень инфляции ниже.

Роль институтов и идей

Текущая сравнительная политэкономическая литература, пытающаяся объяснить темпы инфляции, как правило, подчеркивает важность экономических идей и институтов. Некоторые авторы подчеркивали роль идей в изменении консенсуса от активистской денежно-кредитной политики и кейнсианской парадигмы политики в сторону монетаризма. В результате, чтобы помешать политикам проводить политику, направленную на получение краткосрочных преимуществ на выборах, которая может иметь неблагоприятные инфляционные последствия, правительства согласились связать свои руки, делегировав денежно-кредитную политику независимым центральным банкам. Это имело дополнительные преимущества, поскольку убедило всех участников в том, что приверженность снижению инфляции заслуживает доверия.Так, например, вступление в Европейский экономический и валютный союз (ЕВС) повысило политические издержки инфляции, поскольку обязательства правительств по снижению инфляции будут тщательно контролироваться. Проблема с этим идеологическим подходом заключается в том, что он оставляет без ответа, а именно, чьи идеи доминируют при разработке политики и почему?

Некоторые авторы подчеркивали роль идей в изменении консенсуса от активистской денежно-кредитной политики и кейнсианской парадигмы политики в сторону монетаризма. В результате, чтобы помешать политикам проводить политику, направленную на получение краткосрочных преимуществ на выборах, которая может иметь неблагоприятные инфляционные последствия, правительства согласились связать свои руки, делегировав денежно-кредитную политику независимым центральным банкам. Это имело дополнительные преимущества, поскольку убедило всех участников в том, что приверженность снижению инфляции заслуживает доверия.Так, например, вступление в Европейский экономический и валютный союз (ЕВС) повысило политические издержки инфляции, поскольку обязательства правительств по снижению инфляции будут тщательно контролироваться. Проблема с этим идеологическим подходом заключается в том, что он оставляет без ответа, а именно, чьи идеи доминируют при разработке политики и почему?

Второй подход вместо этого сосредоточен на роли национальных институтов, в частности независимых центральных банков. Поскольку центральные банки обычно предпочитают более низкие темпы инфляции, чем избранные правительства, независимость должна привести к снижению инфляции.

Поскольку центральные банки обычно предпочитают более низкие темпы инфляции, чем избранные правительства, независимость должна привести к снижению инфляции.

Однако влияние независимых центральных банков на инфляцию зависит от институциональной среды, в которой работники и работодатели договариваются о заработной плате. В странах с четко скоординированными переговорами по заработной плате профсоюзы усвоили бы неблагоприятные инфляционные последствия своих требований о заработной плате и негативные последствия для занятости, которые могут возникнуть, если орган денежно-кредитной политики отреагирует повышением процентных ставок. В результате профсоюзы в высоко скоординированных системах должны вести себя таким образом, чтобы приводить к низкой инфляции даже при отсутствии консервативной политической реакции со стороны центрального банка.

Одна из проблем с этой литературой состоит в том, что трудно объяснить, какая идея преобладает, без изучения преобладающего политического контекста. Это не означает, что идеи не важны, а скорее указывает на то, что правительства вряд ли полностью проигнорируют предпочтения электората при выборе экономических институтов для принятия. Другая проблема заключается в том, что различия между учреждениями — в данном случае независимость центрального банка — и уровни инфляции не предполагают очень сильной корреляции.Так, например, на Рисунке 1 показано, что в 1998 году — то есть до того, как Европейский центральный банк взял на себя ответственность за денежно-кредитную политику от национальных центральных банков в странах еврозоны, — многие последующие члены ЕВС обладали довольно схожей степенью независимости центрального банка, но тем не менее демонстрировали различия в уровне инфляции в размере несколько процентных пунктов. И наоборот, страны с разной степенью независимости центральных банков имели довольно похожие уровни инфляции. В соответствии с этим снимком, двумерный коэффициент корреляции между инфляцией и независимостью центрального банка в выборке из 21 страны ОЭСР с 1960 года отрицательный и значимый (на уровне 1%), но не особенно большой (-0.

Это не означает, что идеи не важны, а скорее указывает на то, что правительства вряд ли полностью проигнорируют предпочтения электората при выборе экономических институтов для принятия. Другая проблема заключается в том, что различия между учреждениями — в данном случае независимость центрального банка — и уровни инфляции не предполагают очень сильной корреляции.Так, например, на Рисунке 1 показано, что в 1998 году — то есть до того, как Европейский центральный банк взял на себя ответственность за денежно-кредитную политику от национальных центральных банков в странах еврозоны, — многие последующие члены ЕВС обладали довольно схожей степенью независимости центрального банка, но тем не менее демонстрировали различия в уровне инфляции в размере несколько процентных пунктов. И наоборот, страны с разной степенью независимости центральных банков имели довольно похожие уровни инфляции. В соответствии с этим снимком, двумерный коэффициент корреляции между инфляцией и независимостью центрального банка в выборке из 21 страны ОЭСР с 1960 года отрицательный и значимый (на уровне 1%), но не особенно большой (-0. 16).

16).

Рисунок 1

Инфляция ИПЦ и независимость центрального банка, 1998 г.

Более того, мы ожидаем, что страны с крупными экспортными секторами и хорошо скоординированными переговорами о заработной плате будут иметь как способность, так и желание удерживать инфляцию на низком уровне, чтобы сохранить свое конкурентное преимущество в торговле. На рисунке 2 показана взаимосвязь между инфляцией и координацией заработной платы в 1998 году. Мы можем видеть, что страны с одинаковыми рейтингами координации заработной платы имеют существенно разные результаты инфляции (например,г. Япония, Австрия, Швеция, Норвегия и Ирландия), в то время как страны с аналогичным уровнем инфляции (например, Финляндия и Великобритания или Япония и Франция) имели разные рейтинги координации заработной платы. Коэффициент корреляции между инфляцией и координацией заработной платы в выборке из 21 страны ОЭСР с 1960 года составляет -0,0187 (несущественное p-значение 0,5435).

Диаграмма 2

Инфляция ИПЦ и согласование заработной платы, 1998 г.

Воздействие открытости торговли также неоднозначно: в 1998 г. во Франции и Австралии темпы инфляции были ниже, чем в Ирландии и Нидерландах, несмотря на гораздо более низкие уровни открытости торговли.В Бельгии и Австралии были почти одинаковые темпы инфляции, несмотря на разницу в соотношении их экспорта к ВВП более чем на 40 процентных пунктов. Коэффициент корреляции между инфляцией и открытостью торговли в выборке из 21 страны ОЭСР с 1960 года составляет -0,1450 (значимое p-значение 0,000).

Возвращение интересов: случай пожилых людей

Утверждая, что интересы имеют большее значение, чем это предлагается в идеологической и институциональной литературе, эта статья опирается на предыдущие отчеты, основанные на процентах.Позен показал, что, поскольку финансовый сектор не склонен к инфляции, правительства в странах с более влиятельными финансовыми игроками склонны придавать большее значение стабильности цен и поэтому выбирают более независимые центральные банки. Более сильные финансовые игроки влияют на правительства либо посредством дисциплины на рынках капитала, либо путем их лоббирования. Хотя такие выводы и интересны, в этой литературе основное внимание уделяется группам по интересам.

Более сильные финансовые игроки влияют на правительства либо посредством дисциплины на рынках капитала, либо путем их лоббирования. Хотя такие выводы и интересны, в этой литературе основное внимание уделяется группам по интересам.

Далее исследуется, как избирательная политика также может играть роль.В той степени, в которой у левых и правых партий есть избиратели, на которые инфляция по-разному влияет, идеология правящей партии должна влиять на инфляцию. Более ранняя работа Хиббса действительно предполагает, что левые избиратели менее склонны к инфляции и что в результате страны с левыми правительствами будут демонстрировать более высокие темпы инфляции. Несмотря на свою ценность, эта перспектива игнорирует изменения в электорате, которые затрагивают как левые, так и правые политические партии, что и исследуется в данной статье, уделяя особое внимание пожилым людям.

За последние десятилетия наиболее развитые промышленно развитые демократии испытали серьезные изменения в демографическом составе своего электората. Коэффициент зависимости пожилых людей в Европе, то есть соотношение лиц 65 лет и старше по сравнению с возрастом от 15 до 64 лет, увеличился с 12,5% в 1950 году до 23,8% в 2010 году. Почти 20% населения в зоне евро было старше 65 лет, и на пять процентов выше 80, в 2010 году. Как показано на Рисунке 3, доля пожилых людей с 1960 года в ОЭСР увеличилась более чем на семь процентных пунктов.

Коэффициент зависимости пожилых людей в Европе, то есть соотношение лиц 65 лет и старше по сравнению с возрастом от 15 до 64 лет, увеличился с 12,5% в 1950 году до 23,8% в 2010 году. Почти 20% населения в зоне евро было старше 65 лет, и на пять процентов выше 80, в 2010 году. Как показано на Рисунке 3, доля пожилых людей с 1960 года в ОЭСР увеличилась более чем на семь процентных пунктов.

Рисунок 3

Пожилое население (> 65 лет), страны ОЭСР, 1960-2015 гг.

Эта растущая доля пожилых людей важна, поскольку пожилые люди могут иметь более низкую терпимость к инфляции, поскольку они в большей степени полагаются на потоки фиксированного дохода, которые не защищены от инфляции. Поскольку многие страны сократили щедрость своих пенсионных планов с установленными выплатами, пожилые люди все больше полагаются на планы с установленными взносами и доход от активов, которые гораздо менее защищены от высокой инфляции.

Недавнее исследование неприятия инфляции с использованием данных межнациональных опросов обнаружило доказательства, подтверждающие эту точку зрения. Пожилые люди более не любят инфляцию, потому что они «с большей вероятностью будут иметь значительные номинальные активы и / или полагаться на фиксированный доход». Эти результаты сохраняются при контроле за состоянием рынка труда, идеологией, образованием и квартилем доходов, включая страновые эффекты.

Пожилые люди более не любят инфляцию, потому что они «с большей вероятностью будут иметь значительные номинальные активы и / или полагаться на фиксированный доход». Эти результаты сохраняются при контроле за состоянием рынка труда, идеологией, образованием и квартилем доходов, включая страновые эффекты.

Пожилые люди не только больше не склонны к инфляции, но и обладают большей политической властью, чем многие другие избирательные группы.Пожилые люди с большей вероятностью будут голосовать и с большей вероятностью будут членами политических партий. По мере того, как их число увеличивается, а явка избирателей падает, они представляют собой все более важную избирательную группу для всех политических партий, которые, таким образом, заинтересованы в реализации платформы более низкой инфляции.

Старение снижает инфляцию

Растущее неприятие инфляции среди части электората имеет важные последствия для политики, которую предпочитают проводить политические партии.В опросе Евробарометра респондентов во всех европейских странах с 1970-х годов спрашивали, считают ли они инфляцию своим первым или вторым приоритетом, что позволяет рассчитать процент населения, обеспокоенного инфляцией. Следовательно, это может служить индикатором неприятия инфляции. Мы можем ожидать, что изменение предпочтений электората в отношении низкой инфляции со временем и постепенно отразится на политических позициях политических партий. В свою очередь, можно исследовать, становятся ли политические партии более противниками инфляции, используя систематическое кодирование партийных манифестов в разных странах в один и тот же период.В частности, переменная с пометкой «Экономическое православие» (per414) измеряет, подчеркивает ли партийный манифест «поддержку сильной валюты», «сокращение бюджетного дефицита» и «бережливость и сбережения перед лицом экономических трудностей».

Следовательно, это может служить индикатором неприятия инфляции. Мы можем ожидать, что изменение предпочтений электората в отношении низкой инфляции со временем и постепенно отразится на политических позициях политических партий. В свою очередь, можно исследовать, становятся ли политические партии более противниками инфляции, используя систематическое кодирование партийных манифестов в разных странах в один и тот же период.В частности, переменная с пометкой «Экономическое православие» (per414) измеряет, подчеркивает ли партийный манифест «поддержку сильной валюты», «сокращение бюджетного дефицита» и «бережливость и сбережения перед лицом экономических трудностей».

На рис. 4 показаны экономическая ортодоксальность и средний уровень неприятия инфляции за каждое десятилетие для всех стран, по которым имеются данные. Поскольку мы ожидаем, что неприятие инфляции будет лишь медленно влиять на позицию партии, неприятие инфляции представлено в десятилетие, предшествующее десятилетию общепартийной экономической ортодоксальности. В соответствии с аргументом о том, что политические партии с течением времени усваивают неприятие инфляции, существует положительная взаимосвязь между неприятием инфляции у электората и партийной ортодоксальностью. Как показано в другом месте, более формальный статистический анализ подтверждает, что доля пожилого населения положительно связана с партийной ортодоксальностью при контроле соответствующих экономических мер.

В соответствии с аргументом о том, что политические партии с течением времени усваивают неприятие инфляции, существует положительная взаимосвязь между неприятием инфляции у электората и партийной ортодоксальностью. Как показано в другом месте, более формальный статистический анализ подтверждает, что доля пожилого населения положительно связана с партийной ортодоксальностью при контроле соответствующих экономических мер.

Рисунок 4

Экономическая ортодоксальность и неприятие инфляции

Проект «Манифест» Шкала политических предпочтений

Каковы последствия для темпов инфляции? На рисунке 5 показана взаимосвязь между темпами инфляции и долей пожилых людей в населении в 2000 году.Это показывает гораздо более сильную отрицательную связь, чем независимость центрального банка и координация заработной платы. Это подтверждается двумерным коэффициентом корреляции между инфляцией и долей пожилых людей в выборке из 21 страны ОЭСР с 1960 года, который составляет -0,2797 (значимое p-значение 0,000). Как я показал в другом месте, более формальный статистический анализ выборки из 21 страны ОЭСР за период 1960-2012 годов подтверждает, что доля пожилых людей отрицательно связана с уровнем инфляции при контроле всех соответствующих мер контроля, включая рост ВВП, безработицу, заработную плату. координация, открытость торговли, плотность профсоюзов, расходы государства всеобщего благосостояния и контроль правительства со стороны политических левых.

Как я показал в другом месте, более формальный статистический анализ выборки из 21 страны ОЭСР за период 1960-2012 годов подтверждает, что доля пожилых людей отрицательно связана с уровнем инфляции при контроле всех соответствующих мер контроля, включая рост ВВП, безработицу, заработную плату. координация, открытость торговли, плотность профсоюзов, расходы государства всеобщего благосостояния и контроль правительства со стороны политических левых.

Рисунок 5

Инфляция ИПЦ и доля пожилого населения в общей численности населения

Инфляция в%

Ответ на возможные критические замечания

Один из критических замечаний по поводу этого подхода может заключаться в том, что пожилые люди не могут быть сплоченной группой с явно склонными к инфляции тенденциями. Однако пожилые люди с гораздо большей вероятностью будут владеть своим домом, будут полагаться на пенсии и не будут работать на рынке труда. Это очень важные факторы, влияющие на предпочтения, и другие исследования политической экономии показали, что небольшие индивидуальные характеристики, такие как тип трудового договора, влияют на политические предпочтения. Существуют также четкие эмпирические данные о том, что пожилые люди более не склонны к инфляции, и этот эффект сохраняется не только в 2000-х годах, которые могут отражать эффект поколений, а не жизненного цикла, но также и в конце 1970-х и 1980-х годах.

Существуют также четкие эмпирические данные о том, что пожилые люди более не склонны к инфляции, и этот эффект сохраняется не только в 2000-х годах, которые могут отражать эффект поколений, а не жизненного цикла, но также и в конце 1970-х и 1980-х годах.

Вторая потенциальная критика заключается в том, что отношения между инфляцией и пожилыми людьми имеют скорее экономический, чем политический характер. Пожилые люди могут демонстрировать иное потребительское поведение, что, в свою очередь, способствует снижению темпов инфляции.Однако, если бы это было правдой, взаимосвязь между инфляцией и старением сохранялась бы как в демократиях, так и в недемократических странах. Однако это не так: доля пожилых людей только отрицательно связана в демократических государствах, тогда как эффект не является статистически значимым в недемократических странах.

Третья возможная критика состоит в том, что старение и инфляция сильно трендовые, так что связь между ними ложная. Однако использование первой разницы инфляции или запуск модели исправления ошибок, которая исправляет такие риски, не влияет на результаты. Если мы проанализируем межнациональную взаимосвязь между инфляцией и долей пожилых людей в определенный момент времени, а не во времени, результаты все равно сохранятся.

Если мы проанализируем межнациональную взаимосвязь между инфляцией и долей пожилых людей в определенный момент времени, а не во времени, результаты все равно сохранятся.

Четвертая возможная критика заключается в том, что этот анализ преувеличивает политическое значение пожилых людей. Однако неясно, могут ли политические партии позволить себе систематически игнорировать избирательную группу, которая составляет до 20% населения в некоторых странах, особенно когда явка избирателей иногда может достигать 60%.Пороговая точка для 65-летнего возраста, использованная в этом анализе, может недооценивать важность пожилых людей, поскольку люди 50 лет и старше могут быть дальновидными и предвидеть свои интересы в ближайшем будущем. Это значительно повысит политическую значимость старения.

Еще одно возможное критическое замечание состоит в том, что старение происходит при модернизации общества и что в более развитых странах наблюдается как низкая инфляция, так и большая численность пожилого населения. Однако, если это отражает динамику, мы должны ожидать, что контроль ВВП на душу населения и включение стран, не входящих в ОЭСР, в статистический анализ сведет на нет статистическую значимость доли пожилых людей из-за предполагаемой взаимосвязи между ВВП на душу населения и старение в упомянутом «тезисе о модернизации».Однако это не так: выполнение того же анализа на выборке из более чем 100 стран показывает, что эффект остается статистически значимым как при контроле ВВП на душу населения, так и при исключении всех стран с ВВП на душу населения выше 20 000 долларов США.

Однако, если это отражает динамику, мы должны ожидать, что контроль ВВП на душу населения и включение стран, не входящих в ОЭСР, в статистический анализ сведет на нет статистическую значимость доли пожилых людей из-за предполагаемой взаимосвязи между ВВП на душу населения и старение в упомянутом «тезисе о модернизации».Однако это не так: выполнение того же анализа на выборке из более чем 100 стран показывает, что эффект остается статистически значимым как при контроле ВВП на душу населения, так и при исключении всех стран с ВВП на душу населения выше 20 000 долларов США.

Последней возможной критикой может быть то, что неясно, как политические партии влияют на инфляцию, оказавшись у власти, особенно в контексте независимости центральных банков. Есть несколько ответов на эту критику. Во-первых, старение само по себе может повысить вероятность того, что правительства делегируют денежно-кредитную политику независимым центральным банкам, и это действительно то, что я обнаружил.Во-вторых, независимость центральных банков должна быть политически поддержана в долгосрочной перспективе. В-третьих, правительства могут влиять на уровень инфляции не только с помощью денежно-кредитной политики, но также с помощью налогово-бюджетной политики, энергетической политики, промышленной политики и влияния на умеренность заработной платы (например, путем повышения минимальной заработной платы, продления соглашений о переговорах по заработной плате или изменения резервной заработной платы. различных рабочих через политику государства всеобщего благосостояния).

В-третьих, правительства могут влиять на уровень инфляции не только с помощью денежно-кредитной политики, но также с помощью налогово-бюджетной политики, энергетической политики, промышленной политики и влияния на умеренность заработной платы (например, путем повышения минимальной заработной платы, продления соглашений о переговорах по заработной плате или изменения резервной заработной платы. различных рабочих через политику государства всеобщего благосостояния).

Заключительные комментарии

В этой статье делается попытка более подробно рассмотреть вопрос о том, как электоральная политика может формировать макроэкономическую политику, на примере влияния доли пожилых людей на инфляцию.Хотя институты и идеи, безусловно, играют роль в объяснении инфляции, я утверждаю, что есть возможности для включения роли интересов в анализ. Поскольку пожилые люди не склонны к инфляции и имеют политическое влияние, политические партии в странах с большим количеством пожилых людей все чаще вынуждены проводить более экономически ортодоксальную политику, которая в конечном итоге приводит к снижению инфляции.

Если это верно, старение может быть — пока что упущенным — фрагментом головоломки, объясняющей, почему произошел такой последовательный и стабильный сдвиг от кейнсианства к монетаристскому компромиссу с низкой инфляцией.По мере старения общества все большая часть населения начинает беспокоиться, прежде всего, об инфляции, а не о занятости. Следовательно, избирательные издержки игнорирования стагнирующих рынков труда при уделении первоочередного внимания низким темпам инфляции могут снизиться по мере старения страны.

Этот политэкономический отчет может также помочь объяснить, почему низкая инфляция — и лежащая в ее основе монетаристская идеология — продолжает преобладать даже в контексте, в котором желательны более высокие темпы инфляции, учитывая макроэкономические проблемы, с которыми сталкивается еврозона.Вместо того, чтобы объяснять внимание Германии к низкой инфляции и жесткой макроэкономической политике исключительно через культуру или интересы ее экспортного сектора, эта аналитическая основа подчеркнула бы политическую власть растущей доли пожилых людей в избирательной системе Германии.

Поэтому дальнейшие исследования должны расширить анализ электоральных детерминант темпов инфляции за счет рассмотрения других влиятельных политических групп среди рабочей силы. Изменение инфляционных предпочтений коалиции различных избирательных групп может помочь объяснить переход к монетаризму в большинстве индустриальных демократий.

Инфляция: цены растут

Финансы и развитие

Ceyda Öner

Инфляция показывает, насколько дороже набор товаров и услуг за определенный период, обычно за год

Эта 8 была 6 вчера (фото: Ocean / Corbis)

Это может быть одно из самых знакомых слов в экономике . Инфляция погрузила страны в длительные периоды нестабильности.Руководители центральных банков часто стремятся прослыть «ястребами инфляции». Политики выиграли выборы, обещая бороться с инфляцией, но потеряли власть, не сумев этого сделать. Инфляция была даже объявлена врагом общества № 1 в Соединенных Штатах — президентом Джеральдом Фордом в 1974 году. Что же такое инфляция и почему она так важна?

Что же такое инфляция и почему она так важна?

Инфляция — это скорость роста цен за определенный период времени. Инфляция, как правило, представляет собой широкий показатель, такой как общий рост цен или рост стоимости жизни в стране.Но его также можно рассчитать более узко — например, для определенных товаров, таких как продукты питания, или для услуг, таких как плата за обучение. Независимо от контекста, инфляция показывает, насколько дороже соответствующий набор товаров и / или услуг стал за определенный период, чаще всего за год.

Измерение инфляции

Стоимость жизни потребителей зависит от цен на многие товары и услуги, которые они потребляют, и от доли каждого товара или услуги в семейном бюджете.Для измерения средней стоимости жизни потребителя государственные учреждения проводят опросы домашних хозяйств, чтобы определить корзину обычно покупаемых товаров, а затем отслеживать стоимость покупки этой корзины с течением времени. (Расходы на жилье, включая арендную плату и ипотеку, составляют самый большой компонент потребительской корзины в Соединенных Штатах. В других странах, особенно в более бедных, продукты питания могут составлять большую часть семейного бюджета.) Стоимость этой корзины в определенный момент выражается относительно базового года — это индекс потребительских цен (ИПЦ), а процентное изменение ИПЦ за определенный период составляет инфляция потребительских цен , наиболее широко используемый показатель инфляции.(Например, если ИПЦ базового года равен 100, а текущий ИПЦ — 110, инфляция за период составит 10 процентов.)

В других странах, особенно в более бедных, продукты питания могут составлять большую часть семейного бюджета.) Стоимость этой корзины в определенный момент выражается относительно базового года — это индекс потребительских цен (ИПЦ), а процентное изменение ИПЦ за определенный период составляет инфляция потребительских цен , наиболее широко используемый показатель инфляции.(Например, если ИПЦ базового года равен 100, а текущий ИПЦ — 110, инфляция за период составит 10 процентов.)

Есть и другие важные меры ценовой стабильности. Базовая потребительская инфляция , исключающая цены, устанавливаемые правительством, и более волатильные цены на продукты, такие как продукты питания и энергоносители, которые больше всего подвержены влиянию сезонных факторов или временных условий предложения, фокусируется на основных и устойчивых тенденциях инфляции и также внимательно следят за политиками.Общий уровень инфляции не только для потребительских товаров, но и для всех товаров, производимых в экономике, можно рассчитать с помощью дефлятора валового внутреннего продукта (ВВП) , индекса с гораздо более широким охватом, чем ИПЦ.

Корзина ИПЦ в основном остается неизменной с течением времени для единообразия, но иногда корректируется, чтобы отразить меняющиеся модели потребления — например, чтобы включить новые высокотехнологичные товары и заменить товары, которые больше не покупаются широко. И наоборот, содержание дефлятора ВВП меняется каждый год по определению, поскольку он отслеживает цены на все, что производится в экономике.Это делает дефлятор ВВП более «текущим», чем в основном фиксированная корзина ИПЦ, но в то же время дефлятор включает непотребительские статьи (например, военные расходы) и, следовательно, не является хорошим показателем стоимости жизни.

Хорошее и плохое

В той степени, в которой номинальный дохода домашних хозяйств, который они получают в текущих деньгах, не увеличивается так сильно, как цены, они находятся в худшем положении, потому что они могут позволить себе покупать меньше. Другими словами, их покупательная способность или реальных (с поправкой на инфляцию) дохода падает. Реальный доход — это показатель уровня жизни. Когда реальные доходы растут, растет и уровень жизни, и наоборот.

Реальный доход — это показатель уровня жизни. Когда реальные доходы растут, растет и уровень жизни, и наоборот.

На самом деле цены меняются с разной скоростью. Некоторые из них, например, цены на торгуемые товары, меняются каждый день; другие, например, заработная плата, устанавливаемая контрактами, требуют больше времени для корректировки (или, говоря экономическим языком, являются «жесткими»). В условиях инфляции неравномерный рост цен неизбежно снижает покупательную способность некоторых потребителей, и это снижение реальных доходов является самой большой ценой инфляции.

Инфляция также может со временем искажать покупательную способность получателей и плательщиков фиксированных процентных ставок. Возьмем пенсионеров, получающих фиксированную 5-процентную ежегодную прибавку к своей пенсии. Если инфляция выше 5 процентов, покупательная способность пенсионера падает. С другой стороны, заемщик, выплачивающий ипотеку с фиксированной ставкой в размере 5 процентов, получит выгоду от 5-процентной инфляции, поскольку реальная процентная ставка (номинальная ставка минус уровень инфляции) будет равна нулю; обслуживать этот долг было бы еще проще, если бы инфляция была выше, если доход заемщика не отставал от инфляции. Конечно, страдает реальный доход кредитора. В той степени, в которой инфляция не учтена в номинальных процентных ставках , некоторые выигрывают, а некоторые теряют покупательную способность.

Конечно, страдает реальный доход кредитора. В той степени, в которой инфляция не учтена в номинальных процентных ставках , некоторые выигрывают, а некоторые теряют покупательную способность.

Действительно, многие страны боролись с высокой инфляцией, а в некоторых случаях гиперинфляцией , 1000 процентов или более высокой инфляции в год. В 2008 году Зимбабве пережила один из наихудших случаев гиперинфляции за всю историю: годовая инфляция, по оценкам, составила 500 миллиардов процентов. Такой высокий уровень инфляции был катастрофическим, и странам пришлось принимать сложные и болезненные меры политики, чтобы вернуть инфляцию до разумного уровня, иногда путем отказа от своей национальной валюты, как это произошло в Зимбабве.

Если быстро растущие цены вредны для экономики, хорошо ли обратное или падающие цены? Получается, что дефляция тоже не желательна. Когда цены падают, потребители откладывают совершение покупок, если могут, ожидая более низких цен в будущем. Для экономики это означает меньшую экономическую активность, меньший доход от производителей и более низкий экономический рост. Япония — это страна, в которой в течение длительного периода практически не наблюдался экономический рост, в основном из-за дефляции. Предотвращение дефляции во время недавнего глобального финансового кризиса — одна из причин, по которой U.S. Федеральная резервная система и другие центральные банки по всему миру поддерживали процентные ставки на низком уровне в течение длительного периода и ввели другие меры политики для обеспечения достаточной ликвидности финансовых систем.

Для экономики это означает меньшую экономическую активность, меньший доход от производителей и более низкий экономический рост. Япония — это страна, в которой в течение длительного периода практически не наблюдался экономический рост, в основном из-за дефляции. Предотвращение дефляции во время недавнего глобального финансового кризиса — одна из причин, по которой U.S. Федеральная резервная система и другие центральные банки по всему миру поддерживали процентные ставки на низком уровне в течение длительного периода и ввели другие меры политики для обеспечения достаточной ликвидности финансовых систем.

Большинство экономистов теперь считают, что низкая, стабильная и, что самое важное, предсказуемая инфляция полезна для экономики. Если инфляция низкая и предсказуемая, ее легче уловить в контрактах о корректировке цен и процентных ставках, уменьшив ее искажающее воздействие. Более того, понимание того, что в будущем цены будут немного выше, дает потребителям стимул делать покупки раньше, что повышает экономическую активность. Многие руководители центральных банков поставили своей основной целью своей политики поддержание низкой и стабильной инфляции, политику, называемую таргетированием инфляции .

Многие руководители центральных банков поставили своей основной целью своей политики поддержание низкой и стабильной инфляции, политику, называемую таргетированием инфляции .

Что создает инфляцию?

Длительные эпизоды высокой инфляции часто являются результатом слабой денежно-кредитной политики. Если денежная масса становится слишком большой по сравнению с размером экономики, удельная стоимость валюты уменьшается; Другими словами, его покупательная способность падает, а цены растут. Эта взаимосвязь между денежной массой и размером экономики называется количественной теорией денег и является одной из старейших гипотез в экономике.

Давление на спрос или предложение в экономике также может быть инфляционным. Шоки предложения , которые нарушают производство, например, стихийные бедствия, или повышают производственные издержки, например высокие цены на нефть, могут сократить общее предложение и привести к инфляции, вызывающей рост издержек, при которой стимул для роста цен возникает из-за нарушения поставлять. Эпизоды продовольственной и топливной инфляции в 2008 и 2011 годах были такими случаями для мировой экономики — резкий рост цен на продукты питания и топливо передавался от страны к стране в результате торговли.Более бедные страны обычно пострадали сильнее, чем страны с развитой экономикой. И наоборот, шоки спроса , такие как ралли фондового рынка, или политика расширения , например, когда центральный банк снижает процентные ставки или правительство увеличивает расходы, могут временно стимулировать общий спрос и экономический рост. Если, однако, это увеличение спроса превышает производственные возможности экономики, возникающая в результате нагрузка на ресурсы создает инфляцию, вызывающую притяжение спроса. Политики должны найти правильный баланс между ускорением роста, когда это необходимо, без чрезмерной стимуляции экономики и инфляции.

Эпизоды продовольственной и топливной инфляции в 2008 и 2011 годах были такими случаями для мировой экономики — резкий рост цен на продукты питания и топливо передавался от страны к стране в результате торговли.Более бедные страны обычно пострадали сильнее, чем страны с развитой экономикой. И наоборот, шоки спроса , такие как ралли фондового рынка, или политика расширения , например, когда центральный банк снижает процентные ставки или правительство увеличивает расходы, могут временно стимулировать общий спрос и экономический рост. Если, однако, это увеличение спроса превышает производственные возможности экономики, возникающая в результате нагрузка на ресурсы создает инфляцию, вызывающую притяжение спроса. Политики должны найти правильный баланс между ускорением роста, когда это необходимо, без чрезмерной стимуляции экономики и инфляции.

Ожидания также играют ключевую роль в определении инфляции. Если люди или фирмы ожидают повышения цен, они закладывают эти ожидания в переговоры о заработной плате или договорные корректировки цен (например, автоматическое повышение арендной платы). Такое поведение частично определяет будущую инфляцию; как только контракты исполняются и зарплаты или цены повышаются в соответствии с договоренностью, ожидания становятся самореализующимися. И поскольку люди основывают свои ожидания на недавнем прошлом, инфляция со временем будет следовать аналогичным моделям, что приведет к инерции инфляции.

Такое поведение частично определяет будущую инфляцию; как только контракты исполняются и зарплаты или цены повышаются в соответствии с договоренностью, ожидания становятся самореализующимися. И поскольку люди основывают свои ожидания на недавнем прошлом, инфляция со временем будет следовать аналогичным моделям, что приведет к инерции инфляции.

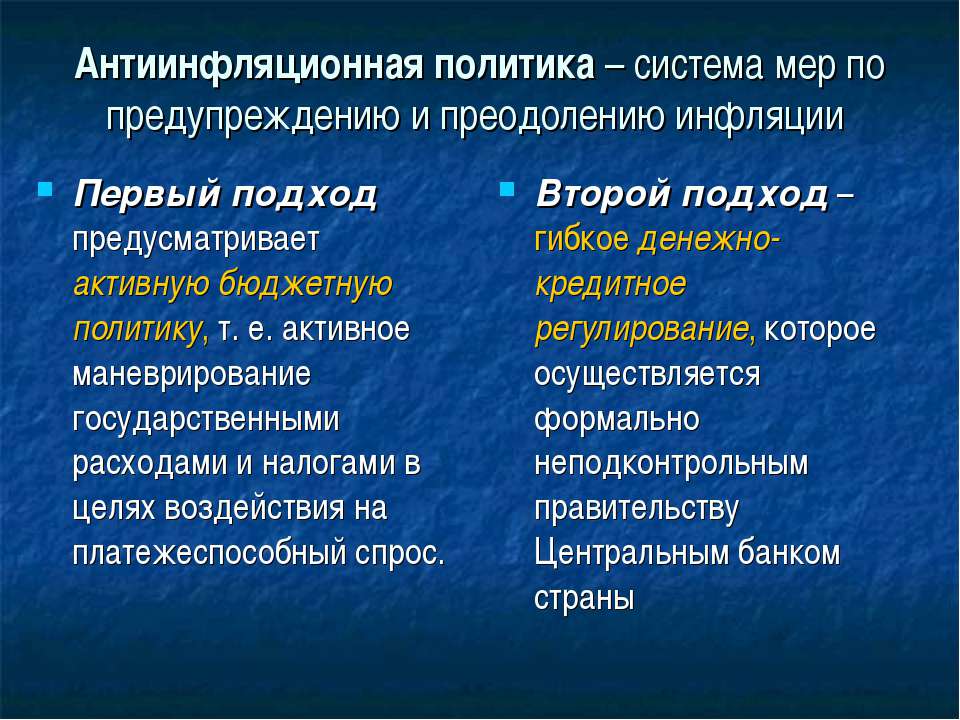

Как политики борются с инфляцией

Правильный набор антиинфляционных политик, направленных на снижение инфляции, зависит от причин инфляции. Если экономика перегрелась, центральные банки — если они привержены обеспечению стабильности цен — могут проводить политику сдерживания, сдерживающую совокупный спрос, обычно путем повышения процентных ставок. Некоторые руководители центральных банков с разной степенью успеха решили ввести денежную дисциплину, установив обменный курс — привязав свою валюту к другой валюте и, следовательно, свою денежно-кредитную политику в соответствии с политикой страны, с которой она связана.Однако, когда инфляция определяется глобальными, а не внутренними событиями, такая политика может не помочь. В 2008 году, а затем в 2011 году, когда инфляция во всем мире росла на фоне высоких цен на продукты питания и топливо, многие страны позволили высоким мировым ценам отразиться на внутренней экономике. В некоторых случаях правительство может напрямую устанавливать цены (как некоторые сделали в 2008 году, чтобы не допустить повышения цен на продукты питания и топливо). Такие административные меры по установлению цен обычно приводят к тому, что правительство накапливает крупные суммы субсидий для компенсации производителям упущенного дохода.

В 2008 году, а затем в 2011 году, когда инфляция во всем мире росла на фоне высоких цен на продукты питания и топливо, многие страны позволили высоким мировым ценам отразиться на внутренней экономике. В некоторых случаях правительство может напрямую устанавливать цены (как некоторые сделали в 2008 году, чтобы не допустить повышения цен на продукты питания и топливо). Такие административные меры по установлению цен обычно приводят к тому, что правительство накапливает крупные суммы субсидий для компенсации производителям упущенного дохода.

Центральные банкиры все больше полагаются на свою способность влиять на инфляционные ожидания как на инструмент снижения инфляции. Политики объявляют о своем намерении временно удерживать экономическую активность на низком уровне, чтобы снизить инфляцию, надеясь повлиять на ожидания и внутренний компонент инфляции. Чем выше доверие к центральным банкам, тем сильнее влияние их заявлений на инфляционные ожидания.

Джейда Онер — экономист Департамента стран Азии и Тихого океана МВФ.

22.4 Путаница вокруг инфляции — принципы экономики

Цели обучения

К концу этого раздела вы сможете:

- Объясните, как инфляция может вызвать перераспределение покупательной способности

- Определите, каким образом инфляция может размыть представление о спросе и предложении

- Объясните экономические преимущества и проблемы инфляции

Экономисты обычно выступают против высокой инфляции, но они выступают против нее более мягко, чем многие неэкономисты. Роберт Шиллер , один из лауреатов Нобелевской премии по экономике за 2013 год, в 1990-е годы провел несколько опросов об отношении к инфляции. Один из его вопросов: «Согласны ли вы, что предотвращение высокой инфляции является важным национальным приоритетом, столь же важным, как предотвращение злоупотребления наркотиками или предотвращение ухудшения качества наших школ?» Ответы оценивались по шкале от 1 до 5, где 1 означал «Полностью согласен», а 5 — «Полностью не согласен». Что касается населения США в целом, 52% ответили «Полностью согласны» с тем, что предотвращение высокой инфляции является чрезвычайно важным национальным приоритетом, и только 4% ответили «Полностью не согласны».Однако среди профессиональных экономистов только 18% ответили «Полностью согласны», в то время как такой же процент из 18% ответили «Полностью не согласны».

Что касается населения США в целом, 52% ответили «Полностью согласны» с тем, что предотвращение высокой инфляции является чрезвычайно важным национальным приоритетом, и только 4% ответили «Полностью не согласны».Однако среди профессиональных экономистов только 18% ответили «Полностью согласны», в то время как такой же процент из 18% ответили «Полностью не согласны».

Какие экономические проблемы вызваны инфляцией, и почему экономисты часто относятся к ним с меньшим беспокойством, чем широкая публика? Рассмотрим очень короткий рассказ: « Страна забавных денег ».

Однажды утром все в Стране забавных денег проснулись и обнаружили, что все, что выражено в деньгах, выросло на 20%. Изменение было совершенно неожиданным.Каждая цена в каждом магазине была на 20% выше. Зарплата была на 20% выше. Процентные ставки были на 20% выше. Сумма денег везде, от кошельков до сберегательных счетов, была на 20% больше. Эта внезапная инфляция цен попала в заголовки газет в Стране забавных денег. Но заголовки быстро исчезли, поскольку люди поняли, что с точки зрения того, что они действительно могут купить на свои доходы, эта инфляция не имела экономического воздействия. За плату каждый по-прежнему мог покупать тот же набор товаров, что и раньше.Сбережений каждого по-прежнему было достаточно, чтобы купить точно такую же машину, отпуск или пенсию, которую они могли бы купить раньше. Равный уровень инфляции для всех заработных плат и цен в конечном итоге не имел большого значения.

Но заголовки быстро исчезли, поскольку люди поняли, что с точки зрения того, что они действительно могут купить на свои доходы, эта инфляция не имела экономического воздействия. За плату каждый по-прежнему мог покупать тот же набор товаров, что и раньше.Сбережений каждого по-прежнему было достаточно, чтобы купить точно такую же машину, отпуск или пенсию, которую они могли бы купить раньше. Равный уровень инфляции для всех заработных плат и цен в конечном итоге не имел большого значения.

Когда люди, участвовавшие в опросах Роберта Шиллера, объяснили свое беспокойство по поводу инфляции, одной из типичных причин было то, что они опасались, что по мере роста цен они не смогут позволить себе покупать столько же. Другими словами, люди беспокоились, потому что они не жили в таком месте, как Страна забавных денег, где все цены и заработная плата росли одновременно.Вместо этого люди живут здесь, на планете Земля, где цены могут расти, в то время как заработная плата не растет вообще или где зарплата растет медленнее, чем цены.

Экономисты отмечают, что в большинстве периодов уровень инфляции в ценах примерно аналогичен уровню инфляции в заработной плате , и поэтому они считают, что в среднем с течением времени экономический статус людей не сильно изменяется инфляцией. Если бы все цены, заработная плата и процентные ставки автоматически и немедленно корректировались с учетом инфляции, как в Стране смешных денег, то ни у кого не изменилась бы покупательная способность, прибыль или реальные выплаты по займам.Однако, если другие экономические переменные не изменяются точно синхронно с инфляцией или если они корректируются с учетом инфляции только через некоторое время, то инфляция может вызвать три типа проблем: непреднамеренное перераспределение покупательной способности, размытые ценовые сигналы и трудности. в долгосрочном планировании.

Инфляция может вызвать перераспределение покупательной способности, которое наносит ущерб одним и помогает другим. К людям, страдающим от инфляции, относятся те, у кого много денег, будь то в сейфе или в картонной коробке под кроватью. Когда случается инфляция, покупательная способность наличных денег снижается. Но наличные деньги — это только пример более общей проблемы: любой, у кого финансовые активы вложены таким образом, что номинальная доходность не поспевает за инфляцией, как правило, страдает от инфляции. Например, если у человека есть деньги на банковском счете, по которому выплачивается 4% годовых, но инфляция повышается до 5%, то реальная норма прибыли на деньги, вложенные в этот банковский счет, будет отрицательной 1%.

Когда случается инфляция, покупательная способность наличных денег снижается. Но наличные деньги — это только пример более общей проблемы: любой, у кого финансовые активы вложены таким образом, что номинальная доходность не поспевает за инфляцией, как правило, страдает от инфляции. Например, если у человека есть деньги на банковском счете, по которому выплачивается 4% годовых, но инфляция повышается до 5%, то реальная норма прибыли на деньги, вложенные в этот банковский счет, будет отрицательной 1%.

Проблема преобразования красивой номинальной процентной ставки в уродливую реальную процентную ставку может быть усугублена налогами.Подоходный налог США взимается с номинальных процентов, полученных в долларовом выражении, без поправки на инфляцию. Таким образом, человек, который инвестирует 10 000 долларов и получает номинальную процентную ставку 5%, облагается налогом с полученных 500 долларов независимо от того, составляет ли уровень инфляции 0%, 5% или 10%. Если инфляция составляет 0%, то реальная процентная ставка составляет 5%, и все 500 долларов — это прирост покупательной способности. Но если инфляция составляет 5%, то реальная процентная ставка равна нулю, и человек не имеет реальной прибыли, но в любом случае должен подоходный налог с номинальной прибыли.Если инфляция составляет 10%, то реальная процентная ставка составляет минус 5%, и человек фактически отстает в покупательной способности, но все равно будет должен налог на 500 долларов номинальной прибыли.

Если инфляция составляет 0%, то реальная процентная ставка составляет 5%, и все 500 долларов — это прирост покупательной способности. Но если инфляция составляет 5%, то реальная процентная ставка равна нулю, и человек не имеет реальной прибыли, но в любом случае должен подоходный налог с номинальной прибыли.Если инфляция составляет 10%, то реальная процентная ставка составляет минус 5%, и человек фактически отстает в покупательной способности, но все равно будет должен налог на 500 долларов номинальной прибыли.

Инфляция также может вызвать непреднамеренное перераспределение заработной платы. Заработная плата обычно со временем растет вместе с инфляцией. Последняя строка таблицы 1 в начале этой главы показывает, что средняя почасовая оплата в экономике США увеличилась с 3,23 доллара в 1970 году до 19,55 доллара в 2014 году, то есть почти в шесть раз.За это время индекс потребительских цен вырос почти на такую же величину. Однако повышение заработной платы может отставать от инфляции на год или два, поскольку корректировка заработной платы часто бывает жесткой и происходит только один или два раза в год. Более того, степень отставания заработной платы от инфляции создает незащищенность для работников и может привести к болезненным длительным конфликтам между работодателями и работниками. Если минимальная заработная плата корректируется с учетом инфляции лишь изредка, работники с минимальной заработной платой теряют покупательную способность по сравнению с номинальной заработной платой, как показано на Рисунке 1.

Более того, степень отставания заработной платы от инфляции создает незащищенность для работников и может привести к болезненным длительным конфликтам между работодателями и работниками. Если минимальная заработная плата корректируется с учетом инфляции лишь изредка, работники с минимальной заработной платой теряют покупательную способность по сравнению с номинальной заработной платой, как показано на Рисунке 1.

Одна значительная группа людей часто получала значительную долю своего дохода в форме, которая не увеличивается с течением времени : пенсионеры, получающие пенсию частной компании. Большинство пенсий в размере . традиционно устанавливались в виде фиксированной номинальной суммы в долларах в год при выходе на пенсию. По этой причине пенсии называются планами с установленными выплатами. Даже при низком уровне инфляции сочетание инфляции и фиксированного дохода может со временем создать существенную проблему. Человек, который выходит на пенсию с фиксированным доходом в возрасте 65 лет, обнаружит, что потеря от 1% до 2% покупательной способности в год из-за инфляции приводит к значительной потере покупательной способности через десять или два десятилетия.

Большинство пенсий в размере . традиционно устанавливались в виде фиксированной номинальной суммы в долларах в год при выходе на пенсию. По этой причине пенсии называются планами с установленными выплатами. Даже при низком уровне инфляции сочетание инфляции и фиксированного дохода может со временем создать существенную проблему. Человек, который выходит на пенсию с фиксированным доходом в возрасте 65 лет, обнаружит, что потеря от 1% до 2% покупательной способности в год из-за инфляции приводит к значительной потере покупательной способности через десять или два десятилетия.

К счастью, пенсионные планы и другие пенсионные планы с установленными выплатами встречаются все реже, и их заменяют планы с установленными взносами, такие как 401 (k) s и 403 (b) s.В этих планах работодатель вносит фиксированную сумму на пенсионный счет работника на регулярной основе (обычно каждый чек). Сотрудник также часто вносит свой вклад. Работник инвестирует эти средства в широкий спектр инвестиционных инструментов. Эти планы имеют отсроченный налог и переносимы, так что, если человек устраивается на работу у другого работодателя, его 401 (k) идет вместе с ними. Поскольку сделанные инвестиции приносят реальную доходность, пенсионеры не страдают от инфляционных издержек традиционных пенсионеров.

Эти планы имеют отсроченный налог и переносимы, так что, если человек устраивается на работу у другого работодателя, его 401 (k) идет вместе с ними. Поскольку сделанные инвестиции приносят реальную доходность, пенсионеры не страдают от инфляционных издержек традиционных пенсионеров.