Какие выгоды получает государство, предоставляющее возможность регистрации оффшорных компаний на своей территории?

Большинство оффшорных юрисдикций — это маленькие страны с небольшим населением и ограниченными природными ресурсами. Очень часто оффшорные страны географически изолированы от остального мира и являются островными государствами. При этом многие оффшоры между собой постоянно конкурируют и предлагают все более лучшие условия при регистрации в виде снижения стоимости, скорости регистрации компаний и т. д. Постоянно какая-то оффшорная страна предлагает более лучшие условия, но проходит небольшой отрезок времени как иная оффшорная страна уже предлагает более лояльные предложения.

Соответственно для таких стран даже относительно небольшие суммы денежных вливаний могут изменить финансовую ситуацию страны к лучшему. Чаще всего основной доход в этих государствах был только от выращивания сахарного тростника, но сейчас его выращивание убыточно, хотя в 18 веке плантаторы сахарного тростника считались одними из самых богатых людей в мире, аналоги нынешним олигархам.

Видимая часть айсберга представлена прямыми обязанностями местных органов по регистрации оффшоров, за что взимаются ежегодные пошлины и выпуск дополнительных сертификатов. Крупные корпорации инвестируют свои капиталы в банки этих стран и проводят платежи по всему миру.

Даже ежегодная государственная пошлина в размере $ 100, умноженная на сотни тысяч зарегистрированных оффшорных компаний, не обременяющих инфраструктуру страны, дает миллионы дополнительных доходов в местный бюджет и рабочие места местному населению. Так, например, количество компаний, зарегистрированных на BVI, превысило более 1 000 000 компаний, при этом в самой стране проживает не более 22 тыс. людей.

Но невидимая часть айсберга гораздо больше. Это объем пошлин за профессиональные услуги местных нотариусов и регистрационных агентов, менеджеров и администраторов, прямо или косвенно вовлеченных в процесс регистрации оффшоров.

Оффшорный сектор может обеспечить рабочие места, образование, карьеру и доходы местных жителей. Доход от предоставления оффшорных услуг рождает спрос на качественные услуги телекоммуникации, офисные помещения, компьютерное оборудование и программное обеспечение, мебель и деловые поставки.

Предоставление оффшорных услуг значительно усиливает самоопределение страны — в частности, его способность выдерживать давление со стороны иностранных государств и международных организаций. Однако в последнее время идет давление со стороны ОЭСР на оффшоры и им приходится приводить свое законодательство к определенным стандартам.

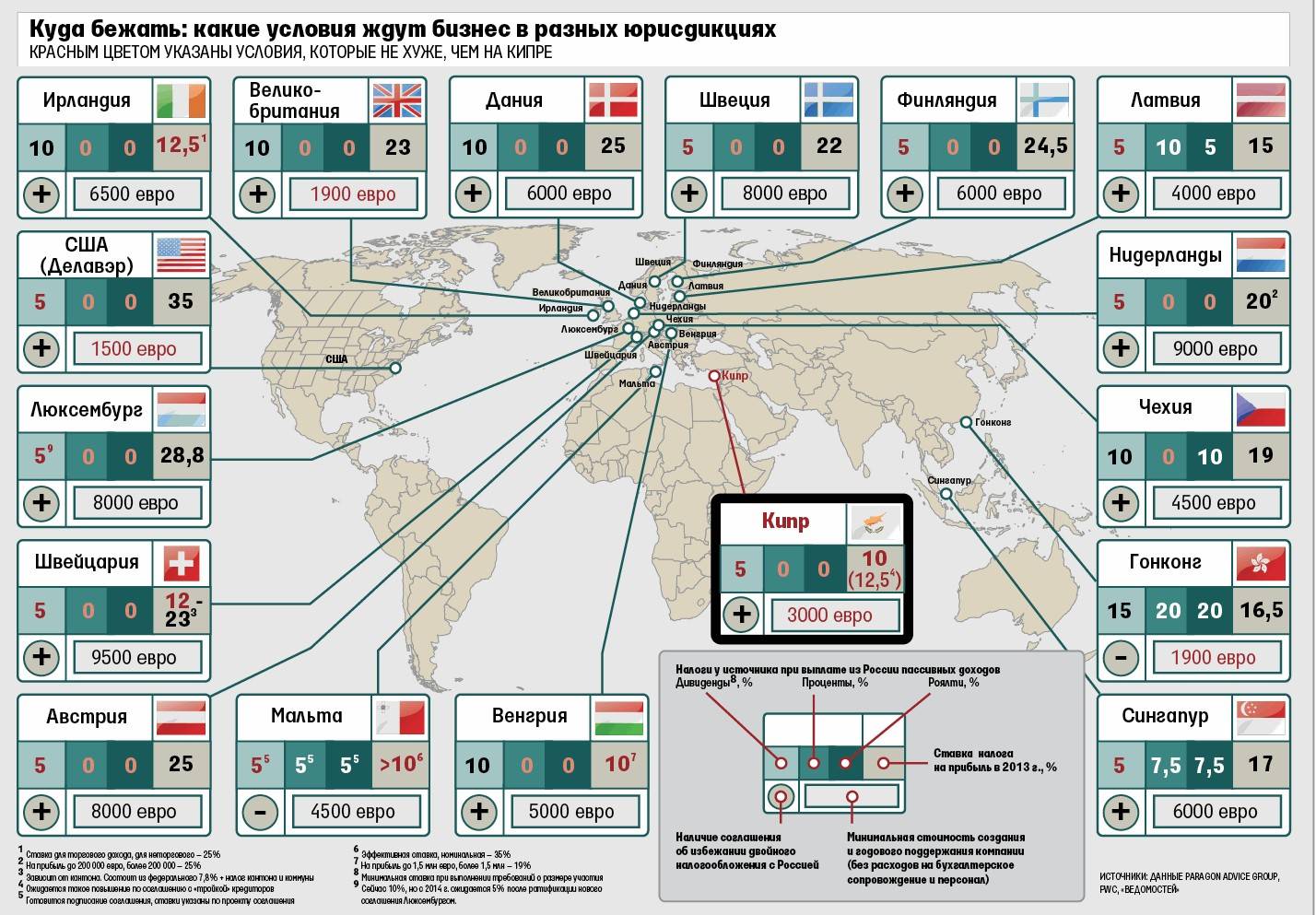

Кипр – не оффшорная территория – нет контроля цен

По состоянию на 06.02.2013 г.

В России существует несколько так называемых «черных списков»

Наибольшее значение имеет список Минфина России, который утвержден Приказом от 13 ноября 2007 г. N 108н (далее — Перечень) «Об утверждении перечня государств и территорий, предоставляющих льготный налоговый режим налогообложения и (или) не предусматривающих раскрытия и предоставления информации при проведении финансовых операций (оффшорные зоны)», и влияет на налогообложение российских компаний при получении дивидендов в соответствии с под. 1 п. 3 ст. 284 НК РФ.

До 21.08.2012 г. этот список содержал 42 территории, однако Приказ Минфина России от 21.08.2012 N 115н исключил п. 15. Республику Кипр из указанного списка с 1 января 2013 года.

Исключение Кипра из списка оффшорных территорий позволит применить 0% ставку к дивидендам, распределяемым кипрскими компаниями, в пользу российских компаний при соблюдении условий п.3 ст. 284 НК РФ .

Кроме того, сделки не будут приравниваться к сделкам между взаимозависимыми лицами и не будут признаваться контролируемыми для целей налогообложения, если стороной таких сделок будет компания-резидент Кипра (под.

Условием исключения Кипра из Перечня является ратификация Протокола от 07.10.2010 о внесении изменений в российско-кипрское Соглашение об избежании двойного налогообложения от 05.12.1998 (далее — Соглашение). Данный Протокол вступил в силу 02.04.2012 и начнет применяться 01.01.2013, т.е. с той же даты, когда вступит в силу Приказ Минфина России об исключении Кипра из Перечня.

Упомянутый Протокол, в частности, содержит новую редакцию статьи «Обмен информацией», которая направлена на повышение эффективности обмена информацией между налоговыми органами России и Кипра с целью улучшения качества налогового администрирования и контроля, а также статьи «Ограничение льгот» с целью пресечения злоупотреблений положениями Соглашения.

Кроме вышеуказанного списка в 2002 году Министерством по налогам и сборам был издан собственный список оффшорных территорий (Письмо МНС РФ от 27 марта 2002 г. №ФС-6-26/360 «Обмен информацией»). Этот документ содержит 2 списка: список стран, у которых нет договора с Россией об исключении двойного налогообложения или об обмене налоговой информацией (в настоящее время этот перечень стран устарел и не является исчерпывающим) и список оффшорных зон (25 территорий). Какие-либо санкции за операции с указанными территориями не предусмотрены.

Этот документ содержит 2 списка: список стран, у которых нет договора с Россией об исключении двойного налогообложения или об обмене налоговой информацией (в настоящее время этот перечень стран устарел и не является исчерпывающим) и список оффшорных зон (25 территорий). Какие-либо санкции за операции с указанными территориями не предусмотрены.

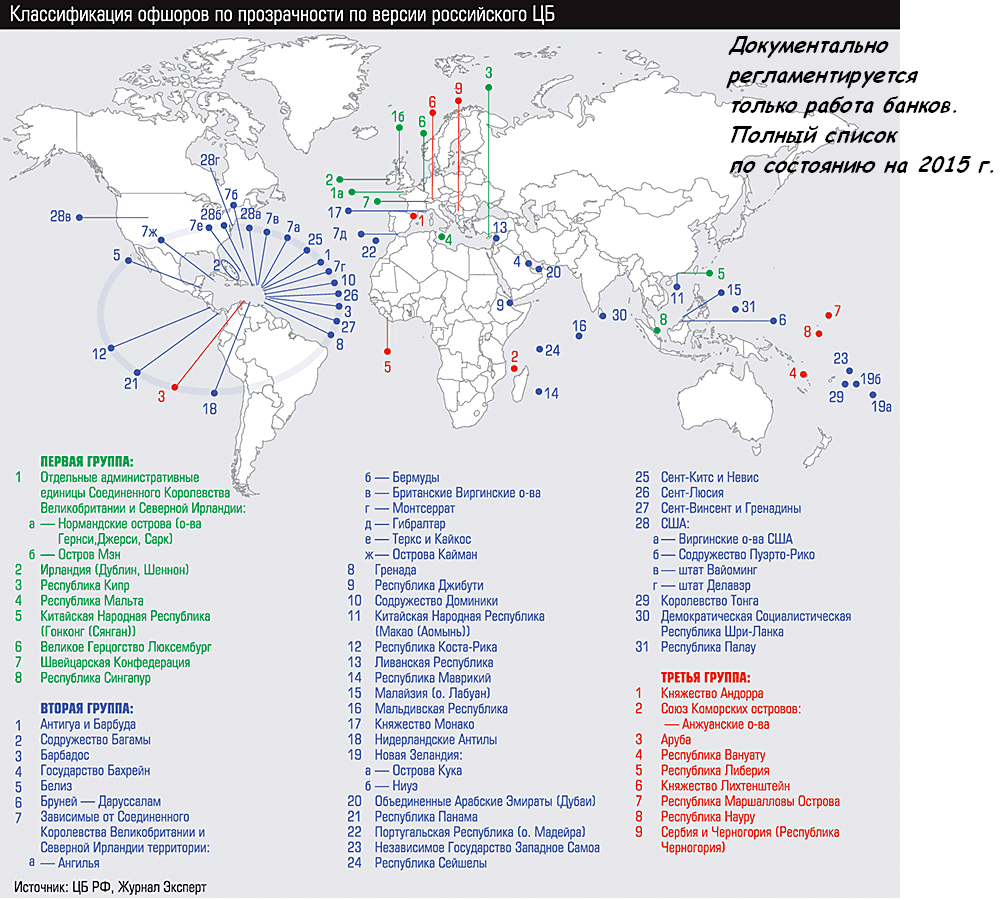

Также список оффшорных зон содержится в актах Центрального банка РФ, в соответствии с которым все оффшорные зоны разделены на три категории. Он используется исключительно в целях банковского регулирования. (Указание ЦБР от 7 августа 2003 г. №1317-У).

Проскурина Ольга Васильевна, руководитель направления

№ | Краткое название страны | Полное название страны | Цифровой код |

1. | Американское Самоа | Американское (Восточное) Самоа | 101 |

2. | Ангилья | Ангилья (Соединенное Королевство Великобритании и Северной Ирландии) | 102 |

3. | Андорра | Княжество Андорра | 103 |

4. | Антигуа и Барбуда | Антигуа и Барбуда | 104 |

5. | Аруба | Остров Аруба (Королевство Нидерланды) | 105 |

6. | Содружество Багамских островов | Содружество Багамских островов | 106 |

7. | Барбадос | Барбадос | 107 |

8. | Белиз | Белиз | 108 |

9. | Бермудские Острова | Бермудские Острова (Соединенное Королевство Великобритании и Северной Ирландии) | 109 |

10. | Британские Территории | Британская Территория в Индийском Океане (остров Чагос) | 110 |

11. | Бруней-Доруссалам | Государство Бруней-Доруссалам | 111 |

12. | Штат Вайоминг | Штат Вайоминг (Соединенные Штаты Америки) | 112 |

13. | Вануату | Республика Вануату | 113 |

14. | Виргинские Острова | Виргинские Острова (Соединенные Штаты Америки) | 114 |

15. | Британские Виргинские острова | Британские Виргинские Острова | 115 |

16. | Гватемала | Республика Гватемала | 116 |

17. | Гибралтар | Гибралтар (Соединенное Королевство Великобритании и Северной Ирландии) | 117 |

18. | Гонконг-Сянган | Специальный Административный район Гонконг-Сянган (Китайская Народная Республика) | 118 |

19. | Гренада | Гренада | 119 |

20. | Штат Делавэр | Штат Делавэр (Соединенные Штаты Америки) | 120 |

21. | Доминика | Содружество Доминики | 121 |

22. | Доминиканская Республика | Доминиканская Республика | 122 |

23. | Южная Георгия и Южные Сандвичевы Острова | Южная Георгия и Южные Сандвичевы Острова (Соединенное Королевство Великобритании и Северной Ирландии) | 123 |

24. | Джибути | Республика Джибути | 124 |

25. | Кайман | Острова Кайман (Соединенное Королевство Великобритании и Северной Ирландии) | 125 |

26. | Острова Кергелен | Острова Кергелен (Французская Республика) | 126 |

27. | Кипр | Республика Кипр | 127 |

28. | Кирибати | Республика Кирибати | 128 |

29. | Коста-Рика | Республика Коста-Рика | 129 |

30. | Острова Кука | Острова Кука (Новая Зеландия) | 130 |

31. | Лабуан | Федеральная Территория Лабуан (Малайская Федерация) | 131 |

32. | Либерия | Республика Либерия | 132 |

33. | Ливан | Ливанская Республика | 133 |

34. | Лихтенштейн | Княжество Лихтенштейн | 134 |

35. | Маврикий | Республика Маврикий | 135 |

36. | Остров Мадейра | Остров Мадейра (Республика Португалия) | 136 |

37. | Макао-Аоминь | Специальный Административный район Макао-Аоминь (Китайская Народная Республика) | 137 |

38. | Мальдивы | Мальдивская Республика | 138 |

39. | Мальта | Республика Мальта | 139 |

40. | Маршалловы Острова | Республика Маршалловы Острова | 140 |

41. | Монако | Княжество Монако | 141 |

42. | Монтсеррат | Монтсеррат (Соединенное Королевство Великобритании и Северной Ирландии) | 142 |

43. | Остров Мэн | Остров Мэн (Соединенное Королевство Великобритании и Северной Ирландии) | 143 |

44. | Науру | Республика Науру | 144 |

45. | Нидерландские Антилы | Нидерландские Антильские острова (Королевство Нидерланды) | 145 |

46. | Ниуэ | Ниуэ (Новая Зеландия) | 146 |

47. | Нормандский остров Гернси | Нормандский остров Гернси (Соединенное Королевство Великобритании и Северной Ирландии) | 147 |

48. | Нормандский остров Джерси | Нормандский остров Джерси (Соединенное Королевство Великобритании и Северной Ирландии) | 148 |

49. | Нормандский остров Олдерни | Нормандский остров Олдерни (Соединенное Королевство Великобритании и Северной Ирландии) | 149 |

50. | Нормандский остров Сарк | Нормандский остров Сарк (Соединенное Королевство Великобритании и Северной Ирландии) | 150 |

51. | Палау | Республика Палау | 151 |

52. | Панама | Республика Панама | 152 |

53. | Питкэрн | Острова Питкэрн (Соединенное Королевство Великобритании и Северной Ирландии) | 153 |

54. | Пуэрто-Рико | Пуэрто-Рико (Соединенные Штаты Америки) | 154 |

55. | Самоа | Независимое государство Самоа | 155 |

56. | Сан-Марино | Республика Сан-Марино | 156 |

57. | Острова Сейшелы | Республика Сейшельские Острова | 157 |

58. | Сен-Мартен (Синт-Мартен) | Сен-Мартен (Синт-Мартен) (Королевство Нидерланды) | 158 |

59. | Сент-Винсент и Гренадины | Сент-Винсент и Гренадины | 159 |

60. | Сент-Китс и Невис | Федерация Сент-Китс (Сент-Кристофер) и Невис | 160 |

61. | Сент-Люсия | Сент-Люсия | 161 |

62. | Теркс и Кайкос | Острова Теркс и Кайкос (Соединенное Королевство Великобритании и Северной Ирландии) | 162 |

63. | Тонга | Королевство Тонга | 163 |

64. | Уругвай | Восточная Республика Уругвай | 164 |

65. | Фиджи | Республика Фиджи | 165 |

66. | Филиппины | Республика Филиппины | 166 |

67. | Французская Полинезия | Французская Полинезия (Французская Республика) | 167 |

68. | Шри-Ланка | Демократическая Социалистическая Республика Шри-Ланка | 168 |

69. | Ямайка | Ямайка | 169 |

Оффшорные компании не допустят к тендерам на госзакупки

Комитет Госдумы по экономической политике, инновационному развитию и предпринимательству проголосовал за принятие в первом чтении законопроекта о контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд в части запрета на участие оффшорных компаний в закупках.

«В документе дополнен перечень требований к участникам госзакупок. Местом их регистрации не может быть оффшорная зона. Комиссия по осуществлению закупок обязана проверять эту норму. Если подобная информация будет выявлена, то комиссия отклоняет заявку такого участника и отстраняет его от участия в тендере», — сообщил председатель Комитета по экономической политике, инновационному развитию и предпринимательству Игорь Руденский Руденский

Игорь Николаевич

Депутат Государственной Думы избран по избирательному округу № 146 (Пензенский – Пензенская область)

.

«В случае принятия законопроекта, перечень оффшорных зон будет сформирован Минфином. В нем будут указаны территории, предоставляющие налоговые льготы или не раскрывающие информацию «при проведении финансовых операций». В настоящее время действует «список», куда входят 40 офшорных зон, утвержденный приказом Минфина в 2007 году. Данный законопроект реализует задачи по деофшоризации российской экономики, в частности по «закрытию доступа оффшорным компаниям к исполнению госконтрактов и контрактов структур с госучастием», поставленные Президентом России Владимиром Путиным в послании Федеральному собранию», — сообщил Игорь Руденский

Игорь Николаевич

Депутат Государственной Думы избран по избирательному округу № 146 (Пензенский – Пензенская область)

.

мировой опыт и российские реалии – Картина дня – Коммерсантъ

Цель ситуационного анализа — сформулировать с учетом мирового опыта оптимальные подходы к офшорам в экономической политике России. Разработка сценария ситуационного анализа, экспертное обсуждение и подготовка его обобщенного результата проводились под руководством академика Евгения Примакова.

Предназначение Центра ситуационного анализа (ЦСА) Российской академии наук — экспертная оценка актуальных проблем современного мирового развития и разработка соответствующих рекомендаций для российской политики. ЦСА функционирует в рамках Отделения глобальных проблем и международных отношений РАН (академик-секретарь — Александр Дынкин), опирается в своей деятельности на потенциал академических институтов и других аналитических структур. Научным руководителем ЦСА является академик Евгений Примаков, директором — академик Владимир Барановский.

Офшоры представляют собой широко распространенное явление в современной экономике*. В его основе — с этим согласились практически все эксперты — лежит противоречие между растущей глобализацией и сохраняющимися различиями в условиях хозяйствования, экономическом и политическом статусе различных государств и регионов.

В его основе — с этим согласились практически все эксперты — лежит противоречие между растущей глобализацией и сохраняющимися различиями в условиях хозяйствования, экономическом и политическом статусе различных государств и регионов.

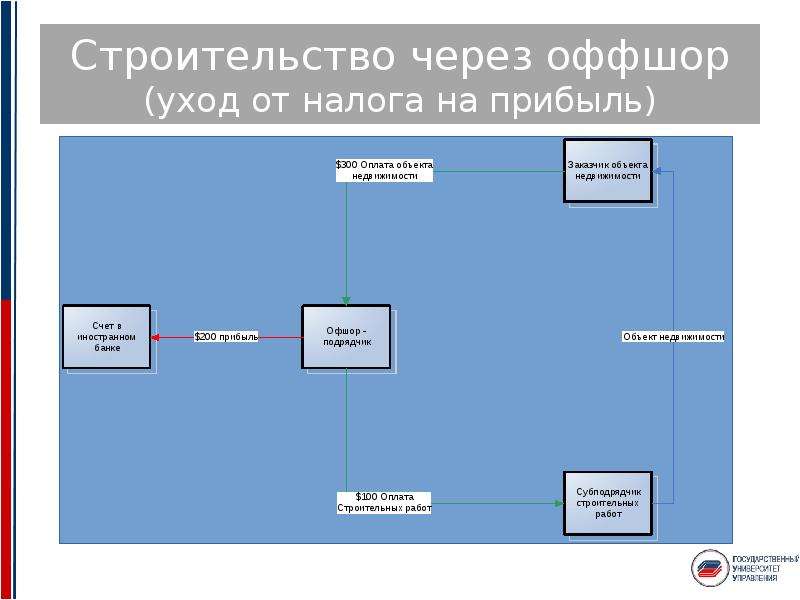

Вместе с тем офшоризация мировой экономики порождает комплекс противоречий, обусловленных существованием юрисдикций с нулевым или номинальным уровнем налогов, низкой информационной прозрачностью, ограничениями в обмене налоговой информацией. Офшорные компании (банки) концентрируют и распределяют между бенефициарами денежные потоки и прибыли, полученные за пределами офшора (трансфертное ценообразование, оплата «консультационных услуг», проценты по займам, выданным из офшора, и т.п.). За бенефициарами закрепляются права на имущество и бизнес, находящиеся в других странах. При этом имена реальных собственников закрываются, крайне низки регулятивные требования, обязательная отчетность может отсутствовать, данные о компании (в т. ч. уставные документы) недоступны в публичных реестрах.

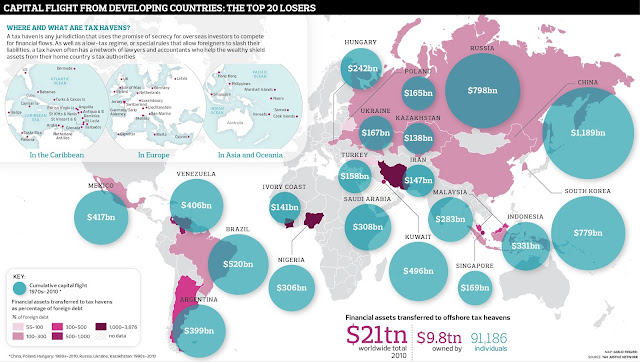

О роли офшоров в мировой экономике можно судить по их удельному весу в глобальном богатстве. В 2010 г. стоимость глобальных активов под управлением финансовых институтов в офшорах составляла 7,8 трлн долл., т. е. 6,4% от общей величины глобального богатства, которая оценивалась в 121,8 трлн долл.

Офшоризация мировой экономики протекала ускоренным темпом в 1990-е годы и вплоть до мирового кризиса. Хотя последний оказал сдерживающее воздействие на развитие данной тенденции, общее количество офшорных компаний не сократилось. А возобновившийся в посткризисный период рост международного движения капиталов и мировых финансовых активов вновь приводит к увеличению масштабов офшоризации.

Вместе с тем сегодня процесс этот несколько замедлился — что объясняется как слабостью посткризисного роста, так и ужесточением законодательства по офшорам на волне повышенного внимания к ним в Европе и Северной Америке. Уход капитала в офшоры обходится бюджетам в 3,1 трлн долл., что составляет примерно полпроцента мирового ВВП. В этих условиях стали громче звучать голоса противников офшоризации. Речь идет об установлении боле строгих правил регулирования в отношении офшоров — путем сокращения налоговых льгот, сужения каналов трансграничной миграции налоговых доходов и утечки капиталов, обязательного раскрытия информации об основных бенефициарах офшорных компаний и т. п.

В этих условиях стали громче звучать голоса противников офшоризации. Речь идет об установлении боле строгих правил регулирования в отношении офшоров — путем сокращения налоговых льгот, сужения каналов трансграничной миграции налоговых доходов и утечки капиталов, обязательного раскрытия информации об основных бенефициарах офшорных компаний и т. п.

Однако объективная потребность в офшорах, подчеркивалось на ситанализе, остается. Эксперты прогнозируют, что в условиях большей прозрачности не только сохранятся, но и повысятся такие приоритеты офшорной активности, как:

повышение обеспеченности мировой экономики капиталом;

ускорение оборота финансовых активов в международном масштабе, их более эффективное использование;

снижение рисков путем перемещения капитала в экономически стабильные и безопасные страны.

Сформировавшаяся в конце 2000-х гг. тенденция к усилению регулирования отношений с офшорами, поддержанная на уровне «Группы двадцати», опирается на три ключевых аргумента:

низкие налоги в офшорах подрывают налоговую базу стран, резиденты которых пользуются этим услугами;

возможность совершения анонимных операций создает предпосылки для отмывания в офшорах нелегальных доходов и финансирования терроризма;

слабое регулирование финансовых сделок повышает риск неконтролируемых потоков «горячих денег», дестабилизирующих глобальную финансовую систему.

Однако, по мнению экспертов, несмотря на критическую риторику последних лет, экономически развитые страны продолжают активно использовать услуги как зарубежных, так и «внутренних» офшоров (территорий с особым правовым и налоговым статусом) для расширения рынков и повышения конкурентоспособности. Увеличивает использование офшоров в целях внешнеэкономической экспансии и Китай.

Национальная политика в отношении офшоров во многом зависит от баланса издержек и выгод для каждой конкретной страны, от того как решаются противоречия между интересами государства и бизнеса.

Американские ТНК — наиболее активные (после английских компаний) пользователи услуг офшоров. 83 из 100 крупнейших американских корпораций, акции которых обращаются на бирже, имеют дочерние компании в офшорах.

В настоящее время корпорации обязаны раскрывать только информацию, касающуюся их «значительных», т. е. наиболее крупных филиалов. По имеющимся данным, в 2004 г. средняя эффективная ставка по уплаченным ими налогам на официально показанные доходы составила 2,3%, тогда как номинальная ставка федерального налога на доход корпораций составляет 35%. Казначейство США оценивает размер «налоговой разницы» за счет ухода от налогов в офшоры в диапазоне от 43 млн долл. до 123 млн долл. в год.

Казначейство США оценивает размер «налоговой разницы» за счет ухода от налогов в офшоры в диапазоне от 43 млн долл. до 123 млн долл. в год.

Нынешняя администрация США взяла курс на ужесточение офшорного регулирования. Поставлена задача: новациями в налоговом законодательстве закрыть для корпораций и физических лиц возможность не только нелегального, но и легального ухода от налогообложения в офшорах. В мае 2010 г. принят Закон о налоговой дисциплине в отношении зарубежных счетов*. В феврале 2012 г. соглашение по совместному проведению в жизнь его положений заключено с Францией, Германией, Италией, Испанией и Великобританией. Предусматривается взаимное предоставление отчетности и обмен информацией соответствующими национальными службами. Введение этого закона затронет интересы и российских банков.

В целом основные положения принятых и предлагаемых законопроектов сводятся к следующему.

Американским гражданам вменяется в обязанность декларировать инвестиции и доходы независимо от страны их происхождения.

Устанавливается презумпция виновности компаний, в соответствии с которой им придется доказывать, что они не скрывали свои доходы с помощью офшоров от налоговых ведомств (в настоящее время вину корпораций должно доказывать государство).

Использование офшора допускается, если сделка имеет существенную «неналоговую цель», т. е. направлена на развитие бизнеса.

Вводятся санкции против иностранных юрисдикций и финансовых институтов, препятствующих сбору налогов в американскую казну.

В феврале 2012 г. Белым домом опубликован Проект налоговой реформы для коммерческого сектора (The President`s Framework for Business Tax Reform). В части, относящейся к реформе системы налогообложения иностранных операций, предлагается несколько новаций:

введение обязательного налогообложения прибылей американских корпораций, полученных за рубежом, отмена существующей отсрочки уплаты этого налога до репатриации прибыли;

отмена налоговых вычетов при выводе производства за рубеж и введение новых стимулов для возвращения производства в США;

меры по уменьшению мотивации компаний к перемещению прибылей и активов за рубеж.

После того как на уровне ОЭСР в 2009 г. были сформулированы новые критерии в отношении информационной открытости офшорных территорий, многие из них заключили с США требуемые двусторонние соглашения. Существовавшие ранее соглашения об избежании двойного налогообложения с офшорными юрисдикциями были пересмотрены. По состоянию дел на 30 апреля 2011 г. подписано 143 соглашения с 90 торговыми партнерами, включая 27 соглашений об обмене информацией, 49 соглашений об оказании юридической поддержки*.

Из ста британских компаний с наибольшей капитализацией, включенных в листинг Лондонской фондовой биржи, лишь две не пользуются услугами офшоров. Остальные имеют более 8 тыс. дочерних структур в офшорах по всему миру. Английские территории Джерси, Гернси, остров Мэн имеют статус налоговых гаваней уже несколько веков.

По имеющимся расчетам, ежегодные налоговые убытки страны в результате использования офшоров составляют порядка 18,5 млн ф. ст. Из них 11,5 млн ф. ст. обусловлены легальной оптимизацией налоговых выплат. Остальные 7 млн ф. ст.— это недополученные доходы государства в результате незаконного уклонения от уплаты налогов.

Остальные 7 млн ф. ст.— это недополученные доходы государства в результате незаконного уклонения от уплаты налогов.

В качестве средства борьбы с финансовыми нарушениями в офшорах используются прежде всего соглашения об обмене налоговыми данными. Одновременно Великобритания, стремясь создать привлекательные альтернативы офшорам, улучшает налоговый режим для бизнеса. С апреля 2011 г. ставка корпоративного налога для крупных компаний понизилась с 28% до 26% и будет снижаться и дальше до 23%. Для малого бизнеса ставка сократилась с 21% до 20%.

Механизм преследования лиц c незадекларированными капиталами и доходами в офшорах позволяет «добровольно» урегулировать налоговые претензии — либо единовременно (путем одноразовой уплаты налога windfall tax), либо постепенно при полном раскрытии банковской информации.

В странах континентальной Европы проблема офшоризации экономики менее остра в сравнении со странами англосаксонской модели капитализма. Большинство европейских компаний имеет дело с так называемыми «мягкими» оффшорами, такими как Кипр или Гибралтар, а то и вообще «белыми» (иначе говоря, респектабельными) офшорами — например, Люксембургом и Мальтой.

Более актуальной для стран континентальной Европы является проблема утечки капиталов частных лиц через офшоры.

Германия, являясь мировым лидером по количеству соглашений об избежании двойного налогообложения (136 по состоянию на май 2011 г.), все больше принуждает офшорные юрисдикции к заключению соглашений об обмене налоговой информацией. Действенной (хотя и подвергаемой критике во внутриполитических дебатах) мерой борьбы с укрывательством капиталов в европейских офшорах стала покупка земельными и федеральным правительствами «пиратских» компакт-дисков с данными о счетах в соответствующих банках.

Во Франции отсутствует специальное законодательство о банковской тайне. Банки ежемесячно сообщают о фактах открытия и закрытия счетов, суммах полученных процентов и доходах от капитала. Любую другую информацию налоговые органы могут получать от банков по запросу. Налоговая служба ведет централизованную базу данных обо всех открытых счетах.

Специфика политики отдельных европейских стран по офшорам во многом определяется состоянием финансовой дисциплины в экономике. Например, Италия, несмотря на детальное офшорное законодательство, лидирует как по доле теневой экономики в ВВП, так и по масштабам нелегального вывоза капитала. А в странах Северной Европы, несмотря на высокий уровень налогообложения, использование офшорных «серых» и «черных» схем практикуется в гораздо меньшей степени. Так, Норвегия изымает до 80% доходов от добычи нефти и газа (в России данный показатель в 2 раза ниже) — но при этом иностранных нефтяников привлекают в страну четкие, понятные всем и неменяющиеся условия, практическое отсутствие коррупции, эффективная господдержка крупных проектов.

Например, Италия, несмотря на детальное офшорное законодательство, лидирует как по доле теневой экономики в ВВП, так и по масштабам нелегального вывоза капитала. А в странах Северной Европы, несмотря на высокий уровень налогообложения, использование офшорных «серых» и «черных» схем практикуется в гораздо меньшей степени. Так, Норвегия изымает до 80% доходов от добычи нефти и газа (в России данный показатель в 2 раза ниже) — но при этом иностранных нефтяников привлекают в страну четкие, понятные всем и неменяющиеся условия, практическое отсутствие коррупции, эффективная господдержка крупных проектов.

Японское законодательство рассматривает офшоры не как средство оптимизации налогов, а как операционную базу для обслуживания зарубежной сети и иностранных клиентов, выпуска ценных бумаг, покупки активов, слияний и поглощений, организации аутсорсинга, а также для валютных операций за границей. К оттоку капитала через офшоры относятся как к неизбежному и даже необходимому аспекту глобализации японского предпринимательства — поскольку перенос производственных и сбытовых операций за границу стимулирует разработку новых технологий и работу над созданием новых экспортных ресурсов.

Отсюда специфика японского регулирования офшоров: направлять движение капитала за границу, не допуская свободного хода финансовых потоков из офшорных зон в Японию. Для физических лиц — резидентов доступ на офшорный рынок практически закрыт, а для юридических лиц установлены особые процедуры. Со счетов в офшорных банках можно переводить на рынок Японии не больше 5% активов в день. Это прежде всего инструмент контроля за тем, чтобы переводимые суммы не попадали к резидентам. Для перевода на счета нерезидентов в Японии офшорные банки должны предоставлять налоговикам планы использования этих средств.

За тем, чтобы офшоры не использовались для финансовых махинаций, следят не только налоговые власти, но и Агентство финансовых услуг, ведущее мониторинг деятельности всех частных финансовых учреждений Японии. Такие махинации — большая редкость, и каждый случай вызывает шумный публичный скандал.

В политике страны в отношении офшоров в последнее время параллельно развиваются две тенденции. С одной стороны, совершенствуются правовые условия движения капитала между Южной Кореей и офшорами. Власти выдвинули концепцию превращения страны в региональный финансовый хаб; в эту перспективу вписывается идея формирования собственных офшоров. С другой стороны, усиливаются репрессивные меры против лиц и компаний, скрывающих свои доходы от налогообложения.

С одной стороны, совершенствуются правовые условия движения капитала между Южной Кореей и офшорами. Власти выдвинули концепцию превращения страны в региональный финансовый хаб; в эту перспективу вписывается идея формирования собственных офшоров. С другой стороны, усиливаются репрессивные меры против лиц и компаний, скрывающих свои доходы от налогообложения.

Предусматривается также расширение сотрудничества с заинтересованными государствами и международными организациями. В августе 2010 г. Южная Корея и США договорились о совместных действиях по предотвращению незаконного уклонения от налогов. Подписан ряд договоров об обмене налоговой информацией (с Панамой, Багамскими, Виргинскими и Каймановыми островами), соответствующих стандартам прозрачности ОЭСР. Достигнуто соглашение о расширении сотрудничества в области финансового мониторинга с Швейцарией и Малайзией.

Китайские компании широко используют офшорные территории как часть стратегии внешнеэкономической экспансии. В 2004–2010 гг. объем прямых иностранных инвестиций в офшоры увеличился почти в 12 раз. Офшорами пользуются большинство крупнейших компаний; в отличие от российской практики, эта деятельность осуществляется в рамках государственных программ зарубежных инвестиций. Валютный контроль за движением капиталов сохраняется, и планов по его либерализации пока нет.

объем прямых иностранных инвестиций в офшоры увеличился почти в 12 раз. Офшорами пользуются большинство крупнейших компаний; в отличие от российской практики, эта деятельность осуществляется в рамках государственных программ зарубежных инвестиций. Валютный контроль за движением капиталов сохраняется, и планов по его либерализации пока нет.

Цель использования офшоров — повышение конкурентоспособности китайского промышленного экспорта и зарубежное инвестирование в инфраструктуру и добычу сырья, а также обретение более широкого доступа к производственным сферам и финансовым ресурсам, являющимся предметом специального регулирования. Так, создание совместного предприятия делает возможным доступ к отраслям китайской промышленности, закрытым для иностранных компаний, а также к финансовым средствам китайских банков. Имеют значение доступ к гонконгским финансовым средствам (прямое кредитование, привлечение финансовых средств, номинированных в юанях, выпуск юаневых бондов на Гонконгской бирже), равно как листинг на зарубежных биржах китайских компаний, работающих в закрытых для иностранцев отраслях китайской экономики.

В то же время фактор налоговой экономии при осуществлении прямых иностранных инвестиций теряет свою актуальность, т. к. в 2010 г. для совместных предприятий были отменены налоговые вычеты.

Широкое распространение получает использование офшоров состоятельными китайцами. Согласно исследованию, которое провел в 2011 г. China Construction Bank, офшоры используют более 22% китайцев, обладающих состоянием свыше 7 млн долл. (для тех, чье состояние превышает 50 млн долл., этот показатель составляет более 70%).

Потери китайского бюджета от использования национальными компаниями офшорных схем не оценивались в т. ч. потому, что на данном этапе движение капитала воспринимается как одно из направлений интеграции Китая в мировую экономику и происходит под контролем государства.

Большое внимание китайские регуляторы уделяют использованию офшорных схем физическими лицами. Потери бюджета в связи с этим достаточно серьезны. По оценкам Центробанка Китая, в 1990–2010 гг. от 16 тыс. до 18 тыс. коррупционеров покинули Китай и вывели из страны более 120 млн долл., в т. ч. с использованием офшорных компаний.

до 18 тыс. коррупционеров покинули Китай и вывели из страны более 120 млн долл., в т. ч. с использованием офшорных компаний.

Китай имеет более 120 соглашений об обмене налоговой информацией, в том числе с основными офшорными территориями. Это позволяет достаточно успешно выявлять схемы уклонения от налогов.

Контроль в отношении офшоров сочетается с определенной гибкостью. В 2011 г. китайским компаниям было разрешено оставлять прибыль на офшорных банковских счетах без ограничений по времени и сумме.

Особое место в политике, касающейся офшоров, принадлежит Гонконгу. В 2011 г. объем осуществленных через него торговых сделок превысил 300 млн долл. (что составило пятикратное увеличение по сравнению с предшествовавшим годом). Юань стал третьей по объему использования в регионе валютой после гонконгского и американского долларов.

В ряде случаев Китай активно использует Гонконг для офшорной торговли юанем в качестве политического инструмента. Программу «юаневого квалифицированного иностранного институционального инвестора», действующую в отношении Гонконга, планируется распространить на Тайвань с целью более глубокой интеграции острова в экономику КНР.

Гонконг имеет более 40 соглашений об обмене налоговой информацией и исключении двойного налогообложения, в т. ч. с такими офшорными территориями, как Джерси, Макао, Маврикий, Люксембург.

Среди стран, лидирующих по прямым иностранным инвестициям в Гонконге,— Китай, США, Япония, Великобритания. Китай и Великобритания входят и в число главных реципиентов гонконгских капталов. Таким образом, Гонконг служит как бы «перевалочной базой» по обмену капиталами между Китаем и остальным миром.

После кризиса 2008–2009 гг. международные организации заняли достаточно жесткую позицию, направленную на то, чтобы заставить офшоры выполнять международные стандарты налоговой прозрачности.

Такие стандарты, утвержденные в специальном документе ОЭСР в 2009 г., требуют от национальных правительств проявлять готовность к обмену налоговой информацией по запросу страны-партнера. В информационный пакет включаются бухгалтерская отчетность, банковская информация (независимо от действия банковской тайны), информация о владении собственностью. Одновременно предусматривается защита конфиденциальности полученной информации и ее использование в строго ограниченных целях. По данным ОЭСР, к настоящему времени более 90 стран приняли на себя обязательства соответствовать этим стандартам.

Одновременно предусматривается защита конфиденциальности полученной информации и ее использование в строго ограниченных целях. По данным ОЭСР, к настоящему времени более 90 стран приняли на себя обязательства соответствовать этим стандартам.

Важным инструментом воздействия на офшоры стала публикация с 2009 г. трех списков: «черного», «серого» и «белого», в которых страны квалифицируются в зависимости от их готовности соответствовать международным стандартам налоговой прозрачности.

На сегодняшний день в «черном списке» ОЭСР нет ни одной юрисдикции. «Серый список» в сентябре 2009 г. включал в себя 40 стран — в основном классические офшоры, но также налоговые преференциальные режимы (такие как Лихтенштейн, Андорра) и финансовые центры (как, например, Сингапур, Швейцария). Сегодня в нем осталось лишь две страны — остальные приняли на себя необходимые обязательства по обеспечению налоговой прозрачности и были исключены из списка. «Белый список» первоначально содержал в основном налоговые юрисдикции, не имеющие льготных налоговых режимов (в т. ч. Россию), но теперь включает и классические офшоры, которые смогли заключить 12 соглашений об обмене информацией, соответствующей стандартам налоговой прозрачности.

ч. Россию), но теперь включает и классические офшоры, которые смогли заключить 12 соглашений об обмене информацией, соответствующей стандартам налоговой прозрачности.

Офшорные зоны в своем большинстве идут на принятие требований ОЭСР и берут на себя обязательства в отношении налоговой прозрачности, хотя борются за сохранение своего права на нулевую либо пониженную налоговую ставку. С 2009 г. в мире было заключено более 700 договоров об обмене налоговой информацией. Как показала практика, давление на офшоры со стороны международных организаций может быть достаточно эффективным.

С налоговыми офшорами развитые страны подписывают, как правило, только соглашения об обмене налоговой информацией. Соглашения об избежании двойного налогообложения считаются непродуктивными, т. к. в этом случае легализуется возможность заплатить налог по более низкой ставке, а также использовать «серые» налоговые схемы. Россия, отмечалось на ситуационном анализе, в этом отношении стоит особняком — из имеющихся у нее более 80 международных налоговых соглашений нет ни одного соглашения об обмене налоговой информацией с офшорами.

Об ужесточении позиции международного сообщества в отношении уклонения от уплаты налогов свидетельствует и недавнее решение ФАТФ*. В феврале 2012 г. ФАТФ приняла рекомендации, которые позволяют относить неуплату налогов к отмыванию денег. Поскольку международные стандарты противодействия отмыванию денег обязательны для государств—членов ФАТФ (в том числе для России), данное решение значительно расширяет возможности в области расследования и правоприменения по налоговым преступлениям с использованием офшоров.

В целом позиция международных организаций была оценена экспертами как соответствующая интересам России.

В России, как и в других странах, офшоры создают комплекс противоречий между интересами государства и бизнеса. Государство из-за использования офшоров несет налоговые убытки и риски утраты контроля над стратегическими активами. Экономика теряет значительные финансовые ресурсы, которые уходят в офшорные банки.

В то же время эксперты пришли к выводу, что мотивация и характер использования офшоров российским бизнесом имеют и существенные отличия от мировой практики.

Во-первых, для российских компаний главная мотивация — не только минимизация налоговых платежей (как это имеет место в других странах), но и защита бизнеса и прав собственности от криминального и чиновничьего рейдерства. Особенно остра эта проблема для регионального бизнеса. Именно поэтому наибольшей популярностью у нашего бизнеса пользуются офшорные юрисдикции, функционирующие на основе английского права, позволяющие структурировать сложные сделки и обеспечивать контроль над собственностью, находящейся в России.

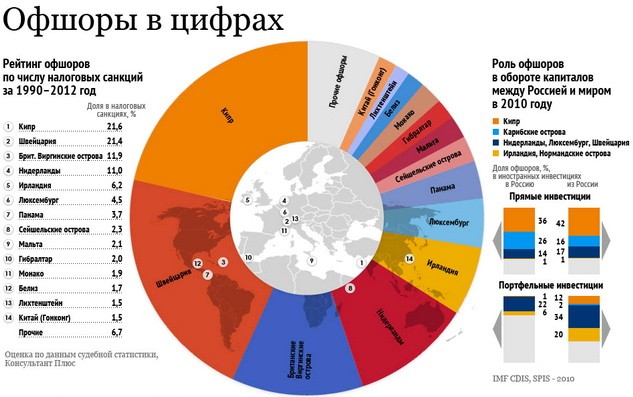

Во-вторых, доля офшоров в экспорте и импорте прямых инвестиций в десятки раз выше, чем в других странах. Так, например, в Германии и Франции доля офшоров в накопленных прямых инвестициях за рубежом составляет соответственно 1,9% и 2,3%. У нас доля Кипра в экспорте прямых инвестиций — свыше 40%, других офшоров — 15–20%. Схожая ситуация и по притоку прямых иностранных инвестиций. Т. е. во многом участие России в международном обмене прямыми инвестициями обеспечивается преимущественно деньгами российского происхождения.

В-третьих, настораживает существенная доля экспорта нефти, металлов, леса и удобрений, осуществляемого через офшоры. Конечно, многие экспортеры сырья используют в качестве посредников международных трейдеров. Но у нас здесь явный перебор, заложенный еще в 1990-е годы. Сопоставление данных внешнеторговой статистики России и статистики импортеров показывает не только значительную разницу в географии и объемах торговых потоков, но и в удельной стоимости сырья на границе России и на границах конечных потребителей нашей продукции. Такая разница может, по мнению ряда экспертов, свидетельствовать об использовании через офшоры двойных контрактов по экспорту.

Негативные проявления в связи с российской практикой использования офшоров определяются рядом факторов — характером проведенной в 1990-е годы приватизации, слабостью российской банковской системы, неразвитостью фондового рынка, значительными масштабами теневого сектора и коррупции. Вместе с тем, подчеркивалось на ситанализе, в некоторых отношениях офшоры оказываются важным элементом функционирования экономики.

Они необходимы ориентированному на внешние рынки крупному бизнесу, поскольку позволяют легче решать вопросы привлечения иностранных инвестиций и кредитов, создавать более эффективную юридическую базу разрешения споров и т. п.

В ряде случаев без офшорных компаний вряд ли возможно реализовать крупные международные проекты — такие, например, как экспортные газопроводы «Голубой поток» или «Северный поток».

Использование офшоров в какой-то мере оправдано при проведении сделок слияния/поглощения, проведении IPO на зарубежных финансовых рынках, при размещении заказов на морские суда, при экспорте сложного оборудования, в т. ч. спецтехники, с целью минимизировать правовые риски и риски неплатежа. Это, по мнению экспертов, соответствует имеющейся мировой практике (показательным примером может служить компания «Боинг», имеющая свой экспортный хаб на Каймановых островах).

Создание офшорных расчетных центров как формы финансового аутсорсинга может быть целесообразным при реализации долгосрочных контрактов (например, по поставкам газа в Европу, тем более когда они частично заложены под полученные ранее кредиты от западных банков).

Издержки усиливающейся офшоризации российского бизнеса состоят не только в недополученных налоговых поступлениях и легализации незаконных доходов. Главные угрозы, с которыми сталкивается государство, связаны с риском утраты контроля над стратегическими активами в ТЭКе, металлургии, машиностроении, оборонных производствах и, следовательно, потерей управляемости экономикой, регулирования платежного баланса и инвестиционного процесса.

Ключевую роль в устранении связанного с офшоризацией негатива будет играть кардинальное улучшение условий ведения бизнеса в России. При этом российская офшорная политика, по мнению всех экспертов, не должна быть сфокусирована на введении жестких запретительных мер. Их результатом — при действующем режиме движения капиталов — будет только усиление нелегальной утечки капиталов и возрастание рисков при осуществлении иностранных инвестиций в Россию.

Эксцессы администрирования в связи с офшорами способны подорвать наши конкурентные позиции. Чрезмерные ограничения могут «вывести из игры» российские компании в условиях, когда офшоры будут оставаться объектом и инструментом международной конкуренции. Не запрещение, а повышение прозрачности офшорной деятельности — таким должен быть главный вектор курса на преодоление ее издержек и рисков. Для этого нужна постоянная, кропотливая работа российских регуляторов с офшорными юрисдикциями, как это делается в других странах.

Не запрещение, а повышение прозрачности офшорной деятельности — таким должен быть главный вектор курса на преодоление ее издержек и рисков. Для этого нужна постоянная, кропотливая работа российских регуляторов с офшорными юрисдикциями, как это делается в других странах.

Понятно, что надо активизировать борьбу с криминальными и полукриминальными схемами. Однако законопослушный бизнес не должен становиться жертвой антиофшорной кампании. При этом целесообразность использования офшоров, если оно не носит криминального характера, должна определяться только самой бизнес-структурой, а не каким-то регулирующим органом, не отвечающим за результаты ее деятельности.

На основе такого подхода, полагают эксперты, вывод российской экономики из «офшорной тени» — вполне решаемая задача.

1. Эксперты единодушны в том, что регулирование офшоров в российском законодательстве устарело и должно быть скорректировано с учетом принятых в последние годы в мировой практике мер.

2. Большинство экспертов подчеркивало, что все заключенные Россией соглашения с внешними партнерами в области налогов — исключительно об избежании двойного налогообложения. Нет ни одного соглашения об обмене налоговой информацией с офшорами. А именно такие соглашения в современной мировой практике — основной инструмент вывода деятельности компаний из «офшорной тени».

Большинство экспертов подчеркивало, что все заключенные Россией соглашения с внешними партнерами в области налогов — исключительно об избежании двойного налогообложения. Нет ни одного соглашения об обмене налоговой информацией с офшорами. А именно такие соглашения в современной мировой практике — основной инструмент вывода деятельности компаний из «офшорной тени».

Следовательно, первым шагом должно стать заключение с офшорами соглашений об обмене информацией. Это позволит получить достоверную картину офшорной деятельности российских компаний. В противном случае разрабатываемые в настоящее время антиофшорные меры не будут эффективными. Следующим шагом могли бы стать рекомендации бизнесу переводить активы в офшорные юрисдикции, с которыми заключены соглашения об обмене налоговой информацией по модели транспарентности, выработанной ОЭСР.

3. Часть экспертов предложила распространить контроль государства на компании российского происхождения, зарегистрированные в офшорах. По сути, это означало бы введение в российское законодательство элемента экстерриториальности. Офшорная компания российского происхождения должна будет выполнять требования российского законодательства по отчетности и предоставлению информации об участниках компании (акционеры, вкладчики, выгодоприобретатели), если эта компания отвечает хотя бы одному из следующих критериев: учреждена по российским законам, имеет местом нахождения Российскую Федерацию, осуществляет основную деятельность на территории Российской Федерации.

Офшорная компания российского происхождения должна будет выполнять требования российского законодательства по отчетности и предоставлению информации об участниках компании (акционеры, вкладчики, выгодоприобретатели), если эта компания отвечает хотя бы одному из следующих критериев: учреждена по российским законам, имеет местом нахождения Российскую Федерацию, осуществляет основную деятельность на территории Российской Федерации.

Такие шаги были бы аналогичны законам в отношении офшоров, принятым в последнее время рядом развитых стран, в частности США (Закон 2010 г. «О налоговой дисциплине в отношении зарубежных счетов»).

В то же время другие участники ситуационного анализа высказали сомнения в действенности указанной меры. В случае США реализация принципа экстерриториальности, по сути дела, обеспечена их возможностью действовать с позиции силы, что для России пока нереально.

4. Поддержку получило предложение активизировать участие России в международном сотрудничестве по повышению прозрачности офшоров. Такое сотрудничество будет связано и с определенными обязательствами для России по раскрытию информации о крупных российских компаниях.

Такое сотрудничество будет связано и с определенными обязательствами для России по раскрытию информации о крупных российских компаниях.

5. Предложено пойти на формирование «черного списка» зарубежных банков, в частности прибалтийских, участвующих в сомнительных финансовых схемах с российскими компаниями и банками. Эти меры полностью соответствовали бы мировой практике.

6. Не было достигнуто согласия по предложению ввести особый офшорный режим для российских компаний с государственным участием. По мнению большинства экспертов, госкомпании, как это принято во всем мире, должны работать в той же коммерческой среде, что и частные.

7. Некоторые эксперты подняли вопрос о создании собственной международной офшорной зоны в Калининградской области. Но такое предложение не было поддержано большинством участников. Высказывались сомнения насчет конкурентоспособности такой зоны. Вопрос требует дальнейшего изучения.

8. Единодушную поддержку получило предложение о более широком привлечении бизнеса к обсуждению мер по выводу российской экономики из офшорной тени.

Австралийская антарктическая территория | Геонауки Австралия

Территориальные районы Антарктиды.

© Австралийский антарктический отдел.

Австралийская антарктическая территория, расположенная от 60 ° южной широты до Южного полюса и между 160 ° и 45 ° восточной долготы, находится в ведении Департамента устойчивого развития, окружающей среды, водных ресурсов, населения и сообществ через его Австралийский антарктический отдел. .

Антарктида является пятым по величине континентом в мире и считается самым сухим, холодным и ветреным из всех континентов.Каменистый массив Антарктиды составляет семь миллионов квадратных километров с береговой линией протяженностью 7500 километров. Однако прибрежный шельфовый ледник, простирающийся далеко за пределы небольшой массы, приводит к тому, что доступная береговая линия меняется от сезона к сезону. В летние месяцы площадь шельфового ледника и материка составляет 14 миллионов квадратных километров, а диаметр — 4500 километров. Зимой из-за замерзания окружающих морей площадь увеличивается вдвое и составляет более 30 миллионов квадратных километров, что почти в четыре раза превышает размер материковой части Австралии.

Из-за морозов большая часть континента, включая горы, покрыта удушающим слоем льда. Местами ледяная шапка может достигать толщины 4700 метров и заполнять глубокие траншеи, которые в противном случае лежали бы ниже уровня моря. Самая высокая гора, массив Винсон, достигает высоты 5140 метров.

Самыми высокими признанными горами в австралийской антарктической территории являются гора МакКлинток в восточном секторе на высоте 3490 метров и гора Мензис в западном секторе на высоте 3355 метров, обе значительно выше самой высокой горы на материковой части Австралии, горы Косуишко на высоте 2228 метров.В западном секторе в районе 82 ° E 56 ° S возвышенности превышают 4000 метров, и, хотя они, как правило, не считаются горами, это определение часто обсуждается.

Сильный холода в регионе поддерживается двумя основными ветровыми течениями. Эти круговые ветровые течения также влияют на океанские течения и вместе они изолируют антарктический регион от присутствия более теплых вод с севера. Скорость ветра может достигать 320 километров в час, особенно в прибрежных районах.Эти ветры называются стоковыми ветрами и возникают в результате движения переохлажденного плотного воздуха по беспрепятственным ледяным склонам.

Толстый ледяной покров Антарктиды помогает морским обитателям обеспечивать изоляцию воды и обеспечивать рост определенных форм жизни, таких как микроводоросли. Летом водоросли выпускаются в пищу крилем и другими мелкими животными. Криль находится в нижней части пищевой цепи Южного океана и необходим для жизни в этой экосистеме.

Австралия имеет давние исторические связи с Антарктидой, восходящие к Австралазийской антарктической экспедиции под руководством геолога сэра Дугласа Моусона.Целью было исследование антарктического континента в районе южного магнитного полюса. Эта экспедиция длилась с 1911 по 1914 год. Хижина, занятая экспедицией, включена как историческое место в Список наследия Австралийского Содружества. Вторая экспедиция, Британская австралийская и новозеландская антарктическая исследовательская экспедиция, также возглавляемая сэром Дугласом Моусоном, должна была заявить о формальном владении землей короля Георга V на мысе Денсион. Эта экспедиция включала два визита в период с 1929 по 1931 год.С 1947 года были часты экспедиции, и все они проходили под флагом Австралийской национальной антарктической исследовательской экспедиции. Эти экспедиции включали посещение близлежащих островов Херд и Макдональд и острова Маккуори.

С 1954 года, когда Австралийская национальная антарктическая исследовательская экспедиция создала базу Моусон на побережье Земли Мак-Робертсона, Австралия постоянно поддерживает научное присутствие в Антарктиде. В Австралии есть еще две базы — Кейси и Дэвис.

Острова Ашмор и Картье | Геонауки Австралия

Территория островов Ашмор и Картье состоит из западных, средних и восточных островов рифа Эшмор, а также острова Картье и окружающего его 12-мильного территориального моря. Острова необитаемые, маленькие, низкие, состоят из кораллов и песка, с небольшим травяным покровом.

Территория расположена на внешней границе континентального шельфа в Индийском океане и Тиморском море, примерно в 320 км от северо-западного побережья Австралии и в 170 км к югу от индонезийского острова Роти.Близость территории к Индонезии была предметом совместных официальных обсуждений в последние годы, и в 1997 году был подписан Договор, направленный на установление ряда морских границ между двумя странами. Протяженность 12 морских миль Территориального моря вокруг островов обозначается двумя ограничивающими линиями на карте ниже.

Риф Эшмор

Риф Эшмор находится в 840 км к западу от Дарвина и в 610 км к северу от Брума в точке 122¿¿59 ‘восточной долготы, 12¿¿11’ ю.ш. и представляет собой систему рифов на краю шельфа площадью примерно 583 квадратных километра, поднимающуюся с запада. предел Сахульского шельфа.Западные, Средние и Восточные острова рифа Эшмор находятся в пределах края рифа. Их общая площадь составляет 1,12 квадратных километра, самая большая из которых имеет длину около километра.

Индонезийские рыбаки ежегодно посещают риф Эшмор в соответствии с Меморандумом о взаимопонимании, подписанным правительствами Австралии и Индонезии, который позволяет им использовать районы моря, к которым они обращались традиционно на протяжении веков. Первое зарегистрированное наблюдение рифа европейцами было 11 июня 1811 года Сэмюэлем Эшмором, который назвал близлежащий риф Гиберния в честь корабля.В 1850-х годах в этом регионе работали американские китобойные суда, а во второй половине XIX века добыча фосфатов велась на Западном острове.

Риф может похвастаться высоким видовым разнообразием и разнообразием среды обитания с 14 разновидностями морских змей, 433 видами моллюсков и 70 видами рыб, обнаруженными в этом районе, а также 255 разновидностями кораллов. На островах также есть значительные районы гнездования морских черепах и популяции перелетных птиц, в то время как дюгони, различные цетасионы и китовые акулы регулярно наблюдаются вокруг рифа.Растительные сообщества представлены в основном кустарниками и травами, которые обильно растут во время сезона дождей, что резко контрастирует с периодом засухи, когда на большей части островов имеется слой мертвого растительного материала. Для защиты рифа правительство Австралии объявило Национальный заповедник Риф Ашмор в 1983 году.

Остров Картье

Остров Картье расположен в регионе Западный Сахул в Индийском океане на высоте 12¿¿31’50,8 дюйма ю.ш., 123¿¿ 33’18,8 «в. Д. Остров находится примерно в 300 км от австралийского побережья Кимберли, в 200 км к югу от индонезийского острова Роти и в 70 км от рифа Эшмор.Окружающая рифовая равнина круто поднимается с окружающей глубины. Остров Картье — это девственный песчаный пляж в центре рифа.

Остров Картье находится в 70 км к востоку от рифа Ашмор в регионе Западный Сахул в Индийском океане на 12¿¿31 ‘ю.ш., 123¿¿33’ восточной долготы. Остров находится примерно в 300 км от побережья Кимберли Австралии и в 200 км к югу от индонезийский остров Роти. Рифовая равнина, окружающая остров Картье, круто поднимается из окружающих глубин к песчаному рифу в его центре.

Морской заповедник острова Картье занимает территорию в 167 квадратных километров в радиусе 7,2 км от центра острова. Заповедник защищает уникальные и уязвимые экосистемы острова Картье и окружающих рифов, которые отличаются высоким биологическим разнообразием, включая 547 идентифицированных видов рыб, которые составляют около 16 процентов видов рыб Австралии. Как и риф Эшмор, остров Картье и окружающие его рифы на протяжении веков посещали индонезийские рыбаки, собирающие птиц, птичьи яйца, моллюсков, голотурий (морской огурец), панцири, черепах и яйца черепах для потребления и торговли на азиатском рынке.

подозреваемых богатств в Великобритании свыше

Проблема малых островов, приносящих большие деньги, в последнее время активно обсуждалась в средствах массовой информации и в политической повестке дня, и нигде в большей степени, чем заморские территории Соединенного Королевства в Карибском бассейне. Тем не менее, несмотря на все внимание, а может быть, и известность, эти острова остаются странно неизвестными, часто их объединяют как взаимозаменяемые экзотические налоговые гавани. Избегая ленивых предрассудков и стереотипов о тропических дырах, книга Томаса-Джеймса делает то, что должно было быть сделано давным-давно, но не сделала этого: она дает тщательно исследованную и детальную картину присутствия этих островов и их участия в мировой финансовой индустрии. а также их реакция на международные регулирующие кампании по борьбе с грязными деньгами.Сосредоточение внимания на Бермудских островах, Ангилье и островах Теркс и Кайкос, оффшорные финансовые центры и Закон предоставляют неоценимый ресурс для тех, кто интересуется реальной историей оффшорных финансов.

Профессор Джейсон Шарман FBA , Сэр Патрик Шихи Профессор международных отношений и глава Департамента политики и международных исследований Кембриджского университета; Научный сотрудник Королевского колледжа, Кембридж; и научный сотрудник Британской академии.

Доктор.В трактате Доминика Томаса-Джеймса используется очень интересный подход к растущей литературе по борьбе с отмыванием денег и коррупцией. Текст, разработанный на основе превосходной докторской диссертации в Кембриджском университете, рассказывает историю с точки зрения небольшой юрисдикции, пытающейся соответствовать постоянно растущим нормативным требованиям международных конвенций и доминирующих стран. Например, Рекомендации ФАТФ по отмыванию денег и финансированию терроризма приобрели статус глобальных норм, но основаны на универсальном подходе.Это просто не работает для всех стран, особенно для тех, которые, зачастую в силу необходимости, создали законные оффшорные финансовые сектора, которые теперь необходимо переоборудовать, чтобы они соответствовали мировым нормам. Как говорится, неудача — это не вариант, вынуждая небольшие юрисдикции либо «идти по линии», либо страдать от позора быть заклейменными нациями-изгоями. Итак, именно с британскими заморскими территориями и этой историей доктор Томас-Джеймс умело вплетает в свою своевременную и важную работу. Я рекомендую это всем, кто практикует в этой области.

Д-р Питер Герман QC , президент Международного центра реформы уголовного права и политики в области уголовного правосудия, Канада; и бывший заместитель комиссара и директор отдела финансовых преступлений Королевской канадской конной полиции.

Ввиду того, что Covid-19 привел к хаосу в мировой экономике, а Британия, вышедшая из ЕС после выхода Великобритании из ЕС, нуждается в укреплении своих финансовых и экономических связей со странами Содружества, несмотря на свою репутацию «европейской столицы грязных денег», эта книга вряд ли могла быть более полезным и своевременным.Доктор Томас-Джеймс проливает новый свет на работу заморских территорий Великобритании как налоговых убежищ. В этой научной работе исследуется, насколько далеко достигнуты международные правовые и нормативные стандарты, где и в какой степени можно улучшить ситуацию и что можно сделать для улучшения репутации нескольких заинтересованных стран.

Сэр Иван Лоуренс, королевский адвокат , приглашенный профессор права Букингемского университета и Университета BPP; Сопредседатель Кембриджского международного симпозиума по экономической преступности; Барристер и магистр скамьи Внутреннего храма; бывший член парламента и председатель комитета по внутренним делам Палаты общин.

Доктор Томас-Джеймс представляет проницательный и детальный обзор сложностей соблюдения требований по борьбе с отмыванием денег в оффшорных юрисдикциях. Сосредоточив внимание на трех заморских территориях Великобритании — Бермудских островах, Терксе и Кайкосе и Ангилье — он может продемонстрировать как общие проблемы, с которыми сталкиваются многие оффшорные финансовые центры, так и конкретные трудности, с которыми сталкиваются отдельные юрисдикции в зависимости от их экономики, конкретной финансовой деятельности. они способствуют и международным ожиданиям.Вывод о том, что универсального решения не существует, должен быть очевиден, но, к сожалению, не получил широкого признания. Призывы к строгому соблюдению американской или британской структуры AML обречены на провал, поскольку во многих офшорных юрисдикциях не хватает капитала и инфраструктуры для реализации всех изменений, требуемых таким подходом. Вместо этого д-р Томас-Джеймс признает необходимость индивидуальных решений конкретных проблем. Избегая общих и популярных мифов об офшорных юрисдикциях, доктор Томас-Джеймс вместо этого сосредотачивается на фактах и подробном анализе, чтобы предложить реальные решения.

Г-н Адам Кауфманн , партнер, Lewis, Baach, Kaufmann & Middlemiss PLLC, а также бывший помощник исполнительного прокурора окружного прокурора и начальник следственного отдела, офис окружного прокурора Нью-Йорка.

Взаимосвязь между офшорными финансовыми центрами и экономической преступностью всегда была противоречивой, особенно в контексте заморских территорий Великобритании. Книга доктора Томаса-Джеймса представляет собой долгожданное, незаменимое и сбалансированное руководство для понимания этих сложных взаимоотношений и проблем, которые их окружают.

Г-н Питер Лоу , Исполнительный секретарь Международной торговой палаты FraudNet

Закон«Оффшорный ветер для территорий» направлен в Сенат США

Сенаторы США Билл Кэссиди и Брайан Шатц (D-HI) представили Закон о прибрежном ветре для территорий, двухпартийный закон, разрешающий разработку оффшорной ветроэнергетики в исключительных экономических зонах, прилегающих к территориям США Американское Самоа, Гуам, Северные Марианские острова, Пуэрто-Рико , и Виргинские острова.

В настоящее время Закон о землях внешнего континентального шельфа (OCSLA) не разрешает министру внутренних дел США сдавать в аренду участки на шельфе США для развития возобновляемых источников энергии.

Законодательство гарантирует, что территории получают долю в эквиваленте штата от всех лицензионных платежей, выплачиваемых федеральному правительству разработчиками морских ветроэнергетических комплексов за проекты в их соответствующей исключительной экономической зоне. Это составляет 37,5% соответствующих доходов, что соответствует структуре распределения доходов, установленной для государств побережья Мексиканского залива в соответствии с Законом об энергетической безопасности Мексиканского залива (GOMESA).

Законопроект также предписывает, чтобы 12,5% доходов направлялись в Программу сохранения коралловых рифов Национального управления океанических и атмосферных исследований.

«Этот закон дает американским гражданам лучший доступ к электричеству, увеличивает доходы территорий США и помогает защитить уязвимые коралловые рифы», — сказал . Доктор Кэссиди , председатель подкомитета Сената по вопросам энергетики.

«Луизиана получает выгоду от распределения доходов от офшорной энергии, что помогает восстанавливать и поддерживать наши береговые линии.Этот законопроект предоставляет территориям США такие же возможности и продвигает возобновляемые источники энергии ».

Закон был внесен в Палату представителей США (H.R. 1014) постоянным комиссаром Пуэрто-Рико Дженниффер Гонсалес-Колон (R-PR).

«Мы должны использовать все возможности для снижения высоких цен на энергоносители на территории США и уменьшения нашей сильной зависимости от иностранного импорта нефти», — заявил представитель Гонсалес-Колон .

”Закон о прибрежном ветре для территорий, который я недавно представил в Палате представителей, предлагает разумный путь для достижения этой цели.В частности, он вносит поправки в федеральный закон, уполномочивая Министерство внутренних дел изучать жизнеспособность развития морской ветроэнергетики в исключительной экономической зоне, прилегающей к каждой из пяти территорий. Я хочу поблагодарить сенаторов Кэссиди и Шатца за то, что они руководили этим вопросом и представили соответствующий закон в Сенате. Я с нетерпением жду возможности работать с ними, чтобы ввести эту важную меру в закон ».

Законодательство поддерживается Национальной ассоциацией океанографов (NOIA).

Британия может расправиться с триллионами долларов, спрятанными в офшорах в заморских территориях, таких как Кайманы и Британские Виргинские острова — Quartz

Британия и ее заморские территории и зависимые территории уже давно стали бичом сообщества по борьбе с отмыванием денег.

Секретная сеть островов Великобритании — бывших частей Британской империи, которые не выбрали независимость — владеет более третью оффшорных богатств мира (оценивается в 32 триллиона долларов в 2012 году), по данным Oxfam.Неправительственная организация Tax Justice Network заявляет, что если рассматривать их всех как одну страну, это будет самая финансово секретная страна в мире. Только одна территория, Британские Виргинские острова (БВО), была в подавляющем большинстве случаев налоговым убежищем, наиболее часто используемым компаниями в Панамских документах, из множества документов, просочившихся в начале этого года.

Но поправка к законопроекту о криминальных финансах парламента Великобритании, внесенная 20 декабря, направлена на то, чтобы все это изменить. Дама Маргарет Ходж, высокопоставленный член парламента от лейбористов, которая однажды сказала Google, что она «творит зло» с ее налоговыми механизмами, заручилась серьезной межпартийной поддержкой принуждения заморских территорий (включая Каймановы острова, Бермуды и Теркс и Кайкос, но не Crown Dependencies, такие как Джерси и Гернси) к 2020 году опубликовать реестр бенефициарных владельцев каждой компании в их юрисдикции.Это означает, что члены супербогатых, которые прячут там деньги, должны будут раскрыть себя как владельцы своих компаний или найти налоговые механизмы на соперничающих территориях, таких как Панама или Сейшельские острова.

По словам генерального директора Tax Justice Network Алекса Кобхэма, помимо переворота сотен тысяч подставных компаний, потенциально скрывающих на территориях налоги на сотни миллиардов долларов , это будет иметь два огромных глобальных последствия. «Во-первых, это будет решающим подтверждением того, что это новый международный стандарт прозрачности», — сказал он.«Во-вторых, что несколько более важно, я думаю, это снимет со стола аргумент, который выдвигали некоторые другие юрисдикции: что их не следует заставлять делать это, когда секретная сеть Великобритании этого не делает».

Однако поправка Ходжа, которую поддерживают депутаты почти всех политических партий, имеет значительный потенциальный недостаток. Хотя британское правительство имеет право вводить указы, называемые «приказами в совете», на своей территории, оно в большинстве случаев — за исключением таких случаев, как отмена смертной казни и декриминализация гомосексуализма — воздерживается от этого, чтобы не посягать на территории ». суверенитет.В случае с налоговыми убежищами такой шаг также будет угрожать экономическим моделям некоторых островов в такой степени, что один или два могут принять решение о независимости, говорит Кобхэм.

«Риск для них будет заключаться в том, что они порвут с Великобританией, но через несколько лет они обнаруживают, что ожидания во всем мире таковы, что им все равно придется [открыть публичный реестр], а затем они как бы порвали зря, — сказал он, указав на Британские Виргинские острова как на наиболее вероятного кандидата на независимость.

Острова также должны будут взвесить тот факт, что их главная привлекательность для международных инвесторов по сравнению с другими налоговыми убежищами заключается в том, что они поддерживаются надежной правовой системой Великобритании.По словам Кобхэма, одним из способов умиротворить их было бы предложение правительства Великобритании помощи в переходный период, поскольку они переводят свою экономику в сторону отказа от инкорпорации подставных компаний.

По крайней мере 80 депутатов поддержали поправку Ходжа, что дало им приличный шанс заставить консервативное правительство вмешаться в вопрос, в котором международные нормы все больше продвигаются в направлении объявления налоговых убежищ вне закона. Важно отметить, что его поддерживают высокопоставленный представитель консерваторов и бывший секретарь по международному развитию Эндрю Митчелл, а также лидер случайных союзников тори из Демократической юнионистской партии.В своем заявлении Митчелл подчеркнул вред, который уклонение от налогов офшоров наносит странам глобального Юга, которые, по оценке ОЭСР, теряют в три раза больше налогов, чем они получают от финансовой помощи: «Африка на самом деле является чистым кредитором мира, » он сказал.

Австралия надеется расчистить путь для оффшорных ветряных электростанций

МЕЛЬБУРН, 2 сентября (Рейтер) — Консервативное правительство Австралии приняло в четверг закон, который может помочь расчистить путь для оффшорных ветряных электростанций в стране, которая, как считается, имеет массовые оффшорные возобновляемые источники энергии. энергетический потенциал.

Долгожданный закон создаст основу для строительства, эксплуатации, обслуживания и вывода из эксплуатации морских электроэнергетических проектов, включая ветровые генераторы и передающие кабели, с экологическими и финансовыми гарантиями.

«Оффшорная электроэнергетика в Австралии еще больше укрепит нашу экономику, создаст рабочие места и возможности для австралийцев, а также повысит доступность и надежность электроэнергии», — сказал в заявлении министр энергетики Ангус Тейлор.

Проекты, которые могут быть реализованы, если закон будет принят, как и ожидалось, включают проект «Звезда южного ветра» у побережья Виктории, линия электропередачи Marinus Link от Тасмании до Виктории и Sun Cable, которая планирует поставлять солнечную энергию из Северная территория в Сингапур.

«Этот закон является ключевым шагом на пути к реализации потенциала Австралии оффшорной ветроэнергетике и раскрытию связанных с этим экономических выгод, включая предоставление возможностей для мощных ресурсов страны и морского сектора», — говорится в заявлении главы исполнительной власти Юга Каспера Фроста Торхауге.

Существует более 10 предлагаемых морских ветроэнергетических проектов с общей мощностью более 25 гигаватт (ГВт), говорится в недавнем правительственном исследовательском отчете, в котором добавлено, что с береговой линией почти 60 000 км (37 283 миль) с «очень сильными ветровыми ресурсами». «имело смысл подумать о развитии морской ветроэнергетики.

Береговые ветряные электростанции общей мощностью 7,4 ГВт обеспечили почти 10% электроэнергии Австралии в 2020 году, а еще 21 береговая ветряная электростанция общей мощностью 4 ГВт должна начать строительство.

Законодательство пользуется широкой поддержкой оппозиционной Лейбористской партии, профсоюзов и зеленых групп, что резко контрастирует с большинством других предложений правительства в области энергетики, которые рассматриваются как поддержка газа и угля в ущерб возобновляемой энергии.

«Ветровые мощности Австралии сравнивают с Северным морем — районом, который является лидером в мире по производству ветровой энергии на шельфе.«Инвестиции в эту отрасль и ее развитие — это легкая задача для Австралии, но это должно быть сделано правильно», — сказала представитель Совета по климату Мэдлин Тейлор.

Отчет Сонали Пол

Наши стандарты: принципы доверия Thomson Reuters.

ПОЛОЖИТЕЛЬНО И НЕГАТИВНОЕ ВЛИЯНИЕ НА ГЛОБАЛЬНУЮ ЭКОНОМИКУ

Балтийский журнал экономических исследований

355

Том 4, № 5, 2018

анонимные предоплаченные карты и виртуальные валюты;

защита информаторов, сообщающих об отмывании денег,

включая право на анонимность.

Некоторые способы регулирования потоков на суше включают следующие

:

1. Заключение соглашений о сотрудничестве

и обмен информацией между странами с

прибрежными зонами и странами, не находящимися на суше.

2. Включение стран в так называемые «черные»

и «серые» списки ошорных юрисдикций (включение в

такого списка влечет за собой различные ограничения со стороны регуляторов не ошорных стран

) .Основным критерием для включения

стран в такие списки является принятие требований

о раскрытии конфиденциальной информации в отношении

любых налоговых вопросов, ее налоговая прозрачность, готовность присоединиться к

плану BEPS и обмен Информация. Так, в

2016 ОЭСР включила Коста-Рику, Уругвай, Лабуан

и Филиппины в черный список. По информации FATF

, такими странами являются Иран и КНДР.

По состоянию на конец 2017 года Европейский Союз опубликовал

«черного списка» (17 стран), в который вошли американцы

Самоа, Барбадос, Бахрейн, Гренада, Гуам, Макао

(КНР), Маршалловы Острова, Монголия, Намибия, ОАЭ,

Палау, Панама, Самоа, Сент-Люсия, Тринидад и

Тобаго, Тунис, Южная Корея. Между тем, 47 стран

и территорий, в том числе «классический» беспошлинный ошор

(Белиз, Бермудские острова, Кайман, остров Мэн, Сейшельские острова,

и т. Д.)) попал в серый список.

3. Предусмотреть специальные ограничительные меры, в частности, в

, законодательство о налогообложении дивидендов

, полученных резидентами от контролируемых иностранных

корпораций.

Таким образом, можно утверждать, что ошорные территории

, такие как Каймановы острова, Панама, Тунис, Сейшельские острова

,и другие планируют раскрыть имена всех номинальных

директоров и менеджеров оффшорных компаний.

Например, Белиз обязал иностранных бенефициаров

владеть безымянными акциями у регистраторов.Между тем,

США и другие развитые страны

используют множество административных правил, усиливая

требований к банкам с точки зрения открытия новых счетов

ошорных компаний и контроля над

транзакциями этих подозрительных компаний.

В целях регулирования деятельности на суше был внедрен проект

BEPS (Base Erosion and Prot Shiing),

, разработанный ОЭСР при активной поддержке

стран G20, так-

называется План действий по решению проблемы налоговой

эрозии базы и смещения прибыли.Содержание этого проекта

в качестве основного критерия для отнесения любого государства к

«черный список» — это международное сотрудничество для противодействия

прибрежных процессов, дальнейшие рекомендации для

национальных органов и их дальнейшая реализация

в законодательство стран. Любая страна, готовая

к внедрению или созданию собственных внутренних правил для

, регулирующих операции на суше, может участвовать в этом проекте.

Основными направлениями реализации Плана являются решение

налоговых задач и особенностей налогообложения в цифровой экономике

; нейтрализация так называемых «гибридных схем

»; противодействие размыванию налоговой базы посредством выплаты процентов

и других финансовых операций;

общее противодействие «вредной налоговой практике», учитывая

вопрос прозрачности и содержания; предотвращение

злоупотребления положениями договоров

об устранении двойного налогообложения; предотвращение схем

искусственного уклонения от статуса «постоянного представительства»

; разработка рекомендаций по трансфертному ценообразованию для

нематериальных активов и трансфертного ценообразования с точки зрения рисков и

капитала; разработка руководства по трансфертному ценообразованию для

других высокорисковых сделок; разработка методики

сбора и анализа информации по налоговой базе

размывание и смещение прибыли; введение правил раскрытия

«методов агрессивного налогового планирования»;

оптимизация документации по трансфертному ценообразованию и

точная отчетность; разработка и совершенствование

механизмов разрешения споров по налоговым вопросам;

разработка всеобъемлющей многосторонней конвенции

по международному налогообложению для изменения

действующих налоговых соглашений между странами (план BEPS).

О значении и масштабе морской

мировой экономики свидетельствует также информация

, предоставленная Государственной статистической службой (по состоянию на

1 июля 2018 г.), в которой говорится, что наибольшие инвестиции в

частный сектор Украины пришел с Кипра, на

до 9,18 млрд долларов США, 28,2% от общей выручки за

6 месяцев этого года.

Объем прямых иностранных инвестиций 32,6 млрд.

долларов США.В список таких стран входят Кипр, Нидерланды

, доля которых в общем объеме инвестиций составляет до

21%, Германия — до 5,3%, Швейцария — до 4,7%,

Британские Виргинские острова — до. до 4,1%.

Таким образом, наибольшая угроза для функционирования

ошорных центров и ошорных зон заключается именно в

льготах и преференциях, которые предоставляют эти территории,

, таких как: 1) низкий уровень налогообложения в ошорные зоны

подрывают масштабную базу стран, резидентов

, которые пользуются ошорными услугами.Согласно самым консервативным оценкам

, бюджеты всех

стран мира лишены как минимум 3 триллионов долларов США, спрятанных в

прибрежных водах в год; 2) отмывание средств, полученных незаконным путем.

способствует росту преступности во всех ее проявлениях,

, таких как отслеживание наркотиков, отслеживание людей,

финансирование терроризма и «белых воротничков». Береговые центры и зоны

стимулируют слежку за экономикой

и рост международной организованной экономической преступности

; 3) из-за слабого регулирования оффшорных

финансовых операций возрастает риск неконтролируемых потоков так называемых горячих денег

, дестабилизируя глобальную финансовую систему

; 4) вредная налоговая конкуренция, отнимающая

прибыли от оншорных стран для создания элемента

нестабильности в мировой экономике и

денежных средств из-за высокого потенциального накопления капитала в прибрежных зонах

, особенно спекулятивных.