Дума Ставрополья приняла закон «О патентной системе налогообложения»

Депутаты Думы Ставропольского края приняли закон «О патентной системе налогообложения» с учетом изменений налогового законодательства на федеральном уровне. Он вступит в силу в регионе с первого января 2021 года.

Федеральным законодательством виды деятельности по патентной системе налогообложения приводятся в соответствие с Общероссийским классификатором видов экономической деятельности (ОКВЭД). Также расширяется перечень видов предпринимательской деятельности по патенту за счет включения в него тех видов, по которым сейчас применяется единый налог на вмененный доход (ЕНВД).

Кроме того, Налоговый кодекс Российской Федерации предоставляет предпринимателям, применяющим патентную систему налогообложения, право уменьшать сумму налога на страховые платежи, взносы и пособия, начисленные за налоговый период. Речь идет о ряде взносов, среди которых можно выделить отчисления на обязательное пенсионное страхование, расходы на пособия по временной нетрудоспособности, платежи по договорам добровольного страхования..jpg)

Соответствующие изменения нашли отражение в краевом законе «О патентной системе налогообложения», который вступит в силу с первого января 2021 года. В числе новшеств — возможность увеличения площади торговых залов и залов по обслуживанию посетителей в сфере общественного питания, работающих на патенте, с 50 квадратных метров до 150 квадратных метров.

Уточнены размеры потенциально возможного к получению предпринимателями годового дохода по видам деятельности и увеличен перечень видов предпринимательской деятельности, в отношении которых применяется патентная система налогообложения, с 63 до 76.

Краевой закон также учитывает особенности территориального расположения, влияющие на размер потенциально возможного к получению индивидуальным предпринимателем годового дохода. Муниципальные образования края объединены в четыре группы, к которым будет применяться дифференцированный подход в определении величины потенциально возможного к получению дохода. Разделение было проведено на основании экономического анализа территорий.

— Патентная система налогообложения предполагает минимальную налоговую нагрузку на бизнес и дает предпринимателю определенные преимущества по сравнению с другими налоговыми системами. На Ставрополье за последние четыре года отмечается увеличение количества приобретенных патентов более чем в два раза. Это говорит о повышении привлекательности данной системы для предпринимателей. Поэтому мы, как депутаты, ищем возможности для поддержки таких налогоплательщиков, — пояснил Юрий Белый.

Ранее депутаты краевой Думы также внесли изменения в закон о патентной системе, связанные с преобразованием ряда районов и населенных пунктов Ставропольского края в муниципальные округа. В соответствии с поправками, к приобретенным патентам до конца текущего года будет применяться система налогообложения в той редакции, которая действовала до вступления в силу закона Ставропольского края о преобразовании муниципалитетов в муниципальные округа. Это позволит предпринимателям продолжить работу по действующим патентам до конца 2020 года.

В Татарстане изменили закон о патентной системе налогообложения

Сегодня депутаты Госсовета РТ приняли поправки в закон РТ «О введении на территории Республики Татарстан патентной системы налогообложения». Согласно этому для розничной торговли и общественного питания предусматривается корректировка размера потенциально возможного получения годового дохода в зависимости от территории действия патентов по группам муниципальных образований. Это позволит еще более снизить налоговую нагрузку для предпринимателей из небольших населенных пунктов, сообщает пресс-служба бизнес-омбудсмена РТ.

Для магазинов и общепита изменяются физические показатели для определения размера потенциально возможного к получению годового дохода: вместо площади всего объекта потенциальный доход будет исчисляться с «полезной площади», то есть площади торгового зала или зала обслуживания.

Кроме того, перечень видов предпринимательской деятельности, в отношении которых может применяться патентная система налогообложения, дополняется восьмью новыми видами: производство мебели, деревянной тары, физкультурно-оздоровительная деятельность, ремонт и техническое обслуживание судов и лодок и некоторые другие.

— Принятие Госсоветом РТ поправок в Закон Республики Татарстан «О введении на территории Республики Татарстан патентной системы налогообложения» является хорошей новостью для тысяч индивидуальных предпринимателей, особенно тех, кто занимается розничной торговлей и услугами общественного питания, и ясно демонстрируют открытость властей республики к конструктивному диалогу с бизнес-сообществом, — подчеркнул уполномоченный при президенте РТ по защите прав предпринимателей Фарид Абдулганиев.

Поправки распространяются на правоотношения, возникшие с 1 февраля 2021 года, то есть с момента начала действия закона. Таким образом, налоговые платежи за первый квартал будут начисляться уже с учетом поправок.

В конце марта президент РТ Рустам Минниханов на встрече с общественными представителями уполномоченного при президенте РТ по защите прав предпринимателей предложил зафиксировать льготы для бизнеса в законе о патентной системе, пересмотреть налоговую нагрузку на сельских предпринимателей, у которых сумма их налога в среднем выросла в два раза.

Патентная система налогообложения — БУХ.1С, сайт в помощь бухгалтеру

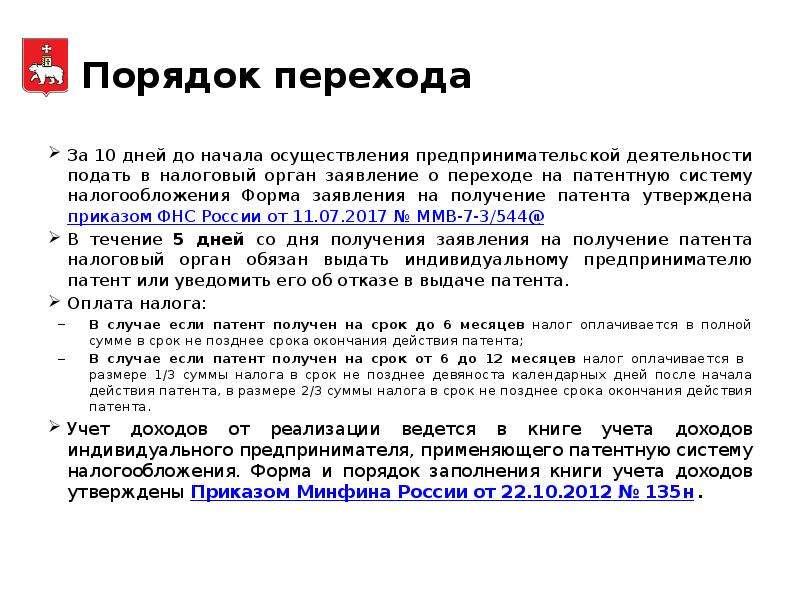

Документом, удостоверяющим право на применение ПСН, является патент, который выдают налоговые органы по заявлению ИП на срок от одного месяца до года.

Общие условия и параметры применения ПСН, а также порядок исчисления и оплаты патента регулирует глава 26.5 Налогового кодекса РФ. При этом в каждом регионе

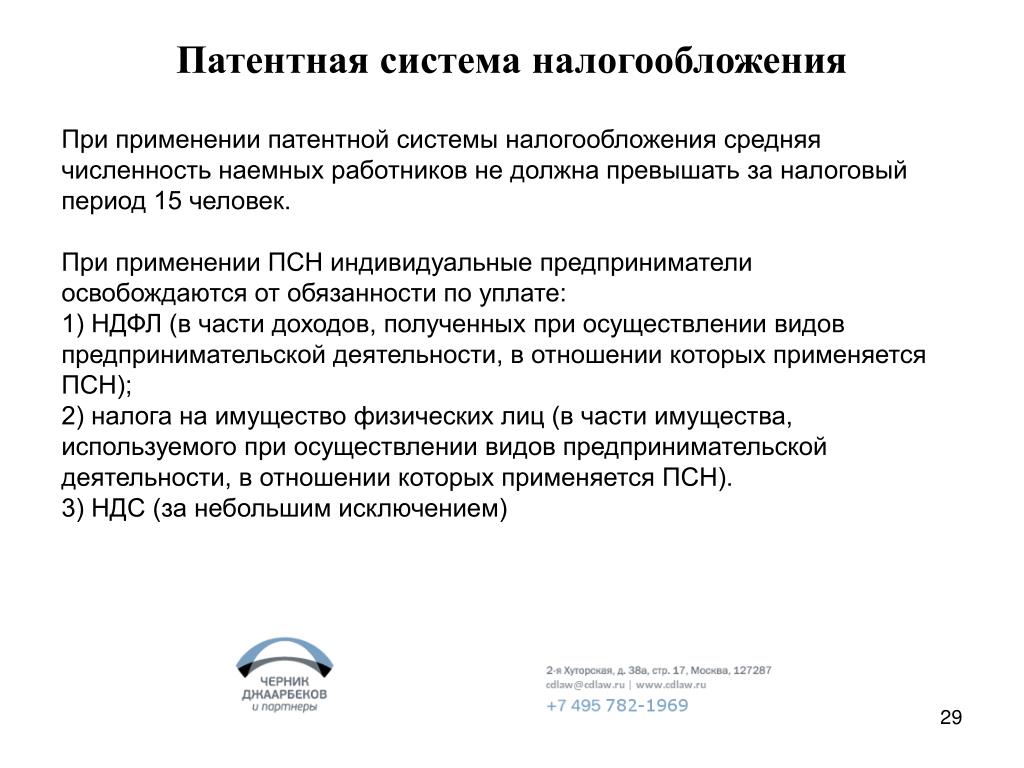

Возможность применения ПСН для ИП ограничивается. Главное условие — средняя численность наемных работников по всем видам деятельности ИП не должна превышать 15 человек.

Применение ПСН

— освобождает ИП от уплаты НДФЛ (с личных доходов ), НДС и налога на имущество физических лиц. Налоговая база — денежное выражение потенциально возможного к получению ИП дохода по выбранному виду предпринимательской деятельности, в отношении которого применяется ПСН.

Уплата налога (оплата патента) зависит от срока, на который выдан патент. При сроке до шести месяцев патент оплачивают до окончания периода его действия. Патент сроком до года оплачивается в первые 90 дней применения на одну треть, остальная сумма вносится в оставшийся период действия документа. Налоговая декларация в данном случае в налоговые органы не представляется.

В данной рубрике можно найти материалы, посвященные условиям и особенностям применения ПСН индивидуальными предпринимателями.

Патентная система налогообложения: ПСН, патентная система, оплата патента, патент, ИП патент, заявление патент

Патентная система налогообложения для ИП

Патентная система налогообложения в общем случае предусматривает освобождение предпринимателя от ряда налогов, является добровольной и может совмещаться с другими режимами налогообложения.

Перечень видов предпринимательской деятельности, подлежащих налогообложению в рамках патентной системы налогообложения, ограничен. В частности, под патентную систему подпадают:

- ветеринарные услуги;

- розничная торговля через объекты стационарной торговой сети с площадью торгового зала не более 50 кв. м по каждому объекту организации торговли;

- услуги общественного питания, оказываемые через объекты общественного питания с площадью зала обслуживания не более 50 кв. м;

- парикмахерские и косметические услуги;

- оказание автотранспортных услуг по перевозке пассажиров автомобильным транспортом.

Индивидуальный предприниматель на патентной системе налогообложения обязан вести Книгу учета доходов.

Внимание!

Патент не применяется в случае осуществления деятельности в рамках договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом.

Для лучшей осведомленности о том, какие виды услуг подпадают под действие патентной системы налогообложения в конкретном субъекте Российской Федерации, полезно ознакомиться с законом, регулирующим применение специального налогового режима в этом субъекте.

Разбираем ситуацию

При определении налоговых обязательств региональные власти вправе дифференцировать предпринимательскую деятельность в рамках каждого вида.

Дифференциация видов предпринимательской деятельности осуществляется в соответствии с Общероссийским классификатором видов экономической деятельности и (или) Общероссийским классификатором продукции по видам экономической деятельности.

Так, законом Кемеровской области оказание услуг общественного питания, делится на три группы:

- услуги ресторана, бара, кафе, закусочной;

- услуги столовой;

- услуги питания предприятий других типов.

Законом Сахалинской области деятельность по обучению населения на курсах и по репетиторству дифференцируется на четыре вида услуг:

- обучение на курсах иностранных языков;

- обучение на курсах вождения автомобилей;

- обучение на других курсах и в кружках;

- прочие услуги в системе образования.

Кроме того, власти субъекта федерации вправе устанавливать дополнительный перечень бытовых услуг, в отношении которых может применяться патент.

Коды видов деятельности в соответствии с Общероссийским классификатором видов экономической деятельности и коды услуг в соответствии с Общероссийским классификатором продукции по видам экономической деятельности, относящихся к бытовым услугам, определяются Правительством Российской Федерации.

Так, законом Ивановской области перечень бытовых услуг, подпадающих под патентную систему налогообложения, дополнен услугами бань, душевых и саун; услугами соляриев по индивидуальному заказу населения.

|

1. |

Ремонт и пошив швейных, меховых и кожаных изделий, головных уборов и изделий из текстильной галантереи, ремонт, пошив и вязание трикотажных изделий |

без привлечения наемных работников |

160 000 |

128 000 |

112 000 |

72 000 |

60 000 |

|

|

|

на единицу средней численности наемных работников |

|

89 600 |

78 400 |

50 400 |

42 000 |

|

|||

|

2. |

Ремонт, чистка, окраска и пошив обуви |

без привлечения наемных работников |

|

128 000 |

112 000 |

72 000 |

60 000 |

|

|

|

на единицу средней численности наемных работников |

112 000 |

89 600 |

78 400 |

50 400 |

42 000 |

|

|||

|

3. |

Парикмахерские и косметические услуги |

без привлечения наемных работников |

180 000 |

144 000 |

126 000 |

81 000 |

67 500 |

|

|

|

на единицу средней численности наемных работников |

126 000 |

100 800 |

88 200 |

56 700 |

47 250 |

|

|||

|

4. |

Химическая чистка, крашение и услуги прачечных |

без привлечения наемных работников |

120 000 |

96 000 |

84 000 |

54 000 |

45 000 |

|

|

|

на единицу средней численности наемных работников |

84 000 |

67 200 |

58 800 |

37 800 |

31 500 |

|

|||

|

5. |

Изготовление и ремонт металлической галантереи, ключей, номерных знаков, указателей улиц |

без привлечения наемных работников |

120 000 |

96 000 |

84 000 |

72 000 |

60 000 |

|

|

|

на единицу средней численности наемных работников |

84 000 |

67 200 |

58 800 |

50 400 |

42 000 |

|

|||

|

6. |

Ремонт и техническое обслуживание бытовой радиоэлектронной аппаратуры, бытовых машин и бытовых приборов, часов, ремонт и изготовление металлоизделий |

без привлечения наемных работников |

220 000 |

176 000 |

154 000 |

99 000 |

83 000 |

|

|

|

на единицу средней численности наемных работников |

132 000 |

105 600 |

92 400 |

59 400 |

49 800 |

|

|||

|

7. |

Ремонт мебели |

без привлечения наемных работников |

130 000 |

104 000 |

91 000 |

59 000 |

49 000 |

|

|

|

на единицу средней численности наемных работников |

91 000 |

72 800 |

63 700 |

41 300 |

34 300 |

|

|||

|

8. |

Услуги фотоателье, фото- и кинолабораторий |

без привлечения наемных работников |

160 000 |

128 000 |

112 000 |

72 000 |

60 000 |

|

|

|

на единицу средней численности наемных работников |

112 000 |

89 600 |

78 400 |

50 400 |

42 000 |

|

|||

|

9. |

Техническое обслуживание и ремонт автотранспортных и мототранспортных средств, машин и оборудования |

без привлечения наемных работников |

300 000 |

240 000 |

210 000 |

135 000 |

113 000 |

|

|

|

на единицу средней численности наемных работников |

240 000 |

192 000 |

168 000 |

108 000 |

90 400 |

|

|||

|

10. |

Оказание автотранспортных услуг по перевозке грузов автомобильным транспортом |

на 1 тонну грузоподъемности |

10 000 (на

всей территории |

|

|||||

|

11. |

Оказание автотранспортных услуг по перевозке пассажиров автомобильным транспортом |

на 1 пассажирское место |

10 000 (на

всей территории |

|

|||||

|

12. |

Ремонт жилья и других построек |

без привлечения наемных работников |

200 000 |

160 000 |

140 000 |

90 000 |

75 000 |

|

|

|

на единицу средней численности наемных работников |

120 000 |

96 000 |

84 000 |

54 000 |

45 000 |

|

|||

|

13. |

Услуги по производству монтажных, электромонтажных, санитарно-технических и сварочных работ |

без привлечения наемных работников |

300 000 |

240 000 |

210 000 |

135 000 |

113 000 |

|

|

|

на единицу средней численности наемных работников |

120 000 |

96 000 |

84 000 |

54 000 |

45 200 |

|

|||

|

14. |

Услуги по остеклению балконов и лоджий, нарезке стекла и зеркал, художественной обработке стекла |

без привлечения наемных работников |

150 000 |

120 000 |

105 000 |

67 000 |

56 000 |

|

|

|

на единицу средней численности наемных работников |

75 000 |

60 000 |

52 500 |

33 500 |

28 000 |

|

|||

|

15. |

Услуги по обучению населения на курсах и по репетиторству |

без привлечения наемных работников |

200 000 |

160 000 |

140 000 |

90 000 |

75 000 |

|

|

|

на единицу средней численности наемных работников |

80 000 |

64 000 |

56 000 |

36 000 |

30 000 |

|

|||

|

16. |

Услуги по присмотру и уходу за детьми и больными |

без привлечения наемных работников |

200 000 |

160 000 |

140 000 |

90 000 |

75 000 |

|

|

|

на единицу средней численности наемных работников |

80 000 |

64 000 |

56 000 |

36 000 |

30 000 |

|

|||

|

17. |

Услуги по приему стеклопосуды и вторичного сырья, за исключением металлолома |

без привлечения наемных работников |

200 000 |

160 000 |

140 000 |

90 000 |

75 000 |

|

|

|

на единицу средней численности наемных работников |

80 000 |

64 000 |

56 000 |

36 000 |

30 000 |

|

|||

|

18. |

Ветеринарные услуги |

без привлечения наемных работников |

150 000 |

120 000 |

105 000 |

90 000 |

75 000 |

|

|

|

на единицу средней численности наемных работников |

75 000 |

60 000 |

52 500 |

45 000 |

37 500 |

|

|||

|

19. |

Сдача в аренду (наем) жилых и нежилых помещений, садовых домов, земельных участков, принадлежащих индивидуальному предпринимателю на праве собственности |

|

|

||||||

|

сдача в аренду (наем) жилых помещений, садовых домов, принадлежащих индивидуальному предпринимателю на праве собственности |

на 1 квадратный метр площади |

2 261 |

1 508 |

1 131 |

980 |

754 |

|

||

|

сдача в аренду (наем) нежилых помещений, земельных участков, принадлежащих индивидуальному предпринимателю на праве собственности |

на 1 квадратный метр площади |

3 015 |

2 638 |

2 261 |

2 111 |

1 281 |

|

||

|

20. |

Изготовление изделий народных художественных промыслов |

без привлечения наемных работников |

200 000 |

160 000 |

140 000 |

90 000 |

75 000 |

|

|

|

на единицу средней численности наемных работников |

80 000 |

64 000 |

56 000 |

36 000 |

30 000 |

|

|||

|

21. |

Прочие услуги производственного характера (услуги по переработке сельскохозяйственных продуктов и даров леса, в том числе по помолу зерна, обдирке круп, переработке маслосемян, изготовлению и копчению колбас, переработке картофеля, переработке давальческой мытой шерсти на трикотажную пряжу, выделке шкур животных, расчесу шерсти, стрижке домашних животных, ремонту и изготовлению бондарной посуды и гончарных изделий, защите садов, огородов и зеленых насаждений от вредителей иболезней; изготовление валяной обуви; изготовление сельскохозяйственного инвентаря из материала заказчика; граверные работы по металлу, стеклу, фарфору, дереву, керамике; изготовление и ремонт деревянных лодок; ремонт игрушек; ремонт туристского снаряжения и инвентаря; услуги по вспашке огородов и распиловке дров; услуги по ремонту и изготовлению очковой оптики; изготовление и печатание визитных карточек и пригласительных билетов на семейные торжества; переплетные, брошюровочные, окантовочные, картонажные работы; зарядка газовых баллончиков для сифонов, замена элементов питания в электронных часах и других приборах) |

без привлечения наемных работников |

150 000 |

120 000 |

105 000 |

67 000 |

56 000 |

|

|

|

на единицу средней численности наемных работников |

90 000 |

72 000 |

63 000 |

40 200 |

33 600 |

|

|||

|

22. |

Производство и реставрация ковров и ковровых изделий |

без привлечения наемных работников |

75 000 |

60 000 |

53 000 |

45 000 |

38 000 |

|

|

|

на единицу средней численности наемных работников |

56 250 |

45 000 |

39 750 |

33 750 |

28 500 |

|

|||

|

23. |

Ремонт ювелирных изделий, бижутерии |

без привлечения наемных работников |

150 000 |

120 000 |

105 000 |

90 000 |

75 000 |

|

|

|

на единицу средней численности наемных работников |

75 000 |

60 000 |

52 500 |

45 000 |

37 500 |

|

|||

|

24. |

Чеканка и гравировка ювелирных изделий |

без привлечения наемных работников |

150 000 |

120 000 |

105 000 |

90 000 |

75 000 |

|

|

|

на единицу средней численности наемных работников |

60 000 |

48 000 |

42 000 |

36 000 |

30 000 |

|

|||

|

25. |

Монофоническая и стереофоническая запись речи, пения, инструментального исполнения заказчика на магнитную ленту, компакт-диск, перезапись музыкальных и литературных произведений на магнитную ленту, компакт-диск |

без привлечения наемных работников |

75 000 |

60 000 |

53 000 |

45 000 |

38 000 |

|

|

|

на единицу средней численности наемных работников |

52 500 |

42 000 |

37 100 |

31 500 |

26 600 |

|

|||

|

26. |

Услуги по уборке жилых помещений и ведению домашнего хозяйства |

без привлечения наемных работников |

150 000 |

120 000 |

105 000 |

90 000 |

75 000 |

|

|

|

на единицу средней численности наемных работников |

60 000 |

48 000 |

42 000 |

36 000 |

30 000 |

|

|||

|

27. |

Услуги по оформлению интерьера жилого помещения и услуги художественного оформления |

без привлечения наемных работников |

200 000 |

160 000 |

140 000 |

90 000 |

75 000 |

|

|

|

на единицу средней численности наемных работников |

80 000 |

64 000 |

56 000 |

36 000 |

30 000 |

|

|||

|

28. |

Проведение занятий по физической культуре и спорту |

без привлечения наемных работников |

200 000 |

160 000 |

140 000 |

90 000 |

75 000 |

|

|

|

на единицу средней численности наемных работников |

100 000 |

80 000 |

70 000 |

45 000 |

37 500 |

|

|||

|

29. |

Услуги носильщиков на железнодорожных вокзалах, автовокзалах, аэровокзалах, в аэропортах, морских, речных портах |

без привлечения наемных работников |

75 000 |

60 000 |

53 000 |

45 000 |

38 000 |

|

|

|

на единицу средней численности наемных работников |

37 500 |

30 000 |

26 500 |

22 500 |

19 000 |

|

|||

|

30. |

Услуги платных туалетов |

без привлечения наемных работников |

100 000 |

80 000 |

70 000 |

45 000 |

38 000 |

|

|

|

на единицу средней численности наемных работников |

50 000 |

40 000 |

35 000 |

22 500 |

19 000 |

|

|||

|

31. |

Услуги поваров по изготовлению блюд на дому |

без привлечения наемных работников |

75 000 |

60 000 |

53 000 |

45 000 |

38 000 |

|

|

|

на единицу средней численности наемных работников |

37 500 |

30 000 |

26 500 |

22 500 |

19 000 |

|

|||

|

32. |

Оказание услуг по перевозке пассажиров водным транспортом |

на 1 пассажирское место |

15000 (на

всей территории |

|

|||||

|

33. |

Оказание услуг по перевозке грузов водным транспортом |

на 1 тонну грузоподъемности |

10 000 (на

всей территории |

|

|||||

|

34. |

Услуги, связанные со сбытом сельскохозяйственной продукции (хранение, сортировка, сушка, мойка, расфасовка, упаковка и транспортировка) |

без привлечения наемных работников |

113 000 |

90 000 |

78 000 |

67 000 |

56 000 |

|

|

|

на единицу средней численности наемных работников |

50 850 |

40 500 |

35 100 |

30 150 |

25 200 |

|

|||

|

35. |

Услуги, связанные с обслуживанием сельскохозяйственного производства (механизированные, агрохимические, мелиоративные, транспортные работы) |

без привлечения наемных работников |

150 000 |

120 000 |

105 000 |

67 000 |

56 000 |

|

|

|

на единицу средней численности наемных работников |

67 500 |

54 000 |

47 250 |

30 150 |

25 200 |

|

|||

|

36. |

Услуги по зеленому хозяйству и декоративному цветоводству |

без привлечения наемных работников |

200 000 |

160 000 |

140 000 |

90 000 |

75 000 |

|

|

|

на единицу средней численности наемных работников |

80 000 |

64 000 |

56 000 |

36 000 |

30 000 |

|

|||

|

37. |

Ведение охотничьего хозяйства и осуществление охоты |

без привлечения наемных работников |

150 000 |

120 000 |

105 000 |

90 000 |

75 000 |

|

|

|

на единицу средней численности наемных работников |

60 000 |

48 000 |

42 000 |

36 000 |

30 000 |

|

|||

|

38. |

Занятие медицинской деятельностью или фармацевтической деятельностью лицом, имеющим лицензию на указанные виды деятельности, за исключением реализации лекарственных препаратов, подлежащих обязательной маркировке средствами идентификации, в том числе контрольными (идентификационными) знаками в соответствии с Федеральным законом от 12 апреля 2010 года № 61-ФЗ «Об обращении лекарственных средств» |

без привлечения наемных работников |

200 000 |

160 000 |

140 000 |

90 000 |

75 000 |

|

|

|

на единицу средней численности наемных работников |

140 000 |

112 000 |

98 000 |

63 000 |

52 500 |

|

|||

|

39. |

Осуществление частной детективной деятельности лицом, имеющим лицензию |

без привлечения наемных работников |

150 000 |

120 000 |

105 000 |

90 000 |

75 000 |

|

|

|

на единицу средней численности наемных работников |

75 000 |

60 000 |

52 500 |

45 000 |

37 500 |

|

|||

|

40. |

Услуги по прокату |

без привлечения наемных работников |

150 000 |

120 000 |

105 000 |

67 000 |

56 000 |

|

|

|

на единицу средней численности наемных работников |

75 000 |

60 000 |

52 500 |

33 500 |

28 000 |

|

|||

|

41. |

Экскурсионные услуги |

без привлечения наемных работников |

100 000 |

80 000 |

70 000 |

45 000 |

38 000 |

|

|

|

на единицу средней численности наемных работников |

50 000 |

40 000 |

35 000 |

22 500 |

19 000 |

|

|||

|

42. |

Обрядовые услуги |

без привлечения наемных работников |

75 000 |

60 000 |

53 000 |

45 000 |

38 000 |

|

|

|

на единицу средней численности наемных работников |

37 500 |

30 000 |

26 500 |

22 500 |

19 000 |

|

|||

|

43. |

Ритуальные услуги |

без привлечения наемных работников |

150 000 |

120 000 |

105 000 |

67 000 |

56 000 |

|

|

|

на единицу средней численности наемных работников |

75 000 |

60 000 |

52 500 |

33 500 |

28 000 |

|

|||

|

44. |

Услуги уличных патрулей, охранников, сторожей и вахтеров |

без привлечения наемных работников |

75 000 |

60 000 |

53 000 |

45 000 |

38 000 |

|

|

|

на единицу средней численности наемных работников |

37 500 |

30 000 |

26 500 |

22 500 |

19 000 |

|

|||

|

45. |

Розничная торговля, осуществляемая через объекты стационарной торговой сети с площадью торгового зала не более 50 квадратных метров по каждому объекту организации торговли |

на 1 квадратный метр площади |

21 600 |

17 280 |

15 120 |

9 720 |

8 136 |

|

|

|

46. |

Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети |

|

|

||||||

|

розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов |

на 1 квадратный метр площади |

21 600 |

17 280 |

15 120 |

9 720 |

8 136 |

|

||

|

розничная торговля, осуществляемая через объекты нестационарной торговой сети |

за один объект нестационарной торговой сети |

200 000 (на всей

территории |

|

||||||

|

47. |

Услуги общественного питания, оказываемые через объекты организации общественного питания с площадью зала обслуживания посетителей не более 50 квадратных метров по каждому объекту организации общественного питания |

на 1 квадратный метр площади |

12 000 |

9 600 |

8 400 |

5 400 |

4 520 |

|

|

|

48. |

Услуги общественного питания, оказываемые через объекты организации общественного питания, не имеющие зала обслуживания посетителей |

на 1 объект |

300 000 |

240 000 |

210 000 |

180 000 |

150 000 |

|

|

|

49. |

Оказание услуг по забою, транспортировке, перегонке, выпасу скота |

без привлечения наемных работников |

112 500 |

90 000 |

78 000 |

67 000 |

56 000 |

|

|

|

на единицу средней численности наемных работников |

56 250 |

45 000 |

39 000 |

33 500 |

28 000 |

|

|||

|

50. |

Производство кожи и изделий из кожи |

без привлечения наемных работников |

112 500 |

90 000 |

78 000 |

67 000 |

56 000 |

|

|

|

на единицу средней численности наемных работников |

67 500 |

54 000 |

46 800 |

40 200 |

33 600 |

|

|||

|

51. |

Сбор и заготовка пищевых лесных ресурсов, недревесных лесных ресурсов и лекарственных растений |

без привлечения наемных работников |

113 000 |

90 000 |

78 000 |

67 000 |

56 000 |

|

|

|

на единицу средней численности наемных работников |

67 800 |

54 000 |

46 800 |

40 200 |

33 600 |

|

|||

|

52. |

Сушка, переработка и консервирование фруктов и овощей |

без привлечения наемных работников |

150 000 |

120 000 |

105 000 |

67 000 |

56 000 |

|

|

|

на единицу средней численности наемных работников |

90 000 |

72 000 |

63 000 |

40 200 |

33 600 |

|

|||

|

53. |

Производство молочной продукции |

без привлечения наемных работников |

113 000 |

90 000 |

78 000 |

67 000 |

56 000 |

|

|

|

на единицу средней численности наемных работников |

67 800 |

54 000 |

46 800 |

40 200 |

33 600 |

|

|||

|

54. |

Производство плодово-ягодных посадочных материалов, выращивание рассады овощных культур и семян трав |

без привлечения наемных работников |

113 000 |

90 000 |

78 000 |

67 000 |

56 000 |

|

|

|

на единицу средней численности наемных работников |

50 850 |

40 500 |

35 100 |

30 150 |

25 200 |

|

|||

|

55. |

Производство хлебобулочных и мучных кондитерских изделий |

без привлечения наемных работников |

150 000 |

120 000 |

105 000 |

67 000 |

56 000 |

|

|

|

на единицу средней численности наемных работников |

90 000 |

72 000 |

63 000 |

40 200 |

33 600 |

|

|||

|

56. |

Товарное и спортивное рыболовство и рыбоводство |

без привлечения наемных работников |

113 000 |

90 000 |

78 000 |

67 000 |

56 000 |

|

|

|

на единицу средней численности наемных работников |

67 800 |

54 000 |

46 800 |

40 200 |

33 600 |

|

|||

|

57. |

Лесоводство и прочая лесохозяйственная деятельность |

без привлечения наемных работников |

113 000 |

90 000 |

78 000 |

67 000 |

56 000 |

|

|

|

на единицу средней численности наемных работников |

67 800 |

54 000 |

46 800 |

40 200 |

33 600 |

|

|||

|

58. |

Деятельность по письменному и устному переводу |

без привлечения наемных работников |

150 000 |

120 000 |

105 000 |

90 000 |

75 000 |

|

|

|

на единицу средней численности наемных работников |

60 000 |

48 000 |

42 000 |

36 000 |

30 000 |

|

|||

|

59. |

Деятельность по уходу за престарелыми и инвалидами |

без привлечения наемных работников |

150 000 |

120 000 |

105 000 |

90 000 |

75 000 |

|

|

|

на единицу средней численности наемных работников |

60 000 |

48 000 |

42 000 |

36 000 |

30 000 |

|

|||

|

60. |

Сбор, обработка и утилизация отходов, а также обработка вторичного сырья |

без привлечения наемных работников |

150 000 |

120 000 |

105 000 |

90 000 |

75 000 |

|

|

|

на единицу средней численности наемных работников |

60 000 |

48 000 |

42 000 |

36 000 |

30 000 |

|

|||

|

61. |

Резка, обработка и отделка камня для памятников |

без привлечения наемных работников |

200 000 |

160 000 |

140 000 |

90 000 |

75 000 |

|

|

|

на единицу средней численности наемных работников |

80 000 |

64 000 |

56 000 |

36 000 |

30 000 |

|

|||

|

62. |

Оказание услуг (выполнение работ) по разработке программ для ЭВМ и баз данных (программных средств и информационных продуктов вычислительной техники), их адаптации и модификации |

без привлечения наемных работников |

220 000 |

176 000 |

154 000 |

99 000 |

83 000 |

|

|

|

на единицу средней численности наемных работников |

132 000 |

105 600 |

92 400 |

59 400 |

49 800 |

|

|||

|

63. |

Ремонт компьютеров и коммуникационного оборудования |

без привлечения наемных работников |

220 000 |

176 000 |

154 000 |

99 000 |

83 000 |

|

|

|

на единицу средней численности наемных работников |

132 000 |

105 600 |

92 400 |

59 400 |

49 800 |

». |

|||

С 1 апреля в Томской области меняются правила применения патентной системы налогообложения » tvtomsk.ru

В закон Томской области «О патентной системе налогообложения» внесены изменения, которые расширяют перечень видов предпринимательской деятельности и увеличивают метраж торговых залов. Об этом сообщает пресс-служба областной администрации.

Перечень видов предпринимательской деятельности, в которых можно применять патент, расширен с 67 до 93. Из них 16 вводятся Налоговым кодексом РФ за счет разукрупнения подпункта «Прочие услуги производственного характера». Остальные 10 предложены предпринимательским сообществом и органами местного самоуправления Томской области.

«Изменены размеры потенциально возможного к получению индивидуальным предпринимателем годового дохода, увеличен метраж торгового зала и зала обслуживания в сфере общепита с 50 до 150 квадратных метров. До 20 единиц увеличено количество транспортных средств для предприятий, оказывающих услуги по перевозке пассажиров и грузов»,

– говорится в сообщении.

Для предприятий розничной торговли предусмотрена деятельность торговых автоматов, а для торговых островков (прилавков) в ТЦ и на рынках предоставлена возможность получения патента из расчета стоимости на квадратный метр. Для сферы общественного питания дифференцирована доходность между рестораном и столовой.

Размер потенциально возможного к получению индивидуальным предпринимателем годового дохода дифференцирован территориально по пяти группам муниципальных образований Томской области (вместо действовавших ранее четырех групп):

1 группа — Томск и ЗАТО Северск;

2 группа — Стрежевой;

3 группа — Асиновское городское поселение;

4 группа — Кедровый, Александровское, Бакчарское, Зырянское, Каргасокское, Кожевниковское, Кривошеинское, Молчановское, Парабельское, Первомайское, Подгорнское, Тегульдетское, Шегарское сельские поселения, Белоярское, Колпашевское городские поселения и Томский район;

5 группа — прочие муниципальные образования.

Напомним, что рассчитать стоимость патента поможет сервис «Налоговый калькулятор — Расчет стоимости патента» на сайте ФНС России . Также на сайте ФНС можно ознакомиться с правилами применения ПСН.

© При полном или частичном использовании материалов в интернете и печатных СМИ ссылка на tvtomsk.ru обязательна. Отсутствие ссылки, либо ссылка на иной источник (Вести-Томск, ГТРК «Томск» и др.) является нарушением прав на интеллектуальную собственность.

Нашли в тексте ошибку? Выделите её, нажмите Ctrl + Enter

Главные изменения в патентной системе налогообложения

Марина Суховская

юрист

Профиль автораС 1 января 2021 года отменили специальный налоговый режим ЕНВД — единый налог на вмененный доход. Вместо него предприниматели могут применять общую, упрощенную или патентную систему налогообложения.

Из-за отмены ЕНВД сильно обновилась глава налогового кодекса о патенте. Это сделали для того, чтобы работа на патенте стала более комфортной.

По идее поправки должны сподвигнуть перейти на ПСН тех предпринимателей, которые раньше применяли вмененку, потому что возможностей на патентном режиме стало больше.

Из новых изменений: регионы сами составляют список видов деятельностей, по которым ИП могут купить патент, а стоимость патента можно уменьшать на страховые взносы, которые ИП уплатил за себя и за своих работников. Но это не все патентные поправки, расскажем, что еще нового появилось.

Патентная система налогообложения — гл. 26.5 НК РФ

Перечень видов деятельности на патенте из закрытого стал открытым

Перечисленные в налоговом кодексе виды деятельности, по которым можно купить патент, — это теперь просто рекомендация, а не строгое руководство к действию.

Как было. Раньше в налоговом кодексе был исчерпывающий список видов бизнеса, из которого региональные власти выбирали, кому можно применять патент, а кому нет. Максимум, что регионы могли сделать с этим списком — сужать виды деятельности, если позволяли коды ОКВЭД2 или ОКПД2, и добавлять дополнительные виды бытовых услуг.

ОКВЭД2 — классификатор видов экономической деятельности

ОКПД2 — классификатор продукции по видам деятельности

Как стало. С 2021 список патентной деятельности стал ориентировочным. Теперь региональные власти могут своим законом ввести ПСН практически по любой деятельности из классификаторов ОКВЭД2 и ОКПД2, необязательно из списка в налоговом кодексе.

Патентный закон своего региона можно найти на сайте ФНС в разделе «Особенности регионального законодательства».

Не забудьте переключить сайт на свой субъект РФ, если он не определился автоматическиСтало больше видов деятельности, где можно применять ПСН

Как было. Раньше для отдельных видов деятельности нельзя было применять ПСН либо было неясно, можно применять или нет.

Как стало. Теперь для ряда деятельностей увеличили возможности, а что было непонятно — конкретизировали.

Например, с 2021 года предприниматели на патенте могут заниматься ремонтом не только жилых, но и нежилых зданий. Но в налоговом кодексе уточняется, что ремонтировать можно только существующие здания. То есть ИП-ремонтники на патенте не могут проводить отделку в многоквартирном доме, который еще не сдан в эксплуатацию. ФНС уже высказывалась на этот счет.

подп. 12 п. 2 ст. 346.43 НК РФ

ПСН теперь можно применять при сдаче в аренду не только собственной жилой и нежилой недвижимости, но и арендованной. Например, у ИП есть небольшой розничный магазин в арендованном помещении. Помещение используется не целиком, и ИП хочет сдавать лишние квадратные метры в субаренду. Теперь он вполне может получить патент на нее. Раньше это было невозможно.

подп. 19 п. 2 ст. 346.43 НК РФ

В патентный перечень добавили услуги платных автостоянок. До этого большинство ИП применяли по автостоянкам ЕНВД.

подп. 65 п. 2 ст. 346.43 НК РФ

С 2021 года в патентную деятельность по сбору вторсырья входит прием металлолома от населения и его последующая продажа. Раньше налоговый кодекс запрещал применять ПСН по этому бизнесу. Организовать пункт сбора стеклотары и макулатуры ИП могли, а вот металлолома — нет. С начала 2021 года это разрешили.

подп. 17 п. 2 ст. 346.43 НК РФ

Еще одна хорошая новость: ИП, торгующие в розницу через так называемые островки в торговых центрах — витрины или прилавки на арендованном месте, — тоже могут перейти на патент. ФНС это уже подтвердила — норму про стационарную торговую сеть без торговых залов дополнили словами «… и другие аналогичные объекты». Значит, перечень таких объектов теперь открытый, и к ним можно отнести островки в торговых комплексах.

подп. 7 п. 3 ст. 346.43 НК РФ

УЧЕБНИК

Как победить выгорание

Курс для тех, кто много работает и устает. Цена открыта — назначаете ее сами

Начать учитьсяУстановили список деятельностей, по которым нельзя применять патент

Как было. Поскольку раньше в налоговом кодексе был исчерпывающий перечень «патентной» деятельности, из которого регионы могли выбирать, не было смысла прописывать виды бизнеса, по которым ПСН применять нельзя. Если в перечне не было, к примеру, оптовой торговли, то и купить на нее патент было невозможно. Был только один запрет на ПСН — для тех ИП, которые вели бизнес в рамках договора простого товарищества.

Как стало. Список деятельности, по которой можно купить патент, стал рекомендательным. У регионов теперь развязаны руки, но чтобы они не раздавали патенты на все подряд, в налоговом кодексе прописали ряд ограничений.

п. 5 и 6 ст. 346.43 НК РФ

Предприниматели не смогут купить патент, если они:

- Ведут деятельность в рамках договора простого товарищества или договора доверительного управления имуществом.

- Производят подакцизные товары или добывают и продают полезные ископаемые.

- Занимаются торговлей с площадью торгового зала более 150 м².

- Держат общепит с площадью зала обслуживания посетителей более 150 м².

- Занимаются оптовой торговлей.

- Ведут деятельность на рынке ценных бумаг по оказанию кредитных и иных финансовых услуг.

- Занимаются грузовыми и пассажирскими перевозками, используя для этого более 20 автомобилей.

К слову, если у ИП 18 машин и 18 водителей, то он все равно не может применять ПСН. Ведь средняя численность работников у предпринимателя на патенте не должна превышать 15 человек. Иначе он теряет право на спецрежим с начала того периода, на который был выдан патент.

подп. 1 п. 3 ст. 346.43 НК РФ

По-прежнему не могут применять ПСН те ИП, кто торгует лекарствами и другими товарами, которые подлежат обязательной маркировке. Например, обувью, шубами, кожаными куртками.

Перечень товаров, подлежащих маркировке

Это федеральные запреты — регионы не могут их нарушать и не могут разрешить у себя патенты, допустим, на розничную торговлю в магазинах с торговыми залами 250 м² или на грузоперевозки с 25 автомобилями.

Некоторые ИП смогут применять патент, если будут работать только с физлицами

Как было. До 2021 года ИП на патенте могли заниматься массовым производством определенных товаров, например шляп или гончарной посуды, и продавать эти товары физлицам, другим ИП и фирмам.

Как стало. В налоговом кодексе в некоторых видах патентной деятельности появилось уточнение «по индивидуальному заказу населения». Оно означает, что ИП может работать на ПСН, только если продает товары или оказывает услуги обычным людям. Если предприниматель работает с другими ИП или организациями, то ему нужно применять другие системы налогообложения.

Вот, например, в какие виды деятельности внесли оговорку про индивидуальный заказ населения:

- Ремонт и пошив швейных, меховых и кожаных изделий, головных уборов и изделий из текстильной галантереи.

- Ремонт электронной бытовой техники, бытовых приборов, часов.

- Изготовление и ремонт бондарной посуды и гончарных изделий.

- Изготовление и ремонт мебели.

Однако регионы вправе сами решать, вносить им в свои «патентные» законы оговорку про индивидуальные заказы или нет. Если вносить, то по какой конкретно деятельности.

Например, в московском законе о ПСН нет уточнения об индивидуальных заказах, здесь предприниматели могут продавать товары или оказывать услуги всем: и обычным людям, и компаниям.

В законе Московской области эта оговорка сделана для нескольких видов деятельности, например для изготовления мебели и копировально-множительных услуг. То есть подмосковные ИП-патентники могут делать и продавать мебель только физлицам, а фирмам не могут.

В Красноярском крае власти в своем законе о ПСН полностью повторили федеральный «патентный» список — добавили уточнение об индивидуальных заказах населения в точности, как в налоговом кодексе. Получается, что красноярский предприниматель не может в рамках ПСН заниматься, например, массовым пошивом головных уборов и продавать их через магазины. По этой деятельности он должен применять общую либо упрощенную систему налогообложения.

Стоимость патента разрешили уменьшать на страховые взносы

Как было. Раньше уменьшать налог на взносы и больничные пособия могли только предприниматели на УСН или ЕНВД, патентная система такого уменьшения не предполагала. Но ЕНВД отменили, и нужно было как-то смягчить последствия этого для бизнеса.

Как стало. Пожалуй, это самое долгожданное новшество — ИП теперь могут уменьшать стоимость патента.

Вот на что можно уменьшить налог:

- Страховые взносы, уплаченные ИП за себя, как фиксированные, так и однопроцентные, с суммы годового потенциального дохода, превышающего 300 000 Р.

- Страховые взносы, уплаченные за работников.

- Больничные пособия за первые три дня болезни, оплаченные за счет ИП, кроме производственных травм и профзаболеваний.

ИП без работников может вычесть из стоимости патента все взносы за себя, уплаченные в периоде действия патента. Уменьшить налог по такому патенту можно вплоть до нуля.

п. 1.2 ст. 346.51 НК РФ

ИП с работниками может уменьшить стоимость патента за счет уплаченных за них взносов, но максимум на 50%. Даже если сумма взносов превышает половину от цены патента.

Налог можно уменьшить только за период, в котором взносы и пособия уже уплачены, а не за который они начислены. Например, если ИП-патентник начислил взносы за работников в 2020 году, но уплатил их в 2021 году, уменьшить стоимость патента на эти взносы он сможет в 2021 году.

Если ИП оформил несколько патентов, он может уменьшить стоимость каждого из них при условии, что сумма страховых взносов, которую он заплатил за год, превышает стоимость патентов. Но есть свои ограничения, разберем на примере.

Предприниматель Васечкин оформил на 2021 год два патента в Москве.

Патент № 1 — на ремонт обуви. Этим ИП занимается сам, без работников. Годовая стоимость патента — 39 600 Р = 660 000 Р × 6%.

Патент № 2 — на ремонт одежды. Тут у Васечкина заняты два работника. Годовая стоимость второго патента также 39 600 Р = 660 000 Р × 6%.

Предположим, что в течение 2021 года Васечкин заплатит:

- 40 874 Р — фиксированные взносы «за себя» на ОПС и ОМС за 2021 год.

- 130 500 Р — страховые взносы за работников.

- 7000 Р — пособие за первые 3 календарных дня болезни одного из сотрудников.

Посчитаем, сколько будет стоить каждый патент.

По первому патенту работников нет, поэтому Васечкин может уменьшить его стоимость на всю сумму страховых взносов за себя.

39 600 Р − 40 874 Р = −1274 Р. То есть стоимость патента для ИП равна 0 Р. Неучтенный остаток взносов — 1 274 Р — по идее можно перенести на патент № 2. Но в нашем случае в этом нет смысла, поскольку суммы взносов, уплаченных Васечкиным за работников — 130 500 Р — вполне хватает, она сильно превышает стоимость патента № 2.

В деятельности по второму патенту есть работники, значит, налог можно уменьшить не более, чем на 50%.

39 600 Р × 50% = 19 800 Р — на эту сумму можно уменьшить стоимость патента.

Остаток взносов — 118 974 Р = (130 500 Р + 7000 Р + 1274 Р − 19 800 Р) — сгорает. Уменьшить на него в 2021 году Васечкину больше нечего, а перенести эту сумму на следующий год нельзя.

Чтобы уменьшить стоимость патента на взносы, ИП должен отправить в налоговую инспекцию специальное уведомление об уменьшении суммы налога.

Образец уведомления об уменьшении суммы налога в связи с применением патентной системы налогооблаженияPDF, 545 КБ

Если ИП платил взносы до покупки патента, то патент он может купить с учетом этого — сразу с уменьшением на сумму уплаченных взносов.

Если же ИП сначала оплатит патент, затем перечислит взносы, то он сможет вернуть переплату налога. Для этого ему нужно будет подать уведомление об уменьшении налога, а затем заявление на возврат.

Отменили лимиты для потенциально возможного дохода на ПСН

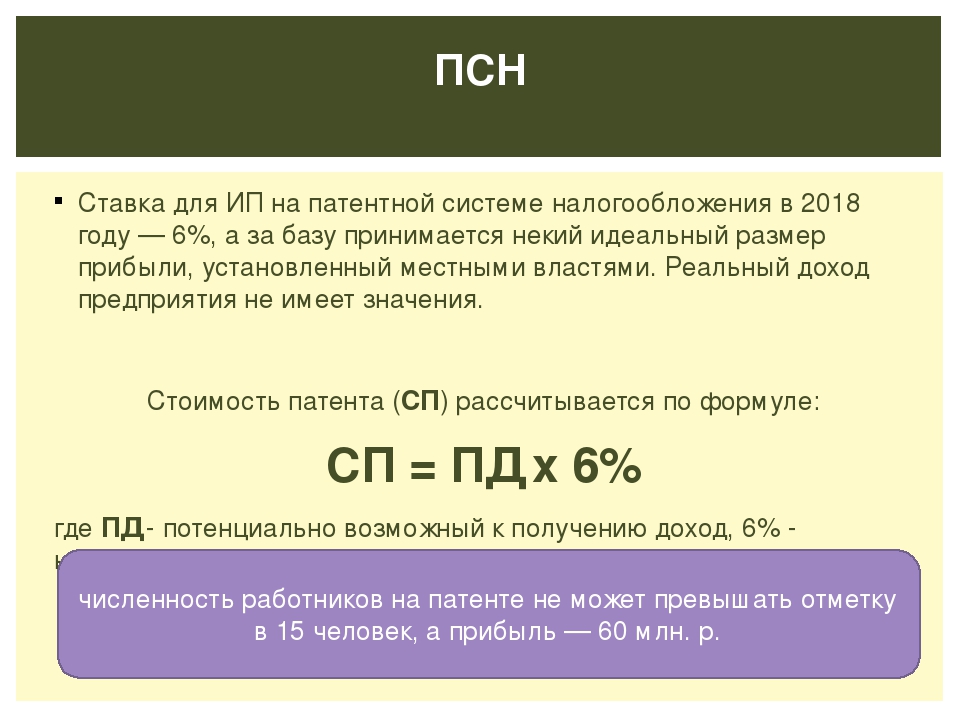

Налоговая база в ПСН — это сумма возможного годового дохода ИП от конкретной деятельности — сколько теоретически предприниматель может заработать за год.

п. 7 ст. 346.43 НК РФ

Какой в теории возможен доход, решают региональные власти и прописывают эту сумму в своих законах. От суммы потенциально возможного дохода напрямую зависит стоимость патента на конкретную деятельность. Она считается так: возможный доход × 6%.

Как было. Раньше в налоговом кодексе был установлен потолок для потенциального дохода — 1 000 000 Р. По отдельным видам деятельности регионы могли увеличивать этот максимум, но тоже в определенных границах.

По факту потолок увеличивали за счет коэффициента-дефлятора, который ежегодно утверждает Минэкономразвития. Этот коэффициент индексирует показатели, на которые ориентируется государство в налоговых целях. Так, в 2020 году коэффициент-дефлятор при ПСН был 1,589. То есть максимально возможный потенциальный доход в прошлом году был равен 1 589 000 Р.

Как стало. Больше нет никакого потолка. Субъекты РФ могут устанавливать любые размеры потенциального дохода. А поскольку от этого размера напрямую зависит стоимость патента, она может заметно вырасти по отдельным видам бизнеса.

Например, столичные власти могут решить, что нынешний потенциальный доход от деятельности химчисток — 990 000 Р в год — маловат, предприниматель наверняка зарабатывает больше. И могут установить потенциальный доход в 2 000 000 Р. В результате цена годового патента на эту деятельность вырастет с 59 400 Р до 120 000 Р.

Увеличили площадь, допустимую для розничной торговли и общепита с залами

Как было. До 2021 года розницу и общепит можно было перевести на патент, только если площадь торгового зала в магазине или зала обслуживания в кафе не превышала 50 м².

Как стало. Сейчас это ограничение изменили — максимально допустимая площадь залов для розницы и общепита — 150 м². Такой она была при ЕНВД.

При этом субъекты РФ этот максимум могут уменьшить. То есть установить лимит по площади магазина или кафе, например, в 120 м². Конкретные значения надо смотреть в патентном законе своего региона.

Регионы могут также ограничить общую площадь разных магазинов предпринимателя или их количество. Например, указать, что «общая площадь всех магазинов ИП на патенте не должна превышать 1000 м²» или «у ИП на патенте может быть только 3 розничных магазина». Могут ввести и комбинированные ограничения. Например: на патенте может быть только 4 розничных магазина общей площадью не более 500 м².

подп. 2.1 п. 8 ст. 346.43 НК РФ

Налоговые каникулы для ИП на ПСН в некоторых регионах не продлили

Налоговые каникулы — период, во время которого ИП не платит налог УСН или ПСН, по ним действует нулевая ставка.

Как было. С 2015 до 2020 года регионы могли вводить у себя налоговые каникулы для новоиспеченных ИП, которые применяют упрощенку или ПСН, и работают в производственной, социальной, научной сфере или в сфере бытовых услуг населению.

Большинство регионов этим правом воспользовались и установили у себя нулевую ставку налога УСН и ПСН на первые два года работы ИП.

Как стало. Программа налоговых каникул изначально действовала до 2020 года, но не так давно срок продлили, и теперь программа действует до 2023 года включительно.

п. 3 ст. 346.50 НК РФ

Однако некоторые субъекты РФ не стали продлевать срок действия налоговых каникул для ИП на патенте. Среди них — Москва, Белгородская, Вологодская, Тверская и Ульяновская области.

Некоторые предприниматели могут купить патент на особых условиях

Предпринимателям, которые перешли на патент с режима ЕНВД, на время приблизили стоимость патента к сумме налога на вмененке — за январь, февраль и март 2021 года.

Купить так называемый федеральный патент, рассчитанный по особой формуле, можно на 1, 2 или 3 месяца, с января по март 2021 года включительно. Это доступно ИП, которые в 4 квартале 2020 года платили ЕНВД:

- по рознице либо общепиту с торговым залом / залом обслуживания посетителей свыше 50 м² и до 150 м²;

- по деятельности платных автостоянок;

- по услугам по ремонту, техобслуживанию автомобилей и оборудования, мойке и полировке авто.

Есть еще одно условие — на момент получения федерального патента в законе субъекта РФ не должен быть установлен потенциально возможный доход для перечисленных видов деятельности. В регионах, где власти успели установить такой доход, например в Крыму, получить федеральный патент нельзя.

Крайний срок действия федерального патента — 31.03.2021. Обновить свои законы о ПСН регионы должны не позже 28.02.2021, иначе бывшие вмененщики не смогут приобрести региональный патент на апрель, а федеральный патент станет недоступен.

Определение патентной коробки| Что такое патентная коробка?

Патентный ящик — также называемый режимом интеллектуальной собственности (ИС) — облагает налогом коммерческий доход, полученный от ИС, по ставке ниже установленной законом ставки корпоративного подоходного налога с целью поощрения местных исследований и разработок. Многие патентные боксы по всему миру претерпели существенные реформы из-за проблем, связанных с изменением прибыли.

Чем патентные коробки отличаются от кредитов на исследования и разработки

Патентные коробки и кредиты на исследования и разработки (НИОКР) — это налоговые льготы, направленные на поощрение исследований и разработок.Основное отличие состоит в том, что кредиты на НИОКР позволяют получить налоговые льготы на основании затрат на НИОКР, а патентные коробки уменьшают налоги на прибыли , полученные от НИОКР.

Цель и критика патентных коробок

Целью патентных ящиков, как правило, является поощрение и привлечение местных НИОКР за счет снижения налоговых затрат на НИОКР. Однако в некоторых недавних исследованиях ставится под вопрос, эффективны ли патентные боксы для стимулирования отечественных инноваций, и указывается на то, что патентные боксы способствуют перемещению прибыли для минимизации налоговых обязательств.

Патентные коробки могут ввести новый уровень сложности в налоговую систему и создать диспропорции между доходом, полученным от интеллектуальной собственности, и доходом, не связанным с интеллектуальной собственностью.

Страны с патентной коробкой

В США нет режима патентной коробки. Тем не менее, многие европейские страны внедрили режимы патентных боксов за последние годы: Андорра, Бельгия, Кипр, Франция, Венгрия, Ирландия, Италия, Литва, Люксембург, Нидерланды, Польша, Португалия, Сан-Марино, Словакия, Испания (федеральная, Страна Басков). , и Наварра), Швейцарии (кантон Нидвальден), Турции и Великобритании.

Страны за пределами Европы, которые внедрили режим патентной коробки, включают, помимо прочего, Китай, Израиль, Корею, Панаму и Сингапур.

Модифицированный подход Nexus

В прошлом некоторые страны предлагали режимы патентных ящиков, не требуя от предприятий проведения НИОКР, лежащих в основе ИС, внутри страны. Это позволило предприятиям развивать интеллектуальную собственность в одной стране, а затем перемещать ее в юрисдикцию с патентным ящиком. Следовательно, страны без таких преференциальных режимов выразили обеспокоенность по поводу того, что эти патентные коробки стимулируют перемещение прибыли, нанося ущерб их налоговой базе.

Для решения этой проблемы страны ОЭСР в 2015 году согласовали так называемый подход модифицированной взаимосвязи для режимов ИС в рамках действия 5 Плана действий ОЭСР по размыванию базы и перемещению прибыли (BEPS). Этот модифицированный подход Nexus ограничивает объем квалифицируемых активов ИС и требует связи между расходами на НИОКР, активами ИС и доходами от ИС. Чтобы соответствовать этому подходу, страны, ранее не соблюдающие его, либо отменили, либо изменили свои режимы патентных ящиков в течение последних нескольких лет.

Patent Tax Dodge: Почему коробка с патентами не отвечает потребностям Америки в налоговой реформе

Споры вокруг реформы корпоративного налогообложения в США очень живы, в значительной степени вызванные международными событиями, которые сигнализируют о прекращении некоторых форм уклонения от уплаты налогов транснациональными корпорациями, базирующимися в США. Несомненно, эти корпорации в настоящее время рассматривают наилучшие меры для защиты существующих и будущих доходов за рубежом за счет снижения налогов в США. Один из этих шагов — поощрить У.Политики S. принять налоговую структуру патентной коробки. Однако политикам следует опасаться этого варианта.

В настоящее время международная налоговая среда для транснациональных корпораций США нестабильна. Организация экономического сотрудничества и развития (ОЭСР) в сотрудничестве с Группой двадцати быстро разрабатывает конкретные предложения по предотвращению корпоративного уклонения от уплаты налогов в рамках своей инициативы по размыванию базы и перемещению прибыли, или BEPS. Инициатива завершится в декабре, и ожидается, что последующие меры будут способствовать принятию предложенной политики во всех странах-членах ОЭСР.

транснациональных корпораций США, похоже, находятся в центре многих из этих усилий. Хотя Соединенные Штаты облагают налогом мировой доход корпораций, базирующихся в США, компаниям не нужно платить налог США на свои иностранные доходы до тех пор, пока они не будут репатриированы. Материнские компании США получают кредит на уплату уже уплаченных иностранных налогов с репатриированного дохода; тем не менее, они хранят огромные суммы необлагаемых налогом иностранных доходов в офшорах. Фактически, в настоящее время они владеют не облагаемыми налогами оффшорными доходами на сумму более 2 триллионов долларов, большая часть которых связана с доходами от нематериальных активов и облагается незначительными или вообще не облагается иностранными или внутренними налогами.Американские транснациональные корпорации стали настолько искусными в уклонении от уплаты налогов на иностранные доходы, что Европейский союз подверг их резкой критике. Кроме того, он агрессивно преследует серьезные штрафы при расследовании соглашений между некоторыми странами-членами ЕС и транснациональными корпорациями США.

Подставка для патентной коробки

В качестве средства борьбы с конкуренцией со стороны американских и других транснациональных корпораций некоторые иностранные правительства обращаются к патентному ящику, который предлагает отечественным компаниям благоприятную налоговую структуру для роялти и других доходов, получаемых от патентов, которыми они владеют.Иностранные правительства надеются, что это привлечет к своим берегам международные компании, инвестирующие в высокие технологии или научные исследования, при этом сохраняя аналогичные отечественные компании. Американские компании, особенно в фармацевтическом и технологическом секторах, могут перемещать патенты, разработанные в Соединенных Штатах, своим зарубежным дочерним компаниям в странах, где действует патентный ящик, чтобы воспользоваться более низкими налоговыми ставками; однако теоретически этот доход по-прежнему подлежит налогообложению в США после репатриации. Принятие закона U.Закон о патентных ящиках США позволит компаниям получать прибыль по гораздо более низкой ставке налога или, в первую очередь, поощрять их удерживать ее здесь.

Некоторым политикам США патентная коробка может показаться беспроигрышной концепцией. В то время как многие американские компании переезжают из страны, некоторые законодатели считают, что патентный ящик может помочь удержать научные компании дома, где исследования и эксперименты, или НИОКР, могут оказать положительное влияние на экономику.В то же время они надеются, что патентный ящик может стать частью законопроекта о частичной налоговой реформе в конце этого года, который также будет включать финансирование инфраструктуры.

Реальность реализации патентной коробки

Теоретически, в соответствии с законом США о патентной коробке, транснациональная компания США будет ежегодно сообщать в своей налоговой декларации США все свои доходы, связанные с патентами, и платить налоги США с этих доходов, даже если они не были репатриированы. Ключевым преимуществом этого для компаний является то, что доход в патентной коробке облагается гораздо более низкой налоговой ставкой.Соединенное Королевство, принявшее в 2013 году структуру патентного бокса, применяет 10-процентную налоговую ставку к этому доходу, что значительно ниже ее максимальной ставки налога на бизнес, составляющей 20 процентов. Сторонники патентного бокса США утверждают, что это необходимо, чтобы удержать компании от перехода в офшоры, где иностранные компании получают гораздо более благоприятный режим их доходов, связанных с патентами. Недавнее исследование подтвердило, что существует тесная связь между экспатриацией корпораций из США и ростом доходов от нематериальных активов, таких как патенты.То же исследование также показало, что корпоративные экспатриации генерируют избыточную прибыль примерно на 225 процентов выше рыночной, что свидетельствует о масштабах проблемы международного уклонения от уплаты налогов.

Однако с точки зрения бюджета патентная коробка США слишком хороша, чтобы быть правдой. Член палаты представителей Дэйв Кэмп (R-MI) включил расширенную версию патентной коробки в свой Закон о налоговой реформе 2014 года. Объединенный комитет Конгресса по налогообложению оценил эту меру, наряду с некоторыми соответствующими изменениями, как получение 115 миллиардов долларов федеральных доходов в рамках 10-летнее бюджетное окно, которое законодатели используют для оценки влияния налоговых предложений.К сожалению, поскольку он был включен в дорогостоящую и гораздо более широкую предложенную реформу налогообложения доходов из-за рубежа, оценка не помогает определить, какой доход, если таковой имеется, принесет более типичное предложение о патентной коробке в первые годы.

Тем не менее, кажется вероятным, что положение о патентной коробке потеряет значительную прибыль в долгосрочной перспективе, поскольку доходы, которые были бы репатриированы по более высокой налоговой ставке, вместо этого будут облагаться налогом по гораздо более низкой ставке патентной коробки. Главный налоговый советник комитета по методам и средствам палаты представителей подразумевает, что это будет так, и как таковое, это помешает дальнейшим усилиям по достижению более широкого снижения ставки корпоративного налога.Безусловно, сумма потерянного дохода частично зависит от того, будет ли этот доход репатриирован, и от конкретной налоговой ставки, которую законодатели выбирают для дохода от патентной коробки. Но долгосрочная потеря дохода может возрасти, поскольку компании найдут способы включить в коробку другой доход, например, доход, связанный с большим продуктом, который включает одну небольшую запатентованную часть, — критика, высказанная в адрес патентной коробки Великобритании. В качестве альтернативы компании могут оказать давление на политиков, чтобы они расширили определение квалифицируемой собственности на более широкий круг патентоспособных объектов.Это могут быть компьютерные программы и программное обеспечение, методы ведения бизнеса, финансовые инструменты, системы бухгалтерского учета или даже налоговые стратегии. Хуже того, законодатели могут расширить поле, включив в него непатентованные формы интеллектуальной собственности, — подход, называемый ящиком инноваций.

Заключение

В конце концов, патентный ящик вознаградит многие из тех самых компаний, которые воспользовались наибольшим преимуществом этой формы перераспределения прибыли, чтобы избежать уплаты своей справедливой доли налогов США. Эти компании уже пользуются надежной правовой защитой США.С. предоставляет патенты. И многие из них, несомненно, воспользовались налоговой льготой на НИОКР при разработке своих запатентованных продуктов. Кредит R&E, возможно, создает стимулы для инноваций, когда это наиболее важно — до того, как идеи станут коммерчески ценными, и независимо от того, станут ли они ценными. Однако патентные коробки награждают только те инновации, которые доказали свою коммерческую эффективность.

Стремясь найти доход для поддержки других федеральных приоритетов, законодатели должны обеспечить, чтобы U.S. транснациональные корпорации платят свою справедливую долю налогов. Патентный ящик с низкой налоговой ставкой может в конечном итоге стать еще одной налоговой лазейкой для транснациональных корпораций США, еще больше сократив налоговые счета этих корпораций, требуя от других нести более высокие налоги или сокращения программ, чтобы компенсировать это. Конгрессу следует избегать попадания доходов от международных патентов в такое бюджетное сито.

Александра Торнтон — старший директор по налоговой политике в группе экономической политики Центра американского прогресса.

Австралия Введение патентной коробки

Родственная практика и юрисдикция

Как объявлено в федеральном бюджете на 2021–222 годы, правительство будет поощрять инновации в австралийских медицинских и биотехнологических технологиях путем введения системы «патентного бокса».

С 1 июля 2022 года патентный ящик будет облагать налогом доход, полученный от австралийских патентов в медицине и биотехнологии, по эффективной льготной ставке корпоративного налога 17% (в отличие от нынешней ставки корпоративного налога в размере 30% для крупного бизнеса и 25% для малого и среднего бизнеса). компании). Доходы от производства, брендинга и других атрибутов могут быть исключены из этой льготы и по-прежнему облагаться налогом по существующим ставкам корпоративного налога.

Только выданные патенты, заявки на которые подавались после 7.30 вечера во вторник, 11 мая 2021 года.

Предлагая конкурентоспособную ставку налога на прибыль, полученную от австралийских патентов и разработанных патентов, цель патентного бокса состоит в том, чтобы стимулировать дополнительные инвестиции и найм в исследованиях и разработках, а также поощрять компании разрабатывать и применять свои инновации в Австралии.

Более двадцати стран в настоящее время имеют патентные боксы (или аналогичный режим), включая Великобританию, Нидерланды и Францию, — все они предназначены для поощрения развития и владения определенной интеллектуальной собственностью в их юрисдикции.Федеральное правительство будет следовать руководящим принципам ОЭСР в отношении патентных боксов, чтобы гарантировать, что патентные боксы соответствуют международно признанным стандартам.

На данном этапе область действия патентной коробки будет изначально ограничена, но федеральное правительство будет тесно консультироваться с промышленностью по поводу конструкции патентной коробки и определить, следует ли расширить ее объем для оказания помощи сектору чистой энергии.

Предлагаемое введение системы патентных ящиков — одна из нескольких инициатив налоговой реформы, содержащихся в бюджете, каждая из которых сосредоточена на создании рабочих мест, инвестициях и росте.

Авторские права, 2021 г., K&L Gates, Обзор национального права, Том XI, номер 134

Российская Федерация — Физические лица — Налоги на доходы физических лиц

Резиденты России облагаются подоходным налогом с населения (НДФЛ) со своего общего мирового дохода, полученного в течение календарного года. Нерезиденты облагаются налогом на доходы, полученные из источников в России. Некоторые налоговые соглашения предусматривают периоды освобождения от российского налогообложения доходов нерезидентов из российских источников.Следовательно, детали любого применимого налогового соглашения всегда должны быть изучены до начала работы в России.

Доходы из российских источников включают, помимо прочего, доход, полученный от собственности, расположенной в России, дивиденды, полученные от российских юридических лиц, и вознаграждение за деятельность, осуществляемую в России (даже если они выплачиваются иностранным юридическим лицом из-за границы).

НДФЛ выплачивается в рублях по ставкам, применимым к отдельным категориям доходов.

Прибыль в любой иностранной валюте конвертируется в рубли по курсу ЦБ РФ на каждую дату получения дохода / возникновения расходов.

Ставки НДФЛ

С 1 января 2021 года в России вводится прогрессивное налогообложение. Как правило, годовой доход в размере до 5 миллионов рублей будет облагаться налогом по ставке 13%, тогда как прибыль сверх этого лимита будет облагаться налогом по ставке 15%. Однако из этого правила есть несколько исключений:

- К доходам от продажи и получения имущества, кроме ценных бумаг, в качестве подарка, а также к налогооблагаемым страховым и пенсионным выплатам применяется фиксированная ставка 13%.

- Стоимость любых наград и призов, полученных во время конкурсов, игр и других мероприятий, проводимых с целью рекламы товаров, работ и услуг, сверх установленных лимитов, облагается налогом в размере 35%.

- Ссуды, взятые у взаимозависимой организации (т. Е. Организации, в которой физическое лицо имеет прямой или косвенный контроль), у работодателя или представляют собой зачет встречного требования физического лица к кредитору, которые рассматриваются как «выгодные ссуды». Процентные ставки по льготным кредитам составляют менее 9% (для кредитов в нероссийской валюте) и менее 2/3 ставки рефинансирования Центрального банка России (для кредитов, номинированных в рублях). Разница между фактически выплаченными процентами и процентами, пересчитанными по соответствующей ставке, облагается налогом в размере 35%.

Нерезиденты облагаются фиксированной ставкой НДФЛ в размере 30% для всех видов доходов, полученных из российских источников, за исключением следующих:

- Дивиденды российских компаний облагаются налогом по ставке 15%.

- Доход высококвалифицированных иностранных специалистов ( см. Ниже ) облагается налогом по ставке 13% / 15%.

- Определенный доход иностранных граждан из безвизовых стран ( см. Ниже ) облагается налогом по ставке 13% / 15%.

- Доходы беженцев от работы облагаются налогом в размере 13% / 15%.

- Процентные доходы российских банков в размере до 5 миллионов рублей облагаются налогом по ставке 13%, тогда как доходы сверх этого лимита будут облагаться налогом по ставке 15%.

Налог на профессиональные доходы

С 1 января 2019 года новый экспериментальный налоговый режим введен в четырех регионах России: Москве, Московской области, Калужской области и Республике Татарстан. Он доступен для граждан России и стран, входящих в Евразийский экономический союз (Беларусь, Казахстан, Армения и Кыргызстан).С 1 января 2020 года этот новый режим распространился еще на 19 регионов. С 1 июля 2020 года все регионы России могут ввести этот налоговый режим.

«Профессиональный доход» включает доход от деятельности, в которой физические лица не имеют работодателя или сотрудников по трудовым договорам (например, плата за обучение, доход от аренды). Подоходный налог, подлежащий налогообложению в соответствии с этим особым режимом, ограничен до 2 400 000 рублей. Дополнительный доход облагается налогом на регулярной основе в зависимости от статуса физического лица.

Если услуги оказываются для физических лиц, ставка налога составляет 4%.При оказании услуг юридическим лицам или индивидуальным предпринимателям ставка налога составляет 6%. Налог уплачивается ежемесячно. Физические лица, уплачивающие налог с профессионального дохода, не обязаны платить НДФЛ и / или взносы на социальное страхование.

Физические лица и индивидуальные предприниматели могут перейти на этот специальный налоговый режим и общаться с налоговыми органами России через специальное приложение.

Высококвалифицированные специалисты (ВКС)

ВКС — это иностранный гражданин, имеющий опыт работы, навыки или достижения в определенной области, который работает в России с ежемесячной заработной платой не менее 167 000 рублей (с некоторыми исключениями).

Доходы, полученные от трудовой деятельности физических лиц-нерезидентов со статусом ВКС, облагаются налогом по ставке 13% / 15% вместо 30% ставки налога, которая применяется к таким доходам, полученным нерезидентами, не имеющими статуса ВКС.

Иностранные граждане из стран безвизового режима

Иностранные граждане, въехавшие в Россию в безвизовом режиме (т.е. граждане стран Содружества Независимых Государств [СНГ], не являющихся членами Евразийского экономического союза [ЕАЭС], т.е.грамм. Украина и Узбекистан) и наняты физическими лицами по трудовым или гражданско-правовым договорам для выполнения работ (оказания услуг) для частных, домашних и других аналогичных нужд, не связанных с какой-либо деловой деятельностью (например, в качестве помощников по уходу за домом, горничных, садовников), или юридическими лицами, индивидуальными предпринимателями или другими видами хозяйственных обществ, основанными на патентах на работу, имеют право подать заявку на специальные налоговые льготы. Кроме того, граждане стран-членов ЕАЭС (Армения, Беларусь, Казахстан и Кыргызстан), работающие в России, также могут подать заявку на получение специальных налоговых льгот.

Определенный доход, полученный вышеупомянутыми иностранными гражданами-нерезидентами, облагается налогом по ставке 13% / 15% вместо 30%.

Местные подоходные налоги

В России нет местных налогов на доходы физических лиц.

Как компания Vanguard запатентовала систему избежания налогов во взаимные фонды

Хотя немногие инвесторы знают об этом, с 2001 года Vanguard Group использовала хитроумную схему для снижения прироста капитала, ежегодно сообщаемого в форме 1099-DIV Службы внутренних доходов США, отправляемой акционерам некоторых из ее самых популярных паевых инвестиционных фондов.Этот процесс полностью законен и даже защищен патентом США, который не позволяет конкурентам копировать его до 2023 года, но Vanguard предпочла не публиковать его.

В таблице ниже изложены основы схемы сокращения прироста капитала Vanguard в соответствии с недавней важной статьей в Bloomberg.

Аппарат Vanguard для снижения налога на прирост капитала

- Запущен в 2001 г., защищен патентом до 2023 г.

- Срок действия шести связанных патентов истекает в 2021 году

- Использует малоизвестное положение федерального налогового кодекса, принятого в 1969 году

- Включает 14 пар паевых инвестиционных фондов и ETF, владеющих одинаковыми акциями

- Также включает в себя десятки других гибридов взаимных фондов и ETF, владеющих акциями

- Сокращение объявленного прироста капитала на 191 миллиард долларов США за период до 2018 года

- Лицензия на систему может быть передана другим инвестиционным компаниям

Источник: Bloomberg

Значение для инвесторов

Согласно малоизвестному положению федерального налогового кодекса, принятого Конгрессом в 1969 году, если паевой инвестиционный фонд удовлетворяет запрос на выкуп, предоставляя инвестору акции оцененных акций вместо наличных денег, налог на прирост капитала не взимается.Однако, поскольку розничные инвесторы ожидают получения выкупа наличными, эта альтернатива редко используется взаимными фондами. С другой стороны, ETF активно используют это.

Причина, как объясняет Bloomberg, заключается в том, что количество акций в обращении ETF увеличивается или сокращается на основе депозитов или снятия средств со стороны посредников, таких как банки и маркет-мейкеры. Такие транзакции обычно совершаются в натуральной форме с акциями, а не с наличными деньгами, и ETF могут сократить доход от прироста капитала, сообщаемый инвесторам, путем урегулирования снятия средств акциями подорожавших акций.

Чтобы еще больше снизить заявленный прирост капитала, часто до нуля, ETF часто заставляют этих посредников депонировать часть акций на день или два, а затем снимать средства, которые выплачиваются акциями других, высоко оцененных акций. Эти так называемые «пульсирующие сделки» (на графиках они показывают большие торговые всплески, напоминающие кардиомонитор) позволили 183 крупнейшим фондовым ETF США снизить заявленный реализованный прирост капитала примерно на 203 миллиарда долларов в 2018 году.

Начиная с 2000 года, Vanguard вышла на быстрорастущий рынок ETF, в основном добавив класс акций ETF в некоторые из своих самых популярных существующих паевых инвестиционных фондов.Инвесторы могли обменять свои доли паевого инвестиционного фонда на акции родственного ETF без уплаты налогов. С этой структурой Vanguard также использовала оперативные торги для удаления подорожавших акций как из ETF, так и из их родственных паевых инвестиционных фондов, сокращая налоговые обязательства по приросту капитала для инвесторов в обоих.