5 банков с самыми высокими ставками по вкладам. Обзор :: Новости :: РБК Инвестиции

Из-за ситуации с коронавирусом и низкой ставки ЦБ вклады в банках стали непривлекательными. Однако они все еще могут помочь хотя бы частично сохранить деньги от инфляции. Рассказываем, у каких банков самые высокие ставки

Фото: Абрамов Денис / ТАСС

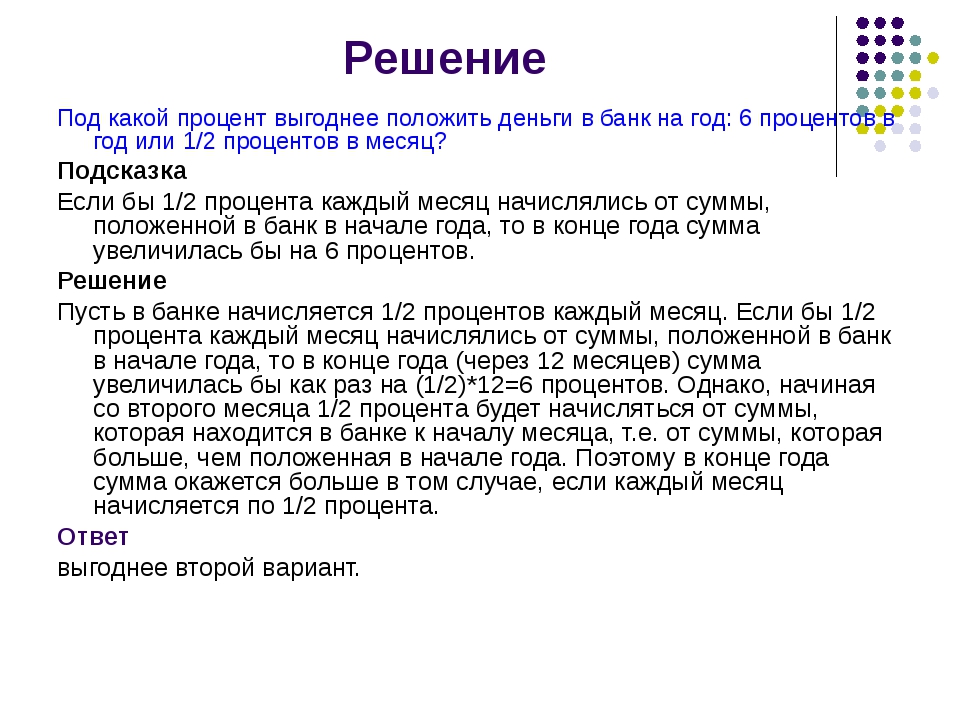

В конце июля Центральный банк понизил ключевую ставку до исторического минимума — 4,25%. В результате этого решения ЦБ, а также кризиса из-за пандемии коронавируса ставки по вкладам в банках тоже упали. Средняя максимальная ставка в топ-10 российских банков обновила минимум и составила 4,43%, рассказал портфельный управляющий компании «Альфа-Капитал» Евгений Жорнист.

В результате этого решения ЦБ, а также кризиса из-за пандемии коронавируса ставки по вкладам в банках тоже упали. Средняя максимальная ставка в топ-10 российских банков обновила минимум и составила 4,43%, рассказал портфельный управляющий компании «Альфа-Капитал» Евгений Жорнист.

В пятницу, 18 сентября, состоится заседание Банка России по ключевой ставке. Во «Фридом Финансе», «Финаме» и «Альфа-Капитале» считают, что она останется прежней. Финансовый консультант Игорь Файнман также отметил, что ЦБ не планирует снижать ставку, но в будущем регулятор может ее повысить.

«Если мы внимательно послушаем Эльвиру Сахипзадовну Набиуллину (глава ЦБ. — Прим. РБК), она уже несколько раз намекала на то, что дальше ставку снижать не будут, а есть вероятность, что она пойдет вверх, потому что они хотят провести так называемое ужесточение кредитно-денежной политики. И тогда депозиты пойдут вверх, ну и, соответственно, они опять станут интересны для накоплений и для увеличения капитала», — сказал Игорь Файнман «РБК Инвестициям».

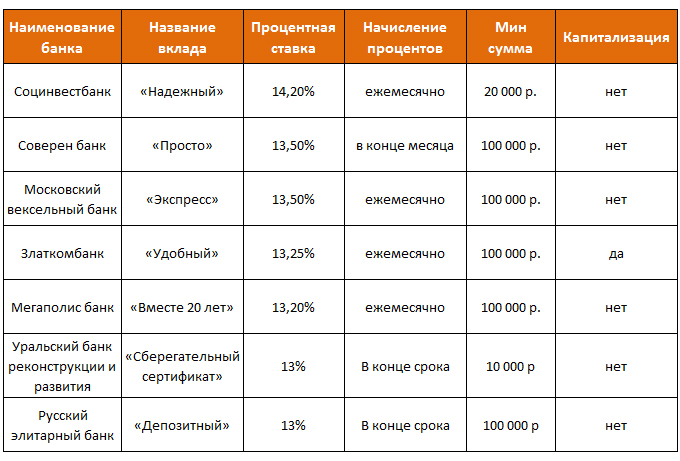

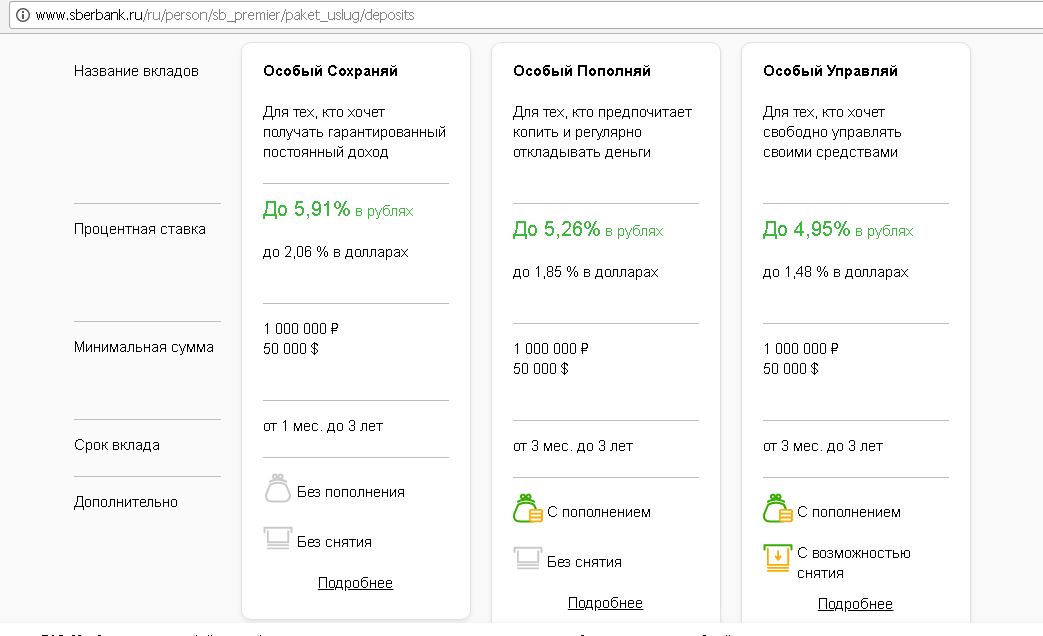

Однако если вы хотите положить средства на вклад уже сейчас, то тоже можно найти выгодные варианты. При этом стоит учитывать условия банков, при которых можно открыть вклады с более высокой ставкой. Часто проценты зависят от страховых договоров и других условий.

По словам Файнмана, сейчас единственное, для чего можно использовать депозит в банке, — это сохранение капитала. Инфляция в России на уровне 4%, а к концу года может достигнуть 5%, отметил консультант.

Инфляция в России на уровне 4%, а к концу года может достигнуть 5%, отметил консультант.

«Мы с вами понимаем, что накопить деньги у нас не получится. Мы можем их сохранить на том уровне, на котором у них есть покупательная способность», — сказал он.

Файнман посоветовал направлять на банковский вклад суммы не больше ₽1,35 млн. Это связано со страховой системой в России. Если банк обанкротится, а у вас на счету было ₽1,4 млн, то вам вернут эту сумму, но накопленные проценты — сгорят. Она будет максимумом, который вы сможете получить. Если же положить меньше, то вы сможете вернуть себе и проценты. Таким образом, если у вас больше средств, то стоит открыть несколько депозитов в разных банках, чтобы обезопасить свой капитал.

Кроме того, стоит помнить о новом налоге на вклады, который начнет действовать с 1 января 2021 года. С процентных доходов по депозитам, на которых находится больше ₽1 млн, нужно будет платить 13% государству.

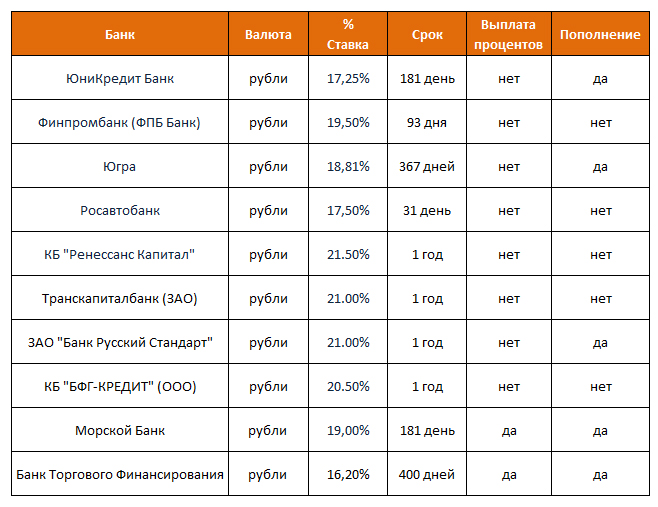

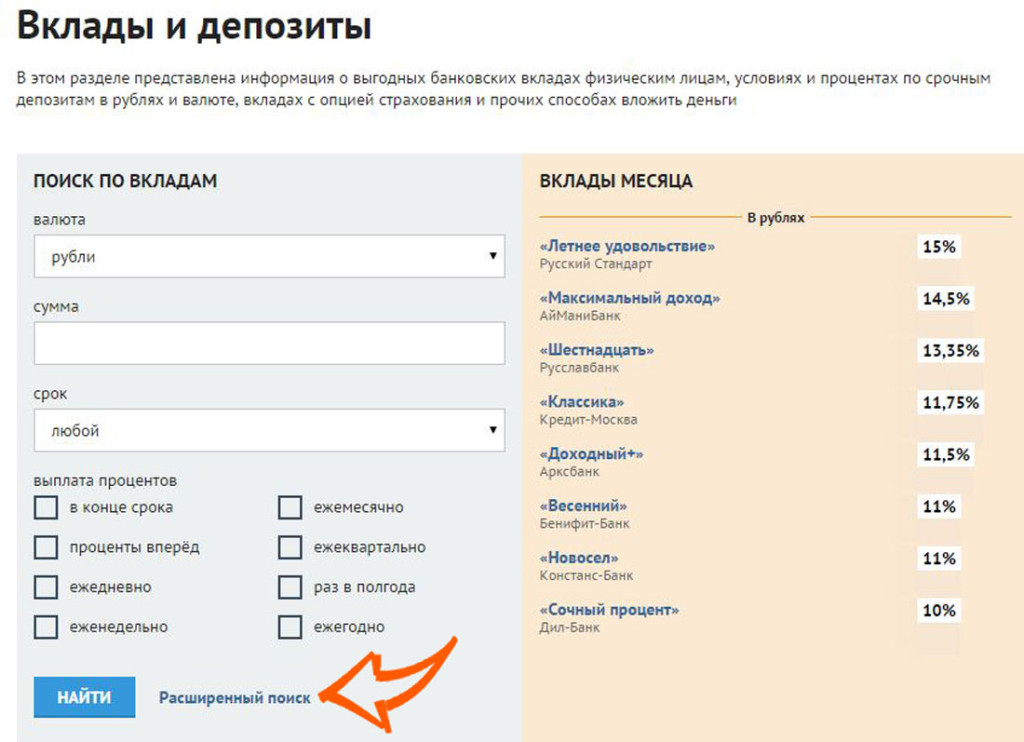

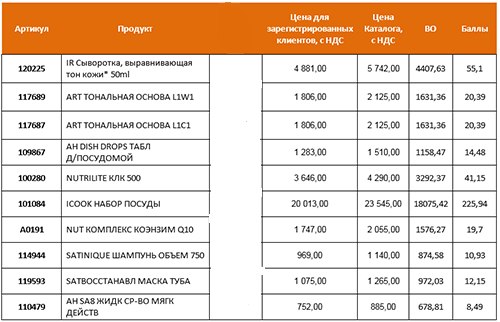

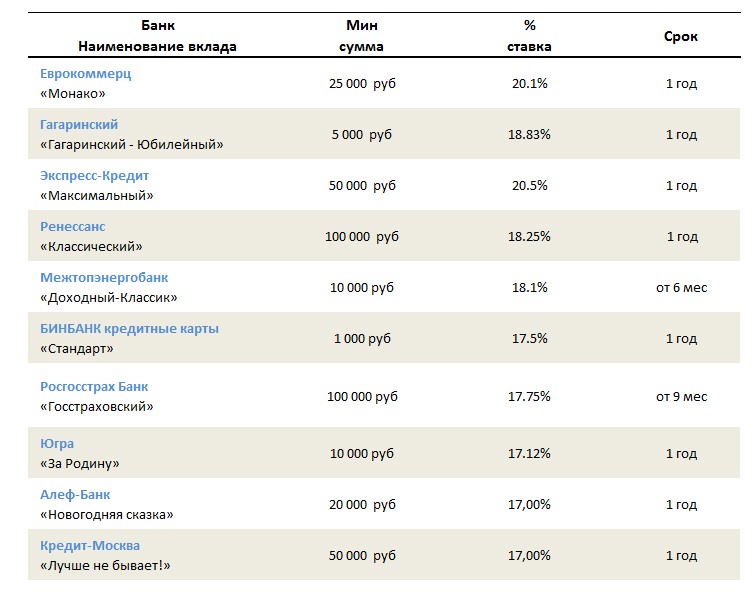

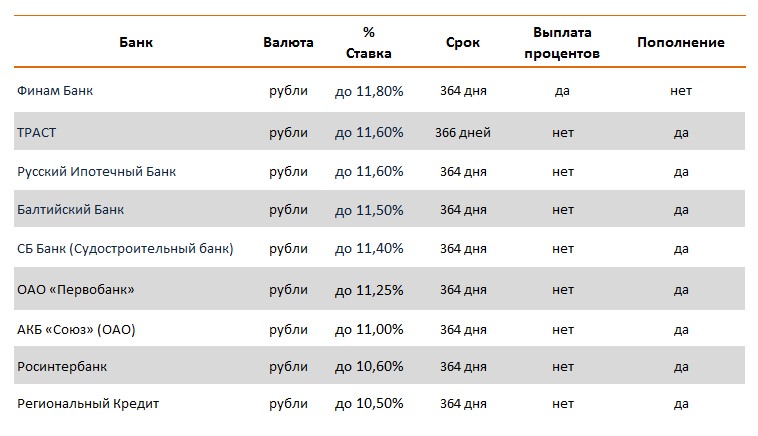

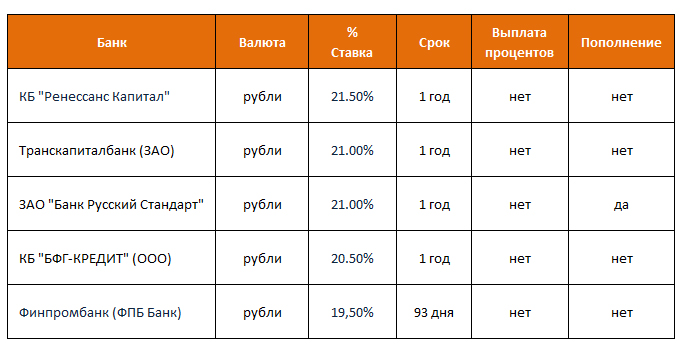

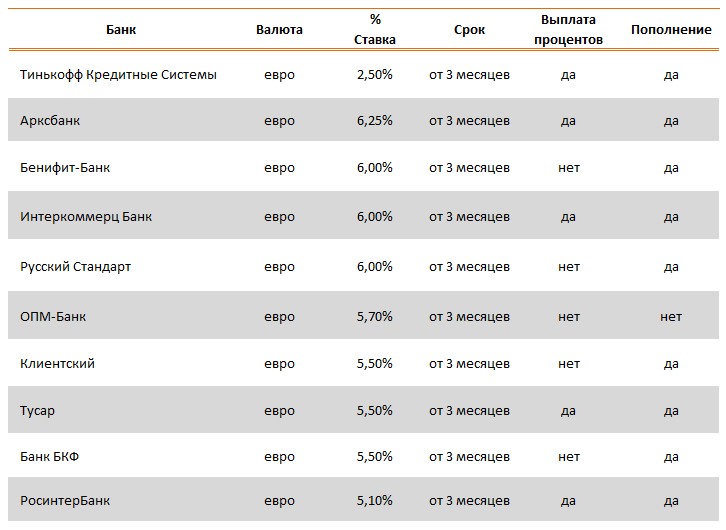

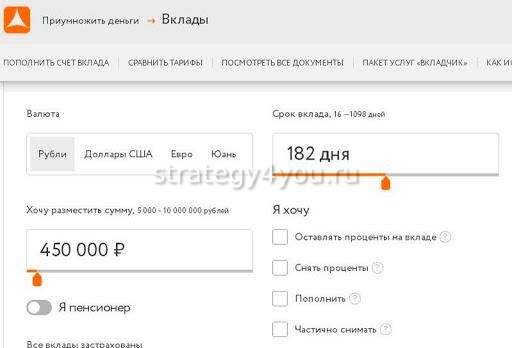

Мы сравнили ставки по вкладам с помощью порталов «Банки.

На вклад «Золотой сезон» в банке «Восточный» можно положить от ₽30 тыс. Процентная ставка будет от 5,2% до 5,7%, что позволит покрыть инфляцию этого года. С учетом бонусов она может достичь 7,2%. Бонусная программа будет действовать при условии, что вкладчик получает зарплату или пенсию в этом банке или приобрел дополнительные услуги, а также инвестиционные продукты.

Проценты вам начислят и выплатят в конце срока хранения вклада. С депозита можно снять все деньги досрочно, но в этом случае проценты выплатят по ставке до востребования, что составляет 0,01%, и согласно количеству дней, в течение которых деньги лежали на счете. Его также нельзя пополнять.

Допустим, мы положили на депозит ₽100 тыс. на один год, тогда процентный доход может составить около ₽5,2 тыс. Однако этот срок вклада — максимальный. Если сумма вклада будет ₽1 млн, то доход превысит ₽54 тыс.

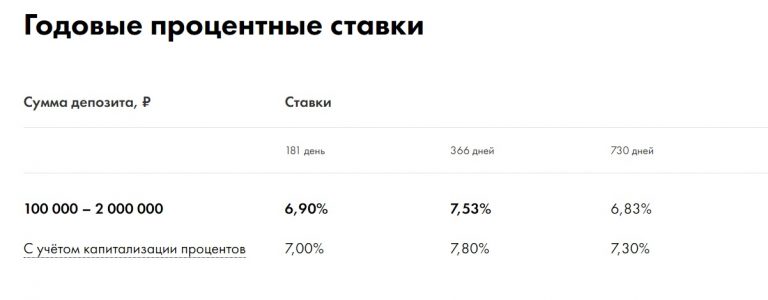

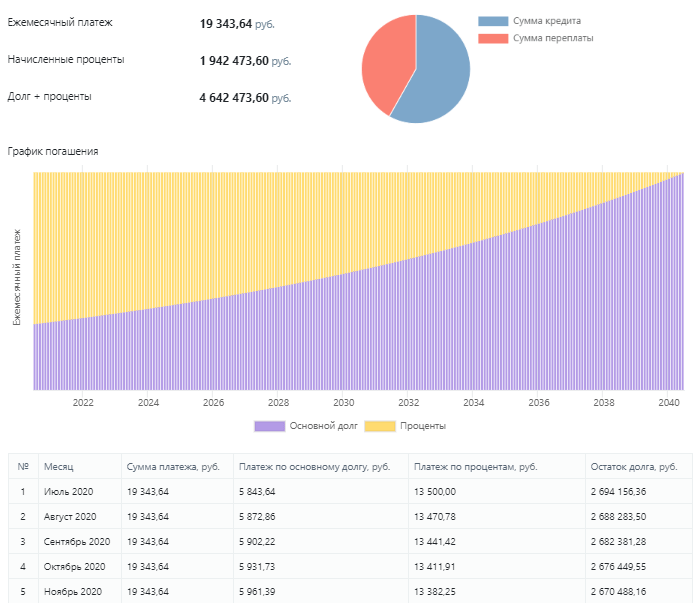

Банк «Таврический»

Максимальная ставка по вкладу «Уверенный выбор» составляет 7,5%. Если депозит был открыт на год и на него положили ₽100 тыс., ставка будет около 7,4%. Таким образом, процентный доход может составить примерно ₽7,4 тыс. Если на депозите будет храниться ₽1 млн, то эта сумма возрастет до ₽74 тыс.

Положить дополнительные средства на вклад не получится. Кроме того, с него нельзя снять деньги досрочно без потерь, так как процентный доход в этом случае будет рассчитываться по ставке до востребования — также 0,01%.

При открытия такого вклада нужно оформлять инвестиционное или накопительное страхование жизни либо заключать форвардный контракт с компанией БКС, который будет действовать в течение семи лет. Его начальная цена не менее ₽100 тыс.

Форвардный контракт — это договор, согласно которому продавец должен передать покупателю товар или выполнить денежное обязательство в определенное время, а покупатель должен его оплатить. Он чем-то похож на

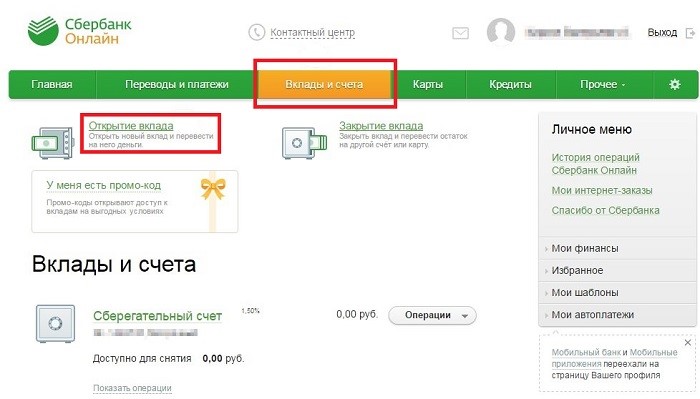

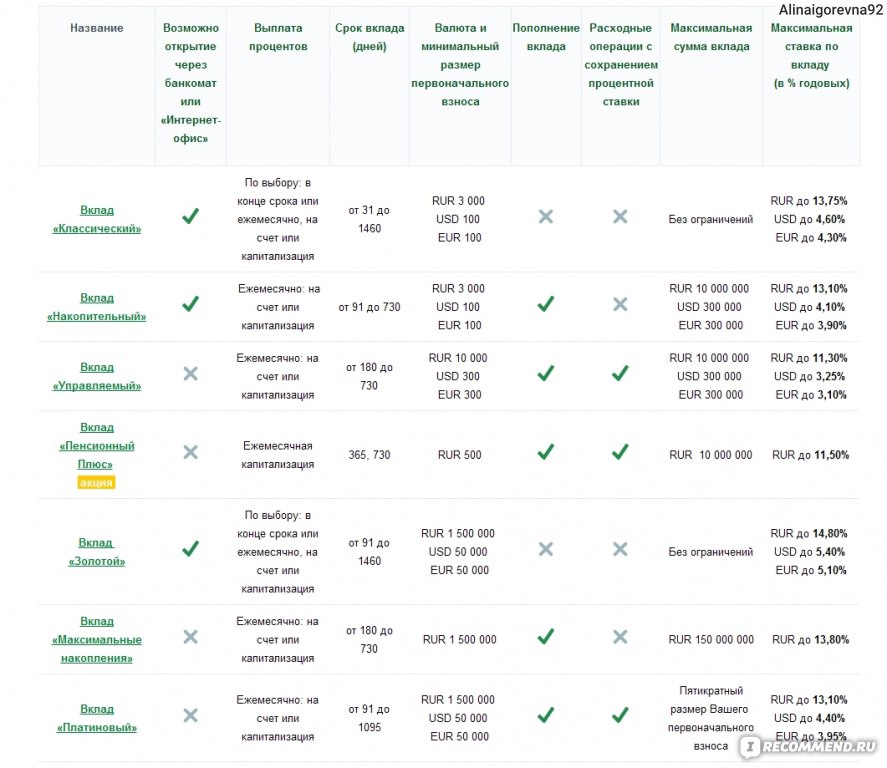

Вклад «Абсолютное решение» можно открыть с суммой от ₽30 тыс. Если на него положить ₽100 тыс. на год, то потенциально вкладчик получит чуть более ₽6,9 тыс. по ставке 6,9%. Если ₽1 млн — то ₽69,3 тыс. На размер ставки влияет способ открытия вклада. Она может повысится на 0,15%, если завести депозит онлайн через интернет-банк. Максимальная ставка может достичь 7,4%.

Вклад также нельзя пополнять, а в случае досрочного закрытия депозита вам выплатят доход по ставке до востребования.

Отделение банка «Ак Барс» в Казани (Фото: Егор Алеев / ТАСС)

Во вкладе «Уверенное будущее» максимальная ставка составляет 6,3%. Для того чтобы ее получить, также нужно заключить договор страхования. Если соблюсти это условие и положить на депозит ₽100 тыс. на год, то доход может быть ₽6,3 тыс., а если ₽1 млн — то ₽63,8 тыс.

на год, то доход может быть ₽6,3 тыс., а если ₽1 млн — то ₽63,8 тыс.

Минимальная сумма вклада — ₽50 тыс., а максимальная не ограничена. Проценты выплачиваются в конце срока депозита. Этот вклад можно открыть только при заключении договора накопительного страхования на сумму ежегодного спроса, который составляет не менее 10% депозита и не менее ₽50 тыс.

Если расторгнуть договор страхования, то ставка понизится до 4,3%. Депозит нельзя пополнять, а если его закрыть досрочно, то доход рассчитают по ставке вклада до востребования, который в банке составляет 0,1%.

Во что инвестировать деньги, снятые с депозита в банке: 5 советовБанк «РЕСО кредит»На вклад «Двойной доход» можно положить от ₽50 тыс. на один год. Ставка составит 6,45%, если клиент оформит договор страхования жизни на сумму, которая будет равна размеру депозита или превысит ее.

на один год. Ставка составит 6,45%, если клиент оформит договор страхования жизни на сумму, которая будет равна размеру депозита или превысит ее.

Если открыть вклад, а через две недели расторгнуть договор страхования, то ставка уменьшится до 5,45%. В случае если вкладчик решит досрочно забрать деньги, то проценты начислят по ставке до востребования, которая составляет 0,01%.

Таким образом, если вы положите на вклад ₽100 тыс. и будете соблюдать все условия, то процентный доход может превысить ₽6,4 тыс., а если ₽1 млн — то ₽64,8 тыс.

В сервисе «РБК Инвестиции » можно купить или продать акции, облигации или валюту. Сделки проходят онлайн, вы не потеряете деньги на больших комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут.

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Фьючерс — это разновидность производного (иногда говорят “вторичного») финансового инструмента. По сути, фьючерсом называется договор покупки или продажи некоего первичного инструмента с отложенным исполнением обязательств. В качестве первичного или базисного инструмента может выступать ценная бумага, валюта, сырье.

Подробнее

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Фьючерс — это разновидность производного (иногда говорят “вторичного») финансового инструмента. По сути, фьючерсом называется договор покупки или продажи некоего первичного инструмента с отложенным исполнением обязательств. В качестве первичного или базисного инструмента может выступать ценная бумага, валюта, сырье.

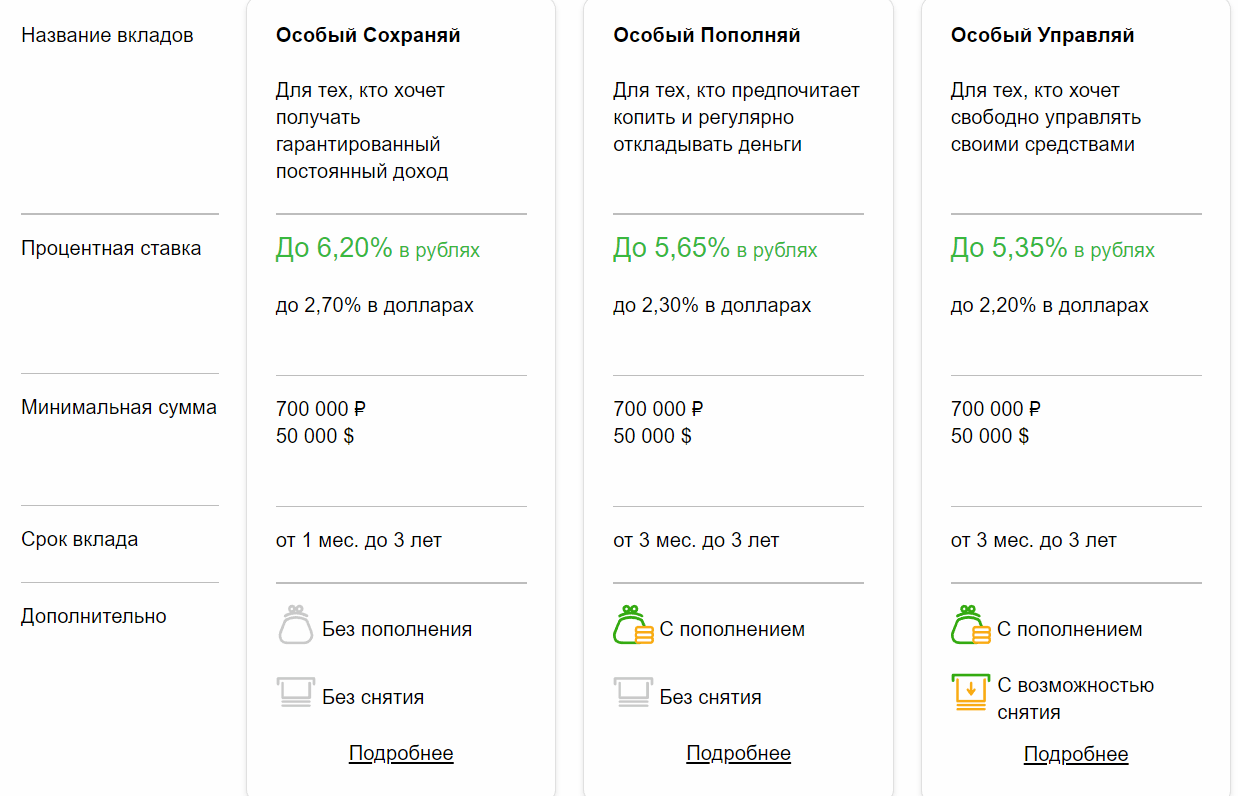

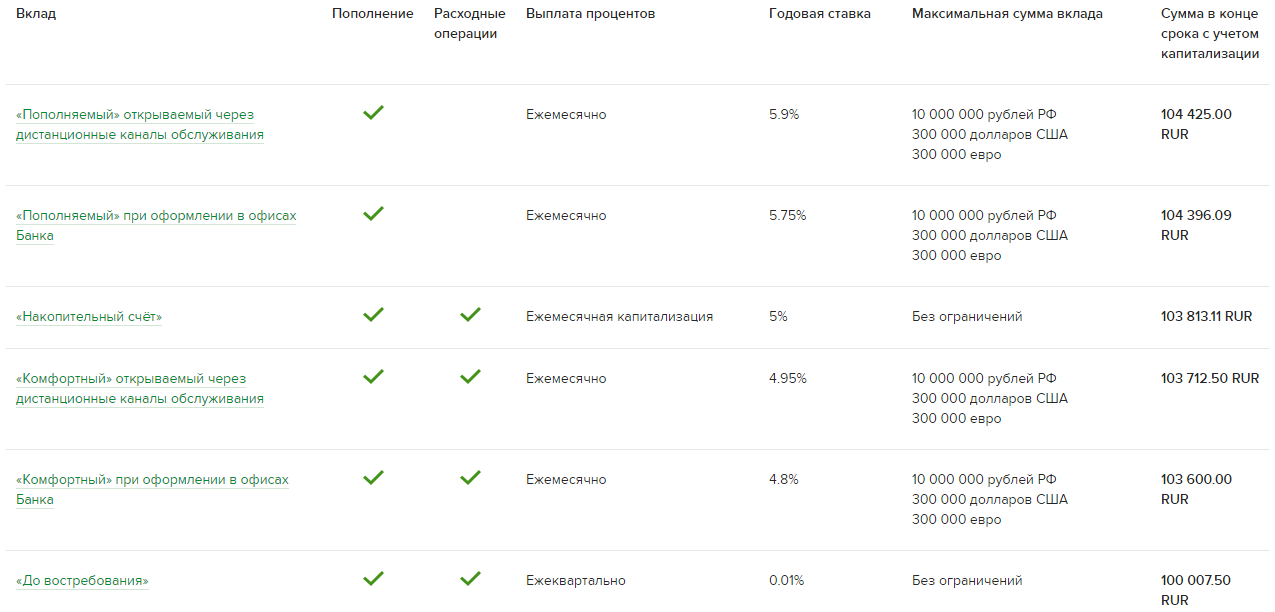

ПодробнееВклады для физических лиц – высокие проценты по кладам в Почта Банке

Сравнить вклады

Вклад | Пенсионный + Преимущества Повышенная ставка при переводе пенсии в Почта Банк Минимальная сумма вклада 50 000 ₽ Максимальная процентная ставка 5% Пополнение/расходные операции Пополнение возможно в течение всего срока действия вклада. Выплата процентов Ежемесячно на сберегательный счет. | Капитальный Срок 181, 367, 546 дней Преимущества Гибкий выбор срока Минимальная сумма вклада 50 000 ₽ Максимальная процентная ставка 4,75% Пополнение/расходные операции Пополнение Выплата процентов В конце срока на счет вклада | Доходный Преимущества Ежемесячная выплата процентов Минимальная сумма вклада 100 000 ₽ Максимальная процентная ставка 4,20% Пополнение/расходные операции Пополнение Выплата процентов Ежемесячно на сберегательный счет | Накопительный Преимущества Пополняемый, снятие без потери выплаченных процентов Минимальная сумма вклада 5 000 ₽ Максимальная процентная ставка 4,10% Пополнение/расходные операции Пополнение Выплата процентов Капитализация во вклад каждые 92 дня |

|---|---|---|---|---|

| Срок | 275 дней | 181, 367, 546 дней | 367 дней | 367 дней |

| Преимущества | Повышенная ставка при переводе пенсии в Почта Банк | Гибкий выбор срока | Ежемесячная выплата процентов | Пополняемый, снятие без потери выплаченных процентов |

| Минимальная сумма вклада | 50 000 ₽ | 50 000 ₽ | 100 000 ₽ | 5 000 ₽ |

| Максимальная процентная ставка | 5% | 4,75% | 4,20% | 4,10% |

| Пополнение/расходные операции | Пополнение возможно в течение всего срока действия вклада. Без расходных операций | Пополнение в течение первых 10 дней. Без расходных операций | Пополнение в течение первых 10 дней. Без расходных операций | Пополнение в течение первых 10 дней. Без расходных операций |

| Выплата процентов | Ежемесячно на сберегательный счет | В конце срока на счет вклада | Ежемесячно на сберегательный счет | Капитализация во вклад каждые 92 дня |

Условия вклада

Архив тарифов

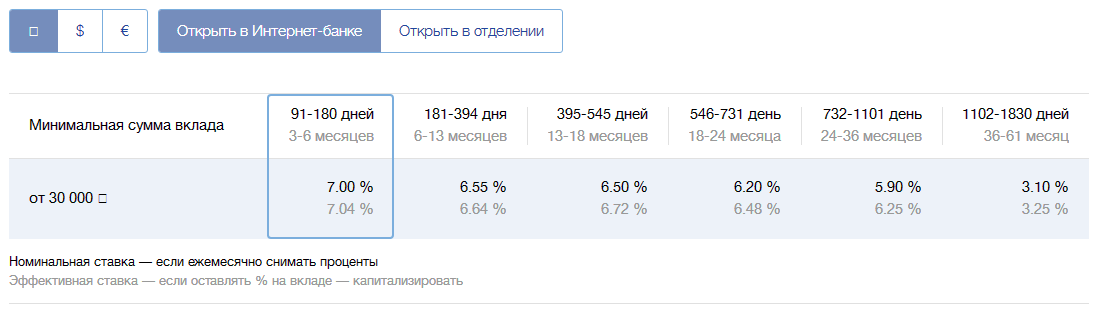

Какой депозит самый выгодный? Виды депозитов в Казахстане

В 2018 году в Казахстане появилась полноценная классификация вкладов. Вкладчики получили возможность из трех видов депозитов выбрать тот, который подходит под личные цели и приоритеты.

Вкладчики получили возможность из трех видов депозитов выбрать тот, который подходит под личные цели и приоритеты.

Если вам нужен денежный резерв на непредвиденные расходы – выбирайте несрочный депозит. Пополнение и снятие денег – без ограничений.

Собираете крупную сумму, но хотите сохранить за собой возможность снять деньги досрочно – выбирайте срочный депозит. Пополнение – без ограничений, возможно частичное снятие, но с потерей вознаграждения.

Хотите ускорить накопление за счет максимально выгодной ставки – выбирайте сберегательный депозит с пополнением.

Ваша цель – инвестировать капитал на максимально выгодных условиях и не рисковать? Выбирайте сберегательный вклад без пополнения.

Два вида депозитов – срочные и сберегательные – не предусматривают досрочного снятия денег. Компенсация за эти ограничения – повышенная ставка вознаграждения.

Несрочный Срочный Сберегательный

Несрочный вклад

Минимальные ограничения досрочного снятия денег до неснижаемого остатка: вы можете распоряжаться деньгами в любой момент, без ограничений.

Ставка вознаграждения – самая низкая по сравнению с другими депозитами, но перекрывает инфляцию.

Срочный вклад

Строгие ограничения досрочного снятия денег.

Средняя ставка вознаграждения.

Сберегательный вклад

Максимальные ограничения досрочного снятия денег.

Максимальная из возможных ставок вознаграждения по сравнению с другими депозитами. Инвестиция с гарантированным возвратом.

Ваш конструктор вкладов

Разные вклады решают разные задачи. Комбинируйте – это позволит вам иметь «финансовую подушку безопасности», которой вы сможете воспользоваться в любой момент, и получать все привилегии по безотзывному вкладу – максимальный доход и повышенную гарантию.

Комбинируйте – это позволит вам иметь «финансовую подушку безопасности», которой вы сможете воспользоваться в любой момент, и получать все привилегии по безотзывному вкладу – максимальный доход и повышенную гарантию.

| Несрочный вклад | Срочный вклад | Сберегательный вклад | |

|---|---|---|---|

| Мобильность | |||

| Доходность | |||

| Финансовый резерв на непредвиденные расходы | Постепенное накопление под повышенную ставку | Неприкосновенный капитал и безопасные инвестиции | |

| Предельная ставка по годовым вкладам с пополнением | 9,0% | 10,3% | 12,3% |

| Предельная ставка по годовым вкладам без пополнения | 9,0% | 10,7% | 14,0% |

| Досрочное снятие | Без ограничений в пределах неснижаемого остатка | Частично и полностью | Только полностью |

| Санкции при досрочном снятии | Нет | Частичная потеря вознаграждения | Полная потеря вознаграждения |

| Срок выдачи денег при досрочном снятии | Не более 7 дней | Не более 7 дней | Не менее 30 дней |

| Гарантия по вкладам в тенге | 10 миллионов тенге | 10 миллионов тенге | 15 миллионов тенге |

| Гарантия по вкладам в валюте | 5 миллионов тенге | 5 миллионов тенге | 5 миллионов тенге |

Ставки вознаграждения

КФГД публикует максимальные ставки по несрочным, срочным и сберегательным депозитам каждый месяц.

Максимальная ставка по несрочным вкладам рассчитывается на основе базовой ставки Национального Банка Казахстана, а по срочным и сберегательным на все сроки – на основании рыночных значений. Депозитный рынок в Казахстане становится все более конкурентным, поэтому значения ставок по этим вкладам могут меняться от месяца к месяцу.

Максимальные рекомендуемые ставки известны на два месяца вперед – на текущий и на следующий. Следите за изменениями на сайте КФГД.

При снижении максимальных ставок банки изменят ставки по депозитам, которые будут приняты в этом месяце, чтобы они были в пределах новых максимальных ставок. Решение о повышении ставок по депозитам вслед за повышением максимальных ставок каждый банк принимает самостоятельно, опираясь на свою депозитную политику.

Если вы уже разместили депозит, то ставка по нему не изменится до окончания срока вклада или до пролонгации.

Ставки по вкладам на короткий срок с пополнением и без пополнения могут быть одинаковыми. С увеличением срока вклада растет и ставка вознаграждения.

С увеличением срока вклада растет и ставка вознаграждения.

Исключение – долгосрочные вклады с пополнением. Ставка вознаграждения – ниже, чем по вкладу без пополнения, но вы сможете вносить деньги под ту же ставку, если ставки на депозитном рынке будут снижаться. Стабильно высокая доходность сохранит покупательную способность денег.

Помните об ограничениях

Ограничения досрочного снятия денег со сберегательных вкладов одинаковы во всех банках – это норма регулируется на уровне Гражданского кодекса Республики Казахстан. Возможное снижение вознаграждения при досрочном снятии денег с несрочного и срочного вклада регулируется договором банковского вклада.

| Несрочный вклад – ставка вознаграждения выше инфляции | Срочный вклад | Сберегательный вклад – максимум доходности |

|---|---|---|

| Максимум мобильности | Меньше мобильности | Минимальная мобильность |

| Пополняйте и снимайте деньги с депозита в любой момент | Допускается и частичное, и полное снятие денег с депозита. | Допускается только полное досрочное снятие. |

| Выдача денег – не позднее 7 дней после уведомления банка. | Выдача денег при досрочном снятии – через 30 дней после уведомления банка. | |

| При досрочном снятии вознаграждения снижается. Уточните точные условия в банке. | При досрочном снятии вознаграждения выплачивается по ставке 0,1 процентов годовых, независимо от того, сколько деньги фактически находились в банке. |

Защита депозитов

Казахстанский фонд гарантирования депозитов дает гарантию сохранности денег, размещенных в сберегательные, срочные и несрочные вклады – отличается максимальная сумма выплаты.

- 5 миллионов тенге – по депозитам в иностранной валюте

- 10 миллионов тенге – по несрочным и срочным депозитам в тенге

- 15 миллионов тенге – по сберегательным вкладам в тенге

Если в одном банке несколько депозитов, различных по виду и валюте, максимальная совокупная сумма гарантии КФГД – 15 миллионов тенге.

Накопительный Счёт в Германии — Как Немцы Хранят Сбережения

Виды сбережений в Германии. Варианты накоплений, популярные у немцев. Доходность различных типов вкладов.

Основная форма создания сбережений в Германии — накопительный счёт.

В Германии общеприняты три основных вида сберкнижек. Базовый принцип у всех видов накоплений один: немцы создают накопительный счёт в банке и вознаграждаются определённым процентом. Больше, чем заранее оговоренный процент, получить не удастся, но и потерять деньги при такой форме сбережений маловероятно.

Сберкнижка — Sparbuch

Стандартный вид накопительного счёта — обычная сберегательная книжка Sparbuch. Придуман в прошлом веке. Остаётся популярным и сейчас.

70% немцев копят или хранят деньги в этом традиционном виде накоплений.

Выгоды сберкнижка не приносит последние лет 20. Проценты по такому виду вклада не превышают 0,1%. Даже если удалось открыть счёт на лучших условиях, через год банк приведёт процентную ставку к общему знаменателю. Инфляция быстро обесценивает накопленные деньги.

Главное неудобство — при сумме накоплений свыше 2000€ деньги банк вернёт только через три месяца после получения письменной просьбы клиента. Поэтому счёт совершенно не годится для создания «подушки безопасности». Срочно снять сбережения шпарбух не позволяет.

Преимущества сберегательной книжки ограничиваются тем фактом, что величина вклада любая от 50 центов до бесконечности и проценты начисляются с первого дня после поступления денег.

Минусы куда серьёзнее:

- доходность настолько мала, что не считается

- откладывать получится на «чёрный-пречёрный» день, потому что когда наступит «чёрный» снять деньги разрешат спустя 90 дней

- отсутствие защиты от правила «у кого книжка тот и прав» — владелец счёта лишается сбережений, если кто-то завладеет сберкнижкой

Последний пункт требует пояснения. Бумажный вариант шпарбух, согласно немецким законам, не требует от предъявителя показать паспорт. Банки настаивают на идентификации личности, но в итоге отказать в снятии средств не вправе. Онлайн-варианты лишены этого недостатка.

Бумажный вариант шпарбух, согласно немецким законам, не требует от предъявителя показать паспорт. Банки настаивают на идентификации личности, но в итоге отказать в снятии средств не вправе. Онлайн-варианты лишены этого недостатка.

Сейчас Sparbuch — наименее выгодный вид накопления сбережений. Немецкие банки постепенно уходят от предложения этой услуги. Осмысленным остаётся участие в различных рекламных акциях.

Например, фанаты футбольного клуба открывают сберегательную книжку и за каждый гол команды в Лиге Чемпионов к проценту по вкладу добавляется 0,1. Забавно и, возможно, доходнее, чем альтернативы.

Возникает логичный вопрос: зачем миллионы немцев заводят сберкнижки? По статистике, опрошенные называют в качестве причины надёжность. Но положенная по закону государственная гарантия на вклады до 100000€ распространяется и на другие варианты накоплений. Никакой дополнительной защиты немецкий Sparbuch не даёт.

Быстрый доступ к сбережениям — Tagesgeld

Главный конкурент обычной сберкнижки — вклад Tagesgeldkonto. Буквально переводится, как «счёт дневных денег».

Буквально переводится, как «счёт дневных денег».

Как не трудно догадаться, от Sparbuch счёт отличается тем, что любое количество денег можно снять в когда угодно.

По такому виду счёта банки дают больший процент. Сейчас речь идёт о предложениях в диапазоне 0,1-0,7%. Тоже не покрывает инфляцию, но всё-таки больше, чем ничего.

Тагесгельд идеально подходит для откладывания денег на «чёрный день». Минус — постоянный процент по счёту отнюдь не гарантирован. Банки изменяют величину процентов по вкладам в зависимости от величины процентной ставки Европейского Банка. При открытии счёта надо внимательно читать условия, на которых банк платит проценты. Часто в рекламе обещают очень высокий процент, но потом оказывается, к примеру, что достаётся только новым клиентам банка, лишь на год и на вклады от 3000€. Бывает, что для открытия Tagesgeldkonto необходимо также иметь расчётный счёт в этом же банке.

Дневной денежный вклад — самый гибкий из существующих видов сбереженийи в Германии. Снять деньги разрешается в течении дня, путём перевода на привязанный расчётный счёт. Суммы и сроки роли не играют.

Снять деньги разрешается в течении дня, путём перевода на привязанный расчётный счёт. Суммы и сроки роли не играют.

Стратегия сохранения максимального процента по вкладу — перескакивать из одного немецкого банка в другой. Через год финансовый институт убирает бонусное начисление, клиент закрывает счёт и переводит деньги в другое место.

Не стоит забывать о налоге на капиталовложения в Германии и своевременно отзывать и декларировать в банке свободные от налогов суммы.

Максимальный процент по вкладам — Festgeld

Третий вид создания накоплений на сберегательном счёте называется Festgeld — постоянные или зафиксированные деньги.

Счёт разрешают открыть, если имеется определённый минимум денег, обычно, 5000€ — основное отличие от Sparbuch и Tagesgeld.

Деньги отдаются в банк на определённый срок: от 30 дней до 10 лет.

Процент по фестгельд выше с увеличением времени, на который вложены деньги. Стандартные сроки — 3, 6, 12 месяцев и далее по годам. Изменить процентную ставку в течении срока действия вклада банк не вправе.

Изменить процентную ставку в течении срока действия вклада банк не вправе.

Но снимать средства до истечения указанного в контракте периода можно только в крайнем случае и с потерей части или даже всей прибыли от процентов.

Фестгельд — наилучший вариант накоплений «лишних» денег. Когда ипотека выплачена, куплена новая машина, дети взрослые и самостоятельные — ок, можно расслабиться и отложить сотню-другую тысяч евро под фиксированный процент. У богатых свои причуды!

Негативные проценты

Немецкие банки переходят на модель, когда клиент платит за хранение денег. В 2018 многие немецкий банки ввели негативный процент для новых клиентов. Положительные суммы свыше лимита 100000€ на сберегательном или расчётном счетах стали облагаться 0,4% годовых.

Причина сборов — политика Европейского Центрального Банка. Центр финансов Европы кредитует банки под нулевой процент, но в случае хранения денег штрафует на 0,4%. Банки стремятся переложить расходы на потребителей.

Частные клиенты страдают меньше государственных фондов или больших фирм. Клиент банка может в любой момент времени закрыть вклад, забрать деньги и отправиться искать условия хранения сбережений получше. Организациям поменять счёт куда сложнее.

Пока что не все немецкие банки ввели негативный процент. Но при открытии счёта в Германии потребители должны обратить внимание на условия хранения денег. Часто сборы маскируются под оказание обязательных услуг.

Как копят немцы

У немцев высокий уровень сбережений. Копить — это, наверное, в крови. Немцы шутят: самый лучший друг — сберегательная книжка!

Отложенные 100€ в месяц через годы составят серьёзную сумму, которая пригодится на пенсии самому или поможет на старте взрослой жизни внукам. Большинство немцев предпочитают иметь «подушку безопасности» в размере трёх-четырёх месячных зарплат на случай жизненных неурядиц. Не имеют больших накоплений бюргеры, которые платят за ипотеку. Им выгоднее вложить деньги в погашение кредита, чем откладывать.

При выборе средств накопления капитала немцы стараются избегать больших рисков. Поэтому, например, количество держателей акций по сравнению с США, Францией или Великобританией, малое.

В инвестиционные фонды немцы вкладывают чаще. Распространена такая форма накопления, как страхование жизни совмещённое с взносами в фонд. Если человек умирает до окончания действия страховки, семья получает определённый капитал, который зависит от условий контракта и размера месячных отчислений. А если страховка остаётся не использованной, взносы возвращаются обратно. Если фонд не успел прогореть. Срок действия страховок обычно долог, например, сорок лет.

При создании накопительного счета в немецком банке следует обращать внимание на степень защищённости вклада.

Банки Германии, как правило, гарантируют стопроцентный возврат денег из специального государственного фонда на вложения до 100000€. Но это возможный минимум. Существуют вклады, которые обеспечивают в случае банкрота выплату 100% сбережений по накопительным счетам клиентов.

В среднем немцы хранят дома наличкой 1115€.

Где немцы хранят деньги дома

Иметь “заначку” на чёрный день в Германии предпочитают не только пожилые. Статистика показывает, что и молодые люди в возрасте 18-35 лет тоже прячут дома наличные деньги в “надёжном” месте.

На поверку, тайники большинства людей совпадают вплоть до самых неожиданных решений.

- Шкатулка была у бабушки, шкатулка есть у мамы и у дочери она тоже обязательно будет. Хранить деньги вместе с украшениями предпочитают 2% бюргеров.

- 4% немцев кладут наличку в несезонные сандалии, ботинки или сапоги, лежащие в кладовке или в шкафу.

- Дети куда наивнее взрослых, поэтому охотно собирают сбережения в копилку. Взрослых среди выбравших такую альтернативу накопительному счёту тоже не мало — 5%.

- Классический метод сохранить ценности дома в безопасности используют 6% немцев. Сейфы продолжают пользоваться популярностью в Германии. Разновидностей предостаточно, стоят не особо дорого, продаются в строительном магазине или в интернете.

- Деньги не пахнут! Унитаз или сливной бачок — отличное место для тайника. 7% считают туалет лучшим место прятать наличность.

- 9% выбирают банки. Не те, что финансовые институты, а те, что дома на кухне. Заныкать наличку в банку с крупой — очевидно же, что никто не догадается.

- Хранить деньги в чулке под матрасом по старинке предпочитают 10% бюргеров.

- 11% кладут купюры в карманы или между складками одежды в платяном шкафу.

- И с огромным отрывом завершает хит-парад “неожиданных” мест для хранения денег — холодильник! 24% опрошенных немцев кладёт наличку рядом с едой.

25-07-2019, Степан Бабкин

лучшие процентные ставки в Универсал банк

Имея сбережения, можно оформить банковский вклад. На него вы можете получать дополнительный доход в виде начисленных процентов. Сумма дополнительного дохода зависит от валюты, в которой вы храните деньги, и срока размещения. В нашем банке можно открыть депозит на выгодных условиях. Для этого нужно оставить онлайн-заявку на сайте.

Для этого нужно оставить онлайн-заявку на сайте.

Депозит «Святковый»: условия

Предлагаем вашему вниманию выгодное предложение – депозит «Святковый» для физических лиц. В первые 45 дней вы получаете 7,00% годовых, следующие 45 – 8,00% годовых, и, начиная с 91-го дня – 9,00% годовых. Вы получаете доход за счет ежемесячной выплаты процентов на текущий счет. Чтобы открыть такой депозит, вам необходима минимальная сумма – всего 5 тыс. грн.или 1000 грн.,если депозит будет открыт через чат — бот.

Срочные депозиты с возможностью пополнения

Мы предлагаем возможность открыть депозит с возможностью пополнения в гривнах, американских долларах и евро на срок от 1 до 12 месяцев (годовой валютный депозит):

-

В долларах – от 0,50 до 1,00% годовых;

-

В евро – 0,5% годовых;

-

В гривнах – от 7,00 до 9,50% годовых.

Cумма открытия и пополнения вклада (депозита):

— Чат — бот — 1000 грн. , 100 дол.США/Евро

, 100 дол.США/Евро

— Отделения — 5000 грн., 1000 дол.США/Евро

Наш банк предлагает выгодные условия для сотрудничества и гибкие условия депозитов не только для высоких вкладов, но и для минимальных. Для онлайн-консультации можно связаться с нашим менеджером по телефону 0 800 300 200 или оставить заявку. Работаем в Киеве, Харькове, Львове, Днепре. Выбирайте Универсал-банк – самый надежный банк в Украине на сегодня с лучшими ставками на депозиты на год или любой другой срок! Положить деньги на депозит с гарантированными процентами – это реально.

что банку выгоднее — Frank RG

- Инвестиционные продукты стали лидером по темпу роста портфеля

- Из-за снижения ставок по вкладам клиенты все чаще выбирают инвестиции

- Банку такие продукты выгоднее с точки зрения маржи

Клиенты переходят на инвестиции. Одним из главных трендов стало снижение ключевой ставки ЦБ и, как следствие, снижение ставок доходности традиционных банковских продуктов. Если пять лет назад депозит был приоритетным продуктом, потому что мог принести около 10% годовых, то теперь его заменяют накопительные счета и инвестиционные продукты.

Если пять лет назад депозит был приоритетным продуктом, потому что мог принести около 10% годовых, то теперь его заменяют накопительные счета и инвестиционные продукты.

Ставки по накопительным счетам достигают 6%, при этом распоряжаться деньгами можно свободно — проценты начисляются раз в месяц и не сгорают при снятии денег со счета. Что касается инвестиционных продуктов, то клиенты готовы увеличить уровень риска для получения дополнительной доходности — от пассивного накопления мы переходим к инвестициям.

В этом году мы зафиксировали значительное изменение в клиентском поведении: портфель накопительных счетов рос так же быстро, как портфель депозитов — по итогам 10 месяцев 2019 года прирост составил почти 20%.

Но самое значимое изменение произошло в сегменте инвестиционных продуктов: в 2019 году они стали лидерами по темпам роста портфеля. Объем средств клиентов в управлении за 11 месяцев 2019 года вырос на 39%, тогда как по итогам всего 2018 года прирост составлял чуть более 20%. Число клиентов в брокерском обслуживании за 11 месяцев этого года увеличилось на 30%. БОльшая часть активов клиентов — это облигации, из которых более половины составляют облигации, номинированные в валюте.

Число клиентов в брокерском обслуживании за 11 месяцев этого года увеличилось на 30%. БОльшая часть активов клиентов — это облигации, из которых более половины составляют облигации, номинированные в валюте.

Что пользуется спросом. Интерес к сложным, но потенциально более доходным продуктам — очень позитивный фактор с точки зрения развития финансовой культуры. Клиенты ищут возможность более выгодно вложить средства и готовы выбирать не только безрисковые или низкорисковые продукты.

Инвестиционные счета, ПИФы и доверительное управление — инструменты, дающие значительную степень свободы при выборе стратегии. Можно выбрать консервативный подход и вложиться в гособлигации, а можно диверсифицировать портфель и инвестировать в фонды, управляющие зарубежной недвижимостью. Самыми популярными у наших клиентов стали фонды облигаций и фонды, ориентированные на российский рынок акций.

Аналитика по теме

Мониторинг банковских ставок и тарифов

Ежемесячная статистика по изменениям ставок и тарифов по вкладам и розничным кредитам.

В целом все это говорит об усложнении клиентского поведения. Снижение ставок пробудило интерес к инвестициям и принципиально отличным от депозитов финансовым продуктам. И наша задача в данном случае — сопровождать клиента и объяснять ему механизмы инструментов, которые он раньше, возможно, не использовал.

Это влияет на структуру банковских пассивов. Депозиты и накопительные счета по-прежнему популярны, но все говорит о том, что в 2020 году ставки в экономике продолжат снижаться. И депозит или традиционный счет становятся точкой входа клиента в банк, после чего он начинает использовать другие продукты. Здесь необходим постоянный анализ клиентского опыта и адресное предложение, которое учтет аппетит к риску, выбор валюты для инвестиций и ряд других факторов. И здесь очень важную роль играет цифровизация — она упрощает и ускоряет процессы. Интерес к брокериджу, например, вырос с появлением возможности пополнить счет через мобильное приложение и точно так же вывести деньги.

Здесь необходим постоянный анализ клиентского опыта и адресное предложение, которое учтет аппетит к риску, выбор валюты для инвестиций и ряд других факторов. И здесь очень важную роль играет цифровизация — она упрощает и ускоряет процессы. Интерес к брокериджу, например, вырос с появлением возможности пополнить счет через мобильное приложение и точно так же вывести деньги.

Выгода для банка. Мы видим потенциал для развития инвестиционных продуктов в 2020 году. С точки зрения банка инвестиционные продукты позволяют развить отношения с клиентом, увеличить вовлеченность в продукты банка и являются существенным источником комиссионного дохода.

Интерес представляют и накопительные счета. Фондирование по накопительными счетам зависит от срока нахождения денег на них и от поведения клиентов. Поэтому здесь показатель маржи будет свой не только для каждого банка, но и в каждый конкретный момент. В нашем случае маржа по накопительным счетам выше, чем маржа по депозитам. Маржа по инвестиционным продуктам также выше, чем по депозитам, в том числе, из-за отсутствия расходов на резервы и страхование средств.

Маржа по инвестиционным продуктам также выше, чем по депозитам, в том числе, из-за отсутствия расходов на резервы и страхование средств.

Автор — руководитель управления обслуживания премиальных клиентов Райффайзенбанка Кирилл Матвеев

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Глава НФА о проверках банков, процентном риске, ошибках валютных трейдеров и мерах ЦБР

08.06.2021 13:22 156(Рейтер) Нерезиденты, в частности, китайские инвесторы, продолжат покупать ОФЗ, несмотря на американские санкции, считает президент Национальной финансовой ассоциации (НФА) Василий Заблоцкий, который участвует в подготовке выпуска ОФЗ в китайских юанях, эмиссия которого затянулась еще на два года из-за пандемии коронавируса.

Игроки российского финансового рынка хорошо прошли последний кризис, вызванный коронавирусом, поскольку оказались готовы к новым потрясениям, прожив много лет в условиях повышенных санкционных рисков и угроз, сказал Заблоцкий в интервью Рейтер .

Глава НФА, объединяющей ключевых участников рынка, также сказал, что российские регуляторы пока не планируют вводить прямой запрет на использование ставки LIBOR в новых сделках, выбрав путь рекомендаций и постепенного отказа от ставки.

Ниже следуют развернутые высказывания Заблоцкого:

ОБ УСИЛЕНИИ РОЛИ АССОЦИАЦИИ:

За последние годы произошли серьезные изменения: мы стали достаточно большой организацией после слияния валютной и фондовой ассоциаций, провели ребрендинг и активно включились в работу по улучшению функционирования финансового рынка.

К нам присоединились новые участники, предложили заняться новыми направлениями деятельности, не лицензируемыми, но требующими диалога на рынке. Так, в дополнение к уже существующим советам и комитетам, которые работали в НФА по всем видам лицензий, были созданы и активно работают Совет казначеев, Российский Совет по первичному рынку капитала, Совет контролеров, Комитет по рынку драгоценных металлов и другие.

Мы охватили все направления банковского бизнеса, поскольку НФА объединяет около 90% банков. Некоторые вопросы сейчас настолько важны для рынка, что, например, по теме казначейства мы уже четыре года проводим специализированный форум.

О ВЛИЯНИИ ПАНДЕМИИ НА РЫНОК И ПРИНЯТЫХ ЦБР МЕРАХ, КАКИЕ ИЗ НИХ ОКАЗАЛИСЬ БЕСПОЛЕЗНЫМИ:

Я бы не сказал, что какие-то решения были бесполезными. Во-первых, никто не знал тогда, как будет развиваться ситуация. Когда все только начиналось, все понимали, что коронавирус и влияние всех ограничений на экономику – это достаточно новое явление, все было внезапно, непонятно и оценить последствия было сложно.

Были опасения, что банковский бизнес не сможет так просто взять и перейти на удаленный режим работы. Люди привыкли торговать через терминалы Reuters, с голоса, и посадить трейдеров по домам, казалось, не получится. Но были отстроены выделенные каналы, закуплено оборудование и на удивление быстро те меры, которые принимались участниками рынка, привели к очень неплохому результату.

Понятно, что с уходом в онлайн выросли риски в области кибербезопасности, активизировались взломщики, но самым главным было продолжать непрерывную операционную деятельность. Наши предложения в то время были в основном направлены на то, чтобы облегчить удаленную работу участникам рынка.

Нам важно было упростить режим отчетности, ведь игроки должны ежедневно отчитываться об операциях. Мы отправили порядка 40 писем с предложениями в Банк России, в том числе, по отчетности для разных групп наших участников, их принятие существенно упростило работу. Плюс сама возможность дистанционно проводить определенные корпоративные действия, будь то собрание или подписание документов.

Для каждого участника рынка любое послабление было во благо. Существуют дублирующие формы отчетности, мы даже предложили не только сократить их, но и кардинально поменять систему — дать доступ разным департаментам Банка России к базам данных участников, которые формируются внутри компаний и банков. Тогда Банк России мог бы самостоятельно получать информацию по необходимости. Центральный банк пошел навстречу, некоторые отчеты были сокращены и временно упразднены.

Тогда Банк России мог бы самостоятельно получать информацию по необходимости. Центральный банк пошел навстречу, некоторые отчеты были сокращены и временно упразднены.

О ПРОВЕРКАХ УЧАСТНИКОВ РЫНКА:

Второе, о чем мы просили регулятора, это проверки, ведь мы должны были их проводить в соответствии с нашим графиком. Мы попросили Банк России временно их приостановить. Речь идет о плановых проверках, которые в соответствии с законом проходят у нас все организации. ЦБ на квартал практически отменил проверки, перенес их сроки. Понятно, что это не касалось внезапных проверок после жалоб, такие мы не переносили, реагировали оперативно. Но в целом серьезных нарушений не было.

Благодаря тому, что все были в онлайне, доступны в любое время, коммуникация рынка и регулятора даже улучшилась за время пандемии. Всегда были доступны структурные подразделения Банка России, с которыми мы работали, любой руководитель был на связи. Тогда все вопросы решались быстро, все прекрасно понимали, что на кону стоит, по большому счету, стабильность.

МОРАТОРИЙ НА ПРОВЕРКИ НЕ РАССЛАБИЛ УЧАСТНИКОВ РЫНКА?

Нет, не расслабил. На самом деле, мы приучаем своих участников к тому, что проверка – это не обязательно выявление каких-то возможных нарушений, а помощь игрокам в выстраивании внутренних контролирующих процедур. Банковская система давно находится под надзором и контролем Центрального банка, это основные наши участники, и они уже привыкли. У многих уже неплохо выстроена система контроля, и мы просто улучшаем ее качество. Я не думаю, что они сильно боятся проверок. Правда, если мы где-то что-то находим, мы составляем акт и, в том числе, отправляем его в Банк России. Но за время пандемии серьезных нарушений, которые бы требовали вмешательства регулятора, не было.

ЧТО ИЗ АНТИКРИЗИСНОГО ИНСТРУМЕНТАРИЯ ЦБР ОКАЗАЛОСЬ НАИБОЛЕЕ ВОСТРЕБОВАНО ИГРОКАМИ?

Кроме сокращения отчетности и отмены проверок, действительно, помогла возможность не проводить переоценку ценных бумаг. Но я бы не расставлял здесь приоритеты, казначею помогло одно, контролеру — другое. Весь комплекс мер был востребован, просто разными подразделениями. Любая деталь, которая позволяет облегчить ежедневную работу, помогла. И какие-то из этих мер возможно было бы применять и в дальнейшем.

Но я бы не расставлял здесь приоритеты, казначею помогло одно, контролеру — другое. Весь комплекс мер был востребован, просто разными подразделениями. Любая деталь, которая позволяет облегчить ежедневную работу, помогла. И какие-то из этих мер возможно было бы применять и в дальнейшем.

Было предложение, которое мы высказали Центральному банку – смотрите, сейчас мы много чего смягчили и разрешили, давайте посмотрим на это комплексно, а надо ли все, что было, возвращать после пандемии? Можно ли что-то из этих послаблений оставить? Возможно, если БР настроил свою работу без каких-то отчетов рынка, то некоторые из них можно отменить. Все эти предложения сейчас обсуждаем с БР.

Наша задача — из экстренного режима перейти в плановый со снижением регуляторной нагрузки. Даже по проверкам мы предложили для тех участников, кто ведет себя хорошо, и на кого нет жалоб, проводить проверки реже.

КАК УЧАСТНИКИ РЫНКА ПРОШЛИ ПОСЛЕДНИЙ КРИЗИС, ВСЕ СМОГЛИ ЗАРАБОТАТЬ НА РОСТЕ ВОЛАТИЛЬНОСТИ?

Крупных банкротств и отзывов лицензий не было. Банкам отчасти помогло то, что до кризиса они столько лет жили в условиях повышенных санкционных рисков и угроз, что оказались готовы ко всему. Осторожная политика и подготовка к санкциям привела к тому, что банки накопили большие подушки валютной ликвидности, внимательно смотрели на баланс наличных и безналичных денег, на качественное управление активами и пассивами.

Банкам отчасти помогло то, что до кризиса они столько лет жили в условиях повышенных санкционных рисков и угроз, что оказались готовы ко всему. Осторожная политика и подготовка к санкциям привела к тому, что банки накопили большие подушки валютной ликвидности, внимательно смотрели на баланс наличных и безналичных денег, на качественное управление активами и пассивами.

Возвращаясь к казначейским подразделениям банков, их роль в последнее время, особенно в связи с санкциями США, сильно возросла. Потому что когда все начиналось, казначейство представляло из себя расчетный центр, я сам начинал работать в банковской системе и понимаю, насколько роль казначеев сейчас повысилась – теперь это центр управления ликвидностью, по сути операционным, рыночным и вообще всеми финансовыми рисками. Они сейчас серьезно озабочены минимизацией этих рисков, их хеджированием.

В настоящее время это ключевое подразделение для банка, а с учетом санкционных угроз их ответственность автоматически возрастает, но за столько лет они к ним уже подготовлены. В принципе, все варианты, скажем так, форс-мажорных действий уже отработаны.

В принципе, все варианты, скажем так, форс-мажорных действий уже отработаны.

Во время пандемии главное было – перейти на дистанционную работу, и все с этой задачей справились. Многие банки и до кризиса активно развивали IT-технологии, для них уход в онлайн прошел как по маслу.

ПАНДЕМИЯ ЗАСТАВИЛА МНОГИХ ИГРОКОВ УВЕЛИЧИТЬ IT-БЮДЖЕТЫ И НА ЭТОТ ГОД?

Я думаю, да. Многие и раньше вкладывались в IT, а если кто-то еще сомневался, то им пришлось оперативно пересмотреть бюджеты и увеличить расходы. Пандемия показала, что, если ты не будешь вкладываться в технологии, ты проиграешь, и теперь к этому стали относиться серьезно, выделять дополнительные средства, развивать дистанционные каналы связи и обслуживания.

Раньше часто слышали от банков, зачем нам переходить на дистанционные каналы связи, у нас большинство клиентов приходят в отделения. Сейчас всем стало понятно, что нужно учиться пользоваться удаленными каналами предоставления финансовых услуг. Люди попробовали, узнали, как это просто, и не будут от этого отказываться. Не только молодежь является основным потребителем дистанционного обслуживания, людям старших поколений тоже пришлось освоить интернет-банк и брокерские приложения.

Люди попробовали, узнали, как это просто, и не будут от этого отказываться. Не только молодежь является основным потребителем дистанционного обслуживания, людям старших поколений тоже пришлось освоить интернет-банк и брокерские приложения.

КАКИЕ СТРАТЕГИИ ОКАЗАЛИСЬ В ПРОШЛОМ ГОДУ НАИБОЛЕЕ ЭФФЕКТИВНЫМИ, В ВЫИГРЫШЕ ТЕ, КТО СТАВИЛ НА ПРИХОД МАССОВОГО КЛИЕНТА?

Если посмотреть на изменение структуры самого рынка, то, безусловно, роль розничного клиента увеличилась. То, что произошло в прошлом году, случилось благодаря мягкой денежно-кредитной политике Банка России, когда ставки по депозитам упали и доходность по облигациям стала более привлекательной. Люди увидели, что есть инструменты на фондовом рынке, которые позволят им заработать больше. Отличительной чертой стал именно приход розничного инвестора. Игроки, которые попали в русло, заработали больше.

В 2021 ГОДУ МОЖЕТ ПОВТОРИТЬСЯ ДВУКРАТНЫЙ РОСТ ЧИСЛА РОЗНИЧНЫХ КЛИЕНТОВ?

Наблюдаю, какими быстрыми темпами развивается предложение банками различных продуктов по дистанционным каналам. Чуть ли не каждую неделю сыплются разные предложения, идет развитие. Поэтому я думаю, что мы повторим динамику прошлого года, именно потому, что будет идти масштабное привлечение по дистанционным каналам.

Чуть ли не каждую неделю сыплются разные предложения, идет развитие. Поэтому я думаю, что мы повторим динамику прошлого года, именно потому, что будет идти масштабное привлечение по дистанционным каналам.

Второе, пока ставки низкие, интерес к фондовому рынку достаточно большой. Третье, когда человек приходит на фондовый рынок, может, сначала он и пробует спекулировать, но, когда начинает больше разбираться в рынке и действительно понимает, что на нем происходит, ему становится интересно, и он начинает не только пытаться спекулировать, а стратегически выстраивать свои инвестиции. Он задается вопросом, как диверсифицировать свои вложения, например, сделать один портфель агрессивным, а второй – более консервативным, для долгосрочных «сбережений». Он начинает планировать свою работу на фондовом рынке. Стратегически это и будет характеризовать 2021 год.

А ПО ЧИСЛУ ИНВЕСТОРОВ, 15 ИЛИ 20 МИЛЛИОНОВ РОЗНИЧНЫХ ИНВЕСТОРОВ СМОЖЕМ УВИДЕТЬ В ЭТОМ ГОДУ?

Я думаю, что 15 миллионов сможем увидеть. Но я не придаю особого значения этим цифрам. Вопрос не в количестве счетов, а в качестве. Если посмотреть на реальный объем средств, находящихся на этих счетах, у подавляющего большинства он небольшой. Возникает вопрос, сами ли они выходили на фондовый рынок или им автоматически открывали эти счета.

Но я не придаю особого значения этим цифрам. Вопрос не в количестве счетов, а в качестве. Если посмотреть на реальный объем средств, находящихся на этих счетах, у подавляющего большинства он небольшой. Возникает вопрос, сами ли они выходили на фондовый рынок или им автоматически открывали эти счета.

Сейчас главная задача — чтобы инвестор не разочаровался в рынке. Я понимаю обеспокоенность Центрального банка в этой части, их переживания за возможные риски, когда бабушкам продают непонятные продукты. Участники рынка должны брать ответственность за своих клиентов, участвовать в их воспитании, обучении, тестировании и так далее. Финансовая и инвестиционная грамотность очень важны, есть вещи, которые должны понимать все, например, что у нас государством гарантированы только вклады и ничего больше.

Отношение брокеров к клиентам должно быть как к своим друзьям, без введения в заблуждение. Изменение принципов продаж инвестиционных продуктов – это очень большая работа. Поэтому вопрос не в количестве счетов, а в осознанном и добросовестном их открытии.

Поэтому вопрос не в количестве счетов, а в осознанном и добросовестном их открытии.

ОБ ИЗМЕНЕНИИ СТРУКТУРЫ РЫНКА, УХОДЕ НЕРЕЗИДЕНТОВ:

Факт налицо, несмотря на выход нерезидентов из российских активов из-за санкций, их количество не уменьшается. Да, они частично сократили позиции, но продолжают заходить в ОФЗ на вторичном рынке. Понятно, что это не первые санкции, и объем вложений за годы стал меньше, поэтому в прошлом месяце их выход уже был не таким массовым, как весной 2020 года.

ПОЧЕМУ НЕРЕЗИДЕНТЫ ВЫХОДИЛИ ИЗ ОФЗ В ОСНОВНОМ ЧЕРЕЗ ВНЕБИРЖЕВОЙ РЫНОК В АПРЕЛЕ 2021 ГОДА?

Просто двусторонние сделки с локальными игроками выгоднее, чем выход на рынок и продажа крупными лотами, это объективная реальность. Это вообще достаточно характерно для нерезидентов, чаще всего крупные действия предпочтительно делать на внебиржевом рынке.

ТО ЕСТЬ ЭТО НЕ РЕГУЛЯТОР СКАЗАЛ ТАК ДЕЛАТЬ, ЧТОБЫ МЕНЬШЕ ВЛИЯТЬ НА РЫНОЧНЫЕ КОТИРОВКИ?

Я думаю, в последнее время регулятор ничего не приказывает, он может рекомендовать. Но в данном случае я с трудом представляю, что он стал бы рекомендовать проводить эти операции. Дело в том, что там объемы достаточно серьезные, и проще договориться напрямую с контрагентом, то есть это исключительно экономическая выгода.

Но в данном случае я с трудом представляю, что он стал бы рекомендовать проводить эти операции. Дело в том, что там объемы достаточно серьезные, и проще договориться напрямую с контрагентом, то есть это исключительно экономическая выгода.

О РОЛИ БАНКОВ РФ В ФИНАНСИРОВАНИИ ДЕФИЦИТА БЮДЖЕТА, ВОЗМОЖНОМ ВЫТЕСНЕНИИ С ДОЛГОВОГО РЫНКА КОРПОРАТОВ:

Банки исторически являются крупнейшими инвесторами на рынке госбумаг, они всегда с удовольствием приходят и покупают эти бумаги, тем более, что ОФЗ рефинансируются Банком России и необходимы банкам для выполнения нормативов краткосрочной ликвидности.

Да, объемы размещения ОФЗ в прошлом году были больше, чем обычно. Но никакого выдавливания или замещения корпоративных облигаций на рынке не произошло. Это вопрос самих корпоративных клиентов, новых размещений облигаций стало меньше в условиях неопределенности, роста волатильности.

К тому же выпуск облигаций требует определенной подготовки, это большая работа, и понятно, что когда есть возможность получить заемные средства в виде, например, кредита банка, то это для них предпочтительнее, тем более ставки по кредитам были снижены. Поэтому, я думаю, здесь другая тенденция, на долговом рынке никто никому не мешает.

Поэтому, я думаю, здесь другая тенденция, на долговом рынке никто никому не мешает.

ПОСЛЕ ВВЕДЕНИЯ САНКЦИЙ США НА ПОКУПКИ ОФЗ, БАНКИ РФ ПОЛНОСТЬЮ ЗАМЕСТЯТ НЕРЕЗИДЕНТОВ НА АУКЦИОНАХ?

Иностранцы не смогут участвовать в аукционах, но покупать их не перестанут. Интерес к госбумагам РФ остается высоким, в том числе со стороны китайских инвесторов. Мы продолжаем работать над выпуском ОФЗ в китайских юанях, он давно обсуждался, и, хотя пандемия несколько затормозила этот процесс, но проект не остановился.

Речь идет о взаимных выпусках, как ОФЗ в юанях, так и китайских облигаций в рублях. Есть много регуляторных вопросов, которые с этим связаны, но обсуждение идет, это серьезная работа, учитывая валютный контроль и требования китайских и российских регуляторов.

А РУБЛЕВЫЕ ОФЗ КИТАЙСКИЕ ИНВЕСТОРЫ СЕЙЧАС НЕ СТАЛИ ПОКУПАТЬ АКТИВНЕЕ, МОЖЕТ БЫТЬ И ЭТО ОБСУЖДАЛОСЬ?

Пока активнее не стали покупать, но ведется взаимная работа по обучению инвесторов обеих стран работе на рынках друг друга. Это должно быть взаимное проникновение, приход наших банков на их рынок и китайских – на российский.

Это должно быть взаимное проникновение, приход наших банков на их рынок и китайских – на российский.

Основная задача как раз разъяснить нашим участникам, как происходит выход на китайский рынок, потому что есть существенные отличия. И китайским инвесторам нужно разъяснять, хотя банки из Китая присутствуют уже на нашем рынке, но нужно больше понимания нюансов рынков. Поэтому сейчас пока нет такого большого спроса на бумаги в российских рублях.

Но я могу сказать, что работа, которая ведется нами с китайской стороной, заставит их больше обращать внимание на наш рынок.

Все эти взаимные операции должны быть подготовлены в комплексе и заработать одновременно.

КАК ВЫ ДУМАЕТЕ, СКОЛЬКО ЕЩЕ ЛЕТ НА ЭТО УЙДЕТ?

Знаете, для разных инструментов – по-разному. Например, работа по торговле золотом на Шанхайской бирже активно развивается совместно с банками и Московской биржей. По другим аспектам прогресс идет медленнее. Это вопрос отношений двух стран, теоретическая подготовка – это одно, но законодательно требуется одобрение властей. Думаю, постепенно можно эту работу довести до конца и в течение двух лет увидеть выпуск ОФЗ в юанях.

Это вопрос отношений двух стран, теоретическая подготовка – это одно, но законодательно требуется одобрение властей. Думаю, постепенно можно эту работу довести до конца и в течение двух лет увидеть выпуск ОФЗ в юанях.

ВОЗВРАЩАЯСЬ К БАНКАМ, КОТОРЫЕ НАЕЛИСЬ ОФЗ В ПРОШЛОМ ГОДУ, И СЕЙЧАС ВЕДУТ ПЕРЕГОВОРЫ С МИНФИНОМ О ВЫКУПЕ У НИХ БУМАГ С ПЛАВАЮЩИМИ СТАВКАМИ, ВЫ ПОДДЕРЖИВАЕТЕ ТАКИЕ ОПЕРАЦИИ, НАСКОЛЬКО ОНИ РЫНОЧНЫЕ?

Мы не участвуем в этих переговорах, это вопрос Минфина и конкретных приобретателей бумаг. Возможно, операции пройдут, минуя биржевой рынок.

Любой банк, который использует плавающие ставки, должен понимать, какие риски он создает или приобретает. И как они должны быть захеджированы. Жизнь некоторых ничему не учит. У нас привыкли, что ключевая ставка падала и падала, и никто не задумывался тогда, что же будет, когда она начнет расти. Это такой же случай, как с валютной ипотекой – выгодно взять валютную ипотеку, потому что там процентная ставка ниже, чем по рублевой. Брали и никто не задумывался о том, что будет, когда курс доллара вдруг начнет расти.

Брали и никто не задумывался о том, что будет, когда курс доллара вдруг начнет расти.

Отношение к процентному риску должно стать ответственнее, отсутствует понимание того, какой тренд, когда он может измениться, как хеджируются данные риски – все это имеет значение.

БУДУТ ЛИ БАНКИ РФ ПОСРЕДНИКАМИ ПО ПОКУПКЕ ОФЗ У МИНФИНА И ПРОДАЖЕ ИХ НЕРЕЗИДЕНТАМ НА ВТОРИЧНОМ РЫНКЕ?

На вторичном рынке нерезидентам не запрещено пока покупать, и они будут покупать, т.к. Россия, несмотря на санкции, неплохо выглядит среди аналогичных стран, и доходность по ее бумагам высокая. Американцы ведь не перестали покупать ОФЗ даже сейчас, они продолжают это делать.

Понятно, что есть официальные требования, ограничения на покупки на первичном рынке, они все это четко соблюдают, но покупают на вторичке. Так что при той стабильной ситуации, которая сейчас в России, ОФЗ – это интересные бумаги не только для российских, но и для иностранных инвесторов.

ЦБ СЕЙЧАС СНИЗИЛ ЛИМИТ ПО ДОЛГОСРОЧНОМУ РЕПО, МЕШАЕТ ЛИ ЭТО БАНКАМ РФ ПОКУПАТЬ ОФЗ?

В принципе, для Банка России это инструмент регулирования ликвидности в банковской системе, он смотрит, насколько велика потребность в ней в конкретный момент времени. Мы периодически принимаем участие в совещаниях в Банке России, на которых рассматриваются различные риски, в том числе и риски ликвидности. Аналитическая работа, которую проводит БР, позволяет оперативно определять, насколько принципиально меньше стало денег. В данный момент денег стало больше, по бюджетному каналу в банковскую систему поступило достаточно ресурсов, видимо, поэтому БР урезал лимит.

КАК БАНКИ ПЕРЕЖИВАЮТ ПРОЦЕСС НОРМАЛИЗАЦИИ ПОЛИТИКИ И ПОВЫШЕНИЯ СТАВКИ ЦБ С ТОЧКИ ЗРЕНИЯ ВЛИЯНИЯ НА БАЛАНСЫ? СТАЛИ БОЛЬШЕ ХЕДЖИРОВАТЬ ПРОЦЕНТНЫЙ РИСК?

За последние годы банки выстраивают системы управления рисками, кто-то понимал, что ставка ЦБ будет расти и готовился, но это не носило массовый характер и сейчас пока нет такого сильного всплеска спроса на инструменты хеджирования. Мы видим, что Центральный банк сейчас уделяет достаточно много этому внимания, и, скажем так, какие-то наработки или домашние заготовки они уже имеют, у них есть набор мер, который они могут предложить при серьезном росте процентного риска.

Мы видим, что Центральный банк сейчас уделяет достаточно много этому внимания, и, скажем так, какие-то наработки или домашние заготовки они уже имеют, у них есть набор мер, который они могут предложить при серьезном росте процентного риска.

ОБ ОТКАЗЕ ОТ СТАВКИ LIBOR В БАНКОВСКИХ ПРОДУКТАХ В ПОЛЬЗУ ДРУГИХ ИНДИКАТОРОВ, ВСЕ ЛИ БАНКИ ГОТОВЫ К ЭТОМУ?

Отмену LIBOR немного отложили, но, несмотря на это, регуляторы все-таки настаивают на необходимости скорейшего перехода на альтернативные ставки. Рабочая группа на базе НФА разработала рекомендации для банков по переходу на альтернативные ставки, ЦБ выпустил письмо, где прямо указал, что переходить на другие ставки необходимо в соответствии с рекомендациями НФА.

Со Сбербанком мы провели большую сессию для корпоративных клиентов, разъясняя проблемы перехода, так как не все понимают, зачем это делается.

Также Банк России хотел бы, чтобы новые сделки не заключались по ставке LIBOR. То есть по старым сделкам и контрактам мы описали, как осуществить переход, и этот процесс идет. Какие-то банки уже начали перезаключать контракты, некоторые думают, что для этого у них есть еще год, и они не торопятся. Но мы и Банк России настаиваем, что этот процесс надо ускорить, чтобы потом массово не перезаключать контракты в последний день. Хотя есть банки, которые продолжают заключать новые сделки под ставку LIBOR. Среди корпоративных клиентов хватает достаточно консервативно настроенных, есть противники новых ставок, да и сами новые ставки еще себя не полностью зарекомендовали, и к их формированию есть вопросы.

То есть по старым сделкам и контрактам мы описали, как осуществить переход, и этот процесс идет. Какие-то банки уже начали перезаключать контракты, некоторые думают, что для этого у них есть еще год, и они не торопятся. Но мы и Банк России настаиваем, что этот процесс надо ускорить, чтобы потом массово не перезаключать контракты в последний день. Хотя есть банки, которые продолжают заключать новые сделки под ставку LIBOR. Среди корпоративных клиентов хватает достаточно консервативно настроенных, есть противники новых ставок, да и сами новые ставки еще себя не полностью зарекомендовали, и к их формированию есть вопросы.

НЕ ПЛАНИРУЕТСЯ ЛИ ВВЕСТИ ЗАПРЕТ НА ВЫДАЧУ НОВЫХ КРЕДИТОВ И ЗАКЛЮЧЕНИЕ КОНТРАКТОВ ПО СТАВКЕ LIBOR?

Знаете, путь запретов – это опасный путь. Мы и Банк России стараемся действовать методом рекомендаций. Наверное, можно запретить новые сделки, но мне кажется, правильно пока дать рынку свободу действий.

Прямой запрет возможен, только если это будет критичным. Пока Центральный банк рекомендует к определенной дате отказаться от использования ставки. Постепенно он будет делать это более настойчиво.

Пока Центральный банк рекомендует к определенной дате отказаться от использования ставки. Постепенно он будет делать это более настойчиво.

УПРОЩЕНИЕ ДОПУСКА НА РЫНОК НЕ УВЕЛИЧИТ ПРОБЛЕМУ МИССЕЛЛИНГА?

Это разные вещи, это примерно то же самое, что выдача прав на вождение и нарушение скоростного режима. Банк России упрощает выход на рынок конкретных участников, а уж как они там себя поведут, нарушат ли правила и лишатся ли прав, будет зависеть только от них. Сейчас рост мисселинга никак не связан с допуском на рынок, потому что давно уже не выдавались новые лицензии по многим видам деятельности. При этом есть участники, которые пытаются продать новые продукты, ни о чем не задумываясь, вовлечь туда как можно больше людей, не важно как.

НО ЕСЛИ ОДНОЙ И ТОЙ ЖЕ КЛИЕНТСКОЙ БАЗЕ ТЫ ПЫТАЕШЬСЯ ПРОДАТЬ РАЗНЫЕ ПРОДУКТЫ, БОЛЬШЕ ПРОДУКТОВ ОДНОМУ КЛИЕНТУ, ЧТО В ЭТОМ ПЛОХОГО?

В разных продуктах нет ничего плохого. Может быть и продукт действительно хороший, и, конечно, вы можете предлагать свои продукты клиентам, у которых, допустим, заканчивается вклад. Но вы должны учитывать квалификацию клиента, когда мы говорим о продажах инструментов на фондовом рынке, нельзя бабушке продавать структурные облигации или комбинированный вклад, если она не понимает, что он не гарантирован в полном объеме государством.

Но вы должны учитывать квалификацию клиента, когда мы говорим о продажах инструментов на фондовом рынке, нельзя бабушке продавать структурные облигации или комбинированный вклад, если она не понимает, что он не гарантирован в полном объеме государством.

На рынок пришли, в том числе, инвесторы, которые не понимают до конца, как работает рынок, они не могут оценить риски. Они пришли, потому что им пообещали доходность 10-30%, но они не понимают, что прошлая доходность не гарантирует будущей. Более того, если вдруг понадобятся деньги и они захотят их забрать, то потеряют часть вложений. Вот когда об этом не предупреждают, это и есть введение в заблуждение.

НО ЭТО ЖЕ МОШЕННИЧЕСТВО И ЗА ЭТО ЕСТЬ УЖЕ ОТВЕТСТВЕННОСТЬ?

По сути, такие вещи — на грани мошенничества, ведь продавец знает, как сказать вам про доходность, про страховку и обеспечение, не раскрыв правду и не предупредив о рисках. Проблема мисселинга – это когда вы либо недоговариваете, информация не раскрывается полностью, либо вводите в заблуждение.

НФА утвердила стандарты, в которых четко указано, как предлагать каждый продукт, дана конкретика, что обязательно нужно говорить и чего говорить нельзя. Второй принятый НФА документ – это требования к так называемым паспортам продуктов, где указано, какие параметры и показатели должны раскрываться, сроки погашений, ставки купонов, процедура дефолта и так далее. Этот комплекс мер не позволит рассказывать легенды о том, что продукт застрахован.

СТАНДАРТЫ ОБЯЗАТЕЛЬНЫ К ПРИМЕНЕНИЮ ИЛИ НОСЯТ РЕКОМЕНДАТЕЛЬНЫЙ ХАРАКТЕР?

Обязательны, все члены ассоциации должны их соблюдать. Более того, за нарушения они будут наказаны.

НАРУШЕНИЯ БУДУТ ВЫЯВЛЯТЬ ТАЙНЫЕ ПОКУПАТЕЛИ ФИНАНСОВЫХ ПРОДУКТОВ?

Тайные покупатели уже выявляют нарушения. К сожалению, нарушения при продажах случаются, и банки за них наказывают, но у нас другого пути нет. Есть банки, которые ведут себя добросовестно на рынке, а есть те, кто не очень хорошо, но, в конечном итоге, первые страдают от того, что Центральный банк вводит различные ограничения на операции для всех сразу. Поэтому требования Банка России очень простые — или вы наводите порядок сами, включая работу с нарушителями, или задавать вопросы мы уже не будем, а просто воспользуемся правом на ограничение операций для всех.

Поэтому требования Банка России очень простые — или вы наводите порядок сами, включая работу с нарушителями, или задавать вопросы мы уже не будем, а просто воспользуемся правом на ограничение операций для всех.

О ТЕСТИРОВАНИИ ИНВЕСТОРОВ ПРИ ПРОДАЖЕ ИМ СЛОЖНЫХ ПРОДУКТОВ:

Закон принят, и участники рынка должны будут с 1 октября ввести тестирование, но сами тесты еще необходимо доработать, добавить группу вопросов про так называемые инвестиционные облигации. Поэтому мы сейчас в оперативном режиме прорабатываем замечания, которые были у ЦБ, и планируем максимально быстро принять этот стандарт, так как банкам необходимо время для того, чтобы отладить свое тестирование до 1 октября.

О ПРАВЕ ЦБ ТРЕБОВАТЬ ВЫКУПА ИГРОКОМ СЛОЖНЫХ ИНСТРУМЕНТОВ, КОТОРЫЕ БЫЛИ ПРОДАНЫ С НАРУШЕНИЯМИ:

Сначала Банк России должен будет установить, что такие инвесторы были. Далее регулятор определит критерии и обоснования для выкупа таких инструментов. Мне кажется, должны быть очень серьезные основания для того, чтобы потребовался обратный выкуп. Поэтому будут приведены все аргументы и обоснования для выкупа, и дальше будет принято решение.

Мне кажется, должны быть очень серьезные основания для того, чтобы потребовался обратный выкуп. Поэтому будут приведены все аргументы и обоснования для выкупа, и дальше будет принято решение.

Видимо выкуп будет не у всех владельцев этого инструмента, а только у тех, кого ввели в заблуждение. Есть опасения, и здесь надо очень аккуратно к этому подходить, что могут быть, в том числе, инвесторы, которые решат воспользоваться ситуацией и тоже заявить, что их обманули.

Поэтому Центральный банк должен будет достаточно скрупулезно и аккуратно подходить к этому и в зависимости от тяжести нарушений и количества инвесторов принимать решение. И все равно при этом у брокера будет возможность это решение оспорить.

В ТЕСТАХ БУДЕТ ТЕПЕРЬ 8 БЛОКОВ ВОПРОСОВ?

Да, будет 8, с инвестиционными облигациями. У нас есть договоренность о том, что, в случае появления новых инструментов, мы будем расширять список вопросов. Сейчас мы запускаемся в том виде, как мы договорились, а с апреля 2022 года, возможно, количество вопросов будет увеличено.

С 1 ОКТЯБРЯ КАКОЕ КОЛИЧЕСТВО ВОПРОСОВ БУДЕТ В КАЖДОМ БЛОКЕ ИНСТРУМЕНТОВ?

Мы говорим про три вопроса в первой части «самооценка» и четыре – во второй части «знания». Есть согласие Банка России на то, что пока будет это количество, а дальше мы продолжим работу и к апрелю определимся, что будет необходимо менять. Надо понимать, что это финансовый рынок, который быстро развивается.

КАК БУДУТ ОЦЕНИВАТЬСЯ РЕЗУЛЬТАТЫ ТЕСТИРОВАНИЯ?

По балльной шкале, в зависимости от вопросов и ответов. Есть вопросы с большим количеством баллов, изначально суть была в том, что человек должен ответить почти на все сложные вопросы. Возможно, в процессе обсуждения с Банком России будут внесены изменения в подсчет баллов.

При прохождении теста можно пользоваться интернетом, ведь это все равно элемент обучения инвестора. Хотя нужно быть осторожным, в интернете есть много информации, позволяющей дать правильный ответ, но и всякой ерунды тоже полно. Мы уже договорились с Банком России и создали на базе АРФГ систему аттестации таких учебных программ. Это означает, что тем, кто захочет обучать инвесторов, можно либо воспользоваться этими программами, либо аттестовать свою, после этого несложно будет ответить на все вопросы из тестов.

Мы уже договорились с Банком России и создали на базе АРФГ систему аттестации таких учебных программ. Это означает, что тем, кто захочет обучать инвесторов, можно либо воспользоваться этими программами, либо аттестовать свою, после этого несложно будет ответить на все вопросы из тестов.

СУЩЕСТВУЕТ ЛИ НА РОССИЙСКОМ РЫНКЕ ДЕФИЦИТ КАЧЕСТВЕННЫХ АКТИВОВ?

Да, сейчас такое время, что, действительно, мало организаций выходят на рынок, а акции тех, кто выходят, хорошо раскупают. В России мало публичных компаний и надо создавать больше стимулов для их появления.

РАЗДЕЛЯЕТЕ ЛИ ВЫ ОЗАБОЧЕННОСТЬ РЕГУЛЯТОРА ПО ПОВОДУ ПОКУПОК НАСЕЛЕНИЕМ ИНОСТРАННЫХ АКЦИЙ?

Я понимаю эту озабоченность, если население покупает эти бумаги напрямую на бирже, т.к. немногие осознают, какие риски за этим стоят, какие юридические тонкости, дополнительные условия и ограничения существуют. Некоторые даже не знают, какие налоги они обязаны уплатить в иностранной юрисдикции.

Центральный банк знает, что, если завтра по иностранной акции будут происходить какие-то корпоративные события, он не сможет их контролировать, потому что это другая юрисдикция и другой регулятор. А в итоге могут пострадать российские граждане, и, если дело дойдет до суда, то судиться им придется не в Москве. Это риск, о котором нужно знать.

С точки зрения того же тестирования, был отдельный разговор на тему иностранных акций, все юридические моменты и тонкости налогообложения должны быть известны инвесторам заранее. Поэтому мы разделяем озабоченность и работаем с этими рисками, но считаем, что вводить запреты на эти инструменты не совсем правильно.

МОЖЕТ РЕГУЛЯТОР ОЗАБОЧЕН ЕЩЕ И ТЕМ, ЧТО ЭТО ВЛОЖЕНИЯ В ИНОСТРАННЫЕ АКТИВЫ, СПРОС НА ВАЛЮТУ ВОЗРАСТАЕТ СО СТОРОНЫ НАСЕЛЕНИЯ?

Я не думаю, что это критично. В принципе есть такое мнение, что в собственной экономике надо поддерживать местные компании, а не вкладываться в иностранные. Но деньги есть деньги, и, если вы пошли торговать на фондовый рынок, ваша задача — продавать и покупать, зарабатывать. Не очень правильно сюда примешивать эмоции.

Но деньги есть деньги, и, если вы пошли торговать на фондовый рынок, ваша задача — продавать и покупать, зарабатывать. Не очень правильно сюда примешивать эмоции.

Есть интересные глобальные компании и почему-бы не иметь возможность приобрести их бумаги для своего портфеля.

Что касается валютной составляющей, то есть политика девалютизации активов, и она проводится регулятором, но ведь речь не идет о крупных покупках валюты, это капля в море. Мне кажется, масштаб совсем не тот, чтобы возникали системные риски для стабильности.

О МЕХАНИЗМЕ ОГРАНИЧЕНИЯ АГРЕССИВНОСТИ ЗАЯВОК НА МОСБИРЖЕ, КАК ОН ПОВЛИЯЛ НА РЫНОК:

Никак не повлиял. Я считаю, это обычный биржевой продукт, страховка от дурака. Когда я работал в банке, у нас был такой случай: один трейдер получил заявку на покупку долларов и евро, в одном окошке ему нужно было купить доллары, в другом евро, и он перепутал курс доллара и евро и купил доллары по курсу евро. Естественно, банк понес убытки. То есть были случаи, когда из-за этого банки страдали, но эту проблему решали путем переговоров. Поэтому я думаю, что это позитивная история, и я не слышал, чтобы кто-то переживал по этому поводу. Торговые системы быстро развиваются, и вместе с ними развивается система безопасности и контроля.

Естественно, банк понес убытки. То есть были случаи, когда из-за этого банки страдали, но эту проблему решали путем переговоров. Поэтому я думаю, что это позитивная история, и я не слышал, чтобы кто-то переживал по этому поводу. Торговые системы быстро развиваются, и вместе с ними развивается система безопасности и контроля.

НУЖНО ЛИ ВВОДИТЬ МЕХАНИЗМ ОГРАНИЧЕНИЯ АГРЕССИВНОСТИ ЗАЯВОК И НА ОСНОВНОЙ СЕССИИ ВАЛЮТНОГО РЫНКА?

Нужно посмотреть статистику. Всегда есть люди, которые совершают ошибки, и если будет дополнительная подушка безопасности, которая никому не помешает, но улучшит работу, это можно было бы рассмотреть.

КАК ПО ВАШЕМУ МНЕНИЮ ИЗМЕНИЛСЯ ВАЛЮТНЫЙ РЫНОК ЗА ПОСЛЕДНИЕ ГОДЫ, С ВЫХОДОМ КОРПОРАТОВ, БИРЖЕВОЙ СИСТЕМОЙ ОГРАНИЧЕНИЯ РИСКОВ?

Приход корпоративных казначейств на биржу, их прямой допуск к торгам принципиально ничего не изменил с точки зрения объемов торговли. Действительно, им стало проще торговать, меньше зависят от банков. Но крупные корпоративные клиенты всегда ищут лучшие цены и получают их в банках до сих пор, не все продают большие объемы на бирже.

Но крупные корпоративные клиенты всегда ищут лучшие цены и получают их в банках до сих пор, не все продают большие объемы на бирже.

Мосбиржа, при этом, старается отрабатывать все запросы корпоративных и других клиентов, и ее сервисы позволяют участникам выходить на рынок, покрывая сразу многие потребности.

Поэтому идет естественная конкуренция межбанковского рынка с биржевым, она существует в отношении разных инструментов, ничего плохого в этом нет, для корпоративных клиентов это хорошо, потому что не исключает сокращения расходов.

Выход массового розничного инвестора на валютный рынок тоже пока не сильно его изменил, объемы их сделок не сопоставимы с банками и корпоратами.

НЕ СЧИТАЕТЕ, ЧТО ВАЛЮТНЫЙ РЫНОК СТАЛ СИЛЬНО ЗАРЕГУЛИРОВАН И УЖЕ НЕ ТАК ИНТЕРЕСНО ИГРАТЬ НА НЕМ, КАК РАНЬШЕ?

Волатильность, конечно, дает возможность заработать, но за последние годы развилась алгоритмическая торговля. Когда идет движение рубля вверх или вниз, это движение тут же отрабатывается роботами. То время, когда мы сидели и делали сделки руками, ушло. Сейчас в основном торгуют роботы, причем с высокой скоростью. Поэтому здесь вопрос не ограничений волатильности, а количества роботов, которые находятся в процессе торговли, они так работают, что любое рыночное несоответствие находится и тут же ими отрабатывается. Поэтому у нас сильных таких всплесков уже не может быть. Да и сам рынок стал более стабильным.

Когда идет движение рубля вверх или вниз, это движение тут же отрабатывается роботами. То время, когда мы сидели и делали сделки руками, ушло. Сейчас в основном торгуют роботы, причем с высокой скоростью. Поэтому здесь вопрос не ограничений волатильности, а количества роботов, которые находятся в процессе торговли, они так работают, что любое рыночное несоответствие находится и тут же ими отрабатывается. Поэтому у нас сильных таких всплесков уже не может быть. Да и сам рынок стал более стабильным.

НАСКОЛЬКО НЕОЖИДАННЫМ СТАЛ ДЛЯ БАНКОВ УХОД ЦБР С РЫНКА ЗОЛОТА В АПРЕЛЕ ПРОШЛОГО ГОДА?

Нельзя сказать, что Центробанк всегда был ключевым игроком рынка золота России. Изначально рынок развивался таким образом, что банки покупали золото у добытчиков и дальше часть продавали ювелирам, а остальное вывозили на экспорт.

Тема покупки золота непосредственно Центральным банком возникла тогда, когда было принято решение о том, что золотовалютные резервы Центрального банка нужно пополнить именно золотом. Тогда возник вопрос, каким образом его можно купить, и на тот момент дисконт, с которым покупал Банк России, был больше, чем затраты банков на экспорт золота. Поэтому банкам было невыгодно продавать золото в ЦБ, они продолжали его экспортировать и прекрасно себя чувствовали.

Тогда возник вопрос, каким образом его можно купить, и на тот момент дисконт, с которым покупал Банк России, был больше, чем затраты банков на экспорт золота. Поэтому банкам было невыгодно продавать золото в ЦБ, они продолжали его экспортировать и прекрасно себя чувствовали.

По сути, расходы на экспорт составляли около 0,5%, а дисконт Банка России тогда был 2% к цене лондонского фиксинга, более того, вы покупаете у российского производителя золото за рубли, а продаете иностранному банку за валюту.

Для банков – это была нормальная ситуация, но появился Банк России и сказал: «Я готов сократить дисконт». И тогда продажи ему стали выгоднее, чем экспорт. Поэтому многие банки очень легко перенастроили каналы продаж, экспорт тех, кто не хотел продавать Банку России, никто не ограничивал. Часть банков продолжали все равно вывозить на экспорт определенный объем золота, потому что ими были заключены долгосрочные контракты с иностранными банками на финансирование золотодобычи.

Возможно, все бы так и жили дальше, но в какой-то момент Банк России решил, что золота в резервах достаточно. Более того, он предварительно объявил, что с такого-то месяца поэтапно возрастают дисконты и представил график. Ведь он такой-же участник этого рынка и обязательств у него нет. Однако банки уже прочувствовали, что торговать с Банком России удобно, а заново выстраивать экспортные каналы продаж – это дополнительные затраты и подготовка документов для прохождения таможенных процедур, транспортные расходы и валютный контроль.

Тут еще случился коронавирус, падение нефтяных цен, стране нужна была валютная выручка, и, в конечном итоге, экономика заставила банки возобновить экспорт в разные страны.

КАК ВЫ ДУМАЕТЕ, ЦБ ВЕРНЕТСЯ НА РЫНОК С ПОКУПКОЙ ЗОЛОТА В ЭТОМ ГОДУ?

Думаю, пока нет, в этом году они этого не сделают. Поэтому сейчас для банков экспортировать золото – это благо, для этого есть все возможности. У нас была проблема, связанная с тем, что во время пандемии были ограничения на полеты, и в какой-то момент перевозка золота на экспорт просто встала. Мы активно включились в решение этой проблемы, Центральный банк, Минтранс и Росавиация оказали нам поддержку.

У нас была проблема, связанная с тем, что во время пандемии были ограничения на полеты, и в какой-то момент перевозка золота на экспорт просто встала. Мы активно включились в решение этой проблемы, Центральный банк, Минтранс и Росавиация оказали нам поддержку.

ПРОБЛЕМА БЫЛА В ТОМ, ЧТО БАНКИ ИМЕННО ПАССАЖИРСКИМИ САМОЛЕТАМИ ВОЗИЛИ ЗОЛОТО НА ЭКСПОРТ?

Пассажирские рейсы отменялись, соответственно, был определенный перечень оснований, которые позволяли осуществлять грузовые перевозки, и собирались группы банков, формировали объем металла и финансировали совместную отправку груза. Это был грузовой самолет, зафрахтованный конкретно под эту поставку золота на экспорт. Надо было все организовать, и мы помогали, потом постепенно все наладилось.

А СЕЙЧАС СНОВА ЭКСПОРТ ИДЕТ ЧЕРЕЗ ПАССАЖИРСКИЕ РЕЙСЫ?

Если есть пассажирский рейс на эту дату, то могут и на нем отправить. Это все делается через профессиональных посредников, по большому счету, банки не занимаются этим самостоятельно, есть перевозчики, которые работают под заказ. Поэтому банки просто звонят и говорят: «У нас есть такое-то количество металла, нужно перевезти туда к такому времени». Перевозчик смотрит и предлагает варианты, сейчас уже есть возможность нормально работать.

Поэтому банки просто звонят и говорят: «У нас есть такое-то количество металла, нужно перевезти туда к такому времени». Перевозчик смотрит и предлагает варианты, сейчас уже есть возможность нормально работать.

ОБ ОТРИЦАТЕЛЬНЫХ ЦЕНАХ НА НЕФТЬ И ПОТЕРЯХ ИНВЕСТОРОВ:

Мы рассматривали этот вопрос на Совете Московской биржи. Действительно, неординарный случай. С другой стороны, Московская биржа ничего не нарушила, этот контракт полностью соответствовал тому, который торговался на нефть WTI на Чикагской бирже. И это вопрос про то, все ли необходимое сделала Мосбиржа в соответствии с ее правилами, хотя мы и здесь столкнулись с вопросами финансовой грамотности. Важно понимать, что есть нюансы работы товарного рынка. Если вы хотите просто спекулировать – купить и продать, для этого есть финансовые инструменты, не связанные с поставкой. А в цене контракта на нефть заложена еще и стоимость поставки для разных стран, надо понимать, что чем ближе эта поставка, тем непредсказуемее может быть ситуация.

Конечно, такого раньше не было, но можно провести аналогию с ценообразованием поставочных контрактов на бытовом примере. Вот вы знаете, что у вас есть старая машина, которая стоит во дворе, вам поставили условие к определенной дате убрать ее, освободить место. Вы готовы ее отдать бесплатно кому угодно. Нашелся человек, который готов вместо вас вывезти ее на свалку, но вам за это придется ему заплатить. И здесь вы, как бы отдавая бесплатно, на самом деле, еще доплачиваете, потому что кто-то должен доставить этот товар по адресу на своих условиях. Похожая ситуация и произошла в тот момент. Цена доставки в требуемый терминал оказалась выше самой цены на нефть. Я не знаю, насколько перспективно судебное разбирательство с CME в этой части, нужно учитывать все правила и особенности торговли на товарном рынке и условия контрактов.

О РОЛИ КОДЕКСА ЭТИКИ ДЛЯ УЧАСТНИКОВ РЫНКА: