Топ-3 акций для долгосрочного инвестирования

Разумная инвестиционная стратегия предполагает дальновидность. Как сказал Уоррен Баффет: «Если вы не планируете владеть акциями в течение 10 лет, даже не думайте о том, чтобы владеть ими в течение 10 минут».

Лучший способ получить прибыль на фондовом рынке: войти и остаться. Терпение – это добродетель, а сложные проценты – ваш друг.

Тем не менее проблема заключается в том, как найти правильные акции для долгосрочного портфеля. Вся необходимая информация находится в свободном доступе, но ее много, и поток данных может легко сбить с толку. Вот где на помощь приходит Smart Score от TipRanks. Smart Score – это инструмент сортировки данных, который сопоставляет собранную информацию в базе данных TipRanks об эффективности более 9 тысяч акций и оценивает ее по 8 важным критериям. Результатом является балл, указывающий на общее направление, в котором, вероятно, будет развиваться компания в предстоящем году.

Баллы Smart Scale ранжируются от 1 до 10, где 10 – это высшая оценка. 10 баллов являются хорошей отправной точкой для инвесторов, нацеленных на долгосрочные стратегии инвестирования. Финансовые эксперты отобрали для вас три компании, оцененные высшим баллом.

1. FormFactor

Начнем с полупроводниковой промышленности, где FormFactor является важным поставщиком высококачественного оборудования, необходимого для производства микросхем DRAM и Flash. Компания проектирует, разрабатывает и продает наборы датчиков и другие испытательные устройства, которые пользуются постоянно растущим спросом по мере расширения индустрии микросхем, где каждый чип, поступающий на продажу, должен пройти режим тестирования.

FormFactor хорошо зарекомендовала себя в текущем рыночном цикле спада и последующего восстановления. Акции выросли на 64% с мартовского дна, опередив индексы Dow Jones и S&P 500.

Кроме того, компания может похвастаться сильными выручкой и прибылью. EPS за первые два квартала этого года действительно упала по сравнению с четвертым кварталом, но при этом значительно превысила ожидания аналитиков. Судя по прогнозам на третий квартал, прибыль на акцию будет соответствовать уровням до наступления пандемии. Примечательно, что FormFactor удавалось превосходить прогнозы по прибыли в каждом из последних трех кварталов.

EPS за первые два квартала этого года действительно упала по сравнению с четвертым кварталом, но при этом значительно превысила ожидания аналитиков. Судя по прогнозам на третий квартал, прибыль на акцию будет соответствовать уровням до наступления пандемии. Примечательно, что FormFactor удавалось превосходить прогнозы по прибыли в каждом из последних трех кварталов.

Аналитик Крейг Эллис из Craig-Hallum пишет о компании следующее: «Мы считаем, что FormFactor находится в выигрышном положении благодаря удачным сделкам M&A, а также увеличению прибыли на акцию, поэтому мы видим большой потенциал для дальнейшего роста. В целом, мы считаем, что положительные моменты для бизнеса предприятия перевешивают отрицательные, и сохраняем прогноз по прибыли на акцию в 2020-2022 календарных годах выше среднего по Уолл-стрит».

Эллис рекомендует акции FormFactor к покупке, а его ценовой ориентир в $45 предполагает впечатляющий

За последние два месяца шестеро аналитиков Уолл-стрит советовали покупать и только один – удерживать. Средний ценовой ориентир на уровне $35 говорит о том, что в ближайшие 12 месяцев бумаги могут вырасти на 27%.

2. EverQuote

Следующая в сегодняшнем списке EverQuote – онлайн-маркетплейс для страховой отрасли. Основываясь на широкой доступности информации в нашем цифровом мире, компания разработала платформу, которая позволяет клиентам и страховым компаниям находить друг друга путем поиска предложений по полисам и ценовым категориям.

Клиенты могут покупать страховые полисы в автомобильном и имущественном секторах, а также в секторе здравоохранения – услуга предоставляется бесплатно. Прибыль EverQuote складывается из комиссионных, выплачиваемых поставщиками полисов во время покупки.

Последний отчет EverQuote за второй квартал показал чистый убыток в $0,1 на акцию, что вдвое превысило прогнозируемый убыток в $0,05. Тем не менее выручка продемонстрировала уверенный рост. Выручка от автомобильного страхования выросла на 29,7% по сравнению с аналогичным периодом прошлого года, в то время как выручка от страхования жилья, жизни и здоровья суммарно увеличилась на 133,2% по сравнению с аналогичным периодом прошлого года. Общая выручка выросла на 41% по сравнению со вторым кварталом прошлого года до $78,3 млн.

Тем не менее выручка продемонстрировала уверенный рост. Выручка от автомобильного страхования выросла на 29,7% по сравнению с аналогичным периодом прошлого года, в то время как выручка от страхования жилья, жизни и здоровья суммарно увеличилась на 133,2% по сравнению с аналогичным периодом прошлого года. Общая выручка выросла на 41% по сравнению со вторым кварталом прошлого года до $78,3 млн.

Аарон Кесслер из Raymond James пишет об EverQuote следующее: «Мы сохраняем нашу оценку «выше средней по рынку »… учитывая: 1) позицию EverQuote как ведущего рынка страховых услуг с большим общим объемом целевого рынка, постепенно переходящим в онлайн; 2) сильный рост выручки, частично обусловленный инвестициями в технологии; и 3) ожидание значительного увеличения маржи EBITDA за счет увеличения левериджа операционных расходов».

Аналитик рекомендует покупать. Его ценовой ориентир на уровне $63 за штуку предполагает наличие сильного потенциала роста на 69% за год.

Пятеро аналитиков Уолл-стрит также советуют покупать, один рекомендует продавать. Средний ценовой ориентир на уровне $64,80 немного выше, чем у Кесслера, и подразумевает потенциал роста на 74%.

3. Barrett Business Services

Последняя компания в списке, Barrett Business Services, начинала с кадрового сектора, но с тех пор превратилась в крупного консультанта и поставщика услуг для малого бизнеса. Компания предлагает малым предприятиям ряд экономичных аутсорсинговых услуг для содействия успеху:

Barrett продемонстрировала высокий уровень устойчивости к эпидемии коронавируса, а прибыль в первой половине 2020 года осталась стабильной – в рамках исторической модели компании. Падение в первом квартале и восстановление во втором квартале соответствовали показателям годичной давности.

Аналитику Терри Тиллману из Roth Capital нравятся результаты компании.

Мартин советует покупать, а его ценовой ориентир в $84 предполагает потенциал роста на 47%

Трое аналитиков Уолл-стрит также рекомендуют акции компании к покупке. Средний ценовой ориентир составляет $78,67, что предполагает потенциал роста на 37% от текущих уровней.

Стратег Jefferies по акциям Стивен Де Санктис считает, что инвесторы слишком зациклились на таких крупных технологических предприятиях, как FAANG – Facebook, Apple, Amazon.com, Netflix и Google, дочерняя компания Alphabet.

«По моему мнению, люди просто не осознают, что рост прибыльности и текущие тренды на самом деле намного шире, – говорит Де Санктис в интервью для Marketwatch. – Они по-прежнему полностью сосредоточены на теме удаленной работы и на компаниях, которые имеют лучший баланс и рост выручки».

Продолжение

Лучшие акции США 2021 — прогноз американского фондового рынка

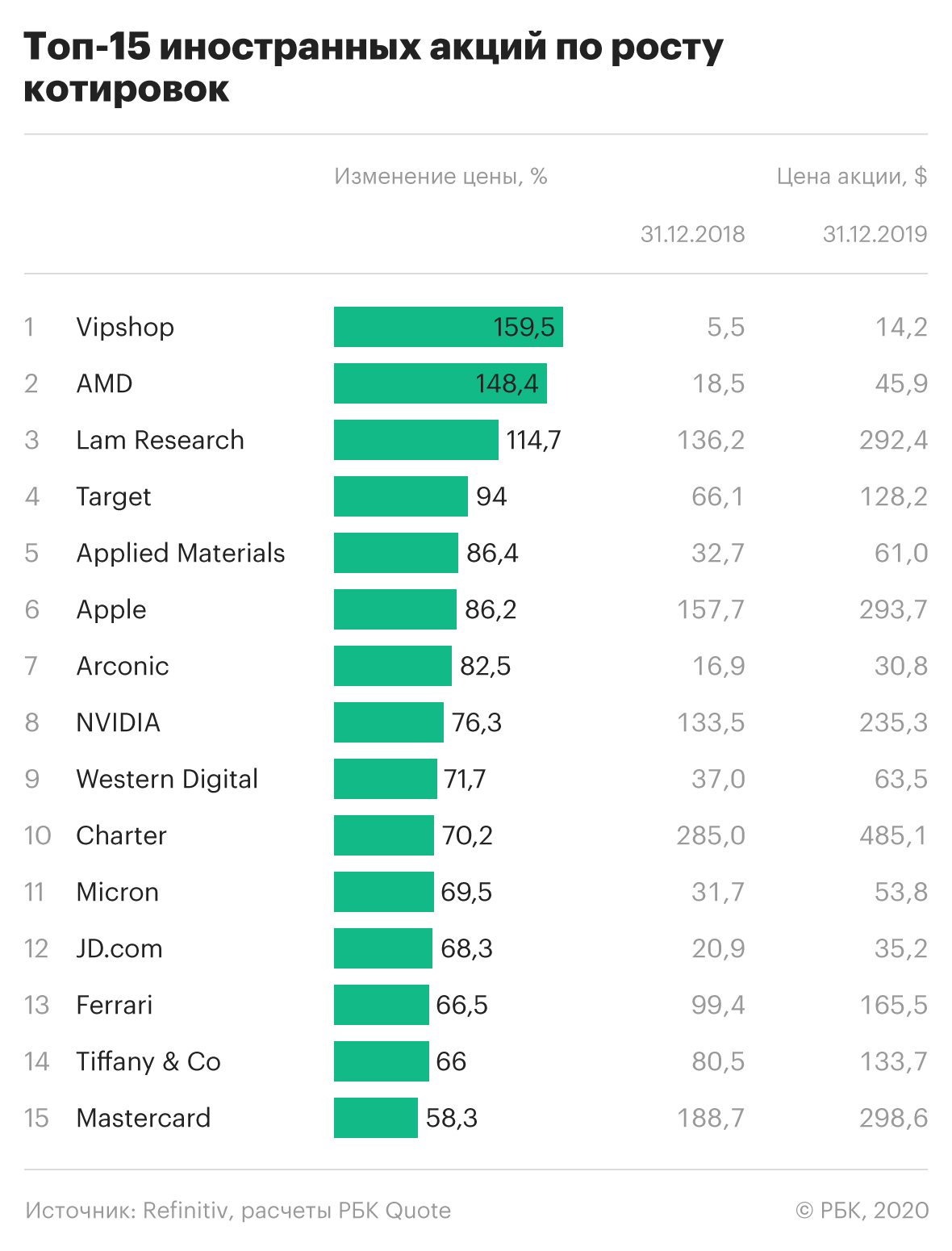

Американский рынок все больше и больше становится привлекателен для частных инвесторов из России. Все большее число инвесторов открывают брокерские чета на Санкт-Петербургской бирже, брокерские счета с доступом к иностранным биржевым площадкам и счета непосредственно у иностранных брокеров. Большинство инвесторов привлекают именно акции крупнейших иностранных компаний, которые перспективны и растут в цене.

В этой статье мы рассмотрим наиболее интересные и перспективные, с нашей точки зрения, акции американских компаний.

Привлекательность акций США

Уже более 10 лет на американском фондовом рынке продолжается рост большинства акций, и это неминуемо будоражит умы многих частных инвесторов.

Но у привлекательности инвестирования в американский рынок акций есть и другие стороны, помимо десятилетнего роста фондовых индексов, которые также толкают инвесторов покупать акции иностранных компаний.

-

Уникальные отрасли экономики США, которых нет в развивающихся экономиках. В первую очередь, это сильно развитый технологический сектор США, который толкает вперед мировой технологический прогресс, а также биотехнологические компании, IT сектор, кибербезопасность и так далее.

-

Уникальные компании роста. На рынке США есть целый класс молодых компаний, которые активно завоевывают свою рыночную нишу, обладают множеством уникальных технологических патентов и имеют мощные конкурентные преимущества, такие компании могут расти в разы, причем за короткий промежуток времени, такой как год или пара лет.

Они могут кратно прирастать по количеству новых клиентов, новых подписчиков, выручке и конечно же по чистой прибыли.

Они могут кратно прирастать по количеству новых клиентов, новых подписчиков, выручке и конечно же по чистой прибыли.

-

Транснациональные корпорации – компании, которые захватили весь мир. Это противоположность молодым инновационным компаниям, которые еще только стоят на пути завоевания мира. Эти компании уже решили эту задачу, и по сути, их уже нельзя локализовать, как чисто американские компании. Такие компании имеют производства во многих точках мира, а их продукцией пользуется весь мир. При этом нельзя сказать, что такие компании уже не имеют дальнейших перспектив, они доминируют в своих областях и диктуют правила собственной игры.

-

Акции номинированы в долларах и все расчеты по ним также проходят в долларах. Валюты развивающихся стран, как правило склонны к долгосрочным тенденциям ослабевания, и это касается не только российского рубля. Таким образом правительство помогает и стимулирует своих экспортеров, делая их продукцию более конкурентно способной на мировой арене.

Поэтому многие инвесторы предпочитают именно долларовые инвестиции, потому что помимо роста самих активов, инвестор дополнительно получает положительные курсовые разницы от укрепления доллара.

Поэтому многие инвесторы предпочитают именно долларовые инвестиции, потому что помимо роста самих активов, инвестор дополнительно получает положительные курсовые разницы от укрепления доллара.

Все это обеспечивает стабильный интерес к рынку акций США, где каждый инвестор может найти ряд уникальных компаний, подходящих под его инвестиционные требования.

Методика выбора акций США

На акции, как на рынке американского фондового рынка, как и на любом развивающемся рынке, оказывают влияние два класса факторов. Это факторы внешней среды, и внутренние факторы непосредственно самой компании. Поэтому перспективы инвестиций в американские акции, также стоит рассматривать с этих двух точек зрения.

Факторы внешней среды

На текущий момент нельзя не отметить, что несмотря на очень непросто складывавшийся 2020 год, под конец года мы все же имеем положительную совокупность внешних факторов, которые, по нашему мнению, в ближайшей перспективе будут стимулировать рост рынков акций.

Это следующие основные факторы:

-

Уверенное восстановление мировой экономики и экономик ключевых стран после кризиса пандемии COVID-19 в первой половине 2020 года. При этом мы видим, что экономики уже восстанавливаются в 3 – 4 квартале 2020 года, а также есть позитивный прогноз по полному восстановлению экономик в течение 2021 года.

Прогноз восстановления темпов роста ВВП по ключевым странам:

-

Беспрецедентно низкий уровень процентных ставок во многих ключевых экономиках в мире. При этом, также важно отметить, что мы имеем не только низкий уровень процентных ставок в ключевых экономиках в мире на текущий момент, но и намерения финансовых регуляторов продолжать сохранять низкий уровень процентных ставок на горизонте нескольких лет.

-

Создание сразу нескольких вакцин от разных компаний от COVID-19.

Пандемия коронавируса стала главной причиной резкого обвала рынков в 2020 году, и отрицательных темпов роста ВВП по итогам года. Однако, в 2021 году с высокой долей вероятности можно ожидать преодоления негатива, связанного с пандемией коронавируса.

Пандемия коронавируса стала главной причиной резкого обвала рынков в 2020 году, и отрицательных темпов роста ВВП по итогам года. Однако, в 2021 году с высокой долей вероятности можно ожидать преодоления негатива, связанного с пандемией коронавируса.

Данные факторы, по нашему мнению, будут стимулировать рынки акций к росту в 2021 году. Тем не менее мы придерживаемся стратегии точечного инвестирования и несмотря на благоприятную внешнюю среду предпочитаем в любой ситуации выбирать только те акции, которые обладают сильными внутренними источниками роста.

Внутренние факторы компаний

К внутренним факторам, которые влияют на компанию можно отнести внутренние источники роста компании, а также события и решения, которые происходят внутри компании.

Внутренние источники роста компании это:

-

Недооценка компании, когда текущая капитализация компании меньше, чем её расчетная справедливая стоимость.

-

Темпы роста бизнеса компании, то есть насколько компания расширяется в своих масштабах, это выражается в темпах роста выручки и чистой прибыли компании.

-

Дивидендная доходность акций компании.

Если компания имеет хотя бы один ярко выраженный внутренний источник роста, это делает её акции инвестиционно привлекательными.

Акции американских компаний доступны для российских инвесторов как на американских площадках, таких как биржа NASDAQ и NYSE, а также на российской Санкт-Петербургской бирже.

На текущий момент только на Санкт-Петербургской бирже торгуется 1471 акция американских и европейских компаний, и такое количество бумаг значительно осложняет процесс выбора и анализа акций.

Для того, чтобы осуществить верный инвестиционный выбор, инвестору прежде всего нужно видеть глобальную рыночную картину, как оценен рынок в целом и как оценены отдельные его сектора.

Поэтому, для того чтобы оптимизировать процесс поиска и выбора бумаг и сделать его наиболее точным и эффективным, мы будем пользоваться профессиональным инвестиционным сервисом Fin-Plan RADAR, который позволяет мгновенно скринить весь рынок американских акций, и используя специальные стратегии, выбрать инвестиционно привлекательные акции с выраженными внутренними источниками роста.

Стратегии поиска и выбора акций

Как мы уже отмечали ранее, на американском рынке очень много растущих компаний, бизнес которых расширяется высокими, а иногда даже очень высокими темпами. Поэтому в первую очередь мы сосредоточим внимание на поиске именно таких акций – акций роста.

-

Стратегия «Не перегретый рост» — задача данной стратегии заключается в поиске компаний, которые имею высокие темпы роста прибыли и при этом они не являются переоценёнными с инвестиционной точки зрения. Для этого мы выбираем компании, которые имеют прирост прибыли в текущем отчетном периоде более 50% и инвестиционный мультипликатор PEG менее 1, что свидетельствует о том, что компания не перегрета.

В выборку компаний по данным инвестиционным критериям попадают 33 различных компании. Мы останавливаем наш выбор на компании salesforce.com, inc.

Страница акции в сервисе Fin-plan Radar — salesforce.com, inc. (CRM). Страница компании — salesforce.com, inc.

Это американская технологическая, которая специализируется на разработке корпоративного облачного программного обеспечения с акцентом на системы управления взаимоотношениями с клиентами (CRM). Компания работает по всему миру, распространяя программное обеспечение и услуги клиентам через прямые и косвенные каналы продаж (глобальные консалтинговые фирмы, системных интеграторов и других партнеров). Клиентская база значительно диверсифицирована по формам, размерам предприятий, отраслям деятельности, географическому расположению.

Также компания обладает очень сильными финансовыми показателями:

Компания обладает высокими темпами роста выручки, а прибыль компании растет многократно в последнем отчетном периоде, на 383%.

При этом компания обладает высоким уровнем финансовой устойчивости, так как доля собственного капитала компании в структуре активов компании составляет более 68%.

При этом компания обладает высоким уровнем финансовой устойчивости, так как доля собственного капитала компании в структуре активов компании составляет более 68%.

Согласно нашей методологии комплексной инвестиционной оценки, на текущий момент акции компании имеют потенциал роста 95%.

// Не является персональной инвестиционной рекомендацией.

-

Стратегия «Монстры роста» — данная стратегия позволяет найти компании, которые демонстрируют не просто высокие темпы роста бизнеса, а значительно выше, чем среднерыночный и среднесекторальный уровень. Это компании лидеры, которые за счет своих мощных конкурентных преимуществ захватывают свою рыночную долю.

Основной критерий при поиске таких компаний, это темпы роста выручки более 200% за последний отчетный период.

В выборку компаний по данным финансовым показателям попадают 10 различных компании.

Мы останавливаем наш выбор на компании Zoom Video Communications, Inc.

Мы останавливаем наш выбор на компании Zoom Video Communications, Inc.

Страница акции в сервисе Fin-plan Radar — Zoom Video Communications Inc. Class A (ZM). Страница компании — Zoom Video Communications, Inc.

Компания разрабатывает и предоставляет коммуникационные облачные решения для проведения онлайн-видеоконференций. Платформа компании сочетает в себе функции видео и аудио связи, совместного использования экрана и чата. Обеспечивает надежную, высококачественную видеосвязь, а также масштабируется и легко интегрируется с разными устройствами и приложениями.

Компания значительно усилила свои позиции в 2020 году, так как пандемия COVID-19 оказалась на руку компании, так как большинство коммуникаций между людьми стали уходить в онлайн. Воспользовавшись этим, компания многократно увеличила количество своих клиентов, а выручка и чистая прибыль компании растут просто огромными темпами.

Также помимо высоких темпов роста выручки и прибыли, у компании высокая доля собственного каптала в структуре активов компании и высокий уровень рентабельности собственного капитала, что свидетельствует о запасе финансовой прочности компании.

Стоит отметить, что несмотря на высокий текущий уровень мультипликатора Р/Е, компания не перегрета согласно инвестиционному мультипликатору PEG.

// Не является персональной инвестиционной рекомендацией.

-

Стратегия «Экспресс метод Баффета» — цель данной стратегии найти акции компаний, которые являются недооценёнными бумагами, но при этом компаниями с отличными перспективами и хорошими финансовыми результатами.

Для этого задаются следующие критерии поиска акций компаний: значение показателя Р/Е не более 20, на текущий момент это ниже среднерыночного значения показателя Р/Е по американскому рынку.

А также доля собственного капитала в структуре активов компаний более 50%, и рентабельность собственного капитала более 15%, что свидетельствует о высоком уровне финансовой устойчивости и эффективности отобранных компаний.

А также доля собственного капитала в структуре активов компаний более 50%, и рентабельность собственного капитала более 15%, что свидетельствует о высоком уровне финансовой устойчивости и эффективности отобранных компаний.

В выборку компаний по данным финансовым показателям попадают 10 различных компании. Мы останавливаем наш выбор на компании Boston Scientific Corporation.

Страница акции в сервисе Fin-plan Radar — Boston Scientific Corporation (BSX). Страница компании — Boston Scientific Corporation.

Компания является крупнейшим мировым разработчиком и производителем медицинских изделий, используемых в широком спектре медицинских специальностей. Миссия компании состоит в том, чтобы преобразовать жизнь с помощью инновационных медицинских решений, которые улучшают здоровье пациентов во всем мире. Компания является лидером в области медицинских технологий на протяжении последних почти 40 лет.

Прибыль компании стабильно растет очень высокими темпами, при этом компания имеет очень сильные показатели по рентабельности собственного капитала и доли собственного капитала в структуре активов компании.

Согласно нашей методологии комплексной инвестиционной оценки, на текущий момент акции компании имеют потенциал роста 38%.

// Не является персональной инвестиционной рекомендацией.

-

Стратегия «Акции в фазе роста» — данная стратегия позволяет определять потенциально инвестиционно привлекательные акции не по фундаментальным показателям компании, а по долгосрочным техническим паттернам на графике акций компании. Это позволяет определить акции с характерной моделью движения за определенный период, что косвенно указывает на определенные интересные финансовые показатели компании. Определив такую акцию по техническим паттернам, инвестору остается лишь только проанализировать фундаментальные показатели компании и сделать соответствующие выводы.

Для определения акций в фазе роста используются следующие технические паттерны: рост акции за последние 3 года более чем на 25%, рост акции за последний год более чем на 10% и рост акций за последний месяц на любое количество процентов.

В выборку компаний по данным техническим паттернам роста попадают 89 различных компании. Мы останавливаем наш выбор на компании The Walt Disney Company.

Страница акции в сервисе Fin-plan Radar — The Walt Disney Company (DIS). Страница компании — The Walt Disney Company.

Компания The Walt Disney Company многим хорошо известна — это крупнейший американский холдинг сферы развлечений и средств массовой информации. Компания располагает широко диверсифицированным бизнесом и работает в следующих сегментах:

-

Медиа-бизнес. Компания управляет предприятиями кабельного телевидения под брендом ESPN, Disney и Freeform, вещательными компаниями, в т.

ч. ABC, National Geographic, а также радиокомпанией с вещанием на всей территории США и Латинской Америки. Более чем 100 телеканалов Disney транслируются на 34 языках и в 164 страны мира.

ч. ABC, National Geographic, а также радиокомпанией с вещанием на всей территории США и Латинской Америки. Более чем 100 телеканалов Disney транслируются на 34 языках и в 164 страны мира.

-

Развлекательные парки. Компания владеет и управляет Walt Disney World Resort во Флориде и Disneyland Resort в Калифорнии. На международном уровне комплексами под маркой Disney в Париже, Гонконге, Шанхае, Токио. Все перечисленные объекты включают в себя несколько тематических парков и целую сеть рекреационных объектов (отели, торгово-развлекательные комплексы, кемпинги, аквапарк, конференц-центры, поля для гольфа и проч.).

-

Создание медиа-контента (мультипликационных, художественных фильмов, музыкозапись, TV-передач, ток-шоу и др.). Компания известна своим подразделением киностудии Walt Disney Studios, в состав которого входят Walt Disney Pictures, Walt Disney Animation Studios, Pixar, Marvel Studios, Lucasfilm, 20th Century Fox, Fox Searchlight Pictures и Blue Sky Studios.

-

Потребительские товары – разработка мобильных игр, издательская деятельность (книги, журналы, комиксы), центры изучения английского языка в Китае и др.

Пока что финансовые результаты компании сильно пострадали из-за пандемии COVID-19, и мы видим негативную динамику финансовых результатов. Но в будущем стоит ожидать полного восстановления финансовых показателей компании.

Поскольку бизнес компании значительно диверсифицирован, у The Walt Disney Company есть несколько точек потенциального роста. В первую очередь стоит отметить, что карантинные мероприятия постепенно ослабевают, и 3-ю фазу тестирования завершают сразу несколько вакцин от COVID-19, а это значит скоро в полной мере заработают развлекательные парки компании и возобновятся трансляции зрелищных спортивных соревнований, что приведет к восстановлению выручки и прибыли компании.

Также точкой роста являются новые стриминговые сервисы компании, в частности стриминговая платформа Disney+, которая менее чем за один год приобрела 60 миллионов подписчиков.

Также стоит отметить и создание нового развлекательного контента, такого, как продолжение «Звездных войн», который по ожиданиям будет очень востребован и обеспечит компании значительную долю выручки.

Все это в комплексе позволяет предположить нам, что финансовые результаты компании с высокой степенью вероятности могут восстановиться в течение 2021 года.

Согласно нашей методологии комплексной инвестиционной оценки, на текущий момент акции компании имеют потенциал роста 38%.

// Не является персональной инвестиционной рекомендацией.

-

-

Стратегия «Единороги» — данная стратегия позволяет найти молодые компании или компании стартапы, которые имеют рыночную капитализацию более 1 млрд. долларов и находятся в начале своего пути глобального завоевания мировых рынков. А это значит, что у каждой такой компании есть перспективы стать крупнее в разы или даже сотни раз.

Для определения таких компаний в сервисе Радар используются следующие инвестиционные фильтры: капитализация компании от 2 до 10 млрд. долларов, инвестиционный мультипликатор PEG до 1, прирост капитализации компании за последние 3 года минимум на 50%, и темп прироста выручки в последнем отчетном периоде более 20%.

В выборку компаний по данным показателям попадают 16 различных компании. Мы останавливаем наш выбор на компании Axon Enterprise, Inc.

Страница акции в сервисе Fin-plan Radar — Axon Enterprise, Inc. (AAXN). Страница компании — Axon Enterprise, Inc.

Компания производит и реализует аппаратное и программное обеспечения для правоохранительных органов и гражданских лиц по всему миру.

Деятельность компании подразделяется на два направления:

-

TASER – включает в себя разработку, производство и продажу электрошокового оружия под торговой маркой TASER.

-

Программное обеспечение и датчики – включает в себя разработку, производство и продажу камер Axon Body and Flex и Axon Fleet, а также облачного программного обеспечения для управления цифровыми данными Evidence.com.

Компания имеет значительную клиентскую базу. Основными потребителями продукции и услуг являются правоохранительные органы США (более 17 000 контрагентов), а на долю международных продаж приходится около 16% от общих доходов компании.

Прибыль компании пока не растет, более того, пока что компания работает в небольшой убыток, но выручка компании демонстрирует высокие и стабильные темпы прироста. Убытки компании небольшие и для нее совсем не страшны, так как компания имеет солидный запас финансовой прочности, доля собственного капитала в структуре активов компании составляет более 69%, что является очень хорошим показателем.

Согласно нашей методологии комплексной инвестиционной оценки, на текущий момент акции компании имеют потенциал роста 32%.

// Не является персональной инвестиционной рекомендацией.

-

Выводы

Американский рынок акций – это самый крупный фондовый рынок в мире, который за счет этого предоставляет инвесторам огромные возможности достижения уникальных инвестиционных характеристик их инвестиционных портфелей.

Огромное количество секторов и отраслей, уникальные компании стартапы, и компании, которые практически захватили весь мир – все это позволяет инвесторам находить нужное инвестиционное решение в любой ситуации, даже в ситуации тотального мирового кризиса.

Это продемонстрировала история многих финансовых кризисов, когда находились компании, которые не просто были устойчивы к первоисточникам кризиса, а зарабатывали на них. Например, компания Zoom, которая раскрыла свой потенциал роста стоимости во многом благодаря кризису пандемии COVID-19, а в нашем инвестиционном портфеле с момента покупки продемонстрировала доходность более 500%.

Что же нужно инвесторам чтобы вовремя и безошибочно находить такие компании? Здесь есть несколько компонентов успеха:

-

Во-первых, это широкий и глобальный взгляд на весь рынок, для того чтобы у инвестора было понимание, как позиционируются компании относительно друг друга, и какие компании наиболее недооценены или имеют лучшую динамику финансовых результатов.

-

Во-вторых, это углубленная аналитика самой компании и понимание её текущего положения, позиционирования на рынке и источников роста бизнеса.

-

Ну и в-третьих, это оперативный и своевременный мониторинг показателей компании.

В современной ситуации достичь всех этих требований частному инвестору вручную, не обладая специальными программными средствами анализа и мониторинга, особенно на рынке США, просто невозможно. Именно поэтому мы создали наш уникальный инвестиционный веб-сервис Fin-Plan RADAR, который полностью закрывает все потребности инвестора по аналитике акций, мониторингу финансовых результатов компаний и ведению инвестиционных портфелей.

А также стать профессиональным инвестором Вам поможет обучение в нашей «Школе разумного инвестора», которая позволяет научиться инвестированию с нуля и дойти до профессионального уровня.

Также если Вас заинтересовал наш подход и аналитика в инвестировании, Вы можете посетить наш бесплатный мастер-класс, где Вы подробнее сможете узнать о данных подходах в инвестировании.

Удачных Вам инвестиций!

Акции и облигации — в чём разница

Самые востребованные инструменты на биржевом рынке — акции и облигации. Инвестирование в эти ценные бумаги наиболее распространено среди начинающих трейдеров. Если вам интересно, в чём отличие акции от облигации, ознакомьтесь с нашей статьёй.

Биржа

На бирже несколько площадок — рынков. На каждом рынке торгуются свои активы (инструменты). Акции и облигации обращаются на фондовом рынке, куда приходят те, кто готов инвестировать в ценные бумаги на срок не менее одного года. Инвестор может наполнить свой портфель разными видами активов и в разном соотношении. Чем разнообразнее инвестиционный портфель, тем меньше рисков для инвестора. Чтобы понять, что выгоднее — акции или облигации и как их выбирать, нужно разобраться в особенностях этих двух инструментов.

Инвестор может наполнить свой портфель разными видами активов и в разном соотношении. Чем разнообразнее инвестиционный портфель, тем меньше рисков для инвестора. Чтобы понять, что выгоднее — акции или облигации и как их выбирать, нужно разобраться в особенностях этих двух инструментов.

Акции

Если инвестор покупает акцию какой-то компании, он становится собственником её маленькой части. Он имеет право на долю в прибыли компании или долю её имущества. Чем больше акций принадлежит инвестору, тем большей долей компании он владеет. Но важно понимать, какие акции покупать. Разберемся, что учитывать перед покупкой.

- Рыночная цена формируется каждый день по итогам торгов. Биржа вычисляет её по среднему значению сделок на покупку и продажу. Чем выше спрос на акцию, тем выше её цена и наоборот.

- Ликвидность — это один из признаков инвестиционной привлекательности. Если перепродать ценную бумагу по рыночной цене легко, значит ликвидность высокая.

Наиболее ликвидные акции у «голубых фишек» — крупных и финансово успешных компаний (Газпром, Лукойл, Роснефть). Несколько высоколиквидных акций всегда полезно иметь в своем портфеле: если срочно нужны будут деньги, вы сможете продать такие акции за один день.

Наиболее ликвидные акции у «голубых фишек» — крупных и финансово успешных компаний (Газпром, Лукойл, Роснефть). Несколько высоколиквидных акций всегда полезно иметь в своем портфеле: если срочно нужны будут деньги, вы сможете продать такие акции за один день. - Доходность даёт понять, на какую прибыль можно рассчитывать после приобретения акции. Если акция приносит прибыль, её доходность считается положительной, если же акционер несёт убытки, доходность отрицательная. Получить доход можно двумя способами — от перепродажи по более высокой цене и от дивидендов. Расскажем подробнее об этих способах.

Доход от перепродажи

Суть: продать дороже, чем купили. Это возможно благодаря колебаниям рыночных цен. Чтобы оставаться в плюсе, нужно постоянно следить за динамикой цен и правильно выбирать время для покупки и дальнейшей продажи. Полезно читать новости биржи, компаний-эмитентов (выпустивших акции) и проводить мониторинг цен ежедневно. Случается, что инвесторы ошибаются в своих прогнозах и им не удаётся продать акции по желаемой высокой цене. Такой способ заработка требует от инвестора много времени, внимания и глубокого погружения в биржевые дела.

Такой способ заработка требует от инвестора много времени, внимания и глубокого погружения в биржевые дела.

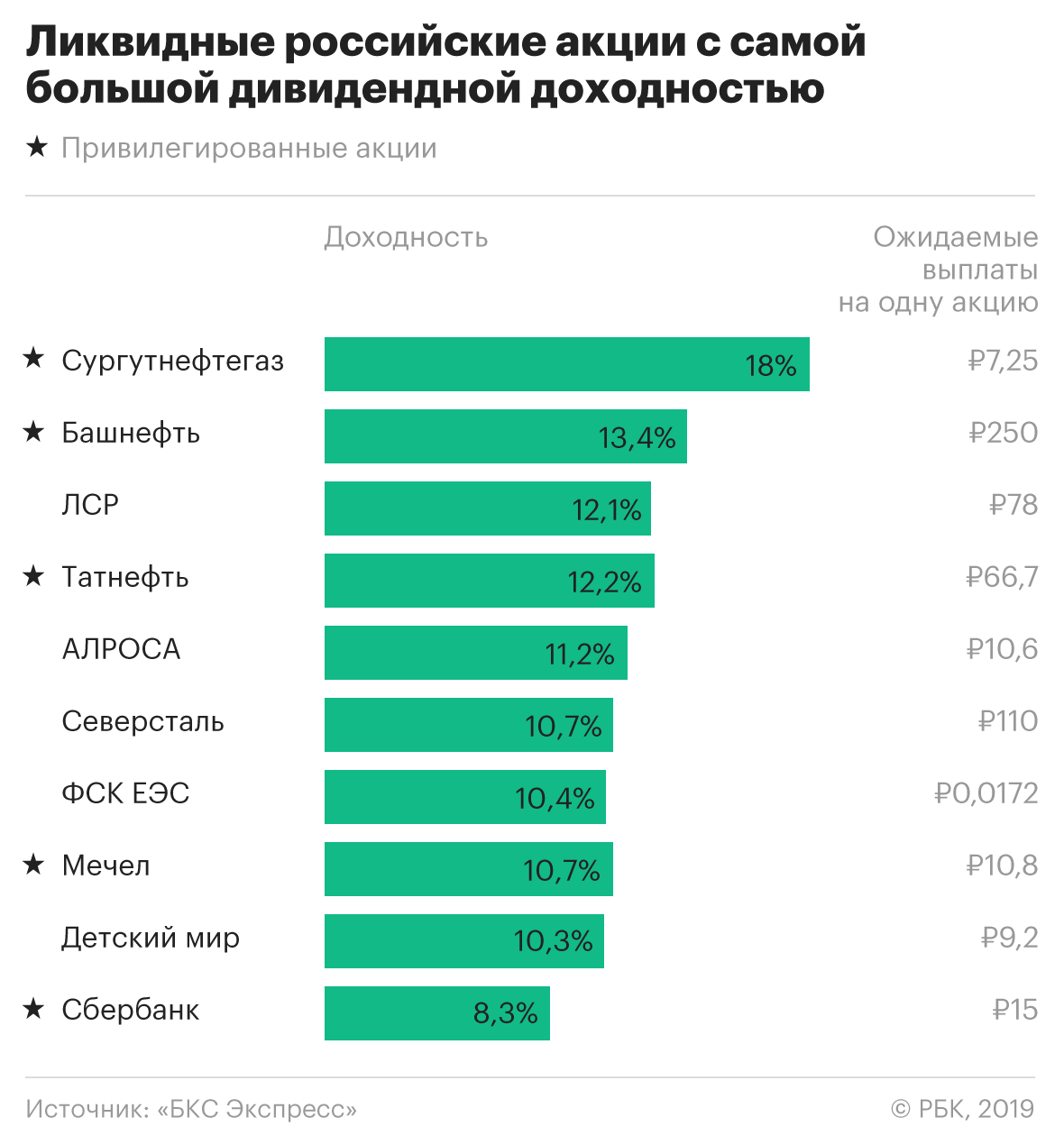

Доход от дивидендов

Пассивный способ заработка. Некоторые компании практикуют выплату дивидендов: часть своей выручки перечисляют на счета своих акционеров. Деньги поступают на счёт клиента. Распоряжаться средствами можно по-разному: перевести на банковский счёт, забрать наличными или пополнить инвестиционный портфель. Чтобы стабильно получать фиксированную прибыль, нужно выбрать акции с регулярными и максимальными дивидендными выплатами — но таких эмитентов немного. Размер и периодичность дивидендов каждая компания определяет сама. Узнать об актуальной дивидендной политике можно на корпоративном сайте компании. Компания вправе по своему усмотрению менять дивидендную политику, поэтому акционеру трудно предсказать прибыль в долгосрочной перспективе.

Облигации

Второй популярный вид ценных бумаг — облигации. В роли эмитентов выступают коммерческие компании, субъекты РФ, государство. Например, Минфин выпускает облигации федерального займа (ОФЗ). Большинство видов облигаций можно приобрести на бирже.

Например, Минфин выпускает облигации федерального займа (ОФЗ). Большинство видов облигаций можно приобрести на бирже.

Облигации — это долговые бумаги, и покупая их, инвестор на определенный срок даёт свои деньги в долг эмитенту. И за это эмитент регулярно перечисляет денежные выплаты всем держателям облигаций. Такие выплаты называют купонами.

Почему трейдеры выбирают облигации

- За владение облигацией инвестору полагаются регулярные выплаты от эмитента — купоны. Размер купонов известен при покупке облигации. Купоны значительно меньше по сумме, чем дивиденды по акциям, но регулярны и стабильны. Это хорошая форма постоянного пассивного дохода.

- Инвестор не обязан владеть облигацией до даты погашения. В любой момент ценную бумагу можно выставить на продажу и заработать на разнице в ценах (как и в случае с акциями).

Доходность и надёжность

Доходность существенно ниже, чем у акций. Но в деле с облигациями больше предсказуемости и надёжности: они менее зависимы от потрясений рынка. Деньги будут регулярно поступать на счёт держателя. Облигации (особенно ОФЗ) по надёжности можно сравнить с банковским вкладом, только средняя доходность облигаций выше.

Деньги будут регулярно поступать на счёт держателя. Облигации (особенно ОФЗ) по надёжности можно сравнить с банковским вкладом, только средняя доходность облигаций выше.

Резюме

- Акции и облигации — это ликвидные ценные бумаги фондового рынка. Они подходят как профессионалам, так и новичкам трейдинга.

- Акции дают право владения долей выручки эмитента. Облигация означает кредитование эмитента на определенный срок.

- Оба вида бумаг можно перепродать на вторичном рынке и получить от такой сделки прибыль.

- Как правило, сумма дивидендов по акциям выше, чем сумма облигационного купона. Но выплаты по купонам регулярны и легко предсказуемы в долгосрочной перспективе.

- Цена и ликвидность акций сильно зависит от колебаний на рынке. Облигации более стабильны и по надежности сходны с банковским вкладом, но с более высоким процентом доходности.

4 правила успешного долгосрочного роста инвестиций

Инвестирование в рост предполагает покупку чего-то, что будет цениться по достоинству. Недвижимость и акции – самые распространенные формы инвестиций в рост. Независимо от вашего возраста, часть вашего портфеля должна быть направлена на рост инвестиций.

Недвижимость и акции – самые распространенные формы инвестиций в рост. Независимо от вашего возраста, часть вашего портфеля должна быть направлена на рост инвестиций.

Есть много рекомендаций, которым вы можете следовать, инвестируя в долгосрочный рост. У каждого инвестора разные цели и разный подход к инвестированию; Таким образом, у каждого инвестора будут разные правила или рекомендации, которым они следуют, пытаясь достичь этих целей.

Сколь бы многим правилам ни следовал или придерживался инвестор, есть четыре, которые должны оставаться основными во всех стратегиях. Инвестируйте в долгосрочную перспективу, не спекулируйте, не диверсифицируйте, придерживайтесь того, что знаете и любите.

Долгосрочные инвестиции в рост

Существуют разные определения для долгосрочного и краткосрочного периода – для целей инвестирования долгосрочным можно назвать период более года. Однако, когда вы покупаете инвестиционный инструмент с целью накопления инвестиций, вы должны планировать владение ими, как минимум, на 10 лет.

Статистика говорит нам, что в 70% случаев фондовый рынок будет иметь положительную доходность за календарный год; В 30% случаев он будет отрицательным. Это означает, что из года в год будет наблюдаться общий рост стоимости акций. Беглый взгляд на Nasdaq Composite за время его существования показывает, в целом, восходящую тенденцию – даже после рецессии.

Индексные фонды, являются хорошей инвестицией в долгосрочной перспективе. Акции, которые были включены в индекс, были выбраны менеджерами индекса на основе их динамики с течением времени.

Ключ к долгосрочному инвестированию – долгое владение вложением. Можно ожидать, что три или четыре года из 10 будут иметь отрицательную прибыль. Они могут произойти в самый первый год вашего инвестирования или прямо перед тем, как вы соберётесь их обналичить.

Выбор долгосрочных инвестиций должен означать способность пережить падение рынка. Сохраняйте вложения, и рост инвестиций, происходящий в годы роста, перевесит то, что происходит в отрицательные годы.

Покупка отдельных акций может быть не лучшим подходом для долгосрочного инвестирования. Отдельная акция может быть как лучше, чем рынок в целом, так и намного хуже. Компании могут потерпеть неудачу сами по себе или во время краха рынка. Другие работают исключительно хорошо во время подъемов и падений рынка. Найдите и инвестируйте в компании, структура которых способна выдерживать взлеты и падения, а ещё лучше – найдите те, которые пережили кризисы.

Не спекулируйте

Люди теряют деньги на рынках каждый день. Зачем? Потому что многие «инвесторы» спекулируют, а не инвестируют.

Спекулянты пытаются использовать рынки так, чтобы быстро получить прибыль. Они могут крупно выиграть или крупно проиграть. Если это звучит похоже на азартные игры, это потому, что это так есть. Эту стратегию нельзя использовать для пенсионных или семейных сбережений. Рост инвестиций не является результатом спекуляций; это происходит при покупке актива, стоимость которого со временем будет расти.

Люди спекулируют не только на акциях. Спекуляция происходит и в сфере недвижимости. Вы можете попытаться перепродать дом и быстро заработать, или можете инвестировать в долгосрочную перспективу. Спекуляция всегда сопряжена с большим риском – для неопытных инвесторов, которые не умеют оценивать риск в отношении всего портфеля, результаты могут пагубно сказаться на долгосрочном богатстве.

Найдите время, чтобы узнать, как будут расти инвестиции. Это означает, что вы должны понимать, что у вас есть. Один из методов – классифицировать инвестиции по шкале риска от одного до пяти. Спекулятивные инвестиции – это «пятерка», а сверхнадежные инвестиции – «единица». Ранжирование вариантов по этой шкале может помочь вам увидеть, насколько вы рискуете.

Разнообразьте инвестиции

Если вы поместите свои активы в одну акцию или в одну часть собственности, вы снова станете участником азартной игры.

Долгосрочный рост инвестиций достигается за счёт дисциплинированного подхода к систематическому инвестированию в акции, облигации, недвижимость и другие диверсифицированные средства. Диверсификация означает владение различными типами инвестиций, ориентированными на разные рыночные ситуации.

Диверсификация означает владение различными типами инвестиций, ориентированными на разные рыночные ситуации.

Разнообразие портфеля важно для долгосрочного инвестирования. Правильно составленный портфель может принести вам прибыль во всех рыночных циклах.

Если вы инвестируете в акции, используйте индексные фонды, чтобы ваши деньги были распределены между тысячами акций. Если вы покупаете недвижимость, планируйте покупку нескольких более мелких и доступных объектов для инвестиций, а не вкладывайте все свои деньги в один большой объект.

Вы можете добиться долгосрочного роста инвестиций, если будете терпеливы, вдумчивы, избежите соблазна спекуляций и диверсифицируете свои вложения.

Придерживайтесь того, что знаете

В 2017 году и в начале 2018 года, когда биткойн рос в цене, неопытные инвесторы увидели возможность быстро заработать много денег. Некоторые даже брали кредиты, чтобы инвестировать. Незадолго до 2018 года стоимость биткойна упала с 20000 до 8000 долларов. Люди, которые следили за этой шумихой, оказались на проигрышной стороне, погрязнув в долгах.

Люди, которые следили за этой шумихой, оказались на проигрышной стороне, погрязнув в долгах.

Инвестируйте в рынки, за которыми вы можете следить, которые вам знакомы. Это гораздо более безопасный подход, чем инвестирование в «следующую замечательную вещь», о которой ваш сосед рассказал вам через забор.

Не многие люди могут стать экспертами на всех рынках и во всех методах инвестирования. Выберите несколько долгосрочных рынков и типов инвестиций, о которых вы можете быть в курсе, и придерживайтесь их. Узнавайте больше по ходу дела, но постарайтесь не увлекаться раздутыми инвестициями, с которыми вы не знакомы или которые звучат слишком хорошо, чтобы быть правдой.

Если у вас нет большого опыта работы на инвестиционных рынках, поработайте с кем-нибудь, кто поможет вам обустроить финансовое гнездышко вашей семьи. Практическое правило для многих инвесторов – вкладывать не более 10% своего дохода. Если вы хотите немного повеселиться в качестве спекулянта, подумайте о том, чтобы использовать значительно меньше, и постарайтесь не использовать свои чрезвычайные фонды или пенсионные сбережения.

NOT_SET | Tradimo

Активное планирование увеличения вашего капитала в течение длительного времени поможет вам приобрести душевное спокойствие относительно вашего собственного будущего.

Один из самых дешёвых и надёжных способов сделать это, инвестировать в несколько торгуемых на бирже фондов (ETF).

Долгосрочные ETF-инвестиции принесут пользу в трейдинге

Если вы новичок в торговле, то, скорее всего, вы предпочтёте экспериментировать с разными техниками и, возможно, будете терять небольшую сумму денег. Совмещение трейдинга и долгосрочных инвестиций может быть способом зарабатывание большего количества денег в долгосрочной перспективе, чем потеря денег при обучении на короткой дистанции.

Существуют также и психологические выгоды инвестирования, потому что давление от заработка трейдингом уравнивается осознанием того, что вы зарабатываете деньги ещё и долгосрочным инвестированием. Это означает, что вы можете выделить часть своего капитала на долгосрочные инвестиции, например, к пенсии, а другую часть – на трейдинг. Вы можете держать эти части капитала отдельно друг от друга, и, таким образом, если вы теряете деньги на счёте для трейдинга, то это никак не отразится на вашем долгосрочном росте капитала.

Вы можете держать эти части капитала отдельно друг от друга, и, таким образом, если вы теряете деньги на счёте для трейдинга, то это никак не отразится на вашем долгосрочном росте капитала.

Без давления необходимости зарабатывать капитал на долгосрочную перспективу трейдингом, гораздо проще учиться трейдингу, используя реальные деньги.

Достижение долгосрочного благополучия с ETF

ETF – это инвестиционные фонды, торгуемые на биржах. ETF состоит из таких активов как акции или облигации, а его цена торгуется очень близко к стоимости его чистых активов на протяжении торгового дня. Такие фонды привлекательны для инвестиций из-за их низкой стоимости и возможности покупать и продавать их на бирже, что делает их самым популярным типом торгуемых на бирже продуктов.

В отличие от активно управляемых фондов, вам не надо платить ни первоначальную комиссию, ни комиссию за годовое обслуживание. Эффективная годовая стоимость большинства ETF менее 0,1%. В тоже время, они предлагают замечательные преимущества, такие как диверсифицированный доступ ко всему индексу или сегменту. Таким образом, ETF может скопировать производительность более 3000 различных акций.

Таким образом, ETF может скопировать производительность более 3000 различных акций.

Почему следует диверсифицировать портфель ETF

Несмотря на то, что ETF сам по себе диверсифицирован, вам не следует вкладывать весь свой капитал лишь в один единственный ETF, такой как US Stocks ETF, например. Вам следует инвестировать некоторые ваши пенсионные деньги в облигации, выбрав при этом различные регионы.

В зависимости от степени принимаемого риска, вы вкладываете больше или меньше средств из своего капитала в различные сегменты. Акции и недвижимости, исторически более волатильно, но предлагают больший доход, в то время как дивидендные акции, облигации и защищённые от инфляции казначейские ценные бумаги (TIPS) помогают снизить волатильность, но предлагают меньший доход.

Регионально, акции и облигации США исторически имеют большую прибыль, чем европейские и основные азиатские, но меньшую прибыль, чем развивающиеся рынки, которые, в свою очередь, выделяются наибольшей волатильностью. Лучший долгосрочный результат можно ожидать, диверсифицировав инвестиции между указанными выше регионами.

Лучший долгосрочный результат можно ожидать, диверсифицировав инвестиции между указанными выше регионами.

В таблице ниже представлены ведущие ETF, по критериям ликвидности и стоимости.

ETF, перечисленные в нашей таблице, были выбраны ввиду их высокой ликвидности и сравнительно низкими затратами на торговлю. Этот выбор не является рекомендацией. Компания tradimo не является регулируемым финансовым советником и вы должны понимать риски, принимаемые вами при покупке тех или иных активов. Вам следует внимательно прочитать всю информацию о соответствующих ETF на их официальных веб-сайтах.

Как заработать более 100 000% за 30 лет

Акции какой американской компании выросли больше всех за последние 30 лет? Нет, это не то имя, что у всех на слуху, вроде Johnson & Johnson. Это Balchem Corp., акции которой, по данным FactSet Research Systems, с конца 1985 г. поднялись на 107 099%.

Никогда не слышали о Balchem? Я тоже. Расположенная в городке Ваваянда с населением 7266 человек, примерно в 110 км от Нью-Йорка, Balchem производит дезинфицирующие средства, вкусовые и пищевые добавки в корма для животных. Ее рыночная капитализация – $1,7 млрд.

Ее рыночная капитализация – $1,7 млрд.

С конца 1985 г. среднегодовой прирост стоимости акций Balchem составил 26,2% против 10,3% у индекса S&P 500 и 15,7% у акций Berkshire Hathaway Уоррена Баффетта. Но не стоит бросать все и бежать покупать ее акции. Компании, показавшие наилучшие результаты на фондовом рынке за последние 30 лет, вряд ли останутся лидерами в ближайшие десятилетия. К тому же рентабельность Balchem в последнее время не растет, а отношение капитализации к прибыли составляет 27, что на данный момент делает ее акции достаточно дорогими для покупки.

Но Balchem и схожие с ней компании могут дать нам урок (абсолютно бесплатно). За последние 30 лет, по данным FactSet, акции 44 американских компаний показали рост на 10 000% и более. Десятку компаний, идущих вслед за Balchem, составляют: Home Depot, Amgen, Nike, UnitedHealth Group, Danaher, Altair Corp., Kansas City Southern, Jack Henry & Associates, Apple и Altria Group. У всех у них темпы роста котировок как минимум вдвое превысили рост S&P 500.

Уильям Бернстейн, управляющий инвестициями из Efficient Frontier Advisors, назвал их «суперакциями». Но вот какой интересный момент подметил Дэвид Сэлем, директор по инвестициям Windhorse Capital Management: их самая заметная общая черта – «все они по крайней мере один раз находились на краю гибели».

Рыночная капитализация Jack Henry, предоставляющей технологические услуги банкам, сократилась более чем на 82% в период с 1986 по 1989 г. Акции Apple в 1992–1997 гг. упали на 79,6% – индекс S&P 500 обогнал их аж на 771 процентный пункт. «Только задумайтесь над этой цифрой: минус 771, – говорит Сэлем. – В мире не найдется ни одного профессионального управляющего, который бы купил акции Apple 30 лет назад и с тех пор держал бы их [в своем портфеле], – за исключением лжецов».

Как показывает пример Balchem, чтобы стать «суперакцией», компании нужны терпение, упорство и удача.

Основанная в 1967 г. Balchem поначалу занималась выпуском специализированных химикатов, например компонентов лака для волос и красок, рассказывает Рэймонд Ребер, покинувший пост ее генерального директора в 1997 г. Годом ранее, по его словам, в компании творилось «настоящее безумие» – настолько велики были потери по одной новой технологии. Поэтому Ребер выступил перед рабочими и сказал: «Вы должны придумать, как удвоить производство и при этом не увеличить расходы».

Годом ранее, по его словам, в компании творилось «настоящее безумие» – настолько велики были потери по одной новой технологии. Поэтому Ребер выступил перед рабочими и сказал: «Вы должны придумать, как удвоить производство и при этом не увеличить расходы».

«И они сделали это», – заявляет он. Но реорганизация предприятия шла тяжело, и за 13 месяцев с конца 1997 г. по конец 1998 г. акции компании упали на 57%.

Дино Росси, возглавлявший Balchem в 1998–2015 г., вспоминает, как один из инженеров компании давно указывал, что ее пищевые хлориновые (с витамином В4) соли можно использовать не только в продовольственных товарах, а, например, для стабилизации залежей глины при разработке месторождений. Прошли годы, и благодаря революции в добыче сланцевых газа и нефти на Balchem пролился золотой дождь, принеся компании сотни миллионов долларов выручки. «Никогда точно не знаешь, где родится хорошая идея, и это не случается за одну ночь», – говорит Росси. При этом, добавляет он, нужно постоянно работать над совершенствованием технологий.

Но как же инвестору вычленить из множества компаний такую, как Balchem, чтобы заработать на ее акциях? Может быть, это способен сделать только профессиональный управляющий? Однако до 1999 г. акции Balchem не привлекли ни одного крупного институционального инвестора, несмотря на то что за предыдущее десятилетие их среднегодовой рост составил 21,3%. А уж вероятность того, что профессиональный инвестор будет держать акцию, пока та падает на 57%, и вовсе равна нулю.

Те, кто занимается активным управлением, нередко посмеиваются над инвестициями в индексные фонды, которые механически вкладывают во все акции, составляющие индекс, и следуют за его динамикой. Они указывают, что такие фонды сохраняют переоцененные акции и держат их все время, пока те падают в цене. Но одно из преимуществ индексных фондов заключается в том, что они, по самой своей структуре, способны пережить даже самые страшные обвалы на рынке.

Balchem была включена в Wilshire 5000 Total Market Index в 1986 г. , и похоже, что ее акции находились в портфелях индексных фондов, которых тогда еще было относительно немного, по крайней мере с начала 1998 г.

, и похоже, что ее акции находились в портфелях индексных фондов, которых тогда еще было относительно немного, по крайней мере с начала 1998 г.

Если акции каких-нибудь компаний упадут на 50–80%, индексные фонды не продадут их, в отличие от многих активно управляемых фондов. Однако если затем котировки некоторых этих компаний восстановятся, превратив их в суперакции, инвесторы индексных фондов получат всю выгоду от этого роста.

В долгосрочной перспективе, чтобы заработать на феноменальном росте суперакции, инвестору придется пережить почти полный крах компании – и не сдаться. И это еще одна из многочисленных причин, по которым для многих людей предпочтительнее вложения в индексные фонды.

Перевел Михаил Оверченко

Мнения экспертов банков, финансовых и инвестиционных компаний, представленные в этой рубрике, могут не совпадать с мнением редакции и не являются офертой или рекомендацией к покупке или продаже каких-либо активов.

Кто такие долгосрочные трейдеры | Виды и типы трейдеров | Академия

Долгосрочный трейдер — это инвестор, покупающий акции и держащий их в своем портфеле в течение продолжительного времени. Это наиболее многочисленная категория инвесторов в акции, поскольку такая стратегия требует вложения наименьшего количества времени.

Это наиболее многочисленная категория инвесторов в акции, поскольку такая стратегия требует вложения наименьшего количества времени.

Многие долгосрочные трейдеры считают, что лучший способ заработать на фондовом рынке — это купить акции успешных компаний и держать их, несмотря ни на что. Поскольку в этом случае акции покупаются на много лет, они склонны избегать модных и быстрорастущих компаний.

Преимущества долгосрочной стратегии

На такой трейдинг тратится гораздо меньше времени, чем на средне- и краткосрочные инвестиции. Кроме того, долгосрочному инвестору не нужно принимать быстрые решения, в то время как более краткосрочные вложения могут этого требовать.

Будучи пассивным, долгосрочный инвестор имеет много преимуществ:

- Меньше комиссий и сборов. Трейдеры часто забывают об этих платежах. Но при торговле с небольшим капиталом комиссии и сборы играют большое значение. В ряде случаев лучшее, что может сделать трейдер, это научиться контролировать свои импульсы и совершать как можно меньше сделок.

Многие считают, что по-настоящему заработать можно только на долгосрочных вложениях.

Многие считают, что по-настоящему заработать можно только на долгосрочных вложениях. - Низкие эксплуатационные расходы. Долгосрочному инвестору не приходится тратить массу времени на отслеживание ежедневных движений фондового рынка. Более того, привычка всегда знать текущую стоимость акций для него вредна.

- Меньше нервов. Обычно для долгосрочных вложений выбираются компании с не слишком волатильными акциями. А значит, гораздо меньше шансов, что какое-то важное движение цены произойдет внезапно, за одну ночь. Колебания цен важнее для краткосрочного трейдера — долгосрочного же не должно волновать, что стоимость акции упала, если он по-прежнему уверен, что дела у компании в порядке.

- Дивиденды. Если инвестор также ориентирован на дивидендные акции, этот дополнительный доход является еще одним доводом в пользу долгосрочных инвестиций. По мере роста размеров дивидендов будет расти и доходность портфеля.

- По мере роста компании дивиденды и бонусы будут увеличивать прирост основного капитала.

- Выделение дополнительных акций. Некоторые компании конвертируют прибыль в акции и распределяют их среди акционеров. Таким образом, в долгосрочной перспективе портфель может вырасти в несколько раз.

- Налоговые льготы. Если инвестор вкладывает средства надолго, он откладывает момент уплаты налога, а значит, те деньги, которые могли бы быть уже уплачены как налоги, продолжают зарабатывать.

- Проверенная стратегия. История показывает, что фондовый рынок, несмотря на периоды спада, в среднем за последние 100 лет показывал доходность в 9%. Бенджамин Франклин когда-то сказал: «Путь к богатству — в терпении и усердии».

Недостатки долгосрочных инвестиций

- Долгосрочная стратегия кажется безопасной, но на самом деле любой подход к инвестициям сопряжен с риском — при падении стоимости акций вы потеряете прибыль.

- Еще одна проблема — это существование периода «медвежьего рынка». Если долгосрочный трейдер покупает акции перед резким падением рынка, подобным падениям 1987, 2002 и 2008 годов, ему, возможно, придется ждать 5-10 лет, чтобы выйти хотя бы на уровень безубыточности.

Долгосрочному трейдеру для принятия инвестиционного решения приходится производить более фундаментальный анализ, который учитывает массу параметров. И с течением времени эти параметры могут меняться: политические перемены, войны и голод, спрос и предложение продукции — все это будет влиять на доходы. Многие из акций, которые были перспективными 10 лет назад, сегодня таковыми уже не являются.

Долгосрочному трейдеру для принятия инвестиционного решения приходится производить более фундаментальный анализ, который учитывает массу параметров. И с течением времени эти параметры могут меняться: политические перемены, войны и голод, спрос и предложение продукции — все это будет влиять на доходы. Многие из акций, которые были перспективными 10 лет назад, сегодня таковыми уже не являются. - Долгосрочный трейдер не может извлечь выгоду из краткосрочных колебаний цены, а сумма нескольких таких колебаний может быть гораздо выше общего движения цены.

- Одна из неочевидных проблем долгосрочных вложений — это необходимость купить акции и держать их на руках в течение долгого времени, удерживаясь от искушения окунуться в торговлю. Фондовый рынок не похож на работу, где чем больше делаешь, тем больше зарабатываешь. Поэтому зачастую трейдеру приходится бороться с собой.

Когда продавать

Долгосрочный инвестор должен знать условия, при которых акции, которые он планировал держать до скончания веков, лучше продать. Из любого правила есть исключения, и мы их сейчас рассмотрим. Итак, когда же стоит продавать акции?

Из любого правила есть исключения, и мы их сейчас рассмотрим. Итак, когда же стоит продавать акции?

- Компания подала на банкротство.

- Финансовый директор обвиняется в краже или недобросовестном бухучете.

- Компания делает что-то, что идет вразрез с личными ценностями или убеждениями инвестора.

Выводы

Долгосрочная инвестиционная стратегия — просто один из способов заработка на фондовом рынке.

Небольшому инвестору, который не хочет заниматься постоянным анализом рынка, покупать на минимумах и продавать на максимумах, лучше купить разных «голубых фишек» или акций других устоявшихся компаний, и подождать. Срок инвестиции может быть ничем не ограничен — тогда инвестор продаст акции, только когда понадобятся деньги.

7 лучших пенсионных акций, которые стоит покупать для увеличения долгосрочного благосостояния

На поверхностном уровне концепция поиска лучших пенсионных акций для покупки очевидна: приобретайте акции стабильных голубых фишек, которые имеют долгую историю стабильных и надежных выплат дивидендов. Затем просто расслабьтесь в свои золотые годы, пока эти корпоративные гиганты усердно работают для вас для разнообразия.

Затем просто расслабьтесь в свои золотые годы, пока эти корпоративные гиганты усердно работают для вас для разнообразия.

Несмотря на правдивость, реальность такова, что пенсионные накопления представляют собой сложную тему, потому что выход на пенсию сам по себе чреват неопределенностью.В предыдущих поколениях люди могли просто зависеть от беспрецедентной силы экономики США в период после Второй мировой войны. Откровенно говоря, никто не мог бросить вызов этой нации. Но подъем Китая вместе с изменяющимися социальными и технологическими тенденциями предполагает, что американская гегемония больше не является надежно жизнеспособной.

Например, рост популярности персональных компьютеров стал бы отличной возможностью, если бы вы вступали в свои золотые годы в 1980-е и 1990-е годы. В настоящее время рост и быстрое распространение умных мобильных устройств сделали инвестирование только в устаревшие технологические платформы невероятно рискованным делом.Таким образом, пенсионные акции сталкиваются не только с внешними угрозами, но и с внутренними встречными ветрами.

Кроме того, перспективы американского общества неясны из-за потенциально длительного воздействия новой пандемии коронавируса. Как отмечает The Wall Street Journal , ожидаемая продолжительность жизни упала на 1,5% в 2020 году, что является «самым большим спадом со времен Второй мировой войны». Кроме того, финансовая катастрофа — особенно в отношении обездоленных и подверженных риску сообществ — может затормозить экономику на долгие годы.Это также повлияет на пенсионные накопления.

Тем не менее, некоторые отрасли или секторы выигрывают от сдвигов парадигм, которые настолько велики, что ставки на них дают более высокую вероятность успеха. Хотя вы всегда должны сохранять бдительность в отношении своих денег, независимо от того, начинаете ли вы или называете это карьерой, для тех, кто хочет определенной уверенности в своем выходе из крысиной гонки, эти пенсионные запасы должны соответствовать всем требованиям.

- Coca-Cola (NYSE: KO )

- Dominion Energy (NYSE: D )

- Horizon Technology Finance (NASDAQ: HRZN )

- Общественное хранилище (NYSE: PSA )

- H&R Block (NYSE: HRB )

- Инновационная промышленная недвижимость (NYSE: IIPR )

- Exxon Mobil (NYSE: XOM )

Смесь всемирно известных брендов и компаний, связанных с растущими тенденциями в США. S. и международные рынки, вышеуказанные пенсионные акции предлагают выплаты дивидендов плюс шанс увеличения капитала в связи с их базовой уместностью. Тем не менее, поскольку рынок продолжает накаляться, к пенсионному планированию применимы те же принципы разумного управления деньгами, что и к любым другим инвестициям.

S. и международные рынки, вышеуказанные пенсионные акции предлагают выплаты дивидендов плюс шанс увеличения капитала в связи с их базовой уместностью. Тем не менее, поскольку рынок продолжает накаляться, к пенсионному планированию применимы те же принципы разумного управления деньгами, что и к любым другим инвестициям.

Пенсионные акции для покупки: Coca-Cola (KO)

Источник: Fotazdymak / Shutterstock.com

По общему признанию, странная компания для начала, но Coca-Cola — не совсем то, что вы называете революционным новатором.Несомненно, компания производит восхитительные напитки и угощения, у которых есть поклонники по всему миру. Но если повсюду каким-то образом запретить безалкогольные напитки с колой, Земля продолжит вращаться вокруг своей оси.

Plus, как отмечается в отчете USA Today : «Миллениалы, как правило, более заботятся о своем здоровье — половина населения считает, что они едят здоровее, чем в среднем…» Кроме того, «более 60% опрошенных миллениалов считают, что их поколение больше сосредоточены на здоровье, чем любое другое поколение ». Итак, почему KO для пенсионных акций покупать?

Итак, почему KO для пенсионных акций покупать?

Во-первых, существует большая вероятность того, что образ молодых потребителей, заботящихся о своем здоровье, является скорее мифом, чем реальностью.«Отчет Министерства обороны за 2016 год показал, что почти 75 процентов молодых американцев не могут служить в армии, в основном из-за того, что они слишком много весят».

Конечно, у военных есть более высокие стандарты того, что они считают избыточным весом. Тем не менее, если миллениалы будут относиться к себе в соответствии с реальностью, вы ожидаете, что наши отделения обслуживания будут иметь больший потенциал для набора персонала.

Во-вторых, 42% американцев сообщили о нежелательной прибавке в весе «в среднем на 29 фунтов.Опять же, это еще одно свидетельство переоценки точки зрения на здоровье, что является хорошим предзнаменованием для акций KO.

Доминион Энергия (D)

Источник: ying / Shutterstock.com

Одна из самых популярных компаний для покупки пенсионных акций, Dominion Energy — не путать с той другой компанией с аналогичным названием — имеет смысл для вашего портфеля независимо от вашей конечной цели. Например, даже если вы инвестор в рост, вам следует подумать о добавлении акций D.

Например, даже если вы инвестор в рост, вам следует подумать о добавлении акций D.

Почему? В первую очередь, Dominion и другие пенсионные фонды в сфере коммунальных услуг связаны с незаменимыми предприятиями. В связи с постоянным появлением инноваций в сфере потребительских технологий, обществу нужен способ управлять ими всеми. Несоблюдение этого требования, очевидно, создает серьезный встречный ветер.

Во-вторых, обстоятельства идут наперекосяк, когда люди щелкают выключателем и ничего не происходит. Я говорю не только о преступности. Скорее, сбои в подаче электроэнергии служат болезненным уроком хрупкости жизни и борьбы живых существ за ресурсы.Если задуматься, Dominion помогает нам не задавать себе вопросы о социологических исследованиях.

Что касается гораздо более позитивных моментов, Dominion взяла на себя обязательство использовать чистую энергию, сократив выбросы углерода на 50% и выбросы метана на 25% за последние полтора десятилетия. Таким образом, прогноз компании невероятно актуален и полезен, если вы хотите купить пенсионные акции.

Пенсионные акции для покупки: Horizon Technology Finance (HRZN)

Источник: Shutterstock

Объявленная как «ведущая платформа венчурного кредитования, которая вдумчиво и творчески предоставляет структурированные долговые продукты для медико-биологических и технологических компаний», Horizon Technology Finance, по сути, финансирует некоторые из ведущих современных биофармацевтических инноваций.Обеспечивая заемный капитал малым предприятиям с многообещающим потенциалом, Horizon Technology всегда была актуальной. Но пандемия усугубила ситуацию.

Внезапно все осознали, что угрозы не всегда должны принимать форму явных материальных угроз, таких как терроризм. Вместо этого невидимый вирус временно поставил мировую экономику на колени, продемонстрировав, насколько мы уязвимы. В то же время кризис общественного здравоохранения стал благом для небольших биотехнологических компаний, специализирующихся на исследованиях и разработках вакцин.

Как напомнила нам статья, опубликованная на Statnews. com, удача не является жизнеспособной стратегией. Следовательно, мировому сообществу необходимо сотрудничать, чтобы остановить следующую большую угрозу. Как доказал коронавирус, вирус может зародиться в одном месте и нанести ущерб повсюду.

com, удача не является жизнеспособной стратегией. Следовательно, мировому сообществу необходимо сотрудничать, чтобы остановить следующую большую угрозу. Как доказал коронавирус, вирус может зародиться в одном месте и нанести ущерб повсюду.

Но выбор индивидуальных победителей в сфере биотехнологий — опасное занятие, особенно для пенсионных фондов. Таким образом, акции HRZN имеют смысл в качестве косвенной игры. Плюс к этому бонус: Horizon Technology выплачивает ежемесячные дивиденды.

Общественное хранилище (PSA)

Источник: Кен Уолтер / Shutterstock.com

Одним из самых поразительных событий во время этой пандемии и вызванных ею экономических потрясений является безумный рынок недвижимости. Первоначально почти все опасались, что Covid-19 спровоцирует глобальную рецессию, если не настоящую депрессию. Такая дефляционная среда не способствовала бы высоким ценам на жилье.

Вместо этого произошло обратное. Реагируя на угрозу, центральные банки искусственно снижали процентные ставки, что резко снижало стоимость заимствований. Более того, опасения по поводу открытых дверей привели к резкому сокращению запасов, что привело к росту цен.

Более того, опасения по поводу открытых дверей привели к резкому сокращению запасов, что привело к росту цен.

В конце концов, однако, многие бэби-бумеры захотят сократить штат, чему дополнительно будет способствовать рынок продавцов. Но как насчет всего, что у них есть? Что ж, такие компании, как Public Storage, предлагают дешевое решение, что отчасти является причиной того, что акции PSA были безумными.

Но не только бэби-бумеры делают Public Storage жизнеспособным именем среди пенсионных фондов. Как сообщает WSJ, «складские помещения по всей стране принесли наибольшую прибыль инвесторам в публичные акции недвижимости в этом году.Многие люди переехали, а для тех, кто остался на месте, желание иметь больше места в своих домах из-за удаленного обучения и работы также стимулировало спрос на самостоятельное хранение ».

В беспорядке жилищного сектора хранение остается ярким светом — и, возможно, надолго.

Пенсионные акции для покупки: H&R Block (HRB)

Источник: Кен Уолтер / Shutterstock. com

com

По общему признанию, одна из самых рискованных идей для пенсионных акций, я, тем не менее, подключал H&R Block всякий раз, когда считал это целесообразным.В первую очередь, я был оптимистичен в отношении HRB из-за большого количества рабочих мест. Согласно данным Statista.com, аналитики прогнозируют, что в 2023 году «прогнозируемый валовой объем гиг-экономики, как ожидается, достигнет 455,2 миллиарда долларов США».

А теперь пора признаться: я стучал по столу для запасов HRB внутри эхо-камеры. Тем не менее, динамика кризиса Covid-19 еще раз вселяет в меня смелость. С таким количеством корпоративных сотрудников, которые ощутят вкус концертной жизни, многие захотят принять участие. Возможно, большинство компаний не позволят дистанционной работе работать бесконечно, что в свою очередь поддерживает бизнес H&R Block.

Как так? У независимых подрядчиков (модный термин для гигантов) более сложные налоговые профили, чем у сотрудников W2. И это переходит к моему второму пункту: эта сложность будет только увеличиваться из-за накоплений криптовалюты.

Как сообщает CollegeFinance.com, более одного из трех студентов колледжей и недавних выпускников начали инвестировать в 2020 году, а 11% начали в этом году. Интересно, что 62% студентов колледжей рассматривают свои вложения в криптовалюту как долгосрочные активы, в то время как только 14% делают это ради быстрой прибыли.

Знаете, что может быть сложнее налогов для рабочего? Ага, криптовалюта. Это долгосрочная перспектива, но HRB может быть на удивление жизнеспособной идеей для пенсионных фондов.

Инновационная промышленная недвижимость (IIPR)

Источник: Shutterstock

Пожалуй, самое спорное из имен в этом списке пенсионных фондов (то, о чем я собираюсь поговорить в следующий раз, возможно, узурпирует его), Innovative Industrial Properties — это не то, чтобы разговоры в столовой для всех. Не поймите меня неправильно, Innovative оказывает необходимые услуги, предоставляя капитал в сфере недвижимости для альтернативного сектора здравоохранения.

Под альтернативой я имею в виду каннабис — и здесь начинается споры. Чтобы быть на 100% ясным, компания занимается только каннабисом для медицинского применения. Кроме того, исследовательский центр Pew Research Center показал, что «подавляющее большинство американцев считают, что марихуана должна быть разрешена для использования в развлекательных или медицинских целях». Тем не менее, этот сектор имеет репутацию. Даже если бы общественного навеса не существовало, запасы марихуаны точно не известны своей стабильностью.

То есть, если не смотреть на акции ИИПР.В то время как многие другие «зеленые» игры пошатнулись, Innovative Industrial имеет долгую историю предоставления товаров заинтересованным сторонам. С декабря 2016 года IIPR вырос на 1076%, что является чертовски хорошей инвестицией для первых заинтересованных сторон.

Еще лучше, это одна из немногих компаний, связанных с каннабисом, которая платит дивиденды. Конечно, на доходе вы не разбогатеете. Но сочетание потенциала прироста капитала и пассивного дохода делает IIPR одним из самых интересных пенсионных фондов.

Пенсионные акции для покупки: Exxon Mobil (XOM)

Источник: Майкл Гордон / Shutterstock.com

Если вы не думали, что использование травки в ваших пенсионных запасах было плохой идеей, вы могли бы возразить против включения в ваш портфель крупных нефтяных компаний, таких как Exxon Mobil. Действительно, сегодня ископаемое топливо остается самым важным катализатором в нашей сети личного транспорта. Безусловно, электромобили получили серьезное распространение. Однако, если вы посмотрите на цифры в целом, электромобили составляют лишь небольшую часть мировых продаж автомобилей.

Прежде чем мы увлечемся рассказом об электромобилях, мы должны осознать факты.Как заявил Pew, по состоянию на 2020 год «в США было зарегистрировано почти 1,8 миллиона электромобилей, что более чем в три раза больше, чем в 2016 году». Но 1,8 миллиона — это небольшая цифра, если учесть, что только в Калифорнии люди и предприятия зарегистрировали более 15 миллионов автомобилей в 2018 году.

Кроме того, средняя мировая доля регистраций новых транспортных средств для электромобилей составляет 4,6%. Это не из-за отсутствия желания. Скорее, они дорогие, а инфраструктуры во многих странах просто нет.

Нравится нам это или нет, но большая нефть останется здесь надолго — даже несмотря на то, что президент Джо Байден рекламирует «свой план производить половину всей U.S. к 2030 году будут продавать легковые автомобили с электроприводом ». Это просто нереально, поэтому XOM стоит рассмотреть даже в долгосрочной перспективе.

На дату публикации Джош Эномото не имел (прямо или косвенно) каких-либо позиций в ценных бумагах, упомянутых в этой статье. Мнения, выраженные в этой статье, принадлежат автору в соответствии с Правилами публикации InvestorPlace.com .

Бывший старший бизнес-аналитик Sony Electronics, Джош Эномото помогал заключать крупные контракты с компаниями из списка Fortune Global 500. За последние несколько лет он предоставил уникальные и важные аналитические данные для инвестиционных рынков, а также для различных других отраслей, включая юридические вопросы, управление строительством и здравоохранение.

За последние несколько лет он предоставил уникальные и важные аналитические данные для инвестиционных рынков, а также для различных других отраслей, включая юридические вопросы, управление строительством и здравоохранение.

15 лучших долгосрочных акций [2021] — выбор акций для покупки и удержания

Лучшие долгосрочные акции для покупкиЕсли вы новичок на фондовом рынке, вам следует подумать о создании разнообразного портфеля из лучших доступных долгосрочных акций.

Долгосрочные акции следует инвестировать на более длительный период, что означает, что вам нужно учитывать потенциал будущего роста, по крайней мере, на несколько лет.

При инвестировании в долгосрочные акции вам нужно проявить терпение, так как вы стремитесь получить прибыль с течением времени.

Последние долгосрочные выборы от Motley Fool Stock Advisor

| Последний выбор фондового консультанта на 2021 год | Прирост за 30 дней | Прогноз роста выручки | ||

| Выбор фондового советника (16 сентября) | 37% | 58% | 902 Акции Выбор советника (2 сентября)14% | 94% |

| Выбор советника (19 августа) | % | 16% | ||

| Выбор советника (5 августа) | 53% | 213 % |

Нажмите здесь, чтобы увидеть последний выбор долгосрочных акций (4 октября 2021 г. )

)

Вот список из 15 лучших долгосрочных акций, которые стоит рассмотреть прямо сейчас.

№ 1: Microsoft Corporation (MSFT)

Microsoft существует уже несколько десятилетий и продолжает влиять на нашу повседневную жизнь. Совсем недавно компания инвестировала в сферу облачных вычислений, игры и обычные бизнес-направления, поэтому есть потенциал роста во многих секторах.

Рост в первую очередь влияет на облачный бизнес, поскольку пандемия COVID-19 повысила спрос на их подразделения «персональных вычислений» и интеллектуального облака. Наша зависимость от этих продуктов и услуг сделала их жизненно важными для прибыли Microsoft.

Прибыльность, скорее всего, возрастет, даже несмотря на жесткую конкуренцию в облачном бизнесе. В связи с глобальной пандемией в Microsoft наблюдается резкий рост покупок ПК, а также их облачного программного обеспечения и услуг, поддерживающих студентов и людей, работающих удаленно.

Если вы ищете долгосрочные инвестиции, Microsoft считается менее рискованной по сравнению с ее технологическими конкурентами Alphabet, Amazon и Facebook. Одна из таких причин — продолжающееся расследование правительством США потенциальных нарушений антимонопольного законодательства.

Одна из таких причин — продолжающееся расследование правительством США потенциальных нарушений антимонопольного законодательства.

Microsoft может с уверенностью утверждать, что это одна из двух компаний (включая Johnson & Johnson), которые рейтинговые агентства считают менее рискованными, чем американское правительство, что несколько странно.

При уверенности рейтинговых агентств и сильной позиции на рынке Microsoft могла бы стать хорошей долгосрочной акцией, которую стоит рассмотреть.

# 2: Amazon, Inc (AMZN)Amazon — крупнейшая в мире компания электронной коммерции, которая не подает никаких признаков замедления темпов роста.Как одна из самых быстрорастущих компаний в мире, только за последние пять лет она увеличила стоимость акций на 400%.

Во время пандемии Amazon могла безопасно доставлять все необходимое к вашему порогу, например, продукты. Удовлетворение возросшего спроса, связанного с COVID-19, позволило фирме процветать намного быстрее, чем ожидали рынки.

Amazon фокусируется и на других областях, таких как облачные вычисления, искусственный интеллект и цифровая потоковая передача. Благодаря такой диверсификации целевых рынков он может оставаться актуальным еще долгие годы.

Amazon Web Services (AWS) является частью его облачного подразделения и, по прогнозам, будет расти как минимум в следующие семь лет с двузначным приростом.

№ 3: Moody’s Corporation (NYSE: MCO)Председатель и главный исполнительный директор Berkshire Hathaway Уоррен Баффет держал акции Moody’s в своем портфеле в течение 20 лет. Moody’s, компания, занимающаяся аналитикой данных и кредитным рейтингом, занимает пятое место в рейтинге Buffet.

Если он может удерживать акцию в течение такого длительного периода, возможно, нам следует обратить на это внимание.

Moody’s — одна из трех рейтинговых компаний США с долей рынка 40%. Имея всего трех основных игроков на этом рынке — наряду с S&P Global и Fitch, Moody’s в ближайшее время никуда не денется.

В период с декабря 2010 года по декабрь 2020 года цена акций Moody’s выросла с 26 до 279 долларов за акцию со средней годовой доходностью 28%.

Во время всемирной пандемии 2020 года запасы выросли на 18%. Moody’s — это акция, за которой мы должны постоянно следить, поскольку она демонстрирует стабильные результаты, принося значительную прибыль за счет доминирования на рынке и конкурентных преимуществ.

# 4: The Coca Cola Company (NYSE: KO)Из-за всемирной пандемии в цепочке поставок Coca Cola произошли перебои. Поскольку рестораны и другие заведения гостеприимства вынуждены были закрыться, падение продаж было в некоторой степени неизбежным.