Вклад инвестиционный

Перед тем, как говорить, что такое инвестиционный вклад, необходимо понимать, что такое инвестиции. В первую очередь, инвестирование – это передача денежных средств в специальные компании, организации или людям с целью получения процентов или части будущей прибыли. Инвестиции встречаются в торговле на фондовых рынках, при покупке паев в ПИФах, при покупке золота, платины и других драгоценных металлов.

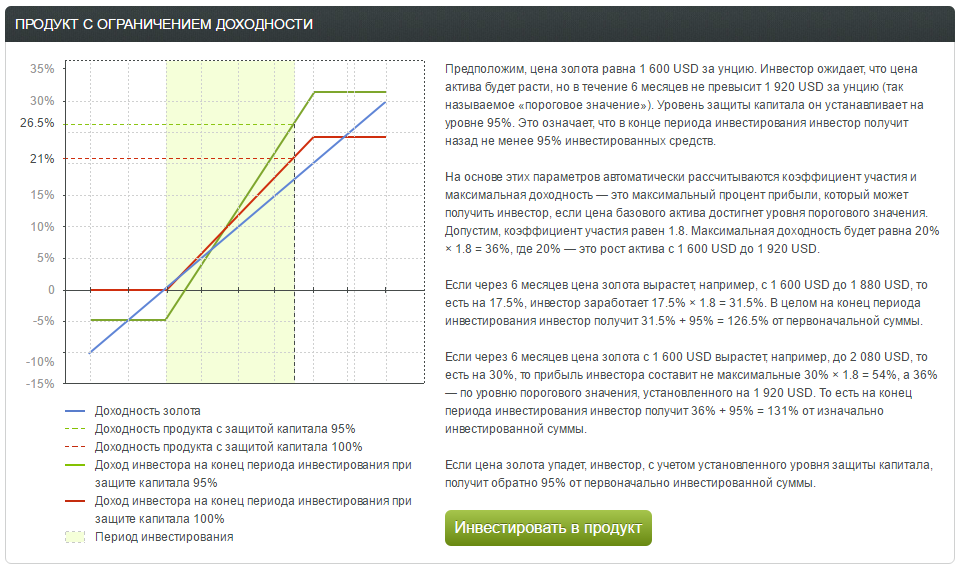

Инвестиционный вклад – это срочный вклад, имеющий инвестиционный риск, который может размещаться на срок от 2-х до 5-ти лет. Такой вклад дает возможность вкладчику участвовать в движении рынка. Причем, если цены развиваются в неблагоприятную сторону, то процент по инвестиционному вкладу не выплачивается. Доход, который будет заработан по вкладу, заранее не известен, но при этом человек может быть уверен в том, что основная часть депозита будет возвращена в конце депонирования. Зависит доход вкладчика от движения цены на базовый актив. Выбрать базовый актив можно в совершенно разных направлениях.

Сумма инвестиционного вклада всегда разделяется на две составляющие: большая часть депонируется, а меньшая часть идет на покупку опциона движения цены базового актива. Инвестиционные вклады также можно разделить на те, который выплачиваются без премии за риск, и те, что включает в себя премию за риск. В первом случае начальная сумма вклада возвращается вкладчику в конце депонирования. При этом ситуация на рынке для вкладчика не важна, ну а проценты и часть дохода от базового актива выплачиваются только при благоприятном изменении цены. Если же был выбран инвестиционный вклад, имеющий премию за риск, то в таком случае вкладчик рискует намного больше. Он вносит не только сумму вклада, но плату за риск, которая в конце не выплачивается назад. Такая плата позволяет в большей степени участвовать в положительном изменении цены на базовый актив, при этом доля участия может составлять более 100 процентов.

Перед размещением инвестиционного вклада специалисты настоятельно рекомендуют посоветоваться с финансовыми консультантами, и вмесите с ними принять оптимальное решение по выбору данного продукта.

проценты и условия по депозитам в 2021 году

Инвестиционные вклады рассчитаны на профессионалов рынка ценных бумаг и представляют собой комбинированный банковский продукт. Они предусматривают комплексное размещение денежных средств в банках: часть на депозит, часть — в различные паевые инвестиционные фонды (ПИФы), как правило, аффилированные с банком. Инвестиционные депозиты отличает короткий срок договора, высокие ставки и входной порог, превышающий размер обычного вклада. Недостаток подобного рода вложений – зависимость дохода от общей ситуации на рынке и невозможность застраховать средства, вложенные в ПИФ.

Портал Выберу.ру содержит полный список банков, предлагающих индивидуальные инвестиционные вклады в 2021 году. После выбора конкретной программы рекомендуется узнать, в каком ПИФе будут приобретаться ценные бумаги и изучить статистику его доходности за несколько лет.

Часто задаваемые вопросы

В чем подвох инвестиционного вклада?

Доход от инвестиционных вкладов не гарантирован, в отличие от депозитов. Срок размещения средств обычно меньше, чем рекомендуют эксперты для инвестиций. Клиент не может влиять на то, куда УК вложит его деньги, а её услуги придётся оплачивать. Кроме того, под видом инвестиционного вклада консультант может предложить другой продукт: паи паевых инвестиционных фондов, облигации, инвестиционное страхование жизни.

Что требуется для открытия?

Для открытия инвестиционного счёта онлайн требуется только паспорт и номер телефона. Вы заполняете заявку, сотрудники проверяют данные и открывают счёт в течение 1-2 дней или дольше, точный срок зависит от банка. Если вы уже клиент, процедура займёт меньше времени. Новому заявителю потребуется прийти с документами в офис или встретиться с представителем организации. Алгоритм отличается в разных банках.

Если вы уже клиент, процедура займёт меньше времени. Новому заявителю потребуется прийти с документами в офис или встретиться с представителем организации. Алгоритм отличается в разных банках.

Как выбрать банк для вклада в инвестиции?

Сравните предложения нескольких банков, условия открытия индивидуального инвестиционного счёта в каждом из них. Оцените предполагаемый доход, стоимость и качество обслуживания, доступность банкоматов и отделений. Если банк предлагает несколько стратегий, изучите условия по каждой из них. Расспросите сотрудников обо всём, что непонятно.

Стратегии для ИИС — СберБанк

Брокерские услуги оказывает ПАО Сбербанк (Банк), генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015г., лицензия на оказание брокерских услуг №045-02894-100000 от 27.11.2000г. Соответствующие услуги не являются услугами по открытию банковских счетов и приему вкладов. Настоящим Банк уведомляет Вас, что (i) Ваши денежные средства, переданные Банку по договору о брокерском обслуживании (далее – Договор), (ii) финансовые инструменты, приобретенные Вами на основании Договора, (iii) финансовые инструменты, информация о которых предоставляется Вам при оказании услуг по Договору или в связи с ним, а также (iv) предусмотренные Договором услуги не застрахованы в соответствии с Федеральным законом «О страховании вкладов в банках Российской Федерации» от 23. 12.2003 № 177-ФЗ

12.2003 № 177-ФЗ

Услуги по доверительному управлению оказывает АО «Сбер Управление Активами» (100% дочерняя компания ПАО Сбербанк). Лицензия ФКЦБ России №045-06044-001000 от 07.06.2002 на осуществление деятельности по управлению ценными бумагами. Ознакомиться с условиями управления активами, получить сведения об АО «Сбер Управление Активами» и иную необходимую информацию заинтересованные лица до заключения договора доверительного управления могут по адресу: 121170, г. Москва, ул. Поклонная, д. 3, корп. 1, этаж 20, на сайте www.sberbank-am.ru, по телефону (495) 258 05 34 или в контактно-информационном центре по телефону (495) 500 01 00.

Инвестиции сопряжены с риском. Государство, ПАО Сбербанк, АО «Сбер Управление Активами» не гарантируют получение дохода от доверительного управления. Денежные средства, передаваемые в доверительное управление, не подлежат страхованию в соответствии с ФЗ от 23.12.2003 №177-ФЗ «О страховании вкладов в банках Российской Федерации». Прежде чем принять решение об инвестировании, необходимо внимательно ознакомиться с договором доверительного управления и декларацией о рисках. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы учредителя управления в будущем.

Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы учредителя управления в будущем.

Договор доверительного управления не является договором банковского вклада или банковского счета. Передаваемые в управление денежные средства не застрахованы в государственной корпорации «Агентство по страхованию вкладов» в соответствии с федеральным законом «О страховании вкладов в банках РФ», государство, ПАО Сбербанк и АО «Сбер Управление Активами» не дают никаких гарантий сохранности и возврата инвестируемых денежных средств. Услуги по доверительному управлению оказывает АО «Сбер Управление Активами». Денежные средства в управление получает АО «Сбер Управление Активами», а не ПАО Сбербанк. ПАО Сбербанк и АО «Сбер Управление Активами» являются разными лицами с самостоятельной ответственностью, не отвечающими по обязательствам друг друга. Услуги по доверительному управлению означает инвестирование денежных средств в ценные бумаги. инвестирование в ценные бумаги влечёт кредитные и рыночные риски, в том числе риск потери всех или части инвестированных денежных средств. Вложение в ценные бумаги всех имеющихся у клиента денежных средств или большей их части может привести к утрате всех его накоплений, а также банкротству клиента. Для направления жалоб, а также внесудебного разрешения споров, связанных с услугами доверительного управления, клиент вправе обратиться в компанию (почтовый адрес: 121170, г. Москва, ул. Поклонная, дом 3, корп.1, этаж 20, телефон: 8 (800) 1003 111, эл. адрес: [email protected], интернет-сайт: www.sberbank-am.ru), в ПАО Сбербанк, в НАУФОР, в Центральный Банк РФ. В случае невозможности внесудебного урегулирования спора клиент вправе обратиться в суд.

Вложение в ценные бумаги всех имеющихся у клиента денежных средств или большей их части может привести к утрате всех его накоплений, а также банкротству клиента. Для направления жалоб, а также внесудебного разрешения споров, связанных с услугами доверительного управления, клиент вправе обратиться в компанию (почтовый адрес: 121170, г. Москва, ул. Поклонная, дом 3, корп.1, этаж 20, телефон: 8 (800) 1003 111, эл. адрес: [email protected], интернет-сайт: www.sberbank-am.ru), в ПАО Сбербанк, в НАУФОР, в Центральный Банк РФ. В случае невозможности внесудебного урегулирования спора клиент вправе обратиться в суд.

Вклад Инвестиционный — это… Что такое Вклад Инвестиционный?

- Вклад Инвестиционный

-

банковский вклад с оговариваемой величиной годовой ставки, средства с которого инвестируются в ценные бумаги.

Словарь бизнес-терминов.

Академик.ру.

2001.

- Вклад Имущественный

- Вклад Минимальный

Смотреть что такое «Вклад Инвестиционный» в других словарях:

вклад инвестиционный — Вклад, предусматривающий вложение денежных средств в высокодоходные государственные ценные бумаги высшей категории надежности; при этом устанавливается высокая годовая ставка; проценты начисляются на сумму вклада в конце срока и выдаются… … Справочник технического переводчика

Вклад инвестиционный — Инвестиционный вклад комбинированный банковский продукт, предусматривающий размещение части средств на классическом депозите, а части в различные инвестиционные фонды, предлагаемые кредитной организацией. Как правило, эти фонды аффилированы с… … Банковская энциклопедия

ВКЛАД, ИНВЕСТИЦИОННЫЙ — вклад, предусматривающий вложение денежных средств в высокодоходные государственные ценные бумаги высшей категории надежности; при этом устанавливается высокая годовая ставка; проценты начисляются на сумму вклада в конце срока и выдаются… … Большой бухгалтерский словарь

ВКЛАД, ИНВЕСТИЦИОННЫЙ — вклад, предусматривающий вложение денежных средств в высокодоходные государственные ценные бумаги высшей категории надежности; при этом устанавливается высокая годовая ставка; проценты начисляются на сумму вклада в конце срока и выдаются… … Большой экономический словарь

вклад инвестиционный именной — Вклад, оформленный в виде государственного свидетельства о праве его владельца на долю распределяемой государственной и муниципальной собственности; используется для выкупа у государства долей (акций, паев) в уставном капитале акционерных обществ … Справочник технического переводчика

ВКЛАД, ИНВЕСТИЦИОННЫЙ ИМЕННОЙ — вклад, оформленный в виде государственного свидетельства о праве его владельца на долю распределяемой государственной и муниципальной собственности; используется для выкупа у государства долей (акций, паев) в уставном капитале акционерных обществ … Большой бухгалтерский словарь

С помощью В.и.и. выкупаются у государства доли в уставном капитале АО, подлежащие приватизации. Словарь бизнес терминов.… … Словарь бизнес-терминов

С помощью В.и.и. выкупаются у государства доли в уставном капитале АО, подлежащие приватизации. Словарь бизнес терминов.… … Словарь бизнес-терминовВКЛАД, ИМЕННОЙ ИНВЕСТИЦИОННЫЙ — вклад, оформленный в виде государственного свидетельства о праве его владельца на долю распределяемой государственной и муниципальной собственности; используется для выкупа у государства долей (акций, паев) в уставном капитале акционерных обществ … Большой экономический словарь

Вклад НОМОС-Банка «НОМОС — Инвестиционный Депозит» — НОМОС Банк предлагает клиентам инвестиционный вклад «НОМОС Инвестиционный Депозит». Это комбинированный продукт, который предполагает равномерное распределение свободных денежных средств клиента между банковским депозитом и паями паевых… … Банковская энциклопедия

Инвестиционный проект приоритетный — приоритетный инвестиционный проект инвестиционный проект, суммарный объем капитальных вложений в который соответствует требованиям законодательства Российской Федерации, включенный в перечень, утверждаемый Правительством Российской Федерации;.

Книги

- Риск-менеджмент. Учебник, В. Н. Вяткин, В. А. Гамза, Ф. В. Маевский. Реализован целостный подход к созданию и функционированию систем управления рисками организаций независимо от их уровня и отраслевой специализации. В рамках этого подхода описаны страховой,… Подробнее Купить за 1600 грн (только Украина)

- Риск-менеджмент. Учебник, В. Н. Вяткин, В. А. Гамза, Ф. В. Маевский. Реализован целостный подход к созданию и функционированию систем управления рисками организаций независимо от их уровня и отраслевой специализации. В рамках этого подхода описаны страховой,… Подробнее Купить за 1133 руб

- Риск-менеджмент. Учебник, В. Н. Вяткин, В. А. Гамза, Ф. В. Маевский. Реализован целостный подход к созданию и функционированию систем управления рисками организаций независимо от их уровня и отраслевой специализации. В рамках этого подхода описаны страховой,… Подробнее Купить за 1133 руб

Инвестиционный вклад – понятие, особенности, рекомендации ~ Банковские вклады

Иногда вкладчиками используется такое понятие, как инвестиционный вклад. Разберемся, что это такое и чем этот вид депозита отличается от “обычных” банковских вкладов.

Разберемся, что это такое и чем этот вид депозита отличается от “обычных” банковских вкладов.

Давайте по порядку.

Во-первых, инвестиции – это размещение денег в специальных компаниях или дача их в долг владельцам бизнеса с условием о выплате с процентами (или передачи части будущего дохода). Короче говоря, инвестирование заключается в покупке специальных инструментов или передаче денег другим людям или организациям в надежде на прибыль. Различается много видов инвестирования:

— торговля на фондовом рынке;

— покупка золота, других драгоценных металлов;

— покупка облигаций, паев паевых инвестиционных фондов.

В чем отличие инвестирования от размещения денег в банке? Важнейшее различие в том, что банк гарантирует вам заранее известный процент. Используя же другие финансовые инструменты, вы практически никогда не можете заранее определить свою прибыль. Вы можете как потерять свое состояние, так и удесятерить его. Причем степень риска и потенциальной доходности у разных инструментов сильно различаются.

Таким образом понятие “инвестиционный вклад” – нечто весьма противоречивое. Потому и значения у этого термина разные. Вот несколько основных:

- Инвестиционными вкладами управляющие компании называют другие виды вложения денег (например, ПИФы). Это делается с целью рекламы – ведь населению гораздо лучше известно понятие “вклад” и люди питают к нему больше доверия;

- Иногда подобная услуга предлагается не совсем честными фирмами – красиво говорится о стопроцентной гарантии и огромной доходности – а в итоге клиент теряет деньги, не удосужившись прочитать договор внимательнее. Так, например, гарантия 100% возврата соблюдается, только при определенном значении биржевого индекса. Тут много разных тонкостей. Нужно помнить, что солидные банки таких услуг никогда не предлагают. Чаще это “европейские компании”, которые работают через Интернет. Будьте бдительны!

- Отдельные банки могут называть продукты из своей линейки инвестиционными вкладами. При этом некоторые из этих депозитов могут быть весьма интересны.

Так, СКБ-Банк предлагает вклад с особыми условиями специально для защиты от инфляции. Дело в том, что процентная ставка “плавающая”, она привязана к ставке рефинансирования Центробанка. Таким образом, если инфляция увеличивается, Банк России повышает ставку – и автоматически растут проценты. Поэтому такой вклад – хороший выбор для желающих сохранить деньги в течение нескольких лет.

Так, СКБ-Банк предлагает вклад с особыми условиями специально для защиты от инфляции. Дело в том, что процентная ставка “плавающая”, она привязана к ставке рефинансирования Центробанка. Таким образом, если инфляция увеличивается, Банк России повышает ставку – и автоматически растут проценты. Поэтому такой вклад – хороший выбор для желающих сохранить деньги в течение нескольких лет.

Удачных вкладов!

Читайте также:

Мультивалютный вклад: плюсы и минусы

Пополняемый вклад: плюсы и минусы

Выгодный вклад в банк: признаки

депозитных сертификатов (компакт-дисков) | Investor.gov

Что такое депозитные сертификаты?

Депозитный сертификат (CD) — это сберегательный счет, на котором хранится фиксированная сумма денег в течение фиксированного периода времени, например, шесть месяцев, один год или пять лет, и взамен банк-эмитент выплачивает проценты. Когда вы обналичиваете или выкупаете свой компакт-диск, вы получаете изначально вложенные деньги плюс проценты. Депозитные сертификаты считаются одним из самых безопасных вариантов сбережений.Компакт-диск, купленный через банк с федеральной страховкой, застрахован на сумму до 250 000 долларов. Страхование на сумму 250 000 долларов распространяется на все счета на ваше имя в одном банке, а не на каждый компакт-диск или счет, который у вас есть в банке.

Депозитные сертификаты считаются одним из самых безопасных вариантов сбережений.Компакт-диск, купленный через банк с федеральной страховкой, застрахован на сумму до 250 000 долларов. Страхование на сумму 250 000 долларов распространяется на все счета на ваше имя в одном банке, а не на каждый компакт-диск или счет, который у вас есть в банке.

Как и все инвестиции, компакт-диски связаны с преимуществами и рисками. В заявлении о раскрытии информации должна быть указана процентная ставка по CD и указано, является ли ставка фиксированной или переменной. В нем также должно быть указано, когда банк выплачивает проценты по компакт-дискам, например, ежемесячно или раз в полгода, и будет ли выплата процентов производиться чеком или электронным переводом средств.Дата погашения должна быть четко указана, как и любые штрафы за «досрочное снятие» денег с компакт-диска. Риск, связанный с компакт-дисками, — это риск того, что инфляция будет расти быстрее, чем ваши деньги, и со временем снизит вашу реальную доходность.

Брокерские депозитные сертификаты

Хотя большинство компакт-дисков покупается непосредственно в банках, многие брокерские фирмы и независимые продавцы также предлагают компакт-диски. Эти физические и юридические лица, известные как «депозитные брокеры», иногда могут договориться о более высокой процентной ставке по CD, пообещав внести определенную сумму депозитов в учреждение.Затем депозитный брокер может предложить эти «посреднические компакт-диски» своим клиентам.

Тщательно изучите предысторию эмитента или депозитного брокера, чтобы убедиться, что компакт-диск принадлежит авторитетной организации. Депозитные брокеры не имеют лицензий или сертификатов, и их не одобряет ни одно государственное или федеральное агентство. Поскольку любой может претендовать на роль депозитного брокера, всегда проверяйте, есть ли у депозитного брокера или компании, в которой он работает, истории жалоб или мошенничества. Многие депозитные брокеры связаны с профессионалами в области инвестиций. Вы можете проверить их дисциплинарную историю, используя онлайн-базы данных SEC и FINRA. У вашего регулятора государственных ценных бумаг может быть дополнительная информация. Чтобы изучить опыт депозитных брокеров, не связанных с инвестиционной фирмой, для начала обратитесь в Управление по защите прав потребителей вашего штата.

Вы можете проверить их дисциплинарную историю, используя онлайн-базы данных SEC и FINRA. У вашего регулятора государственных ценных бумаг может быть дополнительная информация. Чтобы изучить опыт депозитных брокеров, не связанных с инвестиционной фирмой, для начала обратитесь в Управление по защите прав потребителей вашего штата.

Дополнительная информация

депозитных сертификатов

компакт-дисков с привязкой к акциям

компакт-дисков с высокой доходностью — защитите свои деньги, проверив мелкий шрифт

разницы между сбережениями и инвестированием

Q: В чем разница между сбережением и инвестированием?

A: Ваши «сбережения» обычно вкладываются в самые безопасные

места или продукты, которые позволят вам получить доступ к своим деньгам в любое время.Примеры

включают сберегательные счета, текущие счета и депозитные сертификаты. В

в некоторых банках и ссудо-сберегательных ассоциациях ваши вклады могут быть застрахованы

Федеральная корпорация страхования депозитов (FDIC). Но есть компромисс для

безопасность и доступность этих способов экономии: ваши деньги выплачиваются

низкая заработная плата, поскольку она работает на вас.

Но есть компромисс для

безопасность и доступность этих способов экономии: ваши деньги выплачиваются

низкая заработная плата, поскольку она работает на вас.

Когда вы «инвестируете», у вас больше шансов терять деньги, чем когда вы «экономите». В отличие от вкладов, застрахованных FDIC, деньги, которые вы вкладываете в ценные бумаги, паевые инвестиционные фонды и другие подобные инвестиции не застрахован на федеральном уровне.Вы можете потерять свою «основную сумму», то есть сумма, которую вы вложили. Это правда, даже если вы покупаете свои вложения через банк. Но когда вы инвестируете, у вас также есть возможность зарабатывать больше. деньги, чем когда вы экономите. Существует компромисс между более высоким риском инвестирование и возможность получения большего вознаграждения.

Q: Являются ли сберегательные облигации безопасным вложением средств?

A: Сберегательные облигации выпущены Министерством США

Казначейство для оплаты заемных нужд правительства.Потому что экономия

облигации обеспечены полной верой и доверием правительства США, они

считается одним из самых безопасных доступных вложений.

Как правило, вы должны платить федеральный налог на заработанные проценты. по сберегательным облигациям США. Если вы не включите процент дохода в лет, вы должны включить его в свой доход в том году, в котором вы наличные в облигациях. Сберегательные облигации освобождены от государственных и местных налогов. Если ваши облигации потеряны, украдены или уничтожены, их можно заменить Казначейством Отделение.Для получения дополнительной информации о сберегательных облигациях посетите www.treasurydirect.gov.

http://www.sec.gov/rss/ask_investor_ed/saveinvest.htm

Сохранение Vs. Инвестирование: вот основные отличия управления деньгами

Сбережения и инвестирование — важные концепции для создания прочной финансовой основы, но это не одно и то же. И то и другое может помочь вам добиться более комфортного финансового будущего, однако потребители должны знать различия, и когда лучше всего откладывать, а когда — инвестировать.

Самая большая разница между сбережениями и инвестированием — это уровень принимаемого риска. Как правило, сбережения приводят к более низкой доходности, но практически без риска. Напротив, инвестирование дает вам возможность получить более высокую прибыль, но вы берете на себя риск потерь, чтобы сделать это.

Вот основные различия между ними — и почему вам нужны обе эти стратегии, чтобы помочь построить долгосрочное богатство.

Объяснение экономии и инвестирования

Сбережение — это откладывание денег на будущие расходы или нужды.Когда вы решаете сэкономить, вы хотите, чтобы наличные были доступны относительно быстро, возможно, для немедленного использования. Однако сбережения можно использовать и для долгосрочных целей, особенно если вы хотите быть уверены, что в будущем у вас будут деньги в нужное время.

Вкладчики обычно кладут деньги на банковский счет с низким уровнем риска. Тем, кто хочет максимизировать свои доходы, следует выбрать сберегательный счет с максимальной годовой процентной доходностью (APY), который они могут найти (при условии, что они могут соответствовать требованиям к минимальному балансу).

Инвестирование похоже на сбережение в том, что вы откладываете деньги на будущее, за исключением того, что вы стремитесь получить более высокую прибыль в обмен на больший риск. Типичные инвестиции включают в себя акции, облигации, паевые инвестиционные фонды и биржевые фонды (ETF). Вы будете использовать инвестиционного брокера или брокерский счет, чтобы покупать и продавать их.

Если вы хотите вложить деньги, вам следует спланировать, чтобы они оставались вложенными в инвестицию не менее пяти лет. Инвестиции могут быть очень нестабильными в течение коротких периодов времени, и вы можете потерять на них деньги.Поэтому важно вкладывать только те деньги, которые вам не понадобятся сразу, особенно в течение года или двух.

В таблице ниже приведены некоторые ключевые различия между сбережениями и инвестированием:

| Характеристика | Сохранение | Инвестиции |

|---|---|---|

| Тип счета | Банк | Брокерская |

| Возврат | Сравнительно низкая | Потенциально больше или меньше |

| Риск | Практически нет на счетах, застрахованных FDIC | Зависит от инвестиций, но всегда есть возможность потерять часть или весь свой инвестиционный капитал |

| Типовая продукция | Сберегательные счета, компакт-диски, счета денежного рынка | Акции, облигации, паевые инвестиционные фонды и ETF |

| Временной горизонт | Короткий | Long, 5 лет и более |

| Сложность | Сравнительно легко | Сильнее |

| Защита от инфляции | Немного | Потенциально много |

| Дорого? | № | Может быть, в зависимости от того, сколько вы покупаете, торгуете и реализуете налогооблагаемую прибыль |

| Ликвидность | High, если не CD | High, хотя вы можете не получить точную сумму, которую вы вложили в инвестиции, в зависимости от того, когда вы обналичиваете |

Как видно из таблицы выше, сбережения и инвестирование имеют много разных функций, но у них есть одна общая цель: обе стратегии помогают вам накапливать деньги.

«В первую очередь, оба включают откладывание денег на будущее», — говорит Крис Хоган, финансовый эксперт и автор книги «Retire Inspired».

Оба используют специализированные счета в финансовом учреждении для накопления денег. Для вкладчиков это означает открытие счета в банке, например в Ситибанке или кредитном союзе. Для инвесторов это означает открытие счета у независимого брокера, хотя теперь у многих банков есть брокерское подразделение. Популярные инвестиционные брокеры включают Charles Schwab, Fidelity и TD Ameritrade, а также онлайн-варианты, такие как E-Trade.

Как вкладчики, так и инвесторы осознают важность экономии денег. Инвесторы должны иметь достаточно средств на банковском счете для покрытия непредвиденных расходов и других непредвиденных расходов, прежде чем они начнут вносить значительную часть изменений в долгосрочные инвестиции.

Как объясняет Хоган, инвестирование — это деньги, которые вы планируете оставить в покое, «чтобы они могли расти ради ваших мечтаний и своего будущего».

«Когда вы употребляете слова« сбережение »и« инвестирование », люди — на самом деле 90% людей — думают, что это одно и то же, — говорит Дэн Киди, CFP и главный стратег финансового планирования в TIAA, организации, предоставляющей финансовые услуги.

Хотя эти два направления имеют несколько общих черт, сбережения и инвестирование во многих отношениях различаются. И это начинается с типа активов в каждой учетной записи.

Когда вы думаете о сбережениях, подумайте о банковских продуктах, таких как сберегательные счета, денежные рынки и компакт-диски — или депозитные сертификаты. «И когда вы думаете об инвестировании, думайте об акциях, ETF, облигациях и паевых инвестиционных фондах», — говорит Киди.

Плюсы и минусы экономии Есть множество причин, по которым вы должны экономить свои кровно заработанные деньги.Во-первых, это, как правило, самая безопасная ставка и лучший способ не потерять при этом наличные. Это также легко сделать, и вы можете быстро получить доступ к средствам, когда они вам понадобятся.

Это также легко сделать, и вы можете быстро получить доступ к средствам, когда они вам понадобятся.

В целом, сбережения имеют следующие преимущества:

- Сберегательные счета сообщают вам заранее, сколько процентов вы заработаете на свой баланс.

- Федеральная корпорация страхования депозитов гарантирует банковские счета на сумму до 250 000 долларов, поэтому, хотя доходность ниже, вы не потеряете деньги при использовании сберегательного счета.

- Банковские продукты обычно очень ликвидны, то есть вы можете получить свои деньги, как только они вам понадобятся, хотя вы можете понести штраф, если захотите получить доступ к компакт-диску до даты его погашения.

- Есть минимальные комиссии. Сборы за обслуживание или сборы за нарушение Положения D (когда со сберегательного счета совершается более шести транзакций в месяц) — единственный способ обесценить сберегательный счет в банке, застрахованном FDIC.

- Сохранение, как правило, несложно и легко.

Обычно нет никаких авансовых затрат или кривой обучения.

Обычно нет никаких авансовых затрат или кривой обучения.

Несмотря на свои льготы, у сбережения есть некоторые недостатки, в том числе:

- Возврат низкая, что означает, что вы можете заработать больше, инвестируя (но нет никаких гарантий, что вы это сделаете.)

- Поскольку доходность низкая, вы можете со временем потерять покупательную способность, поскольку инфляция разъедает ваши деньги.

Сбережения определенно безопаснее, чем инвестирование, хотя они, скорее всего, не приведут к накоплению наибольшего богатства в долгосрочной перспективе.

Вот лишь некоторые из преимуществ, которые дает вложение денег:

- Инвестиционные продукты, такие как акции, могут иметь гораздо более высокую доходность, чем сберегательные счета и компакт-диски. Со временем фондовый индекс Standard & Poor’s 500 (S&P 500) приносил около 10% годовых, хотя доходность может сильно колебаться в любой год.

- Инвестиционные продукты обычно очень ликвидны. Акции, облигации и ETF можно легко конвертировать в наличные практически в любой будний день.

- Если у вас есть широко диверсифицированная коллекция акций, то вы, вероятно, легко преодолеете инфляцию в течение длительного периода времени и повысите свою покупательную способность. В настоящее время целевой уровень инфляции, используемый Федеральной резервной системой, составляет 2 процента. Если ваш доход ниже уровня инфляции, вы со временем теряете покупательную способность.

Хотя есть потенциал для более высокой доходности, у инвестирования есть немало недостатков, в том числе:

- Возврат не гарантируется, и есть большая вероятность, что вы потеряете деньги, по крайней мере, в краткосрочной перспективе, поскольку стоимость ваших активов колеблется.

- В зависимости от того, когда вы продаете, и от состояния экономики в целом, вы можете не получить обратно то, что изначально инвестировали.

- Вы хотите, чтобы ваши деньги оставались на инвестиционном счете как минимум пять лет, чтобы вы могли, надеюсь, пережить любые краткосрочные спады. В общем, вам нужно удерживать свои инвестиции как можно дольше, а это значит, что вы не имеете к ним доступа.

- Поскольку инвестирование может быть сложной задачей, вам, вероятно, понадобится помощь специалиста, если у вас нет времени и навыков, чтобы научиться этому.

- На брокерских счетах комиссии могут быть выше. Возможно, вам придется заплатить, чтобы торговать акциями или фондом, хотя в наши дни многие брокеры предлагают бесплатные сделки. И вам, возможно, придется заплатить эксперту, чтобы управлять своими деньгами.

Ни сбережения, ни инвестирование не лучше при любых обстоятельствах, и правильный выбор действительно зависит от вашего текущего финансового положения.

Тем не менее, как правило, вы захотите следовать этим двум практическим правилам:

- Если вам понадобятся деньги в течение года или около того, или вы хотите использовать их в качестве резервного фонда, сберегательный счет или компакт-диск — это ваш лучший вариант.

- Если вам не нужны деньги в течение следующих пяти или более лет и вы можете выдержать некоторые потери капитала, то вам, вероятно, следует инвестировать деньги.

Примеры из реальной жизни — лучший способ проиллюстрировать это, — говорит Киди. Например, оплачивать обучение вашего ребенка в колледже через несколько месяцев следует за счет сбережений — сберегательного счета, счета денежного рынка или краткосрочного компакт-диска (или компакт-диска, который скоро созреет, когда это необходимо).

«Иначе люди подумают:« Ну, знаете, у меня есть год, и я покупаю дом или что-то в этом роде, может, мне стоит инвестировать в фондовый рынок », — говорит Киди.«На данный момент это действительно азартная игра, а не сбережения».

То же самое и с резервным фондом, который никогда не следует вкладывать, а лучше хранить в сбережениях.

«Так что, если вы заболели, потеряли работу или что-то еще, вам не придется возвращаться в долг», — говорит Хоган. «У вас есть деньги, которые вы намеренно отложили, чтобы быть подушкой между вами и жизнью».

А когда лучше инвестировать?

Лучше инвестировать в долгосрочные деньги — деньги, которые вы пытаетесь увеличить более агрессивно.В зависимости от вашего уровня толерантности к риску инвестирование в фондовый рынок, биржевые фонды или паевые инвестиционные фонды могут быть вариантом для тех, кто хочет инвестировать.

Когда вы сможете дольше хранить свои деньги в инвестициях, у вас будет больше времени, чтобы пережить неизбежные взлеты и падения финансовых рынков. Итак, инвестирование — отличный выбор, когда у вас большой временной горизонт (в идеале — много лет), и вам не нужно будет получать доступ к деньгам в ближайшее время.

«Так что, если кто-то начинает с инвестирования, я бы посоветовал им по-настоящему взглянуть на паевые инвестиционные фонды роста как на отличный способ начать свое дело», — говорит Хоган.«И действительно начни понимать, что происходит и как могут расти деньги».

Хотя инвестирование может быть сложной задачей, есть простые способы начать работу. Первый шаг — узнать больше об инвестировании и о том, почему это может быть правильным шагом для вашего финансового будущего.

Подробнее:

депозитных сертификатов (компакт-дисков) | Инвестиции в фиксированный доход

Низкая доходность

Из-за неотъемлемой безопасности и краткосрочного характера инвестиций в CD доходность по CD, как правило, ниже, чем у других инвестиций с более высоким риском.

Колебание процентной ставки

Как и все ценные бумаги с фиксированным доходом, оценка CD и цены на вторичном рынке подвержены колебаниям процентных ставок. Если процентные ставки повышаются, рыночная цена находящихся в обращении компакт-дисков обычно снижается, создавая потенциальные убытки, если вы решите продать их на вторичном рынке. Поскольку изменения процентных ставок будут иметь наибольшее влияние на CD с более длительным сроком погашения, более краткосрочные CD обычно меньше подвержены влиянию колебаний процентных ставок.

Кредитный риск

Поскольку CD являются долговыми инструментами, существует кредитный риск, связанный с их покупкой, хотя страхование, предлагаемое FDIC, может помочь снизить этот риск. Клиенты несут ответственность за оценку как компакт-дисков, так и кредитоспособности соответствующего учреждения-эмитента.

Несостоятельность эмитента

В случае, если эмитент приближается к банкротству или становится неплатежеспособным, CD может быть передан в ведение регулирующего органа, при этом FDIC обычно назначается в качестве консерватора.Как и в случае с любыми депозитами депозитарного учреждения, переданными в консервацию, CD эмитента, для которого был назначен консерватор, могут быть погашены до наступления срока погашения или переданы другому депозитарному учреждению. Если компакт-диски передаются в другое учреждение, новое учреждение может предложить вам на выбор оставить компакт-диски по более низкой процентной ставке или получить оплату.

Продажа до срока погашения

CD, проданные до срока погашения, подлежат уценке и могут понести значительную прибыль или убыток из-за изменений процентных ставок и других факторов.Кроме того, рыночная стоимость компакт-диска на вторичном рынке может зависеть от ряда факторов, включая, но не обязательно ограничиваясь, процентные ставки, условия, такие как функции вызова или шага, и кредитный рейтинг эмитента. Вторичный рынок компакт-дисков может быть ограничен. В настоящее время Fidelity выпускает на рынок компакт-диски, которые мы выпускаем, но, возможно, этого не произойдет в будущем.

Риск звонка

Эмитент отзываемых компакт-дисков сохраняет за собой право выкупить ценную бумагу в установленную дату до наступления срока погашения и выплатить владельцу компакт-диска либо номинальную (полную) стоимость, либо процент от номинальной стоимости.В расписании звонков указаны точные даты звонков, когда эмитент может решить выплатить компакт-диски, и цену, по которой он это сделает.

Повышающий купон

Если у вашего компакт-диска есть таблица повышающих купонов, процентная ставка по вашему компакт-диску может быть выше или ниже преобладающих рыночных ставок. Как правило, повышающий CD выплачивает процентную ставку ниже рыночной за первоначально определенный период (часто один год). После истечения этого начального периода ставка купона обычно увеличивается, и CD будет выплачивать эту процентную ставку до следующего шага, после чего она снова изменится, и так далее до даты погашения.Держатели несут риск того, что ставка повышающего купона может быть ниже преобладающих в будущем рыночных процентных ставок. Поскольку повышающие CD обычно включают резервы до отзыва, держатели также несут риски, связанные с облигациями с правом отзыва. В связи с этим важно понимать, что если ваш CD будет вызван, вы не получите выгоду от выплаты процентов на более позднем этапе (этапах). Первоначальная ставка по повышающему CD не является доходностью к погашению. Вы получаете доходность к погашению (YTM), только если вы держите CD до погашения (т.е. он не продается и не называется). Ознакомьтесь с графиком повышения квалификации и информацией о звонках, которые можно найти в столбцах купонов и атрибутов на странице результатов поиска или в документе о раскрытии информации на компакт-диске.

Опцион выжившего

В случае, если первоначальный инвестор скончался или окончательно утратил дееспособность, большинство компакт-дисков с посредничеством несут функцию опциона оставшегося в живых (также известную как «смерть»), которая позволяет имуществу умершего инвестора «вернуть» или выкупить как основную сумму, так и начисленные проценты по этому инструменту без штрафа.Компакт-диски с опционом пережившего, как правило, могут быть погашены по номинальной стоимости при исполнении опциона пережившего. Чтобы убедиться, что на вашем компакт-диске есть опция оставшегося в живых, щелкните описание вашего владения и на странице сведений о облигации найдите строку «Вариант оставшегося в живых». В качестве альтернативы, если вы планируете приобрести компакт-диск с новым выпуском, найдите столбец «Атрибуты» и убедитесь, что аббревиатура SO указана в разделе «Атрибуты». Эмитенты могут ограничить допустимое досрочное изъятие компакт-дисков страховыми лимитами FDIC (в настоящее время 250 000 долларов США за каждую страхуемую мощность) и / или могут ограничить сумму, возвращаемую обратно в определенный период времени.Право наследника должно быть задействовано имуществом до любой перерегистрации или передачи учетной записи. Для получения дополнительной информации об исполнении опциона оставшейся в живых или дополнительных сведений об ограничениях опционов потенциальной оставшейся в живых для конкретного эмитента компакт-дисков, пожалуйста, позвоните в службу Inheritor Services по телефону (800) 544-0003.

Пределы покрытия

Страхование FDIC покрывает только основную сумму CD и любые начисленные проценты. В некоторых случаях компакт-диски могут быть приобретены на вторичном рынке по цене, отражающей премию к их основной стоимости.Эта премия не подлежит страхованию FDIC. В более общем плане, страховые лимиты FDIC применяются к совокупным суммам на депозите по каждому счету в каждом застрахованном учреждении. Инвесторы должны учитывать, в какой степени другие счета, депозиты или начисленные проценты могут превышать применимые лимиты FDIC. Для получения дополнительной информации о FDIC и его страховом покрытии посетите.

ru.bankmellat.ir> Инвестиционный депозит

Срочные инвестиционные вклады — это деньги, которые люди вкладывают в банки для инвестирования, и они выбирают банк в качестве своего агента для использования и использования депозита в соответствии с положениями, изложенными в разделе «Банковские операции без ростовщичества». Действовать.

Прием срочных вкладов в Mellat Bank осуществляется следующим образом:

— Краткосрочный инвестиционный депозит,

— Долгосрочный инвестиционный депозит,

A. Краткосрочный инвестиционный депозит

Краткосрочные инвестиционные вклады — это вклады, которые хранятся в банке не менее 30 дней и сумма депозита не меньше минимальной суммы, установленной для открытия счета.

Основой для расчета краткосрочного инвестиционного вклада является дневной неснижаемый остаток.

В связи с этим для выплаты процентов по краткосрочным инвестиционным вкладам остаток на счетах всегда должен быть равен установленной минимальной сумме или превышать ее.

— Проценты по краткосрочным инвестиционным вкладам рассчитываются в конце рабочего месяца и зачисляются на счет клиента в ранние часы следующего рабочего дня.

— По краткосрочным инвестиционным вкладам, открытым в течение месяца, им будут выплачиваться проценты, равные количеству дней, в течение которых были внесены средства.

— Минимальный период, необходимый для начисления и выплаты процентов, составляет 3 месяца. Таким образом, если счет закрыт в течение периода времени менее 3 месяцев с даты открытия, уплаченные проценты будут возвращены.

— В настоящее время минимальная сумма для открытия счета краткосрочного инвестиционного депозита и начисления процентов составляет Rls. 100000.

— В день открытия счета проценты не выплачиваются.

— В день закрытия счета проценты не выплачиваются.

— Специальный обычный (нецентрализованный) краткосрочный инвестиционный депозит

С некоторыми отличиями этот депозит имеет те же условия, что и краткосрочный инвестиционный депозит. Ниже приведены общие условия этого счета в Bank Mellat.

1. Депозитный сертификат выдается и предъявляется при получении депозита.

2. Счетная процентная ставка по инвестиционным депозитам (включая краткосрочные, специальные краткосрочные и долгосрочные) ежегодно объявляется Центральным банком Исламской Республики Иран.

3. Законный возраст для открытия этого счета составляет 18 лет.

4. Заявитель должен открыть еще один счет в банке (включая текущий счет в Гарцолхассане, сберегательный счет в Гарцолхассане или краткосрочный инвестиционный депозит) для депонирования процентов.

5. В случае закрытия этого счета до установленного срока, вклад должен соответствовать положениям и постановлениям Банка, условия которых были включены в соответствующий договор.

6.Эти депозиты могут быть продлены на те же сроки и суммы, что и первоначальный срок и сумма. Владелец счета может при открытии счета назначить банку возможность продления депозита в первый срок, а также в следующие сроки.

7. В случае продления специального краткосрочного депозита, указанный депозит считается новым вкладом, и на него распространяются положения, действующие в том году, в котором он был продлен.

8. Проценты по специальным краткосрочным вкладам выплачиваются ежедневно, и каждый раз при открытии вклада проценты начисляются и выплачиваются на счет процентного депозита клиента в первый рабочий день следующего месяца в течение количества дней депозит хранится в банке.

9. Снятие, депозит, аннулирование, блокировка счета и суммы, уменьшение и / или закрытие счетов может производиться во всех филиалах.

Примечание: Разблокировка счета и суммы возможна только блокирующим учреждением.

B. Долгосрочный инвестиционный депозит

Долгосрочный инвестиционный депозит — это депозит, который хранится в банке в течение одного года, и сумма депозита не может быть меньше суммы, предусмотренной для открытия депозита.Согласно заключенным договорам, Банк Меллат гарантирует возврат основной суммы долгосрочных инвестиционных вкладов.

В таблице ниже указаны типы долгосрочных вкладов, минимальная сумма, необходимая для открытия депозита, а также процентная ставка по счету в текущем году в Банке Меллат:

В настоящее время проценты по долгосрочным депозитам рассчитывается в конце каждого месяца на основе учета и выплачивается на указанный счет клиента в первые часы следующего рабочего дня.

Условия открытия счета

— Законный возраст для открытия этого счета составляет 18 лет.

— Заявитель должен открыть счет в банке (включая текущий счет, сберегательный счет или краткосрочный депозит) для зачисления процентов.

— В случае, если этот счет закрыт до установленной даты (для депозитов на 1, 2, 3, 4 и 5 лет), депозит должен регулироваться особыми положениями и правилами, изложенными в соответствующем контракте, как прочитано и подписано. со стороны клиента.

— Эти депозиты могут быть продлены на те же сроки и суммы, что и первоначальный срок и сумма. Владелец счета может при открытии счета назначить банку возможность продления депозита в первый срок, а также в следующие сроки.

— В случае продления специального долгосрочного инвестиционного депозита, указанный депозит считается новым вкладом, и на него распространяются положения, действующие в том году, в котором он был продлен.

— Проценты по долгосрочным инвестиционным вкладам в Bank Mellat рассчитываются ежедневно, и в случае, если клиент потребует всю или часть долгосрочного инвестиционного депозита раньше согласованной даты, начисленные проценты выплачивается клиенту, аналогично продолжительности хранения депозита в банке после вычета 0.5%.

— В этом отношении, если сумма депозита востребована раньше, чем за 30 дней, проценты по депозиту или сумме, запрошенной таким образом, не начисляются.

Перевод долгосрочных инвестиций и специальных краткосрочных вкладов

Банк Меллат предоставил возможность передачи долгосрочных инвестиций и специальных краткосрочных вкладов другим лицам (ближайшим родственникам вкладчика), и в этом отношении плательщик (владелец счета) и получатель должны обратиться в банк и принять следующие меры:

1.Заполнение формы заявки на перевод,

2. Подтверждение депозитного сертификата плательщиком с подписями плательщика, получателя и банка,

3. Открытие счета для депозита процентов получателем и представление банком депозитного сертификата получателю,

Снятие с долгосрочных инвестиционных депозитов и специальных краткосрочных депозитов

Держатели долгосрочных инвестиционных вкладов и специальных краткосрочных вкладов в Bank Mellat могут, если требуется, вывести часть своих денег на депозит.Для этого клиент должен обратиться в филиал и заполнить форму вывода. В случае снятия средств с этих счетов до установленного срока, выплачиваемые клиенту проценты будут скорректированы.

Мобильный чек по инвестициям FAQ | Авангард

Развернуть все

Свернуть все

Мобильные чековые инвестиции — это бесплатная услуга, которая позволяет вам вкладывать средства в свои соответствующие учетные записи, используя камеру на мобильном устройстве и чек, который подлежит оплате Vanguard или хотя бы одному из владельцев учетной записи Vanguard.

Вы можете получить доступ к мобильному чеку из меню «Дополнительно» на iPhone или Android и из панели навигации на iPad, или когда вы начинаете покупать или обменивать на фонд. После того, как вы выбрали фонд и сумму, выберите в качестве метода финансирования чек. Затем вам будет предложено сфотографировать лицевую и оборотную стороны подписанного чека с помощью камеры вашего устройства. Мы будем использовать изображение для обработки вашей транзакции.

Все учетные записи VBA имеют право на мобильный чековый депозит, за исключением учетных записей, управляемых PAS.

Соответствующие критериям счета TA включают:

- Физические лица

- Совместное

- Доверительное управление по завещанию

- Доверительное управление по соглашению

- Кастодиальные счета (UGMA, / UTMA)

- Традиционные, Roth и пролонгационные IRA

- 18 Корпорации Корпорации

- Поместья

- ИП

Некоторые новые типы счетов могут иметь право на внесение депозита с помощью мобильных чеков.

Вы можете инвестировать с помощью тех же чеков, которые вы обычно отправляете нам по почте.Как обычно, ваши чеки должны быть выплачены Vanguard или одному или нескольким владельцам счетов. Мы принимаем:

- Персональные чеки

- Кассовые или банковские чеки

- Сертифицированные чеки

- Чеки Федерального резерва

- Чеки Казначейства США

- Деловые чеки

Мы не принимаем:

- Чеки к оплате наличными

- Измененные чеки

- Чеки в иностранной валюте или выписанные в иностранном банке

- Чеки с последующей датой

- Просроченные чеки (как правило, чеки с датой более 180 дней до получения)

- Неподписанные чеки

- Денежные переводы

- Четвертые чеки

- Дорожные чеки

- Стартовые чеки

- Комфортные чеки

Да.Чеки, написанные одному или нескольким владельцам счетов Vanguard, должны быть скреплены подписью получателя. Чеки, написанные для Vanguard, не должны быть подписаны на обратной стороне.

Да. Инвестирование с помощью мобильного чека ограничено до 500 000 долларов США на дату сделки для каждого клиента для транзакций, не связанных с выходом на пенсию. Для чеков на пролонгацию IRA максимальная сумма чека будет отличаться.

Мы рекомендуем хранить чеки в течение 14 рабочих дней или до тех пор, пока вы не подтвердите, что они были успешно зачислены на ваш счет.После того, как покупка по мобильному чеку будет успешно отправлена, чек нельзя будет использовать снова, и его можно будет отправить вместе с любыми документами, которые вы решите сохранить, или уничтожить.

Для покупок чеком во все фонды, кроме фондов денежного рынка, а также для покупок путем обмена, банковского перевода или электронного банковского перевода (без использования автоматического инвестиционного плана) во все фонды: если запрос на покупку получен Vanguard в рабочий день перед закрытием обычных торгов на NYSE (обычно 4 п.м., восточное время), дата совершения сделки по покупке будет в этот же день. Если запрос на покупку получен в рабочий день после закрытия обычных торгов на NYSE или в нерабочий день, датой совершения покупки будет следующий рабочий день.

Для покупок чеком в фонды денежного рынка: Если запрос на покупку получен Vanguard в рабочий день до закрытия обычных торгов на NYSE (обычно в 16:00 по восточному времени), датой сделки для покупки будет на следующий рабочий день.Если запрос на покупку получен в рабочий день после закрытия обычных торгов на NYSE или в нерабочий день, датой совершения покупки будет второй рабочий день, следующий за днем получения Vanguard запроса на покупку. Поскольку инструменты денежного рынка необходимо приобретать за счет федеральных фондов, а взаимному фонду денежного рынка требуется один рабочий день, чтобы конвертировать выручку от чеков в федеральные фонды, дата сделки для покупки будет на один рабочий день позже, чем для других фондов.

Инвестиции в мобильные чеки подчиняются тому же правилу собираемости, что и все другие транзакции, которые составляют 7 дней.

Мы сообщим вам, как исправить любые проблемы, обнаруженные нами, когда вы фотографируете свой чек. Если ваш чек отправлен, но не принят по какой-либо причине, мы сообщим вам об этом. Как всегда, вы можете связаться с нами, если у вас возникнут какие-либо вопросы или проблемы.

Нет. Изображения никогда не сохраняются на вашем устройстве.

НАПИСАТЬ ПО ЭТОЙ СТРАНИЦЕ

ТАКЖЕ ИНТЕРЕСОВ

Schwab MoneyWise | Понимание FDIC и SIPC Insurance

СтрахованиеFDIC защищает ваши активы на банковском счете (текущий или сберегательный). Страхование SIPC, с другой стороны, защищает ваши активы на брокерском счете. Эти виды страхования действуют по-разному. Давайте посмотрим, как они вас защищают.

Что такое страхование FDIC?

Федеральная корпорация страхования депозитов (FDIC) — это федеральное агентство, которое защищает клиентов от потери депозитных счетов (таких как чековые и сберегательные) в банках, застрахованных FDIC.Вот некоторые важные факты, которые следует знать о страховании FDIC:

- Базовый лимит страхования FDIC в настоящее время составляет 250 000 долларов США на владельца счета в застрахованном банке для депозитных счетов и 250 000 долларов США для определенных пенсионных счетов, депонированных в застрахованном банке. Эти страховые лимиты включают как основную сумму, так и начисленные проценты.

- FDIC не страхует деньги, вложенные в акции, облигации, паевые инвестиционные фонды, полисы страхования жизни, аннуитеты, муниципальные ценные бумаги или фонды денежного рынка, даже если эти инвестиции были куплены у застрахованного банка.

Всегда разумно положить деньги в банк, застрахованный FDIC. Будь то ваш чрезвычайный фонд или краткосрочные деньги, вам не нужно рисковать.

Как определяется страховое покрытие FDIC?

Страховой лимит FDIC распространяется на каждого владельца счета в каждом банке. Вот как FDIC определяет покрытие для разных владельцев счетов по некоторым общим типам собственности:

- Отдельные счета — это депозитные счета (например, чековые, сберегательные), принадлежащие одному лицу.Страхование FDIC покрывает до 250 000 долларов США на владельца для всех отдельных счетов в каждом банке.

- Совместные счета — это депозитные счета, принадлежащие двум или более лицам. Страхование FDIC покрывает до 250 000 долларов США на владельца для всех совместных счетов в каждом банке.

- Некоторые пенсионные счета, такие как IRA и самостоятельные планы с установленными взносами, покрываются страховкой FDIC на сумму до 250 000 долларов США на все депозиты на таких пенсионных счетах в каждом банке.

Что такое страхование SIPC?

Корпорация по защите инвесторов в ценные бумаги (SIPC) — это некоммерческая членская корпорация, созданная в соответствии с федеральным законом в 1970 году.

В отличие от FDIC, SIPC не обеспечивает полного покрытия. Вместо этого SIPC защищает клиентов брокеров-дилеров, входящих в SIPC, в случае финансового краха фирмы. Покрытие составляет до 500 000 долларов США на одного клиента для всех счетов в одном учреждении, включая максимум 250 000 долларов США за наличные.

С помощью В.и.и. выкупаются у государства доли в уставном капитале АО, подлежащие приватизации. Словарь бизнес терминов.… … Словарь бизнес-терминов

С помощью В.и.и. выкупаются у государства доли в уставном капитале АО, подлежащие приватизации. Словарь бизнес терминов.… … Словарь бизнес-терминов

Так, СКБ-Банк предлагает вклад с особыми условиями специально для защиты от инфляции. Дело в том, что процентная ставка “плавающая”, она привязана к ставке рефинансирования Центробанка. Таким образом, если инфляция увеличивается, Банк России повышает ставку – и автоматически растут проценты. Поэтому такой вклад – хороший выбор для желающих сохранить деньги в течение нескольких лет.

Так, СКБ-Банк предлагает вклад с особыми условиями специально для защиты от инфляции. Дело в том, что процентная ставка “плавающая”, она привязана к ставке рефинансирования Центробанка. Таким образом, если инфляция увеличивается, Банк России повышает ставку – и автоматически растут проценты. Поэтому такой вклад – хороший выбор для желающих сохранить деньги в течение нескольких лет. Обычно нет никаких авансовых затрат или кривой обучения.

Обычно нет никаких авансовых затрат или кривой обучения.