Ценные бумаги — самый востребованный инвестиционный инструмент

Ценные бумаги уже несколько веков остаются одним из наиболее востребованных и выгодных инвестиционных инструментов, а также форм хранения капитала. Сейчас многие государства активно используют их для привлечения инвесторов, предлагая взамен вид на жительство или гражданство. В сегодняшней статье мы выясним, в какие именно ценные бумаги предлагают инвестировать деньги в рамках миграционных программ и насколько это выгодно.

Рынок ценных бумаг

Ценные бумаги – это неотъемлемая часть современных инвестиционных и бизнес-процессов. Википедия так определяет их: «Ценная бумага — документ, удостоверяющий, с соблюдением установленной формы и обязательных реквизитов, имущественные права, осуществление или передача которых возможны только при его предъявлении». Все они имеют номинальную (обозначенную) и рыночную (формируемую спросом) стоимость.

Наиболее популярные виды ценных бумаг:

- акции – подтверждают, что инвестор сделал определенный взнос в капитал акционерного общества и имеет право на прибыль;

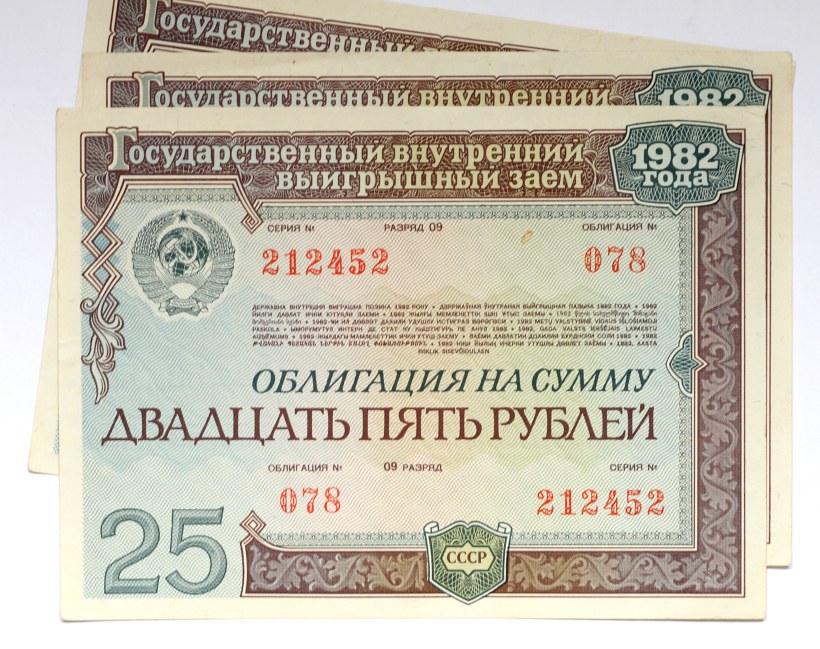

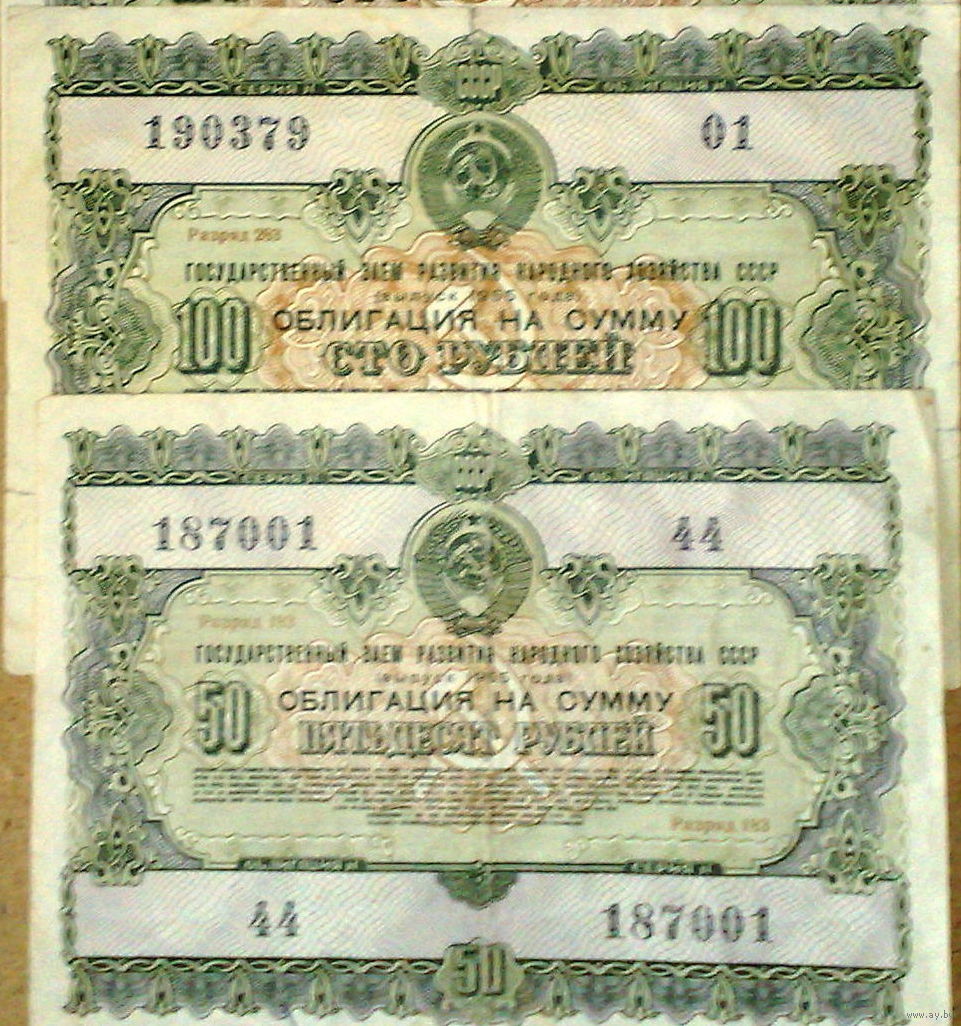

- облигации – подтверждают, что держатель имеет право получить номинал ценной бумаги с установленным процентом в качестве прибыли.

Преимущества и недостатки инвестиций в ценные бумаги

Акции

Преимущества. Акции позволяют со временем получить значительные доходы в виде дивидендов. Их продажа зачастую приносит весомый доход владельцу. В ряде случаев акционер имеет право управлять компанией и участвовать в принятии деловых решений.

Недостатки. Владелец акций рискует не получить дивиденды, а сам курс акций может снизиться со временем. Величина дохода сложно прогнозируема. Погасить акции досрочно практически невозможно.

Облигации

Преимущества. Доход владельца оговаривается заранее и известен уже при покупке ценных бумаг. Таким образом, владение облигациями гарантирует доход. Эти ценные бумаги можно погасить заранее.

Недостатки. Обычно доходность облигаций более низкая, а их владелец не имеет права принимать участие в управлении компанией.

Инвестиции на рынке ценных бумаг для получения ВНЖ и гражданства

Ряд государств в Европе использует ценные бумаги как инструмент для привлечения инвестиций, взамен предлагая инвесторам вид на жительство или даже гражданство.

В чем выгоды такого инвестирования? Самое важное – вы получаете ВНЖ или гражданство по упрощенной программе – как инвестор. Кроме того, в данном случае риск инвестиций в ценную бумагу минимален, так как речь идет о вашем участии в официальных миграционных программах, которые разрабатывают правительства стран. Государственные ценные бумаги не падают в цене и не теряют доходность, так как подкреплены гарантиями правительства.

Спустя определенный срок (обычно 5 лет) после осуществления инвестиций и получения официального статуса (ВНЖ, второе гражданство) инвестор имеет полное право продать ценные бумаги и получить прибыль.

Вид на жительство за инвестиции в ценные бумаги

Наиболее распространенная практика в миграционных программах европейских стран – оформление ВНЖ за инвестиции в государственные ценные бумаги.

- В Великобритании один из способов получить ВНЖ – приобрести британские правительственные облигации на сумму от 2 до 10 млн. фунтов. Оформить долгосрочную визу инвестора Tier 1 здесь можно всего за 8 недель.

- В Испании действуют сразу два варианта инвестиций: покупка государственных облигаций на сумму от 2 млн. евро или инвестиции от 1 млн. евро в акции компаний – резидентов Испании. Оформление ВНЖ занимает 1-2 месяца.

Гражданство за покупку финансовых ценных бумаг

В Европе к странам, предлагающим второй паспорт за инвестиции в ценные бумаги, относится Мальта. Однако миграционная программа этой страны достаточно сложна и отличается комплексным подходом. На выбор при покупке здесь предлагают государственные акции или облигации. Чтобы получить гражданство, следует потратить на их покупку не менее 150 тыс. евро. Однако к этой инвестиции необходимо добавить вклад в Фонд национального развития и покупку (или аренду) недвижимости.

Стоит отметить, что ценные бумаги Мальты сейчас чрезвычайно высоко ценятся за счет устойчивой экономики и гибкой финансовой системы государства. Многие состоятельные бизнесмены предпочитают регистрировать свои предприятия именно здесь.

Кому подходит оформление ВНЖ и гражданства при покупке ценных бумаг?

Программы получения ВНЖ в Испании, ВНЖ Великобритании и гражданства Мальты могут быть интересны инвесторам, желающим иметь твердые и долгосрочные гарантии доходности акций и облигаций. В то же время многие состоятельные люди, инвестирующие капитал в ценные бумаги, ищут простой и легальный способ получить альтернативное место проживания в Европе. Воспользовавшись предложениями указанных стран, можно решить обе проблемы одновременно.

Таким образом, инвестиции в государственные акции и облигации дают возможность:

- оформить ВНЖ или гражданство на льготных условиях и в короткий срок;

- получить доходный и гарантированный инвестиционный инструмент;

- абсолютно легально вывести капитал за рубеж без потерь;

- значительно повысить качество жизни всей своей семьи;

- путешествовать по всему миру без визовых ограничений.

Доходность инвестиций в ценные бумаги при участии в миграционных программах высока, так как государства заинтересованы в притоке инвесторов, готовы давать максимальные гарантии, а эффективность этих финансовых инструментов тщательно просчитана. Номинальная стоимость акций и облигаций максимально совпадает с рыночной.

Номинальная стоимость акций и облигаций максимально совпадает с рыночной.

Однако покупка ценных бумаг – лишь один из путей получить европейское гражданство или ВНЖ. Если вы хотите узнать больше о возможностях миграционных программ, подписывайтесь на обновления нашего блога. Оставляйте вопросы в комментариях к статьям – наши специалисты обязательно уделят вам время.

Какие бывают ценные бумаги. Разновидности ценных бумаг на Московской бирже

На Московской бирже представлены несколько рынков (фондовый, срочный, валютный, денежный и товарный) и на каждом из этих рынков торгуются свои активы. У многих новичков биржевые торги ассоциируются с фондовым рынком, на котором торгуются следующие ЦБ: акции, облигации, паи инвестиционных фондов и депозитарные расписки. На самом деле, именно ЦБ и торгуются на фондовом рынке. Фьючерсы и опционы — активы срочного рынка (некоторые называют ценными бумагами или производными ценными бумагами, но в классической форме они таковыми не являются — это производные инструменты, или, как их еще называют, деривативы).

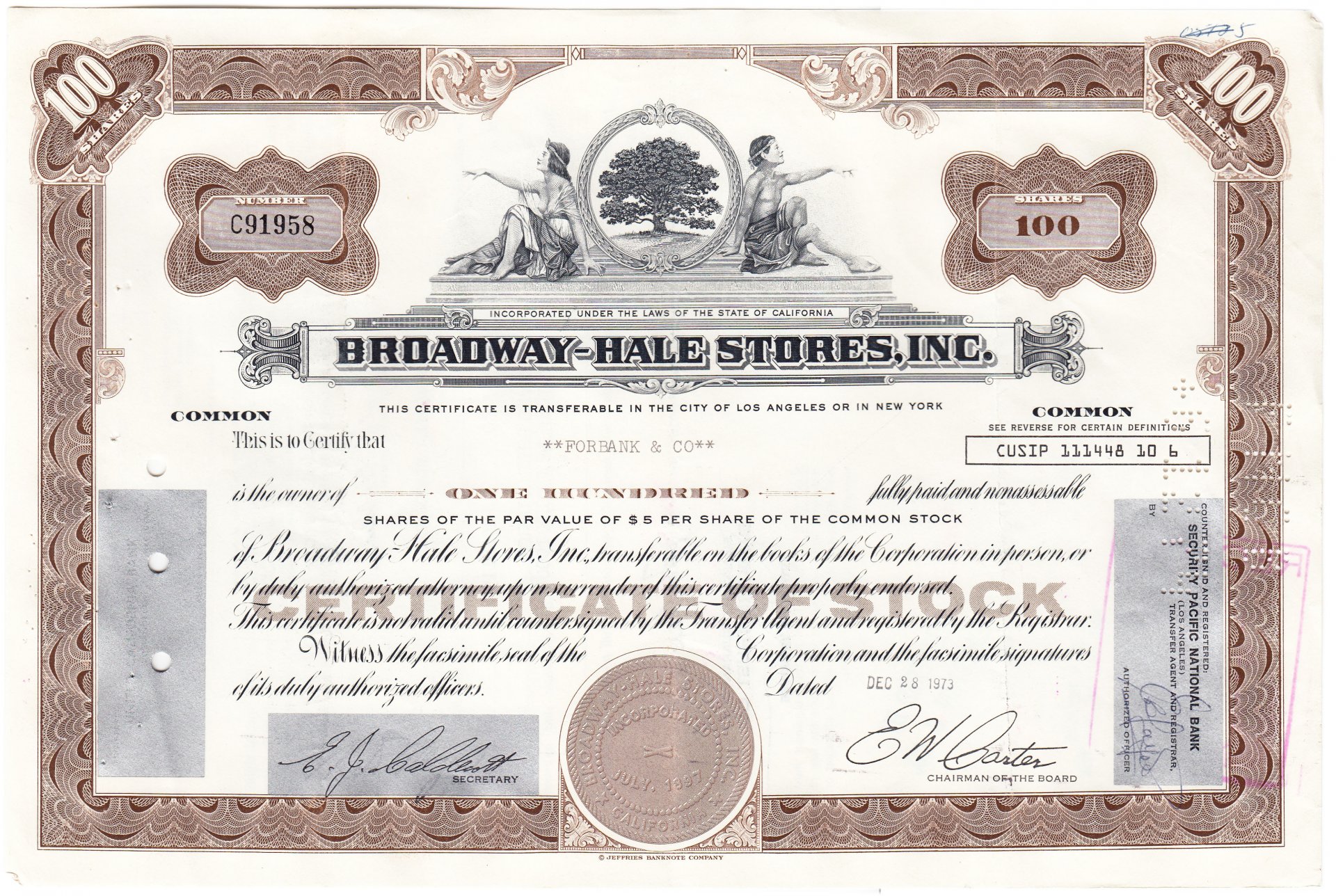

Акции

Наиболее известный инструмент фондового рынка. Акция — это разновидность ценных бумаг, эмиссионная ценная бумага, закрепляющая права её владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, участие в управлении акционерным обществом и часть имущества, остающегося после его ликвидации. Акции относят к т. н. долевым ЦБ, так как это своего рода доли компании, которые дают право ею управлять и получать её прибыль. Если посмотреть на акции глазами трейдера, то можно сказать, что это достаточно волатильный инструмент (цены большинства акций могут давать колебания внутри года 20-30%), что даёт возможность заработать, но и определенный риск тоже содержит.

Стоит отметить, что по акциям выплачиваются дивиденды, причём дивидендные политики компаний становятся всё более дружелюбными по отношению к инвесторам. Так, сейчас многие компании выплачивают дивиденды два раза в год, а некоторые и чаще, причём доля выплат уже часто стала составлять порядка 25% от прибыли компаний, причем средняя дивидендная доходность по отношению к цене самой акции составляет порядка 6%, а во многих достаточно ликвидных и стабильных бумагах и 7–10%, что вполне способно уже оказать конкуренцию банковским депозитам. Из минусов, присущим акциям, можно отметить то, что всё же для торговли ими требуется определенный опыт и компетенция, но в наши дни брокерские компании часто предлагают ряд услуг, в рамках которых они дают рекомендации по покупкам акций, либо сами осуществляют подобного рода управление в рамках т. н. доверительного управления по заранее выбранной стратегии, подходящей инвестору. Причём на многих акциях можно зарабатывать не только на увеличении стоимости, но и на снижении цены. А опытные трейдеры всегда знают, что на рынке даже во времена спадов всегда есть компании, показывающие рост и способные в чем-то выигрывать от негативных ситуаций. Есть компании, с помощью которых весьма неплохо получается зарабатывать на снижении их акций; есть компании, чьи акции торгуются в определенном ценовом диапазоне и т. д. То есть чтобы знать, в какие ценные бумаги вложить деньги, нужно постоянно изучать рынок.

Из минусов, присущим акциям, можно отметить то, что всё же для торговли ими требуется определенный опыт и компетенция, но в наши дни брокерские компании часто предлагают ряд услуг, в рамках которых они дают рекомендации по покупкам акций, либо сами осуществляют подобного рода управление в рамках т. н. доверительного управления по заранее выбранной стратегии, подходящей инвестору. Причём на многих акциях можно зарабатывать не только на увеличении стоимости, но и на снижении цены. А опытные трейдеры всегда знают, что на рынке даже во времена спадов всегда есть компании, показывающие рост и способные в чем-то выигрывать от негативных ситуаций. Есть компании, с помощью которых весьма неплохо получается зарабатывать на снижении их акций; есть компании, чьи акции торгуются в определенном ценовом диапазоне и т. д. То есть чтобы знать, в какие ценные бумаги вложить деньги, нужно постоянно изучать рынок.

Что же касается видов акций, то их принято делить на обыкновенные (АО) и привилегированные (АП). Что касается АО, то это классические акции, определение которым и дано выше. Что касается АП, то их отличительной чертой является то, что по ним, как правило, происходит преимущественная дивидендная выплата, но они не обладают правом голоса на собрании акционеров. Различий в механике торгов АО и АП для трейдера никаких нет — считается, что АП несколько менее волатильны, но такое положение весьма условно.

Что касается АО, то это классические акции, определение которым и дано выше. Что касается АП, то их отличительной чертой является то, что по ним, как правило, происходит преимущественная дивидендная выплата, но они не обладают правом голоса на собрании акционеров. Различий в механике торгов АО и АП для трейдера никаких нет — считается, что АП несколько менее волатильны, но такое положение весьма условно.

Облигации

Облигация — это разновидность ценных бумаг, которая закрепляет право её обладателя на получение от эмитента (выпустившей ее компании) в предусмотренный срок номинальной стоимости и зафиксированного в ней процента от этой стоимости. Собственно, с торговли облигациями новичкам в большей степени стоит начинать свой биржевой путь (сперва облигации, потом акции (в паре с депозитарными расписками и паями инвестиционных фондов), потом фьючерсы (не с точки зрения торговли, а потому что фьючерсы — это базовые инструменты для опционов), потом опционы (так как они способны снизить риск акций). Уже потом, освоив данные инструменты, можно приступать к торговле фьючерсами с целью извлечения спекулятивной прибыли). Так как облигации не зависят в своем определении от прибыли (в отличие от акций), то цены облигаций гораздо менее волатильны и изменяются в среднем в год около 5%, что предполагает меньший риск, но и меньшую доходность, но всё же лучше начинать с более консервативных инструментов, к которым и относятся облигации.

Уже потом, освоив данные инструменты, можно приступать к торговле фьючерсами с целью извлечения спекулятивной прибыли). Так как облигации не зависят в своем определении от прибыли (в отличие от акций), то цены облигаций гораздо менее волатильны и изменяются в среднем в год около 5%, что предполагает меньший риск, но и меньшую доходность, но всё же лучше начинать с более консервативных инструментов, к которым и относятся облигации.

Из плюсов облигаций можно выделить то, что по этим ЦБ происходят периодические выплаты (в т. н. купонных облигациях, которые и составляют около 90% всех торгуемых на бирже облигаций), причём эти периоды составляют обычно либо квартал, либо полугодие. Облигация — это классическая долговая бумага и представляет по факту удостоверение займа, в соответствии с которым компания-эмитент обязуется обслуживать свой долг и вернуть его в дату погашения облигации, которая заранее известна и прописана в сопроводительной документации, а также её можно увидеть в торговом терминале QUIK в таблице текущие торги, добавив соответствующий столбец для облигаций. Т. е. инвестор, покупая облигацию, видит, когда она погасится, сколько выплат по ней причитается и в каком размере, а также получает относительно низковолатильный инструмент.

Т. е. инвестор, покупая облигацию, видит, когда она погасится, сколько выплат по ней причитается и в каком размере, а также получает относительно низковолатильный инструмент.

Облигации — крайне удобная разновидность ценных бумаг для ежепериодных вложений (например, с получаемой зарплаты). Облигаций представлено довольно много видов и классификаций. Стоит сказать, что их может выпускать государство — речь идёт об ОФЗ (облигациях федерального займа), которые торгуются на бирже — это высоконадёжные облигации, способные обеспечить доход, сравнимый, а порой и превышающий банковский депозит (причём государство надежнее любых банков, которые тоже, кстати, часто выпускают облигации). Различные субфедеральные единицы могут выпускать т. н. муниципальные облигации — тоже крайне надёжные объекты инвестирования. Т. е. области, округа и т. д. могут за счёт облигаций привлекать средства инвесторов на реализацию своих проектов, что они активно и делают, позволяя трейдерам заработать с высокой степенью надёжности. Существуют ещё и корпоративные облигации — т. е. долговые инструменты, которые выпускают различные компании для привлечения денежных средств. Доходность подобных бумаг может быть весьма интересной. К слову сказать, банковские облигации относятся именно к этому типу, причём если депозит — это априори банковский сектор, то в случае с облигациями инвестор может диверсифицировать свои вложения ещё и по секторам экономики.

Существуют ещё и корпоративные облигации — т. е. долговые инструменты, которые выпускают различные компании для привлечения денежных средств. Доходность подобных бумаг может быть весьма интересной. К слову сказать, банковские облигации относятся именно к этому типу, причём если депозит — это априори банковский сектор, то в случае с облигациями инвестор может диверсифицировать свои вложения ещё и по секторам экономики.

Бумаги ПИФов

Паи инвестиционных фондов — это именные ЦБ, которые удостоверяют долю своих владельцев на право собственности на имущество, составляющее паевой инвестиционный фонд. Т. е. существуют инвестиционные фонды, которые обладают определенным имуществом своих пайщиков, а этим имуществом управляет управляющая компания (УК) по заранее выбранной стратегии, прописанной в инвестиционной декларации фонда. Причём это может быть как стратегия торговли акциями или другими активами (в том числе и внебиржевыми, например, недвижимостью — существует целый ряд фондов осуществляющих подобные вложения) с целью максимизации прибыли, а может быть и повторение динамики какого-либо индекса (т. н. индексные фонды). Часто ценовая динамика паёв носит более «гладкий» характер за счёт диверсификации и профессионального управления. На Московской бирже трейдеры могут покупать и продавать паи и включать их в свои инвестиционные портфели.

н. индексные фонды). Часто ценовая динамика паёв носит более «гладкий» характер за счёт диверсификации и профессионального управления. На Московской бирже трейдеры могут покупать и продавать паи и включать их в свои инвестиционные портфели.

Депозитарные расписки

Если вспомнить IPO большинства крупнейших российских компаний, то можно заметить, что помимо российских бирж, тогда еще ММВБ и РТС, эти компании размещались на Лондонской бирже (так как ликвидность отечественного рынка была невысока для подобного рода размещений). Но возникает вопрос, как же российские компании торгуются на Лондонской бирже (http://www. londonstockexchange.com)? Есть инструменты, которые позволяют компаниям одной страны торговаться на территории другой страны, причм в валюте страны, где реализуются эти торги. Эти инструменты называются депозитарными расписками — это документы, в которых отмечено, что акции размещены на хранение в стране эмитента в банке-кастодиане на имя банка-депозитария (в другой стране). Подобные документы дают право, аналогичное акциям, следовательно, аналогично изменяются в стоимости. Причём депозитарные расписки могут позволить инвесторам зарабатывать на максимально ликвидных российских компаниях валютную доходность. Но и на Московской бирже депозитарные расписки тоже представлены, а торги ими проходят в идентичном акциям режиме. Депозитарные расписки относят в группу вторичных ценных бумаг, так как получается, что это документы на первичную ценную бумагу — акцию.

Подобные документы дают право, аналогичное акциям, следовательно, аналогично изменяются в стоимости. Причём депозитарные расписки могут позволить инвесторам зарабатывать на максимально ликвидных российских компаниях валютную доходность. Но и на Московской бирже депозитарные расписки тоже представлены, а торги ими проходят в идентичном акциям режиме. Депозитарные расписки относят в группу вторичных ценных бумаг, так как получается, что это документы на первичную ценную бумагу — акцию.

Фьючерсные контракты

В классическом определении инструменты срочного рынка не являются ценными бумагами, а выделяются в группу производных инструментов, которые еще называют деривативы. Но в наше время их достаточно часто условно называют ценными бумагами тоже, особенно принимая во внимание обороты торгов данными инструментами, которые не уступают акциям. Фьючерсный контракт — это стандартизированный биржевой договор, согласно которому покупатель и продавец заключают сделку о купле-продаже актива в определенную дату в будущем на равных правах и обязанностях. Фьючерсный контракт (фьючерс) можно сравнить со стандартным договором купли-продажи на какую-то дату в будущем (покупка авто, например), где вносится предоплата. При заключении же фьючерса предоплата не вносится, а блокируется т. н. гарантийное обеспечение (ГО — около 10% стоимости отложенной сделки), причем как со счёта покупателя, так и со счета продавца. Фьючерсные контракты позволяют страховать (хеджировать) цены биржевых активов (т. е. можно заключить заранее сделку на куплю-продажу, например, акций в будущем по текущей цене, если она вас устраивает). Также фьючерсы используются для активных спекуляций, но это уже верх мастерства трейдинга.

Фьючерсный контракт (фьючерс) можно сравнить со стандартным договором купли-продажи на какую-то дату в будущем (покупка авто, например), где вносится предоплата. При заключении же фьючерса предоплата не вносится, а блокируется т. н. гарантийное обеспечение (ГО — около 10% стоимости отложенной сделки), причем как со счёта покупателя, так и со счета продавца. Фьючерсные контракты позволяют страховать (хеджировать) цены биржевых активов (т. е. можно заключить заранее сделку на куплю-продажу, например, акций в будущем по текущей цене, если она вас устраивает). Также фьючерсы используются для активных спекуляций, но это уже верх мастерства трейдинга.

Опционные контракты

Опционы тоже относят к инструментам срочного рынка. На Московской бирже базовым активом (активом, с которым и будет заключена сделка) для опционов выступают соответствующие фьючерсы. Опцион — это стандартизированный биржевой контракт, в соответствии с которым покупатель имеет право купить/продать (покупатели опционов колл имеют право купить, а опционов пут — право продать) базовый актив до определенной даты в будущем, а продавец опциона обязан при требовании покупателя исполнить обязательства. Опционы — это своего рода биржевые страховки. Т. е. покупая биржевой актив, можно заключить опционный контракт на возможность продажи этого актива по определенной цене до определенной даты в будущем, что весьма удобно и снижает риски трейдера. Также опционы активно используются для построения различного рода нелинейных стратегий заработка на рынке, но подобного рода стратегии требуют специфических знаний.

Опционы — это своего рода биржевые страховки. Т. е. покупая биржевой актив, можно заключить опционный контракт на возможность продажи этого актива по определенной цене до определенной даты в будущем, что весьма удобно и снижает риски трейдера. Также опционы активно используются для построения различного рода нелинейных стратегий заработка на рынке, но подобного рода стратегии требуют специфических знаний.

Собственно, выше мы перечислили основные ценные бумаги и не только (фьючерсы и опционы), которые торгуются на Московской бирже, т. е. являются биржевыми ценными бумагами.

Внебиржевые ЦБ

Помимо биржевых существуют и внебиржевые ценные бумаги, к которым относятся векселя, закладные, чеки и т. д. Стоит отметить, что существует огромное количество компаний, выпустивших акции и облигации, которые не торгуются на биржах — это тоже внебиржевые акции и облигации.

Так, векселем называют ценную бумагу, которая удостоверяет право держателя векселя на получение указанной в нем суммы, которую он передал в долг согласно векселю.

Закладная — это ценная бумага, дающая право её владельцу, в соответствии с договором о залоге, на получение денежного обязательства или указанного в ней имущества.

Чек — ценная бумага, в соответствии с которой банк должен выдать со счёта чекодателя указанную в чеке сумму.

Различия между АКЦИЯМИ и ОБЛИГАЦИЯМИ

ПечатьНесмотря на то что и акции и облигации являются ценными бумагами, различия между АКЦИЕЙ и ОБЛИГАЦИЕЙ принципиальные. В то время как

акция является ценной бумагой, удостоверяющей долю собственности ее владельца (акционера) в компании и дает акционеру право на участие в управлении компанией и/или на получение дивидендов,

облигация фиксирует долговые обязательства компании перед держателем облигации и не имеет отношения к доле в компании и к распределению прибыли и управлению компанией.

Соответственно, исходя из сущности этих ценных бумаг, их владельцы имеют разные права и возможности относительно дохода, обеспечиваемого этими инструментами, его размера, периодичности и порядка выплаты, а также гарантий получения дохода и рисков, а также возможности влияния на деятельность компании.

ВЫПЛАТЫ ПО ЦЕННОЙ БУМАГЕ

Держатели ценных бумаг периодически получают выплаты, предусмотренные непесредственно каждой ценной бумагой (эмиссионными документами выпуска).

Акционеры получают дивиденды, определенные решением общего собрания. Других периодических выплат по акциям нет. При ликвидации компании акционеру выплачивается часть средств, при их наличии, после удовлетворения требований всех кредиторов.

Владельцам облигаций выплачивается процентный доход с периодичностью, обозначенной в документе, регламентирующем выпуск облигаций ( решение о выпуске или проспект эмиссии

РЕГУЛЯРНОСТЬ ВЫПЛАТ

Сроки и регулярность выплат для акций и облигаций различаются и определяются для каждой ценной бумаги отдельно.

Выплата дивидендов на акции происходит обычно один раз в год. Некоторые компании выплачивают дивиденды раз в квартал. Сроки выплаты дивидендов устанавливаются отдельно каждым решением о распределении прибыли предприятия акционерам.

Выплаты владельцам облигаций происходят регулярно на периодичной основе — раз в месяц, в квартал, полугодие, год. Периодичность выплат неизменна в течение срока обращения облигационного займа.

РАЗМЕР ВЫПЛАТ

Размер выплачиваемого дохода на акцию определяется ежегодно общим собранием акционеров, зависит от результатов финансовой деятельности компании и может существенно различаться год от года. При неудовлетворительном финансовом результате дивиденты могут не выплачиваться, то есть доходность инвестиции в периоде может быть равна нулю.

Процентный доход, выплачиваемый владельцам облигаций, регламентируется эмиссионными документами выпуска. В них четко зафиксирована доходность и порядок ее изменения, если такое изменение предусмотрено выпуском облигаций.

СТОИМОСТЬ ЦЕННОЙ БУМАГИ

И акции и облигации имеют номинальную стоимость, устанавливаемую эмиссионными документами при выпуске. При первичном размещении ценные бумаги обычно продаются и покупаются по номинальной стоимости. В ходе обращения ценных бумаг на вторичном рынке их стоимость может существенно отличаться от номинальной.

Стоимость акции на рынке зависит от финансовых показателей эмитента, уровня выплачиваемых на акцию дивидендов и ожиданий будущих финансовых результатов эмитента. Чем лучше финансовые показатели и ожидания — тем выше стоимость акции. Стоимость акций, соответственно результатам деятельности, может как возрастать так и снижаться.

Цена облигации напрямую связана с ее номинальной стоимостью, предусмотренной к выплате при погашении, номинальной доходностью выпуска, срочностью, а также существенно зависит от общей процентной ставки в экономике. При увеличении стоимости средств в экономике цена облигаций, независимо от финансовых результатов эмитента, снижается, а при снижении — наоборот — растет. То есть находится в обратной зависимости. Изменение рыночной цены может быть существенным, но не влияет на номинальную доходность и выплату при погпшении.

То есть находится в обратной зависимости. Изменение рыночной цены может быть существенным, но не влияет на номинальную доходность и выплату при погпшении.

ГАРАНТИИ ВЫПЛАТ, РИСКИ

Как и все инвестиции, инвестиции в ценные бумаги несут риски для инвестора. Акции являются более рискованным финансовым инструментом.

Акционерам не гарантируют возврата инвестированных ими средств или каких-либо выплат на акцию.

Облигации обеспечены имуществом и активами компании-эмитента, либо другим обеспечением и гарантируют выплату номинала и регулярные выплаты процентного дохода.

В случае ликвидации компании-эмитента при делении имущества акционеры могут рассчитывать только на ту часть имущества, которая останется после выплаты всех долгов, в том числе и по облигациям.

СРОКИ ОБРАЩЕНИЯ

Облигации выпускаются на срок, определяемый эмиссионными документами.

В результате, при принятии инвестиционного решения в части инструмента инвестиции, взвешиваются все плюсы и минусы акций и облигаций в приложении к частной ситуации каждого инвестора. Единого, «правильного», решения нет, и во внимание нужно принимать множество индивидуальных факторов. После определения вида инвестиционного инструмента нужно сделать выбор среди множества доступных на рынке ценных бумаг. Несколько

Акции или недвижимость. Во что выгоднее инвестировать в кризис :: Новости :: РБК Инвестиции

Выбор между ценными бумагами и недвижимостью — распространенная дилемма для инвесторов.

Фото: РБК Quote

В условиях, когда депозиты приносят все меньше дохода, остается два основных вида вложений — недвижимость и ценные бумаги

. По мнению специалистов индустрии private banking, богатейшие семьи мира 60% сбережений хранят в недвижимости. У нас этот процент еще выше. На постсоветском пространстве сложился стереотип, что на фондовом рынке работать непросто, а недвижимость — простой и понятный инструмент.

На постсоветском пространстве сложился стереотип, что на фондовом рынке работать непросто, а недвижимость — простой и понятный инструмент.

Действительно, что вы получаете, приобретая акции или

Дмитрий Лебедев — предприниматель, экс-соучредитель агентства «Миэль-Недвижимость». Автор изданной в 2020 году книги «Деньги делают деньги: от зарплаты до финансовой свободы». Ведет одноименный Telegram-канал и блог на Facebook, где делится советами в области недвижимости, управления и личных финансов.

Недвижимость и ценные бумаги: за и против

У меня есть два друга-клиента с принципиально разными позициями. Один — топ-менеджер в крупной торговой компании. Несколько лет назад обжегся на фондовом рынке, потерял часть вложений и теперь не верит в эти инструменты — покупает только недвижимость, сдает ее и перепродает.

А другой — финансист. Все вкладывает только в ценные бумаги. Считает, что он не специалист в недвижимости и у него нет ресурсов для правильного управления такими объектами.

Для того чтобы принять решение и сформировать свою финансовую стратегию, необходимо взвесить все плюсы и минусы каждого варианта. Эмоциональный фактор тоже очень важен при принятии решения. Выберите, что вам нравится больше — недвижимость или ценные бумаги с их котировками, таблицами и анализом экспертов.

Суммы вложений. Ценные бумаги вы можете купить практически на любые освободившиеся суммы, даже на ₽1 тыс. А верхней границы вообще не существует. Можно совершать сделки через смартфон, пользуясь специальным приложением — оно есть у каждого крупного банка. А для покупки недвижимости нужно предварительно скопить значительную сумму денег — даже на ипотеку.

А верхней границы вообще не существует. Можно совершать сделки через смартфон, пользуясь специальным приложением — оно есть у каждого крупного банка. А для покупки недвижимости нужно предварительно скопить значительную сумму денег — даже на ипотеку.

Управление активами. Управлять самостоятельно активами на фондовом рынке, надеясь заработать на спекулятивных покупках-продажах, очень рискованно. По статистике, 80% новичков уходит с рынка в первый же год — настолько они разочарованы результатом. А через пять лет остается только 7%. Я не знаю ни одного человека из моих знакомых, разбогатевшего на фондовом рынке, кроме профессионалов, которые занимаются только этим каждый день.

Для управления недвижимостью потребуется немало времени, хотя сами процедуры значительно проще. Ремонт, отношения с арендаторами, контроль расходов — пожалуй, доход от такой деятельности сложно назвать пассивным. Тем не менее это все можно организовать либо самостоятельно, либо привлекая специалистов.

Время перемен. Стоимость ценных бумаг поднимается или опускается ежедневно, и тенденции угадать очень сложно. Причем страдают все сектора экономики. В один день падает реальный сектор, а в другой — высокотехнологичные компании. Следить за этим и переживать снижение акций не всем под силу.

При этом стабильных активов практически нет. Лидер рынка Netflix потерял более 40% за шесть месяцев 2019 года. Правда, через месяц сервис вернулся к прежним позициям и в нынешний кризис вырос более чем на 30% в отличие от многих других компаний.

Фото: stockcatalog / flickr.com

С недвижимостью все более консервативно, поэтому ее многие рассматривают как более стабильный вид вложений. Но это не всегда так: совсем недавно, во время кризиса 2014 года, российский рынок жилья упал — тогда долларовые цены на недвижимость опустились почти в два раза вслед за рублем. Также можно вспомнить кризис в Японии начала 1990-х, в результате чего в последующие 15 лет цены на недвижимость упали в 15 раз. И сейчас на рынке снова неопределенность — как поведут себя цены из-за пандемии?

Но это не всегда так: совсем недавно, во время кризиса 2014 года, российский рынок жилья упал — тогда долларовые цены на недвижимость опустились почти в два раза вслед за рублем. Также можно вспомнить кризис в Японии начала 1990-х, в результате чего в последующие 15 лет цены на недвижимость упали в 15 раз. И сейчас на рынке снова неопределенность — как поведут себя цены из-за пандемии?

Оценка рисков — ключевой фактор в принятии решения

На фондовом рынке оценка рисков качественно регламентируется. Независимые компании оценивают каждую компанию в соответствии с принятыми параметрами. Эта информация общедоступна, и каждый может решить, какой риск он готов взять на себя. Не хочешь потерять деньги — покупай ОФЗ и заработай минимум из возможного. Хочешь большего — рискуй, бери «мусорные» акции, может быть, повезет. Но любая оценка — не гарантия. И надежные компании банкротятся всегда неожиданно.

Эта информация общедоступна, и каждый может решить, какой риск он готов взять на себя. Не хочешь потерять деньги — покупай ОФЗ и заработай минимум из возможного. Хочешь большего — рискуй, бери «мусорные» акции, может быть, повезет. Но любая оценка — не гарантия. И надежные компании банкротятся всегда неожиданно.

С недвижимостью риски приходится оценивать самостоятельно. При покупке новостроек — принимаешь на себя риски застройщика. Введение эскроу-счетов сделало сделки безопаснее, но риски все равно есть. При покупке на вторичном рынке пугает история объекта — там могут быть любые скелеты в шкафу. А если продавец является юридическим лицом, то здесь отдельная процедура проверки — на предмет потенциального банкротства, задолженностей и судебных тяжб.

С акциями действует правило: чем выше риски — тем выше доходность. Если сегодня на рынке ценных бумаг вам предлагают больше 10% годовых в валюте, то надо бежать от такого специалиста — это большой риск. Потерять в цене могут самые надежные бумаги: например, акции нефтяного гиганта Royal Dutch Shell за последние пять лет подешевели на 11,5%. Правда, на них выплачивались дивиденды

в размере более 6% в год. Но даже консервативные вложения могут приносить хороший доход. Акции McDonald’s за тот же пятилетний период выросли на 99,8%, а еще по ним выплачивались дивиденды в размере около 3% годовых.

Правда, на них выплачивались дивиденды

в размере более 6% в год. Но даже консервативные вложения могут приносить хороший доход. Акции McDonald’s за тот же пятилетний период выросли на 99,8%, а еще по ним выплачивались дивиденды в размере около 3% годовых.

С недвижимостью все более оптимистично и стабильно. В случае с коммерческими объектами вполне можно добиться доходности более 10%, от торговых помещений — до 15%. В случае квартир и домов доходность меньше — в интервале 4–6%. Однако есть возможность заработать больше, например, сдавая жилье в краткосрочную аренду. Тогда отдача может быть в районе 12%.

Фото: Ярослав Чингаев/ТАСС

Или же можно получать дополнительный доход, используя повышенный спрос. Например, сейчас апартаменты в «Москва-Сити» приносят владельцам 8–10% годовых за счет высокой деловой активности в этом районе. Но что будет после пандемии? Сейчас цены на загородную недвижимость значительно выросли, и это понятно — многие уезжают из города. А офисы и торговые площади, судя по всему, ожидает глубокий кризис в отличие от рынка жилья.

Например, сейчас апартаменты в «Москва-Сити» приносят владельцам 8–10% годовых за счет высокой деловой активности в этом районе. Но что будет после пандемии? Сейчас цены на загородную недвижимость значительно выросли, и это понятно — многие уезжают из города. А офисы и торговые площади, судя по всему, ожидает глубокий кризис в отличие от рынка жилья.

Вопрос ликвидности

тоже важен. Если из ценных бумаг есть возможность оперативно выйти, пусть и с потерями, то недвижимость быстро продать не удастся — это всегда длительный процесс.

Как принять правильное решение?

Прежде чем определяться с вложениями, необходимо разобраться в своих целях и возможностях. А именно:

- рассчитать финансовые планы: сколько и когда вы готовы инвестировать, составить бюджет вложений;

- представить срок планирования. Большинство хотят видеть результат в ближайшие год-два, но это недальновидно. Деньги не любят суеты и тянутся к терпеливым. В идеале нужно составить стратегию на 10–20 лет и придерживаться ее, корректируя раз в полгода-год. Желательно — с привлечением доверенного специалиста;

- при долгосрочном инвестировании стоит изучить преимущества «сложного процента» — то есть начисления процентов на проценты.

Так что же лучше — ценные бумаги или недвижимость? Можно спорить до хрипоты, но однозначного ответа здесь нет — каждый выбирает по себе. А в кризис самое лучшее — распределить риски и диверсифицировать вложения. Взять пример с богатых семей мира и разложить накопления в пропорции: 60% — в приносящую доход недвижимость и 40% — в ценные бумаги.

А в кризис самое лучшее — распределить риски и диверсифицировать вложения. Взять пример с богатых семей мира и разложить накопления в пропорции: 60% — в приносящую доход недвижимость и 40% — в ценные бумаги.

Все материалы нашего проекта доступны в Яндекс.Дзене. Подпишитесь, чтобы быть в курсе

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Выпускать облигации могут как государства, так и частные компании.

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

ПодробнееИнвестирование в ценные бумаги

Инвестирование в ценные бумаги – основные правила инвестирования предприятий в различные виды акций и облигаций с целью получения доходов с наименьшим риском. Вложение средств в ценные бумаги зависит от трех параметров:

Вложение средств в ценные бумаги зависит от трех параметров:

- доходности ценных бумаг,

- степени риска (или надежности) в случае вложения их в различные виды ценных бумаг,

- роста дохода от таких вложений.

По степени надежности, а следовательно, исходя из наименьшего риска потери капиталовложений, на первом месте – государственные облигации развитых стран мира, которые имеют полную гарантию своевременного погашения. Этим в значительной мере объясняется самый низкий доход, который они приносят владельцам. Поэтому, в соответствии с первым правилом инвестирования предприятием денег в ценные бумаги, надежными, но наименьшими по доходности являются капиталовложения в государственные облигации. Среди них на первом месте – краткосрочные облигации.

На втором месте в развитых странах мира по степени надежности облигации и акции крупных акционерных компаний, которые котируются на ведущих фондовых биржах, имеют высокий рейтинг и на которые регулярно выплачивают дивиденды. Важно учитывать и то, что с ростом акционерного капитала предприятия акции могут многократно увеличивать свою первоначальную стоимость. На основании этого сформулировано второе правило инвестирования предприятиями своих средств в ценные бумаги: наиболее прибыльными, перспективно растущими, но менее надежными являются капиталовложения в акции и облигации крупных акционерных компаний. С учетом видов акций это правило конкретизируется. Так, капиталовложения в привилегированные акции в условиях высокой экономической конъюнктуры наиболее надежны, но менее прибыльны.

Важно учитывать и то, что с ростом акционерного капитала предприятия акции могут многократно увеличивать свою первоначальную стоимость. На основании этого сформулировано второе правило инвестирования предприятиями своих средств в ценные бумаги: наиболее прибыльными, перспективно растущими, но менее надежными являются капиталовложения в акции и облигации крупных акционерных компаний. С учетом видов акций это правило конкретизируется. Так, капиталовложения в привилегированные акции в условиях высокой экономической конъюнктуры наиболее надежны, но менее прибыльны.

Наименее надежными, а следовательно, наиболее рискованными, являются акции, которые выпускают вновь созданные предприятия. Однако практика развитых стран мира свидетельствует, что капиталовложения в акции отдельных таких фирм были фантастически прибыльными, делали их владельцев за относительно короткое время миллионерами. Отсюда – третье правило инвестирования предприятиями денег в ценные бумаги: наиболее рискованными являются капиталовложения в акции вновьсозданных компаний, которые при благоприятных условиях могут стать прибыльными.

В целом капиталовложения в акции – самый рискованный вид инвестирования в ценные бумаги, в результате чего они приносят наибольший доход. Степень риска может в определенной степени компенсироваться ростом их рыночного курса, а следовательно, величиной дохода на акции. Оптимальное соотношение между доходностью, надежностью и ростом дохода от капиталовложений предприятий в ценные бумаги достигается при диверсификации таких вложений, т.е. распределении денежных капиталов между различными видами ценных бумаг с целью снижения риска потерь и получения наибольших доходов. Опыт развитых стран мира показывает, что оптимальным критерием диверсификации является ограничение вложений в каждый вид инвестиций в размере не более 10%. Поэтому, в соответствии с четвертым правилом инвестирования предприятиями денег в ценные бумаги, чтобы достичь минимального риска, наивысшей надежности и доходности, необходимо диверсифицировать капиталовложения. Диверсификация капиталовложений предусматривает вложение средств в трастовые компании, которые выполняют доверительные функции по управлению капиталом инвесторов для наиболее выгодного его использования. Предварительным условием такого вложения является получение всесторонней консультации специалистов трастовой компании относительно экономической конъюнктуры, возможных ее изменений, динамики рыночных курсов ценных бумаг и т.д.

Предварительным условием такого вложения является получение всесторонней консультации специалистов трастовой компании относительно экономической конъюнктуры, возможных ее изменений, динамики рыночных курсов ценных бумаг и т.д.

Применение стратегии инвестирования Прайса различными типами инвесторов

Ники Росс

Отрывок из книги «Уроки Уолл-Стрит. Как разбогатеть на финансовом рынке»

Прайс помогал своим клиентам найти наиболее правильное сочетание инвестиций в акции, облигации и наличных средств. Он понимал, что у разных инвесторов различные цели: сохранение капитала, текущий доход или получение капитальной прибыли. «При формировании портфеля инвестиций управляющий должен учитывать интересы конкретного клиента и его требования относительно рискованности вложений, уровня текущего дохода и приумножения капитала. В части акций быстрорастущих компаний можно свести риск к минимуму, диверсифицируя вложения между различными отраслями».

Чтобы помочь клиентам осознать их истинные цели и интересы, Прайс предлагал ответить на несколько вопросов: «Хотите ли вы надежно вложить свой капитал, чтобы можно было конвертировать его в наличные в любой момент и без особых потерь, независимо от ситуации на фондовом рынке (под надежным вложением капитала понимается такое его размещение, которое гарантирует сохранение основной суммы и получение стабильного дохода)? Предпочитаете ли вы получать фиксированный доход для покрытия текущих расходов? Или отдаете предпочтение более рискованным инвестициям с хорошими шансами на получение крупного дохода в будущем? Предпочитаете ли вы получать стабильный доход сейчас либо приумножить свой капитал за счет роста курса ваших ценных бумаг?»

Комплексная стратегия инвестирования средств предусматривает не только приобретение акций или облигаций, но и возможность покупки недвижимости, произведений искусства, золота, серебра и других видов активов. Однако для наших целей мы ограничимся проблемами распределения средств между акциями, облигациями и наличными деньгами.

Однако для наших целей мы ограничимся проблемами распределения средств между акциями, облигациями и наличными деньгами.

Раздел А. Акции

(инвестиции в растущие активы)

Варианты инвестирования средств можно сравнить с меню в ресторане. Первый раздел этого меню включает инвестиции, осуществляемые с целью получения прироста капитала (частные или управляемые фондом инвестиции в акции крупных, средних или малых компаний).

- Акции национальных компаний.

- Акции глобальных или международных компаний.

- Акции инвестиционного фонда, специализирующегося на:

* акциях национальных компаний;

* акциях национальных и глобальных компаний;

* акциях глобальных компаний;

* акциях компаний, входящих в какой-либо общепризнанный рейтинг (например, Standard & Poor’s 500). - Переменные аннуитеты, т.е. контракты страхования жизни с переменными выплатами, зависящими от стоимости портфеля ценных бумаг (аналогично портфелю ценных бумаг в инвестиционном фонде).

- Портфель акций, управляемых собственником.

Раздел В. Облигации и другие ценные бумаги с фиксированным доходом

(инвестиции с целью получения текущего дохода)

В этом разделе перечисляются виды инвестиций в ценные бумаги с фиксированным доходом – облигации и им подобные. Инвестировать можно непосредственно или через инвестиционный фонд.

- Облигации национальных компаний

- Облигации глобальных и международных компаний

- Инвестиционные фонды, специализирующиеся на облигациях внутренних эмитентов:

* федерального правительства;

* местных органов власти;

* национальных компаний. - Инвестиционные фонды. Специализирующиеся на облигациях международных эмитентов:

* государственных;

* корпоративных. - Аннуитеты с постоянной процентной ставкой, выпущенные страховыми компаниями.

Риски инвестирования в облигации

Облигации представляют собой способ диверсификации портфеля ценных бумаг и одновременно источник дополнительного стабильного дохода для тех, кто покупает акции. Тем не менее инвестирование в этот вид ценных бумаг связано с определенными рисками, которые надо иметь в виду. Повышение процентной ставки отрицательно влияет на доходность акций, но еще более разрушительно для облигаций. Если процентная ставка растет, то курс облигаций падает. Причина этого состоит в том, что фиксированные выплаты по ранее выпущенным облигациям относительно менее привлекательны по сравнению с такими же выплатами по вновь выпускаемым облигациям с более высокой процентной ставкой. Например, допустим, что инвестор приобрел облигации со ставкой 7% и сроком погашения через 30 лет на 1 тыс. долл. Если средняя процентная ставка упадет до 6%, то вновь выпускаемые облигации будут менее доходными. Данные облигации окажутся весьма выгодным капиталовложением и их курс возрастет. Но если средняя процентная ставка увеличится, то эти облигации потеряют часть своей привлекательности и их курс снизится.

Тем не менее инвестирование в этот вид ценных бумаг связано с определенными рисками, которые надо иметь в виду. Повышение процентной ставки отрицательно влияет на доходность акций, но еще более разрушительно для облигаций. Если процентная ставка растет, то курс облигаций падает. Причина этого состоит в том, что фиксированные выплаты по ранее выпущенным облигациям относительно менее привлекательны по сравнению с такими же выплатами по вновь выпускаемым облигациям с более высокой процентной ставкой. Например, допустим, что инвестор приобрел облигации со ставкой 7% и сроком погашения через 30 лет на 1 тыс. долл. Если средняя процентная ставка упадет до 6%, то вновь выпускаемые облигации будут менее доходными. Данные облигации окажутся весьма выгодным капиталовложением и их курс возрастет. Но если средняя процентная ставка увеличится, то эти облигации потеряют часть своей привлекательности и их курс снизится.

Раздел C. Деньги и денежные эквиваленты (инвестирование с целью сохранения капитала – стабильный капитал и доход)

Раздел C содержит краткосрочные (т. е. погашаемые в течение пяти лет с момента приобретения) ценные бумаги, они легко конвертируются в денежные средства.

е. погашаемые в течение пяти лет с момента приобретения) ценные бумаги, они легко конвертируются в денежные средства.

- Банковские счета:

* депозитные сертификаты;

* депозитные счета денежного рынка. - Инвестиционные фонды, специализирующиеся на краткосрочных ценных бумагах.

- Краткосрочные казначейский векселя.

- Высокорейтинговые краткосрочные облигации.

Инвестирование в краткосрочные ценные бумаги

На первый взгляд может показаться, что краткосрочные ценные бумаги – безрисковый вид активов, но это не совсем так. Например, с банковскими депозитными сертификатами связан риск изменения процентной ставки, в результате чего инвестор может как выиграть, так и проиграть. В 1980 году банки платили 16% годовых по шестимесячным депозитным сертификатам, в 1987 году по таким же сертификатам – лишь 8% годовых, а в 1993 году – и вовсе 3%. Это значит, что тот, кто положил 100 тыс. долл. На депозит в 1980 году, заработал в виде процентов 16 тыс. долл.; та же сумма в 1987 году дала бы доход всего лишь в 8 тыс. долл., а в 1993 году – 3 тыс. долл. По состоянию на декабрь 199 года по шестимесячным депозитам банки выплачивали 4,5% годовых.

долл.; та же сумма в 1987 году дала бы доход всего лишь в 8 тыс. долл., а в 1993 году – 3 тыс. долл. По состоянию на декабрь 199 года по шестимесячным депозитам банки выплачивали 4,5% годовых.

Стратегия формирования инвестиционного портфеля для разных типов инвесторов

Чаще всего специалисты по инвестициям рекомендуют консервативным инвесторам непосредственно инвестировать средства в финансов стойкие крупные и средние компании, а инвестиции в малый бизнес осуществлять через инвестиционный фонд. Инвестировать в глобальные компании рекомендуется в том случае, если они резиденты США; инвестиционные фонды, специализирующиеся на акциях глобальных компаний, также являются хорошим выбором.

Умеренные и агрессивные инвесторы имеют гораздо более широкий выбор вариантов инвестирования в зависимости от их опыта и квалификации. Они могут вложить средства в малый бизнес или инвестиционные фонды, специализирующиеся на малом бизнесе. А также непосредственно приобрести акции глобальных компаний в дополнение к акциям инвестиционных фондов, специализирующихся на глобальных и международных компаниях.

Вопрос о том, какую часть средств лучше вложить в ценные бумаги из каждого раздела, до сих пор остается дискуссионным. Для получения ответа на него разрабатываются сложные компьютерные программы и публикуются рецепты на все случаи жизни. Например, одна из самых простых рекомендаций состоит в том, чтобы вычесть возраст инвестора из 100, — это и будет процент средств, которые надо вложить в акции (раздел A). Остаток средств распределяется поровну между активами из разделов B и C. Иначе говоря, если инвестору 20 лет, то он должен 80% своих средств вложить в акции, если 50 лет, то 50%, а в 80 лет – лишь 20%. Идея состоит в том, что более молодые люди имеют больше времени впереди, чтобы дождаться существенного роста курса своих акций, в большей степени склонны к риску и более устойчивы психологически. Однако некоторые инвесторы в достаточно юном возрасте уже считают себя консерваторами и предпочитают вкладываться в активы из разделов B и C. С другой стороны, многие пожилые инвесторы гораздо более агрессивны. Чем их молодые коллеги, и активно инвестируют в акции растущих компаний (раздел A). Некоторые хорошо обеспеченные люди в возрасте 70-80 лет инвестируют средства, чтобы доходами воспользовались их дети или внуки, и являются, по сути, казначеями будущих поколений.

Чем их молодые коллеги, и активно инвестируют в акции растущих компаний (раздел A). Некоторые хорошо обеспеченные люди в возрасте 70-80 лет инвестируют средства, чтобы доходами воспользовались их дети или внуки, и являются, по сути, казначеями будущих поколений.

Распределение инвестиций по видам активов и срокам инвестирования

Прайс рекомендовал распределять средства по видам активов в зависимости от целей, которые ставит перед собой инвестор, степени риска, на которую он согласен, и срока, на который он собирается инвестировать денежные средства. Если инвестор ставит перед собой цель профинансировать какую-либо крупную покупку в ближайшем будущем (например, купить машину или дом в течение двух лет), то лучше отдать предпочтения активам из раздела C, гарантирующим стабильный доход и сохранность основного капитала. Если инвестор ставит перед собой среднесрочные цели, например, оплатить образование своих детей в следующие пять лет, то ему лучше вложить основную часть средств в краткосрочные обязательства из раздела C, дополнив их краткосрочными или среднесрочными облигациями из раздела B. Если инвестор планирует через 10-20 лет выйти на пенсию, то он предпочтет вложить средства в акции с хорошей перспективой роста (раздел A), но, кроме того, часть средств вложит в активы из разделов B и C, в зависимости от своей склонности к риску.

Если инвестор планирует через 10-20 лет выйти на пенсию, то он предпочтет вложить средства в акции с хорошей перспективой роста (раздел A), но, кроме того, часть средств вложит в активы из разделов B и C, в зависимости от своей склонности к риску.

Размещение средств по видам активов – это прежде всего индивидуальное решение, отражающее цели, потребности, предполагаемые сроки инвестирования, опыт и квалификацию инвестора и даже его субъективные предпочтения. Однако в любом случае лучше проконсультироваться со специалистом по инвестициям, чтобы разработать максимально надежный план инвестирования.

Сложный процент как инвестиционный стимул

Вслед за великим ученым Альбертом Эйнштейном, считавшим сложный процент одним из чудес этого мира, Прайс не уставал поражаться производимому им влиянию на экономику.

«День, вложенные по определенный процент и на условиях его присоединения к основной сумме, через какой-то срок превратятся в заранее рассчитанную сумму. Чем выше процент, тем быстрее будет возрастать сумма вклада. Большинство людей знают, что такое сложный процент и как его рассчитать. Вклад, помещенный на длительный срок под сложный процент, способен принести инвестору целое состояние. Если вы кладете деньги на депозит под 7,2% годовых и с условием присоединения процентов к основной сумме, то через 10 лет ваш вклад удвоится (т.е. темп роста составит 100%).

Чем выше процент, тем быстрее будет возрастать сумма вклада. Большинство людей знают, что такое сложный процент и как его рассчитать. Вклад, помещенный на длительный срок под сложный процент, способен принести инвестору целое состояние. Если вы кладете деньги на депозит под 7,2% годовых и с условием присоединения процентов к основной сумме, то через 10 лет ваш вклад удвоится (т.е. темп роста составит 100%).

За двадцать лет сумма вклада взрастет более, чем втрое, а за 30 – более чем в семь раз, за 40 лет – в 15 раз. Капитал, инвестированный под ставку сложного процента 15, более чем утроится через десять лет. За 20 лет он умножится в 15 раз, а за 30 – в 65 раз. За 40 лет он возрастет на 26 686%», — эта концепция приведена в таблице.

Таблица. Процент самовозрастания стоимости

(10 тыс. долл. размещены под сложную ставку 7,2 и 15% годовых)

«Капитал, инвестированный в акции компании, курс которых растет по сложной ставке процента, принесет его владельцу такой же доход, – говорил Прайс. – Например, я купил акции Avon в 1955 году, когда они стоили 0,875 долл. за единицу. В конце 1972 года они стоили уже 136 долл. за единицу.

– Например, я купил акции Avon в 1955 году, когда они стоили 0,875 долл. за единицу. В конце 1972 года они стоили уже 136 долл. за единицу.

Таким образом, их рыночная стоимость возросла на 15 528%, а сложная ставка роста составила 34,6% годовых. В 1955 году компания выплатила дивиденды в размере 5 центов на одну акцию. В 1972 году – уже 1,35 долл. на акцию. Прирост составил 3275%, а сложная ставка прироста дивидендов – 23%. Если бы участники фондового рынка хорошенько понимали результаты роста рыночной стоимости и дивидендов компании по сложной ставке в течение длительного времени, то не нашлось бы сумасшедших, пытающихся заработать на колебаниях курса вниз и вверх в краткосрочной перспективе.

Стратегия инвестирования в растущие акции требует терпения, однако она не связана с такими нервными потрясениями, которые испытывают брокеры, играющие на повышение или понижение. Она, по сути, намного менее рискованна, а, кроме того, позволяет инвесторам экономить на комиссионных брокерам и на подоходном налоге».

Другие записи:

Комментариев нет »

Инвестиции в ценные бумаги: фьючерсы, опционы, облигации и акции

Чтобы защитить свои средства от инфляции и приумножить их, можно вложить их в ценные бумаги. Инвестирование для многих людей представляется как очень сложная задача. На самом деле, разобраться в этом виде деятельности несложно.

Необходимо выбрать наиболее результативную стратегию, и строго следовать ей. Инвестиции в ценные бумаги сопряжены с определёнными рисками. Чтобы добиться успеха в этом виде деятельности нужно запастись терпением и крепкими нервами.

В этой статье мы разберём наиболее популярные варианты ценных бумаг. Вы также узнаете о ключевых аспектах вложения средств в них.

Инвестиции в ценные бумаги: какую стратегию выбрать?

Люди, вкладывающие средства в различные финансовые инструменты, называются инвесторами. Данное определение достаточно условное. Поскольку зарабатывать можно как на биржевых спекуляциях с ценными бумагами, так и на получении дивидендов с них.

Инвесторы нацелены на реализацию долгосрочных стратегий. Их главная задача — защитить свои активы от инфляции. Однако многие ценные бумаги способны приносить на порядок более высокую прибыль, чем банковские депозиты.

Делая вложения на 5-10 лет можно получить впечатляющую прибыль. Такой подход характерен для консервативных инвесторов.

Наиболее привлекательными выглядят вложения в «голубые фишки». Это акции крупных компаний, обладающих высокой надёжностью. Инвестиции в ценные бумаги этой категории наименее рискованные.

Другой вид заработка на биржевых площадках — трейдинг. Трейдеры покупают и продают финансовые инструменты не для получения дивидендов. Они зарабатывают за счет разницы цен покупки и продажи. По сути, речь идёт о биржевых спекуляциях.

По сути, речь идёт о биржевых спекуляциях.

Разновидности финансовых инструментов

На бирже можно купить самые разные бумаги. Их выпускают различные структуры. У каждого вида свои особенности, преимущества и недостатки. Итак, на биржевых площадках торгуют:

- акциями;

- фьючерсами;

- опционами;

- облигациями;

- форвардами;

- депозитными сертификатами;

- казначейскими векселями.

С основной массой этих финансовых инструментов многие люди практически не соприкасаются. В этом материале мы не будем разбирать ценные бумаги, предназначенные для корпоративного сегмента. Наибольший интерес для частных инвесторов представляют первые четыре разновидности инструментов.

На фьючерсах, опционах, облигациях и акциях можно заработать неплохие деньги. Некоторые инвесторы предпочитают использовать только один вид бумаг, другие — держат в своём инвестпортфеле все перечисленные варианты.

Что такое фьючерсы?

Фьючерсные контракты представляют собой договор о будущей покупке. С механизмом работы этих ценных бумаг каждый из нас сталкивался в обычной жизни. К примеру, покупка билета на концерт, который состоится через месяц можно сравнить с приобретением фьючерса.

С механизмом работы этих ценных бумаг каждый из нас сталкивался в обычной жизни. К примеру, покупка билета на концерт, который состоится через месяц можно сравнить с приобретением фьючерса.

Услугу вы получите лишь через месяц. Однако, имея заранее купленный билет, вам можно не переживать о возможном подорожании. Кроме того, в день концерта его можно продать дороже изначальной цены. Собственно по такой схеме и работают перекупщики. По сути мы рассмотрели особенности фьючерса в миниатюре. Настоящие ценные бумаги работают по схожему принципу.

Первые фьючерсы были на продукты сельскохозяйственного происхождения. Фермеры имели возможность реализовывать свой будущий урожай, а покупатели получали необходимый им товар по приемлемой цене. Фьючерсные контракты приобретают для того, чтобы застраховаться от возможного подорожания продукции.

В настоящее время эти ценные бумаги выпускаются на самые различные виды продукции. Есть контракты на металлы, газ, нефть, акции, и даже биржевые индексы. Частому инвестору будет тяжело осваивать этот рынок. Поскольку минимальный лот составляет 1000 контрактов. С небольшим капиталом приобрести такой объём нереально.

Частому инвестору будет тяжело осваивать этот рынок. Поскольку минимальный лот составляет 1000 контрактов. С небольшим капиталом приобрести такой объём нереально.

Что такое опционы?

Эта разновидность бумаг также пользуется большой популярностью среди трейдеров и инвесторов. Опционы на фьючерсные контракты подразумевают возможность покупки фьючерсов в будущем по текущей стоимости. На самом деле их суть довольно простая.

«Образно говоря, если продолжить сравнение с билетами на концерт, опцион — это право приобрести билет по текущей цене в день проведения мероприятия.»

Покупка фьючерса — это приобретение товара, поставка которого произойдет позже. Принцип действия опциона иной. Вы не покупаете никаких товаров, а только приобретаете право сделать это через определённый срок.

Инвестор имеет возможность не пользоваться им. Если стоимость контракта упала, и его не выгодно приобретать по старой стоимости, никто не обязывает вас делать это.

Опцион содержит 2 вида цен: премиум и страйк. В первом случае речь идёт о стоимости актива, а во втором — цене, по которой её можно будет продать. Ценные бумаги делятся на:

В первом случае речь идёт о стоимости актива, а во втором — цене, по которой её можно будет продать. Ценные бумаги делятся на:

- Европейские. Реализовываются только после истечении срока.

- Американские. Считаются более гибкими финансовыми инструментами. Их можно продавать в любой удобный момент.

На бирже с опционами можно открывать как короткие, так и длинные позиции. Некоторые бумаги предоставляют право на покупку, другие — на продажу. Однако эффективно использовать эти стратегии могут лишь опытные инвесторы. Новичкам прибегать к такой тактике мы не рекомендуем.

Что такое облигации?

Если говорить об облигациях (бондах) упрощённо, они представляют собой долговое обязательство или кредит. Коммерческие или государственные структуры посредством этих ценных бумаг привлекают дополнительные средства для решения каких-либо задач. Например, строительство завода, налаживания выпуска новой продукции и т. д. Инвестор, приобретая облигации, даёт свои ресурсы в долг за определённое в процентах вознаграждение (купон).

Доходность бондов часто больше, чем у банковского депозита. Именно это и делает их привлекательными для инвестиций. Бонды характеризуются двумя видами стоимости:

- Номинальной. Цена, по которой эмитент выкупит бумагу обратно по истечению её срока.

- Рыночной. Текущая стоимость бонда на бирже.

Если бумагу выпускает структура, характеризующаяся высокой надёжностью, её рыночная цена будет выше номинальной. Опытные инвесторы успешно зарабатывают на этом. Сразу после выпуска бондов они покупают их с целью последующей продажи, в момент когда рыночная цена превысит значения номинала. По типу эмитента бумаги различаются на корпоративные, государственные и муниципальные.

«Бонды, выпускаемые государством освобождены от уплаты НДФЛ. Однако у них более низкий купонный доход, чем у корпоративных облигаций.»

Отдельного внимания заслуживают дисконтные бонды. Их суть ещё более простая, чем у купонных бумаг. Эмитент реализовывает их цене ниже номинала. Инвестор после истечении срока ценных бумаг заработает на разнице номинальной и дисконтной стоимости.

Стратегии инвестиций в бонды

Существуют различные тактики инвестирования в бонды. Наиболее популярные из них следующие:

Приумножение капитала. Вложения в долгосрочные бонды. Тактика подходит, если наметился тренд по снижению ставок банковских вкладов. В этом случае долгосрочные облигации вырастут в цене, и вы сможете заработать на их перепродаже.

Стабильный текущих доход. Стратегия нацелена на приобретение средне- и краткосрочных бондов. Такой подход обеспечит вас стабильным доходом.

«Лесенка». Наиболее сложный подход к инвестированию. Суть заключается в приобретении 10 бондов с различными сроками (1-10 лет). Спустя год первая бумага погашается. Срок оставшихся бондов уменьшается на 1 год. Теперь в нашем инвестпортфеле нет бумаги с периодом обращения 10 лет. Необходимо докупить её. В результате такой тактики в инвестпортфеле через 10 лет останутся исключительно 10-летние бонды. Стоимость таких ценных бумаг выше, но они отличаются более высоким купонным доходом.

«Не стоит путать бонды с банковским депозитом. Если их эмитент потерпит банкротство, нет никакой гарантии, что вы сможете вернуть свои вложения.»

Что такое акции?

Долевые ценные бумаги — наиболее популярный финансовый инструмент для осуществления инвестиций. Они предоставляют право на владение определённой частью предприятия. Держатели 1-5% бумаг имеют право влиять на решения, принимаемые советом директоров.

Ценность акций не только в праве владения долей бизнеса. Они дают позволяют получать дивиденды. Их объём зависит от результатов годовой прибыли предприятия. Такой подход актуален для обычных акций (самых распространённых).

«Выпускаются и привилегированные долевые бумаги. Их владельцы получат дивиденды в фиксированном размере. Однако они но не могут влиять на решения совета директоров. Привилегированные акции — более редкие.»

Чтобы долевые бумаги могли продаваться на биржевых площадках, их эмитент должен пройти процедуру листинга, а сами акции — эмиссию. Важным свойством рассматриваемого финансового инструмента является то, что держатели бумаг не отвечают по обязательствам компании. Поэтому они очень привлекательные для инвесторов.

Важным свойством рассматриваемого финансового инструмента является то, что держатели бумаг не отвечают по обязательствам компании. Поэтому они очень привлекательные для инвесторов.

Как заработать на акциях?

Прибыль от инвестиций в долевые ценные бумаги может генерироваться за счет:

- перепродажи акций;

- дивидендов по ним.

Выплаты происходят, как правило, ежегодно. Решение о перечисление части прибыли акционерам принимает совет директоров. Если дела у компании идут не очень хорошо, дивиденды могут не платиться. Кроме того, их объём преимущественно не превышает процент по банковскому депозиту. При всём при этом многие инвесторы приобретают акции именно ради получения дивидендов.

В этом случае необходимо проанализировать текущую ситуацию в компании, чтобы понять, стоит ли ожидать выплату в ближайшее время. Если вы совершили инвестиции в ценные бумаги после даты закрытия реестра акционеров, в этом году вам точно не перечислят дивиденды.

Когда компания официально объявляет о решении провести выплаты стоимость акций на рынке увеличивается. Дивиденды представляют собой фиксированную сумму на одну акцию. Поэтому многие стремятся приобрести бумаги как можно дешевле, чтобы таким образом увеличить прибыль в процентном отношении к затратам.

Дивиденды представляют собой фиксированную сумму на одну акцию. Поэтому многие стремятся приобрести бумаги как можно дешевле, чтобы таким образом увеличить прибыль в процентном отношении к затратам.

Говорить о высокой вероятности выплат можно, если присутствуют следующие признаки:

Основной акционер (мажоритарий), влияющий на совет директоров, очень заинтересован в получении больших выплат. Как правило, в его роли выступает крупная компания, нацеленная на регулярные выплаты. Ещё один вариант — основной акционер приобрел пакет ценных бумаг на заемные средства, и прямо заинтересован в погашении кредита.

В годовом отчете компании присутствует большая прибыль, которая значительно превышает показатели предыдущих лет.

Государственный и муниципальный бюджет срочно нуждается в средствах. В таких случаях правительство может вынудить компании с гос. участием осуществить выплаты.

Если вы выбрали дивидендную стратегию, нужно постоянно отслеживать новости, и анализировать как корпоративный, так и государственный сектор. Важно систематически оценивать перспективы ценных бумаг.

Важно систематически оценивать перспективы ценных бумаг.

Альтернативная стратегия — биржевые спекуляции. Торговать бумагами можно в краткосрочной и долгосрочной перспективы. Помните, что акции не будут постоянно расти. Иногда происходят биржевые кризисы. В 2008 и 2014 году фондовой рынок РФ существенно просел. При этом наибольшую прибыль заработали инвесторы, которые совершили инвестиции ценные бумаги на следующий день после обвала. Некоторые из них смогли заработать прибыль до 1000%.

Смысл биржевой торговли заключается в покупке акций по наиболее низкой цене, и последующей продаже по более высокой. К благоприятным факторам также следует отнести следующие факторы:

- ценные бумаги сильно недооценены;

- компанию приобретает более успешная корпорация;

- фирма расширяет виды деятельности, налаживает производство новой продукции, или осуществляет иные меры, которые позволят увеличить прибыль;

- первичное размещение бумаг перспективного эмитента.

Чтобы оценить вероятный результат вложений в акции, многие инвесторы пользуются матрицей Morning Star. Её суть заключается в разделении инвестиционного портфеля на девять групп. Каждая из них характеризуется различными показателями устойчивости и интенсивности изменения цены.

Её суть заключается в разделении инвестиционного портфеля на девять групп. Каждая из них характеризуется различными показателями устойчивости и интенсивности изменения цены.

Наибольшую прибыль можно получить, если вкладывать средства в долевые ценные бумаги небольших компаний, стоимость которых стремительно увеличивается. Если вам больше нравится консервативный подход, нужно составить портфель инструментов value large (терминология Morning Star). Такие инвестиции в ценные бумаги будут наименее рискованными.

Ценные бумаги: где торговать?

Существуют биржевые площадки, на которых торгуют ценными бумагами. Самой старой и крупной из них считается нью-йоркская. Россияне могут получить доступ к работе на фондовых биржах:

- Лондона;

- Токио;

- Торонто;

- Нью-Йорка;

- Москвы.

Отдельного внимания заслуживает электронная площадка NASDAQ. Она пользуется большой популярностью у инвесторов и трейдеров со всего мира.

Каждая биржа обладает своим индексом. Он представляет собой совокупность эмитентов, представленных на площадке. Индекс показывает общее настроение на бирже. Московская торговая площадка имеет сразу два показателя: ММВБ и РТС. Они остались ей от структур, в результате слияния которых и появилась эта биржа. Индекс РТС рассчитывается в USD, а ММВБ — в RUR.

Он представляет собой совокупность эмитентов, представленных на площадке. Индекс показывает общее настроение на бирже. Московская торговая площадка имеет сразу два показателя: ММВБ и РТС. Они остались ей от структур, в результате слияния которых и появилась эта биржа. Индекс РТС рассчитывается в USD, а ММВБ — в RUR.

Инвестиции в ценные бумаги: краткие итоги

Инвестирование в ценные бумаги включает в себе множество рисков. Чтобы стабильно получать прибыль, необходимо глубоко погрузится в эту тему. Разобравшись с особенностями, которыми обладают инвестиции в ценные бумаги, можно получать стабильный доход.

Даже в периоды падения рынка можно неплохо зарабатывать открывая короткие позиции. Главное, понимать ключевые аспекты, влияющие на изменения стоимости ценных бумаг.

Начинающим рекомендуем инвестировать в «голубые фишки» и наиболее рейтинговые облигации. Эти финансовые инструменты характеризуются высокой стабильностью. Даже во время глобальных рыночных потрясений такие ценные бумаги не обесценятся.

Формируйте инвестпортфель минимум из 20 инструментов. Так вы сможете использовать бумаги для получения прибыли, и надёжно застраховаться от рисков.

Три типа вложений в ценные бумаги

До наступления электронной эры, если вы делали инвестиции, вам выдавали бумажный сертификат или какую-либо записку, которая служила документом о ваших инвестициях и определяла условия инвестиций. Эти бумажные сертификаты назывались ценными бумагами, и они свидетельствовали о ваших инвестициях. Бумажные ценные бумаги можно было покупать и продавать, точно так же, как мы сегодня покупаем и продаем акции, облигации или акции паевых инвестиционных фондов.

Сегодня термин «безопасность» относится практически к любому оборотному финансовому инструменту, например, к акциям, облигациям, опционным контрактам или акциям паевого инвестиционного фонда.Ценные бумаги делятся на три большие категории: долговые, долевые или производные.

Долговые ценные бумаги

Когда бизнес берет взаймы деньги для роста, сначала он берет ссуды традиционными способами: банками. Банки не хотят брать на себя слишком много риска, поэтому они будут давать бизнесу только определенную сумму. Как только этот вариант исчерпан, бизнес должен выйти на рынки капитала и выпустить долговую ценную бумагу, называемую облигацией. Когда вы покупаете облигацию, вы ссужаете свои деньги компании (или муниципалитету), и они должны выплатить их с процентами.Эти процентные выплаты называются купонными выплатами и обычно выплачиваются раз в полгода.

Банки не хотят брать на себя слишком много риска, поэтому они будут давать бизнесу только определенную сумму. Как только этот вариант исчерпан, бизнес должен выйти на рынки капитала и выпустить долговую ценную бумагу, называемую облигацией. Когда вы покупаете облигацию, вы ссужаете свои деньги компании (или муниципалитету), и они должны выплатить их с процентами.Эти процентные выплаты называются купонными выплатами и обычно выплачиваются раз в полгода.

Долевые ценные бумаги

Когда у бизнеса появляются дополнительные владельцы для роста, он может либо найти частных инвесторов, либо выйти на рынки капитала и выпустить ценные бумаги в форме публично торгуемых акций. Капитал представляет собой собственность; Когда вы покупаете акции, вы приобретаете право собственности на компанию, и, поскольку компания получает прибыль, вы будете участвовать в этой прибыли одним из двух способов.Либо компания будет выплачивать дивиденды, которые вы будете получать ежеквартально, либо они будут использовать свою прибыль для дальнейшего развития бизнеса. Если бизнес продолжит расти, вы увидите, что ваши акции возрастут в цене.

Если бизнес продолжит расти, вы увидите, что ваши акции возрастут в цене.

Производные ценные бумаги

Применительно к производным ценным бумагам вместо прямого владения чем-либо, например акциями, вы имеете право торговать другими финансовыми ценными бумагами на заранее согласованных условиях. Опционные контракты — это разновидность производной ценной бумаги.Они дают вам право покупать или продавать акции существующей ценной бумаги по определенной цене к определенной дате в будущем. Вы платите за это право, и эта цена называется премией.

Думайте об этом как о страховой премии. Например, предположим, что акции WIDGET торгуются по 50 долларов за штуку. Вы покупаете опционный контракт, который дает вам право купить его по 50 долларов за акцию, потому что вы уверены, что он будет стоить 60 долларов, но на случай, если это не так, вы не хотите терять полную стоимость в 50 долларов за акцию. Поделиться.Ваш вариант стоит 1 доллар за акцию. WIDGET действительно идет до 60 долларов, поэтому вы немедленно реализуете свой опцион и переворачиваете акцию, мгновенно получая 9 долларов за акцию (10 долларов прибыли минус 1 доллар премиальных затрат).

Рынок ценных бумаг

Рынок ценных бумаг не сильно отличается от рынка недвижимости. Подобно тому, как рынок жилья состоит из миллионов семей, все мечтающих о собственнике жилья, рынок ценных бумаг состоит из тысяч владельцев бизнеса, у всех из которых есть видение построения и развития успешного, процветающего бизнеса.Большинство этих крупных предприятий никогда не смогли бы достичь своего уровня успеха без займов или сбора денег, так же как большинство из нас не смогли бы владеть домом, не взяв сначала ипотеку. Каждая бизнес-идея должна откуда-то извлекать капитал, поскольку она используется для создания инфраструктуры, необходимой для развития бизнеса.

В редких случаях у владельцев бизнеса достаточно денег, чтобы профинансировать бизнес. В этих случаях компания остается в частной собственности, а владельцы получают всю прибыль.Если у владельцев бизнеса нет денег, необходимых для расширения, они могут либо взять их взаймы, либо нанять дополнительных владельцев, у которых есть капитал, и именно в этом вы, инвестор, принимаете участие.

Когда предприятия выпускают ценные бумаги в форме акций и облигаций, инвесторы покупают их и предоставляют компании необходимый ей капитал. После выпуска эти ценные бумаги могут быть проданы инвесторам на вторичном рынке. В США рынок ценных бумаг регулируется Комиссией по ценным бумагам и биржам.

Как выпускаются ценные бумаги через рынки капитала

Когда бизнес должен выйти на рынок капитала, он нанимает инвестиционно-банковскую фирму, которая изучает финансовые показатели бизнеса и общую сумму денег, которую бизнесу необходимо привлечь. Затем инвестиционный банк советует бизнесу, как лучше всего привлечь эти деньги — путем выпуска акций или облигаций, — а затем помогает организовать и продать публичное предложение ценных бумаг. Недавно выпущенные акции и облигации (ценные бумаги) предлагаются публичным инвесторам через сеть брокерских фирм.Взаимодействие с другими людьми