РСМД :: Европейская инфляционная аномалия: источники и риски

Процессы в экономике развитых стран, которые стали происходить по мере преодоления «Великой рецессии», заставляют по-новому посмотреть на эффективность мер макроэкономической политики. Динамика цен говорит о том, что инфляция и дефляция меняют свою природу, а традиционные инструменты денежно-кредитной политики оказываются не в состоянии повлиять на эти процессы. Более того, ранее применявшиеся модели прогнозирования динамики цен несколько раз выдавали серьезные ошибки относительно будущего изменения цен. Снижающиеся цены, с которыми сейчас столкнулись развитые экономики, так же опасны для экономики, как и растущие. Но если в борьбе с инфляцией накоплен большой опыт, и долгое время экономическое регулирование в целом было направлено на решение этой проблемы, то противодействие дефляции требует существенного пересмотра имеющегося у центральных банков и правительств инструментария для управления экономикой.

Человечество имеет дело с инфляцией со времен римского императора Диоклетиана, то есть семнадцать веков. Срок достаточный, чтобы проникнуть в суть явления. Еще недавно экономисты полагали, что знают о природе цен все или почти все, ведь прейскурант на булочки в соседней пекарне — это не межпланетный корабль и не смартфон. Однако мировой экономический кризис 2008 г. и то, что происходило с ценами во всем мире после него, пошатнули эту уверенность. Инфляция предстала в новом, невиданном свете. Экономисты, а вслед за ними и широкая публика начинают догадываться, что наши знания о самом простом, будничном явлении, плохо стыкуются с действительностью. То есть понимание социальных процессов оказывается более сложной задачей, чем создание высоких технологий.

Парадоксальная победа над инфляцией

Уже пять лет подряд инфляция в зоне евро находится на небывало низком уровне — от нуля до 1,5% годовых. Казалось бы, этому надо только радоваться, ведь поддержание ценовой стабильности — главная задача Европейского центрального банка (ЕЦБ). Победа над инфляцией всегда считалась залогом благоприятного инвестиционного климата, а значит, роста экономики и снижения безработицы. Со времен Маркса мы помним, что инфляция — средство обогащения буржуазии за счет широких трудящихся масс. На сегодняшний день в еврозоне инфляцию практически побороли. По итогам 2013 г. гармонизированный индекс цен вырос всего на 1,3%, вслед за этим еще три года он едва отрывался от нулевой отметки, в 2017 г. поднялся до 1,5%. Таким образом, в общей сложности с конца 2012 г. потребительские товары и услуги подорожали в еврозоне только на 3,5%. По прогнозу МВФ, годовой показатель инфляции в зоне евро вплотную подойдет к 2% годовых только в 2022 г., по итогам 2018 г. он составит 1,4%.

Победа над инфляцией всегда считалась залогом благоприятного инвестиционного климата, а значит, роста экономики и снижения безработицы. Со времен Маркса мы помним, что инфляция — средство обогащения буржуазии за счет широких трудящихся масс. На сегодняшний день в еврозоне инфляцию практически побороли. По итогам 2013 г. гармонизированный индекс цен вырос всего на 1,3%, вслед за этим еще три года он едва отрывался от нулевой отметки, в 2017 г. поднялся до 1,5%. Таким образом, в общей сложности с конца 2012 г. потребительские товары и услуги подорожали в еврозоне только на 3,5%. По прогнозу МВФ, годовой показатель инфляции в зоне евро вплотную подойдет к 2% годовых только в 2022 г., по итогам 2018 г. он составит 1,4%.

Казалось бы, надо только радоваться, ведь низкая инфляция имеет массу плюсов. Она обеспечивает сохранность сбережений — как личных, так и корпоративных. Она понижает ставки по займам и тем самым облегчает бремя должников. В еврозоне от этого особенно выигрывают правительства: с 2008 г.

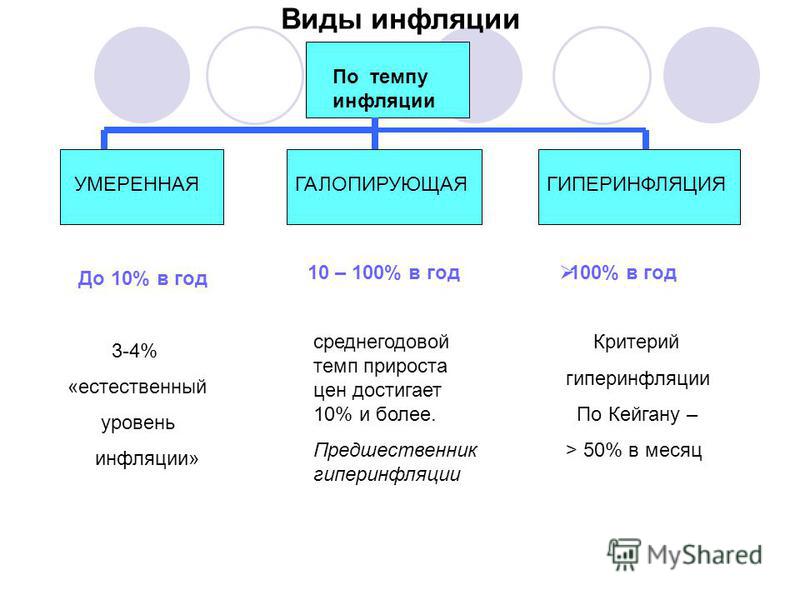

Однако слишком низкие цены представляют еще большую угрозу, чем высокие. Нормальной во всем мире считается инфляция около 2% в год. Не случайно главной целью Европейского центрального банка является поддержание стабильности цен на уровне «ниже, но близком к 2% годовых». Если цены во всей экономике растут на 1% в год, в большинстве стран мира это расценивается как дефляция. А она весьма опасна. Ведь если цены снижаются, то инвесторы и потребители не спешат тратить имеющиеся средства, ожидая, что через месяц или год их покупательная способность возрастет. Это подавляет совокупный спрос и сужает базу для экономического роста. Происходит затоваривание, произведенная продукция не продается, а копится на складах.

Слишком медленный рост цен, как правило, не позволяет центральному банку повышать ключевые ставки. Ставки по депозитам оказываются близкими к нулю или вовсе отрицательными. Значит, у обладателей свободных средств пропадает стимул держать деньги в банках, что сужает предложение заемных средств, то есть ограничивает доступ реального сектора к внешнему финансированию. И, наконец, дефляция побуждает владельцев капитала «смотреть на сторону» — искать места более выгодного вложения средств за рубежом. Массовый отток финансовых средств не только фиксирует ситуацию их общей нехватки, но и вдобавок может оказывать понижательное давление на национальную валюту.

Что сломалось в механизме цен?

Нынешняя ситуация прямо противоположна той, с которой западный мир столкнулся в 1970-е гг. Тогда после нефтяных шоков цены быстро росли, несмотря на застой в производстве. Явление получило название «стагфляция» — от «стагнации» и «инфляции». Сейчас, когда США и, в меньшей мере, еврозона вошли в стадию подъема, цены, наперекор логике и историческому опыту, не растут.

Специалисты объясняют феномен структурными причинами: снижением мировых цен на нефть, наплывом товаров из стран Азии с низкой стоимостью рабочей силы (читай — социальным демпингом, поскольку местные рабочие не имеют социальных пакетов) и распространением электронной коммерции, где торговые наценки заметно ниже, чем в традиционных магазинах.

К этому следует добавить еще два фактора. Примерно с середины 1990-х гг. и до начала в 2008 г. мирового финансового кризиса экономический рост во многом подпирался престижным потреблением, в орбиту которого были втянуты средний класс, молодежь и даже дети.

Одновременно в бюджете домохозяйств растет доля услуг. Это уход за детьми и пожилыми, образование (включая разнообразные курсы для взрослых), медицина и здоровый образ жизни. Но услуга, как правило, не имеет точного аналога. Она высоко дифференцирована: столярный кружок нельзя сравнивать с танцевальным классом. Из истории известно, как именно деловой цикл влияет на цену массовых товаров — хлеба, молока, электроэнергии. Но что происходит со стоимостью, например, хирургического вмешательства при переходе от фазы бума к рецессии, сказать трудно. Понятно, что ценовая конкуренция не является определяющей на этом рынке. Следовательно, цены становятся менее подвижными, их динамику труднее оценить количественно, а значение структурных факторов в ценообразовании неотступно повышается.

«Загадки» инфляции

Мировой финансовый и экономический кризис, помимо прочего, привел к появлению «загадки инфляции» и «загадки дефляции». В период тяжелого экономического спада, который длился с 2009 г. по 2011 г., прогнозировалось снижение инфляции в США и других развитых странах, но ситуация развивалась в обратную сторону: инфляция не только не снижалась до прогнозируемых значений, а порой и повышалась. С 2012 г., когда наметилось оживление экономики, в зоне евро и США, наоборот, столкнулись с проблемой снижения цен или их недостаточного роста. В случае с инфляцией в период острой фазы кризиса объяснением среди экономистов стали грамотная денежно-кредитная политика центральных банков и существенно более слабая чувствительность инфляции к экономическому спаду [1]. Общий вывод состоял в том, что до тех пор, пока ЦБ являются независимыми от правительств, они смогут успешно проводить таргетирование инфляции. Однако известный российский экономист Е.С. Хесин отмечает, что «для обуздания инфляции и сдерживания процессов дефляции одной только денежно-кредитной политики недостаточно». Это связано с тем, что она не может в достаточной мере увеличивать спрос, который как раз и влияет на инфляцию.

В период тяжелого экономического спада, который длился с 2009 г. по 2011 г., прогнозировалось снижение инфляции в США и других развитых странах, но ситуация развивалась в обратную сторону: инфляция не только не снижалась до прогнозируемых значений, а порой и повышалась. С 2012 г., когда наметилось оживление экономики, в зоне евро и США, наоборот, столкнулись с проблемой снижения цен или их недостаточного роста. В случае с инфляцией в период острой фазы кризиса объяснением среди экономистов стали грамотная денежно-кредитная политика центральных банков и существенно более слабая чувствительность инфляции к экономическому спаду [1]. Общий вывод состоял в том, что до тех пор, пока ЦБ являются независимыми от правительств, они смогут успешно проводить таргетирование инфляции. Однако известный российский экономист Е.С. Хесин отмечает, что «для обуздания инфляции и сдерживания процессов дефляции одной только денежно-кредитной политики недостаточно». Это связано с тем, что она не может в достаточной мере увеличивать спрос, который как раз и влияет на инфляцию.

В 2014 г. Директор-распорядитель Международного валютного фонда (МВФ) Кристин Лагард заявила об угрозе дефляции [3]. Еще более удивительным было то, что на фоне оживления экономики и снижения безработицы, проведения ФРС США и ЕЦБ политики количественного смягчения в тот период, инфляция оставалась на уровне ниже прогнозируемого. Так, например, для зоны евро в прогнозах (МВФ, ОЭСР, Европейской комиссии и ЕЦБ) содержались более высокие значения инфляции, чем те, с которыми пришлось столкнуться в реальности [4]. Одним из крайне нежелательных последствий низкой инфляции, сохраняющейся в течение длительного периода времени, является нарушение связи (de-anchoring) между инфляционными ожиданиями экономических агентов и целевым ориентиром по инфляции, устанавливаемым центральным банком.

В 2015 г. Европейская система центральных банков (ЕСЦБ) создала специальную экспертную группу по изучению причин низкой инфляции (Low Inflation Task Force — LIFT) в зоне евро. Ключевой вывод привлеченных экспертов по истечении двух лет с начала их работы состоял в том, что при построении моделей для оценки прогнозного значения инфляции акцент был сделан преимущественно на анализе глобальных факторов, влияющих на инфляцию, а внутренние факторы были учтены в недостаточной степени. К глобальным факторам, которые объясняют «инфляционную загадку» в период с 2009-2011 гг., относят динамику цен на нефть в долл. США и на неэнергетические сырьевые товары, изменение номинального эффективного валютного курса, потребительских цен в США и ставок ФРС. Внутренние факторы, объясняющие «дефляционную загадку» с 2012 по 2016 гг., выражены такими показателями, как реальный ВВП, уровень реального потребления, инвестиции, уровень безработицы, общая численность рабочих, уровень использования производственных мощностей и потребительское доверие (степень уверенности потребителей в том, что экономика в стране развивается успешно) [5]. Таким образом, модели, на основе которых ранее строились прогнозы роста цен, не учитывали большой блок показателей.

Внутренние факторы, объясняющие «дефляционную загадку» с 2012 по 2016 гг., выражены такими показателями, как реальный ВВП, уровень реального потребления, инвестиции, уровень безработицы, общая численность рабочих, уровень использования производственных мощностей и потребительское доверие (степень уверенности потребителей в том, что экономика в стране развивается успешно) [5]. Таким образом, модели, на основе которых ранее строились прогнозы роста цен, не учитывали большой блок показателей.

Но если разгадка в отношении модели, с помощью которой нужно прогнозировать инфляцию в зоне евро, кажется найденной, то вопрос о взаимосвязи инфляции и состояния рынка труда остается в значительной степени открытым. Как правило, сокращение разрыва между значениями общей безработицы и безработицы с неизменной инфляцией (non-accelerating inflation rate of unemployment — NAIRU) должно приводить к росту заработных плат и общей инфляции в стране. В зоне евро эта зависимость работала вплоть до 2012 г. Однако впоследствии, несмотря на рост занятости, соответствующего роста цен не происходило. На первый взгляд, это могло означать, что обратная связь между уровнем безработицы и ценами, которую иллюстрирует кривая Филлипса, нарушена. Но дело в том, что с началом кризиса увеличилось число работающих неполный рабочий день и занятных по временным трудовым соглашениям. Такие работники не включаются в статистику по безработице. Безработные, которые не ищут активно работу или не могут начать работу в течение двух недель, также не считаются безработными. Получается, что показатель роста занятости, на самом деле, весьма завышен. При этом такие работники, скорее всего, не смогут просить повышения заработной платы, т. к. в контракте заранее оговорено вознаграждение за весь период работы. В итоге рост заработных плат происходит крайне медленно, и это тормозит рост цен.

Однако впоследствии, несмотря на рост занятости, соответствующего роста цен не происходило. На первый взгляд, это могло означать, что обратная связь между уровнем безработицы и ценами, которую иллюстрирует кривая Филлипса, нарушена. Но дело в том, что с началом кризиса увеличилось число работающих неполный рабочий день и занятных по временным трудовым соглашениям. Такие работники не включаются в статистику по безработице. Безработные, которые не ищут активно работу или не могут начать работу в течение двух недель, также не считаются безработными. Получается, что показатель роста занятости, на самом деле, весьма завышен. При этом такие работники, скорее всего, не смогут просить повышения заработной платы, т. к. в контракте заранее оговорено вознаграждение за весь период работы. В итоге рост заработных плат происходит крайне медленно, и это тормозит рост цен.

Инфляция и управляемость экономикой

С января 2018 г. ЕЦБ вдвое сократил покупку активов по программе количественного смягчения — до 30 млрд евро в месяц. Пока ЕЦБ не готов объявить о прекращении программы, хотя многие эксперты обвиняют его в пагубной медлительности. Так, Юрген Старк, бывший член Дирекции ЕЦБ, уверен, что искусственное занижение процентных ставок вкупе с количественным смягчением создает угрозу финансовой дестабилизации. Те, кто призывают свернуть программу количественного смягчения, исходят из того, что она не отвечает потребностям экономики в стадии подъема, с чем отчасти согласны и руководители ЕЦБ. Член дирекции Ив Мерш полагает, что чем дольше длится программа, тем выше в будущем риски внезапной коррекции денежно-кредитной политики и резких перепадов в динамике цен.

Пока ЕЦБ не готов объявить о прекращении программы, хотя многие эксперты обвиняют его в пагубной медлительности. Так, Юрген Старк, бывший член Дирекции ЕЦБ, уверен, что искусственное занижение процентных ставок вкупе с количественным смягчением создает угрозу финансовой дестабилизации. Те, кто призывают свернуть программу количественного смягчения, исходят из того, что она не отвечает потребностям экономики в стадии подъема, с чем отчасти согласны и руководители ЕЦБ. Член дирекции Ив Мерш полагает, что чем дольше длится программа, тем выше в будущем риски внезапной коррекции денежно-кредитной политики и резких перепадов в динамике цен.

Наиболее травматичный опыт дефляции мировая экономика получила в период между Первой и Второй мировой войнами. Именно к нему относятся пионерские идеи Дж. М. Кейнса о пагубном воздействии сбережений на экономический рост и о дефляционном давлении золотого стандарта на мировую торговлю. Сегодня ситуация иная: центральные банки могут беспрепятственно наращивать ликвидность и вынуждать коммерческие банки финансировать реальный сектор.

Нынешняя дефляция, скорее всего, не представляет угрозы для экономического роста. Стабильно низкая инфляция оказалась вполне совместимой как с рецессией, так и с начавшимся хозяйственным ростом. Эксперты не обнаруживают реальных признаков дефляционной спирали в еврозоне [6]. Более того, не всякая дефляция опасна. Так, отечественный исследователь А.Н. Буренин проводит границу между «хорошей» и «плохой» дефляцией. Первая может вызываться положительными шоками предложения, то есть расширением производства. Она не вредит экономическому росту и, следовательно, не представляет угрозы для рынка труда. Вторая версия дефляции — результат отрицательных шоков совокупного спроса, то есть его сжатия. Именно она ведет к замедлению экономического роста и к увеличению безработицы [7].

Однако циклические последствия низких цен могут оказаться только верхушкой айсберга. Если на протяжении 2018–2019 гг. наблюдаемая аномалия не исчезнет сама собой, значит, в рамках глобальной рыночной экономики формируется новая модель ценообразования. В ней цены, скорее всего, будут более ровными (в пространстве и во времени) и более низкими. Подобный формат заставит центральные банки переосмыслить свою роль в экономическом управлении, а также радикально пересмотреть традиционный инструментарий денежно-кредитной политики.

В ней цены, скорее всего, будут более ровными (в пространстве и во времени) и более низкими. Подобный формат заставит центральные банки переосмыслить свою роль в экономическом управлении, а также радикально пересмотреть традиционный инструментарий денежно-кредитной политики.

При низких ценах коридор между ключевыми ставками центробанков по депозитам и кредитам сужается. Соответственно, в сторону уменьшения меняется весь масштаб ставок в экономике. Использование коммерческими банками разницы между ставкой ЦБ и ставкой на межбанковском рынке теряет былой смысл, сравнительная доходность заимствований по каналам рефинансирования стремится к нулю. Этому же способствует снижение ставки обязательного резервирования. Следовательно, под вопросом оказывается вся прежняя логика трансмиссионного механизма, в рамках которого денежные власти влияют на процентные ставки в экономике и, таким образом, на хозяйственную активность.

Если в результате устойчивого снижения цен центральные банки развитых стран более не смогут воздействовать (с прежней эффективностью) на экономическое развитие, то центр тяжести макроэкономической политики придется перенести на фискальные меры. Такая перемена будет особенно трудна Евросоюзу (по сравнению с Соединенными Штатами). Во-первых, потому что у ЕЦБ имеется только одна главная цель — поддержание ценовой стабильности. Будучи реализованной (благодаря грамотной политике или внешним силам), она исчерпала бы мандат главного банка еврозоны. Федеральная резервная система США нацелена не только на достижение ценовой стабильности, но и полной занятости. Значит, выполнение одной цели развязало бы ей руки в борьбе за новые рабочие места.

Такая перемена будет особенно трудна Евросоюзу (по сравнению с Соединенными Штатами). Во-первых, потому что у ЕЦБ имеется только одна главная цель — поддержание ценовой стабильности. Будучи реализованной (благодаря грамотной политике или внешним силам), она исчерпала бы мандат главного банка еврозоны. Федеральная резервная система США нацелена не только на достижение ценовой стабильности, но и полной занятости. Значит, выполнение одной цели развязало бы ей руки в борьбе за новые рабочие места.

Во-вторых, в зоне евро денежно-кредитная политика полностью централизована и здесь обладает исключительной компетенцией. В области общей экономической политики компетенции делятся между наднациональными органами (Комиссией и Советом) и национальными правительствами. Проведение централизованного курса в области фискальной и тем более структурной политики практически нереально. Поэтому снижение эффективности денежно-кредитного инструментария только усилило бы противоречия, возникающие внутри Европейского валютного союза из-за разных уровней интеграции в его валютной и экономической частях. А это поставило бы на повестку дня вопрос грандиозной сложности — о реформировании всей архитектуры Экономического и валютного союза. Отсутствие в ЕС политического союза, а также предстоящий выход из объединения Великобритании не позволят европейским элитам даже подступиться к его решению в ближайшие несколько лет.

А это поставило бы на повестку дня вопрос грандиозной сложности — о реформировании всей архитектуры Экономического и валютного союза. Отсутствие в ЕС политического союза, а также предстоящий выход из объединения Великобритании не позволят европейским элитам даже подступиться к его решению в ближайшие несколько лет.

***

Процессы в экономике развитых стран, которые стали происходить по мере преодоления «Великой рецессии», заставляют по-новому посмотреть на эффективность мер макроэкономической политики. В частности, динамика цен говорит о том, что инфляция и дефляция меняют свою природу, а традиционные (и даже нетрадиционные — количественное смягчение) инструменты денежно-кредитной политики оказываются не в состоянии повлиять на эти процессы. Более того, ранее применявшиеся модели прогнозирования динамики цен несколько раз выдавали серьезные ошибки относительно будущего изменения цен. Снижающиеся цены, с которыми сейчас столкнулись развитые экономики, так же опасны для экономики, как и растущие. Но если в борьбе с инфляцией накоплен большой опыт, и долгое время экономическое регулирование в целом было направлено на решение этой проблемы, то противодействие дефляции требует существенного пересмотра имеющегося у центральных банков и правительств инструментария для управления экономикой.

Но если в борьбе с инфляцией накоплен большой опыт, и долгое время экономическое регулирование в целом было направлено на решение этой проблемы, то противодействие дефляции требует существенного пересмотра имеющегося у центральных банков и правительств инструментария для управления экономикой.

1. The dog that didn’t bark: Has inflation been muzzled or was it just sleeping? World Economic Outlook, Chapter 3, 2003.

2. Хесин Е.С.Управление инфляцией: движущие силы перемен. Деньги и кредит. 2017, № 12. С. 9-14.

3. Lagarde C., The Global Economy in 2014. Speech at the National Press Club, Washington D.C., January 15, 2014.

4. Deroose M., Stevens A. Low Inflation in the euro area: causes and consequences. National Bank of Belgium, June 2017.

5. Bobeica Elena, Jarocinski Marek. Missing disinflation and missing inflation: the puzzles that aren’t.

Working Paper Series, European Central Bank. No 2000 / January, 2017.

6. Варнавский В.Г. Дефляция – угроза росту? Современная Европа. 2017, №6. С. 106 – 118.

7. Буренин А.Н. Всегда ли надо бояться дефляции? Финансовый Бизнес. 2017. № 1(186). С. 23-27.

Почему за 20 лет Россия так и не перешла от стагнации к развитию

Российская экономика 1999–2019

1999

Восстановительный рост ВВП на 6,4% после дефолта и экономического провала в 1998 г. Принятие жесткого бюджета

2000

Принята и начала реализовываться «Программа Грефа» – «Программа социально-эконо- мического развития России на период 2000–2010 гг.»

2001

Приняты Налоговый, Бюджетный и Трудовой кодексы. Снижены ставки НДС (с 20 до 18%), НДФЛ (вместо прогрессивной шкалы с максимальной ставкой 35% введена ставка 13%), налога на прибыль (с 35 до 24%)

2002

Пенсионная реформа – постепенный переход от распределительной к распределительно-накопительной системе

2003

Принято решение об отмене чукотских, мордовских и калмыцких налоговых льгот по налогу на прибыль. Начало дела ЮКОСа

Начало дела ЮКОСа

2004

«Монетизация льгот» Введение бюджетного правила, по которому нефтегазовые доходы при цене нефти выше $20/барр. поступают в стабилизационный фонд

2005

Снижение ставок социальных взносов и налога на прибыль (с 34 до 26% и 24 до 20% соответственно). Принят закон «Об особых экономических зонах». Корректировка бюджетного правила – «цена отсечения» повышена до $27/барр.

2007

Создание госкорпораций; разделение стабилизационного фонда на резервный фонд и фонд национального благосо- стояния (ФНБ, предназначен для софинансирования доброволь- ных пенсионных накоплений людей и обеспечения сбаланси- рованности бюджета Пенсион- ного фонда)

2008

Начало мирового финансового кризиса, девальвация рубля и корректировка бюджетного правила – нефтегазовые доходы выше трансферта бюджету поступают в Резервный фонд (в 2008–2010 гг. трансферт составлял 6,1, 4,5 и 3,7% ВВП соответственно)

2009

Антикризисные программы. Падение ВВП на 7,8%

Падение ВВП на 7,8%

2010

Восстановительный рост ВВП на 4,5%

2012

Утверждение майских указов президента Владимира Путина. Вступление России в ВТО. Начало замедления роста ВВП

2013

Переход ЦБ к политике инфляционного таргетиро- вания; корректировка бюджетного правила – возвращение к базовой цене нефти (средняя за последние 10 лет) – доходы свыше этого уровня поступают в резервный фонд

2014

Введение санкций против России и ответных санкций, девальвация рубля, переход ЦБ к режиму плавающего курса рубля. Начало рецессии

2015

Всплеск инфляции – 12,9%. Принятие антикризисного плана и увеличение расходов резервного фонда

2017

Снижение инфляции до исторического минимума 2,5%. Возобновление действия бюджетного правила и начало покупок валюты для пополнения ФНБ

2018

Повышение пенсионного возраста и ставки НДС (с 18 до 20%). Утверждение нового майского указа Владимира Путина и национальных проектов.

ИСТОЧНИКИ: «ЭКСПЕРТ РА», «ВЕДОМОСТИ»

Великая Депрессия в США 1929-1933 годов. Тяжелый американский кризис

Великая Депрессия (great depression) – продолжительный экономический кризис в мировой экономике, начавшийся в США в 1929 году, а затем и в других странах мира.

Великая Депрессия была синхронная, всеобъемлющая и затронула все отрасли мировой экономик. По сути, это был мировой экономический кризис, но свое название он получил благодаря эмоциональному состоянию, в котором пребывало общество.

Официально закончился в 1940 году, но реально экономика США стала восстанавливаться после Второй мировой войны.

Определение Великая Депрессия обычно употребляется именно по отношению к США, к остальным странам применяется определение мировой экономический кризис.

Этот кризис затронул практически все развитые страны Запада.

Люди действительно погрузились в состояние депрессивного оцепенения.

Уборщица в Правительстве США, фото 1942 г.

Страдали и дети.

Причины Великой Депрессия в США

С точки зрения экономической теории Великая Депрессия 1929 г. в США наступила вследствие перепроизводства товаров и нехватки денежной массы для покупки этих самых товаров.

Так как деньги были привязаны к золоту, а количество этого металла ограничено, возник дефицит денег, а затем и дефицит платежеспособного спроса на товары и услуги.

Далее по цепочке работает «принцип домино»: резкое падение цен (дефляция) на товары, банкротства предприятий, безработица, заградительные пошлины на импортные товары, падение потребительского спроса и резкое падение уровня жизни.

Началом Великой Депрессии в США считают 29 октября 1929 г., так называемый «черный вторник».

Фондовый рынок обрушился, за 1 день акции упали на 10 млрд. долл США, что означало исчезновение кредитных денег в размере 10 млрд. долл США.

долл США.

Из-за этого падения фондового рынка 20-25 млн. человек в США понесли убытки.

Есть другая точка зрение о причинах Великой американской Депрессии.

Великой Депрессии предшествовал бурный рост американской экономики.

С 1917 по 1927 национальный доход США увеличился почти в 3 раза.

Было освоено конвейерное производство, бурно развивался фондовый рынок, росло число спекулятивных операций, дорожала недвижимость.

Рост производства товаров требовал увеличения денежной массы, а доллар был привязан к золоту.

Перед началом Великой Депрессии золотые запасы США увеличивались не так стремительно, как развивалась экономика. Это обстоятельство привело к появлению скрытой инфляции, так как правительство печатало новые деньги под бурный рост экономики. Тем самым была подорвана обеспеченность доллара золотом, нарастал дефицит бюджет, а ФРС снижал учетную ставку.

Возникла ситуация, когда рост производительности труда в промышленности уменьшился, а количество псевдоденег (векселей, расписок и тд. ), наоборот выросло. Этот дисбаланс в экономике и привел к «черному вторнику» 1929 года.

), наоборот выросло. Этот дисбаланс в экономике и привел к «черному вторнику» 1929 года.

Последствия Великой Депрессии для США и мира

Великая Депрессия в США 1929-1933 годов, выраженная в цифрах, выглядит удручающе.

Уровень промышленного производства в 1933 г. упал на 46% по сравнению с 1929 г. После Великой Депрессия 1929 года промышленность США была отброшена более чем на 20 лет назад, к уровню 1911 г.

ВНП США за 1929-1933 года упал в 1,85 раза с 103.9 до 56 млрд. долларов. Объем безработицы вырос с 3.2% до 25% в 1933 году, что составило около 12.8 млн. человек.

По данным американской Ассоциации по исследованию проблем труда, число безработных было значительно выше — около 17 млн. Около 2.5 млн. человек остались без жилья.

Разорилось около 135 000 компаний, доходы корпораций упали на 60%.

Общая капитализация рынка упала в 4.5 раза с 87 млрд. долл. до 19 млрд. долл. Фермерская недвижимость упала в цене более чем 10 раз. Разорилось около 897 тыс. фермерских хозяйств, т.е. 14.3% от общего числа.

Разорилось около 897 тыс. фермерских хозяйств, т.е. 14.3% от общего числа.

Под удар Великой Депрессии попали и другие страны Запада, такие как Германия, Франция, Великобритания, также пострадали страны Центральной и Юго-Восточной Европы (Япония еще в 1927 году), страны Азии и Латинской Америки.

Великая Депрессия и финансовый кризис 2008 года

Зная о событиях, которые происходили в прошлом веке, невольно проводишь аналогии с сегодняшним мировым финансовым кризисом. Можно с легкостью найти общее у Великой Депрессии и мирового финансового кризиса 2008-2009.

Все опять началось в США, все опять началось с финансового сектора, а затем перекинулось на реальную экономику, фондовый рынок обрушился, потребительский спрос падает, безработица растет, деньги обесцениваются…Что будет дальше? Неужели нас ждет еще одна Великая Депрессия, которая теперь коснется и России?

Рынок ждет данных по инфляции в США и публикации протокола последнего заседания ФРС

php?showuser=40443″>Lion Fat: Рынок всегда чего-то ждёт.

гг))

Lion Fat: Кроме того, что позиции уйдут в минус.

гг))

Подробнее на РБК:

https://www.rbc.ru/society/13/10/2021/61669ccc9a79477ae6f739d1?from=from_main_1

Это к вопросу об эффективности вакцинации.

lilit: всегда Надежда на лучшее!

Надька, она такая, всегда умирает последней

lilit: Lion Fat (12:12), ща процесс ускорится

lilit: Lion Fat (12:12), ща процесс ускорится

Lion Fat: lilit (12:13), Процесс вакцинации?

гг))

не ну а как вывозить с одного царство в другое ценности

Lion Fat: Тут еще важно то, что у фондов денег уже не осталось.

Нечего инвестировать.

У буратин, розданное Байденом бабло закончилось, а банки не кредитуют новые покупки.

Чуют неладное…

идёт сортировка, реальная сортировка

Lion Fat: Банки не только не кредитуют, но и сами особо не лезут в эти жернова.

Ибо, если бы лезли, то и кредитовали бы фонды.

Чтоб те поддерживали рост, в который банки инвестировали бы.

Поэтому нет ни того, ни другого.

Lion Fat: lilit (12:25), Дебилов меньше не станет, Аксанн.

Их достаточное количество не только среди вакцинировавшихся, но и среди ковид-диссидентов.

Проще говоря, ковид на дедебилизацию никак не влияет.

Cfnc: Гневно обличает)

Lion Fat: Дебилы это естественная составляющая человеческого общества во все времена.

Оно так устроено.

И не может быть устроено никак иначе.

Cfnc: Раньше были Буратины… Теперь дебилы..

CB_: кем же ты кукловодить тонда будешь, утилизаторша?)

lilit: Lion Fat (12:28), жижинация влияет, косит тех и других, токо разумных там куда пропорция меньше, по сути это тест

Lion Fat: Cfnc (12:30), Здравствуйте, дедуля.

Вернулись на сцену?

Разоблачать фокусы крашеного?

Ну-ну. : тем более Счета «40817», «40820» открыты физическим лицам и

: тем более Счета «40817», «40820» открыты физическим лицам и

предназначены исключительно для обслуживания физических лиц

и не в кассе а в банк(в будщем банкротстве) но не бывает

сберагательного кассротства))

это ппц мало вывести с союза все еще и зомби так использовать,

это вам не матрасы для апл из волос заключенных делать тут

вообщебезотходное ведение экономики 3 рейха

урановых сделок и недвижимости триллионы в золоте еще так.. тут демоны

Lion Fat: lilit (12:31), жижинация, Аксанн, по моим наблюдениям таки не влияет.

Ни в плюс, ни в минус.

lilit: CB_ (12:30), изучение искусства кукловода не обязывает им быть, у меня другие задачи,

а вот с какого похмелья ты записал меня в утилизаторши?

вопрос

Lion Fat: «Вагон и Аксанна.»

Новые серии…

гг))

php?showuser=38975″>lilit: Lion Fat (12:33), ну ну, еще не подключали вышки если что, в Казани начинают только

Lion Fat: lilit (12:36), Пять джи?

ггг)))

lilit: Lion Fat (12:35), да нет, это ответ на вопрос

lilit: Lion Fat (12:36), наерн

Lion Fat: В Болгарии, кстати говоря, 5G уже вовсю шпарит.

И я чот не заметил никакого влияния ни на сознание граждан, ни на смертность.

Ни в какую сторону.

ггг)))

lilit: Lion Fat (12:38), ну там ещё какие то действия нужны

CB_: странно, 5g еще нет, а на аксанну уже воздействует

Lion Fat: lilit (12:40), Заклинания произнести?

ггг)))

меню по приготовлению яиц

разбиваем яйцо на тарелку ложим 5-10 телефонов стандарта GSM (не сша) и

звоним на них, через минуту приятного аппетит как в микроволновке rus

Cfnc: CB_ (12:40), на Крашеного и 4г смотри как воздействовал… Воло покрасился и проповедовать начал…

Lion Fat: Дедуля!

Ау!

Где же вы?

«Все» ждут ваших разоблачений!

ггг)))

Lion Fat: Cfnc (13:00), О!

Спасибо, дедуля!

А разве в Рютино есть 4г?

Lion Fat: Ну же, дедуля!

Ну продолжайте же!

ггг)))

Lion Fat: Ато мне пора уже ехать в реалЪ…

Lion Fat: Как же я поеду сам и оставлю «всех» без ваших разоблачений Крашеного!?

Это будет нечестно с моей стороны. : Общепринято, что монарший дом, даже утратив де-факто суверенитет

: Общепринято, что монарший дом, даже утратив де-факто суверенитет

над государством, продолжает существовать как международная

правосубъектная сущность, а глава этого Дома, даже не имея

фактической возможности реализовывать некоторые из своих

королевских прерогатив, продолжает владеть всеми ими. К числу таких

прерогатив относится и jure majestatis (право величия, то есть право на

признание монаршего статуса и полагающиеся ему привилегии)

Jannbel: Lion Fat (15:32), тепло плюс 18… хорошо. Но это только пока.

Cfnc: Jannbel (15:45), а вот это правильно. Здоровацца с таким, как Крашеный… Сплошной зашквар.

Jannbel: Cfnc (15:52), ну пока не в лепрозории , можно. Вы разве не знаете.

Зачем мировые финансовые власти разгоняют инфляцию — Минфин

Каким образом мировые финансовые институты борются одновременно с нынешними и прошлыми проблемами, в колонке для «Минфина» рассказал аналитик ИГ Универ Михаил Федоров.

До коронакризиса мир на полной скорости шел к большому долговому кризису. Ведь еще в конце 2019 г. уровень мирового долга без учета финансового сектора уже превышал 230% ВВП.

Столь высокий уровень обременений касался не только развитых, но и развивающихся стран, долг которых к 2020 г. также очень сильно вырос. Например, китайская экономика без учета финансового сектора накопила долгов на более чем 200% своего ВВП.

Долговая проблема, если ее попытаться объяснить проще и кратко, заключалась в следующем.

Финансовая система постоянно выдает реальному сектору экономики деньги в кредит и одновременно получает погашения по старым займам. При этом если объем выдаваемых кредитов превышает объем обременений, то происходит процесс, когда финансовый сектор вливает в реальную экономику деньги.

Если же объем обременений выше выдаваемых кредитов, то происходит процесс, при котором ликвидность изымается из реального сектора экономики, из-за чего экономика страдает.

Но, как всем наверно понятно, поскольку банки выдают кредит с процентом, то объем обременений по конкретным кредитам без фактора времени всегда превышает объем займа. И поэтому для экономики очень важно, чтобы объем кредитования всегда рос, для того, чтобы сегодняшние займы превышали прошлые обременения. И чтобы нетто баланс движения денег был в пользу реального сектора.

Читайте также: Рубини: сообщения о скорой кончине доллара сильно преувеличены

До кризиса 2008 г. миру удавалось увеличивать объем кредитования естественным образом. Но к 2008 г. волна кредитного цикла завершилась, поскольку развитые страны уже тогда накопили огромные долги, и расти долгам было уже некуда.

В шаге от «Великой депрессии»Если бы тогда кризису дали разгуляться и экономика пошла бы по стопам классических циклов, то мир бы впал в новую «Великую депрессию». Где уровень долга стал бы сокращаться либо за счет погашений, либо за счет дефолтов и, возможно, к сегодняшнему дню проблема с долгом была бы решена за счет его снижения. И мир бы был готов к новому кредитному циклу роста мировой экономики.

И мир бы был готов к новому кредитному циклу роста мировой экономики.

Но целое десятилетие после 2008 г. мир прожил бы в «большом кризисе». Поскольку все это время реальный сектор экономики отдавал бы долгов больше, чем получал кредитов.

Но финансовые власти мира не дали реализоваться классическому кризису за счет включения печатных станков, наводнив экономики развитых стран дешевыми деньгами.

За счет этого им удалось погасить долговые проблемы мира и простимулировать кредитование так, чтобы оно продолжало расти и покрывало объем обременений. А развивающиеся страны, такие как Китай, не отставали от развитых экономик, и так же активно кредитовали свои экономики и наращивали величину долгов.

Печатные станки центральных банков развитых стран, в первую очередь, ударили по кредитным ставкам, а низкие ставки уменьшили обременения, одновременно простимулировав кредитование.

Кредитный цикл продолжился, за счет чего и долги продолжили увеличиваться. Но на подходе к 2020 г, и этот ресурс был уже практически исчерпан. Долгов стало еще больше и даже в МВФ в конце прошлого года стали бить тревогу по поводу чрезмерно большого мирового долга.

Долгов стало еще больше и даже в МВФ в конце прошлого года стали бить тревогу по поводу чрезмерно большого мирового долга.

Читайте также: Баффет поставил против экономики США: что означают его «золотые» вложения

Самое главное, что ресурса для поддержания роста кредитования уже не оставалось. Ведь основные ставки центробанков уже были практически нулевыми. Без коронакризиса мир вполне вероятно к текущему моменту мог бы оказаться в новом кризисе из-за очередной остановки кредитного цикла.

Спасительная инфляцияВ этом году пришел коронакризис и все внимание людей теперь обращено к нему. Однако процессы, которые происходили в экономике ранее, актуальны и сейчас. И финансовые власти мира прекрасно это понимают. Поэтому они сегодня борются не только с коронакризисом как таковым, но одновременно и с потенциальным долговым кризисом.

Поэтому позиция финансовых властей мира в лице ФРС США, Европейского центрального банка, Банка Японии, Народного Банка Китая и других финансовых институтов на сегодняшний день является очень мягкой и ориентированной на сильное стимулирование экономики. Для них сверхмягкая монетарная политика с триллионными вливаниями ликвидности является адекватной в сложившихся обстоятельствах.

Для них сверхмягкая монетарная политика с триллионными вливаниями ликвидности является адекватной в сложившихся обстоятельствах.

В этом ключе сделано и недавнее заявлении главы ФРС Джерома Пауэлла о том, что новая стратегия ФРС предусматривает таргетирование «гибкого среднего уровня инфляции». То есть, ФРС теперь допускает работу печатного станка при росте инфляции, что выглядит вполне логичным.

ФРС на данный момент одновременно боится и коронакризиса, и долгового кризиса. А потому их уже не волнует цель в виде сохранения ценовой стабильности. Напротив, сегодня все хотят роста инфляции. Но прямо заявить об этом никто из регуляторов не может, поскольку это будет противоречить их официальным целям.

Читайте также: Преодолеть последствия кризиса удастся не раньше 2025 года

Вероятнее всего, власть имущие хотят достичь высокой инфляции, чтобы она стерилизовала долговую проблему путем обесценения долгов. И видимо они идут к этому уже сознательно. А если так, то печатные станки по производству денег не остановятся, пока действительно инфляция не взлетит до высокого уровня.

что будет с ценами в Украине до конца года. Читайте на UKR.NET

А хуже всего, что в ближайшем будущем прогнозируется дальнейший существенный рост цен, прежде всего, на самые что ни есть «народные» продукты питания. Хотя виды на урожай в нынешнем году очень хорошие, и даже ожидается новый рекорд урожая.

Характерно, что это происходит на фоне стабилизации валютного курса и даже некоторой ревальвации, то есть укрепления гривны. Таким образом, валюты в страну заходит вполне достаточно, и поэтому причиной стремительной инфляции является не торговый баланс, не эмиссия и вообще не внутренние монетарные факторы, как это уже часто бывало.

Глубоко вдаваться в причины нового скачка инфляции не будем. Кратко обратим внимание лишь на постоянный рост издержек по причине роста цен на энергоносители, те же коммунальные услуги, ГСМ, оплату труда. Внутреннюю инфляцию провоцирует также рост мировых цен на энергоносители, а главное на сырье, в том числе составляющее украинский экспорт, что приводит к «втягиванию» в Украину глобальной инфляции на фоне гигантской эмиссии прошлого года, направленной на преодоление коронакризиса, о чем приходилось писать ранее.

Чем дальше, тем дороже

Некоторое сезонное торможение цен в июле не должно успокаивать. По данным Государственной службы статистики, в отношении к июлю прошлого года, инфляция по результатам июля 2021 года перевалила 10%-ю отметку и впервые с 2018 года составила 10,2%. И подорожание продолжается: если прошедший июль отметился вполне закономерным сезонным снижением цен на овощи примерно на 8% по сравнению с июнем, то цены на сахар за месяц выросли на 6,7%.

Вообще, рекордсменом по подорожанию среди продуктов питания в «прошедшем сезоне» с июля по июль стал именно сахар. В целом, пищевые продукты в Украине за этот период подорожали на 29,2%. В свою очередь, производители подняли цены при реализации товаров в Украине на 19,9% (то есть торговля цены увеличила на 10% больше, чем производители), а при реализации товаров на экспорт цены производителей возросли на 60,3%. В то же время, сахар с июля прошлого года подорожал на 83,5%.

В период с июля по июль резко подорожали еще два совершенно отечественных и «абсолютно народных» продукта питания – яйца на 33% и подсолнечное масло на 79%. Также по сравнению с июлем прошлого года, в июле 2021 года хлеб подорожал на 16%, молоко – на 6,5%, масло сливочное – на 8,9%, мясо – на 11,2%, сыры и творог – на 7,2%.

Правда, одежда и обувь, по данным официальной статистики, стали дешевле на 4,2–4,7%, но это, возможно, потому что у народа все деньги уходят на питание и коммуналку, а на одежду мало что остается. Кроме того, сейчас одежда и обувь часто приобретается на «сером» рынке в интернете, эти данные не попадают в официальную статистику, а потому реальной картины никто не знает. К тому же, по данным того же Госстата, производители промышленной продукции подняли цены на свои товары в целом на 42,2%, причем в пределах Украины — на 33,9%, а на экспорт — на 75,1%.

Рекордсменом по росту цен, несомненно, являются жилищно-коммунальные услуги, которые и являются важным инфляционным фактором. По данным Госстата, за год газ подорожал на 164,5%, отопление и горячая вода — на 13,9%, электроэнергия — на 36,6%, водоснабжение — на 11%. содержание домов и придомовых территорий — на 9%.

Повторим, что это еще не было осеннего подорожания коммунальных услуг. Напомним, что уже объявлено о роста тарифов на отопление о горячее водоснабжение на 30-70% в зависимости от региона и населенного пункта. Также известно, что условия, которые «Нафтогаз» навязывает облгазам и предприятиям теплокоммунэнерго на местах таковы, что в ряде регионов отопительный сезон может вообще не начаться, но это отдельная тема.

Кроме того, медпрепараты и медицинские товары подорожали на 5,6%, амбулаторное обслуживание — на 9,7%. Образование подорожало на 14,6%,а услуги связи – на 4,8%.

Значительным инфляционным фактором стало подорожание горюче-смазочных материалов (ГСМ) на 33,8%. Это привело к удорожанию транспортных услуг в целом на 11,7%, причем железнодорожный транспорт стал дороже на 9,6%, автотранспорт — на 12%.

Такого роста цен в рознице следовало ожидать, поскольку месяцем ранее стало известно о росте оптовых цен и цен производителей на продукты питания с июня прошлого года по июнь нынешнего года в среднем на 39,1%, причем в Украине цены выросли на 30,9%, а при экспорте – на 72,9%.

Экономист Александр Гончаров в соцсетях высказывает сомнения в реальности названного уровня инфляции, весьма пессимистично высказывается относительно адекватности действий власти, прежде всего Нацбанка, ответ на всплеск инфляции, а также прогнозирует дальнейший рост цен:

«По официальным данным Держстата, инфляция в Украине в июле текущего 2021 года ускорилась с 9,5% до 10,2%! А на самом деле минимум в два раза больше.

Что в этих условиях делали украинские финансовые власти? Конечно, НБУ традиционно повышал свою учетную ставку и стоимость рефинанса для коммерческих банков. Стоит ли говорить, что именно эти меры Нацбанка окончательно добьют национальный производственный бизнес, а инфляцию вряд ли удастся удержать, т.к. исполнительная власть постоянно повышает цены на энергоресурсы (они, как известно, всепроникающие).

В общем, ситуация крайне тяжелая и сложная. Плюс ко всему этому, в случае холодной зимы, у нас будет большой дефицит голубого топлива, т.к. слишком мало, по сравнению с 2020 годом, закачано газа в ПХГ, да и эти объемы в основном принадлежат частным трейдерам.

Наверняка июль и август – это не конец роста цен, думаю, нас ожидает мощный инфляционный шок. Хотя и нынешние показатели уже явно шокируют население самой бедной страны Европы. Неужели украинцам снова придется пережить глубокий спад, сопровождающийся гиперинфляцией, как это было в начале лихих 90-х годов?

Ну, и напоследок замечу, эта история с попытками удержания инфляции – она ведь не только про манипуляции со статистикой и бездарными решениями, а еще и про дальновидность власти».

Туманное будущее

Впрочем, даже не экспертам, а и рядовым обывателям уже понятно, что предстоящая зима может оказаться тяжелой, а к резкому удорожанию коммуналки может добавиться дороговизна продуктов питания. И здесь перспективы пока не слишком утешительные…

С одной стороны, есть успокаивающие новости о том, что урожай в нынешнем году ожидают если не рекордный, то близкий к историческим отметкам. В частности, ожидается, что зерновых соберут около 70 млн тонн, а также будет увеличено производство сахара, дороговизна которого обусловлена, во многом, дефицитом из-за сворачивания его выращивания и производства в предыдущие периоды.

Словом, конъюнктура складывается вроде бы благоприятная. К тому же, повышаться ценам на продукты питания в Украине вроде как некуда, потому что по ряду позиций Украина уже обогнала Европу.

Хрестоматийным стало подсолнечное масло часто украинского производства, которое в Европе уже стоит существенно дешевле, чем в самой Украине. По данным СМИ, в отечественной рознице цена на него иногда превышает 2 евро за литр, тогда как в соседней Польше масло можно купить за 1,2 евро, в Венгрии — 1,5, в Испании — 1,44 евро за литр.

Что касается сахара, который сейчас Украине (когда-то обеспечивавшей сахаром весь СССР и окрестности!) примерно на 30% дороже, чем в Европе, то здесь ожидается некоторая стабилизация. Посевные площади под сахарную свеклу в нынешнем году существенно увеличены, и это позволить увеличить производство сахара, которое в прошлом году было рекордно низким – всего 1,15 млн тонн, хотя когда-то Украина давала до 6 млн тонн этого продукта. Но проблемой может стать большая энергозатратность тех немногочисленных сахарных заводов, которые еще сохранились в Украине, а потому трудно говорить о том. Насколько снизятся цены на сахар, и снизятся ли они вообще.

Но кроме собственно сельхозсырья, дефицита которого в этом сезоне не ожидается, у производителей продуктов питания есть и другие затратные статьи, которое неуклонно растут, причем некоторые – очень чувствительно. Прежде всего, это транспорт, ГСМ, коммунальные услуги и энергоносители, заработная плата.

Собственно, только рост цен на ГСМ и энергоносители, то есть газ и электроэнергию, может осенью спровоцировать скачок цен на все продукты питания. Все это, по ряду оценок, может привести к росту цен на 20% на широкий спектр продуктов – все те же подсолнечное масло, яйца и сахар, а также мясо, молоко и молочные продукты, колбасные изделия и так далее вплоть до рыбы и морепродуктов. К тому же, кроме ГСМ и энергоносителей, есть еще и остальная коммуналка, которая у производственников дорожает непрерывно.

К тому же, злую шутку с нашими потребителями может сыграть выгодная внешняя конъюнктура цен и возможный дефицит сельхозпродукции на внешних рынках.

Всемирная организация продовольствия FAO снизила прогнозы по пшенице из-за неурожаев в ряде регионов мира, а это значит, что цены на зерновые падать не будут, и наши экспортеры могут этим воспользоваться, оголив внутренний рынок, что приведет к росту внутренних цен, как это произошло с подсолнечным маслом и яйцами. Это значит, что не будут дешеветь ни мука, ни корма, а значит и мясо, включая птицу, а цены на яйца могут вернуться к отметкам весны 2021 года, когда они подорожали с 28 до 38 гривен за десяток.

К тому же FAO, прогнозирует рост мировых цен на продукты питания на следующий год из-за увеличения потребления, удорожания транспорта, а также проблем с доставкой на фоне ковидо-истерии, которая никак не уляжется в мире.

Высокие мировые цены на сельхозпродукцию будут стимулировать экспорт и могут спровоцировать дальнейший рост внутренних цен на продукты питания, наряду с ростом цен на ГСМ, коммуналку и энергоносители.

Словом, будущее пока туманно и неопределенно, но ничего хорошего не предвещает.

Защита от инфляции: это возможно?

Давайте разберёмся, что представляет собой инфляция на простых примерах. За отправную точку примем тот факт, что инфляция — рост цены на любой производимый продукт, товар или услугу. И пусть официальное определение несколько иное, именно так она отражается на жизни населения. Предлагаем небольшую сказку. «Жил-был один человек, трудился, не покладая рук, старался и откладывал каждую копеечку. И однажды собралась у него сумма приличная, которую тратить на покупки не хотелось, а хотелось сберечь и приумножить. Подивился наш герой, с какой скоростью цены растут, и решил, что хранить свои кровные в банке, пусть даже и трёхлитровой, совсем невыгодно.

Подумал он и пошёл в большой банк с красивым логотипом и громкими лозунгами. Пришёл и говорит: „А помогите мне, господа банкиры, деньги сохранить да прибыли немного получить“. Отвечают ему господа банкиры, что всегда рады посодействовать, и предлагают положить всё с таким трудом заработанное на депозит под проценты.

Задумался человек — а как же деньги в банке, пусть и с логотипом красочным, смогут работать, прибыль принося? Спросил он у господ банкиров, как же они действовать будут, чтоб доходность обещанную обеспечить. Отвечали ему, что много есть желающих взять в банке денег в долг, да под проценты, на развитие бизнеса и дела собственного. Поинтересовался герой ставками и решил рассмотреть ситуацию со всех сторон.

Ситуация получалась интересная: на депозит предлагали 5% годового дохода, а кредиты выдавали под 10%. И вроде понятно, что господам банкирам кушать тоже хочется да земли заморские смотреть, но так и для себя того же хочется. Подумал-подумал человек и пошёл в кредитный отдел банка. Встретил там другого человека — будущего предпринимателя. Стал расспрашивать, что он делать с деньгами банка собирается. Рассказал тот, что дело спорится, товар людям нравится, ещё просят. Да денег не хватает производство расширить, чтоб выпуск наладить. Вот и хочет кредит взять.

Наш герой призадумался. Выглядит предприниматель разумным, рассуждения у него верные. Значит, даже с учётом выплаты по кредиту прибыль будет значительной. А иначе какой смысл дело расширять? Получается, если вложить деньги в бизнес — доход будет куда приятнее, чем на депозите. Главное — дело выбрать хорошее, надёжное».

Эта простая сказка подводит к мысли, что любой этап производства несёт в себе затраты, которые входят в себестоимость выпускаемой продукции. В неё же закладывается и часть прибыли, возвращаемая банку. Стоимость используемых при работе инструментов тоже включает в себя долю банка. Цена на товары и услуги, которые создадут с помощью выпущенной продукции, будет учитывать аналогичные траты. Такая цепочка заканчивается конечным потребителем. Если одно звено поднимает цену, остальные постепенно подтянутся. Это и есть инфляция.

Следуя заданному вектору, становится понятно, что создателем инфляции становится сам бизнес. Он определяет стоимость товара, включая в неё доход для себя и кредитора, которым чаще всего выступает банк. Поэтому самая лучшая защита сбережений — вложение в то предприятие, которое от инфляции только выиграет.

Здесь возникает вопрос: как быть тем, кто в силу отсутствия таланта или желания не может открыть собственное дело? Напрашивается логичный ответ — дать свои деньги тем, кто с успехом занимается производством товаров и услуг. Но не обойдётся без нюансов: статистика показывает, что только 10% компаний продолжают работу через пять лет после открытия. А в первые три года закрывается около двух третей производств. Поэтому к выбору организации для вложения средств стоит подходить осторожно.

Благодаря той же статистике становится понятным, что большую часть товаров производят компании, которые на рынке давно и достигли определённого размаха. Именно они наиболее привлекательны для инвестирования средств. Но как это сделать? На помощь приходит биржа. Хотя у большинства людей она ассоциируется скорее с казино, это самый комфортный и надёжный способ приобрести ценные бумаги того эмитента, который привлёк потенциального инвестора.

Существует два основных инструмента вложения денег в активы предприятий — покупка облигаций и акций. Первый — одолжить средства, которые будут возвращены в оговорённый срок с процентами. Второй подразумевает покупку некоторой части компании, которая регулярно приносит прибыль — дивидендные выплаты. Во многих организациях акционеры с большой долей напрямую участвуют в управлении производственной деятельностью.

Делаем вывод:

- инфляция — неизбежная спутница экономики;

- выпустить дополнительный объём денег в оборот всегда легче, чем создать востребованный продукт;

- компании заинтересованы в адекватном положительном уровне инфляции, они сами её создают.

Получается, что инфляция вовсе не мировое зло. При грамотном подходе она сыграет на руку тем, кто мыслит немного шире банковских депозитов. Ведь лучшая защита доходов от стабильно растущих цен — инфляции — вложения в бизнес. Сегодня стать инвестором совсем несложно — откройте счёт и попробуйте свои силы на практике.

Статья подготовлена

по материалам

УК «Арсагера».

__________

Мы рады, если ответили в этой статье на все ваши вопросы по теме. Если нет — вы всегда можете задать нам новые. Просто заполните форму обратной связи, и мы обязательно поможем разобраться во всех непонятных моментах!

Вот почему фондовые инвесторы так пристально следят за инфляцией

Как инфляция влияет на цены акций? Акции на этой неделе негативно реагируют на умеренно более высокие показатели инфляции, но совсем не ясно, являются ли текущие цифры долгосрочным негативом для акций.

Более высокий уровень инфляции обычно рассматривается как отрицательный фактор для запасов, поскольку он увеличивает затраты по займам, увеличивает производственные затраты (материалы, рабочая сила) и снижает уровень жизни.

Но, что, вероятно, наиболее важно на этом рынке, это снижает ожидания роста прибыли, оказывая понижательное давление на цены акций.

Неожиданная инфляция — это проблема

Фондовый рынок, конечно же, ожидает определенного уровня инфляции каждый год и корректирует ожидаемую прибыль по сравнению с ожидаемой инфляцией.

Если, например, инвесторы ожидают доходности примерно 6% в год после инфляции (включая дивиденды), а инфляция составляет 2% в год, инвесторы будут ожидать примерно 8% годовой прибыли с учетом инфляции ( на самом деле речь идет о долгосрочной доходности акций на протяжении многих десятилетий).

Но если инфляция внезапно вырастет с 2% до, скажем, 4% очень быстро, история показывает, что рынок в целом отреагирует негативно.

Это потому, что инвесторы теперь будут требовать более высокую доходность, чтобы компенсировать возросший риск. Вместо 8% прибыли инвесторы могут потребовать 10%. Цены, скорее всего, упадут.

Это изменение ожиданий очевидно в исторической записи. Исследование 2000 года, проведенное Стивеном А. Шарпом из Федеральной резервной системы, пришло к выводу, что «рыночные ожидания роста реальных доходов, особенно долгосрочного роста, отрицательно связаны с ожидаемой инфляцией…. инфляция также увеличивает требуемую долгосрочную доходность акций «.

Инфляция во время бума отличается от инфляции в плохие времена

Чтобы еще больше усложнить понимание взаимосвязи, акции гораздо более негативно реагируют на инфляцию, когда экономика находится в сокращение или спад, чем когда инфляция происходит по мере роста экономики

Это имеет смысл. Когда экономика сокращается, прибыли и доходы обычно снижаются даже без учета инфляционных проблем.Когда экономика находится на подъеме, прибыли выше (как сейчас), и экономика может выдержать более высокую инфляцию.

В некоторых секторах дела обстоят лучше, в некоторых — нет.

Влияние инфляции может варьироваться от сектора к сектору.

Например, акции компаний роста имеют тенденцию к снижению, когда инфляция выше. Это связано с тем, что у акций роста есть большая часть ожиданий по доходам в будущем, и когда ставки повышаются, это сказывается на этих ожиданиях.

Допустим, у вас есть компания, которая зарабатывает 1 доллар в год в течение следующих 10 лет.

Тогда у вас есть растущая компания, которая в следующем году будет зарабатывать только 10 центов, а в следующем году — 20 центов, через год — 40 центов и так далее, поэтому в конце 10 лет ожидается, что она заработает 10 долларов.

С учетом стоимости акций компания ежегодно получает примерно одинаковую прибыль. С запасом роста прибыль намного дальше в будущем.

Инвесторы, покупающие акции роста, оценивают, какой будет текущая стоимость этого будущего потока доходов.Когда инфляция или процентные ставки начинают расти больше, чем ожидалось, это снижает текущую стоимость будущего потока доходов.

Частично причина заключается в том, что доходность безрисковой нормы доходности — государственных облигаций — повышается, что делает облигации более привлекательными по сравнению с акциями.

Другая причина заключается в том, что более высокая инфляция и процентные ставки повлияют на будущую прибыльность компаний.

«У растущих акций больше продолжительность, чем стоимость, потому что они имеют большую часть своих доходов дальше», — сказал Ларри Сведро, директор по исследованиям Buckingham Strategic Wealth и специалист по истории фондового рынка.«Если вы получаете растущую инфляцию, вам придется дисконтировать будущие доходы».

Акции малой капитализации — особенно акции роста — обычно страдают, потому что они более чувствительны к более высоким процентным ставкам.

Акции с высокими дивидендами, такие как коммунальные предприятия и REIT, обычно также страдают, потому что инвесторы имеют более доходные государственные облигации в качестве менее рискованной альтернативы, а также потому, что дивиденды часто не поспевают за уровнями инфляции.

Хорошо ли инфляция для акций?

Инфляция — это не все плохо.Некоторая инфляция может быть выгодной. Например, при некоторых обстоятельствах умеренная инфляция может стимулировать рост рабочих мест.

«Умеренная инфляция в целом — это хорошо, потому что это признак того, что экономика растет, и предприятия могут повышать цены», — сказал мне Сведро.

Может даже быть «золотая середина» для инфляции. «При изучении доходности S&P 500 по десятилетиям и с поправкой на инфляцию результаты показывают, что самая высокая реальная доходность достигается при инфляции от 2% до 3%», — написала инвестиционный аналитик Кристина Зукки в Investopedia.

Вот где мы сейчас находимся.

Акции также могут обеспечить некоторую защиту от инфляции, говорит Цукки. «Теоретически акции должны обеспечивать некоторую защиту от инфляции, потому что выручка и прибыль компании должны расти такими же темпами, как и инфляция, после периода корректировок», — сказала она.

Так почему же рынок взбесился из-за умеренно более высокого CPI?

Инфляция вызывает только беспокойство, сказал Сведро. «Когда он так сильно движется вверх, ФРС должна действовать», — сказал он.«Если рынок думает, что ФРС ужесточит меры, когда инфляция достигнет, скажем, 4 процентов, рынок начнет реагировать задолго до того, как ФРС что-либо сделает. ФРС не ясно, на каком уровне они могут действовать». Итак, на рынке идет безудержная игра в угадывание.

Проще говоря, говорит Сведро, рынок сейчас пытается установить цену на случай, если ФРС будет действовать раньше, чем многие ожидали.

Поскольку ликвидность, которую предоставила ФРС, была основным фактором роста цен на акции, изъятие части этой ликвидности также будет иметь потенциально отрицательный эффект, поскольку это будет означать, что меньше денег может пойти на рынки.

Потеря анкера для надувания

Директорам денежно-кредитной политики, пытающимся судить, сохранится ли повышенная инфляция в этом году, следует — учитывая прошлые уроки, полученные в Соединенных Штатах и за рубежом — тщательно отслеживать инфляционные ожидания, — говорится в документе, обсужденном на конференции Brookings Papers on Economic Activity (BPEA) 9 сентября.

Автор — Рикардо Рейс из Лондонской школы экономики — исследовал ожидания потребителей, профессиональных прогнозистов и рынков от инфляции в Соединенных Штатах в конце 1960-х — начале 1970-х годов (когда инфляция начала расти) и в начале 1980-х годов (когда инфляция стабилизировалась), а также во время пандемии COVID-19.Он также посмотрел эпизоды в Бразилии и Южной Африке в период с 2010 по 2016 год и в Турции после 2017 года.

«Если ожидания инфляции вырастут, домохозяйства будут покупать больше товаров сегодня, вкладчики уйдут от номинальных активов [таких как облигации], рабочие будут требовать более высокую заработную плату, а фирмы будут устанавливать более высокие цены, все это приведет к росту инфляции», он пишет в Потеря якоря инфляции . И он предупреждает: «Если ожидаемая инфляция вырастет, то только глубокая рецессия сможет сдержать инфляцию.”

Он сравнил попытки предвидеть будущую инфляцию с сидением на пляже, пытаясь выяснить, пока еще не поздно, не дрейфует ли лодка от берега, и сравнил индикаторы инфляционных ожиданий с «зернистым изображением якоря лодки».

Изучив данные об ожиданиях за прошлый и этот год, он приходит к выводу, что «вопрос о том, будет ли инфляция уйти в прошлое, еще не решено». Он находит причины для некоторой озабоченности в обследованиях домашних хозяйств, но говорит, что у разработчиков денежно-кредитной политики еще есть время для ответа.

Работа начинается с изучения опыта США в период с 1965 по 1974 год. В то время не существовало широко используемых в настоящее время средств измерения ожиданий, таких как ежемесячные обследования потребителей Мичиганского университета и индексированные по инфляции казначейские ценные бумаги.

Однако Рейс рассмотрел редко используемые данные, в том числе краткосрочные квартальные данные, предшествующие исследованиям в Мичигане, и рынок фьючерсов на золото в Цюрихе, Швейцария. Он приходит к выводу, что ожидания инфляции в США начали расти еще в 1967 году.Если бы рост ожиданий и их важность были признаны ранее, директивные органы ФРС могли бы рассмотреть возможность принятия более решительных мер для сдерживания инфляции. ФРС не сдерживала инфляцию и ожидания до тех пор, пока под председательством Пола Волкера она не провела крайне ограничительную денежно-кредитную политику в период с 1979 по 1983 год.

В более поздних эпизодах политики в Бразилии, заметив, что инфляция в 2010 году была на уровне целевого показателя, резко снизили процентные ставки в 2011 году. Но инфляция сдерживалась лишь временно из-за государственного контроля над ценами на бензин и дизельное топливо, и ожидания в период с 2011 по 2016 г.В Турции политическое давление на центральный банк со стороны президента Реджепа Эрдогана в преддверии выборов к концу 2017 года привело к снижению инфляционных ожиданий. Фактическая инфляция резко выросла в 2018 и 2019 годах.

Южная Африка в период с 2010 по 2016 год может служить противоположным примером. Фактическая инфляция подтолкнула к верхней границе целевого показателя центрального банка, но, ссылаясь на временные шоки цен на продукты питания и электроэнергию, не привела к резкому ужесточению денежно-кредитной политики. Данные показывают, что ожидания остались неизменными, а инфляция снизилась.

Рейс пишет, что еще слишком рано говорить о том, уменьшаются ли инфляционные ожидания в Соединенных Штатах сейчас, как это было в конце 1960-х годов, или они останутся на якоре, несмотря на временные потрясения ключевых цен, как это произошло в Южной Африке. Профессиональные прогнозисты лишь немного повысили свои инфляционные ожидания в США. Ожидания рынка в этом году значительно выросли, но только после падения в 2019 и 2020 годах. Однако ожидания домашних хозяйств выросли всего за шесть месяцев быстрее, чем почти в любое время с 1980-х годов.

«Инфляция будет довольно высокой в 2021 году. Будет ли это кратковременным всплеском или выйдет ли инфляция из-под контроля, зависит от ожиданий, и прямо сейчас в данных есть некоторые тревожные признаки», — сказал он в интервью The Институт Брукингса. «В конечном итоге ожидания зависят от того, что будет делать политика в следующие несколько месяцев: позволит ли FOMC дрейфовать якорю или нет?»

Цитата

Рейс, Рикардо. 2021. «Потеря якоря инфляции». Проект конференции BPEA, осень.

Раскрытие информации о конфликте интересов

Исследование Рикардо Рейса поддержано 5-летним грантом Европейского исследовательского совета. Помимо вышеупомянутого, автор не получал финансовой поддержки ни от какой фирмы или лица для этой статьи или от какой-либо фирмы или лица, имеющего финансовую или политическую заинтересованность в этой статье. В настоящее время они не являются должностным лицом, директором или членом правления какой-либо организации, заинтересованной в этой статье.

Краткосрочная аберрация или долгосрочная угроза?

Источник: QMAW.Только для информационных целей.

Как ваш взгляд на среднесрочные риски инфляции

влияет на ваш прогноз доходности различных классов активов?

Я думаю, что ответ на этот вопрос зависит от сценария инфляции, который каждый инвестор считает наиболее вероятным. С нашей точки зрения, актуальны три сценария.

Первый сценарий — это тот, о котором мы говорили несколько минут назад, когда этот рост инфляции оказывается полностью временным, когда временные факторы, которые я обрисовал в общих чертах, исчезают, а инфляция просто спадает без каких-либо политических действий.Большой глобальный разрыв выпуска становится важным, и инфляция автоматически снижается сама собой. И в этом сценарии — сценарии Златовласки — очевидно, что акции и облигации, вероятно, преуспеют.

Есть второй сценарий, когда инфляция сохранится в 2022 и 2023 годах, а центральные банки сохранят терпение. Они могут оставаться терпеливыми из-за правительственных указаний, но они также могут оставаться терпеливыми, потому что объявили, что собираются отстать от кривой. Этот сценарий, при котором инфляционные ожидания растут и внедряются, может на самом деле подорвать как облигации, так и акции, потому что очевидно, что при более высоких инфляционных ожиданиях, при прочих равных условиях, доходность облигаций вырастет.Если более высокие инфляционные ожидания приводят к более высокой номинальной доходности облигаций, вы можете получить более высокую доходность, то есть более низкое соотношение цена / прибыль, так что вы можете получить многократные сокращения на фондовом рынке по мере роста инфляции. А это означает, что акции и облигации падают вместе. Итак, это первый сценарий, при котором инфляционные ожидания не оправдываются.

Сценарий третий, как сказала нам бывший председатель Федеральной резервной системы Джанет Йеллен, США не позволят сбросить инфляционные ожидания, потому что, если ФРС думает, что они вот-вот будут сброшены, она отреагирует и отреагирует решительно. и быстро.Итак, это мой третий сценарий. Это сценарий, когда в экономике существует инфляционное давление, но центральный банк затем реагирует агрессивно. Теперь, в начале этого года, рынки не ожидали повышения ставок до 2023 года, в конце 2023 года. Теперь эти ожидания перенесены на начало 2023 года. Но я бы сказал, что по сценарию Джанет Йеллен ФРС в конце 2022 года может потребоваться повышение. Возможно, если мы увидим рост инфляционного давления, ФРС вполне может отреагировать, особенно если инфляция будет иметь три рычага до 2022 года, что вовсе не является неправдоподобным.Итак, если ФРС внезапно начнет ужесточение в конце 2022 года, вы должны поверить в то, что и акции, и облигации существенно упадут.

Итак, мы должны выбирать между этими сценариями, и это, в некоторой степени, именно то, что мы пытаемся выполнить при моделировании, но ясно, что то, что произошло в феврале этого года, заключается в том, что рынки перестали верить в мой первый сценарий. с вероятностью 90% плюс вероятность того, что, возможно, сценарии два и три имели значимую вероятность, а сценарий один не был реализован.Вот почему я бы сказал, что кривая доходности стала круче, а реальные ставки выросли.

Какой сценарий, на ваш взгляд, наиболее вероятен?

На наш взгляд, и рост, и инфляция, вероятно, удивят консенсусом относительно потенциала роста в 2021 году, отчасти потому, что прогнозисты склонны недооценивать влияние особых факторов, таких как отложенный спрос, при подготовке своих показателей. Если эти сюрпризы все же произойдут, мы считаем, что рынки будут склонны приписывать более высокую вероятность реализации второго или третьего сценария.Поскольку ни один из сценариев не подходит для традиционного портфеля 60/40, мы предполагаем, что инвесторам следует стремиться к диверсификации. Когда мы подходим к 2022 году, и если инфляция не сможет достаточно снизиться, я подозреваю, что Федеральная резервная система «поступит правильно», и в этом смысле третий сценарий более вероятен, чем второй сценарий, в котором инфляция будет встроена в систему. . Конечно, если ФРС станет агрессивной во второй половине 2022 года, то акции, облигации, золото и факторы инфляции упадут вместе.

Мнение: вот как определить, сохранится ли этот всплеск инфляции

Есть опасения по поводу роста и, возможно, даже ускорения инфляции, подпитываемой перегревом экономики в результате масштабного фискального стимулирования, приверженности Федеральной резервной системы сохранению низкие процентные ставки в течение длительного периода и отложенный спрос на потребление, который был упущен во время пандемии. Последний приступ высокой и растущей инфляции в 1970-х годах произошел во время экономического кризиса и закончился болезненной рецессией, спровоцированной Федеральной резервной системой в начале 1980-х годов.

Ожидает ли нас сегодня похожий эпизод? Хотя в последние несколько месяцев инфляция была высокой, по крайней мере, по сравнению с ее уровнем после Великой рецессии, начавшейся в 2008 году, ряд факторов указывает на то, что нам не следует беспокоиться об устойчивой и ускоряющейся инфляции — по крайней мере, пока.

Инфляция составила 4,2% в апреле 2021 года. Будет ли она продолжать расти, зависит от различных факторов, которые способствуют общему росту цен.

В последнее время рынки встревожили растущие инфляционные ожидания.Вот что нужно знать инвесторам.Факты:

Инфляция была относительно низкой в течение примерно трех десятилетий, и особенно в течение последнего десятилетия. Инфляция — это скорость изменения общих цен в экономике. «Общий» уровень инфляции — это скорость изменения корзины товаров для «типичного» городского потребителя. Это в среднем 1,7% за последнее десятилетие. Альтернативой является «базовый» уровень инфляции, исключающий цены на продукты питания и топливо, поскольку они, как правило, более волатильны, чем другие цены, а также могут отражать факторы, отличные от силы экономики и степени ее влияния. это «перегрев.

Одним из поразительных аспектов инфляционных тенденций в США за последние 50 лет является то, что инфляция была намного ниже с середины 1980-х годов и, тем более, с начала Великой рецессии — до такой степени, что вызывает опасения, что инфляция была слишком низкой. За последнее десятилетие инфляция в среднем составила всего 1,7%. Сравните это с 1970-ми годами, когда общая инфляция в среднем составляла 7,5%, или даже с периодом с 2000 по 2008 год, когда инфляция в среднем составляла 2,6% (см. Диаграмму).

За последние 30 лет не было большой инфляции.Но обратите внимание на недавний подъем в правом углу графика.

ЭконофактИнфляция росла за последний год, но это произошло после особенно низкой инфляции сразу после начала пандемии. Уровень инфляции с апреля 2020 года по апрель 2021 года составлял 4,2%, а ежемесячный уровень инфляции повышался каждый месяц с декабря 2020 года. В начале пандемии в экономике фактически наблюдалось снижение цен, поэтому годовое увеличение Цены, наблюдаемые с апреля, в некоторой степени догоняют цены по мере того, как экономика восстанавливается после пандемии.

Чтобы понять, будет ли инфляция продолжать расти, важно рассмотреть различные факторы, которые способствуют общему росту цен. Предпочитаемое экономистами объяснение инфляции, иногда называемое «кривой Филлипса, увеличенной ожиданиями», основано на некотором сочетании трех факторов.

Первый — это степень вялости экономики, которая определяет, в какой степени используются ресурсы экономики. Когда фирмы очень интенсивно используют рабочую силу и капитал, производственные издержки имеют тенденцию к росту, и у фирм появляется больше возможностей для повышения цен на свою продукцию, чтобы покрыть издержки.

Второй фактор включает долгосрочную ожидаемую инфляцию — предприятия и люди принимают во внимание ожидаемый уровень инфляции при принятии экономических решений, таких как заключение договоров о заработной плате или планирование цен на продукты. Эти решения, в свою очередь, влияют на фактическую скорость роста цен.

Наконец, рост затрат на производственные ресурсы, включая затраты на заработную плату, также может вызвать инфляцию. Рост цен на нефть в 1970-х годах, который привел к более широкому росту цен, является ярким примером инфляции, вызванной производственными затратами.

Насколько в экономике наблюдается спад? Степень перегрева экономики измеряется разрывом объема производства, разницей между фактическим национальным доходом (ВВП) и потенциальным ВВП. Потенциальный ВВП — это контрфактическая мера того, что могла бы произвести экономика, если бы земля, труд и капитал использовались по нормальным ставкам.

Благодаря американскому плану спасения на 1,9 триллиона долларов и 4 триллионам долларов, выделенным во время предыдущего правления, Федеральная резервная система взяла на себя обязательства по низким процентным ставкам и возобновила доверие потребителей и увеличила расходы, поскольку пандемия находится под контролем, а вакцинация становится все более распространенной. Ожидается, что разрыв выпуска сместится от экономики, которая в настоящее время производит продукцию ниже потенциальной, к экономике, в которой производство превышает нормальный уровень.(Я полагаю, что экономика, скорее всего, перейдет от отрицательного разрыва выпуска (-2,1% в первом квартале 2021 года) к положительному в следующие несколько кварталов, используя оценки CBO потенциального ВВП и апрельский опрос экономистов Wall Street Journal).

Это может способствовать инфляции — однако взаимосвязь между сильной экономикой и инфляцией, кривая Филлипса, в последние годы была очень плоской, и инфляция, кажется, упорно сопротивляется как сильной, так и слабой экономике.

Долгосрочные инфляционные ожидания остаются умеренными, несмотря на недавний рост цен.

Экономисты и домохозяйства повышают свои ожидания инфляции в следующем году, но не намного. В то время как в относительно долгосрочной перспективе финансовые рынки прогнозируют лишь небольшое ускорение инфляции в течение следующих пяти лет. Опрос профессиональных прогнозистов в мае 2021 года показал, что в следующем году ожидаемый уровень инфляции составит 2,4%. Комбинация информации о финансовых рынках и данных опросов указывает на 1,7% в течение следующего года по апрель. Домохозяйства ожидают более высокой инфляции — около 3.От 2% до 3,3% — но в среднем домохозяйства обычно ожидают более высокой инфляции, чем экономисты (примерно на процентный пункт), и постоянно завышают инфляцию в течение последних двух десятилетий.

Долгосрочные инфляционные ожидания были относительно стабильными. Ожидаемые темпы инфляции, полученные на финансовых рынках, а именно разрыв между доходностью казначейских облигаций. TMUBMUSD05Y, 1,176% и казначейские ценные бумаги с защитой от инфляции (TIPS)86N55, г. -2.386% — значительно выросли после выборов. Однако с учетом премий за риск и ликвидность предполагаемое увеличение невелико. Этот показатель предполагает, что долгосрочная инфляция не сильно изменилась, возможно, на треть процентного пункта (после корректировки расчетов с учетом факторов риска).