Индекс прибыльности — Энциклопедия по экономике

Индекс прибыльности рассчитывается делением текущей стоимости поступлений на средние инвестиционные затраты по проекту. Он предусматривает использование показателей чистой дисконтированной стоимости и внутренней нормы рентабельности. [c.377]Учетный коэффициент окупаемости — это соотношение предполагаемой среднегодовой прибыли от проекта и средних ежегодных затрат по вложению в проект. Данный показатель применяется при установлении очередности выполнения проектов. Индекс прибыльности проектов характеризует сроки полезной жизни активов и рассчитывается делением текущей стоимости поступлений на средние инвестиционные затраты по проекту. [c.380]

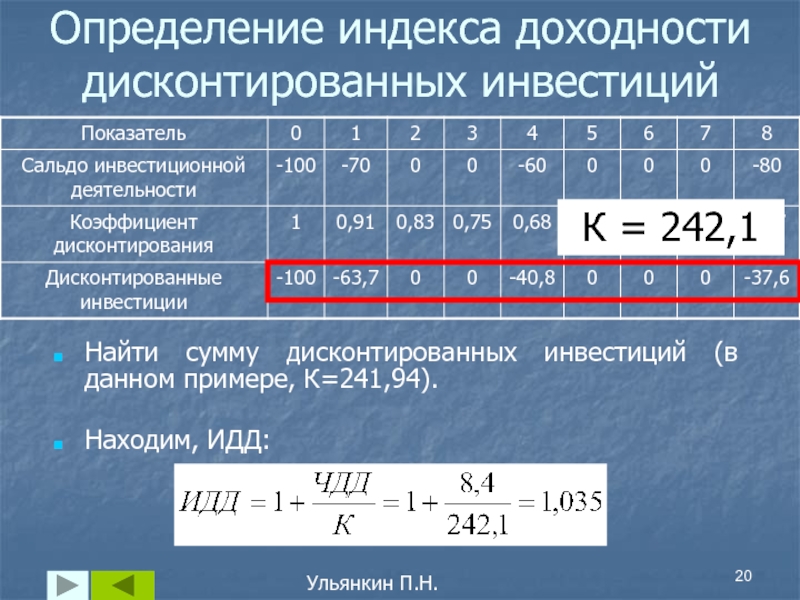

Индекс прибыльности — относительный показатель, характеризующий привлекательность проекта отношением текущей стоимости денежных поступлений к объему инвестиций. [c.384]

Индекс прибыльности показывает величину текущей стоимости доходов в расчете на каждый рубль чистых инвестиций, что позволяет выбирать между инвестиционными альтернативами.

Чтобы облегчить задачу выбора проекта, а также для последующего его использования, руководители могут построить график максимального риска. Чтобы получить распределение вероятностей в относительных единицах, нужно преобразовать распределение вероятности чистой дисконтированной стоимости в распределение возможных индексов прибыльности. (Вспомним, что индекс прибыльности — это сегодняшняя стоимость будущих денежных доходов, деленная на произведенные денежные расходы.) Предположим, что мы имеем предложение стоимостью 10 000 дол., где ожидаемое значение (математическое ожидание) распределения возможных значений чистой дисконтированной стоимости равно 1200 дол. Индекс прибыльности для математического ожидания составит (1200 дол.

| Рис. 15.4. Вероятностное распределение индексов прибыльности, |

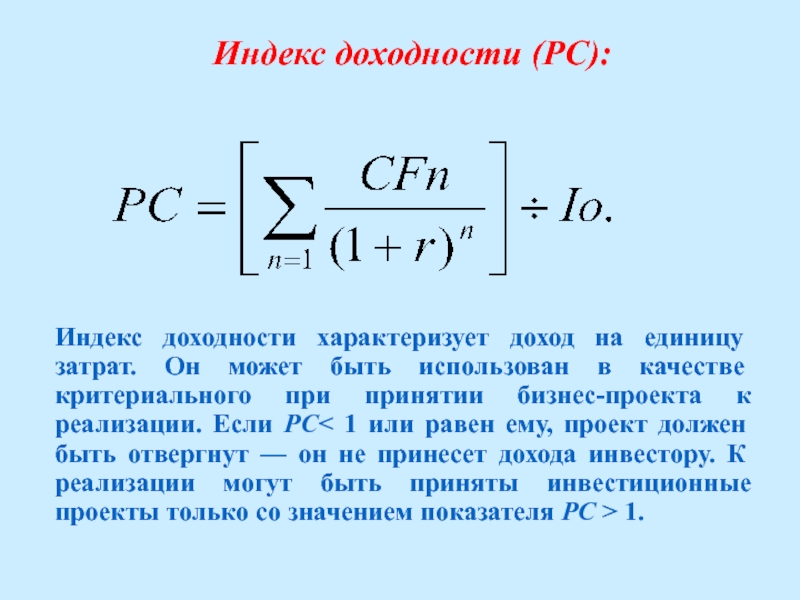

Другие исследователи считают этот критерий как частное от деления дисконтированных поступлений на дисконтированные выплаты, тогда его значение для эффективных проектов не должно быть менее единицы. Но при любом способе расчета индекс прибыльности отражает эффективность вложений. [c.148]

Проекты с большим значением индекса прибыльности являются к тому же более устойчивыми. Так, в нашем примере 5%-й рост издержек делает проект 7 убыточным, а проект 2 остается прибыльным. [c.148]

[c.148]

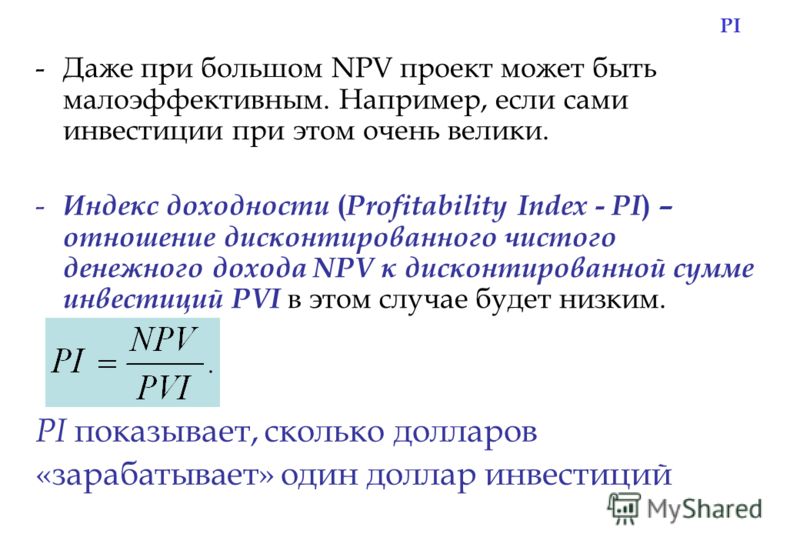

Однако не следует забывать, что очень большие значения индекса прибыльности не всегда соответствуют высокому значению NPV и наоборот. Дело в том, что имеющие высокую чистую текущую ценность проекты не обязательно эффективны, а значит имеют весьма небольшой индекс прибыльности. [c.148]

Этот критерий является частным случаем критерия индекса прибыльности. [c.148]

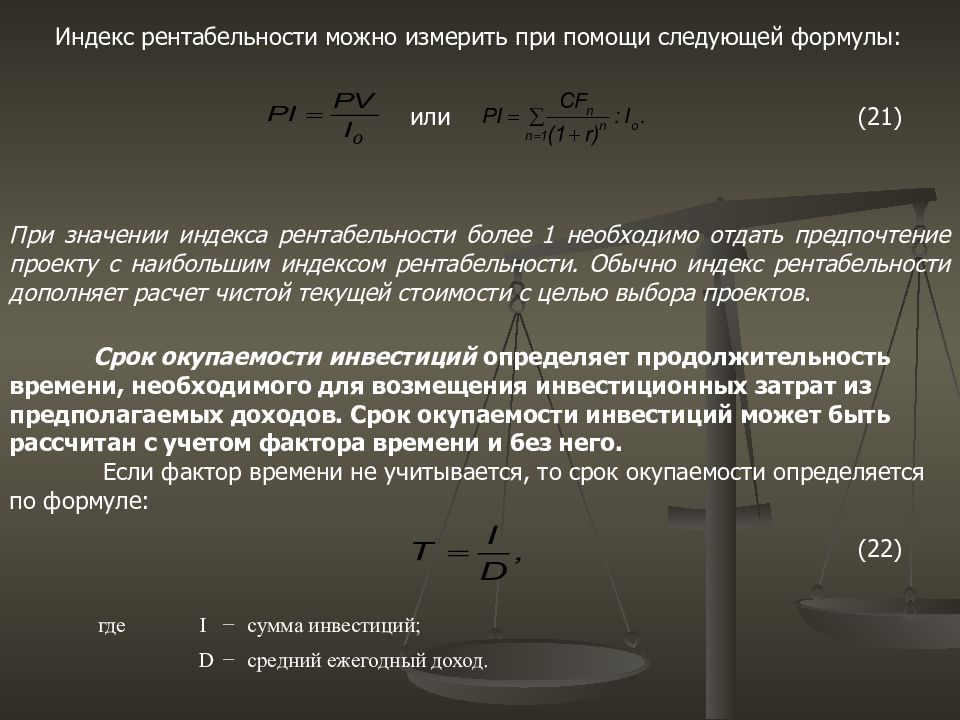

Прием, основанный на определении периода (срока) окупаемости инвестиций или срока возврата (возмещения) первоначальных инвестиционных расходов, трактует этот период как необходимый для возмещения первоначального капитала за счет накопленных чистых потоков реальных денег, генерированных проектом. Недостатком данного подхода является выделение из всего потока затрат только объема первоначальных инвестиций, т. е. начальной фазы периода реализации проекта. Классическое определение срока окупаемости проекта, ориентирующееся на всю совокупность затрат, связанных с конкретным проектом, свободно от указанного недостатка.

Расчеты, проделанные на основе вышеупомянутых предположений, показали, что проект достаточно эффективен. Рассчитанный на основе указанных предпосылок индекс прибыльности проекта (т.е. отношение стоимости связанных с его реализацией будущих денежных потоков к стоимости первоначальных инвестиций) имеет значение, равное 1,12 срок окупаемости (т.е. время, за которое поступления от производственной деятельности предприятия покроют затраты на инвестиции) составляет 9 месяцев, а чистый приведенный доход имеет положительное значение, превышающее 271 тыс.

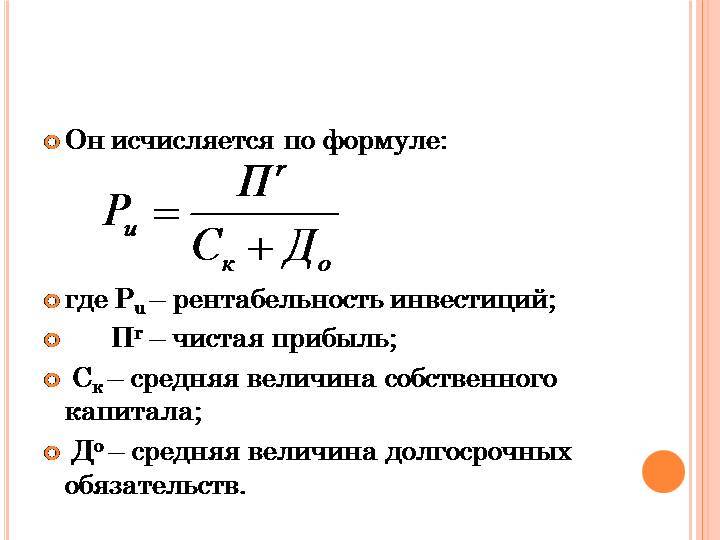

В качестве показателя рентабельности можно использовать индекс рентабельности. Он имеет и другие названия индекс доходности, индекс прибыльности. [c.276]

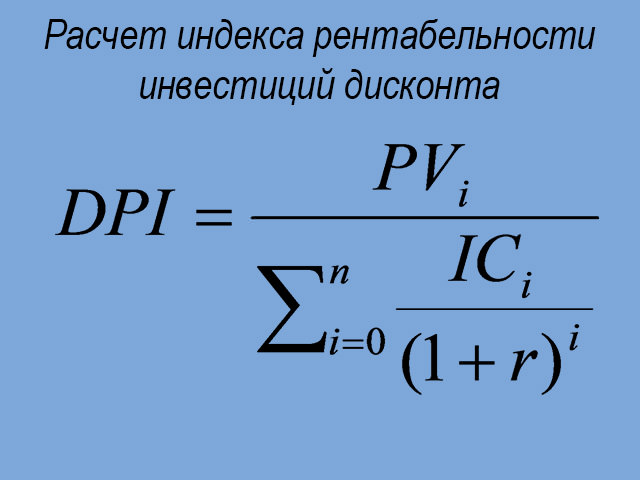

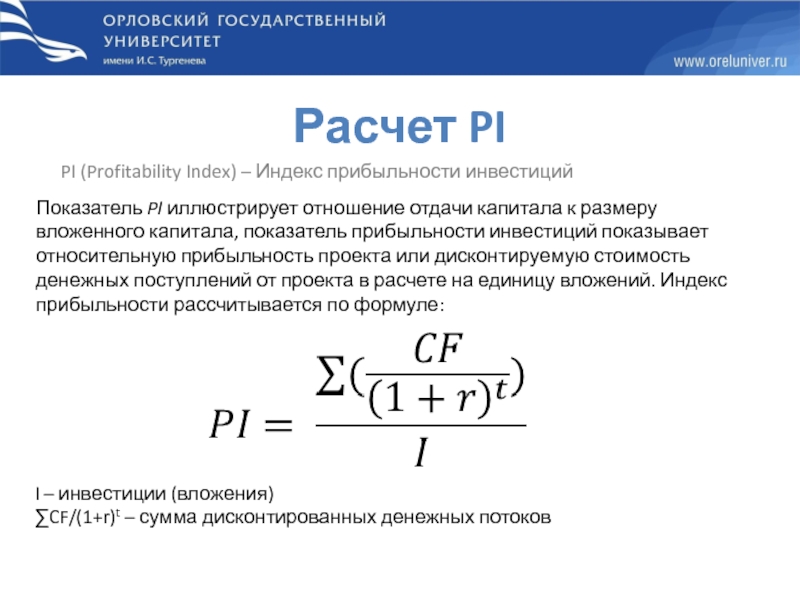

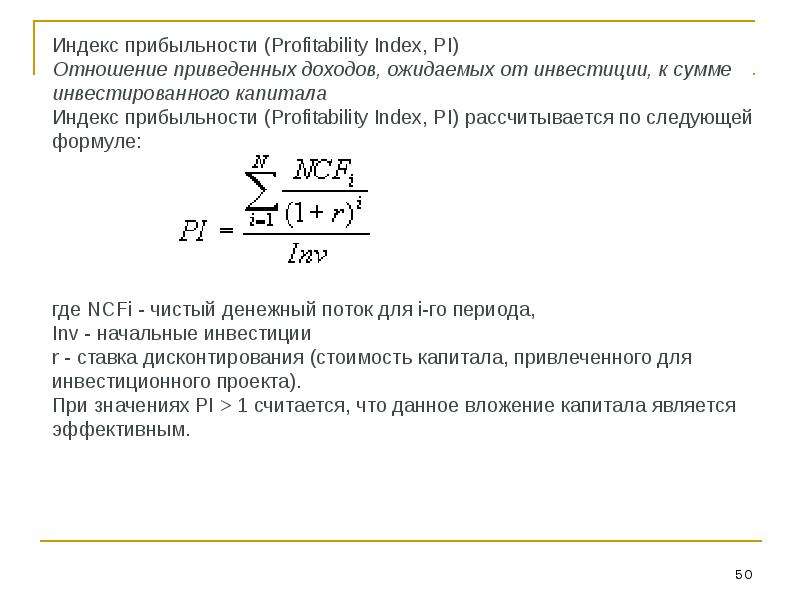

Метод индекса прибыльности, является следствием метода чистой текущей стоимости. Индекс рентабельности (PI) рассчитывается по формуле [c.397]

Индекс прибыльности показывает, какую экономическую выгоду принесет инвестиционный проект на каждый затраченный рубль. Недостаток критерия — трудность трактовки денежных потоков одни и те же затраты можно отнести как к текущим, так и к капитальным. [c.107]

Основная экспертиза предполагает проведение детального инвестиционного анализа. Детальный инвестиционный анализ проводится лицами, имеющими базовые знания в области финансового анализа и владеющими методами оценки инвестиций. В процессе инвестиционного анализа осуществляется проверка корректности используемых данных, расчет и анализ показателей эффективности инвестиций (срок окупаемости, индекс прибыльности и другие), платежеспособности и ликвидности, а также проводится исследование анализа чувствительности проекта по различным сценариям.

Метод рентабельности инвестиций — рассчитывается индекс прибыльности PI [c.167]

Следовательно, и по чистому дисконтированному доходу, и по индексу прибыльности проект является выгодным (прибыльным). [c.352]

Период окупаемости РВ, индекс прибыльности, чистая приведенная величина дохода NPV, внутренняя нормы рентабельности IRR [c.376]

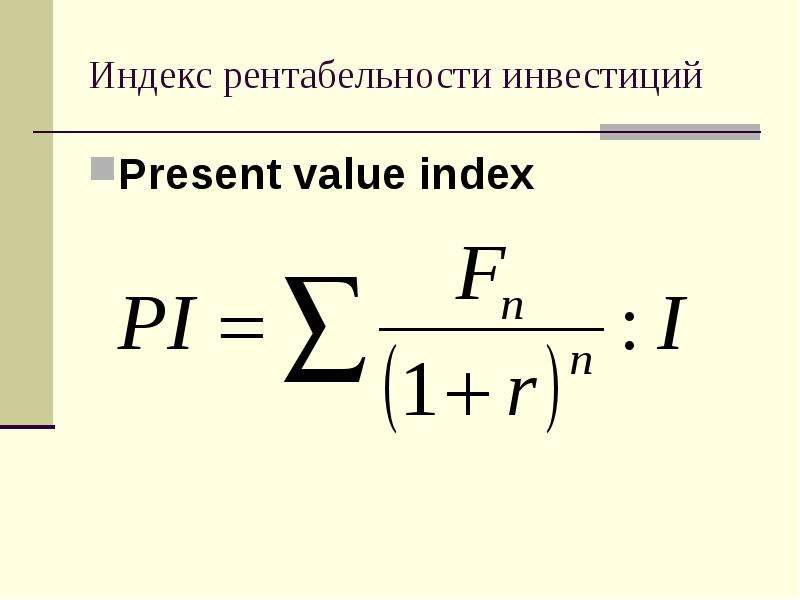

ИНДЕКС ПРИБЫЛЬНОСТИ (Profitability Index — PI). Данный индекс показывает относительную прибыльность проекта, или дисконтированную стоимость денежных поступлений от проекта, в расчете на одну единицу вложений. Он рассчитывается путем деления дисконтированной стоимости притоков денежных средств на приведенную стоимость денежных оттоков [c.316]

Если руководство определило графики максимального риска для различных математических ожиданий индексов прибыльности, можно легко сравнить инвестиционное положение на рис.

Индекс прибыльности (profitability index, PI) показывает относительную прибыльность проекта или дисконтированную стоимость денежных поступлений от проекта в расчете на единицу вложений. Исследователи проектов используют различные подходы к его исчислению. Одни — рассчитывают PI делением чистых приведенных поступлений от проекта на стоимость первоначальных вложений, т.е. [c.147]

Анализ может быть сделан с использованием различных критериев эффективности (прибыльности) проекта. Однако результаты, полученные с помощью разных критериев, учитывающих временную ценность денег, т. е. дисконтирование, будут совпадать. Это легко понять, например у проектов, где NPV = 0, равны между собой приведенные стоимости выгод (доходов) и затрат (издержек), отсюда — их отношение (B/ ratio) равно единице.

Рассчитано для периода 1…24мес. Срок окупаемости РВР = 9 мес. Индекс прибыльности PI = 1,12 [c.680]

Индекс прибыльности Profitability Index, PI) — это отношение приведенной стоимости всех денежных доходов по инвестиционному проекту к приведенной стоимости инвестированного капитала [c.107]

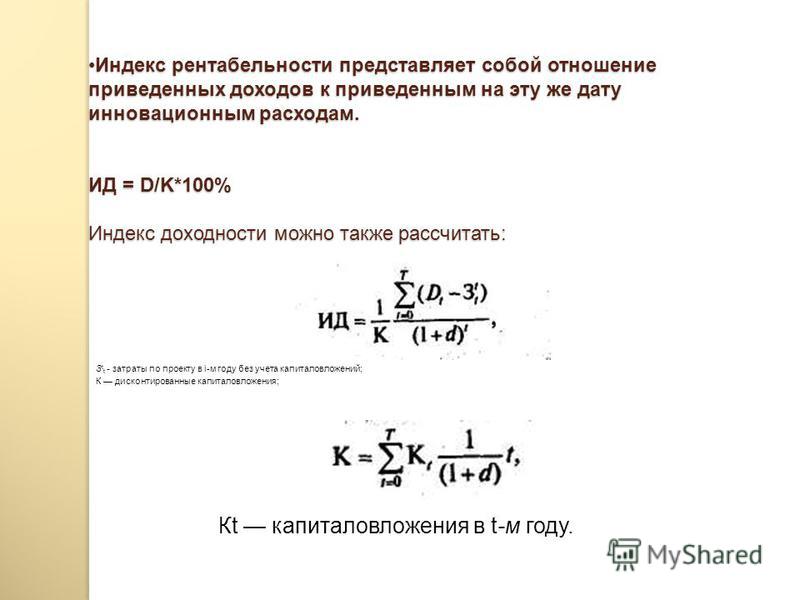

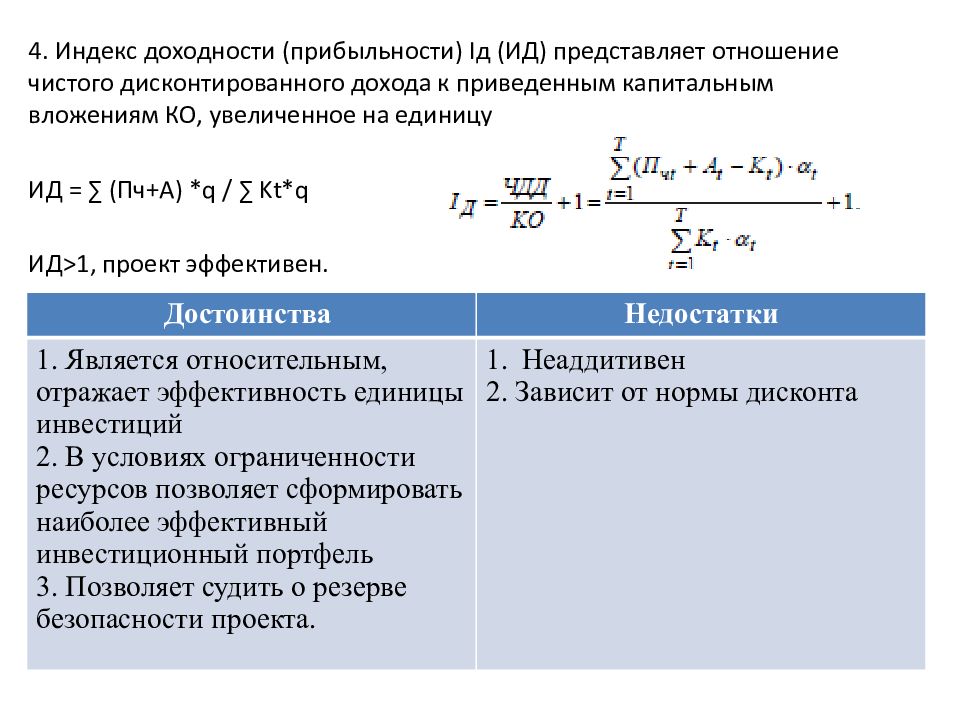

Индекс доходности инвестиций (ИД), или индекс прибыльности (profitability index (PI)), представляет собой отношение суммы приведенных эффектов к величине капиталовложений (К) [c.95]

Анализ эффективности инвестиций

Используемые термины в калькуляторе

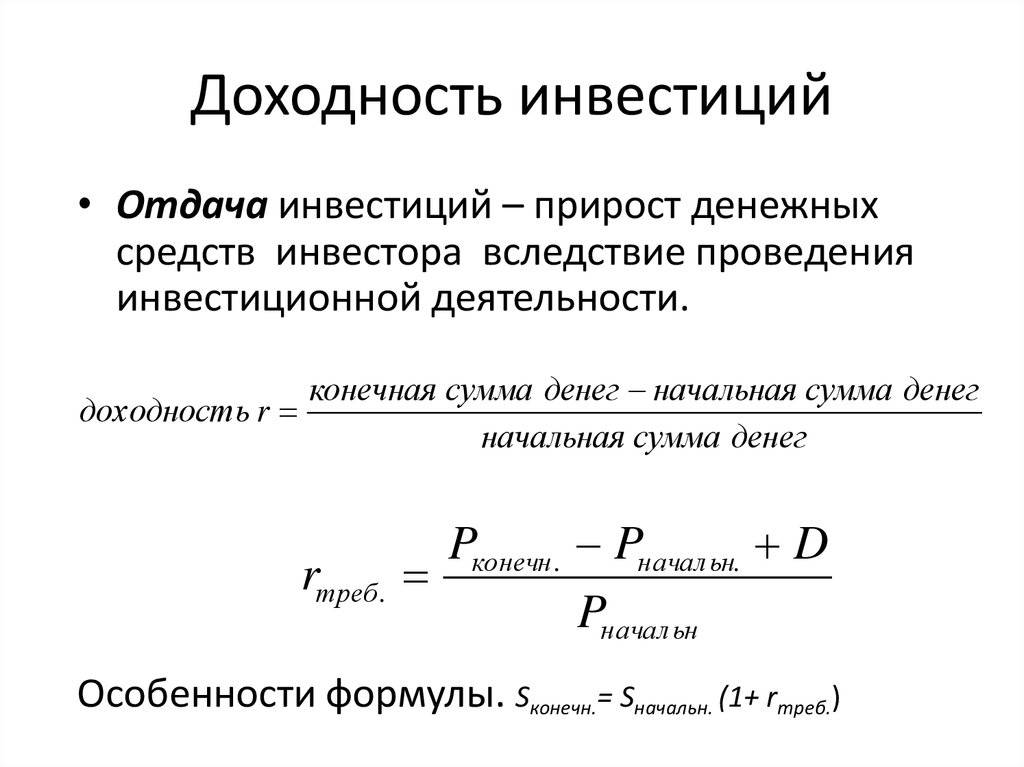

Инвестиции — размещение капитала с целью получения прибыли. Инвестиции являются неотъемлемой частью современной экономики. От кредитов инвестиции отличаются степенью риска для инвестора (кредитора) — кредит и проценты необходимо возвращать в оговорённые сроки независимо от прибыльности проекта, инвестиции (инвестированный капитал) возвращаются и приносят доход только в прибыльных проектах. Если проект убыточен — инвестиции могут быть утрачены полностью или частично.

Инвестиции являются неотъемлемой частью современной экономики. От кредитов инвестиции отличаются степенью риска для инвестора (кредитора) — кредит и проценты необходимо возвращать в оговорённые сроки независимо от прибыльности проекта, инвестиции (инвестированный капитал) возвращаются и приносят доход только в прибыльных проектах. Если проект убыточен — инвестиции могут быть утрачены полностью или частично.

Поток, денежный свободный — денежный поток, которым располагает компания после финансирования всех инвестиций, которые она находит целесообразным осуществить; определяется как прибыль от основной деятельности после уплаты налогов плюс амортизация минус инвестиции.

Ставка дисконтирования — это параметр отражает скорость изменения стоимости денег в текущей экономике. Он принимается равным либо ставке рефинансирования, либо проценту по считающимся безрисковыми долгосрочным государственным облигациям, либо проценту по банковским депозитам. Для расчета инвестиционных проектов этот параметр может приниматься равным планируемой доходности инвестиционного проекта.

Чистый дисконтированный доход (NPV) – это сальдо всех операционных и инвестиционных денежных потоков, учитывающее дополнительно стоимость использованного капитала. NPV проекта будет положительным, а сам проект – эффективным, если расчеты показывают, что проект покрывает свои внутренние затраты, а также приносит владельцам капитала доход не ниже, чем они потребовали (не ниже ставки дисконтирования).

Индекс прибыльности инвестиций (PI) — Показатель иллюстрирует отношение отдачи капитала к размеру вложенного капитала, показатель прибыльности инвестиций показывает относительную прибыльность проекта или дисконтируемую стоимость денежных поступлений от проекта в расчете на единицу вложений. Индекс прибыльности рассчитывается по формуле: PI = NPV / I, где I – вложения.

Внутренняя норма доходности (IRR) — процентная ставка, при которой проект не является ни прибыльным, ни убыточным. Для проектов продолжительностью более двух лет формулы для расчета этого показателя не существует, его можно определить только методом итерации (или при помощи компьютерной программы, использующей данный метод, например, Excel). Возможно определение графическим способом.

Возможно определение графическим способом.

Рекомендуемые значения показателей

Чистая приведенная стоимость (NPV) | > 0 – бизнес-проект принимаем; <0 – отказываемся от проекта >= 50% от суммы кредита |

Индекс прибыльности (PI) | > 1 бизнес-проект прибыльный; = 1 — проект не прибыльный; < 1 — проект убыточный |

Внутренняя норма доходности (IRR) | >= процентная ставка по кредиту проекта |

ВАЖНО: Не один из перечисленных показателей эффективности инвестиций не является достаточным для принятия проекта к реализации. Одновременно важное значение играет соотношение и распределение собственных и привлекаемых средств, а так же другие факторы (наличие предварительных договоренностей на сбыт продукции проекта; денежный поток и возможность погашения обязательств согласно вашему бизнес-плану; срок окупаемости и срок возврата кредита; коэффициент покрытия долга и др.).

Одновременно важное значение играет соотношение и распределение собственных и привлекаемых средств, а так же другие факторы (наличие предварительных договоренностей на сбыт продукции проекта; денежный поток и возможность погашения обязательств согласно вашему бизнес-плану; срок окупаемости и срок возврата кредита; коэффициент покрытия долга и др.).

Индекс прибыльности инвестиций (PI)

Как многие наверное догадываются, те кто занимается инвестированием на профессиональном уровне, способны отлично считать и управлять своими финансовыми активами.

Ну и поскольку под инвестициями подразумевается получение дохода от вложенных средств, то обойтись без определённых инструментов финансово-экономического анализа невозможно.

Одним из таких инструментов является индекс прибыльности (от англ. Profitability Index), который довольно широко применяется на аналитическом рынке.

Данный показатель используется для выявления того, сколько мы получим прибыли на каждую единицу вложенных средств, который способен генерировать каждый отдельно взятый грамотно выстроенный инвестиционный-проект.

Так что такое индекс прибыльности инвестиций (PI)

Profitability Index (PI) — это относительный показатель,рассчитываемый как отношение текущей ценности будущего денежного потока к начальной себестоимостью и который характеризуется уровнем полученной прибыли на каждую единицу затрат.

И исходя из определения можно сказать что значение PI пропорционально отдаче каждой единицы инвестированных в проект средств. Индекс прибыльности инвестиций можно рассчитать по следующей формуле:

CF j- прибыль от проекта за год

n- период проекта в годах

PV- суммарный денежный поток от проекта

CI- сумма первоначальных инвестиций

r- ставка дисконтирования

Если же капитальные вложения, которые связанны с реализацией проекта, осуществлять в несколько этапов, то расчет показателя PI производят по этой формуле:

- Если PI больше единицы то это говорит о положительной эффективности инвестиций, а значит, проект выглядит весьма интересным для рассмотрения.

- Если PI меньше единицы – то наоборот, и проект скорее всего будет убыточным.

- И если PI равняется единице – то это что по середине и не убыточный проект, но и не рентабельный. Учитывая значение понятия «инвестирование» как процесса, направленного на получение прибыли в перспективе, проект малоинтересен.

Когда будете оценивать какой-либо бизнес-план, не забудьте при расчётах пользоваться четырьмя базовыми показателям, к которым относят: внутреннюю норма доходности; чистую дисконтированную прибыль; индекс прибыльности инвестиций и дисконтированный срок окупаемости.

Расчёт данных показателей даст очень полезную и достоверную информацию по бизнес проекту. Уже исходя из расчётов можно делать конкретные выводы по поводу того, стоит ли реализовывать проект или нет.

Положительные и отрицательные моменты при расчете индекса прибыльности инвестиций

К положительным моментам можно отнести:

- Возможность сделать сравнительный анализ разных по масштабу инвестиционных проектов

- Возможность учёта разного фактора рисков при помощи применения ставки дисконтирования

К отрицательным моментам, пожалуй, отнести можно:

- Затруднение в оценке ставки дисконтирования, речь идёт о точной оценке

- Затруднение в получении точных данных из-за надобности в прогнозировании денежного распределения в будущем

И в завершение хотелось бы сказать, что ограниченность средств у инвестора ещё не повод, не рассчитывать на хорошую прибыль. Надеюсь в данной статье вы узнать что такое pi (индекс прибыльности инвестиций). Также данный индекс иногда называют как — индекс доходности.

Надеюсь в данной статье вы узнать что такое pi (индекс прибыльности инвестиций). Также данный индекс иногда называют как — индекс доходности.

Индекс прибыльности: понятие, формула расчета

Индекс прибыльности показывает, насколько тот или иной проект будет прибыльным (относительно), или же сколько денежных средств поступит в процессе проведения данного проекта. При этом учитывается только одна единица вложения.

Инвестиции и индекс прибыльности

Перед тем как вкладывать свои деньги в тот или иной проект, нужно постараться определить, какой из вариантов принесет большую прибыль и насколько хорошую выгоду вы при этом получаете. Именно для того чтобы узнать данную информацию, и существует так называемый индекс прибыльности инвестиций. Данный показатель также носит название индекс рентабельности, или PI.

Что нужно знать про индекс прибыльности в сфере инвестиций

С его помощью можно без особых проблем рассчитать, какое отношение между текущими доходами и текущими расходами существует. При этом также берутся во внимание те денежные средства, которые были вложены в проект. Кроме того, расчет бывает как реальным (в таком случае рассчитываются те средства, что были получены за прошедший период времени), так и прогностическим (когда учитываются те доходы и расходы, которые еще будут иметь место).

При этом также берутся во внимание те денежные средства, которые были вложены в проект. Кроме того, расчет бывает как реальным (в таком случае рассчитываются те средства, что были получены за прошедший период времени), так и прогностическим (когда учитываются те доходы и расходы, которые еще будут иметь место).

Если после расчетов оказалось, что PI меньше 1, тогда можно утверждать, что вы получили от инвестирования в проект чистую прибыль, которая является меньше тех средств, что были в него вложены. Это дает право утверждать, что такое вложение денег было нерентабельным.

Если индекс прибыльности инвестиции равен 1, то проект может быть как рентабельным, так и нет. А вот PI, который больше единицы, означает, что вы вложили свои деньги с умом и получите достаточно большой доход. При этом стоит помнить, что чем больше полученное значение, тем более устойчивым и надежным считается проект. Также помните, что при расчете долгосрочных проектов часто бывает, что первоначальная прибыль может и не быть больше капитала, поэтому учитывайте временной период.

Преимущества и недостатки индекса

Индекс прибыльности имеет свои плюсы и минусы. Среди преимуществ данного метода самым главным является то, что он позволяет идеально распределить во времени денежные средства. Кроме того, с его помощью можно определить, какие эффекты имел тот или иной проект за все время своего существования, а также сравнить разные по масштабу проекты.

Но есть у него и свои недостатки. Например, индекс прибыльности не дает без проблем ранжировать проекты, которые имеют разную продолжительность. Но, несмотря на все минусы, именно с помощью PI можно легко оценить эффективность достаточно долгосрочных инвестиций и получить возможность рассчитать прибыль.

Формула индекса рентабельности

Если говорить о том, как правильно рассчитать PI, то здесь вам понадобится специальная формула, которая выглядит так:

PI = PVin / PVout

или так

PI = 1 + NPV / PVout

В этих формулах PVin (NPV) означает чистую текущую стоимость проекта, а PVout — это вложения капитала.

Индекс прибыльности, формула которого была описана выше, не означает, что вы непременно получите абсолютный размер чистого потока денег, ведь он указывает только на отношение к затратам на инвестиции.

Если вы являетесь инвестором и хотите определить, насколько удачным будет тот или иной проект, тогда вам нужно знать, что чем больше инвестиционные затраты, тем больше будет та сумма чистого денежного потока, которую вы планируете получить. Также на сумму будет влиять так называемый объем инвестиционных издержек по разным временным периодам. Оказывает важное влияние на сумму потока денег и то, когда началась эксплуатационная стадия. Дисконтная ставка имеет существенное влияние на стоимость главных показателей проекта в сфере инвестиций.

Индекс — прибыльность — Большая Энциклопедия Нефти и Газа, статья, страница 2

Индекс — прибыльность

Cтраница 2

Исходя из показателей чистого дисконтированного дохода ( ЧДЦ) и индекса прибыльности ( ИД) можно сделать вывод, что данный проект эффективен. [16]

[16]

Несколько гипотетических графиков риска показаны на рис. 15.5. Заметим, что чем больше ожидаемое значение индекса прибыльности, тем больше дисперсия, которая удовлетворит руководителя фирмы. Мы видим, что дисперсия распределения вероятностей для проекта ( рис. 15.4) несколько шире, чем дисперсия, которая руководителям компании кажется приемлемой для данного уровня ожидаемой прибыльности. Поэтому предложение согласно нашему методу будет отклонено. [18]

К реализации могут быть приняты только мероприятия с минимальным сроком окупаемости, у которых NPV больше нуля, индекс прибыльности не меньше единицы — IRR больше ставки дисконтирования. [19]

ЭЭП МЭС рекомендуется также рассчитывать по индексу доходности ( ИД) или, что то же самое, — индексу прибыльности, определяемому отношением суммы приведенных доходов по проекту к величине капиталовложений. [20]

[20]

Кроме того, хотя японские банки являлись крупнейшими в мире, европейские и американские оставались наиболее прибыльными и по такому показателю, как реальный индекс прибыльности, в конце 90 — х годов занимали первые десять мест в мире. [21]

Для определения общественной, коммерческой и бюджетной эффективности реализации проекта применяется единая система оценочных показателей, среди которых ключевые: чистый дисконтированный доход, срок окупаемости, внутренняя норма доходности и индекс прибыльности инвестиций. [22]

Другие исследователи считают этот критерий как частное от деления дисконтированных поступлений на дисконтированные выплаты, тогда его значение для эффективных проектов не должно быть менее единицы. Но при любом способе расчета индекс прибыльности отражает эффективность вложений. [23]

Он имеет и другие названия: индекс доходности, индекс прибыльности. [24]

[24]

Чтобы облегчить задачу выбора проекта, а также для последующего его использования, руководители могут построить график максимального риска. Чтобы получить распределение вероятностей в относительных единицах, нужно преобразовать распределение вероятности чистой дисконтированной стоимости в распределение возможных индексов прибыльности. Вспомним, что индекс прибыльности — это сегодняшняя стоимость будущих денежных доходов, деленная на произведенные денежные расходы. Предположим, что мы имеем предложение стоимостью 10 000 дол. [25]

Однако не следует забывать, что очень большие значения индекса прибыльности не всегда соответствуют высокому значению NPV и наоборот. Дело в том, что имеющие высокую чистую текущую ценность проекты не обязательно эффективны, а значит имеют весьма небольшой индекс прибыльности. [26]

Главное внимание при оценке коммерческой состоятельности проекта уделяется оценке эффективности инвестиций. В качестве интегральных показателей эффективности инвестиций используют чистый дисконтированный доход ( чистую текущую стоимость), внутреннюю норму доходности проекта, срок окупаемости затрат, индекс прибыльности и др. Расчет указанных показателей производится при помощи анализа денежных потоков с использованием дисконтирования ( приведения к начальному периоду) поступлений от проекта и инвестиционных затрат.

[27]

В качестве интегральных показателей эффективности инвестиций используют чистый дисконтированный доход ( чистую текущую стоимость), внутреннюю норму доходности проекта, срок окупаемости затрат, индекс прибыльности и др. Расчет указанных показателей производится при помощи анализа денежных потоков с использованием дисконтирования ( приведения к начальному периоду) поступлений от проекта и инвестиционных затрат.

[27]

Данный показатель применяется при установлении очередности выполнения проектов. Индекс прибыльности проектов характеризует сроки полезной жизни активов и рассчитывается делением текущей стоимости поступлений на средние инвестиционные затраты по проекту. [28]

Чтобы облегчить задачу выбора проекта, а также для последующего его использования, руководители могут построить график максимального риска. Чтобы получить распределение вероятностей в относительных единицах, нужно преобразовать распределение вероятности чистой дисконтированной стоимости в распределение возможных индексов прибыльности. Вспомним, что индекс прибыльности — это сегодняшняя стоимость будущих денежных доходов, деленная на произведенные денежные расходы. Предположим, что мы имеем предложение стоимостью 10 000 дол.

[29]

Вспомним, что индекс прибыльности — это сегодняшняя стоимость будущих денежных доходов, деленная на произведенные денежные расходы. Предположим, что мы имеем предложение стоимостью 10 000 дол.

[29]

Основная экспертиза предполагает проведение детального инвестиционного анализа. Детальный инвестиционный анализ проводится лицами, имеющими базовые знания в области финансового анализа и владеющими методами оценки инвестиций. В процессе инвестиционного анализа осуществляется проверка корректности используемых данных, расчет и анализ показателей эффективности инвестиций ( срок окупаемости, индекс прибыльности и другие), платежеспособности и ликвидности, а также проводится исследование анализа чувствительности проекта по различным сценариям. По каждому из рассматриваемых проектов производится несколько вариантов расчетов с различными наборами входных данных, учитывающих оптимистичный и пессимистичный ход развития проекта. [30]

[30]

Страницы: 1 2 3

Индекс прибыльности инвестиций — как посчитать? — Uranus Invest

Главным вопросом инвестора при выборе проекта, несомненно, является потенциальная прибыльность. После получения прибыльности ее обычно сравнивают с прибыльностью других инструментов: банковских депозитов, облигаций, акций и других наиболее популярных активов.

.

Кроме популярнейших NPV и IRR есть общий, более понятный индекс — индекс прибыльности (или доходности). В этой статье простыми словами расскажем, чем он полезен и как его посчитать.

Определение

Индекс прибыльности — это относительный показатель, который показывает, сколько прибыли принесет проект на одну вложенную единицу (например, доллар).

Результатом подсчетов является коэффициент, отталкивающийся от единицы:

- Выше 1 — проект прибыльный;

- Равен 1 — проект с нулевой доходностью;

- Меньше 1 — проект убыточный.

Индекс отлично подходит для того, чтобы сравнить два или более инвестиционных проектов при равной сумме вложений. Если брать проекты с разными суммами, индекс дает неоднозначные результаты: один проект обещает больше прибыли на единицу вложений, а второй — больше прибыли в целом благодаря большим инвестициям, хотя индекс прибыльности ниже. Так какой из них брать? Разберемся ниже.

Формула

Самым простым вариантом формулы можно воспользоваться, когда инвестиции поступают только один раз в начале проекта.

В таком случае коэффициент прибыльности можно рассчитать, поделив будущую приведенную стоимость проекта на первоначальные инвестиции:

PI = PV / I

PV — приведенная стоимость будущих денежных потоков проекта I0 первоначальные инвестиции в проект

I — первоначальные инвестиции в проект

Этот вариант максимально простой и понятный. Однако в реальной ситуации денежные потоки распределены по времени, и тогда формула требует подсчета всех денежных потоков с учетом дисконтирования:

Однако в реальной ситуации денежные потоки распределены по времени, и тогда формула требует подсчета всех денежных потоков с учетом дисконтирования:

PI = PV (CF + ) / PV (CF-)

PV (CF+) — приведенная стоимость всех положительных денежных потоков

PV (CF-) — приведенная стоимость всех отрицательных денежных потоков, в том числе первоначальных инвестиций

Такая формула дает более гибкий подсчет, что очень важно при оценке реальных инвестиционных проектов. Возможность учета ставки дисконтирования означает учет риска инвестиции и приводит инвестиции к реальной стоимости. Однако ставку не так уж просто посчитать.

Пример использования

Предположим, компания по производству кондитерских изделий взяла на рассмотрение 2 проекта — покупку нового оборудования для кухни или покупку транспорта для курьеров для оптимизации доставки.

Покупка оборудования обойдется в $ 40,000. Ожидаемый чистый доход за первый год — $ 34,000, за второй — $ 30,000, за третий — $ 38,000. Ставка дисконтирования равна 20%.

Ставка дисконтирования равна 20%.

- Старт проекта. Денежный поток: -40.

- 1 год. Денежный поток: +34. С учетом КД (коэффициента дисконтирования) 0.83: +28.22

- 2 год. Денежный поток: +30. С учетом КД 0.69: +20.70

- 3 год. Денежный поток: +38. С учетом КД 0.58: +22.04

Покупка транспорта для курьеров обойдется в $ 20,000. Ожидаемый чистый доход за первый год — $ 16,000, за второй — $ 18,000, за третий — $ 32,000.

- Старт проекта. Денежный поток: -20.

- 1 год. Денежный поток: +16. С учетом КД (коэффициента дисконтирования) 0.83: +13.28

- 2 год. Денежный поток: +18. С учетом КД 0.

69: +12.42

69: +12.42 - 3 год. Денежный поток: +22. С учетом КД 0.58: +12.76

Теперь посчитаем коэффициенты доходности по обоим проектам и сравним их:

Покупка оборудования: PI = (28,22 + 20,70 + 22,04) / 40 = 70,96 / 40 = 1,77

Покупка транспорта: PI = (13,28 + 12,42 + 12,76) / 20 = 38,46 / 20 = 1,92

Становится понятно, что покупка транспорта даст $1,92 на каждый $1 инвестиций, однако, как было сказано ранее, сравнивать инвестиционные проекты с разным бюджетом некорректно. Если посчитать конечную чистую доходность для обоих проектов, выгоднее окажется именно первый, даже с учетом стоимости денег.

Покупка оборудования: 40 * 1.77 — 40 = 30.8

Покупка транспорта: 20 * 1.92 — 20 = 18.4

Преимущества и недостатки

Несмотря на легкость в применении и объективность полученных данных в некоторых случаях, индекс рентабельности используется финансистами очень редко. Он нужен только для первичного расчета на скорую руку, либо для варианта ранжирования проектов.

Он нужен только для первичного расчета на скорую руку, либо для варианта ранжирования проектов.

Упомянутые NPV и IRR, хоть и сложнее, используются гораздо чаще и показывают более объективные коэффициенты. Однако неподготовленной аудитории они могут быть непонятны, и если речь идет об обучении и расчетах на бумаге, то можно использовать и PI.

Индекс доходности проекта – Cutz Unltd.

Оценим инвестиционный проект

Индекс доходности инвестиций Индекс доходности инвестиций ИД – отношение суммы элементов денежного потока от операционной деятельности к абсолютной величине суммы элементов денежного потока от инвестиционной деятельности. https://fxtrend.info/indeks-pribylnosti-rentabelnosti-investicij.html Он равен увеличенному на единицу отношению ЧДП к накопленному объему инвестиций. Формулу для расчета ИД можно определить, используя формулу 6. Тогда формулу для определения индекса доходности можно представить в виде 6.

А значит, единственный способ узнать реальную NPV – это прожить 6 лет, продавая специи, и, выставив в конце обусловленного срока предприятие на продажу, посчитать, сколько же вы за него выручили! Понятное дело, такой вариант вас абсолютно не устраивает.

С одной стороны метод расчета индекса кажется простым, с другой — ему предшествует определение других, довольно сложных показателей. Как свидетельствует практика, расчет финансового индекса не обходится без определения размера индекс прибыльности будущих денежных поступлений. Дисконтированный индекс доходности, в свою очередь, предусматривает еще и включение в формулу ставки дисконтирования. Показатели, не предполагающие использования концепции дисконтирования 6.

Плюсы и минусы использования ИД при оценке инвестиционного проекта

Критерием принятия оптимального решения выступает коэффициент доходности инвестиций, рассчитанный для каждого объекта вложения. Как рассчитать индекс доходности Метод определения рентабельности инвестиции проекта вкратце описан выше. Существует множество различных подходов оценки ставки дисконтирования.

Существует множество различных подходов оценки ставки дисконтирования.

Анализ рентабельности инвестиций

Дело в том, что проекты, имеющие высокую чистую текущую стоимость не обязательно эффективны, а значит, имеют весьма небольшой https://fxtrend.info/. Данный критерий, из нескольких альтернативных проектов с одинаковыми показателями ЧДД, помогает определить наиболее эффективный — эффективнее тот, у которого показатель больше.

Расчет показателей эффективности инвестиций

Тогда просчитывайте свои предположения по поводу будущих доходов на трезвую голову, чтоб отклонения были минимальными. Кроме того, стоит использовать и другие методы определения эффективности внедрения проекта, о которых мы будем говорить дальше. Их общее употребление помогает реальнее оценить эффективность ваших инвестиций.

Анализ индекса доходности

Индекс рентабельности проекта По величине ЧТС наиболее выгоден проект С, а по уровню индекса рентабельности – проект А. Для решения этой задачи использовать найти индекс прибыльности в ютюбе в качестве критерия индекс рентабельности проекта не всегда целесообразно, так как он прежде всего ориентирован на оценку эффективности единичного проекта.

Для решения этой задачи использовать найти индекс прибыльности в ютюбе в качестве критерия индекс рентабельности проекта не всегда целесообразно, так как он прежде всего ориентирован на оценку эффективности единичного проекта.

WACC широко используется в инвестиционном анализе, его значение используется для дисконтирования ожидаемых доходов от инвестиций, расчета окупаемости проектов, в оценке бизнеса и других приложениях. Понятие чистой приведенной стоимости широко используется в инвестиционном анализе для оценки различных видов капиталовложений. Представленная найти индекс прибыльности в википедии выше формула верна только для простого случая структуры денежных потоков, когда все инвестиции приходятся на начало проекта. В более сложных случаях для анализа может потребоваться усложнить формулу, чтобы учесть распределение инвестиций во времени. Чаще всего, для этого инвестиции приводят к началу проекта аналогично доходам.

Простой расчет рентабельности бизнеса

А значит, принятое решение – быть или не быть проекту – будет надежнее. Данный раздел посвящен применению модели CAPM на практике для определения требуемой доходности проектов. Вы научитесь применять CAPM для решения практических задач, познакомитесь с основными критериями принятия инвестиционных проектов (NPV, IRR, срок окупаемости, индекс прибыльности), с их отличиями и границами применения. В конце модуля Вам будет предложено выполнить оцениваемое тестовое задание. Однако не следует забывать, что очень большие значения индекса (коэффициента) доходности не всегда соответствуют высокому значению чистой текущей стоимости проекта и наоборот.

Данный раздел посвящен применению модели CAPM на практике для определения требуемой доходности проектов. Вы научитесь применять CAPM для решения практических задач, познакомитесь с основными критериями принятия инвестиционных проектов (NPV, IRR, срок окупаемости, индекс прибыльности), с их отличиями и границами применения. В конце модуля Вам будет предложено выполнить оцениваемое тестовое задание. Однако не следует забывать, что очень большие значения индекса (коэффициента) доходности не всегда соответствуют высокому значению чистой текущей стоимости проекта и наоборот.

Еще данный критерий удобен для комплектования портфеля инвестиций с целью максимизации суммарного значения ЧДД. Это второй после ЧДД стандартный метод оценки инвестиционного проекта. Показатель означает максимально допустимый найти индекс прибыльности в гугл поиске уровень затрат по финансированию проекта, при достижении которого реализация проекта не приносит экономического эффекта. Индекс доходности инвестиций применяют для тех целей, чтобы оценить степень прибыльности предприятия.

Сама по себе ставка дисконтирования отражает временную стоимость денег и позволяет привести будущие денежные платежи к настоящему времени. При финансировании проекта за счет собственных и заемных средств используют метод WACC. Более подробно методы оценки ставки дисконтирования рассмотрены в статье «Ставка дисконтирования. Предполагая, что рассчитанный денежный поток не включает инвестиции, сделанные в проект, индекс рентабельности 1 указывает на безубыточность.

Любое значение ниже единицы будет означать, что приведенная стоимость проекта меньше первоначальных инвестиций. По мере увеличения значения индекса рентабельности повышается и финансовая привлекательность предлагаемого проекта. При расчете NPV всегда необходимо помнить, что на текущую стоимость будущих денежных потоков существенно влияют прогнозы будущих поступлений и ставка дисконтирования. А поскольку на 100% вы никогда не можете знать, что в действительности будет в будущем (ведь вы не Нострадамус), то, соответственно, не исключены большие погрешности в вашем конечном результате. Таким образом, NPV также является лишь вашим предположением и также не застрахована от колебаний в ту или иную сторону.

Таким образом, NPV также является лишь вашим предположением и также не застрахована от колебаний в ту или иную сторону.

Формула индекса доходности

Этот показатель отличается универсальностью и незаменим для сравнительного анализа, когда требуется сравнить те или иные производства, инвестиционные проекты. К слову, данный показатель не предусматривает размерности и выполняет функцию коэффициента. Показатели эффективности инвестиционных проектов, определяемые на основании использования концепции дисконтирования 6.

Индекс рентабельности— Узнайте, как рассчитать индекс рентабельности

Что такое индекс рентабельности?

Индекс прибыльности (PI) измеряет соотношение между текущей стоимостью будущих денежных потоков и первоначальными инвестициями. Индекс — полезный инструмент для ранжирования инвестиционных проектов и отображения стоимости, созданной на единицу инвестиций.

Индекс прибыльности также известен как коэффициент инвестиций в прибыль (PIR) или коэффициент инвестиций в стоимость (VIR).

Формула индекса рентабельности

Формула PI выглядит следующим образом:

или

Следовательно, если PI больше, чем

- 1, проект создает ценность, и компания может захотеть продолжить его реализацию.

- Если PI меньше 1, проект разрушает ценность, и компания не должна продолжать проект.

- Если PI равен 1, проект окупается, и компании безразлично, продолжать проект или нет.

Чем выше индекс доходности, тем привлекательнее вложение.

Пример индекса прибыльности

Компания A рассматривает два проекта:

Проект A требует первоначальных инвестиций в размере 1500000 долларов США для получения предполагаемых годовых денежных потоков. является одним из трех ключевых финансовых отчетов, в которых отражены денежные средства:

- 150 000 долларов в год 1

- 300 000 долларов в год 2

- 500 000 долларов в год 3

- 200 000 долларов в год 4

- 600 000 долларов в год 5

- 500 000 долларов в год 6

- 100000 долларов в 7-м году

Соответствующая ставка дисконтирования для этого проекта составляет 10%.

Проект B требует начальных инвестиций в размере 3 000 000 долларов США для получения расчетных годовых денежных потоков в размере:

- 100 000 долларов США в год 1

- 500 000 долларов США в год 2

- 1 000 000 долларов США в год 3

- 1 500 000 долларов США в год 4

- 200 000 долларов США в год 5

- 500000 долларов в 6-м году

- 1 000 000 долларов в 7-м году

Соответствующая ставка дисконтирования для этого проекта составляет 13%.

Компания А может реализовать только один проект.7 = 425 060,64 долларов США

Приведенная стоимость будущих денежных потоков:

88 495,58 долларов США + 391 573,34 долларов США + 693 050,16 долларов США + 919 978,09 долларов США + 108 551,99 долларов США + 240 159,26 долларов США + 425 060,64 долларов США = 2 866 869,07 долларов США / 0,

долларов США = 2 866 869,07 долларов США / 0,

Индекс прибыльности проекта B: Проект Б разрушает ценность.

Загрузите бесплатный шаблон

Введите свое имя и адрес электронной почты в форму ниже и загрузите бесплатный шаблон прямо сейчас!

Индекс рентабельности проекта

Загрузите бесплатный шаблон Excel, чтобы углубить свои знания в области финансов!Преимущества индекса рентабельности

- Индекс рентабельности показывает, должны ли инвестиции создавать или разрушать стоимость компании.

- Он принимает во внимание временную стоимость денег и риск будущих денежных потоков. Cash Flow (CF) Поток наличных денег (CF) — это увеличение или уменьшение суммы денег, имеющейся у компании, учреждения или физического лица. В финансах этот термин используется для описания суммы денежных средств (валюты), которые генерируются или потребляются в определенный период времени. Есть много типов CF из-за стоимости капитала.

- Это полезно для ранжирования и выбора между проектами при нормировании капитала.

Пример: компания выделяет 1 000 000 долларов на проекты.Начальные инвестиции, приведенная стоимость и индекс рентабельности этих проектов следующие:

Неправильный способ для решения этой проблемы — выбрать проекты с наивысшей NPV: Проекты B, C и F. Это даст чистую приведенную стоимость в размере 470 000 долларов.

Правильный способ решения этой проблемы — выбрать проекты, начиная с наивысшего индекса рентабельности до тех пор, пока не будут исчерпаны денежные средства: проекты B, A, F, E и D.Это даст NPV в размере 545 000 долларов.

Недостатки индекса рентабельности

- Для расчета индекса рентабельности требуется оценка стоимости капитала.

- Во взаимоисключающих проектах, где начальные инвестиции различны, это может указывать на неправильное решение.

Ссылки по теме

Спасибо за то, что прочитали это руководство CFI. Чтобы продолжить обучение, вам могут быть полезны перечисленные ниже ресурсы CFI.Миссия CFI — помочь любому продвинуться по карьерной лестнице с помощью специалиста по финансовому моделированию и оценке (FMVA) ® Стать сертифицированным аналитиком финансового моделирования и оценки (FMVA) ® Сертификация CFI по анализу финансового моделирования и оценки (FMVA) ® поможет вам обрести уверенность в себе. необходимость в вашей финансовой карьере. Запишитесь сегодня! программа.

- Скорректированная приведенная стоимость Скорректированная приведенная стоимость (APV) Скорректированная приведенная стоимость (APV) проекта рассчитывается как его чистая приведенная стоимость плюс текущая стоимость побочных эффектов заемного финансирования.

- Формула дисконтированного денежного потока (DCF) Формула дисконтированного денежного потока DCF В этой статье формула DCF разбивается на простые термины с примерами и видео с расчетами. Научитесь определять ценность бизнеса.

- Коэффициенты прибыльности Коэффициенты прибыльности Коэффициенты прибыльности — это финансовые показатели, используемые аналитиками и инвесторами для измерения и оценки способности компании генерировать доход (прибыль) относительно выручки, балансовых активов, операционных затрат и собственного капитала в течение определенного периода времени. .Они показывают, насколько хорошо компания использует свои активы для получения прибыли.

- Методы оценки Методы оценки При оценке компании как непрерывно действующей используются три основных метода оценки: DCF-анализ, сопоставимые компании и предшествующие операции.

Определение индекса прибыльности — AccountingTools

Что такое индекс прибыльности?

Индекс рентабельности измеряет приемлемость предлагаемых капитальных вложений. Это делается путем сравнения первоначальной суммы инвестиций с приведенной стоимостью будущих денежных потоков, связанных с этим проектом.Более высокий индекс доходности увеличивает привлекательность предполагаемого вложения. В ситуациях, когда количество доступных денежных средств ограничено, индекс прибыльности может использоваться для ранжирования набора предлагаемых инвестиций, где средства распределяются по предложениям с наивысшим рейтингом, а остальные остаются нефинансируемыми. Индекс рентабельности представляет собой разновидность концепции чистой приведенной стоимости. Единственное отличие состоит в том, что в результате получается соотношение, а не конкретное количество долларов чистой приведенной стоимости.

Расчет индекса рентабельности

Формула индекса рентабельности выглядит следующим образом:

Текущая стоимость будущих денежных потоков ÷ Начальные инвестиции = Индекс рентабельности

Если результат коэффициента больше 1.0, это означает, что приведенная стоимость будущих денежных потоков, которые будут получены от проекта, больше суммы первоначальных инвестиций. По крайней мере, с финансовой точки зрения, оценка выше 1,0 указывает на необходимость инвестирования. По мере того, как оценка увеличивается выше 1,0, увеличивается и привлекательность инвестиций. Это соотношение можно использовать для составления рейтинга проектов, чтобы определить порядок, в котором им будут распределяться доступные средства.

Пример индекса прибыльности

Финансовый аналитик рассматривает предлагаемые инвестиции, требующие первоначальных вложений в размере 100 000 долларов США.При стандартной ставке дисконтирования приведенная стоимость ожидаемых денежных потоков от проекта составляет 140 000 долларов США. Это приводит к высокому показателю доходности 1,4, который обычно считается приемлемым.

Дополнительные инвестиционные соображения

Есть ряд других соображений, помимо индекса рентабельности, которые необходимо изучить при принятии решения о вложении средств в проект. Например, следует учитывать, может ли бизнес не иметь доступа к достаточным средствам, чтобы воспользоваться всеми потенциально прибыльными проектами; возможно, что будет невозможно инвестировать в проекты, у которых индекс рентабельности превышает 1.0. Связанное с этим беспокойство заключается в том, что проект, требующий огромных инвестиций, может поглотить все доступные средства.

Еще одно соображение заключается в том, что команда менеджеров, не склонных к риску, может решить отклонить проект с высоким индексом прибыльности, если связанный с этим риск потерь слишком велик. Или руководство может быть вынуждено сделать инвестиции с низким индексом рентабельности, потому что существуют юридические требования о том, чтобы инвестиции были осуществлены. Например, на угольной электростанции по закону может потребоваться установка скрубберов для дымовых труб.

Основная проблема заключается в том, что инвестиции должны иметь положительное влияние на общую производительность компании. Если предлагаемые инвестиции не связаны с операциями компании в узком месте, они, вероятно, должны иметь более низкий приоритет, чем инвестиции, увеличивающие пропускную способность узкого места. Такой подход должен максимизировать уровни прибыльности при одновременном сокращении общих инвестиций в бизнес.

Последняя проблема заключается в том, что индекс нельзя использовать для ранжирования взаимоисключающих проектов; то есть будет выбрана только одна инвестиция, что является бинарным решением.В этой ситуации проект с большой общей чистой приведенной стоимостью может быть отклонен, если его индекс прибыльности ниже, чем у конкурирующего, но гораздо меньшего проекта.

Связанные курсы

Бюджетирование капиталовложений

Управление ограничениями

Что такое индекс прибыльности? | Формула и расчет индекса прибыльности

24 июля

Вернуться домойЧто такое индекс прибыльности?

См. Также:

Финансовые показатели

Центр прибыли

Маржа чистой прибыли

Операционная прибыль EBIT

Отчет о прибылях и убытках

Что такое индекс рентабельности? Определение индекса рентабельности — это инструмент для измерения рентабельности предлагаемого корпоративного проекта путем сравнения денежных потоков, созданных проектом, с капитальными вложениями, необходимыми для проекта.Это также один из наиболее часто используемых инструментов для оценки инвестиций. Индекс прибыльности также называется соотношением затрат и выгод, соотношением выгод и затрат или нормированием капитала.

Если вам сложно определить экономику своей компании, скачайте бесплатный рабочий лист «Знай свою экономику».

Загрузите рабочий лист «Знай свою экономику»

Индекс рентабельности Пояснение

Объясните индекс рентабельности как меру того, будет ли предлагаемый проект прибыльным и простым или сложным в зависимости от масштаба рассматриваемого проекта.Если деньги, которые, как ожидается, будут получены от проекта, превышают затраты, необходимые для финансирования проекта, это будет выгодным вложением. Индекс прибыльности — это один из нескольких методов, используемых для измерения и количественной оценки привлекательности предлагаемых инвестиций.

Формула индекса рентабельности

Формула индекса рентабельности обычно рассчитывается, как указано ниже. Простого калькулятора индекса рентабельности не существует. Таким образом, уравнение индекса рентабельности придется рассчитывать вручную.Используйте следующую формулу для расчета индекса рентабельности:

Индекс рентабельности = PV денежных притоков / PV денежных оттоков

Расчет индекса рентабельности

Рассчитайте индекс рентабельности, разделив приведенную стоимость ожидаемых денежных потоков от проекта на приведенную стоимость капитальных вложений в проект. Это одно из самых простых уравнений, используемых в мире финансов. Расчет дает число, которое является индексом рентабельности.

PI = 1 Ожидается, что выгода от проекта будет равна его стоимости.

PI <1 Ожидается, что затраты на проект превысят его выгоды; отклонить проект.

PI> 1 Ожидается, что выгода от проекта превысит его затраты; принимаю проект.

Если индекс рентабельности равен единице, это означает, что ожидается, что отток денежных средств по проекту будет равен его притоку. Если индекс рентабельности меньше единицы, это означает, что ожидается, что отток денежных средств по проекту превысит приток денежных средств по проекту.Другими словами, это плохая инвестиция. Вообще говоря, компания захочет отклонить любой проект с индексом рентабельности меньше единицы, потому что инвестирование в этот проект будет убыточным предприятием.

Если индекс рентабельности представляет собой любое число больше единицы, это означает, что ожидается, что приток денежных средств проекта превысит отток денежных средств проекта. Другими словами, это хорошее вложение. Вообще говоря, компания захочет принять любой проект с индексом рентабельности больше единицы, потому что инвестирование в этот проект было бы прибыльным предприятием.Более высокое число означает более привлекательное вложение. Например, проект с индексом рентабельности 1,3 будет более привлекательным вложением, чем проект с индексом рентабельности 1,2.

Преимущества индекса прибыльности

К преимуществам индекса рентабельности

можно отнести:

Недостатки индекса рентабельности

К недостаткам индекса рентабельности

можно отнести:

- Не работает с оценками, в которых одновременно может выполняться только один проект

- Стоимость капитала требуется для расчета PI

Пример индекса рентабельности

Например, Лиза является частью инвестиционного филиала крупной корпорации.Она и ее команда целыми днями выбирают, какой корпоративный проект принесет наибольшую прибыль, и тем самым определяют, какой проект будет наиболее выгодным для ее компании.

По последним данным, Лиза решает, следует ли компании открывать новый [Центр прибыли | центр прибыли]. Они ожидают, что доход от проекта составит 5 миллионов долларов. Строительство центра прибыли также будет стоить в общей сложности 10 000 000 долларов. Что ей выбрать?

Если:

Приведенная стоимость денежных поступлений по проекту = 5 000 000 долларов США

Приведенная стоимость оттока денежных средств по проекту = 10 000 000 долларов США

Тогда:

Индекс прибыльности = ТС притока денежных средств / ТС оттока денежных средств Индекс рентабельности = 5 000 000 долларов США / 10 000 000 долларов США =.5

Индекс рентабельности проекта, над которым работает Лиза, составляет 0,5. Это меньше 1. Лиза просто и быстро решила, что центр прибыли создавать не нужно. Она готовит презентацию о том, почему ее корпорации не следует открывать новый центр.

Хотите проверить, в порядке ли экономика вашего подразделения? Загрузите бесплатное руководство здесь.

[box] Дополнительный член лаборатории стратегического финансового директора

Получите доступ к плану выполнения прогнозов в SCFO Lab.Пошаговый план, чтобы опередить ваш денежный поток.

Щелкните здесь , чтобы получить доступ к вашему плану выполнения. Не участник лаборатории?

Щелкните здесь , чтобы узнать больше о SCFO Labs [/ box]

Что такое индекс прибыльности? • 365 финансовый аналитик

Индекс прибыльности (PI) используется для оценки того, сколько прибыли может быть получено от конкретной инвестиции. Хотя это не так распространено среди профессионалов в области финансов, в отличие от NPV и IRR, он по-прежнему считается экономически обоснованным.Правительства и НПО обычно используют этот индекс при проведении анализа капитала.

Формула индекса рентабельностиИндекс прибыльности (PI), также известный как коэффициент стоимостных инвестиций (VIR), выражает взаимосвязь между дисконтированными притоками и инвестированными суммами или затратами для данного проекта. Мы можем думать о PI как о дисконтированной стоимости, которую проект возвращает на одну вложенную единицу валюты. Формула для его расчета следующая:

PI = \ frac {PV ~ ~ будущих ~ денежных ~ потоков} {Initial ~ Investment} = 1 + \ frac {NPV} {Initial ~ Investment} Где « PV будущих денежных потоков» — это текущая стоимость денежных потоков, начиная с периода 1 до конца проекта, а NPV обозначает чистую приведенную стоимость.Обратите внимание, что результаты PI основаны на оценках, а не на точных цифрах, взятых из основных финансовых отчетов фирмы. Дисконтированные денежные потоки могут неожиданно измениться в будущем, что сразу заставляет нас усомниться в точности прогнозов как показателей PI, так и NPV как отдельных показателей. Чтобы создать твердые критерии принятия решений для инвестиций, мы часто комбинируем их с другими коэффициентами.

Как интерпретировать индекс прибыльности?Индекс прибыльности представляет собой соотношение между дисконтированной прибылью и начальными инвестициями.При этом результат, равный точно 1,0, будет эквивалентен безубыточности, где ЧПС = 0. Коэффициент выше 1,0 будет означать, что предприятие возвращает прибыль, превышающую требуемые инвестиции, и, следовательно, имеет положительную ЧПС. С другой стороны, при PI ниже 1,0 проект, скорее всего, снизит акционерную стоимость, поэтому его NPV будет отрицательной. Итак, правило PI выглядит следующим образом:

Принять, если PI> 1.0

Отклонить, если PI <1.0

Фактически, PI даст нам те же выводы, что и метод NPV, только если мы оценим отдельный проект.Однако изучение и ранжирование нескольких предприятий требует от вас осторожного отношения к результатам. Это потому, что результат PI просто игнорирует масштаб проекта и абсолютную добавленную стоимость для акционеров. Рассмотрим проект, который стоит 10 долларов и имеет приведенную стоимость 20 долларов (инвестиции 1), а другой (инвестиции 2) стоит 1000 долларов с приведенной стоимостью 1500 долларов.

В инвестициях 1: NPV = 10 долларов и PI = 2

В инвестициях 2: NPV = 500 долларов и PI = 1,50

Если это взаимоисключающие инвестиции, второй проект будет предпочтительнее, даже если у него более низкий PI.Вот как, если рассматривать изолированно, PI игнорирует размер и добавленную акционерную стоимость данного проекта.

Пример индекса рентабельностиПредположим, вам нужно ранжировать два взаимоисключающих предприятия. Ожидаемые денежные потоки будут такими, как показано ниже:

Первое, что вы заметите, это то, что Project I имеет больший масштаб по сравнению с Project II — он требует больших начальных инвестиций и возвращает более высокие денежные потоки. Первый проект будет приносить денежные потоки в течение 10 лет, а второй — только 8 лет.

Вас просят оценить добавленную стоимость каждого проекта, и вы решаете использовать индекс прибыльности. Вы будете рассчитывать его в MS Excel.

Вы начинаете с выбора подходящей ставки дисконтирования для этих проектов. Оба они несут одинаковый уровень риска, и уместна ставка дисконтирования 5%. Вспомнив формулу PI, вы затем рассчитываете NPV:

.Мы получили 42,4 миллиона долларов на первое предприятие и 30,3 миллиона долларов на вторую инвестицию.На основании положительных значений NPV мы считаем оба проекта приемлемыми.

На следующем этапе вы включаете результат NPV в формулу PI, разделив NPV на величину затрат за нулевой период и прибавив 1, как показано ниже:

В конце концов, проект II имеет более высокий ИП, чем проект I.

Project II приносит 1,4 миллиона долларов на каждый вложенный доллар, тогда как Project I приносит 1,2 миллиона долларов. Это означает, что второе предприятие более эффективно с точки зрения вложенной 1 единицы валюты.Однако цифры NPV говорят нам, что Project I увеличивает общее богатство акционеров (42,4> 30,3) и, таким образом, должен быть предпочтительнее, чем Project II.

Преимущества и недостатки индекса рентабельностиИндекс прибыльности помогает оценить привлекательность проекта. Некоторые из его ключевых преимуществ включают:

- Это экономически выгодно, так как учитывает временную стоимость денег.

- При оценке отдельного проекта дает тот же вывод, что и NPV.

- Он измеряет стоимость, созданную на каждый вложенный доллар, поэтому его можно использовать в качестве руководства при нормировании капитала.

Тем не менее, следует обратить особое внимание на следующие подводные камни этой техники:

- Не учитывает масштаб проектов и абсолютную добавленную стоимость для акционеров.

- Как и NPV, он основан на оценках.

- Требуется рассчитать NPV, что еще больше усложняет расчеты.

Индекс прибыльности — полезный метод в наборе инструментов аналитиков.Он не всегда может указывать на правильное решение при ранжировании проектов, но, безусловно, дает представление о рентабельности одной вложенной денежной единицы. Несмотря на свою актуальность, при расчете этого индекса используется только оценка стоимости капитала, поэтому его не следует анализировать отдельно. В сочетании с периодом окупаемости, дисконтированным периодом окупаемости и учетной нормой доходности этот коэффициент предоставляет значимые данные для работы.

Продолжайте читать наши статьи, чтобы узнать больше о различных коэффициентах капитального бюджета!

Если вы хотите узнать, как рассчитать индекс прибыльности в Excel, взгляните на наш шаблон Excel для индекса прибыльности.

Что такое индекс прибыльности? (с изображением)

Индекс прибыльности (PI), также называемый коэффициентом инвестиций в прибыль или коэффициентом вложений в стоимость, представляет собой метод определения взаимосвязи между затратами и выгодами от инвестирования в возможный проект. Он рассчитывает соотношение затрат и выгод текущей стоимости (PV) будущего денежного потока проекта к цене первоначальных инвестиций в проект. Эта формула обычно записывается как PI = PV будущих денежных потоков ÷ первоначальные инвестиции.Цифра, которую дает эта формула, помогает инвесторам решить, является ли проект достаточно финансово привлекательным для реализации.

Индекс рентабельности, равный 1, обозначает самый низкий показатель, по которому логически приемлемо продолжать проект.Значение меньше 1 предполагает, что возможная стоимость проекта ниже, чем первоначальные инвестиции. Это означает, что инвестор не получает прибыль и не должен вкладывать средства в проект. Значение, превышающее 1, указывает на финансовую выгоду, и по мере увеличения числа инвестиции становятся более привлекательными.

Помимо отдельных случаев, многие компании и инвесторы используют этот индекс как способ ранжирования группы потенциальных проектов.Любой проект ниже одного исключается из списка полностью; рассматриваются те, у кого рейтинг PI равен единице или выше. Считается, что PI полезен для этой задачи, поскольку он позволяет измерять и сравнивать два или более отдельных проекта, каждый из которых требует совершенно разных сумм инвестиций.

Число, которое дает индекс рентабельности, определяет сумму, возвращаемую на каждый вложенный доллар.Таким образом, если PI дает 1,5, инвестор может рассчитывать на прибыль в размере 1,50 доллара США (USD) на каждый вложенный доллар. В качестве альтернативы, если индекс дает 0,9, инвестор может рассчитывать на возврат 0,90 доллара США за каждый потраченный доллар, что приводит к отрицательной доходности.

Индекс рентабельности связан с другой общей финансовой формулой, называемой показателем чистой приведенной стоимости (NPV).Эти две формулы часто путают, потому что они используются для одной и той же цели. Однако в то время как PI измеряет относительную стоимость инвестиции, индикатор чистой приведенной стоимости измеряет абсолютную стоимость инвестиции.

Индекс доходности считается несколько ограниченным, поскольку он предписывает нам принимать все инвестиции выше 1.Однако он предполагает, что инвесторам не нужно нормировать свой капитал и, следовательно, они могут инвестировать столько, сколько необходимо вложить. Однако, если капитала мало, инвестору необходимо учитывать размер самой инвестиции, поскольку вложение больших сумм капитала только в один проект сопряжено с большим риском.

Калькулятор индекса рентабельности Калькулятор индекса рентабельностипоможет вам, , определить потенциальную прибыльность или жизнеспособность инвестиции или проекта .Каждый день вы сталкиваетесь с решениями о том, как лучше потратить деньги или распределить бюджет между конкурирующими потребностями; фирмы тоже испытывают это.

Индекс прибыльности — это показатель, который инвесторы и фирмы используют для определения взаимосвязи между затратами и выгодами. перед тем, как приступить к предлагаемому проекту или инвестициям. Это гарантирует, что капитал направлен на лучший вариант инвестирования для получения максимальной прибыли при рассмотрении нескольких вариантов.

Если вы хотите узнать, как рассчитать индекс прибыльности вашего проекта или узнать, как работает дисконтирование, продолжайте читать! В этой статье рассказывается, как использовать расчет индекса рентабельности для ранжирования инвестиций в проекты и количественной оценки созданной стоимости предприятия.

Что такое индекс рентабельности?

Компании и инвесторы руководствуются основным принципом ведения бизнеса, заключающимся в получении максимальной отдачи на вложенный капитал. Они всегда сталкиваются с проблемой выбора наилучших инвестиций или проекта для реализации после определения стоимости, срока службы и будущего потока выгод от такого проекта. Индекс прибыльности (PI) — это инструмент составления бюджета капиталовложений, который измеряет потенциальную прибыльность инвестиций или проекта. Это полезно в качестве метода оценки для ранжирования инвестиционных проектов и количественной оценки экономической стоимости, созданной на единицу инвестиций.

Чтобы оценить прибыль от предполагаемых инвестиций, вы можете рассчитать PI как соотношение между дисконтированной прибылью или приведенной стоимостью будущих ожидаемых денежных потоков и дисконтированной стоимостью или первоначальной суммой, инвестированной в проект. Следовательно, он также известен как коэффициент инвестиций в прибыль (PIR), коэффициент стоимостных вложений (VIR) или соотношение выгод и затрат (BCR).

Было бы лучше, если бы вы решили выбрать инвестицию или проект на основе размера PI . Есть три возможности:

PI <1 : Проект нежизнеспособен.Это означает, что стоимость проекта превышает потенциальные выгоды или ожидаемую прибыль, и поэтому отклонить проект.

PI = 1 : Проект будет безубыточным. Оформление проекта не принесет ни прибыли, ни убытков. Вы можете скорректировать затраты или выгоды проекта, чтобы получить рентабельную прибыль.

PI> 1 : Проект жизнеспособен. Это означает, что будущие дисконтированные денежные поступления по проекту превышают первоначальные инвестиции.Следовательно, вам следует взяться за проект.

Чем выше значение PI, тем больше прибыли принесет проект.

Как рассчитать индекс рентабельности?

Формула индекса рентабельности рассчитывает рентабельность проекта на основе его будущей дисконтированной прибыли относительно первоначальных инвестиций. Формула:

PI = PV будущих денежных потоков / Первоначальные инвестиции ,

или:

PI = дисконтированная выгода / дисконтированная стоимость ,

где:

PV — приведенная стоимость будущих денежных потоков .PV — это метод дисконтирования будущих денежных средств до их текущей стоимости. Дисконтирование или вычет из будущих денежных средств производится потому, что 1 доллар сегодня стоит больше, чем стоимость 1 доллара, полученного в будущем, поскольку у вас есть потенциал заработать больше, инвестируя его сейчас. PV учитывает все доходы на протяжении всего жизненного цикла проекта, используя расчет временной стоимости.

- Ставка дисконтирования : вам нужна ставка дисконтирования для успешного дисконтирования будущих денежных потоков. Ставка дисконтирования — это процентная ставка, которая вам понадобится, чтобы заработать деньги в будущем, если у вас есть деньги сегодня.Таким образом, ставка помогает определить текущую стоимость будущих денежных потоков. Ставки дисконтирования определяются стоимостью капитала, необходимого для реализации проекта. Если вы хотите узнать больше о том, как определять ставки дисконтирования, воспользуйтесь калькулятором средневзвешенной стоимости капитала (WACC).

Первоначальные инвестиции — это стоимость капитала , необходимая для начала реализации проекта, учитываемая как единственный отток (-).

Важно отметить, что индекс рентабельности не должен отменять наше суждение о решениях о реализации проекта. Даже если результат больше 1, вам все равно необходимо учесть другие достоинства (или недостатки) проекта перед реализацией . Следовательно, основное ограничение PI заключается в том, что он не учитывает полный объем инвестиций или проекта. Аналитики смягчают это ограничение, используя PI в тандеме с другими формами анализа, такими как чистая приведенная стоимость (NPV).

Поскольку NPV — это разница между приведенной стоимостью будущих денежных потоков и первоначальными инвестициями, индекс рентабельности также можно выразить через NPV следующим образом:

PI = 1 + NPV / первоначальная инвестиция .

Несмотря на это, при сравнении привлекательности различных независимых проектов, чтобы максимизировать ограниченные финансовые ресурсы, вы должны принять проект с самым высоким PI . Потому что, в отличие от PI, NPV не учитывает начальные инвестиции, связанные с проектом.

Например, два проекта могут быть жизнеспособными, потому что они имеют положительные значения NPV 1000 долларов , даже если у одного начальные инвестиции 1000 долларов , а у другого начальные инвестиции 1000000 долларов .Но мы знаем, что — проект с меньшим авансовым платежом — намного лучшая инвестиция . Таким образом, нам нужны их значения PI, отражающие эту жизненно важную информацию, так что PI для более низких авансовых инвестиций составляет 2,00 , а для более высоких авансовых инвестиций PI составляет 1,01 . Калькулятор индекса прибыльности — отличный инструмент, который поможет вам проанализировать ваши варианты.

Пример 1: Как рассчитать PI, когда PV будущих денежных потоков известен

Использование калькулятора PI в простом режиме

После составления бизнес-плана фермер определил, что первоначальные инвестиции в размере 500 000 долларов США необходимы для расширения его птицефабрики, если он хочет удовлетворить спрос ресторанов в новом городе.Когда будущие потоки денежных средств за пять лет от продажи мяса птицы дисконтируются по ставке 10%, общая сумма приведенной стоимости (PV) составляет 800 000 долларов.

Чтобы определить индекс прибыльности этого проекта, вы можете ввести начальную инвестиционную стоимость и текущую стоимость, указанные в калькуляторе PI в простом режиме .

PI = PV будущих денежных потоков / первоначальных инвестиций

PI = 800 000 долл. США / 500 000 долл. США = 1,6

На основании правила индекса рентабельности проект будет продолжен.

Пример 2: Как рассчитать PI, когда PV будущих денежных потоков не задан

Использование калькулятора PI в расширенном режиме

Предположим, что компания Nike рассматривает возможность увеличения производства новой линейки Airforce 1 или Nike Cortez. Первоначальные инвестиции и прогнозируемые годовые денежные потоки на следующие 5 лет приведены в таблице ниже:

| Срок службы | Военно-воздушные силы 1 | Nike Cortez |

|---|---|---|

| Ставка дисконтирования | 10% | 12% |

| Год 0 (Начальные инвестиции) | –25 000 000 | –20 000 000 |

| Год 1 | 10 000 000 долл. США | 4 000 000 долл. США |

| Год 2 | 8 000 000 долл. США | 5 000 000 долл. США |

| Год 3 | 5 000 000 долл. США | 8 000 000 долл. США |

| Год 4 | 5 000 000 долл. США | 6 000 000 долл. США |

| Год 5 | 6 000 000 долл. США | 5 000 000 долл. США |

Мы можем, , использовать калькулятор индекса рентабельности в расширенном режиме , чтобы выбрать, какую линейку продуктов выбрать наиболее выгодно.т

Шаг 2 : Суммируйте приведенную стоимость будущих денежных потоков.

PV для ВВС 1 = 26 599 648 долларов США

PV для Nike Cortez = 19 901 882 доллара

Шаг 3 : Рассчитайте индекс доходности инвестиций.

PI для ВВС 1 = 26 599 648 долл. США / 25 000 000 долл. США = 1,06

PI для Nike Cortez = 19 901 882 долл. США / 20 000 000 долл. США = 0,99

Используя калькулятор PI в расширенном режиме , вы просто:

- Введите ставку дисконтирования;

- Выберите количество лет или срок проекта;

- Введите денежный поток за каждый год, чтобы автоматически вычислить общую PV; и

- Наконец, введите начальные инвестиции, чтобы получить ИП проекта.

СОВЕТ: порядок ввода значений не имеет значения. Вы все равно получите свой результат!

Согласно результатам PI, Nike следует инвестировать в производство большего количества Airforce 1, потому что это создает ценность — Nike ожидала бы возврата $ 1,06 на каждые $ 1,00 , потраченные на финансирование производства.

Nike Cortez показывает результат <1, но очень близок к точке безубыточности, равной 1. Возможно, некоторые корректировки цен сделают продукт прибыльным.

Индекс преимуществ и ограничений рентабельности

Преимущества:

- PI является наиболее предпочтительным ориентиром при составлении бюджета капиталовложений, потому что, в отличие от других анализов инвестиций, он указывает сопоставимую цифру, то есть соотношение, а не абсолютную цифру для ранжирования проектов.

- PI дает представление о стоимости, созданной или уничтоженной на единицу инвестиций.

- Расчет PI аналогичен расчету рентабельности инвестиций, но в нем учитывается временная стоимость денег и риск притока денежных средств в будущем путем дисконтирования их с учетом капитальных затрат.

Ограничения:

- Индекс рентабельности не учитывает весь объем проекта, например, размер проекта. Следовательно, капиталоемкие проекты могут привести к снижению показателя рентабельности, если их рентабельность не так высока.

- PI не способствует принятию решений при передаче проектов с высоким значением NPV. Существует неопределенность в результатах для взаимоисключающих проектов, если начальные инвестиции и ставки дисконтирования различны.

- Инвестициям с хорошим индексом рентабельности еще нужно время, чтобы они стали прибыльными.Иногда это не учитывается должным образом при расчете PI из-за непредсказуемости рыночных сил; следовательно, рентабельность проекта продлевается.

- Принимая во внимание, что инвесторы обычно предпочитают проекты, которые приносят доход в течение короткого периода времени, индекс прибыльности не рассчитывает чистую прибыль в годовом исчислении для целей подобного сравнения. Таким образом, сложно сравнивать проекты с разными сроками или сроками эксплуатации.

- Проекты с таким же индексом PI не раскрывают, в какие из них вложено больше первоначальных инвестиций.

- Трудно оценить фактические первоначальные вложения для реализации проекта.

Калькулятор индекса прибыльности — Хорошие калькуляторы

Индекс прибыльности (PI) или коэффициент прибыльности инвестиций (PIR) — широко используемый показатель для оценки жизнеспособности и прибыльности инвестиционного проекта. Он рассчитывается путем деления приведенной стоимости будущих денежных потоков на первоначальную сумму инвестиций. Если индекс прибыльности больше или равен 1, это считается хорошей и приемлемой инвестицией.

Приведенный ниже калькулятор помогает в расчете PI или PIR на основе суммы инвестиций, ставки дисконтирования и количества лет. Он также рассчитывает чистую приведенную стоимость (NPV) инвестиции.

Выполните следующие 5 простых шагов, чтобы определить PI:

- Выберите желаемую валюту из раскрывающегося списка (необязательно)

- Введите сумму инвестиций

- Введите ставку дисконтирования и годы движения денежных средств

- Введите годовые денежные средства расход за каждый год

- Нажмите «Рассчитать», чтобы увидеть результаты.

Формула и пример индекса рентабельности

Этот калькулятор использует следующую формулу для расчета индекса рентабельности:

Индекс рентабельности (PI) = текущая стоимость будущих денежных потоков / первоначальные инвестиции

OR

PI = [CF 1 × (1 + r) -1 + CF 2 × (1 + r) -2 +. . . + CF n × (1 + r) -n ] / CF 0

- Где,

- PI — индекс прибыльности,

- CF — денежный поток за период,

- r — ставка дисконтирования в десятичной форме,

- n — количество периодов (лет),

- CF 0 — начальные инвестиции.

Пример: Предположим, проект стоит 10 000 долларов. Он будет генерировать денежные потоки в размере 2000, 3000, 4000 долларов в течение следующих 3 лет. Рассчитайте индекс рентабельности, если ставка дисконтирования 10%.

Решение: Индекс прибыльности = [CF 1 × (1 + r) -1 + CF 2 × (1 + r) -2 +.

69: +12.42

69: +12.42