Расчет квартальных, полугодовых и годовых индексов цен / КонсультантПлюс

Расчет квартальных, полугодовых и годовых индексов цен

Расчет квартальных, полугодовых и годовых индексов цен производится исходя из месячных индексов цен, рассчитанных к базисному периоду, принятому за 100%, по единой системе весов.

Расчет квартальных индексов цен в течение текущего года может производиться на основании месячных индексов, рассчитанных к декабрю предыдущего года.

Ниже приводится пример расчета темпов роста цен в среднем в отчетном квартале текущего года по сравнению с предыдущим кварталом текущего года. За базу принят декабрь предыдущего года.

Месячные данные текущего года в процентах к декабрю предыдущего года:

┌───────────┬────────┬───────┬───────┬───────┬────────┬───────┐

│ │ Январь │Февраль│ Март │Апрель │ Май │ Июнь │

├───────────┼────────┼───────┼───────┼───────┼────────┼───────┤

│Индексы цен│100,9 │101,4 │101,3 │101,3 │100,5 │100,5 │

└───────────┴────────┴───────┴───────┴───────┴────────┴───────┘

Изменение цен в отчетном квартале по отношению к предыдущему кварталу в среднем составило:

(101,3 + 100,5 + 100,5) / 3

————————— х 100 = 99,6%.

(100,9 + 101,4 + 101,3) / 3

Аналогичным образом производится расчет индексов цен за полугодие по сравнению с предыдущим полугодием.

Расчет квартальных индексов отчетного года к кварталам предыдущего года производится исходя из месячных индексов за эти два года, рассчитанных к единому базисному периоду — декабрю предшествовавшего предыдущему года, принятому за 100%, по единой структуре весов (как правило, используемой в отчетном году).

┌────────┬───────────────────────────────┬──────────────────────────────┐

│ │ Предыдущий год │ Отчетный год │

│ ├─────────────┬─────────────────┼─────────────┬────────────────┤

│ │к предыдущему│ к декабрю года, │к предыдущему│к декабрю года, │

│ │ месяцу │ предшествующего │ месяцу │предшествующего │

│ │ │ предыдущему │ │ предыдущему │

├────────┼─────────────┼─────────────────┼─────────────┼────────────────┤

│Январь │101,1 │101,1 │100,9 │108,4 │

│Февраль │101,6 │102,8 │100,5 │109,0 │

│Март │101,3 │104,1 │99,9 │108,9 │

│Апрель │100,8 │104,9 │100,0 │108,9 │

│Май │100,5 │105,4 │99,1 │108,0 │

│Июнь │100,8 │106,3 │100,0 │108,0 │

│Июль │100,2 │106,5 │99,2 │107,1 │

│Август │100,5 │107,1 │98,8 │105,8 │

│Сентябрь│100,1 │107,2 │107,4 │113,7 │

│Октябрь │100,1 │107,3 │105,9 │120,4 │

│Ноябрь │100,2 │107,5 │105,1 │126,5 │

│Декабрь │100,0 │107,5 │104,8 │132,5 │

└────────┴─────────────┴─────────────────┴─────────────┴────────────────┘

Месячные индексы текущего года к декабрю года, предшествующего предыдущему, рассчитываются путем последовательного перемножения приведенных к единой структуре весов индекса декабря предыдущего года к декабрю года, предшествующего предыдущему, на месячные индексы текущего года.

Так, индекс цен отчетного месяца текущего года по отношению к декабрю года, предшествующего предыдущему, равен:

за январь — 107,5 х 100,9 / 100 = 108,4%;

за февраль — 108,4 х 100,5 / 100 = 109,0% и т.д.

Исходя из этих данных, производится расчет квартальных индексов цен текущего года к кварталам предыдущего года. Например, требуется определить изменение цен в III квартале текущего года по сравнению с I кварталом предыдущего года:

(107,1 + 105,8 + 113,7) / 3 (*)

——————————— х 100 = 106,0%.

(101,1 + 102,8 + 104,1) / 3 (**)

Аналогично квартальным рассчитываются индексы цен за полугодие, 9 месяцев, год, а также за любой период текущего года к соответствующему периоду предыдущего года (при этом число слагаемых числителя (*) и знаменателя (**) должно соответствовать числу месяцев сопоставляемых периодов).

Индексы цен к соответствующему периоду предыдущего года используются для пересчета макроэкономических показателей в сопоставимые цены.

В отдельных справочных материалах для характеристики роста цен за период (квартал, полугодие, год) используется индекс цен последнего месяца периода к последнему месяцу предыдущего периода. Так, например, рост цен за II квартал текущего года по сравнению с I кварталом текущего года может быть исчислен как отношение цен июня к ценам марта и определен цепным методом, т.е. умножением месячных индексов: апреля к марту, мая к апрелю, июня к маю. Исходя из этого, в обязательном порядке необходимо оговорить метод расчета, например: за год — декабрь к декабрю, за полугодие — июнь к декабрю и т.д.

Управление статистики цен

и финансов Федеральной службы

государственной статистики

Сдержать инфляцию: заявления ЦБ и Кремля

Банк России намерен любой ценой снизить инфляцию до цели в размере 4% в год. Нельзя все время накачивать экономику дешевыми кредитами ради ее роста, заявила глава регулятора Эльвира Набиуллина в Госдуме. Пресс-секретарь президента РФ назвал снижение инфляции одним из главных приоритетов властей.

Пресс-секретарь президента РФ назвал снижение инфляции одним из главных приоритетов властей.

Инфляция в России к 8 ноября замедлилась до 8,07% впервые с сентября, Минэкономразвития прогнозирует инфляцию в РФ по итогам 2021 года на уровне 7,4%. По последним прогнозам ЦБ, инфляция за 2021 год не превысит 7,4–7,9%. С учетом проводимой Банком России денежно-кредитной политики по итогам 2022 года инфляция составит 4–4,5%. По оценке регулятора, инфляция растет в основном из-за дорожающих продуктов.

Счетная палата РФ назвала рост цен главной проблемой российской экономики.

Поэтому в РФ не скоро возобновится снижение ставок по кредитам – ЦБ не раньше середины 2023 года снизит ключевую ставку до 5-6%, отметила Набиуллина. «Центральный Банк обязательно должен вмешаться, чтобы предотвратить рост инфляции. Именно поэтому мы повысили ставку на последнем заседании до 7,5% и, возможно, будем рассматривать необходимость дальнейшего повышения на ближайших заседаниях. Мы просто обязаны вернуть инфляцию к цели, чтобы не потерять доверие людей», – подчеркнула она.

По словам Набиуллиной, это «единственный способ заякорить инфляционные ожидания». Пока цены растут – растут и ожидания роста инфляции, граждане спешат потратить сбережения, чтобы они не обесценились. Эти ожидания еще больше разгоняют цены. «Люди должны приобрести собственный, достаточно продолжительный опыт жизни при низких темпах роста цен, не опасаясь, что завтра их благополучие будет разрушено. Высокая инфляция, действительно, разрушает благополучие. Когда нам говорят, что можно допустить инфляцию, главное – держать ставку низкой, чтобы рос кредит повсюду, мы не можем с этим согласиться», – заявила глав ЦБ.

Скорейшее возвращение инфляции к цели в 4% остается «приоритетом для главы государства и для кабмина», – подчеркнул пресс-секретарь президента РФ Дмитрий Песков.

Он напомнил, что рост цен в России, в мире «во многом связаны с последствиями экономического кризиса, вызванного пандемией, в том числе и развиваются эти инфляционные процессы под давлением мировых тенденций».

«Вы видите гигантскую инфляцию в зоне доллара, гигантскую инфляцию в зоне евро. Все это, конечно, не создает благоприятный фон. Но наш мегарегулятор, разумеется, будет предпринимать меры, которые посчитает необходимым для обеспечения макростабильности», – подчеркнул представитель главы государства.

Формула расчета текущей стоимости инвестиций и денег в Excel

Временная стоимость денег (Time Value of Money, TVM) – это важный показатель в бухгалтерской и финансовой отрасли. Идея заключается в том, что рубль сегодня стоит меньше чем тот же самый рубль завтра. Разница между этими двумя финансовыми значениями является прибыль, которую можно извлечь с одного рубля или убыток. Например, данная прибыль может быть получена с процентов, начисленных на банковском счете или в качестве дивидендов от инвестиций. Но также может быть убыток при оплате процентов за погашение кредитного долга.

Пример с расчетом текущей дисконтированной стоимости инвестиций в Excel

Программа Excel предлагает несколько финансовых функций для вычисления стоимости денег во времени. Например, функция ПС (приведенная стоимость) возвращает текущую стоимость инвестиций. Простыми словами, данная функция снижает сумму на размер процента дисконтирования и возвращает текущую стоимость для этой суммы. Если инвестиционный проект предполагает принести прибыль в размере 10 000 через год. Вопрос: какой максимальной суммой рационально рискнуть чтобы инвестировать в данных проект?

Например, функция ПС (приведенная стоимость) возвращает текущую стоимость инвестиций. Простыми словами, данная функция снижает сумму на размер процента дисконтирования и возвращает текущую стоимость для этой суммы. Если инвестиционный проект предполагает принести прибыль в размере 10 000 через год. Вопрос: какой максимальной суммой рационально рискнуть чтобы инвестировать в данных проект?

Например, в России розничный бизнес иногда делает прибыль до 35% годовых, а оптовый не более 15%. Учитывая небольшую сумму инвестиций предполагается, что инвестиционный объект не является оптовым бизнесом, а значит следует ожидать прибыль больше чем 15% годовых. Ниже на рисунке провиден пример формулы калькулятора доходности инвестиций в процентах:

Как мы видим на рисунке калькулятор нам отображает, чтобы получить сумму 10 000 за 1 год при доходности 25% нам необходимо вложить 8 000 финансовых средств. То есть если бы у нас была сумма 8 000 и мы вложили ее под 25% годовых через год мы заработали бы 10 000.

Функция ПС имеет 5 аргументов:

- Ставка – процентная ставка дисконтирования. Это прибыль в процентах, на которую можно рассчитывать за период дисконтирования. Это значение имеет наибольшее влияние на вычисление текущей стоимости инвестиций, но его наиболее сложно точно определить. Осторожные инвесторы чаще всего занижают процентную ставку до максимально реально достижимого уровня при тех или иных условиях. Если же финансовые средства предназначены для погашения кредита, в таком случае данный аргумент определяется легко.

- Количество периодов (Кпер) – период времени на протяжении которого дисконтируется будущая сумма. В данном примере указан 1 год (записанный в ячейке B2). Процентная ставка и количество лет должны быть выражены в соответственных единицах измерения. Это значит, что вы используете годовую ставку, тогда числовое значение в данном аргументе значит количество лет. Если указана процентная ставка в первом аргументе для месяцев (например, 2,5% ежемесячных), тогда число во втором аргументе значит количество месяцев.

- Платеж (Плт) – сумма, которая периодически платится на протяжении периода дисконтирования. Если предусмотрен в условиях инвестирования только один платеж, как в выше приведенном примере, тогда данная сумма является будущей стоимостью денег, а сам платеж равен =0. Данный аргумент должен быть согласован со вторым аргументом количества периодов. Если количество периодов дисконтирования равно 10, а третий аргумент не равен <>0, тогда функция ПС посчитает как 10 платежей на сумму, указанную в третьем аргументе (Плт). Ниже на следующем примере изображено как вычисляется текущая стоимость денег при нескольких взносах отдельными платежами.

- Будущая стоимость (БС) – это сумма, которую следует получить в конце периода дисконтирования. Финансовые функции Excel основаны на вычислениях наличного потока. Это значит, что будущая стоимость и текущая стоимость инвестиций имеют противоположные знаки чисел. В данном примере будущая стоимость является отрицательным числом, поэтому формула в результате вычислений возвращает положительное число.

- Тип – данный аргумент должен иметь значение 0, если выплата итоговой суммы припадает на конец периода дисконтирования, или число 1 – если на его начало. В данном примере значение данного аргумента не имеет значения и никак не повлияет на итоговый результат вычисления. Так как платежный взнос равен нулю и аргумент определяющий тип может быть опущен. В таком случае функция по умолчанию присваивает данному аргументу значение 0.

Формула расчета текущей стоимости денег с учетом инфляции в Excel

В другом примере применения функции ПС выполняется вычисление будущей стоимости денег сразу для целой серии будущих равных платежных взносов. Если, например, по договору аренды офиса арендатор должен платить по 5000 каждый месяц на протяжении одного года, тогда арендодатель с помощью функции ПС сможет посчитать сколько он потеряет дохода при учете 6,5% годовой инфляции:

В данном примере пятый аргумент «Тип» имеет числовое значение 1, так как оплата за аренду платится в начале каждого месяца.

В случае наличия суммы регулярных платежей функция ПС в реальности вычисляет текущую стоимость денег отдельно для каждого платежа и суммирует полученные результаты. На рисунке видны результаты вычисления стоимости для каждого платежа. Текущая стоимость первого платежа такая же, как и сумма платежа, так как платится сейчас по факту. Платеж в следующем месяце будет проплачен через месяц и уже уменьшается его текущая денежная стоимость (обесценивается). Он дисконтирован до суммы 4 973. Изменения не значительные, но последний платеж, который буде проплачен через 11 месяцев имеет стоимость уже существенно ниже – 4 712. Все результаты вычисления значений текущей стоимости инвестиций необходимо суммировать. Функция ПС выполняет всю эту работу автоматически без необходимости составления хронологического графика платежей за весь период.

Формула инфляции| Пошаговое руководство по расчету уровня инфляции

Что такое формула инфляции?

Рост цен на товары и услуги называется инфляцией. Одним из показателей инфляции является индекс потребительских цен. Индекс потребительских цен (ИПЦ) — это показатель средней цены корзины регулярно используемых потребительских товаров по сравнению с базовым годом. ИПЦ за базовый год равен 100, и это контрольная точка. Читать далее (ИПЦ) и формула для расчета инфляции:

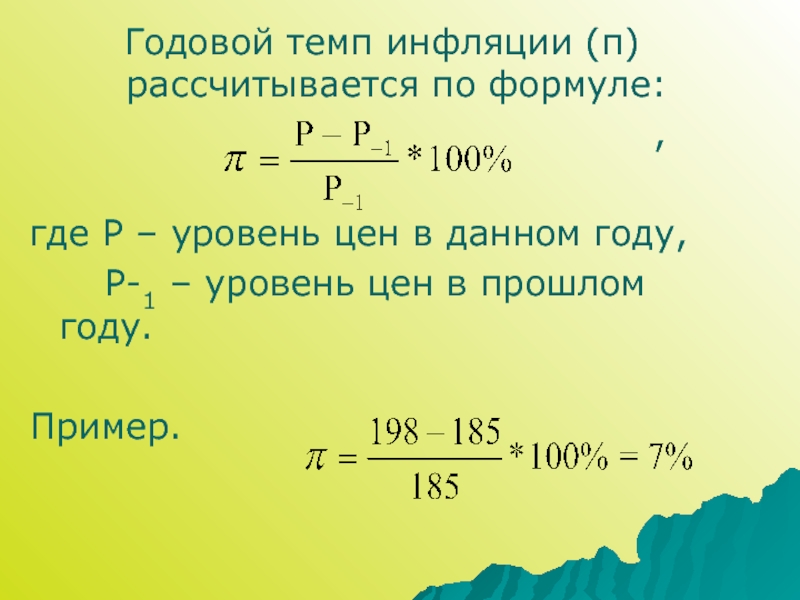

Уровень инфляции = (ИПЦ x + 1 — ИПЦ x ) / ИПЦ x

Где,

- CPI x — индекс потребительских цен на начальный год

- CPI x + 1 — индекс потребительских цен на следующий год

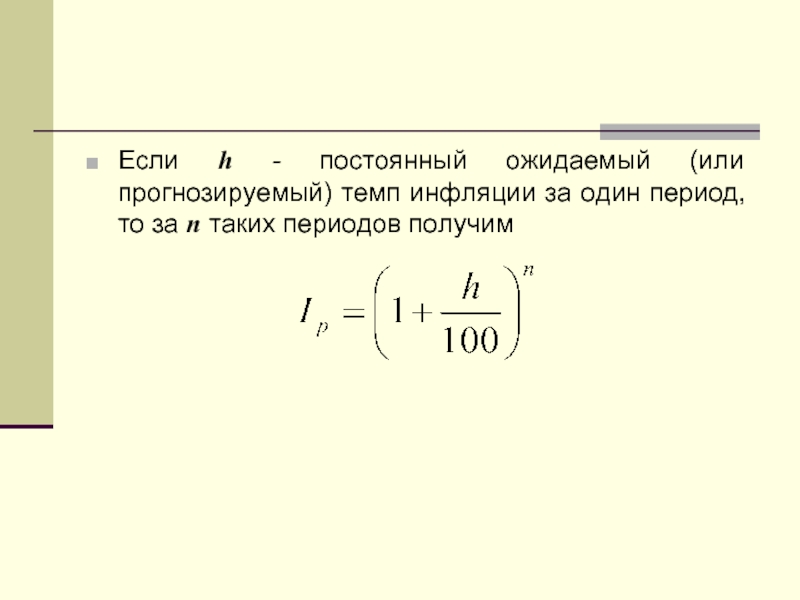

В некоторых случаях нам необходимо рассчитать уровень средней инфляции за несколько лет.Формула для этого же:

CPI x + n = CPI x * (1 + r) n

Где,

- CPI x — индекс потребительских цен за начальный год,

- n — количество лет после начального года,

- CPI x + n — индекс потребительских цен через n лет после начального года ИПЦ,

- r — процентная ставка

Объяснение формулы инфляции

Чтобы узнать уровень инфляции за год, выполните следующие действия:

Шаг 1: Узнайте ИПЦ за первый год.Обозначается CPI x.

Шаг 2: Узнайте ИПЦ следующего года. Обозначается CPI x + 1.

Шаг 3: Рассчитайте инфляцию по формуле:

Умножьте полученное выше число на 100, если вы хотите уровень инфляции в процентах.

Чтобы узнать средний уровень инфляции за несколько лет, выполните следующие действия:

Шаг 1: Узнайте начальный CPI.

Шаг 2: Узнайте ИПЦ через n лет.

Шаг 3: Используйте следующую формулу, чтобы узнать уровень инфляции Формула уровня инфляции помогает понять, насколько выросли цены на товары и услуги в экономике за год. Он рассчитывается путем деления разницы между двумя индексами потребительских цен (ИПЦ) на предыдущий ИПЦ и умножения ее на 100. читать далее обозначается r.

Решая приведенное выше уравнение, мы можем определить уровень инфляции, обозначенный r.

Примечание: Вместо индекса потребительских цен (ИПЦ) используются некоторые другие показатели инфляции, такие как индекс оптовых цен. Индекс оптовых цен отслеживает движение цен на продукты на определенной территории и в юрисдикции оптовых торговцев. Оптовики предоставляют, управляют и контролируют товары, обычно продаваемые товары, до того, как они будут отправлены розничным торговцам. Можно использовать подробнее (WPI). Шаги будут такими же.

Вы можете свободно использовать это изображение на своем веб-сайте, в шаблонах и т. Д. Пожалуйста, предоставьте нам ссылку с указанием авторства Ссылка на статью с гиперссылкой

Например:

Источник: Формула инфляции (wallstreetmojo.com)

Примеры формулы инфляции (с шаблоном Excel)

Давайте посмотрим на несколько простых и сложных примеров уравнения инфляции, чтобы лучше его понять.

Пример формулы инфляции №1

Индекс потребительских цен (ИПЦ) на 2016 год для определенной страны составляет 147. ИПЦ на 2017 год составляет 154. Узнайте уровень инфляции.

Решение:

Используйте предоставленные данные для расчета инфляции.

| Сведения | Сумма |

|---|---|

| ИПЦ на 2016 год | 147 |

| ИПЦ на 2017 год | 154 |

Уровень инфляции можно рассчитать следующим образом:

Уровень инфляции = (154 — 147) / 147

Уровень инфляции составит —

.Уровень инфляции = 4,76%

Уровень инфляции — 4,76%.

Пример формулы инфляции №2

Индекс потребительских цен (ИПЦ) за 2010 год составляет 108. ИПЦ за 2018 год составляет 171. Рассчитайте средний уровень инфляции по годам.

Решение:

Используйте предоставленные данные для расчета инфляции.

| Сведения | Сумма | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| ИПЦ за 2018 г. | 171 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| ИПЦ за 2010 г. Здесь количество лет (n) равно 8.(1 / п) — 1 Средний уровень инфляции составит — .Средний уровень инфляции (r) = 5,91% Средний уровень инфляции с 2010 по 2018 год составляет 5,91%. Пример формулы инфляции №3Обычное домашнее хозяйство в стране покупает 3 яйца, 4 буханки хлеба и 2 литра бензина каждую неделю. Цены на данные товары на 2017 и 2018 годы: .

Рассчитайте уровень инфляции на 2018 год. Решение: Расчет стоимости корзины в 2017 году составит — Стоимость каждого товара = Цена товара * Количество товара Стоимость корзины в 2017 году = 4 доллара * 3 + 2 доллара * 4 + 2 доллара * 2 Стоимость корзины в 2017 году = 24 900 долларов США 14 Расчет стоимости корзины в 2018 году составит — Стоимость корзины в 2018 году = 5 долларов * 3 + 2 доллара * 4 + 3 доллара * 2 Стоимость корзины в 2018 году = 29 900 долларов США 14 Расчет уровня инфляции можно произвести следующим образом: Уровень инфляции = (29 — 24 доллара) / 24 долларов.Уровень инфляции составит — .Уровень инфляции = 0.2083 или 20,83% Уровень инфляции в 2018 году — 20,83%. Пример формулы инфляции № 4Цены на отдельные товары в 2016 и 2017 гг .:

Обычное домашнее хозяйство в стране покупает 3 курицы, 2 буханки хлеба и 2 книги в неделю.Рассчитайте уровень инфляции в 2017 году. Решение: Шаг 1: Рассчитаем стоимость корзины в 2016 году. Стоимость корзины в 2016 году = 5 * 3 + 1 * 2 + 3 * 2 Стоимость корзины в 2016 году = 23 Шаг 2: Мы должны рассчитать стоимость недельной корзины в 2017 году. Стоимость корзины в 2017 году = 6 * 3 + 2 * 2 + 4 * 2 Стоимость корзины в 2017 году = 30 Шаг 3: На последнем этапе рассчитываем уровень инфляции. Уровень инфляции = (30 — 23) / 23 Уровень инфляции = 30,43% Уровень инфляции 30,43%. Калькулятор формулы инфляцииВы можете использовать этот калькулятор формулы инфляции.

Актуальность и использование

Рекомендуемые статьиЭто был справочник по формуле инфляции. Здесь мы обсуждаем расчет уровня инфляции с использованием его формулы, а также примеры, калькулятор и загружаемый шаблон Excel. Вы можете узнать больше о финансовом анализе из следующих статей — Как рассчитать уровень инфляцииПотому что инфляция простым языком определяется как рост цен или покупательная способность денег наиболее распространенным способом расчета уровня инфляции является путем регистрации цен на товары и услуги за годы (так называемая цена Index), возьмите базовый год и затем определите процентные изменения этих цены по годам.Можно использовать разные индексы цен, самые популярные:

Индекс цен сам по себе не показывает уровень инфляции, но его можно использовать для расчета уровня инфляции.Давайте использовать индекс потребительских цен в качестве пример как наиболее часто используемый индекс для расчета уровня инфляции. An Пример того, как это работает, приведен ниже. Имейте в виду, что хотя я упростил процесс, используя только 1 товар в корзине товаров. расчет уровня инфляции такой же. Что нужно знать в первую очередьИПЦ имеет базовый год, с которым все сравнивают. Скажем, это 2000 год для нашего примера. Каждый месяц типичная для многих потребители «покупаются».Для нашего примера давайте представим, что есть только 1 предмет в корзине, буханка хлеба. На самом деле в нем гораздо больше предметов. Расчет индекса CPIДопустим, в 2000 году корзина товаров (это 1 буханка хлеба в нашем пример) затраты 1 доллар США. Это становится нашим базовым годом, и теперь в нашем индексе указан 2000 год со значением индекса, равным 100. В 2001 году такая же корзина товаров теперь стоит 1,25 доллара. Теперь в нашем индексе цен мы имеем 2001 год со значением 125. В 2002 году такая же корзина товаров теперь стоит 1 доллар.31. Теперь в нашем индексе цен есть год. 2002 со значением 131. Мы делаем это каждый год и придумываем Consumer Индекс цен, который выглядит примерно так:

Расчет уровня инфляцииЧтобы рассчитать инфляцию между любыми двумя годами, мы просто вычисляем изменение процентной ставки.Для расчета изменения процентной ставки используется формула: . , где F — окончательное значение, а I — начальное значение ПримерУровень инфляции с 2003 по 2004 год: В данном случае Конечным значением является индекс значение для 2004 года, которое составляет 137. Начальным значением является значение индекса за 2003 год. Поэтому мы подставляем значения в формулу изменения процентной ставки, чтобы получить: это дает уровень инфляции примерно 3% Связанные темы10.5: Применение — инфляция, покупательная способность и темпы измененийНасколько инфляция влияет на доходы и благосостояние людей? В 1955 году средний канадский рабочий получал годовой брутто-оклад около 2 963 долларов.1 К 2010 году средний канадский рабочий приносил домой годовой валовой доход около 44 366 долларов.2 Означает ли это, что сегодня канадцы в 15 раз богаче наших бабушек и дедушек? Из предыдущих обсуждений в разделе 4.3 об инфляции, реальном доходе и покупательной способности вы уже можете сказать, что это не так.Фактическое увеличение составляет менее 15 раз. Но насколько это меньше? Чтобы ответить на вопрос, вы должны выразить оба дохода за один и тот же год. Либо конвертируйте доход 1955 года в его эквивалент 2010 года, либо наоборот. Чтобы помочь, что, если вам скажут, что уровень инфляции с 1955 по 2010 год составлял в среднем 3,91% 3 в год? Для преобразования вы можете использовать метод процентного изменения или метод реального дохода. Однако каждый из них создает проблемы: • Чтобы использовать формулу процентного изменения из раздела 3.1, вам придется применить его 55 раз подряд! Ясно, что это непрактично. • Чтобы использовать формулу реального дохода из раздела 4.3, вам потребуются номера индексов потребительских цен за оба года. Определение значений ИПЦ может занять много времени, особенно в далеком прошлом. Еще одна сложность заключается в том, что если вы хотите спрогнозировать будущие значения (такие как эквивалентный доход, скажем, в 2020 году вместо 2010 года), значений ИПЦ на будущие годы не существует. Должен быть способ попроще! В этом разделе вы узнаете, как адаптировать концепции и формулы сложных процентов к таким приложениям, как инфляция, покупательная способность и даже процентное изменение. ИнфляцияИнфляция — это общее движение цен на продукты в экономике вверх. Это измеряется положительным изменением индекса потребительских цен. Исторические уровни инфляции в Канаде показаны на рисунке ниже. Обратите внимание, что исторически цены всегда росли в долгосрочной перспективе. Однако в краткосрочной перспективе были периоды, когда цены двигались вниз. Это известно как дефляция , которая измеряется отрицательным изменением индекса потребительских цен.Такие периоды дефляции обычно длятся недолго; самый продолжительный период был зарегистрирован во время Великой депрессии. Совсем недавно дефляция произошла в течение нескольких месяцев в 2009 году. Инфляция чаще всего выражается в виде годовых темпов; следовательно, вы рассматриваете это математически как ежегодно начисляемую процентную ставку. Это номинальная процентная ставка (\ (IY \)) с частотой начисления сложных процентов, равной единице, или \ (CY \) = 1. Обратите внимание, что если дефляция произошла в течение рассматриваемого периода времени, процентная ставка является отрицательным числом.Если у вас есть ряд уровней инфляции, вы рассматриваете это как переменную процентную ставку. Если вы находите средний уровень инфляции за некоторый период времени, вы относитесь к этому как к поиску эквивалентной фиксированной процентной ставки. При использовании формул сложных процентов присвойте текущее значение любому начальному значению в рассматриваемой задаче, а будущее значение — любому конечному значению. Количество периодов начисления сложных процентов (\ (N \)) по-прежнему отражает количество соединений между двумя значениями. Как это работаетДля работы с инфляцией можно использовать любые формулы и методы из главы 9.{55} = 24 427,87 $ \). Таким образом, эквивалентный доход 1955 года в 2010 году составляет примерно 24 427 долларов. Обратите внимание, что фактический доход в 2010 году примерно на 81% выше, что означает, что канадцы действительно стали богаче. Решение для текущей стоимостиЕсли неизвестная переменная является начальным значением, примените Формулу 9.3, преобразовав текущее значение. В зависимости от того, является ли уровень инфляции фиксированным или переменным, решайте, используя тот же метод, что и для будущей стоимости. В этом примере вы можете переместить доход за 2010 год в 1955 год.В этом случае \ (FV \) = 44 366 долларов США, \ (IY \) = 3,91%, \ (CY \) = 1 и \ (N \) = 55. При фиксированной процентной ставке примените Формулу 9.3, переставляя для \ (PV \) и вычислите \ (PV \) = 44 366 долларов США ÷ (1 + 0,0391) 55 = 5 381,41 доллара США. Таким образом, эквивалентный доход 2010 года в 1955 году составляет приблизительно 5 381 доллар США. Обратите внимание, что этот доход на такой же процент (81%) выше, чем фактический доход 1955 года, как вы обнаружили с помощью первого метода. Решение по ставкеЕсли средний уровень инфляции — неизвестная переменная, тогда должны быть известны начальное и конечное значения.{55} \). Решая для \ (i \), вы получаете 3,91%. Это средний уровень инфляции (поскольку \ (CY \) = 1, то \ (i = IY \)). Решение на срокЕсли неизвестная переменная — это промежуток времени между начальным и конечным значениями, еще раз примените Формулу 9.3 и измените порядок для \ (N \). В этом примере предположим, что начальное и конечное значения \ (PV \) = 2963 доллара в 1955 году и \ (FV \) = 24 427,87 доллара известны, но год для будущего значения неизвестен. \ (IY \) = 3,91% и \ (CY \) = 1.N \). Решение для \ (N \) дает 55 лет. Начальный год 1955 + 55 лет — это конечный год 2010, в котором применяется эквивалентный доход в размере 24 427,87 долларов США. Важные примечанияКалькулятор BAII PlusКнопки временной стоимости денег предназначены для финансовых расчетов и требуют от вас постоянного соблюдения условных обозначений денежных потоков. Помните, что это соглашение требует, чтобы оставленные вами деньги вводились как отрицательное число, а полученные вами деньги вводились как положительное число. Когда вы адаптируете эту функцию к экономическим расчетам, таким как инфляция, деньги не вкладываются и не получаются — числа перемещаются во времени. Чтобы выполнить требование калькулятора соглашения о знаках денежного потока, убедитесь, что знаки, прикрепленные к настоящему (\ (PV \)) и будущим значениям (\ (FV \)), противоположны. Выбор положительного и отрицательного значений является произвольным и не влияет на результат расчета. Игнорируйте знак денежного потока, отображаемый на любых решениях. Сегодня многие эксперты утверждают, что среднестатистическому канадскому пенсионеру в 2012 году необходимо около 40 000 долларов валового годового дохода для комфортного выхода на пенсию. Предположим, что вам 20 лет в 2012 году. Исторически сложилось так, что в Канаде уровень инфляции составлял в среднем 3,16%. Если средний уровень инфляции сохранится в будущем, какой валовой доход вам потребуется, когда вы выйдете на пенсию в возрасте 65 лет? Решение Рассчитайте конечную стоимость (\ (FV \)) вашего годового валового дохода при выходе на пенсию в возрасте 65 лет. Что вы уже знаете Шаг 1 : Текущая стоимость, фиксированный уровень инфляции и временные рамки известны, как показано на графике. Года = 45 Как добраться Шаг 2 : Если \ (CY \) = 1, то \ (i = IY \). Шаг 3 : Примените формулу 9.2 для расчета количества периодов начисления сложных процентов.{45} = \ 162 207,15 $ \)

Когда вы выйдете на пенсию в 2057 году, если инфляция продолжит расти в среднем 3.16% годовых, по мнению экспертов, ваш годовой валовой доход должен составлять 162 207,15 долларов, чтобы вы могли жить комфортно. Инструкции Excel Откройте шаблон Excel под названием «Глава 9: Шаблон единовременных платежей и сложных процентов». Покупательная способностьВспомните из раздела 4.3, что покупательная способность доллара — это количество товаров и услуг, которые можно обменять на доллар. Покупательная способность обратно пропорциональна инфляции.Когда происходит инфляция и цены растут, ваша покупательная способность снижается. ФормулаВ формуле, представленной в разделе 4.3, знаменатель использовал ИПЦ для представления изменения цен на продукты. В приложениях для сложных процентов вместо этого используется уровень инфляции, как показано в Формуле 10.2. Формула 10.2 Как это работаетВыполните следующие действия, чтобы решить вопрос о покупательной способности с использованием сложных процентов: Шаг 1 : Определите уровень инфляции (\ (IY \)), начисление сложных процентов на уровень инфляции (\ (CY \)) и срок (годы).Обычно \ (i = IY \) и \ (N \) = годы; однако примените Формулу 9.1 и Формулу 9.2, если вам нужно вычислить \ (i \) или \ (N \). Шаг 2 : Примените формулу 10.2 для определения покупательной способности доллара. Используя пример дохода, определите, как изменилась покупательная способность человека с 1955 по 2010 год. Напомним, что средняя инфляция в течение периода составляла 3,91% в год. Шаг 1 : \ (IY \) = 3,91%, \ (CY \) = 1 и годы = 55.{55}} \ times 100 = 12,1296 \% \). В грубой интерпретации это означает, что если бы кто-то мог купить 100 предметов за 100 долларов в 1955 году, на те же 100 долларов в 2010 году было бы куплено только около 12 таких же предметов. На что обращать вниманиеОпределите, какой именно вопрос предлагает вам рассчитать относительно покупательной способности доллара.

При решении этих вопросов очень важно спланировать, чтобы ваше решение отвечало на поставленный вопрос. Упражнение \ (\ PageIndex {1} \): подумайтеКакова покупательная способность вашего доллара, если цены на товары:

Исторические темпы инфляции в Канаде составляли 3,13% с июня 2007 г. по июнь 2008 г., −0,26% с июня 2008 г. по июнь 2009 г. и 0,96% с июня 2009 г. по июнь 2010 г. Сравнивая июнь 2007 г. с июнем 2010 г., какова покупательная способность доллар 2007 года в 2010 году? Решение Рассчитайте покупательную способность доллара 2007 г. (\ (PPD \)) в 2010 г. Что вы уже знаете Шаг 1 : Уровни инфляции и сроки известны, как показано на графике. \ (CY \) (для каждого временного сегмента) = 1, Срок (для каждого временного сегмента) = 1 год Как добраться Шаг 1 (продолжение) : Определите периодическую процентную ставку (\ (i \)) и количество составляющих (\ (N \)) для каждого временного сегмента. Если \ (CY \) = 1, то \ (i = IY \) и \ (N \) = годы. Шаг 2 : Примените формулу 10.2, заменив в знаменателе версию с переменной процентной ставкой. Выполнить Шаг 1 (продолжение) : \ (i_1 \) = 3,13%, \ (i_2 \) = −0,26%, \ (i_3 \) = 0,96%; \ (N_1, N_2, N_3 \) = 1 Шаг 2 : \ [\ begin {align} Инструкции к калькулятору

Покупательная способность доллара в июне 2007 г. в июне 2010 г. составила 96,2933%. Если в июне 2007 года на 100 долларов можно было купить 100 предметов, то в июне 2010 года на 100 долларов можно было купить только 96 предметов. Скорость измененияВспомните из раздела 3.1, что вы можете рассчитать процентное изменение между старыми и новыми числами.Хотя эта формула хорошо работает, когда вы заинтересованы только в одном процентном изменении, она отнимает много времени и утомляет, когда вы работаете с серией процентных изменений. Например, предположим, что \ (TSX \) имеет значение 12 000. Затем \ (TSX \) падает на 4% каждый месяц в течение пяти месяцев, а затем увеличивается на 4% каждый месяц в течение пяти месяцев. Что такое «Новое» значение для \ (TSX \)? Это не 12000! Если вы используете формулу для процентного изменения, вам потребуется серия из 10 вычислений, решающих «Новое» каждый раз — по одному вычислению на каждый месяц! Не очень весело.Математически в серии процентных изменений каждое изменение совпадает с предыдущим. Таким образом, вы можете использовать формулы сложных процентов для работы с любыми сериями процентных изменений. ФормулаВы можете решить любую серию процентных изменений, применив адаптированную версию формулы 9.3 для переменных процентных ставок: Как это работаетВыполните следующие действия, чтобы адаптировать Формулу 9.3 для приложений с процентным изменением: Шаг 1 : Назначьте либо «Старое» значение для \ (PV \), либо «Новое» значение для \ (FV \) (в зависимости от того, что вы знаете). Шаг 2 : Определите вашу серию процентных изменений (от \ (i_1 \) до \ (i_n \)) и сколько раз подряд происходит каждое значение процентного изменения (от \ (N_1 \) до \ (N_n \)) . Помните, что уменьшение — это отрицательная величина. Шаг 3 : Примените адаптированную версию Формулы 9.3, решая либо \ (FV \), либо \ (PV \). В качестве примера найдите новое значение для \ (TSX \) на основе начального значения 12 000 с уменьшением на 4% в течение пяти месяцев с последующим увеличением на 4% в течение пяти месяцев.5 = 11 904,31 \). «Новое» значение \ (TSX \) после 10 месяцев изменений составляет 11 904,31. Важные примечанияВы можете использовать свой финансовый калькулятор для этих нефинансовых расчетов так же, как и для инфляции. Вы должны соблюдать соглашение о знаках денежного потока, убедившись, что \ (PV \) и \ (FV \) имеют противоположные знаки. Однако, опять же, знаки не имеют никакого значения в этих расчетах. На что обращать вниманиеКогда вы работаете с переменными темпами инфляции, покупательной способностью доллара или темпами изменения, вы можете упростить переменные ставки до единой фиксированной ставки, используя среднее геометрическое, прежде чем применять формулу сложных процентов.{10} = 11 904,31 \ nonumber \] Точно так же вы можете решить Пример \ (\ PageIndex {2} \) с этим подходом. Некоторым студентам эта техника показалась проще, чем работа с переменными ставками. В любом случае, независимо от того, используете ли вы переменную ставку или среднее геометрическое в качестве фиксированной ставки, оба метода дают одно и то же решение. Упражнение \ (\ PageIndex {2} \): подумайтеЕсли количество уменьшается на \ (x \% \), а затем увеличивается на тот же процент, почему вы не приходите к исходному количеству в качестве вашего «Нового» значения?

Пример \ (\ PageIndex {3} \): изменение места работы в ВанкувереГород Ванкувер отслеживает занятость в районе Metro Core. В 1971 году около 45 000 сотрудников в районе Metro Core были отнесены к категории работников, оказывающих профессиональные и коммерческие услуги. С 1971 по 1981 год количество рабочих выросло примерно на 4 человека.5% в год. С 1981 по 1991 год темпы роста составляли около 3,1% в год, а с 1991 по 2001 год темпы роста составляли около 1,5% в год.4 Округленное до ближайшей тысячи, сколько человек было занято в «профессиональных и коммерческих услугах» поле в районе Metro Core Ванкувера в 2001 году? Решение Вы ищете «Новое» значение (\ (FV \)) количества сотрудников после 30 лет процентных изменений. Что вы уже знаете Шаг 1 : Начальное значение и структура последовательности процентных изменений известны, как показано на временной шкале. Как добраться Шаг 2 : Захватите значения \ (i_n \) и \ (N_n \) для каждого последующего значения процентного изменения. Обратите внимание, что на временной шкале есть три временных сегмента, поэтому каждая переменная имеет три значения. Шаг 3 : Применить формулу 9.3. Выполнить Шаг 2 : \ [i_ {1} = 4,5 \%, N_ {1} = 10, i_ {2} = 3,1 \%, N_ {2} = 10, i_ {3} = 1.{10} \\ Инструкции к калькулятору

С 1971 по 2001 год количество сотрудников в сфере «профессиональных и коммерческих услуг» в районе Metro Core в Ванкувере выросло с 45 000 до 110 000. Список литературы

Авторы и авторствоКак рассчитать будущую стоимость с инфляцией в ExcelВы хотите знать, как рассчитать будущую стоимость денег с инфляцией в MS Excel? Хотите рассчитать доход от ваших инвестиций с поправкой на инфляцию? Вы попали в нужное место. Прежде чем приступить к расчетам, я познакомлю вас с несколькими терминами, например:

Что такое инфляция и как она влияет на нашу жизнь?Цены на вещи растут, и это называется инфляцией. Дефляция — это антоним инфляции. В период дефляции цены на вещи снижаются. На следующем изображении мы видим картину инфляции и дефляции в США за последние около 100 лет. С 1920 по 1940 (20 лет) дефляция происходила чаще, чем инфляция. Оттуда преобладала инфляция. Итак, большую часть времени мы видим, что цены на вещи растут. Предположим, у вас сегодня есть 100 долларов наличными. А прогнозируемая инфляция на следующий год — 4%. Если у вас все еще есть наличные (100 долларов), через год ваша покупательная способность будет ниже (96 долларов) с этими 100 долларами. Если мы посмотрим на общие цены на вещи, продукт за 100 долларов будет стоить сейчас 104 доллара.Таким образом, имея в наличии 100 долларов наличными, вы не можете купить через год тот же продукт, который вы могли купить за год до этого. Итак, инфляция обесценивает наличные и увеличивает цену продукта. Вот почему хранение наличных — плохая идея в инвестиционном мире. Будущая стоимость денегБудущую стоимость денег можно представить двумя способами:

Номинальная процентная ставкаЕсли вы кладете деньги в банк, банк выплачивает вам проценты по вкладам. Ставка, которую банк предоставляет ваши проценты, называется номинальной процентной ставкой. Например, если ваш банк предоставляет 6% годовых, то номинальная процентная ставка составляет 6%. Реальная норма прибылиВы можете использовать эту упрощенную формулу для расчета реальной нормы прибыли: Номинальная процентная ставка — уровень инфляции = реальная доходность Чтобы получить реальную доходность, вы должны вычесть уровень инфляции из номинальной процентной ставки (или годовой доходности). Но точная формула показана ниже: Позвольте мне пояснить эту концепцию на примере. Предположим, вы вложили 1000 долларов на денежный рынок и получили оттуда 5% прибыли.Уровень инфляции на этот период составляет 3%. Итак, ваша общая сумма денег теперь составляет: 1000 долларов США + 1000 долларов США x 5% = 1050 долларов США. Но ваша покупательная способность такая же, как и раньше? Допустим, можно было купить товар за 1000 долларов, сейчас его цена 1030 долларов (при инфляции 3%). Сколько из этих товаров вы можете купить сегодня? 1050 долл. США / 1030 долл. США = 1,019417476. Итак, ваша покупательная способность REAL увеличилась с 1 до 1.019417476. В% это: ((1.019417476 — 1) / 1) * 100% = 0.019417476 * 100% = 1,9417% Мы можем достичь этого процента и по следующей формуле: (1,05 / 1,03) -1 = 1,019417 — 1 = 0,019417 * 100% = 1,9417% Скачать файл ExcelЗагрузите файл Excel, который я использовал при написании этой статьи. Расчет будущей стоимости с учетом инфляции в Excel Расчет будущей стоимости с учетом инфляции в Excel (два примера)Мы рассчитаем будущую стоимость с учетом инфляции более чем одним способом: Пример 1: Начните с первоначальных инвестиций и без повторных депозитовУ вас есть деньги, которые можно инвестировать, и вы хотите вложить их со следующими данными:

Это возврат, который вы получите (следующее изображение). Не поймите меня неправильно. В реальной жизни вы фактически получите возврат в размере 22 609,83 долларов по следующей формуле (инфляция равна нулю): Но покупательная способность вашей стоимости будет: 16 288 долларов.95 Вы также получите то же значение, если воспользуетесь следующей универсальной формулой. В качестве значения r вы будете использовать реальную норму доходности ( реальная доходность = годовая доходность — уровень инфляции ). Прочтите эту статью, чтобы узнать больше о том, как использовать приведенную выше формулу: Формула Excel для сложных процентов с обычными депозитами Пример 2: Начните с первоначальных инвестиций и делайте регулярные депозитыВ этом примере я показываю сценарий со следующими деталями:

На следующем изображении показан результат. Обратите внимание, что в ячейке C7 мы вычислили процентную ставку за период путем вычитания годового уровня инфляции из годовой процентной ставки и затем разделили полученное значение на Количество выплат в год . Что делать, если годовая доходность ниже уровня инфляции? Смотрите это изображение. Когда годовая доходность ниже уровня инфляции, вы фактически потеряете деньги. ЗаключениеОчень важен расчет будущей стоимости ваших инвестиций. Но если вы рассчитываете его без учета уровня инфляции, вы упускаете из виду очень важную вещь. Если вы зарабатываете 8% ежегодно от инвестиций в экономику с 10% инфляции, вы фактически теряете ценность своих денег. Как рассчитать инфляцию тремя разными способамиСегодня, в третьем квартале 2021 года, деловая пресса тиражирует лавину статей о возвращении инфляции. Хотя некоторые из этих опасений вполне обоснованы, некоторые — нет. Например, предположим, что до Covid средняя цена товара составляла 100 долларов. И предположим, что год назад цена упала до 80 долларов из-за рецессии Covid. А теперь предположим, что его цена вернулась к 100 долларам. Согласно стандартному способу расчета инфляции, уровень инфляции этого товара составляет: Это значительный уровень инфляции. Но поскольку цена просто вернулась к уровню, существовавшему до COVID, этот 25-процентный уровень инфляции кажется каким-то образом завышенным. Но это еще не конец истории, как показано на этом рисунке. Как пользователи Excel в бизнесе, мы не можем так быстро списать рост затрат. Но мы, , можем взглянуть на по-разному, чтобы попытаться получить лучшее представление о моделях инфляции, с которыми мы сталкиваемся. Расширьте временной горизонтОдин из способов взглянуть на инфляцию с другой стороны — увеличить период времени, для которого мы рассчитываем инфляцию, с одного года до двух или трех лет. Так, например, мы могли бы рассчитать совокупный средний темп роста (CAGR) цен за период, который начинается до начала рецессии Covid. Предположим, например, что стоимость товара три года назад составляла 75 долларов, а сейчас — 100 долларов. Как я объясняю в статье «Как рассчитать ОБЕИХ типов темпов роста сложных соединений в Excel», среднегодовой темп роста цены за три года равен приведенной здесь формуле.(1/3) -1 = 10% в год. Сократите временной горизонтЕще один способ посмотреть на рост цен — это сравнить цены, которые различаются всего в несколько месяцев. Например, могло случиться так, что еще четыре месяца назад цены вообще не росли. Но теперь, всего за несколько месяцев, цены начали стремительно расти — как следует из приведенной выше таблицы Dirty Dozen . Это уравнение будет выглядеть так… Это формула, которую я использовал для вычисления значений Dirty Dozen выше.

ГОД 1:

ГОД 2:

Чтобы вычислить ИПЦ, мы должны сначала выбрать базовый год.Предположим, год 1 — это базисный год.

ИПЦ для любого года определяется по формуле: Цена потребительской корзины БАЗОВОГО ГОДА в любой данный год ————————————————- — Цена потребительской корзины БАЗОВОГО ГОДА в БАЗОВЫМ годуПрименяя эту формулу ко второму году, мы получаем ИПЦ = 1020/950 долларов США = 1.0737Обратите внимание, что этот ИПЦ будет сообщен Бюро экономического анализа как 107,37 , поскольку обычно соотношение корзин умножается на 100. Вы можете думать о числе 107,37 как о том, что потребительская корзина во втором году стоит 107 процентов от цены корзины в базовом году. Уровень инфляции — это -процентное изменение ИПЦ . Здесь это будет 7,37 процента .

Чтобы значимо сравнить доходы (или что-либо еще) с течением времени, мы должны преобразовать номинальных доходов в реальных доходов .Соответствующая формула: РЕАЛЬНЫЙ ДОХОД = НОМИНАЛЬНЫЙ ДОХОД, деленный на ИНДЕКС ПОТРЕБИТЕЛЬСКИХ ЦЕНПрименяя формулу к приведенным данным, находим

Если Комитет Боскина был прав, утверждая, что ИПЦ завышает истинное повышение стоимости жизни, то «реальный доход», измеренный в стоимости жизни, будет на больше, чем на , чем указано выше. Обратите внимание, что я добавил стоимость за 2000 год; это касается «всех супружеских пар», а не «семьи из четырех человек» (данные по которым больше не сообщаются), поэтому его нельзя строго сопоставить. Этот вопрос требует некоторого размышления: мы получаем при 8-процентном снижении РЕАЛЬНОЙ заработной платы с 1990 по 1997 год, и получаем НОМИНАЛЬНУЮ заработную плату в размере 13 долларов.65. Используя данные из задачи 2, мы находим, что ИПЦ в 1990 г. составлял 130,7, а в 1997 г. — 160,5.

Для того чтобы сохранить налоговые категории реальных без изменений, нам придется скорректировать границы разделительных линий номинальных .

В текстовом примере Вудро снял 25 000 долларов в начале недели, чтобы получить требуемые 5000 долларов в последний день недели.При средней процентной ставке 10 процентов и среднем балансе в 15000 долларов в любой рабочий день упущенные проценты означают, что Вудро платит альтернативную стоимость в размере десяти процентов от 15000 долларов, или 1500 долларов в год, для поддержания своих денежных средств. в кассу. [Если бы он не держал их под рукой, он сам мог бы одолжить 15 000 долларов под 10 процентов]. В пересмотренной задаче есть три набора изменений.

Альберт помещает 1000 долларов на депозит сроком на три года под 6 процентов, оставляя сумму плюс начисленные проценты на депозите на все время.

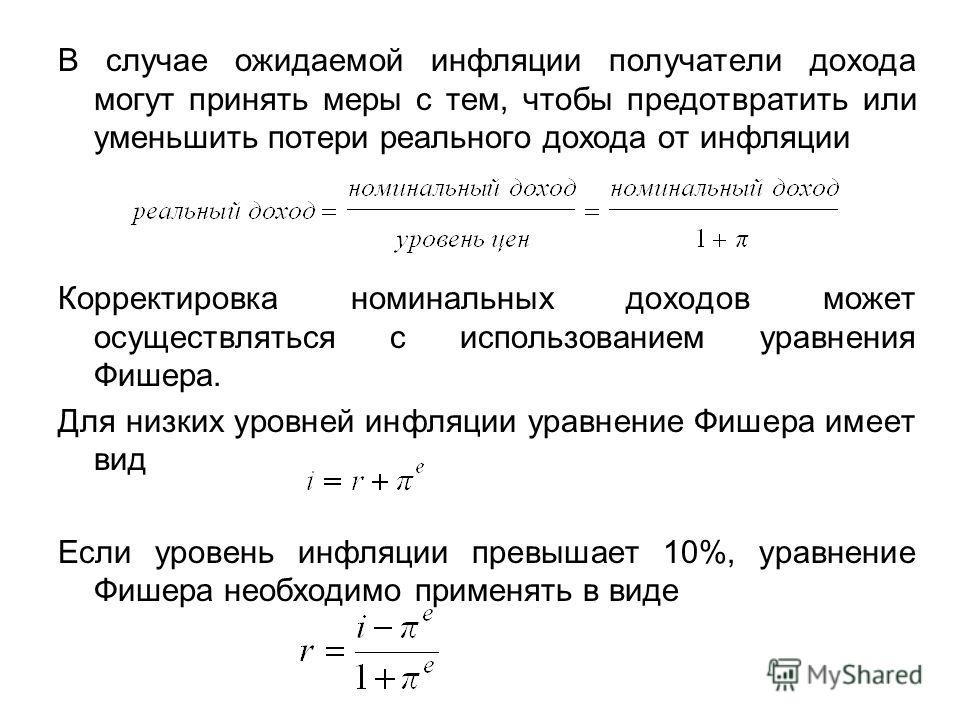

Обратите внимание, что результаты не совсем такие, как если бы мы использовали формулу на стр. 172, Реальная процентная ставка = номинальная процентная ставка МИНУС уровень инфляцииПоскольку процентная ставка всегда составляет 6 процентов, а уровень инфляции будет рассчитываться на основе ИПЦ, данного в 2000 году как 5 процентов, 4.76 процентов в 2001 году и 7,27 процента в 2002 году, мы бы получили следующие результаты:

Эти значения близки Альберту, чтобы получить представление о том, что происходит с его тысячей долларов. Ирвинг Фишер — настоящий герой проблемы Фрэнка и Сары. Его трактовка взаимосвязи между номинальными и реальными процентными ставками и инфляцией предполагает, что если Фрэнк хочет установить реальную процентную ставку в размере 2% , номинальная ставка , которую он должен взимать, составляет уровень инфляции плюс два процента .Поскольку в этой задаче все ожидают десятипроцентного уровня инфляции, номинальная процентная ставка, которая гарантирует двухпроцентный реальный доход, составляет двенадцать процентов . В части (b), при неопределенном уровне инфляции, можно использовать такую схему индексации, при которой выплата процентов была бы на 2 процента больше, чем уровень инфляции, чтобы гарантировать 2-процентный реальный доход . Уровень инфляции, рассчитанный с помощью ИПЦ, представляет собой средневзвешенных темпов инфляции по всем отдельным товарам с весами, определяемыми долями расходов в базовом году (которые приведено по таблице). Поскольку уровень инфляции равен нулю для всех товаров, кроме продуктов питания, жилья и медицинских услуг, общий уровень инфляции составит: 0,178 (10) + 0,428 (5) + 0,057 (10)1,78 + 2,14 + 0,57 = 4,49 Если ИПЦ в базовом году равен 100,00 (как всегда), ИПЦ в текущем году будет 104,49. Дисконт, инфляция и процентные ставкиВ предыдущем разделе мы узнали о временной стоимости денег, используя относительно простую модель.На самом деле существует больше факторов, влияющих на стоимость потенциальных инвестиций. Эти факторы будут кратко описаны в следующем разделе. В предыдущем примере мы смешивали понятие «инфляция» с другим понятием, называемым «ставка дисконтирования». Инфляция — это то, как обычно повышаются цены на товары, и он может быть подходящей заменой для определения будущей стоимости денег. Однако «ставка дисконтирования» — это термин, который присущ только физическим и юридическим лицам.«Ставка дисконтирования » — это ставка, по которой любое данное предприятие может ожидать, что заработает на свои вложенные деньги. Например, большинство людей хранят деньги в банках. Банк будет выплачивать клиенту проценты за то, чтобы клиент оставил свои деньги в банке. Процентная ставка обычно очень низкая, скажем, 0,05%. Таким образом, если вы инвестируете свои 1000 долларов в банк на 10 лет, вы получите прогнозируемую прибыль, как описано выше, с увеличением на 0,05% в год. Если вы инвестируете свои деньги в акции, вы можете получить более высокую прибыль, чем в банке.Может быть, вы сможете получить около 4% прибыли на свои инвестиции. Если вы можете стабильно получать 4% доходности, это становится вашей ставкой дисконтирования . Таким образом, при оценке того, какие инвестиции вам подходят, вам нужно будет сравнить их доходность с вашей собственной ставкой дисконтирования. Как видите, учетная ставка физического лица (или компании) часто отличается от уровня инфляции. Но если общая покупательная способность денег снижается (потому что увеличивается стоимость товаров — т.е. инфляция), и вы можете увеличивать свои деньги с другой скоростью, как вы можете определить, сколько денег вам нужно сегодня , чтобы сделать крупную покупку в будущем ? Формула для этого показана ниже. Первым шагом является определение «фактора текущей стоимости», F PW . Где i INF снова — уровень инфляции, а d — ставка дисконтирования. «N» представляет количество сроков (часто лет) расчета. Как только F PW известен, вы можете рассчитать «Текущая стоимость» (PW) инвестиций.PW — это сумма денег, необходимая в настоящее время (инвестированная в d) для покупки чего-либо в будущем (при уровне инфляции i INF ). PW: Где C 0 — стоимость объекта, который вы желаете приобрести. В приведенном ниже примере для определения текущей стоимости используются как учетная ставка, так и инфляция. Пример : Ваша компания недавно установила крупную фотоэлектрическую электростанцию. Общая стоимость завода составляет 100 миллионов долларов, и завод находится в рабочем состоянии.В составе системы есть десятки крупных инверторов, которые нужно будет заменить примерно через 7 лет. Если есть 20 инверторов, каждый стоимостью 20 000 долларов, сколько денег необходимо вашей компании сейчас, инвестировать по ставке дисконтирования вашей компании в 6%, чтобы купить инверторы через 7 лет? Предположим, что уровень инфляции составляет 3%. Решение : Если ваша компания совершит покупку сегодня, она будет стоить 20 000 долларов * 20 = 4 миллиона долларов. Однако фактически компания совершит покупку через 7 лет, а стоимость инверторов вырастет из-за инфляции.Поэтому вместо этого мы используем формулу Present Worth. Сначала мы рассчитаем фактор настоящей стоимости. Теперь применим коэффициент настоящей стоимости к стоимости инверторов: Следовательно, ваша компания должна иметь около 3,3 миллиона долларов сегодня, инвестировано под 6%, чтобы купить инвертор через 7 лет. Иногда для совершения таких крупных покупок компании необходимо взять ссуду в банке. Когда банк ссужает деньги юридическому лицу, он считает это инвестицией и ожидает взамен больше денег.Эти деньги (с точки зрения лица, взявшего ссуду) называются процентов. Проценты регулярно выплачиваются по определенной ставке за использование ссудных денег или за отсрочку выплаты долга. |