Шортить акции — что это?

Суть биржевой торговли проста: купить дешевые бумаги и продать их по высокой цене. Однако заработать можно и другими способами. Сегодня трейдеры используют такое понятие, как «шортить»

Что такое шорт

На бирже применяются такие понятия, как длинная и короткая позиции. Они обозначаются соответственно long («длинный») и short («короткий»). Торговля на длинных позициях представляет собой покупку актива в период, когда его цена падает, и его продажу по более высокой стоимости.

В классическом понимании фондовый рынок постоянно растет. Падение наблюдается в периоды коррекции цен. Но подобные ситуации иногда носят затяжной характер. Например, они возникают в период экономических кризисов. Именно в таких ситуациях принято открывать короткие позиции.

Шортить — это игра на понижение. Суть механизма выглядит следующим образом: трейдер, понимая, что стоимость актива в скором времени упадет, берет в долг определенное количество ценных бумаг у брокера. Затем он продает их на бирже, ожидая, когда цена снизиться до конкретной отметки. Как только она достигает необходимого минимума, трейдер выкупает актив и возвращает его брокеру. Заработок получается из разницы между первоначальной ценой и конечной.

Иначе говоря, шортить представляет собой действие, обратное тому, что выполняют трейдеры при игре на длинных позициях: продать дороже, чтобы купить дешевле.

Риски при шорте

Как и любая другая операция на фондовом рынке, игра на понижение несет определенные риски. Существует два основных нюанса, которые следует учитывать:

- Цена актива может возрасти. Фондовый рынок постоянно находится в движении. На стоимость ценных бумаг оказывает влияние целый ряд факторов, спрогнозировать наступление которых невозможно. В случае роста стоимости купленного актива на короткой позиции трейдеру придется платить комиссию брокеру, а в некоторых случаях – процент по кредиту.

- Не каждый актив разрешено шортить. Например, занимать короткие позиции запрещено на ценные бумаги, которые недавно появились на рынке (прошли процедуру IPO). Также нельзя шортить активы, длительное время не подававшие признаки роста. Определить, какой акцией можно торговать, достаточно просто. В этой ситуации следует обратиться к торговому терминалу.

Среди негативных сторон, которыми обладает игра на понижение, следует отметить наличие риска потерять абсолютно все средства. При покупке у брокера ценных бумаг в торговом терминале их объем показан в виде отрицательного числа. После того как общая стоимость взятых в кредит активов стала равна той сумме, которой располагает трейдер, счет последнего обнуляется.

Аналогичная ситуация возникает при игре на длинных позициях без использования кредитного плеча. Однако в подобных случаях у трейдера остаются ценные бумаги, за которые в дальнейшем можно выручить определенную сумму.

Для работы на коротких позициях необходимо также выучить азы такой торговли. Например, на бирже запрещается шортить акции, которые находятся в портфеле у трейдера. Как и в случае с длинными позициями, при работе с короткими необходимо устанавливать стоп-лоссы. Причем в случае с шортом эта операция является обязательной.

Особых отличий игры на коротких и длинных позициях нет. Фактически, шортинг предоставляет трейдерам возможность заработка на падающем рынке. Выбор в пользу того или иного метода торговли зависит от предпочтений. Указать, какой из этих методов является более прибыльным, невозможно. Вне зависимости от выбранного метода торговли, нужно постоянно анализировать рынок и соотносить риски со своими возможностями.

Хочу научиться шортить

modern-invest.ru

Шорт и лонг на бирже

Голубые фишки, ликвидность, маржа, стакан – вовсе не простой набор слов, а базовые понятия в трейдинге. Если вы хотите стать успешным инвестором, нужно понимать, что происходит на бирже.

Для решения этой задачи важно знать основные термины, которые используют участники фондовых рынков. Сегодня подробно разберем шорт и лонг на бирже: что это?

Что это такое простыми словами

Наверняка все знакомы с простой схемой получения прибыли. О чем она говорит? Купить товар дешевле, а продать дороже. Участники рынка ценных бумаг на бирже, по сути, занимаются тем же самым. Они проводят сделки, играя на снижении курса (короткие позиции) либо на повышении (длинные позиции).

Суть шортовой и лонговой торговли

В переводе с английского «short» означает «короткий», а «long» – «длинный». В мире финансов шорт и лонг – это операции на бирже.

Шортить – значит реализовать активы по высокой цене, дождаться, когда она упадет, а затем выкупить их обратно. Соответственно, лонг, наоборот, приобрести дешевле – продать дороже.

Примеры шорта и лонга

Если трейдер убежден, что цена на конкретный финансовый инструмент упадет, он открывает шорт. Ценные бумаги для продажи он берет в долг у брокера. Как только курс актива упадет, выкупает их обратно и возвращает долг по сниженной стоимости. Выгода между продажей и покупкой составит доход трейдера.

Пример шорта:

Ценные бумаги достигли минимума в цене? Самое время делать лонг. Активы на бирже приобретаются по низкой цене. Затем трейдер дожидается роста котировок и продает ценные бумаги, тем самым получая доход с разницы между закупкой и реализацией.

Пример лонга:

Риски шортовых сделок

В 2009 году законодательством были введены ограничения на шорт. Так, если акции упали в цене больше чем на 3 % от стоимости закрытия, это значит, что шортить нельзя. Ограничения есть и по самим ценным бумагам, с которыми можно совершать подобные манипуляции. Их список определен брокером.

Чтобы успешно провернуть шорт на бирже, нужно быть опытным трейдером и хорошо знать рынок, его поведение. Новичку предугадать нужный момент будет крайне сложно, отсюда и высокие риски.

Шорт и лонг на рынке Форекс

Чаще всего определения «шорт» и «лонг» применяются на фондовых рынках либо в местах, где общаются между собой трейдеры. На Форексе приняты понятия Buy и Sell, что означает покупка и продажа пары валют.

Шорт и лонг на рынке криптовалюты

Основа рынка криптовалюты – спекуляции. Игроки зарабатывают на изменениях курсов активов. Они могут открывать лонг, зарабатывая на повышении цены криптовалюты, и шорт, дожидаясь падения курса.

Особенности торговли

Трейдеры, которые любят лонг, вызывают ассоциации с «быками»: они как бы подкидывают рынок наверх, «на рога». Биржевики, совершающие шорт, называются «медведями». Они ждут своей выгоды от падения

рынка.

Чтобы успешно заработать на операциях с инструментами на рынке, важно придерживаться определенных правил. При лонге и шорте нужно учитывать анализ графика, точки входа и выхода, удержание ордера. Всю схему можно описать тремя составляющими: торговая стратегия, вероятный риск вклада и психология игрока.

Спекулянты на бирже не действуют наобум, они пишут подробный план, в котором учитывают все детали. Иначе можно уйти в большой убыток. Трейдерам-новичкам рекомендуется попробовать провести сделки на демосчетах.

Как правильно определять точку входа

В коротких позициях на бирже важную роль играет стратегия трейдера. Если котировки актива на бирже кажутся вам завышенными, это не причина открывать шорт.

Показатели технического анализа, такие как вариация по MACD или перекупленность по RSI, также не обещают нужного развития событий. Они сигнализируют только лишь о большей вероятности снижения цены на бирже, но не более того.

Подсказкой может служить графический и свечной анализ. График, имеющий двойную вершину, голову и плечи, падающую звезду и висельник, – это сигналы рынка, но опять же не гарантия.

Оптимальным периодом для времени входа в шорт может стать одновременное появление большинства индикаторов на бирже.

Как долго держать короткую позицию

Есть 2 варианта. В первом случае трейдеры закрывают шорт только после однозначных сигналов, говорящих о повышении цены. При этом во время открытой сделки они не обращают внимания на незначительные колебания котировок на бирже.

Во втором варианте биржевики закрывают шорт сразу, как только график пойдет вверх. Это объясняется тем, что невозможно предугадать точные границы графика снижения цены.

Какие инструменты подходят для шортов

Шортить на бирже любые активы не получится. Во-первых, брокер ограничивает список ценных бумаг, которые подходят для таких сделок. Во-вторых, инструменты должны быть наиболее ликвидные. На рынке фондов это голубые фишки и ценные бумаги первого эшелона.

Какие акции можно шортить на ММВБ

Список ценных бумаг устанавливается Национальным клиринговым центром. На сайте компании можно найти исчерпывающий перечень. По состоянию на октябрь 2019 года запрета коротких продаж нет, например, у акций Apple, Аэрофлот, Amazon, Boeing, Детский Мир, Facebook, Газпром, РусГидро, Google, ЛУКОЙЛ.

Заключение

Думаю, мы с вами разобрали, что это – шорт и лонг на бирже. Чаще всего трейдеры предпочитают длинную позицию. Лонг подходит для новичков и долгосрочных инвестиций. И только около 15 % любят шортить. А какую позицию предпочитаете вы?

Ставьте лайк и подписывайтесь на обновления, чтобы узнавать еще больше полезной информации.

greedisgood.one

Что значит шортить на бирже криптовалют: шортим правильно и маржинально

Содержание:

1. Основные понятия

2. Особенности шорта (как правильно шортить)

3. Диверсификация рисков при шортах на криптовалютных биржах

4. Где лучше всего шортить

5. Заключение

Основные понятия

На языке трейдеров «шортить» от английского слова “Short” – короткий. Иными словами это означает короткую позицию, то есть, на понижение курса актива.

Противоположное понятие «шорта» — «Лонг» (длинный) или открывать длинную позицию, то есть на рост.

Шорт всегда подразумевал торговлю на понижение курса с непродолжительной экспирацией.

На рынке данный прием преимущественно применяют опытные трейдеры, которые используют в биржевой торговле высоковолатильные активы и разбираются, как правильно шортить на бирже криптовалют с выгодой для себя. Отметим, что этот торговый прием следует применять, только если актив резко начал падать.

Важно: если Вы абсолютный новичок, мы не советуем Вам шортить на криптовалютной бирже. Ведь одной из ключевых особенностей рынка криптовалют, является резкая смена движения цены в условиях краткосрочной перспективы.

Ордер от англ. “order” переводится как “приказ”, в данном случае торговый. То есть, трейдер даёт распоряжение криптовалютной бирже исполнить торговый приказ по оговоренной цене.

Назад к содержанию

Особенности шорта (как правильно шортить)

На любом финансовом активе рано или поздно может наблюдаться падение курса. Эти моменты можно использовать в своих интересах.

Еще раз отметим, что новичкам лучше не шортить на бирже криптовалют, особьенно на альткоинах, поскольку они имеют недостаточно большую ликвидность. Именно поэтому может произойти сквиз (англ.squeeze) – игра на сжатие, в результате которой происходит потеря денег.

Помимо этого, нужно уяснить себе, что не стоит шортить крипту в долгосрочной перспективе. В противном случае, нужно приготовиться к постепенному, но уверенному сливу депозита.

Если же Вы являетесь опытным криптотрейдером, который знает, что значит шортить на бирже криптовалют биткоин и его не пугает высоковолатильный криптовалютный рынок, тогда BTC понадобиться у кого-нибудь одолжить.

На некоторых криптоплощадках имеется механизм кредитования. Их можно получить, если есть необходимость открыть короткую позицию. Естественно, эта услуга не бесплатная. Аренда биткоина предоставляется до 0,2% в сутки.

Неплохо шортить на биржах криптовалют Bitfinex и Poloniex. На данных платформах есть подробнейшее руководство, как это выполняется.

Не спешите открывать шортовые позиции, пока не ознакомитесь с инструкцией!

Назад к содержанию

Диверсификация рисков при шортах на криптовалютных биржах

Наиболее востребованными торговыми парами на криптоплощадках являются: ETH/USD, а также биткоин/американский доллар. И это можно легко объяснить, поскольку Биткоин и Эфириум – это крупнейшие по уровню инвестиций криптовалюты.

Принимая во внимание большое количество существующих криптовалют (более 1 тысячи), а также движение в режимах risk off/risk on, добиться предельной диверсификации возможных рисков не удастся. Тем не менее, совсем не диверсифицировать торговлю криптовалютой тоже нельзя. Ведь мало кому известно, какая криптомонета по курсу станет в один ряд с ETH или BTC.

Если распились криптовалютный портфель оптытного инвестора, то увидим следующую картину:

Причем, после покупки данных активов, пеерводите их сразу же себе на кошелек. Этот шаг позволит уберечь инвестиции инвестора от банкротства криптобиржи. Это НЗ [неприкосновенные запасы – ред.], если, вдруг, случиться блокчейн-революция.

Также есть смысл потратить от 10% до 20% инвестиций на альткоины. Причем инвестировано в каждую монету должно быть не более 1%. Они не такие надежные, как биткоин и эфир, но, могут в ближайшем будущем показать неплохой прирост курсов. Считайте это своим венчурным капиталом.

Остальной объем свободных денег (примерно 20%) пусть остается в традиционных, фиатных денежных знаках, на случай flash crash (мгновенном обвале коинов), чтобы закупиться по максимально выгодным ценам.

Для действительно прибыльного трейдинга, вне зависимости от открытых позиций на «шорт» либо «лонг», понадобиться:

-

Безопасность биржи и личных данных.

-

Мани-менеджмент.

-

Контроль рисков.

-

Диверсификация.

Если эти 4 правила будут выполняться, депозит никогда не будет потерян. А, если ещё к этим рекомендациям подключить качественный технический анализ, то размер депозита будет расти.

Чтобы правильно шортить криптовалюту, понадобиться определить ситуацию на рынке.

Если открыть живой график на сервисе TradingView и посмотреть на дневной график пары BTC/USD, то становиться очевидным пробитие фигуры треугольник:

А по законам трейдинга (теханализа), куда пробит треугольник, туда и пойдет цена.

Как видим, дорога для шортов открыта. По крайней мере, это подтверждает теханализ, а также отсутствие фундаментальных факторов для роста биткоина.

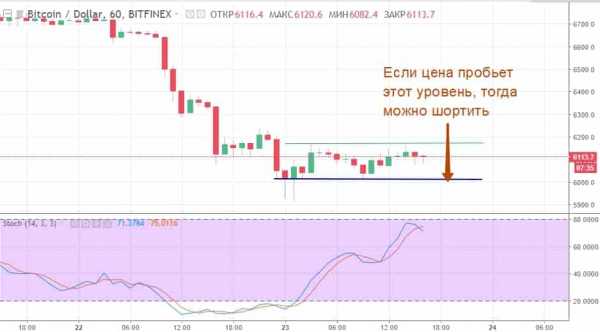

Затем спускаемся ниже, то есть, открываем гарфик Н4, и выбираем индикатор ”Стохастический осциллятор”:

Видим, что цена перепродана, так как линия Стохастика находятся вблизи уровня “20”. Вполне возможен откат.

Для более детализированного анализа ситуации опускаемся ещё ниже – на часовой график (Н1):

Далее чертим уровень по ближайшим максимумам (на фото он отмечен бирюзовой горизонтальной линией). Если свеча пробьет данный уровень снизу вверх, то нисходящий тренд будет сломлен, и шортить на бирже криптовалют уже будет неправильно.

Чертим уровень поддержки (на сриншоте он отмечен синей горизонтальной линией). Таким образом, у нас получается ценовой канал. Теперь трейдеру нужно дождаться, куда в дальнейшем пойдет цена.

Напомним, что глобальный дневной график сигнализирует о нисходящем тренде. Поэтому ждем развития ситуации на часовом графике.

Надеемся, теперь Вам понятно, как шортить на бирже криптовалют. Для этого нужно провести технический анализ, как минимум на 3 временных графиках, дождаться подтверждения на самом наименьшем, и только тогда открывать позицию в шорт.

Важно: свеча должна закрыться за тем или иным уровнем не тенью (иглой), а телом.

Назад к содержанию

Где лучше всего шортить

В сети затруднительно отыскать такие биржи, которые бы подходили под требования профессионального трейдера, умеющего не только заходить в лонги, но и искусно шортить. Тем не менее, таковые имеются.

Внимание! Некоторые доступные функции или инструментарий на биржах может со временем изменяться либо вообще приостанавливаться в виду изменения рыночных трендов.

Итак, первую криптовалюту BTC можно шортить на таких биржевых платформах:

-

BitMEX. Одна из лучших криптоплощадок. Её обороты за время существования достигли миллиардов долларов США. Размер кредитного плеча может достигать 1:100;

-

Bitfinex. Имеет широкий функционал для проведения транзакций. Входит в ТОП-5 самых авторитетных криптовалютных бирж. Как только появилась новость, оказавшая влияние на глобальное снижение биткоина, руководство данной биржи тут же предоставило кредитную линию для возможности шортить BTC. Есть возможность маржинальных торгов;

-

LedgerX. За этой биржей приглядывает американский регулятор. Так, что торговать на ней можно с высокой степенью надежности. При работе с июля 2017-го предоставляет своим клиентам весьма неплохие условия.

|

Название биржи |

Минимальный депозит |

Комиссия за сделку |

Количество активов |

|

LIVECOIN |

$1 |

0.18% |

406 |

|

HitBTC |

$1 |

0.1% |

798 |

|

CRYPTOPEDIA |

$0.1 |

0.2% |

700 |

|

LedgerX |

$0,01 |

0.2% |

50 |

|

BitMEX |

$0,01 |

В среднем 0,05% |

40 |

|

Bitfinex |

$10 000 |

0,2% |

219 |

Согласно проведенному анализу сервиса BFXDATA по всем криптобиржам объемы торгов на “шорт” и “лонг” оцениваются в среднем, как 19 к 24.

Назад к содержанию

Заключение

Здесь Вы узнали, что такое шортить на бирже криптовалют. Также нами была рассмотрена частная ситуация на паре BTC/USD. К любому анализу ценовой ситуации нужно подходить комплексно. То есть, смотреть ситуацию на глобальном временном интервале (дневной график). Затем опускаемся на 4-часовой и часовой. Пользуемся помощниками – индикаторами для теханализа, а также уровнями поддержки/сопротивления.

Не забывайте, что шортить крипту на биржах нужно не продолжительное время, так как падение чаще всего сменяется ростом. По крайней мере, об этом говорит история биткоина.

На начальных стадиях открытия шортовых позиций не берите много кредитных средств на криптобиржах. Ведь риск потери все равно присутствует. Ограничивайте возможные потери небольшими приказами Stop Loss.

Профитных Вам торгов!

Подписывайтесь на новости CoinDuck в Telegram и делитесь в соцсетях:

coinduck.ru

Как шортить на фондовом рынке?

На виртуальных страницах журнала ForTrader мы неоднократно поднимали сложные темы от экзотических теорий анализа рынка до глубинных проблем психологии трейдинга. Но порой элементарные вещи остаются за кадром.

Например, сейчас у меня на персональную поддержку пришло много новеньких трейдеров, и они постоянно спрашивают: «Как открыть «шорт» (ставка на понижение), чтобы заработать на снижении бумаг?»

Позвольте дать небольшую инструкцию. Я рекомендую прочитать эту статью и тем, для кого «шорт» – это такая же обыденность, как чистка зубов по утрам и перед сном.

Суть «шорта» или сделки на продажу на фондовом рынке проста – продай чужие, заемные акции пока они дороги и откупи как можно дешевле.

1) «Шорт» побери!

Соотнесите необходимость «шортить» (ставить на понижение бумаги) акции с целями вашего финансового плана. А вы уверены, что в вашей торговой стратегии вообще нужно применять позицию на продажу? «Шорт» – это оружие спекулянта.

Спекулянты на фондовом рынке – это те люди, у которых нет даже 50% накоплений, необходимых для реализации целей их финансового плана. Если вы накопили от 50% средств на дом, дачу, машину своей мечты, то какие спекуляции? Вам нужно быть инвестором – инвесторы не «шортят»!

2) «Шортовая» ли я?

Прежде чем проводить анализ бумаг и пробовать делать ставку на их снижение, убедитесь, что брокер предоставляет возможность «шортить» эти акции.

На первоначальном этапе лучше распечатайте и повесьте перед глазами так называемый список «маржинальных бумаг». Обновляйте этот список не реже чем раз в квартал.

Иногда брокер делит трейдеров на определённые группы – с повышенным или обычным уровнем риска, для них могут быть разные списки. Уточните у менеджера, к какой группе вы относитесь.

3) «Шорт» – игра в обеспеченный долг

В долг деньги для «лонга» и бумаги для «шорта» брокер предоставляет только под обеспечение. Убедитесь, что на вашем счете есть акции, под которые брокер может давать заемные средства или деньги. Опять же пользуйтесь списком маржинальных бумаг.

4) «Зачем я, Буренка, тебя продаю?»

Некоторые трейдеры пытаются «шортить» акции, которые в настоящий момент есть у них в портфеле. Они их купили когда-то для того, чтобы заработать на росте. Помните, что сначала нужно продать свои акции, и только потом у вас начнет открываться «шорт».

Продать свои уже не нужные акции и сделать ставку на их понижение – можно одной заявкой. Просто укажите количество большее, чем имеющиеся у вас.

Открыть «шорт» – это продать! Закрыть «шорт» – это купить.

5) Остановись мгновенье, ты ужасно!

До совершения сделки определите, где вы будете фиксировать убыток в случае неудачи.

Открывая шорт, мы берем на себя обязательство. Брокер, давший нам в долг, не будет терпеть до бесконечности наш убыток и доверять нам акции, которые мы «зашортили». Поэтому лучше в случае опасности выйти с маленьким убытком, нежели ждать принудительное закрытие позиции!

Для этого ставьте «стоп-лоссы» либо до сделки, если логика построения торгового действия позволяет, либо сразу после нее. Нет «стопа» – нет «шорта»!

6) Упс, ай дид ит эгейн!

Хотели продать бумаги и открыть «шорт»? Теперь не знаете, как поставить «стоп» к неожиданному «лонгу»?

Ошибочно сделанные позиции надо закрывать сразу, как только промах был обнаружен, даже если прошло время и «лонг» смотрится уже и неплохой идеей.

После чего надо провести строгий анализ, из-за чего вы промазали по кнопке? Устали, не умеете пользоваться терминалом, болели? Без анализа такой пусть даже механической ошибки дальше двигаться нельзя.

Другие статьи курса «Фондовый рынок. Нюансы»

fortrader.org

Что значит шортить? Что такое шорт и лонг на бирже?

Шорт — это короткая позиция на бирже, лонг — длинная. Что стоит за этими словами? Если посмотреть на график изменения цены актива на бирже, то, скорее всего, вы увидите, что котировка растет достаточно медленно, ступенчато, постепенно. А снижения обычно резкие — обвал порой занимает считанные минуты или часы.

Если вы хотите работать на рост актива, то ваши сделки (позиции) будут долгими и длинными (лонгами). Если же вы открываете позицию, чтобы вскоре зафиксировать прибыль от падения, она будет короткой (шортом).

Лонги для «быков», шорты — для «медведей»

Рынки в долгосрочной перспективе растут. Во многом это связано с инфляцией: цена практически на любой актив в долгосрочной перспективе (масштаб — годы, десятилетия) увеличивается.

На биржах за ценными бумагами стоят вполне реальные активы и производственные мощности. Рост цен на фондовые индексы — отражение инфляции на имуществе, которое является обеспечением ценных бумаг.

Экономисты убеждены: постепенный и постоянный рост цен — норма для экономики. Обвалы же всегда являются тревожным знаком, ведь сигнализируют об упадке спроса. А для научно-технического прогресса, роста благосостояния наций и других глобальных показателей движения вперед спрос должен повышаться.

На Wall Street в Нью-Йорке не просто так установлена 3-тонная бронзовая статуя быка. Она символизирует классического держателя лонга, который не сомневается в росте актива со временем. У Франкфуртской биржи стоят скульптуры быка и медведя — здесь решили показать, что один без другого не существует.

Если «быки» держат длинные позиции, то «медведи» шортят. Есть даже аллегория: быки своими рогами толкают цену вверх, а медведи тяжелыми лапами вбивают её в пол.

Открытие лонгов и шортов

Лонги чаще всего открывают на собственные средства. Трейдер приобретает определенный актив и держит его — ничего с активом не делает. Когда актив подорожает до нужного уровня, трейдер продаст его и окажется в плюсе.

На примере: вы купили биткоин по 4 тыс. долларов за монету. Через год его курс поднялся до 10 тыс. Если вы продадите биткоин по этому курсу, то получите 6 тыс. долларов прибыли.

Для шортов же трейдеры обычно берут актив взаймы у брокера. Суть шорта в следующем: взять определенное количество актива, продать его на бирже, дождаться, когда цена актива снизится, и купить то же количество актива дешевле, чтобы отдать брокеру. Разницу (за вычетом комиссии брокера) трейдер кладет себе в карман.

На примере: Ethereum стоит 250 долларов за монету. Вы предполагаете, что завтра его курс упадет до 200 долларов. Вы берете у брокера 10 ETH и продаете их за 2500 долларов. Через день курс криптовалюты действительно падает до 200 долларов. Вы покупаете 10 ETH за 2000 долларов и отдаете брокеру, а также оплачиваете 100 долларов комиссии за пользование активом. При этом 400 долларов остается у вас.

На бирже система работает аналогично. Проценты за пользование активами зависят от ключевой ставки в стране.

Чем выше процентная ставка, тем дороже находиться в короткой позиции. Чтобы выйти в плюс, нужно, чтобы потенциальный доход от совершения сделки был выше, чем плата за пользование активом.

Можно ли одновременно открывать лонги и шорты

По сути, лонг — это покупка актива, шорт — продажа. Технически трейдер может одновременно открыть лонг и шорт. Но на практике таким занимаются редко.

К примеру, трейдер может открыть лонг — купить 100 акций определенной компании на фондовом рынке. Параллельно открывается шорт на фьючерсный контракт на 100 таких же акций.

В итоге трейдер окажется в нулевой позиции — доход от лонга будет компенсировать убыток от шорта. Особого убытка такие сделки не принесут.

Но подобные комбинации интересны для хеджирования рисков: когда на одном рынке открывается лонг, на другом — шорт, и сделки компенсируют ценовые риски друг друга. Кроме того, встречные сделки открывают арбитражники — трейдеры, которые хотят купить актив дешево на одной бирже и продать дороже на другой, чтобы получить прибыль за счет разницы котировок.

www.anews.com

шорт — Финансовый словарь смарт-лаб.

шорт (short — короткая позиция, short selling — короткая продажа) — это продажа актива, которого у вас нет с целью заработать на снижении его цены. Идея короткой позиции состоит в желании получить доход от продажи переоцененных активов.см. также:

шорт акций

шорт сквиз

short interest

История коротких позиций

Первый в истории шорт был открыт в 1609 году, когда голландский купец Исаак Ле Маире организовал шорты по Ост-Индийской Компании, котороая торговалась на бирже в Амстердаме[2]. В 1610 году компания убедила правительство запретить шорты из-за того что они наносят вред невинным акционерам. Несмотря на запрет, спекулянты продолжали шортить, и Голландия в 1869 решила обложить короткие продажи налогом.

Шортить можно было и пузырь компании Южных Морей в 1720 году, акции которой упали с 1200 до 86 фунтов. После этого, в 1734 власти Англии запретили шорты. Тем не менее, закон не исполнялся и был отменен в 1860-м году. И уже в 1866 произошла паника в результате которой пали многие банки. Вину опять возложили на шортистов. В 1867 Парламент Англии принял закон о запрете шорта акций банков и опять его не исполнили. В 1668 специальная комиссия пришла к выводу, что шортисты не виноваты в банковском кризисе.

1724 — королевский указ запретил шорты во Франции. Наполеон назвал эту практику незаконной, полагая, что из-за шортистов упала цена гособлигаций Франции.

1812 — США запретили шорты на фоне внезапной войны с Англией. Запрет также устанавливался в периоды депрессии 1857-1859.

В 1867 правительство США хотело запретить шорты золота через «закон о спекуляции золотом», в результате чего за 2 недели золото выросло с $200 до $300. Запрет решили снять:)

1897 — Рейхстаг Германии запретил торги фьючерсами на кукурузу и муку, а также форвардные сделки на некоторые акции. Трейдеры убежали в Амстердам и Лондон. В 1909 закон был отменен в отношении акций и в 1911 — в отношении сырья.

Во время Первой Мировой Войны в странах участниках были запрещены шорты, чтобы избежать наездов врагов на рынки.

1929 — шортист Бен Смит, срубивший денег на обвале рынка, вынужден был нанять телохранителей, чтобы уберечь себя от пострадавших акционеров.

1931 NYSE запрещает шорты из-за внезапного выхода Великобритании из золотого стандарта. Через 2 дня запрет снят.

1930-1938 дебаты в США по поводу коротких позиций. SEC придумывает uptick rule.

1949 — Альфред Уинслоу Джонс создает первый фонд, который может шортить акции. Фонд был устроен как партнерство, чтобы избежать регулирования SEC. По сути, это был первый хедж-фонд.

1985 Джеймс Чанос основал фонд Kynikos Associates, который специализировался на коротких продажах. Это крупнейший фонд в мире, специализирующийся на шортах.

1992 — Джордж Сорос зашортил британский фунт, заработав $миллиард.

2002 — Япония ввела uptick rule.

2007 — рекорндую прибыль $15 млрд на шортах ипотечных ценных бумаг заработал Джон Полсон.

Шорт и кризис

История показывает, что каждый раз во время паники на бирже, власти запрещали короткие позиции. На самом деле эти меры продиктованы скорее желанием что-либо сделать, чем рациональными мотивами. Короткие позиции должны быть рано или поздно закрыты, поэтому их ликвидация приводит к росту рынка.

Технология шорта

Чтобы зашортить акцию — необходимо занять ее у брокера. Брокер кредитует акциями клиента. За это трейдер платит брокеру определенный % за пользование акциями.

Чтобы зашортить фьючерс — ничего занимать не надо. В момент заключения сделки, контракт создается из воздуха и по сути представляет из-себя спор между покупателем и продавцом, куда пойдет цена актива.

Любопытно, что фонды не раскрывают те короткие позиции, которые держат, чтобы их конкуренты не воспользовались этим, и не устоили атаку на короткую позицию — шорт сквиз.

Для того, чтобы выйти из короткой позиции, трейдер должен выкупить свою сделку; таким образом, эффект от этих действий оказывается «бычьим» и способствует повышению цен.

главная тактика при работе с короткими позициями основывается на правиле «не цепляться за проигрышную позицию». Если она не дает вам прибыль, закройте ее. [1]

Риск короткой позиции

риск по шорту несимметричен риску приобретения акции, так как теоретически неограничен. Если акция вырастет в 5 раз, то можно потерять в 5 раз больше денег, чем стоило открыть шорт. Поэтому, в США можно открыть короткую позицию только не более чем на 50% своего счета.

Самый большой риск, с которым может столкнуться шортист — неликвидность актива. То есть невозможность закрыть позицию, когда его никто не хочет продавать. Такая ситуация носит название корнер.

Зачастую, договор с брокером предусматривает возможность брокера потребовать вернуть акцию, что означает немедленное требование закрыть шорт по акциям.

инвестиционный шорт — короткая позиция по акции, которая основывается на детальном изучении финансовой деятельности компаний, деловые перспективы которых ухудшаются или существенно хуже, чем это представлено в оценке из акций.

«торговля в шорт на товарных рынках — не для слабонервных» [1]

[1] Бартон Биггс «Вышел хеджер из тумана»

[2] Filippo Stefanini — Investment Strategies of Hedge Funds

см. все записи по теме шорт на смартлабе

smart-lab.ru

Игра на понижение, как шортить на фондовом рынке

Категория: Инвестиции / Дата: 10.04.2019Если Вы интересуетесь трейдингом, то наверняка уже слышали такие понятия как, «игра на понижение», «продажа без покрытия», «короткая позиция». В этой статье мы рассмотрим подробно механизм работы шортистов, расскажем как можно делать деньги на падающем рынке.

1. Что такое короткие позиции простыми словами

Торговля на понижение, Продажа без покрытия (от англ. «sell short» — «продавать коротко», «быстро») — это короткие позиции, когда трейдер зарабатывает на падении цены финансового актива. Брокеры дают возможность «шортить» почти всё: акции, облигации, валюту, фьючерсы, товары.Трейдеров торгующих на понижение называют «шортистами» и медведями (см. быки и медведи на бирже).

Как зарабатывать на повышении котировок всем понятно: покупаем подешевле, продаем подороже. Наша прибыль зависит от разницы между ценой покупки и продажи. Короткая позиция представляет из себя «игру наоборот«. Мы зарабатываем, когда котировки падают. Трейдер продает актив, чтобы купить его дешевле.

Но как можно продать то, что отсутствует на нашем балансе брокерского счета? Выручает нас брокер. Он предоставляет нам взаймы ценные бумаги тех клиентов, которые придерживаются стратегии «купи и держи» (они годами не торгуют и поэтому брокер пользуется этим). После продажи на нашем счету образуется «минус» этого актива, а фиатных денег становится больше. Независимо от дальнейшего поведения рынка, мы должны вернуть брокеру тот же объем, что взяли взаймы.

vsdelke.ru