Как я создал пассивный доход: 4 способа

Денис Турушев

Профиль автораЯ предприниматель из Кирова, и в этой статье покажу 4 источника моего пассивного дохода и подробно расскажу, как начал свой путь с нуля и довел доход до 40 000 Р месяц с разным уровнем пассивности. Первые шаги для получения пассивного дохода я начал делать 3 года назад и на самом деле хотел бы увидеть эту статью, когда я только начинал свой путь к финансовой независимости.

Что значит пассивный доход

Для начала хочу прояснить, что для меня значит пассивный доход. Невозможно зарабатывать деньги, вообще ничего не делая. Это всегда процесс обмена ваших знаний, времени или денег для создания ценности для других людей и получение от этого прибыли, без привязки к вашему времени.

Что значит без привязки ко времени

Например, писатель прикладывает усилия в течение года на написание своей книги, потом издает ее. Она появляется на полках книжных магазинов или на онлайн-площадках и далее с каждой проданной копией автор получает свой процент или пассивный доход в течение нескольких лет, а если это шедевр, то, может, получать деньги всю жизнь.

Я слышал много историй от людей, которые сначала предлагали вложить деньги в как бы «успешные финансовые компании» с доходностью 20—30 процентов в месяц или заработать на ставках так как они нашли секретную стратегию, но в конечном итоге все, кто вкладывались туда, теряли свои деньги. Потому что без создания ценности зарабатывать вдолгую не получится.

Начало

О создании нескольких источников дохода я задумался три года назад, меня подтолкнуло то, что с текущей работой может пойти что-то не так, и пандемия в прошлом году это подтвердила. Я предприниматель и марте 2020 года я лишился 30% заказчиков и примерно такого же уровня доходов.

Поэтому, имея несколько источников дохода в том числе и пассивного, я получаю свободу и гибкость, например, могу выбирать только интересные проекты, а не браться за все подряд лишь бы заработать в этом месяце. Могу работать неполный рабочий день и посвящать время на обучение или развивать другие направления бизнеса.

Еще одной важной причиной для меня является то, что пассивный доход дает уверенность в завтрашнем дне и, если я потеряю работу, то мои близкие смогут продолжать жить в привычном режиме и спокойно выйти из этой ситуации.

Инвестиции

Первый и самый доступный способ получения пассивного дохода — это инвестиции.

Мы создаем ценность своими деньгами, вкладывая их в крупные компании такие как Сбербанк, Газпром, Apple или Microsoft, тем самым мы становимся владельцами их акций и получаем доход от дивидендов (когда сами компании делятся частью прибыли) и от роста стоимости самих акций.

Новичкам я бы посоветовал начать с небольших, но регулярных покупок ETF фондов, например, раз в месяц. Более 80% моего портфеля состоят именно из них. ETF это индексный фонд, например S&P500 который содержит 500 крупнейших компаний США, и покупая одну акцию фонда вы выкладывайте сразу в 500 компаний и уменьшается риски, если у какой-то их них начнутся проблемы.

Доходность S&P500 составляет примерно 10% в годовых в долларах, без учета инфляции, а за последние полгода с декабря по июнь индекс вырос более чем на 30%. Это связано со снятием ограничений из-за пандемии и в будущем можно ориентироваться на доходность около 10%.

Например, вложив 100 000 Р в декабре 2020 года, сейчас бы они превратились в 130 000 Р или в 5 000 Р пассивного дохода каждый месяц с доходностью 30%. Если сейчас вложить 100 000 Р, то через 10 лет они вырастут до 270 000 Р и будут давать по 1422 Р пассивного дохода каждый месяц с учетом текущей доходности.

Можно пойти дальше и к 100 000 Р раз в месяц добавлять ещё 10 000 Р — тогда за 10 лет при вложенных 1 200 000 Р получается доход в размере 1 019 000 Р или 8492 Р пассивного дохода каждый месяц. Совсем неплохо. Я инвестирую 1,5 года, и за это время получил доходность чуть больше 30% и важно, что я не пытаюсь найти какие-то особенные акции, а просто вкладываю в фонды такие как S&P500.

Партнерский маркетинг

Это процесс, при котором вы помогаете бизнесу продавать их товары или услуги и получаете за это комиссию. Формат, при котором выигрывают все, компании могут привлекать новых клиентов без затрат на рекламу и вместо этого выплачивать вам вознаграждение, зарабатывая на повторных продажах или рекомендациях от новых клиентов.

Партнерские программы есть в любой сфере бизнеса Тинькофф, Aviasales, Booking, Amazon и т.д. Например, на неделе я был у стоматолога, и мне посоветовали купить ирригатор для чистки зубов и, конечно, дали брошюру и специальный промокод со скидкой на его покупку.

То же самое можно делать онлайн, например написать отзыв о продукте на своей страницу в Instagram или Facebook или порекомендовать что-то друзьям и заработать на этом.

Но как же сделать из этого постоянный источник пассивного дохода? Способ, которым пользуюсь я, — это размещение фотографий в Pinterest. Я веду трафик на свой интернет-магазин на Etsy и получаю пассивный доход от продаж, без затрат ресурсов на платную рекламу. Всего раз разместив фотографии, я постоянно получаю приток новых посетителей на мой сайт.

В апреле я бесплатно разместил 12 фотографий с отзывами из моего магазина и получил охват в 85 тысяч просмотр, а если это делать регулярно и специально готовить тематические подборки, тот результат может быть намного выше. Также можно зарегистрироваться в партнерской программе на Amazon и получать 10% от всех продаж размещая ссылки на интересные товары.

Также можно зарегистрироваться в партнерской программе на Amazon и получать 10% от всех продаж размещая ссылки на интересные товары.

Электронная торговля

Я говорил про магазин на Etsy, Etsy это маркетплейс, где можно купить авторские вещи ручной работы со всего мира, уже несколько лет я продаю на этой площадке кукольные домики из дерева, которые мы делаем в Кирове под заказ и отправляем по всему миру — в США, Европу, Австралию и даже ЮАР. Сейчас со мной работает команда с выстроенными процессами, но первые 1,5 года я многое делал самостоятельно и только когда нашел рабочий формат передал основную деятельность сотрудникам.

Что можно продать на Etsy: одежду, обувь, ювелирное украшения, изделия из кожи, дизайнерские постеры или подарки ручной работы. Уверен, что у вас или ваших знакомых, в окружении есть талантливые люди, которые создают классные вещи, так почему бы не помочь им продавать свою работу дорого и отправлять заказы по всему миру. При этом, получая доход без каких-либо постоянных затрат на аренду, сотрудников и т.

Продажа цифровых продуктов

Вы один раз вкладывайте свое время или опыт, чтобы создать продукт книгу, набор иконок или свой курс и можете продавать его без затрат неограниченной количество раз. Например, я продаю макеты для резки своих домиков, так как у некоторых покупателей есть возможность вырезать домик или мебель на лазерном станке самостоятельно. Готовые файлы я продаю по цене от 50 до 100$ без каких-либо затрат.

Точно также можно создать приглашения на свадьбу, постеры, дневники и продавать их как цифровой продукт на Etsy. У продавцов цифровых товарах на этих площадках тысячи продаж, которые они делает без значительных усилий после создания и получают постоянный пассивный доход от своего творчества.

Итоги

Я начал активные действия для создания пассивного дохода в 2018 году и за это время проделал по-настоящему много работы и надеюсь это статья была для вас полезной.

Пассивный доход: варианты, секреты, примеры

Основная цель создания капитала большинства людей, помимо покупки недвижимости и вложений в будущее детей, — это получение пассивного дохода. Каждый сам определяет желаемый уровень прибыли исходя из текущих потребностей и будущих целей.

Даже при постоянном стабильном заработке нет причин отказываться от ежемесячного пассивного дохода. Это прибыль, которая не требует ежедневного контроля и больших временных затрат.

Согласно идеям Роберта Кийосаки, успешного американского бизнесмена, основные правила для выхода на уровень финансовой стабильности и благополучия следующие:

- Не работайте за деньги. Деньги должны работать за вас. Сражаясь за каждый доллар (рубль и др.), нельзя получить прибыль в отдаленной перспективе. Напротив, при инвестициях в активы, можно сколотить неплохое состояние.

- Обходитесь без вложения в пассивы. Дорогие гаджеты, роскошный транспорт и модная одежда — пассивы. Со временем они утратят стоимость. Тратить деньги нужно на активы.

- Всегда и всему нужно учиться. Знания — это всегда путь к успеху. Нельзя достичь успеха в бизнесе, не разбираясь в его устройстве. Семинары, книги, курсы — любой вариант обучения пойдет на пользу.

Вне зависимости от того, какой будет финансовая идея, пассивный доход нужно уметь создавать: копить деньги и формировать «подушку безопасности», искать новые источники прибыли.

Достижению поставленной цели способствует применение стратегии пассивного инвестирования с привлечением инструментов фондового рынка.

Источников пассивного дохода существует множество:

- депозит в банке;

- сдача недвижимости в аренду;

- купоны по облигациям;

- дивиденды по акциям;

- прямые инвестиции в бизнес и т. д.

На минимальный пассивный доход от государства в России вправе рассчитывать пенсионеры и военнослужащие, а остальным приходится искать другие источники пассивного заработка. Банковские депозиты — наиболее распространенный вид инвестиций, хоть и малодоходный.

Чуть больше прибыли даст приобретение и дальнейшая сдача внаем жилой и коммерческой недвижимости. Но у этого рынка много подводных камней в виде мошенников, низкой ликвидности, потребности в серьезном стартовом капитале и пр.

В каждом случае выбор зависит от сферы, в которой больше разбирается инвестор, а также от целей, которые он ставит перед собой, сроков и финансовых возможностей.

Как зарабатывают на фондовой бирже

Большинство новичков в поисках пассивного дохода с

минимальными вложениями начинают с фондового рынка. Причин для этого несколько.

И одна из них — выбор доступных инструментов.

Причин для этого несколько.

И одна из них — выбор доступных инструментов.

Облигации — один из финансовых инструментов долгового рынка. Это наиболее простой способ получать прибыль. Опыт и знания требуются минимальные. Нужно лишь разобраться, как работают эти ценные бумаги, какими они бывают — государственные, корпоративные, муниципальные, и почему их доходность различается.

Доходность зависит от ряда факторов. Если хочется минимизировать риски, все внимание следует обратить на ОФЗ. Выплаты по облигациям федерального займа гарантированы правительством. Прибыль минимальная, но больше, чем можно получить от банковских депозитов.

Другой фактор, влияющий на доходность, — срок до погашения. Чем он больше, тем выше купонные выплаты.

Кроме государства, облигации выпускают крупные компании. Если речь идет о таких гигантах, как, например, «Сбербанк», «Газпром», «Лукойл» и пр., риски не сильно выше, чем по государственным ценным бумагам. При этом доходность от корпоративных облигаций не несколько процентов выше, чем по ОФЗ.

Самую высокую прибыль предлагают компании-середнячки или совсем маленькие предприятия. Такие облигации носят название ВДО — высокодоходные.

Однократно составив грамотный портфель из различных облигаций, можно обеспечить себе прибыльную схему пассивного заработка на долгое время.

При инвестировании в облигации стоит создавать портфель, в состав которого войдут не только отечественные ценные бумаги, но и облигации иностранных эмитентов с более высоким кредитным рейтингом.

Покупка еврооблигаций дает те же преимущества, что и российские ценные бумаги. Отличие в том, что номинация происходит в валюте (евро, долларах). Приобретение еврооблигаций станет своеобразной защитой от инфляции и принесет большую прибыль, чем валютные депозиты в банке. Однако порог входа в такие облигации очень высок, и не все частные инвесторы располагают необходимыми суммами. Минимальная стоимость одного лота — 100 тыс. долларов.

Среди других видов пассивного дохода выделяется

дивидендная стратегия по акциям. Приобретение ценных бумаг превращает инвестора

в совладельца бизнеса. В отличие от покупки облигаций, приобретение акций не

гарантирует дохода. В случае банкротства компании все вложения сгорают. Но

учитывая многолетнюю практику рынка акций и объемы заработка на нем, стоит

уделить этому виду дохода определенное внимание.

Приобретение ценных бумаг превращает инвестора

в совладельца бизнеса. В отличие от покупки облигаций, приобретение акций не

гарантирует дохода. В случае банкротства компании все вложения сгорают. Но

учитывая многолетнюю практику рынка акций и объемы заработка на нем, стоит

уделить этому виду дохода определенное внимание.

Покупка акций отдельных компаний сопряжена с высокими инвестиционными рисками. Позволить себе такой способ инвестирования могут либо профессионалы, которые готовы скрупулезно анализировать отчетность компаний и оценивать риски, либо спекулянты, которые просто пытаются угадать изменение стоимости акций.

Обычному инвестору, тем более начинающему, лучше избегать подобных вложений. Правильнее будет инвестировать в фонды акций экономически развитых стран.

ETF —

еще один финансовый инструмент, представляющий собой портфель активов (в данном

случае — акций), сформированный по определенному алгоритму. Чаще всего такие

фонды просто копируют фондовый индекс страны либо отрасли. Часть портфеля

инвестору достается за скромную сумму. За 100 долларов можно купить ETF,

инвестирующий в акции тысяч разных компаний.

Часть портфеля

инвестору достается за скромную сумму. За 100 долларов можно купить ETF,

инвестирующий в акции тысяч разных компаний.

Такой вариант пассивного дохода обеспечит среднерыночную доходность при минимальном риске.

Полезные рекомендации начинающим инвесторам

С теми, кто собирается открыть для себя пассивный заработок, секретами делятся опытные инвесторы и финансовые консультанты.

- Если цель — долгосрочные инвестиции без регулярного снятия прибыли, стоит выбрать портфель, состоящий из ETF акций, облигаций и золота. ETF’s — инструмент с высокой ликвидностью, низкими издержками, прозрачностью, простотой, доступностью для инвесторов с небольшим капиталом, среднерыночной доходностью, диверсификацией. Не требует глубоких знаний.

- Чтобы получить постоянный приток денежных средств,

инвестиционный портфель составляют из инструментов, приносящих регулярный доход

в виде дивидендов (акции, фонды акций и облигаций), а также купонов (облигации).

- Чтобы быть уверенным в собственном финансовом будущем, лучше всего обратиться к специалисту — независимому финансовому консультанту. Он поможет составить финансовый план и подобрать подходящие ценные бумаги в соответствии с вашими целями, сроками их достижения, готовностью к риску и ожидаемой доходностью. Самостоятельные решения не всегда могут быть удачными, а неудачи приводят к разочарованию и зачастую вынуждают людей отказываться от достижения жизненно важных финансовых целей.

- Не ждите стремительного результата и помните, что инвестирование — способ сохранить и приумножить собственные сбережения. Не путайте грамотное инвестирование с играми на бирже или валютными спекуляциями.

- Наша постоянная рекомендация — диверсификация вложений по валютам (доллары, евро и рубли). А попытка играть на курсах валют — верный путь к денежным потерям.

- Тем, кому наскучило пассивное инвестирование, не более

10 % от суммарного капитала можно направить на покупку рисковых акций и

облигаций с потенциально более высокой доходностью.

Факторы, мешающие получать пассивную прибыль

Инвестиции — это вложение денег сегодня с целью получения их завтра, но в большем количестве, иными словами получение постоянного пассивного дохода от однажды инвестированных средств. И время — один из важнейших факторов при инвестировании.

Ирландцы говорят, что «когда бог создал время, он создал его достаточно». Возможно, это и так, но при инвестировании время — это как раз то, чего может не хватить.

Поклонники австрийской экономической школы знают, что капитал можно определить как ресурс, потребляемый не прямо в данный момент, а используемый для получения более высокого уровня потребления в перспективе (отдаленном будущем). Прибыль — награда за риск, связанный с возможной потерей ресурсов, а также за необходимость в течение определенного времени ждать, чтобы в итоге насладиться моментом потребления.

Исходя из сказанного, можно выделить основные проблемы, мешающие частным инвесторам получать стабильный пассивный доход:

- Нежелание набраться терпения и отложить момент

потребления на определенный срок.

Человеку свойственно стремление к сиюминутной

реализации своих желаний. Выпить коктейль, съесть все конфеты, каждый месяц уходить

в долг по кредитной карте — все это кажется более привлекательным, чем

отказывать себе в удовольствиях ради получения пассивного заработка в

отдаленном будущем. Жизнь каждого ставит перед выбором, который в переводе на

язык инвестирования сводится к простой дилемме — съесть карамельку сегодня

или через неделю получить коробку шоколада. Важно выявить в себе желание

сиюминутных реализаций планов и нацелить его на долгосрочные перспективы,

обещающие большие блага.

Человеку свойственно стремление к сиюминутной

реализации своих желаний. Выпить коктейль, съесть все конфеты, каждый месяц уходить

в долг по кредитной карте — все это кажется более привлекательным, чем

отказывать себе в удовольствиях ради получения пассивного заработка в

отдаленном будущем. Жизнь каждого ставит перед выбором, который в переводе на

язык инвестирования сводится к простой дилемме — съесть карамельку сегодня

или через неделю получить коробку шоколада. Важно выявить в себе желание

сиюминутных реализаций планов и нацелить его на долгосрочные перспективы,

обещающие большие блага. - Неправильный тайм-менеджмент. Нередко вместо постановки целей и составления четкого финансового плана многие теряют свое время, жертвуя будущими перспективами в угоду сиюминутному комфорту. Есть действенное решение — научиться планировать свое будущее. Для этого существует масса способов и инструментов, но главные условия — осознать пользу и начать как можно раньше.

- Неграмотный финансовый менеджмент.

Чтобы получить

сумму начального капитала, стоит научиться планировать бюджет и откладывать

часть средств.

Чтобы получить

сумму начального капитала, стоит научиться планировать бюджет и откладывать

часть средств.

Каждый может использовать общепризнанный рабочий метод — с любого дохода откладывать 10 % и не трогать эту финансовую подушку. Если текущий постоянный заработок слишком мал, пора искать новые источники дохода.

Инвестирование должно стать следующим этапом после создания резервного фонда — суммы, равной минимум шести месячным расходам семьи.

- Повышенная доходность связана с высокими рисками. Это работает в отношении любых инвестиций. Страх потерять деньги и зря расходовать личное время останавливает большинство потенциальных инвесторов от возможности повысить качество жизни в будущем. Пассивное портфельное инвестирование и разумный выбор финансовых инструментов снижает риски инвестора до минимума.

- Финансовая безграмотность. В большинстве своем

обычные люди не интересуются фондовыми рынками и, соответственно, не владеют

достаточными знаниями, чтобы разобраться в тонкостях выбора стратегии, инструментов,

а также способов минимизации рисков.

Поэтому нужно учиться этому навыку либо

доверить принятие решений финансовому консультанту.

Поэтому нужно учиться этому навыку либо

доверить принятие решений финансовому консультанту.

Фондовый рынок для многих — «темный лес», но возможности, которые он открывает, заслуживают того, чтобы обратить внимание на этот инструмент, позволяющий получить пассивный доход. Грамотные вложения в фондовый рынок принесут больше прибыли, чем рентная недвижимость.

Широкий выбор инструментов на фондовом рынке охватывает любые запросы. Остается только найти специалиста — финансового консультанта, который введет в курс дела, подскажет верное направление и поможет начать инвестировать.

При этом следует помнить, что достичь серьезной финансовой цели — получения регулярного пассивного дохода можно, только разработав долгосрочную стратегию инвестирования.

Если же совершать бессистемные попытки вложения капитала, это грозит лишь потерей всех сбережений.

Пассивный доход. Сколько можно и нужно получать в рублях?

Что нужно, чтобы защитить сбережения в рублях от падения относительно доллара и инфляции, и какую доходность предлагает рынок облигаций федерального займа?

Фото: Станислав Красильников/ТАССРоссийских граждан всегда волновали вопросы, что делать, чтобы сохранить свой капитал, и куда вложить накопления, чтобы не проиграть инфляции и укрепляющемуся доллару.

Вот как выглядел курс рубля к доллару с 2014 по 2021 годы:

Чтобы защитить сбережения в рублях от падения относительно доллара, необходимо получить ставку не ниже 5% годовых с учетом налогов. Напомню, с 2021 года доход от депозита облагается НДФЛ. Ставка в 5% превращается в 4,35% при уплате налога в размере 13% — разница в 0,65%.

Не забываем и про инфляцию. За 2018 год инфляция в США составила 2,44%, за 2019 год — 1,81% и 1,23% — за 2020 год. Стоит отметить, что 2020 год вряд ли можно назвать показательным — за ориентир логичней взять 2%. Получается, чтобы сохранить деньги в твердых долларах — с учетом инфляции и при сохранении темпов исторической девальвации — доход в рублях должен составлять 7,01% (4,36+2%+0,7%).

В России инфляция за март 2021 года составила 5,8%. Ставки годовых депозитов в топ-30 банках варьируются от 3% до 5%. При всем вышесказанном получается, что депозит не очень-то помогает защитить сбережения от девальвации и инфляции.

Проблески патриотизма

При уровне инфляции за март в 5,8% ключевая ставка ЦБ равна 4,5%. Инфляция за март в США составила 2,6%, а ключевая ставка Федерального резерва — 0,125%. Учитывая, что это ориентир как по размещению, так и по привлечению денег, на данный момент в РФ возможность получать реальный (за вычетом инфляции) доход в национальной валюте выше, чем в США на 1,2%. Это радует и может способствовать укреплению рубля. Какие еще есть альтернативы?

Инфляция за март в США составила 2,6%, а ключевая ставка Федерального резерва — 0,125%. Учитывая, что это ориентир как по размещению, так и по привлечению денег, на данный момент в РФ возможность получать реальный (за вычетом инфляции) доход в национальной валюте выше, чем в США на 1,2%. Это радует и может способствовать укреплению рубля. Какие еще есть альтернативы?

Облигации федерального займа (ОФЗ)

Рынок ОФЗ — по сути, суверенный риск России и высший уровень надежности для инструмента в рублях — предлагает следующее распределение доходностей:

Ситуация выглядит не лучше, чем на рынке депозитов, но, если учесть, что ОФЗ со сроком погашения год приносят доходность, схожую с верхней границей по депозитам, и при этом несут меньший кредитный риск, чем банки из топ-30, они вполне могут стать более выгодной альтернативой.

Корпоративные облигации

В 2020 году доходность индекса коротких (сроком на один-три года) корпоративных облигаций Московской биржи составила 7,6% — это выглядит более интересно, чем консервативные ОФЗ и депозиты. Конечно, выбор и анализ корпоративных облигаций подойдет не каждому, но освоить базовые понятия дюрации и кредитного рейтинга совсем несложно, а это, на мой взгляд, 90% успеха. Главное — не заплывать за буйки и не покупать бумаги слишком низкого рейтинга или со слишком длинным сроком до погашения.

Акции

На момент публикации Индекс ММВБ вырос с начала года на 7,21%, что равнозначно его росту за весь прошедший 2020 год. Основная проблема в том, что, в отличие от облигаций и депозитов, где инвестор всегда получит вложенные деньги назад, если будет держать инструмент до погашения и не случится дефолта, с акциями таких гарантий нет. И для целей консервативного сбережения они не очень подходят.

Подведем итоги. Согласно историческим показателям, уровень доходности в рублях, позволяющий сохранить сбережения от падения курса и инфляции, составляет примерно 7%. Получать такую доходность с разумным риском можно, покупая рублевые корпоративные облигации. Если освоить базовые понятия, это можно делать, даже не обладая глубокими финансовыми познаниями.

Добавить BFM.ru в ваши источники новостей?

Про пассивный доход — блоги риэлторов

А Вы уже думали о том, что ждет Вас на пенсии? Чем Вы будете заниматься, где жить? Отсюда вытекает вопрос: «На что Вы будете жить?». Ни для кого не секрет, что в России многим пенсионерам приходится тяжко. Некоторые продолжают трудовую деятельность после выхода на заслуженный отдых, чтобы сводить концы с концами. Другие же забывают о своих планах на старость и доживают свой век на то, что есть. Я вижу свою старость иначе, поэтому забочусь о своем благополучии уже сегодня. У меня есть цель — выйти на пенсию к 40 годам и иметь приличную «пенсию».

Речь идет о пассивном доходе. Пассивный доход — это доход, не зависящий от ежедневной деятельности. Работаете Вы регулярно или нет, при пассивном доходе у Вас всегда есть источник поступления денежных средств, пассивный доход никогда не будет лишним. Чем раньше начать его строить, тем выше с годами будет уровень дохода.

Пассивный доход имеет разные формы: доход от ценных бумаг, доход от авторских прав, доход от недвижимости и другие. Я остановился именно на доходе от недвижимости — это стабильный и верный вариант. Кроме того способы построения пассивного дохода на недвижимости крайне разнообразны и каждый сможет подобрать для себя то, что будет ему по душе.

Многие из нас имеют знакомую бабушку, которая сдает свою квартиру, а сама живет на даче. Да, этот вариант тоже можно считать пассивным доходом. Предельно простая схема, проверенная годами. А представьте, что у Вас этих квартир, не одна, а десять! Круто, правда. Можно и дачу выбрать тогда покруче и машину посерьезней, согласитесь. Быть такой бабушкой будет намного интереснее и концы с концами сводить не придется.

На рынке Тюмени множество выгодных вариантов для инвестиций и построения своего пассивного дохода. Речь идет не только о квартирах, но и о домах, коммерческих помещениях и других интересных проектах. Начать откладывать и приумножать капитал к старости нужно прямо сейчас и не важно сколько у Вас денег 1 000 000 или 100 000. Готов помочь каждому в своем желании создать безбедное будущее.

Куда вложить деньги чтобы получать стабильный пассивный доход?

Чтобы получать пассивный доход нет нужды самому заниматься бизнесом, да и не каждому это дано. Для получения дохода достаточно определиться, куда вложить деньги, чтобы жить на проценты. Если у вас есть сбережения и вы хотите быть спокойными за их сохранность и еще и получать с них проценты, вам нужно подумать о выгодном инвестировании.

Что такое пассивный доход и как его получить

Получение пассивного дохода подразумевает размещение свободных средств под проценты. Это может быть банковский депозит или инвестиции в выгодный проект. В каждом из этих случаев, вам ничего не нужно будет делать, деньги будут работать на вас, а вы будете получать ежемесячный доход. Чтобы выгодно разместить свои сбережения необходимо сначала определиться, куда и на каких условиях вы будете их помещать.

Выбор проекта очень важен, так как чрезмерно выгодные условия могут являться признаком финансовой пирамиды. Чтобы не попасть на удочку аферистов, важно внимательно изучить деятельность компании и понять, как будут работать ваши деньги, и откуда будет идти прибыль для выплаты вам процентов. Только успешная компания, которая развивается и растет, сможет гарантированно обеспечить вам выгодные условия и стабильный пассивный доход.

Куда вложить деньги, чтобы получать дивиденды? Конечно «Быстроденьги»

«Быстроденьги» микрофинансовая компания, которая активно осваивает рынок и развивается. Об этом свидетельствуют новые офисы и точки и неизменный рост наших клиентов. Сегодня «Быстроденьги» одна из самых стабильных микрофинансовых организаций с высоким рейтингом кредитоспособности, согласно рейтинговому агентству RAEX. Индекс узнаваемости нашего бренда приближается к 42%. Это значить, что ваши средства будут в надежных руках. Вы получите:

-

Стабильный ежемесячный пассивный доход.

-

Самые выгодные проценты на инвестиции.

-

Возможность инвестирования в любой валюте.

-

Возможность контролировать нашу деятельность через изучение отчетности.

-

Прозрачные условия договора.

Подсчитать ваш будущий доход и определиться со сроками инвестиций вы можете на странице «Инвсеторам». Там для вашего удобства размещен калькулятор, с помощью которого вы наглядно увидите выгодность нашего предложения.

Пассивный доход. Как получать деньги не работая » Экономика » www.24.kg

Чтобы заработать деньги, необязательно тратить все время и энергию на поиск достойного рабочего места. Можно грамотно вложить средства и получать прибыль.

Жизнь на пассивный доход — мечта, но вполне осуществимая.

Да, на первые шаги для формирования такого дохода нужны средства. Но речь не идет о миллионах. Достаточно небольших вложений, которые потом помогут получать прибыль вне основного места работы.

Чем отличаются доходы

Существует два вида доходов — активный и пассивный. Активный — это средства, которые вы получаете, когда прикладываете регулярные усилия. Например зарплата, доход от выполнения заказов, комиссии от сделки.

Активный доход — деньги, заработанные непосредственно вашими трудом и усилиями.

Если вы уволитесь, не будет заказов, возьмете передышку, активный доход исчезнет. В этом его главное отличие от пассивного. Он подразумевает, что вы регулярно получаете деньги, но не прикладываете активных усилий. Пассивный доход позволяет зарабатывать без необходимости выполнять какую-то работу.

Такой способ — отличный вариант для людей, которые предпочитают проводить свободное время за пределами офиса. По сути, он позволяет получать деньги «из воздуха». Но для создания пассивного дохода нужно приложить немалые усилия.

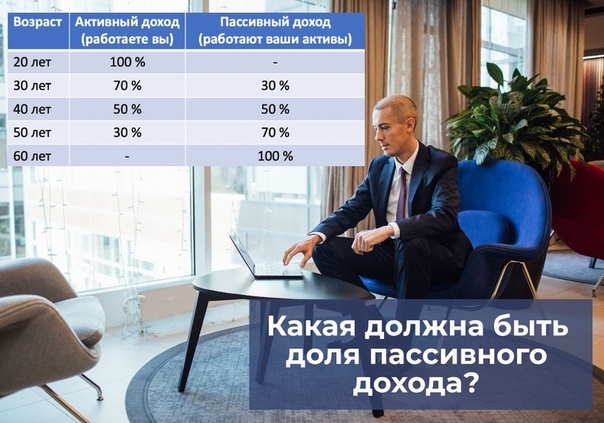

Пассивный доход формируется независимо от вашего возраста, работоспособности, здоровья, местонахождения и настроения.

Вы все равно получаете деньги, пока не исчезнет его источник. Но пассивный доход необходимо планировать. Чем раньше этим займетесь, тем лучше. Когда вы молоды, выше шансы обеспечить себе большую часть жизни пассивными доходами. Если в возрасте, не спешите отчаиваться. Скорее всего, у вас есть какие-то сбережения и накопления. За их счет можно в ближайшее время начать получать пассивный доход.

Как сформировать пассивный доход

Сначала определитесь, как долго вы готовы откладывать на пассивный доход. Чтобы высчитать срок, ответьте на вопрос: через какое время вам потребуется дополнительный пассивный источник дохода?

Может, это займет год, может, пять, а может, и десять и более, это вопрос индивидуальный.

Чтобы сформировать капитал, который принесет пассивный доход, надо откладывать деньги. Составьте четкий план. Например, приучите себя с каждой зарплаты или любого дохода откладывать 20 процентов. Это первое правило финансовой стабильности и устойчивости.

Если боитесь, что все тут же потратите, определите сумму, которую вы готовы вкладывать каждый месяц для формирования пассивного источника заработка. Не ждите эффекта сразу. Его не будет ни через месяц, ни через полгода. Да и от вложенной суммы многое зависит. Проще говоря, чем больше вы вложите для формирования пассивного дохода, тем больше получите в ответ.

Не ограничивайтесь одним источником заработка. Даже если вы получаете неплохую прибыль от какого-либо дела, не стоит останавливаться на этом.

Некоторым достается что-то в виде наследства. Такой доход тоже можно использовать в качестве капитала. Вариантов много, нужно просто хорошо подумать, на что вы можете надеяться именно в вашем случае.

Определите, сколько денег вам надо получать. Подумайте, вы хотите получать деньги раз в месяц или раз в год, до конца жизни или в течение какого-то времени.

Можно, например, определить для себя суммы, которые вы хотите получать каждый месяц, помимо основного заработка. И медленно, но верно идти к цели. Но она должна быть реальной. Для начала добейтесь, чтобы ваш пассивный доход составлял как минимум половину зарплаты.

Как только четко и ясно определитесь с этим, сможете выбрать подходящие инструменты для формирования пассивного дохода.

Куда вкладывать деньги

Это только на первый взгляд кажется, что вариантов вложения средств и пассивного дохода немного. На деле возможностей достаточно. Но везде есть особенности и нюансы, которые стоит учитывать при вложении средств.

Многие думают, что пассивный доход не требует усилий. То есть один раз вложили деньги и через некоторое время получаете прибыль. Увы, это так не работает. Надо постоянно анализировать ситуацию и искать новые источники дохода. Нужно всегда искать способы перевести активный доход в пассивный.

На сегодня самым простым, понятным и доступным видом пассивного дохода можно назвать депозиты. Этот вариант для тех, кто не особо разбирается в финансах, однако понимает, что просто хранить деньги невыгодно. Но заработать много вряд ли получится, ведь проценты по депозитам низкие.Если вы хотите жить безбедно в старости, можно вложить деньги в Негосударственный пенсионный фонд (НПФ). Вы будете регулярно откладывать деньги, доходы увеличиваются за счет капитализации. При длительном инвестировании ежемесячная пенсия может превысить ваши ежемесячные вложения в разы.

Главный минус НПФ — вклады не застрахованы. Если фонд обанкротится, возможно, вы не вернете средства.

Высокий доход владельцу могут принести ценные бумаги. Они не пользуются в нашей стране особой популярностью. Те, кто рискнул и вложился в них, чаще всего останавливаются именно на этом варианте пассивного дохода.

На рынке Кыргызстана есть два вида ценных бумаг — акции и облигации. Более простой и понятный вариант — облигации. Принцип как у депозита. Отличие в том, что вы можете продавать и покупать эти ценные бумаги. Вы не теряете полученных процентов, если продали облигации раньше истечения их срока действия. Процентные ставки по облигациям выше, так как нет посредника в лице банка.

Акции — более рискованный инструмент. В случае форс-мажора никто не вернет деньги, а доход зависит от результатов годовой деятельности компании.

Фирма ушла в убыток — вы ничего не получаете, вышла в прибыль — можете получить солидные дивиденды. Поэтому помните, что ценные бумаги обещают высокую доходность относительно других вариантов. Но вкладываете вы в них на свой страх и риск.

Если у вас есть дополнительная жилплощадь, можете сдавать ее в аренду и получать пассивный доход. Этот вариант близок более консервативным людям, которые инвестируют в недвижимость, во что-то материальное.

Недвижимость вряд ли обесценится до нуля, поэтому рисков особых нет.

Но расходы на содержание квартиры, коммунальные услуги, периодический ремонт могут сильно уменьшать доходы.

Если вы умеете создавать, придумывать, решать человеческие проблемы, то можете сделать ставку на интеллектуальную собственность. За песню, ставшую хитом, или изобретение вы можете получать роялти до конца жизни.

Чтобы жить на такой пассивный доход, придется создать что-то очень востребованное и правильно оформить права на него.

Попробовать стоит. Например, создав Гарри Поттера, Джоан Роулинг стала первым долларовым миллиардером с помощью написания книг.

Экономист рассказал, сколько денег может приносить пассивный доход

Самый интересный способ получения пассивного дохода — покупка акций и облигаций на фондовом рынке, но есть и более прибыльные варианты, заявил NEWS.ru основатель Школы практического инвестирования Фёдор Сидоров.

По словам эксперта, покупая облигации федерального займа (ОФЗ), можно получить доходность 5–6% годовых, а если облигации крупнейших российских компаний, то 6–8% годовых. Облигации — это инструмент инвестирования с низкими рисками и низкой доходностью.

Если рассматривать более высокодоходные инструменты, то это вложение в акции крупнейших российских компаний. Инвестируя в них, можно иметь стабильный доход, получая дивиденды, — отметил Сидоров.

Разброс дивидендной доходности у российских компаний достаточно большой — от 0 до 17 процентов годовых (основываясь на прогнозах по выплатам на 2021 год), но есть много крупных и стабильных компаний, которые выплачивают дивиденды от 6 до 12 процентов в рублях. Это неплохой пассивный доход, подчеркнул эксперт.

Интересным вложением Сидоров назвал вложения в различные биржевые фонды (сформированные пакеты из большого количества различных акций) с ориентировочной доходностью 10–20% годовых.

Дивиденды они не выплачивают, но вы можете в любой момент их покупать и продавать, так же как и акции компаний, и разница между покупкой и продажей и будет вашим доходом, — рассказал эксперт.

Однако риск вложения в биржевые фонды выше, чем в облигации.

Достаточно спорный, но в долгосрочной перспективе действенный способ получения пассивного дохода, по мнению эксперта, это покупка наличной валюты. В 2020 году можно было получить от 20% до 35% прибыли, просто приобретая на рубли доллары, евро, швейцарский франк, японскую иену. Вместе с тем эксперт посоветовал покупать не саму валюту, а инвестиционные инструменты, привязанные к ней. В этом случае можно рассчитывать на доход не только от роста стоимости курса, но и получать доход за счёт работы инвестиционных инструментов. Например, это могут быть еврооблигации (облигации, номинированные в долларах) или биржевые фонды на еврооблигации.

Вложения в золотые и серебряные монеты принесли в прошлом году от 25% до 35% (в зависимости от вида монет, их изначальной стоимости, объёма выпуска). При росте стоимости драгоценных металлов в долгосрочном периоде это может быть эффективным вложением средств, резюмировал эксперт.

Определение активного дохода

Что такое активный доход?

Активный доход — это доход, полученный за оказание услуги. Заработная плата, чаевые, оклады, комиссионные и доходы от предприятий, в которых есть материальное участие, являются примерами активного дохода.

Ключевые выводы

- Наиболее распространенными видами дохода являются активный, пассивный и портфельный.

- Активный доход включает оклады, заработную плату, комиссионные и чаевые.

- Для того чтобы доход от бизнеса считался активным, а не пассивным, владелец должен удовлетворять требованиям к материальному участию, основанным на отработанных часах или других факторах.

Понимание активного дохода

Существует три основных категории дохода: активный доход, пассивный (или нетрудовой) доход и доход от портфеля.

Доход, полученный в виде зарплаты от работодателя, является наиболее распространенным примером активного дохода.

Для самозанятых или кого-либо еще, имеющего долю в бизнесе, доход от коммерческой деятельности считается активным, если он соответствует определению материального участия Службы внутренних доходов (IRS).Это означает, что верно хотя бы одно из следующего:

- Налогоплательщик работает на предприятии 500 и более часов в течение года.

- Налогоплательщик выполняет большую часть работы в бизнесе.

- Налогоплательщик работает на предприятии более 100 часов в течение года, и никакой другой персонал не работает больше, чем налогоплательщик.

Если кто-то получает доход от бизнеса, в котором он не участвует активно, это считается пассивным доходом.

Между тем, портфельный доход — это доход от инвестиций, таких как дивиденды и прирост капитала.

Эти разные виды доходов могут облагаться налогом по-разному, в зависимости от действующего законодательства. Например, доход от портфеля в настоящее время облагается налогом по более низким ставкам, чем активный доход.

Пример активного дохода от бизнеса

Патрик и Эмили, которые не женаты друг на друге, имеют по 50% доли в онлайн-бизнесе. Патрик выполняет большую часть повседневной работы в бизнесе.Таким образом, IRS считает его доход активным. Эмили помогает с маркетинговой деятельностью, но работает в бизнесе менее 100 часов в год. Таким образом, IRS считает ее доход от бизнеса пассивным.

Правило материального участия было установлено для того, чтобы люди, которые не принимают активного участия в бизнесе, не могли использовать его для создания налоговых убытков, которые они могли бы списать против своего активного дохода.

Определение дохода портфеля

Портфельный доход — это деньги, полученные от инвестиций, дивидендов, процентов и прироста капитала.Роялти, полученные от инвестиционной собственности, также считаются источником дохода портфеля.

Это одна из трех основных категорий дохода. Остальные — активный доход и пассивный доход.

Большая часть портфельных доходов получает благоприятный налоговый режим. Дивиденды и прирост капитала облагаются налогом по более низкой ставке, чем заработанный доход. Кроме того, доход от портфеля не облагается налогами на социальное обеспечение или медицинскую помощь.

ETF с альтернативным доходом и ваш портфель

Понимание доходов портфеля

Из трех категорий легче всего понять активный доход.Это деньги, заработанные выполнением работы или оказанием услуг. Налоговая служба (IRS) называет это заработной платой, окладом и чаевыми.

Ключевые выводы

- Доход от портфеля включает дивиденды, проценты и прирост капитала.

- Портфельный доход обычно получает более благоприятный налоговый режим по сравнению с активным или пассивным доходом.

- Доход от портфеля не подлежит удержанию со стороны социального обеспечения или Medicaid.

Немного сложнее отличить доход от портфеля от пассивного дохода.

Пассивный доход — это поток доходов, который может включать в себя некоторые начальные усилия или расходы, но продолжает приносить выплаты в дальнейшем. Примерами являются гонорары за музыку и книги, а также платежи за аренду недвижимости. Проценты по сберегательным счетам — это пассивный доход. Коммандитное товарищество, в котором физическое лицо владеет долей в бизнесе, но не участвует в его деятельности, приносит пассивный доход.

Инвестирование в ETF, который покупает акции с выплатой дивидендов, является одним из способов увеличения дохода портфеля.

Доход от портфеля не поступает от пассивных инвестиций и не зарабатывается в результате обычной коммерческой деятельности. Он поступает от дивидендов, процентов и прироста капитала или от процентов, выплачиваемых по ссудам.

Категории доходов важны для целей налогообложения. Убытки пассивного дохода обычно не могут быть компенсированы активным доходом или доходом портфеля.

3 способа увеличения дохода портфеля

Покупка высокоплачиваемых дивидендных акций

Инвесторы могут увеличить доход своего портфеля, покупая акции, по которым выплачиваются дивиденды выше среднего.

Дивиденды могут быть выплачены непосредственно акционеру или использованы для покупки дополнительных акций компании, что называется планом реинвестирования дивидендов (DRIP). Например, компания может выплачивать денежные дивиденды в размере 2 долларов на акцию ежегодно. Если инвестор владеет 200 акциями, выплата денежных дивидендов составит 400 долларов (2 доллара на 200 акций).

Покупка дивидендных биржевых фондов

Покупка ETF, которые специально отслеживают высокооплачиваемые дивидендные акции, является экономически эффективным способом увеличения дохода портфеля.Например, ETF с высокой дивидендной доходностью Vanguard отслеживает индекс высокой дивидендной доходности FTSE. В индекс включены 396 акций с высокой дивидендной доходностью.

Критерии выбора других дивидендных ETF могут быть сосредоточены на том, сколько лет подряд компания выплачивает дивиденды, или на компаниях, у которых есть история увеличения своих дивидендных выплат каждый год.

Опции записи

Инвестор может увеличить доход от портфеля, выписав опционы колл на свои акции.

Например, предположим, что инвестор владеет 100 акциями Microsoft, и акция продается по цене 175 долларов за акцию. Инвестор может согласиться продать акции, если цена акций вырастет на 10% до 192,50 доллара. Для этого инвестор продает 1 опцион колл со страйк-ценой 192,50 доллара по цене 2 доллара.

Инвестор получит опционную премию (доход от портфеля) в размере 200 долларов (2 доллара на 100 акций). В день истечения срока действия опциона он становится бесполезным, если Microsoft торгуется ниже 192,50 доллара, что позволяет инвестору сохранить премию без каких-либо дополнительных обязательств.Однако, если Microsoft торгуется выше страйк-цены в день истечения опциона, инвестор обязан продать свои акции покупателю опциона колл по цене 192,50 доллара, что означает, что он получит 19250 долларов (192,50 доллара на 100 акций) плюс 200 долларов. варианты премиум-класса.

Определение личного дохода

Что такое личный доход?

Под личным доходом понимается весь доход, коллективно получаемый всеми людьми или домашними хозяйствами в стране. Личный доход включает компенсацию из ряда источников, включая оклады, заработную плату и бонусы, полученные от работы или самозанятости, дивиденды и распределения, полученные от инвестиций, арендные поступления от инвестиций в недвижимость и участие в прибылях от предприятий.

Ключевые выводы

- Личный доход — это сумма денег, коллективно получаемая жителями страны.

- Источники личного дохода включают деньги, полученные от работы, дивиденды и распределения, выплачиваемые в виде инвестиций, ренту, полученную от владения недвижимостью, и участие в прибылях от предприятий.

- Личный доход обычно подлежит налогообложению.

Понимание личного дохода

Термин «личный доход» иногда используется для обозначения общей суммы компенсации, получаемой физическим лицом, но это более уместно называть индивидуальным доходом.В большинстве юрисдикций личный доход, также называемый валовым доходом, подлежит налогообложению сверх определенной базовой суммы.

Личный доход оказывает значительное влияние на потребительское потребление. Поскольку потребительские расходы являются движущей силой экономики, национальные статистические организации, экономисты и аналитики отслеживают личный доход ежеквартально или ежегодно. В США Бюро экономического анализа (BEA) ежемесячно отслеживает статистику личного дохода и сравнивает ее с цифрами за предыдущий месяц.Агентство также разбивает цифры на категории, такие как личный доход, полученный от заработной платы, доход от аренды, сельское хозяйство и индивидуальное предпринимательство. Это позволяет агентству анализировать, как меняются тенденции заработка.

Личный доход имеет тенденцию к росту в периоды экономического роста и к стагнации или небольшому снижению во время экономического спада. Быстрый экономический рост с 1980-х годов в таких странах, как Китай, Индия и Бразилия, привел к значительному увеличению личных доходов миллионов их граждан.

Личный доход vs. располагаемый личный доход

Располагаемый личный доход (ДОИ) относится к сумме денег, оставшейся у населения после уплаты налогов. Он отличается от личного дохода тем, что учитывает налоги. Однако важно отметить, что взносы в государственное социальное страхование не учитываются при расчете личного дохода.

При расчете располагаемого личного дохода из показателя личного дохода исключаются только налоги на прибыль.

Личный доход против личных потребительских расходов

Личный доход часто сравнивают с расходами на личное потребление (PCE). PCE измеряет изменение цен на потребительские товары и услуги. Принимая во внимание эти изменения, аналитики могут выяснить, как изменения личного дохода влияют на расходы. Чтобы проиллюстрировать это, если личный доход значительно увеличивается за один месяц, а также увеличивается PCE, у потребителей в совокупности может быть больше денег в карманах, но им также, возможно, придется тратить больше денег на основные товары и услуги.

Почему пассивный доход превышает заработанный доход

Существует три типа дохода: трудовой доход, пассивный доход и портфельный доход.

Трудовой доход — это доход, который вы зарабатываете, работая полный рабочий день или ведя бизнес. Обратите внимание, что «ведение бизнеса» в большинстве случаев не включает в себя бизнес по аренде недвижимости.

Пассивный доход — это доход, полученный от арендной платы, роялти и долей участия в товариществах с ограниченной ответственностью.

Доход от портфеля — это доход от дивидендов, процентов и прироста капитала от продажи акций.Доходы от портфеля не будут подробно обсуждаться в этой статье.

Трудовой доход всегда будет облагаться высокими налогами. Заработанный доход следует использовать для быстрого накопления богатства, но чтобы минимизировать вашу налоговую позицию, ваше состояние следует направить в потоки пассивного и портфельного дохода. Трудовой доход облагается вашей полной предельной налоговой ставкой и налогами FICA. Конечно, есть способы уменьшить налоговые риски, такие как управление полученным доходом через S-Corporation, инвестирование в бизнес и создание вычитаемых в настоящее время расходов и т. Д., Но чистая прибыль по-прежнему будет облагаться высокими эффективными налоговыми ставками.

Проблема с заработанным доходом заключается в том, что для снижения налоговой нагрузки вы всегда должны тратить больше денег.

Пассивный доход от сдачи в аренду недвижимости не облагается высокими эффективными налоговыми ставками. Доход от сдачи в аренду недвижимости защищен от износа и амортизации, что приводит к гораздо более низкой эффективной налоговой ставке.

Например, предположим, что вы владеете арендуемой недвижимостью, за которую вы получаете 10 000 долларов до вычета износа и амортизации. Предположим также, что ваша амортизация составляет 8000 долларов США.Это оставляет вам 2000 долларов чистого налогооблагаемого дохода. Если вы находитесь в налоговой категории 37%, вы заплатите налог в размере 740 долларов. Но если мы сравним эти 740 долларов с заработанной суммой (10 000 долларов), вы увидите, что эффективная налоговая ставка составляет всего 7,4%.

Если вы получили те же 10 000 долларов заработанного дохода, вам нужно будет потратить деньги, чтобы уменьшить сумму, облагаемую налогом. В противном случае вы заплатили бы 3700 долларов из 10 000 долларов заработанного дохода, если предположите, что вы находитесь в налоговой категории 37%.

При аренде недвижимости вам не нужно ежегодно оплачивать амортизацию.Это фантомные расходы, которые вы можете требовать. Вот почему с налоговой точки зрения пассивный доход превосходит заработанный доход.

Как создать пассивный доход

В сложных экономических условиях потоки пассивного дохода предоставляют вам множество источников дохода. Дополнительным источником дохода может стать стимул, который необходим вашему бизнесу, чтобы выдержать периоды затишья. Узнайте больше о том, как создать пассивный доход и улучшить свой денежный поток ниже.

Что такое пассивный доход?

Пассивный доход относится к любому источнику дохода, который вы получаете без активного участия.Часто это относится к платежам, которые вы продолжаете получать после завершения работы. Например, гонорары за книги квалифицируются как пассивный доход. Несмотря на то, что вы потрудились над написанием книги, вы все равно получаете заработок, хотя больше не принимаете активного участия.

Пассивный доход не всегда должен быть результатом творческой деятельности. В эту категорию доходов также входят доходы от сдачи в аренду собственности, товариществ с ограниченной ответственностью или выплаты процентов. Поскольку эти типы платежей не требуют постоянной активности, вы можете настроить несколько потоков пассивного дохода для постоянного улучшения денежного потока.Однако пассивный доход иногда ошибочно относят к схеме обогащения, что неверно. В большинстве случаев речь идет о первоначальных инвестициях или работе.

Как создать пассивный доход: 5 идей пассивного дохода

Готовы ли вы начать? Вот несколько идей пассивного дохода, которые можно использовать в качестве примеров.

1. Получайте проценты.

Заработанные проценты со сберегательного счета или облигации являются одним из примеров потока пассивного дохода. Вы просто кладете деньги на сберегательный или облигационный счет, а затем получаете взамен возврат.

Чтобы максимально использовать этот тип настройки, вам следует искать счета, которые предлагают высокую доходность. В большинстве случаев счета, которые блокируют деньги на более длительные периоды времени, обеспечивают более высокие фиксированные процентные ставки. Если вам нужно получить доступ к своим деньгам до окончания срока, с вас может взиматься комиссия за досрочное снятие средств, что может свести на нет финансовые преимущества. Помощь в покупке и бессрочные ISA в настоящее время предлагают максимальную окупаемость ваших сбережений.

Если вы готовы брать на себя немного больший риск, индексные фонды предлагают пассивный способ инвестирования на фондовом рынке.Вам не нужно самостоятельно выбирать какие-либо акции или управлять своим портфелем. Вместо этого им занимается фонд, который выплачивает дивиденды взамен.

2. Инвестируйте в арендуемую недвижимость.

Другой вариант — инвестировать в арендуемую недвижимость. Инвестиции в недвижимость поначалу предполагают большую активность, чем некоторые другие идеи пассивного дохода из этого списка, потому что вы должны сделать эту первоначальную покупку. Вам также нужно будет провести небольшое исследование, чтобы убедиться, что ваша недвижимость является надежным вложением средств в районе, который легко привлечет арендаторов.Чтобы сделать его еще более пассивным, если вы сдаете недвижимость в аренду, вы можете нанять управляющую компанию, которая позаботится о повседневном обслуживании и сборе арендной платы. Еще одно преимущество этого типа инвестиций заключается в том, что арендаторы помогают вам погасить ссуду. Когда ипотека полностью выплачена, ваш денежный поток значительно увеличивается.

3. Инвестируйте с помощью одноранговых займов.

Те, у кого есть деньги для инвестирования, могут также захотеть взглянуть на мир взаимного кредитования. Сторонние приложения упрощают одноранговые займы, когда вы предоставляете средства другим потребителям.Платформа кредитования обрабатывает все остальное. Когда все работает по плану, вы получаете процентные платежи от заемщика в качестве пассивного источника дохода. Однако не забудьте проанализировать исторические данные перед инвестированием, чтобы свести к минимуму вероятность того, что ваш заемщик не выполнит свои обязательства по кредиту.

4. Станьте тихим партнером.

Вместо того, чтобы вкладывать средства в незнакомца через платформы однорангового кредитования, другой вариант — стать тихим инвестором в компанию, которую вы знаете. С этим типом идеи пассивного дохода вы берете позицию в капитале, чтобы получать прибыль.При этом владелец бизнеса — это тот, кто занимается повседневными делами. Это удерживает вас в позиции пассивного инвестора, а не активного участника.

5. Создайте контент.

Интернет позволил любому из нас стать создателем контента. Если вы хотите снимать видео на YouTube или писать электронные книги, вы можете использовать свои таланты и навыки для создания мультимедийного контента. Например, вы можете снять учебник, разместить его на YouTube и связать свое творение с Google AdSense.Каждый раз, когда зритель смотрит ваше руководство, вы получаете вознаграждение от AdSense. Этот вариант требует некоторой активности заранее, как и написание книги, но затем вы получаете стабильный пассивный доход по мере роста просмотров.

Мы можем помочь

GoCardless поможет вам автоматизировать сбор платежей, сократив количество администраторов, с которыми ваша команда должна иметь дело при поиске счетов. Узнайте, как GoCardless может помочь вам со специальными или регулярными платежами.

GoCardless используется более чем 55 000 компаний по всему миру.Узнайте больше о том, как вы можете улучшить обработку платежей в своем бизнесе уже сегодня.

Узнать большеЗарегистрироваться

Что такое пассивный доход? — Experian

Если вы когда-либо думали, что заработок на жизнь требует слишком много работы, вам стоит изучить пассивный доход. Под пассивным доходом понимается любой заработок, который вы получаете, не всегда активно участвуя в деятельности, которая его генерирует. Например, вы можете активно зарабатывать деньги, написав надписи от руки.Но вы можете пассивно получать доход, превращая свой почерк в компьютерный шрифт и собирая продажи или гонорары.

Пассивный доход включает в себя множество видов инвестиций и деловых отношений. Некоторые возможности получения пассивного дохода требуют довольно много предварительной работы, в то время как другие формы более просты. И хотя каждая возможность может не подходить для вас, если вы хотите диверсифицировать источники дохода или заработать дополнительные деньги, не устраиваясь на вторую работу, пассивный доход может быть именно тем, что вам нужно.

Как работает пассивный доход?

Пассивный доход — это именно то, на что это похоже: это доход, который вы генерируете, и не требует ежедневного активного участия. Подумайте о процентах, которые вы зарабатываете на сберегательном счете. Вы собираете деньги — в данном случае очень небольшую сумму процентов — в обмен на простое хранение ваших средств в банке.

Конечно, не все формы пассивного дохода настолько пассивны; некоторые требуют значительных затрат вашего времени и ресурсов, по крайней мере, заранее.Пассивный доход отличает то, что, в отличие от обычной работы или работы по контракту, вам платят не в зависимости от объема работы, которую вы выполняете, или от того, сколько времени вы вкладываете. Вы можете получить пассивный доход, инвестируя, например, в фондовый рынок или сдача в аренду дома или автомобиля, сбор гонораров за книги, лицензирование патента или разработка и продажа приложения — список длинный.

Получение пассивного дохода может быть отличным способом дополнить ваш доход, независимо от того, используете ли вы его, чтобы заработать несколько дополнительных долларов здесь и там, или инвестируете значительное время и деньги для создания основного потока доходов.Хотя почти каждый может приветствовать небольшие дополнительные деньги, для независимых подрядчиков со спорадическим доходом, домоседов, студентов дневного отделения и пенсионеров пассивный доход может быть особенно ценным.

Как создать пассивный доход

Лучший способ создать пассивный доход — это оценить свои интересы, таланты и ресурсы и выбрать возможности, которые вам подходят. Есть много возможностей заработать деньги, работая из дома, и вам не нужно ограничиваться только одной.Фактически, развитие нескольких источников пассивного дохода повысит ваши шансы на успех.

Если у вас ограничены время и деньги, ищите малоэффективные возможности, которые легко начать:

- Создайте инвестиционный фонд. Узнайте об основных инвестиционных стратегиях и экономических тенденциях или найдите хорошего финансового консультанта, который поможет вам. Акции, по которым выплачиваются дивиденды, часто являются хорошим источником пассивного дохода. Начиная с малого? Рассмотрим такое приложение, как Acorns, в которое вы можете инвестировать всего 1 доллар в месяц и использовать «изменение», которое вы получаете от округленных транзакций, чтобы начать «кладезь яйца».

- Сдайте в аренду свой гараж или запасной автомобиль. Вам не обязательно снимать дом или даже комнату. Вы можете арендовать свой автомобиль на платформе, такой как Turo, или арендовать свой гараж на таких сайтах, как Neighbor.com.

- Используйте кредитные карты с возвратом денег. Здесь вам придется потратить деньги, чтобы заработать деньги. Но если у вас есть кредитные карты с возвратом денег и достаточно дисциплины, чтобы погашать свой баланс каждый месяц, вы можете снимать свои повседневные расходы со своей карты и получать вознаграждения в долларах в качестве пассивного дохода, не платя высоких процентов на баланс.

- Разберитесь и продавайте товары в Интернете. В зависимости от того, что таится в ваших шкафах, вы можете заработать немного денег или средств для инвестирования.

Чувствуете себя немного более амбициозным? Эти идеи требуют немного больше времени и / или денег, но также предлагают более высокий потенциал роста:

- Напишите книгу, создайте приложение или лицензируйте свою интеллектуальную собственность. Вам понадобятся навыки, талант, опыт или изобретательность, а также время и внимание, чтобы воплотить свою идею в жизнь.Но не обязательно быть гением, чтобы добиться успеха. Вы придумали решение общей проблемы? Вы эксперт, который может поделиться своими знаниями с помощью электронной книги на Amazon или видеокурса для такой платформы, как Coursera? Вы можете продать или лицензировать свою идею для получения постоянной прибыли.

- Попробуйте партнерский маркетинг. Если вы создали аудиторию в социальных сетях — или где-то еще, если на то пошло, — вы можете продавать товары и услуги других компаний, используя партнерские ссылки. Вы будете получать комиссию за каждую совершенную покупку, совершенную по вашей ссылке, иногда даже если купленные товары не являются теми, которые вы изначально продвигали.Однако создание контента, необходимого для создания подписчиков в социальных сетях, определенно более активно, чем пассивно, и только вы знаете, есть ли у вас внутренний влиятельный человек, готовый к использованию.

- Купить недвижимость в аренду. Хотя этот вариант требует реального капитала, он может создать богатство двумя способами: за счет получения ежемесячного дохода и увеличения капитала в вашей собственности. Купите дом в своем любимом месте отдыха, и вы получите встроенную возможность путешествовать, когда ваше жилье не сдается в аренду на Airbnb или Vrbo.

- Будьте «тихим» инвестором в бизнесе. Быть предпринимателем совсем не пассивно. Тем не менее, если вы станете молчаливым деловым партнером, инвестировав в предприятие друга или делового партнера, вы сможете участвовать в растущем бизнесе, не вкладывая много денег в собственный капитал. Просто убедитесь, что вы не зависите от этого дохода как источника средств к существованию, поскольку инвестиции в стартапы и другие предприятия обычно несут значительный риск.

Облагается ли пассивный доход налогом?

Как почти любой вид дохода, пассивный доход облагается налогом.Как именно он облагается налогом, зависит от множества факторов. Инвестиционный доход, например, может рассчитываться и облагаться налогом иначе, чем пассивный бизнес-доход, доход от аренды недвижимости или возврат денежных средств по кредитной карте.

Самый важный вывод сейчас: узнайте, каковы ваши потенциальные налоговые обязательства, прежде чем вы начнете — и особенно до того, как потратите — любой пассивный доход. Поскольку автоматические вычеты из заработной платы, связанные с этим типом дохода, не предусмотрены, вы хотите знать заранее, какую часть своего дохода вам следует отложить на налоги и какая документация вам понадобится во время подачи заявки.

Независимость от дохода — само по себе награда

Для получения пассивного дохода требуются некоторые активные исследования и, зачастую, больше, чем небольшая работа. Но отдача может быть значительной. Наличие потока дохода, не зависящего от занятости или заключения контрактов, может быть страховкой от трудных экономических времен или помочь обогатить вашу пенсию. Независимо от того, получаете ли вы небольшой пассивный доход или большой, наличие более чем одного источника денег само по себе является наградой.

Что такое пассивный доход? (12 лучших потоков пассивного дохода)

Попробуйте выполнить быстрый поиск в Google, например: «Сколько миллениалов разорены?» и вы, вероятно, найдете тревожный список заголовков: « Миллениалы — самое разорительное или самое богатое поколение?», «Миллениалы не нарушают традиций.Они только что сломались »,« Еще одно доказательство того, что миллениалы — самое разоренное поколение », и многие другие.

Сказать, что сводить концы с концами как миллениал — это сложно — значит ничего не сказать. Хорошая новость заключается в том, что есть множество способов увеличить свой доход, не работая дополнительно по выходным. Это называется пассивным доходом. От инвестиций на фондовом рынке до того, как стать влиятельным лицом , скорее всего, вы найдете прибыльный путь, который работает для вас.Фактически, получение пассивного дохода стало довольно популярным. Компания Deloitte недавно сообщила, что 8 из 10 представителей поколения миллениума заявили, что они рассматривали бы возможность устроиться на работу в гиг-экономике (которая может включать пассивные варианты, такие как Airbnb) вместо или в дополнение к своей работе на полную ставку.

Если вам интересно, как заработать дополнительные деньги с минимальными усилиями, этот пост определенно стоит прочитать. Чтобы пропустить вперед, просто нажмите на ссылки ниже — или прочтите до конца, чтобы получить обширный обзор лучших возможностей пассивного дохода.

Что такое пассивный доход?

Пассивный доход — это источник дохода, для получения которого требуются минимальные усилия. Доход от сдачи в аренду собственности, вложения на фондовый рынок и участие в партнерском маркетинге — все это примеры возможностей пассивного дохода.

Многие люди, использующие пассивный доход, используют его как вторичный источник дохода, сохраняя при этом свой основной доход, такой как зарплата или почасовая оплата. Как и большинство других видов дохода, пассивный доход облагается налогом .Однако, в зависимости от пассивной активности, вы заметите, что некоторые из них облагаются более высокими ставками, чем другие. Например, когда речь идет о налогах, процентный доход рассматривается как обычный доход, в то время как дивиденды и прирост капитала имеют свою собственную налоговую категорию.

Активный доход против пассивного дохода

Итак, теперь, когда вы знаете, что составляет пассивный доход, давайте поговорим о , что отличает пассивный доход от двух других типов дохода (активного и портфельного).

- Активный доход по существу противоположен пассивному доходу, поскольку требует усилий для его сохранения и поддержания.Активный доход — это, как правило, ваша зарплата или почасовая оплата.

- Доход от портфеля — это доход, полученный от дивидендов, процентов, прироста капитала и инвестиций в акции. В этой статье мы будем считать доход от портфеля одним из видов пассивного дохода.

Следует ли вам получать пассивный доход?

Как и любое финансовое решение, вы должны подумать о том, как открытие источника пассивного дохода повлияет на ваше финансовое положение и личную жизнь.Многие финансовые эксперты рекомендуют людям попробовать пассивный доход, потому что он предлагает множество преимуществ, которые могут повысить ваши личные финансовые цели. Давайте рассмотрим несколько потенциальных преимуществ пассивного дохода:

- Он может помочь вам установить финансовую безопасность . Накопите ли вы для выхода на пенсию или хотите создать чрезвычайный фонд , наличие дополнительной формы дохода может помочь вам перекачивать больше денег в области, в которых вы, возможно, не смогли бы получить только один источник дохода.

- Запуск потока пассивного дохода может помочь вам увеличить ваш дискреционный доход без ущерба для других областей вашего бюджета. Планируете отпуск своей мечты , но не можете позволить себе это на один только основной доход? Пассивный доход может дать вам финансовую свободу , чтобы помочь вам оплачивать жизненные расходы, не отнимая слишком много свободного времени.

- Кстати о времени… пассивный доход позволяет зарабатывать деньги по собственному графику .В отличие от активного дохода, когда вы должны приходить на работу с 9-5 или идти в соответствии с заранее определенным графиком работы, пассивный доход позволяет вам зарабатывать дополнительные деньги в удобном для вас темпе.

- Вы можете получать пассивный доход из любого места . Поскольку в Интернете существует так много возможностей для получения пассивного дохода, у вас есть свобода заниматься этим из дома, во время обеденного перерыва или во время путешествия по миру.

- Вам (не всегда) нужны деньги вперед , чтобы начать зарабатывать. Есть масса возможностей заработать дополнительные деньги, не тратя денег на начало работы.Точно так же вам не обязательно быть экспертом в чем-то, чтобы извлечь выгоду из своих навыков.

Как получить пассивный доход

Если преимущества получения пассивного дохода заставляют вас видеть знаки доллара, вашим следующим шагом будет поиск источника пассивного дохода, который работает на вас. Мы разделили эти возможности пассивного дохода на три категории: возможности пассивного дохода, которые требуют стартовых денег, типы пассивного дохода, требующие знаний и времени, и разные возможности.

Пассивный доход, требующий предоплаты

Вы знаете, что они говорят… Чтобы зарабатывать деньги, нужны деньги… а иногда требуется больше денег, чем вы могли бы быть готовы. Однако награда того стоит, если вы правильно разыграете свои карты. Вот несколько способов получить пассивный доход за счет инвестиций.

1) Недвижимость

Есть два разных способа увеличить свои деньги за счет дополнительного дохода от недвижимости : долгосрочная аренда и краткосрочная аренда (отпуск).

- A Долгосрочная аренда означает сдачу в аренду части или всей вашей собственности арендатору на заранее определенный период времени, например, на год или шесть месяцев.

- A Краткосрочная аренда — это когда вы сдаете в аренду часть или всю свою собственность на более короткий срок, часто без договора аренды. Такие сайты, как Airbnb и VRBO, позволяют владельцам недвижимости выставлять свои площади на каждую ночь.

Сдаете ли вы свою недвижимость в аренду на длительный или короткий период времени, для того, чтобы быть хозяином или арендодателем, нужно приложить или усилий, особенно если вы хотите получить положительные отзывы и найти хороших арендаторов.Помимо обслуживания вашей собственности и ответов на вопросы арендаторов, управление этим потоком доходов, как правило, довольно просто — и если вы можете позволить себе менеджера по недвижимости, ваша работа станет еще проще.

Как и любой другой тип инвестиционной возможности или источника дохода от недвижимости , существует определенный риск, связанный с сдачей вашего дома в аренду. Если вы сдаете свою недвижимость в аренду на длительный период времени, вам, вероятно, захочется проверить потенциальных арендаторов, чтобы найти уважаемых и надежных людей для проживания в вашем доме.Что касается аренды на время отпуска, вы можете инвестировать в страховой план платформы, чтобы защитить свою собственность.

Вместе с риском появляется возможность получить большую награду. Фактически, Fortunebuilders.com говорит, что пассивные инвестиции в недвижимость могут быть полезны по ряду причин, в том числе:

- Налоговые льготы

- Пенсионное обеспечение

- Ипотечные выплаты

2) Дивидендные акции

Дивидендные акции — это тип инвестиций, который позволяет вам получать доход на регулярной основе, а не только тогда, когда вы продаете свои акции.Как правило, компании распределяют заранее определенную сумму среди своих инвесторов каждый квартал на основе их квартальной выручки. Два наиболее распространенных способа инвестирования в дивидендные акции — это ETF и индивидуальные дивидендные акции.

- Инвестирование с помощью ETF: ETF ( торгуемый на бирже фонд ) в основном похож на большой набор акций, товаров и облигаций, ориентированных на определенную отрасль. Основным преимуществом инвестиций в ETF является то, что вы можете инвестировать в разнообразные ценные бумаги и просто отслеживать ETF, вместо того, чтобы инвестировать в множество разных акций и отслеживать каждую из них отдельно.Как и отдельные акции, ETF торгуются на бирже и могут быть приобретены через брокерскую фирму.

- Инвестирование в отдельные дивидендные акции: Индивидуальные дивидендные акции в основном функционируют так же, как ETF, но вместо покупки набора ценных бумаг вам придется инвестировать в них одну за другой, что может потребовать больше времени и усилий.

Любые инвестиции сопряжены с риском, особенно если вы инвестируете в фондовый рынок. Это означает, что вам придется снизить риск, следя за тенденциями рынка, исследуя профили бизнеса и рискуя только тем, что вы можете себе позволить.

3) Инвестиционные фонды в сфере недвижимости (REIT)

Если вы заинтересованы в инвестициях в недвижимость, но у вас нет собственной собственности для сдачи в аренду или, может быть, вы просто не хотите быть арендодателем, инвестиционный траст в недвижимость может стать для вас жизнеспособным источником пассивного дохода. REIT — это организации, которые владеют и управляют недвижимостью, такой как жилые комплексы, коммерческие здания или медицинские учреждения. REIT продают определенное количество акций инвесторам, затем они собирают арендную плату с арендаторов и возвращают процент от выручки (дивиденды) своим акционерам.

REIT могут быть хорошей возможностью для инвестиций по многим причинам: дивиденды стабильны, компании, как правило, очень прозрачны и обладают хорошей ликвидностью. С другой стороны, REIT могут иметь низкий рост и высокие комиссионные за транзакции.

4) Одноранговое кредитование

Если у вас есть дополнительные денежные средства в резерве, для вас может иметь смысл одноранговое кредитование , также известное как «P2P». Сайты P2P-кредитования соединяют заемщиков с частными кредиторами, позволяя им брать ссуду вне банка или традиционного кредитора.Как инвестор, вы должны внести определенную сумму денег на свой счет, а затем разрешить физическому лицу занять эту сумму, а затем вы будете получать проценты, уплаченные по ссуде.

Перед тем, как инвестировать в одноранговое кредитование, вы должны подумать, как процентные ставки по ссуде влияют на вас, а также оценить комиссию за транзакцию.

5) Высокодоходные сбережения, компакт-диски и счета денежного рынка

Еще один способ получения пассивного дохода — это просто зарабатывать проценты на своих сберегательных счетах. Этот метод требует минимальных усилий, если вы можете сопротивляться использованию своих сберегательных фондов.Вот ваш пассивный доход варианта сбережений :

- Сберегательные счета: Некоторые сберегательные счета имеют более высокие процентные ставки, чем другие (высокодоходные сбережения), что может увеличить ваши сбережения. Преимущество стандартного сберегательного счета заключается в том, что вы можете продолжать снимать деньги и иметь доступ к наличным в банкоматах, при этом собирая проценты. Однако сберегательные счета, как правило, имеют гораздо более низкие процентные ставки, чем другие варианты.

- Счета денежного рынка: Счета денежного рынка имеют более высокие процентные ставки и позволяют делать ограниченное снятие средств, но имеют высокую минимальную сумму депозита, чтобы избежать банковских комиссий.

- Депозитный сертификат (CD): CD обычно имеют более высокие процентные ставки, чем обычные сберегательные счета, и процентная ставка не меняется в соответствии с условиями вашего счета. Тем не менее, если вы решите выйти раньше срока, предусмотрены штрафные санкции.

Пассивный доход, требующий времени и знаний

Если вы надеетесь накопить свои сбережения, но у вас недостаточно накопленных денег для финансирования своих инвестиционных предприятий, вы можете вместо этого выбрать некоторые идеи пассивного дохода, в которых используются ваши знания и (некоторое) время.

6) Ведение блогов и партнерский маркетинг

По данным eMarketer , только в США около 106,7 миллиона пользователей Instagram. Более того, платформа ожидает, что число пользователей увеличится, и в 2023 году ожидается около 125,5 миллионов инстаграммеров в США. Если вы уже зарегистрированы в Instagram, вы, вероятно, видели, как волна влиятельных лиц захватила ваш канал. В индустрии маркетинга маркетинг влияния известен как аффилированный маркетинг. Партнерский маркетинг — это тактика, при которой компании и маркетологи платят людям за то, чтобы они делились своей поддержкой продуктов в своих социальных сетях.

Иногда этим людям просто нужно добавить ссылку в свой блог. Их контракт может также потребовать от них публикации X историй в Instagram или публикаций в Facebook о продукте в течение определенного периода времени. Партнерский маркетинг с годами стал чрезвычайно популярным источником пассивного дохода; Фактически, Business Insider сообщил, что в 2018 году компании США потратили около 5,9 млрд долларов на кампании аффилированного маркетинга.

В зависимости от ваших партнерских отношений, партнерский маркетинг может потребовать больше работы, чем вы хотели бы для получения пассивного дохода.Другой главный риск, связанный с партнерским маркетингом, заключается в том, что он часто ставит людей в более уязвимое положение в сети, чаще публикуя сообщения или открывая свой профиль для публичных комментариев. С другой стороны, если вам повезет, этот маршрут позволит вам выразить себя и исследовать свои увлечения, одновременно увеличивая свой доход.

7) Продажа цифровых продуктов

Если вы одарены словесным талантом, вы можете подумать о том, чтобы выставить свои таланты на продажу в Интернете.Практически существует рынок всего, что вам интересно писать — рецептов, стихов, сопроводительных писем, подкастов, журналов — список можно продолжать.

Хотя это скорее гибрид активного и пассивного дохода, мы включили его, так как вы можете делать это в удобное для вас время и в удобном для вас темпе. Кроме того, это может быть что-то, что вам действительно нравится, поэтому это не должно быть похоже на работу. Один из самых простых способов начать работу — присоединиться к сайту для фрилансеров, например UpWork или Fiverr.

8) Создайте приложение

Еще один способ заработать дополнительные деньги — создать приложение.Конечно, предварительно необходимо проделать некоторую работу, но как только она будет запущена, вы сможете продолжать получать прибыль от продаж, не прибегая к дополнительному обслуживанию .

Различные возможности пассивного дохода

Если деньги или время удерживают вас от получения пассивного дохода, вы можете попробовать одну из этих возможностей творческого пассивного дохода.

9) Торговые автоматы