в чем разница между ними

Здравствуйте мои дорогие читатели. С вами Руслан Мифтахов. В этой статье я опишу своими словами, что такое обычные и привилегированные акции и чем они отличаются.

Я не люблю объяснять заумными словами и говорить не понятным языком. Порой читаешь эти заумные книжки на финансовые темы и не понимаешь для кого они написаны, для профессионалов которые и так все это знают.

В конце 90-х мой отец приобрел акции Татнефть некоторое количество обыкновенных и привилегированных. Мне тогда было лет 16 и я конечно же не знал чем они отличаются, да и слово акция ассоциировалась только с деньгами.

Так вот теперь то я могу легко и доступным языком объяснить, что такое акция и в чем отличие обыкновенной от привилегированной.

Акция — это ценная долевая бумага, в отличие от облигации, которая является долговой ценной бумагой.

По другому купив акции какой либо компании, например Татнефть, вы становитесь собственников какой-то доли компании, то есть вы приобрели долю компании, поэтому и долевая ценная бумага.

Для чего компания создает акции и продает их на бирже?

Представим, что вы основали компанию и для развития бизнеса вам нужны деньги. У вас два варианта взять кредит в банке или создать некое количество акций и разместить их на бирже по такой-то цене. Первичное размещение акций компании на фондовой бирже называется IPO.

Таким образом акционеры, которые приобретают акции вашей компании, дают вам деньги для развития бизнеса. Акционеры приобретая долю вашей компании или бизнеса, заинтересованы в прибыли от повышения курса акций и получения дивидендов.

В чем отличие акции обыкновенной или привилегированной.

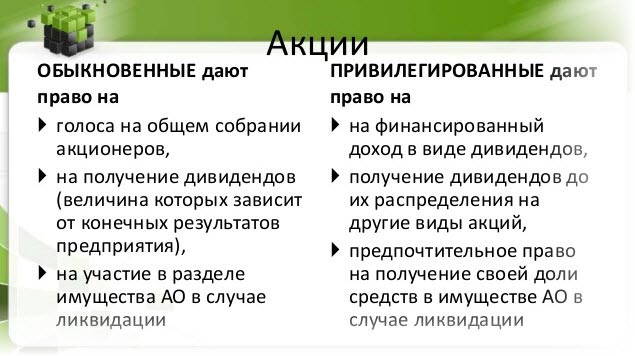

Есть два вида акций: обыкновенные и привилегированные. У большинства компаний есть оба вида акций, например у Татнефти есть акции обыкновенные и привилегированные, а у Газпром есть только обыкновенные акции.

Обыкновенные акции дают право голоса. Например, имея акции Газпром мне каждый год весной присылают толстое заказное письмо с листами голосования.

На голосовании решается много всякой мути и в том числе будут ли выплачиваться дивиденды и сколько. Если например прибыль компании не большая, то на совете директоров могут решить всю прибыль пустить в развитие бизнеса и не о каких дивидендах рассчитывать не стоит на обыкновенные акции.

В отличие от привилегированной акции, где вы не имеете право голоса, но дивиденды выплачиваются обязательно. Инвесторы, которые заинтересованы в прибыли от дивидендов, как правило приобретают привилегированные акции.

Итак, обыкновенные акции дают вам право голоса, с не обязательством выплаты дивидендов, а привилегированные акции не дают право голоса, но обязательно выплатят дивиденды.

Надеюсь, я понятно вкратце объяснил что такое акция и в чем отличие обыкновенной акции от привилегированной.

Если, что-то я упустил или непонятно выразился, прошу сильно не судить и писать вопросы в комментариях ниже.

С уважением, Руслан Мифтахов

ruslantrader.ru

Привилегированные И Обычные Акции — Публикация На Сайте ИНВЕСТОРОВ.НЕТ

Акции – это капитал акционерного общества. Она является бессрочной эмиссионной бумагой. Ее покупка говорит о том, что был произведен вклад в уставный фонд акционерного общества. Также, владелец акции имеет полное право на активное участие, направленное на управление данным обществом. Он может законно получать прибыль от деятельности в виде дивидендов, а также рассчитывать на долю имущества, в случаях, когда общество ликвидируется.

Все выпускаемые обществом акции должны обязательно иметь одинаковую стоимость и выражаться исключительно в национальной валюте. Акция – эмиссионная ценная бумага, которая может иметь две формы: документарную и бездокументарную. Первый вариант предполагает, что акции имеют бумажный вид, а второй вариант означает акции в виде определенных записей на счетах.

Акционерное общество выпускает две категории акций. Они делятся на привилегированные и обычные акции. Они имеют значительное отличие.

Отличие обыкновенных акций от привилегированных акций

Обыкновенная акция, она же обычная, предоставляет владельцу одинаковый объем прав. Привилегированные акции могут быть выпущены нескольких типов. Этого не запрещает устав. Таким образом, они делятся на кумулятивные, суть которых состоит в накоплении невыплаченных дивидендов, в случае тяжелого финансового положения общества. То есть, если в этом году дохода нет, то он будет накапливаться и в следующем году будет выплачен полностью. А некумулятивные такого накопления не предусматривают. То есть, для инвестора приоритетнее первый вид привилегированных акций. И поэтому, зарубежные компании редко выпускают такой тип.

Каждая привилегированная акция, но одного типа, ровно, как и обыкновенная, предоставляет своему владельцу определенный объем прав. Сами типы привилегированных акций имеет между собой различия в следующих моментах.

- Фиксированный размер дивидендов.

- Очередность выплат.

- Фиксированная стоимость имущества, которая делится между владельцами акций, в случае ликвидации общества.

- Очередность распределения имущества при негативных последствиях.

Доля привилегированных акций, причем всех типов, в общем количестве не должна быть выше 25%.

Отличие обыкновенных акций от привилегированных акций состоит в их назначении и правах относительно владельцев. Владельцы простых акций имеют следующие права.

- Получение определенной части прибыли (дивидендов).

- При ликвидации общества им предоставляется полное право на часть имущества. Но оно делится только после того, как все долги в отношении кредиторов погашены.

- Право мнения и голоса на собрании акционеров.

Владельцы же привилегированных акций имеют немного иные права.

- Получение фиксированной прибыли, то есть им начисляется определенный объем дивидендов.

- При ликвидации общества, владельцы таких акций получают право владения фиксированной частью имущества, вернее, его стоимости.

Кроме того, владельцы данной категории акций имеют право на участие таких темах и принимаемых решениях, как реорганизация общества, его ликвидация, когда обсуждаются изменения или иные дополнения, которые напрямую касаются прав акционеров. То есть, закон предусматривает такую возможность, но лишь в отношении серьезных вопросов, когда затрагиваются непосредственно интересы владельцев.

Кстати, в США и других западных странах, привилегированные акции ценятся больше. Что вполне логично, так как право голоса – это одно, а вот получение фиксированного дохода – это уже другое. Оно гораздо выгоднее для держателя акций. В России же стоимость таких акций наполовину ниже обыкновенных. Объяснение такой ситуации можно дать только одно. Оно заключается в нарушениях прав владельцев акций. За последний десяток лет в отношении привилегированных акций и их владельцев они нарушались чаще. И это значительно снижает их стоимость.

Дивиденды по привилегированным акциям

Привилегированная акция имеет схожесть с облигацией. В том числе и по той причине, что они имеют общий порядок выплаты, определяемый уставом, что дает гарантии в том, что доходы будут получены. Размер может быть разный: фиксированный, в процентах относительно номинальной стоимости акции или же рассчитан иным способом. То есть, дивиденд предполагает различные формы: плавающую, расчетную корректируемую и так далее. Выплачиваются они не строго. Все зависит от текущего финансового состояния общества. Но, тем не менее, владельцы такой категории акций имеют больше уверенности и гарантии относительно того, что им будут выплачены дивиденды. Что не характерно для держателей обыкновенных акций.

Выплаты, как правило, происходят (в нормальной ситуации) раз в год (или же раз в полгода). Источник – чистая прибыль, но могут быть и иные варианты. Привилегированным акциям отдается предпочтение в первоочередности выплат. Иногда для этого создаются специальные фонды, из которых и происходят выплаты. Бывают также случаи, когда на общем собрании решается некоторое время выплачивать дивиденды по таким акциям в неполном размере. Это характерно для ситуаций, в которых нужны средства на иные цели, связанные с деятельностью общества.

Что касается очередности выплат среди привилегированных акций, то первое место отводится обычно льготному типу фиксированного размера. А далее все выплаты происходят в порядке уменьшения этих льгот. И только потом выплачиваются дивиденды по тем привилегированным акциям, которые не имеют фиксированные выплаты. И завершают данную очередь расчеты по обыкновенным акциям.

Таким образом, дивиденды по привилегированным акциям имеют свои особенности, преимущества и недостатки. Но, даже учитывая некоторые негативные моменты для инвестора, привилегированные акции имеют большую популярность и заинтересованность, нежели обыкновенные, что и объясняется рядом преимуществ и возможностей, которые они предоставляют своим владельцам.

investorov.net

Чем отличаются обычные акции от привилегированных 2019

При изучении биографии Уоррена Баффета я обратил внимание, что он зачастую предпочитает покупку привилегированных акций, чем обыкновенных. С другой стороны получается, что массовый интерес трейдеров представляют именно обыкновенные. В процессе разбирательства удалось выяснить разницу между указанными видами акций и их применимость в тех или иных условиях торговли.

Биржевая торговля

Появление и развитие торговли на бирже началось в Европе в XVI-XVII веках, представляя из себя места, где сходились продавцы и покупатели. Биржи отличались друг от друга, прежде всего, видом торгуемого товара, но основные принципы работы были схожими. Выделяют два основных вида: открытые и закрытые. На первых покупатели и продавцы контактировали напрямую, а на вторых – при посредничестве.

С формированием капиталистического строя общества биржи постепенно стали превращаться в место оборота ценных бумаг, вытесняя прочие предметы торговли. За время существования на бирже выработались основные принципы работы, а сама она стала гарантом честных и прозрачных торгов, обеспечивая независимый арбитраж споров, гарантируя исполнение сделок, являясь центром ценообразования.

К работе на бирже допускаются исключительно профессиональные участники, выполняющие различные функции. Брокер предоставляет трейдерам доступ к торгам и служит посредником между биржей и инвестором. Реестродержатели формируют списки владельцев акций по каждому эмитенту, а депозитарии учитывают права собственности на бумаги. Каждый участник является аккредитованным юридическим лицом.

Ценные бумаги

Предмет обращения на бирже – ценные бумаги, которые являются документами, закрепляющими определенные права владельцев. Они бывают долговыми и долевыми. Долговые ценные бумаги определяют право держателя на получение прибыли по установленным условиям. Целью эмиссии долговых ценных бумаг является потребность в инвестициях в сторону компании-эмитента. Долговые предоставляют их без вмешательства во владение и руководство предприятием. Основные виды:

- облигации;

- векселя;

- сертификаты;

- казначейские государственные обязательства.

Долевые бумаги обеспечивают держателя долей во владении эмитентом, за счет чего инвестор может получить доступ к управлению, право на получение прибыли от деятельности. Основу долевых ценных бумаг составляют акции, являющиеся самым ходовым товаром на бирже.

Выпуск долевых бумаг также связан с получением инвестиций эмитентом, но в данном случае уже происходит перераспределение в структуре владения компании. Приобретение более 20% акций требует разрешения от Федеральной антимонопольной службы.

Компания-эмитент получает инвестиции при первом размещении акций – первичный рынок. На данном этапе может происходить как закрытое, так и открытое размещение. При закрытом акции продаются только заранее определенному кругу инвесторов на зафиксированных условиях. Участие в открытом размещении может принять любой инвестор, посредством покупки ценных бумаг.

Последующие операции на бирже с выпущенными ценными бумагами относятся ко вторичному рынку, а происходят уже между всеми участниками рынка без вовлечения эмитента. Именно на вторичном рынке и происходит основной оборот средств биржевой торговли.

Определение акции

Акция – долговая ценная бумага, которая закрепляет право владельца на долю в компании-эмитенте. Выпуском акций могут заниматься только акционерные общества.

Два вида акций:

- обыкновенные;

- привилегированные.

Каждый из указанных видов представлен на биржевых торгах, но у них есть существенные отличия, которые заключаются в правах держателя.

Обыкновенные

Обыкновенные акции предоставляют право номинальному держателю на управление предприятием относительно имеющейся доли. Процент акций во владении определяет возможную степень вовлечения в руководство.

При владении 1% акций держатель получает доступ к реестру акционеров. Также он получает регулярные обновления об изменениях от реестродержателя. Более существенная возможность принять участие в руководстве представляется при владении 2%: можно уже выдвигать своего представителя в состав совета директоров. Обладатели 10% акций могут неограниченное количество раз требовать внеочередного собрания акционеров, внеплановых аудитов деятельности предприятия-эмитента.

Начиная с 20% требуется разрешение Федеральной антимонопольной службы на сделку. Любое принимаемое решение в компании можно заблокировать, если владеть 25% и одной акцией, а 50% и 1 акция – контрольный пакет.

Что касается получения прибыли от обыкновенных акций, то возможны два варианта:

- спекулятивная торговля;

- получение дивидендов.

Спекуляции могут совершаться не только с обыкновенными акциями, но и с другими ценными бумагами, обращающимися на рынке. Суть заключается в использовании краткосрочных колебаний рынка с тем, чтобы дешевле купить, а затем дороже продать – позиция «лонг». Также имеется возможность заработать на падении курса акций. Заключается она в том, что трейдер берет у брокера бумаги в долг, тут же их продает, а затем после падения цены выкупает их обратно и возвращает брокеру, себе оставляя положительную разницу в цене – позиция «шорт».

С получением дивидендов по обыкновенным акциям сложнее. Во-первых, их может просто не быть. Во-вторых, их размер заранее неизвестен. Решение о выплате дивидендов и их объеме принимает совет директоров при распределении прибыли предприятия.

Как правило, дивидендные выплаты стабильно осуществляют крупные и уверенные компании, занимающие прочное положение на рынке. Малые же компании и развивающиеся предпочитают вкладываться в себя: для расширения производства, открытия новых рынков, интенсификации деятельности.

Привилегированные

Последнего недостатка лишены привилегированные акции, по которым выплаты осуществляются всегда, но по фиксированным значениям. Получается, что часть прибыли предприятия гарантированно уходит на выплаты владельцам привилегированных акций, которые не дают никаких прав на управление предприятием.

В ситуации, когда происходит ликвидация эмитента, существует определенный порядок учета денежно-имущественных претензий. В первую очередь учитываются государственные интересы, кредиторов, а затем уже владельцев акций, где держатели привилегированных имеют больший приоритет, чем владельцы обыкновенных.

Существует отдельный тип привилегированных акций – конвертируемые, то есть те, которые могут быть преобразованы в обыкновенные на заранее определенных условиях. Конвертацию множество раз совершал величайший инвестор мира Уоррен Баффет. Как правило, выгодно ее можно совершить спустя несколько лет: от пяти с момента выпуска. Такая возможность нацелена на долгосрочных инвесторов.

Отличия

- Обыкновенные дают возможность управлять компанией, привилегированные – нет.

- У привилегированных гарантированная дивидендная доходность, у обыкновенных ее наличие и размер зависит от решения совета директоров.

- При ликвидации предприятия интересы держателей обыкновенных акций учитываются в последнюю очередь, а у привилегированных приоритет относительно них.

Итоги

- Акции – ценные бумаги двух видов: обыкновенные и привилегированные.

- Обыкновенные закрепляют право владельца на управление пропорционально имеющейся доле.

- Привилегированные обеспечивают держателя гарантированной дивидендной доходностью, но не дают прав на управление.

- Решение о выплате дивидендов по обыкновенным акциям принимает совет директоров эмитента.

- Он же принимает решение о размере выплат.

- Учет претензий при ликвидации предприятия: государство, кредиторы, держатели привилегированных акций, а затем – обыкновенных.

dividendoff.net

Привилегированные акции — виды, преимущества и недостатки

Привилегированные акции — это ценные бумаги, которые дают возможность получать фиксированные дивиденды в первую очередь. Участники биржевых торгов называют их ещё «префами». Обычно эти ценные бумаги не дают право участия в процессе управления компанией-эмитентом и право голоса на акционерных собраниях. Однако, при просрочке выплаты дивидендов (в случае тяжёлого финансового положения фирмы) держатели получают возможность голосовать.

Суть

Если говорить простыми словами, привилегированные акции являются финансовым инструментом смешанного типа с чертами обыкновенных бумаг и облигаций (долговых обязательств). Главное их отличие от обычных акций – дивиденды, которые гарантирует компания-эмитент. Привилегии этих бумаг заключены в возможности влиять на жизнь предприятия в важные моменты, в том числе при реорганизации, слиянии или ликвидации.

Компании выпускают префы для привлечения в бизнес оборотных средств, пополняющих уставный фонд акционерного общества. Кроме этого, компания может выпустить такие ценные бумаги, если намеревается достигнуть равновесия между собственным и внешним капиталом, не наращивая количество акционеров с правом участия в управлении.

При ликвидации или разорении компании-эмитента привилегированных акций, владельцы таких ценных бумаг имеют первоочередное право получить компенсацию убытков частью собственности предприятия. Согласно российскому законодательству, номинальная стоимость всех выпущенных привилегированных акций не должна превышать 25% от капитала АО.

Стоимость

Как у обыкновенных, так и у привилегированных акций имеются одинаковые виды стоимости. Их отличие в юридической природе этих ценных бумаг, которая накладывает отпечаток на способы оценки стоимости. Стоимость ценных бумаг бывает:

- номинальной;

- рыночной;

- балансовой.

Рекомендуем ознакомиться подробнее с каждой разновидностью стоимости привилегированных акций:

| Разновидность стоимости | Описание |

| Номинальная (Par Value) | Является стоимостью, отпечатанной на самой ценной бумаге (при документарной форме) или заявленной в эмиссионном проспекте (при бездокументарной форме выпуска). В номинале отражается доля (часть) капитала АО, приходящаяся на каждую такую ценную бумагу |

| Рыночная (Market Value) | Это сумма, которую потенциальный акционер готов отдать за покупку привилегированной акции на фондовом рынке. Чаще всего рыночная цена отличается от номинальной и балансовой |

| Балансовая (Balance Value) | Если говорить о балансовой стоимости префов, нужно вспомнить концепции, относящиеся к подобной стоимости простых бумаг. Балансовую (бухгалтерскую) стоимость ценной бумаги, выраженную в цифрах, составляет соотношение количества чистых активов АО и количества обычных акций, находящихся в обращении. Это и является конкретным размером капитала АО, соответствующим одной простой бумаге. Когда выпускаются привилегированные акции, расчёт их балансовой стоимости осуществляется с учётом доли, которую занимают эти ценные бумаги в капитале компании-эмитента |

Купля/продажа

Привилегированные акции, как и обыкновенные, можно без ограничений купить или продать на фондовом рынке (если АО не предусмотрело какие-либо запрещающие правила). Самым простым способом торговли является обращение к услугам брокерской компании. При помощи брокера каждый инвестор может покупать ценные бумаги на бирже по рыночной стоимости. Это особенно актуально для тех, кто имеет много ценных бумаг и хочет их продать.

Стоимость привилегированных акций на российских фондовых рынках обычно ниже, чем стоимость обыкновенных бумаг. Это объясняется недостаточной степенью ликвидности. Поэтому держатель префов, который решил их продать, может столкнуться с отдельными трудностями. Однако, при рассмотрении ценных бумаг со стороны доходности, привилегированные акции выглядят привлекательнее обыкновенных.

Дивиденды

Одна из особенностей привилегированных акций заключается в методе начисления дивидендов. Существуют префы, как с фиксированными дивидендами, так и допускающие определённую доплату. Доходность ценной бумаги бывает выражена или в сумме денежных средств, или в процентах к её текущей стоимости.

Фиксированные дивиденды признаны экспертами фондового рынка, а плавающие размеры дивидендов считаются скорее исключительными случаями. Случаются ситуации, когда сумма дивидендов по префам корректируется в соответствии с доходностью государственных акций. Например, если дивиденды выплачиваются ежеквартально, их величина привязывается к государственным облигациям (их волатильности). Такой механизм применяют предприятия, чтобы уменьшить риски.

По некоторым привилегированным акциям выплаты определяются аукционом. На практике это осуществляется таким образом:

- Брокерской компанией или банком-брокером, осуществляющим листинг ценных бумаг, организуются с определённой периодичностью аукционы по купле/продаже префов. Потенциальными покупателями подаются заявки, в которых указывается желаемое количество активов и ожидаемый размер дивидендов.

- Все поданные заявки собираются брокером, затем рассчитывается средняя доходность бумаг. Разрешение участвовать в аукционе получат заявители, предложившие размер выплат ниже, чем установили организаторы аукциона. Причём победители получат акции с одинаковым уровнем доходности.

Некоторые финансовые эксперты считают привилегированные акции, участвующие в аукционах, наиболее привлекательными активами на рынке РФ. Однако, аналитиками обнаруживаются и недостатки такой схемы: не всегда имеется достаточное количество покупателей ценных бумаг. Это может привести к тому, что доходность этих активов, рассчитанная по заявкам и предложенная брокером, будет чрезмерно высока для предприятия-эмитента или самого посредника.

Отличия от обыкновенных акций

Купив привилегированные акции, владелец становится обладателем особого статуса, дающего ряд дополнительных возможностей и прав. Одной из таких льгот считается гарантия выплаты дивидендов. Это значит, что держателю такой ценной бумаги выплатят дивиденды независимо от состояния дел компании-эмитента: получила она доход или убытки.

Ещё одним отличием является право получения владельцем привилегированной акции части имущества предприятия в случае ликвидации, то есть он получит от АО заранее установленную сумму. За эти льготы привилегированный акционер теряет возможность участия в голосовании и влияния на решения, принимаемые акционерным обществом. Следовательно, держатель префов – безучастный инвестор, который не является совладельцем бизнеса, чего не скажешь о владельцах обыкновенных акций.

Хотя некоторые привилегии как раз предусматривают влияние на деятельность фирмы. Уставом АО предусматривается соотношение голосов держателей простых и привилегированных ценных бумаг, к примеру, 1:2. Получается, что один привилегированный акционер имеет два голоса. В определённых случаях предусмотрено право влияния на деятельность компании и участия в собраниях акционерам без права голоса.

Подобные случаи предусматриваются законодательством, чтобы защитить интересы владельцев. Держатели всех ценных бумаг, выпущенных АО, имеют возможность влиять на принятие решений при ликвидации или реорганизации компании. Кроме того, есть вопросы, которые касаются акционеров и не решаются без их участия. К примеру, в случае уменьшения гарантированной суммы дивидендов.

Когда АО перестаёт выплачивать дивиденды по привилегированным акциям, их владелец может принимать участие в собраниях АО по любым вопросам.

Отличия от облигаций

Для развития бизнеса, любой компании нужен капитал, без которого невозможно существование бизнеса в принципе. Когда формируется капитал, он привлекается извне или берётся кредит в банке. Очень крупные суммы кредитными учреждениями, чаще всего, не выдаются, поэтому у компании имеется лишь два способа привлечь деньги: выпустить облигации или акции.

Фактически облигации – это кредитование предприятия, так как выплаты осуществляются определённым процентом в конкретные сроки. Кроме этого, если предприятие ликвидируется, держатель облигации имеет право обратиться в суд и требовать выплаты процентов. Недостатком облигации для инвестора является то, что при владении ею он не имеет право на:

- влияние на работу компании;

- посещение собраний АО;

- принятие бизнес-решений.

Руководителям АО не просто сделать выбор между акциями и облигациями. По сути, компания в любом случае получит денежные средства со стороны. Отличие заключается лишь в условиях при расчётах с вкладчиками, когда фирма-эмитент старается сбалансировать собственный капитал и заёмные средства.

При выпуске акций эта задача решается намного проще. К примеру, в любой момент можно прекратить расширение количества акционеров, имеющих право голоса. Кроме того, сам инвестор может воспользоваться возможностью обменять право голоса на более стабильные дивиденды. Но этот шаг имеет двойное последствие: владелец ценной бумаги, не имеющий голоса, не может влиять на совет директоров и остальные органы управления предприятия.

Сутью привилегированной акции является то, что она – промежуточный актив между обычной акцией и облигацией. Практически это выражено в статусах держателей: владелец акции – собственник АО, держатель облигации – кредитор. В первом случае инвесторам выплачиваются дивиденды, во втором – проценты.

Обязанность компании-эмитента выплачивать владельцу привилегированной акции дивиденды довольно условна. Например, при объявлении фирмы банкротом и недостатке средств для расчёта с акционерами, потребовать выплату денег в суде владелец акций права не имеет. У держателя облигаций такая возможность есть.

Видео по теме:

Виды

Привилегированные акции классифицируются на ряд категорий по своим характеристикам:

| Характеристика | Вид акции | Описание |

| По выплате процентов | Кумулятивная | Эти бумаги отличаются накоплением процентов: если компания не может выплачивать дивиденды, держатели могут обменять право голоса на накопительный процент, который компания выплачивает в дальнейшем. Считаются выгодными активами при выходе из кризиса компании, имеющей хорошие перспективы |

| Некумулятивная | По этим ценным бумагам накопление выплат не производится. При невозможности выплаты дивидендов эмитентом, акционерам предоставляется право голосовать на собраниях АО | |

| По способу начисления дивидендов | С фиксированными процентами | Характеризуется рисками для эмитента и инвестора: если дела у компании идут плохо, дивиденды акционерам всё равно нужно выплачивать. Если фирма работает с высокими показателями, размер дивидендов не будет больше оговоренных в условиях |

| С дополнительными процентами | Отличительной особенностью является наличие нижнего значения дивидендов, который эмитент обязался выплачивать. Когда выплаты по обычным бумагам оказались выше, выплачиваются дополнительные проценты | |

| С корректируемыми дивидендами | Эти бумаги выпускаются для снижения рисков инвесторов и компании-эмитента, при этом размер потенциальной прибыли снижается. Главным принципом является установление процентного коридора. Например, минимальный порог равен 4%, а максимальный – 11%. Значит, дивиденды не могут выходить за эти границы | |

| Аукционный способ расчёта | Сутью метода является то, что размер дивидендов устанавливают сами покупатели через аукцион. Такие бумаги наиболее популярны у инвесторов, так как их доходность максимально отражает ситуацию на рынке. Недостаток этого вида актива в потенциально низкой ликвидности | |

| По способам обмена | Конвертируемые | Эмиссия префов является большой ответственностью для компании, так как эти активы не имеют срока обращения, и дивиденды тоже не ограничиваются во времени. Но это в теории. На практике у фирмы по прошествии определённого времени есть возможность выкупить эти акции и конвертировать их в обыкновенные бумаги. О подобных операциях акционеры уведомляются заранее |

| Неконвертируемые | Этот вид привилегированных акций не конвертируется в простые бумаги | |

| По способу выкупа | Отзывные | При выпуске префов оговаривается, что АО вправе отозвать их через определённое время, выплатив держателям премию 1%. Цена выкупа может рассчитываться в соответствии с рыночной и номинальной ценой. Эмитенты пользуются этим правом, чтобы снизить собственные риски и дивидендные выплаты |

| Неотзывные | Такие ценные бумаги эмитент выкупить не может |

Преимущества и недостатки

Привилегированные акции, как и многие финансовые инструменты, обладают преимуществами и недостатками для инвесторов:

| Преимущества | Недостатки |

| Чаще всего префы гарантируют получение некой суммы в качестве прибыли. Прибыль – фиксированный размер дивидендов. Однако дивиденды не выплачиваются, если компания работает убыточно | Эмитент вправе потребовать возврат акций без объяснения причин, полностью компенсировав ущерб и интерес |

| Владельцы акций обладают дополнительными правами, прописанными в уставе АО | Эти активы не наделяют правом голоса. Иначе говоря, привилегированные инвесторы не могут управлять компанией и принимать важные решения |

| Дивиденды выплачиваются в первую очередь. Также привилегированные акционеры имеют право получить долю собственности АО в случае его ликвидации | Фиксированный размер дивидендов не всегда считается плюсом. Например, сумма выплат акционерам указывается при эмиссии акций и не привязывается к доходности бизнеса. Значит, при росте прибыли компании доходность префов пропорционально снижается |

vfinansah.com

Привилегированные акции. Отличие от обыкновенных акций

Что такое привилегированные акции простым языком и в чем их отличие от обыкновенных акций? Как формируется цена, стоимость этих ценных бумаг? Как рассчитываются дивиденды по привилегированным акциям?

Привилегированные акции (на языке опытных инвесторов — «префы») – одна из разновидностей эмитируемых акционерным обществом ценных бумаг.

На что могут рассчитывать держатели привилегированных акций:

- На получение гарантированного фиксированного дохода. Причем размер годовой прибыли эмитента в данном случае не имеет значения, в отличие, например, от дивидендов по обычным акциям, величина которых напрямую завязана на доходах акционерного общества.

- Дивиденды по привилегированным акциям платятся в приоритетном порядке (прежде, чем дивиденды получают держатели акций обыкновенных).

- Если предприятие ликвидируется, приоритетные инвесторы могут претендовать на долю имущества предприятия в первую очередь в сравнении с хозяевами обыкновенных акций (но после погашения кредитной задолженности компании). Размер имущества, которое можно получить, зависит от количества акций в портфеле инвестора.

Читайте также: Что такое акции и для чего они нужны?

Привилегированные акции: отличие от обыкновенных акций

Привилегированные акции, в отличие от обыкновенных, не дают владельцу возможности участвовать в голосовании акционеров и возможности влиять на политику акционерного общества. За исключением тех случаев, когда предприятию грозит ликвидация или реорганизация.

В уставе акционерного общества могут быть зафиксированы дополнительные условия для своих акционеров – к примеру, возможность конвертировать префы в обычные акции.

Законом установлена максимальная доля привилегированных ценных бумаг в уставном капитале организации. Она должна быть не выше 25 процентов

В покупке привилегированных акций заинтересованы те инвесторы, для которых на первом месте стоит извлечение гарантированной прибыли. Тем временем, держателей обыкновенных акций привлекает возможность получения повышенных дивидендов в случае, если финансовая деятельность эмитента будет успешна, а также участие в управлении компанией посредством голосования на собрании акционеров.

Дивиденды по привилегированным акциям

Величина таких выплат, как правило, зафиксирована и не учитывает сверхприбыль акционерного общества. Хотя возможны варианты. Сами АО могут предлагать инвесторам различные варианты выплат. Например, привилегированные акции с долей участия предполагают выплату дополнительных процентов в случае получения компанией сверхприбыли.

Так или иначе, решение о выплате держателям привилегированных акций повышенных дивидендов принимается руководством акционерного общества и основано на финансовом состоянии компании, условиях выпуска акций, решений совета директоров и др.

В любом случае, владельцы префов гарантированно получат свои выплаты, а их права прописаны в уставе компании.

Как обыкновенные, так и привилегированные акции можно без ограничений в любое время продать или купить. Выгоднее всего это делать на бирже с помощью брокера

Категории привилегированных акций

Привилегированные акции различаются тем, можно ли накапливать по ним проценты или нет:

- Кумулятивные акции дают инвестору право на получение дивидендов за прошедшие годы, если они не были ранее выплачены. Если доходы компании-эмитента за отчетный период оказались ниже предполагаемых, она может не выплачивать дивиденды по привилегированным акциям, но обязуется заплатить их тогда, когда вновь начнет получать прибыль. Обычно максимальный срок накопления дивидендов таким образом составляет не более 3 лет.

- Некумулятивные акции не дают права переносить «задолженность» по дивиденду на будущий год, если текущий период прибыли не принес. Поскольку гарантированных выплат в данном случае нет, инвесторы редко покупают такой тип ценных бумаг.

Привилегированные акции разделяют на категории в зависимости от того, как формируется сумма дивиденда:

- Акции с фиксированной выплатой. Это ценная бумага, сумма выплат по которой определена заранее, гарантирована и неизменна.

- Акции, которые дают возможность получение дополнительного дохода. Сумма указанных в них гарантированных выплат может быть невысока, но если котировки растут, то покупатели привилегированных бумаг также вправе надеяться на дополнительный доход.

- Акции с корректируемой ставкой, которая зависит от котировок государственных акций, к которым преф привязан. Здесь возможно установление «коридора доходности» – минимальных и максимальных значений ставки.

- Акции с аукционной ставкой – активы с плавающей ставкой. Дивиденды не фиксированные, а устанавливаются в результате аукциона.

Календарь выплаты дивидендов по акциям ММВБ

Цена привилегированных акций

Что касается стоимости привилегированных акций – на отечественном фондовом рынке цена привилегированных акций может быть ниже, чем цена обычных. Этот факт объясняют невысокой ликвидностью префов на российской бирже. При этом если говорить о доходности, привилегированные акции зачастую бывают более привлекательны.

Возможность выкупа и конвертации префов

Привилегированные акции могут быть бессрочны, но такие бумаги редко кто рискует выпускать – для этого нужно быть полностью уверенным в постоянной прибыльности своей деятельности. Поскольку гарантий этому нет, особенно в России, обычно устанавливается период, после которого префы можно превратить в обычные акции или отозвать. Право отзыва, стоимость погашения, премия за право выкупа и дата указывается в условиях выпуска акций. Перед отзывом акций эмитент должен обязательно уведомить владельца.

Цена привилегированных акций может сформироваться следующим образом:

- быть установленной заранее уставом АО;

- равняться номиналу акции;

- зависеть от рыночной стоимости (то есть той сумме, за сколько акцию можно купить на бирже в данный момент).

Причем в последнем случае выкуп может и не осуществиться, если котировки вдруг резко выросли. Впрочем, если они, напротив, снижаются, компания может выкупить ценные бумаги и тем самым стабилизировать их стоимость на бирже.

Отзывные акции требуют от эмитента отложенного спецфонда, с помощью которого акции выкупаются на фондовом рынке, в том числе в значительном объеме.

Привилегированные акции – стабильный инвестиционный инструмент, который инвесторы ценят за возможность получать гарантированный доход при минимальных рисках.

investfuture.ru

Основные отличия привилегированных акций от обычных.

Привилегированные акции или «префы» (от англ. preferred stock), представляют собой что-то среднее между обыкновенными акциями, и долговыми облигациями.

Ниже представлены главные сходства, и отличия привилегированных акций от обычных, а так же от облигаций. Помимо этого, для лучшего понимания данного инструмента инвестирования, мы постараемся раскрыть причины данных отличий.

Главные отличия.

За исключением отдельных случаев (каких именно смотрите далее), владельцы префов не имеют права голоса на собрании акционеров. Но этот недостаток, компенсируется рядом преимуществ. Например, в отличие от владельцев обыкновенных ценных бумаг, владельцы привилегированных имеют право на получение фиксированной суммы дивидендов не зависимой от суммы прибыли АО. Данный признак делает преф более похожим на облигацию, но с неопределенным сроком и суммой погашения. Так как, стоимость привилегированных акций так же может меняться, хотя и не значительно.

Причина по которой собственники префов, в большинстве случаев, не имеют право голоса, заключается в том что они выступают больше не как собственники фирмы, а скорее как её кредиторы. В том случаи если фирма терпит убытки, и физически не может погасить свои обязательства перед владельцами привилегированных акций (по средствам выплаты дивидендов), то префы получают право голоса. Другими словами, возможность вмешаться в управление компанией. К сожалению, на практики, это мало что решает, так как по закону количество привилегированных акций не может превышать 25% от уставного капитала.

В некоторых случаях, даже при наличии прибыли, владельцы обычных акций, коих всегда в большинстве, могут на голосовании решить не выплачивать дивиденды держателям перфов, или же выплатить их в не полном объеме. В этом случаи собственник привилегированных акций имеет право требовать погашения долга через суд. Так как при наличии достаточного уровня прибыли, не выплата дивидендов по префам, является нарушением прав акционера, и не выполнением взятых на себя обязательств.

2. Еще одним важным отличаем является то что владельцы привилегированных акций, в случаи ликвидации компании, имеют право на часть имущества ещё до того как оно будет распределено между собственниками обыкновенных акций. Это происходит потому что в случаи если фирма перестает существовать (например в результате банкротства), обязательства перед кредиторами гасятся в первую очередь.

3. Помимо этого существует ряд других особенностей. Например, если доходность по обыкновенным акциям оказалась выше, то владельцы привилегированных, помимо фиксированных дивидендов, имеют право на дополнительную доплату. Некоторые фирмы представляют держателям префов право на конвертацию привилегированных акций в обычные, а так же некоторые другие возможности.

Итоги.

В заключении стоит ещё раз отметить что преф, представляет собой что-то средние между обычной акцией, обладающей повышенным уровнем доходности и риска, и облигацией с низким риском и доходом. Поэтому, если инвестор намерен получать относительно высокую (по сравнению с облигациями), и стабильную прибыль, при допустимом уровне риска, то привилегированные акции могут стать отличным инструментом вложения. На них стоит обратить внимание и при диверсификации портфеля.

Если вы хотите закрепить полученные знания, рекомендуем посмотреть короткое двух минутное видео, оно так же поможет вам определится в выборе между обычными и привилегированными акциями.

invest-modern.ru

Привилегированные акции и кумулятивные — дивиденды по ним, какие права дают

Привилегированные акции — это ценные бумаги, имеющие ряд привилегий (преимуществ) в дивидендах по сравнению с обыкновенными акциями. Но, в отличие от них, могут иметь ограничения на участие в управлении компанией.

Конкретные права и ограничения привилегированных акций устанавливаются в национальном законодательстве и уставных документах компании.

Номинальная стоимость привилегированных акций не должна превышать 25% от уставного капитала акционерного общества.

Содержание:

1 Отличия от обыкновенных

2 Дивиденды

3 Кумулятивные акции

4 См. также

5 Книги

6 Комментарии

Отличия привилегированных акций от обыкновенных

В отличие от обыкновенных, привилегированные акции имеют ряд преимуществ: возможность получения гарантированного дохода, первоочередное выделение прибыли на выплату дивидендов, первоочередное погашение стоимости акции при ликвидации акционерного общества.

Обычно предусматривается, что по привилегированным акциям уплачивается твёрдый фиксированный доход, в отличие от обыкновенных акций, дивиденд по которым колеблется в зависимости от прибыли акционерного общества. При этом права на участие в управлении компанией могут быть существенно ограничены.

Как правило, в России существуют значительные ограничения привилегированных акций на участие в управлении компанией, в отличие от обыкновенных. Это вызвано тем, что массовая приватизация предприятий согласно 2 и 3 типу предусматривала передачу привилегированных акций трудовому коллективу, при этом лишая его права голоса на собраниях акционеров.

Но, с другой стороны, привилегированные акции иногда могут давать дополнительные права в управлении акционерным обществом. Обычно предполагается, что акционеры, владеющие привилегированными акциями образуют самостоятельную группу акционеров, имеющую право вето на определённые решения компании (например, о слияниях и поглощениях).

Дивиденды по привилегированным акциям

Дивиденды таких акций часто фиксированы в виде определённой доли от бухгалтерской чистой прибыли или в абсолютном денежном выражении. Дивиденды по привилегированным акциям могут выплачиваться как из прибыли, так и из других источников — в соответствии с уставом общества.

У кумулятивных привилегированных акций сохраняется и накапливается обязательство по выплате дивидендов, при этом срок накопления дивидендов фиксирован. В случае невыплаты дивидендов по кумулятивным акциям, их владельцы получают право голоса на период до выплаты дивидендов.

В настоящее время по российскому законодательству, если по привилегированным акциям не выплачены дивиденды, то такие акции предоставляют акционерам право голоса на общем собрании акционеров.

Привилегированные и кумулятивные акции

Привилегированные акции делятся на:

а) Привилегированные — имеют ряд привилегий в обмен на право голоса. У их собственника определена величина дохода в момент выпуска и размещения ценных бумаг. Определён размер ликвидационной стоимости. Приоритет при начислении этих выплат по отношению к обыкновенным.

б) Кумулятивные (накапливающие) акции — обладают теми же привилегиями. При этом, у них сохраняется и накапливается обязательство по выплате дивидендов. А срок накопления дивидендов — фиксированный. При невыплате дивидендов обладатели этого вида акций получают право голоса на период до выплаты дивидендов.

Аналог привилегированных акций — акция учредительская — акция, распространяемая среди учредителей акционерных компаний и дающая им некоторые преимущественные права. Держатели таких акций могут:

- иметь дополнительное количество голосов на собрании акционеров;

- пользоваться первоочередным правом на получение акций в случае их последующих эмиссий;

- играть главную роль в решении всех вопросов, связанных с деятельностью акционерных компаний.

По именным акциям данные об их владельцах регистрируются в реестре акционерного общества. В соответствии с законодательством физические и юридические лица могут быть владельцами именных акций.

Акции на предъявителя допускают их свободную куплю-продажу на вторичном рынке без необходимости перерегистрации владельца.

См. также

Книги

- Большой экономический словарь. – Под ред. А.Н. Азрилияна. – 6-е издание, – М.: Институт новой экономики, 2004. – 1376 с. – стр. 32.

whatismoney.ru