на какие инвестирования дают деньги

Как деловые люди, развивающие имеющийся бизнес, так и начинающие предприниматели, обдумывающие стартап, сталкиваются с проблемой нехватки средств для полноценной реализации своих идей.

Успешный бизнес развивается и остается на плаву благодаря достаточному потоку финансов – это аксиома, а для начинающего предпринимателя деньги необходимы как воздух.

Источники финансирования бизнеса

Где же найти ресурсы и источники финансирования? В экономической литературе выделяют 3 вида таких источников:

- внутренние, например, выручка от реализации товаров;

- внешние, которые в свою очередь делятся на долговые и безвозмездные;

- комплексные, которые можно получить, обратившись к инвесторам.

Для получения заемных средств в банке вам обязательно потребуются четкие цифры и расчеты, балансы, товары, материалы или основные фонды, которые могут выступить предметом залога.

Преимущество обращения к частному инвестору, так называемому бизнес-ангелу, в том, что можно получить искомые средства даже тогда, когда пока нечего оставить в залог, а в наличии есть только перспективная идея и команда.

Как проверить контрагента по ОГРН?Как оформить отчетность НКО: читайте.

Узнайте больше об учетной политике компании.

Как и где найти инвесторов

Занимаясь поиском инвестора, стоит использовать все возможные способы, не пропуская и те, которые кажутся неперспективными. Поиск можно осуществлять своими силами, а можно привлечь специалиста, что, безусловно, дороже, однако позволит сэкономить время. О том, как найти инвестора самому, рассказано в этом видео:

youtube.com/embed/Y4r5t0-4iU8?feature=oembed» frameborder=»0″ allow=»accelerometer; autoplay; encrypted-media; gyroscope; picture-in-picture» allowfullscreen=»»/>

При самостоятельном поиске начинать лучше с близкого окружения: родственники, друзья, знакомые, коллеги по работе. Даже если они не выделят средства на развитие бизнеса, они могут посоветовать заинтересованного частного инвестора или компанию.

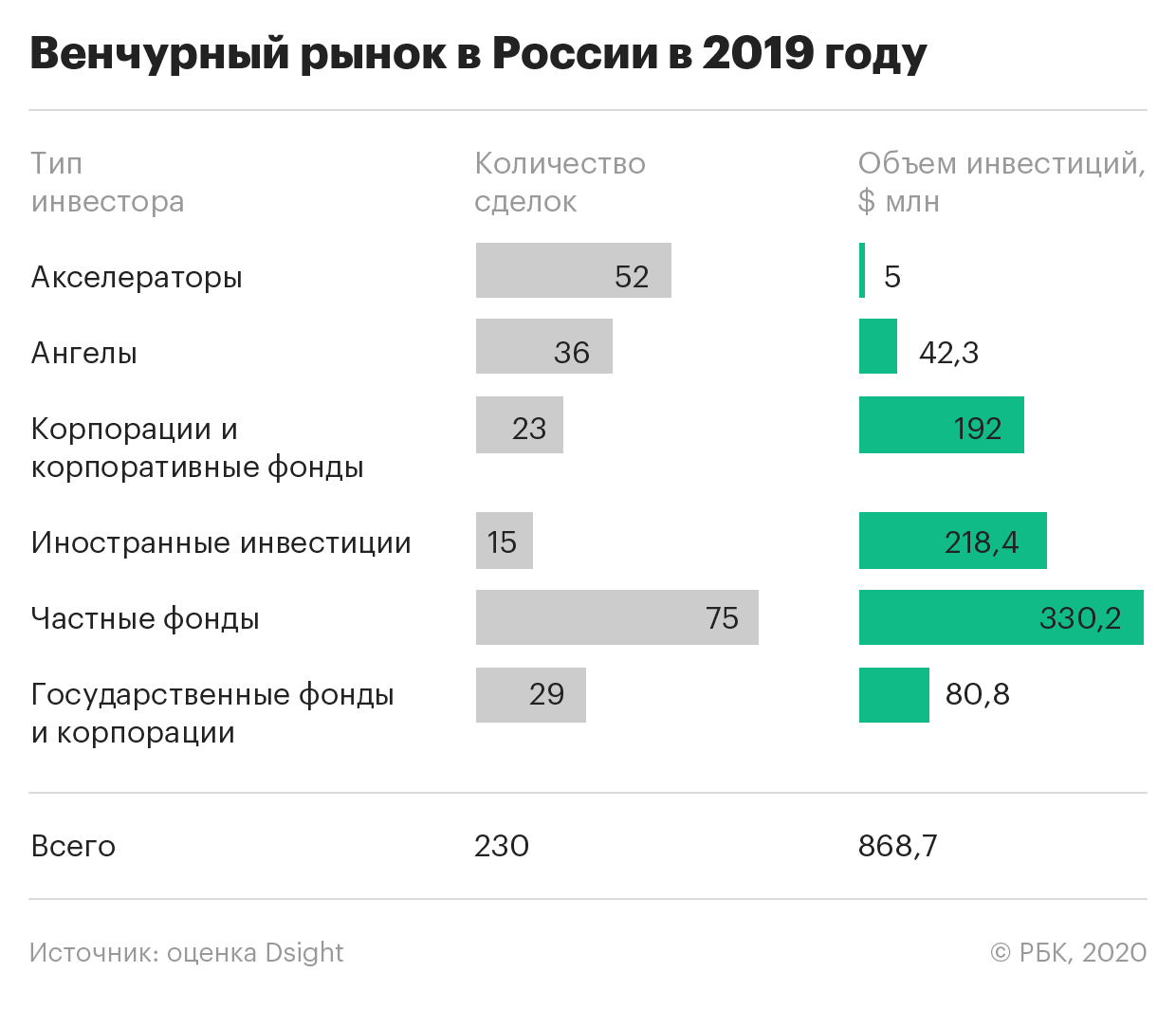

Следующим этапом поиска должно стать обращение в инвестиционный фонд или венчурную компанию.

- «СБАР» (Сообщество бизнес-ангелов России).

- Российская венчурная компания.

- Некоммерческая организация «Фонд развития интернет-инициатив».

- Российская ассоциация венчурного инвестирования (РАВИ).

- Группа компаний «Алор».

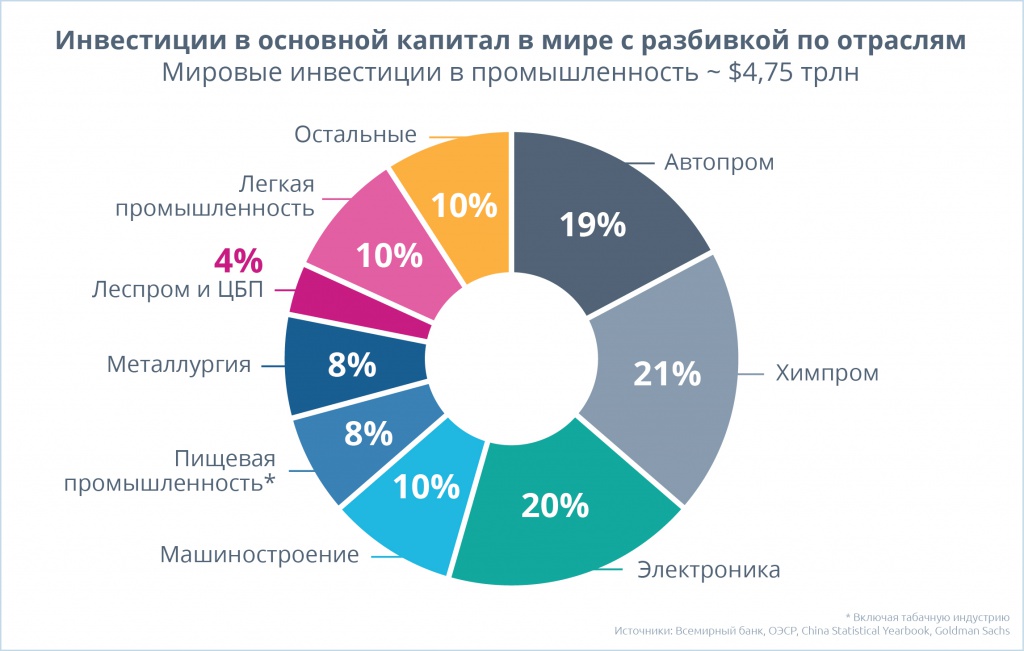

При обращении в подобные фонды, стоит учесть, что необходимое финансирование проще получить предпринимателям, открывающим производство, интернет-стартапам, а также ученым, занимающимся инновационными разработками.

К сожалению, на построение бизнеса в таких сферах как торговля, туристические, косметические, кредитные и прочие виды услуг денежные средства выделяются редко.

Проще всего искать бизнес-ангела на разнообразных специализированных выставках, презентациях, конференциях – там, куда инвесторы приходят целенаправленно. К недостаткам такого способа относятся:

- платное участие;

- лимит времени на общение с инвестором;

- необходимость детального изучения каждого мероприятия и его гостей, что требует значительных временных затрат

Франшизы мороженого в России: читайте тут.Франшиза и франчайзинг простыми словами. Условия работы по франшизе Инвитро.

Одним из эффективных, но дорогих способов привлечения внимания потенциальных инвесторов является размещение объявлений в популярных специализированных СМИ, а также на электронных площадках.

Такую услугу, как подбор базы инвесторов, можно приобрести у независимых финансовых консультантов. Кроме этого специалисты могут помочь правильно составить презентацию и бизнес-план проекта, получить лицензии и патенты, составить юридически точное соглашение о конфиденциальности.

Кроме этого специалисты могут помочь правильно составить презентацию и бизнес-план проекта, получить лицензии и патенты, составить юридически точное соглашение о конфиденциальности.

Преимуществом обращения к специалисту является так же и то, что он подбирает источники финансирования, зная сферы и специфику проектов, в которые предпочитает вкладывать деньги каждый конкретный инвестор.

Какими могут быть условия инвестирования

Условия, на которых инвесторы готовы будут войти в начинающийся проект, зависят от его целей, отраслевой принадлежности и целевой аудитории. Компании, занимающиеся инновационными разработками и прочие виды бизнеса, связанные с производством, являются высоко рисковыми вложениями для бизнес-ангелов.

Однако они способны принести сверхприбыли. В данном случае интерес для инвестора представляют не дивиденды, а доля в бизнесе. Процент определяется по договоренности, поскольку каждая сделка обладает индивидуальными особенностями.

Условия данного типа сделок не являются фиксированными. Например, инвестор может выделить средства на открытие бизнеса за 30-процентную долю, при условии, что выпуск продукции начнется не позже, чем через 3 месяца. В противном случае предприниматель в соответствии с условиями договора будет обязан выплатить штраф, в размере 20 процентов бизнеса, и таким образом отдаст инвестору блокирующий пакет акций.

Однако не всегда переход доли бизнеса является решающим условием. В некоторых случаях финансирование венчурных компаний и бизнес-ангелов является альтернативой банковскому кредиту

Кроме доли бизнеса и финансов инвестор в качестве платы может рассчитывать на увеличение известности себя как бизнес-ангела или своей компании.

Как повысить привлекательность бизнеса для инвесторов

Для повышения привлекательности бизнеса, в качестве объекта привлечения инвестиций, следует уделить должное внимание документации, интересной инвесторам и подготовить качественную презентацию.

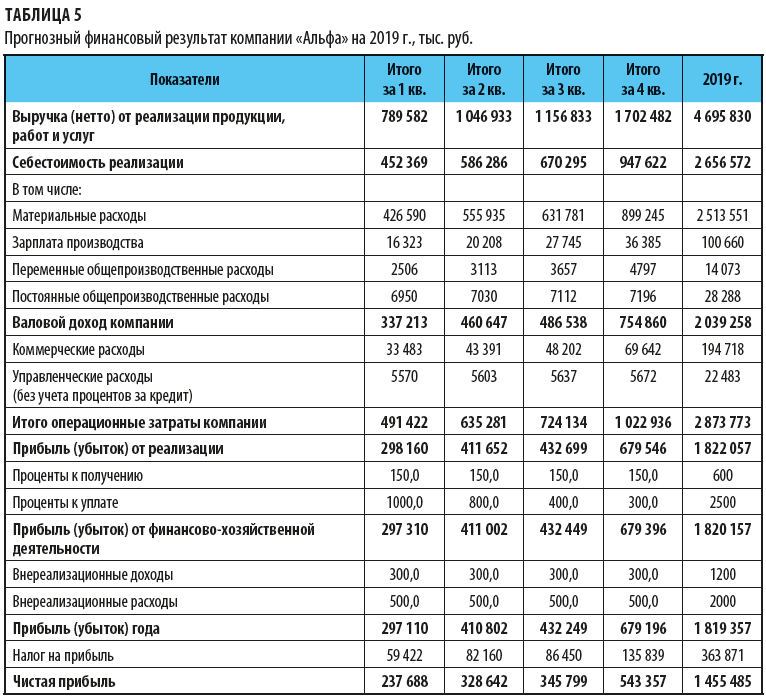

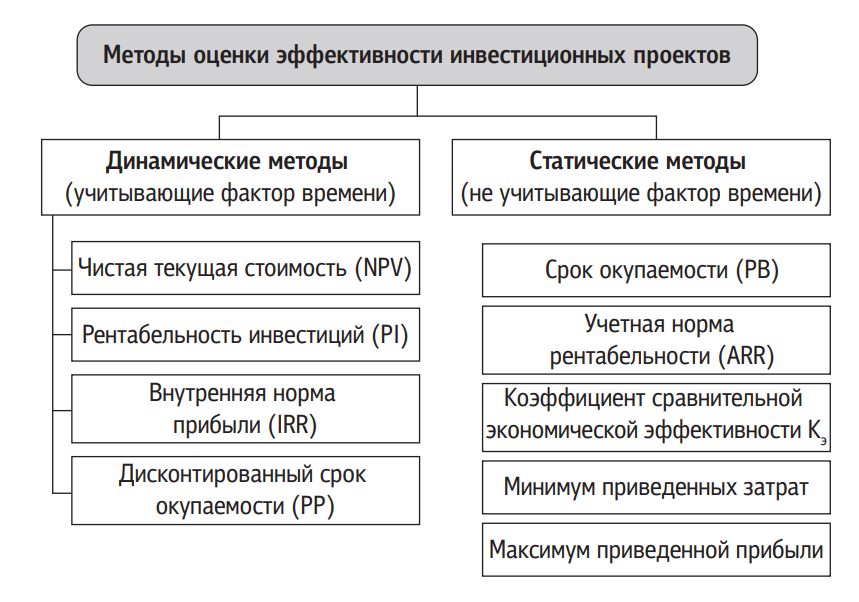

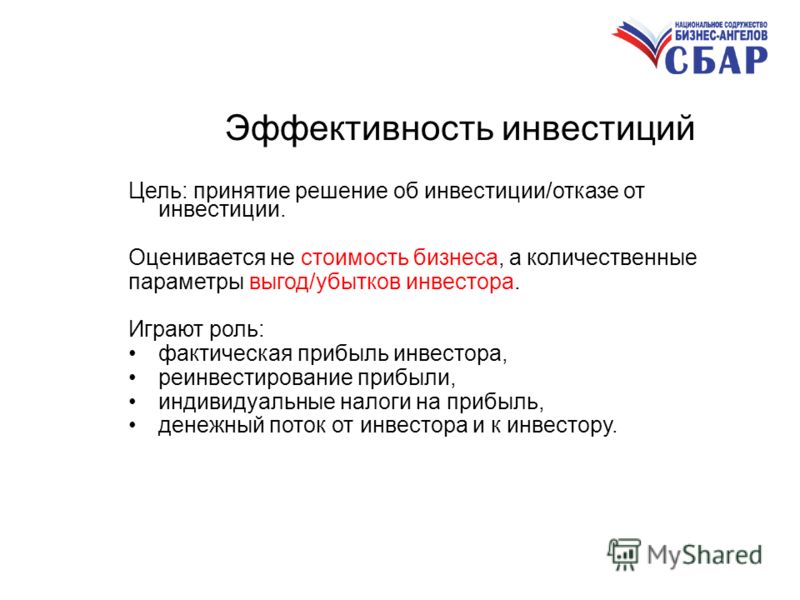

Большинство бизнес-ангелов и венчурных компаний заинтересованы, прежде всего, в получении прибыли, поэтому их волнуют такие показатели как рентабельность и срок окупаемости вложений. Данные для расчета этих показателей отражены в бизнес-плане, предварительных расчетах, всевозможных статистиках.

Если владелец бизнеса не обладает достаточными навыками для проведения финансового анализа, очень важно привлечь для реализации этой задачи специалиста. Некачественная отчетность не даст инвестору возможности разглядеть инвестиционную привлекательность проекта.

Преимуществом при проведении презентации будет являться наличие образцов продукции и маркетинговых исследований потребительского спроса.

Профессиональный инвестор задаст вопросы о наличии команды, способах мотивации сотрудников, рекламных каналах. Как правило, вопросу наличия в команде человека, занимающегося рекламой, уделяется особое внимание, особенно, если речь идет о качественно новом продукте, который еще не нашел своего потребителя.

Не следует забывать, что инвестиционная привлекательность бизнеса – это совокупность показателей, способных убедить потенциального инвестора в выгодности и безопасности вложений.

Кто такие бизнес ангелы и чем они отличаются

Кто такие бизнес ангелы, и чем они занимаются?

Сегодня, это инвесторы, вкладывающие собственные средства во всевозможные инновационные разработки и перспективные проекты.

Свою задачу они видят в поддержке молодых компаний, внедряющих новшества в производство, торговлю, другие сферы жизни.

Бизнес ангелы вкладывают собственный капитал в обмен на долю в бизнесе или приобретают достаточно большой (иногда блокирующий) пакет акций, чтобы иметь решающий голос для принятия финансовых и управленческих решений.

Википедия говорит, что Бизнес-ангел (англ. business angel, informal investor, angel investor) — это частный инвестор, который инвестирует средства в инновационные стартапы (проекты) ещё на этапе создания предприятия, а сам получает возврат своих вложений и некоторую долю в капитале (чаще всего блокирующий пакет, а не контрольный).

Откуда взялись бизнес ангелы?

Инвесторы, получившие столь романтичное название, впервые появились в 20-х гг. XX века. Считается, что именно так называли богатых покровителей искусств, спонсировавших новые театральные постановки в Нью-Йорке.

По другой версии, название бизнес ангелы впервые было применено по отношению к частным инвесторам, вкладывавшим деньги в перспективные венчурные IT-проекты Силиконовой долины. Первым счастливчиком, инновационный проект которого профинансировал частный инвестор, стал американец Юджин Кляйнер.

Инженер и предприниматель, решивший начать свой бизнес по производству кремниевых микросхем, долго не мог найти инвесторов. Крупные финансисты с Уолл-Стрит считали проект утопичным, и Юджин уже подумывал о том, чтобы отказаться от своего замысла. Однако на его пути внезапно возник Артур Крок, у которого были обширные связи в финансовой сфере. Он помог найти недостающую сумму и в 1959 г., получив от частного инвестора $1,5 млн, Кляйнер открыл свою компанию Fairchild Semiconductor.

Почему инвесторы становятся бизнес-ангелами?

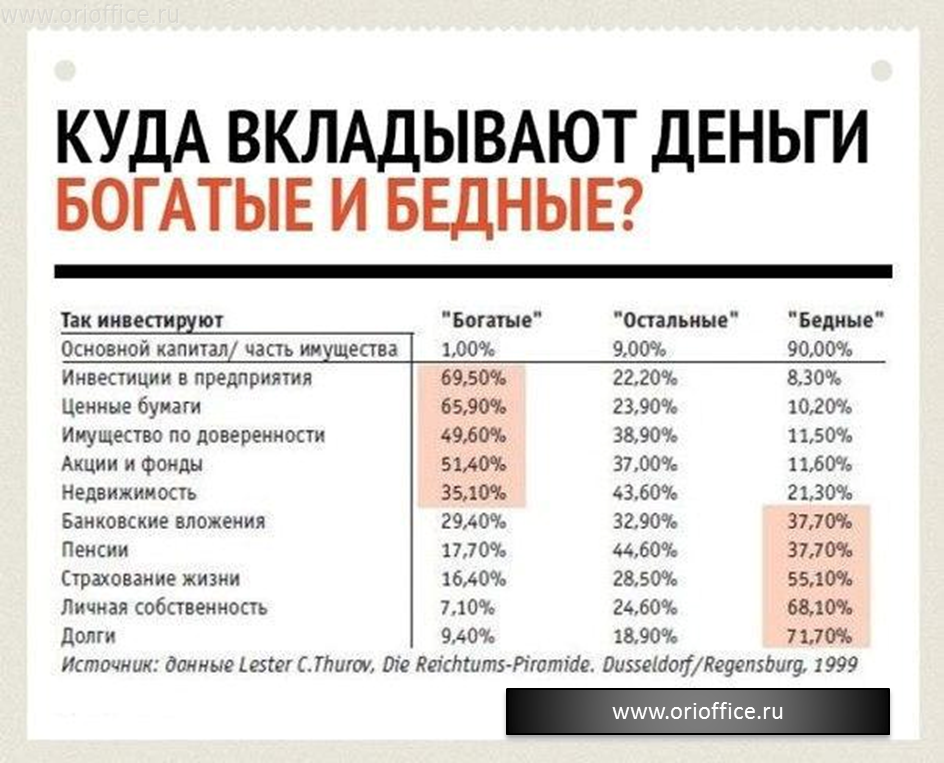

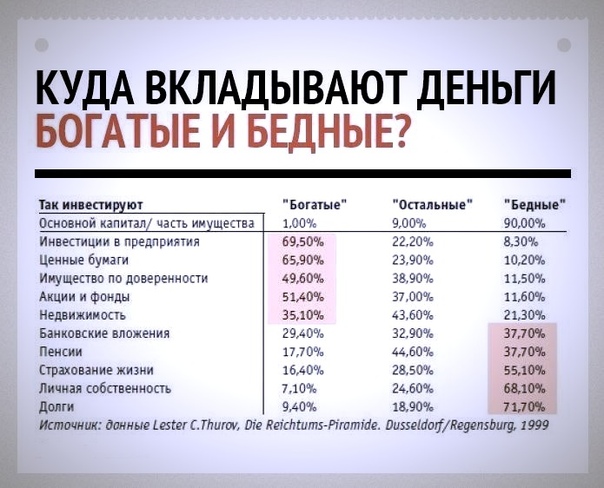

Цель любых инвестиций – получение хорошего дохода. И в случае с венчурными проектами он должен быть максимальным, поскольку риск потерять средства достаточно высок. Обычные инвесторы далеко не всегда готовы отважиться на подобное размещение капитала, предпочитая вкладываться в финансовые инструменты с менее высоким, но зато гарантированным доходом.

Современные бизнес ангелы, наоборот, инвестируют в инновационные проекты, в зарождающиеся предприятия, в компании на стадии оформления, которые потенциально могут оказаться очень прибыльными. Как правило, «ангел» выбирает 1–2 новых проекта из 10–15 предложенных, ориентируясь на те, которые кажутся потенциально выгодными. Считается, что грамотные венчурные инвестиции должны принести не менее 50–70% в год.

Обычно возврат вложенных средств происходит в момент продажи пакета акций или доли в фирме. Если проект оказался успешным, их стоимость может значительно превосходить первоначальные вложения. Реализовать ценные бумаги компании можно на бирже или путём закрытых торгов. Инвесторы, заинтересованные в дальнейшем развитии бизнеса, выкупают их по предложенной цене.

Реализовать ценные бумаги компании можно на бирже или путём закрытых торгов. Инвесторы, заинтересованные в дальнейшем развитии бизнеса, выкупают их по предложенной цене.

Основные типы бизнес ангелов:

- Lead Investor — данную стратегию, в основном, используют достаточно опытные инвесторы, которые уже провели несколько сделок и имеют опыт в предпринимательстве. Эти бизнес-ангелы активно участвуют в жизни компании, в которую они вложились.

- Manager — чаще всего это бывший сотрудник корпораций, который вместе с инвестицией пытается найти место для своего трудоустройства.

- Не профессиональный частный инвестор — обычно его заинтересовывает проект или новый продукт, желание инвестировать в новую компанию.

В чём отличие бизнес-ангелов и венчурных инвесторов?

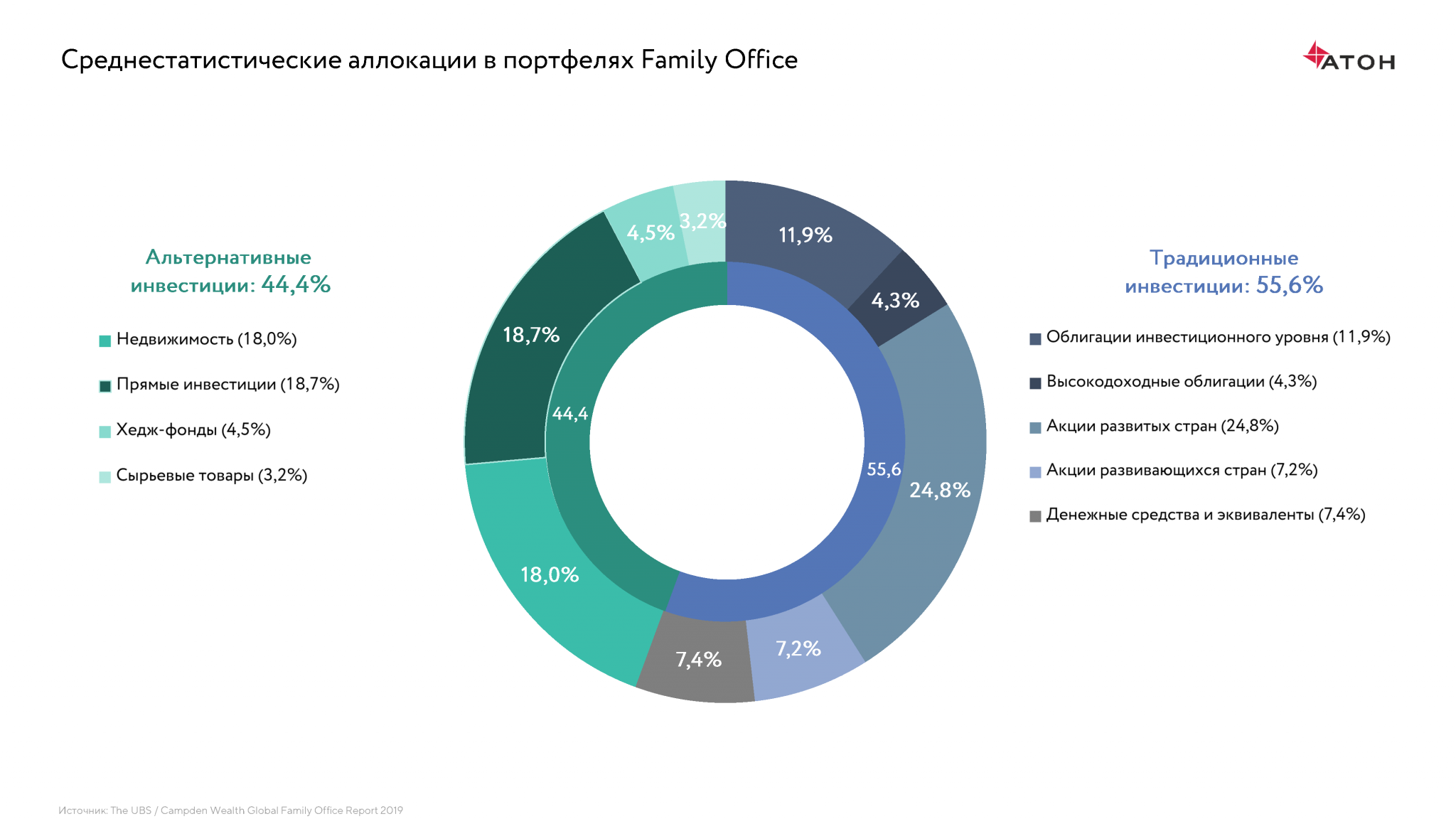

И те и другие вкладывают средства в высокорисковые инновационные проекты, но делают это на разных условиях. Если бизнес-ангел всегда рискует только собственными деньгами, то венчурные инвесторы обычно объединяются в фонд, который может привлекать средства граждан или других юридических лиц. Ярким примером такого варианта являются венчурные ПИФы.

Ярким примером такого варианта являются венчурные ПИФы.

Иными словами, бизнес ангел — это частный инвестор, который инвестирует напрямую в компанию, а не через брокеров, инвестиционные фонды и прочее. Бизнес ангел, как правило, несет 100% риска и компания начинает свою деятельность исключительно благодаря ему. Бизнес ангел, это тот инвестор, который верит в компанию на стадии ее зарождения и всячески поддерживает ее развитие финансово сопровождая, наверное от сюда и пошло название «ангел».

Кроме того, бизнес ангелы инвестируют не только с целью извлечения прибыли, но и для самореализации в качестве человека, который помогает встать на ноги другим. Многие из них находят большое удовольствие в том, чтобы передать свой коммерческий опыт молодым предпринимателям, фирмы которых ещё находятся на этапе становления.

Портрет обычного бизнес ангела

Считается, что это опытный предприниматель 35–55 лет, имеющий не только теоретические познания о бизнесе, но и собственный положительный опыт реализации новых проектов. Такой инвестор имеет отличную деловую хватку и поэтому может дать управляющим новой компании ценные практические советы.

Такой инвестор имеет отличную деловую хватку и поэтому может дать управляющим новой компании ценные практические советы.

«Ангелы» из США обычно имеют годовой доход на уровне $80–100 тыс. При этом стандартная сумма инвестиций колеблется от $10 тыс. до $300 тыс., в зависимости от вида бизнеса, стадии проекта и сферы деятельности молодой компании. По данным американских финансистов, в инновационный проект обычно инвестируется от $50 тыс. $200 тыс.

История насчитывает несколько поразительных примеров, как обычные инвесторы становились успешными бизнес-ангелами. Во-первых, это известная корпорация Apple. Когда-то инвестированные в неё $91 тыс. превратились для бизнес-ангела в $154 миллиона! Томасом Алберг, вложил $100 тысяч в компанию Amazon, и получил свои $26 миллионов. А $4 тыс. фунтов стерлингов инвестировал Ян МакГлинн, за что был награждён 42 миллионами фунтов.

Есть ли в России бизнес ангелы?

Практически все российские «ангелы» – это люди, имеющие серьёзные средства и располагающие опытом построения успешного бизнеса. Условно их можно разделить на 3 независимые категории.

Условно их можно разделить на 3 независимые категории.

- Выходцы из технологичного бизнеса или из науки, ищущие инновационные проекты в определённой сфере, часто – для интеграции в действующий бизнес. Они являются отличными экспертами и точно знают, что хотят получить от инвестиций. Такие бизнес-ангелы – большая удача для начинающего предпринимателя, поскольку сочетание оригинальных жизнеспособных идей и достаточного количества средств для их воплощения в жизнь обычно даёт прекрасные результаты.

- Представители крупных корпораций и групп, которые не хотят афишировать свою заинтересованность в каких-либо разработках. Они обычно подыскивают интересный проект, инвестируют в него, а затем передают свою долю в бизнесе материнской компании. Фирме, являющейся объектом таких «ангельских» инвестиций, часто грозит поглощение, а её руководителю обычно доверяют возглавить вновь созданную структуру в материнской корпорации.

- Любители – это малочисленная категория инвесторов, для которых «ангельская» деятельность на стадиях «стартапа» и «посевной» является хобби, а не способом извлечения прибыли.

Вложения в проекты они осуществляют, исходя из личных предпочтений, или желания способствовать развитию какой-либо сферы деятельности. Хотя их инвестиции носят непрофессиональный характер, подобные проекты нередко оказываются вполне успешными.

Вложения в проекты они осуществляют, исходя из личных предпочтений, или желания способствовать развитию какой-либо сферы деятельности. Хотя их инвестиции носят непрофессиональный характер, подобные проекты нередко оказываются вполне успешными.

Для поиска перспективных объектов, объединения капиталов и более результативной работы бизнес-ангелы объединяются в сети. За рубежом их количество исчисляется сотнями, в России сегодня их более 20. Наиболее известны: «Национальное содружество бизнес-ангелов», «Санкт-Петербургская организация Бизнес-ангелов» и «Московская сеть бизнес-ангелов».

В 2013 г. в России начался процесс систематизации «ангельской» деятельности: заработал специализированный портал для начинающих бизнес-ангелов, проводятся всевозможные конференции, координирующие работу инвесторов. Только в первый год было вложено более $100 млн. Средний размер вложений сейчас составляет около $120 тыс., с которыми вполне можно начать небольшой бизнес.

Статистика гласит, что шансы на успех и получение более 50% годовых в результате своих вложений составляют всего 23% среди всех бизнес-ангелов, а 17% получают небольшой доход. Неудачные вложения случились у 34% инвесторов. Такой большой процент неудач связан с непрофессиональной деятельностью компаний, неправильной организацией и часто изначально неверными просчетами.

Неудачные вложения случились у 34% инвесторов. Такой большой процент неудач связан с непрофессиональной деятельностью компаний, неправильной организацией и часто изначально неверными просчетами.

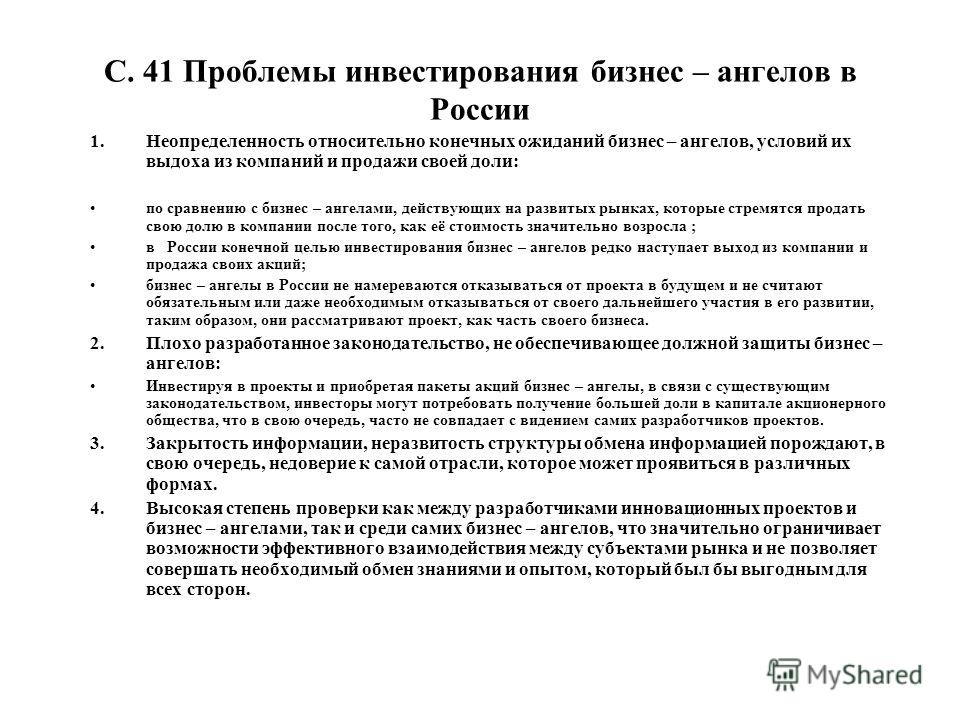

Среди основных проблем, мешающих развитию рынка «ангельских» инвестиций, эксперты называют консервативность и низкую информированность инвесторов, недостаток подходящих объектов и неопределённость процедуры выхода из бизнес-проекта. Развитие коммуникаций на венчурном рынке и изменение законодательства в области структурирования сделок подстегнут рынок и сделают этот вид инвестирования более доступным и выгодным.

Образовательные онлайн-мероприятия

Данный курс полезен, если твой существующий проект на этапе запуска / реализации. Дефицит управленческих навыков зачастую приводит к закрытию проектов уже через несколько месяцев после старта, потому мы разработали курс по эффективной реализации.

Курс поможет выстроить план реализации с учетом рисков, сформировать стратегии присутствия на рынке, собрать команду и эффективно ей управлять. Все для достижения поставленных тобой целей.

Все для достижения поставленных тобой целей.

Каждый урок курса усиливает и дополняет знания, полученные на предшествующем занятии. В процессе обучения ты создашь и будешь дорабатывать «бизнес-план», включающий весомое количество переменных.

Используемые в разработке образовательного интенсива подходы, а также практический опыт спикеров и экспертов, вовлеченных в образовательный процесс, позволят сформировать навыки эффективной реализации проекта.

Цель курса

Сегодня креативные индустрии играют важную роль в мировой экономике и в жизни людей. В этой связи 2021 год был объявлен ООН Международным годом креативной экономики в целях устойчивого развития. Креативные индустрии стали основой современной реальности, которую формирует молодежь.

Курс создан для развития и повышения управленческих навыков среди молодых специалистов и предпринимателей, заинтересованных в успешной реализации их идей и эффективном управлении авторскими проектами.

Для кого

Молодежь в возрасте 18-35 лет, молодые предприниматели, заинтересованные в реализации креативных проектов на территории РФ.

Обучение в рамках курса поможет вам приобрести и закрепить управленческие навыки, а также составить эффективный бизнес-план проекта и в короткий срок перейти к эффективной реализации.

Что получите

- Твёрдые знания принципов стратегического менеджмента и методик развития бизнеса

- Набор ключевых параметров каждого из этапов развития бизнеса

- Методику разработки маркетинговой и финансовой стратегии

- Понимание того, как разработать действия для внедрения изученных технологий и подходов

- Технологии повышения отдачи от подчинённых и критерии для привлечения профессионалов

- Методы аудита и настройки работы организационной структуры и бизнес-процессов

- Технологии достижения точности управления бизнесом и достижения поставленных целей

- Принципы эффективного привлечения инвестиций для вашего проекта

Содержание курса:

1. Дорожная карта. Финансовая модель. Презентация проекта.

Дорожная карта. Финансовая модель. Презентация проекта.

2. Современный стратегический менеджмент. Методы и инструменты разработки стратегии

3. Подходы к анализу рыночных данных, бизнес-аналитика

4. Формирование/Определение миссии. Формулирование желаемых результатов в долгосрочной перспективе (цели и задачи)

5. Определение/выбор оптимальной стратегии работы на рынке. Как масштабировать проект.

6. Оценка и минимизация рисков

7. Бизнес-модель стартапа и Customer Development.

8. Выбор метрик и KPI для оценки успешности проекта

9. Основы управления изменениями

10. Способы монетизации проекта

11. Расчет необходимых ресурсов (материальных и нематериальных). Выбор оптимальной последовательности выполнения работ

12. Гибкие практики управления проектами: AGILE, SCRUM, KANBAN

Гибкие практики управления проектами: AGILE, SCRUM, KANBAN

13. Управление задачами

14. Системы управления задачами

15. Тайм-менеджмент

16. Финансовое моделирование и финансовые модели

17. Юнит-экономика и принятие краткосрочных финансовых решений

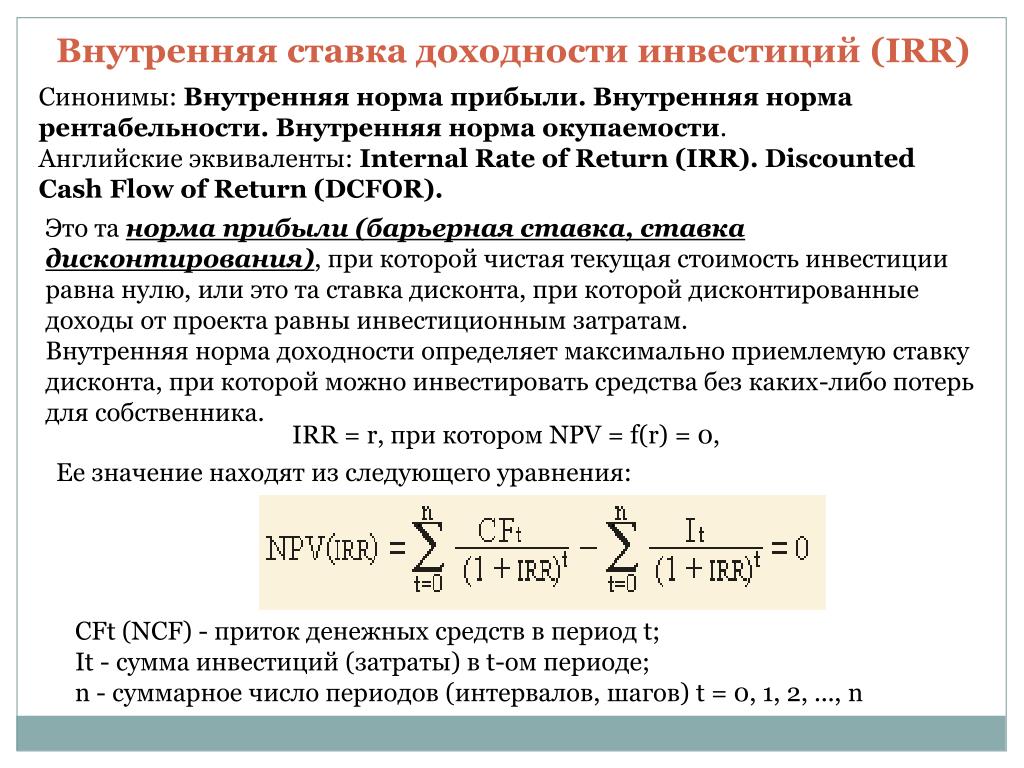

18. Принятие долгосрочных финансовых решений и оценка инвестиций

19. Формирование/Построение команды. Типология личности. Как проводить собеседование, тестировать человека.

20. Инструменты поиска людей в команду. Собеседование и «вербовка» сотрудника. Как начинать работу с новым человеком в команде.

21. Управление творческой командой: распределение ролей, межличностные коммуникации, разрешение внутренних конфликтов, управление стрессом членов команды.

22. Существующие виды и инструменты оперативного управления

23. Мотивация руководителя, мотивация сотрудников. Корпоративная культура как фактор мотивации в творческой организации.

Мотивация руководителя, мотивация сотрудников. Корпоративная культура как фактор мотивации в творческой организации.

24. Регламентация процессов в реализации проекта

25. Маркетинг и продвижение

26. PR и GR: с чего начать, как оценивать эффективность, инхаус VS внешнее агентство.

27. Аутсорсинг в реализации проекта

28. Личная эффективность. Умение учиться.

29. Стратегическое мышление

30. Управление переговорным процессом

31. Принятие решения в условиях неопределенности. Стратегическое мышление в период высокой турбулентности

32. Оформление бизнес-плана и презентации проекта.

33. Питчинг для инвесторов.

Что предложить инвестору в обмен на деньги и как открыть бизнес в правильной системе координат?

Если вы приступили к поискам инвестора для своей идеи, знайте, что вредно думать только о себе и о своем проекте. Обязательно позаботьтесь о создании привлекательных условий для вашего финансового партнера. На аспекты инвестиционной привлекательности проекта, которые часто остаются в тени, проливаем свет вместе с экспертом в области инвестиций Михаилом Бороздиным.

Обязательно позаботьтесь о создании привлекательных условий для вашего финансового партнера. На аспекты инвестиционной привлекательности проекта, которые часто остаются в тени, проливаем свет вместе с экспертом в области инвестиций Михаилом Бороздиным.

ЧЕТЫРЕ КИТА ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ ПРОЕКТА

— Когда у человека есть свой бизнес-проект, он думает только о нем и упускает множество других факторов, которые важны для инвестора. Нужно разложить все по полочкам. Я бы выделил четыре основных группы вопросов, на которые нужно обращать внимание каждому соискателю инвестиций.

Поскольку вопросы, которые могут возникнуть относительно самого проекта, мы подробно рассматривали в наших предыдущих публикациях, перейдем сразу же к неизведанному.

ЗЕМЛЯ ПО-РАЗНОМУ КРУГЛАЯ

К среде, в которой реализуется проект относятся страновые факторы, география, юридические факторы в стране и в отрасли, а также бизнес-климат. По мнению эксперта, в вопросе выбора среды для ведения бизнеса важен каждый «шаг вправо, шаг влево».

— Один и тот же проект при реализации его на разных территориях полностью меняется в плане успешности и соответственно в плане привлекательности для инвестора, — поясняет Михаил Бороздин.

— У нас был проект, связанный с ремонтом железнодорожных вагонов. Оказалось, что реализовать данный сервис в Смоленске, который находится всего в 250 км от Минска, гораздо выгоднее. Аналогичную ситуацию можно рассмотреть на примере Украины, когда какую-нибудь сельскохозяйственную культуру выгоднее выращивать южнее. В Украине, до недавнего времени, плюс был не только в климате, но и в том, что землю можно было купить в частную собственность, чего нельзя сделать в Беларуси. Если вы живете в Минске, хотите открыть производство в Орше, а продавать товары в Европу, лучше уж откройте его в Вильнюсе: расстояние от Минска одинаковое, а работать будете в юрисдикции Евросоюза.

Давайте рассмотрим, какие плюсы и минусы есть в разных юрисдикциях на примере популярного бизнес-направления. Итак, что мы выгадаем, открыв IT-контору в Беларуси, а что – открыв ее же в Литве?

Итак, что мы выгадаем, открыв IT-контору в Беларуси, а что – открыв ее же в Литве?

САМИ С УСАМИ… ИЛИ БЕЗ?

Еще один аспект – кто такой сам соискатель и есть ли у него команда, с которой он будет воплощать в жизнь свою бизнес-идею. Один и тоже проект кто-то реализует успешно, а кто-то полностью провалит.

— Соискатель может оказаться некомпетентным в выбранной сфере, или, может быть, у него нет необходимых управленческих навыков. Идея может быть одобрена инвесторам, но денег соискателю не дадут, потому что именно его кандидатура, а не сам проект, не устраивают инвестора, — констатирует эксперт.

Что же делать, если инвестор не проникся к вам чувствами?Наличие команды или ее отсутствие также влияет на инвестиционную привлекательность проекта, особенно когда речь идет о каком-то специализированном бизнесе. За примером далеко ходить не нужно – IT-сфера.

— Те, кто думают, что кадры не проблема, глубоко заблуждаются, — уверен Михаил Бороздин. — Чтобы нанимать на работу людей нужно, как минимум уметь их оценивать. Как вы сможете дать оценку компетентности программиста, если абсолютно ничего не понимаете в данной области. И это речь идет только про профессиональную плоскость, я есть же еще личностные качества. Для инвестора все это принципиально важно, потому что как опытный бизнесмен он понимает, что кадры решают все.

— Чтобы нанимать на работу людей нужно, как минимум уметь их оценивать. Как вы сможете дать оценку компетентности программиста, если абсолютно ничего не понимаете в данной области. И это речь идет только про профессиональную плоскость, я есть же еще личностные качества. Для инвестора все это принципиально важно, потому что как опытный бизнесмен он понимает, что кадры решают все.

СО СВОИМ УСТАВОМ В ЧУЖОЙ МОНАСТЫРЬ!

Четвертая группа факторов – это условия, на которых вы будете работать с инвестором. На более профессиональном языке это называется стратегия входа и стратегия выхода.

— Распространенной ошибкой бизнес-проектов является отсутствие вариантов по выходу инвестора из бизнеса, в который вы предлагаете ему инвестировать, — поясняет спикер. — Вполне возможно, что ваш финансовый партнер действительно раз и навсегда войдет в бизнес, будет им постоянно заниматься и получать доход, но всегда нужно предложить и альтернативные варианты.

Самая простейшая стратегия выхода – это продажа доли или бизнеса целиком. Обязательно нужно пояснить инвестору, на каких условиях это возможно.

Обязательно нужно пояснить инвестору, на каких условиях это возможно.

— Если ваша компания создана в форме открытого акционерного общества, а акции распределены между учредителями, то нет никакой проблемы продать свою долю. Это делается без согласия бизнес-партнеров. Но для Беларуси такой вариант скорее исключение, чем правило. Создание ОАО сопряжено с рядом нюансов. Например, обязательно иметь абсолютно белую бухгалтерию. Это не для всех выгодно и удобно, к сожалению, — констатирует эксперт.

Тут позволим себе маленькую ремарку! По закону белая бухгалтерия должна быть у предприятий всех форм собственности. Но для ОАО – это критично, так как нужно отчитываться по финансовым показателям и эти показатели будут публичными, что, как и пояснял наш спикер, не всегда устраивает собственников.

Что же делать, если у вас никакое вовсе не ОАО, а например, ООО или ОДО? Можно на начальном этапе подписать соглашение между участниками проекта о том, что если основной инвестор решит выйти из бизнеса, остальные компаньоны обязуются выкупить его долю по заранее оговоренной цене или по рыночной цене, сложившейся на момент продажи.

Еще более важный момент – стратегия входа инвестора, то есть, на каких условиях под вашу бизнес-идею будут выделяться деньги.

В каких формах могут поступить к вам деньги от инвестора?Что может предложить соискатель инвестиций в обмен на деньги?— Если соискатель инвестиций не обладает материальными активами, то это не значит, что ему нечего вкладывать, — сразу успокаивает всех тех, кто без гроша в кармане, Михаил Бороздин. — Он может взять на себя большую часть организационной работы, да и в конце концов он носитель той самой бизнес-идеи. Все эти моменты должны быть отражены в договоре между инвестором и соискателем, потому что во многом данное распределение сфер ответственности будет влиять на долю прибыли. Сегодня профессиональные юристы могут предложить множество различных схем распределения ответственности, вложений и прибыли, которые могут обезопасить обе стороны сделки и быть опять-таки для обеих сторон выгодными.

Стратегия входа включает не только юридически и финансовые аспекты, но и ряд управленческих вопросов. Например, обязательно придется решать, кто будет руководителем компании: соискатель, инвестор или будет нанят отдельный независимый директор. Причем наем независимого директора можно отдать на откуп кадровому агентству, которое выберет лучшего кандидата по каким-то объективным критериям, а не предложит на этот пост друга-свата-брата-кума.

— Можно передать эти функции управляющей компании, которая настолько известная и независимая, что на нее никакого давления оказывать нельзя. Это важный вопрос! Мы все знаем, что в нашей стране есть белая бухгалтерия, но это не значит, что кто-то брезгует черной. Все цифры, которые мы расписали в бизнес-плане, доходности и так далее – это все останется на бумаге, а на практике белая бухгалтерия будет складываться из разницы между реальными показателями и черной бухгалтерией. Так вот не всегда при таком раскладе на белые цифры вообще что-то остается. Черная бухгалтерия при этом зависит полностью от управленцев. Опытные бизнесмены могут нарисовать сколько угодно схем вывода денег через любые компании, — рассказывает эксперт.

Черная бухгалтерия при этом зависит полностью от управленцев. Опытные бизнесмены могут нарисовать сколько угодно схем вывода денег через любые компании, — рассказывает эксперт.

Есть, конечно, такие направления бизнеса, в которых сделать что-то по-черному практически невозможно. Например, нефтянка: все по документам и на строгом учете. А вот в торговле, особенно если продажи идут за наличный расчет, можно проворачивать куда более интересные дела.

Что касается дележки прибыли, то ее распределение далеко не всегда зависит именно от размера вашей доли.

— Кто-то думает, что распределение долей влияет на распределение прибыли. На практике зачастую оказывается, что инвестору нужен контрольный пакет не для того, чтобы деньги зарабатывать, а для того, что бы иметь возможность принимать ключевые решения самому,например, для безопасности или снижения рисков. Деньги-то у него и так есть. Есть инвесторы, которые вообще готовы отдать стартаперу 70-80% прибыли для того, чтобы повысить мотивацию. Пусть трудится!

Пусть трудится!

Есть разные методы оценки стоимости доли. Если соискатель инвестиций вкладывает 10% от необходимых средств, но при этом хочет получать 50% прибыли, значит, его нематериальные вложения он сам оценивает примерно в 40% от стоимости проекта. Предположим, в проект на 200 000 долларов, инициатор вложил 20 000 долларов, а остальные 180 000 долларов – инвестор. При таких условиях получается, что усилия и нематериальный вклад соискателя в проект (его нервы, организационные способности и креатив) эквивалентны 80 000 долларов. Можно легко посчитать, что за такую сумму можно нанять батальон квалифицированных исполнителей, которые обойдутся дешевле, сделают, вероятней всего, качественнее и с ними, что самое главное, не нужно будет делиться долей. Выгодно ли это инвестору? Что он в этом случае выберет?

Если показатели бизнеса хорошо прогнозируются и просчитываются, то для него гораздо легче разработать и выгодную стратегию входа, и приемлемую стратегию выхода, а значит проще найти инвестиции.

Учитесь читать мысли своего потенциального инвестора, а лучше, учитесь, как инвестор думать. Оставайтесь вместе с проектом «Инвестиции: час пробил!». Горячие темы только начинаются.

Диалоги об инвестициях ведет: Юлия ЛОКОТКОВА

Бороздин Михаил Борисович Два высших образования, инженер-программист и магистр экономики. С 2008 года — директор инвестиционно-консалтинговой компании «Агентство Михаила Бороздина». Специализация — бизнес-планирование, привлечение инвестиций, построение взаимоотношений с инвесторами, отбор и экспертиза инвестиционных проектов, консультации. С 2014 года — председатель экспертного совета по инвестициям Республиканской Конфедерации Предпринимательства, Минск, Беларусь. |

Предыдущие статьи в рамках проекта «Инвестиции: час пробил»:

Если вы заметили ошибку в тексте новости, пожалуйста, выделите её и нажмите Ctrl+Enter

Предложения инвесторов | Как найти инвестиции в Узбекистане

С нами Автор идеи сможет привлечь инвестиции в свой проект.

Обращаясь к нам, Вы получаете уникальный доступ к самой большой площадке предложений инвесторов (более 130 местных и 30 иностранных), которые были отобраны из множества заявок нашими экспертами.

Также, имея возможности привлечения иностранных инвестиций, мы разошлём Ваше предложение инвесторам персонально и выставим его на аналогичные нашей иностранные платные платформы за свой счёт.

Бизнесмен вкладывает в проект идею, Инвестор собственные деньги, а мы объединяем их в совместный бизнес.

Кроме того, у нас можно продать долю в готовом бизнесе.

Гарантии безопасности

Мы тщательно отбираем инвесторов и при этом приложим усилия, чтобы обеспечить правовую защиту от раскрытия идеи проекта до момента заключения сделки с потенциальным инвестором.

Для чего ищут инвестора

Бизнес всегда нуждается в оборотных средствах. Если своевременно не привлекать денежные средства, то даже самый лучший проект не будет реализован. Важно не упустить момент, т.к. пока Вы будете копить деньги для запуска проекта, момент будет упущен, а на рынок придут более предприимчивые конкуренты.

Важно не упустить момент, т.к. пока Вы будете копить деньги для запуска проекта, момент будет упущен, а на рынок придут более предприимчивые конкуренты.

Как это работает ?

При обращении к нам (по телефону либо отправкой сообщения на странице КОНТАКТЫ) Автор идеи предоставляет Бизнес-предложение (в краткой произвольной форме). Мы проводим бесплатную экспертизу с целью выявления его преимуществ и устранения недостатков.

Для размещения Вашего Бизнес-предложения по проекту на нашей площадке мы не обязываем участников предоставлять бизнес-планы. Но доверие Инвесторов к проекту значительно повышается, если автор предоставляет полный пакет документов. Поэтому мы рекомендуем сделать это. Если вам понадобится помощь в составлении бизнес-плана и финансового плана – обращайтесь.

После рассмотрения нашими специалистами идеи проекта на предмет возможности инвестирования он отправляется на размещение на сайт и телеграм-канал. Ваше Бизнес-предложение по проекту бесплатно появится в общем доступе или может вернуться на доработку с рекомендациями нашего эксперта.

Кроме того, после публикации Бизнес-предложения мы обеспечим оповещение тех инвесторов, которые поручили нам подобрать Проект без выставления его предложения инвестирования на данной площадке, презентуем им концепцию Проекта.

После проявления Вами реального интереса к какому-либо из Проектов мы заключаем с Вами и с Автором проекта Договора на предоставление услуг без условий предоплаты. Оплата производится только лишь при условии фактического инвестирования. В случае оплаты наших услуг Инвестором (частично либо в полном объёме), Автор проекта освобождается от оплат (соответственно частично либо в полном объёме), и наоборот. После подписания Договора мы организовываем проведение переговоров Автора проекта с Инвестором.

На финальном этапе между заинтересованными лицами заключается сделка на финансирование проекта.

Рекомендации

Подготавливая Бизнес-предложение по проекту следует максимально осветить следующее:

- Краткое описание(суть проекта, сфера деятольности и т.

д.)

д.) - Уникальность и востребованность планируемого к производству продукта/предлагаемой услуги;

- Размер необходимых инвестиций;

- Предполагаемый уровень прибыли;

- Предполагаемые сроки окупаемости инвестиций;

- Какова гарантия возврата инвестиций;

- Указать приемлемые виды инвестирования.

- Предлагаемую долю инвестору до возврата инвестиций и после в проекте/бизнесе

- Сумму средств вложенную (или планируемую ввести) вами на проект(если планируется)

Виды инвестирования

1. Кредитование под залог долей предприятия, когда Инвестор предоставляет заём на оговоренный срок под оговоренный процент и в обеспечение возвратности займа принимает в залог долю в бизнесе.

При этом Инвестор получает доход в виде процентов от вложенной суммы.

2. Финансирование путём приобретения долей предприятия, когда Инвестор выкупает долю в бизнесе. Дополнительное залоговое обеспечение оформляется по соглашению сторон.

При этом Инвестор получает доход в виде дивидендов от доли в бизнесе.

3. Кредитование под залог имущества предприятия либо иного обеспечения возвратности, когда Инвестор предоставляет заём на оговоренный срок под оговоренный процент и в обеспечение возвратности займа принимает имущество предприятия либо иные обеспечительные обязательства.

При этом Инвестор получает доход в виде процентов от вложенной суммы.

4. Приобретение доли в готовом бизнесе.

При этом Инвестор получает доход в виде дивидендов от доли в бизнесе.

5. Возможны другие виды инвестирования, которые определяются соглашением заинтересованных сторон.

Порядок оплаты

Оплата наших услуг производится только после начала финансирования.

Сопровождение проекта

После завершения фазы привлечения инвестиций мы готовы предложить организацию взаимодействия авторов идей с инвесторами, проводить аудит исполнения бизнес плана и в случае необходимости выступать посредником в урегулировании возможных спорных вопросов.

Какую долю в компании можно отдать первому инвестору?

21 Июня, 2013, 13:30

8275

©Shutterstock

От первого инвестора зависит не только то, как скоро вы перестанете быть стартапом и перерастете в бизнес, но и то, каким бизнесом вы станете в будущем – малым, средним или большим. Важно убедиться, что его репутация на рынке не отпугнет последующих инвесторов. А они непременно будут заходить на более поздних стадиях, если, конечно, стартап имеет потенциал и может вырасти в бизнес на $50-100 млн. Когда же первый инвестор становится последним — как правило, это значит, проект мертв. Отдавая ему слишком большую долю на посевной стадии, вы рискуете закончить именно так.

Когда же первый инвестор становится последним — как правило, это значит, проект мертв. Отдавая ему слишком большую долю на посевной стадии, вы рискуете закончить именно так.

Какую долю «нестрашно» отдать первому инвестору, в каком проекте и за какие деньги? На этот вопрос AIN.UA отвечали ведущие игроки на украинском рынке стартапов — представители бизнес-инкубаторов EastLabs, Happy Farm и GrowthUP, венчурных фондов TA Venture, AVentures Capital и Runa Capital.

А в чем, собственно, проблема?

Стартапам надо очень осторожно раздавать доли, особенно, на ранних этапах. Денис Довгополый, управляющий партнер BVU Group, не раз сталкивался с ситуацией, когда перспективные украинские и российские проекты с хорошим потенциалом роста не могли привлечь очередной раунд инвестиций именно потому, что слишком большого куска лишились на посевной стадии.

©Shutterstock

«Такому стартапу инвестор раунда А скажет: «Смотри, ты отдал 15% инкубатору и 15% ангелу — итого 30%. Я у тебя на раунде А отберу еще 35%, инвестор раунда B — еще 15-20%, инвестор раунда С потребует 10-15%, а еще как минимум 10% надо отдать сотрудникам в качестве опционов. Твоя доля останется мизерной. И где возьмешь мотивацию работать в проекте, на котором не заработаешь?» — поясняет Довгополый. — В такой ситуации предпринимателю остается лишь идти к текущим инвесторам и говорить: «Давайте переиграем — вы получите не 15+15, а 10+10 или даже 5+5?» Угадайте, что ответят ему текущие инвесторы?» Именно поэтому бизнес-инкубатор GrowthUP, который входит в BVU Group, не претендует на долю более 5%.

Я у тебя на раунде А отберу еще 35%, инвестор раунда B — еще 15-20%, инвестор раунда С потребует 10-15%, а еще как минимум 10% надо отдать сотрудникам в качестве опционов. Твоя доля останется мизерной. И где возьмешь мотивацию работать в проекте, на котором не заработаешь?» — поясняет Довгополый. — В такой ситуации предпринимателю остается лишь идти к текущим инвесторам и говорить: «Давайте переиграем — вы получите не 15+15, а 10+10 или даже 5+5?» Угадайте, что ответят ему текущие инвесторы?» Именно поэтому бизнес-инкубатор GrowthUP, который входит в BVU Group, не претендует на долю более 5%.

По мнению Игоря Семенова, венчурного партнера TA Venture, на самой начальной стадии развития (pre-seed и seed stage) основателям не следует отдавать инвесторам – инкубаторам, акселераторам или ангелам — более 20%, чтобы в дальнейшем их доля не слишком размывалась. Евгений Сысоев, управляющий партнер AVenture Capital, разделяет его точку зрения. «Из моей практики самые сильные предприниматели сами финансировали посевную стадию, и поэтому после Раунда А у них по прежнему оставался значительный контрольный пакет. Если же первый инвестор получил долю 30-40% менее чем за $0,5-1 млн, то либо у проекта очень маленькие перспективы, либо во главе неопытный предприниматель, либо инвестор «нанял на работу». В каждом из этих случаев на раунде А мы 100% дадим отказ».

Если же первый инвестор получил долю 30-40% менее чем за $0,5-1 млн, то либо у проекта очень маленькие перспективы, либо во главе неопытный предприниматель, либо инвестор «нанял на работу». В каждом из этих случаев на раунде А мы 100% дадим отказ».

Между тем, украинские инкубаторы EastLabs и Happy Farm за свои вложения ($15 и $20 тыс. в денежном эквиваленте соответственно) на посевной стадии претендуют на 15% в проекте.

Так что ж теперь, в инкубатор не ходить?

©Shutterstock

Такие инкубаторы, как EastLabs и Happy Farm, инвестируют в стартапы не только наличные деньги, но и сервисы, стоимость которых дополнительно составляет десятки тысяч долларов. Под сервисами имеется ввиду финансирование множества отраслевых мероприятий, мастер-классов от знаменитых менторов и экспертов, расходы на инфраструктуру и т.д. В результате общая сумма вложений акселератора в стартап может в 5 раз превысить сумму стартового капитала. Поэтому 15% за вложения инкубатора – нормальная для Украины схема, утверждает управляющий партнер EastLabs Эвелин Бучацкий. «В Америке ситуация иная. У инкубаторов из Кремниевой Долины не возникает необходимости в дополнительных затратах на сервисы, поскольку там уже хорошо развита стартап-экосистема, и большинство мероприятий, за которые в Украине приходится платить, там бесплатны», — поясняет Эвелин.

«В Америке ситуация иная. У инкубаторов из Кремниевой Долины не возникает необходимости в дополнительных затратах на сервисы, поскольку там уже хорошо развита стартап-экосистема, и большинство мероприятий, за которые в Украине приходится платить, там бесплатны», — поясняет Эвелин.

Рынок накладывает отпечаток на принципы инвестирования и соотношение долей к размерам посевных инвестиций. Во многих развивающихся странах стартапы вынуждены отдавать большую долю первому инвестору в качестве компенсации за риски. Украина – одна из таких стран. Здесь команды отрезаны от мировой стартап-тусовки, следовательно, они хуже подготовлены и неопытны. «Чем дальше ваша команда от Долины, тем ниже оценка вашего стартапа, и тем дороже вам придется за это платить», — поясняет Бучацкий.

В EastLabs основателям помогают просчитать все так, чтобы на раунде А сохранить за собой контрольный пакет акций. По словам Эвелин, в практике инкубатора не было случаев, когда на более поздних стадиях у экс-резидентов возникали проблемы в привлечением инвестиций.

Как меняется размер доли в зависимости от размера инвестиций?

©Shutterstock

Директор по инвестициям Runa Capital Гайдар Магдануров рекомендует предпринимателям не брать денег больше, чем нужно. Тогда не придется много отдавать инвестору на ранней стадии, зато на следующем раунде получится привлечь бОльшую сумму за меньшую долю. «Чем больше денег нужно компании на достижение следующего этапа ценности (выпуск продукта, начало продаж, выход на точку безубыточности), тем выше риск, и тем большую долю запросит инвестор. Если у стартапа есть только идея, команда и никаких достижений, то отдать до 40% вполне может быть честной сделкой. Но когда уже есть продукт, первые клиенты, коллектив, понятные каналы продаж и остается только масштабировать бизнес — взаимно интересная доля может составить 10-20%. В конечном итоге, важны абсолютные значения и, как говорят, «лучше иметь 10% от миллиона, чем 80% от тысячи», — заключает эксперт.

Из очередного новостного портала, сайта по продаже книг, мобильной казуальной игры скорей всего получится небольшой локальный бизнес. В подобные проекты крупные венчурные фонды едва ли зайдут. «Если за $15 тыс. отдается 15%, значит, проект стоит $100 тыс. post money. А если $1 млн за 25%, то это $4 млн post money, — поясняет Евгений Сысоев. — В сегменте электронной коммерции это возможно, если проект вышел на $1 млн продаж в месяц (а некоторые стартапы в Украине полагают, что $1 млн за миноритарный пакет можно привлечь и раньше)».

В подобные проекты крупные венчурные фонды едва ли зайдут. «Если за $15 тыс. отдается 15%, значит, проект стоит $100 тыс. post money. А если $1 млн за 25%, то это $4 млн post money, — поясняет Евгений Сысоев. — В сегменте электронной коммерции это возможно, если проект вышел на $1 млн продаж в месяц (а некоторые стартапы в Украине полагают, что $1 млн за миноритарный пакет можно привлечь и раньше)».

«Понять «сколько отдавать» очень легко. Пройдитесь по AngelList, CrunchBase, TechCrunch и посмотрите оценки. Потом сделайте скидку на размер украинского или российского рынка, стоимость рекламы, величину exitов и доход на душу населения в регионе — и получите довольно четкую картину, которая мне представляется более чем справедливой для Украины, — комментирует председатель Борда Happy Farm, серийный предприниматель, инвестор TMT Investments Игорь Шойфот, — Стартап на уровне идеи или прототипа — $200-500 тыс. Стартап после финансирования ангелами и с первыми успехами — $500 тыс. Стартап после полного цикла инкубатора и с первыми успехами — $1-2 млн. Стартап с серьезными успехами (миллион и больше посетителей в месяц, тенденции роста и/или продажи на уровне сотен тысяч в год) — $1-3 млн. Стартап с миллионами пользователей и миллионом долларов продаж — $3-5 млн».

Стартап с серьезными успехами (миллион и больше посетителей в месяц, тенденции роста и/или продажи на уровне сотен тысяч в год) — $1-3 млн. Стартап с миллионами пользователей и миллионом долларов продаж — $3-5 млн».

Фонд облигаций Илья Муромец — Сбер Управление Активами

1 При сроке владения паями менее 732 дней взимается комиссия за погашение паев (скидка),

уменьшающая

доходность инвестиций.

АО «Сбербанк Управление Активами» зарегистрировано Московской регистрационной палатой 01.04.1996.

Лицензия ФКЦБ России на осуществление деятельности по управлению инвестиционными фондами, паевыми

инвестиционными фондами и негосударственными пенсионными фондами №21-000-1-00010 от 12.09.1996. Лицензия

ФКЦБ России №045-06044-001000 от 07. 06 2002 на осуществление деятельности по управлению ценными

бумагами. Ознакомиться с условиями управления активами, получить сведения об АО «Сбербанк Управление

Активами» и иную информацию, которая должна быть предоставлена в соответствии с действующим

законодательством и иными нормативными правовыми актами РФ, а также получить подробную информацию о

паевых инвестиционных фондах (далее – ПИФ) и ознакомиться с правилами доверительного управления ПИФ

(далее – ПДУ ПИФ) и с иными документами, предусмотренными Федеральным законом от 29.11.2001 №156-ФЗ «Об

инвестиционных фондах» и нормативными актами в сфере финансовых рынков, можно по адресу: 121170, г.

Москва, ул. Поклонная, д. 3, корп. 1, этаж 20, на сайте https://www.sberbank-am.ru,

по телефону: (495)

258-05-34. Информация, подлежащая опубликованию в печатном издании, публикуется в «Приложении к Вестнику

Федеральной службы по финансовым рынкам».

06 2002 на осуществление деятельности по управлению ценными

бумагами. Ознакомиться с условиями управления активами, получить сведения об АО «Сбербанк Управление

Активами» и иную информацию, которая должна быть предоставлена в соответствии с действующим

законодательством и иными нормативными правовыми актами РФ, а также получить подробную информацию о

паевых инвестиционных фондах (далее – ПИФ) и ознакомиться с правилами доверительного управления ПИФ

(далее – ПДУ ПИФ) и с иными документами, предусмотренными Федеральным законом от 29.11.2001 №156-ФЗ «Об

инвестиционных фондах» и нормативными актами в сфере финансовых рынков, можно по адресу: 121170, г.

Москва, ул. Поклонная, д. 3, корп. 1, этаж 20, на сайте https://www.sberbank-am.ru,

по телефону: (495)

258-05-34. Информация, подлежащая опубликованию в печатном издании, публикуется в «Приложении к Вестнику

Федеральной службы по финансовым рынкам». Стоимость инвестиционных паев может увеличиваться и

уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не

гарантирует доходность инвестиций в ПИФ. Прежде чем приобрести инвестиционный пай, следует внимательно

ознакомиться с ПДУ ПИФ. ПДУ ПИФ предусмотрены надбавки (скидки) к (с) расчетной стоимости инвестиционных

паев при их выдаче (погашении). Взимание надбавок (скидок) уменьшит доходность инвестиций в

инвестиционные паи ПИФ. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не

определяют доходы учредителя управления в будущем. В отношении ПИФ уровни Риска / Дохода указаны исходя

из общепринятого понимания того, как располагаются указанные объекты для инвестирования на шкале

риск-доходность. Под «Риском» и «Доходом» в отношении ПИФ не подразумеваются допустимый риск и ожидаемая

доходность, предусмотренные Положением Банка России от 03.

Стоимость инвестиционных паев может увеличиваться и

уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не

гарантирует доходность инвестиций в ПИФ. Прежде чем приобрести инвестиционный пай, следует внимательно

ознакомиться с ПДУ ПИФ. ПДУ ПИФ предусмотрены надбавки (скидки) к (с) расчетной стоимости инвестиционных

паев при их выдаче (погашении). Взимание надбавок (скидок) уменьшит доходность инвестиций в

инвестиционные паи ПИФ. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не

определяют доходы учредителя управления в будущем. В отношении ПИФ уровни Риска / Дохода указаны исходя

из общепринятого понимания того, как располагаются указанные объекты для инвестирования на шкале

риск-доходность. Под «Риском» и «Доходом» в отношении ПИФ не подразумеваются допустимый риск и ожидаемая

доходность, предусмотренные Положением Банка России от 03. 08.2015 № 482-П. ОПИФ РФИ «Сбербанк – Фонд

облигаций «Илья Муромец» – правила доверительного управления фондом зарегистрированы ФСФР России

18.12.1996 за № 0007-45141428. ОПИФ РФИ «Сбербанк – Фонд акций «Добрыня Никитич» – правила

доверительного управления фондом зарегистрированы ФСФР России 14.04.1997 за № 0011-46360962. ОПИФ РФИ

«Сбербанк – Фонд Сбалансированный» – правила доверительного управления фондом зарегистрированы ФСФР

России 21.03.2001 за № 0051-56540197. ОПИФ РФИ «Сбербанк – Фонд перспективных облигаций» – правила

доверительного управления фондом зарегистрированы ФСФР России 02.03.2005 за № 0327-76077399. ОПИФ РФИ

«Сбербанк – Природные ресурсы» правила доверительного управления фондом зарегистрированы ФСФР России

31.08 2006 за № 0597-94120779. ОПИФ РФИ «Сбербанк – Электроэнергетика» – правила доверительного

управления фондом зарегистрированы ФСФР России 31.

08.2015 № 482-П. ОПИФ РФИ «Сбербанк – Фонд

облигаций «Илья Муромец» – правила доверительного управления фондом зарегистрированы ФСФР России

18.12.1996 за № 0007-45141428. ОПИФ РФИ «Сбербанк – Фонд акций «Добрыня Никитич» – правила

доверительного управления фондом зарегистрированы ФСФР России 14.04.1997 за № 0011-46360962. ОПИФ РФИ

«Сбербанк – Фонд Сбалансированный» – правила доверительного управления фондом зарегистрированы ФСФР

России 21.03.2001 за № 0051-56540197. ОПИФ РФИ «Сбербанк – Фонд перспективных облигаций» – правила

доверительного управления фондом зарегистрированы ФСФР России 02.03.2005 за № 0327-76077399. ОПИФ РФИ

«Сбербанк – Природные ресурсы» правила доверительного управления фондом зарегистрированы ФСФР России

31.08 2006 за № 0597-94120779. ОПИФ РФИ «Сбербанк – Электроэнергетика» – правила доверительного

управления фондом зарегистрированы ФСФР России 31. 08.2006 за № 0598-94120851. ЗПИФ недвижимости

«Коммерческая недвижимость» – правила доверительного управления фондом зарегистрированы ФСФР России

25.08.2004 за № 0252-74113866. ОПИФ РФИ «Сбербанк – Америка» – правила доверительного управления фондом

зарегистрированы ФСФР России 26.12.2006 за № 0716-94122086. ОПИФ РФИ «Сбербанк – Потребительский сектор»

– правила доверительного управления фондом зарегистрированы ФСФР России 01.03.2007 за № 0757-94127221.

ОПИФ РФИ «Сбербанк – Финансовый сектор» – правила доверительного управления фондом зарегистрированы ФСФР

России 16.08.2007 за № 0913-94127681. ОПИФ РФИ «Сбербанк – Развивающиеся рынки» – правила доверительного

управления фондом зарегистрированы ФСФР России 28.09.2010 за № 1924–94168958. ОПИФ РФИ «Сбербанк –

Европа» – правила доверительного управления фондом зарегистрированы ФСФР России 17.02.2011 за №

2058-94172687.

08.2006 за № 0598-94120851. ЗПИФ недвижимости

«Коммерческая недвижимость» – правила доверительного управления фондом зарегистрированы ФСФР России

25.08.2004 за № 0252-74113866. ОПИФ РФИ «Сбербанк – Америка» – правила доверительного управления фондом

зарегистрированы ФСФР России 26.12.2006 за № 0716-94122086. ОПИФ РФИ «Сбербанк – Потребительский сектор»

– правила доверительного управления фондом зарегистрированы ФСФР России 01.03.2007 за № 0757-94127221.

ОПИФ РФИ «Сбербанк – Финансовый сектор» – правила доверительного управления фондом зарегистрированы ФСФР

России 16.08.2007 за № 0913-94127681. ОПИФ РФИ «Сбербанк – Развивающиеся рынки» – правила доверительного

управления фондом зарегистрированы ФСФР России 28.09.2010 за № 1924–94168958. ОПИФ РФИ «Сбербанк –

Европа» – правила доверительного управления фондом зарегистрированы ФСФР России 17.02.2011 за №

2058-94172687. ОПИФ РФИ «Сбербанк — Глобальный Интернет» – правила доверительного управления фондом

зарегистрированы ФСФР России 28.06.2011 за № 2161-94175705. ОПИФ РФИ «Сбербанк – Глобальный долговой

рынок» – правила доверительного управления фондом зарегистрированы ФСФР России 30.11.2010 за №

1991-94172500. ОПИФ РФИ «Сбербанк — Золото» – правила доверительного управления фондом зарегистрированы

ФСФР России 14.07.2011 за № 2168-94176260. ОПИФ РФИ «Сбербанк – Еврооблигации» – правила доверительного

управления фондом зарегистрированы ФСФР России 26.03.2013 за № 2569. ОПИФ РФИ «Сбербанк – Биотехнологии»

— правила доверительного управления фондом зарегистрированы Банком России 23.04.2015 за № 2974. ЗПИФ

недвижимости «Сбербанк – Арендный бизнес» — правила доверительного управления фондом зарегистрированы

Банком России 25.02.2016 года за № 3120. ОПИФ РФИ «Сбербанк – Глобальное машиностроение» — правила

доверительного управления фондом зарегистрированы Банком России 05.

ОПИФ РФИ «Сбербанк — Глобальный Интернет» – правила доверительного управления фондом

зарегистрированы ФСФР России 28.06.2011 за № 2161-94175705. ОПИФ РФИ «Сбербанк – Глобальный долговой

рынок» – правила доверительного управления фондом зарегистрированы ФСФР России 30.11.2010 за №

1991-94172500. ОПИФ РФИ «Сбербанк — Золото» – правила доверительного управления фондом зарегистрированы

ФСФР России 14.07.2011 за № 2168-94176260. ОПИФ РФИ «Сбербанк – Еврооблигации» – правила доверительного

управления фондом зарегистрированы ФСФР России 26.03.2013 за № 2569. ОПИФ РФИ «Сбербанк – Биотехнологии»

— правила доверительного управления фондом зарегистрированы Банком России 23.04.2015 за № 2974. ЗПИФ

недвижимости «Сбербанк – Арендный бизнес» — правила доверительного управления фондом зарегистрированы

Банком России 25.02.2016 года за № 3120. ОПИФ РФИ «Сбербанк – Глобальное машиностроение» — правила

доверительного управления фондом зарегистрированы Банком России 05. 07.2016 за № 3171. ЗПИФ недвижимости

«Сбербанк – Арендный бизнес 2» — правила доверительного управления фондом зарегистрированы Банком России

29.09.2016 за № 3219. ОПИФ РФИ «Сбербанк – Денежный» правила доверительного управления фондом

зарегистрированы Банком России 23.11.2017 года за №3428. Комбинированный ЗПИФ «Сбербанк – Арендный

бизнес 3» – правила доверительного управления фондом зарегистрированы Банком России 23.01.2018 года за

№3445. БПИФ РФИ «Сбербанк – Индекс МосБиржи полной доходности «брутто»» (БПИФ РФИ «Сбербанк – MOEX

Russia Total Return») – правила доверительного управления фондом зарегистрированы Банком России

15.08.2018 за № 3555. БПИФ РФИ «Сбербанк — Индекс МосБиржи государственных облигаций» – правила

доверительного управления фондом зарегистрированы Банком России 24.12.2018 за № 3629. БПИФ РФИ «Сбербанк

– Индекс МосБиржи российских ликвидных еврооблигаций» – правила доверительного управления фондом

зарегистрированы Банком России 28.

07.2016 за № 3171. ЗПИФ недвижимости

«Сбербанк – Арендный бизнес 2» — правила доверительного управления фондом зарегистрированы Банком России

29.09.2016 за № 3219. ОПИФ РФИ «Сбербанк – Денежный» правила доверительного управления фондом

зарегистрированы Банком России 23.11.2017 года за №3428. Комбинированный ЗПИФ «Сбербанк – Арендный

бизнес 3» – правила доверительного управления фондом зарегистрированы Банком России 23.01.2018 года за

№3445. БПИФ РФИ «Сбербанк – Индекс МосБиржи полной доходности «брутто»» (БПИФ РФИ «Сбербанк – MOEX

Russia Total Return») – правила доверительного управления фондом зарегистрированы Банком России

15.08.2018 за № 3555. БПИФ РФИ «Сбербанк — Индекс МосБиржи государственных облигаций» – правила

доверительного управления фондом зарегистрированы Банком России 24.12.2018 за № 3629. БПИФ РФИ «Сбербанк

– Индекс МосБиржи российских ликвидных еврооблигаций» – правила доверительного управления фондом

зарегистрированы Банком России 28. 12.2018 за № 3636. БПИФ РФИ «Сбербанк – Эс энд Пи 500» – правила

доверительного управления фондом зарегистрированы Банком России 19.03.2019 за № 3692. ОПИФ РФИ

«Глобальные облигации» – правила доверительного управления фондом зарегистрированы Банком России

02.04.2019 за № 3705. ОПИФ РФИ «Сбербанк — Долларовые облигации» (прежнее название — ОПИФ РФИ

«Российские долларовые облигации») – правила доверительного управления фондом зарегистрированы Банком

России 02.04.2019 за № 3706. Комбинированный ЗПИФ «Сбербанк – Арендный бизнес 5» – правила

доверительного управления фондом зарегистрированы Банком России 18.06.2019 года за №3747. БПИФ РФИ

«Сбербанк — Индекс МосБиржи рублевых корпоративных облигаций» – правила доверительного управления фондом

зарегистрированы Банком России 25.07.2019 за № 3785. ОПИФ РФИ «Рублевые облигации» – правила

доверительного управления фондом зарегистрированы Центральным Банком РФ 10 февраля 2015 года №2940.

12.2018 за № 3636. БПИФ РФИ «Сбербанк – Эс энд Пи 500» – правила

доверительного управления фондом зарегистрированы Банком России 19.03.2019 за № 3692. ОПИФ РФИ

«Глобальные облигации» – правила доверительного управления фондом зарегистрированы Банком России

02.04.2019 за № 3705. ОПИФ РФИ «Сбербанк — Долларовые облигации» (прежнее название — ОПИФ РФИ

«Российские долларовые облигации») – правила доверительного управления фондом зарегистрированы Банком

России 02.04.2019 за № 3706. Комбинированный ЗПИФ «Сбербанк – Арендный бизнес 5» – правила

доверительного управления фондом зарегистрированы Банком России 18.06.2019 года за №3747. БПИФ РФИ

«Сбербанк — Индекс МосБиржи рублевых корпоративных облигаций» – правила доверительного управления фондом

зарегистрированы Банком России 25.07.2019 за № 3785. ОПИФ РФИ «Рублевые облигации» – правила

доверительного управления фондом зарегистрированы Центральным Банком РФ 10 февраля 2015 года №2940. ОПИФ

РФИ «Долларовые облигации» – правила доверительного управления фондом зарегистрированы Центральным

Банком РФ 10 февраля 2015 года №2941. ОПИФ РФИ «Еврооблигации» – правила доверительного управления

фондом зарегистрированы Центральным Банком РФ 09 ноября 2017 года №3416.

ОПИФ

РФИ «Долларовые облигации» – правила доверительного управления фондом зарегистрированы Центральным

Банком РФ 10 февраля 2015 года №2941. ОПИФ РФИ «Еврооблигации» – правила доверительного управления

фондом зарегистрированы Центральным Банком РФ 09 ноября 2017 года №3416.

5 вещей, на которые следует обратить внимание при принятии инвестиций

Как владельцу бизнеса идея принять опыт и крупный чек от внешнего инвестора может показаться полной победой для вас и вашего бизнеса.

Однако истинность того, действительно ли это выгода для вас, часто определяется скучными мелкими деталями контракта, который вы подписываете с этим инвестором.

В этой статье мы познакомим вас с некоторыми из наиболее важных условий контрактов, на которые следует обращать внимание при заключении соглашения о принятии внешних инвестиций, и объясним, почему о них стоит беспокоиться.

Структура инвестиций

Структура инвестиций Когда владельцы малого бизнеса говорят о привлечении дополнительного инвестора, они обычно говорят что-то невзрачное, например: «Мы берем бизнес-ангела». Они не обсуждают множество способов, которыми инвестор может реально инвестировать. Но они должны это делать, потому что разные способы инвестирования в бизнес кардинально меняют сделку, на которую вы соглашаетесь.

Пожалуй, лучший способ объяснить это, сославшись на то, с чем большинство из нас уже знакомо, — на популярное телешоу Shark Tank.

Если вы заядлый любитель Shark Tank, то заметите, что есть два типа акул-инвесторов: мистер Чудесный и почти все остальные. Все остальные акулы обычно делают традиционные вложения в акционерный капитал; например, они инвестируют 100 000 долларов при оценке бизнеса в 1 000 000 долларов и приобретают 10 процентов бизнеса. Это называется традиционным вложением в акционерный капитал.

Г-н Чудесный, напротив, обычно делает свои инвестиции в форме долговых ценных бумаг с варрантами. Это означает, что ему платят не как часть прибыли, а как часть общего дохода, независимо от прибыли. Если вы внимательно посмотрите сериал, мистер Уандерфул часто даже не обсуждает свою долю владения и никогда не сосредотачивается на нем, потому что это действительно не имеет отношения к общей сделке, как он обычно ее структурирует.

Это означает, что ему платят не как часть прибыли, а как часть общего дохода, независимо от прибыли. Если вы внимательно посмотрите сериал, мистер Уандерфул часто даже не обсуждает свою долю владения и никогда не сосредотачивается на нем, потому что это действительно не имеет отношения к общей сделке, как он обычно ее структурирует.

Как владелец малого бизнеса, разница между инвестором в акции и инвестором в долговые ценные бумаги заключается в том, что инвестору в акции платят только в том случае, если вы действительно получаете прибыль, тогда как с инвестором в долговую безопасность с варрантами вы платите этот инвестор возвращается ежемесячно, несмотря ни на что, независимо от того, действительно ли ваш бизнес прибылен.

Излишне говорить, что при прочих равных условиях традиционное вложение в акционерный капитал лучше для вас, владельца малого бизнеса. Итак, если вы собираетесь инвестировать в долговую безопасность с варрантами, убедитесь, что условия — сумма денег, которую они дают вам относительно суммы и условий, по которым вы ее возвращаете, — значительно лучше, чтобы это того стоит для вас.

Предполагая, что вы рассматриваете предложение, в котором инвестор делает традиционные вложения в акционерный капитал (напомним, что именно так делают это большинство акул), следующий важный пункт — посмотреть, являются ли акции, приобретаемые инвестором, привилегированные или обыкновенные акции.

В качестве предыстории, когда кто-то инвестирует в ваш бизнес, он фактически покупает акции вашего бизнеса в обмен на деньги. Они могут покупать простые или привилегированные акции.

Если ваш инвестор получает только простые акции, это означает, что вы находитесь в равных условиях. Итак, когда приходит время принимать решения, каждый из вас, вероятно, получает по одному голосу за каждую акцию вашего бизнеса. Когда приходит время получать прибыль (или распределять убытки), каждый из вас получает долю, пропорциональную количеству акций компании, которой вы владеете.

Напротив, если ваш инвестор получает привилегированные акции, инвестор, вероятно, осуществляет непропорциональный уровень контроля и получает большую долю дохода, чем вы могли бы подумать, если бы вы просто сравнивали количество акций, которыми владеет каждая сторона. Это потому, что привилегированные акции действуют в соответствии с совершенно отдельным набором правил (которые будут определены в инвестиционных документах), чем ваши акции.

Это потому, что привилегированные акции действуют в соответствии с совершенно отдельным набором правил (которые будут определены в инвестиционных документах), чем ваши акции.

Так, например, они могут получить 10 голосов на акцию, в то время как вы получаете одну, или они могут получить 20 долларов прибыли до тех пор, пока их первоначальные вложения не будут возвращены на каждый полученный вами доллар.Как правило, они также получают дополнительные права, которых не имеют обыкновенные акционеры, такие как защита от разводнения и преференция при ликвидации (подробнее обсуждается ниже).

В целом, если вы видите, что они получают привилегированные акции от своих инвестиций, это не обязательно означает, что вы заключаете плохую сделку, на самом деле большинство инвестиций делается таким образом, это просто означает, что они будут работать. в соответствии с совершенно другим набором правил, чем вы будете как обычный акционер. Поэтому вам нужно убедиться, что вы понимаете, что они получают, а от чего отказываетесь с точки зрения контроля и прибыли.

Когда инвестор вкладывает деньги в компанию в качестве вложения в акционерный капитал для покупки акций с определенной оценкой (скажем, 100 000 долларов США при 1 000 000 долларов США), он затем владеет определенным процентом (здесь 10 процентов) от общего числа находящихся в обращении акций.

Если в будущем вы решите нанять дополнительного инвестора или продать новые акции компании по льготной ставке сотрудникам, семье и друзьям, то общая доля владения этого инвестора может упасть ниже 10 процентов его владения.Этот риск уменьшения общей доли владения приводит к появлению важного термина, называемого оговоркой о защите от разбавления.

Почти каждый внешний инвестор будет требовать включения в ту или иную форму оговорки о защите от разводнения. Как владелец малого бизнеса, цель состоит в том, чтобы просто понять, как согласовать этот пункт, чтобы он лучше всего служил вам.

Версия «защиты от разводнения», которая приносит наибольшую пользу внешним инвесторам, обычно называется «полной трещоткой». В соответствии с этим сценарием внешние инвесторы могут покупать дополнительные акции компании всякий раз, когда они находятся под угрозой разводнения их доли владения по самой низкой цене, по которой акции когда-либо предлагались.

В соответствии с этим сценарием внешние инвесторы могут покупать дополнительные акции компании всякий раз, когда они находятся под угрозой разводнения их доли владения по самой низкой цене, по которой акции когда-либо предлагались.

Это означает, что если вы предложили ограниченные дополнительные акции сотрудникам или семье, или небольшое количество акций высокопоставленному инвестору с большой скидкой только для того, чтобы привлечь их к работе, вам придется предложить ту же цену со скидкой, что и исходная. инвестор. Предполагается, что они всегда будут покупать по этой сниженной цене, потому что они будут приобретать дополнительные акции по цене ниже рыночной, что, по сути, снизит вашу долю владения по сравнению с их собственностью.

В качестве золотой середины в «оговорке о разбавлении» вы должны настаивать на так называемом «частичном храповике».«Согласно этому сценарию, внешний инвестор получит возможность покупать дополнительные акции в соответствии с взвешенной формулой, которая, как правило, ближе к реальной рыночной цене акций.

Итак, если, например, рыночная стоимость акций составляла 10 долларов за акцию, и вы предлагали их сотрудникам по 5 долларов за акцию, чтобы побудить сотрудников вкладываться в вашу компанию, «частичный храповик» как часть «анти- -защита от разводнения »может позволить внешнему инвестору покупать свои дополнительные акции по цене 7 долларов.50, таким образом причиняя меньше вреда вам, основателю.

4. Ликвидационная привилегияКогда вы слышите о компании, которая продается, скажем, за 10 миллионов долларов, большинство людей предполагает, что ее основатели теперь мультимиллионеры. Верно это или нет, в немалой степени зависит от того, как оговорка о предпочтении ликвидации была согласована с внешними инвесторами.

Предпочтение при ликвидации — это просто причудливый способ описания того, в каком порядке и как различные владельцы бизнеса получают деньги в случае продажи или банкротства.В простейшей форме, в компании без внешних инвесторов, если вам принадлежало 30 процентов бизнеса на момент продажи, вы получите 30 процентов выручки после оплаты любых непогашенных счетов.

Однако, если есть пункт о предпочтениях при ликвидации, вам нужно будет взглянуть на формулу в этом пункте, чтобы увидеть, как люди получают вознаграждение. Например, если внешний инвестор добавил требование «двойного падения» или «тройного падения» в параграф «предпочтение при ликвидации», он получит выплату в два или три раза превышающую их первоначальные инвестиции, прежде чем простые акционеры (вы) что-нибудь получат.

Так, например, если инвестор вложил 3 миллиона долларов, имел оговорку о «тройном падении» и бизнес был продан за 10 миллионов долларов, он сначала получил бы 9 миллионов долларов, а для вас и других обычных инвесторов останется только 1 миллион долларов.

Это сделано для того, чтобы внешний инвестор получил доход раньше, и служит препятствием для вашей продажи бизнеса за что-либо, кроме огромной оценки, потому что вы, основатель, начинаете зарабатывать деньги только тогда, когда оценка превышает 9 миллионов долларов.

5.Заветы Заветы, юридический термин, означающий просто обещания, — это вещи, которые вы обещаете делать (известные как утвердительные заветы) или обещаете не делать (так называемые отрицательные заветы) как руководитель бизнеса.

Внешние инвесторы хотят, чтобы соглашения в соглашении были частью их инвестиций, потому что они поручают вам принять их инвестиции и вести бизнес надлежащим образом, фактически не присутствуя при этом, чтобы ежедневно проверять вас.

Соглашениямогут включать в себя всевозможные вещи, начиная от требований высокого уровня о том, что вы готовите и распространяете ежемесячные или ежеквартальные финансовые прогнозы для бизнеса, до подробных требований о том, что вы поддерживаете определенные уровни страховой защиты.Любой инвестор захочет получить ковенанты в той или иной форме, и это небезосновательно.

Что вы хотите сделать, так это убедиться, что вы не подписываете ничего, чего вы не можете выполнить, даже если это звучит разумно.

Например, часто бывает, что вы обязуетесь не нарушать какие-либо постановления или законы при ведении своего бизнеса. Однако иногда существует так много правил или законов, что вы можете не знать, что вы что-то нарушаете, поэтому вы можете пойти на компромисс и изменить этот договор, чтобы вместо этого согласиться с тем, что вы не будете сознательно нарушать какие-либо правила или законы.

Еще одна проблема, которую следует соблюдать при соблюдении договоренностей, заключается в том, что они не должны чрезмерно ограничивать вас в повседневной деятельности. Например, необходимость обращаться к инвестору за одобрением перед подписанием любого нового контракта или наймом нового сотрудника станет большой проблемой и, вероятно, повредит вашей способности использовать новые возможности в бизнесе. Напротив, необходимость спрашивать их разрешения, прежде чем повышать зарплату или распределять значительные суммы денег, вероятно, является разумной просьбой.

Что в итоге?Привлечение внешнего инвестора может показаться своего рода пятиминутными переговорами, которые вы видите на Shark Tank, но на самом деле есть десятки важных юридических положений, которые вам нужно понять и обсудить, прежде чем вы сможете подписать сделку.

Во время переговоров вы не получите все эти пункты полностью в свою пользу, и вы не должны. Но понимание значения этих пунктов вместо того, чтобы просто замалчивать их и подписывать все, что вам предлагают, может буквально стать разницей между продажей бизнеса, которая оставляет вас мультимиллионером, и продажей, которая заставляет вас искать другую работу.

Заявление об ограничении ответственности: цель этой статьи — повысить осведомленность о юридических и других вопросах, которые могут повлиять на владельцев бизнеса, и не предназначена для предоставления юридических или профессиональных консультаций. Владельцы бизнеса должны проконсультироваться напрямую с квалифицированным специалистом или с поверенным, допущенным к практике в их юрисдикции, за соответствующими юридическими или профессиональными советами.

Рич МакИвер — основатель Northwest Web Marketing, онлайн-консалтинговой компании, которая помогает компаниям достигать своих целей в области интернет-маркетинга и технологий.Кроме того, Рич участвовал и консультировал множество стартапов и учредителей в процессе инвестирования в частный капитал.

Какие типы инвестиций вы можете сделать как владелец малого бизнеса?

Автор: fsalvador

25 мая, 2021

Прочтите за 13 минутКак предприниматель, вы знаете, что при инвестировании в свой бизнес должны идти на определенные риски.Но вы также знаете, что каждая копейка на счету. Итак, какие типы инвестиций вы, как владелец малого бизнеса, можете сделать, отвечающие обоим требованиям?

Чтобы стать успешным владельцем бизнеса, важно научиться инвестировать (в материалы, ремонт или заработную плату, и это лишь некоторые из них), чтобы быть более продуктивным, прибыльным и конкурентоспособным.

Но как вы можете максимизировать рентабельность инвестиций?

Как выбрать лучшие инвестиции для малого бизнеса?

В этом посте вы можете узнать о наиболее распространенных (и прибыльных) типах инвестиций для малого бизнеса.

Какие типы инвестиций наиболее распространены для малого бизнеса?Если вы намерены инвестировать в свой бизнес для долгосрочного роста, у вас есть много вариантов, и вы должны их тщательно взвесить. Это самые распространенные:

1. Фондовый рынокЭто один из наиболее распространенных видов инвестиций для малого бизнеса. Компании делят коммерческую собственность на несколько акций, которые продаются с целью получения прибыли.Здесь вы можете увидеть, как работает фондовый рынок. Когда вы покупаете долю на фондовом рынке, вы инвестируете небольшую часть прибыли и активов конкретной компании.

| Плюсы | Как инвестор, вы можете покупать и продавать акции разных компаний. Если стоимость акций вырастет, вы можете продать их и получить прибыль. В некоторых случаях компании распределяют дивиденды (часть прибыли, которую некоторые компании периодически выплачивают своим инвесторам). |

|---|---|

| Минусы | Инвестирование на фондовом рынке сопряжено с риском: если активность выбранной вами компании снизится, эти действия теряют ценность.И если эта компания обанкротится, вы потеряете все свои вложения. |

2. ОблигацииУзнайте, как инвестировать в фондовый рынок.

Облигация — это тип инвестиций с фиксированным доходом. Он представляет собой ссуду, которую вы предоставляете эмитенту этой облигации (компании или правительству) в обмен на регулярные выплаты в виде процентов. Инвестированный капитал амортизируется в день истечения срока действия облигации.

| Плюсы | Обычно они считаются менее рискованными, чем акции.Точно так же государственные или городские облигации часто считаются более безопасными, чем корпоративные. |

|---|---|

| Минусы | Они предполагают меньшую прибыль и предлагают меньший процент в обмен на деньги. |

Фонды — это общие резервы капитала, которые создаются для определенной цели. Обычно ими управляют и инвестируют профессионалы.

Владелец бизнеса также может инвестировать средства для получения прибыли.Их преимущество заключается в том, что вы получаете доступ к большому количеству инвестиций за одну транзакцию.

Это основные типы инвестиций для малых предприятий, которые привлекают фонды:

- Инвестиционные фонды: Они собирают деньги от инвесторов и вкладывают их в диверсифицированный портфель акций, облигаций или других активов. Если фонд приносит деньги, вы можете распределить часть этих денег между инвесторами. Если фонд увеличивает свою стоимость, инвесторы могут продать свою долю в фонде и заработать деньги.Чтобы инвестировать, необходимо оплатить ежегодную ставку расходов.

- Индексированные фонды: Это тип инвестиционного фонда, который следует эталонному фондовому индексу ( Standard & Poor’s 500, индекс ): вместо того, чтобы платить менеджеру, который принимает решение об инвестициях, есть портфель акций компаний. участвующие в указанном индексе. Эти средства могут увеличиваться в стоимости, когда индекс увеличивает свою стоимость. Индексированные фонды требуют меньших затрат, чем инвестиционные фонды.