Карта сайта

Условия пользования сайтом

1. Общие положения

Настоящий интернет-сайт (далее — «Сайт») принадлежит Обществу с ограниченной ответственностью «Национальные Кредитные Рейтинги» (далее — ООО «НКР») и обслуживается им.

Настоящие Условия пользования включают в себя условия и положения, в соответствии с которыми посетитель Сайта (также далее по тексту «Пользователь») имеет право доступа к Сайту и его содержимому, включая (помимо прочего) рейтинги, оценки и иные материалы, инструменты, продукты, услуги, публикации и информацию (далее совместно — «Материалы»), размещаемые на Сайте.

ООО «НКР» оставляет за собой право вносить изменения в настоящие Условия пользования без согласия

Пользователей после предварительного уведомления, которое может быть сделано путем публикации

подобных изменений (или исправленного текста Условий пользования) на Сайте.

Настоящие Условия пользования применимы к любому контенту ООО «НКР» в социальных сетевых сервисах третьих лиц (например, на страницах ООО «НКР» в социальных сетях) со ссылкой на настоящие Условия пользования. В таких случаях понятие «Сайт» включает в себя контент ООО «НКР» во всех случаях, когда данное понятие используется в настоящих Условиях пользования.

Пользуясь Сайтом, вы подтверждаете, что ознакомились с настоящими Условиями пользования, поняли их

содержание и согласились соблюдать их положения.

2. Предоставление лицензии

Настоящие Условия пользования предоставляют Пользователю персональную, отзывную, неисключительную,

не подлежащую передаче лицензию на пользование Сайтом, при условии соблюдения настоящих Условий

пользования. Пользователь имеет право распечатывать и скачивать Материалы, размещенные на Сайте,

исключительно для личного некоммерческого использования. При наличии иных соглашений Пользователь

имеет право распечатывать и скачивать Материалы с Сайта только в пределах, предусмотренных такими

соглашениями, и исключительно для внутреннего использования в служебных целях. В любом случае

Пользователь обязуется не затемнять, не изменять и не удалять уведомления об авторских и иных

интеллектуальных правах, содержащиеся в подобных Материалах. За исключением вышеизложенного и если

настоящими Условиями пользования не предусмотрено иное, Пользователь не имеет права создавать

производные документы, изменять, копировать, распространять, перекомпоновывать, перегруппировывать,

распределять, транслировать, передавать, воспроизводить, публиковать, лицензировать, продавать или

перепродавать, дублировать, фреймить, давать внешние ссылки, скрейпить, анализировать или иным

образом использовать или хранить для последующего использования с какой-либо из названных целей

информацию и Материалы, полученные на Сайте или через него, без предварительного письменного

согласия ООО «НКР».

- нарушение работы, причинение ущерба или взлом Сайта;

- сбор любой информации о других пользователях Сайта;

- систематическое извлечение информации, содержащейся на Сайте с целью формирования баз данных для внутреннего или внешнего коммерческого использования.

3. Интеллектуальные права

Все Материалы, размещенные на Сайте, кроме отмеченных отдельно, защищены законодательством, включая,

помимо прочего, законодательство Российской Федерации об авторских и (или) смежных правах, товарных

знаках. Сайт, размещенные на нем Материалы, верстка и дизайн являются исключительной собственностью

ООО «НКР». За исключением случаев, прямо указанных в настоящих Условиях пользования, ООО «НКР»

настоящим не предоставляет какие-либо явные или подразумеваемые права на указанные Материалы. В

частности, помимо прочего, ООО «НКР» обладает авторскими правами на Сайт как коллективное

произведение и (или) компиляцию, а также на все базы данных, доступные на Сайте, и имеет право

отбирать, координировать, оформлять и улучшать Материалы Сайта. Общество с ограниченной

ответственной «Национальные Кредитные Рейтинги», ООО «НКР» и иные наименования, логотипы и знаки,

идентифицирующие ООО «НКР» и (или) продукцию и услуги ООО «НКР» являются товарными знаками ООО

«НКР». Товарные знаки третьих лиц, размещенные на Сайте, принадлежат их законным правообладателям.

Сайт, размещенные на нем Материалы, верстка и дизайн являются исключительной собственностью

ООО «НКР». За исключением случаев, прямо указанных в настоящих Условиях пользования, ООО «НКР»

настоящим не предоставляет какие-либо явные или подразумеваемые права на указанные Материалы. В

частности, помимо прочего, ООО «НКР» обладает авторскими правами на Сайт как коллективное

произведение и (или) компиляцию, а также на все базы данных, доступные на Сайте, и имеет право

отбирать, координировать, оформлять и улучшать Материалы Сайта. Общество с ограниченной

ответственной «Национальные Кредитные Рейтинги», ООО «НКР» и иные наименования, логотипы и знаки,

идентифицирующие ООО «НКР» и (или) продукцию и услуги ООО «НКР» являются товарными знаками ООО

«НКР». Товарные знаки третьих лиц, размещенные на Сайте, принадлежат их законным правообладателям.

4. Принятие риска

Пользователь использует интернет исключительно на свой страх и риск и в соответствии с международным

законодательством и законодательством Российской Федерации. Несмотря на то, что ООО «НКР» приняло

все возможные меры для создания безопасного и надежного интернет-сайта, Пользователь обязан иметь в

виду, что конфиденциальность любой корреспонденции или материалов, передаваемых на Сайт или

скачиваемых с него, не гарантируется. Соответственно, ООО «НКР» и его лицензиары не несут

ответственности за безопасность любой информации, передаваемой в интернете, точность информации,

размещенной на Сайте, и за последствия ее использования. ООО «НКР» и его лицензиары также не несут

ответственности за перебои и ошибки в работе сети интернет или предоставлении услуг по размещению

данных на веб-узлах.

5. Безопасность

Используя Сайт и предоставляя ООО «НКР» адрес своей электронной почты, Пользователь соглашается получать от ООО «НКР» любую информацию, которую ООО «НКР» сочтет необходимым предоставить. Пользователь вправе в любое время отказаться от получения информации.

ООО «НКР» стремится защищать конфиденциальность представленной информации. Информация об адресах электронной почты хранится на защищенном компьютере (далее — «Сервер»), который ООО «НКР» использует для хранения данных и который доступен назначенным сторонним агентствам, поставщикам и (или) уполномоченным сотрудникам только под строгим контролем ООО «НКР» (далее — «Уполномоченный персонал»). Сервер подключен к сети Интернет через брандмауэр и не является общедоступным.

6.

Возмещение ущерба

Возмещение ущербаПользователь соглашается гарантировать возмещение ущерба и не допускать возникновения убытков у ООО «НКР», его лицензиаров, поставщиков, всех их аффилированных лиц и, соответственно, всех их руководителей, членов органов управления, сотрудников, представителей и правопреемников вследствие ущерба, ответственности, издержек и иных расходов (включая оплату услуг адвокатов и иных специалистов, а также судебные издержки в разумных пределах), вытекающих из претензий третьих лиц, возникших на основании или в связи с использованием Сайта или нарушения Пользователем настоящих Условий пользования.

7. Ограничение ответственности

ООО «НКР» получает все Материалы, размещаемые на Сайте, из достоверных и надежных, по его мнению,

источников. Настоящим Пользователь полностью соглашается с тем, что:

Настоящим Пользователь полностью соглашается с тем, что:

- 1) кредитные рейтинги и иные оценки, приведенные на Сайте, являются и будут являться исключительно изложением оценки относительных будущих кредитных рисков (кредитный риск — риск того, что компания может не выполнить свои договорные и финансовые обязательства при их наступлении, следствием чего является определенный финансовый ущерб) юридических лиц, кредитных обязательств, долговых и аналогичных долговым ценных бумаг, а не утверждением настоящего или исторического факта относительно кредитоспособности, инвестиционными или финансовыми консультациями, рекомендациями, касающимися решений о предоставлении кредитов, покупки, сохранения или продажи ценных бумаг любого рода, подтверждением точности тех или иных данных, выводов, а также попытками самостоятельно определить или подтвердить финансовое состояние какой-либо компании;

- 2) кредитные рейтинги и (или) иные оценки, предоставляемые посредством Сайта, не направлены на определение любого другого риска, включая, помимо прочего, риск потери ликвидности, риск, связанный с рыночной стоимостью;

- 3) при публикации кредитных рейтингов и (или) иных кредитных оценок на Сайте не учитываются личные задачи, финансовая ситуация или нужды Пользователей;

- 4) каждый кредитный рейтинг или иная оценка является одним из факторов инвестиций или решения о предоставлении кредита, принимаемого Пользователем или от имени Пользователя самостоятельно;

- 5) Пользователь обязуется с должной осмотрительностью проводить собственное исследование и

оценку ценных бумаг или решения об инвестициях, а также каждого эмитента или поручителя, в

отношении ценной бумаги или кредита, который Пользователь рассматривает на предмет покупки,

удержания, продажи или предоставления.

Кроме того, Пользователь соглашается с тем, что все

инструменты или материалы, доступные на Сайте, не являются заменой независимой оценки и

экспертизы. Пользователю всегда следует обращаться к специалистам за профессиональными

консультациями в области инвестиций, налогообложения, законодательства и т. д. В настоящем

параграфе термин «кредитный риск» означает риск того, что предприятие может не выполнить свои

договорные и финансовые обязательства при их наступлении, следствием чего является определенный

финансовый ущерб.

Кроме того, Пользователь соглашается с тем, что все

инструменты или материалы, доступные на Сайте, не являются заменой независимой оценки и

экспертизы. Пользователю всегда следует обращаться к специалистам за профессиональными

консультациями в области инвестиций, налогообложения, законодательства и т. д. В настоящем

параграфе термин «кредитный риск» означает риск того, что предприятие может не выполнить свои

договорные и финансовые обязательства при их наступлении, следствием чего является определенный

финансовый ущерб.

ООО «НКР» принимает все необходимые меры, чтобы информация, используемая при присвоении кредитных

рейтингов, соответствовала высоким требованиям качества и поступала из источников, которые ООО «НКР»

считает надежными, включая, в том числе, независимые сторонние источники. Однако вследствие

возможности человеческой или технической ошибки, а также иных факторов, Сайт и все связанные с ним

Материалы предоставляются по принципу «КАК ЕСТЬ» и «КАК ДОСТУПНО» без каких-либо гарантий. ООО «НКР»

не предоставляет Пользователю или иным физическим и юридическим лицам никаких выраженных или

подразумеваемых заверений или гарантий в отношении точности, результатов, своевременности, полноты,

коммерческой выгоды, пригодности для каких-либо целей Сайта или Материалов.

Однако вследствие

возможности человеческой или технической ошибки, а также иных факторов, Сайт и все связанные с ним

Материалы предоставляются по принципу «КАК ЕСТЬ» и «КАК ДОСТУПНО» без каких-либо гарантий. ООО «НКР»

не предоставляет Пользователю или иным физическим и юридическим лицам никаких выраженных или

подразумеваемых заверений или гарантий в отношении точности, результатов, своевременности, полноты,

коммерческой выгоды, пригодности для каких-либо целей Сайта или Материалов.

ООО «НКР» не предоставляет никаких гарантий того, что отдельные Материалы, размещенные на Сайте,

являются подходящими или доступными для использования в каком-либо конкретном государстве, а также

доступ к ним на территориях, где что-либо из содержания Сайта является незаконным или запрещенным. В

том случае, если Пользователь желает получить доступ к Сайту, находясь на подобной территории,

Пользователь поступает так по собственной воле и несет ответственность за соблюдение

соответствующего местного законодательства. ООО «НКР» имеет право частично или полностью

ограничивать доступ к Сайту в отношении любого лица, географического района или юрисдикции по выбору

ООО «НКР» в любое время. Настоящим вы соглашаетесь и подтверждаете, что никакая устная или

письменная информация, рекомендация, предоставленная компанией ООО «НКР», одним из его сотрудников в

отношении Сайта не может являться заверением или гарантией, за исключением тех случаев, когда такая

информация или рекомендация включены в настоящие Условия пользования посредством письменного

соглашения. Также Материалы, размещенные на сайте, могут содержать типографические ошибки или

какие-либо неточности. Кроме того, возможны случаи, когда Сайт или размещенные на нем Материалы

могут быть не доступны. ООО «НКР» вправе в любое время и по любой причине вносить изменения в

Материалы и структуру расположения Материалов, размещенных на Сайте.

ООО «НКР» имеет право частично или полностью

ограничивать доступ к Сайту в отношении любого лица, географического района или юрисдикции по выбору

ООО «НКР» в любое время. Настоящим вы соглашаетесь и подтверждаете, что никакая устная или

письменная информация, рекомендация, предоставленная компанией ООО «НКР», одним из его сотрудников в

отношении Сайта не может являться заверением или гарантией, за исключением тех случаев, когда такая

информация или рекомендация включены в настоящие Условия пользования посредством письменного

соглашения. Также Материалы, размещенные на сайте, могут содержать типографические ошибки или

какие-либо неточности. Кроме того, возможны случаи, когда Сайт или размещенные на нем Материалы

могут быть не доступны. ООО «НКР» вправе в любое время и по любой причине вносить изменения в

Материалы и структуру расположения Материалов, размещенных на Сайте. Пользователь принимает на себя

риск использования или принятия каких-либо решений на основе Материалов, размещенных на Сайте.

Пользователь принимает на себя

риск использования или принятия каких-либо решений на основе Материалов, размещенных на Сайте.

ООО «НКР» не несет ответственности перед физическими и юридическими лицами за какие-либо прямые и косвенные убытки или ущерб, возникающие или возникшие в связи с доступом к Сайту и его Материалам либо в связи с невозможностью доступа к Сайту и размещенным на нем Материалам. Кроме того, ООО «НКР» не несет ответственности за вышеуказанные убытки и ущерб даже в том случае, когда ООО «НКР» уведомили о возможности возникновения таких убытков и (или) ущерба.

ООО «НКР» не несет ответственности перед физическими и юридическими лицами за какие-либо прямые и

косвенные убытки или ущерб, причиненные физическому или юридическому лицу в том числе, но не

исключительно, в связи с неосторожностью ООО «НКР», а также вследствие любых непредвиденных или

форс-мажорных обстоятельств, вызванных или иным образом связанных с использованием или

невозможностью использования Сайта и размещенных на нем Материалов.

Пользователь обязан прилагать все разумные усилия и действия для минимизации любых потерь, убытков и ущерба (возникающих по любой причине) и никакое положение настоящих Условий пользования не может рассматриваться как отменяющее обязанность Пользователя минимизировать возможные убытки или ущерб.

Настоящим ООО «НКР» освобождается от ответственности за причинение любого рода убытков или ущерба,

неисполнение обязательств вследствие форс-мажорных обстоятельств, включая, кроме того, сбои

электронного, механического оборудования, коммуникаций, телефонного или интернет-соединения,

компьютерные вирусы, несанкционированный доступ, кражу, ошибки операторов, суровые погодные условия,

землетрясения, стихийные бедствия, забастовки и иные проблемы занятости, войны, террористические

акты или государственные запреты.

8. Заключительные положения

ООО «НКР» вправе по своему усмотрению размещать ссылки на другие ресурсы сети Интернет с целью предоставления своим Пользователям доступа к смежной информации и услугам. Данные интернет-сайты могут не принадлежать ООО «НКР», а поддерживаться третьими лицами, на деятельность которых ООО «НКР» не имеет влияния. Соответственно, ООО «НКР» и его органы управления, работники не несут ответственности за содержание, правильность информации, качество предлагаемых или рекламируемых продуктов или услуг и (или) скачиваемого с подобных интернет-сайтов третьих лиц программного обеспечения. Кроме того, указанные ссылки не являются положительной оценкой третьих лиц, интернет-сайтов, продуктов или услуг, предоставляемых третьими лицами.

Все возможные споры, вытекающие из настоящих Условий пользования или связанные с ними, подлежат

разрешению в соответствии с действующим законодательством Российской Федерации.

Настоящие Условия пользования вступают в силу с момента начала использования Сайта Пользователем. ООО «НКР» оставляет за собой право по своему усмотрению отказать любому Пользователю в доступе к Сайту, любой части Сайта, любому Материалу, размещенному на Сайте, в любое время.

В результате вступления в силу настоящих Условий пользования или использования Сайта между Пользователем и ООО «НКР» не возникает совместного предприятия, партнерства, трудовых или агентских отношений.

Отсутствие требования о строгом соблюдении положений настоящих Условий пользования не может

рассматриваться в качестве отказа от права потребовать такого исполнения в случае нарушения или

неисполнения обязательства. Отказ ООО «НКР» от какого-либо права, предусмотренного настоящими

Условиями пользования, не является отказом от любого другого права или положения, а также отказом от

аналогичного положения в любое другое время.

Если какое-либо из положений Условий пользования признается недействительным или противоречащим законодательству Российской Федерации, соответствующее положение считается удаленным, действительность остальных положений настоящих Условий пользования при этом не затрагивается.

© 2021 ООО «НКР».

Данный документ является интеллектуальной собственностью Общества с ограниченной

ответственностью «Национальные Кредитные Рейтинги» и охраняется законом. Представленная

информация предназначена для использования исключительно в ознакомительных целях. Не допускается

распространение настоящей информации любым способом и в любой форме без предварительного

согласия со стороны ООО «НКР» и ссылки на источник. Использование информации в нарушение

указанных требований запрещено.

Использование информации в нарушение

указанных требований запрещено.

Методика оценки ценных бумаг: облигации

Продолжаем рассказывать о том, как оценивать ценные бумаги. Сегодня речь пойдет об оценке облигаций. Подготовили для вас вторую подробную шпаргалку с основными показателями для анализа компании и ее перспектив. Если вы пропустили первую статью про показатели для оценки акций, она здесь.

Цена/Доходность

При анализе бумаги одним из ключевых показателей является доходность.

При этом есть обратная зависимость между ценой и доходностью: чем выше цена, тем ниже доходность и наоборот. Доходность облигации может определяться по-разному. Рассмотрим эти варианты по отдельности.

Самое простое определение облигации – купонная доходность. Это доходность, которая зафиксирована. По сути, это ставка купона. Если ставка равна 10%, то доходность будет аналогичной. Она рассчитывается по формуле:

(Сумма годовых купонных выплат) / Номинал облигации*100.

Текущая доходность. Показывает, сколько держатель облигации получит за год, если ее цена не изменится. В основном этот показатель используется тогда, когда вложения рассматриваются на короткий срок. Предполагается, что инвестор продаст бумагу через год по текущей (не номинальной) цене. Текущая доходность рассчитывается путем деления общего купонного дохода за год на рыночную цену. Этот показатель является плавающей величиной, так как зависит от цены облигации, которая постоянно меняется.

Иногда текущую доходность по облигациям сравнивают с дивидендной доходностью по акциям.

В случае с акциями доходность зависит от решений о распределении прибыли и финансовых показателей компании. В случае с облигациями ставка купона известна заранее, а риск определяется вероятностью дефолта эмитента.

Доходность к погашению. Она выражается в процентах годовых и показывает, сколько заработает инвестор, если не продаст облигацию раньше даты погашения, а выплаченные купоны будет реинвестировать. По сравнению с текущей доходностью, этот показатель с известным размером купонов не меняется, поэтому в нем больше смысла при оценке бумаги.

По сравнению с текущей доходностью, этот показатель с известным размером купонов не меняется, поэтому в нем больше смысла при оценке бумаги.

Для обыкновенных купонных облигаций и облигаций с переменным купоном показатель рассчитывается по формуле:

((Номинал – Рыночная цена) + (Будущие выплаты по купонам – НКД))/(Рыночная цена)*365/(количество дней до погашения бумаги).

Важно то, что если в данном случае по бумаге установлена дата оферты и она раньше даты погашения, то доходность рассчитывается к дате оферты. Для флоатеров и других бумаг с плавающей доходностью эта формула не подходит.

Доходность к оферте (к put-опционам и call-опционам). Показывает, сколько инвестор получит, если предъявит бумагу к оферте. Порядок расчета такой же, как у доходности к погашению, только разница в днях до погашения. Предполагается, что инвестор будет держать бумагу до ближайшего опциона.

Put-опцион позволяет инвестору потребовать досрочное погашение облигации эмитентом в заранее обозначенную дату.

Call-опцион позволяет эмитенту погашать досрочно облигацию.

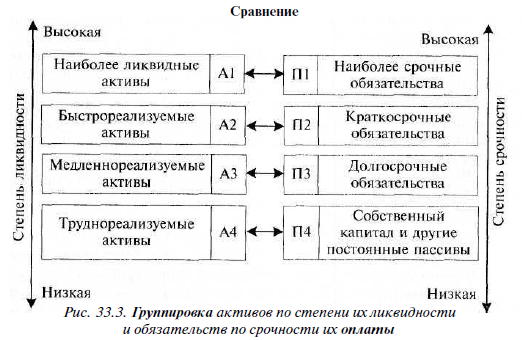

Ликвидность

Этот показатель демонстрирует степень легкости, с которой актив можно быстро обменять на деньги, не влияя на рыночную цену. Возможны случаи, когда бумаги не будут реагировать на значимые события, потому что отсутствуют сделки из-за низкой ликвидности. Для фондового рынка одним из индикаторов ликвидности является показатель bid-ask спред – разница между максимальной ценой покупки в настоящий момент и минимальной ценой продажи. Чем выше спред bid-ask, тем более неликвидным становится рынок. Инвесторы стараются избегать инструментов с низкой ликвидностью, так как с ними сложнее совершить сделку, а цены на такие активы не несут рыночной информации.

Суверенная кривая

Это совокупность всех выпусков государственных облигаций. В каждой стране она служит ориентиром для корпоративных заемщиков. Кривая отражает соотношение между доходностями разных выпусков в зависимости от срока погашения. Проще говоря – изменение ставок в экономике.

Проще говоря – изменение ставок в экономике.

Выделяют несколько разновидностей кривой: нормальную, инверсную и плоскую.

а) Нормальная кривая. Она характерна для нормального состояния развивающейся экономики, где вместе с развитием бизнес-цикла растут инфляционные риски. В этом случае в первой половине срока погашения доходность бумаг увеличивается из-за повышения рисков временного характера. Однако, чем ближе погашение бумаги, тем меньше прирост доходности, которая приближается к среднему долгосрочному значению. В свою очередь, кривая меняет угол наклона, становясь более пологой.

б) Инверсная кривая. Она отражает краткосрочные страхи инвесторов, которые могут быть вызваны проблемами в экономике, снижением деловой активности или будущей рецессией. Для такой кривой характерна краткосрочная доходность, убывающая с увеличением сроков погашения. Наклон кривой отражает инфляционные риски, с течением времени скорость снижения кривой замедляется, а доходность приближается к средним значениям.

в) Плоская кривая. Здесь два принципа формирования.

- Неизменность долгосрочных ставок и рост краткосрочных. Как правило, наблюдается тогда, когда нормальная кривая переходит в инверсную. В данном случае ожидается негатив на рынке, повышение инфляции и т. д.

- Второй принцип подразумевает снижение долгосрочных ставок, для экономики в данный период характерны мягкая монетарная политика и избыток ликвидности. В таком случае форма кривой может меняться с инверсной на нормальную.

г) Горбатая кривая. Она характерна для такой ситуации, когда доходность по среднесрочным бумагам выше, чем по краткосрочным и долгосрочным. При этом ставка по наличным средствам ниже. Такая ситуация складывается в моменты локальных и глобальных кризисов ликвидности, в том числе под влиянием оттока инвесторов в надежные долгосрочные облигации.

Кредитный рейтинг эмитента

Кредитный рейтинг – это количественная оценка степени надежности эмитента, насколько эмитент способен исполнять свои долговые обязательства. Кредитный рейтинг может быть присвоен любому субъекту, который стремится занять деньги – физическому лицу, корпорации, государственной или провинциальной власти или суверенному правительству. Кредитные рейтинги присваиваются специализированными аналитическими агентствами, самые известные -Standard& Poor’s, Moody’s и FitchRatings.

Кредитный рейтинг может быть присвоен любому субъекту, который стремится занять деньги – физическому лицу, корпорации, государственной или провинциальной власти или суверенному правительству. Кредитные рейтинги присваиваются специализированными аналитическими агентствами, самые известные -Standard& Poor’s, Moody’s и FitchRatings.

Банк России также ведет реестр российских кредитных рейтинговых агентств. На сегодня в России два агентства – «АКРА» и «ЭкспертРА» — получили статус аккредитованных. Наличие рейтинга от этих агентств учитывается при расчете целого ряда нормативов Банка России. Высокий кредитный рейтинг указывает на сильную возможность погашения кредита в полном объеме без каких-либо проблем; плохой кредитный рейтинг свидетельствует о том, что заемщик имел проблемы с погашением кредитов в прошлом и может следовать той же схеме в будущем. Кредитный рейтинг влияет на шансы организации быть одобренным для данного кредита и получить выгодные условия.

Для физических лиц применяется шкала баллов от 300 до 850. Чем выше, тем лучше.

Чем выше, тем лучше.

Для организаций применяются буквы от «А» до «С». «А» — обозначается самую платежеспособную компанию, «С» — наоборот. Считается, что все компании, подпадающие под рейтинг ниже BBB-, торгуют спекулятивными или бросовыми облигациями

Примеры градаций от Fitch:

- ААА (рейтинг наивысшего качества)

- АА+, АА, АА- (рейтинг высокого качества)

- А+, А, А- (рейтинг выше среднего качества)

- ВВВ+, ВВВ, ВВВ- (рейтинг ниже среднего)

- ВВ+, ВВ, ВВ- (рискованные обязательства с признаками спекулятивных)

- В+, В, В- (в высокой степени спекулятивные)

- ССС (очень высокий кредитный риск)

- DDD – в состоянии дефолта

У каждого агентства своя рейтинговая шкала, однако они имеют общие черты. Обычно вся шкала разделяется на два больших диапазона:

- Investment Grade — надежные эмитенты со стабильным финансовым положением и минимальным риском для вложений;

- Junk/ HighYield – эмитенты с высоким уровнем долговой нагрузки или высокой нестабильностью бизнеса.

Инвестирование в такие бумаги имеет бОльший риск, включая вероятность дефолта. При этом риск компенсируется более высокой доходностью, чем у бумаг в диапазоне Investment Grade.

Инвестирование в такие бумаги имеет бОльший риск, включая вероятность дефолта. При этом риск компенсируется более высокой доходностью, чем у бумаг в диапазоне Investment Grade.

Дюрация

Показывает чувствительность изменения цены облигации при изменении доходности. Измеряется в годах и является одним из ключевых показателей, на которые ориентируются управляющие при выборе бумаг для портфеля. Этот показатель учитывает все выплаты по купонам, оферты и амортизации. Если облигация без купона, то дюрация будет совпадать со сроком погашения. Чем выше значение показателя, тем ближе бумага к погашению. То же самое в обратную сторону — чем ниже, тем меньше времени до погашения. Низкий показатель снижает риски и уменьшает период окупаемости вложенных средств.

Таким образом, с помощью дюрации измеряют срок возврата вложений. При этом стоит заметить, что показатель можно использовать в разных сферах, где есть активы с фиксированными платежами. С помощью дюрации банки рассчитывают сроки возвратов выданных кредитов. Наиболее известный способ расчета дюрации – метод Маколея.

Наиболее известный способ расчета дюрации – метод Маколея.

Пример: сумма цены облигации и НКД равна 1000. Ставка купона 10%, выплачивается раз в год, доходность до погашения 10%. Срок обращения облигации 4 года. В числителе сначала складываем все купоны и погашение номинала. При этом все будущие платежи следует дисконтировать, то есть освободить от доходности 10%. Далее делим это все на знаменатель – цена облигации + НКД:

Спред доходности

Это один из ключевых показателей, который демонстрирует разницу между доходностями разных облигаций или групп облигаций с разными параметрами, выражается в базисных и процентных пунктах. Например, если доходность одной облигации 8%, а другой 4%, спред составит 4 процентных или 400 базисных пунктов.

Считается, что чем выше спред, тем стабильнее экономические условия в будущем и наоборот. Так как доходность облигаций может часто меняться, направление спредов будет меняться соответственно. Направление может увеличиваться, показывая работу одного сектора лучше по сравнению с другим, так и уменьшаться, демонстрируя ухудшение показателей деятельности сектора.

Кредитный дефолтный своп (CDS)

Это инструмент страховки владельца облигации. Инвестор покупает облигацию на внебиржевом рынке и получает гарантию, что в случае дефолта получит обратно номинальную стоимость облигации и купонные платежи. Стоимость такой страховки отражает оценку инвесторами вероятности дефолта эмитента.

Чем выше CDS, тем дороже обходится страховка и тем больше риска, что эмитент не выполнит свои обязательства по облигации.

Рейтинговые шкалы

Национальная рейтинговая шкала для Российской Федерации

Национальная рейтинговая шкала АКРА используется исключительно для присвоения базовых кредитных рейтингов и не используется для присвоения кредитных рейтингов инструментам и обязательствам структурированного финансирования. Базовые кредитные рейтинги включают кредитные рейтинги, присвоенные рейтингуемым лицам (или их финансовым обязательствам либо программам выпуска отдельных финансовых обязательств) корпоративного сектора, банковским организациям, небанковским финансовым организациям, страховым организациям, а также региональным и муниципальным органам власти, исключая рейтинги инструментов и обязательств структурированного финансирования.

Национальная рейтинговая шкала АКРА обеспечивает возможность исключительно внутригосударственного сопоставления кредитных рейтингов, присвоенных Агентством.

В экономическом смысле кредитные рейтинги АКРА по национальной шкале отражают относительную вероятность дефолта рейтингуемых лиц (или выпусков ценных бумаг) в сравнении с самым высоким уровнем кредитоспособности в экономике России, которым, по мнению АКРА, обладают обязательства Правительства Российской Федерации и некоторые производные от них.

Необходимо отметить, что в отдельных случаях, таких как присвоение кредитного рейтинга отдельному финансовому инструменту, шкала отражает оценку относительной вероятности реального дефолта инструмента, а также потенциального уровня возмещения потерь, получаемого держателями таких инструментов в случае банкротства.

Таблица 1. Национальная рейтинговая шкала АКРА для Российской Федерации

| Категория | Рейтинг | Описание |

|---|---|---|

|

AAA |

AAA(RU) |

Рейтингуемое лицо, выпуск ценных бумаг или финансовое обязательство с рейтингом AAA(RU) имеет максимальный уровень кредитоспособности. |

|

AA |

AA+(RU) |

Высокий уровень кредитоспособности по сравнению с другими рейтингуемыми лицами, выпусками ценных бумаг или финансовыми обязательствами в Российской Федерации. По мнению АКРА, незначительно ниже, чем у рейтингуемых лиц с кредитным рейтингом AAA(RU). |

|

AA(RU) |

||

|

AA-(RU) |

||

|

A |

A+(RU) |

Умеренно высокий уровень кредитоспособности по сравнению с другими рейтингуемыми лицами, выпусками ценных бумаг или финансовыми обязательствами в Российской Федерации, однако присутствует некоторая чувствительность к воздействию неблагоприятных перемен в коммерческих, финансовых и экономических условиях в Российской Федерации. |

|

A(RU) |

||

|

A-(RU) |

||

|

BBB |

BBB+(RU) |

Умеренный уровень кредитоспособности по сравнению с другими рейтингуемыми лицами, выпусками ценных бумаг или финансовыми обязательствами в Российской Федерации, при этом присутствует более высокая чувствительность к воздействию неблагоприятных перемен в коммерческих, финансовых и экономических условиях в Российской Федерации. |

|

BBB(RU) |

||

|

BBB-(RU) |

||

|

BB |

BB+(RU) |

Умеренно низкий уровень кредитоспособности по сравнению с другими рейтингуемыми лицами, выпусками ценных бумаг или финансовыми обязательствами в Российской Федерации. Кредитоспособность устойчива в краткосрочной перспективе, однако присутствует высокая чувствительность к воздействию неблагоприятных перемен в коммерческих, финансовых и экономических условиях в Российской Федерации. |

|

BB(RU) |

||

|

BB-(RU) |

||

|

B |

B+(RU) |

Низкий уровень кредитоспособности по сравнению с другими рейтингуемыми лицами, выпусками ценных бумаг или финансовыми обязательствами в Российской Федерации. В настоящее время имеется возможность исполнения долговых обязательств в срок и в полном объеме, но присутствует высокая уязвимость при наличии неблагоприятных коммерческих, финансовых и экономических условий в Российской Федерации. |

|

B(RU) |

||

|

B-(RU) |

||

|

CCC |

CCC(RU) |

Очень низкий уровень кредитоспособности по сравнению с другими рейтингуемыми лицами, выпусками ценных бумаг или финансовыми обязательствами в Российской Федерации. Существует потенциальная возможность невыполнения рейтингуемым лицом своих долговых обязательств в краткосрочной перспективе. Своевременное выполнение долговых обязательств в значительной степени зависит от благоприятных коммерческих, финансовых и экономических условий в Российской Федерации. |

|

СС |

CC(RU) |

Очень низкий уровень кредитоспособности по сравнению с другими рейтингуемыми лицами, выпусками ценных бумаг или финансовыми обязательствами в Российской Федерации. Существует повышенная вероятность невыполнения рейтингуемым лицом своих долговых обязательств в краткосрочной перспективе. Своевременное выполнение долговых обязательств зависит от благоприятных внешних финансово-экономических условий в Российской Федерации, а также от взаимодействия с кредиторами. |

|

С |

C(RU) |

Очень низкий уровень кредитоспособности по сравнению с другими рейтингуемыми лицами, выпусками ценных бумаг или финансовыми обязательствами в Российской Федерации. Существует высокая вероятность невыполнения рейтингуемым лицом своих долговых обязательств в краткосрочной перспективе. Своевременное выполнение долговых обязательств крайне маловероятно без взаимодействия с кредиторами. |

|

RD |

RD(RU) |

Рейтингуемое лицо находится под управлением (существенным воздействием) регулятора. Как правило, в таких случаях регулятор может определять приоритетность исполнения обязательств или приостанавливать выплаты кредиторам. |

|

SD |

SD(RU) |

Рейтингуемое лицо находится в состоянии дефолта по одному из своих финансовых обязательств. При этом Агентство полагает, что рейтингуемое лицо продолжит своевременное обслуживание других финансовых обязательств. |

|

D |

D(RU) |

Рейтингуемое лицо находится в состоянии дефолта по своим финансовым обязательствам. |

Источник: АКРА

Национальная рейтинговая шкала сектора структурированного финансирования для Российской ФедерацииИндикатор (RU.sf), используемый для рейтингов инструментов и обязательств структурированного финансирования указывает на то, что инструменты и обязательства структурированного финансирования и базовые ценные бумаги могут иметь различные характеристики рисков.

Добавление индикатора (RU.sf) направлено на устранение любых предположений о том, что кредитные рейтинги инструментов и обязательств структурированного финансирования и базовые кредитные рейтинги, располагающиеся на одинаковых уровнях соответствующих рейтинговых шкал, имеют одинаковое кредитное качество.

Таблица 2. Национальная рейтинговая шкала сектора структурированного финансирования для Российской Федерации

| Категория | Рейтинг | Описание |

|---|---|---|

|

AAA |

AAA(ru.sf) |

Обязательства или инструменты структурированного финансирования, которым присвоен рейтинг AAA(ru.sf), по мнению Агентства, являются обязательствами и инструментами самого высокого кредитного качества с наименьшим кредитным риском по национальной шкале для Российской Федерации. Кредитный рейтинг финансовых обязательств, обеспеченных гарантией Правительства Российской Федерации. |

|

AA |

AA+(ru.sf) |

Высокий уровень кредитного качества по сравнению с другими рейтингуемыми обязательствами и инструментами структурированного финансирования в Российской Федерации. Как правило, незначительно ниже, чем у рейтингуемых обязательств и инструментов с кредитным рейтингом AAA(ru.sf). |

|

AA(ru.sf) |

||

|

AA-(ru.sf) |

||

|

A |

A+(ru.sf) |

Умеренно высокий уровень кредитного качества по сравнению с другими рейтингуемыми обязательствами и инструментами структурированного финансирования в Российской Федерации, однако присутствует некоторая чувствительность к воздействию неблагоприятных перемен в коммерческих, финансовых и экономических условиях в Российской Федерации и степени их влияния на показатели базовых активов, предметов залога и других активов, обеспечивающих рейтингуемые обязательства и инструменты структурированного финансирования, а также операционные риски. |

|

A(ru.sf) |

||

|

A-(ru.sf) |

||

|

BBB |

BBB+(ru.sf) |

Умеренный уровень кредитного качества по сравнению с другими рейтингуемыми обязательствами и инструментами структурированного финансирования в Российской Федерации, при этом присутствует более высокая чувствительность к воздействию неблагоприятных перемен в коммерческих, финансовых и экономических условиях в Российской Федерации и степени их влияния на показатели базовых активов, предметов залога и других активов, обеспечивающих рейтингуемые обязательства и инструменты структурированного финансирования, а также операционные риски. |

|

BBB(ru.sf) |

||

|

BBB-(ru.sf) |

||

|

BB |

BB+(ru.sf) |

Умеренно низкий уровень кредитного качества по сравнению с другими рейтингуемыми обязательствами и инструментами структурированного финансирования в Российской Федерации. Практически нет риска резкого ухудшения кредитного качества в краткосрочной перспективе, однако присутствует высокая чувствительность к воздействию неблагоприятных перемен в коммерческих, финансовых и экономических условиях в Российской Федерации и степени их влияния на показатели базовых активов, предметов залога и других активов, обеспечивающих рейтингуемые обязательства и инструменты структурированного финансирования, а также операционные риски. |

|

BB(ru.sf) |

||

|

BB-(ru.sf) |

||

|

B |

B+(ru.sf) |

Низкий уровень кредитного качества по сравнению с другими рейтингуемыми обязательствами и инструментами структурированного финансирования в Российской Федерации. В настоящее время имеется возможность исполнения долговых обязательств в срок и в полном объеме, но присутствует высокая уязвимость при возникновении неблагоприятных коммерческих, финансовых и экономических условий в Российской Федерации и степени их влияния на показатели базовых активов, предметов залога и других активов, обеспечивающих рейтингуемые обязательства и инструменты структурированного финансирования, а также операционные риски. |

|

B(ru.sf) |

||

|

B-(ru.sf) |

||

|

CCC |

CCC(ru.sf) |

Очень низкий уровень кредитного качества по сравнению с другими рейтингуемыми обязательствами и инструментами структурированного финансирования в Российской Федерации. Существует потенциальная возможность невыполнения рейтингуемых обязательств в краткосрочной перспективе. Своевременное выполнение рейтингуемых обязательств зависит от благоприятных коммерческих, финансовых и экономических условий в Российской Федерации и степени их воздействия на показатели базовых активов, предметов залога и других активов, обеспечивающих рейтингуемые обязательства и инструменты структурированного финансирования, а также мер по уменьшению операционных рисков. |

|

СС |

CC(ru.sf) |

Очень низкий уровень кредитного качества по сравнению с другими рейтингуемыми обязательствами и инструментами структурированного финансирования в Российской Федерации. Существует повышенная возможность невыполнения рейтингуемых обязательств в краткосрочной перспективе. Своевременное выполнение рейтингуемых обязательств зависит от благоприятных коммерческих, финансовых и экономических условий в Российской Федерации и степени их воздействия на показатели базовых активов, предметов залога и других активов, обеспечивающих рейтингуемые обязательства и инструменты структурированного финансирования, а также мер по уменьшению операционных рисков. |

|

С |

C(ru.sf) |

Очень низкий уровень кредитного качества по сравнению с другими рейтингуемыми обязательствами и инструментами структурированного финансирования в Российской Федерации. Существует высокая вероятность невыполнения рейтингуемых обязательств в краткосрочной перспективе. Своевременное выполнение рейтингуемых обязательств крайне маловероятно без привлечения дополнительных источников усиления кредитного качества и уменьшения операционных рисков. |

|

D |

D(ru.sf) |

Рейтингуемое лицо (или финансовое обязательство) находится в состоянии дефолта по своим финансовым обязательствам структурированного финансирования. |

Рейтинговая шкала оценки надежности управляющих компаний использует индикатор .am с тем, чтобы подчеркнуть некредитный характер присваиваемых по данной шкале рейтингов и их несопоставимость с рейтингами по другим шкалам, используемым АКРА (АО).

Таблица 3. Национальная рейтинговая шкала АКРА для Российской Федерации для оценки УК

| Категория | Описание |

|---|---|

|

AAA(ru.am) |

|

|

AA(ru.am) |

|

|

A(ru.am) |

|

|

BBB(ru.am) |

|

|

BB(ru.am) |

|

|

B(ru.am) |

|

|

CCC(ru.am) |

|

|

SD(ru.am) |

|

|

D(ru.am) |

|

Источник: АКРА

Международная рейтинговая шкала

Международная рейтинговая шкала АКРА используется исключительно для присвоения базовых кредитных рейтингов и не используется для присвоения кредитных рейтингов инструментам и обязательствам структурированного финансирования.

Международная рейтинговая шкала АКРА обеспечивает возможность сопоставления кредитных рейтингов, присвоенных Агентством по международной шкале, на наднациональном уровне.

Таблица 4. Международная рейтинговая шкала АКРА

|

Категория |

Рейтинг |

Описание |

|---|---|---|

|

AAA |

AAA |

Наивысший рейтинг. Рейтингуемое лицо, выпуск ценных бумаг или финансовое обязательство с рейтингом AAA имеет максимальный уровень кредитоспособности и минимальный уровень чувствительности к воздействию неблагоприятных перемен в коммерческих, финансовых и экономических условиях (в том числе на международном уровне) и других внешних факторов. |

|

AA |

AA+ |

Высокий уровень кредитоспособности по сравнению с другими рейтингуемыми лицами, выпусками ценных бумаг или финансовыми обязательствами. Имеет низкий уровень чувствительности к воздействию неблагоприятных перемен |

|

AA |

||

|

AA- |

||

|

A |

A+ |

Умеренно высокий уровень кредитоспособности по сравнению с другими рейтингуемыми лицами, выпусками ценных бумаг или финансовыми обязательствами. Присутствует некоторая чувствительность к воздействию неблагоприятных перемен в коммерческих, финансовых и экономических условиях (в том числе на международном уровне) и других внешних факторов. |

|

A |

||

|

A- |

||

|

BBB |

BBB+ |

Умеренный уровень кредитоспособности по сравнению с другими рейтингуемыми лицами, выпусками ценных бумаг или финансовыми обязательствами. Присутствует более высокая чувствительность к воздействию неблагоприятных перемен в коммерческих, финансовых и экономических условиях (в том числе на международном уровне) и других внешних факторов. |

|

BBB |

||

|

BBB- |

||

|

BB |

BB+ |

Умеренно низкий уровень кредитоспособности по сравнению с другими рейтингуемыми лицами, выпусками ценных бумаг или финансовыми обязательствами. Кредитоспособность устойчива в краткосрочной перспективе, однако присутствует высокая чувствительность к воздействию неблагоприятных перемен в коммерческих, финансовых и экономических условиях (в том числе на международном уровне) и других внешних факторов. |

|

BB |

||

|

BB- |

||

|

B |

B+ |

Низкий уровень кредитоспособности по сравнению с другими рейтингуемыми лицами, выпусками ценных бумаг или финансовыми обязательствами. |

|

B |

||

|

B- |

||

|

CCC |

CCC |

Очень низкий уровень кредитоспособности по сравнению с другими рейтингуемыми лицами, выпусками ценных бумаг или финансовыми обязательствами. Существует потенциальная возможность невыполнения рейтингуемым лицом своих долговых обязательств в краткосрочной перспективе. Своевременное выполнение долговых обязательств |

|

СС |

CC |

Очень низкий уровень кредитоспособности по сравнению с другими рейтингуемыми лицами, выпусками ценных бумаг или финансовыми обязательствами. Существует повышенная вероятность невыполнения рейтингуемым лицом своих долговых обязательств в краткосрочной перспективе. Своевременное выполнение долговых обязательств зависит от благоприятных внешних финансово-экономических условий (в том числе на международном уровне) и других внешних факторов, а также от взаимодействия с кредиторами. |

|

С |

C |

Очень низкий уровень кредитоспособности по сравнению с другими рейтингуемыми лицами, выпусками ценных бумаг или финансовыми обязательствами. Существует высокая вероятность невыполнения рейтингуемым лицом своих долговых обязательств в краткосрочной перспективе. Своевременное выполнение долговых обязательств крайне маловероятно без взаимодействия с кредиторами. |

|

RD |

RD |

Рейтингуемое лицо находится под управлением (существенным воздействием) регулятора. Как правило, в таких случаях регулятор может определять приоритетность исполнения обязательств или приостанавливать выплаты кредиторам. |

|

SD |

SD |

Рейтингуемое лицо находится в состоянии дефолта по одному из своих финансовых обязательств. При этом Агентство полагает, что рейтингуемое лицо продолжит своевременное обслуживание других финансовых обязательств. |

|

D |

D |

Рейтингуемое лицо (или финансовое обязательство) находится в состоянии дефолта. |

Источник: АКРА

Международная шкала краткосрочных кредитных рейтингов

Международная шкала краткосрочных кредитных рейтингов АКРА используется исключительно при присвоении базовых кредитных рейтингов и не используется при присвоении кредитных рейтингов инструментам и обязательствам структурированного финансирования.

Международная шкала краткосрочных кредитных рейтингов обеспечивает возможность сопоставления кредитных рейтингов, присвоенных Агентством по международной шкале, на наднациональном уровне.

Таблица 5. Международная шкала краткосрочных кредитных рейтингов

|

Категория |

Описание |

|---|---|

|

S1+ |

Рейтингуемое лицо имеет максимальный уровень кредитоспособности в отношении краткосрочных обязательств (сроком до года) и доступ к ликвидности и краткосрочному финансированию минимально подвержен воздействию неблагоприятных перемен в финансовых и экономических условиях (в том числе на международном уровне) и других факторов. |

|

S1 |

Рейтингуемое лицо имеет высокий уровень кредитоспособности в отношении краткосрочных обязательств (сроком до года) и доступ к ликвидности и краткосрочному финансированию слабо подвержен воздействию неблагоприятных перемен в финансовых и экономических условиях (в том числе на международном уровне) и других факторов. |

|

S2 |

Рейтингуемое лицо имеет умеренно высокий уровень кредитоспособности в отношении краткосрочных обязательств (сроком до года) и доступ к ликвидности и краткосрочному финансированию может быть подвержен воздействию неблагоприятных перемен в финансовых и экономических условиях (в том числе на международном уровне) и других факторов. |

|

S3 |

Рейтингуемое лицо имеет умеренный уровень кредитоспособности в отношении краткосрочных обязательств (сроком до года) и доступ к ликвидности и краткосрочному финансированию подвержен воздействию неблагоприятных перемен в финансовых и экономических условиях (в том числе на международном уровне) и других факторов. |

|

B |

Рейтингуемое лицо имеет умеренно низкий уровень кредитоспособности в отношении краткосрочных обязательств (сроком до года) и доступ к ликвидности и краткосрочному финансированию уязвим к воздействию неблагоприятных перемен в финансовых и экономических условиях (в том числе на международном уровне) и других факторов. |

|

C |

Рейтингуемое лицо имеет очень низкий уровень кредитоспособности в отношении краткосрочных обязательств (сроком до года), исполнение обязательств в значительной мере зависит от доступа к ликвидности и краткосрочному финансированию и наличию благоприятных финансовых и экономических условий (в том числе поддержки международных кредиторов) и других факторов. |

|

D |

Рейтингуемое лицо (или финансовое обязательство) находится в состоянии дефолта. |

Источник: АКРА

Рисунок 1. Соответствие долгосрочных и краткосрочных кредитных рейтингов

|

AAA |

|

S1+ |

|

|

|

|

|

|

|

AA+ |

|

|

|

|

|

|

|

|

|

AA |

|

|

|

|

|

|

|

|

|

AA- |

|

S1 |

|

|

|

|

|

|

|

A+ |

|

|

|

|

|

|

|

|

|

A |

|

|

S2 |

|

|

|

|

|

|

A- |

|

|

|

|

|

|

||

|

BBB+ |

|

|

|

|

|

|

|

|

|

BBB |

|

|

|

S3 |

|

|

|

|

|

BBB- |

|

|

|

|

|

|

|

|

|

BB+ |

|

|

|

|

|

B |

|

|

|

BB |

|

|

|

|

|

|

|

|

|

BB- |

|

|

|

|

|

|

|

|

|

B+ |

|

|

|

|

|

|

|

|

|

B |

|

|

|

|

|

|

|

|

|

B- |

|

|

|

|

|

|

|

|

|

CCC |

|

|

|

|

|

|

C |

|

|

CC |

|

|

|

|

|

|

|

|

|

C |

|

|

|

|

|

|

|

|

|

D/SD |

|

|

|

|

|

|

|

D |

Источник: АКРА

Оценка соответствия выпусков «зеленых» долговых инструментов принципам ICMA

1Оценка соответствия выпусков «зеленых» долговых инструментов принципам ICMA — символьный индикатор, отражающий независимое субъективное мнение АКРА, выступающего в роли сторонней организации, об уровне соответствия конкретного долгового инструмента принципам ICMA. Данное субъективное мнение АКРА вырабатывается по результатам независимой оценки, предусмотренной указанными принципами.

Присвоенная оценка не является кредитным рейтингом или его составляющей.

Таблица 6. Оценка соответствия выпусков «зеленых» долговых инструментов принципам ICMA

|

Соответствие принципам ICMA |

Итоговая оценка |

Определение |

|---|---|---|

|

Да |

GR1 |

По мнению АКРА, средства от эмиссии «зеленых» облигаций с очень высокой вероятностью будут направлены на реализацию экологических проектов. Подходы эмитента к отбору проектов и управлению привлеченными средствами соответствуют лучшим мировым практикам. Эмитент готов минимум раз в год (либо с максимально возможной периодичностью) предоставлять максимально детальные отчеты об использовании средств и об экологическом эффекте проектов. |

|

GR2 |

По мнению АКРА, средства от эмиссии «зеленых» облигаций с высокой вероятностью будут направлены на реализацию экологических проектов. Подходы эмитента к отбору проектов и управлению привлеченными средствами приближены к лучшим мировым практикам. Эмитент готов как минимум раз в год предоставлять достаточно детальные отчеты об использовании средств и об экологическом эффекте проектов. |

|

|

GR3 |

По мнению АКРА, вероятность того, что средства от эмиссии «зеленых» облигаций будут направлены на реализацию экологических проектов, находится на среднем уровне. Подходы эмитента к отбору проектов и управлению привлеченными средствами — на среднем уровне относительно лучших мировых практик. Эмитент готов регулярно предоставлять информативные отчеты об использовании средств и об экологическом эффекте проектов. |

|

|

Нет |

GR4 |

По мнению АКРА, средства от эмиссии «зеленых» облигаций |

|

GR5 |

По мнению АКРА, средства от эмиссии «зеленых» облигаций с очень низкой вероятностью будут направлены на реализацию экологических проектов. Подходы эмитента к отбору проектов и управлению привлеченными средствами не соответствуют мировым практикам. Эмитент не готов регулярно предоставлять отчеты об использовании средств и об экологическом эффекте проектов. |

Источник: АКРА

1 В 2009 году Всемирный банк выпустил первые требования к «зеленым» облигациям, которые легли в основу действующих сейчас принципов «зеленых» облигаций (Green Bond Principles). Принципы опубликованы Международной ассоциацией рынков капитала (International Capital Market Association, ICMA).

Практическое занятие №9 по учебной дисциплине ОУДп.08 Обществознание (включая экономику и право)

Практическая работа № 9

Тема: Деньги: понятие, виды, функции

Цель занятия: закрепление изученного материала по теме «Деньги и их роль в экономике».

В результате занятия студенты должны знать:

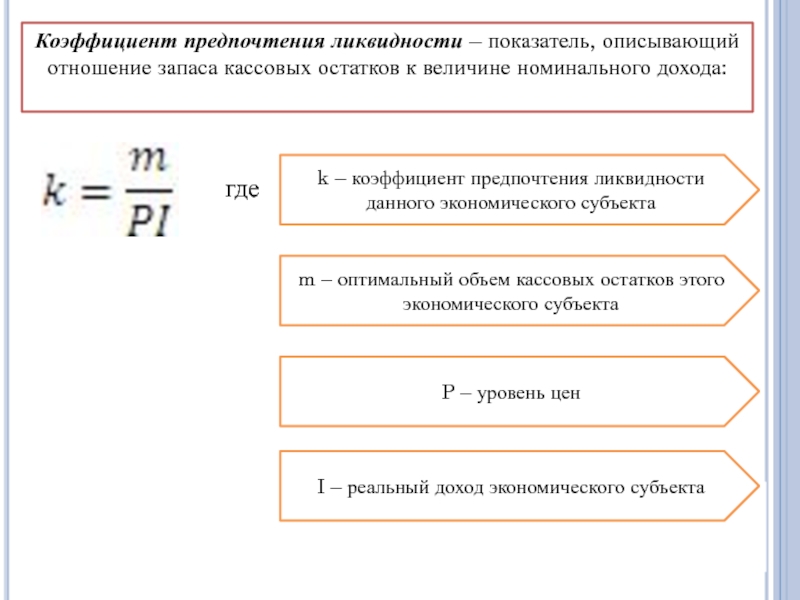

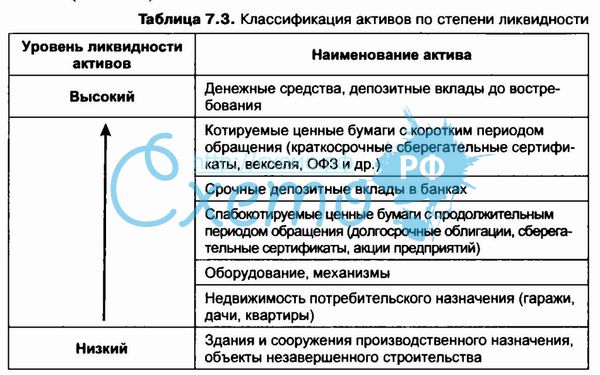

– понятие «деньги», «ликвидность», «денежные агрегаты»;

– функции денег;

– виды денег;

– роль денег в экономике;

– уравнение Фишера.

В результате занятия студенты должны уметь:

– объяснять закон денежного обращения;

– различать функции разных видов денег;

– определять уровень ликвидности.

Содержание и порядок выполнения работы

I. Решите кроссворд.

1. Документ, содержащий распоряжение банку выплатить указанную сумму.

2. Форма хранения денежных средств в банке.

3. Общепризнанное средство платежа.

4. Показатель степени ликвидности активов.

5. Долговременное устойчивое повышение общего уровня цен на внутреннем рынке данной страны.

6. Движение денег.

7. Нечто, равноценное другому.

8. Качество денег, благодаря которому их легко узнать.

9. Неизменность стоимости денег во времени.

10. Качество денег, обеспечивающее им практичность в использовании.

11. Качество, благодаря которому деньги одного и того же достоинства имеют равную стоимость.

12. Способность активов превращаться в деньги быстро и с незначительными издержками.

13. Качество денег, одно из преимуществ денег перед бартером.

14. Форма наличных денег.

15. МV = PQ (автор).

16. Финансовое учреждение.

Ответы: банк, вклад, однородность, ликвидность, Фишер, чек, агрегат, стабильность, монета, инфляция, делимость, эквивалент, обращение, деньги, отличимость, наличные.II. Расположите активы в порядке убывания их ликвидности.

1) государственные облигации;

2) квартира;

3) счёт в сбербанке;

4) наличные деньги;

5) автомобиль.

Ответ: ________________________________________________________________________________

III. Какие функции выполняют деньги?

А. _____________________________________________________________________________

Б. _____________________________________________________________________________

В. _____________________________________________________________________________

Г. ______________________________________________________________________________

Д. _____________________________________________________________________________

IV. Тест. Выберите один правильный ответ.

1. Укажите последовательность развития видов денег:

А) Товаро-деньги → Металлические деньги → Бумажные деньги → Кредитные деньги;

Б) Кредитные деньги → Металлические деньги → Бумажные деньги → Товаро-деньги;

В) Металлические деньги → Кредитные деньги → Товаро-деньги → Бумажные деньги;

Г) Металлические деньги → Товаро-деньги → Кредитные деньги → Бумажные деньги.

2. Номинальная стоимость _______ денег соответствует их реальной стоимости.

А) полноценных; Б) бумажных; В) кредитных; Г) идеальных.

3. Бумажные деньги выполняют функции:

А) средства обращения и средства платежа; В) меры стоимости и средства накопления;

Б) меры стоимости; Г) средства накопления и средства платежа.

4. _______ деньги – это знаки стоимости, обычно не разменные на металл, имеющие принудительный курс и выпускаемые государством для покрытия своих расходов.

А) бумажные; Б) кредитные; В) металлические; Г) товарные.

5. Сущность функции меры стоимости проявляется в том, что деньги выступают:

А) посредником при обмене товаров; В) всеобщим стоимостным эталоном;

Б) средством оплаты; Г) средством накопления и сбережения.

6. Сущность функции средства обращения проявляется в том, что деньги выступают:

А) посредником при обмене товаров;

Б) средством оплаты долговых обязательств;

В) средством накопления и сбережения;

Г) всеобщим эквивалентом, мерой стоимости всех остальных товаров.

7. Сущность функции средства накопления проявляется в том, что деньги выступают:

А) посредником при обмене товаров;

Б) средством оплаты долговых обязательств;

В) всеобщим эквивалентом, мерой стоимости всех остальных товаров;

Г) средством сбережения и приумножения денег.

8. Верны ли следующие суждения?

А. Ликвидность — это свойство активов превращаться в средство платежа быстро и со значительными издержками.

Б. Доходность активов растёт по мере снижения ликвидности.

А) верно только А; Б) верно только Б; В) верны оба суждения; Г) оба суждения неверны.

9. Какая функция денег ослабляется из-за инфляции в наибольшей степени?

А) мера стоимости; Б) мера обращения; В) средство накопления; Г) средство платежа.

10. К какому денежному агрегату относятся государственные краткосрочные облигации?

А) М0; Б) М1; В) М2; Г) М3; Д) L.

Приглашаем выпускников присоединиться к цифровой карьерной среде НГАСУ (Сибстрин) Уважаемые выпускники! НГАСУ (Сибстрин) подключился к цифровой карьерной среде для университетов, студентов и работодателей с различными SMART-инструментами «Факультетус». Приглашаем вас зарегистрироваться на данной платформе как «студент-выпускник» для взаимодействия с нашими партнерами, которым также было отправлено приглашение о вступлении! Регистрация для студента-выпускника: 1. Перейти на страницу НГАСУ (Сибстрин): https://facultetus.ru/sibstrin 2. Нажать «Присоединится» https://facultetus.ru/loginpage/student?university_id.. 3. Авторизоваться на вашей учетной записи (доступна авторизация через HeadHunter) и создать или импортировать вашу анкету соискателя (резюме) |

Студенты кафедры «Водоснабжение и водоотведение» успешно осваивают профессиональные компетенции в рамках технологической и производственной практик Традиционно студенты кафедры «Водоснабжение и водоотведение» НГАСУ (Сибстрин) начинают свое знакомство с будущей профессией после 2 курса в рамках технологической (учебно-ознакомительной) практики, проходившей в этом году с 5 по 23 июля. В рамках данной практики студенты под руководством преподавателей кафедры посещают различные объекты водопроводно-коммунального хозяйства Новосибирска и Новосибирской области. Технологическая практика позволяет познакомиться со специальностью, спецификой работы предприятий города, а также получить более глубокие знания по будущей профессии в области проектирования и эксплуатации существующих объектов. В этом году, несмотря на тяжелую эпидемиологическую обстановку и отмену ряда экскурсий, студенты 231 группы посетили такие предприятия Новосибирска, как насосно-фильтровальную станцию №1 (НФС-1), ТЭЦ-2, завод по производству компактных станций очистки природной и сточной воды «Сибирский завод «ЭКОЛОС», станцию водоподготовки в поселке Павино Новосибирского района Новосибирской области, а также узнали много нового про насосное оборудование компании «Grundfos». Кроме того, в ходе практики им были показаны учебно-ознакомительные фильм |

Повышение стипендии для успешных студентов-первокурсников набора 2021! Ученый совет НГАСУ (Сибстрин) принял решение ОБ УВЕЛИЧЕНИИ РАЗМЕРА СТИПЕНДИИ НА100 % С 1 сентября 2021 года: студентам бакалавриата и специалитета 1 курса в 1 семестре, поступившим в университет на бюджетной основе с суммой баллов ЕГЭ от 240 и выше (для студентов направления 07.00.00 Архитектура — средний балл по ЕГЭ от 80 и выше). студентам бакалавриата и специалитета 1 курса в 1 семестре, поступившим в университет на бюджетной основе — победителям (призерам) заключительного этапа всероссийской олимпиады по общеобразовательным предметам. Таким образом, для перечисленных категорий студентов академическая стипендия составит 7400. |

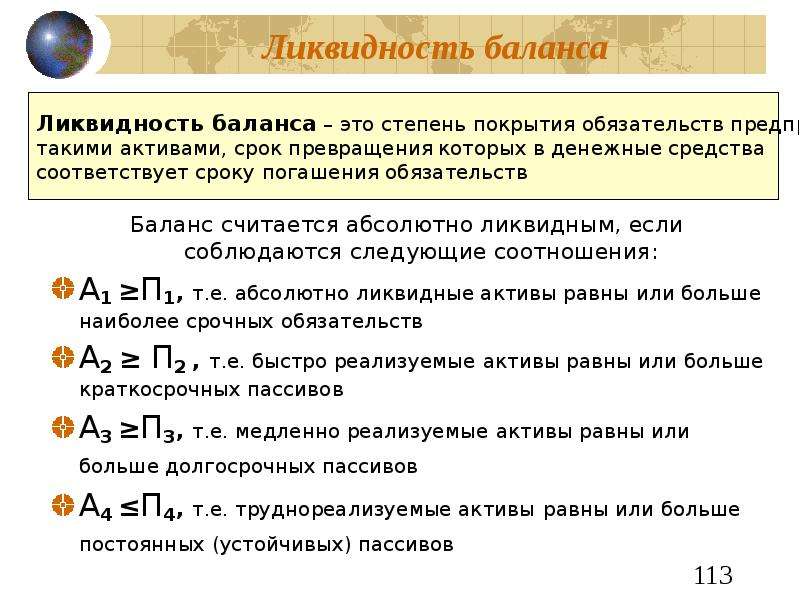

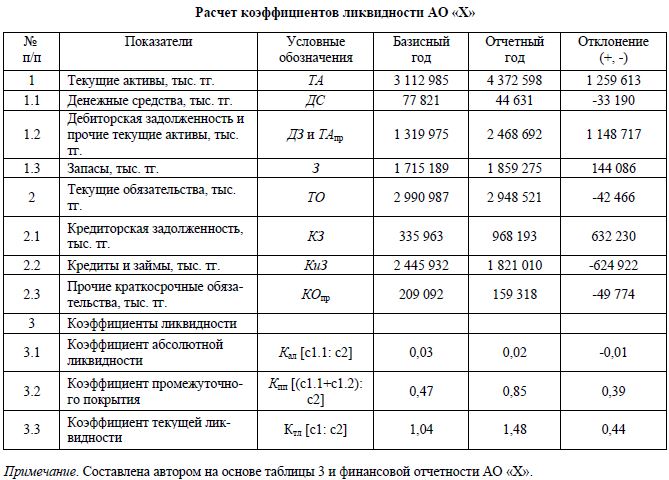

Определение коэффициента ликвидности

Что такое коэффициенты ликвидности?

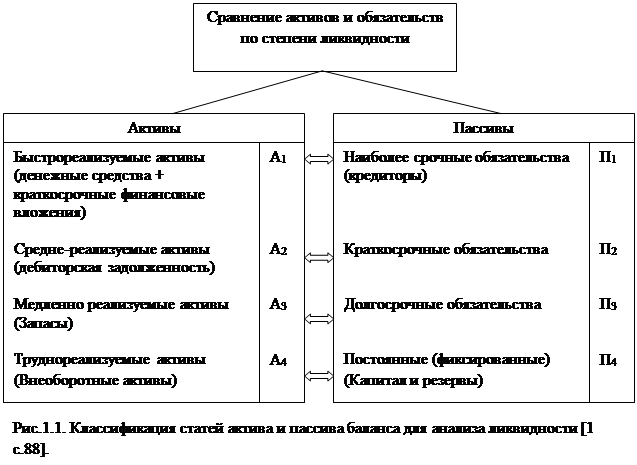

Коэффициенты ликвидности — важный класс финансовых показателей, используемых для определения способности должника погасить текущие долговые обязательства без привлечения внешнего капитала. Коэффициенты ликвидности измеряют способность компании выплачивать долговые обязательства и ее запас прочности путем расчета показателей, включая коэффициент текущей ликвидности, коэффициент быстрой ликвидности и коэффициент операционного денежного потока.

С помощью коэффициентов ликвидности краткосрочные обязательства чаще всего анализируются по отношению к ликвидным активам для оценки способности покрыть краткосрочные долги и обязательства в случае чрезвычайной ситуации.

Ключевые выводы

- Коэффициенты ликвидности — важный класс финансовых показателей, используемых для определения способности должника погасить текущие долговые обязательства без привлечения внешнего капитала.

- Общие коэффициенты ликвидности включают коэффициент быстрой ликвидности, коэффициент текущей ликвидности и количество дней невыплаченных продаж.

- Коэффициенты ликвидности определяют способность компании покрывать краткосрочные обязательства и денежные потоки, в то время как коэффициенты платежеспособности связаны с долгосрочной способностью погашать текущие долги.

Понимание коэффициентов ликвидности

Ликвидность — это возможность быстро и дешево конвертировать активы в наличные. Коэффициенты ликвидности наиболее полезны, когда они используются в сравнительной форме. Этот анализ может быть внутренним или внешним.

Например, внутренний анализ коэффициентов ликвидности предполагает использование нескольких отчетных периодов, в которых используются одни и те же методы учета. Сравнение предыдущих периодов с текущими операциями позволяет аналитикам отслеживать изменения в бизнесе.В целом, более высокий коэффициент ликвидности показывает, что компания более ликвидна и лучше покрывает непогашенную задолженность.

В качестве альтернативы внешний анализ включает сравнение коэффициентов ликвидности одной компании с другой или со всей отраслью. Эта информация полезна для сравнения стратегического позиционирования компании по отношению к ее конкурентам при установлении контрольных целей. Анализ коэффициента ликвидности может оказаться не таким эффективным при рассмотрении различных отраслей, поскольку для разных предприятий требуются разные структуры финансирования.Анализ коэффициента ликвидности менее эффективен для сравнения предприятий разного размера в разных географических регионах.

Нормы общей ликвидности

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности измеряет способность компании погасить свои текущие обязательства (подлежащие выплате в течение одного года) с помощью общих оборотных активов, таких как денежные средства, дебиторская задолженность и запасы. Чем выше коэффициент, тем лучше позиция ликвидности компании:

Взаимодействие с другими людьми Текущее соотношение знак равно Текущие активы Текущие обязательства \ text {Коэффициент текущей ликвидности} = \ frac {\ text {Текущие активы}} {\ text {Текущие обязательства}} Коэффициент текущей ликвидности = текущие обязательства Текущие активы

Коэффициент быстрой ликвидности

Коэффициент быстрой ликвидности измеряет способность компании выполнять свои краткосрочные обязательства с использованием наиболее ликвидных активов и, следовательно, исключает запасы из ее оборотных активов.Он также известен как «коэффициент кислотного теста»:

Взаимодействие с другими людьми Коэффициент быстрой ликвидности знак равно C + M S + А р C L куда: C знак равно денежные средства и их эквиваленты M S знак равно рыночные ценные бумаги А р знак равно задолженность на счетах C L знак равно текущие обязательства \ begin {align} & \ text {Quick ratio} = \ frac {C + MS + AR} {CL} \\ & \ textbf {где:} \\ & C = \ text {денежные средства \ & денежные эквиваленты} \\ & MS = \ text {рыночные ценные бумаги} \\ & AR = \ text {дебиторская задолженность} \\ & CL = \ text {текущие обязательства} \\ \ end {выровнены} Коэффициент быстрой ликвидности = CLC + MS + AR, где: C = денежные средства и их эквиваленты; MS = рыночные ценные бумаги; AR = дебиторская задолженность; CL = текущие обязательства.

Другой способ выразить это:

Взаимодействие с другими людьми Коэффициент быстрой ликвидности знак равно ( Оборотные активы — товарно-материальные запасы — предоплаченные расходы ) Текущие обязательства \ text {Коэффициент быстрой ликвидности} = \ frac {(\ text {Текущие активы — запасы — предоплаченные расходы})} {\ text {Текущие обязательства}} Коэффициент быстрой ликвидности = Текущие обязательства (Текущие активы — запасы — предоплаченные расходы)

Дней невыполненных продаж (DSO)

Дни невыполненных продаж, или DSO, относятся к среднему количеству дней, которое требуется компании, чтобы получить платеж после совершения продажи.Высокий DSO означает, что компания слишком долго собирает платежи и связывает капитал с дебиторской задолженностью. DSO обычно рассчитываются ежеквартально или ежегодно:

Взаимодействие с другими людьми DSO знак равно Средняя дебиторская задолженность Доход в день \ text {DSO} = \ frac {\ text {Средняя дебиторская задолженность}} {\ text {Доход в день}} DSO = Доход в день Средняя дебиторская задолженность

Кризис ликвидности

Кризис ликвидности может возникнуть даже в здоровых компаниях, если возникнут обстоятельства, затрудняющие выполнение ими краткосрочных обязательств, таких как погашение кредитов и выплаты своим сотрудникам.Лучшим примером такой далеко идущей катастрофы ликвидности в недавней памяти является глобальный кредитный кризис 2007-09 годов. Коммерческие векселя — краткосрочные долговые обязательства, выпускаемые крупными компаниями для финансирования оборотных активов и погашения текущих обязательств — сыграли центральную роль в этом финансовом кризисе.

Практически полное замораживание рынка коммерческих бумаг США с оборотом 2 триллиона долларов чрезвычайно затруднило привлечение краткосрочных средств даже для самых платежеспособных компаний в то время и ускорило распад таких гигантских корпораций, как Lehman Brothers и General Motors Company (GM). .Взаимодействие с другими людьми

Но если финансовая система не находится в состоянии кредитного кризиса, кризис ликвидности для конкретной компании можно относительно легко разрешить с помощью вливания ликвидности (при условии, что компания является платежеспособной). Это связано с тем, что компания может заложить некоторые активы, если требуется собрать денежные средства для преодоления нехватки ликвидности. Этот путь может быть недоступен для компании, которая технически неплатежеспособна, потому что кризис ликвидности усугубит ее финансовое положение и приведет к банкротству.

Разница между коэффициентами платежеспособности и ликвидности

В отличие от коэффициентов ликвидности, коэффициенты платежеспособности измеряют способность компании выполнять свои общие финансовые обязательства и долгосрочные долги. Платежеспособность связана с общей способностью компании выплачивать долговые обязательства и продолжать бизнес-операции, в то время как ликвидность больше ориентирована на текущие или краткосрочные финансовые счета. Чтобы быть платежеспособной, компания должна иметь больше общих активов, чем общих обязательств; Компания должна иметь больше оборотных активов, чем текущих обязательств, чтобы быть ликвидной.Хотя платежеспособность не связана напрямую с ликвидностью, коэффициенты ликвидности представляют собой предварительные ожидания относительно платежеспособности компании.

Коэффициент платежеспособности рассчитывается путем деления чистой прибыли и амортизации компании на ее краткосрочные и долгосрочные обязательства. Это показывает, может ли чистая прибыль компании покрыть все ее обязательства. Как правило, более выгодным вложением считается компания с более высоким коэффициентом платежеспособности.

Примеры использования коэффициентов ликвидности

Давайте воспользуемся парой из этих коэффициентов ликвидности, чтобы продемонстрировать их эффективность при оценке финансового состояния компании.

Рассмотрим две гипотетические компании — Liquids Inc. и Solvents Co. — со следующими активами и обязательствами на своих балансах (цифры в миллионах долларов). Мы предполагаем, что обе компании работают в одном производственном секторе (например, промышленные клеи и растворители).

| Балансовые отчеты для Liquids Inc. и Solvents Co. | ||

|---|---|---|

| (в миллионах долларов) | Liquids Inc. | Сольвентс Ко. |

| Денежные средства и их эквиваленты | $ 5 | $ 1 |

| Рыночные ценные бумаги | $ 5 | $ 2 |

| Дебиторская задолженность | $ 10 | $ 2 |

| Запасы | $ 10 | $ 5 |

| Оборотные активы (а) | 30 долларов США | $ 10 |

| Машины и оборудование (б) | 25 долларов США | $ 65 |

| Нематериальные активы (в) | $ 20 | $ 0 |

| Итого активы (a + b + c) | 75 долларов США | 75 долларов США |

| Краткосрочные обязательства * (г) | $ 10 | 25 долларов США |

| Долгосрочная задолженность (д) | $ 50 | $ 10 |

| Итого обязательства (d + e) | $ 60 | $ 35 |

| Акционерный капитал | $ 15 | 40 долларов США |

Обратите внимание, что в нашем примере мы будем предполагать, что текущие обязательства состоят только из кредиторской и прочих обязательств без краткосрочной задолженности.

Liquids, Inc.

- Коэффициент текущей ликвидности = 30 долл. США / 10 долл. США = 3,0

- Коэффициент быстрой ликвидности = (30 — 10 долларов) / 10 долларов = 2,0

- Долг к собственному капиталу = 50 долларов / 15 долларов = 3,33

- Долг перед активами = 50 долларов / 75 долларов = 0,67

Solvents, Co.

- Коэффициент текущей ликвидности = 10 долл. США / 25 долл. США = 0,40

- Коэффициент быстрой ликвидности = (10–5 долларов) / 25 долларов = 0,20

- Долг к собственному капиталу = 10 долл. США / 40 долл. США = 0,25

- Долг перед активами = 10 долларов / 75 долларов = 0,13

На основании этих коэффициентов можно сделать ряд выводов о финансовом состоянии этих двух компаний.

Liquids, Inc. обладает высокой степенью ликвидности. Исходя из коэффициента текущей ликвидности, у него есть 3 доллара текущих активов на каждый доллар текущих обязательств.Его коэффициент быстрой ликвидности указывает на адекватную ликвидность даже после исключения запасов, с активами на 2 доллара, которые можно быстро конвертировать в наличные на каждый доллар текущих обязательств.

Однако финансовый леверидж, основанный на коэффициентах платежеспособности, оказывается довольно высоким. Долг превышает собственный капитал более чем в три раза, а две трети активов финансируются за счет долга. Также обратите внимание, что почти половина внеоборотных активов состоит из нематериальных активов (таких как гудвил и патенты). В результате отношение долга к материальным активам, рассчитанное как (50 долларов / 55 долларов), равно 0.91, что означает, что более 90% материальных активов (машины, оборудование, запасы и т. Д.) Были профинансированы за счет займов. Подводя итог, можно сказать, что Liquids, Inc. имеет удобную позицию ликвидности, но у нее опасно высокий уровень кредитного плеча.

Компания «Сольвентс» находится в ином положении. Коэффициент текущей ликвидности компании, равный 0,4, указывает на недостаточную степень ликвидности, поскольку оборотных активов составляет всего 0,40 доллара США для покрытия каждого доллара текущих обязательств. Коэффициент быстрой ликвидности предполагает еще более тяжелую ситуацию с ликвидностью — всего $ 0.20 ликвидных активов на каждый доллар текущих обязательств.

Однако финансовый рычаг, по-видимому, находится на комфортном уровне, при этом заемный капитал составляет только 25% капитала и только 13% активов финансируется за счет заемных средств. Более того, база активов компании полностью состоит из материальных активов, а это означает, что отношение долга к материальным активам у Solvents, Co. составляет примерно одну седьмую, чем у Liquids, Inc. (примерно 13% против 91%). В целом Solvents, Co. находится в опасной ситуации с ликвидностью, но у нее удобная долговая позиция.

Часто задаваемые вопросы

Что такое ликвидность и почему это важно для фирм?

Ликвидность означает, насколько легко и эффективно можно получить наличные для оплаты счетов и других краткосрочных обязательств. Активы, которые можно легко продать, такие как акции и облигации, также считаются ликвидными (хотя наличные деньги, конечно, являются наиболее ликвидным активом из всех). Компании нуждаются в достаточной ликвидности для покрытия своих счетов и обязательств, чтобы они могли платить поставщикам, не отставать от платежной ведомости и поддерживать свою деятельность изо дня в день.

Чем отличается ликвидность от платежеспособности?

Под ликвидностью понимается способность покрывать краткосрочные обязательства. С другой стороны, платежеспособность — это способность фирмы платить по долгосрочным обязательствам. Для фирмы это часто будет включать в себя возможность выплатить проценты и основную сумму по долгам (например, облигациям) или по долгосрочным договорам аренды.

Почему существует несколько коэффициентов ликвидности?

По сути, все коэффициенты ликвидности измеряют способность фирмы покрывать краткосрочные обязательства путем деления текущих активов на краткосрочные обязательства (CL).Коэффициент денежной наличности учитывает только наличные деньги, разделенные на CL, в то время как коэффициент быстрой ликвидности добавляет эквиваленты денежных средств (например, авуары денежного рынка), а также рыночные ценные бумаги и дебиторскую задолженность. Коэффициент текущей ликвидности включает все оборотные активы. Таким образом, разные коэффициенты различаются по степени консервативности: хотя продать акции относительно легко, на очистку может уйти день или два. Однако наличные деньги уже доступны для оплаты счетов.

Что произойдет, если коэффициенты показывают, что фирма не является ликвидной?

В этом случае кризис ликвидности может возникнуть даже в здоровых компаниях — если возникнут обстоятельства, затрудняющие выполнение краткосрочных обязательств, таких как погашение кредитов и выплаты своим сотрудникам или поставщикам.Одним из примеров далеко идущего кризиса ликвидности из недавней истории является глобальный кредитный кризис 2007–2009 годов, когда многие компании оказались не в состоянии обеспечить краткосрочное финансирование для оплаты своих непосредственных обязательств. Если не удается найти новое финансирование, компания может быть вынуждена ликвидировать активы в результате продажи или обратиться за защитой от банкротства.

Определение, коэффициенты, способы управления

Ликвидность — это сумма денег, которая доступна для инвестиций и расходов.Он состоит из денежных средств, казначейских векселей, банкнот и облигаций, а также любых других активов, которые можно быстро продать. Понимание ликвидности и того, как Федеральная резервная система управляет ею, может помочь предприятиям и отдельным лицам прогнозировать тенденции в экономике и оставаться в курсе финансы.

Основы ликвидности