А3 Медленно реализуемые активы

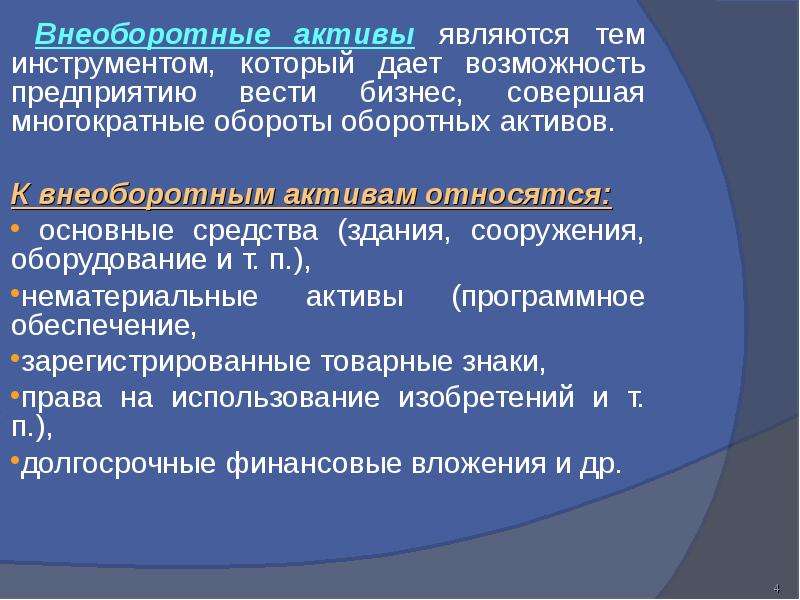

Определение

А3 Медленно реализуемые активы — это оборотные активы с низким уровнем ликвидности.

Если А1 — это активы, которые могут быть преобразованы в денежную форму сразу же (или это уже деньги), а А2 — активы, которые в такую форму перейдут в основном в пределах 3-х месяцев, то активы третьей группы могут быть преобразованы в денежную форму в более длительный срок (вплоть до года).

И в эту категорию относят, таким образом, оборотные активы за вычетом денежных средств, их эквивалентов, краткосрочных финансовых вложений и дебиторской задолженности.

Ну или, что то же самое, складываются все эти низколиквидные активы: запасы, НДС по приобретённым ценностям, прочие оборотные активы.

В отдельных источниках прочие оборотные активы относят к группе А2, что на мой взгляд неверно, поскольку прочие оборотные активы обладают меньшей ликвидностью, чем дебиторская задолженность, составляющая группу А2.

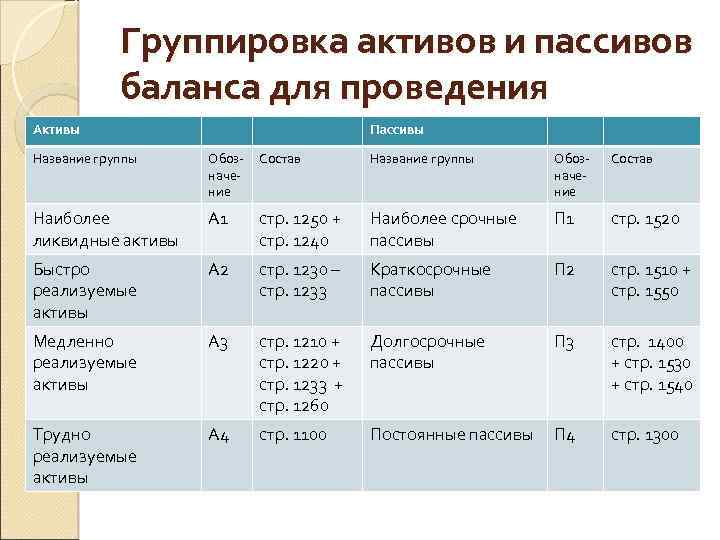

Формула расчёта (по отчётности)

Строка 1210 плюс строка 1220 плюс строка 1260 бухгалтерского баланса

или (то же самое):

Строка 1200 минус строка 1230 минус строка 1240 минус строка 1250 бухгалтерского баланса

Норматив

Не нормируется

Выводы о том, что означает изменение показателя

Если показатель выше нормы

Не нормируется

Если показатель ниже нормы

Не нормируется

Если показатель увеличивается

Обычно позитивный фактор

Если показатель уменьшается

Обычно негативный фактор

Примечания

Показатель в статье рассматривается с точки зрения не бухучёта, а финансового менеджмента. Поэтому иногда он может определяться по-разному. Это зависит от авторского подхода.

Поэтому иногда он может определяться по-разному. Это зависит от авторского подхода.

В большинстве случаев в вузах принимают любой вариант определения, поскольку отклонения по разным подходам и формулам обычно находятся в пределах максимум нескольких процентов.

Показатель рассматривается в основном бесплатном сервисе финансовый анализ онлайн и некоторых других сервисах

Если после расчёта показателей вам нужны выводы, посмотрите, пожалуйста, эту статью: выводы по финансовому анализу

Если вы увидели какую-то неточность, опечатку — также, пожалуйста, укажите это в комментарии. Я стараюсь писать максимально просто, но если всё же что-то не понятно — вопросы и уточнения можно писать в комментарии к любой статье сайта.

С уважением, Александр Крылов, anfin.ru

Медленно реализуемые активы

Все активы предприятия обладают разной степенью ликвидности. Выделяют среди них и медленно реализуемые (реализованные) активы. Из этой статьи узнаете, что к ним относят и на каких строках баланса их отражают.

Какие активы медленно ликвидные

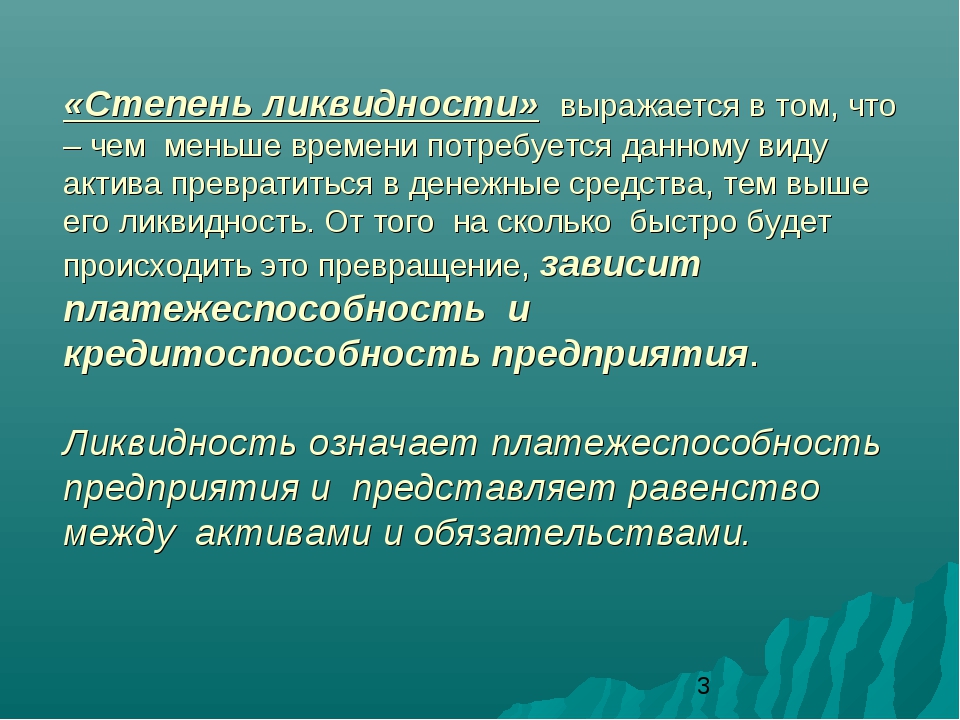

Суть в том, что скорость превращения одних активов в денежные средства меньше скорости превращения в деньги других активов. Поэтому первые считаются менее ликвидными.

Считается, что денежные средства, краткосрочные финансовые вложения, краткосрочная дебиторская задолженность и прочие оборотные активы – это наиболее ликвидное имущество организации (А2). В связи с этим остальные признают медленно реализуемыми активами (группа А3). То есть трудно реализуемыми.

Таким образом, к медленно реализуемым активам относятся огромное количество позиций.

СПРАВКА

В мировой практике финансового анализа при расчете коэффициента текущей ликвидности используют величину оборотных активов, вкл. медленно реализуемые активы (запасы).

Также см. «Какие активы быстрореализуемые и где они в балансе».

Отражение медленно реализуемых активов в бухгалтерии

Напомним, что установленная законом форма бухгалтерского баланса построена по принципу возрастания ликвидности. Отсюда к медленно реализуемым активам относят внеоборотные активы (Раздел 1 бухгалтерского баланса) (приказ Минфина от 02.07.2010 № 66н).

Отсюда к медленно реализуемым активам относят внеоборотные активы (Раздел 1 бухгалтерского баланса) (приказ Минфина от 02.07.2010 № 66н).

Соответственно, медленно реализуемые активы в балансе включают:

- запасы;

- долгосрочную дебиторскую задолженность;

- НДС по приобретенным ценностям.

Если говорить о строках баланса, то медленно реализуемые активы – это:

- стр. 1210 «Запасы»;

- стр. 1220 «НДС по приобретенным ценностям»;

- стр. 1230 «Дебиторская задолженность» (в части дебиторски, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты).

Одна из типичных предпосылок банкротства в реальном секторе экономики – увеличение медленно реализуемых активов (материальных запасов).

Также см. «Что нужно знать про производственные запасы и их учет».

Медленно реализуемые активы: строки баланса

Платежеспособность фирмы, а также ее финансовая стабильность во многом зависят от того, насколько быстро реализуются ее активы. Однако кроме высоколиквидных активов, каждая компания обладает и медленно реализуемыми активами. Они вынесены в отдельные строчки баланса.

Однако кроме высоколиквидных активов, каждая компания обладает и медленно реализуемыми активами. Они вынесены в отдельные строчки баланса.

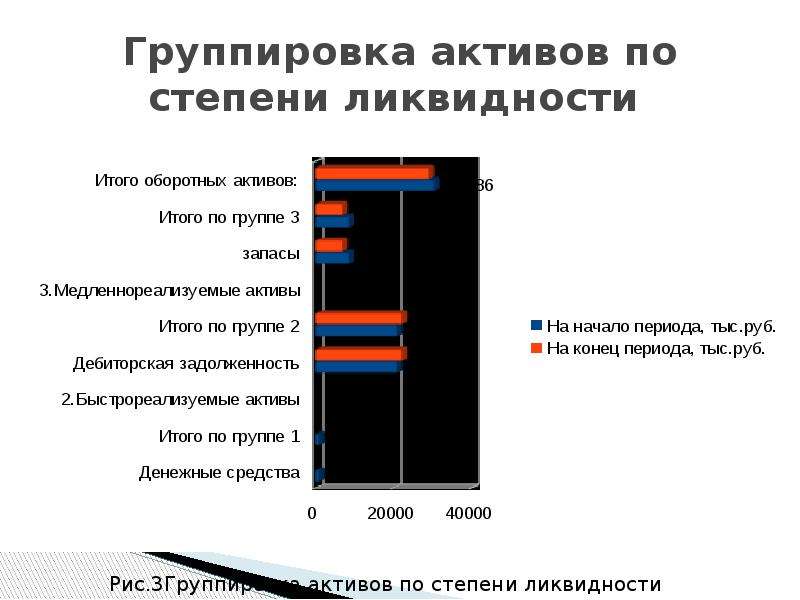

Группировка активов по ликвидности в балансе

В бух. балансе активы расположены определенным образом. Группировка, сформированная по всем правилам, позволяет увидеть их ликвидность. Сначала приводятся активы, реализовать которые представляется практически невозможным. В конце представлены активы, которые легко и быстро реализуются.

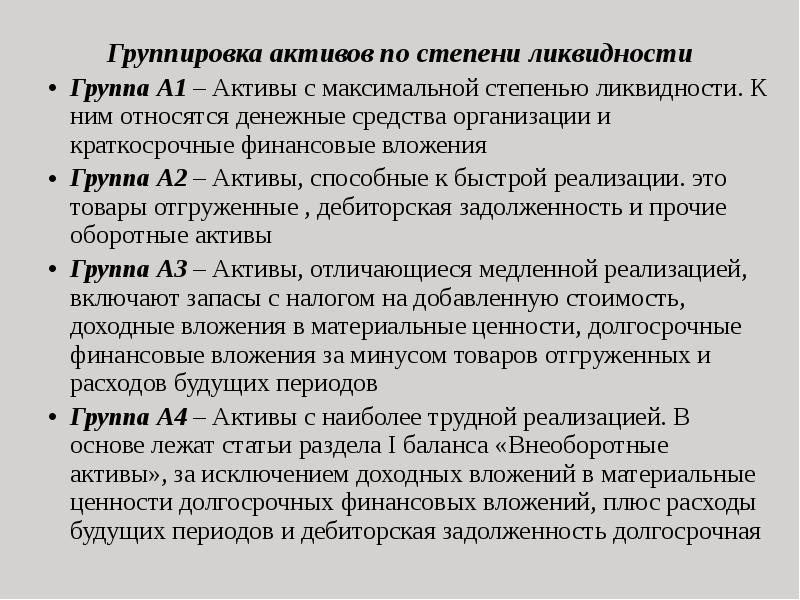

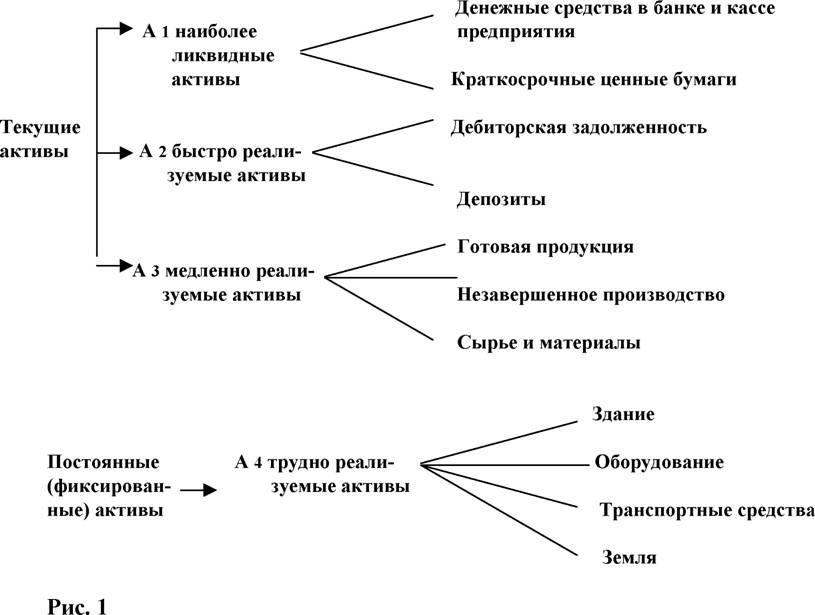

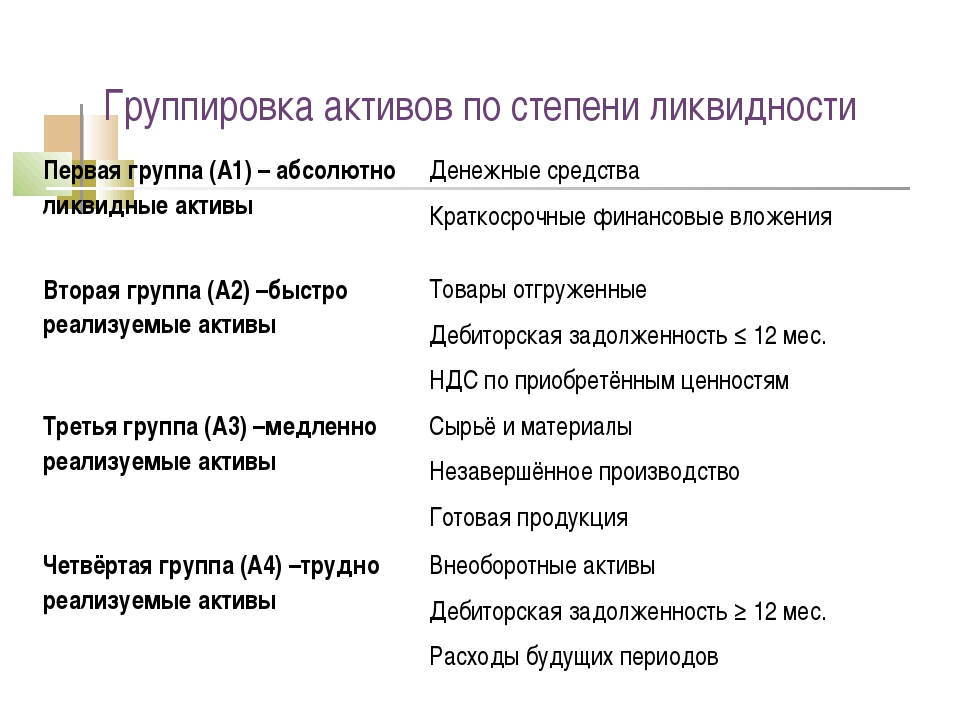

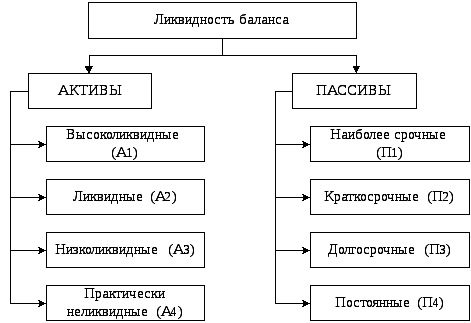

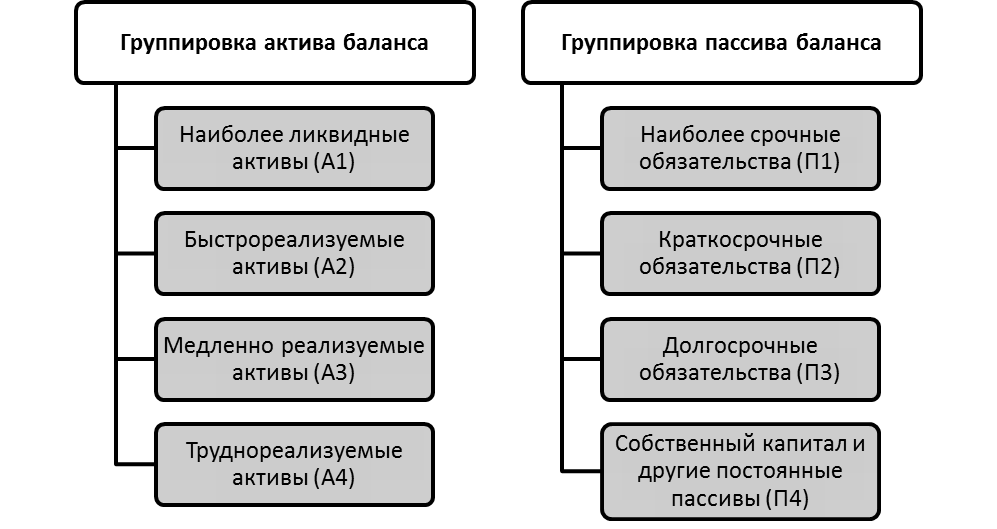

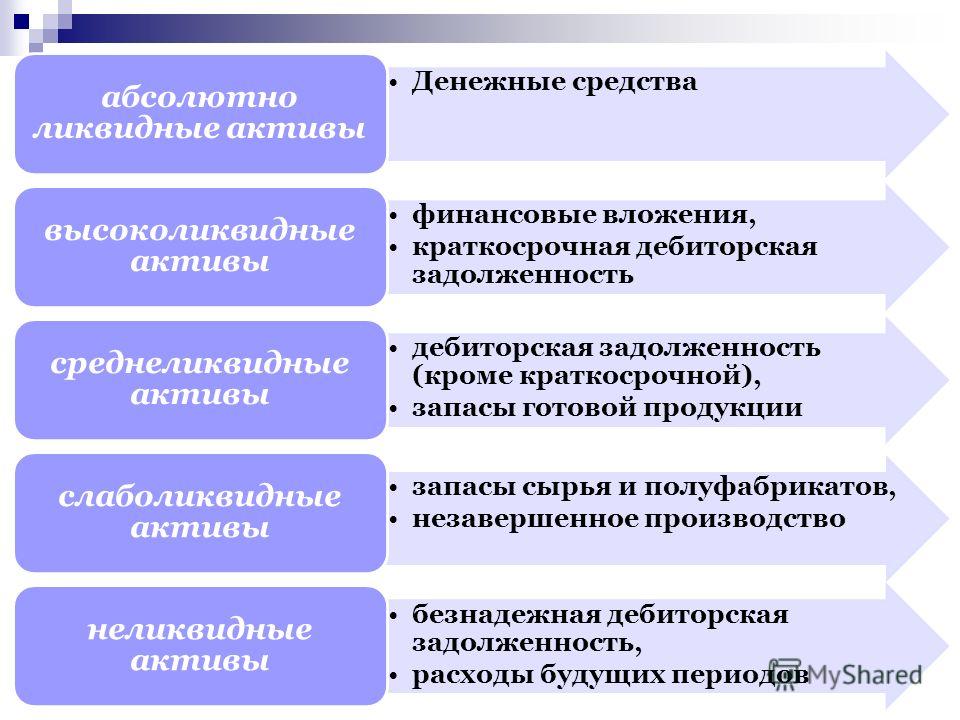

Активы делят на четыре категории: А1, А2, А3 и А4:

- Активы групп А1 и А2 – это активы, которые имеют наивысший уровень ликвидности. К ним относятся деньги, дебиторский долг.

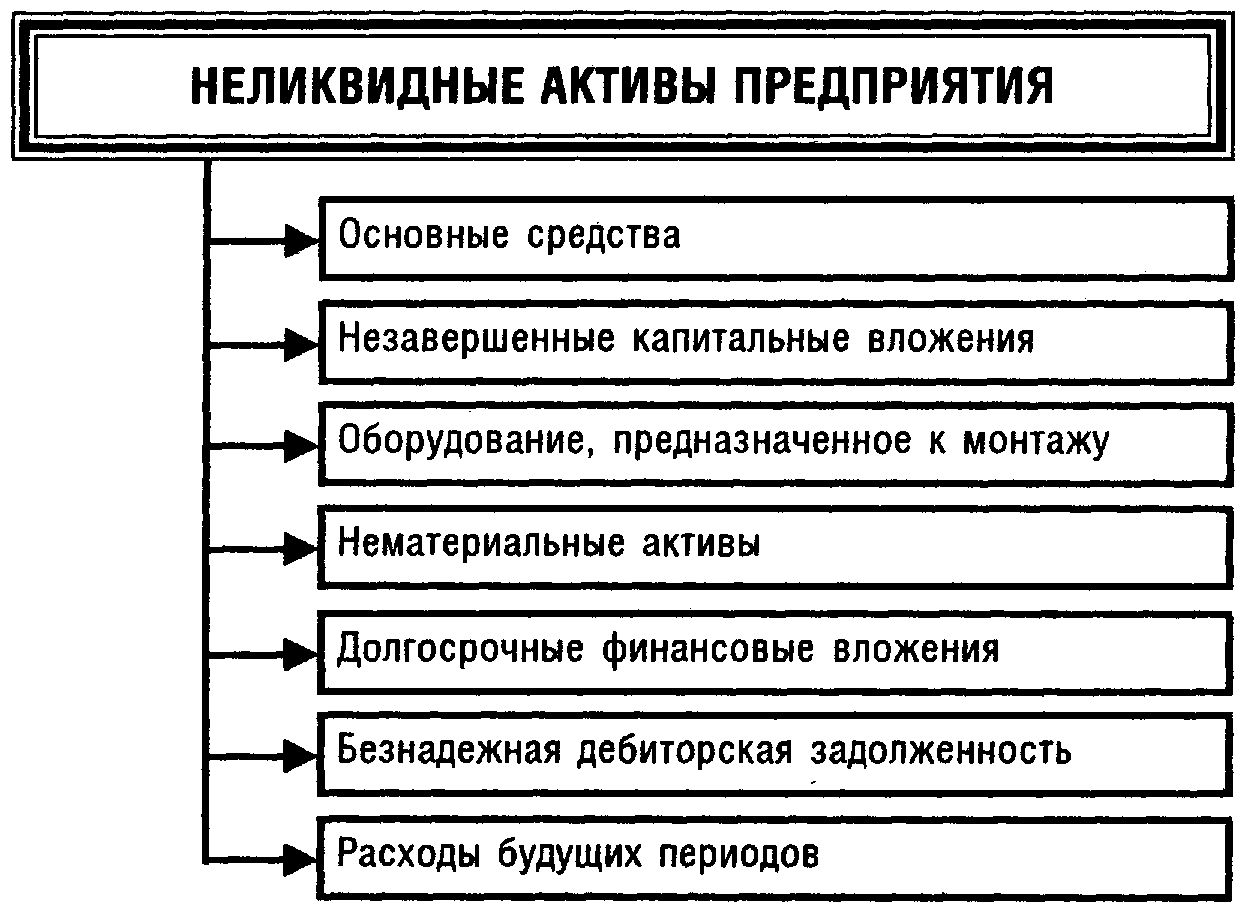

- Активы групп А3 и А4 являются низколиквидными активами. Активы из последней группы реализовать (превратить в деньги) почти невозможно. Такими активами являются внеоборотные.

Медленно реализуемые активы в балансе – это долги долгосрочного характера, запасы фирмы, НДС по купленной продукции. Они относятся к группе А3.

Они относятся к группе А3.

Какие активы медленно реализуются

Активы, входящие в группу А3, медленно обращаются в деньги. Они вносятся во 2-ой раздел бух. баланса:

- Запасы (1210). Почти все фирмы имеют в своей собственности запасы, которые обеспечивают их нынешнею деятельность. Их конкретный состав находится в зависимости от особенностей деятельности компании. Как правило, продать их в сжатые сроки практически нереально.

- Размер НДС по купленной продукции (1220). По данной строчке отражается размер НДС, который не был принят к вычету по объектам, приобретенным у поставщиков. Входящий НДС по поступающим объектам может автоматически приниматься к вычету при наличии необходимых документов. Однако существуют некоторые исключения. При осуществлении операций экспортного характера факт сделки должен подтверждаться необходимыми документами перед началом ее совершения.

- Дебиторский долг долгосрочного характера (1230). Сюда входят суммы долгов партнеров, срок расчетов по которым наступает не ранее одного года с текущей даты.

Если баланс имеет упрощенную форму, медленно реализуемые активы (НДС и долги) отражаются в строчке «финансовые и прочие оборотные активы», которая располагается в самом конце активной части.

Формула расчета

Для расчета размера активов, имеющих медленную скорость реализации, нужно воспользоваться следующей формулой:

АЗ = запасы + НДС + долгосрочные долги.

Также, существует формула расчета по балансу:

АЗ = с. 1210 + с. 1220 + с. 1260 + с. 1170.

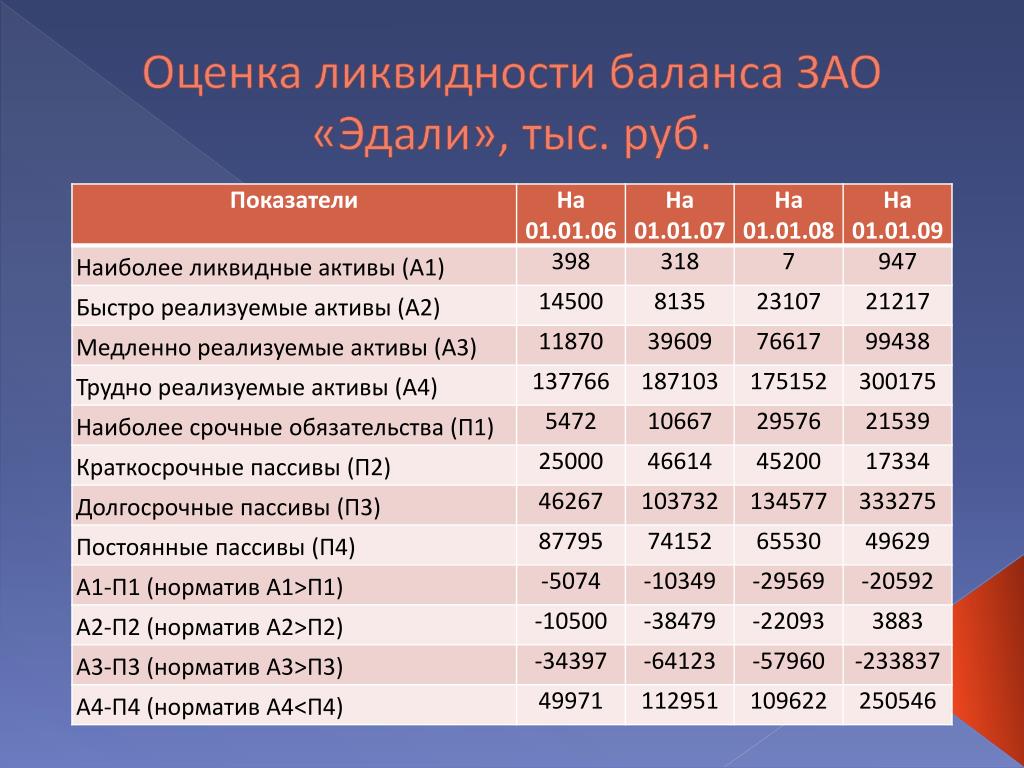

Если размер АЗ больше, чем размер П3, можно сказать, что в будущем, если деньги от реализации товаров будут поступать вовремя, фирма будет являться платежеспособной на период, который равняется среднему обороту оборотных средств.

Анализ ликвидности

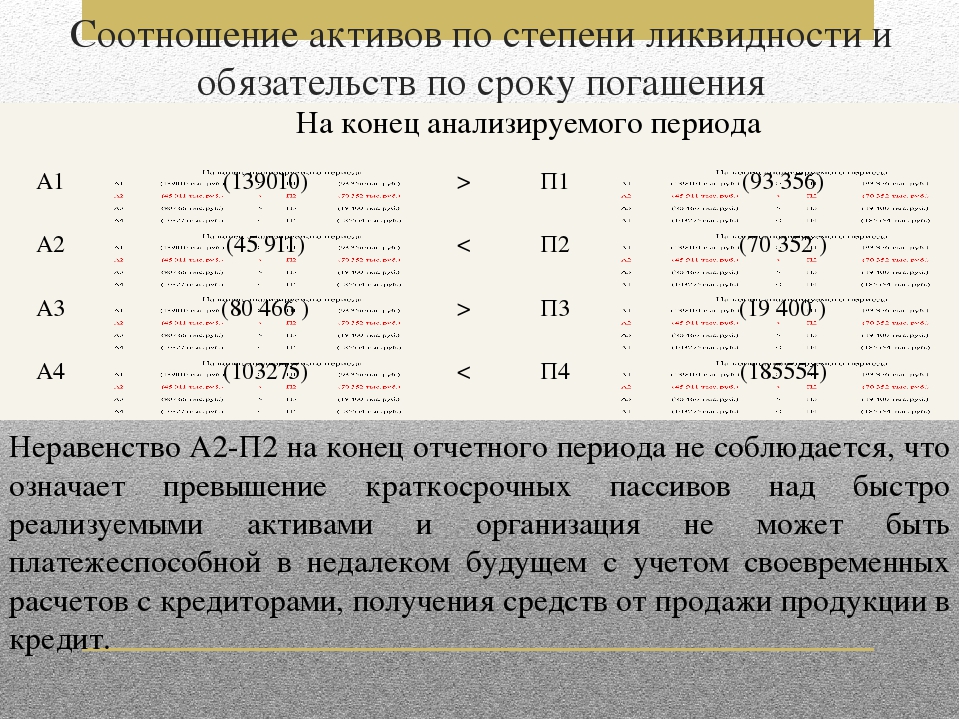

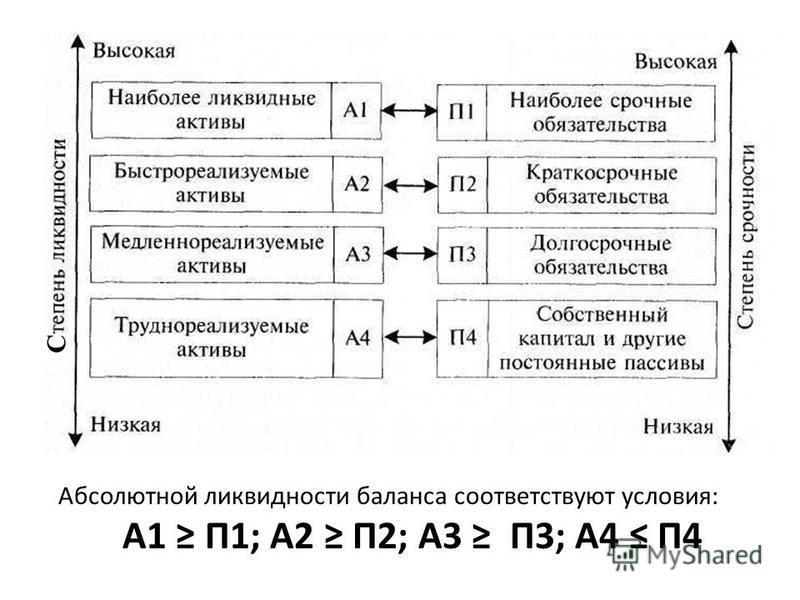

Ликвидность баланса компании будет считаться оптимальной при соблюдении следующих условий:

- Абсолютно ликвидные активы больше, чем наиболее срочные обязательства.

- Размер активов, имеющих быструю скорость реализации, больше размера обязательств со средней скоростью реализации.

- Размер медленно реализуемых активов больше долгосрочных обязательств.

- Размер труднореализуемых активов меньше, чем размер постоянных обязательств фирмы.

%d0%b0%d0%ba%d1%82%d0%b8%d0%b2%d1%8b%2c%20%d1%81%d0%bf%d0%b5%d1%86%d0%b8%d1%84%d0%b8%d1%87%d0%b5%d1%81%d0%ba%d0%b8%d0%b5 — со всех языков на все языки

Все языкиАбхазскийАдыгейскийАфрикаансАйнский языкАканАлтайскийАрагонскийАрабскийАстурийскийАймараАзербайджанскийБашкирскийБагобоБелорусскийБолгарскийТибетскийБурятскийКаталанскийЧеченскийШорскийЧерокиШайенскогоКриЧешскийКрымскотатарскийЦерковнославянский (Старославянский)ЧувашскийВаллийскийДатскийНемецкийДолганскийГреческийАнглийскийЭсперантоИспанскийЭстонскийБаскскийЭвенкийскийПерсидскийФинскийФарерскийФранцузскийИрландскийГэльскийГуараниКлингонскийЭльзасскийИвритХиндиХорватскийВерхнелужицкийГаитянскийВенгерскийАрмянскийИндонезийскийИнупиакИнгушскийИсландскийИтальянскийЯпонскийГрузинскийКарачаевскийЧеркесскийКазахскийКхмерскийКорейскийКумыкскийКурдскийКомиКиргизскийЛатинскийЛюксембургскийСефардскийЛингалаЛитовскийЛатышскийМаньчжурскийМикенскийМокшанскийМаориМарийскийМакедонскийКомиМонгольскийМалайскийМайяЭрзянскийНидерландскийНорвежскийНауатльОрокскийНогайскийОсетинскийОсманскийПенджабскийПалиПольскийПапьяментоДревнерусский языкПортугальскийКечуаКвеньяРумынский, МолдавскийАрумынскийРусскийСанскритСеверносаамскийЯкутскийСловацкийСловенскийАлбанскийСербскийШведскийСуахилиШумерскийСилезскийТофаларскийТаджикскийТайскийТуркменскийТагальскийТурецкийТатарскийТувинскийТвиУдмурдскийУйгурскийУкраинскийУрдуУрумскийУзбекскийВьетнамскийВепсскийВарайскийЮпийскийИдишЙорубаКитайский

Все языкиАбхазскийАдыгейскийАфрикаансАйнский языкАлтайскийАрабскийАварскийАймараАзербайджанскийБашкирскийБелорусскийБолгарскийКаталанскийЧеченскийЧаморроШорскийЧерокиЧешскийКрымскотатарскийЦерковнославянский (Старославянский)ЧувашскийДатскийНемецкийГреческийАнглийскийЭсперантоИспанскийЭстонскийБаскскийЭвенкийскийПерсидскийФинскийФарерскийФранцузскийИрландскийГалисийскийКлингонскийЭльзасскийИвритХиндиХорватскийГаитянскийВенгерскийАрмянскийИндонезийскийИнгушскийИсландскийИтальянскийИжорскийЯпонскийЛожбанГрузинскийКарачаевскийКазахскийКхмерскийКорейскийКумыкскийКурдскийЛатинскийЛингалаЛитовскийЛатышскийМокшанскийМаориМарийскийМакедонскийМонгольскийМалайскийМальтийскийМайяЭрзянскийНидерландскийНорвежскийОсетинскийПенджабскийПалиПольскийПапьяментоДревнерусский языкПуштуПортугальскийКечуаКвеньяРумынский, МолдавскийРусскийЯкутскийСловацкийСловенскийАлбанскийСербскийШведскийСуахилиТамильскийТаджикскийТайскийТуркменскийТагальскийТурецкийТатарскийУдмурдскийУйгурскийУкраинскийУрдуУрумскийУзбекскийВодскийВьетнамскийВепсскийИдишЙорубаКитайский

Информио

×Неверный логин или пароль

×Все поля являются обязательными для заполнения

×Сервис «Комментарии» — это возможность для всех наших читателей дополнить опубликованный на сайте материал фактами или выразить свое мнение по затрагиваемой материалом теме.

Редакция Информио.ру оставляет за собой право удалить комментарий пользователя без предупреждения и объяснения причин. Однако этого, скорее всего, не произойдет, если Вы будете придерживаться следующих правил:

- Не стоит размещать бессодержательные сообщения, не несущие смысловой нагрузки.

- Не разрешается публикация комментариев, написанных полностью или частично в режиме Caps Lock (Заглавными буквами). Запрещается использование нецензурных выражений и ругательств, способных оскорбить честь и достоинство, а также национальные и религиозные чувства людей (на любом языке, в любой кодировке, в любой части сообщения — заголовке, тексте, подписи и пр.)

- Запрещается пропаганда употребления наркотиков и спиртных напитков. Например, обсуждать преимущества употребления того или иного вида наркотиков; утверждать, что они якобы безвредны для здоровья.

- Запрещается обсуждать способы изготовления, а также места и способы распространения наркотиков, оружия и взрывчатых веществ.

- Запрещается размещение сообщений, направленных на разжигание социальной, национальной, половой и религиозной ненависти и нетерпимости в любых формах.

- Запрещается размещение сообщений, прямо либо косвенно призывающих к нарушению законодательства РФ. Например: не платить налоги, не служить в армии, саботировать работу городских служб и т.д.

- Запрещается использование в качестве аватара фотографии эротического характера, изображения с зарегистрированным товарным знаком и фотоснимки с узнаваемым изображением известных людей. Редакция оставляет за собой право удалять аватары без предупреждения и объяснения причин.

- Запрещается публикация комментариев, содержащих личные оскорбления собеседника по форуму, комментатора, чье мнение приводится в статье, а также журналиста.

Претензии к качеству материалов, заголовкам, работе журналистов и СМИ в целом присылайте на адрес

×Информация доступна только для зарегистрированных пользователей.

Уважаемые коллеги. Убедительная просьба быть внимательнее при оформлении заявки. На основании заполненной формы оформляется электронное свидетельство. В случае неверно указанных данных организация ответственности не несёт.

Новый способ повышения ликвидности дебиторской задолженности | Sun Consulting

Оборотные средства (денежные средства и активы, которые можно превратить в деньги в течение двух месяцев) характеризуются относительно высокой ликвидностью. В зависимости от условия договора, дебиторская задолженность относится к быстроликвидным либо медленно ликвидным активам.

Высоколиквидные активы | Денежные средства |

Быстроликвидные активы | Дебиторская задолженность < 12 мес. |

Медленно ликвидные активы | Дебиторская задолженность > 12 мес. Запасы НДС Незавершенное производство |

Трудно ликвидные активы | Внеоборотные средства Торговые марки |

Чем выше ликвидность дебиторской задолженности, тем ниже вероятность возникновения кассовых разрывов и материальных трудностей. Поэтому в интересах компании не накапливать объемы дебиторки по клиентам, а пополнять оборотные средства сразу после отгрузки.

Среди способов повышения ликвидности дебиторской задолженности в лидеры прошлого года вышел такой относительно новый для России инструмент, как факторинг. Портфель факторингового финансирования за 2020 год увеличился на 24%. Причем пик роста пришелся на четвертый квартал (37% от годовых объемов).

Важно, что сегодня факторинг стал доступен не только крупняку, но и предприятиями МСП. Благонадежность дебиторов проверяет банк. А ставка фактора зачастую обходится выгоднее, чем страхование дебиторки.

Для читателей “Финансового директора” доступны специальные условия на ВТБ-факторинг. Умный электронный помощник подберет программу под Ваши задачи.

Новый способ повышения ликвидности дебиторской задолженности

Ответы на вопрос «13. Анализ ликвидности баланса»

С того что было приведено ниже начинать нельзя. Я тоже думал, что это оно, но Надежда Анатольевна сказала что это неправильно. Есть ликвидность предприятия (коэффициенты) и ликвидность баланса предприятия (наш вопрос). Большой разницы не вижу, но говорить надо следующее:

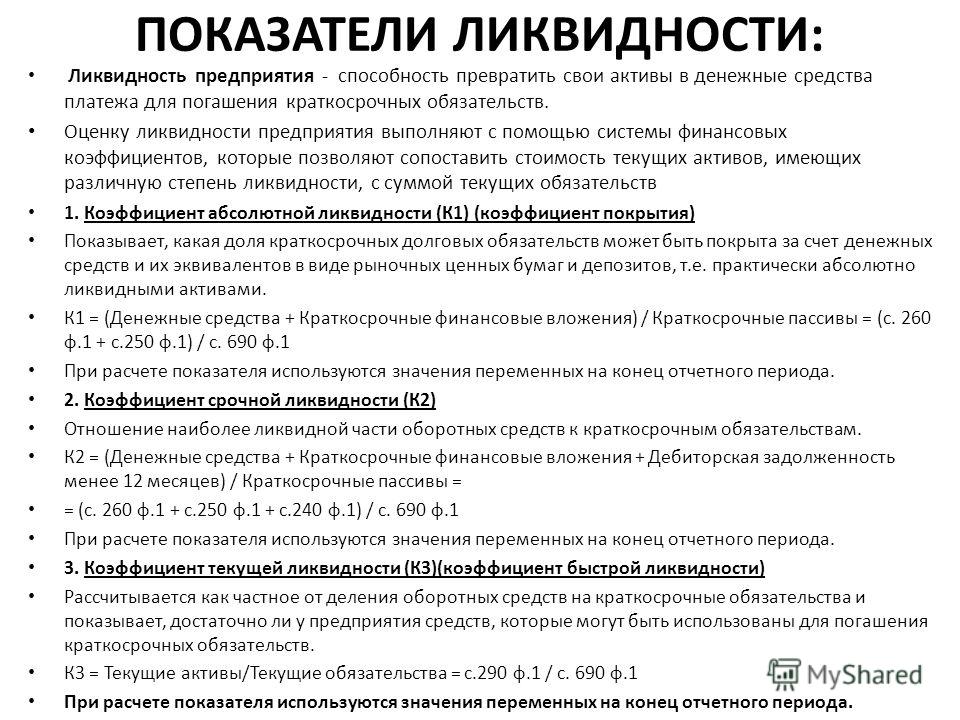

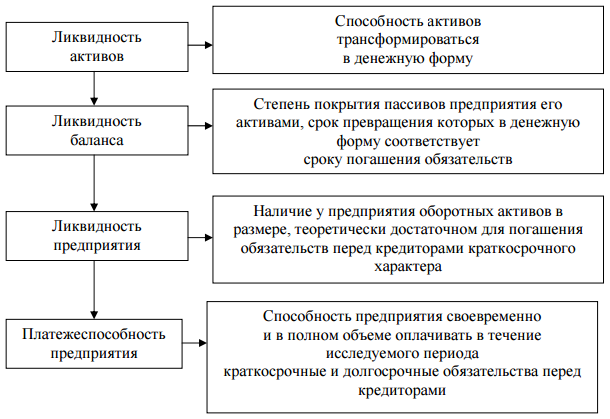

«Задача анализа ликвидности баланса в ходе анализа финансового состояния предприятия возникает в связи с необходимостью давать оценку кредитоспособности предприятия, т. е. его способности своевременно и полностью рассчитываться по всем своим обязательствам, так как ликвидность — это способность предприятия оплатить свои краткосрочные обязательства, реализуя свои текущие активы.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков погашения.

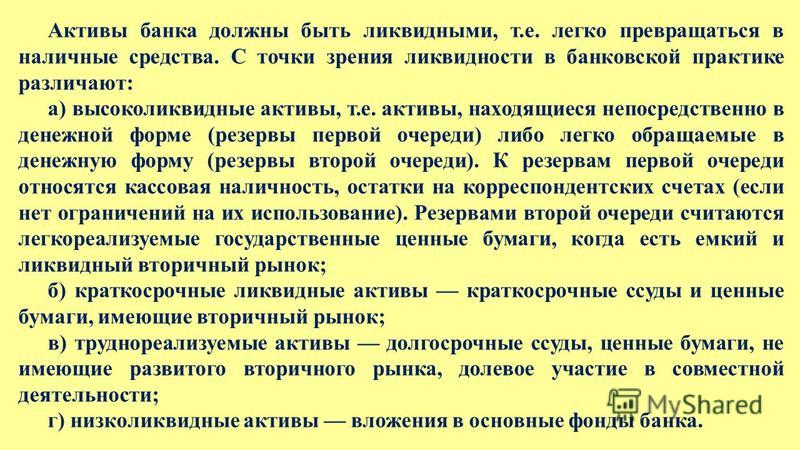

Все активы фирмы в зависимости от степени ликвидности, т. е. скорости превращения в денежные средства, можно условно разделить на несколько групп.

- Наиболее ликвидные активы (А1) — суммы по всем статьям денежных средств, которые могут быть использованы для выполнения текущих расчетов немедленно. В эту группу включают также краткосрочные финансовые вложения.

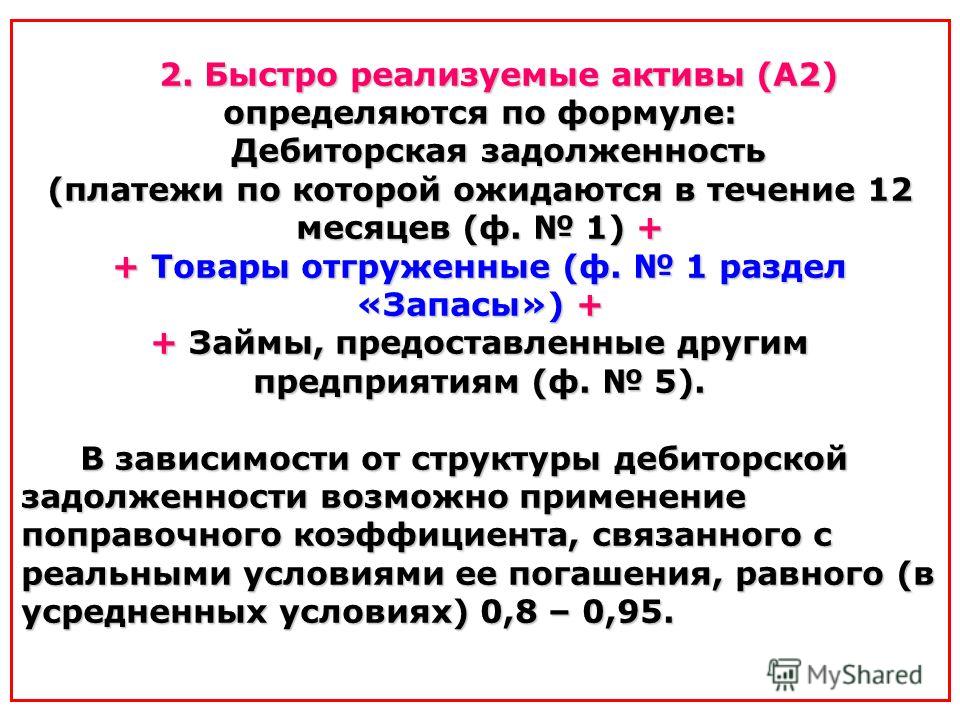

- Быстро реализуемые активы (А2) — активы, для обращения которых в наличные средства требуется определенное время. В эту группу можно включить дебиторскую задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты), прочие оборотные активы.

- Медленно реализуемые активы (А3) — наименее ликвидные активы — это запасы, дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты), налог на добавленную стоимость по приобретенным ценностям, при этом статья «Расходы будущих периодов» НЕ включается в эту группу.

- Труднореализуемые активы (А4) — активы, которые предназначены для использования в хозяйственной деятельности в течение относительно продолжительного периода времени. В эту группу включаются статьи раздела I актива баланса «Внеоборотные активы»

Первые три группы активов в течение текущего хозяйственного периода могут постоянно меняться и относятся к текущим активам предприятия, при этом текущие активы более ликвидны, чем остальное имущество предприятия.

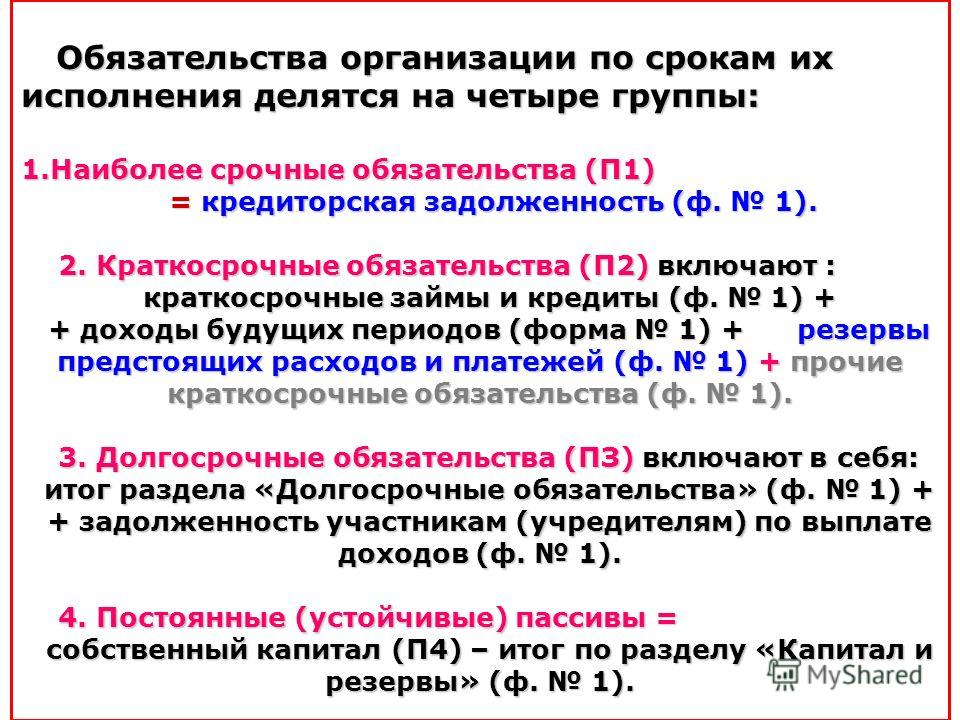

Пассивы баланса по степени возрастания сроков погашения обязательств группируются следующим образом.

- Наиболее срочные обязательства (П1) — кредиторская задолженность, расчеты по дивидендам, прочие краткосрочные обязательства, а также ссуды, не погашенные в срок (по данным приложений к бухгалтерскому балансу).

- Краткосрочные пассивы (П2) — краткосрочные заемные кредиты банков и прочие займы, подлежащие погашению в течение 12 месяцев после отчетной даты. При определении первой и второй групп пассива для получения достоверных результатов необходимо знать время исполнения всех краткосрочных обязательств.

На практике это возможно только для внутренней аналитики. При внешнем анализе из-за ограниченности информации эта проблема значительно усложняется и решается, как правило, на основе предыдущего опыта аналитика, осуществляющего анализ.

На практике это возможно только для внутренней аналитики. При внешнем анализе из-за ограниченности информации эта проблема значительно усложняется и решается, как правило, на основе предыдущего опыта аналитика, осуществляющего анализ. - Долгосрочные пассивы (П3) — долгосрочные заемные кредиты и прочие долгосрочные пассивы — статьи раздела IV баланса «Долгосрочные пассивы».

- Постоянные пассивы (П4) — статьи раздела III баланса «Капитал и резервы» и отдельные статьи раздела V баланса, не вошедшие в предыдущие группы: «Доходы будущих периодов» и «Резервы предстоящих расходов». Для сохранения баланса актива и пассива итог данной группы следует уменьшить на сумму по статьям «Расходы будущих периодов» и «Убытки».

Для определения ликвидности баланса следует сопоставить итоги по каждой группе активов и пассивов.

Баланс считается абсолютно ликвидным, если выполняются условия:

А1 >> П1 А2 >> П2 А3 >> П3 А4 << П4

Если выполняются первые три неравенства, т. е. текущие активы превышают внешние обязательства предприятия, то обязательно выполняется последнее неравенство, которое имеет глубокий экономический смысл: наличие у предприятия собственных оборотных средств; соблюдается минимальное условие финансовой устойчивости.

е. текущие активы превышают внешние обязательства предприятия, то обязательно выполняется последнее неравенство, которое имеет глубокий экономический смысл: наличие у предприятия собственных оборотных средств; соблюдается минимальное условие финансовой устойчивости.

Невыполнение какого-либо из первых трех неравенств свидетельствует о том, что ликвидность баланса в большей или меньшей степени отличается от абсолютной.»

Результаты сводятся в табличку. ДАЛЕЕ по этим «П» и «А» считаются уже упомянутые коэффициенты ликвидности (но в рамках этого вопроса, по-моему, их лучше не говорить. http://www.elitarium.ru/2007/04/13/analiz_likvidnosti_balansa_predprijatija.html

Что такое ликвидные активы? Учебник для малого бизнеса

6 мин. Читать

- Концентратор

- Бухгалтерский учет

- Что такое ликвидные активы? Учебник для малого бизнеса

Ликвидные активы определяются как активы, которые можно легко конвертировать в наличные. Деньги, причитающиеся вашей компании, и запасы являются примерами ликвидных активов в бизнесе. По данным The Balance, активы, купленные для долгосрочного использования, например недвижимость, не считаются ликвидными активами, потому что их намного сложнее преобразовать в наличные, чем активы, такие как запасы.

Деньги, причитающиеся вашей компании, и запасы являются примерами ликвидных активов в бизнесе. По данным The Balance, активы, купленные для долгосрочного использования, например недвижимость, не считаются ликвидными активами, потому что их намного сложнее преобразовать в наличные, чем активы, такие как запасы.

В этой статье мы рассмотрим:

ПРИМЕЧАНИЕ: Члены группы поддержки FreshBooks не являются сертифицированными специалистами по подоходному налогу или бухгалтерскому учету и не могут давать советы в этих областях, кроме дополнительных вопросов о FreshBooks. Если вам нужна консультация по подоходному налогу, обратитесь к бухгалтеру в вашем районе .

Что такое ликвидные активы?

Определение ликвидных активов — это активы, которые можно легко и быстро конвертировать в наличные.Актив не должен терять (или большую часть) своей стоимости в процессе. Согласно Business Dictionary, ликвидные активы также называются «быстрыми активами».

Ликвидные активы включают:

- Дебиторская задолженность (деньги, причитающиеся вашему бизнесу)

- Наличные (в кассе или на текущем счете вашей компании)

- Депозит до востребования (вид инвестиций)

- Инвентарь

- Предоплаченная страховка (вы получите свои деньги обратно, если вы отменяете)

- Инвестиции со сроком погашения менее 90 дней (т.е. акции, казначейские обязательства США, облигации, паевые инвестиционные фонды, фонды денежного рынка)

Активы считаются чем-либо, имеющим финансовую ценность для бизнеса (или физического лица). Бизнес использует свои активы для производства товаров или предоставления услуг.

Оборотные активы — это ликвидные активы

Оборотные активы обычно являются ликвидными активами. Оборотные активы — это активы, которые будут использованы бизнесом или конвертированы в наличные в течение года, согласно данным The Balance.

Для бизнеса важно иметь ликвидные активы на случай чрезвычайной ситуации, требующей наличных средств, например, потери крупного клиента и отсутствия достаточного денежного потока для оплаты ваших счетов.

Самым ликвидным оборотным активом, очевидно, являются денежные средства. Никакого преобразования не требуется. Основные средства, приобретенные для долгосрочного использования, такие как инструменты или компьютерное оборудование, гораздо сложнее преобразовать в наличные.

- Например, графический дизайнер теряет крупного клиента. Ей нужно платить по счетам. Она может либо использовать свои сбережения (текущий актив), либо продать свой внешний жесткий диск (основной актив). Ей придется продать свой жесткий диск, чтобы обменять его на наличные. Поскольку к ее сбережениям легче получить доступ, она вкладывает в них деньги, чтобы оплатить счета.

Ликвидные активы в бухгалтерском учете

Все активы, в том числе ликвидные, находятся в балансе компании — финансовом отчете, который вы можете создать с помощью своей бухгалтерской программы.

Freshbooks предлагает облачное программное обеспечение для бухгалтерского учета, которое упрощает поиск и расшифровку вашего баланса.

Ликвидные активы могут иметь отдельную строку в вашем балансе с надписью «ликвидные активы». Или они могут быть разделены по типу, например, дебиторская задолженность, как в примере ниже:

Источник: FreshBooks

Формула ликвидных активов

Малые предприятия должны знать свою ликвидную чистую стоимость, чтобы быть уверенными в том, что они могут покрыть непредвиденные расходы.

Кредиторытакже проверит вашу ликвидную чистую стоимость, чтобы решить, следует ли им ссужать вам деньги. Согласно Cornerstone Mortgage, более высокая ликвидная чистая стоимость активов означает, что вы, как малый бизнес, с большей вероятностью сможете их вернуть.

Чтобы рассчитать ликвидную чистую стоимость активов, вам необходимо использовать следующую формулу:

Всего ликвидных активов — Всего долгов (обязательств) = ликвидная чистая стоимость

Общая сумма ликвидных активов означает все ваши активы, такие как денежные средства на текущем счете и дебиторская задолженность. Общие обязательства означают долги, такие как задолженность по кредитной карте, ипотека или необеспеченные ссуды (не защищенные поручителем).

Общие обязательства означают долги, такие как задолженность по кредитной карте, ипотека или необеспеченные ссуды (не защищенные поручителем).

Еще спрашивают:

Что представляют собой примеры жидких активов?

Ликвидные активы — это любые активы компании, которые можно конвертировать в наличные без потери стоимости.

В следующих примерах мы рассмотрим ликвидные активы, общие для малого бизнеса:

- Например, владелец малого бизнеса по выгулу собак имеет 1000 долларов на своем текущем счете и 500 долларов наличными , когда клиенты платили ей лично.Ее клиенты также должны ей 500 долларов ( дебиторская задолженность ) как за последний платежный цикл, так и за предыдущие долги. У нее также есть предоплаченная страховка по уходу за домашними животными, которая покрывает ее, если на нее подадут в суд или у нее есть счета за неотложную ветеринарную помощь.

Она может обналичить его страховку, если решит отменить ее. Она также продает банданы для собак своим клиентам и на своем веб-сайте, и у нее есть инвентарь стоимостью 200 долларов.

Она может обналичить его страховку, если решит отменить ее. Она также продает банданы для собак своим клиентам и на своем веб-сайте, и у нее есть инвентарь стоимостью 200 долларов. - На сайт электронной коммерции, где продаются ювелирные изделия, подан иск от конкурента. У хозяйки почти нет денег, чтобы оплатить юридические счета.Владелец продает свой инвентарь и любые припасы , которые она использует для создания своих украшений. У нее есть клиенты, которые перепродают ее украшения, поэтому она связывается с ними, чтобы получить денег, причитающихся . Она также опустошает свой текущий счет .

Что такое неликвидные активы?

Согласно Investopedia, неликвидные активы — это любые активы, которые невозможно быстро конвертировать в наличные.

К неликвидным активам относятся:

- Недвижимость

- Земля

- Оборудование

- Мебель

- Оборудование

Для возврата денежных средств от продажи неликвидным активам могут потребоваться месяцы. Земля и здания являются наименее ликвидными из всех неликвидных активов.

Земля и здания являются наименее ликвидными из всех неликвидных активов.

- Например, у ювелирного магазина финансовые проблемы. Она решает продать свой физический магазин, чтобы оплачивать счета и продавать только через Интернет. Но ей нужно выставить недвижимость на продажу, найти покупателя и оформить все документы, связанные с этим процессом. К тому времени ее счета уже просрочены.

Неликвидными активами обычно являются основные средства. Узнайте больше о том, что такое основные средства и что считается основным средством, в этой статье.

Почему ликвидность важна в бизнесе?

Ликвидность важна в бизнесе, потому что она помогает вам получить финансирование и кредит, а также помогает справиться с финансовыми кризисами, согласно The Self Employed.

Ликвидность — это способность бизнеса быстро и легко конвертировать свои активы в наличные без потери их стоимости.

Компании с большей ликвидностью рассматриваются как хорошие ставки для потенциальных кредиторов (банка) и инвесторов, поскольку у этих предприятий больше возможностей для выплаты ссуд.

Компании с большей ликвидностью также могут лучше справляться с чрезвычайными ситуациями, такими как экономический спад. У всех малых предприятий должно быть достаточно ликвидных активов, чтобы прожить хотя бы месяц или два.

Также важно следить за своей ликвидностью. Это очень высоко? Возможно, пришло время вложить эти деньги обратно в бизнес, чтобы помочь ему расти. Возможно, вы захотите купить новое оборудование, заказать новый инвентарь или сделать все, что лучше всего для улучшения вашего бизнеса.

Если у вас низкая ликвидность, у вашего бизнеса могут быть проблемы.Возможно, вы захотите ликвидировать некоторые из своих активов сейчас, чтобы избежать финансового стресса в будущем.

В этой статье подробно рассматриваются коэффициенты ликвидности и уровень ликвидности, который вы должны иметь в своем малом бизнесе.

СТАТЬИ ПО ТЕМЕ

Что такое ликвидные активы и почему они важны?

В этой статье мы рассмотрим разницу между ликвидными и неликвидными активами, а также то, что это означает для вашего бизнеса. Но сначала давайте начнем с самого начала с определения того, что на самом деле означает ликвидность.

Но сначала давайте начнем с самого начала с определения того, что на самом деле означает ликвидность.

Что такое ликвидность?

«Ликвидность» звучит как тупой термин, но на самом деле он довольно описательный.

Ликвидность — это способность вашего бизнеса конвертировать ваши активы в наличные или то, насколько подвижна ваша способность получать доступ к деньгам, которыми владеет ваш бизнес. По сути, можно ли включать и выключать этот денежный поток, как кран? Это ликвидность.

Как бизнес, ваши деньги обычно хранятся в ваших активах. Итак, чтобы определить ликвидность вашего бизнеса, необходимо рассмотреть два типа активов: ликвидные и неликвидные.

Что такое ликвидные активы?

Ликвидный актив — это любой тип актива, которым владеет ваш бизнес, который можно быстро конвертировать в наличные деньги, сохраняя при этом свою рыночную стоимость.

Существуют определенные факторы, которые могут сделать активы более или менее ликвидными. К ним относятся:

Сколько времени требуется для продажи актива

Как сформирован рынок для этого актива

Насколько легко передать право собственности на актив

В составе ликвидных активов есть два основных типа активов, которыми обычно владеет ваш бизнес.

Денежные средства

Денежные средства — это любые виды активов, которые включают фактическую валюту.

Холодные наличные деньги сами по себе являются одним из наиболее ликвидных доступных денежных активов. Это связано с тем, что наличные деньги доступны по запросу, они хорошо сохраняют свою рыночную стоимость и могут быть легко переведены.

Денежные средства, которые можно снимать с вашего банковского счета, являются одним из следующих наиболее ликвидных видов активов. Эти типы средств не требуют конвертации. Они бывают быстрыми, легкими и доступны практически сразу, одним нажатием кнопки.

Дебиторская задолженность вашего бизнеса — еще один хороший ликвидный актив. Деньги ваши, они предназначены для перевода вам вашими клиентами или поставщиками — просто они платят вовремя.

Неденежные ликвидные активы

Неденежные активы — это те, которые не так легко превратить в наличные. Инвестиции — отличный тому пример. Они считаются эквивалентами денежных средств, поскольку их можно быстро ликвидировать, если вам понадобится доступ к этим деньгам.

Акции — еще один хороший пример неденежных ликвидных активов.Насколько легко их конвертировать в наличные, зависит от характера каждой акции, но в целом они обычно доступны в течение нескольких дней. Единственная проблема заключается в том, что если рынок упадет, вы продадите свои акции по более низкой цене, а это значит, что они не принесут вам такой же пользы.

Долгосрочные вложения менее ликвидны. Например, погружение в 401 (k) не рекомендуется (на самом деле по многим причинам), поскольку любой человек моложе 59 лет сталкивается с серьезными штрафами за досрочное снятие средств при попытке обналичить деньги.

Что такое неликвидные активы?

Неликвидный актив или неликвидный актив — это все, что нельзя быстро и легко конвертировать в наличные. Эти активы не перетекают просто так.

Неликвидные активы — это долгосрочные финансовые вложения. Их цель — помочь вашему бизнесу создать долгосрочное богатство, а не получить быстрые деньги.

К неликвидным активам относятся:

Недвижимость

Транспортные средства и торговое оборудование

Искусство, ювелирные изделия и предметы коллекционирования

Владение частными предприятиями

Когда вам нужно получить доступ к своим неликвидным активам, это требует их продажи или передачи права собственности, чтобы вы могли получить доступ к их стоимости.

Это не всегда простой процесс. Поиск подходящего покупателя может занять от месяцев до лет. Затем последующие переговоры по контракту могут затянуться, возвращаясь назад и вперед для достижения приемлемой стоимости. После согласования остается время для расчетов и передачи.

Каковы преимущества ликвидных активов по сравнению с неликвидными активами?

Преимущество ликвидных активов заключается в том, что к ним легко получить доступ, если они потребуются вашему бизнесу. Кроме того, они хорошо держат свою ценность.Они не подвержены волатильным пикам и спадам, как долгосрочные активы, вы можете получить доступ в основном к той же ценности, что и ожидаете.

Итак, если вам нужны деньги в короткие сроки, вам следует искать ликвидные активы, чтобы получить доступ к этим средствам.

Почему важны ликвидные активы

Ликвидные активы существуют, чтобы обеспечивать вас деньгами, когда они нужны вашему бизнесу. Это включает в себя возможность покрывать такие вещи, как ваши обычные счета-фактуры поставщика, заработная плата сотрудников, страховые выплаты и текущие счета.

Но ликвидные активы также неоценимы в обеспечении буфера безопасности. Если вам нужны наличные срочно, будь то важная покупка или неожиданная оплата счета, наличие запаса средств в виде аварийного парашюта может буквально спасти ваш бизнес.

Таким образом, чем выше объем ликвидных активов вашего бизнеса, тем лучше вы подготовлены к гибкой работе.

Неликвидные активы, безусловно, имеют свое место и необходимы, чтобы помочь вашему бизнесу создать долгосрочное богатство.Но ликвидные активы имеют решающее значение для ведения гибкого бизнеса.

Наличие большего объема ликвидных активов также выгодно при подаче заявления на получение кредита. Это свидетельствует о наличии большего количества наличных средств, поэтому вы — более безопасный кандидат на ссуду и даже можете получить доступ к более конкурентоспособным процентным ставкам и более выгодным условиям ссуды. Это очень важно для стартапов и нового бизнеса.

Быстрый доступ к наличным деньгам с Airwallex

В нынешних условиях ликвидные активы имеют решающее значение для выживания предприятий в нашей беспрецедентной финансовой ситуации. Но главное — уравновесить имеющиеся денежные резервы с надежной финансовой безопасностью.

Но главное — уравновесить имеющиеся денежные резервы с надежной финансовой безопасностью.

Airwallex разработан, чтобы помочь таким компаниям, как ваша, получать, отправлять, получать и переводить наличные как можно быстрее и эффективнее по всему миру. Благодаря переводам в тот же день и выплатам в реальном времени вы можете мгновенно переводить деньги либо своему бизнесу, либо поставщикам, когда вам это нужно.

Airwallex также упрощает ведение бухгалтерского учета и расчета заработной платы, снижая вероятность ошибки, поэтому вы всегда оплачиваете счета вовремя.Беспрепятственно интегрируясь в вашу существующую финансовую систему, Airwallex позволяет гарантировать, что заработная плата ваших сотрудников и выплаты поставщикам всегда поступают вовремя, и с вас никогда не взимаются проценты или штрафы за просрочку платежа.

Мы даем вам возможность свести к минимуму ваши транзакционные издержки и сохранить больше денег на вашем счете, чтобы вы могли оставаться максимально ликвидными даже в эти неспокойные времена.

Наши продукты и услуги в Австралии предоставляются Airwallex Pty Ltd ABN 37 609 653 312, владеющей AFSL 487221.Любая предоставленная информация предназначена только для общих информационных целей и не принимает во внимание ваши цели, финансовое положение или потребности. Вы должны рассмотреть уместность информации в свете ваших собственных целей, финансового положения или потребностей. Пожалуйста, прочтите и примите во внимание Заявление о раскрытии информации о продукте, доступное на нашем веб-сайте , прежде чем пользоваться нашим сервисом.

Ликвидные активы по сравнению с основными активами

Представьте, что ваш автомобиль сломался сегодня.Вы знаете, где взять деньги на ремонт?

Это вопрос, который Фил Уотсон, советник по частному капиталу из Ameriprise Financial, задает своим клиентам. Его точка зрения? Если — или когда — произойдет непредвиденное, вам понадобится план.

«Машины ломаются, — говорит Уотсон. «Дети действительно болеют. Работа уходит. К чему вы готовы, если такое случится? »

Когда случается непредвиденное, вам нужна финансовая подушка, чтобы смягчить падение. Вот где в игру вступают ликвидные активы.Но что такое ликвидные активы? А чем они отличаются от основных средств? Изучение основ поможет вам составить финансовый план.

Что такое ликвидный актив?

Так же, как жидкость легче слить, чем твердое тело, ликвидный актив слить легче, чем основной актив.

«Деньги считаются ликвидными, если вы можете быстро получить к ним доступ с ограниченными последствиями».

«Ликвидный актив — это все, что можно легко конвертировать в наличные», — сказал Крейг Д. Аллен, президент Allen Wealth Management в Санта-Барбаре, штат Калифорния, в электронном письме.

Деньги считаются ликвидными, если вы можете получить к ним быстрый доступ с ограниченными последствиями. Вы можете использовать свой сберегательный счет, чтобы покрыть расходы на ремонт дома без штрафных санкций, как, например, с инвестиционным счетом.

Вы можете использовать свой сберегательный счет, чтобы покрыть расходы на ремонт дома без штрафных санкций, как, например, с инвестиционным счетом.

Общие примеры ликвидных активов включают:

Что такое основные средства?

По словам Аллена, основные средства также называют постоянными или неликвидными активами.

Основные средства отлично подходят для накопления богатства, но для их преобразования в наличные требуется больше времени.А если вы находитесь в затруднительном финансовом положении, ускорение процесса может оказаться дорогостоящим.

«Основные средства отлично подходят для накопления богатства, но для их превращения в наличные требуется больше времени».

Например, если вы снимете взносы со своего 401 (k) до того, как вам исполнится 59,5 лет, вы, вероятно, заплатите штраф. И Аллен приводит в пример произведение искусства; вас могут заставить продать его со скидкой, если рынок искусства слабый, когда вам нужны деньги.

Типичные примеры основных или неликвидных активов включают:

Какие приоритеты вы должны отдавать в приоритет?

Начните с создания ликвидных активов — в частности, чрезвычайного фонда для покрытия непредвиденных расходов.

В вашем аварийном фонде нет волшебной суммы в долларах, но в идеале она должна покрывать все счета, которые вам абсолютно необходимо оплатить, такие как ипотека и страхование автомобиля, в течение нескольких месяцев.

Если вы не уверены, сколько это стоит, у Уотсона есть вопрос: если вы потеряете работу, сколько вы продержитесь, прежде чем столкнетесь с проблемами?

Откладывайте дополнительные деньги из каждой зарплаты, если у вас уже сэкономлено меньше месяца или двух. Наши советы о том, как сэкономить деньги, могут помочь.Положите эти доллары в легкодоступное место, например на сберегательный счет.

Когда ваши чрезвычайные сбережения будут полностью профинансированы, подумайте о других способах использования ваших денег помимо ликвидных счетов. Начните с инвестирования на пенсию, чтобы обеспечить себе долгосрочную финансовую стабильность.

Начните с инвестирования на пенсию, чтобы обеспечить себе долгосрочную финансовую стабильность.

NerdWallet показывает кредитные карты, банковские счета, инвестиции и ссуды в одном месте и находит простые способы сэкономить. Подпишитесь бесплатно.

Коэффициент быстрой оценки: как рассчитать и примеры

Даже хорошо управляемые предприятия могут столкнуться с непредвиденными проблемами с денежными потоками, которые потребуют от них продажи активов для покрытия расходов — в конце концов, выручка редко бывает статичной из месяца в месяц, и случаются катастрофы.Но как вы, как руководитель бизнеса или потенциальный инвестор, узнаете, как продажа актива, такого как ценные бумаги или дебиторская задолженность, повлияет на ваше финансовое положение?

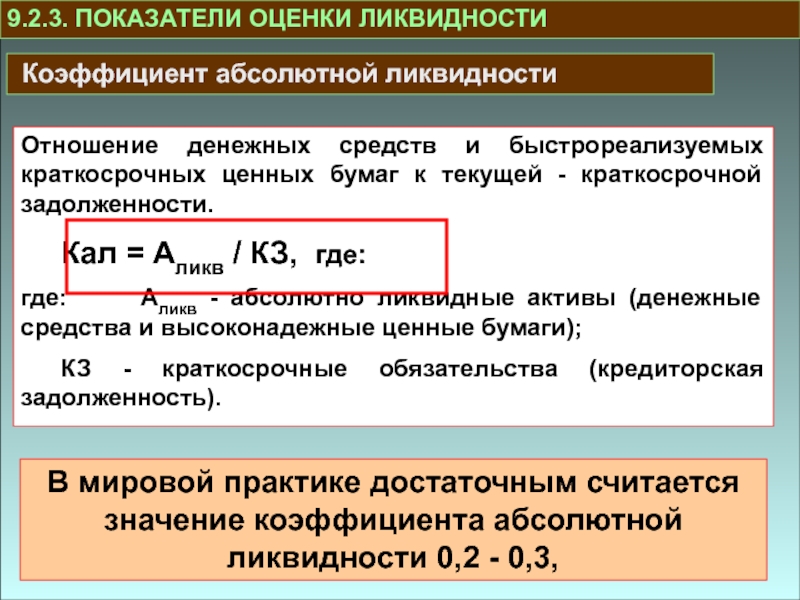

Коэффициент быстрой ликвидности — это один из способов измерения способности бизнеса быстро конвертировать краткосрочные активы в наличные. Коэффициент быстрой ликвидности, также известный как «коэффициент кислотной проверки», является показателем ликвидности и финансового состояния компании.

Что такое коэффициент быстрой ликвидности?

Что делать, если компании нужен быстрый доступ к большему количеству денежных средств, чем у нее есть под рукой, для выполнения финансовых обязательств? Возможно, ураган отключил электроэнергию на несколько дней, вынудив бизнес закрыть свои двери и потерять продажи, или, может быть, клиент опаздывает с внесением крупного платежа, но платежную ведомость все равно нужно вести, а счета-фактуры продолжают поступать.

Большинство предприятий время от времени испытывают проблемы с денежными потоками. Коэффициент быстрой ликвидности измеряет способность компании конвертировать ликвидные активы в наличные для оплаты краткосрочных расходов и подобных погодных чрезвычайных ситуаций.

Основные выводы

- Коэффициент быстрой ликвидности измеряет способность компании быстро конвертировать ликвидные активы в наличные для оплаты своих краткосрочных финансовых обязательств.

- Положительный коэффициент быстрой ликвидности может указывать на способность компании пережить чрезвычайные ситуации или другие события, которые создают временные проблемы с движением денежных средств.

- Кредиторы и инвесторы используют коэффициент быстрой ликвидности, чтобы решить, подходит ли бизнес для получения кредита или инвестиций.

- Коэффициент быстрой ликвидности считается консервативным показателем ликвидности, поскольку он исключает стоимость запасов. Таким образом, его лучше всего использовать вместе с другими показателями, такими как коэффициент текущей ликвидности и коэффициент операционной наличности.

Объяснение коэффициента краткости

Коэффициент быстрой ликвидности представляет собой степень, в которой предприятие может погасить свои краткосрочные обязательства наиболее ликвидными активами. Другими словами, он измеряет долю текущих обязательств предприятия, которую он может покрыть с помощью денежных средств и активов, которые можно легко конвертировать в наличные.

Другими словами, он измеряет долю текущих обязательств предприятия, которую он может покрыть с помощью денежных средств и активов, которые можно легко конвертировать в наличные.

Коэффициент быстрой ликвидности также известен как коэффициент кислотной проверки, это ссылка на тот факт, что он используется для измерения финансовой устойчивости бизнеса. Считается, что бизнес с отрицательным коэффициентом быстрой ликвидности с большей вероятностью выживет в условиях кризиса, тогда как бизнес с положительным коэффициентом быстрой ликвидности с большей вероятностью выживет.

Почему так важен коэффициент быстрой ликвидности?

Коэффициент быстрой ликвидности широко используется кредиторами и инвесторами для определения того, является ли компания хорошей ставкой для финансирования или инвестиций.Потенциальные кредиторы хотят знать, вернут ли они свои деньги, если у бизнеса возникнут проблемы, а инвесторы хотят убедиться, что фирма выдержит финансовые бури.

Коэффициент быстрой ликвидности является важным показателем способности компании выполнять свои краткосрочные обязательства, если денежный поток становится проблемой.

Что входит в коэффициент быстрой ликвидности?

Коэффициент быстрой ликвидности — это стоимость «быстрых» активов предприятия, деленная на его текущие обязательства.Быстрые активы включают наличные деньги и активы, которые можно конвертировать в наличные за короткое время, что обычно означает в течение 90 дней. Эти активы включают рыночные ценные бумаги, такие как акции или облигации, которые компания может продавать на регулируемых биржах. Они также включают дебиторскую задолженность — деньги, которые должны компании ее клиентов по краткосрочным кредитным соглашениям.

Почему нет инвентаря?

Запасы, будь то одежда для розничного продавца или автомобили для автосалона, не включаются в коэффициент быстрой ликвидности, потому что может быть нелегко или быстро преобразовать ваши запасы в наличные без значительных скидок. Коэффициент быстрой ликвидности также не включает предоплаченные расходы, которые, хотя и являются краткосрочными активами, не могут быть легко конвертированы в наличные.

Коэффициент быстрой ликвидности также не включает предоплаченные расходы, которые, хотя и являются краткосрочными активами, не могут быть легко конвертированы в наличные.

Коэффициент быстрой ликвидности против коэффициента текущей ликвидности

Коэффициент быстрой ликвидности — это один из способов измерения ликвидности бизнеса. Другой распространенный метод — коэффициент текущей ликвидности. В то время как коэффициент быстрой ликвидности включает только наиболее высоколиквидные активы компании, такие как денежные средства, коэффициент текущей ликвидности учитывает все текущие активы компании, включая те, которые может быть не так легко преобразовать в наличные, например запасы.Оба коэффициента сравнивают активы с текущими обязательствами бизнеса.

Краткосрочные обязательства определяются как все расходы, которые предприятие должно оплатить в течение одного года. Категория может включать краткосрочные долги, кредиторскую задолженность и начисленные расходы, которые представляют собой дебеты, которые компания признала в балансе, но еще не выплатила.

Краткий анализ соотношений

Коэффициент быстрой ликвидности измеряет способность компании быстро привлекать денежные средства в случае необходимости.Для инвесторов и кредиторов это полезный показатель устойчивости компании. Для бизнес-менеджеров это один из набора показателей ликвидности, которые они могут использовать для принятия бизнес-решений, часто с помощью своего партнера по бухгалтерскому учету.

Другие важные показатели ликвидности включают коэффициент текущей ликвидности и коэффициент наличности.

Коэффициент быстрой ликвидности является более строгим показателем ликвидности, чем коэффициент текущей ликвидности, поскольку он включает только денежные средства и активы, которые компания может быстро превратить в наличные.Однако коэффициент быстрой ликвидности не является таким строгим показателем, как коэффициент наличности, который измеряет отношение денежных средств и их эквивалентов к текущим обязательствам. В отличие от коэффициента быстрой ликвидности, коэффициент денежной наличности не включает дебиторскую задолженность.

В отличие от коэффициента быстрой ликвидности, коэффициент денежной наличности не включает дебиторскую задолженность.

Коэффициент быстрой ликвидности также ничего не говорит о способности компании выполнять обязательства за счет обычных денежных потоков. Он измеряет только способность компании пережить кратковременный сбой нормальных денежных потоков или внезапный крупный отток денежных средств.

Формула коэффициента быстрой ликвидности

Формула коэффициента быстрой ликвидности:

Коэффициент быстрой ликвидности = быстрых активов / текущих обязательств

Быстрые активы — это часть текущих активов компании.Их стоимость можно рассчитать так:

Быстрые активы = денежных средств и их эквивалентов + рыночные ценные бумаги + дебиторская задолженность

Если невозможно идентифицировать все эти отдельные типы активов в балансе, общую стоимость быстрых активов можно вывести из стоимости оборотных активов по следующей формуле:

Быстрые активы = оборотные активы — запасы — предоплаченные расходы

Стоимость текущих обязательств можно найти на балансе компании.

3 шага к вычислению коэффициента быстрой ликвидности

Финансовые менеджеры могут рассчитать коэффициент быстрой ликвидности своей компании, указав соответствующие активы и обязательства в системе бухгалтерского учета компании. Инвесторы и кредиторы могут рассчитать коэффициент быстрой ликвидности компании по ее балансу. Вот как это сделать:

- В балансовом отчете найдите денежные средства и их эквиваленты, рыночные ценные бумаги и дебиторскую задолженность, которые иногда можно увидеть в списке как «торговые дебиторы» или «торговая дебиторская задолженность».«Это быстрые активы.

- Найдите в балансе «текущие обязательства».

- Сложите быстрые активы. Затем разделите их на текущие обязательства.

Результат — коэффициент быстрой ликвидности.

Примеры кратких соотношений

| Компания А имеет баланс, который выглядит следующим образом: | |

|---|---|

| Оборотные активы | |

| Дебиторская задолженность | 150 000 долл. США США |

| Рыночные ценные бумаги | 5000 долларов США |

| Денежные средства и их эквиваленты | 10 000 долл. США |

| Итого оборотные активы | 165 000 долл. США |

| Краткосрочные обязательства | |

| Кредиторская задолженность | 125 000 долл. США |

| Начисленные расходы | 10 000 долл. США США |

| Прочие краткосрочные обязательства | 2 500 долл. США |

| Итого текущие обязательства | 137 500 долл. США |

Оборотные активы этой компании полностью состоят из быстрых активов, поэтому рассчитать коэффициент быстрой ликвидности несложно:

Коэффициент быстрой ликвидности = быстрых активов / текущих обязательств

= 165000/137 500

= 1.2

| В отличие от компании B имеет баланс, который выглядит следующим образом: | |

|---|---|

| Оборотные активы | |

| Дебиторская задолженность | 15 000 долл. США США |

| Рыночные ценные бумаги | 5000 долларов США |

| Денежные средства и их эквиваленты | 5000 долларов США |

| Опись | 100 000 долл. США |

| Предоплата | 2200 долл. США |

| Итого оборотные активы | 127 200 долл. США |

| Краткосрочные обязательства | |

| Кредиторская задолженность | 25 000 долл. США США |

| Начисленные расходы | 10 000 долл. США |

| Прочие краткосрочные обязательства | 2 500 долл. США |

| Итого текущие обязательства | 37 500 долл. США |

Общие оборотные активы компании Б включают инвентарные запасы и предоплаченные расходы, которые не являются частью коэффициента быстрой ликвидности.Однако быстрые активы идентифицируются отдельно, поэтому мы можем рассчитать коэффициент быстрой ликвидности, используя расширенную формулу:

Коэффициент быстрой ликвидности =

(денежные средства и их эквиваленты + рыночные ценные бумаги + дебиторская задолженность) / текущие обязательства

= (15000 + 5000 + 5000) / 37500

= 25000/37500

= 0,67

Итак, у какой компании больше возможностей для получения финансирования для покрытия своих краткосрочных обязательств?

Что такое хороший коэффициент быстрой ликвидности?

Коэффициент быстрой ликвидности, равный или превышающий 1, означает, что у компании достаточно ликвидных активов для выполнения своих краткосрочных обязательств.

Однако чрезвычайно высокий коэффициент быстрой ликвидности не обязательно является хорошим признаком, поскольку он может указывать на то, что компания располагает значительным капиталом, который можно было бы лучше инвестировать для расширения бизнеса.

Оптимальный коэффициент быстрой ликвидности для бизнеса зависит от ряда факторов, включая характер отрасли, рынки, на которых он работает, его возраст и кредитоспособность. Например, налаженный бизнес с прочными отношениями с поставщиками и хорошей кредитной историей может работать со значительно более низким коэффициентом быстрой ликвидности, чем стартап, потому что он с большей вероятностью получит дополнительное финансирование по низким процентным ставкам и / или договорится о продлении кредита с поставщиками в в случае возникновения чрезвычайной ситуации.

Что означает коэффициент быстрой ликвидности ниже 1?

Если коэффициент быстрой ликвидности предприятия меньше 1, это означает, что у него недостаточно быстрых активов для выполнения всех своих краткосрочных обязательств. Если у него возникнут перебои, ему может быть сложно собрать наличные для выплаты кредиторам.

Если у него возникнут перебои, ему может быть сложно собрать наличные для выплаты кредиторам.

Кроме того, бизнесу, возможно, придется платить высокие процентные ставки, если ему потребуется занять деньги.

Как платежи клиентов влияют на коэффициент быстрой ликвидности бизнеса?

Коэффициент быстрой ликвидности включает платежи клиентов по кредитным договорам (дебиторская задолженность).Но он не сообщает нам, когда клиенты должны платить, что может ввести в заблуждение коэффициент быстрой ликвидности как меру бизнес-риска.

Например, предположим, что компания A имеет текущие обязательства в размере 15 000 долларов США и быстрые активы, состоящие из 1 000 долларов США наличными и 19 000 долларов США дебиторской задолженности, со сроком оплаты клиентам 90 дней. Его коэффициент быстрой ликвидности составляет 1,33, что выглядит неплохо.

Но предположим, что платеж поставщику в размере 5000 долларов должен быть произведен через 10 дней. Если большое количество ее клиентов не выплатит то, что они должны в течение 10 дней, у компании не будет достаточно наличных денег для выполнения своих обязательств перед поставщиком, несмотря на явно хороший коэффициент быстрой ликвидности. Возможно, ему придется искать другие способы справиться с ситуацией, например, воспользоваться кредитной линией для выплаты средств поставщику или опозданием и взиманием пени за просрочку платежа.

Если большое количество ее клиентов не выплатит то, что они должны в течение 10 дней, у компании не будет достаточно наличных денег для выполнения своих обязательств перед поставщиком, несмотря на явно хороший коэффициент быстрой ликвидности. Возможно, ему придется искать другие способы справиться с ситуацией, например, воспользоваться кредитной линией для выплаты средств поставщику или опозданием и взиманием пени за просрочку платежа.

Теперь рассмотрим компанию B, которая имеет текущие обязательства в размере 15 000 долларов США и быстрые активы, состоящие из 10 000 долларов США наличными и 4 000 долларов США дебиторской задолженности, со сроком оплаты клиентам 30 дней.Его коэффициент быстрой ликвидности составляет 0,93, поэтому он выглядит намного слабее, чем у компании A.

. Компания B также должна заплатить поставщику в размере 5000 долларов США через 10 дней. Но в отличие от первой компании, у нее достаточно денег, чтобы с комфортом выполнить платеж поставщику, несмотря на более низкий коэффициент быстрой ликвидности.

В целом, платежи клиентов и условия поставщика влияют на способность компании выполнять свои краткосрочные обязательства. Однако коэффициент быстрой ликвидности не учитывает эти условия оплаты, поэтому он может завышать или занижать реальную позицию ликвидности компании.Кроме того, коэффициент быстрой ликвидности не учитывает кредитные возможности компании, которые могут существенно повлиять на ее ликвидность.

Преимущества и недостатки коэффициента быстрой ликвидности

Использование коэффициента быстрой ликвидности дает ряд преимуществ:

- В трудные времена способность бизнеса использовать свои денежные средства и другие краткосрочные активы может быть ключом к выживанию. Слишком часто предприятиям, сталкивающимся с проблемами движения денежных средств, приходится продавать товарно-материальные запасы с большой скидкой или брать взаймы под очень высокие процентные ставки для выполнения срочных обязательств.

- Коэффициент быстрой ликвидности — полезный показатель способности компании решать проблемы с денежным потоком, не прибегая к продажам или займам.

Однако коэффициент быстрой ликвидности имеет несколько существенных недостатков.

- Коэффициент быстрой ликвидности игнорирует условия предоставления кредита поставщикам и потребителям. Это может создать ложное впечатление о ликвидности активов.

- Коэффициент быстрой ликвидности ничего не говорит об операционных денежных потоках, которые компании обычно используют для оплаты своих счетов.

- Для компаний, которые могут быстро продать запасы, коэффициент быстрой ликвидности может вводить в заблуждение. Для этих компаний коэффициент текущей ликвидности, который включает запасы, может быть лучшим показателем ликвидности.

Оборотный капитал может быть спасательным кругом

Нужны наличные быстро? Компании, финансирующие оборотный капитал, могут приобретать часть или всю дебиторскую задолженность компании или выдавать ссуды, используя дебиторскую задолженность в качестве обеспечения. Есть две основные модели.

Есть две основные модели.

Дебиторская задолженность ссуд:

При наличии счетов-фактур клиента в качестве обеспечения кредитор предоставляет заемщику денежные средства или кредитную линию, обычно от 70% до 90% от стоимости дебиторской задолженности.

Заемщик выплачивает проценты с суммы кредита. Ставка зависит от кредитора и других факторов и может варьироваться от 5% до 20%.

Кредитоспособность конечного потребителя, помимо финансовой устойчивости компании-заемщика, может повлиять на ставку.

Заемщик собирает платежи напрямую от клиентов и использует эти денежные средства для погашения ссуды.

Факторинг счетов:

Отличается от ссуды под дебиторскую задолженность тем, что компания напрямую продает свои счета-фактуры к получению другой компании (так называемый фактор).

Компании могут рассчитывать на сумму от 70% до 85% от стоимости счетов-фактур, но, возможно, им придется уплатить сборы, уменьшающие эту сумму.

Фактор затем собирает выставленные суммы непосредственно от ваших клиентов, что устраняет необходимость отслеживать и обрабатывать платежи, но может иметь негативное влияние на отношения.

Ограничения коэффициента быстрой ликвидности

Основным ограничением коэффициента быстрой ликвидности является то, что он предполагает, что компания будет выполнять свои обязательства, используя свои быстрые активы.Но в целом компании стремятся выполнять свои обязательства за счет операционного денежного потока, а не за счет своих активов. Коэффициент быстрой ликвидности не отражает способность компании выполнять обязательства за счет денежных потоков от операционной деятельности; он лишь измеряет способность компании пережить нехватку денежных средств.

Еще одно ограничение коэффициента быстрой ликвидности заключается в том, что он не учитывает другие факторы, влияющие на ликвидность компании, такие как условия оплаты и существующие кредитные линии. В результате коэффициент быстрой ликвидности не дает полной картины ликвидности.Эксперты рекомендуют использовать его в сочетании с другими показателями, такими как коэффициент наличности и коэффициент текущей ликвидности.

Как ваша компания может использовать коэффициент быстрой ликвидности

В бизнесе главное значение имеет денежный поток, а разрыв в дебиторской задолженности реален. Возможность быстро конвертировать активы в наличные может иметь решающее значение, чтобы помочь компании пережить кризис. Коэффициент быстрой ликвидности дает представление о способности вашей компании продавать активы в случае необходимости.

Поддержание оптимального коэффициента быстрой ликвидности также может помочь вам получить выгодные процентные ставки, если вам понадобится заем, и сделать вашу компанию более привлекательной для инвесторов.

Если коэффициент быстрой ликвидности вашей компании ниже среднего для вашей отрасли и рынка, вы можете улучшить его несколькими способами. Например, вы можете увеличить быстрые активы, сократив операционные расходы, или вы можете сократить текущие обязательства, рефинансируя краткосрочные ссуды за счет более долгосрочной задолженности или договариваясь с поставщиками о более выгодных ценах.

Если коэффициент быстрой ликвидности вашей компании значительно выше среднего, это говорит о том, что вы могли бы лучше использовать свои денежные средства, используя их для финансирования расширения бизнеса, например, путем увеличения инвестиций в заводы или оборудование, найма большего количества сотрудников или приобретения другой компании.

Чтобы найти наилучший путь вперед, компании часто консультируются с управленческими бухгалтерами, которые имеют опыт анализа бизнес-затрат и операционных показателей и используют эту информацию для помощи руководителям в процессе принятия решений.

Бесплатный шаблон коэффициента быстрой ликвидности

Чтобы рассчитать коэффициент быстрой ликвидности вашей компании, загрузите этот бесплатный шаблон.

Получить шаблон

Хотя коэффициент быстрой ликвидности дает представление о способности компании выплачивать свои краткосрочные финансовые обязательства и часто используется кредиторами и инвесторами, чтобы помочь решить, является ли бизнес хорошей ставкой для получения кредита или инвестиций, это не идеальный показатель.Мы рекомендуем использовать его вместе с другими бизнес-показателями.

Бухгалтерское программное обеспечение помогает компании лучше определять свою позицию ликвидности за счет автоматизации ключевых функций, которые помогают контролировать финансовое состояние вашего бизнеса. NetSuite Financial Management автоматизирует больше бухгалтерских процессов и предоставляет вам и вашей финансовой команде легкий доступ к данным для анализа — с высокоэффективными функциями для автоматизации, включая выставление счетов, создание финансовых отчетов, сбор данных и хранение документов, а также соблюдение нормативных требований.

NetSuite Financial Management автоматизирует больше бухгалтерских процессов и предоставляет вам и вашей финансовой команде легкий доступ к данным для анализа — с высокоэффективными функциями для автоматизации, включая выставление счетов, создание финансовых отчетов, сбор данных и хранение документов, а также соблюдение нормативных требований.

Коэффициент быстрой ликвидности Определение | Bankrate.com

Что такое коэффициент быстрой ликвидности?

Коэффициент быстрой ликвидности, также известный как коэффициент кислотной проверки, измеряет способность компании погасить все свои непогашенные обязательства при наступлении срока их погашения только активами, которые можно быстро конвертировать в наличные. К ним относятся денежные средства, их эквиваленты, рыночные ценные бумаги, краткосрочные инвестиции и текущая дебиторская задолженность.

Более подробное определение

Коэффициент быстрой ликвидности рассчитывается путем деления суммы денежных средств и их эквивалентов, краткосрочных инвестиций и дебиторской задолженности на текущие обязательства компании.Эти высоколиквидные вложения также называются быстрыми активами.

Когда у компании коэффициент быстрой ликвидности меньше 1, у нее нет ликвидных активов для погашения текущих обязательств, и к ней следует относиться с осторожностью. Если коэффициент быстрой ликвидности намного ниже, чем коэффициент текущей ликвидности, это означает, что оборотные активы сильно зависят от запасов. Коэффициент быстрой ликвидности более консервативен, чем коэффициент текущей ликвидности, поскольку он исключает запасы из оборотных активов.

Поскольку большинство компаний используют свои долгосрочные активы для получения дохода, их продажа не только серьезно вредит компании, но также показывает потенциальным инвесторам, что текущие операции не приносят достаточной прибыли для погашения текущих обязательств.

Когда компания имеет коэффициент быстрой ликвидности, равный 1, ее быстрые активы равны ее оборотным активам. Это также указывает на то, что компания может погасить свои текущие долги, не продавая свои долгосрочные активы. Если у компании коэффициент быстрой ликвидности выше 1, это означает, что у нее больше быстрых активов, чем текущих обязательств.

По мере увеличения коэффициента быстрой ликвидности увеличивается и ликвидность компании. При необходимости дополнительные активы можно быстро конвертировать в наличные. Это хороший знак для инвесторов и еще лучший знак для кредиторов, поскольку он гарантирует им, что они будут погашены вовремя.

Однако очень высокое соотношение — не всегда хорошо. Это может означать, что денежные средства накапливаются, но остаются в стагнации, а не реинвестируются, выплачиваются инвесторам или иным образом используются для продуктивной работы. Некоторые технологические компании генерируют огромные доходы и поэтому имеют быстрые коэффициенты до 7 или 8. Эти компании вызывают критику со стороны инвесторов-активистов, которые предпочитают, чтобы акционеры получали процент от дохода.

Ищете подходящий счет на денежном рынке для своего бизнеса? Ознакомьтесь со списком лучших счетов денежного рынка в рейтинге Bankrate.

Пример коэффициента быстрой ликвидности

Коэффициент быстрой ликвидности компании можно рассчитать с помощью ее баланса. Cogswell Cogs подает заявку на ссуду для расширения своей деятельности, и банк запрашивает подробный баланс, чтобы он мог рассчитать коэффициент быстрой ликвидности для компании. Баланс компании Cogswell Cogs включает следующие счета:

- Денежные средства и их эквиваленты: 15 000 долларов США

- Дебиторская задолженность: 10 000 долларов США

- Запасы: $ 3 000

- Инвестиции в акции: 2000 долларов

- Предоплата налогов: 600 долларов США

- Краткосрочные обязательства: 20 000 долларов США

Банк рассчитывает коэффициент быстрой ликвидности компании следующим образом:

Денежные средства и их эквиваленты (15 тыс. Долларов) + краткосрочные инвестиции (2 тыс. Долларов) + дебиторская задолженность (10 тыс. Долларов) / текущие обязательства (20 тыс. Долларов) = 1.35

На основании приведенного выше расчета коэффициент быстрой ликвидности составляет 1,35. Это означает, что компания может погасить все свои текущие обязательства быстрыми активами, но при этом у компании еще останутся некоторые быстрые активы.

Ликвидных активов и основных средств: понимание различий

Наличие активов может помочь вам получить ипотечный кредит — и, возможно, даже более высокие процентные ставки. Но сначала они должны быть правильными активами типа .

Активы делятся на две категории: ликвидные и фиксированные.Хотя оба типа хорошо иметь лично, только один действительно работает в вашу пользу при подаче заявки на жилищный кредит.

Давайте теперь посмотрим на оба типа активов, а также на то, что они значат для ваших целей как покупателя жилья.

Ликвидные активы по сравнению с основными активамиОсновное различие между ликвидными активами и основными фондами заключается в том, что ликвидные — это быстрый и легкий доступ к наличным деньгам. Чековые и сберегательные счета — очевидные примеры ликвидных активов, но также и такие вещи, как акции, облигации и акции компаний, которые можно легко продать (ликвидировать) и конвертировать в наличные.Даже ваш годовой возврат налогов можно считать ликвидным активом.

Основные фонды тоже имеют ценность — особенно в качестве средств создания благосостояния. К ним относятся такие вещи, как автомобили (если они полностью принадлежат), недвижимость, счета 401K и IRA Roth. Основные средства можно продать и превратить в наличные, но для этого обычно требуется штраф или длительный процесс (а иногда и то и другое).

Что лучше всего подходит для покупки дома?Наличие активов важно при подаче заявки на ипотечный кредит, но ликвидные активы имеют первостепенное значение для кредиторов.Ликвидные активы обеспечивают своего рода страховочную сетку, по сути гарантируя, что если вы, заемщик, задержите свои платежи или испытаете падение доходов, у вас будет быстрый доступ к наличным деньгам и вы сможете продолжать выплачивать ссуду.

Очевидно, что если у вас есть машина или лодка, эти основные средства можно продать, а вырученные средства также направить на выплату ипотечного кредита — но это может занять недели или даже месяцы, чтобы окупиться. Ипотечные кредиторы хотят видеть более быстрый доступ к чрезвычайным фондам, в идеале в виде сберегательных счетов, акций и облигаций.Это делает вас более безопасной ставкой в качестве заемщика, часто позволяя вам получить более высокие процентные ставки (особенно если у вас есть много ценных ликвидных активов на ваше имя).

Готовы ли вы подать заявление на ипотеку?Хотите узнать больше о типах благосостояния, которые вам следует накопить, прежде чем подавать заявку на ипотечный кредит? Просто хотите получить индивидуальный совет и руководство для вашего путешествия по покупке дома? Тогда свяжитесь с вашим местным кредитным специалистом Embrace сегодня.Мы здесь, чтобы помочь.

СвязанныеКак рассчитать коэффициент быстрой ликвидности (+ примеры)

Мы можем получать компенсацию от партнеров и рекламодателей, чьи продукты представлены здесь. Компенсация может повлиять на то, где продукты размещены на нашем сайте, но редакционные мнения, оценки и обзоры не зависят от какого-либо рекламодателя или партнера и не зависят от них.

Существует множество бухгалтерских коэффициентов, которые можно использовать для определения финансовой устойчивости и кредитоспособности вашей компании.

Один из них, коэффициент быстрой ликвидности, показывает баланс между вашими текущими активами и текущими обязательствами, причем наилучший результат показывает, что текущие активы компании перевешивают текущие обязательства. Из «Бухгалтерии 101» вы помните, что активы — это все, чем вы владеете, а обязательства — это все, что вы должны.

В то время как ваш бухгалтер или штатный бухгалтер, безусловно, может рассчитать коэффициент быстрой ликвидности, лучше всего позволить опытному бухгалтеру провести последующий анализ того, что результаты коэффициента быстрой ликвидности означают для вашей компании.

Обзор: Что такое коэффициент быстрой ликвидности?

Коэффициент быстрой ликвидности, также называемый коэффициентом кислотного теста, считается коэффициентом ликвидности. Определение коэффициента быстрой ликвидности простое: он рассчитывает и измеряет способность вашей компании выплатить свои текущие обязательства и долги.

Коэффициент быстрой ликвидности называется таковым, потому что он измеряет только ликвидные активы или активы, которые можно быстро конвертировать в наличные. Вам нужно будет использовать учет с двойной записью, чтобы использовать коэффициент быстрой ликвидности.

Что такое хороший коэффициент быстрой ликвидности?

Чем выше ваш коэффициент быстрой ликвидности, тем лучше ваш бизнес сможет выполнять любые краткосрочные финансовые обязательства. Коэффициент быстрой ликвидности 1 означает, что на каждый доллар текущих обязательств приходится 1 доллар текущих активов.

Если коэффициент быстрой ликвидности для вашего бизнеса меньше 1, это означает, что ваши обязательства перевешивают ваши активы, а коэффициент быстрой ликвидности 10 означает, что на каждый доллар пассивов у вас 10 долларов ликвидных активов.

В чем разница между коэффициентом быстрой ликвидности и коэффициентом текущей ликвидности?

Хотя и коэффициент быстрой ликвидности, и коэффициент текущей ликвидности делят активы на обязательства, они различаются по типам активов, включенных в каждую формулу:

- Коэффициент быстрой ликвидности: В формуле коэффициента быстрой ликвидности используются оборотные ликвидные активы, которые могут Быстро превратить в наличные деньги, разделив на текущие обязательства.Коэффициент быстрой ликвидности не включает в расчет запасы, предоплаченные расходы или поставки.

- Коэффициент текущей ликвидности: Формула коэффициента текущей ликвидности представляет собой отношение текущих активов к текущим обязательствам, но включает все текущие активы, а не только ликвидные активы.

Это важное различие, когда речь идет об определении способности вашей компании оплачивать свои краткосрочные обязательства, для чего и предназначен коэффициент быстрой ликвидности.

Формула коэффициента быстрой ликвидности

Вы будете использовать баланс для расчета коэффициента быстрой ликвидности.

Всю информацию, необходимую для расчета коэффициента быстрой ликвидности, можно получить из своего баланса.

Формула коэффициента быстрой ликвидности:

(Денежные средства + Рыночные ценные бумаги + Дебиторская задолженность) ÷ Текущие обязательства = Коэффициент быстрой ликвидности

Рыночные ценные бумаги — это финансовые инструменты, которые можно быстро конвертировать в наличные, такие как государственные облигации, обыкновенные акции , и депозитные сертификаты.

Прочие активы исключаются из формулы, поскольку она рассчитывает вашу способность выплачивать краткосрочные долги, поэтому формула касается только активов, имеющих ликвидность.

Краткосрочные обязательства — это краткосрочная задолженность, срок погашения которой обычно составляет год. Вы должны включать в свой расчет только текущие обязательства по той же причине, указанной выше; формула предназначена для расчета способности выплатить краткосрочные долги.

Как рассчитать коэффициент быстрой ликвидности

Если вы все еще не знаете, как рассчитать коэффициент быстрой ликвидности, мы проведем вас через этот процесс пошагово.

Шаг 1: Составьте баланс

Самым важным шагом в процессе является ведение вашего баланса, так как вы будете извлекать все свои числа из баланса, чтобы рассчитать коэффициент быстрой ликвидности.

Профессиональный совет: Лучше вести стандартный баланс, а не сводный баланс, так как стандартный баланс содержит детали как активов, так и пассивов, а не только итоговые суммы.

Шаг 2: Рассчитайте свои оборотные активы

Помните, что хотя вы хотите включить текущие активы в свой коэффициент быстрой ликвидности, вы хотите включить только ликвидные активы.

Стандартный баланс содержит подробную информацию об активах.

Ликвидные активы включают ваши денежные средства и дебиторскую задолженность, а также нераспределенные средства.Вы не должны включать товарно-материальные запасы или предоплаченные расходы в расчет коэффициента быстрой ликвидности, поскольку ни то, ни другое не может быть быстро преобразовано в наличные. Для расчета ваших оборотных средств вы добавите следующее:

| Общая проверка / экономия: | 105 462 долл. США.75 |

| Задолженность на счетах: | $ 35 810,02 |

| Невнесенные средства: | 110 долларов.00 |

| Итого ликвидные активы | 141 382,72 долл. США |

Вы не должны включать предоплаченную страховку, авансы сотрудникам и инвентарные активы, поскольку ни один из этих элементов не может быть быстро преобразован в наличные.

Совет для профессионалов: При расчете коэффициента быстрой ликвидности обязательно включайте только те активы, которые можно быстро конвертировать в наличные.

Шаг 3. Рассчитайте текущие обязательства

Как и ваши активы, при расчете коэффициента быстрой ликвидности вам нужно учитывать только текущие обязательства.

В расчет коэффициента быстрой ликвидности следует включать только краткосрочные обязательства.

Краткосрочные обязательства включают кредиторскую задолженность, задолженность по кредитной карте, платежную ведомость и задолженность по налогу с продаж, которые подлежат оплате в течение одного года. Чтобы использовать коэффициент быстрой ликвидности, вы можете использовать свои общие текущие обязательства на основе приведенного выше баланса, который составляет 9 440,53 долларов США. Следует исключить долгосрочные обязательства.

Совет для профессионалов: Не забудьте исключить долгосрочные обязательства, такие как банковские ссуды, при расчете коэффициента быстрой ликвидности.

Шаг 4: Завершите расчет коэффициента быстрой ликвидности

Используя итоговые данные баланса, отображаемые на шагах 2 и 3, числа, которые вы будете использовать для расчета коэффициента быстрой ликвидности, будут следующими:

Оборотные активы: 141 382,77 долларов США (Шаг 2)

Текущие обязательства: 9440,53 долларов США (Шаг 3)

Теперь вы можете рассчитать коэффициент быстрой ликвидности:

141 382,77 долларов США ÷ 9440,53 долларов США = 14,98

Совет для профессионалов: Дважды проверьте свои цифры, чтобы убедиться, что только текущие, ликвидные активы и краткосрочные обязательства включаются в расчет коэффициента быстрой ликвидности.

Как ваша компания может использовать коэффициент быстрой ликвидности?

Знание коэффициента быстрой ликвидности для вашей компании может помочь вам внести необходимые коррективы, например увеличить объем продаж или разработать более эффективный процесс взыскания дебиторской задолженности.

Знание коэффициента быстрой ликвидности также может помочь при составлении финансовых прогнозов, независимо от того, какой тип учета в настоящее время использует ваша компания.

Коэффициент быстрой ликвидности может помочь вашей компании

Значение коэффициента быстрой ликвидности прост: достаточно ли у вашей компании оборотных активов для покрытия текущих обязательств.Расчет этого коэффициента может быть особенно ценным для тех, кто хочет получить дополнительное финансирование, поскольку и кредиторы, и инвесторы захотят увидеть, насколько финансово стабильна ваша компания, прежде чем предоставлять деньги.

Наконец, если вас не устраивают результаты коэффициента быстрой ликвидности, вы можете предпринять внутренние шаги, чтобы начать решение проблем, которые могут вызывать низкий коэффициент быстрой ликвидности, например, неспособность своевременно взыскать дебиторскую задолженность. основание.

Как и любой коэффициент, коэффициент быстрой ликвидности более выгоден, если он рассчитывается на регулярной основе, чтобы вы могли определить, растет ли ваше число или остается прежним.

Точный баланс — ключ к точному коэффициенту быстрой ликвидности. Если вы ищете бухгалтерское программное обеспечение, которое поможет подготовить финансовую отчетность, обязательно ознакомьтесь с обзорами бухгалтерского программного обеспечения The Blueprint.

Быстрый коэффициент: часто задаваемые вопросы

Почему моей компании выгодно рассчитывать коэффициент быстрой ликвидности?

Коэффициент быстрой ликвидности позволяет узнать, достаточно ли у вашей компании текущих ликвидных активов для выплаты краткосрочных долгов.

Что означает коэффициент быстрой ликвидности?

Коэффициент быстрой ликвидности — это соотношение между активами и обязательствами. Например, коэффициент быстрой ликвидности, равный 1, означает, что на каждый доллар ваших обязательств приходится 1 доллар активов.