Как заработать на акциях и облигациях в 2021 г.

/Пресс-служба УК «Сбер Управление Активами»

Следующий год пройдет под знаком восстановления экономик, и поэтому он должен стать более благоприятным, чем нынешний, особенно для относительно недорогих развивающихся рынков. То же самое касается их валют, пострадавших в этом году. Низкие процентные ставки в экономике, дополнительные бюджетные стимулы в развитых странах – субсидии, налоговые льготы, денежные вливания и проч. – смещают акценты инвесторов от дорогих акций в сторону недооцененных. В свою очередь, долговые рынки имеют ограниченный потенциал роста и могут принести инвесторам меньшую прибыль. Но при разумной диверсификации вложений и грамотном выборе на рынках евробондов также можно найти интересные идеи. На развивающихся рынках можно собрать 3–4-летний портфель интересных эмитентов в корпоративных облигациях, например, из эмитентов из Латинской Америки или Азии, где доходность еврооблигаций колеблется на уровне 3–4% в долларах.

2020 год кардинально изменил привычки людей. Эпидемия коронавируса и вызванные ею локдауны в большинстве стран мира усилили переход к цифровой экономике. Акции технологических компаний били рекорды, показывая уверенный рост даже в период общего экономического спада. В 2021 г. эта тенденция может ослабнуть, дав возможность восстановиться более традиционным секторам. Но привычки людей, сформированные в этом году и повлиявшие на рост онлайн-продаж, а также удаленный формат работы не исчезнут навсегда и продолжат менять инвестиционный ландшафт: в долгосрочной перспективе в приоритете у инвесторов будут акции не традиционных компаний, а технологических.

Рынок акций (больше) и рынок облигаций (меньше) зависят от темпов возвращения мировой экономики к нормальному функционированию и дополнительных мер поддержки со стороны государства. Возросшие дефициты бюджетов, потребность в рыночных заимствованиях при высоких уровнях долга в большинстве стран будут сдерживать дальнейшее снижение доходностей по внутреннему долгу, в частности, в США. Пока сложно сказать, будет ли введен в США механизм контроля кривой по японскому варианту (таргетирование уровня доходности на долговом рынке за счет прямого выкупа или продажи с рынка гособлигаций), но программа нового президента США Джо Байдена потребует значительного увеличения дефицита бюджета страны и, значит, наращивания госдолга. А это, в свою очередь, может оказать давление на ставки, поскольку кривая UST (US treasuries, государственные облигации США) является основной для формирования ставок долгового рынка в долларах.

Пока сложно сказать, будет ли введен в США механизм контроля кривой по японскому варианту (таргетирование уровня доходности на долговом рынке за счет прямого выкупа или продажи с рынка гособлигаций), но программа нового президента США Джо Байдена потребует значительного увеличения дефицита бюджета страны и, значит, наращивания госдолга. А это, в свою очередь, может оказать давление на ставки, поскольку кривая UST (US treasuries, государственные облигации США) является основной для формирования ставок долгового рынка в долларах.

Еще один фактор, который будет влиять на финансовые рынки в 2021 г., – это производственный гэп (разница между фактическим и потенциальным объемом производства. – «Ведомости&»), возникший из-за резкого сокращения потребительского спроса в период пандемии. Мы не ждем развития инфляционных трендов, но видим предпосылки к единовременному всплеску потребительской активности в мире. Это также увеличит волатильность длинных ставок на рынке UST.

Все эти тенденции могут отразиться и на рынке рублевых облигаций: Минфин продолжит занимать за счет выпуска облигаций федерального займа. Сумма заимствований несколько снизится по сравнению с 2020 г., что также окажет сдерживающее влияние на доходность ценных бумаг. Кроме того, Минфин, с нашей точки зрения, может сместить акцент на облигации с постоянным купоном для обеспечения большей стабильности в обслуживании внутреннего долга.

Сумма заимствований несколько снизится по сравнению с 2020 г., что также окажет сдерживающее влияние на доходность ценных бумаг. Кроме того, Минфин, с нашей точки зрения, может сместить акцент на облигации с постоянным купоном для обеспечения большей стабильности в обслуживании внутреннего долга.

Золото в новом году уже не будет показывать такого роста, как в нынешнем, его потенциал весьма ограничен. Это объясняется просто: золото – это инструмент хеджирования рисков в период кризисов, с восстановлением экономик оно теряет спрос.

Вместе с тем низкие ставки и бюджетные стимулы толкают инвесторов искать альтернативные источники вложения средств – например, криптовалюты. Рекордно низкие ставки по ипотеке могут привести к дальнейшему росту рынка недвижимости, но его потенциал невысок из-за низкого роста реальных доходов населения.

В пандемиию крупные инвесторы, как ни странно, стали менее осторожны, кроме того, увеличилось число непрофессиональных инвесторов. Все они понимали, что правительства и центробанки вводят все новые меры поддержки, чтобы избежать кризиса в мировой финансовой системе. Но такое поведение может представлять риск в дальнейшем: непрофессиональные инвесторы больше, чем профессиональные, подвержены панике в случае локальных кризисов. Это может привести к более значительной коррекции на рынке.

Но такое поведение может представлять риск в дальнейшем: непрофессиональные инвесторы больше, чем профессиональные, подвержены панике в случае локальных кризисов. Это может привести к более значительной коррекции на рынке.

Евгений Линчик, старший управляющий директор УК «Сбер Управление Активами»

Все негативные события 2020 г. так или иначе связаны с новым коронавирусом COVID-19: это и его быстрое распространение по планете, и сильная вторая волна. Новый вирус сравнивали с другими эпидемиями, но он превзошел все ожидания: никто и предположить не мог, что он окажется таким масштабным, а для изобретения вакцины потребуется так много времени.

Однако благодаря быстрой реакции монетарных властей США и Европы финансовые рынки падали, но довольно быстро восстанавливались. В результате финансовый сектор понес меньшие потери, чем ожидалось: если в Америке банковский сектор совсем не пострадал, то в Европе и России – пострадал незначительно. Восстановление экономики идет очень быстро, несмотря на то что во многих странах карантин продолжается.

В 2021 г. мы делаем ставку на IT-сектор, компании потребительского и нефтегазового секторов.

IT-сектор очень интересен. В условиях локдауна он смог стремительно перестроиться и «выбросил» на рынок сервисы, которые помогли людям и бизнесу существовать и развиваться дистанционно. Пример – компания Zoom. До пандемии это была небольшая компания, о которой мало кто слышал, а сейчас мы не знаем, как без нее жить. Люди оказались заперты дома, это повысило спрос на онлайн-кинотеатры. В связи с этим я ожидаю рост интереса к сегменту виртуальной реальности (VR-технологий).

Онлайн-ритейлеры в период пандемии моментально усилили свои возможности и практически ничего не потеряли.

В нефтяной отрасли после падения, связанного с мартовским разрывом сделки ОПЕК и России по ограничению добычи нефти и пандемией, происходит отскок. Новый президент США Джо Байден объявил о больших инвестициях [в программы развития, создание рабочих мест и борьбу с последствиями коронавируса], что приведет к росту дефицита бюджета и, как следствие, удорожанию сырьевых активов (ожидается, что меры Байдена будут способствовать восстановлению экономики и, как следствие, спроса на энергоносители. – «Ведомости&»). Восстановление экономики также будет стимулировать спрос на никель, медь и другие промышленные металлы.

– «Ведомости&»). Восстановление экономики также будет стимулировать спрос на никель, медь и другие промышленные металлы.

Мы ожидаем, что в 2021 г. интерес к акциям со стороны инвесторов будет возрастать. В пандемию крупные институциональные инвесторы старались сократить риски там, где это возможно. Но на облигациях заработать сейчас довольно непросто из-за снижения доходностей. И в ближайшее время изменения ситуации ждать не приходится, ведь правительствам нужно восстанавливать мировую экономику: на фоне смягчения кредитно-денежной политики в развитых странах и снижения ключевых ставок будет падать и доходность гособлигаций.

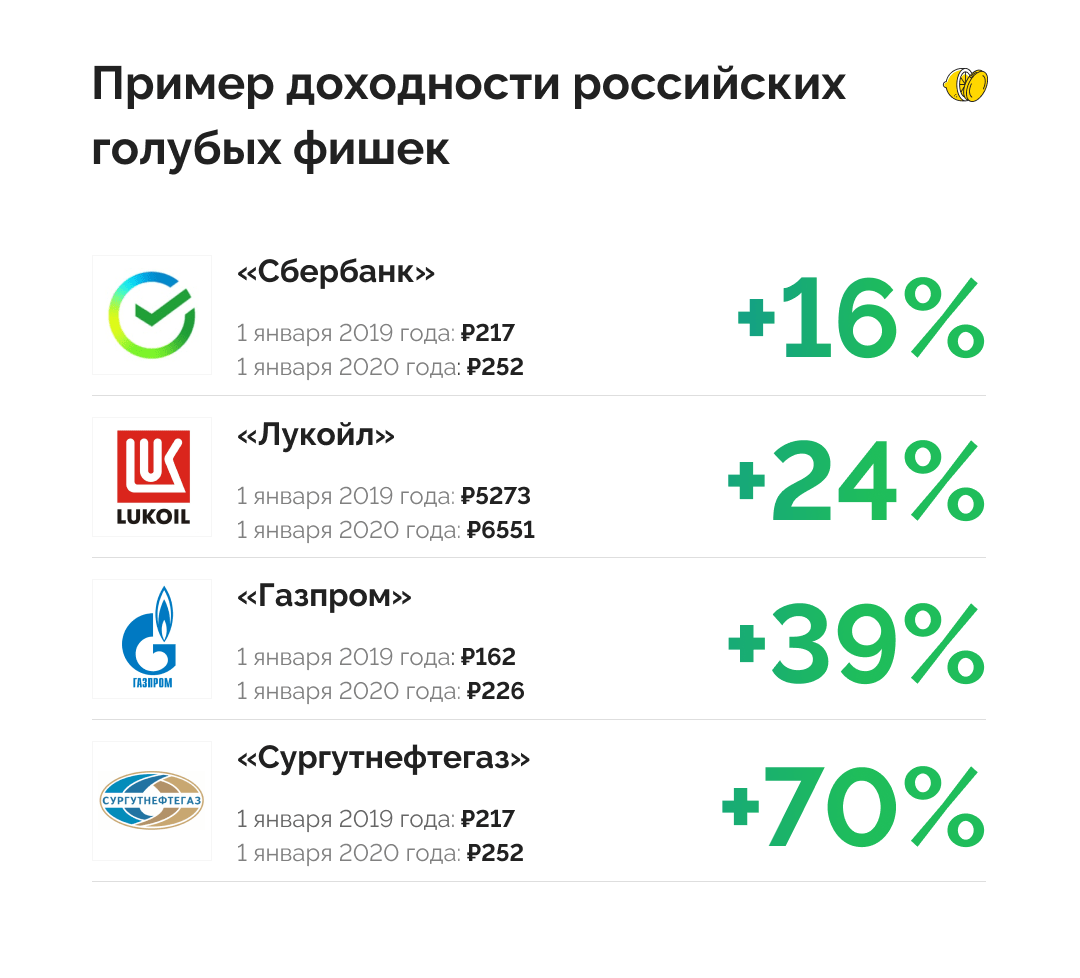

Рынки же имеют свойство идти впереди восстановления экономики, т. е. расти заранее. Поэтому в следующем году мы ожидаем небольшой рост доходностей по портфелям акций – до 10% по России и до 5% в целом по миру.

Однако до сих пор никому не удалось предугадать, когда закончится пандемия. Сейчас мы находимся в кульминации второй волны, и нужно иметь в виду – все может измениться в любой момент, так что небольшой риск есть всегда. Те секторы, которые выросли в ожидании окончания пандемии, могут упасть, поэтому сейчас крайне важно тщательно выбирать объект для инвестиций, а лучше предпочесть конкретным компаниям другие инструменты. Например, ETF (exchange-traded funds, биржевые инвестиционные фонды, которые включают в себя акции нескольких десятков компаний для хеджирования рисков) или ПИФы на отрасли либо на индексы.

Те секторы, которые выросли в ожидании окончания пандемии, могут упасть, поэтому сейчас крайне важно тщательно выбирать объект для инвестиций, а лучше предпочесть конкретным компаниям другие инструменты. Например, ETF (exchange-traded funds, биржевые инвестиционные фонды, которые включают в себя акции нескольких десятков компаний для хеджирования рисков) или ПИФы на отрасли либо на индексы.

Есть небольшие неопределенности, касающиеся курса Байдена. Мы увидим меньше волатильности, чем при Трампе, но некоторые аспекты политики кардинально поменяются. Мы полагаем, что отношения с Европой и Китаем станут более дружелюбными. На отношения США с Россией у нас нейтрально-позитивный взгляд. Иностранные инвесторы уже привыкли к негативу в сторону России и с этим живут, поэтому любой позитив в той или иной мере может очень положительно сказаться на российском рынке.

Среди альтернативных инвестиций стоит упомянуть криптовалюту, которая стала популярна в последние годы, и, похоже, спрос на нее будет и дальше. На мой взгляд, будут пользоваться спросом хедж-фонды и другие альтернативные инструменты с возможностью хеджироваться. Невзирая на пандемию, денег на мировом финансовом рынке много. Но любой намек на то, что в США будет достаточно сильная инфляция, может привести к поднятию ставок и падению рынка. Поэтому мы можем увидеть спрос на стратегии [со стороны хедж-фондов], которые показывают доходность до 10% годовых, но при этом включают защиту от падения рынков на случай, если что-то пошло не так.

На мой взгляд, будут пользоваться спросом хедж-фонды и другие альтернативные инструменты с возможностью хеджироваться. Невзирая на пандемию, денег на мировом финансовом рынке много. Но любой намек на то, что в США будет достаточно сильная инфляция, может привести к поднятию ставок и падению рынка. Поэтому мы можем увидеть спрос на стратегии [со стороны хедж-фондов], которые показывают доходность до 10% годовых, но при этом включают защиту от падения рынков на случай, если что-то пошло не так.

Как заработать на акциях

На акциях можно заработать в качестве трейдера или инвестора. Трейдеры совершают сделки ежедневно, постоянно покупая и продавая акции. Инвесторы держат ценные бумаги дольше – от месяца до нескольких лет. Долгосрочные инвестиции менее рискованны, не требуют большого опыта и интуиции.

Как можно зарабатывать на акциях?

Существует два способа заработка:

• Дивиденды

Ежегодно акционерное общество выплачивает дивиденды держателям ценных бумаг. Это не фиксированная процентная ставка, как в банке. Размер дивидендов зависит от состояния компании и ее чистой прибыли по итогам года.

Это не фиксированная процентная ставка, как в банке. Размер дивидендов зависит от состояния компании и ее чистой прибыли по итогам года.

Чистая прибыль – то, что получила компания за вычетом всех расходов, издержек, налогов. Прибыль распределяют между акционерами и самим акционерным обществом: часть идет на дивиденды, часть – на развитие компании. Какой процент прибыли перейдет инвесторам, определяют в Уставе или на общем собрании акционеров. Это может быть и 20%, и 50%.

Дивиденды выплачивают по итогам предыдущего года, 9 месяцев, полугода или квартала.

Если дивиденды по акциям Allianz SE составят €7,8 на каждую акцию, то купив пакет из 100 акций, вы получите €780 только в виде дивидендов.

• Заработок на изменении курса акций

«Купи дешевле, продай дороже» – этот алгоритм заработка равно применим как к акциям, так и к любым другим ценным бумагам, иностранной валюте, драгоценным металлам.

Зарабатывать можно как на повышении стоимости, так и на снижении:

— Long – вы покупаете акции по низкой цене, продаете по высокой.

— Short – вы берете акции в «долг» у брокера, продаете по высокой цене, затем покупаете акции по низкой цене и возвращаете «долг» — акции.

Если вы не планируете заниматься трейдингом и делаете долгосрочные инвестиции (например, на год), играть стоит на повышении стоимости. Short-сделки требуют опыта и квалификации.

На каких акциях можно заработать?

Практически на любых – по той или иной схеме. Все зависит от динамики цен на акции и надежности компании.

Акции крупных компаний, таких как, например, Pfizer, Daimler, Total могут расти или падать в цене медленно, поэтому приносят не очень большой, но стабильный доход в среднесрочной перспективе. Дивиденды в них обычно невелики: лидерам рынка не нужно привлекать инвесторов, увеличивая процент прибыли акционерам.

Акции молодых компаний, а также тех, которые находятся в кризисе, – более рискованная покупка. При удачном стечении обстоятельств вы можете получить тысячекратную прибыль, при неудачном – потерять деньги. Типичный пример удачных рискованных инвестиций – акции Facebook в первые годы существования социальной сети.

Типичный пример удачных рискованных инвестиций – акции Facebook в первые годы существования социальной сети.

От чего зависит стоимость акций

После эмиссии акции переходят из рук в руки (или торгуются на бирже). Инвесторы имеют право выставлять цену, не совпадающую с номинальной (если такая цена у этой акции есть). Постепенно формируется рыночная стоимость. В отличие от номинальной, она изменяется день ото дня. Прогнозировать котировки акций и, соответственно, получать прибыль, скупая и продавая ценные бумаги, не так сложно. Нужно знать, какие факторы влияют на стоимость акций.

Список факторов, влияющих на курс акций

Внутренние факторы:

Прибыль компании. Чем выше прибыль, тем выше потенциальная доходность акций – дивиденды акционеров. Соответственно, выше и сам курс.

Репутация компании. Акции компании, к которой относятся с большим доверием, дорожают. И, напротив, в предприятие с плохой репутацией вкладывают с меньшей охотой. Следовательно, и курс акций – на низком уровне.

Соотношение доходности и надежности компании. Чем выше риск и больше колебания котировок, тем выше должен быть и потенциальный доход. Инвесторы предпочитают более надежные объекты инвестиций с небольшим доходом. Соответственно, и стоимость таких акций выше.

Внешние факторы:

Отраслевые новости, изменения на отдельно взятом рынке.

Новости экономики конкретного государства и ее состояние.

Глобальные экономические новости и события.

Как заработать на акциях и ценных бумагах

В странах СНГ финансовые рынки не на столько популяризированы, как в США или Европе. У людей слабо развитая финансовая грамотность. Впрочем, и сами финансовые рынки не пестрят стабильностью.

Ввиду всего этого у многих возникает вопрос, как заработать на акциях, на сколько можно рассчитывать, какие бумаги лучше для этого подходят. Торговля ценными бумагами преимущественно ассоциируется с быстрыми покупками и продажами, отслеживанием новостей, сидением сутками перед монитором или телевизором. Многие, вообще, считают это обманом или шарлатанством, сходу МММ.

Многие, вообще, считают это обманом или шарлатанством, сходу МММ.

В этой статье мы не будем говорить о стратегиях торговли. Этот пост для людей, которые интересуются на чем можно зарабатывать на рынке и что лучше, где и как этим можно заниматься и сколько можно заработать. И конечно, вы узнаете о финансовых рисках.

- 5 преимуществ акций перед другими торговыми инструментами.

- 3 рекомендации тем, кто думает где торговать: Россия или США.

- 2 способа, как заработать на акциях.

- 3 принципа, как заработать на инвестициях в акции.

- Какой хлеб у активного трейдера?

- Сколько зарабатывают на акциях разные типы игроков?

- 5 советов начинающему.

5 преимуществ акций

Первый вопрос, с которым мы разберемся: на каких инструментах можно зарабатывать и какие лучше?

Существуют разные финансовые рынки: фондовый, валютный или Форекс, срочный, на которых оборачиваются различные инструменты. Главные из них:

Главные из них:

- Акции, облигации, ETF (США) или ПИФы (Россия) – представлены на фондовых биржах.

- Валютные пары – торгуются на валютной бирже Форекс.

- Фьючерсы, опционы – это представители срочного рынка.

Сегодня еще есть бинарные опционы и биткойн, как главный представитель криптовалют. Со временем этого добра станет еще больше.

Соответственно, чтобы иметь возможность зарабатывать на каком-то виде перечисленных выше бумаг, нужно подключиться к бирже, на которой они оборачиваются. Сделать это можно онлайн или офлайн через брокера.

Бумагой мы называем любой финансовый инструмент. От слова – ценная бумага.

Чтобы сравнивать эффективность различных бумаг между собой, нужно иметь представления, что они собой представляют. Конечно, здесь мы это не будем делать, но вы можете всё найти на странице «Финансовые инструменты».

Почему каждому человеку, который хочет улучшить своё благосостояние стоит обратить свое внимание на фондовый рынок и начать зарабатывать именно на акциях:

- Главный довод – акции имеют самый высокий показатель соотношения доходности к риску среди всех инструментов.

Понимаю, вникнуть в суть сказанного сразу сложно, но эта статья поможет: «Обыкновенные акции, необыкновенные доходы».

Понимаю, вникнуть в суть сказанного сразу сложно, но эта статья поможет: «Обыкновенные акции, необыкновенные доходы». - За ними стоит бизнес. В вашем городе есть классный, доходный бизнес? Представьте, что уже сегодня вы можете стать его совладельцем и получать свою долю прибыли от него, а может и голос в управлении.

- Большой выбор. Существуют тысячи акций разных компаний. Они имеют широкую классификацию по волатильности, ликвидности и прочим факторам. Самые известные – это бумаги крупных и популярных компаний, называемых голубыми фишками.

- Покрывают различные финансовые цели. В акции инвестируют, вкладывают деньги для пенсионных сбережений или детям на учебу, ими активно торгуют спекулянты.

- Самый богатые (в финансовом плане) люди мира владеют акциями. Я слышал о Дж. Соросе – валютном спекулянте. Но большинство богачей – это бизнесмены. А акция – это и есть бизнес.

Россия vs.

США

СШАВторой вопрос состоит в том, где зарабатывать деньги или акции компаний каких стран покупать.

В США находится самая крупная (по капитализации) фондовая биржа в мире NYSE и наиболее ликвидная (с наивысшими торговыми оборотами) – NASDAQ.

В США есть инструмент ETF, аналогов которого в России нет (ПИФы несколько похожи). Он торгуется точно так же, как любая отдельная акция, но его движения повторяют индексы акций. Это идеальная бумага для инвесторов.

США имеет продолжительную финансовую историю, финансовый центр Wall-Street, открытый доступ к информации, много финансовой сводки, а главное строго регулируемую биржевую политику в лице SEC (Комиссии по ценным бумагам и биржам США).

Естественно российский фондовый рынок, представленный ММВБ Московской биржи, ближе, понятнее и удобнее. К брокеру можно зайти «в гости и познакомиться». Информацию можно читать на родном, знакомом языке.

Технологии сегодня позволяют каждому торговать на том рынке, который ему выгоден. Поэтому дальше вы увидите 3 рекомендации по выбору страны для торговли:

Поэтому дальше вы увидите 3 рекомендации по выбору страны для торговли:

- Для инвесторов больше возможностей в США. Там больше инструментов (те самые ETF), больший выбор, лучшая ликвидность.

- Российские акции обойдутся дешевле. Если у вас небольшая сума денег, то лучше начинать с ММВБ. Здесь дешевле торговые терминалы, брокерское обслуживание и прочее.

- Кто хочет зарабатывать на активном трейдинге, можно рекомендовать и Россию, и США. Российские акции быстро развиваются, имеют достаточно хорошую волатильность и ликвидность, но их не так много, как американских.

Инвестирование vs. трейдинг

Возможно, самый интересный вопрос для многих читателей: как зарабатывать на акциях, какими способами.

Повторюсь, мы не рассматриваем в этом посте никакие стратегии торгов, а только способы и принципы получения денег на бирже.

Есть два основных способа улучшить свое благосостояние на бирже:

- Инвестирование денег

- Активная торговля или трейдинг

Как можно зарабатывать на инвестировании

Один из самых известных инвесторов 20 века, отец стоимостного инвестирования, Бен Грэм, дал следующее определение инвестирования:

Инвестиционная деятельность означает, что инвестор на основании анализа предполагает, как возмещение вложенного капитала, так и получение соответствующего дохода.

Операции, которые не отвечают этим требованиям, являются спекулятивными.

Давайте составим портрет инвестора:

- Это человек, имеющий определенный источник (или источники) дохода и дело, бизнес или работу, которые его абсолютно устраивают. Ему не хочется ничего менять, заниматься чем-то еще и так далее.

- Он хочет часть денег регулярно откладывать – на будущее (для получения пассивного дохода), пенсию, обучение детей и прочее. Количество откладываемых денег зависит от многих факторов и является главным критерием его будущего богатства.

- Он понимает, что может вкладывать отложенные деньги в активы, которые могли бы без его активного внимание приносить стабильный доход продолжительное время.

- Он делает ставку на время и капитализацию. Другими словами, он готов воспользоваться вложенными деньгами через 10, 20, 30 или более лет.

Акции как раз и являются таким активом. Они:

Они:

- сравнительно безопасны – фондовый рынок США никогда не банкротился,

- не требуют активного внимания,

- дают стабильный долгосрочный доход – историческая доходность индекса (корзины) американских акций = 12-14% годовых.

Какие принципы инвестирование наиболее популярны на сегодняшний день?

№1 – Портфельное инвестирование – суть, все активы разделяются на низко-, умеренно- и высокорискованные. Они покупаются в портфель в определенных пропорциях. Сбалансированный по рискам портфель инвестор держит продолжительное время и при необходимости корригирует.

Лучшая литература на данную тему от Уильяма Бернстайна. Он однажды сказал в интервью о своем методе:

«Существует инвестиционный принцип, который будет понятен даже ребёнку, потребует от вас всего 15 минут в год, опередит 90% профессионалов рынка и в недалеком будущем сделает вас миллионером».

№2 – Инвестировать с целью зарабатывать на дивидендах. Более 80% из 500 самых крупных компаний Америки платят дивиденды, то есть часть полученной прибыли.

Более 80% из 500 самых крупных компаний Америки платят дивиденды, то есть часть полученной прибыли.

Дивидендная доходность акций сегодня намного ниже прежней, лет 30-40 или более назад. Составляет она около 2%. Более детально о выплатах дивидендов вы можете почитать здесь: «Как выплачиваются дивиденды по акциям?».

На российском фондовом рынке дивидендные выплаты выше и могут составлять 7-10%.

№3 – Стоимостное инвестирование. Это вариант активного инвестирования. Отсидеться здесь не получится. Основатель – Бенджамин Грэхем. Самые известные последователи: Питер Линч, Филип Фишер, Кристофер Браун, Чарльз Мунгер и Уоррен Баффетт.

Суть принципа можно выразить словами Бена Грэма:

«Реальные деньги на акциях зарабатываются не тогда, когда их постоянно покупают и продают, а когда ими владеют достаточно продолжительное время, получая дивиденды и проценты, а также прибыль от увеличения их стоимости».

Главная фишка здесь – выбрать акции стабильных, растущих компаний с историей. Для этого нужно научится читать финансовую отчетность.

Для этого нужно научится читать финансовую отчетность.

Заработок трейдера

Друзья, этот сайт полностью посвящен трейдингу, и вы здесь сможете найти очень много информации о стилях торговли, техническом и свечном анализе, стратегии и т.д.

Всех больше интересует – реально ли трейдеры «круто зарабатывают».

Мы знаем, что 90% начинающих трейдеров заканчивают свою деятельность неудачей. В период 2009-12 французская компания Autorite des Marches Financiers (AMF) провела исследование, в котором брали участие до 15,000 валютных трейдеров (да, это не акции, но это трейдинг, согласитесь).

Только 11% с них в конце учетного периода заработали деньги. Заработанная сумма составила 17,51 миллиона долларов или $11,117 на один торговый счет.

Доход – 11 тысяч за несколько лет. А на что жить то? Понятно, что были трейдеры, которые заработали 90% от 17,5 миллиона. И их было 5-10% от 11%.

Что важно в трейдинге:

- определится с торговым стилем

- найти наставника, торговать с более опытными трейдерами в одном зале

- иметь большой стартовый капитал, которого хватит и на обучение, и на торговлю

- если с капиталом проблемы, искать работу в инвестиционной фирме, банке трейдером,

- либо иметь основной заработок и торговать в стиле, требующим меньше времени.

Если у человека в голове есть мысль, что трейдер – это интересная и «романтичная» профессия, то для большинства людей это не так. Трейдинг – это монотонное занятие, требующее дисциплины и эмоциональной выносливости.

Сколько можно заработать

В финансах существует правило:

Чем выше риск, тем больше возможный доход.

Инвестирование менее рискованно трейдинга, поскольку инвестор не получает убыток, пока не закроет сделку, либо пока цена бумаги не будет равна 0.

- Историческая доходность американского фондового рынка составляет 12-14% годовых.

- Дивидендная доходность сейчас около 2%.

- Стоимостные инвесторы, типа Баффетта, Мунгера, имеют доходность от 20 до 30% в год.

- Процент прибыли на российском фондовом рынке будет выше, но риски потерять всё так же выше.

В трейдинге риск выше, за счет кредитного плеча и частоты торговли. С его статистикой мы уже немножко познакомились. Ниже представлены средние цифры доходности трейдеров, которые уже научились зарабатывать (данные взяты здесь):

- Среднего уровня – от 20% до 50% в год.

- Высокого уровня – от 50% до 100% в год.

- Топ уровня – свыше 100%.

Хотя всегда найдутся вполне реальные примеры ребят, которые $1000 превратили в десятки, а то и тысячи сотен долларов.

Важно заметить, что доход нужно учитывать не за месяц или год, а за период в несколько лет, в которых трейдер доказал свою состоятельность на всех фазах рынка.

Советы начинающим

№1 – Величина прибыли соотносится с размером риска. Если человек хочет на акциях зарабатывать много, то нужно идти на бо́льший риск.

Можно регулярно и постепенно вкладывать деньги в индекс компаний Доу Джонса, который исторически постоянно растет, и получать свои 12% в год + дивиденды. А можно взять в брокера 10-ое плечо и торговать внутри дня на взлётах и падениях. Исторически, 90% аккаунтов такого риска не выдерживают.

№2 – Величина прибыли соотносится с количеством работы. Чем больше хотите зарабатывать, тем больше нужно отдавать времени. Это очень важно и начинающие могут этого и не осознавать.

Это очень важно и начинающие могут этого и не осознавать.

Скальпинг, как стиль дейтрейдинга, требует постоянного внимания трейдера во время торгов, свинг трейдинг – несколько часов в неделю, инвестирование – несколько часов в месяц и даже меньше. Возможная прибыль также уменьшается.

№3 – Задайте себе вопрос, чего вы хотите. Трейдинг должен нравится. Просто заработать денег – это не истинное желание.

Если вы хотите, чтобы ваши деньги работали – инвестируйте. Если хотите больше зарабатывать, и смотрите на трейдинг, как на самый простой путь – проиграете.

№4 – Правило 10.000 часов. Думаю, многие его знают, но дам краткое описание далее для незнакомых с ним людей.

Проводилось исследование среди музыкантов. Цель: узнать, почему одни музыканты добиваются известности, играя на самых высоких уровнях, а другие преподают музыку в школе. Хотя учились все в приблизительно равных условиях.

Выяснилось, что успешные музыканты во время учёбы суммарно тренировались 10.

000 часов, а их менее именитые коллеги всего 4.000.

Занимаясь определенным делом 4 часа в день и 6 дней в неделю, мастером высокого уровня можно стать через 8 лет, а среднего уровня через 4 года. Для 40-часовой недели эти значения равняются 5 и 2,5 года соответственно.

Готовы вы потратить около 2,5 лет, чтобы выйти на средней уровень в дейтрейдинге? Хватит капитала продержаться этот период?

№5 – Сделайте первые шаги. Финансовые рынке – это возможности. Сегодня каждый, если захочет, может жить в финансовом плане лучше. Сделайте 3 первых шага:

- Откройте брокерский счет для работы на российском или западном рынке акций. Это можно сделать и через интернет. Рейтинги брокеров также ищите в интернете.

- Начните инвестировать – это может каждый. Регулярно и равными долями в индексный фонд или в ETF (биржевой фонд).

- Если хотите заняться активной торговлей бумаг, работать на подъёме и понижении котировок, узнайте больше об этом: сходите на курсы, навестите трейдерский зал, установите торговую платформу.

- Бонусный шаг: прочтите несколько книг по теме, какая вас интересует. Прям выделите время и читайте эту литературу каждый день.

Друзья, на этом мы заканчиваем тему. Если вы дочитали до этих строк 🙂 , то жду вашего комментария ниже. Если вы действующий трейдер или инвестор, то напишите:

- Какими инструментами торгуете?

- На каком рынке зарабатываете?

- Сколько вы можете заработать в месяц – процент от торговых средств?

Если вы начинающий в финансовых рынках, то читайте комментарии уже состоявшихся финансистов и задавайте, конечно, свои вопросы. Будьте успешны!

Как заработать на акциях и ценных бумагах – руководство

Рынок акций – заработок

Существует два классических варианта работы с фондовым рынком. Первый – это инвестирование в ценные бумаги, а второй – трейдинг и спекуляция ими. Каждый вариант хорош по своему и имеет сотни миллионов поклонников по всему миру. Давайте более детально рассмотрим каждый из них.

Давайте более детально рассмотрим каждый из них.

Заработок трейдера на фондовом рынке

Трейдинг ценными бумагами производится по следующей схеме. Вы покупаете на фондовой бирже активы какой-либо компании, организации и т.д., причем покупаете их не просто так, наобум, а проведя предварительный анализ. Который должен показать, насколько выгодной будет покупка определенного актива в данный момент и какие выгоды это вам сулит.

Купив пакет ценных бумаг и, фактически, став акционером, вы начинаете выжидать, когда курсовая стоимость акций, находящихся у вас на руках начнет расти.

К слову, цена акции – вещь крайне динамичная. Активы меняются в цене буквально ежеминутно и из каждого изменения их цены можно извлечь прибыль.

Если, а вернее, когда такой момент наступит, вы выходите на все ту же фондовую биржу, где в свое время купили ценные бумаги и продаете их другому игроку, только уже по другой цене, которая может существенно отличаться от цены покупки. Разница между ценами и составит вашу прибыль.

Разница между ценами и составит вашу прибыль.

Доход при этом не ограничен ничем, кроме ваших амбиций, финансовой грамотности и чутья.

Заработок инвестора на фондовом рынке

Более консервативный вариант. Инвестирование, в своей основе, подразумевает покупку актива с тем, чтобы получать с него прибыль в виде дивидендов.

Что такое дивиденды? Это часть дохода компании, в акции которой вы вложились. К примеру, если прибыль компании составит 10 миллионов долларов (что для фондового рынка и крупных компаний, в общем-то пустяк), ваш доход, как инвестора составит 100 000 долларов на каждый процент акций, которым вы владеете.

Причем доходы крупных компаний измеряются не в миллионах, а в миллиардах долларов. Конечно, рядовые инвесторы редко владеют даже одним процентом акций больших компаний, но будучи обладателем даже 0,001% акций транснациональной компании с миллиардными доходами можно получать очень и очень прилично.

Оба варианта нельзя назвать автономными, они свободно переходят друг в друга. Так, трейдер, в ожидании подорожания своих активов, получает с них дивиденды. А инвестор может в случае необходимости продать свои ценные бумаги, заработав на их возросшей стоимости.

Так, трейдер, в ожидании подорожания своих активов, получает с них дивиденды. А инвестор может в случае необходимости продать свои ценные бумаги, заработав на их возросшей стоимости.

Невозможно однозначно сказать, какой из способов лучше, как говорится – каждому свое. Более детально ознакомиться с ними и оценить все плюсы и минусы можно в статье «Трейдинг или инвестирование – что выбрать?».

Что нужно для работы на фондовом рынке?

Во-первых – фондовая биржа, на которой котируются активы. Биржи есть практически в каждой стране. Самой большой биржей России является московская биржа (ММВБ). О ней можно почитать здесь. Заработок в интернете на ММВБ довольно популярен среди граждан нашей страны.

Во-вторых – фондовый брокер, который предоставит вам выход на биржу. Таковым является, к примеру, компания RoboForex.

В-третьих – стартовый капитал, необходимый для первоначальной покупки активов. Величина его, вопреки распространенному мнению, не обязательно должна быть огромной.

По-моему, данный перечень не содержит в себе ничего такого, что могло бы вызвать проблемы, не так ли?

Заработок на фондовом рынке – отзывы

Побродив по тематическим ресурсам и почитав то, что на них пишут, можно найти множество как хвалебных, так и негативных отзывов в сторону фондового рынка.

Что можно сказать по этому поводу: будь работа с ценными бумагами такой невыгодной, бесперспективной и вообще бесполезной, развивалась бы данная индустрия такими бешеными темпами, как это происходит сейчас? Вкладывались бы ежедневно сотни миллионов в различные активы и получали бы от них прибыль инвесторы по всему миру? Вряд ли.

И того, кто на вопрос «Как заработать на бирже акций», отвечает – никак, это невозможно, не поворачивается язык назвать компетентным человеком. Пускай пойдет и скажет это тем, кто сделал на фондовом рынке целое состояние (а таких немало), да и просто обеспеченным людям, которые все наперечет инвестируют, кто-то больше, кто-то меньше.

Вот, в принципе и все, что касается базовых аспектов работы с рынком акций. Но далеко не все, что касается его тонкостей и практических приемов. Обо всем этом, о трейдинге, инвестировании, биржах, брокерах и прочем вы можете почитать на нашем сайте в специализированных разделах. Уверяю, найдете много полезного. Так что, не прощаюсь.

Прямой доступ на рынок акций от 100USD

С уважением, Александр Иванов

Школа инвестирования

как заработать на акциях и ценных бумагах

Какие финансовые рынки (биржи) существуют. Чем они отличаются? Что на них покупают и продают, а также как зарабатывают? Каждый хочет стать богатым счастливым. Но как этого добиться — знают не многие. А знаете в чем ошибка? Настойчивость! нельзя на полпути бросать начатое. Только упорство позволило многим всемирно известным и успешным добиться желаемого! С чего начнём?

Биржа. Слышали это слово? На самом деле – это организация, которая даёт разным гигантам покупать и продавать активы на свои товары в виде акций и прочих бумаг.

Фондовые биржи

На фондовых биржах люди покупают и продают ценные бумаги. К ценным бумагам относятся:

- облигации,

- акции,

- депозитные расписки

и другие активы.

Всего в США 2 самых крупных фондовых биржи:

- Нью-Йоркская фондовая биржа (New York Stock Exchange). Это главная фондовая биржа США.

- Находится на Уолл-Стрит, 11 (Wall Street, 11). На мировом уровне является крупнейшей в мире биржей по обороту денег.

- Основана NYSE 225 лет назад, 17 мая 1972 года.

- На бирже представлены акции более 3000 компаний.

- Капитализация биржи составляет больше 20 триллионов долларов.

На Нью-Йоркской фондовой бирже можно торговать в зале самой биржи и удаленно через интернет. Работает биржа 5 дней в неделю с понедельника по пятницу, с 9:30 до 16:00 по NY Time (EST, Восточное Стандартное Время). Нерабочими днями считаются еще 9 праздничных дней в году.

В день, предшествующий Дню независимости и следующий за Днем благодарения, сокращенные рабочие дни до 13:00 EST.

- Автоматизированные котировки Национальной ассоциации дилеров по ценным бумагам — NASDAQ (National Association of Securities Dealers Automated Quotation)

- NASDAQ находится на Бродвей, 165 в Нью-Йорке.

- Основана биржа в 1971 году.

- На 2017 год на бирже NASDAQ торгует около 3200 компаний.

- Капитализация биржи составляет почти 7 триллионов долларов.

com

comВыходные праздничные дни NASDAQ можно посмотреть в этой таблице. Однако следует следить за актуальной информацией на официальном сайте биржи.

Валютные биржи

- Форекс (Forex) – это глобальная круглосуточная валютная биржа. Форекс – это международный межбанковский рынок.

- Его участниками являются центральные и коммерческие банки, инвестиционные банки, брокеры и дилеры, транснациональные корпорации, страховые компании и др.

- Форекс не имеет единого центра управления. Это децентрализованная валютная биржа.

- Форекс сформировался как всемирная валютная биржа после того, как президент США Ричард Никсон отказался от золотого стандарта. Курс обмена валют стал плавающим. Это привело к новому виду деятельности – валютной торговле. Смотрите, сигналы для прогноза курса валют

- Ежедневный денежный оборот на Форексе составляет около 5 триллионов долларов (данные на 2016 год).

Так как Forex – это децентрализованный валютный рынок, у него нет официального сайта.

Анализом рынка Форекс занимается Банк международных расчетов — Bank for International Settlements (BIS). Это международная финансовая организация. Она сотрудничает с центральными банками разных стран и содействует сотрудничеству между ними.

bis.orgКаждые три года BIS делает глобальный обзор Форекса и размещает отчет на своем официальном сайте. А также смотрите, что будет с курсом рубля

Товарные биржи

На товарных биржах продаются и покупаются разные товары. Как правило, это взаимозаменяемые и однородные товары. Однако товарные биржи делятся еще на 2 типа:

Универсальные биржи

На биржах этого типа покупается и продается универсальный товар. Например, сельскохозяйственные культуры (кукуруза, пшеница, овес, соевые бобы и масло), золото, серебро и ценные бумаги.

Например, сельскохозяйственные культуры (кукуруза, пшеница, овес, соевые бобы и масло), золото, серебро и ценные бумаги.

- Чикагская товарная биржа (Chicago Mercantile Exchane, CME).

- Основана в 1898 году.

- Находится по адресу: 550 W Washington Blvd, Chicago, IL 60661, США.

- Объем торгов на самой бирже составляет более 500 миллионов контрактов. А на электронной торговой платформе Globex — более 300 миллионов контрактов.

- Торговать на бирже можно двумя способами: на территории здания биржи (на торговой площадке) и через интернет с помощью электронной площадки CME Globex.

- Чикагская товарная биржа и Чикагская торговая палата объединились в CME Group в 2007 году.

На электронной торговой платформе Globex торговля идет круглосуточно с перерывом 1 час. Информацию о праздничных и выходных днях можно найти на сайте торговой биржи. Расписание может меняться, поэтому за актуальной информацией нужно обращаться в раздел «holiday calendar».![]()

- Чикагская торговая палата (Chicago Board of Trade — CBOT). С 2007 года вместе с Чикагской товарной бирже объединены в CME Group. На торговой площадке CBOT можно купить/продать фьючерсы и опционы зерна, сои, золота, серебра, акции, ценные бумаги федерального казначейства США. Самый большой объем торговли приходится на казначейские обязательства и сельхоз продукцию.

- Находится по адресу: 141 W Jackson Blvd, Chicago, IL 60604, США.

- Основана торговая палата в 1848 году.

- Общий капитал CME Group составляет больше 20 миллионов долларов по данным на 2016 год.

- Торговать на бирже можно на торговой площадке посредством голоса (open outcry), как это делает около 3600 членов биржи. А также через интернет с помощью электронной площадки. Найти её можно на официальном сайте CME Group.

Специализированные биржи

На биржах этого типа можно встретить товары узкой товарной специализации. Например, цветные металлы, кофе, сахар, какао, хлопок.

Например, цветные металлы, кофе, сахар, какао, хлопок.

- Нью-Йоркская товарная биржа — New York Mercantile Exchange (NYMEX). Это фьючерсная биржа, которая занимает лидирующее место по торгам нефтяными фючерсами. В 2008 году NYMEX вошла в группу Чикагской товарной биржи CME group.

- Основана в 1882 году.

- В 2016 году на бирже было осуществлено больше 200 миллионов сделок.

- Капитализация NYMEX составляет около 11 миллиардов долларов.

- У биржи есть два подразделения: NYMEX и COMEX (в 1994 году биржа объединилась с COMEX — Commodity Exchange).

- NYMEX специализируется на торгах нефтью, газом, электричеством, углем, платиной, палладием, этанолом.

- COMEX – на этой бирже можно купить или продать золото, серебра, а также цветные металлы — алюминий и медь.

- Нью-Йоркская биржа кофе, сахара и какао (англ. Coffee, Sugar and Cocoa Exchange)

- Нью-Йоркская биржа хлопка (англ.

New York Cotton Exchange) и т. п.

New York Cotton Exchange) и т. п.

Опционные биржи

На опционной бирже можно купить и продать опционы. Что это такое? Опцион – это договор, контракт. По этому договору покупатель имеет право, но не обязан, совершить в будущем покупку актива или его продажу по определенной цене. Продавец по договору опциона несет обязательства продать этот товар покупателю или купить в ответ другой актив. Опцион и фьючерс схожи, но имеют принципиальные различия. Фьючерс – это договор, по которому продавец и покупатель несут обязательства его исполнения. Опцион – это договор, который дает право покупателю отказаться в будущем от покупки актива. Покупая опцион у продавца, покупатель оставляет залог. Если покупателю в будущем будет не выгодно приобретать актив, то он от него отказывается, а залог остается у продавца в качестве компенсации. В США есть 2 крупные опционные биржи:

- Бостонская опционная биржа (BOX Options Exchange) – автоматическая биржа. Находится под управлением TMX Group.

- Основана в 2002 году.

- Находится в Бостоне штата Массачусетс.

- Торговать на рынке можно только в электронном виде.

- Для удобства торговли доступно более 1500 классов опций. Посмотреть список можно на официальном сайте.

На сайте можно найти информацию о выходных днях биржи:

- Чикагская биржа опционов (Chicago Board Options Exchange). Здесь популярны опционы на фондовые индексы. Также на бирже можно купить или продать опционы на процентные ставки, опционы на индексы иностранных акций, опционы на отраслевые индексы,

- Эта биржа основана в 1973 году. Является дочерней компанией Чикагской торговой палаты (про неё было написано выше).

- Сегодня на бирже происходит половина опционной торговли США (51%) и 91% составляют все индексы опционов.

- Участниками рынка являются брокеры и маркетмэйкеры.

- Торговать на бирже можно с помощью интернета, используя специальную электронную платформу.

Фьючерсные биржи

На фьючерсной бирже можно купить и продать фьючерсы. Фьючерс – это договор, контракт. Продавец фьючерса обязуется продать, а покупатель фьючерса обязуется купить в будущем товар по определенной цене. Фьючерсы относятся к производному финансовому инструменту. Давайте рассмотрим список фьючерсных бирж США. Обратите внимание, что в этом списке будут и те биржи, которые были перечислены выше. Дело в том, что, например, на бирже Чикагской торговой палаты, можно купить или продать фьючерсы на покупку разных товаров, а не только товары. То же и с другими биржами.

- Группа Чикагской товарной биржи (CME Group). Крупнейший рынок финансовых деривативов в США. Основана CME Group в 2007 году. Общий капитал составляет около 2.5 миллионов долларов.

В состав группы входят следующие биржи:

- Международный валютный рынок (International Monetary Market (IMM)).

Крупнейшая фьючерсная биржа США. Здесь покупаются и продаются фьючерсы на процентные ставки, фьючерсы на фьючерсы, казначейские векселя США, депозиты в евродолларе. Смотрите, что будет с долларом в ближайшее время.

Крупнейшая фьючерсная биржа США. Здесь покупаются и продаются фьючерсы на процентные ставки, фьючерсы на фьючерсы, казначейские векселя США, депозиты в евродолларе. Смотрите, что будет с долларом в ближайшее время. - Чикагская торговая палата (Chicago Board of Trade CBOT). О ней читайте выше.

- Чикагская товарная биржа (Chicago Mercantile Exchange, CME). О ней читайте выше.

- Нью-Йоркская товарная биржа — New York Mercantile Exchange (NYMEX) и её подразделение COMEX. Читайте о них выше.

- Канзас-Сити Совет по торговле — Kansas City Board of Trade (KCBT). Основана в 1856 году. На бирже осуществлялась покупка и продажа фьючерсов твердой красной озимой пшеницы. Сейчас эта биржа прекратила свою деятельность, так её приобрела CME Group.

- Чикагская биржа опционов (Chicago Board Options Exchange). Читайте о ней выше.

- Чикагская климатическая биржа — Chicago Climate Exchange (CCX).

Основана в 2003 году. На сегодняшний день эта биржа уже закрыта с 2010 года.

Основана в 2003 году. На сегодняшний день эта биржа уже закрыта с 2010 года. - Межконтинентальная биржа — Intercontinental Exchange (ICE). Представляет собой сеть бирж по всему миру (США, Канада, Европа).

theice.com

- На межконтинентальной бирже можно купить или продать фьючерсы разных базовых активов: энергоносители, драгоценные металлы, валюты. 50% мировых торгов на бирже – нефть и нефтепродукты.

- Основана в 2000 году.

- Находится в Атланте, США.

Давайте рассмотрим, какие биржи США относятся к Межконтинентальная бирже:

- Нью-Йоркская торговая палата New York Board of Trade (NYBOT).

- С 2007 года переименована в ICE Futures US.

- Эта биржа расположена в здании Торговой Биржи (Mercantile Exchange) в Манхэттене, в мировом финансовом центре (World Financial Center).

- Товары, которые можно купить или продать на бирже: сахар, древесная масса, апельсиновый сок в виде замороженного концентрата, хлопок, кофе, какао.

- Биржа является физическим местом обмена фьючерсов в Нью-Йорке.

- Адрес: New York Mercantile Exchange Building, is One North End Avenue, New York, NY 10282-1101.

- NYSE Euronext – группа компаний. В её состав входят две биржи NYSE и Euronext.

- В 2013 году эту группу компаний приобрела Межконтинентальная Биржа.

- Чтобы ознакомиться с работой этой биржи, можно посетить официальный сайт

Торговать на бирже можно с помощью интернета через специальную торговую платформу Optiq.

- Индекс Nasdaq фьючерсная биржа — Nasdaq Futures Exchange (NFX).

- О бирже Nasdaq мы писали выше.

- Фьючерсная биржа Nasdaq – это ответвление самой биржи Nasdaq.

- С помощью электронной торговой площадки можно приобрести разны фьючерсы: на газ, нефть, мощность США.

- Миннеаполисская зерновая биржа — Minneapolis Grain Exchange (MGEX).

Образована в 1881 году.

- На ней можно приобрести фьючерсы и опционы на твердую красную весеннюю пшеницу, жесткую красную зимнюю пшеницу, мягкую красную зимнюю пшеницу, кукурузу, сою.

- Раньше на бирже можно было торговать в зале самого здания. Сейчас торговля осуществляется только через интернет с помощью торговой платформы CME Globex.

Время работы вы можете посмотреть в таблице. Однако, следует уточнять информацию на электронной платформе.

Часы работы MGEX- Североамериканская биржа по торговле деривативными инструментами — Northern American Derivatives Exchange (Nadex).

- Ранее была известна под названием HedgeStreet.

- Основана в 2004 году.

- Главное управление биржи находится в Чикаго, Иллинойс, США.

- На бирже осуществляется торговля бинарных опционов и спрэдов, продаваемых на рынках фондовых индексов, сырьевых товаров, форекс.

- Торговля на бирже происходит с помощью торговой платформы в интернете. Более подробную информацию можно найти на сайте NADEX

- Элетронно-фьючерсный американский обмен OneChicago. Биржа принадлежит нескольким группам компаний: IB Exchange, CBOE Holdings, CME Group. В течение года на бирже продается около 1.5 миллиона контрактов.

Торговля на бирже осуществляется на торговой платформе OCXdelta1. В ней можно настраивать собственный графический интерфейс.

На бирже OneChicago предлагается около 13 тысяч фьючерсов на безопасность (данные 2016 года). Около 2500 фьючерсов на биржевые фонды и около 2000 – на OCX.NoDivRisk.

Члены таких бирж, как CME Group и CBOE автоматически становятся членами OneChicago и могут осуществлять покупку-продажу фьючерсов этой биржи (чтобы приобрести фьючерсы на безопасность, нужно получить разрешение)

onechicago.comСловарик терминов по теме

Облигация – ценная бумага. Человек, который покупает облигацию, в будущем имеет право получить по ней в оговоренный срок деньги, проценты или иное имущество.

Все это прописывается в облигации. Выпускает облигации чаще всего организация, чтобы получить от частных лиц финансирование на развитие проекта. Если говорить еще проще, то облигация подтверждает, что её владелец одолжил денег организации.

Актуально: стоит ли покупать Биткоин

Доходом от облигации являются проценты. Облигация не делает человека совладельцем предприятия. По облигации человек получает проценты и в конечном итоге компания должна ему вернуть стоимость самой облигации.

На бирже, стоимость облигации может колебаться. Если она падает ниже цены, которую должно заплатить предприятие в итоге, то купив такую облигацию можно получить еще дополнительную прибыль. Например, организация выпустила облигации по цене 10$. По каждой облигации есть прибыль 2% годовых. Например, облигация приобретается сроком на 20 лет. На бирже цена акции может упасть до 5$. Однако в ней прописано, что предприятие должно в итоге вернуть 10$. Соответственно, купить облигации на бирже по 5$ выгодно, ведь по ним можно получить гарантированно 10$. Но через прописанный по договору срок.

Акция – это ценна бумага, которая делает человека совладельцем компании и позволяет получать прибыль от деятельности компании соразмерно количеству приобретенных акций — дивиденды. А также принимать участие в голосовании.

Компании выпускают акции, чтобы получить деньги на развитие. Продавая акции, компания не берет деньги в кредит. Дивиденды, это проценты от прибыли, которые выплачиваются владельцам акций один или несколько раз в год. Если прибыли у компании нет, то и дивидендов тоже нет.

Что лучше – акции или облигации?

Облигации позволяют получать маленькую прибыль по договору от организации вне зависимости от её экономического состояния. Даже если компания разоряется, держателям облигаций организация должна выплатить оговоренную в облигации сумму заема. Облигация не делает человека совладельцем компании, а делает его маленьким кредитором.

Акция делает человека совладельцем компании. Он может получать дивиденды, принимать участие в голосовании, но если компания разоряется, цена акций падает, сумма дивидендов уменьшается и продать акции становится сложнее, чтобы вернуть вложенные средства. Однако, если акции приобретены удачно и вложены в перспективное предприятие, то есть вероятность хорошо заработать и быстрее, чем на облигациях.

Таким образом, акции выгодно приобретать, когда есть уверенность в резком экономическом росте новой компании. Облигации подходят тем, кто не хочет рисковать и готов ждать, когда его облигации выйдут на прибыль.

Облигации выгодны, если они выпущены стабильными компаниями, которые занимаются созданием или производством чего-то очень нужного во всем мире (то есть имеют стабильный спрос на свои товары или услуги). Это гарантирует, что и через 10-20 лет, такие компании смогут платить проценты по облигациям. Они могут быть сравнительно небольшими – 3-5% годовых. Поэтому вложение денег в облигации – долгосрочное вложение, которое окупается не сразу.

Фьючерс – это договор. Продавец фьючерса обязуется продать, а покупатель фьючерса обязуется купить что-то через некоторое время, прописанное в этом договоре. Исполнение фьючерса обязательно для обеих сторон.

Пример: есть какой-то товар, но в будущем — выращенная картошка или добытая рыба. Покупатель с продавцом заключают договор, что через месяц они проведут сделку купли продажи по определенной цене на товар.

С этой статьей читают: Индекс Бигмака — сравнение цен в разных городах и странах

В чем выгода фьючерса? Продавцу выгодно, так как он получает гарантированного покупателя в будущем. Покупателю выгодно заключить договор на определенную цену в будущем. Так как цены на товары могут вырасти по сравнению с настоящим временем, то покупатель таким образом закрепляет стоимость будущего товара.

Опцион – это договор на совершение сделки купли-продажи в будущем (аналогично фьючерсу). Однако в этом случае покупатель получает не обязанность, а право приобретения на товар (услугу) в будущем. А продавец обязан продать или исполнить опцион.

Покупатель на момент приобретения опциона дает продавцу некоторую денежную сумму в качестве залога. Если он откажется от в будущем от товара или услуги, то залоговые деньги остаются у продавца в качестве компенсации.

Пример 1: мужчина хочет пригласить женщину в кино. Но не уверен, что она будет свободна именно в этот день. Чтобы не покупать билеты, мужчина за небольшие деньги бронирует места в кинозале, а в качестве договора он получает чек (опцион). Если женщина будет свободна, и они пойдут в кино, то такой опцион будет исполнен. Если планы сорвутся, то у кинотеатра останутся залоговые деньги.

Выгода опциона в том, что в настоящем времени покупатель страхует себя от непредвиденных обстоятельств в будущем при покупке товара (например, скачка цен).

Например 2: человек хочет купить машину. Но деньги у него появятся только через неделю. Продавец и покупатель совершают предварительный договор купли-продажи, в котором покупатель дает продавцу залог, а продавец обязуется по договору, продать машину через неделю. Если покупатель откажется покупать или ему не поступят деньги, то залог остается у продавца как компенсация. Договор купли-продажи и был опционом.

Как заработать на акциях сбербанка

Со Сбербанком знаком каждый житель СНГ, но сегодня это не просто крупнейший в России коммерческий банк с госучастием, он является международной финансовой группой, сопоставимой по масштабам с ведущими банками Европы. Не удивительно, что акции Сбербанка пользуются спросом среди простых граждан, стремящихся защитить и приумножить свои сбережения.

Доля Банка России в уставном капитале Сбербанка составляет 50% + 1 акция, а остальные акции распределены между физическими лицами, компаниями и иностранными инвесторами.

Сбербанк предлагает широкую линейку финансовых услуг как для физических лиц, так и для организаций, при этом практически каждый год становится известно об участии банка в капиталоёмких и амбициозных проектах, инициированных Правительством РФ, в качестве примере можно привести создание универсальной электронной карты.

Наибольший оборот по акциям Сбербанка характерен для Московской Биржи, но в Лондоне и Нью-Йорке также можно приобрести акции крупнейшего российского банка.

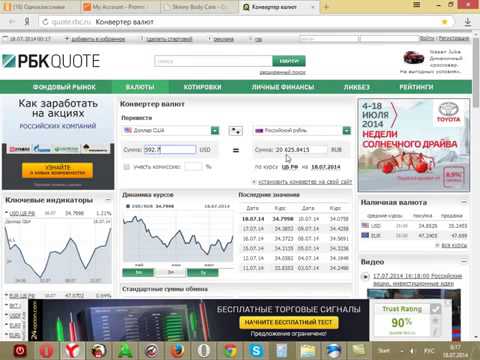

http://quote.rbc.ru/exchanges/demo/micex.0/SBER/intraday?show=intra_d – на сайте информационного агентства РБК представлены котировки Сбербанка в реальном времени. Здесь же в нижней части страницы можно найти актуальные новости.

Как прогнозировать курс акций Сбербанка

Цена акции – это мнение рынка о перспективах компании, поэтому перед составлением прогнозов я учитываю основные показатели финансовой отчётности банка, а именно, обращаю внимание на величину чистой прибыли и дивиденда на акцию. Кроме этого, для любого коммерческого банка важным является соотношение величины собственных средств к заёмным.

| Сбербанк составляет отчётность по правилам российского бухгалтерского учёта, поэтому трактовать показатель очень просто, но для трейдеров и инвесторов, предпочитающих | исследовать финансовые результаты в сопоставимой форме с иностранными компаниями, банк подготавливает отчётность по правилам МСФО. |

http://www.sberbank.ru/moscow/ru/investor_relations — раздел официального сайта для инвесторов.

Но отчётность публикуется раз в квартал, поэтому я дополнительно учитываю важные новости, имеющие прямое отношение к Сбербанку, например, это может быть сообщение о поглощении другого банка, новом продукте или об инвестировании в крупный проект.

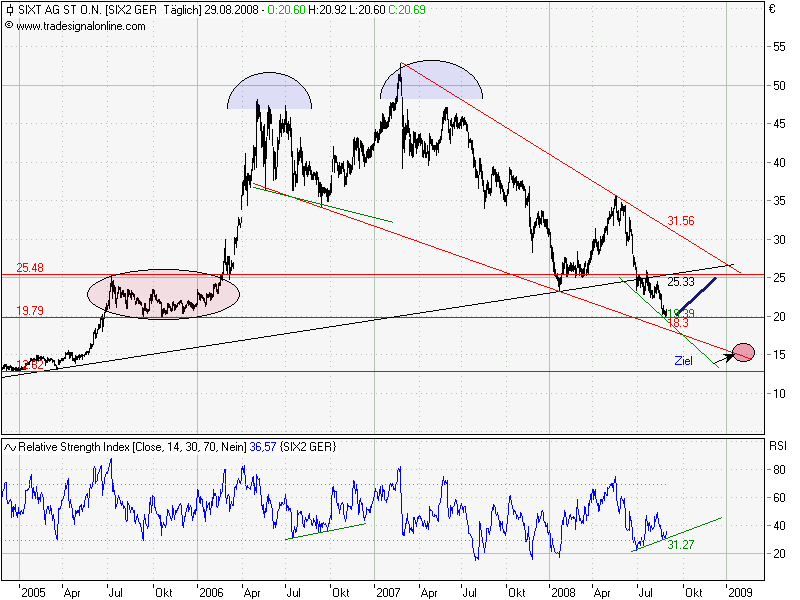

К сожалению, российский фондовый рынок сильно зависит от политической обстановки, и 2014 год стал в этом плане очень показательным, поэтому большинство сделок я заключаю на основе технического анализа, главный постулат которого – «цена учитывает всё».

Как заработать на акциях Сбербанка?

Для покупки акций достаточно открыть счёт у брокера, но следует помнить, что при работе с акциями возникает несколько проблем, во-первых, придётся освоить терминал Quik, во-вторых, за каждую сделку придётся платить комиссию брокеру, и, в-третьих, на акциях Сбербанка можно заработать при активных спекуляциях максимум 20-30% годовых, что в условиях ослабления курса рубля и высоких ставок по депозитам теряет всякий смысл.

Отчасти, именно поэтому я стал торговать бинарными опционами на акции Сбербанка.

Бинарный опцион – это производный финансовый инструмент с фиксированной доходностью и заранее оговоренным сроком исполнения, при покупке которого трейдер делает ставку на рост или снижение стоимости базового актива.

Моим посредником при покупке бинарных опционов на акции Сбербанка является брокер 24option, выплачивающий высокое вознаграждение за верные прогнозы по данной акции.

| Ещё одним преимуществом бинарных опционов по сравнению с покупкой акций является простота прогнозирования будущей тенденции, ведь для получения дохода в данном случае достаточно, чтобы курс акции изменился на одну десятую копейки в сторону открытой | позиции. Чтобы лучше понять принцип, приведу в качестве примера одну из своих сделок. Я просто открыл веб-терминал брокера 24option, выбрал из списка активов SBERBANK и нажал кнопку «цена выше», т.е. сделал ставку на рост стоимости акций. |

Далее я установил время истечения опциона, определился с суммой инвестиции и нажал кнопку «Купить».

Я предпочитаю за один день покупать несколько небольших опционов, так как подобная тактика значительно снижает риски по сравнению с заключением редких, но «объёмных» сделок. Кстати говоря, у 24option контракты номинированы в долларах, поэтому трейдер застрахован от колебаний курса рубля.

Прогноз оказался верным — в указанное время брокер закрыл позицию и начислил мне на счёт 43,75$, из которых 25$ — это возврат инвестиции, а 18,75$ — чистая прибыль.

Если российский рынок кажется слишком сложным и непредсказуемым, у 24option можно попробовать торговать бинарными опционами на акции американских и европейских компаний, сырьевые товары, фондовые индексы и валютные пары.

Таким образом, за 19 минут я заработал 75% прибыли практически ничем не рискуя, при этом мне даже не потребовалось устанавливать специальные программы на свой ПК.

Эксперт рассказал, как заработать на Apple

Почему акции Apple — это перспективно, и как менялась их цена15 апреля 2020 года Apple представила новый бюджетный смартфон iPhone SE второго поколения. Эпидемия коронавируса негативно отразилась на всей индустрии, поэтому фанаты яблочной техники и эксперты с нетерпением ждали осенней презентации, где компания должна была презентовать 12-е поколение iPhone. Весной 2020 стоимость одной акции Apple составляла чуть больше 70 долларов.

13 октября, после того, как мир увидел линейку iPhone 12 с поддержкой 5G, процессором Apple A14 и плоскими боковыми рамками в стиле iPhone 5, одна акция Apple стоила 125 долларов. За полгода цена выросла на 77,44%. Наблюдая за этими цифрами, сложно поверить в то, что во время презентации iPhone 4 в 2010 году акцию компании можно было приобрести меньше, чем за десять долларов.

Может сложиться мнение, что рост акций связан с крупными событиями компании — презентациями, объявлениями, кадровыми перестановками. Если проследить за изменением цены акции от цены на момент открытия до цены на момент закрытия торгов в дни презентации новых продуктов за последние 10 лет, можно увидеть, что это не совсем так. Рост отмечался в 2012 году после показа iPhone 5, в 2016 году после представления iPhone 7/7 Plus и в 2019 году, когда компания продемонстрировала iPhone 11/11Pro/11Pro Max. Во всех остальных случаях акции компании падали, но не ниже, чем на 3%.

«Покупай на слухах, продавай на фактах»: как обращаться с акциями AppleФинансовый эксперт компании Alpari Азиз Абдусаломов закономерно отмечает, что ежегодная презентация Apple вызывает интерес не только у фанатов по всему миру, но и у инвесторов: одни хотят приобрести долгожданный «новоиспеченный» смартфон, в то время как другие зарабатывают на акциях компании.

«Участники биржевых торгов уже давно заметили, что поговорка „покупай на слухах, а продавай на фактах“ – это рабочая теория для спекуляции акциями Apple во время презентации новой продуктовой линейки. Цена акций технологического гиганта формируется благодаря слухам в том числе.

Четыре фактора влияют на цену акций: возникновение слуха, ожидание события или факта, возникновение события и его переоценка. Все начинается с того, что авторитетное или популярное СМИ публикует „утечку“ фотографий дизайна нового продукта и выдвигает версии того, какие технические решения или»фишки»компания внедрит в новую линейку, что будет улучшено и чем дополнено. Это способствует появлению определенных ожиданий у инвесторов. У рынка формируется определенный взгляд на инвестиционную привлекательность акции компании. Как следствие, цена акции начинает расти или падать в зависимости от того, впечатляет ли слух и представит ли компания что-то действительно новое.

Фото: Businesblog

Под событием следует понимать ежегодную презентацию новых продуктов Apple, после которой компания убирает с продаж устаревшую линейку, чтобы не было конкуренции для новой серии. Такие действия компании приводят к краткосрочному падению стоимости акции.

Статистика по предварительным заказам новых айфонов может привести к трем исходам: цифры соответствуют прогнозам, цифры значительно выше прогнозируемых или предположения об уровне продаж не оправдались. Традиционно каждая новая модель iPhone устанавливает рекорд и обгоняет по продажам своего предшественника. Это и привлекает людей покупать акции компании, не для спекуляции на краткосрочную перспективу по схеме «быстро купи – быстро продай», а для долгосрочного удержания актива в своем портфеле. В этом случае акции покупаются на период от года и выше без продажи.

Спустя какое-то время происходит переоценка событий презентации. На некоторое время устанавливается «равновесная цена» на акции. Амплитуда колебания стоимости и количество операций по покупке и продаже акций снижается. Это продолжается до тех пор, пока на горизонте не появятся новые слухи и ожидания в виде презентации нового устройства.

Рост акций во время большой презентации — мифНесмотря на низкие риски компании и одну из самых устойчивых позиций на рынке, эксперт напоминает, что рост всегда сменяется падением и Apple — не исключение.

«Впервые акции серьезно рухнули в конце 2012 года. Падение было спровоцировано опасениями инвесторов по поводу потери Apple лидирующих позиций на рынке мобильных устройств. Компании Google и Samsung начали выпускать конкурирующую продукцию на платформе Android и заняли значительную долю рынка. С конца сентября 2012 года до конца апреля 2013 года акции компании подешевели на 45,35%.

В конце мая 2015 года у компании начались проблемы с продажами iPhone 6s и iPhone 6s Plus. Покупатели были слабо заинтересованы в этих моделях, а высокая цена на смартфоны в азиатском регионе и небольшое количество новых функций добавили масла в огонь. Тогда акции компании падали вплоть до середины мая 2016 года, общее падение составило 32,70%.

Еще два обвала акций компании Apple были спровоцированы торговой войной между США и Китаем с октября 2018 г. до января 2019 г. За эти три месяца цена акции упала на 39%. Весной 2020 года пагубное влияние на рынок оказала всемирная эпидемия коронавируса. Как результат — падение на 35%.

Рост стоимости акций непосредственно во время презентации — это миф. Большое событие — не более чем хороший инфоповод для спекуляций. Общая динамика роста акции в процентном отношении с момента запуска iPhone 4 до iPhone 12 составила 1258,68%, рыночная капитализация Apple — более $2 трлн.

В день последней презентации акции компании упали почти на 3%. Падение спровоцировала новость об отсутствии в новых комплектах наушников и зарядных устройств. Для инвесторов это сигнал о том, что компания может потерять покупателей среднего класса, потому что отдельная покупка наушников и зарядного устройства значительно увеличивает стоимость комплекта в целом. Многим пользователям это может быть не по карману и они найдут альтернативу дешевле».

Это тоже интересно:

Во время загрузки произошла ошибка.Как заработать на акциях в 2021 году

Если вы прямо сейчас собираетесь инвестировать в акции, вы, вероятно, задаетесь вопросом, как лучше всего инвестировать в акции во время пандемии.

Вот что может вас удивить: акции, которые нужно покупать во время коронавируса, на самом деле не сильно отличаются от акций, которые вы должны покупать обычно.

Но давайте на секунду вернемся к основам. Инвестирование в акции — один из важнейших финансовых навыков, которым вам необходимо овладеть. В среднем акции приносят около 10% годовых.В таком случае ваши деньги удваиваются каждые 7,2 года.

Допустим, вы начинаете с 10 000 долларов. После 40 лет карьеры это превратится как минимум в 320 тысяч долларов при пятикратном удвоении. Это от одной инвестиции в размере 10 000 долларов.

Я сравняюсь с тобой. Вы не можете разбогатеть только на своей зарплате. Сбережения и облигации тоже не помогут, доходность недостаточна, чтобы оказать влияние на всю вашу жизнь. Акции — это ключ.

Независимо от вашего дохода, вы разбогатеете на акциях, если начнете инвестировать рано, продолжите инвестировать и никогда не продадите.

Это может сделать каждый. Вам не нужно быть финансовым специалистом, иметь доступ к инсайдерам или много времени. Я трачу несколько часов в ГОД, управляя своим портфелем. Время и постоянные пожертвования сделают вас миллионером.

Вот почему я составил список простых вещей, которые вы можете начать делать уже сегодня, чтобы зарабатывать деньги на акциях. Давайте приступим к делу.

Краткий обзор того, как заработать на акциях:

2 правила заработка на акциях:

Чем быстрее вы поймете, что фондовый рынок не является привлекательным, тем быстрее вы начнете зарабатывать на нем деньги.Для 99,9% людей инвестирование в акции не похоже на то, что вы видели в «Волке с Уолл-стрит». Он также не слушает так называемых «финансовых экспертов» на новостных каналах и не покупает их самые популярные акции сезона.

Все это шум. Это не поможет вам заработать на акциях. Успешное инвестирование в фондовый рынок — это проявление терпения и долгие годы пребывания на рынке.

Что подводит меня к…

Правило № 1: Оставайтесь инвестировать в фондовый рынок

Очень легко запаниковать и продать акции всякий раз, когда на фондовом рынке наблюдается большой спад.Однако продажа ваших акций при малейшем падении или когда они падают, может быть худшим финансовым решением, которое вы можете принять.

Когда рынки падают, все говорят о следующей рецессии или о том, что дела будут только ухудшаться. Я понял. Нисходящие тенденции пугают. Но помните, что они кажутся хуже, чем есть на самом деле, из-за того, как много их обсуждают и анализируют.

Когда вы паникуете, прежде всего сделайте глубокий вдох.

С 1900 года мы видели несколько настоящих бедствий, поэтому рынок падал, а не поднимался по многим причинам:

- Великая депрессия

- Первая мировая война и Вторая мировая война

- Холодная война

- Террористические атаки 11 сентября

- Азиатский финансовый кризис

- Пузырь доткомов

- Рецессия 2008 года

При всем этом рынки продолжал расти примерно на 10% в год.

Бонус: Наличие нескольких источников дохода может помочь вам в тяжелые экономические времена. Узнайте, как начать зарабатывать деньги на стороне, из моего БЕСПЛАТНОГО полного руководства по зарабатыванию денегВот еще одна интересная статистика, которая мне нравится. За несколько месяцев после 10% -ного падения с 1900 года в ближайшем будущем рынки выросли в среднем на

.- 1 месяц: -0,1%

- 3 месяца: 7,5%

- 6 месяцев: 11,1%

- 12 месяцев: 14.6%

О чем это вам говорит?

Фондовый рынок ВСЕГДА поднимался каждый раз, когда падал. Так что не паникуйте, когда он упадет. Доверьтесь тому, как всегда вели себя цены на акции. Фактически, когда они падают, старайтесь покупать больше акций.

Правило № 2: Прекратите рассчитывать рынок

Боже мой, я много раз слышал о людях, пытающихся отсчитать время на фондовом рынке.

- «Я просто жду следующего провала перед покупкой».

- «Я бы не стал инвестировать прямо сейчас, потому что фондовый рынок слишком дорогой.»

- « Я продал свои акции, потому что рынки достигли исторического максимума ».

Все пытаются покупать дешево и продавать дорого. Даже финансовые консультанты всегда пытаются рассчитать время на рынке.

Способность последовательно определять взлеты и падения — очень сложный навык. Даже люди, которые всю жизнь пытались овладеть им, не достигают в этом успеха. Невозможно делать постоянно.

Угадайте, каков наиболее вероятный исход, когда фондовый рынок достигнет нового максимума? Больше максимумов! Ожидая, вы упускаете больше прибыли.

То же самое происходит и в плохие времена. Самый большой выигрыш приходит после самых больших падений. Если вы попытаетесь подождать, пока рынок не станет «чистым», вы их упустите. И вы даже близко не добьетесь этой 10% годовой прибыли.

Вот кое-что, что очень немногие знают о фондовом рынке.

Исследование, проведенное в 2020 году, опубликовало результаты, которые поразят вас. Было обнаружено, что если бы вы не инвестировали в рынок в течение 10 лучших дней (дней, когда рынок рос больше всего) фондового рынка в период с 2004 по 2019 год, ваша доходность упала бы на поразительную сумму.Например, вот как выросли бы инвестиции в размере 10 000 долларов США за этот период, если бы у вас было:

.- Остался инвестированным все дни: 36 418 долларов при 9% годовой доходности

- Пропущенные 10 лучших дней: 18 359 долларов при 4,15% годовой доходности

- Пропущенные 20 лучших дней: 11 908 долларов при годовой доходности 1,17%

- Пропущенные 30 лучших дней: 8 150 долларов при -1,35% годовой доходности

- Пропущенные 40 лучших дней: 5 847 долларов при -3,51% годовой доходности

Отсутствие только 10 лучших дней снижает вашу доходность более чем наполовину.Если вы не попали в топ-20, значит, вы практически безубыточны (на самом деле, вы теряете деньги из-за инфляции).

Попытки найти время на рынке могут быть РАЗРУШЕННЫМИ. Не обращайте внимания на новости и вкладывайте каждый месяц, как часы. Вот как вы зарабатываете больше всего денег.

Лучший способ инвестировать в акции

Индексные фонды.

Это лучший способ заработать на акциях. Индексные фонды вкладывают свои деньги в индексы, такие как S&P 500 или Russel 1000.Индексные фонды пассивны, их управляющие фондами не покупают и не продают акции, чтобы «обыграть рынок». Фактически, их цель — быть рынком.

Многие исследования показали, что активные управляющие фондами терпят поражение, пытаясь обыграть рынок. Фактически, более 90% активно управляемых фондов не могут превзойти индекс. Таким образом, подход индексного фонда приносит большую прибыль. У них также меньше риска, поскольку вы открыты для всего рынка. Если какая-то случайная компания рухнет и ее акции упадут до нуля, это не имеет значения.

Управлять ими намного проще, поэтому комиссия ниже. Налоги также ниже, поскольку управляющие фондами не все время покупают и продают.

Индексные фонды — это действительно бесплатный обед:

- Самые низкие затраты

- Лучшая доходность

- Более низкие налоги

- Без усилий

- Меньше рисков

Вы также можете легко диверсифицировать с помощью индексных фондов. По своей природе они помогают в диверсификации, но вы можете пойти еще дальше. Вы можете выбрать несколько индексных фондов по акциям США, международным акциям и облигациям.Такой ленивый портфель дает вам много возможностей для роста и низкие риски, которыми очень легко управлять.

Я рекомендую делать не менее 90% вашего портфеля через индексные фонды.

Бонус: Готовы начать бизнес, который повысит ваш доход и гибкость, но не знаете, с чего начать? Загрузите мой бесплатный список из 30 проверенных бизнес-идей, чтобы начать работу сегодня (даже не вставая с дивана).Как выбрать отдельные акции (если необходимо)

Я понимаю, что вам не терпится покупать отдельные акции.

Но я не собираюсь приукрашивать это. Покупать акции очень сложно.

Шансы на успешный выбор отдельных акций очень низки.

С 1926 по 2015 год насчитывалось 25 782 различных акций.

За эти 90 лет фондовый рынок вырос в цене на 32 триллиона долларов. Половина прибыли пришлась ТОЛЬКО из 86 ведущих компаний. 86 из 25728! Остальное богатство было создано за счет акций 1000 крупнейших компаний. Это всего 4% от всех компаний.

Шансы на успех при покупке отдельных акций очень малы.Всего 4%.

Вот почему я рекомендую использовать только оставшиеся 10% вашего инвестиционного капитала для покупки отдельных акций.

Я сам выбираю несколько акций, но держу их ниже 10%. Мне удается избавиться от зуда, связанного с выбором запасов, съесть много скромного пирога и затем вернуться к своему рабочему дню.

Развлекайтесь с 10% вашего портфолио, только не выходите за рамки этого. Остальные 90% держите по-настоящему скучными. Вы заработаете намного больше денег.

Совет для продвинутых: Если вы действительно умен, вместо того, чтобы инвестировать в отдельные акции, у которых очень низкие шансы на успех, вы можете использовать оставшиеся 10% для инвестирования в себя.Вы можете получить еще большую отдачу, если инвестируете в свою карьеру или бизнес. К тому же, когда вы инвестируете в себя, ваша прибыль не ограничивается 10-15%. Вместо этого вы можете заработать 1000% или больше.

Если вас беспокоят личные финансы, вы можете улучшить их, даже не вставая с дивана. Ознакомьтесь с моим полным руководством по личным финансам, где вы найдете советы, которые вы можете реализовать СЕГОДНЯ.Автоматизируйте свои инвестиции

Я большой поклонник автоматизации инвестиций. Войдите в свои инвестиционные счета и установите определенную сумму, которая будет автоматически переводиться каждый месяц

Автоматизация преследует три цели.

Во-первых, вы не пытаетесь рассчитать время рынка. Ежемесячное инвестирование позволяет усреднить прибыли и убытки. Это также способствует более плавному возврату. Когда вы инвестируете каждый месяц, если рынок высок, ваш портфель все равно растет. Если рынок низкий, вы покупаете акции по сравнительно более низкой цене, которая в конечном итоге вырастет.

Во-вторых, вы не забываете действительно инвестировать. Устанавливая автоматические инвестиции, вы действительно принимаете стратегию «установил и забыл».Вы не полагаетесь на себя, чтобы инвестировать. Мы все забываем что-то делать. Что касается инвестирования, то забвение об инвестировании лишит вас большей прибыли, чем любая рецессия. Не полагайтесь на силу воли или свою память, сделайте это автоматизированным, чтобы вам больше не приходилось об этом беспокоиться.

В-третьих, на остальное можно свободно тратить. Настроив автоматический перевод, который запускается сразу после того, как вам заплатят, вы никогда не почувствуете, что у вас изначально были деньги. Настройте переводы для своих инвестиций и сбережений, отложите достаточно денег для крупных счетов, таких как аренда или ипотека, а затем свободно тратьте оставшуюся часть до следующего месяца.Вы проделали тяжелую работу, позаботившись о своем будущем, настроив автоматическое вложение, а теперь наслаждайтесь, живя своей богатой жизнью. Автоматические инвестиции позволяют вам наслаждаться настоящим, сохраняя при этом свое будущее. Вы можете получить все это.

Первый шаг к заработку на акциях

Вооружившись этими новыми знаниями, вы сможете зарабатывать деньги на акциях.

Первым шагом является открытие брокерского счета для покупки акций или индексных фондов.Мы рекомендуем Vanguard, TD Ameritrade или Fidelity. Все это отличные варианты для открытия вашей первой учетной записи.

Но если вы хотите максимизировать свой потенциал заработка, ознакомьтесь с моим бесплатным руководством по заработку больше денег ниже. Я дам вам свои лучшие советы и стратегии, чтобы вы могли начать зарабатывать дополнительные деньги всего за час.

100% конфиденциальность. Ни игр, ни B.S., ни спама. Когда вы зарегистрируетесь, мы будем держать вас в курсе

Как заработать на фондовом рынке для новичков (Пошаговый план)

РАСКРЫТИЕ: НА ЭТОМ ЗАПИСИ МОЖЕТ СОДЕРЖАТЬ ДОПОЛНИТЕЛЬНЫЕ ССЫЛКИ, Я ПОЛУЧАЮ КОМИССИЮ, ЕСЛИ ВЫ РЕШАЕТЕ СОВЕРШИТЬ ПОКУПКУ ПО МОИМ ССЫЛКАМ, БЕСПЛАТНО ТЫ.ПОЖАЛУЙСТА, ПРОЧИТАЙТЕ ПОЛНОЕ ОПИСАНИЕ ЗДЕСЬ

Инвестирование в фондовый рынок всегда было одним из моих любимых способов приумножить деньги. Если вы новичок и ищете советы, как заработать на фондовом рынке, вот подробный пошаговый план, который поможет вам начать свой инвестиционный путь.

Перед этим я хочу поделиться с вами историей.