|

Срок действия карты |

4 года |

|

Срок выпуска карты |

От 2 рабочих дней |

|

Количество карт на клиента |

Неограниченно |

|

Доступ к счету |

Без выходных, 24/7 |

|

Валюта счета корп. |

|

|

Валюта счета пополнения |

Рубли РФ |

|

Услуга по внесению выручки на счет |

Подключается бесплатно в день подачи заявления |

Получите прямой доступ на Московскую биржу

* В качестве курса валютного рынка применяется курс валютного инструмента, сформированный на электронной платформе NTPro, представляющей возможность агрегации ликвидности от большого числа источников.

Брокерские услуги оказывает ООО «МКБ Инвестиции» (100% дочерняя компания ПАО «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК» (Банк)) , лицензия на оказание брокерских услуг № 045-11561-100000 от 16.09.2008г. Подробную информацию о брокерских услугах можно получить на сайте www.mkb-broker.ru. или по адресу : 123112, г. Москва, вн.тер.г. муниципальный округ Пресненский, проезд 1-й Красногвардейский, д. 22 стр. 1, этаж 18 (телефон: +7 (495) 777-29-64; +7 (495) 241-30-26). Банк и ООО «МКБ Инвестиции» являются разными юридическими лицами с самостоятельной ответственностью. Настоящим Банк уведомляет Вас, что (i) Ваши денежные средства, переданные ООО «МКБ Инвестиции» по договору о брокерском обслуживании (далее — Договор), (ii) финансовые инструменты, приобретенные Вами на основании Договора, (iii) финансовые инструменты, информация о которых предоставляется Вам при оказании услуг по Договору или в связи с ним, а также (iv) предусмотренные Договором услуги не застрахованы в соответствии с Федеральным законом «О страховании вкладов в банках Российской Федерации» от 23. 12.2003 № 177-ФЗ. Договор не является договором банковского вклада или банковского счета. Банк настоящим информирует Вас о возможном наличии конфликта интересов при предложении рассматриваемых в информационных материалах финансовых инструментов. Конфликт интересов может возникнуть в следующих случаях: (i) ООО «МКБ Инвестиции» является получателем выгоды от распространения финансовых инструментов и участник группы лиц ООО «МКБ Инвестиции» (далее — участник группы) одновременно оказывает брокерские услуги и/или (ii) участник группы представляет интересы одновременно нескольких лиц при оказании им брокерских или иных услуг и/или (iii) участник группы имеет собственный интерес в совершении операций с финансовым инструментом и одновременно оказывает брокерские услуги и/или (iv) участник группы, действуя в интересах третьих лиц или интересах другого участника группы, осуществляет поддержание цен, спроса, предложения и (или) объема торгов с ценными бумагами и иными финансовыми инструментами, действуя, в том числе в качестве маркет-мейкера.

12.2003 № 177-ФЗ. Договор не является договором банковского вклада или банковского счета. Банк настоящим информирует Вас о возможном наличии конфликта интересов при предложении рассматриваемых в информационных материалах финансовых инструментов. Конфликт интересов может возникнуть в следующих случаях: (i) ООО «МКБ Инвестиции» является получателем выгоды от распространения финансовых инструментов и участник группы лиц ООО «МКБ Инвестиции» (далее — участник группы) одновременно оказывает брокерские услуги и/или (ii) участник группы представляет интересы одновременно нескольких лиц при оказании им брокерских или иных услуг и/или (iii) участник группы имеет собственный интерес в совершении операций с финансовым инструментом и одновременно оказывает брокерские услуги и/или (iv) участник группы, действуя в интересах третьих лиц или интересах другого участника группы, осуществляет поддержание цен, спроса, предложения и (или) объема торгов с ценными бумагами и иными финансовыми инструментами, действуя, в том числе в качестве маркет-мейкера. Более того, участники группы могут состоять и будут продолжать находиться в договорных отношениях по оказанию брокерских, депозитарных и иных профессиональных услуг с отличными от инвесторов лицами, при этом (i) участники группы могут получать в свое распоряжение информацию, представляющую интерес для инвесторов, и участники группы не несут перед инвесторами никаких обязательств по раскрытию такой информации или использованию ее при выполнении своих обязательств; (ii) условия оказания услуг и размер вознаграждения участников группы за оказание таких услуг третьим лицам могут отличаться от условий и размера вознаграждения, предусмотренного для инвесторов. Содержание настоящей страницы сайта www.mkb.ru («Страница») предназначено исключительно для информационных целей. Страница не рассматривается и не должна рассматриваться как предложение Банка или ООО «МКБ Инвестиции» о покупке или продаже каких- либо финансовых инструментов или оказания услуг какому-либо лицу. Информация на Странице не может рассматриваться в качестве рекомендации к инвестированию средств, а также гарантий или обещаний в будущем доходности вложений.

Более того, участники группы могут состоять и будут продолжать находиться в договорных отношениях по оказанию брокерских, депозитарных и иных профессиональных услуг с отличными от инвесторов лицами, при этом (i) участники группы могут получать в свое распоряжение информацию, представляющую интерес для инвесторов, и участники группы не несут перед инвесторами никаких обязательств по раскрытию такой информации или использованию ее при выполнении своих обязательств; (ii) условия оказания услуг и размер вознаграждения участников группы за оказание таких услуг третьим лицам могут отличаться от условий и размера вознаграждения, предусмотренного для инвесторов. Содержание настоящей страницы сайта www.mkb.ru («Страница») предназначено исключительно для информационных целей. Страница не рассматривается и не должна рассматриваться как предложение Банка или ООО «МКБ Инвестиции» о покупке или продаже каких- либо финансовых инструментов или оказания услуг какому-либо лицу. Информация на Странице не может рассматриваться в качестве рекомендации к инвестированию средств, а также гарантий или обещаний в будущем доходности вложений. Никакие положения информации или материалов, представленных на Странице, не являются и не должны рассматриваться как индивидуальные инвестиционные рекомендации и/или намерение Банка или ООО «МКБ Инвестиции» предоставить услуги инвестиционного советника. Банк и ООО «МКБ Инвестиции» не могут гарантировать, что финансовые инструменты, продукты и услуги, описанные на Странице, подходят лицам, которые ознакомились с такими материалами в соответствии с их инвестиционным профилем. Финансовые инструменты, упоминаемые в информационных материалах Страницы, также могут быть предназначены исключительно для квалифицированных инвесторов. Ни Банк, ни ООО «МКБ Инвестиции» не несут ответственности за финансовые или иные последствия, которые могут возникнуть в результате принятия Вами решений в отношении финансовых инструментов, продуктов и услуг, представленных в информационных материалах. Никакие финансовые инструменты, продукты или услуги, упомянутые на Странице, не предлагаются к продаже и не продаются в какой-либо юрисдикции, где такая деятельность противоречила бы законодательству о ценных бумагах или другим местным законам и нормативно-правовым актам или обязывала бы Банк или ООО «МКБ Инвестиции» выполнить требование регистрации в такой юрисдикции.

Никакие положения информации или материалов, представленных на Странице, не являются и не должны рассматриваться как индивидуальные инвестиционные рекомендации и/или намерение Банка или ООО «МКБ Инвестиции» предоставить услуги инвестиционного советника. Банк и ООО «МКБ Инвестиции» не могут гарантировать, что финансовые инструменты, продукты и услуги, описанные на Странице, подходят лицам, которые ознакомились с такими материалами в соответствии с их инвестиционным профилем. Финансовые инструменты, упоминаемые в информационных материалах Страницы, также могут быть предназначены исключительно для квалифицированных инвесторов. Ни Банк, ни ООО «МКБ Инвестиции» не несут ответственности за финансовые или иные последствия, которые могут возникнуть в результате принятия Вами решений в отношении финансовых инструментов, продуктов и услуг, представленных в информационных материалах. Никакие финансовые инструменты, продукты или услуги, упомянутые на Странице, не предлагаются к продаже и не продаются в какой-либо юрисдикции, где такая деятельность противоречила бы законодательству о ценных бумагах или другим местным законам и нормативно-правовым актам или обязывала бы Банк или ООО «МКБ Инвестиции» выполнить требование регистрации в такой юрисдикции. Вам предлагается убедиться в том, что Вы имеете право инвестировать средства в упомянутые в информационных материалах финансовые инструменты, продукты или услуги. Ни Банк, ни ООО «МКБ Инвестиции» не могут быть ни в какой форме привлечены к ответственности в случае нарушения Вами применимых к Вам в какой-либо юрисдикции запретов. Прежде чем воспользоваться какой-либо услугой или приобретением финансового инструмента или инвестиционного продукта, Вы должны самостоятельно оценить экономические риски и выгоды от услуги и/или продукта, налоговые, юридические, бухгалтерские последствия заключения сделки при пользовании конкретной услугой, или перед приобретением конкретного финансового инструмента или инвестиционного продукта, свою готовность и возможность принять такие риски. При принятии инвестиционных решений, Вы не должны полагаться исключительно на мнения, изложенные на Странице, но должны провести собственный анализ финансового положения эмитента и всех рисков, связанных с инвестированием в финансовые инструменты.

Вам предлагается убедиться в том, что Вы имеете право инвестировать средства в упомянутые в информационных материалах финансовые инструменты, продукты или услуги. Ни Банк, ни ООО «МКБ Инвестиции» не могут быть ни в какой форме привлечены к ответственности в случае нарушения Вами применимых к Вам в какой-либо юрисдикции запретов. Прежде чем воспользоваться какой-либо услугой или приобретением финансового инструмента или инвестиционного продукта, Вы должны самостоятельно оценить экономические риски и выгоды от услуги и/или продукта, налоговые, юридические, бухгалтерские последствия заключения сделки при пользовании конкретной услугой, или перед приобретением конкретного финансового инструмента или инвестиционного продукта, свою готовность и возможность принять такие риски. При принятии инвестиционных решений, Вы не должны полагаться исключительно на мнения, изложенные на Странице, но должны провести собственный анализ финансового положения эмитента и всех рисков, связанных с инвестированием в финансовые инструменты. Ни прошлый опыт, ни финансовый успех других лиц не гарантирует и не определяет получение таких же результатов в будущем. Стоимость или доход от любых инвестиций, упомянутых на Странице, могут изменяться и/или испытывать воздействие изменений рыночной конъюнктуры, в том числе процентных ставок. Все цифровые и расчетные данные на Странице приведены без каких-либо обязательств и исключительно в качестве примера финансовых параметров. Ни Банк ни ООО «МКБ Инвестиции» не несут ответственности за какие-либо убытки (прямые или косвенные), включая реальный ущерб и упущенную выгоду, возникшие в связи с использованием информации на Странице. Настоящая Страница не предоставляет и не предназначена для оказания консультационных услуг по правовым, бухгалтерским, инвестиционным или налоговым вопросам, в связи с чем не следует полагаться на содержимое Страницы в этом отношении. Банк и ООО «МКБ Инвестиции» прилагают разумные усилия для получения информации из надежных, по их мнению, источников. Вместе с тем, Банк не делает каких-либо заверений в отношении того, что информация или оценки, содержащиеся в информационном материале, размещенном на Странице, являются достоверными, точными или полными.

Ни прошлый опыт, ни финансовый успех других лиц не гарантирует и не определяет получение таких же результатов в будущем. Стоимость или доход от любых инвестиций, упомянутых на Странице, могут изменяться и/или испытывать воздействие изменений рыночной конъюнктуры, в том числе процентных ставок. Все цифровые и расчетные данные на Странице приведены без каких-либо обязательств и исключительно в качестве примера финансовых параметров. Ни Банк ни ООО «МКБ Инвестиции» не несут ответственности за какие-либо убытки (прямые или косвенные), включая реальный ущерб и упущенную выгоду, возникшие в связи с использованием информации на Странице. Настоящая Страница не предоставляет и не предназначена для оказания консультационных услуг по правовым, бухгалтерским, инвестиционным или налоговым вопросам, в связи с чем не следует полагаться на содержимое Страницы в этом отношении. Банк и ООО «МКБ Инвестиции» прилагают разумные усилия для получения информации из надежных, по их мнению, источников. Вместе с тем, Банк не делает каких-либо заверений в отношении того, что информация или оценки, содержащиеся в информационном материале, размещенном на Странице, являются достоверными, точными или полными. Любая информация, представленная в материалах Страницы, может быть изменена в любое время без предварительного уведомления. Любая приведенная на Странице информация и оценки не являются условиями какой-либо сделки, в том числе потенциальной, не гарантирует доходность инвестиций, инвестиционной деятельности или финансовых инструментов. До осуществления инвестиций необходимо внимательно ознакомиться с условиями и/или документами, которые регулируют порядок их осуществления. До приобретения финансовых инструментов необходимо внимательно ознакомиться с условиями их обращения. Доходность инвестиционных продуктов приведена в соответствии с доходностью за предыдущие периоды или прогнозируемой доходностью в базовом (нейтральном) сценарии. Доходность за предыдущие периоды не определяет и не гарантирует доходность в будущем. Государство, Банк, ООО «МКБ Инвестиции» не гарантируют получение дохода от инвестиций. Инвестирование в ценные бумаги или финансовые инструменты, информация о которых предоставляется Вам при оказании услуг по Договору или в связи с ним влечёт кредитные и рыночные риски, в том числе риск потери всех или части инвестированных денежных средств.

Любая информация, представленная в материалах Страницы, может быть изменена в любое время без предварительного уведомления. Любая приведенная на Странице информация и оценки не являются условиями какой-либо сделки, в том числе потенциальной, не гарантирует доходность инвестиций, инвестиционной деятельности или финансовых инструментов. До осуществления инвестиций необходимо внимательно ознакомиться с условиями и/или документами, которые регулируют порядок их осуществления. До приобретения финансовых инструментов необходимо внимательно ознакомиться с условиями их обращения. Доходность инвестиционных продуктов приведена в соответствии с доходностью за предыдущие периоды или прогнозируемой доходностью в базовом (нейтральном) сценарии. Доходность за предыдущие периоды не определяет и не гарантирует доходность в будущем. Государство, Банк, ООО «МКБ Инвестиции» не гарантируют получение дохода от инвестиций. Инвестирование в ценные бумаги или финансовые инструменты, информация о которых предоставляется Вам при оказании услуг по Договору или в связи с ним влечёт кредитные и рыночные риски, в том числе риск потери всех или части инвестированных денежных средств. Вложение в ценные бумаги или финансовые инструменты, информация о которых предоставляется Вам при оказании услуг по Договору или в связи с ним имеющихся у клиента денежных средств или большей их части может привести к их утрате».

Вложение в ценные бумаги или финансовые инструменты, информация о которых предоставляется Вам при оказании услуг по Договору или в связи с ним имеющихся у клиента денежных средств или большей их части может привести к их утрате».

Правила и тарифы

Обращаем внимание держателей карт, что процедура Chargeback предназначена исключительно для банков эмитентов, которые могут инициировать ее или нет по своему собственному усмотрению.

По вопросам обслуживания Вашей карты, пожалуйста, обращайтесь в банк, выпустивший Вашу карту.

В соответствии с требованиями законодательства Российской Федерации Банк России зарегистрировал «Мастеркард» ООО в качестве Оператора платежной системы «Мастеркард» на территории Российской Федерации.

Правила платежной системы «Мастеркард» и тарифы на услуги по сбору, обработке и предоставлению информации по операциям с картами, оказываемые участникам в рамках платежной системы:

Правила и тарифы платежной системы, действующие с 23 марта 2021 года

Cогласно положениям ч. 8 ст. 20 Федерального закона «О национальной платёжной системе» от 27 июня 2011 года № 161-ФЗ «Мастеркард» ООО предлагает изменения в Правила платежной системы «Мастеркард» путем их изложения в новой редакции и предлагает участникам платёжной системы направить свое мнение «Мастеркард» ООО в срок до 6 декабря 2021 года. Измененные Правила платёжной системы «Мастеркард» вступят в силу с 10 января 2022 года.

8 ст. 20 Федерального закона «О национальной платёжной системе» от 27 июня 2011 года № 161-ФЗ «Мастеркард» ООО предлагает изменения в Правила платежной системы «Мастеркард» путем их изложения в новой редакции и предлагает участникам платёжной системы направить свое мнение «Мастеркард» ООО в срок до 6 декабря 2021 года. Измененные Правила платёжной системы «Мастеркард» вступят в силу с 10 января 2022 года.

Правила и тарифы платежной системы, вступающие в силу с 10 января 2022 года

Политика управления рисками платежной системы:

Политика управления рисками

Форма раскрытия информации «Мастеркард» ООО:

Форма раскрытия информации «Мастеркард» ООО

Распределение полномочий, функций и обязанностей органов управления «Мастеркард» ООО:

Распределение полномочий, функций и обязанностей органов управления «Мастеркард» ООО

Бюллетени по безопасности

Бюллетень по безопасности — 9 июня 2021 года:

Правила взаимодействия «Мастеркард» ООО с Участниками платежной системы «Мастеркард» и c Операционным центром и Платежным клиринговым центром при возникновении инцидентов информационной безопасности.

Основы владения ООО

Кто являются владельцами ООО?

Владельцы ООО называются участниками. Как правило, член LLC — это любой, кто внес капитал в бизнес. ООО может принадлежать одному или нескольким лицам. Он также может принадлежать практически любой другой организации, такой как корпорация, другое ООО или холдинговая компания.

Нет никаких ограничений на количество членов LLC или страну их гражданства. Вообще говоря, единственное ограничение, наложенное на членов LLC, — это то, что они должны быть не моложе 18 лет.

Что считается вкладом в капитал?

Вклад в капитал — это инвестиция члена ООО в компанию. При создании LLC каждый член обычно вносит взнос в капитал для покрытия начальных расходов. Этот взнос может быть на любую сумму.

Несмотря на то, что большинство взносов в капитал вносятся в форме денежных средств, также можно получить членство в LLC, пожертвовав имущество или услуги. Прежде чем делать безналичные взносы, вам необходимо определить рыночную стоимость недвижимости или услуги, которую вы вносите.

Виды капитальных вложений

Существует три основных способа обеспечить вклад капитала в ваш бизнес: вложения в акционерный капитал, вложения в долговые обязательства и конвертируемые долговые обязательства.

- Вложение в акционерный капитал . Когда вы получаете вложение в акционерный капитал, инвестор вносит средства в ваш бизнес в обмен на долю в вашей компании. Вложения в акционерный капитал являются привлекательным вариантом для владельцев бизнеса, поскольку они обеспечивают финансирование, которое не нужно возвращать. Хотя принятие этих инвестиций означает отказ от части доходов вашего ООО, это также может означать привлечение высококвалифицированных партнеров, которые заинтересованы в том, чтобы помочь вашему бизнесу добиться успеха.

- Долговые инвестиции : Долговые инвестиции — это просто ссуды, которые вы принимаете для того, чтобы ваш бизнес начал работать. Это наиболее распространенная форма капитала для нового бизнеса.

- Конвертируемая задолженность: По сути, это комбинация двух других вариантов. Когда владелец бизнеса берет на себя конвертируемый долг, он принимает ссуду, соглашаясь либо вернуть деньги, либо конвертировать долг в капитал в какой-то момент в будущем. Как правило, владелец бизнеса предлагает скидку от 20% до 25%, когда долг конвертируется в акционерный капитал, что означает, что инвестиции в размере 1 миллиона долларов потенциально могут принести капитал на сумму 1,25 миллиона долларов на момент конвертации.

Сведения о капитальных взносах и собственности

Любой, кто вкладывает капитал в ООО, становится владельцем или участником ООО. Участнику LLC предоставляются права на прибыль и убытки компании, право голоса по решениям участников, а также ряд других прав и обязанностей, изложенных в операционном соглашении LLC. В операционном соглашении должен быть указан вклад каждого участника, процент владения и распределение прибыли, а также то, что произойдет, если они решат покинуть компанию.

Участнику LLC предоставляются права на прибыль и убытки компании, право голоса по решениям участников, а также ряд других прав и обязанностей, изложенных в операционном соглашении LLC. В операционном соглашении должен быть указан вклад каждого участника, процент владения и распределение прибыли, а также то, что произойдет, если они решат покинуть компанию.

Доля собственности

Процент владения каждого члена в LLC называется единицей.Хотя процентная доля собственности члена LLC обычно зависит от того, сколько капитала они вложили, этого не требуется. В отличие от корпорации, LLC может распределять собственность любым способом, который сочтет нужным.

Участники могут учитывать ряд факторов, помимо взносов в капитал, например роль каждого члена в управлении компанией. LLC также может устанавливать различные классы собственности для распределения прибыли или прав голоса. Эти решения должны быть четко изложены в операционном соглашении вашей компании.

Обязанности руководства

Когда дело доходит до структуры LLC, есть два основных варианта: управляемая участниками и управляемая менеджером. В LLC, управляемой участниками, все участники принимают активное участие в бизнесе компании и могут действовать как агенты LLC. В LLC, управляемой менеджером, участники назначают менеджера для выполнения повседневных операций и действуют в качестве агента LLC. Эта роль может быть предоставлена одному или нескольким участникам LLC или третьей стороне. В зависимости от государственного регулирования, сторонним менеджером может быть даже корпорация или другое ООО.

В LLC, управляемой участниками, все участники принимают активное участие в бизнесе компании и могут действовать как агенты LLC. В LLC, управляемой менеджером, участники назначают менеджера для выполнения повседневных операций и действуют в качестве агента LLC. Эта роль может быть предоставлена одному или нескольким участникам LLC или третьей стороне. В зависимости от государственного регулирования, сторонним менеджером может быть даже корпорация или другое ООО.

Распределение прибыли

В ООО с несколькими участниками прибыль распределяется в конце финансового года компании. Процент владения — это метод по умолчанию для определения распределения прибыли. Если член имеет 25% -ную долю владения, то этому партнеру будет выделено 25% прибыли в конце финансового года.

Однако этот метод распределения не закреплен государством. Члены ООО могут выбрать другой метод распределения прибыли компании. Например, если LLC принимала и денежные взносы, и взносы за услуги, участники могут решить выплачивать более высокий процент заработка вкладчикам денежных средств до тех пор, пока их инвестиции не будут возвращены. По мере роста и развития LLC она может вносить изменения в то, как распределяется ее прибыль.

По мере роста и развития LLC она может вносить изменения в то, как распределяется ее прибыль.

Процедура выхода участника

Ваша LLC потратит много времени на выяснение деталей прав и обязанностей членства. Хотя этому должно быть справедливо уделено достаточное внимание, также важно изложить процедуру, связанную с тем, что участник желает выйти из LLC. Как правило, существует три метода выхода из ООО, которые должны быть указаны в вашем операционном соглашении:

- Передача членства: Ваше рабочее соглашение может разрешить уходящему участнику передать все или часть своего членства другому участнику.

- Продажа членства: Вы также можете предложить продажу членского пакета LLC другим участникам или другим лицам или компаниям. Как правило, действующим членам предоставляется право первого отказа до того, как продажа будет открыта для внешних покупателей. В вашем рабочем соглашении должны быть изложены требования к продажам членства.

- Смерть или недееспособность: Наконец, каждое операционное соглашение LLC должно указывать на то, что произойдет, если участник умрет или станет недееспособным.Это должно включать в себя то, как будет распределена доля участия члена или будет ли она унаследована через наследство члена.

Процесс выхода из LLC будет отличаться, но выходящий участник обычно должен будет:

- Рассмотреть операционное соглашение ООО

- Предоставить письменное уведомление другим участникам ООО со ссылкой на применимое положение операционного соглашения, которому необходимо следовать.

- Укажите желаемую компенсацию и порядок ее распределения

- Укажите дату, время и другие сведения о снятии средств.

- Запросить голосование членов для одобрения отзыва

- Принять компенсацию

- Подпишите разрешение, подтверждающее, что вы получили надлежащую компенсацию

Когда и как я могу забрать деньги?

Когда и как участник LLC может вывести деньги из своего бизнеса, зависит от того, как ваш бизнес выбирает налогообложение. LLC может облагаться налогом как индивидуальное предприятие или товарищество, корпорация C или корпорация S.

LLC может облагаться налогом как индивидуальное предприятие или товарищество, корпорация C или корпорация S.

- Индивидуальное предприятие / партнерство: Это налоговая настройка по умолчанию для LLC. Вместо того, чтобы получать зарплату, каждый член LLC будет получать выплаты со своих индивидуальных счетов капитала. На этих счетах хранится часть прибыли каждого участника. Сколько и как часто можно снимать средства, будет оговариваться в вашем операционном соглашении. Владельцы ООО с одним участником могут снимать средства по своему усмотрению, если они оставляют в бизнесе достаточно денег для поддержки повседневных операций.Поскольку эти выплаты не считаются зарплатой, федеральные налоги или налоги штата не удерживаются. Однако все выплаты будут считаться личным доходом и отражаться в личной налоговой декларации каждого участника. Эти доходы облагаются государственными и федеральными налогами, а также налогом на самозанятость на момент подачи заявки. Члены LLC должны платить ежеквартальные расчетные налоги с этого дохода, чтобы избежать дополнительных сборов.

- Корпорация C: Если вы решите облагаться налогом как корпорация C, участники LLC могут быть наняты в качестве сотрудников и получать заработную плату, которая считается разумной по отраслевым стандартам.В отличие от выплаты дивидендов, любой доход от бизнеса, выплачиваемый в качестве заработной платы, вычитается для целей корпоративного налогообложения, поэтому он не подлежит двойному налогообложению. Однако любые выплаты сверх этой заработной платы облагаются налогом как дивиденды — как по корпоративной, так и по индивидуальной ставке, но не облагаются налогом на самозанятость.

- Корпорация S: Как и корпорация C, корпорации S позволяют членам LLC получать зарплату в качестве сотрудников компании, получая разумную заработную плату, которая облагается всеми налогами на занятость и фонд заработной платы.В отличие от корпорации C, любые дополнительные дивиденды, выплачиваемые участникам, подлежат сквозному налогообложению, а не корпоративному налогообложению.

Это означает, что сотрудники будут указывать все полученные дивиденды в своей личной налоговой декларации, но не будут обязаны платить дополнительные корпоративные налоги или налоги на самозанятость с этого дохода.

Это означает, что сотрудники будут указывать все полученные дивиденды в своей личной налоговой декларации, но не будут обязаны платить дополнительные корпоративные налоги или налоги на самозанятость с этого дохода.

Структура налогообложения и способ оплаты, которые выберет ваш бизнес, будут полностью зависеть от того, какой вариант обеспечивает наибольшую финансовую выгоду. Это может быть сложное решение, и его следует принимать под советом налогового специалиста.

Что такое выход собственника? — Определение | Значение

Определение: Выход собственника, иногда называемый распределением, представляет собой выплату денежных средств или активов от товарищества или единоличного предприятия одному из его владельцев. Другими словами, уход собственника — это когда владелец выводит деньги из компании для личного пользования.

Корпорации по-разному классифицируют выплаты акционерам. Корпорации C называют выплаты своих владельцев дивидендами, а корпорации S классифицируют выплаты своих акционеров как распределения. Поскольку к S-корпорациям относятся во многом как к партнерствам, их распределение влияет на счета собственного капитала акционеров аналогично тому, как выход из партнерства влияет на счета капитала владельцев.

Что означает отказ владельца?

Когда партнер в партнерстве выводит деньги из компании по личным причинам, денежный счет зачисляется, а счет вывода средств дебетуется.Когда отчетный период закрывается, снятые счета закрываются по счетам операций с капиталом закрывающей проводкой. Это показывает, что выход уменьшает долю участия партнера в компании, но не влияет на его долю владения.

Капитальные счета и доли владения обычно не связаны в партнерствах. Прибыль, убыток и процент голосов определяется при формировании партнерства и обычно не зависит от остатков на счетах операций с капиталом каждого партнера.

Индивидуальным предпринимателям, с другой стороны, не нужно беспокоиться о счетах операций с капиталом, потому что собственник — это бизнес. Нет разделения. Однако индивидуальные предприниматели должны отслеживать налоговую базу для целей налогообложения.

Пример

Рассмотрим пример. Предположим, Майк владеет 50% акций Blue Guitar, LLC. Это общество с ограниченной ответственностью, которое рассматривается как партнерство. Он решает, что хочет купить новую машину, поэтому снимает 10 000 долларов со своей доли в партнерстве.Blue Guitar, LLC зарегистрирует дебетовый счет для снятия капитала Майка и кредит в размере 10 000 долларов.

Как получают деньги владелец компании с ограниченной ответственностью или S Corporation?

В то время как азарт и профессиональная удовлетворенность открытием бизнеса приносят большое удовлетворение, большинство предпринимателей также стремятся к финансовым результатам (то есть деньгам) своего труда.

Способ оплаты владельцев малого бизнеса зависит от типа юридического лица, которое они создали для своей компании. Правовая структура бизнеса также влияет на то, как облагается налогом доход владельцев бизнеса.

Правовая структура бизнеса также влияет на то, как облагается налогом доход владельцев бизнеса.

Как правило, люди, которые ведут свой малый бизнес в форме индивидуальных предпринимателей или товариществ, которые не являются официально зарегистрированными коммерческими структурами, могут снимать деньги со счета коммерческого банка для оплаты самих себя.

А как насчет владельцев компаний с ограниченной ответственностью (LLC) и S-корпораций?

Давайте обсудим, как получают компенсацию владельцы LLC («участники») и владельцы S Corporation («акционеры»).

В отличие от тех, кто управляет малым бизнесом в качестве индивидуального предпринимателя или товарищества, владельцы LLP … [+] и S Corps не обязательно могут снимать деньги с коммерческого банковского счета для оплаты самих себя.

© Сергей Нивенс — Fotolia.comПолучение зарплаты в качестве владельца ООО

Как правило, владельцы ООО не могут считаться сотрудниками своей компании и не могут получать компенсацию в виде заработной платы. * Вместо этого владелец ООО с одним участником рассматривается как индивидуальный предприниматель для целей налогообложения, а владельцы нескольких -частные LLC рассматриваются как партнеры в полном товариществе.Чтобы получать деньги от бизнеса, члены LLC забирают деньги из своей доли прибыли компании.

* Вместо этого владелец ООО с одним участником рассматривается как индивидуальный предприниматель для целей налогообложения, а владельцы нескольких -частные LLC рассматриваются как партнеры в полном товариществе.Чтобы получать деньги от бизнеса, члены LLC забирают деньги из своей доли прибыли компании.

Вот как это обычно работает:

Единоличное ООО

Владелец LLC с одним участником снимает деньги, используя «розыгрыш владельца» — выписывая себе деловой чек или (если их банк позволяет это) переводить деньги с банковского счета LLC на личный банковский счет владельца.

Многопользовательское ООО

Каждый участник LLC имеет счет капитала (журнал доли участия этого члена в LLC и его финансовой деятельности).Когда участникам нужны деньги, они берут деньги у LLC, которые учитываются на счете движения капитала. Розыгрыши обычно проводятся посредством бизнес-чека, выписываемого участнику.

У участников LLC могут быть другие способы получения оплаты за определенные услуги, которые они предоставляют своей компании, и очень важно поговорить с экспертом по налогам и бухгалтерскому учету, чтобы понять ваши варианты.

Налог на прибыль и ООО

Привлекательной особенностью хозяйствующего субъекта ООО является то, что компания не платит налоги.Вместо этого прибыли и убытки LLC передаются его участникам, которые должны указывать их в своих налоговых декларациях. При создании LLC участники решают, будут ли все владельцы делить прибыль компании поровну, или на основе их доли владения, или в соответствии с какой-либо другой формулой, с которой все согласны. Затем каждый участник облагается налогом с распределения прибыли.

Другие статьи От AllBusiness.com :

Например, предположим, что у ООО есть два участника, один из которых владеет 60% компании, а другой — 40%.Члены согласились, что распределение прибыли должно быть равным доле владения членов. В этом сценарии первый участник должен указать 60% прибыли и убытков LLC в своей личной налоговой декларации, а другой участник должен указать 40% прибыли или убытков LLC в своей личной налоговой декларации.

В этом сценарии первый участник должен указать 60% прибыли и убытков LLC в своей личной налоговой декларации, а другой участник должен указать 40% прибыли или убытков LLC в своей личной налоговой декларации.

ВАЖНОЕ НАПОМИНАНИЕ: средства, полученные владельцем от LLC, НЕ являются зарплатой. Из этих платежей не удерживаются федеральные налоги или подоходные налоги штата, а также налоги на социальное обеспечение и медицинскую помощь.В большинстве случаев участники LLC должны производить расчетные налоговые платежи каждый квартал для покрытия налогов, причитающихся с их доли в прибыли LLC. Прибыль облагается одинаковым налогом (независимо от того, принимаются ли они в качестве личных доходов или остаются на банковском счете компании).

* Примечание: Если LLC решает облагаться налогом как корпорация, правило о праве участников быть сотрудниками компании недействительно. В этом случае компания платит налоги напрямую в IRS. Участники могут быть наемными работниками и, следовательно, сообщать о своей заработной плате, окладах и дивидендах в своих личных налоговых декларациях.

Получение зарплаты в качестве владельца S Corporation

S Corporation — это LLC или C Corporation, которая выбрала специальный налоговый режим в IRS. Прибыль, убытки, вычеты и кредиты S Corporation передаются в федеральные налоговые декларации акционеров. Затем акционеры сообщают о доходах и убытках бизнеса в своих личных налоговых декларациях и облагаются налогом по ставке индивидуального подоходного налога.

Хотя LLC и S Corp. имеют общий режим сквозного налогообложения, есть важное различие: акционеры S Corporation, которые выполняют значительную работу для S Corp, считаются сотрудниками.Следовательно, предприятие должно включить их в свой фонд заработной платы и компенсировать им заработную плату или оклады, из которых удерживаются подоходные налоги, налоги на социальное обеспечение и медицинское обслуживание (FICA), налоги на безработицу (FUTA) и, возможно, другие налоги.

Оставшаяся прибыль An S Corp выплачивается в виде распределения акционерам компании, которые затем отражают это распределение в своих налоговых декларациях. В отличие от заработной платы, выплаты не облагаются налогами FICA и FUTA. Обратите внимание: если выплаты любому акционеру превышают долю этого акционера в бизнесе, эта избыточная сумма будет облагаться налогом как долгосрочный прирост капитала.

Владельцы S Corporation нередко сталкиваются с проблемами, потому что они заплатили себе подозрительно небольшую зарплату, а затем берут большую часть своей компенсации в виде распределений, чтобы минимизировать сумму налогов на фонд заработной платы FUTA и FICA, которые они должны платить. И IRS, и Управление социального обеспечения бдительно выслеживают людей, которые пытаются таким образом обмануть систему. Правительство ожидает, что владельцы S Corp будут выплачивать себе «разумную зарплату», которая зависит от отрасли и объема обязанностей акционеров.

Если вы планируете работать в качестве S Corp, я предлагаю вам провести небольшое исследование, чтобы определить, какая разумная компенсация будет за работу, которую вы будете выполнять для своей компании. Если IRS считает, что вам существенно недоплачивают за предоставляемые услуги, оно может потребовать от вас внести корректировки в свои налоговые декларации или даже может аннулировать ваш статус S Corporation.

Вы по-прежнему можете воспользоваться безналоговыми распределениями S Corp для самозанятости при условии, что вы платите себе разумную заработную плату.

Обратиться за помощью

Хотя информация, которой я поделился в этой статье, поможет вам понять основы того, как вы можете получать деньги как член LLC или акционер S Corporation, она не заменяет профессиональную финансовую, налоговую или юридическую консультацию. Обратитесь к лицензированному бухгалтеру (и / или налоговому консультанту) и юристу за советом при определении того, как ваша LLC или S Corp компенсирует вам ваши вложения времени, денег, крови, пота и слез.

СВЯЗАННЫЙ: Индивидуальные предприниматели и ООО: почему они делают отличное сочетание

Эта статья изначально была опубликована на сайте AllBusiness .См. Все статьи пользователя Nellie Akalp .

Как обращаться с капитальными взносами и распределением ООО

Члены ООО обязаны вносить взносы в капитал и распределять прибыль в соответствии с условиями, с которыми они согласны в Операционном соглашении. Ниже мы обсудим несколько ключевых вопросов, которые вы должны учитывать при получении и распределении капитала для вашего ООО.

Что такое вклад в основной капитал?

Вклад в капитал — это денежные средства или имущество, которые владельцы вносят в свой бизнес.Члены LLC обычно вносят взносы в капитал в самом начале бизнеса. Кроме того, они могут вносить дальнейший вклад в течение жизни бизнеса. Первоначальные взносы в капитал обычно являются основным фактором при определении доли владения бизнесом. Распределение членских единиц может быть прямо пропорционально долларовой стоимости вклада каждого члена. Существуют также предприятия, в которых одно физическое или юридическое лицо вносит большую часть или все взносы в капитал, а другой участник вносит свой труд в построение бизнеса, известный как «собственный капитал».

Управление распределением прибыли ОООЧлены создают ООО обычно по одной основной причине: чтобы заработать деньги. Иногда доход может быть в виде компенсации в виде заработной платы или прироста капитала от продажи или другого распоряжения; однако в большинстве случаев распределение времени обычно определяется тем, как члены LLC получают прибыль от своих инвестиций. Операционное соглашение LLC содержит положения о распространении. Эти распределения могут быть пропорционально распределены по вложенному капиталу, пропорционально долей владения или распределены на основе более сложных формул.

Распределения обычно делятся на одну из двух категорий: (1) налоговые доходы / убытки (условные распределения) и (2) деньги, фактически выплаченные LLC участнику.

Порядок налогообложения доходов и распределения

В первой категории LLC по умолчанию использует статус сквозного налога. В LLC с одним участником, принадлежащей физическому лицу, по умолчанию доходы и расходы LLC не указываются в отдельной налоговой декларации. ООО с одним участником не учитывается для целей налогообложения. Каждый участник сообщает о распределении налогов от LLC в форме IRS 1040, Приложение C, как доход от самозанятости.Даже если LLC фактически не выплачивает дивиденды своему участнику (участникам) наличными, но сохраняет средства для движения денежных средств или в целях реинвестирования, доход все равно отражается в подоходном налоге участника. Это часто приводит к «фантомному доходу» — налоговому обязательству в отношении фактически не полученного дохода. Обычно соглашения LLC пытаются решить эту проблему, требуя, чтобы LLC распределяла среди своего члена достаточное количество денежных средств для уплаты налоговых обязательств по предполагаемому распределению.

В соглашениях LLC с несколькими участниками (даже в LLC с двумя участниками, состоящими из мужа и жены) LLC снова по умолчанию использует режим сквозного налогообложения.LLC-член 2+ должен подать налоговую декларацию информационного партнерства IRS Form 1065. Это также приводит к форме IRS K-1 для каждого члена, чтобы сообщить налоговую прибыль или убыток по налоговой декларации 1040 каждого члена (для налогоплательщиков-физических лиц).

Несмотря на то, что IRS разрешает LLC делать выбор в пользу налогового режима S-corp или C-corp, ни один из этих двух выборов корпоративного налога не рекомендуется для владения недвижимостью. Чтобы снизить эффективную ставку налога от покупки до продажи, недвижимость должна храниться через LLC, которая не выбрала корпоративный налог.

Одним из преимуществ партнерского налогообложения LLC является то, что LLC может сделать распределение несоразмерным владению. Другими словами, независимо от взносов в капитал, может быть добавлено положение о распределении, позволяющее членам, которые могут использовать налоговые убытки больше, чем другие, получать их сначала, а затем распределять прибыль на другой основе. Это часть гибкости структуры операционного соглашения LLC.

Как владельцы LLC платят сами

Операционные соглашения часто предусматривают, что, если участники вносят капитальные взносы, которые не пропорциональны их процентной доле владения, участники, вносящие дополнительные суммы, получат доход, называемый «предпочтительный доход», от своих дополнительных взносов , которые будут распределены между ними до выплат, которые LLC производит участникам на пропорциональной основе.Помимо получения предпочтительной прибыли на свой избыточный капитал, они могут получить возврат своего избыточного капитала до других распределений.

Операционные соглашения часто содержат отдельные положения, касающиеся распределения операционных денежных потоков и распределения доходов от «операций с капиталом», таких как продажа или финансирование. Приоритеты распределения могут быть разными в разных категориях. Например, предпочтительный доход на капитал может выплачиваться за счет распределения как операционного денежного потока, так и поступлений от операций с капиталом, но предпочтительный доход на капитал может выплачиваться только за счет поступлений от операций с капиталом.Кроме того, порядок оплаты отдельных товаров может отличаться в двух категориях.

Иногда в LLC будут разные классы участников с приоритетами, которые предусматривают «водопад». Другими словами, в сделке с недвижимостью, помимо ипотеки или другого обеспеченного долга, могут быть инвесторы и менеджеры, которые участвуют в распределении на основе результатов деятельности LLC. Нет ничего необычного в том, что промоутеры проекта получают щедрые выплаты от проекта, если он превышает ожидания, потому что, хотя они могут вносить меньше капитала, они вносят больший репутационный риск, «потеют справедливость» или повышают ценность, создавая синергетический эффект за счет представления сторон. друг к другу и управление отношениями.Это форма стимула для поощрения работы промоутера.

Водопад содержит формулу многоуровневых ведер, которые сначала наполняются, затем переливаются в ведро следующего второго уровня и далее вниз по уровням. Иногда промоутеры находятся в самом низу корзины и получают непропорционально большую долю прибыли в случае неудачного успеха. Налоговому юристу следует ознакомиться с этими каскадными положениями в Операционном соглашении LLC, чтобы убедиться, что они работают так, как вы предполагаете.Другие категории капитала могут обеспечивать определенным инвесторам предпочтительную доходность.

Таким образом, операционное соглашение LLC должно предусматривать распределение среди участников, и налоговый юрист или CPA должен изучить эти положения, чтобы убедиться, что они окажут экономическое и налоговое влияние, которое вы ожидаете от своего клиента.

Управление капитальными взносами ООО

Участники должны вносить капитал в ООО только в тех суммах, которые они согласны внести в Операционном соглашении, в сроки, указанные в Операционном соглашении.Согласие участника на внесение вклада может быть обеспечено компанией в соответствии с законом. Некоторые законодательные акты разрешают кредитору обеспечивать выполнение обязательства, если кредитор полагался на него при предоставлении кредита компании. Хорошей практикой является указание в Операционном соглашении конкретных сумм, причитающихся с участников, и сроков выплаты сумм, которые, как ожидается, изначально потребуются для бизнеса компании.

Как и любое коммерческое предприятие, ООО может иметь неожиданные или не поддающиеся количественной оценке потребности в капитале в будущем.В той мере, в какой участники желают, чтобы будущие потребности в капитале удовлетворялись за счет заимствования у сторонних кредиторов, такое предпочтение может быть изложено в Операционном соглашении, которое может содержать положения, касающиеся того, сколько может быть заимствовано, кто принимает решение (или кто имеет право дать согласие на это), и как будут определены условия займа. Аналогичным образом, в той степени, в которой участники желают, чтобы будущие потребности в капитале удовлетворялись за счет приема новых инвесторов в акционерный капитал, это может быть указано в Операционном соглашении вместе с любыми желаемыми ограничениями относительно того, какую сумму можно привлечь таким образом и как условия новые инвестиции будут определены.

В любом случае операционное соглашение должно охватывать то, как будут удовлетворяться потребности в дополнительном капитале, если сторонние источники недоступны или нежелательны на приемлемых условиях. Операционное соглашение может предусматривать дополнительные обязательные взносы в капитал, если компании требуются дополнительные средства. Ниже мы поможем вам сориентироваться в ключевых вопросах, которые следует учитывать при запросе дополнительных средств:

- Какие потребности оправдывают обязательный дополнительный взнос от участников?

- Кто решает, что необходимы дополнительные средства, и кто может потребовать капитальных затрат на эти средства?

- Что произойдет, если участник не внесет требуемый дополнительный капитал?

Какие потребности оправдывают обязательный дополнительный взнос?

Операционное соглашение может предусматривать, что участники должны вносить дополнительный капитал для удовлетворения недискреционных потребностей в денежных средствах, необходимых для ведения бизнеса.Примеры включают суммы, необходимые для уплаты налогов, суммы, необходимые для оплаты обслуживания долга по ссудам, суммы, необходимые для соблюдения требований законодательства, устранения угроз безопасности или проведения необходимого ремонта, а также суммы, необходимые для снятия залогового права на собственность компании или для оплаты счетов подрядчиков и поставщикам, или оплатить перерасход.

Операционное соглашение может предусматривать, что участники должны вносить дополнительный капитал в соответствии с бюджетом, который может быть установлен в будущем. Поскольку бюджеты могут быть превышены, соглашение может предусматривать взносы в пределах согласованного отклонения, например, на 5% или 10% сверх предусмотренных в бюджете сумм.

Если операционное соглашение предусматривает выплату вознаграждения участнику или аффилированному лицу участника за услуги (например, сборы за строительство или управление), и сборы не могут быть выплачены из денежного потока компании, то операционное соглашение должно указывать, следует ли Члены должны вносить обязательные взносы для финансирования таких обязательств по уплате взносов или оплачивать эти услуги из сумм, которые в противном случае были бы распределены между ними.

Остальные обязательные позиции могут быть согласованы сторонами.

Кто решает, что необходимы дополнительные средства, и кто может потребовать капиталовложения?

Как правило, это решение принимают управляющий член (-ы) или управляющий (-ы) и уполномочены требовать капиталовложений для получения необходимых средств.Если имеется более одного управляющего члена или менеджера, операционное соглашение должно предусматривать, что произойдет в случае разногласий, особенно если лица, принимающие решения, зашли в тупик.

Некоторые операционные соглашения предусматривают, что любой управляющий член или менеджер может требовать обязательного финансирования. Другие предусматривают разрешение споров в арбитраже.

Хотя операционное соглашение может предусматривать механизмы для решения тупиковой ситуации в целом (как обсуждается ниже в разделе «Стратегии передачи и выхода»), спор относительно обязательных капитальных взносов, возможно, потребуется разрешить быстрее, чем позволяют эти механизмы, чтобы избежать дефолта по обязательства компании или потеря ее имущества.

Что произойдет, если участник не внесет требуемый дополнительный капитал?

Как правило, операционные соглашения предоставляют участникам период времени для внесения необходимых взносов с уведомлением и правами на исправление, если они этого не сделают, но предусматривают последствия, если взнос не будет внесен в течение применимого периода исправления.

Многие операционные соглашения предусматривают, что неспособность участника внести требуемый капитал позволит участникам-исполнителям отозвать свои взносы капитала.Однако это средство правовой защиты иллюзорно, поскольку оно лишит компанию необходимых средств и может привести к невыполнению обязательств перед третьими сторонами.

Чтобы предотвратить такой результат, операционное соглашение должно разрешать участникам-исполнителям вносить вклад участника, нарушившего обязательства, со штрафом для участника, нарушившего обязательства.

Один из вариантов — разрешить участникам-исполнителям предоставить ссуду компании доли дефолтного участника с высокой процентной ставкой. Ссуда будет выплачиваться с процентами из следующих распределений, которые в противном случае подлежали бы выплате неплатежеспособному члену.

При составлении Операционного соглашения важно предусмотреть, что погашение неустойки должно производиться за счет распределений нарушившего обязательства участника, а не компанией до осуществления распределений. В противном случае LLC будет выплачивать частичную компенсацию из средств, принадлежащих участникам-исполнителям, которые, по сути, будут платить сами.

Другой вариант состоит в том, чтобы предусмотреть уменьшение доли участника, нарушившего обязательства, в компании с соответствующим увеличением для действующих участников, которые предоставляют долю капитала нарушившего обязательства участника.Иногда это называют «сдавливанием» или «придавливанием».

Сжатие может быть рассчитано путем кредитования действующих участников дополнительных капитальных вложений и перерасчета доли каждого участника на основе общего капитала, внесенного каждым участником, как ранее, так и в связи с текущим требованием к капиталу, в процентах от совокупного взносы в капитал компании.

Многие формулы сжатия имеют штрафной коэффициент, чтобы наказать участника, нарушившего правила, и вознаградить участников, выполняющих функции.При пересчете процентных долей участников в компании действующим участникам может быть засчитано, например, 125% или 150% доли обязательного капитала участника, нарушившего обязательства, когда они обеспечивают дефицит.

БОЛЬШЕ: Налоговые вычеты LLC, о которых вам нужно знать

ПОДРОБНЕЕ: LLC против корпорации: что вам подходит?

Как снять деньги с A 401 (k) Early

Досрочное снятие средств со счета 401 (k) поначалу может показаться заманчивой идеей — в конце концов, это ваши деньги.Но как только вы узнаете о последствиях, вы можете почувствовать себя иначе.

Существует два типа 401 (k) s: традиционный и Roth. Традиционный вариант позволяет вам откладывать доллары для выхода на пенсию с отсрочкой налогообложения, что означает, что ваш налогооблагаемый доход уменьшается на сумму денег, которую вы откладываете в течение календарного года. Ваши деньги растут до тех пор, пока налоговый кодекс не разрешит вам снимать деньги без штрафных санкций после 59 лет.

С опцией Roth (не во всех планах работодателя) ваши деньги также растут без учета налогов, но ваши взносы производятся после уплаты налогов.Это означает, что ваш текущий налогооблагаемый доход не уменьшается, но вы не должны платить налоги за снятие средств при выходе на пенсию.

Соответствующие взносы работодателя (если применимо) депонируются на традиционный счет 401 (k), и вы будете платить налоги с любых полученных выплат, даже если вы решите внести свои собственные средства в Roth 401 (k).

Вот что вам нужно знать, если вы рассматриваете возможность досрочного отказа от вашего 401 (k), и некоторые альтернативы, которые могут оказаться лучшими вариантами для вашего финансового положения.

Снятие денег из 401 (k): досрочное снятие наличных может быть дорогостоящим

Неожиданная потеря работы, болезнь или другие чрезвычайные ситуации могут нанести ущерб семейным финансам, поэтому понятно, что люди могут сразу подумать о снятии денег со своих 401 (к). Действуйте осторожно, поскольку это решение может иметь далеко идущие последствия и повлиять на ваши мечты о комфортной пенсии.

Отказ от вашего традиционного 401 (k) должен быть вашим крайним средством, поскольку любые выплаты до возраста 59 ½ будут облагаться налогом как доход IRS, плюс 10% штраф за досрочное снятие средств в IRS.Это наказание было введено для того, чтобы люди не хотели раньше оплачивать свои пенсионные счета.

Изъятие взносов Roth, как правило, не облагается налогами и штрафами (при условии, что снятие средств происходит не позднее, чем через пять лет после налогового года, в котором вы впервые сделали взнос 401 (k) Roth и вам 59 ½ или больше). Это потому, что вы вносите деньги после уплаты налогов. Будьте осторожны, потому что правило пяти лет заменяет правило возраста 59 ½, которое применяется к традиционному распределению 401 (k).Если бы вы не начали вносить вклад в Roth до 60 лет, вы не смогли бы снимать средства без уплаты налогов в течение пяти лет, даже если вы старше 59 ½.

Вы можете досрочно снять средства со своего Roth 401 (k) до достижения возраста 59 ½ лет, если вы не выполнили указанное выше правило пяти лет, но с оговоркой. Поскольку ваш вывод должен включать как ваши собственные взносы, так и доходы от этих взносов, вывод средств должен быть пропорционально распределен на основе процента, который каждый из них составляет в вашем портфеле.Таким образом, хотя любые сделанные вами взносы не облагаются налогом, доходы от этих взносов будут облагаться налогом как обычный доход и облагаться 10-процентным налоговым штрафом.

Снятие средств с трудностями

Если план вашего работодателя это позволяет, отказ от традиционного или Roth 401 (k) для решения «неотложных и серьезных финансовых потребностей» является еще одним способом получить доступ к вашим деньгам. Этот тип вывода навсегда уменьшает баланс вашего портфеля, и вы облагаетесь налогом, как указано выше.

Налоговые правила не позволяют вам вернуть эти деньги или «положить их обратно» на свой счет после того, как трудности пройдут и ваше финансовое положение улучшится. После такого отзыва некоторые компании запрещают вам вносить вклад в план в течение шести месяцев или более, что еще больше усугубляет потерю пенсионных сбережений, особенно если вы пропускаете матч компании.

Тем, кто намеревается выйти из затруднительного положения, помните, что ваш 401 (k) предназначен для обеспечения дохода при выходе на пенсию и не должен использоваться по другим причинам, кроме случаев, когда ваша ситуация действительно ужасна.

Какая ситуация считается тяжелой?

Следующее ограниченное количество ситуаций возрастает до уровня «затруднений», как это определено Конгрессом:

- Невозмещенные медицинские расходы для вас, вашего супруга или иждивенцев

- Платежи, необходимые для предотвращения выселения из вашего дома или потери права выкупа закладной основного места жительства. (Регулярные выплаты по ипотеке не являются проблемой.)

- Расходы на похороны или погребение родителя, супруги, ребенка или другого иждивенца

- Покупка основного жилья (первоначальный взнос) или для оплаты определенных расходов на ремонт повреждений основного жилья

- Оплата обучения в колледже и связанных с этим расходов на образование в течение следующих 12 месяцев для вас, вашего супруга, иждивенцев или детей, не являющихся иждивенцами

Ваш план может или не может ограничивать снятие средств только взносами сотрудников.Некоторые планы исключают заработанный доход и / или соответствующие взносы работодателя как часть выплаты пособия в тяжелых условиях.

Кроме того, правила IRS гласят, что вы можете снимать только то, что вам нужно для покрытия вашей тяжелой ситуации, хотя общая запрошенная сумма «может включать любые суммы, необходимые для уплаты федерального, государственного или местного подоходного налога или штрафов, которые разумно ожидаются в результате распределение.»

«План 401 (k) — даже если он допускает снятие средств в трудных условиях — может потребовать от сотрудника исчерпания всех других финансовых ресурсов, включая доступность ссуд 401 (k), — прежде чем разрешить снятие средств в трудных условиях», — говорит Пол Порретта. поверенный по компенсациям и льготам в Troutman Pepper в Нью-Йорке.

401 (k) ссуда

401 (k) ссуды обычно считаются лучшим вариантом, чем снятие средств в трудных условиях, если у вас есть выбор, поскольку вы по существу занимаетесь у себя. Не все планы позволяют ссуду — хотя это довольно распространенная особенность — поэтому обязательно проконсультируйтесь с вашим работодателем. Даже если они разрешены, существуют определенные правила, которым вы должны следовать, чтобы избежать штрафов и налогов.

Сумма, которую вы можете взять в долг, определяется в плане вашего работодателя, но обычно она ограничивается 50 процентами от гарантированной стоимости вашего счета до максимальной суммы в долларах (обычно 50 000 долларов, за исключением исключений, предусмотренных законом CARES).Как правило, также существует минимальный размер ссуды. Вы можете узнать, сколько вы можете занять, просмотрев свою учетную запись в Интернете, поговорив с представителем плана или связавшись с отделом кадров.

Ключевые особенности ссуды 401 (k)

- Некоторые планы разрешают до двух ссуд одновременно, но большинство планов допускают только одну ссуду и требуют ее погашения перед запросом другой.

- Ваш план может также потребовать получения согласия от вашего супруга / сожителя.

- Вам необходимо будет производить регулярные плановые выплаты, состоящие из основной суммы и процентов, обычно путем удержания из заработной платы.

- Ссуды должны быть возвращены в течение пяти лет (за исключением ссуд для покупки основного жилья, которая обеспечивает более длительный период окупаемости).

- Если вы уволитесь с работы и у вас будет непогашенный остаток 401 (k), вам придется выплатить ссуду в течение определенного периода времени, иначе вы будете подлежать налогообложению и штрафу за досрочное снятие средств.

- Деньги, которые вы используете для возврата денег, выплачиваются в долларах после уплаты налогов.

Хотя получить ссуду у вашего 401 (k) относительно быстро и легко, выгода от выплаты процентов, скорее всего, не компенсирует окупаемость инвестиций, которые вы могли бы заработать, если бы ваши средства остались вложенными.

Другой риск: если ваше финансовое положение не улучшится и вы не сможете вернуть ссуду, это, скорее всего, приведет к штрафам и пени.

Влияние ссуды 401 (k) на вывод средств в затруднительных обстоятельствах

Участник 401 (k) с балансом на счете 38 000 долларов, который берет взаймы 15 000 долларов, будет иметь 23 000 долларов США на счете. Если этот же участник примет решение о снятии средств за 15 000 долларов, ему придется вывести 23 810 долларов для покрытия налогов и штрафов, в результате чего на его счету останется только 14 190 долларов, согласно сценарию, разработанному спонсором плана 401 (k) Fidelity.Кроме того, из-за временной стоимости денег и потери возможностей для начисления сложных процентов изъятие 23 810 долларов сейчас может обернуться на десятки тысяч меньше при выходе на пенсию, а может, даже на сотни тысяч, в зависимости от того, как долго вы можете позволить деньгам увеличиваться.

Особые правила, возникшие в результате пандемии коронавируса

Следует отметить, что Закон CARES от 2020 года дал работодателям возможность вносить поправки в свои планы 401 (k) только в том случае, если они решат разрешить «инвесторам, пострадавшим от коронавируса, получить прибыль». доступ к [большему количеству] их пенсионных сбережений без штрафов за досрочное снятие средств и с расширенным окном для уплаты подоходного налога, который они должны с сумм, которые они снимают », — говорится в Управлении по обучению и защите инвесторов Комиссии по ценным бумагам и биржам (SEC) ( OIEA).

«Работодатель может изменить свой план, разрешив распространение, связанное с коронавирусом, но не увеличивая кредитный лимит 401 (k)», — сказал Порретта.

Руководство SEC OIEA по Закону о CARES разрешило «квалифицированным лицам, пострадавшим от пандемии коронавируса, выплатить средства, снятые в течение трехлетнего периода (2020, 2021 и 2022 годы), и без признания суммы в качестве дохода для целей налогообложения. ”

Для подоходного налога, уже поданного за 2020 год, можно подать исправленную декларацию.10-процентный штраф за досрочное снятие средств также был отменен для снятия средств в период с 1 января по 31 декабря 2020 года. Он также отменил обязательное удержание 20 процентов, которое обычно применялось.

Закон также разрешил участникам плана с непогашенными кредитами, взятыми до принятия Закона, но со сроком погашения в период с 27 марта по 31 декабря 2020 г., задерживать погашение ссуд на срок до одного года. (Однако по-прежнему применяется обычная процентная ставка).

Другие альтернативы снятию средств или ссуде у вашего 401 (k)

- Временно прекратите вносить взносы в 401 (k) вашего работодателя, чтобы высвободить немного дополнительных денежных средств в каждый платежный период.Обязательно начните вносить свой вклад снова, как только сможете, поскольку отказ от совпадения с работодателем может оказаться чрезвычайно дорогостоящим в долгосрочной перспективе.

- Переведите остатки по кредитной карте с более высокой процентной ставкой на карту с более низкой процентной ставкой, чтобы высвободить немного наличных или воспользоваться предложением новой кредитной карты с низкой процентной ставкой для покупок (или для доступа к наличным деньгам).

- Возьмите кредитную линию под залог собственного капитала, ссуду под залог собственного капитала или личную ссуду.

- Займ по полису страхования жизни на всю жизнь или по универсальному страхованию жизни — некоторые полисы постоянного страхования жизни позволяют получить доступ к средствам с льготным налогообложением посредством ссуды или снятия средств, которые обычно принимаются после первой годовщины действия полиса.

- Возьмите вторую работу, чтобы временно увеличить денежный поток или использовать ресурсы семьи или сообщества, например, некоммерческую консультационную службу по кредитам, если долг является большой проблемой.

- Уменьшите размер, чтобы сократить расходы, найти соседа по комнате и / или продать ненужные вещи.

Можете ли вы сделать досрочное снятие с 401 (k) без штрафных санкций и по каким причинам?

Если что-либо из этого относится к вам, вы, вероятно, сможете получить доступ к своим деньгам раньше, не платя штраф.

- Вы становитесь полностью и навсегда нетрудоспособными, о чем свидетельствует получение выплат по инвалидности в страховой компании или в системе социального обеспечения.

- У вас есть задолженность по медицинским расходам, которые превышают определенный процент (как определено IRS) от вашего скорректированного валового дохода (снятие средств должно быть произведено в том же году, когда были произведены медицинские счета).

- Суд требует от вас передать часть вашего имущества 401 (k) бывшему супругу в рамках решения о разводе.

- План предусматривает сбор налогового управления США.

- Вы военнослужащий запаса, призванный на действительную военную службу.

- Рождение или усыновление ребенка.Закон о безопасности от 2019 года позволяет снимать до 5000 долларов в течение (но не ранее) одного года с момента завершения рождения или усыновления для оплаты соответствующих расходов.

- Вы можете подождать до достижения 55-летнего возраста, при условии, что вы больше не работаете в компании, к которой относится 401 (k), И вы уволились от этого работодателя в течение или после календарного года, в котором вы достигли возраста 55 лет.

- Вы планируете получать средства с помощью по существу равнопериодических платежей (SEPP). SEPP разрешается только после того, как вы прекратили службу и был составлен график платежей для снятия денег в практически равных суммах в течение вашей ожидаемой продолжительности жизни.Это исключение доступно любому, независимо от возраста, но как только вы начнете этот тип распределения, вы должны будете продолжать его в течение пяти лет или до тех пор, пока не достигнете возраста 59 ½, в зависимости от того, что дольше. Есть вероятность, что у вас могут закончиться деньги до окончания периода распределения, особенно если вы используете слишком высокую скорость вывода средств или если рынок значительно упадет в течение периода вашего SEPP.

Подробнее:

Готовы оплатить счет за обучение? Избегайте этих 529 плановых ошибок.

Если этой осенью у вас есть ребенок, который собирается в колледж, скорее всего, вы делаете то же самое, что и другие родители по всей стране: оплачиваете счет.

Но снять деньги со счета плана 529 не всегда так просто, как оплатить счет за электричество. Избегайте этих ловушек, которые могут задержать ваши платежи или увеличить ваши налоги.

Ловушка 1: ожидание до последней минуты, чтобы запросить вывод

В большинстве случаев запросить вывод средств несложно.Вы можете позвонить администратору вашего плана, сделать запрос онлайн или отправить форму запроса на снятие средств. План может отправлять снятие средств чеком владельцу счета, получателю или школе.

Вы можете перевести деньги себе или получателю в электронном виде, а затем произвести оплату школе. Обычно этот процесс занимает 3-5 рабочих дней. Вот почему, чтобы у вас оставалось достаточно времени для поступления платежей, лучше не ждать до последней минуты, чтобы запросить снятие средств.

Для NY529s Direct Plan администратор плана может отправить чек в школу. Это удобный вариант для семейного отдыха. Все, что вам нужно, это название школы, адрес и имя получателя / студенческого билета. На перевод чека должно уйти 7–10 рабочих дней. Вот почему, чтобы у вас оставалось достаточно времени для поступления платежей, лучше не ждать до последней минуты, чтобы запросить снятие средств.

Также рекомендуется сохранять квитанции, если вы оплачиваете счет 529 выручкой.

Ловушка 2: Непонимание квалифицированных расходов

Для того, чтобы получить доход, не облагаемый федеральным налогом, вы должны использовать деньги своего плана для покрытия расходов, связанных с образованием. Если вы этого не сделаете, с вас может быть применен штраф в размере 10% от прибыли, связанной с выводом средств, а также федеральный подоходный налог.

Хорошей новостью является то, что IRS имеет широкое определение расходов на квалифицированное образование, которое включает:

- Стоимость обучения.

- Сборы.

- Книги.

- Оборудование, включая компьютеры, доступ в Интернет и компьютерное программное обеспечение.

- Определенные расходы на проживание и питание.

- Расходы для студентов с особыми потребностями.

Примеры неквалифицированных расходов на образование включают:

- Выплаты по студенческому кредиту.

- Транспортные расходы, такие как авиабилеты в школу и обратно.

- Сборы студенческого и братского общества.

- Расходы на спорт и развлечения.

Полный список расходов на квалифицированное образование см. В публикации IRS 970.

Ловушка 3: ежегодно снимать слишком много

Возможно, вы захотите распределить выплаты на 4 года обучения в колледже. Таким образом, вы с меньшей вероятностью снимете больше, чем ваши годовые квалифицированные расходы.

При расчете суммы, которую вам нужно, убедитесь, что вы вычли стипендию или предоставили деньги из суммы, которую планируете снять.

Кроме того, вычтите любые федеральные налоговые льготы, такие как American Opportunity Tax Credit. Этот кредит составляет 2500 долларов в год для студентов, которые обучаются как минимум на полставки в соответствующем учебном заведении.Он доступен семьям с модифицированным скорректированным валовым доходом, который составляет 80 000 долларов или меньше (холостые) или 160 000 долларов или меньше (совместная регистрация в браке). Если вы потребуете кредит, это уменьшит сумму ваших расходов, которые считаются обоснованными.

Узнайте больше об американской налоговой льготе

Могу ли я выйти из ООО?

Могу ли я выйти из Нью-Йоркского ООО? Клиенты часто путаются, когда видят это положение в своем операционном соглашении:

Участник не может выйти из LLC до роспуска и ликвидации LLC.

Или это положение:

Участник может выйти из Компании в соответствии с Законом Нью-Йорка о компаниях с ограниченной ответственностью.

«Подождите, я никогда не смогу покинуть это ООО, даже если я заболею, уйду на что-то другое или просто передумаю?», — говорят они.

Или: «Чтобы член X мог взорвать эту подставку для мороженого в любое время, когда он захочет, и оставить меня со всей работой?»

Нет, не все так просто, позвольте объяснить.

TL; Версия DR:

Вы не можете отказаться от своего членского статуса в нью-йоркской LLC, если это прямо не указано в соглашении об эксплуатации.Раздел 606 Закона штата Нью-Йорк об ООО. Если об этом говорится в эксплуатационном соглашении, оно должно содержать положения, предусматривающие последствия отказа. Получает ли участник оплату за вывод или нет? Сколько? Когда?

Если в операционном соглашении указано только «Участники могут выйти…» и ничего больше, применяется правило закона по умолчанию, и участник имеет право получить в течение разумного времени после выхода справедливую стоимость своего членства. интерес. Раздел 509 Закона штата Нью-Йорк об ООО.Часто это не желаемый результат. У LLC может не быть средств для оплаты уходящего участника, который уходит по прихоти. Таким образом, при составлении операционных соглашений я тщательно рассматриваю все возможные выходы участников и планирую их появление.

Расширенная версия:

Выход в соответствии с Законом Нью-Йорка о компаниях с ограниченной ответственностью

Термин «выход» несколько раз упоминается в Законе Нью-Йорка о компаниях с ограниченной ответственностью. Как вы, возможно, уже знаете, закон об обществах с ограниченной ответственностью применяется, когда у вас нет операционного соглашения для вашего LLC или если в вашем операционном соглашении ничего не говорится о чем-то, что иным образом упоминается в законе.Упоминается «Снятие». Если у вас нет рабочего соглашения, закон предусматривает в Разделе 606:

Невзирая ни на что иное в соответствии с действующим законодательством, если операционное соглашение не предусматривает иное, участник не может выйти из компании с ограниченной ответственностью до ее роспуска и ликвидации. общества с ограниченной ответственностью.

Таким образом, правило по умолчанию состоит в том, что участник не может выйти, если операционное соглашение не предусматривает иное.

В 509 он предоставляет,

при выходе из общества с ограниченной ответственностью …….., если иное не предусмотрено операционным соглашением, он или она имеет право получить в разумный срок после выхода справедливую стоимость своей доли участия в компании с ограниченной ответственностью на дату выхода на основании его или ее право на долю в распределении от общества с ограниченной ответственностью.

Таким образом, если в вашем рабочем соглашении есть пункт «может выйти» и ничего больше, участник, который выходит, немедленно имеет право на получение справедливой стоимости своей доли участия.Это может поставить LLC в опасную ситуацию, поскольку у нее может не быть ресурсов для оплаты уходящего члена.

Способы решения проблемы выхода участника LLC в ваше операционное соглашение в Нью-Йорке

Во избежание любых последствий того, что участник может выйти, и применяется это положение, я обычно включаю первое положение, в котором говорится, что участники не могут отказаться от участия. Несмотря на то, что в законе четко сказано, что вы не можете выйти, если это не указано в операционном соглашении, могут быть неясности в отношении того, какие другие сценарии могут представлять собой выход.И затем, прежде чем вы это узнаете, кто-то может истолковать это так, как будто он или она имеет право на выкуп по справедливой стоимости по прихоти, когда он или она решает уйти.

Но я также посоветую включить реальные сценарии ухода участника и его последствия. Может быть любая комбинация:

Когда участник заболеет или умрет, что произойдет с его членским интересом? Кто-нибудь получает выплаты? Если он просто заболел, нужно ли ему уезжать?

Если участник просто хочет уйти без причины, может ли он и должен ли он отказаться от своих членских интересов? Если он может уйти и отказаться от членства, заплатят ли ему что-нибудь, или мы накажем его за то, что он бросил нас в прах, и не будем платить ему ничего или почти ничего?

Когда член делает что-то действительно плохое, хотим ли мы иметь возможность его выгнать?

Я приложу свой адвокатский ум к вашей ситуации и предвижу каждую ситуацию, «что может пойти не так», и обсудить ее с вами при составлении проекта оптимального операционного соглашения для вашего нью-йоркского ООО.

Позвоните мне, если у вас есть вопросы по этой теме.

Об Имке Рачко

Имке Рачко — адвокат из Нью-Йорка, помогающий малому бизнесу, владельцам бизнеса и предпринимателям во всех вопросах, касающихся «Закона о малом бизнесе», таких как судебные разбирательства, контракты, споры владельцев бизнеса, акционерные и операционные соглашения, продажа или покупка бизнес, инвесторы и открытие бизнеса.

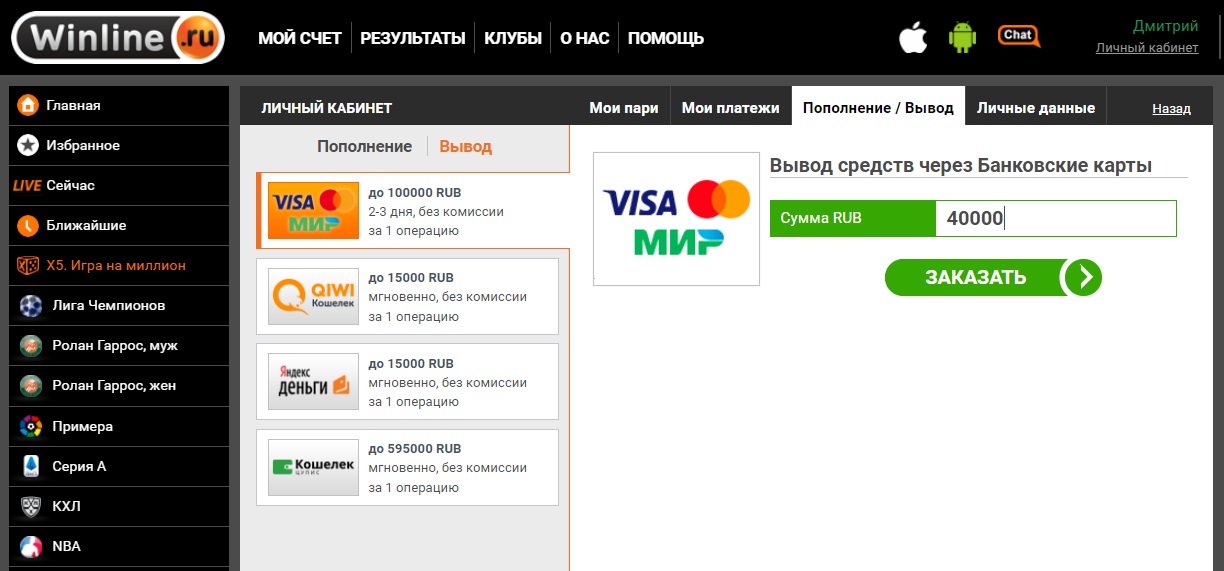

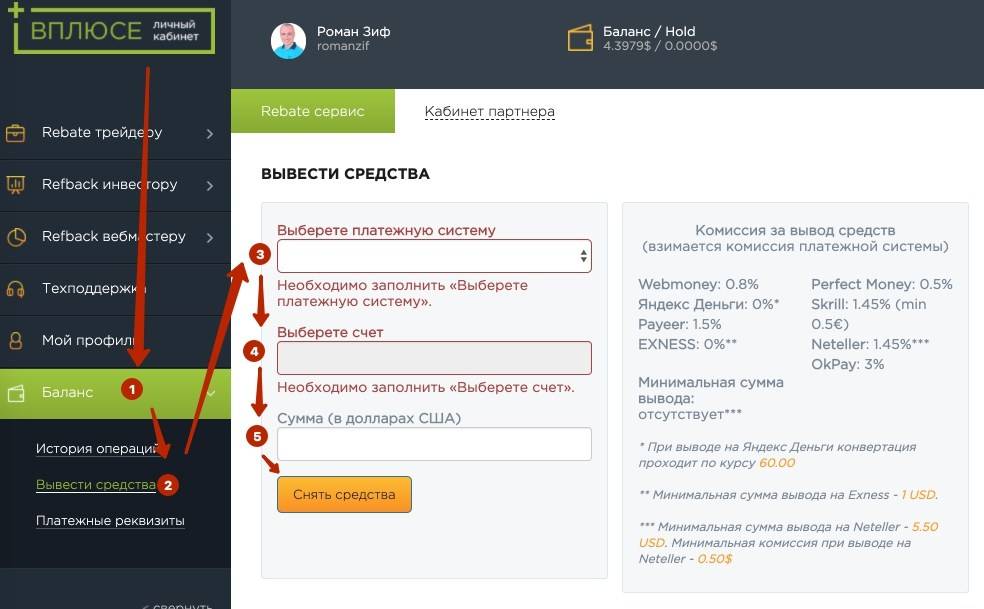

карты

карты

Это означает, что сотрудники будут указывать все полученные дивиденды в своей личной налоговой декларации, но не будут обязаны платить дополнительные корпоративные налоги или налоги на самозанятость с этого дохода.

Это означает, что сотрудники будут указывать все полученные дивиденды в своей личной налоговой декларации, но не будут обязаны платить дополнительные корпоративные налоги или налоги на самозанятость с этого дохода.