Статья 26.1. Особенности эмиссии акций при учреждении акционерного общества

(введена Федеральным законом от 27.12.2018 N 514-ФЗ)

1. Акции при учреждении акционерного общества размещаются на основании договора о его создании, а в случае учреждения акционерного общества одним лицом на основании решения единственного учредителя об учреждении акционерного общества.

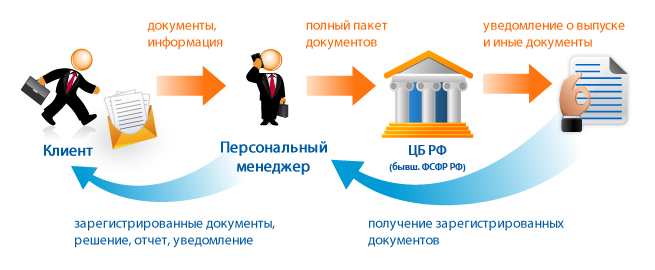

2. Государственная регистрация выпуска (выпусков) акций, подлежащих размещению при учреждении акционерного общества, осуществляется по заявлению лица, которое определено в договоре о создании акционерного общества или в решении о его учреждении.

3. Решение о выпуске акций, подлежащих размещению при учреждении акционерного общества, утверждается учредительным собранием (единственным учредителем) и подписывается лицом, которое определено в договоре о создании акционерного общества или в решении о его учреждении.

4. Документы для регистрации выпуска (выпусков) акций, подлежащих размещению при учреждении акционерного общества, представляются в Банк России или регистратору, если регистрация указанного выпуска (выпусков) акций осуществляется регистратором, до внесения в единый государственный реестр юридических лиц записи о государственной регистрации акционерного общества, создаваемого путем учреждения.

5. Решение о регистрации выпуска (выпусков) акций, подлежащих размещению при учреждении акционерного общества, принимается до государственной регистрации акционерного общества и вступает в силу с даты государственной регистрации акционерного общества. Если государственная регистрация акционерного общества не осуществляется в течение одного года с даты регистрации указанного выпуска (выпусков) акций, решение о регистрации этого выпуска (выпусков) аннулируется.

6. Регистратор проводит операции, связанные с размещением акций при учреждении акционерного общества, после получения документа, подтверждающего государственную регистрацию акционерного общества, созданного путем учреждения.

7. Акционерное общество, созданное путем учреждения, не позднее пяти рабочих дней с даты его государственной регистрации обязано сообщить регистратору о внесении сведений о государственной регистрации акционерного общества в единый государственный реестр юридических лиц. Положение настоящего пункта не применяется, если заявителем при государственной регистрации акционерного общества как юридического лица является лицо, занимающее должность (осуществляющее функции) единоличного исполнительного органа регистратора такого общества.

Открыть полный текст документа

DSCL ОАО «ПМК» (RU000A0JSVT3)

| Реквизиты корпоративного действия | |

|---|---|

| Референс корпоративного действия | 530194 |

| Код типа корпоративного действия |

DSCL |

| Тип корпоративного действия | Раскрытие информации |

| Дата КД (план.) | 19 октября 2020 г. |

| Дата и время фиксации списка | 29 сентября 2020 г. (конец операционного дня) |

| Причина сбора | Распоряжение регистратора на основании запроса эмитента |

| Информация о ценных бумагах (акции) | ||||||

|---|---|---|---|---|---|---|

| Эмитент | Регистрационный номер выпуска | Дата регистрации выпуска | Категория | ISIN / Депозитарный код выпуска | Референс КД по ЦБ | Реестродержатель |

| Открытое акционерное общество «Полевской молочный комбинат» | 1-01-30997-D | 21 июня 2012 г. |

акции обыкновенные | RU000A0JSVT3 | 530194X17844 | Акционерное общество «Профессиональный регистрационный центр» |

| Информация о сборе списков в НРД | |

|---|---|

| Дата и время окончания приема информации | До 16:00 часов 16 октября 2020 г. |

Исполнение обязанностей, предусмотренных ст. 6.1 Федерального закона от 07.08.2001 №115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

По всем вопросам, связанным с настоящим сообщением, вы можете обращаться к персональным менеджерам вашей организации в НКО АО НРД по телефонам: +7 495 956-27-90, +7 495 956-27-91.

Ст. 21 Закон РБ О рынке ценных бумаг Особенности эмиссии акций 231-З от 5.

01.2015 Закон Республики Беларусь О рынке ценных бумаг Статья 21 Комментарий

01.2015 Закон Республики Беларусь О рынке ценных бумаг Статья 21 КомментарийВ открытом акционерном обществе обязательно наличие работника, имеющего квалификационный аттестат специалиста рынка ценных бумаг.

В закрытом акционерном обществе обязательны наличие работника, имеющего квалификационный аттестат специалиста рынка ценных бумаг, либо заключение с профессиональным участником рынка ценных бумаг договора, предусматривающего оказание консультационных услуг на рынке ценных бумаг (если оказание консультационных услуг на рынке ценных бумаг не предусмотрено депозитарным договором с эмитентом).

Действие частей второй и третьей настоящей статьи не распространяется на акционерное общество, в отношении которого принято решение о его ликвидации.

Размещение акций при создании акционерного общества осуществляется путем их распределения среди его учредителей (участников).

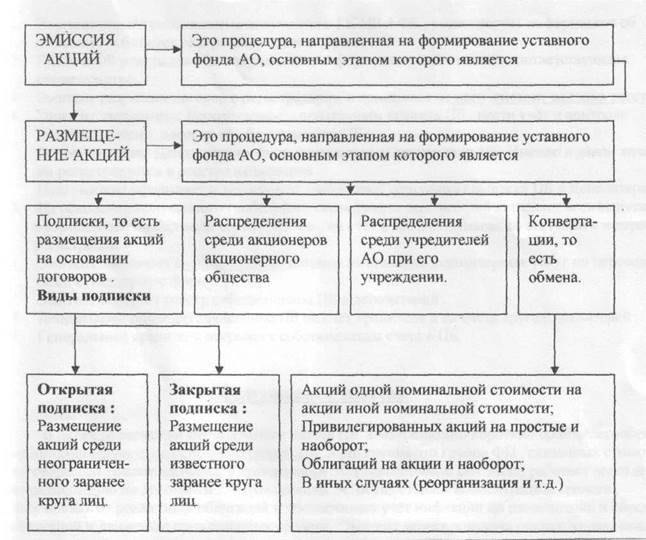

Размещение выпуска (дополнительного выпуска) акций осуществляется путем:

распределения акций среди акционеров в случае увеличения уставного фонда акционерного общества за счет собственного капитала этого общества;

проведения открытой продажи;

проведения открытой либо закрытой подписки;

иными способами, определенными законодательством Республики Беларусь о ценных бумагах и о приватизации, а также иностранным правом в случае размещения акций за пределами Республики Беларусь.

Открытое размещение выпуска (дополнительного выпуска) акций вправе осуществлять только открытое акционерное общество путем проведения открытой подписки или открытой продажи.

Размещение выпуска (дополнительного выпуска) акций путем проведения открытой подписки осуществляется среди неограниченного круга субъектов гражданского права посредством проведения подписки на неорганизованном рынке.

Размещение выпуска (дополнительного выпуска) акций путем проведения открытой продажи осуществляется среди неограниченного круга субъектов гражданского права посредством совершения сделок купли-продажи только на организованном рынке.

Размещение выпуска (дополнительного выпуска) акций путем проведения закрытой подписки осуществляется посредством проведения подписки на неорганизованном рынке среди акционеров и иных лиц, предусмотренных законодательными актами, а в закрытом акционерном обществе – также среди ограниченного круга лиц, определенного уставом закрытого акционерного общества, либо, если уставом закрытого акционерного общества указанный круг лиц не определен, среди иных помимо акционеров этого общества субъектов гражданского права, определенных решением общего собрания акционеров закрытого акционерного общества, принятым в порядке, установленном законодательством Республики Беларусь о хозяйственных обществах.

Особенности этапов эмиссии акций в зависимости от способа их размещения определяются республиканским органом государственного управления, осуществляющим государственное регулирование рынка ценных бумаг.

При создании акционерного общества, если иное не установлено законодательными актами Республики Беларусь, акции эмитируются в размере объявленного в уставе уставного фонда, а при увеличении уставного фонда акционерного общества или реорганизации юридических лиц в форме слияния, разделения, выделения или преобразования акции эмитируются в размере оплаченного уставного фонда.

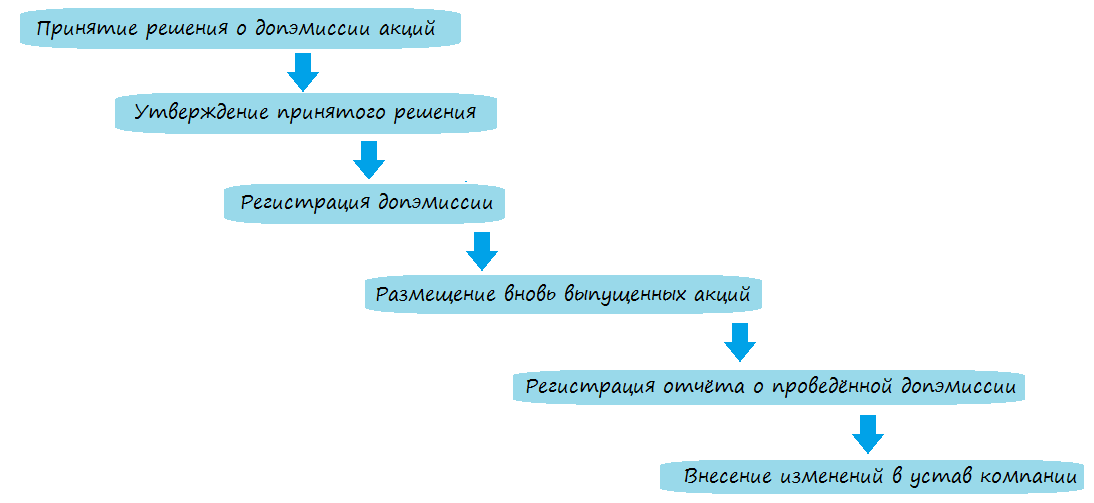

Принятие и утверждение решения о дополнительном выпуске акций акционерным обществом возможно только после полной оплаты и государственной регистрации выпуска акций, ранее эмитированных данным обществом.

Размещение акций по цене ниже их номинальной стоимости не допускается, при этом размещение акций может осуществляться по цене, превышающей их номинальную стоимость, указанную в решении о выпуске акций. Номинальная стоимость акции должна быть выражена только в официальной денежной единице Республики Беларусь.

В случаях, предусмотренных антимонопольным законодательством Республики Беларусь, при совершении сделок с акциями в процессе размещения выпуска (дополнительного выпуска) акций требуется получение согласия антимонопольного органа на совершение сделок с акциями.

Инвестор вправе распоряжаться приобретенными акциями только после их полной оплаты.

| Вид документа (информации) | Дата наступления основания | Дата опубликования на сайте в сети Интернет |

|---|---|---|

| Сведения о принятии решения о размещении ценных бумаг(pdf, 133 Kb)

|

25.11.2015 |

25.11.2015 |

| Сведения об утверждении решения о дополнительном выпуске ценных бумаг(pdf, 281 Kb)

|

27.11.2015 |

27.11.2015 |

| Сведения о направлении заявления на государственную регистрацию дополнительного выпуска эмиссионных ценных бумаг, регистрацию проспекта ценных бумаг(pdf, 119 Kb)

|

30.11.2015 |

30. |

| Сообщение о существенном факте: «Сведения об этапах процедуры эмиссии эмиссионных ценных бумаг эмитента «О государственной регистрации выпуска (дополнительного выпуска) ценных бумаг (раскрытие инсайдерской информации)»(pdf, 138 Kb)

|

03.12.2015 |

04.12.2015 |

| Сведения о раскрытии эмитентом Решения о дополнительном выпуске ценных бумаг(pdf, 123 Kb)

|

03.12.2015 |

04.12.2015 |

| Сведения о раскрытии эмитентом Проспекта ценных бумаг(pdf, 123 Kb)

|

03.12.2015 |

04.12.2015 |

| Сообщение об определении цены размещения ценных бумаг(pdf, 134 Kb)

|

09.12.2015 |

09. |

| Сообщение о дате начала размещения ценных бумаг(pdf, 127 Kb)

|

10.12.2015 |

10.12.2015 |

| Уведомление о возможности осуществления преимущественного права приобретения акций дополнительного выпуска ПАО «Ленэнерго»(pdf, 700 Kb)

|

10.12.2015 |

10.12.2015 |

| Рекомендуемая форма заявления для физических лиц(pdf, 125 Kb)

|

10.12.2015 |

10.12.2015 |

| Рекомендуемая форма заявления для юридических лиц(pdf, 124 Kb)

|

10.12.2015 |

10.12.2015 |

| Решение Совета директоров об определении цены имущества, вносимого в оплату дополнительных акций ПАО «Ленэнерго»(pdf, 294 Kb)

|

23. |

23.12.2015 |

| Сообщение об итогах осуществления преимущественного права приобретения дополнительных обыкновенных акций(pdf, 132 Kb)

|

01.08.2016 |

05.08.2016 |

| Приглашение делать предложения (оферты) о приобретении дополнительных обыкновенных акций ПАО Ленэнерго(pdf, 538 Kb)

|

08.08.2016 |

08.08.2016 |

| Оферта на приобретение дополнительных обыкновенных именных бездокументарных акций ПАО Ленэнерго (для физических лиц)(pdf, 142 Kb)

|

08.08.2016 |

08.08.2016 |

| Оферта на приобретение дополнительных обыкновенных именных бездокументарных акций ПАО Ленэнерго (для юридических лиц)(pdf, 143 Kb)

|

08. |

08.08.2016 |

| Сообщение о завершении размещения ценных бумаг(pdf, 129 Kb)

|

05.12.2016 |

05.12.2016 |

| Отчет об итогах дополнительного выпуска ценных бумаг(pdf, 2 Mb)

|

26.01.2017 |

31.01.2017 |

SEC.gov | Превышен порог скорости запросов

Чтобы обеспечить равный доступ для всех пользователей, SEC оставляет за собой право ограничивать запросы, исходящие от необъявленных автоматизированных инструментов. Ваш запрос был идентифицирован как часть сети автоматизированных инструментов за пределами допустимой политики и будет обрабатываться до тех пор, пока не будут приняты меры по объявлению вашего трафика.

Укажите свой трафик, обновив свой пользовательский агент, включив в него информацию о компании.

Для лучших практик по эффективной загрузке информации из SEC.gov, включая последние документы EDGAR, посетите sec.gov/developer. Вы также можете подписаться на рассылку обновлений по электронной почте о программе открытых данных SEC, включая передовые методы, которые делают загрузку данных более эффективной, и улучшения SEC.gov, которые могут повлиять на процессы загрузки по сценарию. Для получения дополнительной информации обращайтесь по адресу [email protected].

Для получения дополнительной информации см. Политику конфиденциальности и безопасности веб-сайта SEC. Благодарим вас за интерес к Комиссии по ценным бумагам и биржам США.

Идентификатор ссылки: 0.5dfd733e.1633100293.d0d916cd

Дополнительная информация

Политика безопасности в Интернете

Используя этот сайт, вы соглашаетесь на мониторинг и аудит безопасности. В целях безопасности и обеспечения того, чтобы общедоступная услуга оставалась доступной для пользователей, эта правительственная компьютерная система использует программы для мониторинга сетевого трафика для выявления несанкционированных попыток загрузки или изменения информации или иного причинения ущерба, включая попытки отказать пользователям в обслуживании.

Несанкционированные попытки загрузить информацию и / или изменить информацию в любой части этого сайта строго запрещены и подлежат судебному преследованию в соответствии с Законом о компьютерном мошенничестве и злоупотреблениях 1986 года и Законом о защите национальной информационной инфраструктуры 1996 года (см. Раздел 18 U.S.C. §§ 1001 и 1030).

Чтобы обеспечить хорошую работу нашего веб-сайта для всех пользователей, SEC отслеживает частоту запросов на контент SEC.gov, чтобы гарантировать, что автоматический поиск не влияет на возможность доступа других лиц к контенту SEC.gov. Мы оставляем за собой право блокировать IP-адреса, которые отправляют чрезмерные запросы. Текущие правила ограничивают пользователей до 10 запросов в секунду, независимо от количества машин, используемых для отправки запросов.

Если пользователь или приложение отправляет более 10 запросов в секунду, дальнейшие запросы с IP-адреса (-ов) могут быть ограничены на короткий период.Как только количество запросов упадет ниже порогового значения на 10 минут, пользователь может возобновить доступ к контенту на SEC. gov. Эта практика SEC предназначена для ограничения чрезмерного автоматического поиска на SEC.gov и не предназначена и не ожидается, чтобы повлиять на людей, просматривающих веб-сайт SEC.gov.

gov. Эта практика SEC предназначена для ограничения чрезмерного автоматического поиска на SEC.gov и не предназначена и не ожидается, чтобы повлиять на людей, просматривающих веб-сайт SEC.gov.

Обратите внимание, что эта политика может измениться, поскольку SEC управляет SEC.gov, чтобы гарантировать, что веб-сайт работает эффективно и остается доступным для всех пользователей.

Примечание: Мы не предлагаем техническую поддержку для разработки или отладки процессов загрузки по сценарию.

SEC.gov | Превышен порог скорости запросов

Чтобы обеспечить равный доступ для всех пользователей, SEC оставляет за собой право ограничивать запросы, исходящие от необъявленных автоматизированных инструментов. Ваш запрос был идентифицирован как часть сети автоматизированных инструментов за пределами допустимой политики и будет обрабатываться до тех пор, пока не будут приняты меры по объявлению вашего трафика.

Укажите свой трафик, обновив свой пользовательский агент, включив в него информацию о компании.

Для лучших практик по эффективной загрузке информации из SEC.gov, включая последние документы EDGAR, посетите sec.gov/developer. Вы также можете подписаться на рассылку обновлений по электронной почте о программе открытых данных SEC, включая передовые методы, которые делают загрузку данных более эффективной, и улучшения SEC.gov, которые могут повлиять на процессы загрузки по сценарию. Для получения дополнительной информации обращайтесь по адресу [email protected].

Для получения дополнительной информации см. Политику конфиденциальности и безопасности веб-сайта SEC. Благодарим вас за интерес к Комиссии по ценным бумагам и биржам США.

Идентификатор ссылки: 0.5dfd733e.1633100299.d0d955a7

Дополнительная информация

Политика безопасности в Интернете

Используя этот сайт, вы соглашаетесь на мониторинг и аудит безопасности. В целях безопасности и обеспечения того, чтобы общедоступная услуга оставалась доступной для пользователей, эта правительственная компьютерная система использует программы для мониторинга сетевого трафика для выявления несанкционированных попыток загрузки или изменения информации или иного причинения ущерба, включая попытки отказать пользователям в обслуживании.

Несанкционированные попытки загрузить информацию и / или изменить информацию в любой части этого сайта строго запрещены и подлежат судебному преследованию в соответствии с Законом о компьютерном мошенничестве и злоупотреблениях 1986 года и Законом о защите национальной информационной инфраструктуры 1996 года (см. Раздел 18 U.S.C. §§ 1001 и 1030).

Чтобы обеспечить хорошую работу нашего веб-сайта для всех пользователей, SEC отслеживает частоту запросов на контент SEC.gov, чтобы гарантировать, что автоматический поиск не влияет на возможность доступа других лиц к контенту SEC.gov. Мы оставляем за собой право блокировать IP-адреса, которые отправляют чрезмерные запросы. Текущие правила ограничивают пользователей до 10 запросов в секунду, независимо от количества машин, используемых для отправки запросов.

Если пользователь или приложение отправляет более 10 запросов в секунду, дальнейшие запросы с IP-адреса (-ов) могут быть ограничены на короткий период.Как только количество запросов упадет ниже порогового значения на 10 минут, пользователь может возобновить доступ к контенту на SEC. gov. Эта практика SEC предназначена для ограничения чрезмерного автоматического поиска на SEC.gov и не предназначена и не ожидается, чтобы повлиять на людей, просматривающих веб-сайт SEC.gov.

gov. Эта практика SEC предназначена для ограничения чрезмерного автоматического поиска на SEC.gov и не предназначена и не ожидается, чтобы повлиять на людей, просматривающих веб-сайт SEC.gov.

Обратите внимание, что эта политика может измениться, поскольку SEC управляет SEC.gov, чтобы гарантировать, что веб-сайт работает эффективно и остается доступным для всех пользователей.

Примечание: Мы не предлагаем техническую поддержку для разработки или отладки процессов загрузки по сценарию.РУТ

2198,36

-6,01 (-0,27%)

CL = F

74,71

-0,32 (-0,43%)

GC = F

1,760,00

+3,00 (+ 0,17%)

IOB — отложенная цена IOB. Валюта в долларах США

7,36–0,13 (-1,74%) По состоянию на 15:26 BST. Рынок открыт.

| Предыдущее закрытие | 7,49 |

| Открытие | 7,46 |

| Ставка | 7,36 x 23500 |

| Спрос | 7.38 x 21700 |

| Дневной диапазон | 7,36 — 7,48 |

| 52 недели | 6,74 — 9,09 |

| Объем | 6,555 |

Ср. Объем Объем | 3913 |

| Рыночная капитализация | 4.113B |

| Бета (5 лет в месяц) | 0.20 |

| PE Ratio (TTM 9018TM 9018TM 9018TM 9018TM 9018TM | 0.75 |

| Дата прибыли | Н / Д |

| Форвардные дивиденды и доходность | 0,41 (5,40%) |

| Ex-Dividend Date | июля 09, 2021 |

К сожалению, мы не смогли найти ничего по этой теме.

Откройте для себя новые инвестиционные идеи, получив доступ к объективному и глубокому анализу инвестиций

Акций

«Газпром» — крупнейшее акционерное общество в России.Общее количество банковских счетов, на которых размещено 23 673 512 900 акций Газпрома, превышает 800 000 (по состоянию на 31 мая 2021 г.). Правительство России контролирует более 50% акций Компании.

| Акционеры | Доля,% на 31 декабря 2020 г. |

|---|---|

| Российская Федерация в лице Федерального агентства по управлению государственным имуществом | 38,37 |

| РОСНЕФТЕГАЗ * | 10.97 |

| Росгазификация * | 0,89 |

| Держатели ДОПОГ | 16,71 |

| Юридические и физические лица прочие | 33,06 |

* Компании, контролируемые Правительством РФ

Акции Газпрома — одни из самых ликвидных инструментов на российском фондовом рынке. Акции Компании имеют наибольшую долю в индексах РТС и Московской биржи России.Акции Газпрома включены в первые (верхние) котировальные списки российских фондовых бирж — Московской биржи и Санкт-Петербургской биржи.

Акции Компании имеют наибольшую долю в индексах РТС и Московской биржи России.Акции Газпрома включены в первые (верхние) котировальные списки российских фондовых бирж — Московской биржи и Санкт-Петербургской биржи.

В 2020 году Газпром стал крупнейшим эмитентом индекса MSCI Russia.

| Количество выпущенных акций | 23 673 512 900 |

| Номинальная стоимость акции | 5,0 руб. |

| Итого номинальная стоимость выпуска | 118 367 564 500 руб. |

| Биржевой код | ГАЗП |

Принцип голосования на Общем собрании акционеров — «одна голосующая акция Общества — один голос», за исключением кумулятивного голосования в случаях, предусмотренных Федеральным законом «Об акционерных обществах».

История создания собственного капитала

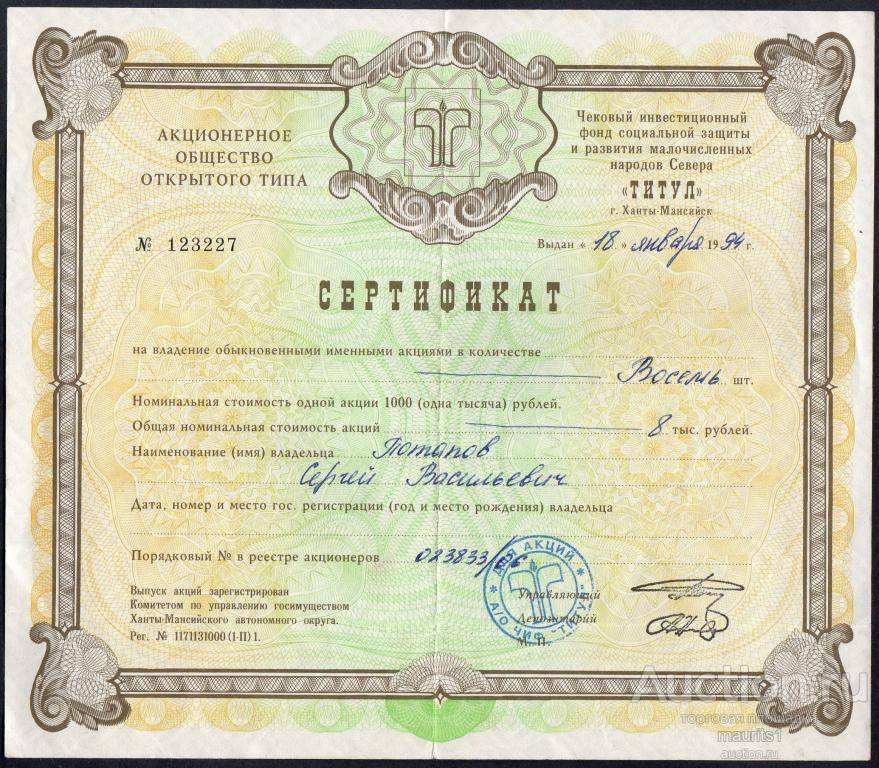

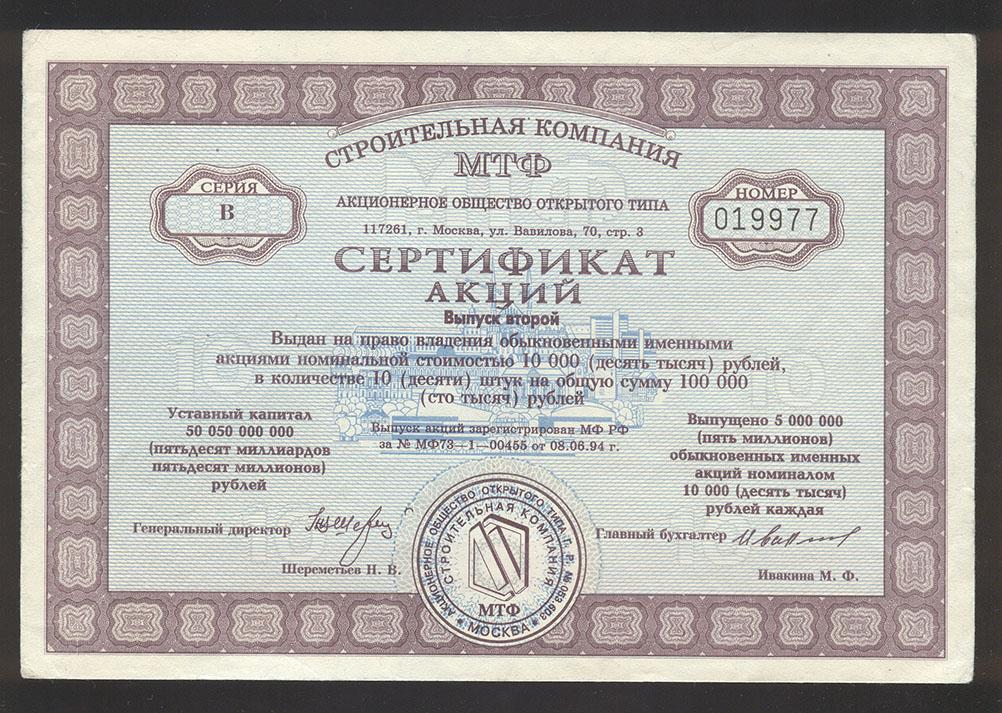

20 мая 1993 г. «Газпром» выпустил 236 735 129 акций номинальной стоимостью 1 000 рублей за акцию. Выпуск акций зарегистрирован Министерством финансов Российской Федерации (регистрационный № МФ73-1п-0204).

Выпуск акций зарегистрирован Министерством финансов Российской Федерации (регистрационный № МФ73-1п-0204).

21 октября 1994 г. Российский фонд федерального имущества провел в соответствии с Указом Президента РФ от 31 декабря 1992 г. № 1705 и по результатам специализированного чекового аукциона по продаже акций Газпрома, проведенного в 61 субъекте Российской Федерации. Федерация с 25 апреля по 30 июня 1994 г., произошел дробление акций Компании.Акции были разделены следующим образом: 1 акция номинальной стоимостью 1 000 рублей была разделена на 100 акций номинальной стоимостью 10 000 рублей 3.

19 августа 1998 г. в соответствии с Постановлением Правительства Российской Федерации от 18 февраля 1998 г. № 217 (Об особенностях обращения ценных бумаг в связи с изменением номинальной стоимости российской валюты и шкалы цен) Федеральный орган Российской Федерации Постановление Комиссии по ценным бумагам (FSC) № 6 от 20 апреля 1998 г. (О порядке внесения изменений в решение о выпуске ценных бумаг, проспекты эмиссии, планы приватизации и учредительные документы в связи с изменением номинальной стоимости российской валюты и шкалы цен ) и Решением FSC от 17 августа 1998 г. , FSC внес и зарегистрировал изменения в проспект эмиссии обыкновенных именных бездокументарных акций (гос.MF73-1p-0204 от 20 мая 1993 г.). В результате номинальная стоимость обыкновенных именных акций составила 0,01 рубля.

, FSC внес и зарегистрировал изменения в проспект эмиссии обыкновенных именных бездокументарных акций (гос.MF73-1p-0204 от 20 мая 1993 г.). В результате номинальная стоимость обыкновенных именных акций составила 0,01 рубля.

Впоследствии все 23 673 512 900 обыкновенных именных бездокументарных акций Газпрома первой эмиссии (гос. Регистрационный № MF73-1p-0204 от 20 мая 1993 г.) номинальной стоимостью 0,01 рубля за акцию были аннулированы в связи с их конвертацией (проведенной 30 декабря 1998 г.) на такое же количество обыкновенных именных бездокументарных акций второго выпуска номинальной стоимостью 5 рублей.0 за акцию.

Депозитарные расписки

ADR — американская депозитарная расписка, выпущенная на обыкновенные акции Газпрома, обеспечивающая свободное обращение акций Компании на международных фондовых рынках. АДР Компании депонированы в The Bank of New York Mellon. ADR подтверждает право собственности на акции Газпрома, депонированные в The Bank of New York Mellon. Одна АДР представляет две акции Газпрома. Возможна конвертация обыкновенных акций Газпрома в АДР и наоборот.

Одна АДР представляет две акции Газпрома. Возможна конвертация обыкновенных акций Газпрома в АДР и наоборот.

| Количество АДР к количеству акций Газпрома | 1: 2 |

| Ограничение программы | 35% от собственного капитала |

| Тип программы | спонсируется |

| Знак ДОПОГ | ОГЗПЫ |

| CUSIP | 368287207 |

| US_ISIN | US3682872078 |

| Депозитарий счета | The Bank of New York Mellon |

| Банк-хранитель | «Газпромбанк» (Акционерное общество) |

| Дата начала текущей Программы | 17 апреля 2006 г. |

«Газпром» — один из первых российских эмитентов депозитарных расписок, обращающихся на мировом фондовом рынке.

| Фондовая биржа | Тикер |

|---|---|

| Московская Биржа | ГАЗП |

| Лондонская фондовая биржа | ОГЗД |

| Берлинская фондовая биржа | 6 |

| Франкфуртская фондовая биржа | 6 |

| Сингапурская фондовая биржа | AAI |

ADR История программы

Программа ADR Газпрома стартовала 21 октября 1996 года. В конце 1990-х годов акции «Газпрома» и российский фондовый рынок в целом были недооценены. Из-за опасности иностранного поглощения российское правительство ввело ограничения на покупку акций Газпрома иностранными инвесторами. В то время для акций Газпрома существовало два рынка: российский рынок обыкновенных акций и рынок ADR, ограниченный 4,4% от уставного капитала. Цены на акции и АДР существенно различались.

В конце 1990-х годов акции «Газпрома» и российский фондовый рынок в целом были недооценены. Из-за опасности иностранного поглощения российское правительство ввело ограничения на покупку акций Газпрома иностранными инвесторами. В то время для акций Газпрома существовало два рынка: российский рынок обыкновенных акций и рынок ADR, ограниченный 4,4% от уставного капитала. Цены на акции и АДР существенно различались.

Правительство России и менеджмент Газпрома объединили усилия по либерализации фондового рынка Компании.В 2005 году правительство получило контроль над акциями «Газпрома», выполнив тем самым главное условие по снятию ограничений на приобретение и продажу акций компании. В апреле 2006 г. была запущена новая Программа ADR — так называемая Программа первого уровня. Программа предусматривает возможность торговли расписками эмитента в США исключительно на внебиржевом рынке и позволяет частным инвесторам хранить расписки. До этого расписки Газпрома выпускались в соответствии с Правилом 144A и Положением S, что означало, что институциональные американские инвесторы с портфелем более 100 миллионов долларов США, а также неамериканские инвесторы имели право владеть расписками Компании.

До 2006 г. одна АДР представляла 10 акций Газпрома; с 2006 г. соотношение было снижено до 1: 4, а с 2011 г. — до 1: 2.

В настоящее время АДР «Газпрома» котируются на Лондонской фондовой бирже, обращаются на внебиржевом фондовом рынке США и на европейских фондовых биржах, включая Берлинскую и Франкфуртскую фондовые биржи. По состоянию на 31 декабря 2020 г. 16,71% акций Газпрома находились в обращении в форме АДР.

В феврале 2014 года Московская биржа включила АДР Газпрома в Реестр нелистинговых ценных бумаг (Список ценных бумаг, допущенных к торгам на бирже) и допустила их к торгам.

В июне 2014 г. глобальные депозитарные расписки «Газпрома» прошли листинг и включены в котировальный список Сингапурской биржи.

Капитализация

По состоянию на конец 2020 года рыночная капитализация Газпрома составила 5 трлн рублей, что составляет 68,2 млрд долларов США.

История акций Официальный корпоративный информационный сайт.

2011 17 февраля 2011 года Федеральная служба по финансовым рынкам Российской Федерации зарегистрировала дополнительный выпуск обыкновенных именных бездокументарных акций ОАО «Ростелеком» в количестве 2 216 163 000 обыкновенных именных бездокументарных акций номинальной стоимостью 0,0025 руб. Каждая с целью их конвертации. обыкновенные и привилегированные акции компаний, участвующих в слиянии.Кроме того, 15 февраля 2011 года Федеральная служба по финансовым рынкам зарегистрировала выпуск облигаций ОАО «Ростелеком» на общую сумму 31,56 млрд рублей.

Каждая с целью их конвертации. обыкновенные и привилегированные акции компаний, участвующих в слиянии.Кроме того, 15 февраля 2011 года Федеральная служба по финансовым рынкам зарегистрировала выпуск облигаций ОАО «Ростелеком» на общую сумму 31,56 млрд рублей.25 марта 2011 года участвующие в объединении общества обратились в регистрирующий орган с заявлением о внесении в Единый государственный реестр юридических лиц записи о прекращении их деятельности в связи с объединением на базе ОАО «Ростелеком». 1 апреля 2011 года компании были исключены из Единого государственного реестра юридических лиц.При этом ценные бумаги участвующих в объединении компаний были конвертированы в соответствующие ценные бумаги ОАО «Ростелеком».

28 апреля 2011 года Федеральная служба по финансовым рынкам зарегистрировала сообщение о дополнительном выпуске обыкновенных именных бездокументарных акций ОАО «Ростелеком». Таким образом, Компания разместила 16 дополнительных выпусков 2 214 561 949 обыкновенных акций. 5 и 12 мая 2011 года зарегистрирован отчет об итогах дополнительных выпусков облигаций ОАО «Ростелеком».

5 и 12 мая 2011 года зарегистрирован отчет об итогах дополнительных выпусков облигаций ОАО «Ростелеком».

5 мая 2011 года дополнительные выпуски обыкновенных акций ОАО «Ростелеком» были включены в листинг ценных бумаг уровня А1 на Фондовой бирже ММВБ. Торги этими выпусками акций начались на Фондовой бирже ММВБ 12 мая 2011 г. На Фондовой бирже РТС торги вновь выпущенными обыкновенными акциями начались 4 мая 2011 г. вместе с обыкновенными акциями предыдущего выпуска.

10 августа 2011 года обыкновенные акции единой эмиссии начали торги на ММВБ под тикером RTKM в связи с утверждением Федеральной службой России аннулирования индивидуальных номеров (кодов) 16 дополнительных выпусков обыкновенных акций Ростелекома. для финансовых рынков.С этого дня на ММВБ торгуются одна эмиссия обыкновенных акций Ростелекома (RTKM) и одна эмиссия привилегированных акций (RTKMP).

Отличия ООО и ЗАО

Компании с ограниченной ответственностью ( LLC ) называются организациями с корпоративной структурой, участники (акционеры) которой не могут нести личную ответственность по долгам или обязательствам компании, что означает, что риску подвержены только активы самого бизнеса. По этой причине этот тип компании считается «компанией с ограниченной ответственностью», в то время как сочетание характеристик корпорации и партнерства как характеристика с ограниченной ответственностью аналогична таковой для корпорации, а доступность сквозного налогообложения для членов является отличительной чертой. партнерских отношений.ООО как жизнеспособный вариант, когда человек желает создать торговую компанию или малый бизнес на местном или международном уровне, в определенных пределах.

По этой причине этот тип компании считается «компанией с ограниченной ответственностью», в то время как сочетание характеристик корпорации и партнерства как характеристика с ограниченной ответственностью аналогична таковой для корпорации, а доступность сквозного налогообложения для членов является отличительной чертой. партнерских отношений.ООО как жизнеспособный вариант, когда человек желает создать торговую компанию или малый бизнес на местном или международном уровне, в определенных пределах.

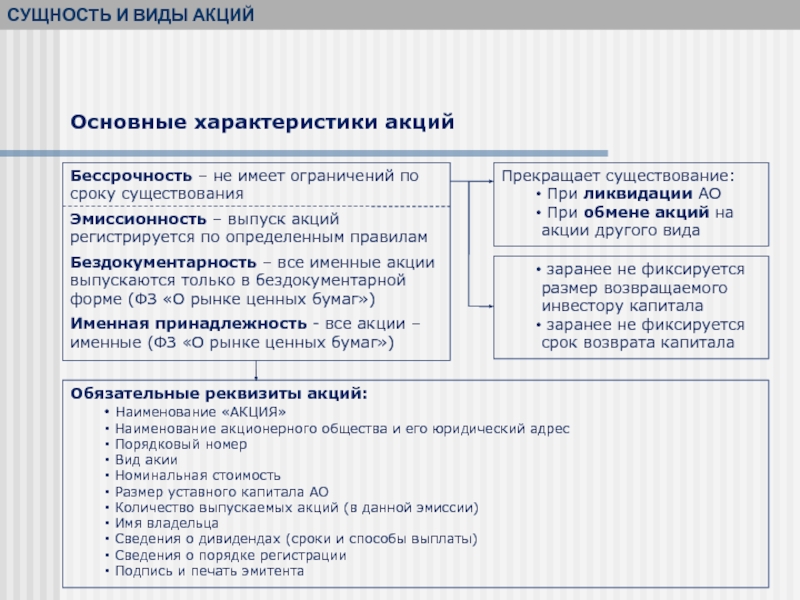

Сущность акционерного общества

В случае акционерных обществ ( АО ) акционеры таких хозяйственных обществ несут неограниченную ответственность по долгам своих обществ. Это означает, что акционеры акционерного общества имеют ограниченную ответственность или ответственность, ограниченную гарантией или акциями.Обычно акции АО могут передаваться и могут торговаться на юридическом обмене между частными сторонами (частное АО) или публично (публичное АО). Акционерное общество может привлечь большой капитал путем выпуска своих акций. Обычно акционерные общества создаются с целью ведения крупномасштабного бизнеса одним или несколькими лицами. Он представлен Правлением, состоящим как минимум из одного человека, а также может быть представлен доверенным лицом.

Акционерное общество может привлечь большой капитал путем выпуска своих акций. Обычно акционерные общества создаются с целью ведения крупномасштабного бизнеса одним или несколькими лицами. Он представлен Правлением, состоящим как минимум из одного человека, а также может быть представлен доверенным лицом.

Отличия ООО от АО

ООО и ООО — два наиболее распространенных типа компаний в настоящее время.Между этими двумя формами юридических лиц есть некоторые существенные различия.

АО выпускает акции и облигации на каждую покупку акций, которые могут быть публично размещены, в отличие от ООО, которое не выпускает акции или облигации. В рамках акционерного общества передача акций может осуществляться по соглашению сторон, в случае с ООО они могут быть переданы по соглашению, заверенному нотариусом, при условии, что такое соглашение заключено с согласия 75% акционеров, которые представляют 75% капитала.Что касается ООО, то капитал делится поровну, однако для АО капитал делится поровну.

Сферы деятельности компаний также могут отличаться. ООО не работает в таких сферах бизнеса, как банковское дело и страхование, а также в других областях, которые определены конкретными законами, в отличие от АО, которое может работать в любой сфере. По этой причине финансовые учреждения считают структуру АО более авторитетной и влиятельной. Еще одно формальное различие между АО и ООО заключается в том, что первое может быть зарегистрировано на неопределенный срок, в отличие от второго, которое может быть зарегистрировано только на срок 99 лет.Что касается АО, минимальное количество акционеров — 5, и нет определения, связанного с максимальным количеством акционеров. Напротив, минимальное количество акционеров для ООО — 2, а максимальное — 50.

Однако у этих двух типов компаний есть нечто общее. Между АО и ООО есть несколько общих черт. Оба могут быть зарегистрированы путем подачи устава в Государственный реестр. Оба могут находиться в иностранной собственности и иметь иностранных акционеров. В обоих случаях ответственность акционеров ограничивается их взносами.Оба требуют, чтобы по крайней мере один инвестор выступал как физическое или юридическое лицо. Инвестор также может быть резидентом или нерезидентом. Годовая отчетность, состоящая из баланса, отчетов о прибылях и убытках и годового отчета, должна быть утверждена акционерами в течение 6 месяцев после закрытия финансового года.

В обоих случаях ответственность акционеров ограничивается их взносами.Оба требуют, чтобы по крайней мере один инвестор выступал как физическое или юридическое лицо. Инвестор также может быть резидентом или нерезидентом. Годовая отчетность, состоящая из баланса, отчетов о прибылях и убытках и годового отчета, должна быть утверждена акционерами в течение 6 месяцев после закрытия финансового года.

Если вам нужна консультация по вопросам создания ООО или АО — свяжитесь с нами сейчас.

Корпоративные документыТипы акций и листинги

Не для прямого или косвенного распространения в Австралии, Канаде или Японии или на территории Австралии

Размещение прав 2009

25 сентября 2009 года Банк России зарегистрировал Отчет об итогах дополнительного выпуска обыкновенных именных бездокументарных акций ОАО Банк ВТБ (далее — Отчет).

Согласно действующему российскому законодательству, после регистрации Отчета акционеры Банка могут торговать ценными бумагами, приобретенными в ходе размещения.

Общее количество дополнительно выпущенных акций составляет 3 736 402 828 319 (Три триллиона семьсот тридцать шесть миллиардов четыреста два миллиона восемьсот двадцать восемь тысяч триста девятнадцать) штук. Акционеры Банка, имеющие преимущественное право покупки, приобрели 3 735 146 982 583 (Три триллиона семьсот тридцать пять миллиардов сто сорок шесть миллионов девятьсот восемьдесят две тысячи пятьсот восемьдесят три) акции и 1 255 845 736 (Один миллиард двести пятьдесят пять миллионов восемьсот сорок пять тысяч семьсот тридцать шесть) акций приобретены по открытой подписке.

В результате дополнительной эмиссии уставный капитал ОАО Банк ВТБ составил 104 605 413 373,38 руб. (Сто четыре миллиарда шестьсот пять миллионов четыреста тринадцать тысяч триста семьдесят три рубля / 38 копеек).

Предложение Акций и распространение этих материалов и другой информации в определенных юрисдикциях может быть ограничено законом, и лица, в распоряжение которых поступает любой документ или другая информация, упомянутая в данном документе, должны ознакомиться с любыми такими ограничениями и соблюдать их. Любое несоблюдение этих ограничений может представлять собой нарушение законодательства о ценных бумагах любой такой юрисдикции.

Любое несоблюдение этих ограничений может представлять собой нарушение законодательства о ценных бумагах любой такой юрисдикции.

Уведомление для акционеров из США

Размещение осуществляется в отношении ценных бумаг иностранной компании. Предложение подлежит раскрытию в соответствии с требованиями иностранной страны о раскрытии информации, отличными от требований США. Финансовая отчетность, представленная в рамках Предложения, была подготовлена в соответствии с иностранными стандартами бухгалтерского учета, которые могут быть несопоставимы с финансовой отчетностью компаний США.Вам может быть сложно обеспечить соблюдение ваших прав и любых претензий, которые могут возникнуть в соответствии с федеральными законами США о ценных бумагах, поскольку эмитент находится в другой стране, и некоторые или все его должностные лица и директора могут быть резидентами иностранного государства. . Возможно, вы не сможете предъявить иск иностранной компании, ее должностным лицам или директорам в иностранном суде за нарушение законов США о ценных бумагах. Может быть трудно заставить иностранную компанию и ее дочерние компании подчиниться решению суда США.Размещение адресовано исключительно акционерам ОАО Банк ВТБ.

Может быть трудно заставить иностранную компанию и ее дочерние компании подчиниться решению суда США.Размещение адресовано исключительно акционерам ОАО Банк ВТБ.

Уведомление для акционеров в других юрисдикциях

Это сообщение адресовано только (i) лицам, находящимся за пределами Соединенного Королевства, или (ii) лицам, имеющим профессиональный опыт в вопросах, связанных с инвестициями, подпадающими под действие статьи 19 (5) Закона о финансовых услугах и рынках 2000 года (Финансовое содействие ) Приказ 2005 («Приказ») и (iii) состоятельные субъекты, а также другие лица, которым он может быть доведен до сведения на законных основаниях, подпадающих под действие статьи 49 (2) Приказа (все такие лица вместе упоминаются как «соответствующие человек »).Любая инвестиционная деятельность, к которой относится данное сообщение, будет доступна только соответствующим лицам и будет осуществляться только с ними. Любое лицо, не являющееся соответствующим лицом, не должно действовать или полагаться на этот документ или любое его содержание.

Легенда рекламы

Этот документ является рекламой, а не проспектом эмиссии для целей применимых мер по реализации Директивы ЕС 2003/71 / EC, и как таковой не представляет собой предложение о продаже или ходатайство о предложении о покупке ценных бумаг.

Обозначение публичной оферты

Любое публичное предложение ценных бумаг, которое может считаться сделанным в соответствии с настоящим сообщением в любом государстве-члене ЕЭЗ, которое ввело в действие Директиву ЕС 2003/71 / EC (вместе с любыми применимыми имплементационными мерами в любом государстве-члене, «Проспект Директива ») адресована исключительно квалифицированным инвесторам (в значении статьи 21 (1) (e) Директивы о проспекте эмиссии) в этом государстве-члене.

.

11.2015

11.2015 12.2015

12.2015 12.2015

12.2015 08.2016

08.2016