ВЕНЧУРНЫЙ ФОНД — это… Что такое ВЕНЧУРНЫЙ ФОНД?

- ВЕНЧУРНЫЙ ФОНД

-

Инвестиционная компания, работающая исключительно с инновационными предприятиями и проектами. Венчурные фонды осуществляют инвестиции в ценные бумаги или предприятия с высокой или относительно высокой степенью риска в ожидании чрезвычайно высокой прибыли. Обычно такие вложения осуществляются в сфере новейших научных разработок, высоких технологий. Как правило, 70-80 % проектов не приносят отдачи, но прибыль от оставшихся 20-30 % окупает все убытки (от англ. venture — рискованное предприятие)

Словарь бизнес-терминов. Академик.ру. 2001.

- ВАЛЮТА ТАМОЖЕННЫХ ПЛАТЕЖЕЙ

- ВЕРХОВНЫЙ СУД РФ

Смотреть что такое «ВЕНЧУРНЫЙ ФОНД» в других словарях:

Венчурный фонд — (англ. venture рискованное предприятие) инвестиционная компания, работающая исключительно с инновационными предприятиями и проектами (стартапами). Венчурные фонды осуществляют инвестиции в ценные бумаги или предприятия с высокой… … Википедия

Венчурный фонд — – фонд, вкладывающий активы в предприятия или проекты на начальном этапе их создания. Венчурные фонды, как правило, занимаются не портфельными, а стратегическими инвестициями в контрольные пакеты акций и долей обществ с ограниченной… … Банковская энциклопедия

Венчурный фонд Санкт-Петербурга — Венчурный фонд Санкт Петербурга полное название: Закрытый паевой инвестиционный фонд особо рисковых (венчурных) инвестиций «Региональный венчурный фонд инвестиций в малые предприятия в научно технической сфере Санкт Петербурга». Венчурный… … Википедия

Венчурный капитал — (англ. Venture Capital) капитал инвесторов, предназначенный для финансирования новых, растущих или борющихся за место на рынке предприятий и фирм (стартапов) и поэтому сопряжённый с высокой или относительно высокой степенью риска;… … Википедия

Фонд борьбы с коррупцией — Тип некоммерческий фонд Год основания 2011 … Википедия

Венчурный бизнес — (от англ. venture рискованный[1]) рискованный научно технический или технологический бизнес. Венчурный бизнес является производным от науки, фундаментальной и прикладной, и появился на свет как требование экономического развития… … Википедия

Кэптивный фонд — венчурный капитал, вложенный в дочерние компании промышленных или торговых монополий или банков. По английски: Captive fund См. также: Венчурные операции Финансово промышленные группы Финансовый словарь Финам … Финансовый словарь

КЭПТИВНЫЙ ФОНД — венчурный капитал, вложенный в дочерние компании промышленных или торговых монополий или банков. Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

Венчурные фонды — Венчур (англ. venture) инвестиционная компания, работающая исключительно с инновационными предприятиями и проектами (стартапами). Венчурные фонды осуществляют инвестиции в ценные бумаги или предприятия с высокой или относительно высокой степенью … Википедия

Венчур — (Venture) Формы организации венчура Венчурное финансирование и бизнес, внутренний и внешний венчур Содержание Содержание Раздел 1. и венчурное . Раздел 2. Венчурный бизнес. Раздел 3. Венчурные . Раздел 4. Внутренний и внешний венчур. Венчур… … Энциклопедия инвестора

Книги

- Дмитрий Калаев директор Акселератора Фонда развития интернет инициатив, Алексей Ларин. ЭКСПЕРТНЫЙ ВЫПУСК. Дмитрий Калаев детально расскажет о том, как стать резидентом Акселератора ФРИИ и какие выгоды это дает проекту.Дмитрий развивал собственные бизнесы, работал на госслужбе,… Подробнее Купить за 49 руб аудиокнига

- Николай Хлебинский, сооснователь и руководитель сервиса Retail Rocket, Максим Спиридонов. При каких условиях отдача от товарных рекомендаций выше? Отчего ни один венчурный фонд не заинтересовался стартапом с подтверждённой рабочей моделью? Почему создатели проекта выбрали для… Подробнее Купить за 49 руб аудиокнига

- Директор по инвестициям венч. фонда ABRT, сооснователь KupiVip.ru Николай Митюшин, Максим Спиридонов. Николай Митюшин – о венчурных инвестициях в Рунете, о веб-предпринимательстве, и о том, почему вложения в бизнес на стыке социальных медиа и электронной коммерции являются выгодными. … Подробнее Купить за 49 руб аудиокнига

dic.academic.ru

Венчурный фонд — это… Что такое Венчурный фонд?

- Венчурный фонд

Венчурный фонд – фонд, вкладывающий активы в предприятия или проекты на начальном этапе их создания. Венчурные фонды, как правило, занимаются не портфельными, а стратегическими инвестициями в контрольные пакеты акций и долей обществ с ограниченной ответственностью.

Далеко не каждое вложение венчурного фонда является успешным. Более того, общепризнанно, что 70–80% инвестиций дают убыток. Но оставшиеся 20–30% оказываются настолько выгодными, что покрывают издержки и приносят прибыль.

Венчурные фонды имеют максимальную свободу выбора активов для инвестирования. Единственное, что им запрещено, — это вкладывать средства в такие отрасли, как банковская, страховая, инвестиционная и др. При этом только данный вид фондов может инвестировать деньги в векселя компаний, акциями которых он владеет. То есть фактически венчурному фонду предоставляется право кредитовать компании.

Фонды этого типа относятся к одним из самых рискованных видов коллективных инвестиций, наравне с хедж-фондами. Поэтому российское законодательство относит их к инструментам исключительно для тех, кто признается квалифицированным инвестором, согласно ст. 51.2 закона «О рынке ценных бумаг».

Из-за того, что венчурные фонды отнесены законодателем к инструментам для квалифицированных инвесторов, информация о доходности венчурных инвестиций оказалась закрытой – управляющие компании не обязаны ее публиковать и предоставляют такие данные только инвесторам. По данным Российской ассоциации венчурного инвестирования, средняя внутренняя норма доходности инвестиционных проектов венчурных фондов, действующих в России, составляет 35% годовых. Паевые венчурные фонды есть, например, у управляющей компании «ВТБ Капитал Управление Активами»: ВТБ — Фонд венчурный, Региональный венчурный фонд инвестиций в малые предприятия в научно-технической сфере Санкт – Петербурга и другие.

По материалам Словаря банковских терминов и экономических понятий сайта banki.ru.

- Венгерский форинт

- Взаимодействие банка, покупателя и торговой организации в рамках программы POS-кредитования

Смотреть что такое «Венчурный фонд» в других словарях:

Венчурный фонд — (англ. venture рискованное предприятие) инвестиционная компания, работающая исключительно с инновационными предприятиями и проектами (стартапами). Венчурные фонды осуществляют инвестиции в ценные бумаги или предприятия с высокой… … Википедия

ВЕНЧУРНЫЙ ФОНД — Инвестиционная компания, работающая исключительно с инновационными предприятиями и проектами. Венчурные фонды осуществляют инвестиции в ценные бумаги или предприятия с высокой или относительно высокой степенью риска в ожидании чрезвычайно высокой … Словарь бизнес-терминов

Венчурный фонд Санкт-Петербурга — Венчурный фонд Санкт Петербурга полное название: Закрытый паевой инвестиционный фонд особо рисковых (венчурных) инвестиций «Региональный венчурный фонд инвестиций в малые предприятия в научно технической сфере Санкт Петербурга». Венчурный… … Википедия

Венчурный капитал — (англ. Venture Capital) капитал инвесторов, предназначенный для финансирования новых, растущих или борющихся за место на рынке предприятий и фирм (стартапов) и поэтому сопряжённый с высокой или относительно высокой степенью риска;… … Википедия

Фонд борьбы с коррупцией — Тип некоммерческий фонд Год основания 2011 … Википедия

Венчурный бизнес — (от англ. venture рискованный[1]) рискованный научно технический или технологический бизнес. Венчурный бизнес является производным от науки, фундаментальной и прикладной, и появился на свет как требование экономического развития… … Википедия

Кэптивный фонд — венчурный капитал, вложенный в дочерние компании промышленных или торговых монополий или банков. По английски: Captive fund См. также: Венчурные операции Финансово промышленные группы Финансовый словарь Финам … Финансовый словарь

КЭПТИВНЫЙ ФОНД — венчурный капитал, вложенный в дочерние компании промышленных или торговых монополий или банков. Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

Венчурные фонды — Венчур (англ. venture) инвестиционная компания, работающая исключительно с инновационными предприятиями и проектами (стартапами). Венчурные фонды осуществляют инвестиции в ценные бумаги или предприятия с высокой или относительно высокой степенью … Википедия

Венчур — (Venture) Формы организации венчура Венчурное финансирование и бизнес, внутренний и внешний венчур Содержание Содержание Раздел 1. и венчурное . Раздел 2. Венчурный бизнес. Раздел 3. Венчурные . Раздел 4. Внутренний и внешний венчур. Венчур… … Энциклопедия инвестора

Книги

- Дмитрий Калаев директор Акселератора Фонда развития интернет инициатив, Алексей Ларин. ЭКСПЕРТНЫЙ ВЫПУСК. Дмитрий Калаев детально расскажет о том, как стать резидентом Акселератора ФРИИ и какие выгоды это дает проекту.Дмитрий развивал собственные бизнесы, работал на госслужбе,… Подробнее Купить за 49 руб аудиокнига

- Николай Хлебинский, сооснователь и руководитель сервиса Retail Rocket, Максим Спиридонов. При каких условиях отдача от товарных рекомендаций выше? Отчего ни один венчурный фонд не заинтересовался стартапом с подтверждённой рабочей моделью? Почему создатели проекта выбрали для… Подробнее Купить за 49 руб аудиокнига

- Директор по инвестициям венч. фонда ABRT, сооснователь KupiVip.ru Николай Митюшин, Максим Спиридонов. Николай Митюшин – о венчурных инвестициях в Рунете, о веб-предпринимательстве, и о том, почему вложения в бизнес на стыке социальных медиа и электронной коммерции являются выгодными. … Подробнее Купить за 49 руб аудиокнига

banks.academic.ru

что это такое, структура, оценка, рейтинги, примеры на российском рынке

Евгений Маляр # Инвестиции

Венчурные фонды в России

На российском рынке успешно оперируют следующие крупнейшие венчурные фонды: ABRT, Addventure II, Russian Ventures, Softline Venture Partners, Runa Capital, Prostor Capital, РВК.

- Что такое венчурный фонд

- Схема работы фондов венчурного капитала

- Общая технология венчурного заработка

- Как привлечь венчурный капитал в свой бизнес

- Как инвестировать в венчурный фонд и заработать

- Авторитетные венчурные фонды в России и мире

Авторы перспективных коммерческих проектов при их реализации сталкиваются с многочисленными трудностями. Особенно остро проблемы ощущаются, если стартап требует больших капиталовложений и не обещает быстрой отдачи. Вместе с тем именно такие проекты, выходящие за рамки привычных представлений о бизнесе и не имеющие аналогов, сулят наибольшую прибыль инвестору в будущем.

Из предлагаемой статьи читатель сможет узнать о том, что такое венчурный фонд, как он работает и кто может рассчитывать на его поддержку в виде финансирования.

Что такое венчурный фонд

Венчурный фонд – это финансовая организация, инвестирующая свой капитал в перспективные наукоемкие проекты несмотря на высокие риски и длительный процесс их реализации. Цель такой коммерческой структуры – получения прибыли, норма которой превосходит действующие в обычном бизнесе стандарты.

Объектом инвестиции может быть уже работающая успешная компания, испытывающая недостаток средств для реализации смелой идеи. Однако на практике чаще всего финансируются проекты, разработанные никому не известными фирмами или лицами, не имеющими возможности взять кредит.

Позиция банков понятна: они ведут традиционную для них политику, выдавая займы под надежное обеспечение.

Крупные корпорации не спешат создавать венчурные фонды по другой причине. Они не испытывают недостатка в средствах, но готовы платить, пусть и дороже, лишь за готовый и проверенный коммерческий продукт (в данном случае это уникальная технология, «ноу-хау»).

Так сложилось исторически, что на настоящий момент большинство ведущих компаний в России заинтересованы в проектах с относительно быстрой отдачей, а «кота в мешке» покупать почти никто из них не торопится.

Руководство страны понимает необходимость венчурного финансирования. В РФ создан Фонд содействия развитию предприятий в научно-технической сфере. Аналогичные структуры организованы в регионах – они формируют «инновационный лифт» и помогают в реализации рискованных стартапов, находящихся на разных стадиях развития.

Административные методы обладают рядом достоинств по сравнению со стихийным финансированием, чаще практикующимся в других развитых странах. Однако отсутствие четкой государственной политики и правового обоснования венчурной деятельности влияет на процесс не лучшим образом. Значительную долю рынка занимают частные венчурно-инвестиционные фонды.

Схема работы фондов венчурного капитала

Изобретателю принципиально нового коммерческого продукта, обращающемуся в ВИФ (венчурно-инвестиционный фонд) следует понимать, что его бизнес-модель должна соответствовать определенным критериям:

- уникальность;

- использование сложных технологических и научных методов;

- высокая капиталоемкость;

- перспектива прибыльности.

Рискованность вложения подразумевается по умолчанию, хотя, разумеется, чем она ниже, тем вероятнее поддержка проектов. Обратное также верно.

Например, несмотря на многие обнадеживающие признаки, криптовалюта (и все технологии, связанные с ее оборотом) так пока и не стала предметом внимания венчурных фондов и компаний. В будущее биткоина представители крупного капитала не верят, хотя само их мнение, если оно изменится, способно перевернуть ситуацию на рынке. Отношение фондов к стартапам выражается инвестициями или их отсутствием.

Наиболее востребованными направлениями венчурного инвестирования по праву считаются IT-технологии (в частности, интернет-проекты), фармацевтика, энергетика, биоинженерия и другие наукоемкие сферы деятельности.

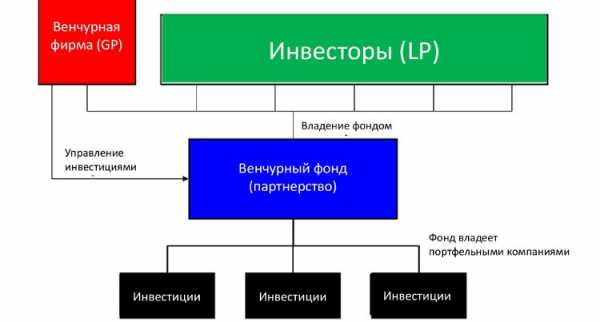

Структура управления типичным венчурным фондом предполагает его подчинение компании или организации, которая его создала.

По форме собственности фонды делятся на государственные и частные. Разница не только в источнике вкладываемого капитала, но и в направленности инвестирования.

Государственные фонды часто финансируют изобретения и инновации, обладающие социальной ценностью и служащие общественному благу, в меньшей степени ориентируясь на прямую прибыль.

Корпоративный венчурный фонд в первую очередь заботится о доходности вложения в отдаленной перспективе, обусловленной монопольным положением на рынке.

Существует также деление на виды по признаку направленности и концентрации на определенных направлениях.

Специализированный фонд инвестирует стартапы в какой-то конкретной области знаний. Такой подход предпочтителен по причине большей вероятности правильного прогнозирования коммерческих перспектив проекта.

Универсальные фонды вкладывают средства в любые проекты, представляющие интерес. Анализ их перспектив затруднен, но даже меньшая эффективность (выраженная процентом успешно реализованных стартапов и принесенной ими прибыли) компенсируется за счет диверсификации.

Общим принципом венчурного финансирования является отсутствие требований к материальному обеспечению инвестиции. Решение всегда принимается фондом на свой страх и риск.

Общая технология венчурного заработка

Для реализации каждого венчурного стартапа фонд рисковых инвестиций формирует целевой капитал. Он выделяется поэтапно, по мере усвоения средств после перехода к следующей фазе. Есть 5 стадий развития проекта:

- Поиск объекта инвестирования. По причине взаимной заинтересованности, инициатором венчурных отношений может быть автор интересной коммерческой идеи или представители самого фонда, узнавшие о ней.

- Профессиональный анализ. Обычные методы прогнозирования рентабельности в случае с венчуром применить трудно. Это не означает, что можно обойтись без аналитической работы, просто для ее осуществления требуется особая квалификация, чутье и даже талант. Разглядеть в проекте высокий коммерческий потенциал удается не всегда и не всем. Вместе с тем, известны слова одного финансового гения о том, что если в идее нет доли сумасшествия, то она ничего не стоит.

- Разработка стратегии развития проекта. Как правило, она в свою очередь предусматривает определенную последовательность действий, подробно описанную в других статьях.

- Выпуск акций стартапа. Цена предприятия определяется стоимостью полного пакета его ценных бумаг. Задача венчурно-инвестиционного фонда состоит в доведении ее до возможного максимума в процессе последовательного инвестирования.

- Реализация проекта, то есть вывод принадлежащей инвестору части портфеля акций на фондовый рынок для продажи.

Приведенные этапы изложены несколько упрощенно. Специалисты называют каждый из шагов соответствующим англоязычным термином. Так, первая фаза определяется как «посевная» (Seed), а последняя – «выход» (Exit).

Некоторые венчурные фонды специализируются на проектах различной «степени зрелости». Например, бизнес-инкубаторы работают с интересными стартапами преимущественно на начальных фазах развития и относительно недолго. Акселераторы ускоряют уже работающие фирмы и способствуют повышению их доходности.

Как привлечь венчурный капитал в свой бизнес

Предприниматель-одиночка, придумавший гениальный (как ему кажется) бизнес-проект, понимает, что без денег реализовать идею невозможно. Вариант получения кредита практически исключен. Банки не заимствуют средства с отдаленной и неясной перспективой возврата. В данном случае нужны не кредиторы, а инвесторы, способные в ряде случаев оказать всестороннюю поддержку проекту, а если будет нужно – увеличить сумму финансирования.

На венчурном рынке активно оперируют так называемые бизнес-ангелы. Если предпринимателю удается заручиться поддержкой такого «хранителя», то можно утверждать, что ему крупно повезло.

Однако к этому классу инвесторов относятся, как правило, богатые физические и юридические лица, принимающие решение о финансировании стартапа практически единолично. Критерии отбора проектов у них строго индивидуальные. Может получиться так, что идея, объективно очень перспективная, не будет соответствовать личным предпочтениям бизнес-ангела и не заинтересует его.

Наиболее часто инициаторы стартапа обращаются в тот или иной специализированный или универсальный инвестиционный фонд. Но и там успех не гарантирован.

Вероятность привлечения средств, необходимых для реализации инновационного проекта, возрастает, если представители фирмы действуют правильно. Для того чтобы заинтересовать инвестора, желательно выполнить некоторые действия.

Для начала: выбрать оптимальный венчурный фонд. Без изучения рынка рискованных инвестиций здесь не обойтись. Стартаперу нужно собрать информацию обо всех потенциальных финансовых донорах на предмет выяснения специализации и «средних чеков». Иными словами, идти за сотней миллионов в фонд, который больше десяти никому никогда не дает – дело бесполезное. Если организация занимается исключительно финансированием информационных проектов, обращаться в нее по поводу интересной логистической идеи не нужно. И так далее.

Следует также обращать внимание на профессионализм управленческого аппарата фонда и его репутацию. Бывает, что финансирование неожиданно прекращается из-за нехватки средств или по другим причинам (смена руководства, изменение деловой политики и т. д.).

Второе – презентация стартапа. Претендент на финансирование излагает свою идею и убеждает инвестора в том, что он способен реализовать ее. Аргументами могут быть уникальная полезность конечного продукта и наличие коллектива, обладающего достаточной квалификацией.

Главное на этом этапе – инвестор должен почувствовать пресловутый «запах наживы». Именно ожидаемая выгода решает вопрос, а не многочисленные технические подробности, которыми засоряют презентацию малоопытные стартаперы.

Третье действие – переговоры. Дело утомительное и непростое. Инициаторы проекта должны предоставить бизнес-план, а сформировать его по понятным причинам крайне проблематично. Подсчету поддается только затратная часть, да и то весьма приблизительно. Расходы могут существенно возрасти в ходе реализации стартапа.

Во время обсуждения конкретных условий, каждая из сторон стремится обеспечить себе наибольшую выгоду. Вопросы инвесторов бывают неудобными и трудными. Хозяевами положения, как правило, считают себя представители фонда, так как они выделяют деньги.

Четвертый шаг – создание финансовой модели стартапа. Под ней понимается график затрат и получения доходов на начальных этапах реализации проекта (обычно на три года вперед). Желательно предоставить два аргументированных варианта прогноза – оптимистический и пессимистический. О реализме речь не идет. Чем больше факторов, влияющих на прибыльность будет учтено, тем убедительнее будет выглядеть финансовая модель.

И, наконец, последний, пятый этап – заключение договора. Он кажется чисто техническим, но это не так. Венчурный фонд может в последний момент ужесточить условия финансирования чтобы минимизировать возможные потери. Готовый документ желательно перечитать, а еще лучше – привести своего юриста, чтобы он внимательно ознакомился с текстом.

Для того чтобы получить финансирование венчурного фонда и отстоять собственные интересы, требуется умение вести переговоры, убедительность и вера в свой проект.

Как инвестировать в венчурный фонд и заработать

Из всего вышесказанного можно сделать вывод о том, что венчурным капиталистом может стать только очень богатый человек, владеющий собственным успешным предприятием. Отчасти это утверждение справедливо, хотя есть способы получить финансовую выгоду от рискованных инвестиций в долговременные инновационные проекты и при других условиях.

Есть вариант инвестировать в венчурный фонд собственные средства. При действиях по классической схеме следует соблюдать следующие основные правила:

- Произвести оценку портфеля фонда. Венчурное финансирование только одного проекта сравнивают с размещением яиц в одной корзине. Опыт инвесторов показывает, что стартапов в портфеле фонда должно быть не менее двух десятков.

- Анализ возможной ниши. О специализации фондов уже рассказывалось выше. Если инвестор чувствует себя знатоком какого-то специфического рода деятельности, то возможно ему стоит направлять свои финансовые потоки именно на него.

Основной недостаток метода прямого участия в венчурных фондах состоит в том, что в их большинстве установлен нижний порог вхождения. Это минимальная сумма инвестиции, обеспечивающая право на долю дохода. Она обычно немалая – начинается с полумиллиона долларов США.

Инвестиция в венчурный фонд дает возможность получить проценты от прибыли (роялти), вернуть вклад с оговоренной надбавкой или приобрести часть акций этого фонда.

Существуют и другие способы зарабатывать на венчурах, не требующие столь масштабных начальных вложений.

Краудфандинг. Этот метод может использоваться как при вхождении постороннего лица в инвестиционный фонд, так и самим владельцем стартапа. Суть в том, что инициирующая сторона объявляет всеми возможными способами о том, что некий проект нуждается в финансировании, а желающие могут принять участие в будущих прибылях в форме комиссии.

По своей сути это тот же венчурный оффер, но обращается его автор не к одному инвестору, а сразу к большой аудитории. К краудфандингу в России пока отношение настороженное. Возможно, он недооценен как метод привлечения капитала.

Клуб инвесторов. Такие организации за рубежом существуют за счет процента вознаграждения, который они получают в случае успешной реализации рекомендованных ими инновационных проектов.

Совместное инвестирование. Преодолеть порог входа в венчурный фонд могут несколько мелких инвесторов, если они объединят свои финансовые ресурсы.

Авторитетные венчурные фонды в России и мире

Список венчурных фондов, преуспевающих в России, представлен государственными и частными инвестиционными структурами. Чаще всего они вкладывают средства в стартапы, открывающиеся в области связи и компьютерных технологий.

На российском рынке успешно оперируют следующие крупнейшие ВИФ: ABRT, Addventure II, Russian Ventures, Softline Venture Partners, Runa Capital, Prostor Capital, РВК и некоторые другие.

Наукоемкие направления, в которых заинтересованы государственные предприятия и даже целые отрасли, также представлены, хотя и не столь разнообразно. Пример: корпоративный венчурный фонд создается «Росатомом». При государственной поддержке функционируют федеральные и региональные ВИФ (РВФ).

Проблемы и перспективы российских венчурных инвестиций постоянно анализируются ведущими экономистами страны. К препятствиям их расширения относятся следующие факторы:

- слабое развитие рынка ценных бумаг в РФ;

- недостаточное информирование представителей капитала об инновационных проектах;

- дефицит квалифицированных кадров в области венчурного прогнозирования;

- недостаточная проработка юридической базы, регламентирующей функционирование венчурных компаний и фондов;

- практически полное отсутствие института страхования венчурных рисков.

Несмотря на эти и другие проблемы, венчурный бизнес в России активно развивается, что свидетельствует о его выгодности и перспективности.

Пока же мировой рейтинг капиталистов, разбогатевших на рискованных вложениях, возглавляют не российские, а зарубежные организации. ТОП-5 ведущих венчурных фондов по версии делового издания Red Herring в 2018 году выглядит следующим образом:

- Accel Partners.

- Softbank.

- Index Ventures.

- Sequoia Capital.

- Kleiner Perkins.

Оценка, по которым составлялся список, учитывают множество критериев, в числе которых размеры фондов в денежном измерении, статистика успешных стартапов, суммы прибыли и другие. В конкурсе принимали участие 1,8 тыс. инвесторов.

На счету лидера списка, калифорнийского венчурного фонда Accel Partners, основанного в 1983 году, более трех сотен реализованных проектов, ставших процветающими фирмами.

Лидеры охотно делятся своими секретами со всем желающими. Например, в штате фонда Sequoia Capital числятся «разведчики» и «скауты». В числе первых – преподаватели университетов, ученые, топ-менеджеры крупнейших компаний, ведущие специалисты и сами учредители. Они выступают экспертами.

Скаутов отбирают по итогам строгого конкурса. Они осуществляют первичный отбор стартапов, за что получают долю прибыли от каждого проекта. У скаута есть право принятия личного решения об инвестировании суммы до $30 тыс., но в дальнейшем финансирование может быть продолжено.

Вероятно, американский опыт венчурного инвестирования в настоящее время может быть признан наиболее передовым в мире и служить образцом.

Понравилась статья?

Оценить статьюна основе оценок; рейтинг — из 5

Поделись в соц.сетях

Добавить комментарий

Вам понравится

delen.ru

Венчурный фонд — это что такое

Если вас заинтересовала сфера инвестиций, перед вами обязательно встанет вопрос: «венчурный фонд — это что такое?». В рамках данной статьи раскрываются основные особенности деятельности таких фондов и их отличия от обычных инвестиционных, примеры проектов, понятие и значение венчурного капитала для начинающего бизнеса, а также самые крупные российские фонды и истории их инвестирования.

«Венчурные фонды» — что значит это понятие

Большинство проектов, выходящих на рынок, нуждается в стартовом капитале. Но довольно часто начинающий предприниматель не может получить кредит на своё дело в банке, особенно если стартап технологичный и инновационный — банк просто не рискнёт вкладывать средства в проект с сомнительной окупаемостью. Тогда на помощь предпринимателю приходит инвестиционно-венчурный фонд.

Начать следует с такого вопроса: что такое «венчур»? Это слово происходит от английского adventure, что переводится как «приключение», «риск» или «рискованный». Соответственно в русском языке — это приставка, обозначающая рискованность. Например, венчурный бизнес — рискованный бизнес, венчурное предприятие — предприятие, деятельность которого связана с различными рисками.

Следовательно, венчурным фондом называется организация, специализирующаяся на финансировании рискованных стартапов и проектов, чей успех на рынке и окупаемость под вопросом.

Вообще-то любые инвестиции связаны с опасностями потерять деньги, но такие фонды берут на себя самые «сложные» случаи. Такую деятельность ещё иногда называют «рискованным инвестированием».

Объединение инвесторов в фонд в определённой степени снижает угрозу не окупить капитал, хотя и не устраняет её полностью.

В чём риск венчурного инвестирования

Главная опасность для любого инвестора — не получить прибыль и не окупить вложенный капитал. При подобном инвестировании эта опасность многократно возрастает, ведь речь идёт о выпуске продукции, которой ещё нет на рынке. Невозможно предсказать будет ли на неё высокий спрос, удастся ли продавать её по планируемой цене в нужных объёмах и так далее.

Объединение инвесторов в фонд в определённой степени снижает угрозу не окупить капитал, хотя и не устраняет её полностью. Фонды, как правило, создаются на определённый срок. Чаще всего это 10 лет. За это время любой стартап должен успеть выйти на рынок и начать приносить прибыль.

Цикл работы венчурного фонда

Как правило, фонды создаются для финансирования одного конкретного проекта или, наоборот, стараются привлечь как можно больше стартапов. Срок работы фонда с одним проектом ограничен. На западе в среднем это 10 лет с возможностью пролонгации до 12 лет. В России существование фондов и аналогичных им организаций ограничивается законом в рамках от 3 до 15 лет.

Весь «жизненный цикл» фонда можно разделить на следующие стадии:

- Появление проекта или компании, которой требуется финансирование.

- Привлечение инвесторов, создание фонда и структурного подразделения, ответственного за управление потоком дел.

- Организация работы, в том числе делопроизводственной, и взаимодействия с начинающей компанией.

- Заключение соглашений и направление капитала.

- Взаимодействие и управление в рамках соглашения.

- По истечению периода, отведённого на работу по соглашению, оценка результатов реализации проекта.

- Возвращение вложенного капитала, получение прибыли, постинвестиционное взаимодействие.

Как и для чего создаётся объединённый капитал инвесторов

Венчурные фонды объединяют и направляют венчурный капитал. Это что такое? Так называют объединённые с целью поддержки рискованного проекта средства инвесторов. Основная цель объединения и совместного направления капитала — это безопасность и сбор значительного капитала. Дело в том, что при участии нескольких инвесторов и увеличении объёма направляемых средств, шансы любого проекта на успех существенно возрастают.

Целей создания объединённого капитала и его направления на рискованные стартапы может быть две. Первая – это получение прибыли засчёт окупаемости финансируемой компании, повышения в цене её ценных бумаг. Вторая — поддержка конкретных изобретений и инновационных проектов, которые обещают множество выгод или дадут возможность вложившимся инвесторам стать обладателями чего-либо уникального.

Вкладывая собственные средства в рискованные проекты, венчурные капиталисты, как правило, рассчитывают на сверхдоход — от 30% до 100% и даже выше. Такая высокая прибыль является ценой за риск и долгосрочное ожидание в течение 8-10 лет.

Основными «клиентами» рискованного инвестирования являются венчурные фирмы.

Кого спонсируют венчурные фонды

Основными «клиентами» рискованного инвестирования являются венчурные фирмы — компании, чья деятельность направлена на создание инновационных продуктов или товаров, не имеющих аналогов. Именно по причине инновационности такие компании нуждаются в помощи специализированных фондов.

Венчурная компания — это двигатель прогресса, в условиях высокой угрозы банкротства она создаёт новый востребованный продукт, который изменяет рынок. Успешная работа таких компаний возможна только при наличии хотя бы одного условия:

- государственная поддержка инновационных проектов в долгосрочной перспективе;

- частное инвестирование со стороны одного или нескольких фондов;

- одновременное привлечение средств государства и частных венчурных инвесторов.

Кроме того, венчурным компаниям требуются высококвалифицированные специалисты: как работники, так и управленцы, менеджеры, программисты. Необходимо, чтобы венчурные инвесторы предоставили капитал на довольно продолжительный срок, до 8-10 лет. Кроме того, также важно, чтобы общая ситуация в экономике в это время сохранялась относительно стабильной.

Венчурные фонды в зарубежных странах

Понятие венчурного инвестирования происходит из США, а точнее — из Кремниевой долины. Первичный венчурный рынок сложился там уже в 1970-е годы, что является одной из причин успешности всей экономики страны в целом.

США очень далеко оторвались в данной сфере от всех других стран. В настоящее время объём этого рынка достигает 30 миллиардов долларов ежегодно. В ближайшие годы какой-то другой стране вряд ли удастся приблизиться к аналогичному уровню.

Например, даже другие лидеры венчурного инвестирования — Великобритания, Германия, Китай и Израиль — не достигают даже половины объёма американских рискованных вложений. Их общий ежегодный оборот равен примерно 15 миллиардам долларов.

Венчурное инвестирование в России — особенности и роль государства

Что такое венчурный бизнес в России? В отличие от США, где венчурные фонды работают уже около 50 лет, для России эта сфера является очень новой в силу целого ряда обстоятельств. Можно сказать, что развиваться она начала с 2000-х годов, когда был создан российский венчурный фонд, точнее АО «Российская венчурная компания».

Особенностью этой организации является её государственный статус. Для сравнения, в зарубежных странах венчурным инвестированием занимается только частный капитал без какого-либо вмешательства государственных органов.

Российский венчурный фонд — это не фонд рискованного инвестирования в прямом смысле этого слова, а структура, объединяющая множество других венчурных фондов. Так называемый, «фонд фондов». Задача учреждения состоит в привлечении и направлении средств российских и даже зарубежных инвесторов на реализацию инновационных проектов внутри России.

Задача РВФ состоит в привлечении и направлении средств российских и даже зарубежных инвесторов на реализацию инновационных проектов внутри России.

Перспективы рискованного инвестирования в России

Назвать отрасль российского венчурного инвестирования перспективной в настоящее время затруднительно. Фактически она существует засчёт отдельных венчурных капиталистов, готовых поддерживать заинтересовавшие их проекты. Притом, нельзя быть до конца уверенными, что они занимаются этим в надежде на сверхприбыль.

Причин этому несколько, главная из которых — нестабильность экономики и невысокие темпы её роста. Для реализации венчурных инновационных проектов необходимо экономическое благополучие, возможность привлекать большие средства на длительный срок, а также широкий круг высококлассных специалистов и устойчивый спрос на инновационные продукты среди населения.

Таким образом, спрос на рискованное финансирование есть и, более того, он устойчиво растёт, но все условия для благополучного развития отрасли ещё не сложились. Возможно, в ближайшие годы при условии благополучного развития всех сфер экономики, венчурное инвестирование выйдет на новый этап. Но в любом случае общемировые объёмы пока выглядят недостижимыми.

Кто инвестирует в российские проекты

Рассмотрим список венчурных фондов в России. В настоящее время таких объединений насчитывается не менее нескольких десятков. Вот наиболее известные из них:

- «Руна Капитал».

- IMI.VC.

- «Ру-нет венчурс».

- Kite Ventures.

- E.ventures.

- ABRT.

- Mangrove.

- «Алмаз Капитал».

- РВК.

- «Вентех».

- «Весна Инвестмент».

- «Интел Капитал».

- «Рашн Венчурес».

- Venture Angels.

- Mint Capital.

- Softline Venture Partners.

- Addventure II.

- Foresight Ventures.

- «Простор Капитал».

- Addventure I.

Успешные венчурные зарубежные и отечественные стартапы

Для большего понимания вопроса рассмотрим примеры венчурных проектов, реализованные зарубежом и в нашей стране. Первым успешным рискованным инвестором можно назвать американского бизнесмена Артура Рока. Уже в 1961 году он создал свой первый инвестиционный фонд, через который направил на технологичные проекты 3 миллиона долларов. Уже через несколько лет прибыль возросла в 30 раз — до 90 миллионов долларов.

В экономической истории США довольно много примеров успешного инвестирования, фактически все современные технологические организации, например, Apple, своим успехом обязаны в том числе рискованному инвестированию.

В России также уже существуют примеры успешной работы венчурных фондов. Например, уже широко известный в настоящее время Runa Capital инвестировал в успешную платформу для изучения английского языка LinguaLeo, http-сервер Nginx, облачный сервис Jelastic. Фонд ru-Net. Ventures на ранних этапах поддержал «Яндекс» и «Озон», а IMI.VC – разработчика игр Game Insight.

Первым успешным рискованным инвестором можно назвать американского бизнесмена Артура Рока.

Как привлечь внимание инвесторов к своему проекту

Если перед стартапером стоит задача поиска средств на реализацию собственного проекта (а она стоит практически всегда), при этом его идея инновационна и обещает сверхприбыль, самый реальный выход — обратиться в фонд венчурных инвестиций напрямую.

В предыдущем разделе мы привели список из 20 таких фондов, но в действительности их работает значительно больше.

Начинающему проекту нужна сильная презентация и честный бизнес-план — только в таком случае он привлечёт капитал.

При поиске средств для своего стартапа важно уметь сделать акцент на самых выигрышных и многообещающих его сторонах, не пряча при этом недостатки. Дело в том, что все слабости рано или поздно выйдут на свет. Гораздо лучше, если стартапер своевременно представит их инвесторам.

Резюме — деятельность венчурных фондов

Венчурные фонды осуществляют финансирование рискованных инновационных и технологичных проектов. Главной целью этой деятельности является получение сверхприбыли от продажи ценных бумаг или продукции компании после выхода на рынок. В России активно работают уже несколько десятков фондов рискованного инвестирования, но объемы капитала пока существенно отстают от общемировых.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

biztolk.ru

Что такое венчурный фонд — принцип работы, преимущества и недостатки, этапы инвестирования

Существует немало способов инвестирования денежных средств. Поэтому следует определить, что такое венчурный фонд и каковы его преимущества в сравнении с другими вариантами для вложений.

Общие сведения

Венчурными фондами называют организации либо компании, чья деятельность направлена на финансирование прибыльных, но рискованных проектов. Инвестиции вкладываются, преимущественно, в ценные бумаги и акции предприятий.

Понятие происходит от английского слова «venture», которое можно перевести как рискованное предприятие.

Для чего нужен

Деятельность фонда направлена в первую очередь на получение материальной прибыли. Эта цель достигается за счет вложения в предприятия с высоким доходом. Обычно финансируются стартапы, которые уже некоторое время действуют на рынке. Но в отдельных случаях средства вкладываются в только созданные предприятия.

С другой стороны фонд может помочь предприятию развиваться. Взамен владелец компании предоставляет права собственности на определенную часть ценных бумаг. Нередко именно венчурная организация возлагает на себя функцию управления предприятием, которое он финансирует.

С другой стороны фонд может помочь предприятию развиваться. Взамен владелец компании предоставляет права собственности на определенную часть ценных бумаг. Нередко именно венчурная организация возлагает на себя функцию управления предприятием, которое он финансирует.

Механизм работы

Деятельность включает несколько направлений. Их совокупность позволяет реализовать указанные выше цели.

Механизм работы включает:

Сбор средств инвесторов, за счет которых финансируются рискованные предприятия

Сбор средств инвесторов, за счет которых финансируются рискованные предприятия- Рассмотрение и отбор кандидатов на получение венчурного капитала

- Финансирование и поддержка предприятия для увеличения прибыльности и, следовательно, роста стоимости доли

- Непосредственное либо косвенное управление финансируемой компанией

Таким образом, венчурный фонд занимается сбором и передачей средств с инвесторов, которые в дальнейшем вкладываются в перспективные предприятия. В случае успеха финансированная компания обеспечивает доход. В ином случае ущерб компенсируется за счет прибыли других финансируемых предприятий.

Структура фондов

Каждый фонд имеет индивидуальную, отличающуюся от других, структуру. Она определяется исходя из разновидности, источников и объемов капитала, направления вложений.

Главными элементами выступают:

Главными элементами выступают:

- Руководители (генеральные партнеры) – учредители, обеспечивающие функционирование, сбор и распределение средств

- Инвесторы (партнеры с ограниченной ответственностью) – физические лица либо организации, вкладывающие средства

Взаимодействие этих элементов также принято называть венчурной фирмой.

Способы классификации

Существуют многочисленные виды венчурных фондов. Они классифицируются на основе различных критериев.

Таблица 1. Самые распространенные разновидности.

Таблица 1. Самые распространенные разновидности.

Критерий классификации | Виды венчурных фондов |

Источник капитала | Государственные Частно-государственные Корпоративные |

Направление вложений | Инвестирующие в российские активы Инвестирующие в иностранные активы |

Размер капитала | Малые (0-50 млн. долларов) Средние (50-150 млн. долларов) Крупные (свыше 150 млн. долларов) |

Отраслевая направленность | Фонды информационных технологий Фонды реального сектора Смешанные |

Географический охват | Региональные Федеральные |

Стадия финансирования | Стартовые Расширения и поддержки Спасательные |

Практически все венчурные фонды России заняты в сфере информационных технологий. Другие отрасли финансируются только в 10% случаев. К тому же, большая часть является корпоративной и действует без государственного участия.

Видео с принципами работы венчура:

Этапы венчурного инвестирования

Определив, как работает венчурный фонд, следует подробнее рассмотреть стадии функционирования. Ниже представлены этапы, характерные для венчурных организаций вне зависимости от направления финансирования и объема капитала.

Сбор средств

Первоначальным этапом выступает формирование капитала. Для этого учредители привлекают инвесторов (партнеров с ограниченной ответственностью).

Инвесторами могут выступать:

Государственные организации

Государственные организации- Банки и другие финансовые учреждения

- Другие фонды

- Инвестиционные центры, компании

- Частные лица

- Общественные организации

Вкладывать в фонд могут и другие категории инвесторов. Для этого они должны соответствовать требованиям, которые выдвигаются учредителями.

Вектор развития

Стратегия венчурного фонда определяется на этапе формирования. Выбор направления крайне важен, так как от него зависит последующая прибыль.

Выделяют такие стратегии:

- Стимулирующее инвестирование. Фонд предоставляет средства, необходимые стартапу для начала полноценного функционирования. При этом управление полностью либо частично предоставляется финансирующей организации.

Развивающее инвестирование. Фонд предоставляет средства, необходимые на развитие стартапа, но при этом не участвует в управлении.

Развивающее инвестирование. Фонд предоставляет средства, необходимые на развитие стартапа, но при этом не участвует в управлении.- Потенциальное инвестирование. Предусматривает финансирование предприятий, не подпадающих под стратегические планы фонда, но связанные с ним. К примеру, такой тип используется при вложении в другие фонды.

- Пассивное инвестирование. Обычное инвестирование в предприятие на любом этапе существования с целью получения прибыли без участия в управлении.

Важно отметить, что помимо основной стратегии, венчурный фонд может выступать в качестве инструмента для повышения конкурентоспособности компаний. За счет вкладов в предприятие снижается конкурентоспособность других аналогичных компаний, что удобно для корпораций.

Поиск бизнеса и составления плана

Как правило, поиск объекта инвестирования не вызывает существенных затруднений. Постоянно появляется множество стартапов, нуждающихся в постороннем финансировании. Они самостоятельно отправляют заявку в венчурные фонды, излагая собственную бизнес-модель.

Могут финансироваться:

Новые компании и проекты

Новые компании и проекты- Изобретения, патенты, выведение на рынок новых продуктов

- Финансовые операции, которые проводятся конкретным предприятием

- Компании, которым требуется финансирование для расширения оборота средств

- Предприятия, нуждающиеся в материальной поддержке после выхода на рынок

- Развитые предприятия, расширяющие объемы или сферы производства

В России наиболее прибыльными направлениями венчурного инвестирования считаются IT-технологии, фармацевтическая отрасль и здравоохранение, транспортная, промышленная и строительная сферы.

После изучения бизнес-идеи или проекта, в случае, если он соответствует требованиям фонда, осуществляется анализ, на основе которого оформляется план финансирования. План предусматривает расчет объема вкладываемых средств, размеры потенциальной прибыли, степень риска, возможный ущерб. Подробный план формируют в случае, если венчурная организация берет на себя управление предприятием.

Порядок инвестирования фондов:

Заключение договора

С выбранным предприятием заключается договор венчурного финансирования. В документе отражаются все аспекты взаимодействия фонда с компанией. Соглашение составляется в свободной форме, так как законом не предусмотрен унифицированный способ оформления. Договор подписывается представителями каждой стороны, что свидетельствует о том, что они ознакомлены с правами и обязанностями, а также ответственностью в случае нарушения условий.

Контроль деятельности

Венчурный фонд может полностью либо частично брать на себя управление финансируемой компанией. Такое условие оговаривается заблаговременно и указывается при составлении договора. Контроль над деятельностью требуется для минимизации возможных рисков, роста эффективности и прибыльности предприятия, увеличения стоимости активов.

Сбыт акций

Доход венчурного фонда – перепродажа акций. Компания, которая финансируется, передает в собственность часть ценных бумаг. По сути, фонд становится частичным владельцем компании.

В случае успеха предприятие развивается, и акции растут в цене. В предположительный пик роста учредители реализуют ценные бумаги и за счет этого получают прибыль. Большая часть переходит учредителям, а меньшая доля распределяется между инвесторами.

В случае успеха предприятие развивается, и акции растут в цене. В предположительный пик роста учредители реализуют ценные бумаги и за счет этого получают прибыль. Большая часть переходит учредителям, а меньшая доля распределяется между инвесторами.

При продаже акций, прибыль может на 1000% превысить первоначально вложенные средства. Такие инвестиционные организации вкладываются одновременно в несколько компаний. Даже если часть обанкротится и не принесет доход, прибыль с одной успешной компании в полной мере покроет ущерб.

Преимущества и недостатки

Венчурное инвестирование характеризуется множеством положительных качеств. Причем они актуальны и для вкладчиков, и для лиц, нуждающихся в финансировании.

К преимуществам относятся:

- Возможность получения прибыли

- Вкладчику не обязательно иметь крупный капитал, чтобы вложить средства в фонд

- Инвестирование в фонд – самый понятный способ для начинающих

Не менее полезны венчурные фонды для предприятий. Это хороший источник финансирования. Причем в отличие от кредитов в банке, если компания не просуществует длительное время и не принесет прибыль, возвращать средства не придется. Это отличает венчурное финансирование от других вариантов.

Одновременно это является и причиной основного недостатка, который заключается в том, что получить финансирование со стороны венчурной организации очень сложно. Из многочисленных заявок принимаются единицы, чьи бизнес-модели признаются самыми перспективными.

Одновременно это является и причиной основного недостатка, который заключается в том, что получить финансирование со стороны венчурной организации очень сложно. Из многочисленных заявок принимаются единицы, чьи бизнес-модели признаются самыми перспективными.

К недостаткам для инвесторов относятся следующие:

- Наличие риска, связанного с высокой вероятностью того, что финансируемое предприятие окажется неприбыльным

- Доход с вложений, даже в случае успеха, придет только через 3-5 лет

- Вклады в венчурный капитал требуют определенных знаний в той сфере, в которую будут финансированы средства

Несмотря на наличие недостатков, венчурные организации остаются одним из наиболее эффективных способов инвестирования.

Видео о работе крупнейшего мирового венчура:

Рейтинг мировых венчурных фондов

В настоящий момент в мире действует множество венчурных фондов. Однако следует выделить несколько наиболее крупных, чьи доходы многократно превзошли первоначальные вложения, сделав своих инвестиционных партнеров мультимиллионерами.

Крупнейшие венчурные фонды:

Sequoia Capital

Sequoia Capital- Lowercase Capital

- Benchmark

- Accel Partners

- Founders Fund

- Baseline Ventures

- OrbiMed

- Breyer Capital

- IDG Capital Partners

- GGV Capital

Большинство перечисленных организаций финансировали американские компании, которые в настоящий момент известны во всем мире. К числу компаний, которые привлекали венчурный капитал, относятся Facebook, WhatsApp, Uber, Instagram, Twitter, Xiaomi.

Топ-5 российских венчурных фондов

В России действует множество венчурных фондов, большая часть которых финансирует иностранные стартапы. Это объясняется перенесенным экономическим кризисом. Большая часть вкладывается в 1 или 2-3 предприятия и только единицы финансируют одновременно несколько стартапов. Ниже представлены крупнейшие инвестиционные организации, действующие на территории РФ.

Особенности инвестирования в России на видео:

Runa Capital

Крупнейший фонд, финансирующий в основном предприятия на территории России. Наиболее известен благодаря вложению в развитие облачного сервиса Parallels. Доля при финансировании достигает 40%. Наибольшая сумма вложений – 10 млн. долларов.

ABRT

Один из известных российских фондов, ставший финансовым партнером бизнес-проектов Acronis и KupiVIP. Доля достигает 35%, а сумма вложений по 15 млн. и 4 млн. долларов в каждый из представленных проектов.

PBK

Представляет собой государственную организацию, деятельность которой направлена на содействие развитию малого бизнеса. Является финансовым партнером 4-ех федеральных проектов и множества мелких предприятий в разных регионах РФ.

Представляет собой государственную организацию, деятельность которой направлена на содействие развитию малого бизнеса. Является финансовым партнером 4-ех федеральных проектов и множества мелких предприятий в разных регионах РФ.

Russian Ventures

Является венчурной организацией, осуществляющей инвестирование в российские проекты. Известен участием в проектах Okeo, Ogorod, Pluso.ru, в которых владеет 15% акций.

Softline Venture Partners

Представляет собой корпоративный фонд, является одним из первых на территории РФ. С 2008 года профинансировал 15 проектов. Организация занимается финансированием предприятий на ранних стадиях развития, преимущественно, занятых в сфере облачных вычислений, кибербезопасности. Размер фонда достигает 20 млн. долларов.

Появление крупных фондов и финансируемых ими проектов указывает на то, что венчурное инвестирование в России постоянно развивается, благодаря чему становится перспективным вариантом для вложений как со стороны частных лиц, так и различных организаций.

Привлечение венчурного капитала

С вопросом о том, как привлечь инвестиции, сталкиваются многие предприниматели. Этот процесс включает несколько этапов. Предложенный алгоритм в целом действует не только для компаний. К примеру, таким способом привлечь венчурный капитал могут сотрудники научных учреждений, которым необходимы средства для дальнейших исследований.

Выбор фонда

Подбирать инвестиционную организацию для привлечения венчурного капитала нужно с учетом нескольких критериев. Основным является направление финансирования, которое осуществляет фонд. Компаниям, которые еще не открылись либо только недавно появились на рынке, следует взаимодействовать с организациями, которые специализируются на соответствующих бизнес-объектах.

Также следует учитывать и отраслевую направленность. Предприятиям, занятым в конкретной области, необходимо осуществлять поиск организаций, заинтересованных в том, чтобы финансировать в эту сферу.

Презентация проекта

Прежде чем контактировать с представителями фонда, необходимо составить грамотную презентацию своего проекта. Требуется бизнес-план, который не только отражает пути реализации поставленных задач, но и подчеркивает все преимущества идеи.

Бизнес-модель по большому счету выступает в качестве продукта. Задача заключается в убеждении представителей фонда в том, что этот продукт достоин затраченных вложений.

Проведение переговоров

Данный этап актуален только для тех, чей стартап заинтересовал учредителей фонда. В большинстве случаев бизнес-идеи отсеиваются на этапе презентации из-за обнаруженных недостатков, несовместимых с интересами инвесторов.

Переговоры предусматривают определение взаимовыгодных условий, при которых предприятие сможет извлечь максимальную пользу от вложенных средств, а фонд минимизирует возможные риски и обеспечивает прибыльность операции.

Переговоры предусматривают определение взаимовыгодных условий, при которых предприятие сможет извлечь максимальную пользу от вложенных средств, а фонд минимизирует возможные риски и обеспечивает прибыльность операции.

Создание финансовой модели

Финансовое моделирование является технологией, посредством которой прогнозируется предполагаемая ситуация либо отражается реальная. Данный этап крайне важен при венчурном инвестировании, так как только с ее помощью можно определить, каким образом и в каких количествах нужно вкладывать средства в предприятие, чтобы в дальнейшем оно не стало убыточным.

Финансовая модель должна соответствовать таким требованиям:

- Экономическая целесообразность

- Понятность

- Прозрачность

- Контролируемость

- Гибкость

Финансовая модель разрабатывается посредством специально предназначенного для этих целей программного обеспечения после предварительного анализа бизнес-плана.

Закрепление договором

Договоренности, к которым пришли стороны во время переговоров, должны быть закреплены документально. Обязательным пунктом документа являются условия передачи фонду доли в компании. Ее размер оговаривается заблаговременно. В остальном договор должен содержать перечень обязательств каждой стороны, отражающих характер их взаимоотношений.

Таким образом, привлечение венчурного капитала – поэтапный процесс, который должен осуществляться в строго установленном порядке.

Где найти венчурных инвесторов

Поиск вложений для финансирования стартапа – крайне сложный процесс, который во многих случаях оказывается безуспешным. Основная причина в том, что предложенная бизнес-идея не соответствует требованиям фонда либо является потенциально убыточной. В случае если в одной инвестиционной организации проект не был принят, можно найти другую.

Поиск через знакомых

Применение личных связей – один из способов поиска венчурного фонда. У большинства предпринимателей уже на ранних стадиях деятельности есть знакомые, которые могут помочь в поиске лиц, готовых вкладывать средства. Недостаток этого способа заключается в том, что он трудоемкий. К тому же, на такой поиск уходит много времени.

Биржи проектов

В интернете создаются специальные площадки, предназначенные одновременно и для инвесторов, и для предприятий, нуждающихся в постороннем финансировании.

Популярной на территории РФ является биржа Inproex. Аналогичные условия предоставляются на биржах ShareInStock, Napartner.

Чтобы найти инвесторов, необходимо предварительно зарегистрироваться, после чего разместить информацию о своем проекте. Также на таких интернет-ресурсах можно найти контактные данные фондов, которые заинтересованы в инвестировании в конкретные проекты.

Краудфандинговые платформы

Принцип краудфандинга заключается в том, что проекты финансируются за счет средств группы частных лиц. Они добровольно объединяются в коллективы и создают мелкие фонды для поддержания компаний или организаций. Найти краудфандинговых инвесторов можно на специальных интернет-платформах.

Среди популярных в РФ:

- Boomstarter

- Planeta.ru

- Together

- Naparapet

- StartTrack

- Kroogi

- Руфандер

Использование краудфандинговых платформ – один из самых удобных и быстрых способов в поиске инвесторов. Однако он имеет и недостатки.

Обычно представители краудфандинговых организаций вкладывают средства в деятельность, связанную с внедрением инновационных технологий, исследования в области медицины, реализацию местных социальных и благотворительных проектов. Лица, готовые вкладывать в коммерческие предприятия, на таких платформах встречаются реже.

Другой недостаток связан с объемом инвестиций. Такие организации могут финансировать только небольшие компании.

Как открыть свой фонд

У людей, имеющих капитал, встает вопрос о том, можно ли создать свой собственный фонд. Такая возможность доступна только тем, кто готов вложить в эту организацию не менее 10 млн. долларов.

Можно создать фонд и с меньшим объемом средств. Однако вкладывать их в инвестиционный центр и финансировать рискованные предприятия нецелесообразно. В этих случаях лучше вложить деньги в уже существующий фонд и в дальнейшем получить прибыль.

Можно создать фонд и с меньшим объемом средств. Однако вкладывать их в инвестиционный центр и финансировать рискованные предприятия нецелесообразно. В этих случаях лучше вложить деньги в уже существующий фонд и в дальнейшем получить прибыль.

Показатели эффективности

Ряд показателей отражает степень эффективности инвестиционных фондов. Такие критерии следует учитывать при выборе венчурной организации для вложения средств.

Коэффициент возврата капитала

Данный показатель отражает уровень доходности венчурного фонда при финансировании одного предприятия. Обычно организация стремится получить прибыль в десятикратном размере вложенных средств (коэффициент 10х). Однако такая цель достигается в редких случаях. В мировом рынке хорошим показателем считается доход с коэффициентом 3х-4х. Показатель 5х свидетельствует о том, что фонд успешный.

Коэффициент остаточного капитала

Показатель отражает соотношение суммы, затраченной на инвестирование предприятия к размеру капитала, который сохраняется в случае, если предприятие окажется убыточным. Очевидно, что чем остаточный капитал выше, тем надежнее считается фонд для его инвестиционных партнеров.

Показатель отражает соотношение суммы, затраченной на инвестирование предприятия к размеру капитала, который сохраняется в случае, если предприятие окажется убыточным. Очевидно, что чем остаточный капитал выше, тем надежнее считается фонд для его инвестиционных партнеров.

Коэффициент реализации

Показатель, который отражает процент предполагаемого дохода при продаже доли финансируемого предприятия. Он определяется на основе предварительного анализа и финансовой модели и в дальнейшем корректируется с учетом фактических показателей компании.

Внутренняя норма доходности

Представляет собой показатель, отражающий процентную ставку, при которой стоимость всех денежных потоков конкретного инвестиционного потока станет равной нулю. Проще говоря, показатель отражает, при каком уровне доходности инвестор сможет вернуть вложенные средства без потерь или доходов.

Представляет собой показатель, отражающий процентную ставку, при которой стоимость всех денежных потоков конкретного инвестиционного потока станет равной нулю. Проще говоря, показатель отражает, при каком уровне доходности инвестор сможет вернуть вложенные средства без потерь или доходов.

Размер заработка на венчурных инвестициях

Определить точно, сколько можно заработать в фонде невозможно. Даже если составлен грамотный бизнес-план и полноценная финансовая модель, существует ряд факторов, способных повлиять на итоговый доход.

Учитывая то, что средний коэффициент доходности достигает 200% и выше, можно сделать соответствующие выводы о степени прибыльности такого инвестирования. В то же время следует понимать, что такие показатели актуальны для достаточно крупных фондов.

Максимальная прибыль не ограничивается и может превышать отметку 1000% первоначального вложения.

Венчурный фонд – инвестиционная организация, осуществляющая финансовую поддержку начинающим предпринимателям. Главная задача такого фонда заключается в материальной поддержке проекта или бизнес-объекта с целью дальнейшего получения дохода. Действует большое количество венчурных организаций разных видов, что позволяет подобрать подходящий вариант для инвестирования собственных средств.

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

pravodeneg.net

Венчурный инвестиционный фонд: что это такое

Относительно новый в России, но популярный во всем мире вид инвестирования. Венчурный фонд – это организация, вкладывающая собственные средства во вновь созданные проекты, которые могут обогатить владельцев или не оправдать доверия вовсе. Результат зависит от управляющей компании и объекта инвестирования.

Виды венчурных фондов

Венчурный инвестиционный фонд – это финансовые сообщества, которые делятся в соответствии с целями, способом и местом создания на группы.

- По характеру вложенных средств:

- Выделенные государством.

- Привлеченные из коммерческих структур.

- По месту продвижения проекта

- Российские: округа и регионы.

- Заграничные проекты.

- По количественной составляющей портфеля

- До 50 миллионов.

- До 150 млн долларов.

- От 150.

- По направлению средств

- Информационные интернет – технологии.

- Реализация в физические продукты.

- Смешанные проекты.

- По степени распределению рисков

- Диверсифицированные.

- Слабозащищенные.

Чтобы вложиться в надежную компанию нужно ознакомиться с некоторыми правилами функционирования венчурного фонда.

Как работают фонды

Что представляет собой венчурный фонд и как это работает.

- Автор проекта создает заявку на привлечение средств из сторонних источников.

- Профессионалы в этой сфере внимательно изучают и делают прогнозы на десятилетия вперед.

- Владельцы капитала, опираясь на мнение специалистов, вводят средства.

- О себе заявляет управляющая компания, внося материальный вклад в развитие дела.

- Решаются организационные вопросы, оформляется подходящая юридическая база.

При распределении финансового портфеля между стадиями развития, венчурный фонд контролирует и поддерживает проект в течение 3- 10лет.

Дальнейшие инвестиции зависят от успешности предприятия и правильности действий управляющей компании на разных ступенях развития.

Основные этапы венчурного инвестирования

Чтобы снизить степень рисков, рекомендуется вкладываться в дело с момента образования стартапа, но не раньше. Обычно каждый этап инвестируется отдельной финансовой группой, так как инвесторов венчурного фонда привлекают высокие доходы, а не стабильная ситуация. Чтобы провоцировать рост компании, участниками предпринимаются шаги по увеличению оборота и привнесению инноваций в проект.

Достартовая («посевная») ступень

На этом этапе

- происходит маркетинговый анализ информации о рынке;

- предпринимаются первоначальные шаги по дальнейшему развитию.

На посевной ступени авторами проекта обычно используются накопленные или заемные средства.

Ранняя стадия, средняя стадия

Следующий стартовый этап развития и постепенное продвижение на рынке предполагает обоснование элементов деятельности компании:

- Формируется исходная концепция.

- Составляется команда разработчиков.

- Расписывается бизнесплан.

- Привлекаются средства.

- Продвигается использование основного продукта.

- Создается реклама.

- Нарабатывается клиентская база.

- Оптимизируется способ распространения.

- Изучаются конкуренты.

Деятельность ведет к закреплению положительной репутации компании на рынке.

Поздняя стадия

На этом уровне развития проекта минимизируется риск банкротства. Происходит самоутверждение компании.

- Модернизация товара.

- Оптимизация сбыта.

- Создание капитала для оборота.

Если все действия были выполнены верно, то дополнительные вложения уже не требуются.

Завершающая стадия

Выход осуществляется с помощью продажи доли в компании:

- Другому инвестору.

- Руководству проекта.

- На фондовом рынке.

Если говорить простыми словами, то венчурный фонд – это долгосрочное инвестирование в очень молодые проекты без гарантий, но с возможностью выйти на определенном этапе.

ТОП лучших венчурных фондов (обзор и характеристика)

На российском рынке венчурных инвестиций есть несколько особенностей развития:

- 90 % вложений находятся в рамках информационных технологий.

- Почти целиком вложения рассредоточены по Центральному округу.

Топ 20 лучших фондов возглавляет Runa Capital, которая занимается развитием сервисов облачного хранилища. Удачному, но рискованному старту способствовали системные грамотные маркетинговые ходы.

В список двадцати лидирующих компаний внесены следующие венчурные фонды.

Softline Venture Partners

Сфера продвижения качественных приложений для мобильных устройств и корпоративного программного обеспечения для бизнеса средних и малых форм.

ABRT

Российские инвесторы Андрей Баронов и Ратмир Тимашов основали смешанные проекты по реализации качественной одежды и сельхозпродукции через сети.

Доля владельцев фонда в проекте составляет около 30%.

Russian Ventures

Основатель проекта Гордеев выбрал сугубо информационную направленность деятельности фонда. Цель деятельности – развитие и продвижение кнопок в социальных сетях.

Положительной стороной является факт получения высокой прибыли при использовании подобной финансовой практики. Минус вхождения в фонд в том, что хозяину погоревшего предприятия вложенные средства никто не вернет.

К особенности венчурного инвестирования можно отнести совладение компанией, в отличие от обычных вложений, подобных услугам кредитования.

( Пока оценок нет )

investicii-v.ru

Сбор средств инвесторов, за счет которых финансируются рискованные предприятия

Сбор средств инвесторов, за счет которых финансируются рискованные предприятия Государственные организации

Государственные организации Развивающее инвестирование. Фонд предоставляет средства, необходимые на развитие стартапа, но при этом не участвует в управлении.

Развивающее инвестирование. Фонд предоставляет средства, необходимые на развитие стартапа, но при этом не участвует в управлении. Новые компании и проекты

Новые компании и проекты Sequoia Capital

Sequoia Capital