что это такое, как они работают и какие есть плюсы и минусы — Финансы на vc.ru

Автор телеграм-канала Fedotov Journal рассказывает про основы венчурных инвестиций. Из статьи вы узнаете, какие проекты можно называть венчурными, сколько длится средняя инвестиционная сделка, и на какую доходность рассчитывают инвесторы. Также вы поймете, насколько этот вид деятельности подходит именно вам.

{«id»:105945,»url»:»https:\/\/vc.ru\/finance\/105945-venchurnye-investicii-chto-eto-takoe-kak-oni-rabotayut-i-kakie-est-plyusy-i-minusy»,»title»:»\u0412\u0435\u043d\u0447\u0443\u0440\u043d\u044b\u0435 \u0438\u043d\u0432\u0435\u0441\u0442\u0438\u0446\u0438\u0438: \u0447\u0442\u043e \u044d\u0442\u043e \u0442\u0430\u043a\u043e\u0435, \u043a\u0430\u043a \u043e\u043d\u0438 \u0440\u0430\u0431\u043e\u0442\u0430\u044e\u0442 \u0438 \u043a\u0430\u043a\u0438\u0435 \u0435\u0441\u0442\u044c \u043f\u043b\u044e\u0441\u044b \u0438 \u043c\u0438\u043d\u0443\u0441\u044b»,»services»:{«facebook»:{«url»:»https:\/\/www.

21 029 просмотров

Что такое венчурные инвестиции

Венчурные инвестиции — это рискованные вложения в молодые компании, которые ищут масштабируемую бизнес-модель.

Понятными словами: инвесторы вкладываются в абсолютно новый бизнес, который претендует захватить мир. Скорее всего, бизнес прогорит вместе с инвестициями. Но если случится чудо, и бизнес не прогорит, то инвесторы станут совладельцами нового Google, Amazon или Facebook. То есть риски зашкаливают, но и потенциальная прибыль срывает джек-пот.

Скорее всего, бизнес прогорит вместе с инвестициями. Но если случится чудо, и бизнес не прогорит, то инвесторы станут совладельцами нового Google, Amazon или Facebook. То есть риски зашкаливают, но и потенциальная прибыль срывает джек-пот.

Разница между проектами находится в потенциале компании. В случае успеха нового Instagram, продукт масштабируется с локального рынка на мировую арену. То есть каждый новый транш инвестиций обеспечивает экспоненциальный рост бизнеса.

Транш инвестиций обеспечит не экспоненциальный, а линейный рост. Поэтому открытие кафе венчурным проектом называть нельзя.

Транш инвестиций обеспечит не экспоненциальный, а линейный рост. Поэтому открытие кафе венчурным проектом называть нельзя.Зачем люди инвестируют в венчур

Для понимания порядка цифр: первые инвестиции в Google составили всего $100.000, в Facebook — $500.000, в Apple — $150.000. Сегодня даже минимальные доли этих компаний стоят десятки миллиардов долларов. Текущие капитализации Apple и Google превышают триллион долларов, а капитализация Facebook составляет $600b.

Да, это исключительные случаи. Но венчурный бизнес целиком построен на исключениях, поэтому примеры подходящие.

Кроме того, есть неденежная причина, по которой инвесторов тянет в венчур. Грубо говоря, это эмоции. Так, инвестиции в металлургический завод дают только прибыль. Инвестиции в Tesla или SpaceX дают прибыль и причастность к инновационному бизнесу. А крупные инвестиции в подобные компании превращают инвестора в рок-звезду венчурного мира.

Как работают венчурные инвестиции

Задача венчурного инвестора — найти компанию, которая многократно вырастет, окупит неудачные вложения и заработает прибыль сверху. Причем лучше найти одну суперзвезду и потерять деньги на остальных сделках, чем попасть в несколько средних компаний.

Причем лучше найти одну суперзвезду и потерять деньги на остальных сделках, чем попасть в несколько средних компаний.

- Инвестор вкладывает деньги в десять компаний

- Три компании погибают в первый год

- Еще три компании погибают во второй год

- Три компании показывают посредственный рост

- Одна компания взлетает, увеличивая инвестиции в десятки или сотни раз

То есть, если венчурный инвестор угадал единорога (компанию стоимостью выше $1b), то дела идут круто. А если не угадал, то ситуация так себе. Поэтому лучше инвестировать в тридцать или пятьдесят компаний, чтобы повысить вероятность успеха.

А если не угадал, то ситуация так себе. Поэтому лучше инвестировать в тридцать или пятьдесят компаний, чтобы повысить вероятность успеха.

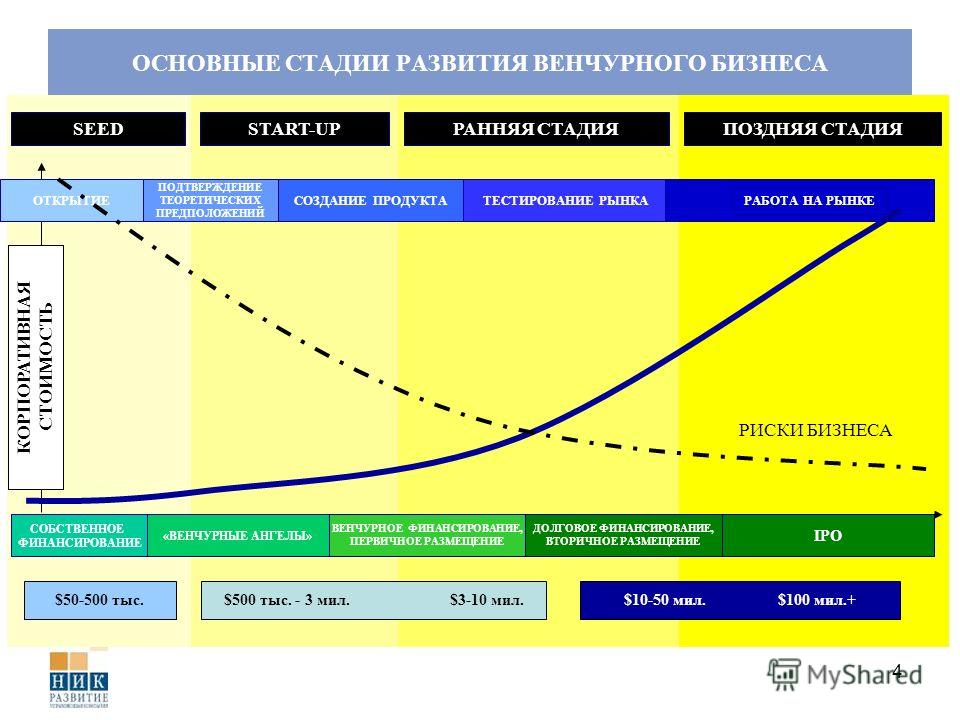

Конечно, в зависимости стадии развития венчурных проектов математика может меняться:

- Если инвестор финансирует компании на совсем ранней стадии, то число неудач увеличивается. За это инвестор получает хорошую долю за небольшие деньги. Такого инвестора называют бизнес-ангелом, а раунд финансирования — ангельским раундом. Средний размер доли инвестора на ангельском раунде составляет 5%-10%. Средний размер инвестиций — от $100K до $1M.

- Если инвестор финансирует компании, которые проверили бизнес-модель, получили клиентов и имеют растущую выручку, то число неудач сокращается.

Но растет и стоимость входа: средний чек начинается с $10M. Такие сделки происходят на литеральных раундах, а основными инвесторами выступают крупные фонды.

Но растет и стоимость входа: средний чек начинается с $10M. Такие сделки происходят на литеральных раундах, а основными инвесторами выступают крупные фонды.

В общем виде правило такое: чем раньше инвестор заходит в сделку, тем больше он несет рисков, и тем больше он получает прибыли.

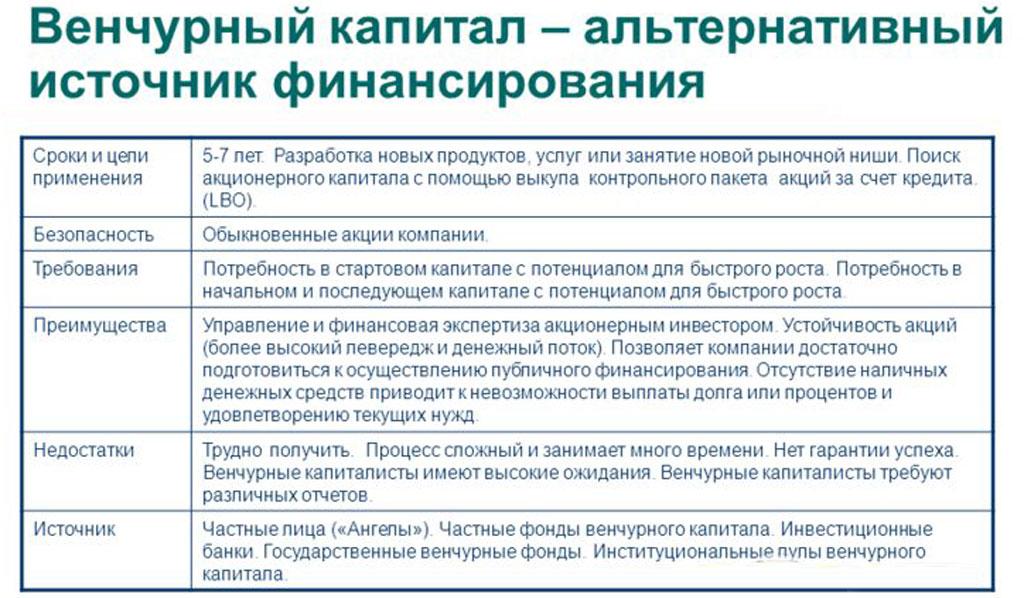

При этом средний срок венчурной инвестиции составляет 7-10 лет. А способов выйти из венчурной сделки существует немного:

- Дождаться, когда компания выйдет на IPO, и продать акции на бирже

- Дождаться, когда компанию приобретет стратегический покупатель

- Продать акции частной внебиржевой сделкой

Последний вариант труднореализуем, поэтому обычно венчурные инвесторы играют вдолгую.

Доходность венчурных инвестиций

Я уже упоминал, что венчурные инвестиции являются самыми высокодоходными и самыми высокорискованными инвестициями в мире. Кроме того, результаты венчурных инвестиций полярны: успешные капиталисты забирают основные деньги с рынка, а остальные довольствуются малым.

Если верить исследованию Wealthfront, то 2% лучших венчурных фондов генерируют 95% прибыли. То есть ситуация с венчурными фондами напоминает ситуацию со стартапами — деньги и слава уходят сильнейшим.

Впрочем, широкий венчурный капитал все равно обгоняет фондовые индексы. Согласно данным Cambridge Associates, за двадцать пять лет венчурный капитал показал 13,38% ежегодной доходности против 9,83% доходности индекса S&P 500. А доходность венчурного капитала ранних стадий составила 54,4%.

Согласно данным Cambridge Associates, за двадцать пять лет венчурный капитал показал 13,38% ежегодной доходности против 9,83% доходности индекса S&P 500. А доходность венчурного капитала ранних стадий составила 54,4%.

Обратите внимание: за двадцать пять лет доходность ранних венчурных инвестиций почти в пять раз превысила доходность инвестиций поздних стадий. И это данные не по отдельной компании, а по широкой выборке фондов.

Известные примеры венчурных компаний

Несколько недавних нашумевших историй, которые принесли миллиарды долларов венчурным капиталистам.

Международный такси-сервис Uber.

Запустился в 2009 году, сегодня работает в семидесяти шести странах мира. Акции Uber торгуются на бирже, а капитализация компании составляет $64b. Однако, еще в 2010 году Uber оценивался в $4m на ангельском раунде. Стоимость Uber выросла в 16000 раз за восемь лет.

Сервис видеоконференций Zoom.

Zoom основан в 2009 году и сегодня имеет 750k пользователей. Акции Zoom торгуются на бирже, капитализация компании составляет $24b. Оценка компании на Series А была в тысячу раз меньше и составляла $24,5m. С того момента прошло семь лет.

Оценка компании на Series А была в тысячу раз меньше и составляла $24,5m. С того момента прошло семь лет.

Сервис аренды частного жилья Airbnb.

Фактически, тот же Uber, только для аренды жилья, а не для заказа такси. Airbnb запустился в 2008 году и сегодня оценивается в $35b. Это один из немногих венчурных проектов, который имеет положительную операционную прибыль. Оценка компании на ангельском раунде была $2,5m. Она выросла в 14000 раз.

Источник: CraftКорпоративный мессенджер Slack.

В тестовом режиме Slack запустился в 2013 году, в публичный релиз вышел в начале 2014. Оценка на последнем венчурном раунде была $7,1b, текущая капитализация на бирже составляет $12b. На Series A компания оценивалась в $23,5m, что в три сотни раз меньше текущих значений.

Источник: CraftВенчурный фонд — e-xecutive.ru

Понятие венчурного инвестора

Венчурный фонд – (англ. «venture company» – рисковая компания) – особый тип инвесторов, которые готовы вкладывать средства исключительно в инновационные проекты (стартапы), полностью осознавая, что это рискованное мероприятие с минимальным процентом успешного исхода.

Согласно многолетним наблюдениям — около 90% всех стартапов в России являются убыточными.

Обычно эти проекты заканчивают свое существование на начальной стадии опытно-исследовательских работ, даже не успев выйти на рынок.

Зато оставшиеся 10% проектов «выстреливают» настолько успешно, что все вложенные в них инвестиции возвращаются многократно.

Именно эта игра в «русскую рулетку» стимулирует венчурных инвесторов вкладывать деньги в абсолютно нерентабельные и бесперспективные на первый взгляд проекты, надеясь, что именно этот стартап окажется «тем самым», одним из десяти.

Конечно, венчурные фонды инвестируют в молодые проекты далеко не последние деньги, а скорее – лишние средства.

По своей сути венчурные фонды – это успешные компании, которые достигли в своей нише рынка определенного «потолка». Бизнес отлажен, поэтому, даже если очередная инвестиции окажется «мертвой», на финансовом состоянии такой урон не отразится критически.

Почему стартаперы обращаются к венчурным фондам?

На первый взгляд может показаться, что компании-стартаперы могут искать финансирование для своих проектов где-нибудь еще, кроме венчурных инвесторов. Но на самом деле венчурные фонды – это единственный оптимальный источник финансирования.

Но на самом деле венчурные фонды – это единственный оптимальный источник финансирования.

Обычно авторы идеи не имеют возможности профинансировать себя самостоятельно, поэтому они ищут финансовой помощи у инвестора. Ведь пока предприятие молодое, никому не известное и чаще всего не зарегистрировано как юридическое лицо, банковское кредитование такого бизнеса является невозможным.

Внутренний и внешний венчур – в чем разница?

Различают два основных типа фондов инвестирования инновационных проектов:

1) Внутренний венчур – когда для финансирования нового проекта привлекаются деньги компаний или личные средства частных инвесторов. Это самая распространенная схема финансирования стартапов не только в России, но и в мире. 95% инновационных молодых проектов получают финансирование именно из частных источников.

2) Внешний венчур. Когда для финансирования новых проектов привлекают государственный капитал. Чаще всего инвестирование происходит с помощью пенсионных фондов, страховых компаний, путем привлечения средств из государственного и местного бюджетов, получения различных грантов, а также поступления от других государственных учреждений. Хоть государственное финансирование стартапов – это единичные случаи, все-таки это происходит, ведь развитие инноваций влияет на развитие экономики государства и рост ВВП.

Хоть государственное финансирование стартапов – это единичные случаи, все-таки это происходит, ведь развитие инноваций влияет на развитие экономики государства и рост ВВП.

Когда в России появились первые венчурные фонды?

История финансирования стартапов на государственном уровне началась еще в 1993 году. Именно тогда на встрече министров государств «Большой восьмерки» было принято решение выделить для России 300 млн. долларов на развитие венчурного инвестирования в национальные компании.

Уже в следующем 1994 г. в стране появились первые венчурные фонды.

Одним из крупнейших инвесторов, которые на государственном уровне занимаются развитием малого бизнеса в сфере инновационных технологий, является ОАО «Российская венчурная компания» — государственный фонд венчурных фондов Российской Федерации. Создана в 2006 году с целью стать источником доступного финансирования молодых инновационных проектов, а также для развития в России инновационных отраслей в экономике.

Ссылки

- Эдуард Фияксель: Предприниматели глазами венчурного инвестора

Это заготовка энциклопедической статьи по данной теме. Вы можете внести вклад в развитие проекта, улучшив и дополнив текст публикации в соответствии с правилами проекта. Руководство пользователя вы можете найти здесь

Вы можете внести вклад в развитие проекта, улучшив и дополнив текст публикации в соответствии с правилами проекта. Руководство пользователя вы можете найти здесь

Что такое венчурные инвестиции? — Инновационный портал Ростовской Области

Что такое инновация

Внедрённое или внедряемое новшество, обеспечивающее повышение эффективности процессов и (или) улучшение качества продукции, востребованное рынком. Вместе с тем, для своего внедрения инновация должна соответствовать актуальным социально-экономическим и культурным потребностям. Примером инновации является выведение на рынок продукции (товаров и услуг) с новыми потребительскими свойствами или повышение эффективности производства той или иной продукции.

Введённый в употребление новый или значительно улучшенный продукт (товар, услуга) или процесс, новый метод продаж или новый организационный метод в деловой практике, организации рабочих мест или во внешних связях.

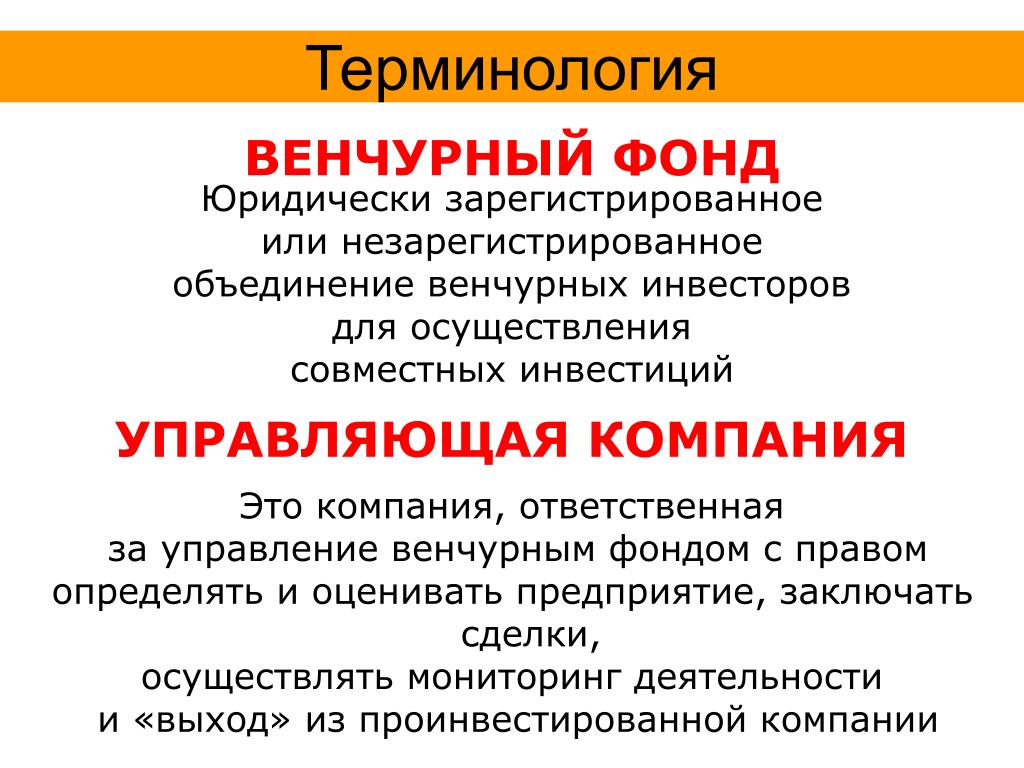

Что такое венчурный фонд?

Это инвестиционный фонд, ориентированный на управление денежными ресурсами частных инвесторов, стремящихся вложить свои активы в перспективные стартапы, малые и средние предприятия, обладающие высоким потенциалом роста. Эти инвестиции характеризуются, как высокорискованные и высокодоходные.

Эти инвестиции характеризуются, как высокорискованные и высокодоходные.

Какова роль государства в инновациях?

Совокупность мер, принимаемых органами государственной власти РФ и органами государственной власти субъектов РФ в соответствии с законодательством РФ и законодательством субъектов РФ в целях создания необходимых правовых, экономических и организационных условий, а также стимулов для юридических и физических лиц, осуществляющих инновационную деятельность.

Как минэкономразвития помогает инноваторам?

Минэкономразвития России с 2010 года реализует проект по стимулированию инновационной деятельности компаний с государственным участием через разработку и реализацию среднесрочных (на пятилетний период) программ инновационного развития (далее — ПИР).

ПИР является комплексным инструментом развития инноваций в компаниях, в их структуру входят мероприятия по следующим направлениям

— Разработка и реализация инновационных проектов.

— Совершенствование механизмов управления инновациями в компаниях, в том числе в сфере интеллектуальной собственности.

— Развитие экосистемы «открытых инноваций» за счет взаимодействия с малыми и средними компаниями, организациями науки, высшего образования и объектами инновационной инфраструктуры (инновационные кластеры и технологические платформы), развития механизмов финансирования и инвестирования в инновационной сфере (включая венчурные фонды).

— Организована независимая экспертная оценка ПИР и отчетов о реализации ПИР.

Перечень компаний, реализующих ПИР, утвержденный решением президиума Совета при Президенте Российской Федерации по модернизации экономики и инновационному развитию России от 24 июня 2016 г., включает 56 государственных корпораций, акционерных обществ и ФГУП, на которых проходится более 60% ВВП России. Реализация действующих ПИР планируется до конца 2020 г.

Как зарегистрировать патент на изобретение?

Согласно российскому законодательству объектами патентования могут быть: полезная модель, изобретение и промышленный образец. Полезная модель — это техническое решение, которое может быть использовано в каких-либо устройствах. Патентное право в России регулируется главой 72 Гражданского кодекса РФ. Срок действия патента зависит от объекта патентования и составляет от 5-ти до 25-ти лет. В России выдачей патентов занимается соответствующий государственный орган — Роспатент. Срок регистрации патента зависит от объекта патентования и необходимости выполнения сопутствующих процедур.

Полезная модель — это техническое решение, которое может быть использовано в каких-либо устройствах. Патентное право в России регулируется главой 72 Гражданского кодекса РФ. Срок действия патента зависит от объекта патентования и составляет от 5-ти до 25-ти лет. В России выдачей патентов занимается соответствующий государственный орган — Роспатент. Срок регистрации патента зависит от объекта патентования и необходимости выполнения сопутствующих процедур.

Где обучают работе с инновационными продуктами?

Высшие учебные заведения страны разрабатывают программы повышения квалификации и корпоративные программы в области управления инновациями, инновационной инфраструктурой и инновационного предпринимательства.

Кто такой венчурный инвестор и как он зарабатывает?

У слова venture (англ.) есть несколько значений: «рисковать», или «рискованное предприятие», или «отваживаться». В общем, все его смыслы так или иначе связаны со смелостью и даже авантюрностью.

В общем, все его смыслы так или иначе связаны со смелостью и даже авантюрностью.

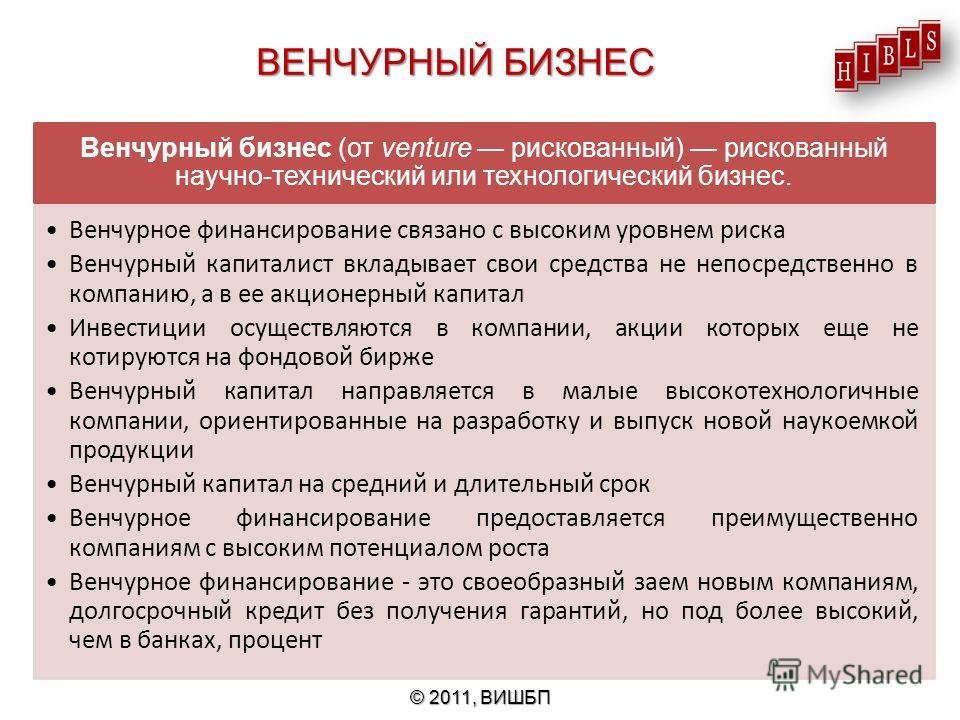

Венчурные инвестиции — это вложения с высокой долей риска, которые инвестор делает в растущие или новые проекты и компании. Это потенциально перспективные фирмы, которые не имеют средств, чтобы самостоятельно воплотить необычный проект.

А кто такой венчурный инвестор? Это участник рынка, который имеет необходимые новичку средства и стремление вложить их на длительный срок в стартап или начинающую компанию, если считает их деятельность перспективной. Взамен инвестор обычно получает либо акции, либо просто долю в компании. Потому его ожидаемая доходность — выше среднерыночной по данной отрасли.

Подробнее о том, что такое венчурные инвестиции

Этот инструмент используется для финансирования компаний, которые делают нечто нехарактерное для рынка. Они применяют новые подходы, инструменты, свежайшие научные разработки, которые еще не применялись для этой сферы. В идеальном варианте такие начинания должны быть воплощены в услуги либо решения, которые окажутся востребованы рынком, выведут его на новый виток развития.

В идеальном варианте такие начинания должны быть воплощены в услуги либо решения, которые окажутся востребованы рынком, выведут его на новый виток развития.

Не требуется глубокий анализ, чтобы понять: подобные начинания имеют повышенный риск оказаться неуспешными, и потому получить банковский кредит под развитие им сложно. Зато профессиональные частные инвесторы и специализированные венчурные фонды внимательно присматриваются к подобным проектам. Обычно у инвесторов (фондов) есть предпочтительные направления или рынки, с которыми они готовы работать и которые хорошо понимают. Ведь любой предприниматель-капиталист, заинтересованный в прибыли, должен уметь оценить перспективы развития стартапа не только на основе презентации и не только в разрезе сегодняшнего дня. Нужно глубоко понимать реальные потребности рынка, знать про уже существующие решения, трезво оценивать активность других компаний, которые работают в том же направлении.

Основные принципы венчурного инвестирования

Средства вкладывают на начальных этапах, когда уставной капитал еще не сформирован.

Возможно даже, что частично средства вносят до регистрации компании, только на основе бизнес-плана.

Возможно даже, что частично средства вносят до регистрации компании, только на основе бизнес-плана.Если проект рухнет, инвестор не сможет вернуть свои деньги, у него нет никаких гарантий от создателя компании.

Венчурный инвестор официально становится соучредителем проекта, что указывает в соответствующем договоре. Потому в случае успеха инвестор гарантированно получает долю прибыли, которая может и зависеть, и не зависеть от размера инвестиций.

Максимальная доля проекта, которая может принадлежать инвестору, — 50%. У него нет цели получить контроль над компанией.

Одна удачная инвестиция может перекрыть ряд неудачных. Но могут уйти годы на то, чтобы довести начинание до релиза.

У инвестора может быть и расширенная роль, определенная договором или личными договоренностями, например, консультанта по ряду вопросов, в которых он компетентен.

Мировой опыт

В Соединенных Штатах это явление имеет довольно долгую историю — более полувека. И каждый год венчурные инвесторы тратят до 30 млрд долларов на вложения в перспективные стартапы. Это впечатляющая цифра: совокупные венчурные инвестиции четырех следующих за США стран-лидеров составляют примерно половину этой суммы. В Европу венчурные инвестиции пришли позднее, однако тоже успели показать себя как действенный инструмент для участника рынка, готового на риск ради высокой прибыли. Этот вид инвестирования по-разному представлен в большинстве развитых и развивающихся стран. Можно привести в пример множество успешных проектов, которые начались с венчурных инвестиций — от Alibaba до Яndex и отечественного Eda.ua.

Украина и венчурные инвестиции

В нашей стране функционирует около десятка венчурных фондов. Однако они сталкиваются с целым рядом трудностей: и законодательная база пока не совершенна, и регулирование всех видов инвестиций пока плохо налажено. В частности, высокие ставки налогообложения сильно снижают эффективность этого инструмента для инвестора.

В частности, высокие ставки налогообложения сильно снижают эффективность этого инструмента для инвестора.

Однако движение есть: до десяти украинских венчурных фондов готовы вложить в стартапы до 2 млн долларов. Также приходят западные венчурные инвесторы, вкладывающие средства в молодые украинские hi-tech-компании. Да, таких инвесторов единицы, но в случае успеха на рынок придут и другие. По данным UVCA, в 2018 году только отечественный IT-рынок привлек более 330 млн долларов венчурных инвестиций, и это почти в полтора раза больше, чем было в 2017-м.

Сейчас активы находятся главным образом в IT-секторе, машиностроении, телекоммуникациях, ритейле, e-commerce.

Кем проводятся венчурные инвестиции? Кто такой венчурный инвестор в широком понимании?

Это тот, кто имеет средства и готов рискнуть ради перспективы получить высокий уровень доходности. Полная противоположность традиционному подходу к прямым инвестициям, которые предполагают относительно невысокий доход при невысоком же риске.

Венчурный инвестор — обособленный участник рынка либо один из участников венчурного фонда, который заключает сделки. Такие фонды инвесторы создают, формируя общий портфель и воплощая в жизнь политику диверсификации рисков.

Благодаря венчурным компаниям и инвесторам инновационное развитие не стоит на месте. Хотя, конечно, это не единственный способ привлечь средства в развивающийся бизнес.

Нередко приход венчурного инвестора в компанию изменяет ее внутреннюю организацию. Ведь придется пойти на ряд изменений в области управления. Это нужно, чтобы сделать организацию известной, понятной, открытой для других инвесторов, желающих принять участие в проекте, и для потенциальных клиентов. Для организации таких изменений фонды могут привлекать профессиональных финансистов, юристов, управленцев, маркетологов, которые помогут довести до релиза создание продукта и организовать его эффективный вывод на рынок.

Если все пройдет удачно на ранних этапах, то риск вложений в проект снизится настолько, что он станет привлекать и прямых инвесторов. Так что венчурный инвестор — в определенном смысле первопроходец, закрашивающий белые пятна на карте, чтобы по его следам могли прийти и другие. Но, конечно, максимальная прибыль останется за тем, кто рисковал больше всех.

Так что венчурный инвестор — в определенном смысле первопроходец, закрашивающий белые пятна на карте, чтобы по его следам могли прийти и другие. Но, конечно, максимальная прибыль останется за тем, кто рисковал больше всех.

Куда вкладываются фонды?

У каждого из них свои требования и приоритеты. Некоторые желают работать в определенных направлениях, других интересует исключительно направленность стартапа на внешние или глобальные рынки. Вот направления, которые украинские венчурные фонды чаще всего называют интересными для себя:

IT, AR/VR, кибербезопасность и машинное обучение;

маркетплейсы;

медицина;

мобильные приложения;

образование;

e-commerce;

финтех.

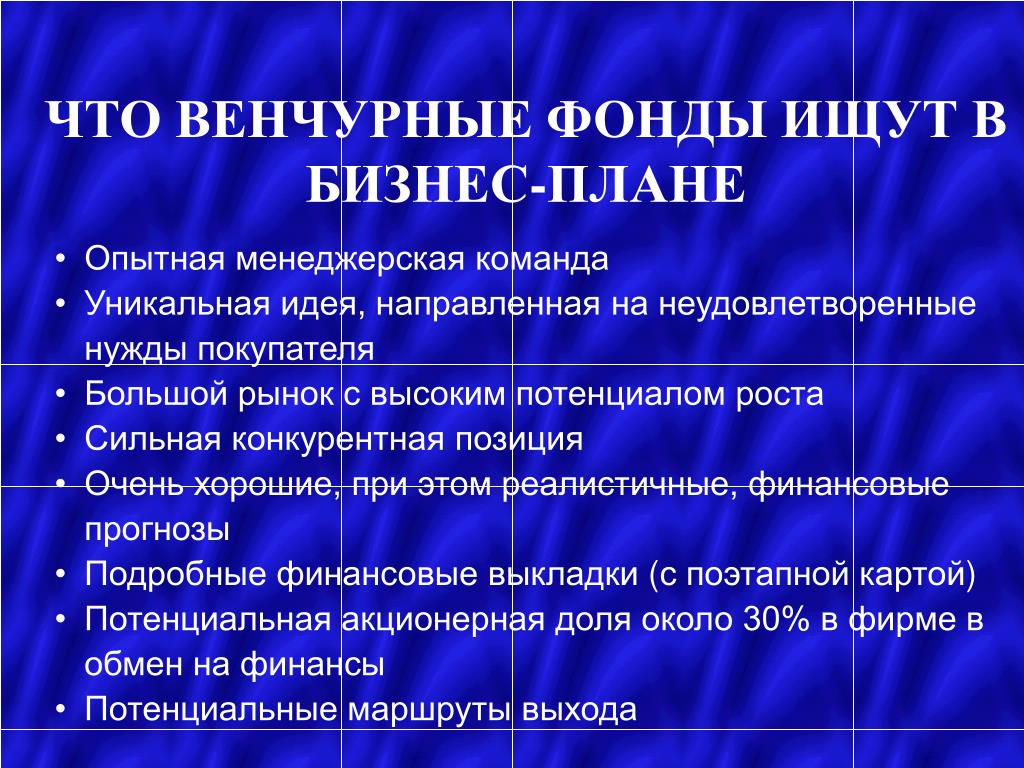

При этом отечественные венчурные фонды нередко ожидают, что у стартапа уже есть сильная команда, умение ею управлять, хорошие бизнес-показатели, стратегия для развития бизнеса в ближайшие годы, понимание того, как выводить на рынок и продавать свой продукт. То есть инвестору ничего не нужно менять во внутренней организации предприятия — у того уже есть все, кроме денег, чтобы проект получил признание.

То есть инвестору ничего не нужно менять во внутренней организации предприятия — у того уже есть все, кроме денег, чтобы проект получил признание.

Как проходит инвестирование?

У каждого фонда свои требования. Если усреднять: нужно отправить ему презентацию-заявку, в которой объяснить, что это за продукт, на решение каких задач он нацелен и на каких рынках, почему ищут инвесторов, какая работа уже была проделана. А также кто основатели, какие перспективы они видят для себя, каких сумм вложений ожидают. Может потребоваться дополнительная документация.

Уже было сказано, что инвестор должен очень хорошо ориентироваться в ситуации на рынке и уметь строить прогнозы, чтобы его вложения себя оправдывали. Инвестор, помимо основной деятельности, может плотно заниматься формированием собственной команды для работы со стартапами, исследованиями отдельных сегментов рынка, поиском каналов сбыта и так далее. Все эти процессы — системные и организованные, и такой же системный подход используется при определении направлений для вложения средств.

Фонд всесторонне анализирует полученную заявку и определяет потенциал компании. На основании этого решает, будет ли инвестировать в проект, а если будет — какие суммы, на каких этапах и на каких условиях.

Этапы инвестирования

Различают несколько стадий венчурного инвестирования, каждая из которых предполагает достижение заранее обозначенных промежуточных целей.

«Предпосев» (pre-seed). Относительно скромные средства направляют на разработку продукта либо формирование команды или на исследования рынка. Инвестируют на основании лишь теоретических выкладок.

«Посев» (seed). Выпускают экспериментальную партию продукта.

Стадия А. На этом этапе уже имеются продукт и стабильные продажи. Требуются дозированные и постоянные вложения в производство по мере того, как выделенные ранее средства расходуются. Это этап повышенного риска (активизируются конкуренты, меняются процессы внутри компании), но и с большими возможностями для заработка.

Стадия B. Инвестирование в рост производственных объемов и запасов. Развитие бизнеса. Увеличивается рынок сбыта, инвестиции требуются на расширение бизнес-модели.

Инвестор осуществляет докапитализацию, либо проект выходит на уровень, на котором уже может привлекать классических инвесторов.

Очень важно именно последовательное вложение средств, чтобы молодая компания постепенно решала свои задачи и поэтапно преобразовывала бизнес-процессы. Потому одна из ключевых задач инвестора — предоставлять каждый следующий инвестиционный пакет не раньше и не позже, чем это объективно потребуется.

Как работают венчурные инвесторы Кремниевой долины :: РБК Тренды

С какими трудностями сталкиваются инвесторы, как они отвечают на вызовы венчурного рынка и почему большое количество стартапов в портфеле — это не всегда хорошо?

Об эксперте

Алекс Лазовский, инвестор, управляющий партнер венчурного фонда Scale-Up в Кремниевой долине.

Венчурные капиталисты сталкиваются с давлением с трех разных сторон: со стороны своих инвесторов — партнеров с ограниченной ответственностью (LP), со стороны других венчурных инвесторов и даже со стороны основателей компании, в которые они инвестируют.

Давление со стороны партнеров

LPs, или партнеры с ограниченной ответственностью — это инвесторы венчурных фондов. Их деньги — топливо, которое поддерживает работу инвестиционного механизма. LP ожидают, что управляющие фондами вернут 400-500% всех инвестированных в фонд средств в течение периода работы фонда, скажем, за десять лет. И это не блестящий результат, а просто удовлетворительная доходность. Чтобы произвести впечатление на LP, венчурный фонд должен удвоить эту цифру, то есть добиться доходности в 1000%, заветного десятикратного возврата.

Для сравнения, основные фондовые рынки в среднем могут расти примерно на 10% в год, что в сумме составляет около 260% за десять лет. То есть удовлетворительная работа венчурного капитала означает, что нужно добиться доходности вдвое выше, чем на фондовых рынках. Какие сложности тут есть?

Какие сложности тут есть?

- Во-первых, капитал, инвестируемый LP в венчурные фонды, начинает сокращаться еще до того, как будут сделаны первые инвестиции. Ежегодная плата за управление составляет около 2% в год от общего заявленного капитала фонда. Это нужно для оплаты зарплат менеджеров, аналитиков, командировочных и маркетинговых расходов.

- Для фонда объемом около $500 млн, например, Sequoia Capital U.S. Venture Fund XV, эти комиссионные за управление составляют $100 млн за десятилетний период. То есть 20% капитала из общего размера фонда можно вычесть сразу. А значит, вместо превращения $500 млн в $5 млрд речь идет о превращении $400 млн в $5 млрд.

- Во-вторых, примерно две трети стартапов в портфеле хорошего венчурного фонда ранних стадий заканчивают банкротством, что ведет к полной потере и списанию в ноль всех инвестиций, сделанных фондом в эти стартапы — и, собственно, этой части денег LP, которые инвестировали в фонд.

Из оставшихся 33% примерно две трети стартапов останутся в бизнесе, но не вернут все инвестированные в них деньги. Это не полная потеря инвестированных средств, а просто убыточные инвестиции. Из оставшихся 11% только половина будет работать блестяще. Когда вы слышите, что примерно 6% инвестиционных сделок, что означает около 4,5% вложенных долларов, принесли около 60% общей прибыли, это реальность, стоящая за статистикой венчурных инвестиций.

Из оставшихся 33% примерно две трети стартапов останутся в бизнесе, но не вернут все инвестированные в них деньги. Это не полная потеря инвестированных средств, а просто убыточные инвестиции. Из оставшихся 11% только половина будет работать блестяще. Когда вы слышите, что примерно 6% инвестиционных сделок, что означает около 4,5% вложенных долларов, принесли около 60% общей прибыли, это реальность, стоящая за статистикой венчурных инвестиций.

Выходит, что вместо того, чтобы превратить $400 млн в $5 млрд, в действительности в них нужно превратить $80 млн, которые не приносят убытков.

Давление со стороны других венчурных инвесторов

С одной стороны, венчурные капиталисты нужны друг другу и часто инвестируют вместе. Совместные инвестиции снижают риск.

Однако они также соревнуются за лучшие инвестиции. Например, за первое десятилетие своего существования SpaceX перешла от нуля к оценке в $1 млрд. За второе десятилетие его оценка выросла примерно до $46 млрд. Благодаря такому росту SpaceX стала любимцем Кремниевой долины. Но в последнем раунде они собрали всего $1,9 млрд. Чтобы удовлетворить спрос инвесторов на свои акции, SpaceX могла бы легко привлечь в десять раз больше денег в каждом раунде, не выходя даже за пределы Кремниевой долины. Однако Илон Маск и другие акционеры не хотят без надобности размывать свою долю владения компанией, пока стоимость акций стремительно продолжает расти. Тем более что лучшие инвесторы мира продолжают добиваться места напрямую в реестре акционеров компании SpaceX.

Благодаря такому росту SpaceX стала любимцем Кремниевой долины. Но в последнем раунде они собрали всего $1,9 млрд. Чтобы удовлетворить спрос инвесторов на свои акции, SpaceX могла бы легко привлечь в десять раз больше денег в каждом раунде, не выходя даже за пределы Кремниевой долины. Однако Илон Маск и другие акционеры не хотят без надобности размывать свою долю владения компанией, пока стоимость акций стремительно продолжает расти. Тем более что лучшие инвесторы мира продолжают добиваться места напрямую в реестре акционеров компании SpaceX.

Конкуренция также преобладает на другой стороне, когда необходимо привлечь капитал в фонд от лучших LP. Фонд-эндаумент Йельского университета (второй в мире по размеру), например, за последние два десятилетия обеспечил доходность в 93% годовых от своих венчурных инвестиций. Способность управляющих какой-либо венчурной формы привлечь капитал в свой фонд от эндаумента Йеля — явное подтверждение того, что эта команда и венчурная фирма делает многие вещи намного лучше других. И наоборот, венчурный фонд, команда которого умеет привлекать только деньги от рискованных или сомнительных инвесторов, будь то по объективным или субъективным причинам, приобретает не очень хорошую репутацию, отпугивая желанных LP и фаундеров (основателей. — РБК Тренды) лучших стартапов.

Способность управляющих какой-либо венчурной формы привлечь капитал в свой фонд от эндаумента Йеля — явное подтверждение того, что эта команда и венчурная фирма делает многие вещи намного лучше других. И наоборот, венчурный фонд, команда которого умеет привлекать только деньги от рискованных или сомнительных инвесторов, будь то по объективным или субъективным причинам, приобретает не очень хорошую репутацию, отпугивая желанных LP и фаундеров (основателей. — РБК Тренды) лучших стартапов.

Другой источник конкуренции внутри сообщества венчурных капиталистов — альтернативные формы инвестиционных инструментов. Хороший венчурный фонд должен убедить LP в правильности своей стратегии и опыте своей команды. Однако недавно стал популярен другой финансовый инструмент: Special Purpose Acquisition Company. SPAC — это компания, которую создают исключительно с целью собрать капитал, выйти «пустышкой» на биржу (то есть компания становится публичной путем IPO, при этом кроме денег, собранных заранее от инвесторов, у нее больше ничего нет), а затем подыскать подходящую частную компанию с капитализацией в разы больше, чем капитализация самой SPAC, и провести поглощение. Найденная таким образом частная компания тоже выходит на биржу. Это выход на IPO путем сделки слияния с уже публичной SPAC. Поскольку частная компания обычно значительно крупнее, чем SPAC, и получает в итоге контроль, то такая сделка называется обратным поглощением (reverse merger). Из недавних крупных примеров сделок со SPAC можно назвать компании Momenus и Arrival, которые таким образом планируют провести публичный листинг (совокупность процедур включения ценных бумаг в биржевой список. — РБК Тренды).

Найденная таким образом частная компания тоже выходит на биржу. Это выход на IPO путем сделки слияния с уже публичной SPAC. Поскольку частная компания обычно значительно крупнее, чем SPAC, и получает в итоге контроль, то такая сделка называется обратным поглощением (reverse merger). Из недавних крупных примеров сделок со SPAC можно назвать компании Momenus и Arrival, которые таким образом планируют провести публичный листинг (совокупность процедур включения ценных бумаг в биржевой список. — РБК Тренды).

Такой трюк позволяет и инвесторам, и компаниям привлекать большой капитал при помощи инструментов фондовых рынков и таким образом играть по другим правилам, которые из-за временных горизонтов, размера капитала или некоторых других соображений не подходят для обычного венчурного инвестирования.

Несмотря на все свои преимущества, SPAC по-прежнему оказывают дополнительное давление на венчурных капиталистов. По данным фирмы COWEN, количество SPAC выросло с 13 компаний пять лет назад до 188 в 2020 году. Их совокупная рыночная капитализация выросла примерно на 1800% до $64 млрд за тот же период. Это составляет почти половину капитала, выделенного венчурным капиталистам в 2019 году. Несмотря на то, что многие ведущие венчурные капиталисты также участвуют в SPAC, их размер поглощает огромные объемы ликвидности на рынке прямых инвестиций — капитала, который больше не поступает в венчурные фонды.

Их совокупная рыночная капитализация выросла примерно на 1800% до $64 млрд за тот же период. Это составляет почти половину капитала, выделенного венчурным капиталистам в 2019 году. Несмотря на то, что многие ведущие венчурные капиталисты также участвуют в SPAC, их размер поглощает огромные объемы ликвидности на рынке прямых инвестиций — капитала, который больше не поступает в венчурные фонды.

Давление со стороны основателей

В инвестиционном портфеле не должно быть места для стартап-компаний, бизнес и капитализация которых не растет невероятными темпами.

Однако венчурное инвестирование не происходит в беспристрастном вакууме таблиц Excel. Это бизнес-деятельность, в которой участвуют люди, а у людей есть чувства и ожидания. Венчурный инвестор, который моментально бросает фаундера, чей стартап оказался в трудном положении, быстро получит репутацию партнера, который поддерживает, только если все хорошо. Никто не хочет такой репутации.

Венчурный инвестор, который моментально бросает фаундера, чей стартап оказался в трудном положении, быстро получит репутацию партнера, который поддерживает, только если все хорошо. Никто не хочет такой репутации.

Другой способ, которым фаундеры невольно оказывают сильное давление на венчурных капиталистов, — это требование выделить им время. Венчурный капиталист постоянно поддерживает отношения с сотнями стартапов и многими крупными корпорациями, что дает большие преимущества и отличный угол зрения, обширный опыт, экспертизу и понимания разных индустрий, рынков, технологий, и полезные связи. Как правило, венчурные инвесторы готовы поделиться всем этим с фаундерами своих портфельных компаний, чтобы помочь им принимать более обоснованные решения и развивать бизнес так, чтобы все выиграли. Однако некоторым фаундерам нужно больше руководства и поддержки.

Конечно, каждый должен где-то учиться, но каждый час, который венчурные инвесторы тратят на беседы, анализ показателей продаж и маркетинговых стратегий с нерешительным или неопытным фаундером, — это час, который они не могут потратить на встречи со своими собственными инвесторами — существующими и потенциальными LP, поиск новых стартапов, в которые стоит инвестировать, и на дальнейшее улучшение показателей доходности своего фонда.

Ключевые стратегии инвесторов

Принимая во внимание давление, с которым венчурные капиталисты сталкиваются со всех сторон, стремясь обеспечить солидную прибыль, топовые венчурные капиталисты Кремниевой долины придерживаются ключевых стратегий: оптимизации количества или качества.

- Количественный подход

Количественный подход является относительно новым, и его безрассудство скоро станет очевидным.

По сути, количественный подход предполагает меньшие инвестиции, направляемые большему количеству компаний на более ранней стадии.

Когда венчурная фирма растет и начинает управлять все большим объемом капитала, она стремится инвестировать в более поздние стадии, когда капитализация стартапа уже высокая. Крупные фонды будут инвестировать $30 млн одним чеком, например, в раундах серии C или еще более поздних, вместо инвестиций по $1 млн в каждом посевном раунде. Однако на данный момент сделок на поздних этапах недостаточно для удовлетворения спроса, поэтому даже такие титаны, как Sequoia, делают все необходимое, чтобы участвовать в как можно большем количестве ранних раундов. У них есть надежда, что, широко распределяя капитал, они не упустят более поздних раундов финансирования самых успешных компаний, и удача обеспечит им достаточно побед, чтобы уравновесить многочисленные неизбежные потери.

У них есть надежда, что, широко распределяя капитал, они не упустят более поздних раундов финансирования самых успешных компаний, и удача обеспечит им достаточно побед, чтобы уравновесить многочисленные неизбежные потери.

У количественного подхода есть две проблемы:

- Другие венчурные капиталисты по понятным причинам раздражаются, если такой крупный игрок, как Sequoia, появляется на посевном раунде с по сути открытым чеком и при этом с полным отсутствием интереса. Это издевательство над серьезной аналитической работой, проделанной другими средними и малыми венчурными фирмами. Фаундеры также встревожены. Конечно, здорово иметь такое название, как Benchmark, среди своих инвесторов. Но в нем нет признания прекрасной идеи и надежной бизнес-модели, нет никаких гарантий поддержки или даже просто финансирования в будущем. Поскольку многие фаундеры ищут настоящие партнерские отношения, количественный подход не дает им ничего, кроме проверки.

- Вторая проблема количественного подхода в том, что он не очень перспективен.

Допустим, крупная фирма распределяет $250 млн своего фонда на 100 посевных раундов. Доля владения стартапом, купленная за эти деньги, начинает размываться каждым последующим раундом финансирования. В итоге в лучшем случае венчурному фонду посчастливится владеть 20%-ной долей в шести стартапах-победителях, каждый из которых сделает выход на биржу на $1 млрд. Эти инвестиции в $250 млн принесут им $1,2 млрд, что на первый взгляд звучит неплохо. Фактически же половина всего капитала, инвестированного в фонд, принесла лишь четверть доходности, которую ожидалось получить от всего фонда. Это не большая победа.

Допустим, крупная фирма распределяет $250 млн своего фонда на 100 посевных раундов. Доля владения стартапом, купленная за эти деньги, начинает размываться каждым последующим раундом финансирования. В итоге в лучшем случае венчурному фонду посчастливится владеть 20%-ной долей в шести стартапах-победителях, каждый из которых сделает выход на биржу на $1 млрд. Эти инвестиции в $250 млн принесут им $1,2 млрд, что на первый взгляд звучит неплохо. Фактически же половина всего капитала, инвестированного в фонд, принесла лишь четверть доходности, которую ожидалось получить от всего фонда. Это не большая победа.

- Качественный подход

Качественный подход направлен не на то, чтобы найти горстку потенциальных единорогов среди сотен стартапов, а на то, чтобы сузить круг кандидатов до дюжины или двух десятков кандидатов с наилучшими шансами стать декакорнами (компаниями с капитализацией свыше $10 млрд) или гектакорнами (свыше $100 млрд). Вместо того, чтобы владеть 20% в шести единорогах, ориентированные на качество венчурные капиталисты знают, что им лучше владеть всего лишь 5% от одного декакорна, как Stripe (капитализация $36 млрд).

Качественный подход также означает, что венчурные капиталисты не размазали капитал тонким слоем по огромной поверхности. Инвестирование в дюжину компаний, а не в сотню, означает, что каждая из них может получить поддержку и внимание, в которых нуждается.

Так почему же некоторые выбирают количество, когда качественный подход лучше? Потому что качество — это сложно. Вместо того, чтобы позволять фирмам — особенно крупнейшим венчурным капиталистам — торговать только своим брендом, нужно провести тщательную подготовку и анализ, чтобы определить, какие компании обладают таким редким потенциалом. Требуется постоянный мониторинг, чтобы замечать изменения, которые могут изменить перспективы стартапа к лучшему или худшему. Венчурные капиталисты должны развивать отношения с дальновидными фаундерами и ветеранами Кремниевой долины, чтобы постоянно иметь необходимые понимание, информацию и возможность принимать правильные инвестиционные решения. Чтобы быть уверенным в этой подготовительной аналитической работе и возглавлять раунды финансирования на основе этих убеждений, требуется крепкий внутренний стержень.

Подписывайтесь также на Telegram-канал РБК Тренды и будьте в курсе актуальных тенденций и прогнозов о будущем технологий, эко-номики, образования и инноваций.

Что такое венчурный проект, дисконт и венчурная премия? SKY WAY

Что такое венчурный проект, дисконт и венчурная премия?

На данный момент SkyWay – это венчурный проект (от англ. venture — рискованный) — рискованный научно-технический или технологический бизнес. Венчурный бизнес является производным от науки, фундаментальной и прикладной, и появился на свет как требование экономического развития в качестве недостающего звена между наукой и производством.

Соответственно следует понимать, что венчурный проект всегда несёт в себе определённые риски. В данном случае это риски технические, управленческие и финансовые. Фактически история развития SkyWay показала , что технологических рисков практически нет. Управленческие риски также сведены на минимум, так как уже сформировано ЗАО «Струнные Технологии» в г. Минск, выделена земля, начата и продолжается стройка ЭкоТехноПарка. Единственный серьёзный и существенный риск, который остался, – это риск финансовый, то есть будет ли обеспечено достаточное финансирование для реализации проекта.

Управленческие риски также сведены на минимум, так как уже сформировано ЗАО «Струнные Технологии» в г. Минск, выделена земля, начата и продолжается стройка ЭкоТехноПарка. Единственный серьёзный и существенный риск, который остался, – это риск финансовый, то есть будет ли обеспечено достаточное финансирование для реализации проекта.

Те дисконты, которые существуют в проекте SkyWay, – это венчурная премия за риск. Например, в октябре 2014 только начинался процесс народного финансирования, не была определена страна и место будущего ЭкоТехноПарка, не было сформировано научно-производственное конструкторское предприятие, не была создана техническая документация, не начата была стройка и т.д. То есть определённо риски были намного больше, чем сейчас. Соответственно инвестор получал максимальную венчурную премию. Сегодня, когда решены многие вопросы, риски естественно меньше, поэтому предполагается существенно меньшая венчурная премия, но это не означает снижение доходности или ценности обязательств группы компаний SkyWay.

Дисконт – это логичное запланированное изменение (повышение) стоимости одной доли группы компаний Sky Way и изменение венчурной премии, что напрямую связано с поэтапным снижением рисков по мере продвижения проекта, повышением надёжности проекта, увеличением количества инвесторов и инвестиций, а также развития строительства ЭкоТехноПарка.

Чем ниже риски, тем ниже венчурная премия, чем на более рисковом этапе. Чем ближе реализация ЭкоТехноПарка, тем меньшее количество долей Вы сможете получить за одну и ту же сумму денежных единиц, чем ранее, когда риски были выше.

Но те, кто поверил в технологию SkyWay в самом начале, по заслуженному праву «пионеров» инвестирования в SkyWay за вложенную сумму денег ,например, в 200 долларов получили 400000 долей, то есть максимальную венчурную премию. Сейчас за ту же сумму в 200 долларов Вы получите всего 25 000 долей. То есть ранее на первом этапе дисконт был 1:1500 (отсюда получается сумма : 200 * 200 = 40 000 ) , теперь же 1:125 ( 200*125 = 25 000 долей). Выгода очевидна!

Выгода очевидна!

Наш проект развивается , риски снова снижаются, и в ближайшее время нас ожидает очередное плановое снижение дисконта на 5-10% в зависимости от пакета, который Вы приобретаете.

Успевайте приобрести долю на самых выгодных условиях. Доверьтесь SkyWay, ведь чем раньше Вы зайдёте в проект, тем на большую венчурную премию Вы можете претендовать !

Шокирующая правда о венчурном капитале

Американский предприниматель и разработчик Томер Дин написал провокационную авторскую колонку о том, почему большинство венчурных инвесторов не умеют зарабатывать — и что с этим делать. Публикуем перевод его поста с Medium.Вчера я встречался с известным инвестором, который финансирует стартапы. Разговор неожиданно переключился с моего проекта, нуждающегося в стартовой помощи, к глобальному видению современного венчурного капитала. Который, на самом деле, не имеет никакого смысла.

Или он всё-таки есть? Наверное, зависит от точки зрения.

Или он всё-таки есть? Наверное, зависит от точки зрения.«95% таких вложений не приносят прибыли», — заявил мой собеседник.

Поясню, что это на самом деле значит: 95% венчурных вложений фактически не приносят достаточно прибыли, которая бы оправдала риск инвесторов.

Попытаюсь восстановить логику, которая поможет понять работу отрасли, часто идеализируемую при взгляде со стороны.

Исходные данные

Для начала давайте определимся с понятиями «успех» и «неудача» и запишем наши предположения:

1) Успех = рентабельность инвестиций не менее 12% в год

Венчурные инвесторы получают деньги от партнеров с ограниченной ответственностью, которыми обычно являются традиционные инвесторы — банки, государственные учреждения, пенсионные фонды и т.д. С их точки зрения, отдать 50 миллионов долларов в фонд стартапа — больший «риск», чем инвестировать в фондовый рынок или рынок недвижимости, которые «гарантированно» вернут им 7-8% вложений. Для них хороший результат — это 12-процентная рентабельность инвестиций за год. Все, что приносит меньше, не стоит риска, на который они идут.

Для них хороший результат — это 12-процентная рентабельность инвестиций за год. Все, что приносит меньше, не стоит риска, на который они идут.

Идем дальше…

2) 10-летний фонд должен вернуть инвестиции в трехкратном размере

Мы уже договорились, что венчурному инвестору нужен 12% возврат инвестиций в год, да? Большинство фондов, которые активно поддерживаются инвестициями только в течение 3-5 лет, просуществуют 10 лет. Ежегодный показатель рентабельности в 12% будет быстро расти, отображая силу начисленных процентов. Давайте посчитаем:

3) Вспомним принцип Парето: 80% прибыли принесут 20% стартапов

Правда жизни в том, что стартапы — это тяжело. Выйти в ноль — тяжело. Выйти на прибыль — тяжело. Добиться ежегодного прироста прибыли — еще тяжелее. Из 10 компаний реально «выстрелят» только 2, и выпуск акций (IPO) или сделки по слиянию и приобретению (M&A) с их участием наконец-то вернут нашим дорогим венчурным инвесторам часть потраченных ими денег.

Итак, начнем

У нас есть 10 стартапов и фонд, который должен окупиться в трехкратном размере в течение 10 лет. Предположим, что это фонд с капиталом 100 миллионов долларов, который будет инвестировать в каждую компанию в течение срока ее жизни по 10 миллионов долларов, а желаемый возврат инвестиций составляет 300 миллионов долларов. Справедливости ради, мы также предположим, что венчурный инвестор вошел в дело на этапе А, продолжил помогать на этапе Б, владеет 25% компании на заключительной стадии и не участвует в ликвидационной стоимости.

Посмотрим на различные результаты наших стартапов спустя 10 лет:

1) Все добиваются «средних» результатов и выходят с показателем в 50 миллионов долларов

Зеленым отмечен объем выхода, фиолетовым — сумма выплаты, которая причитается венчурному инвестору с его 25%.

Все 10 компаний выходят с показателем 50 миллионов долларов. Венчурный инвестор получит по 12,5 миллионов долларов возврата от каждого. Итого: 10 * $12,5M = $125M. А нам нужно было 300 миллионов долларов, так? Плохо. Давайте улучшим их шансы.

Венчурный инвестор получит по 12,5 миллионов долларов возврата от каждого. Итого: 10 * $12,5M = $125M. А нам нужно было 300 миллионов долларов, так? Плохо. Давайте улучшим их шансы.

2) Половина компаний снова добивается средних результатов, у другой половины результаты выше среднего

5 стартапов продаются за 50 миллионов долларов, возврат инвестиций — по 12,5 миллионов долларов за каждый. Остальные 5 добиваются лучших результатов и выходят с показателем в 100 миллионов долларов. Основатели просыпаются миллионерами, их фотографии печатают в газетах. Венчурные инвесторы? Им не так повезло. Возврат: (5 * $12,5M) + (5 * $25M) = $187,5M возврата. По-прежнему далековато от желаемых 300 миллионов долларов. Плохо.

3) Большинство добиваются средних результатов, добавляем один сверхприбыльный проект

На основе предыдущего примера делаем один проект сверхприбыльным. Десятая компания, вместо того, чтобы заработать прежние 100 миллионов долларов, заработала 500 миллионов. Итак, 5 компаний по-прежнему выкупаются за 50 миллионов долларов каждая, 4 зарабатывают по 100 миллионов долларов и одна новенькая делает 500 миллионов долларов. Общий возврат для венчурного инвестора: (5 * $12,5M) + (4 * $25M) + (1 * $125M) = $287,5M. Почти получилось! Нужно еще постараться.

Десятая компания, вместо того, чтобы заработать прежние 100 миллионов долларов, заработала 500 миллионов. Итак, 5 компаний по-прежнему выкупаются за 50 миллионов долларов каждая, 4 зарабатывают по 100 миллионов долларов и одна новенькая делает 500 миллионов долларов. Общий возврат для венчурного инвестора: (5 * $12,5M) + (4 * $25M) + (1 * $125M) = $287,5M. Почти получилось! Нужно еще постараться.

4) Думаю, вы уже поняли, к чему все идет. Нам нужен один супергеройский выход!

Для того чтобы получить хорошую прибыль, одна из компаний должна заработать очень-очень много. Это можно получить примерно так: 9 стартапов продаются за 50 миллионов долларов каждый, один зарабатывает миллиард. (9 * $12,5M) + (1 * $250M)= $362,5M. Наконец-то получилось! Все счастливы.

Но насколько правдоподобен этот последний сценарий? Вы точно думаете, что возможно, чтобы все 10 компаний дошли до конца? 100%- успех маловероятен. Более реалистичный сценарий — это то, что из 10 компаний 5 потерпят сокрушительную неудачу, 3 будут проданы за небольшую или среднюю цены (что, как мы видели выше, мало повлияет на конечные показатели), но одна или две будут в итоге сверхприбыльны (более 1 миллиарда долларов на выходе).

Более реалистичный сценарий — это то, что из 10 компаний 5 потерпят сокрушительную неудачу, 3 будут проданы за небольшую или среднюю цены (что, как мы видели выше, мало повлияет на конечные показатели), но одна или две будут в итоге сверхприбыльны (более 1 миллиарда долларов на выходе).

5) Реалистичный сценарий

Предположим, что 5 стартапов терпят неудачу и ничего не зарабатывают, 3 выходят с 25 миллионами долларов, 1 — с 200 миллионами и 1 суперзвезда зарабатывает 1 миллиард долларов. Посмотрим, какой будет рентабельность в этом случае.

Возврат: (5 * $0) + (3 * $6M) + (1 * $50M) + (1 * $250M) = $318M

Мы достигли требуемого результата. И, да, это было сложно. У нас получилась неплохая рентабельность, но какова вероятность того, что в обычном среднестатистическом фонде окажется компания, вытянувшая счастливый билет? Очень небольшая. Правда в том, что большинство венчурных инвесторов добиваются меньших успехов, чем описано в нашем «реалистичном сценарии». Получается только у лучших, у 5%.

Получается только у лучших, у 5%.

Какие успехи у венчурных инвесторов?

Не самые блестящие. На графике показан % возврата инвестиций венчурных компаний в зависимости от размера их фонда. Как мы отмечали ранее, большинству таких фондов требуется трехкратное увеличение, чтобы эти инвестиции считались успешными (фонд в $100M =>3x => возврат в $300M). Как мы видим, только маленькая часть компаний, выделенная зеленым, добивается таких результатов. Остальные 95% балансируют между выходом в ноль и реальными убытками (необходимо еще сделать поправку на инфляцию).

Надежда все-таки есть

Мне очень трудно смириться с тем, что единственный реальный путь для фонда получить необходимый возврат инвестиций — это работать только с теми компаниями, которые повторят и превзойдут успех Uber, Facebook и AirBnB. В таких условиях нет смысла вкладывать деньги в любой проект, который не будет «суперзвездным». Нет в них места и для «средних» компаний, которые хотят дорасти и быть проданными меньше, чем за 500 миллионов долларов. По крайней мере, так считают венчурные инвесторы.

По крайней мере, так считают венчурные инвесторы.

С точки зрения этих цифр, любой основатель стартапа, который не обещает заоблачных результатов, выглядит неперспективным. Особенно для венчурного инвестора, который борется за то, чтобы оставаться на плаву и при этом поддерживать фонд для последующего развития проектов. Умолчу о партнерах с ограниченной ответственностью, которые по окончании жизни 10-летнего фонда точно останутся разочарованными.

Но неужели с этим ничего нельзя поделать? То, что мы реально можем «подкрутить» в этой ситуации, это список наших исходных данных, которые можно и нужно менять

-

Десятилетний фонд? Почему бы не сделать его шестилетним? Сокращение срока действия фонда с 10 до 6 лет значительно сокращает и объем ожидаемого возврата инвестиций — с трехкратного до двукратного. Вернуть 200 миллионов долларов вместо 300 для венчурного инвестора не так обременительно. Как это сделать за более короткий срок? 1-2 года тратится на поиск и обнаружение 10 стартапов в начальной стадии, 4-5 лет — на их взращивание.

Необходимо, конечно, и постоянно стимулировать основателей этих компаний к тому, чтобы лучше себя продать. Контраргумент к этой мере — отсутствие ликвидности по прошествии всего шести лет при необходимости поиска вторичных рынков (неидеальное решение).

Необходимо, конечно, и постоянно стимулировать основателей этих компаний к тому, чтобы лучше себя продать. Контраргумент к этой мере — отсутствие ликвидности по прошествии всего шести лет при необходимости поиска вторичных рынков (неидеальное решение).

-

Отказ от традиционных инвесторов, переход в «облако». Необходим способ найти капитал, который не потребует от нас 12% рентабельности. Неужели нет инвесторов, которые удовлетворятся стабильным 8% доходом от фонда размером в 1 миллиард долларов и более, который обслуживает сотни разных стартапов? Смена целевого показателя с 12% на 8% почти на треть уменьшает требование к возврату инвестиций. Более благосклонное к инвестициям законодательство (закон Jobs Act) порождает все больше P2P-и краудфандинговых венчурных компаний. И с доходом в 8% все больше нетрадиционных инвесторов захотят поучаствовать в этом деле. Контраргумент к этой мере — почти такую же прибыль можно получить, просто вложив деньги в фондовый рынок и немного подождав.

Подводя итоги, необходимо сказать, что венчурные инвестиции — тяжелое занятие для всех участвующих сторон. Трудно ожидать, что на начальном этапе основатель будет точно уверен, что вырастет от нуля до миллиарда. В течение этого процесса многое может поменяться. Трудно и требовать от венчурного инвестора, чтобы он «догадался», какой из стартапов станет следующим Uber. Неужели и правда нет идеального способа поддержать и инвестировать стартап, который стремится заработать какой-то там миллиард?

Есть над чем подумать.

P.S. Уже 15 сентября в #tceh начнётся очередная «Школа инвестиций» под руководством Максима Чеботарёва. Приходите — расскажем, как правильно оценивать потенциал проектов, искать проекты с высоким мультипликатором возврата инвестиций и оформлять сделки. Подробности здесь.

определение предприятия по The Free Dictionary

Они не могли добраться до берега и не осмеливались заходить слишком далеко вглубь суши, опасаясь диких бушменов.

Ничто не могло убедить жителей побережья пойти дальше, и Шелдон со своими четырьмя таитянами знал, что идти в одиночку — безумие.

Мы могли бы подождать, пока владелец опубликует и предложит вознаграждение, но мы не рискнули получить вознаграждение. Добродетельное возмущение (если я позволю себе так сказать) иногда бывает очень дешевым возмущением.Старая мадам не осмелилась сказать, что боялась, что ими пренебрегают во время отсутствия Леонс; она вряд ли решалась так думать. «Острое копье, — говорит Кукуана, — не нуждается в полировке»; и, исходя из того же принципа, я смею надеяться, что правдивая история, какой бы странной она ни была, не требует, чтобы ее украшали прекрасными словами. Так как рассказ «Агнес Грей» обвиняли в экстравагантном перекрашивании именно этих частей которые были тщательно скопированы с натуры, с самым скрупулезным избеганием всяких преувеличений, поэтому в настоящей работе меня осуждают за изображение CON AMORE с « болезненной любовью к грубым, если не к жестоким », сцены, которые, я осмелюсь сказать, были не более болезненными для самых привередливых моих критиков, чем для описания их мне. Но с этой оговоркой я осмеливаюсь предположить, что ваше пребывание в Лондоне до завтра может привести к другим результатам, помимо вашей консультации в моих покоях. «Конечно, между вашими щенками и моими есть разница, но я смею льстить себе что это не полностью из-за матерей. Твакум презрительно усмехнулся и ответил: «Да, да, я рискну присоединиться к нему с вами. Я могу осмелиться утверждать то же самое в отношении всех аспектов этой истории, пока я признаться, что конкретный тайфун из сказки не был тайфуном из моего реального опыта.«Ей-богу, господа, — сказал Дон Кихот, — так много странностей произошло со мной в этом замке за два раза, когда я останавливался в нем, что я не осмелюсь утверждать что-либо положительное в ответ на любой вопрос, касающийся все, что он содержит, ибо я верю, что все, что происходит в нем, происходит от чар.

Определение

Но с этой оговоркой я осмеливаюсь предположить, что ваше пребывание в Лондоне до завтра может привести к другим результатам, помимо вашей консультации в моих покоях. «Конечно, между вашими щенками и моими есть разница, но я смею льстить себе что это не полностью из-за матерей. Твакум презрительно усмехнулся и ответил: «Да, да, я рискну присоединиться к нему с вами. Я могу осмелиться утверждать то же самое в отношении всех аспектов этой истории, пока я признаться, что конкретный тайфун из сказки не был тайфуном из моего реального опыта.«Ей-богу, господа, — сказал Дон Кихот, — так много странностей произошло со мной в этом замке за два раза, когда я останавливался в нем, что я не осмелюсь утверждать что-либо положительное в ответ на любой вопрос, касающийся все, что он содержит, ибо я верю, что все, что происходит в нем, происходит от чар.

ОпределениеBusiness Venture | UpCounsel 2020

Определение бизнес-предприятия — это новый бизнес, который формируется с учетом плана и ожидания того, что за ним последует финансовая выгода. Читать 3 мин.

Читать 3 мин.

2. Подходит ли стартап для вас?

Определение коммерческого предприятия — это новый бизнес, который формируется с учетом плана и ожидания, что за ним последует финансовая выгода. Часто этот вид бизнеса называют малым, поскольку он обычно начинается с небольшого количества финансовых ресурсов.

Деловое предприятие обычно создается из-за потребности в услуге или продукте, которых нет на рынке.Эта потребность часто является продуктом, который запрашивают потребители, или чем-то, что служит определенной цели. После определения потребности инвестор или представитель малого бизнеса, располагающий временем и ресурсами для разработки и продвижения на рынок новой услуги или продукта, может начать свое коммерческое предприятие. Скорее всего, разработка будет финансироваться на ранних стадиях инвестором, который часто является владельцем бизнеса или автором идеи. Часто коммерческие предприятия финансируются более чем одним инвестором в ожидании, что план принесет прибыль со временем.

По мере того, как бизнес начинает развиваться, могут быть привлечены дополнительные инвесторы, оказывающие поддержку и капитал для расширения разработки и маркетинга предприятия. Все это делается с намерением разделить существенную прибыль между всеми инвесторами.

Малый бизнес и стартап

Основное различие между стартапами и традиционными предприятиями заключается в том, как они рассматривают рост. В отличие от традиционного бизнеса, стартапы предназначены для быстрого роста.Это требует, чтобы стартапам было что предложить на очень большом рынке, поэтому большинство стартапов — это технологические компании. Однако для большинства предприятий большой рынок не является требованием. Как правило, компания может продавать товары на любой рынок, на который она может выйти и обслуживать.

Еще одно общее различие между стартапами и традиционным бизнесом — это источник финансирования. Стартапы часто полагаются на капитал от бизнес-ангелов или венчурных компаний, в то время как традиционный малый бизнес обычно полагается на гранты и ссуды. В целом, те, кто предоставляет венчурный капитал, как правило, играют более активную роль в компании, в которую они инвестируют, в отличие от малых предприятий, с которыми кредиторы не часто играют активную роль. В конце концов, инвесторы берут на себя самый большой риск, когда дело касается деловых предприятий, и поэтому они с большей вероятностью дадут совет и протянут руку помощи.

В целом, те, кто предоставляет венчурный капитал, как правило, играют более активную роль в компании, в которую они инвестируют, в отличие от малых предприятий, с которыми кредиторы не часто играют активную роль. В конце концов, инвесторы берут на себя самый большой риск, когда дело касается деловых предприятий, и поэтому они с большей вероятностью дадут совет и протянут руку помощи.

В отличие от малого бизнеса, стартапам также нужна стратегия выхода. Инвесторы должны будут увидеть свою прибыль, часто в более короткие сроки, чем малые предприятия, которые могут работать в течение десятилетий или даже дольше.Если вы надеетесь привлечь венчурный капитал без стратегии выхода, вряд ли вы его получите.

Подходит ли вам стартап?

Думаете о том, подходит ли вам стартап? Создатели стартапов должны обладать несколькими ключевыми характеристиками.

- Вы должны получать удовольствие от тяжелой работы, а затем двигаться дальше. Если вы работаете с энтузиазмом и решительно, но при этом знаете, что вам быстро становится скучно, стартапы могут стать для вас хорошим направлением.

Серийные предприниматели — это те, у кого есть несколько идей, которые они хотели бы реализовать, и, поскольку стартапы обычно имеют короткую продолжительность жизни, эти предприниматели могут обнаружить, что запускающие стартапы могут реализовать многие из этих идей.

Серийные предприниматели — это те, у кого есть несколько идей, которые они хотели бы реализовать, и, поскольку стартапы обычно имеют короткую продолжительность жизни, эти предприниматели могут обнаружить, что запускающие стартапы могут реализовать многие из этих идей. - Есть ли у вашего продукта или услуги огромный рынок, в идеале — миллионы? Чтобы быстро расти, вам придется мыслить масштабно. Интернет или цифровая сфера могут стать естественно обширным рынком, если у вас есть подходящий продукт или услуга, чтобы их предложить.

- Startups может быть хорошей идеей, если вам нужен совет экспертов или помощь в ваших начинаниях, поскольку инвесторы часто играют активную роль в их развитии. Тем, кто никогда раньше не открывал бизнес, инкубаторы и акселераторы могут оказать более ценную помощь. Инкубаторы предлагают поддержку и руководство, чтобы помочь стартапам расти и процветать неструктурированным образом, без каких-либо целей или сроков. С другой стороны, акселераторы обеспечивают определенный курс действий в течение короткого периода времени для быстрого роста стоимости и размера компании для достижения определенной цели, как правило, финансирования.

И то и другое может стать значительным ресурсом для начинающего предпринимателя.

И то и другое может стать значительным ресурсом для начинающего предпринимателя.

Если вам нужна помощь в ведении бизнеса, вы можете опубликовать юридические требования на торговой площадке UpCounsel. UpCounsel принимает на свой сайт только 5% лучших юристов. Юристы UpCounsel являются выпускниками юридических школ, таких как Гарвардское право и Йельское право, и имеют в среднем 14 лет юридического опыта, включая работу с такими компаниями, как Google, Menlo Ventures и Airbnb, или от их имени.

venture — определение и значение

Вот вся хроника Сэма Ганна, первопроходца и мерзавца, который прокладывает себе путь от одного конца Солнечной системы к другому, придавая новое смелое значение термину «венчурный капиталист «.

Книги по почте (W / E 04/11/2009)

Вот вся хроника Сэма Ганна, первопроходца и мерзавца, который прокладывает себе путь от одного конца Солнечной системы к другому, придавая новое смелое значение термину «венчурный капиталист «.

Архив 2009-04-01

По определению, термин предприятие подразумевает неопределенность, высокую степень риска и вероятность нулевой доходности … однако, хеджируя это вознаграждение за риск, отбрасывая наименее вероятные высокоприбыльные «предприятия», индустрия венчурного капитала предала идею индустрии венчурного капитала. за последние 15 лет и нанесли ущерб всем технологическим и предпринимательским усилиям в США.

DealBook

По определению, термин предприятие подразумевает неопределенность, высокую степень риска и вероятность нулевой доходности … однако, хеджируя это вознаграждение за риск, отбрасывая наименее вероятные высокоприбыльные «предприятия», индустрия венчурного капитала предала идею индустрии венчурного капитала. за последние 15 лет и нанесли ущерб всем технологическим и предпринимательским усилиям в США.

DealBook

Thomas Cook Мэнни Фонтенла-Новоа сказал, что предприятие является знаковой сделкой и открывает значительные возможности для консолидации.

Томас Кук, совместная игра по объединению туристических единиц

Успех или неудача проекта является фактором успеха или неудачи реконструкции.

Мэтью Иглесиас »Риск катастрофического успеха в Газе

Итак, мы смотрим на то, что мы называем венчурным капиталом , при поддержке совершенно нового IPO, и, конечно же, IPO уже было некоторое время.

Расшифровка стенограммы: Роберт Грейфельд

Ключевым компонентом этого проекта является возможность связать цифровое изображение деловой витрины с традиционными бизнес-данными, полученными infoUSA.

База данных бизнес-фотографий infoUSA для веб-серверов; Соглашение ProQuest и Gale позволяет искать стипендии на протяжении веков; Фондовый центр назвал 50 новых информационных центров по финансированию в 2007 году; «РесурсШельф

Он отвернулся от меня и спросил, как я называю предприятие ?

Дальнейшие приключения Робинзона Крузо

Спекулятивный интерес имеет законную цель — дать возможность тем, кто купил акции и держал их в период разработки, получить прибыль, на которую они имеют право, если предприятие будет успешным, но это тяжелая и честная работа на земле, на которой сегодня будет развиваться район Большого Медвежьего озера или любой другой район Канады.

Горная загадка северо-запада Канады

Определение из словаря KJV

предприятие

VEN’TURE, n. L. venio, ventus, venturus, в будущем.

1. Опасность; предприятие случая или опасности; риск чего-либо в связи с событием, которое нельзя предвидеть с терпимой уверенностью.

В этом предприятии я преследую двойную выгоду.

2. Случайность; хап; непредвиденные обстоятельства; удача; событие, которого нельзя или нельзя предвидеть.

3. Вещь, подвергшаяся опасности; в частности, что-то отправленное в море в торговле.

Мои предприятия никому не доверяют.

На предприятии, в опасности; не видя конца или отметки; или не предвидя проблемы.

Сделка на предприятии.

Некий мужчина натянул лук на предприятии. 1Kings 22.

VEN’TURE, v.i.

1. Решиться; иметь смелость или смелость делать, брать на себя обязательства или говорить. Мужчина решается взобраться на лестницу; он отправляется в бой; он осмеливается утверждать то, чего не знает.

2. Идти на опасность или риск.

Кто перевозит корабль, чтобы отправиться в море.

Отважиться на,

Отважиться на или на, Осмелиться участвовать; попытаться без всякой уверенности в успехе. Рисковать на такой проект — опрометчиво.

А когда отважусь на комический стиль.

VEN’TURE, v.t.

1. Подвергать опасности; рисковать; как, рискнуть полететь на воздушном шаре.

2. Поставить или отправить на предприятие или шанс; как, рискнуть отправиться на лошади в Вест-Индию.

рискнул

VEN’TURED, pp. Возложите на опасность; рискнул.

предприниматель

ВЕНЬТЮРЕР, н. Тот, кто рискует или рискует.

предприятие

ВЕНТИРИНГ, стр. Создание опасности; смелость.

ВЕНТИРИНГ, н. Акт подвергания риску; опасность.

азартный

VEN’TUROUS, а. Дерзкий; смелый; выносливый; бесстрашный; бесстрашный; авантюрный; как азартный солдат.

Он ощупал вентилируемой рукой и попробовал.

азартно

ВНУТРИ, нареч. Смело; бесстрашно; смело.

азарт

ВЕНЬТУРИЗМ, н. Смелость; выносливость; бесстрашие; бесстрашие. Событие заставило потом раскаяться в своей смелости.

Что означает термин венчурный капитал «приносить прибыль»? | Малый бизнес

Некоторые инвесторы специализируются на принятии крупных рисков и часто ищут перспективные предприятия на новых и развивающихся рынках. Фирмы венчурного капитала часто нанимают менеджера для принятия инвестиционных решений.Управляющие фондами, которые могут не иметь доли капитала в фирме, обычно получают компенсацию в виде вознаграждения и доли в будущей прибыли. Доля будущей прибыли называется перенесенной процентной ставкой, и ассоциированные венчурные компании «зарабатывают перенос», когда они начинают зарабатывать перенесенные проценты.

Определение «переносить»

Владение активом может стоить денег или приносить деньги. «Перенести» относится к стоимости или выгоде удержания на нем. Компании обычно приобретают активы для получения дохода, такие как запасы.Розничные торговцы закупают товарные запасы оптом, хранят их на дисплеях и продают потребителям по более высокой цене. Хранение актива и подготовка к продаже — это затраты, связанные с переносом актива. В идеале бизнес продает его с достаточно большой маржой, чтобы перевозка актива была прибыльной.

Компании обычно приобретают активы для получения дохода, такие как запасы.Розничные торговцы закупают товарные запасы оптом, хранят их на дисплеях и продают потребителям по более высокой цене. Хранение актива и подготовка к продаже — это затраты, связанные с переносом актива. В идеале бизнес продает его с достаточно большой маржой, чтобы перевозка актива была прибыльной.

Что несут фирмы венчурного капитала

Фирмы венчурного капитала сосредотачивают свои вложения на предприятиях на потенциально быстрорастущих рынках с высоким риском. Они приобретают долю в компании в надежде, что она добьется успеха на своем рынке и быстро оценит ее.Некоторые фирмы пытаются склонить чашу весов в пользу своих компаний, предоставляя бизнес-рекомендации, связи и ресурсы. В конце концов, фирма должна продать свою долю в компании.

Кто зарабатывает, приносят

Термин «зарабатывает» может относиться к фирме в целом или к людям в фирме. Если фирма управляет своим собственным капиталом, она получает прибыль каждый раз, когда она с прибылью закрывает инвестицию. Фирмы, управляющие деньгами другой организации, могут получать прибыль всякий раз, когда фонд приносит прибыль.На индивидуальном уровне сотрудники и менеджеры получают прибыль, когда фирма предоставляет им право на долю в будущей прибыли.

Фирмы, управляющие деньгами другой организации, могут получать прибыль всякий раз, когда фонд приносит прибыль.На индивидуальном уровне сотрудники и менеджеры получают прибыль, когда фирма предоставляет им право на долю в будущей прибыли.

Полемика о заинтересованности

Обсуждения налоговой реформы часто подчеркивают предполагаемое несправедливое отношение к тем, кто зарабатывает кэрри. Из-за того, как налоговое законодательство применяется к процентным доходам партнерства, получение дохода не увеличивает чей-либо налогооблагаемый доход. Кроме того, партнерства передают налоговые атрибуты дохода тем, кто зарабатывает, что позволяет им воспользоваться преимуществами льготного прироста капитала и квалифицированных ставок налога на дивиденды.Наконец, продажа права на будущую прибыль приносит доход от прироста капитала, который облагается налогом по более низкой ставке, чем обычная заработная плата.

Ссылки

Автор биографии

Шон Батнер пишет новостные статьи, записи в блогах и тематические статьи с 2005 года. Его статьи появлялись на обложках «Песчаная буря Ричленда» и «Палимпсест-файлы». Он заканчивает аспирантуру по бухгалтерскому учету в Техасском коммерческом университете A&M. В настоящее время он консультирует семьи по вопросам страхования и финансового планирования.

Его статьи появлялись на обложках «Песчаная буря Ричленда» и «Палимпсест-файлы». Он заканчивает аспирантуру по бухгалтерскому учету в Техасском коммерческом университете A&M. В настоящее время он консультирует семьи по вопросам страхования и финансового планирования.

Венчурный капиталист: что это?

Венчурный капиталист — это человек или компания, которые инвестируют в коммерческое предприятие, предоставляя капитал для стартапа или расширения. Большая часть венчурного капитала поступает от профессионально управляемых фирм. Эти венчурные компании стремятся к более высокой норме прибыли, чем они могли бы получить с помощью других инвестиционных инструментов, таких как фондовый рынок.

Узнайте больше о том, как работают венчурные капиталисты, в какие типы бизнеса они инвестируют, и несколько основных советов по поиску венчурного финансирования для вашего бизнеса.

Что такое венчурный капиталист?

Венчурный капиталист (ВК) определяется крупными инвестициями, которые они делают в перспективный стартап или молодой бизнес. Венчурный капиталист может работать самостоятельно, но чаще они работают в фирме венчурного капитала, которая объединяет деньги участников.

Венчурный капиталист может работать самостоятельно, но чаще они работают в фирме венчурного капитала, которая объединяет деньги участников.

Фирмы венчурного капитала получают инвестиционный капитал от пенсионных фондов, страховых компаний, богатых инвесторов и т. П. Команда аналитиков фирмы принимает решения о том, в какой бизнес вкладывать средства, и они получают гонорары за управление (например, процент от прибыли) в качестве компенсации за свои роли в разведке, анализе и консультировании.

Facebook, Groupon, Spotify и Dropbox — все это примеры компаний, получивших венчурное финансирование.

Эти фирмы различаются по размеру, но обычно они обладают огромным капиталом. Это то, что отличает их от других инвестиционных групп, таких как бизнес-ангелы, помимо их готовности брать на себя риски в отношении молодых предприятий и новых отраслей.

Венчурные капиталисты не ищут стабильные и безопасные компании — они хотят видеть высокий потенциал роста, который сопряжен с дополнительными рисками. По одной из оценок, венчурные фирмы обычно стремятся увеличить свои инвестиции в 10 раз за семь лет.

По одной из оценок, венчурные фирмы обычно стремятся увеличить свои инвестиции в 10 раз за семь лет.