10 самых успешных венчурных инвесторов мира: рейтинг Forbes

Американский Forbes в среду обнародовал ежегодный «Список Мидаса» — рейтинг 100 самых успешных венчурных инвесторов планеты. Первую строчку третий год подряд удерживает партнер фонда Accel Partners Джим Брейер. Вторую позицию сохранил сооснователь фонда Andreessen Horowitz Марк Андриссен. На третье место в 2012 году взобрался основатель PayPal Питер Тиль из Founders Fund. Пятую и десятую позиции заняли партнеры фонда Greylock Partners Рид Хоффман и Дэвид Зе. Все перечисленные инвесторы сорвали куш на IPO Facebook, которое стало ключевым для индустрии в 2012 году. Благодаря ему вложения в компанию на ранних стадиях принесли лидерам рейтинга большую прибыль. Несмотря на то что оцененная в $104 млрд в день размещения соцсеть к сегодняшнему дню сильно просела в цене, фонды половины участников топ-10 списка основу состояния сколотили именно на удачных инвестициях в детище Марка Цукерберга.

Основатель фонда DST Юрий Мильнер (№102 в рейтинге 200 богатейших бизнесменов России по версии Forbes, состояние — $1,1 млрд), еще два года занимавший в «Списке Мидаса» 25-е место, на этот раз опустился на 35-ю строчку.

Среди других важных для отрасли событий 2012-го — поглощение соцсетью Цукерберга сервиса Instagram, покупка игровым гигантом Zynga компании OMGPOP, выход на биржу таких проектов, как Kayak, Yelp и др. Самыми успешными венчурными фондами в отчетный период были лидеры отрасли — Accel Partners, Sequoia Capital, Kleiner Perkins, Greylock Partners, Benchmark Capital и Andreessen Horowitz.

Реклама на Forbes

Подробнее о 10 лидерах «Списка Мидаса» читайте в галерее.

Венчурные фонды в России и 21 крупнейших Фонда

Сегодня перспективы развития любой страны напрямую зависят от научно-технического сектора её экономики. Это правило целиком справедливо и по отношению к России. Её переход из статуса «ресурсозависимого» государства к Hi-Tech экономике стал возможным благодаря модернизации рыночного потенциала и развитию передовых технологий.

Это правило целиком справедливо и по отношению к России. Её переход из статуса «ресурсозависимого» государства к Hi-Tech экономике стал возможным благодаря модернизации рыночного потенциала и развитию передовых технологий.

И важнейшую роль в этом процессе играет венчурное инвестирование. В современных условиях оно является едва ли не главным источником финансирования инноваций.

Доля программ, финансируемых корпорациями и государством по сравнению с масштабами рынка относительно мала, поэтому возникший вакуум немедленно заполнила частная инициатива.

Венчурные инвесторы дают возможность проявить себя всем перспективным и талантливым разработчикам. Они обеспечивают стабильный приток инвестиций на этапе создания и продвижения технологии, а после того как она начнёт приносить деньги, выкупают свою долю и выставляют её на продажу. В итоге довольны все:

- разработчик реализует свой потенциал;

- инвестор получает профит;

- экономика страны насыщается перспективными научными разработками.

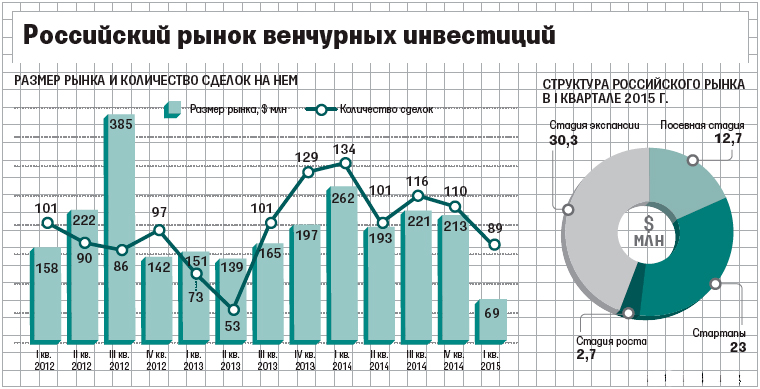

Венчурные фонды России — национальные особенности

Развитие венчурных фондов в России вряд ли можно назвать стремительным. В отличие от стран-лидеров этого направления в бизнесе (как, например, Китай или США) венчурные фонды России только начинают осваивать рынки. Впрочем, сегодня ситуацию отнюдь нельзя назвать плохой. С каждым годом заключается всё больше венчурных сделок, образовываются новые фонды, а перспективные и высокодоходные направления отечественной Hi-Tech индустрии получают свои инвестиции.

И что радует особенно, частную инициативу в инновационном предпринимательстве, теперь поддерживает государство, оптимизируя законодательную базу и создаваяразличные поддерживающие программы. Благодаря этому российская венчурная экосистема развивается всё активнее и постепенно наращивает свою долю на мировом рынке.

К примеру, по данным аналитиков Dow Jones Venture Source и Wall Street Journal, ещё 10 лет назад суммарная доля России на мировом рынке венчурных инвестиций составляла 0,3%. Теперь же она поднялась до 8,5%. Что является очень неплохим показателем, учитывая особенности развития этого бизнеса у нас.

Теперь же она поднялась до 8,5%. Что является очень неплохим показателем, учитывая особенности развития этого бизнеса у нас.

Развитие венчурных фондов в России

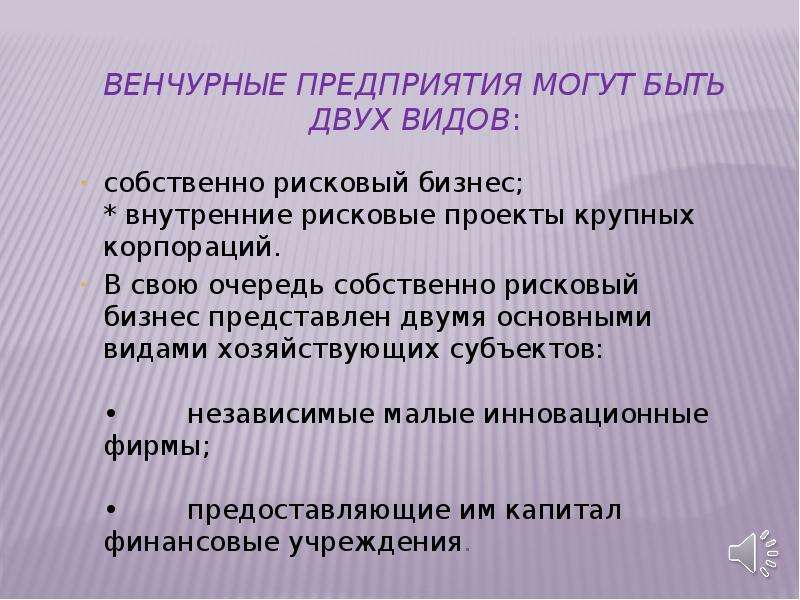

Можно сказать, что венчурное инвестирование в Россию было привнесено извне. Его возникновению способствовали не исторически сложившиеся процессы, а продуманные политико-административные решения, которые позволили реализоваться частной инициативе бизнесменов. Этот шаг был сделан государством для того, чтобы привлечь столь необходимые инвестиции, без которых трансформация экономики постперестроечной России протекала бы слишком медленно и неэффективно. Так что, отечественным фондам пока приходится навёрстывать упущенное, отчего и возникло столь заметное отставание.Венчурный фонд в отличие от других финансовых инструментов отличается высокой доходностью, но и высоким уровнем риска.

Вложиться в венчурный фонд человеку «с улицы» сложно, о таких фондах, как правило, информации минимум, а также они имеют определенные условия для входа частных инвесторов. Для участия в «венчуре» допускаются только физические лица, которые могут инвестировать как минимум 1500 минимальных зарплат. Такой высокий порог требований объясним тем, что в венчурных инвестициях будут принимать участие только те, кто осознает высокие риски и имеет опыт такого рода инвестирования.

Для участия в «венчуре» допускаются только физические лица, которые могут инвестировать как минимум 1500 минимальных зарплат. Такой высокий порог требований объясним тем, что в венчурных инвестициях будут принимать участие только те, кто осознает высокие риски и имеет опыт такого рода инвестирования.

Упрекать законы о заведомо высоком пороге вхождения нецелесообразно, инвестирование должно оставаться недоступно для массового потребителя, иначе громкие скандалы с мелкими неопытными инвесторами будут портить всю репутацию.

Как обстоит ситуация сегодня

В настоящий момент венчурные фонды России являются активным участником на мировом рынке. Российские венчурные фонды всё охотнее обращают внимание на зарубежные стартапы и, по мнению экспертов, это уже стало настоящим трендом. Перепрофилированию наших инвесторов на зарубежные рынки способствовал кризис последних нескольких лет, возникший по известным причинам.

Рекомендованные для вас статьи:По словам члена совета директоров IT-компании LiveTex Евгения Тимко Каждый российский венчурный фонд старается приспособиться к современным экономическим реалиям, а инвестиции в международные проекты — хороший способ не только остаться на плаву, но и увеличить свои доходы.

Каждый российский венчурный фонд старается приспособиться к современным экономическим реалиям, а инвестиции в международные проекты — хороший способ не только остаться на плаву, но и увеличить свои доходы.Хотя и на отечественном рынке ситуация в целом остаётся нормальной. Почти каждый крупный российский венчурный фонд вкладывается как минимум в один отечественный стартап. Несмотря на активность за рубежом, родной рынок для большинства инвесторов по-прежнему остаётся приоритетным. Так, согласно данным исследования «

Привлекает это направление и иностранных инвесторов. Исследования показывают, что количество зарубежных желающих постоянно растет.

- В целом можно утверждать, что настороженность по отношению к российскому рынку потихоньку спадает, а многие из тех, кто раньше от него дистанцировался, восстанавливают старые связи. Стоимость IT-разработки в РФ гораздо ниже, чем в Европе и США, притом, что качество работы всегда находится на самом высоком уровне.

Крупнейшие венчурные фонды России

Если отсеять бизнес-ангелов, частные фонды, различные инкубаторы, совершившие менее трёх–четырёх инвестиций в российские компании, а также малоизвестные фонды, возникшие совсем недавно, в топ-пятёрку можно внести следующих участников:

- Runa Capital. Пожалуй, самый крупный российский венчурный фонд, который вкладывается преимущественно в отечественные стартапы. Его основатель Сергей Белоусов прежде всего знаменит созданием одной из популярнейших в мире платформ для размещения облачных сервисов — Parallels. Особой «фишкой» Runa является сильная маркетинговая составляющая. К примеру, скандальный рекламный ролик с эротическими сценами хоть и вызвал негодование некоторых слоёв населения, но цели своей достиг — о Runa заговорили даже на знаменитом TechCrunch.

- Admitad Invest. Инвестирование в интернет проекты.

- ru-Net Ventures. Основан Леонидом Богуславским, а известен успешными инвестициями в «Яндекс» и Ozon. Доля фонда — в среднем 30–35%.

- IMI.VC. Крупный российский венчурный фонд, основная специализация которого — игры, социальные приложения и потребительские сервисы. Наиболее успешные проекты — Game Insight и Narr8.

Доля Фонда — в среднем 40%. Максимальная сумма инвестиций — миллион долларов.

Доля Фонда — в среднем 40%. Максимальная сумма инвестиций — миллион долларов. - ABRT. Ещё один крупный отечественный венчурный фонд. Основан предпринимателями Андреем Бароновым и Ратмиром Тимашевым. Самые известные бизнес-проекты — KupiVIP и Acronis. Доля фонда — 20–35% на посевной стадии и 15–30% на взлёте. Максимальная сумма инвестиций $4 и $15 млн соответственно.

- e.ventures. Немецкий фонд. Инвестиции от 100 тыс. до 10 миллионов долларов. Доля 10-49%. Проекты: heverest.ru, сайт Teamo, Pinterest – Pin me.

- Mangrove. Люксембургский фонд. Инвестиции до 1 миллиона долларов. Доля 25-30%. Проекты: Skype, Drimmi, HomeMe, KupiVIP.

- Almaz Capital. Основатель А. Галицкий. Область вложения – технологии. Доля 10-40%. Проекты: Alawar, Flirtic, Jelastic.

- РВК. Государственная организация. Доля 25%. Проекты: мембранные технологии, Woboot, Керамические трансформаторы.

- Ventech. Французская организация.

Доля 10%. Проекты: WomanJournal, Oktogo, Pixonic, Trends Brands.

Доля 10%. Проекты: WomanJournal, Oktogo, Pixonic, Trends Brands. - Vesna Investment. Доля 30%. Проекты: shopogoliq.ru, Looksima, Connect2me.

- Intel Capital. Основатель И. Табер. Инвестирует в технологические проекты KupiVIP, Sapato.

- Russian Ventures. Основатель Е. Гордеев. Инвестиции стартуют от 35 тысяч долларов. Доля 15%. Проекты: кнопки в социальных сетях pluso.ru, Ogorod, Okeo.

- Venture Angels. Основатель В. Полехин. Успешные проекты: Printio, BioFoodLab, кнопка скорого вызова «Кнопка жизни».

- Mint Capital. Скандинавская организация, основатели У. Перссон и Ф. Экман. Инвестиции до 2 миллионов долларов. Доля 49%. Проекты: эл. словари ABBYY, Gameland, система платежей «Элексент».

- Softline Venture Partners. Проекты: «Мираполис», ActiveCloud, Daripodarki, Magazinga, платформа для рассылок Client24.

- Addventure II. Основатель Е. Маслова. Проекты: InSales (выкуп доли интернет-магазина в размере 25% за 50 тысяч долларов).

- Foresight Ventures. Основатели Д. Ждановски, Е. Левин, В. Свиблов, А. Казаков. Инвестиции от 100 тысяч до 1 миллиона долларов. Доля 25-33%. Проекты: Jelastic, KodSkidki.ru, Yam Labs.

- Prostor Capital. Инвестиции от 1 до 5 миллионов долларов. Доля 25-49%. Проекты: Дневник.ру, car-fin.ru, Vita Portal.

- Addventure I. Основатель Е. Маслова. Доля 25%. Проекты: ММО, Wi2Geo, Roomix.

В данный список попали только крупнейшие венчурные фонды России. Всего же на отечественном рынке активно работают более четырёх десятков игроков, которые ежегодно инвестируют в российские и зарубежные стартапы десятки миллионов долларов. Поэтому разработчику перспективного и потенциально успешного проекта в любом случае будет из чего выбрать.

Чего ждать дальше?

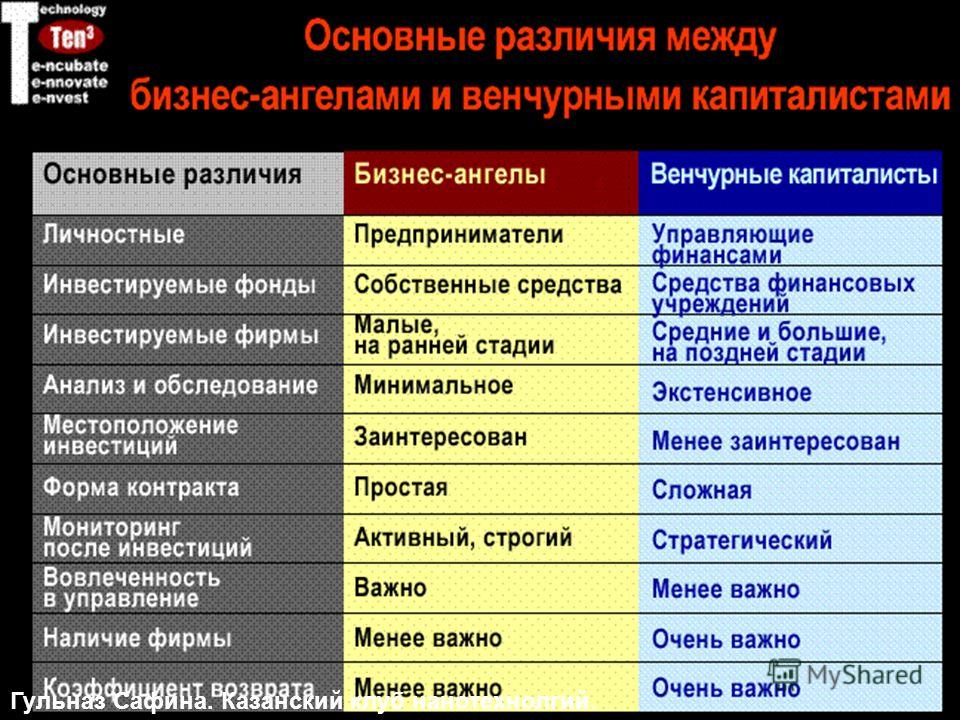

Точных прогнозов на будущее пока не берётся давать никто. Однако, предположения есть самые разные. К примеру, аналитики Prostor Capital считают, что в целом ситуация будет развиваться не в самом оптимистичном ключе. Причём это касается как российского, так и западного венчурного рынка. По их мнению, в ближайшее время массово активизируются бизнес-ангелы и фамильные фонды частных инвесторов, которые серьёзно подорвут позиции традиционных венчурных фондов.

Причём это касается как российского, так и западного венчурного рынка. По их мнению, в ближайшее время массово активизируются бизнес-ангелы и фамильные фонды частных инвесторов, которые серьёзно подорвут позиции традиционных венчурных фондов.Известный российский инвестбанкир и предприниматель Юрий Гольдберг также частично поддерживает эту точку зрения. Правда, по его мнению, падение венчурных фондов произойдёт из-за того, что самые «вкусные» направления заберут себе крупные корпорации и государственные концерны, которые будут тотально доминировать на рынке инвестиций.

Совсем другой точки зрения придерживаются аналитики WSJ и Dow Jones Venture Source. Согласно их прогнозу, венчурные фонды, наоборот, будут демонстрировать рост вместе с влиянием так называемых «гаражных» стартапов. Произойдёт это потому, что крупные корпорации даже при всех своих возможностях будут не способны охватить весь рынок и обеспечить необходимую для современных реалий динамику разработки, а государственные структуры слишком медлительны и бюрократизированы, чтобы осуществлять эффективное управление. Так что у венчурных фондов пока всё будет хорошо. Им достанутся по-настоящему перспективные проекты, в то время как частные инвесторы сосредоточатся на менее значительных вещах.

Так что у венчурных фондов пока всё будет хорошо. Им достанутся по-настоящему перспективные проекты, в то время как частные инвесторы сосредоточатся на менее значительных вещах.

Как венчурные фонды оценивают свои инвестиции

Партнёр венчурного фонда Andreessen Horowitz, отвечая на материал в газете Wall Street Journal, раскрывает разные методы оценки венчурных инвестиций.Wall Street Journal опубликовал статью о возвратах венчурного капитала. В ней отличные заголовки. Но если авторы материала хотели объяснить, как рассчитывается результативность венчурных инвестиций, то у них не вышло. Даже авторитетный источник вроде WSJ может ошибиться, учитывая, какими мудреными и сложными для понимания выглядят оценки венчурных вложений. В этом блоге мы попробуем пролить свет на эту тайну.

Во-первых, неверен сам заголовок статьи: «По объему возврата инвестиций фонд Андрессен Хоровиц не дотягивает до элиты венчурных капиталистов». Термины «оценка» и «возвраты» в венчурных инвестициях означают разные вещи. Значение имеют только реальные денежные средства и распределение акций.

Термины «оценка» и «возвраты» в венчурных инвестициях означают разные вещи. Значение имеют только реальные денежные средства и распределение акций.

Ценность того, что венчурные капиталисты (VC) дают своим ограниченным партнерам (LP), всегда строго определена. Это наличные и активы, которые могут быть преобразованы в наличные. Теоретические построения о гипотетических возвратах в ближайшие 7-10 лет (так называемые «цели»), которые у каждой венчурной компании свои, в расчет не берутся — потому не подлежат сравнению. Говоря проще, деньги не обыграешь.

«Цель» — это расчетная оценка для определенной временной точки, которая может быть разной у разных фондов. Она ничего не сообщает партнерам о том, какой будет конечная стоимость компании на выходе. Наличные или акции, которые будут получены и распределены между партнерами на самом деле, — это единственное реальное средство измерения промежуточного успеха фирмы, которое никак нельзя подогнать под свои интересы.

Wall Street Journal публикует сведения о реализованных и нереализованных возвратах, но при этом использует эти два показателя в сочетании, а затем «удобно» выбирает из них только один — нереализованный возврат, подгоняя его под громкий заголовок. Если бы журналисты оценили результат по осуществленным распределенным выплатам парнерам, в заголовке бы стояло: «находится на уровне элиты венчурных капиталистов», а не «не дотягивает» до нее. Но такой заголовок противоречил бы содержанию статьи.

Если бы журналисты оценили результат по осуществленным распределенным выплатам парнерам, в заголовке бы стояло: «находится на уровне элиты венчурных капиталистов», а не «не дотягивает» до нее. Но такой заголовок противоречил бы содержанию статьи.

Давайте посмотрим, как это получилось.

Венчурные фирмы и другие финансовые компании, согласно Общепринятым принципам бухгалтерского учета (GAAP), обязаны ежеквартально переоценивать стоимость активов своих дочерних компаний для корректировки по рынку. Однако в отличие от, например, хеджевых фондов, в которых цель рассчитывается на основе реальной рыночной стоимости государственных ценных бумаг, цели венчурного капитала крайне изменчивы, так как зависят от различных методов оценки, рекомендованных разными бухгалтерскими фирмами, и от количественной оценки возможных будущих перспектив этого бизнеса венчурной компанией. Это значит, что каждая компания в нашем портфолио, получившая инвестиции от другой венчурной компании, скорее всего, получила от нее и совсем другую «целевую» оценку.

Вот самые основные методы оценки, которые используются венчурными фирмами:

Стоимость последнего раунда / каскадная модель

Некоторые венчурные фонды берут стоимость своей компании на частном рынке, установленную на последнем раунде, и делают эту оценку стоимостью своей доли собственности в этой компании. К примеру, если фонд владеет 10% компании, а ее стоимость на последнем раунде составила 200 миллионов долларов, фонд, применяющий каскадный метод оценки, напишет в отчете, что ценность его актива составляет 20 миллионов долларов (10% от 200 миллионов долларов).

Анализ аналогичных компаний

Другие венчурные фирмы, в частности, те, которые имеют значительные возвраты и/или прибыли, предпочитают использовать сравнительный анализ со сходными публичными компаниями. В рамках этого метода венчурный фонд определит ряд «публичных аналогов», имеющих похожую бизнес-модель или работающих в похожей отрасли, и выберает метрику (чаще всего — мультипликатор выручки), которая будет отражать более широкую рыночную оценку такого рода компаний. Затем эту метрику применяют к финансовым показателям компании из инвестиционного портфолио.

Затем эту метрику применяют к финансовым показателям компании из инвестиционного портфолио.

Например, если эта компания производит 100 миллионов долларов дохода, а компании-аналоги оцениваются на открытых рынках по формуле «доход х 5», венчурная фирма оценит компанию в 500 миллионов долларов (100 миллионов долларов х 5), а свои активы в ней — в зависимости от процентной доли, которой она владеет в компании. Если, как в вышеприведенном примере, фонд является собственником 10% компании, он оценит свои активы в 50 миллионов долларов (10% от 500 миллионов долларов).

Очень часто фонд затем применяет к этой цифре «скидку за недостаточную ликвидность» (DLOM), чтобы снизить балансовую стоимость компании. По существу эта скидка говорит о том, что поскольку активы являются частными и не подлежат свободной продаже, они стоят меньше, чем активы аналогичных публичных компаний. Чаще всего используются DLOM в 20-30%. В нашем примере 30%-ая скидка уменьшит балансовую стоимость до 35 миллионов долларов (50 миллионов долларов*(1-30%)).

Модель ценообразования опционов (OPM)

Этот самый сложный с математической точки зрения инструмент оценки — новейшее дополнение в арсенале венчурных капиталистов. Для его применения мы пользуемся сторонним программным обеспечением.

Метод OPM использует модель Блэка-Шоулза для оценки компании из портфеля как набор «call-опционов», «strike-ценами» которых являются различные точки оценки, на которых опционы соторудников и привилегированные акции переводятся в обыкновенные акции. Все понятно, да? При этом OPM-оценки могут быть похожими или кардинально отличаться от каскадных или оценок, полученных методом сравнения с компаниями-аналогами!

Вот простой пример: Если наша гипотетическая компания на стадии серии «C» получает финансирование в размере 5 долларов за акцию, OPM-оценка уверенно демонстрирует, что все, у кого есть доли серии «C», должны оценивать их стоимость в 5 долларов за штуку… проще некуда. Но если у вас есть доли серии B или серии A, тот же OPM-метод говорит, что их стоимость составляет только какую-то часть от этих 5 долларов… Почему так? Чтобы по-настоящему ответить на этот вопрос, придется сначала получить Нобелевскую премию по экономике, как это сделал Майрон Шоулз (один из авторов модели Блэка-Шоулза). Не очень математический ответ заключается в том, что у долей серии «A» или «B» может быть множество различных стоимостей, в зависимости от возможных итогов продажи компании или выхода на открытый рынок — если эта продажа или выход состоятся. Поэтому стоимость, которую OPM-метод, рассчитает для долей серий «А» и «В», будет существенно меньше, чем 5 долларов за долю, назначенные для серии «С». А чтобы вычислить цену всей компании, следует сложить все эти цифры.

Но если у вас есть доли серии B или серии A, тот же OPM-метод говорит, что их стоимость составляет только какую-то часть от этих 5 долларов… Почему так? Чтобы по-настоящему ответить на этот вопрос, придется сначала получить Нобелевскую премию по экономике, как это сделал Майрон Шоулз (один из авторов модели Блэка-Шоулза). Не очень математический ответ заключается в том, что у долей серии «A» или «B» может быть множество различных стоимостей, в зависимости от возможных итогов продажи компании или выхода на открытый рынок — если эта продажа или выход состоятся. Поэтому стоимость, которую OPM-метод, рассчитает для долей серий «А» и «В», будет существенно меньше, чем 5 долларов за долю, назначенные для серии «С». А чтобы вычислить цену всей компании, следует сложить все эти цифры.

Ладно, а дальше-то что?

Помимо вышеописанных различных методов, многие фирмы могут комбинировать их и присваивать разным методам разный приоритет, создавая матрицу совместимости методов оценки, которая длиннее, чем меню в классическом китайском ресторане.

Разберем пример того, как все это влияет на целевой показатель.

Нам выпала честь быть инвестором компании Стюарта Баттерфильда Slack наряду с другими известными инвесторами. Было официально объявлено, что в этом году Slack привлек инвестиции с оценкой в 3,8 миллиардов долларов. Предположим, что в нашем примере у компании та же стоимость. Также предположим, чисто для примера, что мы владеем 10% компании и вложили в этот актив 10 миллионов долларов.

Какую «цель» мы поставим для Slack, используя разные вышеописанные методы?

- Стоимость последнего раунда/каскадная модель — при таком подходе стоимость Slack будет 380 миллионов долларов (10% от 3,8 миллиардов долларов). То есть, от инвестиций в 10 миллионов долларов теоретически возможен 38-кратный возврат.

- Анализ сравнимых компаний — тут просчитать будет трудно, учитывая тот факт, что Slack (и темпы роста компании) пока не имеют аналогов среди любых других публичных компаний.

Однако, если обратиться к официально доступным данным, можно узнать, что на конец 2015 года ежегодный пассивный доход (ARR) компании Slack составил 64 миллиона долларов. Чтобы упростить расчеты, предположим, что Slack растет со скоростью в 100%, поэтому инвесторы, вложившие средства в 2016 году, ожидают получить к концу года ARR в 130 и более миллионов долларов. Наблюдая за тем, как высокий рост повторяется на открытых рынках, инвесторы могут применить к ARR 10-15-кратный мультипликатор. Тогда стоимость компании составит 1,3–2 миллиарда долларов. Если мы возьмем верхнюю границу этого диапазона в качестве целевого показателя для Slack, он составит 200 миллионов долларов (10% от 2 миллиардов долларов), или будет равен гипотетическому 20-кратному возврату инвестиций. Неплохо, но не так впечатляет, как вышеполученный 38-кратный рост. И это мы еще не учитываем скидка на низкую ликвидность (DLOM).

Однако, если обратиться к официально доступным данным, можно узнать, что на конец 2015 года ежегодный пассивный доход (ARR) компании Slack составил 64 миллиона долларов. Чтобы упростить расчеты, предположим, что Slack растет со скоростью в 100%, поэтому инвесторы, вложившие средства в 2016 году, ожидают получить к концу года ARR в 130 и более миллионов долларов. Наблюдая за тем, как высокий рост повторяется на открытых рынках, инвесторы могут применить к ARR 10-15-кратный мультипликатор. Тогда стоимость компании составит 1,3–2 миллиарда долларов. Если мы возьмем верхнюю границу этого диапазона в качестве целевого показателя для Slack, он составит 200 миллионов долларов (10% от 2 миллиардов долларов), или будет равен гипотетическому 20-кратному возврату инвестиций. Неплохо, но не так впечатляет, как вышеполученный 38-кратный рост. И это мы еще не учитываем скидка на низкую ликвидность (DLOM).

- OPM — Здесь вам придется поверить мне на слово, поскольку эти математические вычисления не очень-то просто описать одним абзацем (вспомните, что мы пользуемся для этого специальной программой!).

OPM, с разумными предположениями о времени выхода и волатильности рынка, дает целевой показатель 16-кратного прироста для Slack. Это меньше, чем 38 и даже 20.

OPM, с разумными предположениями о времени выхода и волатильности рынка, дает целевой показатель 16-кратного прироста для Slack. Это меньше, чем 38 и даже 20.

Кстати, в своей работе мы пользуемся именно OPM.

Итак, при применении сравнительного метода The Wall Street Journal, наши «результаты» инвестиций в Slack могут оказаться почти в 3 раза хуже, чем у любой другой венчурной фирмы, которая вложила ровно столько же средств в то же самое время — просто из-за разницы в методологии подсчетов.

Так какая же методология самая правильная?

Теоретически, они все «правильные». И каждая бухгалтерская фирма, скорее всего, будет отстаивать соответствие этой методологии принципам GAAP. В то же время они все «неправильные» — потому что ни один из этих методов не может подсказать ограниченным партнерам, сколько компания вроде Slack принесет их фонду, когда выйдет на открытый рынок или будет продана, и какой эффект эти события окажут на распределение прибыли между партнерами.

Вот еще некоторые соображения, которые необходимо учесть для более полного понимания венчурных оценок:

Во-первых, это представляет такую серьезную проблему в масштабах всего мира, что больше половины встреч, которые мы проводим с нашими парнерами, посвящены сравнению наших нереализованных «целей» с «целями» других венчурных фирм, у которых в портфеле есть та же компания. Поскольку мы преимущественно используем OPM-модель, наши целевые показатели намеренно более консервативны, и, как утверждают наши партнеры, они ниже, чем у фирм, которые пользуются другими методами.

Ни одна из отраслевых компаний, занимающихся сравнением показателей, не делает поправку в оценке на различие используемых фирмами методов, поэтому любое сравнение результатов так же неэффективно, как сравнение яблок и апельсинов.

Во-вторых, «целевые показатели», «цели» — это всего лишь теоретические, нереализованные прибыли, привязанные к определенному моменту времени. Как постоянно говорит один из наших ограниченных партнеров: «Я не могу потратить нереализованные прибыли». Единственное, что имеет значение в этом деле — это действительные, реализованные и распределенные возвраты ограниченным партнерам. Именно поэтому Sequoia Capital, одна из самых уважаемых венчурных компаний, подчеркнуто рекомендует своим партнерам не обращать внимания на нереализованные доходы и сосредоточиться только на стоимости инвестиций и реальных прибылях, распределяемых между ними.

Как постоянно говорит один из наших ограниченных партнеров: «Я не могу потратить нереализованные прибыли». Единственное, что имеет значение в этом деле — это действительные, реализованные и распределенные возвраты ограниченным партнерам. Именно поэтому Sequoia Capital, одна из самых уважаемых венчурных компаний, подчеркнуто рекомендует своим партнерам не обращать внимания на нереализованные доходы и сосредоточиться только на стоимости инвестиций и реальных прибылях, распределяемых между ними.

В-третьих, венчурные инвестиции — это бизнес с длительным периодом созревания, который обычно описывается термином «кривая J». Иными словами, возвраты в первые годы работы фонда обычно отрицательны, потому что вы инвестируете деньги (и таким образом отзываете капитал своих партнеров) в молодые и незрелые компании, которые вряд ли будут проданы или выйдут на открытый рынок в течение 10 лет после первоначальных инвестиций. На этапе «сбора урожая» венчурного фонда (обычно после 7 и более лет работы) денежные потоки ограниченным партнерам в виде реализованной распределяемой прибыли, напротив, становятся положительными и более чем компенсирует все сделанные ранее вложения. Время выхода для многих частных компаний продолжает удлиняться — во многих случаях оно продлевается до 10 и более лет. Поэтому и точка перегиба кривой J все более отдаляется.

Время выхода для многих частных компаний продолжает удлиняться — во многих случаях оно продлевается до 10 и более лет. Поэтому и точка перегиба кривой J все более отдаляется.

К чести The Wall Street Journal, авторы статьи правильно указали, что Андрессен Хоровиц только что (в июне этого года) собрали новый венчурный фонд. Но при этом они не соотнесли этот факт со своими выводами об эффективности работы наших фондов. Те же данные, которые приводит журнал, чтобы доказать, что фирма неэффективна, были в распоряжении всех наших партнеров. И, проанализировав их, они решили продолжать инвестировать в нас — в наш новый фонд объемом 1,7 миллиардов долларов. Такое поведение опытных институциональных инвесторов, вероятно, является наилучшим показателем того, на верном ли пути находится фирма — по крайней мере, до тех пор, пока фонд недостаточно зрел, чтобы измерить его эффективность с помощью реализованных возвратов.

Венчурные инвестиции — это долгая игра. Предсказать результаты работы фонда, которому менее 5 лет, с учетом того, что многие из компаний в его портфеле еще не начали поставку продуктов, основываясь на неодинаковых одномоментных метриках, это все равно, что предсказать победителя «Суперкубка» на основе результатов предсезонных игр НФЛ или даже тренировочных встреч. В лучшем случае, они будут мимо цели.

Предсказать результаты работы фонда, которому менее 5 лет, с учетом того, что многие из компаний в его портфеле еще не начали поставку продуктов, основываясь на неодинаковых одномоментных метриках, это все равно, что предсказать победителя «Суперкубка» на основе результатов предсезонных игр НФЛ или даже тренировочных встреч. В лучшем случае, они будут мимо цели.

P.S. Уже 8 декабря в #tceh начнётся очередная «Школа инвестиций» под руководством Максима Чеботарёва. Приходите — расскажем, как правильно оценивать потенциал проектов, искать проекты с высоким мультипликатором возврата инвестиций и оформлять сделки. Подробности здесь.

Технологические стартапы бьют рекорды в 2020 году

В конце ноября – начале декабря было опубликовано несколько крупных отчетов о состоянии венчурных инвестиций в США и Европе. Совместный отчет PricewaterhouseCoopers и CB Insights содержит информацию в основном об инвестициях в американские стартапы, подавляющее большинство которых являются технологическими компаниями. В III квартале 2020 г. они привлекли $36,5 млрд, что на 30% больше, чем в предыдущий квартал, и на 22% больше, чем в аналогичный период прошлого года. Это второй по величине квартальный показатель в истории (абсолютный рекорд был поставлен в IV квартале 2018 г., $40,5 млрд). Общий объем инвестиций в 2020 г. пока составляет $92 млрд, но к концу года вполне может побить абсолютный рекорд в $121 млрд, установленный в 2018 г. Аналитическое агентство Pitchbook отмечает, что в уходящем году в США было 223 раунда финансирования на сумму, превышающую $100 млн. А по данным Renaissance Capital, в III квартале 2020 г. в стране было проведено 81 IPO, в которых стартапы привлекли $28,5 млрд. Это рекордный квартальный показатель с 2000 г.

В III квартале 2020 г. они привлекли $36,5 млрд, что на 30% больше, чем в предыдущий квартал, и на 22% больше, чем в аналогичный период прошлого года. Это второй по величине квартальный показатель в истории (абсолютный рекорд был поставлен в IV квартале 2018 г., $40,5 млрд). Общий объем инвестиций в 2020 г. пока составляет $92 млрд, но к концу года вполне может побить абсолютный рекорд в $121 млрд, установленный в 2018 г. Аналитическое агентство Pitchbook отмечает, что в уходящем году в США было 223 раунда финансирования на сумму, превышающую $100 млн. А по данным Renaissance Capital, в III квартале 2020 г. в стране было проведено 81 IPO, в которых стартапы привлекли $28,5 млрд. Это рекордный квартальный показатель с 2000 г.

По другую сторону Атлантики цифры меньше, но тоже рекордные. В опубликованном 8 декабря ежегодном отчете венчурной компании Atomico о состоянии европейского технологического сектора говорится о поставленном в сентябре абсолютном рекорде в $5 млрд инвестиций в стартапы и прогнозе в $41 млрд в целом за 2020 г. , что примерно на $500 млн больше, чем в 2019 г. В отчете также отмечается увеличение количества крупных раундов финансирования ($100–250 млн). Кроме того, в 2020 г. 19% раундов привлекли по меньшей мере одного американского инвестора, тогда как в прошлом году таких было только 16%.

, что примерно на $500 млн больше, чем в 2019 г. В отчете также отмечается увеличение количества крупных раундов финансирования ($100–250 млн). Кроме того, в 2020 г. 19% раундов привлекли по меньшей мере одного американского инвестора, тогда как в прошлом году таких было только 16%.

Как сообщает The New York Times, бум инвестиций в технологический сектор связан не только с ростом спроса на цифровые продукты и услуги во время пандемии. Низкие процентные ставки заставляют инвесторов искать прибыль во все более рискованных активах. Растущие фондовые рынки делают привлекательным проведение IPO. Сделки по слиянию и поглощению в секторе набирают обороты. Даже биткойн ставит новые рекорды стоимости. «Мир недооценил, насколько большой может стать и без того не маленькая индустрия технологий, – говорит Розанна Винчек, инвестор Renegade Partners. – Но все больше людей осознают это».

В начале 2020 г. лондонский стартап Hopin, разрабатывающий платформу для проведения виртуальных мероприятий, имел штат в семь сотрудников и оценку в $38 млн, причем руководство не собиралось привлекать дополнительное финансирование. Но инвесторы сами пришли с предложениями. В июне Hopin получил $40 млн от венчурных фирм Accel и IVP. А в ноябре стартап без всяких формальностей вроде презентации привлек еще $125 млн при оценке в $2,1 млрд, что в 77 раз больше, чем год назад. И руководство утверждает, что предложения продолжают поступать буквально ежедневно.

Но инвесторы сами пришли с предложениями. В июне Hopin получил $40 млн от венчурных фирм Accel и IVP. А в ноябре стартап без всяких формальностей вроде презентации привлек еще $125 млн при оценке в $2,1 млрд, что в 77 раз больше, чем год назад. И руководство утверждает, что предложения продолжают поступать буквально ежедневно.

Это типичный пример развития технологического стартапа в 2020 г. Как отмечают специалисты, обычно частные стартапы привлекают финансирование каждые 12–18 месяцев, но сейчас это происходит каждые 3–6 месяцев. И венчурные инвесторы еще и соревнуются друг с другом за право участия в раунде. Некоторые стартапы проводят раунды один за другим, наращивая свою оценку: мессенджер Discord провел раунд в июне при оценке в $3,5 млрд, но инвесторы пожелали немедленно вложить в компанию еще денег и теперь Discord проводит раунд при оценке в $7 млрд.

«Я не видел ничего подобного более 20 лет, – заявил The New York Times инвестор венчурной фирмы Founder Collective Эрик Пейли. – Вечеринка такая же громкая, напитки так же льются рекой, как во времена доткомовского бума, с той лишь разницей, что мы все пьем дома в одиночестве».

– Вечеринка такая же громкая, напитки так же льются рекой, как во времена доткомовского бума, с той лишь разницей, что мы все пьем дома в одиночестве».

Венчурный рынок Швейцарии в пяти вопросах и ответах

Сколько и кто инвестирует в Швейцарии?Согласно Swiss Venture Capital Report 2019, в 2018 году в швейцарские стартапы было инвестировано почти 1,24 млрд франков (около 1,1 млрд евро): это на 32% больше, чем годом ранее. Венчурный капитал начинает демонстрировать доходность выше, чем в других классах активов. Поэтому интерес инвесторов к этому инструменту растет. Только за 2018 год в стране открылось 12 новых венчурных фондов. «На нашем венчурном рынке присутствуют разные типы инвесторов, – рассказывает Дэвид Зидлер, глава отдела по взаимоотношениям с инвесторами и коммуникациям в венчурном фонде Investiere. – Здесь есть бизнес-ангелы, которые сами когда-то были основателями стартапов или менеджерами крупных компаний, инвестиционных фондов, корпораций и банков. На мой взгляд, швейцарские инвесторы, как и европейские в целом, более осторожны по сравнению с американскими, но в последние годы они начинают чаще и больше инвестировать».

На мой взгляд, швейцарские инвесторы, как и европейские в целом, более осторожны по сравнению с американскими, но в последние годы они начинают чаще и больше инвестировать».

Помимо национальных инвесторов, в швейцарские стартапы активно вкладывают иностранные фонды. Поскольку уровень и объем производимых инноваций в Швейцарии является одним из самых высоких в мире, за появляющимися в стране стартапами следят инвесторы из Европы, США, Азии. Например, производитель промышленных дронов Flyability (основан в 2014 году в Лозанне) на ранних этапах получал финансирование от швейцарских бизнес-ангелов, а в 2018 году закрыл раунд B с привлечением 11 млн долларов от британского фонда ETF Partners и 11 млн франков (около 9,8 млн евро) от Swisscom Ventures. Еще один пример – российский стартап WayRay, перенесший штаб-квартиру в Швейцарию. В прошлом году он закрыл раунд на 77 млн франков (около 68,7 млн евро) от Porsche, Hyundai Motors, Alibaba Group, China Merchants Capital и других международных компаний.

Три ключевые индустрии рынка – ICT, биотех и финтех, вместе у них 89% от всего объема инвестиций. Это подтверждает Колин Тивендейл, генеральный директор швейцарской рекрутинговой компании Swisslinx: «В абсолютных лидерах рынка сектор ICT и все смежные с ним области знаний, в частности, промышленный интернет и интернет вещей. Интересуют инвесторов также робототехника, дроны и другие высокотехнологичные машины, а также зеленые технологии. В секторе здравоохранения и естественных наук фокус также смещается с чисто фармацевтической индустрии к «умным» технологиям: инвестиции приходят в медтех и биотех, нейро- и информационные технологии в медицине». Объем инвестиций растет на всех стадиях жизненного цикла инновационных компаний – от посевной до зрелой. Такая равномерность говорит о сбалансированности венчурного рынка и наличии всех необходимых звеньев в венчурной экосистеме: бизнес-ангелов, средних и крупных фондов, стратегических покупателей.

Высокотехнологичные компании появляются во всех швейцарских кантонах. Инвесторы вкладывают в них независимо от того, в какой части страны они расположены. Однако концентрация компаний выше в непосредственной близости от ключевых университетов. В частности, на спин-оффы ETH (Цюрих) и EPFL (Лозанна) приходится 50% всех новых стартапов. По данным Swiss Venture Capital Report, в 2018 году большинство венчурных инвестиций пришлось на четыре кантона: Цюрих (42% от всех инвестиций), Во (22%), Цуг (14%) и Базель-Штадт (11%). «Около 50% компаний в нашем портфолио базируются в ETH и EPFL, – говорит Дэвид Зидлер. – Швейцарские университеты привлекают наиболее талантливых ученых со всего мира. В них создаются технологии, которые будут определять наше будущее, и многие технологические стартапы создаются именно научными командами университетов. Иностранным компаниям, которые хотят запустить свой бизнес в Швейцарии, есть смысл активно сотрудничать с этим академическим сообществом. Например, если вы занимаетесь роботостроением, стоит наладить связи с факультетом робототехники ETH и проводить вместе с ним исследования и разработки». Совместные со швейцарскими университетами НИОКР не только позволяют получить доступ к ключевым специалистам в вашей области, ноу-хау и оборудованию, но и дают возможность претендовать на финансирование со стороны федерального ведомства Innosuisse (покрывает до 50% от бюджета исследований). Все это вкупе обеспечивает Швейцарии высокую привлекательность для наукоемкого, инновационного бизнеса.

Например, если вы занимаетесь роботостроением, стоит наладить связи с факультетом робототехники ETH и проводить вместе с ним исследования и разработки». Совместные со швейцарскими университетами НИОКР не только позволяют получить доступ к ключевым специалистам в вашей области, ноу-хау и оборудованию, но и дают возможность претендовать на финансирование со стороны федерального ведомства Innosuisse (покрывает до 50% от бюджета исследований). Все это вкупе обеспечивает Швейцарии высокую привлекательность для наукоемкого, инновационного бизнеса.

«Если вы ищете локацию для старта международного бизнеса и вам нужен большой рынок сбыта, имеет смысл искать его в США и Китае, – советует Дэвид Зидлер. – Если вам нужны дешевые разработчики – обратитесь к Восточной Европе. В Швейцарии они будут стоить намного дороже. Но если вы строите высокотехнологичную компанию, где требуется уникальный набор знаний и компетенций в какой-либо узкоспециализированной области, например, в машинном обучении, компьютерном зрении или робототехнике, Швейцария может предложить вам ноу-хау и высококлассных специалистов».

В Швейцарии создана многоуровневая система для поддержки стартапов и содействия в развитии инноваций. Происхождение компании не имеет значения. При этом важно, чтобы бизнес был зарегистрирован в Швейцарии, и компания вела активную деятельность. В стране существуют следующие институты поддержки:

- Федеральные программы поддержки стартапов CTI Startup Label от Innosuise и Venture Kick – бизнес-акселераторы, позволяющие вырастить идею в полноценную инновационную компанию. Занимаются интенсивным развитием через менторство, обучение, финансовую и экспертную поддержку в обмен на долю в капитале. Финансирование ведется в три стадии и составляет 130 тыс. франков (CTI Startup Label) и 150 тыс. франков (Venture Kick).

- Кантональные офисы по продвижению инноваций и предпринимательства содействуют развитию инновационных компаний, помогают наладить связи с локальным бизнес- и научным сообществом.

Могут точечно предоставлять финансовую и нефинансовую поддержку (например, помочь в поиске помещения под лабораторию, подборе персонала, решении юридических и налоговых вопросов, способствовать участию в выставках, заключению экспортных контрактов, регистрации патентов и т. д.).

Могут точечно предоставлять финансовую и нефинансовую поддержку (например, помочь в поиске помещения под лабораторию, подборе персонала, решении юридических и налоговых вопросов, способствовать участию в выставках, заключению экспортных контрактов, регистрации патентов и т. д.).

- Технопарки, такие как Switzerland Innovation, Impact Hub, Innovaud, Technopark Zurich и другие, создаются в каждом кантоне для помощи функционирующему инновационному бизнесу в развитии и масштабировании. Многие из них предлагают льготные условия для размещения научных лабораторий, аренды офисов, имеют собственные инкубационные программы, менторов, проводят мероприятия для предпринимателей. О впечатлениях генерального директора компании «Наполи» Сергея Брусова от поездки по швейцарским технопаркам прочесть можно здесь.

- Платформы и инициативы digitalswitzerland, sturtupticker.ch, EasyGov.swiss созданы для нетворкинга между всеми участниками венчурного рынка: инвесторами, стартапами, регуляторами, научными институтами и т.

д. Они делают работу всей экосистемы более эффективной.

д. Они делают работу всей экосистемы более эффективной.

- Специализированные фонды финансируют фундаментальные научные разработки. Например, фонд Gebert Rüf Stiftung помогает стартапам, попавшим в «долину смерти» – то есть не сумевшим коммерциализировать свою идею, но проводящим важные научные изыскания.

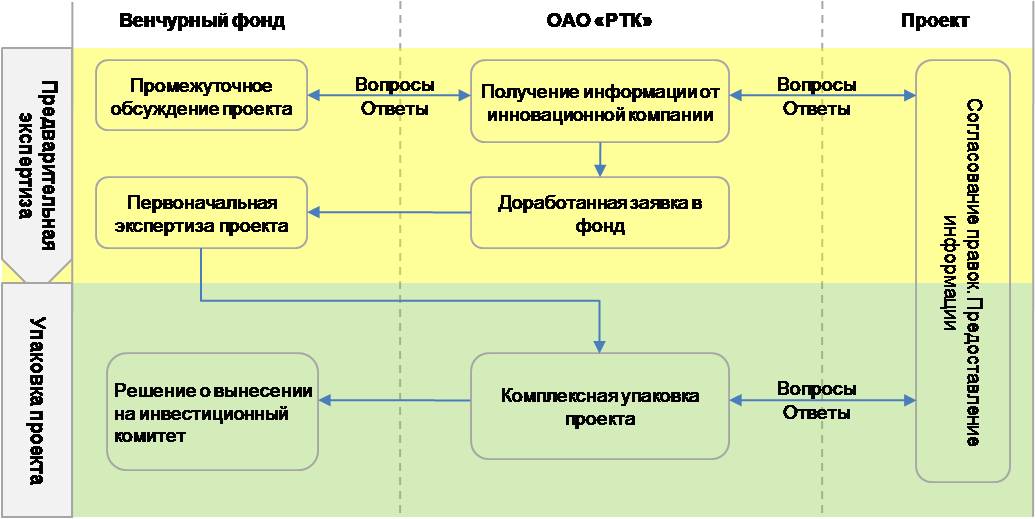

Общий принцип практически не отличается от работы с любым международным венчурным инвестором. Генеральный директор компании Scientific Visual Иван Орлов описывает процесс, состоящий из нескольких этапов:

- Вы посылаете короткое описание проекта (Executive summary) и получаете приглашение сделать презентацию перед потенциальными инвесторами. В проекте должны быть описаны идея, сроки и этапы реализации, рыночный контекст, конкурентная среда, применяемая технология, соотношение собственных (или заемных) средств и денег инвестора, цели инвестиций, расчет прогнозной эффективности, оценка по срокам возврата.

- После выступления инвесторы голосуют, интересен ли им этот проект. Если голоса распределились в вашу пользу, назначается представитель (фидусьер) для проведения процедуры дью-дилидженс.

- Выбранный представитель проясняет детали технологии, знакомится с командой и готовит соглашение об основных условиях сделки (Term sheet). Он может провести несколько дней в стартапе и постарается как можно больше узнать про его первое лицо: швейцарцы придают большое значение личности лидера компании.

- Представитель оглашает результаты проверки на собрании группы, где каждый инвестор решает, сколько он готов инвестировать в проект. Фидусьер подписывает соглашение об условиях сделки, собирает деньги и переводит на счет компании.

- Типичный раунд занимает от 3 до 9 месяцев. После него фидусьер может потребовать свое место в совете директоров: он может занять кресло директора или стать наблюдателем без права голоса (observer seat). Через него происходит коммуникация с инвесторами.

Когда придет время, он может помочь найти деньги для следующего раунда.

Когда придет время, он может помочь найти деньги для следующего раунда.

В заключение – несколько советов, которые Дэвид Зидлер из Investiere дает предпринимателям, планирующим привлекать инвестиции:

- Не торопитесь искать инвестора. Убедитесь, что вы действительно воспользовались всеми возможностями и выжали максимум, прежде чем привлекать внешнее финансирование. Чем больше результатов вы покажете, тем больше шансов, что ваш проект заинтересует инвестора.

- Когда дело дойдет до выступления перед инвесторами, составьте простую доходчивую презентацию, будьте лаконичными, выберите одну-две самые важные мысли и «продайте» их.

- Не забывайте об искусстве сторителлинга: попробуйте облечь ваш доклад в интересную форму.

Узнать о различных аспектах развития бизнеса в Швейцарии можно из нашего «Справочника инвестора» или у представителей Швейцарского Центра содействия бизнесу при Посольстве Швейцарии в Москве. Если у вас есть бизнес-проект, который вы хотите развивать за рубежом, обратитесь к специалистам Швейцарского Центра содействия бизнесу за бесплатной консультацией.

10 венчурных инвесторов, которых каждый предприниматель должен предложить прямо сейчас

Самый важный фактор в успешном раунде финансирования и успешных отношениях с инвесторами — это знать, кому и когда представить вашу презентацию. В связи с этим я недавно рассказал о шаблоне питча, созданном легендой Кремниевой долины и венчурным капиталом Питером Тилем (см. Его здесь), в котором выделены наиболее важные слайды. Кроме того, я также предоставил комментарий к презентации от конкурента Uber, который собрал более 400 миллионов долларов (см. Здесь)

Новые данные показывают, кто сейчас является активным венчурным капиталом и кто может быть лучшими инвесторами для вашей колоды.Данные показывают, что сделки, профинансированные в первой половине 2018 года, уже превысили все годовые объемы инвестиций с 2002 по 2016 годы. В первые два квартала этого года было заключено глобальных сделок венчурного капитала на сумму 175 млрд долларов, что позволяет предположить, что общий объем 2018 года легко превысит 212 млрд долларов профинансировано в прошлом году. Это говорит о том, что есть много денег от множества голодных инвесторов.

Это говорит о том, что есть много денег от множества голодных инвесторов.

Наибольшая часть долларов идет в стартапы на поздних стадиях, за которыми следует финансирование на ранней стадии, затем финансирование развития технологий и раунды ангельских или посевных серий.

А теперь узнайте, кто раздает наличные…

Активные ведущие инвесторы

Вам не нужно знать всех своих потенциальных инвесторов заранее. Как только вы найдете ведущего инвестора, другие обязательно захотят последовать его примеру.

По данным Crunchbase по инвестициям во втором квартале 2018 года, вот 10 самых активных ведущих инвесторов.

- Начало работы Чили

- Insight Venture Partners

- Tencent Holdings

- New Enterprise Associates

- Sequoia Capital Китай

- Accel

- Секвойя Капитал

- Лаборатория высокого уровня

- Quake Capital Partners

- Goldman Sachs

Самые активные инвесторы на начальном этапе

Как описано в моей книге amazon.com/gp/product/1119191831″> The Art of Startup Fundraising , всякий раз, когда вы делаете питчинг, вы должны быть уверены, что обращаетесь к тем, кто с наибольшей вероятностью профинансирует ваш тип раунда.По данным Crunchbase, это были самые активные инвесторы в посевных раундах за последние 3 месяца.

- Стартап — Чили

- Улей

- Краудкуб

- Подключи и работай

- Инновационные работы

- 500 Стартапов

- Innova Memphis

- Круглый стол предпринимателей

- Berkeley SkyDeck Fund

- Quake Capital Partners

Лучшие инвесторы на ранней стадии

Если вы делаете рейз на ранней стадии, обратите внимание на следующих активных игроков:

- IDG Capital

- New Enterprise Associates

- Sequoia Capital Китай

- Accel

- Y Комбинатор

- ZhenFund

- Секвойя Капитал

- Matrix Partners Китай

- Intel Capital

- Index Ventures

Самые активные инвесторы на поздних стадиях в 2018 г.

Если вы хотите поднять Серию B или что-то выше для раунда стадии роста, вы можете обратиться к следующим фирмам:

- Секвойя Капитал

- Tencent Holdings

- Insight Venture Partners

- Bpifrance

- Goldman Sachs

- Bessemer Venture Partners

- New Enterprise Associates

- Khosla Ventures

- Andreessen Horowitz

- Sequoia Capital Китай

У кого сейчас деньги?

При разработке стратегии, кого вы будете продвигать, стоит не только посмотреть, кто в последнее время активно вкладывал деньги в сделки, но и добивался успешных выходов, и теперь, возможно, у них есть достаточный капитал и оптимистично реинвестировать некоторые из этих прибылей.

Недавние заметные приобретения включают покупку Walmart Flipkart за 16 миллиардов долларов, покупку Microfost GitHub, покупку PayPal iZettle и покупку Amazon PillPack. Spotify и Docusign вышли на IPO во втором квартале 2018 года. Ожидается еще больше IPO.

Ожидается еще больше IPO.

Факторы, которые следует учитывать при выборе того, кому подавать

Общение с потенциальными инвесторами, представление и посещение встреч отнимают драгоценное время, которое можно использовать для работы и продвижения вашего бизнеса. Получение финансирования может помочь сделать большой скачок в росте, но это по-прежнему задача, к которой следует подходить эффективно.Ваш самый большой ресурс для предпринимателя — это время.

Приведенные выше данные могут показать готовность различных фирм венчурного капитала участвовать в разных сериях финансирования и на разных позициях в каждом из этих раундов сбора средств. Данные о выходе и сборе средств этими фирмами также могут быть полезны для оценки того, у кого есть ликвидность и чувство срочности, чтобы действовать быстро в предстоящие месяцы.

Было бы разумно знать, какие потенциальные бизнес-ангелы и венчурные компании с наибольшей вероятностью вложат капитал в вашу отрасль. Проявили ли они интерес к вашему типу бизнеса, категории продуктов или размеру сделки, которую вы предлагаете? У них это получилось? Для них это был хороший опыт? Может ли ваше предприятие дополнить другие недавние инвестиции, которые они сделали?

Проявили ли они интерес к вашему типу бизнеса, категории продуктов или размеру сделки, которую вы предлагаете? У них это получилось? Для них это был хороший опыт? Может ли ваше предприятие дополнить другие недавние инвестиции, которые они сделали?

Знание о том, что они, вероятно, останутся в игре и последуют с большим капиталом в следующем раунде сбора средств, тоже может быть ценным. Это может значительно сократить время и усилия, которые вам придется приложить в следующий раз.

Возможно, что еще более важно, подходят ли они вам? Помните, что деньги — лишь одна из причин, чтобы пойти по этому пути.Это только одно из преимуществ этих отношений. Спросите себя, чем они могут помочь помимо денег. Какова история их взаимоотношений со стартапами и руководителями, которых они финансировали в прошлом? Есть ли совпадение целей, ценностей, сроков и условий, которые они могут предложить?

Сводка

Финансирование стартапов в нынешней экономике достаточно. В настоящее время вкладываются новые рекордные суммы инвестиций, причем со стороны широкого круга инвесторов. Знание, кто эти активные инвесторы, может помочь сократить время, необходимое для получения финансирования, и повысит эффективность этого процесса.Сделайте домашнюю работу, узнайте, кто ваши идеальные инвесторы, и создайте мощную презентацию, которая привлечет их внимание и быстрее закроет сделку.

В настоящее время вкладываются новые рекордные суммы инвестиций, причем со стороны широкого круга инвесторов. Знание, кто эти активные инвесторы, может помочь сократить время, необходимое для получения финансирования, и повысит эффективность этого процесса.Сделайте домашнюю работу, узнайте, кто ваши идеальные инвесторы, и создайте мощную презентацию, которая привлечет их внимание и быстрее закроет сделку.

Это лучшие венчурные компании 2020 года

Венчурный капитал — это вид частного капитала, который в основном инвестирует в начинающие и небольшие компании, демонстрирующие долгосрочный потенциал роста. Они инвестируют как в компании, которые уже показали впечатляющий рост, так и в компании, демонстрирующие высокий потенциал роста. Фирмы венчурного капитала получают средства от инвесторов и обычно вкладывают их в предприятия, которые банки считают слишком рискованными для предоставления ссуд.В этой статье мы обсудим лучшие венчурные компании 2020 года.

черный красный | Getty Images

Лучшие венчурные компании в 2020 году

Одним из лучших показателей эффективности венчурных компаний является отношение инвестиций к выходу. Коэффициент, равный 1, означает, что венчурный инвестор делает одну инвестицию на каждый выход или не делает роста. Коэффициент выше единицы будет означать, что венчурный инвестор является чистым покупателем портфельных компаний или является сценарием роста. Итак, чем выше коэффициент, тем лучше.

Коэффициент, равный 1, означает, что венчурный инвестор делает одну инвестицию на каждый выход или не делает роста. Коэффициент выше единицы будет означать, что венчурный инвестор является чистым покупателем портфельных компаний или является сценарием роста. Итак, чем выше коэффициент, тем лучше.

Мы составили рейтинг фирм с венчурным капиталом только на основе отношения инвестиций к выходу. Ниже приведены лучшие фирмы венчурного капитала в 2020 году:

1. Khosla Ventures (13,58%)

Компания Khosla Ventures, базирующаяся в Менло-Парке, Калифорния, была основана в 2004 году Винодом Хослой, соучредителем Sun Microsystems. Эта венчурная компания осуществила около 700 инвестиций, 96 из которых перешли в стадию IPO. В основном он инвестирует в Китай и США, и в основном в индустрию программного обеспечения. Несмотря на то, что компания фокусируется на одном сегменте, за 16 лет своего существования она добилась больших успехов.Некоторые из их известных выходов включают Square, Okta и Big Switch Networks.

2. Sequoia Capital (20,71%)

Sequoia Capital была основана в 1972 году и базируется в Менло-Парке, Калифорния. Компания сотрудничает с компаниями на ранних и поздних стадиях роста в нескольких отраслях. В последнее время он сосредоточился на интернет-компаниях, мобильной связи, здравоохранении, финансах, энергетике и интернет-компаниях. Они сделали около 1275 инвестиций, из которых 365 были успешными выходами. Их успешность возрастает до 63%, когда они являются ведущими инвесторами.Некоторые из его наиболее заметных выходов — NVIDIA, Instagram, ServiceNow и другие.

3. Accel (20,77%)

Accel, основанная в 1983 году, работает в Калифорнии, Лондоне, Китае и Индии. Фирма VC в основном инвестирует в потребительское программное обеспечение, мобильные технологии, корпоративное программное обеспечение и Интернет. Они сделали около 1350 вложений, из которых 280 были успешными выходами. Когда они выступают в качестве ведущего инвестора, их успешность возрастает до 55,56%. Некоторые из наиболее успешных инвестиций — это Facebook, Crowdstrike и Animoca Brands.В основном он инвестирует в компании на ранних и стадиях роста, а также в некоторые посевные инвестиции.

Некоторые из наиболее успешных инвестиций — это Facebook, Crowdstrike и Animoca Brands.В основном он инвестирует в компании на ранних и стадиях роста, а также в некоторые посевные инвестиции.

4. New Enterprise Associates (NEA) (20,96%)

NEA была основана в 1977 году, ее штаб-квартира находится в Чеви-Чейз, штат Мэриленд. VC также имеет офисы в Сан-Франциско, Китае, Индии, Балтиморе, Бостоне и Нью-Йорке. NEA фокусируется на здравоохранении и технологиях и инвестирует от посевного до IPO. Сделано около 1600 вложений, из них 333 успешных выхода. Их успешность возрастает до 57,41% при работе в качестве ведущего инвестора.Некоторые из их известных выходов — Uber, Workday, Onshape и другие.

5. Kleiner Perkins (21,13%)

Компания Kleiner Perkins была основана в 1972 году. Первоначально компания инвестировала в основном в компании-производители программного и аппаратного обеспечения, но со временем расширила свой портфель, включив компании в области здравоохранения, мобильной связи и Интернета. , корпоративное программное обеспечение и биотехнологии. Кроме того, раньше он инвестировал в компании на поздних стадиях роста, но теперь он также инвестирует в стартапы на ранних стадиях. Они вложили более 1100 инвестиций, из них 240 — на IPO.Их успешность составляет около 79%, когда они выступают в качестве ведущего инвестора. Twitter, Uber, Peloton и Beyond Meat — одни из их самых заметных выходов.

, корпоративное программное обеспечение и биотехнологии. Кроме того, раньше он инвестировал в компании на поздних стадиях роста, но теперь он также инвестирует в стартапы на ранних стадиях. Они вложили более 1100 инвестиций, из них 240 — на IPO.Их успешность составляет около 79%, когда они выступают в качестве ведущего инвестора. Twitter, Uber, Peloton и Beyond Meat — одни из их самых заметных выходов.

6. Bessemer Venture (21,65%)

Компания Bessemer Venture была основана в 1974 году. Это компания из Кремниевой долины, офисы которой расположены в Бостоне, Индии и Израиле. Они сделали в общей сложности 910 инвестиций с 197 выходами, в то время как они были ведущими инвесторами по 34% своих общих вложений.

Первоначально компания VC фокусировалась на сталелитейной промышленности, но теперь она инвестирует в отрасль здравоохранения, а также в потребительские и корпоративные технологии.Некоторые из самых успешных выходов Bessemer включают Dynamic Yield (AI-коммуникацию), Shopify и Twilio.

7. Intel Capital (28,5%)

Intel Capital была основана в 1991 году и является корпоративным венчурным подразделением корпорации Intel. Эта венчурная компания инвестирует в основном в США, Китай и Западную Европу. Он ориентирован на технологические компании в таких областях, как искусственный интеллект (AI), 5G и коммуникации, безопасность программного обеспечения, Интернет вещей и робототехника, вычисления нового поколения и многое другое. Компания осуществила более 1300 инвестиций и является ведущим инвестором в 34% из них.Когда они выступают в качестве ведущего инвестора, их успешность возрастает до 83%. Некоторые из его выходов — это Animoca Brands, Schoology и MongoDB.

Что такое венчурный капиталист? Определение и примеры

Венчурный капиталист — это тот, кто инвестирует в новое предприятие . Они предоставляют капитал либо для расширения, либо для стартапа. Большинство из них работают в венчурных компаниях и поэтому инвестируют не своими деньгами, а деньгами самой фирмы. Этот термин может также относиться к компании, которая инвестирует в новые деловые предприятия.

Этот термин может также относиться к компании, которая инвестирует в новые деловые предприятия.

Бизнес-ангелы — это венчурные капиталисты, использующие свои собственные деньги или активы. Бизнес-ангелы обычно инвестируют в обмен на частичное владение стартапом или конвертируемым долгом.

Мы называем деньги, которые инвестируют венчурные капиталисты, « венчурный капитал » или «венчурные инвестиции». Венчурные капиталы — это вид частного капитала. Под частным капиталом понимаются акции и долги частной компании, то есть компании, не котирующейся на фондовой бирже.

BusinessDictionary.com определяет венчурных капиталистов следующим образом:

«Частные инвесторы, которые предоставляют венчурный капитал перспективным предприятиям. Обычно они инвестируют там, где возможна не менее 25 процентов годовой прибыли в течение одного-пяти лет, и часто требуют владения 50 или более процентами для осуществления контроля над инвестируемой фирмой, чтобы компенсировать свой высокий риск ».

«Часто они также предоставляют управленческий и отраслевой опыт и деловые связи с другими фирмами и венчурными капиталистами.”

Тете Мэй нравится идея Сэма, и она готова вложить 1 миллион долларов в его стартап. Однако она хочет владеть 50% новой компании. Тетя Мэй — венчурный капиталист. Google Inc — венчурный капиталистТермин относится не только к людям, но и к компаниям. Например, Google Inc — крупный венчурный капиталист. Подразделение Google Ventures специализируется на венчурном капитале.

Google Ventures также имеет крупное европейское подразделение, которое компания создала с первоначальными инвестициями в размере 100 миллионов долларов.По словам Google, Европа изобилует хорошими идеями и хотела бы поддержать интересные стартапы.

Многие ученые и люди с хорошими идеями предпочитают обращаться к венчурному капиталисту, чем работать в большой компании. Если их идея станет коммерчески жизнеспособной, они заработают гораздо больше денег, если бы создали стартап.

Венчурные капиталисты могут видеть сотни бизнес-планов и идей каждый год.Однако в конечном итоге они выбирают лишь несколько из них.

Они ищут хороших людей с опытом. Они также ищут предприятия, которые могут принести «несправедливое преимущество». Бизнес с несправедливым преимуществом с большей вероятностью превзойдет другие компании.

Типичный венчурный капиталист хочет более высокой нормы прибыли, чем другие инвестиции, такие как, например, фондовый рынок.

Они инвестируют в перспективные стартапы или молодые компании с высоким потенциалом роста. Однако это также относительно высокорисковые вложения.

Популярными объектами для венчурных капиталистов сегодня являются ИТ- и биофармацевтические компании. Чистые технологии и полупроводники также являются популярными секторами.

Частный и венчурный капитал: в чем разница?

Частный капитал (PE) и венчурный капитал (VC) — это две основные подгруппы гораздо более крупной и сложной части финансового ландшафта, известной как частные рынки. Поскольку частные рынки контролируют четверть экономики США по размеру капитала и 98% по количеству компаний, важно, чтобы любой человек в любой сфере деятельности — от продаж до операций — понимал, что они собой представляют и как работают.

Поскольку частные рынки контролируют четверть экономики США по размеру капитала и 98% по количеству компаний, важно, чтобы любой человек в любой сфере деятельности — от продаж до операций — понимал, что они собой представляют и как работают.

В предыдущей статье мы обсудили ключевые различия между публичным и частным рынками. А именно, компании на публичных рынках продают акции населению в целом, которое затем может покупать, продавать или обменивать их на фондовой бирже, тогда как компании на частных рынках предоставляют профессиональным инвесторам акции в обмен на финансирование. Здесь мы сосредоточимся на двух крупнейших рынках, составляющих частный рынок: PE и VC.

Сходства между PE и VC

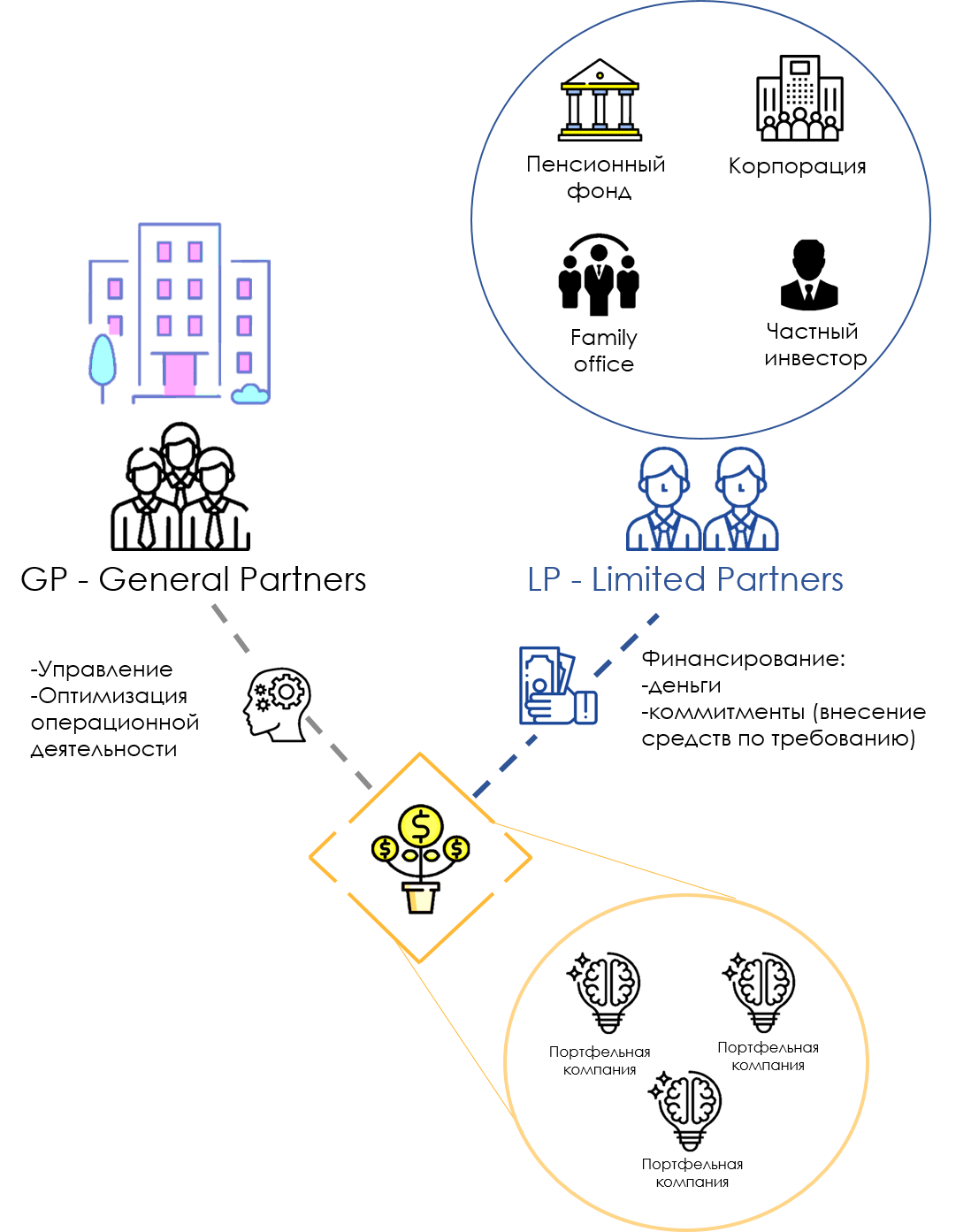

Фирмы PE и VC привлекают пулы капитала от аккредитованных инвесторов, известных как партнеры с ограниченной ответственностью (LP), и они оба делают это, чтобы инвестировать в частные компании.У них одни и те же цели: увеличить стоимость бизнеса, в который они инвестируют, а затем продать их — или свою долю в них (иначе говоря, владение) — с целью получения прибыли.

Чем отличаются PE и VC?

Кратко: основные различия между прямым и венчурным капиталом PE и VC в первую очередь отличаются друг от друга следующим образом:- Типы компаний, в которые они инвестируют

- Уровни инвестированного капитала

- Сумма капитала, которую они получают за счет своих инвестиций

- Когда они участвуют в жизненном цикле компании

Фирмы, занимающиеся прямыми инвестициями, часто получают контрольный пакет акций — 50% или более — в зрелых компаниях, работающих в традиционных отраслях. Фирмы ЧП обычно инвестируют в устоявшиеся предприятия, состояние которых ухудшается из-за неэффективности. Предполагается, что как только эти недостатки будут исправлены, предприятия могут стать прибыльными. Ситуация немного меняется, поскольку частные фирмы все чаще покупают технологические компании, поддерживаемые венчурным капиталом.

Напротив, фирмы венчурного инвестирования финансируют и наставляют стартапы. Эти молодые, часто ориентированные на технологии компании быстро растут, и венчурные фирмы будут предоставлять финансирование в обмен на миноритарную долю капитала — менее 50% — в этих предприятиях.

Эти молодые, часто ориентированные на технологии компании быстро растут, и венчурные фирмы будут предоставлять финансирование в обмен на миноритарную долю капитала — менее 50% — в этих предприятиях.

Как работает венчурный капитал?

Чтобы собрать деньги, необходимые для инвестирования в компании, венчурные фирмы открывают фонд и запрашивают обязательства у партнеров с ограниченной ответственностью. Используя этот процесс, они могут извлекать из пула деньги, которые они вкладывают в перспективные частные компании с высоким потенциалом роста.По мере роста компании проходят разные стадии экосистемы венчурного капитала. Фирмы венчурного капитала обычно сосредотачиваются на одном или двух этапах финансирования венчурного капитала, что влияет на то, как они инвестируют.

Если компания, в которую инвестировала венчурная компания, была успешно приобретена или стала публичной через процесс IPO, фирма получает прибыль и распределяет прибыль между партнерами с ограниченной ответственностью, которые инвестировали в ее фонд. Фирма также могла получить прибыль, продав часть своих акций другому инвестору на так называемом вторичном рынке.

Фирма также могла получить прибыль, продав часть своих акций другому инвестору на так называемом вторичном рынке.

- Juul: производитель электронных сигарет и никотиновых продуктов из Сан-Франциско

- Stripe: Платформа для обработки онлайн-платежей со штаб-квартирой в Сан-Франциско

- SpaceX: разработчик и производитель ракет и космических аппаратов из округа Лос-Анджелес.

- Waymo: разработчик технологии автономного вождения в районе залива

- Ripple Labs: Разработчик блокчейн-платформы со штаб-квартирой в Сан-Франциско.

Как работает частный капитал?

Точно так же инвесторы PE также привлекают пулы капитала от партнеров с ограниченной ответственностью для создания фонда, также известного как фонд прямых инвестиций, и инвестируют этот капитал в многообещающие частные компании.Тем не менее, компании, в которые PE-фирмы хотят инвестировать, обычно отличаются от стартапов, в которые вовлечены венчурные фирмы.

Для начала, частные инвесторы могут инвестировать в компанию, которая находится в состоянии стагнации или потенциально находится в затруднительном положении, но все же имеет возможности для роста. Хотя структура прямых инвестиций может быть разной, наиболее распространенным типом сделок является выкуп с использованием заемных средств (LBO).

Что такое выкуп с использованием заемных средств?При LBO инвестор покупает контрольный пакет акций компании, используя комбинацию капитала и значительной суммы долга, который в конечном итоге должен быть погашен компанией.Тем временем инвестор работает над повышением прибыльности, поэтому погашение долга становится для компании меньшим финансовым бременем.

Когда PE-фирма продает одну из своих портфельных компаний другой компании или инвестору, она обычно получает прибыль и распределяет прибыль между партнерами с ограниченной ответственностью, которые инвестировали в ее фонд. Некоторые компании, поддерживаемые частным капиталом, также могут стать публичными.

- EQ Office: владелец и оператор офисных зданий из Чикаго в США.

- Panera Bread: A St.Владелец, оператор и франчайзер розничной пекарни-кафе из г. Луи

- Refinitiv: Разработчик финансовых данных и инструментов анализа рисков со штаб-квартирой в Нью-Йорке.

- PetSmart: розничный торговец из Феникса товаров и услуг для жизненных потребностей домашних животных

- Toms Shoes: производитель обуви и аксессуаров для обуви со штаб-квартирой в Лос-Анджелесе.

Почему частные рынки становятся более ценными

В прошлом частные компании часто становились публичными, когда их потребность в капитале превышала то, что могли предоставить частные инвесторы.С публичным дебютом компания могла быстро привлечь крупную сумму денег от публичных акционеров и использовать ее для масштабирования. В последнее десятилетие такой подход стал менее распространенным по двум основным причинам: Инвесторы наводнили частные рынки Привлеченные потенциалом высокой доходности, все больше и больше инвесторов входят в это пространство, создавая приток доступного капитала.

Это, в свою очередь, изменило траекторию развития частных компаний, поскольку им больше не нужно привлекать капитал на публичных рынках. Все больше частных компаний получают финансирование Поскольку все больше инвесторов вкладывают больше денег на частные рынки, новым частным компаниям теперь проще, чем когда-либо, получить финансирование, необходимое для роста. В результате в последние годы мы наблюдаем резкий рост числа стартапов, финансируемых венчурным капиталом, и компаний, получающих поддержку физических лиц. Другими словами, по мере того, как все больше денег поступает в это пространство и по мере того, как все больше компаний остаются или начинают в нем, частные рынки будут продолжать расти в цене и возможностях.

Это, в свою очередь, изменило траекторию развития частных компаний, поскольку им больше не нужно привлекать капитал на публичных рынках. Все больше частных компаний получают финансирование Поскольку все больше инвесторов вкладывают больше денег на частные рынки, новым частным компаниям теперь проще, чем когда-либо, получить финансирование, необходимое для роста. В результате в последние годы мы наблюдаем резкий рост числа стартапов, финансируемых венчурным капиталом, и компаний, получающих поддержку физических лиц. Другими словами, по мере того, как все больше денег поступает в это пространство и по мере того, как все больше компаний остаются или начинают в нем, частные рынки будут продолжать расти в цене и возможностях.Как PE и VC работают вместе

По мере того, как капитал течет через частные рынки, он перемещается от одного предприятия к другому посредством ряда финансовых транзакций. Каждый раз, когда капитал переходит из рук в руки на частных рынках, профессионалы консультируют или проводят транзакцию, которая затем инициирует фазу роста или перехода для вовлеченной компании или компаний. На карте ниже показана упрощенная версия этих бирж.

На карте ниже показана упрощенная версия этих бирж. Наведите указатель мыши на карту или щелкните ее, чтобы увидеть, где компании и поставщики услуг могут принять участие в процессе.

15 ведущих фирм венчурного капитала

Если вы заинтересованы в том, чтобы вас заметили ведущие фирмы венчурного капитала, есть вещи, к которым вам нужно подготовиться. Узнайте, что вам нужно знать о венчурных капиталистах и о том, какие фирмы популярны сегодня.

Для управления бизнес-операциями нужен капитал. Ваши деньги помогают вам оплачивать аренду и оборудование, а также покрывать расходы на заработную плату. Некоторые предприниматели тратят деньги из своего кармана. Но это не всегда устойчиво. Ваши сбережения или начальные инвестиции могут закончиться.

Один из способов помочь финансировать свой бизнес — привлечь инвесторов. Есть ведущие венчурные компании, которые предпочитают вкладывать средства в определенную нишу. Например, если вы работаете в сфере технологий, есть инвесторы, готовые вложить в вас деньги. Получите подходящие инвестиции, убедившись, что ваш бизнес достаточно прибылен, чтобы привлечь больше инвесторов.

Получите подходящие инвестиции, убедившись, что ваш бизнес достаточно прибылен, чтобы привлечь больше инвесторов.

Предприниматели должны следить за тем, чтобы бизнес продолжал развиваться при надлежащем финансировании. Вот тут-то и пригодится венчурное финансирование. Но что это такое?

Что такое венчурный капитал?

Венчурный капитал — это вид финансирования, особенно для стартапов и малого бизнеса.Кроме того, венчурная фирма — это частное лицо, которое занимается компаниями с высоким долгосрочным потенциалом роста .

Фирмы венчурного капитала помогают управлять деньгами состоятельных частных лиц, страховых компаний, пенсионных фондов и других частных лиц. Вот почему хорошо, чтобы ваш бизнес имел хороший послужной список, чтобы его заметили.

Фирмы венчурного капитала принимают решения на основе следующих факторов:

Надежный менеджмент

В любом бизнесе менеджмент является одним из наиболее важных факторов, которые учитываются инвесторами. Им необходимо знать, есть ли у членов управленческой команды опыт в построении бизнеса.

Им необходимо знать, есть ли у членов управленческой команды опыт в построении бизнеса.

Предположим, вы хотите получить инвестиции от одной из ведущих компаний венчурного капитала; подготовьте список опытных менеджеров в вашей организации. Венчурные капиталисты предпочли бы инвестировать в бизнес под руководством профессиональных менеджеров. Следовательно, отличный бизнес-план не привлечет столько внимания, если у вашей управленческой команды нет опыта.

Размер рынка

Ведущие фирмы венчурного капитала стремятся окупить свои деньги.Что такое хороший продукт, если его никто не покупает? Ваш бизнес должен иметь возможность привлечь значительный размер рынка, чтобы получить поддержку венчурных капиталистов.

В большинстве случаев ведущие венчурные компании ожидают, что ваш бизнес-план будет включать подробный анализ рынка.

Конкурентное преимущество

Венчурные капиталисты ищут предприятия, у которых есть конкурентное преимущество. Компания, которую они будут поддерживать, должна иметь возможность получать прибыль до того, как их конкуренты выйдут на рынок.

Оценка рисков

Фирмы венчурного капитала берут на себя инвестиционные риски.Конечно, они хотят снизить риски, пока вы заняты повышением рентабельности инвестиций. Вот почему вы должны пройти оценку рисков для вашего бизнеса . Убедитесь, что вы четко представляете свои достижения и свои цели.

Ведущие фирмы венчурного капитала

Вот список ведущих фирм венчурного капитала , к которому вы можете обратиться сегодня, согласно рейтингу:

1. Accel

Accel участвовала в инвестиционных сделках на общую сумму 14,8 млрд долларов за последние 12 месяцев. Известные инвестиции включают Facebook, Verizon Communications, Walmart, Adobe Systems и Cisco.

Известные инвестиции включают Facebook, Verizon Communications, Walmart, Adobe Systems и Cisco.

2. Index Ventures

Index Ventures — международная венчурная компания, имеющая офисы в Сан-Франциско и Лондоне. Они участвовали в сделках на сумму 9,9 млрд долларов в прошлом году. Они также инвестировали в Facebook с помощью Accel. Другие заметные инвестиции включают Roblox, Ayden, Revolut и Slack.

3. LocalGlobe

LocalGlobe — это начальный посевной инвестор, базирующийся в Лондоне. Также они участвовали в сделках на общую сумму 620 млн долларов за последние 12 месяцев. Среди заметных инвестиций в их список — Robinhood, Wise, Figma, Zoopla и Algolia.

4. Entrée Capital

Entrée Capital — одна из ведущих венчурных компаний, предоставляющих многоэтапное финансирование. Они сосредоточены на инновационных стартапах и бизнесе на международном уровне. Известные инвестиции включают Adyen, Deliveroo, Rapyd, Monday.com и Gusto.

5. Point Nine Capital

Point Nine Capital — еще одна фирма с венчурным капиталом на ранней стадии, которая в основном специализируется на онлайн-рынках и SaaS. Последний размер фонда составил 100 миллионов евро к ноябрю 2020 года. Некоторые из их заметных инвестиций включают Delivery Hero, Zendesk и Revolut.

Последний размер фонда составил 100 миллионов евро к ноябрю 2020 года. Некоторые из их заметных инвестиций включают Delivery Hero, Zendesk и Revolut.

6. Bessemer Venture Partners

Bessemer Venture Partners — еще одна венчурная компания, которая делает глобальные инвестиции. Их последний размер фонда составляет 2,5 миллиарда долларов к февралю 2021 года. Среди них есть некоторые известные инвестиции: Shopify, LinkedIn, Pinterest, Canva и Wix.

7. Eurazeo (IdInvest Partners)

Eurazeo (IdInvest Partners) — это частная венчурная компания, специализирующаяся на прямых инвестициях. Некоторые из их заметных инвестиций включают Grab, Farfetch, Sunrun, Moncier и Action.

8. Seedcamp

Seedcamp инвестирует разумный капитал в стартапы на предпосевной и посевной стадиях. Они могут предоставить 200 тысяч евро на платформу непрерывного образования, деловую сеть и финансирование для поддержки серьезных и амбициозных учредителей. Их список заметных инвестиций включает Revolut, UiPath, Wise, Hopin и Sorare.

9. Mangrove Capital Partners

Mangrove Capital Partners — ведущая венчурная компания, которая противоречит, смело и терпеливо относится к своим инвестициям.Они помогают основателям-новаторам, которые начинают развивать глобальные прорывные компании. Некоторые заметные инвестиции включают Wix, Skype, Gong.io, WalkMe и Letgo.

10. Balderton Capital