как и для чего считать валовую прибыль

Сумма выручки может ввести предпринимателя в заблуждение. Она не помогает понять, как идут дела в бизнесе. Чтобы узнать доход, предприниматель рассчитывает валовую, чистую прибыль и маржу.

Рассказываем, на что влияют эти показатели и как с ними работать. Поставщик

Приемка

Учет

Ценники

Этикетки

Прибыль

Зачем следить за бизнес-показателями

Когда предприниматель начинает новое дело, ему сложно оценить работоспособность бизнеса. При одинаковой выручке бизнес может развиваться и идти к банкротству. Бизнес-показатели помогут узнать реальное положение дел и принять правильное решение. Вот какие выводы можно сделать на основе цифр.

Рассчитать, когда бизнес выйдет на окупаемость. Предприниматель арендовал помещение для магазина обуви и закупил товар на 500 000 ₽. Выручка в первый месяц составила 115 000 ₽. Чтобы определить, за сколько месяцев вложение окупится, нужно рассчитать чистую прибыль.

Узнать, какие расходы оптимизировать. Владелец магазина обуви посчитал расходы и увидел, что больше всего денег уходит на аренду. Для оптимизации расходов стоит договориться с владельцем помещения о скидке.

Определить точки роста. Предприниматель вычислил маржу основного товара — обуви — и дополнительных, таких как стельки, носки, крем для ухода. Обычно у дополнительных товаров маржа выше, поэтому их стоит чаще предлагать.

Что такое валовая прибыль

Когда деньги клиентов поступают в кассу магазина, их сумма складывается в выручку — за день, месяц или год. По одной выручке невозможно определить, сколько заработал бизнес.

Большая выручка — как разгон машины до 100 км/ч за три секунды. Если машина при этом тратит 30 литров бензина на 100 км, то это сомнительная ценность. Так и с бизнесом: чтобы предварительно оценить доход, вычисляют валовую прибыль и делают по ней выводы.

Валовая прибыль — это разница между выручкой и закупочной ценой товара. Сумма валовой прибыли учитывает налоги, но не исключает операционные расходы — зарплаты сотрудникам и аренду помещения.

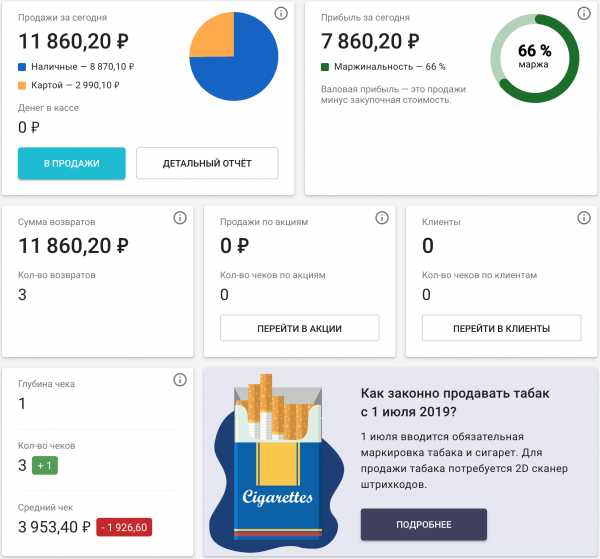

Сервис Кабинет Дримкас автоматически считает прибыль с продаж на онлайн-кассе

Сервис Кабинет Дримкас автоматически считает прибыль с продаж на онлайн-кассе Чем различается валовая и чистая прибыль

Чистая прибыль — та часть дохода, которая остается в распоряжении предпринимателя, когда он заплатил операционные расходы и обязательные платежи в бюджет. В отличие от валовой, из чистой прибыли вычитают расходы на зарплаты и аренду помещения.

Чистая прибыль показывает, какой доход приносит бизнес. Если компания фиксирует чистую прибыль, а не убыток — значит дела идут хорошо.

На основе чистой прибыли можно понять, когда бизнес выйдет на самоокупаемость. Например, предприниматель вложил в открытие магазина 500 000 ₽, валовая прибыль за первый месяц составила 115 000 ₽, а чистая — 35 000 ₽. Это значит, что бизнес в идеальных условиях может окупиться за 15 месяцев.

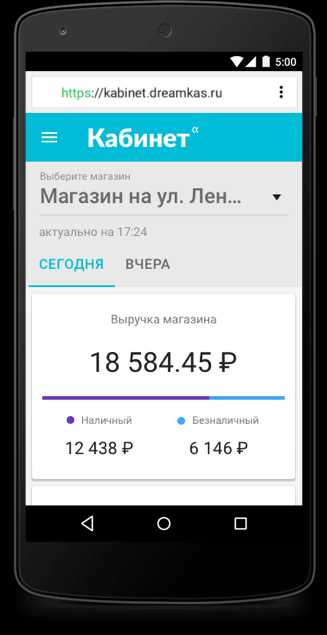

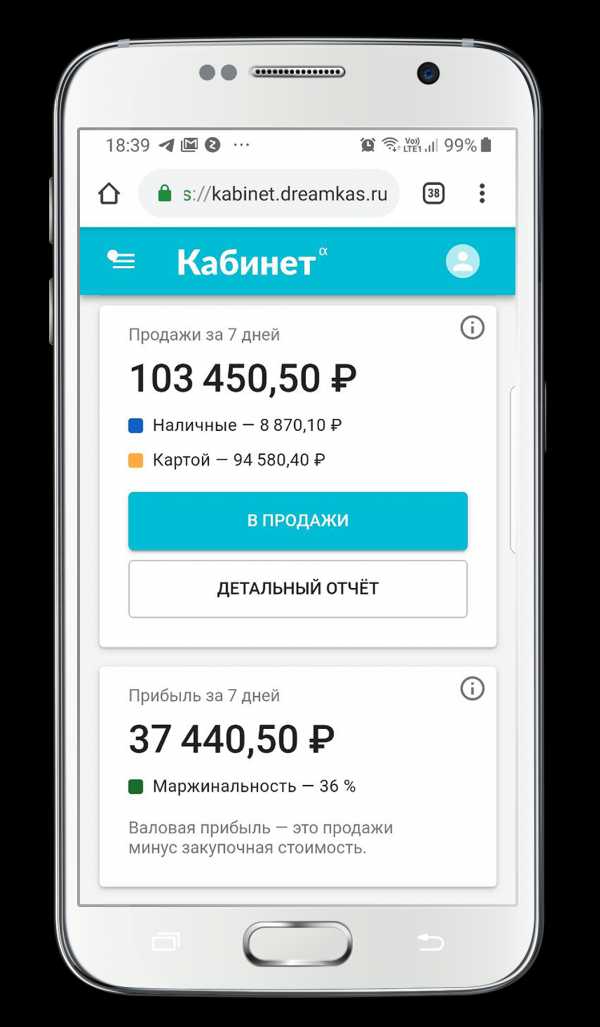

Валовая прибыль и другие показатели — на смартфоне

Следите за объемами продаж, валовой прибылью и маржой бизнеса — прямо с телефона, планшета или компьютера. Оперативно принимайте решения о закупках, выплатах и изменении цен.

Подключите Кабинет Дримкас к онлайн-кассе и будете в курсе, сколько денег приносит бизнес.

Подробнее

Формула валовой прибыли

Валовая прибыль вычисляется по формуле:

Валовая прибыль = Выручка — Себестоимость товара — Налоги

Предпринимателю полезно считать не валовую прибыль предприятия, а по отдельному направлению. Например, в магазине обуви можно сравнить прибыль у двух кассиров, которые работают посменно. При схожей выручке у одного валовая прибыль может быть ниже, чем у другого:

| Елена | Андрей | |

| Выручка | 58 700 ₽ | 56 300 ₽ |

| Себестоимость товаров | 31 600 ₽ | 24 300 ₽ |

| Валовая прибыль | 27 100 ₽ | 32 000 ₽ |

При сравнении валовой прибыли видно, какой кассир приносит больше.

Если у магазина есть мотивационная программа для продавцов, лучше считать их процент от валовой прибыли, а не от выручки. Так кассиры будут заинтересованы приносить больше денег в компанию — у предпринимателя вырастут доходы.

Расчет маржи от прибыли

Маржа показывает, какую прибыль получает бизнес при продаже. Она рассчитывается от цены товара, которую платит покупатель. Чтобы увидеть среднюю маржу, валовую прибыль делят на показатель выручки. Маржу считают в процентах:

Маржа = Валовая прибыль / Выручка * 100%

Зная маржу предприятия, предприниматель может оценить эффективность продаж и найти точки роста бизнеса. С помощью маржи магазину еще проще сравнить работу двух кассиров:

| Елена | Андрей | |

| Выручка | 58 700 ₽ | 56 300 ₽ |

| Себестоимость товаров | 31 600 ₽ | 24 300 ₽ |

| Валовая прибыль | 27 100 ₽ | 32 000 ₽ |

| Маржа | 46% | 57% |

Бизнесу важно добиваться роста маржи по отдельным направлениям, чтобы увеличить общую рентабельность. Чем выше общая маржа, тем более устойчива компания на рынке.

Что надо знать о показателях эффективности продаж

- Чтобы узнать, сколько приносит бизнес, предприниматель рассчитывают валовую, чистую прибыль и маржу.

- Валовая прибыль показывает, как работают сотрудники и развиваются отдельные направления бизнеса.

- Чистая прибыль помогает выяснить, когда бизнес выйдет на самоокупаемость.

- Маржа по разным направлениям дает предпринимателю возможность определить точки роста. Чем выше маржа, тем устойчивее бизнес.

- Рассчитать эти показатели можно по формулам либо воспользоваться онлайн-сервисом.

Показатели эффективности бизнеса в режиме реального времени

Отчет по валовой прибыли, история закупочных цен, приемка и учет остатков уже доступны пользователям тарифа «Приемка товаров» в Кабинете Дримкас.

Начните считать валовую прибыль уже сейчас — следите за реальными показателями продаж и развивайте бизнес с нами.

Подробнее

dreamkas.ru

Что такое авизо? Все больше людей интересуются всем, что связано с банковской сферой, чтобы быть подкованными в финансовых вопросах. Эта статья расскажет о том, что означает авизо и для чего необходима данная операция. | Как рассчитать маржу? Очень часто экономические термины неоднозначны и запутаны. В этой статье рассказывается о том, что такое маржа и как ее можно рассчитать при помощи специальной формулы. |

Чем отличается лизинг от кредита? В этой статье мы рассмотрим такие экономические понятия как кредит и лизинг. Вы узнаете о кардинальных отличиях лизинга от кредита и о том, с чем все-так гораздо выгоднее иметь дело. |

Что такое маржа?

Говоря финансовым языком о прибыли и рентабельности, как правило используют и термин «маржа». Эта статья расскажет подробно о значении этого термина и о способах просчитать маржу.

Прибыль и маржа. Оба этих финансовых понятия имеют огромное значение для экономического успеха каждого предприятия. Если понятие прибыли более-менее знакомо многим людям, то с маржой все намного сложнее. В чем же разница? Попробуем разобраться.

Прибыль

Условно говоря, прибыль – это доход предприятия, то есть разница между доходами от продажи продукта своей деятельности и теми затратами, которое предприятие произвело до момента их продажи. На самом деле экономисты могут дать несколько определений прибыли, и все они будут верными.

Различают несколько видов прибыли, но для большинства руководителей важна лишь чистая прибыль. Ее рассчитывают исходя из выручки и различных выплат. Выручка имеет номинальное значение, то есть она всегда выражена в денежном выражении. К различным выплатам в данном случае можно отнести налоговые отчисления, акцизы и другие обязательные денежные переводы в различные фонды. Если теперь из суммы выручки вычесть все расходы, в том числе и налоги, то можно получить чистую прибыль.

Есть еще и валовая прибыль, которая отражает доходы предприятия несколько другим способом. Валовая прибыль – это разница между той суммой, которую получили счета и кассы предприятия от продажи товара или услуги, и теми затратами, которые необходимо было произвести для создания этих товаров. В данном случае не учитывают налоговые и иные отчисления. При учете валовой прибыли особенно важно подсчитать себестоимость предприятия, и тогда остальные подсчеты также окажутся верными.

Есть еще и маржинальная прибыль, которая по своему звучанию очень похожа на маржу, однако все же терминология имеет явные отличия. Маржинальная прибыль представляет собой разницу между доходами, полученными от продажи продукта и особой категорией – переменными затратами. Эти переменные затраты – величина непостоянная, она постоянно варьируется и изменяется во времени, поскольку в них заключена стоимость материалов, электроэнергии, топливных ресурсов, а также заработная плата сотрудников, необходимых для создания данного продукта. При учете маржинальной прибыли очень важна не только ее сумма, но и скорость обращения денежных средств.

Маржа

Это европейский термин, и он достаточно интересен для изучения. Европейцы знают маржу как соотношение прибыли от продажи товара к отпускной цене, то есть себестоимости этого товара. Иными словами, это некоторый процент. Игрокам на финансовых рынках известно и другое значение маржи, но оно очень далеко от того самого, единственного, от которого термин и произошел. Банковские сотрудники чаще всего говорят о марже, как о разнице между средними процентными ставками кредитных договоров и договоров по депозитам, иными словами, это разница между теми документами, которые приносят банковской организации прибыль, и теми, которые, наоборот, эту прибыль снижают. Условно говоря, чтобы привлечь в банк дополнительные средства в виде депозитов с хорошими (высокими) процентными ставками, необходимо держать процентные ставки по кредиту также на достаточно высоком уровне.

В нашей стране маржой чаще всего называют разницу между всеми доходами, полученными от продажи товара, и затратами, которые необходимо было произвести на ее производство, а также суммой налоговых отчислений. Иными словами, в российском понимании чистая прибыль и маржа – это практически идентичные понятия, хотя, как было сказано выше, это не совсем соответствует действительности.

Маржа и прибыль всегда прямо пропорциональны. Чем большая маржа у предприятия, тем большую прибыль можно ожидать в отчетном периоде. Таким образом, главное отличие маржи от прибыли в том, где именно применяется данное понятие.

Как посчитать маржу, зная наценку и сумму продаж

Есть несколько формул для определения маржи, и все они должны показывать один и тот же результат. Они отличаются между собой тем, какие именно компоненты могут быть применены (известны) в данном конкретном случае.

В чем разница между маржой и прибылью

Простейшая формула для определения маржи, зная наценку и сумму продаж, выглядит так:

Маржа = (сумма продаж – сумма продаж / (1 + наценка)) / сумма продаж × 100

В целом, как маржа, так и прибыль, могут значительно сказать о деятельности предприятия. Подсчеты этих показателей необходимо обязательно проводить в установленные периоды, а также сравнивать их с предыдущими. Видя динамику показателей, можно проследить и другие изменения на рынке, а соответственно, грамотный руководитель всегда сможет произвести необходимые перестановки и корректировки в своей деятельности, деятельности своих сотрудников, в ценовой политике и других показателях, напрямую влияющих на экономическую успешность организации. Итог производственной деятельности зависит от того, насколько вовремя и правильно будут оценены маржа и прибыль.

Видео

Смотрите видео о том, чем отличается маржа и наценка:

Читайте также:

Чем отличается доход от прибыли

Как рассчитать налог на прибыль

Какая прибыль облагается налогом

Как рассчитать маржу

Анализ операционной эффективности:

Просто VS Сложно Коэффициент производственных затрат

Операционный директор свою основную задачу видит в оптимизации и повышении эффективности работы операционного блока, что в конечном итоге должно отразиться на финансовых результатах компании и способствовать увеличению стоимости компании и повышению её капитализации. Вопрос: А каковы финансовые показатели этой операционной эффективности, которые непосредственно отражаются на финансовых результатах компании? Как анализировать операционную деятельность с финансовой точки зрения?

Коэффициент производственных затрат

Статьи затрат и себестоимости соотносят с выручкой от реализации (объем чистых продаж), т.е. с валовой выручкой после осуществления всех выплат с выручки. Соотношение затрат и валового дохода – это, можно сказать, процентное соотношение себестоимости реализованных товаров с выручкой от реализации: Коэффициент эксплуатационных затрат = Себестоимость проданных товаров / Выручка от реализации Можно, также просто посмотреть на коэффициент прибыльности производственной деятельности…

Коэффициент прибыльности производственной деятельности

Коэффициент прибыльности производственной деятельности Соотносят и валовую прибыль с выручкой от реализации.

МН – р:В «валовой прибыли» уже минусованы себестоимость производства проданных товаров. Уровень себестоимости отражает уровень операционной эффективности. Другими словами, чем эффективность выше, тем ниже себестоимость на данную выручку (объем продаж), тем выше прибыль от производственной деятельности. По крайней мере, ее рост должен как-то интересно отставать от роста объема и ассортимента производимой и продаваемой продукции (понятно, что при последнем обстоятельстве затраты должны и будут как-то расти). Единственная ситуация, когда улучшение этого показателя ничего не говорит об эффективности, это когда просто «подняли цены» на продаваемую продукцию, не добавляя ей никакой ценности. Так сказать, когда потребитель оплачивает рост прибыльности производителя. На современном рынке товарного изобилия и массы похожих товаров от разных производителей, потребитель делает это все реже: он просто при повышении цены при том же качестве на товар одного производителя переключается на схожий товар другого производителя. Коэффициент прибыльности производственной деятельности = Валовая прибыль (Выручка от реализации минус себестоимость проданных товаров) / выручка от реализации Динамика коэффициента прибыльности может быть отражена в комбинации изменений:

Цене, по которой реализуется продукция;- Уровня производственной себестоимости;- Объема и структуры продукции; Интересно рассчитать коэффициент прибыльности от каждой сферы деятельности компании.

Коэффициент затрат.

Коэффициент затрат: Элемент затрат / выручка от реализации. В качестве «элемента затрат» могут фигурировать и статьи административных затрат, затрат на реализацию и продвижение товаров и прочие производственные, конечно. Вести статистику коэффициентов затрат любопытно (в смысле много полезных для управления идей приходит на основе такого анализа). В том числе и по другим компаниям.

Отличие маржи от прибыли

Это помогает определить стандарты для сравнения и наметить основу для анализа общих тенденций. Коэффициенты служат более индикатором, чем абсолютной мерой (сезонные изменения, долговременные экономические циклы). И есть еще несколько простых, надежных и важных показателей для анализа производственной деятельности…

Уровень рентабельности.

Контрибуционная маржа:

Уровень рентабельности: Чистая прибыль после уплаты налогов / выручка от реализации. Коэффициент прибыльности EBIT – до вычета налогов и процентов. При этом необходимо рассчитать кумулятивный эффект поправок (устранение из анализа цифр случайных доходов и расходов, не связанных впрямую с текущей деятельностью). Контрибуционная маржа: Выручка от реализации минус прямые переменные производственные затраты / выручка от реализации Требует избирательного анализа оценки постоянных и переменных затрат фирмы, учета финансовых обязательств, операционного рычага. Контрибуционная маржа формирует суждение о характеристиках риска – выявляет размер «запаса», которым может руководствоваться менеджер при установлении цен на товар или услугу и пределы его возможностей по контролю затрат и издержек при различных экономических условиях. Анализ безубыточности и ценовой стратегии в ее взаимосвязи с объемом производства становится в этом свете более значимым. Вопрос: И в чем же цимус?

А вот и цимус…

Чтобы проанализировать динамику операционной эффективности в финансовых показателях, совсем не обязательно быть финансовым «докой». Достаточно выбрать 2-3 показателя из перечисленных (определяя целесообразность) и использовать их, рассматривая их во взаимосвязи.

Рекомендации от КИПС: Список использованной литературы:

- Эрик Хелферт «Техника финансового анализа». М.1996 г.

Рекомендуем изучить и попробовать. «Попробовать» — означает выделить идеи и разделить, сложить их в две «папки». Одна — под названием «Делаем». Другая папка – под названием «Думаем». Вперед: идите и делайте. Желаем удачи.

Прибыль и маржа.

Валовая прибыль и маржинальная в оптовой торговл чем разница

Оба этих финансовых понятия имеют огромное значение для экономического успеха каждого предприятия. Если понятие прибыли более-менее знакомо многим людям, то с маржой все намного сложнее. В чем же разница? Попробуем разобраться.

Прибыль

Условно говоря, прибыль – это доход предприятия, то есть разница между доходами от продажи продукта своей деятельности и теми затратами, которое предприятие произвело до момента их продажи. На самом деле экономисты могут дать несколько определений прибыли, и все они будут верными.

Различают несколько видов прибыли, но для большинства руководителей важна лишь чистая прибыль. Ее рассчитывают исходя из выручки и различных выплат. Выручка имеет номинальное значение, то есть она всегда выражена в денежном выражении. К различным выплатам в данном случае можно отнести налоговые отчисления, акцизы и другие обязательные денежные переводы в различные фонды. Если теперь из суммы выручки вычесть все расходы, в том числе и налоги, то можно получить чистую прибыль.

Есть еще и валовая прибыль, которая отражает доходы предприятия несколько другим способом. Валовая прибыль – это разница между той суммой, которую получили счета и кассы предприятия от продажи товара или услуги, и теми затратами, которые необходимо было произвести для создания этих товаров. В данном случае не учитывают налоговые и иные отчисления. При учете валовой прибыли особенно важно подсчитать себестоимость предприятия, и тогда остальные подсчеты также окажутся верными.

Есть еще и маржинальная прибыль, которая по своему звучанию очень похожа на маржу, однако все же терминология имеет явные отличия. Маржинальная прибыль представляет собой разницу между доходами, полученными от продажи продукта и особой категорией – переменными затратами. Эти переменные затраты – величина непостоянная, она постоянно варьируется и изменяется во времени, поскольку в них заключена стоимость материалов, электроэнергии, топливных ресурсов, а также заработная плата сотрудников, необходимых для создания данного продукта. При учете маржинальной прибыли очень важна не только ее сумма, но и скорость обращения денежных средств.

Маржа

Это европейский термин, и он достаточно интересен для изучения. Европейцы знают маржу как соотношение прибыли от продажи товара к отпускной цене, то есть себестоимости этого товара. Иными словами, это некоторый процент. Игрокам на финансовых рынках известно и другое значение маржи, но оно очень далеко от того самого, единственного, от которого термин и произошел. Банковские сотрудники чаще всего говорят о марже, как о разнице между средними процентными ставками кредитных договоров и договоров по депозитам, иными словами, это разница между теми документами, которые приносят банковской организации прибыль, и теми, которые, наоборот, эту прибыль снижают. Условно говоря, чтобы привлечь в банк дополнительные средства в виде депозитов с хорошими (высокими) процентными ставками, необходимо держать процентные ставки по кредиту также на достаточно высоком уровне.

В нашей стране маржой чаще всего называют разницу между всеми доходами, полученными от продажи товара, и затратами, которые необходимо было произвести на ее производство, а также суммой налоговых отчислений. Иными словами, в российском понимании чистая прибыль и маржа – это практически идентичные понятия, хотя, как было сказано выше, это не совсем соответствует действительности.

Маржа и прибыль всегда прямо пропорциональны. Чем большая маржа у предприятия, тем большую прибыль можно ожидать в отчетном периоде. Таким образом, главное отличие маржи от прибыли в том, где именно применяется данное понятие.

Как посчитать маржу, зная наценку и сумму продаж

Есть несколько формул для определения маржи, и все они должны показывать один и тот же результат. Они отличаются между собой тем, какие именно компоненты могут быть применены (известны) в данном конкретном случае. Простейшая формула для определения маржи, зная наценку и сумму продаж, выглядит так:

Маржа = (сумма продаж – сумма продаж / (1 + наценка)) / сумма продаж × 100

В целом, как маржа, так и прибыль, могут значительно сказать о деятельности предприятия. Подсчеты этих показателей необходимо обязательно проводить в установленные периоды, а также сравнивать их с предыдущими. Видя динамику показателей, можно проследить и другие изменения на рынке, а соответственно, грамотный руководитель всегда сможет произвести необходимые перестановки и корректировки в своей деятельности, деятельности своих сотрудников, в ценовой политике и других показателях, напрямую влияющих на экономическую успешность организации. Итог производственной деятельности зависит от того, насколько вовремя и правильно будут оценены маржа и прибыль.

Видео

Смотрите видео о том, чем отличается маржа и наценка:

Читайте также:

Чем отличается доход от прибыли

Как рассчитать налог на прибыль

Какая прибыль облагается налогом

Как рассчитать маржу

Читать оригинал публикации на womanadvice.ru

В макроэкономике часто используют такой термин, как маржа, что это такое и как правильно рассчитать этот показатель – важные вопросы. Для начала следует ознакомиться с переводом слова margin, так, с английского языка это означает «разница». Маржа имеет несколько видов со своими особенностями.

Что такое маржа?

У этого термина есть несколько расшифровок, так, чаще под ним понимают разницу между выручкой и себестоимостью товаров. Показатель является абсолютным, и помогает понять общую успешность работы предприятия в основной и дополнительной деятельности. Еще один вариант объяснения, что такое маржа простыми словами, – это прибыль, полученная с учетом полной выручки и общих затрат на предоставление услуги или создание продукции. Стоит заметить, что этот параметр используется только для внутренней статистики и анализа.

Если термин «маржа» используется в финансовой сфере, то это будет разница в процентных ставках или в ценных бумагах. Применяют его и в банках для описания разницы между депозитами и кредитами. Еще следует узнать – маржа, что же это такое в торговле. Так, это понятие обозначает размер процента, прибавляемого к закупочной цене, чтобы получить прибыль.

Маржа и прибыль – в чем разница?

На территории России маржа является аналогией чистой прибыли, поэтому особой разницы между их вычислениями нет. При этом важно учитывать, что здесь имеется в виду прибыль, а не наценка. Маржа и прибыль отличается тем, что первый термин является особым аналитическим показателем, который используется для бирж и в банковской сфере. Размер маржи указанный брокером имеет важное значение для трейдера.

Чем отличается маржа от наценки?

Многие часто путают эта два понятия, поэтому уравнивают их, совершая тем самым ошибку. Чтобы понять, чем отличается маржа и наценка, следует рассмотреть их значение. Так, под первым термином понимают отношение полученной прибыли к установленной рыночной цене. Что касается наценки, то он приравнивается соотношению полученной прибыли от сбыта товаров к просчитанной себестоимости. Можно выделить такие основные отличительные черты:

- Наценка не имеет ограничений, а вот маржа не может достигнуть значения в 100%.

- При расчете наценки базой является себестоимость товара, а вот для маржи важен общий доход организации.

Маржа – основные виды

Уже было сказано, что маржа используется во многих сферах, что обуславливает наличие разных ее видов. Рассмотрим некоторые из них:

- Начальная. Описает величину собственного капитала, необходимого для проведения маржинальной сделки в соответствии и законом.

- Фактическая.

Чем отличается маржа от валовой прибыли

Выясняя, что значит маржа, стоит указать, что под этим видом понимают долю собственного капитала в стоимости сделки на текущую дату. Этот параметр рассчитывают каждый день.

- Минимальная. Показывает уровень имеющегося капитала в стоимости маржинальной сделки. Если доля собственных средств клиента снизились к минимальной марже, то брокер может потребовать восполнить нехватку гарантийного депозита, или же он может самостоятельно продать часть имеющихся ценных бумаг клиента.

- Свободная маржа. Часто этот термин используют при торговле на Forex, и он показывает разницу между активами и пассивами. Это общая сумма средств, которые находятся на счету, но они не имеют отношения к обязательствам.

Операционная маржа

Используют этот термин для вычисления отношения операционной прибыли организации к ее доходу. С его помощью можно определить количество выручки в процентном соотношении, которая останется при вычете себестоимости и других сопутствующих расходов. При помощи операционной маржи можно понять, сколько предприятие зарабатывает или теряет с каждого доллара продаж. Ее считают более полным показателем качества работы, чем, например, валовую. Высокая маржа указывает на хорошую эффективность компании, но при этом важно учитывать, что этими цифрами можно манипулировать.

Валовая маржа

Под этим термином понимают разницу между общей выручкой, полученной при реализации, и переменными затратами. Это расчетный показатель, используемый для определения ряда других показателей. Валовая маржа прибыли не может показать общее финансовое состояние предприятия. Часто ее применяют для того, чтобы определить чистую прибыль, а еще на ее основе формируют фонды развития компании. Валовая маржа используется при проведении анализа, чтобы охарактеризовать результат деятельности компании.

Чистая маржа

Здесь имеется в виду разница между средней стоимостью привлеченных финансовых ресурсов и средней доходностью на капитал, который был инвестирован. Эта маржа в торговле не используется, а вот в банковской сфере параметр очень важен. Модель управления финансовой организации требует стабилизации величины маржи, то есть разницы между процентными поступлениями и издержками, при приемлемом риске. Описывая, чистая маржа, что же это такое, стоит указать и факторы, влияющие на ее значение:

- Скачок или падение процентной ставки.

- Изменение спрэда, то есть разницы между прибылью активов и издержками по обслуживанию банка.

Процентная маржа

Используют это понятие в банковском деле, поскольку это один из самых важных показателей, поскольку он характеризует отношение доходной части к расходной. Банковская маржа помогает понять прибыльность операций по кредитам и способность финансовой организации покрывать собственные издержки. Процентная маржа может быть абсолютной и относительной. На величину этого показателя влияют темпы инфляции, разные активные операции и отношение существующего капитала к ресурсам, привлеченным извне, и другие факторы.

Вариационная маржа

Этот вид маржи обозначает сумму денег, которую может получить трейдер, учитывая изменение стоимости фьючерса на бирже. Она показывает, как поменяться стоимость контракта в конце торговой сессии. Вариационная маржа на Форексе будет позитивной только, если торги принесли прибыль. Она выражает сумму, которую участник биржевых отношений уплачивает или получает в результате изменений денежных обязательств, то есть это сумма, начисленная на счет после завершения торгов на бирже.

В результате торгов может меняться маржевой уровень, так, при совершении удачной сделки и получении прибыли, вариационная маржа будет иметь положительное значение. Если же сделка была убыточной, то она будет взиматься со счета трейдера, и это уже бэк-маржа. Когда трейдер держит свою позицию только в течение одной сессии, то итоги сделки будут равны вариационной марже, а если – продолжительное время, то она будет добавляться каждый день.

Как посчитать маржу?

Поскольку во многих сферах маржа может означать разные показатели, то и формула ее отличается. В экономике часто под этим понятием понимает разницу между себестоимостью продукции и его отпускной ценой. С его помощью можно понять успешно ли компания превращает доход в прибыль. Расчет маржи очень прост, и она выражается в процентах, так, нужно прибыль разделить на доход и умножить на 100. Например, если маржа составляет 25 процентов, то можно сделать вывод, что каждый доллар выручки приносит 25 центов прибыли, а остальные 75 – расходы.

vipstylelife.ru

ВАЛОВАЯ ПРИБЫЛЬ И МАРЖА В РОЗНИЦЕ

Задача любого магазина — это получение прибыли. А чтобы ее получить, магазину необходимо много и упорно трудиться. Но чтобы трудиться не просто по принципу иду на пролом, а делать реально действенные шаги которые приносят результат, нужно хорошенько разобраться с нашими терминами и на что эти показатели влияют, а также, как мы можем, должны и не должны на них влиять.

Так вот, для начала разберем сами термины, итак:

- прибыль валовая — разница между выручкой и себестоимостью товара.

- маржа валовая (от англ. gross margin) общий доход от объема продаж , минус себестоимость, деленное на общую выручку, выраженный в процентах.

Валовая прибыль вычисляется по формуле:

Выручка — себестоимость проданных товаров

Валовая маржа вычисляется по следующей формуле:

Валовая маржа % = (выручка — себестоимость товаров) / выручку

или

Валовая маржа % = валовая прибыль в рублях / выручку

Валовая маржа представляет собой процент от общего объема выручки, что магазин сохраняет после понесенных прямых затрат, связанных с производством и реализацией товаров. Чем выше процент валовой маржи, тем больше компания сохраняет финансов на каждый рубль продаж для обслуживания других расходов и обязательств. Валовая маржа является расчетным показателем, который сам по себе не характеризует финансового состояния предприятия или какого-либо его аспекта, но используется в расчетах ряда показателей. Отношение валовой маржи к сумме выручки от реализации продукции называется коэффициентом валовой маржи.

Валовая маржа представляет собой долю каждого рубля в объеме продаж, что магазин сохраняет как валовую прибыль.

Например, если валовая прибыль магазина за последний квартал составила 35%, это было означает, что он сохраняет 0,35р. с каждого полученного в результате продаж рубля, чтобы потратить на погашение коммерческих, общехозяйственных и административных расходов, расходов по процентам и выплаты акционерам и тд. Уровни валовой прибыли могут значительно отличаться от одного вида магазинов к другим.

Наблюдается обратная зависимость между валовой маржой и оборачиваемостью запасов: чем ниже оборачиваемость запасов, тем выше валовая маржа; чем выше оборачиваемость запасов, тем ниже валовая маржа. Поэтому нужно четко регулировать свои запасы в зависимости от вашей коммерческой политики, особенно это касается компаний с большим логистическим плечом. Валовая маржа определяется политикой ценообразования.

Как же мы с вами можем повлиять на показатель маржи? Можем и это на самом деле просто. Но нужно не забывать что мы можем повлиять как положительно так и отрицательно. Давайте перечислим некоторые из примеров, того что и как влияет на маржу:

Как говориться: «под лежащую задницу на диване доллар не пролетит».

Необходимо много трудиться и не списывать аналитику как элемент скучный и не нужный. Не путайте аналитику и статистику. Аналитика подразумевает углубленное изучение вопроса, разбор показателей:

— какой,

— почему,

— кто виноват,

— что сделать чтобы не допустить в преть,

— что сделать чтобы улучшить и тд.

У вас должна быть четкая коммерческая политика с описанными бизнес процессами и конкретными, работающими рычагами аналитики и принятия решений на ее основе.

www.vmg-retailsolution.com

Прибыль и маржа — в чем разница

Прибыль и маржа. Оба этих финансовых понятия имеют огромное значение для экономического успеха каждого предприятия. Если понятие прибыли более-менее знакомо многим людям, то с маржой все намного сложнее. В чем же разница? Попробуем разобраться.

Прибыль

Условно говоря, прибыль – это доход предприятия, то есть разница между доходами от продажи продукта своей деятельности и теми затратами, которое предприятие произвело до момента их продажи. На самом деле экономисты могут дать несколько определений прибыли, и все они будут верными.

Различают несколько видов прибыли, но для большинства руководителей важна лишь чистая прибыль. Ее рассчитывают исходя из выручки и различных выплат. Выручка имеет номинальное значение, то есть она всегда выражена в денежном выражении. К различным выплатам в данном случае можно отнести налоговые отчисления, акцизы и другие обязательные денежные переводы в различные фонды. Если теперь из суммы выручки вычесть все расходы, в том числе и налоги, то можно получить чистую прибыль.

Есть еще и валовая прибыль, которая отражает доходы предприятия несколько другим способом. Валовая прибыль – это разница между той суммой, которую получили счета и кассы предприятия от продажи товара или услуги, и теми затратами, которые необходимо было произвести для создания этих товаров. В данном случае не учитывают налоговые и иные отчисления. При учете валовой прибыли особенно важно подсчитать себестоимость предприятия, и тогда остальные подсчеты также окажутся верными.

Есть еще и маржинальная прибыль, которая по своему звучанию очень похожа на маржу, однако все же терминология имеет явные отличия. Маржинальная прибыль представляет собой разницу между доходами, полученными от продажи продукта и особой категорией – переменными затратами. Эти переменные затраты – величина непостоянная, она постоянно варьируется и изменяется во времени, поскольку в них заключена стоимость материалов, электроэнергии, топливных ресурсов, а также заработная плата сотрудников, необходимых для создания данного продукта. При учете маржинальной прибыли очень важна не только ее сумма, но и скорость обращения денежных средств.

Маржа

Это европейский термин, и он достаточно интересен для изучения. Европейцы знают маржу как соотношение прибыли от продажи товара к отпускной цене, то есть себестоимости этого товара. Иными словами, это некоторый процент. Игрокам на финансовых рынках известно и другое значение маржи, но оно очень далеко от того самого, единственного, от которого термин и произошел. Банковские сотрудники чаще всего говорят о марже, как о разнице между средними процентными ставками кредитных договоров и договоров по депозитам, иными словами, это разница между теми документами, которые приносят банковской организации прибыль, и теми, которые, наоборот, эту прибыль снижают. Условно говоря, чтобы привлечь в банк дополнительные средства в виде депозитов с хорошими (высокими) процентными ставками, необходимо держать процентные ставки по кредиту также на достаточно высоком уровне.

В нашей стране маржой чаще всего называют разницу между всеми доходами, полученными от продажи товара, и затратами, которые необходимо было произвести на ее производство, а также суммой налоговых отчислений. Иными словами, в российском понимании чистая прибыль и маржа – это практически идентичные понятия, хотя, как было сказано выше, это не совсем соответствует действительности.

Маржа и прибыль всегда прямо пропорциональны. Чем большая маржа у предприятия, тем большую прибыль можно ожидать в отчетном периоде. Таким образом, главное отличие маржи от прибыли в том, где именно применяется данное понятие.

Как посчитать маржу, зная наценку и сумму продаж

Есть несколько формул для определения маржи, и все они должны показывать один и тот же результат. Они отличаются между собой тем, какие именно компоненты могут быть применены (известны) в данном конкретном случае. Простейшая формула для определения маржи, зная наценку и сумму продаж, выглядит так:

Маржа = (сумма продаж – сумма продаж / (1 + наценка)) / сумма продаж × 100

В целом, как маржа, так и прибыль, могут значительно сказать о деятельности предприятия. Подсчеты этих показателей необходимо обязательно проводить в установленные периоды, а также сравнивать их с предыдущими. Видя динамику показателей, можно проследить и другие изменения на рынке, а соответственно, грамотный руководитель всегда сможет произвести необходимые перестановки и корректировки в своей деятельности, деятельности своих сотрудников, в ценовой политике и других показателях, напрямую влияющих на экономическую успешность организации. Итог производственной деятельности зависит от того, насколько вовремя и правильно будут оценены маржа и прибыль.

Видео

Смотрите видео о том, чем отличается маржа и наценка:

Читайте также:

Чем отличается доход от прибыли

Как рассчитать налог на прибыль

Какая прибыль облагается налогом

Как рассчитать маржу

finansovyesovety.ru

Маржа и валовая прибыль в чем разница

Весьма распространенными понятиями в сфере управленческого учета являются прибыль и маржа. Они позволяют адекватно оценить и проанализировать финансовый результат деятельности компании. Некоторые экономисты склонны считать их равнозначными понятиями, но на деле маржа и прибыль несколько отличаются друг от друга. Целесообразно подробнее рассмотреть два этих важных понятия. В переводе с английского слово «маржа» можно интерпретировать как «разница». В управленческом учете и финансовом анализе понимание этого термина более конкретное. Маржа представляет собой разность между выручкой предприятия и себестоимостью продукции. Зачастую ее также называют валовой прибылью. Маржа (валовая прибыль) = Выручка – Себестоимость продукции Данный показатель выражают обычно в денежных единицах.

В чем заключается разница между маржой и прибылью – формулы расчета

ВниманиеЭти две величины используют не только в сфере продаж, но и на биржах, в банках и многих других областях деятельности, более того, понятие торговой маржи применяется для многих сфер. Отдельные бизнесмены ошибочно считают, что маржа представляет собой то же самое, что и торговая наценка.

Однако на самом деле, если маржа — это отношение полученного дохода к рыночной цене продукта, то торговая наценка рассчитывается нахождением соотношения между доходом от реализации продукции к ее себестоимости. Рентабельность является соотношением между затратами и итоговым доходом компании, то есть, для ее подсчета в обязательном порядке учитываются и затраты, и прибыль предприятия.

Использование маржи в маркетинговом анализе Для принятия любых решений в маркетинговой сфере хорошим менеджерам требуется четко понимать, что такое валовая маржа и ее относительное выражение.

Прибыль и маржа — в чем разница

Постараемся исправить ситуацию и дадим ответ на вопрос, что такое маржа простыми словами, а также разберем, какие бывают разновидности и как провести ее расчет. Содержание

- 1 Понятие маржа

- 2 Основные виды

- 2.1 Валовая (Gross Profit Margin)

- 2.2 Операционная (Operating profit margin)

- 2.3 Чистая (Net Profit Margin)

- 2.4 Процентная

- 2.5 Вариационная

- 3 Маржа и прибыль: в чем разница

- 4 Чем отличается маржа от наценки

- 5 Формула расчета маржи

- 6 Маржа в различных сферах

- 6.1 В экономике

- 6.2 В банковской сфере

- 6.3 В биржевой деятельности

Понятие маржа Маржа (eng.

Маржа и валовая прибыль в чем разница Здравствуйте, уважаемый(ая) коллега! В сегодняшней статье речь пойдет о таком известном экономическом термине, как маржа.

Маржа и прибыль в чем разница

Валовая маржа, речь о которой шла выше, считается одним из важнейших коэффициентов анализа. Этот показатель используют во многих областях для менеджмента и контроллинга.

Два термина, рассматриваемые в зависимости — фронт маржа и бэк маржа — непрерывно связаны с друг другом. Первая из них представляет собой получение дохода с наценки, а вторая — доход от бонусов, акций или скидок.

Главное отличие между этими видами маржи — это то, что при использовании бэк-маржи прибыль приходит от поставщиков, но потом, то есть, «задним» числом. Операционной маржей называется сумма потерь или доходов предприятия только от его главной деятельности.

Коммерческая маржа — это коэффициент, не бывающий ни от чего не зависимым. Его величина основывается на показателях торговой наценки, собственной стоимости товара и количестве его продаж.

Отличие маржи от прибыли

Так, для получения валовой прибыли нужно вычесть себестоимость продукции из выручки. Расчет прибыли происходит иначе: Прибыль = Выручка – Себестоимость продукции – Коммерческие издержки – Управленческие затраты – Проценты уплаченные + Проценты полученные – Внереализационные расходы + Внереализационные доходы – Прочие расходы + Прочие доходы На полученное значение впоследствии начисляется налог на прибыль.

После его вычета образуется чистая прибыль. Она направляется на выплату дивидендов акционерам и формирование нераспределенной прибыли, которая играет роль резерва и основы для инвестирования в будущее развитие предприятия. Иными словами, при расчете маржи учитывается только один тип издержек – переменные затраты на производство, которые формируют себестоимость.

Чем маржа отличается от прибыли

Маржа и прибыль всегда прямо пропорциональны. Чем большая маржа у предприятия, тем большую прибыль можно ожидать в отчетном периоде. Таким образом, главное отличие маржи от прибыли в том, где именно применяется данное понятие.

Как посчитать маржу, зная наценку и сумму продаж Есть несколько формул для определения маржи, и все они должны показывать один и тот же результат. Они отличаются между собой тем, какие именно компоненты могут быть применены (известны) в данном конкретном случае. Простейшая формула для определения маржи, зная наценку и сумму продаж, выглядит так: Маржа = (сумма продаж – сумма продаж / (1 + наценка)) / сумма продаж × 100 В целом, как маржа, так и прибыль, могут значительно сказать о деятельности предприятия. Подсчеты этих показателей необходимо обязательно проводить в установленные периоды, а также сравнивать их с предыдущими.

Маржа и валовая прибыль в чем разница

Многие начинающие предприниматели, а также участники закупок понятия не имеют, что это такое и как она рассчитывается. Данный термин в зависимости от того, в какой сфере он используется, имеет различные значения.

Поэтому в данной статье мы рассмотрим самые распространенные виды маржи и детально остановимся на марже в торговле, т.к. именно она представляет наибольший интерес для поставщиков, участвующих в государственных и коммерческих тендерах. Содержание: 1. Что такое маржа простыми словами?2. Виды маржи3. Маржа и прибыль: в чем разница?4. Чем отличается маржа от наценки?5. Заключение 1. Что такое маржа простыми словами? Термин “маржа” чаще всего встречается в таких сферах, как торговля, биржевая торговля, страхование и банковская деятельность.

Что такое маржа

Поэтому ясно, что наценка является надбавкой к себестоимости продукции, а маржа как раз не учитывает эту себестоимость во время расчета.

- Чтобы разница между маржой и наценкой была более наглядной, распишем ее на несколько пунктов:

- Разная разница. Когда считают наценку, то берут разницу между себестоимостью товара и ценой закупки, а когда рассчитывают маржу – разницу между выручкой фирмы после реализации и себестоимостью товаров.

- Максимальный объем. У наценки почти нет никаких ограничений, и она может равняться хоть 100, хоть 300 процентов, а вот маржа не может достигать таких цифр.

- Основа расчета. Когда вычисляют маржу, то за базу берут доход компании, а при расчете наценки – себестоимость.

- Соответствие. Обе величины всегда прямо пропорциональны друг другу.

Есть ли разница между маржой и прибылью?

С понятием «маржа» сталкиваются очень многие люди, но часто не до конца понимают, что оно значит. Постараемся исправить ситуацию и дадим ответ на вопрос, что такое маржа простыми словами, а также разберем, какие бывают разновидности и как провести ее расчет. Содержание

- 1 Понятие маржа

- 2 Основные виды

- 2.1 Валовая (Gross Profit Margin)

- 2.2 Операционная (Operating profit margin)

- 2.3 Чистая (Net Profit Margin)

- 2.4 Процентная

- 2.5 Вариационная

- 3 Маржа и прибыль: в чем разница

- 4 Чем отличается маржа от наценки

- 5 Формула расчета маржи

- 6 Маржа в различных сферах

- 6.1 В экономике

- 6.2 В банковской сфере

- 6.3 В биржевой деятельности

Понятие маржа Маржа (eng.

Данный термин используется в биржевой деятельности. Вообще для биржевиков существует масса калькуляторов для расчета маржи. Вы без труда их найдете в интернете по данному поисковому запросу.

2.4 Чистая процентная маржа (банковская процентная маржа) Чистая процентная маржа — один из ключевых показателей оценки эффективности банковской деятельности. ЧПМ определяется как отношение разницы между процентными (комиссионными) доходами и процентными (комиссионными) расходами к активам финансовой организации.

Формула для расчета чистой процентной маржи выглядит следующим образом: ЧПМ = (ДП — РП)/АД, Где: ДП — процентные (комиссионные) доходы;РП — процентные (комиссионные) расходы;АД — активы, приносящие доход. Как правило, показатели ЧПМ финансовых учреждений можно найти в открытых источниках.

Этот показатель очень важен для оценки устойчивости финансовой организации при открытии в ней счета.

Он показывает, сколько именно выгоды получил владелец бизнеса от реализации своей продукции за вычетом переменных издержек на ее производство. В целом маржа играет крайне важную роль в оценке эффективности деятельности фирмы, поскольку:

- От ее размера зависит итоговый результат деятельности фирмы – прибыль;

- Именно она ложится в основу формирования фондов развития предприятия;

- Значение показателя, выраженное в процентах, рассчитывается, как ((Выручка – Себестоимость) / Выручка) * 100% и показывает наценку на товар компании в процентах;

- Коэффициент маржи представляет собой отношение валовой прибыли к выручке.

Маржа и валовая прибыль в чем разница

ИнфоОна отображает, какое количество денежных единиц прибыли предприятие получает из одной денежной единицы выручки. После ее расчета становится понятно, насколько успешно компания справляется со своими расходами.

Зная чистую прибыль, можно посчитать маржинальность или норму рентабельности бизнеса – это дает возможность в процентах оценить соотношение этой прибыли к вложенному капиталу. Нужно отметить, что на значение конечного показателя влияет направление работы предприятия. Например, фирмы, работающие в сфере розничной торговли, обычно имеют достаточно маленькие цифры, а крупные производственные предприятия обладают довольно таки высокими цифрами. Процентная Процентная маржа – это один из важных показателей деятельности банка, она характеризует соотношение его доходных и расходных частей. С ее помощью определяют доходность операций по ссудам и то, может ли банк покрыть свои издержки.

advocatus54.ru

Чем валовая прибыль отличается от маржинальной

Главной целью любого бизнеса является получение прибыли. Экономика разделяет два ее вида – валовую и маржинальную. Сегодня мы расскажем, чем валовая прибыль отличается от маржинальной и какие издержки следует учесть при расчете того или иного показателя.

Просто о сложном

Прибыль – это критерий успешности для любого бизнеса или предприятия. С этим тезисом всё предельно просто – если бизнес доходен и приносит деньги, то он успешен. Если же всё с точностью до наоборот, а предприниматель ходит «в долгах как в шелках», то бизнес убыточен. Поэтому составляются бизнес-планы, пишется уйма статей от успешных предпринимателей, и все с одной целью – чтобы бизнес стал приносить прибыль.

Виды издержек и доходов

Условно издержки можно разделить на прямые и косвенные. К прямым относят затраты на сам процесс производства: закупку сырья, аренду помещений, зарплату рабочим, ремонт оборудования. К косвенным относятся все остальные финансовые потери: налоги, проценты за кредит, зарплата администрации.

Усвоив эти понятия, легко понять, что собой представляет валовая прибыль. Валовой доход – это разница между общей прибылью предприятия и прямыми затратами. На первый взгляд, этого знания кажется достаточно, чтобы определить уровень успешности того или иного предприятия. Ведь, если валовой доход значится со знаком «плюс», следовательно, бизнес приносит деньги. Зачем же вводить еще один термин, так называемый «маржинальный доход», – давайте разберемся.

Чтобы выяснить это, нужно понять сущность еще одной категории издержек – переменных. Сюда относятся затраты, которые прямо пропорционально зависят от объема производимой продукции. Другими словами, это такая составляющая прямых затрат, которая сама собой пропадет, если остановить производство. Заработная плата трудящихся тоже попадает в эту категорию, так же, как и приобретение необходимых для производства материалов. Конечно, при условии, что это напрямую зависит от объема выпущенного товара.

Маржинальная прибыль учитывает переменные издержки (затраты, размер которых зависит от объемов производственного процесса).

Маржинальная прибыль равна сумме выручки за вычетом этих самых переменных издержек.

Разберем на примере

Представим себе, что предприятие выпускает два вида товаров (под номерами 1 и 2 соответственно). Выручка от продажи первого товара больше, но переменные затраты на него настолько велики, что в процентном соотношении выигрывает товар номер два, так как его прибыльный коэффициент выше. Это значит, что при продаже обоих товаров на одинаковую сумму выручки, прибыль от продажи второго товара превысит прибыль от продажи первого.

Из этого следует, что коэффициент маржинальной прибыли является одним из важнейших инструментов в арсенале любого предпринимателя, так как помогает определить процент от общей суммы выручки, который бизнесмен получит в качестве маржинального дохода.

И главное

Принципиальное отличие валового и маржинального дохода в том, что валовая прибыль отражает преимущественно общий показатель успешности того или иного предприятия. В то же время маржинальный доход помогает выбрать самый рентабельный путь ведения бизнеса, определиться с видом и объемом выпускаемого товара, чтобы наиболее рациональным способом использовать имеющиеся у предприятия ресурсы.

zhazhda.biz

Валовая маржа — это… Что такое валовая маржа: суть, роль, как создается

Добавлено в закладки: 0

Что такое валовая маржа? Описание и определение понятия.

Валовая маржа (англ. gross margin) — это разница между переменными затратами предприятия и общей выручкой от реализации продукции. Валовую маржу относят к расчетным показателям. Показатель валовой маржи сам по себе не дает возможности оценить отдельный аспект деятельности или общее финансовое состояние предприятия.

Показатель «валовая маржа» применяют для расчета некоторых других показателей. К примеру, отношение суммы выручки и валовой маржи называют коэффициентом валовой маржи.

Валовая маржа является основой для определения чистой прибыли предприятия, из валовой маржи создают фонды развития компании. Валовая маржа является аналитическим показателем, характеризующим результат работы в целом предприятия.

Валовую маржу создают за счет труда работников предприятия, вложенного в производство товаров (оказание услуг). Валовая маржа выражает прибавочный продукт, созданный предприятием, в денежной форме. В валовой марже могут также учитывать доходы от так называемой хозяйственной внереализационной деятельности предприятия. К таким доходам относят сальдо операций по ведению жилищно-коммунального хозяйства, разным непромышленным услугам, а также сюда относится списание кредиторской и дебиторской задолженности и так далее.

Рассмотрим, более детально, что значит валовая маржа.

Маржа (Marge) – это разница между ценами товаров, процентными ставками, курсами валют и ценных бумаг, также маржа является показателем деятельности предприятия, который используется в маржинальном анализе.

Валовая маржа – один из важнейших показателей операционного анализа, нашедший широкое применение в финансовом менеджменте и контроллинге.

Суть валовой маржи

Валовая маржа (англ. gross margin) — это расчетный показатель, который показывает разницу между общей выручкой от реализации продукции и переменными затратами предприятия. Стоит отметить, что пользуясь лишь показателем валовой маржи, невозможно оценить общее финансовое состояние предприятия или какой-то отдельный аспект его деятельности. Показатель «валовая маржа», как правило, используют для расчета ряда других немаловажных показателей. Например, для расчета коэффициента валовой маржи (это соотношение валовой маржи к сумме выручки от продаж). Коэффициент валовой маржи показывает, какую прибыль мы получим, например, с одного доллара выручки. Если коэффициент валовой маржи равен 19%, это означает, что каждый доллар принесет нам 19 центов прибыли, а остальное необходимо потратить на производство товара.

Валовая маржа является основой для определения чистого дохода предприятия, из валовой маржи также формируют фонды развития компании. Как аналитический показатель, валовая маржа характеризует конечный результат работы предприятия в целом.

Как создается валовая маржа

Создается валовая маржа за счет вложений в производство товаров (оказание услуг) и труда работников предприятия. А выражает созданный предприятием прибавочный продукт в денежной форме. В валовой марже также могут учитываться доходы от так называемой внереализационной хозяйственной деятельности предприятия. К внереализационным доходам, например, относят сальдо операций по непромышленным услугам, ведению жилищно-коммунального хозяйства, списанию дебиторской и кредиторской задолженности и так далее.

Валовая маржа выражается в определенной доле каждого рубля в объеме продаж, что компания сохраняет и характеризует как валовую прибыль. К примеру, если за последний квартал валовая прибыль компании составила 26 процентов, то это означает, что она сохраняет 0,26р. с каждого полученного в результате продаж рубля, чтобы в будущем потратить на погашение общехозяйственных, коммерческих и административных расходов, расходов по процентам, а также выплаты акционерам. Также стоит особо отметить, что уровни валовой прибыли могут очень сильно отличаться в разных отраслях торговли, и это нужно учитывать.

Существует обратная взаимозависимость между валовой маржой и оборачиваемостью запасов: чем ниже оборачиваемость запасов, тем выше валовая маржа; и наоборот, чем выше оборачиваемость запасов, тем ниже валовая маржа. В интересах производителей обеспечить себе более высокую валовую маржу по сравнению с обычной торговлей, и это вполне обоснованно, так как в производственном процессе их продукт находится гораздо больше времени. Определяется валовая маржа политикой ценообразования и вычисляется по специальной формуле.

Роль валовой маржи

Важно помнить, что валовая маржа по определению призвана покрыть издержки, связанные с общим управлением фирмы и реализацией готовой продукции, и, кроме того, обеспечить ей прибыль. В этом смысле коэффициент валовой маржи показывает способность менеджмента фирмы управлять производственными издержками (стоимостью сырья и прямых материалов, затратами на прямой труд и производственными накладными издержками). Чем выше этот показатель, тем более успешно менеджмент фирмы управляет производственными издержками.

Интересно, что есть разница в понятии определения валовой маржи, которые существует в Европе и понятие маржи, так же применимо в России. В Европе (а если поточнее, в европейской учетной системе) введено и используется понятие Gross margin. Валовая маржа, (gross margin) включает в себя процент от общего дохода через продажи, которые компания должна оставить после понесенных прямых расходов, задейственных в производстве товаров и услуг, продаваемых компанией. Расчет валовой маржи, всегда производят в процентах. Такие различия всегда принципиальны для системы учёта. Поэтому, валовую маржу ев Европе принято считать только в процентах, но в России, под “маржой” принято считать именно прибыль.

Всегда в России под валовой маржой понимали разность между выручкой предприятия от реализации продукции и переменными затратами. Маржинальный доход (или маржинальная прибыль) (contribution margin) – разность между выручкой от реализации продукции и переменными затратами. Валовая маржа является расчетным показателем, который по своей сути не характеризует полностью финансовое состояние предприятия или какого-либо его аспекта, но её применяют в расчетах ряда финансовых показателей. Величина маржинального дохода определяет вклад предприятия в покрытие постоянных затрат и получение прибыли.

Мы коротко рассмотрели валовая маржа.

Оставляйте свои комментарии или дополнения к материалу.

biznes-prost.ru