куда вкладывать деньги, чтобы зарабатывать.

Рост индексов фондового рынка, снижение ставок, развитие торговых приложений привели к невиданному ранее росту числа активных инвесторов на российском рынке. Интернет кишит историями успеха и предложением продуктов с обещанием высоких доходностей. Начинающему инвестору сложно ориентироваться в таком количестве обрушившихся на него предложений.

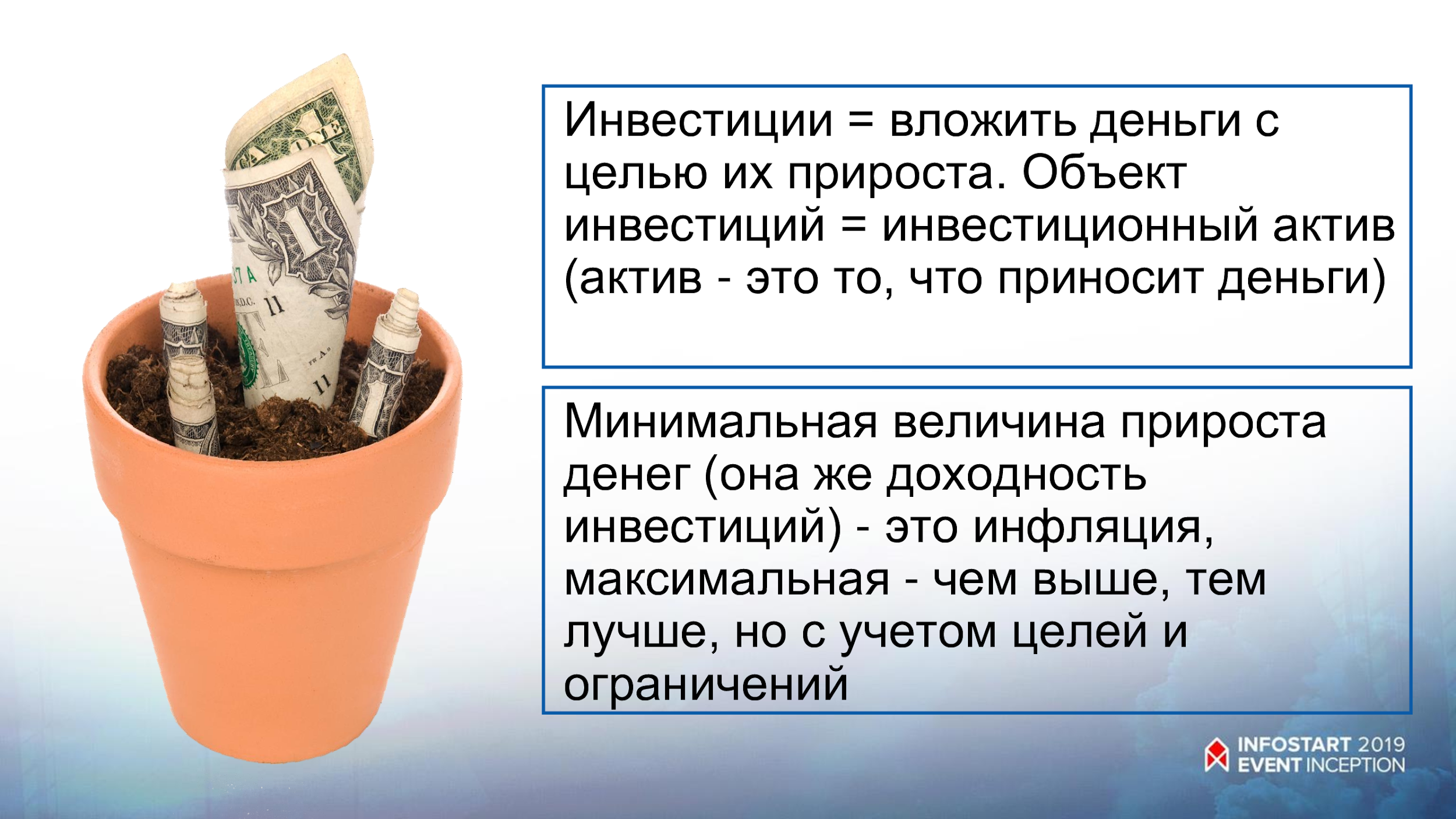

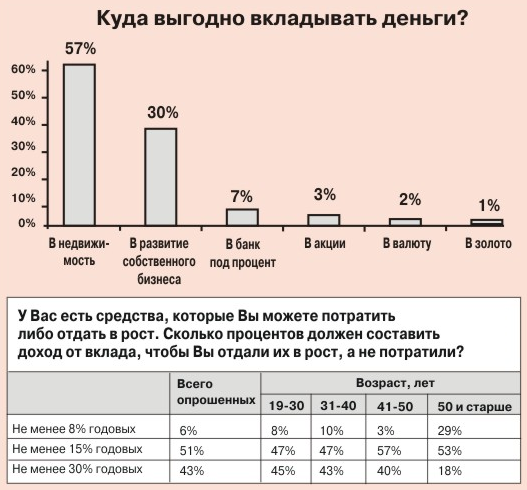

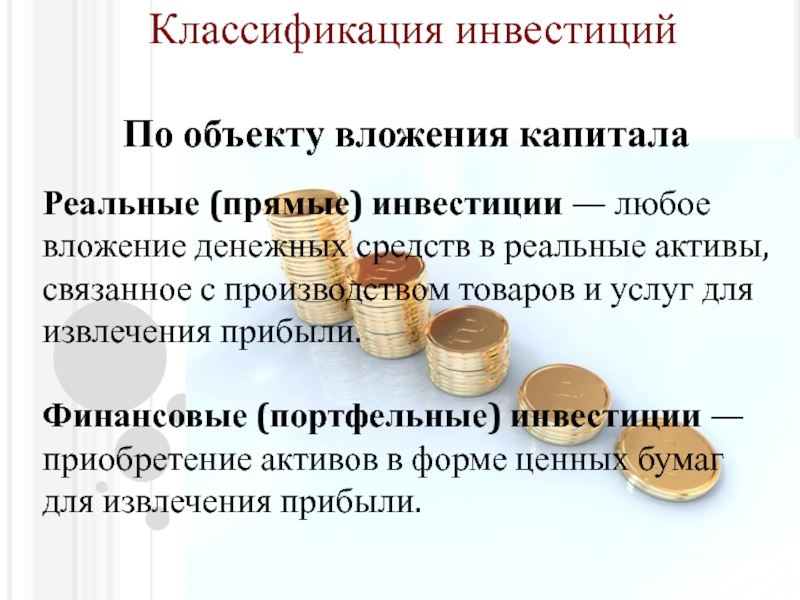

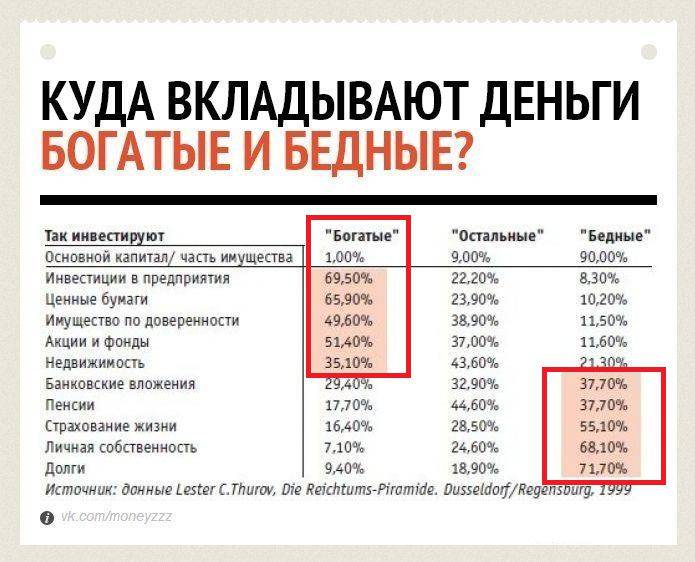

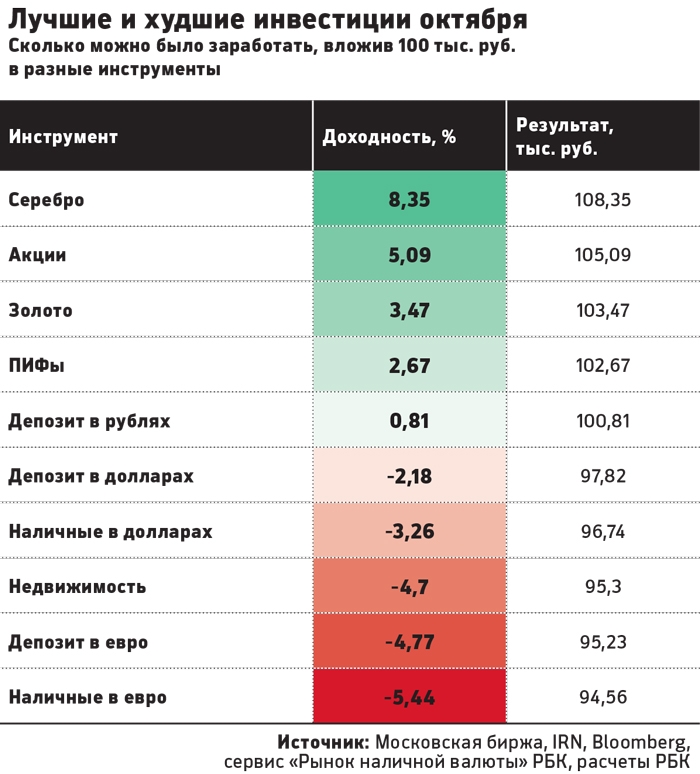

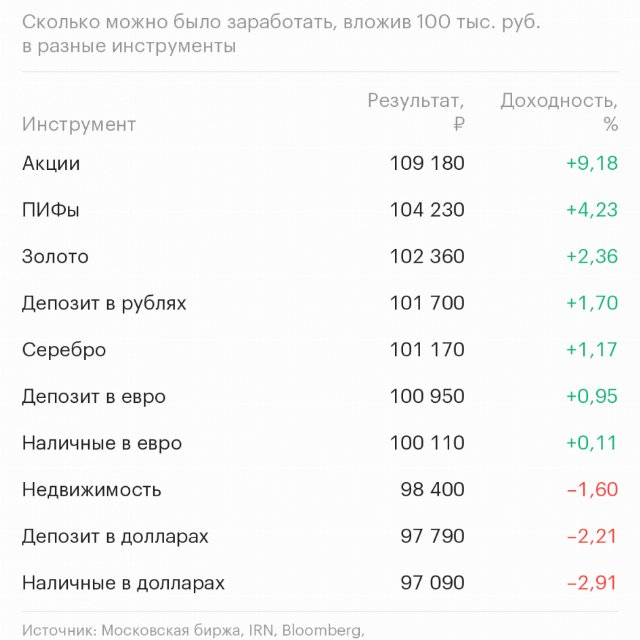

Инвестиции буквально означают «расстаться с деньгами сегодня, чтобы получить больше денег в будущем». Почти каждый из нас совершал в жизни реальные инвестиции – возможно покупал квартиру, с целью сдать ее в аренду или продать дороже через некоторое время, доллары с целью продажи по долее высокому курсу, а не для поездки в Америку. Почему эти инвестиции были самыми популярными в прошлом? Да потому, что они почти всегда приносили доход, превышающий ставки по банковским депозитам. Падение их популярности связано с тем, что они перестали приносить гарантированный доход.

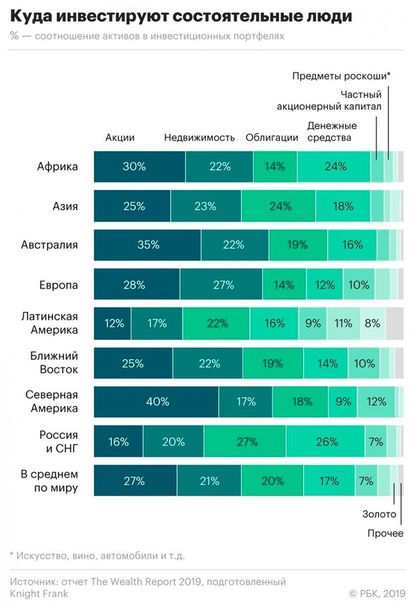

Мир инвестиций гораздо шире, чем недвижимость и валюты. Предметы искусства, марки, коллекции вина и виски, ретро автомобили и многое другое есть примеры реальных инвестиций. Финансовые инвестиции еще более разнообразны и доступны, но несут в себе риски. Именно поэтому первые шаги должны быть консервативными. Каким бы привлекательным по доходности не казался инвестиционный инструмент, необходимо всегда помнить – не бывает безрисковых инвестиций! Если обещанная доходность высока, значит инвестиция несет в себе РИСК. Риск того, что вы потеряете часть вложенных средств или не получите проценты, как если бы остались в депозите, что тоже правильно считать потерей.

Основу львиной доли инвестиционных инструментов сегодня, как и 200 лет назад составляют акции и облигации. Открыть счет, купить акции или облигации можно за несколько минут.

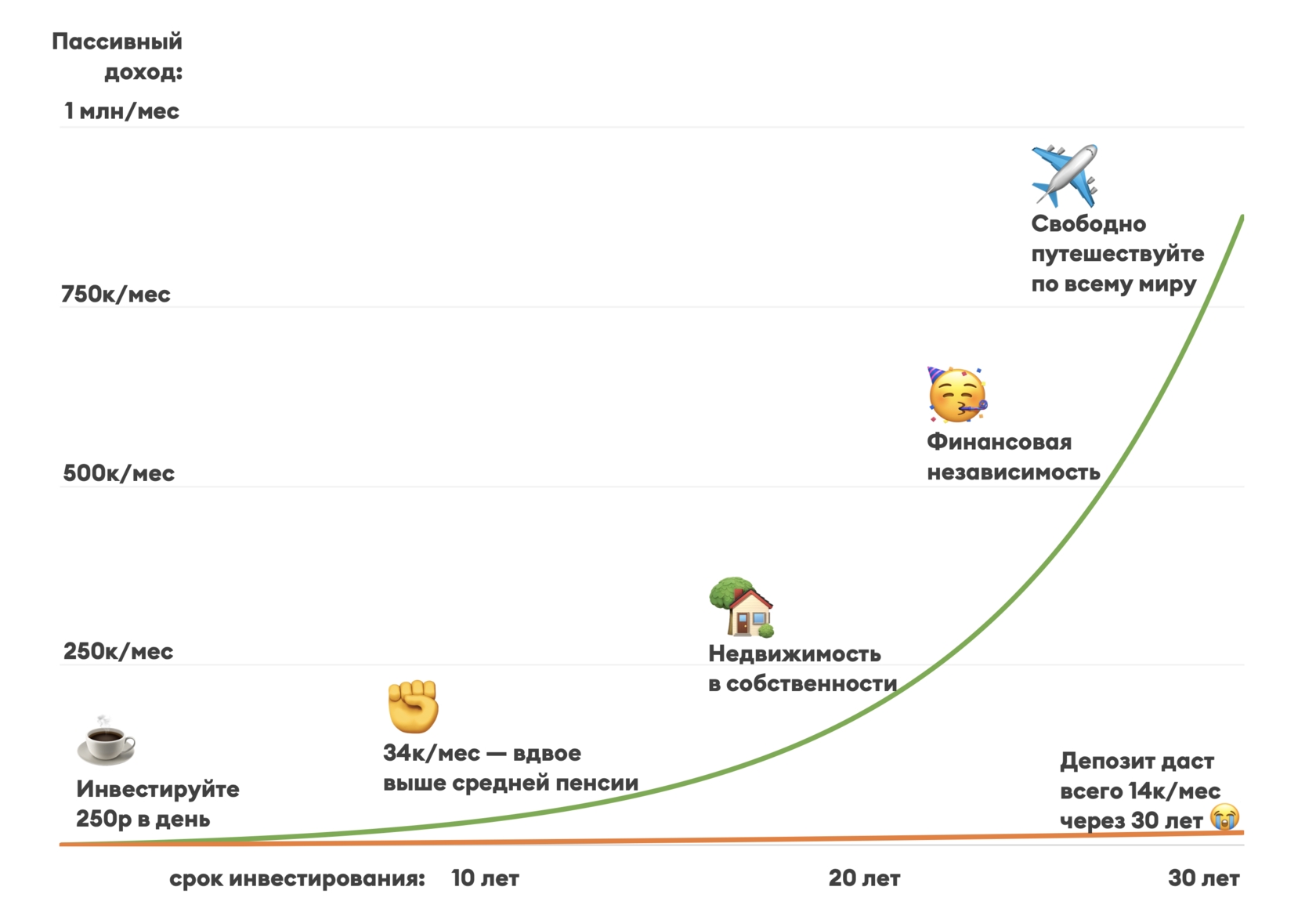

Большинство простых инвестиционных продуктов при необходимости можно легко купить и быстро продать, но принимая решения стать инвестором, необходимо осознать, что у вас есть свободные средства, которые вы готовы инвестировать на несколько лет( в идеале не менее 3 лет).

Доверительное управление(ДУ)

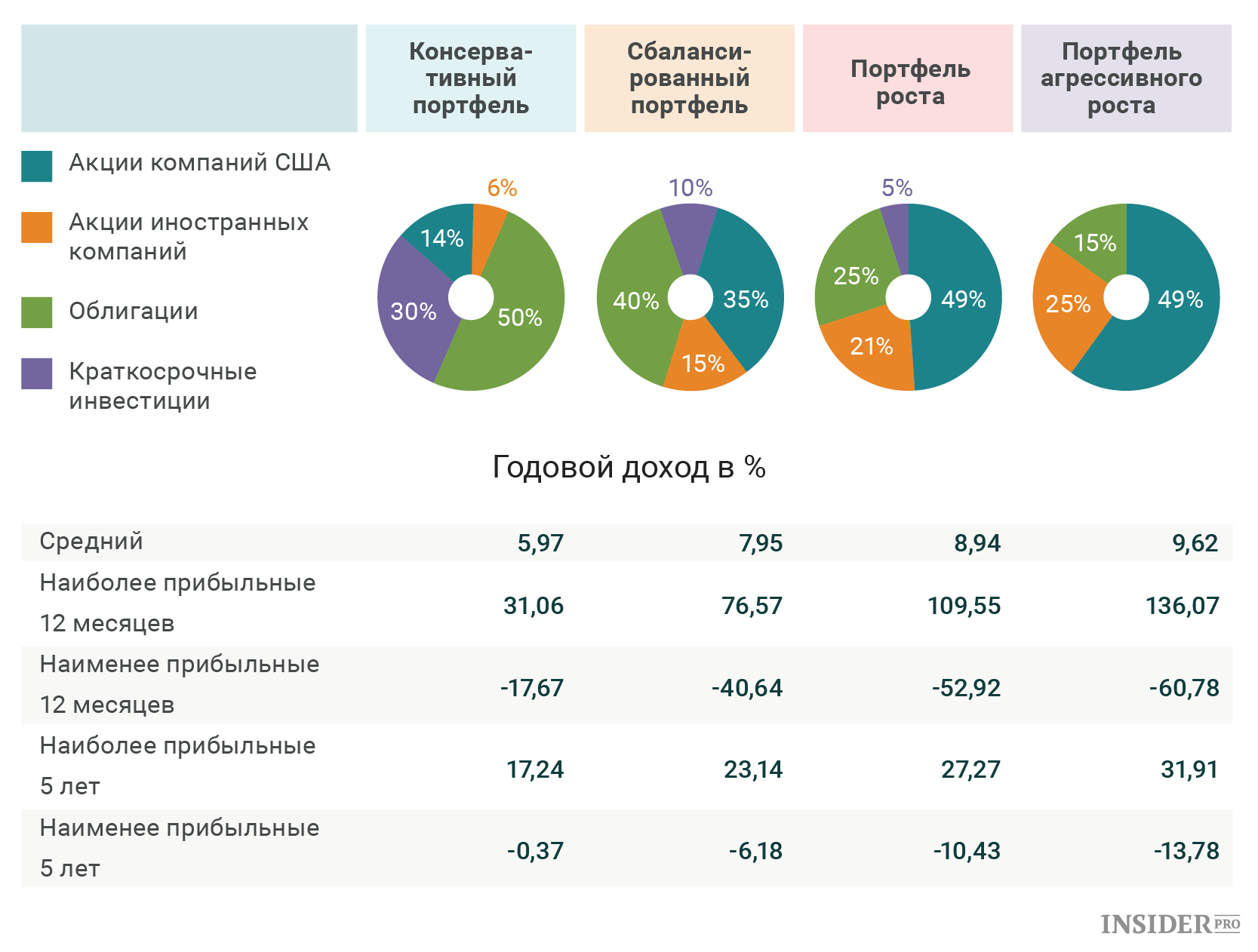

Для клиентов, у которых нет времени и желания разбираться со спецификой разного типа инвестиций и функционирования бирж, идеально подходит Доверительное Управление. Если кратко о сути: клиент с управляющей компанией оценивают на какую доходность рассчитывает клиент, на какой сроке он хочет инвестировать и какой риск потерь является для него приемлемым.

При выборе Доверительного управляющего необходимо обратить внимание не только на результаты компании в прошлом( прошлое не гарантирует будущего), но и комиссии за управление, «успех», досрочный вывод средств, а также активы в которые инвестируются средства – некоторые, даже крупные управляющие могут инвестировать не только в базовые активы(акции, облигации), но и в фонды коллективных инвестиций(БПИФ, ЕТФ). Соответственно расходы, которые в конечном итоге оплачивает клиент, увеличиваются на комиссию за управлением фондом. Использование в ДУ сложных стратегий, связанных с доходом, зависящим от изменения цен различных активов не лучший вариант для начинающих инвесторов.

Инвестиции в Облигации

Покупая облигации, инвестор становится кредитором эмитента(заемщика). Это дает возможность, минуя банк, разместить средства по более высокой ставке, чем если бы он разместил в банк депозит, а банк выдал эмитенту кредит. У некоторых эмитентов ставки лишь ненамного выше депозитных, другие обещают двузначные доходности.

Чем качественнее эмитент, а срок погашения совпадает со сроком, на который инвестор вкладывает средства, тем меньше рисков берет на себя инвестор и более предсказуем результат. Облигации, где получение купона(дохода) зависит от изменения цен валют, металлов, ставок и тд, не так просты в оценке и несут в себе риск того, что по истечении срока инвестор не получит никакого дохода и будет разочарован.

Государственные облигации в рублях называют «безрисковыми», тк считается что государство всегда исполнит обязательства. Но даже в этом случае, покупка инвестором долгосрочных облигаций погашением через 10 лет и продажа их раньше срока погашения, например, через год, не гарантирует доходности на которую инвестор первоначально рассчитывал.

Но даже в этом случае, покупка инвестором долгосрочных облигаций погашением через 10 лет и продажа их раньше срока погашения, например, через год, не гарантирует доходности на которую инвестор первоначально рассчитывал.

Банки, которые являются крупнейшими инвесторами на рынке российских облигаций, предпочитают простые надежные облигации, без встроенных опциональностей, их политика является хорошим примером для инвесторов.

Инвестиции в Акции

На развитых мировых рынках рост стоимости акций и выплаченных дивидендов на длительных периодах исторически опережала доходность инвесторов в облигации. У всех на слуху резкий рост стоимости акций «новой» экономики в последние 5 лет – Apple, Tesla, Amazon, Яндекс и тд. Инвестиции в акции потенциально самые высокодоходные, но их стоимость может резко снижаться под воздействием факторов, которые невозможно предугадать. Известны случаи, когда крупнейшие мировые компании(например производитель телефонов Нокиа), не могли приспособится к меняющемуся миру, их акции обесценивались, а инвесторы теряли состояния.

Торговля акциями, валютами, металлами

Активное развитие удобных торговых приложений, позволило практически каждому стать не просто инвестором, а активным участником биржевых торгов. Развитие интернета, соцсетей и удобных приложений упростило жизнь человека, но появились проблемы психологического характера. Биржевая торговля не стала исключением. Ежесекундно меняющиеся цены и переоценка портфеля, которую мы теперь можем наблюдать онлайн, помогают нам мгновенно принимать решения и также быстро их реализовывать, они создают иллюзию предсказуемости цен, вызывают азарт и подталкивают к активной торговле. Результатом таких действий почти всегда является потеря капитала. Хороший результат требует времени и терпения!Куда лучше инвестировать казахстанцам — Forbes Kazakhstan

До недавнего времени лучшим способом вложения капитала считалась недвижимость. Квартира в Нур-Султане, Алматы, Москве, Стамбуле или европейских столицах признавалась единственно приемлемым выбором. Особенно это касалось городов России и Турции. Валюты этих стран слабые, ключевые ставки низкие, а в отношении России еще и применяются санкции. Однако последние события на финансовых рынках, связанные с мягкой денежно-кредитной политикой мировых центробанков, значительно повысили интерес инвесторов к другим инструментам. Причем не только к традиционным акциям и облигациям, но и к крипте.

Особенно это касалось городов России и Турции. Валюты этих стран слабые, ключевые ставки низкие, а в отношении России еще и применяются санкции. Однако последние события на финансовых рынках, связанные с мягкой денежно-кредитной политикой мировых центробанков, значительно повысили интерес инвесторов к другим инструментам. Причем не только к традиционным акциям и облигациям, но и к крипте.

За последний год совокупный баланс шести ключевых мировых ЦБ, включая ФРС США, ЕЦБ и Банк Японии, увеличился с $15 до $25 трлн. Западные ЦБ сохраняют процентные ставки на нуле и продолжают печатать деньги, заливая рынки ликвидностью. Однако регуляторы emerging markets (развивающихся стран) вынуждены идти на ужесточение денежно-кредитной политики в ответ на ускорение роста цен. Инфляция – главная проблема современной экономики. Одна из ключевых задач инвестирования – это защита сбережений от инфляции.

Для начала нужно определиться с целью. Денег никогда не бывает много, но удобней обозначить точную цель, к которой нужно идти. Она хорошо известна из прикладной финансовой теории и подтверждается расчетами Alpari – это два миллиона долларов или евро. Судите сами: хорошая квартира в одной из мировых столиц – это миллион долларов или евро. Но еще нужен пассивный доход, который позволит не работать. Для инвестиций понадобится еще один миллион. Вложив эту сумму, например, в облигации emerging markets и дивидендные акции, можно легко зарабатывать 4-8% в год, или 40-80 тыс. долларов или евро. Это вполне достойная сумма на одну персону.

Она хорошо известна из прикладной финансовой теории и подтверждается расчетами Alpari – это два миллиона долларов или евро. Судите сами: хорошая квартира в одной из мировых столиц – это миллион долларов или евро. Но еще нужен пассивный доход, который позволит не работать. Для инвестиций понадобится еще один миллион. Вложив эту сумму, например, в облигации emerging markets и дивидендные акции, можно легко зарабатывать 4-8% в год, или 40-80 тыс. долларов или евро. Это вполне достойная сумма на одну персону.

Правда, при инвестировании в облигации развивающихся стран всегда есть риски девальвации локальных валют, которые способны обесценить ваши инвестиции. Риски дефолта также существуют. Обычно дефолт объявляется не по процентным платежам, а по всему телу долга. Это понятно, платить проценты намного легче, чем гасить всю сумму долга. Определить надежность тех или иных долговых бумаг легко. Достаточно посмотреть кредитные рейтинги стран Moody’s или S&P. Идеальная пропорция в финансовой подушке 80% – акции, 20% – облигации.

Теперь перейдем к главному, то есть к рынку акций. Как известно, по акциям выплачиваются дивиденды. Дивидендная доходность рассчитывается как отношение размера выплаты к курсу бумаги. И здесь стоит обратить внимание на акции России и Турции. Они по данному показателю занимают первые две строчки в мире. Королем дивидендов emerging markets на данный момент являются привилегированные акции российского «Cургутнефтегаза». Это самая богатая компания России – 10% всей добываемой в России нефти плюс $47 млрд на банковских счетах. Акции этой компании доступны на Московской бирже и на мировых площадках в виде ADR.

Однако основную доходность инвесторам обеспечивают не дивиденды, а рост курсовой стоимости. Вот только хорошее ли сегодня время для покупки акций? Сейчас глобальная капитализация фондовых рынков на 27% превышает глобальный ВВП. Это исторический рекорд, который на 5% выше предыдущего пика, установленного перед кризисом Lehman Brothers 2008 года. Вероятность коррекции на мировом рынке акций сейчас очень высока. Причина может быть любой. Но главный риск – если финансовые результаты американских компаний окажутся хуже ожиданий. Падение американских акций может спровоцировать падение котировок на фондовых рынках по всему миру. Америка давно растет, повышая риски коррекции. Падение на рынке акций сильно ударит по рынку нефти и, вероятно, обнулит рынок криптовалют.

Причина может быть любой. Но главный риск – если финансовые результаты американских компаний окажутся хуже ожиданий. Падение американских акций может спровоцировать падение котировок на фондовых рынках по всему миру. Америка давно растет, повышая риски коррекции. Падение на рынке акций сильно ударит по рынку нефти и, вероятно, обнулит рынок криптовалют.

Можно сделать вывод, что стандартные инструменты инвестирования – акции и облигации – работают. Но риски инвестирования в них сейчас выше средних. Есть ли альтернатива, которая позволит застраховаться от негативного сценария развития ситуации на рынках? Есть! И данной альтернативой традиционно считается золото. Спрос на благородный металл будет всегда. Особенно в период войн, революций и эпидемий. Естественно, золото — это лучшая защита от девальвации мировых валют.

При этом можно покупать не только непосредственно золото, но и акции золоторудных компаний. В отличие от инвестиций в золото напрямую, они еще выплачивают дивиденды. Риск здесь традиционен – акции золоторудных компаний, хоть и в меньшей степени, но подвержены общим трендам на мировых рынках. И если на фондовый рынок придет сначала «медведь», а затем, как говорится, маленький пушной зверь, то мало никому не покажется.

Риск здесь традиционен – акции золоторудных компаний, хоть и в меньшей степени, но подвержены общим трендам на мировых рынках. И если на фондовый рынок придет сначала «медведь», а затем, как говорится, маленький пушной зверь, то мало никому не покажется.

Тулеген Уразалиев, директор официального партнера Alpari в Алматы

Куда вложить деньги в 2021 году: советы экспертов

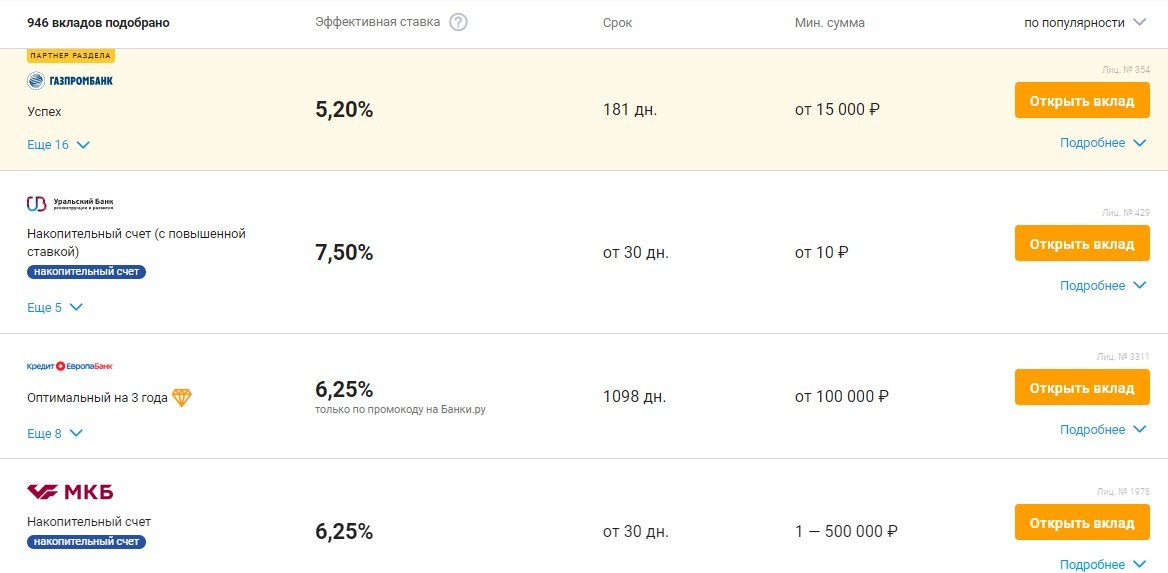

Как сохранить заработанные непосильным трудом и отложенные на «черный день» финансы? Несмотря на спад потребительской способности и сложную экономическую ситуацию, вызванную пандемией COVID-19, у многих тюменцев все же есть накопления. Однако жители региона обеспокоены вопросом об их сбережении. Ведь события этого года показали, что банковские вклады, как рублевые, так и валютные, потеряли свою актуальность. С этим согласна и аналитик инвестиционной компании «QBF» Ксения Лапшина.

— Низкие ставки по вкладам уже не удовлетворяют людей и даже не спасают средства от инфляции.

Банки фиксируют отток средств с вкладов. В будущем 2021 году он, очевидно, продолжится. В данном случае разумно рассмотреть альтернативные способы инвестирования, — отметила эксперт.

Среди альтернативых вкладам можно рассмотреть несколько вариантов. Самым популярным, по мнению многих тюменцев, стала покупка квартиры. Однако, как отмечает эксперт, сегодня рынок жилой недвижимости выглядит перегретым. Причина — ажиотажный спрос из-за запуска программы льготной ипотеки. Снижение кредитной ставки вызвал рост цен на само жилье.

Кроме того, при покупке жилой недвижимости в целях получения дополнительного дохода необходимо учитывать и расходы, связанные с этим: налог, коммунальные платежи и ненадежность арендаторов. Тем не менее, как считает директор тюменского представительства инвестиционно-финансовой компании «Солид» Дмитрий Пономарев, совсем от идеи вкладывать в строительство жилья отказываться не стоит.

— Для многих инвестиции в недвижимость ассоциируются исключительно с покупкой квадратных метров с целью их дальнейшей перепродажи или получения арендного дохода.

Однако далеко не все знают, что на Московской бирже можно купить облигации застройщиков с двузначной доходностью к погашению. При этом их доступность и ликвидность будут существенно выше, чем у купленной недвижимости. Плюс ко всему не нужно думать о ремонте и иных эксплуатационных расходах, — пояснил эксперт.

Интерес россиян, в том числе тюменцев, к фондовому рынку в последние месяцы вырос. Об этом свидетельствует рекордное число открытий новых брокерских счетов. Финансовая инфраструктура в стране активно развивается. То, что раньше было доступно лишь избранным, теперь доступно всем. Сегодня можно покупать драгметаллы, валюту, ценные бумаги российских и иностранных компаний, индексные фонды и другие активы прямо со смартфона, установив необходимое приложение. Однако и в этом случае необходимо учитывать риски и определиться, что именно человеку нужно: сохранить капитал или приумножить его.

— С каждым днем становится все сложнее искать недооцененные активы, поскольку они перестают таковыми быть.

У начинающих инвесторов встает резонный вопрос – куда же вкладывать средства, если все подорожало? Ответ на этот вопрос зависит от целей, суммы, горизонта инвестирования, а также риск-профиля инвестора. Если целью является сохранение капитала от инфляционного давления, можно обратить внимание на рынок российского госдолга: средняя доходность облигаций федерального займа хоть ненамного, но превышает среднюю ставку по банковским депозитам при сопоставимых рисках. Не устраивает доходность в 4,5 процента — есть широкий спектр корпоративных облигаций с более интересными параметрами, — советует Дмитрий Пономарев.

Если же цель заключается в приумножении капитала, по мнению эксперта, помочь могут долевые ценные бумаги, такие как акции, паи инвестиционных фондов. Но в этом случае срок инвестирования не должен быть коротким.

— При этом необходимо использовать системный подход, направляя на инвестиции 10-20 процентов ежемесячного дохода.

В этом случае через несколько лет можно сформировать капитал, который будет генерировать сумму, превышающую текущий доход, — считает Пономарев.

Какой бы способ тюменцы ни выбрали для сохранения личного капитала, необходимо помнить: инвестируя – вы рискуете, но не инвестируя – вы рискуете еще больше.

Читайте также:

Что будет с рублем, нефтью и экономикой: прогноз на 2021 год

Инвестиции в золото: как и куда вложить деньги?

В 2019 году золото снова обрело высокую инвестиционную привлекательность. С начала лета стоимость тройской унции стабильно превышает $1400. Эксперты отмечают, что в перспективе драгметалл будет удерживать свои позиции ещё как минимум следующие 6-7 лет.

«Сегодня, пожалуй, лучшее время для инвестиций в золотодобывающую отрасль», — сказал в июле крупнейший акционер компании Petropavlovsk Кенес Ракишев.

Безусловно, позитивный климат в золотодобывающей отрасли сформировался под воздействием множества факторов.

И если инвесторы знают все подводные камни инвестирования в драгметалл, то физическим лицам перед тем, как вложиться в золото, нужно тщательно проанализировать ситуацию на рынке и выбрать способ инвестирования.

С чего же начать начинающему инвестору?

Сперва инвестор должен определиться с тем, в какой сегмент он может вложить свои средства. Сегодня существует несколько основных способов инвестирования, давайте рассмотрим каждый более подробно.

«Реальное» золотоЛюбой человек может приобрести золотые слитки либо монеты. Сейчас этот вид инвестирования начинает набирать обороты: в июле 2019 года в России отменили налоги на покупку физического золота для привлечения инвестиций в данный сектор. Раньше покупка слитков и монет облагалась НДС, поэтому были высокие риски уйти в минус.

Золотые слиткиЗолотые слитки физическое лицо может приобрести в банках, которые владеют лицензией на куплю-продажу драгметаллами. Сделка оформляется достаточно просто и занимает в среднем около 10 минут.

Сделка оформляется достаточно просто и занимает в среднем около 10 минут.

Человек выбирает подходящий банк, приходит туда с документом, удостоверяющим личность и решает для себя, сколько слитков хочет приобрести.

Представитель банка приносит слиток из хранилища, в присутствии клиента осматривает и взвешивает товар. Затем стороны заключают договор, вы вносите необходимую сумму и получаете свою покупку вместе с актом приёмки.

В документе обязательно приписывается название драгметалла, проба, вес, номер, сумма, дата и ФИО обеих сторон сделки. Вместе с актом человеку выдают чек и сертификат, которые нужно обязательно хранить.

Золотые монетыИнвестору доступны для покупки в банке 2 вида монет: инвестиционные и коллекционные. Первый вид – это оформленное в виде монеты гарантированное золото, которое для инвестиций более надёжно.

Цена на коллекционные (или памятные) монеты варьируется в зависимости от роста/падения ценности среди коллекционеров, поэтому их приобретение чревато высокими рисками.

Иногда риски оправдывают себя: во время высокого спроса памятные монеты могут дать куда более высокую прибыль, нежели инвестиционные.

Цена золотых слитков или монет напрямую зависит от их «внешнего» вида. Конечно, при покупке вы получаете товар в идеальном состоянии, но с течением времени он «портится», особенно если не соблюдать правила хранения золота.

Важно знать, что банк может купить слитки и монеты только в отличном или удовлетворительном состоянии. В идеале, при продаже на слитке (как и на сертификате) не должно быть никаких видимых повреждений.Допускается только наличие пятен, царапин или потёртостей, которые не влияют на массу изделия.

Сотрудники банка имеют право изъять товар и отправить на экспертизу, если сомневаются в его подлинности.

Если банк не принимает изделие, физическое лицо может найти

другого покупателя. Золотые слитки и монеты принимают скупщики, ювелирные

мастерские или же ломбарды — правда, по гораздо более низкой цене.

Помимо покупки физического золота, есть множество способов вложения в «виртуальное» золото. Инвестор может сотрудничать с банками, фондами, биржами или же приобрести акции золотодобывающего предприятия.

ОМСЛюбой человек вправе открыть в банке обезличенный металлический счёт (ОМС). По своей сути это такой же банковский счёт, только на вашем счету будут храниться «виртуальные» граммы золота, привязанные к курсу.

Данный вид инвестирования привлекателен тем, что физическое лицо может вложить абсолютно любую сумму, хоть 1 рубль. После открытия ОМС остаётся только ждать, когда драгметалл повысится в цене – тогда можно продать своё золото подороже.

ПИФыВ России также есть возможность инвестирования в золото посредством паевых инвестиционных фондов. Эти структуры формируются за счёт средств большого числа вкладчиков (пайщиков). Сегодня работает достаточно ПИФов – для примера, «Сбербанк Золото» или «Русский стандарт Золото».

Сегодня работает достаточно ПИФов – для примера, «Сбербанк Золото» или «Русский стандарт Золото».

Приобрести паи ПИФа можно лично в офисе управляющей компании, на её официальном сайте или же в офисе агента. Часть фондов продаёт паи на биржах, но покупать их там не так удобно.

Суть работы паевого фонда такова: управляющий ведёт торговлю на основе вложений пайщиков с целью получения прибыли. Средства обычно направляются в акции золотодобывающих компаний или акции других инвестиционных фондов.

По истечению срока инвестирования прибыль делится между вкладчиками в зависимости от размера вложений. Грубо говоря, физическое лицо «перекладывает» всю работу на компетентных в данной сфере лиц.

Начинающий инвестор должен внимательно изучить схему инвестирования выбранного ПИФа. Дело в том, что фонды могут инвестировать как в само золото, так и в паи заграничных фондов.

А некоторые зарубежные структуры вкладываются в ценные бумаги, за которыми не закреплён никакой драгметалл. Такая схема чревата большими издержками для пайщика, в результате человек получает меньше прибыли.

Такая схема чревата большими издержками для пайщика, в результате человек получает меньше прибыли.

Кроме того, нужно учитывать, что руководство ПИФа берёт ежегодное вознаграждение за управление в размере 3-4% от суммы активов.

ETFПараллельно с паевыми инвестиционными фондами в России работают аналогичные структуры — биржевые инвестиционные фонды ETF.

В отличие от ПИФов, они берут комиссию в размерах менее 1% от среднегодовой стоимости активов, поэтому с ними выгоднее сотрудничать. И если в ПИФах весь контроль осуществляет управляющая компания, то в ETF паи можно не только покупать, но и продавать на бирже.

Чтобы приобрести акции в данной структуре, нужно открыть брокерский или индивидуальный инвестиционный счёт (ИСС) – для этого нужно воспользоваться услугами любой брокерской компании.

ETF

считаются более надёжным инструментом потому, что их деятельность контролирует

не только ЦБ РФ, но и иностранные банки.

Есть ещё один способ инвестирования в золото – покупка фьючерсов на биржах. Это контракт о купле-продаже золота по цене, которая устанавливается в момент приобретения, на объём и срок поставки в будущем.

Другими словами, продавец договаривается с покупателем о поставке на определённую дату и за обговорённую цену, при этом ставит на падение цены, а покупатель – наоборот, на рост.

В России можно приобрести фьючерсы посредством платформы для сделок с фьючерсами и опционами РТС Московской межбанковской валютной биржи (ММВБ).

Чтобы присоединиться к площадке, инвестор заключает договор с брокером, имеющим к ней доступ. Отметим, что за каждую сделку брокер берёт небольшой процент.

Базовый актив фьючерсного контракта – аффинированное золото

в слитках, один лот равен одной тройской унции (в долларах США). Окончательные

расчёты по контракту производятся в дату его исполнения.

На Московской бирже, опять же через брокеров, инвесторы могут приобретать и акции российских золотодобывающих компаний — «Полюс», Polymetal, «Петропавловск», «Лензолото», «Бурятзолото».

Покупая акции, вы становитесь акционером и получаете право на часть прибыли предприятия. Отметим, что акции, как правило, продаются не по одной, а минимальной партией – 10 единиц.

Перед выбором компании, в которую лучше всего вложиться, нужно очень тщательно изучить мировой рынок, а затем проанализировать основные показатели российских предприятий.

В частности, инвестор должен обратить внимание на себестоимость добычи компании: чем она ниже, тем больше шансов получить реальный доход. Ещё важно учесть доходность предприятия – при увеличении доходов повысится и стоимость золота.

Опасаться стоит компаний, у которых нет собственного запаса золота – иногда это говорит об отсутствии результатов добычи, что влечёт за собой снижение стоимости акций.

Начинающий инвестор должен понимать, что с покупкой акций он «приобретает» и риски золотодобывающего предприятия. Они непосредственно связаны с операционной деятельностью – например, на котировки акций негативно влияют различного рода нарушении производственного плана компании.

Кроме того, большую роль играет спрос и предложение на финансовых рынках.

Способов инвестиций в золото предостаточно. Этот драгметалл является дефицитным активом, поэтому никогда полностью не потеряет свою ценность.

Но любые вложения стоят того, только если инвестор планирует заниматься этим делом длительное время – в среднем от 4 до 10 лет.

Что такое облигации и как они работают?

Что такое облигация?

Проще говоря, облигация — это ссуда, предоставленная инвестором заемщику, например компании или правительству. Заемщик использует деньги для финансирования своей деятельности, а инвестор получает проценты по вложению. Рыночная стоимость облигации может со временем меняться.

Рыночная стоимость облигации может со временем меняться.

Облигация — это инструмент с фиксированной доходностью, который является одним из трех основных классов активов или групп аналогичных инвестиций, часто используемых при инвестировании.

Большинство инвестиционных портфелей должны включать некоторые облигации, которые помогают сбалансировать риск с течением времени. Если фондовые рынки резко упадут, облигации могут помочь смягчить удар.

Определение облигации: Облигация — это ссуда компании или правительству, которая выплачивает инвесторам фиксированную ставку дохода в течение определенного периода времени. Облигации — ключевой компонент сбалансированного портфеля.

Средняя доходность. Долгосрочные государственные облигации исторически приносят около 5% среднегодовой доходности по сравнению с 10% исторической средней годовой доходностью акций.

Риски: Риск облигации в основном основан на кредитоспособности эмитента.

Процентные ставки также влияют на стоимость облигации.

Процентные ставки также влияют на стоимость облигации.Преимущества: Относительная безопасность облигаций помогает сбалансировать риски, связанные с инвестициями в акции.

Типы облигаций

Облигации, как и многие другие инвестиции, уравновешивают риск и прибыль. Обычно по облигациям с меньшим риском выплачиваются более низкие процентные ставки; более рискованные облигации платят по более высоким ставкам в обмен на то, что инвестор откажется от некоторой безопасности.Есть разные виды облигаций.

Казначейские облигации США

Казначейские облигации обеспечиваются федеральным правительством и считаются одним из самых безопасных видов инвестиций. Обратная сторона этих облигаций — низкие процентные ставки. Существует несколько типов казначейских облигаций (векселей, банкнот, облигаций), которые различаются в зависимости от продолжительности срока до погашения, а также от казначейских ценных бумаг с защитой от инфляции или TIPS.

Корпоративные облигации

Компании могут выпускать корпоративные облигации, когда им нужно собрать деньги.

Например, если компания хочет построить новый завод, она может выпустить облигации и выплачивать инвесторам установленную процентную ставку до погашения облигации. Компания также выплачивает первоначальную основную сумму.

В отличие от покупки акций компании, покупка корпоративной облигации не дает вам права собственности на компанию.

Корпоративные облигации могут быть высокодоходными или инвестиционными. Высокая доходность означает, что они имеют более низкий кредитный рейтинг и предлагают более высокие процентные ставки в обмен на более высокий риск дефолта.Инвестиционный рейтинг означает, что они имеют более высокий кредитный рейтинг и платят более низкие процентные ставки из-за меньшего риска дефолта.

Муниципальные облигации

Муниципальные облигации, также называемые муниципальными облигациями, выпускаются штатами, городами, округами и другими нефедеральными государственными учреждениями. Подобно тому, как корпоративные облигации финансируют проекты или предприятия компаний, муниципальные облигации финансируют проекты штата или города, такие как строительство школ или шоссе.

Подобно тому, как корпоративные облигации финансируют проекты или предприятия компаний, муниципальные облигации финансируют проекты штата или города, такие как строительство школ или шоссе.

Муниципальные облигации могут иметь налоговые льготы.Держатели облигаций могут не платить федеральные налоги на проценты, что может привести к снижению процентной ставки эмитента. Облигации Muni также могут быть освобождены от государственных и местных налогов, если они выпущены в штате или городе, в котором вы живете.

Муниципальные облигации могут различаться по сроку: краткосрочные облигации обеспечивают погашение основной суммы долга от одного до трех лет, в то время как для погашения долгосрочных облигаций может потребоваться более десяти лет.

Реклама

Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией.Формула подсчета очков для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссию и минимальные суммы, инвестиционный выбор, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, инвестиционные возможности, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой.Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, инвестиционные возможности, поддержку клиентов и возможности мобильных приложений. |

Как работают облигации?

Облигации работают путем выплаты регулярной суммы инвестору, также известной как «купонная ставка», и, таким образом, называются типом ценных бумаг с фиксированным доходом.Например, по облигации на сумму 10 000 долларов с 10-летним сроком погашения и купонной ставкой 5% будет выплачиваться 500 долларов в год в течение десятилетия, после чего первоначальная номинальная стоимость облигации в размере 10 000 долларов будет возвращена инвестору.

Как и у любой инвестиции, у облигаций есть свои плюсы и минусы.

Плюсы покупки облигаций

Облигации относительно безопасны. Облигации могут создать уравновешивающую силу в инвестиционном портфеле: если вы вложили большинство в акции, добавление облигаций может диверсифицировать ваши активы и снизить общий риск.И хотя облигации несут определенный риск (например, неспособность эмитента выплатить проценты или основную сумму), они, как правило, гораздо менее рискованны, чем акции.

Облигации являются формой фиксированного дохода. По облигациям проценты выплачиваются регулярно и предсказуемо. Для пенсионеров или других людей, которым нравится идея получать регулярный доход, облигации могут быть надежным активом.

Минусы покупки облигаций

Низкие процентные ставки. К сожалению, безопасность приходит с более низкими процентными ставками.Долгосрочные государственные облигации исторически приносили около 5% среднегодовой доходности, в то время как фондовый рынок исторически приносил в среднем 10% годовых.

Некоторый риск. Несмотря на то, что, как правило, при инвестировании в облигации, а не в акции риск меньше, облигации не являются безрисковыми. Например, всегда есть вероятность, что вам будет сложно продать принадлежащую вам облигацию, особенно если процентные ставки повышаются. Эмитент облигаций может быть не в состоянии своевременно выплатить инвестору проценты и / или основную сумму долга, что называется риском неисполнения обязательств.Инфляция также может со временем снизить вашу покупательную способность, делая фиксированный доход, который вы получаете от облигации, менее ценным с течением времени.

»Как инфляция влияет на ваши деньги? Узнайте больше о покупательной способности с помощью нашего калькулятора инфляции

Являются ли облигации хорошей инвестицией?

Облигации, когда они используются стратегически вместе с акциями и другими активами, могут стать отличным дополнением к вашему инвестиционному портфелю, говорят многие финансовые консультанты. В отличие от акций, которые являются купленными долями собственности в компании, облигации — это покупка долговых обязательств компании или государственного учреждения.

В отличие от акций, которые являются купленными долями собственности в компании, облигации — это покупка долговых обязательств компании или государственного учреждения.

Акции приносят больший процент, но они несут больший риск, поэтому чем больше у вас будет времени, чтобы выдержать рыночные колебания, тем выше может быть ваша концентрация на акциях. Но по мере того, как вы приближаетесь к пенсии и у вас меньше времени, чтобы пережить неприятности, которые могут разрушить ваше гнездо, вам понадобится больше облигаций в вашем портфеле.

Если вам 20 лет, 10% вашего портфеля может быть в облигациях; к 65 годам этот процент, вероятно, приблизится к 40–50%.

Еще одно различие между акциями и облигациями — это потенциальные налоговые льготы, хотя вы можете получить эти льготы только с определенными видами облигаций, такими как муниципальные облигации.

И хотя облигации являются гораздо более безопасным вложением, чем акции, они все же несут в себе некоторые риски, такие как возможность того, что заемщик обанкротится до выплаты долга.

4 основных момента, которые нужно знать об облигациях

Процентная ставка по облигации зависит от кредитоспособности эмитента. Государственные облигации США обычно считаются самым безопасным вложением средств. Облигации, выпущенные правительствами штатов и местного самоуправления, обычно считаются следующими по безопасности, за ними следуют корпоративные облигации.Казначейские облигации предлагают более низкую ставку, потому что меньше риск банкротства федерального правительства. С другой стороны, сомнительная компания может предложить более высокую ставку по выпускаемым ею облигациям из-за повышенного риска банкротства фирмы до выплаты долга. Облигации оцениваются рейтинговыми агентствами, такими как Moody’s и Standard & Poor’s; чем выше рейтинг, тем ниже риск дефолта заемщика.

Имеет значение, как долго вы держите облигацию. Облигации продаются на фиксированный срок, обычно от одного года до 30 лет.

Вы можете продать облигацию на вторичном рынке до ее погашения, но вы рискуете не вернуть свои первоначальные инвестиции или основную сумму. В качестве альтернативы многие инвесторы покупают облигационный фонд, который объединяет различные облигации, чтобы диверсифицировать свой портфель. Но эти фонды более волатильны, потому что у них нет фиксированной цены или процентной ставки. Ставка облигации фиксируется на момент покупки облигации, а проценты выплачиваются на регулярной основе — ежемесячно, ежеквартально, раз в полгода или год — в течение срока действия облигации, после чего полностью возвращаются первоначальные инвестиции.

Вы можете продать облигацию на вторичном рынке до ее погашения, но вы рискуете не вернуть свои первоначальные инвестиции или основную сумму. В качестве альтернативы многие инвесторы покупают облигационный фонд, который объединяет различные облигации, чтобы диверсифицировать свой портфель. Но эти фонды более волатильны, потому что у них нет фиксированной цены или процентной ставки. Ставка облигации фиксируется на момент покупки облигации, а проценты выплачиваются на регулярной основе — ежемесячно, ежеквартально, раз в полгода или год — в течение срока действия облигации, после чего полностью возвращаются первоначальные инвестиции.Облигации часто теряют рыночную стоимость при повышении процентных ставок. По мере роста процентных ставок растут и купонные ставки по новым облигациям, выходящим на рынок. Это делает покупку новых облигаций более привлекательной и снижает стоимость при перепродаже старых облигаций, привязанных к более низкой процентной ставке.

Вы можете перепродать облигацию.

Вам не нужно удерживать свою облигацию до тех пор, пока она не наступит, но время имеет значение. Если вы продаете облигацию, когда процентные ставки ниже, чем они были при ее покупке, вы можете получить прибыль.Если вы продаете при более высоких процентных ставках, вы можете понести убыток.

Вам не нужно удерживать свою облигацию до тех пор, пока она не наступит, но время имеет значение. Если вы продаете облигацию, когда процентные ставки ниже, чем они были при ее покупке, вы можете получить прибыль.Если вы продаете при более высоких процентных ставках, вы можете понести убыток.

Имея в своем арсенале основы облигаций, продолжайте читать, чтобы узнать больше о:

Investing 101: A Complete Guide to Investing for Retirement

Прочтите наше руководство по пенсионному планированию

Эта статья является частью объяснения NerdWallet простым языком о том, как создавать, расти и управлять своими деньгами.

Инвестирование 101: краткое изложение основ

Пора увеличить ваши сбережения.Во-первых, несколько основ инвестирования для новичков:

Сколько денег вам нужно, чтобы начать инвестировать: Немного. Фактически, математически доказано, что лучше начать с малого, чем ждать, пока у вас появятся новые возможности, даже если вы попытаетесь наверстать упущенное в будущем.

Это маленькое открытие произошло благодаря волшебной формуле, называемой сложным процентом. (Мы узнаем, как это работает через минуту, и — да, у нас есть калькулятор для этого.)

Это маленькое открытие произошло благодаря волшебной формуле, называемой сложным процентом. (Мы узнаем, как это работает через минуту, и — да, у нас есть калькулятор для этого.)Во что инвестировать: акции.Или, по крайней мере, инвестиционные инструменты, обеспечивающие выход на фондовый рынок. Фондовый рынок — это то место, которое принесет максимальную долгосрочную прибыль на ваши деньги.

Как покупать акции: Самый простой и наиболее распространенный способ начать инвестировать в акции — это купить паевой инвестиционный фонд — тип инвестиций, который объединяет деньги многих инвесторов и вкладывает их в группу различных акций; назовите это подходом «яйца во многих корзинах».

Секрет зарабатывания денег на акциях: оставайтесь инвесторами.Время (позволить вашим инвестициям пережить неизбежные краткосрочные неприятности на рынке) и темперамент (способность сохранять хладнокровие, пока другие нервничают) — вот ключи к успеху в инвестировании.

Так говорит парень по имени Уоррен Баффет, о котором вы, возможно, слышали.

Так говорит парень по имени Уоррен Баффет, о котором вы, возможно, слышали.

Теперь, когда у вас есть расположение земли, давайте копаться.

Сбережения против инвестирования

Есть сбережения (накопление денег), а затем инвестирование (умножение). Между ними есть две большие разницы: время и тип учетной записи, которую вы используете как ручку для хранения денег.

Экономия — это то, что вы делаете с деньгами, которые собираетесь потратить на краткосрочные цели — цели в ближайшие пять лет или около того. Эти деньги принадлежат счету, на котором они ликвидны, то есть легко доступны и безопасны, например, на высокодоходном сберегательном счете или даже на компакт-диске, если вы уверены, что средства вам не понадобятся до определенного срока.

Инвестирование — это то, что вы делаете с деньгами, предназначенными для долгосрочных целей, таких как выход на пенсию. При длительном временном горизонте вы можете сделать приоритетом рост, а не ликвидность.

Что плохого в том, чтобы просто перестраховаться со всеми пенсионными деньгами и хранить их наличными? Инфляция! Dun dun duuunnnn.

Со временем инфляция снижает покупательную способность наличных денег. Если текущий уровень инфляции составляет 3%, когда вы идете потратить 100-долларовую купюру, которую вы спрятали в банке с кофе в прошлом году, эти деньги принесут вам продуктов только на 97 долларов по сравнению с тем, что они получили бы в прошлом году. Другими словами, на деньги, на которые вы сидите, не покупается столько, сколько раньше, потому что все стало на 3% дороже.

А теперь представьте, как десятилетия инфляции повлияли на пачки денег. На самом деле, вы не должны воображать. Мы покажем вам:

Вот как можно одновременно сэкономить деньги и потерять деньги, то есть покупательную способность.

Вы хотите, чтобы ваши долгосрочные инвестиции опережали инфляцию, верно? Что ж…

Почему вы должны инвестировать в фондовый рынок

Один взгляд на историческую доходность основных классов активов показывает, что фондовый рынок принесет вам наибольшую отдачу от ваших денег.

Историческая доходность ваших инвестиций

Несмотря на гораздо более высокую доходность фондового рынка, исследование 2018 года, проведенное по заказу NerdWallet и проведенное Harris Poll, показало, что 39% американцев не инвестируют. А последнее исследование потребительских финансов, проведенное Управлением Федеральной резервной системы, показало, что в 2019 году только 15,2% американских семей владели акциями.

Многие люди говорят, что считают это слишком рискованным, или не знают, как вкладывать деньги. Хотя это серьезная проблема, и инвестирование сопряжено с риском, наличие разнообразного портфеля может лучше подготовить вас к тому, чтобы выстоять на рынке и в конечном итоге достичь ваших целей.

Ваши доллары могут стать более ценными

Пришло время научиться вкладывать деньги — позволить долларам сбережений прокатиться на автомобиле, который вы можете удерживать годами, и сделать его более ценным, чем когда вы только начинали.

Это похоже на обратную инфляцию: гамбургер, который вы могли купить за 1 доллар в детстве, стоил вам 5 долларов спустя десятилетия. Но вы не можете хранить гамбургер за 1 доллар годами и продавать, когда он стоит 5 долларов. Вместо этого вы можете купить акции целого ряда компаний, участвующих в производстве этого гамбургера — производителей булочек и говядины, производителей упаковки, розничных продавцов и ресторанов (мы покажем вам, как через мгновение) — и пожинать плоды их роста одновременно с этим. их.

Воспользуйтесь преимуществами сложных процентов

Если вам не терпится начать инвестировать — отлично! Если вы ждете, пока у вас не будет достаточно времени или денег, или пока фондовый рынок не остынет или не разогреется, прекратите это. Вложение любой суммы денег никогда не бывает бесполезным благодаря магии сложных процентов.

Что такое сложные проценты? Это похоже на безудержный снежный ком денег, который катится все больше и больше. Все, что вам нужно для этого, — это стартовые деньги.

Все, что вам нужно для этого, — это стартовые деньги.

По мере того, как проценты начинают накапливаться на ваши первоначальные инвестиции, они добавляются в ваш денежный шар. Вы продолжаете зарабатывать проценты, ваш баланс увеличивается в цене и набирает скорость — и так далее.

Чем раньше вы начнете снежный ком, тем лучше. А теперь давайте поговорим о том, как увеличить ваши копейки.

4 способа начать инвестировать в акции

Если у вас есть паевой инвестиционный фонд (например, в вашем 401 (k)), поздравляем! — у вас уже есть акции.Многие этого не осознают.

Но это лишь один из способов, с помощью которых инвесторы могут получить доступ к величайшей на планете машине по созданию богатства. Четыре наиболее распространенных точки входа на фондовый рынок:

Отдельные акции. Мы не будем приукрашивать это: покупка отдельных акций требует изрядного количества исследований, постоянного усердия и терпения к риску. Большинство пенсионеров не хотят заниматься этим. Фактически, многие планы 401 (k) даже не позволяют участникам покупать отдельные акции в рамках плана.Если покупка акций кажется вам интересной, мы рекомендуем посвящать им не более 10% от общей стоимости вашего пенсионного портфеля.

Фактически, многие планы 401 (k) даже не позволяют участникам покупать отдельные акции в рамках плана.Если покупка акций кажется вам интересной, мы рекомендуем посвящать им не более 10% от общей стоимости вашего пенсионного портфеля.

Паевые инвестиционные фонды. Паевой инвестиционный фонд — это корзина, содержащая кучу различных инвестиций, часто в основном акций, которые имеют что-то общее, будь то компании, вместе составляющие рыночный индекс (подробнее о радостях индексных фондов см. Во вставке). определенный класс активов (облигации, международные акции) или определенный сектор (компании в энергетической отрасли, технологические акции).Существуют даже паевые инвестиционные фонды, которые инвестируют исключительно в компании, которые придерживаются определенных этических или экологических принципов (также известные как социально ответственные фонды).

Что хорошо в паевых инвестиционных фондах, так это то, что за одну транзакцию инвесторы могут приобрести аккуратно упакованный набор инвестиций. Это мгновенная и простая диверсификация (доступ к множеству разных компаний), которая позволяет вам не покупать акции по одной.

Это мгновенная и простая диверсификация (доступ к множеству разных компаний), которая позволяет вам не покупать акции по одной.

Автоматизировано для людей: ода индексировать паевые инвестиционные фонды

Из примерно 8000 паевых инвестиционных фондов, которые могут приобрести инвесторы, мы неравнодушны к определенному типу: индексные фонды.Почему? Потому что индексные фонды обычно взимают более низкие комиссии, называемые коэффициентами расходов, чем традиционные паевые инвестиционные фонды. И эта более низкая стоимость значительно увеличивает вашу общую прибыль.

Единственная инвестиционная цель индексного фонда — отразить эффективность рыночного индекса, такого как Standard & Poor’s 500 или Nasdaq Composite.

Эти фонды полностью состоят из акций, входящих в определенный индекс. (Индекс S&P 500 содержит акции 500 крупнейших публичных компаний США.S. компаний, в то время как Nasdaq отслеживает группу из более чем 3000 акций, торгуемых на другой бирже. ) Таким образом, доходность этих индексных фондов отражает доходность рынка, который они отслеживают.

) Таким образом, доходность этих индексных фондов отражает доходность рынка, который они отслеживают.

Инвестиционная цель активно управляемых паевых инвестиционных фондов, с другой стороны, состоит в том, чтобы «превзойти рыночную доходность» (перевод: превзойти контрольный индекс). Для этого они нанимают менеджеров, которые выбирают инвестиции в фонд.

Стоимость этого управления вместе с расходами на торговлю, администрирование, маркетинговые материалы и т. Д., исходит из дохода от ваших инвестиций. Во многом из-за этого большинство активно управляемых паевых инвестиционных фондов фактически отстают от своего контрольного индекса.

Индексные фонды в основном управляются роботами. (Хорошо, не буквальные роботы, а компьютерные алгоритмы, запрограммированные на автоматическое отслеживание приходов и уходов рынка.) Компьютерные роботы не требуют бонусов размером с Уолл-стрит на конец года и не нуждаются в угловых офисах, что делает их намного дешевле.

Эти сбережения передаются вам. Фактически, инвесторы платят почти в девять раз больше сборов за активно управляемые паевые инвестиционные фонды, которые взимают в среднем 0,78% в год, чем они платят за сборы за индексные паевые инвестиционные фонды, где средняя стоимость составляет 0,09% в год.

Фактически, инвесторы платят почти в девять раз больше сборов за активно управляемые паевые инвестиционные фонды, которые взимают в среднем 0,78% в год, чем они платят за сборы за индексные паевые инвестиционные фонды, где средняя стоимость составляет 0,09% в год.

Выберите индексный фонд, и большая часть ваших денег останется в вашем портфеле и будет расти с течением времени.

ETF (биржевые фонды). Как и индексные фонды, ETF содержат набор инвестиций, который может варьироваться от акций до облигаций, валют и наличных денег. Прелесть ETF в том, что он торгуется как акции, а это означает, что инвесторы могут покупать их по цене акций, которые часто меньше минимальных инвестиций в 500 долларов США, которые требуются для многих паевых инвестиционных фондов.

Итак, что из этого следует использовать для создания своего пенсионного портфеля? Ответ станет яснее после того, как вы научитесь выбирать вложения.

Практические вопросы

Есть деньги, которые можно вложить? Узнайте, сколько это вам стоит.

15 видов инвестиций: что принесет вам больше всего денег?

Мудрые инвесторы знают, что нельзя слепо класть все яйца в одну корзину. Вместо этого они знакомятся с несколькими типами инвестиций и используют свои знания о каждом из них, чтобы по-разному зарабатывать деньги.

Когда дело доходит до инвестирования, существует множество корзин на выбор. НО, важно понимать все возможные варианты, прежде чем вы на самом деле инвестируете свои деньги и начнете создавать свой портфель.

У каждого типа инвестиций есть свои плюсы и минусы. Лучшие типы инвестиций зависят от вашей терпимости к риску, уровня понимания определенных рынков, сроков и причин для инвестирования в первую очередь.

Среди различных типов инвестиций, вероятно, есть несколько, которые подойдут вам, так что давайте рассмотрим это.

Денежные средства и товары

Денежные средства и товары обычно считаются типами инвестиций с низким уровнем риска, поэтому, если вы новичок в инвестировании или очень некомфортно относитесь к любому риску, один из этих вариантов может быть хорошим началом. Имейте в виду, что инвестиции с низким уровнем риска также имеют низкую доходность.

Имейте в виду, что инвестиции с низким уровнем риска также имеют низкую доходность.

1. Золото

Да, вы можете инвестировать в золото и другие товары, такие как серебро или сырую нефть. На самом деле, практика инвестирования в золото существует давно, но это не обязательно означает, что это отличное вложение.Золото — это товар, поэтому его цена основана на дефиците и страхе, на которые могут повлиять политические действия или изменения окружающей среды.

Если вы инвестируете в золото, имейте в виду, что ваш «ров» (защита от падения цен) основан на внешних факторах, поэтому цена может сильно и быстро колебаться. Цена имеет тенденцию расти, когда дефицит и страх в изобилии, и снижаться, когда золото широко доступно.

Если вы думаете, что мир станет более страшным местом в будущем, то золото может быть для вас хорошей инвестицией.

Ключевой вывод: Следует помнить, что ставки на такие товары, как золото, обычно просто ставка. Это не Правило №1 инвестирования, если вы не ЗНАЕТЕ, что дефицит создает спрос на золото и поднимает цену.

Это не Правило №1 инвестирования, если вы не ЗНАЕТЕ, что дефицит создает спрос на золото и поднимает цену.

2. Банковские продукты и компакт-диски

Банковские продукты — это типы инвестиций, предлагаемые банками, которые включают сберегательные счета и счета денежного рынка. Счета денежного рынка похожи на сберегательные, но обычно приносят более высокие процентные ставки в обмен на более высокие требования к балансу.

CD или депозитный сертификат — это еще один вид банковского продукта. Когда вы покупаете компакт-диск, вы соглашаетесь предоставить банку ссуду на определенное время, чтобы заработать на нем более высокие проценты, чем на обычном сберегательном счете.

Компакт-диски— это инвестиция с чрезвычайно низким уровнем риска, но с низким риском и низкой прибылью. Большинство банков предлагают компакт-диски с доходностью менее 2% в год, что недостаточно даже для того, чтобы успевать за инфляцией.

Ключевой вывод: Не тратьте время на компакт-диски. Хотя они могут быть безопасным местом, чтобы сэкономить ваши деньги и получить немного больше процентов, чем на сберегательном счете, они не лучшее место для приумножения ваших денег.

Хотя они могут быть безопасным местом, чтобы сэкономить ваши деньги и получить немного больше процентов, чем на сберегательном счете, они не лучшее место для приумножения ваших денег.

3. Криптовалюта

Криптовалюты — один из новых видов инвестиций. Это нерегулируемые цифровые валюты, которые покупаются и продаются на веб-сайтах, посвященных криптовалюте.

Криптовалюты, такие как Биткойн или Догикоин, в последние годы вызвали большой интерес в качестве инвестиционного инструмента из-за их быстрого и резкого роста.Однако они остаются невероятно рискованным вложением из-за множества связанных с ними неизвестных факторов.

Существует возможность государственного регулирования и вероятность того, что криптовалюта никогда не получит широкого распространения в качестве формы оплаты. Криптовалюта в настоящее время не имеет внутренней ценности и может исчезнуть так же быстро, как и возникла.

Как инвестировать в биткойны

Точно так же, как вы можете обменять доллары США на любую другую валюту, такую как йены или евро, вы также можете обменять свои доллары США на криптовалюты.

Хотя криптовалюты технически не являются частью рынка Forex, механика инвестирования в криптовалюты очень похожа. Многие инвесторы в криптовалюту надеются, что стоимость этих криптовалют вырастет по отношению к доллару, и их относительно просто купить в Интернете.

Тот, кто инвестировал в Биткойн в 2013 году и продал его сегодня, несомненно, получил бы невероятную прибыль. Проблема в том, что невозможно отследить рынок криптовалюты.Биткойн и другие криптовалюты могут продолжать резко расти в цене или упасть до нуля.

Ключевой вывод: Послушай мой совет и держись подальше. На данный момент никто не знает наверняка, что ждет криптовалюты в будущем, поэтому инвестирование в криптовалюты — это не более чем спекуляции. Мы не инвестируем в то, чего не понимаем, потому что это просто азартная игра.

Облигации и ценные бумаги

Облигации и ценные бумаги — это другие виды вложений с низким уровнем риска.Облигации можно приобрести у правительства США, правительств штатов и городов или у отдельных компаний.

Ценные бумаги, обеспеченные ипотекой, — это тип облигаций, которые обычно выпускаются агентством правительства США, но также могут быть выпущены частной фирмой.

4. Сберегательные и корпоративные облигации США

Когда вы покупаете какую-либо облигацию, вы ссужаете деньги организации, у которой вы ее покупаете, на заранее определенный срок и под проценты.

Облигациисчитаются безопасными и малорисковыми, потому что единственный шанс не получить ваши деньги обратно — это дефолт эмитента.Сберегательные облигации США — это облигации, обеспеченные правительством США, что делает их практически безрисковыми.

Правительства выпускают облигации, чтобы собрать деньги для проектов и операций, и то же самое верно для корпораций, выпускающих облигации.

Корпоративные облигации несколько более рискованны, чем государственные облигации, потому что существует больший риск дефолта корпорации по ссуде. В отличие от того, когда вы инвестируете в корпорацию, покупая ее акции, покупка корпоративной облигации не дает вам права собственности в этой компании.

Важно помнить, что облигация может принести вам только 3% прибыли на ваши деньги в течение нескольких лет. Это означает, что когда вы берете деньги из облигации, у вас будет меньше покупательной способности, чем когда вы их вкладываете, потому что темпы роста даже не поспевают за темпами инфляции.

Ключевой вывод: Нет ничего «безопасного» в том, чтобы остаться без денег после выхода на пенсию, потому что ваша норма прибыли не успевала за инфляцией, пока вы пытались вырасти и защитить свои деньги.Не стоит вкладывать деньги в облигации.

5. Ценные бумаги с ипотечным покрытием

Когда вы покупаете ценную бумагу, обеспеченную ипотекой, вы снова ссужаете деньги банку или государственному учреждению, но ваша ссуда обеспечена пулом жилищных и других ипотечных кредитов на недвижимость.

В отличие от других облигаций, по которым выплачивается основная сумма в конце срока облигации, по ипотечным ценным бумагам проценты и основная сумма выплачиваются инвесторам ежемесячно.

Ключевой вывод: Хотя они могут быть одним из видов доходных инвестиций, которые обеспечивают стабильную доходность, ценные бумаги, обеспеченные ипотекой, являются одним из наиболее сложных типов инвестиций, поэтому начинающим инвесторам следует избегать их.

Инвестиционные фонды

Инвестиционные фонды состоят из пула денег, собранных от нескольких инвесторов, которые затем вкладываются во множество различных вещей, включая акции, облигации и другие активы. Сбор инвестиций обычно отслеживает рыночный индекс.

6. Паевые инвестиционные фонды

Паевой инвестиционный фонд — это тип инвестиционного фонда, которым управляет управляющий деньгами, который вкладывает ваши деньги за вас и пытается получить хорошую прибыль.

Паевые инвестиционные фонды обычно состоят из комбинации акций и облигаций, однако они несут меньший риск, поскольку ваши деньги диверсифицированы по множеству акций и облигаций.Вы получите вознаграждение только в виде дивидендов по акциям и процентов по облигациям или если вы продадите, когда стоимость фонда будет расти вместе с рынком.

Среднестатистическому человеку потребуется более 3 миллионов долларов, чтобы стать финансово независимым после выхода на пенсию через двадцать лет, и, честно говоря, паевые инвестиционные фонды не помогут вам в этом.

Когда дело доходит до стоимости, помните, что паевые инвестиционные фонды создаются и управляются так называемыми «финансовыми экспертами», которым трудно обыграть рынок, особенно если учесть комиссию, которую они взимают с вас, чтобы управлять своими деньгами в первое место.

Правило № 1 Инвесторы ожидают, что минимальная годовая совокупная доходность составляет 15% или более в год. Если нам это удастся, нас не волнует, что делает рынок, потому что мы все равно уйдем на пенсию богатыми.

Ключевой вывод: Вам будет намного легче (и веселее!) Научиться вкладывать собственные деньги, чем полагаться на какого-нибудь управляющего паевым инвестиционным фондом, который не может превзойти рынок.

7. Индексные фонды

Подобно паевым инвестиционным фондам, индексные фонды — это один из видов инвестиций в акции, который позволяет диверсифицировать ваши вложения по нескольким акциям.Разница между индексными фондами и паевыми фондами заключается в том, что индексные фонды находятся в пассивном управлении, а не под непосредственным контролем управляющего капиталом.

Поскольку индексные фонды управляются пассивно, в них взимается меньшая комиссия, а это означает, что у вас есть потенциал для несколько более высокой доходности, чем у паевого инвестиционного фонда. Однако ваши доходы будут полностью зависеть от того, насколько хорошо индексирует ваш фонд.

Учитывая, что большинство основных индексов используются для отслеживания общего движения рынка, в долгосрочной перспективе они работают примерно так же хорошо, как и рынок в целом.Другими словами, они имеют тенденцию приносить в среднем около 7% годовых.

youtube.com/embed/TesA5zg-IE0?feature=oembed» frameborder=»0″ allow=»accelerometer; autoplay; clipboard-write; encrypted-media; gyroscope; picture-in-picture» allowfullscreen=»»/>

Хотя это не так много, как доход, который вы можете получить, удачно выбрав отдельные компании с правильным исследованием, это достойный доход, который значительно выше, чем процентные ставки сберегательного счета или доходность облигаций.

Когда вы инвестируете в индекс, вы, по сути, делаете ставку на будущее Америки. Если вы уверены, что американская экономика продолжит расти, у вас, вероятно, все будет хорошо.

Проблема здесь в том, что если вы поместите свои деньги в индекс, и мы войдем в рецессию, рынок может упасть в течение значительного периода времени. Это означает, что ваш портфель также сократится, и если вы слишком близки к выходу на пенсию, чтобы ждать, пока что-то пойдет вспять, у вас могут возникнуть проблемы.

Это еще один плюс инвестирования в отдельные компании. Действительно великие, как правило, работают даже во времена спада.

Действительно великие, как правило, работают даже во времена спада.

Ключевой вывод: Если вы не хотите выполнять работу (и получать вознаграждение) по обучению инвестированию в отдельные компании, индексный фонд — хороший вариант «вложите деньги и забудьте об этом», который обычно приносят лучшие результаты, чем паевой инвестиционный фонд.

8. Биржевые фонды

Фонды, торгуемые на бирже, или, как их обычно называют, ETF, похожи на индексные фонды в том, что они отслеживают популярный индекс и отражают его эффективность. Однако, в отличие от индексных фондов, ETF покупаются и продаются на фондовом рынке.

Поскольку ETF торгуются на фондовом рынке, у вас больше контроля над тем, по какой цене вы их покупаете, и вы будете платить меньше комиссионных. Ваше вознаграждение полностью зависит от того, насколько хорошо или плохо работает индекс, в который вы инвестируете.

Вы можете минимизировать свой риск, инвестируя в ETF, который отслеживает широкий индекс, например S&P 500.

Просто поместите свои деньги в торгуемый на бирже фонд, такой как S&P 500 (SPY), собрание 500 крупнейших компаний на рынке, и вы сможете получать прибыль от роста рынка без необходимости платить комиссионные управляющему фондом.

Ключевой вывод: Помимо инвестиций в отдельные компании, ETF, вероятно, является лучшим вариантом, доступным для начинающих инвесторов.

Фондовый рынок

Есть несколько способов инвестировать в фондовый рынок. Как я уже упоминал выше, вы можете инвестировать в индекс фондового рынка, или вы можете инвестировать в опционы на акции, или — и это мой любимый вариант — вы можете инвестировать в отдельные акции.

Подпишитесь на информационный бюллетень Правила №1!

Получайте лучшие советы, стратегии и новости по инвестированию прямо на свой почтовый ящик.

Не забудьте проверить свой почтовый ящик!

9.Индивидуальные акции

Акции — это «доли» собственности в определенной компании. Приобретая акции отдельной компании, вы становитесь ее частичным владельцем. Это означает, что когда компания зарабатывает деньги, вы тоже, а когда компания растет в цене, растет и стоимость ваших акций.

Приобретая акции отдельной компании, вы становитесь ее частичным владельцем. Это означает, что когда компания зарабатывает деньги, вы тоже, а когда компания растет в цене, растет и стоимость ваших акций.

Когда цена акций компании повышается, стоимость инвестиций владельца в эту компанию повышается. Затем владелец может продать акции с целью получения прибыли. Однако, когда цена акций компании падает, стоимость инвестиций владельца падает.

Владельцы акций также могут получать вознаграждение в виде дивидендов, если компания решит распределять прибыль между своими акционерами.

Можно получить доход, намного превышающий средний, инвестируя в тщательно отобранные отдельные компании, которые вы исследовали. Вы можете минимизировать свой риск, инвестируя только в прекрасные компании по ценам, гарантирующим большую прибыль. Это Правило №1.

Ключевой вывод: Среди множества вещей, в которые можно инвестировать, акции — мой личный фаворит и, безусловно, самая полезная вещь. Самые успешные инвесторы вкладывают средства в акции, потому что вы можете получить более высокую прибыль, чем при любом другом типе инвестиций. Уоррен Баффет стал успешным инвестором, покупая акции, и вы тоже можете.

Самые успешные инвесторы вкладывают средства в акции, потому что вы можете получить более высокую прибыль, чем при любом другом типе инвестиций. Уоррен Баффет стал успешным инвестором, покупая акции, и вы тоже можете.

10. Варианты запаса

Когда вы покупаете опцион в компании, вы делаете ставку на то, что цена акций этой компании будет расти или падать. Покупка опциона позволяет вам покупать или продавать акции этой компании по установленной цене в течение установленного периода времени без фактического владения акциями.

Опционы на акции невероятно рискованны. Как и в случае с большинством видов инвестиций с высоким риском, существует потенциал для высокой доходности. К сожалению, есть вероятность больших потерь, особенно если вы не знаете, что делаете

Опционы пут

С опцией PUT вы соглашаетесь ПРОДАТЬ акцию, когда она достигает определенной цены в определенное время. Используя опцию CALL, вы соглашаетесь ПОКУПАТЬ акции по определенной цене в определенное время.

PUT можно рассматривать как страховые полисы.Вы получаете их по установленной цене в течение определенного периода времени и продаете акции независимо от цены. Инвесторы обычно покупают ПУТС, когда опасаются, что рынок упадет. Это связано с тем, что PUT дает вам право продать акцию по фиксированной цене, и она обычно возрастает в цене, если цена базовой акции начинает падать.

Параметры вызова

ОпционыCALL имеют рыночную цену, называемую премией. Вы платите премию за опцион колл, чтобы обеспечить контракт на покупку базовых акций.

Инвестирование в опционы CALL — это фантастический способ генерировать денежный поток и сокращать базу компаний, которыми мы уже владеем.

Ключевой вывод: Помимо акций, хорошим выбором являются опционы, если вы ищете виды инвестиций с высокой доходностью. Однако я не рекомендую инвестировать в опционы новичкам.

Пенсионные планы

Существует два основных типа пенсионных счетов: 401K и IRA. Оба счета состоят из наличных денег, которые вы откладываете, а затем инвестируете различными способами.

Оба счета состоят из наличных денег, которые вы откладываете, а затем инвестируете различными способами.

Риск и вознаграждение пенсионных счетов полностью зависят от того, во что они вложены, которые могут сильно различаться. В дополнение к этим пенсионным счетам, аннуитеты — еще один тип инвестиций, который вы можете рассмотреть как часть своего пенсионного плана.

Воспользуйтесь моим калькулятором бесплатного досрочного выхода на пенсию

Узнайте, сколько вам потребуется, чтобы комфортно выйти на пенсию

11. 401k

401k — это пенсионный счет, предлагаемый вашим работодателем.Большим преимуществом этого варианта выхода на пенсию является то, что ваш работодатель может предложить «совпадение», что означает, что они будут соответствовать сумме денег, которую вы положили на свой счет, — до определенного процента.

Большая проблема с 401ks

Все деньги, вложенные в 401 (k), попадают в паевые инвестиционные фонды. Проблема в том, что эти паевые инвестиционные фонды почти всегда не могут превзойти среднерыночные показатели.

Проблема в том, что эти паевые инвестиционные фонды почти всегда не могут превзойти среднерыночные показатели.

Другими словами, просто вложив свои деньги в индекс, такой как S&P 500, и оставив их там с нулевым менеджментом, вы все равно получите больше прибыли, чем вы, вероятно, получите, инвестируя в индекс 401 (k).

Причина, по которой паевые инвестиционные фонды снова не могут превзойти рынок, восходит к тому факту, что менеджеры этих фондов взимают значительную плату за свои услуги. Как только эта плата вычитается, любая прибыль, которую менеджер смог получить сверх общей производительности рынка, быстро уменьшается.

Помните, что диверсификация вашего инвестиционного портфеля по сути не означает, что вы снижаете свой потенциал риска.

Ключевые вынос:

401ks — это не то, чего следует избегать во всех ситуациях.Подбор работодателя, который удвоит ваши вложения, почти всегда того стоит. Однако на них не следует полагаться как на единственное средство инвестирования.

Придерживайтесь совпадения с работодателем. Инвестировать больше в 401k — просто упущенная возможность.

12. IRA

IRA — это индивидуальный пенсионный счет, который вы можете создать для себя. Что касается IRA, существуют традиционные IRA (с отсроченным налогообложением) и IRA Рота (не облагаются налогом).

Да, вы правильно прочитали. Roth IRA не облагается налогом!

Деньги, которые вы инвестируете в Roth IRA, облагаются налогом до их инвестирования, поэтому, когда вы вынимаете их при выходе на пенсию, вы не облагаетесь налогом дохода от ваших инвестиций.

С IRA и Roth IRA у вас больше контроля над тем, куда вы вкладываете свои деньги, чем с 401K. Вы можете инвестировать деньги с этих счетов в отдельные акции, облигации, ETF и паевые инвестиционные фонды.

Чем больше у вас контроля над своими инвестициями и чем они более диверсифицированы, тем меньше вы рискуете.

Ключевой вывод: Независимо от того, кто вы и где работаете, Roth IRA — одна из лучших вещей для инвестирования, потому что вы можете полностью контролировать то, во что они вкладываются, и ваши деньги растут без налогов! Максимально используйте его и инвестируйте в соответствии с Правилом №1.

13. Аннуитеты

Аннуитеты — это договор между инвестором и страховой компанией, по которому инвестор выплачивает единовременную сумму в обмен на периодические платежи, производимые страховщиком.Обычно они используются для увеличения дохода и ограничения стабильной ежемесячной выплаты при выходе на пенсию.

Реального риска для аннуитетов нет, но и нет реальных шансов на возврат. Это просто способ отложить доход на пенсию, а не обеспечить рост.

Ключевой вывод: Хотя аннуитеты могут быть полезны для некоторых пенсионеров, они не являются идеальным вариантом инвестиций для начинающих инвесторов, которые действительно хотят приумножить свои деньги.

Недвижимость

Есть множество способов инвестировать в недвижимость: от покупки домов, квартир и коммерческих зданий до перевернутых домов или даже владения фермами и трейлерными парками.Главный недостаток для большинства начинающих инвесторов — высокая цена входа.

14. Имущество

Недвижимость часто является дорогостоящим вложением, которое может легко вытеснить мелких инвесторов с меньшим капиталом.

Однако возможности краудфандинговых инвестиций в недвижимость начинают появляться, предлагая новые типы инвестиций для тех, кто хочет инвестировать в недвижимость, но не имеет всех денежных средств.

Самое сложное при инвестировании в недвижимость — это найти недвижимость, которую можно купить с запасом прочности.Если вы можете это сделать, вы можете получить приличную прибыль, инвестируя в недвижимость.

Вы можете зарабатывать деньги, покупая недвижимость по цене ниже рыночной и продавая ее по полной цене, а также сдавая недвижимость в аренду арендаторам.

Различные типы инвестиций в недвижимость могут быть хорошими, если вы относитесь к ним так же, как и к любым другим инвестициям в соответствии с Правилом №1. Это означает, что недвижимость должна иметь для вас значение, иметь ров, хорошее управление и приобретаться с запасом прочности.

Это означает, что недвижимость должна иметь для вас значение, иметь ров, хорошее управление и приобретаться с запасом прочности.

Ключевой вывод: Хотя можно найти выгодную сделку по недвижимости, может быть проще инвестировать в фондовый рынок, получить такую же или лучшую прибыль и не иметь дело с кучей сдаваемой в аренду собственности. забота о.

15. Инвестиционный фонд недвижимости

Инвестиционный фонд недвижимости, или REIT, похож на паевой инвестиционный фонд в том, что он берет средства многих инвесторов и вкладывает их в совокупность объектов недвижимости, приносящих доход.

Кроме того, REIT можно покупать и продавать как акции на фондовом рынке, поэтому их можно дешевле и легче инвестировать, чем в собственность.

Без необходимости покупать, управлять или финансировать какую-либо недвижимость самостоятельно, инвестирование в REIT снижает входные барьеры, общие для инвестиций в недвижимость.

Ключевой вывод: Вам не нужны большие деньги и не нужно беспокоиться о содержании собственности. Хотя вы не получите столько денег от прироста собственности, вы можете получать стабильный доход от REIT.

Каковы худшие типы инвестиций для начинающих?

Хотя имеет смысл спросить, во что вам следует инвестировать, может быть еще важнее знать, во что вкладывать средства , а не .

Хорошее практическое правило для новичка:

Если вы вкладываете в это много денег, но ничего не получаете от них, кроме кучи долгов или повышения эго, это плохое вложение.

Сюда входят дорогие автомобили, модные интерьеры и другие предметы, стоимость которых снижается с течением времени, когда вы ими владеете.

Хотя причудливые материальные вещи могут помочь вам не отставать от Джонсов в вашем квартале, выгода носит временный характер. Очень важно жить по средствам и с умом тратить деньги, чтобы в будущем иметь возможность позволить себе такую жизнь, как вы хотите.

Очень важно жить по средствам и с умом тратить деньги, чтобы в будущем иметь возможность позволить себе такую жизнь, как вы хотите.

Избегайте этих распространенных денежных ловушек, и у вас будет больше денег на хорошие вещи, в которые можно инвестировать как сейчас, так и в будущем.

Предупреждение: Вложение денег в дорогое имущество или хранение их на сберегательном счете, потому что вы думаете, что это «безопасно», только навредит вам в долгосрочной перспективе.

Ничего из этого не является инвестициями — это денежные ловушки. Как и автомобили и лодки, деньги, хранящиеся на сберегательном счете, со временем теряют ценность. Вкладывайте деньги в единственный вид инвестиций, который гарантированно принесет вам деньги, — в фондовый рынок.

Какие виды инвестиций лучше всего подходят для начинающих?

У всех разные причины и индивидуальная толерантность к риску, поэтому вам нужно решить, какие типы инвестиций лучше всего подходят вашему образу жизни, срокам и целям.

Я не ваш финансовый советник, и это ТОЛЬКО для развлекательных целей, но вот что я бы сделал:

- Во-первых, я бы открыл Roth IRA и инвестировал до выхода на пенсию, чтобы мои деньги могли расти без налогов.

- Затем, если бы я просто хотел вложить свои деньги с небольшим исследованием и забыть об этом, я бы вложил их часть в индексный фонд, такой как S&P 500 или Russell 2000.

- Наконец, но, конечно, не в фондовый индекс. по крайней мере, я бы инвестировал в фондовый рынок.

В следующих главах мы рассмотрим , как инвестировать в акции . Но важно отметить, что из всех типов инвестиций, которые мы рассмотрели, фондовый рынок — лучшее место для инвестиций с небольшой суммой денег и при этом получения большой прибыли.

Итак, сколько денег вам нужно, чтобы начать работу? Подробнее об этом в следующей главе >>

Фил Таун — консультант по инвестициям, управляющий хедж-фондом, автор трех бестселлеров NY Times, бывший гид по реке Гранд-Каньон и бывший лейтенант спецназа армии США. Он и его жена Мелисса разделяют страсть к лошадям, поло и троеборью. Цель Фила — помочь вам научиться инвестировать и добиться финансовой независимости.

Он и его жена Мелисса разделяют страсть к лошадям, поло и троеборью. Цель Фила — помочь вам научиться инвестировать и добиться финансовой независимости.

16 лучших инвестиций с низким уровнем риска и высокой доходностью в 2021 году

Эта статья может содержать ссылки на некоторых наших рекламных партнеров. Если вы перейдете по этим ссылкам, мы можем получить компенсацию. Чтобы узнать больше о нашей политике в отношении рекламы, прочтите наше полное заявление о раскрытии информации здесь.

Инвестиции с низким уровнем риска — важная часть поддержания сбалансированного портфеля.Узнайте о некоторых из наших любимых вариантов ниже!

Если вы ищете лучший способ вложить деньги, существует множество вариантов. Инвесторы всех мастей могут найти способы заставить свои деньги работать на них — от инвестирования в акции до того, как стать арендодателем. И вы знаете, что они говорят: чем выше риск, тем больше награда!

Звучит здорово и все такое, но что, если вы не хотите рисковать всем ради шанса добиться успеха? Может быть, вы собираетесь выйти на пенсию, а может быть, вы не можете (или не должны) сильно рисковать своими деньгами прямо сейчас. Возможно ли вообще найти инвестиции с низким уровнем риска и высокой доходностью?

Возможно ли вообще найти инвестиции с низким уровнем риска и высокой доходностью?

Короче да, это так.

Независимо от того, что вы, возможно, слышали, может получить относительно высокую доходность при минимальном риске. Хотя не существует такой вещи, как полностью безопасное вложение, есть — это способ инвестирования, не рискуя слишком многим.

Звучит интересно? Мы вас прикрыли! Вот 16 лучших инвестиций с низким уровнем риска, которые вы, возможно, захотите попробовать в этом году.

Основные инвестиции с низким уровнем риска в этом году

Наши любимые инвестиции с низким уровнем риска

Независимо от того, являетесь ли вы профессиональным инвестором или обычным человеком, мы считаем, что вложить часть своих сбережений в инвестиции с низким уровнем риска — это хорошая идея. Конечно, финансовое положение каждого уникально. Обязательно проявите должную осмотрительность и внимательно изучите каждый вариант инвестирования, прежде чем принимать какие-либо решения.

Вот некоторые из наших фаворитов, которые стоит рассмотреть:

1) Высокодоходные сберегательные счета

Когда дело доходит до вариантов вложений с низким уровнем риска, сберегательный счет с высокой доходностью — один из лучших способов вложения денег. Хотя потенциал для получения высоких доходов обычно ниже, чем на фондовом рынке, до 250 000 долларов США ваших денег застрахованы FDIC на каждый счет — при условии, что вы депонируете деньги в застрахованном учреждении FDIC.

Хотя сберегательный счет технически не является инвестицией, вы лучших высокодоходных сберегательных счетов зарабатываете скромную ставку без риска потерять свои деньги.Управлять им очень легко, так как после открытия аккаунта делать нечего.

В настоящее время наш любимый сберегательный счет на рынке — в ЦИТ Банке. У них конкурентоспособные процентные ставки по большинству своих продуктов, а их счет в Savings Builder предлагает процентную ставку 0,40%.

2) Счета денежного рынка

Если вы ищете относительно безопасный вариант инвестирования, похожий на сберегательный счет, вы можете рассмотреть возможность открытия счета денежного рынка. Это FDIC, застрахованный , и обычно предлагают более высокие процентные ставки, чем традиционные сберегательные счета, хотя они также требуют более высоких минимальных остатков.