Реструктуризация ипотеки: инструкция по применению

Ипотечное кредитование позволяет россиянам получить квартиру, даже не имея достаточных средства, чтобы оплатить полную ее сумму. Однако не каждая семья может потянуть выплату такого дорогостоящего кредита, особенно в непростое время экономического кризиса. Как выплатить ипотеку, не испортив отношения с банком? Поможет в этом реструктуризация ипотечных жилищных займов.

Нестабильная экономическая ситуация в стране приводит к тому, что доходы россиян падают – а значит тем, кто когда-то получил ипотеку, приходится туго. Ведь ипотечный кредит уже высокая финансовая нагрузка на семью, и финансовые проблемы, вызванные потерей работы или снижением заработной платы, вряд ли входят в планы заемщиков.

Впрочем, специальные программы субсидирования ипотечных займов помогут избежать задолженностей и больших штрафных процентов. Реструктуризация ипотеки позволит снизить финансовую нагрузку и поддержать доверительные отношения с банком.

Реструктуризация ипотеки – что это?

Прежде всего стоит понять, что это такое – реструктуризация. На сегодняшний день существует две возможности облегчить груз ипотеки: рефинансировать ее или же реструктуризировать.

По сути, реструктуризация – это перезаключение договора ипотеки на более удобных для заемщика условиях. Банк смягчает требования к клиенту, например, увеличивает срок кредитования, при этом значительно снизив процентную ставку. Получается, клиент выплачивает все ту же сумму, но размер месячных выплат становится меньше. Важно здесь то, что реструктуризацию можно провести только в банке, в котором вы и оформили кредит.

Рефинансирование же – это досрочное погашение старого кредита и получение нового, под более низкие проценты. При этом вы можете обратиться и в другой банк, предоставляющий подобную услугу.

Кому полагается реструктуризация?

Важный момент: реструктуризация ипотеки в банке доступна только тем, кто действительно в этом нуждается. Поэтому просто решить, что выплачиваемая в месяц сумма слишком велика, не получится. Банку нужны веские основания, чтобы разрешить заемщику выплачивать меньшую сумму в более долгий срок. Причина эта – снижение доходов заемщика, вызванное сокращением на работе, снижением заработной платы или потерей работоспособности.

Поэтому просто решить, что выплачиваемая в месяц сумма слишком велика, не получится. Банку нужны веские основания, чтобы разрешить заемщику выплачивать меньшую сумму в более долгий срок. Причина эта – снижение доходов заемщика, вызванное сокращением на работе, снижением заработной платы или потерей работоспособности.

Воспользоваться реструктуризацией могут:

- Уволенные по плановому сокращению штата или в связи с ликвидацией деятельности организации,

- Получившие травмы на производстве с документальным оформлением и подтвержденным больничным листом о временной/постоянной недееспособности,

- Люди, внезапно утратившие трудовую занятость из-за тяжкого заболевания, повлекшего за собой инвалидность,

- Вышедшие в отпуск по уходу за ребенком.

Также возможность перезаключения договора на более выгодных условиях имеют:

- Ипотечники с семьей, в которой есть несовершеннолетний ребенок или молодой человек до 23 лет, учащийся в университете или колледже на очной основе,

- Граждане с удостоверениями участников боевых действий,

- Физлица-инвалиды или опекуны несовершеннолетних инвалидов.

Предъявляются и требования к жилью, купленному в ипотеку. Заявитель не должен иметь никакой иной собственности, кроме той квартиры, что была куплена в кредит. Однако при этом заемщикам позволяется иметь доли в иной недвижимости, не превышающие 50% от стоимости жилья.

Стоит отметить, что на квадратуру основного объекта кредитования накладываются такие ограничения:

- Метраж однокомнатной квартиры не должен превышать 45 кв. м.,

- Площадь двухкомнатной квартиры – не более 65 кв. м.,

- Трехкомнатной – не более 85 кв. м.

Есть требования и к цене квартиры. Так, если стоимость ипотечного жилья превышает стоимость аналогов в вашем субъекте РФ на 60%, то получить субсидию не выйдет. Ограничение не действует на многодетные семьи.

Реструктуризации подлежат договоры, заключенные позже 1 января 2015 года. Займополучатель может претендовать на пересмотр договора, если он исправно вносил платежи по ипотеке на протяжении 12 месяцев.

Документы для реструктуризации

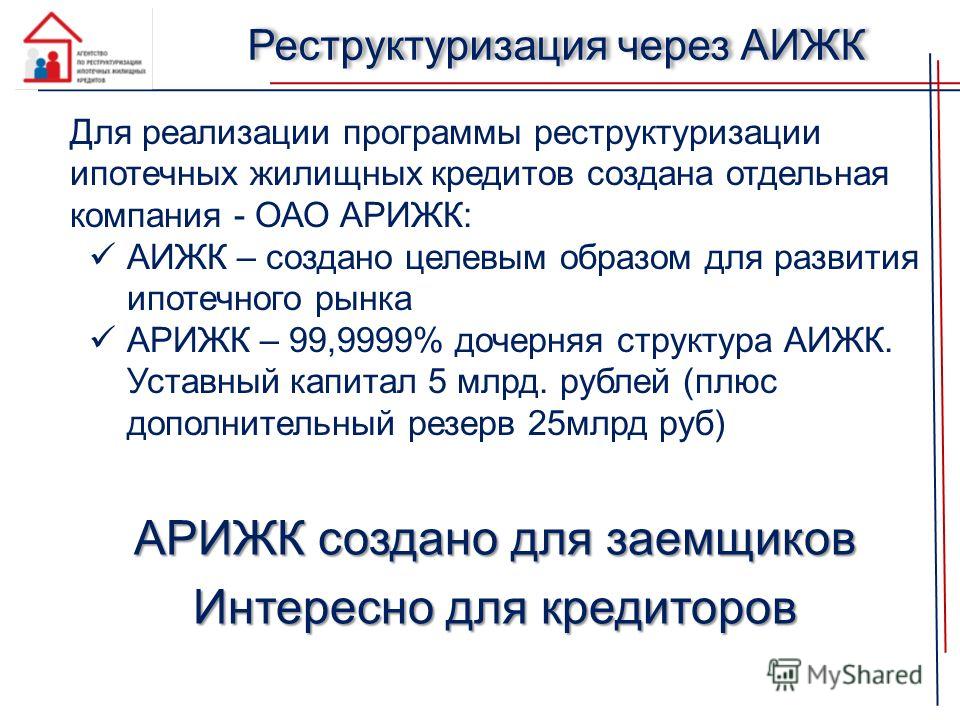

Для рефинансирования ипотеки вновь понадобится объемный пакет документов. Прежде всего, нужно подать заявление на реструктуризацию. Сделать это можно в той финансовой организации, в которой вы получали кредит. Желательно обратиться в то же отделение, где вы и оформляли ипотеку, однако в случае, если филиал был ликвидирован, вам могут помочь в центральном офисе. Также стоит учитывать, сотрудничает ли ваш банк с программами АИЖК.

Прежде всего, нужно подать заявление на реструктуризацию. Сделать это можно в той финансовой организации, в которой вы получали кредит. Желательно обратиться в то же отделение, где вы и оформляли ипотеку, однако в случае, если филиал был ликвидирован, вам могут помочь в центральном офисе. Также стоит учитывать, сотрудничает ли ваш банк с программами АИЖК.

Список необходимых документов, чтобы оформить реструктуризацию ипотеки:

- Заявление-анкета, заполняемое в банке,

- Гражданский паспорт заявителя, членов семьи,

- Акты бракосочетания, развода, свидетельства рождения детей,

- Трудовая книжка или договор,

- Справка о регистрации из службы занятости,

- Заключение об инвалидности,

- Договор на выдачу ипотеки,

- Письмо из банка со схемой выплаты займа, сроков и его размеров,

- Выписка из ЕГРН на квартиру, являющуюся залоговым объектом,

- Справка о владении имуществом всеми членами семьи,

- Справка о доходах заемщика за последние три месяца,

- Бумаги, подтверждающие факт затруднительного финансового положения – справки о сокращении, снижении заработной платы, продолжительной болезни, инвалидности.

Как реструктурировать ипотеку?

Что делать, чтобы банк пересмотрел условия договора и смягчил их для заемщика? Первый шаг к реструктуризации – обращение в банк. Как только вы понимаете, что в данных обстоятельствах вы больше не можете продолжать выплату кредита в том же объеме, что раньше, обратитесь к менеджеру банка в том отделении, в котором вы оформляли ипотеку и уточните, предоставляет ли организация такую возможность и сотрудничает ли она с АИЖК.

На консультации с менеджером уточните все детали перезаключения договора, а также узнайте, какие документы необходимы именно в вашей ситуации. После этого можно приступать к сбору недостающих бумаг. Так, вам потребуется обратиться в МФЦ и заказать выписку из ЕГРН о залоговой недвижимости и выписку об обобщенных правах – ваших и членов семьи. Помните, что у вас или у членов семьи не должно быть другой жилой площади, кроме купленной в ипотеку квартиры. Допускаются доли – но не более 50% от стоимости квартиры. Выписка должна быть готова в течение 7 дней.

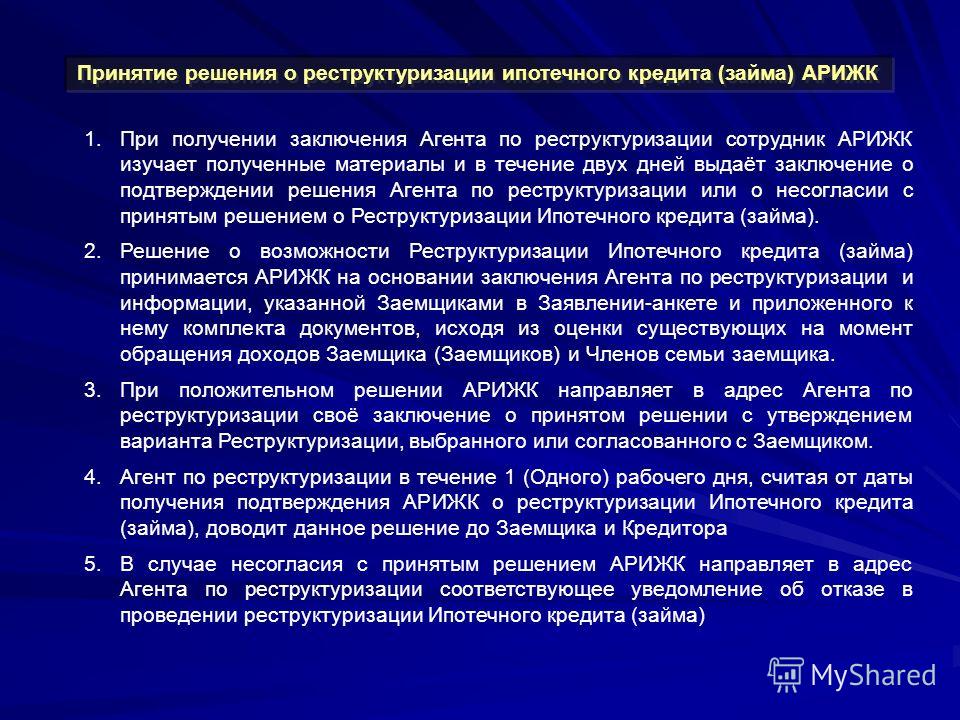

После этого вы можете передать заявление на реструктуризацию ипотеки и собранный пакет документов менеджеру банка и ожидать решения. Как правило, о нем становится известно в период до 30 дней, однако реально сотрудник банка перезванивает в течение всего 10 дней.

О результате вас уведомят звонком и пригласят в банк для переоформления договора и подписи новых документов. В течение месяца в банк поступает закладная. С ней и с полным пакетом документов вам необходимо обратиться в юстицию, где будут зарегистрированы изменения в закладной.

Пересчет размера ежемесячных выплат и сроков осуществляется с момента подачи заявления, поэтому уже в следующем месяце после реструктуризации вы будете платить уже меньше, чем по изначальному графику.

Правда и мифы о деньгах в Вконтакте

Подписаться

Статья была полезной?

0 0

КомментироватьРекомендуемые ипотечные продукты

Сумма

от 100 000 ₽ до 3 000 000 ₽

Срок

от 1 года до 30 лет

Первый взнос

от 15 %

Удобный поиск недвижимости и заказ отчета об оценке

Сумма

от 600 000 ₽ до 3 000 000 ₽

Первый взнос

от 15 %

Сумма

от 300 000 ₽ до 12 000 000 ₽

Первый взнос

от 15 %

Сумма

от 500 000 ₽ до 3 000 000 ₽

Срок

от 3 лет до 25 лет

Первый взнос

от 20 %

Сумма

от 1 000 000 ₽ до 3 000 000 ₽

Срок

от 1 года до 30 лет

Первый взнос

от 15 %

Как оформить реструктуризацию кредита? | Банк ДОМ.

РФ

РФКак оформить

реструктуризацию кредита?

Как и когда подать в банк заявление на реструктуризацию

кредита

или ипотеки? Зачем нужна реструктуризация

кредита?

Что такое реструктуризация кредита

Реструктуризация кредита — это изменение условий действующего банковского договора, которое направлено на снижение текущей финансовой нагрузки клиента.

Существуют различные способы

реструктуризировать кредит:

Снижение процентных ставок по потребительскому кредиту

Увеличение срока кредитования

Изменение валюты кредитования

Кредитные каникулы

Или комбинация нескольких вариантов

Все они сводятся к тому, чтобы помочь заемщику выплачивать кредит.

Основное отличие реструктуризации от рефинансирования — она всегда происходит в том банке, в котором у клиента заключен кредитный договор. Это упрощает и ускоряет переговоры между банком и заемщиком, ведь у кредитной организации уже есть вся необходимая информация для оформления процедуры. Решение о реструктуризации принимается всегда в индивидуальном порядке, с учетом ситуации конкретного клиента.

Реструктуризация кредитов происходит по инициативе заемщиков, но по согласию обеих сторон, т.к. она выгодна и банку, и заемщику:

При возникновении трудностей клиент может оформить реструктуризацию и сохранить хорошую кредитную историю

Банк при этом сохраняет клиента и не тратит время на судебные разбирательства по поводу погашения долгов

При этом решение принимается индивидуально по каждому клиенту и учитывает его текущую финансовую ситуацию.

Когда можно оформить реструктуризацию

Перечислим основные причины, по которым можно начать процедуру реструктуризации:

Потеря основного источника дохода или значимое его снижение — это может быть сокращение, увольнение, закрытие бизнеса заемщика или его выход на пенсию

Временная нетрудоспособность. Например, при болезни, травме или несчастном случае

Увеличение количества лиц, находящихся на иждивении

Изменение условий кредита. Может случиться, что банк принимает решение увеличить ставку, из-за чего финансовое положение заемщика ухудшается

Когда лучше обращаться в банк

Сразу, как только поймете, что ситуация ухудшилась. При возникновении финансовых трудностей клиенту важно как можно раньше обратиться в банк и рассказать о сложившейся ситуации.

При обращении в банк клиенту необходимо не просто уведомить кредитную организацию об ухудшении своего финансового положения и невозможности продолжать выплаты по ранее одобренному графику погашения, но и документально подтвердить эти изменения. В этом случае банк сможет рассмотреть заявление и, скорее всего, принять положительное для заемщика решение.

Реструктуризация ипотечных кредитов

Вдобавок был скорректирован список сельских территорий и сельских агломераций, на которые распространяется действие льготной ипотеки. Если ранее он определялся государственной программой «Комплексное развитие сельских территорий», то теперь его формирует сам субъект федерации.

С 2015 года в России действует специальная госпрограмма, оказывающая помощь заемщикам при оформлении реструктуризации ипотечных кредитов. Программа позволяет снизить ставку по кредиту и получить официальную отсрочку платежей на 1,5 года.

Программа позволяет снизить ставку по кредиту и получить официальную отсрочку платежей на 1,5 года.

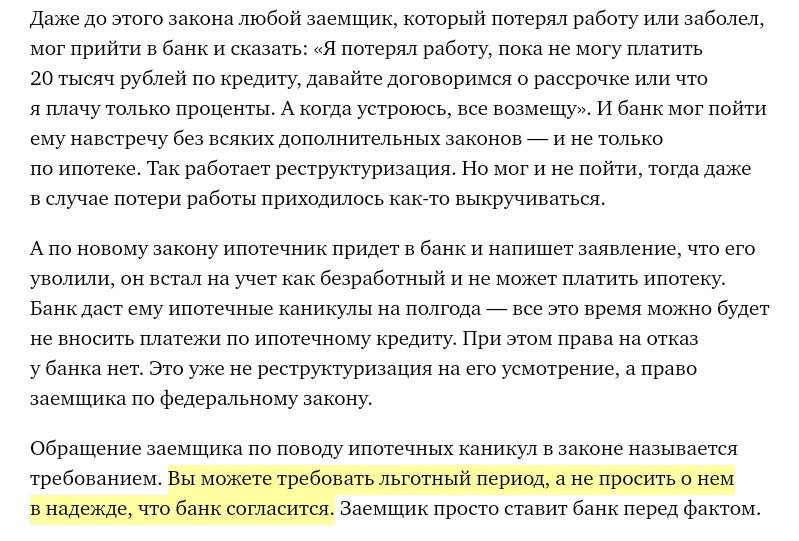

Кроме того, согласно Федеральному закону «О праве на ипотечные каникулы» N 76-ФЗ — заемщики, потерявшие работу или оказавшиеся в трудной жизненной ситуации, могут воспользоваться ипотечными каникулами. А тем, кто не подходит под условия, банки могут предложить собственную программу реструктуризации.

Как подать в банк заявление

на реструктуризацию

Форма заявки на реструктуризацию проблемных кредитов в каждом банке индивидуальная. Заемщику необходимо получить бланк в офисе или онлайн на сайте кредитной организации.

В заявлении нужно подробно отразить причину возникновения финансовых трудностей, заполнить информацию о заемщике и приложить пакет документации:

Копию паспорта заявителя

Документы, подтверждающие наличие финансовых трудностей

Дополнительные документы, необходимые данному банку

Как правило, подать заявку на реструктуризацию можно онлайн. При этом если банк примет положительное решение, заемщику может потребоваться личная поездка в банк для согласования схемы реструктуризации и индивидуальных условий, а также для подписания документов.

При этом если банк примет положительное решение, заемщику может потребоваться личная поездка в банк для согласования схемы реструктуризации и индивидуальных условий, а также для подписания документов.

После согласования всех условий банк и заемщик подписывают дополнительное соглашение к действующему кредитному договору и иным документам, если есть такая необходимость.

что это, как изменить график погашения

Ипотека — кредит, который выдается на долгий срок. Средний период заключения договоров составляет 15-20 лет. Понятно, что за это время может случиться что угодно. И если финансовое положение заемщика ухудшилось, ему поможет реструктуризация. Ее без проблем проводят все крупные банки.

Реструктуризация ипотеки — это изменение платежного графика на более удобный заемщику в текущей ситуации. Клиент должен документально доказать необходимость этих изменений. Как это сделать, что готовы предложить ведущие ипотечные банки — на Бробанк.

Реструктуризация ипотеки — что это

При оформлении ипотеки заемщик получает график погашения ссуды и соглашается с ним. Он обязан соблюдать прописанную схему гашения, в обозначенные сроки вносить платежи в указанных суммах. Нарушение графика ведет к штрафам и порче кредитной истории. Крайняя мера — изъятие недвижимости.

Если заемщик по какой-то причине попадает в непростую финансовую ситуацию, оплачивать ипотеку становится проблематично. Платежи большие, их нужно вносить каждый месяц. В этой ситуации и выручит реструктуризация ипотеки.

Реструктуризация ипотечного кредита — это изменение параметров графика платежей на более удобные для заемщика. По итогу снижается размер ежемесячного платежа, чтобы заемщик смог продолжать оплачивать ссуду.

Варианты реструктуризации:

- Увеличение срока выплаты. В итоге уменьшается размер ежемесячного платежа.

- Предоставление отсрочки или иначе — кредитных каникул. Например, банк дает полгода на восстановление ситуации.

На этот срок заемщик освобождается от платежей полностью или платит только проценты. Соответственно, график увеличивается на срок отсрочки.

На этот срок заемщик освобождается от платежей полностью или платит только проценты. Соответственно, график увеличивается на срок отсрочки. - Предоставление и каникул, и реструктуризации в виде увеличения срока.

Банки рассматривают каждую ситуацию отдельно и разрабатывают схему помощи в зависимости от обстоятельств. Единого рецепта для всех клиентов нет.

Стандартная схема переоформления графика

Реструктуризация ипотеки не проводится просто так. Для ее оформления у заемщика должен быть весомый повод. Это существенное сокращение уровня дохода, потеря работы, какая-то нестандартная ситуация, например, серьезное заболевание или получение инвалидности, уход в армию, декрет.

То есть банк может рассмотреть любую ситуацию, связанную с потерей прежнего уровня дохода. Но все слова заемщика подтверждаются документально, на слово банк верить не будет.

Можно вывести единую схему банков, все они работают идентично:

- Заемщик обращается в банк через ипотечный центр или по телефону горячей линии, рассказывает о своей проблеме.

Менеджер сразу сообщает, возможна ли помощь в его ситуации, какие документы нужно собрать.

Менеджер сразу сообщает, возможна ли помощь в его ситуации, какие документы нужно собрать. - Клиент собирает бумаги, приносит их в банк и пишет заявление на проведение реструктуризации ипотеки. У каждого банка свой срок дачи ответа — от 1 до 10 дней.

- Если банк принял решение реструктурировать долг, он сообщает заемщику об условиях. Если клиента все устраивает, он подписывает дополнительное соглашение к кредитному договору.

- Происходит переоформление графика, заемщик получает новую схему, она же будет отражаться в интернет-банке.

Учтите, что реструктуризация ипотеки повышает общий объем переплаты (так как срок выплаты становится больше). Кроме того, за счет увеличенного срока вырастают расходы на страхование. Поэтому без объективного повода в банк обращаться не стоит.

Какие документы нужны для реструктуризации

Точный пакет документов лучше уточнять в банке, которому вы выплачиваете ипотечный кредит. Но в целом пакет документации везде примерно идентичен. Вот стандартный пример:

Вот стандартный пример:

- паспорт заявителя;

- справка 2-НДФЛ. Если заемщик ИП, налоговая декларация. Если пенсионер — справка из ПФР о размере пенсии;

- выписка из трудовой книжки или иной аналогичный ей документ. Если заемщик — безработный, тогда требуется справка из ЦЗН, он должен стоять там на учете;

- приказы об изменении должности, размера оплаты труда, если речь идет о понижении зарплаты;

- если планируется сокращение, тогда соответствующий приказ;

- если женщина уходит в декрет или отпуск по уходу за ребенком, это тоже нужно подтвердить документально;

- если заемщик уходит в армию, нужна справка из военкомата.

То есть задача заемщика — документально доказать заявленную ситуацию и снижение уровня дохода. Четкого требования по документам нет, все зависит от конкретной ситуации.

Реструктуризация ипотеки в Сбербанке

Сбер — самый востребованный среди заемщиков ипотечный банк, поэтому его условия реструктуризации рассмотрим в первую очередь. Он официально предлагает заемщикам эту услугу и размещает информацию по ее предоставлению.

Он официально предлагает заемщикам эту услугу и размещает информацию по ее предоставлению.

Причины изменения графика платежей:

- сокращение уровня доходов из-за потери работы или снижения зарплаты;

- уход в армию;

- отпуск по уходу за ребенком;

- утрата трудоспособности из-за травмы или заболевания.

Подать заявку на реструктуризацию ипотеки можно через интернет-банк или в офисе Сбербанка. После предоставления всех необходимых документов банк принимает решение в течение 10 дней.

Что в итоге может быть предложено:

- кредитные каникулы, причем это может быть полная отсрочка, когда даже проценты платить не нужно;

- увеличение срока выплаты с уменьшением ежемесячного платежа;

- изменение валюты. Но для ипотечных заемщиков Сбера это не особо актуально, так как банк давно не выдает валютную ипотеку.

При оформлении реструктуризации ипотечного кредита процентная ставка остается неизменной, меняется только график гашения.

Предложение банка ВТБ

ВТБ — второй банк в России по объемам ипотечного кредитования, поэтому его условия реструктуризации также интересны многим гражданам. Он также официально ввел в линейку предложений реструктуризацию жилищных кредитов.

ВТБ предлагает своим клиентам два вида помощи:

- Увеличение срока возврата ипотеки.

- Предоставление отсрочки. Но только по части основного долга, проценты заемщик платить будет обязан.

Заявление на реструктурирование долга можно оставить в офисе ВТБ или написать письмо на электронную почту. В последнем случае необходимо скачать и заполнить заявление с сайта ВТБ, приложить сканы или хорошие фото всех документов.

Обратите внимание, что ВТБ рассматривает заявки на реструктуризацию в течение 30-60 календарных дней. На этот период выпадают ежемесячные платежи, которые нужно обязательно вносить.

Если банк отказал

Предоставление реструктуризации ипотеки — банковская услуга, которая предоставляется кредитором по его желанию. Обычно, если ситуация действительно серьезная, что подтверждено документально, банк идет навстречу без проблем. Ему тоже просрочки не нужны.

Обычно, если ситуация действительно серьезная, что подтверждено документально, банк идет навстречу без проблем. Ему тоже просрочки не нужны.

Отказы случаются, если падение дохода несущественное, если заемщик не смог документально доказать необходимость переоформления графика. И в этой ситуации сделать ничего нельзя. Нужно продолжать платить ипотеку по графику.

Выходом может стать переоформление ипотеки в другом банке. Это уже рефинансирование — переводы ссуды в другой банк с новыми условиями обслуживания. При заключении нового договора можно выбрать другой удобный срок возврата.

Частые вопросы

Чем реструктуризация отличается от рефинансирования?

Реструктуризация — изменение графика возврата ссуды тем же банком, кто ее и выдал. Рефинансирование — это перевод ссуды в другой банк, все условия обслуживания ипотеки меняются на новые.

Почему ВТБ так долго рассматривает заявку?

Банк вправе назначать свои условия по реструктуризации, в том числе и сроки рассмотрения заявки. Поэтому заемщику остается только соглашаться с этими нормами. Но не исключено, что решение придет раньше.

Нужно ли при реструктуризации менять что-то по залогу?

Нет, меняется только график погашения ипотеки. Закладная, полис страхования, ставка — все остается прежним без переоформления.

Можно ли при реструктуризации уменьшить срок, чтобы быстрее выплатить ипотеку?

Нет, по условиям возможно только увеличение срока и уменьшение платежа. Чтобы выполнить сокращение срока, рассмотрите вариант рефинансирования.

Я остался без работы, как мне получить каникулы по ипотеке?

Ситуация будет рассмотрена, если вы предоставите банку документы о сокращении или справку из ЦЗН о стоянии там на учете. Точную информацию по документам даст обслуживающий банк.

Источники:

- Сбербанк: Реструктуризация задолженности.

- ВТБ: Реструктуризация ипотеки.

Ирина Русанова — высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. [email protected]

Эта статья полезная?ДаНет

Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту [email protected].Комментарии: 0

Реструктуризация кредита — крайняя мера для заемщика, рефинансирование ипотеки является более выгодным – Интервью

Несмотря на общую цель реструктуризации и рефинансирования ипотеки – облегчение финансовой нагрузки, – это совершенно разные банковские процедуры. Различия кроются и в условиях, и в положении заемщика. Как происходит рефинансирование кредита, в чем заключается процесс его реструктуризации, на что стоит обратить особое внимание, если вам предстоит совершить одно из этих действий, специально для Новострой-М рассказала Елена Земцова, управляющий партнер агентства элитной недвижимости Delta Estate.

При рефинансировании инициатором всегда выступает сам заемщик, преследующий цель сделать выплаты более комфортными и уменьшить переплату. При реструктуризации ипотеки заемщик уже находится в безвыходном положении, когда нет возможности платить дальше.

Такие клиенты имеют мало шансов на оформление нового кредита в другом банке из-за просрочек по выплатам и испорченной кредитной истории. Поэтому реструктуризация – это единственный способ мирного урегулирования вопроса с банком вне судебного разбирательства.

Часто инициатором процедуры может выступать и сам банк. Но и тут есть нюансы. Основания для процедуры реструктуризации должны быть существенны – серьезные изменения в состоянии здоровья, семейном статусе или трудовой деятельности. В случае сокращения доходов, но сохранении постоянного рабочего места в реструктуризации может быть отказано.

При реструктуризации текущие условия по ипотечному кредиту пересматриваются. В зависимости от банка это может быть предоставление кредитных каникул (обычно на срок до 6 месяцев), уменьшение суммы платежа при увеличении срока кредита, рассрочка по кредиту.

При этом важно понимать, что редко новые условия являются выгодными для заемщика. Например, банк предлагает увеличить срок кредитования с сохранением текущей ставки. Ежемесячный платеж уменьшится, но по итогу к окончанию кредита общая переплата будет больше. В плане оформления такая процедура, как правило, не несет дополнительных расходов для заемщика.

При рефинансировании один кредит полностью перекрывается другим по более привлекательной ставке. И если реструктуризация возможна только в том же банке, где был взят кредит, то рефинансирование позволяет уйти в любой другой банк. Но так как это, по сути, оформление нового кредита, то процедура связана с дополнительными расходами и потраченным временем.

Необходимо заново собрать все документы, сделать новую оценку стоимости квартиры, снова доказать свою платежеспособность, а также оформить новую страховку.

Важно помнить, что при рефинансировании страховые выплаты могут увеличиваться, так как банки сотрудничают с разными страховыми компаниями. Несмотря на привлекательность таких программ, на деле реальные условия оказываются менее выгодными. Самые низкие кредитные ставки, указанные в рекламных буклетах, обычно действуют только для определенных категорий клиентов – зарплатных клиентов банка, с идеальной кредитной историей, высокими доходами и т. д.

В большинстве случаев банки соглашаются на минимальное снижение процентов по кредиту. А выгодно рефинансировать ипотеку, если разница между текущими и новыми ставками не менее 2%. Поэтому перед началом оформления нужно, во-первых, изучить предложения разных банков, а во-вторых, просчитать все расходы и выплаты по текущему и новому кредиту и сравнить их. В среднем на всю процедуру уходит 1-2 месяца.

В целом, рефинансирование более выгодная процедура по сравнению с реструктуризацией, но проводить ее имеет смысл если:

1. Кредит получен давно, до закрытия осталось не менее 10 лет, а текущие условия по займам существенно изменились в пользу заемщика. Хороший пример – ипотечные кредиты, взятые 5-6 лет назад по ставкам 15-17% годовых на срок 10-20 лет. Сейчас даже с учетом всех дополнительных расходов выгода от оформления нового кредита будет весьма существенной;

2. Кредит был ранее оформлен в валюте. Валютные кредиты оформляются по более низким ставкам, но ни один заемщик в 2012-2013 годах не предполагал, что в скором времени в России начнется кризис, а платежи возрастут в несколько раз. В такой нестабильной ситуации перевод кредита в рубли, даже по более высоким ставкам, однозначно самое разумное решение. В то же время падение курса рубля приводит к тому, что удорожание кредитов в национальной валюте несколько перекрывается девальвацией.

И точно не имеет смысла рефинансировать текущий ипотечный кредит, если разница в процентных ставках незначительна (менее 1%), если изначально бралась небольшая сумма или срок выплат по кредиту подходит к концу. С учетом всех расходов на оформление нового кредита итоговая переплата окажется больше.

Таким образом, реструктуризация ипотеки – это спасительная мера, которая всегда несет убытки для заемщика. Здесь главная задача урегулировать вопрос с банком и не потерять залоговую недвижимость.

Если вопрос не стоит остро, то лучше выбрать рефинансирование, предварительно промониторив предложения банков и просчитав финансовую целесообразность. С точки зрения влияния на кредитный рейтинг заемщика, это более предпочтительная процедура, а к реструктуризации прибегают уже в крайнем случае.

Читайте также

ФАС собирается закрепить сроки выдачи документов для досрочного погашения ипотеки

АКРА: рост выдачи ипотеки пока не привел к появлению пузыря на рынке

Автор: Елена Земцова специально для Новострой-М

Дата публикации 23 июняЗеленский дал зеленый свет реструктуризации ипотечных кредитов. Банкиры считают, что это плохой сигнал для рынка

Государство обязало банкиров дисконтировать и конвертировать в гривну непогашенные валютные ипотечные кредиты населения на 15 млрд грн. Через шесть месяцев банки смогут забирать жилье у заемщиков, которые не начнут платить по кредиту.

21 апреля 2021 года истек срок моратория, запрещавшего банкам забирать залоговое жилье в счет погашения валютных ипотечных кредитов. После окончания моратория банки имели бы полное право забирать жилье у неплательщиков. Чтобы избежать принудительного выселения должников, 13 апреля Верховная Рада приняла законопроект о льготной реструктуризации таких кредитов, а 21 апреля его подписал президент.

В портфелях банков, по данным НБУ, насчитывается около 9000 валютных ипотечных кредитов на 15 млрд грн. 95% из них – неработающие.

Теперь банки должны провести льготную реструктуризацию всех непогашенных ипотечных кредитов в инвалюте – дисконтировать долг, конвертировать его в гривню и списать неустойку. Зато банки уже в сентябре 2021 года смогут забирать у злостных неплательщиков имущество. Закон окончательно отменяет запрет на выселение заемщиков из приобретенного за валютный кредит жилья, который действовал с июня 2014 года.

Что говорит закон

Для реструктуризации заемщик должен предоставить кредитору письменное заявление в течение трех месяцев со дня вступления закона в силу. Иначе кредитор имеет право отказать в реструктуризации. Пересчет осуществляется в течение 60 дней со дня получения заявления.

Под льготную реструктуризацию попадут все валютные кредиты физлиц, по которым есть непогашенная задолженность, кроме тех, что на 1 января 2014 были просрочены. Жилье должно использоваться как единственное место проживания, а в собственности у заемщика не должно быть иного имущества (жилье в зоне АТО и АР Крым не учитывается).

Реструктуризация распространяется на валютную ипотеку квартир до 140 кв. м и домов до 250 кв. м. «Эти параметры выходят за пределы понятия социального жилья», – говорит председатель аппарата Независимой ассоциации банков Украины (НАБУ) Инна Богатых.

Закон не вводит оценку финансового положения заемщика и поручителей и распространяется даже на клиентов, которые обслуживают свои ипотечные обязательства без просрочек. «Клиенты, которым доходы позволяют обслуживать кредиты, получат существенные дисконты», – говорит член правления Райффайзен Банка Аваль Наталья Гурина.

Тело кредита уменьшат на разницу между суммой уплаченных процентов по ставке, действовавшей до дня реструктуризации, и суммой, которую начислят в соответствии с Украинским индексом ставок (UIRD) по 12-месячным депозитам физлиц в инвалюте. А остаток по телу и задолженность по процентам в день реструктуризации сократят на сумму неустойки, которая была уплачена клиентом или поручителем за все время действия кредита.

«Может получиться, что заемщик банка больше ничего не должен», – говорит бывшая сотрудница НБУ Наталья Задерей.

Полученную после всех перерасчетов сумму конвертируют в гривню по курсу, который рассчитывается как среднее между курсом НБУ на день заключения договора и на день реструктуризации. «Новый» курс – это среднее между 28 грн/$ и 5 грн/$, то есть примерно 16,5 грн/$.

«По результатам опросов банков, портфель обеспеченных жильем ипотечных кредитов в феврале 2020 года составлял 13,1 млрд грн, – рассказывает эксперт CASE Украина, экс-заместитель директора департамента финстабильности НБУ Евгений Дубогрыз. – Только благодаря перерасчету по новому курсу портфель уменьшится до 7–7,5 млрд грн».

Остаток тела кредита должен погашаться в течение 10 лет со дня реструктуризации или дольше. Уменьшать срок нельзя. После реструктуризации процентные ставки по валютным кредитам будут рассчитываться на базе UIRD по депозитам на 12 месяцев в гривне (по состоянию на 21.04.20 это 8,42% годовых) + 1%.

Кредиторы недовольны

Банкиры считают, что валютные заемщики получили выгоду, который не заслуживают. «Рынку дали четкий сигнал – права кредитора не учитываются, – говорит директор юридического департамента ОТП Банка Олег Коробкин. – Государство позволяет заемщикам не выполнять взятые обязательства».

Двойное дисконтирование долга и перерасчет всех ранее уплаченных платежей по кредиту для уменьшения его размера не учитывают того, что по полученным процентам банки уже заплатили налоги. «Прощение значительной части долга происходит в начале реструктуризации кредита, без гарантии его возвращения», – говорит Инна Богатых из НАБУ. К тому же продление моратория на полгода распространяется на все кредиты, а не только реструктуризированные.

Из-за закона кредиторы, которые уже получили в свою пользу решение суда, не смогут предъявить его на исполнение. Если заемщик после проведенной реструктуризации снова не будет платить, кредитору придется повторно идти в суд и тратить средства. «Вероятность соблюдения должниками новых требований закона и регулярных выплат по кредитам крайне мала, – считает партнер юркомпании CMS Cameron McKenna Nabarro Olswang Игорь Олехов. – Большинство из них не платят больше семи лет».

«Убытки банков достигнут более 10 млрд грн», – заявила исполнительный директор НАБУ Елена Коробкова. Банки будут вынуждены увеличивать капитал, чтобы покрыть потери, и учитывать подобные риски в новых кредитных соглашениях. По мнению Гуриной, условия кредитования станут более жесткими.

Реальные потери банков могут быть меньше, чем говорит банковское лобби. По мнению Дубогрыза, часть кредитов может теперь перейти из неработающих в работающие. По его подсчетам, из 13,1 млрд грн валютных жилищных кредитов 11,8 млрд грн банками уже зарезервировано. «Убытки банков не будут существеннее, чем они уже есть, – говорит аналитик. – Если даже каждый седьмой ипотечный должник начнет платить по кредиту по новому курсу, это компенсирует большую часть убытков банков».

Банкиры раскритиковали правила обязательной реструктуризации валютной ипотеки

Парламент 13 апреля принял в целом законопроект № 4475, который заставляет кредиторов в обязательном порядке реструктуризировать валютные ипотечные кредиты физических лиц на невыгодных для себя условиях.

Участники рынка раскритиковали документ во время круглого стола «Законопроект о реструктуризации валютной ипотеки: возможные риски для банковской системы», организованного «Финансовым клубом».

«Расширен круг кредитов, которые попадают под льготную реструктуризацию, расширено понятие площади единственного жилья – ее увеличили до 140 кв. м для квартиры и 250 кв. м для дома. Это совсем не социальное жилье, потому что даже в программах президента о доступной ипотеке привязка идет к статье 47 Жилищного кодекса, что жилая площадь – это 13,65 кв. м на одного человека. Не у каждого банкира есть дом на 250 кв. м», – заявила исполнительный директор Независимой ассоциации банков Елена Коробкова.

Начальник управления развития процессов взыскания и контроллинга Альфа-Банка Елена Супрун советует уменьшить эти лимиты как минимум до 60 кв. м и 120 кв. м. При этом господдержка предоставляется из расчета 21 кв. м общей площади жилья на одного человека и дополнительно 10,5 кв. м на семью.

Старший экономист управления анализа системных рисков департамента финансовой стабильности НБУ Алена Шмигель отметила, что «принудительной» реструктуризация является только для кредиторов. «Для заемщиков она вполне добровольная. По новой версии закона заемщик должен представить заявление, и это является основанием, чтобы банк в обязательном порядке принудительно провел реструктуризацию. Вопрос, обращаться ли к кредитору за реструктуризацией, полностью на рассмотрении должника», – сказала она.

Эксперты признают проблемы принятого закона. «Законопроект не сбалансирован. Он прямо противоречит нормам Гражданского кодекса, когда интересы заемщика ставятся выше интересов кредитора. К тому же этот законопроект предусматривает обязательную реструктуризацию, хотя у нас уже есть Кодекс по процедурам банкротства, предусматривающий процедуру реструктуризации. Фактически этот закон дублирует нормы, которые уже заложены в действующий Кодекс по процедурам банкротства», – рассказал юрист финансовой компании InvestKredo Вадим Софищенко.

Он отмечает, что законопроект «отсеивает» от льгот тех, кто прекратил платить кредит еще до 2014 года. «Если взять портфель InvestKredo, то большая часть заемщиков перестали платить еще задолго до 2014 года. И большинство заемщиков, с которыми я сталкиваюсь, имеют признаки мошенничества: люди выводят ипотеку, люди идут в банкротство уже после того, как вывели ипотеку. Много таких случаев», – отметил Вадим Софищенко.

«Заставить кредитора реструктуризировать или простить 95% долга – многие рассчитывают на такое, но это невозможно. Однако Кодекс по процедурам банкротства помогает заставить разговаривать или находить этот компромисс», – сказала заместитель директора-распорядителя ФГВФЛ Ольга Билай.

Как рефинансировать ипотеку?

Ипотека — финансовое бремя, которое можно существенно облегчить. Для этого и нужно рефинансирование. Это продукт банков, который помогает закрыть текущую ипотеку и взять новую на более выгодных условиях. В статье расскажем, как рефинансировать ипотеку. Кому это делать выгодно, а кому нет.

Сколько я сэкономлю?

Самый первый вопрос, который задает себе человек с ипотекой: а сколько я сэкономлю благодаря рефинансированию? Ответ не может быть однозначным. Сам продукт рефинансирование предполагает более выгодное оформление ипотечного кредита. Можно сократить не только срок выплат, но и сам ежемесячный платеж, и, как итог, уменьшить сумму переплаты по кредиту.

Некоторым клиентам удается сэкономить несколько миллионов, некоторым — пару сотен. А в некоторых ситуациях рефинансирование кредита является не актуальным. Например, если вы платите аннуитетные платежи по ипотеке и уже выплатили процент банку, то смысла рефинансировать кредит нет в большинстве случаев, так как за новую ипотеку также нужно будет платить банку за использование денежных средств. Но реальную экономию нужно рассчитывать с учетом особенностей вашей ипотеки, ее срока, размера ежемесячных платежей, самой недвижимости. Поэтому самый первый этап рефинансирования начинается с оценки необходимости проведения данной операции. А нужно ли мне рефинансирование?

Как происходит рефинансирование ипотеки?

Выбрать подходящий банк.

А чтобы понять, есть ли необходимость рефинансировать ипотеку, стоит оценить предложения, которые есть на рынке. Как вы уже поняли, это популярный сегодня продукт, который есть почти у каждого крупного и среднего банка.

Не стоит вестись на рекламные призывы, реклама призвана зацепить клиента, и не всегда отражает реальное положение дел. Особенно сегодня, когда ипотека стала еще более привлекательной. Поэтому для оценки предложений важно обратиться сразу в несколько банков. Для выбора финансового учреждения можно использовать рейтинг банков и выбрать несколько из первой десятки, и еще парочку из первой 30-тки.

И да, как вы уже, скорее всего, поняли, сам процесс поиска предложения и оформления рефинансирования ипотеки потребует не мало времени и сил. И, конечно, стальные нервы.На сайте каждого банка можно оформить заявку на получение рефинансирования. Пару кликов, и вот вы уже получили предварительное одобрение. Но не стоит расслабляться. Банк просто подтвердил, что готов обсуждать с вами возможность провести рефинансирование.

Пройти проверку надежности

Сотрудник банка запросит все ваши данные для первичной проверки вашей надежности как заемщика. Обычно это стандартный пакет документов:

- Паспортные данные

- СНИЛС

- Справка о доходах с работы

- Трудовая книжка

- Договор ипотеки с текущим банком

- График платежей

- Справка об отсутствии задолженностей и просрочек по предыдущему кредиту, информацию об остатке ссудной задолженности по кредиту

Банк также может заинтересовать, проводилась ли реструктуризация кредита и не было ли проведено каких-либо реконструкций с недвижимостью, которая находится в залоге. Также банк обязательно проверит не попадаете ли вы под сокращение на работе и подлинность информации, которую вы предоставили. Дополнительно он может запросить информацию о созаемщике. Поэтому, если есть созаемщик, сразу нужно подготовить два пакета документов.

Предоставить информацию по недвижимости

Если банк готов провести рефинансирование, то на следующем этапе необходимо предоставить информацию о недвижимости, а также провести ее оценку. Естественно, банк хочет убедиться в том, что стоимость недвижимости не завышена, а объект не развалится через месяц или два. Ведь, по факту, банк приобретает вашу недвижимость.

Важно. Всю необходимую информацию по залоговому объекту, то есть, о вашей квартире/доме, необходимо предоставить в течение 90 дней после одобрения заявки на рефинансирование.

Оценку недвижимости могут провести аккредитованные компании/ИП банка или любой другой оценщик на рынке. Главное, чтобы у выбранного оценщика было профильное образование, членство в РСО и полис обязательного страхования ответственности оценщика. Обычно процедура оценки недвижимости не занимает более 5 дней. Можно процесс ускорить, например, через Центр Недвижимости от Сбербанка процедуру оценки можно провести за 3 дня. Почему так важно все делать быстро и не тормозить на каждом этапе, расскажем в конце статьи.

Также банку необходимо предоставить следующие документы:

- Свидетельство о собственности

- Договор купли-продажи

- Кадастровой паспорт недвижимости

- Страховой полис недвижимости и квитанция об оплате страховки

Оформить кредит на рефинансирование

Теперь можно рефинансировать ипотеку. Новый банк готовит кредитный договор, а после подписания перечисляет средства для выкупа квартиры у текущего банка, который, кстати, нужно заранее уведомить об этом. Полученные средства для погашения текущей ипотеки необходимо перевести на специальный расчетный счет, с которого будет произведено списание задолженности.

ВАЖНО. После погашения текущего кредита необходимо получить справку, которая подтверждает, что вы ничего не должны банку. Ее же нужно будет предоставить в банк, который проводит рефинансирование. Также желательно у себя сохранить копию справки, если вдруг у старого банка появятся претензии.

Снять обременение в Росреестре

После погашения кредита в текущем банке вы получаете закладную, которая выступает как подтверждение того, что никаких финансовых обязательств перед банком вы не несете. Закладную вы предоставляете в Росреестр, где снимают обременение с недвижимости. После этого вы можете брать новую ипотеку.

Оформить ипотеку

Банк оформляет новый договор ипотеки. После подписания договора придется снова посетить Росреестр (кстати, все эти операции можно сделать в МФЦ), здесь вы зарегистрируете сделку с новым банком и заново наложите обременение на недвижимость. Самостоятельно сделать все процедуры не получится, со стороны банка обязательно должен присутствовать представитель.

После того, как все документы будут зарегистрированы в Росреестре, ставка по ипотеке станет меньше.

Кстати, не забывайте, что страховку для нового банка также придется переоформить. Для этого нужно направить заявление в страховую компанию, которая либо переоформит текущий полис, либо поможет с оформлением нового.

В каком банке можно рефинансировать ипотеку?

Как вы уже поняли, в большинстве случаев провести рефинансирование в текущем банке, где у вас уже оформлена ипотека, не получится. Банк крайне редко соглашается на такую сделку, ему это не выгодно. Рефинансирование существующего клиента — это хорошая скидка, которую банк не всем готов дать. Скорее, основная задача рефинансирования для банка — привлечь новых клиентов, пусть и на условиях более лояльных. Поэтому, при выборе банка для рефинансирования, важно хорошо промониторить рынок, оценить уровень надежности самого банка, а также выгоду предложения для вас.

Может ли банк отказать рефинансировать ипотеку?

Да, если были задолженности по платежам, вы задерживали оплату страховки, а также если у вас высокая финансовая нагрузка или не подтвержден доход. Плюс банку может не понравится, если уже проводилась реструктуризация ипотеки. Хотя это не является законным основанием для отказа, но банк может поставить под сомнение вашу платежеспособность.

Сколько времени займет и сколько будет стоить рефинансирование ипотеки?

Если все идет по плану, не возникает никаких проблем с документами и соблюдаются сроки, то оформление рефинансирования займет 2-3 месяца. Что касается стоимости оформления, то платить придется за оценку недвижимости, за снятие и наложение обременения на недвижимость, а также за перевод средств со счета нового банка на счет старого банка для погашения кредитной задолженности. Плюс не забываем про стоимость оформления страховки. Последний пункт является самой большой статьей затрат. Средняя стоимость оформления всех документов обычно не превышает 15-20 000 р.

Ну, а если нет времени или желания вникать во все тонкости, или вы столкнулись с отказом банка провести рефинансирование, на этот случай есть страховой и ипотечный брокер INFULL. Проконсультируем, проанализируем и поможем оформить рефинансирование ипотеки.

квалификаций реструктуризации ипотеки | Руководства по дому

Домовладелец обычно подает заявку на реструктуризацию ипотечной ссуды, чтобы получить доступные ежемесячные платежи и сохранить дом. Реструктуризация ипотеки происходит, когда заемщик и кредитор разрабатывают новые условия погашения существующей ипотеки. В 2010 году федеральное правительство ввело в действие программу реструктуризации или модификации ссуды для проблемных заемщиков, названную Программой доступной модификации жилья (HAMP). Некоторые кредиторы внедрили другие программы реструктуризации ссуд за пределами HAMP.

Стабильный доход

Кредиторы обычно смотрят на ваш поток доходов в процессе подачи заявки на реструктуризацию ипотеки, и HAMP также требует подтверждения дохода. У вас должен быть достаточный доход, чтобы покрыть новый ежемесячный платеж, и доход должен быть стабильным, например, от долгосрочной работы. Вам потребуются доказательства того, что у вас есть стабильный поток доходов и клиентов, если вы работаете не по найму. Кредитор запросит копии ваших квитанций о заработной плате и федеральных налоговых деклараций и налоговых деклараций штата за предыдущий год.Если вы работаете не по найму, вам могут потребоваться заявления от текущих клиентов, которые указывают на то, что работа доступна для вас. Отчет, показывающий ваши текущие показатели прибылей и убытков, должен быть предоставлен кредитору.

Финансовый кризис

Кредитор потребует доказательства причины реструктуризации ипотечной ссуды. Кредиторы обычно предоставляют реструктуризацию только домовладельцам, находящимся в затруднительном финансовом положении по законным причинам, как это определено в HAMP. Потеря дохода из-за смерти или инвалидности члена семьи, серьезное заболевание, перенесенное вами или членом семьи, а также временная безработица — частые причины реструктуризации.Вы можете иметь право на реструктуризацию, если у вас есть ипотечный кредит с регулируемой ставкой (ARM), который был сброшен. ARM имеют переменные процентные ставки, и когда процентная ставка сбрасывается, ежемесячный платеж может неожиданно вырасти. Вы должны иметь возможность доказать наличие трудностей, например, копиями медицинских счетов для реструктуризации, связанной с заболеванием.

Требования к ипотеке

Ваш дом должен быть вашим основным местом жительства, чтобы иметь право на реструктуризацию кредита в рамках HAMP. Согласно данным на веб-сайте государственной программы «Сделать дом доступным», основной остаток по кредиту должен составлять менее 729 750 долларов на одноквартирный дом.Остаток по ипотеке на дом на две семьи не может превышать 934 200 долларов, а для дома на три семьи максимальный остаток составляет 1 129 250 долларов. Остаток дома с четырьмя квартирами не должен превышать 1 403 400 долларов США, а дома с более чем четырьмя квартирами не имеют права. Вы должны получить ипотечный кредит до 1 января 2009 г. Ваш текущий ежемесячный платеж по ипотеке должен составлять более 31 процента вашего ежемесячного дохода до вычета налогов. Ваш счет условного депонирования, который является частью платежа по кредиту, который используется для уплаты налогов на недвижимость, страхования домовладельца и ипотечного страхования, считается частью рассчитанного платежа в соответствии с HAMP.

Ссылки

Ресурсы

Биография писателя

Анна Асад начала профессионально писать в 1999 году и опубликовала несколько юридических статей для различных веб-сайтов. Она имеет обширный опыт работы в сфере недвижимости и уголовного права. Она также преподавала английский язык в течение почти восьми лет, посещала Государственный колледж Буффало для параюридических исследований и бухгалтерского учета, а также занималась английской литературой, получив степень бакалавра гуманитарных наук.

Реструктуризация долга vs.Рефинансирование долга

Реструктуризация долга против рефинансирования долга: обзор

Рефинансирование и реструктуризация — это два отдельных процесса, но они часто вызывают один и тот же образ — образ отчаявшейся компании на грани банкротства, предпринимающей последнюю попытку удержать бизнес на плаву. Тем не менее, это не всегда так.

Вопрос о том, действительно ли компания рефинансирует или реструктурирует, часто теряется при переводе. Это привело к тому, что многие люди, включая даже опытных профессионалов в области финансов, стали использовать эти слова как синонимы, хотя на самом деле это совершенно разные процессы.

По сути, и рефинансирование, и реструктуризация — это процессы реорганизации долга, предпринимаемые для улучшения финансового положения человека или компании. Рефинансирование долга означает заключение нового контракта, часто на более выгодных условиях, чем предыдущий, для погашения ссуды.

Ключевые выводы

- Реструктуризация долга используется, когда заемщик находится в таком финансовом положении, что препятствует своевременному погашению кредита.

- Рефинансирование долга используется гораздо шире, чем реструктуризация, при которой заемщик использует вновь полученную ссуду на более выгодных условиях для погашения предыдущей ссуды.

- Заемщики должны учитывать истинные издержки банкротства, прежде чем прибегать к любой из стратегий выплаты долга.

Реструктуризация долга

В более тяжелых ситуациях заемщики могут обратиться к реструктуризации долга. На самом базовом уровне реструктуризация означает изменение уже существующего контракта (в отличие от рефинансирования, которое начинается с нового контракта). Примером типичной реструктуризации может быть увеличение срока погашения основного долга по долговому договору или изменение периодичности выплаты процентов.

Реструктуризация происходит в основном в особых обстоятельствах, когда заемщики считаются финансово нестабильными и не могут выполнить долговые обязательства. Реструктуризация также может негативно повлиять на ваш кредитный рейтинг, поэтому это последняя стратегия.

Реструктуризация долга — это более крайний вариант, который выбирают, когда должники подвергаются риску дефолта и ведут переговоры об изменении существующего контракта.

При реструктуризации долга сторона-заемщик должна вести переговоры с кредитором, чтобы создать ситуацию, в которой обе стороны выиграют.Если вы знаете, что не можете своевременно платить по ссуде или если увольнение поставило под угрозу вашу финансовую стабильность, то часто бывает благоразумно начать переговоры с кредиторами.

Кредиторы не хотят, чтобы заемщики не выплатили свои кредиты из-за всех вышеупомянутых издержек банкротства. В большинстве случаев кредиторы соглашаются вести переговоры с подводными заемщиками о реструктуризации ссуды, будь то отказ от платы за просрочку платежа, продление сроков платежа или изменение частоты и суммы купонных выплат.

Другой вариант для крупных, хорошо зарекомендовавших себя корпораций — обмен долга на капитал. Обмен долга на собственный капитал также может происходить с ипотекой. В таких случаях семья торгует акциями в своем доме, чтобы уменьшить выплаты по ипотеке. Как это часто бывает, реструктуризация позволит заемщикам поддерживать большую ликвидность, которая затем может быть использована для восстановления или поддержания источников движения денежных средств для успешного погашения пересмотренного кредитного договора.

Рефинансирование долга

При рефинансировании долга заемщик подает заявку на получение нового кредита или долгового инструмента, условия которого лучше, чем у предыдущего контракта, и который может быть использован для погашения предыдущего обязательства.Примером рефинансирования может быть подача заявки на новую, более дешевую ссуду и использование поступлений от этой ссуды для погашения обязательств по существующей ссуде.

Рефинансирование используется более либерально, чем реструктуризация, потому что это более быстрый процесс, легче поддается критериям отбора и положительно влияет на кредитный рейтинг, поскольку история платежей будет отражать первоначальную выплачиваемую ссуду.

Существуют различные причины для рефинансирования, наиболее частыми из которых являются снижение процентных ставок по ссудам, консолидация долгов, изменение структуры ссуд и высвобождение денежных средств.Заемщики с высокими кредитными рейтингами особенно выигрывают от рефинансирования, поскольку они могут обеспечить более выгодные условия контракта и более низкие процентные ставки.

По сути, вы заменяете одну ссуду другой, поэтому рефинансирование долга часто используется, когда происходит изменение процентных ставок, которое может повлиять на вновь созданные долговые контракты. Например, если Федеральная резервная система снизит процентные ставки, новые займы, а также облигации будут предлагать более низкую доходность по выплате процентов, что выгодно для заемщиков.

В этом случае рефинансирование долга может позволить заемщикам со временем выплачивать гораздо меньшие проценты по той же номинальной ссуде. Важно отметить, что при попытке погасить ссуды до наступления срока погашения многие срочные ссуды имеют так называемые резервы до отзыва — условия, налагающие штрафы в случае досрочного погашения ссуды. В таких ситуациях заемщикам следует проявить должную осмотрительность при расчете чистой приведенной стоимости стоимости одного кредита по сравнению с другим.

Особые соображения: цена банкротства

Но зачем рефинансировать или реструктурировать? Ключевым катализатором является избежание издержек банкротства как для заемщика, так и для кредитора.Из-за судебных издержек, взимаемых как с заемщиков, так и с кредиторов, большинство вопросов реструктуризации долга решаются до того, как банкротство станет неизбежным. В среднем гонорары адвокатов при банкротстве по главе 7 составляют от 500 до 2200 долларов.

Кроме того, существуют дополнительные государственные сборы за оформление документов, сборы за консультации по кредитным вопросам и плату за обучение должников, не говоря уже о серьезном влиянии на кредитный рейтинг заемщика. Со стороны кредитора, если ссуда была необеспеченной, то кредитор выплачивает основную сумму, а также согласованные процентные платежи.Если ссуда была обеспечена, то кредитору приходится иметь дело с ликвидацией активов, таких как недвижимость или автомобили. Обычно обе стороны хотят избежать этих результатов, делая реструктуризацию и рефинансирование привлекательными альтернативами.

Исправление или реструктуризация | Milestone Direct

RefixКогда срок действия любой ипотеки с фиксированной ставкой подходит к концу, ваш банк предложит вам новую ставку.При пересмотре ипотечного кредита вы можете и должны воспользоваться ситуацией, чтобы снизить процентную ставку, предлагаемую банком. Как и в случае, когда вы впервые получили ипотеку, для обеспечения лучшей ставки требуется много переговоров с вашим кредитором. Чаще всего профессионал, хорошо знакомый с текущим рынком кредитования, может договориться о более фиксированной ставке от вашего имени.

Что мешает вам получить бесплатную проверку ипотечного кредита?

Бесплатная проверка ипотечного кредита может сэкономить вам тысячи процентов в течение всего срока действия кредита, что поможет вам быстрее избавиться от ипотеки.Речь идет не только о получении более высокой процентной ставки, но и о том, как правильно структурировать ипотеку. Пересмотрите свою ипотеку.

РеструктуризацияХотя ваша ипотечная ставка важна, это не единственное, что нужно учитывать. Реструктуризация ипотеки — это процесс преобразования вашего жилищного кредита в выигрышную комбинацию фиксированных и плавающих процентных ставок, установление правильного срока или условий для фиксированной части кредита и обеспечение определения соответствующих сумм погашения кредита.Обычная цель реструктуризации — сэкономить тысячи на выплатах процентов и выплатить ипотечный кредит на много лет быстрее, чем любой стандартный срок, предоставленный вам банком.

Поскольку существует несколько способов структурирования ипотеки, решение о том, какая комбинация вариантов ипотеки лучше всего подходит для вас, может быть довольно запутанным. Здесь мы можем помочь. Поскольку наши консультанты по ипотеке (обычно называемые ипотечными брокерами) найдут время, чтобы лучше понять вашу ситуацию и цели, чем ваш банк, и поскольку наши консультанты работают с ипотекой весь день, они смогут убедиться, что структура вашей ссуды специально структурирована для удовлетворения твои нужды.Это включает рассмотрение таких обстоятельств, как:

- Вы думаете о продаже собственности

- Ваш доход меняется или может измениться

- Вы ожидаете или уже изменили обстоятельства, такие как болезнь или новое пополнение семья. Это повлияет на ваш регулярный излишек.

- Расходы по уходу за детьми скоро сократятся.

- Недвижимость является домом или инвестиционной собственностью или скоро перейдет из одной в другую. Это потому, что погашение всей задолженности по инвестиционной собственности не всегда лучший вариант

- Вы планируете ремонт

- Вам следует консолидировать долги

- Вы хотите высвободить средства для инвестиций в другое место

- Вы ожидаете каких-либо бонусов или единовременных выплат

Если мы исследуем вашу текущую ситуацию и то, что предлагает ваш существующий кредитор, и мы считаем, что смена кредитора — лучший вариант, мы даже приложим все усилия от вашего имени, чтобы заключить для вас лучшую сделку.В этом случае время, которое вы потратили бы на изучение каждого банка и кредитора, можно было бы свести в короткое электронное письмо или позвонить нашей команде.

ПомощьВ большинстве случаев помощь в этом случае предоставляется бесплатно , так как нам будет платить кредитор. Чтобы быть прозрачным, мы также проинформируем вас об этом, и, чтобы вы знали, что наши финансовые консультанты действительно ставят ваши интересы на первое место, всем нашим консультантам платят зарплату, а не комиссионные. У них также нет стимула продвигать одного кредитора над другим.

Что дальше?В Milestone Direct мы максимально упрощаем для вас процесс корректировки и реструктуризации вашего кредитования. Если на кону тысяч долларов , что тебе терять?

Для бесплатного разговора без каких-либо обязательств с финансовым консультантом — в данном случае часто называемым ипотечным брокером — о рефинансировании существующего кредита, позвоните по телефону 0508 645 378 или оставьте свои данные ниже.

Что такое модификация ипотечного кредита? Это хорошая идея?

Проблемы с выплатой ипотеки? У вас есть варианты

Возможно, вам интересно узнать об изменении ипотечного кредита, если вы:

- Испытывают финансовые затруднения из-за коронавируса

- Проблемы с ежемесячными выплатами по ипотеке

- В настоящее время находятся на отсрочке по ипотеке, но беспокоятся о том, что произойдет, когда воздержание закончится

Хорошая новость в том, что помощь доступна.Но варианты облегчения ипотеки не универсальны.

В зависимости от ваших обстоятельств вы можете иметь право на изменение ссуды. Или вы можете использовать другой путь, например рефинансирование. Вот что вам следует знать о возможных вариантах.

Проверьте свое право на рефинансирование (15 сентября 2021 г.)В этой статье (Перейти к…)

Что такое модификация кредита?

Изменение ссуды — это когда кредитор соглашается изменить условия ипотеки домовладельца, чтобы помочь ему избежать дефолта и сохранить свой дом во время финансовых трудностей.

Целью модификации ипотечного кредита является сокращение платежей заемщика, чтобы они могли позволить себе ежемесячный кредит. Обычно это делается путем снижения ставки по ипотеке или продления срока погашения ссуды.

«Изменение ипотечной ссуды не заменяет существующую жилищную ссуду или вашего кредитора», — объясняет Карен Кондор, эксперт по финансам и страхованию с Loans.org.

«Однако он реструктурирует вашу ссуду, чтобы сделать ее более управляемой, когда вы испытываете трудности с выплатами по ипотеке.”

Как работает модификация ипотечного кредита

При изменении кредита общая основная сумма вашей задолженности не изменится.

«Но кредитор может согласиться на более низкую процентную ставку, сокращенный срок кредита или более длительный период выплаты», — говорит Элизабет Уитман, адвокат и управляющий член Whitman Legal Solutions, LLC.

Любая из этих стратегий может помочь снизить ежемесячные выплаты по ипотеке и / или общую сумму процентов, которые вы платите в долгосрочной перспективе.

Модификациятакже может включать переход с ипотеки с регулируемой процентной ставкой на ипотеку с фиксированной процентной ставкой и перенос штрафов за просрочку платежа в основной капитал, добавляет Кондор.

Обратите внимание, изменение ссуды призвано сделать ипотеку более доступной из месяца в месяц. Но часто это связано с продлением срока ссуды или добавлением пропущенных платежей обратно в ссуду, что может увеличить общую сумму уплаченных процентов в размере .

Рефинансирование в новую ссуду, с другой стороны, часто снижает ежемесячный платеж на и на общую сумму процентов.

Изменение ссуды по сравнению с рефинансированием

Рефинансирование обычно является первым планом действий для домовладельцев, которым требуется меньшая сумма выплаты по ипотеке.

Рефинансирование может заменить вашу первоначальную ссуду новой с более низкой процентной ставкой и / или более длительным сроком. Это может предложить постоянное сокращение выплат по ипотечному кредиту без отрицательного воздействия на ваш кредит.

Однако заемщики, испытывающие финансовые трудности, могут не иметь возможности рефинансировать.

У них могут возникнуть проблемы с получением новой ссуды из-за снижения дохода, более низкого кредитного рейтинга или непредвиденных долгов (например, медицинских расходов).

В этих случаях домовладелец может иметь право на изменение ипотечного кредита.

Изменение ссуды обычно зарезервировано для домовладельцев, которые не имеют права на рефинансирование из-за финансовых трудностей.

Изменение ипотеки обычно зарезервировано для заемщиков, которые не имеют права на рефинансирование и исчерпали другие возможные варианты облегчения ипотеки.

«При изменении ссуды вы работаете со своим существующим банком или кредитором над изменением условий существующей ипотеки», — объясняет Дэвид Мерритт, адвокат по судебным спорам по потребительскому финансированию из Bernkopf Goodman, LLP.

«Если вы допустили дефолт по существующей ипотеке, велика вероятность того, что ваш кредит подвергся негативному влиянию до такой степени, что новый кредитор будет опасаться давать вам новый кредит».

«Обычно в этой ситуации рефинансирование невозможно», — говорит Мерритт.

Это означает, что между модификацией ссуды и рефинансированием нет реальной конкуренции. Правильный вариант для вас будет зависеть от статуса вашего текущего кредита, ваших личных финансов и того, на что согласен ваш ипотечный кредитор.

Проверьте свое право на рефинансирование (15 сентября 2021 г.)Изменение ссуды по сравнению с отсрочкой

Терпение — еще один способ помочь заемщикам в период финансового стресса.

Воздержание от ссуды — это временный план, который приостанавливает выплаты по ипотеке, пока домовладелец не встанет на ноги.

Например, во время пандемии COVID многие домовладельцы, потерявшие работу или имеющие пониженный доход, могли просить о разрешении на срок до года или более.

В отличие от воздержания, изменение ипотечного кредита представляет собой постоянный план , который изменяет ставку или условия жилищного кредита.

Воздержание и изменение ссуды иногда могут быть объединены для создания более эффективного плана помощи по ипотеке.

Например, домовладелец, чей доход по-прежнему снижается в конце периода воздержания, может получить разрешение на изменение постоянной ссуды.

Или домовладелец, получивший разрешение на внесение изменений в ипотеку, может также получить (отложить) часть своей невыплаченной основной суммы до конца периода погашения.

Кто имеет право на изменение ссуды?

Чтобы иметь право на изменение ссуды, заемщик обычно должен пропустить по крайней мере 3 платежа по ипотеке и быть неплатежеспособным.

«Иногда заемщик, который столкнулся с финансовыми неудачами, из-за которых дефолт стал неизбежным, может претендовать на изменение ссуды.Но не все, кто не выполняет свои обязательства по ипотеке, имеют право на изменение ссуды », — объясняет Уитман.

«Заемщики, финансовая неудача которых настолько серьезна, что они никогда не смогут погасить свою ипотеку, не получат изменений, равно как и заемщики, которые имеют возможность вносить ипотечные платежи за счет своего дохода или сбережений».

«Заемщики, финансовая неудача которых настолько серьезна, что они никогда не смогут погасить свою ипотеку, не получат изменений», — Элизабет Уитман, адвокат и управляющий член Whitman Legal Solutions, LLC

Помимо письма или заявления о трудностях, приготовьтесь предоставить подтверждение дохода, налоговые декларации за два года и банковскую / финансовую отчетность, — говорит Кондор.

Однако имейте в виду, что ваш кредитор не обязан предоставлять модификацию ссуды.

«После того, как кредитор заключил договор, то есть ссуду, ему не нужно его менять. Многим [домовладельцам] отказывают в изменении ипотечного кредита », — объясняет Галлахер.

«Если кредитор желает изменить условия по вашему запросу, тогда у вас есть отправная точка».

Как запросить модификацию кредита

Процесс подачи заявки на изменение ссуды будет зависеть от того, кто управляет вашей ссудой.

Первое, что вам нужно сделать, это связаться с вашим кредитным агентом. Это компания, в которую вы отправляете платежи, и с которой вам нужно работать, чтобы определить варианты изменения кредита.

Некоторые ипотечные кредиты управляются или «обслуживаются» первоначальным кредитором. Но большинство жилищных кредитов обслуживает отдельная компания.

Например, вы могли получить ссуду от Wells Fargo, но теперь делаете платежи в банк США.

Кредитный агент — это компания, которая принимает ваши ежемесячные платежи по ипотеке; Вы можете найти свою, проверив имя и контактную информацию в последней выписке по ипотеке.

Многие заемщики начинают процесс с отправки «письма о трудностях» своему обслуживающему персоналу или кредитору. Письмо о трудностях — это просто примечание, в котором описываются финансовые трудности заемщика и объясняется, почему он не может производить платежи.

Кредитор, скорее всего, запросит финансовую информацию и документацию, включая банковские выписки, платежные квитанции и доказательства ваших активов.

Эти документы помогут вашему кредитору понять весь объем ваших личных финансов и определить правильный путь для освобождения от выплаты ипотеки.

Программы модификации ипотечного кредита

Варианты модификации вашей ссуды будут зависеть от типа ссуды, которая у вас есть, и от того, на что соглашается ваш кредитор или обслуживающий вас кредитор.

Обычная модификация кредита

«Fannie Mae, Freddie Mac и частные кредиторы обычных займов имеют свои собственные программы модификации и руководящие принципы», — говорит Чарльз Галлахер, поверенный по недвижимости.

В частности, Freddie Mac и Fannie Mae предлагают программы Flex Modification, предназначенные для уменьшения выплаты по ипотеке квалифицированному заемщику примерно на 20%.

МодификацияFlex обычно включает в себя корректировку процентной ставки, удержание части основного баланса или продление срока ссуды, чтобы сделать ежемесячные платежи более доступными для домовладельца.

Чтобы иметь право на участие в программе Flex Modification, домовладелец должен иметь:

- Минимум 3 просроченных ежемесячных платежа по основному жилому дому, второму дому или инвестиционной собственности

- Или ; просрочено менее 3 ежемесячных платежей, но ссуда находится в состоянии «неминуемого дефолта», что означает, что кредитор определил, что ссуда будет неплатежеспособна без изменений.Это вариант только для основного жилья

Определенные трудности могут вызвать статус «неизбежного дефолта»; например, смерть основного кормильца в домашнем хозяйстве, серьезная болезнь или инвалидность заемщика.

Безработица, как правило, не является причиной , имеющей право на изменение Flex.

Безработные заемщики с большей вероятностью будут помещены на временный план воздержания, который приостанавливает выплаты на определенный период времени, но не меняет окончательно срок или процентную ставку ссуды.

Кроме того, поддерживаемые государством ссуды FHA, VA и USDA не подходят для программ гибкой модификации.

Модификация кредита FHA

Федеральное жилищное управление предлагает собственные варианты модификации ссуды, чтобы сделать платежи просроченными заемщиками более удобными.

В зависимости от вашей ситуации варианты изменения кредита FHA могут включать:

- Снижение процентной ставки

- Продление срока ссуды

- Перенос невыплаченной основной суммы, процентов или затрат по ссуде на остаток ссуды

- Повторная амортизация ипотечного кредита, чтобы помочь заемщику компенсировать просроченные платежи

В некоторых случаях, когда требуется дополнительная помощь, заемщики FHA могут иметь право на участие в программе FHA-Home Affordable Modification Program (FHA-HAMP).

FHA-HAMP позволяет кредитору отсрочить пропущенные платежи по ипотеке, чтобы обеспечить текущую ссуду домовладельца. Затем он может потребовать, чтобы HUD (надзорный орган FHA) дополнительно снизил ежемесячный платеж, открыв беспроцентный субординированный заем в размере до 30% от оставшейся суммы кредита. Заемщик выплачивает только основную сумму и проценты на основе 70% от баланса и может выплатить оставшуюся сумму при продаже или рефинансировании дома.

Отсрочка этой дополнительной основной суммы может помочь заемщикам FHA вернуться в нормальный режим с их кредитами.

FHA-HAMP обычно сочетается с одним из описанных выше методов модификации ссуды, чтобы снизить ежемесячный платеж заемщика.

Правомочные заемщики FHA должны заполнить пробный план погашения, чтобы иметь право на изменение кредита или программу FHA-HAMP. Это предполагает своевременную оплату измененной суммы в течение 3 месяцев подряд.

ВА модификация кредита

Ветераны и военнослужащие, получившие ссуду, предоставленную Департаментом по делам ветеранов, могут задать своему обслуживающему персоналу вопрос об изменении ссуды VA.

Модификация ссудыVA может вернуть пропущенные платежи в баланс ссуды, а также другие просроченные расходы на домовладение, такие как неуплаченные налоги на недвижимость и страхование домовладельцев.

После того, как эти затраты добавляются к ссуде, заемщик и обслуживающий персонал работают вместе, чтобы установить новый график погашения, которым будет управлять ветеран.

Обратите внимание, модификация VA уникальна тем, что процентная ставка на самом деле может увеличиться на . Таким образом, хотя этот план может помочь ветеранам вернуть свои ссуды, он не всегда сокращает ежемесячные выплаты домовладельца.

«Для модификации ссуды VA применяется несколько требований», — отмечает Кондор. Она объясняет:

- «Ваша ссуда VA должна по умолчанию.

- С тех пор вы должны были оправиться от временных трудностей, вызвавших невыполнение обязательств.

- . Вы должны быть в состоянии поддерживать финансовые обязательства по модифицированной ссуде VA.

- И вы не должны изменять свой VA. ссуды за последние три года »

Некоторые домовладельцы, получившие ссуды VA, могут иметь право на« модификацию оптимизации ».’

Streamline Modification не требует такого количества документации, как традиционный план модификации VA, но включает два дополнительных требования:

- Суммарный платеж в счет основной суммы долга и процентов должен снизиться как минимум на 10%.

- Заемщик должен заполнить трехмесячный пробный план погашения, чтобы доказать, что он может произвести измененные платежи.

Поговорите со своим кредитным агентом о вариантах вашего кредита VA .

Модификация кредита USDA

Модификация ссудыUSDA предназначена для домовладельцев, текущие ссуды которых обеспечены U.С. Департамент сельского хозяйства.

Модификация ссуды USDA позволяет откатить недостающие платежи по ипотеке (включая основную сумму, проценты, налоги и страховку) на баланс ссуды.

Планы модификацииUSDA также позволяют продлить срок до 480 месяцев, или всего 40 лет, чтобы помочь сократить платежи заемщика. По словам Министерства сельского хозяйства США, обслуживающий персонал может снизить процентную ставку заемщика, «даже ниже рыночной ставки, если необходимо».

Обслуживающие службы могут покрыть до 30 процентов невыплаченного основного баланса домовладельца, используя аванс на возмещение ипотечного кредита.

Свяжитесь со своим кредитным агентом, чтобы узнать, имеете ли вы право на изменение кредита USDA.

Является ли модификация ипотечного кредита хорошей идеей?

Подходящим кандидатам стоит заняться модификацией ипотечного кредита.

«Модификация может дать вам второй кусок яблока и вывести вас из процесса невыполнения обязательств или потери права выкупа, позволяя вам остаться в своем доме», — говорит Мерритт.

Но есть предостережения.

«Обычно при модификации все ваши пропущенные платежи добавляются к непогашенному сальдо основного долга», — говорит Мерритт.

Предположим, непогашенный остаток по вашей текущей ипотеке составляет 300 000 долларов. Предположим, вы пропустили платежи на сумму 50 000 долларов. В этом примере измененный баланс будет составлять 350 000 долларов, что называется «капитализация».

«Но представьте, что стоимость вашего дома составляет всего 310 000 долларов», — добавляет Мерритт. «Здесь модификация позволит вам остаться в своем доме и избежать потери права выкупа, но вы должны будете больше, чем стоит ваш дом. Это будет проблемой, если, скажем, через два года после модификации вы захотите продать свой дом.”

Рефинансирование и другие альтернативы модификации

К счастью, модификация ссуды— не единственный вариант.

Возможные альтернативы включают рефинансирование, отказ от права выкупа или банкротство согласно главе 13.

Рефинансирование

Как упоминалось выше, вы должны сначала проверить, имеете ли вы право на снижение процентной ставки и выплаты при рефинансировании ипотечного кредита.

Вы должны будете претендовать на новую ипотеку на основании вашего:

- Кредитный рейтинг и кредитный отчет

- Отношение долга к доходу

- Отношение ссуды к стоимости (остаток кредита по сравнению со стоимостью дома)

- Доход и занятость

Может быть трудно получить право на рефинансирование во время времена финансовых трудностей.Но прежде чем списывать эту стратегию, проверьте все доступные варианты ссуды.

Например, ссуды FHA имеют более низкие требования к кредитному рейтингу и позволяют более высокое отношение долга к доходу (DTI), чем обычные ссуды. Таким образом, может быть проще рефинансировать ссуду FHA, чем обычную.

Оптимизация рефинансирования

Домовладельцы, получившие ссуды FHA, VA и USDA, имеют дополнительную возможность в виде упрощенного рефинансирования.

Оптимизация рефинансирования обычно не требует подтверждения дохода или занятости, или оценки нового дома.Даже проверка кредитоспособности может быть отменена (хотя кредитор всегда будет проверять, что вы вносили ипотечные платежи вовремя).

Эти ссуды гораздо более снисходительны для домовладельцев, чье финансовое положение ухудшилось.

Примечание. Оптимизация рефинансирования разрешена только в рамках одной и той же кредитной программы: FHA-FHA, VA-VA или USDA-USDA.

Проверьте свое право на участие в программе Streamline Refi (15 сентября 2021 г.)Другие варианты облегчения ипотеки

Для рефинансирования обычно требуется соотношение суммы кредита к стоимости 97% или ниже, что означает, что домовладелец имеет не менее 3% собственного капитала.

Тем не менее, «заемщики, которые имеют менее 3 процентов собственного капитала в своих домах, могут иметь право на участие в программе Fannie Mae HIRO», — предполагает Уитман.

Этот «вариант рефинансирования с высоким LTV» предназначен для домовладельцев, имеющих ссуды, обеспеченные Fannie Mae, которые задолжали по ипотеке больше, чем стоит недвижимость.

«Другие варианты выбора для заемщиков с небольшим капиталом или отсутствием собственного капитала в их домах включают консенсуальную передачу права выкупа или короткую продажу, которая включает продажу собственности за меньшую сумму, чем невыплаченная сумма ипотеки.”

Что делать?

Уитмен продолжает: «Любому заемщику, которому будет сложно погасить свою ипотеку и другие долги после модификации ссуды, следует подумать, лучше ли избавиться от своего дома и найти более доступный вариант жилья».

Чтобы лучше определить, является ли для вас стратегия рефинансирования или изменения ипотечного кредита, проконсультируйтесь со своим кредитным агентом, юристом или консультантом по жилищным вопросам.

FAQ по модификации ипотечного кредита