оформить рефинансирование ипотечного кредита других банков

Документы для рефинансирования ипотекиСокращенный пакет документов:

Копия паспорта (все страницы)

Заявление-анкета

Согласие на обработку персональных данных

При получении кредита по одному документу (паспорту) – процентная ставка выше базовой величины на 1%.

Полный пакет документов:

Копия паспорта (все страницы)

Заявление-анкета

Согласие на обработку персональных данных

Документы, подтверждающие доход:

Для наемных сотрудников:

справка с портала Госуслуг, которая формируется всего в один клик и отправляется на электронный адрес банка. В этом случае нет необходимости предоставлять 2-НДФЛ и копию трудовой книжки. Если вы не зарегистрированы на портале Госуслуги – наш менеджер поможет быстро пройти регистрацию.

Если в справке указан не полный доход заемщика – для оформления ипотеки дополнительно потребуется предоставить подтверждение дохода по форме банка, или

Если в справке указан не полный доход заемщика – для оформления ипотеки дополнительно потребуется предоставить подтверждение дохода по форме банка, илисправка за 12 месяцев: 2-НДФЛ или по форме банка

Для собственников бизнеса и индивидуальных предпринимателей:

- налоговые декларации, в зависимости от системы налогообложения установленные законодательством, и управленческая отчетность

Документы, подтверждающие трудоустройство:

копия трудовой книжки, заверенная работодателем (все заполненные страницы), для военнослужащих — справка по установленной форме

Документы по кредиту:

Документы по действующему кредиту

Справка из банка — залогодержателя об отсутствии просроченной задолженности по действующему кредиту, который будет погашаться за счет средств Банка, а при наличии иных кредитов — и по иным кредитам – предоставляется при отсутствии информации в Бюро кредитных историй;

Справка из банка-залогодержателя об остатке ссудной задолженности по действующему ипотечному кредиту;

При рефинансировании действующего кредита, предоставленного на цели приобретения/строительства иного объекта под залог имеющейся(ихся) квартиры/апартаментов, подтверждением целевого использования кредитных средств по действующему кредиту будут являться полученные Банком сведения из ЕГРН либо свидетельство о праве собственности на недвижимое имущество, приобретенное за счет кредитных средств по действующему кредиту и указанному в первичном КД;

При рефинансировании ранее рефинансированного кредита необходимо предоставление всех кредитных договоров, включая первоначальный

Недвижимость в Астрахани — Рефинансирование кредита: очередной обман или выгода?

Суть рефинансирования Еще пару-тройку лет назад о кредите под 10-12 процентов годовых не приходилось даже мечтать. Минимальная ставка начиналась от 19 % в год и заканчивалась 5 % в день. Кабальные условия, но деваться было некуда. Россияне были вынуждены оформлять кредитные деньги под высокие проценты. Однако совсем недавно стала популярной услуга «рефинансирование кредита»: банки предоставляют не все, но предложений действительно много. Давайте разберемся, что это за услуга. Итак, допустим, вы пару лет назад взяли кредит под 20 % годовых на 10 лет. Теперь, при соблюдении определенных условий, у вас есть возможность рефинансировать свои обязательства. Простыми словами, вы оформляете новый кредит в банковской организации, чтобы расплатиться по старым долгам. Но условия по новому кредиту более выгодны. Например, новый заем оформлен всего на 5 лет под 10 % в год. Следовательно, что такое рефинансирование кредита? Это повторная выдача кредитного капитала на погашение ранее полученных займов, но на более выгодных условиях. Зачем это нужно Данная услуга позволит решить следующие проблемы: Объединить долги.

Минимальная ставка начиналась от 19 % в год и заканчивалась 5 % в день. Кабальные условия, но деваться было некуда. Россияне были вынуждены оформлять кредитные деньги под высокие проценты. Однако совсем недавно стала популярной услуга «рефинансирование кредита»: банки предоставляют не все, но предложений действительно много. Давайте разберемся, что это за услуга. Итак, допустим, вы пару лет назад взяли кредит под 20 % годовых на 10 лет. Теперь, при соблюдении определенных условий, у вас есть возможность рефинансировать свои обязательства. Простыми словами, вы оформляете новый кредит в банковской организации, чтобы расплатиться по старым долгам. Но условия по новому кредиту более выгодны. Например, новый заем оформлен всего на 5 лет под 10 % в год. Следовательно, что такое рефинансирование кредита? Это повторная выдача кредитного капитала на погашение ранее полученных займов, но на более выгодных условиях. Зачем это нужно Данная услуга позволит решить следующие проблемы: Объединить долги..jpg)

Источник: http://ppt.ru/art/kredity/refinansirovanie

Погасил и остался должен. В чём опасность рефинансирования кредитов

— Год назад я рефинансировала ипотеку в банке. С тех пор снизилась ставка, сделала несколько досрочек. В целом всё было отлично, но потом периодически (примерно раз в пару месяцев), а именно — когда дата платежа выпадает на выходной, банк начал списывать лишнюю копейку (сумму сверх того, что прислал в СМС-уведомлении). Я обратилась с жалобой в банк, в котором меня попросили внести ещё денег, чтобы не уйти в просрочку. Сказали, что после обработки моего заявления всё мне вернут. Прошло две недели, денег мне так и не вернули, зато списали все остатки со счёта — и я оказалась в просрочке, — пожаловалась москвичка на портале banki. ru.

ru.

Это лишь одна из жалоб клиентов, которые столкнулись с подводными камнями рефинансирования. В ходе разбирательств обычно выясняется, что либо произошёл технический сбой в банке, либо платёж вполне соответствует договору, но клиент не обратил внимания на нюансы выплат. Дело в том, что многие считают, что рефинансирование — процедура однозначно выгодная. Проводят её многие банки, и таким образом действительно можно улучшить условия кредитования. Правда, не всё так просто.

В каких случаях рефинансирование выгодно

Фото © ТАСС / Мария Дмитриенко

Прибегать к рефинансированию следует только тогда, когда заёмщик будет понимать точную цель решения проблемы. Если вы хотите сэкономить на процентной ставке, то за рефинансированием потребительского кредита имеет смысл обращаться тогда, когда ставка нового кредита будет ниже хотя бы на один процентный пункт, объясняет директор по работе с клиентами «БКС премьер» Николай Соколов. По ипотеке — хотя бы 0,5% пункта (здесь суммы больше, так что ощутимый выигрыш получается даже при таком несущественном снижении ставки).

— Если разница 0,1–0,3 процентных пункта, то в рефинансировании любых кредитов смысла, как правило, не будет. Сэкономить на процентах вы сможете при условии, что срок кредита существенно не отличается от текущего. Если же вы оформляете кредит по более низкой ставке, но при этом увеличиваете срок в 1,5–2 раза, вы не сэкономите на процентах. Чем выше срок, тем больше окажется переплата банку, — говорит эксперт.

Если цель заёмщика — снизить ежемесячный платёж по кредиту, то в этом случае важно смотреть не только на ставку, но и на доступные сроки кредитования. Чем выше срок кредита, тем меньше будет ежемесячный платёж.

Как следует из предложений банков, рефинансирование может быть очень полезно сильно закредитованным заёмщикам. Оно позволяет собирать три-четыре кредита, включая карточные, в один.

— За счёт сниженной ставки и комфортного срока ежемесячный платёж заёмщика может снизиться примерно в два раза. Для многих граждан на фоне снижения реальных располагаемых доходов сейчас важнее не итоговая переплата по кредиту, а именно размер минимального ежемесячного платежа. Чем он ниже, тем более комфортный уровень жизни сможет позволить себе человек, — объясняет Николай Соколов.

Чем он ниже, тем более комфортный уровень жизни сможет позволить себе человек, — объясняет Николай Соколов.

Подводные камни рефинансирования

Надо внимательно изучать все документы и интересоваться сопутствующими услугами, которые предлагают банки. Допустим, заявленная ставка может быть на 3–5 процентных пунктов ниже, при этом банк настойчиво рекомендует оформить страховку. Стоит отметить, что порой итоговая плата за страховку на всём сроке кредита составляет до 50% от совокупной переплаты по займу. В этом случае вы можете ничего не выиграть от рефинансирования. Более того, в конечном счёте ещё и переплатите банку.

Также банк может предлагать сумму, существенно превышающую размер остатка прежнего долга. Причём это может быть уже одобренный кредит, о котором сообщают сотрудники вашего банка.

— Безусловно, вы всегда найдёте, куда потратить дополнительные деньги. Соблазн может быть большой, однако необходимо взвесить, действительно ли необходима вам более высокая кредитная нагрузка, даже если ставка будет заметно ниже, чем по действующему кредиту. Нужно помнить, что в целом банку выгодно, чтобы платёжеспособный заёмщик вечно ходил у него в должниках, — добавляет Николай Соколов.

Нужно помнить, что в целом банку выгодно, чтобы платёжеспособный заёмщик вечно ходил у него в должниках, — добавляет Николай Соколов.

Кроме того, он поясняет, что при рефинансировании кредита в другом банке нужно обязательно проконтролировать процесс погашения задолженности в прежнем.

— Схема такого рефинансирования может подразумевать, что новый банк до погашения вашего старого кредита установит высокую ставку — допустим, 20–25%. А снизит её до 12–13% тогда, когда убедится, что ваш прежний кредит погашен. То есть ваша долговая нагрузка адекватна. Если вы не дадите распоряжение о досрочном погашении кредита за счёт полученных от нового банка средств, ваш старый кредит не будет погашен, — предупреждает Николай Соколов.

Однако не стоит жить в цикле постоянного рефинансирования, рассчитывая на продолжение снижения ставок на рынке, предостерегает спикер. Несмотря на то что сейчас тренд снижения ставок продолжается, в случае его окончания заёмщики, использующие рефинансирование как единственный доступный способ получить свободные деньги, окажутся в плачевной финансовой ситуации.

Рефинансирование кредита в чем подвох?

5924559 просмотров

Вначале 2000-х кредитные учреждения умело продвигали возможность кредитования. Когда кредитами стало обеспечено 90% населения и максимальная долговая нагрузка больше не позволяла их выдавать, банки ввели новую схему – рефинансирование кредита. Это когда вы берете более выгодный займ и гасите им тот, что был не совсем выгоден. Кажется, что это очень удобно. Но в чем подвох рефинансирования кредита и почему эта мера так ничего и не решила?

Чем выгодно рефинансирование кредита сегодня?

Заявка на кредит наличными на нашем сайте Заполнить

Бывает так, что люди не несут личной ответственности за свои финансовые решения. От предложения банка оформить очередной кредит мало кто отказывается.

Тем самым увеличивается долговая нагрузка.

- Выгодно рефинансировать кредитные карты с высокими ставками, комиссиями;

- Уменьшается ежемесячный платеж по кредиту;

- После рефинансирования платеж осуществляется одной датой, если рефинансируется несколько кредитов;

- Есть возможность получить часть средств после рефинансирования, например, запросить в банке сумму чуть больше действующих кредитов.

Обратиться за рефинансированием можно в любой банк, как в свой, в котором открыт кредит, так и в сторонний.

Подводные камни рефинансирования в своем банке

Уменьшение ежемесячного платежа – это не совсем признак лояльности банка к своему клиенту. Банк отслеживает своих положительных и не очень клиентов. Для каждой категории у банка свои методы.

Предложение рефинансирования обычно поступает ответственному клиенту, но может и клиенту с редкими небольшими просрочками в 3-5 дней. Прежде чем оформить услугу рефинансирования в своем банке нужно изучить:

Прежде чем оформить услугу рефинансирования в своем банке нужно изучить:

Под какую процентную ставку взяты предыдущие кредиты. В некоторых банках легко выдается кредит практически каждому, но процентная ставка огромная. Если клиент исправно вносит платежи, есть большая вероятность, что проще и выгоднее оформить обычный кредит в стороннем банке, чем рефинансироваться в своем;

Обратить внимание на дополнительные услуги, оформленные к действующим кредитам. Вполне возможно, что к каждому кредиту клиенту были подключены дополнительные услуги. Банк, предлагая рефинансирование, уже знает своего клиента. И скорее всего к новому кредиту также будут подключены дополнительные услуги, которые оплачивает клиент.

Классический совет внимательно читать договор и задавать вопросы, уместен и для рефинансирования в сторонних банках.

А что касается своих компаний, то там редко можно найти нечто стоящее. Так как никто не хочет работать себе в убыток.

Подвох рефинансирования в чужом банке

Когда услугу рефинансирования предлагает банк, с которым клиент никогда не работал, то следует обязательно обратить внимание на ставку рефинансирования.

Вполне возможно, что по предыдущим кредитам ставка ниже, условия выгоднее. Тогда предложение стороннего банка, где процентные ставки выше, будет клиенту совершенно не выгодным.

Платеж уменьшается только за счет увеличения срока кредитования, но переплата будет гораздо выше.

Для выгодного рефинансирования в стороннем банке нужно:

- Изучить процентную ставку действующих кредитов и ставку в стороннем банке;

- Если действующие кредиты оформлены без дополнительных услуг, то внимательно рассмотреть предложение стороннего банка на наличие дополнительных услуг;

- Важно, если клиент рефинансирует кредиты своего зарплатного банка в чужом, то это чаще невыгодно для клиента, так как для зарплатных клиентов ставки всегда ниже.

Общая характеристика услуги рефинансирования

- Подобная помощь выгодна только в случае непосильного ежемесячного платежа. Оформлять только для того, чтобы не испортить кредитную историю, то есть уменьшить ежемесячный платеж;

- Выгодно если действующие кредиты с высокими процентными ставками, особенно если это кредитные карты;

- Всегда невыгодна, когда клиент оплачивает действующий кредит уже более года.

Так как в первые годы заложена основная сумма переплаты. При рефинансировании переплата начнется заново;

Так как в первые годы заложена основная сумма переплаты. При рефинансировании переплата начнется заново; - Понимать, что рефинансирование — это обычный новый кредит положительным клиентам и лучше уже доплатить старые кредиты в срок, чем продлить кредит еще на несколько лет;

- Уменьшение платежа только за счет увеличения срока, даже при рефинансировании с пониженной ставкой;

- Если нужны деньги, часто выгоднее просто получить новый кредит в крупном банке, чем рефинансировать действующие.

Интересный совет

Не забывайте, что перекредитование всегда будет иметь подвохи и подводные камни. Так как здесь – вы действующий заемщик. И вы можете не платить вовремя и все прочее.

Поэтому вашу кандидатуру будут рассматривать заново. Если все одобрят, то вы получите угрозу больших штрафов. При этом могут и услуги левые навязать.

Только это не повод отказываться от данных сервисов. Просто надо изучить все варианты и уметь их сравнивать. Тогда вы обойдете возможные проблемы.

В дополнение темы:

Как сделать рефинансирование карты?

Есть ли смысл рефинансировать ипотеку?

Рефинансирование с получением дополнительной суммы

Задать вопрос о кредитах нашим специалистам!Читайте также:

Что такое рефинансирование кредита простыми словами

На чтение 7 мин. Обновлено

Не всегда клиент, взявший кредит, справляется с внесением ежемесячных платежей. Чтобы заемщик мог избежать возникновения долга, банки предлагают воспользоваться рефинансированием. Услуга позиционируется, как предложение, позволяющее изменить условия кредитования и облегчить возврат задолженности. Однако не все знают, чем разновидность займов отличается от стандартной ссуды.

Чтобы выявить особенности предложения стоит разобраться, что такое рефинансирование простыми словами.

Что значит рефинансирование кредита?

Рефинансирование – повторное предоставление денег в долг для погашения ранее полученного займа. Услугу используют для:

Услугу используют для:

- объединения кредитов;

- улучшения условий займа;

- увеличения периода возврата;

- уменьшения ежемесячной нагрузки на бюджет;

- предотвращения возникновения задолженности.

По юридической природе рефинансирование является целевым кредитом. В договоре, составляемом при оформлении займа, указывается, что его можно использовать только для погашения имеющихся задолженностей.

Дайте новый кредит на лучших условиях!Пример. Вы брали ипотечный кредит несколько лет назад под 15% годовых. Снижение процентной ставки до 12%, способно давать существенную ежемесячную экономию. Разница в 3 процента способна сберегать от 20 до 50 тысяч в зависимости от суммы и срока кредита.

Что требуется для рефинансирования кредита?

Воспользоваться услугой может только гражданин, соответствующий требованиям банка. Изучая заявку потенциального заемщика, сотрудники компании обращают внимание на следующие параметры:

- Возраст клиента.

Услуга предоставляется лицам, достигшим 21 года. Максимальный возраст заемщика не должен превышать 65 лет.

Услуга предоставляется лицам, достигшим 21 года. Максимальный возраст заемщика не должен превышать 65 лет. - Гражданство. Предложением могут воспользоваться только граждане РФ.

- Трудоустройство. Банки сотрудничают только с лицами, официально осуществляющими трудовую деятельность.

- Стаж. Для получения доступа к услуге нужно проработать не менее 1 года. Трудовой стаж на последнем месте работы должен составлять минимум 3 месяца.

- Доход. Обычно банки не соглашаются предоставлять кредит, если размер ежемесячного взноса превышает 50-60% от заработной платы клиента.

- Регистрация. Необходимо наличие постоянной прописки в регионе присутствия банка.

- Кредитная история. Наличие просрочек по займу станет поводом для отклонения заявки.

Требования могут отличаться в зависимости от выбранного кредитного учреждения. Некоторые компании соглашаются рефинансировать займ только при наличии зарплатной карты или активного депозита.

Что нужно для рефинансирования кредита?

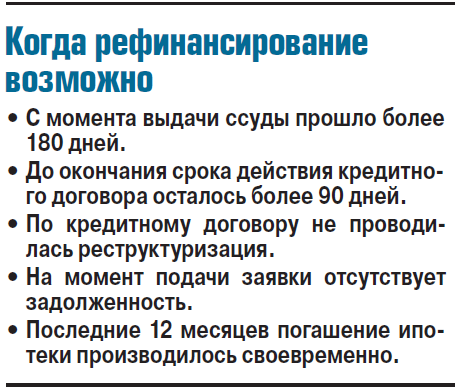

Требования предъявляются и к текущему кредитному договору. Рефинансировать займ удастся, если:

Рефинансировать займ удастся, если:

- клиент самостоятельно совершил более 6-12 платежей по кредиту;

- до окончания срока действия договора осталось более 3-6 месяцев;

- займ не был пролонгирован или реструктурирован;

- по кредиту отсутствуют просрочки.

Некоторые банки готовы пойти навстречу клиенту и предоставить возможность рефинансирования при наличии просрочек. Однако их длительность не должна превышать 10 дней. Компания может согласиться начать сотрудничество и в случае возникновения просрочек по техническим причинам.

Какие потребуются документы?

Решив воспользоваться услугой, клиент должен составить заявку и подготовить документы для рефинансирования кредита. В состав пакета бумаг в обязательном порядке должен входить оригинал кредитного договора, заключенного с первоначальным кредитором, и график платежей. Для оформления рефинансирования потребуется и справка от банка, выдавшего займ. В ней должна присутствовать следующая информация:

- реквизиты, позволяющие перечислить деньги кредитору, если просьба о рефинансировании будет одобрена;

- сведения о наличии просрочек;

- размер просрочек и их продолжительность, если клиент не сумел на протяжении всего периода сотрудничества возвращать деньги своевременно;

- полная сумма, которую необходимо внести для расчета с предыдущим кредитором.

Справка действует всего 3 дня. По этой причине ее нужно брать непосредственно перед визитом в новый банк.

Еще одной обязательной бумагой является согласие кредитора на рефинансирование. Документ нужно предоставить минимум за 7 дней до предполагаемой даты погашения займа.

Когда бумаги получены, новый кредитор проводит их комплексную проверку и выносит решение по заявке. Получить отказ можно в том случае, если человек допускал просрочки по займу. Ухудшение материального положения тоже может стать причиной для отказа в рефинансировании. Решение принимается в индивидуальном порядке.

Как происходит рефинансирование кредита?

Перед тем, как сделать рефинансирование кредита, человек должен ознакомиться с особенностями процедуры. Выполнение манипуляции не отличается сложностью. Она проводится в соответствии со следующей схемой:

- Если заявка одобрена, происходит подписание нового кредитного договора.

- Переоформляются документы по займу. Если первоначальная ссуда выдавалась под залог недвижимости, право на получение имущества в случае невыполнения закрепленных в договоре обязательств переходит к новому банку.

- Оформляются бумаги для перечисления денежных средств. В их качестве может выступать стандартное платежное поручение или заявление на перечисление капитала. Если выполняется рефинансирование сразу нескольких займов, перевод средств по ним осуществляется отдельно.

- Когда средства переведены, рефинансирование завершается. Клиент прекращает взаимодействие с первоначальным кредитором и начинает расчет по новым обязательствам.

Наличными денежные средства при рефинансировании не предоставляются. Банк перечисляется капитал на счет другой компании по предоставленным реквизитам.

В чем подвох или зачем это банку?

Главная задача банка – получение прибыли. Предоставление рефинансирования не является исключением.

Используя перекредитование, человек фактически берет новый займ для погашения предыдущего. Это позволяет уменьшить размер ежемесячных платежей. Однако общая сумма задолженности увеличится. В процессе оформления нового займа человек столкнутся со следующими подводными камнями:

- придется повторно заплатить комиссии за предоставление ссуды и приобретать страховку;

- если необходима заверка документов, предстоит заплатить за услуги нотариуса;

- проведение оценки недвижимости потребует привлечения оценщика и затрат на оплату его работы.

Рефинансирование используется и для переманивания клиентов. Высокий уровень конкуренции на рынке финансов заставляет банки придумывать ухищрения для привлечения новых заемщиков. Лояльная клиентская база позволяет компании существенно увеличить доход.

Выгодно ли получение нового займа?

Ответ на вопрос зависит от индивидуальных особенностей сложившейся ситуации. Услуга позволяет изменить условия сотрудничества, привести их в соответствие положением современного рынка. Это особенно актуально, если действующий кредит был получен на длительный срок. Налоговый вычет при рефинансировании ипотеки также предоставляется.

Услуга позволяет сменить валюту займа и не зависеть от колебаний курсов. Статистика показывает, что большинство российских граждан получают заработную плату в рублях. Внесение платежей в валюте может стать для них непосильной нагрузкой. В дополнение к основным преимуществам, предложение позволяет изменить срок возврата ссуды или получить большую сумму, нежели первоначальный займ.

Однако следует помнить, что предложение способно существенно увеличить итоговую сумму кредита. Задумавшись о проведении рефинансирования, стоит тщательно оценить сложившуюся ситуацию и рассчитать получаемую выгоду.

Проведение расчетов упростит принятие решения о потребности в перекредитовании и его выгодности.

Советы и рекомендации

Рефинансирование – хлопотная и часто длительная процедура. По этой причине эксперты рекомендуют первоначально обращаться в банк, выдавший займ, с просьбой об улучшении условий кредитования. Если ставки в выбранном банке ниже действующих, а гражданин зарекомендовал себя, как благонадежный заемщик, компания, выдавшая ссуду, может пойти навстречу и улучшить условия сотрудничества.

Объединить все кредиты в один?Для повышения вероятности одобрения заявки стоит дополнить ее документацией, подтверждающей ухудшение финансового положения семьи. Банк может согласиться пойти навстречу, если заемщик предоставит:

- свидетельства о рождении детей;

- справки, подтверждающие ухудшение состояния здоровья плательщика;

- документы об уменьшении заработной платы или сокращении.

Аналогичный перечень бумаг необходимо предоставить и в компанию, выбранную в качестве нового кредитора, если банк отклонит просьбу об улучшении условий.

Если самостоятельно рефинансировать займ не получается, гражданин может обратиться за помощью к кредитным брокерам. За определенную плату они подберут банк, готовый пойти навстречу клиенту и выполнить перекредитование.

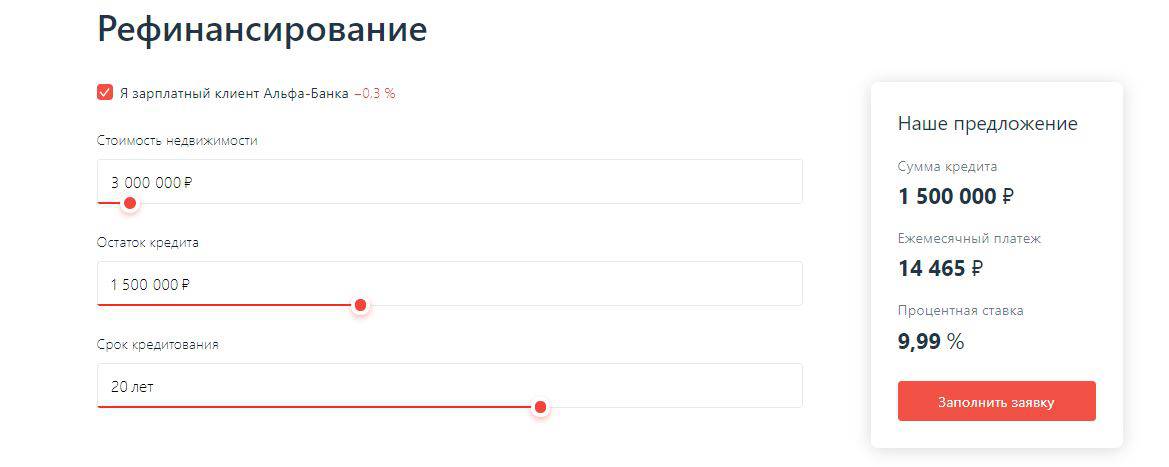

Кредитный калькулятор

Самостоятельно рассчитать сумму, которую придется вернуть при рефинансировании, сложно. Помочь в сложившейся ситуации способен кредитный калькулятор. Программа самостоятельно произведет вычисления и сообщит итоговую сумму. Расчеты производятся моментально.

Клиент должен будет только заполнить онлайн-форму, указав условия, на которых осуществляется перекредитование. Воспользоваться бесплатным кредитным калькулятором можно нашем сайте.

Следует помнить, что полученный результат будет являться примерным. Итоговая сумма зависит от индивидуальных особенностей сотрудничества с конкретным кредитным учреждением. Чтобы узнать точные данные, нужно обратиться к специалистам выбранного банка.

В чем подвох рефинансирования кредита в ВТБ

Практически все банки предлагают своим клиентам услугу рефинансирования кредита, в том числе и ВТБ. С помощью этой программы можно переоформить имеющуюся ссуду под более низкий процент и снизить ежемесячный платеж. Однако прежде чем подать заявку на перекредитование, нужно тщательно просчитать выгодность этой затеи. В чем подвох услуги рефинансирования кредитов в банке ВТБ и стоит ли ею пользоваться, разберем в нашей статье.Выгодна ли программа рефинансирования?

Программа рефинансирования предназначена для закрытия имеющихся у человека займов. К примеру, у него уже оформлен кредитный договор в другом банке, но ему предложили более выгодную процентную ставку. У заемщика есть полное право получить новый целевой заем с целью покрытия старого. После погашения первичной задолженности клиент остается должен банку ВТБ, но уже меньшую сумму за счет снижения процентной переплаты. Чем выгодно рефинансирование для банковского клиента?

- Снижается процентная ставка, а значит, ежемесячный платеж и общая переплата по процентам.

- Уменьшается кредитная нагрузка на клиента, который теперь отдает банку меньшую сумму. Иногда размер выплаты снижается даже в два раза, если заемщик решает продлить срок кредита.

- Можно изменить период выплаты задолженности.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

СпроситьВажно! При уменьшении срока кредитования ваш платеж станет больше.

- Есть возможность сменить валюту займа. Если вы взяли кредит в евро или долларах, после рефинансирования ваш ежемесячный взнос не будет зависеть от колебаний валютного курса.

- Можно объединить несколько кредитов в один. Вам не придется запоминать дату и размер платежа по каждому из них, теперь нужно вносить единственный взнос.

- При наличии залога квартиру или машину можно освободить от обременения. После этого вам будет разрешено совершать сделки с имуществом.

Несмотря на очевидные плюсы программы рефинансирования, оформлять новый заем нужно после того, как все тщательно просчитали. Вам нужно обратить внимание на размер новой процентной ставки, наличие дополнительных платежей, сумму ежемесячного взноса и прочие важные детали выплаты кредита. Если сумма долга велика, есть смысл снижать ставку на 2-3%, в отношении небольших потребительских займов ощутимым будет уменьшение процента на 4-5 пунктов.

В чем подвох?

У любой банковской программы есть подводные камни, которые необходимо учитывать при ее оформлении. Есть они и у кредита на рефинансирование.

- Если сумма и срок выплаты открытого займа невелики, нет никакого смысла его рефинансировать. Переплата снизится ненамного, вы потеряете больше времени и сил на оформление нового кредита.

- Чтобы получить выгоду, следует рефинансировать займы, взятые на срок от 2 лет. Особенно ощутима разница при перекредитовании ипотеки и автокредита, оформленных на длительное время.

- Если вы решили рефинансировать ипотеку, имейте в виду, что в период переоформления залога на нового кредитора ваша ставка будет выше. На этот момент ссуда остается без обеспечения, поэтому банк компенсирует свои риски, повышая процент.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

СпроситьМогут возникнуть дополнительные комиссии и сборы, поэтому внимательно прочитайте условия кредитования перед подписанием договора.

Имейте в виду, что рефинансирование сопряжено со сбором большого пакета документов, особенно если дело касается ипотечного займа. Если в итоге вас не устроят условия кредитования, вы просто зря потратите время. Прежде всего рассчитайте плюсы и минусы нового займа или попросите сделать это банковского менеджера.

Какой смысл ВТБ этим заниматься?

Кажется, для чего банку выдавать кредиты под низкий процент? Но для него есть очевидная выгода – привлечение новых ответственных заемщиков, которые могут стать постоянными клиентами. Именно по этой причине кредиторы одобряют заявки только тех заявителей, кто не допускает просроченных платежей. Так улучшается качество кредитного портфеля, а банк получает прибыль от процентов по новому займу.

Таким образом, рефинансирование привлекательно и для кредитора, и для заемщика. Однако не стоит забывать о подводных камнях нового кредитного договора, поэтому внимательно читайте его текст перед подписанием. Если у вас возникли вопросы, обязательно задайте их кредитному менеджеру ВТБ, выясните все плюсы и минусы перехода в этот банк.

Что такое рефинансирование кредита и как его сделать

Рефинансированием называют перекредитование. Это получение нового кредита на более выгодных условиях для полного или частичного закрытия имеющегося долга. Банки предлагают рефинансирование автокредита, потребительских и ипотечных кредитов.

Рефинансирование может проводиться и прежним банком, и другой финансовой организацией.

Первый вариант встречается редко, так как в большинстве случаев кредиторы не рефинансируют собственные договора и предлагают клиентам реструктуризацию.

Поэтому на вопрос, какой банк лучше выбрать для рефинансирования потребительских кредитов, можно с уверенностью ответить – другой, в котором нет активных кредитных договоров.

В качестве примера можно вспомнить о:

Рефинансирование кредитов — платите меньше!

- ВТБ или Сбербанке, занимающимися перекредитованием ипотеки;

- Райффайзенбанке, который рефинансирует автокредиты;

- ЮниКредит Банке, готовом переоформить беззалоговый заем и кредитную карту.

Еще один вопрос, который важно рассмотреть прежде, чем узнать, как происходит рефинансирование кредита в другом банке, — выгодно ли оно клиенту. Чтобы понять, стоит ли переоформлять договор, необходимо сравнить текущие и новые условия банковских предложений. После рефинансирования они должны стать более выгодными для заемщика.

Что дает рефинансирование кредитования?Благодаря переоформлению у клиента появляется возможность:

- снизить ставку по имеющемуся кредитному обязательству;

- изменить размер ежемесячного платежа;

- увеличить срок действия договора;

- изменить валюту кредитования;

- объединить несколько кредитов в один.

Таким образом заемщик улучшает условия по кредитным обязательствам, уменьшает размер переплаты или снижает финансовую нагрузку за счет увеличения срока действия договора.

Правила подбора нового кредитованияПервое, что нужно для рефинансирования кредита, — правильно выбрать новое финансовое учреждение. Такие пункты, как снижение процентной ставки (разница должна быть не меньше 2%) и срок кредитования очевидны, но внимание необходимо уделять не только им. Заранее нужно узнать о наличии или отсутствии комиссий за выдачу средств, условиях страхования, пакете документов и дополнительных требованиях.

Как сделать рефинансирование кредита в другом банке?Независимо от банковского учреждения, процедура рефинансирования автокредита или других потребительских кредитов всегда выглядит примерно одинаково. Заемщику нужно:

- Обратиться в отделение нового банка или подать онлайн-заявку на оформление кредита.

- Дождаться решения. Обычно оно принимается в течение нескольких минут.

- При одобрении прийти в отделение банка для подписания договора.

При оформлении рефинансирования кредита, клиент не получает наличными деньги нового кредита. Финансовая организация переводит средства на счет для погашения имеющегося займа по предоставленным реквизитам.

Некоторые банки дают возможность получить сумму больше, чем необходимо для закрытия текущего кредита. В таком случае остаток средств выдается клиенту и он может распорядиться ими на свое усмотрение.

В случае залогового кредита залог перерегистрируется на другой банк. До момента его передачи новому финансовому учреждению по кредиту насчитывается повышенный процент. Это связано с тем, что заем пока что является необеспеченным. Ставка снизится после переоформления залога.

Кредит наличными за 1 визит

Какие требования к клиентам?

Требования к клиентам не отличаются от обычного кредитования. Банк так же требует информацию о работодателе, запрашивает информацию о платежеспособности, проверяет кредитную историю заемщика.

Вероятность одобрения заявки снижается при наличии имеющихся просрочек или если они часто возникали в прошлом.

Зачем перекредитование нужно банку?

Напоследок отвечу на вопрос многих заемщиков: в чем подвох рефинансирования потребительских кредитов? Если клиент может снизить ставку или воспользоваться другими преимуществами, то какая от этого польза банку? Ответ логичен: привлечение новых клиентов и получение выгоды от них в виде оплаченных за пользование средствами процентов.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Чего следует остерегаться при рефинансировании федеральных студенческих ссуд

Редакционная группа Select работает независимо над обзором финансовых продуктов и написанием статей, которые, как мы думаем, будут полезны нашим читателям. Мы можем получать комиссию, когда вы переходите по ссылкам на продукты наших аффилированных партнеров.

Рефинансирование студенческой ссуды — это эффективный способ упростить ваши финансы за счет объединения различных ежемесячных платежей в один новый ежемесячный счет только с одним кредитором.

Те, кто имеет право на рефинансирование, также могут сократить или продлить срок погашения ссуды в зависимости от того, что лучше всего подходит для их финансов, и они могут получить более низкую процентную ставку, к тому же.

Звук слишком хорош, чтобы быть правдой? В частности, для заемщиков федеральных студенческих ссуд есть одна загвоздка.

Для заемщиков, у которых есть ссуды, принадлежащие Министерству образования США, единственным вариантом является рефинансирование через частного кредитора, такого как крупный банк, кредитный союз или онлайн-кредитор. Правительство не предлагает вариантов рефинансирования, только программу прямого консолидационного займа.

Однако после того, как заемщик федерального студенческого займа меняет свои займы на рефинансированный заем через частного кредитора, он теряет все средства защиты федерального займа, которые у него когда-то были.

Если вы являетесь заемщиком федеральной студенческой ссуды, вам нужно заранее знать, что вы упустите, перейдя в частную компанию. Эти уникальные меры государственной защиты, установленные для федеральных заемщиков, обеспечивают душевное спокойствие, от которого вы, возможно, не захотите отказаться — в частности, замораживание федеральных студенческих ссуд, которое действует до сентября 2021 года, и текущая процентная ставка 0%.

Вот некоторые из дополнительных средств защиты:

- Отсрочка и отсрочка до трех лет (а при субсидированных федеральных займах с вас не взимаются проценты во время отсрочки)

- Доступ к планам погашения с учетом дохода, которые пересчитывают ваш ежемесячный платеж законопроект, основанный на любых изменениях дохода

- Программы прощения для определенных рабочих мест через прощение ссуды на государственные услуги (PSLF) и прощение ссуды учителям

Плюс, если администрация Байдена в конечном итоге продвинется вперед с любым типом широко распространенного прощения ссуды на образование, заемщики кто решил рефинансироваться у частного кредитора, больше не будет иметь права на отмену.

Рассмотрим частного кредитора, который предлагает собственную защиту.

Учитывая, что выплаты по федеральным студенческим ссудам и проценты приостановлены до сентября 2021 года, сейчас не время для рефинансирования федеральных ссуд. Однако по окончании периода отсрочки, связанного с Covid, и если вы хотите попытаться зафиксировать более низкую процентную ставку за счет рефинансирования, знайте, что есть некоторые частные кредиторы, у которых есть собственные средства защиты платежей для заемщиков. Эти меры защиты не будут такими обширными, как то, что вы получили бы с федеральными займами, но, по крайней мере, это какая-то форма безопасности.

Защита может включать отсрочку в случае безработицы или экономических трудностей, а также возможность производить выплаты только по процентам до начала срока погашения.

Рефинансирование студенческой ссуды SoFi, например, предлагает заемщикам следующее:

- Защита от безработицы (воздержание предлагается с трехмесячным шагом, максимум 12 месяцев)

- Воздержание Covid от платежей в течение минимум 90 дней, если у вас возникли финансовые проблемы. трудности

- Отсрочка ссуды при возвращении в школу

- Первые шесть месяцев ранее существовавшего льготного периода по ссудам, подлежащим рефинансированию

Рефинансирование студенческой ссуды SoFi

Стоимость

Отсутствие комиссии за рефинансирование

Соответствующие ссуды

Федеральные, частные ссуды, ссуды для студентов и бакалавров, ссуды Parent PLUS, ссуды на медицинское и стоматологическое проживание

Типы ссуд

Переменные ставки (APR)

От 2.24%; от 2,37% для медицинских / стоматологических резидентов (в стоимость включена скидка при автоплате 0,25%)

Фиксированные ставки (годовая процентная ставка)

От 2,99%; от 3,12% для медицинских / стоматологических резидентов (в тарифы включена скидка при автоплате 0,25%)

Условия кредита

Суммы кредита

От $ 5,000; более $ 10 000 для медицинских / стоматологических ссуд на проживание

Минимальный кредитный рейтинг

Минимальный доход

Разрешить совместное подписание

Для заемщиков с федеральными и частными студенческими ссудами

Пока вы должны держать Отказ от рефинансирования ваших федеральных студенческих ссуд во время их текущей приостановки платежей, обратное верно для ваших частных студенческих ссуд.

Частные студенческие ссуды не являются частью воздержания от Covid, ваши ежемесячные платежи еще подлежат оплате, а проценты продолжают накапливаться. По этой причине вы можете захотеть рассмотреть возможность рефинансирования только своих частных студенческих ссуд, если ваша процентная ставка высока или если ваш кредитный рейтинг улучшился с тех пор, как вы впервые взяли ссуду. Сейчас хорошее время, чтобы воспользоваться исторически низкими ставками, прежде чем они снова вырастут.

Независимо от того, решите ли вы рефинансировать сегодня, знайте, что многие частные кредиторы ввели некоторую компенсацию выплат заемщикам, испытывающим финансовые трудности.Обязательно спросите вашего конкретного кредитора, предлагают ли они какую-либо помощь в настоящее время и как соответствовать требованиям.

От редакции: Мнения, анализы, обзоры или рекомендации, выраженные в этой статье, принадлежат только редакции Select, и не были рассмотрены, одобрены или иным образом одобрены какой-либо третьей стороной.

Следует ли рефинансировать ипотеку? 7 причин не использовать

Рефинансирование ипотеки — не всегда лучшая идея, даже когда ипотечные ставки низкие, а друзья и коллеги говорят о том, кто получил самую низкую процентную ставку.Это связано с тем, что рефинансирование ипотеки может занять много времени, дорого при закрытии и приведет к потере кредитором вашего кредитного рейтинга.

Прежде чем приступить к длительному процессу сбора квитанций о заработной плате и банковских выписок, подумайте, почему вы рефинансируете. В то время как некоторые финансовые цели — например, облегчение ваших ежемесячных денежных потоков, решение финансовых проблем или скорейшее погашение ипотечного кредита — могут быть достигнуты с помощью рефинансирования, вот семь плохих причин для рефинансирования ипотеки.

Ключевые выводы

- Рефинансирование ипотеки может быть хорошей или плохой идеей, в зависимости от вашей мотивации и целей, а также финансовых условий рефинансирования.

- Многие потребители, которые осуществляют рефинансирование для консолидации долга, в конечном итоге увеличивают остатки на новых кредитных картах, которые может быть трудно погасить.

- Домовладельцы, которые осуществляют рефинансирование, могут со временем платить больше из-за комиссий и затрат на закрытие, более длительного срока ссуды или более высокой процентной ставки, которая привязана к «бесплатной» ипотеке.

1. Консолидировать задолженность

Консолидация долга — это часто хорошо, но делать это нужно правильно. Фактически, неправильно проведенная консолидация долга может в конечном итоге стать одним из самых опасных финансовых шагов, которые может сделать домовладелец.На первый взгляд, выплата долга с высокой процентной ставкой с помощью ипотеки с низкой процентной ставкой кажется разумным шагом, но здесь есть потенциальные подводные камни.

Во-первых, вы переводите необеспеченный долг (например, долг по кредитной карте) в долг, который обеспечен вашим домом в качестве залога. Если вы не можете произвести выплаты по ипотеке, вы можете потерять этот дом. Хотя невыплата долга по кредитной карте может иметь отрицательные последствия для кредитного рейтинга, они обычно не так ужасны, как обращение взыскания.

Во-вторых, многие потребители обнаруживают, что после погашения долга по кредитной карте у них возникает соблазн снова тратить деньги, и они начинают создавать новые остатки на счетах, с которыми у них будет больше проблем с погашением.

2. Перейти в долгосрочную ссуду

Хотя рефинансирование в ипотеку с более низкой процентной ставкой может сэкономить вам деньги каждый месяц, не забудьте посмотреть на общую стоимость ссуды. Например, если у вас осталось 10 лет на выплату текущего кредита, а затем вы растягиваете платежи в новый 30-летний кредит, вы в конечном итоге будете платить больше процентов, чтобы занять деньги, и останетесь на 20 дополнительных лет. выплат по ипотеке.

3. Копить деньги на новый дом

Как домовладелец, вам необходимо произвести важный расчет, чтобы определить, сколько будет стоить рефинансирование и сколько вы будете экономить каждый месяц.Если на возмещение расходов по рефинансированию уйдет три года, а вы планируете переехать в течение двух лет, это означает, что вы вообще не экономите денег, несмотря на более низкие ежемесячные платежи.

4. Переход с ARM на ссуду с фиксированной ставкой

Для некоторых домовладельцев это может быть отличным ходом, особенно если вы собираетесь оставаться в доме на долгие годы. Но домовладельцы, которые просто боятся плохой репутации ипотеки с регулируемой процентной ставкой (ARM), должны внимательно изучить свои условия, прежде чем переходить к рефинансированию.

Если у вас есть ARM, убедитесь, что вы знаете индекс, к которому он привязан; как часто происходит корректировка кредита; и каковы лимиты корректировок ссуды для первого лимита, годового лимита и пожизненного лимита. Возможно, вам лучше подойдет ссуда с фиксированной ставкой, но посчитайте, прежде чем тратить деньги на рефинансирование.

5. Снятие кэшаута для инвестирования

Даже когда фондовый рынок не колеблется, это не самая лучшая идея. Проблема с наличными деньгами в том, что их слишком легко потратить.Если вы дисциплинированы и действительно будете использовать дополнительные деньги для инвестирования или создания своего чрезвычайного фонда, это может быть хорошим вариантом. Однако выплата ипотеки под 4% в год может быть более выгодной сделкой, чем тратить свои деньги на компакт-диск, который приносит 2% годовых. Убедитесь, что вы опытный инвестор, который понимает как риски, так и потенциал роста, прежде чем играть с собственным капиталом в своем доме.

6. Чтобы уменьшить ежемесячные платежи

В целом сокращение ежемесячных платежей за счет снижения процентной ставки имеет финансовый смысл.Но не игнорируйте расходы, связанные с рефинансированием. В дополнение к затратам на закрытие сделки и комиссиям, которые могут составлять от 2% до 3% от суммы вашего жилищного кредита, вы будете вносить больше платежей по ипотеке, если вы продлите срок кредита.

Если, например, вы в течение семи лет производили платежи по 30-летней ипотеке и рефинансировали новую 30-летнюю ссуду, помните, что вы будете делать семь дополнительных лет выплат по ссуде. Возможно, рефинансирование стоит того, но вам следует учесть эти затраты в своих расчетах, прежде чем принимать окончательное решение.

Сравнение графика погашения вашей текущей ипотеки с графиком погашения новой ипотеки покажет влияние рефинансирования на вашу чистую стоимость.

7. Воспользуйтесь преимуществом бесплатного рефинансирования

«Бесплатной» ипотечной ссуды не существует, поэтому будьте осторожны, когда увидите такое предложение. Существует несколько способов оплаты затрат на закрытие сделки и комиссий при рефинансировании, но в каждом случае комиссионные выплачиваются тем или иным способом. Другими словами, домовладельцы могут платить наличными со своего банковского счета для рефинансирования или могут включить расходы в свой ссуду и увеличить размер своей основной суммы.

Другой вариант — для кредитора оплатить расходы, взимая немного более высокую процентную ставку или включая точки закрытия. Вы можете рассчитать наилучший способ оплаты расходов, сравнив ежемесячные платежи и условия займа для каждого сценария, прежде чем выбрать заем, который лучше всего подходит для ваших финансов.

Как часто вы можете рефинансировать свой дом?

Хотя нет никаких правил, ограничивающих частоту рефинансирования вашего дома, кредиторы обычно устанавливают свои собственные ограничения.Некоторые также налагают штрафы за досрочное погашение существующих кредитов. Ваша способность рефинансировать также зависит от собственного капитала вашего дома и вашего кредитного рейтинга. Если ваша оценка ниже, чем при последнем рефинансировании, вы можете не получить одобрение от своего кредитора.

Наконец, имейте в виду, что каждый раз, когда вы рефинансируете, вы будете оплачивать заключительные издержки и сборы, на возмещение которых могут уйти годы, и ваш кредит будет привлечен кредиторами, что может негативно повлиять на ваш кредитный рейтинг, если делать это слишком часто.

Итог

Рефинансирование ипотеки может быть разумным финансовым шагом для многих домовладельцев, особенно если им нужно больше, чем может предоставить помощь по ипотеке, но не каждое рефинансирование имеет смысл. Обязательно оцените все варианты, прежде чем принимать решение.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Смогу ли я сэкономить деньги, рефинансируя ипотеку?

Когда у вас есть ипотечный кредит, вы обязуетесь платить своему кредитору определенную процентную ставку — или переменную процентную ставку — в течение определенного периода времени. Единственный способ изменить эту ставку или период — это рефинансирование.

Когда процентные ставки снижаются, рефинансирование может означать, по сути, обмен вашей ипотеки с более высокими процентами на более дешевую. Если вы получите огромное повышение на работе, рефинансирование может позволить вам выплатить ипотечный кредит за 15 лет вместо 30.

Отлично звучит, правда? Иногда бывает. Но в определенных ситуациях вы не сможете сэкономить на рефинансировании. В других случаях это может дорого обойтись.

Затраты на закрытие

Уловка с рефинансированием проявляется в форме «закрывающих издержек». Затраты на закрытие — это сборы, взимаемые ипотечными кредиторами при получении кредита, и они могут быть весьма значительными. Затраты на закрытие могут составлять от 3 до 6 процентов от основной суммы вашей ссуды. Если при рефинансировании вы все еще должны 200 000 долларов по дому, вы можете заплатить 6 000–12 000 долларов в качестве сборов!

Решение о рефинансировании сводится к следующему: будут ли условия вашего нового займа определенно сэкономить вам больше, чем вы заплатите на заключительных расходах?

Сэкономит ли рефинансирование ваши деньги?

Здесь мы и переходим к некоторой обработке чисел.

Возьмите стоимость рефинансирования — затраты на закрытие и любые другие сборы, взимаемые вашим кредитором — и разделите их на сумму денег, которую вы будете экономить каждый месяц в результате рефинансирования.

Вот пример:

Допустим, вы рассматриваете возможность рефинансирования своей 30-летней ипотеки на 200 000 долларов с текущей ставки 5,50% на новую 30-летнюю ипотеку под 4,50%.

Сборы обойдутся вам в 6000 долларов. Ваш текущий ежемесячный платеж в размере 5,50 процента составляет 1136 долларов, а новый платеж — 4.50 процентов составит 1013 долларов. Это приведет к сокращению вашего ежемесячного платежа на 123 доллара.

Чтобы рассчитать период возмещения рефинансирования, разделите 4000 долларов на закрытие расходов на 123 доллара в месяц, которые вы сэкономите в результате рефинансирования. В этом случае период восстановления составит примерно 49 месяцев.

Если вы планируете оставаться дома более 49 месяцев или немногим более четырех лет, рефинансирование сэкономит вам деньги.

Будьте осторожны при рефинансировании в более короткий срок

Когда процентные ставки низкие, есть сильная мотивация сократить срок кредита.

На бумаге это имеет смысл. Но в свое время в ипотечном бизнесе я заметил тенденцию, в которой многие люди, рефинансировавшие 30-летнюю ссуду на 15-летнюю, вернулись через год или два и захотели рефинансировать обратно на 30-летнюю ссуду. заем.

Причина этого проста: сколько бы смысла ни было в сокращении срока, оно приводит к гораздо более высокому ежемесячному платежу. Намного выше.

Давайте посмотрим на другой пример:

Еще раз допустим, что вы рассматриваете возможность рефинансирования текущей 30-летней ипотеки на 200 000 долларов по ставке 5.50 процентов либо 30-летней ссуды под 4,50 процента, либо 15-летней ссуды под 4,25 процента.

Как выглядят выплаты?- 30 лет под 4,50 процента: 1013 долл. США

- 15 лет при 4,25 процента: 1 505 долл. США

- Разница: $ 492

Как видите, разница между 30-летним платежом и 15-летним платежом существенная, несмотря на то, что 15-летний кредит фактически имеет несколько более низкую процентную ставку.15-летний заем, безусловно, лучший выбор с долгосрочной финансовой точки зрения, , но можете ли вы позволить себе платить почти 500 долларов каждый месяц дополнительно? Это почти на 6000 долларов больше в год в течение следующих 15 лет.

Вы можете использовать наш калькулятор ипотечного кредита, чтобы вычислить свои собственные числа.

Многие домовладельцы не осознают, насколько обременительным будут эти дополнительные расходы, пока они не получат ссуду и не начнут делать ежемесячные платежи.

Получите самое выгодное предложениеСумма, которую вы платите каждый месяц, зависит от сделки, которую вы заключаете при подписании на пунктирной линии.Даже небольшая экономия на процентах может окупиться в течение нескольких месяцев и лет.

Рисунок предлагает конкурентоспособные процентные ставки по ипотечным кредитам рефинансирования. Весь процесс подачи заявки проходит в режиме онлайн, что делает процесс быстрым и удобным. Вы можете рассчитать, сколько вы сэкономите, исходя из предлагаемой расценки, а затем решить, стоит ли оплачивать заключительные расходы. Часто ежемесячное сокращение может показаться небольшим, но если сложить его за месяцы и годы, проведенные дома, экономия станет гораздо более очевидной.

Сводка

Стоимость рефинансирования сводится к сравнению денег, сэкономленных в долгосрочной перспективе, с комиссиями, выплаченными в краткосрочной перспективе. Чем больше вы уверены в том, что ваш нынешний дом будет вашим в течение многих лет, тем больше вы сможете сэкономить за счет рефинансирования по более низкой ставке.

Подробнее:

Нужна помощь в рефинансировании? Используйте наши ресурсы, чтобы сделать это с умом:

Рисунок Lending LLC dba Рисунок. 15720 Brixham Hill Avenue, Suite 300, Charlotte, NC 28277.(888) 819-6388. NMLS ID 1717824. Информацию о лицензировании можно найти на сайте www.nmlsconsumeraccess.org. Равные жилищные возможности. Лицензия зарегистрирована в Алабаме 22533, Аляска AK1717824, Аризона 0948458, Арканзас 114692, Калифорния: ссуды выдаются и оформляются в соответствии с Лицензией Закона о финансовых кредиторах, лицензированной Департаментом финансовой защиты и инноваций Калифорнии в соответствии с Законом о финансовых кредиторах Калифорнии (Лицензия 60DBO81967), Делавэр 026994, Флорида MLD1636, Лицензиат по ипотеке на жилую недвижимость в Джорджии 61229, Айдахо MBL-9625, Индиана 39933, Айова 88893478 и 2018-0048, Канзас MC.0025537 и SL.0026703, Луизиана 1717824, Лицензия ипотечного кредитора Массачусетса ML1717824, Мичиган FL0021494, Миссисипи 1717824, Миссури 19-2421, Монтана 1717824, Небраска 1717824, Невада 4823, Нью-Гэмпшир, 22423-MB, Департамент страхования и Нью-Джерси, лицензированный Банком , Нью-Мексико 1717824, Северная Каролина L-180811, Северная Дакота MB103310, Огайо RM.804317.000, Оклахома ML011894, Пенсильвания 66882, Южная Дакота ML.05202, Теннесси 151185, Вашингтон CL-1717824, Западная Вирджиния ML-36248, Висконсин 1717824BA 905Как и зачем рефинансировать ипотеку

В сегодняшней среде с низкими процентами рефинансирование ипотеки может не только сэкономить вам деньги, но и потенциально помочь домовладельцам получить доступ к деньгам, которые они накопили в своих домах.Прежде чем приступить к процессу, важно понять, как он работает, как ваш кредит влияет на вашу ставку и что вы можете сделать, чтобы получить наилучший результат.

Рефинансирование ипотеки может помочь снизить ежемесячные платежи или разблокировать наличные деньги в вашем доме для консолидации долга, начала проекта реконструкции или отпуска своей мечты.

Некоторые из недостатков включают в себя высокие комиссии за выплату наличных средств, затраты на закрытие сделки, отодвигание точки безубыточности еще дальше или потенциальный уход под воду из-за взятия слишком большой ссуды.

Прежде чем приступить к рефинансированию ипотеки, установите цель рефинансирования, выясните свой кредит и поговорите с несколькими кредиторами, чтобы получить наилучшую ставку.

Что такое рефинансирование ипотеки?

Рефинансирование ипотеки — это преобразование вашей текущей ипотеки в новую жилищную ссуду. Во время этого процесса ваш поставщик жилищного кредита оценит текущую рыночную стоимость вашего дома, изучит вашу кредитную историю и налоговую декларацию и подтвердит вашу кредитоспособность. Если все будет успешно, ваш жилищный ипотечный кредитор предложит вам несколько вариантов, чтобы снизить ежемесячный платеж, вывести капитал на свой дом или сократить количество лет по жилищному кредиту.

Сбережения при рефинансировании ипотечной ссуды в размере 300000 долларов

Старая ссуда | 5% | 5% | 4% | 1,432 долл. США | 171,840 долл. США |

Разница | 1% | 1% | 1% | Ваша ипотека? Есть несколько причин, по которым домовладельцы рассматривают возможность рефинансирования своей ипотеки.Самая большая причина — сэкономить на ежемесячной оплате. Вы можете сделать это путем рефинансирования, перейдя на более низкую процентную ставку или исключив платеж по частной ипотечной страховке (PMI) из суммы ссуды. Еще одна причина рассмотреть вопрос о рефинансировании ипотеки — это разблокировать часть капитала, который вы встроили в свой дом. Вы можете использовать деньги для погашения долгов под высокие проценты — например, по кредитным картам или личным займам — или инвестировать их обратно в свой дом через проекты реконструкции. Рефинансирование также может помочь вам сократить время, в течение которого вы будете выплачивать жилищный заем.Избавившись от ипотечного кредита на годы, вы сможете быстрее получить больше капитала или уйти с большим количеством денег, если решите продать свой дом. Если вам интересно, как можно сэкономить, калькулятор рефинансирования ипотеки поможет вам сравнить затраты и преимущества рефинансирования. СОВЕТ ЭКСПЕРТА MONEYGEEKЗавершение рефинансирования ипотеки по более низкой ставке может помочь вам сократить ежемесячный платеж. Рефинансирование с процентной ставки от 6% до 3% может вернуть вам в карман более 4000 долларов в год. Преимущества рефинансирования ипотекиРефинансирование ипотеки дает множество преимуществ. Хотя большинство из них связаны с сокращением ежемесячного платежа, новая ипотека может иметь более короткий срок, стабилизировать ваш платеж с помощью фиксированной процентной ставки или помочь вам использовать капитал, накопленный в вашем доме. Вот наиболее частые причины, по которым домовладельцы решают рефинансировать:

В большинстве случаев домовладельцы могут рефинансировать свои дома в любое время, чтобы воспользоваться сбережениями или использовать часть капитала для других целей.Прежде чем подписывать какие-либо бумаги и делать их официальными, очень важно понимать все затраты на рефинансирование. К ним относятся просмотр вашего кредитного профиля, понимание вашего кредитного рейтинга, поиск котировки рефинансирования, которая отражает ваши лучшие варианты, и определение суммы, которую вы заплатите в качестве предоплаты. Затраты на рефинансирование ипотекиХотя рефинансирование ипотеки дает несколько положительных результатов, оно также сопряжено с некоторыми расходами, которые необходимо учитывать. Заключительные платежи, штрафы за досрочное погашение и более длительный период безубыточности могут перевесить потенциальные выгоды от получения новой ипотеки.

Как рефинансировать ипотекуРефинансирование ипотеки не должно быть быстрым решением. Взвесив все «за» и «против», вы можете определить свои цели и предпринять необходимые шаги для снижения суммы платежа или снятия наличных для достижения своих финансовых целей. 1 Установите цель для рефинансирования ипотекиПрежде чем приступить к рефинансированию, важно установить цель для начала новой ипотеки. Вы заинтересованы в экономии на ежемесячной оплате? Или получение наличных для консолидации долга или финансирования большого проекта важнее? Установив четкую цель, вы можете решить, как лучше всего двигаться вперед с рефинансированием. 2 Проверьте свой кредитный рейтингКак и при любой транзакции, связанной с кредитованием, вы должны знать свой кредитный рейтинг, прежде чем разговаривать с кредиторами.Проверка вашего кредитного отчета может помочь вам понять, как кредиторы воспринимают ваш риск, и позволит вам исправить любую ошибочную информацию перед запросом ставок. Хотя вы можете рефинансировать плохой кредит, вы не можете претендовать на лучшие ставки. 3 Магазин по ставкам рефинансирования ипотеки с несколькими кредиторамиКак только вы поймете свой кредит, теперь вы можете делать покупки по ставкам рефинансирования ипотеки у нескольких кредиторов, чтобы увидеть, какие из них предоставят вам наилучшие варианты. Вы можете запросить у кредиторов несколько котировок в течение 14 дней с момента вашего первого запроса, без ущерба для вашего кредита.Если вы имеете право на рефинансирование ипотеки VA или рефинансирование ипотеки FHA, вам нужно будет работать с кредиторами, которые могут помочь вам изучить эти варианты. 4 Выберите кредитора для рефинансирования ипотеки и зафиксируйте свою ставку рефинансированияКак только вы убедились, что нашли лучший вариант, пора «зафиксировать» вашу ставку с кредитором. Важно заблокировать, как только вы приняли решение, потому что ипотечные ставки меняются ежедневно, а каждый день, когда вы не блокируете, может означать более высокую ставку.Некоторые кредиторы позволят вам «плавать вниз», если после закрытия будет более низкая процентная ставка, но за это может взиматься дополнительная комиссия. 5 Подготовка к закрытию рефинансируемой ссудыПосле того, как вы заблокируете, ваш кредитор начнет процесс закрытия. Как и при покупке дома, вам нужно будет пройти все документы, включая проверку дохода и подачу информации о налоговой декларации. В зависимости от специфики вашего рефинансирования вам также может потребоваться оценка вашего дома, которая может стоить более 400 долларов. 6 Примите участие в закрытии сделки по рефинансированию ипотекиНа последнем этапе вы можете подписать свои заключительные документы и в полной мере воспользоваться своим рефинансированием. Как и при первом закрытии сделки, ваш кредитор сообщит вам, куда идти и что вам нужно будет предоставить. Будьте готовы иметь удостоверение личности с фотографией государственного образца и наличные, необходимые для закрытия. Вы также можете заранее перечислить наличные в банк. Опыт экспертов по рефинансированию ипотечного кредитаЧтобы ответить на все ваши вопросы, MoneyGeek поговорил с лидерами отрасли по вопросам рефинансирования и жилищного кредитования.Эта панель поможет вам определить, на что обращать внимание, когда вам следует рассмотреть возможность рефинансирования и как избежать мошенничества в этом процессе.

Старший экономист и директор отдела прогнозирования Национальной ассоциации риэлторов® ПРОЧИТАТЬ ОТВЕТЫДэвид Туйо IIПрезидент и генеральный директор University Credit Union ПРОЧИТАЙТЕ ОТВЕТЫУзнайте больше о рефинансировании жилищного кредитаОб авторе Джо Кортес — внештатный журналист, освещающий темы личных финансов, включая ипотечные кредиты, вознаграждения по кредитным картам , и инвестирование. Ранее он писал для USA Today, Business Insider, NextAdvisor и Fodor’s Travel Guide. Рефинансирование: что это?Рефинансирование подразумевает замену существующей ссуды на новую ссуду, которая погашает задолженность по первой ссуде.В идеале новый заем должен иметь лучшие условия или функции, которые улучшат ваши финансы, чтобы сделать весь процесс окупаемым. Более тонкие детали рефинансирования могут варьироваться в зависимости от типа ссуды и вашего кредитора. Что такое рефинансирование?Вы можете рефинансировать жилищный заем, автокредит или любой другой долг. Вы можете сделать это, если ваш существующий кредит слишком дорог или слишком рискован. Возможно, ваше финансовое положение изменилось с тех пор, как вы впервые взяли в долг, и теперь вам могут быть доступны более выгодные условия кредита. Вы можете изменить определенные условия ссуды при рефинансировании, но два фактора не изменятся: вы не уничтожите свой первоначальный остаток по ссуде, и ваше обеспечение должно оставаться на месте. Вы не уменьшите или не уничтожите свой первоначальный остаток по кредиту. Фактически, при рефинансировании вы могли бы взять на себя больше долгов. Это может произойти, если вы выполняете рефинансирование с выплатой наличных, когда вы берете наличные в качестве компенсации разницы между рефинансированной ссудой и тем, что вы должны по первоначальной ссуде, или когда вы переносите свои заключительные расходы в новую ссуду, а не оплачиваете их авансом. Ваша собственность может по-прежнему требоваться в качестве залога по ссуде, поэтому вы все равно можете потерять свой дом в результате обращения взыскания, если вы рефинансируете жилищный ссуду, но не сделаете платежи. Точно так же ваш автомобиль может быть возвращен в собственность, если вы не по новой ссуде. Ваш залог всегда находится под угрозой, если вы не рефинансируете ссуду в личную необеспеченную ссуду, которая не использует собственность в качестве залога. Как работает рефинансированиеНачните с поиска кредиторов и найдите тот, который предлагает лучшие условия кредита, чем те, которые содержатся в вашей существующей ссуде, которую вы хотели бы каким-то образом улучшить.Подайте заявку на получение новой ссуды, когда вы выбрали лучшего кредитора для ваших обстоятельств. Новый заем полностью и сразу погасит ваш существующий долг, когда ваш заем рефинансирования будет одобрен и вы завершите процесс закрытия. Вы продолжите платить по новой ссуде, пока не погасите ее или не рефинансируете эту ссуду. Чтобы рассчитать ипотеку, вам понадобится несколько деталей о ссуде, которые вы затем можете ввести в калькуляторе ниже. Плюсы и минусы рефинансированияРефинансирование имеет несколько потенциальных преимуществ:

Понижаете ли вы процентную ставку по ссуде или увеличиваете время, необходимое для ее погашения, ваш новый платеж по ссуде, скорее всего, будет меньше, чем ваш первоначальный платеж по ссуде. Результатом часто является более здоровый ежемесячный денежный поток и больше денег, доступных в вашем бюджете для других важных ежемесячных расходов.

Вместо рефинансирования ссуды вы можете ежемесячно вносить небольшую дополнительную плату в счет основной суммы, чтобы сократить срок ссуды. Это позволит сэкономить значительную сумму на выплате процентов. Но рефинансирование — это не , всегда — это разумный денежный ход. К некоторым недостаткам можно отнести:

Первоначальные затраты или затраты на закрытие могут быть слишком высокими, чтобы оправдать рефинансирование, а иногда выгода от текущего кредита перевешивает экономию, связанную с рефинансированием. Узнайте, взимает ли ваш кредитор штраф за досрочное погашение, если вы слишком рано погасите старую ссуду. Если это так, сравните стоимость штрафа с экономией, которую вы получите от рефинансирования. Как рефинансироватьРефинансирование похоже на покупку любого другого кредита или ипотеки.Во-первых, позаботьтесь о любых проблемах с вашим кредитом, чтобы ваш рейтинг был как можно выше и вы соответствовали самым низким процентным ставкам. Вы должны иметь хотя бы приблизительное представление о ставках и других условиях, которые вы ищете для своего нового кредита. Помните, что эти условия должны представлять собой улучшение по сравнению с условиями вашего существующего кредита. Полезно провести быструю погашение кредита, чтобы увидеть, как изменятся ваши процентные расходы с разными кредитами. Поищите вокруг, чтобы найти квалифицированного кредитора, предлагающего лучшие условия.Получите по крайней мере три или четыре предложения от конкурентов, прежде чем спрашивать своего текущего кредитора о том, что он готов предложить. Вы можете получить еще более выгодные условия от вашего текущего кредитора, если он захочет сохранить вашу ипотеку. Не берите новые долги в процессе рефинансирования, так как это может помешать сделке. Внимательно ознакомьтесь с новыми условиями займа и всеми соответствующими комиссиями перед тем, как подписаться на пунктирной линии, чтобы вы знали, чего ожидать в финансовом отношении, когда придет время производить платежи. Следует ли мне рефинансировать?В некоторых случаях стоит подумать о рефинансировании кредита. Выполните расчет безубыточности, чтобы определить, сколько времени потребуется, чтобы экономия от рефинансирования превысила связанные с этим расходы. При рефинансировании некоторые домовладельцы не учитывают то, что на возмещение затрат может потребоваться много времени, и они могут не захотеть жить в собственности достаточно долго, чтобы получить сбережения. У вас может быть ссуда или две с высокой процентной ставкой, если вы вышли из тяжелой финансовой ситуации, которая повредила вашему кредитному рейтингу.Возможно, вы потеряли работу или у вас возникла неотложная медицинская помощь, из-за которой вы погрязли в долгах. Ваша процентная ставка будет отражать это, если бы вам пришлось взять ссуду, когда ваш кредитный рейтинг был низким. Вы можете рефинансировать эти ссуды по более низкой ставке, как только восстановите свой кредитный рейтинг. Вы можете сделать рефинансирование с выплатой наличных, чтобы обменять акции в вашем доме на наличные, при условии, что у вас хороший кредит. Вы можете реинвестировать свой капитал / деньги в свой дом, чтобы сделать давно необходимый ремонт или отремонтировать собственность. Ключевые выводы