О доверительном управлении денежными средствами.

О доверительном управлении денежными средствами.

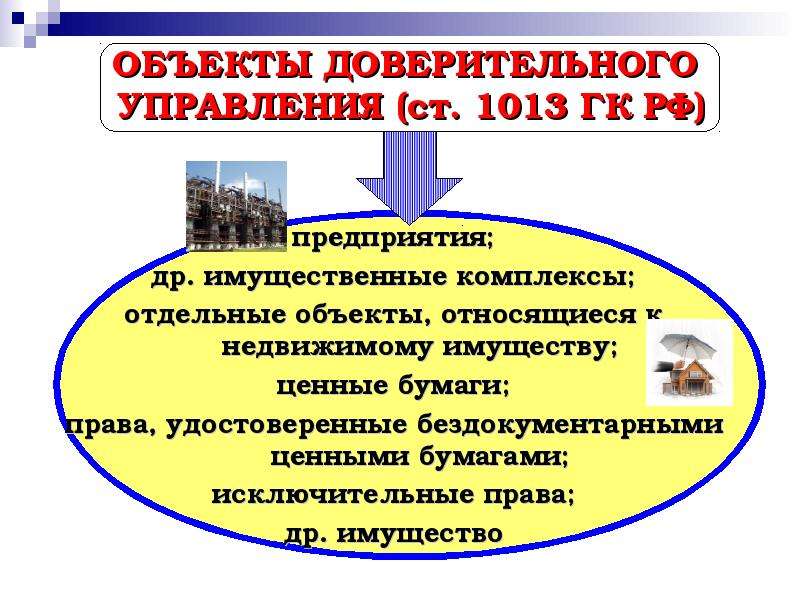

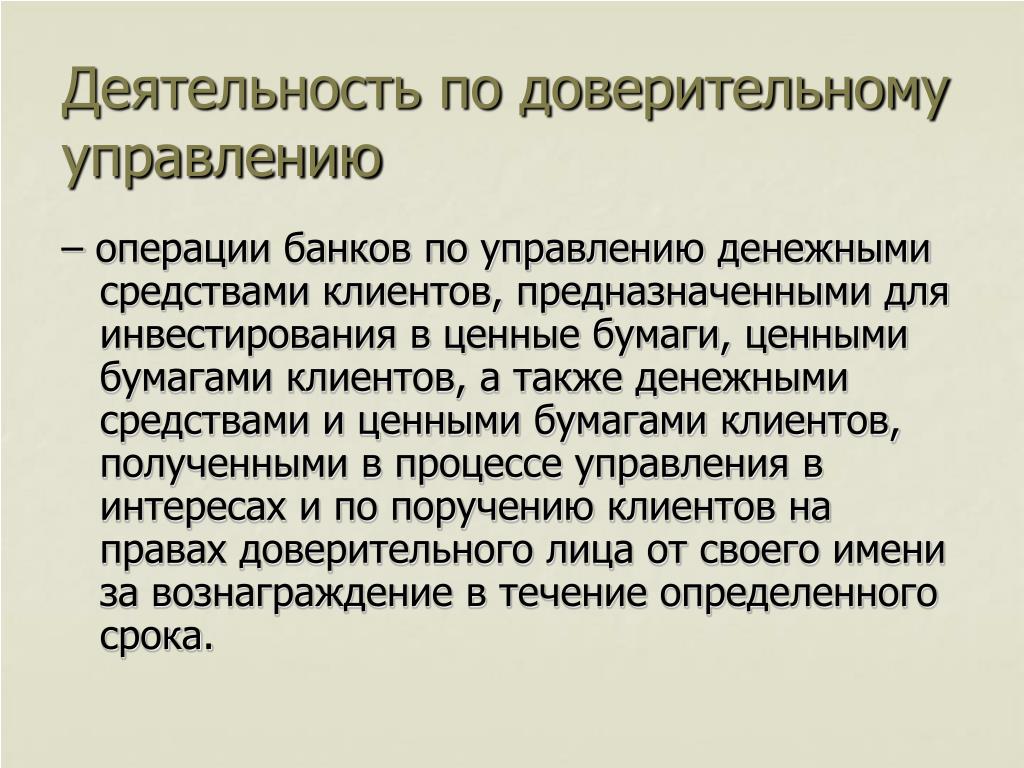

Не думаю, что есть какие-то иные возможности понимания правила п. 2 ст. 1013, чем признание того факта, что деньги если и могут быть объектом доверительного управления, то лишь в виде составной части другого объекта, то есть предприятия: только тогда они не являются «самостоятельным» объектом. Это если не считать особых случаев, предусмотренных специальными законами, где управление предполагает использование денежных средств или сделки с ними: например, в случае паевого инвестиционного фонда (ФЗ «Об инвестиционных фондах» ФЗ-156), или как это предусмотрено ст. 5 ФЗ-39 «О рынке ценных бумаг», при управлении денежными средствами, предназначенными для совершения сделок с ценными бумагами.

Положение, при котором ДУ реализует иное имущество и на оставшийся срок договора превращает его объект в деньги, крайне сложно признать соответствующим смыслу п. 2 ст. 1013 даже с т. зр.

Но на каких соображениях основан запрет доверительного управления денежными средствами?

1) Наличные денежные средства являются потребляемыми вещами, лишёнными индивидуальной определённости, и поэтому ex definitio не способны оставаться в собственности учредителя при передаче ДУ, а это прямо нарушало бы правило о сохранении собственности учредителя на объекты доверительного управления (абз. 2 п. 1 ст. 1012). Итак, наличные деньги ни при каких обстоятельствах в силу своей природы не могут быть объектом управления, то есть в этой части запрет объясняется даже не существом интересов сторон, а природой объекта. Наличные деньги вычеркиваем из предмета обсуждения и переходим к выяснению причин, почему не могут быть самостоятельным объектом безналичные деньги.

Дозорцев, например, предлагал считать это особым видом договора — денежным поручением. Другие говорили о смешанном договоре, займа с элементами услуги (причём услугу оказывает учредитель).

Дозорцев, например, предлагал считать это особым видом договора — денежным поручением. Другие говорили о смешанном договоре, займа с элементами услуги (причём услугу оказывает учредитель).Но если цели так наз. «управления» денежными средствами не указаны, то, с моей точки зрения, все договоры доверительного управления по существу являются притворными сделками, прикрывающими договор займа (или, возможно, целевого займа), а если договор был результатом деятельности по привлечению вкладов граждан, а заключён лицом, не имеющим права привлекать денежные средства граждан, то наступают суровые последствия, предусмотренные п. 2 ст. 835 ГК и абз. 3 п. 3 ст. 835.

Разумеется, я помню о том, что исключения могут предусматриваться законом (п. 2 ст. 1013). И, как известно, они действительно предусмотрены — Законом «О банках и банковской деятельности», ФЗ «О рынке ценных бумаг», ФЗ «Об инвестиционных фондах».

Доверительное управление — СЕВЕРГАЗБАНК

Банк предлагает своим клиентам услуги доверительного управления ценными бумагами и денежными средствами, предназначенными для совершения сделок с ценными бумагами.

Для получения услуги клиент (учредитель управления) заключает с Банком договор доверительного управления ценными бумагами и средствами инвестирования в ценные бумаги. Банк как управляющий обязуется в течение определенного договором срока за вознаграждение осуществлять управление объектами доверительного управления в интересах выгодоприобрететаля в соответствии с законодательством Российской Федерации и условиями договора.

Банк как управляющий обязуется в течение определенного договором срока за вознаграждение осуществлять управление объектами доверительного управления в интересах выгодоприобрететаля в соответствии с законодательством Российской Федерации и условиями договора.

Необходимым условием предоставления услуги является определение Банком и согласование с клиентом (учредителем управления) его инвестиционного профиля (информации об инвестиционных целях учредителя управления на определенный период времени и риске, который учредитель управления способен нести в этот период времени). Банк обязан обеспечить соответствие осуществляемой им деятельности по управлению ценными бумагами и денежными средствами учредителя управления инвестиционному профилю учредителя управления.

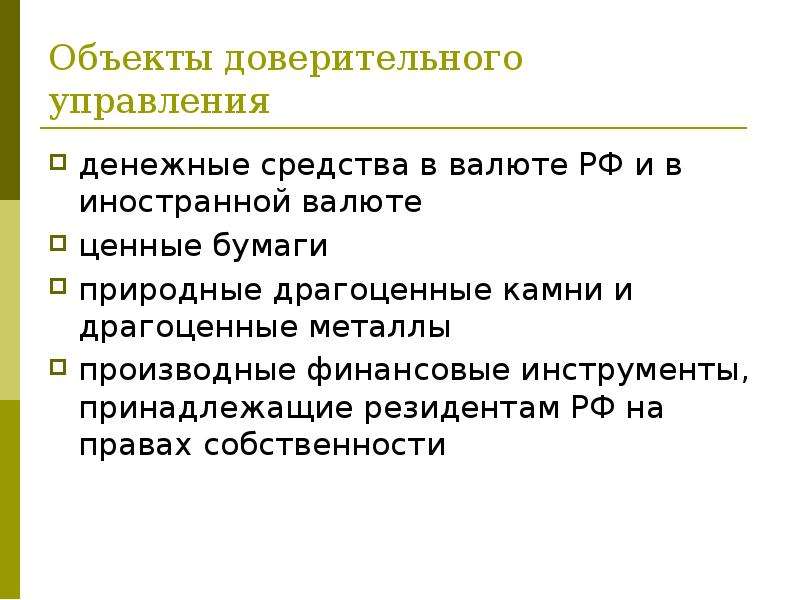

Объектами доверительного управления являются ценные бумаги (например, государственные и муниципальные ценные бумаги, корпоративные акции и облигации и т.д.) и денежные средства в валюте Российской Федерации, переданные клиентом Банку в доверительное управление, а также полученные Банком в процессе деятельности по управлению ценными бумагами по договору.

Банк осуществляет доверительное управление путем совершения в отношении объектов доверительного управления любых юридических и фактических действий (с учетом ограничений его деятельности и согласованного с клиентом способа управления) в интересах выгодоприобретателя.

При осуществлении управления объектами доверительного управления в соответствии с договором Банк руководствуется исключительно интересами каждого клиента, применяя индивидуальный подход, исходя из инвестиционного профиля учредителя управления, учитывая разработанную инвестиционную стратегию и конкретные условия рынка.

Банк предоставляет учредителю управления отчет о своей деятельности по управлению ценными бумагами в порядке и сроки, установленные договором.

Доверительное управление активами. Инвестиционные стратегии.

*Сценарии среднегодовой доходности рассчитаны по историческим значениям цен активов из портфеля стратегии и/или индексов, с которыми осуществляется сравнение результатов управления ПИФ в портфеле стратегии, за 5 лет при условии инвестирования в стратегию не менее чем на 3 года. Для расчета нейтрального сценария используется медианное значение доходности из всех возможных значений на заданном временном горизонте, для расчета позитивного сценария используется 10% лучших показателей доходности, для расчета негативного сценария – 10 % худших показателей доходности. Приведенные выше сценарии доходности не могут рассматриваться как гарантия или ориентир доходности вложения средств в соответствии с предлагаемой инвестиционной стратегией. Сценарии рассчитаны с учетом комиссий управляющей компании.

Для расчета нейтрального сценария используется медианное значение доходности из всех возможных значений на заданном временном горизонте, для расчета позитивного сценария используется 10% лучших показателей доходности, для расчета негативного сценария – 10 % худших показателей доходности. Приведенные выше сценарии доходности не могут рассматриваться как гарантия или ориентир доходности вложения средств в соответствии с предлагаемой инвестиционной стратегией. Сценарии рассчитаны с учетом комиссий управляющей компании.

Акционерное общество «Сбер Управление Активами» зарегистрировано Московской регистрационной палатой 1 апреля 1996 года. Лицензия ФКЦБ России №045-06044-001000 от 7 июня 2002 года на осуществление деятельности по управлению ценными бумагами. Лицензия ФКЦБ России на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами №21-000-1-00010 от 12 сентября 1996 года. Ознакомиться с условиями управления активами, получить сведения об АО «Сбер Управление Активами» и иную информацию, которая должна быть предоставлена в соответствии с федеральным законом и иными нормативными правовыми актами РФ, заинтересованные лица до заключения договора доверительного управления могут по адресу: 121170, г. Москва, ул. Поклонная, д.3, корп. 1, 20 этаж, на сайте ww.sber-am.ru, по телефону (495) 258 05 34 или в контактно-информационном центре по телефону (495) 500 55 50. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы учредителя управления в будущем. Прежде чем принять решение об инвестировании, необходимо внимательно ознакомиться с договором доверительного управления и декларацией о рисках.

Москва, ул. Поклонная, д.3, корп. 1, 20 этаж, на сайте ww.sber-am.ru, по телефону (495) 258 05 34 или в контактно-информационном центре по телефону (495) 500 55 50. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы учредителя управления в будущем. Прежде чем принять решение об инвестировании, необходимо внимательно ознакомиться с договором доверительного управления и декларацией о рисках.

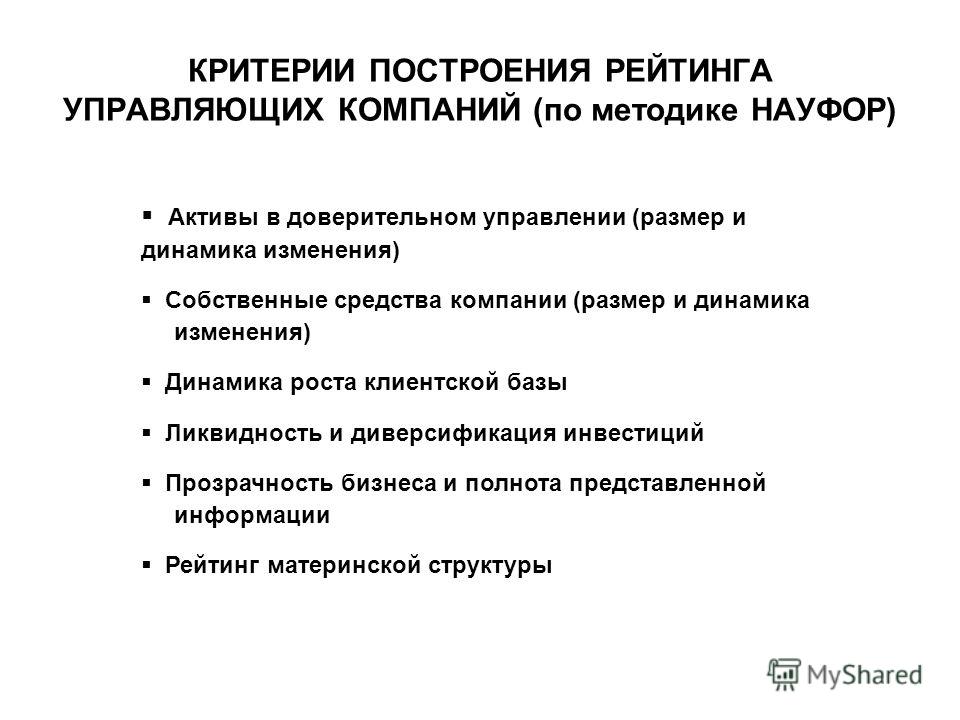

Заключаемый договор доверительного управления не является договором банковского вклада или банковского счета. Передаваемые в управление денежные средства не застрахованы в государственной корпорации «Агентство по страхованию вкладов» в соответствии с федеральным законом «О страховании вкладов в банках РФ», государство, ПАО Сбербанк и компания не дают никаких гарантий сохранности и возврата инвестируемых денежных средств. Услуги по доверительному управлению оказывает АО «Сбер Управление Активами». Денежные средства в управление получает АО «Сбер Управление Активами», а не ПАО Сбербанк. ПАО Сбербанк и АО «Сбер Управление Активами» являются разными лицами с самостоятельной ответственностью, не отвечающими по обязательствам друг друга. Услуги по доверительному управлению означает инвестирование денежных средств в ценные бумаги. инвестирование в ценные бумаги влечёт кредитные и рыночные риски, в том числе риск потери всех или части инвестированных денежных средств. Вложение в ценные бумаги всех имеющихся у клиента денежных средств или большей их части может привести к утрате всех его накоплений, а также банкротству клиента. Для направления жалоб, а также внесудебного разрешения споров, связанных с услугами доверительного управления, клиент вправе обратиться в компанию (почтовый адрес: 121170, г. Москва, ул. Поклонная, д.3, корп. 1, 20 этаж, телефон: 8 (800) 555 55 50, эл. адрес: info@sberbank-am.ru, интернет- сайт: ww.sber-am.ru), в ПАО Сбербанк, в НАУФОР, в Центральный Банк РФ. В случае невозможности внесудебного урегулирования спора клиент вправе обратиться в суд.

ПАО Сбербанк и АО «Сбер Управление Активами» являются разными лицами с самостоятельной ответственностью, не отвечающими по обязательствам друг друга. Услуги по доверительному управлению означает инвестирование денежных средств в ценные бумаги. инвестирование в ценные бумаги влечёт кредитные и рыночные риски, в том числе риск потери всех или части инвестированных денежных средств. Вложение в ценные бумаги всех имеющихся у клиента денежных средств или большей их части может привести к утрате всех его накоплений, а также банкротству клиента. Для направления жалоб, а также внесудебного разрешения споров, связанных с услугами доверительного управления, клиент вправе обратиться в компанию (почтовый адрес: 121170, г. Москва, ул. Поклонная, д.3, корп. 1, 20 этаж, телефон: 8 (800) 555 55 50, эл. адрес: info@sberbank-am.ru, интернет- сайт: ww.sber-am.ru), в ПАО Сбербанк, в НАУФОР, в Центральный Банк РФ. В случае невозможности внесудебного урегулирования спора клиент вправе обратиться в суд.

Доверительное управление денежными средствами

07. 06.2014 10 873 13 Время на чтение: 10 мин.

06.2014 10 873 13 Время на чтение: 10 мин.Давайте рассмотрим, насколько актуально сейчас доверительное управление денежными средствами, чем интересен этот инвестиционный инструмент, и стоит ли передавать свой капитал в управление компании или другому лицу. Я уже писал, что доверительное управление бывает разных видов, и сегодня остановлюсь на том, что касается денег (капитала).

Доверительное управление деньгами

Есть люди, которые имеют свободные денежные средства и хотели бы вложить их в какой-либо актив, приносящий доход выше, чем банковские вклады, но недостаточно грамотны в вопросах инвестирования, либо вообще ничего в этом не понимают. Может быть и такой вариант, когда человек ориентируется в деятельности фондового или валютного рынка, но не может там работать самостоятельно в силу психологических особенностей или нехватки времени. Все эти люди могут воспользоваться такой услугой как доверительное управление денежными средствами. Что это за услуга?

Доверительное управление деньгами — это передача своего капитала в управление специализированной компании или частному лицу которые за оговоренную плату будут вкладывать их в различные финансовые инструменты для получения прибыли. То есть, будут управлять денежными средствами, исходя из собственного опыта и понимания инвестиционного процесса. Чаще всего капитал, переданный в доверительное управление, вкладывается в спекулятивные операции на фондовом рынке, на рынке форекс или реже — на рынке недвижимости. Именно эти финансовые инструменты являются потенциально наиболее доходными, но и, в то же время, очень рисковыми, поэтому далеко не каждый инвестор готов совершать на них сделки самостоятельно.

То есть, будут управлять денежными средствами, исходя из собственного опыта и понимания инвестиционного процесса. Чаще всего капитал, переданный в доверительное управление, вкладывается в спекулятивные операции на фондовом рынке, на рынке форекс или реже — на рынке недвижимости. Именно эти финансовые инструменты являются потенциально наиболее доходными, но и, в то же время, очень рисковыми, поэтому далеко не каждый инвестор готов совершать на них сделки самостоятельно.

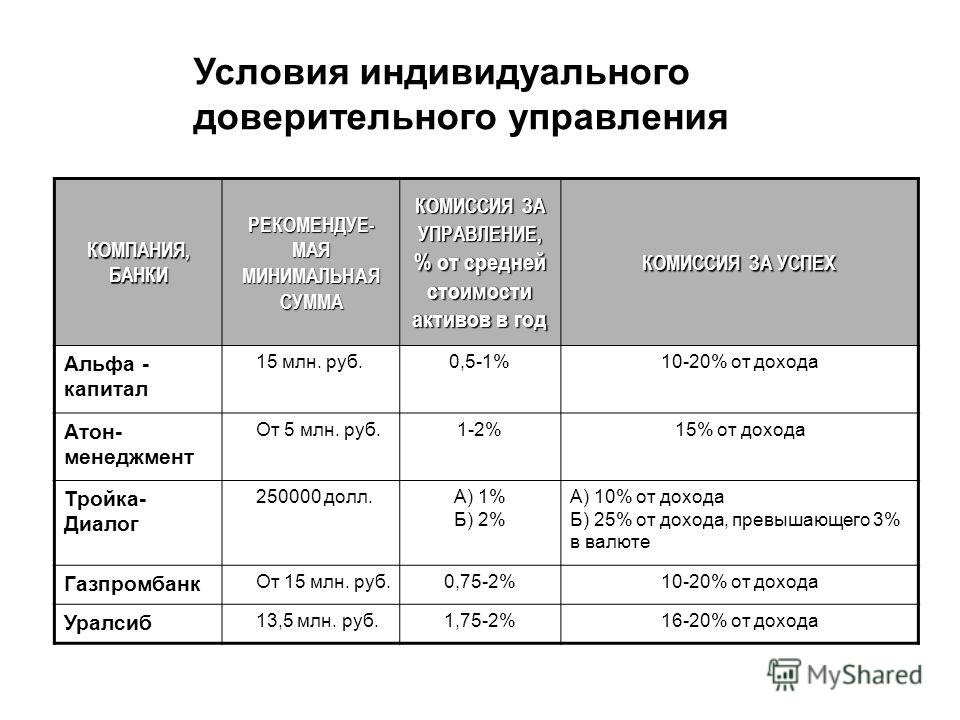

Плата за доверительное управление денежными средствами, как правило, немаленькая, иногда она может доходить даже до 50% от полученной прибыли, а плату на уровне 20-30% можно назвать среднестатистической. Причем, часто бывает так, что инвестор оплачивает управляющему его услуги независимо от того, заработает тот ему деньги или, наоборот, потеряет вверенный ему капитал. То есть, услуга доверительного управления может оплачиваться не только процентом от полученного дохода, но и фиксированной комиссией от переданной в управление суммы, либо одновременно и тем, и другим.

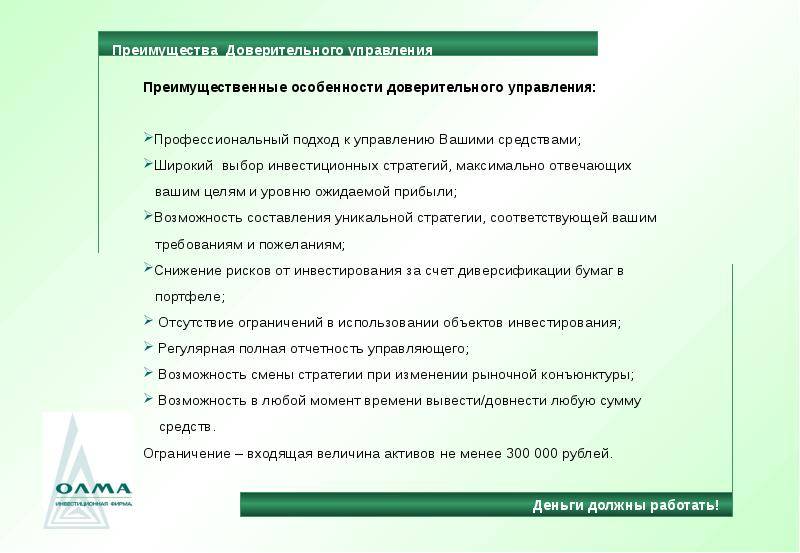

Доверительное управление денежными средствами интересно, в первую очередь, тем, что во многих случаях здесь, в отличие от, например, вложений в паевые инвестиционные фонды, к каждому инвестору применяется индивидуальный подход. То есть, стратегия инвестирования его капитала может обговариваться и планироваться с учетом пожеланий и требований к доходности и уровню риска. Поэтому индивидуальное доверительное управление всегда предполагает более высокую доходность, чем вложения в какой-то инвестиционный фонд, который действует по одной намеченной программе для всех инвесторов.

Предоставление услуги доверительного управления в большинстве стран, в том числе, в России, подлежит обязательному лицензированию. Предоставлять такие услуги имеют право как компании — юридические лица, так и частные трейдеры, но и у тех, и у других должна быть соответствующая лицензия.

Передавая денежные средства в доверительное управление частному лицу или компании, не прошедшим лицензирование, вы несете гораздо большие риски, поскольку такие управляющие ведут свою деятельность незаконно!

Договор доверительного управления

Услуги доверительного управления должны осуществляться на основании договора, который подписывается между инвестором и управляющим и должен содержать четкие условия получения и возврата средств, уплаты вознаграждения, предупреждение о рисках, в некоторых случаях — допустимое ограничение убытков. Чаще всего договор доверительного управления снимает с управляющего всю ответственность за сохранность полученных денежных средств: в случае, если он ошибется с выбором инвестиционного актива, и вложения «прогорят», инвестор не будет вправе иметь какие-то претензии материального характера. Однако подписание такого договора защитит инвестора от риска мошенничества со стороны управляющей компании.

Чаще всего договор доверительного управления снимает с управляющего всю ответственность за сохранность полученных денежных средств: в случае, если он ошибется с выбором инвестиционного актива, и вложения «прогорят», инвестор не будет вправе иметь какие-то претензии материального характера. Однако подписание такого договора защитит инвестора от риска мошенничества со стороны управляющей компании.

Перед тем, как передать свои деньги управляющему, обязательно подпишите с ним договор доверительного управления.

Услуги доверительного управления

Первоначально услуги доверительного управления были ориентированы исключительно на самых состоятельных инвесторов. И сейчас на этом рынке представлены компании, которые принимают деньги в управление в сумме, скажем, не менее 1 млн долларов. Но, вместе с тем, другие компании снизили требования к минимальной сумме и сделали услугу доверительного управления денежными средствами доступной более широкому кругу людей.

Так, на текущий момент, минимальный порог вложений для получения такой услуги может составлять, скажем, около 5-10 тысяч долларов в эквиваленте. А в некоторых компаниях есть возможность передать в доверительное управление и еще меньшие суммы, но в этом случае индивидуальный подход к инвестору будет исключен: средства нескольких мелких вкладчиков объединяются в один общий пул, с которым уже работает управляющий.

Если говорить о сроках, на которые целесообразно передавать деньги в доверительное управления, то в большинстве случаев это, как минимум, 1 год. При этом договор доверительного управления, как правило, включает возможность досрочного востребования средств, но в этом случае инвестор, разумеется, недополучит или не получит вообще планируемую прибыль. Отдельные управляющие компании принимают деньги в управление сроком от полугода.

Когда инвестор выходит на рынки самостоятельно, его главная цель — грамотно проанализировать ситуацию, спрогнозировать ее дальнейшее развитие и на основе этого принять решение о приобретении того или иного финансового актива. То есть, главное — правильно выбрать актив. В случае с доверительным управлением всего этого делать не нужно, и задача инвестора сводится только к грамотному анализу и выбору управляющего. Именно от этого выбора и будет зависеть сохранность его капитала и полученная прибыль. Подробнее о том, как правильно осуществить этот выбор читайте в статье Как выбрать управляющую компанию (КУА)?

То есть, главное — правильно выбрать актив. В случае с доверительным управлением всего этого делать не нужно, и задача инвестора сводится только к грамотному анализу и выбору управляющего. Именно от этого выбора и будет зависеть сохранность его капитала и полученная прибыль. Подробнее о том, как правильно осуществить этот выбор читайте в статье Как выбрать управляющую компанию (КУА)?

Плюсы и минусы доверительного управления

Подведем небольшой итог. Если говорить о преимуществах доверительного управления денежными средствами, то это, в первую очередь:

- Индивидуальный подход.

- Высокая доходность.

- Оперативность и мобильность управляющего.

Но, конечно же, есть и свои недостатки:

- Доход не гарантирован.

- Сохранность капитала не гарантирована.

- Достаточно высокие риски

Теперь вы получили представление о том, что представляет собой доверительное управление денежными средствами, и сможете сделать выводы о том, интересен ли конкретно вам этот инструмент для инвестирования или нет. В дальнейших публикациях на Финансовом гении я буду еще отдельно останавливаться на некоторых формах доверительного управления деньгами, например, таких как доверительное управление на форексе, которые имеют свои особенности и требуют отдельного рассмотрения.

В дальнейших публикациях на Финансовом гении я буду еще отдельно останавливаться на некоторых формах доверительного управления деньгами, например, таких как доверительное управление на форексе, которые имеют свои особенности и требуют отдельного рассмотрения.

Оставайтесь с нами и следите за обновлениями. Желаю вам удачных инвестиций!

Еврофинанс Моснарбанк — Кредиты, Депозиты, Вклады, Сейфовые ячейки, Финансирование…

АО АКБ «ЕВРОФИНАНС МОСНАРБАНК» предоставляет клиентам полный спектр инвестиционных услуг, в том числе по Доверительному управлению ценными бумагами и денежными средствами.

В основе нашей работы — индивидуальный подход к каждому клиенту. Мы предлагаем различные варианты формирования портфеля с учетом Ваших инвестиционных целей.

Также наш Банк предоставляет услуги по доверительному управлению активами, предназначенными для квалифицированных инвесторов.*

Доверительное управление получателя финансовых услуг осуществляется:

— при наличии у получателя финансовых услуг действующих договоров банковского счета (не касающегося счета для расчетов с использованием банковских карт) и/или договоров счета вклада «до востребования», заключенных между Банком и Клиентом;

— при отсутствии у получателя финансовых услуг каких-либо ограничений по счетам.

В целях защиты прав и интересов физических и юридических лиц — получателей финансовых услуг, оказываемых членами саморегулируемых организаций в сфере финансового рынка, объединяющих управляющих, перед заключением договора просим Вас ознакомиться с Условиями предоставления финансовых услуг, оказываемых АО АКБ «ЕВРОФИНАНС МОСНАРБАНК», в процессе осуществления деятельности по Доверительному управлению.

Условия предоставления финансовых услуг, оказываемых АО АКБ «ЕВРОФИНАНС МОСНАРБАНК», в процессе осуществления деятельности по Доверительному управлению

Декларация о рисках при осуществлении деятельности по доверительному управлению

Банк в своей деятельности руководствуется Базовыми Стандартами СРО НФА по защите прав и интересов получателей финансовых услуг — http://new.nfa.ru/guide/index.php.

До заключения договора и начала осуществления доверительного управления определяется:

- Инвестиционный профиль Клиента;

- Ожидаемая доходность;

- Инвестиционный горизонт – период времени, на который Клиент планирует передать принадлежащие ему активы в доверительное управление;

- Допустимый риск – риск, который способен нести Клиент, если Клиент не является квалифицированным инвестором;

- Инвестиционная декларация – состав и структуру активов по договору.

Для этого:

— подписывается Согласие на обработку персональных данных,

— заполняется Анкета для определения Инвестиционного Профиля,

— осуществляется проверка получателя финансовых услуг на статус Квалифицированного Инвестора.

Согласие на обработку персональных данных

Анкета для определения инвестиционного профиля

Обращаем внимание

Оказываемые Доверительным управляющим финансовые услуги не являются услугами по открытию банковских счетов и приему вкладов.

Денежные средства, передаваемые по договору доверительного управления, не подлежат страхованию в соответствии с Федеральным законом от 23 декабря 2003 года № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации».

Договор доверительного управления (Приказ № 136 от 03.06.2021г., размещено 04.06.2021г., действует с 14.06.2021)

Перечень организаций, в которых управляющему открыты лицевые счета (счета депо) доверительного управляющего:

- Счет депо 42352 в EUROCLEAR BANK SA/NV

- Счет депо MD0803270011 в Небанковской кредитной организации акционерное общество «Национальный расчетный депозитарий»

- счет в рублях РФ 40701810000000000038 в Небанковской кредитной организации акционерное общество «Национальный расчетный депозитарий»

Перечень клиринговых организаций, с которыми управляющий заключил договоры об оказании клиринговых услуг:

- Небанковская кредитная организация-центральный контрагент «Национальный Клиринговый Центр» (Акционерное общество)

- Небанковская кредитная организация акционерное общество «Национальный расчетный депозитарий»

- EUROCLEAR BANK SA/NV

Перечень организаторов торговли, где управляющий является участником торгов:

* Признание Квалифицированными инвесторами осуществляется в соответствии с «Регламентом признания лиц квалифицированными инвесторами, утвержденным Приказом № 131 от 27. 05.2016 г.

05.2016 г.

По вопросам VIP-обслуживания просим обращаться по телефону

8-800-2008-600

или по E-mail: VIP@evrofinance.ru

Договор доверительного управления ценными бумагами

ДОГОВОР ДОВЕРИТЕЛЬНОГО УПРАВЛЕНИЯ

ценными бумагамиг.

«» 2021 г.

в лице , действующего на основании , именуемый в дальнейшем «Управляющий», с одной стороны, и в лице , действующего на основании , именуемый в дальнейшем «Учредитель», с другой стороны, именуемые в дальнейшем «Стороны», заключили настоящий договор, в дальнейшем «Договор», о нижеследующем:1. ПРЕДМЕТ ДОГОВОРА

1.1. В соответствии с Договором Управляющий обязуется за вознаграждение в течение определенного сторонами срока осуществлять от своего имени доверительное управление переданными ему во владение и принадлежащими другому лицу в интересах этого лица или указанных этим лицом третьих лиц ценными бумагами и денежными средствами, предназначенными для инвестирования в ценные бумаги, определенными в настоящем договоре.

2. ОСНОВНЫЕ ТЕРМИНЫ И ПОНЯТИЯ

2.1. Доверительное управление ценными бумагами – для целей Договора – доверительное управление юридическим лицом от своего имени за вознаграждение в течение определенного срока доверительного управления переданными ему во владение и принадлежащими другому лицу в интересах этого лица или указанных этим лицом третьих лиц:

- ценными бумагами;

- денежными средствами, предназначенными для инвестирования в ценные бумаги;

- денежными средствами и ценными бумагами, получаемыми в процессе управления ценными бумагами.

2.2. Объект доверительного управления – ценные бумаги, и (или) денежные средства, предназначенные для инвестирования в ценные бумаги, в том числе – денежные средства, а также ценные бумаги, получаемые в процессе управления ценными бумагами, переданные надлежащим образом Управляющему в целях осуществления доверительного управления.

2.3. Учредитель доверительного управления – собственник передаваемых в доверительное управление ценных бумаг и / или средств инвестирования в ценные бумаги (далее по тексту – Учредитель), передавший их Управляющему в доверительное управление.

2.4. Доверительный управляющий – лицо, принявшее на себя обязательства по осуществлению деятельности по доверительному управлению объектом доверительного управления (далее по тексту – Управляющий).

2.5. Средства инвестирования в ценные бумаги, средства инвестирования – денежные средства, находящиеся в собственности Учредителя и передаваемые им Управляющему; денежные средства, полученные Управляющим в результате продажи ценных бумаг, переданных Учредителем в доверительное управление; денежные средства, полученные в процессе доверительного управления; денежные средства, полученные в качестве дохода (дивиденды, проценты и т.д.) по ценным бумагам, переданным Учредителем в доверительное управление, а также по ценным бумагам, приобретенным Управляющим в процессе доверительного управления.

2.6. Отдельный расчетный счет доверительного управляющего (дополнительный специальный брокерский счет) – специальный расчетный счет, открываемый Управляющему кредитной организацией для обеспечения обособленного хранения денежных средств Учредителей.

2.7. Отдельный счет депо доверительного управляющего – специальный счет депо, открываемый Управляющему Депозитарием для обеспечения обособленного хранения ценных бумаг Учредителей.

2.8. Инвестиционная декларация – приложение к Договору, являющееся его неотъемлемой частью, и определяющее направления, способы и условия инвестирования денежных средств (средств инвестирования) Учредителя доверительного управления.

2.9. Доход (убыток) от доверительного управления – разница между величиной средств инвестирования к моменту их передачи Управляющему, и величиной денежных средств, полученных в процессе доверительного управления к моменту их передачи Учредителю и / или разница между стоимостью пакета ценных бумаг, переданного в управление к моменту его передачи Управляющему и стоимостью пакета ценных бумаг к моменту их передачи Учредителю (с учетом расходов Управляющего, произведенных при доверительном управлении). Доход (убыток) от доверительного управления определяется без учета суммы вознаграждения Управляющего.

3. ПЕРЕДАЧА, ХРАНЕНИЕ И УЧЕТ УПРАВЛЯЮЩИМ ОБЪЕКТОВ ДОВЕРИТЕЛЬНОГО УПРАВЛЕНИЯ

3.1. Учредитель передает Управляющему в доверительное управление средства инвестирования в ценные бумаги и/или ценные бумаги (с указанием наименования эмитента, вида ценных бумаг, № выпуска и количества в случае, если передаются ценные бумаги) согласно Приложению №1 «Опись передаваемых ценных бумаг и средств инвестирования », который является неотъемлемой частью Договора.

3.2. Срок первой передачи ценных бумаг и средств инвестирования Учредителем – не позднее дней с момента подписания Договора.

3.3. Минимальный и максимальный размер передаваемых средств инвестирования в ценные бумаги и/или рыночная стоимость ценных бумаг (по каждому виду или эмитенту) оговаривается сторонами при заключении Договора.

3.4. Учредитель гарантирует, что на момент заключения Договора ценные бумаги и (или) средства инвестирования, передаваемые в доверительное управление, находится в его собственности, не являются предметом залога, не обременены правами третьих лиц, не ограничены в гражданском обороте никаким иным образом.

3.5. Передача ценных бумаг и средств инвестирования не влечет за собой установления права собственности Управляющего на них. Ценные бумаги и средства инвестирования, полученные в процессе доверительного управления в виде прибыли и доходов, денежные средства, полученные от продажи или исполнения прав по ценным бумагам, являются собственностью Учредителя.

3.6. Поскольку переданная в доверительное управление ценная бумага удостоверяет совокупность прав ее владельца по отношению к обязанному лицу, то вся такая совокупность прав является единым и неделимым объектом доверительного управления.

3.7. Оценка стоимости ценных бумаг, переданных в доверительное управление, производится по рыночной цене дня, предшествующего дню передачи имущества Управляющего по соответствующей ценной бумаге на организованном рынке ценных бумаг. Результаты оценки рыночной стоимости имущества фиксируются в Приложении №4 «Оценочная ведомость», которое является неотъемлемой частью Договора. За организованный рынок ценных бумаг принимается Московская Межбанковская Валютная Биржа.

3.8. Моментом передачи ценных бумаг и (или) средств инвестирования считается: день получения средств Управляющим путем зачисления их на отдельный расчетный счет Управляющего, указанный в разделе 11 настоящего договора, что подтверждается выпиской Расчетной Палаты ММВБ на 10.00 московского времени; день зачисления ценных бумаг на отдельный счет депо Управляющего, указанный в разделе 11 настоящего договора, что подтверждается выпиской Национального Депозитарного Центра на 10.00 московского времени.

3.8.1. Права и обязанности Управляющего по управлению объектом доверительного управления, указанном в Приложении №1 «Опись передаваемых ценных бумаг и средств инвестирования в ценные бумаги», начинают действовать с момента его передачи. В случае, если ценные бумаги и (или) средства инвестирования передаются частями (этапами), права и обязанности Управляющего по доверительному управлению возникают в отношении каждой фактически переданной части с момента ее передачи, при соблюдении условия об уплате начального вознаграждения в полном объеме.

3.8.2. Денежные средства, полученные Управляющим в результате продажи ценных бумаг, переданных Учредителем, или в результате реализации прав по ценным бумагам в процессе исполнения Договора, становятся средствами инвестирования и, тем самым, – объектами доверительного управления, с момента передачи их собственниками или иными правомерными владельцами Управляющему, т.е. с момента их зачисления на отдельный расчетный счет Управляющего.

3.9. Стороны имеют право в любое время в течение срока действия настоящего договора прийти к соглашению об изменении суммы средств инвестирования и количества ценных бумаг, переданных в доверительное управление.

3.10. Управляющий обеспечивает обособленное хранение объектов доверительного управления Учредителя от собственного имущества Управляющего, ведет обособленный учет объектов доверительного управления Учредителя.

3.11. При прекращении Договора Учредителю возвращаются денежные средства и/или ценные бумаги, с учетом доходов (убытков), полученных в результате действий Управляющего по Договору за минусом суммы вознаграждения Управляющего.

4. ПРАВА И ОБЯЗАННОСТИ СТОРОН

4.1. Обязанности Учредителя:

4.1.1. Передать Управляющему имущество для доверительного управления в следующем порядке:

а) в отношении денежных средств:

- денежные средства – объект инвестирования, перечисляются на счет Управляющего, указанный в разделе 11 настоящего договора;

- наличные денежные средства, входящие в состав передаваемого имущества, фактически вручаются Учредителем Управляющему в порядке, предусмотренном законодательством РФ о кассовом обслуживании физических лиц и организаций.

б) в отношении ценных бумаг Учредитель осуществляет за свой счет все действия, необходимые для регистрации права Управляющего на ценные бумаги, входящие в состав объекта управления. Учредитель обязан заполнить передаточное распоряжение депозитарию или реестродержателю для перевода ценных бумаг на счет Управляющего. При этом Учредитель предоставляет Управляющему уведомление о списании ценных бумаг в пользу Управляющего или копии передаточного распоряжения с отметкой депозитария (реестродержателя) об исполнении поручения.

в) Учредитель подписывает «Опись передаваемых ценных бумаг и средств инвестирования в ценные бумаги» (Приложение №1).

4.1.2. При подписании настоящего договора предоставить Управляющему документы в соответствии с Приложением №3, которое является неотъемлемой частью Договора.

4.1.3. Одновременно с подписанием Договора подписать Инвестиционную декларацию Приложение №2, являющуюся неотъемлемой частью Договора. Заключение Договора влечет за собой признание согласия Учредителя со всеми изложенными в Инвестиционной декларации положениями, включая согласие на инвестирование переданных средств инвестирования в любые перечисленные в декларации ценные бумаги – объекты инвестирования по усмотрению Управляющего.

4.1.4. В письменной форме сообщать Управляющему все сведения, касающиеся изменения его реквизитов – для юридического лица; имени, места жительства, паспортных данных, реквизитов банковского счета – для физического лица, не позднее дней со дня изменения указанных сведений.

4.1.5. Компенсировать затраты Управляющего по операциям, произведенным Управляющим с имуществом Учредителя, связанные с ведением счетов в депозитариях, уплатой вознаграждения организаторов торгов, брокеров, а также с перерегистрацией прав собственности в депозитариях и у реестродержателей. Указанные затраты покрываются за счет имущества Учредителя, находящегося в управлении и взимаются по мере совершения операций.

4.2. Права Учредителя:

4.2.1. В соответствии с условиями Договора и действующим законодательством заявить требование о прекращении действия Договора.

4.2.2. Требовать получения от Управляющего отчета о деятельности в рамках доверительного управления в сроки и в порядке, предусмотренном в разделе 5 Договора.

4.2.3. Требовать возврата объектов доверительного управления (части), а также полученного по результатам доверительного управления дохода, с предоставлением отчета Управляющего в следующих случаях:

- при досрочном прекращении Договора;

- по окончании срока действия Договора (при соответствующем уведомлении Учредителя о намерении прекратить Договор).

4.2.4. Вносить изменения в Инвестиционную декларацию, только путем согласования с Управляющим новой Инвестиционной декларации и отмены предыдущей. Новая Инвестиционная декларация вступает в силу по истечении рабочих дней с момента ее подписания сторонами, за исключением случая, когда сторонами, установлен иной срок вступления ее в силу. В течение названного в настоящем пункте срока Управляющий совершает и исполняет сделки в соответствии с условиями, определенными предыдущей Инвестиционной декларацией.

4.3. Права и обязанности Управляющего:

4.3.1. При осуществлении доверительного управления, в том числе в отношениях с третьими лицами, Управляющий обязан указывать, что он действует в качестве доверительного управляющего.

4.3.2. Управляющий обязан соблюдать все положения действующей Инвестиционной декларации.

4.3.3. Управляющий обязан осуществлять доверительное управление в интересах Учредителя, отчитываться перед Учредителем в порядке, предусмотренном в разделе 5 Договора.

4.3.4. Управляющий обязан обеспечить обособленность объекта доверительного управления от своего собственного имущества, вести обособленный учет имущества, полученного в доверительное управление Учредителем в процессе доверительного управления.

4.3.5. Управляющий обязуется осуществить все действия, предусмотренные действующим законодательством, необходимые для осуществления Учредителем своего права передать в доверительное управление ценные бумаги и/или средства инвестирования.

4.3.6. Управляющий имеет право совершать любые сделки с ценными бумагами и средствами инвестирования, полученными в доверительное управление по Договору в соответствии с Инвестиционной декларацией, условиями Договора и действующим законодательством.

4.3.7. В случае, если в доверительное управление передаются ценные бумаги, Управляющий имеет право осуществлять все права, удостоверенные этими ценными бумагами.

4.3.8. Управляющий имеет право на вознаграждение в соответствии с разделом 6 Договора, а также на возмещение необходимых расходов, произведенных им при доверительном управлении за счет имущества, находящегося в доверительном управлении.

4.3.9. Управляющий не имеет права отвечать по своим долгам имуществом, находящимся у него в доверительном управлении.

4.3.10. В случае, если Управляющий не был поставлен в известность о передаче в доверительное управление имущества, обремененного обязательствами, в т.ч. залогом, а также в случае, если ценные бумаги и/или средства инвестирования, переданные в доверительное управление, не принадлежали Учредителю на праве собственности (не находились на момент передачи в хозяйственном ведении или оперативном управлении последнего), Управляющий вправе потребовать в суде расторжения Договора, а также уплаты причитающегося ему по Договору вознаграждения в размере % от первоначальной стоимости переданных ценных бумаг и средств инвестирования в ценные бумаги, и возмещения причиненного ему ущерба.

4.3.11. Управляющий самостоятельно принимает решения по управлению объектом доверительного управления. Управляющий не несет ответственности за отрицательный результат, полученный в процессе доверительного управления, если таковой явился следствием объективных причин (резкого изменения экономической, политической или рыночной конъюнктуры).

4.3.12. Управляющий вправе досрочно расторгнуть Договор, письменно уведомив об этом Учредителя не позднее двухнедельного срока, до момента расторжения с возвратом Учредителю объектов доверительного управления и выплатой дохода за минусом вознаграждения Управляющего.

4.3.13. В процессе исполнения Договора, Управляющий вправе привлекать третьих лиц для совершения от имени Управляющего юридических и фактических действий, связанных с предметом Договора (заключать договоры комиссии, договоры поручения, агентские договоры в отношении объектов доверительного управления).

5. ОТЧЕТНОСТЬ УПРАВЛЯЮЩЕГО

5.1. Отчет Управляющего Учредителю предоставляется по мере совершения операций по управлению объектом доверительного управления, но не реже 1 раза в квартал. Срок предоставления отчета – не позднее числа месяца, следующего за отчетным периодом.

5.2. Форма отчета определяется Управляющим самостоятельно.

5.3. Отчет должен включать в себя следующую информацию:

- фамилия, имя, отчество Учредителя – для физических лиц; полное наименование, включая организационно-правовую форму – для юридических лиц;

- наименование Управляющего;

- дата, на которую составлен отчет;

- сумма денежных средств, наименование и количество ценных бумаг, полученных в доверительное управление;

- операции, проведенные Управляющим за отчетный период;

- расходы, понесенные Управляющим по доверительному управлению имуществом за отчетный период на дату составления отчета;

- доход/убыток, полученный Управляющим за отчетный период на дату составления отчета;

- состав портфеля ценных бумаг при его наличии, а также сумму денежных средств на дату составления отчета;

- текущая рыночная стоимость портфеля ценных бумаг на дату составления отчета, за организованный рынок принимается Московская Межбанковская валютная биржа.

6. ВОЗНАГРАЖДЕНИЕ УПРАВЛЯЮЩЕГО

6.1. Вознаграждение по итогам доверительного управления Управляющему включает в себя следующие составляющие:

- промежуточное ежемесячное вознаграждение;

- итоговое вознаграждение.

6.1.1. Промежуточное ежемесячное вознаграждение оплачивается в последний рабочий день первого и второго месяцев отчетного квартала, согласно Дополнительному соглашению, являющемуся неотъемлемой частью Договора. При этом стоимость ценных бумаг, если таковые имеются на дату расчета дохода, рассчитывается по рыночной цене, сложившейся на ММВБ в последний рабочий день соответствующего месяца.

6.1.2. Итоговое вознаграждение, учитывающие величину промежуточных ежемесячных вознаграждений, оплачивается в течение пяти рабочих дней, следующих за третьим месяцем отчетного квартала, согласно Дополнительному соглашению, являющемуся неотъемлемой частью Договора. При этом стоимость ценных бумаг, если таковые имеются на дату расчета дохода, рассчитывается по рыночной цене, сложившейся на ММВБ в последний рабочий день соответствующего месяца.

6.3. В случаях, когда дата окончания календарного квартала не совпадает с датой окончания Договора, вознаграждение Управляющему выплачивается исходя из фактического срока управления объектами доверительного управления. К вышеуказанным случаям можно отнести:

- досрочное расторжение Договора;

- истечение срока действия Договора;

- продление срока действия Договора.

7. РАСЧЕТЫ МЕЖДУ УЧРЕДИТЕЛЕМ И УПРАВЛЯЮЩИМ

7.1. Расчеты между Учредителем и Управляющим производятся в соответствии с положениями Договора. Расчеты между Учредителем и Управляющим по факту окончания отчетного квартала осуществляются в течение пяти рабочих дней месяца, следующего за отчетным кварталом, путем возврата (передачи) Управляющим Учредителю дохода, полученного по результатам доверительного управления за вычетом вознаграждения Управляющего (в соответствии с разделом 6 Договора), а также расходов последнего, понесенных им в связи с исполнением Договора. В случае, если по окончании доверительного управления расчеты между сторонами не завершены, положения Договора в части расчетов остаются действительными вплоть до полного и надлежащего завершения расчетов.

7.2. Возврат денежных средств Учредителю осуществляется на основании его письменного заявления по истечении срока действия или при досрочном расторжении Договора (на основании соглашения о досрочном расторжении договора), при отсутствии намерения Учредителя продлить срок его действия.

7.3. Возврат (передача) денежных средств и выплата дохода осуществляются либо через кассу Управляющего, либо в безналичной форме на банковский счет Учредителя, указанный в письменном заявлении, обозначенном в п.7.2 Договора.

7.4. Возврат (передача) ценных бумаг Учредителю осуществляется переводом ценных бумаг Управляющим на счет депо (лицевой счет) Учредителя.

7.5. В случае, если любой из сторон было подано официальное уведомление о не продлении действия Договора на следующий срок или о досрочном расторжении Договора, возврат (передача) имущества и выплата дохода Учредителю должны быть осуществлены в течение дней со дня истечения срока действия Договора или со дня официального уведомления о досрочном расторжении Договора.

7.6. Управляющий не несет ответственности за неправильное и/или несвоевременное перечисление денежных средств (перевод ценных бумаг), вызванное недостоверным и/или несвоевременным предоставлением данных о банковских счетах Учредителя.

8. ОТВЕТСТВЕННОСТЬ СТОРОН

8.1. За неисполнение (ненадлежащее исполнение) сторонами обязательств, предусмотренных Договором, стороны несут ответственность в соответствии с действующим законодательством.

8.2. Каждая из Сторон Договора освобождается от ответственности за неисполнение обязательств по Договору, если таковое было вызвано не зависящими от нее обстоятельствами непреодолимой силы, находящимися вне контроля Сторон, возникшими после вступления Договора в силу, существенно ухудшившими условия исполнения Договора, или делающими невозможным его исполнение полностью или частично (форс-мажор). К числу указанных обстоятельств стороны Договора относят:

- издание нормативных актов, положения которых обуславливают невозможность надлежащего исполнения обязательств;

- влияние социально-политических факторов, в том числе забастовок, действий органов власти, военных действий или конфликтов, террористических актов, отставка или смерть ведущих политических деятелей, и т.д.;

- резкое изменение текущей рыночной стоимости актива, в отношении которого Управляющим осуществляются действия в рамках Договора, превышающее % стоимости актива, рассчитанной на рабочий (торговый) день, предшествующий дню, в котором произошло изменение стоимости актива;

- прекращение (приостановление) деятельности организаторов торгов, либо приостановление торговой сессии в отношении актива, по которому Управляющим осуществляются действия в рамках Договора;

- иные обстоятельства, препятствующие надлежащему исполнению обязательств, и находящиеся вне воли сторон.

8.3. Стороны освобождаются от необходимости известить о наступлении форс-мажорного обстоятельства при условии, что факт наступления обстоятельства отражен в средствах массовой информации, включая специализированные средства массовой информации, освещающие состояние рынка активов, в отношении которых Управляющим осуществляются действия в рамках Договора.

8.4. Все споры и разногласия, связанные с неисполнением (ненадлежащим исполнением) сторонами обязательств, предусмотренных Договором, рассматриваются путем обмена претензионными требованиями, со сроком ответа на них, составляющим рабочих дней. В случае не достижения взаимного соглашения, дело передается на рассмотрение в судебные органы.

8.5. Управляющий несет ответственность перед Учредителем за убытки, причиненные последнему в результате нарушения Управляющим условий Инвестиционной Декларации.

8.6. В случае, если конфликт интересов Управляющего и Учредителя, о котором последний не был уведомлен Управляющим заранее, привел к действиям Управляющего, нанесшим ущерб интересам Учредителя, Управляющий обязан за свой счет возместить убытки в порядке, установленном гражданским законодательством.

9. СРОК ДЕЙСТВИЯ НАСТОЯЩЕГО ДОГОВОРА

9.1. Договор считается заключенным с момента подписания сторонами и действует до «»2021 года Условия Договора в отношении прав и обязанностей сторон, вытекающих из осуществления доверительного управления ценными бумагами и средствами инвестирования в ценные бумаги, вступают в силу с момента их фактической передачи Управляющему.

9.2. При отсутствии уведомления любой из сторон, подаваемого не позднее чем за дней до момента истечения срока его действия, о намерении прекратить Договор, последний считается продленным на тех же условиях на такой же срок.

9.3. Договор может быть прекращен досрочно по следующим обстоятельствам:

- решение Управляющего о досрочном прекращении доверительного управления согл. п. 4.3.12 Договора;

- ликвидация Управляющего или Учредителя, или признание управляющего банкротом;

- отзыв лицензии Управляющего;

- решения Учредителя о досрочном расторжении Договора;

- расторжение Договора в судебном порядке в случае ненадлежащего осуществления Управляющим обязанностей по Договору;

- по взаимному соглашению Сторон.

10. ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ

10.1. Договор отражает полный объем намерений Сторон, а все намерения сторон, выраженные до заключения Договора, не имеют юридической силы.

10.2. Вопросы, не урегулированные сторонами в настоящем договоре, регулируются в соответствии с действующим законодательством.

10.2. Все изменения (дополнения) в текст Договора, в том числе все Приложения к нему, являются его неотъемлемыми частями, и приобретают юридическую силу с момента подписания сторонами.

10.3. Учредитель подробно осведомлен о рисках, связанных с операциями на рынке ценных бумаг.

10.4. Учредитель ознакомлен с Законом «О защите прав и законных интересов инвесторов на рынке ценных бумаг».

10.5. Договор составлен на 6 листах, в двух оригинальных экземплярах на русском языке.

11. ЮРИДИЧЕСКИЕ АДРЕСА И БАНКОВСКИЕ РЕКВИЗИТЫ СТОРОН

УправляющийЮр. адрес:Почтовый адрес:ИНН:КПП:Банк:Рас./счёт:Корр./счёт:БИК:

УчредительЮр. адрес:Почтовый адрес:ИНН:КПП:Банк:Рас./счёт:Корр./счёт:БИК:

12. ПОДПИСИ СТОРОН

Управляющий _________________

Учредитель _________________

Доверительное управление портфелем ценных бумаг клиентов

Возникновение в мировой финансовой практике доверительных (или как ещё называют, трастовых) операций как разновидности комиссионно-посреднических услуг, оказываемых коммерческими банками своим клиентам, и их быстрое развитие были вызваны целым рядом объективных причин.

Во-первых, это проблема банковской ликвидности и снижения доходности традиционных видов ссудных банковских операций, а также стремление банков обеспечить выполнение одной из ключевых задач — повышение доходности операций при сохранении благоприятного уровня ликвидности.

Во-вторых, растущая заинтересованность банковской клиентуры, особенно промышленных предприятий, в получении всё более широкого набора услуг от банка.

В-третьих, обострение конкуренции на рынке ссудных капиталов, борьба банков за привлечение клиентов; появление и развитие новых видов услуг, предлагаемых как физическим, так и юридическим лицам.

В-четвёртых, при трастовых операциях возникают большие возможности для привлечения средств, а следовательно, расширяются источники доходов.

В-пятых, трастовые операции не имеют больших издержек.

В-шестых, трастовые операции обуславливают дополнительное расширение корреспондентских отношений банка, способствуют улучшению его положения на межбанковском рынке и повышению репутации и имиджа.

Кроме того, развитие трастовых операций стало возможным в условиях накопления определённого богатства как отдельными лицами, так и различными компаниями. Вследствие этого возникает необходимость правильно и выгодно распоряжаться такими видами богатства (денежные средства, акции, облигации, предметы искусства, драгоценные металлы и др.) и передавать их в руки тех учреждений, которые могут осуществлять управление ими. Это породило развитие трастовых услуг.

Известно, что институт доверительной собственности зародился в период раннего средневековья (ХП-ХШ века) в Англии. Причины возникновения доверительной собственности сводятся к одной мысли: в определённых исторических условиях для отношений собственности стала выгодной такая конструкция, когда имущество передавалось собственником кому-либо для того, чтобы им управляли в интересах определённого третьего лица.

В США и других странах англо-американской правовой системы управление ценными бумагами и иным имуществом клиента осуществляется на основе траста. Его можно определить как основанное на доверии (фидуциарное) отношение между принципалом и агентом, в котором агент является держателем собственности от имени и на благо принципала. Основными видами трастовых услуг в странах, где он получил широкое развитие, являются: управление имуществом и личной собственностью; траст в пользу определенного лица; управление фондами стимулирования служащих; корпоративные трасты (в форме имущества, передаваемого в обеспечение выпуска облигаций компании). В США трастовую деятельность осуществляют банки и специализированные трастовые компании, в управлении которых находятся триллионы долларов; крупнейшими среди них являются J. Р. Morgan Chase, Citigroup, Bank of New York, State Street, Northern Trust, Trust Company of West и др. Их опыт показывает, что трастовая деятельность связана с управлением не только недвижимостью или денежными средствами, но прежде всего портфелями ценных бумаг.

В Российской Федерации операции, подобные трасту, осуществляются на основе доверительного управления имуществом. Отношения доверительного управления регулируются гл. 53 ГК РФ, в соответствии с которой по договору доверительного управления одна сторона (учредитель управления) передает другой стороне (доверительному управляющему) на определенный срок имущество в доверительное управление, а другая сторона обязуется осуществлять управление этим имуществом в интересах учредителя управления или указанного им лица (выгодоприобретателя). При этом передача имущества в доверительное управление не влечет перехода права собственности на него к доверительному управляющему. В этом состоит основное и главное отличие правовой конструкции доверительного управления от траста, при котором право собственности переходит к агенту – управляющему (доверительная собственность). Доверительный управляющий имеет право совершать в отношении этого имущества любые юридические и фактические действия в интересах выгодоприобретателя, действуя при этом от своего имени, но указывая, что выступает в качестве доверительного управляющего.

На современном этапе в России спрос на услуги по доверительному управлению, в основном устремлен на получение доходов и сводится к работе на рынке ценных бумаг и рынке недвижимости. Наиболее применимая сегодня схема доверительного управления заключается в передаче права распоряжения собственностью на имущество, передаваемое в доверительное управление, на распределение прибыли, полученной в результате этого управления, и представляет собой отношения между учредителем, доверительным собственником.

В Российской Федерации объектами доверительного управления могут быть предприятия и другие имущественные комплексы, отдельные объекты, относящиеся к недвижимому имуществу, ценные бумаги, права, удостоверенные бездокументарными ценными бумагами, исключительные права и другое имущество. Деньги не могут быть самостоятельным объектом доверительного управления, но банки, имеющие лицензию Банка России, могут принимать в доверительное управление денежные средства и выступать в качестве доверительного управляющего.

Следует обратить внимание, что операции доверительного управления денежными средствами и иным имуществом согласно Закону о банках проводятся ими на основании лицензии на осуществление банковских операций. А доверительное управление ценными бумагами и денежными средствами, предназначенными для инвестирования в ценные бумаги, подпадает также под действие Закона о рынке ценных бумаг. Для совершения этих операций банки получают лицензию профессионального участника рынка ценных бумаг. Таким образом, на доверительное управление ценными бумагами и денежными средствами, предназначенными для инвестирования в ценные бумаги, распространяются как общие требования, предъявляемые к доверительному управлению, так и требования, предъявляемые законодательством к осуществлению данного вида профессиональной деятельности.

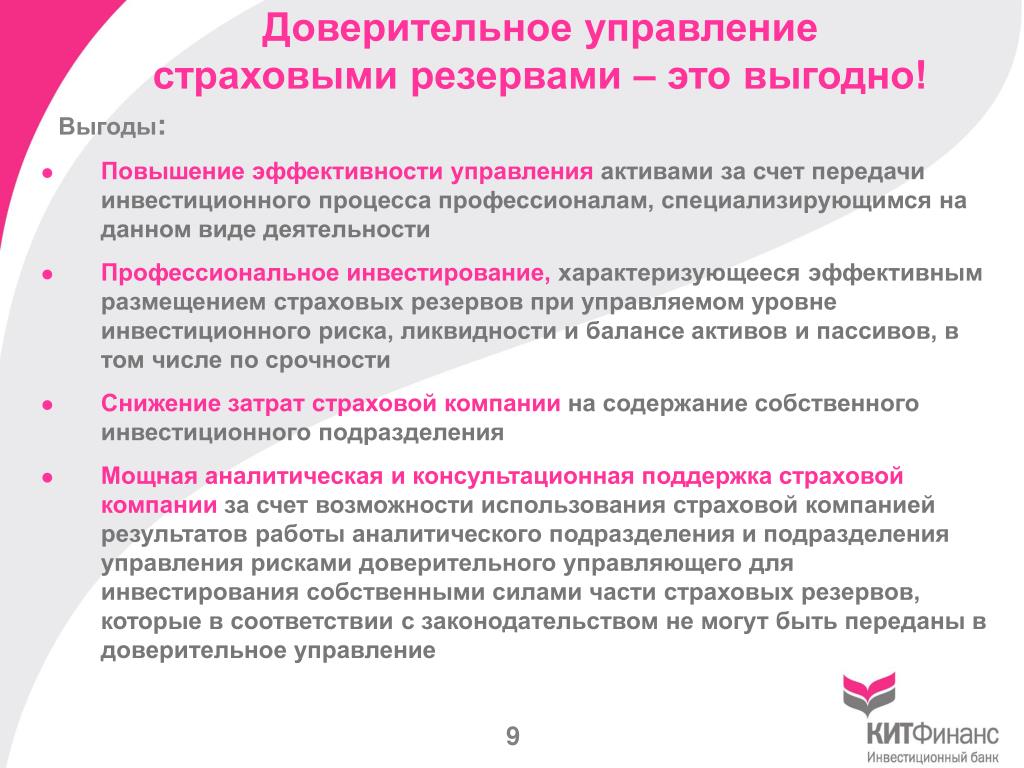

Деятельность банков по доверительному управлению ценными бумагами клиентов обеспечивает:

а) неограниченные возможности для привлечения средств. При проведении операций за свой счет банк ограничен рамками фактически имеющегося у него собственного капитала, а при обслуживании клиентов на основе доверительного управления их число практически не имеет предела, и доходы банка растут с увеличением числа клиентов;

б) экономию затрат и повышение общей рентабельности банка, поскольку при проведении доверительных операций используется та же инфраструктура, что для торговых и собственных инвестиционных операций банка;

в) расширение спектра услуг банка, улучшение его положения на банковском рынке, повышение репутации как профессионального участника рынка ценных бумаг.

Деятельностью по управлению ценными бумагами признается осуществление юридическим лицом от своего имени за вознаграждение в течение определенного срока доверительного управления переданными ему во владение и принадлежащими другому лицу в интересах этого лица или указанных им третьих лиц: ценными бумагами; денежными средствами, предназначенными для инвестирования в ценные бумаги; денежными средствами и ценными бумагами, получаемыми в процессе управления последними[1]. Кроме того, при доверительном управлении средствами, предназначенными для инвестирования в ценные бумаги, допускается использование в качестве объекта доверительного управления денежных средств, которые доверительный управляющий получит в результате взыскания им с должника (должников) учредителя управления его задолженности перед последним.

Профессиональный участник рынка ценных бумаг, осуществляющий деятельность по управлению ценными бумагами, именуется управляющим. При выполнении своей деятельности он обязан указывать, что действует в качестве управляющего. При совершении сделок, нс требующих письменного оформления, учредитель управления должен быть информирован об этих действиях доверительным управляющим, а в письменных документах после имени или наименования доверительного управляющего должна быть сделана пометка «ДУ».

Законодательство о рынке ценных бумаг содержит ряд ограничений в отношении деятельности по управлению ценными бумагами, которые направлены на предотвращение конфликта интересов между банком как доверительным управляющим и его клиентами. Так, управляющий в процессе исполнения им своих обязанностей по договору доверительного управления не имеет права:

• приобретать за счет находящихся в его управлении денежных средств ценные бумаги, являющиеся его собственностью и собственностью учредителя, а также выпущенные его учредителями (за исключением ценных бумаг, включенных в котировальные листы организаторов торговли на рынке ценных бумаг, имеющих лицензию ФСФР России), и ценные бумаги организаций на этапе ликвидации последних, в том числе в соответствии с нормами законодательства о банкротстве;

• отчуждать находящиеся в его управлении ценные бумаги в свою собственность и в собственность своих учредителей, а также по договорам, предусматривающим отсрочку или рассрочку платежа более чем на 30 календарных дней;

• заключать сделки, в которых доверительный управляющий одновременно выступает в качестве брокера (комиссионера, поверенного) на стороне другого лица;

• закладывать находящиеся в его управлении ценные бумаги в обеспечение исполнения своих собственных обязательств, обязательств своих учредителей и любых иных третьих лиц.

Предусмотрены и некоторые другие ограничения, цель которых – обеспечить соблюдение интересов доверителей и не допустить использования ценных бумаг, находящихся в доверительном управлении, в интересах управляющего и связанных с ним лиц. Дополнительные ограничения операций установлены для доверительных управляющих, являющихся эмитентами переданных им в доверительное управление ценных бумаг. Они не могут отчуждать и обменивать находящиеся в их доверительном управлении ценные бумаги в свою собственность и в собственность своих учредителей, а также закладывать их в обеспечение исполнения своих собственных обязательств, обязательств своих учредителей и любых иных лиц.

До недавнего времени российские коммерческие банки могли предложить своим клиентам альтернативу индивидуальным договорам доверительного управления – коллективную форму инвестиций, названную общим фондом банковского управления (ОФБУ). Эта форма, в основном, предлагалась тем клиентам, которые по тем или иным причинам не могли или не хотели заключить индивидуальный договор доверительного управления, но все же были готовы использовать возможности банка по инвестированию средств клиентов. По сути, это был аналог развивавшегося параллельно института паевых инвестиционных фондов (ПИФ), что в итоге и привело к дискуссии о целесообразности одновременного существования похожих форм коллективных инвестиций, которая закончилась исключением понятия ОФБУ из российской нормативно-правовой базы с 1 января 2013 г. Те коммерческие банки, которые желали сохранить такую форму взаимодействия с клиентами, учредили дочерние общества в форме управляющих компаний, и получили соответствующие лицензии на осуществление деятельности по управлению активами ПИФ.

Источники:

- Бабаева Д.Р. Зарубежный опыт и Российская практика трастовых операций коммерческих банков // Региональные проблемы преобразования экономики. 2015.

- Белоглазова Г.Н. Управление портфелями ценных бумаг /В кн.: Банковское дело. См. https://studme.org/37814/bankovskoe_delo/upravlenie_portfelyami_tsennyh_bumag#236.

- Белогородцева Я.В., Иода Е.В. Расширение банками спектра услуг доверительного управления // Социально-экономические явления и процессы. 2018.

- Горловская И.Г., Люц Е.В. Развитие доверительного управления на рынке ценных бумаг как источник формирования доходов региональных и местных бюджетов // Вестник Омского университета. Серия «Экономика». 2016.

- Пучкина Е.С., Рындина И.В., Морусова О.Г. Оценка и совершенствование деятельности банков в сфере доверительного управления средствами частных инвесторов // Финансы и кредит. 2016.

О нас

Certified Fiduciary Services, Inc.

CFS была основана в 1999 году Памелой Джонстон, которая увидела необходимость в компетентном управлении финансовыми и личными услугами для пожилых людей и людей с ограниченными возможностями.

CFS создала знающих и опытных сотрудников за счет всестороннего набора и непрерывного обучения. С каждым новым дополнением CFS стремится дополнять обширный опыт своего нынешнего персонала для дальнейшего продвижения широкого уровня услуг, предоставляемых своим клиентам.CFS предоставляет такой же уровень обслуживания семьям и бенефициарам клиентов, которые скончались.

Управление имением может быть затруднено во время горя или когда семья и друзья живут далеко. Персонал CFS будет управлять имуществом компетентно и своевременно, сочетая свои знания о системе завещания и обширный опыт.

Тара Лара — Доверительный управляющийТара присоединилась к CFS в 2014 году в качестве администратора учетной записи.Она стала лицензированным фидуциаром в 2018 году и перешла в основную фидуциарную компанию в 2020 году. Кроме того, Тара стала зарегистрированным агентом в 2019 году, что свидетельствует о ее любви к налогам. Тара изучала бухгалтерский учет в Государственном университете Аризоны и в колледже Рио-Саладо. Тара имеет 15-летний опыт работы в области бухгалтерского учета и банковского дела, а также более шести лет опыта работы в фидуциарной отрасли с акцентом на трастовое администрирование, судебно-медицинский учет, финансовый менеджмент и налоги. Она имеет активную фидуциарную лицензию и является членом Ассоциации фидуциаров Аризоны.

Тара — уроженка Аризоны, она живет в Фениксе со своим женихом, их пятилетним сыном и одиннадцатилетней дочерью. В свободное время она любит играть на скрипке, участвовать в гонках на BMX, проводить время со своей семьей и друзьями и наставлять женщин в своей церкви.

Сьюзан Хенли — Лицензированный фидуциарСью — уполномоченный фидуциар, уроженка Аризоны. Она училась в средней школе Альгамбры, колледже Феникса и Университете штата Аризона. Ее опыт включает более 32 лет работы помощником юриста в области завещания, опеки и попечительства.Она имеет обширный опыт работы в области финансовой эксплуатации и жестокого обращения с пожилыми людьми, работая с судебной системой, консультируя пожилых людей и выступая в различных организациях на темы «Уход за опекуном», «Скорбь», «Часть жизни» и «Поиск своей цели». Сью является членом Ассоциации фидуциаров Аризоны и Гериатрического общества Аризоны.

Сью нравится работать с животными, кататься на лошади и ухаживать за многими видами животных. Она проводит время с мужем и внуками, увлекается кино и садоводством.

Калли Найт — помощник юристаКалли имеет более чем 22-летний опыт работы в качестве помощника юриста по делам старейшин в Аризоне, специализируясь на вопросах управления наследственным имуществом и доверительным фондом, а также судебных разбирательств, опекунства, опекунства, имущественного планирования, финансовой эксплуатации и жестокого обращения с пожилыми людьми. Калли является членом Параюридического отдела Коллегии адвокатов округа Марикопа, а также ее Секции по планированию недвижимости, наследству и доверительному управлению.

Несмотря на то, что она родилась на Среднем Западе, все свое образование, K-12 th Grade, она проходила в Объединенном школьном округе Скоттсдейла.Вдали от офиса она любит проводить время с семьей и путешествовать.

Jenni Monnier — управляющий недвижимостьюДженни родилась и выросла на Среднем Западе и теперь называет Аризону своим домом. Она имеет степень бакалавра истории Доминиканского университета Калифорнии. Дженни имеет почти 10-летний опыт работы с пожилыми людьми в сфере социальных услуг. До прихода в CFS она работала менеджером по работе с клиентами в Службе еврейской семьи и детей в Северной Калифорнии.

Дженни любит читать, готовить и проводить время со своими приемными собаками.

Александра Грин — Фидуциарный помощник

Алекс родился в Скоттсдейле, штат Аризона, и вырос между родителями в Фениксе и Сан-Франциско. Она выросла в школьном округе Скоттсдейл, а позже окончила Университет Феникса по специальности «Бизнес-маркетинг». Проведя 13 лет в различных областях недвижимости и услуг по переезду, а также несколько лет участвуя в руководстве некоммерческими организациями и координации мероприятий, Алекс был рад принять участие в фидуциарных услугах в 2021 году, чтобы изменить жизнь других людей к лучшему.

В свободное время Алекс любит путешествовать по городу на своем джипе с моей слишком громкой музыкой, обычно с хотя бы одной из четырех своих собак на буксире, проводить время со своей семьей, включая сына-подростка и дочь, и общаться с местными и местными жителями. глобальная аутрич-работа в ее церкви. Алекс и ее муж Боб (профессор GCU) любят ходить на концерты классического рока, пробовать новые рестораны и проводить выходные в Вегасе или на пляже.

Памела Джонстон — основатель

Вице-президент и предыдущий владелец CFS, Inc., Пэм — уроженка Аризоны. Она училась в средней школе Северного Феникса, Колледже Феникса и окончила финансовый институт Кэннон. Пэм была лицензированным доверительным управляющим с 1999 года и зарегистрированным опекуном NGA с 2001 года. Ее опыт работы включает более 15 лет работы помощником юриста по наследству и 10 лет вице-президентом и доверительным управляющим в местном банке. В 1999 году Пэм основала Certified Fiduciary Services.

Ее профессиональные связи включают Ассоциацию фидуциаров Аризоны; Национальная ассоциация опеки; Ассоциированный член коллегии адвокатов штата Аризона по вопросам психического здоровья и пожилых людей, а также секций доверительного управления наследственными делами.В 2007 году Пэм была удостоена награды Ассоциации фидуциаров Аризоны за свой вклад в фидуциарное сообщество. Она получила признание за выдающееся лидерство в продвижении фидуциарной отрасли с постоянным вкладом в области защиты интересов клиентов, фидуциарного образования, стандартизации и соблюдения требований. С 2007 по 2013 год Пэм работала в фидуциарном совете Верховного суда Аризоны.

FAQs

Что такое фидуциар?

Доверенное лицо — это лицо, которое принимает на себя ответственность за ведение личных и / или финансовых дел клиента исключительно в интересах этого клиента.

Клиент доверяет Доверительному управляющему управлять своими делами, принимая во внимание предпочтения и желания клиента.

В Аризоне лицо, выступающее в качестве доверительного управляющего за вознаграждение, должно иметь лицензию Верховного суда Аризоны и регулируется законодательством штата. Чтобы получить лицензию, доверенное лицо должно соответствовать определенным требованиям, пройти обучение, пройти тест, внести залог, сдать отпечатки пальцев и пройти проверку кредитоспособности и судимости. Лицензированный фидуциар также должен посещать курсы повышения квалификации и продлевать лицензию каждые два года.

Доверительный управляющий может выполнять различные функции и может быть назначен судом или исполнять обязанности по договорному соглашению. Доверительный управляющий также может быть указан в документах по имущественному планированию для оказания будущих услуг в то время, когда клиент теряет способность управлять своими делами или умирает.

Если суд назначен, от доверительного управляющего может потребоваться внести залог и ежегодно отчитываться перед судом об управлении делами клиента. В этих случаях сборы, взимаемые Доверительным управляющим, подлежат утверждению судом.

Доверительным управляющим также может быть суд, назначенный для управления имуществом умершего лица или выступающего в качестве доверительного управляющего траста. Доверенное лицо несет ответственность за идентификацию, инвентаризацию и защиту всех активов; оплачивать счета и рассматривать претензии; определить и найти всех наследников и бенефициаров; оплатить административные расходы; готовить налоговые декларации; и распределять активы в соответствии с условиями завещания или траста или в соответствии с законодательством штата.

Помощь пенсионерам и семьям

Все больше пенсионеров переезжают в Аризону, бросая семью и службы поддержки, на которые они полагались большую часть своей жизни.В Аризоне было разработано множество новых услуг для удовлетворения особых потребностей клиентов.

Работа с CFS

Роль доверительного управляющего определяется конкретными потребностями клиента. В то время как кому-то может просто потребоваться помощь в ведении бухгалтерского учета, другому человеку могут потребоваться различные услуги. Сертифицированные фидуциарные службы разработают, внедряют и контролируют индивидуальный план, который позволяет каждому клиенту сохранять достоинство и независимость как можно дольше.

Свяжитесь с нами сегодня, чтобы начать процесс помощи вам или вашему близкому в поиске лучших фидуциарных услуг в Долине.

Фидуциарное определение

Что такое фидуциар?

Доверенное лицо — это лицо или организация, которые действуют от имени другого лица или лиц, ставя интересы своих клиентов выше собственных, с обязанностью сохранять добросовестность и доверие. Таким образом, для того, чтобы быть доверенным лицом, необходимо быть связанным как с юридической, так и с этической точки зрения, действовать в интересах друг друга.

Доверительный управляющий может нести ответственность за общее благополучие другого человека (например, законный опекун ребенка), но часто эта задача связана с финансами; например, управление активами другого человека или группы людей.Финансовые менеджеры, финансовые консультанты, банкиры, страховые агенты, бухгалтеры, исполнители, члены совета директоров и корпоративные должностные лица несут фидуциарную ответственность.

Ключевые выводы

- Доверительный управляющий юридически обязан ставить интересы своего клиента выше собственных.

- Фидуциарные обязанности проявляются в ряде деловых отношений, включая доверительного управляющего и бенефициара, членов совета директоров и акционеров, а также исполнителей и наследников.

- Инвестиционный доверительный управляющий — это любое лицо, несущее юридическую ответственность за управление чужими деньгами, например член инвестиционного комитета благотворительной организации.

- Зарегистрированные инвестиционные консультанты несут фидуциарные обязанности перед клиентами; брокеры-дилеры просто должны соответствовать менее строгому стандарту пригодности, который не требует ставить интересы клиента выше своих собственных.

Как фидуциарное правило может повлиять на вас

Понимание доверительного управления

Ответственность и обязанности доверительного управляющего являются этическими и юридическими. Когда сторона сознательно принимает фидуциарную обязанность от имени другой стороны, она должна действовать в наилучших интересах принципала, т.е.е. клиент или сторона, чьими активами они управляют. Это то, что известно как «стандарт заботы о благоразумном человеке»; стандарт, изначально вытекающий из постановления суда 1830 года. Эта формулировка правила разумного человека требовала, чтобы лицо, действующее в качестве доверенного лица, действовало, прежде всего, с учетом потребностей бенефициаров. Необходимо проявлять строгую осторожность, чтобы не возникало конфликта интересов между доверительным управляющим и их принципалом.

Во многих случаях отношения не приносят никакой прибыли, если явное согласие не дается в момент начала отношений.Например, в Соединенном Королевстве фидуциары не могут извлечь выгоду из своего положения, согласно постановлению английского Высокого суда, Кич против Сэндфорда (1726). Если принципал дает согласие, то доверительный управляющий может сохранить полученную выгоду; эти выгоды могут быть денежными или определяться в более широком смысле как «возможность».

Фидуциарные обязанности проявляются в самых разных общих деловых отношениях, включая:

- Доверительный управляющий и бенефициар (наиболее распространенный вид)

- Члены правления и акционеры

- Исполнители и наследники

- Стражи и обереги

- Промоутеры и биржевые подписчики

- Адвокаты и клиенты

- Инвестиционные корпорации и инвесторы

- Страховые компании / агенты и страхователи

Фидуциарные отношения между доверительным управляющим и бенефициаром

В соглашениях о наследстве и реализованных трастах участвуют как попечитель, так и бенефициар.Лицо, указанное в качестве доверительного управляющего или управляющего недвижимостью, является фидуциаром, а бенефициар — принципалом. В соответствии с обязанностями доверительного управляющего / бенефициара, фидуциар имеет законное право собственности на имущество или активы и обладает необходимыми полномочиями для управления активами, хранящимися от имени траста. В имущественном праве доверительный управляющий также может быть известен как исполнитель наследственного дела.

Обратите внимание, что доверительный управляющий должен принимать решения, которые отвечают наилучшим интересам бенефициара, поскольку последний владеет правом на собственность.Отношения доверительный управляющий / бенефициар — важный аспект комплексного имущественного планирования, и следует уделять особое внимание определению того, кто будет назначен доверительным управляющим.

Политики часто создают слепые трасты, чтобы избежать реальных или предполагаемых скандалов, связанных с конфликтом интересов. Слепой траст — это отношения, в которых доверительный управляющий отвечает за все инвестиции корпуса (активов) бенефициара, при этом бенефициар не знает, как инвестируется корпус. Даже если бенефициар ничего не знает, доверительный управляющий несет фидуциарную обязанность инвестировать корпус в соответствии со стандартами поведения осмотрительного человека.

Фидуциарные отношения между членами Совета директоров и акционерами

Аналогичные фидуциарные обязанности могут нести корпоративные директора, поскольку они могут считаться попечителями для акционеров, если они входят в правление корпорации, или попечителями вкладчиков, если они служат в качестве директора банка. Конкретные обязанности включают следующее:

Долг заботы

Обязанность проявлять осторожность относится к тому, как совет директоров принимает решения, влияющие на будущее бизнеса.Правление обязано полностью исследовать все возможные решения и то, как они могут повлиять на бизнес. Например, если правление голосует за избрание нового генерального директора, решение не должно приниматься исключительно на основании знания или мнения правления об одном из возможных кандидатов; Правление обязано исследовать всех подходящих кандидатов, чтобы гарантировать, что будет выбран лучший человек для работы.

Обязанность действовать добросовестно

Даже после того, как он разумно изучит все представленные варианты, совет директоров несет ответственность за выбор варианта, который, по его мнению, лучше всего отвечает интересам бизнеса и его акционеров.

Долг верности

Обязанность лояльности означает, что от совета директоров не требуется ставить никакие другие причины, интересы или связи выше своей преданности компании и ее инвесторам. Члены совета директоров должны воздерживаться от личных или профессиональных отношений, которые могут поставить их интересы, интересы другого лица или бизнеса выше интересов компании.

Вопреки распространенному мнению, не существует юридического предписания, согласно которому корпорация обязана максимизировать прибыль для акционеров.

Если будет установлено, что член совета директоров нарушает свои фидуциарные обязанности, он может быть привлечен к ответственности в суде самой компанией или ее акционерами.

Доверительные отношения между исполнителем и легатом

Фидуциарная деятельность также может применяться к конкретным или разовым транзакциям. Например, фидуциарный акт используется для передачи прав собственности при продаже, когда фидуциар должен действовать в качестве исполнителя продажи от имени владельца собственности.Фидуциарный акт полезен, когда владелец собственности желает продать, но не может вести свои дела из-за болезни, некомпетентности или других обстоятельств и нуждается в ком-то, кто действовал бы вместо него.

Закон требует, чтобы фидуциар раскрыл потенциальному покупателю истинное состояние продаваемой собственности, и он не может получить какие-либо финансовые выгоды от продажи. Фидуциарный акт также полезен, когда владелец собственности умер, и его собственность является частью имущества, которое требует надзора или управления.

Доверительные отношения между опекуном и подопечным

При отношениях опекуна / опеки законная опека над несовершеннолетним передается назначенному взрослому. В качестве доверенного лица на опекуна возложена задача обеспечения соответствующего ухода за несовершеннолетним ребенком или подопечным, который может включать принятие решения о том, где несовершеннолетний посещает школу, имеет ли несовершеннолетний подходящую медицинскую помощь, что они подвергаются разумному дисциплинарному взысканию и что их повседневные благосостояние остается неизменным.

Опекун назначается судом штата, когда естественный опекун несовершеннолетнего ребенка больше не может заботиться о ребенке.В большинстве штатов отношения опекун / подопечный остаются неизменными до тех пор, пока несовершеннолетний ребенок не достигнет совершеннолетия.

Доверительные отношения между адвокатом и клиентом