Подборка акций: ТОП просмотров клиентов БКС

ПАО «АЛРОСА» — лидер алмазодобывающей отрасли мира, российская горнорудная компания с государственным участием. Корпорация занимается разведкой месторождений, добычей, обработкой и продажей алмазного сырья. Основная деятельность сосредоточена в Якутии, а также в Архангельской области и Африке. АЛРОСА добывает 95% всех алмазов России, доля компании в мировом объёме добычи алмазов составляет 25%. Прогнозные запасы АЛРОСА составляют около одной трети общемировых запасов алмазов.

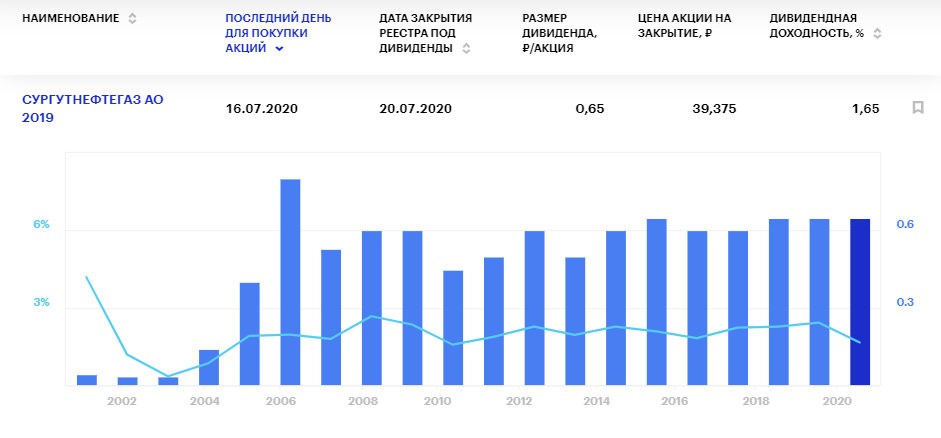

Дивиденды:

В 2018 г. Набсовет АЛРОСА изменил дивидендную политику в пользу привязки выплат к свободному денежному потоку (FCF). Размер FCF, который будет направлен на выплату дивидендов, зависит от коэффициента Чистый долг/EBITDA. Периодичность выплат составляет 2 раза в год.

₽961,8 млрд.

Капитализация

130,59 ₽

-1,41 ₽ (-1,07%)

Подробнее

Alibaba — китайская компания, которая работает в сфере электронной коммерции.

169,59 $

2,30 $ (1,37%)

Подробнее

ПАО «Газпром» — глобальная энергетическая компания, располагает самыми богатыми в мире запасами природного газа. Доля компании в мировых запасах составляет 17%, в российских — 72%.

Основные направления деятельности — геологоразведка, добыча, транспортировка, хранение, переработка и реализация газа, газового конденсата и нефти, реализация газа в качестве моторного топлива, а также производство и сбыт тепло- и электроэнергии.

Дивиденды: Компания стремится с 2021 г. выплачивать дивиденды в размере 50% чистой прибыли по МСФО с учетом «неденежных» корректировок. Если долговая нагрузка Группы превысит уровень 2,5 по коэффициенту «Чистый долг/EBITDA», совет директоров имеет возможность предложить размер дивидендов ниже целевых уровней.

₽8 357,2 млрд.

Капитализация

353,02 ₽

0,54 ₽ (0,15%)

Подробнее

Норильский никель — крупнейший в мире производитель никеля и палладия, один из крупнейших в мире производителей платины и меди. Компания также производит кобальт, родий, серебро, золото, иридий, рутений, селен, теллур и серу.

— поиск, разведка, добыча, обогащение и переработка полезных ископаемых;

— производство, маркетинг и реализация цветных и драгоценных металлов.

Норильский никель развивает стратегическое партнерство более чем в 30 странах. Потребителями продукции являются порядка 400 компаний-партнеров.

В России основными производственными подразделениями группы являются следующие вертикально интегрированные предприятия:

— Заполярный филиал ПАО «ГМК «Норильский никель»; — АО «Кольская горно-металлургическая компания».

₽3 487,4 млрд.

Капитализация

22 038,00 ₽

-96,00 ₽ (-0,43%)

Подробнее

ЛУКОЙЛ — одна из крупнейших вертикально интегрированных нефтегазовых компаний в мире, на долю которой приходится более 2% мировой добычи нефти и около 1% доказанных запасов углеводородов. Большая часть углеводородных запасов компании приходится на месторождения в Западной Сибири.

В 2017 г. Совет директоров утвердил программу стратегического развития группы «ЛУКОЙЛ» на 2018–2027 г.

Одним из приоритетов компании является устойчивый рост дивидендов не менее чем на уровень рублевой инфляции. Средний ежегодный темп прироста дивидендных выплат составляет 15%.

₽4 971,3 млрд.

Капитализация

7 175,00 ₽

-39,00 ₽ (-0,54%)

Подробнее

ПАО «Магнитогорский металлургический комбинат» входит в число крупнейших мировых производителей стали и занимает лидирующие позиции среди предприятий черной металлургии России. Занимает 1-ое место в России на рынке проката.

ММК производит широкий ассортимент металлопродукции, подавляющая доля которой имеет высокую добавленную стоимость.

Стратегическая цель ММК – стать лидером среди металлургических компаний мира с сопоставимым объемом производства по показателю совокупной доходности акционеров.

₽728,1 млрд.

Капитализация

65,16 ₽

-0,28 ₽ (-0,42%)

Подробнее

ОАО «Мобильные ТелеСистемы» (МТС) является ведущим телекоммуникационным оператором в России и странах СНГ. Консолидированная абонентская база компании составляет более 110 млн абонентов. МТС также предоставляет услуги спутникового и кабельного телевидения, доступа в интернет и банковское обслуживание («МТС Банк»).

Ведущие позиции на российском рынке мобильной связи обеспечены, в том числе, развитой сетевой инфраструктурой и более чем 213 тыс. км линий оптоволоконной связи. Компания насчитывает около 6 тыс.

Стратегия развития группы МТС «3Д: Данные, Диджитализация, Дивиденды» направлена на укрепление лидерства на российском телекоммуникационных и IT-рынках с помощью:

— проникновения услуг передачи данных и мобильного интернета; — продвижения инновационных цифровых и конвергентных решений для широкого круга пользователей; — повышения операционной эффективности и инвестиционной привлекательности компании для акционеров.

₽626,7 млрд.

Капитализация

313,60 ₽

0,25 ₽ (0,08%)

Подробнее

Сбербанк — один из системообразующих банков российской банковской системы, крупнейшая кредитная организация по размеру активов в РФ.

Сбербанк занимает более 30% от банковской системы РФ и выступает главным аккумулятором средств клиентов. В секторе кредитования на долю банка приходится свыше 40% от общего выданных займов, а клиентская база насчитывает более миллиона предприятий.

Банк активно реализует инновационные программы в финансовой сфере и выступает одним из наиболее передовых представителей отрасли. В структуре группы Сбербанка присутствует множество лабораторий, специализирующихся на развитии технологической базы организации. Кроме того, компания присутствует в таких сегментах бизнеса как торговля недвижимостью, медицинские услуги, электронная коммерция.

Амбиции Стратегии 2023:

Достаточность базового капитала (Common Equity Tier 1) >12,5%

Уровень дивидендных выплат — 50% от чистой прибыли

Дисциплина в управлении расходами и стоимостью риска

Рост выручки от нефинансовыхсервисов — более 100% ежегодно

Топ-3 на рынке электронной коммерции

₽7 990,0 млрд.

Капитализация

370,13 ₽

-0,57 ₽ (-0,15%)

Подробнее

Virgin Galactic — американская вертикально интегрированная аэрокосмическая компания, которая создает орбитальные самолеты для космического туризма. Компания входит в британский Virgin Group и является первой в мире коммерческой космической компанией. Ей принадлежит первый в мире частных космопорт «Америка».

Подробнее

Бытовая техника и электроника: ТВ, смартфоны и другое

ЖИЗНЬ СТАНОВИТСЯ ЛУЧШЕ СО #SMARTGOODLIFE

ЗАЧЕМ В СТИРАЛЬНОЙ МАШИНЕ ПАР?

РАСКРЫВАЕМ «ТАЙНУ КРАСНЫХ ВИНОГРАДНИКОВ»

«ХОЧУ LG Styler, НО КУДА ЕГО ПОСТАВИТЬ?!»

КАК ВЫБРАТЬ ПРАВИЛЬНЫЙ ЦИКЛ СТИРКИ

«ДРУЗЬЯ ПРИРОДЫ»: ЭКО-ФРЕНДЛИ ДОМАШНЯЯ ТЕХНИКА

ПУТЕШЕСТВУЙТЕ НА ЗДОРОВЬЕ!

ЛЕГКИЙ СПОСОБ СОХРАНЯТЬ ПРОДУКТЫ СВЕЖИМИ

ЧТО СЛЕДУЕТ ЗНАТЬ О СТИРАЛЬНЫХ МАШИНАХ LG

3 ЛАЙФХАКА ДЛЯ ТЕХ, КТО ДОРОЖИТ СВОИМ ВРЕМЕНЕМ

НЕЗАМЕТНАЯ РЕВОЛЮЦИЯ

ТЕЛЕВИЗОРЫ NANOCELL 2021: ЧТО НОВОГО?

4 ПРИЧИНЫ ВЫБРАТЬ ВСТРАИВАЕМУЮ ТЕХНИКУ

ИСТИНА — В ШКАФУ, ИЛИ 5 СВОЙСТВ ХОРОШЕГО ВИННОГО ШКАФА

ЖИЗНЬ КАК ПУТЕШЕСТВИЕ — С LG GRAM

5 НЕОЖИДАННЫХ ВЫГОД МИНИМАЛИЗМА

СИЛЬНЫЕ ЭМОЦИИ ОТ ЯРКИХ ФУТБОЛЬНЫХ СОБЫТИЙ С НОВОЙ СЕРИЕЙ ТЕЛЕВИЗОРОВ LG OLED С1

ОТКРОЙТЕ МИР С LG

КАК ОБУСТРОИТЬ КУХНЮ И НЕ ПОЖАЛЕТЬ ОБ ЭТОМ

РАЗРУШАЕМ 7 МИФОВ О СУШИЛЬНЫХ МАШИНАХ

OLED: ЧАСТО ЗАДАВАЕМЫЕ ВОПРОСЫ

БЕСПРОВОДНОЕ ПОДКЛЮЧЕНИЕ К МИРУ СОВЕРШЕННОГО ЗВУКА

КЛЮЧ К ПАРАЛЛЕЛЬНЫМ МИРАМ: НА ЧЕМ ИГРАТЬ В КУЛЬТОВЫЕ ИГРЫ

3 СИТУАЦИИ, КОГДА БЕЗ ПРОЕКТОРА НЕ ОБОЙТИСЬ

СТЕЛОКЕРАМИЧЕСКИЕ ПАНЕЛИ: ЧТО О НИХ НУЖНО ЗНАТЬ

10 АРГУМЕНТОВ В ПОЛЬЗУ СУШИЛЬНОЙ МАШИНЫ LG

ПОЛЕЗНЫЕ ЗАВТРАКИ ЗА 1, 2 И 3 МИНУТЫ

ПОДАРОК КАЖДОМУ НОВОМУ ДРУГУ

Домашние развлечения — дело техники

5 советов, как упростить домашние заботы

3 причины выбрать LG SIGNATURE

Работаете из дома?

3 способа продлить жизнь любимых вещей

3 способа повысить творческий тонус

Примерить технику в один клик? Да!

Разговоры о будущем на CES 2021

CES 2021: Ноутбуки LG GRAM 2021 года

Превосходной картинке — превосходный звук

Хорошо жить в умном доме LG ThinQ

Инновационный светодиодный дисплей LG для бизнеса

Гейминг на миллионы пикселей

Что нужно знать о качественных услугах и функциях LG SMART TV

Наполненный холодильник работает лучше! Советуют эксперты

Что выбирает новое поколение?

Подарок за регистрацию

IFA 2020: взять воздух в свои руки

Марафон для студентов в рамках «Времени карьеры» охватит 16 городов России — Общество

ЕКАТЕРИНБУРГ, 2 ноября. /ТАСС/. Организаторы всероссийской акции «Время карьеры» запустили марафон для студентов, на котором расскажут про стратегии построения карьеры и компетенции будущего. Очные и онлайн-мероприятия марафона охватят 16 городов России, сообщили в пресс-службе Уральского федерального университета (УрФУ) во вторник.

/ТАСС/. Организаторы всероссийской акции «Время карьеры» запустили марафон для студентов, на котором расскажут про стратегии построения карьеры и компетенции будущего. Очные и онлайн-мероприятия марафона охватят 16 городов России, сообщили в пресс-службе Уральского федерального университета (УрФУ) во вторник.

УрФУ стал инициатором всероссийской акции «Время карьеры», организованной УрФУ, АНО «Россия — страна возможностей» и Минобрнауки России по поручению президента РФ Владимира Путина. В первой акции осенью 2020 года приняли участие более 60 000 студентов в 35 городах России.

«20 карьерных мастер-классов от специалистов ведущих российских компаний пройдут в ноябре в онлайн-формате и очно в 16 городах России. <…> Среди тем мастер-классов: стратегии построения карьеры для молодежи, компетенции будущего, лайфхаки в поиске вакансий, презентация опыта работы, эффективные резюме и собеседования. Также зрителям расскажут о создании игр, возможностях smart-металлургии, автоматизации строительства, цифровой трансформации компаний», — сказали в вузе.

Зрители прямых эфиров смогут проконсультироваться о трудоустройстве со специалистами Трубной металлургической компании и группы «Синара», международной стаффинговой группы Ancor, Корпоративной академии Росатома, компаний «Сбер», «Брусника» и других. Кроме того, истории успеха студентам расскажут победители конкурса «Лидеры России» президентской платформы «Россия — страна возможностей», уточняют в вузе. Главная задача марафона, отмечает ректор УрФУ Виктор Кокшаров, — помочь студентам избежать частых ошибок при поиске вакансий и в процессе трудоустройства.

«Карьерный марафон — одна из инициатив всероссийской акции «Время карьеры», которая состоится в ноябре в 16 городах, а также онлайн для всех студентов и недавних выпускников вузов страны. Мастер-классы от компаний нацелены на молодых соискателей без опыта работы и помогут правильно презентовать себя работодателю, чтобы увеличить шансы трудоустройства и получить работу мечты», — приводят в вузе слова заместителя генерального директора АНО «Россия — страна возможностей» Алексея Агафонова.

Всероссийская акция «Время карьеры» — проект АНО «Россия — страна возможностей», Минобрнауки России и Уральского федерального университета. Цель проекта — знакомство молодежи с работодателями в неформальной обстановке и развитие прямой связи «работодатель — студент», формирование представлений о рынке труда и требованиях к молодым специалистам и выпускникам, содействие в трудоустройстве и профессиональном развитии студентов и выпускников, а также создание условий для развития их компетенций и конкурентоспособности, содействие компаниям в подборе кадров.

Альфа Российские Акции — ИИС

Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21—000—1—00028 от 22 сентября 1998 года выдана ФСФР России, без ограничения срока действия. Лицензия на осуществление деятельности по управлению ценными бумагами № 077—08158—001000, выдана ФСФР России 30 ноября 2004 года, без ограничения срока действия. Правилами доверительного управления паевыми инвестиционными фондами, находящимися под управлением ООО УК «Альфа-Капитал», предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и скидки к расчетной стоимости паев при их погашении. Обращаем Ваше внимание на то, что взимание скидок и надбавок уменьшает доходность инвестиций в инвестиционные паи паевых инвестиционных фондов. Подробную информацию о деятельности ООО УК «Альфа-Капитал» и паевых инвестиционных фондов, находящихся под ее управлением, включая тексты правил доверительного управления, всех изменений и дополнений к ним, а также сведения о местах приема заявок на приобретение, погашение и обмен инвестиционных паев вы можете получить по адресу 123001, Москва, ул. Садовая-Кудринская, д. 32, стр. 1. Телефоны: +7 495 783-4-783, 8 800 200-28-28, а также на сайте ООО УК «Альфа-Капитал» в сети Internet по адресу: www.alfacapital.ru.

Правилами доверительного управления паевыми инвестиционными фондами, находящимися под управлением ООО УК «Альфа-Капитал», предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и скидки к расчетной стоимости паев при их погашении. Обращаем Ваше внимание на то, что взимание скидок и надбавок уменьшает доходность инвестиций в инвестиционные паи паевых инвестиционных фондов. Подробную информацию о деятельности ООО УК «Альфа-Капитал» и паевых инвестиционных фондов, находящихся под ее управлением, включая тексты правил доверительного управления, всех изменений и дополнений к ним, а также сведения о местах приема заявок на приобретение, погашение и обмен инвестиционных паев вы можете получить по адресу 123001, Москва, ул. Садовая-Кудринская, д. 32, стр. 1. Телефоны: +7 495 783-4-783, 8 800 200-28-28, а также на сайте ООО УК «Альфа-Капитал» в сети Internet по адресу: www.alfacapital.ru.ОПИФ рыночных финансовых инструментов «Альфа-Капитал Еврооблигации». Правила доверительного управления № 0386-78483614 зарегистрированы ФСФР России 18. 08.2005 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Баланс». Правила доверительного управления № 0500-94103344 зарегистрированы ФСФР России 13.04.2006 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Облигации Плюс». Правила доверительного управления № 0095-59893492 зарегистрированы ФКЦБ России 21.03.2003 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Акции роста». Правила доверительного управления № 0697-94121997 зарегистрированы ФСФР России 12.12.2006 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Ликвидные акции». Правила доверительного управления № 0387-78483850 зарегистрированы ФСФР России 18.08.2005. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Глобальный баланс». Правила доверительного управления № 0907-94126486 зарегистрированы ФСФР России 07.08.2007 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Ресурсы». Правила доверительного управления № 0698-94121750 зарегистрированы ФСФР России 12.12.2006 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Технологии».

08.2005 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Баланс». Правила доверительного управления № 0500-94103344 зарегистрированы ФСФР России 13.04.2006 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Облигации Плюс». Правила доверительного управления № 0095-59893492 зарегистрированы ФКЦБ России 21.03.2003 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Акции роста». Правила доверительного управления № 0697-94121997 зарегистрированы ФСФР России 12.12.2006 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Ликвидные акции». Правила доверительного управления № 0387-78483850 зарегистрированы ФСФР России 18.08.2005. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Глобальный баланс». Правила доверительного управления № 0907-94126486 зарегистрированы ФСФР России 07.08.2007 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Ресурсы». Правила доверительного управления № 0698-94121750 зарегистрированы ФСФР России 12.12.2006 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Технологии». Правила доверительного управления № 0699-94121833 зарегистрированы ФСФР России 12.12.2006 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Золото». Правила доверительного управления № 0908-94126724 зарегистрированы ФСФР России 07.08.2007 г., ИПИФ рыночных финансовых инструментов «Альфа-Капитал». Правила доверительного управления № 0034-18810975 зарегистрированы ФКЦБ России 05.04.1999 г. ЗПИФ недвижимости «ЖН». Правила доверительного управления № 1817-94168740 зарегистрированы ФСФР России 24.06.2010 г. ЗПИФ недвижимости «Центр-Сити». Правила доверительного управления № 3385 зарегистрированы Банком России 12.09.2017 г. ЗПИФ недвижимости «АКТИВО ШЕСТЬ». Правила доверительного управления № 3329 зарегистрированы Банком России 15.06.2017 г. ЗПИФ недвижимости «Альфа-Капитал Арендный поток». Правила доверительного управления № 3936 зарегистрированы Банком России 30.12.2019 г. БПИФ рыночных финансовых инструментов «ТЕХНОЛОГИИ 100». Правила доверительного управления № 3591 зарегистрированы Банком России 13.

Правила доверительного управления № 0699-94121833 зарегистрированы ФСФР России 12.12.2006 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Золото». Правила доверительного управления № 0908-94126724 зарегистрированы ФСФР России 07.08.2007 г., ИПИФ рыночных финансовых инструментов «Альфа-Капитал». Правила доверительного управления № 0034-18810975 зарегистрированы ФКЦБ России 05.04.1999 г. ЗПИФ недвижимости «ЖН». Правила доверительного управления № 1817-94168740 зарегистрированы ФСФР России 24.06.2010 г. ЗПИФ недвижимости «Центр-Сити». Правила доверительного управления № 3385 зарегистрированы Банком России 12.09.2017 г. ЗПИФ недвижимости «АКТИВО ШЕСТЬ». Правила доверительного управления № 3329 зарегистрированы Банком России 15.06.2017 г. ЗПИФ недвижимости «Альфа-Капитал Арендный поток». Правила доверительного управления № 3936 зарегистрированы Банком России 30.12.2019 г. БПИФ рыночных финансовых инструментов «ТЕХНОЛОГИИ 100». Правила доверительного управления № 3591 зарегистрированы Банком России 13. )»**. Правила доверительного управления № 3691 зарегистрированы Банком России 19.03.2019 г. БПИФ рыночных финансовых инструментов «ЕВРОПА 600». Правила доверительного управления № 3805 зарегистрированы Банком России 08.08.2019 г. Управляющая компания обращает внимание, что в соответствии с пунктом 7 статьи 21 Федерального закона от 29.11.2001 № 156 «Об инвестиционных фондах» инвестиционные паи биржевого паевого инвестиционного фонда при их выдаче могут приобретать только уполномоченные лица. «БПИФ рыночных финансовых инструментов «Альфа-Капитал Управляемые облигации». Правила доверительного управления № 4039 зарегистрированы Банком России 19.05.2020. ЗПИФ недвижимости «Азимут». Правила доверительного управления № 1507-94111384 зарегистрированы ФСФР России 06.08.2009 г., ЗПИФ недвижимости «АКТИВО ДЕСЯТЬ». Правила доверительного управления № 3633 зарегистрированы Банком России 28.12.2018 г., ЗПИФ недвижимости «Альфа-Капитал Арендный поток-2». Правила доверительного управления № 4093 зарегистрированы Банком России 09.

)»**. Правила доверительного управления № 3691 зарегистрированы Банком России 19.03.2019 г. БПИФ рыночных финансовых инструментов «ЕВРОПА 600». Правила доверительного управления № 3805 зарегистрированы Банком России 08.08.2019 г. Управляющая компания обращает внимание, что в соответствии с пунктом 7 статьи 21 Федерального закона от 29.11.2001 № 156 «Об инвестиционных фондах» инвестиционные паи биржевого паевого инвестиционного фонда при их выдаче могут приобретать только уполномоченные лица. «БПИФ рыночных финансовых инструментов «Альфа-Капитал Управляемые облигации». Правила доверительного управления № 4039 зарегистрированы Банком России 19.05.2020. ЗПИФ недвижимости «Азимут». Правила доверительного управления № 1507-94111384 зарегистрированы ФСФР России 06.08.2009 г., ЗПИФ недвижимости «АКТИВО ДЕСЯТЬ». Правила доверительного управления № 3633 зарегистрированы Банком России 28.12.2018 г., ЗПИФ недвижимости «Альфа-Капитал Арендный поток-2». Правила доверительного управления № 4093 зарегистрированы Банком России 09. 07.2020 г. ОПИФ рыночных финансовых инструментов «Мой капитал Акции». Правила доверительного управления № 4145 зарегистрированы Банком России 27.08.2020 г. ОПИФ рыночных финансовых инструментов «Мой капитал Облигации». Правила доверительного управления № 4146 зарегистрированы Банком России 27.08.2020 г. БПИФ рыночных финансовых инструментов «Альфа-Капитал Управляемые Российские Акции». Правила доверительного управления №4213 зарегистрированы Банком России 23.11.2020. БПИФ рыночных финансовых инструментов «Альфа-Капитал Китайские акции». Правила доверительного управления №4222 зарегистрированы Банком России 30.11.2020. ЗПИФ недвижимости «Альфа-Капитал ФастФуд». Правила доверительного управления №4265 зарегистрированы Банком России 21.01.2021 г. ЗПИФ недвижимости «Активо одиннадцать». Правила доверительного управления № 3773 зарегистрированы Банком России 16.07.2019 г. ЗПИФ недвижимости «Активо двенадцать». Правила доверительного управления № 3999 зарегистрированы Банком России 19.03.2020 г.

07.2020 г. ОПИФ рыночных финансовых инструментов «Мой капитал Акции». Правила доверительного управления № 4145 зарегистрированы Банком России 27.08.2020 г. ОПИФ рыночных финансовых инструментов «Мой капитал Облигации». Правила доверительного управления № 4146 зарегистрированы Банком России 27.08.2020 г. БПИФ рыночных финансовых инструментов «Альфа-Капитал Управляемые Российские Акции». Правила доверительного управления №4213 зарегистрированы Банком России 23.11.2020. БПИФ рыночных финансовых инструментов «Альфа-Капитал Китайские акции». Правила доверительного управления №4222 зарегистрированы Банком России 30.11.2020. ЗПИФ недвижимости «Альфа-Капитал ФастФуд». Правила доверительного управления №4265 зарегистрированы Банком России 21.01.2021 г. ЗПИФ недвижимости «Активо одиннадцать». Правила доверительного управления № 3773 зарегистрированы Банком России 16.07.2019 г. ЗПИФ недвижимости «Активо двенадцать». Правила доверительного управления № 3999 зарегистрированы Банком России 19.03.2020 г. ЗПИФ недвижимости «АКТИВО ЧЕТЫРНАДЦАТЬ». Правила доверительного управления № 4153 зарегистрированы Банком России 03.09.2020 г. ЗПИФ недвижимости «АКТИВО ПЯТНАДЦАТЬ». Правила доверительного управления № 4184 зарегистрированы Банком России 19.10.2020 г. ЗПИФ недвижимости «АКТИВО ШЕСТНАДЦАТЬ». Правила доверительного управления № 4321 зарегистрированы Банком России 18.03.2021 г. БПИФ рыночных финансовых инструментов «Альфа-Капитал Квант». Правила доверительного управления № 4580 зарегистрированы Банком России 06.09.2021 г. БПИФ рыночных финансовых инструментов «Альфа-Капитал Космос». Правила доверительного управления № 4561 зарегистрированы Банком России 19.08.2021 г. ЗПИФ недвижимости «АКТИВО СЕМНАДЦАТЬ». Правила доверительного управления № 4557 зарегистрированы Банком России 16.08.2021 г. ЗПИФ рентный «Активо два». Правила доверительного управления № 3092 зарегистрированы Банком России 22.12.2015 г. ЗПИФ недвижимости «Активо пять». Правила доверительного управления № 3307 зарегистрированы Банком России 27.

ЗПИФ недвижимости «АКТИВО ЧЕТЫРНАДЦАТЬ». Правила доверительного управления № 4153 зарегистрированы Банком России 03.09.2020 г. ЗПИФ недвижимости «АКТИВО ПЯТНАДЦАТЬ». Правила доверительного управления № 4184 зарегистрированы Банком России 19.10.2020 г. ЗПИФ недвижимости «АКТИВО ШЕСТНАДЦАТЬ». Правила доверительного управления № 4321 зарегистрированы Банком России 18.03.2021 г. БПИФ рыночных финансовых инструментов «Альфа-Капитал Квант». Правила доверительного управления № 4580 зарегистрированы Банком России 06.09.2021 г. БПИФ рыночных финансовых инструментов «Альфа-Капитал Космос». Правила доверительного управления № 4561 зарегистрированы Банком России 19.08.2021 г. ЗПИФ недвижимости «АКТИВО СЕМНАДЦАТЬ». Правила доверительного управления № 4557 зарегистрированы Банком России 16.08.2021 г. ЗПИФ рентный «Активо два». Правила доверительного управления № 3092 зарегистрированы Банком России 22.12.2015 г. ЗПИФ недвижимости «Активо пять». Правила доверительного управления № 3307 зарегистрированы Банком России 27. 04.2017 г.

04.2017 г.

* Ожидаемая доходность стандартной инвестиционной стратегии не гарантируется управляющим и не является идентичной фактической доходности управления имуществом учредителя управления, переданного в доверительное управление по договору, приводится до вычета комиссий, расходов и налогов, рассчитывается для цели определения стандартного инвестиционного профиля в соответствии с требованиями Положения Банка России от 03.08.2015 № 482-П «О единых требованиях к правилам осуществления деятельности по управлению ценными бумагами, к порядку раскрытия управляющим информации, а также требованиях, направленных на исключение конфликта интересов управляющего»

ПИФ — паевой инвестиционный фонд.

ИИС — индивидуальный инвестиционный счет.

© Общество с ограниченной ответстсвенностью «Управляющая компания «Альфа-Капитал», 2009–2021 гг. Инвестиции в паевые инвестиционные фонды (ПИФы), Фолио, доверительное управление активами, инвестиционные стратегии, финансовое консультирование, пенсионные накопления. Инвестиции в акции, облигации и ценные бумаги. Wealth Management, Private Banking, Investing in Mutual Funds.

Инвестиции в акции, облигации и ценные бумаги. Wealth Management, Private Banking, Investing in Mutual Funds.

Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в инвестиционные фонды. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом.

Топ-5 запасов древостоя в России — 13 апреля 2018 г. | Пресса

Мы продолжаем весеннюю серию обзоров по запасам древостоя. Сегодня мы поговорим о российских акциях, которые показали самый большой рост в цене за последние шесть месяцев, с октября 2017 года по апрель 2018 года. Кроме того, рейтинг отражает данные после недавней просадки российского рынка.

Кроме того, рейтинг отражает данные после недавней просадки российского рынка.

Для того, чтобы попасть в список, компания должна иметь рыночную капитализацию не менее 60 млрд руб. * И приличный коэффициент P / E. Все компании в списке торгуются на Московской фондовой бирже (MOEX), а некоторые из них также доступны на Лондонской фондовой бирже (LSE), и в этом случае ключевые показатели эффективности показаны для обеих бирж.Цифры в обзоре основаны на данных проверок акций msn.com и finance.google.com .

1. ПАО «Органический Синтез» (Казаньоргсинтез)Один из заводов Казаньоргсинтеза

- Символ: MOEX: KZOS, KZOSP

- Рыночная капитализация: 164 млрд руб.

- Годовой оборот: N / A

- P / A Соотношение / доходность: 8,8, 0,7

- Дивидендная доходность: 5,6%, 3,6%

- Изменение цены за 6 месяцев: + 24%, + 65%

Описание. Одна из крупнейших химических компаний в России и крупнейший производитель полиэтилена в стране, основанная в 1963 году. Компания занимается производством и реализацией химической продукции и ее производных. Его продукция включает этилен, полиэтилен низкой и высокой плотности, оксид этилена, фенол-ацетон, полиэтиленовые трубы. «Казаньоргсинтез» ежегодно производит более 1 миллиона тонн этой продукции.

Компания занимается производством и реализацией химической продукции и ее производных. Его продукция включает этилен, полиэтилен низкой и высокой плотности, оксид этилена, фенол-ацетон, полиэтиленовые трубы. «Казаньоргсинтез» ежегодно производит более 1 миллиона тонн этой продукции.

Диаграмма. В нашем обзоре компания продемонстрировала наилучшие показатели цены акций: за пять лет акции выросли в цене в 17 раз, причем большая часть роста пришлась на 2015–2018 годы.Как и в случае с большинством компаний, представленных в нашем обзоре, цена акций KZOS в 2018 году достигла рекордного уровня.

Плюсы. Продолжение роста цен на акции, умеренный коэффициент P / E, приличная выплата дивидендов.

Минусы. Существенных недостатков не обнаружено.

2. ПАО «Татнефть»АЗС «Татнефть» в Москве

- Условные обозначения: MOEX: TATN, TATNP; LSE: ATAD

- Рыночная капитализация: 1,5 трлн руб.

- Годовой оборот: 312 млрд руб.

- Коэффициент P / E: 12.0, 7,6

- Дивидендная доходность: 8,5%, 13,3%

- Изменение цены за 6 месяцев: + 52%, + 38%

Описание. Пятый производитель нефти и газа в России по объему добычи, образованный в 1950 году в результате слияния нескольких местных нефтяных компаний и смежных отраслей. Компания занимается разведкой, добычей, переработкой и сбытом сырой нефти. Татнефть также управляет сетью розничных автозаправочных станций, производит и продает нефтехимическую продукцию и предоставляет банковские услуги (через свои дочерние компании Банк Зенит и Банк Девон-Кредит).Всего в группу «Татнефть» входит около 60 учреждений различного назначения. Компания имеет филиалы в Ливии, Украине и Туркменистане.

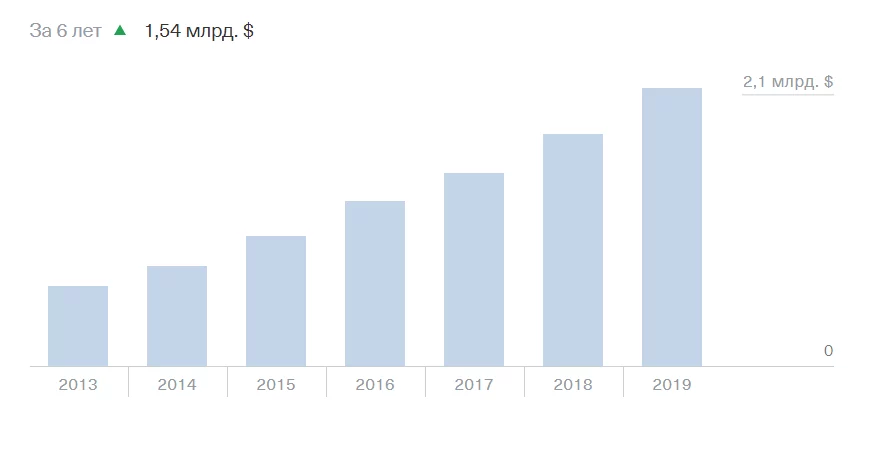

Диаграмма (ТАТН). С 2014 года акции компании стабильно росли, причем темпы роста были особенно высокими в последние шесть месяцев. В 2018 году цена акций Татнефти достигла исторического максимума.

Плюсы. Выплата огромных дивидендов (TATNP), долгосрочная тенденция к повышению стоимости акций.

Минусы. Существенных недостатков не обнаружено.

3. ПАО «Московская городская телефонная сеть»Яичный логотип компании

- Символы: Московская биржа: МГТС, МГТСП

- Рыночная капитализация: 171 млрд руб.

- Годовой оборот: 20 млрд руб.

- P / Коэффициент E: 11,9, 9,4

- Дивидендная доходность: 12,9%, 13,2%

- Изменение цены за 6 месяцев: + 44%, + 53%

Описание. Старейшая телекоммуникационная компания России, основанная в 1882 году, когда Bell Telephone Company построила в Москве АТС с ручным управлением на 800 номеров.В 1898 году компания установила первую в стране междугородную телефонную линию между Москвой и Санкт-Петербургом. На протяжении большей части своей истории МГТС полагалась на проводную телефонию, но в 2002 году она начала предоставлять широкополосный доступ в Интернет, а в 2009 году в список ее услуг было добавлено цифровое телевидение. Сегодня компания также предоставляет услуги мобильной связи, видеонаблюдения и охранной сигнализации. Общая протяженность телефонных линий компании в Москве и Московской области составляет 45 000 км, что превышает длину экватора Земли.На данный момент более 90% акций МГТС принадлежит другой крупной российской телекоммуникационной компании — МТС (Мобильные телесистемы).

Сегодня компания также предоставляет услуги мобильной связи, видеонаблюдения и охранной сигнализации. Общая протяженность телефонных линий компании в Москве и Московской области составляет 45 000 км, что превышает длину экватора Земли.На данный момент более 90% акций МГТС принадлежит другой крупной российской телекоммуникационной компании — МТС (Мобильные телесистемы).

График (МГТС). В 2014–2015 годах акции торговались в узком диапазоне, в основном около 500 рублей. Но в начале 2016 года МГТС вступила в новую фазу роста, которая продолжается по сей день. Акции МГТС утроились за 2 года, достигнув рекордного уровня в 2018 году.

Плюсы. Самая высокая ставка дивидендов в этом обзоре (MGTSP), хорошая динамика курса акций за последние два года, умеренное соотношение P / E.

Минусы. Существенных недостатков не обнаружено.

4. ПАО «Газпром нефть»Нефтяной терминал «Газпром нефти»

- Условные обозначения: MOEX: SIBN; LSE: ГАЗ

- Рыночная капитализация: 1,4 трлн руб.

- Годовой оборот: 844 млрд руб.

- Коэффициент P / E: 5,5

- Дивидендная доходность: 6,9%

- Изменение цены за 6 месяцев: + 31%

Описание. Четвертый по величине производитель нефти в России, созданный в 1995 году под названием «Сибнефть».В 1996 и 1997 годах «Сибнефть» была приватизирована через серию аукционов ссуды в обмен на акции, но в сентябре 2005 года «Газпром» купил 75,7% акций «Сибнефти», переименовав компанию в «Газпром нефть». В настоящее время компания остается дочерней структурой Газпрома, которому принадлежит около 96% его акций. «Газпром нефть» лидирует в отрасли по ряду ключевых экономических показателей, в том числе по рентабельности инвестированного капитала. Это первая компания, которая начала добычу нефти на арктическом континентальном шельфе России.

График (СИБН). С середины 2013 года акции «Газпром нефти» подорожали в 2,5 раза. В 2016 году акции вступили в новую фазу роста, которая продолжается по сей день. Как и в случае с вышеперечисленными компаниями, цена акций Газпром нефти достигла рекордного уровня в 2018 году.

Как и в случае с вышеперечисленными компаниями, цена акций Газпром нефти достигла рекордного уровня в 2018 году.

Плюсы. Долгосрочная тенденция к повышению цены акций, высокие дивиденды, низкий коэффициент P / E.

Минусы. Существенных недостатков не обнаружено.

5. ПАО «Лукойл»Защитная каска с логотипом «Лукойл»

- Символ: MOEX: LKOH; LSE: LKOD

- Рыночная капитализация: 3 рубля.4T

- Годовой оборот: 2,7 трлн руб.

- Коэффициент P / E: 6,8

- Дивидендная доходность: 10,0%

- Изменение цены за 6 месяцев: + 31%

Описание. Еще одна ведущая российская нефтяная компания, созданная в 1991 году как государственное предприятие и преобразованная в частную корпорацию в 1993 году. Лукойл считается второй по величине российской компанией после «Газпрома» и третьим по величине частным производителем нефти в мире по объемам доказанных углеводородов. резервы. Наряду с пивом «Балтика» в 2007 году «Лукойл» вошел в сотню самых дорогих мировых брендов.В отличие от многих других крупных российских компаний, большая часть ее акций находится в свободном обращении.

резервы. Наряду с пивом «Балтика» в 2007 году «Лукойл» вошел в сотню самых дорогих мировых брендов.В отличие от многих других крупных российских компаний, большая часть ее акций находится в свободном обращении.

Диаграмма (LKOH). С конца 2014 года акции компании демонстрируют явную положительную динамику, которая сначала была вызвана в основном девальвацией российского рубля (так как крупный экспортер Лукойл получает значительную часть своей выручки в иностранной валюте), а затем укрепился с окончание нефтяного кризиса в 2016-2017 гг. В 2018 году акции достигли рекордного уровня.

Плюсы. Долгосрочная тенденция к повышению стоимости акций, огромные дивиденды, умеренное соотношение P / E.

Минусы. Так же хорошо, как и в случае с Газпром нефтью, в основном из-за девальвации рубля.

Обзор основан на данных из www.msn.com/en-us/money/stockscreener и https://www.google. com/finance . Графики представлены только для Московской биржи. Рыночная капитализация и оборот компаний указаны в российских рублях. Буква «M» означает миллион, «B» — миллиард.

com/finance . Графики представлены только для Московской биржи. Рыночная капитализация и оборот компаний указаны в российских рублях. Буква «M» означает миллион, «B» — миллиард.

Цифры в обзоре основаны на данных проверок акций

msn.com и finance.google.com и актуальны на дату написания. Информация в этом тексте предоставляется вам только в информационных целях и не должна рассматриваться как предложение или ходатайство о покупке или продаже любых инвестиций или связанных услуг, на которые здесь может быть ссылка.российских акций распродаются на фоне опасений по поводу санкций | Бизнес | Новости экономики и финансов с точки зрения Германии | DW

Новые санкции США, объявленные в пятницу и направленные против чиновников и бизнесменов, окружающих президента Владимира Путина, привели к тому, что акции, торгуемые в Москве, упали до самого низкого уровня с марта 2014 года, в разгар крымского конфликта.Валюта страны упала на 3,39 процента, до самого низкого уровня с ноября прошлого года — самого большого процентного падения за один день с января 2016 года.

Подробнее: Кто союзники Владимира Путина и России в Германии?

Компании, принадлежащие российскому миллиардеру Олегу Дерипаске, предупредили, что санкции США против его российской алюминиевой и энергетической империи окажут «существенное неблагоприятное воздействие» на будущие перспективы бизнеса и могут привести к техническим дефолтам по кредитам.

В результате акции алюминиевого гиганта Русала, принадлежащего Дерипаске, упали на 28% в Москве, в результате чего индекс фондового рынка Московской биржи (Россия) упал на 8,6%.

«Мы давно не видели такого сплоченного массового ухода от российских активов», — сказал Кирилл Тремасов, директор департамента аналитики инвестиционной компании «Локо-Инвест» в Москве.

В то время как российские компании столкнулись с множеством санкций после конфликта с Украиной, последние санкции заметно более разрушительны.Впервые в черный список попали крупные публичные российские компании с глобальными клиентами. Санкции призваны помешать этим компаниям вести бизнес в долларах США и лишить их возможности вести дела с гражданами США.

Санкции призваны помешать этим компаниям вести бизнес в долларах США и лишить их возможности вести дела с гражданами США.

Затронутые торговые партнеры

Новое положение также расширяет эти правила на транзакции с участием неамериканцев, что уже заставляет инвестиционных партнеров уходить, чтобы уменьшить риски.

Швейцарская инжиниринговая компания Sulzer решила выкупить 5 миллионов собственных акций у Renova Group на экстренном заседании совета директоров в воскресенье, чтобы уменьшить долю участия Renova до уровня ниже 49 процентов.Виктор Вексельберг, российский председатель правления «Реновы», включен в санкционный список.

Хотя российский газовый гигант «Газпром» не попал под санкции, его исполнительный директор Алексей Миллер также находится в списке США. Это может создать сложные юридические дилеммы для многих зарубежных компаний-партнеров «Газпрома».

Подробнее: Российские деньги текут в Германию, несмотря на санкции

В понедельник распродажа также привела к падению почти на треть акций холдинговой компании EN +, зарегистрированной в Лондоне. Сбербанк и «Норильский никель» также резко упали, несмотря на то, что не попали под санкции.

Сбербанк и «Норильский никель» также резко упали, несмотря на то, что не попали под санкции.

«Русалу, вероятно, придется выручить российские государственные банки», — писали аналитики TS Lombard, добавляя, что Дерипаску также могут заставить продать свою долю в «Норильском никеле».

Государственная помощь

Премьер-министр Дмитрий Медведев приказал своему кабинету разработать способы оказания помощи пострадавшим компаниям и разработать возможные ответные меры, но не сообщил подробностей.

Пресс-секретарь Кремля Дмитрий Песков сказал, что Москва внимательно следит за событиями на рынках, но для оценки воздействия санкций потребуется время.

«Ситуация довольно вопиющая с точки зрения законности. Она попирает всевозможные нормы, поэтому необходим тщательный анализ», — сказал Песков.

Москва находится под растущим давлением в последние несколько недель, поскольку Великобритания обвинила Кремль, не представив прямых доказательств своей вины, в отравлении бывшего российского шпиона на британской земле. В ответ Лондон и его союзники объявили о ряде мер, включая скоординированную высылку более 150 российских дипломатов.

В ответ Лондон и его союзники объявили о ряде мер, включая скоординированную высылку более 150 российских дипломатов.

Новые санкции также совпадают с обострением напряженности между Россией и США из-за войны в Сирии после предполагаемой химической атаки под Дамаском 7 апреля. Президент США Дональд Трамп предупредил о «большой цене, которую придется заплатить», указав пальцем. на Путина и Иран как на «ответственных за поддержку Зверя Асада».

uhe / nz (Reuters, AFP, dpa)

российских акций, рубль и богатство олигархов пострадали вслед за У.S. sanctions

Репортаж из Москвы —Россия начала чувствовать себя ущемленным в результате последнего раунда санкций США в понедельник, когда рубль упал почти на 2% по отношению к доллару, а акции упали самым большим падением с тех пор, как мир отреагировал на аннексию Крыма Москвой.

Основные фондовые индексы России, Mossbirge и RTS, упали на 9% и почти 11% соответственно, а курс российского рубля был самым низким с ноября.

Министерство финансов США ввело новый раунд санкций в отношении семи российских олигархов, 12 компаний, которыми они владеют или контролируют, а также 17 высокопоставленных кремлевских чиновников.Санкции, о которых было объявлено в пятницу , были нацелены на лиц и компании, которые, по словам США, помогали или получали выгоду от «злонамеренной деятельности» Кремля по всему миру, включая попытки вмешательства в президентские выборы в США в 2016 году, поставки оружия президенту Сирии. Башар Асад и подрыв западных демократий, среди прочего.

Семь олигархов из санкционного списка потеряли в понедельник в общей сложности 3,3 миллиарда долларов, согласно подсчетам одной из ведущих деловых газет России «Ведомости» с использованием системы мониторинга состояния в режиме реального времени журнала Forbes.

Санкции затрудняют для тех, кто включен в список, ведение бизнеса в США, в том числе получение доступа к финансовым рынкам для инвестиций. Страны и компании, ведущие дела с организациями, подпадающими под санкции, могут столкнуться с санкциями в США. Лицам, включенным в санкционный список, запрещено выезжать в США или вести там бизнес.

Лицам, включенным в санкционный список, запрещено выезжать в США или вести там бизнес.

Последний раунд санкций США — это «вопиющее нарушение всего и вся», — заявил в понедельник журналистам официальный представитель Кремля Дмитрий Песков.

«Ситуация анализируется», — сказал Песков. «В центре внимания интересы нашей страны».

На встрече со своим кабинетом премьер-министр Дмитрий Медведев заявил, что Россия найдет способы поддержать компании, попавшие под санкции. Он предупредил, что Россия имеет право отреагировать на санкции США, что может стать еще одним раундом непрекращающейся схватки между Москвой и Вашингтоном.

Новые санкции США неприемлемы и незаконны.Россия оставляет за собой право принять ответные меры, в том числе решениями по существующим торговым соглашениям. Мы рассмотрим возможность поддержки российских компаний, пострадавших от ограничений

— Дмитрий Медведев (@MedvedevRussiaE) 9 апреля 2018 г.

США и Россия оказались зажаты в дипломатическом конфликте с тех пор, как Вашингтон обвинил Кремль в попытке вмешательства в президентские выборы 2016 года. Каждая сторона выслала множество дипломатов с каждой стороны и закрыла консульства. В последнем раунде около 150 российских дипломатов были высланы из более чем двух десятков стран, включая США, несколько стран-членов Евросоюза и другие.Эти высылки явились ответом на обвинения в том, что Кремль стоит за попыткой убийства бывшего российского шпиона с использованием нервно-паралитического агента советского производства «Новичок» на британской земле. Бывший шпион Сергей Скрипаль и его дочь Юлия Скрипаль выжили и медленно выздоравливают в больнице в Великобритании.

Москва отрицает свою причастность к отравлениям, называя обвинения Запада в причастности Кремля «провокацией».

Среди тех, кто в понедельник нанес наибольший экономический удар, был Олег Дерипаска, близкий союзник президента России Владимира Путина и один из самых богатых олигархов России. Дерипаска владеет значительной долей в восьми предприятиях, включенных в пятничные санкции, включая En + и Русал. В понедельник акции обеих этих компаний упали.

Дерипаска владеет значительной долей в восьми предприятиях, включенных в пятничные санкции, включая En + и Русал. В понедельник акции обеих этих компаний упали.

Акции Русала, одного из крупнейших мировых производителей алюминия, упали более чем на 50% на Гонконгской бирже в понедельник, в результате чего компания выпустила предупреждение о возможном дефолте по некоторым своим долговым обязательствам. Дерипаска и еще один олигарх из санкционного списка Виктор Вексельберг являются основными инвесторами в алюминиевый гигант.

По оценкам русскоязычной версии журнала Forbes, в понедельник личное состояние Дерипаски упало на 1,3 миллиарда долларов.

Дерипаска подвергся санкциям Министерства финансов «за то, что действовал или намеревался действовать от имени или от имени, прямо или косвенно, высокопоставленного должностного лица правительства Российской Федерации». Он бывший деловой партнер Пола Манафорта, бывшего председателя избирательной кампании президента Трампа, которому предъявлены обвинения.

В пятницу российские СМИ процитировали слова Дерипаски, звонившего У.С. санкции «беспочвенны, нелепы и абсурдны».

ТАКЖЕ

18 лет у власти Владимира Путина — взлеты и падения, и не забывайте фотографии без рубашки

На Московском мосту волонтеры в непогоду и провокаторы поддерживают памятник Борису Немцову

Смеетесь? Не так много. Большинство россиян просто хотят, чтобы история о фальсификации выборов исчезла

Twitter: @sabraayres

Эйрес — специальный корреспондент.

Поделиться информацией | Schneider Electric Global

Акции Schneider Electric SE торгуются на Парижской фондовой бирже (Eurolist — Euronext Paris). Право на использование системы отсроченных расчетов.Код ISIN: FR0000121972

Индексы :

CAC40

FTS Eurofirst 300

евро STOXX 50 Euronext 100 S&P Global 100

DJSI Мир и Европа

В 2018 году Schneider Electric вошла в мировой и европейский индексы DJSI (Dow Jones Sustainability Index) и заняла второе место в своей отрасли с рейтингом 81/100. Он был частью этих двух индексов с 2002 года, за исключением 2010 года, когда его не было в Мировом индексе.

Он был частью этих двух индексов с 2002 года, за исключением 2010 года, когда его не было в Мировом индексе.

CDP Climate A list

В 2018 году Schneider Electric была одной из 127 компаний из почти 7000 компаний, которые участвовали в программе CDP Climate Change, чтобы обеспечить себе место в списке Climate A, и единственной компанией в своей отрасли, получившей рейтинг A восьмой год подряд. . Он входит в индексы STOXX Global Low Carbon Footprint и Global Climate Change Leaders.

Лидер отрасли Vigeo Eiris

Компания Schneider Electric была оценена в конце 2017 года. Она является лидером отрасли (электрические компоненты и оборудование) на самом высоком уровне (Advanced) с рейтингом 63/100 в декабре 2017 года. С 1 июня 2018 года Schneider Electric является частью индексы Euronext Vigeo Eiris World 120, Europe 120, Eurozone 120 и France 20. Он также входит в состав рейтинга Ethibel Sustainability Index (ESI) Excellence Europe and Global.

Лидер отрасли ISS Oekom

Schneider Electric занимает первое место в Oekom и второе место в своей отрасли (электрические компоненты) из 91 компании. Лидер отрасли MSCI Schneider Electric имеет рейтинг AAA с 2011 года, лидер отрасли и член MSCI SRI, социально ответственный, лидер ESG, избранные лидеры рейтинга ESG и тенденций, лидеры по низкоуглеродному и низкоуглеродистые цели (список не исчерпывающий) .

Лидер отрасли MSCI Schneider Electric имеет рейтинг AAA с 2011 года, лидер отрасли и член MSCI SRI, социально ответственный, лидер ESG, избранные лидеры рейтинга ESG и тенденций, лидеры по низкоуглеродному и низкоуглеродистые цели (список не исчерпывающий) .

Лидер в области устойчивого развития

По результатам оценки, проведенной в июне 2018 года, Schneider Electric заняла 1-е место в своем рейтинге (43 компании) с оценкой 84/100 и является частью STOXX Global ESG Leaders, Environmental Leaders, Social Leaders, Governance Leaders, Impact и STOXX Sustainability. индексы.

FTSE4Good

Schneider Electric входит в индексы FTSE4Good Developed, Europe, FTSE Environmental Opportunities и FTSE EO Energy Efficiency.

ECPI

Компания Schneider Electric включена в рейтинги ECPI Carbon, Ethical, Renewable Energy, Global Developed ESG Best in Class, Megatrend, Climate Change и Circular Economy Leaders.

Хедж-фонд, который не потерял за десятилетие, вкладывается в российские акции

Давид Амарян только что совершил подвиг, о котором многие инвесторы могли только мечтать: его портфели росли с каждым годом в течение последнего десятилетия.

Согласно письму инвестора, опубликованному Bloomberg News, флагманский фонд московского Balchug Capital вырос на 23% в 2020 году, увеличив его общую доходность с момента создания в январе 2019 года до 91%. Это сопоставимо с ростом индекса S&P 500 на 56% и доходностью индекса MSCI Emerging Markets на 41% за этот период.

40-летний Амарян выиграл в прошлом году, вложив в корзину «восстановительные» акции, в первую очередь американских компаний с сильными балансами, которые упали в начале распродажи Covid-19.По мере роста этих акций его фонд сокращал свои позиции. Он также проявил медвежью позицию по отношению к России в феврале, продавая биржевые фонды с использованием заемных средств, чтобы защититься от падения рубля.

Balchug Capital, которая контролирует 250 миллионов долларов, теперь делает ставку ближе к дому. Почти половина его флагманского фонда инвестируется в акции из России и бывших советских республик. По словам Амаряна, российские акции могут получить рост, поскольку инвесторы увеличат свою долю в акциях развивающихся рынков, в то время как дивидендная доходность выше среднего и возможное повышение цен на нефть также увеличат их привлекательность.

«Российский рынок, после плохих показателей в 2020 году, должен быть намного лучше в этом году и превзойти большинство своих конкурентов», — сказал он в интервью. Тем не менее перспектива новых санкций при администрации Джо Байдена может привести к нестабильности рынка, «поэтому Россия остается активным рынком для менеджеров». Вы должны очень хорошо знать тенденции, ситуации, игроков и опасности и уметь быстро реагировать на любое развитие событий », — сказал он.

Амарян, коренной армянин, начал освещать Россию в 2004 году.Он работал в AllianceBernstein, Citigroup Inc. и московском инвестиционном банке «Тройка Диалог», прежде чем основал собственный хедж-фонд Copperstone Capital. Согласно документам, с которыми ознакомился Bloomberg News, с 2011 по 2018 год его портфели росли каждый год, в среднем составляя 16,5% годовой доходности после уплаты сборов и комиссий. Амарян сказал, что он ищет ситуации, связанные с событиями, которые имеют относительно низкую корреляцию с рынком в целом.

Для сравнения: средняя годовая доходность хедж-фондов развивающихся рынков за последнее десятилетие составляла 1.6%, по данным Eurekahedge.

Ставка Амаряна сопровождается предупреждением о вреде для здоровья. В прошлом году российские акции выросли на 4,5% в долларовом выражении, поскольку некоторые инвесторы избегали энергозависимой экономики, которая находится в состоянии стагнации из-за санкций США и Европейского союза. Между тем курс рубля резко упал в преддверии выборов в США на фоне опасений, что администрация Байдена займет более жесткую позицию в отношении Москвы. Валюта продемонстрировала четвертый по величине убыток среди развивающихся рынков в 2020 году.

В марте 2016 года Amaryan и Copperstone Capital входили в группу ответчиков, которые заплатили почти 18 миллионов долларов за урегулирование претензий регулирующего органа США о том, что они занимались инсайдерской торговлей с использованием взломанных выпусков новостей. Вскоре фирма была переименована в Balchug Capital.

Амарян, который ни признал, ни отрицал правонарушения в рамках урегулирования, отказался комментировать дело и деятельность своего фонда.

Он сказал, что «копать глубже» и инвестировать в несколько компаний — это более эффективный и безопасный способ играть на российском рынке.Вот три из его лучших акций в стране:

• Yandex NV, интернет-компания со штаб-квартирой в Москве, является «одной из самых успешных компаний в России». Акции росли каждый год с 2014 года. Он сказал, что есть хорошие шансы, что они будут включены в Nasdaq 100, что также может способствовать росту показателей.

• Московская энергокомпания «Россети» должна извлечь выгоду из продвижения возобновляемых источников энергии, поскольку она строит зарядные станции для электромобилей по всей стране.

• ПАО «Татнефть», пятая по величине нефтяная компания России, по словам Амаряна, приносит большие дивиденды.Он сказал, что ратификация Россией Парижского соглашения об изменении климата сигнализирует о том, что крупные компании страны стремятся придерживаться более экологически безопасных стандартов и привлекать фонды, нацеленные на охрану окружающей среды, социальную сферу и управление (ESG).

— С помощью Айне Куинн и Шринивасана Сивабалана.

Эта статья предоставлена Bloomberg News.

Чтобы прочитать больше историй, нажмите здесьЗагрузка других статей…

Загрузка других статей …

Андрей Донцов | Партнер | White & Case LLP

Представительство интересов Сбера и соинвесторов в связи с приобретением 75% акций компании «Просвещение», крупнейшего бренда на рынке учебной книги в России. Сделка оценивается приблизительно US $ 1000000000 и представляет собой важный шаг в направлении цифровизации образовательного процесса в России.

Сделка оценивается приблизительно US $ 1000000000 и представляет собой важный шаг в направлении цифровизации образовательного процесса в России.

Представительство интересов ВТБ Капитал (и двух его соинвесторов, Millhouse и Invest AG, в отношении DD) в связи с инвестициями в российскую платформу онлайн-кинотеатров Ivi.ru. Сделка включала раунд прямых инвестиций в размере 250 млн долларов США, возглавляемый ВТБ Капитал.

Представительство Пермской финансово-промышленной группы (ПФПГ), российской инвестиционной холдинговой компании, в связи с приобретением миноритарного пакета акций холдинговой компании ЭР-Телеком, одного из ведущих российских провайдеров интернет-услуг и оператора платного телевидения, нанимающего Дом.ru бренд. В результате сделки доля PFIG в «ЭР-Телеком» увеличилась до 87,29%.

Представительство ООО «Стинн», члена частной российской рекламной группы «Вера-Олимп», в связи с приобретением 25% акций Russ Outdoor, крупнейшего в России оператора наружной рекламы, у французской JCDecaux. Ранее в 2019 году мы представляли компанию Stinn при приобретении 48,57% акций Russ Outdoor. В результате этих сделок наш клиент консолидировал 73,57% акций Russ Outdoor.

Ранее в 2019 году мы представляли компанию Stinn при приобретении 48,57% акций Russ Outdoor. В результате этих сделок наш клиент консолидировал 73,57% акций Russ Outdoor.

Представительство Московской Биржи при приобретении доли в торговой платформе BierbaumPro AG.

Представительство интересов международных финансовых организаций при выкупе контрольного пакета акций Tinkoff Digital Limited, холдинговой компании Sravni.ru, российской онлайн-площадки для сравнения финансовых продуктов.

Представительство Ростелекома, непревзойденного лидера российской телекоммуникационной отрасли, по поводу приобретения DataLine, ведущего российского провайдера услуг центров обработки данных, примерно за 280 миллионов долларов США; о приобретении 75% разработчика мобильной операционной системы Sailfish; о приобретении контрольного пакета акций SafeData, российского поставщика услуг коммерческих центров обработки данных, для развития национальной сети хранения и распространения контента; о приобретении группы компаний Freshtel, работающих с WiMAX.

Представительство Bpifrance, французского суверенного фонда, в создании совместного предприятия с Orpea SA (ведущим мировым оператором по уходу за зависимыми лицами) и Российским фондом прямых инвестиций для предлагаемого создания реабилитационных центров и домов престарелых под управлением Orpea в России.

Представительство Tenaris, ведущего мирового производителя и поставщика стальных труб, в связи с созданием совместного предприятия с Северстали, вертикально интегрированной сталелитейной и горнодобывающей компанией, для производства сварных труб для нефтегазовой промышленности в Россия.

Представительство учредителей MERA, подразделения по разработке продуктов на аутсорсинге со штаб-квартирой в Швейцарии, в связи с продажей MERA International Ltd. Orion Business Innovation, портфельной компании One Equity Partners, ведущей американской частной инвестиционной компании.

Представительство PPF Group, глобального частного инвестора, при продаже части сельскохозяйственной недвижимости холдинга РАВ Агро российскому агропромышленному холдингу «Мираторг».

Представительство интересов клиента в связи с инвестированием в лидера рынка цифровизации услуг по перевозке грузов.

% PDF-1.5

%

7581 0 объект

>

эндобдж

xref

7581 156

0000000016 00000 н.

0000009107 00000 п.

0000009239 00000 п.

0000009277 00000 н.

0000011114 00000 п.

0000011143 00000 п.

0000011282 00000 п.

0000012094 00000 п.

0000012133 00000 п.

0000012901 00000 п.

0000013016 00000 п.

0000013797 00000 п.

0000013927 00000 п.

0000015486 00000 п.

0000017181 00000 п.

0000018867 00000 п.

0000020091 00000 п.

0000020216 00000 п.

0000020341 00000 п.

0000020458 00000 п.

0000020583 00000 п.

0000020708 00000 п.

0000021688 00000 п.

0000021813 00000 п.

0000021938 00000 п.

0000023229 00000 н.

0000023342 00000 п.

0000023467 00000 п.

0000023592 00000 п.

0000024788 00000 п.

0000026014 00000 п.

0000028664 00000 п.

0000044086 00000 п.

0000044211 00000 п.

0000044336 00000 п.

0000044461 00000 п.

0000044586 00000 п.

0000044711 00000 п. 0000044838 00000 п.

0000044963 00000 н.

0000045090 00000 н.

0000045215 00000 п.

0000045340 00000 п.

0000045465 00000 п.

0000045542 00000 п.

0000045912 00000 п.

0000045989 00000 п.

0000046356 00000 п.

0000046433 00000 п.

0000046802 00000 п.

0000046879 00000 п.

0000047242 00000 п.

0000047319 00000 п.

0000047682 00000 п.

0000047759 00000 п.

0000048124 00000 п.

0000048201 00000 п.

0000048566 00000 п.

0000048643 00000 н.

0000049010 00000 п.

0000049087 00000 н.

0000049443 00000 п.

0000049520 00000 н.

0000049899 00000 н.

0000049976 00000 н.

0000050335 00000 п.

0000050412 00000 п.

0000050777 00000 п.

0000050854 00000 п.

0000051220 00000 н.

0000051297 00000 п.

0000051664 00000 п.

0000051741 00000 п.

0000051818 00000 п.

0000052189 00000 п.

0000052502 00000 п.

0000052579 00000 п.

0000052943 00000 п.

0000053020 00000 п.

0000053390 00000 п.

0000053467 00000 п.

0000053831 00000 п.

0000053908 00000 п.

0000054272 00000 п.

0000054349 00000 п.

0000056065 00000 п.

0000044838 00000 п.

0000044963 00000 н.

0000045090 00000 н.

0000045215 00000 п.

0000045340 00000 п.

0000045465 00000 п.

0000045542 00000 п.

0000045912 00000 п.

0000045989 00000 п.

0000046356 00000 п.

0000046433 00000 п.

0000046802 00000 п.

0000046879 00000 п.

0000047242 00000 п.

0000047319 00000 п.

0000047682 00000 п.

0000047759 00000 п.

0000048124 00000 п.

0000048201 00000 п.

0000048566 00000 п.

0000048643 00000 н.

0000049010 00000 п.

0000049087 00000 н.

0000049443 00000 п.

0000049520 00000 н.

0000049899 00000 н.

0000049976 00000 н.

0000050335 00000 п.

0000050412 00000 п.

0000050777 00000 п.

0000050854 00000 п.

0000051220 00000 н.

0000051297 00000 п.

0000051664 00000 п.

0000051741 00000 п.

0000051818 00000 п.

0000052189 00000 п.

0000052502 00000 п.

0000052579 00000 п.

0000052943 00000 п.

0000053020 00000 п.

0000053390 00000 п.

0000053467 00000 п.

0000053831 00000 п.

0000053908 00000 п.

0000054272 00000 п.

0000054349 00000 п.

0000056065 00000 п. 0000083034 00000 п.

0000083501 00000 п.

0000083578 00000 п.

0000083610 00000 п.

0000083687 00000 п.

0000084109 00000 п.

0000085129 00000 п.

0000085462 00000 п.

0000085531 00000 п.

0000085650 00000 п.

0000086072 00000 п.

0000086494 00000 п.

0000087514 00000 п.

0000109983 00000 н.

0000110440 00000 н.

0000110517 00000 н.

0000119590 00000 н.

0000162784 00000 н.

0000163239 00000 н.

0000163316 00000 н.

0000758334 00000 н.

0000779120 00000 н.

0000779589 00000 н.

0000779666 00000 н.

0000780033 00000 н.

0000780110 00000 н.

0000780142 00000 н.

0000780219 00000 п.

0000780642 00000 н.

0000781550 00000 н.

0000781882 00000 н.

0000781951 00000 н.

0000782070 00000 н.

0000782493 00000 н.

0000782916 00000 н.

0000783824 00000 н.

0000803397 00000 н.

0000803869 00000 н.

0000803946 00000 н.

0000805664 00000 н.

0000856664 00000 н.

0000857100 00000 н.

0000857177 00000 н.

0000857544 00000 н.

0000857621 00000 н.

0000857991 00000 н.

0000858068 00000 н.

0000858437 00000 н.

0000083034 00000 п.

0000083501 00000 п.

0000083578 00000 п.

0000083610 00000 п.

0000083687 00000 п.

0000084109 00000 п.

0000085129 00000 п.

0000085462 00000 п.

0000085531 00000 п.

0000085650 00000 п.

0000086072 00000 п.

0000086494 00000 п.

0000087514 00000 п.

0000109983 00000 н.

0000110440 00000 н.

0000110517 00000 н.

0000119590 00000 н.

0000162784 00000 н.

0000163239 00000 н.

0000163316 00000 н.

0000758334 00000 н.

0000779120 00000 н.

0000779589 00000 н.

0000779666 00000 н.

0000780033 00000 н.

0000780110 00000 н.

0000780142 00000 н.

0000780219 00000 п.

0000780642 00000 н.

0000781550 00000 н.

0000781882 00000 н.

0000781951 00000 н.

0000782070 00000 н.

0000782493 00000 н.

0000782916 00000 н.

0000783824 00000 н.

0000803397 00000 н.

0000803869 00000 н.

0000803946 00000 н.

0000805664 00000 н.

0000856664 00000 н.

0000857100 00000 н.

0000857177 00000 н.

0000857544 00000 н.

0000857621 00000 н.

0000857991 00000 н.

0000858068 00000 н.

0000858437 00000 н.