Сторнирование чека в iiko — что это?

Сторнирование чека в iiko — операция возврата, если возврат в день оплаты тогда данные не заносятся в отчетность, а если возврат спустя день два — данные в отчетности присутствовать будут.

Ребята, сори, написал все простыми словами, но надеюсь понятно будет.

Информации в интернете мало. Но все примерно так, как я здесь описал. Просто отчетность происходит за смену — поэтому возврат в текущей смене может не учитываться в отчетах. Все остальное — учитывается, но если завтра/после завтра из этого всего остального будет возврат — это уже чуть сложнее операция будет, потому что данные уже присутствуют в отчете.

Дело в том, что есть возврат, а есть сторнирование. Когда возврат — все прописывается в отчетах. А сторнирование — это как бы тоже возврат, только без отчетности, и возможен только в текущей смене. Важно понимать, что сторнирование чека законом не предусмотрено.

При сторнировании чека возврат при закрытии смены в ОФД — не отображается.

Также сторнирование чека в iiko может производится при ошибочно пробитом чеке.

Также могут быть такие моменты:

- Если отказ от товара происходит день в день, то сторнирование чека происходит с указанием причины, после возвращаются денежные средства.

- Если товар был приобретен пару дней назад — то сторнирование происходит не через кассу, а через бухгалтерские документы.

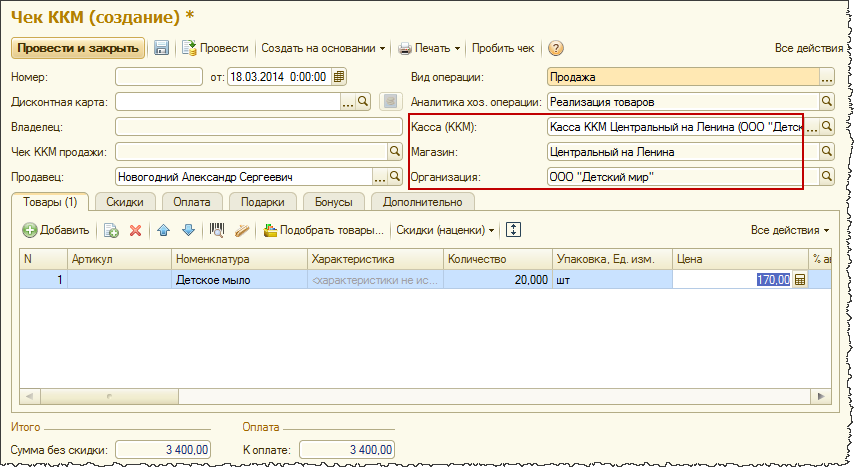

Напомню, что iiko — это софт для кафешек, ресторанов, именно через эту программу и делают заказы официанты, то есть указывают что нужно, что заказал клиент и потом уже забирают заказ и несут клиенту. Все примерно так и работает. Вот примерный внешний вид программы iiko:

РЕКЛАМА

Надеюсь данная информация оказалась полезной. Удачи и добра, до новых встреч друзья, берегите себя!

На главную! 12. 04.2021

04.2021РЕКЛАМА

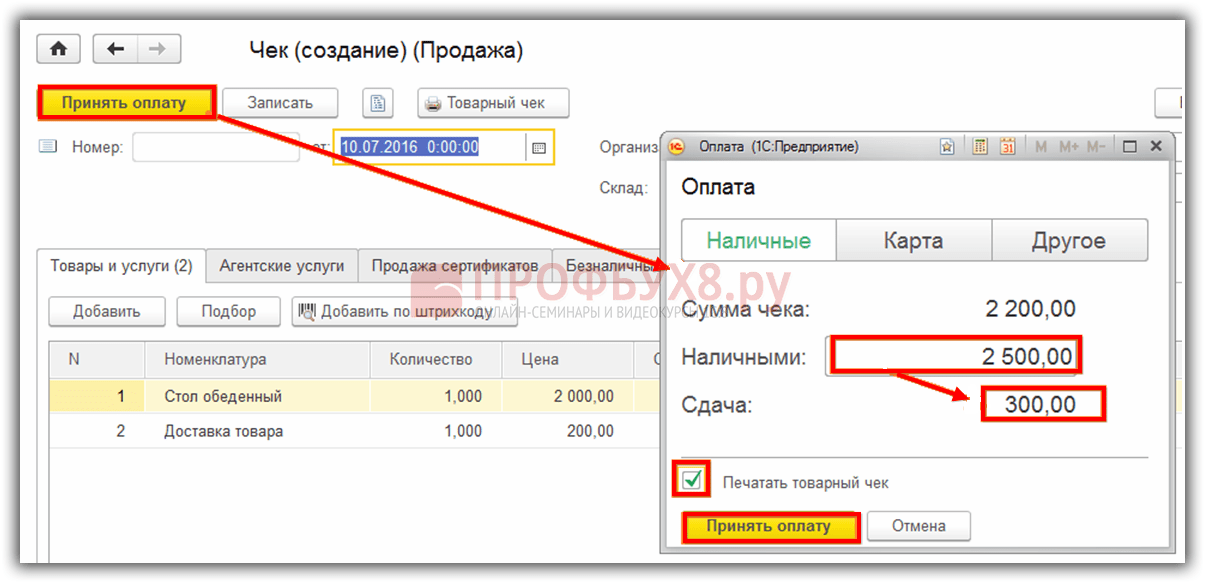

Реверсирование разнесенного чека

Доступны два метода сторнирования разнесенных чеков. В первом случае сторнирующие проводки разносятся сразу после нажатия на кнопку Отмена платежав форме Чек. Во втором случае при нажатии на кнопку Отмена платежав форме Чексторнирующие проводки сначала отсылаются в журнал Проверить реверсированиямодуля «Банк», где просматривающее проводки лицо может разнести или отклонить сторнирование. В данном разделе описан порядок сторнирования чека и порядок просмотра сторнирующих проводок.

Можно сторнировать чек в том случае, когда необходимо повторно произвести платеж поставщику. Можно сторнировать только разнесенные чеки со статусом Выплачено. Сторнирование отличается от удаления или аннулирования чеков, поскольку удалить можно только чеки, имеющие статус Создано, а аннулировать можно только неразнесенные чеки.

| Примечание |

|---|

Можно определить метод, используемый вашей организацией,

просмотрев форму

Параметры модуля «Денежные

средства». |

Щелкните Банк> Общие формы> Чеки.

Выберите чек, который требуется сторнировать.

Щелкните Отмена платежа.

Введите дату и выберите причину сторнирования. Если ваша организация использует журнал Проверить реверсированиядля проверки, также необходимо выбрать наименование журнала.

Щелкните OK, чтобы разнести сторнирующую проводку или отправить ее на рассмотрение, в зависимости от того, какой метод используется в вашей организации.

Если вы являетесь пользователем, в обязанности которого входит проверка сторнирующих проводок, используйте следующие шаги. Вы можете либо утвердить и разнести журнал, либо отклонить сторнирование.

Щелкните Банк> Журналы> Проверить реверсирования.

Выберите журнал сторнирования для просмотра и щелкните Строки.

Просмотрите проводки сторнирования и выберите один из следующих параметров утверждения:

Чтобы утвердить и разнести журнал сторнирования, щелкните Разноскаили Разноска и перенос.

Чтобы отклонить сторнирование, щелкните Удалить записьна панели инструментов. Закройте форму и щелкните Удалить записьна панели инструментов снова, чтобы удалить заголовок журнала. Закройте форму.

Примечание Удаление журнала приводит к удалению проводок сторнирования из системы, но исходный чек остается в форме Чек. Отмена незаконченного процессабольше не является статусом чека.

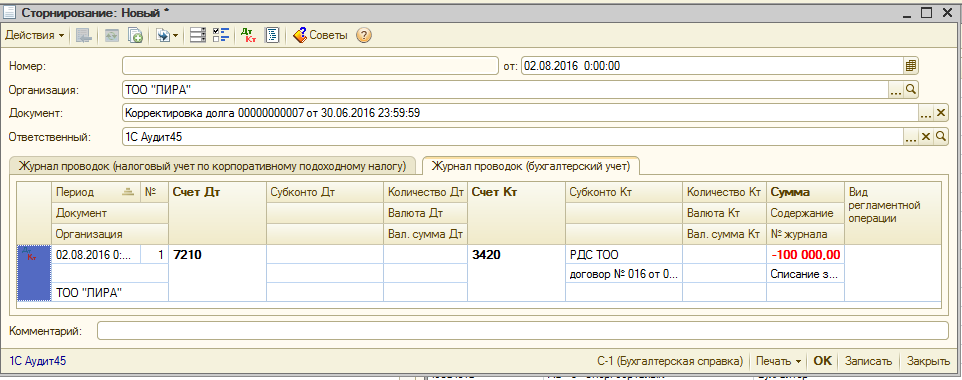

При разноске проводок сторнирования чека происходит следующее:

Статус чека обновляется до состояния Отмена.

Если в форме сторнирования во время сторнирования был установлен флажок Выверять, чек выверяется (устанавливается флажок Выверено), и этот чек не будет в дальнейшем отображаться в форме Выверка счетов.

Операция сторнирования разносится на банковский счет, который использовался при выпуске чека, что приводит к увеличению сальдо банковского счета.

Операция разносится в главную книгу.

Сведения об изменениях обновляются в разделе Историяформы Чек.

| Примечание |

|---|

При сторнировании чека, который был выпущен для внутрихолдинговой проводки, корреспондирующие записи поступают из настройки внутрихолдингового учета, а не из исходной проводки. |

Если сторнированный чек был выпущен для платежа поставщику, также происходит следующее:

Исходный платеж по накладной, с которым был сопоставлен платеж по чеку, не используется (сопоставление отменяется).

Для сторнирования платежа проводка разносится на счет поставщика, и сторнированный платеж сопоставляется с исходным платежом. Поле Последняя операция сопоставленияв форме Проводки по поставщикудля исходной выплаты поставщику обновляется, чтобы отразить код операции сторнированной проводки.

Если сторнированный чек был выпущен для платежа клиента, также происходит следующее:

Для сторнирования платежа проводка разносится на запись поставщика, и сопоставление между исходным платежом и документом, с которым первоначально был сопоставлен платеж, отменяется (создается отрицательный платеж).

Сторнирование платежа применяется по отношению к исходному платежу. Поле Последняя операция сопоставленияв форме Проводки по клиентуисходного платежа клиента обновляется, чтобы отразить код операции сторнированной проводки.

Реверсирование разнесенного чека | Microsoft Docs

- Чтение занимает 4 мин

В этой статье

Применимо к: Microsoft Dynamics AX 2012 R3, Microsoft Dynamics AX 2012 R2, Microsoft Dynamics AX 2012 Feature Pack, Microsoft Dynamics AX 2012

В данном разделе описан порядок сторнирования чека и порядок просмотра сторнирующих проводок.

Доступны два метода сторнирования разнесенных чеков. В первом случае реверсирования разносятся сразу после нажатия кнопки Отмена платежа в форме Чек. В другом случае при нажатии кнопки Отмена платежа в форме Чек

Можно реверсировать чек, если необходимо повторно произвести платеж, произведенный поставщику. Можно реверсировать только разнесенные чеки со статусом Выплачено. Реверсирование отличается от удаления или аннулирования чеков, поскольку можно удалять только чеки со статусом Создано, а аннулировать можно только неразнесенные чеки.

Можно определить метод, используемый в вашей организации, просмотрев форму Параметры управления банком и кассовыми операциями

Если установлен флажок Использовать процесс просмотра для отмены платежей, реверсирования отправляются в журнал Проверить реверсирования для просмотра.

Если установлен флажок Использовать процесс просмотра для отмены платежей, реверсирования отправляются в журнал Проверить реверсирования для просмотра.В следующей таблице описываются различия методов реверсирования чеков.

Если реверсирования чеков не проверяются перед разноской в организации: | Если реверсирования чеков проверяются перед разноской в организации: |

|---|---|

Чек реверсируется при нажатии кнопки ОК в форме Чек. | Чек реверсируется не сразу. Создается журнал реверсирования чеков для просмотра. Если журнал реверсирования чеков удалить, чек можно реверсировать повторно. |

Записи учета для исходного чека реверсируются. | Финансовые аналитики из журнала исходного чека являются финансовыми аналитиками по умолчанию в журнале реверсирования чеков. Значения по умолчанию можно изменить. |

Структуры учета, которые использовались при разноске исходного чека, используются для реверсирования чека, даже если структура счета была изменена. Комбинация счетов не проверяется. | При изменении структуры счета после разноски исходного чека может потребоваться новая финансовая аналитика для реверсирования чека. Это значение аналитики из исходного чека не является значением по умолчанию. Комбинация счетов проверяется при разноске реверсирования чека. |

Фиксированные аналитики не применяются к реверсированию. | Фиксированные аналитики применяются к журналу реверсирования чеков во время разноски. Значение финансовой аналитики может не существовать в записи учета для исходного чека в зависимости от того, когда была определена фиксированная аналитика. |

Реверсирование разнесенных чеков без просмотра

Если в организации требуется разнести реверсирования чеков сразу при нажатии кнопки Отмена платежа в форме Чек, выполните следующие действия.

Щелкните Управление банком и кассовыми операциями > Обычный > Чеки.

Выберите чек, который требуется сторнировать.

Щелкните Отмена платежа.

Введите дату и выберите причину сторнирования.

Щелкните ОК, чтобы разнести реверсирование.

Реверсирование разнесенных чеков после просмотра в журнале реверсирования чеков

Если в организации требуется просматривать реверсирования чеков перед разноской, выполните следующие действия.

Создание журнала реверсирования чеков для просмотра

Щелкните Управление банком и кассовыми операциями > Обычный > Чеки.

Выберите чек, который требуется сторнировать.

Щелкните Отмена платежа.

Введите дату и выберите причину сторнирования.

Также необходимо выбрать имя журнала для создания журнала в журнале Проверить реверсирования.

Также необходимо выбрать имя журнала для создания журнала в журнале Проверить реверсирования.Щелкните ОК, чтобы отправить реверсирование на просмотр.

Проверка сторнирования

Если вы являетесь пользователем, в обязанности которого входит проверка реверсивных проводок, выполните следующие действия. Вы можете либо утвердить и разнести журнал, либо отклонить сторнирование.

Щелкните Управление банком и кассовыми операциями > Журналы > Проверить реверсирования.

Выберите журнал реверсирования для просмотра и щелкните Строки.

Просмотрите проводки сторнирования и выберите один из следующих параметров утверждения:

Чтобы утвердить и разнести журнал реверсирования, щелкните Разнести или Разноска и перенос.

Чтобы отклонить реверсирование, щелкните Удалить строки журнала.

Закройте форму, а затем щелкните Удалить строки журнала снова, чтобы удалить заголовок журнала. Закройте форму.

Закройте форму, а затем щелкните Удалить строки журнала снова, чтобы удалить заголовок журнала. Закройте форму.

Примечание

Удаление журнала приведет к удалению реверсирования из системы, но исходный чек останется в форме Чек. Статус чека больше не Отмена незаконченного процесса.

Результат разноски сторнирования

При разноске проводок сторнирования чека происходит следующее:

Статус чека обновляется до статуса Отмена.

Если в форме реверсирования во время реверсирования был установлен флажок Выверять, чек выверяется (устанавливается флажок Выверено) и не отображается в форме Выверка счетов.

Операция сторнирования разносится на банковский счет, который использовался при выпуске чека, что приводит к увеличению сальдо банковского счета.

Операция разносится в главную книгу.

Сведения об изменениях обновляются в группе полей История в форме Чек.

Примечание

При реверсировании чека, который был выпущен для проводки внутрихолдинговой торговли, корреспондирующие записи поступают из настройки учета для внутрихолдинговой торговли, а не из исходной проводки.

Если сторнированный чек был выпущен для платежа поставщику, также происходит следующее:

Исходный платеж по накладной, с которым был сопоставлен платеж по чеку, не используется (сопоставление отменяется).

Для реверсирования платежа проводка разносится на счет поставщика, и реверсированный платеж сопоставляется с исходным платежом. Поле Последний ваучер сопоставления в форме Проводки по поставщику для исходной выплаты поставщику обновляется, чтобы отразить код ваучера реверсивной проводки.

Если сторнированный чек был выпущен для платежа клиента, также происходит следующее:

Для реверсирования платежа проводка разносится на счет клиента, и сопоставление между исходным платежом и документом, с которым первоначально был сопоставлен платеж, реверсируется (создается отрицательный платеж).

Сторнирование платежа применяется по отношению к исходному платежу. Поле Последний ваучер сопоставления в форме Проводки по клиенту исходного платежа клиента обновляется, чтобы отразить код ваучера реверсивной проводки.

См. также

Проверка строк сторнирования (форма)

Реверсирование платежа (форма)

Удаление чека

Аннулирование неразнесенных чеков

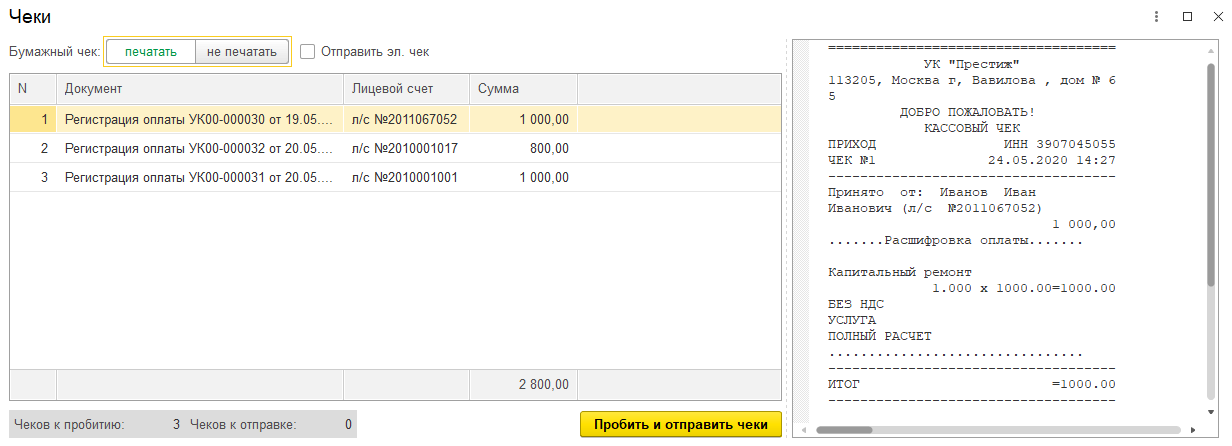

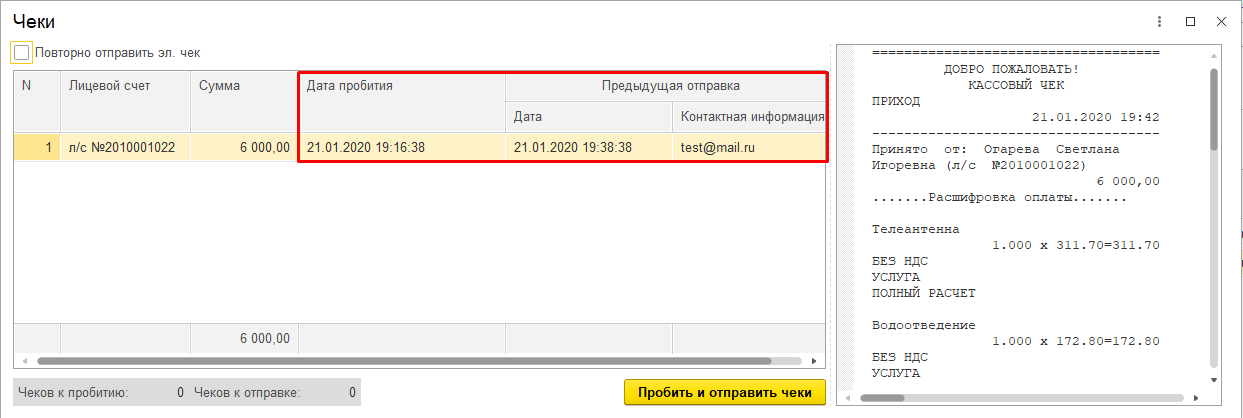

Возвраты через онлайн-кассы

Проведение возвратов через онлайн-ККТ

Покупатели часто возвращают товар в магазин. Чаще всего это происходит, потому что покупка оказалась низкого качества, либо клиент хочет обменять неподходящую модель на аналогичную, вернуть предоплату за товар или просто запросить возврат, потому что имеет на это право в течение двух недель.

Чаще всего деньги за товар выдают в течение десяти дней, а при отсутствии у продавца замены на другой товар – три дня. После процедуры возврата клиент должен получить чек о произведенных действиях.

Что делать, если товар был куплен через онлайн-кассу, как вернуть деньги покупателю?

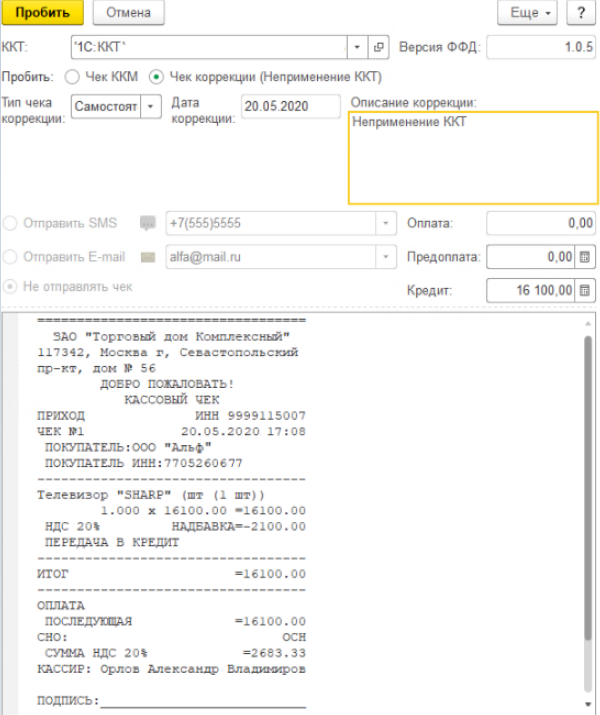

Во-первых, продавец должен проконтролировать применение корректного признака расчета, который является неотъемлемым атрибутом кассового чека с онлайн-ККТ. Этот параметр применим в случаях:

- прихода, когда средства приняты кассой,

- возврата прихода, когда деньги возвращаются из кассы,

- расхода, если финансовые средства получило физлицо,

- возврата расхода, если физлицо деньги магазину вернуло.

Чтобы вернуть товар, чаще используют понятие возврата прихода.

Что правильно задокументировать возврат в онлайн-кассе, нужно подтвердить факт наличия товара чеком покупателя, клиент должен написать заявление на возврат денежных средств, заявление на рассматриваемую операцию, которое обычно пригождается в случае возникновения вопросов при налоговой проверке.

Выдача средств из онлайн-кассы производится с оформлением расходно-кассового ордера, внесением информации в кассовую книгу.

Ордер защищает интересы сторон, поэтому на нем должна стоять подпись.

Возрат товара через онлайн-кассу проще, чем через ККТ старого формата.

После того, как покупатель подписывает заявление о выдаче чека с реквизитами, «Возвратом прихода», РКО производит расчеты с покупателем. Денежные средства выдаются сразу из кассы или переводятся безналичным способом. Это зависит от того, как покупатель оплатил товар.

Бухгалтерам не приходится учиться чему-то новому. Операция по возврату товара аналогична процедурам через старые варианты ККТ. Порядок процедур сохранился тот же.

Если покупатель возвращает товар, потому что он — некачественный, то бухгалтер использует проводки:

- СТОРНО ДТ 62, КТ 90 (субсчет «Выручка») — отображается уменьшение дохода

- СТОРНО ДТ 90 (субсчет «Себестоимость») КТ 41 — отображается уменьшение себестоимости

- СТОРНО ДТ 90 (субсчет «НДС») КТ 68 — отображается уменьшение НДС

- ДТ 62 КТ 50 — если денежные средства выдаются через кассу, ДТ 62 КТ 51 — если уходят безналичным путем.

Если оформлен возврат на качественный товар, то бухгалтеру нужны проводки:

- ДТ 41 КТ 62 , чтобы оприходовать товара на баланс компании

- ДТ 62 КТ 50 (51), чтобы отобразить возврат средств за товар.

- СТОРНО ДТ 62 КТ 90.1, чтобы отобразить уменьшение выручки.

Однако не все ИП ведут бухучет, поскольку это не обязательно.

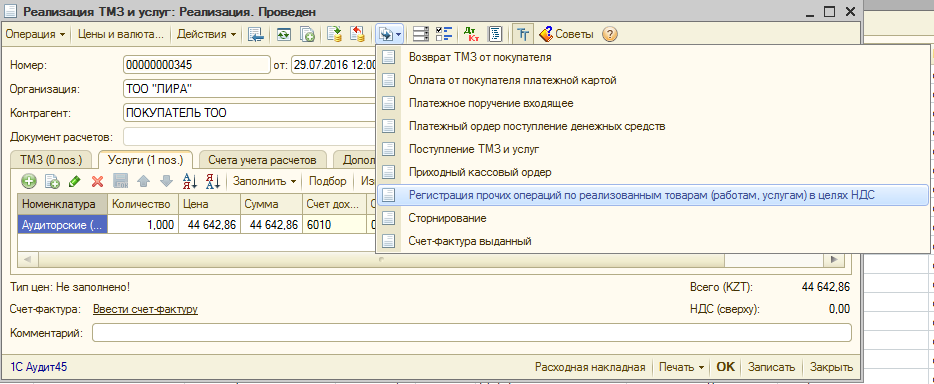

SPJ Россия / Статьи / База знаний / SAPLAND / SAPLand — Мир решений SAP

В статье описан процесс SAP для сторнирования расчета зарплаты с помощью внециклических инструментальных средств. Автор приводит обязательные шаги для ситуаций, когда сотруднику по результатам расчета зарплаты SAP платеж был переведен ошибочно. Узнайте все подробности и прочитайте обо всех вариантах сторнирования чека в зависимости от того, на каком этапе процесса вы находитесь.

Ключевое понятие |

|

Перед внесением корректировок в модуль SAP Payroll необходимо изучить два понятия. |

В статье подробно рассматриваются стандартные процессы SAP и порядок действий в случае выявления необходимости сторнировать прогон расчета зарплаты. Применяемый способ в значительной степени зависит от того, на каком шаге процесса вы находитесь. Освоив эту информацию, вы сможете принимать правильные решения при выборе способа сторнирования прогона расчета зарплаты.

Рекомендации |

|

Чтобы понять, о чем идет речь в статье, читатели должны быть хорошо знакомы со сложными понятиями SAP Payroll. Другими словами, статья не предназначена для новичков, не имеющих достаточного опыта работы с SAP Payroll. |

|

Для получения дополнительной информации по этой теме рекомендую посетить семинар SAP WNAOC, где функциональность внециклических инструментальных средств подробно рассматривается в ее полном объеме, в том числе сторнирование расчета зарплаты. Выбирайте семинар SAP по теме расчета зарплаты для вашей страны. Для США это HR410 — семинар по расчету зарплаты в США, для Канады — HR407. Для получения информации о семинарах для других стран или дополнительной информации о любых других семинарах SAP посетите веб-сайт: https://training.sap.com/. |

|

Чтобы получить более подробную информацию об основах расчета зарплаты см. другие статьи в HR Expert: |

|

|

|

|

|

|

|

Первым шагом на пути к пониманию данной функциональности и опций сторнирования или аннулирования расчета зарплаты является определение шага, на котором вы сейчас находитесь в общем потоке выполнения процессов по расчету зарплаты. Эта информация имеет огромное значение для выбора способов корректировки данных в системе. Для выбора оптимального варианта коррекции платежей необходимо задать следующие вопросы и определить круг возможных действий:

- Выполнен ли выход из управляющей записи расчета зарплаты?

- Выполнена ли проводка расчета зарплаты в Финансы (FI)?

- Выполнено ли перечисление третьей стороне?

- Выполняется сторнирование самого последнего прогона расчета зарплаты или предыдущего?

Определение необходимости сторнирования расчета зарплаты

Первый вопрос важен для определения необходимости применения формального процесса для сторнирования расчета зарплаты. Если выход из расчета зарплаты уже выполнен, у вас есть два варианта:

Если выход из расчета зарплаты уже выполнен, у вас есть два варианта:

- Удалить результаты расчета зарплаты.

- Внести исправления и выполнить прогон расчета зарплаты повторно. При выборе второго варианта следует выполнить следующую последовательность действий:

- Измените статус управляющей записи на «Деблокировано для корректировки».

- Обновите основные данные для устранения проблемы.

- Снова измените статус управляющей записи на «Деблокировано для расчета зарплаты».

- Выполните прогон расчета зарплаты повторно.

Можно предположить, что если выход из управляющей записи расчета зарплаты не был выполнен, то проводка расчета зарплаты или перечисление третьему лицу также не выполнялись, поскольку в системе SAP невозможно запустить продуктивный прогон этих процессов до выхода из управляющей записи.

Выбор между удалением результатов расчета зарплаты и корректировкой с повторным прогоном расчета зарплаты зависит от причин сторнирования уже выполненного прогона. Если требуется исправить результаты, SAP рекомендует внести исправления и запустить прогон повторно. Например, если требовалось включить повышение зарплаты, но вы не обновили основные данные перед прогоном расчета зарплаты, то необходимо выполнить следующее:

Если требуется исправить результаты, SAP рекомендует внести исправления и запустить прогон повторно. Например, если требовалось включить повышение зарплаты, но вы не обновили основные данные перед прогоном расчета зарплаты, то необходимо выполнить следующее:

- Измените статус управляющей записи на «Деблокировано для корректировки».

- Обновите инфотип 8 для увеличения зарплаты сотрудника.

- Измените статус управляющей записи на «Деблокировано для расчета зарплаты».

- Повторно выполните прогон расчета зарплаты.

В результате этих шагов результаты будут обновлены, и проблема должна быть устранена.

Удалить результаты может потребоваться только в том случае, если они были созданы по ошибке. Например, требовалось уволить сотрудника, но вы не обработали мероприятие по увольнению перед выполнением расчета зарплаты. В этом случае для исправления ситуации выполните следующее:

- Удалите результаты расчета зарплаты.

- Измените статус управляющей записи на «Деблокировано для корректировки».

- Выполните мероприятие по расторжению трудового договора.

- Снова измените статус управляющей записи на «Деблокировано для расчета зарплаты».

На этом этапе даже после повторного прогона расчета зарплаты данного сотрудника использовать не следует по причине увольнения.

Для удаления результатов прогона зарплаты выполните транзакцию PU01. В целях данной статьи рассмотрим данный процесс, поскольку с ним знакомы далеко не все. Процесс корректировки и повторного прогона расчета зарплаты здесь не описан, поскольку с ним, как правило, должны быть знакомы все администраторы расчета зарплаты.

Удалить результаты расчета зарплаты можно только для одного сотрудника за операцию. Сначала запустите транзакцию PU01 и введите табельный номер сотрудника, для которого требуется удалить результаты расчета зарплаты, см. Рис. 1. После ввода номера выберите пиктограмму выполнения . Появится экран, показанный на рис. 2. Здесь можно проверить результаты, которые требуется удалить. Выберите строку с табельным номеров сотрудника и нажмите кнопку «Удалить».

Рис. 1. Ввод табельного номера для результатов расчета зарплаты, которые требуется удалить

Рис. 2. Удаление результатов расчета зарплаты в транзакции PU01

Появится всплывающий экран с запросом на подтверждение удаления результатов расчета зарплаты (рис. 3). Нажмите кнопку «Да».

Рис. 3. Подтверждение удаления результатов расчета зарплаты в транзакции PU01

Появится экран (рис. 4) с сообщением о том, что результаты успешно удалены.

Рис. 4. Экран с сообщением о том, что записи расчета зарплаты успешно удалены

Однако что делать, если вы уже вышли из расчета зарплаты? Какие варианты существуют в этом случае? На данном этапе есть три возможных сценария для выбора способа решения этой проблемы. Рассмотрим каждый из них.

Обзор трех возможных сценариев:

- Выход из расчета зарплаты выполнен, но проводка и перечисление третьей стороне не выполнялись.

- Выход из расчета зарплаты выполнен, прогон проводки выполнен, но перечисление третьей стороне не выполнялось.

- Выход из расчета зарплаты выполнен, прогон проводки выполнен, перечисление третьей стороне выполнено, либо требуется сторнировать расчет зарплаты из прошлого периода (например, не самый последний прогон, а предыдущий).

Для третьего сценария предположим, что для любого прогона расчета зарплаты, который не является самым последним, выполнена проводка в Финансы и прогон перечисления третьей стороне (другое название 3PR), поскольку перед началом работы с текущим периодом необходимо выполнять проводку и перечисление третьей стороне для любых расчетов зарплаты в прошлом.

Для первого сценария, в котором выход из расчета зарплаты выполнен, а проводка и перечисление третьей стороне нет, используйте внециклические инструментальные средства и функциональность сторнирования платежей.

Выполните транзакцию PUOC_10 и откройте вкладку «Сторнировать платеж» (рис. 5). Затем выберите платеж для сторнирования (в данном случае номер чека 0000000000402) и причину сторнирования (в данном случае «Хищение»).

Рис. 5. Сторнирование платежа с помощью внециклических инструментальных средств

Нажмите кнопку «Сторнировать». Появится всплывающий экран с сообщением о том, что отменить аннулирование будет невозможно, и запросом подтверждения продолжения операции (рис. 6). Нажмите кнопку «Да».

Рис. 6. Сообщение подтверждения аннулирования при сторнировании расчета зарплаты

Во внециклических инструментальных средствах перейдите на вкладку «История» (рис. 7) и проверьте, что аннулирование завершено. Для этого проверьте, что установлен индикатор в поле «Отменено».

Рис. 7. Внециклические инструментальные средства: вкладка «История» со сторнированным расчетом зарплаты

После подтверждения сторнирования расчета зарплаты это можно проверить на стороне FI. Для этого выполните транзакцию FCHN и поиск чеков для расчета зарплаты (рис. 8). Введите данные платежа, например, балансовую единицу, осуществившую платеж. Далее установите индикатор «Чеки расчета зарплаты» и выберите пиктограмму выполнения.

Рис. 8. Проверка сторнирования расчета зарплаты в FI

После того, как вы найдете номер чека, соответствующего сторнированному платежу (в данном случае номер чека 0000000000402, см. Рис. 7), можно просмотреть подробные данные аннулированного чека на стороне FI, щелкнув по нему. Должна появится вся релевантная информация для аннулированного чека, как показано на рис. 9.

Рис. 9. Подробные данные аннулированного чека

На данном этапе процесс сторнирования завершен, поскольку в этом сценарии больше нет действий с проводкой расчета зарплаты или перечислением третьей стороне. Чек расчета зарплаты аннулирован, все проведенные результаты и перечисленные поставщикам суммы исправлены.

Аннулирование против удаления против обратных проверок

Аннулирование против удаления против обратных проверок

ПРИМЕЧАНИЕ: Если вы используете версию для США, будет отображаться слово check . Если вы используете версию программного обеспечения для другой страны, отобразится слово check .

Аннулирование чеков

Когда вы аннулируете чек, который можно поменять, он удаляет долларовую стоимость этого чека и отображается как недействительный в банковском реестре.

Когда вы аннулируете неизменяемую транзакцию, это создает сторнирование исходной транзакции. Обе транзакции будут отображаться как VOID, когда вы их изучите.

Чтобы аннулировать чек, откройте транзакцию чека, затем перейдите в верхнюю строку меню и выберите «Правка»> «Аннулировать проверку».

Щелкните здесь, чтобы узнать, как аннулировать чековую транзакцию.

Стирание / удаление чеков

Когда вы удаляете чек, он полностью удаляет чек из системы.Вы больше не увидите эту чековую транзакцию в системе.

Чтобы удалить чек, откройте чековую транзакцию, затем перейдите в верхнюю строку меню и выберите «Правка»> «Удалить чековую транзакцию».

Реверсивные чеки

В ситуации, когда вы не можете удалить чек, опция удаления будет заменена опцией Отменить транзакцию. При отмене чека исходная транзакция останется на месте, а затем будет записана обратная транзакция с записями, противоположными исходной транзакции.Например, если вы выписали чек на потраченные деньги, чтобы потратить деньги со своего банковского счета, обратная транзакция вернет деньги на ваш банковский счет.

Чтобы отменить чек, откройте транзакцию чека, перейдите в верхнюю строку меню и выберите Правка> Обратить транзакцию чека.

Примечание. Если вы видите только вариант «Удалить», но не «Отменить», но предпочитаете отменить транзакцию, перейдите в верхнюю строку меню и выберите «Настройка»> «Настройки»> «Безопасность» и отметьте « Транзакции не могут быть изменены»; Они должны быть перевернуты .

Что означает сторнирование чека? — Mvorganizing.org

Что означает сторнирование чека?

Реверсирование чека сохраняет исходную транзакцию на месте, а затем записывает обратную транзакцию с записями, противоположными исходной транзакции. Например, если вы выписали чек на потраченные деньги, чтобы потратить деньги со своего банковского счета, обратная транзакция вернет деньги на ваш банковский счет.

Что означает сторнирование основной суммы?

Чтобы ответить на ваш вопрос, аннулирование платежа просто означает, что они собираются отправить вам деньги обратно.Эти деньги, известные как платеж только по основной сумме долга, уменьшают общую сумму вашей задолженности, что приводит к меньшим затратам денег на проценты в течение срока действия ссуды ».

Что означает сторнирование платежа?

Сторнирование платежа — это когда клиент получает обратно средства по транзакции. Возврат платежей — это часть ведения бизнеса. Важно понимать, какие типы отмены платежей происходят, при каких обстоятельствах происходит каждый из них и каковы результаты для продавцов.

Что означает сторнирование плохого чека?

Аннулирование банковского чека. Это называется аннулированием чека, и когда это происходит, ваш банк, вероятно, взимает комиссию за возвращенный товар. Вы можете начать использовать деньги на счете до того, как вы или банк поймете, что депонированный чек бесполезен, и понесете множество комиссий за овердрафт или возвращенный товар.

В чем разница между возвратом и возвратом?

Возврат происходит, когда транзакция размещена и средства уже находятся на счете продавца.С другой стороны, разворот происходит, когда транзакция проходит половину процесса; то есть это еще не опубликовано. Возврат или отмена платежа может быть инициирован вами, продавцом или банком-эмитентом.

Может ли банк отменить платеж после его проводки?

Как правило, банки могут отменить ошибочно сделанный платеж только с согласия лица, получившего его. Обычно это связано с тем, что банк получателя связывается с владельцем счета и спрашивает у него разрешения на отмену транзакции.

Сколько времени нужно банку, чтобы отменить платеж?

Если ваш запрос удовлетворен, вы можете узнать, сколько времени потребуется, чтобы отменить транзакцию по дебетовой карте. Для отмены транзакции по дебетовой карте требуется от 24 до 48 часов. В некоторых особых случаях продолжительность может быть больше. Некоторые сделки заключаются не так, как планировали вы или продавец.

Могу ли я попросить свой банк отменить платеж?

Если поставщик не вернет вам деньги, а вы заплатили кредитной или дебетовой картой, провайдер карты — обычно ваш банк — может согласиться отменить транзакцию.Это называется возвратным платежом. Если вы запрашиваете возврат платежа и не удовлетворены ответом вашего банка или поставщика карты, вы можете подать жалобу.

Сколько времени нужно банку, чтобы исправить ошибку?

В большинстве случаев ваш банк исправит ошибку незамедлительно. У банка есть 10 дней на исправление ошибки, связанной с электронным переводом денежных средств, но, согласно Управлению финансового контролера, у банка нет установленного периода времени для исправления ошибки, связанной с письменным чеком.

Можете ли вы сохранить деньги, внесенные банком на ваш счет по ошибке?

Единственный раз, когда вы можете хранить деньги, зачисленные на ваш счет, — это когда депозит должен был быть внесен на ваш счет. Итак, если депозит был ошибочным, вы не можете оставить деньги себе.

Сколько времени нужно банку, чтобы исправить ошибку электронного перевода денег?

Обычно у банков есть начальный период в 10 дней для расследования ошибки электронного платежа; однако они могут продлить этот срок до 45 дней при определенных условиях.

Что произойдет, если банк внесет деньги по ошибке?

Хотя это маловероятно, депозит может быть ошибочно зачислен на счет не того человека. Когда это происходит, независимо от того, произошла ли ошибка банка в вашу пользу или в чью-либо пользу, банк в конечном итоге отменит транзакцию и зачислит ее на правильный счет.

Могу ли я оставить деньги, случайно зачисленные на мой счет?

Это не относится к банковскому вкладу, когда ясно, что у вас есть деньги и откуда они пришли.Простой ответ — да. Вы и никто не имеете права хранить деньги, случайно зачисленные на их счет. С другой стороны, вы, безусловно, будете нести ответственность за возврат денег, если вы их потратите.

Что произойдет, если стимулирующий чек будет переведен не на тот счет?

Самый быстрый способ сделать это — отправить его в электронном виде. IRS сообщает, что если платеж не может быть доставлен по какой-либо причине, он будет возвращен в IRS, и вам придется повторно оформить платеж.Чтобы получить повторную отправку платежа, настройте прямой перевод с помощью Get My Payment.

Можете ли вы сохранить деньги, отправленные вам по ошибке?

A.S. — Эдинбург. На это отвечает Алан О’Салливан, эксперт по сбережениям и банковскому делу в This is Money. По закону, если вы получили деньги по ошибке и знаете, что они не ваши, вы должны вернуть их. Согласно Британской банковской ассоциации, эта точка зрения была поддержана в деле Lloyds bank vs Brooks (1950).

Как мне вернуть ошибочно уплаченные средства?

Если деньги поступают на ваш счет некорректно, вы должны уведомить об этом свой банк.После этого ваш банк попытается вернуть деньги отправителю. Вы не должны тратить или снимать деньги, переведенные на ваш счет по ошибке, потому что они не принадлежат вам по закону, и вы должны вернуть их.

Что произойдет, если компания заплатит вам по ошибке?

Вы можете оказаться на крючке гораздо больше, чем ваша незаслуженная заработная плата, если ошибетесь в решении суда. Вы, скорее всего, понесете свои собственные судебные издержки и, возможно, будете обязаны оплатить все или часть гонораров вашей бывшей компании, если вы проиграете.

Могу ли я подать в суд на свой банк за их ошибку?

Если у вас возник спор с банком, вы не можете подать иск в суд в большинстве ситуаций в соответствии с законодательством США. Однако по некоторым незначительным спорам вы можете подать иск в суд мелких тяжб. Вы также можете подать жалобу на банк в регулирующие органы штата или федеральные органы.

Куда мне пожаловаться на банк?

Где я могу пожаловаться, если у меня возникнут проблемы с моим банком? Вы можете подать жалобу на Портале цифровой системы управления жалобами (CMS): https: // cms.rbi.org.in/cms/IndexPage.aspx. Это единый портал для жалоб, связанных с банковским делом, NBFC, а также с цифровыми транзакциями.

Как мне сообщить о недобросовестной банковской практике?

Федеральная резервная система настоятельно рекомендует вам подать жалобу, если вы считаете, что банк вел себя несправедливо или вводил в заблуждение, дискриминировал вас при кредитовании или нарушил федеральный закон или постановление о защите прав потребителей. Вы можете подать жалобу онлайн, заполнив Форму жалобы потребителей Федеральной резервной системы.

3 типа отмены платежей: в чем разница?

3 различных типа отмены платежа

: в чем разница?Аннулирование платежей — это реальность для продавцов.Даже самые добросовестные розничные продавцы время от времени сталкиваются с распродажами, которые идут не так, как планировалось, и сумма сделки возвращается покупателю.

Однако не все сторнирования платежей одинаковы. Сам по себе разворот — это одно, но есть и разные побочные эффекты, в зависимости от ситуации. В каждом случае возникает вопрос: как будет разворачиваться отмененная транзакция? Как вы, как продавец, можете добиться наилучшего результата?

- Сторнирование платежа

Сторнирование платежа — это ситуация, при которой средства из транзакции возвращаются на банковский счет держателя карты.Отмена платежа может осуществляться несколькими различными способами и может быть инициирована держателем карты, продавцом, банком-эквайером или банком-эмитентом или сетью карт.

[существительное] / * pey-muh nt ri-vur-suh l /

Почему транзакция

отменяется ?Откуда происходит сторнирование платежей? При каких обстоятельствах банк заберет деньги со счета продавца и вернет их держателю карты? На самом деле, есть несколько причин, по которым вы можете столкнуться с отменой платежа по кредитной карте.Некоторые из них являются результатом реальной ошибки продавца, а другие возникают по усмотрению покупателя.

Несколько примеров, которые могут привести к отмене транзакции:

- Продавец запросил неверную сумму в долларах при отправке транзакции.

- Транзакция случайно обрабатывалась более одного раза.

- Описание товара вводит в заблуждение или неточно.

- Приобретенный товар не заказан или отсутствует в наличии.

- После оформления заказа покупатель отказался от товара.

- Покупатель пытается получить что-то бесплатно.

Существует три основных метода сторнирования транзакции: отмена авторизации, возврат или возврат платежа. Очевидно, что ни один из них не идеален, но некоторые методы значительно хуже других. Рассматривая плюсы и минусы каждого из них, мы можем сравнить один метод с другими, чтобы определить лучший вариант.

Метод № 1:

Аннулирование авторизацииПервая обсуждаемая форма сторнирования платежа — это сторнирование авторизации.

Из-за ограничений сети ACH (автоматизированная клиринговая палата) стандартной практикой является предварительная авторизация транзакции, когда владелец карты совершает покупку. Банк-эмитент отправляет сообщение, информирующее как обработчика карты, так и продавца, что у держателя карты есть необходимые средства или доступный кредит.

Блокировка авторизации помещается на сумму транзакции. Пока продавец еще не получил средства, владелец карты больше не может использовать сумму транзакции.После проведения транзакции очищенные средства переводятся от держателя карты к продавцу.

Авторизация задерживается?

Отзыв платежа? Возвратные платежи?Чувствуете, что теряете деньги из-за запутанного жаргона? Поговорите с профессионалами. Нажмите, чтобы узнать больше.

Учитывая, что каждый день происходит более 1 миллиарда транзакций по кредитным картам, в целом этот процесс работает замечательно. Однако можно отправить транзакцию с неверной информацией… и это вызывает проблемы.

Если вы обнаружите ошибку, вы можете связаться со своим банком-эквайером, чтобы инициировать отмену авторизации до завершения перевода. Это фактически отменяет продажу и предотвращает выполнение этой транзакции. В будущем это может привести к другим проблемам, так что это не лучший результат; однако отмена авторизации по инициативе продавца дает определенные преимущества:

Лучшее удовлетворение запросов клиентов

Одно дело — отклонить транзакцию из-за ошибки авторизации, но совсем другое — отрицательно повлиять на банковский счет клиента с вашим. Отмена авторизации может предотвратить множество последствий для держателя карты.

Разборка организационной неразберихи

Благодаря быстрой отмене авторизации в ответ на ошибки вы избегаете учета доходов, которые будут получены позже (если вообще будут). Это дает вам более четкое представление о доступных средствах.

Нераспределенная выручка

Если клиент не хочет повторно отправить заказ, инициирование отмены авторизации приведет к потере потенциальной продажи. В то же время, однако, вы также снижаете риск дополнительных комиссий, потери товаров и долгосрочных угроз устойчивости, связанных с возвратными платежами.

Подтверждение надежности

У вас больше шансов удержать клиента — и, возможно, вернуть заказ, — если высвободить средства и сообщить о ситуации держателю карты. Если требуется отмена авторизации, клиенту лучше узнать от вас, что произошло, как вы решили проблему и какую выгоду получит этот человек.

Метод № 2:

ВозвратБольшинство людей понимают основную концепцию возмещения; покупатель был недоволен покупкой по той или иной причине, и этот человек хочет вернуть деньги.Это происходит после подтверждения транзакции, но до того, как клиент подаст спор по поводу оплаты.

Аннулирование авторизации отменяет продажу сразу до того, как деньги переходят из рук в руки. Напротив, возмещение включает полностью обработанные транзакции.

Вместо того, чтобы аннулировать продажу, продавец просто создает новую транзакцию для перевода суммы, равной общей сумме исходной транзакции. Процесс похож на покупку, но в обратном порядке. Теперь эквайер переводит ранее полученные средства обратно на счет держателя карты.

Обратная сторона: вы не только потеряете продажу, но также потеряете комиссию за обмен, потраченную на транзакцию и — стоимость обратной доставки. Кроме того, поскольку мега-ритейлер Amazon продолжает пересматривать ожидания потребителей, возможно, скоро клиенты начнут ожидать «безвозвратного возмещения». Это означает, что вы потеряете и любые ранее отправленные товары.

Метод № 3:

Возврат платежаЕсли ваш клиент и банк-эмитент не могут решить проблему ни одним из первых двух методов, они могут прибегнуть к возврату платежа, чтобы добиться отмены платежа.

Из трех методов отмены платежа возвратные платежи являются наихудшими для продавцов. Возвратный платеж включает в себя все негативные последствия, связанные с другими формами отмены платежа по кредитной карте, включая потерю выручки от продаж, товаров, затрат на доставку и комиссию за обмен. Однако, в отличие от возврата, возвратные платежи имеют ряд других неприятных эффектов:

Комиссия за возвратный платеж

Банк получает комиссию за каждый возвратный платеж для покрытия административных расходов.

Ущерб репутации

Каждый возвратный платеж увеличивает вероятность последующих споров.

Угрозы устойчивости

Чрезмерные возвратные платежи могут привести к аннулированию вашего MID.

Список совпадений

После отмены MID вы можете лишиться права на стандартный торговый счет и вообще не сможете принимать платежные карты.

Как мы упоминали ранее, на самом деле нет «хорошего» сторнирования платежей, но возвратные платежи влекут за собой самые негативные последствия.Вот почему так важно делать все возможное, чтобы минимизировать риск возврата платежей.

50 советов инсайдеров по предотвращению повторных возвратных платежей

В этом эксклюзивном руководстве мы описываем 50 наиболее эффективных инструментов и стратегий для уменьшения общего количества получаемых вами возвратных платежей.

Скачать бесплатно6 советов по минимизации

угрозы разворотаЛучший способ избежать возвратных платежей — и отмены платежей в целом — это сделать все, что в ваших силах, для обеспечения того, чтобы транзакции соответствовали первоначальному замыслу.Это предполагает внедрение нескольких передовых практик в вашу повседневную деятельность:

Обеспечение правильного заполнения информации

Определенные информационные поля идентифицируют и отслеживают данные при каждой авторизации. Примеры включают:

Идентификатор транзакции (TID)

Связывает запрос авторизации с последующими сообщениями транзакции.

Номер аудита отслеживания поверхности

Определяет все сообщения, связанные с транзакцией держателя карты.

Справочный номер для извлечения

Связывает дополнительные / предполагаемые продажи с исходным запросом на авторизацию.

Показатель авторизационных характеристик

Задает инкрементную / оценочную сумму транзакции.

Поле продолжительности

Количество предполагаемых дней, в течение которых расходы будут сведены в таблицу.

Получение всех данных транзакции в правильном информационном поле перед отправкой имеет жизненно важное значение.В противном случае продажа может закончиться неправильным держателем карты или ее будет невозможно завершить.

Незамедлительно отправить информацию о транзакцииНе позволяйте транзакциям держателей карт оставаться без отправки в течение нескольких дней. Каждую транзакцию следует отправлять на клиринг, как только вся информация будет собрана и подтверждена, чтобы владелец карты не был застигнут врасплох с недостаточными средствами. Хуже того, владелец карты может забыть о транзакции и посчитать ее мошенничеством, что может привести к возврату платежа.

Подтвердить прогнозируемую дату клирингаСтандартной практикой является отправка подтверждения по электронной почте после заказа в виде цифровой квитанции. Это же электронное письмо может также содержать информацию, которая не только устанавливает приблизительные сроки доставки / доставки, но также предлагает примерное время, когда клиент может ожидать перевода средств. Таким образом, покупатели получат напоминание о том, что средства в конечном итоге переместятся.

Использовать чистые дескрипторы выставления счетовДескрипторы выставления счетов по умолчанию часто создаются с расчетом на обычную розничную торговлю.Они традиционно содержат адрес компании, что может сбить с толку покупателей электронной коммерции. Вместо этого ваш биллинговый дескриптор должен передавать название компании (или торговую марку, в зависимости от того, что более узнаваемо), URL-адрес и краткое описание приобретенного продукта.

При необходимости использовать дополнительные и предполагаемые авторизацииДля таких компаний, как бронирование отелей и аренда автомобилей, лучше использовать дополнительные или оценочные разрешения. Это запросы на авторизацию на прогнозируемой или приостановленной основе для платежей, которые могут накапливаться в течение установленного периода; например, заказы на обслуживание номеров во время проживания в отеле.Вы можете отправить окончательное разрешение, как только станет известна общая сумма.

Отмена авторизации процесса быстроОтмена авторизации — лучший способ избежать возврата платежа, если вы обнаружите какую-либо ошибку транзакции. В таких случаях вы хотите завершить процесс как можно скорее и вернуть или разблокировать средства клиента. Это предотвратит возврат платежа и повысит вероятность того, что покупатель отправит другой заказ.

Действуйте быстро —

Экономьте прибыльОтмена авторизации и возврат средств — это не очень хорошо… но это далеко не худший вариант.Не забывайте действовать быстро, и вы сможете спасти продажу или, по крайней мере, избежать последствий отмены платежа посредством возвратного платежа.

Если возвратные платежи уже представляют собой проблему для вашего бизнеса, свяжитесь с Chargebacks911 сегодня, чтобы узнать, на какую рентабельность инвестиций вы можете рассчитывать с нашими услугами.

Предотвращение возвратных платежей.

Борьба с мошенничеством.

Восстановить доход.

Сколько времени нужно, чтобы очистить чек?

В среднем обработка чека занимает от двух до пяти рабочих дней.Рабочими днями обычно считается любой будний день с понедельника по пятницу, который не является государственным праздником. Для большинства чеков банки обычно предоставляют первые 200 долларов США на следующий рабочий день после их получения, а оставшаяся сумма выплачивается на следующий рабочий день.

Другие факторы, которые могут повлиять на выдачу чеков, могут включать сумму на текущем счете плательщика, отношения получателя с банком и сумму денег, на которую выписан чек. У крупных личных чеков могут быть более длительные периоды хранения.Государственные чеки и другие сертифицированные фонды имеют первый рабочий день после того, как депозит станет доступен по закону.

Сколько времени нужно для прохождения чека?

В среднем чек погашается в течение двух рабочих дней. Однако некоторые банки могут очистить их быстрее.

Определенные обстоятельства могут привести к задержке обработки до семи рабочих дней. Эти случаи часто связаны с недостатком средств, большой суммой депонирования, счетом более 30 дней или повторным овердрафтом на счету плательщика или получателя.Когда чек подпадает под одно из этих условий, банк считает чек «рискованным».

При обработке чека банк снимает денежные средства со счета плательщика. Иногда банк может внести сумму чека на счет получателя до получения средств, если чек не считается «рискованным». Это означает, что средства доступны для немедленного вывода. Однако, если это произойдет и чек впоследствии будет возвращен, средства у плательщика будут недоступны. В таких случаях банк может удалить внесенную сумму с вашего счета.

Как узнать, прошел ли ваш чек

Лучший способ убедиться в том, что депонированный чек обнулен, — это позвонить в финансовое учреждение, в которое был депонирован чек.

Существует федеральное постановление, которое требует, чтобы банки Соединенных Штатов уведомляли получателя чека на сумму более 2500 долларов, если он отскочил. Закон не распространяется на чеки, выпущенные на меньшие суммы. К сожалению, защита от мошенничества не распространяется на недобросовестные чеки, и вы, как владелец учетной записи, несете ответственность за возврат средств, даже если сумма была потрачена.

Как работает оформление чеков

Цикл клиринга чека означает перевод денежных средств со счета плательщика на счет получателя. Обычно, если у банка нет оснований полагать, что чек не погаснет, банки могут перевести деньги на счет получателя до получения суммы чека из банка плательщика. При депонировании чека банк получателя запрашивает денежные средства у банка плательщика. Если платеж не может быть выполнен из-за недостатка средств, банку может потребоваться оформить возврат.

Обычно снятие средств может занять около двух дней после обработки платежа, поэтому убедитесь, что у вас достаточно капитала, прежде чем выписывать чек. Итак, сколько времени нужно, чтобы чек погас? В обстоятельствах, когда у банков нет оснований полагать, что чек не погаснет, обычно это занимает два рабочих дня.

Как долго банк может хранить чек?

Срок хранения чека в банке может быть разным. Факторы, которые могут повлиять на время удержания, включают сумму выписанного чека, отношения получателя с банком, состояние счета плательщика и международные переводы средств.Если плательщик использует тот же банк, что и получатель, время удержания может быть меньше. Чтобы узнать точное время удержания, обратитесь к правилам вашего банка.

Можно ли отменить очищенный чек?

Если депонированный чек обнуляется, он технически не может быть отменен. После того, как получатель обналичивает чек, плательщик мало что может сделать для отмены переведенных средств. В чрезвычайных обстоятельствах бывают редкие исключения. Например, если плательщик может доказать кражу личных данных или мошенничество, сумма может быть возвращена.

Сколько времени нужно, чтобы чек вернулся в норму?

Размер и технологические возможности банка плательщика и получателя могут повлиять на время, необходимое для возврата ошибочного чека. Согласно Федеральной резервной системе, для сумм более 2500 долларов, которые были возвращены, банк по закону обязан уведомить вас о невозможности погашения чека. Для небольших сумм ожидание 30 дней после поступления средств является подходящим периодом времени, чтобы предположить, что чек был оплачен, и потратить деньги.Если вы не уверены, позвоните в банк получателя, чтобы убедиться, что средства были зачислены.

Время оформления для крупных чеков

Для оформления крупных чеков на сумму более 5000 долларов может потребоваться больше времени, если банку получателя необходимо подтвердить законность чека. Подтверждение легитимности не позволяет банкам терять деньги при таких переводах. Процесс подтверждения этих сумм может занять до девяти рабочих дней. Однако в некоторых случаях вам нужно будет уведомить банк перед обналичиванием крупной суммы.Обычно первые 200 долларов становятся доступны на следующий рабочий день после внесения чека.

Персональные чеки

И сертифицированные чеки, и кассовые чеки могут считаться личными чеками. Сертифицированные чеки — это чеки, которые снимаются непосредственно с текущего счета. Эти типы чеков гарантируют наличие средств на счете плательщика и обычно требуются при совершении крупной покупки. В качестве альтернативы кассовый чек выписывается непосредственно со счета банка.От двух до пяти дней обычно происходит зачисление средств с помощью личных чеков.

Государственные чеки

Государственные и казначейские чеки США должны быть погашены на следующий рабочий день, если депозит был внесен до установленного банком срока. Такое быстрое время оборачиваемости может быть связано с полным доверием и доверием государства к казначейским чекам.

В большинстве случаев вы можете ожидать, что средства по чеку будут доступны в течение двух рабочих дней. Такие обстоятельства, как международные переводы, свободные средства, плохая репутация в банке и сумма переводимых средств, могут повлиять на время оформления.В большинстве случаев можно с уверенностью предположить, что чек погашен через 30 дней после того, как сумма станет доступной на счету.

Источники: HelpWithMyBank.gov | Саженец | LII

Связанные Зарегистрируйтесь на Mint сегодня От бюджетов и счетов до бесплатного кредитного рейтинга и т. Д. —

откроет для себя простой способ оставаться на вершине.

Узнать больше о безопасности

Обратный разнесенный чек | Документы Microsoft

- 5 минут на чтение

В этой статье

Применимо к: Microsoft Dynamics AX 2012 R3, Microsoft Dynamics AX 2012 R2, Microsoft Dynamics AX 2012 Feature Pack, Microsoft Dynamics AX 2012

В этом разделе описывается, как отменить чек и как просмотреть сторнирование.

Существует два метода сторнирования проведенных чеков. В одном случае сторнирование проводится сразу после того, как вы щелкнете по Сторнирование платежа в форме Чек . С другой стороны, когда вы нажимаете Сторнирование платежа в форме Чек , сторнирование сначала отправляется в журнал Сторнирование чека в Управлении наличностью и банком, где проверяющий может затем опубликовать или отклонить сторнирование.

Вы можете отменить чек, если вам нужно повторно оформить платеж, который вы сделали поставщику.Вы можете сторнировать только проведенные чеки со статусом Выплачено . Реверсирование отличается от удаления или аннулирования чеков, поскольку вы можете удалить только те чеки, которые имеют статус Создано , и вы можете аннулировать только неопубликованные чеки.

Вы можете определить, какой метод использует ваша организация, просмотрев форму Параметры управления банком и наличностью . Если установлен флажок Использовать процесс проверки для сторнирования платежей , сторнирование отправляется в журнал Сторнирование чеков для проверки.

В следующей таблице описаны различия между методами сторнирования чека.

Если ваша организация не проверяет сторнирование чеков перед разноской: | Если ваша организация проверяет сторнирование чеков перед разноской: |

|---|---|

Проверка отменяется при нажатии ОК в форме Проверка . | Чек не сторнируется сразу.Журнал сторнирования чеков создается для просмотра. Если журнал сторнирования чеков удален, чек можно сторнировать снова. |

Бухгалтерские проводки для исходного чека сторнируются. | Финансовые аналитики из журнала исходного чека являются финансовыми аналитиками по умолчанию в журнале сторнирования чеков. Вы можете изменить эти значения по умолчанию. Если какие-либо профили разноски были обновлены после разноски чека, журнал сторнирования чеков использует основные счета. |

Структуры учета, которые использовались при разноске исходного чека, используются для сторнирования чека, даже если структура счета была изменена. Комбинация счетов не проверена. | Если структура счета изменилась после разноски исходного чека, может потребоваться новая финансовая аналитика для сторнирования чека. Это значение измерения из исходной проверки не является значением по умолчанию. Комбинация счетов проверяется при разноске сторнирования чека. |

Фиксированные размеры не применяются к сторнированию. | Фиксированные измерения применяются к журналу сторнирования чеков во время проводки. Значение финансовой аналитики может не существовать в бухгалтерской записи для исходного чека, в зависимости от того, когда была определена фиксированная аналитика. |

Аннулирование учтенных чеков без их проверки

Если ваша организация хочет разнести сторнирование чеков сразу после того, как вы нажмете Сторнирование платежа в форме Чек , выполните следующие действия:

Нажмите Банковское и кассовое управление > Обычное > Чеки .

Выберите отметку для отмены.

Щелкните Сторнирование платежа .

Введите дату и выберите причину сторнирования.

Щелкните ОК , чтобы провести сторнирование.

Сторнирование проведенных чеков после их просмотра в журнале сторнирования чеков

Если ваша организация хочет проверить отмены чеков перед их разноской, выполните следующие действия:

Создайте журнал сторнирования чеков для проверки

Нажмите Банковское и кассовое управление > Обычное > Чеки .

Выберите отметку для отмены.

Щелкните Сторнирование платежа .

Введите дату и выберите причину сторнирования. Вы также должны выбрать имя журнала, чтобы создать журнал в журнале Check reversals .

Щелкните ОК , чтобы отправить сторнирование на рассмотрение.

Просмотр разворота

Если вы являетесь пользователем, которому необходимо просматривать развороты, выполните следующие действия.Вы можете либо утвердить и опубликовать журнал, либо отклонить сторнирование.

Щелкните Банковское и кассовое управление > Журналы > Проверки сторнирования .

Выберите журнал сторнирования для просмотра, а затем щелкните Строки .

Просмотрите сторнирование и выберите один из следующих вариантов утверждения:

Чтобы утвердить и разнести журнал сторно, щелкните Разнести или Разнести и перенести .

Чтобы отклонить сторнирование, щелкните Удалить строки журнала . Закройте форму и снова нажмите Удалить строки журнала , чтобы удалить заголовок журнала. Закройте форму.

Примечание

При удалении журнала сторнирование удаляется из системы, но исходный чек остается в форме Чек . Статус чека больше не Ожидает отмены .

Результаты разноски разворота

Когда вы проводите сторнирование чека, происходит следующее:

Статус чека обновляется до статуса Отмена .

Если во время сторнирования в форме сторнирования был установлен флажок Выверено , проверка согласована (установлен флажок Выверено ) и не отображается в форме Выверка счетов .

Ваучер сторнирования проводится по банковскому счету, с которого был выпущен чек, для увеличения сальдо банковского счета.

Ваучер проведен в Главной книге.

Детали модификации обновляются в группе полей History в форме Check .

Примечание

Когда вы сторнируете чек, выданный для транзакции внутрихолдинговой торговли, компенсирующие записи поступают из настройки учета для внутрифирменной торговли, а не из исходной транзакции.

Если сторнированный чек был выпущен для платежа поставщику, также происходит следующее:

Первоначальный платеж из счета-фактуры, по которому был сопоставлен платеж, не применяется (сопоставление сторнируется).

Проводка проводки по счету поставщика для сторнирования платежа, а сторнированный платеж сопоставляется с исходным платежом.Поле Последний расчетный ваучер в форме Операции с поставщиком для исходной выплаты поставщику обновляется, чтобы отразить номер ваучера сторнированной операции.

Если сторнированный чек был выписан на платеж клиента, также происходит следующее:

Проводка проводки по счету клиента для сторнирования платежа, и сопоставление между исходным платежом и документом, по которому платеж был первоначально сопоставлен, сторнируется (создается отрицательный платеж).

Сторнирование платежа применяется к исходному платежу. Поле Последний расчетный ваучер в форме Клиентские транзакции для исходного платежа клиента обновляется, чтобы отразить номер ваучера для сторнированной транзакции.

См. Также

Проверочные строки разворотов (форма)

Сторнирование платежей (форма)

Удалить чек

Аннулировать неопубликованные чеки

Отмена общих и доверительных проверок

Отмена общих и доверительных проверокОтмена общих и доверительных проверок

Упрощенное меню — щелкните «Ежедневные действия», «Записать общие проверки» или «Записать проверки доверия».

Стандартное меню— нажмите «Выплаты», «Записать общие чеки или доверие», «Записать чеки доверия».

Классическое меню — нажмите «Проводка», «Проверки фирмы» или «Проверки доверия».

Выполните следующие действия, чтобы отменить (или отменить) общую проверку или проверку доверия.Эта процедура отличается от погашения чека, по которому был проведен клиринг в банке.

Если ваша система использует пароли, только пользователи с уровнем пользователя 1 — Администрация могут отменить проверки. Пользователи, которым назначены другие уровни пользователей, не смогут просматривать или выбирать транзакции для отмены. Если ваша система не использует пароли, все пользователи смогут отменить проверки.

Вы не можете отменить чек, если он был погашен, если он был введен с использованием Входных старых чеков или если он был введен для клиента / вопроса, который был закрыт.

Выберите Обратный и выберите номер банковского счета, для которого был введен чек.

Выберите исходный чек или ссылочный номер.

Введите дату операции, когда чек должен быть сторнирован.

Первоначальный получатель и сумма будут отображаться автоматически.

Щелкните «Сохранить», затем щелкните «Опубликовать».

Если по чеку был выставлен счет, вы не сможете выбрать исходный чек или ссылочный номер на экране сторнирования.Чтобы отменить проверку, если номер проверки не отображается, выполните следующие действия:

Выберите Enter на экране проверки, а не Reverse, и введите исходный чек или ссылочный номер и дату, когда чек должен быть сторнирован.

Раздайте чек тем же клиентам / делам или счетам главной книги, что и оригинал.

Введите отрицательную сумму в поле «Сумма».

Щелкните «Сохранить», затем щелкните «Опубликовать».

Совет. Эту процедуру также можно использовать для сторнирования частичной суммы. Введите обычную транзакцию, не выбирая «Реверс», и введите частичную сумму как отрицательное число. Используйте исходный чек или ссылочный номер и убедитесь, что чек распределяется между первоначальными клиентами / делами или счетами главной книги.

Запись сторнирования платежа

Похожие видеоВы можете записывать сторнирование платежей по чекам, которые были возвращены из-за недостаточности средств или возвратных платежей по кредитной карте.

Сторнирование используется, если платеж никогда не поступал на банковский счет организации или был временно внесен, но удален. Аннулирование платежа отменяет исходный платеж и отменяет исходный платеж на полную сумму.

Платеж может быть сторнирован независимо от того, применяется он в настоящее время к одному или нескольким счетам-фактурам. Если платеж применяется к одному или нескольким счетам-фактурам во время сторнирования платежа, эти счета-фактуры имеют открытый баланс.Если платеж по начислению применяется к одному или нескольким счетам-фактурам во время сторнирования платежа, эти счета-фактуры имеют открытый остаток дебиторской задолженности.

Можно записать сторнирование отдельного платежа в окне запроса платежа. После отправки записи сторнирования в окне запроса платежа отображаются все соответствующие изменения в Примененная сумма , Непримененная сумма , Сумма корректировки и Чистая сумма .

- Перейдите на страницу Финансы> Pay Central> Найти платежи .

- Выберите платеж, который нужно отменить. Откроется окно Изменить для этого платежа.

- Нажмите Скорректировать платеж .

- Из списка Тип корректировки выберите Записать разворот .

- Выберите дату , для которой вы хотите записать сторнирование.По умолчанию используется сегодняшняя дата, но вы можете выбрать любую дату в прошлом между датой платежа и сегодняшней датой, введя ее напрямую или щелкнув значок календаря и выполнив поиск.

- Выберите Причину для сторнирования. Вы можете добавить Комментарии о развороте.

- Нажмите Отправить .

Примечание: Если к этому платежу уже были применены какие-либо частичные или полные возмещения, то возможность отменить платеж недоступна.

Примечание: Зачет наличных средств зависит от того, применяется ли платеж, полностью или частично, к одному или нескольким счетам-фактурам (вполне возможно отменить платеж до отмены транзакции счета-фактуры).Если платеж имеет существующие денежно-кредитные приложения на момент его сторнирования, денежные приложения сторнируются, и в процессе суммы списываются с дебиторской задолженности, если счет-фактура, к которому они были применены, был обработан по методу начисления или списан на доход, если счет был обработан кассовым методом.

После отправки отзыва оно появится на панели Корректировки платежей .

Корректировки также появятся на вкладке Записи журнала как запись журнала Корректировка платежей .

.

Если установлен флажок

Использовать процесс просмотра

для отмены платежей, сторнирующие проводки отправляются в

журнал

Проверить

реверсированиядля просмотра.

Если установлен флажок

Использовать процесс просмотра

для отмены платежей, сторнирующие проводки отправляются в

журнал

Проверить

реверсированиядля просмотра.

Если какие-либо профили разноски были обновлены после разноски чека, в журнале реверсирования чеков используются счета ГК.

Если какие-либо профили разноски были обновлены после разноски чека, в журнале реверсирования чеков используются счета ГК. Также необходимо выбрать имя журнала для создания журнала в журнале Проверить реверсирования.

Также необходимо выбрать имя журнала для создания журнала в журнале Проверить реверсирования. Закройте форму, а затем щелкните Удалить строки журнала снова, чтобы удалить заголовок журнала. Закройте форму.

Закройте форму, а затем щелкните Удалить строки журнала снова, чтобы удалить заголовок журнала. Закройте форму.

Сторнирование расчета зарплаты представляет собой процесс сторнирования прогона расчета зарплаты, созданного в системе SAP. Внеочередной процесс сторнирования — это сторнирование расчета зарплаты, при котором платеж третьей стороне уже произведен, либо прогон расчета зарплаты не является ближайшим по дате.

Сторнирование расчета зарплаты представляет собой процесс сторнирования прогона расчета зарплаты, созданного в системе SAP. Внеочередной процесс сторнирования — это сторнирование расчета зарплаты, при котором платеж третьей стороне уже произведен, либо прогон расчета зарплаты не является ближайшим по дате.

Примеры успешной практики и рекомендации, основанные на реальном опыте, для оптимизации проектов SAP ERP HCM и Payrol [видеоролик]

Примеры успешной практики и рекомендации, основанные на реальном опыте, для оптимизации проектов SAP ERP HCM и Payrol [видеоролик]