ВЗГЛЯД / Россия в борьбе с долларом преодолела важный рубеж :: Экономика

Впервые доля доллара в российском экспорте упала ниже 50%. Это исторический момент. Усилия России по снижению зависимости от доллара не прошли даром. Причем в борьбе с американской валютой Москве активно помогает Пекин. Когда Россия сможет полностью отказаться от доллара?

Многолетние усилия России по снижению зависимости от доллара принесли результат. Доля доллара в российском экспорте впервые упала ниже 50%. Это исторический момент. Так, по данным ЦБ РФ, за последний год доля американской валюты в наших экспортных расчетах снизилась до 48,3% в первом квартале этого года против 61,5% в первом квартале 2020 года.

«В прошлом году резко сократился экспорт сырья из России из-за мировых карантинов. Это сильно ударило по выручке и сократило долю доллара. Однако проблемы 2020 года лишь усилили тренд, который наблюдается уже многие годы», – говорит ведущий аналитик FxPro Александр Купцикевич.

Снижение зависимости от доллара в международных расчетах началось восемь лет назад. Москву заставили запустить этот процесс сами США своими санкциями.

В итоге за восемь лет доля доллара в российском экспорте снизилась почти в два раза. В первом квартале 2013 года она составляла 82%, а теперь – 48,3%.

При сохранении таких же темпов уже к 2028–2030 годам Россия в теории вообще может уйти от использования доллара при продаже своих товаров на другие рынки. Однако на практике ситуация не так однозначна: полный отказ от расчетов во внешней торговле в американской валюте пока выглядит утопичным.

Однако процесс дедолларизации налицо. Любопытно, что избавляться от долларовой зависимости России помогает Китай, который также столкнулся с напором США. Разница лишь в методах борьбы: против России Штаты действуют через санкционные войны, а против Китая – через торговые. Экономики США и Китая сильно связаны, поэтому Вашингтон может давить на Пекин чисто экономически.

«Тренд на уход от расчетов в долларах связан с возможным ужесточением антироссийских санкций, которые способны существенно ограничить долларовые транзакции российских юридических и физических лиц», – говорит Дмитрий Бабин из «БКС Мир инвестиций».

«В случае самых жестких санкций могут блокироваться долларовые переводы, как это обещали сделать с «Русалом» три года назад. Попытка сократить риски остаться без возможности расплатиться с поставщиками, акционерами и кредиторами приводит к дедолларизации в бизнес-расчетах», – отмечает ведущий аналитик FxPro Александр Купцикевич.

На этом фоне отказ России и Китая от доллара более чем понятен.

«Роснефть» перешла в расчетах с Китаем на евро, хотя нефть торгуется в долларах. Теперь Россия с Китаем торгует на три четверти в евро.

В четвертом квартале доля евро в нашем экспорте в Китай подскочила до 83,3%, а доллара – снизилась до 10,8%. Хотя до второго квартала 2018 года ситуация была практически диаметрально противоположной: доля евро в торговле России с Китаем была менее 2% при доле доллара в 87%).

В целом Россия начинает все чаще продавать свои товары за рубеж (не только в Китай) вместо долларов за евро. Доля евровалюты в российском экспорте только за прошедший год подскочила более чем на 10%, до 36% в четвертом квартале 2020 года. Для сравнения: в четвертом квартале 2013 года доля евро была всего 8,3%.

Впрочем, с другими странами Россия также все чаше уходит от американской валюты. «Если брать поступления России от внешней торговли, то с 2013 года доля доллара снизилась в торговле с ЕС почти вдвое – с 76% до 42%, со странами БРИКС – в четыре раза, с 96% до 24%, с Индией – в три раза, с 96% до 34%. Аналогичная ситуация и по другим странам», – отмечает доцент кафедры экономической теории РЭУ им. Плеханова Сергей Ермолаев.

Аналогичная ситуация и по другим странам», – отмечает доцент кафедры экономической теории РЭУ им. Плеханова Сергей Ермолаев.

Отказаться от американской валюты на самом деле не так просто. «Доллар США, будучи основной мировой валютой, обладает большей универсальностью, то есть его можно использовать для расчетов с любыми контрагентами, евро же в этом плане – менее гибкая валюта. Отказ от доллара несет в себе издержки, связанные с конвертацией и курсовыми скачками евро», – отмечает Дмитрий Бабин.

В прошлом году европейская валюта росла по отношению к доллару, что принесло выгоду тем, кто экспортировал за евро. Однако так может быть не всегда. «На более долгосрочном горизонте это создает курсовые риски, так как сырье на мировых биржах торгуется в долларах США, что обуславливает заключение большинства контрактов между потребителями и производителями также в долларах или с привязкой к его курсу», – говорит Бабин.

И все же евро – это лучшая альтернатива доллару, которая пока существует для международных расчетов. К сожалению, рубль на эту роль пока не претендует. «Евро занимает второе место в структуре мировой торговли, хоть и с большим отрывом от доллара. Значит, европейская валюта очень ликвидна, то есть с ней можно проводить операции за очень небольшую плату: поскольку всегда есть много желающих купить или продать ее», – говорит Ермолаев.

К сожалению, рубль на эту роль пока не претендует. «Евро занимает второе место в структуре мировой торговли, хоть и с большим отрывом от доллара. Значит, европейская валюта очень ликвидна, то есть с ней можно проводить операции за очень небольшую плату: поскольку всегда есть много желающих купить или продать ее», – говорит Ермолаев.

Конечно, в этом случае растет зависимость России уже от евро в торговле. Однако выбор не то чтобы велик. «На евро проще всего переключиться с доллара при острой необходимости дедолларизации внешней торговли. Валютная диверсификация, когда доллар и евро имеют схожие доли во внешней торговле, априори несет меньшие риски», – говорит аналитик группы суверенных рейтингов и макроэкономического анализа АКРА Ростислав Ерзин. «Кроме того, ЕС не такая политически консолидированная структура, как США. Поэтому евро тяжелее использовать в политических целях. Кроме того, зависимость ЕС от торговли с Россией выше, чем у США», – указывает Ермолаев.

В 2020 году она составила 69% и 62% соответственно. «На таком высоком уровне она сохраняется достаточно долго с минимальными колебаниями. Отсутствие дополнительного роста доли рубля можно объяснить излишними издержками при расчетах по определенным товарным группам или среди тех или иных экспортеров», – считает Ерзин. Иными словами, другими товарами торговать в рублях становится невыгодно.

В 2020 году она составила 69% и 62% соответственно. «На таком высоком уровне она сохраняется достаточно долго с минимальными колебаниями. Отсутствие дополнительного роста доли рубля можно объяснить излишними издержками при расчетах по определенным товарным группам или среди тех или иных экспортеров», – считает Ерзин. Иными словами, другими товарами торговать в рублях становится невыгодно.Однако задачу обезопасить страну от США замена доллара на евро во внешней торговле выполняет. Чем меньше Россия использует доллар во внешнеторговых расчетах, тем меньше у нее необходимость держать эту валюту в резервах страны. Россия уже наращивает долю золота, евро и юаня в резервах.

И все же полностью снизить зависимость от доллара невозможно, потому что вся международная финансовая система подстроена под эту валюту в силу исторических причин, говорит Ерзин. По его мнению, Россия может стимулировать крупные национальные компании использовать иные валюты во внешнеторговых расчетах, что она и делает, но помимо этого возможностей у нее немного.

Смотрите ещё больше видео на YouTube-канале ВЗГЛЯД

российский рубль восстанавливается, а что будет с долларом и евро? — Блог Гродно s13

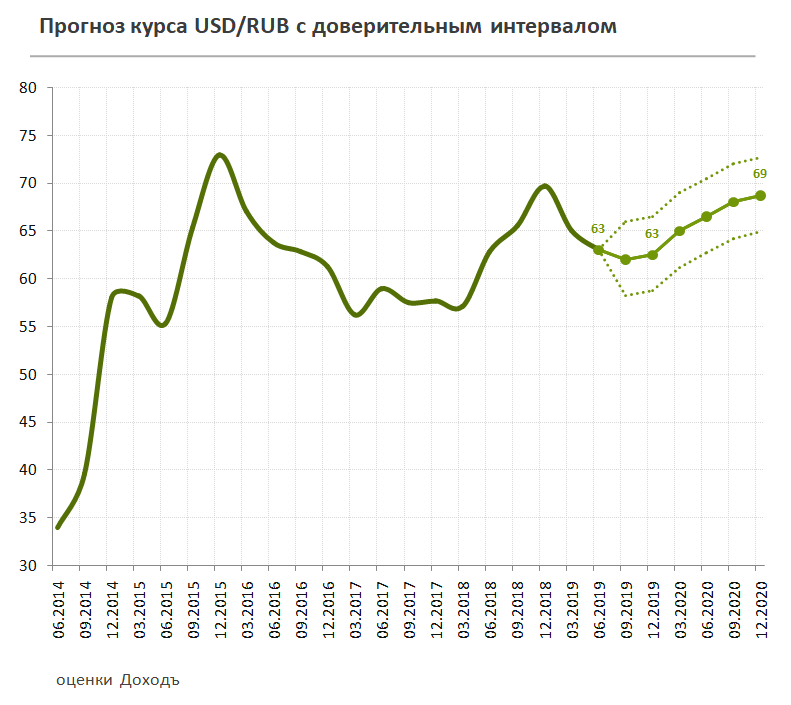

Как изменилась ситуация на валютном рынке на прошлой неделе и какими будут курсы иностранных валют в первой декаде декабря? Об этом специально для Myfin.bу рассказывает старший аналитик компании «Альпари Евразия» Вадим Иосуб.

– Если говорить о прошедшей неделе, то тенденции на внешних валютных рынках отчасти изменились. Можно отметить

Можно отметить

В России доллар подешевел с 75,6 до 73,7 российского рубля, или на 2,5%. Евро снизился с 84,9 до 83,1 российского рубля, или на 2,2%.

Рынок нефти в течение недели колебался не очень сильно, было снижение котировок. Начиная с вечера четверга нефть стала укрепляться. Но, видимо, не это основная причина восстановления российского рубля. Можно предположить, что международные инвесторы оценивают геополитические риски в России в связи с событиями около границ с Украиной в сторону их снижения.

Вот на фоне такой внешней картины к белорусскому рублю доллар и евро подешевели, а российский рубль подорожал. За неделю доллар снизился на 0,57%, евро потерял 0,21%. А российский рубль вырос сразу на 2,01%.

Подорожание российской валюты утянуло стоимость валютной корзины вверх – она подорожала на 0,79%. И это уже третья неделя подряд снижения белорусского рубля к валютной корзине.

На начавшейся неделе может последовать восстановление нефтяных котировок. И этом случае российская валюта может продолжить рост.

При таком сценарии доллар может подешеветь до 2,53 белорусского рубля, евро может снизиться до 2,86 белорусского рубля, а российский рубль напротив может подорожать до 3,52 белорусского рубля за 100 российских.

Роспотребнадзор: ситуация с COVID-19 в Костромской области стабилизируется

Ситуацию с заболеваемостью коронавирусом сегодня обсудили на заседании оперативного штаба в Администрации Костромской области. Его провела заместитель губернатора Елена Журина. По данным областного Управления Роспотребнадзора, за предыдущую неделю в регионе зарегистрировано 1350 случаев заболевания коронавирусной инфекцией. Это на 3,3% меньше, чем неделей ранее. Таким образом, можно говорить о небольшой позитивной тенденции: коэффициент распространения заболевания сейчас составляет меньше единицы – 0,97. А среднесуточные показатели темпа прироста уже три недели держится на одном уровне.

Его провела заместитель губернатора Елена Журина. По данным областного Управления Роспотребнадзора, за предыдущую неделю в регионе зарегистрировано 1350 случаев заболевания коронавирусной инфекцией. Это на 3,3% меньше, чем неделей ранее. Таким образом, можно говорить о небольшой позитивной тенденции: коэффициент распространения заболевания сейчас составляет меньше единицы – 0,97. А среднесуточные показатели темпа прироста уже три недели держится на одном уровне.

Отдельно на заседании штаба отметили улучшение ситуации в системе здравоохранения. Так, на сегодняшний день в «красных зонах» костромских больниц находились 547 больных с COVID-19. Загруженность коечного фонда медучреждений сейчас составляет 74,7%. Количество выписанных после ковида пациентов регулярно превышает число госпитализированных. Это, в частности, уже позволило перевести часть коек в медрезерв.

» Часть коек «красных зон» в Костромской области переведена в резерв

В то же время, отмечают эпидемиологи, расслабляться пока рано. По статистике, наибольшее количество заболевших по-прежнему регистрируется среди жителей старше 65 лет – так называемой «группе риска». Кроме того, по данным санврачей, в последние недели почти втрое выросло количество завозных случаев коронавируса – из других регионов России и зарубежья. Подытоживая ситуацию, в штабе поставили первоочередную задачу Депздраву – расширять возможности выездной вакцинации. Прежде всего, организовывая такие мероприятия в небольших населённых пунктах, а также среди коллективов предприятий. Что до действующих в области ограничительных мер, то они пока признаны адекватными складывающейся ситуации.

По статистике, наибольшее количество заболевших по-прежнему регистрируется среди жителей старше 65 лет – так называемой «группе риска». Кроме того, по данным санврачей, в последние недели почти втрое выросло количество завозных случаев коронавируса – из других регионов России и зарубежья. Подытоживая ситуацию, в штабе поставили первоочередную задачу Депздраву – расширять возможности выездной вакцинации. Прежде всего, организовывая такие мероприятия в небольших населённых пунктах, а также среди коллективов предприятий. Что до действующих в области ограничительных мер, то они пока признаны адекватными складывающейся ситуации.

«Считаем, что введенный комплекс ограничительных мероприятий у нас достаточный. Прежде всего, их необходимо контролировать и соблюдать», — подчеркнул руководитель Роспотребнадзора Александр Кокоулин.

Путин и Байден провели «жесткие переговоры» по видеосвязи — Реальное время

Президенты России и США общались более двух часов

Российский и американский лидеры провели пятые по счету переговоры и на этот раз впервые опробовали защищенную видеосвязь. На повестке переговоров Владимира Путина и Джо Байдена были ситуация на Украине, двусторонние отношения, стратегическая стабильность, а также продвижение НАТО к границам России. Встреча двух президентов была закрытой для прессы, никаких заявлений по итогам разговора не планировалось. Тем не менее Белый дом выпустил краткий релиз по окончании саммита. Сообщается, что переговоры проходили жестко и в формате «один на один». Подробности — в материале «Реального времени»

На повестке переговоров Владимира Путина и Джо Байдена были ситуация на Украине, двусторонние отношения, стратегическая стабильность, а также продвижение НАТО к границам России. Встреча двух президентов была закрытой для прессы, никаких заявлений по итогам разговора не планировалось. Тем не менее Белый дом выпустил краткий релиз по окончании саммита. Сообщается, что переговоры проходили жестко и в формате «один на один». Подробности — в материале «Реального времени»

Накаленная обстановка

В преддверии переговоров президентов России и США Владимира Путина и Джо Байдена отношения между двумя государствами переживали не лучший период. Обстановка накалена, на повестке дня напряженная ситуация вокруг Украины, продвижение НАТО к границам России, реализация женевских договоренностей, темы региональной безопасности и двусторонние отношения.

Масла в огонь добавила публикация Financial Times, в которой сообщалось, что Соединенные Штаты пытались убедить европейских лидеров в серьезной угрозе вторжения на территорию Украины со стороны России. Противоречия обострены. Запад обвиняет Москву в планировании «вторжения» на Украину и обсуждает возможность введения новых санкций. В России все претензии отвергают. Не добавляют оптимизма и предшествовавшие обоюдные высылки дипломатов. Сначала американская сторона анонсировала отъезд со своей территории 54 российских дипломатов в 2022 году, затем последовала ответная реакция России.

Противоречия обострены. Запад обвиняет Москву в планировании «вторжения» на Украину и обсуждает возможность введения новых санкций. В России все претензии отвергают. Не добавляют оптимизма и предшествовавшие обоюдные высылки дипломатов. Сначала американская сторона анонсировала отъезд со своей территории 54 российских дипломатов в 2022 году, затем последовала ответная реакция России.

До переговоров пресс-секретарь российского президента Дмитрий Песков предполагал, что разговор будет продолжительным. Перед беседой с Путиным у Байдена был намечен только ежедневный разведбрифинг. В графике президента США других планов на 7 декабря не было.

В середине июня главы двух государств провели в Женеве очную встречу. Фото: kremlin.ruПомощник Путина Юрий Ушаков отмечал, что в повестку могут включить ситуацию в Афганистане, Иране и Ливии. Разговор «достаточно обстоятельный», при этом пока никакие совместные заявления по его итогам не запланированы.

Переговоры двух лидеров — пятые по счету с момента вступления Байдена в должность американского президента. Ранее главы двух государств трижды общались по телефону, а в середине июня они провели в Женеве очную встречу. Разговор с глазу на глаз шел почти 2 часа и, по оценке обеих сторон, был конструктивным. Женевский саммит РФ и США стал первым с 2018 года.

Ранее главы двух государств трижды общались по телефону, а в середине июня они провели в Женеве очную встречу. Разговор с глазу на глаз шел почти 2 часа и, по оценке обеих сторон, был конструктивным. Женевский саммит РФ и США стал первым с 2018 года.

В совместном заявлении после первой встречи лидеры подчеркнули, что стороны намерены запустить комплексный двусторонний диалог по стратегической стабильности, который будет предметным и энергичным. Кроме того, Россия и США намерены начать консультации по кибербезопасности, обмену заключенными и контролю над вооружениями.

Между тем бывший президент США Дональд Трамп назвал эту встречу неравным матчем. В эфире телеканала Newsmax он сравнил переговоры Путина и Байдена с игрой профессиональной команды по американскому футболу New England Patriots и школьниками. По словам Трампа, на посту президента он всегда действовал жестко по отношению к России, хотя ему самому Путин нравился.

Разговор проходил по защищенной линии видеосвязи, предназначенной для общения руководства двух стран. Она использовалась впервые. Фото: twitter.com/WhiteHouse

Она использовалась впервые. Фото: twitter.com/WhiteHouseВажный видеозвонок

В начале беседы Путин с улыбкой поприветствовал американского президента, а Джо Байден, в свою очередь, выразил надежду, что на следующей встрече «Большой двадцатки» ему удастся встретиться с Путиным очно.

Встреча началась в 18:07 по московскому времени. Разговор проходил по защищенной линии видеосвязи, предназначенной для общения руководства двух стран. Она использовалась впервые. Как ранее рассказывали в Кремле, линия была создана «еще при предыдущих администрациях», однако до сих пор бездействовала и «фактически поддерживалась только в технической работоспособности». Владимир Путин находился в своей резиденции в Сочи, а Джозеф Байден — в Белом доме в Вашингтоне.

Тем не менее сообщается, что переговоры шли жестко в режиме «один на один», переводчики находились в других помещениях. Байден выразил глубокую озабоченность США и их европейских союзников о наращивании военных сил России вокруг Украины и дал понять, что США и союзники ответят на военную эскалацию мощными экономическими и иными мерами. Джо Байден также подчеркнул поддержку суверенитета Украины, ее территориальной целостности и призвал к деэскалации конфликта и возврату к дипломатии. Президент США предупредил, что в случае военной эскалации на Украине, Соединенные Штаты и их союзники ответят экономическими и иными мерами.

Джо Байден также подчеркнул поддержку суверенитета Украины, ее территориальной целостности и призвал к деэскалации конфликта и возврату к дипломатии. Президент США предупредил, что в случае военной эскалации на Украине, Соединенные Штаты и их союзники ответят экономическими и иными мерами.

Согласно данным Investing.com за время переговоров рубль укрепился до 73,9 за доллар.

Переговоры Путина и Байдена по видеосвязи продлились чуть более двух часов и завершились в 20:08 по московскому времени. По сообщениям агентства Bloomberg после переговоров с Путиным Байден обсудит их итоги с лидерами ФРГ, Франции, Великобритании и Италии.

Переговоры Путина и Байдена по видеосвязи продлились чуть более двух часов и завершились в 20:08 по московскому времени. Фото: kremlin.ruНикаких подробностей переговоров поначалу не было, но вскоре после окончании встречи Белый дом сообщил:

«Президент США провел сегодня защищенный видеозвонок с президентом России Путиным, чтобы обсудить ряд тем в отношениях между США и Россией, включая нашу озабоченность по поводу военной активности России на границе с Украиной, вопросы киберугроз и региональных проблем».

На прошедшую встречу отреагировали в МИД Австрии. Вена считает важным и своевременным диалог Путина и Байдена на фоне «тревожной ситуации» вокруг Украины.

Эмиль Зиянгиров

ОбществоВластьПять причин, почему США никогда не запретят «обмен долларов» в России

США наконец-то придумали новый пакет возможных санкций против России. Теперь к набившим оскомину ограничениям против госдолга и закрытию доступа к системе финансовых платежей SWIFT прибавилось новенькое — запрет для крупнейших российских банков на операции по покупке валюты. Местные американские эксперты называют эти меры «чертовски агрессивными».

Местные американские эксперты называют эти меры «чертовски агрессивными».

Но есть минимум пять причин, по которым янки их, увы, никогда не введут.

Причина № 1. Это невыгодно для США

Фото © ТАСС / AP / David Zalubowski

Любая страна стремится увеличить зону хождения своей валюты. Это даёт ей огромные преимущества: фактически можно просто печатать деньги и получать прибыль без каких-либо негативных последствий. Собственно, именно этим и объясняется нынешняя мощь американской экономики: пока доллар является действительно мировой валютой, пока его держат другие страны как резерв, он силён. Как только случится прецедент, что долларом нельзя расплатиться или обменять его, позиции будут подорваны. Многие страны, например тот же Китай, постепенно начнут выводить доллар из резервов, переставать заключать долгосрочные контракты в американской валюте. Конечно, это не означает «крах доллара и конец Америки», как любят предсказывать некоторые экономисты, но комфортная и вольготная жизнь для Федеральной резервной системы (ФРС) США закончится.

— Мы уже на себе ощущаем, что доллар начинает сдавать позиции, — говорит экономист инвесткомпании «Глобал финанс групп» Николай Щеглов. — Пока чуть-чуть, но это только начало. После того как ФРС напечатала полтора триллиона «вертолётных» долларов, чтобы справиться с ковидом, США начали экспорт своей инфляции в другие страны. Подорожал газ, дорожают нефть и прочие ресурсы. Другие правительства видят, что доллар перестаёт быть надёжной резервной валютой.

По мнению Щеглова, именно поэтому сейчас стоимость биткоина бьёт рекорды: инвесторы теряют доверие к доллару, но пока равнозначного ему актива ещё нет. Поэтому вкладываются в крипту.

Причина № 2. Это особо не навредит России

Фото © ТАСС / AP / MAXIM SHIPENKOV

В российских резервах сейчас доля доллара составляет всего лишь 20%, так что для экономики тоже ничего страшного не случится. Это навредит в основном только рядовым гражданам. Из-за того что российские банки не смогут ввозить новые доллары, наличные «зелёные» могут стать дефицитом и, возможно, курс будет сильно из-за этого скакать. Но ведь президент Владимир Путин и глава ЦБ Эльвира Набиуллина предупреждали о том, что всем надо дедолларизироваться и хранить деньги в национальной валюте. Не избавился — сам виноват. При этом Правительство США не устаёт повторять, что их санкции «не должны бить по простым гражданам».

Но ведь президент Владимир Путин и глава ЦБ Эльвира Набиуллина предупреждали о том, что всем надо дедолларизироваться и хранить деньги в национальной валюте. Не избавился — сам виноват. При этом Правительство США не устаёт повторять, что их санкции «не должны бить по простым гражданам».

— Заявляя о возможном введении новых ограничений в отношении крупнейших российских банков, американцам стоило бы учитывать, что пострадают ещё и американские, — отметила эксперт «Европейского инвестиционного дома» Татьяна Лагутина. — Ведь они тоже занимаются конвертационными операциями, а также европейские, китайские и многие другие кредитные организации. Причём так как Европа — наш основной торговый партнёр, то её убытки будут довольно ощутимыми. А банкиры очень влиятельны и будут давить на свои правительства.

Причина № 3. Это выгодно для карты «Мир»

Карта платёжной системы «Мир». Фото © ТАСС / Александр Рюмин

Долларовые карты иностранных платёжных систем превратятся в кусок пластика — ими вряд ли можно будет расплатиться даже за границей. То есть в российском Центробанке и НСПК откроют ящик шампанского: фактическая монополия зарубежных платёжных систем на российском рынке закончится. Будет действительно развиваться национальная система, даже без обещанных 20% кешбэка за турпоездки по России. Более того, традиционные туристические места начнут принимать карты «Мир» к оплате и выставлять цены в рублях. Далее начнут переходить на «Мир» и другие места в иностранных государствах, где любят русских клиентов. Российская система станет действительно международной. Лучшего подарка ей США просто не смогут придумать.

То есть в российском Центробанке и НСПК откроют ящик шампанского: фактическая монополия зарубежных платёжных систем на российском рынке закончится. Будет действительно развиваться национальная система, даже без обещанных 20% кешбэка за турпоездки по России. Более того, традиционные туристические места начнут принимать карты «Мир» к оплате и выставлять цены в рублях. Далее начнут переходить на «Мир» и другие места в иностранных государствах, где любят русских клиентов. Российская система станет действительно международной. Лучшего подарка ей США просто не смогут придумать.

Кроме того, это наконец-то придаст дополнительной мотивации российскому Центробанку быстрее развивать и другие платёжные сервисы.

Причина № 4. Это выгодно для российского госдолга

Фото © ТАСС / Семён Лиходеев

Запрет обмена долларов означает, что иностранные инвесторы начнут быстро скидывать российские активы и менять рубли на доллары. Это приведёт к значительному укреплению рубля (то есть и рядовые граждане на панике продадут их сравнительно дёшево), а также быстрому удешевлению российских ОФЗ. Да, новые заимствования Минфину делать будет проблематично, зато текущий долг сможет выкупить за 50–60% от его стоимости. То есть российский Минфин будет в выигрыше, американские граждане — в убытках. Ну и против кого санкции?

Да, новые заимствования Минфину делать будет проблематично, зато текущий долг сможет выкупить за 50–60% от его стоимости. То есть российский Минфин будет в выигрыше, американские граждане — в убытках. Ну и против кого санкции?

Причина № 5. Это выгодно президенту

Владимир Путин. Фото © ТАСС / Михаил Климентьев / Пресс-служба Президента РФ

Давняя мечта президента РФ Владимира Путина — чтобы рубль стал настоящей международной валютой и можно было бы продавать российские энергоносители за рубли. Ну, или хотя бы не за доллары. Пока этому успешно противостоят российские экспортёры, но если янки запретят обмен валюты, то выхода уже не будет. Да, есть ещё и евро, однако США рассчитывают, что Европа присоединится к их санкциям и запретит ещё и это. При этом от российских энергоносителей никто отказываться не думает. Поэтому будут покупать, но за рубли. А значит, им придётся покупать российскую валюту, хранить её для дальнейшей оплаты и так далее. То есть рубль реально станет резервной валютой, сбудется мечта российского президента. Ну и, конечно, пока суд да дело, пока будут переходить на новые системы оплаты, цены на нефть и газ обновят такие максимумы, о которых в «Газпроме» и «Роснефти» и мечтать не могли.

Ну и, конечно, пока суд да дело, пока будут переходить на новые системы оплаты, цены на нефть и газ обновят такие максимумы, о которых в «Газпроме» и «Роснефти» и мечтать не могли.

Гм-м. Может, прямо сейчас введёте эти «чертовски агрессивные санкции»?

Комментариев: 0

Для комментирования авторизуйтесь!

АвторизоватьсяГлава Совфеда РФ раскрыла, откажется ли Россия от доллара

Российской экономике нужно перестать быть зависимой от доллара, считает Матвиенко Фото: Вадим Ахметов © URA.RU

Доллар останется в обращении на рынке России, однако нужно снизить зависимость отечественной экономики от американской валюты. Об этом заявила председатель Совета Федерации Валентина Матвиенко.

Ранее замглавы МИДа России Сергей Рябков выступил с предложением снизить роль доллара в финансовых операциях, пишет агентство Nation News. Американскую валюту дипломат назвал «ядовитым источником враждебных действий». «Доллар, естественно, никуда не исчезнет, он есть и будет в обращении, но снижать зависимость нашей экономики от какой-то одной валюты, безусловно, надо, что и делается», — ответила на предложение Рябкова Матвиенко в беседе в РИА «Новости».

Российский МИД неоднократно сообщал о планах дедолларизации. Например, еще в начале 2020 году глава ведомства Сергей Лавров заявлял, что РФ нужно поэтапно снизить влияния валюты США на отечественный рынок. Но если Россия искусственно снизит роль доллара в финансовых операциях, то рубль может обесцениться, говорил ранее URA.RU директор института стратегического анализа компании «ФБК Грант Торнтон» экономист Игорь Николаев.

Подписывайтесь на URA.RU в Google News и наш канал в Яндекс.Дзен, следите за главными новостями России и Урала в telegram-канале URA.RU и получайте все самые важные известия с доставкой в вашу почту в нашей ежедневной рассылке.

Доллар останется в обращении на рынке России, однако нужно снизить зависимость отечественной экономики от американской валюты. Об этом заявила председатель Совета Федерации Валентина Матвиенко. Ранее замглавы МИДа России Сергей Рябков выступил с предложением снизить роль доллара в финансовых операциях, пишет агентство Nation News. Американскую валюту дипломат назвал «ядовитым источником враждебных действий». «Доллар, естественно, никуда не исчезнет, он есть и будет в обращении, но снижать зависимость нашей экономики от какой-то одной валюты, безусловно, надо, что и делается», — ответила на предложение Рябкова Матвиенко в беседе в РИА «Новости». Российский МИД неоднократно сообщал о планах дедолларизации. Например, еще в начале 2020 году глава ведомства Сергей Лавров заявлял, что РФ нужно поэтапно снизить влияния валюты США на отечественный рынок. Но если Россия искусственно снизит роль доллара в финансовых операциях, то рубль может обесцениться, говорил ранее URA.RU директор института стратегического анализа компании «ФБК Грант Торнтон» экономист Игорь Николаев.

Американскую валюту дипломат назвал «ядовитым источником враждебных действий». «Доллар, естественно, никуда не исчезнет, он есть и будет в обращении, но снижать зависимость нашей экономики от какой-то одной валюты, безусловно, надо, что и делается», — ответила на предложение Рябкова Матвиенко в беседе в РИА «Новости». Российский МИД неоднократно сообщал о планах дедолларизации. Например, еще в начале 2020 году глава ведомства Сергей Лавров заявлял, что РФ нужно поэтапно снизить влияния валюты США на отечественный рынок. Но если Россия искусственно снизит роль доллара в финансовых операциях, то рубль может обесцениться, говорил ранее URA.RU директор института стратегического анализа компании «ФБК Грант Торнтон» экономист Игорь Николаев.

Непростые отношения России с долларом США по JSTOR

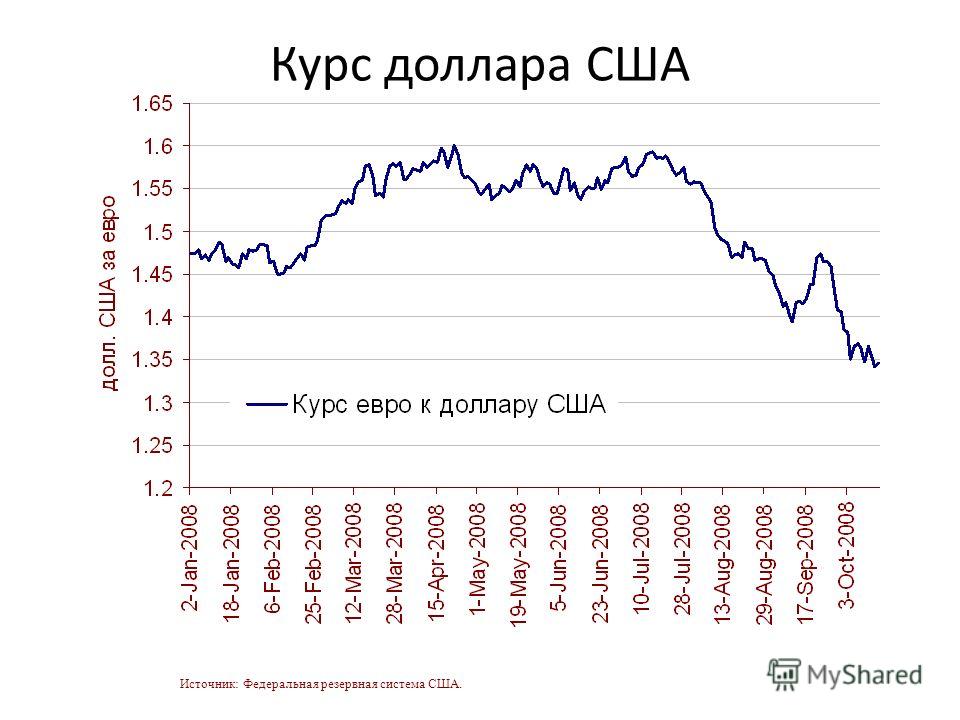

Абстрактный На рубеже двадцать первого века Россия вступила в уникальные отношения с долларом США: она стала единственной крупной страной с сильно долларизованной экономикой и обширными долларовыми резервами. Россия также играла ключевую роль на международных газовых и нефтяных рынках, где ресурсы оцениваются и продаются за доллары США. В этой статье, однако, утверждается, что к 2006 году сошлись три тенденции, которые бросили вызов превосходству доллара США в России.Во-первых, усилия президента Владимира Путина по укреплению государства потребовали восстановления денежного суверенитета России. Во-вторых, оппозиция внешней политике США и возрождающийся русский национализм побудили многих политиков осудить зависимость России от доллара. Наконец, растущая слабость доллара на международном уровне заставила российских экономических чиновников беспокоиться о том, что чрезмерная зависимость от доллара угрожает экономической стабильности России. Эта относительная слабость также побудила простых россиян переосмыслить свое отношение к доллару.Вместе эти три тенденции привели к политической антидолларовой кампании, постепенной диверсификации резервов от доллара и переходу к замене доллара на рубли или евро во внутренних ценах, продажах и сбережениях.

Россия также играла ключевую роль на международных газовых и нефтяных рынках, где ресурсы оцениваются и продаются за доллары США. В этой статье, однако, утверждается, что к 2006 году сошлись три тенденции, которые бросили вызов превосходству доллара США в России.Во-первых, усилия президента Владимира Путина по укреплению государства потребовали восстановления денежного суверенитета России. Во-вторых, оппозиция внешней политике США и возрождающийся русский национализм побудили многих политиков осудить зависимость России от доллара. Наконец, растущая слабость доллара на международном уровне заставила российских экономических чиновников беспокоиться о том, что чрезмерная зависимость от доллара угрожает экономической стабильности России. Эта относительная слабость также побудила простых россиян переосмыслить свое отношение к доллару.Вместе эти три тенденции привели к политической антидолларовой кампании, постепенной диверсификации резервов от доллара и переходу к замене доллара на рубли или евро во внутренних ценах, продажах и сбережениях. В данной статье исследуются эти тенденции и обсуждаются их потенциальные последствия для международного долларового режима.

В данной статье исследуются эти тенденции и обсуждаются их потенциальные последствия для международного долларового режима.

«Обзор международной политической экономии» (RIPE) успешно зарекомендовал себя как ведущий международный журнал, посвященный систематическому исследованию международной политической экономии с множества точек зрения.Журнал поощряет глобальный и междисциплинарный подход к вопросам и областям исследования. Он стремится стать точкой соприкосновения политэкономов, исследователей международных отношений, географов и социологов и стремится к публикации работ, в которых исследуются такие вопросы, как международная торговля и финансы, производство и потребление, а также глобальное управление и регулирование. в сочетании с вопросами культуры, идентичности, пола и экологии.

Журнал избегает монолитных взглядов и ищет новаторские работы, которые одновременно являются плюралистическими по своей ориентации и связаны с обширной литературой IPE.

Основываясь на двухвековом опыте, Taylor & Francis быстро выросла за последние два десятилетия и стала ведущим международным академическим издателем. Группа издает более 800 журналов и более 1800 новых книг каждый год, охватывая широкий спектр предметных областей и включая журнал. отпечатки Routledge, Carfax, Spon Press, Psychology Press, Martin Dunitz и Taylor & Francis. Taylor & Francis полностью привержены публикации и распространению научной информации высочайшего качества, и сегодня это остается основной целью.

Каким образом использование Россией доллара в качестве средства обмена наряду с рублем повлияет на денежно-кредитную политику США?

Прежде всего, важно помнить, что общая денежная масса в России действительно мала по сравнению с американской. Беглый взгляд на прошлогодние данные показывает, что денежная масса в России была всего на 3% меньше, чем в Америке. И это было рассчитано по официальному обменному курсу — сомнительный способ расчета.Несмотря на огромные размеры России, ее экономика довольно мала.

И это было рассчитано по официальному обменному курсу — сомнительный способ расчета.Несмотря на огромные размеры России, ее экономика довольно мала.

Итак, использование доллара в России может иметь некоторое влияние на операции на открытом рынке США, но какую бы теорию вы ни выбрали, эффект, вероятно, будет довольно незначительным.

Есть разные способы, которыми страна может «использовать» доллар. Некоторые страны, такие как Либерия и Панама, в значительной степени использовали доллар вместо национальной валюты. Валюта США обращается в этих странах из рук в руки.Если русские действительно начнут использовать бумажные деньги США (а их уже много и в других местах), то это теоретически повлияет на соотношение между количеством денег в США и уровнем цен в США. Количество валюты США в обращении увеличится, но это увеличение не окажет прямого давления на рост цен в США (поскольку эти доллары будут храниться за пределами США у иностранцев). Есть несколько косвенных путей обратно к U. С. цены, но я не буду в них вдаваться.

С. цены, но я не буду в них вдаваться.

Еще одна возможность для русских — создать валютный совет (например, в Аргентине), где резервы Центрального банка будут состоять из депозитов в банковской системе США, а количество рублей будет ограничено некоторым количеством этих депозитов (возможно, одним за- один). Эти российские депозиты повлияют на денежную базу США. Следовательно, ФРС захочет отслеживать эти цифры и, возможно, учитывать их при проведении денежно-кредитной политики.

Поскольку денежно-кредитная политика США в настоящее время основана на процентных ставках, а не на денежной базе, маловероятно, что денежно-кредитная ситуация в России сильно повлияет на нашу денежно-кредитную политику. Независимо от того, насколько сильно российские денежные агрегаты колеблются вверх и вниз, они вряд ли окажут большое влияние на процентные ставки в США. Но теоретически они могли иметь эффектов, эффектов, так что за ними следовало бы наблюдать.

И последнее замечание: для того, чтобы Россия перешла на долларовую экономику, им в первую очередь потребуются средства для покупки долларов. Они определенно не могли купить на долларов больше, чем долларовый эквивалент их текущей денежной массы. И на самом деле они могли купить лишь небольшую часть этой суммы.

Они определенно не могли купить на долларов больше, чем долларовый эквивалент их текущей денежной массы. И на самом деле они могли купить лишь небольшую часть этой суммы.

Примечание: предоставлено EquilibriaChat, любезно предоставлено Федеральным резервным банком Ричмонда. Пожалуйста, прочтите их отказ от ответственности.

МОСКВА, 23 ноября (Рейтер) — Российский рубль упал с отметки 75 по отношению к доллару до самого низкого уровня с середины 2021 года во вторник. это также вызвало массовые распродажи на рынке государственных облигаций.

В 13:35 по Гринвичу рубль упал на 0,4% по отношению к доллару до 75,07 после падения до 75,2925, самого слабого места с 8 июля.

По отношению к евро рубль упал на 0,8% до 84,52.

Зарегистрируйтесь сейчас и получите БЕСПЛАТНЫЙ неограниченный доступ к reuters.com

Зарегистрироваться

В этом месяце рубль оказался под давлением продаж из-за опасений Запада по поводу возможного российского военного вмешательства в Украину. Москва отклонила такие предложения как провокационные и пожаловалась на растущую активность в регионе военного альянса НАТО.подробнее

Москва отклонила такие предложения как провокационные и пожаловалась на растущую активность в регионе военного альянса НАТО.подробнее

Рубль увеличил убытки на этой неделе после того, как Служба внешней разведки России сравнила ситуацию на Украине с подготовкой к войне в Грузии в 2008 году.

«В ближайшем будущем нет никаких признаков деэскалации или ослабления. но есть надежда, что эскалации не будет. Можно ожидать, что риторика и заголовки снова ослабят настроения в отношении российских активов на этой неделе », — говорится в сообщении Альфа-банка.

«Сейчас рубль выглядит дешевым», — сказал Александр Кудрин, главный стратег инвестиционной компании «Атон», прогнозируя его возврат к 70-73 доллару в ближайшие месяцы.

На рынке произошла распродажа казначейских облигаций РФ. Доходность 10-летних эталонных ОФЗ, которые изменяются обратно пропорционально их ценам, взлетела до 8,66%, уровня, который последний раз наблюдался в начале 2019 года.

Министерство финансов заявило, что отменило еженедельные аукционы ОФЗ, которые должны были состояться в среду, в попытке стабилизировать рынок. Облигации

ОФЗ популярны среди иностранных инвесторов благодаря их высокой доходности и ожиданиям, что центральный банк будет проводить жесткую денежно-кредитную политику в течение нескольких месяцев для борьбы с устойчиво высокой инфляцией.

Ослабление рубля несет в себе риск еще более высокой инфляции, которая снижает уровень жизни и остается одной из основных проблем для российских домохозяйств.

Центральный банк не сразу ответил на запрос Рейтер о прокомментировании падающего рубля.

Но российские фондовые индексы отыграли часть прежних потерь и немного выросли.

Долларовый индекс РТС (.IRTS) вырос на 1,3% до 1 649,5 пункта. Рублевый индекс Московской биржи (. IMOEX) прибавил 1.На 6% до 3933,9 пункта после достижения 3776,61 пункта, самого низкого уровня с начала августа.

IMOEX) прибавил 1.На 6% до 3933,9 пункта после достижения 3776,61 пункта, самого низкого уровня с начала августа.

Зарегистрируйтесь сейчас и получите БЕСПЛАТНЫЙ неограниченный доступ к reuters.com

Зарегистрироваться

Отчетность Андрей Остроух; Под редакцией Джайлза Элгуда и Бернадетт Баум

Наши стандарты: принципы доверия Thomson Reuters.

Дальнейшее сокращение долларовых валютных резервов разумно для России, утверждает Минэкономразвития.

МОСКВА, 13 августа. / ТАСС /. Для России разумно продолжать сокращать долларовую составляющую своих международных валютных резервов, чтобы избежать проблем для своей экономики из-за экономической ситуации в США, сообщили ТАСС в Департаменте информации и печати МИД России.

«Целесообразно продолжить усилия по дальнейшему сокращению долларовой составляющей в его международных резервах. Между тем, существует возможность замены доллара США другими валютами — как национальными, так и региональными, а в перспективе, возможно, определенными цифровыми активами. «, — сказали в министерстве.

«, — сказали в министерстве.

50-летие отмены Бреттон-Вудской системы дает повод задуматься об эволюции денежно-кредитной политики мировых центральных банков и «противоречивом сохранении доминирующего положения доллара, ничем не обеспеченного», — отметили в дипломатической миссии.«Некоторые признаки сегодняшней ситуации в экономике США напоминают 1970-е годы. ВВП страны сократился на 3,5% в 2020 году, что является самым большим сокращением с 1946 года. Дефицит торгового баланса увеличился до 678,7 млрд долларов (+ 17,7%), превысив предыдущий максимум. кризисного 2008 г. Можно с уверенностью говорить о 60-кратном падении покупательной способности американской валюты, которое сопровождалось еще более масштабным увеличением госдолга », — добавили в министерстве.

В связи с этим министерство подчеркнуло, что постоянная и неконтролируемая печать Вашингтоном долларов является глобальной проблемой.Однако не стоит ожидать, что Вашингтон объявит дефолт ради обнуления долгов. «Курс, выбранный американцами, определенно будет иметь последствия: их валюта продолжит обесцениваться, а качество жизни граждан, скорее всего, упадет. Однако это снова проблема тех, кто хранит свои сбережения (и национальные резервы). ) в долларах «, — сказали в министерстве.

«Курс, выбранный американцами, определенно будет иметь последствия: их валюта продолжит обесцениваться, а качество жизни граждан, скорее всего, упадет. Однако это снова проблема тех, кто хранит свои сбережения (и национальные резервы). ) в долларах «, — сказали в министерстве.

Актуальность независимых платежных систем

Москва считает очевидной необходимость пересмотра мировой практики вливания денежной ликвидности в казначейские облигации США «под мизерные процентные ставки.«В июне ставка по десятилетним облигациям США составила примерно 1,5%, тогда как инфляция в стране ускорилась в годовом выражении до 5,4%, что равняется обесценению сбережений инвесторов на 3,9% — один из худших результатов среди развитые экономики мира. Между тем Россия продолжает активно сокращать вложения в американские ценные бумаги: за десять лет соответствующие [российские] вложения сократились в 45 раз и составили менее 4 миллиардов долларов », — пояснили в МИД.

Кроме того, Москва рассматривает отказ от долларовой привязки в межгосударственных расчетах как сбалансированный ответ на снижение предсказуемости экономической политики США, в связи с чем актуальным является продвижение платежных систем, независимых от Вашингтона, отметили в министерстве. «Решений нет, поэтому возникает необходимость в глубоком пересмотре устоявшихся схем сотрудничества между странами и коммерческими структурами. Мы уверены, что все большее число стран придут к аналогичным выводам и подтвердят актуальность этого направления в ближайшем будущем. «, — добавил он.

«Решений нет, поэтому возникает необходимость в глубоком пересмотре устоявшихся схем сотрудничества между странами и коммерческими структурами. Мы уверены, что все большее число стран придут к аналогичным выводам и подтвердят актуальность этого направления в ближайшем будущем. «, — добавил он.

Может ли юань когда-нибудь заменить доллар для России? — Московский Центр Карнеги

Проверка возможностей интернационализации китайской валюты в России — заманчивая перспектива как для Пекина, так и для Москвы, но соглашений на бумаге просто недостаточно, чтобы изменить реальность.

Руководители России и Китая регулярно обсуждают расширение использования их национальных валют в двусторонних платежах, последний раз в телефонном разговоре в конце июня. Москва надеется таким образом стать менее уязвимой для санкций США, в то время как Пекин в своем последнем пятилетнем плане изложил свое намерение создать и повысить безопасность систем трансграничных платежей в юанях, неуклонно продвигая интернационализацию валюты.

На практике, однако, эти высокопоставленные заявления о дружбе в адрес У.Южному доллару мешает отсутствие практических стимулов для развития финансовых связей. Что касается денег, кажется, что высокие амбиции политических лидеров не могут сравниться с недостаточной либерализацией финансовой системы Китая и громоздкой российской экономикой, охваченной санкциями.

В марте 2018 года центральный банк России попал в мировые заголовки, когда сообщил, что 14 процентов его резервов теперь хранятся в юанях. Однако тенденция к увеличению этой доли изменилась.В 2018–2019 годах юань потерял 6,4 процента своей стоимости (отчасти из-за торгового спора между Китаем и США), в то время как российские резервы сократились примерно на 3,4–4 млрд долларов, так что к концу 2019 года доля активов центрального банка в юанях снизился до 12,2 процента.

Несмотря на то, что Международный валютный фонд добавил китайскую национальную валюту в корзину специальных прав заимствования (СДР) еще в 2016 году, последние данные показали, что в последнем квартале 2020 года курс юаня составлял всего около 2. 25 процентов международных резервов. Даже огромный размер экономики Китая не способствует повышению глобального профиля его национальной валюты. В настоящее время Китай является крупнейшим торговым партнером в мире — на его долю приходится около 13,5% мирового экспорта и 11,4% мирового импорта, но по состоянию на июнь 2021 года на юань приходится только 1,7% международных расчетов (по сравнению с 38,4% доллара и 39% евро). процентов). Доллар США, евро, фунт стерлингов и японская иена более популярны, чем юань, в качестве валют в международных расчетах.

25 процентов международных резервов. Даже огромный размер экономики Китая не способствует повышению глобального профиля его национальной валюты. В настоящее время Китай является крупнейшим торговым партнером в мире — на его долю приходится около 13,5% мирового экспорта и 11,4% мирового импорта, но по состоянию на июнь 2021 года на юань приходится только 1,7% международных расчетов (по сравнению с 38,4% доллара и 39% евро). процентов). Доллар США, евро, фунт стерлингов и японская иена более популярны, чем юань, в качестве валют в международных расчетах.

Одна из основных причин отсутствия прогресса юаня заключается в том, что он не является свободно конвертируемым. Вместо этого Народный банк Китая устанавливает дневной справочный курс юаня по отношению к доллару, от которого торговля на межбанковских валютных рынках не может отклоняться более чем на 2 процента. Также существуют ограничения на вывоз капитала из Китая, в том числе для иностранных компаний. Пекин раздумывал над идеей ослабления правил репатриации капитала в 2015 году на фоне введения юаня в корзину СДР МВФ, но это привело к рекордному оттоку капитала (до 1 миллиарда долларов) из Китая.

Пекин, возможно, пожелает способствовать большей интернационализации юаня, но периодические кризисы показали, что неконвертируемая валюта облегчает контроль воздействия экономических потрясений на внутренние финансовые рынки. Например, во время вспышки пандемии коронавируса Народный банк Китая остановил обесценивание юаня, продав валютные резервы. В январе-апреле 2020 года валютные резервы Китая снизились с 3,115 до 3,091 триллиона долларов.

Чтобы попытаться сделать юань более интернациональным без полной потери контроля над обменным курсом, китайские власти создали оффшорный юань (CNH), которым с 2009 года торгуют на Гонконгской бирже.У него более свободно плавающий курс, чем у берегового юаня, и его цель — облегчить инвестирование в Китай и перевод денег за пределы материкового Китая.

Тем не менее, офшорный канал юаня не решает всех проблем во взаимоотношениях между российскими и китайскими компаниями. Западные санкции часто мешали российским компаниям вести дела с Китаем через Гонконг. Были случаи, когда китайские банковские счета российских компаний как в Гонконге, так и в материковом Китае были заморожены, а российским предпринимателям отказывали в выдаче кредитов из-за санкционных рисков.

Были случаи, когда китайские банковские счета российских компаний как в Гонконге, так и в материковом Китае были заморожены, а российским предпринимателям отказывали в выдаче кредитов из-за санкционных рисков.

В 2014 году российские компании получили еще один инструмент для привлечения финансирования из Китая: через двустороннее соглашение о свопах между Москвой и Пекином. Сумма соглашения об обмене между Китаем и Россией составила 150 миллиардов юаней (около 24 миллиардов долларов), но его практическое применение ограничивалось несколькими тестовыми сделками, проведенными Центральным банком России и Народным банком Китая. Компании по обе стороны сделки по обмену оказались незаинтересованными в ее использовании, опять же из-за опасений по поводу санкций и трудностей с репатриацией капитала из Китая.

В июне 2019 года после длительных переговоров Пекин и Москва подписали соглашение о переходе на двусторонние платежи в своих национальных валютах и уже не в первый раз говорили о «дедолларизации». В соглашении содержались взаимные обещания расширить использование юаня и рубля, в том числе во внешнеторговых контрактах. Однако выбор валюты для расчетов между конкретными российскими и китайскими компаниями остается на их усмотрение.

В соглашении содержались взаимные обещания расширить использование юаня и рубля, в том числе во внешнеторговых контрактах. Однако выбор валюты для расчетов между конкретными российскими и китайскими компаниями остается на их усмотрение.

Несмотря на договоренность и риторику на высшем уровне, роль рубля и юаня в торговле между Россией и Китаем медленно растет.В 2020 году на рубль приходилось всего 5,7 процента от общего объема российско-китайских платежей, а на юань — лишь 6,3 процента. Наблюдается рост, но он вялый: показатели за 2013 год, для сравнения, составляли 2 процента по юаню и 1 процент по рублю.

Процесс дедолларизации двусторонней торговли между Россией и Китаем, однако, продолжается, но в основном за счет перехода на евро. За последние четыре месяца 2020 года Пекин и Москва провели 83.3 процента их сделок в евро. Это также повлияло на процесс дедолларизации экспортных операций России с остальным миром, в котором доля доллара впервые в последнем квартале 2020 года упала ниже 50 процентов до 48,3 процента.

Однако даже переход на евро в китайско-российской торговле не снижает риск западных санкций. Любой корреспондентский банк, облегчающий сделку между Россией и Китаем, скорее всего, в какой-то степени коснется долларов США и, следовательно, подвергнется вторичным санкциям.Некоторые трансграничные платежи, номинированные в евро, зависят от международной платежной системы SWIFT, что делает их потенциальной целью для санкций США. Чтобы обойти эту проблему, Пекин и Москва могли бы использовать китайскую версию SWIFT: Систему трансграничных межбанковских платежей (CIPS) или Российскую систему передачи финансовых сообщений (STFM). Однако пока только один китайский банк присоединился к STFM, и только двадцать три российских банка присоединились к CIPS.

С 2015 года правительство Китая активно продвигало «панда-облигации» — в настоящее время единственный вид долгового обеспечения, которое иностранные организации могут выпускать на рынках материкового Китая — как способ интернационализации юаня. Тем не менее, панда-облигации остаются дорогостоящими для эмитента: доходность к погашению трехлетних облигаций составляет 3,5 процента, что значительно выше, чем у аналогичных ценных бумаг с фиксированной ценой в долларах или евро на западных рынках, не говоря уже о трудностях, связанных с перемещением валют, деноминированных в юанях. капитал, привлеченный от такой сделки за пределами страны.

Тем не менее, панда-облигации остаются дорогостоящими для эмитента: доходность к погашению трехлетних облигаций составляет 3,5 процента, что значительно выше, чем у аналогичных ценных бумаг с фиксированной ценой в долларах или евро на западных рынках, не говоря уже о трудностях, связанных с перемещением валют, деноминированных в юанях. капитал, привлеченный от такой сделки за пределами страны.

Первой (и пока единственной) российской компанией, выпустившей панда-бонды на Шанхайской фондовой бирже, стал российский алюминиевый гигант Русал в 2017 году с первоначальным траншем в 1 млрд юаней (около 145 млн долларов) и купонной ставкой 5.5 процентов. Тем самым компания создала успешный прецедент и инвестировала в свою репутацию в Китае, хотя не реализовала планы по повторному выпуску. Остальные российские компании и банки не спешат последовать примеру «Русала». Вместо этого компании, включая Банк ВТБ и РусГидро, использовали рынок капитала Гонконга и «димсам-облигации», деноминированные в офшорных юанях.

Другой метод вывода юаня на международный уровень — это ссуды китайских банков развития, и Россия является одним из их крупнейших заемщиков.По данным Бостонского университета, в 2000–2020 годах российские компании заняли более 44 миллиардов долларов у китайских финансовых институтов, в основном у банков, находящихся под прямым контролем правительства Китая.

Крупные китайские ссуды российским предприятиям, находящимся под санкциями или которые могут быть подвергнуты санкциям, часто выражаются в юанях, особенно если китайские компании участвуют в проекте, для которого требуется ссуда. Санкционные риски для китайских кредиторов часто хеджируются за счет поддержки таких сделок на высоком уровне со стороны руководителей Китая и России.Однако эта привилегия распространяется только на проекты, которые имеют стратегическое значение для Москвы, такие как проект Новатэка «Ямал СПГ» в российской Арктике.

Таким образом, в других случаях стоит помнить, что разговоры об использовании национальных валют в двусторонних платежах — это хорошо, но они не могут волшебным образом избавиться от антироссийских санкций, рисков российского делового климата или ограничений китайской финансовой системы. политика регуляторов. Содействие улучшению двусторонних экономических связей за счет большей интернационализации юаня является заманчивой перспективой как для Пекина, так и для Москвы.Для Китая важно снизить риски санкций США для платежных рельсов, неуклонно продвигая интернационализацию юаня на мировой арене. Для России крайне важно снизить валютные риски, с которыми она сталкивается в условиях экономических санкций. Однако соглашений на бумаге недостаточно, чтобы изменить реальность: во время глобальных потрясений российские и китайские компании, которые теоретически должны проводить дедолларизацию и все чаще использовать юань, будут склонны использовать наиболее стабильные доступные им платежные средства. .Сочетание юаня и рубля просто не может быть этим инструментом.

политика регуляторов. Содействие улучшению двусторонних экономических связей за счет большей интернационализации юаня является заманчивой перспективой как для Пекина, так и для Москвы.Для Китая важно снизить риски санкций США для платежных рельсов, неуклонно продвигая интернационализацию юаня на мировой арене. Для России крайне важно снизить валютные риски, с которыми она сталкивается в условиях экономических санкций. Однако соглашений на бумаге недостаточно, чтобы изменить реальность: во время глобальных потрясений российские и китайские компании, которые теоретически должны проводить дедолларизацию и все чаще использовать юань, будут склонны использовать наиболее стабильные доступные им платежные средства. .Сочетание юаня и рубля просто не может быть этим инструментом.

Эта статья была опубликована в рамках проекта «Возобновление американо-российского диалога по глобальным вызовам: роль следующего поколения», реализуемого в сотрудничестве с Посольством США в России. Мнения, выводы и выводы, изложенные здесь, принадлежат автору и не обязательно отражают мнения Посольства США в России.

По:

USD RUB | Доллар США в Российский Рубль

Мы рекомендуем вам использовать комментарии, чтобы общаться с другими пользователями, делиться своей точкой зрения и задавать вопросы авторам и друг другу.Однако, чтобы поддерживать высокий уровень дискурса, который мы все ценим и ожидаем, помните, пожалуйста, следующие критерии:

Обогатите беседу, а не выбрасывайте ее.

Оставайтесь сосредоточенными и на правильном пути. Размещайте только материалы, относящиеся к обсуждаемой теме.

Будьте уважительны. Даже отрицательные мнения могут быть сформулированы положительно и дипломатично.Избегайте ненормативной лексики, клеветы или личных нападок на автора или другого пользователя. Расизм, сексизм и другие формы дискриминации недопустимы.

- Используйте стандартный стиль письма. Включите знаки препинания, прописные и строчные буквы.

Комментарии, написанные заглавными буквами и содержащие чрезмерное использование символов, будут удалены.

Комментарии, написанные заглавными буквами и содержащие чрезмерное использование символов, будут удалены. - ПРИМЕЧАНИЕ : Спам и / или рекламные сообщения и комментарии, содержащие ссылки, будут удалены. Номера телефонов, адреса электронной почты, ссылки на личные или бизнес-сайты, Skype / Telegram / WhatsApp и т. Д.адреса (включая ссылки на группы) также будут удалены; Материалы саморекламы, предложения, связанные с бизнесом, или PR (например, свяжитесь со мной для получения сигналов / советов и т. д.) и / или любые другие комментарии, содержащие личные контактные данные или рекламу, также будут удалены. Кроме того, любое из вышеупомянутых нарушений может привести к блокировке вашей учетной записи.

- Доксинг. Мы не разрешаем разглашать личные или личные контакты или другую информацию о каких-либо лицах или организациях.Это приведет к немедленной блокировке комментатора и его учетной записи.

- Не монополизируйте разговор.

Мы ценим энтузиазм и убежденность, но мы также твердо верим в то, что каждому предоставляется возможность высказать свою точку зрения. Поэтому, помимо гражданского общения, мы ожидаем, что комментаторы будут высказывать свое мнение кратко и вдумчиво, но не так часто, чтобы другие были раздражены или обижены. Если мы получаем жалобы на людей, которые занимают тему или форум, мы оставляем за собой право заблокировать им доступ к сайту без права обращения за помощью.

Мы ценим энтузиазм и убежденность, но мы также твердо верим в то, что каждому предоставляется возможность высказать свою точку зрения. Поэтому, помимо гражданского общения, мы ожидаем, что комментаторы будут высказывать свое мнение кратко и вдумчиво, но не так часто, чтобы другие были раздражены или обижены. Если мы получаем жалобы на людей, которые занимают тему или форум, мы оставляем за собой право заблокировать им доступ к сайту без права обращения за помощью. - Разрешены комментарии только на английском языке .

Виновные в спаме или злоупотреблениях будут удалены с сайта, и их дальнейшая регистрация будет запрещена по усмотрению Investing.com.

российских рынков упали из-за открытия «худшего из когда-либо» штамма коронавируса

Российские финансовые рынки рухнули в день глобальных рыночных потрясений после открытия нового штамма коронавируса, который ученые назвали «худшим из когда-либо существовавших».

К обеду пятницы на московских торгах рубль упал на 2% по отношению к основным валютам, достигнув семимесячного минимума в 75.7 по отношению к доллару США и 85,2 по отношению к евро.

Распродажа завершает суровую неделю для российских рынков, которая началась с того, что трейдеры окрестили «черным понедельником» — днем больших потерь, вызванных опасениями военной конфронтации между Россией и Украиной.

Российский фондовый рынок потерял 16% за последние четыре недели.

Несколько стран ограничили поездки в Южную Африку и ряд других африканских стран, где впервые был обнаружен новый штамм коронавируса под названием «Ну».

Ученые говорят, что новый вариант имеет больше мутаций в белке вируса, чем даже вариант Delta с высокой степенью трансмиссии, что вызывает опасения, что он сможет лучше избежать вакцинации и продлить пандемию.

Основной фондовый рынок России, долларовый индекс РТС, упал более чем на 4% в первые часы торгов в пятницу, поскольку инвесторы оценили новости и их возможное влияние на мировую экономику. Россия вслед за другими основными рынками снизилась: основные фондовые индексы Лондона и Франкфурта также упали более чем на 3%.Трейдеры в США также готовы к большим потерям, когда рынки откроются позже в пятницу.

Россия вслед за другими основными рынками снизилась: основные фондовые индексы Лондона и Франкфурта также упали более чем на 3%.Трейдеры в США также готовы к большим потерям, когда рынки откроются позже в пятницу.

В России больше всего упали сырьевые компании, которые упали после падения цен на нефть на 5%, поскольку трейдеры опасаются ограничений на поездки и новых ограничений.

ЮАР входит в список стран России, с которыми возобновлено авиасообщение после полного закрытия границ России в начале пандемии коронавируса в прошлом году.

Посольство России в ЮАР заявило в пятницу, что следит за ситуацией, но не советовало россиянам прекращать поездки в страну, сообщило государственное информационное агентство ТАСС.

Кремль ранее запрещал поездки к горячим точкам вируса и в районы, где были обнаружены новые варианты, запретив полеты в Великобританию, например, после обнаружения штамма Alpha в декабре прошлого года.

.

Комментарии, написанные заглавными буквами и содержащие чрезмерное использование символов, будут удалены.

Комментарии, написанные заглавными буквами и содержащие чрезмерное использование символов, будут удалены. Мы ценим энтузиазм и убежденность, но мы также твердо верим в то, что каждому предоставляется возможность высказать свою точку зрения. Поэтому, помимо гражданского общения, мы ожидаем, что комментаторы будут высказывать свое мнение кратко и вдумчиво, но не так часто, чтобы другие были раздражены или обижены. Если мы получаем жалобы на людей, которые занимают тему или форум, мы оставляем за собой право заблокировать им доступ к сайту без права обращения за помощью.

Мы ценим энтузиазм и убежденность, но мы также твердо верим в то, что каждому предоставляется возможность высказать свою точку зрения. Поэтому, помимо гражданского общения, мы ожидаем, что комментаторы будут высказывать свое мнение кратко и вдумчиво, но не так часто, чтобы другие были раздражены или обижены. Если мы получаем жалобы на людей, которые занимают тему или форум, мы оставляем за собой право заблокировать им доступ к сайту без права обращения за помощью.