на 2021 год приняты важные поправки

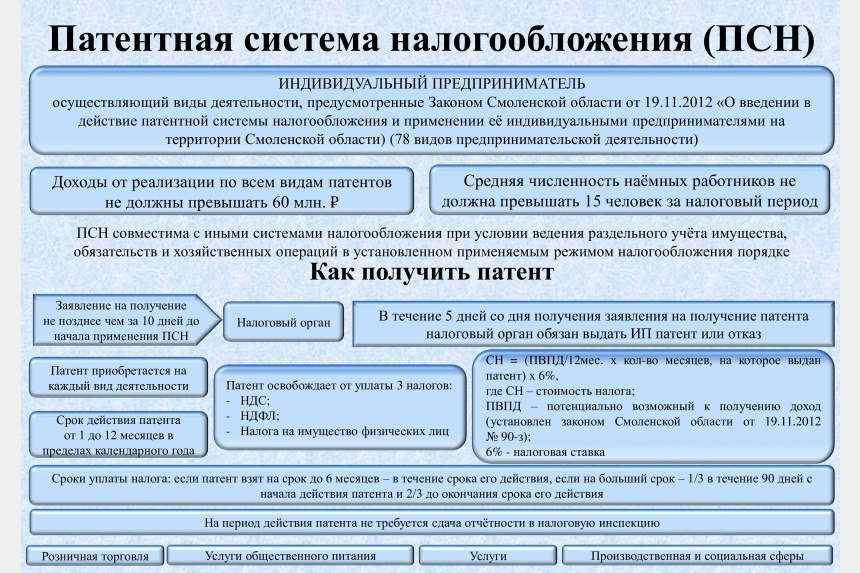

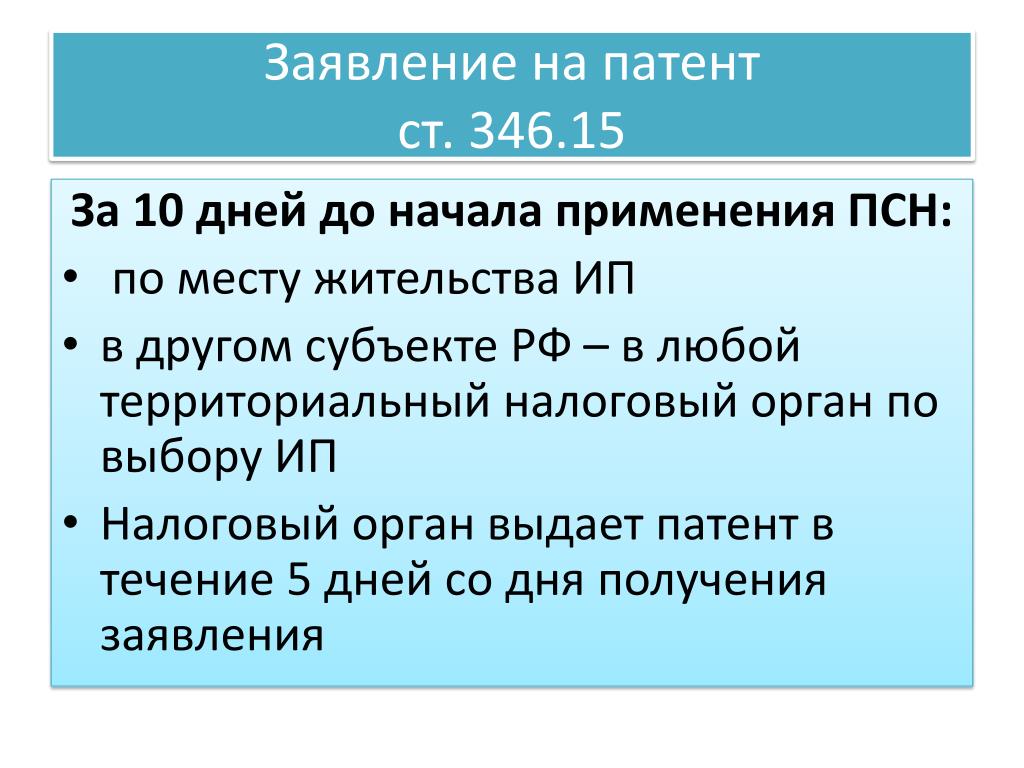

Федеральный закон от 23.11.2020 N 373-ФЗ скорректировал положения главы 26.5 НК РФ «Патентная система налогообложения» с 1 января 2021 года.

Во-первых, виды предпринимательской деятельности, в отношении которых может применяться ПСН, приведены в соответствие с ОКВЭД 2. При этом за счет разукрупнения подп. 21 п. 2 ст. 346.43 НК РФ «Прочие услуги производственного характера» перечень видов предпринимательской деятельности на ПСН расширяется. Обновленный перечень содержит 80 пунктов вместо 63. Например, применять ПСН можно будет по услугам по переработке продуктов сельского хозяйства, лесного хозяйства и рыболовства для приготовления продуктов питания для людей и корма для животных, а также производства различных продуктов промежуточного потребления, которые не являются пищевыми продуктами. Также в перечне появились новые виды деятельности:

– мойка автотранспортных средств, полирование и предоставление аналогичных услуг;

– деятельность стоянок для транспортных средств.

По некоторым видам деятельности внесено уточнение, что услуги и работы попадают под ПСН, если выполнены по индивидуальному заказу населения.

Для транспортных услуг по перевозке грузов и пассажиров и аренде внесено уточнение, что транспорт и недвижимость могут быть как в собственности у ИП, так и в аренде.

По услугам розничной торговли и общественного питания площадь торгового зала и зала обслуживания в целях применения ПСН увеличили с 50 до 150 м. кв.

Во-вторых, дополнительно установлено, что ПСН не применяется в отношении

– производства подакцизных товаров, а также добычи и реализации полезных ископаемых;

– оптовой торговли, а также торговли, осуществляемой по договорам поставки;

– оказания услуг по перевозке грузов и пассажиров ИП, имеющими более 20 автотранспортных средств, предназначенных для оказания таких услуг;

– совершения сделок с ценными бумагами и (или) производными финансовыми инструментами, а также оказания кредитных и иных финансовых услуг.

В-третьих, регионам дано право

В-четвертых, в период до дня вступления в силу закона соответствующего субъекта РФ, устанавливающего размеры потенциально возможного к получению ИП годового дохода по новым видам предпринимательской деятельности, стоимость патента для ИП, применявшего в IV квартале 2020 года ЕНВД по соответствующему виду предпринимательской деятельности, определяется по специальной формуле.

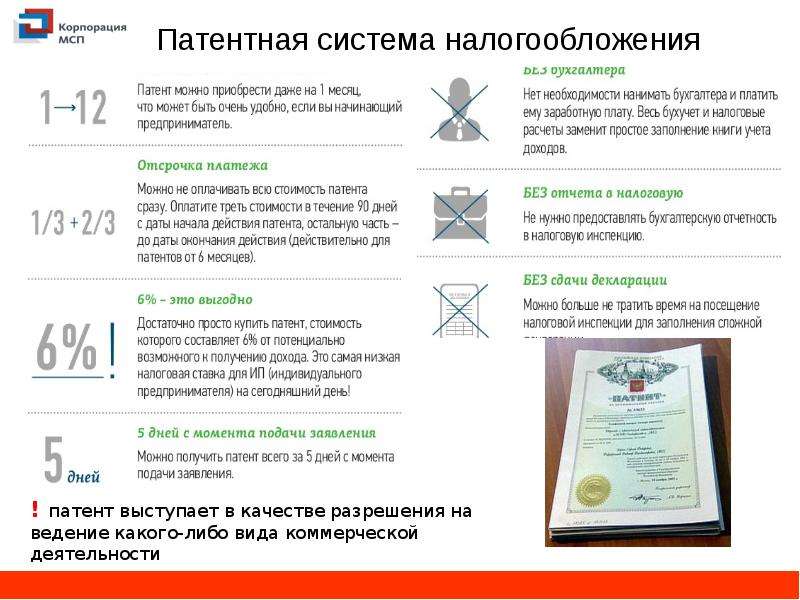

Такие патенты могут быть выданы на срок от одного до трех месяцев со сроком окончания не позднее 31 марта 2021 года.

В-пятых, ИП на ПСН представлено право уменьшать сумму налога на страховые платежи (взносы) и пособия, начисленные за налоговый период. А для 2021 года налоговый период установлен месяц или срок, на который выдан патент.

А для 2021 года налоговый период установлен месяц или срок, на который выдан патент.

ИП с работниками на ПСН могут уменьшить налог не более чем на 50% на уплаченные в пользу работников, занятых в сферах деятельности на ПСН, суммы:

- взносов на ОПС, ОМС, ВНиМ и травматизм;

- расходов по выплате пособий по больничному (кроме случаев травматизма) за дни, которые оплачивает страхователь, в части, не покрытой страховыми выплатами;

- платежей по договорам добровольного личного страхования, которые заключены в пользу работников на случай временной нетрудоспособности, если сумма страховой выплаты не превышает пособия по больничному за три дня.

ИП без работников могут уменьшить налог на полную сумму страховых взносов на ОПС и ОМС, уплаченных за себя.

Для этого нужно направить уведомление в налоговый орган. Его форму должна утвердить ФНС.

Читайте подробнееПатентная система налогообложения для ИП

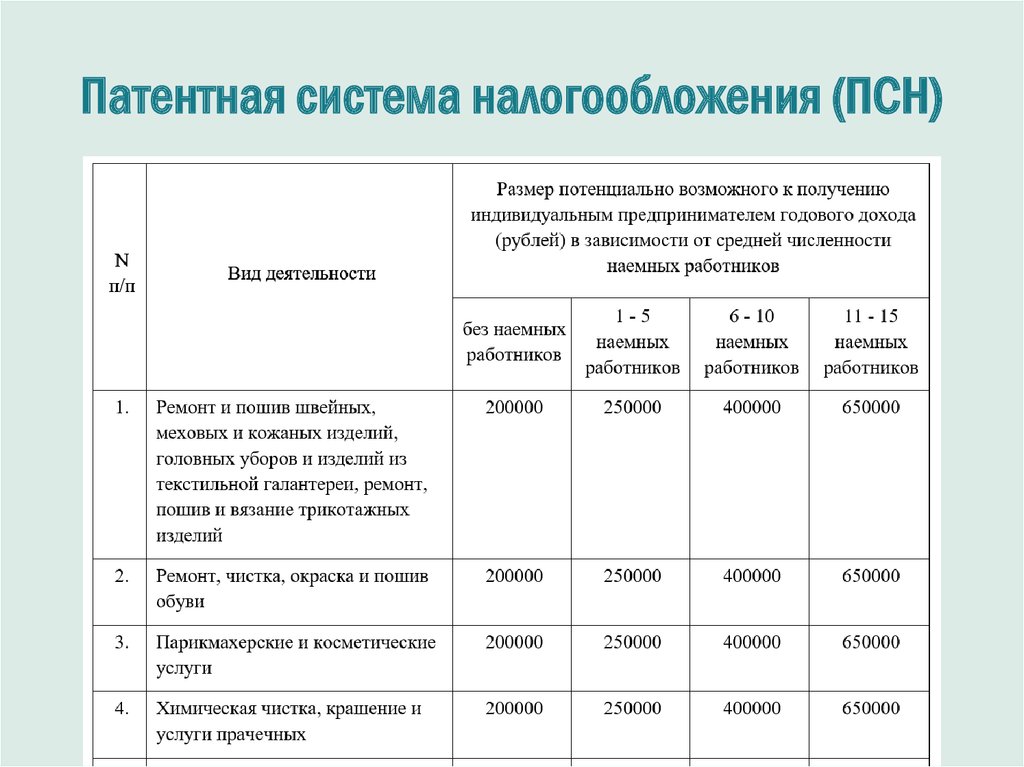

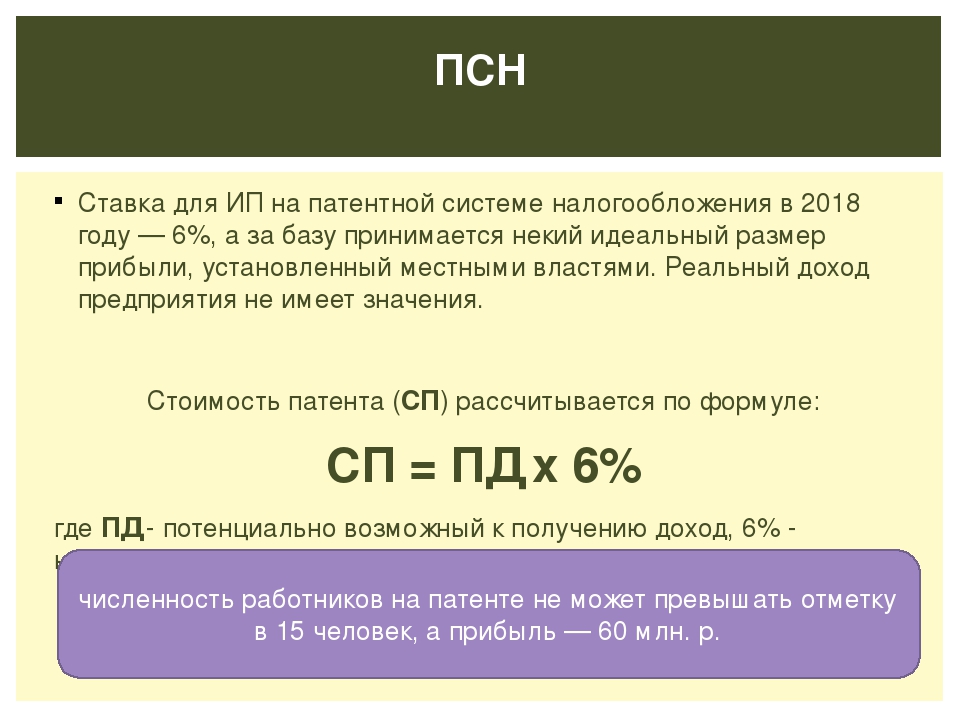

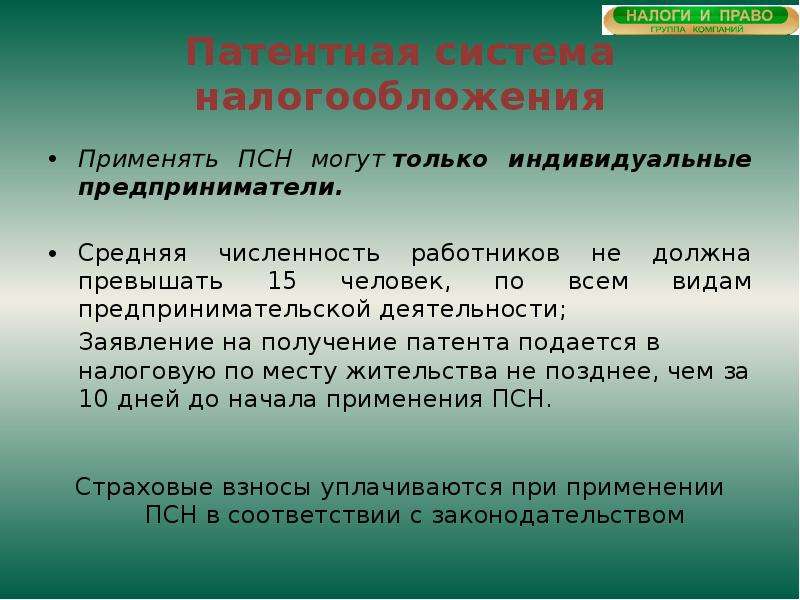

Перечень видов предпринимательской деятельности, подлежащих налогообложению в рамках патентной системы налогообложения, ограничен. В частности, под патентную систему подпадают:

- ветеринарные услуги;

- розничная торговля через объекты стационарной торговой сети с площадью торгового зала не более 50 кв. м по каждому объекту организации торговли;

- услуги общественного питания, оказываемые через объекты общественного питания с площадью зала обслуживания не более 50 кв. м;

- парикмахерские и косметические услуги;

- оказание автотранспортных услуг по перевозке пассажиров автомобильным транспортом.

Индивидуальный предприниматель на патентной системе налогообложения обязан вести Книгу учета доходов.

Внимание!

Патент не применяется в случае осуществления деятельности в рамках договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом.

Для лучшей осведомленности о том, какие виды услуг подпадают под действие патентной системы налогообложения в конкретном субъекте Российской Федерации, полезно ознакомиться с законом, регулирующим применение специального налогового режима в этом субъекте.

Разбираем ситуацию

При определении налоговых обязательств региональные власти вправе дифференцировать предпринимательскую деятельность в рамках каждого вида.

Дифференциация видов предпринимательской деятельности осуществляется в соответствии с Общероссийским классификатором видов экономической деятельности и (или) Общероссийским классификатором продукции по видам экономической деятельности.

Так, законом Кемеровской области оказание услуг общественного питания, делится на три группы:

- услуги ресторана, бара, кафе, закусочной;

- услуги столовой;

- услуги питания предприятий других типов.

Законом Сахалинской области деятельность по обучению населения на курсах и по репетиторству дифференцируется на четыре вида услуг:

- обучение на курсах иностранных языков;

- обучение на курсах вождения автомобилей;

- обучение на других курсах и в кружках;

- прочие услуги в системе образования.

Кроме того, власти субъекта федерации вправе устанавливать дополнительный перечень бытовых услуг, в отношении которых может применяться патент.

Коды видов деятельности в соответствии с Общероссийским классификатором видов экономической деятельности и коды услуг в соответствии с Общероссийским классификатором продукции по видам экономической деятельности, относящихся к бытовым услугам, определяются Правительством Российской Федерации.

Так, законом Ивановской области перечень бытовых услуг, подпадающих под патентную систему налогообложения, дополнен услугами бань, душевых и саун; услугами соляриев по индивидуальному заказу населения.

С 2021 года в Калининградской области начнет действовать изменённая патентная система налогообложения

Напомним: соответствующий закон накануне приняли депутаты областной Думы.

Изменить параметры патентной системы налогообложения стало возможно благодаря подписанному на днях Президентом России закону, который передает на региональный уровень полномочия по регулированию параметров патента.

«Мы всегда считали, что надо отдать все полномочия по установлению патента и соответствующих режимов в регионы и дать им возможность принимать любые решения, а в Налоговом кодексе прописать те виды деятельности, по которым нельзя осуществлять эту деятельность на основании патента. Мы отдаем все вопросы, связанные с патентом, на уровень решения региона», – пояснил глава комитета по бюджету Государственной Думы Российской Федерации Андрей Макаров, комментируя федеральное решение.

Как рассказали в региональном минфине, Калининградская область – один из первых регионов РФ, в котором еще в мае 2020 года началась подготовка к внесению изменений в региональный закон. Работа велась в тесном сотрудничестве с депутатами областной Думы, представителями муниципальных образований, налоговой службы, а также уполномоченным по защите прав предпринимателей в Калининградской области. В результате 23 ноября 2020 года закон был принят.

«Ко второму чтению законопроект претерпел значительные изменения.

Перечень видов предпринимательской деятельности, к которым может применяться патентная система налогообложения в регионе, был расширен с 65 до 82. Изменился подход при установлении потенциально возможного к получению индивидуальным предпринимателем годового дохода. Он определяется не в диапазоне, как было ранее, а на единицу физического показателя – в зависимости от вида деятельности: количество человек, единиц транспорта, объектов торговли, квадратных метров.

С учетом изменений, внесенных в Налоговый кодекс РФ, предусмотрена также возможность уменьшения суммы исчисленного налога на уплаченные страховые взносы. Кроме того, с 50 до 150 квадратных метров увеличена площадь торгового зала для розничной торговли и площадь зала обслуживания посетителей для общественного питания, при которых может применяться патентная система налогообложения.

Для снижения налоговой нагрузки на индивидуальных предпринимателей при расчете размера потенциально возможного к получению годового дохода применяются понижающие коэффициенты в зависимости от места ведения бизнеса. Все муниципалитеты региона разделены на четыре группы с коэффициентами от 0,4 до 1.

«Нашей задачей было не допустить увеличения налоговой нагрузки при изменении параметров патентной системы налогообложения. Большое количество предпринимателей региона работают на ЕНВД, поэтому рабочая группа ориентировалась на налоговую нагрузку при этой системе налогообложения. Мы постарались предусмотреть наиболее комфортный переход для предпринимателей. По решению губернатора Антона Алиханова в законопроект был внесен дополнительный понижающий коэффициент 0,7 для размера потенциально возможного годового дохода при расчете стоимости патента в следующем году», – сообщил министр финансов Калининградской области Виктор Порембский.

Мы постарались предусмотреть наиболее комфортный переход для предпринимателей. По решению губернатора Антона Алиханова в законопроект был внесен дополнительный понижающий коэффициент 0,7 для размера потенциально возможного годового дохода при расчете стоимости патента в следующем году», – сообщил министр финансов Калининградской области Виктор Порембский.

Справка:

Рассчитать стоимость патента поможет электронный сервис.

Он предназначен для расчета примерной суммы налога, подлежащего к уплате в бюджет, по одному из видов предпринимательской деятельности, в отношении которого применяется патентная система налогообложения в конкретном муниципалитете.

Теги: минфин, патент, налоги, закон, калькулятор патента, Алиханов, Оргеева, Порембский

Определение патентной коробки

| Что такое патентная коробка?

Патентный ящик — также называемый режимом интеллектуальной собственности (ИС) — облагает налогом доход от бизнеса, полученный от ИС, по ставке ниже установленной законом ставки налога на прибыль корпораций, с целью поощрения местных исследований и разработок. Многие патентные боксы по всему миру претерпели существенные реформы из-за проблем, связанных с изменением прибыли.

Многие патентные боксы по всему миру претерпели существенные реформы из-за проблем, связанных с изменением прибыли.

Чем патентные коробки отличаются от кредитов на исследования и разработки

Патентные коробки и кредиты на исследования и разработки (НИОКР) — это налоговые льготы, направленные на поощрение исследований и разработок.Основное отличие состоит в том, что кредиты на НИОКР позволяют получить налоговые льготы на основании затрат на НИОКР, а патентные коробки уменьшают налоги на прибыли , полученные от НИОКР.

Цель и критика патентных коробок

Целью патентных ящиков, как правило, является поощрение и привлечение местных НИОКР за счет снижения налоговых затрат на НИОКР. Однако в некоторых недавних исследованиях ставится под вопрос, эффективны ли патентные боксы для стимулирования отечественных инноваций, и указывается на то, что патентные боксы способствуют перемещению прибыли для минимизации налоговых обязательств.

Патентные коробки могут ввести новый уровень сложности в налоговую систему и создать диспропорции между доходом, полученным от интеллектуальной собственности, и доходом, не связанным с интеллектуальной собственностью.

Страны с патентным ящиком

В США нет режима патентной коробки. Тем не менее, многие европейские страны внедрили режимы патентных боксов за последние годы: Андорра, Бельгия, Кипр, Франция, Венгрия, Ирландия, Италия, Литва, Люксембург, Нидерланды, Польша, Португалия, Сан-Марино, Словакия, Испания (федеральная, Страна Басков). , и Наварра), Швейцарии (кантон Нидвальден), Турции и Великобритании.

Страны за пределами Европы, которые внедрили режим патентной коробки, включают, помимо прочего, Китай, Израиль, Корею, Панаму и Сингапур.

Модифицированный подход Nexus

В прошлом некоторые страны предлагали режимы патентных ящиков, не требуя от предприятий проведения НИОКР, лежащих в основе ИС, внутри страны. Это позволило предприятиям развивать интеллектуальную собственность в одной стране, а затем перемещать ее в юрисдикцию с патентным ящиком. Следовательно, страны без таких преференциальных режимов выразили обеспокоенность по поводу того, что эти патентные коробки стимулируют перемещение прибыли, нанося ущерб их налоговой базе.

Следовательно, страны без таких преференциальных режимов выразили обеспокоенность по поводу того, что эти патентные коробки стимулируют перемещение прибыли, нанося ущерб их налоговой базе.

Для решения этой проблемы страны ОЭСР в 2015 году согласовали так называемый подход модифицированной взаимосвязи для режимов ИС в рамках действия 5 Плана действий ОЭСР по размыванию базы и перемещению прибыли (BEPS). Этот модифицированный подход Nexus ограничивает объем квалифицируемых активов ИС и требует связи между расходами на НИОКР, активами ИС и доходами от ИС. Чтобы соответствовать этому подходу, страны, ранее не соблюдающие его, либо отменили, либо изменили свои режимы патентных ящиков в течение последних нескольких лет.

Фармацевтические и технологические гиганты столкнутся с повышением налогов, если перерыв в «патентной коробке» закончится известные как патентные коробки.

Патентные коробки налоговые доходы, которые компании получают от своей интеллектуальной собственности, такие как платежи роялти за патенты, по гораздо более низким ставкам, чем другие доходы. Страны используют режимы для привлечения прибыльных исследований и разработок, а такие отрасли, как фармацевтика, утверждают, что они позволяют проводить дорогостоящие и рискованные исследования и разработки.

Страны используют режимы для привлечения прибыльных исследований и разработок, а такие отрасли, как фармацевтика, утверждают, что они позволяют проводить дорогостоящие и рискованные исследования и разработки.

Но часть плана Организации экономического сотрудничества и развития по созданию глобального минимального корпоративного налога, известного как второй компонент, позволяет странам облагать налогом доход компании, если он не облагается налогом по минимальному порогу в другой стране. Эти положения могут применяться к доходу от патентной коробки, если почти 140 стран, участвующих в переговорах, не согласятся исключить его из правил.

«Это в значительной степени убьет патентные коробки, потому что весь смысл этих режимов заключается в привлечении исследований и разработок в области интеллектуальной собственности с низкими налоговыми ставками», — сказала Элоиза Уокер, глава отдела корпоративного налогообложения в Pinsent Masons в Великобритании.

ОЭСР заявила, что целью второго компонента является ограничение налоговой конкуренции между странами, предлагающими все более низкие и более низкие корпоративные ставки для привлечения бизнеса, и что исключение таких режимов «подорвет политическое намерение и эффективность. »Минимального налога.Страны еще не пришли к соглашению об окончательной разработке правил.

»Минимального налога.Страны еще не пришли к соглашению об окончательной разработке правил.

В ОЭСР от комментариев отказались.

Налоговые льготы

Патентные коробки могут предлагать большие налоговые льготы, иногда до половины обычной ставки корпоративного подоходного налога в некоторых странах. Франция облагает соответствующий доход от интеллектуальной собственности налогом в размере 10% по сравнению с обычными 34%. Испания и Нидерланды обычно облагают налогом корпоративный доход по ставке 25%, а доход патентной коробки — по ставке 10% и 7% соответственно. В Великобритании доход от патентной коробки составляет 10% по сравнению с 19% для стандартного корпоративного дохода.В патентной коробке Китая ставка налога составляет 15% по сравнению с обычными 25%.

Голландский инновационный ящик создал налоговые льготы на 1,6 миллиарда евро (1,9 миллиарда долларов) для компаний в 2019 году, а режим Великобритании получил более 1 миллиарда фунтов (1,3 миллиарда долларов) налоговых льгот, на которые претендовали 1170 компаний в 2016-2017 налоговом году. , согласно данным обоих правительств. В последних финансовых отчетах компании AstraZeneca и GlaxoSmithKline назвали патентные коробки важным фактором при определении своих налоговых ставок. Компании не ответили на запросы о комментариях.

, согласно данным обоих правительств. В последних финансовых отчетах компании AstraZeneca и GlaxoSmithKline назвали патентные коробки важным фактором при определении своих налоговых ставок. Компании не ответили на запросы о комментариях.

Крупные компании являются крупнейшими пользователями патентных ящиков, поскольку экономия на масштабе позволяет компаниям с большим количеством интеллектуальной собственности, находящейся в этих ящиках, сэкономить на налогах административные расходы. В Великобритании, например, 95% налоговых льгот, требуемых в соответствии с режимом патентного бокса в 2016-17 годах, поступило от крупных компаний. Правительство Великобритании определяет крупный бизнес как имеющий 20 миллионов фунтов стерлингов или более прибыли в год.

Патентные боксы не будут запрещены, если в рамках второго столпа ОЭСР не будет изъятия, но любой доход, облагаемый налогом ниже минимальной ставки, которая должна быть определена страной патентного бокса, будет облагаться налогом другой страной, чтобы компенсировать различия.

Призывы к исключению

Крупные фармацевтические и другие компании, активно использующие интеллектуальную собственность, вместе с бизнес-группами в некоторых странах лоббируют ОЭСР, чтобы исключить доход патентной коробки из требований для соблюдения глобальной минимальной налоговой ставки, и говорят они будут продолжать это делать.

Ирландская фармацевтическая ассоциация здравоохранения в электронном письме сообщила, что планирует лоббировать Ирландию и ЕС «за сохранение наших многочисленных конкурентных преимуществ», включая «ящик знаний» Ирландии, который сокращает их количество в Ирландии на 12.Ставка корпоративного налога 5% пополам для квалифицируемого дохода. Ирландию давно критикуют за использование очень низких налоговых ставок для привлечения транснациональных компаний.

Министерство финансов Ирландии не ответило на запрос о комментарии.

Голландский конгломерат Unilever NV призвал к «полному исключению» режимов, соответствующих существующим стандартам ОЭСР, когда глобальный орган в последний раз запрашивал публичные комментарии по Второму столпу в декабре 2019 года. Не исключение ящиков с патентами может помешать исследованиям и разработке новых лекарств. и побудить правительства искать стимулы за пределами налоговой системы, подрывая работу по прозрачности налогообложения, проделанную в последние годы, говорится в письме.В Unilever от комментариев отказались.

Не исключение ящиков с патентами может помешать исследованиям и разработке новых лекарств. и побудить правительства искать стимулы за пределами налоговой системы, подрывая работу по прозрачности налогообложения, проделанную в последние годы, говорится в письме.В Unilever от комментариев отказались.

Группа цифровой экономики, представляющая технологические компании США, в декабре прошлого года призвала к Второму столпу не «обращать вспять или уменьшать эффект» патентных ящиков, которые уже считаются жалобой ОЭСР. Немецкая торговая палата также лоббирует сохранение стимулов, хотя правительство Германии по крайней мере с 2013 года пытается запретить их как недобросовестную конкуренцию. Минфин Германии не ответил на запрос о комментарии.

«Даже если второй столп не откажется от патентных ящиков, он должен включать некоторые льготы для налоговой политики, которые стимулируют инновации», — сказала Луиза Вайнгрод, вице-президент по глобальному налогообложению Johnson & Johnson.

«Критически важно, чтобы налоговая политика продолжала поддерживать инновации. Это не может быть более очевидным, чем во время пандемии, когда многие, многие фармацевтические компании ищут способы лечения и вакцины », — сказала она.

«Совершенно другое животное»

Проект ОЭСР 2015 года по борьбе с эрозией корпоративной базы и перемещением прибыли позволил сохранить льготные налоговые режимы, такие как патентные боксы, до тех пор, пока они предназначены для существенной деятельности, такой как исследования, а не средство передвижения просто держать IP в юрисдикции.

Сегодня некоторые страны настаивают на применении минимальной налоговой ставки к доходу патентной коробки, вместо того, чтобы предлагать исключение и аннулировать льготы.

«Они хотят, чтобы компании платили минимальный уровень налога в каждой юрисдикции», но патентные коробки позволят сохранить низкие налоговые ставки, давая компаниям стимул продолжать использовать эти юрисдикции, — сказал Брайан Дженн, партнер McDermott Will & Эмери в Чикаго. Как заместитель международного налогового консультанта в U.S. Treasury, ранее он был сопредседателем Целевой группы ОЭСР по цифровой экономике.

Как заместитель международного налогового консультанта в U.S. Treasury, ранее он был сопредседателем Целевой группы ОЭСР по цифровой экономике.

Министерство финансов Нидерландов заявило в своем заявлении, что оно может не поддержать изъятие патентных ящиков. «В целом, исключения не способствуют достижению политической цели, заключающейся в том, чтобы компании всегда облагались налогом хотя бы минимального уровня», — заявила пресс-секретарь министерства.

Неизвестно, уничтожит ли второй столб патентные коробки. Он, вероятно, будет включать в себя исключение налоговых льгот для материальной деятельности на местах, такой как зона свободной торговли, сказал Ши Бун Лоу, директор по международным налогам в DLA Piper в Лондоне, но неясно, будут ли IP-боксы также получить исключение.

Минимальный налог на второй столп «откроет новые горизонты» в подходе ОЭСР к низким налоговым ставкам: он будет применяться, если компания платит слишком низкую ставку, даже если у нее есть основания в юрисдикции, сказала Барбара Ангус, глобальная налоговая политика. руководитель EY в Вашингтоне.

руководитель EY в Вашингтоне.

«Вся дискуссия действительно подчеркивает тот факт, что второй компонент и минимальные налоги — это совсем другое дело, чем та работа, которую ОЭСР проделала в прошлом», — сказала она.

— С помощью Дэвида Гуда и Рубена Мюнстермана.

Налоговое планирование интеллектуальной собственности транснациональных корпораций США после налоговой реформы

Нет никаких сомнений в том, что налогообложение интеллектуальной собственности в США стало намного более сложным после принятия Закона о сокращении налогов и занятости. Для многих наших клиентов, особенно в секторах технологий и биологических наук, глобальная интеллектуальная собственность представляет собой не только наиболее значительный компонент их экономической стоимости, но и значительную часть их глобальных налоговых расходов. Надлежащее глобальное планирование интеллектуальной собственности остается для них чрезвычайно ценным инструментом, позволяющим им оставаться конкурентоспособными на мировом рынке.

Для многонациональных налогоплательщиков значительные изменения, связанные с налогообложением интеллектуальной собственности в США, включают новый налог на глобальный нематериальный доход, полученный иностранными дочерними компаниями, и новые налоговые льготы для определенных доходов, полученных из-за рубежа, получаемых корпорациями США. TCJA также снизил ставку корпоративного налога до 21 процента с прежних 35 процентов. Теоретически это делает США более конкурентоспособным местом для работы и владения интеллектуальной собственностью, чем в недавнем прошлом. На практике это может быть совсем другой исход.

Исторически сложилось так, что в США существует всемирная система налогообложения, при которой доход, полученный налогоплательщиком США, подлежит налогообложению в США независимо от того, где он получен во всем мире. Большинство стран не облагают налогом общемировой доход, но вместо этого имеют так называемую территориальную систему, которая облагает налогом только доход, полученный в стране, с резидентов. Первоначально предполагалось, что TCJA продвинет США к территориальной системе, чтобы лучше соответствовать международным налоговым нормам и сделать США более привлекательным местом для работы транснациональных компаний.Однако реальность такова, что в отличие от всех других крупных стран США по-прежнему облагают налогом доходы корпораций по всему миру.

Первоначально предполагалось, что TCJA продвинет США к территориальной системе, чтобы лучше соответствовать международным налоговым нормам и сделать США более привлекательным местом для работы транснациональных компаний.Однако реальность такова, что в отличие от всех других крупных стран США по-прежнему облагают налогом доходы корпораций по всему миру.

Исторически сложилось так, что сравнительно более высокая ставка налога на прибыль корпораций в США в сочетании с ее системой налогообложения во всем мире сделала структурирование интеллектуальной собственности неотъемлемой частью почти всех стратегий международного налогового планирования США. Транснациональные корпорации будут передавать определенные права ИС посредством продажи или лицензирования в юрисдикции с более низким налогообложением за пределами США. В рамках этих структур доход, полученный от ИС, облагался налогом по более низкой местной налоговой ставке и при условии соблюдения требований U.S. правила против отсрочки, такие как Подчасть F, этот доход не облагался налогом в США до тех пор, пока наличные деньги не были фактически репатриированы материнской компании в США. Эти структуры планирования интеллектуальной собственности в сочетании с неограниченным реинвестированием в офшоры за пределами США способствовали как снижению общих эффективных налоговых ставок, так и увеличению глобального денежного потока. TCJA удалил определенные положения, поддерживающие эти структуры, и добавил совершенно новые правила, вынуждающие транснациональные корпорации США пересмотреть свой подход к глобальному налоговому планированию в области интеллектуальной собственности.

Эти структуры планирования интеллектуальной собственности в сочетании с неограниченным реинвестированием в офшоры за пределами США способствовали как снижению общих эффективных налоговых ставок, так и увеличению глобального денежного потока. TCJA удалил определенные положения, поддерживающие эти структуры, и добавил совершенно новые правила, вынуждающие транснациональные корпорации США пересмотреть свой подход к глобальному налоговому планированию в области интеллектуальной собственности.

Значительные изменения в U.S. Режим налогообложения интеллектуальной собственности

Существо и широта TCJA во многих отношениях связаны с налогообложением интеллектуальной собственности. Три наиболее значительных элемента налогообложения интеллектуальной собственности, которые, как мы видим, влияют на глобальных налогоплательщиков, — это режим глобального налога на прибыль с низким уровнем налогообложения (GILTI), режим иностранного полученного нематериального дохода (FDII) и новые положения, которые увеличивают затраты на перевод ИС США в офшоры. Правила GILTI и FDII были приняты вместе, чтобы сформировать подход к налогообложению глобальной интеллектуальной собственности в США, основанный на принципах «кнута и пряника». Теоретически правила GILTI направлены на налогообложение интеллектуальной собственности, расположенной за пределами США.S., а правила FDII стимулируют владение интеллектуальной собственностью в США.

Правила GILTI и FDII были приняты вместе, чтобы сформировать подход к налогообложению глобальной интеллектуальной собственности в США, основанный на принципах «кнута и пряника». Теоретически правила GILTI направлены на налогообложение интеллектуальной собственности, расположенной за пределами США.S., а правила FDII стимулируют владение интеллектуальной собственностью в США.

GILTI, также известное как «палка», устанавливает новый налог в США на уровне акционеров США на превышение чистой прибыли иностранной дочерней компании, предполагаемой доходностью от их материальных активов. По сути, включение GILTI рассчитывается как превышение «чистой проверенной на КИК прибыли» американского акционера над «чистой предполагаемой материальной прибылью». Этот условный материальный доход составляет 10 процентов от «квалифицированных инвестиций в бизнес-активы» (QBAI) CFC, обычно определяемых как приносящие доход материальные активы, за вычетом определенных процентных расходов.GILTI облагает американских акционеров CFC минимальным налогом в США, если иностранный доход CFC облагается налогом по ставке ниже 13,125 процента. GILTI обычно устанавливает минимальный налог в США в размере 10,5%, который может варьироваться в зависимости от уплаченных иностранных налогов.

GILTI обычно устанавливает минимальный налог в США в размере 10,5%, который может варьироваться в зависимости от уплаченных иностранных налогов.

Результатом является повышение налогов в США для налогоплательщиков США с иностранными дочерними компаниями, которые имеют высокий доход, связанный с владением интеллектуальной собственностью, и незначительными материальными активами. Даже неопытный человек может увидеть в мишени американских налогоплательщиков с оффшорными структурами интеллектуальной собственности.

FDII призван быть «пряником», побуждающим налогоплательщиков находить или перемещать глобальную интеллектуальную собственность в США. Помимо снижения общей ставки корпоративного налога в США до 21 процента, TCJA снизил ставку налога в США на иностранный доход, полученный IP в США до 13,125%. Вместо того, чтобы просто применяться к лицензированной или запатентованной ИС, FDII определяется как определенный доход, полученный в связи с недвижимостью, которая продается, сдается в аренду, лицензируется или иным образом обменивается или передается налогоплательщиком США не-U. С. человек для заграничного пользования. Это также относится к услугам, предоставляемым налогоплательщиком США лицу, находящемуся за пределами США. Таким образом, все базирующиеся в США экспортеры товаров или услуг получат новые значительные налоговые льготы США.

С. человек для заграничного пользования. Это также относится к услугам, предоставляемым налогоплательщиком США лицу, находящемуся за пределами США. Таким образом, все базирующиеся в США экспортеры товаров или услуг получат новые значительные налоговые льготы США.

Еще одна менее разрекламированная часть TCJA делает более дорогостоящим передачу определенных IP-адресов за пределы США. Ранее офшорная передача американских патентов, ноу-хау, авторских прав, товарных знаков, франшиз, лицензий и аналогичных IP приводила к налогообложению условных роялти. в U.S. плательщику, что приводит к вмененному налогу на прибыль. TCJA добавляет добрую волю, ценность непрерывного предприятия и рабочую силу к списку американских ИС, на которые в порядке наказания распространяются положения о предполагаемых роялти, создавая дополнительные налоговые затраты на перевод ИС в оффшор — еще один существенный сдерживающий фактор для налогоплательщиков США создавать офшор Структура IP.

Как транснациональным компаниям США следует выполнять налоговое планирование в сфере интеллектуальной собственности после принятия TCJA?

Даже с учетом новых правил, снижающих подоходный налог в США для дохода от интеллектуальной собственности ниже уже сниженного 21 процента U. S. Ставка корпоративного налога, американские транснациональные корпорации обычно не получают выгоды от репатриации оффшорной интеллектуальной собственности обратно в США. В дополнение к существующим правилам против отсрочки, таким как Подчасть F, ставка налога США на доход GILTI от оффшора составляет примерно 10,5 процента. ИС, базирующаяся в США, облагается более высоким налогом на 13,125% в соответствии с режимом FDII.

S. Ставка корпоративного налога, американские транснациональные корпорации обычно не получают выгоды от репатриации оффшорной интеллектуальной собственности обратно в США. В дополнение к существующим правилам против отсрочки, таким как Подчасть F, ставка налога США на доход GILTI от оффшора составляет примерно 10,5 процента. ИС, базирующаяся в США, облагается более высоким налогом на 13,125% в соответствии с режимом FDII.

Еще один важный фактор, о котором гораздо меньше говорят, — это то, что FDII вряд ли станет надежным инструментом долгосрочного планирования, оправдывающим стратегию налогового планирования размещения глобальной интеллектуальной собственности в США.S. Помимо того, что FDII, вероятно, станет будущей целью для законодателей США, стремящихся компенсировать недоходно-нейтральное законодательство, Всемирная торговая организация может в конечном итоге классифицировать FDII как незаконную торговую субсидию по проторенным следам старых и аналогично структурированные режимы Корпорации внутренних международных продаж (DISC) и Корпорации международных продаж за рубежом (FISC). Любой налогоплательщик США, который основывает свою глобальную налоговую стратегию на выгодах FDII, принимает на себя риски ее окончательного размывания или прекращения.

Любой налогоплательщик США, который основывает свою глобальную налоговую стратегию на выгодах FDII, принимает на себя риски ее окончательного размывания или прекращения.

Большинство зарубежных стран успешно смоделировали свои местные правила передачи ИС по аналогии с правилами США. Это означает, что любая признанная оффшорная ИС, репатриированная обратно в США, будет рассматриваться как проданная в США с точки зрения местного налога и будет облагаться налогом в размере такой. Результатом является потенциально значительный выездной налог в местной стране, который необходимо экономически моделировать при любом анализе перераспределения прав интеллектуальной собственности. Кроме того, как отмечалось выше, выросли затраты на передачу ИС в офшор США, а это означает, что перевод ИС из США будет дороже.S. если льготы FDII будут уменьшены или со временем исчезнут.

Налоговое планирование ИП является сложным и зависит от ряда факторов, более длительных, чем указанные выше. В то же время это остается наиболее важным налоговым вопросом для инвесторов, руководства совета директоров и других заинтересованных сторон в сфере технологий, программного обеспечения, наук о жизни и других налогоплательщиков США, обладающих жемчужиной интеллектуальной собственности. Эти налогоплательщики должны продолжать искать оптимальную структуру налогового планирования в области интеллектуальной собственности и, что, возможно, более важно, продолжать обновлять эту стратегию по мере того, как глобальное налоговое законодательство, связанное с интеллектуальной собственностью, продолжает развиваться.

Эти налогоплательщики должны продолжать искать оптимальную структуру налогового планирования в области интеллектуальной собственности и, что, возможно, более важно, продолжать обновлять эту стратегию по мере того, как глобальное налоговое законодательство, связанное с интеллектуальной собственностью, продолжает развиваться.

Режимы интеллектуальной собственности

О режимах интеллектуальной собственности наборов данных

В этих таблицах представлена информация о режимах интеллектуальной собственности (ИС), рассмотренных Форумом ОЭСР по вредной налоговой практике (FHTP). Режимы интеллектуальной собственности позволяют облагать доход от эксплуатации интеллектуальной собственности налогом по более низкой ставке, чем стандартная установленная законом ставка налога.

Режимы ИС могут быть режимами, которые обеспечивают исключительно выгоды для доходов от ИС, но некоторые преференциальные режимы классифицируются как режимы ИС.

являются режимами «двойной категории». Эти режимы также обеспечивают преимущества для доходов от других географически мобильных видов деятельности или предоставляют преимущества.

к широкому спектру видов деятельности и не обязательно исключают доход от интеллектуальной собственности. В таблице представлена информация по обоим режимам, которые узко

целевой доход от интеллектуальной собственности и режимы, которые предлагают сниженные ставки на доход от интеллектуальной собственности и другие виды дохода.

Эти режимы также обеспечивают преимущества для доходов от других географически мобильных видов деятельности или предоставляют преимущества.

к широкому спектру видов деятельности и не обязательно исключают доход от интеллектуальной собственности. В таблице представлена информация по обоим режимам, которые узко

целевой доход от интеллектуальной собственности и режимы, которые предлагают сниженные ставки на доход от интеллектуальной собственности и другие виды дохода.

Как согласовано в рамках минимального стандарта BEPS Action 5, партнерские проверки проводятся для выявления особенностей режимов ИС, которые могут

способствовать размыванию базы и перемещению прибыли (BEPS) и, следовательно, могут несправедливо повлиять на налоговую базу других юрисдикций.В Докладе Действия 5 вновь сделан акцент на требовании существенной активности для любого преференциального режима, и «подход взаимосвязи» является

требование о существенной деятельности, разработанное для режимов ИС. Подход нексуса требует наличия связи между доходами, получаемыми от интеллектуальной собственности. режим и степень, в которой налогоплательщик провел базовые НИОКР, в результате которых был получен актив ИС. Помимо подхода нексуса,

такие особенности режимов, как ограждение от внутренней экономики и отсутствие прозрачности, также учитываются в экспертных обзорах.

режим и степень, в которой налогоплательщик провел базовые НИОКР, в результате которых был получен актив ИС. Помимо подхода нексуса,

такие особенности режимов, как ограждение от внутренней экономики и отсутствие прозрачности, также учитываются в экспертных обзорах.

Исходя из особенностей режима, режимы интеллектуальной собственности считаются либо: вредными (поскольку они не соответствуют подходу взаимосвязи),

не вредны (когда режим действительно соответствует подходу взаимосвязи и другим факторам в процессе проверки) или потенциально вредны (когда

режим не соответствует подходу взаимосвязи и / или другим факторам в процессе обзора, но оценка экономических эффектов не

пока что место). Процесс экспертной оценки продолжается, и в 2019 году большинство юрисдикций изменили или отменили свои режимы, чтобы обеспечить

что они полностью соответствуют минимальному стандарту Действия 5.Режимы, которые уже были закрыты для новых участников в 2018 г. (по

к экспертным оценкам, утвержденным Inclusive Framework в ноябре 2018 г. ) указаны как «отмененные», хотя продолжающиеся льготы могут

предлагаться на определенный период времени компаниям, уже пользующимся этим режимом. Во всех случаях это дедовщина закончится

до 30 июня 2021 года. В 2019 году отмененных режимов интеллектуальной собственности не было.

) указаны как «отмененные», хотя продолжающиеся льготы могут

предлагаться на определенный период времени компаниям, уже пользующимся этим режимом. Во всех случаях это дедовщина закончится

до 30 июня 2021 года. В 2019 году отмененных режимов интеллектуальной собственности не было.

Контактное лицо: [email protected]

Введение в налоговый режим интеллектуальной собственности

Как налоговый юрист, я часто слышу о том, насколько сбивает с толку люди налоговое законодательство.Если вы читаете это, вы, вероятно, глубоко вовлечены в какую-либо отрасль, помимо налогообложения, и вам хотелось бы, чтобы эта тема была разбита на удобоваримый уровень. Надеюсь, эта статья послужит полезным учебником, подробно описывающим, как интеллектуальная собственность (ИС) облагается налогом в различных ситуациях. Я также проиллюстрирую широкое влияние нового Закона о сокращении налогов и занятости на налоговый режим интеллектуальной собственности.

IP в малом бизнесе

Затраты малого бизнеса, связанные с интеллектуальной собственностью, можно рассматривать тремя различными способами, в зависимости от характера затрат.

Создание IP — затраты капитализируются

Любой малый бизнес, создающий ИС для собственной выгоды, не может вычесть затраты на создание ИС. Вместо этого любые затраты, понесенные при создании авторского права, товарного знака или патента, будут «капитализированы», то есть они будут добавлены для формирования «базы налога на прибыль» актива. База подоходного налога является отправной точкой для определения (i) размера налога, который вы заплатите при продаже или обмене данного актива, или (ii) суммы, которую вы можете вычесть для целей начисления износа или амортизации в течение срока полезного использования имущества. .В качестве примера предположим, что ваша компания тратит 50 000 долларов на разработку товарного знака и регистрацию товарного знака в ВПТЗ США. Эти расходы в размере 50 000 долларов не могут быть вычтены; вместо этого база налога на прибыль торговой марки начинается с 50 000 долларов. Если товарный знак впоследствии будет продан, эти 50 000 долларов вычитаются из покупной цены, чтобы определить, какую прибыль следует отразить от продажи в налоговой декларации предприятия.

Исследования и эксперименты — вычитаются затраты

Хотя затраты, понесенные для создания или улучшения конкретного актива, должны капитализироваться, вместо этого могут вычитаться общие затраты на «исследования и эксперименты».Эти затраты описаны в правилах IRS как «затраты на исследования и разработки в экспериментальном или лабораторном смысле», что означает, что затраты предназначены для «устранения неопределенности в отношении разработки или улучшения продукта». Например, расходы, понесенные при испытании нового или улучшенного бронежилета, подлежат вычету; однако, как только бизнес узнает, что жилет будет работать, любые затраты, понесенные при разработке жилета для продажи клиентам, будут капитализированы в базу налога на прибыль интеллектуальной собственности, связанной с жилым фондом.Недавно принятый Закон о сокращении налогов и занятости требует, чтобы все затраты на исследования и эксперименты амортизировались в течение пяти лет, начиная с 2022 года, а это означает, что они больше не будут вычитаться.

Затраты на запуск и развертывание IP для бизнеса — затраты амортизируются

Если вы планируете начать торговлю или бизнес, но еще не сделали этого, любые расходы, понесенные для запуска бизнеса, еще не подлежат вычету. Вместо этого, эти «стартовые расходы» могут быть погашены в течение 15 лет после официального открытия бизнеса.Это приводит к амортизационному вычету, который является обычным вычетом, используемым для компенсации заработанного дохода.

Вспомните концепцию базы подоходного налога, обсуждавшуюся выше: как только эта база будет установлена для патентов или авторских прав, вы можете получить амортизационный вычет на основе 15-летнего срока полезного использования. Когда вы получаете амортизационный вычет каждый год, база подоходного налога для соответствующего актива соответственно уменьшается. Например, если ваша компания владеет патентом с подоходным налогом в размере 150 000 долларов и получает вычет амортизации в размере 15 000 долларов, база подоходного налога с патента уменьшается на 15 000 долларов до 135 000 долларов, и так каждый год до тех пор, пока база подоходного налога с патента не станет равной нулю.

Амортизировать можно только активы с ограниченным сроком полезного использования. Наиболее распространенные примеры в сфере интеллектуальной собственности — это авторские права и патенты. Поскольку товарные знаки обычно продлеваются на неопределенный срок, они не подлежат амортизации, поскольку не имеют ограниченного срока полезного использования. То же самое и с коммерческой тайной, которая всегда остается конфиденциальной и может использоваться неограниченное время; и самостоятельно созданный гудвилл, срок полезного использования которого не определен.

IP в мире M&A

Продажа ИП

Интеллектуальная собственность, используемая в бизнесе, раньше являлась «активом согласно Разделу 1231», который позволяет учитывать прирост капитала в долгосрочной перспективе, если актив удерживается более года. и Обработка обычных убытков.После Закона о сокращении налогов и занятости ИС теперь обычно рассматривается как обычный актив, даже если она используется в бизнесе. Единственное исключение — это прямая продажа патента (или неделимая доля во всех существенных правах на патент), которая по-прежнему пользуется особым правилом, предоставляющим долгосрочный режим прироста капитала, если патент удерживался более одного года.

Единственное исключение — это прямая продажа патента (или неделимая доля во всех существенных правах на патент), которая по-прежнему пользуется особым правилом, предоставляющим долгосрочный режим прироста капитала, если патент удерживался более одного года.

Когда ИС, используемая в бизнесе, ранее пользовалась долгосрочным режимом прироста капитала, налогоплательщики будут проводить различие между «возвращением» предыдущих амортизационных отчислений и чистым повышением стоимости; первое — это долгосрочный прирост капитала, а второе — обычный доход.Вспомните пример из предыдущего раздела: когда патент с исходной налоговой базой в 150 000 долларов амортизируется на 15 000 долларов, его скорректированная база налога на прибыль теперь составляет 135 000 долларов. При продаже по цене покупки 200 000 долларов общая прибыль составляет 65 000 долларов, но 15 000 долларов были обычным доходом, поскольку представляли собой возмещение предыдущей амортизации. Оставшиеся 50 000 долларов были долгосрочным приростом капитала. С новым Законом о сокращении налогов и занятости этот анализ стал гораздо менее эффективным, поскольку весь доход от продажи интеллектуальной собственности теперь является обычным.

С новым Законом о сокращении налогов и занятости этот анализ стал гораздо менее эффективным, поскольку весь доход от продажи интеллектуальной собственности теперь является обычным.

Лицензия ИП

До принятия Закона о сокращении налогов и рабочих местах различие между типами лицензий также имело решающее значение для налогового режима. Обычно доход от лицензионного соглашения, связанного с интеллектуальной собственностью, считается обычным, а не капитальным. Но когда исключительная лицензия включала «все существенные права» на объект интеллектуальной собственности и больше походила на продажу, налогоплательщики могли требовать предоставления режима продажи (и, следовательно, режима долгосрочного прироста капитала). С изменениями, внесенными в соответствии с новым законом, эта продажа vs.анализ лицензий больше не так важен.

Приобретение ИП

Когда сторонний покупатель приобретает ИС, покупатель берет подоходный налог с актива, равный его стоимости. Пока актив имеет срок полезного использования, покупатель может амортизировать актив в течение 15-летнего срока полезного использования. Сюда входит приобретенная деловая репутация в отличие от созданной самостоятельно деловой репутации, которая не подлежит амортизации. До Закона о сокращении налогов и занятости правила противодействия злоупотреблениям запрещали «перемешивание» амортизации, когда налогоплательщик продавал ИС связанной стороне (при приросте капитала) и заново возобновлял график погашения ИС (что приводило к большим обычные вычеты).Теперь, когда прибыль от интеллектуальной собственности станет почти исключительно обычным явлением, эти правила противодействия злоупотреблениям будут гораздо меньше беспокоить IRS — математические расчеты при попытке «отменить» амортизацию просто не сработают для налогоплательщика.

Пока актив имеет срок полезного использования, покупатель может амортизировать актив в течение 15-летнего срока полезного использования. Сюда входит приобретенная деловая репутация в отличие от созданной самостоятельно деловой репутации, которая не подлежит амортизации. До Закона о сокращении налогов и занятости правила противодействия злоупотреблениям запрещали «перемешивание» амортизации, когда налогоплательщик продавал ИС связанной стороне (при приросте капитала) и заново возобновлял график погашения ИС (что приводило к большим обычные вычеты).Теперь, когда прибыль от интеллектуальной собственности станет почти исключительно обычным явлением, эти правила противодействия злоупотреблениям будут гораздо меньше беспокоить IRS — математические расчеты при попытке «отменить» амортизацию просто не сработают для налогоплательщика.

Поскольку амортизация ИС и гудвила может привести к большим вычетам для покупателя, покупатели обычно предпочитают рассматривать приобретение бизнеса как продажу активов, что «увеличивает» базу налога на прибыль ИС приобретенного бизнеса. Но оформление документов и расходы, связанные с продажей активов, обычно будут намного более болезненными, чем при продаже акций, поэтому продавцы часто предпочитают последнее.IRS позволяет выбрать «Раздел 336 (e)» или «Раздел 338 (h) (10)», чтобы помочь покупателям и продавцам в этой ситуации. При любом выборе транзакция может принимать юридический формат продажи акций, но налоговый формат продажи активов, что позволяет покупателю «повысить» базу налога на прибыль интеллектуальной собственности и других активов. Когда покупатель и продавец совместно соглашаются на это решение, новая налоговая база для каждого актива определяется по формуле, изложенной в правилах IRS.

Но оформление документов и расходы, связанные с продажей активов, обычно будут намного более болезненными, чем при продаже акций, поэтому продавцы часто предпочитают последнее.IRS позволяет выбрать «Раздел 336 (e)» или «Раздел 338 (h) (10)», чтобы помочь покупателям и продавцам в этой ситуации. При любом выборе транзакция может принимать юридический формат продажи акций, но налоговый формат продажи активов, что позволяет покупателю «повысить» базу налога на прибыль интеллектуальной собственности и других активов. Когда покупатель и продавец совместно соглашаются на это решение, новая налоговая база для каждого актива определяется по формуле, изложенной в правилах IRS.

ИП в иске

Обработка взысканных средств или расчетных доходов

Когда вы подаете в суд на кого-то другого по причине иска, связанной с интеллектуальной собственностью, и получаете компенсацию в качестве победы или получаете оплату через урегулирование, налоговый режим зависит от точного характера иска. До Закона о сокращении налогов и рабочих местах это был очень деликатный вопрос, но новый режим продажи или исключительной лицензии на интеллектуальную собственность фактически лишил налогоплательщиков возможности получить долгосрочный режим прироста капитала за эти доходы. Если бы причиной иска было нарушение прав интеллектуальной собственности, выручка могла бы рассматриваться как долгосрочный прирост капитала, если бы судебный процесс был правильно структурирован. Теперь эти доходы объединяются с доходами, возникающими в результате судебных исков о упущенной прибыли, нарушенных лицензионных соглашений и всех других оснований исков, связанных с интеллектуальной собственностью, которые всегда считались обычным доходом.

До Закона о сокращении налогов и рабочих местах это был очень деликатный вопрос, но новый режим продажи или исключительной лицензии на интеллектуальную собственность фактически лишил налогоплательщиков возможности получить долгосрочный режим прироста капитала за эти доходы. Если бы причиной иска было нарушение прав интеллектуальной собственности, выручка могла бы рассматриваться как долгосрочный прирост капитала, если бы судебный процесс был правильно структурирован. Теперь эти доходы объединяются с доходами, возникающими в результате судебных исков о упущенной прибыли, нарушенных лицензионных соглашений и всех других оснований исков, связанных с интеллектуальной собственностью, которые всегда считались обычным доходом.

Порядок оплаты услуг адвоката

Однако Закон о сокращении налогов и занятости не изменил налогового режима гонораров адвокатов. Если причиной иска было нарушение прав интеллектуальной собственности, судебные издержки обычно капитализируются в базу налога на прибыль как затраты на совершенствование права собственности на интеллектуальную собственность. Если причиной иска была упущенная выгода или нарушение лицензионного соглашения, судебные издержки вычитаются как общехозяйственные расходы.

Если причиной иска была упущенная выгода или нарушение лицензионного соглашения, судебные издержки вычитаются как общехозяйственные расходы.

Мэтью Э. Раппапорт, эсквайр, LL.M. является единственным практикующим специалистом, специализирующимся на налогообложении, поскольку она связана с частным бизнесом, недвижимостью, частным капиталом, а также вопросами трастов и недвижимого имущества. С ним можно связаться по телефону (212) 453-9889 или по адресу [email protected].

Коробка с патентами— Каков соответствующий доход от интеллектуальной собственности?

Соответствующий доход от интеллектуальной собственности

Соответствующий доход от интеллектуальной собственности определяется в законодательстве по пяти основным категориям, каждая из которых рассматривается ниже.

Доход от продажи объекта, защищенного соответствующим правом интеллектуальной собственности

Соответствующий доход от интеллектуальной собственности включает мировой доход от продажи соответствующей компанией:

a) объекты, в отношении которых компании было предоставлено квалификационное право интеллектуальной собственности («квалифицируемые объекты»)

b) элементы, включающие один или несколько квалифицируемых элементов, и

c) объекты, которые полностью или в основном предназначены для включения в такие объекты

Таким образом, одно квалифицируемое право ИС (например, патент Великобритании) приносит всю мировую прибыль, связанную с продажей квалифицируемого объекта, в Патентный ящик. Сюда входит прибыль от продаж на любой территории (даже на таком крупном рынке, как США), на котором нет эквивалентного права интеллектуальной собственности.

Сюда входит прибыль от продаж на любой территории (даже на таком крупном рынке, как США), на котором нет эквивалентного права интеллектуальной собственности.

Для целей патентной коробки элемент не считается защищенным квалифицирующим правом ИС в силу того, что он был изготовлен способом, защищенным квалифицирующим правом ИС. Следовательно, если изобретение относится к способу, важно, если это вообще возможно, получить формулу изобретения, относящуюся к самому продукту, например, используя формат формулы «продукт за процессом».Часто бывает проблематично получить такие заявления о «продукте за процессом». Если претензия «продукт за процессом» не может быть получена, это может быть недостатком с точки зрения экономии на корпоративном налоге, поскольку тогда в качестве соответствующего дохода от интеллектуальной собственности можно будет заявить только условный роялти (обсуждается ниже) за использование квалифицируемого права интеллектуальной собственности. .

Важно отметить, что доход, связанный с продажей предметов, включающих один или несколько квалифицируемых предметов, также учитывается как соответствующий доход ИС. Это означает, например, что весь доход от продажи автомобиля может рассматриваться как соответствующий доход от интеллектуальной собственности по той единственной причине, что система управления двигателем покрывается соответствующими правами интеллектуальной собственности.Ожидается, что HMRC будет интерпретировать термин «включение» как относящийся к объекту, который физически является частью более крупного объекта и должен быть таковым на протяжении всего срока его эксплуатации. Для принтера и картриджа, продаваемых вместе, доход от продажи принтера и картриджа является релевантным доходом от интеллектуальной собственности, даже если только картридж защищен соответствующими правами интеллектуальной собственности (в разделах a) и b) выше). Если компания имеет определенные права интеллектуальной собственности только в отношении принтера, продажа картриджа сама по себе квалифицируется как соответствующий доход от интеллектуальной собственности в соответствии с разделом c) как предмет, полностью или в основном предназначенный для включения в принтер.

Это означает, например, что весь доход от продажи автомобиля может рассматриваться как соответствующий доход от интеллектуальной собственности по той единственной причине, что система управления двигателем покрывается соответствующими правами интеллектуальной собственности.Ожидается, что HMRC будет интерпретировать термин «включение» как относящийся к объекту, который физически является частью более крупного объекта и должен быть таковым на протяжении всего срока его эксплуатации. Для принтера и картриджа, продаваемых вместе, доход от продажи принтера и картриджа является релевантным доходом от интеллектуальной собственности, даже если только картридж защищен соответствующими правами интеллектуальной собственности (в разделах a) и b) выше). Если компания имеет определенные права интеллектуальной собственности только в отношении принтера, продажа картриджа сама по себе квалифицируется как соответствующий доход от интеллектуальной собственности в соответствии с разделом c) как предмет, полностью или в основном предназначенный для включения в принтер.

Существует положение о недопущении уклонения от уплаты налогов, которое гласит, что доход от продажи любого объекта, включающего квалифицируемый объект, не является релевантным доходом от интеллектуальной собственности, если основной целью или одной из основных целей включения квалифицируемого объекта является обеспечение дохода. возникающие в результате любой такой продажи в качестве соответствующего дохода от интеллектуальной собственности. Следует увидеть, как HMRC интерпретирует это положение. Примером, который не соответствует данному положению, является случай, когда компания производит динамики, которые не содержат запатентованных деталей, но компания решает включить в динамики запатентованный компьютерный чип, даже если он не выполняет никаких полезных функций и не подключен к внутренняя электрика самой колонки.Если на практике новый и изобретательный компонент будет продаваться включенным в более крупный продукт, было бы разумной патентной практикой включать, где это возможно, патентную формулу на коммерческий продукт, включающий компонент (последующая претензия). С точки зрения патента, можно сказать, что последующая формула защищает коммерческий продукт как таковой, и поэтому нет необходимости рассматривать положения, касающиеся предметов, включающих квалифицирующие элементы, включая это положение о недопущении уклонения от уплаты налогов.

С точки зрения патента, можно сказать, что последующая формула защищает коммерческий продукт как таковой, и поэтому нет необходимости рассматривать положения, касающиеся предметов, включающих квалифицирующие элементы, включая это положение о недопущении уклонения от уплаты налогов.

Для целей определения соответствующего дохода от интеллектуальной собственности упаковка не считается частью предмета, если только упаковка не выполняет функцию, которая важна для использования предмета в целях, для которых он предназначен (например,грамм. ингалятор).

Может случиться так, что два или более предмета продаются вместе, но ни один из предметов не может рассматриваться как включенный в какой-либо другой предмет, хотя по крайней мере один из предметов защищен квалифицирующим правом интеллектуальной собственности и, по крайней мере, один из предметов не защищен. В такой ситуации необходимо будет распределять доход на основе «справедливого и разумного распределения» между релевантным доходом от интеллектуальной собственности и нерелевантным доходом от интеллектуальной собственности, за исключением случаев, когда доля дохода, не относящаяся к нерелевантному доходу от интеллектуальной собственности, является тривиальной.

Доход от лицензии на соответствующее право интеллектуальной собственности

Соответствующий доход от интеллектуальной собственности включает любые лицензионные сборы или роялти, которые компания получает в соответствии с соглашением, предоставляющим другому лицу право в отношении любого квалифицируемого права интеллектуальной собственности, принадлежащего компании.

Примечательно, что соответствующий доход от интеллектуальной собственности также включает любые лицензионные сборы или роялти за любое другое право в отношении квалифицируемого объекта или процесса, если право предоставляется в том же соглашении, что и квалифицируемое право интеллектуальной собственности, и для той же цели.Таким образом, если право на образец или товарный знак (которое не является квалифицируемым правом ИС) включено в соглашение, которое предоставляет право на квалифицируемое право ИС, такое как патент, доход от соглашения, относящийся к праву на дизайн или торговая марка также считаются доходом от интеллектуальной собственности.

Доход от продажи соответствующего права интеллектуальной собственности

Доход от продажи или иного отчуждения квалифицируемого права интеллектуальной собственности или исключительной лицензии на такое право также считается соответствующим доходом от интеллектуальной собственности.

В случае, если компания продает квалификационные права ИС и получает доход в отчетном периоде, отличном от периода, в котором право собственности на квалифицируемые права ИС перешло в собственность, необходимо внести в Патентный ящик период, когда была осуществлена продажа. производится, а не только на период получения дохода.

Доходы в счет возмещения убытков за нарушение

Любая сумма убытков, полученных компанией в связи с нарушением или предполагаемым нарушением квалифицируемого права интеллектуальной собственности, принадлежащего компании на момент нарушения или предполагаемого нарушения, считается соответствующим доходом от интеллектуальной собственности.

Прочие доходы от использования соответствующего права интеллектуальной собственности

Компания может принять решение рассматривать в качестве соответствующего дохода от интеллектуальной собственности условную лицензионную плату в отношении использования квалифицируемого права интеллектуальной собственности для получения в противном случае неквалифицированной части валового дохода компании. Следовательно, можно использовать Патентный ящик, даже если компания владеет квалифицирующими правами ИС только в отношении (а) метода, а не элемента или (б) элементов, используемых только для предоставления услуги. Однако расчет соответствующего дохода от интеллектуальной собственности на основе условного роялти, а не на основе продажи целого продукта, вероятно, будет менее выгодным для компании.Поэтому необходимо приложить все усилия для получения соответствующих прав интеллектуальной собственности на продаваемый товар.

12 мая 2016

патентных коробок: подъем, изменение или падение?

В этой статье обсуждаются причины режимов интеллектуальной собственности (патентных), меры ОЭСР по размыванию базы и перемещению прибыли, направленные на противодействие злоупотреблению такими режимами, последующие изменения, внесенные странами в свои режимы, и, наконец, последствия этих изменений.

и выживут ли эти режимы.

и выживут ли эти режимы.1. Введение

За последние два десятилетия национальные юрисдикции по всему миру осознали, что привлечение международного бизнеса, специализирующегося на инновациях, а также на исследованиях и разработках (НИОКР), позволило им импортировать жизненно важные технологии, основанные на знаниях и другие капитальные ресурсы, а также создавать новые внутренние рынки и выход на перспективные международные рынки. Привлечение международного бизнеса, который конкурирует в области инноваций и НИОКР, помогает юрисдикциям наращивать свои национальные конкурентные преимущества, поскольку страны стремятся стабилизировать свое экономическое развитие и обеспечить устойчивый рост занятости.Для достижения этих целей страны систематически предоставляют инвесторам щедрые налоговые льготы на НИОКР. Однако такая общая практика среди стран неизбежно привела к острой пагубной налоговой конкуренции, что привело к международной гонке за налоговые поступления за дно.

В данной статье предпринята попытка проанализировать рост различных налоговых льгот на НИОКР, вводимых странами для стимулирования экономического роста, и обсудить соответствующую критику таких налоговых льгот на НИОКР, приводящих к возникновению международных вредных налоговых режимов. В статье основное внимание уделяется инициативам, предпринятым «Группой двадцати» и ОЭСР вместе с Европейским союзом для устранения контрпродуктивных последствий, которые повышение снисходительности национальных налоговых режимов может иметь для международной стабильности доходов и перемещения прибыли. Особое внимание в нем уделяется Плану действий [1] инициативы ОЭСР / G20 по размыванию базы и перемещению прибыли (BEPS) с целью определения того, окажут ли эти меры политики серьезное влияние на перспективы выживания этих потенциально вредных налоговых режимов.Несмотря на любые доказательства обратного, в статье утверждается, что налоговые льготы должны сохраняться конструктивно в отношении политического дискурса о международном бизнесе и налогообложении, с уделением повышенного внимания вопросам реального экономического содержания, тем самым устанавливая связь между развитием ценные нематериальные активы и их эксплуатация.

В статье основное внимание уделяется инициативам, предпринятым «Группой двадцати» и ОЭСР вместе с Европейским союзом для устранения контрпродуктивных последствий, которые повышение снисходительности национальных налоговых режимов может иметь для международной стабильности доходов и перемещения прибыли. Особое внимание в нем уделяется Плану действий [1] инициативы ОЭСР / G20 по размыванию базы и перемещению прибыли (BEPS) с целью определения того, окажут ли эти меры политики серьезное влияние на перспективы выживания этих потенциально вредных налоговых режимов.Несмотря на любые доказательства обратного, в статье утверждается, что налоговые льготы должны сохраняться конструктивно в отношении политического дискурса о международном бизнесе и налогообложении, с уделением повышенного внимания вопросам реального экономического содержания, тем самым устанавливая связь между развитием ценные нематериальные активы и их эксплуатация.

2. Налоговые льготы и налоговая политика в области НИОКР

2. 1. Категории налоговых льгот на НИОКР

1. Категории налоговых льгот на НИОКР

2.1.1. Открытие комментариев

НИОКР уточняется как «работа, проводимая на систематической основе для увеличения объема знаний, в том числе знаний о человеке, культуре и обществе, и использования этих знаний для разработки новых приложений» [2]. На практике НИОКР можно разделить на следующие три подкатегории: (1) фундаментальные исследования; (2) прикладные исследования; и (3) экспериментальная разработка. Обычно цепочка создания стоимости НИОКР начинается с ранней стадии обдумывания создания идей, т.е.е. фундаментальные и прикладные исследования, а также развитие ценных нематериальных активов, таких как авторские права, патенты и товарные знаки [3]. При этом фундаментальные и прикладные исследования обычно могут рассматриваться как более рискованные, чем экспериментальные разработки, если принять во внимание соответствующую финансовую отдачу [4]. Кроме того, налоговые льготы на НИОКР предоставляются либо «на основе прироста», т. Е. Налоговые льготы предоставляются на дополнительную сумму понесенных расходов на НИОКР, либо «на основе объема», т.е.е. налоговая льгота предоставляется на всю сумму затрат на НИОКР за каждый год, причем последние могут считаться более дорогостоящими с точки зрения упущенных налоговых поступлений и менее эффективными по сравнению с предыдущими. В отличие от Соединенных Штатов, большинство международных юрисдикций предпочитают законодательно закрепить налоговые льготы на основе объема, как с точки зрения простоты, так и с точки зрения избежания постоянных искажений в схемах приращения [5]. Наконец, налоговые льготы на НИОКР можно эффективно разделить на налоговые льготы «на входе» и «на выходе» ( см. , разделы 2.1.2. и 2.1.3. соответственно).

Е. Налоговые льготы предоставляются на дополнительную сумму понесенных расходов на НИОКР, либо «на основе объема», т.е.е. налоговая льгота предоставляется на всю сумму затрат на НИОКР за каждый год, причем последние могут считаться более дорогостоящими с точки зрения упущенных налоговых поступлений и менее эффективными по сравнению с предыдущими. В отличие от Соединенных Штатов, большинство международных юрисдикций предпочитают законодательно закрепить налоговые льготы на основе объема, как с точки зрения простоты, так и с точки зрения избежания постоянных искажений в схемах приращения [5]. Наконец, налоговые льготы на НИОКР можно эффективно разделить на налоговые льготы «на входе» и «на выходе» ( см. , разделы 2.1.2. и 2.1.3. соответственно).

2.1.2. Льготы по входящему налогу

По существу, льготы по входящему налогу относятся к фактическим затратам, понесенным как по текущим, так и по капитальным затратам, при этом капитальные затраты менее важны, чем текущие расходы, поскольку первые обычно составляют лишь от 10% до 13% коммерческих расходов. [6] В частности, текущие расходы в основном связаны с оплатой труда и расходными материалами, связанными с НИОКР [7]. С другой стороны, льготы по налогу на продукцию в целом относятся к доходной части и предоставляются на этапе эксплуатации интеллектуальной собственности (ИС).

[6] В частности, текущие расходы в основном связаны с оплатой труда и расходными материалами, связанными с НИОКР [7]. С другой стороны, льготы по налогу на продукцию в целом относятся к доходной части и предоставляются на этапе эксплуатации интеллектуальной собственности (ИС).

Начиная с конца 20-го века, страны ввели различные налоговые льготы в отношении затрат, используя три различных метода. Во-первых, налоговая система может предоставить ускоренную или даже полную скидку в отношении капитальных активов НИОКР, которые в противном случае возникли бы в результате амортизации основных средств, исходя из срока их полезного использования. Следовательно, ускоренная амортизация снижает налоговую базу в первые годы. Во-вторых, на понесенные затраты на НИОКР — обычно на текущие расходы — может быть предоставлен сверхвычет или надбавка, например, на 60% больше фактических затрат, тем самым сокращая налоговую базу.И, наконец, в-третьих, может быть предоставлен налоговый кредит для уменьшения подлежащего уплате налога, который обычно предоставляется штатами в отношении текущих расходов [8]. Фактически, налоговые льготы представляют собой более предпочтительный инструмент налоговой политики по сравнению с расширенными льготами, поскольку в случае изменения налоговых ставок налоговые льготы остаются прежними, тогда как расширенные льготы приводят к пропорциональному изменению налоговой базы [9]. ] Более того, налоговые льготы более привлекательны для стартапов и малых и средних предприятий (МСП), которые испытывают большие потребности в денежных средствах, по сравнению с многонациональными предприятиями (МНП), которые имеют лучший доступ к финансам и значительную прибыль внутри группы для использования никаких потерь.

2.1.3. Льготы по выходному налогу

Напротив, льготы по налогу на продукцию были введены многими странами для поощрения полной эксплуатации вновь созданных ценных нематериальных активов и для привлечения иностранного мобильного капитала. В этом отношении многие европейские страны ввели режимы IP-боксов [10], дизайн которых варьируется от страны к стране. В результате режимы дифференцированных ящиков ИС могут снизить налоги, подлежащие уплате с лицензионного дохода, получаемого владельцем ИС, либо за счет уменьшения налоговых ставок, либо за счет сокращения налоговой базы, в результате чего эффективные налоговые ставки (ETR) сильно различаются между странами, например как в случае с ETR на Мальте и во Франции, которые составляют 0% и 15.5% соответственно. [11] Кроме того, эти режимы также различаются с точки зрения приемлемости нематериальных активов, которые государства могут включать в свои режимы ящика интеллектуальной собственности. В случае Нидерландов и Соединенного Королевства, например, режимы ящиков интеллектуальной собственности ограничиваются патентами, тогда как в других странах, таких как Кипр и Люксембург, эти режимы расширяют дополнительные преимущества и на маркетинговые нематериальные активы. Кроме того, некоторые страны, такие как Люксембург и Великобритания, распространяют льготы на условные роялти, тогда как другие ограничивают свои льготы только доходами от роялти.Наконец, некоторые страны, такие как Бельгия и Нидерланды, ограничили свои преимущества собственными активами ИС, в то время как другие, такие как Кипр и Люксембург, расширили льготы на приобретенные активы ИС.

2.2. Соображения налоговой политики в отношении налоговых льгот на НИОКР

Следуя парадигме Адама Смита относительно простоты, эффективности, справедливости и нейтралитета для «хорошей налоговой системы», Джеймс Миррлис рекомендовал политикам ввести жизнеспособные налоговые льготы в свои политические соображения, чтобы обеспечить устойчивость предлагаемой метаморфозы налогового управления.[12] Учитывая, что НИОКР, как правило, осуществляются не всеми налогоплательщиками, похоже, что любые связанные с этим налоговые льготы не будут способствовать созданию устойчивой налоговой системы за счет соблюдения принципов Адама Смита, в частности, равенства и платежеспособности. Более того, некоторые могут возразить, что налоговые льготы на НИОКР могут привести к принятию бизнес-решений без учета концепции нейтральности, что, в свою очередь, может изменить проекты с отрицательной приведенной стоимостью на положительные, что приведет к искажениям в налоговой системе.[13] , [14]

У разработчиков налоговой политики также может возникнуть соблазн субсидировать НИОКР и использовать другие соответствующие инструменты налоговой политики для стимулирования инноваций и стимулирования роста и производительности. Основная причина такой практики заключается в том, что страны могут быть более склонны поддерживать подобные проекты, поскольку они имеют положительную ренту или вторичные эффекты знаний и дают другие дополнительные социальные выгоды. [15] В отличие от правительств, компании недостаточно инвестируют в проекты НИОКР, доходность которых ниже затрат, поскольку их, похоже, не волнует, есть ли социальные выгоды и положительные побочные эффекты в этой деятельности.[16] Кроме того, МСП и стартапы, инвестирующие в инновации, как правило, сталкиваются с более высокими процентными ставками и более ограниченным доступом к капиталу по сравнению с крупными МНП из-за возможной асимметричной информации на рынках капитала и сбоев рынка. Соответственно, может показаться, что страны более склонны поддерживать проекты, в отличие от МСП и стартапов, которые имеют положительные внешние и побочные эффекты, путем предоставления налоговых льгот на НИОКР [17]. В результате частный сектор может осуществлять проекты с более высокой социальной нормой прибыли, поскольку налоговые льготы сделают проект прибыльным.Точно так же, поскольку ИС очень мобильна, налоговые льготы на НИОКР могут также привлекать иностранные инвестиции в местную экономику, увеличивая прямые иностранные инвестиции и инновации [18].

В последнее время налоговые льготы в отношении НИОКР, предоставляемые некоторыми правительствами, стали предметом серьезной критики. Начнем с того, что очень сложно количественно оценить предельные побочные эффекты в отношении предельных затрат, необходимых для субсидирования проекта, из-за ограниченного доступа компаний к данным, имеющимся у компаний, желающих осуществить проект.[19] Кроме того, налоговые льготы на НИОКР могут быть недостаточно целенаправленными, что приведет к субсидированию НИОКР, которые в любом случае были бы предприняты, что приведет к «замене». [20] Кроме того, активы ИС, будучи очень мобильными, широко использовались МНП для целей налогового планирования, чтобы переместить прибыль в юрисдикции с низкими налогами и эффективно платить меньше налогов.

Однако, напротив, широко признано, что долгосрочные налоговые льготы по сравнению с краткосрочными налоговыми льготами, как правило, дают более высокие социальные выгоды и положительные вторичные эффекты, особенно на ранних стадиях развития МСП, в результате чего страны щедро предоставляют льготы в соблюдение налоговых льгот на НИОКР.[21] Следовательно, директивным органам необходимо оценить и расширить возможности предоставления налоговых льгот на НИОКР для НИОКР, если социальная выгода больше, чем частная. [22]

2.3. Варианты налоговой политики на входе и выходе и налоговые льготы на интеллектуальную собственность

Есть много причин, по которым страны используют налоговые льготы для продвижения НИОКР. Во-первых, льготы по входящему налогу можно легко отследить, поскольку их можно количественно оценить на основе затрат, понесенных в связи с деятельностью в области НИОКР, тем самым гарантируя, что они напрямую снижают ожидаемую норму прибыли на данную инвестицию.В результате предполагается, что льготы по предварительному налогообложению являются простыми и эффективными инструментами налоговой политики [23]. С другой стороны, с точки зрения эффективности, льготы по входящему налогу не всегда легко измерить количественно, поскольку трудно оценить их влияние на субсидируемые проекты, поскольку эти налоговые льготы могут влиять или не влиять на инвестиционные решения в зависимости от обстоятельств бизнеса [24]. ] Более того, льготы по входящему налогу могут быть недостаточно целенаправленными, поскольку они могут быть предоставлены в отношении исследовательских проектов, особенно в отношении фундаментальных исследований, независимо от их конечного успеха.На практике положительные вторичные эффекты не обязательно могут быть реализованы, что, в свою очередь, может увеличить вероятность неэффективности предоставления льгот по входящему налогу. Кроме того, льготы по входящему налогу не столь эффективны в отношении успешных активов ИС, поскольку льготы по выходному налогу обычно предоставляются успешным активам ИС (ex post). Кроме того, особенно в государствах-членах ЕС, компании могут получить более высокую прибыль, поскольку они могут успешно потребовать налоговые льготы на расходы на НИОКР дважды, что вдвое меньше в отношении затрат на НИОКР из-за слабой координации между государствами-членами ЕС.[25]