| 05-1810/2021 | Привлекаемое лицо: ИП Абдуллина И.А. | Зарегистрировано, 02.11.2021 | Ст. 20.6.1, Ч. 1 | Колесникова Н. | |||

| 05-1809/2021 | Привлекаемое лицо: Ухова Е.М. | Зарегистрировано, 02.11.2021 | Ст. 12.27, Ч. 2 | Колесникова Н. П. П. | |||

| 05-1808/2021 | Привлекаемое лицо: | Зарегистрировано, 01.11.2021 | Ст. 20.6.1 | Неверова Т. В. В. | |||

| 05-1807/2021 | Привлекаемое лицо: ООО «Бэст Прайс» | Зарегистрировано, 01.11.2021 | Неверова Т. В. В. | ||||

| 05-1806/2021 | Привлекаемое лицо: АО «Тандер | Зарегистрировано, 01.11.2021 | Ст. 20.6.1 | Неверова Т. В. В. | |||

| 05-1805/2021 | Привлекаемое лицо: ООО «Агроторг» | Зарегистрировано, 01.11.2021 | Ст. 20.6.1 | Неверова Т. | |||

| 05-1804/2021 | Привлекаемое лицо: ООО «Арома маркет» | Зарегистрировано, 01.11.2021 | Ст. 20.6.1 | Неверова Т. В. В. | |||

| 05-1803/2021 | | Зарегистрировано, 01.11.2021 | Ст. 20.6.1 |  В. В. | |||

| 05-1802/2021 | Привлекаемое лицо: ПАО «ВКУСВИЛЛ» | Зарегистрировано, 01.11.2021 | Ст. 20.6.1 | Неверова Т. В. В. | |||

| 05-1801/2021 | Привлекаемое лицо: ПАО «ВКУСВИЛЛ» | Зарегистрировано, 01.11.2021 | Ст. 20.6.1 | Неверова Т. В. В. | |||

| 05-1800/2021 | Привлекаемое лицо: ПАО «ВКУСВИЛЛ» | Зарегистрировано, 01.11.2021 | Ст. 20.6.1 | Неверова Т. В. В. | |||

| 05-1799/2021 | Привлекаемое лицо: ООО «Альфа-М» | Зарегистрировано, 01.11.2021 | Ст. 20.6.1 | Неверова Т. В. В. | |||

| 05-1798/2021 | Привлекаемое лицо: ИП Аванесова Н.Н. | Зарегистрировано, 01.11.2021 | Ст. 20.6.1 | Неверова Т. В. В. | |||

| 05-1797/2021 | Привлекаемое лицо: ООО «Франчайзинговые магазины «Мясницкий ряд» (ООО ФММР») | Зарегистрировано, 01.11.2021 | Ст. 20.6.1 | Неверова Т. В. В. | |||

| 05-1796/2021 | Привлекаемое лицо: ООО «ЗОВ-МСК» | Зарегистрировано, 01.11.2021 | Ст. 20.6.1 | Неверова Т. В. В. |

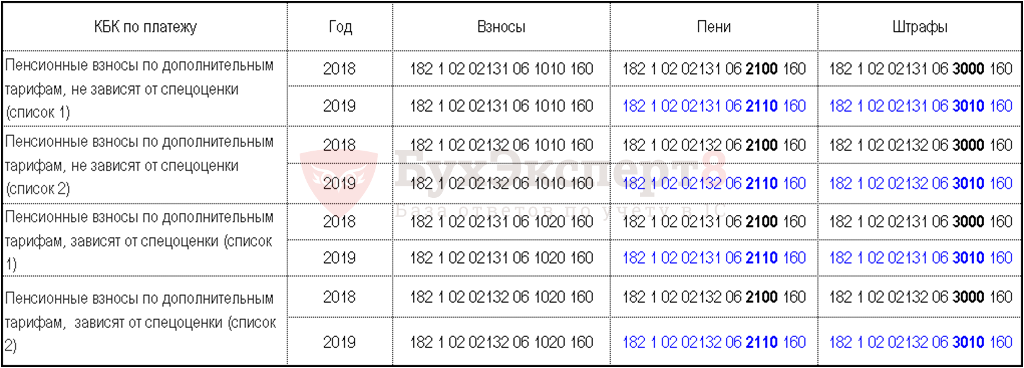

коды бюджетной классификации КБК на 2021 год (таблица) — Бухонлайн

Шпаргалка по применению кодов бюджетной классификации

Коды бюджетной классификации (КБК) введены для того, чтобы упорядочить поступление денег в бюджет и их расходование. При помощи этих кодов происходит группировка бюджетных средств, в том числе налогов и страховых взносов. Например, все поступления налога на доходы физических лиц подразделяются на группы: НДФЛ, начисленный налоговыми агентами; НДФЛ, начисленный предпринимателями и прочими «частниками»; НДФЛ в виде фиксированных авансовых платежей с доходов нерезидентов и проч. И для каждой из названных групп предусмотрен отдельный код бюджетной классификации.

Прежде всего КБК необходимо указывать в платежных поручениях при перечислении налогов, сборов, пеней и штрафов. В действующей форме платежки, приведенной в приложении 3 к Положению Банка России от 19.06.12 № 383-П, для КБК предназначено поле 104 (подробнее о заполнении платежного поручения читайте в статье «Инструкция по заполнению платежек при уплате налогов, пеней, штрафов, а также взносов во внебюджетные фонды»). Отметим, что в платежном поручении можно указать только один код бюджетной классификации. Если предстоит сделать платежи, относящиеся к двум, трем и более КБК, придется оформить две, три и более платежки.

Отметим, что в платежном поручении можно указать только один код бюджетной классификации. Если предстоит сделать платежи, относящиеся к двум, трем и более КБК, придется оформить две, три и более платежки.

Кроме того, КБК следует указывать в некоторых налоговых декларациях: по налогу на прибыль, по НДС, по транспортному налогу, а также в расчете по страховым взносам. Это позволяет инспекторам зафиксировать на лицевом счете налогоплательщика задолженность по платежу с тем или иным КБК. Как только от данного налогоплательщика поступит сумма, отмеченная этим КБК, задолженность будет погашена.

Из чего состоит код бюджетной классификации

Согласно Порядку формирования и применения кодов бюджетной классификации Российской Федерации (утв. приказом Минфина от 06.06.19 № 85н) каждый КБК состоит из 20-ти цифр (их называют разрядами).

Первые три разряда — это код главного администратора доходов бюджета. Для налоговых платежей, страховых взносов (кроме взносов «на травматизм») и госпошлин, данный код принимает значение «182», для платежей в ФСС «на травматизм» — «393».

Четвертый, пятый и шестой разряды показывают группу доходов. Для налога на прибыль и НДФЛ — это «101», для страховых взносов — «102», для НДС и акцизов — «103», для налога на имущество, транспортного и земельного налогов — «106», для единых налогов при «упрощенке», ЕНВД и ЕСХН — «105», для госпошлины — «108».

Разряды с седьмого по одиннадцатый используются для детализации внутри каждой группы доходов.

Двенадцатый и тринадцатый разряды показывают, в какой бюджет поступят деньги. Если указано «01», то средства предназначены для федерального бюджета, если «02», то для регионального. Значения «06», «07» и «08» означают бюджеты ПФР, ФСС и ФОМС соответственно. Значения «03», «04» и «05» отведены для муниципальных бюджетов

Разряды с четырнадцатого по семнадцатый показывают, что именно перечисляет налогоплательщик или страхователь: основной платеж по налогу или взносу, пени, штрафы или проценты. Для налогов и некоторых видов взносов в случае основного платежа указывают «1000», в случае пеней — «2100», в случае штрафов — «3000» и в случае процентов — «2200».

Восемнадцатый, девятнадцатый и двадцатый разряды принимают следующие значения: при уплате налогов и госпошлины это «110», при уплате страховых взносов — «160», при перечислении платежей за пользование недрами или природными ресурсами — «120».

КБК для налогов и взносов за прошлые периоды

Министерство финансов периодически вносит изменения в перечень действующих КБК. В частности, в 2016 году обновились коды, относящиеся к страховым взносам, пеням и процентам (см. «Как с 2016 года изменятся КБК для уплаты страховых взносов»).

Бухгалтеру следует помнить одно важное правило: как только появляются новые значения КБК, прежние значения становятся недействующими, и применять их нельзя. Перечисляя налог или взнос за прошлый период, в платежке надо указать код бюджетной классификации, который актуален сейчас, а не в прошлом периоде. Именно поэтому для заполнения платежек лучше пользоваться веб-сервисом, где все необходимые обновления устанавливаются автоматически, без участия пользователя и вероятность допустить ошибку ничтожно мала.

К слову, для некоторых налогов предусмотрен отдельный действующий КБК для платежей за прошлые периоды. В качестве примера можно привести единый налог на вмененный доход. Существует актуальный код, который необходимо указать в случае, когда в 2019 году «вмененщик» перечисляет ЕНВД за периоды, истекшие до 1 января 2011 года. Аналогичные коды введены для УСН и единого сельхозналога.

Если же специальный КБК для платежей за прошлые периоды не предусмотрен, то актуальный код действует в отношении всех перечислений независимо от периода. Это относится, в числе прочего, к налогу на прибыль, НДС, НДФЛ и страховым взносам.

Точно так же обстоит дело с кодами, которые необходимо указывать в уточненных декларациях за прошлые периоды. Если налогоплательщик в 2019 году подает «уточненку» за 2018 год или более ранние периоды, он должен проставить КБК, действующий в 2019 году. В противном случае получится, что на лицевом счете задолженность значится по устаревшему коду, а платеж поступил по актуальному коду. В результате задолженность останется непогашенной.

При заполнении платежек или деклараций в веб-сервисе бухгалтеру или предпринимателю не придется отслеживать все эти тонкости. При указании вида налога, периода платежа и статуса декларации сервис просто не даст указать неверные значения.

Сформируйте платежку на уплату налогов в один клик по данным из отчета

Подать заявкуЧто делать, если КБК указан с ошибкой

В теории неверно указанный в платежке код бюджетной классификации (равно как и устаревший КБК) не означает, что налог или взнос не уплачен. Это прямо следует из статьи 45 НК РФ. Но на практике инспекция и казначейство не в состоянии быстро разобраться, как отразить ошибочный платеж на лицевом счете. И до тех пор, пока платеж не будет зачтен, за налогоплательщиком останется недоимка.

Чтобы исправить ситуацию, лучше подать в ИФНС заявление на уточнение платежа, приложив к нему платежное заявление с отметкой банка. Получив эти документы, налоговики, скорее всего, проведут сверку с бюджетом. По ее итогам ревизоры зачислят сумму с неверным КБК в счет погашения недоимки (подробнее об уточнении платежа читайте в статье «Что делать, если в платежке на уплату налогов допущена ошибка»).

Если ошибка допущена при заполнении декларации, то достаточно подать «уточненку» с правильным КБК, и инцидент будет исчерпан.

Елена Маврицкая, ведущий эксперт «Бухгалтерии Онлайн».

Штрафы за тахограф и режим труда и отдыха водителей в 2021 году

26.1. Не позднее 4 часов 30 минут с момента начала управления транспортным средством или с момента начала очередного периода управления транспортным средством водитель обязан сделать перерыв для отдыха от управления транспортным средством продолжительностью не менее 45 минут, после которого этим водителем может быть начат очередной период управления транспортным средством. Указанный перерыв для отдыха может быть разделен на 2 части или более, первая из которых должна составлять не менее 15 минут, а последняя — не менее 30 минут.26.2. Время управления транспортным средством не должно превышать:

- 9 часов в течение периода, не превышающего 24 часов с момента начала управления транспортным средством, после завершения ежедневного или еженедельного отдыха. Допускается увеличение этого времени до 10 часов, но не более 2 раз в течение календарной недели;

- 56 часов в течение календарной недели;

- 90 часов в течение 2 календарных недель.

26.3. Отдых водителя от управления транспортным средством должен быть непрерывным и составлять:

- не менее 11 часов в течение периода, не превышающего 24 часов (ежедневный отдых). Допускается сокращение этого времени до 9 часов, но не более 3 раз в течение периода, не превышающего шести 24-часовых периодов с момента завершения еженедельного отдыха;

- не менее 45 часов в течение периода, не превышающего шести 24-часовых периодов с момента завершения еженедельного отдыха (еженедельный отдых). Допускается сокращение этого времени до 24 часов, но не более одного раза в течение 2 подряд календарных недель. Разница времени, на которую сокращен еженедельный отдых, в полном объеме должна быть в течение 3 подряд календарных недель после окончания календарной недели, в которой еженедельный отдых был сокращен, использована водителем на отдых от управления транспортным средством.

- на 1 час — для случая, указанного в пункте 26.1 настоящих Правил;

- на 2 часа — для случая, указанного в абзаце втором пункта 26.2 настоящих Правил.

КБК НДС 2019-2020 для юридических лиц и ИП

Налог на добавочную стоимость исчисляют и вносят в бюджет предприятия, которые используют соответствующие схемы обложения налогами. При уплате сбора в квитанции один из главных реквизитов — КБК. Для уплаты НДС в 2019 году, применяют код бюджетной классификации, действующий в 2018 году.

Сроки уплаты НДС

Независимо от формы собственности компании — юридическое лицо или индивидуальный предприниматель — налог на добавленную стоимость уплачивается в одинаковый срок. Согласно ст. 174 НК РФ, НДС нужно оплатить до 25-го числа месяца, идущего за отчетным. До этой же даты нужно отчитаться перед налоговиками, предъявив соответствующую декларацию. Так как отчетный промежуток для сбора на добавочную цену — квартал, то плательщик вносит средства по НДС каждые три месяца.

Если в роли плательщика выступает иностранное лицо, которое не является налоговым резидентом России, но получает доход на территории страны, то сумма сбора списывается сразу после перечисления средств от торговли.

Срок уплаты НДС одинаков для юридических лиц и ИП. Но при некоторых особенностях даты сдвигаются.

Таблица 1. Сроки выплаты сбора на добавочную цену для юрлиц и бизнесменов в 2018 году.

| Отчетный период | Крайние даты |

| I квартал (номер выплаты): 1) первая 2) вторая 3) третья | 1) 25.04 2) 25.05 3) 25.06 |

| II квартал (номер выплаты): 1) первая 2) вторая 3) третья | 1) 25.07 2) 27.08 3) 25.09 |

| III квартал (номер выплаты): 1) первая 2) вторая 3) третья | 1) 25.10 2) 26.11 3) 25.12 |

| IV квартал (номер выплаты): 1) первая 2) вторая 3) третья | 1) 25.01.2019 2) 25.02.2019 3) 25.03.2019 |

На текущий год даты внесения налоговых средств на добавочную цену установлены только до конца второго квартала.

аблица 1а. Сроки внесения налоговых средств для юрлиц и ИП в 2019 году.

| Отчетный период | Крайние даты |

| I квартал (номер выплаты): 1) первая 2) вторая 3) третья | 1) 25.04 2) 27.05 3) 25.06 |

| II квартал: 1) первая 2) вторая 3) третья | 1) 25.07 2) 26.08 3) 25.09 |

Входящий сбор на добавочную цену выплачивается при ввозе продукции из стран-членов ЕАЭС. В этом случае, сбор оплачивают до 20-го числа месяца, идущего за тем, в котором продукция встала на учет.

КБК по НДС

Средства, исчисленные, как сбор на добавочную стоимость, зачисляются по платежной квитанции, в которой указывается соответствующий КБК. НДС в 2018 для юридических лиц такой же как и для бизнесменов.

Кроме стандартных выплат по сбору, законодательство разделяет и другие типы платежей по налогу — пени и штрафы. Каждому из последних соответствует единоличный КБК по НДС. Пени вправе начислить сотрудники ФНС, если в платежном бланке указан неправильный код классификации бюджетных средств, деньги зачислены позже установленной даты.

Если юридическое лицо или бизнесмен вовсе не заплатит сбор и не предоставит декларацию, то ИФНС назначает плательщику денежные санкции. Чтобы их оплатить указывают соответствующий КБК. Штраф НДС в 2019 для юридических лиц знаменуется тем же шифром, что и для ИП.

Таблица 2. Кодировки классификации бюджетных денег при выплате НДС бизнесменами и юрлицами в 2018 и 2019 году.

| Название платежа | Юридическое лицо | Индивидуальный предприниматель |

| Стандартный | 18210301000011000110 | 18210301000011000110 |

| Пени | 18210301000012100110 | 18210301000012100110 |

| Штрафы | 18210301000013000110 | 18210301000013000110 |

Если компания или индивидуальный предприниматель импортирует продукцию из стран-членов ЕАЭС, то нужно использовать другие шифры.

Таблица 3. КБК при уплате сбора на добавочную цену при импорте товаров для ИП и юрлиц.

Название платежа | Кодировка |

Стандартный | 15310401000011000110 |

Пени | 15310401000012100110 |

Штрафы | 15310401000013000110 |

Код главного администратора изменился с 182 на 153 потому, что налоговые средства по импорту уплачиваются не налоговикам, а таможенникам. А код главного администратора у ФТС — 153.

КБК для НДС в платежном поручении

В платежке юрлица и бизнесмены указывают в ячейке 104 КБК. НДС в 2018 для ИП оплачивается онлайн или через кассу. При любом виде оплаты, плательщик указывает код в соответствующей ячейке.

Образец платежного поручения. В поле Получатель указан КБК для внесения стандартного платежа по налогу на добавочную цену.

Если при заполнении квитанции произошла ошибка и код оказался неверным, то плательщик вправе заявить уточняющее письмо в налоговую. Иначе платеж «зависнет» и останется невыясненным, в то же время налоговики начнут начислять пени по неуплате.

При работе с импортом, компании заполняют платежку несколько иначе. Так, в поле 104 указываются КБК, приведенные в таблице 3. Уплата НДС налоговым агентом отличается от оплаты сбора прямым плательщиком статусом в ячейке 101.

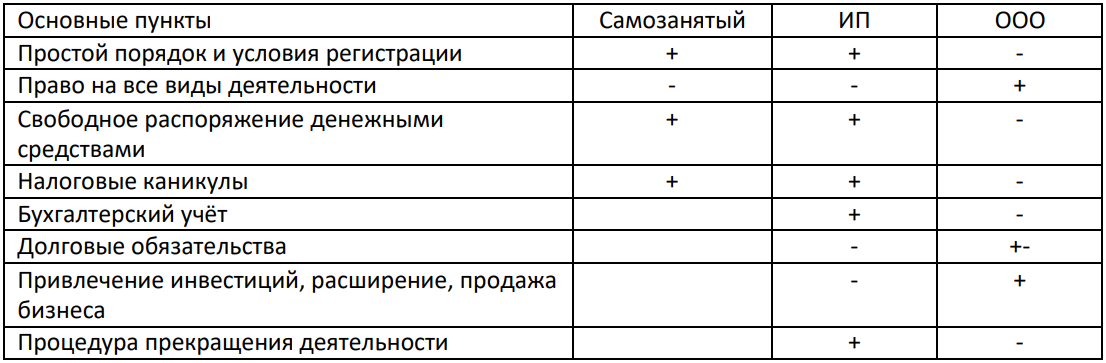

ЧП vs ООО: в чем разница?. Налоги & бухучет, № 99, Декабрь, 2018

Скажем сразу: отличия между ООО и ЧП важно знать не только тем, кто только собирается осуществлять предпринимательскую деятельность. В условиях существования Закона об ООО* кому-то, возможно, будет проще «перепрыгнуть» с ООО на ЧП, нежели подчиняться новому нормативно-правовому акту.

Но не будем делать поспешных выводов. Для начала рассмотрим ключевые моменты правового статуса каждого из этих хозсубъектов, а затем сведем все отличия в таблицу.

Правовое регулированиеНаиболее урегулированным является ООО. ЧП были и остаются по сей день terra incognita. Возможно, поэтому «ограниченных» обществ зарегистрировано в три раза больше, чем частных предприятий.

Деятельность ООО регулируют ГКУ и ХКУ, а также Закон об ООО. ЧП довольствуются общими положениями о юридических лицах из ГКУ и ХКУ. Если уставный капитал ЧП разделен на доли, то применим Закон о хозобществах**.

Отсутствие подробного правового регулирования не всегда плохо. Иногда это даже преимущество, нежели недостаток. Хотя сложности у ЧП все же иногда возникают. Об этом мы скажем позже.

К тому же

в уставные документы ЧП при желании можно внести те или иные фишки, присущие ООО

Например, ограничения в отношении исполнительного органа, заключения сделок и т. д.

К слову, госрегистрация ООО и ЧП происходит по одним и тем же правилам, установленным ч. 1 ст. 17 Закона Украины от 15.05.2003 г. № 755-IV.

Учредительные документыУ ООО — это устав и решение общего собрания учредителей (закрепленное в протоколе).

По желанию, при создании общества можно заключить договор о создании ООО (ч. 2 ст. 10 Закона об ООО).

У ЧП — это, как правило, тоже устав и решение собственника о создании предприятия. Однако собственники ЧП могут дополнительно заключить учредительный договор (ч. 1 ст. 57 ХКУ).

Обратите внимание: обязательные положения устава ЧП и ООО различаются (см. в таблице на с. 22).

Собственникам ЧП необходимо также учесть, что придется максимально детализировать положения своих уставных документов. Избегать общих фраз и неоднозначности в их текстах. Проблема в том, что из-за недостаточного правового регулирования конфликты между участниками разрешить будет гораздо сложнее.

Хотя если дело доходит до признания недействительным того или иного решения собственников, суды через аналогию закона (ч. 1 ст. 8 ГКУ) применяют нормы, касающиеся ООО (постановления ВС от 06.03.2018 г. по делу № 907/167/17 и от 06.11.2018 г. по делу № 922/60/18***).

Уставный капиталЧП действует на основании частной собственности. Напомним: собственность может быть частной, государственной и коммунальной.

Исходя из формулировки ст. 113 ХКУ выходит, что государственная и коммунальная собственность не может лечь в основу ЧП.

Для ООО в отношении уставного капитала тоже есть некоторые ограничения (см. ниже).

Уставный капитал в ООО состоит из долей участников общества. Общая же его сумма определяется как номинальная стоимость таких долей. При этом размер доли дополнительно может определяться в процентах.

У ЧП все намного интереснее. Уставный капитал ЧП может и не делиться на доли. Просто-напросто требований таких нет. Но вовсе не создавать уставный капитал тоже нельзя. Откуда такие выводы? Об этом нам говорят требования к содержанию устава (ч. 3 ст. 57 ХКУ), а также положения ч. 4 и 5 ст. 63 ХКУ (описание унитарных и корпоративных предприятий).

Установлен ли минимальный размер уставного капитала?

На сегодняшний день его нет как для ООО, так и для ЧП. Остались лишь общие требования к уставному капиталу для определенных сфер деятельности.

Например, общий размер доли туроператора в уставных фондах других туроператоров Украины не может превышать 20 % их уставных фондов (ч. 2 ст. 17 Закона Украины «О туризме» от 15.09.95 г. № 324/95-ВР).

Сроки внесения уставного капитала в ООО и ЧП в связи с принятием Закона об ООО также, по сути, различаться не будут.

Так, ранее учредители ООО должны были внести взнос, формирующий уставный капитал, в течение 1 года с момента регистрации общества. Сейчас же Закон об ООО позволяет в уставе прописать желаемый срок для внесения таких вкладов (в качестве общего правила ч. 1 ст. 14 Закона об ООО устанавливает срок в 6 месяцев). ЧП тоже необходимо предусмотреть конкретный срок в уставе.

Участники (собственники)Учредить ЧП может одно или несколько физических лиц. Также его учредителем может быть одно юридическое лицо (ч. 1 ст. 113 ХКУ).

Еще раз подчеркнем: собственником ЧП не обязательно должно быть одно физлицо. Таких физлиц может быть и несколько.

В то же время если толковать ч. 1 ст. 113 ХКУ буквально, то получается, что учредителем ЧП не могут быть одновременно физические лица и юрлицо. Этот вывод в свое время подтверждался письмом Госкомпредпринимательства от 24.12.2004 г. № 9014.

Однако судебная практика на сегодня говорит об обратном.

Так, в постановлении ВС от 15.08.2018 г. по делу № 904/7957/17* судьи пришли к выводу, что

законодательство не содержит ограничений по поводу создания ЧП совместно юридическим и физическим лицами

В прошлом остались и различия по максимальному количеству участников. Теперь в ООО, как и в ЧП, количество участников-физлиц неограниченное.

Да и ответственность собственника ЧП всем своим имуществом по обязательствам предприятия — миф. Собственник ЧП, как и участник ООО, отвечает лишь в рамках вклада в ЧП.

Ссылка в этом случае на ч. 2 ст. 128 ХКУ (гражданин-предприниматель отвечает по своим обязательствам всем своим имуществом, на которое в соответствии с законом может быть обращено взыскание) некорректна. Даже несмотря на ч. 3 ст. 128 ХКУ, указывающую на то, что одной из форм предпринимательской деятельности является деятельность через частное предприятие.

Положения ч. 2 ст. 128 ХКУ говорят нам об ответственности физических лиц — предпринимателей (ФЛП), но не физлиц, учредивших частное предприятие.

Однако ситуации, когда собственник ЧП отвечает не в рамках вклада, возможны.

К примеру, когда в уставе такого предприятия фигурируют оговорки о том, что участники ЧП несут дополнительную ответственность по его обязательствам своим имуществом. Так что будьте внимательны при составлении уставных документов предприятия.

Ранее в отношении единственного участника — юридического лица также существовало ограничение, предусмотренное ч. 2 ст. 141 ГКУ*. Единственным участником (учредителем) ООО не могло быть юридическое лицо с единственным участником — физическим лицом. Кроме того, единственным учредителем (физлицом или юрлицом) можно было быть только в одном ООО.

Но на сегодняшний день Закон об ООО таких оговорок не содержит. В отношении ЧП таких норм никогда и не было.

Управление предприятиемЧП выгодно отличается от ООО тем, что ЧП проще обосновать управление предприятием непосредственно собственником, без директора или дирекции. Собственник унитарного частного предприятия (предприятия с одним собственником) может руководить своим детищем без директора и себя таковым не назначать (ч. 4 ст. 63 и ч. 4 ст. 128 ХКУ).

А вот для ООО ч. 4 ст. 63 ХКУ будет недостаточно.

Ведь специальные нормы не позволяют обществу осуществлять деятельность без директора

Также на «частников» не распространяются ограничения в отношении исполнительного органа, установленные в ч. 5 ст. 40 Закона об ООО (например, директор ООО без разрешения общего собрания не может осуществлять деятельность как ФЛП в сфере деятельности общества). Однако собственники ЧП при желании могут предусмотреть в уставе свои ограничения для директора.

Ограничения в деятельностиЖесткие нормы Закона об ООО ЧП не страшны. Например, директор ООО без согласия общего собрания не может заключить договор стоимостью больше 50 % чистых активов**. А директор ЧП — может.

Не хотите заморачиваться с ограничениями в деятельности ООО? Тогда регистрируйте ЧП. А для действующих ООО выходом может стать преобразование в частное предприятие.

Однако в процессе перехода из общества в предприятие нужно помнить о законодательных запретах. Так, если вы хотите с помощью преобразования уйти от ограничений по распределению прибыли и выплате дивидендов, то хотим вас предостеречь.

Закон об ООО дополнил новыми нормами ст. 104 ГКУ. Теперь нельзя реорганизовать юрлицо, которое не вправе распределять прибыль между участниками, если среди правопреемников есть юрлицо, наделенное таким правом (ч. 2 ст. 104 ГКУ). А ЧП как раз и станет тем правопреемником, который сможет распределить прибыль.

Напомним: ООО не имеет права распределять прибыль и, соответственно, принимать решение о выплате дивидендов, когда (ч. 1 ст. 27 Закона об ООО):

а) общество не рассчиталось с участниками, прекратившими свое участие в обществе, или с правопреемниками участников (например, с наследниками) в соответствии с Законом об ООО;

б) имущества общества недостаточно для погашения требований кредиторов по обязательствам, срок исполнения которых настал, или будет недостаточно вследствие принятия решения о выплате дивидендов или осуществления выплаты.

Кроме того, помните, что в действующем уставе ООО могут быть свои ограничения по поводу распределения прибыли.

Также есть еще один нюанс, «психологический». Как правило, у контрагентов бо́льшее доверие вызывает ООО. Возможно, потому, что в свое время перед государственной регистрацией ООО учредителям необходимо было внести определенную часть уставного капитала. В отношении же частных предприятий такого требования не существовало.

К слову, нерезидентам тоже ближе ООО, поскольку в большинстве стран существует подобная форма юрлиц (LLC, SARL, SRL*** и т. д.). А вот ЧП для таких субъектов не всегда бывает понятно.

Теперь подытожим все сказанное. Соберем основные отличия между ООО и ЧП в таблице.

Чем отличаются ООО от частных предприятий

№ п/п | Признак | ООО | ЧП |

1 | Нормативное регулирование | ГКУ, ХКУ, Закон об ООО | ГКУ, ХКУ, в отдельных случаях Закон о хозобществах |

2 | Статус | Юридическое лицо; хозяйственное общество | Юридическое лицо; может обладать признаками хозяйственного общества |

3 | Учредительные документы | Устав и решение общего собрания учредителей о создании общества. Дополнительно учредители могут заключить договор о создании общества (содержание такого договора см. в ч. 2 ст. 10 Закона об ООО) | Устав и решение собственника (собственников) о создании предприятия. Дополнительно собственники могут заключить учредительный договор (содержание такого договора см. в ч. 3 ст. 57 ХКУ) |

4 | Содержание устава | Обязательно указываются (ч. 5 ст. 11 Закона об ООО*): 1) полное и сокращенное (при наличии) наименования общества; 2) органы управления обществом, их компетенция и порядок принятия ими решений; 3) порядок входа в общество и выхода из него | Обязательно указываются (ч. 2, 4 ст. 57 ХКУ): 1) наименование хозсубъекта; 2) цель и предмет хоздеятельности; 3) состав и компетенция органов управления, порядок принятия ими решений; 4) размер и порядок создания уставного капитала и иных фондов; 5) порядок распределения прибыли и убытков; 6) условия реорганизации и ликвидации хозсубъекта |

Все остальные сведения указываются по желанию участников (собственников) | |||

* По поводу содержания устава см. письмо Минюста от 07.06.2018 г. № 6623/8.4.3/32-18 («Налоги и бухгалтерский учет», 2018, № 55, с. 4). | |||

5 | Уставный капитал | Формируется. Разбит на доли. Не может формироваться за счет бюджетных средств; имущества гос- (ком-) предприятий, не подлежащего приватизации; имущества, находящегося в оперативном управлении бюджетников (ст. 86 ХКУ). Иное может предусматриваться законами | Формируется. Выделение долей не обязательно. Не может формироваться за счет государственной и коммунальной собственности |

Минимального и максимального размеров нет. Но они могут устанавливаться специальными актами в определенной сфере деятельности | |||

6 | Участники | Физ- и юрлица любой формы собственности. Максимальное количество участников не ограничено | Одно и более физлиц или 1 юрлицо. Физлицу и юрлицу можно создавать ЧП одновременно. Максимальное количество участников-физлиц не ограничено |

Минимальное количество участников: один | |||

7 | Ответственность участников | Ответственность ограничивается вкладом в уставный капитал общества | По общему правилу ответственность ограничивается вкладом в уставный капитал предприятия. Но иное можно предусмотреть в уставе |

8 | Исполнительный орган | Должен быть*. Единоличный (директор) или коллегиальный (например, дирекция) | Может отсутствовать. Управление предприятием может осуществляться как через исполнительный орган, так и непосредственно собственником |

* Управление ООО непосредственно учредителем допускается только в случаях, когда деятельность общества приостановлена (см. подробнее в «Налоги и бухгалтерский учет», 2018, № 90, с. 16). | |||

9 | Ограничения по заключению тех или иных сделок (в том числе значительных) | Основные ограничения установлены в ст. 44 — 46 Закона об ООО, а также дополнительно могут закрепляться в уставе | Действующее законодательство не устанавливает ограничений. Но они могут устанавливаться в уставе |

10 | Дивиденды | Могут выплачиваться за любой период, кратный кварталу (если иное не установлено в уставе). Ограничения по выплате предусмотрены ст. 27 Закона об ООО. Уставом могут устанавливаться дополнительные ограничения | Порядок распределения прибыли и выплаты дивидендов действующим законодательством не установлены.Особенности выплаты дивидендов собственникам могут закрепляться в уставе |

Безусловно, ЧП и ООО — это разные субъекты. Однако общих аспектов достаточно много.

Частное предприятие может стать отличной стартовой площадкой для тех, кто вырос из ФЛП, но для кого ООО — слишком сложно.

Если же участников действующего «ограниченного» общества не устраивают положения Закона об ООО, то, может, стоит перейти на ЧП? В любом случае, окончательное решение остается за «хозяином» бизнеса ☹.

выводы

- Деятельность ООО является наиболее урегулированной. ЧП руководствуется общими положениями законодательства о юридических лицах.

- В уставные документы ЧП при желании можно внести те или иные фишки, присущие ООО.

- По общему правилу, и в ООО, и в ЧП нет минимального и максимального размеров уставного капитала.

- Собственникам ЧП придется максимально детализировать положения своих уставных документов. Избегать общих фраз и неоднозначности в их текстах.

- Собственником ЧП не обязательно должно быть одно физическое лицо. Таких физических лиц может быть и несколько.

Как избежать штрафа

Политика ООО «Ярус» в отношении обработки персональных данных

ООО «Ярус»

Юридический и фактический адрес:

Фактический адрес: 115280 г. Москва, ул. Ленинская Слобода, д. 19, стр.4

Юридический адрес: 117292, г. Москва, Нахимовский просп., д. 52/27, помещение Б

1. Общие положения

1.1. Настоящий документ (далее — Политика) определяет цели и общие принципы обработки персональных данных, а также реализуемые меры защиты персональ ных данных в ООО «Ярус» (далее — Оператор). Политика является общедоступным документом Оператора и предусматривает возможность ознакомления с ней любых лиц.

1.2. Политика разработана в соответствии и на основании Конституции Российской Федерации, Федерального закона от 27.07.2006 N 152-ФЗ «О персональных данных», Федерального закона от 22.05.2003 N 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и(или) расчетов с использованием электронных средств платежа», а также иных нормативных правовых актов Российской Федерации, локальных актов ООО «Ярус».

1.3. Политика неукоснительно исполняется руководителями и работниками всех структурных подразделений и филиалов ООО «Ярус».

1.4. Действие Политики распространяется на все персональные данные субъектов, получаемые и обрабатываемые ООО «Ярус» с применением средств автоматизации и без применения таких средств.

2. Определения

2.1. Персональные данные — любая информация, относящаяся к прямо или косвенно определенному, или определяемому физическому лицу (субъекту персональных данных).

2.2. Обработка персональных данных – любое действие (операция) или совокупность действий (операций) с персональными данным, совершаемых с использованием средств автоматизации или без использования таких средств. К таким действиям (операциям) можно отнести: сбор, получение, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (распространение, предоставление, доступ), обезличивание, блок ирование, удаление, уничтожение персональных данных.

2.3. Субъект персональных данных — любое лицо, персональные данные которого обрабатываются оператором персональных данных.

2.4. Оператор персональных данных — ООО «Ярус».

3. Обработка персональных данных

3.1. О бработка персональных данных осуществляется с учетом следующих требований:

— обработке подлежат только персональные данные, которые отвечают целям их обработки;

— содержание и объем обрабатываемых персональных данных должны соответствовать заявленным целям обработки;

— обрабатываемые персональные данные не должны быть избыточными по отношению к заявленным целям их обработки;

— при обработке персональных данных должны быть обеспечены точность и достаточность сведений по отношению к целям обработки персональных данных.

3.2. Содержание и объем обрабатываемых персональных данных определяются исходя из уставных целей деятельности Оператора, на основании и во исполнение требований законодательства РФ, в т. ч. Федерального закона от 22.05.2003 N 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и(или) расчетов с использованием электронных средств платежа».

3.3. К основным категориям субъектов персональных данных, чьи данные обрабатываются и/или могут обрабатываться Оператором в соответствии с целями их получения, относятся физические лица:

- лица, состоящие и состоявшие в трудовых и гражданско-правовых отношениях с Оператором и/или контрагентами Оператора;

- кандидаты на замещение вакантных должностей;

- лица, имеющие граж данско-правовой характер договорных отношений с Оператором, или находящиеся на этапе преддоговорных или выполненных отношений подобного характера;

- лица, сообщившие свои персональные данные в процессе взаимодействия с Оператором, в том числе путем подключения к сервисам Оператора и/или подписания юридических документов с Оператором.

3.4. Для указанных категорий субъектов могут обрабатываться сведения, в том числе запрашиваемые на сервисах Оператора, включая, но не ограничиваясь: фамилия, имя, отчество; год, месяц, дата рождения; место рождения, адрес; семейное положение; социальное положение; имущественное положение; образование; профессия; доходы; ИНН, СНИЛС, контактная информация (телефон, адрес, адрес электронной почты и т. п.), а также иные сведения, необх одимые для целей обработки.

3.5. Оператор вправе обрабатывать персональные данные субъектов, в том числе следующими способами:

сбор, запись, систематизация, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (распр остранение, предоставление, доступ), обезличивание, блокирование, удаление, уничтожение персональных данных.

3.6. Оператор осуществляет обработку персональных данных с использованием средств автоматизации и без использования средств автоматизации.

3.7. Обработка и хранение персональных данных осуществляются не дольше, чем этого требуют цели обработки персональных данных, если отсутствуют законные основания для дальнейшей обработки.

4. Меры по обеспечению безопасности персональных данных

4.1. Оператор принимает технические и организационные меры обеспечения безопасности с целью защиты персональных данных от случайного или незаконного уничтожения, потери или изменения, а также от несанкционированного разглашения или доступа к персональным данным.

4.2. Для предотвращения несанкционированного доступа к персональным данным Оператором применяются следующие организационно — технические меры:

- назначение должностных лиц, ответственных за организацию обработки и защиты персональных данных;

- ограничение состава лиц, имеющих доступ к персональным данным;

- организация учета, хранения и обращения носителей информации;

- проверка готовности и эффективности использования средств защиты информации;

- разграничение доступа пользователей к информационным ресурсам и программно-аппаратным средствам обработки информации;

- регистрация и учет действий пользователей информационных систем персональных данных;

- использование средств защиты и средств восстановления системы защиты персональных данных;

- организация пропускного режима на территорию Оператора, охраны помещений с техническими средствами обработки персональных данных.

5. Права субъектов персональных данных

5.1. Субъект персональных данных принимает решение о предоставлении его персональных данных и дает согласие на их обработку свободно, своей волей и в своем интересе. Согласие на обработку персональных данных может быть дано субъектом персональных данных или его представителем в любой позволяющей подтвердить факт его получения форме, если иное не установлено законодательством РФ.

5.2. Субъект персональных данных имеет право отозвать согласие на обработку персональных данных, направив соответствующий письменный запрос Оператору.

5.3. Субъект персональных данных имеет право на получение информации, касающейся обработки его персональных да нных, в том числе содержащей:

- подтверждение факта обработки персональных данных Оператором;

- правовые основания и цели обработки персональных данных;

- цели и применяемые Оператором способы обработки персональных данных;

- наименование и место нахождения Оператора, сведения о лицах (за исключением сотрудников/работников Оператора), которые имеют доступ к персональным данным или которым могут быть раскрыты персональные данные на основании договора с Оператором или на основании федерального закона;

- обрабатываемые персональные данные, относящиеся к соответствующему субъекту персональных данных, источник их получения, если иной порядок представления таких данных не предусмотрен федеральным законом;

- сроки обработки персональных данных, в том числе сроки их хранения;

- порядок осуществления субъектом персональных данных прав, предусмотренных Федеральным законом «О персональных данных»;

- информацию об осуществленной или о предполагаемой трансграничной передаче данных;

- наименование или фамилию, имя, отчество и адрес лица, осуществляющего обработку персональных данных по поручению Оператора , если обработка поручена или будет поручена такому лицу;

- иные сведения, предусмотренные Федеральным законом «О персональных данных» или другими федеральными законами.

5.4. Субъект персональных данных вправе требовать от Оператора уточнения его персональных данных, их блокирования или уничтожения в случае, если персональные данные являются неполными, устаревшими, неточными, незаконно полученными или не являются необходимыми для заявленной цели обработки, а также принимать предусмотренные законом меры по защите своих прав.

5.5. Если субъект персональных данных считает, что Оператор осуществляет обработку его персональных данных с нарушением требований законодательства РФ или иным образом нарушает его права и свободы, субъект персональных данных вправе обжаловать действия или бездействие Оператора в уполномоченный орган или в судебном порядке.

6. Доступ к Политике

6.1. Действующая редакция Политики на бумажном носителе хранится по месту нахождени я исполнительного органа Оператора по адресу: 115280 г. Москва, ул. Ленинская Слобода, д.19, стр.4

6.2. Электронная версия действующей редакции Политики общедоступна на сайте Оператора в сети Интернет: здесь

7. Актуализация и утверждение Политики

7.1. Политика утверждается и вводится в действие руководителем ООО «Ярус».

7.2 Оператор имеет право вносить изменения в настоящую Политику.

8. Ответственность

8.1. Лица, виновные в нарушении норм, регулирующих обработку и защиту персональных данных, несут ответственность, предусмотренную законодательством РФ, локальными актами Оператора и договорами, регламентирующими правоотношения Оператора с субъектом персональных данных и/или третьими лицами.

9. Заключительные положения

9.1. Оператор вправе вносить изменения и дополнения в настоящую Политику в отношении обработки персональных данных в любое время без предварительного уведомления Пользователей.

При этом субъект персональных данных обязан самостоятельно отслеживать изменения и дополнения в настоящую Политику. В случае несогласия с условиями настоящей Политики и/или отдельных ее положений, а также изменений и дополнений к ней, Оператор просит воздержаться от посещения и использования сервисов Оператора и не предоставлять свои персональные данные. В противном случае Оператор вправе обрабатывать персональные данные в соответствии с Политикой и не несет какой-либо ответственности в связи с этим.

Информация о гражданских штрафах и правоприменении

Информация о правоприменении 2021

Обзор правоохранительных мероприятий OFAC по

году2021 | 2020 | 2019 | 2018 | 2017 | 2016 | 2015 | 2014 | 2013 | 2012 | 2011 | 2010 | 2009 | 2008 | 2007 | 2006 | 2005 | 2004 | 2003

Информационная таблица по гражданским штрафам

| Подробная информация о штрафах | Название | Общее количество штрафов или расчетов | Сумма ежемесячных штрафов / расчетов в долларах США |

|---|---|---|---|

| 27.09.2021 | Cameron International Corporation | 1 | 1,423,766 |

| 27.09.2021 | Schlumberger Rod Lift, Inc. | 1 | 160 000 |

| 09.09.2021 | NewTek, Inc. | 1 | 189 483 |

| 27.08.2021 | Первый банк Румынии | 1 | 862 318 |

| 26.08.2021 | Банк Китая (Великобритания) Лимитед | 1 | 2 329 991 |

| 23.07.2021 | Payoneer Inc. | 1 | 1,400 301.40 |

| 19.07.2021 | Альфа Лаваль Inc. | 1 | 16 875 |

| 19.07.2021 | Альфа Лаваль Мидл Ист Лтд. | 1 | 415 695 |

| 29.04.2021 | Платежные системы MoneyGram, Inc. | 1 | 34 328,78 |

| 29.04.2021 | SAP SE | 1 | 2 132 174 |

| 19.04.2021 | Alliance Steel, Inc. | 1 | 435 003 |

26.03.2021 | Nordgas, S.r.l. | 1 | 950 000 |

| 15.03.2021 | UniControl, Inc. | 1 | 216 464 |

| 18.02.2021 | BitPay, Inc. | 1 | 507 375 |

| 14.01.2021 | PT Букит Мурия Джая | 1 | 1 016 000 |

| 01.04.2021 | Union de Banques Arabes et Françaises | 1 | 8 572 500 |

Всего с начала года: | 16 | 20 662 274.18 |

Дополнительные выбранные мировые соглашения

Дополнительное руководство по политике OFAC в области обеспечения соблюдения и соблюдения требований

Положения, правила и положения, касающиеся расчетов OFAC и гражданских штрафов

Устав

Свод федеральных правил

- 31 CFR 501 Положения об отчетности, процедурах и штрафах

Уведомления Федерального реестра

- 86 FR 18895-21 — Корректировка суммы применимого графика

- 86 FR 14534-21 — Осуществление Федерального закона о регулировании инфляции в области гражданских наказаний

- 85 FR 54911-20 — Осуществление Федерального закона о регулировании инфляции в области гражданских наказаний

- 85 FR 48474-20 — Корректировка суммы применимого графика

- 85 FR 19884-20 — Осуществление Федерального закона о регулировании инфляции в области гражданских наказаний

- 84 FR 27714-19 — Осуществление Федерального закона о регулировании инфляции в области гражданских наказаний

- 83 FR 11876-18 — Осуществление Федерального закона о регулировании инфляции в области гражданских наказаний

- 82 FR 10434-17 — Осуществление Федерального закона о регулировании инфляции в области гражданских наказаний

- 81 FR 43070-16 — Осуществление Федерального закона о регулировании инфляции в области гражданских наказаний

- 74 FR 57593-09 — Правила исполнения OFAC

- 73 FR 32650-08 — Окончательное постановление о внесении поправок в положения о гражданском наказании в 17 частях нормативных актов, которыми занимается OFAC, в частности тех, для которых Закон о международных чрезвычайных экономических полномочиях («IEEPA») предусматривает полномочия по гражданским штрафам

- 71 FR 29251-06 — пересмотренные правила, отражающие поправки к Закону о международных чрезвычайных экономических полномочиях (IEEPA), внесенные Законом о борьбе с финансированием терроризма 2005 года.

- 70 FR 15761-05 — Административное взыскание гражданских штрафов в Положениях о контроле за активами Ирана, Положениях о санкциях в отношении Ливии и Положениях о санкциях в отношении Ирака

- 68 FR 61359-03 — Выполнение требований Федерального закона о регулировании инфляции в области гражданских наказаний от 1990 г.

- 68 FR 53640-03 — Права и процедуры гражданских наказаний в рамках программы санкций против Кубы

Общество с ограниченной ответственностью | FTB.ca.gov

Обзор

Общество с ограниченной ответственностью (ООО) сочетает в себе партнерство и корпоративную структуру.Вы можете создать ООО для ведения бизнеса или владения активами. Владельцы ООО являются участниками. LLC защищает своих членов от личной ответственности.

LLC будет либо:

- Организация, не являющаяся юридическим лицом (для федеральных целей), если она состоит только из одного члена

- Общество с ограниченной ответственностью с одним участником (SMLLC)

- Товарищество, если у него более одного собственника

- Товарищество с ограниченной ответственностью

- Товарищество с ограниченной ответственностью Общество с ограниченной ответственностью серии

- ООО, облагаемое налогом как корпорация

LLC должна иметь одинаковую классификацию как для Калифорнийского, так и для федерального налогообложения.

Открыть ООО

Чтобы зарегистрировать или организовать LLC в Калифорнии, обратитесь к Государственному секретарю (SOS):

- Веб-сайт

- Государственный секретарь Калифорнии

- Телефон

- 916-657-5448

- Почта

- Государственный секретарь Калифорнии

Поддержка подачи документов

А / я 944228

Сакраменто, Калифорния 94244-2280

Для получения дополнительной информации посетите страницу с информацией о компании с ограниченной ответственностью (FTB 3556).

Годовой налог

Каждое LLC, ведущее бизнес или организованное в Калифорнии, должно платить ежегодный налог в размере 800 долларов США.

Этот ежегодный налог будет уплачиваться, даже если вы не ведете бизнес, до тех пор, пока вы не аннулируете свой LLC.

- У вас есть до 15 числа 4-го месяца с даты подачи заявления в SOS для уплаты ежегодного налога за первый год.

- Пример: Вы создаете новое ООО и регистрируетесь в SOS 18 июня 2020 г.Ваш ежегодный налог на LLC будет уплачен 15 сентября 2020 г. (15-й день 4-го месяца)

- Ваши последующие ежегодные налоговые платежи будут по-прежнему подлежать уплате 15-го числа 4-го месяца вашего налогового года.

Ежегодный налоговый платеж подлежит оплате налоговым чеком LLC (FTB 3522).

Уплата ежегодного налога

- Онлайн

- Банковский счет (Web Pay)

- Кредитная карта

- Почта

- Департамент налогообложения франшизы

А / я 942857

Сакраменто, Калифорния 94257-0631

Используйте FTB 3522 при оплате по почте.

Исключения из годового налога за первый год

ООО не облагаются ежегодными налогами и сборами, если выполняются оба из следующего:

- Они не вели бизнес в Калифорнии в течение налогового года

- Их налоговый год составлял 15 дней или меньше

Краткое аннулирование

Если вы откажетесь от своего LLC в течение одного года с момента организации, вы можете подать краткую форму аннулирования (форма SOS LLC-4/8) в SOS.Ваш LLC не будет облагаться ежегодным налогом в размере 800 долларов США за первый налоговый год.

Комиссия ООО

Если ваша LLC будет зарабатывать более 250 000 долларов, вам придется заплатить комиссию. ООО должны рассчитать и уплатить комиссию до 15 числа 6 месяца текущего налогового года.

| Если округлить общий доход Калифорнии до ближайшего целого доллара, получится: | Размер комиссии: |

|---|---|

| 250 000–49 999 долл. США | $ 900 |

| 500 000–999 999 долл. США | $ 2 500 |

| 1 000 000–4 999 999 долл. США | 6000 долларов США |

| 5 000 000 долларов США или более | $ 11 790 |

Используйте расчетную комиссию для LLC (FTB 3536), чтобы перечислить расчетную комиссию.

Недоплата

Если вы не произведете расчетную оплату вознаграждения LLC к первоначальному сроку возврата, к вам будут применены штрафы и пени. Посетите Сроки выполнения для предприятий для получения дополнительной информации.

Требования к подаче документов

Если ваша LLC соответствует одному или нескольким из следующих условий:

Тогда ваше ООО должно:

Иностранное незарегистрированное ООО

Если вы являетесь иностранным незарегистрированным ООО, которое соответствует всем следующим требованиям:

- Рассматривается как партнерство

- Имеет доход из источника в Калифорнии

- Не ведение бизнеса в Калифорнии

Тогда ваше ООО должно:

Поддерживайте активность своего LLC

Чтобы ваше ООО оставалось активным, вам необходимо:

- Подать заявление об информации с помощью SOS

- Подать и уплатить подоходный налог штата

Приостановленные ООО

Мы не предоставляем автоматическое расширение файла для приостановленных LLC.Посетите Мой бизнес заблокирован для получения дополнительной информации.

Штраф SOS

SOS налагает штраф в размере 250 долларов, если вы не подадите свое информационное сообщение. Мы взимаем штраф от имени SOS.

Отмените свое LLC

Зарегистрировано в SOS

Если вы закрываете свой бизнес, вы должны подать необходимые документы государственному секретарю и нам.

У нас вы должны:

- Подайте последнюю налоговую декларацию за текущий год.Отметьте применимое поле Окончательный возврат на первой странице возврата

- Прекратить вести бизнес в Калифорнии после последнего налогового года

Не зарегистрирован в SOS

- Подайте последнюю налоговую декларацию за текущий год. Отметьте применимое поле Окончательный возврат на первой странице возврата

- Прекратить вести бизнес в Калифорнии после последнего налогового года

Посетите Руководство по роспуску, передаче или аннулированию юридического лица в Калифорнии (публикация FTB 1038) для получения дополнительной информации.

Распределение и распределение

У вас может быть доход из источника в Калифорнии, если вы продаете товары клиентам из Калифорнии или оказываете услуги клиентам, которые получили выгоду от этой услуги в Калифорнии или владеют нематериальными активами, используемыми в Калифорнии. Посетите раздел «Распределение и распределение» для получения дополнительной информации.

Свяжитесь с нами по поводу ООО

- Телефон

- (800) 852-5711

(916) 845-6500 (за пределами У.С.)

Будние дни, с 7:00 до 17:00 - Чат

- Войдите в MyFTB для общения в чате

Будние дни с 7 до 17 - Почта

- Департамент налогообложения франшизы

А / я 942840

Сакраменто, Калифорния 942840-0040

Налоговая информация

Вернуться к началуИзменения в доходах и налоговых декларациях

Чтобы внести поправки в форму CT-1120, налоговую декларацию корпорации, или форму CT-1120U, налоговую декларацию унитарной корпорации, используйте форму CT-1120X, измененную налоговую декларацию корпорации.

Чтобы внести изменения в форму CT-1120CR, налоговую декларацию объединенной корпорации или форму CT-1120CU, налоговую декларацию объединенной унитарной корпорации, отметьте поле «Изменено» на лицевой стороне формы CT-1120CR или формы CT-1120CU и подайте возврат с поправками.

Выберите соответствующую декларацию в Формах и инструкциях.

- Когда подавать исправленную декларацию

Как правило, исправленная налоговая декларация должна быть подана в течение трех лет с даты истечения срока первоначальной налоговой декларации или, если было предоставлено продление срока, в течение трех лет после продленной даты платежа.

- Сообщение о федеральных изменениях

Компания, доход которой изменен IRS или которая подает измененную декларацию в IRS, должна сообщить о корректировках в DRS, подав измененную декларацию Коннектикута в течение 90 дней после окончательного решения IRS.

В начало

Целью аудита является проверка правильности уплаты налога и обеспечение соблюдения законодательства Коннектикута. Во время аудита от вас могут потребовать предоставить аудитору все записи, необходимые для проверки информации, представленной в налоговой декларации.

Права налогоплательщика

Вы имеете право:

- Быть проинформированным о процессе аудита, процедурах аудита и правах на апелляцию, если выбрано для аудита.

- Провести аудит в разумном месте и в разумные сроки и своевременно

- Получить объяснение любых изменений, внесенных в ходе аудита.

Дополнительные права описаны в PS 2017 (1) «Ваши права как налогоплательщика Коннектикута».

Кабинеты и проверки

Многие проверки возвратов проводятся заочно. Обычно аудитор напишет вам, чтобы запросить дополнительную информацию о статьях вашей налоговой декларации или уведомить вас об ошибках, которые необходимо исправить. У вас будет возможность ответить на уведомление о предлагаемых корректировках до выставления счета.

Полевые проверки

Аудитор уведомит вас по телефону или в переписке о том, что ваша корпоративная налоговая декларация была выбрана для проверки.Полевые проверки планируются заранее, чтобы у вас было достаточно времени, чтобы собрать необходимые записи.

Письменное подтверждение даты и места встречи, а также описание книг и записей, которые будут доступны для начала аудита, будут отправлены вам.

Аудиторское интервью

На первой встрече с вами аудитор объяснит подход и процедуры аудита, опишет процесс аудита, проинформирует вас о ваших правах на апелляцию и ответит на любые вопросы, которые могут у вас возникнуть по поводу аудита.Аудитор попросит вас подписать аудиторское письмо о взаимопонимании и удостоверится, что у вас есть копия ваших прав как налогоплательщика Коннектикута.

Отказ / Срок исковой давности

Срок давности для проверки налоговой декларации корпорации обычно составляет три года, после чего Департаменту требуется письменное согласие налогоплательщика. Аудитор может попросить вас подписать соглашение Согласие на продление срока исковой давности , что обычно называется отказом от прав.

Неформальная конференция

Если вы не согласны с предлагаемыми изменениями аудита, вы можете запросить неформальную конференцию, связавшись с менеджером или руководителем в офисе, который проводил аудит. Неформальную конференцию можно провести по телефону или в нашем офисе. Вы должны быть готовы обсудить все спорные вопросы и предоставить документацию, необходимую для обоснования вашей позиции.

Апелляционный процесс

Если вы не согласны с результатами аудита, вы можете подать протест в наш Апелляционный отдел, используя Форму APL-002, Форму протеста Апелляционного отдела.Протест должен быть подан в течение 60 дней с момента уведомления об оценке.

В начало

Отказ от штрафных санкций

Если вы получили счет со штрафом в результате подачи налоговой декларации, вы можете запросить отказ от штрафа, отправив заполненную форму DRS-PW, Request for Waiver of Civil Penalty. Дополнительную информацию о запросах об отказе от штрафных санкций см. В PS 2019 (3), Запросы об отказе от гражданских штрафов.

Если вы получили счет со штрафом, который является результатом аудита, штраф не подлежит отказу.Тем не менее, штраф может быть опротестован в Апелляционном отделе, заполнив и своевременно заполнив Форму APL-002, Форму протеста Апелляционного отделения, в течение 60 дней с момента Уведомления об оценке . Даже если единственной проблемой аудита является штраф, вы должны своевременно подать протест в Апелляционный отдел.

FCPA против Закона Великобритании о взяточничестве | Риск соблюдения требований

Взяточничество и коррупция уже давно подрывают сами процессы, необходимые странам для создания стабильной и устойчивой экономической, политической и социальной среды.По оценкам Организации Объединенных Наций, в 2018 году глобальные убытки от коррупции достигли тревожных 3,6 триллиона долларов. Из этой суммы, по оценкам, ежегодно выплачивается взяток более 1 триллиона долларов.

Ущерб огромен, но хорошая новость заключается в том, что страны осознают вред, который наносят коррупция и взяточничество, и прилагают все усилия, чтобы положить им конец.

Что такое взяточничество и почему это проблема?

Взяточничество включает предложение и предоставление денег или ценных вещей в обмен на благоприятный режим, например ускоренный процесс подачи заявки или выгодный исход тендерного предложения по контракту.С другой стороны, вымогательство денег в обмен на влияние также считается взяточничеством, а в некоторых случаях получение взятки, независимо от того, испрашивается она или нет, является преступлением. Хотя США, Канада и Европа обычно считаются странами с более низким риском взяточничества и коррупции, взяточничество может процветать во всех частях мира. Это распространение вызывает беспокойство, особенно в связи с тем, что компании все чаще вкладывают средства за границу и в офшорную рабочую силу, чтобы сократить расходы.

Взяточничество — это проблема по многим причинам.Среди них он увеличивает неравенство в благосостоянии, поддерживает коррумпированные режимы и подрывает веру в демократию. Взяточничество влияет на всех, создавая искусственную инфляцию цен, сокращая государственные расходы и поощряя монополии. Без честной конкуренции коррумпированные субъекты могут повышать цены и контролировать поставки. Инновации сдерживаются, потому что потенциальные предприниматели не доверяют правовой системе в защите их интеллектуальной собственности. В таком случае богатство, как правило, распределяется между богатыми и бедными, с разреженным средним классом и небольшими возможностями для роста малого бизнеса, создавая разрушительный цикл.

Пожалуй, самый большой удар, нанесенный коррупцией, — это риски, связанные с общественной безопасностью. Там, где процветает коррупция, процветает теневая экономика, а у предприятий отсутствует стимул играть по правилам, которые не соблюдаются. Коррумпированные организации подвергают опасности жизнь рабочих и потребителей, сглаживая углы и подкупая, чтобы не нарушать правила охраны труда и техники безопасности, что часто приводит к катастрофическим последствиям.

В то время как США лидировали с созданием Закона о борьбе с коррупцией за рубежом более 50 лет назад, Великобритания в конечном итоге приняла собственное строгое антикоррупционное законодательство — Закон о взяточничестве 2010 года — для борьбы со взяточничеством в международном бизнесе.Поскольку пагубные последствия взяточничества стали более понятными, многие другие страны последовали их примеру и обновили или пересмотрели законы, специально направленные на борьбу со взяточничеством и коррупцией, за последние 10 лет.

Что такое Закон о борьбе с коррупцией за рубежом (FCPA)?

В США Закон о борьбе с коррупцией за рубежом от 1977 г. или FCPA поддерживает положение о борьбе со взяточничеством, в соответствии с которым частным лицам и корпорациям запрещено платить или иным образом вознаграждать должностных лиц иностранных правительств за их помощь в обеспечении или сохранении бизнеса.Закон FCPA также требует, чтобы компании, ценные бумаги которых котируются в США, выполняли его положения о бухгалтерском учете, которые включают:

- Вести бухгалтерские книги и записи, точно отражающие операции организации

- Создать и поддерживать адекватную систему внутреннего бухгалтерского контроля

Положения Закона о борьбе со взяточничеством FCPA первоначально применялись к гражданам США, ведущим бизнес за рубежом, но с тех пор были распространены на иностранные компании и неамериканских граждан, которые способствуют получению взяток внутри США.S. Иностранные компании, ведущие свою деятельность в США, также должны соблюдать указанные положения о бухгалтерском учете и ведении документации. Эти положения предоставляют (иногда обширный) экстерриториальный охват FCPA и его регулирующим органам.

В рамках уголовных и гражданских исков Министерство юстиции США (DOJ) в сотрудничестве с Комиссией по ценным бумагам и биржам (SEC) обеспечивает соблюдение FCPA, и возможные штрафы варьируются:

- Уголовное наказание

- За каждое нарушение борьбы со взяточничеством корпорации подлежат штрафу в размере до 2 миллионов долларов, в то время как физические лица подлежат штрафу в размере до 250 000 долларов США, а также тюремному заключению на срок до пяти лет.

- За каждое нарушение бухгалтерского учета и учета субъекты хозяйствования могут быть подвергнуты штрафу в размере до 25 миллионов долларов. Физические лица подлежат штрафу в размере до 5 миллионов долларов и тюремному заключению на срок до 20 лет за нарушение.

- Гражданские штрафы

- За каждое нарушение борьбы со взяточничеством как корпорации, так и физические лица подлежат гражданскому штрафу в размере до 16 000 долларов США.

- Гражданско-правовые санкции за нарушение бухгалтерского учета и учета различаются.Комиссия по ценным бумагам и биржам имеет право налагать штрафы на корпорации и частных лиц на сумму от 75 000 до 725 000 долларов и от 7 500 до 150 000 долларов, соответственно, или налагать штрафы на основе «валовой суммы денежной выгоды», которая практически безгранична.

За серию нарушений штрафы за неправомерные действия FCPA могут достигать гораздо более высоких сумм, чем отдельные пороги нарушений. Исторически сложилось так, что подсудимые часто предпочитают урегулировать обвинения, не признавая вины. Это делается посредством соглашения об отсрочке судебного преследования (DPA), обычно в обмен на сумму урегулирования и согласие с определенными условиями.

Помимо штрафов, нарушение FCPA может привести к изъятию имущества, что является средством предотвращения неосновательного обогащения, позволяющим регулирующим органам взыскивать прибыль, полученную в результате незаконной деятельности. Исключение доходов по закону FCPA основано на мнении регулирующих органов США о размере прибыли, полученной в результате коррумпированной транзакции.

За последние десять лет главные правоприменительные меры FCPA привели к штрафу в размере почти миллиарда долларов для одной корпорации, половина из которых состояла в штрафах, а другая — в изъятии 457 миллионов долларов.Среди других недавних примеров применения закона FCPA — компания, нарушившая правила бухгалтерского учета, когда платила государственным чиновникам за посещение спортивного матча. В другом случае сотрудники американской компании были оштрафованы за разрешение давать взятки в одной из стран Южной Азии. Эта компания также была оштрафована за нарушение правил ведения бухгалтерского учета и взяточничества. В другом случае вице-президент компании заплатил штраф в размере 20 000 долларов за уклонение от системы внутреннего бухгалтерского контроля своей компании и нарушение закона FCPA посредством ненадлежащих платежей.

В 2017 году Министерство юстиции пересмотрело политику соблюдения закона FCPA, сделав упор на усиление корпоративных программ соблюдения нормативных требований, сотрудничество с Министерством юстиции, добровольное раскрытие информации и меры по исправлению положения. Кроме того, было официально оформлено постановление Министерства юстиции, которое поощряет межгосударственное и международное сотрудничество для предотвращения наложения штрафов на одну компанию несколькими юрисдикциями.

Что такое Закон Великобритании о взяточничестве 2010 г. (UKBA)?

Закон о взяточничестве, принятый британским парламентом в 2010 году, предусматривает уголовную ответственность за взяточничество, подкуп представителей иностранного правительства и неспособность частных компаний предотвратить коррупцию.Это также считало правонарушением получение взятки. Закон применяется к гражданам Великобритании, резидентам, компаниям и организациям, зарегистрированным в Великобритании или ведущим бизнес в Великобритании, предоставляя экстерриториальные привилегии, аналогичные FCPA. Управление по борьбе с серьезным мошенничеством (SFO) обеспечивает соблюдение этого закона.

В случае признания виновным в нарушении UKBA штрафы за нарушение будут более простыми и строгими, чем FCPA:

- Физическим лицам грозит до 10 лет тюремного заключения и неограниченные штрафы в зависимости от тяжести преступления, связанного с подкупом.

- Компаниям грозят неограниченные штрафы, формальный мандат на реализацию программы по борьбе со взяточничеством, конфискацию финансовой прибыли, полученной в результате взятки (взяток) («конфискация», аналогично изъятию FCPA) и увольнение ответственных директоров и последующие 15 -летний запрет на занятие должности директора.

Нарушения могут варьироваться от подкупа статус-кво до схем манипулирования обменными курсами (что в одном случае привело к тюремному заключению для некоторых участников и конфискации более 1 миллиона фунтов стерлингов).В других случаях преступники, помимо уплаты миллионов по приказу о конфискации, оплатили десятки тысяч судебных издержек и выплатили своим компаниям компенсацию в размере сотен тысяч фунтов стерлингов.

Создание UKBA обновило устаревшие законы против взяточничества и помогло привести законодательство Великобритании в соответствие с Конвенцией Организации экономического сотрудничества и развития (ОЭСР) о борьбе со взяточничеством 1997 года. Заглядывая в будущее, в июле 2019 года правительство Великобритании объявило о запуске всеобъемлющего трехлетнего плана по борьбе с экономическими преступлениями, включая усиление мер по борьбе с отмыванием денег путем внесения изменений в форму отчета о подозрительной деятельности (SAR), направляемую в правоохранительные органы. .

FCPA и Закон Великобритании о взяточничестве, по сравнению с

Оба закона могут быть направлены на решение одних и тех же проблем, но между ними все же есть существенные различия:

| FCPA | УКБА | |

| Государственное или частное? | Запрещает подкуп иностранных чиновников | Запрещает подкуп иностранных чиновников и частных предпринимателей |

| Намерение? | Ищет намерение | Не волнует умысел, если результатом была взятка |

| Активный или пассивный? | Криминализирует только дачу взяток и попытки скрыть выплаты | Влечет за собой уголовную ответственность как за дачу, так и за получение взяток |

| Штрафы или тюрьма? | Максимальный размер штрафов для физических лиц и до двадцати лет тюремного заключения — штрафы для компаний также ограничены. | Для физических лиц неограниченные штрафы и тюремные сроки ограничены 10 годами — неограниченные штрафы для компаний |

| Платежи за упрощение формальностей? | В основном допустимо при правильном учете | Платежи за упрощение формальностей? В основном допустимо при надлежащем учете Считается взяткой |

Важность правильного обучения ПОД

Закон FCPA и Великобритании о взяточничестве хорошо написан и строго соблюдается.В 2018 году корпорации, находящиеся под юрисдикцией FCPA, выплатили в общей сложности 2,89 миллиарда долларов в виде штрафов и конфискации прибыли. Также в 2018 году SFO UKBA провело около 70 активных расследований, и было открыто 11 новых уголовных расследований. Между тем, количество действий FCPA составило 38. На данный момент на 2019 год у SEC и DOJ имеется шесть текущих принудительных мер, при этом самый крупный штраф составляет почти 966 миллионов долларов.

2018 год примечателен еще по одной причине. Впервые SFO привлекло к ответственности компанию за неспособность предотвратить взяточничество.Это действие демонстрирует, что надежная практика бухгалтерского учета и ведения документации, а также надежные сторонние программы по борьбе со взяточничеством и коррупцией необходимы для того, чтобы удовлетворить требование регулирующего органа Великобритании о наличии «адекватных процедур». Программы комплаенса, включая внутреннюю оценку рисков, этическую политику, анкеты комплексной проверки и автоматизированные системы проверки и мониторинга, все чаще проверяются регулирующими органами. Kroll предлагает комплексные решения по противодействию взяточничеству и отмыванию денег, а также обучение.Свяжитесь с консультантом, чтобы начать.

Обзор проверки по форме I-9 | ICE

6 ноября 1986 года вступление в силу Закона об иммиграционной реформе и контроле потребовало от работодателей проверки личности и права на трудоустройство своих сотрудников и ввело уголовные и гражданские санкции за нарушения, связанные с трудоустройством. Раздел 274A (b) Закона об иммиграции и гражданстве (INA), кодифицированный в 8 U.S.C. § 1324a (b) требует, чтобы работодатели проверяли личность и право на трудоустройство всех лиц, нанятых в Соединенных Штатах после 6 ноября 1986 года.8 C.F.R. В § 274a.2 Форма I-9 для подтверждения права на трудоустройство (Форма I-9) определяется как средство документирования этой проверки. По закону работодатели обязаны хранить для проверки оригинальные формы I-9 для всех действующих сотрудников. Что касается бывших сотрудников, то формы I-9 должны храниться в течение не менее трех лет с даты приема на работу или в течение одного года после того, как сотрудник больше не будет работать, в зависимости от того, что дольше.

Процесс проверки формы I-9

Процесс административной проверки инициируется службой Уведомления о проверке (NOI) после того, как работодатель потребует предоставить Формы I-9.По закону работодателям дается не менее трех рабочих дней для подготовки Формы I-9. Часто ICE запрашивает у работодателя подтверждающую документацию, которая может включать копию платежной ведомости, список нынешних сотрудников, учредительный договор и бизнес-лицензии.

Затем агенты или аудиторыICE проводят проверку форм I-9 на соответствие. При обнаружении технических или процедурных нарушений в соответствии с INA §274A (b) (6) (B) (8 U.S.C. § 1324a (b) (6) (B)) работодателю дается десять рабочих дней на внесение исправлений.Работодатель может получить денежный штраф за все существенные и неисправленные технические нарушения. Работодатели, у которых установлено, что они сознательно нанимали или продолжали нанимать неуполномоченных работников в соответствии с INA § 274A (a) (1) (a) или (a) (2) (8 USC § 1324a (a) (1) (a) или (a) (2)) потребуют прекратить незаконную деятельность, могут быть оштрафованы, а в определенных ситуациях могут быть привлечены к уголовной ответственности. Кроме того, работодатель, у которого будет установлено, что он сознательно нанял или продолжал нанимать неуполномоченных работников, может быть лишен права со стороны ICE, что означает, что работодатель не сможет участвовать в будущих федеральных контрактах и получать другие государственные льготы.

Денежные штрафы за умышленное наем и продолжение использования нарушений варьируются от 573 до 20 130 долларов за нарушение, причем повторные правонарушители получают штрафы в более высоком размере. Штрафы за существенные нарушения, включая непредставление формы I-9, варьируются от 230 до 2292 долларов за нарушение. При определении размера штрафа ICE учитывает пять факторов: размер бизнеса, добросовестные усилия по соблюдению требований, серьезность нарушения, причастность к нарушению неуполномоченных работников и история предыдущих нарушений.

ICE письменно уведомит проверяемую сторону о результатах проверки после ее завершения. Ниже приведены наиболее распространенные уведомления:

- Уведомление о результатах проверки — также известное как «письмо о соответствии», используемое для уведомления компании о том, что она соблюдает требования.

- Уведомление о подозрительных документах — уведомляет работодателя о том, что на основе анализа формы I-9 и документации, представленной работником, ICE определила, что работник не имеет права работать, и сообщает работодателю о возможных уголовных и гражданских наказаниях. для продолжения использования этого человека.ICE предоставляет работодателю и работнику возможность представить дополнительную документацию, подтверждающую разрешение на работу, если они считают, что вывод ошибочен.

- Уведомление о несоответствиях — сообщает работодателю, что на основании анализа формы I-9 и документации, представленной сотрудником, ICE не смог определить их право на работу. Работодатель должен предоставить работнику копию уведомления и дать ему возможность представить ICE дополнительную документацию, подтверждающую его право на трудоустройство.

- Уведомление о технических или процедурных сбоях — определяет технические нарушения, выявленные во время проверки, и дает работодателю десять рабочих дней для исправления форм. По истечении десяти рабочих дней неисправленные технические и процедурные сбои станут существенными нарушениями.

- Предупреждающее уведомление — выдается в обстоятельствах, когда были выявлены существенные нарушения проверки, но обстоятельства не требуют денежного штрафа и работодатель ожидает соблюдения требований в будущем.

- Уведомление о намерении наложить штраф (NIF) — может быть выдано за существенные, неисправленные технические нарушения, умышленное наем и продолжение использования нарушений.

В случаях, когда обслуживается НИФ, будут предоставлены документы о взимании платы с указанием нарушений, допущенных работодателем. Работодатель имеет возможность либо договориться об урегулировании с ICE, либо запросить слушание в офисе главного административного сотрудника по слушаниям (OCAHO) в течение 30 дней с момента получения NIF.Если работодатель не предпримет никаких действий после получения NIF, ICE издаст Окончательный приказ. Если запрашивается слушание, OCAHO передает дело судье по административным делам (ALJ) и отправляет всем сторонам копию Уведомления о слушании и правительственной жалобы, тем самым инициируя судебный процесс.

Уведомление о слушании разъясняет процедурные требования для ответа на жалобу и возможные последствия непредставления своевременного ответа. Многие дела OCAHO никогда не доходят до стадии слушания доказательств, потому что стороны либо достигают урегулирования, при условии одобрения судьи по административным делам, либо судья принимает решение по существу посредством диспозитивных постановлений предварительного слушания

Определение рекомендованного штрафа

Совокупный рекомендуемый штраф, установленный в NIF, определяется путем сложения суммы, полученной из Таблицы штрафов «Знай, что найм / продолжаю работать» (плюс улучшение или смягчение последствий), с суммой, полученной из Таблицы штрафов за существенные / неисправленные технические нарушения (плюс улучшение или смягчение).Обычно датой нарушения является дата проведения ICE проверки формы I-9, а не дата заполнения формы I-9 работодателем.

Пенальти

Штрафы за нарушения заведомо найма / продолжения работы

Работодатели, у которых установлено, что они сознательно нанимают или продолжают нанимать сотрудников, должны прекратить незаконную деятельность и могут быть оштрафованы. Агент или аудитор разделят количество сознательных сотрудников и продолжающих использовать нарушения на количество сотрудников, для которых должна быть подготовлена форма I-9, чтобы получить процент нарушений.Этот процент обеспечивает базовую сумму штрафа в зависимости от того, является ли это делом первого уровня (нарушитель первый раз), второго уровня (нарушитель второй раз) или третьего уровня (нарушитель третий или последующий раз). Стандартная сумма штрафа, указанная в таблице, относится к на каждые , зная о найме и продолжающих использовать нарушение. Диапазон трех уровней штрафа следующий:

| Осведомленность о нарушениях при приеме на работу и продолжение работы | Размер стандартного штрафа | ||

|---|---|---|---|

| Первый уровень 573 — 4586 долларов | Второй уровень долл. США 4586–11 463 долл. США | Третий уровень долл. США 6878–22 972 долл. США | |

| 0% — 9% | 573 долл. США | 4 586 долл. США | 6 878 долл. США |

| 10% — 19% | 1,192 долл. США | 6 614 долл. США | 8 942 долл. США |

| 20% — 29% | 1 834 долл. США | 7 566 долл. США | 11 693 долл. США |

| 30% — 39% | 2 522 долл. США | 8 551 долл. США | 14 444 долл. США |

| 40% — 49% | 3 210 долл. США | 9 514 долл. США | 17 333 долл. США |

| 50% или более | 3 898 долл. США | 10 489 долл. США | 20130 долл. США |

С момента принятия IRCA в 1986 году федеральные гражданские денежные штрафы были увеличены в соответствии с Федеральным законом об инфляции гражданских штрафов от 1990 года с поправками, внесенными Законом об улучшении взыскания долгов 1996 года.Эти корректировки предназначены для учета инфляции при расчете гражданских денежных штрафов и определяются по недискреционной, установленной законом формуле. (См. 73 FR 10130 (26 февраля 2008 г.

Штрафы за существенные и неисправленные технические нарушения

Агент или аудитор разделит количество нарушений на количество сотрудников, для которых должна быть подготовлена форма I-9, чтобы получить процент нарушений. Этот процент обеспечивает базовую сумму штрафа в зависимости от того, является ли это правонарушением первым, вторым или третьим или более правонарушением.Стандартная сумма штрафа, указанная в таблице, относится к по каждой форме I-9 с нарушениями. Диапазон размеров трехуровневого штрафа следующий:

| Нарушения проверки по существу | Размер стандартного штрафа | ||

|---|---|---|---|

| 1-е нарушение 230 — 2292 долл. | 2-е нарушение 230 — 2292 долл. | 3-е нарушение + 230 — 2292 долл. | |

| 0% — 9% | 230 долл. США | 1 146 долл. США | 2 292 долл. США |

| 10% — 19% | 573 долл. США | 1,375 долл. США | 2 292 долл. США |

| 20% — 29% | 917 долл. США | 1 604 долл. США | 2 292 долл. США |

| 30% — 39% | 1,261 | 1834 долл. США | 2 292 долл. США |

| 40% — 49% | 1 604 долл. США | 2 063 долл. США | 2 292 долл. США |

| 50% или более | 1 948 долл. США | 2 292 долл. США | 2 292 долл. США |

Матрица улучшения

Следующая матрица будет использоваться для увеличения или уменьшения размера рекомендованного штрафа, содержащегося в Уведомлении о намерении о наложении штрафа ( Id .)

| Фактор | Отягощающие | Смягчение | нейтральный |

|---|---|---|---|

| Размер бизнеса | + 5% | — 5% | +/- 0% |

| Добросовестность | + 5% | — 5% | +/- 0% |

| Серьезность | + 5% | — 5% | +/- 0% |

| Несанкционированные лица, не являющиеся гражданами | + 5% | — 5% | +/- 0% |

| История | + 5% | — 5% | +/- 0% |

| Совокупная корректировка | + 25% | — 25% | +/- 0% |

Marriott обеспечивает 80% -ное сокращение штрафов за ICO, но вот что вы упустили… | Orrick, Herrington & Sutcliffe LLP

[соавтор: Лара Ноннингер]