Налогообложение нерезидентов. Роялти.

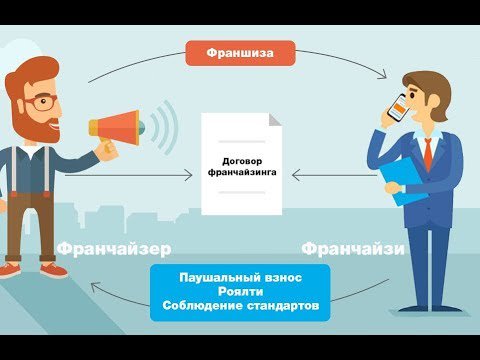

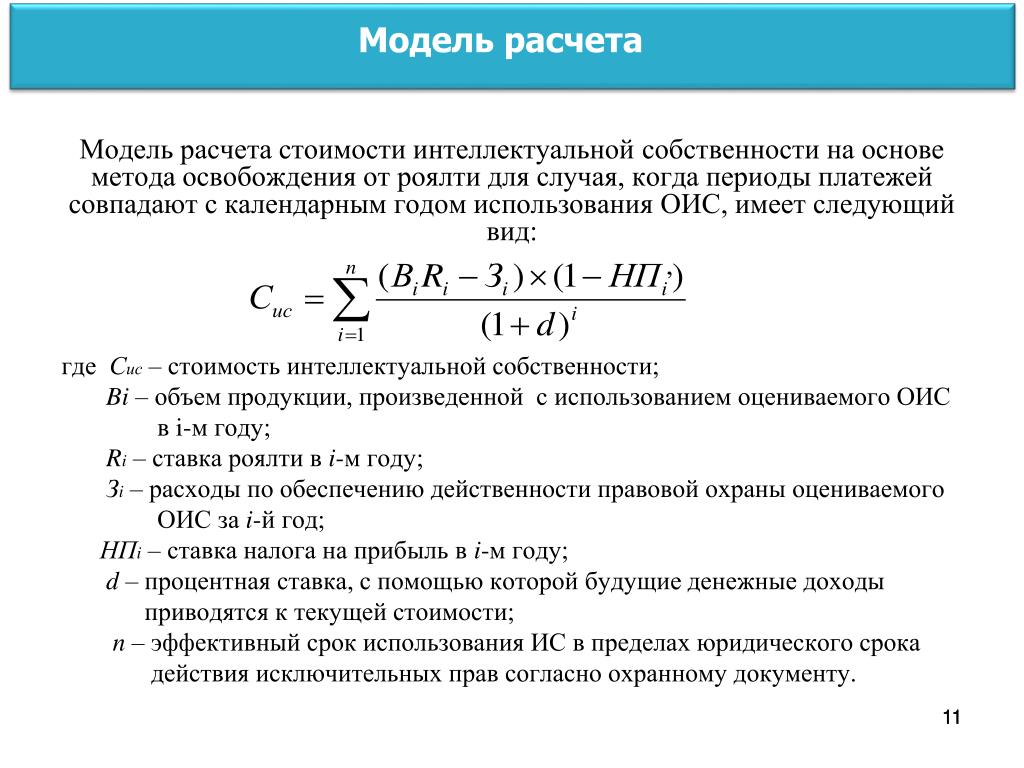

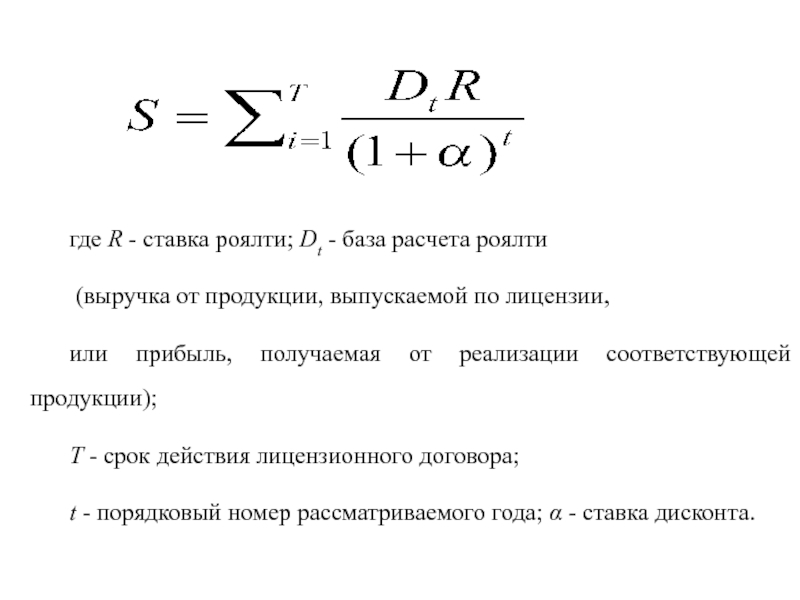

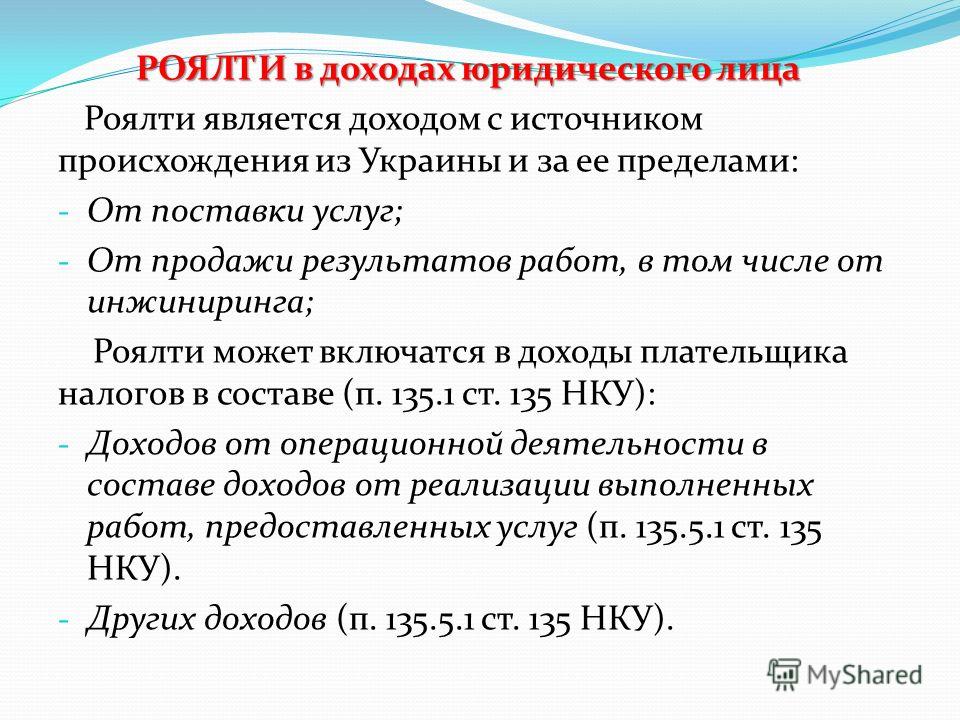

Для начала обратим Ваше внимание на подпункт 52) пункта 1 статьи 1 Налогового кодекса РК согласно которому роялти – платеж за использование или право на использование авторских прав, в том числе на программное обеспечение, чертежи или модели, за исключением полной или частичной реализации имущественных (исключительных) прав на объект интеллектуальной собственности; использование или право на использование патентов, товарных знаков или других подобных видов прав.

Т.е. в данном случае, по мнению Налогового Консультанта, российская компания предоставила Вашей Компании права пользования/использования своего объекта интеллектуальной собственности.

Соответственно, в рассматриваемой ситуации в целях налогообложения имеет место применения понятия «роялти».

Отсюда, рассмотрим условия налогообложения.

1. Корпоративный подоходный налог (далее по тексту – КПН) у источника выплаты с доходов нерезидента:

В соответствии с подпунктом 13) пункта 1 статьи 644 Налогового кодекса РК доходом нерезидента из источников в РК признается доход в виде роялти.

Согласно подпункту 5) пункта 1 статьи 646 Налогового кодекса РК доходы нерезидента из источников в РК в форме роялти подлежат налогообложению КПН у источника выплаты по ставке 15%.

Положениями статьи 645 Налогового кодекса РК установлено, что доходы из источников в РК юридического лица-нерезидента, деятельность которого не приводит к образованию постоянного учреждения в Республике Казахстан, облагаются КПН у источника выплаты без осуществления вычетов.

Т.е. данный доход нерезидента будет признаваться доходом в форме роялти из источников в РК, с которого Ваша Компания, как налоговый агент, обязана удержать КПН у источника выплаты по ставке 15% без осуществления вычетов.

2. Налог на добавленную стоимость (далее по тексту – НДС) за нерезидента:

В соответствии с пунктом 1 статьи 373 Налогового кодекса РК, если иное не предусмотрено пунктом 2 настоящей статьи, выполненные работы, оказанные услуги нерезидентом на возмездной основе, местом реализации которых признается РК, при приобретении их плательщиком НДС являются оборотом такого плательщика НДС по приобретению работ, услуг от нерезидента, который подлежит обложению НДС в соответствии с настоящим Налоговым кодексом РК.

Т.к. нерезидент является резидентом РФ (РФ член Евразийского экономического союза), то место реализации в целях НДС определяется в соответствии со статьей 441 Налогового кодекса РК.

Согласно подпункту 4) пункта 2 статьи 441 Налогового кодекса РК местом реализации работ, услуг признается территория государства-члена Евразийского экономического союза, если налогоплательщиком этого государства приобретаются – при передаче, предоставлении, уступке патентов, лицензий, иных документов, удостоверяющих права на охраняемые государством объекты промышленной собственности, торговых марок, товарных знаков, фирменных наименований, знаков обслуживания, авторских, смежных прав или иных аналогичных прав.

В данном случае права пользования/использования приобретены Вашей Компанией, соответственно, местом реализации в целях НДС будет признаваться территория РК.

Следовательно, у Вашей Компании возникают обязательства по исчислению и уплате НДС за нерезидента по ставке 12%.

Как вести деятельность на территории другого государства на примере экспорта в Казахстан

{«id»:106632,»url»:»https:\/\/vc.ru\/legal\/106632-kak-vesti-deyatelnost-na-territorii-drugogo-gosudarstva-na-primere-eksporta-v-kazahstan»,»title»:»\u041a\u0430\u043a \u0432\u0435\u0441\u0442\u0438 \u0434\u0435\u044f\u0442\u0435\u043b\u044c\u043d\u043e\u0441\u0442\u044c \u043d\u0430 \u0442\u0435\u0440\u0440\u0438\u0442\u043e\u0440\u0438\u0438 \u0434\u0440\u0443\u0433\u043e\u0433\u043e \u0433\u043e\u0441\u0443\u0434\u0430\u0440\u0441\u0442\u0432\u0430 \u043d\u0430 \u043f\u0440\u0438\u043c\u0435\u0440\u0435 \u044d\u043a\u0441\u043f\u043e\u0440\u0442\u0430 \u0432 \u041a\u0430\u0437\u0430\u0445\u0441\u0442\u0430\u043d»,»services»:{«facebook»:{«url»:»https:\/\/www.

С какими особенностями придётся столкнуться бизнесу, каким налоговым последствиям приведёт сделанный выбор в каждом конкретном случае.

Торговая деятельность

Важная налоговая особенность экспортной деятельности — реализация таких товаров облагается НДС по ставке 0%.

Дополнительно налогоплательщик вправе заявить вычеты по НДС за приобретённый экспортируемый товар.

1. Задача: организовать экспортное торговое направление

При этом на территории Казахстана не предполагается создание какой-либо инфраструктуры, продукция доставляется напрямую покупателю с территории РФ.

Поскольку в описанных условиях на территории Казахстана деятельность не ведётся, использование существующей российской компании вполне допустимо и не вызывает каких-то дополнительных налоговых последствий. Вместе с тем подтверждение «нулевой ставки» по НДС сопряжено с прохождением камеральной проверки.

Если же возникают основания для возмещения НДС из бюджета, будьте готовы к тому, что налоговые органы проверят контрагентов и операций с особой тщательностью. Их цель — найти хоть малейшую зацепку для отказа в подтверждении налогового вычета.

Их цель — найти хоть малейшую зацепку для отказа в подтверждении налогового вычета.

В связи с этим нередко экспортёры отказываются от возмещения НДС, теряя в своей рентабельности.

Другой выход — создание в структуре отдельной компании-экспортёра. У такого юрлица всего один поставщик, а значит пройти налоговую проверку намного проще.

Реализация такого варианта сопряжена с целым рядом своих особенностей:

- Нужен свой штат сотрудников и другие «атрибуты» самостоятельности, иначе экспортёра будут рассматривать в паре с основой компанией.

- Кассовый разрыв в уплате НДС. Основная компания обязана уплатить НДС по общим правилам в момент реализации экспортеру, который затем проходит длительную процедуру камеральной налоговой проверки.

- Тонкости распределения рентабельности от экспортных поставок и дальнейшее использование денежных средств, полученных в качестве возмещения НДС.

2. Дополним условия. Допустим, для ведения деятельности на территории Казахстана необходимы офис, склад, местные менеджеры, кладовщики и иные сотрудники

Если при таких вводных торговать станет российская компания, это приведёт к образованию так называемого постоянного учреждения. В данном случае российская компания обязана в течение 30 дней с даты начала ведения деятельности подать в налоговый орган РК заявление о постановке на регистрационный учёт.

{«url»:»https:\/\/booster.osnova.io\/a\/relevant?site=vc»,»place»:»between_entry_blocks»,»site»:»vc»,»settings»:{«modes»:{«externalLink»:{«buttonLabels»:[«\u0423\u0437\u043d\u0430\u0442\u044c»,»\u0427\u0438\u0442\u0430\u0442\u044c»,»\u041d\u0430\u0447\u0430\u0442\u044c»,»\u0417\u0430\u043a\u0430\u0437\u0430\u0442\u044c»,»\u041a\u0443\u043f\u0438\u0442\u044c»,»\u041f\u043e\u043b\u0443\u0447\u0438\u0442\u044c»,»\u0421\u043a\u0430\u0447\u0430\u0442\u044c»,»\u041f\u0435\u0440\u0435\u0439\u0442\u0438″]}},»deviceList»:{«desktop»:»\u0414\u0435\u0441\u043a\u0442\u043e\u043f»,»smartphone»:»\u0421\u043c\u0430\u0440\u0442\u0444\u043e\u043d\u044b»,»tablet»:»\u041f\u043b\u0430\u043d\u0448\u0435\u0442\u044b»}},»isModerator»:false}

С точки зрения налоговых последствий подобная организация деятельности ведёт к обложению доходов постоянного учреждения корпоративным подоходным налогом (КПН). При этом, по правилам Республики Казахстан, налог фактически оплачивается дважды, поскольку нерезиденты облагают КПН налогооблагаемые доходы по ставке 20% и чистые доходы (чистую прибыль) по ставке 10%.

При этом, по правилам Республики Казахстан, налог фактически оплачивается дважды, поскольку нерезиденты облагают КПН налогооблагаемые доходы по ставке 20% и чистые доходы (чистую прибыль) по ставке 10%.

Важно, что уплаченный КПН может быть зачтён на территории РФ, однако сумма такого зачёта ограничена суммой налога, которую бы пришлось уплатить с такого дохода в России. В этой связи, фактически зачесть КПН с чистого дохода (10%) не получится.

Что же касается НДС, то общий порядок не меняется: российская организация имеет право на применение ставки 0% при экспорте при условии надлежащего подтверждения. Казахстанский покупатель уплачивает импортный НДС самостоятельно.

Второй вариант — это создание компании на территории Республики Казахстан. В таком варианте предполагается, что текущая российская организация будет поставлять товар своей иностранной партнёрской организации, которая в свою очередь реализует его покупателю.

В таком варианте предполагается, что текущая российская организация будет поставлять товар своей иностранной партнёрской организации, которая в свою очередь реализует его покупателю.

Использование данного варианта позволяет облагать доходы в общем, привычном нам порядке, по ставке 20%. При этом появляется обязанность самостоятельно уплатить в бюджет Казахстана при ввозе товара НДС по ставке 12% , который пойдёт в зачёт при уплате налога с реализации покупателю.

Важной особенностью реализации данного варианта является обязанность учредителя такой иностранной компании сообщить в российский налоговый орган: о своём участии и о наличии контролируемой иностранной компании.

Сделать это необходимо не позднее трёх месяцев с даты возникновения участия и не позднее 20 марта года следующего за налоговым периодом, в котором контролирующим лицом признается доход в виде прибыли контролируемой иностранной компании.

При этом сама прибыль КИК в данном случае освобождается от налогообложения на территории РФ, поскольку иностранная компания является резидентом страны из ЕАЭС.

Услуги, работы, лицензионные платежи

При оказании услуг (работ) от лица российской компании, налогообложение доходов, по аналогии с торговой деятельностью, зависит от возникновения постоянного учреждения на территории Казахстана.

Порядок же обложения налогом на добавленную стоимость определяется исходя из места реализации услуг. Оба названных фактора зависят от видов деятельности, реализуемых компанией.

Оба названных фактора зависят от видов деятельности, реализуемых компанией.

1. Строительные и монтажные работы в Казахстане. Шефмонтаж

В отношении работ данного вида Конвенция об устранении двойного налогообложения отдельно указывает, что для возникновения постоянного учреждения строительная площадка, на которой ведутся работы, должна существовать более 12 месяцев. В отношении шефмонтажа те же условия — услуги должны оказывать более 12 месяцев.

Таким образом, всё зависит от срока. Если он не превышает указанный, налог на прибыль уплачивается в Российской Федерации. В противном случае последствия такие же, как и для торговли: 20% + 10%.

В противном случае последствия такие же, как и для торговли: 20% + 10%.

При условии, что площадка или оборудование находятся на территории Республики Казахстан, обязанность уплатить НДС в РФ не возникает. Его (по ставке 12%) заплатит заказчик, что необходимо учесть при ценообразовании.

«Освобождение» от уплаты НДС в данном случае имеет последствия. Так, входящий налог от всех поставщиков, субподрядчиков, арендодателей и прочих контрагентов, привлечение которых направлено на выполнение работ, не может быть принят к вычету юрлицом-исполнителем работ.

При этом налоговый орган пошёл дальше и отказал в возмещении НДС арендодателю спецтехники, используемой российской компанией для работ в Казахстане.

Компания-арендодатель попыталась обжаловать данное решение налоговой, однако суд встал на сторону налогового органа. В действиях арендодателя и арендатора была установлена налоговая схема, направленная на необоснованное получение возмещения НДС из бюджета.

Кроме факта взаимозависимости, суд пришёл к выводу, что компания-арендодатель была специально создана арендатором-исполнителем для получения возмещения, поскольку он (арендатор) знал, что из-за использования техники на территории Казахстана претендовать на возмещение налога не может.

2. ИТ-услуги

Под ИТ-услугами мы подразумеваем разработку программного обеспечения и его техническую поддержку. Местом реализации таких услуг для целей исчисления НДС признаётся Казахстан, а, значит, обязанность уплатить налог также возлагается на заказчика.

Местом реализации таких услуг для целей исчисления НДС признаётся Казахстан, а, значит, обязанность уплатить налог также возлагается на заказчика.

Что касается налогообложения доходов, то всё зависит от возникновения постоянного учреждения. Если услуги оказывают удалённо, не в Казахстане, налог платится в РФ.

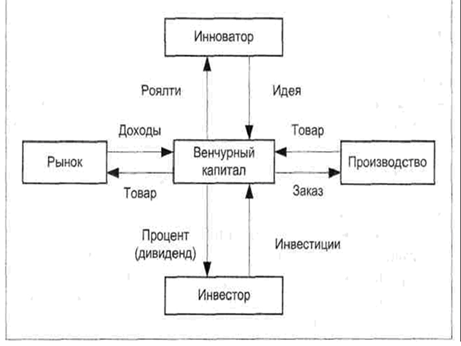

Здесь необходимо отдельно проговорить налогообложение лицензионных платежей, именуемых в Конвенции об устранении двойного налогообложения как роялти.

Дело в том, что взимая с резидента Республики Казахстан лицензионные платежи за использование программного обеспечения, пользователь в соответствии с конвенцией и Налоговым кодексом Казахстана обязан удержать из вознаграждения налог у источника в размере 10% от общей суммы выплаты. При этом данное удержание российская компания вправе зачесть в счёт уплаты налога в РФ.

При этом данное удержание российская компания вправе зачесть в счёт уплаты налога в РФ.

Важно, что контролирующие ведомства в Казахстане относят к роялти не только лицензионное вознаграждение, но также плату за доработку и модификацию ПО, используемого по лицензии.

Обоснование здесь следующее: поскольку изменять и дорабатывать программный продукт, можно исключительно при предоставлении правообладателем специальной лицензии, предполагается, что такая плата включена в платёж за услугу.

Использование местной компании для выполнения работ на территории Казахстана видится возможным лишь при условии реализации долгосрочного проекта и лишь в определённых сферах, поскольку, например, в части оказания ИТ-услуг, подобные решения неактуальны.

Дивиденды собственнику

В случае успешной деятельности иностранной компании, созданной в Казахстане, рано или поздно возникнет потребность в изъятии у такой компании прибыли. Сделать это можно посредством выплаты дивидендов её учредителям.

Независимо от того, являются ли участниками иностранной компании физлицо-нерезидент или же российская компания, при выплате дивидендов необходимо удержать налог у источника. Размер удержания не может превышать 10% от суммы дивидендов.

При этом данный налог может быть зачтён при налогообложении данного вознаграждения в России. То есть, в России необходимо будет доплатить 3%.

То есть, в России необходимо будет доплатить 3%.

Важно, что Налоговый Кодекс Республики Казахстан предусматривает освобождение от уплаты налога с дивидендов для физических лиц-нерезидентов, при условии, что на момент их начисления срок владения долей (акциями) составляет более трёх лет, а иностранная компания (плательщик дивидендов) не ведёт деятельность в сфере недропользования.

Таким образом, если необходимо создать офис в Казахстане, выгоднее зарегистрировать там компанию-резидента Казахстана. В этом случае налог 10% будет уплачиваться только по факту выплаты дивидендов, а не автоматически, как при образовании постоянного учреждения.

Как введение роялти снизит бюрократию в металлургии | Курсив

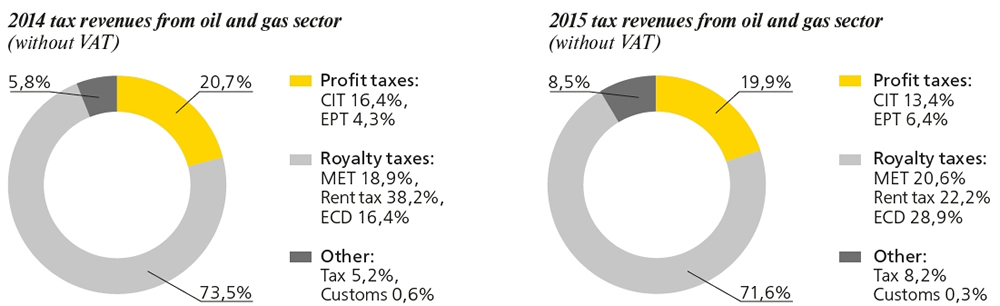

Вице-министр индустрии и инфраструктурного развития Казахстана Тимур Токтабаев 12 июня объяснил, почему его ведомство выступает за замену налога на добычу полезных ископаемых на роялти при налогообложении горно-рудных и металлургических компаний.

«Когда мы разрабатывали кодекс о недрах и перенимали зарубежный опыт, мы смогли имплементировать только часть большой системы, и это связано с налогами: Казахстан – единственная страна, которая проверяет налоги по добытому сырью в соответствии с утвержденными запасами. Вот поэтому мы вместе с Ассоциацией горнодобывающих и горно-металлургических предприятий выступаем за то, чтобы поскорее ввести роялти», – сказал Токтабаев в ходе форума AMM в Нур-Султане.

Он напомнил, что в стране действует норма, при которой в случае отклонения запасов той или иной компании от утвержденных ранее более чем на 20% она должна вновь проводить согласование, в том числе с фискальными целями.

«И мы все очень мучаемся, потому что коэффициент неподтверждения при утверждении запасов до 40 и более процентов достигает, а все риски ложатся на плечи недропользователей, что неправильно и некомфортно», – заметил вице-министр.

По его мнению, использование данных подсчета запасов и государственного баланса, которые аккумулирует комитет геологии, не должны использоваться для фискальных целей, роялти же, при котором налогообложение начинается с момента продажи добытого сырья, а не с момента его извлечения, в отличие от НДПИ, делает сведения о доказанных запасах компаний с фискальной точки зрения бессмысленными.

«Тем не менее сейчас взять и перестроить все одномоментно очень сложно – это связано с бюджетными процедурами, но мы в рамках рабочих групп стремимся к тому, чтобы реформы в этой отрасли продолжились, потому что гонять эти отчеты о запасах по госорганам уже никакого смысла нет. И мы предполагаем, что с роялти и с отчетностью для целей налогообложения разберемся, найдем компромисс с нашими коллегами из фискального блока и упростим эту систему максимально», – заключил он.

В апреле этого года исполнительный директор Республиканской ассоциации горнодобывающих и горно-металлургических предприятий Николай Радостовец предложил ускорить переход Казахстана на уплату роялти вместо налога на добычу полезных ископаемых. По его словам, внедрение роялти позволит горно-рудным и металлургическим предприятиям перейти на «новые переделы».

При этом, по мнению Радостовца, ставки роялти в Казахстане должны быть ниже, чем у других государств, где развит сектор ГМК ввиду отдаленности республики от мировых рынков и дополнительных затрат металлургов ввиду климатических условий страны.

«И есть много других факторов, которые должны нам дать возможность убедить тех, кто формирует налоговую политику, сделать ставки как можно скорее понятными, прозрачными и главное – по величине такими, чтобы заинтересовать компании выстроить проекты по переработке металлов, которые Казахстан сейчас выплавляет», – заключил Радостовец.

Процедура уплаты роялти предполагает выплату налогов по факту продажи произведенной продукции, налог на добычу полезных ископаемых взимается сразу после добычи сырья на месторождении без факта его продажи.

Читайте «Курсив» там, где вам удобно. Самые актуальные новости из делового мира в Facebook и Telegram

— Портал ПНК «Налоги в Казахстане»

1. В соответствии с подпунктом 2) пункта 1 статьи 192 Кодекса РК «О налогах и других обязательных платежах в бюджет» (далее — Налоговый кодекс) доходами нерезидента из источников в Республике Казахстан, признаются доходы от выполнения работ, оказания услуг в Республике Казахстан.

Согласно пункту 1 статьи 193 Налогового кодекса, доходы юридического лица-нерезидента, осуществляющего деятельность без образования постоянного учреждения, определенные статьей 192 Налогового кодекса, облагаются подоходным налогом у источника выплаты по ставкам, указанным в статье 194 Налогового кодекса, без осуществления вычетов.

Таким образом, если информационные услуги оказываются на территории РК, то при выплате дохода нерезиденту за такие услуги, у Вас возникают обязательства по удержанию и перечислению в бюджет подоходного налога у источника выплаты.

Согласно пункту 1 статьи 241 Налогового кодекса, работы, услуги, предоставленные нерезидентом, не являющимся плательщиком налога на добавленную стоимость в Республике Казахстан и не осуществляющим деятельность через филиал, представительство, являются оборотом налогоплательщика РК, получающего работы, услуги, если местом их реализации является Республика Казахстан, и подлежат обложению налогом на добавленную стоимость в соответствии с Налоговым кодексом.

На основании подпункта 4) пункта 2 статьи 236 Налогового кодекса местом реализации работ, услуг признается место осуществления предпринимательской или любой другой деятельности покупателя работ, услуг. При этом положения настоящего подпункта применяются в отношении консультационных, аудиторских, инжиниринговых, дизайнерских, маркетинговых, юридических, бухгалтерских, адвокатских, рекламных услуг, а также услуг по предоставлению и (или) обработке информации, кроме распространения продукции средств массовой информации, а также предоставления доступа к массовой информации, размещенной на веб-сайте в общедоступных телекоммуникационных сетях.

Дополнительно сообщаем, что на основании подпункта 1) пункта 1 статьи 228 Налогового кодекса плательщиками НДС являются лица, по которым произведена постановка на регистрационный учет по НДС в Республике Казахстан.

Таким образом, при выплате дохода нерезиденту за предоставленные информационные услуги у ТОО возникает обязательство по уплате НДС за нерезидента.

2. Согласно подпункту 30) пункта 1 статьи 12 Кодекса РК «О налогах и других обязательных платежах в бюджет» (далее — Налоговый кодекс), роялти — платеж за использование или право использования авторских прав, программного обеспечения, патентов, чертежей или моделей, товарных знаков или других подобных видов прав; использование или право использования промышленного оборудования, в том числе морских и воздушных судов, арендуемых по договорам бербоут-чартера или димайз-чартера, а также торгового или научно-исследовательского оборудования; использование «ноу-хау»; использование или право использования кинофильмов, видеофильмов, звукозаписи или иных средств записи.

В соответствии с подпунктом 12) пункта 1 статьи 192 Налогового кодекса доходами нерезидента из источников в Республике Казахстан признаются доходы в форме роялти, получаемые от резидента или нерезидента, имеющего постоянное учреждение в Республике Казахстан, если расходы по выплате роялти связаны с деятельностью такого постоянного учреждения.

Согласно пункту 1 статьи 193 Налогового кодекса, доходы юридического лица-нерезидента, осуществляющего деятельность без образования постоянного учреждения, определенные статьей 192 Налогового кодекса, облагаются подоходным налогом у источника выплаты по ставкам, указанным в статье 194 Налогового кодекса, без осуществления вычетов.

На основании вышеизложенного, доходы нерезидента в форме роялти подлежат обложению подоходным налогом у источника выплаты по ставке 15 процентов, согласно подпункту 6) статьи 194 Налогового кодекса.

В соответствии с пунктом 1 статьи 241 Налогового кодекса работы, услуги, предоставленные нерезидентом, не являющимся плательщиком налога на добавленную стоимость в Республике Казахстан, и не осуществляющим деятельность через филиал, представительство, являются оборотом налогоплательщика РК, получающего работы, услуги, если местом их реализации является Республика Казахстан, и подлежат обложению налогом на добавленную стоимость в соответствии с Налоговым кодексом.

При этом место реализации товара, работы, услуги определено статьей 236 Налогового кодекса.

Согласно подпункту 4) пункта 2 статьи 236 Налогового кодекса, местом реализации услуг по передаче прав на использование объектов интеллектуальной собственности признается место предпринимательской или любой другой деятельности покупателя услуг.

Учитывая изложенное, поскольку покупателем услуг по передаче прав на использование объектов интеллектуальной собственности является Ваше ТОО, следовательно, при выплате дохода юридическому лицу-нерезиденту у Вас возникает обязательство по НДС за нерезидента.

Каков потенциал «роялти» в сельском хозяйстве Казахстана

30 Октября 2020 17:32

НУР-СУЛТАН. КАЗИНФОРМ – Каков потенциал «роялти» (премиальные на использование научных достижений, прим. ред.) в сельском хозяйстве РК рассказал первый заместитель председателя народно-демократической патриотической партии «Ауыл» Толеутай Рахимбеков в ходе онлайн-конференции по вопросам коммерциализации научных достижений в АПК, передает корреспондент МИА «Казинформ».

ред.) в сельском хозяйстве РК рассказал первый заместитель председателя народно-демократической патриотической партии «Ауыл» Толеутай Рахимбеков в ходе онлайн-конференции по вопросам коммерциализации научных достижений в АПК, передает корреспондент МИА «Казинформ».

«В конце 2019 года мы посчитали примерный потенциал «роялти» в сельском хозяйстве. Только в растениеводстве он составляет около 10 млрд тенге в год, из которых три миллиарда тенге могли бы непосредственно выплачиваться ученным», — сказал Толеутай Рахимбеков.

Спикер добавил, что на сегодня финансирование науки в 2020 году составляет примерно 7,5 млрд тенге.

«Из них треть составляет фонд заработной платы — 2,5 млрд тенге. Если где-то миллиард тенге убрать на административный персонал – директора, бухгалтеры, кадры, юристы, водители, технички и т.д., то чисто ученые получают примерно в 1,5 млрд тенге. Из бюджета 1,5 млрд тенге по ПЦФ (программно-целевое финансирование, прим.ред.) получают и еще могли бы 3 млрд тенге, то есть в два раза больше, получать за счет «роялти». Причем получали бы реально работающие ученые», — подчеркнул Толеутай Рахимбеков.

Причем получали бы реально работающие ученые», — подчеркнул Толеутай Рахимбеков.

Ранее спикер сообщил, что в системе аграрного научно-образовательного центра в 2009 году появился первый положительный опыт, когда на базе научно-производственного центра им. Бараева были заключены первые 32 договора и сельхозтоваропроизводители заплатили 108 млн тенге.

«Это примерно 1-1,5% от стоимости семян, которые были куплены сельхозтоваропроизводителем. По закону РК 30% от этой суммы должно направляться непосредственно ученым, авторам этих сортов, авторам пород, авторам технологий. В результате более 32 млн тенге получили ученые от этого научно-производственного центра», — сообщил Толеутай Рахимбеков.

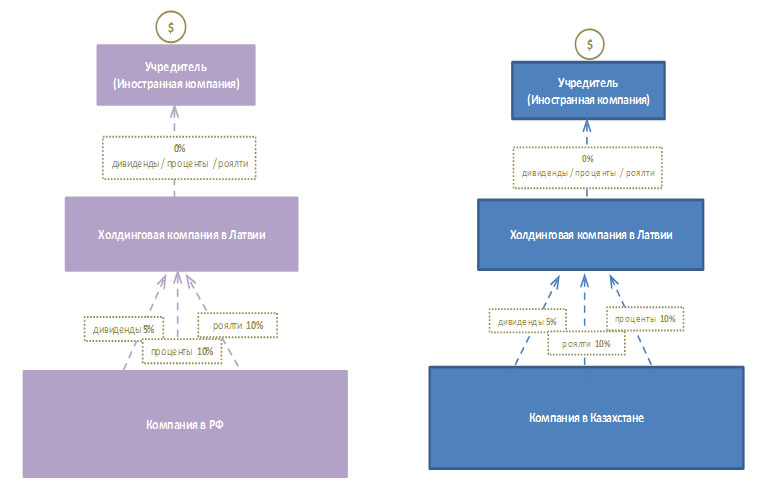

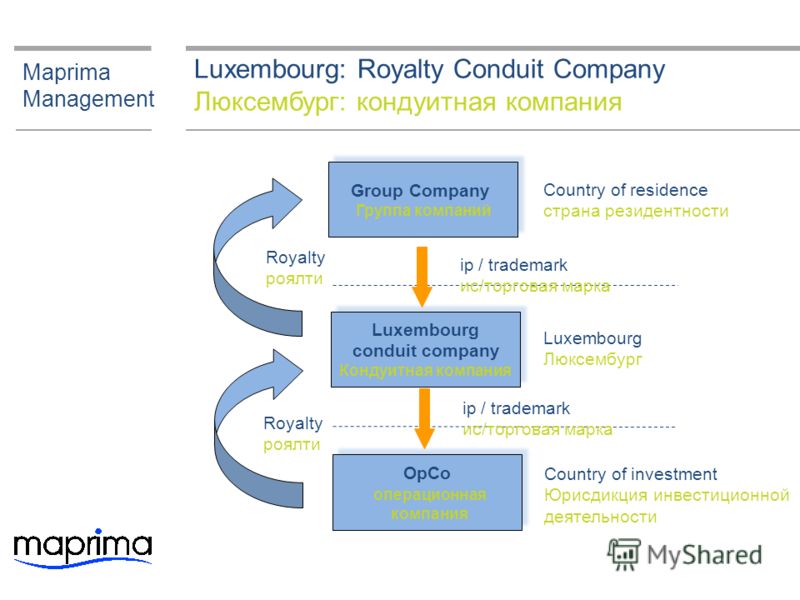

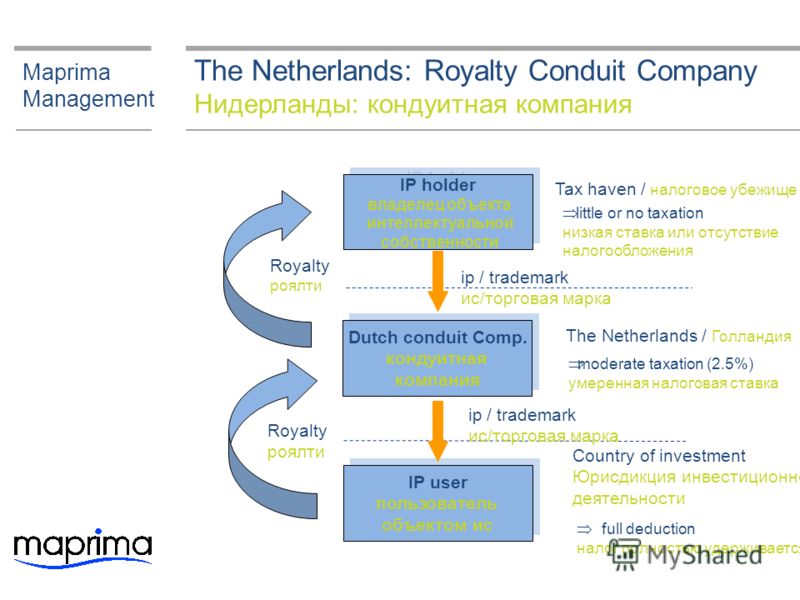

Построение холдинга Казахстан — ОАЭ

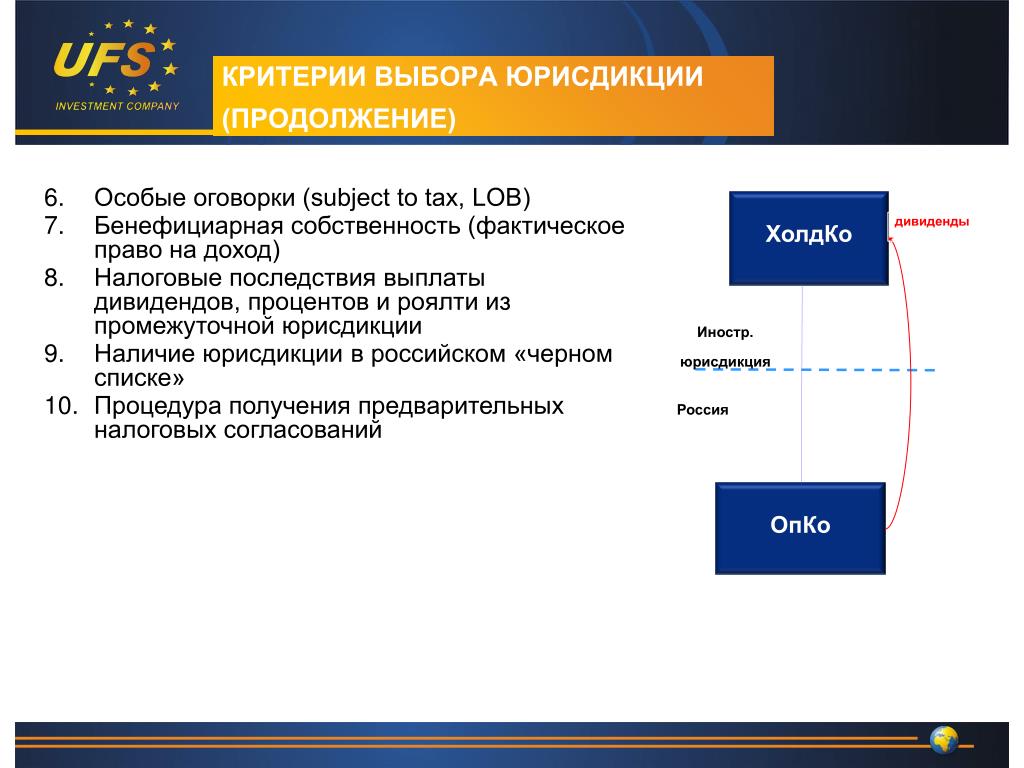

Соглашение об избежании двойного налогообложения между правительством ОАЭ и Казахстана было заключено 2008 году. В данной статье будут рассмотрены льготные ставки налога у источника выплаты дивидендов, процентов и роялти, применяемые в случае получения дохода налоговым резидентом ОАЭ от источников в Казахстане (в статье не рассматриваются случаи, когда налоговым резидентом являются государственные органы или Центробанк).

Налоговое резидентство ОАЭ и Казахстана

Согласно положениям данного соглашения физическое лицо является налоговым резидентом ОАЭ, если оно имеет гражданство ОАЭ или является резидентом ОАЭ, согласно местному законодательству. Юридическое лицо является резидентом ОАЭ в том случае, если оно зарегистрировано на территории ОАЭ. В свою очередь налоговым резидентом Казахстана является любое лицо, общемировой доход которого на основании его постоянного местожительства, местопребывания, места регистрации, места управления или любого другого подобного критерия подлежит налогообложению в Казахстане.

Дивиденды

Льготная ставка налога у источника выплаты дивидендов в пользу налогового резидента ОАЭ составляет 5% при доле в капитале казахской дочерней компании не менее 10%.

Проценты

Льготная ставка налога у источника выплаты процентов в пользу налогового резидента ОАЭ составляет 10%.

Роялти

Льготная ставка налога у источника выплаты роялти в пользу налогового резидента ОАЭ составляет 10%.

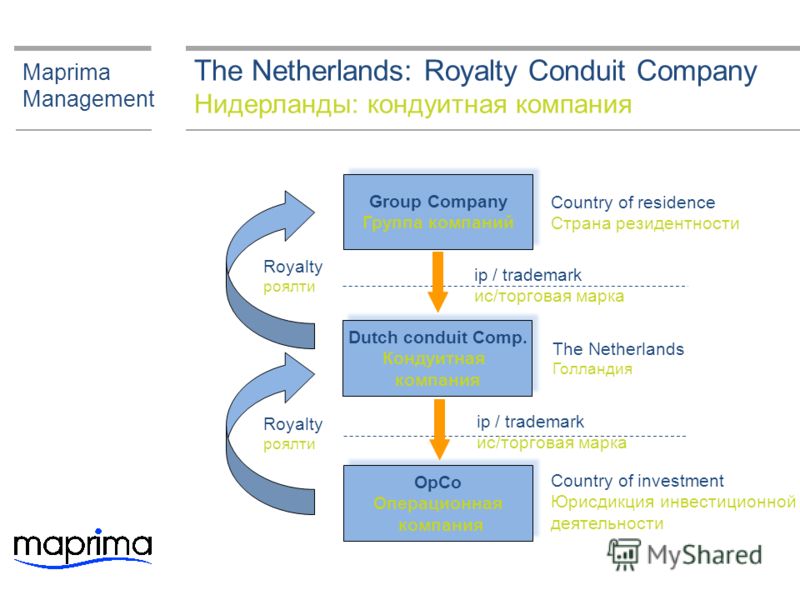

Пример использования холдинговой компании из ОАЭ для оптимизации налогообложения в Казахстане

В данном примере компания из ОАЭ владеет компанией из Казахстана, работающей в сфере машиностроения.

- Дочерняя компания выплачивает дивиденды материнской компании из ОАЭ. Налог у источника выплаты дивидендов в Казахстане – 5 %.

- Дочерняя компания возвращает краткосрочный заем в размере 1 млн. USD, полученный от материнской компании по ставке 20 % для покупки необходимого для производства оборудования. 20% составляют 200 000 USD, которые облагаются по льготной ставке налога у источника выплаты в размере 10% (т.е. 20 000 USD) в Казахстане. Кроме этого проценты по займу, выплачиваемые дочерней компанией из Казахстана, являются для нее расходом и минимизируют ее прибыль.

- Дочерняя компания выплачивает роялти в размере 100 000 USD за использование в процессе производства программного обеспечения, разработанного материнской компанией. При выплате роялти налог у источника в Казахстане составляет 10 000 USD (10 % от общей суммы роялти.

Кроме этого выплачиваемый роялти является для дочерней компании расходом, минимизирующим её прибыль.

Кроме этого выплачиваемый роялти является для дочерней компании расходом, минимизирующим её прибыль. - Доход полученный материнской компанией не облагается никакими налогами в ОАЭ и может быть свободно переведен на банковские счета конечных бенефициаров компании.

Вывод: использование компании из ОАЭ при распределении дивидендов, выплате займов и роялти позволяют существенно снизить налоговую нагрузку при выводе средств из компании в Казахстане.

Статья 12 Роялти КОНВЕНЦИЯ между Правительством РФ и Правительством Республики Казахстан от 18.10.96 «ОБ УСТРАНЕНИИ ДВОЙНОГО НАЛОГООБЛОЖЕНИЯ И ПРЕДОТВРАЩЕНИИ УКЛОНЕНИЯ ОТ УПЛАТЫ НАЛОГОВ НА ДОХОД И КАПИТАЛ»

действует Редакция от 18.10.1996 Подробная информация| Наименование документ | КОНВЕНЦИЯ между Правительством РФ и Правительством Республики Казахстан от 18.10.96 «ОБ УСТРАНЕНИИ ДВОЙНОГО НАЛОГООБЛОЖЕНИЯ И ПРЕДОТВРАЩЕНИИ УКЛОНЕНИЯ ОТ УПЛАТЫ НАЛОГОВ НА ДОХОД И КАПИТАЛ» |

| Вид документа | конвенция |

| Принявший орган | правительство рф |

| Дата принятия | 01. 01.1970 01.1970 |

| Дата редакции | 18.10.1996 |

| Дата регистрации в Минюсте | 01.01.1970 |

| Статус | действует |

| Публикация |

|

| Навигатор | Примечания |

Статья 12 Роялти

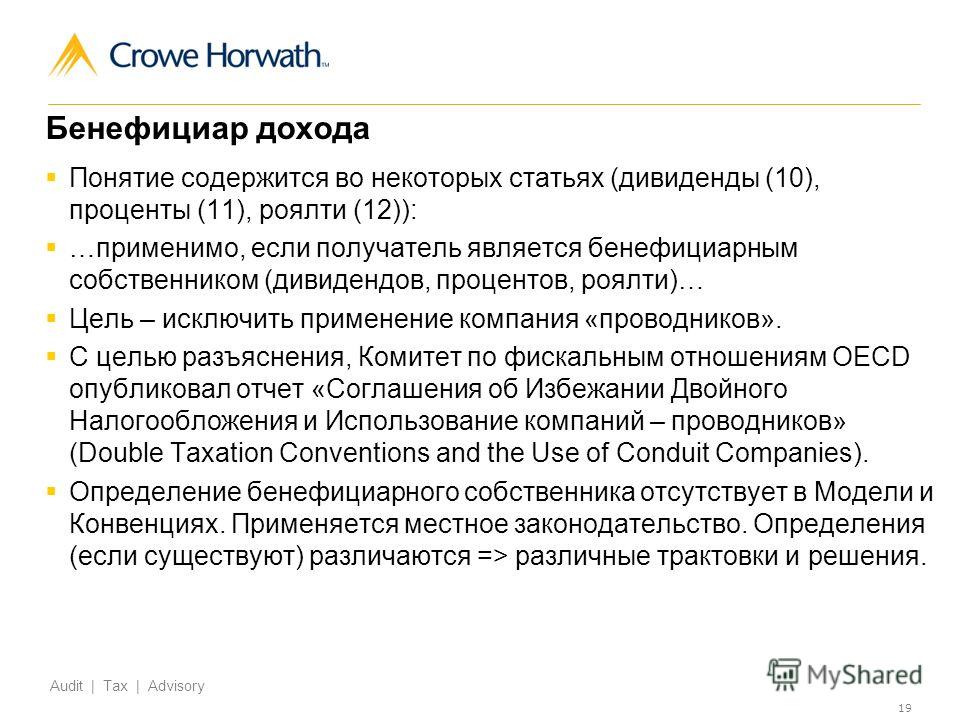

1. Роялти, возникающие в договаривающемся государстве и выплачиваемые резиденту другого договаривающегося государства, могут облагаться налогом в этом другом государстве.

2. Однако такие роялти также могут облагаться налогом в договаривающемся государстве, в котором они возникают, и в соответствии с законодательством этого государства, но если получатель и фактический владелец роялти является резидентом другого договаривающегося государства, то налог, взимаемый таким образом, не должен превышать 10 процентов общей суммы роялти.

3. Термин «роялти» при использовании в настоящей статье означает платежи любого вида, получаемые в качестве вознаграждения за пользование или предоставление права использования любого авторского права на произведения литературы, искусства или науки, включая компьютерные программы, кинематографические и телевизионные фильмы, видеофильмы или записи для радио и телевидения, любой патент, торговую марку, дизайн или модель, план, секретную формулу или процесс, или за информацию (ноу — хау), касающуюся промышленного, коммерческого или научного опыта, и платежи за пользование или предоставление права пользования промышленным, коммерческим или научным оборудованием.

4. Положения пункта 1 не применяются, если фактический владелец роялти, являющийся резидентом договаривающегося государства, осуществляет предпринимательскую деятельность в другом договаривающемся государстве, в котором возникли роялти, через расположенное там постоянное учреждение или оказывает независимые личные услуги в этом другом государстве с расположенной там постоянной базы и право или имущество, в отношении которых выплачиваются роялти, действительно связаны с таким постоянным учреждением или постоянной базой. В таком случае применяются положения статьи 7 (Прибыль от предпринимательской деятельности) или статьи 14 (Независимые личные услуги) в зависимости от обстоятельств.

5. Роялти считаются возникшими в договаривающемся государстве, если они выплачены за использование или за право использования прав или имущества в этом государстве.

6. Если вследствие особых отношений между плательщиком и фактическим владельцем роялти или между ними обоими и каким-либо другим лицом сумма роялти, относящаяся к использованию, праву или информации, на основании которых она выплачивается, превышает сумму, которая была бы согласована между плательщиком и фактическим владельцем роялти при отсутствии таких отношений, то положения настоящей статьи применяются только к последней упомянутой сумме. В таком случае избыточная часть платежа подлежит налогообложению в соответствии с законодательством каждого договаривающегося государства с должным учетом других положений настоящей Конвенции.

В таком случае избыточная часть платежа подлежит налогообложению в соответствии с законодательством каждого договаривающегося государства с должным учетом других положений настоящей Конвенции.

7. Положения настоящей статьи не применяются, если основной целью любого лица, связанного с созданием или передачей прав, в отношении которых выплачиваются роялти, было получение выгоды от настоящей статьи путем создания или передачи таких прав.

Казахстан — Корпоративный — Налоги у источника

Как правило, доходы нерезидентов из Казахстана облагаются налогом у источника (WHT) по ставкам, указанным в таблице ниже.

НДН по отдельным видам деятельности

Доход нерезидентов от предоставления услуг в Казахстане облагается налогом на налог в размере 20%, включая определенные виды услуг (управленческие, финансовые, консалтинговые, инженерные, маркетинговые, аудиторские и юридические), которые считаются доходом из казахстанских источников без учета место их фактического исполнения.

WHT с дивидендов

Юридическое лицо-нерезидент освобождается от уплаты налога на прибыль с дивидендов, если одновременно выполняются следующие условия:

- Дивиденды не выплачиваются лицам, зарегистрированным в юрисдикциях «черного списка»

- период владения акциями или долей участия превышает три года (он должен включать период владения предыдущим держателем, если такие акции / доли участия были получены в результате реорганизации предыдущего держателя)

- организация, выплачивающая дивиденды, не является недропользователем, а

- 50% или более стоимости компании, выплачивающей дивиденды, не получены из собственности недропользователя.

При этом дивидендный доход нерезидента, выплачиваемый недропользователем, должен подпадать под освобождение от ННН (при соблюдении всех вышеперечисленных условий), если такой недропользователь занимается дальнейшей переработкой на определенных условиях.

WHT с прироста капитала

Юридическое лицо-нерезидент освобождается от налога на прибыль с прироста капитала, если одновременно выполняются следующие условия:

- Прирост капитала не выплачивается организациям, зарегистрированным в юрисдикциях «черного списка»

- период владения акциями или долей участия превышает три года (он должен включать период владения предыдущим держателем, если такие акции / доли участия были получены в результате реорганизации предыдущего держателя)

- организация, от которой отчуждаются акции / доли участия, не является недропользователем, а

- 50% или более стоимости предприятия, от которого отчуждаются акции / доли участия, не являются производными от собственности недропользователя.

При этом, прирост капитала нерезидента, который прямо или косвенно распоряжается акциями / долями участия казахстанского недропользователя, должен иметь право на освобождение от налога на прибыль (при соблюдении всех вышеперечисленных условий), если такой недропользователь занимается дальнейшей переработкой , при определенных условиях.

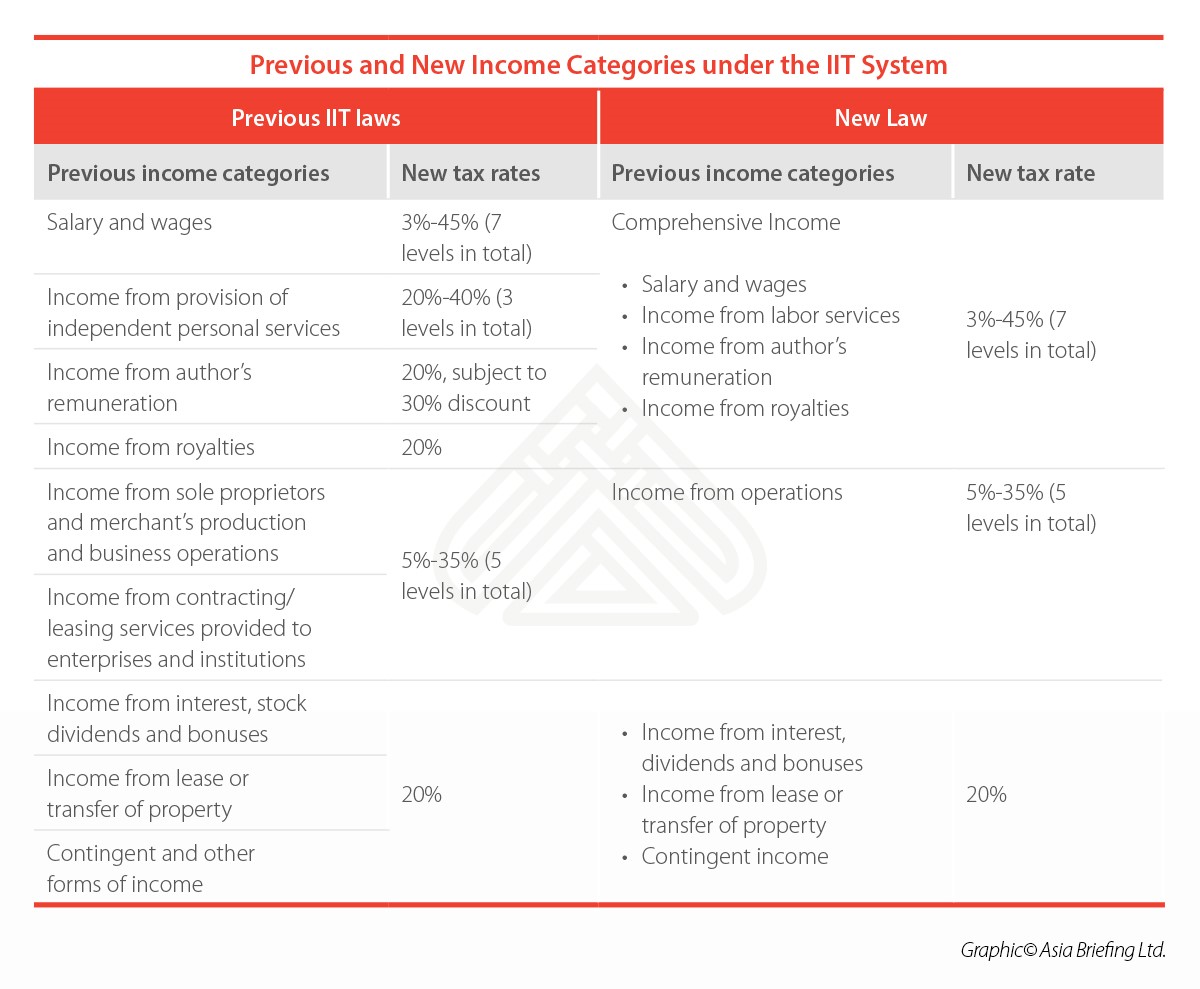

| Виды доходов у источника выплаты | Ставка НДН (%) |

| Дивиденды, прирост капитала, проценты, роялти | 15 |

| Любой доход предприятия, внесенного в черный список | 20 |

| Страховые взносы по договорам страхования рисков | 15 |

| Доходы от международных перевозок; страховые премии по договорам перестрахования рисков | 5 |

| Прочие доходы | 20 |

Выгоды, выплачиваемые компанией акционеру, основателю, участнику или связанной стороне, подпадающие под определение конструктивных дивидендов, облагаются налогом по ставке 15%.

Ставка WHT может быть уменьшена / доход нерезидента может быть освобожден от налога в соответствии с применимым DTT при одновременном выполнении следующих условий:

- Наличие двустороннего ДИДН, ратифицированного обеими сторонами.

- Нерезидент не создает ИП в Казахстане.

- Нерезидент своевременно предоставляет казахстанскому налоговому агенту квалификационный сертификат налогового резидента (Налоговый кодекс предусматривает требование дополнительных документов в случае, если нерезидент предоставляет услуги в Казахстане).Согласно поправкам к Налоговому кодексу, должным образом оформленные свидетельства о налоговом резидентстве могут быть предоставлены в электронном формате при наличии всех подписантов и штампов на соответствующем веб-сайте с 1 января 2019 года.

- Нерезидент должен быть бенефициарным владельцем доходов, полученных из казахстанских источников. Требование к бенефициарному владельцу в отношении дохода, начисленного / полученного нерезидентом, будет применяться только к связанным сторонам до 1 января 2021 года.

С 1 января 2021 года это требование обновляется в связи с влиянием MLI на соглашения об избежании двойного налогообложения, заключенные Казахстаном.

С 1 января 2021 года это требование обновляется в связи с влиянием MLI на соглашения об избежании двойного налогообложения, заключенные Казахстаном.

Список двусторонних ДИДН, заключенных и ратифицированных Казахстаном, приведен ниже:

Ставки WHT между Казахстаном и странами-участницами договора на 1 января 2020 года

| Получатель | WHT (%) | ||

| Дивиденды | Проценты | Роялти | |

| Без договора | 15 | 15 | 15 |

| Действующие договоры: | |||

| Армения | 10 | 10 | 10 |

| Австрия | 5/15 (4) | 10 | 10 |

| Азербайджан | 10 | 10 | 10 |

| Беларусь | 15 | 10 | 15 |

| Бельгия | 0/5/15 (4, 8) | 10 | 10 |

| Болгария | 10 | 10 | 10 |

| Канада | 5/15 (1) | 10 | 10 |

| Китай | 10 | 10 | 10 |

| Хорватия | 5/10 (2) | 10 | 10 |

| Кипр | 5/15 (10) | 10 | 10 |

| Чешская Республика | 10 | 10 | 10 |

| Эстония | 5/15 (2) | 10 | 15 |

| Финляндия | 5/15 (1) | 10 | 10 |

| Франция | 5/15 (4) | 10 | 10 |

| Грузия | 15 | 10 | 10 |

| Германия | 5/15 (2) | 10 | 10 |

| Венгрия | 5/15 (2) | 10 | 10 |

| Индия | 10 | 10 | 10 |

| Иран | 5/15 (5) | 10 | 10 |

| Ирландия | 5/15 (2) | 10 | 10 |

| Италия | 5/15 (4) | 10 | 10 |

| Япония | 5/15 (11) | 10 | 10 |

| Корея | 5/15 (4) | 10 | 10 |

| Кыргызстан | 10 | 10 | 10 |

| Латвия | 5/15 (2) | 10 | 10 |

| Литва | 5/15 (2) | 10 | 10 |

| Люксембург | 5/15 (12) | 10 | 10 |

| Македония | 5/15 (2) | 10 | 10 |

| Малайзия | 10 | 10 | 10 |

| Молдова | 10/15 (2) | 10 | 10 |

| Монголия | 10 | 10 | 10 |

| Нидерланды | 0/5/15 (9, 10) | 10 | 10 |

| Норвегия | 5/15 (10) | 10 | 10 |

| Пакистан | 12. 5/15 (10) 5/15 (10) | 12,5 | 15 |

| Польша | 10/15 (3) | 10 | 10 |

| Катар | 5/10 (4) | 10 | 10 |

| Румыния | 10 | 10 | 10 |

| Россия | 10 | 10 | 10 |

| Саудовская Аравия | 5 | 10 | 10 |

| Сербия | 10/15 (2) | 10 | 10 |

| Сингапур | 5/10 (2) | 10 | 10 |

| Словакия | 10/15 (7) | 10 | 10 |

| Словения | 5/15 (2) | 10 | 10 |

| Испания | 5/15 (4) | 10 | 10 |

| Швеция | 5/15 (1) | 10 | 10 |

| Швейцария | 0/5/15 (9, 10) | 0/10 (16) | 10 |

| Таджикистан | 10/15 (6) | 10 | 10 |

| Турция | 10 | 10 | 10 |

| Туркменистан | 10 | 10 | 10 |

| Украина | 5/15 (2) | 10 | 10 |

| Объединенные Арабские Эмираты | 5 (1) | 10 | 10 |

| Соединенное Королевство Великобритании и Северной Ирландии | 5/15 (1) | 10 | 10 |

| США | 5/15 (1) | 10 | 10 |

| Узбекистан | 10 | 10 | 10 |

| Вьетнам | 5/15 (13) | 10 | 10 |

| Ожидаемые договоры: | |||

| Египет | 5/15 (2) | 10 | 10 |

| Кувейт | 0/5/5 (14) | 0/10 (15) | 10 |

Банкноты

- 5%, если бенефициарным владельцем является компания, владеющая прямо (или косвенно в случае Канады и Соединенного Королевства) не менее 10% голосующих акций компании, выплачивающей дивиденды.

- 5% (10% в случае Молдовы и Сербии), если бенефициарным владельцем является компания, которая напрямую владеет не менее 25% капитала компании-плательщика.

- 10%, если бенефициарным владельцем является компания, прямо или косвенно владеющая не менее 20% капитала компании-плательщика.

- 5%, если бенефициарным владельцем является компания (кроме партнерства), которой принадлежит не менее 10% капитала компании-плательщика.

- 5%, если получателем является компания (кроме партнерства), которая напрямую владеет не менее 20% капитала компании-плательщика.

- 10%, если фактическим владельцем является юридическое лицо, которому принадлежит не менее 30% уставного капитала юридического лица, выплачивающего дивиденды.

- 10%, если бенефициарным владельцем является компания, которая напрямую владеет не менее 30% капитала компании, выплачивающей дивиденды.

- 0%, если дивиденды выплачиваются в счет вложения не менее 50 миллионов долларов США в компанию-плательщика.

- 0%, если компания, получающая дивиденды, прямо или косвенно владеет не менее 50% капитала компании-плательщика и инвестировала в компанию, выплачивающую дивиденды в размере не менее 1 миллиона долларов США, и эта инвестиция полностью гарантирована или застрахована в полном объеме правительством первого договаривающегося государства, центральным банком этого государства или любым агентством или механизмом (включая финансовое учреждение), принадлежащим или контролируемым этим правительством, и был одобрен правительством другого договаривающегося государства.

- 5% (или 12,5% в случае Пакистана), если бенефициарным владельцем является компания, которая напрямую владеет (или косвенно в случае Нидерландов и Пакистана) не менее 10% капитала компании-плательщика.

- 5%, если бенефициарным владельцем является компания, прямо или косвенно владеющая в течение шести месяцев, заканчивающихся на дату определения права на получение дивидендов, не менее 10% голосующих акций компании, выплачивающей дивиденды.

- 5%, если бенефициарным владельцем является компания (кроме партнерства), которая напрямую владеет не менее 15% капитала компании-плательщика.

- 5%, если бенефициарным владельцем является компания, которая напрямую владеет не менее 70% голосующих акций компании-плательщика.

- 0%, если бенефициарным владельцем является правительство другого государства-участника или любое государственное учреждение или любая экономическая единица, созданная правительственными или аналогичными органами; 5%, если бенефициарным владельцем является компания, которая напрямую владеет не менее 5% капитала компании, выплачивающей дивиденды; дополнительно 5%, если фактическим владельцем дивидендов является физическое лицо.

- 0%, если бенефициарным владельцем является правительство другого государства-участника или любое государственное учреждение или любая экономическая единица, созданная правительственными или аналогичными органами

- 0% применяется к продаже в кредит промышленного, коммерческого или научного оборудования и продаже товаров в кредит одним предприятием другому предприятию.

Изгнанный член королевской семьи Казахстана умер очевидным самоубийством — Quartz

Разлученный бывший зять президента Казахстана был найден повешенным в тюремной камере в Вене после восьмилетних попыток правительства Центральной Азии привести его домой, чтобы он предстал перед обвинением в убийстве и рэкете.

Рахат Алиев, 52 года, опытный хирург, который когда-то был одной из самых неприступных сил нефтяного государства, был найден мертвым в ожидании суда по обвинению в убийстве. Австрийский чиновник назвал смерть самоубийством; Адвокат Алиева заявил, что сомневается в том, что его клиент покончил с собой.

Смерть таинственным образом положила конец длинной цепочке утверждений о пытках, похищениях, убийствах и попытках государственного переворота, которые Алиев категорически отрицал. В длинных интервью, которые я проводил с ним с конца 1990-х до начала 2000-х годов в Казахстане и Вене, Алиев изображал себя демократически настроенным союзником Запада, который трепал перья укоренившимся, корыстным оппонентам.

Если так, то его злейшим врагом был Нурсултан Назарбаев, лидер Казахстана с 1990 года. Алиев был женат на старшей дочери Назарбаева, Дариге, до тех пор, пока она не развелась с ним в 2007 году.

В течение многих лет Назарбаев, казалось, был готов смотреть в другую сторону. в отношении утверждений о бесчинствах его зятя, в том числе о силовой тактике с целью завладеть бизнесом других людей. Но в 2001 и 2007 годах Назарбаев резко отреагировал, когда выяснилось, что Алиев наращивает усилия по захвату политической власти.

В обоих случаях Назарбаев выслал Алиева в Австрию, назвав его послом, что является традиционным методом сохранения лица в области отстранения политических оппонентов. Но что-то оборвалось с Назарбаевым в 2007 году, когда он разорвал связи с Алиевым и отправил органы правосудия и службы безопасности страны, чтобы доставить его домой. Алиев, явно опасаясь за свою безопасность, если он окажется в тисках Назарбаева, развернул громкую кампанию, представив себя преследуемым политическим оппонентом, и эту позицию он сохранял до конца.

«Он был злой и ненадежный. Справедливость свершилась », — сказал Акежан Кажегельдин, бывший премьер-министр Казахстана, который вел долгую политическую битву с Алиевым. Он сказал Quartz по Skype: «Это жалкий конец для человека, который был одним из самых многообещающих людей в Казахстане».

Они называли его «Сахар».

В Казахстане некоторые сверстники прозвали его «Сахар» за его контроль над торговлей сахаром, которая была основой его первоначального состояния. Оттуда Алиев и его жена построили медиа-империю и купили банк, авиакомпанию и другие предприятия.Рост состояния совпал с его назначением Назарбаевым на ряд официальных должностей, связанных с безопасностью, начиная с начальника налоговой полиции в тогдашней столице Алматы, а затем заместителя главы КНБ, агентства, преемника Советского Союза. эпоха КГБ.

Алиев был эффектным и, по словам его критиков, угрожающим лицом. Он нанял и обучил огромных сил безопасности — людей, которые все казались ростом более шести футов, одетыми в черное, и проводили телеоперационные рейды на местные предприятия, иногда возглавляемые самим Алиевым.

Reuters / Шамиль Жуматов

Взгляд, устрашивший казахстанских бизнесменов.Но именно серия смертей представила Алиева в его самом темном свете. В 2007 году два высокопоставленных руководителя принадлежащего Алиеву «Нурбанка» исчезли в результате спора с Алиевым, как позже заявили прокуроры. Четыре года спустя тела Абильмажена Гилимова и Жолдаса Тимралиева были обнаружены в металлических бочках на мусорной свалке под Алматы. Именно за их смерть Алиев должен был предстать перед судом в Вене.

До этого женщина, предположительно бывшая любовницей Алиева, умерла в 2004 году при падении с жилого дома в Бейруте и была тихо похоронена в Казахстане.Три года спустя тело Анастасии Новиковой было эксгумировано властями Казахстана. С тех пор группа сторонников вместе с семьей женщины утверждала, что ее выбросили с балкона квартиры после того, как ее избили и удерживали против ее воли.

Политическая оплошность может стать его постоянным наследием

В конце 1990-х Назарбаев столкнулся с политической угрозой со стороны Кажегельдеина, тогда его премьер-министра, который объявил, что будет баллотироваться на президентских выборах 1998 года. Машина Назарбаева раздавила его политически, и Кажегельдин бежал в самоизгнание в Европу.Алиев преследовал его на посту главы налоговой полиции Алматы, но при этом непреднамеренно втянул своего тестя в огромный и сложный международный политический скандал.

Машина Назарбаева раздавила его политически, и Кажегельдин бежал в самоизгнание в Европу.Алиев преследовал его на посту главы налоговой полиции Алматы, но при этом непреднамеренно втянул своего тестя в огромный и сложный международный политический скандал.

Алиев обратился к бельгийским властям с ходатайством о замораживании собственности в европейской стране, утверждая, что Кажегельдин купил ее на украденные средства. Само собой разумеется, что бельгийцы расширили поиск предполагаемого богатства Кажегельдина — они направили в швейцарские банки стандартный запрос на отмывание денег о казахстанских средствах.Запрос получил успех, но не в отношении средств, на которые нацелился Алиев — вместо этого он откопал банковский счет на имя Назарбаева.

Это открытие превратилось в скандал, который местные газеты назвали «Казахгейт», и в течение многих лет называли Назарбаева якобы коррумпированным автократом.

Последние несколько лет Кажегельдин все еще находился в изгнании и преследовал удачу Алиева. Кажегельдин сказал, что судебно-медицинские следователи из его команды обнаружили сотни миллионов долларов на тропе, ведущей из Казахстана в Ливан, в Европу и, наконец, в США.

Кажегельдин сказал, что судебно-медицинские следователи из его команды обнаружили сотни миллионов долларов на тропе, ведущей из Казахстана в Ливан, в Европу и, наконец, в США.

Деньги Алиева лежали в основе многочисленных сделок с недвижимостью в США, утверждал Кажегельдин, и преследование будет продолжено с целью выплаты компенсации тем, кто сможет доказать, что они стали жертвами действий Алиева. «Я не верю, что это дело закончено», — сказал он.

Простой налоговый справочник для американцев в Казахстане

Налоги на иностранцев в США — Казахстан

В Taxes for Expats мы готовим налоговые декларации США для граждан США и держателей грин-карт, работающих в Казахстане более 8 лет.Наши клиенты приезжают из всех уголков страны — Алматы и Караганда, Чимкент и Тараз (Джамбул), Астана и Актау.

Как гражданин США или владелец грин-карты вы по закону обязаны подавать налоговую декларацию в США каждый год независимо от того, платите ли вы налоги в стране вашего проживания.

Предлагаем профессиональные налоговые услуги. Это означает, что мы найдем лучший и самый оптимальный способ подачи налоговой декларации в США и воспользуемся всеми возможными исключениями и вычетами. Но не менее важно — избегайте ошибок, которые позволили бы IRS запретить ваш возврат и наложить штрафы и пени.Вы также можете сделать их самостоятельно — не то чтобы мы это рекомендовали. Для получения дополнительной информации см. IRS.

Исключение иностранного трудового дохода иностранного гражданина может быть подано только в том случае, если вы своевременно подаете налоговую декларацию. Это не происходит автоматически, если вы не заполните файл и даже можете потеряться.

У нас много клиентов, проживающих в Казахстане, и мы знаем, как интегрировать налоги США в местные налоги на прибыль, которые вы платите. Любой казахстанский подоходный налог, который вы уже платите, может быть востребован в счет налоговых обязательств на вашем U.С. вернуть тот же доход.

Как эмигрант, проживающий за границей, вы автоматически получаете продление до 15 июня после окончания календарного года. (Вы не можете подавать с использованием календарного года, который является стандартным в Казахстане для целей налогообложения США). Однако вы должны уплатить любые налоги, которые могут подлежать уплате до 15 апреля, чтобы избежать штрафов и пени. Вы можете получить расширение файла (по запросу) до 15 октября.

Существуют и другие формы, которые необходимо заполнить, если у вас есть иностранный банковский или финансовый счет; компания с иностранными инвестициями; или владеют 10% или более в иностранной корпорации или иностранном партнерстве.Если вы не подадите эту форму или подадите ее с опозданием, IRS может наложить штраф в размере 10 000 долларов США или более за форму. Эти штрафы подлежат оплате независимо от того, должны вы подоходный налог или нет.

Мы помогли сотням экспатов по всему миру уплатить свои прошлые налоги в США, потому что они не подавали налоговые декларации в США в течение многих лет. Фактически, это наша специальность, и мы предлагаем 10% скидку клиентам, желающим подать несколько налоговых деклараций одновременно и полностью соответствовать требованиям IRS.

Фактически, это наша специальность, и мы предлагаем 10% скидку клиентам, желающим подать несколько налоговых деклараций одновременно и полностью соответствовать требованиям IRS.

Поработайте с признанным экспертом, чтобы помочь вам подготовить американскую налоговую декларацию. Мы также можем предоставить налоговое планирование и консультации по другим налогам на экспатриантов; С нетерпением ждем сотрудничества с вами.

Ставка подоходного налога с населения в Казахстане

Ниже мы приводим информацию о казахстанской налоговой системе для американских экспатриантов.

Доход от занятости облагается налогом по фиксированной ставке 10% для резидентов и нерезидентов.Прочие доходы облагаются налогом по ставке 10%, для резидентов и 20% для нерезидентов.

Дивиденды и прирост капитала облагаются налогом по ставке 5% для резидентов и 15% для нерезидентов.

Основа — Физические лица-резиденты облагаются налогом на мировой доход. Нерезиденты облагаются налогом только с доходов из казахстанских источников.

Нерезиденты облагаются налогом только с доходов из казахстанских источников.

Место жительства — Физическое лицо является резидентом, если оно / она находится в Казахстане в течение 183 дней или более в течение любого последовательного 12-месячного периода, заканчивающегося в отчетном налоговом году.

Статус подачи налоговой декларации — Совместная подача не допускается; При необходимости каждый человек должен подать свою декларацию.

Налогооблагаемый доход — Доход из казахстанского источника включает доход от занятости и другой деятельности в Казахстане, а также любые другие льготы, полученные в этом отношении, независимо от того, где они были выплачены. Налогооблагаемый доход состоит из дохода от работы (включая льготы), дохода от бизнеса и пассивного дохода.

Прирост капитала — Доход, полученный от продажи собственности, рассматривается как прирост капитала, подлежащий налогообложению, за исключением случаев, когда физическое лицо владело недвижимостью более 1 года. За некоторыми исключениями, доход, полученный от продажи долей участия и ценных бумаг, рассматривается как прирост капитала, подлежащий налогообложению.

За некоторыми исключениями, доход, полученный от продажи долей участия и ценных бумаг, рассматривается как прирост капитала, подлежащий налогообложению.

Налоговые вычеты и налоговые льготы — Стандартные ежемесячные вычеты разрешены для налоговых резидентов, такие как вычет минимальной заработной платы (14 952 тенге в месяц), обязательные взносы в пенсионный фонд, медицинские расходы и т. Д., С некоторыми ограничениями.

Прочие налоги с физических лиц

Капитальный сбор — №

Гербовый сбор — Нет, но власти могут взимать сбор за различные юридические действия, например, за выдачу документов государственными органами.

Налог на приобретение капитала — №

Налог на недвижимость — Налог на недвижимость взимается с недвижимого имущества, расположенного в Казахстане, по прогрессивной ставке от 1% до 1,5%, в зависимости от стоимости недвижимости. Налоги на землю и транспорт варьируются в зависимости от указанных факторов.

Налоги на землю и транспорт варьируются в зависимости от указанных факторов.

Налог на наследство / имущество — №

Налог на чистое имущество / чистую стоимость имущества — №

Социальное обеспечение — См. В разделе «Другие налоги на корпорации».

Администрация и соответствие

Налоговый год — Календарный год

Подача и уплата — Индивидуальный подоходный налог с доходов от работы по найму подлежит удержанию, уплате и отчетности работодателем. Оплата производится до 25 числа месяца, следующего за месяцем выплаты дохода. Отчет о доходах и налогах должен представляться ежеквартально до 15 числа второго месяца, следующего за отчетным кварталом.

В определенных случаях, когда физические лица получают доход, не облагаемый налогом у источника, налоговая декларация должна быть подана до 31 марта года, следующего за отчетным, с уплатой окончательного налога до 10 апреля.

Штрафы — За несвоевременную уплату налогов применяются штрафы и административные штрафы.

Казахстан Корпоративный подоходный налог

Текущая ставка корпоративного подоходного налога в Казахстане составляет 20% . Основная ставка в 20% распространяется как на отечественные, так и на иностранные компании.

Компании-резиденты уплачивают корпоративный подоходный налог со своего дохода по всему миру, а компании-нерезиденты платят налог с дохода, полученного в Казахстане.

Компания считается резидентом, если она учреждена в соответствии с законодательством Казахстана или если ее руководящий орган или место фактического управления находятся в Казахстане.

Налог взимается со всех доходов от бизнеса, полученных в Казахстане и за рубежом (включая прирост капитала), за исключением расходов, вычитаемых из налогооблагаемой базы. Стандартная ставка корпоративного подоходного налога на 2009-2012 годы составляет 20%. Компании, основным производственным активом которых является земля, уплачивают налог в размере 10% с прибыли от прямого использования земли.

Компании, основным производственным активом которых является земля, уплачивают налог в размере 10% с прибыли от прямого использования земли.

Налоговым годом является календарный год. Годовые налоговые декларации должны быть поданы до 31 марта после окончания налогового года. Компании обязаны ежемесячно вносить авансовые платежи по налогу.

НАЛОГ НА ПРИБЫЛЬ КАПИТАЛА

Прирост капитала облагается налогом вместе с обычным доходом.

НАЛОГ НА ПРИБЫЛЬ ФИЛИАЛА

Иностранные компании с постоянным представительством в Казахстане обязаны платить корпоративный подоходный налог с прибыли, полученной от их постоянного представительства.Кроме того, зарубежная компания облагается налогом на прибыль филиалов в размере 15% от чистой (после налогообложения) прибыли. Эта ставка может быть снижена в соответствии с международными налоговыми соглашениями.

ДРУГИЕ НАЛОГИ В КАЗАХСТАНЕ

НАЛОГ НА НЕДВИЖИМОСТЬ

Налог на недвижимость уплачивается юридическими и физическими лицами, владеющими:

- здания и сооружения, рассматриваемые как основные средства или инвестиции в недвижимость в соответствии с международными стандартами финансовой отчетности и Законом Республики Казахстан о бухгалтерском учете и финансовой отчетности

- зданий и сооружений, находящихся в государственной собственности, временно переданных в частную собственность с целью благоустройства.

Стандартная ставка для юридических лиц — 1,5%. Индивидуальные предприниматели и юридические лица, применяющие упрощенный режим, облагаются ставкой 0,5%. Физические лица облагаются налогом от 0,05% до 1% по прогрессивной шкале. Налог уплачивается ежеквартально, за исключением физических лиц, которые должны уплатить до 1 октября налогового года, в котором возник налог.

ЗЕМЕЛЬНЫЙ НАЛОГ

Выплачивается физическими и юридическими лицами, владеющими землей.Сумма налога рассчитывается из расчета на гектар и зависит от качества, местоположения и водоснабжения земли. Декларацию по земельному налогу необходимо подать в местную налоговую инспекцию до 31 марта года, следующего за годом, к которому она относится, и требуются ежеквартальные налоговые платежи.

СОЦИАЛЬНЫЙ НАЛОГ (НАЛОГ НА ЗАПЛАТУ)

Выплачивается всеми работодателями по фиксированной ставке 9,5%.

ВЗНОСЫ В СОЦИАЛЬНОЕ ОБЕСПЕЧЕНИЕ

Взносы на социальное страхование уплачиваются работодателем из общей заработной платы работника, но не более чем в 10 раз меньше минимальной месячной заработной платы. Ставки на 2009 год составят 4%, а с 2010 года — 5%.

Ставки на 2009 год составят 4%, а с 2010 года — 5%.

УСТАРЕВАНИЕ

Налоговые вычеты доступны для амортизации основных средств, включая нематериальные активы и инвестиционную недвижимость.

АКЦИЙ / ЧИСТАЯ СТОИМОСТЬ

Учет запасов для целей налогообложения ведется в соответствии с международными стандартами финансовой отчетности и законодательством Республики Казахстан о бухгалтерском учете и финансовой отчетности.

ДИВИДЕНДЫ

Дивиденды, полученные от компаний-резидентов, не облагаются корпоративным подоходным налогом (аналогично, выплата дивидендов не подлежит налогообложению).

Отсутствует удерживаемый налог на дивиденды, выплачиваемые нерезидентам или физическим лицам-резидентам, при соблюдении следующих условий:

- акции, по которым выплачиваются дивиденды, удерживаются на срок не менее трех лет; и

- 50% или более акционерного капитала компании, выплачивающей дивиденды, не принадлежит лицам, занимающимся добычей полезных ископаемых и другой деятельностью по недропользованию в Казахстане.

ПРОЦЕНТНАЯ ИНФОРМАЦИЯ

Проценты, как правило, подлежат вычету, хотя существует общее ограничение, когда отношение заемного капитала к собственному капиталу превышает 9: 1 для финансовых учреждений или 6: 1 для других организаций (до 1 января 2012 года). Это ограничение распространяется на проценты, выплачиваемые связанным сторонам и лицам, зарегистрированным в странах с низкими налогами.

УБЫТКИ

Торговые и капитальные убытки могут быть отсрочены на срок до 10 лет.Убытки от продажи акций и ценных бумаг могут быть использованы против доходов от продажи таких активов.

ИНОСТРАННЫЕ ДОХОДЫ

Доходы и прибыли за рубежом облагаются налогом вместе с доходами и прибылью внутри страны в соответствии с обычными налоговыми правилами Казахстана. Существует режим контролируемых иностранных компаний, согласно которому часть прибыли зарубежных компаний приписывается казахстанским компаниям, владеющим как минимум 10% долей в иностранной компании. Эти правила применяются, если зарубежная компания платит налог не более 10% или если в соответствующей иностранной юрисдикции действуют законы о конфиденциальности.

Эти правила применяются, если зарубежная компания платит налог не более 10% или если в соответствующей иностранной юрисдикции действуют законы о конфиденциальности.

ПОМОЩЬ ПО ИНОСТРАННЫМ налогам

Подоходный налог, уплачиваемый за рубежом налогоплательщиками-резидентами с доходов из иностранных источников, засчитывается в счет корпоративного или индивидуального подоходного налога в Казахстане, если имеется документ, подтверждающий уплату налогов за рубежом.

Сумма, доступная для зачета, является наименьшей из следующих величин:

- Сумма уплаченного зарубежного налога на доход, полученный за границей

- сумма начисленного в Казахстане налога на прибыль, полученную из-за рубежа.

КОРПОРАТИВНЫЕ ГРУППЫ

В Казахстане нет специальных положений, касающихся налогообложения групп компаний.

ОПЕРАЦИИ СО СВЯЗАННЫМИ СТОРОНАМИ

Некоторые транзакции регулируются правилами трансфертного ценообразования, которые предусматривают установление рыночных цен для целей налогообложения. К ним относятся следующие операции с участием связанной стороны, где:

К ним относятся следующие операции с участием связанной стороны, где:

- другая организация зарегистрирована в юрисдикции с низкими налогами

- сделка — бартерная сделка

- , если другая организация признала убытки в соответствии со своими налоговыми декларациями за два налоговых периода, непосредственно предшествующих году операции

- , если другая сторона пользуется налоговыми льготами или льготными налоговыми ставками, отличными от обычных (если они связаны с трансграничными операциями)

- сделок по зачету задолженности

- между связанными сторонами.

НАЛОГ НА УДЕРЖАНИЕ

Все доходы, выплачиваемые из казахстанских источников лицам-нерезидентам, кроме доходов, относящихся к постоянному представительству в Казахстане, подлежат налогообложению. Соответствующие ставки следующие:

| Дивиденды, выплаченные нерезидентам без постоянного представительства (ЧП) в Казахстане | 15% |

| Дивиденды, выплаченные нерезидентам, зарегистрированным в юрисдикции налоговой гавани | 20% |

| Проценты, выплаченные нерезидентам без ИП в Казахстане | 15% |

| Проценты, выплаченные нерезидентам, зарегистрированным в юрисдикции налоговой гавани | 20% |

| Роялти, выплаченные нерезидентам без ИП в Казахстане | 15% |

| Роялти, выплаченные нерезидентам, зарегистрированным в юрисдикции налоговой гавани | 20% |

| Страховые взносы (уплачиваются по полисам страхования рисков в Казахстане) | 10% (1) |

| Страховые взносы (к уплате по полисам перестрахования рисков в Казахстане) | 5% |

| Международные перевозки | 5% |

| Все прочие доходы | 20% (2) |

(1) Ожидается увеличение до 15% с 2010 года

(2) Ожидается снижение до 17. 5% в 2013 г. и 15% в 2014 г. (это снижение не распространяется на доходы лиц, зарегистрированных в юрисдикциях с низкими налогами).

5% в 2013 г. и 15% в 2014 г. (это снижение не распространяется на доходы лиц, зарегистрированных в юрисдикциях с низкими налогами).

Казахстан Ставка НДС

Стандартная ставка НДС в Казахстане составляет 12% . Существуют определенные исключения для экспортных, финансовых и других операций.

Налогооблагаемые операции — НДС взимается с поставки товаров и услуг и импорта. В некоторых случаях взимается обратная плата.

Регистрация НДС — Регистрация обязательна для компаний, оборот которых превышает 42 190 000 тенге за календарный год.В противном случае регистрация не обязательна.

Подача и уплата НДС — Оплата должна быть произведена до 25 числа месяца, следующего за отчетным кварталом. НДС и соответствующий оборот следует сообщать ежеквартально до 15 числа второго месяца, следующего за отчетным кварталом.

Казахстан: раскрыты роскошные активы семьи Назарбаевых в Великобритании

Огромные богатства, накопленные правящей казахстанской семьей Назарбаева, подвергаются неуклюжему вниманию в британских судах после того, как в прошлом году был введен приказ о необъяснимом благосостоянии.

В ходе разбирательства, о котором сообщила Би-би-си 10 марта, выяснилось, что активы, принадлежащие спикеру Сената и дочери президента Дариге Назарбаевой, и ее сыну Нурали Алиеву, включают два особняка и роскошные апартаменты, в последнюю из которых входит подземный бассейн. и кинотеатр на общую сумму 80 миллионов фунтов стерлингов (103 миллиона долларов). По сообщению BBC, в одном особняке, расположенном на лондонской Бишоп-авеню, известной как «Улица миллиардеров», есть 10 спален, подземный бассейн и кинотеатр.

Как теперь выяснилось, объекты недвижимости, принадлежащие Назарбаевым через офшорные компании, расположенные в Панаме, Ангилье и Кюрасао, в мае прошлого года стали предметом закона, принятого в 2018 году, который требует от бенефициаров крупных фондов объяснять происхождение своего богатства или рискуют арестовать их активы. Национальное агентство по борьбе с преступностью (NCA) подозревает, что все три дома, принадлежащие Назарбаевым, были приобретены на средства, полученные в результате коррупционных действий Рахата Алиева, покойного мужа Назарбаевой и отца Нурали Алиева.

Алиев, бывший зять президента Нурсултана Назарбаева, в 2007 году драматически потерял опору. Он покинул страну и жил по-разному в Австрии и на Мальте. В 2014 году он был заключен в тюрьму в Австрии в ожидании процедуры экстрадиции, поскольку Казахстан добивался его репатриации, чтобы столкнуться с обвинениями в убийстве и похищении людей. Однако в 2015 году, до того, как этот судебный процесс закончился, Алиев был найден мертвым в своей камере. Власти пришли к выводу, что он покончил жизнь самоубийством, повесившись.

Назарбаева, как сообщается, отрицала, что ее бывший муж имел какое-либо участие в приобретении недвижимости.В заявлении, направленном Eurasianet.org, пресс-секретарь Назарбаевой сказал, что «она предоставила NCA всю информацию, необходимую для заключения, что она не была причастна к каким-либо правонарушениям, и что их дело не имеет под собой оснований».

Между тем адвокат Нурали Алиева заявил, что они помогают «НКА, предоставляя им соответствующую информацию по этому делу».

«Теперь он оспаривает подход NCA и будет твердо защищать судебное разбирательство. Он надеется, что этот вопрос будет быстро решен в суде», — говорится в заявлении юристов, предоставленном Eurasianet.org.

Большая семья Назарбаева изо всех сил пытается скрыть свое имя от международной бульварной прессы.

В конце 2018 года внимание привлекли еще одни сыновья Назарбаевой и Алиева, Айсултан Назарбаев. После годичного исчезновения, которое предположительно совпало с пребыванием в наркологической клинике в Англии, он вернулся, чтобы оставить загадочные замечания в Facebook о том, что российские правоохранительные органы освободили его из плена.

Ранее в этом году он спровоцировал новую волну болтовни еще более эксцентричными заявлениями на своей странице в Facebook, в том числе о том, что его отцом не Рахат Алиев, а его собственный дед.В более поздних сообщениях он обвинял в коррупции высокопоставленных чиновников, близких к бывшему президенту.

Однако в свете истории злоупотребления наркотиками и беспорядочного поведения Айсултана Назарбаева к этим заявлениям относятся скептически. Единственным исключением был враг режима в изгнании Мухтар Аблязов, о котором, как намекал министр информации Даурен Абаев, возможно, и в первую очередь сыграла прямая роль в подтасовке обвинений.

Единственным исключением был враг режима в изгнании Мухтар Аблязов, о котором, как намекал министр информации Даурен Абаев, возможно, и в первую очередь сыграла прямая роль в подтасовке обвинений.

Высокопоставленные казахстанские чиновники давно прижились к дорогой зарубежной недвижимости.

Осенью 2017 года бельгийский элитный риэлтор Игнас Меувиссен обмолвился в интервью, что один из его клиентов, чиновник в правительстве Казахстана, приобрел апартаменты в центре Парижа за 65 миллионов евро (76,5 миллиона долларов в время).

Это открытие вызвало небольшую сенсацию у себя дома, заставив многих задуматься, как чиновники смогли накопить такое непристойное богатство, в то время как правительство часто изо всех сил пытается предоставлять базовые услуги в таких ключевых областях, как здравоохранение.

Замечания Меувиссена также привели к игре в угадайку, поскольку он воздержался, когда его попросили назвать имя владельца роскошной квартиры. Многие предполагали, что вероятным кандидатом был другой зять президента, Тимур Кулибаев, который, как известно, является одним из самых богатых людей Казахстана.

Однако летом 2018 года Министерство финансов заявило, что в результате расследования было установлено, что владелец квартиры на самом деле не был государственным служащим, что он уплатил все налоги, причитающиеся по сделке, и, следовательно, действовал в рамках закон.И это, следовательно, подразумевалось, что любопытные представители общественности не должны продолжать задавать вопросы.

Британские суды, похоже, придерживаются другого взгляда на вопрос необъяснимого и необъяснимого богатства.

Эта статья была обновлена, чтобы включить в нее заявления адвокатов, представляющих Алиева и Назарбаеву, и исправить незначительные искажения относительно разбирательств в Высоком суде Лондона.

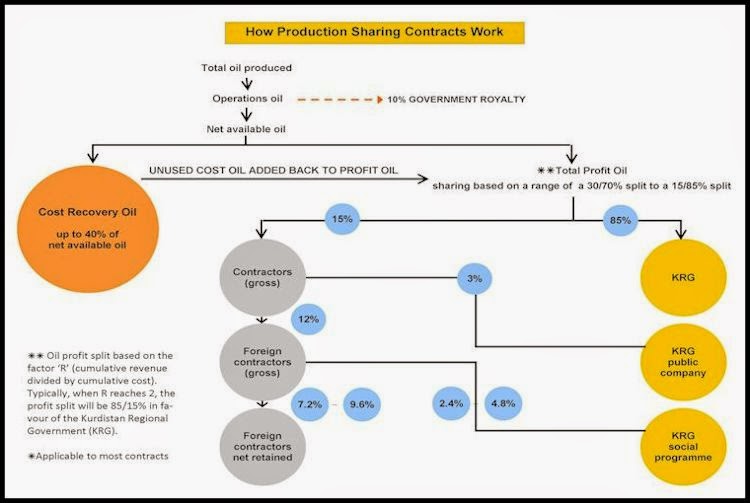

Ставки роялти на сырую нефть

В этой таблице перечислены ставки роялти за добычу сырой нефти в отдельных странах, где добыча осуществляется на землях, принадлежащих или контролируемых полностью или частично национальным правительством.Выбранные страны включают ведущие нефтедобывающие страны, которые взимают роялти; исключены страны, в которых не взимаются роялти. Хотя существуют и другие финансовые инструменты, используемые для увеличения доходов от добычи нефти, включая корпоративный подоходный налог, налог на прибыль, налог на ренту за ресурсы, налог на добавленную стоимость, раздел продукции и другие, [1] эта диаграмма сосредоточена исключительно на роялти.

Хотя существуют и другие финансовые инструменты, используемые для увеличения доходов от добычи нефти, включая корпоративный подоходный налог, налог на прибыль, налог на ренту за ресурсы, налог на добавленную стоимость, раздел продукции и другие, [1] эта диаграмма сосредоточена исключительно на роялти.

Вернуться к началу

Подготовлено сотрудниками Global Legal Research Directorate

Январь 2015

[1] См. Линдси Хоган и Брентон Голдсуорси, Международное налогообложение полезных ископаемых: Опыт и проблемы , в The Налогообложение нефти и полезных ископаемых: принципы, проблемы и практика 122, 131–32 (Филип Даниэль, Майкл Кин и Чарльз Макферсон ред., 2010), библиографическая информация доступна по адресу http://lccn.loc.gov/200

pdf; Ирена Агаллиу, Сравнительная оценка

Федеральная налоговая система по нефти и газу: Заключительный отчет 178–242 (2011 г.), http://www.energy.senate.gov/public/index.cfm /

files / serve? File_id = d174971c-4682-4d96-b194-a85fa2b86774 (исследование

подготовлено по контракту с Министерством внутренних дел США с указанием

системы в различных государственных и национальных юрисдикциях).

pdf; Ирена Агаллиу, Сравнительная оценка

Федеральная налоговая система по нефти и газу: Заключительный отчет 178–242 (2011 г.), http://www.energy.senate.gov/public/index.cfm /

files / serve? File_id = d174971c-4682-4d96-b194-a85fa2b86774 (исследование

подготовлено по контракту с Министерством внутренних дел США с указанием

системы в различных государственных и национальных юрисдикциях).[2] EY, Global Oil and Tax Guide 2014, supra примечание 1, at 2–4 .

[8] В 1997 году Закон № 9478 открыл деятельность Бразильская нефтяная промышленность перешла к частной инициативе и создала Agência Nacional де Петролео, Gás Natural e Biocombustíveis, федеральное агентство подчиняется Министерству горнодобывающей промышленности и энергетики отвечает за регулирование, создание контракты и проверка хозяйственной деятельности нефтяных промышленность в Бразилии. Идентификатор . искусства. 7, 8.

[13] EY, Global Oil and Tax Guide 2014, supra примечание 1, 94 .

[14] 中外 合作 开采 陆上 石油 资源 缴纳 矿区 使用 费 暂行 规定 [Временные положения, касающиеся Выплата роялти за совместную разработку месторождений между Китаем и иностранными государствами Нефтяные ресурсы] (Постановление Министерства финансов (МФ) [1990] № 3, вступившее в силу 1 января 1990 г.), Фагуи Хуэйбянь 265-268 (1990).开采 海洋 石油 资源 缴纳 矿区 使用 费 的 规定 [Положения, касающиеся выплаты роялти за эксплуатацию Морские нефтяные ресурсы] (Постановление Министерства финансов [1989] №1, вступает в силу 1 января, 1989), 1 Синь Фагуй Хуэйбянь 23-26 (1989).

[15]

国务院 关于 修改 《中华人民共和国 对外 合作 开采 陆上 石油 资源 条例》 的 决定

[Решение Госсовета о пересмотре Положения о Народном

Китайская Республика о совместной китайско-иностранной разработке наземной нефти

Ресурсы] (Постановление Государственного совета [2011] № 606 от 1 ноября 2011 г.), Fagui Huibian 1082 (2011).国务院 关于 修改 《中华人民共和国 对外 合作 开采 海洋 石油 资源 条例》 的 决定

[Решение Госсовета о пересмотре Положения о Народном

Китайская Республика о совместной китайско-иностранной эксплуатации морских месторождений

Нефтяные ресурсы] (Постановление Госсовета [2011] №607, действует с 1 ноября,

2011), Fagui Huibian 1089 (2011).

[16] 中华人民共和国 资源 税 暂行条例 [Временные постановления Китайской Народной Республики о налоге на ресурсы] (штат Постановление Совета [2011] № 605, вступает в силу с 1 ноября 2011 г.), Fagui Huibian 734-736 (2011).

[17] Ley 756 от 2002 г., Por la cual se modifica la Ley 141 de 1994, se establecen criterios de distribución y se dictan otras Disiciones [Закон 756 2002 г., которым внесены поправки в Закон 141 1994 г., Установление критериев распределения и других положений] ст.16, Diario Oficial, 25 июля 2002 г., http: //www.alcaldiabogota. gov.co/sisjur/normas/Norma1.jsp?i=9154.

[20] Кодекс Республики Казахстан о налогах и иных платежах.

Обязательные платежи в бюджет, № 99-IV от 10 декабря 2008 г., Ведомости Парламента Республики Казахстан.

[Ведомости Парламента Республики Казахстан] 2008, No.

22-II, поз.112, арт. 336, http://online.zakon.kz/ Document /? Doc_id = 30366217 (на русском языке; официальный

публикация). В качестве

вместе с другими странами, обсуждаемыми здесь, Казахстан вводит другие налоги на добычу нефти. фирм, в том числе ставка налога на прибыль предприятий 20%, id. арт. 147; а

рентный налог на экспорт от 0 до 32%, id. арт. 303; подпись

бонус и бонус коммерческого обнаружения, ид. арт. 303; и избыток

налог на прибыль, ид. разд. 43.

фирм, в том числе ставка налога на прибыль предприятий 20%, id. арт. 147; а

рентный налог на экспорт от 0 до 32%, id. арт. 303; подпись

бонус и бонус коммерческого обнаружения, ид. арт. 303; и избыток

налог на прибыль, ид. разд. 43.

[21] EY, Global Oil and Tax Guide 2014, supra примечание 1, на 294 .

[27] См. Розанна Латифф, «Petronas не нужно платить лицензионные платежи за нефть» , New Straits Times Online (сентябрь.25,

2014 г.), http://www.nst.com.my/node/37069; Джеймс Сивалингам, Келантан

Закон «Освободи Малайзию сегодня» (27 сентября 2014 г.), http: //www.freemalaysiatoday.

com / category / nation / 2014/09/27 / kelantan-loss-out-from-ambiguities-in-petroleum-act /;

Фатин Надя Ассари, Увеличение выплаты роялти за нефть больше не является жизнеспособным

Вариант для Petronas ,

Establishment Post (29 декабря 2014 г.), http: //www.establishmentpost. com / увеличивающийся-нефтяной-роялти-платеж-больше-не-жизнеспособный-вариант-петронас /.

com / увеличивающийся-нефтяной-роялти-платеж-больше-не-жизнеспособный-вариант-петронас /.

[29] Положения о нефти (бурение и добыча) 1969 г., § 62, 13 законов Федерации Нигерии, гл. P10 (ред. 2006 г.), имеется в Продовольственной и сельскохозяйственной организации США. Портал Организации Объединенных Наций (ФАО), ФАОЛЕКС, , http://faolex.fao.org/docs /pdf/nig120683.pdf.

[31] EY, Global Oil and Tax Guide 2014, supra примечание 1, at 459–60.

[34] EY, Global Oil and Tax Guide 2014, supra примечание 1, 497 .

[36] EY, Global Oil and Tax Guide 2014, supra примечание 1, на 592 .

Silver Bull заключает опционное соглашение на приобретение медно-золотого проекта Бескауга на Казахстанской фондовой бирже Торонто: SVB

ВАНКУВЕР, Британская Колумбия, 17 августа 2020 г. (GLOBE NEWSWIRE) — Silver Bull Resources, Inc. (OTCQB: SVBL, TSX: SVB) («Silver Bull») рада сообщить, что заключила опцион на соглашение о покупке с Copperbelt AG («Copperbelt»), частной компанией по разведке полезных ископаемых, зарегистрированной в Цуге, Швейцария, для приобретения 100% интерес к их медно-золотому проекту Бескауга, расположенному в Северо-Восточном Казахстане.

Основные положения Соглашения