| № | Вид документа | Срок актуальности документа (с даты оформления) | |

|

1. |

Заявление о реструктуризации долга по кредитному договору |

||

|

2. |

Копия документа, удостоверяющего личность |

||

|

3. |

Документ, подтверждающий ухудшение финансового положения (платежеспособности) Заемщика/Созаемщика. |

||

|

3. |

Справка по форме 2-НДФЛ/справка по форме Банка, подтверждающая снижение дохода | 30 дней | |

|

3.2. |

Выписка со счета зарплатной банковской карты, подтверждающая снижение/отсутствие дохода (предоставляется выписка по карте, на которую осуществляется ежемесячное зачисление з/п) | ||

|

4. |

Документы, подтверждающие наступление (потенциальное наступление) финансовых сложностей |

||

|

4.1 |

Существенное снижение дохода (потеря работы, изменение условий оплаты труда, временное отсутствие дохода, иное) | ||

|

4. |

Документ, подтверждающий ухудшение финансового положения (платежеспособности) Заемщика/Созаемщика (п. 3.1, 3.2) | 30 дней | |

|

4.1.2 |

Дополнительное соглашение к трудовому договору/Новый трудовой договор | Не более 3 месяцев | |

|

4.1.3 |

Трудовая книжка с отметкой об увольнении | Не более 12 месяцев | |

| 4.1.4 | Справка о постановке на учет в органах службы занятости (с указанием размера пособия по безработице) | ||

| 4.1.5 | Справка/копия приказа о направлении организацией — работодателем Заемщика/Созаемщика в бессрочный отпуск без сохранения заработной платы | ||

4. 1.6 1.6

|

Уведомление о предстоящем увольнении Заемщика/Созаемщика в связи с сокращением штата или ликвидации организации – работодателя. | ||

| 4.1.7 | Справка об исключении из реестра участников НИС (для кредитов, предоставленных по программе «Военная ипотека») и справка об отсутствии обязательств перед ФГКУ «Росвоенипотека» | ||

| 4.1.8 | Военный билет/служебное удостоверение/справка с места службы/учетная карточка офицера, подтверждающий увольнение с места службы (за исключением срочной службы) | ||

| 4.2 |

Существенное увеличение расходов (смерть супруга(и), лечение близких родственников, иное). |

||

| 4.2.1 | Свидетельство о смерти членов семьи Заемщика/Созаемщика, правоустанавливающие документы, подтверждающие принятие наследства | Не более 12 месяцев | |

4. 2.2 2.2

|

Справка о хроническом заболевании/присвоении инвалидности члена(-у) семьи Заемщика/Созаемщика | Без ограничения по сроку актуальности документа, выданные не ранее даты выдачи кредита | |

| 4.2.3 | Решение суда с отметкой о вступлении в законную силу, подтверждающее раздел имущества и/или уплату алиментов в рамках бракоразводного процесса | ||

| 4.3 |

Длительная/полная утрата трудоспособности (по причине болезни/инвалидности), смерть Заемщика/Созаемщика |

||

| 4.3.1 | Листок нетрудоспособности |

Закрытый листок (закрытые листки) нетрудоспособности (оригинал/копия), с указанным в нем (них) непрерывным сроком нетрудоспособности не менее одного месяца (в том числе с наличием отметки о его продлении с обязательным предоставлением листка нетрудоспособности с датой открытия не позднее следующего рабочего дня за датой закрытия предыдущего). |

Не более 6 месяцев |

| Открытый листок нетрудоспособности с датой выдачи месяц назад и более | Без ограничения по сроку актуальности документа | ||

| 4.3.2 | Справка о хроническом заболевании/присвоении инвалидности Заемщику/Созаемщику | Без ограничения по сроку актуальности документа, выданные не ранее даты выдачи кредита | |

| 4.3.3 | Свидетельство о смерти Заемщика/Созаемщика, правоустанавливающие документы, подтверждающие принятие наследства | Без ограничения по сроку актуальности документа | |

| 4.4 | Отпуск по беременности и родам/уходу за ребенком до 3 лет | ||

4. 4.1 4.1

|

Свидетельство о рождении ребенка (дополнительно супругой Заемщика предоставляются документы, указанные в п. 4.2.3/4.4.2/4.4.3 (при наличии)) | Без ограничения по сроку актуальности документа | |

| 4.4.2 | Приказ/Справка о нахождении Заемщика/Созаемщика в отпуске по беременности и родам | Не более 12 месяцев | |

| 4.4.3 | Приказ/Справка о нахождении Заемщика/Созаемщика в отпуске по уходу за ребенком до 3 лет | ||

| 4.5 | Призыв /прохождение срочной военной службы в армии | ||

| 4.5.1 | Справка о призыве на срочную воинскую службу Заемщика/Созаемщика | Не более 12 месяцев | |

4. 6 6

|

Утрата имущества по причине пожара, стихийного бедствия, порчи, хищения | ||

| 4.6.1 | Справка о пожаре/стихийном бедствии/хищении/порчи, в результате которых был нанесен существенный ущерб имуществу Заемщика/Созаемщика или членам их семей | ||

Реструктуризация долгов | Процедура реструктуризации долгов в Москве

Временные сложности с обслуживанием долговых обязательств могут быть связаны как с экономическими колебаниями, так и с другими неблагоприятными событиями, которые сложно спрогнозировать. Под удар попадают как граждане, так и предприятия разных форм собственности. Чтобы выйти из положения без ущерба для репутации, необходимо провести реструктуризацию задолженности.

Реструктуризация долгов физических лиц

Граждане, пропустившие срок внесения обязательного платежа по кредиту, вынуждены вести неприятные переговоры с представителями службы безопасности банка, а затем и с коллекторами.

Юристы изучат ситуацию и проведут переговоры с сотрудниками банка от вашего имени. Мы поможем найти способ погашения кредита, который наилучшим образом подойдёт в изменившихся условиях. Обычно для этого применяются следующие меры:

- предоставление кредитных каникул;

- смена валюты, указанной в договоре;

- увеличение срока выплат;

- рефинансирование на более выгодных условиях.

Представители банка, видя готовность клиента исполнять финансовые обязательства, обычно идут на отмену пени и штрафных санкций за просрочку.

Стоимость услуг

Реструктуризация долгов организаций

Работа с долгами юридических лиц требует несколько иного подхода. Здесь кредиторами могут выступать не только кредитные организации, но и контрагенты компании. В некоторых случаях они могут потребовать признания компании банкротом для того, чтобы вернуть свои средства. Но это длительный и затратный процесс. Поэтому многие кредиторы готовы обсуждать пересмотр финансовых обязательств в добровольном порядке.

Поэтому многие кредиторы готовы обсуждать пересмотр финансовых обязательств в добровольном порядке.

Помимо увеличения срока выплат и предоставления кредитных каникул можно предложить пересмотреть ставку кредита в связи с новыми обстоятельствами. Также в некоторых случаях удаётся погасить часть задолженности за счёт доли в уставном капитале компании.

Реструктуризация долга — это заключение дополнительного соглашения или изменение условий в действующем, по которому он выплачивался. Что для этого нужно?

- При наличии непогашенных и просроченных обязательств перед кредиторами.

Чтобы договориться о новом, более комфортном графике платежей, юридическому лицу придется обратиться к контрагенту напрямую. Подается письменное заявление и к нему прикладывается:

- финансовая и бухгалтерская отчетность;

- данные об остальных кредиторах, а также дебиторах;

- официальные документы с подтверждением права собственности на имеющиеся активы.

Для рассмотрения вопроса контрагент вправе запросить и другие сведения на свое усмотрение.

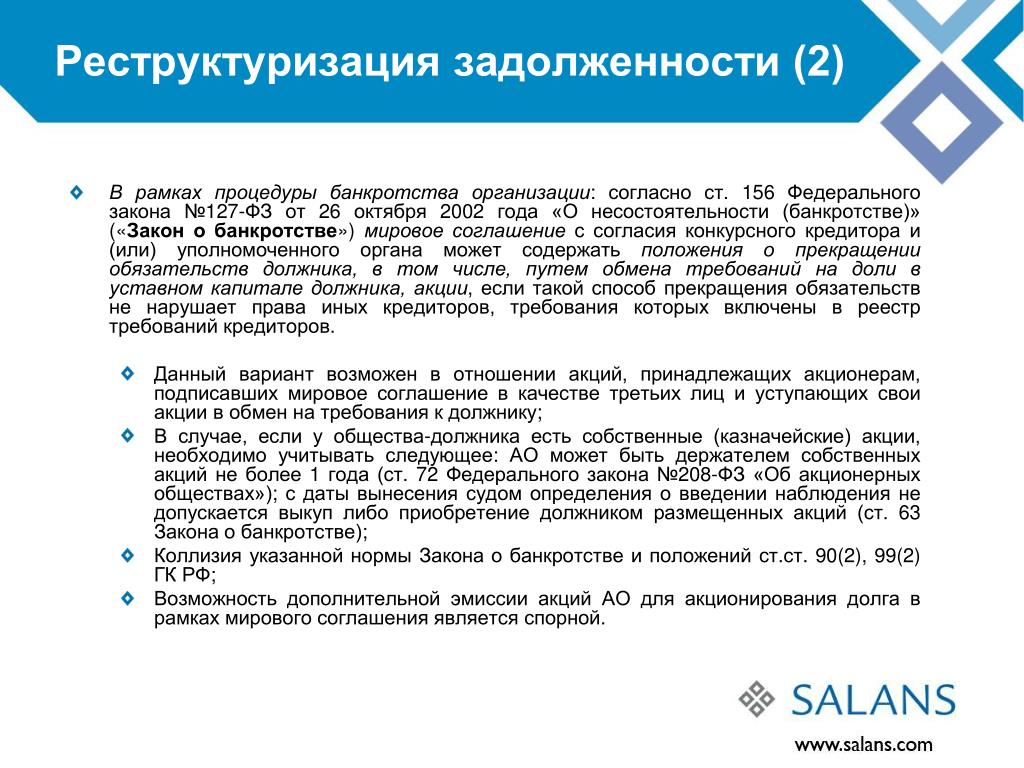

Кроме того, реструктуризация долга может быть проведена в ходе банкротства организации. В таких случаях остается шанс на восстановление платежеспособности и главная цель — не закрыть проблемное предприятие, а добиться финансового оздоровления и продолжения деятельности.

- При налоговой недоимке.

Урегулировать задолженность перед бюджетом можно через перенос срока уплата на более поздние даты или путем оформления инвестиционного налогового кредита. По сути, реструктуризация долгов по налоговым обязательствам представляет собой перевод их из категории «текущие» в «долгосрочные».

Рассрочка либо отсрочка оплаты рассматривается только при установлении следующих фактов:

- Организация столкнулась со значительным ущербом по причине стихийного бедствия и иных форс-мажорных обстоятельств.

- Планируемое финансирование из бюджета задерживается.

- Если предприятие докажет, что единовременная уплата требуемой суммы повлечет серьезные финансовые проблемы и создаст риск банкротства.

- При наличии дебиторской задолженности.

Это дополнительный шанс исправить сложное материальное положение бизнеса. При дефиците внутренних ресурсов для устойчивой деятельности необходимо в первую очередь усилить работу по истребованию долгов с дебиторов. Если упустить этот момент, то даже стабильная и перспективная организация может в итоге стать несостоятельной.

Одна из мер урегулирования — та же реструктуризация долга. Заключение соответствующего соглашения оказывается выгодным как для самого предприятия, так и для его должника. Обе компании решают собственные финансовые проблемы.

Прибегать к такому способу лучше при определенных обстоятельствах, например:

- при интересе к дальнейшему сотрудничеству;

- если обязательства обеспечены имуществом должника;

- когда очевидно, что трудности у должника — временные, а вероятность полного погашения долгов — высокая.

Начинать разработку антикризисного плана, который в том числе предусматривает реструктуризацию, лучше уже при первых признаках ухудшения состояния бизнеса. Если удастся выполнить задуманное, то есть заручиться поддержкой и письменным согласием на отсрочку, снижение ставки и другие послабления в оплате обязательств, контрагенты не смогут подать иски в суд и инициировать банкротство.

Успешная реструктуризация задолженности позволяет предприятию сохранить репутацию, сберечь активы и продолжить деятельность. Помимо этого, мы помогаем предприятиям в оптимизации расходов, восстановлении платёжеспособности и поиске инвесторов.

Наши услуги

Специалисты «ЛФБ-консалтинг» найдут выгодные условия рефинансирования долга, проведут переговоры с кредиторами и оформят все договорённости в виде юридически значимого документа. Поможем грамотно оценить финансовые возможности и выбрать приемлемую сумму регулярных платежей. Мы работаем как с одним, так и с несколькими кредиторами. При правильном подходе процесс реструктуризации задолженности более выгоден для всех заинтересованных сторон, чем судебные тяжбы и процедура банкротства.

При правильном подходе процесс реструктуризации задолженности более выгоден для всех заинтересованных сторон, чем судебные тяжбы и процедура банкротства.

Реструктуризация долга — КПМГ в России

В периоды турбулентности планы и прогнозы, сделанные в спокойные времена, перестают исполняться, а прежние подходы к ведению бизнеса перестают работать. Изменяется все: структура спроса и предложения, условия расчетов с поставщиками и покупателями, ставки по банковским кредитам и в принципе доступ к кредитному финансированию. Изменения в бизнесе в соответствии с новыми реалиями становятся вопросом выживания, как для компаний, так и для банков.

Реструктуризация долга — необходимая мера, позволяющая стабилизировать положение компании и выиграть время для операционных изменений и повышения эффективности бизнеса в новых реалиях.

Вовлечение нас в процесс реструктуризации упростит и ускорит работу:

- Мы профессионально занимаемся организацией реструктуризации, тогда как для бизнеса, и даже для кредиторов необходимость реструктуризации — форс-мажор.

Мы знаем, какие стратегии применимы в разных ситуациях, как работают процедуры кредиторов, что требуется от заемщика и как найти и реализовать оптимальное для всех решение.

Мы знаем, какие стратегии применимы в разных ситуациях, как работают процедуры кредиторов, что требуется от заемщика и как найти и реализовать оптимальное для всех решение. - Мы выступаем в роли медиатора, посредника в переговорах между кредиторами и заемщиком. Мы умеем говорить на языке и банкиров, и предпринимателей, понимаем потребности обеих сторон, что существенно повышает эффективность переговорного процесса.

Почему КПМГ

С 1998 года КПМГ занимается в России работой с компаниями с высокой долговой нагрузкой. Группа реструктуризации руководила всеми крупнейшими проектами по реструктуризации в России и СНГ в последние годы на общую сумму более 50 миллиардов долларов.

Команда группы реструктуризации имеет опыт работы с компаниями практически во всех отраслях промышленности, со всеми крупнейшими банками Российской банковской системы и всеми крупнейшими международными банками.

В своей работе мы опираемся на российский и международный опыт, привлекая, при необходимости, экспертов из компаний КПМГ по всему миру.

При работе с проектам мы привлекаем экспертов из разных областей знаний: финансовый анализ, налоги, привлечение капитала, операционная реструктуризация, слияния и поглощения и т.д.

Кредиторы заинтересованы в реструктуризации долга не меньше заемщика: уровень возвратности реструктурированных кредитов многократно превышает то, что банк получает в результате судебных действий, взыскания залога и банкротства заемщика.

Тем не менее, банкам и компаниям бывает трудно понять друг друга и договориться о взаимовыгодных условиях. Особенно, если в кредитном портфеле присутствуют разные — государственные и частные, иностранные и российские — банки, и разные, в том числе сложные, кредитные продукты.

Реструктуризация — глоссарий КСК ГРУПП

В жизни случается всякое — вы взяли кредит, вроде бы всё рассчитали, но по независящим от вас причинам платить по нему уже не получается, долг перед банком растет, капают проценты. Не отчаивайтесь, на помощь вам может прийти такой финансовый инструмент, как реструктуризация любого вида кредитного обязательства.

Реструктуризация долга по кредитному договору

Реструктуризация — это процесс переоформления кредитного договора с увеличением срока, снижением процентов или изменением других условий получения денег. Не стоит путать этот инструмент с рефинансированием — переоформлением кредита у другой финансовой организации с последующим погашением первичного займа.

Реструктуризация осуществляется только в том банке, который первоначально выдал вам кредит. Ее целью является снижение финансовой нагрузки на клиента за счет увеличения срока кредита либо снижения процентов по нему.

Для того чтобы получить эту услугу, необходимо доказать банку, что вы в ней нуждаетесь. И для этого потребуется собрать ряд необходимых документов. Ваши шансы увеличатся, если вы сообщите о желании реструктуризовать кредит еще до момента просрочки по платежам.

Условия ранее полученного кредита, которые могут подвергнуться реструктуризации:

- изменение графика платежей в большую сторону;

- смена валюты займа — особенно популярно стало в последнее время;

- увеличение срок кредита, сумма также растет в большую сторону;

- заемщик может получить кредитные каникулы — освобождение на время от уплаты основного долга с уплатой только процентной ставки за использование кредита;

- в редком случае возможно снижение процентной ставки.

Преимущества этого финансового инструмента

Выгодами реструктуризации являются для клиента следующие факторы:

- избегание морального прессинга со стороны банка и какого-либо другого давления от взыскателей долгов;

- отсутствие штрафов и санкций за просрочки по кредиту;

- снижение переплаты при получении кредитных каникул с отсутствием выплат.

Преимущества для кредитора:

- уменьшение количества просрочек по платежам;

- снижение рисков и убытков;

- клиент переплачивает, что ведет к повышению прибыли.

Право на реструктуризацию долга имеют следующие категории граждан:

- уволенные наемные работники;

- работники, которым понизили заработную плату официально;

- частные предприниматели, получившие убытки в своей деятельности;

- заемщики при изменении курса национальной валюты.

Банки способны сами реструктуризовать долг, если договор просрочен либо не соблюдаются условия договора со стороны клиента. Факторы, являющиеся основанием для изменения ипотечного договора:

- жилище, взятое в ипотеку, — единственное;

- сокращение дохода до трех МРОТ на каждого из членов семьи, после вычета платежей;

- у заемщика нет собственных ликвидных активов.

Условия, применимые к заемщику для реструктуризации:

- заявление было подано впервые;

- причины достаточно веские и подтверждены документально;

- хорошая кредитная история;

- имеется ликвидный залог;

- возраст не более 70 лет.

Для того чтобы наверняка получить реструктуризацию, необходимо заранее обратиться в финансовую организацию до первых просрочек по платежу. Тогда есть вероятность, что банк пойдет вам навстречу.

Процесс реструктуризации долга

Проведение реструктуризации осуществляется по следующему плану.

- Оформление заявления установленной формы в кредитное учреждение, с указанием весомых причин.

- Выбор одного из вариантов изменения кредитных обязательств.

- Заполнение и направление анкеты в отдел, работающий с задолженностями.

- Выбор предложенной схемы реструктуризации после консультации со специалистом.

- Ожидание решения банка.

- Получение результата с последующим оформлением документов, если ответ положительный.

Возврат к списку

Реструктуризация: практика и советы экспертов

Конференцию открыл своим выступлением Максим Бунякин, управляющий партнер

Федеральный рейтинг.

группа

Корпоративное право/Слияния и поглощения

группа

Рынки капиталов

группа

Земельное право/Коммерческая недвижимость/Строительство

×

, который также выступил модератором всей конференции. Он рассказал о реорганизации бизнеса. Реорганизация помогает передавать действующий бизнес. Не акции, а именно целый бизнес, объяснил эксперт – например, целый завод, который находится в аренде. Сделать это через другие механизмы гораздо сложнее, подчеркнул Бунякин.

Он рассказал о реорганизации бизнеса. Реорганизация помогает передавать действующий бизнес. Не акции, а именно целый бизнес, объяснил эксперт – например, целый завод, который находится в аренде. Сделать это через другие механизмы гораздо сложнее, подчеркнул Бунякин.

Если реорганизация по разным причинам все же не подходит, есть альтернативы – например, передача договоров, приобретение или отчуждение имущества, ликвидация и последующая раздача имущества другим юрлицам. Еще один интересный механизм реструктуризации – выплата дивидендов, но не деньгами, а акциями или долями дочерних компаний, рассказал Бунякин. При этом стратегия зачастую зависит от того, какой именно бизнес реорганизуется. Например, для кредитных организаций есть свои особенности, потому что нужно получать одобрение ЦБ.

А «совмещенная реорганизация» позволит выделить компанию из одной компании и сразу присоединить ее к целевой структуре. Технически это происходит за один день. Такая схема пригодится, например, когда в многоуровневом холдинге нужно сделать из «внучки» «дочку».

При работе с кредиторами главное не забыть о существовании каких-либо «хитростей» в существующих соглашениях, отметил Бунякин. Иногда даже в типовых договорах кто-то, например, менеджер, договаривается о нетиповых условиях. Приходится проверять все. «Есть хороший инструмент – соглашение с кредитором. Можно заранее договориться с кредитором, что он не будет предъявлять требования в случае реорганизации», – посоветовал Дмитрий Попов, управляющий партнёр Popov Law Services.

Юлия Ненашева, партнер директор корпоративной практики Branan Legal, рассказала о практических кейсах, которые провела юрфирма. Например, работающий завод решили присоединить к управляющей компании. Большую часть проекта заняли подготовительные и пост-реорганизационные мероприятия. Кроме того, в целях обеспечения непрерывности производственной деятельности важно было не только завершить реорганизацию в отчетную дату, но и чтобы эта дата была известна. «Настолько была важна дата, что была отдельная рабочая группа по дате окончания», – поведала Ненашева.

Максим Башкатов, преподаватель кафедры гражданского права Юридического факультета МГУ им. М.В. Ломоносова, руководитель направления «Правовое развитие» фонда «Центр стратегических разработок», дал практические советы по тому, как выбрать инструмент реструктуризации отношений сторон.

Так, можно изменить сроки исполнения обязательства, способ исполнения, договориться об отступном или о новации долга. Эксперт рассказал обо всех рисках, которые несут в себе эти способы. Например, изменение способа исполнения невозможно, если обязательство неделимо – то есть предмет такого обязательства нельзя разделить на однородные части. А при соглашении о новации нужно внимательно заключать договор, ведь если неясно, о чем договорились стороны – об отступном или о новации – действует презумпция отступного. «Фиксируйте переговоры с контрагентом, чтобы было ясно, о чем вы договаривались», – посоветовал Башкатов.

Практика«С точки зрения рисков банкротства, новация всегда лучше отступного. Она хороша для должника, хотя бы потому, что он показывает свое стремление спасти бизнес и договориться. Это показывает добросовестность», – считает партнер РАУД Юрий Апухтин.

Она хороша для должника, хотя бы потому, что он показывает свое стремление спасти бизнес и договориться. Это показывает добросовестность», – считает партнер РАУД Юрий Апухтин.

Дмитрий Попов рассказал про due dilligence долговых обязательств. Нужно определить зоны риска и посмотреть, что за бизнес, что за договор с ними заключен и оценить антимонопольные, налоговые риски. Оценить содержание договоров, из которых возник долг. Еще одной зоной риска может быть обеспечение исполнения обязательств, а также сам предмет обеспечения.

Due dilligence в идеале нужно закончить до принятия управленческого решения о реорганизации. Потому что в итоге то, что находится в договорных отношениях, может повлиять на итог мероприятия.

Дмитрий Попов

Наталья Коцюба, председатель совета Национального союза профессионалов антикризисного управления, подробно рассказала о поправках в банкротное законодательство, которая введет процедуру реструктуризации долгов в процедуру банкротства юридических лиц (см. «Спасти должника: как поменяется закон о банкротстве»). «Сопротивление этому законопроекту в профессиональном сообществе достаточно серьезное, чем все закончится – узнаем в ближайшие дни, когда придет отзыв из администрации президента», – высказала свое мнение эксперт.

Банкротство и риски

Больше о банкротстве говорили во второй части конференции. Вадим Бородкин, советник Orchards, рассказал об основных банкротных рисках финансовой и корпоративной реструктуризации. Сейчас ярко выражен конфликт между внешними и внутренними кредиторами. И как раз в процессе реструктуризации внешний кредитор может стать внутренним. Но в 2020 году ВС ввел понятие компенсационного финансирования. И теперь при реструктуризации сделок нужно быть намного аккуратнее – все новые соглашения попадут под подозрения.

Под компенсационное финансирование можно подвести все – кредиты, займы, поставки, аренды. Все, что позволяло отсрочить подачу заявления о банкротстве – все попадает под этот термин.

Вадим Бородкин

Коллега Бородкина по Orchards, партнер юрфирмы Алексей Станкевич рассказал, как использовать реструктуризацию для защиты актива при корпоративном конфликте – на примере кейса ПАО «Биохимик». В обществе был сложный конфликт, один из участников был максимально недобросовестным. Решили перевести актив в «тихую гавань» – подальше от него. Переводили через договор купли-продажи, но такой метод нес несколько существенных рисков.

ПрактикаАкционер начал оспаривать сделки. В одном из споров суды решили, что если доля истца в ходе процесса уменьшилась до <1%, то он лишается права на оспаривания сделок. «Очень важен момент рассмотрения иска», – отметил эксперт. Кроме того, суды согласились с тем, что если акционер изменил адрес, то он не может считаться не уведомленным должным образом.

Возникали и другие процессуальные вопросы. Например, при споре об оценке стоимости нужно было предоставить отчет об определении рыночной стоимости актива. Суд отказался назначить экспертизу. Но оппоненты ошиблись, потому что они могли оспорить сам отчет.

Идеология о злоупотреблении процессуальным правом – это не просто идеология, это работает. Если суд видит, что одна сторона затягивает процесс, это можно и нужно использовать.

Алексей Станкевич

Юрий Апухтин, партнер РАУД, остановился на методах погашения долгов имуществом через банкротство – и на рисках, которые несет в себе такой метод. В процедуре кредитор может получить интересующее его имущество через отступное, с помощью мирового соглашения или через вхождение в уставный капитал с последующим погашением реестра.

Отступное можно провести в процедуре только после торгов. До – нельзя. В этом и заключается главный риск отступного – кто-то может купить его до вас. Кроме того, возможно дальнейшее оспаривание стоимости отступного. «Продвинутой» версией отступного станет мировое соглашение. Банкротный закон дает возможность заключить «мировую» посредством погашения требований тем же отступным. И соглашение можно утвердить на любом этапе. Но оно должно быть экономически обоснованным и более выгодным, чем продажа имущества на торгах, рассказал эксперт.

Риски мирового соглашения: оспаривание собрания кредиторов, на котором его утвердят, неутверждение соглашения судом и последующее его оспаривание как сделки.

Юрий Апухтин

Наконец, еще одна опция – выкуп акций и долей. Если компанию нужно сохранить, то процедуру банкротства тогда получится прекратить – и выйти из процедуры с нужными активами. Апухтин считает такой вариант самым безопасным с точки зрения оспаривания.

Больше советов и лайфхаков – на наших ноябрьских конференцияхМы берем небольшую паузу, но надеемся встретиться с вами снова уже 11 ноября, на традиционном Форуме литигаторов! На 13 ноября запланирована подробнейшая тематическая конференция «Банкротство – 2020: реалии и прогнозы», а 18 ноября мы соберем ведущих экспертов в области интеллектуальной собственности, которые расскажут о судебной практике, сделках с объектами и будущем IP.

Реструктуризация кредита за один день без визита в офис

Оформление реструктуризации кредита стало еще удобнее: теперь процедура занимает всего 24 часа и не требует визита в офис.

Мы ценим ваше время и здоровье, поэтому улучшили процедуру оформления документов: раньше документы для реструктуризации можно было подписать только в офисе банка, теперь это можно сделать онлайн — в интернет-банке.

Как оформить реструктуризацию кредита

- Подайте заявку по номеру 8-800-333-00-63, в чате мобильного приложения банка или на сайте.

- Дождитесь одобрения заявки и звонка от специалиста банка.

- Оформите документы удобным вам способом — в интернет-банке или офисе банка «Открытие».

Подробнее об условиях реструктуризации

Как подписать документы в интернет-банке

После общения со специалистом банка по программе реструктуризации, вам в интернет-банк будут отправлены документы на подпись — они отобразятся на главной странице «Мои продукты» в разделе «Документы на подпись». Чтобы подписать документы, следуйте инструкции:

- В разделе «Документы на подпись» найдите нужные документы и нажмите «Перейти к оформлению».

- Ознакомьтесь с ними и скачайте дополнительное соглашение, а также новый график платежей по кредиту.

- Нажмите «Подтвердить».

- Подтвердите оформление реструктуризации SMS-кодом.

В течение 2 дней после подписания документов вы получите SMS-сообщение о том, что реструктуризация завершена. После этого график платежей и другая информация о кредите обновится в мобильном приложении «Открытия» и интернет-банке. Если вы не получили сообщение, свяжитесь с нами по номеру 8-800-333-00-63 или в чате мобильного приложения банка, и мы уточним статус заявки.

Еще не пользуетесь интернет-банком — узнайте о нем подробнее на сайте и зарегистрируйтесь по номеру карты «Открытия», если нет карты — по номеру телефона. В интернет-банке удобно не только подписывать документы, но и управлять кредитом: смотреть график платежей, получать справки и вносить ежемесячные платежи.

Как зарегистрироваться в интернет-банке

Программа реструктуризации кредитов наличными — это помощь банка клиентам, которые оказались в трудном финансовом положении. Реструктуризация позволяет изменить условия кредита, например, его срок, для снижения финансовой нагрузки.

Банк запустил программу, так как настроен на сохранение сотрудничества и доверительных отношений с каждым клиентом. Даже когда у клиентов возникают сложности с исполнением обязательств по кредиту, банк готов к диалогу и совместному поиску решения проблем.

Пока в банке можно реструктурировать только кредит наличными, но мы работаем над тем, чтобы в будущем за помощью могли обратиться клиенты и с другими кредитными продуктами.

С заботой о вас, банк «Открытие».

Спорные вопросы реструктуризации кредита

Банки отказывают клиентам в предоставлении кредитных каникул или просят за это плату, а суды оставляют заемщиков в уязвимом положении. Так как получить отсрочку по кредиту?

Реструктуризация кредита – это изменение условий кредитного договора в части увеличения срока для его погашения, процентной ставки, валюты платежа. В случае ухудшения финансового положения заемщик может попросить банк о приостановлении своих обязательств по договору или уменьшении размера платежей. Право заемщиков на такие кредитные каникулы предусмотрено Федеральным законом от 3 апреля 2020 г. № 106-ФЗ (далее – Закон № 106-ФЗ)1 и в многочисленных рекомендациях ЦБ РФ2. Несмотря на это, клиенты банков сталкиваются с проблемами при попытке договориться о реструктуризации кредита.

Кредитные каникулы – за плату

Нередко кредитные каникулы предоставляют заемщикам только на платной основе. Например, в январе Ленинский районный суд Кемерова удовлетворил требования кредитора о взыскании комиссии за услугу «кредитные каникулы», хотя заемщик имел право на них согласно закону3. Июньское решение Лискинского районного суда Воронежской области также является подтверждением того, что суды не всегда различают случаи, когда клиент банка может рассчитывать на кредитные каникулы лишь как на платную дополнительную услугу, предусмотренную в договоре, и когда банк обязан предоставить их бесплатно по закону4.

Часто кредиторы прописывают в кредитных договорах условие о предоставлении кредитных каникул как возмездной услуги, плата за которую включается в основной долг. Так, согласно июньскому решению Первомайского районного суда Пензы, заемщик согласился на услугу «кредитные каникулы», плата за которую вошла в тело основного долга5. В суд он обратился с требованием о возврате комиссии банка за эту услугу, так как ею не воспользовался. Суд отказал в удовлетворении его требований, поскольку согласно п. 8.7.17 Общих условий предоставления кредитов заемщик имеет право на возврат комиссии лишь в случае подачи заявления в офис банка в течение 10 календарных дней с даты ее уплаты, а срок этот он пропустил. Однако такие условия банка о возврате комиссии за дополнительные услуги представляются несправедливыми, так как в большинстве случаев клиенты не знают о том, что услуга была подключена, а плата за нее включена в основной долг6. Более того, иногда банк и вовсе отказывается выдавать кредит без покупки дополнительных финансовых услуг, в том числе по предоставлению кредитных каникул7.

В предоставлении кредитных каникул – отказать

Еще одной распространенной проблемой является отказ заемщику в предоставлении кредитных каникул, несмотря на прямое указание Закона № 106-ФЗ. В таких случаях кредиторы продолжают применять санкции за ненадлежащее исполнение обязательств заемщиком.

Читайте также

А если на кредитные каникулы не отправят?

Чтобы банк не отказал в отсрочке по кредиту, внимательно отнеситесь к подтверждающим документам. Если сумма кредита не позволяет претендовать на отсрочку по новому закону, просите ипотечные каникулы на основе закона прошлогоднего

07 Апреля 2020

Например, в июне в подобной ситуации разбирался Одоевский районный суд Тульской области8. Заемщик исполнял обязательства по кредитному договору надлежащим образом, пока из-за распространения коронавирусной инфекции и ухудшения состояния здоровья его не уволили, в связи с чем его финансовое положение сильно ухудшилось. 13 апреля он направил кредитору заявление о предоставлении кредитных каникул. Банк рассматривал его до 30 апреля. В это время продолжала начисляться неустойка по кредитному договору – 20% годовых от суммы просроченного платежа за период просрочки. Суд подчеркнул, что согласно ст. 6 Закона № 106-ФЗ и Постановлению Правительства РФ от 3 апреля 2020 г. № 435 заемщик имеет право на кредитные каникулы, но удовлетворил требования кредитора о взыскании неустойки с должника.

Аналогичный спор в июне рассмотрел Октябрьский районный суд Иванова9. Заемщик неоднократно обращался к кредитору с просьбой о предоставлении кредитных каникул на основании Закона № 106-ФЗ и предлагал дополнительное обеспечение, но банк отказал в изменении условий кредитного договора. Суд оказался на стороне банка.

Как получить отсрочку по кредиту?

Кредиторы отказывают в предоставлении кредитных каникул и обращают взыскание на имущество должников, несмотря на рекомендации ЦБ РФ и разъяснения Верховного Суда РФ. Напомним: отвечая на вопрос о том, каковы особенности исполнения должниками кредитных договоров и договоров займа в период действия мер, направленных на противодействие распространению коронавируса, Верховный Суд указал, что неуплата предусмотренных договором платежей с 30 марта по 3 апреля просрочкой исполнения обязательств не является10. При этом в судах заемщики не находят поддержки и оказываются в уязвимом положении. Что же делать в таких ситуациях?

1. Давайте разберемся, в каком случае заемщику должны предоставить отсрочку по кредиту. Это будет возможно, если его доход снизился на 30% за месяц, предшествующий месяцу обращения к кредитору, по сравнению с его среднемесячным доходом за 2019 г. Закон не предусматривает обязательного предоставления подтверждающих документов, но кредитор имеет право запросить их у заемщика, например справку о доходах от работодателя или выписку о регистрации заемщика как безработного. Поэтому лучше сразу приложить к заявлению документы, подтверждающие снижение дохода. Это упростит получение отсрочки.

2. Согласно закону попросить об отсрочке можно по телефону, но такой способ является нежелательным. При возникновении спора заемщику будет намного сложнее доказать в суде, что он обращался с таким требованием к кредитору. Кроме того, банки сталкиваются с отказами Росреестра в регистрации предоставления отсрочки по ипотечным кредитам: госорган ссылается на то, что Закон «Об ипотеке (залоге недвижимости)» не предусматривает внесения изменений в регистрационную запись на основании обращения путем радиотелефонной связи. Поэтому рекомендуем передавать в банк запрос в письменной форме. Причем желательно подготовить два экземпляра заявления: один остается у сотрудника банка, а второй, с отметкой о получении заявления, заемщику следует сохранить на случай обращения в суд.

3. В заявлении о предоставлении отсрочки следует сослаться на ст. 6 и 7 Закона № 106-ФЗ. Так банк будет уведомлен, что клиент хочет воспользоваться правом на кредитные каникулы, предусмотренным законодательством, а не договором. Это позволит избежать необходимости платить за отсрочку как за дополнительную услугу банка.

Перечисленные действия помогут заемщику получить отсрочку, выплатить кредит и избежать банкротства (с 1 сентября 2020 г. в России вводится новая процедура – внесудебное банкротство граждан; кто и при каких условиях может рассчитывать на списание задолженности перед своими кредиторами в упрощенном порядке – читайте в статье «Внесудебное банкротство граждан»).

1 Федеральный закон от 3 апреля 2020 г. № 106-ФЗ «О внесении изменений в Федеральный закон “О Центральном банке Российской Федерации (Банке России)” и отдельные законодательные акты Российской Федерации в части особенностей изменения условий кредитного договора, договора займа».

2 Информационные письма Банка России от 5 апреля 2020 г. № ИН-06-59/49, от 15 мая 2020 г. № ИН-06-59/89, от 28 мая 2020 г. № ИН-06-59/93.

3 Решение Ленинского районного суда г. Кемерово от 10 января 2020 г. по делу № 2-140/2020.

4 Решение Лискинского районного суда Воронежской области от 15 июня 2020 г. по делу № 2-473/2020.

5 Решение Первомайского районного суда г. Пензы от 30 июня 2020 г. по делу № 2-783/2020.

6 Решение Первомайского районного суда г. Пензы от 19 июня 2020 г. по делу № 2-726/2020, решение Кировского районного суда г. Саратова от 15 июня 2020 г. по делу № 2-1693/2020.

7 Апелляционное определение Нижегородского областного суда от 23 июня 2020 г. по делу № 33-5312/2020.

8 Решение Одоевского районного суда Тульской области от 17 июня 2020 г. по делу № 2-292/2020.

9 Решение Октябрьского районного суда г. Иваново от 29 июня 2020 г. по делу № 2-409/2020.

10 Обзор по отдельным вопросам судебной практики, связанным с применением законодательства и мер по противодействию распространению на территории Российской Федерации новой коронавирусной инфекции (COVID-19) № 2 (утв. Президиумом Верховного Суда РФ 30 апреля 2020 г.).

Определение реструктуризации долга

Что такое реструктуризация долга?

Реструктуризация долга — это процесс, используемый компаниями, отдельными лицами и даже странами, чтобы избежать риска дефолта по существующим долгам, например, путем переговоров о более низких процентных ставках. Реструктуризация долга представляет собой менее дорогостоящую альтернативу банкротству, когда должник переживает финансовые потрясения, и может принести пользу как заемщику, так и кредитору.

Ключевые выводы:

- Реструктуризация долга доступна компаниям, физическим лицам и даже странам.

- Процесс реструктуризации долга может снизить процентные ставки по кредитам или продлить сроки их возврата.

- Реструктуризация долга может включать обмен долга на капитал, при котором кредиторы соглашаются аннулировать часть или всю непогашенную задолженность в обмен на долю в бизнесе.

- Страна, стремящаяся реструктурировать свой долг, может перевести долг из частного сектора в учреждения государственного сектора.

Как работает реструктуризация долга

Некоторые компании стремятся реструктурировать свои долги, когда им грозит банкротство.Процесс реструктуризации долга обычно включает в себя согласие кредиторов на снижение процентных ставок по ссудам, продление сроков погашения обязательств компании или и то, и другое. Эти шаги повышают шансы компании погасить свои обязательства и остаться в бизнесе. Кредиторы понимают, что они получат еще меньше, если компания будет принуждена к банкротству или ликвидации.

Реструктуризация долга может быть беспроигрышной для обеих сторон, потому что бизнес избегает банкротства, а кредиторы обычно получают больше, чем они получили бы в результате процедуры банкротства.

Этот процесс работает во многом одинаково для людей и для наций, хотя и в совершенно разных масштабах.

Важно

Физические лица, надеющиеся реструктурировать свои долги, могут нанять компанию по облегчению долгового бремени для помощи в переговорах. Но им следует убедиться, что они имеют дело с авторитетным агентом, а не с мошенничеством.

Виды реструктуризации долга

Реструктуризация долга компаний

У предприятий есть ряд инструментов для реструктуризации своих долгов.Один из них — обмен долга на акции. Это происходит, когда кредиторы соглашаются аннулировать часть или всю непогашенную задолженность компании в обмен на долю (частичное владение) в бизнесе. Своп обычно является предпочтительным вариантом, когда и непогашенная задолженность, и активы компании значительны и принуждение бизнеса к прекращению операций было бы контрпродуктивным. Кредиторы предпочли бы взять под контроль проблемную компанию, если это необходимо, как действующее предприятие.

Компания, стремящаяся реструктурировать свой долг, может также провести повторные переговоры со своими держателями облигаций, чтобы «стричься» — это означает, что часть невыплаченных процентных платежей будет списана или часть баланса не будет возвращена.

Компания часто выпускает облигации с правом отзыва, чтобы защитить себя от ситуации, когда она не может выплачивать проценты. Облигация с возможностью отзыва может быть выкуплена эмитентом досрочно во время снижения процентных ставок. Это позволяет эмитенту реструктурировать долг в будущем, поскольку существующий долг может быть заменен новым по более низкой процентной ставке.

Реструктуризация долга стран

Страны могут столкнуться с дефолтом по своим суверенным долгам, и так было на протяжении всей истории.В наше время некоторые страны предпочитают реструктурировать свои долги с держателями облигаций. Это может означать перевод долга из частного сектора в учреждения государственного сектора, которые могли бы лучше справиться с последствиями дефолта страны.

Держателям суверенных облигаций может также потребоваться «стрижка», согласившись принять пониженный процент от того, что им причитается, возможно, 25% от полной стоимости их облигаций. Сроки погашения по облигациям также могут быть продлены, что дает государственному эмитенту больше времени для обеспечения средств, необходимых для погашения своих держателей облигаций.

К сожалению, этот тип реструктуризации долга не подлежит тщательному международному контролю, даже если усилия по реструктуризации пересекают границы.

Реструктуризация долга физических лиц

Лица, столкнувшиеся с неплатежеспособностью, могут попытаться пересмотреть условия со своими кредиторами и налоговыми органами. Например, кто-то, кто не может продолжать выплаты по ипотеке в размере 250 000 долларов, может заключить соглашение с кредитным учреждением о снижении ипотеки до 75%, или 187 500 долларов (75% x 250 000 долларов = 187 500 долларов).Взамен кредитор может получить 40% выручки от продажи дома, когда он будет продан залогодателем.

Физические лица могут попытаться вести переговоры самостоятельно или с помощью уважаемой компании по облегчению долгового бремени. Это область, изобилующая мошенничеством, поэтому им следует убедиться, что они знают, кого они вовлекают. Investopedia публикует регулярно обновляемый список лучших компаний по облегчению долгового бремени.

Определение реструктуризации корпоративного долга

Что такое реструктуризация корпоративного долга?

Реструктуризация корпоративного долга — это реорганизация невыполненных обязательств проблемной компании с целью восстановления ее ликвидности и сохранения ее в бизнесе.Это часто достигается путем переговоров между проблемными компаниями и их кредиторами, такими как банки и другие финансовые учреждения, путем уменьшения общей суммы долга, имеющейся у компании, а также путем снижения процентной ставки, которую она выплачивает, при одновременном увеличении периода должен вернуть обязательство.

Иногда кредиторы прощают часть долга компании в обмен на долю в капитале компании. Такие меры, которые часто являются последней возможностью для проблемной компании, предпочтительнее более сложного и дорогостоящего банкротства.

Ключевые выводы

- Реструктуризация корпоративного долга означает реорганизацию непогашенных обязательств проблемной компании перед ее кредиторами.

- Целью реструктуризации корпоративного долга является восстановление ликвидности компании, чтобы она могла избежать банкротства.

- Реструктуризация корпоративного долга обычно снижает уровень долга, снижает процентную ставку по долгу и увеличивает время для выплаты долга.

- Если кредиторы не желают вести переговоры, подача документов о банкротстве в соответствии с главой 11 может вынудить их сделать это в соответствии с решением суда.

Понимание реструктуризации корпоративного долга

Потребность в реструктуризации корпоративного долга часто возникает, когда компания испытывает финансовые трудности и испытывает трудности с выполнением своих обязательств, таких как выплаты по долгу. Проще говоря, компания должна больше долга (и выплат по долгу), чем может принести доход. Если проблем достаточно, чтобы создать высокий риск банкротства компании, она может вести переговоры со своими кредиторами, чтобы уменьшить это бремя и повысить свои шансы избежать банкротства.

В США судебные разбирательства по главе 11 позволяют компании получить защиту от кредиторов в надежде на пересмотр условий долговых соглашений и выживание в качестве непрерывного предприятия. Даже если кредиторы не согласны с условиями выдвинутого плана, суд может определить его справедливость и наложить план на кредиторов.

Реструктуризация корпоративного долга против банкротства

Реструктуризация корпоративного долга, также известная как «реструктуризация корпоративного долга», часто предпочтительнее банкротства, которое может стоить тысячи долларов для малых предприятий и во много раз дороже для крупных корпораций.Лишь небольшая часть компаний, которые ищут защиты от своих кредиторов через регистрацию в соответствии с главой 11, остаются нетронутыми, отчасти из-за перехода в 2005 году к режиму, в котором выполнение финансовых обязательств предпочтительнее, чем сохранение компаний в неприкосновенности с помощью правовой защиты.

Самая большая стоимость реструктуризации корпоративного долга — это время, усилия и деньги, потраченные на согласование условий с кредиторами, банками, поставщиками и властями. Процесс может занять несколько месяцев и повлечь за собой несколько встреч.

Одним из распространенных методов реструктуризации корпоративного долга является обмен долга на акции, при котором кредиторы принимают долю проблемной компании в обмен на прощение части или всего ее долга.Крупные корпорации, которые находятся под серьезной угрозой банкротства, часто используют эту стратегию, обычно с конечным результатом поглощения компании кредиторами.

Реструктуризация долга — определение, причина, как достичь

Что такое реструктуризация долга?

Реструктуризация долга — это процесс, при котором компания или организация испытывают финансовые затруднения и ликвидность. Ликвидность На финансовых рынках под ликвидностью понимается то, насколько быстро инвестиция может быть продана без отрицательного влияния на ее цену.Чем более ликвидна инвестиция, тем быстрее ее можно продать (и наоборот), и тем легче ее продать по справедливой стоимости. При прочих равных, более ликвидные активы торгуются с премией, а неликвиды — с дисконтом. Проблемы рефинансируют существующие долговые обязательства, чтобы получить большую гибкость в краткосрочной перспективе и сделать свою долговую нагрузку более управляемой в целом.

Причина реструктуризации долга

Компания, которая рассматривает реструктуризацию долга, вероятно, испытывает финансовые трудности, которые нелегко разрешить.При таких обстоятельствах компания сталкивается с ограниченными возможностями — такими как реструктуризация долгов или подача заявления о банкротстве. Банкротство. Банкротство — это правовой статус человека или не-человеческого юридического лица (фирмы или государственного учреждения), которое не может погасить свои непогашенные долги. Реструктуризация существующих долгов, очевидно, предпочтительнее и более рентабельна в долгосрочной перспективе, чем подача заявления о банкротстве.

Как добиться реструктуризации долга

Компании могут добиться реструктуризации долга, вступив в прямые переговоры с кредиторами о реорганизации условий выплаты долга.Реструктуризация долга иногда навязывается компании ее кредиторами, если она не может произвести запланированные платежи по долгу. Вот несколько способов, которыми это может быть достигнуто:

1. Обмен долга на акции

Кредиторы могут согласиться отказаться от определенной суммы непогашенного долга в обмен на капитал компании. Обычно это происходит в случае компаний с большой базой активов и пассивов, где принуждение компании к банкротству не принесет пользы кредиторам.

Считается выгодным, чтобы компания продолжала функционировать как непрерывно действующее предприятие Принцип непрерывности деятельности предполагает, что любая организация будет продолжать вести свой бизнес в обозримом будущем. Этот принцип подразумевает, что каждое решение в компании принимается с целью ведения бизнеса, а не с целью его ликвидации. и позволить кредиторам участвовать в его операциях. Это может означать, что исходная база акционеров будет иметь значительно уменьшенную или уменьшенную долю в компании.

2. Стрижка держателей облигаций

Компании с непогашенными облигациями могут вести переговоры со своими держателями облигаций, чтобы предложить погашение на «дисконтированном» уровне. Это может быть достигнуто за счет уменьшения или отказа от выплаты процентов или основной суммы платежа. Основной платеж — это платеж в счет первоначальной суммы причитающейся ссуды. Другими словами, основной платеж — это платеж по ссуде, который уменьшает оставшуюся причитающуюся сумму ссуды, а не применяется к выплате процентов, взимаемых по ссуде..

3. Соглашения о неформальном погашении долга

Компании, реструктурирующие задолженность, могут попросить мягкие условия погашения и даже попросить разрешения списать некоторые части их долга. Это можно сделать, напрямую связавшись с кредиторами и договорившись о новых условиях погашения. Это более доступный метод, чем привлечение стороннего посредника, и его можно использовать, если обе участвующие стороны стремятся достичь реального соглашения.

Реструктуризация долга vs.Банкротство

Реструктуризация долга обычно включает прямые переговоры между компанией и ее кредиторами. Реструктуризация может быть инициирована компанией или, в некоторых случаях, обеспечена ее кредиторами.

С другой стороны, банкротство — это, по сути, процесс, посредством которого компания, столкнувшаяся с финансовыми трудностями, может отсрочить выплаты кредиторам через предусмотренную законом паузу. После объявления банкротства компания, о которой идет речь, будет работать со своими кредиторами и судом, чтобы разработать план погашения.

В случае, если компания не может выполнить условия плана погашения, она должна ликвидировать себя, чтобы выплатить долг своим кредиторам. Условия погашения затем определяются судом.

Реструктуризация долга и рефинансирование долга

Реструктуризация долга отличается от рефинансирования долга. Первое требует сокращения долга и продления срока погашения. С другой стороны, рефинансирование долга — это просто замена старого долга новым долгом, обычно с немного другими условиями, такими как более низкая процентная ставка.

Ссылки по теме

CFI предлагает аналитика финансового моделирования и оценки (FMVA) ™ Стать сертифицированным аналитиком финансового моделирования и оценки (FMVA) ® Сертификация CFI по финансовому моделированию и оценке (FMVA) ® поможет вам обрести уверенность в себе. необходимость в вашей финансовой карьере. Запишитесь сегодня! программа сертификации для тех, кто хочет вывести свою карьеру на новый уровень. Чтобы продолжить обучение и продвигаться по карьерной лестнице, вам будут полезны следующие ресурсы CFI:

- CollateralCollateralCollateral — это актив или собственность, которые физическое или юридическое лицо предлагает кредитору в качестве обеспечения ссуды.Он используется как способ получения ссуды, действуя как защита от потенциальных убытков для кредитора, если заемщик не выполнит свои платежи.

- Условия долга Ковенанты долга — это ограничения, которые кредиторы (кредиторы, держатели долга, инвесторы) налагают на кредитные соглашения, чтобы ограничить действия заемщика (должника).

- График долга График долга График долга включает в себя весь долг, имеющийся у предприятия, в зависимости от срока его погашения и процентной ставки. В финансовом моделировании потоки процентных расходов

- Старший и субординированный долг Старший и субординированный долг Чтобы понять приоритетный и субординированный долг, мы должны сначала проанализировать капитал.Пакет капитала определяет приоритетность различных источников финансирования. Старший и субординированный долг относятся к их положению в стеке капитала компании. В случае ликвидации первоочередной долг выплачивается в первую очередь

Реструктуризация долга: что это такое и как это работает

Реструктуризация долга может стать жизненно важным средством, если вы изо всех сил пытаетесь оплачивать свои счета. Это происходит, когда кредитор меняет условия вашего кредитного договора, тем самым делая ваш долг более доступным. Реструктуризация ссуды может принимать различные формы: от постоянной модификации ссуды с более длительным сроком погашения до снижения процентной ставки или текущего баланса.

Чтобы разобраться в реструктуризации долга и определить, насколько это лучше для вас, давайте ответим на следующие вопросы:

Что такое реструктуризация долга?

Когда ваши финансы истощены, вам, возможно, придется начать выбирать, по каким счетам оплачивать. Пропуск платежа может привести к штрафам за просрочку платежа, что может нанести ущерб вашему кредиту и привести к тому, что кредиторы наложат арест на любое обеспечение, используемое для обеспечения долга, например, с автокредитами. Но если вы обратитесь к своим кредиторам, они могут предложить варианты облегчения долгового бремени.

Программа временных трудностей может позволить вам пропустить несколько платежей или избежать некоторых сборов. Во время серьезной неудачи или если вы уже на несколько месяцев опаздываете по счетам, кредиторы могут сделать необычное предложение о реструктуризации вашего кредитного соглашения. Это часто называют реструктуризацией проблемной задолженности.

Ищете ли вы реструктуризацию долга по кредитной карте или реструктуризацию ссуды в рассрочку, реструктуризация может принимать разные формы.

Виды реструктуризации долга

Один из примеров реструктуризации долга — это когда домовладельцы получают модификацию ипотечного кредита.Кредит может быть изменен (то есть реструктурирован) несколькими способами:

- Продление срока погашения

- Снижение процентной ставки

- Уменьшение остатка

- Восстановление просроченного счета текущим и добавление неоплаченной части к основному сальдо

Другие типы кредиторов и эмитентов кредитных карт могут предлагать аналогичные виды реструктуризации долга, которые могут помочь вам сохранить вашу собственность или избежать дефолта по долгу.

Реструктуризация долга также может быть результатом подачи заявления о банкротстве в соответствии с Главой 13, которая позволяет вам погасить включенные долги с утвержденным судом планом погашения.Планы погашения обычно рассчитаны на срок от трех до пяти лет, после чего остаток включенной задолженности погашается.

Как работает процесс реструктуризации долга?

Если вы ищете реструктуризацию долга у кредитора, вы можете выполнить следующие действия. (Для получения информации о подаче заявления о банкротстве в соответствии с Главой 13 нажмите здесь.)

- Свяжитесь с кредитором и объясните свои финансовые трудности: Реструктуризация долга — это ответ кредитора заемщикам, которые изо всех сил пытаются оплачивать свои счета.В идеале вам следует обратиться к своему кредитору, как только вы поймете, что не сможете позволить себе платежи. Обратиться к своему кредитору может быть лучше для получения кредита, чем ждать, пока кредитор свяжется с вами, поскольку они сделают это только после того, как вы пропустили платежи и уже начислили комиссионные.

- Дождитесь ответа кредитора: Кредиторы, как правило, не обязаны вам помогать и могут придерживаться первоначальных условий ссуды. Если они решат сделать это, а вы не сможете оплатить счет, с вас могут взимать штрафы за просрочку платежа, а о ваших просроченных платежах можно будет сообщить в бюро кредитных историй.После значительного отставания ваш аккаунт может быть отправлен в коллекцию — или вам могут предъявить иск о выплате долга.

- Если кредитор предлагает помощь, взвесьте свои варианты: Кредитор может предложить временную помощь в трудных условиях или реструктуризацию кредита. Если есть предложение о реструктуризации долга, оно может иметь несколько форм или могут быть разные варианты на выбор, например, скорректированная процентная ставка или срок погашения.

- Переговоры с кредитором: Вы можете обсудить условия вашего нового контракта, прежде чем принять предложение о реструктуризации долга.Например, вы можете попытаться договориться о более низкой сумме платежа или отказаться от комиссионных и начисленных процентов.

- Примите новые условия: Если вы согласны с новыми условиями кредита, вам необходимо официально принять и подписать соглашение. После этого вы будете обязаны выполнить новое соглашение и продолжить выплату долга.

Какие есть альтернативы реструктуризации долга?

- Консолидация долга : При консолидации долга вы берете новую ссуду или кредитную линию для погашения текущей задолженности.Таким образом вы заменяете свой старый долг новым, в идеале с другими условиями, такими как более низкая процентная ставка. Более длительный период погашения также снизит ваши ежемесячные платежи в обмен на более высокие общие процентные платежи.

- План управления долгом: Вместо того, чтобы пытаться напрямую заключить соглашение о реструктуризации долга с вашим кредитором, вы могли бы работать с некоммерческой организацией по консультированию по кредитам. Консультант может вести переговоры с вашими кредиторами от вашего имени и может составить план управления долгом.Как правило, они доступны для необеспеченных долгов, таких как кредитные карты, и консультант может договориться о более низких процентных ставках, более низких платежах, отмене комиссионных и привести ваши просроченные счета в текущее состояние.

- Отсрочка платежа или отсрочка платежа: Отсрочка или отсрочка платежа позволяет вам временно пропустить несколько платежей без уплаты штрафов за просрочку платежа или без уведомления кредитных бюро о вашем счете с опозданием. Это могут быть хорошие варианты, если вы столкнулись с временной неудачей, но не хотите или не хотите постоянно менять свой кредит.

- Глава 7 Банкротство : Если вы перегружены долгами и не думаете, что облегчение долгового бремени или реструктуризация помогут, банкротство по главе 7 может быть лучшим вариантом. Если вы соответствуете требованиям, вы сможете погасить соответствующие необеспеченные долги, которые вы включаете в банкротство, помогая вам начать все сначала и высвобождая ресурсы для погашения любого оставшегося долга.

Часто задаваемые вопросы о реструктуризации долга

Можно ли реструктурировать личный заем?

Ваш личный кредитор может предложить реструктурировать вашу ссуду, если у вас возникнут проблемы с оплатой.Вы можете обратиться к своему кредитору, чтобы объяснить, почему вы не можете позволить себе обычные платежи, и узнать, предложат ли они какое-либо облегчение или реструктуризацию.

Влияет ли реструктуризация долга на ваш кредитный рейтинг?

Реструктуризация долга может повлиять на ваш кредитный рейтинг в зависимости от типа реструктуризации. Например, если вы подаете заявление о банкротстве, это появится в ваших кредитных отчетах и нанесет ущерб вашим кредитным рейтингам. Однако, если кредитор предлагает изменить вашу процентную ставку, чтобы снизить ежемесячный платеж, это изменение может не повлиять на ваши результаты.

Хорошая ли идея — реструктуризация долга?

Реструктуризация долга может быть хорошей идеей, если у вас возникли проблемы с выплатой средств. Это может частично зависеть от вашего общего финансового положения и типов реструктуризации долга, которые предлагает ваш кредитор. Рассмотрите предложения и другие варианты, такие как консолидация долга или банкротство, чтобы определить, что лучше для вас.

Консолидация долгаили реструктуризация долга: какой вариант лучше для вас?

У американцев серьезная проблема с личным долгом, которая, скорее всего, усугубится, прежде чем станет лучше.По данным Федерального резервного банка Нью-Йорка, потребительский долг США вырос до 12,84 трлн долларов во втором квартале 2017 года, что является самым высоким уровнем с первых месяцев Великой рецессии в третьем квартале 2008 года.

Долг по кредитным картам особенно высок. обременительный. «Потоки остатков по кредитным картам в связи с ранними и серьезными просрочками увеличились третий квартал подряд — тенденции, не наблюдавшейся с 2009 года», — заявила Федеральная резервная система в своем последнем квартальном отчете о долге и кредитах домашних хозяйств.

Жилищная ипотека, самый крупный компонент долга домохозяйств, также растет. «Остатки по ипотечным кредитам, которые на 30 июня составляли 8,69 триллиона долларов, выросли на 64 миллиарда долларов по сравнению с первым кварталом 2017 года», — заявили в ФРС.

Консолидация долга и реструктуризация долга: два разных способа восстановления

Вам не нужно быть профессором экономики Гарвардского университета, чтобы понять, что чрезмерная задолженность сопровождается чрезмерной тревогой и беспокойством. Вот почему, когда долг домохозяйства становится слишком обременительным, потребители ищут пути к сокращению и даже к погашению этого долга.

Два широко используемых инструмента управления долгом, консолидация долга и реструктуризация долга, могут соответствовать всем требованиям при стремлении сократить долговую нагрузку потребителей, но существенно разными способами, о которых потребители финансовых услуг должны знать.

Хотя консолидация долга и реструктуризация долга имеют структурное сходство, которое может помочь потребителям бороться с долгом, это не одна и та же форма облегчения управления долгом.

- Консолидация долга — это процесс, который позволяет заемщикам рефинансировать и / или превращать несколько небольших (с высокой процентной ставкой) ссуд в одну ссуду.«Это делает более удобным для заемщиков погашение ссуды в более короткие сроки и, если это более низкая процентная ставка, то также с более низкими ежемесячными платежами», — отмечает Лесли Тайн, адвокат по долгам в Tayne Law Group P.C. в Нью-Йорке и автор книги «Жизнь и долг». «Деньги, ранее использовавшиеся для выплаты высоких процентов по множественным займам, теперь могут быть использованы для выплаты большей суммы в счет основной суммы займа». (См. Также: Подходит ли вам консолидация долга?)

- Реструктуризация долга — это процесс, в котором должник и кредитор согласовывают сумму, которую заемщик может выплатить.«Затем должник работает с кредитным консультантом, чтобы поговорить с кредиторами в попытке списать задолженность», — объясняет Тейн. «Например, консультант по долгу может вести переговоры с кредитором и сказать, что они выплатят 40% долга вместо полного долга. Это может быть успешным, если все будет сделано правильно и при надлежащем обращении».

Различия и сходства

Хотя в некоторых отношениях консолидация долга является другим инструментом управления финансовым долгом, чем реструктуризация долга, по словам Тайна, в следующих отношениях:

| Консолидация долга | Реструктуризация долга |

|---|---|

| Консолидация долга требует совершенно нового контракта и новой заявки на ссуду. | Реструктуризация долга основывается на существующем контракте и требует дополнительных переговоров. |

| Тот, кто подает заявку на консолидацию долга, не обязательно должен испытывать финансовые затруднения. | Тот, кто подает заявку на реструктуризацию долга, обычно испытывает финансовые затруднения. |

| Консолидация долга может фактически увеличить ваш кредитный рейтинг (до тех пор, пока заемщик будет выплачивать ссуду вовремя). | Реструктуризация долга может повредить ваш кредитный рейтинг, поскольку заемщики нарушают первоначальное соглашение.«Это может ухудшить рейтинг в течение трех лет после окончательного платежа», — говорит Тайн. |

Между двумя инструментами управления долгом есть некоторые важные сходства:

- Оба имеют одну и ту же цель — сделать долг более управляемым.

- Оба изменят существующие условия и суммы погашения ссуд.

- Заемщики по обоим ссудам по-прежнему должны выплатить некоторую сумму своего долга ». Это зависит от того, если вы рефинансируете более низкую процентную ставку, тогда вы в конечном итоге будете возвращать меньшую сумму. и если вы добьетесь успеха в переговорах, то в конечном итоге вы можете заплатить меньше долга, чем ранее », — говорит Тайн.

Члены одной ссудной семьи

Структурно консолидация долга — это форма реструктуризации долга, и это важно знать заемщикам, борющимся с долгами, говорят другие эксперты. «Целью реструктуризации потребительского долга является реструктуризация вашего долга, чтобы он имел лучшие условия, которые упростят вам полную выплату долга», — объясняет Кевин Галлегос, вице-президент по операциям в Фениксе с Freedom Debt Relief, в Фениксе. Az.

Идея, по словам Гальегоса, заключается в том, что реструктуризация долга уменьшает общую сумму ежемесячных платежей и / или общую сумму выплачиваемой основной суммы и процентов.«Поймите, что реструктуризация долга как средство реорганизации долга может включать множество инструментов», — говорит он. «Один — это консолидация долга, а другой — погашение долга».

Например, ссуды, используемые для выплаты кредиторов, обычно известны как ссуды физическим лицам. «Их также называют ссудами на консолидацию долга, поскольку они предназначены для того, чтобы помочь людям выплачивать долги (особенно долги по кредитным картам)», — отмечает Гальегос. Это указывает на «реструктуризацию долга» как на зонтичный термин. В этом отношении «консолидация долга» является одним из средств реструктуризации долга.»

Выбор правильного пути

Какой вариант ссуды для управления долгом работает лучше всего? Это во многом будет зависеть от уникального финансового положения отдельного заемщика.

Что касается любого влияния на кредитный рейтинг, оба варианта предполагают риски и выгоды для заемщиков. Например, объединение ссуды может повысить ваш кредитный рейтинг, если вы сначала используете ссуду для погашения долга с высокой процентной ставкой, что кредиторы хотят видеть от заемщиков. С другой стороны, получение любой ссуды обычно отрицательно сказывается на вашей кредитной истории. оценки, поскольку ссуды представляют собой задолженность и поэтому кредиторы считают их более рискованными.

Что касается реструктуризации долга, скорее всего, кредитные рейтинги заемщиков снизятся, поскольку в большинстве сделок по реструктуризации долга процентные ставки часто выше, что представляет собой больший долг для заемщика и больший риск для кредиторов.

Тем не менее, есть несколько единых выводов как по консолидации долга, так и по реструктуризации долга:

- «И то, и другое в конечном итоге погасит долг», — отмечает Тейн. «Но при обсуждении того, какой вариант работает лучше всего, это зависит от обстоятельств и ситуации, в которой вы находитесь.»Например, если вы владеете частным или государственным бизнесом, и у вас большие долги, и вы пропускаете платежи, и это влияет на ваш кредитный рейтинг, то вы можете рассмотреть возможность реструктуризации долга, чтобы помочь вам вернуться к «В качестве альтернативы, если у вашего бизнеса все в порядке, и вы хотите расширяться, чтобы стать более успешным, но ваш долг давит на вас, то вы можете подумать о консолидации долга», — отмечает она. также возможно участие в стратегии, предусматривающей реструктуризацию и консолидацию долга.«Вы можете договориться о более выгодных суммах выплат с текущими кредиторами (посредством реструктуризации), а затем определить нового кредитора, который сможет объединить ваши пересмотренные долги в одну ссуду с лучшими условиями», — отмечает Кайл Винкфилд, управляющий партнер O’Dell, Winkfield. Розман и Шипп, Роквилл, штат Мэриленд,

- Когда дело доходит до этих подходов, нет такого понятия, как «лучший вариант», поскольку они зависят от ситуации. «Факторы в вашей жизни, такие как сумма долга, тип долга, кредитная история, статус занятости — все это влияет на то, сколько у вас возможностей для переговоров или поиска лучших условий», — заявляет Уинкфилд.«Долг — это личная битва, и эффективное управление ею осуществляется в индивидуальном порядке».

Несомненно, и консолидация ссуд, и реструктуризация ссуд приносят множество уникальных преимуществ американцам, борющимся с тяжелым личным долгом. Проконсультируйтесь с доверенным финансовым консультантом и тщательно изучите, какой из двух вариантов ссуды лучше всего подходит для вас.

Реструктуризация долга — Потребительский кредит

Заинтересованы в реструктуризации долга? Сначала позвоните в ACCC.

Реструктуризация долга — один из нескольких вариантов облегчения долгового бремени, которые люди часто используют для выплаты ссуд или погашения задолженности по кредитным картам.Реструктуризация долга обычно включает в себя получение новой ссуды для выплаты целому ряду кредиторов. В идеале условия любой сделки по реструктуризации долга должны быть выгодными для потребителя, уменьшая общую сумму ежемесячных платежей и / или общую сумму основной суммы долга и процентов, подлежащих выплате с течением времени.

К сожалению, существует ряд распространенных ошибок при реструктуризации долга. Для потребителей, которые находятся в затруднительном финансовом положении или чей кредитный рейтинг был поврежден, может быть трудно получить ссуду на реструктуризацию долга по достойной ставке.Некоторые агентства по реструктуризации долга пользуются этим и взимают очень высокие комиссии. Многие потребители не могут выбрать лучшие условия или настолько сосредоточены на снижении ежемесячных платежей, что не осознают, что в конце концов они действительно будут платить намного больше процентов со временем.

Если вы планируете реструктуризацию долга, обратитесь в American Consumer Credit Counseling (ACCC). Мы — некоммерческая организация, деятельность которой направлена на предоставление льгот по кредитам отдельным лицам и семьям и помощь им в поиске выхода из долгов.Наши опытные кредитные консультанты могут помочь вам решить, является ли реструктуризация долга лучшим решением для вас или другие программы сокращения долга могут быть более выгодными.

Альтернативы реструктуризации долга.

В ACCC мы часто призываем потребителей рассматривать другие программы по облегчению долгового бремени, такие как план управления долгом, в качестве альтернативы сделке по реструктуризации долга. В рамках программы управления долгом вы работаете с нашими консультантами, чтобы оценить ваше финансовое положение, составить бюджет и ежемесячно откладывать деньги на погашение долга.Мы объединяем ваши платежи по долгам, поэтому вы можете производить один платеж каждый месяц, а мы будем нести ответственность за своевременность выплат вашим кредиторам. Это упрощает управление своими финансами, своевременность платежей и снижает стресс, связанный с задолженностью много денег большому количеству людей. Мы также работаем над переговорами о задолженности с вашими кредиторами, чтобы получить возможное снижение финансовых затрат, процентных ставок, штрафов за просрочку платежа и других сборов. Это помогает сэкономить деньги и позволяет быстрее погасить задолженность.

Преимущества управления долгом перед реструктуризацией долга.

- Новых кредитов нет. Поскольку программа управления долгом не предполагает получения новой ссуды, может быть проще защитить свой кредитный рейтинг.

- Меньше стоимости. Хотя сделки по реструктуризации долга могут быть довольно дорогостоящими, стоимость программы управления долгом с ACCC минимальна — как некоммерческая организация мы стремимся поддерживать как можно более низкие комиссионные.

- Полезная поддержка. Наши кредитные консультанты поддерживают вас на всех этапах процесса, предоставляя полезные инструменты и образовательные ресурсы, которые помогут вам узнать больше о том, как избегать долгов и управлять своими деньгами.

Стоит ли рассматривать реструктуризацию долга?

Многие предприятия столкнулись с серьезными проблемами с денежным потоком во время пандемии COVID-19. В результате некоторые могли задержать или пропустить платежи по кредиту. Вместо того, чтобы подавать заявление о банкротстве в суд, должники-нарушители могут обратиться к кредиторам с просьбой о реструктуризации своих ссуд.

Реструктуризация и Глава 11

Внесудебная реструктуризация долга — это процесс, с помощью которого государственная или частная компания неофициально пересматривает непогашенные долговые обязательства со своими кредиторами.Заключенное в результате соглашение имеет обязательную юридическую силу и может позволить проблемной компании уменьшить свой долг, продлить сроки погашения, изменить условия платежей или консолидировать ссуды.

Реструктуризация долга — гораздо менее экстремальная и обременительная (не говоря уже о менее затратной) альтернатива подаче заявки на защиту от банкротства согласно Главе 11 (реорганизация). И кредиторы часто более восприимчивы к реструктуризации, чем к риску в суде по делам о банкротстве.

Виды реструктуризации

Существует два основных типа внесудебной реструктуризации долга:

1.Общий. Этот тип переговоров дает компании, испытывающей трудности, время, необходимое для восстановления ее финансовой основы, путем увеличения сроков погашения кредита, снижения процентных ставок и консолидации долга. Кредиторы обычно предпочитают общую реструктуризацию, потому что это означает, что они получат всю причитающуюся сумму, даже если это займет более длительный период.

Общая реструктуризация подходит компаниям, переживающим временный кризис — например, внезапной потере крупного клиента или уходу ключевого члена управленческой команды, — но при этом у них остаются хорошие общие финансовые показатели.Изменения в структуре долга могут быть постоянными или временными. Если они будут постоянными, кредиторы, скорее всего, будут настаивать на увеличении доли в капитале или увеличении выплат по займам в качестве компенсации.

2. Проблемы. Реструктуризация проблемной задолженности требует от кредиторов списания части непогашенной задолженности проблемной компании и окончательного принятия этих убытков. Обычно кредитор и должник достигают мирового соглашения вместо банкротства.

Это решение подходит, когда компания просто не может выплатить свои текущие долги по текущим процентным ставкам, и единственной альтернативой является банкротство.Однако кредиторы могут получить некоторую компенсацию в виде увеличения доли в капитале компании или, если она будет приобретена, в объединенной компании.

Во время пандемии COVID-19 Совет по стандартам финансового учета получил много вопросов о том, как применять руководство по бухгалтерскому учету при реструктуризации долга. Так, недавно он опубликовал документ для сотрудников учебных заведений, чтобы помочь финансово неблагополучным заемщикам проработать детали.

Думаете о реструктуризации долга?

Мы в курсе последних событий в этой тонкой бухгалтерской теме.Свяжитесь с нами, чтобы мы помогли отразить реструктурированные кредиты в финансовой отчетности вашей компании.

.

1.1

1.1

Мы знаем, какие стратегии применимы в разных ситуациях, как работают процедуры кредиторов, что требуется от заемщика и как найти и реализовать оптимальное для всех решение.

Мы знаем, какие стратегии применимы в разных ситуациях, как работают процедуры кредиторов, что требуется от заемщика и как найти и реализовать оптимальное для всех решение.