Пролонгация вклада

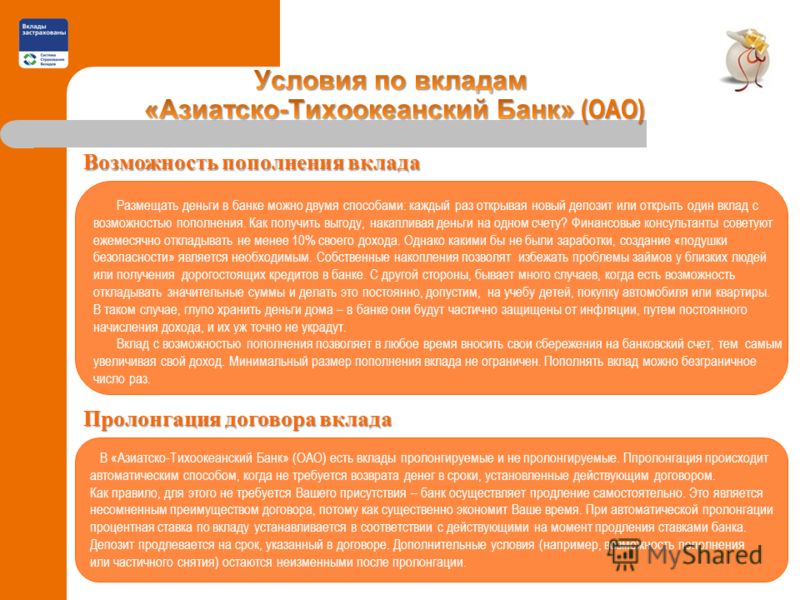

Пролонгация вклада означает продление срока хранения депозита. То есть происходит продление действия договора вклада, который заключался ранее. Сегодня многие банки предлагают услугу пролонгации вклада в автоматическом режиме, то есть, клиенту банка нет необходимости приходить в учреждение и заново писать заявление, если он хочет оставить деньги еще на один срок.

Банками предлагается два вида пролонгации депозитного вклада:

- автоматическая пролонгация, которая оговаривается заранее в договоре по вкладу;

- неавтоматическая пролонгация, при которой клиенту банка нужно будет явиться в офис и заключить дополнительное соглашение. Хотя такой вид очень редко практикуется современными банками.

Автоматическая пролонгация вклада возможна при некоторых условиях. Продолжительность срока размещения денежных средств в банке должна быть такой же, как и первоначальном вкладе. Процентная ставка при пролонгации берется в размере, который установлен банком на данный момент, а не на момент заключения первоначального договора.

Пролонгация может осуществляться неограниченное количество раз, но максимальное количество сроков обязательно прописывается в первоначальном договоре вклада. Автоматическая пролонгация является удобным продуктом и для банка, и для его клиентов, так как нет необходимости присутствия владельца денежных средств. Но при этом клиент банка не должен забывать, что пролонгация начинается со следующего дня после завершения срока вклада, проценты за предыдущий срок прибавляются к сумме вклада (если другое не оговорено в договоре), процентная ставка может быть изменена, но клиент обязательно уведомляется об этом. Надеяться на какие-либо уведомления от банка все-таки не стоит – самостоятельный контроль ситуации окажется более действенным и надежным. Вкладчик может позвонить в банк, просмотреть информацию на его сайте или просто посетив отделение банка.

Пролонгация вклада. Что это такое?

Последнее обновление:1 марта 2018Размещая свободные средства на банковский депозит, вкладчик заключает договор с банком, в котором подробно описываются условия вклада. Среди прочего указывается процентная ставка, срок договора вклада и условия по его пролонгации. Если с первыми 2 терминами все достаточно просто, то с третьим нужно разобраться подробнее. Рассмотрим, что такое пролонгация вклада, и на каких условиях она происходит?

Пролонгация вклада. Что это такое?

Пролонгация вклада (в переводе с англ. «prolongation» – продление срока действия чего-либо) – это продление срока действия договора банковского вклада, которое имеет место, если вкладчик не забрал сумму депозита после окончания срока его хранения.

Можно выделить 2 варианта пролонгации:

- Автоматическая. Она происходит без участия вкладчика, преимущественно на следующий день после завершения первичного срока депозита. Обычно число автоматических пролонгаций не ограничивается;

- Неавтоматическая. Требует участия вкладчика, который должен письменно заявить о своем желании продлить действие договора.

Условия пролонгации вклада

1. Вклад продлевается на тот же период, на который был заключен договор.

Это означает, что если срок действия договора составлял 1 год, то и после пролонгации он будет действовать ровно 1 год. Это надо учитывать. И если вкладчик не готов держать вклад очередные 12 месяцев, лучше по окончании первоначального срока закрыть депозит и открыть новый на меньший период времени (или более выгодный на тот же срок).

2. Пролонгация наступает сразу же после дня окончания первоначального срока.

Если срок договора истекает 14 апреля, и к этой дате вкладчик не сообщил банку, что хочет расторгнуть договор, 15 апреля он будет считаться автоматически продленным. Иногда банки предлагают иной порядок пролонгации, который обязательно должен быть описан в договоре.

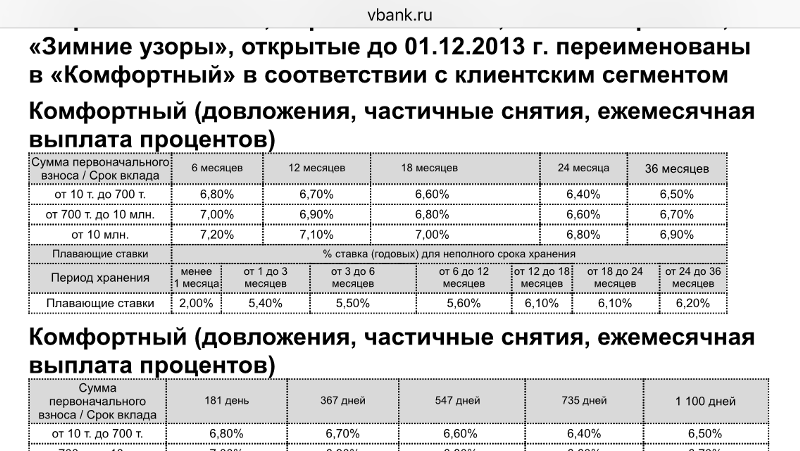

3. Вклад лонгируется по ставке, которая действовала на момент продления.

Если вкладчик открывал вклад при ставке 10% годовых, но на момент завершения срока действия она снизилась до 8%, то именно последняя будет действующей в течение нового срока. Поэтому непосредственно перед пролонгацией рекомендуется узнать, какую прибыль на данный момент предлагает банк по данной депозитной программе.

Стоит поинтересоваться у менеджеров финучреждения (в отделении или по телефону) или на его сайте, какие еще вклады предлагаются, и на каких условиях. Возможно, будет выгоднее закрыть действующий депозит и открыть новый.

Также важно учесть, что если на момент пролонгации в банке больше не действует данная депозитная программа, вкладчик будет переведен на другие, явно менее выгодные условия. Как правило, депозит переводят на условия вклада “до востребования” с практически нулевым процентом (0,01%). И хотя банк должен о таких ситуациях заблаговременно информировать клиентов, не стоит сильно полагаться на это, а лучше самому мониторить изменения в программах.

Как правило, депозит переводят на условия вклада “до востребования” с практически нулевым процентом (0,01%). И хотя банк должен о таких ситуациях заблаговременно информировать клиентов, не стоит сильно полагаться на это, а лучше самому мониторить изменения в программах.

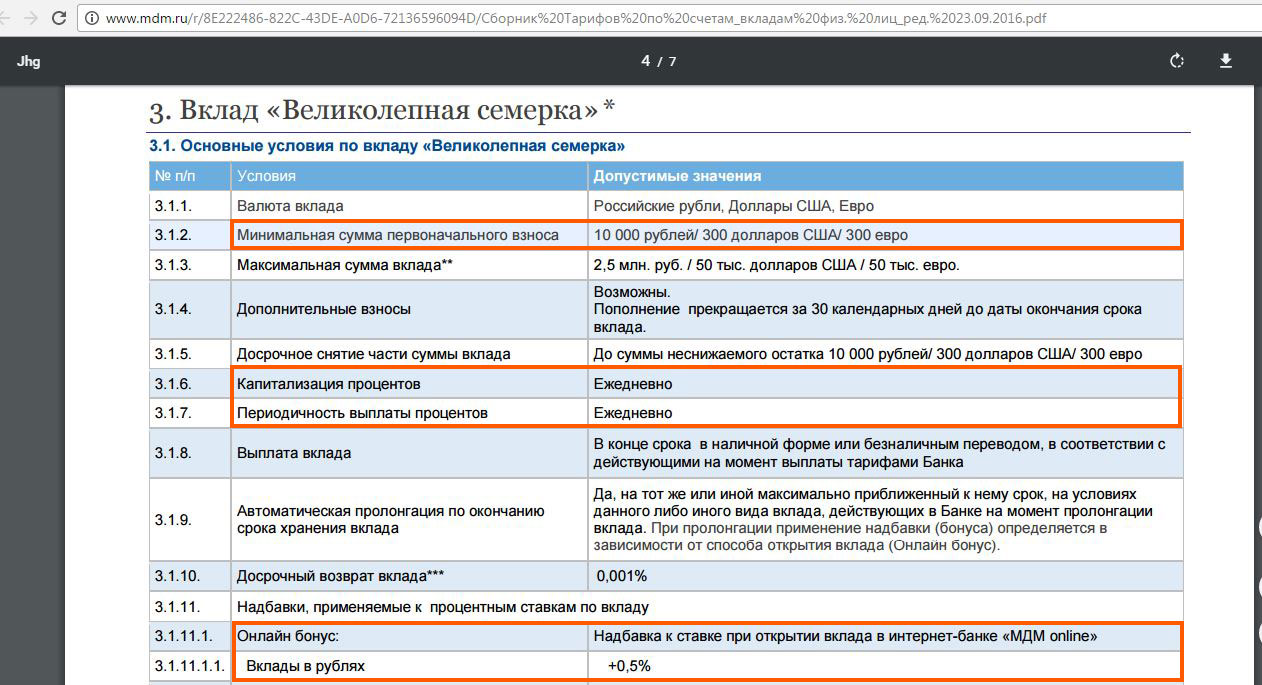

4. При капитализации процентов сумма продлеваемого вклада увеличивается.

Если условиями вклада предусмотрено, что начисленные проценты по окончании срока действия прибавляются к основной сумме (подробнее о капитализации), то после автоматической пролонгации сумма первоначального депозита увеличивается на сумму полученного дохода. Соответственно, начисление процентов будет вестись уже на новую сумму.

Преимущества и недостатки пролонгации

Вклады с возможностью автоматического продления обладают бесспорными достоинствами:

- Если клиента полностью устраивают условия пролонгации вклада, ему не нужно идти в банк и оформлять документы. Его депозит продлевается в автоматическом режиме, а вкладчик экономит свое время и нервы;

- Иногда вкладчик не может прийти в банк в назначенный день для переоформления или закрытия вклада.

Автоматическая пролонгация позволяет избежать при этом потери процентов, поскольку после окончания срока вклад переводится в разряд “до востребования” или на других условиях, предусмотренных договором, но при этом накопленные проценты за предыдущий срок действия вклада не потеряются.

Автоматическая пролонгация позволяет избежать при этом потери процентов, поскольку после окончания срока вклад переводится в разряд “до востребования” или на других условиях, предусмотренных договором, но при этом накопленные проценты за предыдущий срок действия вклада не потеряются.

Однако вклады с пролонгацией имеют и некоторые недостатки:

- После продления срока вкладчик может получить вклад с существенно менее выгодной процентной ставкой. Это возможно при изменении условий по данной депозитной программе или при ее полной отмене. Чтобы такого не случилось, нужно накануне окончания срока узнать текущую процентную ставку и при необходимости переоформить вклад на более выгодных условиях;

- При досрочном расторжении пролонгированного вклада вкладчик теряет проценты, начисленные в течение нового срока. Это бывает, когда депозит лонгируется, например, на 1 год, и клиенту срочно понадобились деньги, но договором запрещено частичное снятие средств со вклада (типичные условия для сберегательных и пополняемых депозитов).

Советы по оформлению вкладов с пролонгацией

Если у вкладчика нет намерения держать пролонгированный вклад в течение всего нового срока действия, лучше расторгнуть договор как можно раньше. Сколько бы ни лежали деньги на таком депозите, досрочное расторжение практически обнулит начисленные за новый срок проценты. В идеале деньги нужно снять в первый же день после завершения срока вклада.

Нужно учесть, что если в договоре указано конкретное количество пролонгаций, после последней из них вклад переводится в разряд “до востребования”. А это означает, что доход по вкладу будет минимальным (например, 0,01% годовых).

При оформлении вклада необходимо внимательно изучать условия договора, в частности, все, что касается пролонгации.

Верные и продуманные действия вкладчика позволят сэкономить время и получить наибольшую выгоду от своего вложения.

.

Что такое пролонгация банковского вклада: условия, автоматическое продление, договор

Бесконечное вливание в русскую речь английских выражений часто приводит к тому, что люди просто не понимают о чем идет речь. Красиво звучащие на иностранном языке слова имеют прекрасные аналоги в самом богатом языке мира, стоит лишь вспомнить их звучание. Итак, пролонгация — продление, все просто и понятно сразу же. А теперь стоит разобраться, что значит пролонгация вкладов и как она действует.

Красиво звучащие на иностранном языке слова имеют прекрасные аналоги в самом богатом языке мира, стоит лишь вспомнить их звучание. Итак, пролонгация — продление, все просто и понятно сразу же. А теперь стоит разобраться, что значит пролонгация вкладов и как она действует.

При заключении с банком договора о вкладе, в нем прописываются условия возврата вложенных средств. Автоматически ваш вклад будет работать и дальше, если вы не требуете возврата средств. Банк проведет эту процедуру автоматически, вам не нужно специально обращаться в то отделение, где вы заключали договор и вновь подписывать бумаги. Ставка по вашему вкладу будет установлена также автоматически по существующим на момент продления договора процентам по вкладам в банке.

Все остальные условия, которые были внесены в договор депозита остаются неизменными, автоматическая пролонгация вкладов выгодна как банку, так и владельцу депозита — никаких лишних походов в банк и заполнение новых бумажных носителей информации.

Если вы не забираете свои средства из банка

Чаще всего автоматическое пролонгирование происходит со срочными вкладами, только при вступлении в силу обстоятельств непреодолимой ситуации, предусмотренных законом, однако каждый конкретный случай будет выноситься на суд:

- Стихийные бедствия и катаклизмы

- Причины, возникающие в общественной жизни — революции, забастовки, эпидемии, военные действия

- Запретительные меры государственных органов — санкции, запрет на перевозки, торговлю и т.п.

В российском законодательстве нет четкого определения таких ситуаций, каждый конкретный случай будет рассматриваться индивидуально.

Если срок действия договора, заключенного с банком истек, происходит автоматическая пролонгация вклада на тот срок, на который был заключен первый договор. Если в момент открытия депозита вы внесли в договор специальные условия непродления вклада, то счет будет заморожен, он переходит в статус «до востребования», вам нужно заново заключать новый договор и оговаривать условия его хранения, только так можно продлить депозит.

Сколько раз осуществляется полонгирование вклада

Обычная процедура пролонгирования вкладов осуществляется банком согласно условиям, прописанным в договоре с клиентом. Самому клиенту желательно накануне окончания срока действия договора поинтересоваться, какая процентная ставка действует в настоящее время, может быть, стоит поменять условия хранения финансов. Удобная услуга для тех, кто не пользуется вкладами, заключает их на определенный срок и получает только проценты, вклад автоматически пролонгируется, вы можете не появляться в банке во время хранения депозита.

Банк может и не уведомлять вас о том, что срок хранения вклада истек, на следующий день после окончания срока договора, он будет переведен в новую категорию, но уже по тем условиям, которые на текущее время действуют в банке. Чтобы не оказаться в роли потерпевшего, следите сами за сроками, чтобы вовремя перезаключить договор с банком на более выгодных условиях.

Как меняются условия хранения депозитов

В нестабильной рыночной ситуации банки часто меняют ставки по вкладам, на момент, когда ваш договор подходит к концу, ситуация может стать такой, что хранить деньги по новым условиям банка вам будет крайне невыгодно. Однако, банк не будет вас уведомлять о новых условиях уже потому, что это ему также невыгодно. Вам придет смс сообщение или будет отправлено

Однако, банк не будет вас уведомлять о новых условиях уже потому, что это ему также невыгодно. Вам придет смс сообщение или будет отправлено

письмо на электронную почту, на которое вы просто не обратите внимания. У вас обязательно есть привязка вклада к телефону, значит, проверяйте состояние счета хотя бы изредка.

По состоянию на сегодняшний день процентная ставка в банке согласно пункту 4 статьи 842 ГК РФ может измениться с 9% до 0,1% годовых, а вы будете не в курсе происшедших с вашим вкладом событиями. Это так называемый вклад «до востребования» — самый невыгодный для вас, стоит внимательнее относиться к своим финансам. Если вы хотите расторгнуть договор с банком, обязательно информируйте о своем желании, чтобы на момент вашего появления в кассе было именно столько наличности. Если уже прошла автоматическая процедура пролонгации вклада, вы все равно имеете право расторгнуть договор с банком, чтобы поместить свои средства на депозит на более выгодных условиях.

Если вы не можете сами придти в банк

Условия договора предполагают, что счетом в банке можете управлять только вы, но существуют ситуации, когда человек не может сам явиться в отделение и расторгнуть или продлить вклад. Для этого есть услуги нотариуса, вы всегда можете выдать право на расторжение договора, заверенное нотариусом, есть также удобная услуга бесплатной доверенности, которую можно оформить в самом банке, вне зависимости от того, когда вы подписали такую доверенность и если не отозвали ее в банке.

Для этого есть услуги нотариуса, вы всегда можете выдать право на расторжение договора, заверенное нотариусом, есть также удобная услуга бесплатной доверенности, которую можно оформить в самом банке, вне зависимости от того, когда вы подписали такую доверенность и если не отозвали ее в банке.

При оформлении договора о депозите, внесите в него условия автоматического продления вклада: 1, 3, 6, 12, 24 и 36 месяцев, ваш вклад будет продлен ровно та такой срок, который вы изначально указали. Удобство несомненное — не нужно заполнять и подписывать огромное количество бумаг по вкладу, но есть и отрицательные стороны у такого продления договора?: при досрочном расторжении договора с банком вы можете потерять проценты по вкладу, за второй год капитализации полный объем процентов вы не получите. Как только банк пролонгировал договор, вы расторгаете его с потерей для себя.

Выгодно ли подписывать договор с пролонгацией вклада

Для людей, получающих только проценты с депозита и не следящих за состоянием своего счета такие условия однозначно выгодны. Заниматься самому денежными операциями нравится далеко не всем. Банковские работники с удовольствием примут у вас вклад с пролонгацией вклада на неопределенное время — для финансовой организации это очень выгодная операция.

Заниматься самому денежными операциями нравится далеко не всем. Банковские работники с удовольствием примут у вас вклад с пролонгацией вклада на неопределенное время — для финансовой организации это очень выгодная операция.

Для клиента банка договор с пролонгацией может стать невыгодным в том случае, если изменятся ставки по вкладам и если вам срочно будут нужны деньги, в остальных ситуациях такой вклад довольно хорошее вложение денег на хранение.

пролонгация вклада — это… Что такое пролонгация вклада?

- пролонгация вклада

автоматическое продление действия договора вклада после завершения срока его действия без посещения клиентом банка. Не все банковские депозиты являются реинвестируемыми: возможность/невозможность автоматической пролонгации договора вклада определяется банком. При оформлении вклада необходимо у представителя банка уточнить о наличии такой возможности.

Универсальный дополнительный практический толковый словарь. И. Мостицкий. 2005–2012.

- ПРОЛОНГАЦИЯ

- Промедление смерти подобно

Смотреть что такое «пролонгация вклада» в других словарях:

Пролонгация вклада — автоматическое продление банком действия договора вклада, в случае если клиент не отозвал сумму депозита по окончании срока его хранения. Чаще всего пролонгация осуществляется на тех же условиях вклада, но с процентной ставкой, действующей в… … Банковская энциклопедия

Пролонгация — (Prolongation) Пролонгация это продление срока действия чего либо Пролонгация: продление действия договора, соглашения, кредита, обязательства, вклада Содержание >>>>>>>>>>>>> … Энциклопедия инвестора

Пролонгация — (фр.

prolongation, от лат. prolongare удлинять) продление срока действия чего либо, какого либо процесса: процесса лечения, принятия медикаментов в медицине; какого либо соглашения, обязательства, документа, имеющих… … Википедия

prolongation, от лат. prolongare удлинять) продление срока действия чего либо, какого либо процесса: процесса лечения, принятия медикаментов в медицине; какого либо соглашения, обязательства, документа, имеющих… … ВикипедияКапитализация — (Сapitalization) Капитализация это превращение прибыли в добавочный капитал Рыночная капитализация крупных мировых компаний, расчет ставки и коэффициента капитализации предприятия, процентов и недвижимости Содержание >>>>>>> … Энциклопедия инвестора

Вклад срочный. Как выбрать — Выбирая банк для открытия срочного вклада, следует помнить, что все кредитные организации, предлагающие подобные услуги, должны входить в систему страхования вкладов. Осторожно относитесь к чрезмерно большим ставкам по депозитам, значительно… … Банковская энциклопедия

Сроки капитализации по вкладам — Сегодня практически у каждого банка в линейке депозитных предложений присутствуют вклады с капитализацией процентов.

Они могут отличаться друг от друга сроками капитализации. Их кредитная организация устанавливает самостоятельно и указывает в… … Банковская энциклопедия

Они могут отличаться друг от друга сроками капитализации. Их кредитная организация устанавливает самостоятельно и указывает в… … Банковская энциклопедияВклад ипотечный — Ипотечный вклад целевой вклад, предназначенный для накопления первоначального взноса по ипотеке. Такие вклады пополняемы в течение всего срока хранения, проценты, как правило, начисляются ежемесячно и прибавляются к сумме депозита. Расходные… … Банковская энциклопедия

Депозит — (Deposit) Содержание Содержание Определение Размещение на депозите Понятие и правовая природа банковского вклада Нюансы российской банковской практики Депозитный сертификат Депози́т (банковский ) — это сумма , помещённая в на… … Энциклопедия инвестора

Депозитный сертификат — (Certificate of Deposit) Определение депозитного сертификата, виды депозитных сертификатов Информация об определении депозитного сертификата, виды депозитных сертификатов Содержание Содержание 1.

Депозитный сертификат Механизм Виды 2. и… … Энциклопедия инвестора

Депозитный сертификат Механизм Виды 2. и… … Энциклопедия инвестораБанковская система — (Banking System) Банковская система это совокупность действующих в стране банков, кредитных учреждений и отдельных экономических организаций, которые действуют по единым правилам денежно кредитной политики страны Определение банковской системы,… … Энциклопедия инвестора

что это, как оформить, можно ли отказаться

Кто хоть раз в жизни оформлял вклад в банке, наверняка сталкивался с таким понятием, как пролонгация. Рассмотрим, что означает данное понятие и действительно ли выгодно оформлять в Сбербанке такие депозиты.

Что собой представляет

Пролонгация вклада – это продление условий текущего договора после окончания его срока действия. Пролонгация в Сбербанке, как и в любом другом банке, как правило, осуществляется на тот же срок, на который был оформлен старый договор.

Услуга бывает двух видов:

- в автоматическом режиме;

- в ручном режиме.

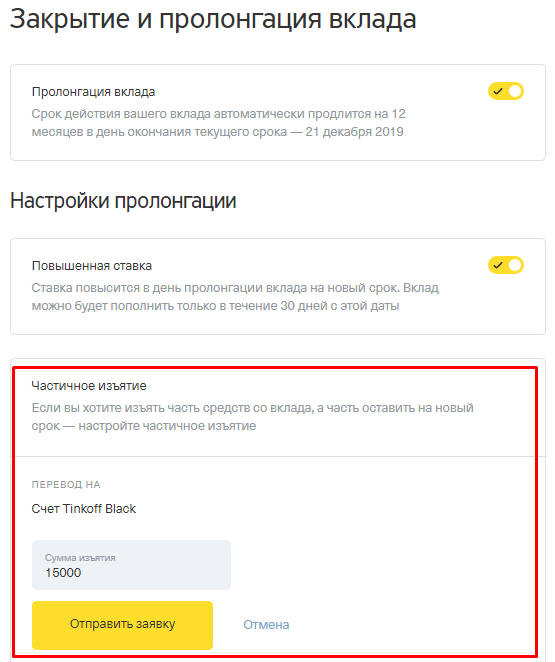

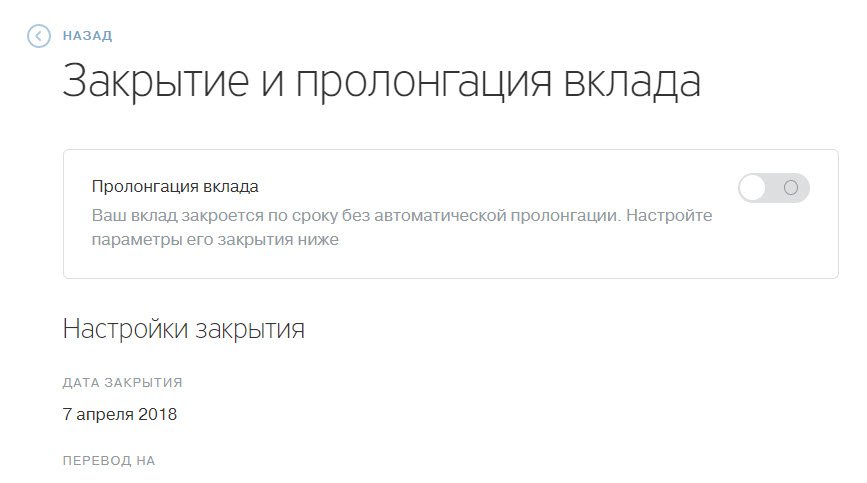

Главное преимущество автоматической пролонгации – это экономия времени клиента. Для того чтобы депозит продлился, ему совершенно не обязательно посещать отделение банка. Система автоматически установит новый срок действия договора. Она происходит в том случае, если человеку не нужно забирать деньги или их часть со счета по окончанию срока действия договора. При этом дополнительные условия, например капитализация процентов, остаются неизменными.

Неавтоматическая пролонгация подразумевает под собой, что человек самостоятельно принимает решение, продлевать вклад на таких же условиях, или нет. Озвучить свое решение можно по телефону сотруднику Сбербанка.

Выгодна ли услуга

Вопрос о том, действительно ли выгодна пролонгация банковского вклада, достаточно спорный. Некоторые люди считают, что лучше самостоятельно следить за условиями депозитов для того, чтобы положить деньги под самый выгодный процент. И в этом есть своя логика, ведь как минимум каждые 3 месяца процентные ставки по вкладам меняются. Но нужно учесть то, что они могут измениться как в большую, так и в меньшую сторону. А чаще всего пролонгация вклада происходит по действующим тарифам на момент продления. То есть, иногда случается так, что другая депозитная программа от банка гораздо выгоднее, чем текущая.

Некоторые люди считают, что лучше самостоятельно следить за условиями депозитов для того, чтобы положить деньги под самый выгодный процент. И в этом есть своя логика, ведь как минимум каждые 3 месяца процентные ставки по вкладам меняются. Но нужно учесть то, что они могут измениться как в большую, так и в меньшую сторону. А чаще всего пролонгация вклада происходит по действующим тарифам на момент продления. То есть, иногда случается так, что другая депозитная программа от банка гораздо выгоднее, чем текущая.

Иногда банки идут на хитрость для того, чтобы сохранить клиента и его деньги как можно дольше. Они придумывают специальные вклады, в которых в случае подключения услуги пролонгации, процентная ставка увеличивается. Некоторые люди «клюют» на данную удочку банка и соглашаются на такие условия.

Для того чтобы определить, действительно ли будет выгодно оформлять такой вклад, необходимо сравнить несколько предложений и рассчитать сумму возможной прибыли по каждому из них.

Можно ли и как отказаться

Пролонгация вклада – это дополнительная услуга банка, которая выбирается самим клиентом. То есть, если в тарифах по депозитной программе сказано, что она является не обязательной, то человек вправе от неё отказаться. Но для этого в обязательном порядке нужно написать соответствующее заявление. В нем обязательно должны содержаться следующие данные:

- ваше ФИО;

- данные паспорта;

- номер депозитного вклада;

- дата заключения депозитного договора.

Далее просто нужно указать, что вы хотите отказаться от автоматического продления вашего вклада. На этом ваши действия заканчиваются. Сотрудник обрабатывает заявление и проставляет параметры в банковской программе, чтобы по окончанию срока действия договора депозит не продлился, а просто «заморозился» до того момента, пока вы не примите решение: оставлять деньги или же забирать их.

Что нужно знать, оформляя договор

Перед тем, как оформлять депозит с продлением, то есть с пролонгацией, желательно более подробно изучить данный вопрос для того, чтобы в дальнейшем вы не были «неприятно удивлены».

Прежде всего, нужно узнать у сотрудника Сбербанка следующую важную информацию:

- Какая пролонгация предусмотрена по условиям договора: автоматическая или неавтоматическая. От этого зависит, нужно ли вам будет посещать отделение банка, или нет.

- В случае автоматической пролонгации уточните, можно ли будет от неё отказаться, если вы вдруг передумаете продлевать свой депозит.

- Уточните срок, на который вклад будет продлен. Некоторые банки лонгируют вклады не на такой же срок, а на меньший.

- Какую процентную ставку вам следует ожидать после продления вклада: такую, какая была изначально по договору, или новую по условиям действующих тарифов банка.

- Каково максимально допустимое количество пролонгаций по условиям договора.

Обратите внимание, что данные вопросы нужно обсуждать перед заключением депозитного договора.

Иногда для того, чтобы расторгнуть его в случае, если вам что-то не понравится, бывает достаточно сложно и отнимает много времени. Поэтому лучше сразу перестраховаться и узнать все нюансы.

Поэтому лучше сразу перестраховаться и узнать все нюансы.

Пролонгация банковского депозита в Сбербанке – это популярная услуга, которой пользуются многие вкладчики. Изучив все её преимущества и недостатки, вы самостоятельно сможете определить, действительно ли она будет выгодна, или лучше отказаться.

Полезно знать:

[block]Комментарии (0)

Сбербанк запускает специальные условия пролонгации вкладов

Сбербанк сообщает, что по всем договорам промовкладов «Рекордный», «Онлайн плюс», «Новогодний бонус» и «Красная гвоздика», которые заканчиваются с 6 по 31 мая, банк установил специальную ставку автопролонгации – 4.5%. Срок нового договора аналогичен закрывшемуся.

- По ряду промовкладов, срок действия которых заканчивается с 6 по 31 мая, банк устанавливает специальные условия первичной пролонгации – 4,5% вместо традиционных 0,01%.

- Специальные условия распространяются на промовклады «Рекордный», «Онлайн плюс», «Новогодний бонус» и «Красная гвоздика».

- Если клиенты решат воспользоваться деньгами после окончания вклада, но не дожидаясь завершения срока нового договора, то смогут сделать это без ограничений в любой день в Сбербанк Онлайн или в отделении банка в соответствии с графиком работы.

Если клиенты решат воспользоваться деньгами после окончания вклада, но не дожидаясь завершения срока нового договора, то смогут сделать это без ограничений, в любой день в Сбербанк Онлайн или в отделении банка в соответствии с графиком работы.

Сергей Широков, директор дивизиона «Занять и Сберегать»: «Мы продолжаем предпринимать все необходимые меры, чтобы обезопасить тех клиентов, которые в день закрытия вкладов предпочитают приходить в отделения для переоформления и чьи договора по вкладам заканчиваются в период самоизоляции. Именно поэтому для клиентов, первый срок по промовкладам которых заканчивается в период с 6 по 31 мая, мы установили специальную ставку автоматического размещения средств на новый срок – 4,5%. Это касается вкладов «Рекордный», «Онлайн плюс», «Новогодний бонус» и «Красная гвоздика». Срок нового договора будет таким же, как и завершившегося. Это значит, что отпадает необходимость обращаться в отделение банка для продления договора. Важно отметить, без потери дохода за прошлый период клиент может воспользоваться средствами после даты окончания вклада в любом канале, например, перевести средства на карту».

Это касается вкладов «Рекордный», «Онлайн плюс», «Новогодний бонус» и «Красная гвоздика». Срок нового договора будет таким же, как и завершившегося. Это значит, что отпадает необходимость обращаться в отделение банка для продления договора. Важно отметить, без потери дохода за прошлый период клиент может воспользоваться средствами после даты окончания вклада в любом канале, например, перевести средства на карту».

Сегодня управлять своими вкладами удобнее всего в мобильном приложении и web-версии Сбербанк Онлайн. Клиенты могут дистанционно, не выходя из дома и не подвергая себя ненужному риску, в любое удобное время суток открывать вклады, пополнять их и снимать с них денежные средства (если такая возможность предусмотрена договором вклада), а также закрывать вклады и переводить деньги с них на свои карты, причем этими деньгами сразу же можно распоряжаться без каких-либо ограничений, потому что эти операции происходят моментально. На доступность наших дистанционных сервисов режим самоизоляции не влияет: они, как и всегда, работают круглосуточно и без сбоев.

Пролонгация вклада — что это такое, условия пролонгации депозита

Опубликовано: 01.01.2019

Обновлено в Августе 2021

Большинство из нас, регулярно пользуясь услугами кредитных и финансовых компаний, мало знакомы со спецификой проведения банковских операций. О них клиент задумывается только тогда, когда действия компании его либо не устраивают, либо с ним предварительно не согласовывались. Большое количество споров вызывает процесс проведения пролонгации банковского вклада физических лиц. Что это такое, и какие последствия это мероприятие несёт собственнику депозита? Давайте разбираться.

Пролонгация — что это такое?

Пролонгация депозита – это продление периода действия договора, срок которого уже истёк. Практически всегда эта процедура проводится на условиях и в соответствии с требованиями к обеим сторонам-участникам соглашения, аналогичными тем, что имели место на момент открытия вклада. О возможности такого мероприятия банки должны предупреждать человека ещё до подписания договора. Пролонгировать могут:

О возможности такого мероприятия банки должны предупреждать человека ещё до подписания договора. Пролонгировать могут:

- персональные вклады физических лиц;

- договора о страховании;

- иные финансовые отношения между клиентом и банком.

Что такое автопролонгация вклада в банке?

Продление срока действия депозита возможно двумя способами:

- Автоматическое – присутствие клиента не обязательно.

- Неавтоматическое – только по желанию вкладчика и при его личном посещении.

Если со вторым вариантом всё предельно понятно, то в первом случае есть определённые нюансы. С одной стороны, человек бережёт своё время и не тратит его на походы в учреждение. С другой – он может стать жертвой недобросовестного поведения компании, когда при проведении данной процедуры могут быть изменены базовые условия первоначального договора. Это практикуется достаточно часто. Возможность автоматического перезаключения соглашения должна быть прописана в договоре, где указывают сроки проведения мероприятия и их предельно допустимое количество.

Как отказаться от автопролонгации?

Нередко вкладчики не планируют продлять депозитное соглашение с банком и интересуются, имеют ли они право отказаться от данной процедуры? Действующее законодательство даёт им такую возможность. Более того, финансовое учреждение обязано прервать уже действующую пролонгацию по первому требованию заявителя. Клиенту достаточно лично обратиться к сотруднику банка и подать заявление о расторжении договорных обязательств.

Обратите внимание! Прежде чем пойти на такой шаг, специалисты рекомендуют взвесить все аргументы, ведь в случае прерывания уже вступившего в действие продления соглашения, схема начисления процентов по вкладу поменяется. Человек получит на руки меньше — лучше закрывать вклад строго в срок, тогда потери в процентах не будет.

Условия пролонгирования вкладов

Пролонгация договора банковского вклада будет иметь законные основания к проведению только на фоне определённых условий. Главное из них – период действия договора и сроки его продления. Этот период не может быть больше того, что указан в первоначальном документе. Новый временной регламент действует со следующего дня после истечения старого депозитного соглашения.

Этот период не может быть больше того, что указан в первоначальном документе. Новый временной регламент действует со следующего дня после истечения старого депозитного соглашения.

Количество пролонгаций может быть как произвольным, так и строго ограниченным. Первый вариант позволяет банку продлевать действие документа до того времени, пока клиент не решит вывести свои средства. Второй должен быть одним из пунктов первоисточника, где необходимо ещё на этапе оформления документа отразить точное их количество. После того, как всё их число будет исчерпано, деньги переведут на счёт вкладчика до востребования. Работники финансовых компаний, где данное мероприятие практически не используется, должны заранее проинформировать клиента на предмет истечения периода действия депозитного вклада. Игнорирование этой процедуры классифицируется как несоблюдение банковской этики и может быть обжаловано в вышестоящих инстанциях.

Преимущества и недостатки

У процедуры пролонгации есть как явные плюсы, так и неоспоримые минусы. Рассмотрим ситуацию с разных ракурсов. Что касается преимуществ, то основное из них – автоматическое действие процедуры, не предполагающее непосредственного участия клиента. Человеку достаточно просто периодически интересоваться состоянием депозита и получать проценты по нему. Кроме того, если мероприятие по каким-либо причинам не осуществится, вкладчик получит свои средства без процентных надбавок, что неизбежно приведёт к финансовым потерям.

Рассмотрим ситуацию с разных ракурсов. Что касается преимуществ, то основное из них – автоматическое действие процедуры, не предполагающее непосредственного участия клиента. Человеку достаточно просто периодически интересоваться состоянием депозита и получать проценты по нему. Кроме того, если мероприятие по каким-либо причинам не осуществится, вкладчик получит свои средства без процентных надбавок, что неизбежно приведёт к финансовым потерям.

Теперь о недостатках. Автоматический режим проведения мероприятия подразумевает, что хозяин депозита решит, как поступить с доходной частью капитала до момента завершения действия соглашения. Если к этому моменту не вывести прибыль, она трансформируется в ещё один вклад, снять который впоследствии возможно только путём предельно низкой ставки, переведя средства в режим «до востребования». Это действие полностью ликвидирует весь доход. Единственное, что может спасти от финансовых потерь – возможность долевого снятия, однако она должна быть одним из пунктов договора.

Чтобы уменьшить влияние негативных факторов, вкладчику предпочтительно прийти в банк заблаговременно и выяснить, как получить на руки часть денежных средств. Для этого необходимо написать заявление, на рассмотрение которого и последующее перечисление средств уйдёт около месяца.

Рекомендации вкладчикам

Чтобы депозитные вложения принесли финансовую выгоду, следует ещё на этапе предварительного обсуждения условий договора прислушаться к следующим рекомендациям специалистов в области финансов и банковского дела. При открытии вклада необходимо понимать, что прерывание договора после проведения процедуры продления компания классифицирует как преждевременное. В такой ситуации расчёт начислений по процентам за весь срок действия пролонгации будет проведён в соответствии с фактом досрочного прерывания соглашения. В основном это происходит по ставке «до востребования», о которой было рассказано выше.

Следовательно, если человек вложил деньги с продлением, а затем принял решение этого не делать, а, например, решил изменить условия сберегательной программы, то оптимальное действие – успеть всё это выполнить на момент действия пролонгации. Также неприятными последствиями чревата ситуация, когда вклад с продлением исключается из продуктовой банковской линейки программ. Такие вещи следует делать только с согласия клиента, но банки нередко это правило игнорируют. Исключить возможность таких действий недобросовестной компании можно, включив соответствующий пункт в договор. Такое дополнение позволит расценивать подобные некорректные шаги как несоблюдение договорных обязательств и может быть оспорено вкладчиком.

Также неприятными последствиями чревата ситуация, когда вклад с продлением исключается из продуктовой банковской линейки программ. Такие вещи следует делать только с согласия клиента, но банки нередко это правило игнорируют. Исключить возможность таких действий недобросовестной компании можно, включив соответствующий пункт в договор. Такое дополнение позволит расценивать подобные некорректные шаги как несоблюдение договорных обязательств и может быть оспорено вкладчиком.

Из всего сказанного выше вытекает главный совет – следите за условиями своей депозитной программы и внимательно читайте её правила при подписании договора. В этом случае вы получите все преимущества процедуры пролонгации и будете полностью застрахованы от потери процентов и изменения условий на менее выгодные в случае автоматического переоформления соглашения.

Лучшие доходные карты 2021

ПОРА

УБРиР

Дебетовая карта

- 6% на остаток

- до 6% кэшбэка

- 0₽ за обслуживание

Подробнее

Прибыль

Уралсиб

Дебетовая карта

- 5,25% на остаток

- до 3% кэшбэка

- 0₽ за обслуживание

Подробнее

Максимальный доход

Локо-Банк

Дебетовая карта

- 5,25% на остаток

- до 1% кэшбэка

- 0₽ за обслуживание

Подробнее

Следите за новостями на нашем телеграм-каналеПерейтиЧто означает продление.

Что такое пролонгация депозита в банке? Как отказаться от продления и расторгнуть договор

Что такое пролонгация депозита в банке? Как отказаться от продления и расторгнуть договор Размещая свободные денежные средства на банковский вклад, вкладчик заключает с банком договор, в котором подробно описаны условия вклада. Помимо прочего, указывается процентная ставка, срок действия договора вклада и условия его продления. Если с первыми двумя терминами все достаточно просто, то с третьим нужно разбираться больше.Подумайте, какое продление вклада и при каких условиях это происходит?

Продление развертывания. Что это?

Продление депозита (в переводе с англ. «Prolongation» — продление срока чего-либо) — это продление срока действия договора банковского вклада, которое имеет место, если вкладчик не забрал сумму депозита после его окончания. его хранения.

Вы можете выбрать 2 варианта продления:

- Автомат.Это происходит без участия вкладчика, в основном на следующий день после окончания периода первичного депозита.

Обычно количество автоматических продлений не ограничено;

Обычно количество автоматических продлений не ограничено; - Неавтоматический. Требуется участие вкладчика, который должен письменно заявить о своем желании продлить договор.

Условия продления вклада

Возможность пролонгации (как правило, автоматической) обязательно прописывается в договоре. Если участник согласен с возможностью продления, он должен знать, при каких условиях это происходит.

1. Взнос продлевается на тот же период, на который был заключен договор.

Это означает, что если срок договора составлял 1 год, то после пролонгации он будет действовать ровно 1 год. Это нужно учитывать. И если вкладчик не готов держать депозит в следующие 12 месяцев, лучше в конце первоначального времени закрыть депозит и открыть новое время на более короткий срок (или более прибыльный на то же время).

2. Продление наступает сразу после окончания начального периода.

Если срок договора истекает 14 апреля, и до этой даты вкладчик не сообщил банку о своем желании расторгнуть договор, 15 апреля он будет считаться автоматически продленным. Иногда банки предлагают другой порядок продления, который должен быть прописан в договоре.

Иногда банки предлагают другой порядок продления, который должен быть прописан в договоре.

3. Взнос засчитывается по ставке, действовавшей на момент продления.

Если вкладчик открыл вклад по ставке 10% годовых, но на момент крайнего срока он снизился до 8%, то последний будет действителен на новый срок.Поэтому непосредственно перед продлением рекомендуется узнать, какую прибыль на данный момент предлагает Банк по данной депозитной программе.

Стоит спросить у менеджеров Finachery (в отделе или по телефону) или на его веб-сайте, какие еще взносы предлагаются и на каких условиях. Возможно, будет выгоднее закрыть действующий депозит и открыть новый.

Также важно учитывать, что если на момент пролонгации в банке больше не действует данная депозитная программа, вкладчик будет переведен на другие, заведомо менее выгодные условия.Как правило, депозит переводится на условиях вклада «до востребования» с практически нулевым процентом (0,01%). И хотя банк должен заранее информировать клиентов о таких ситуациях, не стоит сильно на это полагаться, а лучше следить за изменениями в программах.

4. При капитализации процентов сумма расширенного взноса увеличивается.

Если условия вклада предусматривают, что начисленные проценты в конце срока действия прибавляются к основной сумме (), то после автоматического продления сумма первоначального депозита увеличивается на сумму полученного дохода.Соответственно, начисление процентов будет осуществляться уже на новую сумму.

Преимущества и недостатки пролонгации

Вклады с возможностью автоматического продления обладают неоспоримыми преимуществами:

- Если клиент полностью удовлетворяет условиям продления вклада, ему не нужно идти в банк и оформлять документы. Его вклад продлевается в автоматическом режиме, а вкладчик экономит свое время и нервы;

- Иногда вкладчик не может прийти в банк в назначенный день, чтобы переоформить или закрыть вклад.Автоматическое продление позволяет избежать потери процентов, поскольку по истечении срока вклад переводится в категорию «до востребования» или на других условиях, предусмотренных Договором, но при этом накопленные проценты за предыдущий период действия депозит не теряется.

Однако некоторые недостатки с продлением имеют продление:

- После продления срока вкладчику можно сделать значительно менее выгодную процентную ставку.Это возможно при изменении условий данной депозитной программы или при ее полной отмене. Чтобы этого не произошло, нужно накануне дедлайна узнать актуальную процентную ставку и при необходимости повторно пополнить вклад на более выгодные условия;

- В случае досрочного прекращения пролонгированного вклада вкладчик теряет проценты, начисленные в течение нового срока. Такое бывает, когда депозит заложен, например, на 1 год, и клиенту срочно понадобились деньги, но в договоре запрещено частичное снятие средств с вклада (типовые условия для).С другой стороны, сохраняются проценты, начисленные за предыдущий раз.

Если вкладчик не намерен сохранять продленный вклад в течение всего нового срока, лучше расторгнуть договор как можно раньше. Независимо от того, сколько денег лежало на таком депозите, досрочное расторжение практически обнулит проценты, начисленные за новый срок. В идеале снимать деньги нужно в первый день после завершения срока депозита.

В идеале снимать деньги нужно в первый день после завершения срока депозита.

Необходимо учитывать, что если в договоре указано конкретное количество продлений, после последнего из которых вклад переводится в категорию «до востребования».А это значит, что доход по вкладу будет минимальным (например 0,01% годовых).

При внесении депозита необходимо внимательно изучить условия договора, в частности, все, что связано с продлением.

Добросовестные и продуманные действия вкладчика сэкономят время и получат максимальную выгоду от своих вложений.

Продление означает продление договора. Такой термин применяется в банковской или страховой сфере.Вы можете продлить взносы, договоры страхования и другие договорные отношения с финансовыми компаниями. Как правило, услуги продлеваются на тот же срок и на тех же условиях. Но важно самостоятельно изучить условия продления. Сегодня мы поговорим о банках, а в этой статье вы узнаете, какое продление вклада максимально удобно и выгодно и как не потерять заработанные проценты.

Автоматическое продление

Банковский вклад предполагает получение прибыли для клиента.Каждый депозит размещается на счете под определенные проценты и на определенный срок, указанный в Договоре о депозите. Таким образом, можно не только хранить свои сбережения в надежном месте, но и приумножать средства за счет банковских процентов. При этом абсолютно не имея рисков, так как большинство банков участвуют в программе страхования на 1 400 000 рублей.

По окончании срока депозита вкладчик может принять самостоятельное решение об изъятии всех денег, включая прибыль, или продлении депозита.При этом услуга расширения выдается на основании письменного заявления клиента. Подписывается дополнительное соглашение, в котором условия продолжения отношений не оговариваются.

Но при размещении депозита изначально есть возможность подписать условия, на основании которых будет происходить автоматическое продление, чтобы по истечении срока договор продлевался автоматически без подписания дополнительных соглашений и посещения офиса .

При внесении депозита важно изучить те документы, которые банк предлагает подписать. Условиями продления может быть отдельный пункт или отдельный договор, который включен в выбранный продукт на депозит. Но автоматическое продление — это не ответственность клиента, а его право. В день заключения договора деньгами можно распорядиться по своему усмотрению. Подписывая документы об автоматическом продлении вклада, важно обращать внимание на следующие условия:

- ограниченное количество возможных автопродлений.Если в контракте указано, сколько раз продлевается вклад, то после расчета этой суммы деньги будут переведены в обычный депозит с минимальными процентными ставками, не приносящий прибыли;

- автоматическое продление имеет свое время. Это означает, что по завершении основного контракта он может быть автоматически продлен на период, указанный для автопролонации. Как правило, эти сроки совпадают, т.е. если у вас был вклад на год, этот вклад будет продлен еще на год в банке;

- условия процентной ставки.

Условия продления, прописанные в дополнительном соглашении, могут отличаться от условий взноса. Таким образом, процентная ставка может быть назначена другой. Например, вклад открыт под 7,5% годовых, а при пролонгации ставка запланирована на уровне 6%. Это означает, что через год ваш вклад будет приносить меньше прибыли в процентном отношении;

Условия продления, прописанные в дополнительном соглашении, могут отличаться от условий взноса. Таким образом, процентная ставка может быть назначена другой. Например, вклад открыт под 7,5% годовых, а при пролонгации ставка запланирована на уровне 6%. Это означает, что через год ваш вклад будет приносить меньше прибыли в процентном отношении; - независимо от настоящих условий по автопролонированию на момент окончания срока депозита, процентная ставка будет той, которая указана в договоре до момента его завершения;

- капитализация процентов.Доходность его депозита может быть увеличена за счет капитализированных процентов, начисленных на основные средства. Этой суммой можно распорядиться по своему усмотрению. Проценты могут отображаться на их депозитном счете или на карте в конце контракта. Или их можно оставить на депозите, а продление произойдет с добавлением процентов к инструментам. Снять проценты до и после пролонгации без потери денег невозможно, если это не предусмотрено условиями;

- Если пролонгация не назначена, банк переводит деньги вместе с заработанной на депозитном счете суммой с минимальными процентами.

Все наличные можно отобразить в любой момент;

Все наличные можно отобразить в любой момент; - Банк постоянно расширяет и меняет продуктовую линейку по депозитам, исходя из рыночной ситуации. Таких товаров может быть несколько, а срок предложения ограничен. Следовательно, если условия по вашему вкладу будут переданы в архив, то банк не может быть продлен и переведет деньги на вклад.

В любом случае, когда приближается дата закрытия депозита, стоит уточнить у специалистов, продлить срок действия или поинтересоваться возможностью забора денег.

Как распорядиться своими деньгами инвестор решает самостоятельно. Банковский вклад имеет низкую доходность, но при этом минимальные риски потери денег. Если бюджет позволяет продолжать инвестировать и выбрано именно банковское направление, то стоит учесть преимущества и недостатки пролонгации. Сначала поговорим о плюсах.

pro

Основным преимуществом является то, что это автоматизированный процесс, т.е. не нужно связываться с банковской организацией и подписывать дополнительные соглашения. Достаточно запросить удаленные каналы связи о возможности продления и условиях и продолжить зарабатывать проценты банка.

Достаточно запросить удаленные каналы связи о возможности продления и условиях и продолжить зарабатывать проценты банка.

Без автопролонизации деньги поступают на депозитный счет, который не приносит прибыли. Соответственно, в условиях того, что в этот период нет возможности связаться с банком, можно потерять часть прибыли. Например, контракт закончился в октябре, а для подписания нового соглашения вкладчик сможет связаться с офисом только в ноябре.Таким образом, вы можете упустить проценты за месяц.

Минусы

Продление контракта в автоматическом режиме предполагает, что в день включения вклада вы решите, как распорядиться полученной прибылью. И если вы не получите проценты, они будут капитализированы в новый взнос. После этого снять сумму можно будет только по ставке «до востребования», что приведет к потере прибыли. Хотя, если в контракте предусмотрено частичное снятие, это не повлияет на рентабельность.

Перед завершением срока рекомендуем обратиться в банк и уточнить, как можно забрать часть денег, если есть планы на такую операцию. Некоторые компании выдают средства на основании заявки на обработку, которая может потребоваться в течение нескольких недель.

Некоторые компании выдают средства на основании заявки на обработку, которая может потребоваться в течение нескольких недель.

Также ознакомьтесь с условиями продления. Так как процентная ставка может быть изменена или предусмотрен неудобный срок действия. Более того, товар можно просто передать в архив, и продлить договор не получится.

Перед тем, как пополнить депозит, необходимо оценить текущую рыночную ситуацию. Банковские ставки постоянно меняются, они зависят от нескольких факторов, в том числе от ставок рефинансирования, которые назначает ЦБ.

Если у клиента есть автоматическая пролонгация депозита, то необходимо уточнить назначенную процентную ставку. И проверьте действующие банковские продукты по вкладам. Например, если вклад в вклад в Сбербанке в Сбербанке будет 6%, а в той же выборке или других банках есть предложения 7.5%, есть возможность снять деньги в день или открыть другой вклад. Таким образом, продление не пройдет.

Также, если вкладчик еще не решил реализовать средства, а по договору он предусматривает автопролонацию, он может обратиться в отдел банковской организации и написать заявление об отмене продления договора. Деньги будут переведены на простой депозитный счет, с которого можно будет снимать средства для собственных нужд.

Деньги будут переведены на простой депозитный счет, с которого можно будет снимать средства для собственных нужд.

Мы выделяем основные моменты, связанные с вопросом о продлении.Вклад — это не совсем пассивный заработок. Чтобы получить максимальную прибыль, нужно всегда выбирать лучшие условия. С учетом инфляции прибыль на таких счетах может быть минимальной. Поэтому, прежде чем принимать решение о продлении, оцените рыночную ситуацию.

Автопролонация может не произойти, если текущий банковский продукт больше не действует, это происходит регулярно. Поэтому, приближаясь к концу срока, проверьте возможность продления договора. И стоит обратить внимание на сами условия пролонгации, чтобы не потерять прибыль в виде процентов.

В любом случае такая услуга довольно удобна: позволяет сэкономить время вкладчикам и предоставляется бесплатно. Также рекомендуем использовать личные кабинеты банковских компаний, чтобы всегда быть в курсе.

Здравствуйте, уважаемые читатели Финансового журнала «Сайт»! Сегодня мы расскажем, что такое капитализация и пролонгация вклада, а также какие банки предлагают вклады с капитализацией процентов и пополнением.

Ни для кого не секрет, что именно банковские вклады являются одним из самых популярных вариантов вложения свободных средств в России.Именно поэтому изучение параметров месторождения не перестает быть актуальным.

Изучив представленное издание от начала до конца, читатели узнают:

- Какова капитализация процентов по депозитному счету и как часто это можно делать;

- Что означает продление вклада и каковы его условия;

- Где можно сделать выгодный вклад с капитализацией, пролонгацией, а также пополнением;

- Как не ошибиться, выбрав депозит с капитализацией.

Кроме того, в статье есть инструкция, как правильно выбрать взнос с капитализацией, как продлить договор. Также в конце публикации мы традиционно отвечаем на самые волнующие вопросы по тематике.

Знать об основных условиях депозита полезно всем — тем, у кого депозит уже открыт; Тем, кто только планирует инвестировать в банк; а также тем, кто просто повышает финансовую грамотность . Обо всем, что важно понимать, читайте дальше прямо сейчас!

Обо всем, что важно понимать, читайте дальше прямо сейчас!

Какова капитализация процентов на счете по взносу, что означает пролонгацию вклада и при каких условиях это происходит, как выбрать вклад с пополнением и капитализацией — читайте в этой статье

1. Какая капитализация вклада — обзор концепции + пример расчета вклада с капитализацией процентов

Кроме того, будет полезно, если консультант продемонстрирует расчеты предполагаемого дохода по всем подходящим схемам.

Шаг 4. Согласование условий инвестирования

После того, как все возможные схемы расписаны, можно выбрать наиболее подходящий способ продления срока депозита.

Есть 2 варианта:

Вариант 1. Клиент принимает решение о продлении вклада автоматически. В этом случае необходимо попросить распечатать новый срочный договор.

Вариант 2. Было решено внести вклад на других условиях. Важно тщательно прояснить абсолютно все нюансы. После этого старый договор придется расторгнуть, значит перевести на новый аккаунт и подписать обновленное соглашение.

Шаг 5. Подтверждение намерения продлить депозит

Если вкладчик принимает решение о продлении текущего взноса, в случае визита в офис должен будет подтвердить это намерение. Для этого вам нужно будет написать. ведомость .

Сделать это можно прямо в офисе. Далее будет напечатан новый договор , с которым вам необходимо ознакомиться, после чего вы подпишетесь.

Таким образом, в продлении вклада нет ничего сложного. Чтобы не было проблем внимательно Ознакомьтесь с представленной инструкцией и точно ее соблюдайте.

6. В каких банках можно оформить вклады с капитализацией, пополнением и пролонгацией — обзор топ-3 крупных банков 💰

На финансовом рынке России достаточно большое количество банков, предлагающих вклады от капитализации , пополнения , а также пролонгации .

Ниже представлены 3 Кредитные организации, в которых имеется выгодных вкладов . У них есть программы со всеми рассматриваемыми параметрами, но перед обнаружением вкладов в любом случае следует обратиться в банк за подробной консультацией. Только в офисе сможете подробно рассказать обо всех программах, которые действуют в кредитной организации на данный момент.

1) Сбербанк России

Уже много лет миллионы граждан России доверяют своим деньгам Сбербанк .Эта кредитная организация является старейшей в нашей стране.

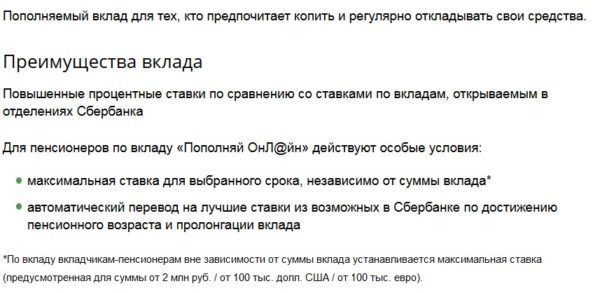

Сегодня среди вкладов с автоматической пролонгацией наиболее популярным является вклад хорошего года . На нее в банке предлагают ставку из 7,4 перед 8 % годовых . Окончательная стоимость определяется в зависимости от внесенной суммы депозита.

Минимальный срок по рассматриваемому взносу 3 месяц .Сумма начинается от 100 000 рублей . Начисление процентов осуществляется по окончании договора. Вы можете не только позвонить в офис , но и на сайте банка в онлайн-режиме .

2) Уральский банк Реконструкция и развитие

За 27 лет со дня основания Убрир , банку удалось ввести 30 крупнейших кредитных организаций России .

Уральский банк доверяет государству, здесь разрешено открывать счета предприятиям ЖКХ , стратегическим предприятиям , а также хранить пенсионных накоплений .

Филиалы банка расположены в 43 регионах России, можно открыть вклад на до 11 % годовых . При внесении депозита на сайте банка можно дополнительно получить 1 %.

3) ВТБ

Банк ВТБ Это часть международной группы, действующей на финансовом рынке. Сегодня в отделениях, расположенных в 72 регионах России, можно открыть вклады по ставке 5,75 — 7,85 % годовых .

Чтобы сравнить условия различных вкладов банка и выбрать лучший из них, необязательно идти в офис банка. Достаточно сделать по телефону горячей линии . Есть еще вариант — посетить сайт ВТБ .

Если не все вопросы разрешены, вы можете заказать прямо на интернет-ресурсе , обратный звонок . Для этого достаточно заполнить специальную форму.

Часто вкладчики сомневаются, какой банк выбрать.Специалисты советуют воспользоваться специальной анкетой, которая поможет принять решение.

Анкета для сравнительной оценки кредитных организаций по различным признакам:

| Характеристика | Варианты ответа с баллами |

| Срок действия финансового рынка | С СССР — 10 баллов Более 10 лет — 5 баллов 5-10 лет — 3 балла Менее 5 лет — 0 баллов |

| Застрахованы ли вклады | Да — 10 баллов Нет — 5 баллов |

| Размер кредитной организации | В российском рейтинге занимает одно из первых десяти мест — 10 баллов не входит в десятку лучших по России, но одно из самых больших в городе — 5 баллов |

| Доступность офиса по шагам доступность из дома или с работы | Всего 5 баллов — 0 баллов |

В этой анкете вы должны оценить все выбранные банки.После этого предпочтение следует отдавать тому из них, у которого выпадет наибольшее количество баллов.

7. Как не ошибиться, открыв вклад в капитализацию процентов — 3 самых важных совета специалистов 💎

Чтобы сделать вклад с максимальным доходом, следует ознакомиться с советами специалистов. Они помогут избежать большинства ошибок.

Совет 1. Денежные средства, которые стоит вкладывать только в надежные банки

Большинство вкладчиков недооценивают максимальный процент и не всегда правы.

Стоит задуматься! Намного важнее обратить внимание на надежность банка, а не на процент от вклада.

Конечно, обязательная сегодня в России система страхования вкладов гарантирует возврат средств в случае краха банка. а Начисление процентов с даты лишения лицензии кредитной организации прекращается.

Получается, что вкладчик потеряет доход, потому что выплата страховой суммы происходит не мгновенно.

Совет 2. Обязательно рассчитайте эффективную ставку самостоятельно

Известно, что многие вкладчики привязаны к соблазнительной рекламе, обещающей огромные проценты на вклад. Но торопиться не стоит.

Идеальный вариант — Перед посещением отделения банка следует рассчитать доход, который будет получен при внесении рассматриваемых средств. Сделать это можно на основе формул , приведенный в этой статье, или воспользовавшись специальными онлайн-калькуляторами .

Такой подход позволяет при обращении в банк знать, на что можно рассчитывать. Кроме того, можно будет сравнить собственный результат с тем, который ведет специалист банка.

Совет 3. Не забывайте оценивать собственное финансовое положение.

Принимая решение о размере и сроке депозита, вкладчик должен тщательно оценить собственное финансовое положение.

Важно понимать что большая часть вкладов не предусматривает расходных операций.При этом досрочное расторжение приводит к отсутствию начисления процентов. Поэтому термин важно выбирать с максимальной ответственностью.

Прислушиваясь к указанным советам, каждый начинающий вкладчик легко откроет прибыльный депозит.

Каждый человек сталкивался с необходимостью узнать вклад в кредитную организацию. Одним из лидеров по привлечению средств на депозитные счета является Сбербанк России. Продление депозита в Сбербанке — популярная услуга, которая интересует владельцев депозита в банке по окончании срока его действия.

Альфа Банк: Супер предложение! Кредитная карта «100 дней без%» от Альфа Банка!

Освободить карты бесплатно

+ Кредитный лимит до 300 000 руб.

+100 дней без% по кредиту для покупок и снятия наличных

+ 0% по кредиту на перевод и для любых покупок на 100 дней

+ 0% комиссии за снятие наличных

+ Беспроцентный период начинается с первая покупка, снятие с учета наличных или другие операции на карте.> Полные условия на карте

Мы понимаем, что такое пролонгация

Под данной концепцией подразумевается продление текущего договора с банком после истечения срока его действия.

Продлить взнос в Сбербанк можно двумя способами:

- По требованию владельца депозита;

- В автоматическом режиме.

В первом варианте между клиентом и банком заключается дополнительное соглашение.Этот способ не пользуется особой популярностью, ведь бумажный скотч никто не любит.

Автоматическое продление экономит время клиента, для продления нет необходимости посещать отделение банка, вся операция может быть удалена. Новый срок договора также устанавливается в автоматическом режиме. После автопролонации проценты начисляются не на первоначальный взнос, а на сумму депозита вместе с прибылью по контракту.

В кредитной организации такой способ также удобен, сотрудники экономят время, им не нужно продлевать существующие договоры.У автоматического продления есть один существенный недостаток: если из продуктовой линейки убрать тип депозита клиента, процентная ставка может снизиться до 0,1% годовых. Банк обязан уведомлять о таких изменениях посредством СМС, но на практике такие оповещения не читают люди, и когда они решат еще раз уточнить информацию о депозите, их ожидает неприятный сюрприз.

Насколько выгодна услуга

Оформить вклад можно в Сбербанке онлайн или в отделе финансовой организации, но выгодно ли его продлевать.На этот вопрос нет однозначного ответа. Некоторые граждане предпочитают лично следить за депозитными программами, чтобы открыть наиболее выгодный вклад. Стоит помнить, что обновление процентных ставок происходит каждые три месяца, они могут увеличиваться или уменьшаться.

Продление договора происходит согласно действующим тарифам на момент продления, и они не всегда могут быть выгодными. Кредитные организации всеми способами пытаются удержать средства клиентов на своих счетах и часто идут на небольшой обман.Вкладчикам они предлагают вклады с повышенной процентной ставкой при условии активации услуги продления. Чтобы убедиться в прибыльности таких программ, необходимо проанализировать и сравнить несколько вариантов.

Как отказаться от продления и расторжения договора

Продление — дополнительная услуга от Сбербанка, которую выбирают клиенты. Если в выбранной программе отсутствует обязательный пункт взноса, то вы имеете право отказаться от услуги, написав заявление.В нем отражена следующая информация:

- Полное имя;

- Паспортные данные;

- Номер депозита;

- Дата подписания депозитного договора.

Обязательно укажите, что он отказывается от автопролонации. Сотрудники кредитной организации обрабатывают вашу заявку, и в программе указываются необходимые настройки депозитного сервиса. По истечении срока действия договора депозит временно «замораживается» до тех пор, пока клиент не получит окончательное решение: забрать средства или продлить взнос.

Нюансы оформления договора

Перед проектированием расширения укажите следующую информацию:

- Тип продления, зависит от того, приходите вы в сбербанк или нет;

- Если в договоре прописано автопролонация, от нее можно отказаться;

- Укажите крайний срок, на который будет продлен взнос;

- Какой процент будет начисляться на депозит после пролонгации: изначально устанавливается в Договоре или в соответствии с действующими тарифами;

- Сколько раз я могу оформить продление.

Все эти моменты необходимо уточнить перед подписанием договора. На расторжение депозитного договора уходит много времени, поэтому детали лучше уточнить заранее.

выводы

Продление депозита в Сбербанке — одна из самых востребованных услуг, которой пользуется большинство вкладчиков. Внимательно изучив все преимущества и недостатки продления взноса, вы подберете наиболее выгодный вариант или можете отказаться от него по личным причинам.

С появлением частных банков и переходом к рыночной экономике появился доступ к различным видам вкладов. Значит, это возможно с капитализацией процентов. Для этого вам понадобится только доступ в Интернет, паспорт и по которому будет осуществляться взаимодействие между вкладчиком и банком. Также есть много разных благоприятных. Эти депозитные программы не будут беспокоиться о зарплате, так как появится источник дополнительного ежемесячного дохода.По истечении указанного в договоре срока вклад обычно продлевается, что очень удобно как для банка, так и для клиента. Остановимся на этом моменте подробнее.

Совет : При выборе депозитной программы многие специалисты рекомендуют обращать внимание не только на процентные ставки, условия досрочного расторжения договора вкладчиком, но и на возможность пролонгации. В случае неявки клиента по окончании срока действия депозитного договора, проценты будут продолжать поступать по более выгодной ставке, чем вклады «до востребования».

Что означает термин «пролонгация депозита»?

Само слово «продление» в переводе на русский язык означает «продление». Продление банковского вклада — это автоматическое продление депозитного договора в том случае, если клиент не выразил желания снять деньги со своего счета или использовать другую депозитную программу с другими условиями. К ним относятся:

- Порядок выплаты процентов.

- Периодичность их начисления.

- Возможность новаторства.

- Возможность частичного снятия.

- Наличие.

Продление подразумевает те же условия взноса, что и в первичный период, но уже с другими процентными ставками, действующими во время продления. Например, клиентский в прошлом году был оформлен в рублях в Сбербанке по программе «Сохранить» под 5,5% на 12 месяцев. В этом году ставка увеличена до 5,9%, это означает, что в случае пролонгации проценты по его вкладу уже будут 5.9%. Продление возможно на тот же период, который изначально указан в договоре, то есть, если депозит оформлялся на шесть месяцев, значит, он продлится еще и шесть месяцев. Количество автоматических продлений, как правило, не ограничено, если иное не указано в Договоре о депозите.

Что происходит с постоянным интересом при продлении вклада?

По окончании срока, указанного в Договоре вклада, происходит автоматическое продление, при этом первоначальная сумма вклада не меняется.Исключение может быть согласовано с более ранними процентами, которые добавляются к основной сумме взноса, если в контракте указана статья капитализации. В противном случае точность предыдущих процентов переносится на карту или текущий счет клиента.

Продление срока действия выпускных и минусов

Положительные стороны продления вклада следует отнести в первую очередь к самому заказчику. Если его устраивают предыдущие условия депозита, зачем тратить время на посещения банка, когда договор можно продлить автоматически, без личного присутствия вкладчика?

При условии продления вклада по окончании срока действия договора, клиент не потеряет ни дня на начисление процентов, что очень выгодно, так как не всегда можно прийти в отделение банка во время рабочие часы.Плюс все время многие банки при пролонгации предлагают еще 0,5-1% к текущей ставке, чтобы не потерять клиента, а заинтересовать его еще более выгодным предложением.

К минусам пролонгации депозитных договоров можно отнести следующие пункты:

- Риск значительного падения процентной ставки. По окончании срока действия депозитного договора для инвесторов могут появиться более выгодные условия по другим программам, либо Банк в силу многих причин может пересмотреть процентные ставки в сторону понижения.

- Потеря постоянной процентной ставки из-за досрочного прекращения. Такой риск существует, если Клиент изначально оформил взнос на более длительный период. Рано или поздно ему могут понадобиться деньги, так как могут возникнуть непредвиденные обстоятельства, из-за которых придется забрать залог раньше срока. Проценты, удостоверенные к продлению, будут выплачены в полном объеме, после — в перерасчете по ставке, указанной в договоре при досрочном расторжении.

- Исключение депозита с пролонгацией из депозитной линии банка.В этом случае менеджеры банка заранее уведомляют клиента, но не будут ждать от него письменного подтверждения, а просто реформируют вклад.

- Количество продлений ограничено. Этот параметр клиент может определить сам, в дальнейшем об этом важно не забывать, так как проценты будут начисляться при запросе вклада «до востребования».

Продление депозита удобно и может, и его клиенты. Последнему не нужно бросать все дела и идти в банк для повторного пополнения депозита.По окончании срока действия вклада он автоматически продлится в течение того же периода, который был первоначально указан в контракте. Продление не влечет изменения периода, условий начисления процентов и изменения основной суммы, если только не осуществляется капитализация процентов. Ставка пролонгации изменяется в соответствии с Тарифами Банка.

Я внес большой депозит. Когда будут доступны средства?

В случае внесения чеком банк, как правило, должен предоставить первые 5 525 долларов в соответствии с обычным графиком доступности банка.Банк может приостановить депозит на сумму более 5 525 долларов.

Для чековых вкладов на сумму более 5 525 долларов банковские законы и правила допускают исключения из правил о наличии средств. Эти исключения могут применяться к любым чекам (включая официальные или выпущенные государством) к любому счету, на котором общая сумма чеков, депонированных в банковский день, превышает 5 525 долларов США.

Когда банк применяет исключение в отношении депозита на крупный чек, он может продлить время удержания, установленное в соответствии с его обычным графиком доступности, на разумный период времени.Согласно банковским правилам, разумные периоды времени включают продление до пяти рабочих дней для большинства чеков.

При определенных обстоятельствах банк может иметь возможность наложить более длительное удержание, если он сможет установить, что более длительное удержание является разумным.

Средства, депонированные электронным способом или наличными, обычно доступны в течение рабочего дня после банковского дня, когда они были депонированы.

Просмотрите соглашение о депозитном счете на предмет правил, применимых к вашему банку и вашему счету.

См. 12 CFR 229 «Доступность денежных средств и сбор чеков (Положение CC)».

Последняя редакция: Апрель 2021 г.

Обратите внимание: Термины «банк» и «банки», используемые в этих ответах, обычно относятся к национальным банкам, федеральным сберегательным ассоциациям и федеральным отделениям или агентствам иностранных банковских организаций, деятельность которых регулируется Управлением финансового контролера. (OCC).Узнайте, регулирует ли OCC ваш банк. Информация, представленная на HelpWithMyBank.gov, не должна рассматриваться как юридическая консультация или юридическое заключение OCC.

Связанные вопросы

Есть ли исключения из графика доступности средств?

Да.Положение CC предусматривает шесть исключений, которые позволяют банкам продлевать периоды хранения вкладов. Исключения считаются защитой от риска. Это исключения:

- Чеки, депонированные на новые счета (счета, открытые 30 или менее дней назад).

- Крупные депозиты (5 525 долларов США или более в виде чеков в любой день), но только на сумму, превышающую 5 525 долларов США.

- Повторно депонированные чеки.

- Чековые переводы на счета, на которые в течение последних шести месяцев неоднократно возникало овердрафт.

- Депозиты чеков, по которым банк сомневается в взыскании.

- Депозиты, внесенные при определенных чрезвычайных обстоятельствах.

Если банк помещает более длительное удержание депозита в соответствии с одним из этих исключений, он должен уведомить вас об этом. В уведомлении должна быть указана причина задержки и указано, когда ваш депозит будет доступен для снятия. Положение CC предусматривает, что банки могут продлевать график доступности на разумный период времени. Вот несколько примеров:

- Продление до пяти рабочих дней для большинства чеков

- Продление на один рабочий день для чеков, которые выписываются и депонируются в том же банке

- Продление до шести рабочих дней для средств, внесенных в банкомат, не принадлежащий банку

Обстоятельства могут отличаться, но чек, на который распространяется исключение, обычно будет доступен не позднее седьмого рабочего дня после депозита.Если банк желает отложить доступность после этой даты, Регламент CC требует, чтобы банк был в состоянии установить, что дополнительное время является разумным.

См. 12 CFR 229 «Доступность денежных средств и сбор чеков (Положение CC)».

Последняя редакция: Апрель 2021 г.

Обратите внимание: Термины «банк» и «банки», используемые в этих ответах, обычно относятся к национальным банкам, федеральным сберегательным ассоциациям и федеральным отделениям или агентствам иностранных банковских организаций, деятельность которых регулируется Управлением финансового контролера. (OCC).Узнайте, регулирует ли OCC ваш банк. Информация, представленная на HelpWithMyBank.gov, не должна рассматриваться как юридическая консультация или юридическое заключение OCC.

Связанные вопросы

Определение срочного депозита

Что такое срочный вклад?

Срочный вклад — это процентный банковский счет с заранее установленной датой погашения.Депозитный сертификат (CD) — самый известный пример. Деньги должны оставаться на счете в течение фиксированного срока, чтобы заработать указанную процентную ставку.

Срочные вклады обычно приносят несколько более высокую процентную ставку, чем обычный сберегательный счет. Чем больше срок до погашения, тем выше будет выплата процентов.

Другое название этого вида вложений — срочный вклад.

Разъяснение срочных вкладов

Срочный вклад, такой как компакт-диск, можно приобрести практически в любом банке, кредитном союзе или другом финансовом учреждении.Выплачиваемые процентные ставки различаются, как и другие условия. Например, один банк может предложить более высокую доходность, но потребовать более крупный депозит.

Покупки выгодны. Большинство публикует свои рейтинги на видном месте и широко рекламирует их.

Компакт-диск — это, по сути, сберегательный счет, который открывается с обещанием, что владелец не будет трогать деньги в течение определенного периода времени. Это может варьироваться от нескольких месяцев до лет. Краткосрочным вкладом считается срок до года и менее. Все, что сверх этого, является долгосрочным депозитом.

Штрафы за досрочное снятие средств

Владелец срочного депозита может снять деньги, если необходимо, но потеряет часть или все обещанные проценты и может уплатить штрафы. Условия написаны мелким шрифтом, которые вкладчик получает при открытии счета.

Клиент может заработать немного более высокую процентную ставку со срочным депозитным счетом, чем со стандартным сберегательным счетом или текущим процентным счетом. Предлагается лучший возврат, потому что средства остаются заблокированными до даты погашения счета.

Срочные вклады застрахованы Федеральной корпорацией по страхованию вкладов (FDIC) на сумму до 250 000 долларов на одну инвестицию. Те, которые открыты в кредитном союзе, защищены Национальной администрацией кредитных союзов (NCUA).

Ключевые выводы

- Срочный вклад — это процентный банковский счет с датой погашения, например депозитный сертификат (CD).

- Деньги на срочном вкладе должны храниться на определенный срок, чтобы получить проценты в полном объеме.

- Как правило, чем дольше срок, тем выше процентная ставка, которую получает вкладчик.

- Срочные вклады — это чрезвычайно безопасное вложение, но они имеют низкую доходность.

Почему банки предлагают срочные депозитные счета

Срочные депозитные счета обеспечивают банкам денежный поток, необходимый для ссуды другим клиентам. Банк получает прибыль, ссужая средства, хранящиеся на счетах срочных вкладов, под более высокую процентную ставку, чем ставка, которую он выплачивает по срочным депозитам.

Банк также может инвестировать деньги от срочного депозита в другие ценные бумаги, которые приносят более высокую доходность, чем он платит клиенту.

Некоторые опционы на срочные вклады

Банки и другие финансовые учреждения могут принять любой срок погашения, который запрашивает клиент, если он составляет минимум 30 дней.

По истечении срока вложения средства могут быть сняты без штрафных санкций. Или инвестор может выбрать продление срочного депозита на другой срок.Например, однолетний компакт-диск может быть перенесен на другой однолетний компакт-диск.

Более длительные сроки приносят более высокие проценты

Как правило, чем дольше срок до погашения, тем выше процентная ставка, выплачиваемая вкладчику. Например, однолетний CD может предлагать годовую процентную доходность 1,10% (APY), а пятилетний CD на ту же сумму может обеспечить 1,75% годовых. Годовая процентная доходность — это эффективная годовая ставка доходности (RoR), учитывающая эффект начисления процентов.

Как правило, для срочных вкладов и компакт-дисков устанавливаются две ставки:

- Процентная ставка — это процентная ставка, которую покупатель получил бы, если бы покупатель снимал сумму процентов, полученную каждый месяц.

- Годовая процентная доходность (APY) — это сумма, которую клиент заработает, если будет разрешено оставаться на счете и начислять проценты.

Таким образом, годовая процентная ставка выше указанной процентной ставки.

Обратная сторона срочных депозитов

Как и в случае с большинством финансовых продуктов, у срочных депозитных счетов есть свои преимущества и недостатки.Прежде всего, они являются безопасным местом для размещения ваших денег, и их легко получить.

Как и обычные банковские вклады, срочные вклады застрахованы от любых потерь.

С другой стороны, доходность обычно ниже, чем у других инвестиций. Инвестор мог внести ту же сумму денег в паевой инвестиционный фонд облигаций или в казначейские векселя и получить более высокую доходность.

Есть еще один риск, особенно если инвестор выбирает срочный вклад на длительный срок.Процентные ставки могут со временем расти, в то время как деньги инвестора привязаны к ставке, которая преобладала при открытии счета.

Более высокие процентные ставки идут рука об руку с более высокой инфляцией. Итак, деньги этого инвестора сокращаются, пока остаются на месте, с точки зрения реальной покупательной способности.

ПлюсыСрочные вклады предлагают инвесторам фиксированную процентную ставку до срока погашения.

Срочные вклады — это безрисковые инвестиции, обеспеченные FDIC или NCUA.

Срочные вклады имеют различные сроки погашения и минимальные суммы вкладов.

Срочные вклады приносят более высокую процентную ставку, чем обычные сберегательные счета.

Доходность срочных вкладов ниже, чем у других консервативных вложений.

Инвесторы могут упустить лучшую возможность, если процентные ставки вырастут.

Вкладчики не могут снять свои деньги без штрафа.

Фиксированные процентные ставки обычно не успевают за инфляцией.