Принципал и бенефициар — участники договора банковской гарантии: определение и обязанности сторон

Гарант, принципал и бенефициар — это кто в банковской гарантии?

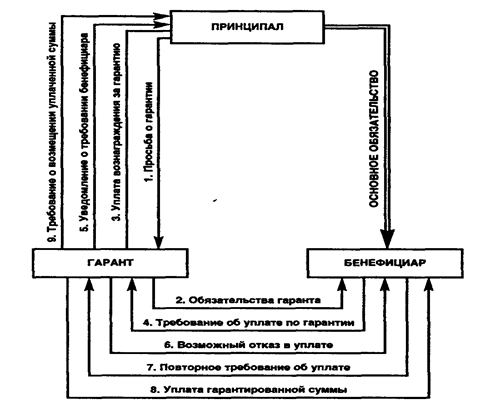

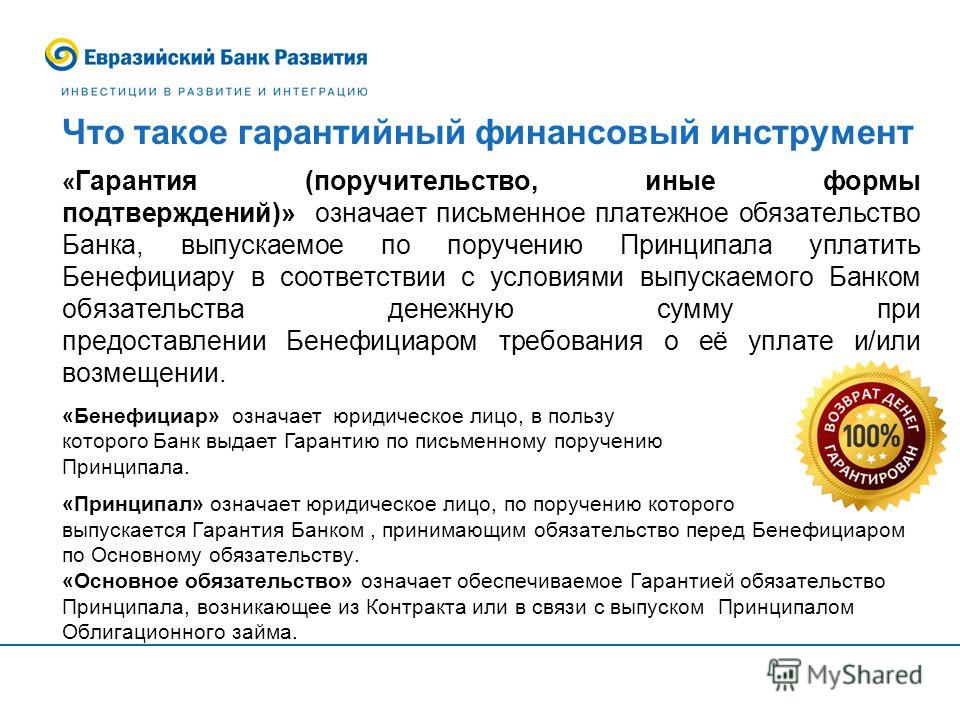

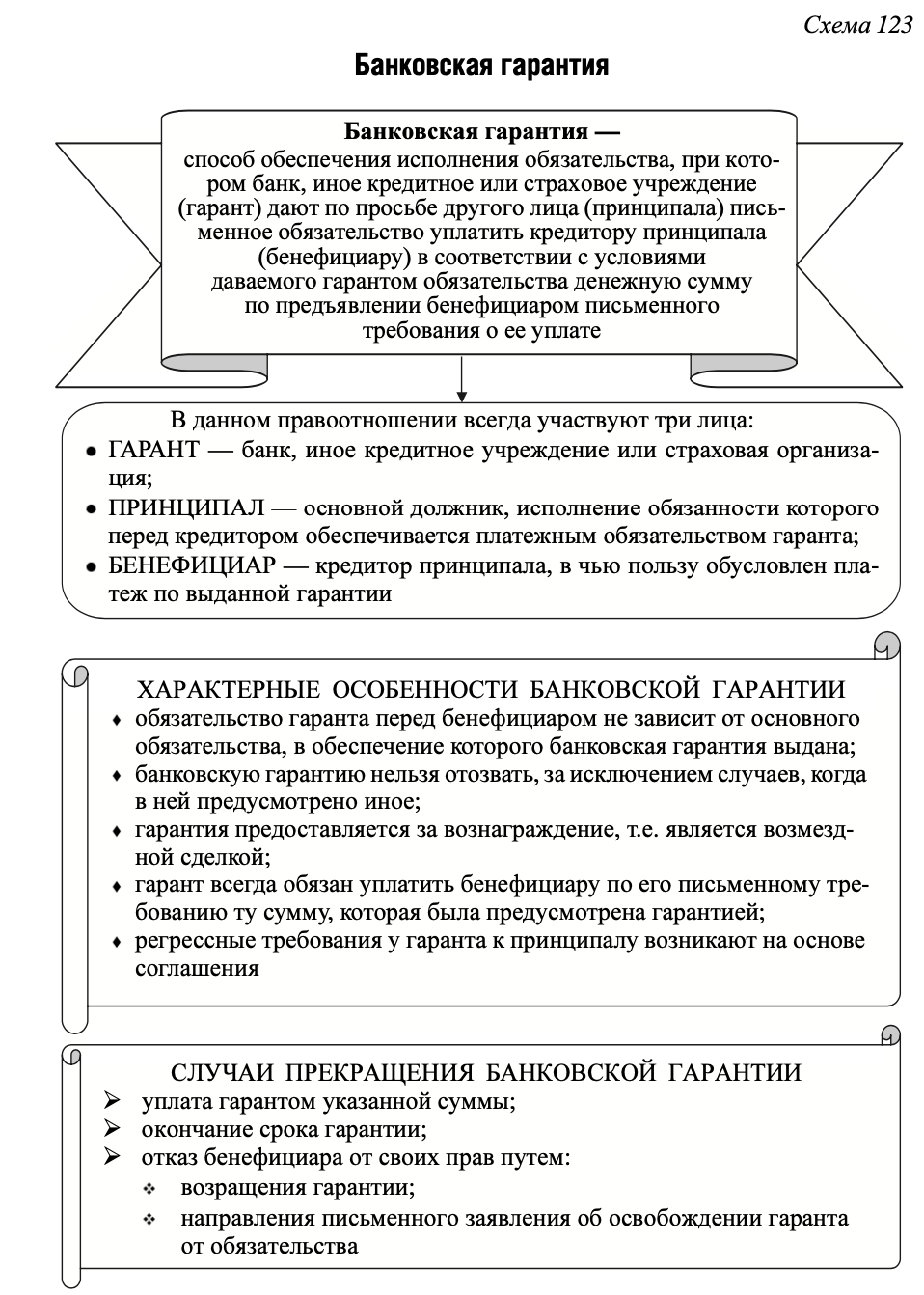

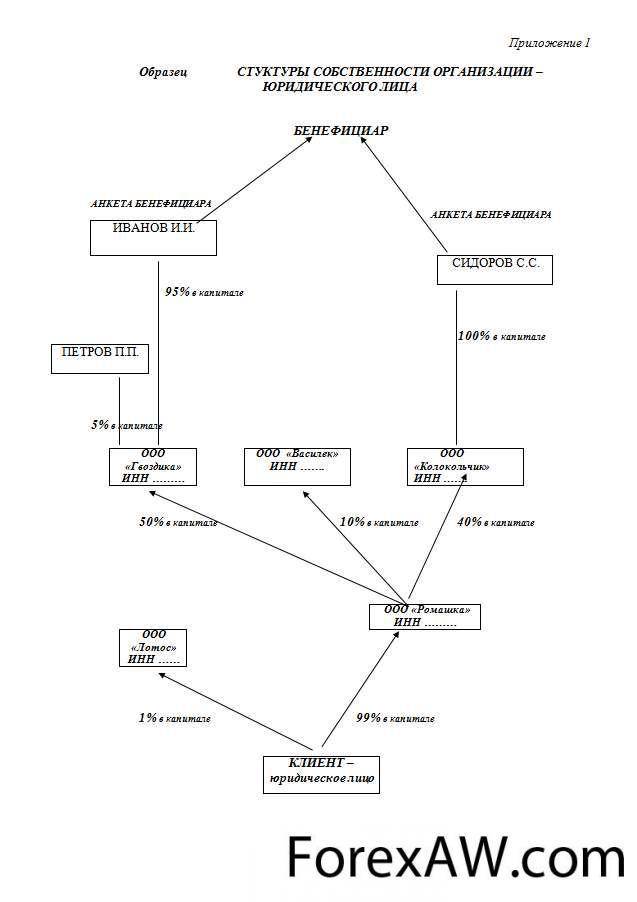

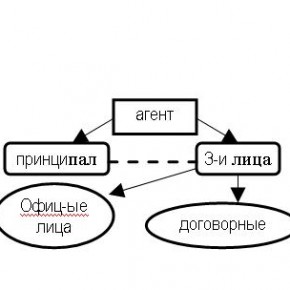

Выдачу и использование банковских гарантий в России регламентирует §6 статьи 23 Гражданского кодекса РФ. При обеспечении сделки банковской гарантией в процессе участвуют 3 стороны:

- Принципал — юридическое или физическое лицо, исполнение обязательств которого перед бенефициаром гарантирует банк. В рамках сделки, гарантируемой банком, в роли принципала выступает поставщик или исполнитель по контракту.

- Бенефициар — субъект предпринимательской деятельности, государственная или муниципальная организация, орган местного самоуправления, государственный орган, интересы которого призвана защитить банковская гарантия. Бенефициар является покупателем или заказчиком, которому принципал должен поставить товары, выполнить работы, оказать услуги.

При нарушении обязательств принципалом банк осуществляет выплату в пользу бенефициара гарантийной суммы, размер которой указан в гарантии.

При нарушении обязательств принципалом банк осуществляет выплату в пользу бенефициара гарантийной суммы, размер которой указан в гарантии. - Гарант — банковское учреждение, которое по просьбе принципала берет на себя обязательство уплатить определенную денежную сумму бенефициару в случае невыполнения принципалом условий контракта. Если принципал не исполнит обязательства, указанные в БГ, банк осуществит выплату гарантийной суммы, тем самым компенсируя убытки бенефициара.

Процесс оформления БГ

Банковская гарантия оформляется по инициативе и за счет принципала. Оформление документа производится при личном визите в банк или дистанционно (в том числе, по обращению к нам в Дистанционный банковский сервис).

Если банковская гарантия оформляется для участия в госзакупках по 44-ФЗ, банк-гарант должен быть включен в перечень кредитно-финансовых учреждений, создание которого регламентировано ст. 74.1 Налогового кодекса РФ.

Принципал представляет в банк заявку и пакет документов, которые подтверждают его финансовую устойчивость. Перечень документов, необходимых для предоставления гарантии, каждое кредитно-финансовое учреждение определяет в индивидуальном порядке. Также банки устанавливают требования к клиентам, которым может быть выдана БГ.

При выдаче больших банковских гарантий может понадобиться залог. В качестве предмета залога могут выступать необремененные высоколиквидные активы, стоимость которых сопоставима с гарантийной суммой.

На основании представленных документов банк выносит решение о выдаче БГ. При необходимости принципал может самостоятельно, с учетом требований бенефициара, составить текст гарантии и направить в банк. После уплаты принципалом комиссии банка кредитно-финансовое учреждение производит оформление БГ и выдает документ клиенту.

Гарант, бенефициар и принципал в банковской гарантии выполняют следующие действия:

- Принципал обращается в банк с заявлением о выдаче банковской гарантии, представляет документы и предметы залога (если это необходимо), заключает договор БГ, оплачивает услуги банка, предоставляет проект банковской гарантии (если не подходит типовой документ), передает бенефициару полученную гарантию.

- Бенефициар — устанавливает требования к банку-гаранту, предоставляет принципалу документы по сделке (договор, технические требования и прочее).

- Гарант — устанавливает требования к клиентам, которым может быть выдана банковская гарантия, определяет перечень документов, на основании которых выдается БГ, рассматривает заявку принципала на кредитном комитете, заключает с принципалом договор банковской гарантии и залога (если это необходимо), составляет документ и выдает его (на руки, в электронном виде или отправляет по почте).

Участие каждой стороны в отношениях, регулируемых БГ

Банковская гарантия подразумевает взаимную ответственность каждой из сторон, участвующих в соглашении. Стороны обязаны:

- Принципал — обратиться в банк и получить БГ, уплатив комиссию и услуги по оформлению документа, своевременно и полностью выполнить обязательства перед бенефициаром. А в случае наступления гарантийного случая уплатить банку штраф, предусмотренный договором банковской гарантии.

- Бенефициар — неукоснительно соблюдать соглашение с принципалом. При невыполнении принципалом обязательств представить в банк-гарант документальное обоснование наступления гарантийного случая. Пакет документов должен быть полным и корректным, а сроки подачи укладываться во временные рамки срока действия гарантии банка.

- Гарант — в случае наступления гарантийного случая выплатить бенефициару сумму, предусмотренную банковской гарантией, а также взыскать с принципала штраф, предусмотренный соглашением.

В чем выгода гарантии для её участников

- Принципал — субъекты предпринимательской деятельности благодаря гарантиям банков повышают свой статус в глазах покупателей и заказчиков, получая возможность заключать выгодные контракты, в том числе благодаря участию в государственных и муниципальных закупках.

- Бенефициар — заказчики и покупатели могут избежать финансовых потерь или минимизировать их, так как в случае невыполнения контрактных обязательств контрагентом получат выплату от банка.

- Гарант — для банков выдача гарантий является одним из видов деятельности, приносящих прибыль. При выдаче документа банк получает комиссию, уплачиваемую принципалом, а при наступлении гарантийного случая полностью или частично покрывает расходы за счет взыскания с принципала штрафа.

Если у вас остались вопросы о сторонах БГ, их правах и обязанностях, обращайтесь в Дистанционный банковский сервис. Наши специалисты подробно расскажут вам, кто такой принципал в банковской гарантии и какой банк лучше всего выбрать в качестве гаранта, чтобы получить гарантию быстро и без залога. Мы предоставим квалифицированную консультацию по всем интересующим вопросам!

Наши специалисты подробно расскажут вам, кто такой принципал в банковской гарантии и какой банк лучше всего выбрать в качестве гаранта, чтобы получить гарантию быстро и без залога. Мы предоставим квалифицированную консультацию по всем интересующим вопросам!

Статья 7 / КонсультантПлюс

1. Таможенные органы государств — членов ЕврАзЭС принимают банковские гарантии, выданные банками своего государства.

2. Банковская гарантия является обеспечением уплаты принципалом таможенных платежей в случае неисполнения или ненадлежащего исполнения его обязательства перед таможенным органом одного из государств — членов ЕврАзЭС, на территории которого выявлена недоставка товаров.

3. Гарант гарантирует уплату бенефициару денежных средств в размере, установленном пунктом 13 настоящей статьи, по представлении бенефициаром письменного требования об их уплате.4. Банковская гарантия не может быть отозвана гарантом.

5. Принадлежащее бенефициару по банковской гарантии право требования к гаранту не может быть передано другому лицу.

6. Банковская гарантия вступает в силу со дня ее выдачи.

7. Требование бенефициара об уплате денежных средств по банковской гарантии должно быть представлено гаранту в письменной форме с приложением указанных в гарантии документов. В требовании или в приложении к нему бенефициар должен указать, в чем состоит нарушение принципалом его обязательства, в обеспечение которого выдана гарантия.

8. Требование бенефициара должно быть предъявлено гаранту до окончания определенного в гарантии срока, на который она выдана.

Банковская гарантия, предъявленная бенефициаром в установленные банковской гарантией сроки, действует до полного исполнения гарантом своих обязательств перед бенефициаром.

9. Гарант должен рассмотреть требование бенефициара с приложенными к нему документами в срок, не превышающий десяти дней после его получения, уведомив принципала о требовании бенефициара.

10. Гарант отказывает бенефициару в удовлетворении его требования, если это требование либо приложенные к нему документы не соответствуют условиям гарантии.

Гарант должен уведомить бенефициара об отказе удовлетворить его требование.

11. Предусмотренное банковской гарантией обязательство гаранта перед бенефициаром ограничивается уплатой суммы, на которую выдана гарантия.

12. Обязательство гаранта перед бенефициаром по гарантии прекращается в случае:

— поступления на счет бенефициара всей суммы гарантии, перечисленной гарантом;

— отказа бенефициара от своих прав по гарантии путем возвращения ее гаранту либо путем письменного заявления бенефициара об освобождении гаранта от его обязательств.

13. Сумма банковской гарантии не может быть меньше суммы таможенных платежей, которая подлежала бы уплате в государстве — члене ЕврАзЭС, по территории которого осуществляется перемещение товаров под таможенным контролем, если бы соответствующие товары были выпущены для свободного обращения.

14. Сумма банковской гарантии указывается в долларах США либо в евро. Уплата гарантом денежных средств осуществляется в валюте банковской гарантии либо в национальной валюте государства — члена ЕврАзЭС с учетом курса валюты банковской гарантии, действующего на дату платежа в государстве — члене ЕврАзЭС, если иное не предусмотрено его законодательством.

15. Таможенные органы государств — членов ЕврАзЭС принимают банковскую гарантию, выданную банком-гарантом с учетом требований законодательства своего государства и в соответствии с настоящим Соглашением.

При недостаточности суммы банковской гарантии или окончании срока ее действия банковская гарантия не принимается.

16. При недоставлении товаров в место и срок, определенные таможенным органом государства — члена ЕврАзЭС, бенефициар выставляет гаранту требование об уплате и перечислении на его счет денежных средств. Требование должно быть удовлетворено гарантом в срок не позднее тридцати дней со дня его получения.

Уплаченные по банковской гарантии денежные средства перечисляются на счет таможенного органа того государства — члена ЕврАзЭС, на территории которого выявлена недоставка товаров.

Открыть полный текст документа

Принципал и бенефициар — стороны банковской гарантии

Любое действие в финансовой сфере предполагает наличие двух или более сторон. И банковская гарантия (БГ) в поле страхования рисков не исключение. Здесь действует финансово-кредитная организация с исполнителем (принципалом) с одной стороны, а с другой – заказчик (бенефициар).

И банковская гарантия (БГ) в поле страхования рисков не исключение. Здесь действует финансово-кредитная организация с исполнителем (принципалом) с одной стороны, а с другой – заказчик (бенефициар).

Кто такие бенефициар и принципал в банковской гарантии, и у кого какие обязанности? Попробуем разобраться.

Банковская гарантия

БГ – это способ, гарантирующий обеспечение исполнения обязательств одной стороны перед другой. Подписанный сторонами документ дает гарантии по выплате оговорённой суммы заказчику, если условия договора выполнены не полностью или ненадлежащим образом.

Такой документ защищает каждого из участников сделки, но в первую очередь – заказчика услуг или работ. Также это может быть поставщик, заёмщик или кредитор.

Что такое гарантийное обязательство?

Для того чтобы понять, кто такие гарант, принципал и бенефициар, необходимо разобраться в характеристиках банковской гарантии. Основные признаки этого продукта следующие:

- Долговое обязательство, обеспечиваемое банком должно быть независимым и существовать самостоятельно.

- Безотзывность. То есть гарант имеет право досрочно отозвать БГ только в случае соответствующей записи в договоре.

- Невозможность передачи прав. Бенефициару удастся передать свои права только при определенной договорённости, прописанной в документе.

- Возмездность. Услуги по оказанию гарантии оплачиваются финансово-кредитной организации в полном объеме.

Независимость среди юридических признаков считается главным. Из нее можно вывести основные отличительные особенности БГ от прочих видов обеспечения. Ими являются:

- Окончание периода действия гарантийного свидетельства не происходит в случае прекращения основного обязательства.

- Изменение основного обязательства не приводит к изменению его по гарантии.

- Возражения банка при выдвижении требований бенефициаром неправомерны.

- При повторном обращении за выплатой суммы к кредитору оно должно быть выполнено беспрекословно.

- Обязательства, гарантированные бенефициару финансово-кредитным учреждением, не зависят от позиции должника по обеспеченному гарантией соглашению.

Участники сделки

Соглашение подобного типа требует наличия трех участников:

- Гарант.

- Бенефициар.

- Принципал.

Официальные определения

Итак, кто же такие принципал и бенефициар? Первый – лицо, которое обращается в финансово-кредитное учреждение за гарантией и вместе с этим берет на себя все обязательства по исполнению заключенного договора.

Второй является кредитором по принятым обязательствам, прописанным в банковском гарантийном документе. То есть, именно бенефициару предоставляет указанные в договоре работы (услуги) принципал.

Гарантом выступает банк. Он является стороной, обеспечивающей выплату денежного возмещения при наступлении гарантийного случая.

Как это работает?

Инициатором обращения за банковской гарантией является принципал. Чаще всего это происходит не «от хорошей жизни». Иногда подобный документ — единственный способ получить долгосрочный и выгодный заказ от государства.

Принципал в этом случае выступает заявителем, берет на себя расходы по оплате комиссии банку и становится должником до полного исполнения обязательств. Как и бенефициар, он должен соответствовать критериям, выдвинутым банком, который, в свою очередь, перед подписанием документа анализирует заявленный статус компании, историю, бухгалтерию и прочую документацию.

Как и бенефициар, он должен соответствовать критериям, выдвинутым банком, который, в свою очередь, перед подписанием документа анализирует заявленный статус компании, историю, бухгалтерию и прочую документацию.

Бенефициар является главным выгодоприобретателем по выданной банком гарантии. Ему предоставлено право запросить выплату полной суммы, в случае невыполнения или ненадлежащего выполнения условий договора. В этом случае банк, изучив представленные документы, удовлетворяет (или не удовлетворяет) предъявленные требования.

Банк, как гарант сделки, получает вознаграждение в виде уплаченной принципалом комиссии. Если финансово-кредитной организации пришлось выплатить сумму гарантии (или ее долю), то она наделена правом взыскать эту сумму с принципала.

Два года назад требования к выдаче гарантий банками для обеспечения исполнения условий договоров ужесточились (особенно это касается государственных контрактов). Список учреждений, получивших право на выдачу гарантий, сократился и значительно. Центробанк ежегодно обновляет реестр таких банков. Кроме того, каждое гарантийное обязательство регистрируется в Росреестре (так подтверждается подлинность).

Центробанк ежегодно обновляет реестр таких банков. Кроме того, каждое гарантийное обязательство регистрируется в Росреестре (так подтверждается подлинность).

Права и обязанности гаранта, принципала и бенефициара

Из общих понятий может показаться, что тяжело нести бремя гарантии только принципалу, но и заказчик, на самом деле, имеет свои нелегкие обязанности.

Есть три ситуации, в которых взыскание принципалом с бенефициара неустойки, оплаченной гаранту, будет правомерно. Они приведены ниже:

1. Недостоверность документов, представленных бенефициаром. Если это обстоятельство доказано, то принципалу должны быть возмещены убытки, которые он понес в процессе предоставления банковской гарантии или при исполнении заказа.

2. Требования по выплате определённой суммы не обоснованы. В случае, если требования бенефициара к гаранту по поводу выплаты средств голословны, и это подтверждается документально, деньги должны быть возвращены.

В качестве примера можно привести принципала, который добросовестно и в полном объеме выполнил требования, а заказчик в банк представил документы, говорящие об обратном. В этом случае бенефициар имеет право не только на компенсацию, но и на подачу искового заявления в суд.

В этом случае бенефициар имеет право не только на компенсацию, но и на подачу искового заявления в суд.

3. Невыполнение условий заключённого договора. Исполнитель, то есть бенефициар, как кредитор принципала по банковской гарантии, обязан соблюдать условия, прописанные в контракте. Если они не выполнены, и принципал из-за этого несет убытки, то возместить их придется в полном объеме.

Все субъекты сделки несут обязанности друг перед другом.

Как стать принципалом?

Оформление гарантийных обязательств сегодня — дело непростое. Требования законодательства очень жесткие. Шаг влево, шаг вправо – договор между принципалом и бенефициаром становится недействительным. И все стороны несут убытки.

Специалисты советуют обращаться к юристам, чтобы избежать различных казусов. Особенно тем, кто пытается оформить поручительство впервые. Если возможности нет, пробуем так.

Шаг первый

Определяемся с гарантом. То есть, оцениваем свои перспективы. Малейшее несоответствие базовым условиям банка гарантирует отказ. В общем, требования гаранта такие:

В общем, требования гаранта такие:

- Специфика заказа и поле деятельности организации должны совпадать.

- К моменту подачи заявления организация должна быть зарегистрирована как юридическое лицо не менее полугода (в некоторых банках – больше года).

- Требуемая гарантийная сумма должна соответствовать возможностям организации (при небольшом уставном капитале не стоит просить миллионных гарантий).

- Необязательно, но лучше, чтобы опыт гарантийных контрактов у организации уже был.

При соблюдении этих условий легко выбрать гаранта. Вероятность отказа будет меньше, если у организации в этом банке есть счета. Перед обращением в выбранный банк нужно проверить, есть ли он в реестре Минфина (если нет, документ окажется недействительным).

На этом, как и на остальных этапах, заключать договор бенефициара и принципала проще через брокера. Его услуги не бесплатны, но оно того стоит. С посредником документы оформляются в разы быстрее, и вероятность отказа практически нулевая. Здесь нужно предостеречь потенциального принципала. Сегодня участились случаи, когда посредник за день (или даже меньше) по паре документов предлагает оформить гарантию. Почти со стопроцентной вероятностью можно сказать, что документ этот «серый» (то есть, не зарегистрированный в Росреестре) и законной силы иметь не будет.

Здесь нужно предостеречь потенциального принципала. Сегодня участились случаи, когда посредник за день (или даже меньше) по паре документов предлагает оформить гарантию. Почти со стопроцентной вероятностью можно сказать, что документ этот «серый» (то есть, не зарегистрированный в Росреестре) и законной силы иметь не будет.

Шаг второй

Сбор документов и предоставление их будущему гаранту. Начинаем с подтверждения официального статуса организации. Это документ о внесении компании в ЕГРЮЛ. Еще понадобится:

- Заявление (заполняется в банке).

- Копии и оригиналы учредительных документов.

- Бухгалтерская отчетность.

- Документы, подтверждающие полномочия руководящего состава.

- Копии подписанных договоров с заказчиком.

Это основной пакет документов. Банк по своему усмотрению может запросить ещё какую-либо информацию.

Иногда для оформления гарантии бенефициар принципалу предлагает свои банки, с которыми работает давно и имеет наработанные контакты. Принципалу приходится соглашаться, выбора просто нет.

Принципалу приходится соглашаться, выбора просто нет.

Шаг третий

Банк выносит решение. Это длительный процесс. Менеджеры финансовой организации проверяют кредитную репутацию кандидата, его финансовые возможности, опыт и срок работы в указанном поле деятельности. А также — платежеспособность.

Быстро проходит проверка постоянных участников госзакупок и тендеров. Проверяющие обычно не углубляются в детали. Новичкам тяжелее. Поэтому перед подачей заявления, специалисты рекомендуют в первую очередь привести в порядок финансовые и бухгалтерские дела.

Шаг четвёртый

Утверждение проекта гарантии. Перед тем как подписать документ, его нужно внимательно прочесть, лучше юристу организации-кандидата. Все сомнительные пункты необходимо убрать до заключения договора. После проставленных печатей и подписей это сделать гораздо труднее.

Шаг пятый

Оплата выставленных счетов. Вариантов здесь два:

- Одноразово в виде 1-3% от суммы оформленной гарантии.

- Ежемесячно вносить сумму, прописанную в контракте.

На этом этапе оплатить нужно и работу посредника.

Шаг шестой

Заключение договора и выдача документов на руки. Это итог проведенной работы. У каждого участника гарантии остается один экземпляр документа. У принципала еще и выписка из реестра банковских гарантий (для подтверждения подлинности).

Подстраховка по-банковски – Коммерсантъ Санкт-Петербург

Банковская гарантия — один из видов обеспечения обязательств сторон, широко используемый в современной деловой практике. Наиболее распространенными являются гарантии для обеспечения заявки на участие в конкурсах, аукционах или торгах, для исполнения контракта или обеспечения возврата авансовых платежей. Также существуют и другие виды банковских гарантий: например таможенная (гарантия оплаты ввозных, таможенных платежей, а также оплата услуг таможенных органов).

Участниками отношений при банковской гарантии являются гарант, принципал и бенефициар. Гарантом может выступать только банк или иное кредитное учреждение, страховая компания (с 2 августа 2010 года страховые компании из перечня организаций, которые могут выдать гарантию для обеспечения госконтракта, были исключены согласно 94-ФЗ). Гарантия, выданная любым другим юридическим лицом (коммерческим или некоммерческим), органом государственной власти или местного самоуправления, является недействительной, так как все указанные субъекты не имеют права выдавать банковскую гарантию. В роли принципала выступает любое лицо, которое является должником в каком-либо обязательстве. Это может быть кредитное обязательство, договор аренды, купли-продажи. Бенефициар — это любое лицо — кредитор принципала по обязательству, которое обеспечивается банковской гарантией.

Гарантом может выступать только банк или иное кредитное учреждение, страховая компания (с 2 августа 2010 года страховые компании из перечня организаций, которые могут выдать гарантию для обеспечения госконтракта, были исключены согласно 94-ФЗ). Гарантия, выданная любым другим юридическим лицом (коммерческим или некоммерческим), органом государственной власти или местного самоуправления, является недействительной, так как все указанные субъекты не имеют права выдавать банковскую гарантию. В роли принципала выступает любое лицо, которое является должником в каком-либо обязательстве. Это может быть кредитное обязательство, договор аренды, купли-продажи. Бенефициар — это любое лицо — кредитор принципала по обязательству, которое обеспечивается банковской гарантией.

Инициатива в формировании отношений по поводу банковской гарантии обычно принадлежит принципалу. По его письменной просьбе и выдается гарантия. К примеру, при заключении договора купли-продажи, при котором предусматривается возможность оплаты товара в рассрочку, продавец может потребовать, чтобы обязательства покупателя по оплате товара обеспечивались банковской гарантией.

Внешне банковская гарантия схожа с поручительством, однако и по основаниям возникновения, и по своему содержанию существенно от него отличается. Эти отличия проявляются в трех аспектах: банковская гарантия — не договор, а одностороннее и безусловное обязательство гаранта перед кредитором (бенефициаром) уплатить при соблюдении условий гарантии названную в ней денежную сумму; банковская гарантия не требует какого-либо согласия, одобрения или подтверждения со стороны бенефициара. Согласно Гражданскому кодексу, предусмотренное банковской гарантией обязательство не зависит в отношениях между ними от того основного обязательства, по которому гарантия выдана, даже если в ней содержится ссылка на это обязательство; обязательство платить по гарантии, если формальные условия гарантии бенефициаром соблюдены, носит безусловный характер. Даже при исполнении обеспеченного обязательства гарант в случае повторного требования бенефициара обязан произвести такой платеж.

Поскольку банковская гарантия выдается финансовыми учреждениями, платежеспособность которых является устойчивой, она в силу названных ее правовых особенностей дает кредитору по обязательству (бенефициару) уверенность в том, что в случае несоблюдения условий обязательства, обеспеченного гарантией, он получит обозначенную в ней денежную сумму для покрытия возможных убытков.

По словам Александра Митина, управляющего партнера компании РАУД, сама технология получения банковской гарантии довольно проста. «Нет необходимости подписания каких-либо соглашений — достаточно одностороннего письменного обязательства гаранта», — сообщает он.

«По условиям выплат бенефициару денежных сумм гарантии могут подразделяться на безусловные (по первому требованию) и условные. Безусловная гарантия подразумевает, что банк обязан выплатить определенную сумму бенефициару по первому его требованию, соблюдая все условия договора гарантии. Условная гарантия подразумевает, что банк также обязан выплатить бенефициару определенную сумму по его требованию, но только в том случае, если он предоставил документы, подтверждающие неуплату ее принципалом», — говорит президент-председатель правления банка SIAB Галина Ванчикова.

Безусловные банковские гарантии характеризуются прежде всего принципами срочности и безотзывности. Эти два принципа означают, что банк не имеет права в одностороннем порядке отказать в выплате бенефициару. Банковские гарантии, которые могут отзываться, крайне непопулярны и практически не пользуются спросом, так как вызывают недоверие и опасения бенефициаров.

Банковские гарантии, которые могут отзываться, крайне непопулярны и практически не пользуются спросом, так как вызывают недоверие и опасения бенефициаров.

Гарантированный арбитраж

Эксперты рынка отмечают, что в случае арбитражного спора между двумя юридическими лицами стороны все чаще сталкиваются с проблемой применения тех или иных обеспечительных мер к своему оппоненту, так как суды очень редко идут на удовлетворение подобных ходатайств. Согласно статье 94 Арбитражного процессуального кодекса РФ, существует возможность предоставления встречного обеспечения: это может быть внесение на депозитный счет суда денежных средств, в размере, предложенном судом, поручительство, иное финансовое обеспечение, либо предоставление банковской гарантии.

«С точки зрения удобства, скорости предоставления и оптимизации затрат наиболее эффективной я представляю банковскую гарантию. Она по своей правовой природе призвана обеспечить возмещение убытков без предварительного вложения каких-либо денежных средств заявителя обеспечительных мер (за исключением, разумеется, вознаграждения гаранта). Таким образом, в отличие от внесения денег на депозит, банковская гарантия — это предоставление гарантийного письма, в то время как внесение денежных средств на депозитный счет суда требует отвлечения денежных средств из оборота хозяйственной деятельности предприятия, что может отрицательно повлиять на эффективность ведения бизнеса. Кроме того, достаточно длительным является процесс возврата сумм, уплаченных на депозитный счет», — комментирует Александр Митин.

Кирилл Саськов, руководитель корпоративной и заграничной арбитражной практики, партнер юридической компании «Качкин и партнеры», считает, что одним из основных преимуществ банковской гарантии, даже в случае наличия арбитражного спора, является то, что отсутствует необходимость в получении судебного акта для получения платежей по банковской гарантии. «Получение удовлетворения денежных требований по банковской гарантии не является окончательным и бесповоротным. Так, например, в случае исполнения за счет банковской гарантии требований по взысканию неустойки за ненадлежащее исполнение обязательства должник не лишен права доказывать, что неустойка была чрезмерной и часть ее подлежит возврату кредитором», — отмечает Кирилл Саськов.

Рискованные гарантии

«Для банка выдача гарантии — это риски, аналогичные рискам, возникающим при кредитовании. Принцип независимости банковской гарантии имеет не только юридическое, но и экономическое значение, так как побуждает гарантов более ответственно относиться к каждому случаю выдачи гарантии, глубокому анализу возможных рисков, а бенефициару дает уверенность в том, что обязательство гаранта достаточно надежно и при необходимости будет исполнено без лишних процедур разбирательств», — утверждает Галина Ванчикова.

Кроме того, бенефициар должен быть уверен, что выданная банком гарантия является подлинной. Банк России рекомендовал в целях подтверждения выданных кредитными организациями банковских гарантий, в качестве обеспечения надлежащего исполнения принципалом его обязательств перед бенефициаром, в том числе в рамках закона 94-ФЗ, размещать на своих сайтах информацию о внутренних структурных подразделениях кредитной организации, осуществляющих обеспечение проведения операций по выдаче банковских гарантий. Также Банк России рекомендовал размещать на своих сайтах контактные данные ответственных лиц, уполномоченных кредитной организацией осуществлять подтверждение факта выдачи банковской гарантии, с указанием фамилии, имени, отчества, номеров телефонов, адреса электронной почты. Все это позволит любому госзаказчику или уполномоченному органу без особого труда проверить подлинность предъявленной участником банковской гарантии. Для этого потребуется лишь интернет и телефон.

Павел Александров

Что значит бенефициар по банковской гарантии и его отличие от принципала

Добрый день.

Коллеги уже ответили на Ваш вопрос, я бы хотел в целом описать причины, последствия блокировки счета по 115-ФЗ, а также описать, как повысить шансы на положительный исход при запросе, и что делать, если банк заблокировал счет по 115-ФЗ.

1. Почему банк блокирует счета? Причины блокировки по 115-ФЗ.

Банк блокирует счета из-за несоблюдения критериев Центрального банка РФ по 115-ФЗ.

Все запросы можно разделить на 2 категории:

— запросы по личным банковским счетам (картам), либо кошелькам в платежных системах Юмани, QIWI, Webmoney, Paypal.

По личным счетам и кошелькам в зоне риска находятся все, кто совершает большое количество операций — те, кто совершают операции с криптовалютой, фрилансеры, интернет магазины и иные компании, которые получают оплату за товары/услуги на карты физических лиц, финансисты, те, кто получают выплаты от зарубежных букмекеров, получают большие суммы из-за рубежа и огромное количество других лиц, чья деятельность связана с совершением большого количества операций по личным счетам.

— запросы по счетам ИП/ООО/АО.

По счетам ИП/ООО/АО в зоне риска может оказаться каждый, у кого более-менее нормальные обороты, но наибольший риск есть у тех, кто занимается торговлей, строительством, посредники (агрегаторы, турагенты, диспетчерские и т.д.), те, кто имеет неофициально устроенных сотрудников и т.д. Причина повышенных рисков в специфике деятельности.

Моя практика показывает, что случайных запросов не бывает.

Как правило, ко мне обращаются клиенты, которые не совершали незаконных операций, но все равно получили запрос по 115-ФЗ (по моему опыту подавляющее большинство запросов по 115-ФЗ приходит тем, кто не совершал ничего противозаконного). Клиенты не понимают почему получили запрос, однако в 99% случаев разбор ситуации позволяет понять причины претензий банка.

Клиенты полагают, что запрос придет только при незаконных операциях, но запрос приходит или не приходит по совершенно другой логике.

Есть 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма». О нем знает практически каждый. Однако если Вы изучите закон, Вы все равно не найдете там ответа на вопрос почему банк заблокировал счет по 115-ФЗ.

Определенная конкретика изложена в Приложении к Положению Банка России от 2 марта 2012 года N 375-П «О требованиях к правилам внутреннего контроля кредитной организации в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» — там список на 18 листах, который содержит в себе те параметры, по которым банки должны выявлять подозрительные операции.

Если говорить более конкретно, то причины блокировки счета по 115-ФЗ следующие:

— Центральный банк РФ разработал во исполнение 115-ФЗ критерии, при несоответствии которым, операции клиента расцениваются банком как подозрительные.

— На основании критериев ЦБ, банки создали автоматизированную систему (робота), которая на основании определенных алгоритмов проверяет все операции всех клиентов. Если система по алгоритмам (критериям ЦБ и внутренним критериям каждого банка) распознает Ваши операции как подозрительные – Вам придет запрос по 115-ФЗ (автоматически).

Вывод №1: причины блокировки заключаются не в совершении незаконных операций, а в том, что алгоритмы банка распознали Ваши операции как подозрительные, что по мнению банка требует более внимательной проверки путем запроса документов и пояснений.

Вывод №2: если Вы получили запрос из банка по 115-ФЗ – это ненормально. Сам запрос говорит о том, что робот расценивает Ваши операции как подозрительные. Даже если банк после предоставления документов и пояснений все претензии снимет, нужно разобраться и понять почему запрос пришел, какие именно критерии ЦБ были Вами нарушены, в противном случае через какое-то время запрос может прийти повторно и в следующий раз банк может принять по Вам иное решение (заблокировать).

Вывод №3: Вы можете работать совершенно законно, не заниматься плохими вещами, но, к сожалению, это не гарантирует отсутствие претензий со стороны банка. Если в силу специфики деятельности или иных факторов Вы не соблюдаете критерии ЦБ, Вам может прийти запрос и не факт, что после подготовки ответа на него банк вникнет в ситуацию и снимет претензии.

Вывод №4: Лучше не рисковать и не надеяться на то, что «я ничем плохим не занимаюсь, поэтому мне запрос по 115-ФЗ не придет». Если у Вас более-менее нормальные обороты – лучше провести аудит рисков по 115-ФЗ и возможно внести какие-то изменения в свою работу.

Причем под изменениями я не имею ввиду какую-то перестройку своей работы.

——> Пример из практики. Очень частая ситуация. Крупная компания, несколько расчетных счетов. Для удобства зарплата выплачивается сотрудникам с одного счета, а НДФЛ с этих выплат с другого счета. Клиент получает запрос по 115-ФЗ из банка, по счету в котором выплачивается зарплата.

Причина запроса – банк видит массовые выплаты физическим лицам без оплаты НДФЛ (он не имеет доступа к Вашему другому банковскому счету и не знает, что Вы НДФЛ и страховые взносы платите, просто с другого счета).

Решение: если в целом по всем остальным моментам и критериям ЦБ у клиента все хорошо — готовим пояснения с обоснованием почему НДФЛ и страховые взносы платим с другого счета, прикладываем выписку с другого банка.

Изменения, которые вносим в деятельность клиента: переводим выплату НДФЛ и страховых взносов на тот счет, с которого выплачивается зарплата.

Пример привожу именно для того, чтобы показать, что риски по 115-ФЗ можно исключить техническими моментами, которые не требуют от Вас каких-то глобальных изменений в работе.

Это одна из самых простых ситуаций. Но даже в этой ситуации можно получить блокировку, поскольку, направив запрос, банк не просто проверит уплату налогов с другого счета, но и в целом задаст вопросы по компании и, если там найдутся моменты, которые смущают банк – все может дойти до блокировки. Лишний раз внимание банка лучше не привлекать.

2. Как происходит блокировка счета по 115-ФЗ?

Давайте сначала саму процедуру еще раз опишем, но уже полностью:

— Вы не соблюдаете критерии ЦБ по 115-ФЗ.

— алгоритмы банка это выявляют, автоматизированная система направляет Вам запрос по 115-ФЗ. Запрос часто носит общий характер, то есть в запросе Вы можете увидеть очень много того, чего у Вас нет и быть не может (в основном касается счетов ИП, ООО и АО, по физическим лицам такое редко бывает).

— Вы готовите письменные пояснения о том, что за операции Вы совершаете (пояснения об экономическом смысле совершаемых операций). Прикладываете документы.

— Банк все получает, изучает (документы смотрят живые люди) и принимает одно из следующих решений:

А) Признает операции сомнительными и блокирует счет. Обычно просто просит закрыть счет якобы «добровольно» написав заявление о закрытии.

Б) Снимает все претензии – счетом можно свободно пользоваться.

В) Банк готов продолжить с Вами сотрудничество, но просит в дальнейшем прекратить подобные операции. Иногда в этом варианте банк просит написать заверение о том, что Вы не будете больше проводить подобные операции.

3. Что делать, если банк прислал запрос по 115-ФЗ? Как ответить на запрос банка по 115-ФЗ?

На первый взгляд ответ очевиден – писать письменные пояснения и прикладывать документы.

На практике все сложнее.

Наиболее типичные ошибки при запросе по 115-ФЗ:

3.1. Ошибка №1. Ориентироваться только на сам запрос.

Запросы банка обычно шаблонные и не учитывают Вашу конкретную ситуацию.

Кроме того, банк может не знать о том, что у Вас есть какие-то иные документы, подтверждающие законность совершаемых Вами операций и не запросить их, хотя они важны.

То есть если банк запросил документы «а», «б» и «в» это вовсе не говорит о том, что предоставить надо строго «а», «б» и «в». Может быть ситуация, когда шансы на положительный исход будут выше, если Вы, наоборот, представите еще документы «г», «д», о которых банк не спрашивал, а вот документ «в» не представите, но поясните почему именно.

——> Пример из практики. Приведу пример по счетам физического лица, тоже частая ситуация. Банк запросил письменные пояснения об экономическом смысле совершаемых операций и документы, подтверждающие доход (налоговые декларации 2 НДФЛ, 3 НДФЛ). Клиент пояснения предоставил, 2 НДФЛ представил, но получил блокировку со ссылкой на то, что суммы дохода по 2 НДФЛ несопоставимы с оборотами (обороты были в разы выше).

Однако часто в таких ситуациях у клиента есть возможность обосновать «источник происхождения денежных средств» в той части, которая не покрывается его официальными доходами путем предоставления 2 НДФЛ родственников, документов о продаже имущества, договоров займа и т.д.

Банк о них не спрашивал и клиент не представил, а надо было.

Это самый простой пример. Таких ситуаций, когда можно получить положительный результат неочевидными действиями, а именно пояснив или предоставив то, о чем банк не спрашивал очень много.

В законе нигде об этом вычитать невозможно, поэтому по моей практике спасает только опыт работы со 115-ФЗ. У меня очень много ситуаций, когда даже в ходе предварительного обсуждения позиции с клиентом, я оцениваю шансы на положительный исход как низкие, но все же мы находим по итогу вариант как выиграть ситуацию.

3.2. Ошибка №2. Решить, что в банк все равно нечего предоставлять и поэтому не давать ответа вообще.

Вот тут будет реальный шанс попасть в межбанковский черный список. Суть в том, что, если Вы не даете ответ вообще – это хуже любого, даже «кривого» и заведомо неубедительного ответа.

Если Вы не даете ответ – это прямое нарушение 115-ФЗ с Вашей стороны.

Если Вы даете неубедительный ответ – даже если Вас заблокируют, Вы как минимум формально свои обязанности исполнили, поэтому шансы попасть в межбанковский черный список ЦБ будут значительно ниже.

3.3. Ошибка №3. «Мне счет все равно не нужен, поэтому не буду давать ответ».

Тоже самое, что и в ошибке №2. Блокировка счета влечет за собой не только невозможность пользоваться данным конкретным счетом, но и:

— однозначно испорченные отношения с данным конкретным банком. Даже если банк Вам не интересен, лишний раз портить отношения с банками лучше не стоит.

— риски внесения в межбанковский черный список (риски внесения в стоп-лист) и как следствие, испорченные отношения с другими банками.

Даже если счет не нужен, все равно однозначно стоит за него побороться и дать пояснения, предоставить документы. Лучше добиться сначала снятия претензий со стороны банка и затем самому его спокойно закрыть, чем оставлять отметку о закрытии счета в связи с запросом по 115-ФЗ.

3.4. Ошибка №4. Занять позицию «Банк обнаглел и просит слишком много документов».

На практике действительно банки часто «лезут слишком глубоко», однако:

— закон не ограничивает перечень документов, которые банк вправе запрашивать при запросе по 115-ФЗ, поэтому юридически сложно обвинить банк в превышении полномочий.

— на стадии запроса выбора все равно нет. Не предоставите – получите формальную блокировку со ссылкой на то, что не исполнили свою обязанность по предоставлению документов. Лучше стараться все-таки предоставлять все документы. Если будет отрицательное решение – потом проще его оспорить, чем если Вы откажитесь от предоставления документов вообще.

3.5. Ошибка №5. Писать краткие пояснения по своей деятельности в банк.

В банке не работают провидцы. Если у Вас простая схема работы – возможно кратких пояснений и приложенных документов будет достаточно.

Однако в банке никто не будет сидеть и часами разбираться в Ваших документах. Если сотрудник банка не разберется в Вашей схеме работы или Ваших документах – ему всегда проще Вас заблокировать, чем тратить большое количество времени на то, чтобы вникнуть в ситуацию и понять, что у Вас все законно.

Вывод: нужно писать максимально подробные пояснения по схеме работы, по документам. Пояснения должны быть написаны понятным языком.

По моей практике клиенты обычно пишут пояснения на полстранички, которые мало что объясняют. Часто это становится причиной отрицательного исхода.

Когда я пишу пояснения для своих клиентов они занимают:

— при запросе по физическому лицу 2-4 страницы даже в простых ситуациях.

— при запросе по ИП/ООО чаще всего это 3-8 страниц.

3.6. Ошибка №6. Пытаться справиться с банком своими силами или рассчитывать на то, что «попробую пока сам, а там если что привлеку специалиста».

Особенность 115-ФЗ и запросов банков по 115-ФЗ в том, что всю самую ценную информацию, которая позволит максимально повысить шансы на положительный исход, невозможно вычитать в законе или еще где-то.

Выбор оптимальной позиции, порядка действий, содержания пояснений в банк и списка документов, которые нужно приложить – все это приходит исключительно с опытом работы с запросами, с практикой.

Разумеется, Вы можете в каких-то случаях сами справиться с ситуацией, но нет никаких гарантий, что Вы выберете самый оптимальный вариант и не допустите фатальную ошибку, которой можно было избежать.

4. По физикам частый вопрос: «А вот мой знакомый проводит много денег через свои личные карты и его никто не блокирует. Почему так происходит?».

Ответ простой, возможны несколько вариантов:

А) Ваш знакомый умышленно/неосознанно совершает операции таким образом, что они в банке/платежной системе не распознаются как подозрительные, поскольку при соблюдении критериев Вам не будет приходить запрос (алгоритмы не будут опознавать операции как подозрительные).

Б) Общая продолжительность операций еще не привела к признанию операций подозрительными и блокировке и рано или поздно это произойдет.

5. Что делать при блокировке счета по 115-ФЗ?

Последствия блокировки счета по 115-ФЗ следующие:

5.1. Испорченные отношения с банком, который Вас заблокировал, то есть счета/карты Вам здесь уже больше не откроют. Хотя через 1-3 года некоторые все же восстанавливают отношения с банком.

5.2. Внесение в черный список ЦБ.

Если Вы будете реально заниматься криминалом или если Ваши операции не связаны ни с чем противозаконным, но при этом Вы займете неверную позицию в общении с банком – есть риски попасть в черный список ЦБ, в этом случае сотрудничать с Вами не захочет не только заблокировавший Вас банк, но и вообще любой другой банк, поскольку все банки будут видеть, что Вы в черном списке ЦБ.

5.3. «А деньги то банк отдаст?» Банк по закону должен отдать деньги, но бывает не так просто получить свои деньги из банка.

Обычно банки соглашаются отдать деньги только «путем безналичного перевода в другой банк». Но этот самый перевод в другой банк идет с пометкой, что деньги переводятся в связи с блокировкой по 115-ФЗ. Принимающий банк это видит, может начать задавать свои вопросы и т.д. Бывает, когда такими путями деньги проходят по 4-5 банков.

6. Как оспорить блокировку счета по 115-ФЗ?

Обжаловать действия банка можно в Межведомственную комиссию при Банке России, либо в судебном порядке.

Но здесь не может быть общих советов. Если Вам заблокировали счет – нужно анализировать ситуацию, оценивать шансы.

Оспорить блокировку часто сложно даже ввиду формальных причин (а именно неверный порядок действий на стадии запроса по 115-ФЗ).

Таким образом, если подводить итог:

1) Случайных блокировок не бывает, каждая блокировка – это несоблюдение Вами критериев ЦБ.

2) Очень важно занять правильную позицию в общении с банком, подготовить корректные разъяснения относительно экономического смысла проводимых операций. Малейшие ошибки на этом этапе могут привести не только к блокировке счета и сложностям с возвратом денег с банка, но и ко внесению Вас в черный список ЦБ со всеми вытекающими.

3) Очень важно изначально работать так, чтобы Вы учитывали при проведении операций требования ЦБ и самих банков, не проводили сомнительных по критериям ЦБ операций, поскольку только это сможет уберечь Вас от блокировки.

Если Вам потребуется помощь в подготовке ответа в банк при запросе по 115-ФЗ или любая иная помощь (консультации, оспаривание действий банков) по 115-ФЗ — Вы всегда можете обратиться ко мне в чат и получить помощь в решении своих вопросов (для этого Вам нужно нажать на кнопку «ОБЩАТЬСЯ В ЧАТЕ» на странице моего профиля — pravoved.ru/lawyer/362… (можно перейти по ссылке или нажав на мою фотографию)).

С Уважением,

Васильев Дмитрий.

ВС РФ разъяснил нюансы применения независимой гарантии

По словам одного из экспертов «АГ», детальное правовое регулирование правоотношений в сфере независимых гарантий появилось в ГК РФ сравнительно недавно, поэтому разъяснения ВС носят актуальный характер. Другой эксперт отметил, что высшая судебная инстанция преимущественно рассмотрела в своем обзоре достаточно очевидные вопросы, которые не должны вызывать сложностей или неоднократно рассматривались судами, однако в обзоре затронут и ряд вопросов, которые не так очевидны при первом приближении.

5 июня Президиум Верховного Суда РФ утвердил Обзор судебной практики разрешения споров, связанных с применением законодательства о независимой гарантии. Документ состоит из 17 пунктов и разработан в целях унификации судебной практики по спорам, возникающим в вышеуказанной сфере.

По мнению юриста арбитражной практики юридической фирмы VEGAS LEX Семена Лопатина, в обзоре Верховный Суд в основном рассмотрел достаточно очевидные вопросы, которые не должны вызывать сложностей или неоднократно рассматривались судами, однако был затронут ряд вопросов, которые не так очевидны при первом приближении.

«К последним можно отнести пункты об обязанности выплат по контракту, заключенному на торгах, при этом цена не была установлена изначально; о возможности установления зависимости исчисления срока банковской гарантии от основного обязательства, в данном случае от выплаты аванса. В целом обзор не изменил подхода ВС РФ, выработанного на основании норм ГК РФ, что выплаты по гарантии возможно не производить только в случае, когда действия бенефициара явно направлены на злонамеренное повторное получение выгоды, уже приобретенной по основной сделке. Также ВС РФ подтвердил то, что принципал имеет право взыскать расходы на получение гарантии в случае невозможности реализации контракта по вине заказчика, если предоставление гарантии было обязательным условием», – заключил эксперт.

Так, из п. 1 документа следует, что для возникновения обязательства из независимой гарантии достаточно одностороннего волеизъявления гаранта, если иное прямо не предусмотрено в тексте самой гарантии. При этом Семен Лопатин заметил, что данный подход напрямую следует из формулировок гражданского законодательства.

В п. 2 обзора отмечено, что обязательство из независимой гарантии нельзя признать отсутствующим из-за неуказания в ней наименования бенефициара, если достоверно установлено лицо, в пользу которого была выдана эта гарантия.

В соответствии с п. 3 начало срока действия независимой гарантии может определяться моментом совершения бенефициаром действий, относящихся к исполнению основного договора.

Согласно п. 4 документа требование о платеже по независимой гарантии считается представленным своевременно, если оно направлено гаранту в пределах срока действия гарантии и условиями независимой гарантии не предусмотрено иное.

Как указано в п. 5 обзора, требование об определении в независимой гарантии выплачиваемой бенефициару денежной суммы считается соблюденным, если ее условия позволяют установить эту сумму на момент исполнения обязательства гарантом.

В п. 6 отмечено, что по общему правилу при внесении изменений в условия основного договора, в обеспечение исполнения обязательств по которому выдана гарантия, объем обязательств гаранта не изменяется.

Из п. 7 обзора следует, что сами по себе недействительность или незаключенность соглашения о выдаче независимой гарантии, подписанного принципалом и гарантом, не свидетельствуют об отсутствии обязательства из гарантии.

В п. 8 документа отмечено, что нарушения, допущенные при выдаче независимой гарантии, могут быть противопоставлены требованию бенефициара о платеже по гарантии, если он являлся стороной соглашения о выдаче гарантии и знал об этих нарушениях.

В п. 9 обзора разъясняется, что гарант не вправе отказать бенефициару в удовлетворении его требования, если приложенные к этому требованию документы по внешним признакам соответствуют условиям независимой гарантии.

В соответствии с п. 10 документа условие банковской гарантии, обеспечивающей исполнение госконтракта, о приложении к требованию о платеже оригинала гарантии на бумажном носителе является ничтожным.

Содержание п. 11 поясняет, что обязательство гаранта перед бенефициаром не зависит от того основного обязательства, в обеспечение исполнения которого выдана гарантия, даже если в самой гарантии содержится ссылка на это обязательство.

Исходя из п. 12 денежные суммы, уплаченные гарантом бенефициару по независимой гарантии, возмещаются принципалом в порядке, предусмотренном ст. 379 ГК РФ. Соответствующее возмещение не может быть квалифицировано в качестве неосновательного обогащения гаранта, если он произвел выплату по гарантии согласно ее условиям.

В п. 13 отмечено, что расходы принципала на оплату банковской гарантии по государственным (муниципальным) контрактам, прекращенным по обстоятельствам, за которые отвечает бенефициар, являются убытками принципала, подлежащими возмещению бенефициаром.

Согласно п. 14 банкротство лица, выдавшего независимую гарантию, которое наступило в период действия гарантии, не является основанием для прекращения обязательств из гарантии, но свидетельствует о снижении обеспечительной функции гарантии и может являться основанием для перерасчета согласованной ранее платы за выдачу гарантии.

По мнению партнера юридической группы PARADIGMA Марата Хасанова, в указанном пункте озвучена однозначная позиция о том, что последующее банкротство лица, выдавшего независимую гарантию, не является основанием для прекращения обязательств по ней. «В судебной практике имели место разные подходы к данному вопросу. По ряду дел суды занимали позицию, что банкротство гаранта могло влиять на объем его обязательств по гарантиям и даже влечь за собой прекращение его гарантийных обязательств перед бенефициарами. Верховный Суд в обзоре подчеркнул, что кредиторы могут заявлять свои требования по гарантиям по отношению к гаранту и в процедуре конкурсного производства в порядке, установленном Законом о банкротстве. Согласно позиции ВС последующее банкротство гаранта может только влиять на перерасчет размера платы за выдачу гарантии в сторону уменьшения, так как финансовая эффективность гарантии после банкротства гаранта действительно снижается», – отметил эксперт.

В п. 15 поясняется, что иск бенефициара к гаранту, отказавшемуся удовлетворить своевременно предъявленное требование о платеже по независимой гарантии, может быть заявлен в пределах общего срока исковой давности.

Из п. 16 документа следует, что принципал вправе взыскать с бенефициара превышение суммы, полученной бенефициаром по независимой гарантии от гаранта, над действительным размером обязательств принципала перед бенефициаром.

В п. 17 обзора отмечено, что при направлении бенефициаром гаранту требования о платеже, предусмотренного ст. 374 ГК РФ, досудебный порядок в рамках АПК РФ считается соблюденным.

Комментируя обзор, Марат Хасанов отметил, что детальное правовое регулирование правоотношений в сфере независимых гарантий (в том его виде, как оно существует сейчас) появилось в российском ГК РФ сравнительно недавно – с марта 2015 г. По его мнению, целью обзора является разъяснение многих вопросов по гарантиям участникам гражданского оборота, использующим этот инструмент в своей хозяйственной деятельности.

В свою очередь Семен Лопатин добавил, что независимая гарантия является одной из самых востребованных обеспечительных гарантий. «Несмотря на то что сам механизм выдачи гарантий и выплаты гарантийных сумм является достаточно прозрачным, суды рассматривают большое количество споров из независимой гарантии. При этом порой принимаются взаимоисключающие судебные акты, в том числе и противоречащие судебной практике, подтвержденной ВС РФ», – заметил эксперт.

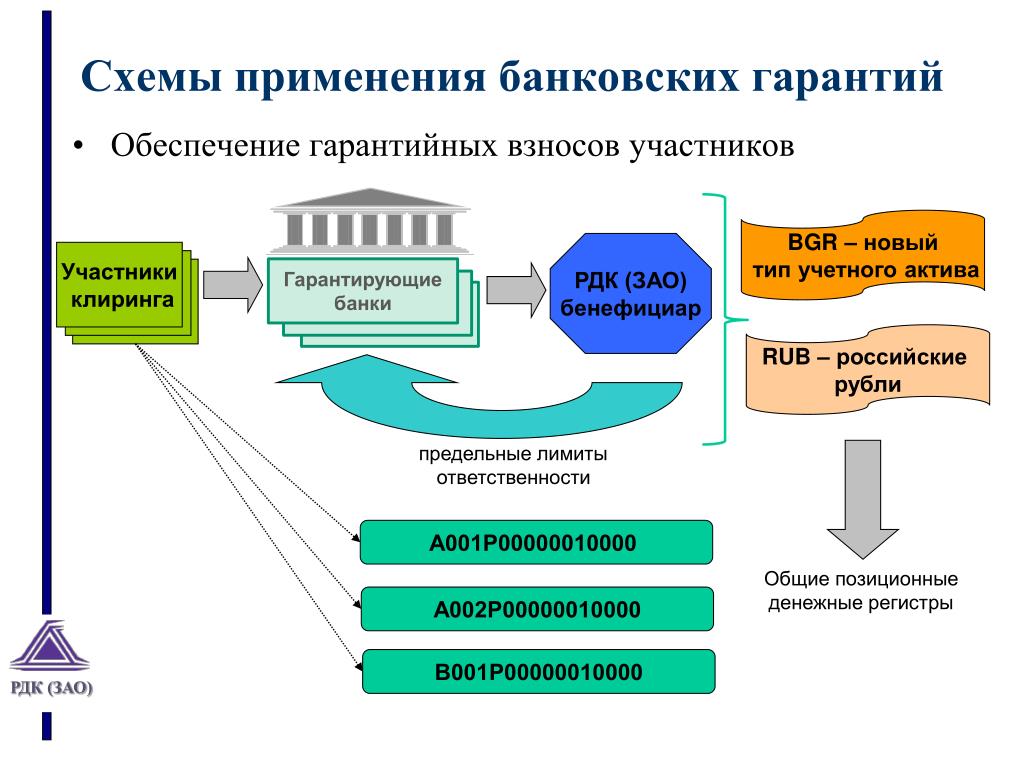

Банковские гарантии

Банковская гарантия представляет собой безотзывное обязательство Банка-гаранта выплатить Кредитору (Бенефициару по гарантии) определенную денежную сумму в том случае, если обязательства, принятые в соответствии с условиями контракта/конкурса/нормативного акта, не выполняются стороной, за которую выдается Банковская гарантия (Принципалом по гарантии). Банковская гарантия является подтверждением способности Принципала по гарантии выполнить обязательства по контракту.

Банковская гарантия является одним из наиболее востребованных финансовых инструментов на рынке. Популярность данного финансового инструмента объясняется следующими преимуществами:

для Принципала

- возможность получения аванса

- позволяет участвовать в конкурсах/торгах

- стоимость гарантии существенно ниже стоимости кредита

- возможность не отвлекать денежные средства из оборота

для Бенефициара

- защита от риска невыполнения принципалом обеспечиваемого гарантией обязательства

- надежный, быстрый и простой способ получения денежных средств без обращения в судебные инстанции

ПАО АКБ «Металлинвестбанк» предлагает банкам-контрагентам сотрудничество в области банковских гарантий, выдаваемых в соответствии с нормами законодательства Российской Федерации.

Преимущества сотрудничества с ПАО АКБ «Металлинвестбанк»:

1. ПАО АКБ «Металлинвестбанк» входит:

- в список банков, уполномоченных на выдачу гарантий заказчикам для обеспечения заявок и исполнения контрактов в соответствии с Федеральным законом от 05.04.2013г. № 44-ФЗ «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд»

- в реестр банков, обладающих правом выдачи банковских гарантий уплаты таможенных пошлин, налогов, утвержденный Приказом Федеральной таможенной службой РФ от 02.09.2013г. N 1644

- в перечень банков, отвечающих установленным требованиям для принятия банковских гарантий в целях налогообложения. Перечень ведется Министерством финансов Российской Федерации

2. Банковские гарантии, предоставляемые ПАО АКБ «Металлинвестбанк» принимаются:

- ОАО «ФСК ЕЭС»

- Федеральной службой по регулированию алкогольного рынка (Росалкогольрегулирование)

- ОАО «Атомэнергопроект»

- ПАО «Транснефть»

- ИАТА

- и другими компаниями

3. Широкий спектр видов банковских гарантий, предоставляемых ПАО АКБ «Металлинвестбанк»:

- Конкурсные (тендерные) банковские гарантии: для обеспечения обязательств участника тендера (Принципал) перед инициатором тендера (Бенефициар)

- Банковские гарантии исполнения контракта: для обеспечения надлежащего исполнения договорных обязательств поставщиком/подрядчиком (Принципал) по поставке товаров, выполнению работ, оказанию услуг перед покупателем/заказчиком (Бенефициар)

- Банковские гарантии возврата авансового платежа: для обеспечения возврата аванса, уплаченного покупателем/заказчиком (Бенефициар) поставщику/подрядчику (Принципал) за поставку товаров, выполнение работ, оказание услуг, в случае невыполнения поставщиком/подрядчиком (Принципал) своих обязательств по контракту

- Банковские гарантии в пользу таможенных органов: для обеспечения выполнения обязательств участников внешнеэкономической деятельности перед таможенными органами РФ

- Гарантия в обеспечение выполнения обязательств по уплате таможенных платежей

- Гарантия в обеспечение выполнения обязательств по использованию акцизных марок

- Гарантия в обеспечение выполнения обязательств по уплате сумм таможенных платежей и возможных процентов и пеней, возникающих при осуществлении принципалом деятельности в качестве таможенного представителя

- Гарантия в обеспечение выполнения обязательств по уплате сумм таможенных платежей и возможных процентов и пеней, возникающих при осуществлении принципалом деятельности в качестве таможенного перевозчика

- Гарантия в обеспечение выполнения обязательств по уплате сумм таможенных платежей и возможных процентов и пеней, возникающих при осуществлении принципалом деятельности в качестве владельца склада временного хранения или владельца таможенного склада

- и другие.

- Банковские гарантии уплаты акцизов (акцизные гарантии): для обеспечения выполнение принципалом обязательств перед налоговыми органами по уплате предусмотренных налоговым законодательством платежей

- иные банковские гарантии, которые широко не распространены на практике, но могут быть востребованы

4. Гибкий подход к обеспечению: предоставление банковских гарантий под:

- контр-гарантии банков-контрагентов (в рамках лимитов рисков, устанавливаемых на банки-контрагенты)

- залог векселей ПАО АКБ «Металлинвестбанк»

- товары в обороте, автотранспорт, оборудование, недвижимость

5. Индивидуальный подход:

- к выбору схемы сотрудничества и взаимодействия с каждым конкретным банком-контрагентом (с учетом пожеланий конкретного банка-контрагента)

- к установлению ставок комиссионного вознаграждения по отдельным банкам-контрагентам и видам банковских гарантий

По вопросам межбанковского сотрудничества в области банковских гарантий просим обращаться в Отдел документарных операций и торгового финансирования ПАО АКБ «Металлинвестбанк»:

Халаимова Елена

Начальник Отдела документарных операций и торгового финансирования

тел. (495) 727-97-97, 8-800-250-97-97 вн. 51-84

[email protected]

5 соображений по выбору пенсионеров

Вы много работаете, чтобы накопить пенсионные сбережения. И эти деньги, вероятно, пойдут не только на ваше будущее.

При прохождении убедитесь, что он идет туда, куда вы хотите. Выберите (и регулярно просматривайте) получателя для ваших планов 401 (k) и IRA.

Кто является бенефициаром?

Бенефициары — это люди (или организации, такие как траст или группа), которые получают ваши пенсионные фонды после вашей смерти. Выбор бенефициара важен, потому что обычно ваши деньги идут первым, даже если ваше завещание говорит об обратном.

Как выбрать получателя?

Это довольно просто: выберите, кто и что для вас больше всего. «Подумайте о своих ценностях, когда решите, как вы хотите оставить наследство», — говорит Джо Суонсон, представитель по финансовым услугам компании Principal ® в Миннетонке, штат Миннесота. «Пенсионные счета являются одними из крупнейших активов большинства инвесторов. Вы не рискуете, кто унаследует ваш дом — зачем вам делать это с вашими пенсионными сбережениями?»

5 вещей, которые следует учитывать при названии получателя пенсии

1.Выберите людей, которых вы хотите предоставить (и регулярно просматривайте).

Супруг, ребенок, племянник — позаботьтесь о тех, кого любите больше всего. Затем пересмотрите свое решение, когда произойдет большое изменение в жизни, такое как развод, повторный брак, рождение или смерть. Swanson рекомендует пересматривать ваши обозначения каждые несколько лет.

2. Подумайте о защите активов.

Рассмотрите возможность траста, если вы хотите более точно настраивать то, как ваши деньги поступают бенефициарам. Он защищает ваши активы (такие как пенсионные инвестиции и даже собственность), позволяя вам планировать, когда и как распределяется наследство.Трасты также помогают минимизировать ваши налоговые обязательства по налогу на недвижимость.

3. Назначить опекуна несовершеннолетним детям.

Если вы назначаете своим бенефициаром несовершеннолетнего (обычно кого-то моложе 18 лет), назначьте опекуна. Это лицо управляет наследством ребенка, пока он не достигнет определенного возраста. Если вы этого не сделаете, государство может решить за вас, и опекун может оказаться тем, кого вы бы не выбрали.

4. Рассмотрите возможность поделиться с благотворительной организацией или организацией.

«Многие люди называют церковь, школу или общественную организацию бенефициаром части своих денег и доходов по страхованию жизни», — говорит Суонсон.Если вы назначаете благотворительную организацию наследовать свои сбережения, периодически проверяйте, работает ли она как некоммерческая организация.

5. Не полагайтесь на значения по умолчанию.

Если вы не называете бенефициара, пенсионные фонды в 401 (k) s и IRA обычно переходят вашему супругу, даже если вы намеревались передать деньги кому-то другому. Если вы одиноки, ваши пенсионные фонды могут поступать непосредственно в ваше имущество, а это означает, что суды будут определять, как они должны быть распределены. А это может оказаться долгим и дорогостоящим процессом.

Сделайте обзоры бенефициаров регулярной частью вашего финансового планирования. Оставьте наследие, которым можете гордиться.

Узнайте больше о создании своего наследия:

Основной бенефициар — Советы и рекомендации — Rabalais Estate Planning, LLC

Если вы хотите оставить наследство своим детям, но сначала вы хотите предоставить ресурсы из своего имущества для оставшейся в живых супруги , то вы можете либо оставить своим детям голое владение своим имуществом (если вы живете в Луизиане), либо оставить свое имущество в доверительном управлении и назвать своих детей основными бенефициарами траста.

Большинство родителей хотели бы оставить наследство своим потомкам, но если родитель состоит в браке, они часто хотят сначала убедиться, что у их выжившего супруга есть ресурсы, необходимые для того, чтобы прожить остаток своей жизни.

Для потенциальных клиентов юридической фирмы, которые хотят запланировать бесплатный 15-минутный первоначальный телефонный звонок с Полом Рабале, перейдите по адресу: https://go.oncehub.com/Paul8

В Луизиане, либо потому, что женатый родитель умер без завещания (без (последняя воля и завещание) или если родитель, состоящий в браке, завещал детям голое владение, детям часто передаются «голые права собственности», которые в Луизиане подчиняются другой форме собственности, называемой «узуфруктом».»В общем, дети (голые владельцы) должны дождаться прекращения узуфрукта (часто обозначаемого как смерть пережившего супруга умершего), прежде чем они смогут получить свое наследство.

Более распространенный в национальном масштабе подход заключается в состоящий в браке родитель должен передать свое имущество трасту, назвать пережившего супруга получателем дохода траста и назвать детей основными бенефициарами траста. Доходы пережившего супруга часто сохраняются на всю жизнь пережившего супруга, и во многих случаях попечитель траста уполномочен производить выплаты для распределения основной суммы получателю дохода на здоровье, образование, содержание и поддержку получателя дохода.

Вы можете включить своих детей в свою юридическую программу по имущественному планированию, но сначала вы можете убедиться, что потребности вашего супруга удовлетворяются за счет вашего имущества. Если это так, вы можете рассмотреть вопрос о том, чтобы оставить своих детей голыми собственниками (если вы живете в Луизиане) или оставить свои активы в доверительном управлении и указать своих детей в качестве основных бенефициаров, при условии, что ваш супруг (а) получит доход.

Этот пост носит исключительно информационный характер и не содержит юридических консультаций. Пожалуйста, не действуйте и не воздерживайтесь от действий на основании всего, что вы читаете на этом сайте.Использование этого сайта или общение с Rabalais Estate Planning, LLC через этот сайт не означает отношений адвоката / клиента.

Пол Рабалайс

Поверенный по планированию недвижимости Луизианы

www.RabalaisEstatePlanning.com

Телефон: (225) 329-2450

Фидуциарные счета

Фидуциарные счета Дэниел Б. Эванс

Авторские права ©

1995 Дэниел Б. Эванс. Все права защищены.

Фидуциарный счет — это выписка обо всех квитанциях и выплаты исполнителя, доверительного управляющего или другого доверенного лица.Фидуциарный счета часто подаются в суд, чтобы получить одобрение суда действий доверительного управляющего, поэтому содержание и формат счет определяется регламентом суда. Однако учетная запись может быть понятен всем, кто хочет найти время, чтобы понять некоторые из концепции и условности.

Вопросов к ответам

Получатель должен найти время, чтобы прочитать и понять фидуциарный счет, потому что счет может отвечать на следующие вопросов:

Какие активы были включены в наследство или траст?

Что активы были проданы и за сколько?

Какие долги, налоги и расходы были оплачены?

Были ли деньги реинвестированы? Если да, то были ли инвестиции увеличение или уменьшение стоимости?

Какой доход был получен, и на какие инвестиции?

Что было (или будет) распределено, и кому кому?

Основная сумма и доход

Одной из важных концепций бухгалтерского учета является разница между основная сумма и доход.Принципалом наследства или траста является первоначально полученная сумма, плюс прирост капитала и минус долги, расходы и капитальные убытки. Директора иногда называют «корпус» (или тело) наследства или траста. Доход составляет проценты, дивиденды и другие доходы, полученные принципалом. Поскольку доход и основная сумма часто распределяются отдельно, разные бенефициары, имущество или траст должны учитывать отдельно по доходам и основной сумме.

Графики бухгалтерского учета

После разделения всех поступлений и выплат между доходами и принципала, счет идет довольно логично.Это показывает, что получено доверительное управление, что было продано, что было потрачено, что было распределено, и то, что осталось в наследстве или трасте. В частности, фидуциарный счет обычно состоит из следующих разделов или расписания:

Резюме. Первая страница — это обычно сводная страница это также служит оглавлением. Он показывает итоги для каждого другое расписание и номер страницы, на которой можно найти подробную информацию для этого графика.

Основные расписки. После страницы сводки Первый график — это график основных поступлений. В случае счета недвижимого имущества, основные поступления — это активы, принадлежащие умерший на момент его или ее смерти. В случае траста основные поступления — это взносы в траст.

Продажа или иное отчуждение. Если актив продан, разница между чистой выручкой от продажи и «фидуциаром» стоимость приобретения «(которая представляет собой стоимость актива, когда полученного актива или его стоимость, если он был приобретен) отображается на график прибылей и убытков.

Основные выплаты. Выплата основного долга составляет расходы по наследству или трасту, которые взимаются с принципала, и включает такие вещи, как долги умершего, налоги на смерть, исполнители комиссии, юридические и бухгалтерские сборы, а также подоходный налог на капитал прибыль. Иногда бывает сложно провести грань между основными расходы и доходы, но большинство административных расходов имущество считается основными расходами.

Основные выплаты бенефициарам. Каждый распределение основной суммы бенефициару указано с именем получатель и стоимость того, что было распределено.

Основной остаток в кассе. Это список всех активы, все еще принадлежащие исполнителю или доверительному управляющему, после всех выплат и раздачи. Этот список обычно показывает «фидуциарный стоимость приобретения «, которая представляет собой стоимость актива, когда полученный (или стоимость актива, если он приобретен доверительным управляющим), но может включать справедливую рыночную стоимость активов на дату счет.Чистый нераспределенный доход вычитается из стоимость активов, чтобы показать стоимость основной суммы на рука.

Информационные расписания. Есть множество транзакции, которые не увеличивают и не уменьшают стоимость счета имущество или траст, но информация о которых должна быть раскрыта. Это включает продажа активов без прибыли или убытков, реорганизация (например, акции дробления или слияния), а также покупки новых инвестиций.Эти транзакции отображаются в информационных графиках, которые обычно соблюдайте все основные расписания.

Поступления о доходах. Поступления о доходах обычно сгруппированы по типу дохода (дивиденды, проценты, рента и т. д.), то сгруппированы по акциям, облигациям или другим активам, приносящим доход, затем по дате. Таким образом, дивиденды, полученные по акциям AT&T будут показаны в хронологическом порядке среди других дивидендных расписок.

Выплаты доходов. Выплаты доходов регулярно возникающие операционные расходы недвижимости или траста, и будет включать подоходный налог, налог на имущество, процентные расходы, комиссионные по доходам, выплаченные исполнителям или попечителям, а также любые расходы получение дохода.

Распределение доходов. Сроки и суммы любых Распределенный доход отображается вместе с именами бенефициары, получающие доход.

Предлагаемые распределения. Если учетная запись является окончательной до окончательного распределения любое имущество или траст, список может быть приложен в конце счет, показывающий предлагаемое распределение всех активов, как основная сумма и доход.

Адвокатское бюро Эванса

Дэниел Б. Эванс,

Присяжный поверенный

P.O. Box 27370

Philadelphia, PA 19118

Телефон: (866) 348-4250

Электронная почта: dan @ evans-legal.ком

основного бенефициара в предложении

Эти примеры взяты из корпусов и из источников в Интернете. Любые мнения в примерах не отражают мнение редакторов Cambridge Dictionary, Cambridge University Press или его лицензиаров.

Что касается нашего платежного баланса и ослабления инфляционного давления, эта страна является основным бенефициаром нынешнего положения дел.

Теоретически подать заявление могут и муж, и жена, но только один получит гражданство в качестве основного бенефициара .

Кто будет основным бенефициаром ?

Это действительно делает нас основным бенефициаром .

Один основной бенефициар этой разумной и разумной инвестиционной политики — это очень разумный уровень пенсий духовенства, который сейчас выплачивается, с перспективами дальнейшего улучшения.

Это также означало, что эти региональные партии были основными бенефициарами последующего решения о создании региональных государств.

Но административная медлительность и отсутствие достаточной политической воли не позволили использовать эти обязательства их основными бенефициарами.

Они должны обеспечивать эффективные средства финансирования бонусной схемы форвардного контракта через одного или обоих основных бенефициаров.

Однако мои собственные поездки на поезде подсказали мне, что основными бенефициарами железнодорожных путешествий в этой стране являются люди среднего класса, а зачастую и высшего среднего класса.

Схема допускает максимум 50 000 основных бенефициаров.

Во-первых, главными бенефициарами являются государственные служащие, бюрократы.

Я считаю, что пожилые люди будут в числе основных бенефициаров этих новых инвестиций.

Но главными бенефициарами будет общественность.

Главными бенефициарами сегодняшнего вечернего голосования станут люди, живущие в больших домах с большими счетами за центральное отопление.

Среди основных бенефициаров субсидии были заработная плата машинистов и общая неэффективность системы.

Согласен ли он с тем, что последнее, чего мы хотим, — это оказаться в противоречии с главными бенефициарами нашего освобождения?

Общее количество бенефициаров будет определять размер семьи основных бенефициаров, а не оценки, сделанные в 1990 году.

Мы считаем правильным то, что те, кто являются прямыми и основными получателями высшего образования, также должны внести в него определенный вклад.

Это система, в которой главными бенефициарами являются автобусные операторы, чья неэффективность может быть переложена на налогоплательщика.

Эти примеры взяты из корпусов и из источников в Интернете. Любые мнения в примерах не отражают мнение редакторов Cambridge Dictionary, Cambridge University Press или его лицензиаров.

Бенефициар траста? Знай свои права

Если вас назвали бенефициаром траста, у вас, вероятно, возникнет много вопросов о том, что будет дальше.Трасты могут принимать различные формы и регулироваться уникальными положениями, установленными создателем траста или «лицом, предоставляющим право». Как получатель траста вы имеете определенные права. Но для полной защиты ваших финансовых и других интересов вам потребуется некоторая базовая информация о различных трастовых структурах и управлении ими.

Основы доверия

В основном трасты можно разделить на две большие категории — живые трасты и завещательные трасты.Живое доверие создается человеком в течение его или ее жизни. Лицо, предоставившее право, передает имущество трасту, который управляется для бенефициаров траста доверительным управляющим. Лицо, предоставившее право, может выступать в качестве доверительного управляющего, либо он или она может назначить в качестве доверительного управляющего другого члена семьи или семейного консультанта, например, поверенного или бухгалтера. Завещательное доверие устанавливается завещанием после смерти человека. Завещательные трасты могут использоваться для многих целей; главный из них — обеспечивать нынешних и будущих бенефициаров.

В любом случае доверительный управляющий отвечает за управление трастом в строгом соответствии с его условиями. Если так называемая фидуциарная обязанность доверительного управляющего каким-либо образом нарушается, бенефициары имеют право защищать свои интересы, подав судебный иск против доверительного управляющего.

Роль доверенных лиц

Ниже приводится краткий обзор роли и обязанностей доверительного управляющего.

- Сбор и защита активов — Две ключевые обязанности доверительного управляющего — это сбор активов, предназначенных для траста, и обеспечение защиты этих активов.Например, если недвижимость включена в трастовый актив, доверительный управляющий несет ответственность за содержание и уход за недвижимостью, а также за соответствующее страхование собственности. В случае финансовых активов, таких как денежные средства или ценные бумаги, доверительный управляющий должен вести один или несколько отдельных счетов от имени бенефициаров траста.

- Надзор за инвестициями — Доверительный управляющий обеспечивает наличие плана для удовлетворения потребностей и интересов нынешних и будущих бенефициаров.Как правило, предполагается, что трастовые инвестиции будут приносить доход бенефициарам, сохраняя при этом и реинвестируя основную сумму. В некоторых случаях доверительный управляющий может иметь право распределять основную сумму между бенефициарами.

- Налоги — Доверительный управляющий сообщает обо всех доходах, полученных от активов траста, и платит налог на любой нераспределенный доход, а также на прирост капитала, полученный трастом. Кроме того, доверительный управляющий информирует бенефициаров о суммах, которые они должны указать в своих декларациях по подоходному налогу с населения в результате распределения доверительного управления.

- Ведение документации — Доверительный управляющий отвечает за документирование каждой транзакции, которая происходит на доверительных счетах. Перед окончательным расчетом доверительный управляющий должен продемонстрировать бенефициарам, что все активы и доходы надлежащим образом управляются и распределяются.

Право получателя иска

В дополнение к регулярному учету активов траста бенефициары имеют право запросить у доверительного управляющего специальный отчет, если есть основания подозревать проблемы с выполнением доверительным управляющим своей фидуциарной роли.Если будет установлено, что доверительный управляющий нарушает свои обязанности или не предоставляет надлежащую документацию о трастовой деятельности, то бенефициар имеет право подать судебный иск, включая удаление доверительного управляющего и запрос замены. Такие действия обычно обрабатываются путем подачи ходатайства в местный суд по наследственным делам.

Отзывные и безотзывные трасты

Живые трасты могут быть отзывными или безотзывными. Как следует из названия, имущество, находящееся в отзывном трасте, может быть «отозвано» в любое время до смерти лица, предоставившего право; условия траста могут быть изменены, а активы возвращены лицу, предоставившему право.Он или она может составить подробные инструкции относительно обращения с активами траста в течение его или ее жизни и обеспечить непрерывность управления в случае недееспособности или смерти. Отзывные трасты не нужно подавать в суд по наследственным делам после смерти, тем самым сохраняя конфиденциальность семьи. Однако лицо, предоставившее право, будет облагаться подоходным налогом и налогом на имущество, как если бы собственность находилась в полной собственности.