Расширены виды деятельности, в отношении которых может применяться патент

25 июня 2012 года принят новый Федеральный закон №94-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации», основной целью которого является стимулирование развития малого бизнеса. Нормы данного Закона направлены на совершенствование упрощенной системы налогообложения (УСН) на основе патента, системы налогообложения для сельскохозяйственных товаропроизводителей (ЕСХН), УСН и системы налогообложения в виде ЕНВД, а также устранение внутренних противоречий в этих налоговых режимах исходя из практики их применения.

Учитывая, что Законом введена в действие новая глава Налогового кодекса Российской Федерации «Патентная система налогообложения», Управление ФНС России по Приморскому краю проводит информационно – разъяснительную кампанию по вопросам применения спецрежимов с 1 января 2013 года, где особое внимание заслуживает Патентная система налогообложения (патент).

Патентная система налогообложения (патент)

Патентная система налогообложения устанавливается новой главой 26.5 Налогового кодекса Российской Федерации, которая вводится в действие с 1 января 2013 года.

В Приморском крае 13.11.2012 года принят Закон №122 –КЗ «О патентной системе налогообложения на территории Приморского края».

В этой связи следует остановиться на основных изменениях:

1. Индивидуальные предприниматели (далее — ИП), планирующие применять патентную систему налогообложения с 1 января 2013 года, должны подать заявления о получении патента не позднее 20 декабря 2012 года в порядке, предусмотренном статьей 346.45 Налогового кодекса Российской Федерации.

Количество работников, которых ИП вправе привлекать для осуществления своей деятельности, увеличено до 15 человек; (в настоящее время ИП может привлекать до 5 человек наемных работников).

4.Законодательным органам субъекта РФ предоставлено право устанавливать дополнительный перечень видов деятельности, относящихся к бытовым услугам населению согласно ОКУН (в Приморском крае дополнительный перечень не установлен).

5. В соответствии со статьей 346.25 Кодекса предусмотрено 69 видов деятельности, при осуществлении которых ИП могут перейти на УСН на основе патента.

6. Добавлены виды деятельности, в отношении которых может применяться патент:

— розничная торговля через магазины и павильоны с площадью торгового зала до 50 квадратных метров, а также через киоски, палатки, ларьки и т.п.

— услуги общественного питания с залом обслуживания посетителей до 50 квадратных метров.

7. Расчет стоимости патента: размеры потенциально возможного к получению ИП годового дохода (РПВД) РПВД х 6% (ставка) х количество месяцев срока действия патента (от 1 до 12 в пределах календарного года).

8. Предоставляется право субъектам РФ устанавливать размер потенциально возможного дохода в зависимости от средней численности наемных работников, количество транспортных и средств количества обособленных объектов (площадей).

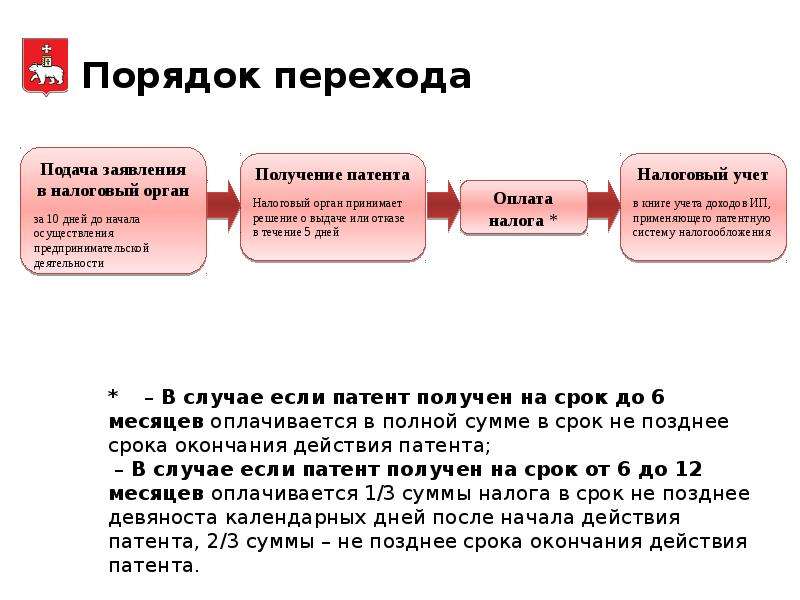

9. Сокращен срок подачи заявления на получение патента — не позднее, чем за 10 дней до начала применения патента (в настоящее время заявление подается за месяц). Заявление ИП может подать лично или через представителя, направить в виде почтового отправления с описью вложения или передать в

10. Патент выдается налоговым органом в течение пяти дней со дня получения заявления (сейчас в течение 10 дней)

11. Патент может приобретаться на любое количество месяцев, но не более, чем на календарный год (в данный момент срок действия патента от 1 до 12 месяцев и может переходить на следующий календарный год).

12. После официального опубликования Федерального закона патенты, предусмотренные статьей 34625.1 Кодекса, могут быть выданы на период до 31 декабря 2012 года включительно.

После официального опубликования Федерального закона патенты, предусмотренные статьей 34625.1 Кодекса, могут быть выданы на период до 31 декабря 2012 года включительно.

13.У индивидуальных предпринимателей применяющих УСН на основе патента в соответствии со статьей 34625.1 Кодекса, срок действия которых истекает после 1 января 2013 года, срок действия патентов прекращается 31 декабря 2012 года. Стоимость патента в указанных случаях подлежит пересчету в соответствии с фактической продолжительностью действия патента (письмо ФНС России от 31.10.2012 года №ЕД-4-3/18419@ «О порядке перерасчета стоимости патента»).

| <DIV class=shape v:shape=»_x0000_s1026″>

Сейчас не зависимо от срока в два приема: 2/3 не позднее 25 дней после окончания срока действия патента |

Индивидуальный предприниматель, перешедший на патентную систему налогообложения, производит уплату налога по месту постановки на учет в налоговом органе.

Индивидуальный предприниматель, перешедший на патентную систему налогообложения, производит уплату налога по месту постановки на учет в налоговом органе.15.Порядок оплаты патента будет зависеть от срока патента:

если патент получен на срок до 6 месяцев — в размере полной суммы налога в срок не позднее 25 календарных дней после начала действия патента;

если патент получен на срок от 6 месяцев до календарного года – двумя платежами:

в размере 1/3 суммы налога в срок не позднее 25 календарных дней после начала действия патента;

оставшиеся 2/3 суммы налога уплачиваются в срок не позднее 30 календарных дней до дня окончания налогового периода.

16. Налогоплательщики освобождены от подачи налоговой декларации. При этом они обязаны вести книгу учета доходов.

|

Сдача в аренду помещений, розничная торговля, услуги общественного питания |

С 2013 года налог, взимаемый в связи с применением патентной системы налогообложения полностью (100%) подлежит зачислению в бюджеты муниципальных районов.

С 2013 года налог, взимаемый в связи с применением патентной системы налогообложения полностью (100%) подлежит зачислению в бюджеты муниципальных районов.|

Сейчас налог, взимаемый в виде стоимости патента в связи с применением УСН, — по нормативу 100 процентов зачисляется в бюджеты субъектов Российской Федерации у |

|

│ Наименование |

2012 год |

2013 год |

|

Пенсионный фонд Российской

|

20,0%

|

20,0% |

|

Фонд социального страхования Российской Федерации |

0,0 |

0,0 |

|

Федеральный фонд обязательного |

0,0 |

0,0 |

19. Индивидуальные предприниматели, имеющие патент, могут осуществлять наличные денежные расчеты и (или) расчеты с использованием платежных карт без применения контрольно-кассовой техники при условии выдачи по требованию покупателя (клиента) документа (товарного чека, квитанции или другого документа), подтверждающего прием денежных средств за соответствующий товар (работу, услугу).

Индивидуальные предприниматели, имеющие патент, могут осуществлять наличные денежные расчеты и (или) расчеты с использованием платежных карт без применения контрольно-кассовой техники при условии выдачи по требованию покупателя (клиента) документа (товарного чека, квитанции или другого документа), подтверждающего прием денежных средств за соответствующий товар (работу, услугу).

Пресс-служба УФНС России

по Приморскому краю

Вступи в «ОПОРУ РОССИИ», получи возможности и преимущества

7 Декабря 2020

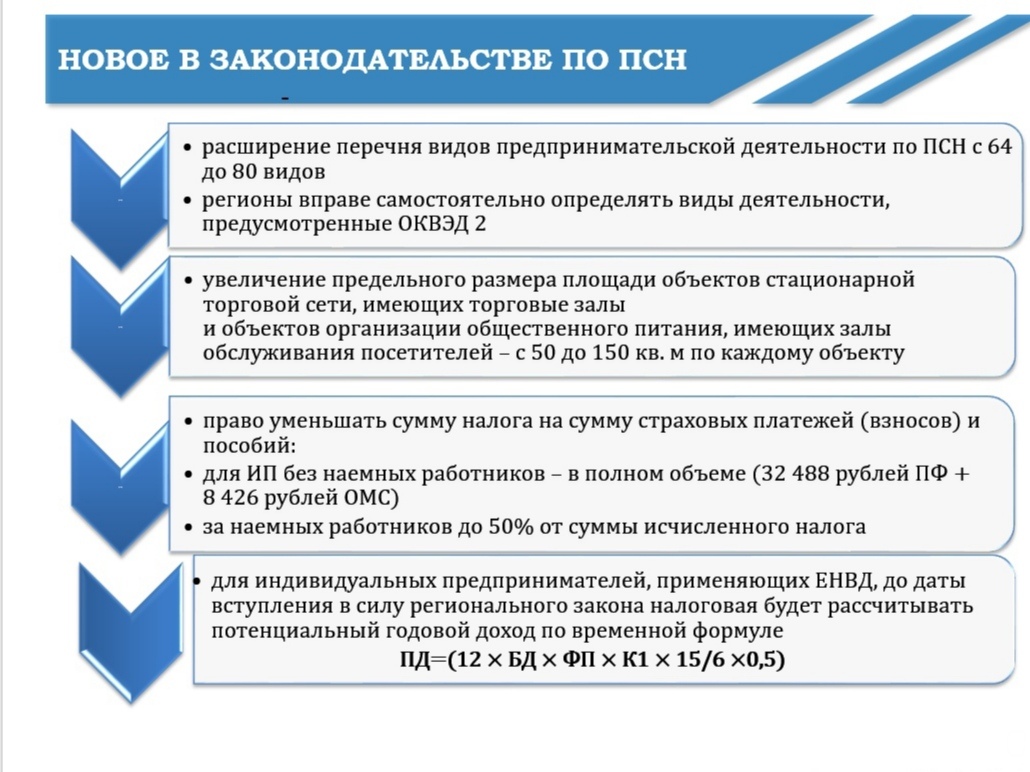

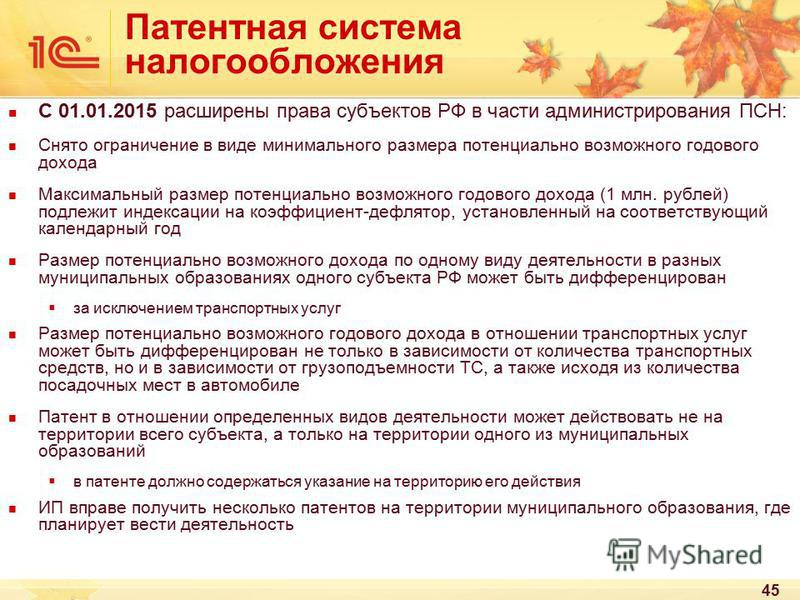

Президент РФ Владимир Путин подписал Федеральный закон №373-ФЗ от 23.11.2020 г., которым вносятся изменения в том числе в главу 26.5 НК РФ «Патентная система налогообложения». Согласно поправкам, полномочия региональной власти в отношении этого налогового режима существенно расширяются. В связи с этим Орловское отделение «ОПОРЫ РОССИИ» направило на имя губернатора и председателя Правительства Орловской области Андрея Клычкова, председателя Орловского областного Совета народных депутатов Леонида Музалевского письмо с предложения по совершенствованию регионального закона о патентной системе налогообложения.

В связи с этим Орловское отделение «ОПОРЫ РОССИИ» направило на имя губернатора и председателя Правительства Орловской области Андрея Клычкова, председателя Орловского областного Совета народных депутатов Леонида Музалевского письмо с предложения по совершенствованию регионального закона о патентной системе налогообложения.

Федеральный закон №373-ФЗ предусматривает увеличение до 80 единиц перечня видов предпринимательской деятельности, при которых возможно применение патентной системы налогообложения; расширяет полномочия регионов. Так, субъекты сами устанавливают перечень видов предпринимательской деятельности, в отношении которых на территории конкретного региона может применяться патентная система налогообложения. Исключение составляют виды деятельности, при ведении которых применение патентной системы запрещено согласно новой версии главы 26.5 НК РФ. Кроме того, отменена предельная стоимость патента. Также расширена возможность для применения патента за счет увеличения максимальной площади торговых залов, залов обслуживания посетителей с 50 кв. м. до 150 кв.м. При этом субъекты наделяются правом уменьшить это предельное значение по площади.

м. до 150 кв.м. При этом субъекты наделяются правом уменьшить это предельное значение по площади.

На региональный уровень передаются и все вопросы, связанные с установлением размера потенциально возможного к получению индивидуальным предпринимателем годового дохода, применяющего патентную систему налогообложения.

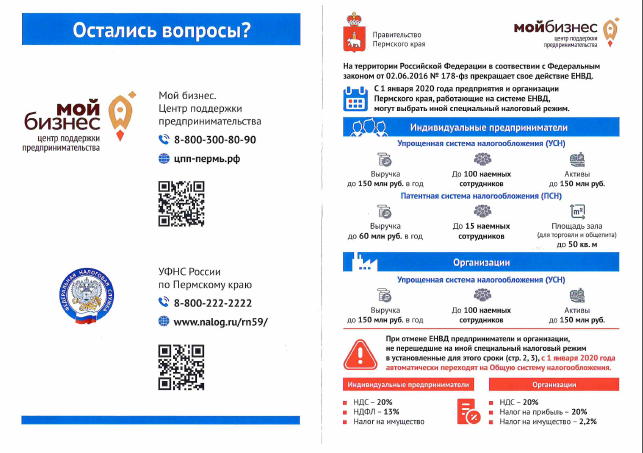

С 1 января 2021 года прекращает свое действие единый налог на вмененный доход. В связи с этим уже сейчас хозяйствующие субъекты, пока еще применяющие этот налоговый режим, должны выбрать новый режим налогообложения. Для малого и среднего бизнеса основные альтернативы – упрощенная и патентная системы налогообложения.

Как отмечается в письме Орловского регионального отделения «ОПОРЫ РОССИИ»,

если индивидуальные предприниматели решили перейти на патент, то для его применения с 01.01.2021 г. они должны не позднее чем за 10 рабочих дней до этой даты подать соответствующее заявление в налоговую службу. То есть крайняя дата – 17 декабря 2020 года. Эксперты отмечают, что выбор именно патента в качестве альтернативы ЕНВД происходит с учетом действующих в регионе согласно закону Орловской области от 2 ноября 2012 года №1423-ОЗ размеров потенциального возможного к получению годового дохода.

Эксперты отмечают, что выбор именно патента в качестве альтернативы ЕНВД происходит с учетом действующих в регионе согласно закону Орловской области от 2 ноября 2012 года №1423-ОЗ размеров потенциального возможного к получению годового дохода.

Учитывая это, эксперты Орловского регионального отделения «ОПОРЫ РОССИИ» просят:

1. по видам деятельности, в отношении которых уже действует разрешение на применение патентной системы налогообложения на территории Орловской области, сохранить установленные размеры потенциально возможного к получению годового дохода. Определенность сделает переход хозяйствующих субъектов с одной системы налогообложения на другую более комфортным;

2. предусмотреть максимально возможное количество видов деятельности, по которым возможно применение патентной системы налогообложения в Орловской области;

3. не допустить установления необоснованно высокого потенциально возможного к получению годового дохода по видам деятельности, в том числе установленных с учетом поправок в главу 26. 5 НК РФ, по которым на территории Орловского области может применяться патентная система;

5 НК РФ, по которым на территории Орловского области может применяться патентная система;

4. по видам деятельности, указанным в п. 2 ст.3 Федерального закона №373-ФЗ от 23.11.2020 г., а именно розничная торговля, осуществляемая через объекты стационарной торговой сети с площадью торгового зала свыше 50 квадратных метров, но не более 150 квадратных метров по каждому объекту организации торговли, а также оказание услуг общественного питания, осуществляемых через объекты организации общественного питания с площадью зала обслуживания посетителей свыше 50 квадратных метров, но не более 150 квадратных метров по каждому объекту организации общественного питания, не устанавливать региональный предельный размер площади торгового зала/зала обслуживания посетителей для применения патентной системы ниже 150 кв.м.

Установление его ниже предела, закрепленного федеральным нормативно-правовым актом, как отмечают эксперты Отделения, повлечет трудности в ведении такими хозяйствующими субъектами своей деятельности, в том числе в 2021 году. Поправки в главу 26.5 НК РФ дают им возможность в течение 3 месяцев применять патентную систему; однако при снижении порога по площади они это право потеряют. Перейти же на упрощенную систему налогообложения они смогут только с 1 января следующего года.

Поправки в главу 26.5 НК РФ дают им возможность в течение 3 месяцев применять патентную систему; однако при снижении порога по площади они это право потеряют. Перейти же на упрощенную систему налогообложения они смогут только с 1 января следующего года.

Переход с единого налога на вмененный доход – системы налогообложения, применяемой значительным числом субъектов именно малого бизнес – происходит в условиях, осложнённых распространением коронавируса и введения в связи с этим ограничительных мер. «Поэтому предложенные меры и аналогичные им благоприятным образом отразятся на малом бизнесе региона, деловой активности и занятости населения», — уверены эксперты Орловского регионального отделения «ОПОРЫ РОССИИ».

Патентная система налогообложения для ИП

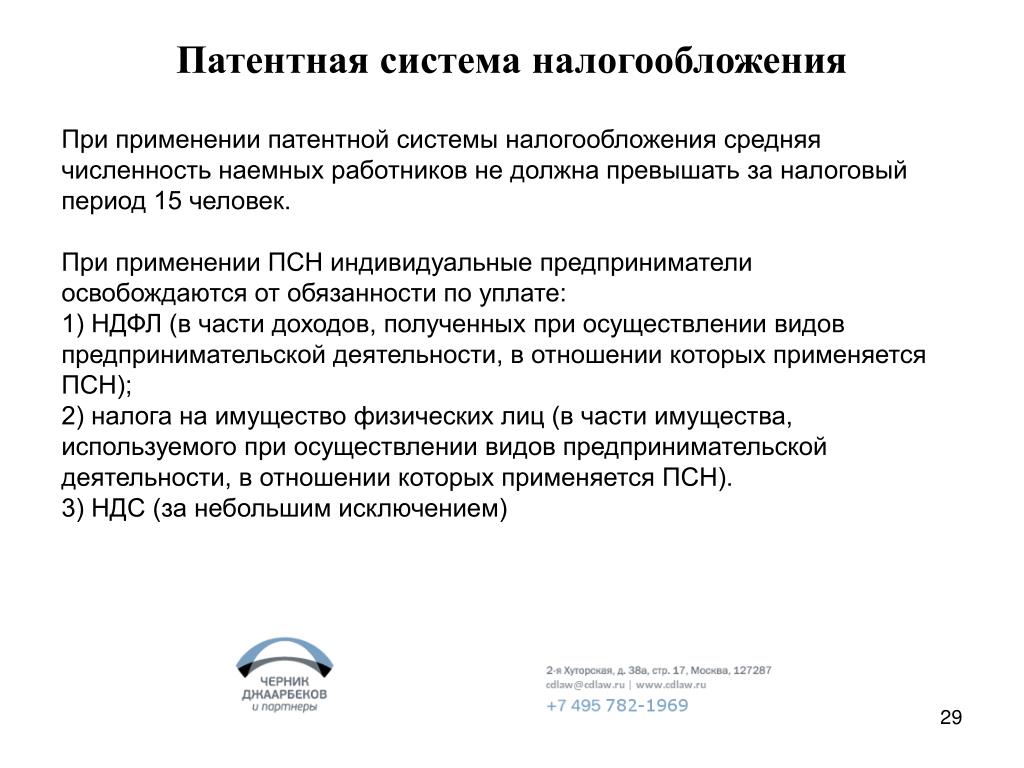

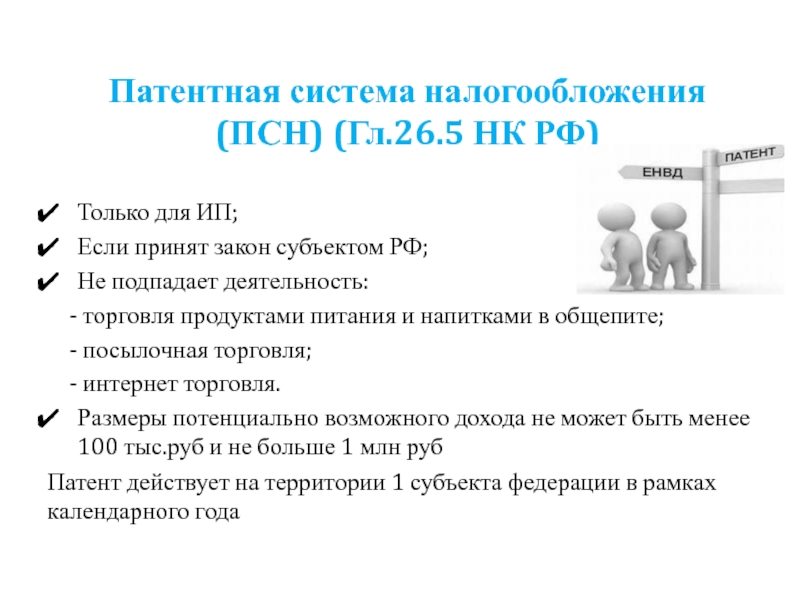

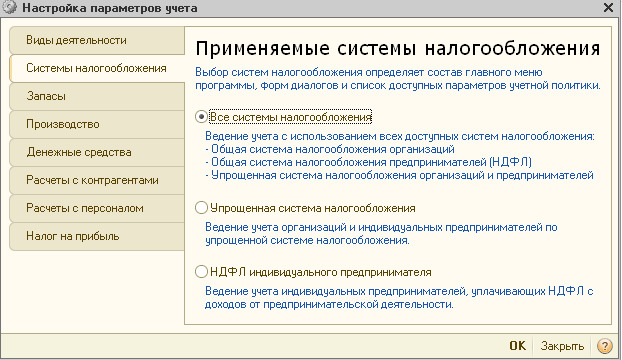

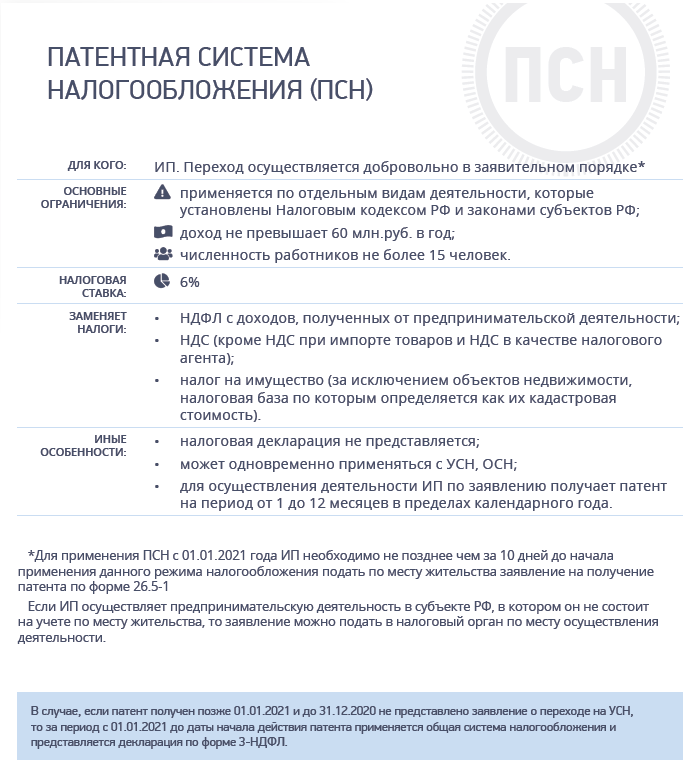

Патентная система налогообложения для ИППатентная система налогообложения введена с 2013 года (Федеральный закон от 26.06.2012 года № 94-ФЗ). Патентная система налогообложения (ПСН) является разновидностью специального налогового режима, ей посвящена глава 26. 5 Налогового кодекса РФ. Применять ПСН могут исключительно индивидуальные предприниматели. При этом если средняя численность работников по всем видам деятельности за налоговый период (включая работников по договорам гражданско-правового характера) превышает 15 человек, ИП применять ПСН не имеет права. ПСН не применяется в отношении видов предпринимательской деятельности, осуществляемых в рамках договора простого товарищества, (договора о совместной деятельности) или договора доверительного управления имуществом.

5 Налогового кодекса РФ. Применять ПСН могут исключительно индивидуальные предприниматели. При этом если средняя численность работников по всем видам деятельности за налоговый период (включая работников по договорам гражданско-правового характера) превышает 15 человек, ИП применять ПСН не имеет права. ПСН не применяется в отношении видов предпринимательской деятельности, осуществляемых в рамках договора простого товарищества, (договора о совместной деятельности) или договора доверительного управления имуществом.

Пунктом 2 статьи 346.43 НК РФ определены виды предпринимательской деятельности по которым можно применять ПСН. Субъекты Российской Федерации при принятии региональных законов о ПСН имеют право добавлять виды деятельности, относящиеся к бытовым услугам.

На территории Московской области законом от 06.11.2012 г. № 164/2012-ОЗ введена патентная система налогообложения. Определены размеры потенциально возможного к получению индивидуальным предпринимателем годового дохода по видам предпринимательской деятельности, в отношении которых применяется патентная система налогообложения. Объемы возможного дохода исчисляются в зависимости от средней численности наемных работников, от количества транспортных средств, а также от площадей.

Объемы возможного дохода исчисляются в зависимости от средней численности наемных работников, от количества транспортных средств, а также от площадей.

Переход на патентную систему налогообложения или возврат к иным режимам налогообложения индивидуальными предпринимателями осуществляется добровольно. Для получения патента необходимо подать заявление по форме № 26.5-1, рекомендованной приказом ФНС России от 14.12.2012 г. № ММВ-7-3/957@. Заявление подается в налоговый орган по месту постановки индивидуального предпринимателя на учет не позднее чем за 10 дней до начала применения патента. Патент действует только на территории того региона, в котором он выдан. Если ИП хочет работать на патенте в регионе, где он не стоит на учете по месту жительства, он может подать заявление о выдаче патента в любую налоговую инспекцию данного региона. Налоговая инспекция обязана выдать патент в течение 5-ти рабочих дней с даты получения заявления. Если принято решение об отказе в выдаче патента, об этом обязаны уведомить ИП в течение так же 5-ти рабочих дней. Патент действует на территории того субъекта Российской Федерации, который указан в патенте.

Патент действует на территории того субъекта Российской Федерации, который указан в патенте.

Патент выдается на срок от 1 до 12 месяцев включительно в пределах календарного года. То есть, нельзя получить патент, например, с 1 июля 2013 по 30 июня 2014, поскольку 2014 год — другой календарный год. Можно получить только с 1 июля по 31 декабря 2013 года. А потом уже получить следующий патент с 1 января 2014 года по 30 июня 2014 года (или до конца любого месяца 2014 года).

Стоимость патента рассчитывается по формуле: БД х 6%,

где БД — базовая доходность, а 6% — налоговая ставка (ст.346.50 НК).

В законе субъекта РФ указываются величина базовой доходности для определения размера потенциально возможного к получению предпринимателем годового дохода по каждому из видов предпринимательской деятельности. Размер потенциально возможного дохода устанавливается на один календарный год. Если законом субъекта годовой доход на следующий календарный год не изменен, то действует доход, установленный на предыдущий год.

Патент оплачивается на реквизиты той налоговой инспекции, в которой он получен в следующем порядке:

• если патент получен на срок менее 6 месяцев, оплата его производится в размере полной суммы стоимости патента в срок не позднее двадцати пяти календарных дней после начала его действия;

• если патент получен на срок от 6 месяцев, оплата его производится в два этапа: 1/3 в срок не позднее двадцати пяти календарных дней после начала действия патента, остальные 2/3 в срок не позднее тридцати календарных дней до дня окончания действия патента.

ИП, применяющие патентную УСН, ведут налоговый учет доходов от реализации в книге учета доходов ИП, применяющего патентную систему налогообложения. Книга утверждена приказом Минфином РФ 22.10.2012 г. № 135н. Налоговые декларации по ПСН не сдаются.

Уплата патента при ПСН освобождает от уплаты ряда налогов:

• НДФЛ: в отношении доходов, полученных от предпринимательской деятельности на патенте от уплаты налога на доходы физических лиц;

• Имущество: в отношении имущества, используемого для предпринимательской деятельности на патенте от уплаты налога на имущество физических лиц;

• НДС: налога на добавленную стоимость (с некоторыми исключениями).

Доход от патентов может облагаться налогом

Если вы получаете доход от патентов, вы можете облагаться налогом на коммерческую деятельность и род занятий (B&O). Налогообложение дохода зависит от того, относятся ли суммы к коммерческому или некоммерческому доходу.

Доход от бизнеса

Доход от лицензионных отчислений и продаж патентов подлежит обложению налогом B&O, если он получен как регулярная, повторяющаяся и продолжающаяся часть деловой активности. Три примера налогооблагаемого дохода от патентов включают:

- Патентные гонорары, полученные изобретателем за право использовать запатентованный процесс или производить запатентованный предмет.Этот доход подлежит налогообложению в соответствии с налоговой классификацией роялти B&O.

- Доход от продажи патента изобретателем. Этот доход подлежит налогообложению в соответствии с налоговой классификацией B&O, связанной с услугами и другими видами деятельности.

- Патентные гонорары, полученные инвестиционной фирмой, которая владеет патентами и другими нематериальными активами для инвестиционных целей.

Этот доход подлежит налогообложению в соответствии с налоговой классификацией роялти B&O.

Этот доход подлежит налогообложению в соответствии с налоговой классификацией роялти B&O.

В этих случаях доход от патентов является регулярной частью бизнес-операций, поскольку от них зависит поддержание бизнеса.

Доход от роялти распределяется на основании WAC 458-20-19403 и подлежит распределению с использованием метода, указанного в WAC 458-20-19402. Также см. RCW 82.04.2907 для «Налога на роялти». Доход от прямой продажи патента относится на WAC 458-20-19402.

Некоммерческий доход

Нефинансовая компания, которая владеет правами на патент исключительно в инвестиционных целях, не облагается налогом B&O на свой патентный доход. Патентное право, удерживаемое исключительно в инвестиционных целях, возникает, если доход не предназначен для коммерческих целей или не используется иным образом в обычных торговых или деловых операциях.Пример необлагаемого налогом дохода от патентов включает:

- Доход от роялти, полученный лицом, купившим патент для чистой спекуляции вместе с другими инвестициями.

У этого человека нет бизнеса.

У этого человека нет бизнеса.

В приведенном выше примере деятельность носит случайный характер, а доход не является регулярным и повторяющимся. Следовательно, такой доход не облагается налогом B&O.

Соединенное Королевство — Корпоративное право — Налоги на корпоративный доход

Компании-резиденты облагаются налогом в Соединенном Королевстве на их мировую прибыль (при условии отказа для постоянных представительств за пределами Соединенного Королевства [PEs]), в то время как компании-нерезиденты облагаются корпоративным налогом Соединенного Королевства на торговую прибыль, относящуюся к Соединенному Королевству. PE, торговая прибыль, относящаяся к торговле на британской земле или ее развитию (независимо от того, существует ли британская PE), от прибыли от прямого и некоторых косвенных продаж британской собственности, а также от прибыли от бизнеса по аренде недвижимости в Великобритании плюс доход в Великобритании. налог на любой другой доход из британских источников. На практике для многих компаний применение широкого спектра налоговых соглашений вместе с освобождением от выплаты дивидендов делает систему налогообложения корпораций Великобритании более похожей на территориальную систему.

На практике для многих компаний применение широкого спектра налоговых соглашений вместе с освобождением от выплаты дивидендов делает систему налогообложения корпораций Великобритании более похожей на территориальную систему.

Общие ставки корпоративного налога

Обычная ставка корпоративного налога составляет 19% на год, начинающийся 1 апреля 2021 года.

Если налогооблагаемая прибыль может быть отнесена на счет использования патентов, применяется более низкая эффективная ставка налога. Ставка 10%. Прибыль может включать значительную часть торговой прибыли от продаж продукта, включающего патент, а не только доход от лицензионных платежей за патенты.

Специальные налоговые режимы для корпораций

За исключением четырех конкретных исключений, указанных ниже, не существует специальных режимов для определенных типов или размеров деловой активности; Как правило, все компании во всех секторах подчиняются одним и тем же ставкам и правилам корпоративного налога. Однако некоторые виды лечения и льготы различаются в зависимости от размера, включая трансфертное ценообразование, кредиты на НИОКР и некоторые целевые правила предотвращения уклонения от уплаты налогов.

Однако некоторые виды лечения и льготы различаются в зависимости от размера, включая трансфертное ценообразование, кредиты на НИОКР и некоторые целевые правила предотвращения уклонения от уплаты налогов.

Для крупных компаний существуют дополнительные требования к соблюдению нормативных требований и отчетности.Некоторые элементы организационной структуры HMRC и подход к недопущению и соблюдению требований сгруппированы по размеру бизнеса (например, стратегия крупного бизнеса).

Режим нефтегазовой компании

Прибыль от добычи нефти или газа или прав на нефть или газ в Соединенном Королевстве и на континентальном шельфе Соединенного Королевства («ограниченная прибыль») подлежит налогообложению в Соединенном Королевстве в соответствии со ставками, применимыми в 2006 году, т. Е. полная ставка 30% и небольшая ставка прибыли 19%. Такая деятельность также привлекает 100% капитальных затрат на большинство капитальных затрат.Дополнительный налог в размере 10% применяется к «скорректированной» прибыли кольцевого ограждения в дополнение к обычному корпоративному налогу.

Налог на доход от нефти теперь установлен на уровне 0%, но сохраняется по техническим и историческим причинам в отношении некоторых старых нефтяных месторождений.

Режим компании по страхованию жизни

Компании по страхованию жизни также облагаются налогом в соответствии с особым режимом, который фактически включает различные ставки корпоративного налога, а также особые правила количественной оценки прибыли.

Налоговый режим тоннажа

Компании, которые облагаются корпоративным налогом и управляют соответствующими судами, которые стратегически и коммерчески управляются в Соединенном Королевстве, могут выбрать применение тоннажного налога вместо корпоративного налога.Тоннажный налог — это альтернативный метод расчета прибыли от корпоративного налога на основе чистой вместимости эксплуатируемых судов. Прибыль по тоннажному налогу заменяет скорректированную с учетом налогов прибыль / убыток от судоходного бизнеса и некоторых связанных с ним видов деятельности, а также налогооблагаемые прибыли / убытки, полученные по активам по тоннажному налогу. Любая другая прибыль подлежит налогообложению в соответствии с обычным налоговым режимом для корпораций.

Любая другая прибыль подлежит налогообложению в соответствии с обычным налоговым режимом для корпораций.

Банковский сектор

Дополнительный налог применяется к компаниям в банковском секторе по ставке 8% на прибыль, превышающую 25 миллионов фунтов стерлингов.Кроме того, использование потерь ограничено; убытки от перенесенных торговых операций можно отнести только к 25% прибыли за период.

Налог на прибыль для компаний-нерезидентов

Компания-нерезидент подлежит обложению британским корпоративным налогом на торговую прибыль британского PE и, независимо от того, существует ли британский PE, торговая прибыль, связанная с торговлей или развитием британской земли, а также доход получено из собственности Великобритании. Компании-нерезиденты также облагаются британским корпоративным налогом на прибыль от прямого и определенного косвенного выбытия британской собственности ( см. «Прирост капитала от продажи британской недвижимой собственности нерезидентами Великобритании» в разделе , посвященном определению доходов).

Любой другой доход из британских источников, полученный компанией-нерезидентом, подлежит обложению британским подоходным налогом по базовой ставке, в настоящее время 20%, без каких-либо скидок (с учетом любых льгот, предлагаемых DTT, если применимо). Этот сбор чаще всего возникает в отношении арендного дохода в Великобритании, полученного корпоративным арендодателем-нерезидентом (NRL), который до 5 апреля 2020 года находился в сфере подоходного налога Великобритании. В Соединенном Королевстве действует схема NRL, которая требует, чтобы агент или арендаторы NRL удерживали подоходный налог в размере 20% у источника, если они не были уведомлены о том, что NRL подал заявку и получил разрешение на получение валовой арендной платы.Схема NRL продолжается, несмотря на то, что корпоративные NRL теперь подпадают под сферу действия корпоративного налога в отношении прибыли от их бизнеса по аренде недвижимости ( см. «Компании-нерезиденты в рамках корпоративного налога на доход от бизнеса по аренде недвижимости в Великобритании с 6 апреля 2020 года»). в разделе определения доходов ).

в разделе определения доходов ).

Налог на отвлеченную прибыль (DPT)

DPT, введенный в апреле 2015 года, является частью реакции Соединенного Королевства на меняющуюся налоговую среду, что наиболее заметно подчеркивается в отчетах BEPS ОЭСР.DPT отделен от других корпоративных налогов. Он взимается в размере 25% (или 55% в случае операций с ограждением в Великобритании, то есть операций по добыче нефти в целом) с отвлеченной прибыли (согласно определению). Для отчетных периодов, начинающихся 1 апреля 2023 г. или после этой даты, этот показатель возрастет до 31%.

DPT может применяться в двух случаях:

- , если группы создают налоговую выгоду путем использования операций или организаций, которые не имеют экономического содержания (согласно определению), включая результат фактического налогового несоответствия и выполнение условия недостаточного экономического содержания, и / или

- , где иностранные компании структурировали свою деятельность в Великобритании таким образом, чтобы избежать ЧП в Великобритании, предполагающей результат фактического несоответствия налогов и выполнение условия недостаточного экономического существа и / или выполнения условия уклонения от уплаты налогов.

Есть несколько ситуаций или типов транзакций, которые не подпадают под действие правил DPT.

Следующее не входит в сферу действия правил DPT в обоих случаях, описанных выше:

- обе стороны — МСБ

- , где налоговое несоответствие возникает из-за кредитных отношений (и кредитных отношений хеджирования производных финансовых инструментов), и

- транзакция по приему платежей органами следующих типов:

- пенсионные фонды

- лицо с суверенной неприкосновенностью

- отдельные инвестиционные фонды и

- благотворительная организация.

Следующее не входит в сферу действия правил DPT только во втором случае;

- общая выручка от продаж в Великобритании составляет менее 10 миллионов фунтов стерлингов за период, или Общая сумма расходов, связанных с Великобританией,

- составляет менее 1 миллиона фунтов стерлингов за этот период.

Компании должны уведомить HMRC, если они потенциально подпадают под действие DPT (даже если ожидается, что DPT не будет выплачиваться, например, из-за облегчения кредита) в течение трех месяцев после окончания отчетного периода, в отношении которого уведомление будет относиться.Законодательство сложное и местами субъективное, и оно может применяться более широко, чем можно было бы ожидать.

В январе 2019 года HMRC запустила механизм соответствия требованиям по отвлечению прибыли, который нацелен на транснациональные корпорации, использующие механизмы, на которые нацелена DPT, которые в настоящее время не находятся под запросом DPT или трансфертного ценообразования.

Механизм предназначен для поощрения предприятий, которые потенциально могут быть затронуты, пересмотреть свою налоговую политику, изменить ее при необходимости и использовать Механизм для подачи отчета с предложением уплатить любые причитающиеся дополнительные налоги, проценты или штрафы.Это позволяет бизнесу обновлять свои налоговые дела эффективно и без вмешательства HMRC.

Местные подоходные налоги

Нет местных или провинциальных налогов на доход, хотя законодательные полномочия вводят пониженную ставку корпоративного налога в Северной Ирландии. Неясно, когда и по какой ставке будет введена пониженная ставка.

Часто задаваемые вопросы по патентам | USPTO

Пример A:

Заявитель, проживающий в Чикаго, штат Иллинойс, поручает юрисконсульту США подготовить, подать и возбудить дело по заявке в Ведомстве США по патентам и товарным знакам.Затем адвокат из США направляет заявление иностранному адвокату для подачи и судебного преследования в иностранных юрисдикциях. Советник из США поручает иностранному юристу предоставлять копии всех сообщений из министерства иностранных дел (по факсу или ночной почте) в течение семи дней с момента их получения и прямо оставляет за собой все полномочия по принятию решений в отношении судебного преследования заявлений из США и других стран.

5 января 2002 г. иностранный юрист в Германии получает сообщение от Европейского патентного ведомства, в котором содержится список цитирований патентов. 8 января иностранный адвокат в соответствии с постоянными инструкциями американского адвоката отправляет ночной почтой копию сообщения ЕПВ. Документ получен адвокатом США 12 января 2002 г. 30 января адвокат США рассматривает документ и обнаруживает ранее не цитированный патент. Затем копия патента и удостоверения личности подготавливается и подается адвокатом США 11 февраля 2002 г.

8 января иностранный адвокат в соответствии с постоянными инструкциями американского адвоката отправляет ночной почтой копию сообщения ЕПВ. Документ получен адвокатом США 12 января 2002 г. 30 января адвокат США рассматривает документ и обнаруживает ранее не цитированный патент. Затем копия патента и удостоверения личности подготавливается и подается адвокатом США 11 февраля 2002 г.

Пример B:

Заявитель, проживающий в Париже, Франция, дает указание французскому адвокату подготовить, подать и возбудить дело по заявлению в Европейское патентное ведомство.Затем заявление ЕПВ направляется юристу США французским юристом для рассмотрения, редактирования и подготовки к подаче в Ведомство США по патентам и товарным знакам. Адвокат из США работает с французским адвокатом для рассмотрения отредактированного заявления, а затем подает заявление из США. Рассмотрение и редактирование заявки США также побуждает французского адвоката внести поправки в заявку в ЕПВ.

5 января 2002 г. французский юрист получает отчет о поиске от Европейского патентного ведомства, который включает список из шести патентов.20 января 2002 г. адвокат из США получает от французского адвоката (ночной почтой) копию сообщения от ЕПВ и предлагает адвокату из США просмотреть отчет об обыске и «принять соответствующие меры». 25 января 2002 г. французский адвокат предоставляет заявителю копию отчета о обыске. 30 января 2002 г. американский адвокат просматривает документ и обнаруживает ранее не цитировавшийся патент. Копия патента и удостоверения личности затем подготавливается и подается адвокатом США 14 февраля 2002 г.

французский юрист получает отчет о поиске от Европейского патентного ведомства, который включает список из шести патентов.20 января 2002 г. адвокат из США получает от французского адвоката (ночной почтой) копию сообщения от ЕПВ и предлагает адвокату из США просмотреть отчет об обыске и «принять соответствующие меры». 25 января 2002 г. французский адвокат предоставляет заявителю копию отчета о обыске. 30 января 2002 г. американский адвокат просматривает документ и обнаруживает ранее не цитировавшийся патент. Копия патента и удостоверения личности затем подготавливается и подается адвокатом США 14 февраля 2002 г.

Пример C:

Заявитель из Чикаго, штат Иллинойс, нанимает адвоката из США для подготовки заявки, подходящей для подачи в США и Европейском патентном ведомстве. Адвокат из США нанимает немецкого поверенного для помощи в рассмотрении и редактировании заявления с учетом вопросов, относящихся к практике ЕПВ. Затем адвокат из США рассматривает отредактированную заявку, утверждает изменения и отправляет ее в США. Затем американский адвокат поручает немецкому поверенному подать заявление в ЕПВ.Во время судебного преследования по делу США американский адвокат получает иск со ссылкой на три патента.

Затем американский адвокат поручает немецкому поверенному подать заявление в ЕПВ.Во время судебного преследования по делу США американский адвокат получает иск со ссылкой на три патента.

1 декабря 2001 г. советник США отправляет три патента немецкому поверенному для рассмотрения и принятия соответствующих мер. 5 января 2002 г. немецкий поверенный получает отчет о поиске от ЕПВ, в котором цитируются три ранее процитированных патента, а также четвертый патент, в котором все ссылки обозначены буквой «X». 15 января немецкий поверенный рассматривает четвертый патент и сравнивает его с тремя патентами, процитированными в прокуратуре США.Немецкий поверенный заключает, что четвертый патент дублирует один из трех патентов, и не предпринимает никаких дальнейших действий.

1 марта 2002 г. во время обычного запроса статуса адвокат США был проинформирован о цитировании четвертого патента ЕПВ и решении немецкого поверенного о том, что информация в новом цитируемом патенте дублирует данные трех патентов. ранее цитировалось USPTO. В этот день адвокат из США также получает копии недавно процитированного патента. 5 марта 2002 г. американский адвокат подает удостоверение личности с недавно процитированным патентом.

ранее цитировалось USPTO. В этот день адвокат из США также получает копии недавно процитированного патента. 5 марта 2002 г. американский адвокат подает удостоверение личности с недавно процитированным патентом.

Введение

37 CFR 1.704 (d) предусматривает, что документ, содержащий только заявление о раскрытии информации в соответствии с 37 CFR 1.97 и 1.98, не будет считаться непринятием разумных усилий для завершения судебного преследования (обработки или изучения) заявление в соответствии с 37 CFR 1.704 (c) (6), (c) (8), (c) (9) или (c) (10), если оно сопровождается заявлением о том, что каждый элемент информации, содержащийся в раскрытии информации Заявление было процитировано в сообщении иностранного патентного ведомства в ответной заявке, и что это сообщение не было получено каким-либо лицом, указанным в 37 CFR 1.56 (c) более чем за тридцать дней до подачи заявления о раскрытии информации.

Определение того, когда начинается тридцатидневный период, зависит от роли каждого юридического лица, участвующего в судебном преследовании американских и иностранных заявлений, а также от роли, которую каждый играет (если таковая имеется) по отношению к заявке из США. Изобретатели, правопреемник и патентный поверенный США — все лица, указанные в 37 CFR 1.56 (c). Вопрос в том, является ли иностранный патентный поверенный также лицом, указанным в 37 CFR 1.56 (с).

Изобретатели, правопреемник и патентный поверенный США — все лица, указанные в 37 CFR 1.56 (c). Вопрос в том, является ли иностранный патентный поверенный также лицом, указанным в 37 CFR 1.56 (с).

37 CFR 1.56 (c) предусматривает, что физическими лицами, связанными с подачей или судебным преследованием патентной заявки в значении 37 CFR 1.56, являются:

Каждый изобретатель, указанный в заявке;

Каждый поверенный или агент, который готовит или рассматривает заявление; и

Любое другое лицо, которое по существу участвует в подготовке или рассмотрении заявки и которое связано с изобретателем, с правопреемником или с кем-либо, кому есть обязательство передать заявку.

Основываясь на этих элементах 37 CFR 1.56 (c), Ведомство может сделать следующие выводы в трех приведенных выше примерах.

Ответ на пример A:

Тридцатидневный период будет рассчитываться с 12 января 2002 г. . Таким образом, IDS, поданная 11 февраля, будет подана в течение тридцатидневного окна в 37 CFR 1. 704 (d), и, таким образом, не приведет к сокращению срока действия патента в соответствии с 37 CFR 1.704 (c) (6), (c) (8), (c) (9) или (c) (10).

704 (d), и, таким образом, не приведет к сокращению срока действия патента в соответствии с 37 CFR 1.704 (c) (6), (c) (8), (c) (9) или (c) (10).

В этом примере иностранный адвокат не играет существенной роли в судебном преследовании по заявлению США.Явно определенная роль иностранного адвоката по отношению к американскому адвокату в сочетании с практикой в описанной схеме фактов устраняет любые потенциальные сомнения в отношении роли иностранного адвоката.

Ответ на пример B:

Тридцатидневный период будет рассчитываться с на 5 января 2002 года . Таким образом, представление IDS не будет получено в течение тридцатидневного окна в 37 CFR 1.704 (d), и, таким образом, может привести к сокращению любого срока действия патента в соответствии с 37 CFR 1.704 (c) (6), (c) (8), (c) (9) или (c) (10).

В этом примере ВПТЗ США будет рассматривать французского адвоката как сторону в значении 37 CFR 1.56 (c). Французский адвокат, исходя из вышеизложенных фактов, сыграл существенную роль в подготовке и судебном преследовании заявления США (например, адвокат составил первоначальное заявление, работал с адвокатом США над внесением поправок в заявление и впоследствии внес поправки в заявление ЕПВ на основе работы. продукт произведен с юристом из США). Помимо французского адвоката, заявитель в любом случае будет стороной в значении 37 CFR 1.56 (с).

продукт произведен с юристом из США). Помимо французского адвоката, заявитель в любом случае будет стороной в значении 37 CFR 1.56 (с).

Ответ на пример C:

Тридцатидневный период будет рассчитываться с на 5 января 2002 года . Таким образом, представление IDS будет определено как не полученное, полученное в течение тридцатидневного окна в 37 CFR 1.704 (d), и, таким образом, может привести к сокращению срока действия любого патента в соответствии с 37 CFR 1.704 (c ) (6), (c) (8), (c) (9) или (c) (10).

В этом примере ВПТЗ США будет рассматривать участие немецкого адвоката в судебном преследовании и принятии решений относительно уместности недавно процитированного искусства по отношению к трем ранее процитированным патентам как материальное участие в судебном преследовании США. .Таким образом, немецкий советник будет рассматриваться USPTO как сторона, подпадающая под действие 37 CFR 1.56 (c), и как таковая будет оценивать соблюдение 37 CFR 1.704 (d) с даты, когда иностранный советник впервые узнал о четвертый патент (т. е. недавно процитированная ссылка).

е. недавно процитированная ссылка).

Ирландия ожидает серьезных изменений в своей налоговой системе

Фотография сделана в Дублине, Ирландия

Gergo Kosa / EyeEm | EyeEm | Getty Images

По мере приближения крайнего срока, установленного ОЭСР для завершения основных реформ глобальной налоговой системы, ирландское правительство недавно открыло общественные консультации по сделке, поскольку оно рассматривает ее будущее.

Ирландия, в частности, является одним из противников соглашения, в рамках которого около 131 страны подписали соглашение, которое включает установление минимальной ставки корпоративного налога в размере 15% во всем мире. ОЭСР планирует завершить соглашение в октябре.

Хваленая ставка Ирландии в 12,5% стала ключевым инструментом ее промышленной политики, привлекая к ее берегам несколько крупных фармацевтических и технологических гигантов, от Pfizer до Facebook.

Любые изменения этой ставки могут иметь серьезные последствия для Ирландии как места назначения иностранных инвестиций и поступлений в казначейство.

По оценкам правительства Дублина, изменение налоговой ставки может привести к потере налоговых поступлений от 2 до 3 миллиардов евро ежегодно.

Министр финансов Паскаль Донохо выразил поддержку реформам международной системы в целом, но не соглашается с минимальной ставкой.

«Ирландия в целом поддерживает соглашение, но сделала оговорку в отношении обязательства по ставке« не менее 15% »для глобальной минимальной эффективной налоговой ставки», — сказал CNBC представитель Министерства финансов. утверждение.

Джеймс Стюарт, адъюнкт-профессор финансов в Тринити-колледже в Дублине, сказал, что консультация, вероятно, является тактикой проволочек, чтобы увидеть, как все изменится в Штатах, прежде чем принимать какое-либо решение. Президенту США Джо Байдену, который отстаивал реформы, необходимо будет добиться принятия мер через Конгресс.

«Даже если вы получите целый ряд мнений, что отдел будет с ними делать? Они не являются обязательными, и у них уже были другие консультации», — сказал Стюарт на консультации с Ирландией.

Налоговая инспекция

Ирландия давно привлекала внимание к своему налоговому режиму, наиболее печально известному благодаря ее отношениям с Apple.

С годами в мировой налоговой среде происходили постепенные изменения, которые повлияли на налоговый режим Ирландии. В прошлом году была закрыта лазейка, известная как «двойной ирландский», за которую некоторые транснациональные корпорации предпочитают урезать свои налоговые счета.

С другой стороны, Ирландия сохранила схему под названием «Ящик для развития знаний», низкую ставку налога на патенты и интеллектуальную собственность.

Манал Корвин из КПМГ, бывший сотрудник министерства финансов, сказал, что Ирландия столкнется с некоторым давлением, чтобы присоединиться к сделке с ОЭСР, и что сохранение более низкой ставки 12,5% может быть неуместным в долгосрочной перспективе.

Корвин сказал, что предложение ОЭСР не является прямым требованием установить ставку налога, но оно сделает сохранение более низкой ставки менее выгодным для компаний, когда дело доходит до выбора базы для их операций.

В соответствии с текущими предложениями, если Ирландия сохранит 12.Ставка 5%, компания будет платить этот налог по этой ставке в Ирландии, но она также будет облагаться налогом на превышение суммы в стране происхождения компании, например, во многих случаях в США.

Это может оставить на столе налоговые поступления, которые Ирландия могла бы получить в противном случае, если бы подписалась на сделку, сказала она.

«Доход [компаний] будет облагаться более высоким налогом, поэтому все, чего они достигают за счет поддержания низкой ставки для привлечения инвестиций, будет нейтрализовано налогообложением других стран.Если ставка не обязательно меняет привлекательность для инвестиций, почему бы [Ирландии] не получить этот доход, а не кому-то другому? »

Корвин добавил, что утверждения Донохо о том, что минимальная ставка в 15% может быть увеличена с годами до come имеет небольшую основу.

«Они не заложили в соглашение какой-либо механизм, чтобы это произошло, так что я подозреваю, что он выражает это опасения. Вам все равно нужно будет получить глобальное соглашение, потому что все это зависит от глобального консенсуса в отношении того, что это правильная ставка », — сказала она.

Вам все равно нужно будет получить глобальное соглашение, потому что все это зависит от глобального консенсуса в отношении того, что это правильная ставка », — сказала она.

«Я думаю, что для Ирландии реальность такова, что при наличии достаточной поддержки со стороны соседних юрисдикций, которые имеют экономическое значение для Ирландии, тогда будет трудно не сдвинуться с места».

Будущая политика

Стюарт из Trinity сказал, что изменение, вероятно, грядет в той или иной форме для Ирландии, будь то изменение налоговой ставки или то, как Ирландия структурирует свой налоговый режим для транснациональных корпораций, например, предоставление налоговых льгот.

«Ирландии может быть труднее ввести благоприятные налоговые режимы.Я думаю, что изменение налоговой ставки будет первым шагом, но тогда будет гораздо больше ужесточения налогового режима, который вы можете иметь в Ирландии, чтобы тем или иным образом облегчить многонациональные предприятия », — сказал он.

Привлечение прямых иностранных инвестиций была важной частью финансовой стратегии страны на протяжении десятилетий и в создании рабочих мест.

«Каким будет влияние на решение о местонахождении, трудно предсказать», — сказал Стюарт, имея в виду, где транснациональные корпорации будут размещать будущие инвестиции.

Такие компании, как Google и Facebook, вряд ли откажутся от своих значительных инвестиций в персонал, ресурсы и недвижимость в Дублине, но будет ли Ирландия и дальше привлекать прямые иностранные инвестиции нынешними темпами — неизвестно.

Ирландия продолжает возвещать о других аспектах страны, объясняющих, почему это идеальное место для инвестиций. Он англоязычный, политически стабильный и обеспечивает доступ на рынок ЕС.

Стюарт сказал, что необходима «более сбалансированная структура» между зависимостью ирландской экономики от многонациональной деятельности и местного бизнеса.

«Если у вас есть промышленная политика, основанная на налогах, вы привлечете фирмы, для которых налог важен. Это могут быть слабые фирмы, вы получите все это налоговое планирование и налоговую стратегию, а не реальные вещи, такие как создание новых продуктов, » он сказал.

Сосредоточение внимания на налоговых ставках, льготах и льготах пришло, по его словам, и Ирландии, и другим странам необходимо переосмыслить промышленную политику с учетом этого.

«Я думаю, что какое-то время это могло сработать в промышленном развитии, но я думаю, что это подошло к концу.Я не думаю, что это рецепт долгосрочного экономического успеха ».

Фармацевтические гиганты столкнутся с повышением налогов, если« патентный ящик »закончится

Фармацевтические гиганты, такие как AstraZeneca Plc и GlaxoSmithKline Plc, а также технологические компании Кремниевой долины, могут столкнуться со значительным увеличением налогов, если переписывание глобальных налоговых правил убьет популярные стимулы, известные как патентные коробки.

Патентные коробки налоговые доходы, которые компании получают от своей интеллектуальной собственности, такие как платежи роялти за патенты, по гораздо более низким ставкам, чем другие доходы .Страны используют режимы для привлечения прибыльных исследований и разработок, а такие отрасли, как фармацевтика, утверждают, что они позволяют проводить дорогостоящие и рискованные исследования и разработки.

Но часть плана Организации экономического сотрудничества и развития по созданию глобального минимального корпоративного налога, известного как второй компонент, позволяет странам облагать налогом доход компании, если он не облагается налогом по минимальному порогу в другой стране. Эти положения могут применяться к доходу от патентной коробки, если почти 140 стран, участвующих в переговорах, не согласятся исключить его из правил.

«Это в значительной степени убьет патентные коробки, потому что весь смысл этих режимов заключается в привлечении исследований и разработок в области интеллектуальной собственности с низкими налоговыми ставками», — сказала Элоиза Уокер, глава отдела корпоративного налогообложения Pinsent Masons в Великобритании.

ОЭСР заявила, что целью второго компонента является ограничение налоговой конкуренции между странами, предлагающими все более низкие и более низкие корпоративные ставки для привлечения бизнеса, и что исключение таких режимов «подорвет политическое намерение и эффективность. »Минимального налога.Страны еще не пришли к соглашению об окончательной разработке правил.

В ОЭСР от комментариев отказались.

Налоговые льготы

Патентные коробки могут предлагать большие налоговые льготы, иногда до половины обычной ставки корпоративного подоходного налога в некоторых странах. Франция облагает квалифицируемый доход от интеллектуальной собственности 10% по сравнению с обычными 34%. Испания и Нидерланды обычно облагают налогом корпоративный доход по ставке 25%, а доход патентной коробки — по ставке 10% и 7% соответственно. В Великобритании доход от патентной коробки составляет 10% по сравнению с 19% для стандартного корпоративного дохода.В патентной коробке Китая ставка налога составляет 15% по сравнению с обычными 25%.

Голландский инновационный ящик создал налоговые льготы на 1,6 миллиарда евро (1,9 миллиарда долларов) для компаний в 2019 году, а режим Великобритании получил более 1 миллиарда фунтов (1,3 миллиарда долларов) налоговых льгот, на которые претендовали 1170 компаний в 2016-2017 налоговом году. , согласно данным обоих правительств. В последних финансовых отчетах компании AstraZeneca и GlaxoSmithKline назвали патентные коробки важным фактором при определении своих налоговых ставок. Компании не ответили на запросы о комментариях.

Крупные компании являются крупнейшими пользователями патентных ящиков, поскольку экономия на масштабе позволяет компаниям с большим количеством интеллектуальной собственности, находящейся в этих ящиках, сэкономить на налогах административные расходы. В Великобритании, например, 95% налоговых льгот, требуемых в соответствии с режимом патентного бокса в 2016-17 годах, поступило от крупных компаний. Правительство Великобритании определяет крупный бизнес как имеющий 20 миллионов фунтов стерлингов или более прибыли в год.

Патентные боксы не будут запрещены, если в рамках второго столпа ОЭСР не будет изъятия, но любой доход, облагаемый налогом ниже минимальной ставки, которая должна быть определена страной патентного бокса, будет облагаться налогом другой страной для возмещения различия.

Призывы к исключению

Крупные фармацевтические и другие компании, активно использующие интеллектуальную собственность, а также бизнес-группы в некоторых странах лоббируют ОЭСР, чтобы исключить доход патентной коробки из требований для соблюдения глобальной минимальной налоговой ставки, и говорят они будут продолжать это делать.

Ирландская фармацевтическая ассоциация здравоохранения в электронном письме сообщила, что планирует лоббировать Ирландию и ЕС «за сохранение наших многочисленных конкурентных преимуществ», включая «ящик знаний» Ирландии, который сокращает их количество в Ирландии на 12.Ставка корпоративного налога 5% пополам для квалифицируемого дохода. Ирландию давно критикуют за использование очень низких налоговых ставок для привлечения транснациональных компаний.

Министерство финансов Ирландии не ответило на запрос о комментарии.

Голландский конгломерат Unilever NV призвал к «полному исключению» режимов, соответствующих существующим стандартам ОЭСР, когда глобальный орган в последний раз запрашивал публичные комментарии по Второму столпу в декабре 2019 года. Не исключение ящиков с патентами может помешать исследованиям и разработке новых лекарств и побудить правительства искать стимулы за пределами налоговой системы, подрывая работу по прозрачности налогообложения, проделанную в последние годы, говорится в письме.В Unilever от комментариев отказались.

Группа цифровой экономики, представляющая технологические компании США, в декабре прошлого года призвала к Второму столпу не «обращать вспять или уменьшать эффект» патентных ящиков, которые уже считаются жалобой ОЭСР. Немецкая торговая палата также лоббирует сохранение стимулов, хотя правительство Германии по крайней мере с 2013 года пытается запретить их как недобросовестную конкуренцию. Минфин Германии не ответил на запрос о комментарии.

«Даже если второй столп не откажется от патентных ящиков, он должен включать некоторые льготы для налоговой политики, которые стимулируют инновации», — сказала Луиза Вайнгрод, вице-президент по глобальному налогообложению Johnson & Johnson.

«Критически важно, чтобы налоговая политика продолжала поддерживать инновации. Это не может быть более очевидным, чем во время пандемии, когда многие, многие фармацевтические компании ищут способы лечения и вакцины », — сказала она.

«Совершенно другое животное»

Проект ОЭСР 2015 года по борьбе с эрозией корпоративной базы и перемещением прибыли позволил сохранить льготные налоговые режимы, такие как патентные боксы, до тех пор, пока они предназначены для существенной деятельности, такой как исследования, а не средство передвижения просто держать IP в юрисдикции.

Сегодня некоторые страны настаивают на применении минимальной налоговой ставки к доходу патентной коробки, вместо того, чтобы предлагать исключение и аннулировать льготы.

«Они хотят, чтобы компании платили минимальный уровень налога в каждой юрисдикции», но патентные коробки позволят сохранить низкие налоговые ставки, давая компаниям стимул продолжать использовать эти юрисдикции, — сказал Брайан Дженн, партнер McDermott Will & Эмери в Чикаго. Как заместитель международного налогового консультанта в U.S. Treasury, ранее он был сопредседателем Целевой группы ОЭСР по цифровой экономике.

Министерство финансов Нидерландов заявило в своем заявлении, что оно может не поддержать изъятие патентных ящиков. «В целом, исключения не способствуют достижению политической цели, заключающейся в том, чтобы компании всегда облагались налогом хотя бы минимального уровня», — заявила пресс-секретарь министерства.

Неизвестно, уничтожит ли второй столб патентные коробки. Он, вероятно, будет включать в себя исключение налоговых льгот для материальной деятельности на местах, такой как зона свободной торговли, сказал Ши Бун Лоу, директор по международным налогам в DLA Piper в Лондоне, но неясно, будут ли IP-боксы также получить исключение.

Минимальный налог на второй столп «откроет новые горизонты» в подходе ОЭСР к низким налоговым ставкам: он будет применяться, если компания платит слишком низкую ставку, даже если у нее есть основания в юрисдикции, сказала Барбара Ангус, глобальная налоговая политика. руководитель EY в Вашингтоне.

«Вся дискуссия действительно подчеркивает тот факт, что второй компонент и минимальные налоги — это совсем другое дело, чем та работа, которую ОЭСР проделала в прошлом», — сказала она.

— С помощью Дэвида Гуда и Рубена Мюнстермана.

Как налоговая реформа США вознаграждает компании, которые перемещают прибыль в налоговые убежища

Майкл Эрман, Том Бергин

(Рейтер) — Снижение корпоративного налога, принятое президентом США Дональдом Трампом и его товарищами-республиканцами, отчасти призванное помочь США отговорить компании, перемещающие прибыль за границу, вместо этого могут сделать эту практику более полезной.

ФОТО ФАЙЛА: На экране отображается цена акций фармацевтического производителя AbbVie на площадке Нью-Йоркской фондовой биржи 18 июля 2014 года.REUTERS / Brendan McDermid / File Photo

Это связано с тем, что компании, которые перенесли прибыль, связанную с продажами, исследованиями или производством в США, ранее должны были платить налоги США на деньги в размере 35 процентов, когда они приносили эту прибыль домой.

Новый налоговый закон снижает общую ставку корпоративного налога до 21 процента и позволяет облагать доход из-за границы примерно половиной этой ставки — до 10 процентов.

AbbVie Inc. ABBV.N — тому пример.

Ее исполнительный директор Ричард Гонсалес сообщил инвесторам ранее в этом году, что из-за изменения территориальной системы, согласно которой U.S. tax, американский производитель лекарств ожидает, что его ставка налога упадет до 9 процентов в этом году с примерно 22 процентов в последние годы.

По данным Credit Suisse, это одна из самых низких компаний из списка S&P 500, которые объявили оценку своей налоговой ставки, которая в среднем составляет около 22 процентов.

Компания исторически отчитывалась о своих доходах в юрисдикциях с более низкими налогами, что отчасти возможно потому, что AbbVie размещает большинство патентов на свое самое продаваемое лекарство на Бермудских островах — стране, где, согласно данным анализ Reuters 88 патентов Humira.

Несмотря на то, что более половины своих продаж в размере 28,2 миллиарда долларов в 2017 году было зарегистрировано в США и базировалось большинство своих исследовательских центров там, пригородная чикагская компания никогда не сообщала о прибыли в своей стране, как показывают ее годовые отчеты.

В 2017 году AbbVie сообщила о прибыли за рубежом до налогообложения в размере 10,4 млрд долларов США при международных доходах всего в 9,97 млрд долларов США.

Тем не менее, в период с 2013 по 2016 год AbbVie приходилось платить около 1 миллиарда долларов в год налогов в Соединенных Штатах, когда она брала прибыль, сообщаемую иностранными дочерними компаниями дома, для покрытия расходов из своего U.С. операции.

В будущем ему не придется платить такие налоги в соответствии с Законом о сокращении налогов и занятости. Авторы налогового законодательства, включая сенатора Джона Тьюна из финансового комитета сената, заявили, что их законопроект будет препятствовать перемещению прибыли, полученной в Соединенных Штатах.

Но основные принятые меры по предотвращению уплаты налогов по-прежнему позволяют компаниям получать значительные выгоды от перемещения прибыли.

AbbVie не обращается к патентным адресам на телефонных конференциях, посвященных доходам, или в документах Комиссии по ценным бумагам и биржам, а также отказывается обсуждать свои методы бухгалтерского учета или ежегодный U.S. убытки, которые широко распространены среди инвесторов, которые скупили ее акции в течение 5-летнего существования компании.

Основной движущий фактор для AbbVie, лечения ревматоидного артрита под названием Humira, принес в 2017 году более 12 миллиардов долларов продаж от пациентов из США, где цена на самую распространенную дозу составляет около 60 000 долларов в год.

«Если ограждения в новой территориальной системе должны были препятствовать компаниям уклоняться от всех налогов, то (налоговая ставка) AbbVie является довольно четким сигналом того, что эти ограждения могут быть неэффективными», — сказал Мэтью Гарднер, старший научный сотрудник Института проблем Налоговая и экономическая политика.

AbbVie — не единственная американская компания, ведущая крупные операции дома, но сообщающая об относительно небольшой прибыли. Pfizer Inc PFE.N, Expedia Group Inc EXPE.O, Boston Scientific Corp BSX.N, Synopsys Inc SNPS.O и Microsoft Corp MSFT.O также делают то же самое и намерены стать крупными победителями в результате сдвига в территориальной системе, руководители сказали и доходы за последний квартал выставки.

Microsoft и Synopsys отказались сообщить, отражают ли их 8-летние периоды отчетности около половины продаж в США, но менее четверти прибыли на внутреннем рынке, стратегию снижения налогов.Expedia и Boston Scientific не ответили на запросы о комментариях.

Pfizer заявила, что ее 10-летние убытки в США связаны с операционными вопросами, а не с налоговым планированием.

«Из-за того, что мы зарегистрированы в США, у нас есть значительные потребности в внутреннем финансировании, такие как оплата НИОКР, корпоративные функции, проценты по нашему долгу и многие другие. В результате наши операции в США могут быть менее прибыльными, чем в других юрисдикциях », — говорится в заявлении компании.

Демократы в Конгрессе изучают, как новый налоговый закон побуждает компании использовать патенты для перевода прибыли за границу, а сенатор от Орегона Рон Уайден планирует выпустить позднее этим летом отчет, частично посвященный этой проблеме.

«США не должны втягиваться в гонку за дно с кучей необлагаемых налогом островов с курортными линиями, чтобы угодить индустрии ухода от налогов и их лоббистам», — сказал Уайден, член рейтингового комитета Сената по финансам.

Отказ США от всемирного налогообложения представляет собой принятие современной налоговой ортодоксии. Все крупнейшие западные экономики используют территориальную налоговую систему, но, осознавая риск перераспределения прибыли, у них также есть правила для решения этой проблемы. Как правило, эти правила позволяют правительствам облагать налогом доход, зарегистрированный в налоговых убежищах, как если бы он был получен в стране происхождения.

Конгресс приложил такое положение к Закону о сокращении налогов и занятости, утвержденному в конце 2017 года. В соответствии с новым положением о глобальном нематериальном низком налоговом доходе (GILTI), если компания получает необлагаемую налогом прибыль в налоговой гавани, она будет нести ответственность за обложить эту прибыль налогом, как если бы она возникла в Соединенных Штатах.

Однако эффективная налоговая ставка, которая будет применяться, составляет половину налоговой ставки США, составляющей 21 процент, или 10,5 процента. И если компания сообщает об убытках в Соединенных Штатах, это может быть противопоставлено положению GILTI или считаться U.С. доход. Это может еще больше снизить налоговые обязательства.

Представитель финансового комитета Сената Джулия Лоулесс не ответила на вопрос о том, рассмотрят ли республиканские члены комиссии возможность повышения ставки GILTI. Но она сказала, что текущие обсуждения нового закона сосредоточены на его реализации, а не на внесении изменений в закон.

«Международное название налоговой реформы включало в себя существенные положения по борьбе с размыванием базы», - сказала она.

«БЛУПРИНТ»

Рейтер проверил около 90 патентов на Humira, большинство из которых упоминались AbbVie в судебных исках как защищающие интеллектуальную собственность.Около двух третей этих патентов были переданы дочерней компании на Бермудских островах, AbbVie Biotechnology Ltd., согласно информации, содержащейся в патентных заявках, большинство этих патентов были разработаны группами исследователей, полностью или частично базирующимися в США.

«Это план, — сказал Реувен Ави-Йонах, директор отдела международного налогообложения юридического факультета Мичиганского университета. «Иллюзия того, что в США будет храниться больше патентов (в соответствии с новым налоговым законодательством), нереальна до тех пор, пока есть места, где вы можете хранить их за пределами берега, где вы платите 0.”

Точные механизмы, которые AbbVie использует для сообщения о такой низкой налоговой ставке, не разглашаются. Однако аналитики и ученые говорят, что корпоративные документы часто показывают, что фармацевтические компании часто снижают свои налоги, размещая патенты в убежищах с низким налогообложением, как это делает AbbVie, а затем заставляют свои филиалы, которые производят или продают лекарство, выплачивать роялти дочерней налоговой гавани. сборы за право использования патента.

В рамках этой договоренности лекарство продается на целевом рынке, таком как США, по высокой цене с U.Дистрибьюторское подразделение S. получает маржу продаж всего в 5 процентов.

Иногда прибыли от распространения в США недостаточно для покрытия расходов группы, понесенных в США. Например, многие из самых больших затрат AbbVie — в том числе 1 миллиард долларов в год на выплату процентов и более 50 миллионов долларов в качестве компенсации ее топ-5 руководителям — покрываются американскими организациями AbbVie, что способствует убыткам США, как показывают данные.

Вот почему AbbVie может прогнозировать налоговую ставку ниже 10,5-процентной ставки GILTI, которую некоторые комментаторы охарактеризовали как новую минимальную ставку налога.

«Есть стимул для изменения прибыли», — сказал Дэниел Шавиро, профессор налогового права Нью-Йоркского университета.

Редакция Элиза Тануйе и Эдварда Тобина

Прекращение специального налогового режима для очень богатых

Введение и резюме

За последние несколько десятилетий, когда концентрация доходов и богатства приблизилась к историческому уровню, налоги на очень богатых не выдержали. На самом деле налоги на сверхбогатых пошли в обратном направлении.Налоговые изменения, введенные с 1980-х годов, в том числе недавний Закон о сокращении налогов и рабочих местах (TCJA), принятый в декабре 2017 года, снизили налоги на людей, которые получили наибольшую выгоду от экономики, тем самым способствуя широко признанному и вызывающему беспокойство увеличению благосостояния. неравенство. Эти изменения усугубили структурный недостаток налогового кодекса США, в частности, его неспособность облагать налогом огромные накопления богатства.

Еженедельно узнавайте о прогрессивной политике.Подпишитесь на

InProgressВ результате налоговый кодекс Америки больше не придерживается основного принципа платежеспособности — идеи о том, что налоги должны основываться на способности человека платить налоги. Вместо этого нынешний налоговый кодекс переворачивает этот принцип с ног на голову, позволяя самым богатым из богатых практически ничего не платить за свою прибыль. Мало того, что максимальные ставки налога на обычный доход являются низкими по историческим меркам, сверхбогатые также накапливают растущие суммы дохода от капитала, платя при этом незначительный налог или вообще не платя его вообще.Возникающая в результате петля отрицательной обратной связи — когда богатые используют свое богатство, чтобы влиять на политическую систему США, чтобы изменить политику в свою пользу, включая еще большее снижение налогов, — подрывает демократию. Во многих случаях это позволяет экономической элите получать то, что они хотят, даже если большинство граждан не согласны с этим. TCJA — яркий пример этой проблемы. Законопроект был принят, несмотря на подавляющее общественное сопротивление снижению налогов для богатых, и некоторые законодатели признали, что законопроект был мотивирован для удовлетворения политических спонсоров.

Чтобы обратить вспять эту тревожную тенденцию, потребуется более высокая максимальная ставка налога для лиц с чрезвычайно высокими доходами, а также более эффективный способ включения богатства и дохода, который оно генерирует, при определении размера налоговой задолженности. Точный учет состояния — ключ к созданию справедливой налоговой системы. У политиков есть много вариантов, когда дело доходит до налогообложения богатства или учета богатства, включая внедрение новаторских подходов к налоговой системе и пересмотр существующих положений налогового кодекса.Хорошо продуманные корректировки, учитывающие текущую структуру доходов и богатства наверху, могут замедлить растущий дисбаланс в структуре налоговой системы США. Более того, внесение этих корректировок может привести к более инклюзивной экономике в долгосрочной перспективе, особенно если доходы будут инвестироваться в такие области, как образование, инфраструктура и научные исследования.

Наконец, поскольку политики рассматривают способы более точного учета неравенства доходов и благосостояния в налоговом кодексе США, им следует остерегаться мифов, связанных с налогообложением богатых, которые могут использоваться для противодействия новым предложениям.В этом отчете оспариваются эти вводящие в заблуждение и часто цитируемые утверждения противников изменения баланса налогового кодекса и улучшения экономического положения.

Отсутствие адекватного налогообложения чрезмерного богатства способствует экономическому неравенству

За последние несколько десятилетий в Соединенных Штатах очень богатые испытали непропорционально большой рост доходов по сравнению со всеми остальными. Частично этот доход поступает от заработной платы и окладов, но все более значительная доля дохода среди богатых обеспечивается за счет активов, которыми они владеют.Эти активы, за вычетом любых причитающихся долгов, представляют собой чистую стоимость или богатство человека, и теперь сверхбогатым принадлежит поразительная доля всего богатства США.

Разница в заработной плате огромна. По некоторым оценкам, типичный генеральный директор в 2017 году получал в 347 раз зарплату среднего американского рабочего в 20 раз больше, чем 50 лет назад. Заработная плата среднего американского рабочего раньше соответствовала темпам роста экономики США, но в последние десятилетия заработная плата рабочих в реальном выражении оставалась неизменной.

Когда учитываются другие источники дохода, такие как самозанятость и доход от бизнеса, прирост капитала, процентный доход и доход от государственных программ, почти четверть дохода США идет на 1 процент самых богатых получателей дохода, в то время как всего лишь 14 процентов достается нижней половине получателей дохода. (см. рисунок 1)

Однако неравенство в доходах затмевается неравенством в богатстве — активами, которыми владеет человек, за вычетом долгов, которые они должны. Богатство включает в себя все существенные ценности, которыми владеет человек, включая недвижимость, корпоративные акции или доли владения в некорпоративном бизнесе, таком как товарищество, корпорация S или корпорация с ограниченной ответственностью (LLC).Большинство активов, которыми сегодня владеют богатые, — это финансовые активы, нефизические активы, которые часто можно легко конвертировать в наличные. В 2016 году 80,4 процента богатства 1 процента самых богатых людей составляли финансовые активы, такие как корпоративные акции, финансовые ценные бумаги, паевые инвестиционные фонды, доли в личных трастах и доли владения в некорпоративных предприятиях. Стоимость финансовых активов со временем значительно выросла.

Различия в уровне благосостояния в Соединенных Штатах больше, чем в любой другой стране Организации экономического сотрудничества и развития (ОЭСР).В Соединенных Штатах 1 процент самых богатых людей имеет больше богатства, чем 90 процентов беднейшего населения. (см. рисунок 2)

Это неравенство еще более ощутимо среди сверхбогатых — 0,1% и 0,01% самых богатых людей. Доходы и богатство этой сверхбогатой демографии достигли беспрецедентного уровня. Между тем, богатство среднего класса растет гораздо медленнее, чем богатство наверху, и до сих пор не восстановило убытков от финансового кризиса 2008 года и Великой рецессии.Почти половина всех американских домохозяйств сегодня имеют меньшее богатство в реальном выражении, чем среднее домохозяйство в 1970 году. Неравенство в богатстве также ухудшилось по расовому и этническому признаку после Великой рецессии. К 2014 году средний чистый капитал белого домохозяйства составлял 141 900 долларов, что в тринадцать раз превышало средний чистый капитал черного домохозяйства, составлявшего всего 11 000 долларов.

Структурные изменения в налоговом кодексе в пользу богатых произошли в тот же период времени, когда выросло неравенство доходов и благосостояния. В конце 1980-х годов максимальная ставка предельного налога на прибыль упала ниже 50 процентов и сегодня составляет 37 процентов.Это означает, что юрист, который зарабатывает 650 000 долларов, платит такую же максимальную предельную налоговую ставку, что и генеральный директор, получающий годовую зарплату в 10 миллионов долларов. Так было не всегда. С момента введения налога на прибыль в 1913 году максимальная ставка предельного подоходного налога в США обычно составляла 50 процентов или выше. Фактически, на протяжении более четырех десятилетий максимальная ставка налога составляла 70 процентов или выше.

За последние несколько десятилетий налоги на заработную плату на заработную плату для финансирования социального обеспечения и медицинской помощи также значительно выросли, при этом общая ставка выросла с 11.7 процентов в 1975 году до 15,3 процента сегодня. Большая часть налогов на фонд социального страхования применяется только к заработкам ниже определенного порога, который в настоящее время составляет 132 900 долларов.

Это нарушение налогового кодекса в отношении заработной платы, а также доходов от определенных активов, которые также облагаются обычными налоговыми ставками, такими как проценты по определенным облигациям или банковскому счету, является очевидным и понятным — ставки являются просто слишком низко для тех, кто зарабатывает больше всего. Однако недостатки налоговой системы в отношении богатства и большей части доходов, которые она приносит, более сложны и обширны.Они являются основной причиной того, почему налоговая система отдает предпочтение богатым. Подобно снижению максимальных ставок заработной платы, ослабление налогов на богатство и доходы, связанные с богатством, также произошло в последние несколько десятилетий, в последнее время через TCJA.

Как структура налоговой системы в значительной степени благоприятствует богатым

Огромное богатство, принадлежащее 1% самых богатых людей, дает множество видов дохода, большинству из которых предоставляется особый режим в налоговой системе США.Налоговая система благоприятствует как доходу от активов богатства, так и самих активов, стоимость которых обычно увеличивается.

Доход от капитала включает дивиденды, прирост капитала от продажи активов, проценты по облигациям и другим финансовым активам, а также прибыль от предприятий, которыми владеет лицо. Поскольку очень богатые владеют большей частью финансовых активов в Соединенных Штатах, доход от капитала составляет гораздо большую долю их общего дохода, и большая часть этого дохода от капитала облагается налогом по специальным низким ставкам.(см. рисунок 3)

Доход от капитала также включает экономическую ренту, которая представляет собой платежи, которые владелец получает от актива, которые превышают то, что считается экономически или социально необходимым — другими словами, доходность, превышающая то, что считается нормальным на конкурентном рынке. Экономическая рента обычно существует, когда одно лицо или компания является единственным владельцем актива или когда на рынке нет конкуренции за этот актив. Эксперты называют ряд факторов, способствовавших небывалому росту экономической ренты в последние десятилетия.К ним относятся усиление концентрации в таких отраслях, как технологии и финансы, а также распространение патентов и авторских прав в таких отраслях, как фармацевтика и развлечения, — и то, и другое дает монопольные преимущества. Арендная плата позволила небольшой группе богатых получать очень большую долю прибыли от определенных активов, что помогает объяснить стремительный рост благосостояния среди 0,1 и 0,01 процента самых богатых.

Помимо ренты, доход от капитала может включать трудовой доход, замаскированный под доход от капитала.Одним из хорошо известных примеров является практика, когда управляющие фондами прямых инвестиций вычитают часть своего вознаграждения из прибыли своего фонда. Эти начисленные проценты делают эту часть их гонораров доходом от капитала, который облагается налогом по гораздо более низкой ставке, чем заработная плата.

Большой разрыв в доходах сегодня вызывает еще большее беспокойство, потому что он указывает на то, что разрыв в уровне благосостояния, вероятно, будет продолжать расти. Лица с высоким доходом от капитала откладывают все большие суммы и приобретают больше активов, в то время как лица с меньшим доходом от капитала еще больше отстают.

Для богатых подход налоговой системы к основным активам и доходам, которые они приносят, — это подарок, который продолжает приносить. В то время как некоторый доход от капитала облагается налогом как обычный доход, большинство основных средств и доход от капитала пользуются льготным режимом в соответствии с налоговым кодексом США по сравнению с режимом заработной платы. Результатом является налоговый кодекс, который в значительной степени ориентирован на богатых, которым принадлежит большая часть капитальных активов с высокой стоимостью.

За последние несколько десятилетий законодательные изменения, самые недавние из которых были внесены в TCJA, ослабили налогообложение дохода от капитала, даже несмотря на то, что запас основных фондов, находящихся в собственности богатых, резко вырос — отчасти потому, что это богатство дополняется доходом от доходов с более низким налогообложением. эти активы.В совокупности эти изменения означают, что налоговый кодекс сыграл значительную роль в оказании помощи богатым стать богаче, позволив им избежать некоторых или всех налогов, связанных с их владением капитальными активами, и накопить все большие суммы богатства — больше, чем они могли бы иметь. если бы налоговый кодекс был более справедливым.

Вот лишь некоторые из способов, которыми налоговый кодекс США способствует благосостоянию и доходу, который он приносит:

- Более низкая ставка налога на прирост капитала и доход в виде дивидендов