подтвержденный аккредитив — это… Что такое подтвержденный аккредитив?

- подтвержденный аккредитив

- confirmed letter of credit

Большой англо-русский и русско-английский словарь. 2001.

- подтвержденный

- подтвержденный порядковый номер

Смотреть что такое «подтвержденный аккредитив» в других словарях:

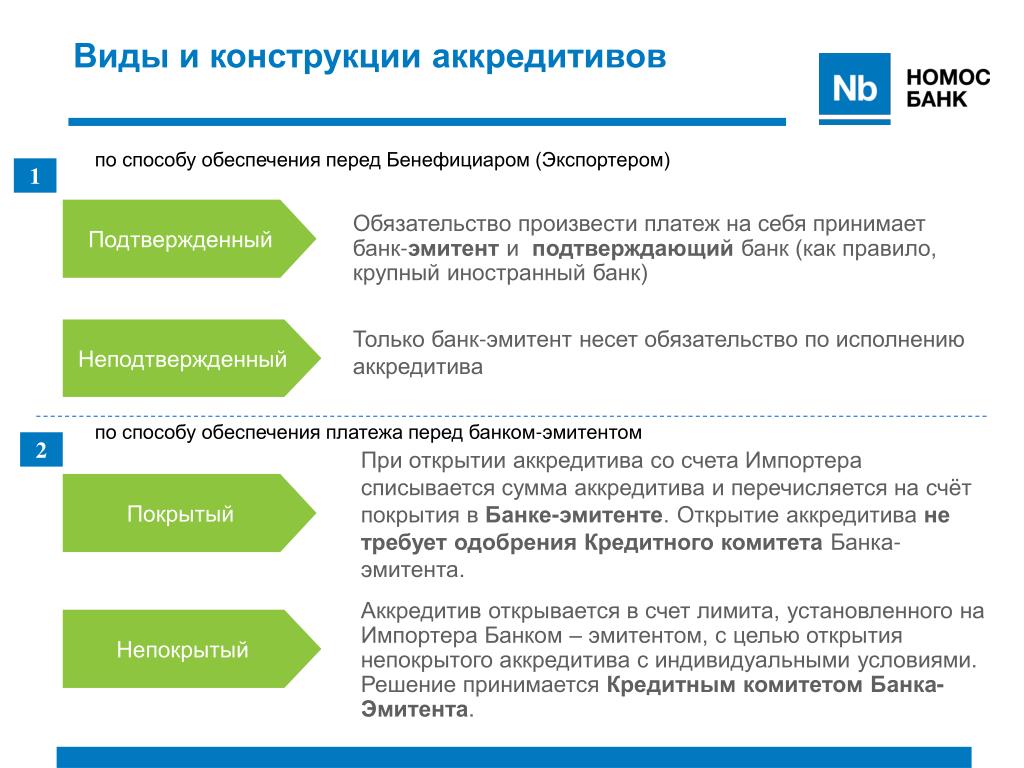

Подтвержденный аккредитив — (англ. confirmed letter of credit) аккредитив, по условиям которого банк, обязанный произвести платеж, должен оплатить указанную в аккредитиве сумму независимо от того, поступили ли соответствующие денежные средства от банка, в котором был открыт … Энциклопедия права

ПОДТВЕРЖДЕННЫЙ АККРЕДИТИВ — (confirmed letter of credit) См.: аккредитив, кредитное письмо (letter of credit).

Бизнес. Толковый словарь. М.: ИНФРА М , Издательство Весь Мир . Грэхэм Бетс, Барри Брайндли, С. Уильямс и др. Общая редакция: д.э.н. Осадчая И.М.. 1998 … Словарь бизнес-терминов

Бизнес. Толковый словарь. М.: ИНФРА М , Издательство Весь Мир . Грэхэм Бетс, Барри Брайндли, С. Уильямс и др. Общая редакция: д.э.н. Осадчая И.М.. 1998 … Словарь бизнес-терминовПОДТВЕРЖДЕННЫЙ АККРЕДИТИВ — (confirmed letter of credit) См.: аккредитив, кредитное письмо (letter of credit). Финансы. Толковый словарь. 2 е изд. М.: ИНФРА М , Издательство Весь Мир . Брайен Батлер, Брайен Джонсон, Грэм Сидуэл и др. Общая редакция: д.э.н. Осадчая И.М..… … Финансовый словарь

подтвержденный аккредитив — Аккредитив, выданный иностранным банком, и срок действия которого подтвержден банком покупателя. При наличии у экспортера подтвержденного аккредитива от покупателя, ему гарантирована оплата за товар банком покупателя даже в случае отказа… … Справочник технического переводчика

подтвержденный аккредитив — аккредитив, при котором банк, через который происходит оплата, принимает на себя обязательства произвести платеж указанной в аккредитиве суммы независимо от поступления средств от банка, где был открыт А.

п. * * * (англ. confirmed letter of… … Большой юридический словарь

п. * * * (англ. confirmed letter of… … Большой юридический словарьПОДТВЕРЖДЕННЫЙ АККРЕДИТИВ — аккредитив, при котором банк, через который происходит оплата, принимает на себя обязательства произвести платеж указанной в аккредитиве суммы независимо от поступления средств от банка, в котором был открыт аккредитив … Энциклопедический словарь экономики и права

безотзывный подтвержденный аккредитив — аккредитив, при котором покупатель поручает своему банку подтвердить аккредитив через банк продавца. Иными словами, банк продавца гарантирует выполнение условий платежа … Большой юридический словарь

АККРЕДИТИВ БЕЗОТЗЫВНЫЙ ПОДТВЕРЖДЕННЫЙ — аккредитив, при котором покупатель поручает своему банку подтвердить аккредитив через банк продавца. Иными словами, банк продавца гарантирует выполнение условий платежа … Юридический словарь

аккредитив безотзывный подтвержденный

Иными словами, банк продавца гарантирует выполнение условий платежа. [http://www.lexikon.ru/dict/buh/index.html] Тематики бухгалтерский учет … Справочник технического переводчика

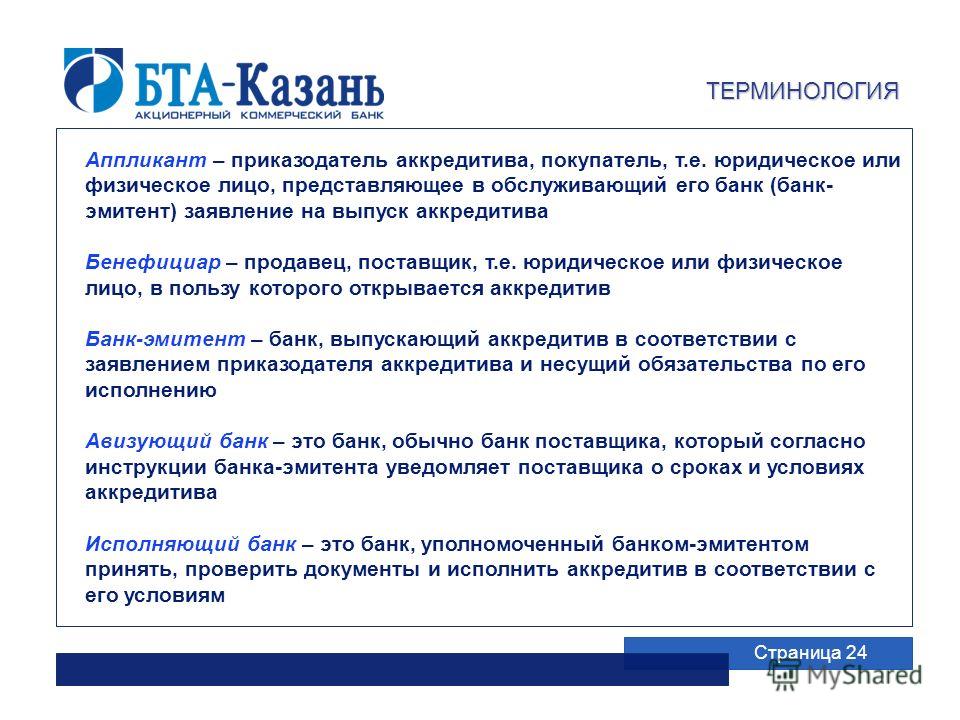

Иными словами, банк продавца гарантирует выполнение условий платежа. [http://www.lexikon.ru/dict/buh/index.html] Тематики бухгалтерский учет … Справочник технического переводчикаАккредитив — – обязательство банка, предоставляемое по просьбе клиента, заплатить третьему лицу при предоставлении получателем платежа в банк, исполняющий аккредитив, документов, предусмотренных условиями аккредитива. Компанию клиента, по поручению которой… … Банковская энциклопедия

АККРЕДИТИВ ПОДТВЕРЖДЕННЫЙ — аккредитив, при котором банк, через который происходит оплата, принимает на себя обязательства произвести платеж указанной в аккредитиве суммы независимо от поступления средств от банка, где был открыт А.п … Юридический словарь

Ст. 870 ГК РФ. Подтвержденный аккредитив

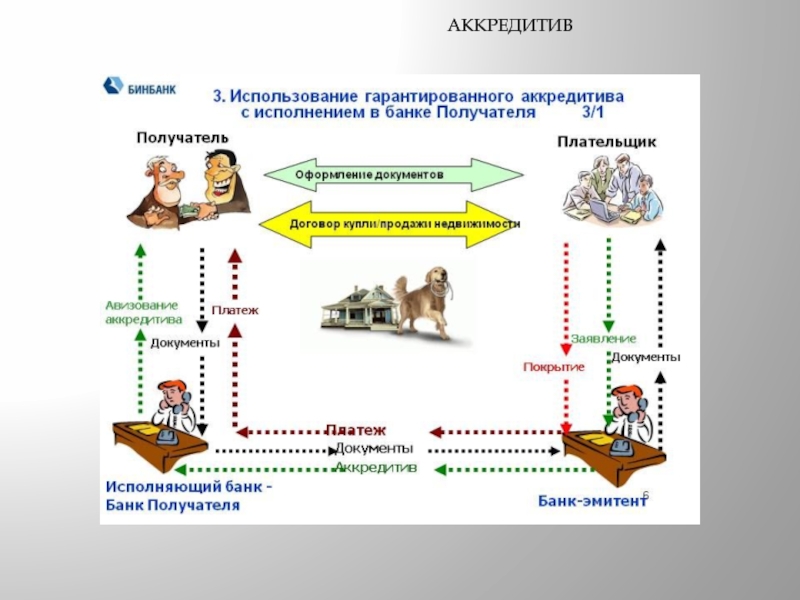

1. По просьбе банка-эмитента безотзывный аккредитив может быть подтвержден другим банком (подтверждающий банк). После подтверждения аккредитива подтверждающий банк становится обязанным перед бенефициаром по аккредитиву в пределах подтвержденной им суммы солидарно с банком-эмитентом.

После подтверждения аккредитива подтверждающий банк становится обязанным перед бенефициаром по аккредитиву в пределах подтвержденной им суммы солидарно с банком-эмитентом.

Обязательство подтверждающего банка возникает с момента направления получателю средств либо банку получателя уведомления о подтверждении аккредитива, если уведомлением не предусмотрено иное.

2. В случае изменения аккредитива подтверждающий банк становится обязанным на измененных условиях аккредитива, если он дал на это согласие. В остальных случаях подтверждающий банк считается обязанным на прежних условиях аккредитива.

Обязательство подтверждающего банка по аккредитиву с учетом внесенных в него изменений возникает с момента направления получателю либо банку получателя уведомления об этом, если уведомлением не предусмотрено иное.

1. Основанием для исполнения аккредитива является представление получателем средств в исполняющий банк (по месту его нахождения), в том числе через банк, сообщивший получателю средств условия аккредитива, документов, предусмотренных условиями аккредитива, в течение срока действия аккредитива и в пределах предусмотренного условиями аккредитива срока для представления документов. Получатель средств может представить документы непосредственно в банк-эмитент. По покрытому (депонированному) аккредитиву банк-эмитент обязан запросить у исполняющего банка подтверждение, что получателем средств документы в исполняющий банк не представлялись, и вправе потребовать от исполняющего банка возврата суммы покрытия на основании запроса, подтверждающего представление документов получателем средств в банк-эмитент, а в случае подтвержденного аккредитива — также исполнение аккредитива банком-эмитентом. В этом случае исполняющий банк осуществляет возврат суммы покрытия не позднее рабочего дня, следующего за днем получения запроса банка-эмитента.

Основанием для исполнения аккредитива является представление получателем средств в исполняющий банк (по месту его нахождения), в том числе через банк, сообщивший получателю средств условия аккредитива, документов, предусмотренных условиями аккредитива, в течение срока действия аккредитива и в пределах предусмотренного условиями аккредитива срока для представления документов. Получатель средств может представить документы непосредственно в банк-эмитент. По покрытому (депонированному) аккредитиву банк-эмитент обязан запросить у исполняющего банка подтверждение, что получателем средств документы в исполняющий банк не представлялись, и вправе потребовать от исполняющего банка возврата суммы покрытия на основании запроса, подтверждающего представление документов получателем средств в банк-эмитент, а в случае подтвержденного аккредитива — также исполнение аккредитива банком-эмитентом. В этом случае исполняющий банк осуществляет возврат суммы покрытия не позднее рабочего дня, следующего за днем получения запроса банка-эмитента.

При установлении соответствия представленных документов условиям аккредитива исполняющий банк осуществляет исполнение аккредитива.

Исполнение аккредитива может осуществляться банком следующими способами:

— непосредственно по представлении документов в срок не позднее трех рабочих дней со дня принятия банком решения о соответствии представленных получателем средств документов условиям аккредитива, но не позднее трех рабочих дней после истечения пятидневного срока, установленного для проверки представленных документов;

— с отсрочкой исполнения в определенную (определенные) условиями аккредитива дату (даты) или установленный срок начиная с даты совершения определенных действий, включая представление документов, отгрузку товаров;

— иным способом, предусмотренным условиями аккредитива.

Исполнение аккредитива осуществляется посредством перевода денежных средств платежным поручением исполняющего банка на банковский счет получателя средств или посредством зачисления соответствующей суммы на банковский счет получателя средств в исполняющем банке.

2. Банк-эмитент возмещает исполняющему банку понесенные расходы, если им был произведен платеж или в соответствии с условиями аккредитива. Указанные расходы, в свою очередь, а также все иные расходы банка-эмитента, связанные с исполнением аккредитива, возмещаются плательщиком.

3. Применимое законодательство:

— Положение Банка России от 19.06.2012 N 383-П;

— Инструкция Внешторгбанка СССР от 25.12.1985 N 1.

4. Судебная практика:

— информационное письмо Президиума ВАС РФ от 15.01.1999 N 39.

| Импортный аккредитив | |

| 1. Заключение и/или изменение договора | по договоренности |

| 2. Плата денежной предоплатой за открытие аккредитива и/или за отсроченный платеж | 1 % от суммы аккредитива в год, мин. 95 EUR |

3. Плата без денежной предоплаты за открытие аккредитива и/или за отсроченный платеж Плата без денежной предоплаты за открытие аккредитива и/или за отсроченный платеж | устанавливается для каждого ходатайствующего индивидуально, мин. 95 EUR за каждый месяц или за его часть |

| 4. Проверка и предварительная проверка документов (рассчитывается при каждой очередной проверке комплекта документов) | 0,15% от суммы документов, мин. 95 EUR |

| 5. Составление образца аккредитива или изменения к нему | 70 EUR |

| 6. Плата за внесение изменения за исключением увеличения суммы и /или продления срока аккредитива | 70 EUR |

| 7. Увеличение суммы аккредитива и/или продление срока его действия | плата за открытие и/или отсроченный платеж |

| 8. Плата за ошибки (при представлении документов, не соответствующих условиям аккредитива, уплачивает, как правило, получатель аккредитива) | 95 EUR |

9. Плата за передачу и обработку информации Плата за передачу и обработку информации | в соответствии с расходами, мин. 10 EUR |

| 10. Платеж в другой банк (уплачивает, как правило, получатель аккредитива) | 32 EUR |

| 11. Пени (начисляются с любой задолженности со срока платежа до дня фактической уплаты) | 0,5% в день |

| 12. Услуги, оказываемые другим кредитным учреждениям | плата определяется отдельно в отношении каждой сделки |

| Экспортный аккредитив | |

| 1. Плата за извещение | 70 EUR |

| 2. Плата за подтверждение | в соответствии с риском банка, открывающего аккредитив, мин. 95 EUR |

| 3. Составление образца аккредитива или изменения к нему | в соответствии с расходами, мин. 70 EUR 70 EUR |

| 4. Проверка и предварительная проверка документов (начисляется при каждой очередной проверке комплекта документов) | 0,15% от суммы документов, мин. 95 EUR |

| 5. Комиссия за выплату суммы документов до официальной даты платежа по аккредитиву | 0,1% от выплачиваемой суммы, мин. 70 EUR |

| 6. Плата за отсроченный платеж | 70 EUR |

| 7. Плата за уступку поступления | 150 EUR |

| 8. Процент (начисляется с выплаченной клиенту суммы за документы со дня выплаты клиенту до дня поступления в AS SEB Pank от банка, открывшего аккредитив, минимально за 10 календарных дней) | устанавливается для каждого клиента отдельно |

| 9. Извещение об изменении | 70 EUR |

| 10. Плата за отказ и/или за аннулирование | 70 EUR |

11. Плата за перенос (клиент оплачивает также все иные расходы в соответствии с прейскурантом экспортного аккредитива) Плата за перенос (клиент оплачивает также все иные расходы в соответствии с прейскурантом экспортного аккредитива) | 0,25% от суммы перенесенного аккредитива, мин. 95 EUR |

| 12. Плата за передачу и обработку информации | в соответствии с расходами, мин. 10 EUR |

| 13. Пени (начисляются с любой задолженности со срока платежа до дня фактической уплаты) | 0,5% в день |

| 14. Услуги, оказываемые другим кредитным учреждениям | плата определяется отдельно в отношении каждой сделки |

Безотзывно-подтвержденный аккредитив — Энциклопедия по экономике

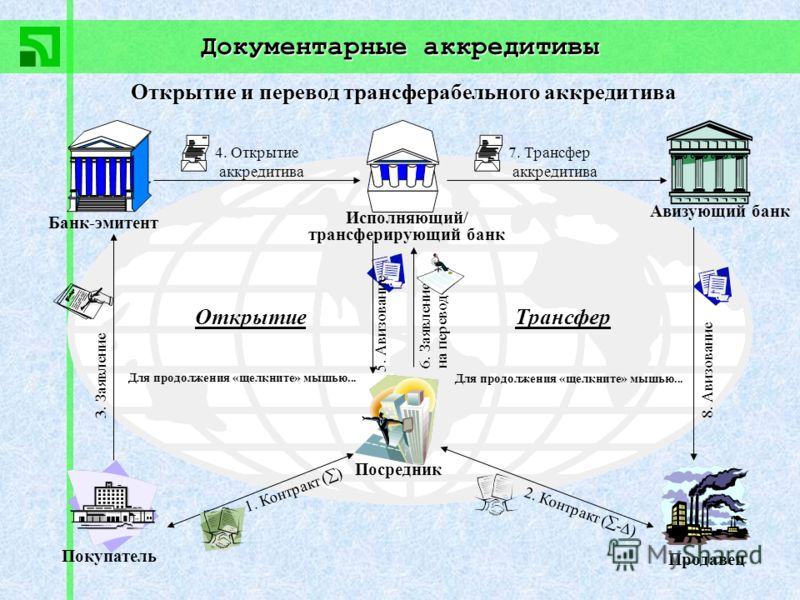

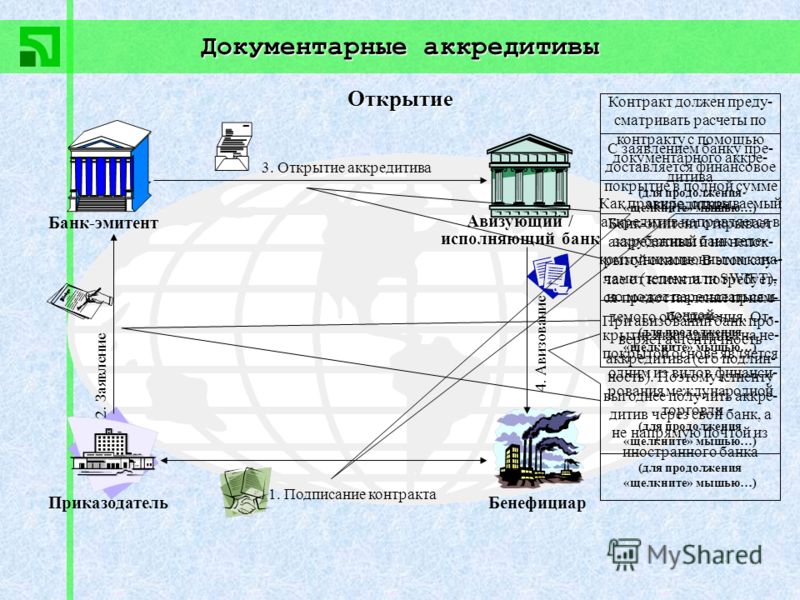

Безотзывный подтвержденный аккредитив означает твердое обязательство банка, которому дается поручение о подтверждении (обычно банка-корреспондента), в дополнение к обязательству банка-эмитента по платежу (акцепту, негоциации тратты). Важно, что подтверждающий банк гарантирует выполнение своего обязательства независимо от того, может ли банк-эмитент предоставить возмещение.

[c.319]

Важно, что подтверждающий банк гарантирует выполнение своего обязательства независимо от того, может ли банк-эмитент предоставить возмещение.

[c.319]БЕЗОТЗЫВНО-ПОДТВЕРЖДЕННЫЙ АККРЕДИТИВ—см. Аккредитив. [c.132]

Безотзывно-подтвержденный аккредитив — 132 [c.649]

При безотзывном неподтвержденном аккредитиве банк-эмитент (как правило, банк покупателя) принимает на себя по отношению к продавцу обязательство осуществить платеж при представлении в установленный срок предусмотренных аккредитивом документов и при выполнении прочих условий аккредитива. В этом случае обязательство только одного такого банка, особенно в странах, где значительны как политические риски, так и задержки перевода платежа (трансфера), может создать определенные проблемы. Безотзывный подтвержденный аккредитив означает, что дополнительно к банку-эмитенту второй банк (подтверждающий) принимает на себя обязательство осуществить платеж при выполнении условий аккредитива. Для продавца таким образом исключаются в большинстве случаев существующие при неподтвержденном аккредитиве риски страны. Риск страны включает политический риск и риск трансфера. Для того чтобы подтверждающий банк принял на себя та-

[c.356]

Риск страны включает политический риск и риск трансфера. Для того чтобы подтверждающий банк принял на себя та-

[c.356]

Безотзывным является аккредитив, который не может быть отменен без согласия получателя средств. По просьбе банка-эмитента исполняющий банк, участвующий в аккредитивной операции, может подтвердить безотзывный аккредитив. Этот аккредитив называется подтвержденным. Такое подтверждение означает принятие исполняющим банком дополнительного к обязательству банка-эмитента обязательства произвести платеж в соответствии с условиями аккредитива. [c.239]

Безотзывный аккредитив, который по просьбе банка-эмитента подтвержден исполняющим банком, относится к подтвержденному аккредитиву. Исполнение такого аккредитива гарантируется как банком-эмитентом, так и исполняющим банком. В соответствии со ст. 869 ГК РФ подтвержденный аккредитив не может быть изменен или отменен без согласия получателя средств и исполняющего банка. [c.371]

Наименьший риск несут расчеты безотзывными подтвержденными аккредитивами. В этом случае банк покупателя (банк-эмитент) и другой банк, подтверждающий аккредитив, обязуются произвести платеж при выполнении условий аккредитива. При этом аккредитив не может быть изменен или аннулирован. Такой аккредитив должен оплачиваться в подтвердившем банке.

[c.438]

В этом случае банк покупателя (банк-эмитент) и другой банк, подтверждающий аккредитив, обязуются произвести платеж при выполнении условий аккредитива. При этом аккредитив не может быть изменен или аннулирован. Такой аккредитив должен оплачиваться в подтвердившем банке.

[c.438]

Безотзывным является аккредитив, который не может быть отменен без согласия получателя средств. По просьбе банка-эмитента исполняющий банк, участвующий в проведении аккредитивной операции, может подтвердить безотзывный аккредитив. Этот аккредитив называется подтвержденным. Такое подтверждение означает принятие исполняющим банком дополнительного к обязательству банка-эмитента обязательства произвести платеж в соответствии с условиями аккредитива. Безотзывный аккредитив, подтвержденный исполняющим банком, не может быть изменен или отменен без согласия исполняющего банка. [c.198]

Отзывным является аккредитив, который может быть изменен или отменен банком-эмитентом на основании письменного распоряжения плательщика без предварительного согласования с получателем средств и без каких-либо обязательств банка-эмитента перед получателем средств после отзыва аккредитива. Безотзывным признается аккредитив, который может быть отменен только с согласия получателя средств. По просьбе банка-эмитента исполняющий банк может подтвердить безотзывный аккредитив (подтвержденный аккредитив). Безотзывный аккредитив, подтвержденный исполняющим банком, не может быть изменен или отменен без согласия исполняющего банка. Порядок предоставления подтверждения по безотзывному подтвержденному аккредитиву определяется по соглашению между банками.

[c.518]

Безотзывным признается аккредитив, который может быть отменен только с согласия получателя средств. По просьбе банка-эмитента исполняющий банк может подтвердить безотзывный аккредитив (подтвержденный аккредитив). Безотзывный аккредитив, подтвержденный исполняющим банком, не может быть изменен или отменен без согласия исполняющего банка. Порядок предоставления подтверждения по безотзывному подтвержденному аккредитиву определяется по соглашению между банками.

[c.518]

В расчетах по аккредитиву с наибольшей гарантией возможно получение валюты платежа, так как в большинстве стран открытию аккредитива предшествует получение импортером разрешения на перевод валютных платежей за границу. При этом банки в первую очередь погашают задолженность по открытым у них аккредитивам. По признаку «Степень ответственности банков» аккредитивы бывают отзывные и безотзывные, подтвержденные и неподтвержденные. Отзывной аккредитив может быть в любой момент аннулирован как импортером, так и открывшим его банком, поэтому он не обеспечивает необходимых гарантий и редко применяется во внешней торговле. Безотзывной аккредитив — твердое обязательство банка перед

[c.287]

Безотзывной аккредитив — твердое обязательство банка перед

[c.287]

Для экспортера наибольший интерес представляет безотзывный, подтвержденный, делимый аккредитив. Аккредитив открывается на сумму, равную фактурной стоимости товара плюс проценты за кредит, бонификации за повышение качества товара и т.п. Счета на вывозимый товар не должны превышать сумму аккредитива, так как в этом случае они не могут быть оплачены. [c.446]

Из серии новейших мошеннических схем можно выделить резервные аккредитивы по форме 3034 со сроками погашения через три года и один день с момента открытия. Безусловный, безотзывный, переводный и подтвержденный аккредитив по форме 3034, со сроком погашения через три года и один день с момента открытия. Эти формы были якобы подчинены Унифицированным [c.111]

Покупатель товаров готов выставить с помощью банка-эмитента подтвержденный безотзывный возобновляемый аккредитив под гарантию надлежащего 6. исполнения контракта. [c.64]

Безотзывным признается аккредитив, который может быть отменен только с согласия получателя средств. По просьбе банка-эмитента исполняющий банк может подтвердить безотзывный аккредитив (подтвержденный аккредитив). Порядок предоставления подтверждения по безотзывному подтвержденному аккредитиву определяется по соглашению между буйками.

[c.11]

По просьбе банка-эмитента исполняющий банк может подтвердить безотзывный аккредитив (подтвержденный аккредитив). Порядок предоставления подтверждения по безотзывному подтвержденному аккредитиву определяется по соглашению между буйками.

[c.11]

Безотзывным считается аккредитив, который не может быть изменен или аннулирован без согласия получателя средств. Разновидностью безотзывного аккредитива является подтвержденный аккредитив. Исполняющий банк подтверждает безотзывный аккредитив по просьбе банка-эмитента, то есть он принимает на себя наряду с эмитентом обязательства по аккредитиву. [c.251]

Если нет указания на то, что аккредитив является безотзывным, он считается отзывным. Отзывным является аккредитив, который может быть изменен или отменен банком-эмитентом на основании письменного распоряжения плательщика без предварительного согласования с поставщиком (получателем средств) и без каких-либо обязательств банка-эмитента перед получателем средств после отзыва аккредитива. Безотзывным называется аккредитив, который может быть отменен только с согласия получателя средств. По просьбе банка-эмитента исполняющий банк может подтвердить безотзывный аккредитив (подтвержденный аккредитив). Подтвержденный аккредитив — это аккредитив, за выполнение условий которого отвечает не только банк-эмитент, но и исполняющий банк (подтверждающий банк). Такую ответственность исполняющий банк берет на себя по просьбе банка-эмитента за определенное вознаграждение. Порядок предоставления подтверждения по безотзывному подтвержденному аккредитиву определяется по соглашению между банками.

[c.134]

Безотзывным называется аккредитив, который может быть отменен только с согласия получателя средств. По просьбе банка-эмитента исполняющий банк может подтвердить безотзывный аккредитив (подтвержденный аккредитив). Подтвержденный аккредитив — это аккредитив, за выполнение условий которого отвечает не только банк-эмитент, но и исполняющий банк (подтверждающий банк). Такую ответственность исполняющий банк берет на себя по просьбе банка-эмитента за определенное вознаграждение. Порядок предоставления подтверждения по безотзывному подтвержденному аккредитиву определяется по соглашению между банками.

[c.134]

Отзывным является аккредитив, который может быть изменен или отменен банком-эмитентом на основании письменного распоряжения плательщика без предварительного согласования с получателем средств и без каких-либо обязательств банка-эмитента перед получателем средств после отзыва аккредитива. Безотзывным признается аккредитив, который может быть отменен только с согласия получателя средств. По просьбе банка-эмитента исполняющий банк может подтвердить безотзывный аккредитив. Порядок предоставления подтверждения по безотзывному подтвержденному аккредитиву определяется по соглашению между банками.

[c.273]

По просьбе банка-эмитента исполняющий банк может подтвердить безотзывный аккредитив. Порядок предоставления подтверждения по безотзывному подтвержденному аккредитиву определяется по соглашению между банками.

[c.273]

Аккредитивная форма расчетов — наиболее сложная и дорогостоящая. За выполнение аккредитивных операций (авизование, подтверждение, проверку документов, платеж) банки взимают более высокую комиссию, чем по другим формам расчетов, например инкассо. Кроме того, для открытия аккредитива импортер обычно прибегает к банковскому кредиту, платя за него процент, что удорожает эту форму расчетов. Для импортера аккредитивная форма расчетов ведет к иммобилизации и распылению его капиталов, поскольку он должен открыть аккредитив до получения и реализации товаров, но одновременно дает ему возможность контролировать (через банки) выполнение условий сделки экспортером. Для экспортера после авансовых платежей расчеты в форме аккредитива являются наиболее выгодными, так как это единственная форма расчетов (кроме гарантийных операций банков), содержащая обязательство банка произвести платеж. Таким образом, для экспортера безотзывный аккредитив имеет следующие преимущества по сравнению с инкассовой формой расчетов надежность расчетов и гарантия своевременной оплаты товаров, так как ее осуществляет банк быстрота получения платежа, если банк производит выплату немедленно после отгрузки товара против представления отгрузочных документов (в противном случае экспортер может получить кредит в своем банке в национальной валюте до получения платежа по аккредитиву) получение разрешения импортером на перевод валюты в страну экспортера при выставлении аккредитива в иностранной валюте.

[c.222]

Таким образом, для экспортера безотзывный аккредитив имеет следующие преимущества по сравнению с инкассовой формой расчетов надежность расчетов и гарантия своевременной оплаты товаров, так как ее осуществляет банк быстрота получения платежа, если банк производит выплату немедленно после отгрузки товара против представления отгрузочных документов (в противном случае экспортер может получить кредит в своем банке в национальной валюте до получения платежа по аккредитиву) получение разрешения импортером на перевод валюты в страну экспортера при выставлении аккредитива в иностранной валюте.

[c.222]

Для более полной гарантии в получении денег продавцы часто включают в договор требование об открытии безотзывных аккредитивов, т.е. банк дает гарантию, что он ни при каких условиях не позволит покупателю аннулировать уже открытый аккредитив. Чтобы обезопасить себя от неплатежеспособности банка, рекомендуется открывать не только безотзывные, но и подтвержденные аккредитивы. При этом наибольшую опасность представляют мелкие банки, именно поэтому подтверждение аккредитивов должно осуществляться еще и другим, более мощным банком, который взимает за данную услугу дополнительную плату. [c.635]

[c.635]

В практике компании использовались обычно поставки на условиях FAS Нью-Йорк для европейских покупателей и FAS Лог-Бич — для Азии. И в том, и в другом случае около 20% экспортных поставок для постоянных клиентов осуществлялось по открытому счету после 25%-ной оплаты. Другим клиентам предлагался платеж в течение 60 дней. Продажи новому клиенту всегда осуществлялись через подтвержденный безотзывный аккредитив. [c.325]

В зависимости от гарантий, предоставляемых экспортеру, различают отзывной аккредитив, который может быть отозван в Любой момент, и безотзывный аккредитив. (Последний может быть подтвержденным или неподтвержденным. В обоих случаях обязательство банка-эмитента является твердым.) [c.222]

Таким образом, для поставщика надежным является аккредитив безотзывный и подтвержденный обслуживающим банком. Кроме того, в спорном случае место нахождения подтверждающего банка считается местом судопроизводства, где применяется местное право. При неподтвержденном аккредитиве им является место нахождения банка-эмитента. [c.319]

[c.319]

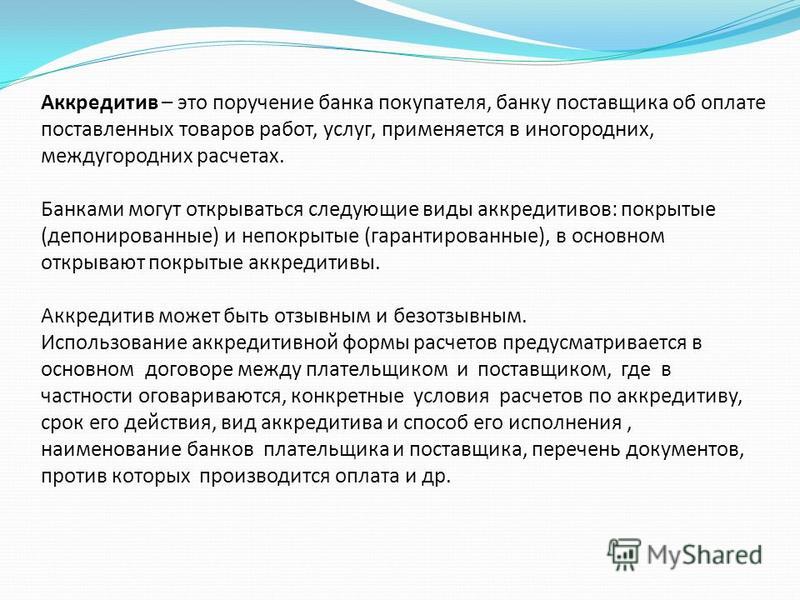

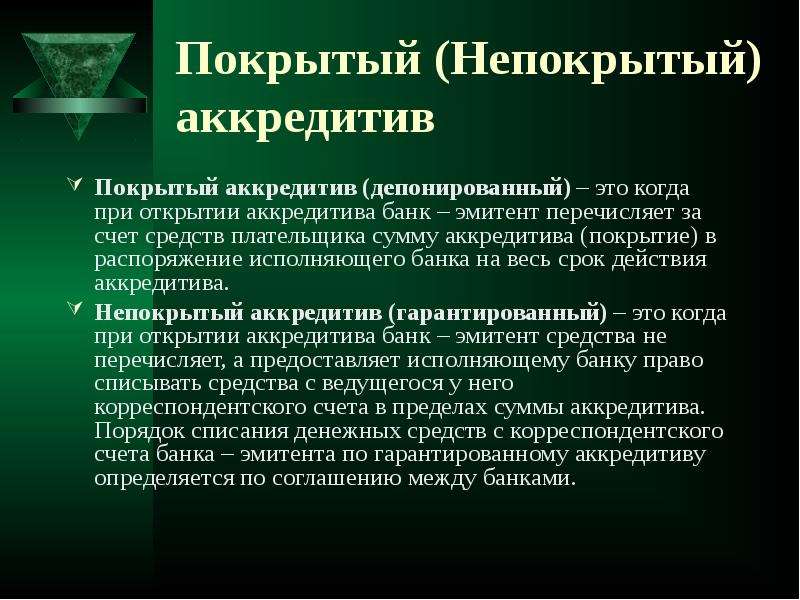

Расчеты по аккредитиву заключаются в том, что кредитная организация (эмитент) по поручению плательщика об открытии аккредитива и в соответствии с его указанием обязуется произвести платежи получателю средств либо оплатить, акцептовать или учесть Переводной вексель, либо дать поручение другой кредитной орга-йизации (исполнителю) произвести платежи получателю средств, против представленных получателем документов, определенных условиями аккредитива. Кредитная организация не обязана проверять соответствие условий аккредитива договору, заключенному между плательщиком и получателем, по которому и осуществляются соответствующие расчеты. Аккредитив предназначается для расчетов с одним получателем средств. ГК РФ предусматривает несколько видов аккредитивов покрытые (депонированные), непокрытые (гарантированные), отзывные, безотзывные. При открытии покрытого (депонированного) аккредитива кредитная организация — эмитент перечисляет за счет средств плательщика или предоставленного ему кредита сумму аккредитива (покрытия) в распоряжение исполняющей кредитной организации на весь срок действия аккредитива. При открытии непокрытого (гарантированного) аккредитива кредитная организация — эмитент предоставляет исполняющей кредитной организации право списывать средства с ведущегося у него корреспондентского счета в пределах суммы аккредитива. Порядок списания денежных средств с корреспондентского счета кредитной организации — эмитента по гарантированному аккредитиву определяется соглашением между кредитными организациями. Отзывным является аккредитив, который может быть изменен или отменен кредитной организацией — эмитентом на основании письменного распоряжения плательщика без предварительного согласования с получателем средств и без каких-либо обязательств кредитной организации — эмитента перед получателем средств после отзыва аккредитива. Безотзывным признается такой аккредитив, который может быть отменен только с согласия получателя средств. По просьбе кредитной организации — эмитента исполняющая кредитная организация может подтвердить безотзывный аккредитив (подтвержденный аккредитив). Безотзывный аккредитив, подтвержденный исполняющей кредитной организацией, не может быть изменен или отменен без согласия исполняющей кредитной организации.

При открытии непокрытого (гарантированного) аккредитива кредитная организация — эмитент предоставляет исполняющей кредитной организации право списывать средства с ведущегося у него корреспондентского счета в пределах суммы аккредитива. Порядок списания денежных средств с корреспондентского счета кредитной организации — эмитента по гарантированному аккредитиву определяется соглашением между кредитными организациями. Отзывным является аккредитив, который может быть изменен или отменен кредитной организацией — эмитентом на основании письменного распоряжения плательщика без предварительного согласования с получателем средств и без каких-либо обязательств кредитной организации — эмитента перед получателем средств после отзыва аккредитива. Безотзывным признается такой аккредитив, который может быть отменен только с согласия получателя средств. По просьбе кредитной организации — эмитента исполняющая кредитная организация может подтвердить безотзывный аккредитив (подтвержденный аккредитив). Безотзывный аккредитив, подтвержденный исполняющей кредитной организацией, не может быть изменен или отменен без согласия исполняющей кредитной организации. Порядок предоставления подтверждения определяется по соглашению между кредитными организациями.

[c.371]

Порядок предоставления подтверждения определяется по соглашению между кредитными организациями.

[c.371]

Включение 100%-ного авансового платежа в условия договора Применение аккредитивной формы расчетов (документарный подтвержденный, безотзывный, делимый аккредитив) Возмездная передача права требования платежа по договору факторинговой фирме (фирме-фактору) [c.53]

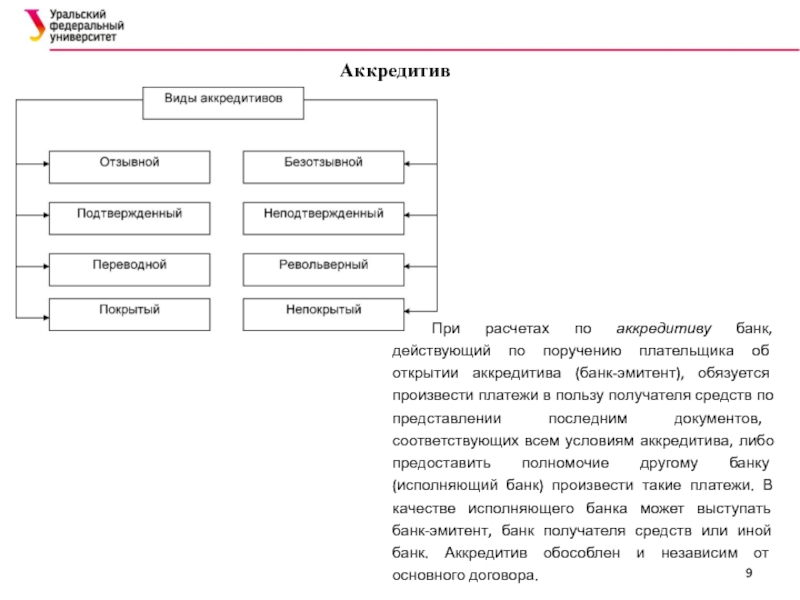

АККРЕДИТИВ (letter of redit) — способ платежа и гарантии платежа. Используется преимущественно в международных сделках купли-продажи. А. бывают чистыми и документарными. Последние получили распространение в международной торговле. Различают А. отзывные и безотзывные, делимые и неделимые, разовые и самовозобновляющиеся (револьверные), подтвержденные и неподтвержденные, покрытые и непокрытые (резервные). Регулируются международно признанными стандартными процедурами, сформулированными Международной торговой палатой и опубликованными в Унифицированных правилах и обычаях для документарных А. (публикация МТП № 400). [c.7]

[c.7]

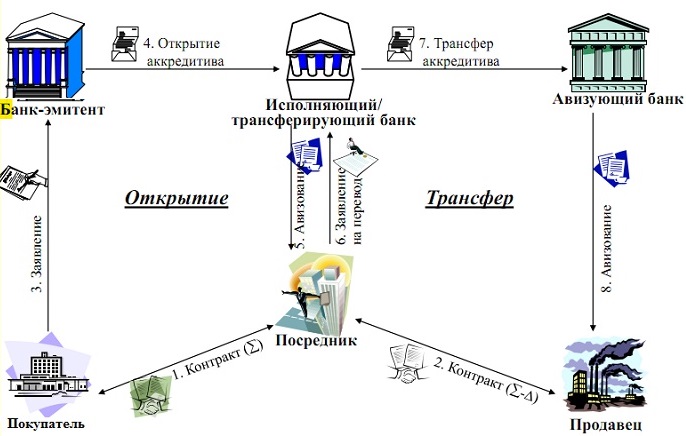

Аккредитивная форма М.р. регламентируется Унифицированными правилами и обычаями для документарных аккредитивов. При документарном аккредитиве банк берет на себя обязательство произвести по поручению импортера оплату товарных документов экспортеру или акцептовать тратту. Наиболее надежная форма аккредитива — безотзывный и подтвержденный первоклассным банком. При регулярных поставках товаров применяется возобновляемый аккредитив, при комплексных поставках —. трансферабельный аккредитив, который может быть переведен поставщику части товаров в другой стране. [c.235]

Что такое подтвержденный аккредитив?

Аккредитив — это документ, который используется в международных операциях. Он выдается банком компании-покупателя, чтобы гарантировать компании-продавцу, что у компании-покупателя есть деньги, которые могут быть переведены продавцу после получения приобретенного товара. Подтвержденный аккредитив эквивалентен второму мнению — некоторые продавцы требуют, чтобы один из второго учреждения гарантировал доступность денег.

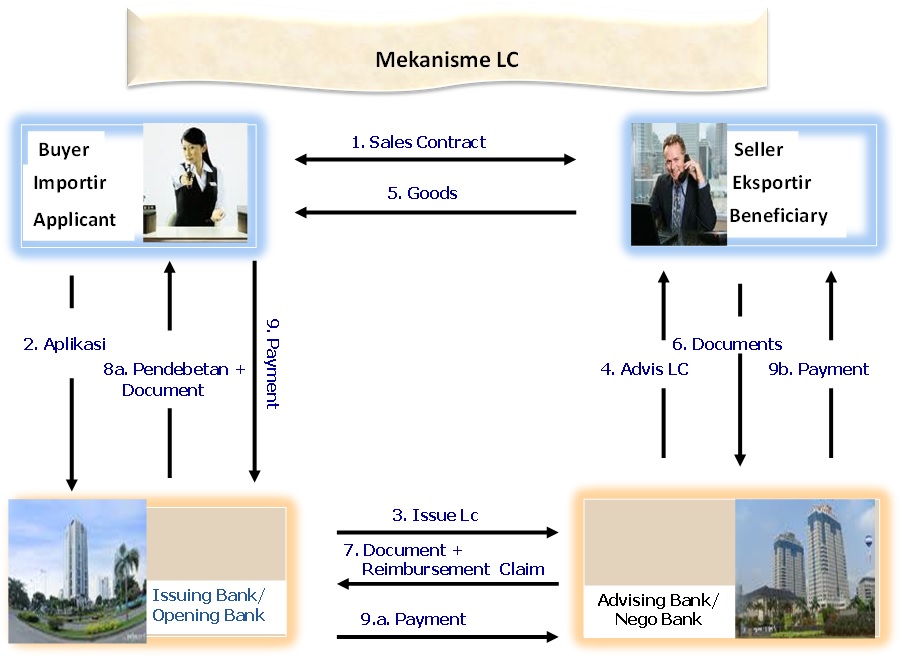

Продавец товара обычно имеет свой собственный банк, который участвует в сделке. Оригинал аккредитива от банка-эмитента отправляется в банк, который представляет продавца. Оба банка работают вместе, чтобы способствовать совершению сделки между покупателем и продавцом в международной сделке. Оба банка остаются вовлеченными в течение всего процесса. Участие обоих банков включает в себя оригинал аккредитива и подтвержденный аккредитив.

По сути, в подтвержденном аккредитиве участвуют два банковских или финансовых учреждения, которые держат деньги для бизнеса, который покупает товары. Это двойная гарантия того, что, если фактически один из банков не сможет покрыть стоимость товара, у второго учреждения будет достаточно денег, чтобы покрыть сумму товара, который покупает покупатель.

Продавец товара обычно требует аккредитива, чтобы гарантировать, что он получит деньги, причитающиеся после отгрузки товара. Этот документ также защищает покупателя, поскольку ему не нужно предварительно оплачивать товар, пока он не получит подтверждение того, что товар действительно был отправлен. Подтвержденный аккредитив является просто дополнительной страховкой для обеих сторон, что товары будут оплачены и получены в соответствии с соглашением.

Подтвержденный аккредитив является просто дополнительной страховкой для обеих сторон, что товары будут оплачены и получены в соответствии с соглашением.

Подтвержденный аккредитив — это не только двойная страховка, но и может потребоваться для операций с участием определенных стран. Страны, которые испытывают политическую или экономическую нестабильность, могут требовать участия второго финансового учреждения в каждой из его международных сделок, а не просто полагаться на первоначальный аккредитив.

После получения аккредитива и подтвержденного аккредитива продавец, как правило, отправляет товар. Как только банк покупателя получает подтверждение о том, что товар был отправлен, средства высвобождаются в соответствии с условиями, установленными в аккредитиве и сопроводительном документе.

ДРУГИЕ ЯЗЫКИ

Аккредитивы — Банк Интеза

Аккредитив — это форма безналичных расчетов, которая представляет собой безотзывное обязательство банка оплатить соответствующие условиям аккредитива документы, представленные Бенефициаром.

Банк Интеза работает с любыми видами аккредитивных операций, применяемых в международной (UCP 600) и российской практике (383-П).

Преимущества использования документарного аккредитива:

|

Для Импортера/Покупателя: |

Для Экспортера/Продавца: |

|

|

|

|

|

|

|

|

Стоимость* аккредитивов для клиентов Банка Интеза

* Выбор структуры операции, размера комиссий зависит от условий заключенного контракта и финансового состояния Клиента

Тарифы

Контакты

Для получения более подробной информации по вопросам торгового финансирования и проведения документарных операций, пожалуйста, направляйте Ваш запрос на следующий адрес электронной почты: trade_finance@bancaintesa. ru.

ru.

Рассчитываемся аккредитивом: как учесть?. Налоги & бухучет, № 93, Ноябрь, 2017

Что такое аккредитив?

Прежде всего нужно осознать:

аккредитив является одной из форм безналичных расчетов

Это установлено ч. 1 ст. 1088 ГКУ. Более детально правовая природа аккредитива прописана в статьях 1093 — 1098 ГКУ.

В случае расчетов по аккредитиву банк (банк-эмитент) по поручению клиента (плательщика) — заявителя аккредитива и в соответствии с его указаниями или от своего имени обязуется провести платеж на условиях, определенных аккредитивом, или поручает другому (исполняющему) банку осуществить этот платеж в пользу получателя денежных средств или определенного им лица — бенефициара (ч. 1 ст. 1093 ГКУ).

1 ст. 1093 ГКУ).

Таким образом, аккредитив внешне немного напоминает обычное платежное поручение, но отличается тем, что по аккредитиву банк не просто переводит средства, а выступает в качестве эмитента своеобразных обязательств для своего клиента (плательщика).

Безотзывный аккредитив может быть аннулирован или его условия могут быть изменены лишь с согласия на это получателя денежных средств. Кроме того, безотзывный аккредитив, подтвержденный исполняющим банком, не может быть изменен или аннулирован без согласия исполняющего банка (ст. 1095 ГКУ).

В случае открытия непокрытого аккредитива банк-эмитент гарантирует оплату по аккредитиву при временном отсутствии средств на счете плательщика за счет банковского кредита (ч. 2 ст. 1093 ГКУ). То есть фактически банк выдаст своему клиенту своеобразную ссуду, которая отразится также и на бухучете последнего.

Вписаться в 180 дней

Импортерам хорошо известно, что при осуществлении импортных операций следует учитывать нормы ст. 2 Закона Украины «О порядке осуществления расчетов в иностранной валюте» от 23.09.94 г. № 185/94-ВР. Данной статьей установлено, что по импортным операциям, по которым поставка товара производится в срок свыше 180 дней с даты оплаты, необходимо заключение Минэкономразвития.

Каким же образом считать 180-дневный срок в случае, когда расчеты осуществляются с использованием аккредитива?

Ответ на этот вопрос содержится прямо в тексте Закона: при применении расчетов по импортным операциям резидентов в форме документарного аккредитива 180-дневный срок действует с момента осуществления уполномоченным банком платежа в пользу нерезидента.

111291″>Бухгалтерский учетВ бухучете покупатель по факту оприходования импортного товара формирует его первоначальную стоимость на счете 28. При этом в первоначальную стоимость приобретенных товаров включаются все расходы, перечисленные в п. 9 П(С)БУ 9 «Запасы». Понятное дело, при наличии таких расходов при приобретении товара у нерезидента.

Аккредитивная форма расчета на это фактически не влияет. Оплата за товары банком с открытого для этого аккредитива отражается с определением курсовых разниц согласно П(С)БУ 21 «Влияние изменений валютных курсов». То есть:

а) задолженность за товары отражается по курсу, установленному НБУ на дату фактического осуществления такой операции;

б) если задолженность является монетарной (первое событие — оприходование товара), задолженность пересчитывается по курсу, установленному НБУ на дату оплаты и на дату баланса.

Собственно оплата с использованием аккредитива ничем бы не отличалась от обычной оплаты по платежному поручению, если бы речь шла о покрытом аккредитиве. Тогда отражение в учете оплаты происходило бы с применением того же субсчета 312 «Текущие счета в иностранной валюте». Но поскольку имеем дело с непокрытым аккредитивом, перечисление оплаты отражается с использованием субсчета 602 «Краткосрочные кредиты банков в иностранной валюте».

Налог на прибыль

В налоговоприбыльном учете — все по бухучету. Никаких разниц при приобретении товаров у нерезидента с помощью аккредитива в общем случае нет.

Исключение составляют высокодоходники, которые приобретают товары у нерезидентов в случаях, предусмотренных п.п. 140.5.4 НКУ. В последнем случае разницу, конечно, придется определить.

112136″>НДСВ НДС-учете принцип отражения операции — общий. То есть налоговый кредит отражается на дату уплаты НДС по налоговым обязательствам, определенным согласно п. 187.8 НКУ. В общем случае такой датой является дата предоставления таможенной декларации для таможенного оформления.

Повлияет ли на НДС-учет аккредитивная форма расчета? В нашем случае нет. Аккредитивная форма имеет значение, если идет речь о приобретении у резидента на условиях предыдущей оплаты. Ведь банк-эмитент перечисляет средства продавцу только при получении от него документов, которые отвечают условиям аккредитива*.

Если же товары приобретаются у нерезидента, дата налогового кредита к дате оплаты банком товаров не привязана. Факт оплаты по таким операциям на НДС-учет импортера никак не влияет (п. 187.11 НКУ). Более того, сумма «ввозного» НДС не уплачивается продавцу в составе стоимости товара, а уплачивается отдельно на таможне. Поэтому

Поэтому

для НДС-учета аккредитивная форма расчетов в случае импорта значения не имеет

НДС будет начисляться по стандартному «импортному» принципу.

Проиллюстрируем учет приобретения у нерезидента с использованием аккредитива на примере.

Пример. Предприятие — резидент Украины приобрело у нерезидента товары на сумму 10000 евро. Курс НБУ на дату таможенной декларации и на дату оприходования товара — 30,45 грн./евро, на дату оплаты — 30,85 грн./евро. Для оплаты открыт непокрытый безотзывный аккредитив. Задолженность перед банком погашена по курсу 30,75 грн./евро. Стоимость услуг таможенного брокера — 600 грн. (без НДС, брокер — неплательщик НДС).

Отразим указанные операции в бухгалтерском учете.

Приобретаем товар у нерезидента с использованием аккредитива

| 113275″>№ п/п | Содержание хозяйственной операции | Бухгалтерский учет | Сумма, грн. | |

дебет | кредит | |||

1 | Уплачена ввозная пошлина (10 %) | 377 | 311 | 30450 |

2 | 114562″>Уплачен «ввозной» НДС ((10000 х 30,45 + 30450) х 20 % : 100 %) | 377 | 311 | 66990 |

3 | Оплачены услуги таможенного брокера | 371 | 311 | 600 |

4 | Оприходованы товары (курс НБУ — 30,45 грн./€) | 281 | 632 | 116011″>€10000 304500 |

5 | Включены в первоначальную стоимость суммы ввозной пошлины и услуг таможенного брокера | 281 | 377 | 30450 |

685 | 600 | |||

6 | Отражен зачет задолженностей | 685 | 371 | 600 |

7 | 117435″>Отнесена в налоговый кредит сумма «входного» НДС (на основании ТД) | 641 | 377 | 66990 |

8 | Уполномоченный банк перечисляет средства нерезиденту по открытому аккредитиву (курс НБУ — 30,85 грн./€) | 632 | 602 | €10000 308500 |

9 | Отражена курсовая разница 118841″>(10000 х (30,45 — 30,85)) | 945 | 602 | 4000 |

10 | Погашена задолженность перед банком по непокрытому аккредитиву (курс НБУ — 30,75 грн./€) | 602 | 312 | €10000 307500 |

11 | Отражена курсовая разница (10000 х (30,85 — 30,75) | 111023″>602 | 714 | 1000 |

Что ж, как видите, почти никаких отличий в учете от обычной оплаты аккредитивная форма расчетов не вызывает.

Максимум, на что она может повлиять, — это на дату возникновения налоговых обязательств и налогового кредита. И то в случае, если идет речь о расчетах между резидентами и на условиях предварительной оплаты.

выводы

- Аккредитив — это форма безналичного расчета, при которой банк-эмитент перечисляет средства на счет продавца.

- На бухгалтерском и налоговом учете аккредитивная форма расчетов почти не отражается.

- При расчете 180-дневного срока импортеры, которые приобретают товары с открытием аккредитива, начинают отсчет 180-дневного срока с момента осуществления уполномоченным банком платежа в пользу нерезидента.

Подтвержденный аккредитив | Определение, Почему, Стороны, Vs. Неподтвержденный LC

Подтвержденный аккредитив — Значение

Подтвержденный аккредитив — это аккредитив, по которому продавец или экспортер имеет платежную гарантию от второго банка или подтверждающего банка, т.е. в случае, если первый банк не производит оплату, платеж будет сделал второй банк. Это торговый метод оплаты, используемый для международной торговли.

Почему подтвержденный аккредитив?

Основным намерением получения аккредитива любого типа является чувство безопасности, особенно для продавца.При международной транзакции держатель аккредитива, то есть продавец, должен быть уверен, что получит платеж от банка-эмитента, если он соблюдает условия платежа, но это не всегда так. Иногда продавец не уверен, получит ли он оплату за свой товар или нет. Эта неопределенность может возникать из-за множества факторов, таких как сомнительная кредитоспособность банка-эмитента или политическая или экономическая уязвимость, связанная с географическим положением банка-эмитента. Например, оплата по обычному аккредитиву от банка в Сирии сомнительна, поскольку в стране наблюдаются беспорядки. В таких случаях принятие второй гарантии, то есть получение подтвержденного аккредитива, является мудрым решением.

Например, оплата по обычному аккредитиву от банка в Сирии сомнительна, поскольку в стране наблюдаются беспорядки. В таких случаях принятие второй гарантии, то есть получение подтвержденного аккредитива, является мудрым решением.

Покупатель должен пройти ту же процедуру, чтобы получить второй аккредитив. Покупатель должен найти второй банк, который может предоставить подтверждение. Как правило, второй банк является банком-корреспондентом в стране продавца.

Участвующие стороны

Следующие стороны участвуют в этом типе аккредитива.Еще одна сторона по сравнению с обычным аккредитивом — подтверждающий или второй банк.

- Покупатель, скажем, Ричард из Сирии

- Банк-эмитент, Банк Сирии

- Подтверждающий банк, Индийский банк, расположенный в Сирии

- Банк-корреспондент, Банк Индии, Индия

- Получатель / продавец, Шьям из Индия

Неподтвержденный аккредитив

В отличие от подтвержденного аккредитива, неподтвержденный аккредитив — это тот, по которому существует гарантия платежа только от одного банка i. е. Банк-Эмитент. Второй банк участвует просто в качестве посредника и помогает в обработке транзакции. Дополнительного подтверждения или гарантии нет.

е. Банк-Эмитент. Второй банк участвует просто в качестве посредника и помогает в обработке транзакции. Дополнительного подтверждения или гарантии нет.

Безопасность платежа — единственная цель использования аккредитива в качестве средства платежа для международной транзакции. Это обеспечение обеспечивает обычный аккредитив. Итак, большинство аккредитивов — это неподтвержденные аккредитивы. Только при наличии дополнительного риска использования подтвержденного аккредитива.

Подтверждено Vs. Неподтвержденный аккредитив

Ниже приведены различия между неподтвержденным и подтвержденным аккредитивом —

| Неподтвержденный аккредитив | Подтвержденный аккредитив | |

| Значение | Платеж, гарантированный Банк-Эмитент. | Платеж гарантирован банком-эмитентом, а также подтверждающим банком. |

| Стоимость | Сравнительно дешевле, чем подтвержденный аккредитив. | Сравнительно дорого, поскольку также взимаются сборы второго банка (подтверждающего банка). |

| Изменения и исправления | Только бенефициар, то есть продавец, может запросить изменения в аккредитиве через заявителя, то есть покупателя. | Второй банк может предложить изменения и исправления непосредственно банку-эмитенту. |

| Процесс | В неподтвержденном аккредитиве продавец запрашивает платеж у банка-эмитента, если в качестве посредника выступает второй банк. | В подтвержденном аккредитиве продавец запрашивает платеж у подтверждающего банка. Подтверждающий банк производит платеж продавцу и, в свою очередь, запрашивает платеж у банка-эмитента. |

| Предварительные чеки | Банк-эмитент проверяет платежеспособность покупателя. | Подтверждающий банк проверяет кредитоспособность банка-эмитента. |

Из всего этого обсуждения мы можем сделать вывод, что подтвержденный аккредитив более безопасен, чем неподтвержденный аккредитив, но он также требует дополнительных затрат. Продавец должен провести анализ затрат и выгод, чтобы определить, требуется ли подтвержденный аккредитив для конкретной транзакции. Общей целью должно быть устранение несистематического риска и соответствующее использование способа оплаты. 1,2

Продавец должен провести анализ затрат и выгод, чтобы определить, требуется ли подтвержденный аккредитив для конкретной транзакции. Общей целью должно быть устранение несистематического риска и соответствующее использование способа оплаты. 1,2

- Что такое подтверждение? Каковы преимущества подтвержденного аккредитива? [Источник]

- В чем разница между подтвержденными и неподтвержденными аккредитивами? [Источник]

Разница между подтвержденным и неподтвержденным аккредитивом

18 января 2021 — 12:50 PMA Автор — Emerio Banque

Если вы ведете международный бизнес, вы можете знать, что такое аккредитив является.Это юридический документ , который выдается банком или частным финансовым учреждением экспортеру от имени импортера , гарантируя , что сумма договора аккредитива будет выплачена вовремя. А если импортер не сможет этого сделать, он будет покрываться банком-эмитентом. Короче говоря, здесь банк выступает в качестве финансового гаранта для импортера и гарантирует экспортерам сумму за поставленные ими товары и услуги. Но когда дело доходит до типов аккредитивов, часто возникает путаница между подтвержденным и неподтвержденным аккредитивом.

Короче говоря, здесь банк выступает в качестве финансового гаранта для импортера и гарантирует экспортерам сумму за поставленные ими товары и услуги. Но когда дело доходит до типов аккредитивов, часто возникает путаница между подтвержденным и неподтвержденным аккредитивом.

В этом блоге вы узнаете, чем подтвержденные аккредитивы отличаются от неподтвержденных аккредитивов. Продолжайте читать, чтобы знать:

Что такое подтвержденный аккредитив?

Подтвержденный аккредитив — это банковский аккредитив , в котором платежная гарантия продавца или экспортера подтверждается вторым банком или подтверждающим банком. Проще говоря, в случае, если первый банк не выполняет свои обязательства по оплате, то платеж будет покрыт вторым банком. Этот тип платежа по финансированию торговли используется импортерами и экспортерами в международной торговле, когда к исходному документарному аккредитиву от второго банка предоставляется дополнительная гарантия. Заемщики должны подать заявку на подтвержденный аккредитив LC , если продавец не убежден в кредитоспособности банка-эмитента оригинала письма.

Заемщики должны подать заявку на подтвержденный аккредитив LC , если продавец не убежден в кредитоспособности банка-эмитента оригинала письма.

Что такое неподтвержденный аккредитив?

В отличие от неподтвержденного аккредитива, он относится к документарному аккредитиву , когда экспортеры или продавцы не получают никаких дополнительных или вторых гарантий от второго банка. Это означает, что неподтвержденные аккредитивы — это аккредитивы, в которых имеется только гарантия платежа от первоначального банка-эмитента.Здесь второй банк участвует только в качестве посредника и помогает обрабатывать транзакцию. Дополнительного подтверждения от вторичного банка нет. Обеспечение безопасности платежей является наиболее частой причиной получения услуг по аккредитиву в качестве средства платежа в международных транзакциях. Таким образом, аккредитивов являются неподтвержденными аккредитивами .

Связанное чтение: Руководство по аккредитиву — особенности, важность и когда его использовать

Разница между подтвержденным и неподтвержденным аккредитивом

Вот ключевые моменты различий между неподтвержденным и подтвержденным банковским кредитным письмом Продолжайте читать, чтобы знать :

1. Стоимость — Стоимость неподтвержденных аккредитивов ниже по сравнению с подтвержденными аккредитивами, поскольку не взимаются подтверждающие банковские сборы, а подтвержденные аккредитивы дороги из-за сборов.

Стоимость — Стоимость неподтвержденных аккредитивов ниже по сравнению с подтвержденными аккредитивами, поскольку не взимаются подтверждающие банковские сборы, а подтвержденные аккредитивы дороги из-за сборов.

2. Основное учреждение — В соответствии с неподтвержденным аккредитивом первоначальный банк-эмитент является основным учреждением, которое предоставляет безотзывную платежную гарантию экспортеру, в то время как подтвержденный аккредитив содержит безотзывную гарантию не только от банка-эмитента, но и от второго банка. также известен как подтверждающий банк.Оба платежных обязательства отделены друг от друга.

3. Поправки — Только бенефициар, т.е. продавец, имеет право вносить или запрашивать изменения в неподтвержденном аккредитиве через заявителя, в то время как в случае подтвержденного банковского кредитного письма второй банк также может вносить изменения или поправки непосредственно в банк-эмитент.

4. Обработка — Продавец запрашивает платеж у банка-эмитента, поскольку второй банк действует только как посредник, в то время как в подтвержденном аккредитиве продавец сначала обращается к подтверждающему банку для платежа, и когда это происходит, он запрашивает платеж у банка-эмитента.

Обработка — Продавец запрашивает платеж у банка-эмитента, поскольку второй банк действует только как посредник, в то время как в подтвержденном аккредитиве продавец сначала обращается к подтверждающему банку для платежа, и когда это происходит, он запрашивает платеж у банка-эмитента.

5. Банк для проверки достоверности — Банк-эмитент проверяет надежность импортера в неподтвержденном банковском кредитном письме, тогда как в случае подтвержденного документарного кредита подтверждающий банк выполняет задачу за банк-эмитент.

Из приведенных выше пунктов ключевых отличий , мы можем сделать вывод, что подтвержденные аккредитивы более безопасны, чем неподтвержденные аккредитивы, но требуют дополнительных затрат. Поэтому продавец должен проанализировать стоимость платежных кредитных писем в соответствии с требованиями вашего бизнеса, чтобы определить, какой тип аккредитива подходит для вашего бизнеса.

Убедитесь, что ваш подтвержденный аккредитив надлежащим образом подтвержден

Экспортеры обычно понимают защиту, которую они получают с помощью подтвержденного аккредитива. Они знают, что подтверждающий банк обязуется заплатить, даже если он не может получить в банке-эмитенте.

Они знают, что подтверждающий банк обязуется заплатить, даже если он не может получить в банке-эмитенте.

Однако некоторые экспортеры не до конца понимают, как эффективно запросить подтвержденный аккредитив. Давайте начнем с подчеркивания одного очень важного принципа, а затем предложим правильный и неправильный способ запросить подтвержденный аккредитив.

Получение подтвержденного аккредитива

Проницательный экспортер понимает необходимость проявлять инициативу при работе с аккредитивами любого вида. Как подчеркивается в ряде уроков этой серии статей, эта стратегия верна и для получения подтвержденного аккредитива.

Второй банк рассмотрит подтверждение аккредитива иностранного банка только по запросу иностранного банка. Банк не подтвердит письмо только по запросу экспортера.Чтобы подтверждающий банк мог обратиться за помощью к банку-эмитенту, банк-эмитент должен запросить другой банк для добавления своего подтверждения.

Загрузите бесплатный информационный документ —

Evaluating Export Markets:

How to Assessment Country and Customer Risk

Отсюда следует, что иностранный банк будет запрашивать подтверждение только в том случае, если его об этом попросит их клиент, покупатель. Далее следует, что у покупателя нет причин просить банк-эмитент запросить подтверждение, если продавец не настаивает на том, чтобы покупатель сделал это; следовательно, экспортеру необходимо проявлять инициативу.Любая из сторон может предложить оплатить сбор за подтверждение.

Далее следует, что у покупателя нет причин просить банк-эмитент запросить подтверждение, если продавец не настаивает на том, чтобы покупатель сделал это; следовательно, экспортеру необходимо проявлять инициативу.Любая из сторон может предложить оплатить сбор за подтверждение.

Теперь давайте рассмотрим неправильный и правильный способ запроса подтверждения. Неправильный способ — поручить покупателю отправить подтвержденный аккредитив. Недавно это сделал экспортер.

Они получили бумажную копию аккредитива, выпущенного банком на Филиппинах, с очень заметным названием «Подтвержденный аккредитив». Авизующий банк не указал, что они подтвердили аккредитив, поскольку банк-эмитент не просил их подтвердить его.

Что на самом деле было у экспортера? Может ли банк подтвердить собственный аккредитив?

Нет! Банку нецелесообразно подтверждать собственный кредит. Он не защищает экспортера от риска дефолта из-за суверенного риска или риска того, что банк-эмитент не имеет ресурсов для оплаты. (Прочтите статью Риск в международной торговле: оценка банков и банковского риска .)

(Прочтите статью Риск в международной торговле: оценка банков и банковского риска .)

Чтобы экспортер мог получить полную выгоду с подтвержденным аккредитивом, он должен иметь подтверждение второго банка во второй стране.

Чтобы запросить подтвержденный аккредитив, используйте следующую формулировку: «Аккредитив должен быть подтвержден (название вашего любимого банка)» и заполните поле. Вы можете указать, что хотите, чтобы аккредитив был подтвержден «приемлемым для нас банком», или можете указать название банка.

Если вы используете название банка, сначала свяжитесь с ним, чтобы убедиться, что они подтвердят кредит. Им нужно знать пять факторов: (а) страну; (b) название банка-эмитента; (c) сумма в долларах; (d) срок действия, e.ж., вид, 30-дневный вид и т. д. и (д) срок годности. В это время банк также может предоставить вам котировку цены подтверждения аккредитива, чтобы вы могли включить ее в цену вашего продукта.

Комментарий к подтвержденному аккредитиву

Комментарий к подтвержденному аккредитиву

При международной торговой сделке для подтверждения аккредитива (аккредитива) необходимо уплатить дополнительные деньги, поскольку продавец желает ликвидировать риск неисполнения платежа банком-эмитентом.

- Подтверждение аккредитива дает следующие преимущества:

- Опускает:

- «Страновой риск» (политический; экономический) страны, в которой работает банк-эмитент

- «Риск неплатежеспособности» банка-эмитента.

- Если возникает спор, юрисдикция определяется местонахождением подтверждающего банка, который в основном находится в стране Продавца.

- Еще одна причина для подтверждения аккредитива — это получение платежа раньше, поскольку он исключает банк-эмитент из цикла платежей.

Под неподтвержденным; аккредитив с предъявлением аккредитива, исполняющие банки (банк, в котором соответствующее представление представляет продавец) в большинстве случаев отправляют документы в банки-эмитенты и ждут возмещения от банка-эмитента. Затем исполняющий банк производит платеж продавцу только после того, как банк-эмитент возместит ему свои расходы. На это могут уйти дни, а иногда и недели, прежде чем продавцу заплатят.

А подтверждено; Sight LC может показаться решением этой проблемы.Согласно статье 8 UCP 600 подтверждающий банк, который подтвердил аккредитив, должен заплатить продавцу за соблюдение требований к представлению документов, даже не получив возмещения от банка-эмитента.

Однако в реальном мире подтвержденный аккредитив не совсем сокращает время ожидания получения возмещения. Подтверждающий банк обычно заканчивает выплату только после того, как он определит, что банк-эмитент действительно объявил дефолт. Эта решимость снова требует времени!

Таким образом, подтверждение тоже не полностью устраняет задержку с возмещением, тем самым сводя на нет эту цель!

Таким образом, в наилучших интересах продавца поговорить с подтверждающим банком во время открытия аккредитива, чтобы подтверждающий банк придерживался UCP 600 и производил немедленную оплату после представления документов.

Примечание:

• Подтверждение аккредитива не означает, что подтверждающий банк обязан подтвердить любые последующие поправки или поправки.

Автор: Credit Guru Inc © | CreditGuru.com ©

Подтверждать или не подтверждать (аккредитивы)

Подтверждать или не подтверждать (аккредитивы)

сентябрь 09, 2021 г. Кен Клик, специалист по развитию бизнеса, и Марк Кляйн, управляющий директор, Счета кредиторов

Аккредитивы — широко используемые платежные инструменты.Они могут быть подтверждены или неподтверждены, и это решение влияет на уровень риска неплатежей и размер банковских комиссий, понесенных экспортером из США.

По неподтвержденному аккредитиву риск платежа передается от иностранного покупателя банку иностранного покупателя (банку-эмитенту). В результате риск неплатежа для американского экспортера лежит исключительно на банке-эмитенте. Банк экспортера США (банк-участник переговоров) представит соответствующие документы банку-эмитенту, а затем будет ожидать платежа после принятия документа. Эта форма аккредитива дешевле для экспортера из США, чем подтвержденная версия; однако компромисс заключается в том, что экспортер из США несет неамериканский кредитный риск. В соответствии с подтвержденным аккредитивом дополнительный банк (обычно банк, ведущий переговоры в США) принимает на себя риск неплатежа неамериканского банка-эмитента от имени экспортера. Платежный инструмент позволяет американскому экспортеру эффективно передавать платежный риск от иностранного покупателя банку иностранного покупателя банку, расположенному в США (США.Банк экспортера С.). Как упоминалось в сообщении блога «Ускоренные платежи и аккредитивы», экспортер из США, помимо меньшего риска, может получить платеж от ведущего переговоры банка, как только банк получит соответствующие документы, и, следовательно, избежать дополнительного этапа ожидания платежа от иностранный банк. Но подтвержденный аккредитив стоит дороже для экспортеров США — ведущий переговоры банк взимает с них комиссию в зависимости от кредитоспособности банка-эмитента.

Эта форма аккредитива дешевле для экспортера из США, чем подтвержденная версия; однако компромисс заключается в том, что экспортер из США несет неамериканский кредитный риск. В соответствии с подтвержденным аккредитивом дополнительный банк (обычно банк, ведущий переговоры в США) принимает на себя риск неплатежа неамериканского банка-эмитента от имени экспортера. Платежный инструмент позволяет американскому экспортеру эффективно передавать платежный риск от иностранного покупателя банку иностранного покупателя банку, расположенному в США (США.Банк экспортера С.). Как упоминалось в сообщении блога «Ускоренные платежи и аккредитивы», экспортер из США, помимо меньшего риска, может получить платеж от ведущего переговоры банка, как только банк получит соответствующие документы, и, следовательно, избежать дополнительного этапа ожидания платежа от иностранный банк. Но подтвержденный аккредитив стоит дороже для экспортеров США — ведущий переговоры банк взимает с них комиссию в зависимости от кредитоспособности банка-эмитента. Подтвердить или не подтвердить аккредитив сводится к двум важным моментам принятия решения.Во-первых, поддерживает ли банк-эмитент приемлемый рейтинг риска? Банк, ведущий переговоры, может помочь американскому экспортеру в этом решении. Во-вторых, важна ли для экспортера США более быстрая отправка платежей? Многие экспортеры США будут нести дополнительные расходы на процесс подтверждения как для снижения рисков, так и для ускоренных выплат. Экспортеры из США, которые имеют право на страхование экспортных кредитов EXIM, могут устранить риск неплатежа иностранного покупателя из-за коммерческих и политических рисков, одновременно предлагая конкурентоспособные условия кредитования своим иностранным покупателям.Свяжитесь со специалистом EXIM по торговому финансированию, чтобы узнать больше.

Подтвердить или не подтвердить аккредитив сводится к двум важным моментам принятия решения.Во-первых, поддерживает ли банк-эмитент приемлемый рейтинг риска? Банк, ведущий переговоры, может помочь американскому экспортеру в этом решении. Во-вторых, важна ли для экспортера США более быстрая отправка платежей? Многие экспортеры США будут нести дополнительные расходы на процесс подтверждения как для снижения рисков, так и для ускоренных выплат. Экспортеры из США, которые имеют право на страхование экспортных кредитов EXIM, могут устранить риск неплатежа иностранного покупателя из-за коммерческих и политических рисков, одновременно предлагая конкурентоспособные условия кредитования своим иностранным покупателям.Свяжитесь со специалистом EXIM по торговому финансированию, чтобы узнать больше.Что такое аккредитив при отгрузке?

Международная торговля очень конкурентоспособна, и предприятия, банки и финансовые учреждения делают все возможное, чтобы предоставить своим клиентам лучший сервис.

Как покупатели и продавцы из разных стран могут гарантировать доверие друг другу? Как определяется кредитоспособность покупателя? Как покупатель узнает, что купленный им товар отправлен?

Покупателю необходимо, чтобы товар был отправлен из пункта отправления или доставлен в пункт назначения до осуществления платежа продавцу.Продавец должен убедиться, что покупатель заплатит ему до или после доставки товара.

Как решаются эти конкретные проблемы? Здесь пригодится аккредитив или аккредитив. Это гарантия, выдаваемая банком для оплаты покупателю, гарантирующая, что товары отгружены в хорошем состоянии.

Аккредитив — это банковский инструмент, который гарантирует платеж от покупателя продавцу. Аккредитив, выпущенный банком, назначенным покупателем, с указанием продавца в качестве бенефициара, гарантирует оплату в полном объеме, если покупатель не может произвести платеж в соответствии с договоренностью.Когда часть платежа будет произведена покупателем, банк выплатит оставшуюся сумму продавцу.

Продавец должен отправить груз и доставить все документы, необходимые для очистки груза на стороне покупателя, в уполномоченный банк, прежде чем он сможет получить оплату.

Аккредитив известен под разными названиями, такими как аккредитив, документарный аккредитив, гарантийное письмо и т. Д.

Стороны аккредитиваАккредитив имеет 3 основных стороны.Их:

- Импортер товара (покупатель)

- Банк, выпускающий LC

- Экспортер (продавец)

Импортер обращается в банк с просьбой об открытии аккредитива с указанием экспортера в качестве бенефициара.

За комиссию, которая обычно составляет процент от стоимости проданных товаров, банк выдает аккредитив. Банк также может потребовать от покупателя залог.

Бенефициар — экспортер товаров.

Как работает аккредитив?Задача надзора за аккредитивами, выданными для международной торговли, возложена на Международную торговую палату (ICC).

Для выпуска аккредитива банки обычно требуют от импортера обеспечение в виде акций, облигаций или наличных денег. Это залог любого невыполнения импортером своих обязательств.

Банки также взимают комиссию за предоставленную услугу, которая составляет процент от общей стоимости аккредитива.

Импортер обращается в банк с просьбой об открытии аккредитива в пользу банковского счета экспортера товаров в качестве бенефициара.

Как мы видели ранее в этой статье, это заявление подается под залог ценных бумаг или денежных средств от импортера для покрытия любых непредвиденных отказов в оплате, причитающихся экспортеру.

После того, как вышеупомянутые договоренности приняты, банк-эмитент готовит аккредитив и направляет его в исполняющий банк экспортера.

Экспортер организует отгрузку товара, и после того, как товар отплыл, бумажные копии всех товаросопроводительных документов, необходимых для оформления груза, отправляются в его банк.

Этот комплект документов будет направлен ими в банк, выдающий аккредитив (банк, назначенный покупателем). Документы должны включать следующее:

- Счет-фактура

- Упаковочный лист

- Чистый коносамент

- Сертификат происхождения

У разных банков могут быть разные требования к другим сертификатам или документам, выданным соответствующими органами страны-экспортера.

Импортер может произвести платеж в любое время в банк, выдавший аккредитив, после чего банк выдаст документы о таможенном оформлении груза. Следовательно, в интересах импортера своевременно произвести оплату и получить в банке документы о таможенной очистке товаров.

Банк, выпустивший аккредитив, затем переведет выручку в банк, назначенный экспортером.

Что происходит в случае просрочки платежа импортером? Обычно банк, выпустивший аккредитив, выполняет платеж.Он выплатит банку экспортера полную стоимость аккредитива или оставшуюся часть, если платеж был произведен частично импортером.

Затем они приступят к переговорам по аккредитиву с другими сторонами, чтобы компенсировать стоимость оплаченного аккредитива.

Как мы видим здесь, аккредитив — это в основном оборотный инструмент. Он также может быть передан другой стороне, кроме экспортера, и это подводит нас к теме различных типов аккредитивов.

Виды аккредитивовБанки могут выпускать аккредитивы разных типов для удовлетворения различных требований бизнеса.Здесь дается краткое описание каждого из основных типов аккредитивов.

Коммерческий аккредитив

Это самый простой и распространенный аккредитив, используемый в международной торговле. Банк, выпускающий аккредитив, обязуется произвести оплату напрямую получателю.

Резервный аккредитив

Когда резервный аккредитив выдается банком, покупатель производит платеж продавцу. Только тогда, когда покупатель не в состоянии выполнить это обязательство, банк оплачивает продавцу.

Подтвержденный аккредитив

В этом типе аккредитива исполняющий банк продавца гарантирует аккредитив, выданный банком покупателя. Подтвержденный аккредитив гарантирует, что получатель получит свой платеж, даже если покупатель и банк-эмитент не могут произвести платеж.

Возобновляемый аккредитив

Этот тип аккредитива охватывает несколько сделок между покупателем и продавцом. Общая сумма всех этих транзакций не должна превышать сумму, указанную в аккредитиве, и она действительна только в течение определенного периода, указанного в аккредитиве.Это обычная договоренность между банками и их постоянными клиентами.

Отзывный аккредитив

Условия отзываемого аккредитива могут быть изменены или отменены банком-эмитентом в любое время. Эти изменения или отмены не требуют предварительного уведомления со стороны банка бенефициарам.

Безотзывный аккредитив

Безотзывный аккредитив — полная противоположность отзывному аккредитиву.В безотзывном аккредитиве не допускаются никакие изменения или отмены условий аккредитива.

Полностью финансируемый документарный аккредитив

Банк, предоставляющий аккредитив, иногда покрывается от любых проблем, возникающих в результате невыполнения платежа клиентом, отдельным счетом на его имя. Аккредитив, выпущенный под обеспечение такого счета, называется полностью финансируемым документарным аккредитивом (FFDLC).

Базовый пример аккредитиваSwiftrade из Ченнаи, Индия, занимается продажей верха обуви.Компания получает заказ от Maxime Shoes из Бари, Италия, на поставку 6000 верхних частей обуви. Обе компании впервые ведут бизнес друг с другом и договорились производить платежи с использованием аккредитива.

Верхний банк в Бари — кандидат от Максима Шута. Maxime Shoes разрешает Upper Bank выпускать аккредитив в пользу Swiftrade. Банк выдает аккредитив с указанием Swiftrade в качестве бенефициара. Этот аккредитив пересылается в Государственный банк в Ченнаи, который является уполномоченным банком Swiftrade.

Swiftrade организует отгрузку верха обуви в 20-футовом контейнере GP и готовит все отгрузочные и таможенные документы. Затем контейнер загружается на судно, идущее в порт Бари.

Все оригиналы документов о таможенном оформлении отправляются в Государственный банк, который направляет их в Верхний банк.

Тем временем Maxime Shoes выплачивает сумму, указанную в аккредитиве, в согласованные сроки Верхнему банку. Верхний банк переводит эту сумму в Государственный банк и передает исходные документы о таможенной очистке Maxime Shoes для таможенной очистки груза по прибытии в Бари.

В случае, если Maxime Shoes не произведет оплату в течение согласованного периода, Верхний банк зачислит сумму, указанную в аккредитиве, Государственному банку, который производит оплату Swiftrade.

Установление доверия между банком и клиентомАккредитивы обычно выдаются банками в течение 2-3 дней после подтверждения того, что покупатель, запрашивающий аккредитив, кредитоспособен и выполнит свои обязательства.

Когда клиенты используют обычный банк для выполнения своих требований по аккредитиву, после первых нескольких транзакций, когда были установлены доверительные отношения и необходимые учетные данные, всем сторонам становится легче взаимодействовать друг с другом.

Банк подтверждает выдачу действительного аккредитива другому банку посредством письма-подтверждения банка (BCL). Это не следует путать с гарантией оплаты. Это просто гарантия платежеспособности клиента.

BCL также может быть выдан клиенту в других случаях, таких как открытие нового совместного предприятия или обеспечение ипотеки и т. Д.

Возможно, вы также прочитаете:

Теги: логистика

Экспортный аккредитив — HAB Bank

Когда HAB получает экспортный аккредитив для подтверждения, уведомления или скидки, наша команда гарантирует, что мы обработаем вашу транзакцию как можно быстрее, чтобы вы могли развивать свой бизнес.

HAB Bank обрабатывает сотни экспортных аккредитивов в год.

Наши услуги включают:

- Уведомление в тот же день

- Конкурентные консультации и договорные ставки

- Подтверждения по конкурентоспособным ценам

- Помощь с техническими особенностями аккредитива.

Что такое экспортный аккредитив? Это метод платежа, обычно используемый в международных торговых сделках, при котором авизующий банк (HAB Bank) облегчает оплату экспортеру при условии, что экспортер соблюдает условия аккредитива.Экспортные аккредитивы несут кредитный риск банка-эмитента и политический риск страны-эмитента. Аккредитив также может называться документарным аккредитивом.

Характеристики

- Безотзывные аккредитивы не могут быть отменены или изменены без согласия всех вовлеченных сторон (импортера, экспортера и банка-эмитента)

- Иностранный банк-эмитент и страновой риск могут быть снижены путем подтверждения аккредитива

- Может быть оплачен при предъявлении определенных документов (по предъявлении) или в будущем после принятия документов по аккредитиву (срок или использование)

- Может быть передан третьей стороне, если это предусмотрено в аккредитиве

- Аккредитив должен соответствовать условиям коммерческого контракта.

Бизнес. Толковый словарь. М.: ИНФРА М , Издательство Весь Мир . Грэхэм Бетс, Барри Брайндли, С. Уильямс и др. Общая редакция: д.э.н. Осадчая И.М.. 1998 … Словарь бизнес-терминов

Бизнес. Толковый словарь. М.: ИНФРА М , Издательство Весь Мир . Грэхэм Бетс, Барри Брайндли, С. Уильямс и др. Общая редакция: д.э.н. Осадчая И.М.. 1998 … Словарь бизнес-терминов п. * * * (англ. confirmed letter of… … Большой юридический словарь

п. * * * (англ. confirmed letter of… … Большой юридический словарь Иными словами, банк продавца гарантирует выполнение условий платежа. [http://www.lexikon.ru/dict/buh/index.html] Тематики бухгалтерский учет … Справочник технического переводчика

Иными словами, банк продавца гарантирует выполнение условий платежа. [http://www.lexikon.ru/dict/buh/index.html] Тематики бухгалтерский учет … Справочник технического переводчика