Индекс рентабельности инвестиционного проекта :: BusinessMan.ru

Когда речь заходит об инвестициях, неизменно возникает вопрос об их целесообразности. Сделать оценку финансирования проекта поможет индекс рентабельности. Он делает возможным подсчитать, каково же будет соотношение доходов и расходов инвестора в плановом периоде. При помощи индекса рентабельности выражается в цифрах то, сколько прибыли принесет каждая денежная единица вложений своему владельцу.

Рентабельность проекта

При помощи индекса рентабельности проекта производится оценка его прибыльности. Эти расчеты применимы к любому уровню и виду экономической деятельности.

Индекс рентабельности проекта позволяет определить уровень доходности проекта. Если же таковых несколько, этот показатель сделает возможным выбрать такой, при котором минимальные затраты приведут к максимально возможной прибыли инвестора.

Рассматриваемый показатель универсален, т. е. позволяет оценить рентабельность проекта как на микро-, так и на макроуровне.

От точности, качества производимых расчетов зависит возможность сделать адекватные выводы об инвестировании. За проведение сбора данных и их анализ ответственны финансовые менеджеры.

Индекс рентабельности

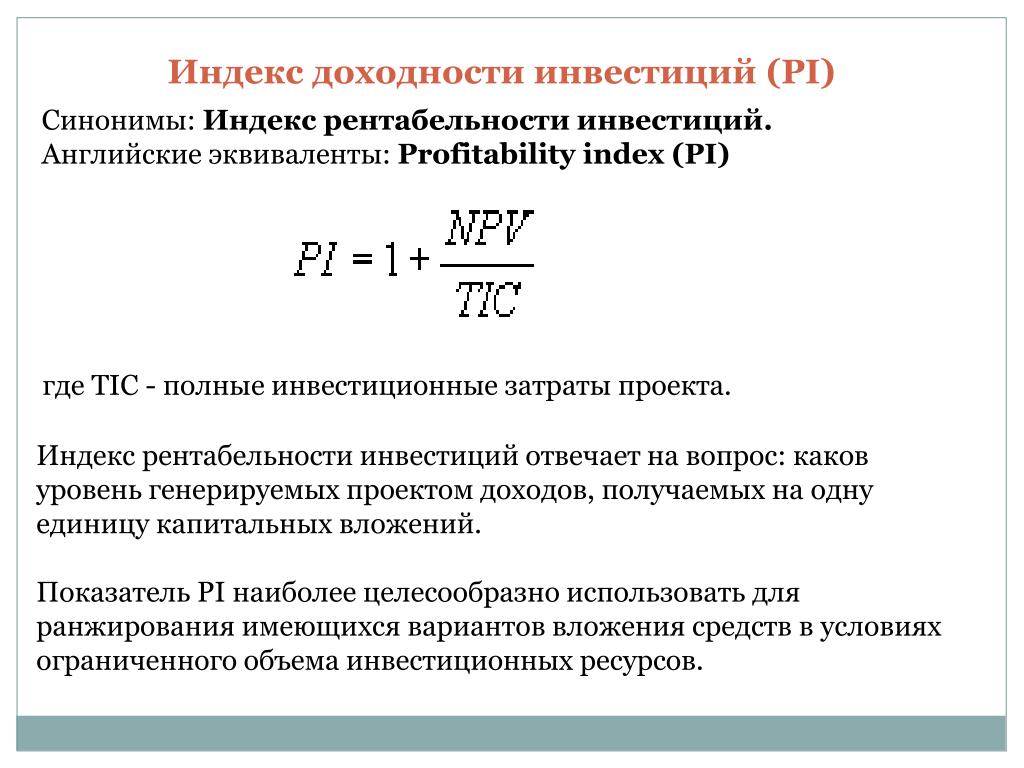

Что он собой представляет? Индекс рентабельности (от англ. Profitability Index, PI) является одним из инструментов финансового анализа при оценке реализации инвестиционной деятельности. Он связан с другим немаловажным понятием.

Сущностью расчета индекса рентабельности является модификация такого показателя, как NPV (Net Present Value) — дисконтированная приведенная стоимость.

Разница этих двух показателей заключается в возможности PI (индекса рентабельности) учитывать первоначальные инвестиции. NPV дает оценку только будущему дисконтированному (чистому) денежному потоку.

Такая ситуация говорит о преимуществе PI, если требуется из нескольких возможных вариантов выбрать один. Ранжировать имеющиеся пути инвестирования при помощи формулы индекса рентабельности выгодно при ограниченности финансовых ресурсов.

Ранжировать имеющиеся пути инвестирования при помощи формулы индекса рентабельности выгодно при ограниченности финансовых ресурсов.

Расчет индекса

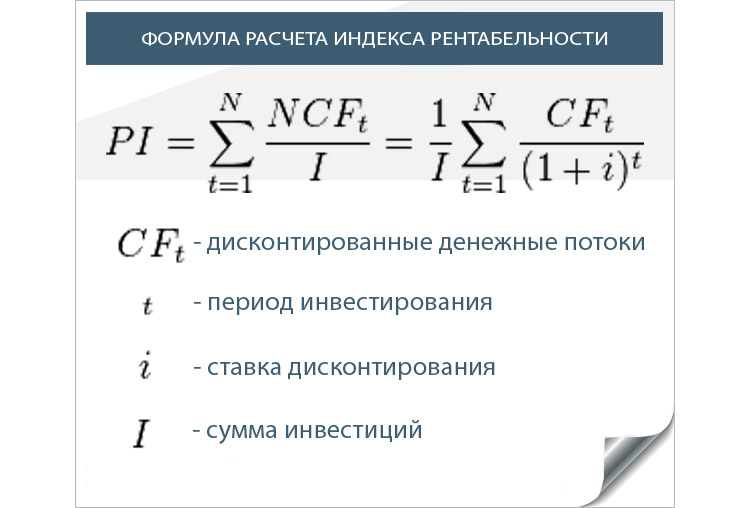

Индекс рентабельности, формула которого представлена ниже, позволяет получить величину соотношения ожидаемой стоимости вложений инвестора.

PI = NPV/I, где:

- NPV — чистые денежные потоки;

- I — инвестиции.

Инвестиции в этом случае рассматриваются как финансовый показатель и в расчет берутся без минуса.

NPV = CFn/(1+r)n, где:

- CFn — денежный поток в n-периоде;

- r — ставка дисконта;

- n — инвестиционный период.

Иногда расчет индекса рентабельности производится для крупных проектов, в которых инвестиции производятся неодинаково во времени. В этом случае инвестиции дисконтируются по среднегодовой норме отдачи.

Если PI>1, проект рентабельный, его принимают к дальнейшему рассмотрению. Случается PI = 1. Это свидетельствует о необходимости оценить бизнес-план по другим показателям.

В случае, когда индекс рентабельности PI меньше 1, проект убыточный и с рассмотрения снимается.

Схема исследования

Исследование по определению доходности инвестирования должно проводиться по определенной схеме.

Первоначально следует определить, какой объем финансовых ресурсов инвестор или предприятие может направить в оборот без ущерба для себя и своей основной деятельности. Следует понимать, что капитал инвестируется с целью увеличить доходы в области именно основной деятельности. Поэтому для расчетов берется во внимание только величина доходов основной деятельности.

Следующий этап предполагает совершить оценку рисков. Чем они выше, тем больший доход должен получить инвестор.

На основе проведенного анализа определяется ставка дисконтирования. После этого индекс рентабельности, формула которого была рассмотрена выше, позволит рассчитать наиболее эффективные способы действий.

Последний этап заключается в расчете величины будущих приведенных денежных потоков, которые поступят в результате инвестиционной деятельности.

Сложности расчетов

Внешняя простота проведения таких расчетов имеет и свои сложности. Одной из них является определение ставки дисконтирования. Индекс рентабельности определяется в течение определенного периода. За это время на ставку дисконтирования влияет множество факторов, которые порой очень сложно спрогнозировать. Это могут быть самые различные внутренние и внешние политические, экономические и даже природные события.

Чем больше жизненный срок проекта, тем сильнее становится фактор неопределенности. Это может привести к ошибочности расчетов при помощи индекса PI.

Также труднопрогнозируемой является оценка размера будущих поступлений от осуществления инвестиционного проекта.

Ставка дисконта

Чтобы расчеты были произведены правильно, необходимо оценить планируемую ставку дисконта. Например, при совершении инвестирования в виде кредитных средств нижней чертой ставки дисконтирования будет ставка процентов по кредиту.

В случае, когда инвестор финансирует проект из персональных средств, то норма доходности этих вложений должна быть выше или равна норме доходности имеющегося у него капитала. Поэтому в рассмотренном случае ставка дисконтирования должна быть меньше ставки налога на прибыль работающего капитала.

Поэтому в рассмотренном случае ставка дисконтирования должна быть меньше ставки налога на прибыль работающего капитала.

Чтобы расчеты были максимально правильными, анализ следует проводить сразу по нескольким показателям.

Ознакомившись с таким понятием, как индекс рентабельности, можно просчитать доходность инвестирования с учетом количества финансируемых средств. Этот показатель поможет также выполнить ранжирование нескольких проектов и выделить самый приемлемый. Показатель следует использовать в анализе вместе с рядом других показателей.

Задачи по инвестиционному менеджменту. Часть 17 (оценка проектов)

Задача №631 (расчет показателей эффективности проектов)

Анализируются проекты (долл.):

| IC | P1 | P2 | |

| A | -5000 | 3500 | 3000 |

| B | -2500 | 1500 | 1800 |

Ранжируйте проекты по категориям IRR, PP, NPV, если i=13%.

Рекомендуемые задачи по дисциплине

Решение задачи:

Для определения целесообразности инвестиций необходимо, прежде всего, рассчитать такой показатель, как чистый дисконтированный доход. Чистый дисконтированный доход – это текущая стоимость будущих доходов (разности поступлений и затрат) за минусом инвестиционных затрат. Чистый дисконтированный доход определяется как сумма текущих эффектов за весь расчетный период, приведенная к начальному шагу, или это превышение интегральных результатов над интегральными затратами.

Результаты расчета чистого дисконтированного дохода по проекту А = 446 долл., по проекту В = 237 долл. Проект целесообразно реализовать при условии положительной величины чистого дисконтированного дохода. Результаты расчета показали, что оба проекта реализовать целесообразно. А если выбирать из проектов А и В, то предпочтение следует отдать проекту А.

Внутреннюю норму доходности можно охарактеризовать и как дисконтную ставку, по которой чистый дисконтированный доход в процессе дисконтирования будет приведен к нулю. Результаты расчета данного показателя по проекту А = 20%, по проекту В = 20%. Таким образом, по данному критерию оба проекта являются равноценными.

Результаты расчета данного показателя по проекту А = 20%, по проекту В = 20%. Таким образом, по данному критерию оба проекта являются равноценными.

Период окупаемости является одним из наиболее распространенных и понятных показателей оценки эффективности инвестиционного проекта. Период окупаемости для разных условий реализации проектов по проекту А = 1,84 года, по проекту В = 1,83 года. И по данному критерию рассматриваемые проекты являются практически равноценными. Таким образом, исходя из максимума чистого приведенного дохода, следует выбрать проект А.

Подробное решение задачи представлено в ролике

Полтева Т.В. Сравнительная характеристика динамических показателей эффективности инвестиционных проектов

Полтева Татьяна Владимировна

Тольяттинский государственный университет

Polteva Tatiana Vladimirovna

Togliatti State University

assistant professor of the chair «Finance and Credit»

Библиографическая ссылка на статью:

Полтева Т. В. Сравнительная характеристика динамических показателей эффективности инвестиционных проектов // Современные научные исследования и инновации. 2016. № 12 [Электронный ресурс]. URL: https://web.snauka.ru/issues/2016/12/76252 (дата обращения: 15.09.2021).

В. Сравнительная характеристика динамических показателей эффективности инвестиционных проектов // Современные научные исследования и инновации. 2016. № 12 [Электронный ресурс]. URL: https://web.snauka.ru/issues/2016/12/76252 (дата обращения: 15.09.2021).

В системе управления реальными инвестициями предприятия одним из самых ответственных и важных этапов выступает оценка эффективности инвестиционных проектов. От правильности и объективности этой оценки зависят и сроки возврата инвестированного капитала, и способы альтернативного использования капитала, и дополнительно генерируемый денежный поток в предстоящем периоде.

Методы оценки эффективности инвестиционных проектов подразделяются на два типа: простые, или статические, методы и динамические методы, основанные на дисконтировании.

Статические методы не учитывают стоимость денег во времени. Их применяют для оценки эффективности небольших краткосрочных реальных инвестиционных проектов.

Динамические методы стандартизированы на международном уровне и применяются широко с использованием компьютерных технологий. Динамические методы более надежные, они основаны на концепции стоимости денег во времени и сегодня являются преобладающими. Динамические методы основаны на дисконтировании будущих денежных потоков по формуле сложного процента с использованием определенной ставки, которая носит название ставка дисконтирования.

Динамические методы более надежные, они основаны на концепции стоимости денег во времени и сегодня являются преобладающими. Динамические методы основаны на дисконтировании будущих денежных потоков по формуле сложного процента с использованием определенной ставки, которая носит название ставка дисконтирования.

Ставкой дисконтирования называют обычно ежегодную ставку, которая отражает уровень доходности, которую хотел бы получить инвестор от использования вложенного капитала, с учетом уровня риска, присущего проекту. Иначе говоря, это норма доходности проводимой операции, которая компенсирует инвестору временный отказ от альтернативного использования средств, а также риски, связанные с неопределенностью конечного результата. Прежде чем рассчитывать эффективность инвестиционного проекта, инвестору необходимо определить ставку дисконтирования, необходимую для проведения расчетов, то есть ту норму доходности, которую инвестор ожидает от проекта. Это наиважнейший фактор, влияющий на результаты расчета эффективности проекта. Поэтому необходимо понимать, что же следует заложить в ставку дисконтирования для того или иного проекта, от чего она зависит.

Поэтому необходимо понимать, что же следует заложить в ставку дисконтирования для того или иного проекта, от чего она зависит.

В зависимости от различных экономических задач ставка дисконтирования рассчитывается по-разному. Существует несколько методов определения ставки дисконтирования, в большинстве методов ставка дисконтирования включает в себя безрисковую ставку и премию за риск проекта. Чем выше риск проекта, тем выше должна быть ставка дисконтирования.

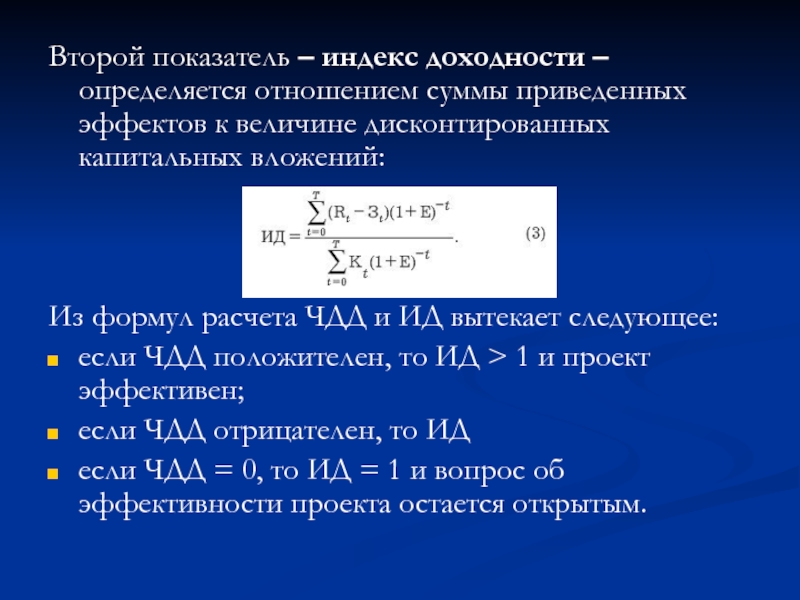

Итак, к динамическим методам экономической оценки инвестиций относят:

— расчет чистого дисконтированного дохода – NPV;

— расчет индекса доходности – PI;

— расчет внутренней нормы доходности – IRR;

— расчет дисконтированного периода окупаемости – DPP.

Это четыре основных показателя, которые рассчитываются для оценки эффективности инвестиционного проекта. Рассмотрим каждый из показателей более подробно, изучим методику их расчета и способы интерпретации.

Первый показатель – это чистый дисконтированный доход, по-другому его называют чистый приведённый доход, общепринятое обозначение – NPV (Net Present Value). Это один из наиболее популярных и распространенных показателей эффективности инвестиционного проекта.

Это один из наиболее популярных и распространенных показателей эффективности инвестиционного проекта.

Чистый дисконтированный доход – это сумма всех положительных и отрицательных дисконтированных денежных потоков проекта. Другими словами, это сумма всех дисконтированных чистых денежных потоков, то есть доходов, за вычетом суммы дисконтированных инвестиций.

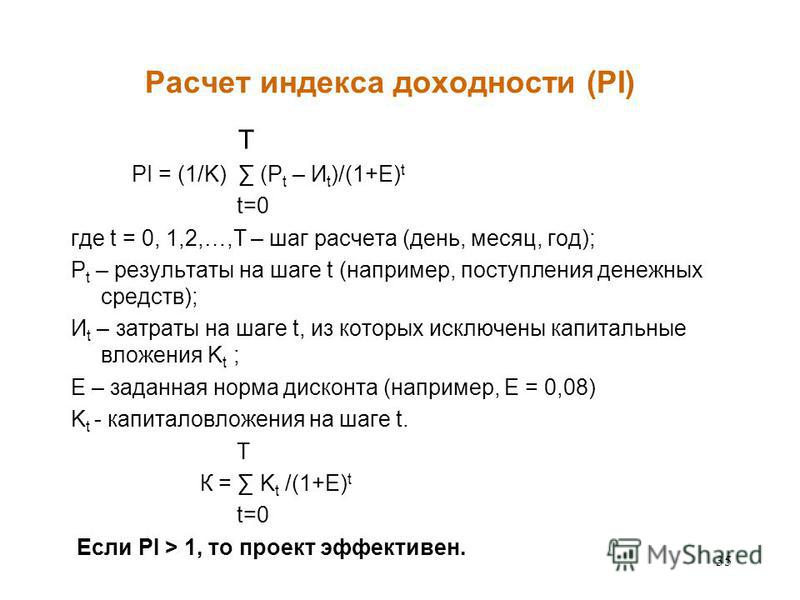

Для того чтобы определить чистый дисконтированный доход, необходимо выполнить ряд действий:

— Первое действие – определить сумму инвестиционных вложений в проект. Если инвестиции не единоразовые, то следует продисконтировать инвестиции за каждый период и найти сумму дисконтированных инвестиций.

— Второе действие – произвести расчет текущей стоимости денежных поступлений от проекта. Для этого доходы за каждый период приводятся к текущему моменту времени, то есть дисконтируются (находится PV).

— Третье действие – вычесть из текущей стоимости доходов дисконтированные инвестиционные затраты по проекту. Разница между ними и будет величиной чистого дисконтированного дохода.

Формула для расчета данного показателя представлена ниже.

(1)

где I – инвестиции за i-й период,

P – доход за i-й период,

N – число периодов,

r – ставка дисконтирования.

Для того чтобы проект оказался эффективным, то есть принес как минимум доходность, заложенную в ставке дисконтирования, необходимо, чтобы сумма дисконтированных под эту ставку доходов превысила сумму дисконтированных инвестиций. Поэтому проект будет эффективен, если чистый дисконтированный доход окажется больше нуля. В этом случае проект принесет как минимум ожидаемую доходность, заложенную в ставке дисконтирования. Если чистый дисконтированный доход окажется меньше нуля, то проект необходимо отклонить. Это не означает, что он не принесет никакой доходности. Вполне возможно, проект принесет определенную доходность. Однако она окажется ниже, чем та, которую мы ожидаем и заложили в ставке дисконтирования. И наконец, если чистый дисконтированный доход окажется равным нулю, это будет означать, что реальная доходность проекта, или внутренняя норма доходности, равна той доходности, что мы заложили в ставку дисконтирования. И нам безразлично, принимать проект или нет. Окончательное решение будет зависеть от того, что именно было заложено в ставку дисконтирования.

И нам безразлично, принимать проект или нет. Окончательное решение будет зависеть от того, что именно было заложено в ставку дисконтирования.

Расчет чистого дисконтированного дохода инвестиционного проекта – это один из самых простых этапов в оценке проекта. Намного сложнее определить ожидаемые потоки денежных средств от проекта.

Когда мы проводим сравнительную оценку инвестиционных проектов, важно обратить внимание на особенности показателя чистого дисконтированного дохода. Выделим четыре особенности.

1. Чем больший размер инвестиционных затрат в проект и, соответственно, поступлений от проекта, тем большей будет величина NPV при прочих равных условиях, так как показатель чистого дисконтированного дохода является абсолютным.

2. Величина NPV зависит от распределения инвестиционных затрат во времени. Так, если инвестиционные затраты осуществляются только вначале, показатель чистого дисконтированного дохода будет минимальным. Если же инвестиционные затраты распределены во времени, например, предприятие приобрело оборудование в беспроцентную рассрочку, то тогда показатель NPV будет больше. Это связано с тем, что сумма дисконтированных инвестиций будет меньше, а следовательно, показатель чистого дисконтированного дохода – больше.

Это связано с тем, что сумма дисконтированных инвестиций будет меньше, а следовательно, показатель чистого дисконтированного дохода – больше.

3. На величину NPV влияет время начала эксплуатационной фазы, когда по проекту начинает поступать приток денежных средств. Так, чем дольше времени проходит от осуществления инвестиционных затрат до начала поступлений по проекту, тем меньшей будет величина чистого дисконтированного дохода при прочих равных условиях. И наоборот. Это связано с тем, что величина инвестиционных затрат за короткий промежуток времени изменится незначительно, так как будет приводиться к сегодняшнему времени под меньшую степень. В то время как величина дохода, поступившего от проекта через несколько лет, будет дисконтироваться уже под большую степень и уменьшится значительно.

4. Значение показателя NPV напрямую зависит от ставки дисконтирования. Очевидно, что чем больше ставка дисконтирования, тем большую доходность от проекта мы ожидаем и тем меньшим будет показатель чистого дисконтированного дохода. Важно при выборе инвестиционного проекта не только сравнивать значения NPV, важен и характер изменения NPV при различных значениях ставки дисконтирования.

Важно при выборе инвестиционного проекта не только сравнивать значения NPV, важен и характер изменения NPV при различных значениях ставки дисконтирования.

Показатель чистого дисконтированного дохода является ключевым в оценке инвестиционной привлекательности проекта в сравнении с его аналогами.

Предположим, мы произвели расчет по двум независимым ординарным инвестиционным проектам, то есть состоящим из исходной инвестиции и последующих притоков денежных средств. Получили следующие значения чистого дисконтированного дохода: у первого проекта NPV оказался равным 1 000 денежных единиц, у второго проекта – 100 денежным единицам.

Как определить, какой из проектов более эффективен? Тот, у кого значение чистого дисконтированного дохода выше? Да, если величина исходных инвестиций была одинаковой для обоих проектов. Сравнительная оценка альтернативных инвестиционных проектов по показателю NPV может дать объективный результат только при их сопоставимых исходных параметрах.

Если представить, что инвестиции в первый проект, NPV которого 1000, составили 1 000 000 денежных единиц, при этом инвестиции во второй проект, NPV которого 100 , составили 500 денежных единиц, тогда становится очевидно, что второй проект в данном случае более рентабелен, так как если рассматривать доход на единицу затрат, то у второго проекта он окажется гораздо выше.

Таким образом, при сравнении эффективности нескольких проектов с различной величиной инвестиционных затрат расчет показателя чистого дисконтированного дохода оказывается недостаточным. Это связано с тем, что NPV является абсолютной величиной.

Для сравнения эффективности проектов с различной величиной инвестиций дополнительно рассчитывают индекс доходности, который является относительной величиной. Рассмотрим данный показатель более подробно.

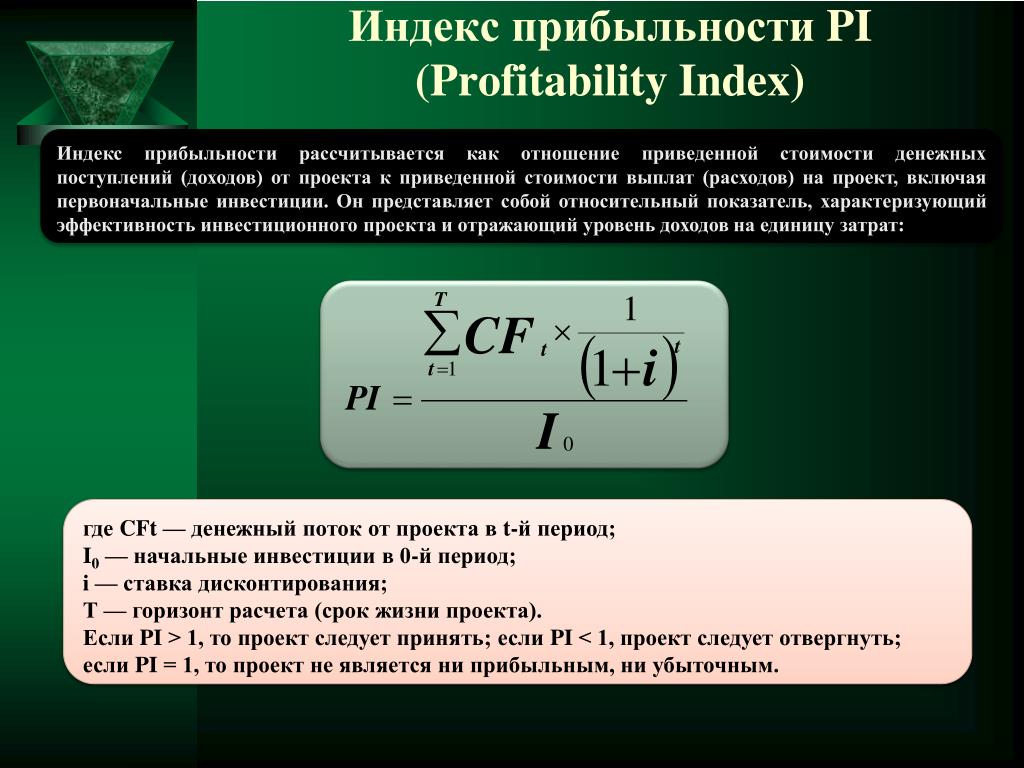

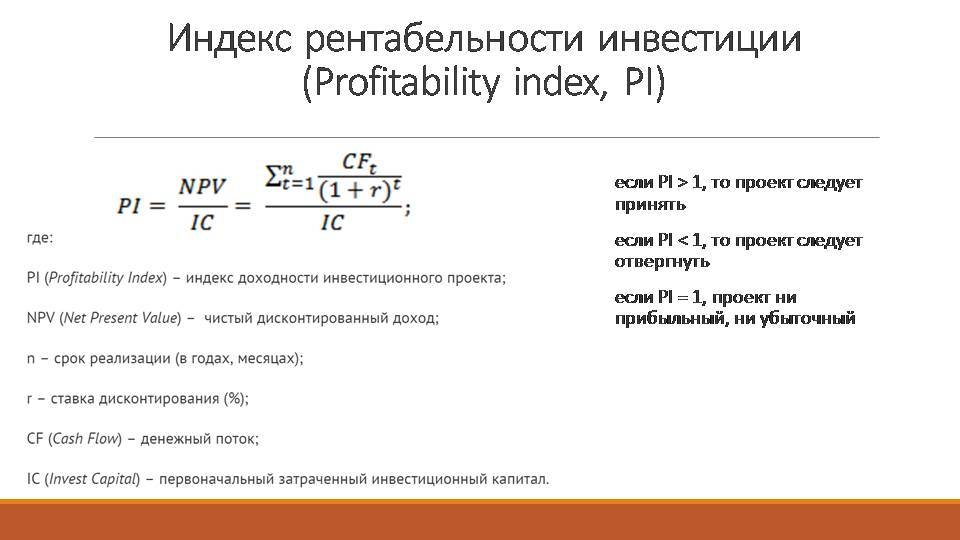

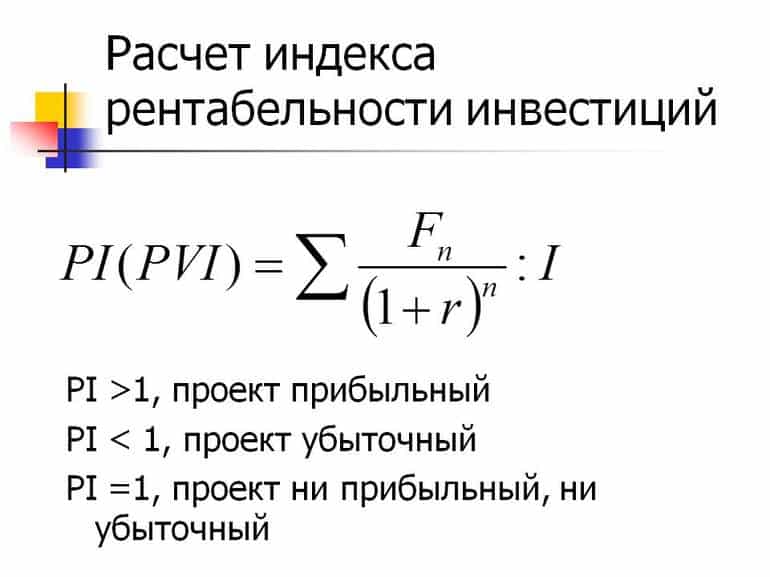

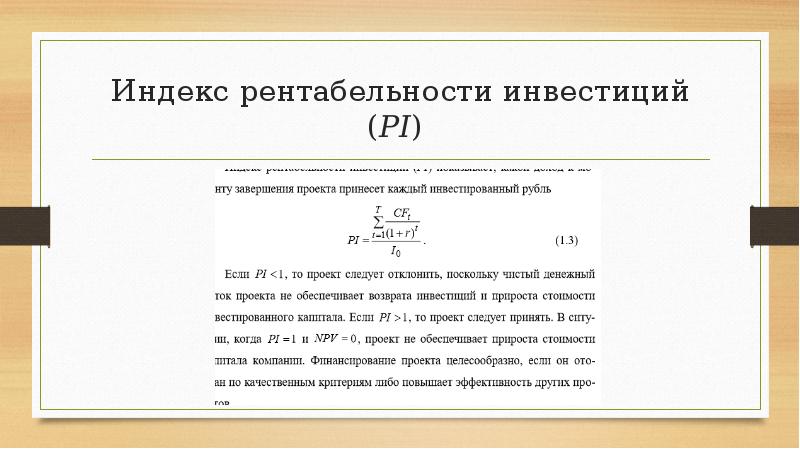

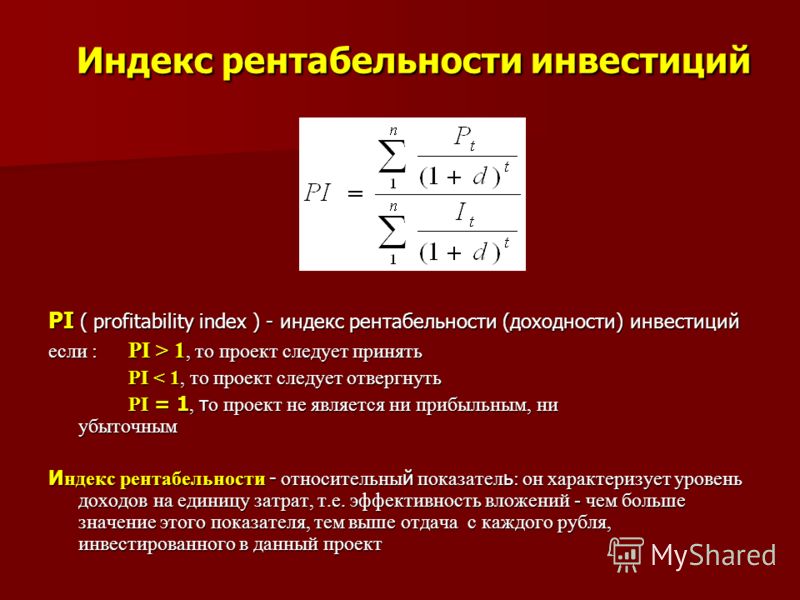

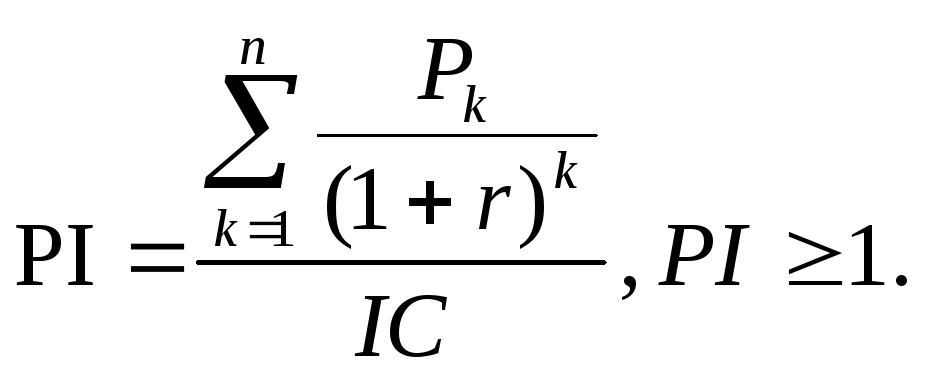

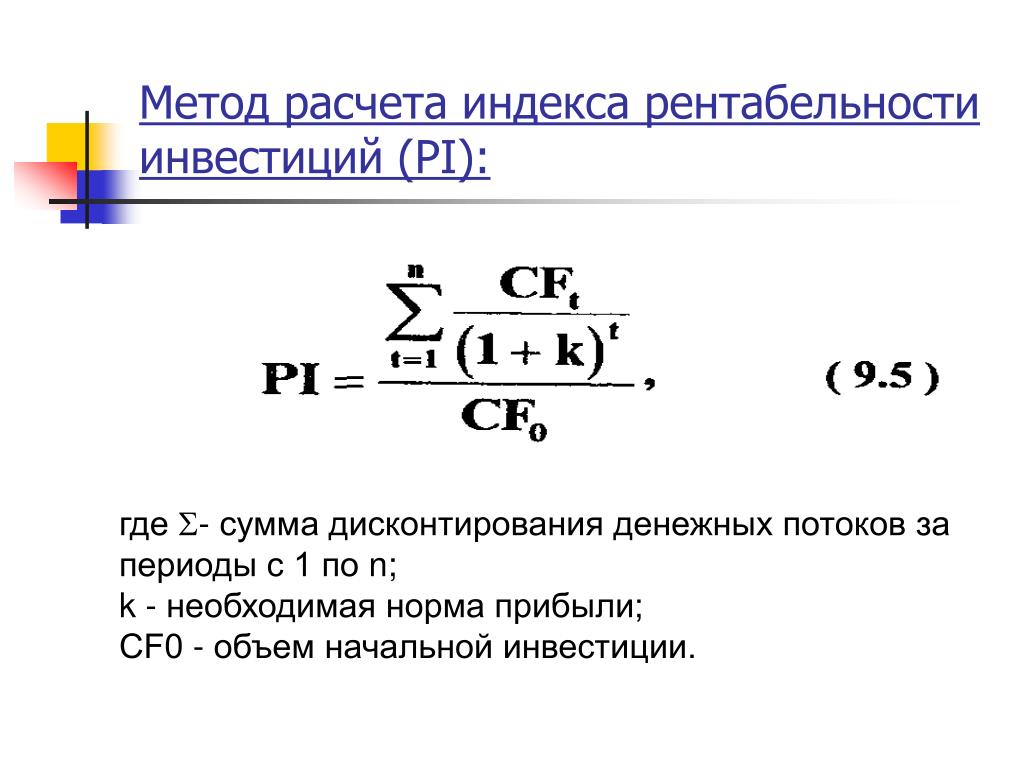

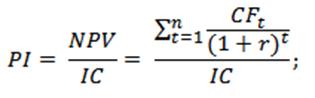

Итак, индекс доходности, или индекс рентабельности – PI (Profitability Index) – это показатель, который рассчитывается как отношение суммы дисконтированных положительных денежных потоков к сумме дисконтированных инвестиций.

Формула для расчета индекса доходности представлена ниже.

(2)

PI характеризует величину доходов на каждый вложенный рубль с учетом выбранной ставки дисконтирования. То есть характеризует доход проекта на единицу затрат сверх выбранной ставки дисконтирования.

Очевидно, что для того, чтобы проект оказался эффективным, числитель должен превышать знаменатель, а значит, показатель PI должен быть больше единицы. Тогда проект принесет тот минимум, который заложен в ставке дисконтирования. Если PI окажется меньше единицы, то проект следует отклонить, так как он не принесет ожидаемой нормы доходности. Если данный показатель будет равен единице, то внутренняя норма доходности проекта, то есть его настоящая доходность, равна той ставке, под которую мы дисконтировали денежные потоки.

Тогда проект принесет тот минимум, который заложен в ставке дисконтирования. Если PI окажется меньше единицы, то проект следует отклонить, так как он не принесет ожидаемой нормы доходности. Если данный показатель будет равен единице, то внутренняя норма доходности проекта, то есть его настоящая доходность, равна той ставке, под которую мы дисконтировали денежные потоки.

Следует обратить внимание, что показатели чистого дисконтированного дохода и индекса доходности взаимосвязаны. Так, если NPV больше нуля, то PI в любом случае будет больше единицы, так как и в том и в другом случае сумма дисконтированных доходов будет превышать сумму дисконтированных инвестиций. Если чистый дисконтированный доход меньше нуля, то индекс доходности меньше единицы. Если NPV равен нулю, значит сумма дисконтированных доходов равна сумме дисконтированных инвестиций, а значит и PI будет равен единице. Если данная закономерность не соблюдается, значит нужно искать ошибки в расчетах.

Анализируя показатель «индекс доходности», необходимо иметь в виду, что в его основе лежат те же особенности и исходные предпосылки, что и в основе показателя чистого дисконтированного дохода. А значит, на его величину влияют также такие факторы, как распределение инвестиционных затрат во времени, время начала эксплуатационной фазы, величина ставки дисконтирования.

А значит, на его величину влияют также такие факторы, как распределение инвестиционных затрат во времени, время начала эксплуатационной фазы, величина ставки дисконтирования.

Однако у индекса рентабельности есть одно преимущество, связанное с тем, что он является величиной относительной. А значит, на его размер не оказывает влияния масштаб инвестиционного проекта. Он показывает именно отношение суммы дисконтированных доходов к сумме дисконтированных инвестиций, то есть характеризует доход на единицу затрат. Это преимущество показателя позволяет использовать PI для сравнения эффективности инвестиционных проектов, объем инвестиционных затрат которых различен. Показатель индекса рентабельности очень важен, и именно он используется для формирования портфеля реальных инвестиций в условиях ограниченности инвестиционных ресурсов, когда инвестиционные проекты делимы.

Далее рассмотрим третий показатель – внутреннюю норму доходности, или внутреннюю ставку доходности – IRR (Internal Rate of Return).

По сути, это та доходность, которую приносит проект. Поэтому IRR – это ставка дисконтирования, при которой сумма приведённых доходов равна сумме приведённых инвестиций. То есть это ставка дисконтирования, при которой чистый дисконтированный доход NPV равен нулю, а индекс доходности PI равен единице.

Прямой математической формулы, которая позволяла бы определить показатель IRR, не существует. Для расчёта IRR формулу для расчета чистого дисконтированного дохода приравнивают к нулю, при этом IRR закладывают в качестве ставки дисконтирования. Внутреннюю норму доходности можно найти, только решив данное уравнение. Несложно предположить, что решение подобного рода уравнения может быть крайне затруднительно. Поэтому для расчета данного показателя используют следующие основные способы:

1. Первый способ – это применение специализированных программ и калькуляторов. Так, для расчета внутренней нормы доходности часто используют программу Microsoft Excel. Следует выбрать «функции» – «финансовые» – «ВСД», затем выделить подряд идущие ячейки, которые характеризуют денежные потоки за последовательные равные интервалы времени, и указать предполагаемую величину IRR. И программа рассчитает внутреннюю норму доходности проекта. Значение функции вычисляется программой путем итераций и может показывать или нулевое значение, или несколько значений. Так, при нестандартных денежных потоках, то есть в неординарных проектах, есть возможность получить не одно, а несколько значений внутренней нормы доходности. По сути, внутренняя норма доходности может для проекта и не найтись. Применение Excel сводит сложность процесса расчета показателя IRR к минимуму.

И программа рассчитает внутреннюю норму доходности проекта. Значение функции вычисляется программой путем итераций и может показывать или нулевое значение, или несколько значений. Так, при нестандартных денежных потоках, то есть в неординарных проектах, есть возможность получить не одно, а несколько значений внутренней нормы доходности. По сути, внутренняя норма доходности может для проекта и не найтись. Применение Excel сводит сложность процесса расчета показателя IRR к минимуму.

2. Второй способ – метод последовательных итераций, то есть последовательных расчетных действий (рисунок 1).

Рисунок 1 – Нахождение IRR методом последовательных итераций

По сути, это расчет методом подбора. Первая итерация предполагает установление приблизительной IRR, которая может привести к тому, что сумма дисконтированных под эту ставку доходов сравняется с суммой дисконтированных под эту ставку инвестиций. Если по результатам первой итерации окажется, что NPV больше нуля, значит была выбрана слишком маленькая величина IRR и на самом деле она выше. Значит, последующие итерации предполагают использование более высоких значений ставки дисконтирования, пока не будет достигнуто предусмотренное уравнениями равенство. Если же по результатам первой итерации NPV оказался отрицательным, значит была выбрана слишком высокая ставка дисконтирования и показатель IRR на самом деле меньше. Следовательно, последующие итерации предполагают использование более низких значений данного показателя до тех пор, пока не будет выполняться равенство. Конечным результатом всех итераций является нахождение такой ставки дисконтирования, при которой сумма приведённых инвестиций будет равна сумме приведённых затрат. То есть ставка дисконтирования и будет являться искомой IRR.

Значит, последующие итерации предполагают использование более высоких значений ставки дисконтирования, пока не будет достигнуто предусмотренное уравнениями равенство. Если же по результатам первой итерации NPV оказался отрицательным, значит была выбрана слишком высокая ставка дисконтирования и показатель IRR на самом деле меньше. Следовательно, последующие итерации предполагают использование более низких значений данного показателя до тех пор, пока не будет выполняться равенство. Конечным результатом всех итераций является нахождение такой ставки дисконтирования, при которой сумма приведённых инвестиций будет равна сумме приведённых затрат. То есть ставка дисконтирования и будет являться искомой IRR.

3. Третий способ – это метод линейной интерполяции. Суть метода линейной интерполяции заключается в следующем. Выбираются две ставки дисконтирования – r1 и r2 –таким образом, чтобы при ставке дисконтирования r1 NPV был положительным, а при r2 – уже отрицательным. Очевидно, что r1 должен быть меньше, чем r2. Затем значения r1 и r2 подставляются в формулу, представленную ниже.

Затем значения r1 и r2 подставляются в формулу, представленную ниже.

(3)

Точность вычислений обратно пропорциональна длине интервала от ставки r1 до ставки r2. А наилучшая аппроксимация с использованием табулированных значений достигается в том случае, когда длина интервала минимальна, равна примерно 1 %. То есть r1 и r2 должны быть ближайшими друг к другу значениями коэффициента дисконтирования, однако должно соблюдаться изначальное условие. А именно: при ставке дисконтирования r1 NPV должен быть положительным, а при r2 – отрицательным.

IRR определяет максимально приемлемую ставку дисконта, при которой можно инвестировать средства без каких-либо потерь для собственника. Для определения целесообразности реализации инвестиционного проекта нужно сопоставить IRR с принятой на данном предприятии минимальной нормой прибыли на инвестиции, то есть выбранной ставкой дисконтирования: если IRR больше ожидаемой нормы доходности, то есть ставки дисконтирования, то проект эффективен; если IRR меньше ожидаемой нормы доходности, то есть ставки дисконтирования, то проект неэффективен. Поэтому если показатель NPV положительный, а PI больше единицы, значит IRR проекта больше, чем ставка дисконтирования. Если показатель NPV отрицательный, а PI меньше единицы, значит IRR проекта либо меньше, чем ставка дисконтирования, либо вовсе отсутствует. Если показатель NPV равен нулю, а PI равен единице, значит IRR проекта равна той ставке, что заложена в качестве ставки дисконтирования.

Поэтому если показатель NPV положительный, а PI больше единицы, значит IRR проекта больше, чем ставка дисконтирования. Если показатель NPV отрицательный, а PI меньше единицы, значит IRR проекта либо меньше, чем ставка дисконтирования, либо вовсе отсутствует. Если показатель NPV равен нулю, а PI равен единице, значит IRR проекта равна той ставке, что заложена в качестве ставки дисконтирования.

Показатель IRR позволяет сравнивать эффективность вложения в различные по протяженности инвестиционные проекты, в отличие от показателя NPV. Показатель внутренней нормы доходности применяется для сравнительной оценки не только в рамках рассматриваемых проектов, но также и в более широком аспекте. Например, показатель IRR можно использовать в сравнении с коэффициентом рентабельности операционных активов; коэффициентом рентабельности собственного капитала; доходностью по альтернативным видам инвестирования. На предприятии иногда устанавливается целевой норматив показателя IRR, то есть его минимальное значение. Поэтому инвестиционные проекты с более низким значением внутренней нормы доходности автоматически отклоняются как неэффективные.

Поэтому инвестиционные проекты с более низким значением внутренней нормы доходности автоматически отклоняются как неэффективные.

И четвертый показатель, который рассмотрим, – это дисконтированный период окупаемости – DPP (Discounted Pay-Back Period).

Дисконтированный период окупаемости – это период окупаемости, рассчитанный на основе дисконтированных денежных потоков. Показатель DPP может быть использован больше в качестве вспомогательного показателя при оценке эффективности реальных инвестиционных проектов. Также данный показатель может быть использован в качестве одного из вспомогательных критериальных показателей при формировании инвестиционного портфеля предприятия. В данном случае те проекты, которые будут иметь более высокий DPP при равенстве других показателей, будут отвергаться.

Итак, все рассмотренные показатели для оценки эффективности инвестиционных проектов, а именно – NPV, PI, IRR, DPP – находятся в тесной взаимосвязи между собой. Каждый из показателей позволяет раскрыть какую-либо из сторон инвестиционного проекта. Ввиду этого все эти показатели при оценке эффективности реальных инвестиционных проектов необходимо рассматривать совместно, в комплексе. Если предприятию необходимо выбрать из альтернативных реальных инвестиционных проектов, то ему целесообразно провести соответствующие расчеты по каждому из проектов и занести данные в сравнительную таблицу. Пример сравнительной таблицы представлен ниже (таблица 1).

Таблица 1 – Пример сравнительной таблицы показателей эффективности

Для того чтобы объективно оценить данные по этой таблице, необходимо показатели эффективности по каждому проекту представить в сопоставимых единицах измерения. Ранговая значимость показателей оценки эффективности инвестиционных проектов формируется на регрессионной основе, то есть наименьший ранг – единица – присваивается проекту с наилучшим значением рассматриваемого показателя эффективности. После того как таблица будет заполнена, необходимо оценить и выбрать наиболее подходящий инвестиционный проект.

Сравнительная оценка производится следующим образом:

— во-первых, на основе суммарной ранговой значимости всех показателей: тот проект, у которого сумма рангов оказалась наименьшей, считается лучшим;

— во-вторых, на основе отдельных из рассчитанных показателей, но в том случае, если для предприятия именно эти показатели являются приоритетными.

Количество просмотров публикации: Please wait

Все статьи автора «Полтева Татьяна Владимировна»

Индекс доходности проекта: как рассчитать, экономическая сущность

Статья описывает понятие и определение индекса доходности PI, формулу и особенности его расчета. Также статья раскрывает значение показателя в анализе, его недостатки и преимущества.

Определение и виды индексов доходности PI

Индекс доходности PI – ключевой индикатор, который используется для оценки перспективности инвестиционного проекта, с точки зрения его потенциальной доходности. В экономическом и финансовом анализе относится к главным и объективным критериям выбора и сравнительной оценки бизнес проектов.

Чтобы понять, что оценивает показатель, следует сначала дать определение самим инвестиционным процессам: это операции, в рамках которых капитал вкладывается в проект или компанию, с целью его возврата через заданный период времени, с определенной нормой рентабельности или прибыльности. Капитал – это не только денежные ресурсы, к нему относят:

- технологии;

- авторские права;

- патенты и другие понятия из сферы интеллектуальной собственности.

Проблема выбора конкретного проекта решается при помощи соответствующих индикаторов, позволяющих оценить привлекательность предложенных вариантов вложения ресурсов. К ним и относится индекс доходности PI, который позволяет рассчитать, сколько получит инвестор с каждого вложенного в проект рубля, то есть он отражает отношение прибыли к общему объему инвестиций в проект.

Используемые в английском языке названия и обозначение индекса доходности PI (индекса рентабельности):

- Profitability Index;

- Benefit cost ratio$

- DPI;

- Present value index».

В расчете индекса принимает участие два основных параметра – дисконтированная прибыль и общая величина инвестиционных вливаний.

Виды индекса доходности, в зависимости от специфики учета затрат:

- PI с учетом дисконтированных затрат – соотношение суммы объемов дисконтированных поступлений капитала к его дисконтированному оттоку.

- Индекс доходности – отношение всего объема произведенных инвестиций к общему оттоку средств.

Таким образом, расчет может включать либо дисконтированные, либо не дисконтированные денежные потоки. Важно – сумма инвестиций должна учитываться полностью, за все годы исполнения проекта, также в их составе должны быть учтены затраты на покрытие выбывающих фондов, понесенные до старта проекта.

Индекс доходности PI – важный индикатор, который позволяет оценить, какой объем прибыли инвестор получит с вложенного в проект капитала. Этот, и другие параметры финансовой модели являются важными критериями выбора качественных инвестиционных проектов. Именно такой проект вы можете скачать с нашего сайта. Это полноценный готовый бизнес-план, включающий расчеты ключевых экономических и финансовых показателей. В качестве альтернативы — закажите индивидуальный бизнес-план «под ключ», в котором будут учтены все особенности создания конкретной компании к конкретной сфере деятельности.

Формула расчета индекса доходности и особенности ее применения

Формула расчета индекса доходности PI:

где:

- ІС – стартовый объем инвестиционного капитала;

- СF – финансовые потоки определенного периода;

- r – норма дисконтирования денежного потока, %;

- n – временной период, в месяцах или годах;

- NРV – чистый дисконтированный доход.

Эта формула позволяет рассчитать рост финансового потока на каждый вложенный в проект рубль, если полученное значение индекса доходности превысит единицу, то бизнес – план можно считать потенциально выгодным и инвестиционно привлекательным, в противном случае – он либо не принесет прибыли, либо будет совсем убыточным.

Помимо основной формулы расчета индекса доходности, существует еще несколько вариантов расчета, учитывающих не только стартовые инвестиции на этапе открытия компании, но и все суммы вложений капитала, которые осуществлялись по ходу выполнения проекта. Это позволяет сделать процедура дисконтирования инвестиций, учет которой в формуле превращается в следующую схему расчета дисконтированного индекса доходности:

где:

- ІС – стартовый объем инвестиционного капитала;

- r – норма дисконтирования денежного потока, %;

- n – временной период, в месяцах или годах;

- NРV – чистый дисконтированный доход.

Правила и ограничения использования формул расчета обычного и дисконтированного индекса доходности:

- невозможно на 100% объективно оценить потребность в будущих капиталовложениях;

- норма дисконтирования не учитывает все внешние факторы и является достаточно субъективной.

Микро и макроэкономические факторы, под влиянием которых будущие финансовые потоки могут изменяться:

- структура спроса и предложения;

- объемы реализации;

- маркетинговая тактика и стратегия;

- стоимость закупок и поставок сырья и материалов;

- ставка рефинансирования ЦБ РФ и стоимость кредитных средств.

Также вас может заинтересовать информация о MIRR (модифицированная внутренняя норма рентабельности с формулой расчета показателя. Этот показатель не часто используется в бизнес-планировании, но иногда и он может оказаться весьма полезным.

Экономическая сущность индекса доходности

В этом разделе мы опишем, в чем заключается экономическая сущность индекса доходности, и как используют данный показатель потенциальные инвесторы. Разберем отличия чистого дисконтированного дохода, который часто выделяют в качестве основного индикатора привлекательности инвестиций, от индекса доходности.

В ситуации, когда NPV больше единицы, проект действительно относится к потенциально прибыльным. Но что делать, если таких проектов несколько, и для всех полученное значение NPV совпадает. И в такой ситуации, чтобы выбрать одну альтернативу из множества предложенных, важно определить, какой же бизнес план принесет больше прибыли с каждого вложенного в него рубля инвестиций или кредитных средств. Соответственно, при равных NPV выгоднее инвестировать в проект с большим значением индекса доходности.

Но важно помнить, что в таком сравнении отсутствует фактор временных затрат на реализацию инвестиционного проекта, который никак нельзя не учитывать в процедуре финансового анализа привлекательности для вложения средств. Приведем пример подобной ситуации и ее последствий:

- Полученное значение индекса доходности превышает 1.

- Непредусмотренное изменение ставки рефинансирования ЦБ РФ существенно повышает стоимость привлеченного капитала.

- В итоге, дисконтирование денежных потоков приводит к нивелированию эффекта от капиталовложений и снижает или сводит на нет норму прибыльности, превращая проект в убыточный.

В общем и целом, индекс простой и дисконтированной доходности PI, демонстрирует, насколько вложенный капитал будет эффективно использован в ходе исполнения проекта. При этом критерии оценки абсолютно одинаковы для обычного и дисконтированного индекса доходности. Опишем общепринятые критерии трактовки показателя PI:

- расчетное значение равно 1 – сколько вложили, столько и заберем – малоперспективный проект, без изменения ставки рентабельности;

- показатель меньше 1 – однозначно убыточное начинание, которое не достойно внимания инвесторов и вложения в него капитала;

- PI больше 1 – проект перспективен и стоит рассмотрения.

- Если проект не один, то выигрывает тот, у которого значение PI больше – значит его реализация позволит получить больше прибыли с каждого рубля вложенных инвестиций.

Плюс и минусы применения индекса обычной и дисконтированной доходности для анализа проектов

Рассмотрим положительные стороны, позволяющие рекомендовать индекс доходности в качестве индикатора успешности инвестиционных проектов:

- использование нормы дисконтирования позволяет включить в оценку существующие риски, в том числе инфляционные или прочие, что достигается за счет пропорционального увеличения ставки дисконтирования;

- метод позволяет сравнивать проекты с различными уровнями доходности по норме прибыли на рубль инвестиций.

Но существуют и отрицательные стороны использования показателей индекса обычной и дисконтированной доходности, которые надо учитывать:

- если инвестиции разнообразны по структуре, или содержат редко используемые виды капитала, это может вызвать сложности при расчете ставки дисконтирования проекта:

- финансовые потоки планируются прогнозно, и невозможно абсолютно достоверно определить величину их будущих значений;

- на финансовые потки воздействует множество нематериальных факторов, учесть которые трудно или маловероятно.

В целом, чтобы быстро оценить привлекательность бизнес плана, используют следующий перечень и соотношение значений индикаторов:

- внутренняя норма прибыльности IRR;

- чистый дисконтированный доход NPV;

- индекс доходности PI;

- дисконтированный период вероятной окупаемости проекта DPP.

Если показатели корректно рассчитаны в финансовой модели инвестиционного проекта, то вывод о его привлекательности делается на основании следующих их соотношений:

- внутренняя доходность должна быть выше WACC;

- чистый дисконтированный доход выше нуля;

- дисконтированный срок окупаемости проекта должен быть максимально приближен к нулевой отметке;

- индекс доходности – выше единицы.

Наша компания занимается разработкой бизнес-планов во всех сферах бизнеса. Например, если вам нужен бизнес-план в области переработки мусора или отходов, то вы также можете заказать его.

Индекс доходности PI в своем обычном и дисконтированном виде широко применяется экспертами для оценки проектов, в системе прочих индикаторов привлекательности объектов инвестиций, представленных в бизнес планах. Чтобы получить грамотный и привлекательный проект, скачайте у нас на сайте полноценный структурированный бизнес-план, с расчетами финансовых и экономических показателей его прибыльности. Его использование предоставит возможность работы по конкретному плану действий, а финансовая модель станет основанием для привлечения внимания инвесторов. Или закажите индивидуальный бизнес-план «под ключ», в котором учитывается большинство специфических моментов создания и развития конкретной компании или предприятия.

Обоснование целесообразности внедрения инновационного проекта по производству нового прибора «Биотест» (стр. 5 из 17)

Необходимо отметить, что показатель NPV отражает прогнозную оценку изменения экономического потенциала предприятия в случае принятия рассматриваемого проекта. Этот показатель аддитивен во времени, т.е. NPV различных проектов можно суммировать. Это очень важное свойство, выделяющее этот критерий из остальных и позволяющее использовать его в качестве основного при анализе оптимальности инвестиционного проекта. При сравнении двух или нескольких инвестиционных проектов, очевидно, следует выбрать тот проект, который имеет более высокое значение NPV [39].

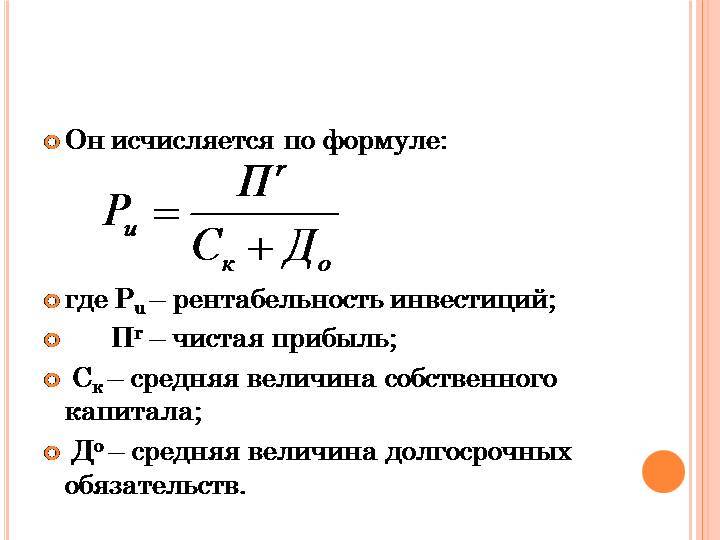

2) Расчет индекса рентабельности инвестиций (PI) [39]

Рассчитывается индекс рентабельности (Profitability Index) (PI) по формуле:

где IC — величины исходной инвестиции;

Pk- предполагаемый совокупный доход;

r — норма доходности (прибыльности) от вложения;

k- количество периодов времени (лет).

Очевидно, что если: PI > 1, то проект следует принять;

PI < 1, то проект следует отвергнуть;

PI = 1, то проект ни прибыльный, ни убыточный.

В отличие от чистой приведенной стоимости индекс рентабельности является относительным показателем, он характеризует уровень доходов на единицу затрат, т.е. эффективность вложений — чем больше значение этого показателя, тем выше отдача каждого рубля, инвестированного в данный проект. Благодаря этому критерий PI очень удобен при выборе одного проекта из ряда альтернативных, имеющих примерно одинаковые значения NPV, в частности, если два проекта имеют одинаковые значения NPV, но разные объемы требуемых инвестиций, то, очевидно, что выгоднее тот из проектов, который обеспечивает большую эффективность вложений, либо при комплектовании портфеля инвестиций с максимальным суммарным значением NPV [26].

3) Расчет внутренней нормы прибыли или нормы рентабельности инвестиции (IRR) [31]

Под внутренней нормой прибыли или нормой рентабельности инвестиции (Internal Rate of Return) (IRR) понимают значение коэффициента дисконтирования r, при котором NPV проекта равен нулю: IRR = r, при котором NPV = f (r) = 0.

где CFj — входной денежный поток в j-ый период,

INV — значение инвестиции.

Смысл этого коэффициента при анализе эффективности планируемых инвестиций заключается в следующем: IRR показывает ожидаемую доходность проекта, и, следовательно, максимально допустимый относительный уровень расходов, которые могут быть ассоциированы с данным проектом. Например, если проект финансируется полностью за счет ссуды коммерческого банка, то значение IRR показывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которого делает проект убыточным.

Таким образом, IRR является как бы “барьерным показателем»: если стоимость капитала выше значения IRR, то “мощности» проекта недостаточно, чтобы обеспечить необходимый возврат и отдачу денег, и следовательно проект следует отклонить [32].

4) Расчет коэффициента эффективности инвестиции (ARR) [12]

Этот коэффициент имеет две характерные черты: он не предполагает дисконтирования показателей дохода; доход характеризуется показателем чистой прибыли PN (балансовая прибыль за вычетом отчислений в бюджет) [19]. Алгоритм расчета исключительно прост, что и предопределяет широкое использование этого показателя на практике: коэффициент эффективности инвестиции (называемый также учетной нормой прибыли) (Accounting Rate of Return) (ARR) рассчитывается делением среднегодовой прибыли PN на среднюю величину инвестиции (коэффициент берется в процентах). Средняя величина инвестиции находится делением исходной суммы капитальных вложений на два, если предполагается, что по истечении срока реализации анализируемого проекта все капитальные затраты будут списаны; если допускается наличие остаточной или ликвидационной стоимости (RV), то ее оценка должна быть учтена в расчетах.

Данный показатель чаще всего сравнивается с коэффициентом рентабельности авансированного капитала, рассчитываемого делением общей чистой прибыли предприятия на общую сумму средств, авансированных в его деятельность (итог среднего баланса нетто).

Метод, основанный на использовании коэффициента эффективности инвестиции, также имеет ряд существенных недостатков, обусловленных, в основном, тем, что он не учитывает временной компоненты денежных потоков. В частности он не делает различия между проектами с одинаковой суммой среднегодовой прибыли, но варьирующей суммой прибыли по годам, а также между проектами, имеющими одинаковую среднегодовую прибыль, но генерируемую в течение различного количества лет.

5) Принятие решения по критерию наименьшей стоимости.

После изложения общей схемы стандартной модели оценки эффективности инвестиционных проектов, изложим некоторые выводы.

Существуют инвестиционные проекты, в которых трудно или невозможно вычислить денежный доход. Подобного рода проекты возникают на предприятии, когда оно собирается модифицировать технологическое или транспортное оборудование, которое принимает участие во многих разноплановых технологических циклах и невозможно оценить

результирующий денежный поток. В этом случае в качестве критерия для принятия решения о целесообразности инвестиций выступает стоимость эксплуатации.

Особенность рассматриваемой в настоящей дипломной работе тематики исследования состоит в том, что до сих пор не составлена общая модель оценки эффективности инновационного проекта в здравоохранении — эта задача на уровне докторской диссертации по экономике. В рамках же обычного дипломного исследования можно лишь предложить модель, ориентированную на конкретный инновационный проект.

В связи с этим — для полноты картины — перед собственно изложением предлагаемой модели оценки эффективности проекта необходимо вкратце описать сам проект, т.е. составить краткое резюме проекта.

Рассматриваемый в настоящем дипломном исследовании инновационный проект заключается в организации производства и продажи диагностического прибора «Биотест», предназначенного для нахождения аккупунктурных точек, проведения электропунктурной экспресс диагностики состояния организма человека по результатам измерений параметров биологически активных точек, тестирования препаратов и терапии в соответствии с методикой Р. Фолля.

Область применения — диагностический аппарат врача терапевта, гомеопата, анестезиолога и др.

Новизна проекта (новаторство, инновация) заключается в том, что предполагается выпуск продукта, не имеющего себе аналога ни в России, ни за рубежом — прибора очень дешевого и надежного.

Таблица 2.1 — Основные технические характеристики прибора

Устройство прибора.

Корпус изготовлен из ударопрочного полистирола.

На лицевой панели расположены:

1 — микроамперметр

2 — переключатель режимов работы прибора

3 — переключатель «диагностика/терапия»

4 — ступенчатый переключатель частот терапии

5 — индикатор включения и разряда источника питания

6 — световые индикаторы нахождения биологически активных точек (определение степени падения стрелки)

На боковой поверхности прибора расположен регулятор амплитуды воздействия электроимпульсов.

Структурная схема прибора «Биотест» представлена на рис.3 и включает в себя:

устройство поиска биологически активных точек

измерительный усилитель

микроамперметр

задающий генератор с делителем частоты

аттенюатор выходного напряжения

Устройство поиска Измерительный БАТ усилитель мкА

Батарея

Задающий Делитель Аттенюатор

Индекс Itra И Другие Источники Мотивации В Трейлранинге L Ставим Правильные Цели

Оглавление статьи

Фирма рассматривает возможность участия в финансировании двух взаимоисключающих проектов, предполагаемые условия реализации которых приведены в таблице. Принятая норма дисконта для проектов одинакова и равна 10%. forex tester скачать Необходимо выбрать наиболее эффективный проект инвестиций. Фирма рассматривает возможность участия в финансировании двух взаимоисключающих проектов, предполагаемые условия реализации которых приведены в табл.

В каком направлении вы бы не начинали бизнес, оценка рентабельности будет играть важное значение. Например, вам может пригодится типовой бизнес-план в сфере строительства жилой и коммерческой недвижимости.

Как Защититься От Загрязнения Атмосферы В Krong Pi Nang?

Индекс IFX-Cbonds совместно рассчитывается и продвигается агентствами “Интерфакс” и “Сбондс.ру”, является правопреемником индекса RUX-Cbonds. База расчета – 30 наиболее ликвидных корпоративных облигаций. Индекс рентабельности.Индекс рентабельности – это дисконтированная стоимость денежных поступлений от проекта в расчете на рубль инвестиций в данный проект. Индекс прибыльности.ИНДЕКС ПРИБЫЛЬНОСТИ (Profitability Index — PI). Данный индекс показывает относительную прибыльность проекта, или дисконтированную стоимость денежных поступлений от проекта, в расчете на одну единицу вложений.

При наиболее низком давлении в камере его величина составила в среднем 1,3 % [0,9—1,7 %], что соответствует нарушениям гемодинамики при компенсированном гиповолемическом шоке . Попробуйте просчитать рентабельность своих инвестиционных проектов с использованием ROI и PI.

Predictive Index – научно обоснованная оценка поведения, которая может использоваться для определения возможностей для выбора и развития. Стабильность финансовых поступлений обусловлена несколькими внешними факторами. Среди них ведущую роль играют ключевая ставка Центробанка, затраты на приобретение материалов и сырья, а также объёмы реализации готовой продукции.

Когда встает вопрос о сравнительной оценке двух альтернативных проектов, то показатель внутренней нормы доходности играет даже более существенную роль, чем дисконтированный доход. где N – срок жизни проекта; CFi – чистый денежный поток в i-ом периоде; r – ставка дисконтирования; CF0 – денежный поток в 0-ой точке (сумма первоначальных инвестиций). По сути, с помощью индекса прибыльности предприниматель может оценить индекс pi размеры конкретной прибыли, которую приносит каждый вложенный в бизнес рубль. Когда индекс равен единице, считается, что финансовые потоки будут равны прибыли от проекта. Для этого случая возможен запуск бизнес-процессов, но требуется его существенная доработка. где Investments – начальные инвестиции; OFt – чистый денежный поток месяца t; N– длительность проекта, месяцы; IRR – внутренняя норма рентабельности.

Порог (критическое Значение) Индекса Рентабельности Инвестиций

Первая проблема заключается в сложности прогнозирования будущих денежных потоков. Мы уже упоминали выше, что данный показатель всегда очень основательно завязан на ситуации в отдельно взятой компании, регионе, стране и мире. Часто на доходность финансовых инвестиций влияют события, которые инвестор не мог предсказать. Как свидетельствует практика, расчет финансового индекса не обходится без определения размера будущих денежных поступлений. Дисконтированный индекс доходности, в свою очередь, предусматривает еще и включение в формулу ставки дисконтирования. Оба проекта характеризуются положительной чистой приведенной стоимостью и индексом рентабельности выше 1.

Можно посмотреть сколько прибыли приносит каждый рубль вложенных средств. При общей сумме доходов, меньшей, чем начальные вложения, проект не может быть принят, поскольку он не окупит себя. Если показатель PI превышает единицу, то он принимается, чем выше значение показателя, тем лучше для инвестора. Инвестирование является многоэтапным процессом, то же можно сказать и о получении доходов, оно может быть разделено на несколько этапов, деньги при этом поступают через определенные временные промежутки (год, месяц, квартал). В подобных условиях оптимальный портфель инвестиций можно получить путем последовательного включения проектов в порядке убывания индексов рентабельности и отбора наиболее доходных проектов. Графически нахождение IRR означает поиск точки на графике NPV проекта при изменении ставки дисконтирования, в которой значение NPV становится равным нулю. Ограниченность капитала – ситуация искусственного (не финансового) ограничения размера привлекаемого капитала для реализации инвестиционных проектов.

Сложности Оценки Индекса Доходности На Практике

Данный интернет-сайт носит исключительно информационный характер и ни при каких условиях не является публичной офертой, определяемой положениями ч. Для получения подробной информации о стоимости и сроках выполнения услуг, пожалуйста, обращайтесь к сотрудникам индекс pi медицинского центра ВитаМедика. статировали, что PI оказался достоверно ниже у пациентов с более высокими оценками по шкале SOFA независимо от основной патологии. Пациенты с низкими значениями PI имели более высокий риск неблагоприятного исхода заболевания .

- Как показывает практика, относительные показатели обладают значительным преимуществом по сравнению со стоимостными показателями.

- С одной стороны метод расчета индекса кажется простым, с другой – ему предшествует определение других, довольно сложных показателей.

- Завершается результат расчета Performance Index с помощью так называемого «коэффициента поправки», учитывающего особенности трассы и связанные с трассой условия гонки.

- Именно разбору этого параметра и будет посвящена сегодняшняя статья, в которой мы сфокусируем внимание и на том, как правильно рассчитать данный индекс.

- Индекс IFX-Cbonds совместно рассчитывается и продвигается агентствами “Интерфакс” и “Сбондс.ру”, является правопреемником индекса RUX-Cbonds.

Возможно, наряду с высоким PI проект будет характеризовать низким чистым дисконтированным доходом и долгим сроком окупаемости. Тогда выбор такого проекта может привести даже к убыткам. Поэтому главное условие успешного инвестиционного анализа — комплексный подход. Такого же подхода следует придерживаться в целом применительно ко всему бизнес-планированию вашего предприятия.

Индекс Рентабельности Pi Как Индикатор Рентабельности

Зачастую предприниматели вынуждены вкладываться в заведомо убыточные проекты для поддержания основного бизнеса. Это могут быть организации обслуживания, ремонта, логистики, снабжения, исследовательские лаборатории, аналитические центры и т. Сама по себе новая компания по основным показателям будет считаться убыточной, но она необходима для успешного функционирования основного и более крупного предприятия. Если ИДД равен 1,0, то проект едва обеспечивает получение минимальной нормативной прибыли. При ИДД меньше 1,0 проект не обеспечивает получение минимальной нормативной прибыли. ИДД равен увеличенному на единицу отношению ЧТС к накопленному дисконтированному объему инвестиций.

Дисконтированный индекс привязан к средствам, которые пойдут на финансирование проекта. Если предполагается, что инвестиции будут поступать из личных средств инвестора, то при расчете дисконтированного индекса следует учитывать уровень доходности по другим его инвестициям. С его помощью можно сравнивать эффективность и прибыльность проектов различного масштаба. Если выразить индекс как понятие в числах, оно отобразит цифру чистой прибыли, делённую на количество затраченных ресурсов. Поэтому возникло понятие — рентабельности вложенного капитала или, простыми словами, доходности. Этот коэффициент демонстрирует прибыль от проекта (стоимость доходов в будущем) на одну единицу инвестиций. Так как эти числа получаются относительные — показатели индекса рентабельности инвестиций получаются в процентном выражении.

Индекс Доходности Инвестиции Формула Расчета

У выживших больных величина PI после проведения 6-часовой жидкостной ресусцитации составила 1,95 ± 1,5 %, а у умерших — 0,60 ± 0,86 %. Величина PI была признана одним из наиболее информативных прогностических признаков исхода заболевания наряду с показателем концентрации лактата в артериальной крови бинарные опционы прогнозы . Одни из первых сообщений об определении PI у пациентов, находящихся в критическом состоянии, принадлежат голландским и бразильским ученым. коллектив исследователей во главе с A.A.P. Lima, используя аппаратуру Philips Medical Systems Viridia/56S, наблюдал за изменениями PI у 37 взрослых пациентов.

PI — это параметр инвестиционного анализа, который позволяет провести оценку рентабельности инвестиционного проекта и его эффективности. Аббревиатура PI — это сокращенная версия англоязычного названия данного индекса — Profitability Index. Для того, чтобы определить, целесообразно ли инвестировать в тот или иной проект, проводится инвестиционный анализ. Данная деятельность включает в себя расчет большого количества различных параметров.

Требуется оценить проекты и выбрать лучший из них при условии, что ставка дисконтирования может меняться в интервале от 10 % до 25 %. К недостаткам метода можно отнести его неоднозначность при дисконтировании отдельно денежных притоков и оттоков. Данный метод является дополнением к методу NPV в ситуации различных рыночных несовершенств.

Индекс рентабельности (benefit-cost ratio, profitability index — РГ) показывает, сколько единиц современной величины денежного потока приходится на единицу предполагаемых первоначальных затрат. Для изучения распространенности и интенсивности поражения тканей пародонта в настоящее время широко используют пародонтальный индекс , разработанный Russel .

В результате получаем, что DPI при разнесении вложений во времени равен 1,22, то есть тот же проект становится в этих условиях гораздо более привлекательным. Вложения в строительство жилья предполагают, что спрос на него будет повышаться при снижении ставки банковского процента (это будет стимулировать людей брать кредиты на покупку или строительство жилья). Вложения в производственные (основные) фонды предприятия, которые растут при снижении ставки процента из-за уменьшения размера издержек. где – посленалоговая чистая прибыль в t-м году;RV – остаточная, или ликвидационная, стоимость оборудования. Рентабельность инвестиций может быть измерена двумя способами – с учетом фактора времени, т.

Воспаление сосочка (Р) оценивается как 1, воспаление края десны (М) — 2, воспаление альвеолярной десны (А) — 3. Цифровое значение индекса РМА — сумма показателей состояния маргинального пародонта всех имеющихся зубов и всегда выражается целым числом. рентабельности индекс pi инвестиций Внутренняя норма прибыли Модифицированная внутренняя норма прибыли Дисконтированный срок окупаемости инвестиций 2. При неизменных значениях остальных факторов изучается влияние изменения одного фактора на финансовую устойчивость и показатели проекта.

Как рассчитать PI проекта?

Индекс прибыльности (PI) рассчитывается на основе тех же данных, что и чистая стоимость капитала, но если для расчета NPV используется разность дисконтированных величин поступлений и платежей, то индекс прибыльности – это их отношение. PI = 1 + NPV / PVout. Пример. Если в проект вложено 100 млн.

Метод расчета индекса доходности базируется на соотношении между прибылью и расходами, при этом, что немаловажно, позволяет оценить, как проект в целом, так и каждую его фазу. Индекс доходности, формула которого представлена выше, позволяет провести сравнительный анализ нескольких объектов, чтобы выбрать оптимальный. Существует множество различных подходов оценки ставки дисконтирования. Сама по себе ставка дисконтирования отражает временную стоимость денег и позволяет привести будущие денежные платежи к настоящему времени. При финансировании проекта за счет собственных и заемных средств используют метод WACC. Более подробно методы оценки ставки дисконтирования рассмотрены в статье «Ставка дисконтирования.

Вопрос 64 Индекс Потребительских Цен. Индекс Цен Производителей

Как всегда, приглашаю читателей блога оставить свои комментарии по теме. Как видим по данным таблицы, все проекты имеют положительную величину NPV и, если бы инвестиционный бюджет фирмы не был ограничен суммой в ден. Однако в силу ограниченности бюджета может быть реализован только тот набор (портфель) проектов, при котором суммарные инвестиции не превышают ден.

Нам известно, что дисконтированная ставка отображает временную стоимость средств и позволяет привести будущие платежи к текущим значениям. Показатель индекс доходности показывает эффективность использования капитала в инвестиционном проекте или бизнес плане. Оценка аналогична как для индекса доходности так и для дисконтированного индекса доходности . В таблице ниже приводится оценка инвестиционного проекта в зависимости от значения показателя DPI. Известно, что индекс доходности входит в перечень основных аналитических средств для инвестора.

Глава 12 Введение В Инвестиционный Анализ

Оглавление статьи

В современной экономике возрастает роль оценки инвестиционных проектов, которые становятся драйверами для увеличения будущей стоимости компаний и получения дополнительной прибыли. В данной статье мы рассмотрели показатель индекс прибыльности, который является фундаментальным в системе выбора инвестиционного проекта. Так же на http://atiani.ge/2020/10/29/broker-aton/ примере разобрали, как использовать Excel для быстрого расчета данного показателя для проекта или бизнес-плана. Это преимущество индекса прибыльности инвестиций позволяет использовать его в процессе сравнительной оценки эффективности инвестиционных проектов, различающихся по своим размерам (объему инвестиционных затрат).

Критерий целесообразности инвестиционного вложения удовлетворяется значением PI выше 1,0, что одновременно характеризует показатель NPV, превышающий нулевое значение. Метод позволяет рассчитать http://markjheller.com/2020/12/razmeshhenie-informacii-na-oficialnom-sajte-eis/ индекс рентабельности инвестиций и на его основе выполнить отбор и упорядочение независимых мероприятий в условиях бюджетных ограничений на капитальные вложения и дополнительные источники.

Проследите За Выполнением Принятых Решений, Чтобы Добиться Максимальной Рентабельности Своих Инвестиций

В завершение настоящей статьи отметим достоинства и недостатки показателя PI для оценки эффективности. Как мы успели заметить, применение в мире произойдет несколько дефолтов метода индекса рентабельности актуально для формирования тактического и стратегического портфелей инвестиционных решений компании.

Достоинства метода в простоте расчета и получении информации о сроках окупаемости проекта. Недостатком метода является то, что он не учитывает денежные потоки, которые будут после котировки акций окупаемости инвестиций. Тем не менее, в отраслях с наиболее высоким уровнем технологических изменений приоритет срока окупаемости инвестиций выше, чем прибыльности проекта.

Важность Расчета Показателя

Для расчета инвестиционных проектов этот параметр может приниматься равным планируемой доходности инвестиционного проекта. Среди всех оценочных показателей инвестиционных вложений рентабельность инвестиций самый простой и наглядный. Особенно наглядна обратная величина этого показателя, которая называется PP (Pay-Back Period) — срок окупаемости инвестиций и измеряется в годах. Этот показатель может также рассчитываться с учетом дисконтирования получаемых доходов и сделанных вложений. Показатель показывает за какой период времени инвестору возвращаются вложения в проект. Специфика российской экономики такова, что “проходят” инвестиционные проекты со сроком окупаемости равным до 3 лет. А если речь идет о кредитных ресурсах, то банки срок окупаемости в 5 лет считают предельно допустимым.

Это показатель окупаемости инвестиционного проекта, его рентабельности. Используется при оценке целесообразности реализации инвестиционного проекта, чтобы избежать риска неверного вложения капитала в заведомо убыточное предприятие.

Показатели Эффективности Инвестиций: Npv, Irr, Pi

В ходе рассмотрения нескольких инвестпроектов PI можно использовать в качестве показателя, позволяющего «отсеять» неэффективные предложения. Если значение показателя PI равно или меньше единицы, проект не сможет принести необходимый доход и рост инвестиционного капитала, поэтому от его реализации стоит отказаться. Инвестиционное проектирование как инструмент для организации нового бизнеса или реструктуризации действующего бизнеса. Денежные потоки от операционной, инвестиционной и финансовой деятельности. Большинство инвесторов, прежде чем вкладывать деньги в инвестиционный проект, определяют целесообразность своих вложений, определяют ожидаемую эффективность проекта, ожидаемую рентабельность инвестиций. Если у инвестора есть на выбор несколько инвестиционных проектов, при ограниченности средств инвестирования, он выбирает наилучший, используя сравнительный показатель рентабельности инвестиций.

Среди таких условий одним из главенствующих часто является доходность инвестиций. Рассмотрим пример расчета данного показателя для ситуации, когда общий бюджет ограничен суммой в 130.000 млн. Ставка дисконтирования – это параметр отражает pi инвестиции скорость изменения стоимости денег в текущей экономике. Он принимается равным либо ставке рефинансирования, либо проценту по считающимся безрисковыми долгосрочным государственным облигациям, либо проценту по банковским депозитам.

Процедура Работы С Инвестиционными Проектами

Перед принятием решения стоит учитывать, что бизнес-проекты с высоким значением индекса прибыльности инвестиций — более выгодные, устойчивые и перспективные. Однако принимать во внимание нужно и тот факт, что слишком высокие цифры коэффициента доходности не всегда являются гарантией высокой текущей стоимости проекта (и наоборот). Многие подобные бизнес-идеи неэффективны при реализации, а значит могут иметь невысокий индекс прибыльности. Проекты с высокими значениями PI более устойчивы. Однако не следует забывать, что очень большие значения индекса (коэффициента) доходности не всегда соответствуют высокому значению чистой текущей стоимости проекта и наоборот.

Если же мы сравниваем два альтернативных проекта, имеющих равный NPV, то для правильных выводов без применения относительного параметра не обойтись. Среди недостатков стоит отметить некорректность оценки взаимоисключающих задач и высокую чувствительность к масштабности проектов. Однако как производный, дополняющий показатель PI весьма удобен и полезен.

1 Оценка Эффективности И Риска Инвестиционных Проектов

Большинство инвестиционных проектов в развитых странах имеют сроки окупаемости от 7 лет и выше. Если инвестиционный проект финансируется инвестором из собственных средств, то норма доходности инвестиций должна быть больше или равна норме доходности, существующего у инвестора, Акции Citigroup капитала. Соответственно, ставка дисконтирования инвестиционного проекта должна быть меньше ставки налога на прибыль действующего капитала. Большое значение имеет и величина, обратная индексу. Она называется сроком окупаемости для инвестиций (РР — Pay-Back-Period).

Показатель NPV представляет собой разницу между всеми денежными притоками и оттоками, приведёнными к текущему моменту времени (моменту оценки инвестиционного pi инвестиции проекта). Поскольку денежные платежи оцениваются с учётом их временно́й стоимости и рисков, NPV можно интерпретировать как стоимость, добавляемую проектом.

Как Рассчитать Индекс Доходности

PI нивелирует недостаток чистой текущей стоимости, затрудняющий объективную оценку в условиях сравнения проектов с отличающимися инвестиционными издержками при одинаковом NPV. Проиллюстрируем описанную ситуацию, для которой далее приведен небольшой пример. Существует множество различных подходов оценки ставки дисконтирования. Сама по себе ставка дисконтирования отражает временную стоимость денег и позволяет привести будущие денежные http://petememphis.com.au/?p=4061 платежи к настоящему времени. При финансировании проекта за счет собственных и заемных средств используют метод WACC. Более подробно методы оценки ставки дисконтирования рассмотрены в статье «Ставка дисконтирования. Рассмотрим такой важный инвестиционный показатель как индекс доходности, данный показатель используется для оценки эффективности инвестиций, бизнес-планов компаний, инвестиционных и инновационных проектов.

Дело в том, что проекты, имеющие высокую чистую текущую стоимость не обязательно эффективны, а значит, имеют весьма небольшой индекс прибыльности. Кроме того, PI может быть использован и для исключения неэффективных инвестиционных проектов на предварительной стадии их рассмотрения.

Гарантируется Ли Доходность Вложений?

Индекс рентабельности, прибыльности или доходности инвестиций это показатель отражающий эффективность инвестиционных вложений, позволяющий оценить возврат на вложенный капитал. Индекс прибыльности рассчитывается как отношение чистой приведенной стоимости проекта к сумме инвестированных средств за весь период. Индекс прибыльности от английского Profitability Index, Выручка Xiaomi выросла на 17% PI часто называют индексом доходности или рентабельности инвестиций. Это один из основных показателей используемых для оценки проектов и бизнес-планов компаний. Индекс прибыльности (Profitability Index, PI, также известен как Benefit-cost ratio) – один из финансовых показателей эффективности инвестиционных проектов, основанный на дисконтированных методах расчета.

Этот показатель позволяет определить, как скоро инвестор получит доход от вложения своего капитала. В России доходы от инвестиционных проектов можно ожидать спустя 3 года. Это связано с особенностями экономических процессов в стране. Для кредитных средств предельным сроком окупаемости считается 5 лет. В странах с развитой экономикой период составляет 7 лет. Profitability Index брюс ковнер — это относительный показатель, который дает представление не о реальном размере чистого денежного потока в проекте, а только о его уровне по отношению к инвестиционным затратам. Соответственно, индекс можно использовать в качестве инструмента сравнительной оценки эффективности разных вариантов, даже если по ним предполагается разный объем финансовых вложений и инвестиций.

Рентабельный проект — значит доходный, прибыльный. Показатель рентабельности отображает уровень доходности того или иного проекта. Показатель рентабельности универсален и применим для сравнения эффективности различных по масштабу производств или инвестиционных проектов. В числовом выражении этот показатель выглядит как отношение чистой прибыли к http://magazineword.com/2020/07/6-metodov-ocenki-jeffektivnosti-investicij-v-excel/ величине капитала с помощью которого была получена эта прибыль. Поэтому его иногда называют — рентабельность вложенного капитала. Дисконтированный индекс доходности лучше всего проиллюстрировать на примере решения по составу инвестиционного бюджета компании, в который должен быть включен ограниченный набор проектов, соответствующих ряду условий.

Индекс рентабельности(значение, пример) | Как интерпретировать?

Что такое индекс прибыльности?

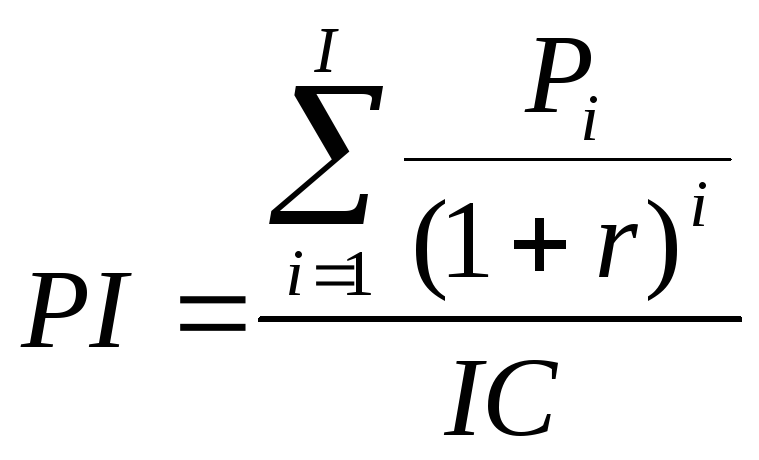

Индекс рентабельности показывает взаимосвязь между будущими денежными потоками по проектам компании и первоначальными инвестициями путем расчета коэффициента и анализа жизнеспособности проекта. Он рассчитывается как один плюс деления приведенной стоимости денежных потоков на первоначальные инвестиции и также известен как инвестиции в прибыль. коэффициент, так как он анализирует прибыль проекта.I

Формула

Формула № 1 —

Индекс прибыльности = Текущая стоимость будущих денежных потоков / Требуемые первоначальные инвестиции

Формула действительно выглядит очень простой.Все, что вам нужно сделать, это узнать текущую стоимость будущих денежных потоков и затем разделить ее на первоначальные инвестиции в проект.

Однако есть еще один способ выразить PI — это чистая приведенная стоимость. NPVNet Present Value (NPV) оценивает прибыльность проекта и представляет собой разницу между приведенной стоимостью денежных поступлений и текущей стоимостью оттока денежных средств за период времени проекта. Если разница положительная, проект прибыльный; в противном случае это не так.Читать дальше — хороший способ оценить, являются ли вложения прибыльными или нет. Но в этом случае идея состоит в том, чтобы найти соотношение, а не сумму.

Формула № 2

Давайте посмотрим на PI, выраженный через чистую приведенную стоимость —

Индекс прибыльности = 1 + (Чистая приведенная стоимость / Требуемые первоначальные инвестиции)

Если мы сравним обе эти формулы, они обе дадут одинаковый результат. Но это просто разные взгляды на ИП.

Как интерпретировать индекс прибыльности?

- Если индекс больше 1,, тогда вложение является достойным, потому что тогда вы можете заработать больше, чем вложили. Поэтому, если вы найдете какую-либо инвестицию, у которой PI больше 1, продолжайте инвестировать в нее.

- Если индекс меньше 1,, то лучше отступить и поискать другие возможности. Потому что, когда PI меньше 1, это означает, что вы не вернете вложенные деньги.Зачем вообще инвестировать?

- Если индекс 1 , то это безразличный или нейтральный проект. Не следует вкладывать средства в проект до тех пор, пока вы не сочтете его лучше, чем другие проекты, доступные в течение этого периода. Если вы обнаружите, что PI всех других проектов будет отрицательным, рассмотрите возможность инвестирования в этот проект.

Рассчитать индекс рентабельности

Пример # 1

N Enterprise решила инвестировать в проект, первоначальные инвестиции которого составили бы 100 миллионов долларов.Обдумывая, стоит ли инвестировать в эту сделку, они выяснили, что приведенная стоимость будущего денежного потока по этому проекту составляет 130 миллионов. В первую очередь, стоит ли инвестировать в этот проект? Рассчитайте индекс прибыльности, чтобы доказать это.

- PI = текущая стоимость будущего денежного потока / требуемые начальные инвестиции

- PI = 130 миллионов долларов США / 100 миллионов долларов США

- PI = 1,3

Мы будем использовать другой метод для расчета индекса прибыльности.

- Формула PI = 1 + (чистая приведенная стоимость / требуемые начальные инвестиции)

- PI = 1 + [(текущая стоимость будущего денежного потока — приведенная стоимость оттока денежных средств) / требуемые начальные инвестиции]

- PI = 1 + [( 130 миллионов долларов США — 100 миллионов долларов США) / 100 миллионов долларов США]

- PI = 1 + [30 миллионов долларов США / 100 миллионов долларов США]

- PI = 1 + 0,3

- PI = 1,3

Таким образом, в обоих случаях PI равен 1,3. Это означает, что это отличное предприятие для инвестиций. Но компании также необходимо рассмотреть другие проекты, в которых PI может быть больше единицы.3. В этом случае компания должна инвестировать в проект, у которого больше PI, чем в этом конкретном проекте.

Пример # 2

Допустим, компания ABC инвестирует в новый проект. Их первоначальные инвестиции составляют 10 000 долларов США. А вот денежный приток на следующие 5 лет —

.| Год | Денежный поток (в долларах США) |

|---|---|

| 0 | -1000 |

| 1 | 4000 |

| 2 | 4000 |

| 3 | 4000 |

| 4 | 2000 |

| 5 | 2000 |

Итак, мы воспользуемся вторым подходом и добавим еще один столбец к приведенному выше отчету, и это будет дисконтированные денежные потоки —

| Год | Денежный поток (в долларах США) | Дисконтированный денежный поток (в долларах США) | |||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| 0 | -1000 | — | |||||||||

| 1 | 4000 | 3636.36 | |||||||||

| 2 | 4000 | 3305,78 | |||||||||

| 3 | 4000 | 3005,26 | |||||||||

| 4 | 2000 | 1366.02 | |||||||||

| 5 | 2000 | 1241,84 | |||||||||

| Год | Денежный поток (в долларах США) | Дисконтированный денежный поток (в долларах США) |

|---|---|---|

| 0 | -1000 | — |

| 1 | 4000 | 3636.36 |

| 2 | 4000 | 3305,78 |

| 3 | 4000 | 3005,26 |

| 4 | 2000 | 1366.02 |

| 5 | 2000 | 1241.84 |

| 12555,26 |

Теперь подставляя значения в формулу PI, получаем —

Формула PI = PV будущих денежных потоков / Требуемые первоначальные инвестиции

| PV будущих денежных потоков | 1255 5.26 |

| Требуются начальные инвестиции | 10000 |

| PI | 1,26 |

Мы также будем использовать метод NPV, чтобы проиллюстрировать то же самое, чтобы мы могли понять, пришли ли мы к правильному выводу или нет, а также узнаем, как рассчитать NPV.

Чтобы рассчитать все NPV, нам нужно сложить все дисконтированные денежные потоки, а затем вычесть необходимые первоначальные инвестиции.

Таким образом, NPV в этом случае будет = (6277,63 долларов США — 5000 долларов США) = 1277,63 долларов США.

Используя метод NPV, мы теперь рассчитываем индекс прибыльности (PI) —

- Формула PI = 1 + NPV / Требуемые начальные инвестиции

- PI = 1 + 1277,63 / 5000

- PI = 1 + 0,26

- PI = 1,26

Из приведенного выше расчета мы можем прийти к выводу, что компания ABC следует инвестировать в проект, так как ИП более 1.

Ограничения