Паушальный взнос и роялти рассмотрим что это такое простыми словами

С чего начать свой бизнес03.03.2020

Паушальный взнос что это такое простыми словами:

- это “входной билет” в уже работающий чужой бизнес,

- плата за право использования бренда, как правило на бессрочный период,

- плата за лояльность своих будущих покупателей,

- плата за наработанную репутацию, опыт, знания,

- разработанная айдентика, дизайн макеты, база поставщиков, технологии.

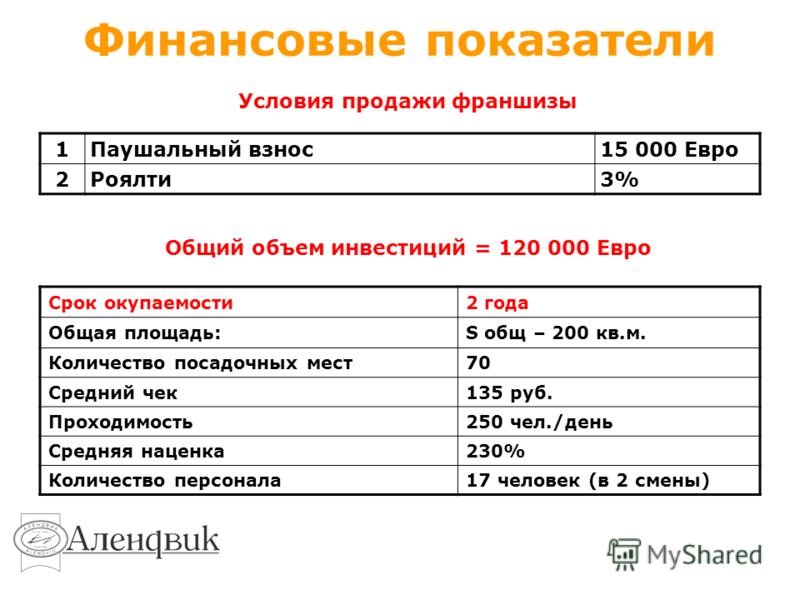

От чего зависит размер паушального взноса? По практике он составляет 10% от суммы инвестиций, которые вам потребуются для запуска бизнеса. Данное правило не всегда соответствует действительности, но компании давно, успешно работающие на рынке стремятся соблюдать его.

Паушальный взнос оплачивается один раз, и в дальнейшем не подлежит возврату. Оплачивает его франчайзи (тот кто покупает франшизу, товарный знак) в адрес франчайзера (тот кто продает).

До момента проведения оплаты выполните следующие действия:

- соберите полную информацию о приобретаемой франшизе,

- познакомьтесь лично с потенциальным партнером,

- проведите переговоры — личная встреча, или по скайпу,

- получите ответы на все важные для себя вопросы,

- договоритесь о пунктах договора, которые требуют правок на ваше усмотрение,

- проверьте наличие регистрации товарного знака, получив от будущего партнера свидетельство об этом, после чего подписать договор коммерческой концессии (ДКК) или лицензионный договор.

Момент подписания контракта является ключевым моментом сделки. Важно выяснить до этого этапа все подводные камни, договориться в свою пользу по волнующим пунктам обязанностей, ответственностей обеих сторон. Помните, вы имеете полное право соглашаться или нет с условиями, требуя для себя более выгодных условий.

Что значит паушальный взнос и что он дает франчайзеру:

- помогает оценить состоятельность потенциального франчайзи,

- подтверждает серьезность его намерений,

- подтверждает готовность быть в команде, вести дело согласно требованиям, а не самостоятельно, на свое усмотрение,

- дополнительную прибыль, заработок,

- новый стабильный канал сбыта своей продукции, услуг.

Чем рискует держатель бренда при подписании ДКК?

- своей репутацией перед действующими, будущими партнерами, в случае неправомерных действий нового франчайзи,

- потерей территории, в случае предоставления эксклюзива и ухода через время партнера в “свободное плавание”,

- потерей лояльности конечных клиентов — потребителей товаров. услуг, в случае предоставления партнером некачественных услуг на месте.

По причине того, что владельцы бренда наравне с доходом получают и возможные риски от такого сотрудничества зачастую, они проводят серьезный отбор тех, с кем будут готовы подписать договор. Такое дополнительное препятствие на входе в дело, можно назвать положительным — вы можете быть уверены в получение более качественных услуг от наставника, который дорожит своей репутацией, лояльностью.

Помимо паушального взноса франчайзи будут платить и роялти — разберемся

Что это такое роялти?

- плата за аренду пользования товарным знаком

- оплачивается ежемесячно

- может быть фиксированная сумма платежа

- или % от товарооборота

- если роялти не предусмотрено — тогда скорее всего организация зарабатывает на отгрузках товара своим клиентам (товарная франшиза)

- если роялти не предусмотрено и франшиза не товарная — будьте осторожны, это больше похоже на разовую сделку по получению прибыли за счет паушального взноса

- если плата фиксированная — возможно, головная организация будет мало заинтересована в развитии продаж на точке (это правило не действует если франшиза зарабатывает на отгрузках)

- если плата % от товарооборота — вы будете получать больше внимания, ваш бизнес будет под контролем, но и платить будете больше особенно в сезонные месяца

- если вам предоставлены каникулы на роялти на первые 6-12 месяцев работы магазина / дела — положительный признак заинтересованности в вас.

- закрепленную территорию за вами в случае запуска,

- эксклюзивность на какой территории вы получаете,

- сроки подписания договора и условия пролонгации,

- обязанности по закупкам в килограммах за период,

- штрафные санкции за какие нарушения предусмотрены,

- возможность продаж стороннего товара, услуг,

- правила установки розничных цен,

- правила проведения рекламных, маркетинговых активностей,

- маржинальность бизнеса,

- возможности для поддержки, развития, масштабирования.

Из наблюдений:

Обратите внимание также на:

Выбор своей ниши, надежного партнера 80% успеха.

Что такое роялти и паушальный взнос во франшизе

Прежде чем понять, что такое роялти, разберемся подробнее с основным термином. Франшиза – экономические отношения между двумя игроками на рынке, когда одна сторона (франчайзер) передает право на использование своей бизнес-модели другой (франчайзи).

Такое сотрудничество больше соотносится с малой формой предпринимательства, так как клиент получает готовый продукт, упрощающий вхождение в соответствующий сегмент рынка. Имеющийся у франчайзи капитал инвестируется в успешный бизнес, обусловленный раскрученным брендом, созданной репутацией и др.

Для заключения сделки по франшизе подписывают договор с пунктом об условиях оплаты. Значимость его связана с тем, что предусмотрена вариативность форм расчетов.

Роялти

Термин имеет французское происхождение и его можно перевести как «доля короля». Это способ вознаграждения в отношении правообладателя.

Принято выделять три формы оплаты.

- Процент с оборота, когда франчайзи выплачивает ставку, применяемую к объему продаж. Наиболее распространенный вид.

- Процент от количества реализованной продукции за минусом расходов, отнесенных на себестоимость единицы товара (маржа).

Целесообразен при наценках разного уровня.

Целесообразен при наценках разного уровня. - Фиксированный платеж – регулярная сумма, которая устанавливается в связи с невозможностью определить точный объем дохода.

Попытаемся несколько сузить понятие «роялти» и разобраться, за что взимается плата франчайзером. На первое место в списке характеристик покупаемой услуги ставим передачу прав по использованию бренда. Франчайзер уступает свой продукт или услугу при условии соблюдения правил.

Взамен франчайзи получает поддержку в построении бизнеса без затрат на раскрутку бренда, так как у него есть готовый продукт. Ему предоставляют связи с контрагентами и поставщиками, предлагают помощь в подборе персонала, обеспечивают оформление.

Паушальный взнос

Основное отличие от роялти – это одноразовый платеж. Обычно франчайзи выплачивает его сразу и полностью, но можно заключить такой договор франшизы, когда сумма разбивается на несколько частей, которые вносятся по графику.

Паушальный платеж – это те расходы, которые позволяют вступить в сеть на условии единовременной траты средств. Размер платежа связан с созданием системы франчайзинга на условиях предельной эффективности.

Как формируется паушальный взнос

Сформулированной системы расчета не существует. Любая компания вправе использовать свой метод.

Обычно платеж соотносится с затратами на регистрацию предприятия в условиях франшизы. Во внимание также берутся расходы по его запуску в работу – аренда помещений, маркетинговая стратегия, обучение сотрудников. Сметы индивидуальны, поэтому сложно указать все виды возможных расходов.

Роялти и паушальный взнос

В настоящее время одной из лучших возможностей начать свой собственный бизнес «с нуля» является франшиза. Так, именуется коммерческая сделка, в результате которой обладатель бренда, т. е. франчайзер, даёт согласие на коммерческую деятельность под его брендом другому физическому лицу (франчайзи). Разрешение пользоваться товарным знаком, конечно же, делается не бесплатно. Поэтому франчайзи должен в том или ином виде выплатить франчайзеру оговорённую в сделке сумму за право использовать бренд. Выплатой может быть как роялти, так и паушальный взнос.

Так, именуется коммерческая сделка, в результате которой обладатель бренда, т. е. франчайзер, даёт согласие на коммерческую деятельность под его брендом другому физическому лицу (франчайзи). Разрешение пользоваться товарным знаком, конечно же, делается не бесплатно. Поэтому франчайзи должен в том или ином виде выплатить франчайзеру оговорённую в сделке сумму за право использовать бренд. Выплатой может быть как роялти, так и паушальный взнос.

Роялти

Данным термином обозначают денежное вознаграждение, которое франчайзер получает от франчайзи с определённой периодичностью. Величина и период выплат определяются соответствующим договором. Выплаты могут быть ежегодными, ежеквартальными, ежемесячными. Сумма может как фиксироваться, так и определяться процентом от доходов франчайзи. Простыми словами, роялти во франшизе — это аренда брендового имени.

Роялти может выплачиваться несколькими способами.

- Выплата в виде процентов от оборота является наиболее популярной схемой, так как при этом оба участника сделки прямо заинтересованы в развитии и благополучии бизнеса франчайзи.

- Проценты с маржи предпочтительнее использовать франчайзерам, влияющим на оптовые и розничные цены. Это возможно в случае, когда наценка на товар — не константная величина.

- Фиксированная сумма роялти — что это такое во франшизе? Это регулярное (обычно ежемесячное) отчисление определённой в договоре суммы в качестве платы за бренд. Это наиболее выгодно при невозможности точно спрогнозировать прибыль от ведения бизнеса даже под известным брендом. В данном случае роялти во франшизе — это фактически арендная плата за пользование товарным знаком.

- В числе других форм роялти наиболее распространённой после платы за ведение бизнеса под чужим фирменным знаком является вознаграждение франчайзера за услуги консультаций, рекламы, обучения персонала и пр.

Что значит роялти во франшизе для обоих участников сделки? Для франчайзера это возможность регулярного получения прибыли строго в размере, определяемом договором. Для франчайзи это удобная форма расчёта, позволяющая использовать торговый знак известной компании без крупных первоначальных выплат. Ведь роялти — всё, что подразумевает это понятие во франшизе, — предусматривает постепенную, а не единовременную выплату указанной в договоре суммы.

Для франчайзи это удобная форма расчёта, позволяющая использовать торговый знак известной компании без крупных первоначальных выплат. Ведь роялти — всё, что подразумевает это понятие во франшизе, — предусматривает постепенную, а не единовременную выплату указанной в договоре суммы.

Что значит паушальный взнос

Это обозначение однократного платежа, который оплачивается перед запуском франчайзингового бизнеса. При расчёте необходимой паушальной выплаты обычно используются следующие критерии:

- затраты на запуск нового элемента системы франчайзинга;

- расходы на сервис, предоставляемый новому участнику сети;

- надбавка, определяемая популярностью бренда.

Исходя из этих критериев и начисляется размер паушального взноса. Франчайзи может существенно облегчить себе поиски подходящего франчайзера, учитывая эти факторы. С одной стороны, большой размер паушальной выплаты мешает развитию бизнеса на начальном этапе. С другой — слишком маленький первоначальный взнос говорит о том, что франчайзер не предоставляет полный спектр необходимого сервиса и других видов поддержки. Поэтому перед заключением договора необходимо досконально изучить виды и объёмы предоставляемых услуг.

Можно сделать вывод, что паушальный взнос и роялти во франшизе имеют свои оптимумы для каждого вида бизнеса, а целью обоих участников договора является получение максимальной прибыли в той или иной сфере. Размер паушального взноса должен хотя бы оправдывать себя. Именно поэтому требуется хорошо изучить все предложения в выбранной нише. После ежемесячной оплаты роялти должна оставаться прибыль, иначе придётся работать ради работы.

Что такое роялти и паушальный взнос во франчайзинге

Роялти – одно из ключевых понятий франчайзинга. Так называются регулярные отчисления в пользу франчайзера.

Определение простыми словами

Оно произошло от прилагательного royal, которое переводится на русский язык как «королевский» или «государственный».

Оно произошло от прилагательного royal, которое переводится на русский язык как «королевский» или «государственный».В XVI веке так стали именовать налог в пользу британской короны, который должны были выплачивать подданные, занимавшиеся – с позволения монарха – добычей угля.

Роялти – многозначный термин

Роялти может являться синонимом:

- налога на разработку природных ископаемых;

- платы за аренду;

- лицензионного вознаграждения;

- пошлины;

- части прибыли или продукции, на которую претендует хозяин собственности, передавший ее во владение другому лицу.

Роялти во франчайзинге

В наши дни термин стал известен благодаря растущей популярности франчайзинга, который считается обоюдовыгодной формой сотрудничества между предпринимателями. Суть франчайзинга заключается в том, что начинающий коммерсант (франчайзи) покупает готовый бизнес (франшизу), а правообладатель оказывает подопечному поддержку на всех этапах становления и развития нового предприятия, от подбора персонала до переговоров с поставщиками. Франшиза приобретается путем внесения первоначального платежа (иногда – в рассрочку). Также на франчайзи возлагается обязанность выплачивать роялти.

Иногда под роялти понимается только вознаграждение за использование бренда.

Чаще роялти служит платой за помощь франчайзера в налаживании бизнеса: маркетинговые и дизайнерские услуги, инструктаж персонала, создание рекламной продукции, распространение информации о франчайзи в Интернете.

Таким образом франчайзи оплачивает управление бизнесом, то есть обеспечение его функционирования. Он вознаграждает правообладателя за то, что тот позволил ему выйти на рынок под своим именем, предоставил право пользоваться всеми причитающимися благами и получать прибыль от готового бизнеса.

Как рассчитывается роялти

Выделяют три способа расчета роялти:

- 1. Процент с финансового оборота предприятия.

Этот способ в наши дни применяется чаще остальных. Франчайзи выплачивает роялти регулярно, по итогам определенного периода времени. Ставка прописана в договоре.

Этот способ в наши дни применяется чаще остальных. Франчайзи выплачивает роялти регулярно, по итогам определенного периода времени. Ставка прописана в договоре. - 2. Процент с маржи. Такой вид роялти предпочитают франчайзеры, которые имеют возможность оказывать влияние на оптовые и розничные цены. При наличии разных уровней наценки на тот или иной продукт роялти в виде процента с маржи является наилучшим решением.

- 3. Фиксированный платеж, который франчайзи перечисляет владельцу бизнеса ежемесячно. Размер его указывается в соглашении. Он определяется исходя из количества франчайзи, востребованности бизнеса и стоимости комплекса услуг, оказываемых пользователю правообладателем. Такая форма роялти удобна в тех случаях, когда невозможно спрогнозировать сумму прибыли предприятия.

Что такое паушальный взнос

Пользователь платит этот взнос один раз. Если роялти – это плата за управление, то паушальный (первоначальный) взнос – плата за вступление в ряды франчайзи. Его величина определяется затратами на создание эффективной бизнес-системы, известностью торговой марки, количеством услуг, которые будут оказаны новому партнеру. Чем привлекательнее проект для франчайзи, тем больше первоначальный платеж.

Зачастую эти деньги используются франчайзером для того, чтобы создавать новые франшизы.

Как определяется сумма паушального взноса

В сумму паушального взноса заложены все расходы франчайзера на регистрацию дочерней (франшизной) компании и обеспечение ее выхода на рынок. Обязательно учитываются расходы:

- на аренду цеха/офиса/торгового зала;

- на подготовку будущих сотрудников;

- на проведение исследований рынка;

- на мероприятия по продвижению бизнеса.

Помимо перечисленных пунктов, существуют и специфические затраты, обусловленные сферой деятельности предприятия. Они тоже компенсируются паушальным взносом.

О принципах расчета этого взноса нельзя сказать ничего определенного. Его сумма определяется исходя из предполагаемого уровня дохода новоиспеченного предприятия и прибыли франчайзера от деятельности лицензиата.

Его сумма определяется исходя из предполагаемого уровня дохода новоиспеченного предприятия и прибыли франчайзера от деятельности лицензиата.

Размер первоначального взноса и роялти указывается в договоре между франчайзером и франчайзи. Оба платежа являются вознаграждением за пользование интеллектуальной составляющей бизнеса.

Размер паушального взноса диктует франчайзер. Размер роялти чаще всего зависит от финансовых результатов франчайзи.

Рекомендуем почитать:

Термины франчайзинга

Хотите заняться франчайзингом? А вы хорошо разбираетесь в терминологии, используемой в этом бизнесе? Мы решили растолковать основные термины франчайзинга.

⇧Франшиза простыми словами

Наверное, все в Архангельской области знают кофейни и кофе — точки Coffelike? Они раскиданы по всему городу.

Возник вопрос – как же так владельцу кофейни удалось это сделать? Ведь на открытие одной кофейни нужно как минимум миллиона полтора. Аренда помещения, оборудование, персонал, налоги, продукция.

Оказывается, это разные предприниматели, которые заплатили владельцу самой первой оригинальной кофейни за то, чтобы он поделился с ними рецептами его вкуснейшего кофе, а также разрешил открыть идентичные кофейни под тем же названием, что поможет им быстрее набрать постоянных посетителей.

Это и называется франшизой – покупка прав на бизнес-модель.

Словарь франчайзинга

Итак, у нас есть первый предприниматель, который собственно придумал и реализовал проект кофейни, где люди могут попробовать вкуснейший зерновой кофе. Когда он продаёт франшизу, его называют франчайзером (франчайзором).

У нас есть, например, пять предпринимателей, которые покупают франшизу у франчайзера. Когда они заключают с ним договор, каждого из них называют франчайзи.

Франчайзи платят франчайзеру паушальный взнос – оплату за право на франшизу и всё, что в неё входит.

Потом они тратят энную сумму денег, чтобы открыть свою кофейню с тем же названием. Вместе с паушальным взносом эта сумма называется стартовые инвестиции. Почему стартовые? Потому что потом предпринимателям потребуется вложить ещё денег, чтобы поддерживать свою кофейню на плаву до того, как она окупится.

А есть ещё роялти. Это тоже энная сумма денег. И её тоже платит предприниматель, купивший франшизу. Но если паушальный взнос платится один раз, то роялти платится периодически. Например, раз в месяц. Конечно, этот платёж несравнимо меньше, чем паушальный.

Не во всех франшизах есть эти платежи. Всё зависит от того, какого формата франшиза. Так, например, если вы покупаете франшизу обувного магазина у производителя обуви, то вполне вероятно, что роялти и паушальный взнос платить не будете. Вместо этого у вас будет обязательство закупать определённый объём обуви для своего магазина.

Чтобы все эти платежи и право на использование бренда, а также технологий были юридически оформлены, между франачайзи и франчайзером заключается договор. В быту его называют договор франчайзинга. Или договор франшизы.

Но это только в быту. На деле же он будет называться либо договор коммерческой концессии, либо лицензионный договор.

Такое расхождение связано с тем, что, к сожалению, в российском законодательстве франчайзинг почти не прописан. При том, что договор в этом деле – важнейшая вещь.

Почему покупают франшизу?

Как мы поняли, предприниматели, которые купили франшизу этой замечательной кофейни, не только на свои собственные средства открыли новые заведения, но ещё и заплатили франчайзеру паушальный взнос.

Отсюда вопрос – а не легче ли им было не вкладывать столько денег, а потратить только ту часть, которая нужна для запуска собственно новой кофейни?

Возможно. Но далеко не факт. Кратко поясним почему:

Во-первых, эта кофейня у себя в городе уже приобрела популярность. И предприниматель, покупающий франшизу рассчитывает, что когда он откроется, ему не придётся заново знакомить людей с тем, какой же там делают вкусный кофе. Он сразу на старте будет иметь пусть пока небольшую, но всё-таки аудиторию клиентов. И так как сеть кофеен с таким названием быстро растёт и быстро становится узнаваемой, то каждая точка, где бы она не находилась одновременно повышает эту узнаваемость, и получает преимущество, будучи к этой быстро растущей популярности причастной. А значит: Франшизу покупают ради уже созданного бренда.

И предприниматель, покупающий франшизу рассчитывает, что когда он откроется, ему не придётся заново знакомить людей с тем, какой же там делают вкусный кофе. Он сразу на старте будет иметь пусть пока небольшую, но всё-таки аудиторию клиентов. И так как сеть кофеен с таким названием быстро растёт и быстро становится узнаваемой, то каждая точка, где бы она не находилась одновременно повышает эту узнаваемость, и получает преимущество, будучи к этой быстро растущей популярности причастной. А значит: Франшизу покупают ради уже созданного бренда.

Во-вторых, предприниматель может быть сам и не знает, как сварить такой же вкусный кофе, чтобы каждый, кто зайдёт и попробует его, воскликнул «это чертовски вкусный кофе! Пожалуй, буду заходить сюда почаще!». А вот первая кофейня уже доказала, что посетители именно так и восклицают (условно, но принцип понятен). Это значит, что предприниматели: Франшизу покупают ради уникальной технологии и ноу-хау

В третьих, предприниматель, который покупает франшизу, может быть сам опыта ведения бизнеса не имеет. Конечно, он может во всём разобраться сам. И какое помещение под кофейню снять, и какие именно разрешения оформить, и чему обучить персонал, и по какой системе налогообложения выгоднее платить налоги, и у какого поставщика лучше заказывать кофе, а у какого оборудование для его варки. Но пока он во всём разберётся (не факт ведь что ещё и с первого раза правильно), он потратит много времени и денег. А франчайзер – владелец кофейни, когда у него покупают франшизу, сразу все эти инструкции даёт (если он, конечно, ответственно подходит к продаже франшизы). Франшизу покупают ради готовой инструкции, которая укажет, как выгоднее всего запустить и вести бизнес.

Таким образом, предприниматели выбирают тратить деньги на покупку франшизы вместо того, чтобы вложить их в открытие собственного бизнеса, просто потому что не факт, что они в своём деле потратят меньше, и потому что у франчайзера есть готовая и опробованная схема развития этого бизнеса.

Примечание: много проблем во франчайзинге возникает, в том числе из-за того, что франчайзи думает, что франчайзер сделает всё за него. Нет. Франчайзер просто даёт инструкции, рекомендует и регламентирует.

Источник: businessmens.ru

Паушальный взнос и роялти. В чём отличия | Актуальный Бизнес

Меня часто спрашивают о том, что же всё-таки такое франшиза, что такое паушальный взнос, роялти, маркетинговый сбор и т.д.

Поэтому эта статья направлена в первую очередь на то, чтобы ответить на основные и базовые вопросы о франчайзинге и его составляющих.

Что такое франчайзинг?Простыми словами франчайзинг — это модель масштабирования бизнеса за счёт открытия новых точек, работающих под одним брендом и использующие единый комплекс прав и стандартов. Существуют две стороны договорных отношений: франчайзер (Правообладатель) и франчайзи (Пользователь).

Франчайзи может пользоваться готовой бизнес-моделью, готовыми инструкциями и регламентами, использовать торговый знак, использовать маркетинговую стратегию для привлечения клиентов, пользоваться привилегиями и возможностями сети, франчайзи должен обучиться основам этого бизнеса, а в дальнейшем может получать дополнительную поддержку от правообладателя.

Например, вы хотите открыть ресторан, но не знаете с чего начать, как не прогореть, как правильно подобрать персонал, сделать расчёт блюд и составить меню.

Допустим, вам нравится модель Макдоналдс. Вы решаете приобрести франшизу, как комплекс исключительных прав, возможность пользоваться торговым знаком, стандартами и регламентами, возможность стать брендовым рестораном и использовать общесетевой маркетинг.

Это простым языком. Думаю, это понятно.

Паушальный взнос

Когда вы хотите стать франчайзи Макдональдса, вы оплачиваете паушальный взнос.

Иными словами, паушальный взнос — это единоразовый платёж, который вы платите, чтобы начать пользоваться Торговой маркой и всеми опциями франшизы.

Роялти

При этом головная компания — Правообладатель — должна обеспечить вам комплексную поддержку, маркетинг, телефонию, работу единой справочной системы, базу поставщиков и так далее. Этот список может быть разным и зависит от условий, которые предлагает головная компания.

Роялти — это ежемесячные отчисления за использование Торговой марки, комплекса исключительных прав и так далее. Ежемесячный платёж необходим для обеспечения работоспособности сети.

Помимо роялти может быть маркетинговый сбор, обязательные закупки товара через головную компанию и другие условия.

Уточняйте у Правообладателя, какие платежи вам нужно будет платить сейчас, каждый месяц, через год и т.д. Выясните, есть ли дополнительные платежи (например, маркетинговый сбор) и что в них входит.

Размер роялти может колебаться от символической суммы, до % от оборота вашей компании.

Оставляйте свои комментарии и вопросы под статьёй.

Оплата паушального взноса | Статьи

Находясь в поисках выгодной франшизы, предпринимателю стоит обратить внимание на такой важный критерий, как паушальный взнос. Планируя покупку франшизы, потенциальному франчайзи следует подробно разобраться с тем, что же такое паушальный платеж? Просматривая условия приобретения франшизы, вы наверняка не раз задумывались над тем, почему паушальный взнос одной франшизы, может достигать до нескольких десятков тысяч долларов, другой, наоборот совсем минимальный, а то и вовсе отсутствует. Давайте подробно разберемся, как формируется паушальный платеж, чем он отличается от роялти и почему в разных франшизах сумма взноса разниться.

Если коротко описать понятие паушальный платеж (часто наз. паушальный взнос или вступительній платеж), то можно сказать, что обычно это разовый платеж, который должен оплатить предприниматель, желающий приобрести франшизу (франчайзи) франчайзеру (владельцу франшизы).

Что такое паушальный платеж?

Паушальный или вступительный платеж – это плата за вступление во франчайзинговую сеть, раскрытие всех нюансов ведения будущего бизнеса, использование бренда и бизнес-модели.

Сумма и порядок оплаты паушального платежа указывается в договоре коммерческой концессии. После подписания договора и оплаты вступительного платежа, франчайзи имеет полное право использовать торговую марку владельца франшизы, технологии и стандарты ведения бизнеса.

Паушальный платеж может оплачиваться сразу после подписания договора с франчайзером, а может быть разбит на несколько сумм, которые необходимо оплатить за определенное время. Здесь все зависит от условий контракта и лояльности франчайзера. Поэтому общаясь с франчайзером, обязательно уточняйте все тонкости и условия оплаты паушального платежа.

Рассчитывая расходы на приобретение и запуск франшизы, франчайзи стоит понимать, что паушальный платеж не единственные затраты в бизнес. Необходимо, например, еще учитывать расходы на аренду помещения, приобретение оборудования, брендинг, маркетинг и т.д.

Наверняка, просматривая условия приобретения франшиз, вам не раз встречалось такое понятие, как роялти. В отличие от паушального взноса, роялти – это периодические (ежемесячные или ежеквартальные) платежи, установленные франчайзером. Сумма роялти может быть фиксированной или зависеть от площади/дохода/прибыли франчайзинговой точки.

Франчайзер помогает франчайзи открыть и запустить франчайзинговую точку, чтобы она работала максимально эффективно. Соответственно франчайзер несет определенные затраты. Паушальный платеж не регламентирован законом, поэтому рассчитывается франчайзером индивидуально.

На что тратится паушальный платеж?

Полученную от франчайзи сумму паушального платежа, большинство франчайзеров используют в первую очередь для компенсации собственных затрат:

- покрытие собственных расходов, связанных с открытием очередной франчайзинговой точки;

- выплаты «процентов» своим сотрудникам, которые задействованы в маркетинге и продаже франшизы;

- покрытие командировочных затрат и оплату заработной платы сотрудников, которые задействованы открытии новой франчайзингового объекта, в обучении франчайзи и его персонала;

- часто на оплату дизайн-проекта помещения;

- часто на изготовление вывески для франчайзингового объекта, которая передается франчайзи в аренду;

- улучшение или доработку интернет-портала;

- предоставление франчайзи рекламных материалов;

- просто относят к прибыли собственного предприятия и т.

д.

д.

Это далеко не весь список, в каждой франшизе есть свои особенности и нюансы.

Как правильно определить оптимальный размер паушального платежа?

Александр Алексеенко, основатель и CEO компании Franchise Capital

«На вопрос «Как правильно определить оптимальный размер паушального платежа» дать единственно правильный ответ практически невозможно. Каждый проект уникален и требует индивидуального подхода в принятии подобного решения. Но есть несколько рекомендаций, которые могут помочь разобраться с данным вопросом. Одна из них, ориентироваться на 10 % от общего объема инвестиций, необходимых в запуск франчайзингового объекта – многие франчайзеры берут такой подход за основу, работая над созданием франшизы собственного бизнеса. Вы должны понимать, что высокий размер паушального платежа может сильно навредить будущим продажам вашей франшизы, или вообще поставить на них «крест», в своей повседневной практике мы рекомендуем для первых 3-5 франчайзи декларировать минимально возможный размер паушального платежа, который покроет ваши затраты на запуск данных франчайзинговых объектов, а потом постепенно и незначительно его поднимать», Александр Алексеенко, основатель и CEO компании Franchise Capital

Размер паушального платежа зависит от специфики работы франчайзера, сферы бизнеса, узнаваемости бренда, ценности и уникальности информации, которая передается партнеру, уровня системности бизнеса, його рентабельности и многих других факторов. Например, существуют франчайзеры, которые устанавливают символическую сумму паушального взноса. Это актуально в том случае, когда франчайзер заинтересован в быстром росте франчайзинговой сети и популяризации бренда. Оплата паушального платежа в этом случае является подтверждением того, что франчайзи настроен серьезно и заинтересован в развитии франчайзинговой точки.

Существуют франшизы, которые вообще не требуют оплаты паушального платежа. В основном, это компании-производители, которые реализуют через франчайзинговые точки произведённые товары. В этом случае франчайзи обязуется закупить товар у франчайзера в определенных объемах.

В этом случае франчайзи обязуется закупить товар у франчайзера в определенных объемах.

Вступительный или паушальный платеж?

Добавим несколько слов, почему в международной практике паушальный платеж не совсем корректно называть вступительным (у нас часто используется это понятие). На территории стран СНГ принято паушальный платеж выплачивать единожды – вовремя оформления сделки по покупке-продаже франшизы, поэтому он «вступительный». При дальнейшей пролонгации ранее подписанного между сторонами договора коммерческой концессии, оплата паушального платежа не происходит. В более развитых странах, чем популярнее и известнее франшиза, тем чаще встречается условие повторной оплаты паушального платежа при продлении сотрудничества (пролонгации договора коммерческой концессии) между франчайзером и франчайзи. Чаще речь идет о платеже размером 50% от паушального платежа и частичном пересмотре прежних условий сотрудничества.

Надеемся, что вы получили ответы на некоторые вопросы, связанные с паушальным взносом. Если вы хотите знать больше информации о франчайзинге или вам нужна помощь в выборе франшизы, эксперты компании Franchise Capital ответят на все интересующие вопросы и помогут выбрать и запустить прибыльную франшизу.

Анализ договора – первое, что нужно сделать

В первую очередь необходимо заново изучить условия договора. Но не просто прочитать, а дать правовой анализ. Если это сложно сделать самостоятельно, а, как правило, это действительно так, нужно привлекать юриста. На первом этапе важная задача – понять, каков истинный предмет сделки и правоотношений. От этого зависит, какие нормы нужно будет применить к данной ситуации.

Встречаются случаи, когда франшизу покупают-продают с оформлением лицензионного договора вместо договора коммерческой концессии (франчайзинга), при этом используют схожую или аналогичную терминологию. Эти сделки – разные по предмету, хотя франчайзинг считается разновидностью лицензионного договора. Нормы, которыми регулируется заключение лицензионного договора, применимы к договору франчайзинга, а вот наоборот – нет. Переход прав по договору франчайзинга подлежит обязательной госрегистрации, иначе такой переход считается несостоявшимся. При заключении лицензионного договора такая обязанность наступает только тогда, когда это предусмотрено законом в отношении конкретных результатов интеллектуальной деятельности (РИД), права на которые передаются по договору.

Переход прав по договору франчайзинга подлежит обязательной госрегистрации, иначе такой переход считается несостоявшимся. При заключении лицензионного договора такая обязанность наступает только тогда, когда это предусмотрено законом в отношении конкретных результатов интеллектуальной деятельности (РИД), права на которые передаются по договору.

На практике встречаются и другие ситуации, когда стороны пытаются подменить одну сделку другой или обойти требование о регистрации перехода прав в Роспатенте. Однако если дело дойдет до суда, то суд будет смотреть на предмет и условия договора, а не на его название. Если обязанность регистрации не исполнена, то переход прав считается несостоявшимся. Это не означает недействительность договора, но позволяет ставить вопрос о понуждении к регистрации перехода прав и (или) о расторжении договора в связи с нарушением обязательств по сделке. Соответственно, в такой ситуации может быть заявлено и требование вернуть уплаченный паушальный взнос за франшизу, а не получится – требование о взыскании денежных средств в судебном порядке.

Как определяется размер паушального взноса и роялти

Ведущие компании определяют размер паушального взноса примерно так:

Сумма затрат на анализ, разработку маркетингового плана и работу по обучению + потенциальные риски.

Потенциальные риски связаны с нанесением ущерба бренду, если предприниматель будет вести дела неправильно. Компании с мировым именем заботятся о том, чтобы в глазах клиентов они выглядели так, как сами этого хотят. В случае с тем же «McDonald’s», это сеть ресторанов быстрого питания, которая заботится о качестве продукции.

Размер роялти каждый франчайзер определяет самостоятельно, используя свои методы расчета. В её стоимость входят:

- Затраты на постоянные консультации.

- Затраты на обучение сотрудников.

- Затраты на анализ показателей.

- Прибыль франчайзера.

Часто люди думают, что роялти — просто прибыль, которую получает владелец франшизы. Но это далеко не так. В компаниях франчайзера помимо работников основного бизнеса, есть множество работников, которые занимаются стратегическим планированием для новых точек. В случае с розничными магазинами они постоянно подбирают ассортимент товара, смотрят, что лучше продается, подбирают необходимый алгоритм торговли.

Но это далеко не так. В компаниях франчайзера помимо работников основного бизнеса, есть множество работников, которые занимаются стратегическим планированием для новых точек. В случае с розничными магазинами они постоянно подбирают ассортимент товара, смотрят, что лучше продается, подбирают необходимый алгоритм торговли.

Помимо роялти, условия некоторых франшиз обязывают своих покупателей делать взносы на рекламу. Это взаимовыгодное сотрудничество: главная компания занимается разработкой всех рекламных креативов, находит пути внедрения и создает имидж бренда, тогда как франчайзи перечисляют небольшую часть денег, которая только частично идет на покрытие рекламных затрат.

Составные компоненты паушального взноса

ПВ формируется из нескольких групп затрат:

- На открытие: обучение работников, поиск поставщиков, закупка, настройка оборудования.

- Консультации по ведению бизнеса: особенности производства, фирменные схемы продаж, анализ рентабельности и т. д.

- Аккордный налог — фиксированная сумма, которая зависит от востребованности бренда.

В каждом отдельном случае составные компоненты могут отличаться. Объем участия в открытии франчайзер определяет самостоятельно, что прописывает в договоре.

По каким критериям рассчитывается размер выплаты

Критерии, из которых складывается взнос, следующие:

- Расходы на открытие бизнеса (аренда, обучение персонала, оборудование и материалы).

- Консультирование по ведению, рентабельности, особенностям изготовления продукции.

- Цена торгового знака.

- Потенциальные риски — на случай, если предприниматель не будет выполнять обязательства по договору так, как требует организатор франчайзи.

Основные составляющие паушального взноса.

Фиксация платежей в договоре

Размер роялти и ПВ должны фиксироваться в договоре вместе с условиями внесения. Также должно быть указано, какую ответственность несут стороны при невыполнении этих условий. Прописываются величина, сроки внесения средств, условия, из которых складываются эти суммы, формы оплаты.

Прописываются величина, сроки внесения средств, условия, из которых складываются эти суммы, формы оплаты.

Внесение ПВ — непременное условие начала предпринимательской деятельности. До этого момента предприниматель не имеет права вести бизнес под данным товарным знаком.

Условия расторжения сделки

Франшиза во многих источниках позиционируется как «облегченный бизнес”. Не нужно ничего придумывать. Имеется уже раскрученный торговый знак, связи с поставщиками отлажены, маркетинговый план прописан до выхода на прибыль. Бывают случаи, когда предприниматель испытывает затруднения во внесении всех необходимых взносов.

ПВ необходимо оплатить единовременно при регистрации договора — это большие затраты. При открытии есть и другие статьи расходов: арендовать помещение, найти работников, поставщиков и т. д.

Первое время фирма может не приносить дохода — нет средств даже на выплату роялти. Возникнет необходимость расторгнуть сделку, вернуть ПВ, и это должно быть прописано в договоре.

Расторгнуть соглашение можно по одной из следующих причин:

- Невыполнения условий предпринимателем или компанией.

- Желание или требование одной из сторон.

- Закрытие бизнеса по решению суда.

- Невозможность оплаты из-за финансовой несостоятельности сторон.

- Несоответствующие размер паушального взноса и источники его формирования по отношению к заявленным ранее. В ходе организации изменяются:

- количество оборудования;

- объектов;

- технические условия и инструкции;

- аренда помещений и источник ее оплаты;

- сроки консультирования владельцами торгового знака по вопросам раскрутки и т. д.

Следует избегать устных договоренностей. Они не имеют юридической силы при возникновении спорных вопросов и не могут быть представлены в суде в качестве весомых аргументов.

Договор без первоначального взноса

Договор без ПВ выглядит заманчиво.

Но это означает, что предпринимателю придется самому:

- искать помещение;

- арендовать его;

- нанимать и обучать персонал;

- приобрести оборудовани у франчайзера — не факт, что это выйдет дешевле; чем паушальный взнос.

Такие контракты имеют высокий роялти. В случае неблагоприятного исхода вернуть вложенные средства сложнее, т. к. правообладатель бренда документально не имеет отношения к затратам на открытие и организацию.

Отсутствие ПВ часто можно встретить у молодых франшиз, которым нужно захватывать рынок. Полное сопровождение в бизнесе, помощь в организации без оплаты услуг выгодны мелким производствам. В этом случае могут полностью отсутствовать все виды взносов, но выдвигаются требования по минимальным партиям закупки и ассортименту.

Что такое паушальный взнос

Бизнес — очень рискованное дело. Официальная статистика гласит: около 80% открываемых компаний живут не больше 1 года, 10% — не дольше 3 лет, 5% — 5 лет. И лишь оставшиеся 5% остаются в деле на долгий срок. Эта статистика не учитывает продажи стартапов, закрытие бизнеса от потери интереса и другие подводные камни, но она говорит о главном: нет никаких гарантий, что ваше собственное дело не закроется в ближайшие несколько месяцев.

Именно поэтому распространен франчайзинговый бизнес. Он позволяет уменьшить риски, получить в распоряжение опыт компании, которая не один десяток лет занимается бизнесом. То есть вы получите готовый рецепт того, как надо вести дела, но за это придется платить. Одной из статей расхода на франшизу является паушальный взнос.

Паушальный взнос — фиксированная плата, которую перечисляет покупатель франшизы за право использования товарного знака.

Простыми словами, такой взнос — это стоимость покупки товарного знака и всех знаний по ведению бизнеса, которые может предложить компания.

youtube.com/embed/Q-5gn2izPCg?feature=oembed» frameborder=»0″ allow=»accelerometer; autoplay; encrypted-media; gyroscope; picture-in-picture»/>

Паушальная раздача: что это такое?

Единовременное распределение — это финансовый термин, который обычно относится к выбору получения плана 401 (k) или пенсионного пособия в качестве единовременной выплаты на весь баланс. Вместо того, чтобы получать выплаты на протяжении всего срока выхода на пенсию, вы можете обналичить весь полис сразу.

При принятии решения о переводе квалифицированного пенсионного плана использование единовременного распределения обычно является одним из по крайней мере трех вариантов, включая пролонгацию, частичное распределение или сохранение пособия на текущем счете до тех пор, пока это позволяет план или хранитель счета.Единовременное распределение не всегда является лучшим выбором для человека, но в некоторых случаях это может быть хорошим вариантом.

Что такое паушальная выплата?

Поскольку единовременное распределение может иметь серьезные налоговые последствия, полезно узнать, как именно его определяет IRS:

«Единовременное распределение — это распределение или выплата в течение одного налогового года всего баланса участника плана по всем планам квалифицированной пенсии, участия в прибыли или премиальных акций работодателя.Все счета участников согласно планам квалифицированного пенсионного обеспечения, участия в прибыли или акционерного бонуса работодателя должны быть распределены, чтобы быть единовременным распределением «.

Эта ситуация может произойти, когда держатель плана решит получить единовременную выплату, или случиться при некоторых других обстоятельствах, в том числе:

- Смерть участника плана

- Участнику 59 ½ лет (ранний выход на пенсию)

- Сотрудник участник увольняется

- Если самозанятый участник становится «полностью и навсегда инвалидом»

Как работает паушальное распределение

В любом пенсионном фонде вы можете оставить свои деньги в нем до достижения пенсионного возраста, обналичив их сразу или переведя на новый или существующий пенсионный счет. Если вы уйдете от работодателя, который финансировал 401 (k), он может не разрешить вам хранить деньги в их фонде на неопределенный срок.

Если вы уйдете от работодателя, который финансировал 401 (k), он может не разрешить вам хранить деньги в их фонде на неопределенный срок.

Если вы все же решите выложить все единовременно, это может иметь серьезные налоговые последствия. По этой причине лица, которые выводят наличные, сталкиваются с решением, что делать с этим распределением — либо взять его в форме наличных (чек, выплачиваемый вам, физическому лицу), либо получить его в форме пролонгации (выписанный вашему новому хранителю IRA от вашего имени).

Варианты единовременной выплаты

Лучший способ сформулировать это решение — начать с , чего не следует делать с с вашими с трудом заработанными и хорошо накопленными деньгами по пенсионному плану.

Избегайте выплаты наличными или чеками

Если вы можете этого избежать, вы не хотите получать свою рассылку в качестве прямой выплаты вам. Когда вы это сделаете, распределение станет облагаемым налогом .

Этот налоговый статус обусловлен тем, что ваши взносы 401 (k) в большинстве случаев вычитались из ваших зарплат до вычета налогов — они никогда не облагались налогом.Например, предположим, что ваш баланс 401 (k) составляет 10 000 долларов (при условии, что вы заработали 100% наделение прав или владение своим пособием), и вы решили «обналичить его» и взять чек, подлежащий оплате вам. В этом случае сумма, которую вы получите, будет значительно меньше 10 000 долларов после уплаты налогов.

В большинстве случаев 20% денежных средств удерживается для уплаты федеральных налогов, в результате чего у вас остается чек на 8000 долларов. Вы даже можете задолжать больше, если попадете в более высокую налоговую категорию. Вдобавок к этому вы можете столкнуться с 10% налоговым штрафом, если вы снимете деньги до того, как вам исполнится 59 ½.

Перенос средств

Лучшее, что вы можете сделать со своим 401 (k), — это выбрать опцию опрокидывания IRA. Технически это пролонгация может быть единовременным распределением, но вместо получения чека, подлежащего оплате, вы получите чек, подлежащий оплате вашему хранителю IRA.

Например, предположим, что вы открыли IRA с Vanguard Investments. Когда вы уволились со своим работодателем и получили варианты распределения 401 (k), вы выберете вариант, который гласит что-то вроде «Ролловер на IRA.«Чек будет выписан в Vanguard Investments (а не на вас). Если все сделано правильно, на чеке также будет написано FBO [ваше имя], что означает« в пользу ».

Когда чек пролонгации выплачивается компании Vanguard, вы конструктивно не получаете деньги, что с точки зрения налогового учета означает, что вы не получили наличные, и вы не платите налоги или штрафы при распределении.

Если вы родились до 2 января 1936 г., у вас есть дополнительные возможности для лечения вашего единовременного выплаты.Вы можете указать часть этой суммы как прирост капитала (для средств, которые вы внесли до 1974 года), и вы можете распределить свои налоговые обязательства на единовременную выплату на 10 лет.

Лучший способ инвестировать единовременную сумму наличными

После того, как ваш чек на переносное распределение поступит к вашему хранителю IRA, у вас теперь есть наличные в вашем IRA, которые необходимо инвестировать. У вас есть два основных варианта:

- Инвестируйте все сразу.

- Постепенно инвестируйте в течение некоторого времени.

Если вы хотите инвестировать все сразу, вам следует проявлять осторожность, диверсифицировать (распределить риск между несколькими разными инвестициями) и создать портфель паевых инвестиционных фондов.

Если вы хотите снизить рыночный риск, вы можете вложить в выбранные вами паевые инвестиционные фонды среднюю долларовую стоимость (DCA), инвестируя определенную сумму долларов в месяц в течение определенного периода, например, 12 месяцев. Таким образом, если рынок сильно колеблется, вы купите часть акций по более высокой цене, а часть акций по более низкой цене, таким образом усредняя свои затраты. DCA особенно хорошо работает, когда цены высоки и ожидается их падение. Большинство инвесторов сочтут это более эффективным, чем попытки рассчитать время для рынка.

The Balance не предоставляет налоговых, инвестиционных или финансовых услуг и консультаций. Информация представлена без учета инвестиционных целей, толерантности к риску или финансовых обстоятельств конкретного инвестора и может не подходить для всех инвесторов. Прошлые показатели не свидетельствуют о будущих результатах. Инвестирование сопряжено с риском, включая возможную потерю основной суммы долга.

Ключевые выводы

- Единовременное распределение — это выплата полного баланса 401 (k), пенсионного или другого пенсионного счета в течение одного налогового года.

- Это может быть денежная выплата или перенесена на другой пенсионный счет.

- Налоговые последствия могут быть значительными, но будут различаться в зависимости от возраста получателя единовременной выплаты и способа получения выплаты.

Паушальная сумма налога — Определение, влияние и тест

Что такое паушальный налог?

Паушальный налог — это налог с фиксированной суммой, которая не меняется в зависимости от действий организации. Например, на размер единовременного налога для потребителей не влияет их доход.Точно так же единовременный налог для производителей не меняется в зависимости от объема производства производителя.

Единовременный налог также называется подушным налогом. Подушный налог означает, что с каждого человека взимается одинаковая сумма, независимо от каких-либо различий между ними.

Паушальный налог является примером регрессивного налога. Регрессивный налог означает, что ставка налога уменьшается по мере увеличения налогооблагаемой суммы. Рассмотрим двух людей: человека A с высоким доходом и человека B с низким доходом.И лицо A, и лицо B платят одинаковую фиксированную сумму в счет единовременного налога. Однако, как процент от общего дохода, единовременный налог составляет меньшую долю от общего дохода для лица A, чем для лица B.

Какое влияние оказывает паушальная сумма налога?

Паушальные налоги — это скорее эмпирическая экономическая концепция, чем обычный экономический пример из реального мира. Теоретически единовременный налог является наиболее эффективной формой налога. Однако такая форма налогообложения имеет социально-экономические последствия.

Когда взимается какой-либо налог, необходимо учитывать два эффекта. Первый эффект — это эффект замещения, который также известен как эффект искажения. Эффект замещения — это когда изменение налога или цены приводит к изменению поведения потребителей или объемов производства. Изменение происходит для компенсации убытков, причиненных налогом.

Например, при прогрессивной системе подоходного налога работники могут чувствовать меньше стимулов работать после определенного диапазона доходов. Это связано с тем, что с более высоким доходом также появляются более высокие налоги.Другими словами, больше зарабатывать стоит дороже. Теперь рассмотрим единовременный налог на прибыль. Нет никаких препятствий для того, чтобы работать больше и получать больший доход, потому что налогооблагаемая сумма остается прежней.

Аналогичный эффект имеет место, когда производителям выплачивается единовременный налог. Налог на единицу увеличивает переменные издержки производителя по мере увеличения объема производства. Однако единовременный налог — это фиксированная стоимость, поэтому она не будет меняться в зависимости от объема производства. Единовременный налог может оказаться слишком большим бременем для мелких производителей и привести к сокращению числа производителей.С другой стороны, это также может стимулировать рост производства. Это связано с тем, что производители могут получать больше прибыли по мере увеличения объема производства.

В таблице ниже показано влияние единовременного налога на фирмы.

Эти два примера показывают, что единовременный налог не приводит к эффекту замещения. Потребители и производители не могут снизить облагаемую сумму, поэтому нет изменений в поведении, которые «заменит» облагаемую сумму.

Паушальный налог не создает эффекта замещения, но влияет на покупательную способность потребителя и прибыль производителя.Возникает этический вопрос: правильно ли облагать домохозяйство с более низким доходом таким же налогом, как и домохозяйство с более высоким доходом. Кроме того, устраняет ли единовременный налог конкурентные шансы более мелкого производителя?

Викторина

Математика паушальных выплат — FV

Вы студент? Знаете ли вы, что Amazon предлагает студентам 6 месяцев Amazon Prime — бесплатную двухдневную доставку, бесплатные фильмы и другие преимущества? Нажмите здесь, чтобы узнать больше

Самый простой вид денежного потока — это паушальная сумма.То есть единый денежный поток, который происходит в определенный момент времени. Несмотря на свою простоту, паушальный денежный поток является основой, на которой строятся все другие типы денежных потоков. Согласно принципу аддитивности стоимости, каждый тип потока денежных средств можно разложить на серию паушальных сумм. Поэтому очень важно понимать математику паушальных сумм, если вы хотите понимать более сложные типы денежных потоков.

Расчет будущей стоимости

Если бы вы сегодня вложили определенную сумму в долларах, в какой-то момент в будущем она вырастет до большего (надеюсь!) Значения.Стоимость в будущий момент времени называется будущей стоимостью. Чтобы рассчитать будущую стоимость, мы должны знать скорость роста инвестиций (называемую процентной ставкой или ставкой дисконтирования) и продолжительность удержания инвестиций (количество периодов).

Предположим, вы инвестируете сегодня 100 долларов под процентную ставку 8% в год и рассчитываете удерживать инвестиции в течение одного года. Сколько будут стоить инвестиции в конце этого периода? Другими словами, какова будущая стоимость?

В этой задаче 100 долларов, которые инвестируются сегодня, известны как приведенная стоимость, и ваши инвестиции будут расти со скоростью 8% в год в течение одного года.Таким образом, будущая стоимость равна текущей стоимости плюс проценты, полученные в течение года. Другими словами:

\ [100 + 100 \ раз 0,08 = 108 \]

Таким образом, будущая стоимость на конец года составит 108 долларов. Мы можем выразить это уравнение алгебраически как:

\ [F {V_1} = PV + PV \ times i \]

, где FV 1 — это будущая стоимость на конец периода 1, а i — процентная ставка за период. Обратите внимание, что мы можем упростить эту формулу, вычленив PV так, чтобы она стала:

\ [F {V_1} = PV \ left ({1 + i} \ right) \]

Или по номеру:

\ [108 = 100 \ осталось ({1 + 0.08} \ справа) \]

Теперь предположим, что в конце периода 1 вы решили отложить вложение еще на год. В этот момент ваша основная сумма (приведенная стоимость) составит 108 долларов, и в течение следующего года она будет расти на 8%, поэтому через два года у вас будет:

\ [108 + 108 * 0,08 = 116,64 \]

Обратите внимание на тот факт, что во 2-м году мы получаем проценты по нашим первоначальным инвестициям (100 долларов), а также по процентам, которые были заработаны в первый год (8 долларов). Таким образом, во втором году и во все последующие годы мы будем получать проценты сверх ранее заработанных процентов.2} = 116,64 \]

, что мы и нашли выше. Таким образом, 100 долларов, вложенных под 8% годовых в течение 2 лет, вырастут до 116,64 доллара. Обратите внимание, что во второй год вы заработали 8,64 доллара в виде процентов по сравнению с 8 долларами в первый год. Откуда взялись лишние 0,64 доллара? Это процент, который вы заработали на 8 долларов процентов за первый год (8 * 0,08 = 0,64). Другими словами, дополнительный интерес возник в результате начисления сложных процентов.

Вы заметили начало шаблона в формуле? Продлим инвестицию еще на год:

\ [F {V_3} = 100 {\ left ({1 + 0.{10}} = 215,89 \]

Простые и сложные проценты

В последнем примере вы можете увидеть силу сложных процентов. Если бы мы имели дело с простыми процентами (т. Е. Вы не зарабатываете проценты сверх процентов), то вы заработали бы только 80 долларов в виде процентов за 10-летний период. Однако по сложным процентам вы фактически заработали 115,89 долларов в виде процентов. Таким образом, компаундирование добавило дополнительных $ 35,89 за 10 лет. Это становится еще лучше в более длительных временных рамках и / или с более высокими процентными ставками.

Чтобы увидеть это еще лучше, взгляните на следующую диаграмму, которая показывает разницу между сложными и простыми процентами за длительные периоды. Обратите внимание, как будущая стоимость экспоненциально растет вместе со сложными процентами. Пунктирная линия показывает разницу в будущих значениях за 30 лет.

Вы можете загрузить электронную таблицу Excel, содержащую приведенную выше диаграмму, чтобы вы могли поэкспериментировать с числами.

Правило 72

Правило 72 — часто полезный инструмент, который можно использовать для приблизительного подсчета того, сколько времени потребуется, чтобы удвоить ваши деньги при определенной процентной ставке:

\ [{\ rm {Years \, to \, double \, money}} = \ frac {{72}} {i} \]

Итак, используя правило, мы можем увидеть, что при 8% потребуется около 9 лет, чтобы удвоить ваши деньги:

\ [{\ rm {Years \, to \, double \, money}} = \ frac {{72}} {8} = 9 {\ rm {\, years}} \]

В качестве альтернативы правило может сказать нам, какая процентная ставка необходима, чтобы удвоить ваши деньги за определенное количество лет:

\ [{\ rm {Процент \, ставка \, к \, удвоить \, деньги \, в \, N \, годы}} = \ frac {{72}} {N} \]

Итак, чтобы удваивать свои деньги каждые 15 лет, вам нужно будет зарабатывать около 4.80% в год:

\ [{\ rm {Процент \, ставка \, к \, удвоить \, деньги \, через \, 15 \, лет}} = \ frac {{72}} {{15}} = 4.80 \% {\ rm {\, per \, year}} \]

Это правило часто можно использовать, чтобы мысленно проверить ответы или быстро увидеть, имеет ли смысл утверждение.

Перейдите на следующую страницу, чтобы узнать о расчете приведенной стоимости единовременной выплаты.

Паушальная сумма против Аннуитет | Малый бизнес

Сегодня многие компании предоставляют лицам пенсионного возраста возможность использовать свой пенсионный план в виде ежегодных выплат или единовременной выплаты.Перед принятием этого решения люди должны сравнить предлагаемую ежемесячную аннуитетную выплату с доходом, который может быть получен при аналогичном уровне инвестиционного риска. Физические лица должны взвесить плюсы и минусы как аннуитетов, так и единовременных выплат в соответствии со своими финансовыми потребностями.

Определения

Аннуитет — это соглашение между физическим лицом и страховой компанией. Физическое лицо вносит деньги, понимая, что компания будет осуществлять периодические выплаты немедленно или в определенный срок в будущем.Обычно выплата происходит после выхода на пенсию. Аннуитеты — это счета с отсроченным налогообложением, что означает, что прибыль увеличивается без отсрочки налогообложения до момента вывода средств. Единовременная выплата — это единовременная денежная сумма, которая составляет полную выплату физическому лицу. Единовременная выплата представляет собой одно распределение денег, а не серию периодических выплат.

Типы аннуитетов

Отсроченные аннуитеты, как фиксированные, так и переменные, структурированы для помощи в накоплении средств на пенсию. Фиксированные аннуитеты обеспечивают физическому лицу гарантированную фиксированную процентную ставку и основную сумму на определенный период времени.Переменный аннуитет позволяет человеку выбирать из различных инвестиционных портфелей, таких как акции, облигации, счета денежного рынка или их комбинацию. Доходные аннуитеты, также называемые немедленными аннуитетами, помогают людям расходовать средства во время выхода на пенсию. Физическое лицо вносит платеж авансом; страховая компания гарантирует поток дохода, который может длиться всю жизнь человека, отдельного лица или супруги или определенное количество лет. Уровень оплаты зависит от пола, возраста, процентных ставок на момент покупки и суммы покупки.

Преимущества аннуитета

Отсроченные аннуитеты позволяют владельцу счета отложить уплату налогов с прибыли до тех пор, пока она не начнет снимать средства. Отсрочка уплаты налогов позволяет физическому лицу увеличить рост сложных процентов и, возможно, вырастить более крупное гнездовое яйцо. Изменяемые отсроченные аннуитеты позволяют осуществлять беспошлинный обмен между инвестициями. Пособия в случае смерти в рамках отсроченного аннуитета выплачиваются непосредственно получателям, что позволяет избежать затрат и задержек с завещанием. Аннуитетный доход помогает людям удовлетворить свои потребности в расходах во время выхода на пенсию и снижает риск перерасхода пенсионных фондов.Аннуитет с фиксированным доходом обеспечивает стабильные выплаты, гарантированные страховой компанией.

Недостатки аннуитета

Переменные аннуитеты стоят больше, чем другие варианты пенсионных сбережений, такие как 401 (k) s и IRA. Компании платят комиссию лицу, продавшему аннуитет. Поэтому компании часто взимают комиссию, если аннуитет отказывается от выплаты в течение первых пяти-десяти лет. Держатель счета с фиксированным аннуитетом принимает на себя процентный риск. Если вы привязаны к низкой процентной ставке в течение определенного периода времени, вы можете пропустить повышение ставок в будущем.Лица, которые отказываются от выплаты до наступления срока погашения аннуитета, могут быть обязаны уплатить комиссию за возврат. Необходимо время, чтобы отсрочка налогообложения перевесила расходы на аннуитет. Физические лица также сталкиваются с инвестиционным риском с переменными аннуитетами и, следовательно, могут потерять деньги.

Преимущества единовременной выплаты

Единовременная выплата пенсионного плана дает получателю неограниченную возможность существенно увеличить свой доход за счет разумных инвестиций. Лица, получающие единовременную выплату, не подвержены влиянию здоровья их бывшей компании.Если компания обанкротится, человек сохраняет все свои деньги. Если единовременная сумма вложена хорошо, то у людей может быть достаточно денег, чтобы жить комфортно и что-то оставить своим наследникам.

Недостатки единовременной выплаты

Многие люди, получающие единовременные выплаты, используют деньги для выплаты существующей задолженности, чтобы стать финансово платежеспособным. Однако, в отличие от аннуитета, после того, как единовременная выплата уходит, она остается у вас. Федеральные налоги составляют 20% от суммы единовременной выплаты.Это означает, что 20 процентов пенсионных сбережений человека идут прямо в правительство. Лица, вышедшие из игры до достижения возраста 59½ лет, могут быть оштрафованы на дополнительную плату за досрочное снятие в размере 10 процентов. Единовременное распределение может переместить человека в более высокую налоговую категорию, что может привести к увеличению федеральных налогов и налогов штата в конце года.

Ссылки

Биография писателя

Колетт Михан — писатель-фрилансер из Ардмора, штат Пенсильвания.После окончания Университета Маунт-Сент-Мэри со степенью бакалавра искусств, Михан продолжил получать степень магистра в Университете Вилланова и степень магистра в Университете Ла Саль. Она начала свою карьеру в издательстве, а затем перешла к финансам и здравоохранению.

Что такое паушальный расчет?

Единовременная выплата — это выплата, которая производится одним крупным платежом. Этот тип расчетов происходит после переговоров, и разовый платеж покрывает всю согласованную сумму.В большинстве случаев страховая компания — или ответчик, если страховой компании нет, — выписывает чек на полную сумму и отправляет его вашему адвокату.

Получение причитающихся денежных средств по вашему единовременному урегулированию

Если Berger and Green представляет вас, мы вычтем гонорары нашего адвоката с этого чека, а затем получим оставшуюся выплату вам как можно скорее. Вы заранее будете знать, сколько именно вы получите. Мы всегда соглашаемся с условиями оплаты услуг адвоката до того, как приступим к рассмотрению вашего дела, и можем ответить на любые ваши вопросы о выплате за вас.

Большинство других юристов следуют аналогичным процедурам, снимая свои гонорары с вашего единовременного платежа и отправляя вам оставшуюся выплату.

Паушальные выплаты являются обычным явлением во многих типах дел в Питтсбурге

Паушальные выплаты часто используются во многих случаях, включая:

Команда Berger and Green может помочь вам взвесить ваши варианты после того, как мировое соглашение, определяющее, подходит ли вам единовременная выплата. Многие люди предпочитают единовременные выплаты, потому что это дает им немедленный контроль над своими деньгами и позволяет им инвестировать их так, как они предпочитают, или немедленно выплачивать долги.

Альтернативы единовременным расчетным платежам

У всех видов расчетных платежей есть свои преимущества и недостатки. Единовременный платеж означает, что вы получаете доступ ко всем своим деньгам сразу и полностью контролируете их. Однако, когда серьезные травмы требуют постоянного или будущего ухода, некоторые семьи выбирают структурированное поселение.

Структурированное урегулирование обеспечивает погашение вашего урегулирования с течением времени, выпуская первоначальный платеж, а затем регулярные платежи в течение согласованного срока.Это означает, что у вас нет доступа к общей сумме выплаты, как при единовременной выплате. Вместо этого вы получаете регулярные платежи в соответствии с условиями, которые вы согласовали в рамках сделки.

Поговорите со своим адвокатом о единовременном мировом соглашении по вашему делу

Если у вас есть нерассмотренное гражданское дело в Питтсбурге, команда Berger and Green может предложить совет и рекомендации по согласованию условий урегулирования и получению компенсации, которую вы заслуживаете. Вам не нужно пытаться получить выплату самостоятельно.Позвольте нам рассчитать размер вашего ущерба и потребовать урегулирования от вашего имени.

Позвоните нам сегодня по телефону 412-661-1400, чтобы обсудить условия вашего потенциального урегулирования в вашем случае. Член нашей команды готов ответить на ваши вопросы и помочь вам понять, какие варианты доступны.

«Щелкните здесь, чтобы вернуться на страницу со списком глоссария.

Обязан ли мой получатель получать единовременный платеж?

Эта информация предназначена только для информационных целей.Мы рекомендуем вам обращаться за индивидуальной консультацией к квалифицированным специалистам по всем вопросам, связанным с личными финансами.

Страхование жизни содержит исключения, ограничения и условия сохранения его в силе. Чтобы узнать стоимость и подробную информацию, обратитесь к финансовому специалисту.

Предоставленная информация была подготовлена из источников и данных, которые мы считаем точными, но мы не делаем никаких заявлений относительно ее точности или полноты. Данные и информация не предназначены для навязывания предложений или торговых целей.Пожалуйста, проконсультируйтесь со своим налоговым или юридическим консультантом относительно вашей индивидуальной ситуации. Ни Equitable, ни какие-либо данные, предоставленные Equitable или его поставщиками контента, такими как Broadridge Investor Communication Solutions, Inc., не несут ответственности за любые ошибки или задержки в содержании или за действия, предпринятые в соответствии с ним. Получая доступ к веб-сайту Equitable, пользователь соглашается соблюдать условия сайта, в том числе не распространять информацию, найденную на нем.

Обратите внимание, что этот материал не предназначен для использования в качестве юридической или налоговой консультации.Соответственно, любая налоговая информация, представленная в этом материале, не предназначена или написана для использования и не может быть использована любым налогоплательщиком с целью избежания штрафов, которые могут быть наложены на налогоплательщика. Налоговая информация была написана для поддержки продвижения или маркетинга транзакций или рассматриваемых вопросов, и вам следует обратиться за советом к независимому консультанту с учетом ваших конкретных обстоятельств.

Equitable Financial Life Insurance Company (Нью-Йорк, Нью-Йорк) выпускает продукты по страхованию жизни и аннуитету.Ценные бумаги предлагаются через Equitable Advisors, LLC, NY, NY 212-314-4600 (член FINRA / SIPC). Equitable и Equitable Advisors являются аффилированными компаниями, не предоставляют юридических или налоговых консультаций и не связаны с Broadridge Investor Communication Solutions, Inc.

© Copyright 2015 Broadridge Investor Communication Solutions, Inc.

Плюсы и минусы: пенсия или единовременная выплата?

Пандемия 2020 года привела к экономическому напряжению для многих американских корпораций — даже для давно существующих.Поэтому потенциальным пенсионерам важно учитывать долгосрочную финансовую стабильность своего работодателя в свете условий страны.

Обратите внимание, что хотя Федеральная корпорация по гарантиям пенсионных пособий (PBGC) может предложить помощь в случае банкротства работодателя, эта гарантия работает во многом как подача заявления о банкротстве. Другими словами, он может выплачивать только определенный процент обещанных льгот. 1

Следующий гипотетический пример дает вам представление о том, чего вы можете ожидать с точки зрения рисков и выгод при выборе между пенсионным доходом и единовременной выплатой.В этом сценарии одинокий пенсионер имеет право на получение 1 625 долларов в месяц пожизненно или на единовременную единовременную выплату в размере 300 000 долларов.

Пенсионные доходы

Пенсионный доход был менее привлекательным вариантом в последние годы из-за стабильно низких процентных ставок, которые дают более низкое пенсионное пособие. Также учтите, что некоторые пенсии предусматривают корректировку стоимости жизни. Хотя некоторые пенсии предлагают супружеские пособия, наследникам обычно не выплачивается пособие в случае смерти. Также обратите внимание, что большинство пенсий финансируется за счет долларов до вычета налогов, поэтому выплаты обычно облагаются налогом как обычный доход.

Возраст 65 лет, годовой пенсионный доход: 19500 долларов (1625 долларов в месяц) 2

| Общая сумма пенсионных выплат | ||||||||||

| Смерть в возрасте 80 лет | $ 292,500 | |||||||||

| Смерть в возрасте 90 лет | ||||||||||

| Среднегодовая доходность 1% | Среднегодовая доходность 4% | 6.Среднегодовая доходность 5% | |

| Смерть на 80 | Общая выплата: 292 500 долларов Пособие в случае смерти: 31 262 долларов | Общая выплата: 292 500 долларов Пособие в случае смерти: 134 205 | Пособие по случаю смерти: 269 349 долларов|

| Смерть в 90 | Общая выплата: 323 880 долларов Деньги кончились к возрасту 82 | Общая выплата: 445 427 долларов 88 903 9039 денег закончились по возрасту| Общая выплата: 487 500 долл. США Пособие в случае смерти: 225 360 долл. США | |

- Плюсы: инвестируйте в возможности роста, контроля и гибкости, используйте распределения по мере необходимости, потенциальное пособие в случае смерти наследников

- Минусы: рыночный риск / риск потери , переменный доход, риск нехватки денег

Как вы можете видеть в этом гипотетическом примере, консервативная Норма прибыли может работать до тех пор, пока инвестор умрет к 82 годам.Если он доживет до этого возраста, необходимо будет добиться более высокой устойчивой нормы прибыли. На сегодняшнем рынке может быть сложно найти высокодоходный инструмент, не принимая на себя слишком большого риска.

Что лучше: единовременная выплата или пенсионный доход, зависит от ваших личных обстоятельств, и вам следует поговорить с квалифицированным специалистом, который поможет вам принять это решение.

Это гипотетический пример, предоставленный только для иллюстративных целей; он не отражает реальный жизненный сценарий, и его не следует толковать как совет, предназначенный для удовлетворения конкретных потребностей в конкретной ситуации.Он не иллюстрирует какой-либо конкретный инвестиционный продукт и не является показателем прошлого или

будущие результаты.

1 Сара О’Брайен. CNBC. 11 июня 2020 г. «Пандемия создает напряженность в пенсионном плане: возьмите единовременную выплату или доверьте пожизненные выплаты». https://www.cnbc.com/2020/06/08/pandemic-creates-pension-tension-take-lump-sum-or-trust-lifetime-payments.html. Проверено 10 августа 2020 г.

2 Роб Уильямс. 28 июня 2019.«Паушальная сумма против аннуитета». https://www.schwab.com/resource-center/insights/content/lump-sum-vs-annuity-1. Проверено 10 августа 2020 г.

3 Dinkytown.net. 10 августа 2020 г. «Калькулятор распределения сбережений». https://www.dinkytown.net/java/savings-distribution-calculator.html. Проверено 10 августа 2020 г.

Text Pull for Dollars & Sense article

На сегодняшнем рынке может быть непросто попытаться найти высокодоходный инструмент, не принимая на себя слишком большого риска.

Подобные сообщения не являются беспристрастными и предоставляются в связи с рекламой и маркетингом финансовых услуг, предлагаемых Guardian Capital Management, LLC. Guardian Capital Management, LLC не является адвокатом или налоговым профессионалом, и содержащаяся здесь информация не должна рассматриваться как налоговая или бухгалтерская, юридическая или нормативная.

Информация, представленная в данном документе, носит образовательный характер и не предназначена для использования в качестве рекомендации для какого-либо конкретного инвестиционного продукта, стратегии, функции плана или других целей. A соответственно, он не должен толковаться каким-либо потребителем и / или потенциальным клиентом как призыв к совершению или попытка совершить операции с ценными бумагами, или как предоставление персонализированного инвестиционного совета для компенсации. Прежде чем принимать какие-либо инвестиционные или финансовые решения, инвестор должен обратиться за индивидуальной консультацией к личным финансовым, юридическим, налоговым и другим профессиональным консультантам, которые принимают во внимание все конкретные факты и обстоятельства собственной ситуации инвестора. Guardian Capital Management, LLC предлагает инвестиционные консультации через Belpointe Asset Management, LLC, 125 Greenwich Avenue, Greenwich, CT 06830 («Belpointe»). Belpointe — инвестиционный консультант, зарегистрированный Комиссией по ценным бумагам и биржам («SEC»). Регистрация в SEC не должна толковаться как означающая, что SEC одобрила или подтвердила квалификацию или услуги, которые предлагает Belpointe, или что или ее персонал обладает определенным уровнем навыков, опыта или подготовки.

Целесообразен при наценках разного уровня.

Целесообразен при наценках разного уровня. Этот способ в наши дни применяется чаще остальных. Франчайзи выплачивает роялти регулярно, по итогам определенного периода времени. Ставка прописана в договоре.

Этот способ в наши дни применяется чаще остальных. Франчайзи выплачивает роялти регулярно, по итогам определенного периода времени. Ставка прописана в договоре.

д.

д.