Коэффициент общей ликвидности. Формула ликвидности. Пример расчета в Excel

Подробно разберем коэффициент общей ликвидности предприятия, его формулу расчета по балансу и практический пример.

Общий показатель ликвидности предприятия. Определение

Коэффициент общей ликвидности предприятия (аналог: общий показатель ликвидности) – показатель отражающий способность предприятия погашать все краткосрочные и долгосрочные финансовые обязательства перед кредиторами за счет всех активов. Данный коэффициент представляет собой отношение взвешенной суммы активов с различной степенью ликвидности к взвешенным пассивам предприятия.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курсКоэффициент общей ликвидности. Формула расчета по балансу

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курсДля расчета общего коэффициента ликвидности необходимо все активы предприятия суммировать с весовыми коэффициентами в зависимости от скорости их реализуемости, а пассивы оценить по сроку погашения обязательств.

| Виды активов предприятия | Виды пассивов предприятия | ||

| А1 | Максимально ликвидные активы предприятия – денежные средства и кратк. финансовые вложения. | П1 | Срочные обязательства предприятия перед заемщиками. |

| А2 | Среднереализуемые активы – краткосрочная дебиторская задолженность. | П2 | Среднесрочные обязательства – краткосрочные кредиты. |

| А3 | Медленно реализуемые активы – запасы предприятия, дебиторская задолженность более 12 месяцев. | П3 | Долгосрочные пассивы предприятия. |

| А4 | Сложно реализуемые активы предприятия – внеоборотные средства. | П4 | Постоянные пассивы – собственный капитал предприятия. |

Формула оценки общей ликвидности предприятия имеет следующий вид:

где:

Кол – общий коэффициент ликвидности предприятия;

А1, А2, А3 – активы предприятия по степени реализуемости;

П1, П2, П3 – пассивы предприятия по степени срочности погашения.

Коэффициент общей ликвидности норматив

По нормативным значениям общая ликвидность предприятия должна быть больше 1. Чем больше значение данного показателя, тем выше способность предприятия расплатиться со своими обязательствами. Чрезмерно высокие значения могут свидетельствовать о неудовлетворительном управлении активами предприятия, т.е. о наличии большого объема запасов, финансовых вложений и т.д.

Оценка коэффициентов ликвидности на примере ОАО “Газпром”

Пример расчета коэффициента общей ликвидности предприятия в Excel

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курсРассмотрим практический пример расчета коэффициента общей ликвидности предприятия в программе Excel. Для этого будет использовать финансовую отчетность предприятия ОАО «Газпром». Для расчета значений активов предприятия по балансу воспользуемся формулами:

Для этого будет использовать финансовую отчетность предприятия ОАО «Газпром». Для расчета значений активов предприятия по балансу воспользуемся формулами:

А1 = стр. 1240 + стр. 1250

А2 = стр. 1231

А3 = стр. 1210 + стр. 1232 + стр. 1220 + стр. 1260

Формулы расчетов пассивов предприятия по балансу следующие:

П1 = стр. 1520

П2 = стр. 1550 + стр. 1510

П3 = стр. 1400 + стр. 1530 + стр. 1540

На рисунке ниже представлен баланс ОАО «Газпром» со строками для оценки общей ликвидности предприятия.

Формула расчета общей ликвидности предприятия в Excel будет иметь следующий вид:

=((C9+C10)+0.5*(C8)+0.3*(C6+C7+C11))/((C21)+0.5*(C24+C20)*0.3*(C18+C22+C23))

Для предприятия ОАО «Газпром» общий коэффициент ликвидности близок к нулю, несмотря на несоответствие нормативу, предприятие является лидером в своей отрасли и для полного финансового анализа необходимо рассчитать другие коэффициентов.

Автор: к.э.н. Жданов Иван Юрьевич

Общая ликвидность

Общая ликвидность – это соотношение имеющихся на данный момент оборотных средств и известных долговых обязательств, которое отображает платежеспособность организаций (производственных предприятий, банков и т.д.). Показатель общей ликвидности формируется из двух категорий: оборота активов и суммы обязательств.

Показатель оборота активов определяет эффективность управления финансовыми и материальными ресурсами организации. Он рассматривается в комплексе с дебиторской и кредиторской задолженностью. Фактически такая задолженность формирует сумму обязательств организации перед дебиторами и кредиторами. Баланс показателей между оборотом активов и суммой обязательств и формируют величину общей ликвидности конкретной организации.

Он рассматривается в комплексе с дебиторской и кредиторской задолженностью. Фактически такая задолженность формирует сумму обязательств организации перед дебиторами и кредиторами. Баланс показателей между оборотом активов и суммой обязательств и формируют величину общей ликвидности конкретной организации.

Понятие общей ликвидности

Ликвидность — экономический параметр, характеризующий способность активов конвертироваться в денежный эквивалент (наличные деньги, векселя, акции, облигации и т.д.). Показатель ликвидности классифицируется по степеням — выделяют: неликвидные, низколиквидные и высоколиквидные активы, которыми обладает конкретная организация.

Исходя из этого, ликвидность — относительное понятие, характеризующееся быстротой, с которой актив приобретает денежный эквивалент в бухгалтерском балансе.

Степени ликвидности в российском бухгалтерском балансе структурированы в следующие группы:

- Активы группы А1 (максимально ликвидные) – совокупность денежных средств организации, а также кратковременных финансовых вложений.

- Активы группы А2 (среднереализуемые) – определяются краткосрочной дебиторской задолженностью.

- Активы группы А3 (медленно реализуемые) – включают в себя ресурсы организации, а также дебиторскую задолженность свыше 12 месяцев.

- Активы группы А4 (сложно реализуемые) – совокупность внеоборотных средств.

Общая ликвидность организации не рассматривается без совокупности показателей активов и пассивов (обязательств). Обязательства также разделяются на несколько групп пассивов (в зависимости от предполагаемого срока возврата):

- Обязательства 1 группы (П1) – срочные обязательства организации перед заемщиками.

- Обязательства 2 группы (П2) – среднесрочные пассивы, включая краткосрочные кредиты и т.д.

- Обязательства 3 группы (П3) – долгосрочные обязательства организации.

- Обязательства 4 группы (П4) – постоянные обязательства, включая собственный капитал организации.

Специфика оценки общей ликвидности

Общая ликвидность выступает основной характеристикой платежеспособности организации.

Показатели с оценкой ликвидности заносятся в годовой бухгалтерский отчет. При этом сведения для оценки величины общей ликвидности содержатся в бухгалтерском балансе (форма №1), а также в отчете по форме №2.

Расчет общей ликвидности производится по следующей формуле:

где, А1/А2/А3 – ликвидные активы (по группам).

П1/П2/П3 – пассивы (по группам).

Коэффициент общей ликвидности отображает финансовую ситуацию организации (рентабельность и эффективность):

- Сумма ликвидных активов превышает сумму обязательств – вариант, который указывает на тенденцию наращивания бюджетной массы и полную платежеспособность организации.

- Сумма активов и сумма обязательств равны – вариант, указывающий на платежеспособность, при котором финансовые средства могут покрыть только затраты (в организации отсутствуют свободные средства для развития).

- Сумма ликвидных активов меньше суммы обязательств – вариант, при котором финансовые средства не покрывают расходов, вынуждая использовать кредитные займы или сокращать производство.

Вывод

Общая ликвидность – показатель, который отображает рентабельность и эффективность организации. При оценке общей ликвидности раскрывается потенциал роста или убыточности компании, поэтому она служит одним из оснований привлечения инвесторов. Кроме того, учет показателей общей ликвидности позволяет оптимизировать соотношение объема активов с долговыми обязательствами конкретной организации.

Коэффициент общей ликвидности: формула по балансу

Автор статьи: Судаков А.П.

Важным показателем эффективности деятельности организации является её ликвидность. По этому показателю потенциальные партнёры оценивают компанию и её надёжность. Давайте рассмотрим более подробно общий показатель ликвидности, формулу по балансу.

Теория

Понятие ликвидности трактуется, как возможность выполнить свои обязательства для компании за счёт собственных средств. Причём эти средства компании делят на группы, в строгой зависимости от скорости, с которой их можно превратить в свободный капитал, который потом можно применить для выплат по обязательствам.

По показателю ликвидности достаточно просто понять, насколько организация может:

- быстро отреагировать на возникшие неурядицы с финансами;

- увеличивать свои активные средства, с увеличением оборота фирмы;

- вернуть возникшие долговые обязательства.

Высота ликвидности

Низкий уровень ликвидности характеризуется компании, неспособные выполнить взятые обязательства и вернуть образовавшиеся долги либо компании, которым для выполнения указанных действий необходимо распродавать имущество или даже прибегать к банкротству.

По таким признакам, как уменьшение прибыльности, потеря или снижение капитальных вложений, сделанных собственниками, прекращение или задержки в выплатах по долговым обязательствам, можно судить о существенном ухудшении ситуации с финансами у юридического лица. Такая возможность, как способность организации выплатить задолженность за счёт средств, находящихся на счетах фирмы, называется коэффициентом срочной ликвидности.

Такая возможность, как способность организации выплатить задолженность за счёт средств, находящихся на счетах фирмы, называется коэффициентом срочной ликвидности.

Состояние с финансами организации может вызывать существенные проблемы с контрагентами. Если компания теряет возможность погашения долговых обязательств в строго оговоренные сроки, то её дальнейшее существование оказывается под вопросом. Все коэффициенты, отвечающие за ликвидность организаций, зависят от соотношения пассивных и активных средств компании.

Активы компании

Активные и пассивные средства организации можно разделить на четыре группы, в зависимости от скорости, с которой возможно их превратить в денежные знаки.

- A1 – это самые быстрые активы. Те средства, которые уже находятся в денежных средствах на счетах предприятия, в кассе предприятия, различные ценные бумаги и векселя.

- A2 – это активы, которые довольно быстро можно получить за счёт возврата долгов контрагентов, займы, которые может получить организация и тому подобное.

- A3 – это активы, получение которых сопряжено с затратами времени и сил. Например, складские запасы предприятия, НЗП, вклады в развитие производство и тому подобное.

- A4 – это такие активы, которые находятся вне оборота компании. Это здания, станки, автотранспорт и тому подобные вещи.

Отнести какой-то из активов к определённой группе, можно в зависимости от степени вовлечённости в производственный процесс. К примеру, в машиностроении товарным запасом будет токарный станок, но он же, сделанный для отраслевой выставки будет отнесён к внеоборотным средствам.

Пассивы компании

Как уже говорилось, ликвидность определяется в зависимости от соотношения пассивных и активных средств компании. Пассивы также можно разделить на несколько групп:

- P1 – это группа в которой обязательства наиболее востребованы;

- P2 – в эту группу входят кредитные обязательства со сроком исполнения до одного года;

- P3 – эта группа состоит из кредитных обязательств и займов, которые были выданы на срок более одного года;

- P4 – эту группу составляют резервы организации.

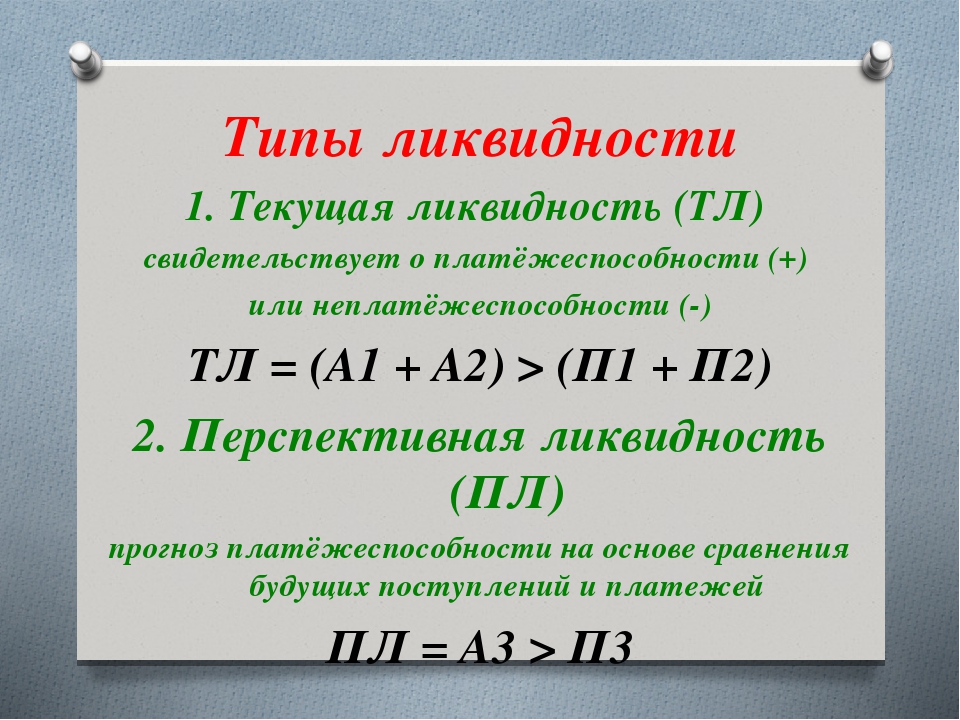

Как рассчитать

Для того чтобы правильно произвести расчёты показателя ликвидности предприятия или компании, необходимо сопоставить активы и пассивы по группам. При этом необходимо обратить внимание на то, чтобы соблюдались следующие соотношения – A1>P1, A2>P2, A3>P3 и A4<P4. Причём обратите внимание, что если три первых неравенства верны, то и четвёртое будет верно.

Тут следует учесть, что если в одной из групп наблюдается дефицит средств, то он не может компенсироваться переизбытком средств, относящихся к другой группе. Иными словами, избыток группы A1 не сможет восполнить недостаток средств, относящихся к группе A2.

Для того чтобы провести комплексную оценку, рассчитывают коэффициент общей ликвидности. Формула по балансу выглядит следующим образом:

Л1=(A1+A2/2+A3/3)/(P1+P2/2+P3/3).

При этом нормальное значение, которое должно получиться из расчёта по этой формуле, должно быть больше 1.

Если по этой формуле мы получили значение Л1, лежащее в пределах приведённых норм, то необходимо провести более тщательный расчёт и рассчитать коэффициент текущей ликвидности. Это делается по следующей формуле:

Это делается по следующей формуле:

Kтл=(1200-1230-1220)/(1500-1550-1530),

где 1200, 1230, 1220, 1500, 1550 и 1530 – это номера строк из баланса организации.

Есть ещё одна формула, для расчёта этого коэффициента:

Kтл=(A1+A2+A3)/(P1+P2).

При этом следует понимать, что размер значения Kтл будет пропорционален надёжность компании, а соответственно и её платёжеспособность. В целом, в норме, этот коэффициент колеблется между 1,49 и 2,49. Если Kтл ниже 0,99, то не стоит рассчитывать, что в случае форс-мажора вы сможете получить задолженность с данной организации.

Не стоит считать, что слишком высокое значение Kтл – это хорошо. Значение этого коэффициента выше 3, говорит о том, что юридичекое лицо имеет много активов, которые им не используются. Это тоже не очень хороший показатель.

Данный коэффициент очень хорошо показывает платёжеспособность компании и в текущей и в критической ситуациях. Но далеко не всегда можно полагаться только лишь на Kтл. В зависимости от того, чем занимается организация, нормальным этот коэффициент может считаться и выше и ниже приведённой вилки от 1,49 до 2,49. Так, организации связанные с торговлей, могут иметь его ниже 1,49, а производственные выше 2,49.

Кроме вышеназванных, существует ещё один коэффициент – коэффициент срочной ликвидности. Под этим понятием скрывается возможность организации погасить свои долги и обязательства с помощью «быстрых» активов, не затрагивая при этом запас товара.

По балансовым строкам, формула будет выглядеть следующим образом:

Kсл=(1230+1240+1250)/(1500-1550-1530).

Можно представить данную формулу и другим образом:

Kсл=(A1+A2)/(P1+P2).

Когда рассчитывается приведённый выше коэффициент, запасы товара не принимают участия в расчётах. Если посмотреть на ситуацию с точки зрения экономики, то реализовав «быстрые» активы, организация получит наибольшие убытки. Наиболее оправданное значение данного коэффициента будет находиться в пределах от 0,8 до 1,5 и показывает количество обязательств, которые может выполнить фирма, получив доход от операций, проводимых в настоящее время.

Чтобы увеличить коэффициент Kсл, необходимо произвести увеличение количества средств организации и привлечь займы с длительным сроком возврата. Также, как и в случае с коэффициентом Kтл, значение Kсл выше трёх, говорит о плохо организованном структурировании капитала.

Возможности организации или предприятия, выплатить долги с помощью собственных наличных средств, характеризуется коэффициентом абсолютной ликвидности. При помощи балансовых строк, формула для расчёта будет выглядеть следующим образом:

Kал=(250+240)/(500-530-550),

При этом нормативное значение больше, чем 0,2. Минимально допустимое значение Kал=0,1.

Ещё одна формула для расчёта этого коэффициента:

Kал=A1/(P1+P2).

Ещё одним коэффициентом, характеризующим ликвидность, будет критической ликвидности коэффициент. Чтобы его рассчитать применяют формулу:

Kкл=(A1+A2)/(P1+P2).

Дополнительные показатели

Дополнительными свидетельствами надёжности организации могут служить следующие данные:

- манёвренность капитала;

- общее количество активов;

- достаточное количество собственных средств;

- чистый оборотный капитал.

Манёвренность для капитала компании рассчитывается по следующей формуле:

M= A3/(AО-A4)-(P1+P2).

Если рассматривать манёвренность в перспективе, то её уменьшение свидетельствует, что часть средств организации, вложенная в запасы производства и дебиторскую задолженность, становится свободной.

Рассчитать удельный вес активов по балансу можно по формуле:

Y=(ИБ- A4)/ИБ,

где ИБ – это итог баланса.

У любой благонадёжной компании, в структуре капитальных вложений, минимум 10% средств должны принадлежать именно компании. Определить это можно по формуле:

ОС=(P4+ A4) /(AО-A4).

Часть капитальных вложений, которая сформировалась за счёт собственных средств компании и займов на длительное время называется чистым оборотным капиталом. Рассчитывают его по формуле:

ЧК=ОА-кредиты на короткий срок.

Если средства, находящиеся в обороте у юридического лица превышают его долговые обязательства, то организацию можно будет отнести к благонадёжным. Иными словами, ЧК должен иметь положительное значение.

Разбор значений

Если просто взять и рассчитать все приведённые выше коэффициенты в один определённый момент, то трактовать их довольно сложно. Для того чтобы судить о надёжности, необходимо просматривать значения этих коэффициентов в динамике и, соответственно рассчитывать не один раз. Только лишь общая ликвидность не даст полной характеристики.

Например, если на предприятии скопилась большая партия неликвида или огромный товарный запас, то понятно, что за один день реализовать всё это не получится. Соответственно данные показатели не имеет смысла учитывать, когда вы проводите расчёт текущей ликвидности.

Если фирма, является частью большой корпорации, то учитывать внутренние долги и обязательства не имеет смысла. Наиболее оправданным здесь будет определение коэффициента, характеризующего абсолютную ликвидность.

Вконтакте

Одноклассники

Google+

Калькуляторы ликвидности предприятия

Ликвидность — это способность отдельных видов имущественных ценностей обращаться в денежную форму без потери балансовой стоимости для погашения текущих финансовых обязательств. Другими словами ликвидность – это способность активов предприятия быть быстро проданными по цене, близкой к рыночной.

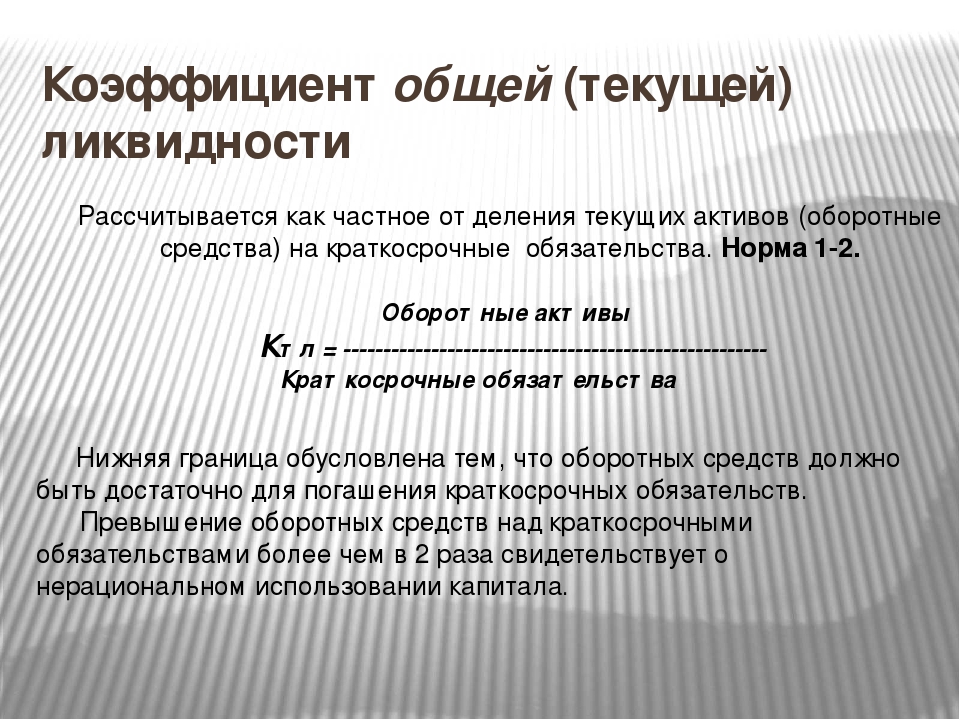

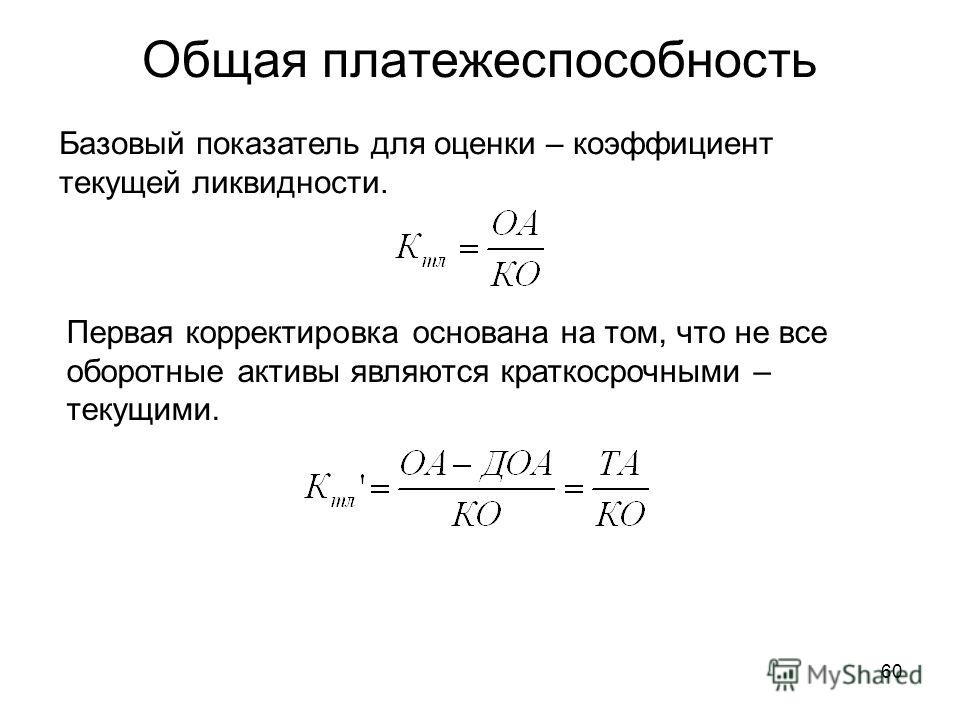

Коэффициент текущей ликвидности

Указанный финансовый показатель характеризует, в какой степени все краткосрочные обязательства обеспечены оборотными активами. Его еще называют Коэффициент покрытия или Коэффициент общей ликвидности.

Для расчета необходимо Оборотные активы разделить на сумму Наиболее срочных пассивов и Краткосрочных пассивов.

Рекомендуемое значение. Нормальным считается значение коэффициента 2 и более (это значение наиболее часто используется в российских нормативных актах). В мировой практике считается нормальным от 1.5 до 2.5, в зависимости от отрасли. Значение ниже 1 говорит о высоком финансовом риске, связанном с тем, что предприятие не в состоянии стабильно оплачивать текущие счета. Если коэффициент текущей ликвидности больше нормы, то финансовое положение компании стабильно. Но если значение более 3, то это может свидетельствовать о нерациональной структуре капитала.

По этой же формуле рассчитывается коэффициент текущей ликвидности по Биверу, который помогает оценить вероятность банкротства предприятия. Если показатель менее 3,2, то вероятность банкротства компании низкая, если коэффициент меньше 2, то вероятность банкротства средняя, а если ниже 1, то есть высокая вероятность, что компания обанкротится в течение года.

Коэффициент абсолютной ликвидности.

Указанный показатель характеризует, какая часть краткосрочных обязательств может быть погашена имеющимися денежными средствами и краткосрочными финансовыми вложениями.

Для расчета необходимо Легко реализуемые активы поделить на сумму Наиболее срочных пассивов и Краткосрочных пассивов. Данный коэффициент не нашел широкого распространения на западе.

Рекомендуемое значение от 0,2 до 0,5

Если коэффициент абсолютной ликвидности больше нормы, то компания способна рассчитаться в кротчайшие сроки с задолженностью. Чем выше показатель, тем лучше платежеспособность предприятия. С другой стороны, высокий показатель может свидетельствовать о нерациональной структуре капитала, о слишком высокой доле неработающих активов в виде наличных денег и средств на счетах.

Коэффициент восстановления платежеспособности

Указанный финансовый коэффициент показывает возможность восстановления нормальной текущей ликвидности предприятия в течение 6 месяцев после отчетной даты. Для расчета берутся коэффициент текущей ликвидности на отчетный период (на конец года) и коэффициент текущей ликвидности за предыдущий отчетный период (на начало года). Их можно рассчитать используя «Калькулятор текущей ликвидности».

Рекомендуемый показатель: выше 1

Если коэффициент больше нормы, то в течение полугода компания сможет восстановить свою платежеспособность.

Формула ликвидности и примеры применения

Понятие ликвидности

Формула ликвидности рассчитывается путем отношения высоколиквидных активов, быстрореализуемых активов и медленно конвертируемых и наиболее срочных обязательств и среднесрочных обязательств.

Бывает 3 вида коэффициентов ликвидности:

- Текущей ликвидности,

- Быстрой (срочной) ликвидности,

- Абсолютной ликвидности.

Само понятие ликвидность означает способность активов предприятия к быстрой трансформации в денежные средства, которые могут быть направлены:

- Выплата заработной платы,

- Уплата налогов и других обязательных платежей в бюджеты,

- Выплата дивидендов,

- Выплата задолженности кредиторам, контрагентам и др.

Ликвидность часто приравнивают к платежеспособности, то есть возможности предприятия к реализации собственных активов по рыночной цене. Сам термин ликвидность происходит от слова ликвидировать (продать или реализовать). Ликвидность – базовое понятие финансового анализа, которое отражает скорость перехода активов компании в деньги.

Формула текущей ликвидности

Коэффициент текущей ликвидности является одним из трех основных критериев, характеризующих ликвидность предприятия.

Текущая ликвидность представляет собой ключевой индикатор финансового состояния любых предприятий, его необходимо постоянно контролировать.

Рост коэффициента делает предприятия более инвестиционно привлекательным для инвесторов и кредиторов, что дает ему большее количество дополнительных рычагов и денежных ресурсов при увеличении рыночной стоимости, в том числе рентабельности.

Выделяют несколько видов активов и пассивов компании, из которых состоит формула ликвидности.

Классификация активов:

- А1– Высоколиквидные активы (стр. 1250),

- А2– Быстрореализуемые активы (стр.1230),

- А3 — Медленно конвертируемые активы (стр.1220).

Пассивы при этом классифицируются следующим образом:

- П1 — Самые срочные пассивы (стр.1520),

- П2 — Среднесрочные пассивы (стр.1510).

При учете данной классификации формулаликвидности (текущей) имеет следующий вид:

К текущ. =(A1+A2+A3)/(П1+П2)

Если брать в расчет строки баланса, то формула примет следующий вид:

К текущ. =стр. 1200 / (стр.1510+стр.1520+стр.1550)

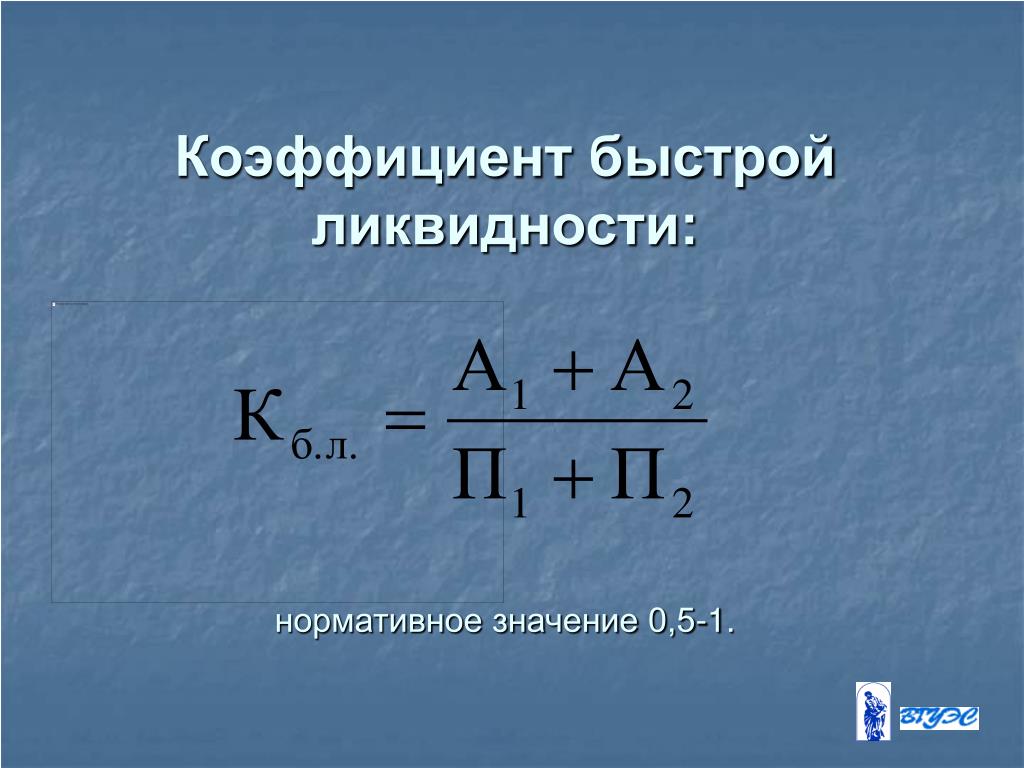

Формула быстрой (срочной) ликвидности

Коэффициент быстрой ликвидности представляет собой показатель, который характеризует платежеспособность компании в среднесрочной перспективе. С помощью данного показателя можно определить, сможет ли компания погасить краткосрочные обязательства, если будет использовать ликвидные активы.

Формула ликвидности (быстрой) в общем виде:

К быстр. = (ДС + КВ + КЗ) / ТО

Здесь ДС – сумма денежных средств,

КВ – сумма краткосрочных финансовых вложений,

КЗ – краткосрочная дебиторская задолженности,

ТО – сумма текущих обязательств.

Еще один вариант формулы ликвидности:

К быстр. = ОА-З / ТО

Здесь ОА – сумма оборотных активов,

З – запасы,

ТО – текущие обязательства.

Формула абсолютной ликвидности

Коэффициент абсолютной ликвидности показывает долю краткосрочной задолженности, которую можно погасить при использовании наиболее реализуемого имущества компании в краткие сроки.

Формула ликвидности (абсолютной) определятся путем отношения суммы легко реализуемого имущества к сумме краткосрочной задолженности:

К абс. = (ДС + КФВ) / КО

Здесь ДС – сумма денежных средств,

КФВ – краткосрочные финансовые вложения,

КО – краткосрочные обязательства.

Примеры решения задач

CFA — Коэффициенты ликвидности | программа CFA

См. начало:

Анализ ликвидности (англ. ‘liquidity analysis’) фокусируется на денежных потоках компании и ее способности выполнять краткосрочные обязательства.

Ликвидность — это показатель того, как быстро активы компании переводятся в денежные средства.

Коэффициенты ликвидности (англ. ‘liquidity ratios’) оценивают способность компании погашать краткосрочные обязательства.

Повседневное управление ликвидностью в компании заключается, как правило, в эффективном использовании активов.

В среднесрочной перспективе, управление ликвидностью в компаниях нефинансового сектора также заключается в управлении структурой обязательств (управление ликвидностью в финансовом секторе рассматривается ниже).

Необходимый уровень ликвидности специфичен для разных отраслей.

Необходимая ликвидность на уровне конкретной компании может варьироваться в зависимости от предполагаемой потребности в деньгах на определенный момент времени.

Суждение о том, имеет ли компания достаточную ликвидность, требует анализа ее исторических потребностей в финансировании, ее текущего уровня ликвидности и ее ожидаемых будущих потребностей в финансировании, а также анализа возможностей для снижения потребности в финансировании или потребности в привлечении дополнительных средств (в том числе анализ фактически имеющихся и потенциальных источников такого финансирования).

Крупные компании, как правило, лучше контролируют размер и структуру долговых обязательств, чем более мелкие компании. Таким образом, они могут иметь больше потенциальных источников финансирования, в том числе публичные рынки капитала и денежные рынки.

Более легкий избирательный доступ к рынкам капитала также уменьшает необходимый размер запаса ликвидности. Более мелким компаниям, не имеющим такого доступа, соответственно, требуется больший запас ликвидности.

Условные обязательства (англ. ‘contingent liabilities’), такие как аккредитивы или финансовые гарантии, также могут иметь значение при оценке ликвидности. Значение условных обязательств варьируется для небанковского и банковского сектора.

В небанковском секторе условные обязательства , как правило, раскрываются в примечаниях к финансовой отчетности компании, и представляют собой потенциальные оттоки денежных средств. При необходимости, они должны быть включены в оценку ликвидности компании.

В банковском секторе условные обязательства представляют собой потенциально значительные оттоки денежных средств, которые не зависят от финансового состояния банка. Хотя в нормальных рыночных условиях эти оттоки, как правило, могут быть низкими, общий макроэкономический или рыночный кризис может привести к существенному увеличению денежных оттоков, связанных с условными обязательствами в связи дефолтам и банкротствами, которые часто сопровождают такие события (т.е., так называемые резервы под кредитные убытки).

Кроме того, такие кризисы, как правило, характеризуется снижением общего уровня ликвидности, что может еще более усугубить нехватку финансовых средств. Таким образом, для банковского сектора, влияние условных обязательств по ликвидности заслуживает особого внимания.

Расчет коэффициентов ликвидности.

Общепринятые и наиболее часто используемые коэффициенты ликвидности представлены в Иллюстрации 12. Эти коэффициенты ликвидности отражают положение компании на определенный момент времени, и, следовательно, как правило, используют исходящие остатки баланса (на конец периода), а не средние значения за период.

Коэффициенты текущей, срочной и абсолютной ликвидности — это три основных показателя способности компании оплачивать текущие обязательства. Каждый из них использует по возрастанию более строгое определение ликвидных активов.

Коэффициент защитного интервала (период самофинансирования) показывает, как долго компания сможет осуществлять свои ежедневные денежные выплаты, используя только имеющиеся ликвидные активы, без дополнительных денежных поступлений.

Этот коэффициент аналогичен показателю «скорости сгорания» (англ. ‘burn rate’), который часто использовали для начинающих интернет-компаний в конце 1990-х годов, а также для биотехнологических компаний.

Числитель этого коэффициента включает те же наиболее ликвидные активы, используемые в показателе срочной ликвидности, а знаменатель представляет собой оценочный средний размер ежедневных денежных выплат. Чтобы определить размер ежедневных денежных выплат, общая сумма денежных выплат за период делится на количество дней в периоде.

Общие денежные выплаты за период можно получить приблизительно, путем суммирования всех расходов отчета о прибылях и убытках — таких, как себестоимость проданных товаров; коммерческие, общие и административные расходы; НИОКР, а затем вычитая из полученной суммы все неденежные или начисленные расходы, такие как износ и амортизация (как правило, налоги не включаются в расчет).

Цикл обращения денежных средств — это финансовый показатель не в форме коэффициента, который оценивает период времени, необходимый компании, чтобы денежные выплаты (по операционной деятельности) привели к денежным поступлениям (по операционной деятельности).

Цикл обращения денежных средств иногда формулируется как период, в течении которого денежные ресурсы связаны в оборотном капитале компании. В течение этого периода компания должна финансировать свои инвестиции в операционную деятельность используя другие источники (т.е. за счет заемных или собственных средств).

Иллюстрация 12. Определения общепринятых и наиболее часто используемых коэффициентов ликвидности.

|

Коэффициенты ликвидности |

Числитель |

Знаменатель |

|

|---|---|---|---|

|

Current ratio |

Текущая ликвидность |

Оборотные активы |

Краткосрочные обязательства |

|

Quick ratio |

Срочная ликвидность |

Денежные средства + Краткосрочные ликвидные инвестиции + Дебиторская задолженность |

Краткосрочные обязательства |

|

Cash ratio |

Абсолютная (немедленная) ликвидность |

Денежные средства + Краткосрочные ликвидные инвестиции |

Краткосрочные обязательства |

|

Defensive interval ratio |

Период самофинансирования (Коэффициент защитного интервала) |

Денежные средства + Краткосрочные ликвидные инвестиции + Дебиторская задолженность |

Средние ежедневные денежные выплаты |

|

Дополнительный показатель ликвидности |

|||

| Cash conversion cycle (net operating cycle) |

Цикл обращения денежных средств (чистый операционный цикл) |

DOH + DSO — Оборачиваемость кредиторской задолженности в днях |

|

Интерпретация коэффициентов ликвидности.

Далее мы обсудим интерпретацию пяти основных показателей ликвидности, представленных в Иллюстрации 12.

Коэффициент текущей ликвидности (Current ratio).

Этот коэффициент показывает отношение оборотных (текущих) активов к краткосрочным (текущим) обязательствам.

Более высокий коэффициент текущей ликвидности указывает на более высокий уровень ликвидности (т.е., на более широкие возможности для погашения краткосрочных обязательств).

Коэффициент равный 1.0 означает, что балансовая стоимость оборотных активов компании точно равна балансовой стоимости ее краткосрочных обязательств.

Более низкое значение коэффициента указывает более низкую ликвидность, что предполагает большую зависимость компании от операционного денежного потока и внешнего финансирования для погашения краткосрочных обязательств.

Ликвидность влияет на способность компании приобретать новые долги. Коэффициент текущей ликвидности неявно допускает, что запасы и дебиторская задолженность являются ликвидными активами (но, по-видимому, не в том случае, когда соответствующие показатели оборачиваемости являются низкими).

См. также:

Коэффициент текущей ликвидности.

Коэффициент срочной / быстрой ликвидности (Quick ratio).

Коэффициент срочной ликвидности более консервативен, чем коэффициент текущей ликвидности, так как показывает только наиболее ликвидные оборотные средства (иногда называемые «быстрыми активами») по отношению к краткосрочным обязательствам.

Как и текущая ликвидность, более высокая срочная ликвидность указывает на больший уровень ликвидности компании.

Коэффициент быстрой ликвидности отражает тот факт, что некоторые оборотные активы, такие как расходы будущих периодов, некоторые предоплаченные налоги и расходы на персонал, представляют собой затраты текущего периода, которые были оплачены заранее, и обычно не могут быть преобразованы обратно в денежные средства.

Этот коэффициент отражает тот факт, что запасы, как правило, нельзя легко и быстро перевести в деньги, и, кроме того, компания, вероятно, не в состоянии продать все свои запасы по их балансовой стоимости, особенно если эти запасы необходимо продать быстро.

В ситуациях, когда запасы являются неликвидными (например, из-за низких коэффициентов оборачиваемости запасов), срочная ликвидность может быть лучшим и более надежным показателем ликвидности, чем текущая ликвидность.

См. также:

Коэффициент срочной ликвидности.

Коэффициент абсолютной / немедленной ликвидности (Cash ratio).

Коэффициент абсолютной ликвидности обычно представляет собой надежный показатель ликвидности для компании, оказавшейся в кризисной ситуации.

Этот коэффициент учитывает только высоколиквидные краткосрочные финансовые вложения и денежные средства.

Однако, при общем кризисе на рынках ценных бумаг, справедливая стоимость ликвидных ценных бумаг может значительно снизиться в результате рыночных факторов. В этом случае даже этот коэффициент не может считаться достоверным.

См. также:

Коэффициент абсолютной ликвидности.

Период самофинансирования / Коэффициент защитного интервала (Defensive interval ratio).

Период самофинансирования или коэффициент защитного интервала показывает, насколько долго компания может оплачивать свои расходы за счет имеющихся ликвидных активов без получения какого-либо дополнительного притока денежных средств.

Коэффициент защитного интервала равный 50 означает, что компания может оплачивать свои текущие расходы в течение 50 дней, прежде чем у нее иссякнут быстрореализуемые (срочные) активы, не получая при этом дополнительного притока денежных средств.

Более высокий коэффициент защитного интервала указывает на большую ликвидность.

Если период самофинансирования компании очень низкий по сравнению с аналогичными компаниями или собственными прошлыми показателями, аналитику следует выяснить, имеется ли у компании достаточный ожидаемый приток денежных средств, который может компенсировать низкое значение этого показателя.

См. также:

Коэффициент защитного интервала.

Цикл обращения денежных средств / Чистый операционный цикл (Cash conversion cycle / Net operating cycle).

Цикл обращения денежных средств указывает на промежуток времени с момента, когда компания инвестирует в оборотный капитал, до момента, когда операционная деятельность компании возвращает вложенные денежные средства.

В ходе обычной операционной деятельности, обычная коммерческая компания приобретает запасы в кредит, увеличивая кредиторскую задолженность. Затем компания продает эти запасы также в кредит, увеличивая дебиторскую задолженность.

После этого, компания выплачивает денежные средства поставщикам, погашая свою кредиторскую задолженность, а также она получает денежные средства от покупателей в счет погашения дебиторской задолженности.

Промежуток времени между этой выплатой денег поставщикам и получением денег от покупателей и называется «циклом обращения денежных средств» или «чистым операционным циклом».

Более короткий цикл указывает на большую ликвидность. Короткий цикл обращения денежных средств означает, что компания нуждается в финансировании запасов и дебиторской задолженности в течение короткого периода времени.

Более длительный цикл указывает на низкую ликвидность. Это означает, что компания должна финансировать свои запасы и дебиторскую задолженность в течение более длительного периода времени, что, возможно, указывает на необходимость более высокого объема финансирования оборотных активов.

Пример 9 демонстрирует преимущества короткого цикла обращения денежных средств, а также показывает, как бизнес-стратегия компании отражается в финансовых коэффициентах.

Пример (9) расчета и интерпретации показателей ликвидности.

Финансовый аналитик оценивает ликвидность компании Apple и вычисляет оборачиваемость дебиторской задолженности, запасов и кредиторской задолженности в днях, а также общий цикл оборачиваемости денежных средств, следующим образом:

|

FY2017 |

FY2016 |

FY2015 |

|

|---|---|---|---|

|

DSO |

27 |

28 |

27 |

|

DOH |

9 |

6 |

6 |

|

Минус: Оборачиваемость кредиторской задолженности в днях |

112 |

101 |

86 |

|

Равно: Цикл оборачиваемости денежных средств |

(76) |

(67) |

(53) |

Минимальная DOH указывает на то, что компания Apple поддерживает минимальный уровень запасов, что связано с ключевыми аспектами бизнес-модели компании, при которой производство выведено на аутсорсинг.

Рассматриваемое отдельно, увеличение срока оборачиваемости кредиторской задолженности (с 86 дней в FY2015 до 112 дней в FY2017) может свидетельствовать о неспособности поставщиков погасить задолженность.

Однако, в случае Apple, отчет о финансовом положении показывает, что компания имела более $70 млрд. денежных средств и краткосрочных финансовых вложений, которых было более чем достаточно для срочных расчетов с поставщиками, если бы компания Apple решила сделать это.

Вместо этого Apple использовала выгодные условия кредитования, предоставляемые поставщиками. В итоге это привело к отрицательному циклу обращения денежных средств, что является несколько необычным результатом.

Для большинства компаний отрицательный цикл обращения денежных средств означает необходимость дополнительных инвестиций в оборотный капитал. Однако Apple имеет избыток денег, которые использует для инвестиций сроком более 50 дней, в течение этого трехлетнего периода (они отражаются на балансе как краткосрочные инвестиции), в результате чего сама зарабатывает проценты, а не выплачивает их.

Пример 10. Рамки и контекст финансовых показателей.

В предыдущем примере мы сосредоточились на цикле обращения денежных средств, который многие компании используют в качестве ключевого показателя эффективности. Как правило, лучшим значением считается наименьшее положительное количество дней в цикле.

Однако, всегда ли такой подход верен?

Этот пример изучает ответ следующий вопрос:

Если большее отрицательное значение цикла обращения денежных средств считается желательным показателем, будет ли компания с большим отрицательным циклом обращения демонстрировать высокую эффективность?

В соответствии с реальным историческим примером, технологическая компания National Datacomputer имела большой отрицательный цикл обращения денежных средств в период с 2005 по 2009 год. В 2008 году этот показатель достиг пикового значения в -275.5 дней.

Иллюстрация 13. National Datacomputer Inc. ($ млн.).

|

Финансовый год |

2004 |

2005 |

2006 |

2007 |

2008 |

2009 |

|---|---|---|---|---|---|---|

|

Выручка |

3.248 |

2.672 |

2.045 |

1.761 |

1.820 |

1.723 |

|

Себестоимость проданных товаров |

1.919 |

1.491 |

0.898 |

1.201 |

1.316 |

1.228 |

|

Дебиторская задолженность |

0.281 |

0.139 |

0.099 |

0.076 |

0.115 |

0.045 |

|

Запасы |

0.194 |

0.176 |

0.010 |

0.002 |

0.000 |

0.000 |

|

Кредиторская задолженность |

0.223 |

0.317 |

0.366 |

1.423 |

0.704 |

0.674 |

|

DSO |

28.69 |

21.24 |

18.14 |

19.15 |

16.95 |

|

|

DOH |

45.29 |

37.80 |

1.82 |

0.28 |

0.00 |

|

|

Минус: Оборачиваемость кредиторской задолженности в днях* |

66.10 |

138.81 |

271.85 |

294.97 |

204.79 |

|

|

Равно: Цикл обращения денежных средств |

7.88 |

-79.77 |

-251.89 |

-275.54 |

-187.84 |

* Примечание: Рассчитано с использованием себестоимости проданных товаров в качестве приблизительного объема закупок. Остатки запасов на конец 2008 и 2009 года равны $0. Таким образом, оборачиваемость запасов за 2009 год невозможно рассчитать. Однако, учитывая запасы и среднюю дневную выручку, DOH за 2009 год равен 0.00.

Источник: Данные Compustat. Коэффициенты рассчитаны на основе этих данных.

Причиной отрицательного цикла обращения денежных средств является то, что кредиторская задолженность компании существенно возросла за этот период. Увеличение оборачиваемости кредиторской задолженности с 66 дней в 2005 году до 295 дней в 2008 году явно является негативным сигналом.

Кроме того, запасы компании исчезли, скорее всего потому, что у компании не было достаточно денег на закупку новых запасов и она не смогла получить дополнительный торговый кредит у своих поставщиков.

Конечно, финансовый аналитик сразу бы отметил негативные тенденции в этих данных, а также в дополнительных данных из комплекта финансовой отчетности компании.

В своих MD&A (комментариях руководства), компания четко описывает всю серьезность рисков следующим образом:

Поскольку что мы исторически несли убытки, и операционная деятельность приносила лишь ограниченный объем денежных средств, мы финансировали нашу операционную деятельность в основном за счет продажи ценных бумаг и продажи линейки продуктов в 2009 году.

Чтобы продолжить финансирование нашей деятельности, нам, возможно, потребуется привлечь дополнительный капитал за счет продажи ценных бумаг. Мы не уверены, что любое подобное финансирование будет возможно на приемлемых условиях или вообще будет возможно.

Кроме того, дополнительное долевое финансирование, если таковое будет доступно, вероятно, будет разводняющим для держателей наших обыкновенных акций, а долговое финансирование, если таковое будет доступно, скорее всего, будет связано с ограничительными ковенантами и блокированием всех или практически всех наших активов.

Если нам не удастся получить приемлемое финансирование в случае необходимости, у нас не окажется достаточных ресурсов для финансирования наших обычных операций, что может оказать существенное негативное влияние на наш бизнес.

Если мы не сможем генерировать достаточный оборотный капитал за счет операционной деятельности или за счет привлечения дополнительного капитала, есть значительные сомнения в способности компании продолжать свою деятельность в обозримом будущем. (выделено компанией)

Источник: National Datacomputer Inc., Форма 10-K за 2009 год, стр. 7.

Впоследствии, в своей Форма 10-K за 2010 год компания сообщила:

«В январе 2011 года, из-за нашей неспособность выполнять свои финансовые обязательства и надвигающейся потери критически важного дистрибуционного соглашения, предоставлявшего нам право заниматься дистрибуцией определенных продуктов, наши обеспеченные кредиторы («Обеспеченные Стороны»), действовавшие на основании надвигающегося дефолта, продали некоторые наши активы (помимо денежных средств и дебиторской задолженности) компании Micronet, Ltd. («Micronet), несвязанной корпорации, в соответствии с договором купли-продажи активов между Обеспеченными сторонами и Micronet от 10 января 2010 года («Соглашение»).

Для того, чтобы побудить Micronet заключить Соглашение, компания также предоставила определенные заверения и гарантии в отношении определенных деловых вопросов».

Таким образом, при анализе финансовых коэффициентов всегда необходимо учитывать контекст и границы разумности, чтобы понять причины, лежащие в основе изменений коэффициентов.

Финансовый аналитик должен не просто рассчитать коэффициенты, ему также необходимо их правильно интерпретировать.

См. далее:

Коэффициенты ликвидности и оборачиваемости · Демопримеры

Пример решения задачи на базе аналитической low-code платформы Loginom:

Коэффициенты ликвидности (КЛ) и оборачиваемости (КО) относятся к показателям, которые характеризуют финансовое состояние предприятия. КЛ определяет способность предприятия погасить свои краткосрочные обязательства в течение отчетного периода, а КО характеризуют уровень деловой активности компании, отражая скорость оборота средств или обязательств.

В представленном примере для расчета коэффициентов используются данные из бухгалтерской отчётности — Баланса предприятия (Форма № 1) и Отчета о финансовых результатах (Форма № 2). Для удобства в таблицах исходных данных приведены номера строк из отчетности.

Исходные данныеБаланс предприятия (Форма № 1)

Отчет о финансовых результатах (Форма № 2)

| Имя поля | Метка поля | № строки |

|---|---|---|

| Period | Отчетный период | |

| Sales_proceeds | Выручка от реализации | 2110 |

| Production_price | Себестоимость продукции | 2120 |

- Рассчитываем средние значения показателей (активов, основных средств, оборотных средств, запасов, дебиторской и кредиторской задолженности) на основе их значений на начало и конец отчетного периода.

- Рассчитанные средние значения объединяются в одну таблицу со значениями выручки и себестоимости за тот же отчетный период.

- Рассчитываются коэффициенты оборачиваемости и длительности операционного и финансового циклов.

- Рассчитываются коэффициенты текущей, быстрой и абсолютной ликвидности.

В Мастере настройки импорта необходимо, чтобы имена полей соответствовали таблице исходных данных. Это нужно для корректного вычисления выражений (формул) всех узлов Калькулятор. Необходимые имена полей заданы в пункте Исходные данные

Скользящее окно создает набор данных, где в одном поле будет содержаться значение, соответствующее текущему отсчету, а слева от него будут расположены поля со значениями, смещенными от текущего отсчета в прошлое. Смещенные поля имеют те же имена, что и исходные поля, но с приставкой [-1]. Какие поля нужно сместить, показано на рисунке Мастера настройки Узла.

Рисунок 2. Скользящее окно — Мастер настройки Средние значения и количество дней в отчетном периодеСредние значения финансовых показателей рассчитываются по общей формуле:

A=B+E2,

где A — среднее значение, B — значение на начало периода, E — значение на конец периода.

Количество дней в отчетном периоде вычисляется встроенной в Калькулятор функцией DaysBetween.

Рисунок 3. Средние значения и количество дней в отчетном периоде. СлияниеРассчитанные средние значения финансовых показателей соединяются в одну таблицу со значениями выручки и себестоимости за аналогичный отчетный период.

Рисунок 4. Слияние по столбцам Отчетный период — Дата. Коэффициенты оборачиваемости Рисунок 5. Рассчитанные коэффициенты оборачиваемости.Все рассчитываемые коэффициенты оборачиваемости в примере округляются до двух цифр после запятой.

Длительности циклов| Имя поля | Метка поля | Описание |

|---|---|---|

| Operat_cycle | Длительность операционного цикла | Определяет, сколько дней в среднем требуется для производства, продажи и оплаты продукции предприятия |

| Financ_cycle | Длительность финансового цикла | Начинается с момента оплаты поставщикам за материалы и заканчивается в момент получения денег от покупателей за отгруженную продукцию |

| Имя поля | Метка поля | Описание |

|---|---|---|

| Current_ratio | Коэффициент текущей ликвидности | Отношение суммы текущих активов к сумме текущих пассивов. Значение ниже 1 говорит о возможной утрате платежеспособности, значение больше 3 может свидетельствовать о нерациональной структуре капитала. |

| Quick_ratio | Коэффициент быстрой ликвидности | Показывает способность компании погашать свои текущие обязательства в случае возникновения сложностей с реализацией продукции. Рекомендуемые значения: больше 1. |

| Liquidity_ratio | Коэффициент абсолютной ликвидности | Показывает, какая доля краткосрочных долговых обязательств может быть покрыта за счет денежных средств и приравненных к ним средств, то есть при необходимости погашена в ближайшее время. Рекомендуемые значения: 0,2-0,5. |

Скачать

Смотри также:Определение общего коэффициента ликвидности

Каков общий коэффициент ликвидности?

Общий коэффициент ликвидности — это показатель способности компании погашать свои непогашенные обязательства за счет имеющихся активов. Общий коэффициент ликвидности рассчитывается путем деления общей суммы активов на разницу между общей суммой обязательств и условными резервами. Этот коэффициент используется в страховой отрасли, а также при анализе финансовых институтов.

Ключевые выводы

- Общий коэффициент ликвидности используется в страховой отрасли, чтобы определить, является ли страховщик финансово здоровым и достаточно платежеспособным для покрытия своих обязательств.

- Может также использоваться в контексте финансовых учреждений, таких как банки.

- Формула для расчета общего коэффициента ликвидности: [Общие активы / (Общие обязательства — условные резервы)].

- Низкий общий коэффициент ликвидности может указывать на то, что финансовое учреждение или страховая компания испытывают финансовые затруднения.

- Общий коэффициент ликвидности можно сравнить с коэффициентом текущей ликвидности и коэффициентом быстрой ликвидности, которые в большей степени ориентированы на текущие обязательства со сроком погашения в ближайшие 12 месяцев.

Как используется общий коэффициент ликвидности

Регулирующие органы используют финансовые показатели, такие как общий коэффициент ликвидности, чтобы определить, является ли страховщик, банк или другая компания финансово здоровой и платежеспособной, чтобы покрыть свои обязательства. Финансовые и страховые компании используют денежные средства, генерируемые их деятельностью, для получения прибыли. Например, банк может использовать средства, полученные от вкладов клиентов, для предоставления ипотечных и других кредитов. Остаток депозитов клиентов может храниться в виде денежных средств или может быть инвестирован в ликвидные активы.

Страховые компании получают деньги в виде страховых взносов от держателей полисов, и они, в свою очередь, несут ответственность за страховые выплаты, которые они гарантируют по страховым полисам. В зависимости от продолжительности полиса ответственность может длиться от нескольких месяцев до нескольких лет. Обязательства, срок погашения которых наступает в течение следующих двенадцати месяцев, считаются краткосрочными обязательствами.

Сумма денег, которую финансовое учреждение или страховщик должно иметь в наличии для покрытия своих обязательств, определяется регулирующими органами.Регулирующие органы проверяют коэффициенты ликвидности, чтобы определить, соблюдает ли компания требования законодательства. Формула для расчета общего коэффициента ликвидности: [Общие активы / (Общие обязательства — условные резервы)]. В этом расчете условные резервы относятся к фондам на черный день, хранимым страховыми компаниями для покрытия непредвиденных расходов во время финансового кризиса.

Понимание общего коэффициента ликвидности

Низкий общий коэффициент ликвидности может указывать на то, что финансовое учреждение или страховая компания испытывают финансовые затруднения, будь то из-за плохого операционного управления, плохого управления рисками или плохого управления инвестициями.Чтобы соответствовать требованиям законодательства и гарантировать достаточные средства для покрытия своих обязательств, большинство кредиторов и страховщиков стараются улучшить свой общий коэффициент ликвидности.

Однако высокий общий коэффициент ликвидности также не обязательно является хорошим, особенно если оборотные активы составляют высокий процент от общих активов компании. Большая доля оборотных активов означает, что компания может не инвестировать достаточно, чтобы получить высокую прибыль на активы, а вместо этого может сосредоточиться исключительно на ликвидности.

Общий коэффициент ликвидности по сравнению с коэффициентом быстрой ликвидности по сравнению с коэффициентом текущей ликвидности

Другие показатели ликвидности включают коэффициент быстрой ликвидности и коэффициент текущей ликвидности. Коэффициент быстрой ликвидности сравнивает активы компании, которые доступны для использования, включая денежные средства, краткосрочные инвестиции, государственные облигации и неаффилированные инвестиции, с ее текущими обязательствами (краткосрочными обязательствами, подлежащими погашению в течение ближайшего 12-месячного периода). Коэффициент текущей ликвидности сравнивает общие оборотные активы компании с ее текущими обязательствами.Коэффициент быстрой ликвидности более консервативен, чем коэффициент текущей ликвидности, поскольку он не учитывает оборотные активы, такие как запасы, которые сложнее быстро превратить в полезные денежные средства.

Определение, пример, рыночная и бухгалтерская ликвидность

Что такое ликвидность?

На финансовых рынках Финансовые рынки Финансовые рынки, судя по самому названию, представляют собой тип рынка, который предоставляет возможность для продажи и покупки активов, таких как облигации, акции, иностранная валюта и деривативы.Часто их называют разными именами, включая «Уолл-стрит» и «рынок капитала», но все они по-прежнему означают одно и то же. Под ликвидностью понимается то, насколько быстро инвестиция может быть продана без отрицательного влияния на ее цену. Чем более ликвидна инвестиция, тем быстрее ее можно продать (и наоборот) и тем легче продать ее по справедливой стоимости или текущей рыночной стоимости. При прочих равных более ликвидные активы торгуются с премией Премия за ликвидность Премия за ликвидность компенсирует инвесторам вложения в ценные бумаги с низкой ликвидностью.Ликвидность означает, насколько легко вложение можно продать за наличные. ГКО и акции считаются высоколиквидными, поскольку обычно их можно продать в любое время по преобладающей рыночной цене. С другой стороны, инвестиции, такие как недвижимость или долговые инструменты и неликвидные активы, продаются с дисконтом. Ставка дисконтирования В корпоративных финансах ставка дисконтирования — это норма прибыли, используемая для дисконтирования будущих денежных потоков до их приведенной стоимости. Эта ставка часто представляет собой средневзвешенную стоимость капитала (WACC) компании, требуемую ставку доходности или минимальную ставку, которую инвесторы ожидают заработать относительно риска инвестиций..

В бухгалтерском учете и финансовом анализе ликвидность компании является мерой того, насколько легко она может выполнить свои краткосрочные финансовые обязательства Текущие обязательства Текущие обязательства — это финансовые обязательства хозяйствующего субъекта, срок погашения которых наступает в течение года. Компания показывает это на.

Ранжирование рыночной ликвидности (пример)

Ниже приведен пример того, сколько обычных инвестиций обычно ранжируются с точки зрения того, насколько быстро и легко их можно превратить в наличные (конечно, порядок может быть другим). в зависимости от обстоятельств).

Рейтинг ликвидности:

- Наличные

- Иностранная валюта (курсы FXFX — валюты В таблице ниже приведены курсы обмена основных валют по сравнению с долларом США. 81% всей торговли на валютном рынке. Доллар США обычно называют долларом США из-за цвета его банкноты.)

- Гарантированные инвестиционные сертификаты (GIC)

- Государственные облигации

- Корпоративные облигации

- Акции что представляет собой право собственности на капитал компании.Существуют и другие термины, такие как обыкновенная акция, обыкновенная акция или голосующая акция, которые эквивалентны обыкновенным акциям. (публично торгуемые)

- Товары (физические)

- Недвижимость Недвижимость Недвижимость — это недвижимость, состоящая из земли и улучшений, включая здания, приспособления, дороги, сооружения и инженерные сети. Права собственности дают право собственности на землю, улучшения и природные ресурсы, такие как полезные ископаемые, растения, животные, вода и т. Д.

- Art

- Частные предприятия если это личное и с ограниченной информацией.В этом руководстве представлены примеры, в том числе сопоставимый анализ компании, анализ дисконтированных денежных потоков и первый чикагский метод. Узнайте, как профессионалы ценят бизнес

Как видно из приведенного выше списка, наличные по умолчанию являются наиболее ликвидным активом, поскольку их не нужно продавать или конвертировать (это уже наличные!). Акции и облигации Эмитент облигаций заимствует капитал у держателя облигаций и производит им фиксированные платежи по фиксированной (или переменной) процентной ставке в течение определенного периода.обычно можно конвертировать в наличные примерно за 1-2 дня, в зависимости от размера инвестиций. Наконец, более медленные инвестиции, такие как недвижимость, искусство и частный бизнес, могут занять гораздо больше времени, чтобы преобразовать их в наличные (часто месяцы или даже годы).

Финансовая ликвидность

Статьи баланса компании обычно перечислены в порядке от наиболее до наименее ликвидных. Таким образом, денежные средства всегда указываются в верхней части раздела активов, в то время как другие типы активов, такие как основные средства (основные средства), основные средства и оборудование (основные средства), основные средства (основные средства) (основные средства) являются одними из них. основных внеоборотных активов, находящихся на балансе.На основные средства влияют капитальные затраты, они перечислены в последнюю очередь.

В финансах и бухгалтерском учете понятие ликвидности компании — это ее способность выполнять свои финансовые обязательства. Наиболее распространенные меры ликвидности:

- Коэффициент текущей ликвидности Формула коэффициента текущей ликвидности Формула коэффициента текущей ликвидности имеет вид = текущие активы / текущие обязательства. Коэффициент текущей ликвидности, также известный как коэффициент оборотного капитала, измеряет способность бизнеса выполнять свои краткосрочные обязательства, которые подлежат погашению в течение года.Коэффициент учитывает вес общих оборотных активов по сравнению с общими текущими обязательствами. Он указывает на финансовое состояние компании — Текущие активы за вычетом текущих обязательств

- Коэффициент быстрой ликвидности Коэффициент быстрой ликвидности, также известный как кислотный тест, измеряет способность бизнеса погашать свои краткосрочные обязательства активами, легко конвертируемыми в денежные средства. Отношение только наиболее ликвидных активов (денежные средства, дебиторская задолженность и т. Д.) К текущим обязательствам

- Коэффициент наличности Коэффициент наличности Коэффициент денежной наличности, иногда называемый соотношением денежных средств, является показателем ликвидности, который указывает на способность компании расплачиваться. краткосрочные долговые обязательства с их денежными средствами и их эквивалентами.По сравнению с другими коэффициентами ликвидности, такими как коэффициент текущей ликвидности и коэффициент быстрой ликвидности, коэффициент денежной наличности является более строгим и консервативным показателем — наличные денежные средства относительно текущих обязательств

Пример ликвидности (баланс)

Ниже приведен снимок экрана с Бухгалтерский баланс Amazon за 2017 год Бухгалтерский баланс Бухгалтерский баланс является одним из трех основных финансовых отчетов. Финансовая отчетность является ключом как к финансовому моделированию, так и к бухгалтерскому учету., В которой показаны ее активы и обязательства в порядке их ликвидности, а также ее акционерный капитал Акционерный капитал Акционерный капитал (также известный как Акционерный капитал) — это счет в балансе компании, который состоит из уставного капитала плюс.

Как вы можете видеть на изображении, активы Amazon разделены на две категории: оборотные активы и внеоборотные активы (все остальное).

Оборотные активы представлены ниже:

- Денежные средства

- Рыночные ценные бумаги Рыночные ценные бумаги Рыночные ценные бумаги представляют собой неограниченные краткосрочные финансовые инструменты, которые выпускаются либо для долевых ценных бумаг, либо для долговых ценных бумаг компании, акции которой котируются на бирже.Компания-эмитент создает эти инструменты специально для сбора средств для дальнейшего финансирования коммерческой деятельности и расширения. (Сюда могут входить акции, облигации и другие инвестиции, обращающиеся на открытом рынке)

- Запасы Запасы Запасы — это счет текущих активов, находящийся в балансе, состоящий из всего сырья, незавершенного производства и готовой продукции, которые: (Продукция, готовая продукция , сырье и т. д., которые могут быть проданы)

- Дебиторская задолженность Дебиторская задолженность Дебиторская задолженность Дебиторская задолженность (AR) представляет собой продажи бизнеса в кредит, которые еще не были получены от клиентов.Компании разрешают (Денежные средства от продаж клиентам в кредит)

Для большинства компаний это четыре наиболее распространенных оборотных актива. Однако их ликвидность может быть разной. Для многих компаний дебиторская задолженность более ликвидна, чем запасы (это означает, что компания ожидает получить платеж от клиентов быстрее, чем это требуется для продажи товаров на складе).

Краткосрочные обязательства перечислены следующим образом:

- Счета к оплате Счета к оплате Счета к оплате — это обязательство, возникающее, когда организация получает товары или услуги от своих поставщиков в кредит.Кредиторская задолженность (деньги, причитающиеся продавцу и поставщикам)

- Начисленные расходы Накопленные расходы Накопленные расходы — это расходы, которые признаются, даже если денежные средства не были оплачены. Обычно они сопоставляются с выручкой с помощью принципа сопоставления и прочего (деньги, которые компания ожидает задолжать продавцам и поставщикам в ближайшем будущем)

- Незаработанная выручка (также называемая отсроченным доходом Отсроченный доход Отсроченный доход генерируется, когда компания получает платеж за товары и / или услуги, которые он еще не заработал.В учете по методу начисления:)

Чтобы узнать больше, посетите Расширенный курс финансового моделирования CFI на Amazon.

Дополнительные ресурсы

CFI является официальным поставщиком услуг глобального финансового моделирования и оценки (FMVA) ™. Стать сертифицированным аналитиком финансового моделирования и оценки (FMVA) ® Сертификация CFI по финансовому моделированию и оценке (FMVA) ® поможет вы обретете необходимую уверенность в своей финансовой карьере. Запишитесь сегодня! программа сертификации, призванная помочь любому стать финансовым аналитиком мирового уровня.Чтобы продолжить карьеру, вам будут полезны следующие дополнительные ресурсы CFI:

- Текущие активы Текущие активы Текущие активы — это все активы, которые компания планирует преобразовать в наличные в течение одного года. Они обычно используются для измерения ликвидности

- Долговая емкость Долговая емкость Долговая емкость относится к общей сумме долга, которую бизнес может понести и погасить в соответствии с условиями долгового соглашения.

- Idle CashIdle CashIdle Cash — это, как следует из этого выражения, денежные средства, которые бездействуют или не используются для увеличения стоимости бизнеса.Это означает, что наличные деньги не приносят процентов от хранения на сберегательных или текущих счетах и не приносят прибыли в виде покупки активов или инвестиций. Деньги просто лежат в том виде, в котором их не ценят.

- Типы финансовых коэффициентовФинансовые коэффициентыФинансовые коэффициенты создаются с использованием числовых значений, взятых из финансовой отчетности для получения значимой информации о компании.

Коэффициенты ликвидности | Безграничный учет

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности — это финансовый коэффициент, который измеряет, достаточно ли у фирмы ресурсов для выплаты своих долгов в течение следующих 12 месяцев.

Цели обучения

Используйте коэффициент текущей ликвидности компании для оценки ее краткосрочной финансовой устойчивости

Основные выводы

Ключевые моменты

- Коэффициент ликвидности выражает способность компании погашать краткосрочных кредиторов из общей суммы денежных средств. Коэффициент ликвидности является результатом деления общей суммы денежных средств на краткосрочные займы.

- Коэффициент текущей ликвидности — это финансовый коэффициент, который измеряет, достаточно ли у фирмы ресурсов для выплаты своих долгов в течение следующих 12 месяцев.

- Коэффициент текущей ликвидности = текущие активы / текущие обязательства.

- Приемлемые текущие коэффициенты варьируются от отрасли к отрасли и обычно составляют от 1,5 до 3 для здорового бизнеса.

Ключевые термины

- управление оборотным капиталом : Решения, касающиеся оборотного капитала и краткосрочного финансирования, называются управлением оборотным капиталом [19]. Сюда входит управление отношениями между краткосрочными активами фирмы и ее краткосрочными обязательствами.

- Коэффициент текущей ликвидности : оборотные активы, разделенные на краткосрочные обязательства

Коэффициент ликвидности

Коэффициент ликвидности выражает способность компании погашать краткосрочных кредиторов из общей суммы денежных средств. Коэффициент ликвидности является результатом деления общей суммы денежных средств на краткосрочные займы. Он показывает, сколько раз краткосрочные обязательства покрывались денежными средствами. Если значение больше 1,00, это означает, что он полностью покрыт.

Ликвидность : Высокая ликвидность означает, что компания имеет возможность выполнять свои краткосрочные обязательства.

Коэффициент ликвидности может относиться к:

- Резервные требования — постановление банка, устанавливающее минимальные резервы, которые должен иметь каждый банк.

- Acid Test — коэффициент, используемый для определения ликвидности хозяйствующего субъекта.

Формула следующая:

LR = ликвидные активы / краткосрочные обязательства

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности — это финансовый коэффициент, который измеряет, достаточно ли у фирмы ресурсов для выплаты своих долгов в течение следующих 12 месяцев.Он сравнивает текущие активы фирмы с ее текущими обязательствами. Он выражается следующим образом:

Коэффициент текущей ликвидности = текущие активы / текущие обязательства

- Оборотный актив — это актив на балансе, который можно либо конвертировать в денежные средства, либо использовать для оплаты текущих обязательств в течение 12 месяцев. Типичные оборотные активы включают денежные средства, их эквиваленты, краткосрочные инвестиции, дебиторскую задолженность, товарно-материальные запасы и часть предоплаченных обязательств, которая будет выплачена в течение года.

- Под краткосрочными обязательствами часто понимают все обязательства предприятия, которые должны быть погашены денежными средствами в течение финансового года или операционного цикла данной фирмы, в зависимости от того, какой период длиннее.

Коэффициент текущей ликвидности является показателем рыночной ликвидности фирмы и ее способности удовлетворять требования кредиторов. Приемлемые текущие коэффициенты варьируются от отрасли к отрасли и обычно составляют от 1,5 до 3 для здорового бизнеса. Если коэффициент текущей ликвидности компании находится в этом диапазоне, это обычно указывает на хорошую краткосрочную финансовую устойчивость. Если текущие обязательства превышают текущие активы (коэффициент текущей ликвидности ниже 1), то у компании могут возникнуть проблемы с выполнением своих краткосрочных обязательств.Если коэффициент текущей ликвидности слишком высок, то компания может неэффективно использовать свои оборотные активы или средства краткосрочного финансирования. Это также может указывать на проблемы в управлении оборотным капиталом. В такой ситуации компаниям следует рассмотреть возможность инвестирования избыточного капитала в среднесрочные и долгосрочные цели.

Низкие значения для текущих или быстрых коэффициентов (значения меньше 1) указывают на то, что у фирмы могут возникнуть трудности с выполнением текущих обязательств. Однако низкие значения не указывают на критическую проблему.Если у организации хорошие долгосрочные перспективы, она может брать займы под эти перспективы для выполнения текущих обязательств. Некоторые виды бизнеса обычно работают с коэффициентом текущей ликвидности менее единицы. Например, если запасы оборачиваются намного быстрее, чем кредиторская задолженность, то коэффициент текущей ликвидности будет меньше единицы. Это может позволить фирме работать с низким коэффициентом текущей ликвидности.

Если бы все остальные условия были равны, кредитор, который ожидает выплаты в течение следующих 12 месяцев, счел бы высокий коэффициент текущей ликвидности лучше, чем низкий коэффициент текущей ликвидности.Высокий коэффициент текущей ликвидности означает, что компания с большей вероятностью выполнит свои обязательства, срок погашения которых наступает в ближайшие 12 месяцев.

Коэффициент краткости (коэффициент кислотного теста)

Кислотный тест или коэффициент быстрой ликвидности измеряет способность компании использовать свои активы для немедленного погашения текущих обязательств.

Цели обучения

Рассчитать коэффициент быстрой ликвидности компании

Основные выводы

Ключевые моменты

- Коэффициент быстрой ликвидности = (Денежные средства и их эквиваленты + Рыночные ценные бумаги + Дебиторская задолженность) / Текущие обязательства.

- Коэффициент кислотного теста = (Текущие активы — Запасы) / Текущие обязательства.

- В идеале коэффициент кислотного теста должен быть 1: 1 или выше, однако он сильно варьируется в зависимости от отрасли. В целом, чем выше коэффициент, тем выше ликвидность компании.

Ключевые термины

- Казначейские векселя : Казначейские векселя (или казначейские векселя) подлежат погашению в течение одного года или менее. Как и бескупонные облигации, по ним не выплачиваются проценты до погашения; вместо этого они продаются с дисконтом от номинальной стоимости для получения положительной доходности к погашению.

Коэффициент быстрой ликвидности

В финансах Acid-test (также известный как коэффициент быстрой ликвидности) измеряет способность компании использовать свои близкие к наличности или быстрые активы для немедленного погашения или погашения своих текущих обязательств. К быстрым активам относятся те оборотные активы, которые предположительно можно быстро конвертировать в наличные по стоимости, близкой к их балансовой стоимости. Компания с коэффициентом быстрой ликвидности менее 1 не может погасить свои текущие обязательства.

Коэффициент быстрой ликвидности = (Денежные средства и их эквиваленты + Рыночные ценные бумаги + Дебиторская задолженность) / Текущие обязательства.

Денежные средства и их эквиваленты являются наиболее ликвидными активами в составе активов баланса компании. Эквиваленты денежных средств — это активы, которые легко конвертируются в денежные средства, такие как авуары денежного рынка, краткосрочные государственные облигации или казначейские векселя, обращающиеся на рынке ценные бумаги и коммерческие ценные бумаги. Эквиваленты денежных средств отличаются от других инвестиций своим краткосрочным существованием. Срок их погашения составляет 3 месяца, тогда как краткосрочные инвестиции составляют 12 месяцев или меньше, а долгосрочные инвестиции — это любые инвестиции, срок погашения которых превышает 12 месяцев.Еще одно важное условие, которому должны соответствовать денежные эквиваленты, — это вложение не должно иметь значительного риска изменения стоимости. Таким образом, обыкновенные акции не могут считаться эквивалентом денежных средств, а привилегированные акции, приобретенные незадолго до даты их погашения, могут считаться эквивалентом денежных средств.

Денежные средства : Денежные средства являются наиболее ликвидным активом в бизнесе.

Коэффициент кислотного теста

Кислотный тест часто относится к коэффициенту наличности, а не к коэффициенту быстрой ликвидности: Коэффициент кислотного теста = (Текущие активы — Запасы) / Текущие обязательства.

Обратите внимание, что запасы исключаются из суммы активов в коэффициенте быстрой ликвидности, но включаются в коэффициент текущей ликвидности. Коэффициенты — это тесты на жизнеспособность хозяйствующих субъектов, но они не дают полной картины состояния бизнеса. Для бизнеса с большой дебиторской задолженностью, которая не будет оплачиваться в течение длительного периода (скажем, 120 дней), и существенными коммерческими расходами и кредиторской задолженностью, которые подлежат оплате немедленно, коэффициент быстрой ликвидности может выглядеть здоровым, когда у бизнеса фактически может закончиться наличность. Напротив, если бизнес договорился о быстрой оплате или наличных от клиентов и о длительных сроках от поставщиков, он может иметь очень низкий коэффициент быстрой ликвидности, но при этом быть очень здоровым.

Коэффициент кислотного теста должен быть 1: 1 или выше, однако он сильно варьируется в зависимости от отрасли. Чем выше коэффициент, тем выше будет ликвидность компании (лучше сможет выполнять текущие обязательства за счет ликвидных активов).

Что такое хороший коэффициент ликвидности?

5 мин. Прочитать

- Концентратор

- Бухгалтерский учет

- Что такое хороший коэффициент ликвидности?

Коэффициент ликвидности для бизнеса — это его способность погасить свои долговые обязательства.Хороший коэффициент ликвидности — это любое значение, превышающее 1. Это указывает на то, что компания находится в хорошем финансовом состоянии и с меньшей вероятностью столкнется с финансовыми трудностями.

Чем выше коэффициент, тем выше запас прочности, которым обладает бизнес для выполнения своих текущих обязательств. Коэффициент ликвидности обычно используется кредиторами и кредиторами при принятии решения о предоставлении кредита бизнесу.

О чем эта статья:

ПРИМЕЧАНИЕ. Члены группы поддержки FreshBooks не являются сертифицированными специалистами по подоходному налогу или бухгалтерскому учету и не могут давать советы в этих областях, кроме дополнительных вопросов о FreshBooks.Если вам нужна консультация по подоходному налогу, обратитесь к бухгалтеру в вашем районе .

Какие типы коэффициентов ликвидности?

Для анализа доступно несколько коэффициентов, каждый из которых сравнивает ликвидные активы с краткосрочными обязательствами.

Наиболее широко используемые коэффициенты платежеспособности — это коэффициент текущей ликвидности, коэффициент кислотной проверки (также известный как коэффициент быстрой ликвидности) и коэффициент наличности.

Эти коэффициенты оценивают общее состояние бизнеса на основе его способности справляться с долгами в краткосрочной перспективе.

Как рассчитать коэффициент ликвидности?

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности, также известный как коэффициент оборотного капитала, измеряет способность бизнеса погашать свои краткосрочные долговые обязательства за счет текущих активов.

Формула расчета коэффициента текущей ликвидности выглядит следующим образом:

Коэффициент текущей ликвидности = оборотные активы / текущие обязательства

Итак, если текущие активы составляют 400 000 долларов, а текущие обязательства — 200 000 долларов, коэффициент текущей ликвидности составляет 2: 1.

Оборотные активы — это ликвидные активы, которые могут быть конвертированы в денежные средства в течение одного года, такие как денежные средства, их эквиваленты, дебиторская задолженность, краткосрочные депозиты и рыночные ценные бумаги. Краткосрочные обязательства относятся к финансовым обязательствам предприятия, подлежащим погашению в течение года.

Очевидно, что более высокий коэффициент текущей ликвидности лучше для бизнеса. Хороший коэффициент текущей ликвидности составляет от 1,2 до 2, что означает, что у компании в 2 раза больше оборотных активов, чем обязательств для покрытия своих долгов.

Коэффициент текущей ликвидности ниже 1 означает, что у компании недостаточно ликвидных активов для покрытия своих краткосрочных обязательств. Соотношение 1: 1 указывает на то, что текущие активы равны текущим обязательствам и что бизнес просто способен покрыть все свои краткосрочные обязательства.

Коэффициент кислотного теста

Коэффициент кислотной проверки или коэффициент быстрой ликвидности рассчитывает способность погасить текущие обязательства с помощью быстрых активов.

Быстрые активы относятся к оборотным активам бизнеса, которые могут быть конвертированы в наличные в течение девяноста дней.Он не включает расходные материалы, инвентарь и предоплату.

Формула для расчета коэффициента кислотного испытания:

Коэффициент кислотного теста = (денежные средства и их эквиваленты + текущая дебиторская задолженность + краткосрочные инвестиции) / текущие обязательства

Если в балансе действительно представлена разбивка оборотных средств, вы можете рассчитать коэффициент кислотного теста по формуле:

Коэффициент кислотного теста = (Общие оборотные активы — Запасы — Предоплаченные расходы) / Текущие обязательства

Компании с коэффициентом кислотного теста меньше единицы не имеют достаточно ликвидных активов для выплаты своих долгов.Если разница между коэффициентом кислотных испытаний и коэффициентом текущей ликвидности велика, это означает, что бизнес в настоящее время слишком полагается на запасы.

Поскольку значения запасов различаются в зависимости от отрасли, рекомендуется найти среднее значение по отрасли, а затем сравнить коэффициенты кислотных испытаний для соответствующего бизнеса с этим средним значением.

Коэффициент денежной наличности