Частые вопросы об ипотеке | Банк БЖФ — ипотека по низкой ставке

1. В кассах отделений АО «Банк БЖФ». Текущую оплату кредита можно произвести в кассах отделений АО «Банк БЖФ» в г. Москве и Санкт-Петербурге. Комиссия взимается по тарифам Банка. Денежные средства на рублевый счет Заемщика в Банке может внести как сам Заемщик, так и иное физическое лицо, обратившись кассу Банка, при наличии паспорта гражданина РФ и сведений о номере счета и ФИО (полностью) владельца счета.

2. Переводом через кассы сторонних банков Через любой сторонний банк, используя услугу «межбанковский перевод» (реквизиты для перевода содержатся в Вашем кредитном договоре). За осуществление операции взимается комиссия стороннего банка. Перевод осуществляется в течение 2–3 дней, поэтому оплату рекомендуем вносить заблаговременно.

3. Перечислением денежных средств из заработной платы

Если вы получаете заработную плату на счет в АО «Банк БЖФ», вам достаточно оформить постоянное поручение на перевод в Банке.

Уважаемые клиенты, просим Вас использовать следующие реквизиты, если Вы пользуетесь услугами других банков при безналичном перечислении своих средств на счета в АО «Банк БЖФ»:

Банк получатель: АО «Банк БЖФ» БИК: 044525464 Кор/счет: 30101810545250000464 Получатель: ФИО (полностью) ИНН получателя: может не заполняться № счета получателя: Ваш номер счета в АО «Банк БЖФ», в соответствии с договором текущего счета Назначение платежа: Перевод средств в счет погашения обязательств по кред. Дог. № от

4. Пополнить свой текущий счет в АО «Банк БЖФ» Вы можете через Партнеров Банка: сервис «Золотая корона – погашение кредитов»

Для осуществления первого платежа в этом сервисе, Вам необходимо помимо стандартных реквизитов платежа (номер счета, номер договора или номер карты; ФИО плательщика) называть БИК Банка.

Налоговый вычет на обучение в кредит

Если на получение образования брался кредит, можно ли вернуть 13 %? Из статьи Вы узнаете, в каких случаях можно оформить налоговый вычет на обучение в кредит, когда можно возместить налог и какие документы для возврата налога за обучение, если на его оплату брали кредит, понадобятся.

Получение образования в кредит в настоящее время становится все более популярным. При этом погашение кредита согласно условиям договора может осуществляться как во время учебы, так и после получения образования.

Ответ на вопрос о возможности налогового вычета за обучение, если на учебу брался кредит, дает Минфин в своих разъяснениях (Письмо Минфина РФ от 11.11.2016 N 03-04-05/66297, Письмо Минфина России от 02.11.2011 г. N 03-04-05/7-851). Вернуть 13 % в этом случае можно. Однако следует учитывать следующее.

Социальный налоговый вычет предоставляется налогоплательщику по доходам того налогового периода, в котором налогоплательщиком фактически были произведены расходы на оплату обучения.

Заявление о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы (п. 7 ст. 78 НК РФ).

В связи с этим для получения социального налогового вычета на обучение налогоплательщик вправе представить налоговые декларации по налогу на доходы физических лиц за 3 последних прошедших года, при условии, что в указанные налоговые периоды им был получен доход, облагаемый по ставке 13 процентов, а также были произведены расходы по оплате за обучение. По расходам текущего года, не дожидаясь его окончания, Вы вправе оформить вычет за обучение через работодателя.

Таким образом, если оплата обучения за счет заемных средств, производилась в годы (в пределах срока давности возврата налога), когда Вы получали облагаемые по ставке 13 % доходы, то Вы сможете получить вычет за обучение в кредит. При этом период, в который погашался кредит, для целей возврата налога за обучение не важен.

Отметим, что возврат 13 % по расходам на погашение процентов по кредиту, израсходованного на оплату обучения, законом не предусмотрен.

Пример

Гражданин для оплаты получения образования заключил кредитный договор. Оплата за обучение производилась за счет средств банковского кредита в 2018, 2019, 2020 годах. Согласно условиям договора погашать кредит он начал в 2019 году. В 2018-2020 г. гражданин был официально трудоустроен, поэтому в 2020 году он вправе подать декларации за 2018, 2019 годы и получить налоговый вычет по расходам на оплату обучения за счет кредитных средств в эти годы. Вернуть 13 % по расходам на оплату обучения 2020 года, налогоплательщик может по окончании этого года, например, в 2021 году, подав декларацию за 2020 год.

Документы для налогового вычета за обучение в кредит

Для получения социального налогового вычета за обучение (за счет кредитных средств в том числе) Вам необходимо подать в налоговую инспекцию документы, подтверждающие фактические расходы на обучение. Такими документами могут быть платежные поручения с отметкой банка об исполнении. Об остальных документах для возврата налога за обучение можно прочитать здесь.

Такими документами могут быть платежные поручения с отметкой банка об исполнении. Об остальных документах для возврата налога за обучение можно прочитать здесь.

Таким образом, налоговый вычет на обучение в кредит возможен. Для возврата налога за учебу в кредит необходимо подать декларацию за тот год, в котором производилась оплата обучения за счет кредитных средств.

Опубликовал:

Раленко Антон Андреевич

Москва 2020

что это, для чего нужна, как получить 2-НДФЛ

При взятии кредита или получении налогового вычета человек может столкнуться с необходимостью получить справку 2-НДФЛ. Иногда ее просят банки, иногда — ответственные органы, а работодатели и вовсе имеют с ней дело регулярно. Расскажем подробнее о том, что это такое и каким образом наличие справки может помочь при взятии кредита, а также для чего документ нужен банкам.

Содержание статьи

Что такое справка 2-НДФЛ

НДФЛ расшифровывается как «налог на доходы физических лиц». Документов, связанных с этим налогом, несколько, поэтому они для большей понятности пронумерованы цифрами от 1 до 5. Большинство из них нужно в основном предпринимателям и владельцам собственного бизнеса: таким образом бизнесмен отчитывается в налоговую об обязательных выплатах. Однако 2-НДФЛ может пригодиться и физическому лицу. Это справка, сообщающая о доходах человека, которые облагаются налогом, например информация о его зарплате. Этот документ показывает, сколько денег человек получил за определенный период и каков размер обязательных налогов, которые он выплатил со своего дохода. Справка подтверждает материальный уровень человека и отображает, какую сумму тот получает ежемесячно.

Документов, связанных с этим налогом, несколько, поэтому они для большей понятности пронумерованы цифрами от 1 до 5. Большинство из них нужно в основном предпринимателям и владельцам собственного бизнеса: таким образом бизнесмен отчитывается в налоговую об обязательных выплатах. Однако 2-НДФЛ может пригодиться и физическому лицу. Это справка, сообщающая о доходах человека, которые облагаются налогом, например информация о его зарплате. Этот документ показывает, сколько денег человек получил за определенный период и каков размер обязательных налогов, которые он выплатил со своего дохода. Справка подтверждает материальный уровень человека и отображает, какую сумму тот получает ежемесячно.

Что содержит справка

- Паспортные данные человека, который получает доход: Ф. И. О., дату рождения, гражданство, серию и номер паспорта, ИНН.

- Сведения о работодателе: наименование организации и ее реквизиты.

- Информация о доходе, который облагается налогом по ставке 13 %, приведенная помесячно.

Указывается сам доход и налоговые выплаты.

Указывается сам доход и налоговые выплаты. - Сведения о стандартных, социальных и имущественных налоговых вычетах, их коды.

- Общая сумма дохода человека, а также уплаченных налогов и использованных вычетов.

- Подпись уполномоченного бухгалтера и печать организации.

- Дата выдачи.

Как получить справку по форме 2-НДФЛ

Как правило, документ нужен работодателю: тот обязан оформлять справки, чтобы отчитаться перед налоговой службой. Но 2-НДФЛ может понадобиться и сотруднику при взаимодействии с некоторыми уполномоченными органами или перед взятием крупного кредита. Физическое лицо имеет право получить справку двумя способами.

У работодателя

Первый и самый очевидный — обратиться непосредственно к начальству или в бухгалтерию организации, в которой Вы работаете. Статья 62 Трудового кодекса гласит, что срок оформления документа не должен превышать 3 рабочих дней. Чтобы получить справку, нужно написать заявление на имя главного бухгалтера или руководителя компании: там следует указать, за какой период нужна информация.

Через Госуслуги

Не так давно у граждан России появилась возможность оформить справку 2-НДФЛ через интернет, в режиме онлайн. Это можно сделать на сайте Госуслуг: нужно иметь подтвержденную учетную запись. От человека требуется подать электронную заявку и указать свой ИНН. Госуслуги выдадут результат, который гражданин сможет просмотреть в своем личном кабинете и при необходимости распечатать.

Для чего нужна справка 2-НДФЛ

При взятии кредита

Чаще всего справка требуется при взятии кредита в банке. Обычно речь идет о больших суммах, для которых человек обязан подтвердить свою платежеспособность и предоставить ее доказательства. 2-НДФЛ считается надежным способом подтверждения, впрочем, не единственным. Иногда кредитору достаточно справки по форме банка: ее также выдает и подписывает работодатель, указывая сведения о доходах человека за нужный период.

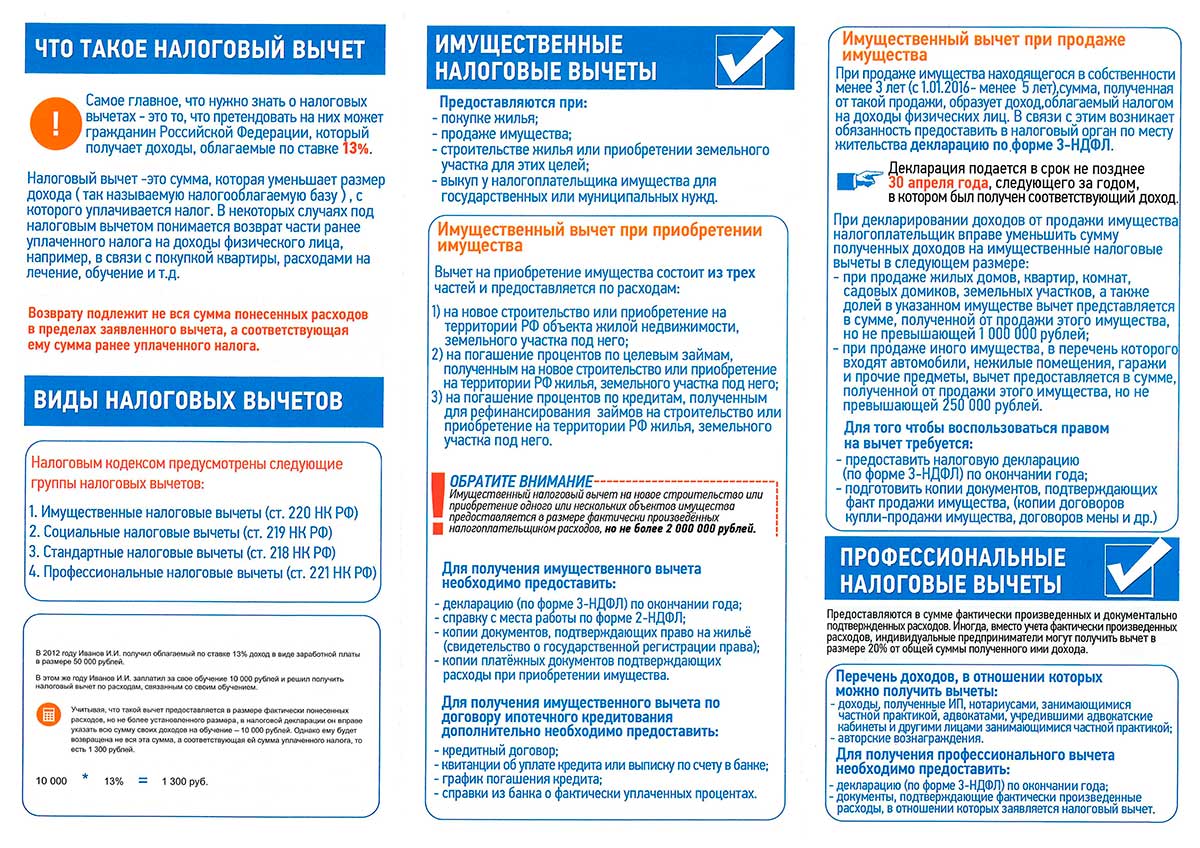

При получении льгот и вычетов

Налоговый вычет — это возможность вернуть часть уплаченных налогов в связи с крупной покупкой, дорогостоящим лечением или некоторыми другими ситуациями. Чтобы его получить, нужно обратиться в налоговую с набором документов, подтверждающих, что человек находится в ситуации, в которой ему положен вычет. Люди, которые оказались в сложной ситуации, иногда могут рассчитывать на налоговое послабление, льготы или пособия от государства — но для этого им надо предоставить доказательства своего материального положения соответствующему органу. В таких случаях человек собирает пакет документов, один из которых — справка 2-НДФЛ.

При трудоустройстве

Некоторые работодатели требуют у новых сотрудников справку 2-НДФЛ с прошлого места работы. Иногда документ выдают при увольнении, но если такого не произошло, человек имеет право запросить справку у главного бухгалтера компании, из которой он уволился.

В других случаях

Существуют и иные ситуации, в которых человеку может понадобиться справка:

- усыновление ребенка или оформление опеки;

- расчет размеров пенсии;

- получение статуса безработного;

- судебные разбирательства;

- оплата больничного или отпуска по уходу за ребенком;

- поездка за границу, для которой требуется подтверждение достатка.

Как правило, во всех этих случаях человек должен предоставить справку 2-НДФЛ соответствующему государственному органу. Это нужно, чтобы определить размер его официального заработка и подтвердить материальный статус.

Всегда ли банки требуют справку

Нет, банки не всегда просят предоставить справку по форме 2-НДФЛ. Обычно документ нужен, если человек берет кредит большого размера или на долгий срок. Это ипотека, автокредит, крупный потребительский кредит. Чем меньше размер и срок кредитования, тем меньше документов потребует банк. Дело в том, что выдача больших сумм — в той или иной степени риск для кредитора. Практически любой банк стремится минимизировать этот риск: для этого нужны проценты и подтверждение дохода, а также обязательная страховка заемщика. Если же Вы берете кредит небольшого размера или обращаетесь к услугам экспресс-кредитования, никаких сведений о доходах от Вас, вероятнее всего, не потребуют.

Дело в том, что выдача больших сумм — в той или иной степени риск для кредитора. Практически любой банк стремится минимизировать этот риск: для этого нужны проценты и подтверждение дохода, а также обязательная страховка заемщика. Если же Вы берете кредит небольшого размера или обращаетесь к услугам экспресс-кредитования, никаких сведений о доходах от Вас, вероятнее всего, не потребуют.

Что делать, если работа неофициальная

Справка 2-НДФЛ показывает только официальный доход, который облагается налогом в 13 %. К сожалению, есть работодатели, которые предпочитают нанимать работников и выплачивать им зарплату полуофициально или вовсе неофициально — без уплаты налогов. Такой работник менее защищен, чем тот, который имеет официальное трудоустройство: ему сложнее получить налоговый вычет или кредит, труднее отстоять свои права перед работодателем. А еще он не в состоянии получить справку 2-НДФЛ с актуальными сведениями, ввиду отсутствия официального дохода. Если такому человеку понадобится обратиться в банк за кредитом, у него есть два варианта.

- Получить у кредитора бланк справки по форме банка и попросить работодателя ее заполнить. Правда, работодатели порой неохотно выдают такие справки: по сути, этим они подтверждают, что платят неофициальную зарплату.

- Найти работу с официальным заработком, например, на HH.ru. Этот крупный сайт поиска работы сотрудничает с ЭОС по спецпрограмме.

Заключение

Справка 2-НДФЛ — удобный способ доказать свой официальный доход и подтвердить платежеспособность перед банком. Она может понадобиться и в других ситуациях, например при оформлении налогового вычета. А вот люди, работающие неофициально, не могут подтвердить доход с ее помощью. Если они захотят взять кредит, им придется обходиться справкой по форме банка. Неофициальное трудоустройство оставляет человека уязвимым и нарушает законодательство, поэтому ЭОС рекомендует Вам по возможности искать работу с оформлением по ТК РФ. Наш спецпроект в сотрудничестве с HH. ru предназначен для людей, которым нужна достойная работа с привлекательной зарплатой. Вы можете пройти на нашем сайте тест на профориентацию, просмотреть обучающие ролики по составлению резюме и начинать искать на HH.ru благонадежных работодателей по всей России.

ru предназначен для людей, которым нужна достойная работа с привлекательной зарплатой. Вы можете пройти на нашем сайте тест на профориентацию, просмотреть обучающие ролики по составлению резюме и начинать искать на HH.ru благонадежных работодателей по всей России.

Десять главных вопросов про налоговый вычет в недвижимости

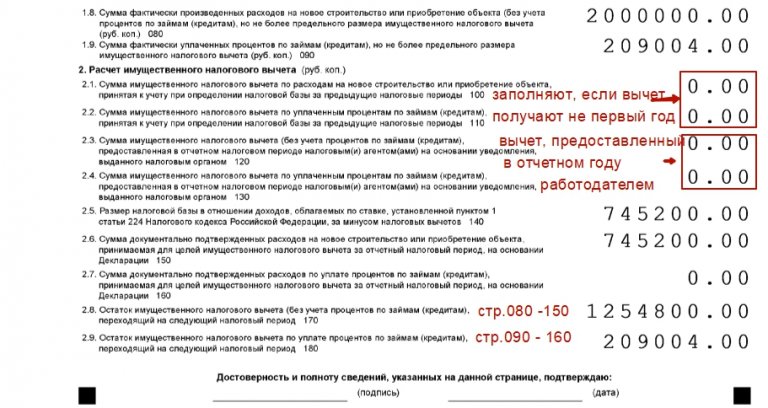

Чтобы получить имущественный вычет необходимо подать декларацию 3-НДФЛ в налоговый орган или уведомление о праве на вычет своему работодателю.

Чтобы получить вычет в налоговом органе необходимо в следующем или любом другом году после приобретения жилой недвижимости или земельного участка подать в налоговую декларацию 3-НДФЛ.

Декларацию нельзя подать в том же году, когда купили квартиру, только в следующих периодах.

Форму декларации 3-НДФЛ можно скачать на сайте ФНС (nalog.ru) и вместе с пакетом документов отправить через личный кабинет налогоплательщика. Ждать какого-либо определенного дня для подачи документов на вычет не нужно, можно подать в любое время.

Для получения вычетов потребуются следующие документы:

— копия свидетельства о государственной регистрации права собственности, если оно зарегистрировано до 15.07.2016, или выписка из ЕГРН, или акт приема-передачи квартиры, если приобретена новостройка;

— копии договора о приобретении недвижимости, акта о ее передаче;

— документы, которые подтверждают уплату денежных средств в полном объеме или ваши расходы на строительство (например, квитанции к приходным ордерам, банковские выписки о перечислении денег на счет продавца, расписка или акт приема-передачи денежных средств, товарные и кассовые чеки).

— копия кредитного договора и справка из банка о размере уплаченных процентов по кредиту;

— справка о ваших доходах (если получать вычет вы будете в налоговой инспекции).

Проверка декларации длится до трех месяцев, а потом в течение одного месяца после поступления заявления налогоплательщика, будет произведен возврат налога на расчетный счет. Заявление на возврат налога можно заполнить двумя способами: через форму в личном кабинете на сайте ФНС или на бланке и подать в налоговый орган лично или отправить по почте. С 2021 года форма заявления о возврате входит в состав декларации.

С 2021 года форма заявления о возврате входит в состав декларации.

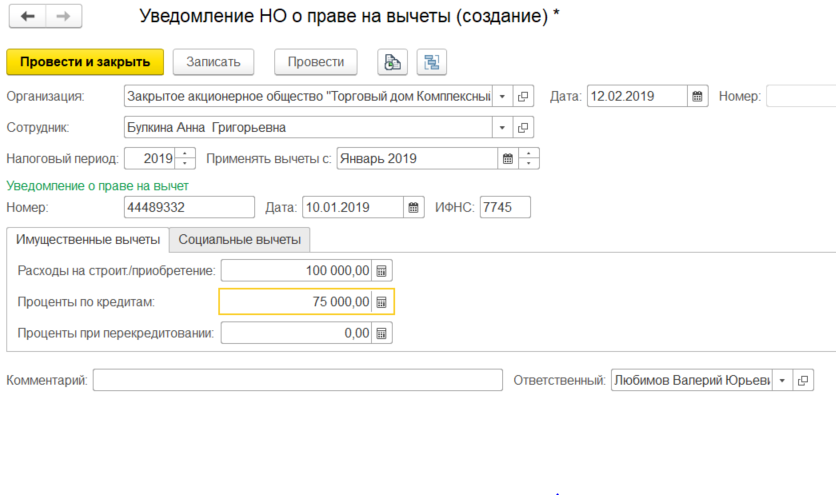

Чтобы вернуть НДФЛ при покупке квартиры через работодателя, нужно получить от налогового органа уведомление о праве на вычет. Сначала документы вместе с заявлением о подтверждении права на имущественный вычет подаются в налоговый орган по месту жительства. Уведомление о подтверждении права на вычет выдается налоговым органом не позднее 30 календарных дней.

Работодателю необходимо предоставить данное уведомление и в произвольной форме заявление о предоставлении имущественного вычета. На основании этого документа работодатель не будет удерживать с вашей зарплаты НДФЛ. Кроме этого, должны еще и вернуть всю удержанную сумму с начала года.

Например, гражданин купил квартиру в мае 2021 года, получил уведомление о праве на вычет. Ему вернут весь НДФЛ, который удержали за девять месяцев – с января 2021.

Если гражданин официально работает в нескольких местах, то можно взять несколько уведомлений и не платить налог везде. Уведомление о праве на вычет каждый год нужно получать новое. Если в течение года меняется место работы, тоже нужно заново оформить уведомление.

Уведомление о праве на вычет каждый год нужно получать новое. Если в течение года меняется место работы, тоже нужно заново оформить уведомление.

Если в год приобретения недвижимости у вас не было возможности полностью использовать имущественный вычет, его можно получить позже, когда появятся соответствующие доходы.

Калькулятор вычета налога на проценты по ипотеке

Кто имеет право на этот вычет?

Чтобы иметь право на вычет процентов по ипотечному жилищному кредиту, домовладельцы должны соответствовать этим двум требованиям:

- Вы заполнили форму IRS 1040 и перечислили свои вычеты.

- Ипотека — это обеспеченная задолженность за квалифицированный дом, которым вы владеете.

2018 изменения в налоговом кодексе

С 2018 года были снижены лимиты по квалифицированным жилищным кредитам.Теперь пары, подающие совместно, могут вычитать проценты только по квалифицированным жилищным кредитам на сумму до 750 000 долларов, по сравнению с 1 миллионом долларов в 2017 году. Для состоящих в браке налогоплательщиков, подающих отдельные декларации, предел составляет 375 000 долларов; ранее это было 500 000 долларов.

Для состоящих в браке налогоплательщиков, подающих отдельные декларации, предел составляет 375 000 долларов; ранее это было 500 000 долларов.

Эти лимиты включают любую комбинацию квалифицированных ссуд, таких как ипотечные ссуды, ссуды под залог недвижимости и HELOC.

Например, если у вас есть первая ипотека на сумму 300 000 долларов и ссуда под залог собственного капитала на сумму 200 000 долларов, все проценты, уплаченные по обоим этим займам, могут быть вычтены, поскольку вы не превысили лимит в 750 000 долларов.

Если вы взяли ипотечный кредит или ссуду под залог собственного капитала / HELOC не позднее 15 декабря 2017 г. , вы все равно можете вычесть проценты по ссудам на сумму до 1 миллиона долларов.

Ссуды под залог недвижимости и правила HELOC

Новый налоговый закон также положил конец вычету процентов по задолженности по собственному капиталу до 2026 года, если не выполняется одно условие: вы используете HELOC или ссуды под собственный капитал для оплаты ремонта дома.

Другими словами, если вы не использовали ссуду под залог собственного капитала, чтобы починить крышу, добавить еще одну спальню или сделать другие улучшения в своем доме, то эти проценты не будут вычитаться из налогооблагаемой базы.

Не забудьте вести записи о своих расходах на проекты по благоустройству дома на случай, если вы пройдете аудит. Возможно, вам даже придется вернуться и восстановить свои расходы на вторую ипотеку, взятую за годы до изменения налогового законодательства.

Сколько процентов я могу требовать?

Большинство домовладельцев могут вычесть все свои проценты по ипотеке. Закон о сокращении налогов и занятости (TCJA), который действует с 2018 по 2025 год, позволяет домовладельцам вычитать проценты по ипотечным кредитам в размере до 750 000 долларов.Для налогоплательщиков, которые используют отдельный статус регистрации в браке, лимит долга на приобретение дома составляет 375 000 долларов.

Для ипотечных кредитов, выданных до 16 декабря 2017 года, лимиты выше. То же самое касается заемщиков, которые заключили обязывающий договор к крайнему сроку 16 декабря и закрылись до 1 апреля 2018 года. Эти заемщики могут вычитать проценты по ссудам до 1 миллиона долларов или 500 000 долларов для состоящих в браке, подавая документы отдельно.

Соответствующие ипотечные кредиты включают ипотечные кредиты, используемые для покупки или улучшения первого или второго жилья.

Определения

Облагаются ли ваши бизнес-ссуды налоговым вычетом?

GettyЕсли вы планируете взять ссуду для малого бизнеса для финансирования крупного проекта или замены вышедшего из строя оборудования, вы можете задаться вопросом, как этот прилив капитала повлияет на налоги в следующем году.

Хорошая новость заключается в том, что большинство ссуд не изменят существенно вашу налоговую задолженность.Получение единовременной выплаты на ваш банковский счет от кредитора — это не то же самое, что зарабатывать деньги для вашего бизнеса, поэтому основная сумма не облагается налогом.

Основной способ изменения ваших налоговых обязательств — это выплата процентов по ссуде. В зависимости от типа ссуды, а также юридической структуры вашего бизнеса, вы, как правило, можете вычесть процентные платежи и снизить налоговое бремя.

Получение бизнес-кредита всегда сопряжено с риском, но возможность списать процентные платежи как коммерческие расходы должна сделать добавленную стоимость немного более приемлемой.

Облагается ли вычетом налога с процентов по ссуде на мой бизнес?Да, по большей части вы можете списать процентные платежи по бизнес-кредиту как бизнес-расходы. Тем не менее, согласно IRS, есть некоторые требования, которым должен соответствовать ваш заем:

.- Вы должны нести юридическую ответственность по ссуде.

- Вы и кредитор должны договориться о намерении выплатить долг.

- И у вас с кредитором есть настоящие отношения должник-кредитор или кредитор-заемщик.

По сути, ваша ссуда должна быть законной ссудой от законного кредитора. Вы не можете занимать деньги у друзей, которые вы можете или не можете полностью погасить, и удержать им свои проценты.

Конечно, это не означает, что вы не можете занимать деньги у своих друзей или семьи, если хотите — просто поймите, что они не считаются «настоящими» кредиторами, такими как банки или онлайн-кредиторы, и, следовательно, вы не будете возможность вычитать ваши процентные платежи. Причина этого в том, что IRS не имеет возможности узнать, являются ли эти неформальные соглашения для вас способом избежать уплаты налогов.

Кроме того, вы должны фактически потратить полученные средства на свой бизнес. Если ваш кредит просто поступает на ваш банковский счет, это считается инвестицией, а не расходом, даже если вы производите платежи по основной сумме кредита и процентам по нему.

Когда мои проценты не подлежат налогообложению?Существуют определенные исключения из правила, согласно которому выплаты процентов по бизнес-ссуде не облагаются налогом.

- Когда вы рефинансируете свой бизнес-ссуду : вы не можете вычитать проценты, выплачиваемые вами из средств, заимствованных у первоначального кредитора посредством второй ссуды.Как только вы начнете платить по новому займу, эти процентные платежи вычитаются.

- Баллы или сборы за выдачу кредита : Если вы берете заем на покупку коммерческой недвижимости, баллы и сборы за выдачу займа не могут быть вычтены как коммерческие расходы — они должны добавляться к стоимости собственности и вычитаться с течением времени из амортизация активов.

- Капитализация процентов : Вы не можете вычесть капитализированные проценты, которые представляют собой проценты, добавленные к стоимости долгосрочного актива, построенного самостоятельно.

- Комиссии за хранение средств в резерве : Если у вас есть средства в резерве, и ваш кредитор взимает с вас комиссию, чтобы они оставались доступными, вы не можете вычесть их в качестве процентных платежей.

За исключением случаев, связанных с вашей конкретной ссудой и тем, как вы ее используете, почти каждый вид ссуды для малого бизнеса будет иметь процентные платежи, которые вы можете вычесть.Давайте посмотрим, как это будет работать для наиболее распространенных типов бизнес-кредитов:

Срочные займыСрочная ссуда — это единовременная сумма средств, которая размещается на вашем банковском счете и которую вы выплачиваете по установленному графику с установленной процентной ставкой в течение нескольких месяцев или лет.

Когда вы соглашаетесь на ссуду, у вас будет график погашения ссуды, чтобы вы понимали, какая часть погашения каждой ссуды является основной, а какая — процентами. Как правило, срочные ссуды будут структурированы таким образом, чтобы вы платили больше процентов к началу графика погашения, что означает, что заранее возможны более крупные вычеты процентов.

Тем не менее, вы, скорее всего, будете платить проценты каждый год при погашении ссуды, поэтому будьте готовы к вычетам по ссуде каждый год, пока вы не освободитесь от долгов.

ссуд SBA, которые представляют собой срочные ссуды, частично гарантированные Управлением по делам малого бизнеса, работают примерно так же, и вы можете соответственно вычесть процентные платежи.

Кредитные линииКредитная линия для бизнеса, как правило, представляет собой возобновляемую форму кредита, позволяющую использовать пул предварительно утвержденных средств от вашего кредитора — аналогично кредитной карте, но обычно с гораздо более высокими лимитами финансирования.Вы берете свои средства, погашаете розыгрыш по графику и можете рисовать снова при необходимости.

Поскольку вы платите проценты только с того, что снимаете, вычеты по выплате процентов будут зависеть от того, как вы используете свой LOC. Подтвердите у своего кредитора, что вы потратили, прежде чем подавать налоговую декларацию.

Краткосрочные ссудыКраткосрочные ссуды похожи на обычные ссуды с одним очевидным недостатком: они имеют более короткие периоды погашения, зачастую длящиеся менее года. Таким образом, вы можете вычесть все уплаченные проценты в рамках одной и той же годовой налоговой декларации.

Кроме того, в некоторых краткосрочных ссудах для определения процентных выплат используется факторная ставка, а не годовая процентная ставка. Опять же, поговорите со своим кредитором, чтобы определить точную процентную ставку, чтобы знать, сколько вы будете вычитать, когда наступит время уплаты налогов.

Персональные ссудыВы можете использовать личный заем для финансирования своего бизнеса, и в некоторых случаях люди идут этим путем, чтобы избежать проверки кредитной истории своего бизнеса со стороны кредиторов.

Если вы используете свой личный заем на 100% для финансирования своего бизнеса, ваши процентные платежи вычитаются.Если ссуда используется в смешанных целях, вы можете вычесть только часть процентов. Если вы используете личную ссуду для покупки автомобиля, который иногда используете для бизнеса, вы можете вычесть пропорциональный процент ссуды из налогов на ваш бизнес.

Кредиты на покупку существующего бизнесаЕсли вы хотите купить другой бизнес с целью его активного ведения, вы можете взять ссуду, чтобы помочь вам в этом, и процентные платежи по этой ссуде будут вычитаться.

Если вы хотите купить другой бизнес, но не планируете активно им управлять, это считается инвестицией, а не коммерческими расходами. Вы можете или не сможете вычесть проценты по этой ссуде, поэтому поговорите со своим бухгалтером, чтобы узнать, чего требует ваша конкретная ситуация.

Торговые авансыMCA, когда кредитор ссужает вам капитал в обмен на часть ежедневных продаж по кредитным картам до погашения долга, могут иметь чрезвычайно высокие годовые процентные ставки и часто лучше всего откладывать в качестве крайней меры.Кроме того, их «комиссии» технически не являются выплатой процентов, а являются покупкой вашей будущей дебиторской задолженности. Следовательно, большинство CPA не могут или не будут списывать ваши платежи при возврате. Вы платите проценты без каких-либо налоговых льгот в виде реальных процентов, поэтому по возможности избегайте этого варианта.

***

Получение ссуды для малого бизнеса всегда должно быть чистой прибылью для вашего бизнеса — средством достижения лучших результатов в долгосрочной перспективе. При этом для них, безусловно, есть авансовый платеж, и процентные платежи являются наиболее ярким примером таких затрат.

Тот факт, что вы можете списать эти затраты на вычет из налогооблагаемой базы, является огромным преимуществом для владельцев малого бизнеса, поэтому обязательно обсудите налоговые последствия с любым выбранным продуктом с вашим бухгалтером и командой, чтобы убедиться, что вы максимизируете свою налоговую экономию.

Студенческие ссуды и налоги

Налогоплательщики, взявшие студенческие ссуды для оплаты стоимости обучения в соответствующем учебном заведении для себя, своего супруга или их иждивенцев, как правило, могут вычесть до 2500 долларов из федеральных налоговых деклараций за проценты по студенческим займам.Этот вычет является вычетом «сверх черты», что означает, что он доступен независимо от того, указываете ли вы налоговые вычеты в своей налоговой декларации.

Держатель вашего кредита отправит вам форму 1098-E. Сумма процентов, уплаченных вами по студенческим кредитам за год, будет указана в форме 1098-E, поле 1.

Вычет возможен для процентов, уплаченных по ссудам на образование, отвечающим требованиям налогообложения. Ссуда на образование, отвечающая требованиям налогообложения, определяется как задолженность, возникшая для оплаты расходов на квалифицированное высшее образование налогоплательщика, супруги или любого другого иждивенца при посещении колледжа, университета, высшего учебного заведения или другого учреждения, имеющего право участвовать в программе. U.S. Программы помощи студентам Департамента образования.

Соответствующие квалификационные расходы на образование обычно включают в себя обучение, оплату, проживание и питание, книги, оборудование, необходимое для вашего образования, и другие связанные с образованием расходы, такие как транспорт. Приемлемый студент — это студент, который был зачислен по крайней мере на полставки в программу, которая привела к получению степени, сертификата или другого образования.

У вычета есть некоторые ограничения. Этот вычет постепенно отменяется для налогоплательщиков с модифицированной скорректированной валовой прибылью от 105 000 до 135 000 долларов для лиц, подающих совместную налоговую декларацию, и от 50 000 до 65 000 долларов для лиц, подающих единую налоговую декларацию.

Кроме того, вы не можете требовать удержания налога с процентов по студенческому кредиту в своей налоговой декларации в любом налоговом году, в котором вы заявлены как иждивенцы другого налогоплательщика; если вы состоите в браке и подаете отдельную налоговую декларацию; по процентам по студенческому кредиту, выплачиваемым родственному лицу; или на любую сумму, которую вы удерживаете для налоговых целей в своей налоговой декларации в соответствии с любым другим положением налогового законодательства.

Как и в случае любой другой налоговой консультации, вам следует проконсультироваться с налоговым консультантом, прежде чем принимать какие-либо решения относительно ваших налогов.

Для получения дополнительной информации о вычете процентов по студенческому кредиту см. Публикацию Налоговой службы 970, Глава 4.

Удержание процентов по бизнес-ссуде | Блокировать советники

Вопросы о ссудах и удержании процентов часто возникают у владельцев малого бизнеса. На самом деле, нас часто спрашивают: «Вычитаются ли ссуды для малого бизнеса из налогооблагаемой базы?»

Вот в чем дело: сам ссуда не подлежит вычету, но проценты, которые вы платите по ссуде, подлежат вычету.Нужно вникать в детали? Продолжайте читать, и мы расскажем, что вам нужно знать.

Хотите просто получить помощь с заявлением о вычете? Положитесь на Block Advisors, если у вас возникнут вопросы и они помогут заполнить налоговую декларацию для малого бизнеса.

Как работает списание кредита бизнесу

Если, например, вы берете бизнес-ссуду на сумму 10 000 долларов в январе под 8% годовых в течение пятилетнего периода, вы будете платить примерно 2100 долларов в качестве процентов в течение срока ссуды, из которых около 750 долларов будут выплачены в первый год.Таким образом, вы можете заявить эти 750 долларов в качестве налогового вычета в налоговой декларации вашей компании. Обратите внимание, что по мере выплаты основного долга каждый год проценты будут уменьшаться.

Согласно IRS, вы имеете право вычесть процентные платежи по бизнес-кредиту, если:

- Вы несете юридическую ответственность по ссуде

- У вас и кредитора есть соглашение о выплате долга

- Ваши отношения с кредитором на самом деле являются отношениями заемщик-кредитор

В основном, пока ваш кредит составляет у признанного кредитора и имеет законное соглашение о погашении, которое приведет к полному погашению ссуды, вы должны иметь возможность вычитать процентные платежи по ссуде из ваших налогов.

Право на вычет процентов по бизнес-кредиту

Вы, вероятно, имеете право вычесть проценты по бизнес-кредитам, уплаченные по наиболее распространенным типам бизнес-кредитов, выданных:

Заявленные вами проценты должны быть получены из средств, использованных только для коммерческих расходов. Если вы используете 3000 долларов из ссуды 10 000 долларов на личные расходы, но используете остальные 7000 долларов на деловые расходы, вы можете вычесть проценты только из суммы выплаты в размере 7000 долларов, которая была использована на коммерческие расходы.

Обычно вы имеете право вычесть проценты только по заемным средствам, которые были потрачены на коммерческие цели, такие как покупка оборудования. Проценты, выплаченные на деньги, пока они не используются на вашем счете, обычно рассматриваются как инвестиционные проценты, которые вычитаются только из инвестиционного дохода.

Вычитается ли налог на проценты по кредитной карте в Приложении C?

Если вы используете кредитную карту для совершения крупных покупок для своего бизнеса, вы можете задаться вопросом, можно ли вычесть эти проценты.Хорошая новость в том, что вы можете! Таким образом, если вы купили оборудование или расходные материалы с помощью кредитной карты, вы можете накапливать проценты, которые могут быть вычтены и уменьшат налогооблагаемый доход вашего бизнеса.

Одно важное предостережение, если вы используете одну и ту же карту для личных и деловых расходов — только проценты по кредитной карте, связанные с покупкой, вычитаются из вашей Таблицы C (или соответствующей налоговой формы — см. Следующий раздел). Было бы неплохо иметь отдельные кредитные карты для бизнеса и личного пользования.

Отчетность о выплате процентов по бизнес-кредиту

Вы, вероятно, знакомы с формой 1040, которую люди используют для подачи налоговой декларации, но в зависимости от вашего предприятия и типа взятой ссуды вы будете сообщать о своих вычетах в соответствующей налоговой форме, включая бизнес-ссуду. удержание процентов. Это те же формы, которые вы использовали бы для отчета о своих доходах, прибылях, убытках и кредитах в IRS, поэтому вам просто нужно убедиться, что вы точно документируете проценты по бизнес-кредиту как один из своих вычетов.

Вот краткое руководство к формам, которые вам понадобятся для списания процентных платежей по кредиту:

Нужна дополнительная помощь в удержании процентов по бизнес-кредиту?

Свяжитесь с сертифицированным налоговым профи малого бизнеса, чтобы получить помощь в отчетности по процентам, уплаченным по ссуде для бизнеса, и другим налоговым вычетам для малого бизнеса.

Найдите налогового профи.

Повлияет ли личный заем на ваши налоги?

Банки предлагают множество видов ссуд, чтобы помочь своим клиентам финансировать различные покупки, в том числе:

- Ипотечные ссуды для домов

- Ссуды на покупку собственного капитала для ремонта или консолидации долга

- Автокредиты для финансирования легковых и грузовых автомобилей

- Персональные ссуды для финансирования потребности, не подпадающие под более узкую категорию.Большинство из них не требует залога, и вы обычно можете использовать деньги как хотите.

У ссуд есть свои плюсы и минусы, и когда мы говорим о деньгах, всегда важно учитывать налоговые последствия. Например, проценты по ипотеке часто вычитаются из вашей налоговой декларации в виде детализированного вычета. Экономия на налогах может существенно повлиять на общую стоимость владения домом.

К сожалению, другие виды ссуд обычно не имеют налоговых льгот. Фактически, они иногда могут иметь негативные налоговые последствия.

Ниже мы более подробно рассмотрим индивидуальные ссуды, чтобы показать вам, как они могут повлиять на ваши налоги.

Заемные деньги не являются налогооблагаемым доходом — обычно

Первое, что нужно признать, это то, что когда вы берете личный заем в банке или другом финансовом учреждении, он не будет считаться налогооблагаемым доходом. Конечно, сейчас вы получаете деньги, но вы также берете на себя обязательство вернуть их в какой-то момент. Точно так же, как вы не сможете вычесть основную сумму погашения при выплате ссуды, вам не придется платить подоходный налог с доходов от ссуды, когда вы их получите.

Исключением из этого правила является ситуация, когда вы получаете личную ссуду от кого-то, кто связан с вами, а не от беспристрастного стороннего финансового учреждения. Например, если ваш работодатель предоставляет вам простительную личную ссуду и не ожидает, что ее вернут, то IRS может рассматривать эти деньги как форму компенсации. В этом случае вам придется признать «ссудную» сумму как доход. Однако такие ссуды встречаются крайне редко, и до тех пор, пока есть добросовестное ожидание, что вы собираетесь выплатить ссуду, налоговым органам будет трудно аргументировать, что вы должны рассматривать ссуду как доход.

Еще одно исключение — процентный доход. Если вы занимаете деньги и оставляете их на какое-то время на своем высокодоходном сберегательном счете, заработанные вами проценты подлежат отчетности и налогообложению.

Проценты по личным ссудам обычно не облагаются налогом — за некоторыми исключениями

После того, как вы взяли ссуду, вы должны регулярно выплачивать проценты. Те, кто знаком с вычетом процентов по другим типам ссуд, особенно по ипотечным ссудам и ссудам под залог недвижимости, могут задаться вопросом, могут ли проценты по личным ссудам также подлежать вычету.

Ответ на этот вопрос зависит от того, на что вы тратите деньги.

Общее правило IRS заключается в том, что если вы берете ссуду исключительно для личных целей, проценты по ссуде не подлежат вычету из налогооблагаемой базы.

Однако, если заем был взят с допустимой целью вычета налогов, вы сможете вычесть уплаченные по нему проценты.

Например, если вы занимаете деньги для инвестирования, выплаченные проценты можно рассматривать как квалифицированные инвестиционные проценты, которые имеют право на вычет из вашего инвестиционного дохода.Это чаще всего возникает в контексте брокерской деятельности, когда вы берете маржинальную ссуду на сумму своего инвестиционного портфеля и используете ее для покупки дополнительных инвестиционных ценных бумаг. В этом случае проценты почти всегда вычитаются, потому что существует очевидная и прямая связь между ссудой и вашей инвестиционной деятельностью.

Получив личный заем, вы можете использовать вырученные средства для любых целей, которые вы сочтете нужным. Таким образом, вам необходимо продемонстрировать, что вы использовали ссуду для инвестирования, чтобы соответственно вычесть проценты.Однако, если вы можете это сделать, у вас будет разумный аргумент в пользу того, что проценты должны вычитаться.

То же самое относится и к другим видам вычитаемых расходов. Использование личной ссуды для открытия бизнеса приводит к вычету процентов по процентам.

Поскольку существует множество возможных случаев, когда ваши процентные платежи могут стать налоговым вычетом, важно задокументировать использование вами средств.

Прощение ссуды обычно создает налогооблагаемый доход.

Не облагаемый налогом характер личной ссуды зависит от ожидания того, что вам придется ее вернуть.Если позже ссуда будет прощена, вам, как правило, придется включить полученную сумму в качестве дохода. Это из-за положений, известных как списание долга, которые вынуждают налогоплательщиков в большинстве ситуаций признавать прощенный долг в качестве дохода.

Однако правила меняются от ситуации к ситуации, в зависимости от того, что заставило кредитора простить вашу личную ссуду. Если вы подаете заявление о банкротстве и получаете постановление суда, отменяющее вашу личную ссудную задолженность, то конкретные законы, регулирующие банкротство, защищают вас от необходимости признавать прощенный долг в качестве налогооблагаемого дохода.

Напротив, решение вашего кредитора не заставлять вас возвращать ссуду может привести к облагаемому налогом аннулированию долгового дохода. Это может произойти, если вы заключите соглашение об урегулировании долга, и ваш кредитор полностью или частично простит личную ссуду. Действительно, вероятное налоговое обязательство делает погашение долга намного более дорогостоящим, чем вы думаете, просто глядя на онлайн-рекламу профессиональных компаний по урегулированию долгов.

Всегда стоит посмотреть, применяются ли особые льготы, но, как правило, вам придется что-то заплатить в IRS, если ваш кредит будет прощен.

Знайте оценку по личным ссудам и налогам

Личные ссуды разработаны так, чтобы быть гибкими и простыми в работе, поскольку они будут иметь меньше ограничений и особых требований, чем специализированные ссуды, такие как ипотека или ссуды под залог недвижимости. Однако налоговые льготы не всегда так велики с личными займами. Зная общие правила, регулирующие ссуды для физических лиц и налоговые последствия, вы с большей вероятностью сможете избежать неприятных сюрпризов и надлежащим образом управлять своими налоговыми обязательствами.

Узнайте, как работает вычет процентов по студенческой ссуде

Если вы подумываете о получении студенческой ссуды (или у вас уже есть ссуда, которую вы выплачиваете), скорее всего, приличная часть каждого ежемесячного платежа в конечном итоге пойдет на проценты.

Процентная ставка рассчитывается как процент от суммы, которую вы взяли в долг, когда кредитор дает вам деньги, и в основном похож на обычную комиссию, которую вы должны выплатить за привилегию использовать деньги кредитора.

Выплата процентов может быть довольно неприятной. В конце концов, иногда кажется, что проценты по студенческой ссуде окупаются за две жизни.

Но есть несколько способов снизить процентную ставку по плану погашения — и один из самых простых способов снизить стоимость вашего долга — использовать вычет процентов по студенческой ссуде.

Это руководство объяснит все, что вам нужно знать о вычете процентов по студенческому кредиту, измененных критериях приемлемости скорректированного дохода, сколько стоит эта конкретная налоговая льгота и как вы можете ее запросить.

Вычитаются ли проценты по студенческому кредиту?

Короткий ответ: да, это не облагается налогом, благодаря так называемому вычету процентов по студенческому кредиту .

Вычет процентов по студенческому кредиту позволяет заемщикам полностью или частично вычитать проценты, которые они платят по своим федеральным студенческим займам и частным студенческим займам, когда они подают и подают свою годовую федеральную налоговую декларацию в Налоговое управление (IRS).

Вы можете подать заявку на вычет процентов по студенческому кредиту, даже если вы используете стандартный вычет.Но, как вы, возможно, догадались, существует несколько важных правил, касающихся того, кто имеет право на получение кредита, какие виды ссуд соответствуют требованиям и на какую сумму вы можете претендовать.

Как работает удержание процентов по студенческому кредиту?

Вычет процентов по студенческому кредиту — это исключение из дохода, которое вы можете использовать при подаче годовой налоговой декларации в Налоговое управление США (IRS).

Исключение из дохода, указанное выше линии, также иногда называют «корректировкой дохода», и оно уменьшает скорректированный валовой доход (AGI) в вашей федеральной налоговой декларации.В результате это также снижает ваш годовой налогооблагаемый доход.

Все, что вам нужно сделать, чтобы подать заявку на вычет процентов по студенческому кредиту, — это добавить общую сумму соответствующих критериям процентов по студенческому кредиту в форму IRS 1040.

(Источник изображения)Вам не нужно перечислять процентные платежи по кредиту, чтобы потребовать вычет, но мы рассмотрим конкретные требования к участникам и то, как запросить вычет, через минуту.

Вы должны иметь возможность получить этот налоговый вычет в отношении любых процентов, которые вы заплатили по кредитам на обучение, отвечающим критериям, в течение налогового года, в сумме до 2500 долларов США.

Если вы заплатили менее 2500 долларов США в виде процентов по студенческому кредиту, сумма вашего вычета будет зависеть от общей суммы, которую вы заплатили. Например, если вы заплатили только 1500 долларов в качестве процентов за определенный налоговый год, ваш вычет составит 1500 долларов.

Это означает, что ваш налогооблагаемый доход будет уменьшен на 1500 долларов.

Соответствующие кредиты

Хотя вычет процентов по студенческому кредиту является обычным налоговым вычетом, применяемым ко многим заемщикам, важно помнить, что не все ссуды соответствуют критериям.

Подходящие ссуды на обучение включают все федеральные студенческие ссуды и большинство частных студенческих ссуд.

Примеры студенческих ссуд, по которым вычитаются проценты по студенческим ссудам, включают:

- Субсидируемый федеральный заем Стаффорда

- Несубсидированный федеральный заем Стаффорда

- Федеральный заем Perkins

- Кредит Федерального Град ПЛЮС

- Федеральный родительский плюс заем

- Федеральный консолидированный заем

- Государственные займы на образование

- Частные студенческие ссуды

Проценты, уплаченные по долгу по федеральному студенческому кредиту, полученному в рамках Федеральной программы прямых займов и Федеральной программы ссуды на семейное образование (FFEL), имеют право на участие.

Еще один момент, о котором следует помнить, заключается в том, что вычет процентов по студенческому кредиту доступен как студентам-заемщикам, так и родительским заемщикам. Сюда входят заемщики ссуды Федерального материнского ПЛЮС и заемщики ссуды частной материнской компании.

С другой стороны, ссуды от кого-то, кто связан с вами, или ссуды из пенсионного плана не имеют права на вычет процентов по студенческому кредиту.

Ссуда должна быть студенческой ссудой, полученной для вас, вашего супруга или вашего иждивенца.

Квалифицированные расходы на образование

Чтобы иметь право на вычет процентов по студенческой ссуде, полученная ссуда также должна быть использована исключительно для оплаты квалифицированных расходов на высшее образование.

Примеры расходов на квалифицированное высшее образование обычно включают в себя:

- Стоимость обучения в колледже

- Планы проживания и питания (т. Е. Проживание и питание)

- Учебники

- Расходные материалы и оборудование

- Транспорт в школу и обратно

Ссуды смешанного назначения, такие как задолженность по кредитной карте, как правило, не имеют права на этот налоговый вычет. Единственное исключение из этого правила — когда взятая вами ссуда используется только для оплаты квалифицированных расходов на образование (и абсолютно ничего другого).

Сумма квалифицированных расходов на образование должна быть уменьшена на сумму квалифицированных расходов, использованных для обоснования других налоговых льгот на образование.

ПравилаIRS запрещают двойное окунание. Двойное падение происходит, когда применяется налоговая льгота для уменьшения ваших налоговых обязательств с использованием двух или более налоговых вычетов и кредитов. В контексте студенческих ссуд двойное падение будет иметь место, когда вы используете одни и те же расходы для оправдания двух разных налоговых льгот на образование. Например, одни и те же квалифицированные расходы не могут быть использованы для вычета процентов по студенческому кредиту, американской налоговой льготы и не облагаемого налогом распределения из плана 529.

IRS этого не допустит, поэтому в случае сомнений используйте каждый расход для оправдания только одной налоговой льготы.

Критерии отбора

Удержание процентов по студенческому кредиту является довольно инклюзивным вычетом IRS.

Но не каждый заемщик соответствует требованиям, поэтому важно дважды проверить, соответствуете ли вы критериям налогового вычета по студенческому кредиту, прежде чем он будет подан.

Вы должны будете соответствовать определенным требованиям, чтобы подать заявку на вычет процентов по студенческому кредиту.

Этот критерий включает:

- Чтобы уплатить проценты по квалифицированному студенческому кредиту, вам нужно быть на крючке по закону. Заемщики и соавторы по закону обязаны выплатить студенческий долг. Родитель, который добровольно выплачивает студенческий ссуду по ссуде своего ребенка, не может удерживать проценты, если они не обязаны платить проценты по закону.

- Вы не должны претендовать на получение чьей-либо налоговой декларации. Студент-заемщик может претендовать на вычет на основе сумм, уплаченных родителями, но только если студент не может быть заявлен как иждивенец на основании налоговой декларации родителей (или любой другой налоговой декларации).Если родители могут заявить, что учащийся находится на иждивении, но не хотят этого делать, учащийся по-прежнему не имеет права требовать вычета процентов по студенческому кредиту.

- Ваш налоговый статус — холост, совместно зарегистрирован в браке, глава семьи или вдова (вдова), отвечающая определенным требованиям. Налогоплательщики, которые подают свои федеральные налоговые декларации как состоящие в браке отдельно, не имеют права.

Студент-заемщик также должен будет соответствовать определенным требованиям для получения налогового вычета.Эти требования включают:

- Учащийся должен быть зачислен как минимум на полставки. Если студент зачислен менее чем на половину рабочего дня, как это часто бывает в программах непрерывного образования, студенческие ссуды не дают права на вычет процентов по студенческим ссудам.

Студент должен быть зачислен на программу, ведущую к получению степени или сертификата в соответствующем высшем учебном заведении. Учебные заведения, отвечающие критериям, ограничиваются аккредитованными высшими учебными заведениями, которые имеют право на получение федеральной помощи студентам по Разделу IV.

Поэтапный отказ от доходов

Существует предел дохода для вычета процентов по студенческому кредиту. Таким образом, вы можете не иметь права участвовать в программе в зависимости от того, сколько вы зарабатываете.

Поэтапное сокращение доходов основывается на статусе регистрации налогоплательщика и модифицированном скорректированном валовом доходе (MAGI). Сумма вычета процентов по студенческому кредиту уменьшается пропорционально в рамках поэтапного отказа от дохода и полностью исключается, когда доход превышает верхний предел поэтапного отказа от дохода.

Статус налоговой декларации | Поэтапное сокращение доходов (2020) |

Одноместный | От 70 000 до 85 000 долларов США |

Глава домохозяйства | От 70 000 до 85 000 долларов США |

Соответствующая вдова (эр) | От 70 000 до 85 000 долларов США |

Подача документов в браке | 140 000–170 000 долл. США |

Подача заявления о раздельном проживании в браке | Не соответствует требованиям |

Сколько стоит вычет?

Вы узнали хорошие новости о том, что имеете право на участие.Большой! Но сколько это на самом деле сэкономит вам? Что ж, важно отметить, что это сверхлимитный вычет, а не налоговая скидка. Таким образом, это только помогает вам снизить налогооблагаемый доход.

Например, предположим, что у вас есть 60 000 долларов налогооблагаемого дохода в прошлом году и вы заплатили 2,500 долларов в виде процентов по студенческому кредиту. Поскольку ваш доход ниже, чем вычитаемый доход, процентные вычеты по студенческому кредиту не уменьшаются. Ваш налогооблагаемый доход составит 57 500 долларов. Это снижает ваши налоговые обязательства.

Чтобы понять, сколько это в конечном итоге сэкономит вам на вашем налоговом счете, умножьте сумму процентов по студенческому кредиту, которую вы имеете право вычесть, на вашу налоговую категорию.

Если вы не замужем и ваш модифицированный скорректированный валовой доход составляет 60 000 долларов, вы попадаете в группу 22% налогообложения. Если вы заплатили 1000 долларов в виде процентов по студенческому кредиту, что примерно соответствует среднему вычету, вычет процентов по студенческому кредиту сэкономит вам около 220 долларов. Максимум, который может сэкономить, — 550 долларов.

Как подать заявку на вычет процентов по студенческому кредиту?

К счастью, запросить вычет процентов по студенческой ссуде относительно просто, поскольку вам не нужно перечислять свои налоги, чтобы иметь право претендовать на это.

Если вы заплатили более 600 долларов США в виде процентов по студенческому кредиту одному кредитору, вам автоматически должна быть отправлена копия формы IRS 1098-E от поставщика студенческого ссуды.

В этой форме указывается, сколько вы заплатили процентов по данной ссуде на квалифицированное образование.

Но если вам не пришлют форму 1098-E от вашего кредитора, не паникуйте. Как правило, все, что вам нужно сделать, это позвонить им и попросить подтвердить общую сумму, которую вы заплатили в виде процентов по студенческому кредиту за этот налоговый год.

(Источник изображения)Вы также можете получить доступ к этой информации, войдя в свою учетную запись на веб-сайте кредитора.

Хотя ваш кредитор должен иметь возможность предоставить вам правильную сумму уплаченных процентов, IRS просит заемщиков в инструкциях к их 1098-E не связываться со своими кредиторами для объяснения требований и того, как сделать допустимый вычет из выплаченных процентов. .

Вместо этого вся эта информация доступна на веб-сайте IRS. Но, к счастью для вас, на самом деле запросить его очень просто.

После того, как вы наберете правильную сумму, все, что вам нужно сделать, это ввести это число в строку 20 в Приложении 1 формы 1040 IRS перед отправкой.

Сводка

Колледж и так дорогой. Добавление процентов по кредиту к вашим другим расходам на образование может иметь огромное значение в том, сколько вам придется платить и сколько времени потребуется, чтобы освободиться от долгов.

Воспользовавшись вычетом процентов по студенческому кредиту, вы можете сократить эти расходы и ежегодно возвращать немного денег в свой карман.

Раздел 179 бизнес-кредита Удержание: налоговые правила и лимиты

Удержание налога, которое должен знать каждый владелец бизнеса

Вычет из раздела 179 бизнес-кредита позволяет компаниям вычесть полную покупную цену соответствующих активов, профинансированных в течение налогового года. Вычеты из вашего валового дохода помогают максимизировать стоимость покупки бизнес-оборудования и аналогичных инвестиций за счет снижения вашей общей налоговой базы. Благодаря налоговому вычету, доступному в соответствии с разделом 179, малые предприятия могут более легко получить финансирование для поддержки своих стратегий роста, не беспокоясь о высоких налоговых расходах в конце года.

Использование вычета по ссуде для бизнеса Вычет по разделу 179

Когда вычет по разделу 179 был первоначально введен, он рассматривался как простой способ для владельцев малого бизнеса получить автомобили. В то время налоговый кодекс был сосредоточен на предоставлении компаниям возможности приобретать квалифицированные автомобили за счет возмещения затрат. Недавно налоговый кодекс был обновлен, чтобы охватить более широкий спектр типов оборудования и покупок, перейдя от специального варианта к основному вычету, которым может воспользоваться практически любая компания.Вычет по бизнес-ссуде по Разделу 179 — идеальный вариант, если вы ищете финансирование для приобретения оборудования или аналогичное финансирование.

Этот вычет приносит пользу малому бизнесу, так как он значительно облегчает налогообложение бизнеса и доступен миллионам организаций. Основное изменение в Разделе 179 — это возможность списать полную стоимость соответствующих товаров. Исторически сложилось так, что вам приходилось разбивать то, что вы вычитали за несколько лет, что делало это менее выгодным с финансовой точки зрения и более сложным в управлении.С новым кодом в 2018 году вы можете использовать вычет по разделу 179 бизнес-кредита на полную стоимость всех приобретенных активов, что упрощает процесс.

Вычет по ссуде для бизнеса по Разделу 179 — идеальный вариант, если вы хотите получить ссуду для малого бизнеса для покрытия денежных расходов и покупки оборудования. Например, вычет по статье 179 можно использовать, если вы берете ссуду на оборотный капитал и выделяете часть средств из ссуды на покупку материальных активов, таких как оборудование. Кредит на оборотный капитал дает вам возможность покупать оборудование и оплачивать нематериальные расходы.

Правила и ограничения удержания по Разделу 179

Согласно обновленной Налоговой службе США по вычету по Разделу 179, налоговый кодекс содержит новые правила и ограничения, о которых вам необходимо знать. Вот несколько ограничений при использовании вычета по бизнес-ссуде по Разделу 179:

- Вы можете потребовать до 1 миллиона долларов в соответствующих материалах по сравнению с 500 000 долларов в прошлом.

- Порог поэтапного отказа увеличился до 2,5 миллионов долларов с 2 миллионов долларов.

- Помимо оборудования, IRS расширяет объем вычета.

Помимо этих ограничений, вычет по Разделу 179 включает несколько конкретных правил, касающихся того, на что вы можете претендовать. Например, вы не могли использовать собственность до ее приобретения. Его также нельзя получить от связанной стороны. Эти правила имеют отношение к 100-процентному бонусу на расходы по вычету по ссуде для бизнеса по статье 179.

Важно проконсультироваться с налоговым специалистом при рассмотрении вычета по бизнес-ссуде по Разделу 179.Конкретные налоговые законы претерпевают множество изменений, и специалист поможет вам полностью понять, какие у вас есть варианты.

Работа с кредитором, который думает о налоговых вычетах

Поиск финансирования может быть пугающим. Это может показаться рискованным, потому что вам нужно достаточно вырасти, чтобы выплатить ссуду. В QuickBridge мы делаем финансирование более разумным. Мы предлагаем быстрое краткосрочное финансирование, в том числе ссуды по налогам на бизнес, которые подходят для ваших конкретных потребностей.

Указывается сам доход и налоговые выплаты.

Указывается сам доход и налоговые выплаты.